【QAあり】明和産業、2Qは増収増益で着地 自動車用電池材料の取引増に加え、フィルム製品の販売が好調に推移

目次

吉田毅氏(以下、吉田):みなさま、こんにちは。明和産業株式会社、代表取締役社長の吉田です。本日は、お忙しい中、当社の2025年3月期第2四半期決算説明会をご視聴いただき、誠にありがとうございます。

それでは、目次に沿ってご説明します。

明和産業とは?

はじめに当社について、大きく3点に分けてご説明します。

1点目は、当社は旧三菱商事にルーツを持つ、75年以上の歴史がある商社であるということです。1947年にGHQの財閥解体によって解散した、旧三菱商事の化工品関連部門がルーツであり、創業当初は旧三菱商事から受け継いだ取引が多くありました。また、当時から三菱ケミカルやAGCといった三菱系大手メーカーの商材を中心に取り扱い、拡大してきました。

2点目は、設立当初から中国ビジネスに強いという点です。当社は設立時より、中国との貿易取引を行い、1962年には中国政府より「友好商社」に指定されました。現在は売上高の約3分の1が中国との取引となっています。

そして3点目は、長年の中国取引において構築したビジネスネットワークを活かして、東南アジアやインドに向けて進出を進めている点です。2010年代にはタイ、ベトナム、インドネシアに現地法人を設立しており、中国だけでなく、東南アジアやインドを舞台に成長を加速させていきます。

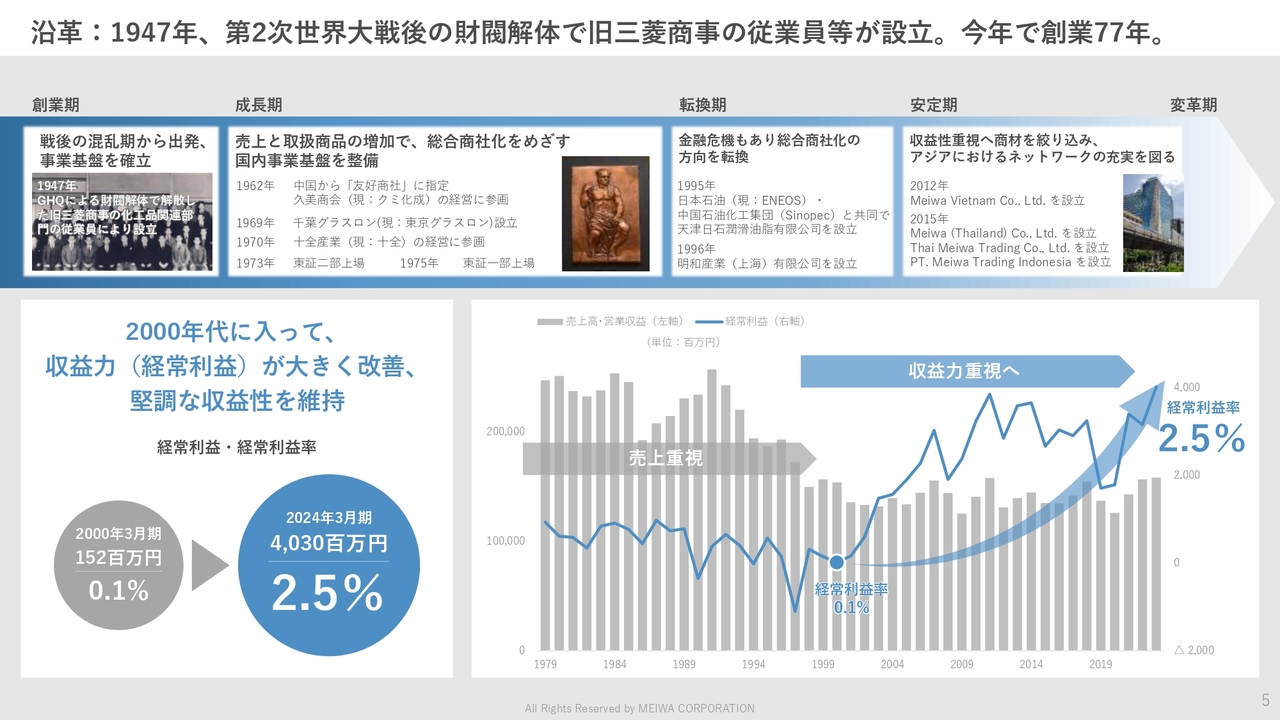

沿革:1947年、第2次世界大戦後の財閥解体で旧三菱商事の従業員等が設立。今年で創業77年。

次に、会社概要をご説明します。

当社は、第2次世界大戦後の財閥解体により、旧三菱商事の従業員らによって設立され、今年で創業77年となります。創業から1990年代後半までは取扱商品の数と量を拡大し、売上重視で事業を伸ばしていきましたが、2000年以降は収益力を重視した経営方針に転換し、2000年3月期に0.1パーセントであった経常利益率は、2024年3月期には2.5パーセントと収益力が大きく改善し、安定した収益性を確保しています。

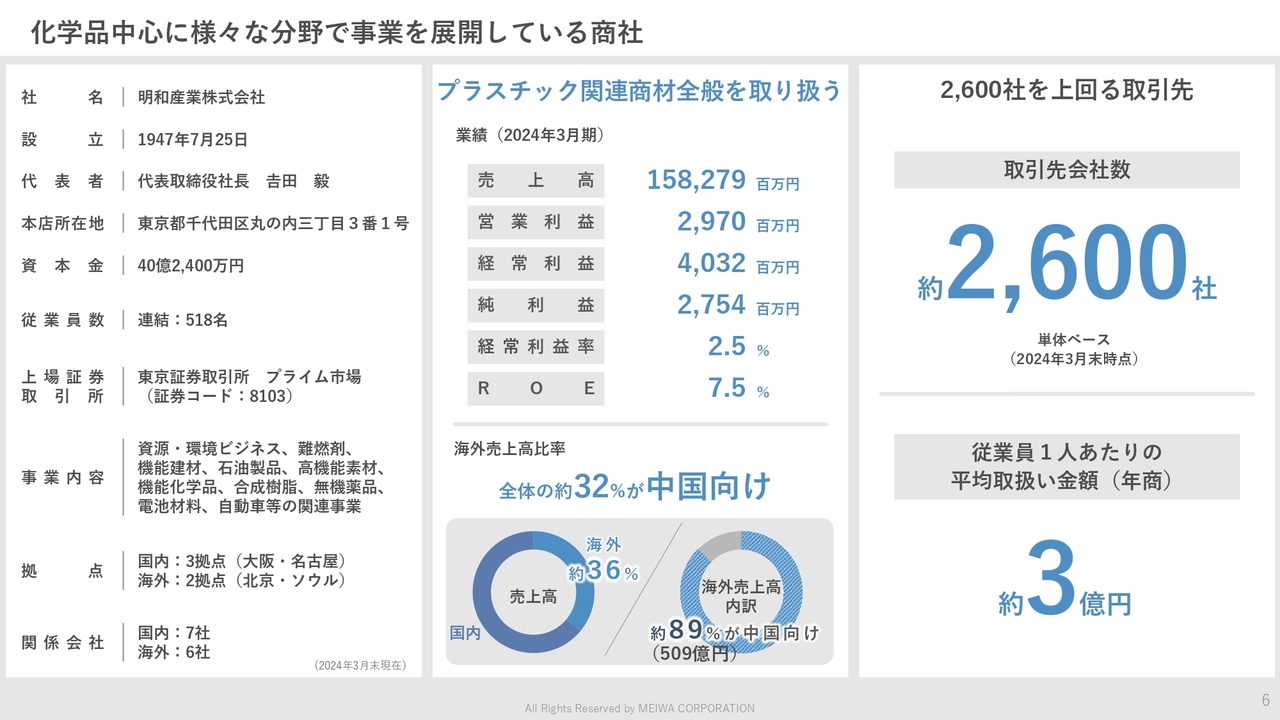

化学品中心に様々な分野で事業を展開している商社

当社は国内拠点に加え、海外には北京とソウルに駐在員事務所、中国及び東南アジア3ヶ国に現地法人を持ち、国内外に関係会社を有しています。中国の現地法人には100名以上のナショナルスタッフがおり、中国でビジネスを展開する日系企業や中国ローカル企業との協業体制を整えています。

業績については、2024年3月期において、現在進めている「中期経営計画2025」の初年度で3ヶ年の最終年度の利益目標を達成し、過去最高益となりました。また、当社の売上高比率は、約36パーセントが海外向けの取引ですが、その約89パーセントが中国向けであり、中国との取引が連結売上高の32パーセントを占めています。

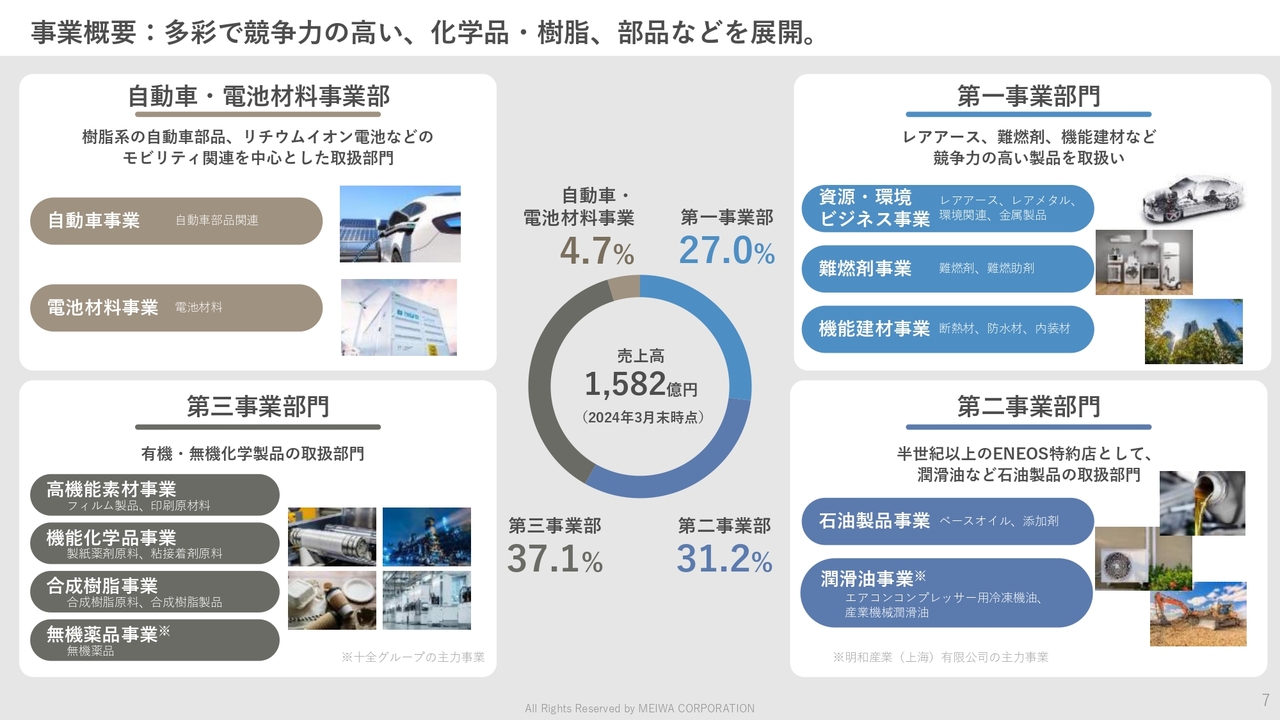

事業概要:多彩で競争力の高い、化学品・樹脂、部品などを展開。

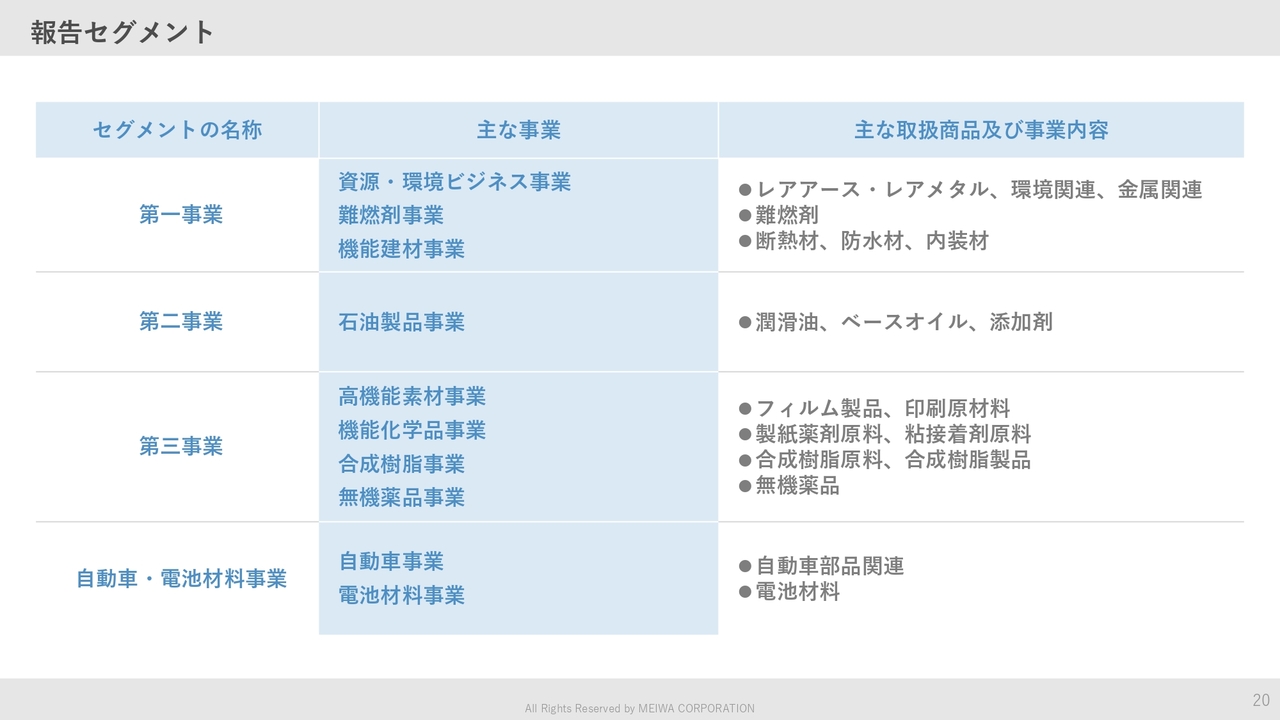

次に、当社の事業概要についてです。当社グループは4つの事業セグメントから構成されています。売上高の約27パーセントを占める第一事業は、レアアースやレアメタル等の希少資源や環境商材、金属製品を取り扱う資源・環境ビジネス事業とプラスチック製品等を燃えにくくする原材料を取り扱う難燃剤事業、そして、断熱、防水、内装分野を手掛ける機能建材事業で構成されています。

売上高の31.2パーセントを占める第二事業は、主に石油製品を取り扱っており、当社の中国子会社の明和産業(上海)有限公司の主要ビジネスである潤滑油事業もこのセグメントに含まれています。

そして、売上高構成比で37.1パーセントと一番大きな割合を占める第三事業は、主に化学品を取り扱うセグメントであり、高機能素材事業、機能化学品事業、合成樹脂事業、そして十全グループが主体となる無機薬品事業で構成されています。

また、自動車・電池材料事業は、自動車事業の大半が持分法として計上されることから、売上高の割合は低いのですが、自動車の電動化への流れを取り込み、自動車本体に使われる部品だけでなく、リチウムイオン電池に使用する原材料などを取り扱っているため、大きな成長が見込まれるセグメントです。各セグメントの事業については、参考資料にも記載していますので、ご参照ください。

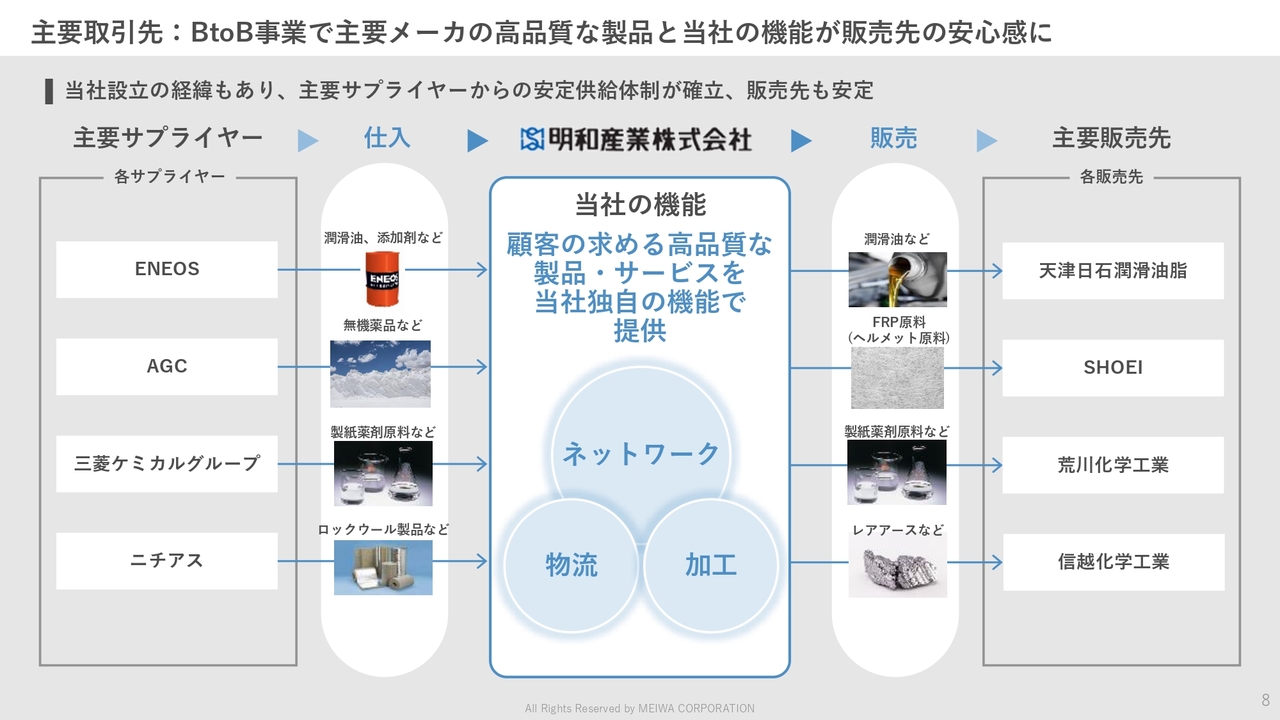

主要取引先:BtoB事業で主要メーカの高品質な製品と当社の機能が販売先の安心感に

次に、主要な取引先、及び当社の機能についてです。当社は先ほどお伝えした設立時の経緯もあり三菱系を含めた主要なサプライヤーから、高品質な製品を安定して供給できる体制を確立しています。

また、当社では仕入先と販売先をつなぎ、商品を売買する、いわゆるトレーディングがビジネスの基盤となっていますが、単にモノを仕入れて販売するだけでなく、さまざまな機能やサービスを提供することで付加価値を高めています。

当社の機能の1つ目は豊富なネットワークです。単体だけでも国内外で約2,600社との取引があり、また、中国においては全土に拠点を設立し、供給体制を確立しています。また、東南アジアにおいても、現地法人を起点にネットワークを確立しています。

2つ目は物流機能です。日本及び中国において子会社や関係会社の物流・在庫拠点も活用して、顧客の求める製品・サービスを開発・提供しています。

そして3つ目は加工機能です。例えば、樹脂やその加工品を取り扱う第三事業では、国内外の加工メーカーを通じて製品に新たな機能を付加し、顧客の課題解決に貢献しています。当社は顧客の求める高品質な製品・サービスを当社独自の機能で顧客へ提供し、信頼と安心を届けています。

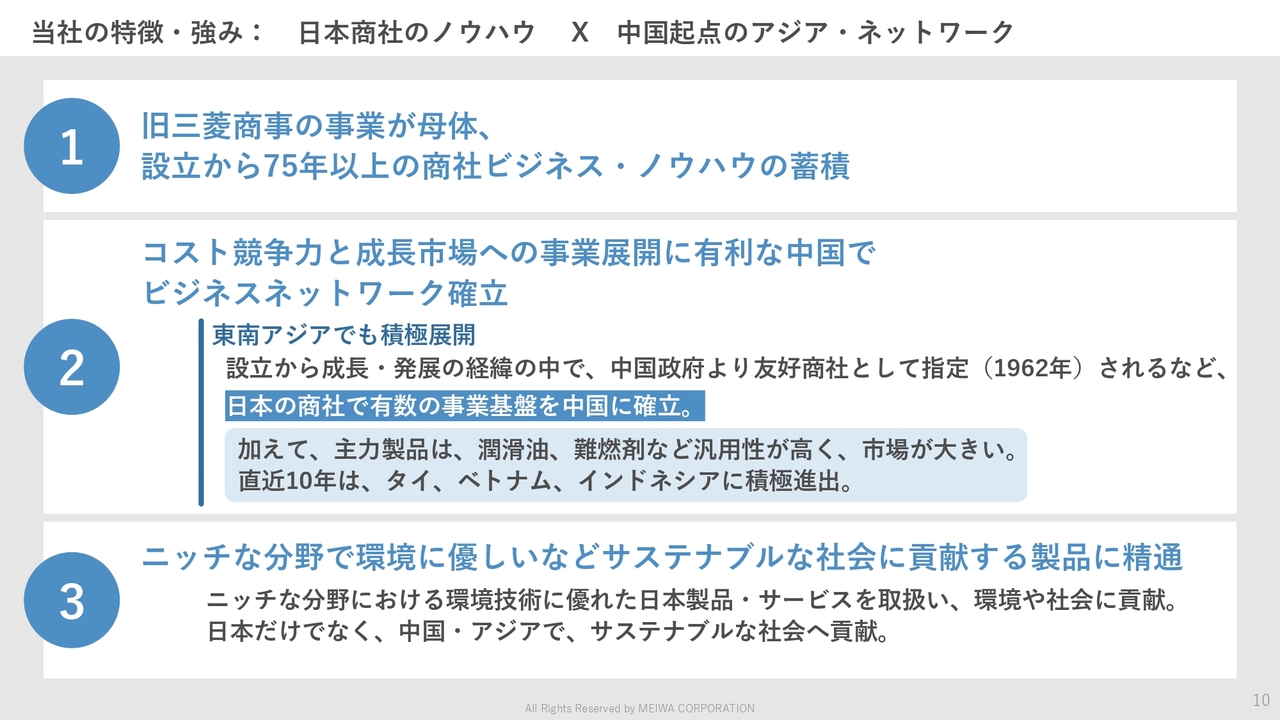

当社の特徴・強み:日本商社のノウハウ X 中国起点のアジア・ネットワーク

次に当社の特徴・強みについてご説明します。

当社の特徴、強みは大きく3点あります。まず1点目は、設立から75年以上の歴史で積み上げてきた商社としてのビジネス・ノウハウです。当社は設立当初から、海外市場への開拓を進めながら、事業ポートフォリオを常に入れ替え、安定的な収益と実績を積み上げてきました。

2点目は、コスト競争力と成長市場への事業展開に有利な中国で、いち早くビジネスネットワークを確立した点です。当社は、中国政府より友好商社として指定されるなど、日本の商社の中で有数の確固とした事業基盤を確立しています。

加えて、当社の主力製品である潤滑油や難燃剤などは汎用性が高く、ターゲットとなる市場規模が大きいという点も特徴です。また、直近では中国での経験と実績を基に、成長市場であるタイ、ベトナム、インドネシアにも積極的に進出しています。

そして、3点目は、ニッチな分野で環境に優しい製品に精通している点です。当社は日本だけでなく、中国・アジアにおいて、ニッチな分野における環境技術に優れた日本製品・サービスを取り扱い、環境や安心・安全な社会に貢献しています。

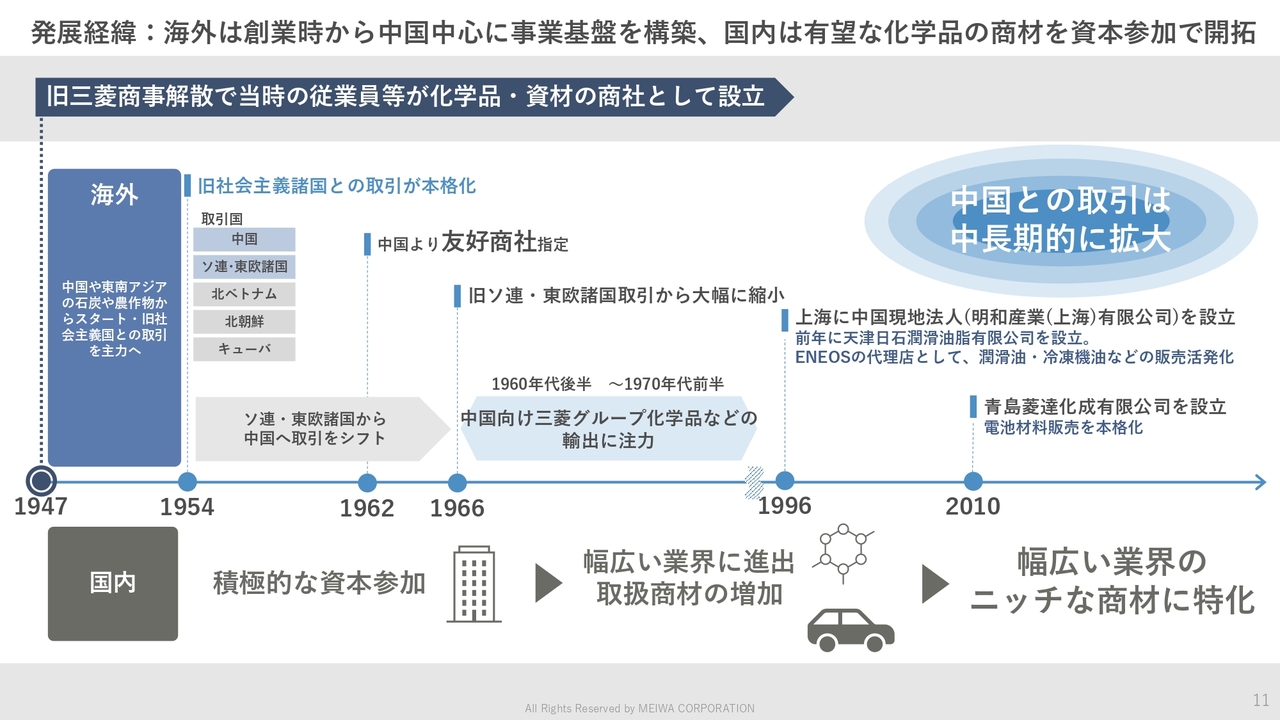

発展経緯:海外は創業時から中国中心に事業基盤を構築、国内は有望な化学品の商材を資本参加で開拓

1点目の当社の発展経緯ですが、当社は創業時から、国内において積極的にビジネスパートナーへの資本参加を進めてきました。

また、海外市場においては、旧社会主義諸国との取引を中心に市場の開拓を進めてきました。1962年に中国より友好商社に指定され順調に事業を拡大し、また、旧ソ連及び東欧諸国とも取引規模を拡大することで旧社会主義国とのビジネスは大きく成長してきました。

しかし、1960年台半ばに旧ソ連及び東欧諸国とは安定的かつ継続的な取引が見込めないと判断し、中国との取引にシフトしました。1960年代後半から1970年代前半にかけては、中国向けに三菱系サプライヤーの化学品を中心に輸出してきました。

その後、1990年台に入って多くの日系企業が中国に新たに製造拠点を設立する動きを踏まえて、当社は潤滑油の製造・販売事業をENEOSと中国現地企業と合弁で設立し、同時期に当社100パーセントの現地法人も設立し、物流及びマーケティング機能を拡充させました。

また、現在、中国はEVの普及が世界で一番進んでいますが、当社は1990年代から電池材料の販売を中国で進め、2010年には三菱ケミカルと中国現地企業と共同で青島菱達(リンダ)化成有限公司を設立し、事業の拡大を進めています。

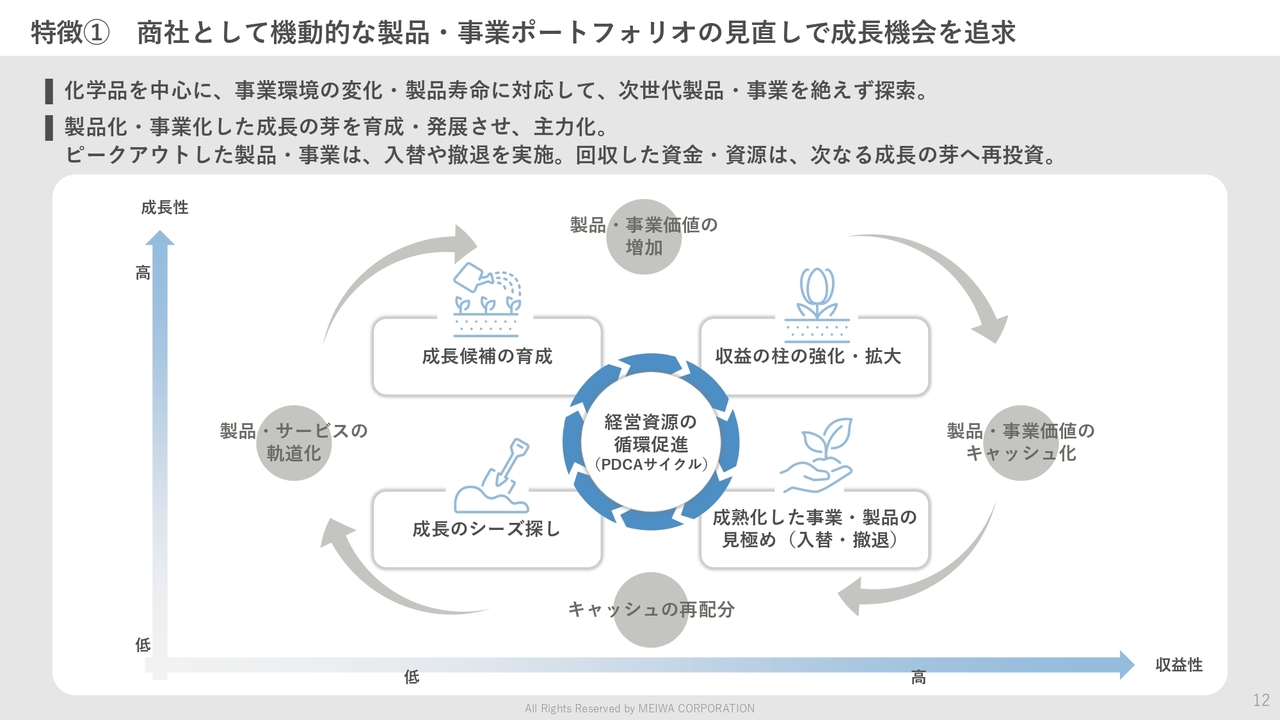

特徴① 商社として機動的な製品・事業ポートフォリオの見直しで成長機会を追求

当社は、機動的に製品及び事業のポートフォリオを見直しながら成長機会を追求してきました。化学品を中心に、事業環境の変化や製品寿命を見極め、次世代製品や事業を絶えず探索し、さらに製品化や事業化した成長の芽を育成、発展させてきました。

また、ピークアウトした製品、事業の入れ替えや撤退を実施し、常に経営資源の循環を促進しています。

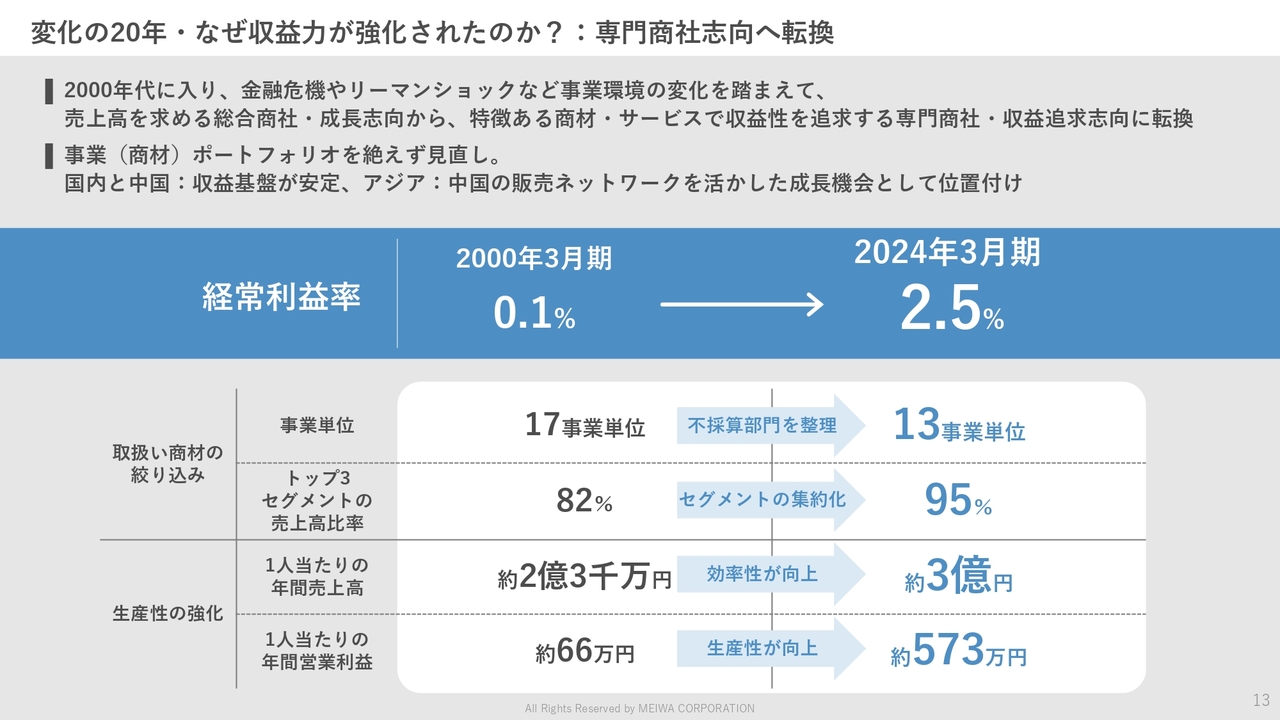

変化の20年・なぜ収益力が強化されたのか?:専門商社志向へ転換

2000年代に入り、金融危機やリーマンショックなどの事業環境の変化を踏まえて、当社はそれまでの売上高を重視する総合商社的な成長志向から、特徴のある商材やサービスで収益性を追求する専門性の高い商社へと転換を進めてきました。

不採算部門の整理や、主力部門への集約化を行い、取り扱い商材の絞り込みも進めることで、経常利益率は2000年3月期から2024年3月期にかけて25倍の改善率となっています。

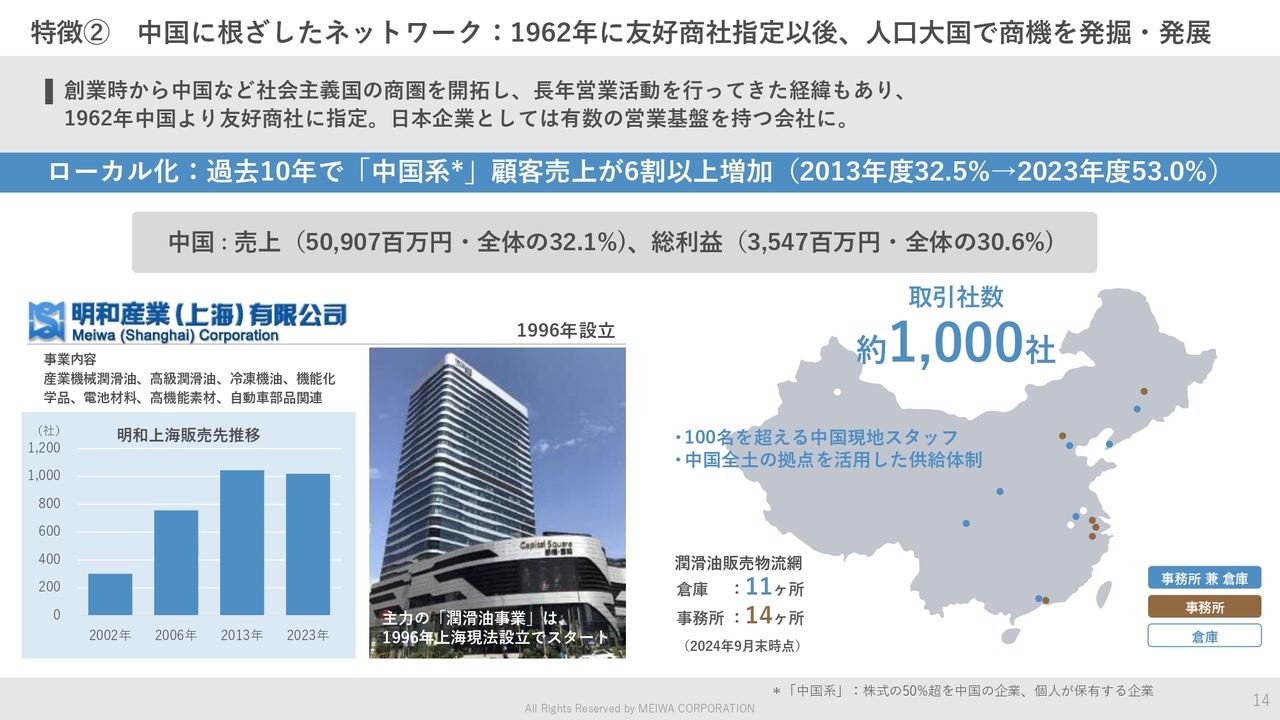

特徴② 中国に根ざしたネットワーク:1962年に友好商社指定以後、人口大国で商機を発掘・発展

2点目の当社の特徴である中国に根ざしたネットワークについて、ご説明します。創業時から長年中国でビジネスを積み重ね、日本企業として有数の、中国に事業基盤を持つ商社へと発展してきました。1996年に明和産業(上海)有限公司を設立し、現在では100名を超える中国現地スタッフと中国全土の拠点を活用した供給体制を確立しています。

また、当社は他の商社との違いの1つとして、ローカル化を積極的に進めています。多くの商社は中国に進出する日系企業とのビジネスが中心ですが、当社は過去10年で中国系の企業とのビジネスが6割以上増加しており、より中国国内に根ざした商社として展開しています。

中国でのビジネス展開例:潤滑油

中国ビジネスにおける一例である潤滑油ビジネスには、当社の強みは3点あります。日本製の高品質・低環境負荷の製品に関する専門性を有する点、そして、中国国内にネットワークを確立している点、さらに、調達から製造、流通、販売までの一貫したサプライチェーンを構築している点です。

各国から高品質でコスト競争力の高い潤滑油原料を仕入れ、ENEOSと設立した天津日石潤滑油脂やENEOS広州に供給し、ここで製造されるエアコンのコンプレッサーに使用される冷凍機油や産業機械に使用される潤滑油を明和産業(上海)有限公司が、現地で構築したネットワークを活かして、販売しています。

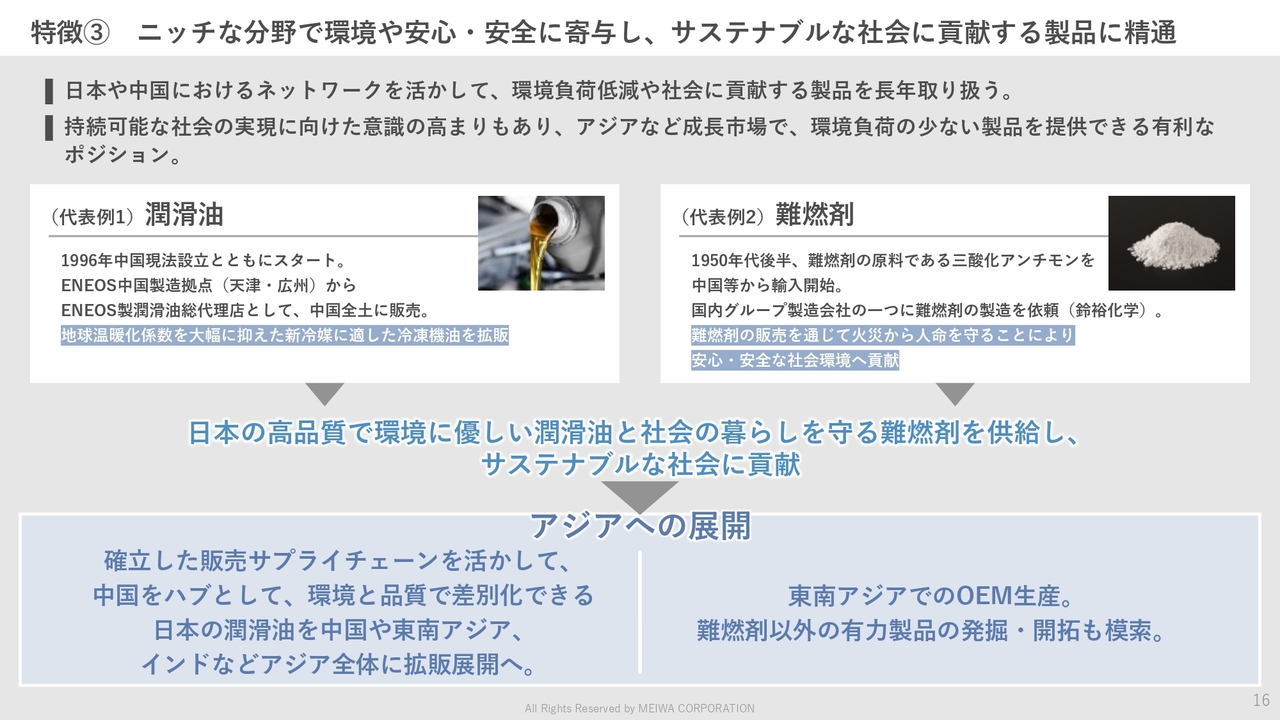

特徴③ ニッチな分野で環境や安心・安全に寄与し、サステナブルな社会に貢献する製品に精通

当社の特徴の3点目は、ニッチな分野で環境や安心・安全に寄与し、サステナブルな社会に貢献する製品に精通している点です。当社は環境負荷低減や社会に貢献する製品を長年、取り扱っています。代表例として、潤滑油においては、地球温暖化係数を大幅に抑えた新冷媒に適した冷凍機油のマーケティングを通じて、環境負荷の低減に取り組んでいます。

また、プラスチック製品等を燃えにくくする素材である難燃剤の開発やマーケティングによって、火災等の災害から人命を守る、安心・安全な社会作りに貢献しています。今後は、アジアなど成長市場でも、環境負荷の低い、社会に貢献できる製品を提供できる有利なポジションを構築していきます。

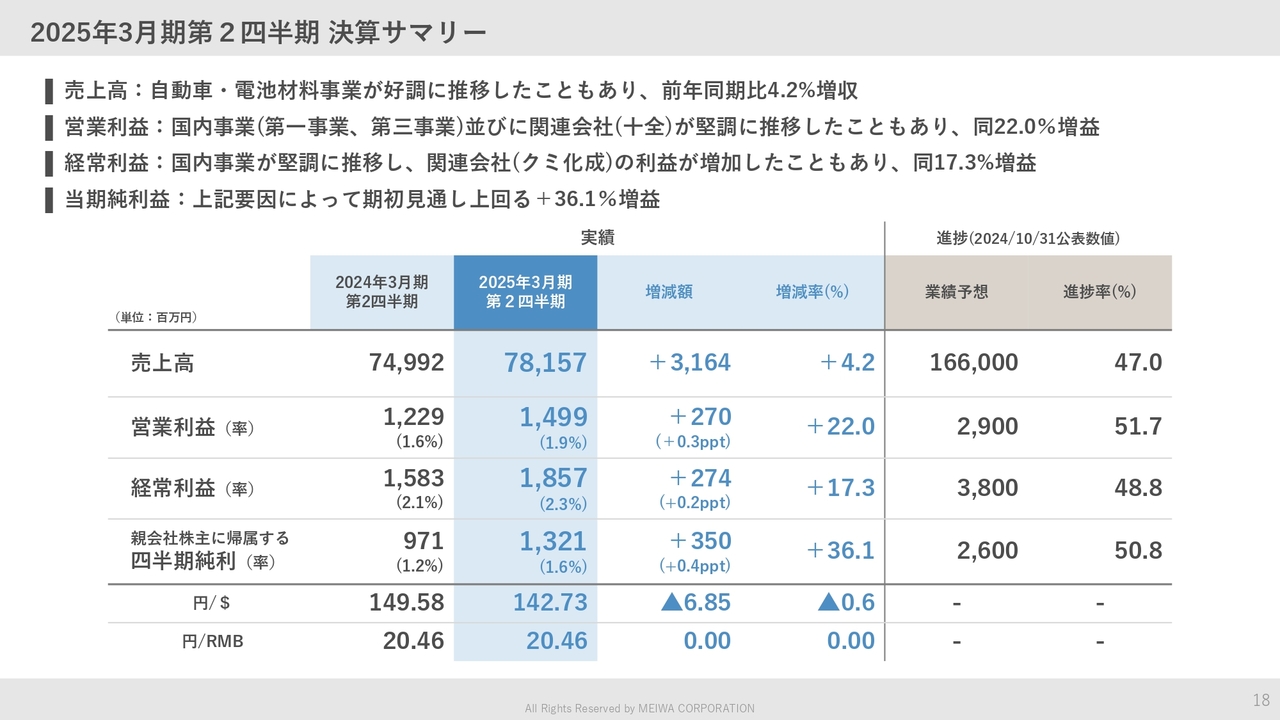

2025年3月期第2四半期 決算サマリー

金井正宏氏:ここからは私より、2025年3月期第2四半期決算概要並びに業績の見通しに関してご説明します。2025年3月期第2四半期の売上高については、前年同期比4.2パーセントの増収となりました。営業利益は国内事業が堅調だったことに伴い、前年同期比22パーセントの増益となりました。

経常利益は営業利益及び持分法における投資利益の増加に伴い、前年同期比17.3パーセントの増益となりました。これらの結果、親会社株主に帰属する当期純利益は、前年同期比36.1パーセント増加の13億2,100万円となり、概ね計画どおりに推移しています。

前年同期比分析 - 経常利益

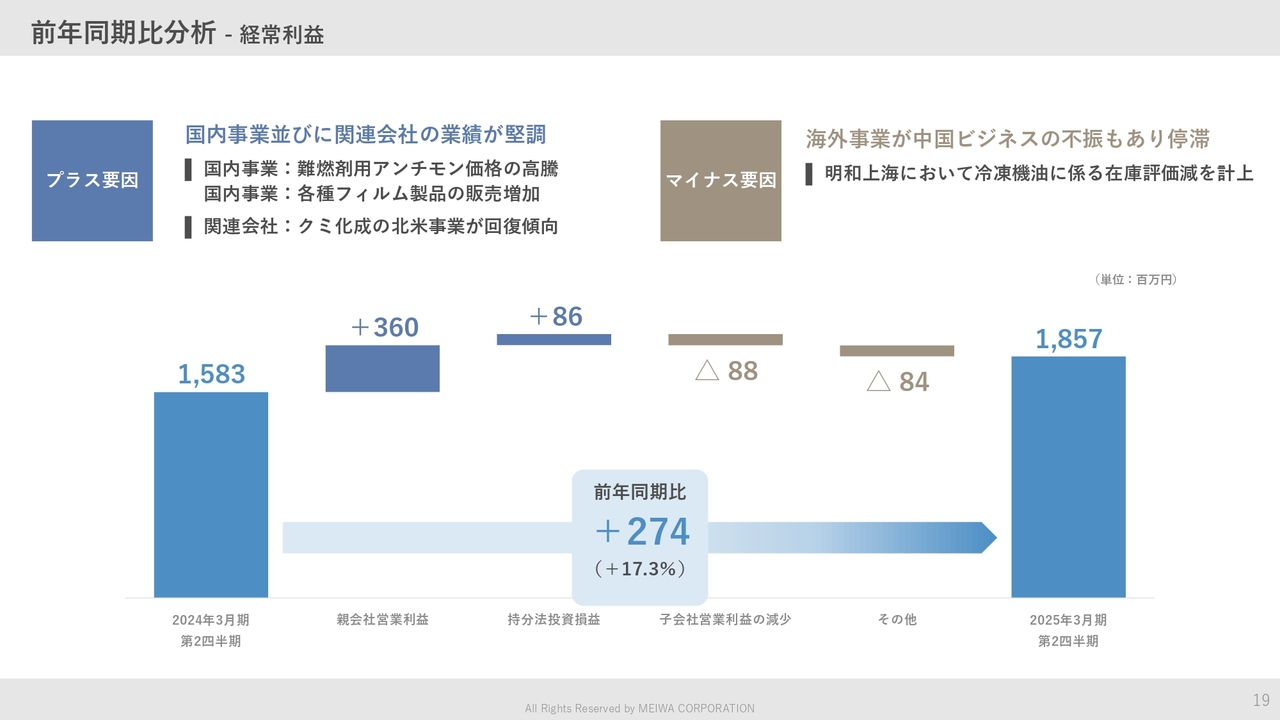

次に、経常利益の前年同期比分析についてご説明します。2025年3月期第2四半期のプラス要因としては、明和産業全体では親会社における営業利益の増加並びに持分法投資損益の増加があります。

親会社における営業利益の増加要因は難燃剤事業において、アンチモン価格の相場高騰による利益増加と、高機能素材事業において、特にインド向けや中南米向けに販売しているフィルム製品の販売が伸長した点です。

持分法投資損益の増加要因としては、自動車事業の関連会社であるクミ化成において、北米事業の収益が改善した点です。

一方のマイナス要因としては、子会社である明和産業(上海)有限公司の営業利益が減少しています。明和産業(上海)有限公司の主力事業である冷凍機油事業において在庫評価減を計上したものです。これらの結果、全体を通して前年同期の17.3パーセントにあたる2億7,400万円の増益となりました。

次のスライドより各セグメントの詳細をご説明します。

報告セグメント

こちらが当社の報告セグメント、主な事業、主な取扱商品及び事業内容になります。

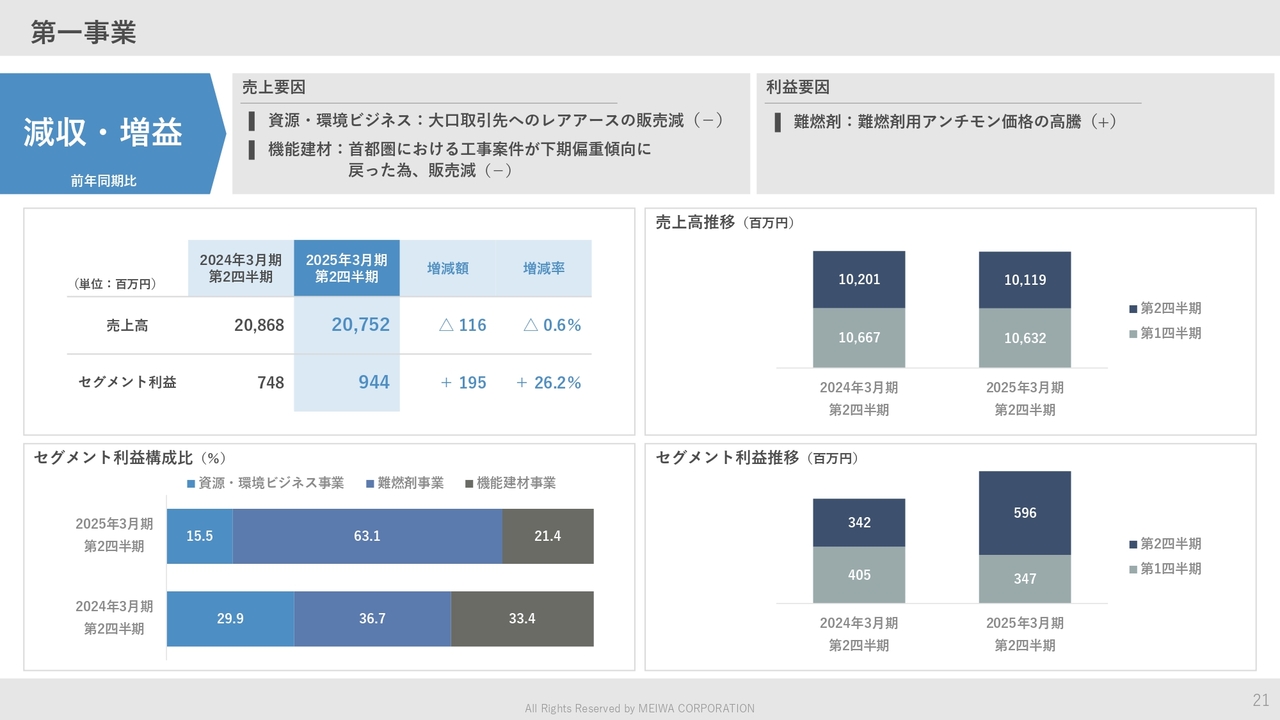

第一事業

第一事業については、売上高が前期の0.6パーセントにあたる1億1,600万円の減収、セグメント利益は、前期の26.2パーセントにあたる1億9,500万円の増益となりました。主な内訳としては図表をご覧ください。

減収の要因ですが、資源・環境ビジネス事業において大口取引先へのレアアースの販売が低調に推移し、また、機能建材事業においては、首都圏での工事案件が下期に集中するトレンドに戻ったこともあり、減収となりました。

一方で、セグメント利益ですが、主に難燃剤事業においてアンチモン価格の高騰の影響があり、大幅増益となりました。

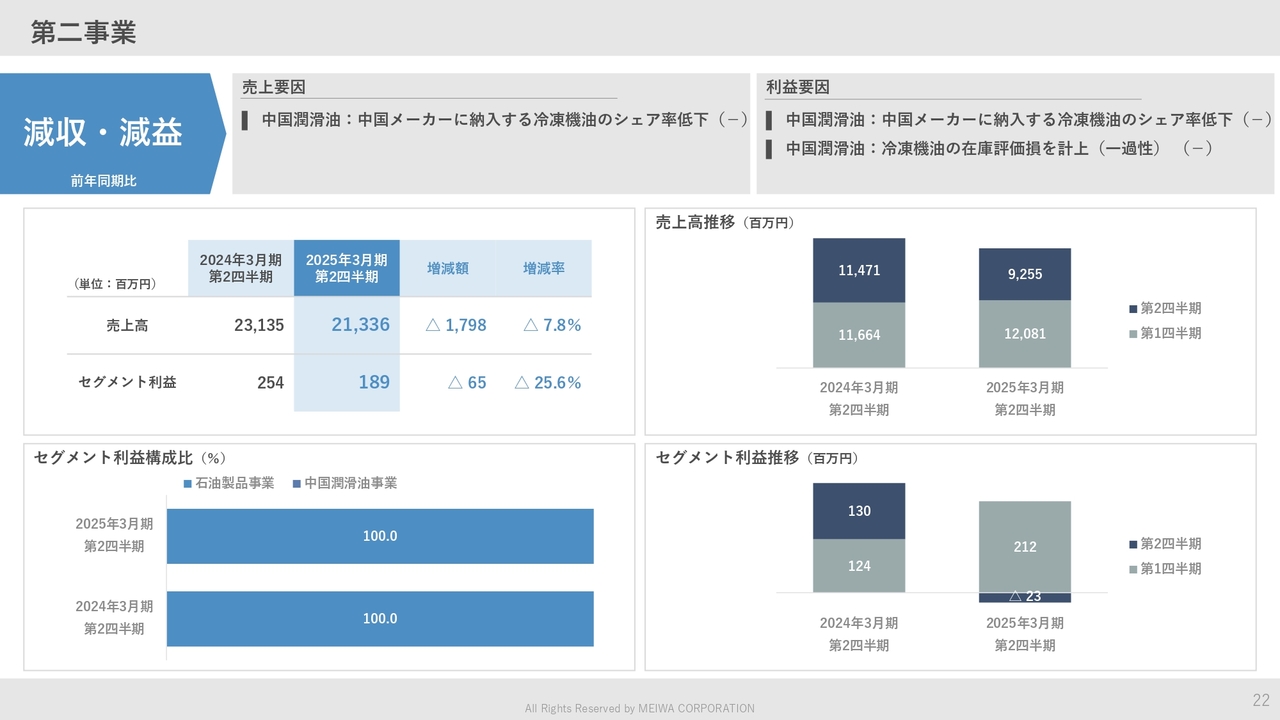

第二事業

第二事業については、売上高が前期の7.8パーセントにあたる17億9,800万円の減収、セグメント利益は、前期の25.6パーセントにあたる6,500万円の減益となりました。

明和産業(上海)有限公司の冷凍機油事業においては、ローカルメーカーの台頭による競争激化に伴い、中国家電メーカー向けの冷凍機油のシェア率が低下しています。結果として販売数量及び利益率が低下し、減収・減益の大きな要因となっています。

加えて、一過性ではありますが在庫評価損も第2四半期に計上した結果、第2四半期のセグメント利益はマイナスとなりました。

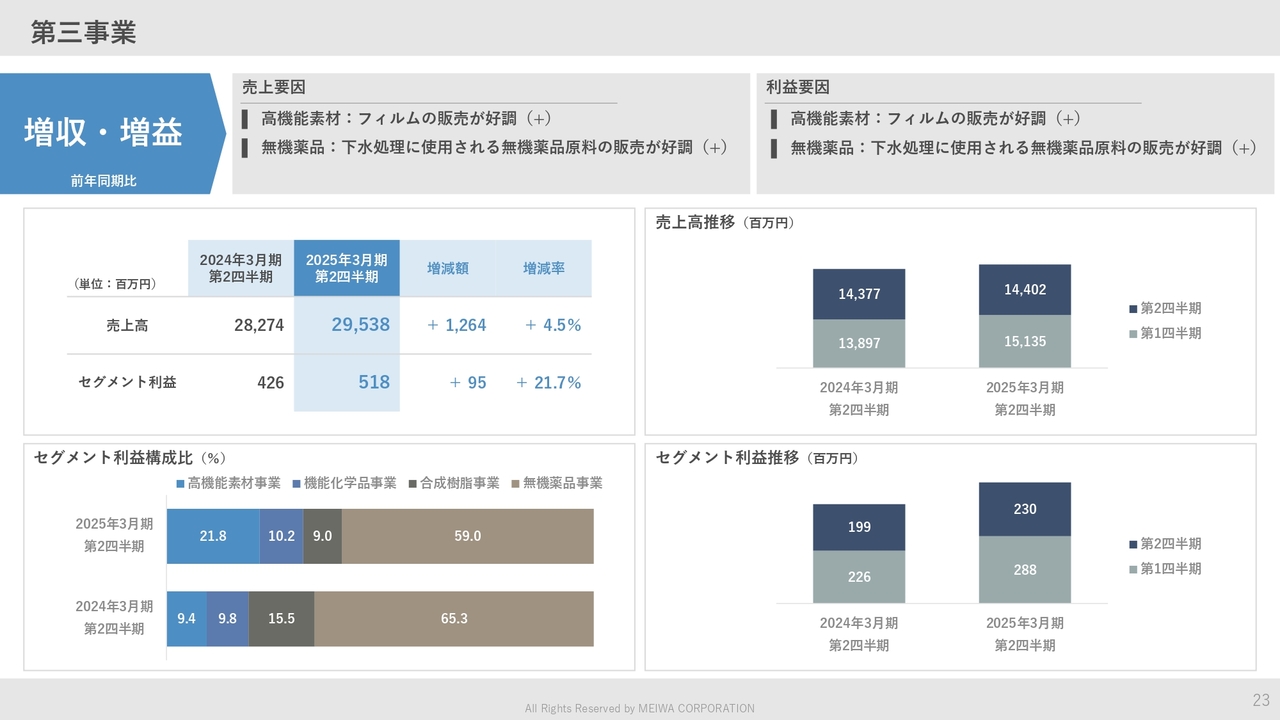

第三事業

第三事業については、売上高が前期の4.5パーセントにあたる12億6,400万円の増収、セグメント利益は、前期の21.7パーセントにあたる9,500万円の増益となりました。

高機能素材事業は、第1四半期は特にフィルム製品の販売が好調に推移したほか、無機薬品事業においても、大雨の影響で下水処理に使用される無機薬品原料の販売が好調に推移した結果、第三事業セグメントは増収、増益となりました。

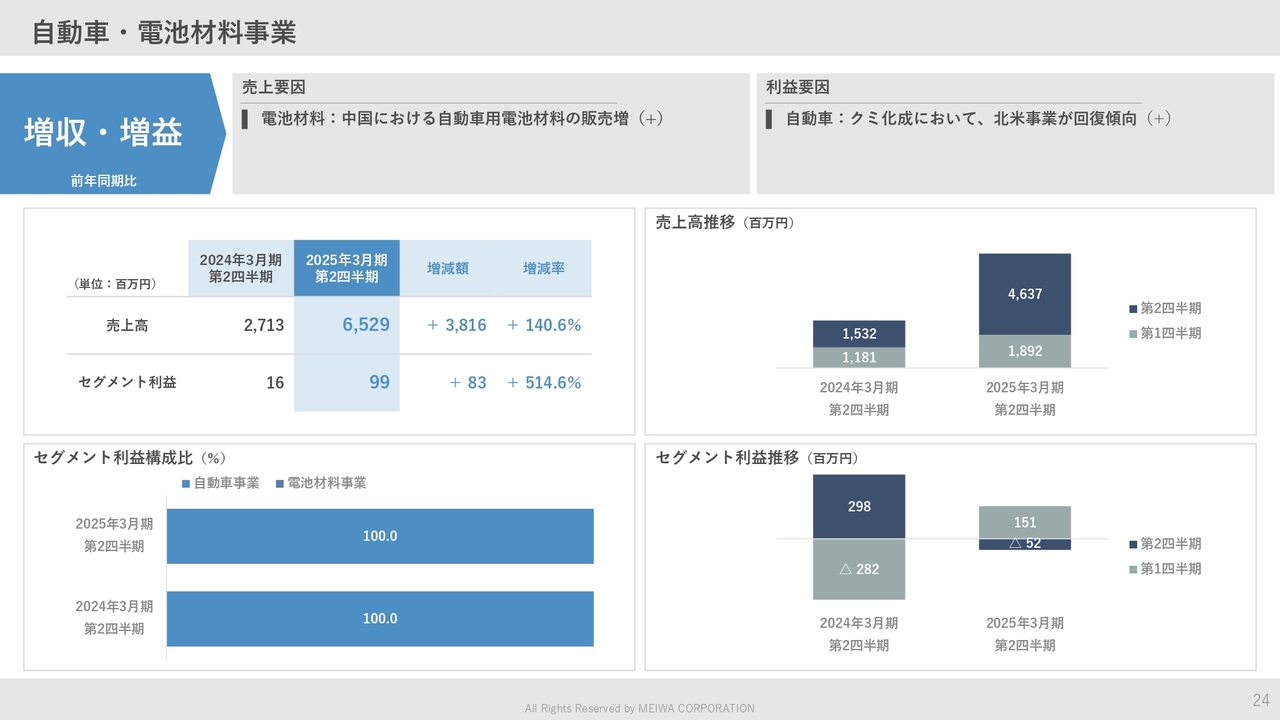

自動車・電池材料事業

自動車・電池材料については、売上高が38億1,600万円の増収、セグメント利益は8,300万円の増益となりました。

売上高は中国における自動車用電池材料の取引が増えたことによるものです。セグメント利益は自動車事業の関連会社であるクミ化成において北米事業が回復傾向にあることに加えて、国内生産も計画どおり推移したことで、前年同期比で増益となりました。

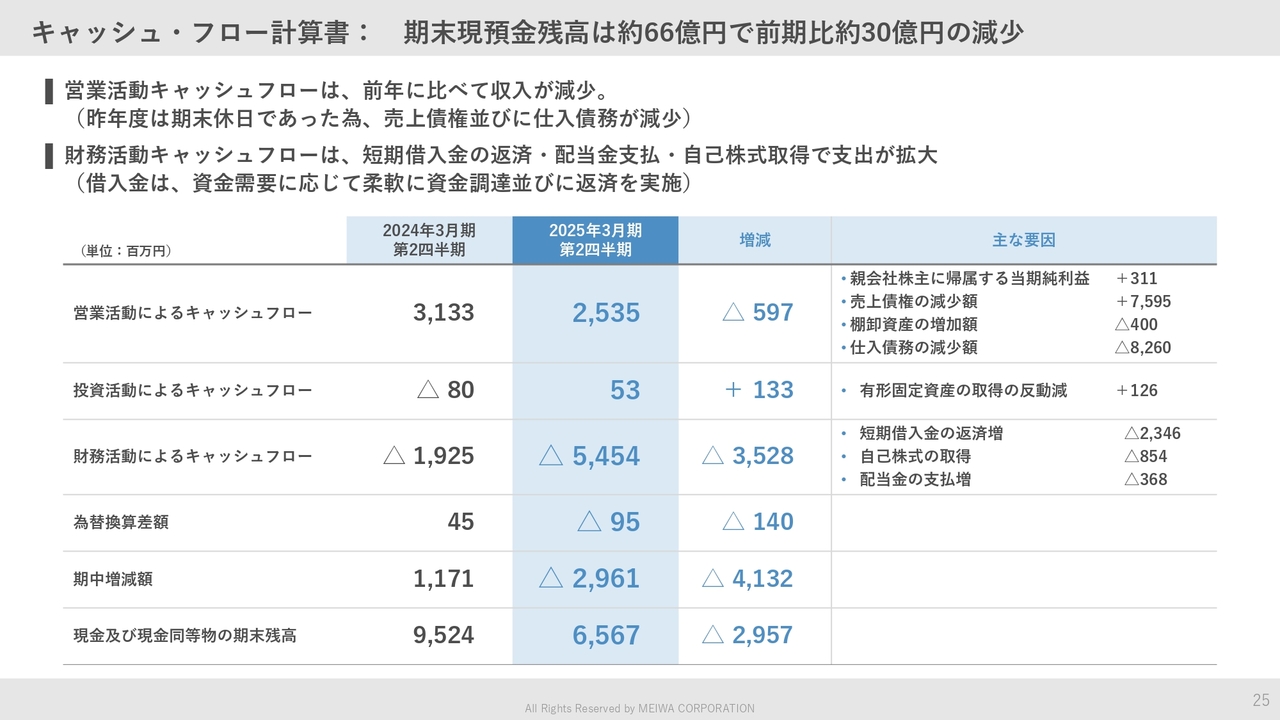

キャッシュ・フロー計算書:期末現預金残高は約66億円で前期比約30億円の減少

続いて、連結キャッシュ・フロー計算書についてご説明します。2025年3月期第2四半期における営業活動によるキャッシュフローは、25億3,500万円のキャッシュインとなっています。ただ、その額は昨年度が期末休日であったことで、売上債権並びに仕入債務が減少した影響で、結果としてキャッシュインの額が前年同期比で5億9,700万円減少しました。

投資活動によるキャッシュフローは、5,300万円のキャッシュインとなっています。前年同期に有形固定資産の取得があったことから、前年同期と比べキャッシュインの額が増加しました。

財務活動によるキャッシュフローは、借入金の返済や配当金の支払い等による資金減、自己株式の取得により、54億5,400万円のキャッシュアウトとなりました。短期借入金の返済が進んだことや自己株式の取得、配当金の支払い額の増額があったことから、キャッシュアウトの金額は前年同期比で35億2,800万円増加しています。

この結果、2025年3月期第2四半期末の現金及び現金同等物は、65億6,700万円と前年度末から29億5,700万円の減少となりました。

2025年3月期業績予想及び配当予想:期初見通しは変更せず

最後に2025年3月期の連結業績予想及び配当予想についてご説明します。当社の上期の業績は第一事業セグメント、第三事業セグメント並びに自動車・電池材料セグメントは堅調に推移したことから、親会社株主に帰属する当期純利益は50.6パーセントと計画どおりに推移しています。一方で、第二事業セグメントにおいて中国潤滑油事業に不透明感がある状況を鑑み、通期見通しは変更していません。

なお、想定為替レートについては、米ドルレートを140円、人民元レートを19.5円として作成しています。また、配当予想については、すでに開示済みの1株あたり32円の期末配当から変更していません。

以上で2025年3月期第2四半期の連結決算概要のご説明を終了します。

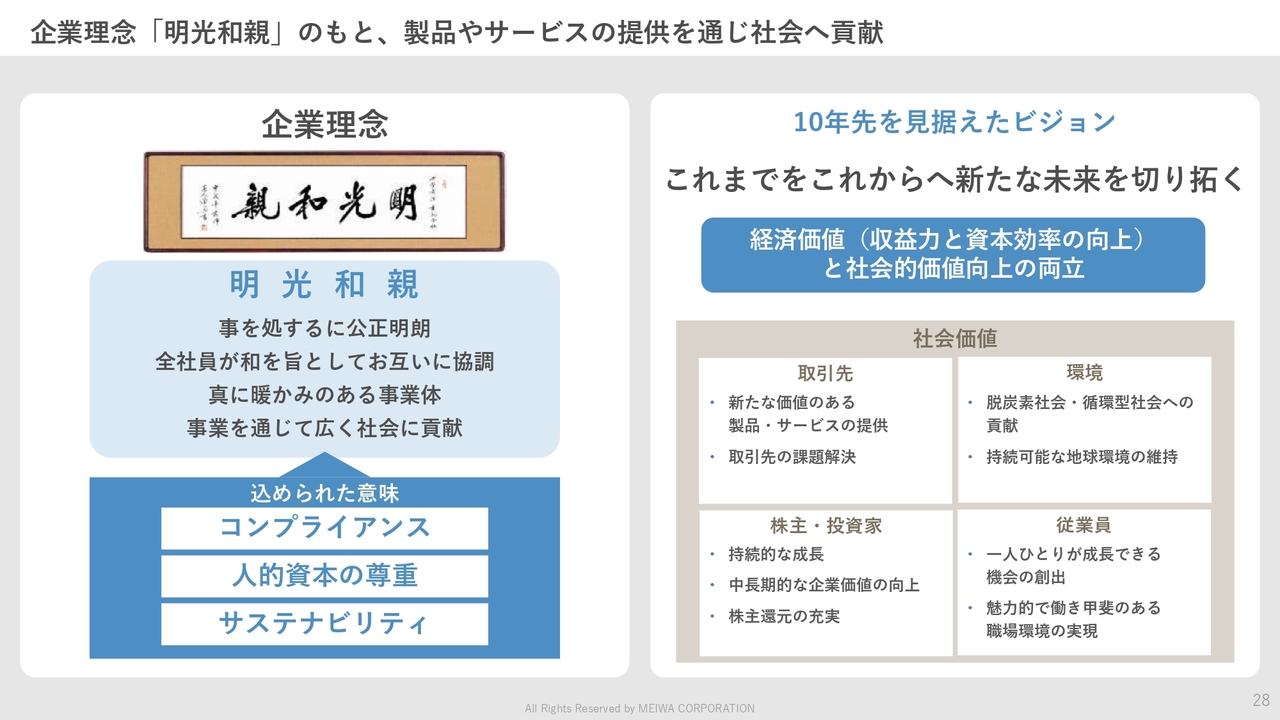

企業理念「明光和親」のもと、製品やサービスの提供を通じ社会へ貢献

吉田:ここからは私より、中長期の成長戦略についてご説明します。

当社の企業理念「明光和親」には、「コンプライアンスの遵守」「人的資本の重要性」、そして「サステナビリティ」の意味が込められており、創業当初からこの企業理念が全社員に受け継がれています。

また、10年先を見据えたビジョンとして「これまでをこれからへ新たな未来を切り拓く」を策定しました。社会価値や経済価値を生み出すと共に、ステークホルダーから信頼される企業へと変革し、明和産業グループの新たな未来を切り拓いていきます。

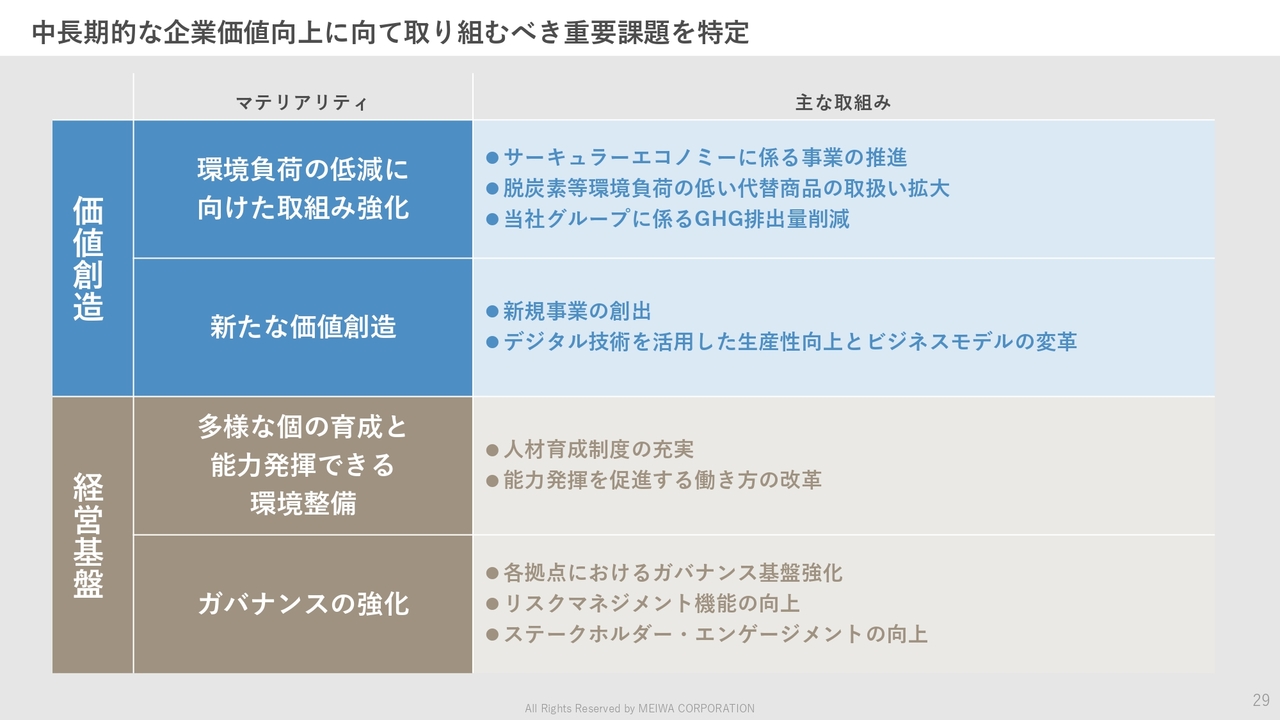

中長期的な企業価値向上に向けて取り組むべき重要課題を特定

当社は2023年5月に4つの重要課題、いわゆるマテリアリティを公表しました。これらマテリアリティは、当社グループの持続的な成長に深く関連するリスクであると同時に、新たなビジネス機会であると考えています。

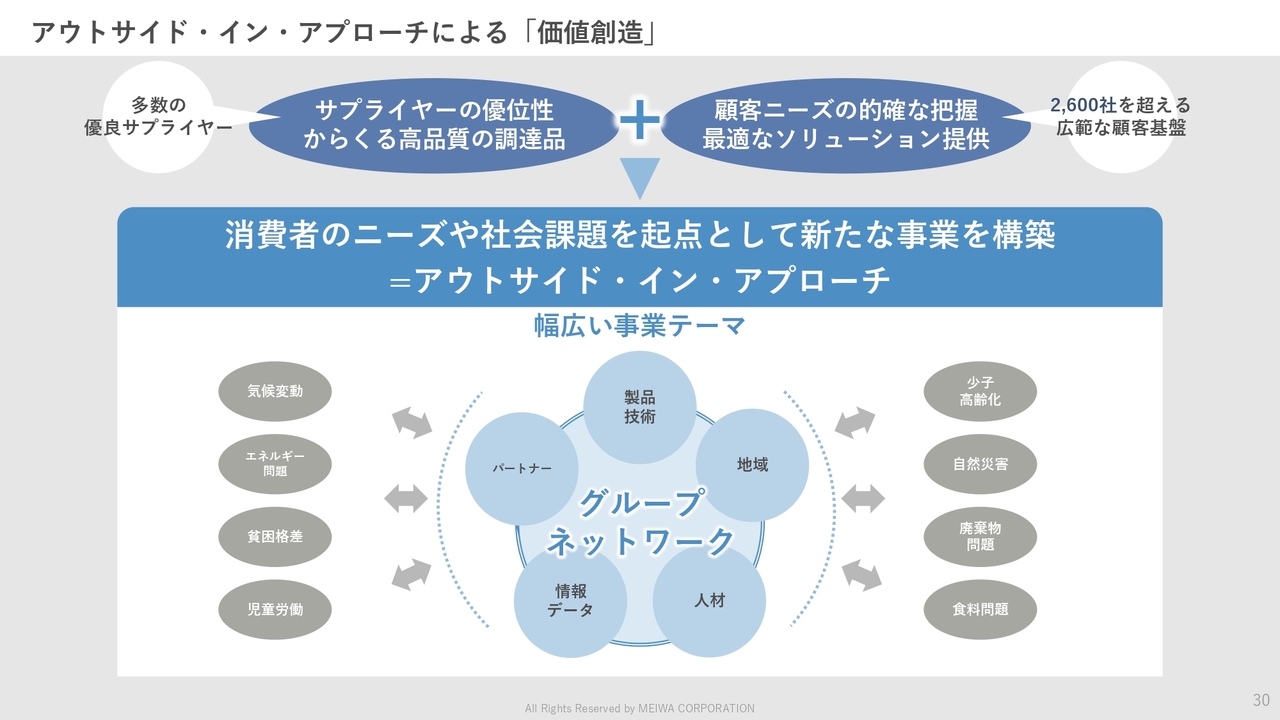

アウトサイド・イン・アプローチによる「価値創造」

そして、持続的な成長を実現していくために、これまでのプロダクトアウトやマーケットインのビジネスモデルに加え、社会課題を起点としたアウトサイド・イン・アプローチによるビジネスモデルの変革を積極的に展開します。

これまでに培ってきたさまざまなネットワークをさらに活用しながら、消費者や社会のニーズを理解・分析し、当社グループが主体的に事業を構築することで社会課題の解決に貢献していきます。

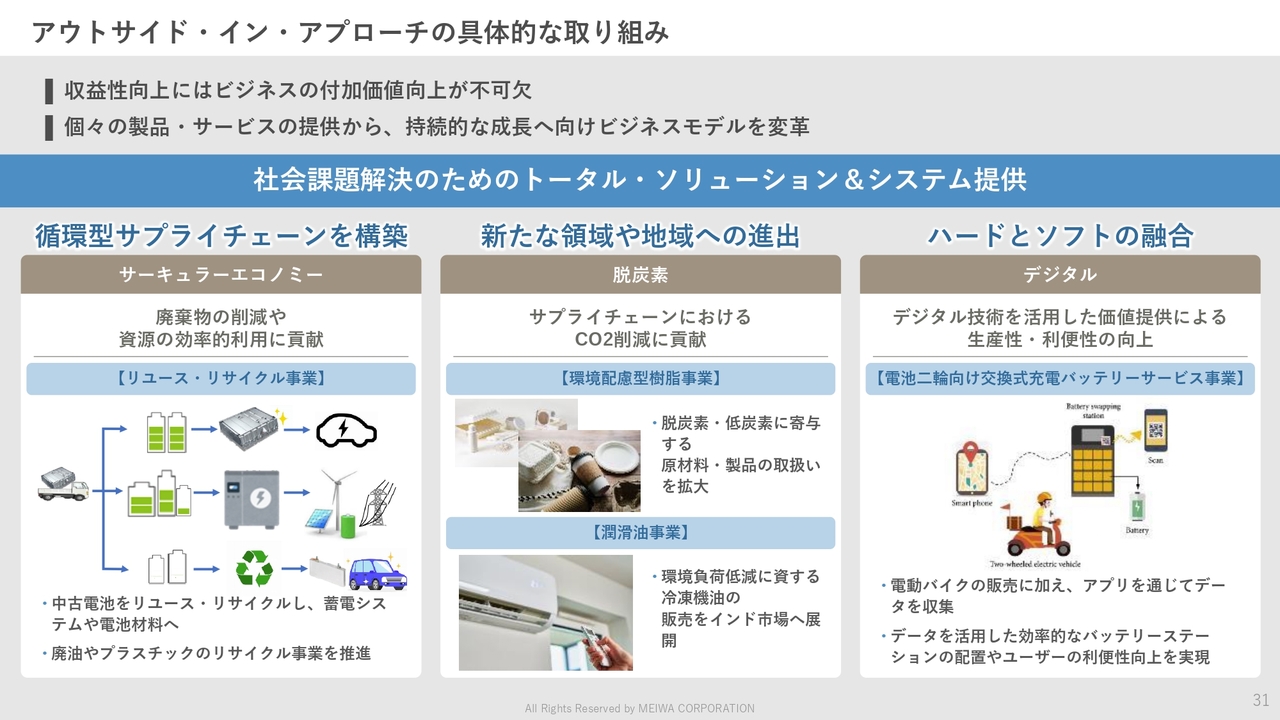

アウトサイド・イン・アプローチの具体的な取り組み

アウトサイド・イン・アプローチ型ビジネスの具体的な取り組みとしては、こちらのようなものがあります。サーキュラーエコノミー、脱炭素、デジタルなどの取り組みを通じ、社会課題解決のためのトータル・ソリューションとシステムを提供していきます。

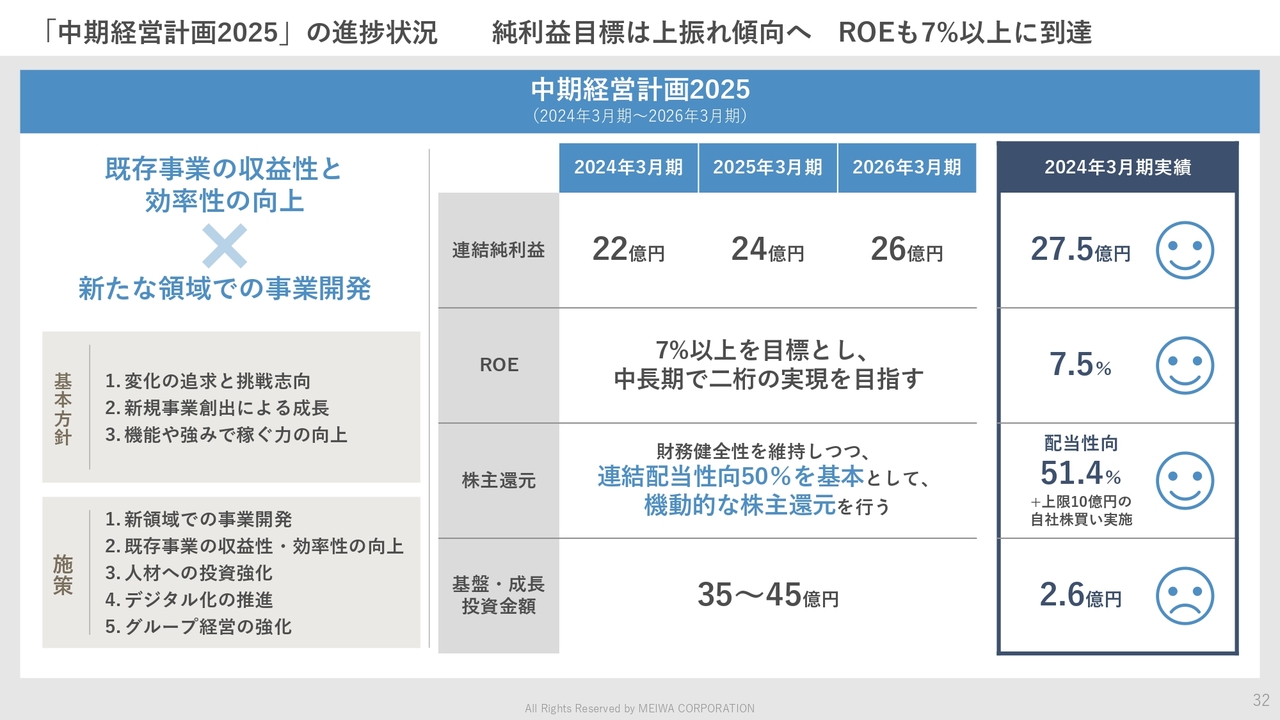

「中期経営計画2025」の進捗状況 純利益目標は上振れ傾向へ ROEも7%以上に到達

中期経営計画の進捗状況です。「中期経営計画2025」では、既存事業と新規事業という両輪を軸に、3つの基本方針と5つの施策に取り組んでいます。

スライドの表に記載のとおり、純利益・ROE・株主還元は当初計画を上回る水準で推移しています。

また、基盤、成長投資金額については2.6億円でしたが、2025年度までの3年間で35億円から45億円の投資を実行する予定です。

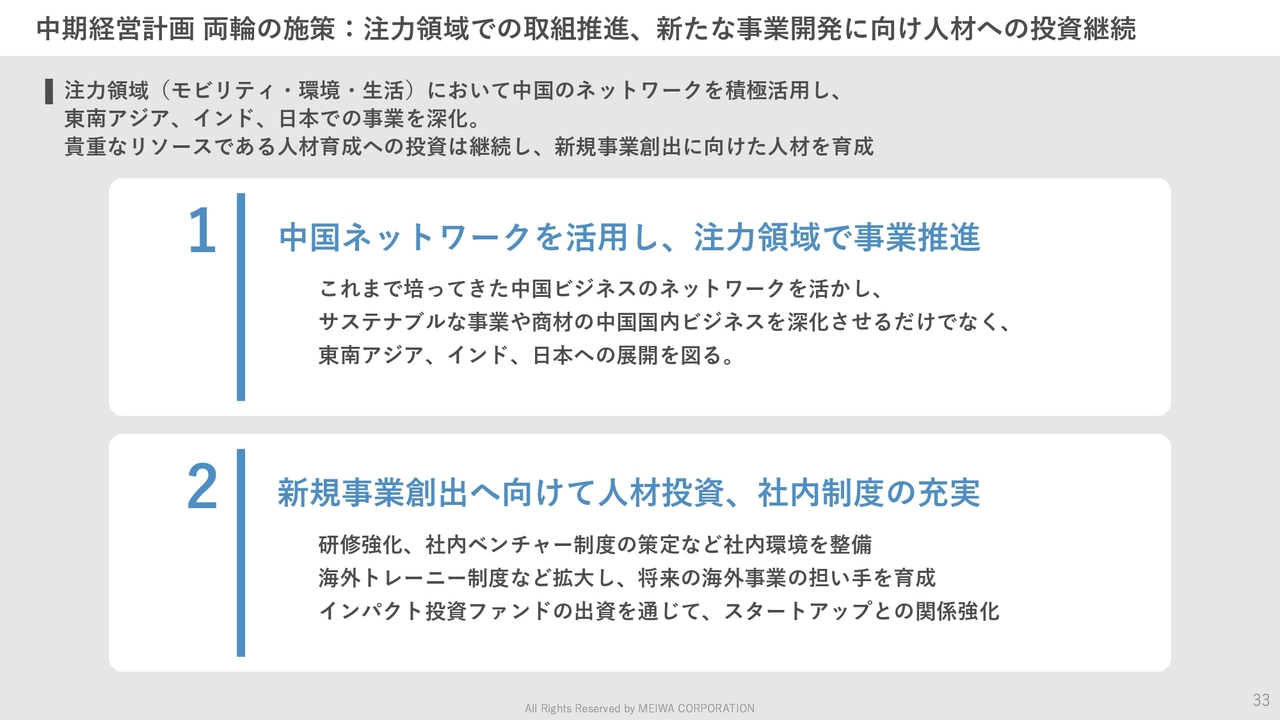

中期経営計画 両輪の施策:注力領域での取組推進、新たな事業開発に向け人材への投資継続

「中期経営計画2025」の施策として、既存事業の収益性と効率性の向上、そして新たな領域での事業展開の両輪を廻しています。

既存事業では、注力領域であるモビリティ、環境、生活領域での取り組みを推進しています。これまでの中国ビジネスでの経験や知見、そして取引先とのパートナーシップなどを最大限に活かし、中国はもとより、東南アジア、インド、日本を含む東アジアで各種の取り組みを加速していきます。 また、新たな事業展開のために人材への投資を継続しており、社員一人ひとりが活躍できる環境の整備を進めています。

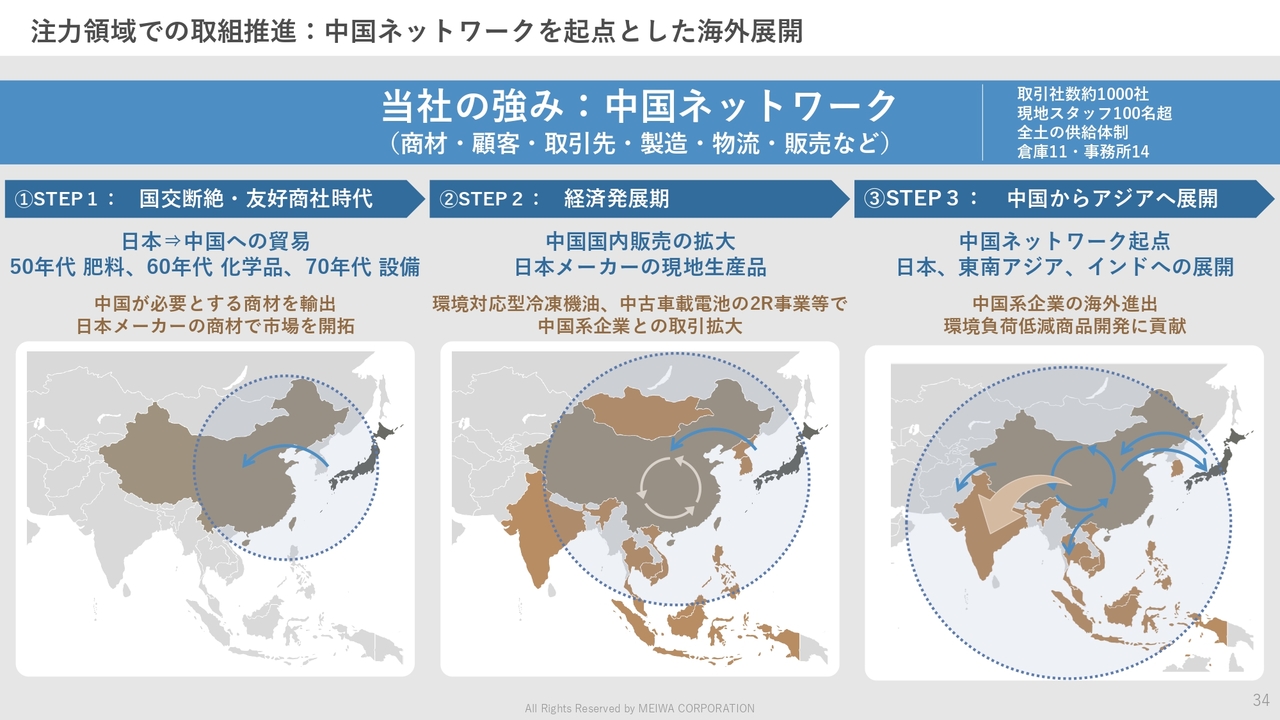

注力領域での取組推進:中国ネットワークを起点とした海外展開

あらためて当社の強みである中国ビジネスの「これまで」と「これから」をまとめました。

STEP1、友好商社時代から2000年までは、中国が進める経済の基盤作りを当社の収益に取り込むべく、主に日本から中国への輸出ビジネスを中心に行ってきました。

STEP2、2000年代に入って中国の高度経済成長時には、日本企業と共同で中国へ進出し、現地法人を設立、営業・物流拠点を拡充し、中国国内の旺盛な需要を取り込んできました。足元では環境対応型の冷凍機油や中古車載電池のリユース・リサイクル事業などで中国企業とのパートナーシップを深めており、当社の強みである中国でのネットワークをさらに強化しています。

STEP3、これからはこのネットワークを梃にして、注力領域での取り組みを東南アジアやインドなどの他地域にも複層的に展開していきます。

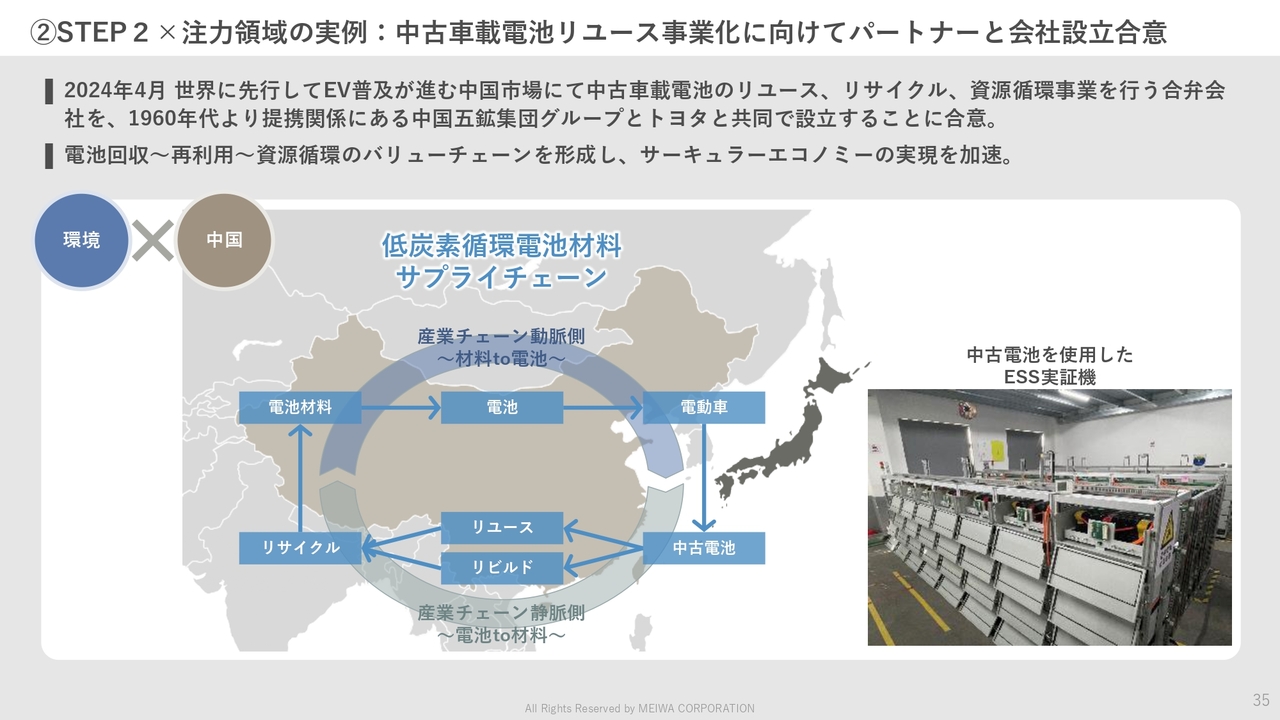

②STEP2×注力領域の実例:中古車載電池リユース事業化に向けてパートナーと会社設立合意

ここでは、前スライドのSTEP2である、中国国内市場の取り込みと注力領域の1つである環境を掛け合わせた事例をご紹介します。電池材料事業では、トヨタ、中国五鉱グループと共同で中古車載電池のリユース・リサイクル事業を行う合弁会社の設立に合意しました。

EVが世界でいち早く普及している中国では、中古車載電池が先行して出てきます。中古車載電池はさまざまな種類があり、劣化度も異なりますが、トヨタの技術とわが社・中国五鉱グループの持つ退役電池の回収、及び製品のマーケティング力によってバリューチェーンを形成し、資源を無駄にしないサーキュラーエコノミーを実現します。

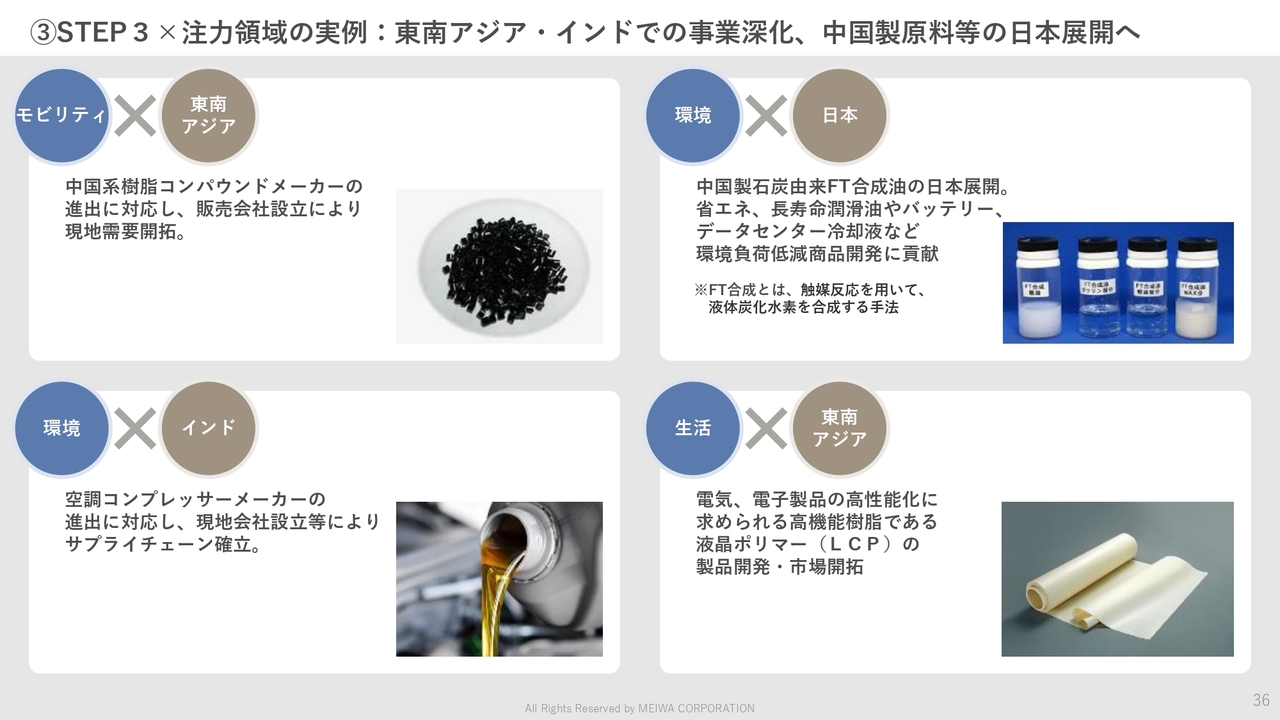

③STEP3×注力領域の実例:東南アジア・インドでの事業深化、中国製原料等の日本展開へ

また、中国ネットワークを起点とした日本、東南アジア、インドへの展開事例もご紹介します。モビリティの領域では、特徴ある中国系樹脂コンパウンドメーカーと共に、東南アジアの自動車部品メーカーへ需要開拓を行っています。

また、生活領域では、電気・電子部品の高性能化に求められる液晶ポリマーのメーカーである中国JUJIA社と日本、韓国、台湾における代理店契約を結びました。各用途での開発案件が進んでおり、潜在的な需要を掘り起こし、新たな市場を生み出していきます。

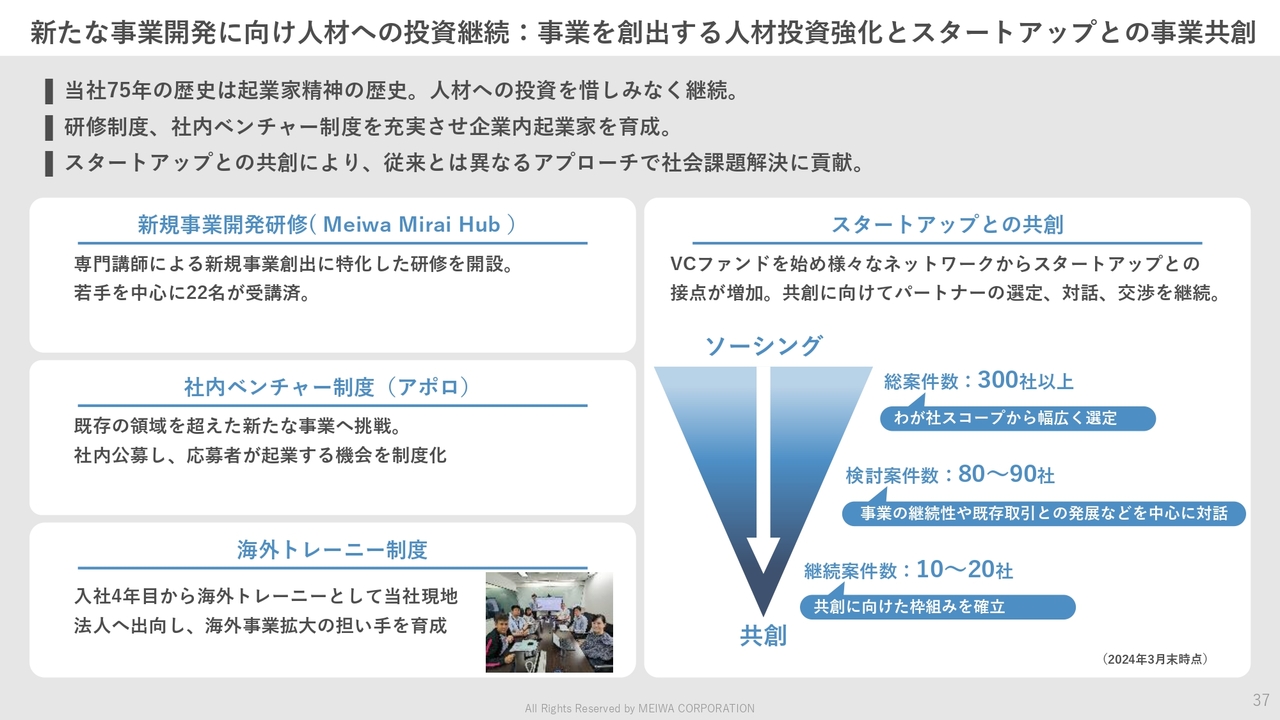

新たな事業開発に向け人材への投資継続:事業を創出する人材投資強化とスタートアップとの事業共創

両輪の施策のもう一方として、新たな事業開発を掲げています。具体的な施策の一部をご紹介します。

企業内起業家の育成は、わが社が新たな領域での事業開発を推進するにあたっての基盤の1つと考えています。昨年度から企業内起業家の育成研修を開始し、社内ベンチャー制度を通じた事業化を目指しています。また、若手社員の海外トレーニー制度を通じ、海外での事業拡大の担い手の育成も積極的に進めています。

またベンチャーキャピタルファンドへの出資などを通じ、スタートアップ界隈の情報取得機会を増やしています。現在、300件以上の案件の中より、スタートアップ企業との共創へ向けた対話、交渉を進めています。

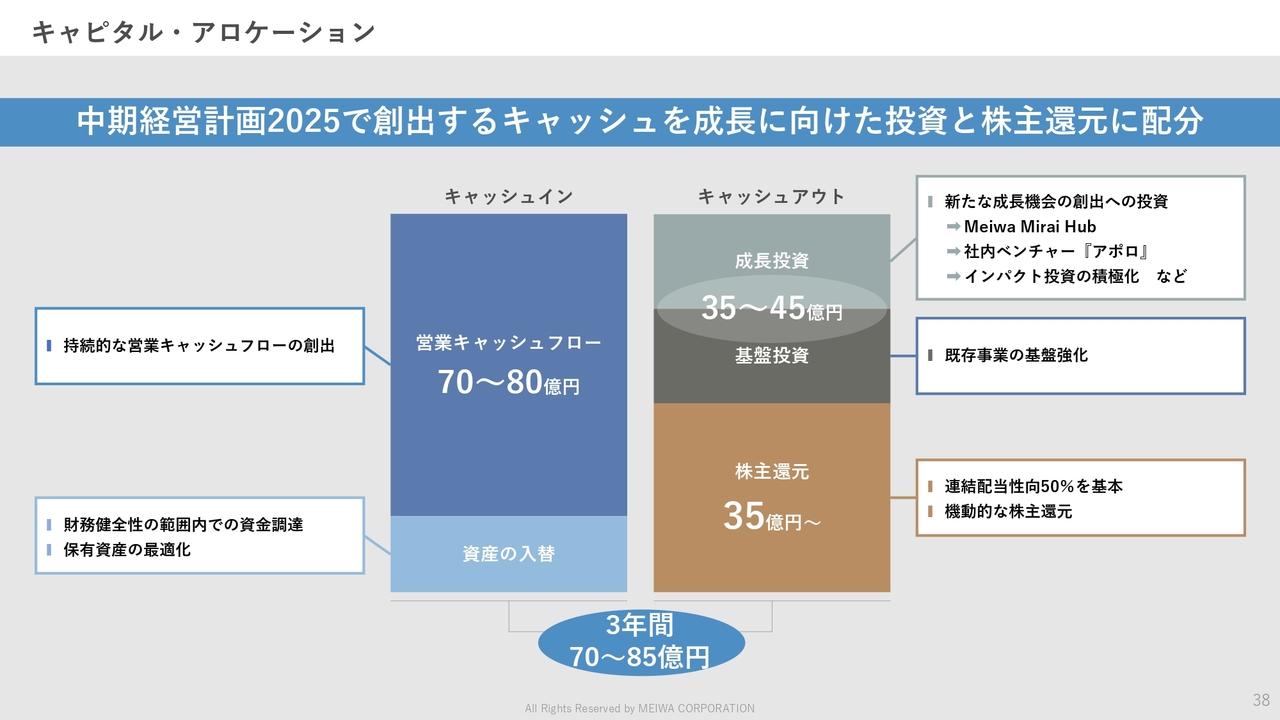

キャピタル・アロケーション

こちらのスライドでは「中期経営計画2025」におけるキャピタルアロケーションをお示ししました。営業キャッシュフローの創出と保有資産の最適化などの財務キャッシュフローを合わせて3年間で70億円から85億円のキャッシュインに対し、35億円から45億円を新規投資や既存事業の基盤強化のための投資とし、連結配当性向50パーセント以上の方針に則り、35億円以上を株主還元として予定しています。

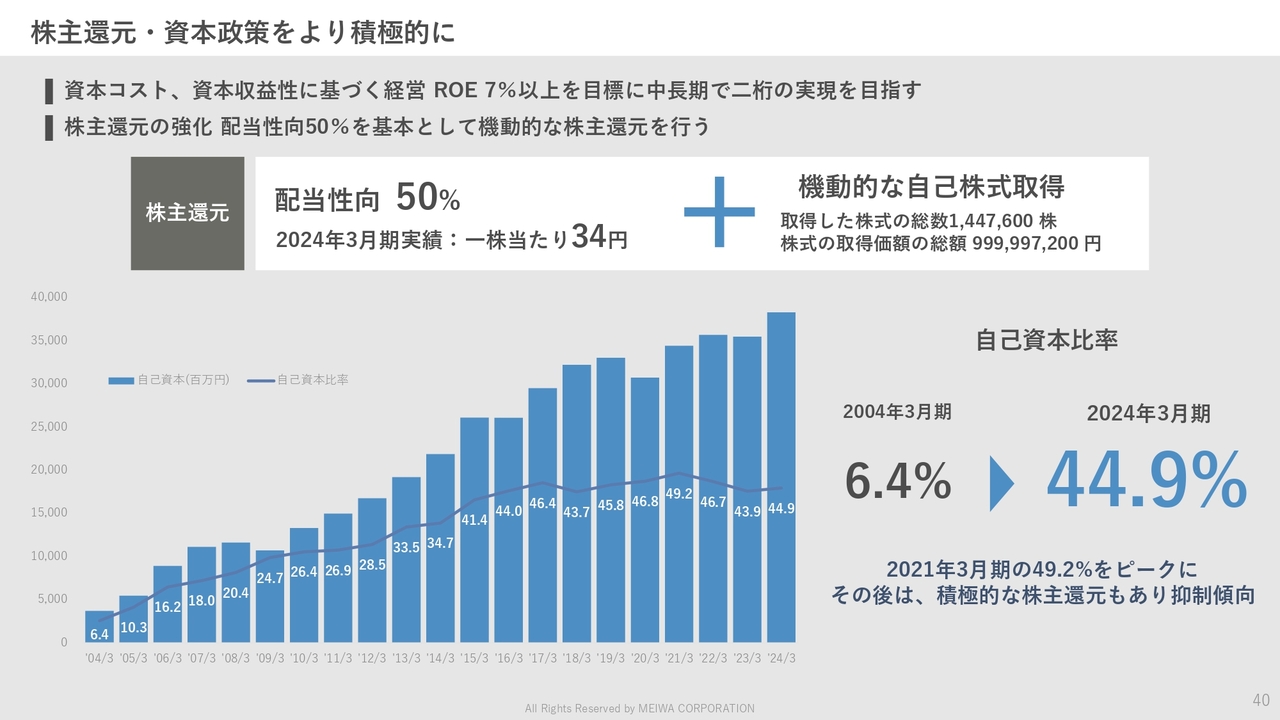

株主還元・資本政策をより積極的に

次に、株主還元及び資本コストや株価を意識した経営の実現に向けての現状をご説明します。当社は「中期経営計画2025」において、ROEの目標を7パーセント以上とし、中長期では二桁の実現を目指すこと、そして、株主還元については、連結配当性向50パーセントを基本として、機動的な株主還元を行うこととしています。

2024年3月期は1株当たり34円と配当を実施し、今年度は32円を予定しています。「中期経営計画2025」を通じた企業価値のさらなる向上とROE二桁の実現によって、株主・投資家のみなさまにとって魅力のある銘柄を目指し、引き続き取り組んでいきます。

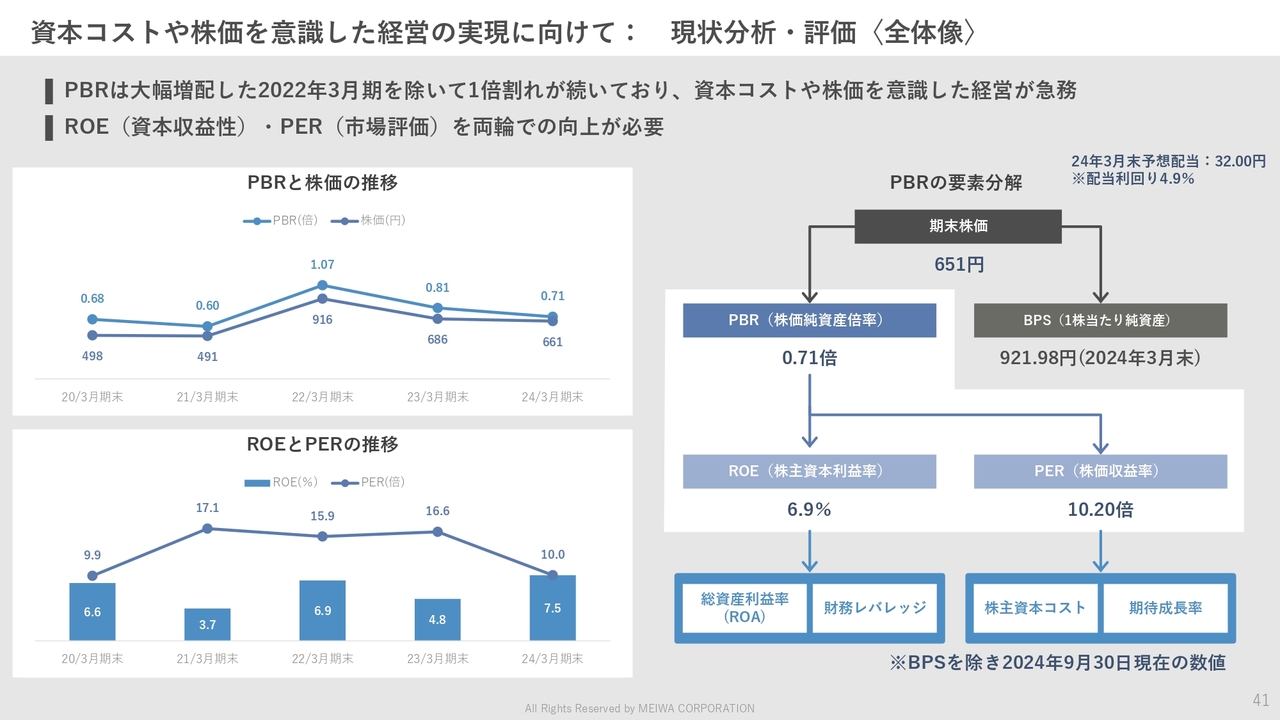

資本コストや株価を意識した経営の実現に向けて: 現状分析・評価〈全体像〉

当社の現状分析と自己評価です。2024年9月末における当社のPBRは0.71倍です。PBR1倍割れ解消のために、引き続き、ROEの改善並びにPER向上に向けた取り組みを実施していきます。

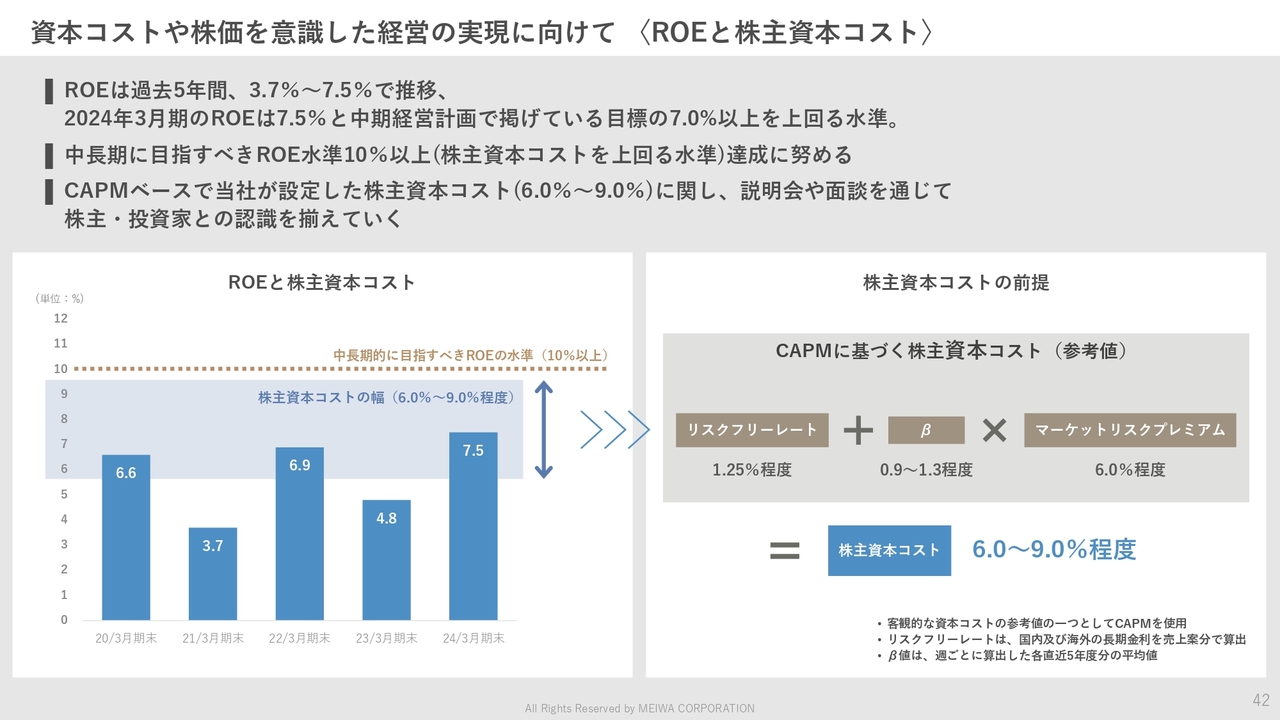

資本コストや株価を意識した経営の実現に向けて 〈ROEと株主資本コスト〉

こちらのスライドは、ROEと株主資本コストについての現状分析と評価になります。ROEを引き上げて、株主資本コストを上回るリターンを生み出せるよう、引き続き努力していきます。

まとめ

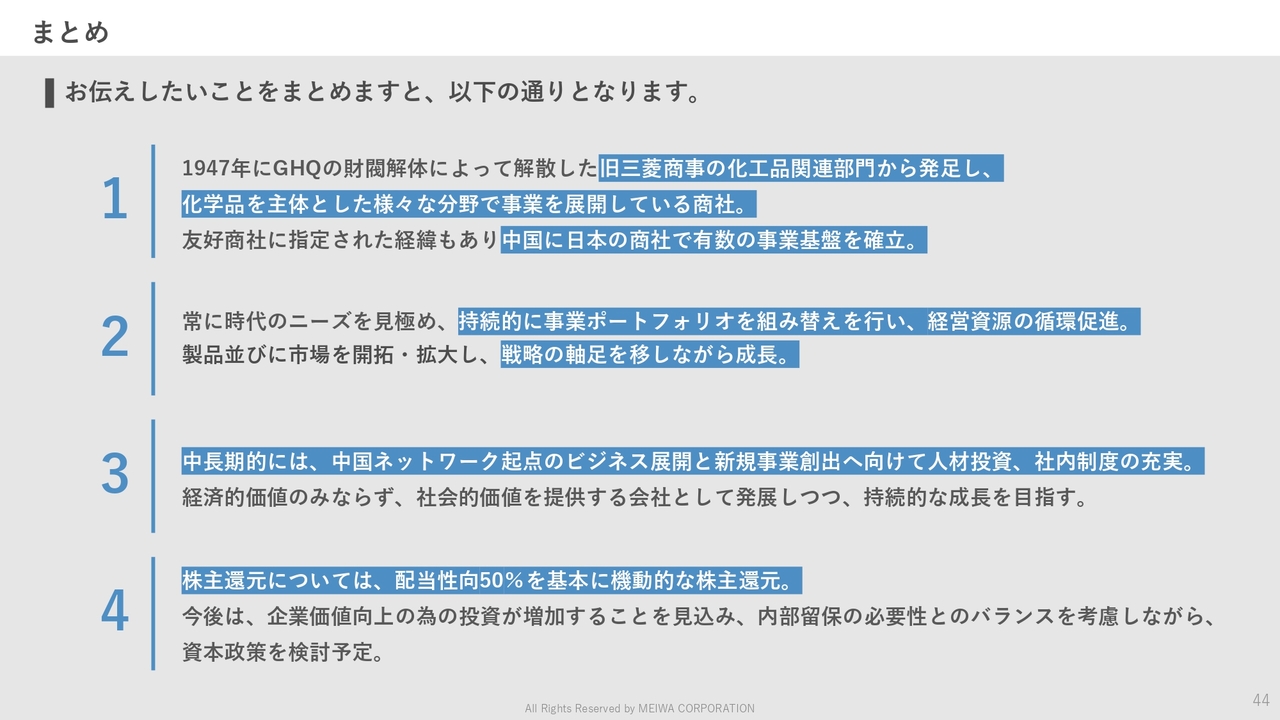

最後に本日お伝えしたいポイントを大きく4点でまとめています。

1点目は、当社は化学品を主体としたさまざまな事業を展開し、さらに中国に事業基盤を確立している日本でも有数の商社であることです。

2点目は、常に時代のニーズを見極め、戦略の軸足を移しながら堅調に拡大・成長してきたことです。

3点目は、中国起点のビジネス展開と新規事業創出へ向けての人材投資、持続的な成長を図っていくことです。

4点目は、株主還元に関して配当性向50パーセントを基本として、機動的な株主還元を実現していることです。

これからも、株主並びに投資家のみなさまのご期待に沿えるよう、当社グループ一丸となって事業活動を推進していきますので、引き続きよろしくお願いします。ご清聴ありがとうございました。

質疑応答:チャイナリスクにつ

新着ログ

「卸売業」のログ