放電精密、ガスタービン部品の生産拠点の拡大、航空機エンジン部品の設備増強に注力 需要拡大への早期対応を目指す

2025年2月期第2四半期(中間期)決算説明

村田力氏:みなさま、こんにちは。株式会社放電精密加工研究所、代表取締役社長の村田でございます。どうぞよろしくお願いします。

本日は、2025年2月期第2四半期の決算概要、2025年2月期の通期業績予想、中期経営計画2027における施策の進捗についてご説明します。

本資料のポイント

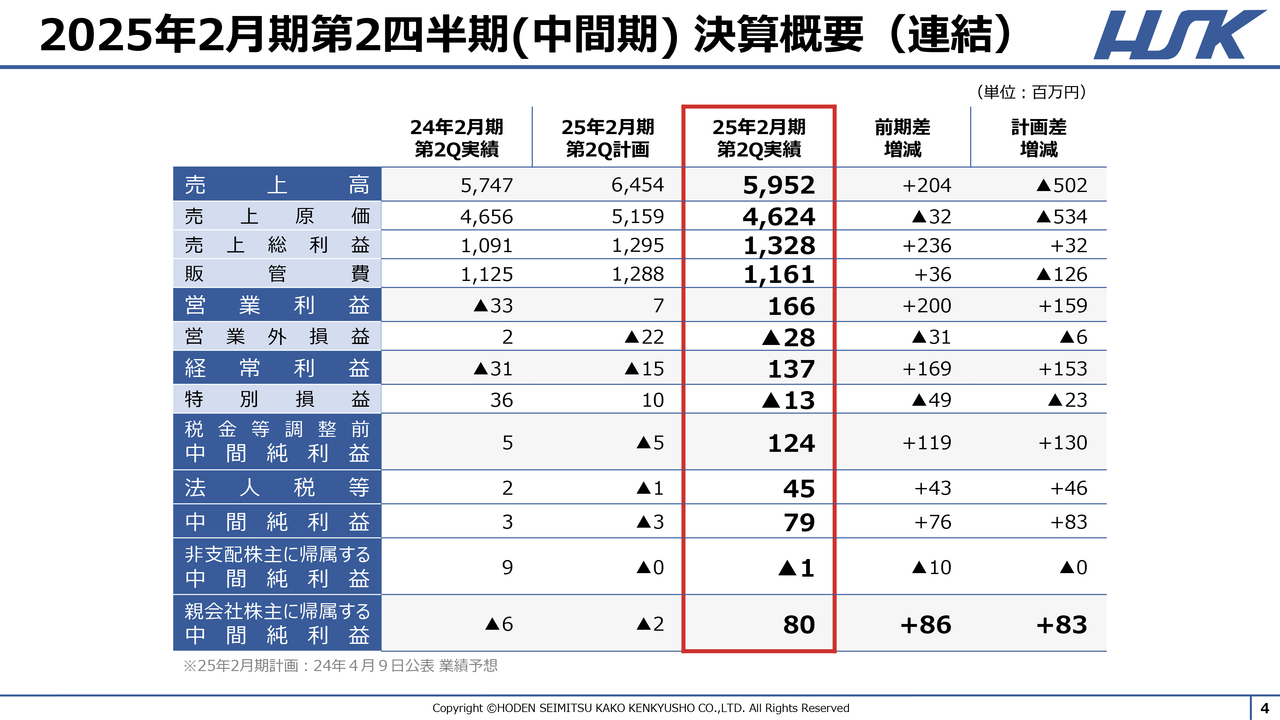

本資料のポイントです。2025年2月期第2四半期の売上高は前年同期比3.6パーセント増の59億5,200万円、営業利益は1億6,600万円と、前年同期に対して大幅な増益となりました。また、親会社株主に帰属する中間純利益は8,000万円となりました。

増収の主な要因は、放電加工・表面処理セグメントの増収によるものです。増益の主な要因は、価格改定による効果や、放電加工・表面処理セグメントの収益改善が進んだことによるものです。

2025年2月期の業績予想の内容ならびに「中期経営計画2027」の達成に向けた活動の進捗については、後ほど詳しくご説明します。

2025年2月期第2四半期(中間期) 決算概要(連結)

2025年2月期第2四半期の決算概要はスライドのとおりです。先ほどご説明したように、前期比で増収増益となりました。2024年4月9日に公表した計画比では、減収増益となっています。

2025年2月期第2四半期(中間期) 利益の変動要因

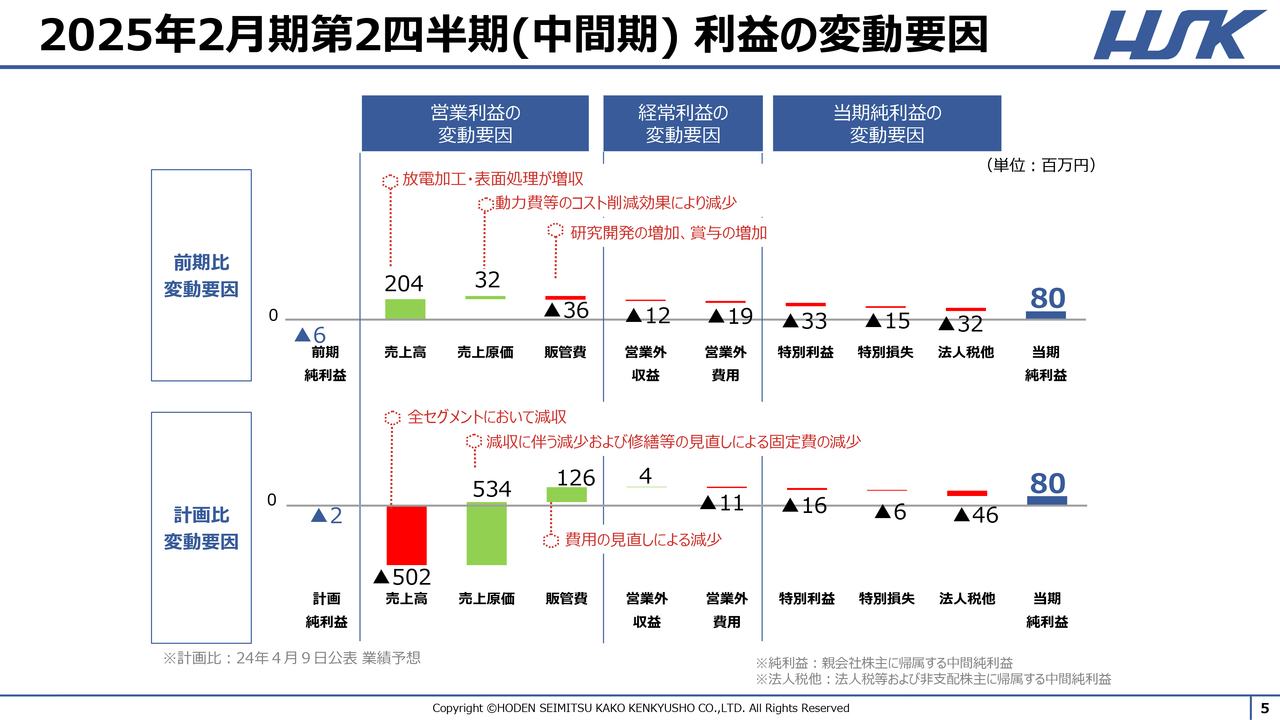

スライドのグラフは、第2四半期における利益の変動要因を示したものです。上段が前期比、下段が計画比のグラフで、緑色が増益要因、赤色が減益要因を表しています。

前期比の変動要因です。売上高は、放電加工・表面処理セグメントの売上増加により増収となりました。売上原価は、調達方法の見直しや動力費等のコスト削減効果により減少しています。販売管理費は、研究開発の実施や賞与の増加により増加しました。

計画比の変動要因です。売上高は、全社的に減収となりました。売上原価は、減収に伴う減少および修繕等の見直しにより、製造固定費が抑えられたことで減少しました。販売管理費も売上原価と同じく、費用の見直しにより減少しています。

事業概要

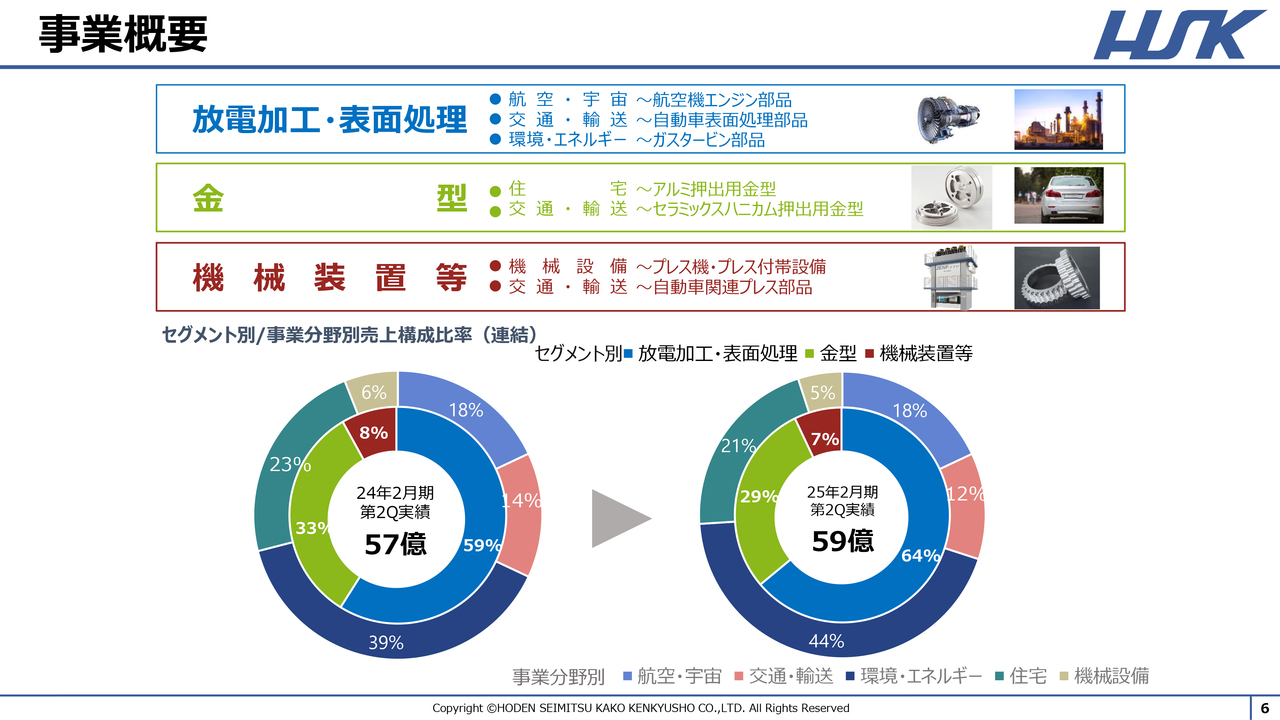

事業概要についてご説明します。当社のセグメントは放電加工・表面処理、金型、機械装置等の3つで構成されており、事業分野は航空・宇宙、交通・輸送、環境・エネルギー、住宅、機械設備の5つで構成されています。

これらの売上構成比率は、スライドで示したとおりです。環境・エネルギー分野の構成比が前年同期比で5ポイント増加したことにより、今期第2四半期の放電加工・表面処理セグメントの構成比が64パーセントになりました。

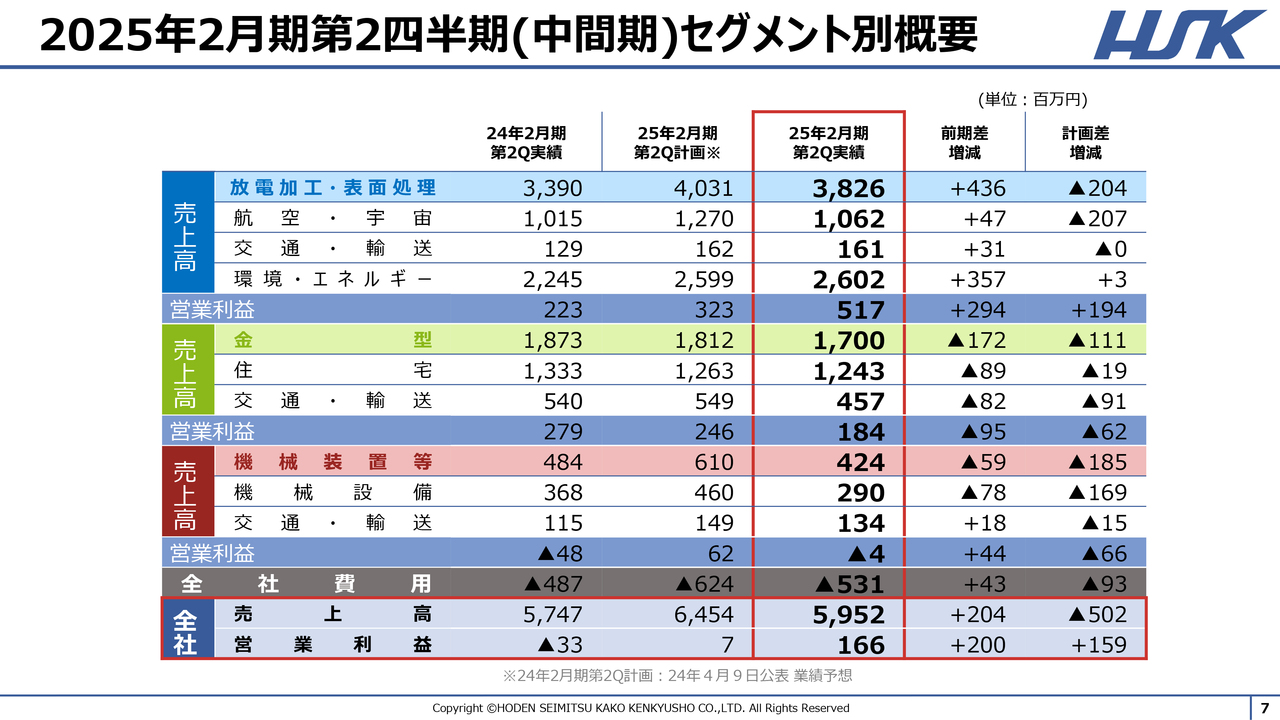

2025年2月期第2四半期(中間期)セグメント別概要

セグメントごとの売上高と営業利益は、スライドのとおりです。

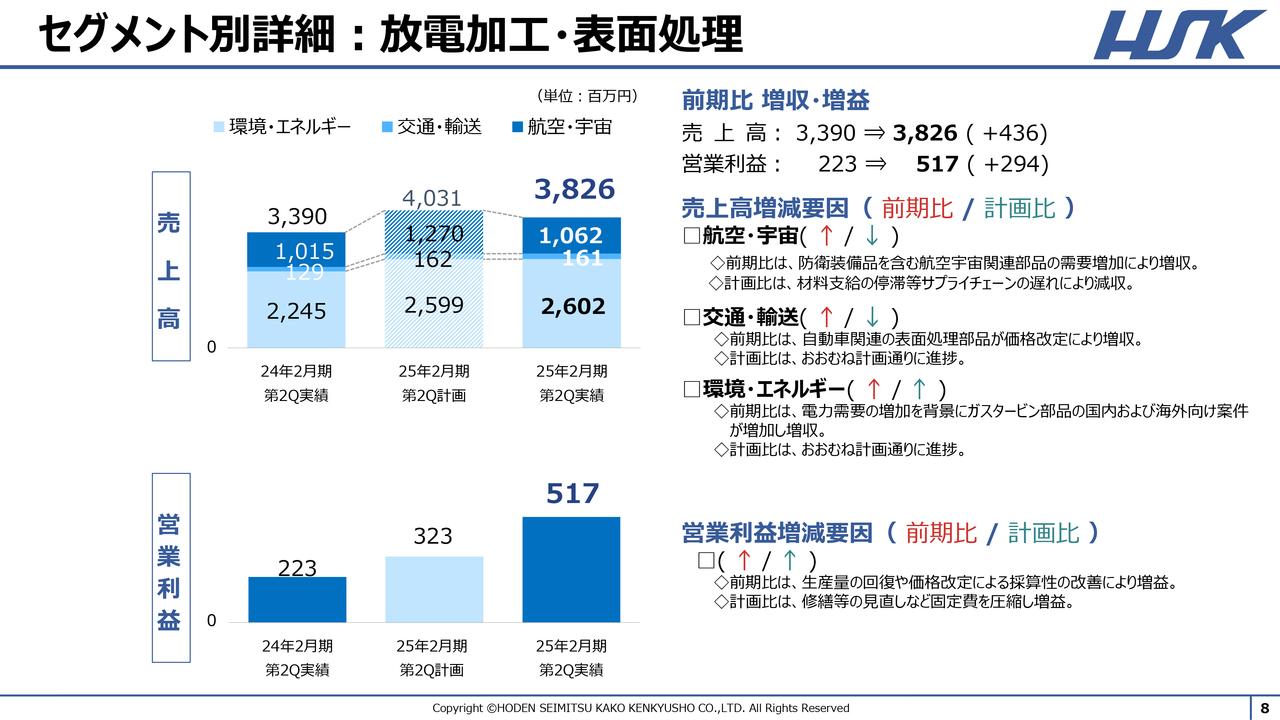

セグメント別詳細:放電加工・表面処理

セグメント別の事業状況の詳細です。放電加工・表面処理セグメントは、前期比で増収・増益、計画比で減収・増益となりました。

事業分野別にご説明します。航空・宇宙分野は、防衛装備品を含む航空宇宙関連部品が防衛関係の受注増加により、前期比で増収となりました。計画比では、材料支給が停滞するなどのサプライチェーンの遅れの影響を受け、減収となっています。

交通・輸送分野は、前期比では自動車関連の表面処理部品が価格改定により増収となりました。計画比では、おおむね計画どおり進捗しています。

環境・エネルギー分野は、ガスタービン部品において電力需要が増加したことを背景に国内および海外向け案件が増加し、前期比では増収となりました。計画比では、おおむね計画どおりに進捗しています。

営業利益は、前期比では生産量の回復や価格改定による採算性の改善により、増益となりました。計画比では、修繕等の見直しなど固定費を圧縮し、増益となりました。

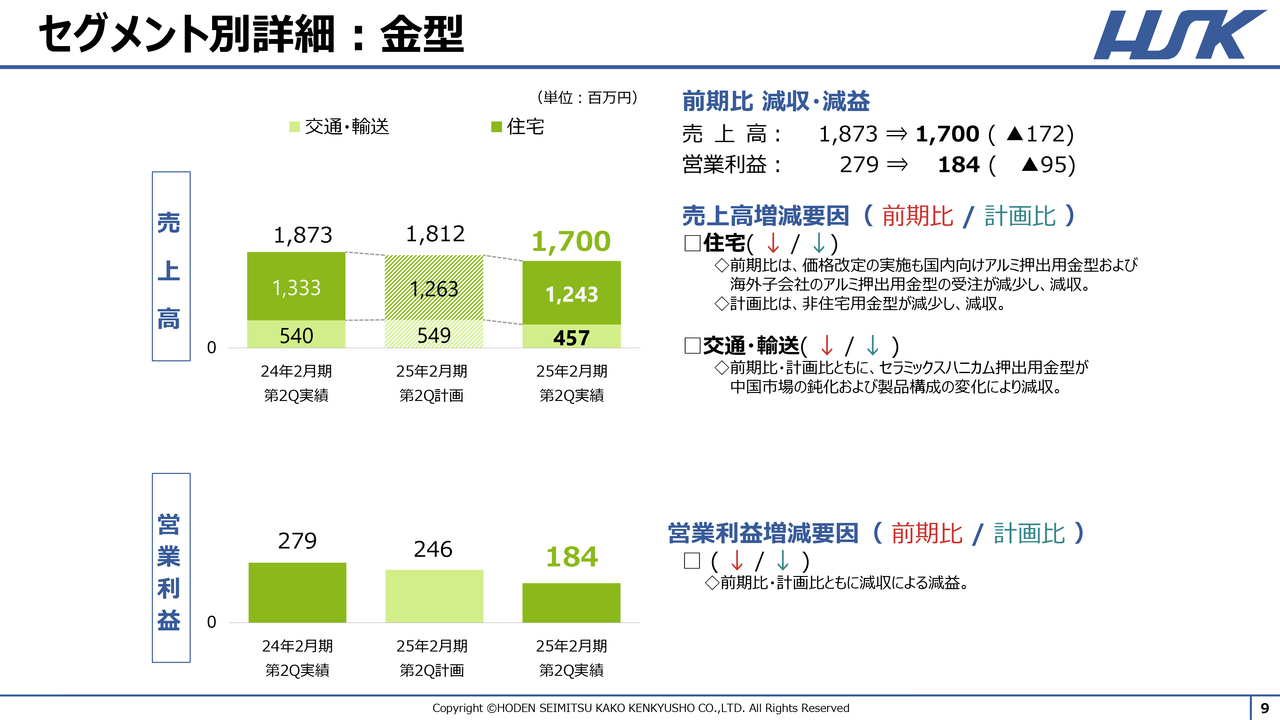

セグメント別詳細:金型

金型セグメントは、前期比・計画比ともに減収・減益となりました。

事業分野別にご説明します。住宅分野は前期比で価格改定を実施したものの、国内向けアルミ押出用金型および海外子会社のアルミ押出用金型の受注が減少し、減収となりました。計画比では、非住宅用金型が減少し減収となっています。

交通・輸送分野は、前期比・計画比ともに、セラミックスハニカム押出用金型が中国市場の鈍化および製品構成の変化により減収となりました。

営業利益は、前期比・計画比ともに減収の影響が大きく、減益となりました。

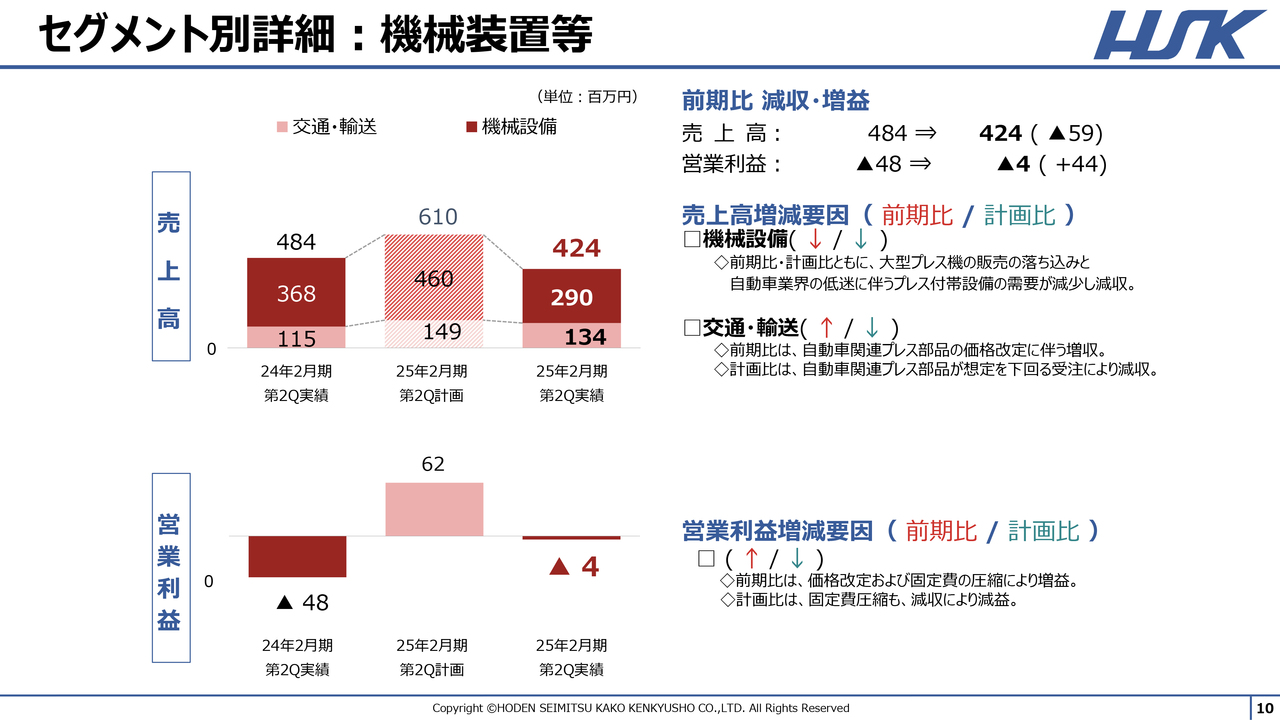

セグメント別詳細:機械装置等

機械装置等セグメントです。前期比では減収・増益、計画比では減収・減益となりました。

事業分野別にご説明します。機械設備分野は、大型プレス機の販売の落ち込みや自動車業界の低迷に伴うプレス付帯設備の需要の減少により、前期比・計画比ともに減収となりました。

交通・輸送分野は、前下期に実施した自動車関連プレス部品の価格改定に伴い、前期比では増収となっています。計画比では、自動車関連プレス部品の想定を下回る受注により、減収となりました。

営業利益は、前期比では価格改定および固定費の圧縮により増益となりました。計画比では、固定費の圧縮に努めましたが、減収により減益となっています。

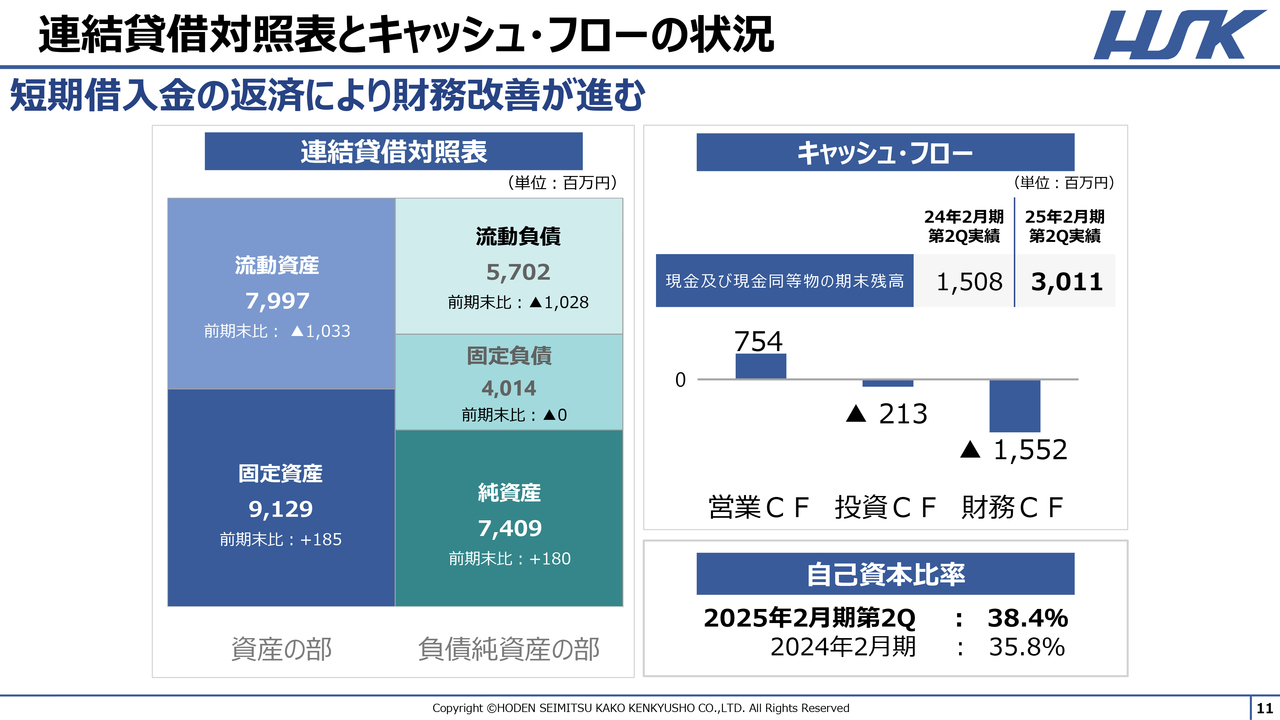

連結貸借対照表とキャッシュ・フローの状況

貸借対照表とキャッシュ・フローの状況です。流動資産および流動負債の減少は、ともに短期借入金の返済によるものです。

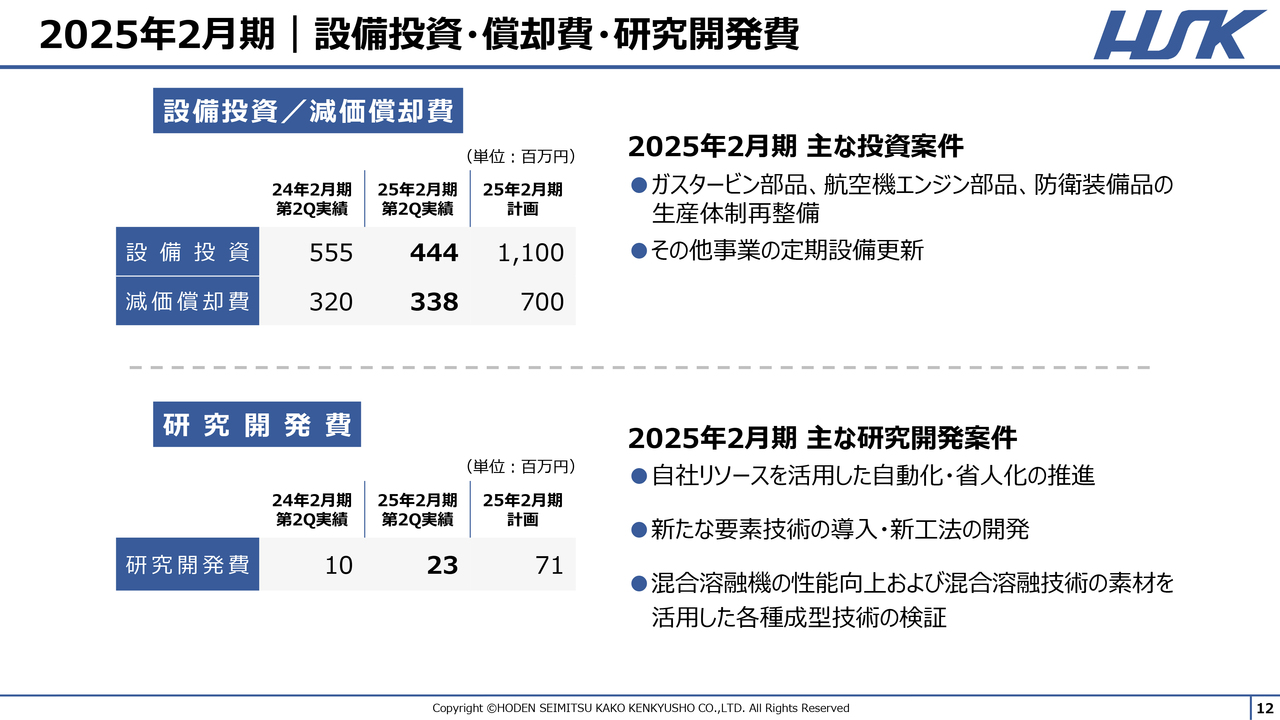

2025年2月期|設備投資・償却費・研究開発費

主な設備投資は、既存設備の定期更新です。その他の設備投資や研究開発は、事業状況を勘案しながら進めていきます。

通期業績予想について

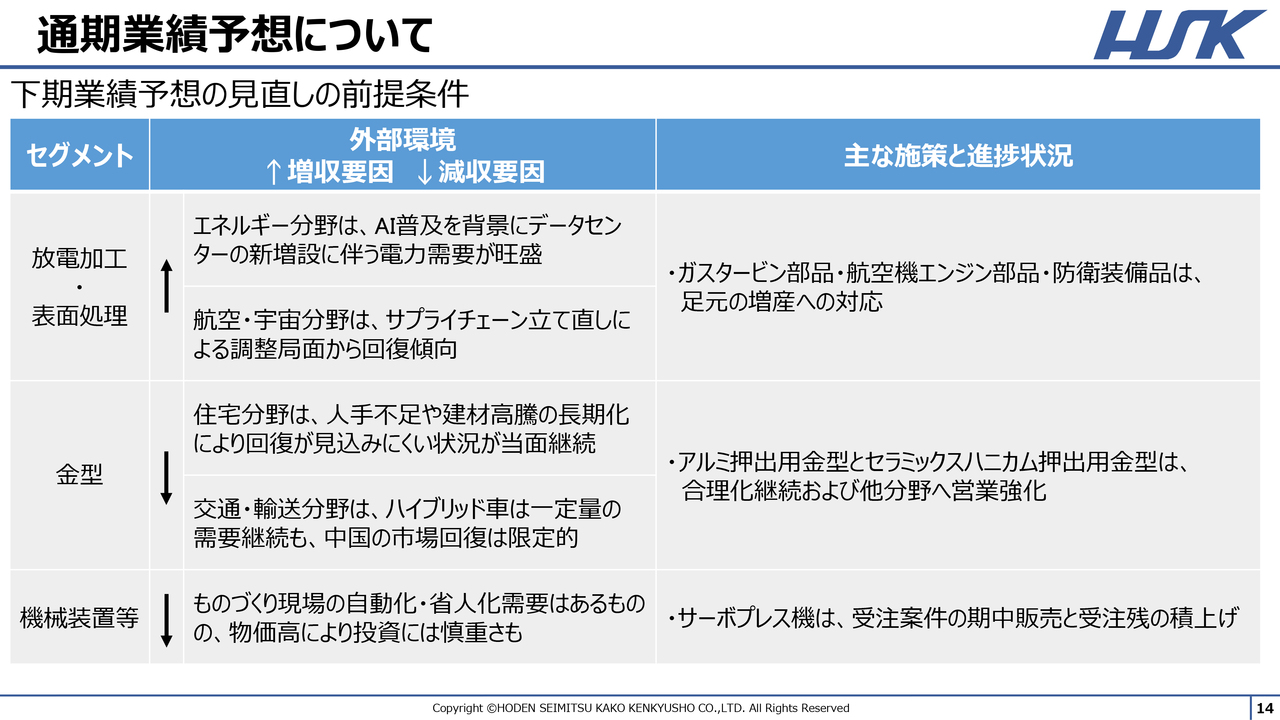

2025年2月期の通期業績予想についてご説明します。まずは、下期の外部環境に対する当社の取り組みについてです。

放電加工・表面処理セグメントの外部環境に対する認識は、2024年4月に行った決算説明会の時からおおむね変わっていません。電力需要は堅調で、上期に影響があったサプライチェーンも回復傾向であるため、ガスタービン部品・航空機エンジン部品・防衛装備品は、足元の増産への対応に取り組んでいます。

一方、金型セグメントと機械装置等セグメントは、想定より厳しい状況となっています。金型セグメントは、住宅分野の人手不足や建材価格高騰の長期化により、回復が見込みにくい状況が継続すると考えています。

交通・輸送分野は、ハイブリッド車など一定量の需要はあるものの、中国市場の回復は限定的と見込んでいます。そのため、アルミ押出用金型とセラミックスハニカム押出用金型は、採算の確保と既存と異なる分野のアイテムを取り込むべく、営業を強化しています。

機械装置等セグメントは、ものづくり現場の自動化・省人化など、業界の課題に対する設備更新需要はあるものの、物価高などの影響で設備投資には慎重な面も見られます。このような環境の中、サーボプレス機は受注案件の期中販売や受注残の積上げに注力していきます。

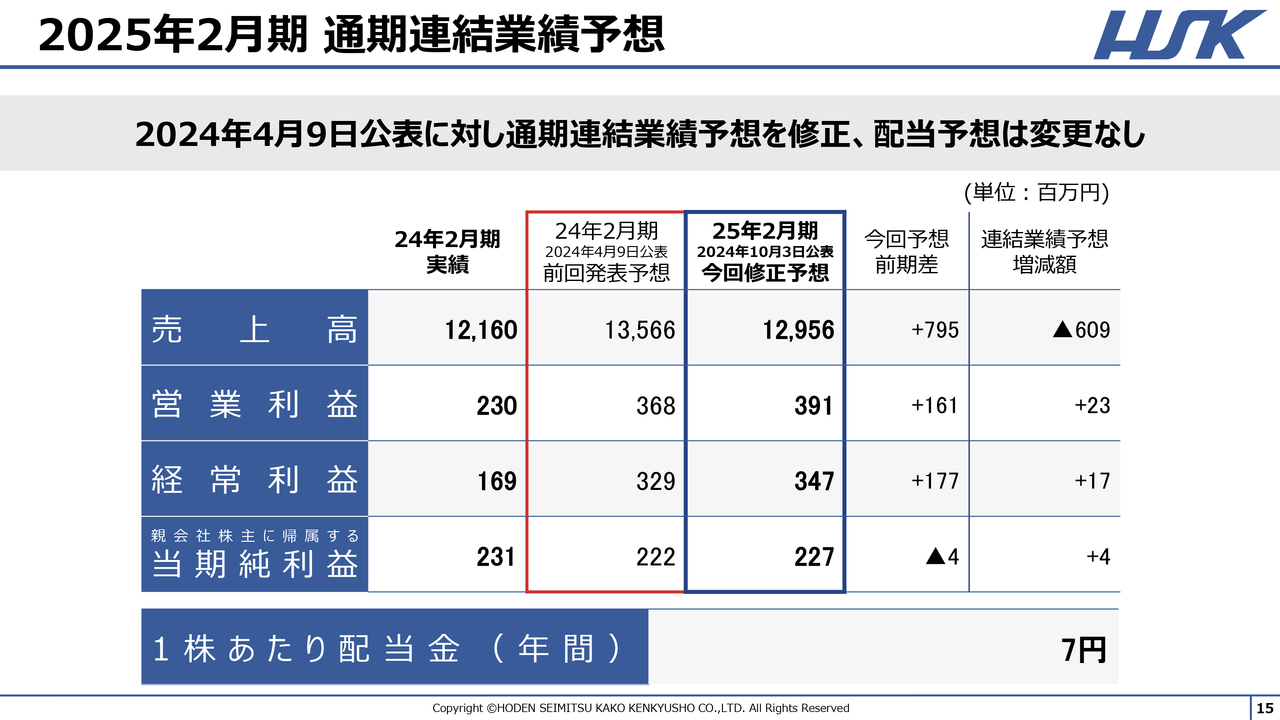

2025年2月期 通期連結業績予想

先ほどご説明した外部環境を踏まえ、10月3日に通期連結業績予想を修正しました。4月に公表した業績予想に対し、売上高は減収となる見通しです。一方で、営業利益以下の段階利益は、減収の影響があるものの、全社的なコスト削減策の継続や資材価格高騰に対する適切な価格改定による効果などで、増益となる見通しです。

その結果、売上高は129億5,600万円、営業利益は3億9,100万円、経常利益は3億4,700万円、親会社株主に帰属する当期純利益は2億2,700万円となる見通しです。配当は当初予定の7円から変更ありません。

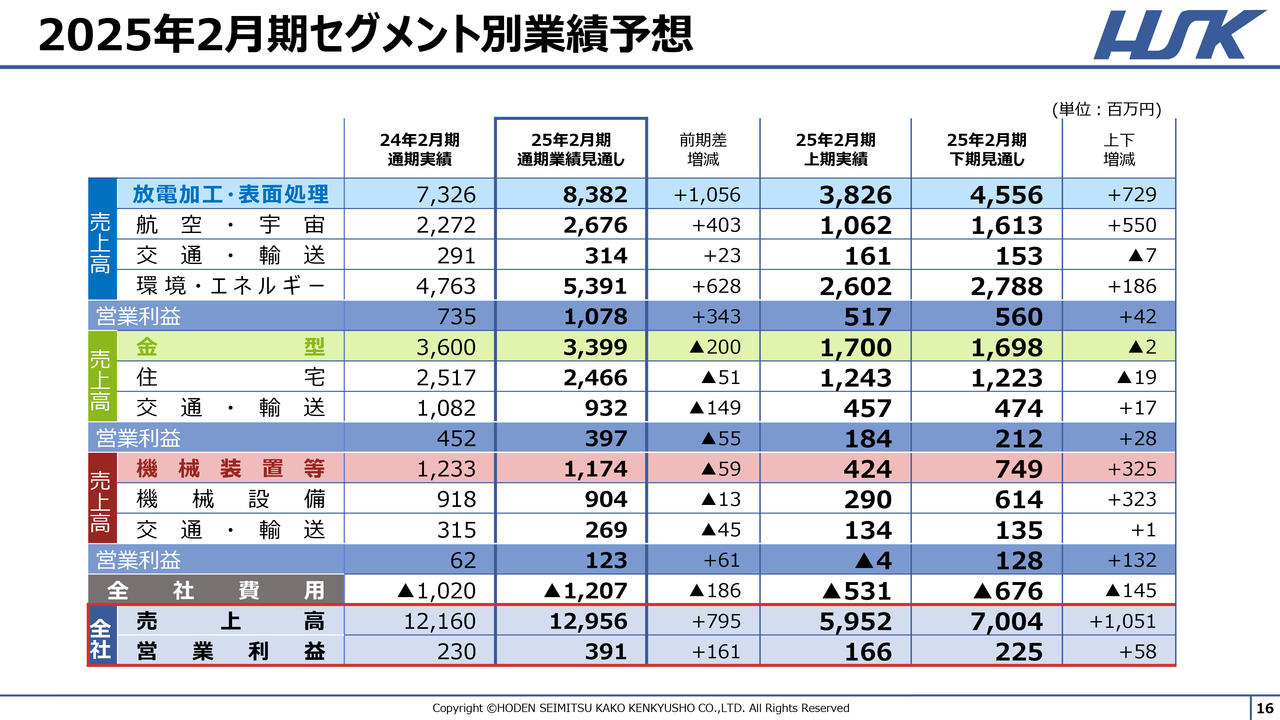

2025年2月期セグメント別業績予想

セグメントごとの売上高と営業利益は、スライドに記載のとおりです。

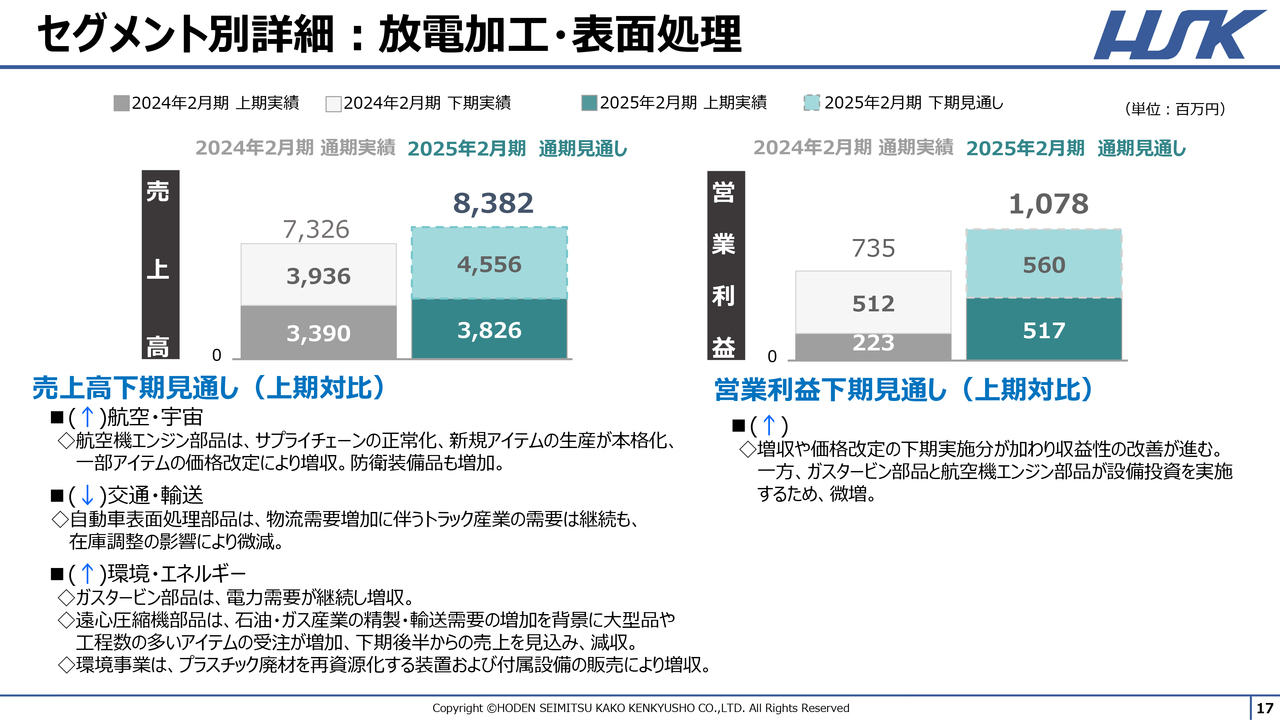

セグメント別詳細:放電加工・表面処理

セグメント別のポイントについてご説明します。まずは、放電加工・表面処理セグメントの上期比です。

航空・宇宙分野は、航空機エンジン部品において上期に影響があった材料支給の停滞が回復傾向であることや新規アイテムの生産が本格化していること、一部アイテムの価格改定を実施することに加え、防衛装備品も増加することから増収を見込んでいます。

交通・輸送分野は、物流需要増加に伴うトラック産業の需要が継続すると見込んでいますが、在庫調整の影響により、自動車表面処理部品の売上が若干下回る見通しです。

環境・エネルギー分野は、ガスタービン部品の受注が堅調であるものの、遠心圧縮機部品において工程数の多いアイテムの受注が増加し、一部が来期にずれ込むことが予想されているため、減収を見込んでいます。環境事業は、プラスチック廃材を再資源化する装置および付属設備の販売により、増収を見込んでいます。

営業利益は、増収や価格改定の下期実施分が加わり、収益性の改善が進みます。一方で、ガスタービン部品と航空機エンジン部品への設備投資を実施することから、上期を若干上回る程度となる見通しです。

これらの結果、当セグメントは上期比で増収、通期見通しは前期比で増収・増益を見込んでいます。

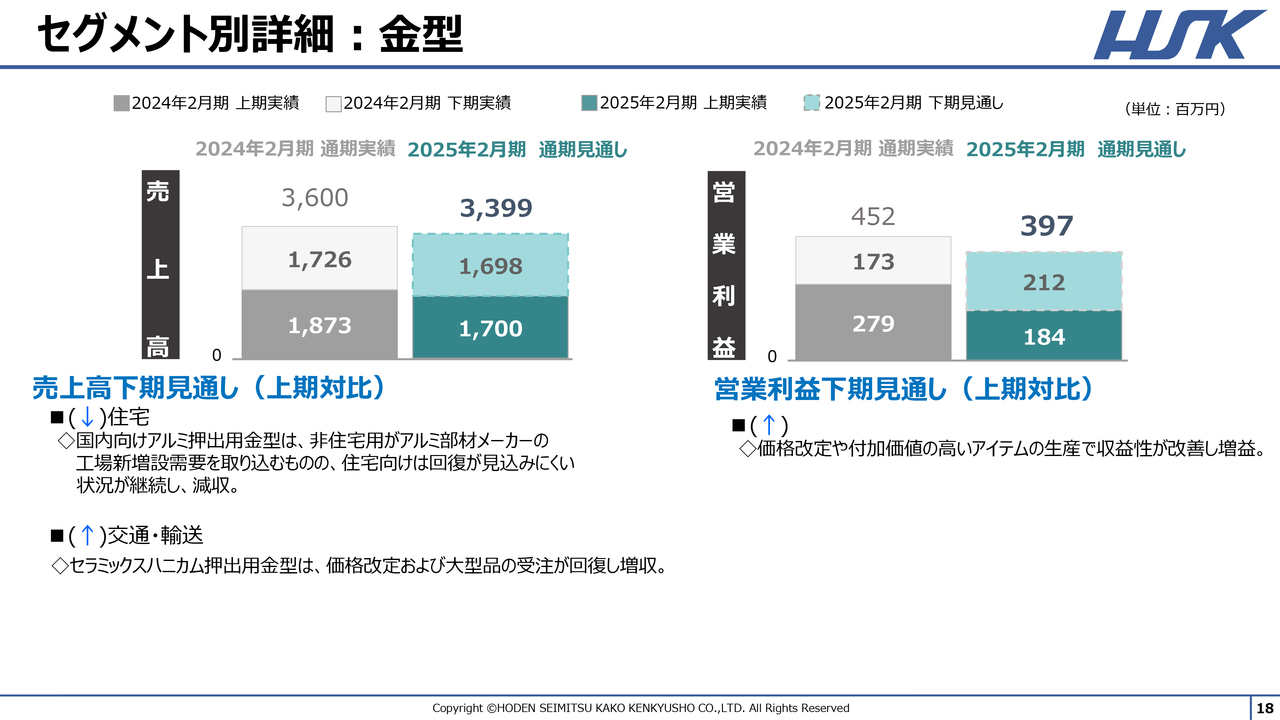

セグメント別詳細:金型

金型セグメントについてご説明します。住宅分野は、大幅な回復が見込みにくい状況が当面継続すると考えています。一部、非住宅用でアルミ部材メーカーの工場新増設需要を取り込むものの、住宅向けアルミ押出用金型の受注減少により、減収を見込んでいます。

交通・輸送分野は、セラミックスハニカム押出用金型の価格改定および大型品の受注回復により、増収を見込んでいます。

これらの結果、売上高は上期並みに推移する見込みです。営業利益は、価格改定や付加価値の高いアイテムの生産で収益性が改善し、上期比で増益となる見通しです。通期見通しは、前期比で減収・減益となる見通しです。

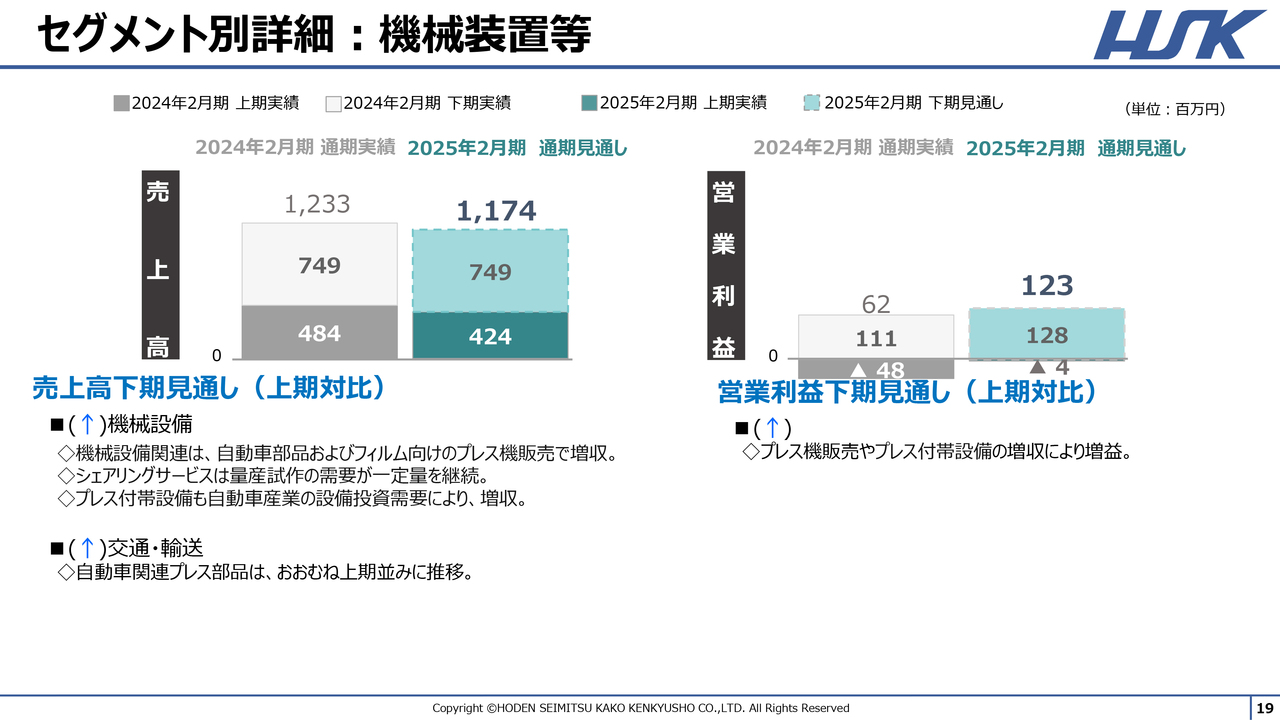

セグメント別詳細:機械装置等

機械装置等セグメントについてご説明します。機械設備分野は、デジタルサーボプレス機の直近の受注状況から、上期を上回ると見ています。デジタルサーボプレス機のシェアリングサービス事業は、量産試作の受注状況から増収を見込んでいます。プレス付帯設備も、自動車産業の設備投資需要により増収となる見通しです。

交通・輸送分野では、自動車関連プレス部品が上期並みに推移すると見ています。

これらの結果、当セグメントは上期比で増収・増益を見込んでいます。通期見通しは前期比で減収となりますが、価格改定の実施や固定費の最適化などの取り組みで収益改善を図り、増益を見込んでいます。

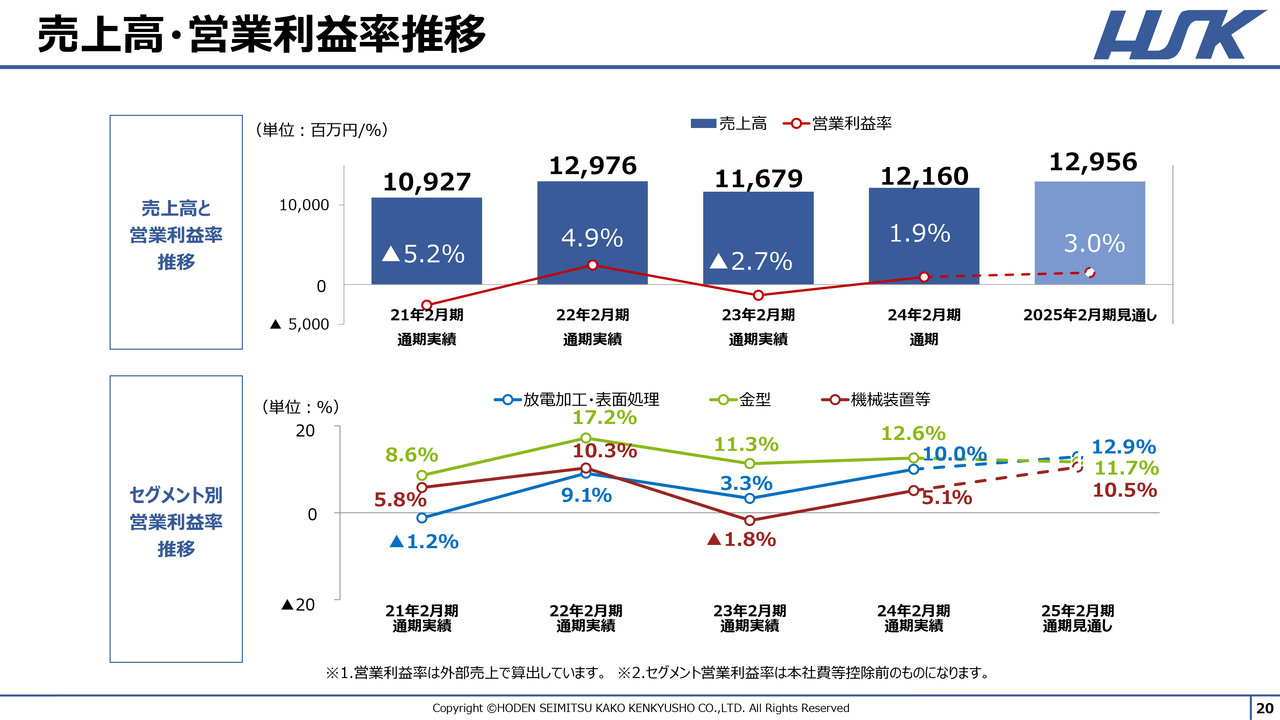

売上高・営業利益率推移

売上高と営業利益率の推移は、スライドに記載のとおりです。

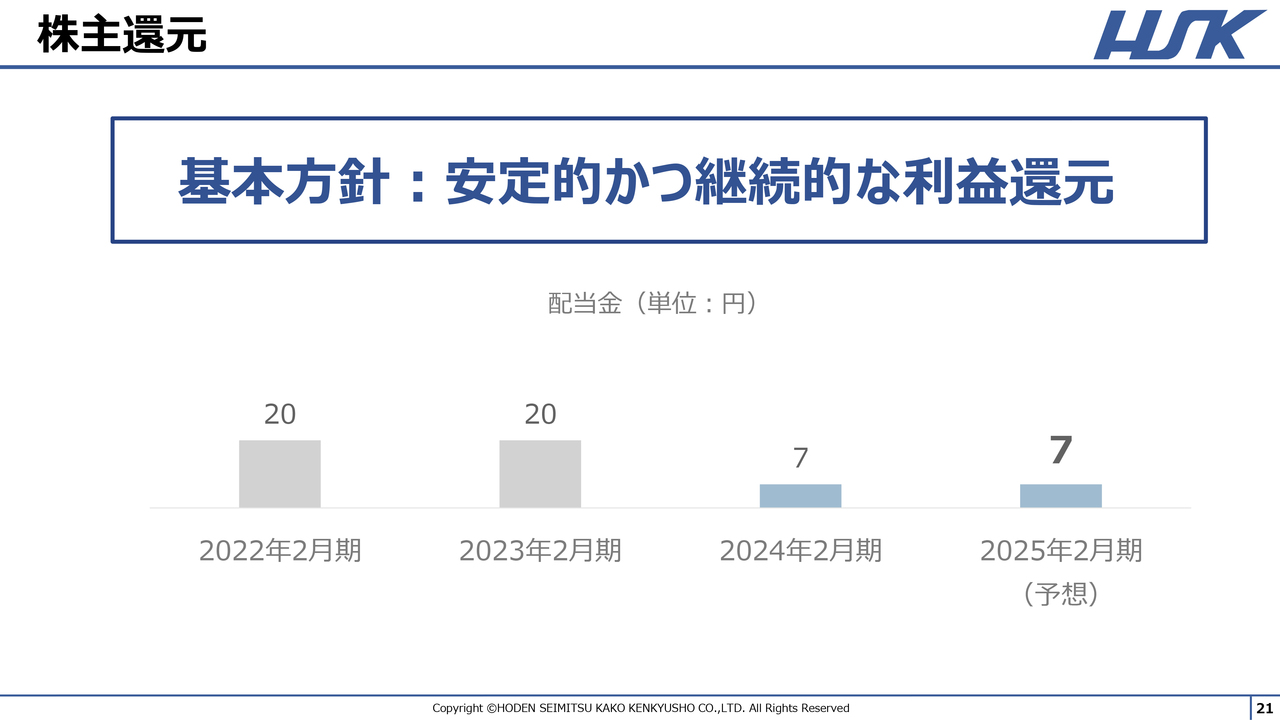

株主還元

配当金の推移はスライドに記載のとおりです。当社は長期的な視野に立ち、堅実な成長を続けることを目指しています。株主のみなさまに対して安定的かつ継続的な利益還元を行うことが、経営上の最重要課題と位置付けています。

こちらを実現するために、中期的な視点に基づいた成長投資を優先しつつ、配当性向30パーセントを目安に安定配当を目指していきます。

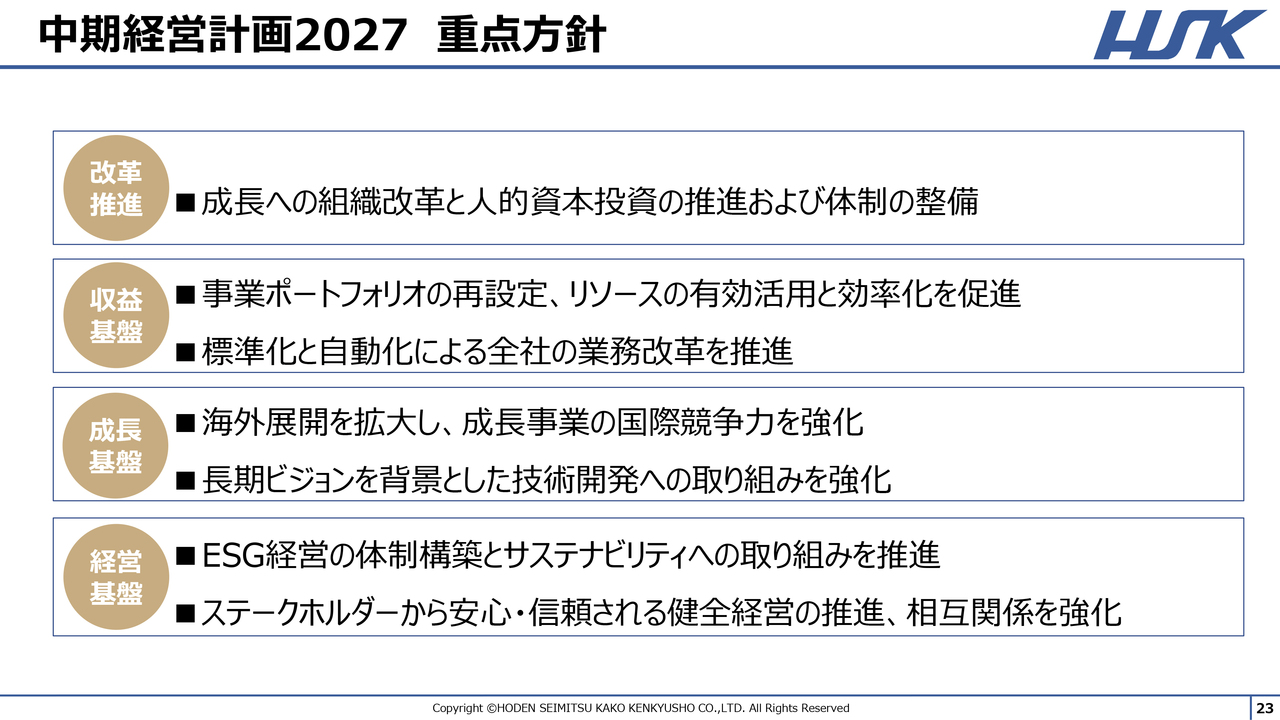

中期経営計画2027 重点方針

「中期経営計画2027」の進捗についてご説明します。当社は、2024年4月に「中期経営計画2027」を発表しました。重点方針はスライドに記載の4項目です。組織改革や人的資本投資を推進し、新たな成長を実現するための経営基盤を構築していきます。

リソースの有効活用や業務改革による収益基盤の強化と並行し、海外展開や技術開発などの成長性を重視した経営を実践していきます。さらに、SDGsを経営の根幹に据え、ステークホルダーから安心・信頼される企業像を目指していきます。

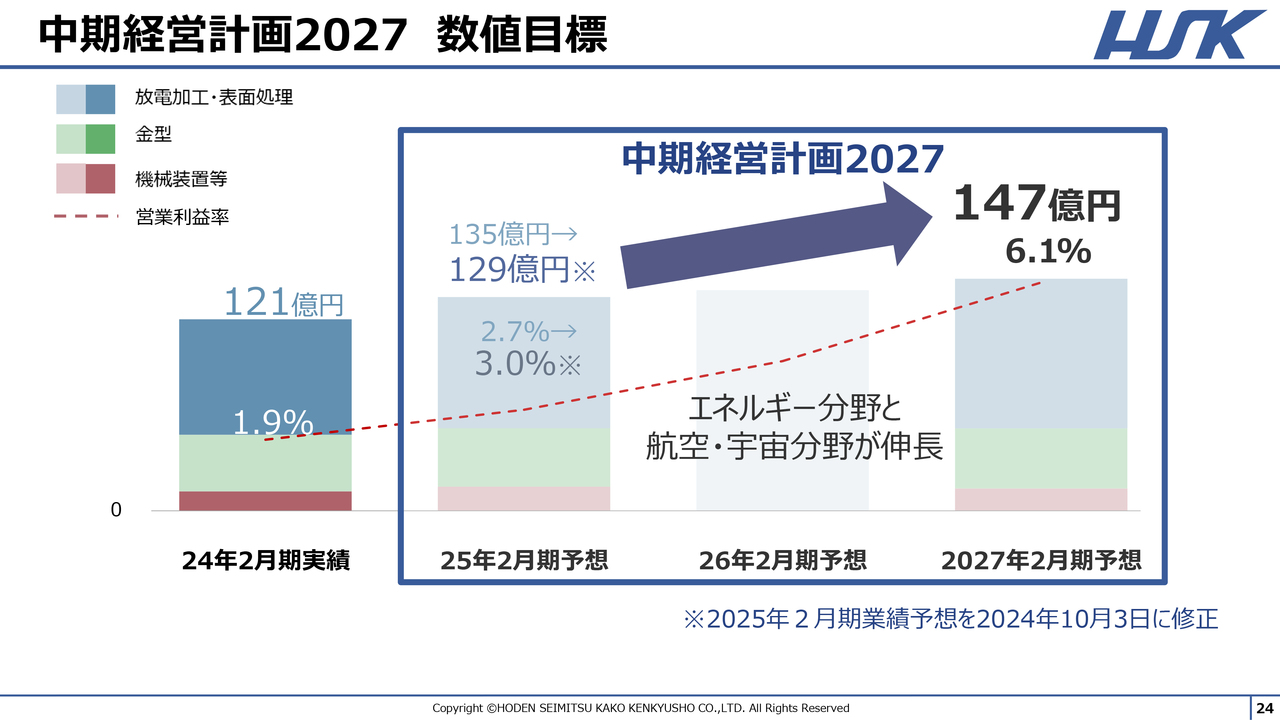

中期経営計画2027 数値目標

数値目標はスライドに記載のとおりです。エネルギー分野と航空・宇宙分野が伸長し、放電加工・表面処理セグメントが収益の原動力となると見込んでいます。

先ほどお伝えしたとおり、初年度である2025年2月期の業績予想を修正しました。売上高は135億円から129億円へ減収となりますが、価格改定の実施と全社的なコスト削減策によって営業利益は3億6,800万円から3億9,100万円へ増加し、営業利益率は0.3ポイント上昇する見込みです。

この3年間は、重点方針である事業ポートフォリオの再設定、リソースの有効活用と効率化の促進、標準化や自動化による全社の業務改革など、収益性や成長性を重視した経営を行い、中期計画の達成を目指していきます。

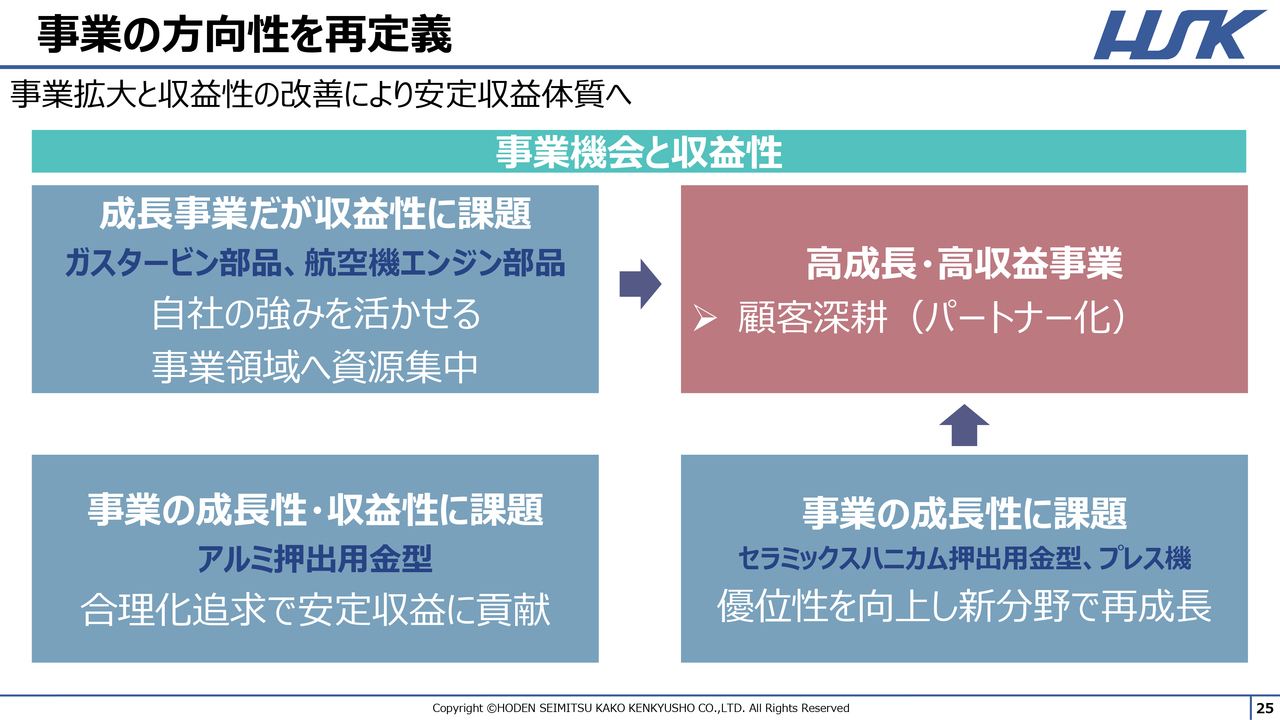

事業の方向性を再定義

「中期経営計画2027」では、収益性・成長性の観点から、事業の位置づけを明確にして資源の最適配分を図ることに取り組んでいきます。特に成長が見込まれるガスタービン部品と航空機エンジン部品へ資源を集中させて売上拡大と収益性向上に努め、事業の柱へと成長させていきます。

成長性と収益性に課題を抱えるアルミ押出用金型は、安定した収益に貢献する事業に位置づけ、継続していきます。再成長に期待するセラミックスハニカム押出用金型やプレス機事業は、優位性を高め、新たな市場に向けた取り組みを進めていきます。

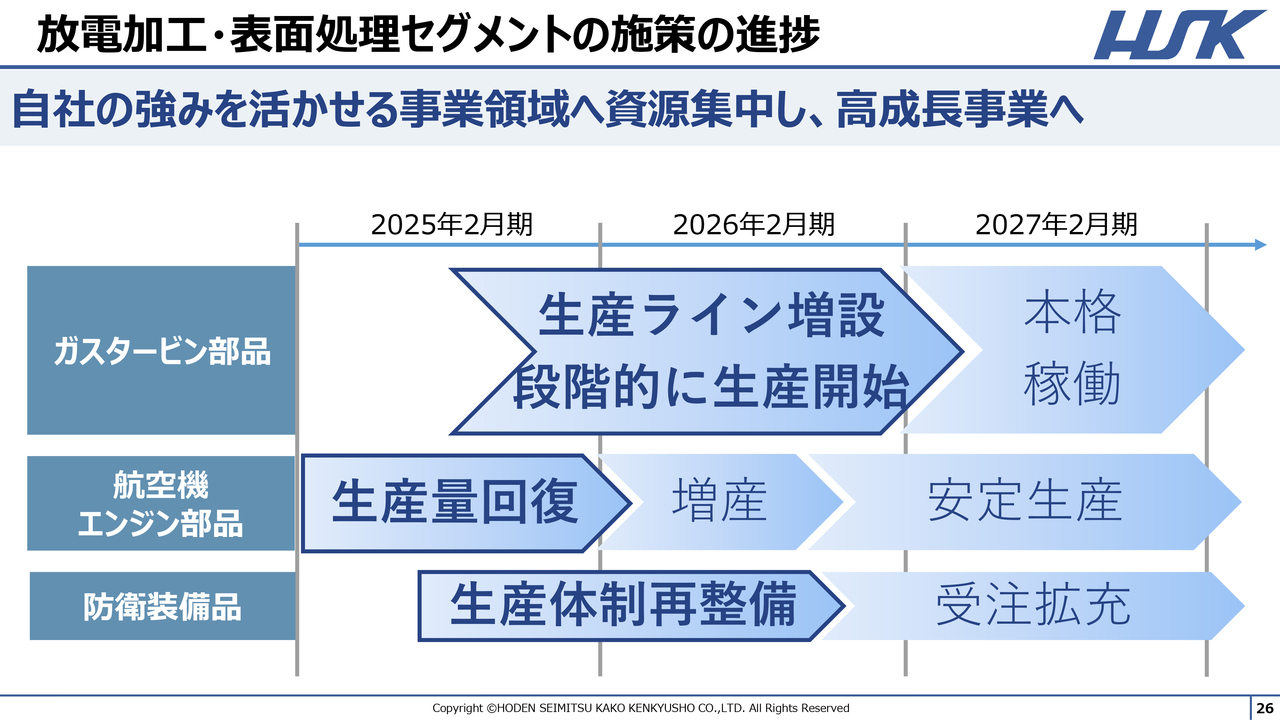

放電加工・表面処理セグメントの施策の進捗

セグメントごとの施策の進捗についてご説明します。まずは放電加工・表面処理セグメントです。スライドには、成長分野における3つの事業の主な設備投資計画を記載しています。

ガスタービン部品は、顧客との協議の結果、当面の分担生産がほぼ決まり、体制整備のための設備投資が進んでいます。なお、4月には工場の増設を進めると発表しましたが、顧客の増産時期が前倒しになったことや工場建設納期が延びていることなどから、プランを見直し、工場を増設しない方向で進めています。

航空機エンジン部品は、価格改定も進んで生産量は順調に増加しています。ただし、素材の入荷に不安定さがあるため、増産のタイミングで若干の遅れが発生する可能性があると懸念しています。しかし、中期計画に影響を及ぼすほどではないと見ています。

防衛装備品は、当社での生産アイテム・生産量などの具体的な詰めに入っており、納期のかかる設備などは設備投資を検討しています。

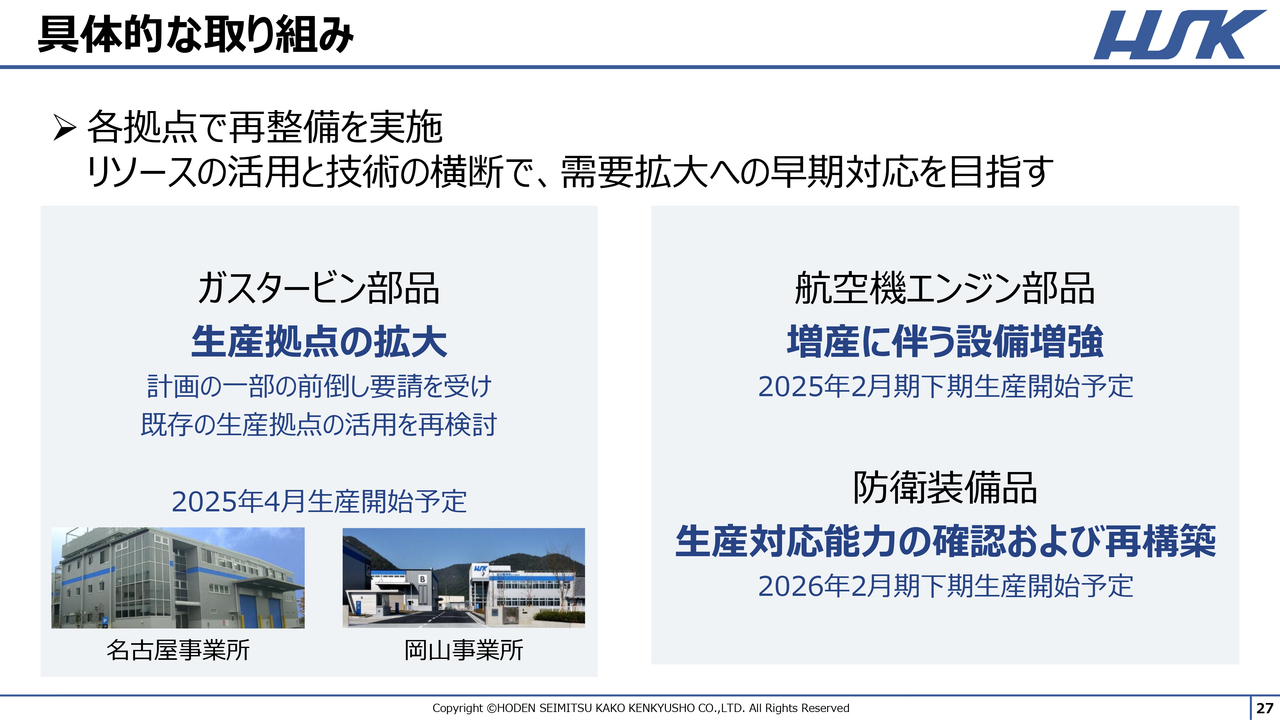

具体的な取り組み

先ほど「工場を増設しないプランを先行させる」とお話ししましたが、具体的には、名古屋工場の活用を優先させました。生産拠点を2拠点へ拡大し、本格的な生産開始に向けて着々と準備を進めています。

ガスタービン部品は、設備の立ち上げや工程認証を得て、2025年4月より生産を開始する予定です。航空機エンジン部品は現在、増産に伴う設備の増強を実施しています。今期の下期後半より生産を開始する予定です。

防衛装備品では、協力工場と連携した航空・宇宙部品ネットワーク「APNetサービス」における生産対応能力の確認や、社内体制の再整備を進めています。こちらは2026年2月期下期より生産を開始する予定です。

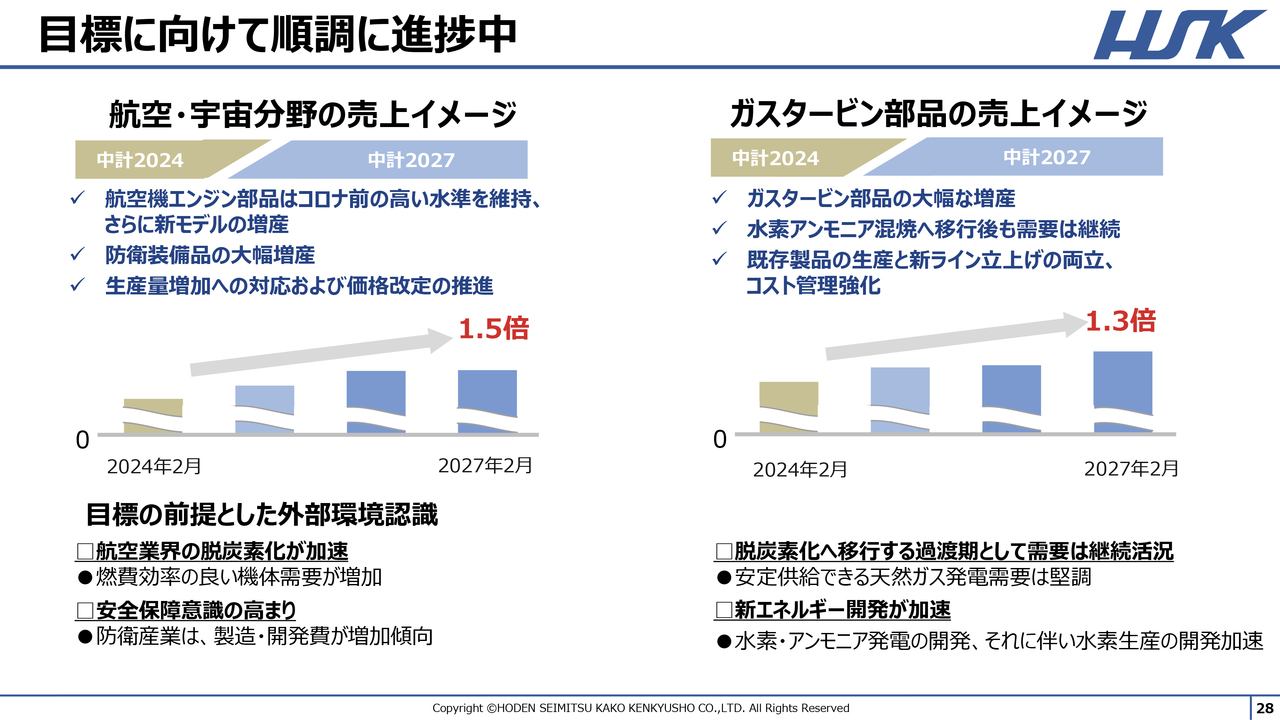

目標に向けて順調に進捗中

以前発表したように、これらの事業は2024年2月期に対して大幅な拡大を見込んでいます。

特に航空・宇宙分野では、防衛装備品が牽引役になると見ています。航空機エンジン部品は、コロナ禍前の高い水準を維持していくと見ています。また、新モデルの増産や防衛装備品の大幅増産により、2027年2月期の売上高は2024年2月期から1.5倍の成長を見込んでいます。

ガスタービン部品は、大幅な増産や水素アンモニア混焼への移行後も需要が継続することを見込んでいます。それにより、2027年2月期の売上高は、2024年2月期から1.3倍の成長を見込んでいます。

これらの事業は足元の増産対応と並行して進めることから、既存ラインの生産と新規ライン立ち上げの管理を両立させることが重要な課題となります。この両立を実現するには高度な生産管理能力が必要なため、工期やコスト面も厳しく管理していきます。

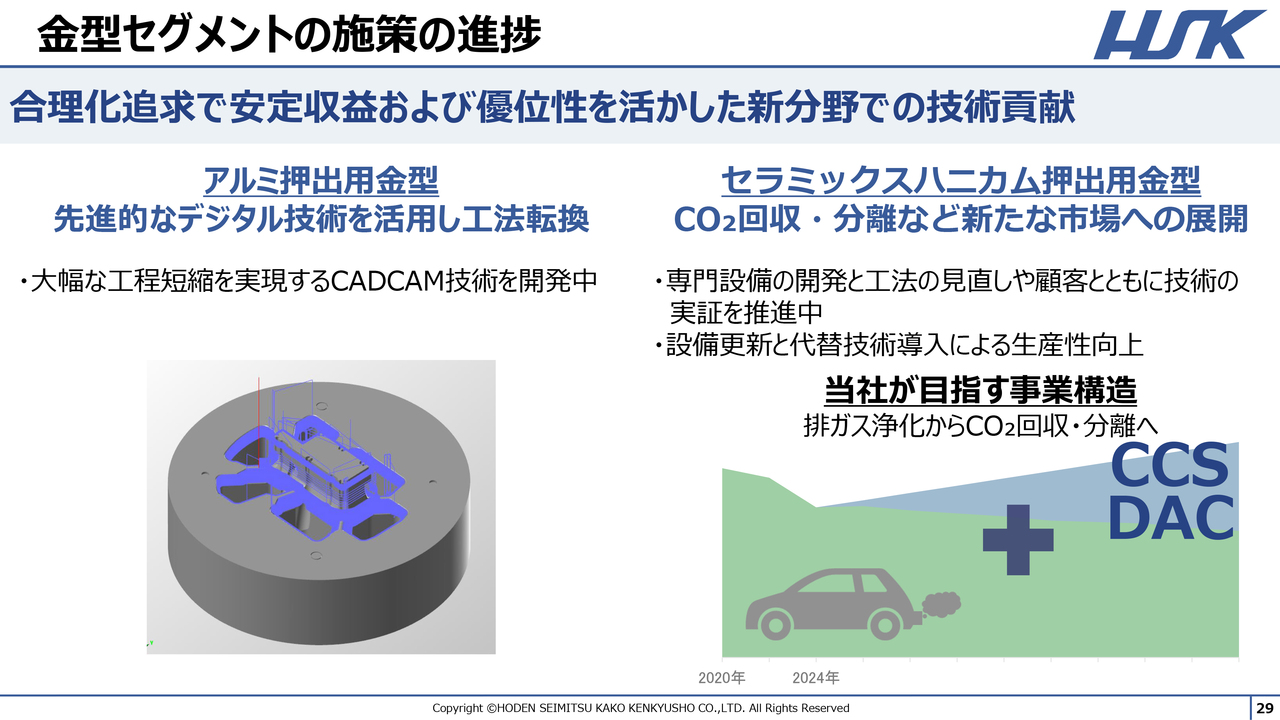

金型セグメントの施策の進捗

金型セグメントの施策の進捗についてご説明します。当セグメントは主な事業が2つありま す。

1つ目はアルミ押出用金型です。こちらは海外子会社の受注が減少しており、当面は大きな伸びはないものと見ています。一方、顧客にとってはなくてはならないものですので、採算性を確保して供給を続けていくために、最新のデジタル技術を使って作り方の大改革を推進中です。

2つ目はセラミックスハニカム押出用金型です。こちらは自動車向け排ガス浄化用装置の部品製造に使われていますが、近年のカーボンニュートラル達成に向け、CO2の回収やガスの分離などの新たな用途へも展開され始めています。当社はこれらに対応するべく、専門設備の開発や工法の見直しなど、顧客とともに技術の実証を推進しています。

新たな用途開発に向けた技術開発や革新には、既存技術の高度化が必要であるため、一定の時間を要します。したがって、新分野における業績への寄与は次の中期計画からになると考えています。

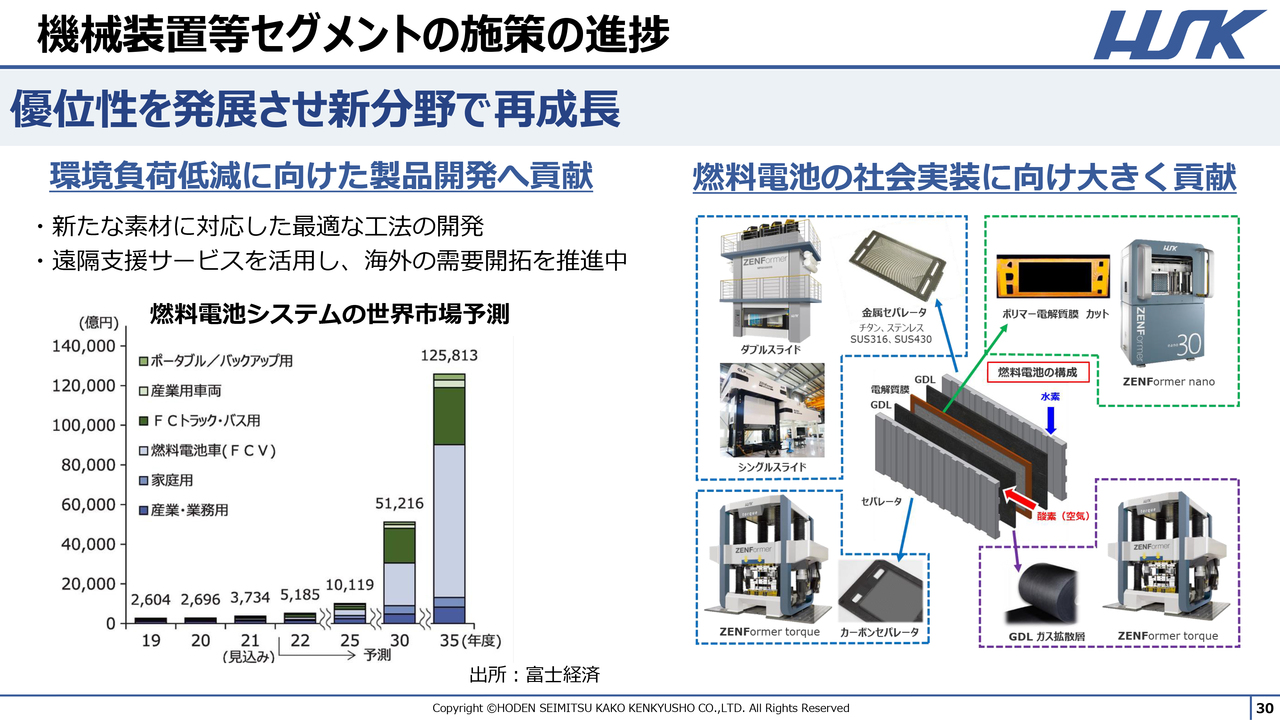

機械装置等セグメントの施策の進捗

機械装置等セグメントの進捗状況です。主力のデジタルサーボプレス機は、これまで自動車関連の業界を中心に使用されてきました。しかし、自動車業界の100年に1度の大変革に伴い、サーボプレス機の活用にも変化があります。

当社は1990年代から、大手自動車メーカーへの燃料電池の開発に協力してきました。近年のカーボンニュートラルの流れに伴い、開発に拍車がかかっています。当社のサーボプレス機は、燃料電池の複数の製造工程での実証が進んでおり、金属のみならず複合素材の活用も進んでいます。

トピックス:資源循環型社会に向けた活動

環境関連事業の進捗状況についてご説明します。昨年より、プラスチック廃材や天然素材の廃材を混合して新たな材料を作り出す、MF式混合溶融装置の販売を開始しました。当社の装置は、混合しにくい廃材に対応できることや、天然素材の比率を高めた混合ができることが特徴となっています。

これらの技術は、産学官のさまざまな企業や団体から評価を得ています。現在は、出来上がった材料をどのように活用していくかの社会実装に向けた検討を進めています。

第4回サステナブルマテリアル展に参加

10月29日から幕張メッセで開催される「第4回サステナブルマテリアル展」に出展します。ここでは、プラスチックや天然素材の廃材をリサイクルして社会実装する過程で、当社の技術がどのように関わっていくかをプレゼンする予定です。

廃材から新たな材料を作り出し、その材料を加工し、製品に仕上げていく過程を表現します。ぜひ会場にお越しいただければと思います。

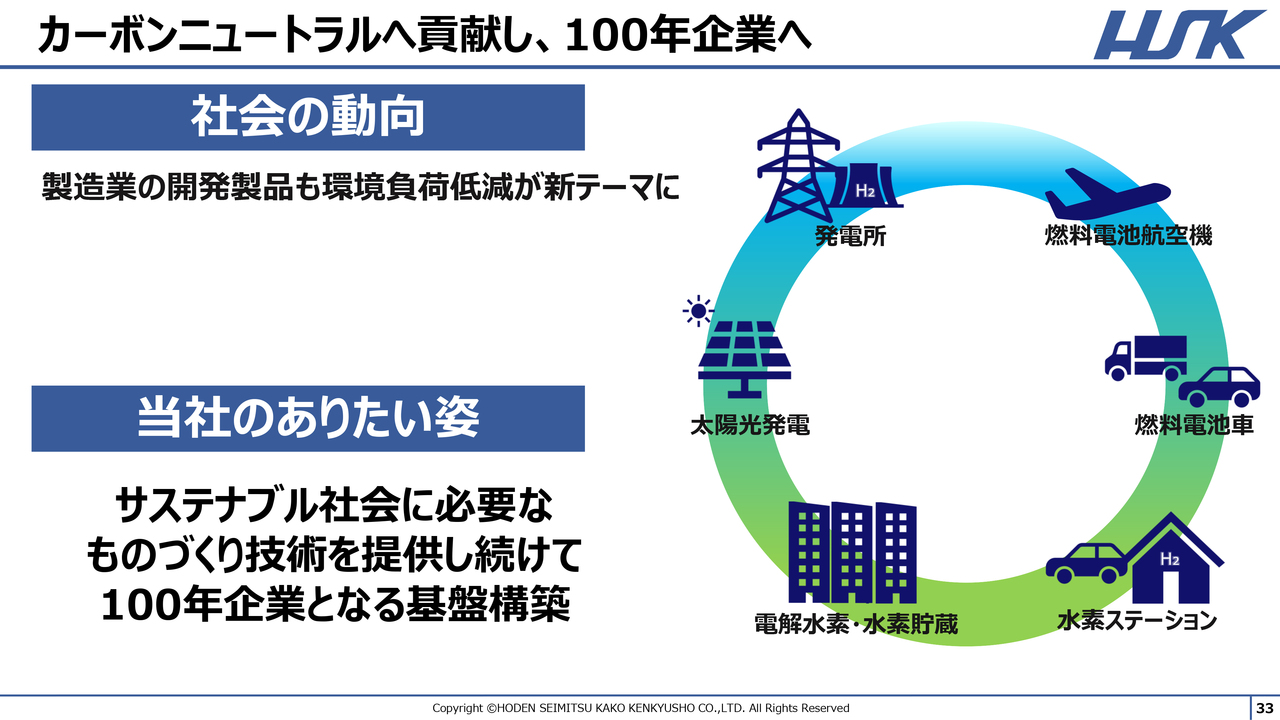

カーボンニュートラルへ貢献し、100年企業へ

当社は、60年を超える事業活動で蓄積した技術を応用することで、サステナブル社会に必要なものづくりを提供し続けるという長期ビジョンを掲げています。

ありたい姿に向かって当社の強みを一層強化することで、カーボンニュートラルに貢献し、100年企業を目指していきます。私からのご説明は以上です。ご清聴ありがとうございました。

新着ログ

「機械」のログ