【QAあり】冨士ダイス、基幹システム刷新によるデータ化推進等の施策を実行 中計目標を確実に達成し、積極的な株主還元を目指す

INDEX

春田善和氏(以下、春田):本日はお忙しい中、当社の決算説明会にご参加いただき、誠にありがとうございます。冨士ダイス株式会社代表取締役社長の春田です。

海外の子会社3ヶ所を回っているところで、本日はタイから参加させていただいています。

今回は、2025年3月期第2四半期の業績概要、2025年3月期の業績見通し、重点施策の進捗と取り組みを中心にご説明します。

会社概要(2024年11月現在)

当社の特長について簡単にご説明します。当社は、今年で創業75年を迎えた超硬合金製工具・金型製造のメーカーです。

スライド右上の写真は、75周年の記念に作ったビール缶です。当社は、もともとダイス・プラグの加工から事業が始まりましたが、技術力を向上させて、飲料缶の工具・金型など高精度の製品を作るようになり大きく成長しました。こうしたことへの感謝を込めて、こちらの缶を作りました。

当社は、素材開発力・精密加工技術に強みを持ち、国内のみならず海外2ヶ国に生産拠点、5ヶ国に営業拠点を展開しています。

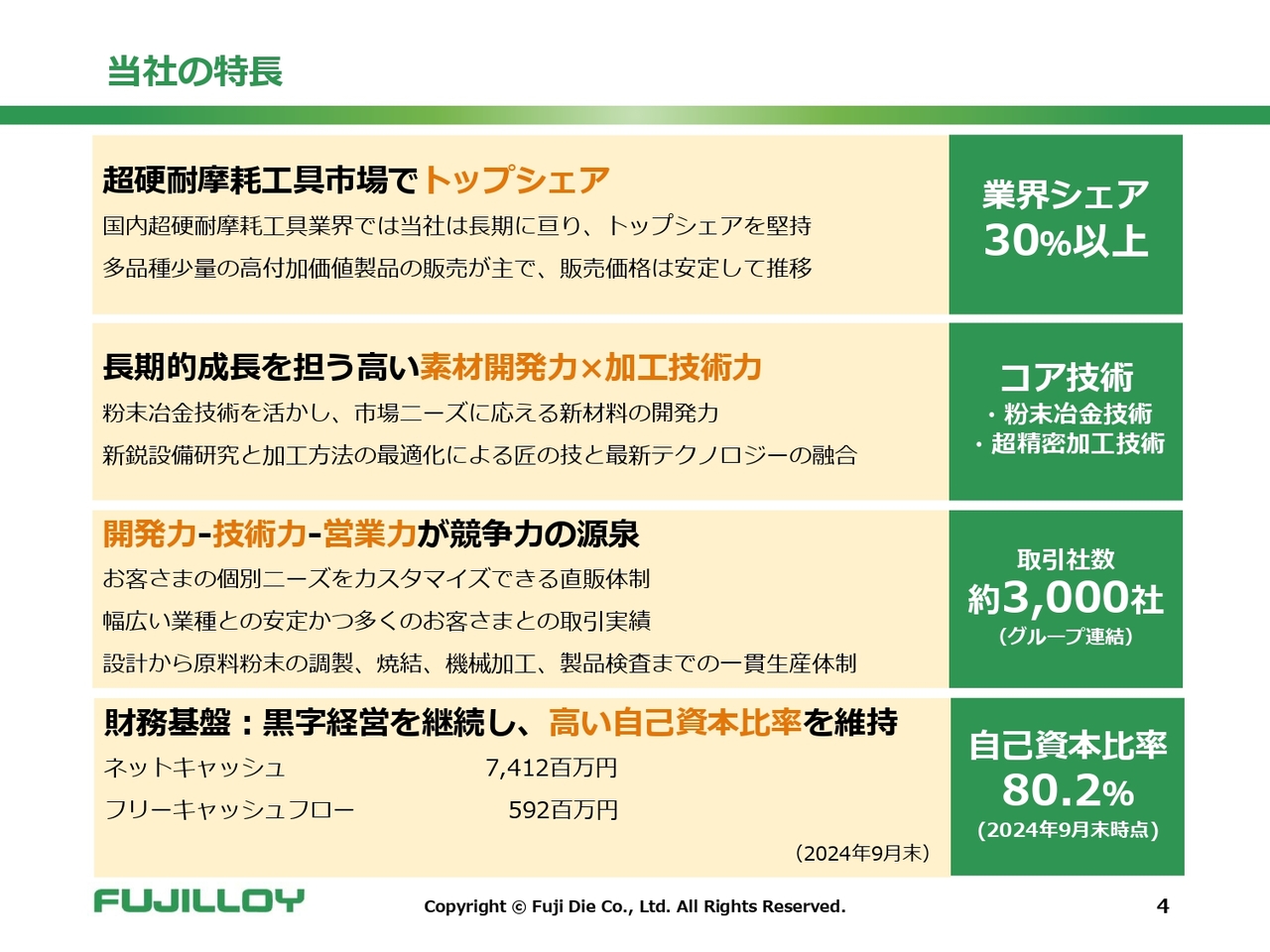

当社の特長

当社の特長は、次の4つだと考えています。1つ目は、国内の超硬耐摩耗工具市場において、30パーセント以上のトップシェアを長年にわたって維持していることです。2つ目は、長期的成長を担うコア技術である、粉末冶金技術と超精密加工技術を持っていることです。

3つ目は、開発・生産・営業の各部門が常に連携し、三位一体となった競争力で、非常に幅広い業種の顧客を獲得していることです。4つ目は、創業以来、黒字経営を継続することができていることです。非常に安定しており、不況などに十分対応できることが当社の特長となっています。

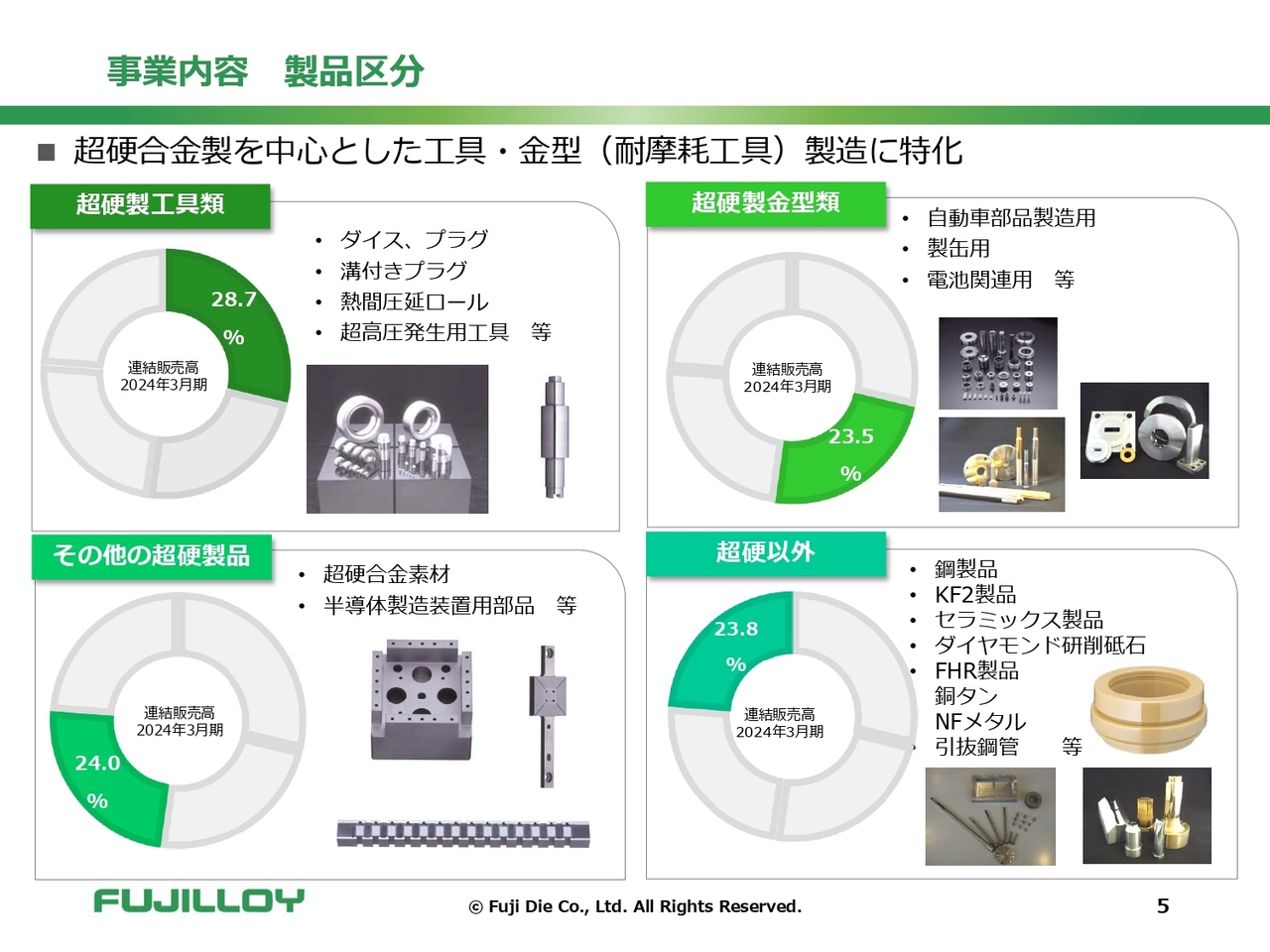

事業内容 製品区分

当社は創業以来、超硬合金製を中心とした工具や金型の製造に特化してきました。

耐摩耗工具とは、金属などに力を加えて、形を作る加工に用いられる工具のことです。切り屑を出さないため、環境に優しい工具といえます。耐摩耗性が求められるため、ダイヤモンドに次ぐ硬さを持つ、非常に硬い超硬合金が材料として適しています。

モノづくりを土台から支える「生命工具」

当社の工具・金型は、みなさまが普段の生活で使っている自動車の各種部品、飲料缶、カメラ用レンズ、インフラ設備など、さまざまな製品を作るために用いられています。その品質は、メーカーから高い評価を得ています。

モノづくり企業の製品に命を吹き込む存在であることから、当社の金型・工具を「生命工具」と呼んでいます。

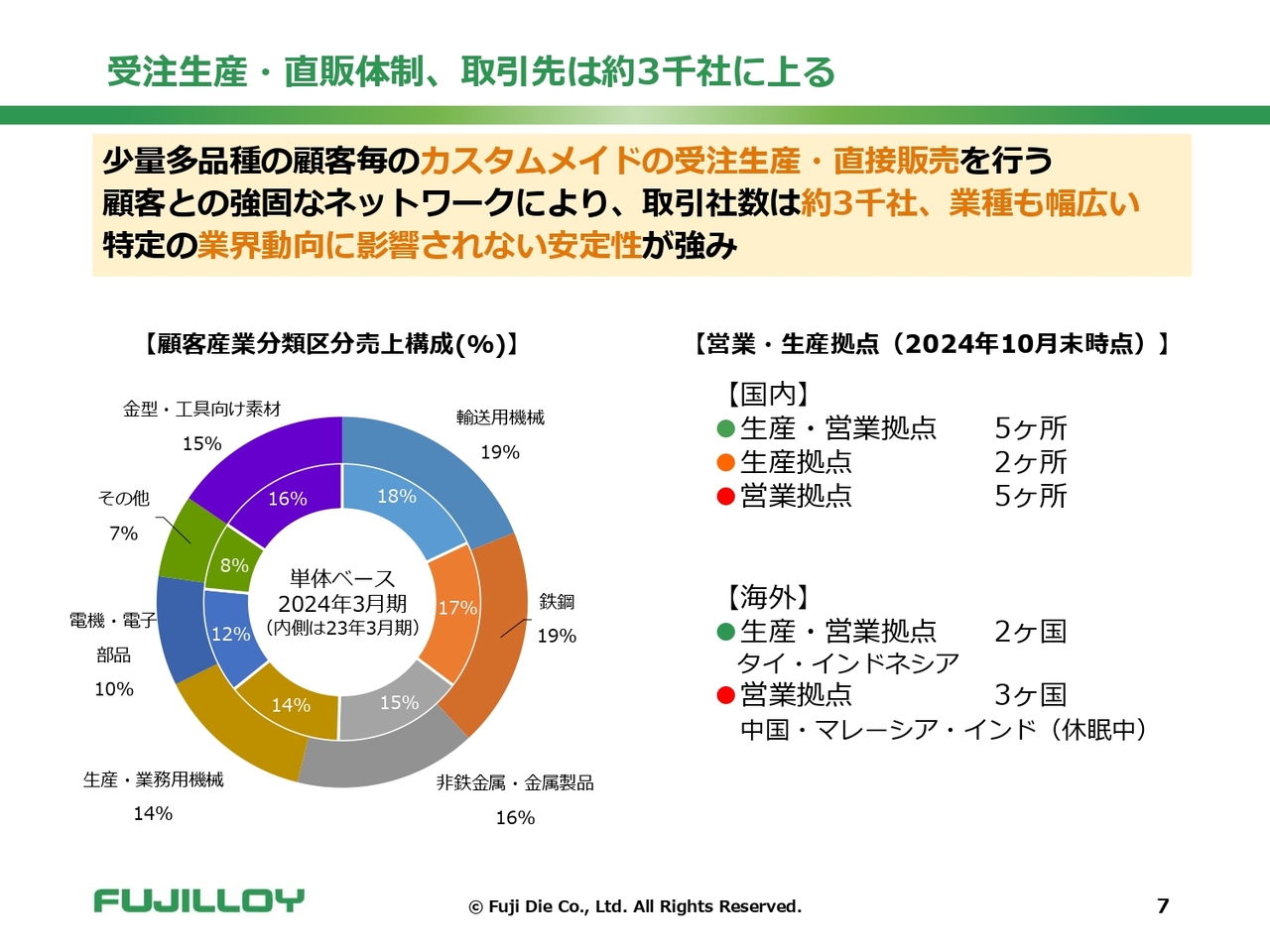

受注生産・直販体制、取引先は約3千社に上る

素材開発力と加工技術力の両方で高い技術を持っているため、お客さまからのオーダーを当社の営業スタッフがうかがい、お客さまの個別ニーズに応じた受注生産・直接販売を行っています。メンテナンスも対応しているため、より高いリピート率を実現できています。

グループ全体で、3,000社近い幅広い業種のお客さまと取引をしています。特定の業界動向に影響されない安定性が当社の強みの1つです。

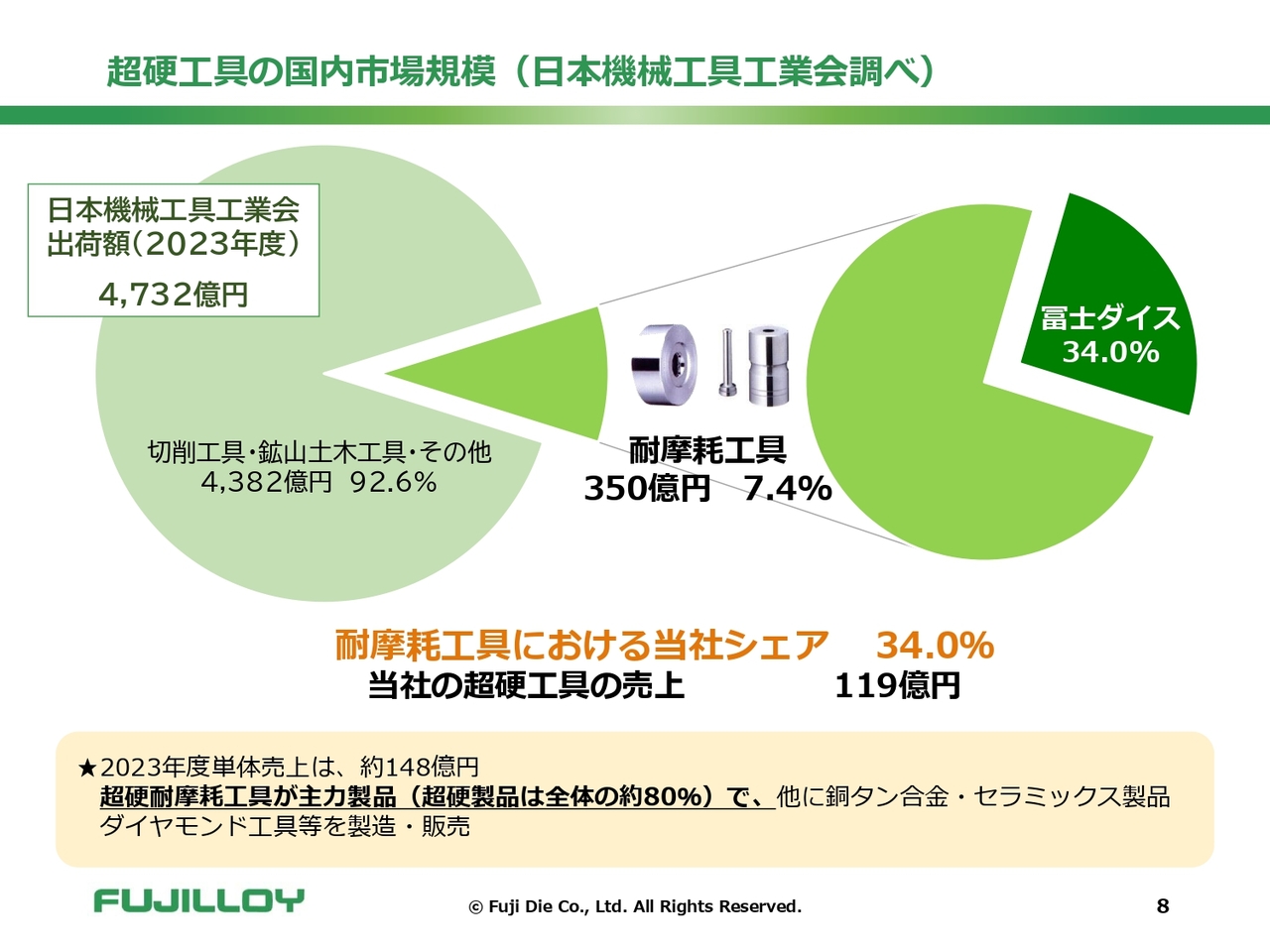

超硬工具の国内市場規模(日本機械工具工業会調べ)

スライドの図は、耐摩耗工具の日本市場の規模です。日本機械工具工業会に所属している企業の数字となっています。昨年度の出荷額は工具業界全体で4,732億円、そのうち当社が関係する耐摩耗工具の出荷額は7.4パーセントの350億円です。

当社の耐摩耗工具の売上高は119億円で、耐摩耗工具の出荷額の34パーセントを占めており、業界トップと考えています。

直近のTOPICS①

当社の開発力・加工力は高い評価を受けています。今年9月に、当社のガラス成形用の新たな材料「フジロイTR05/TR30」の開発及び超精密加工技術の確立が評価され、「2024年度(第8回)精密工学会ものづくり賞」において最優秀賞を受賞しました。

「フジロイTR05」は「2023年度日本機械工具工業会賞」において技術功績大賞、「2023年 第66回十大新製品賞」においてモノづくり賞も受賞しており、3度目の受賞となっています。これからが期待される製品です。

直近のTOPICS②

今年11月に、世界最大級の工作機械見本市「JIMTOF2024」に出展しました。「持続可能な世界に向けてお客さまの課題をFUJILLOYで解決する」をコンセプトに、「金型クリニック」をイメージしたブースで、当社が開発したグリーン水素向け電極やモーターコア金型向け新素材など、新製品を中心に当社製品を展示しました。

直近のTOPICS③

スライドの画像は、「JIMTOF2024」でお披露目したグリーン水素向け電極について『日刊工業新聞』で紹介された記事です。超高圧の合成技術を活かして触媒を開発し、粉末冶金技術でニッケル中に触媒を混ぜ込み電極化しました。まだ開発中ではありますが、脱炭素・循環型社会に貢献する新たな製品として期待しています。

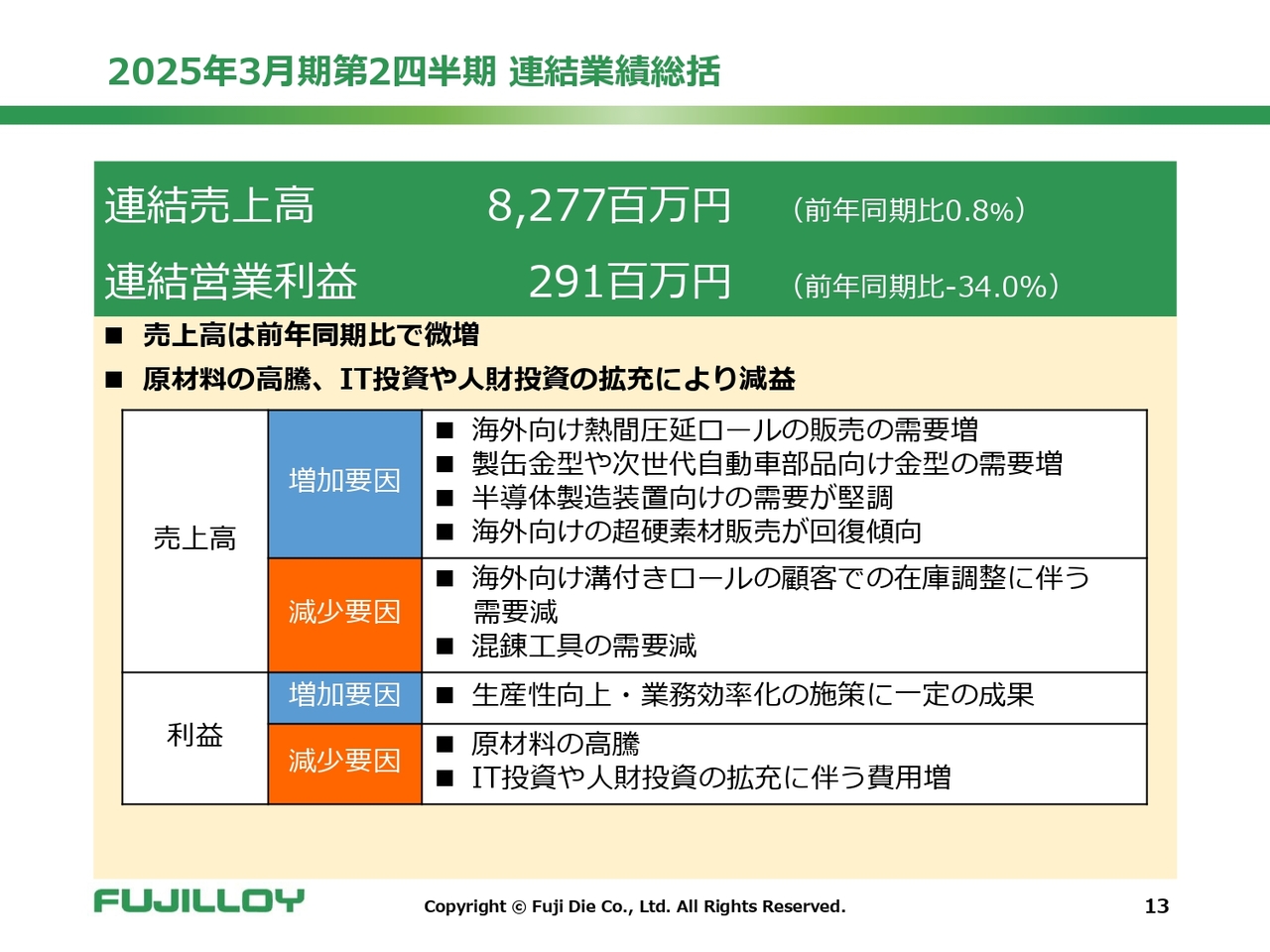

2025年3月期第2四半期 連結業績総括

2025年3月期第2四半期の業績概要についてご説明します。連結売上高は82億7,700万円、連結営業利益は2億9,100万円となりました。売上高は前期比で微増となりましたが、自動車部品メーカーの在庫調整や、中国経済の停滞が当初の予定より長く続いていることから、業績予想に対しては未達となっています。

営業利益は、原材料の高騰、IT投資や人財投資の拡充により、前期比で減益となりました。詳細については、我妻からご説明します。

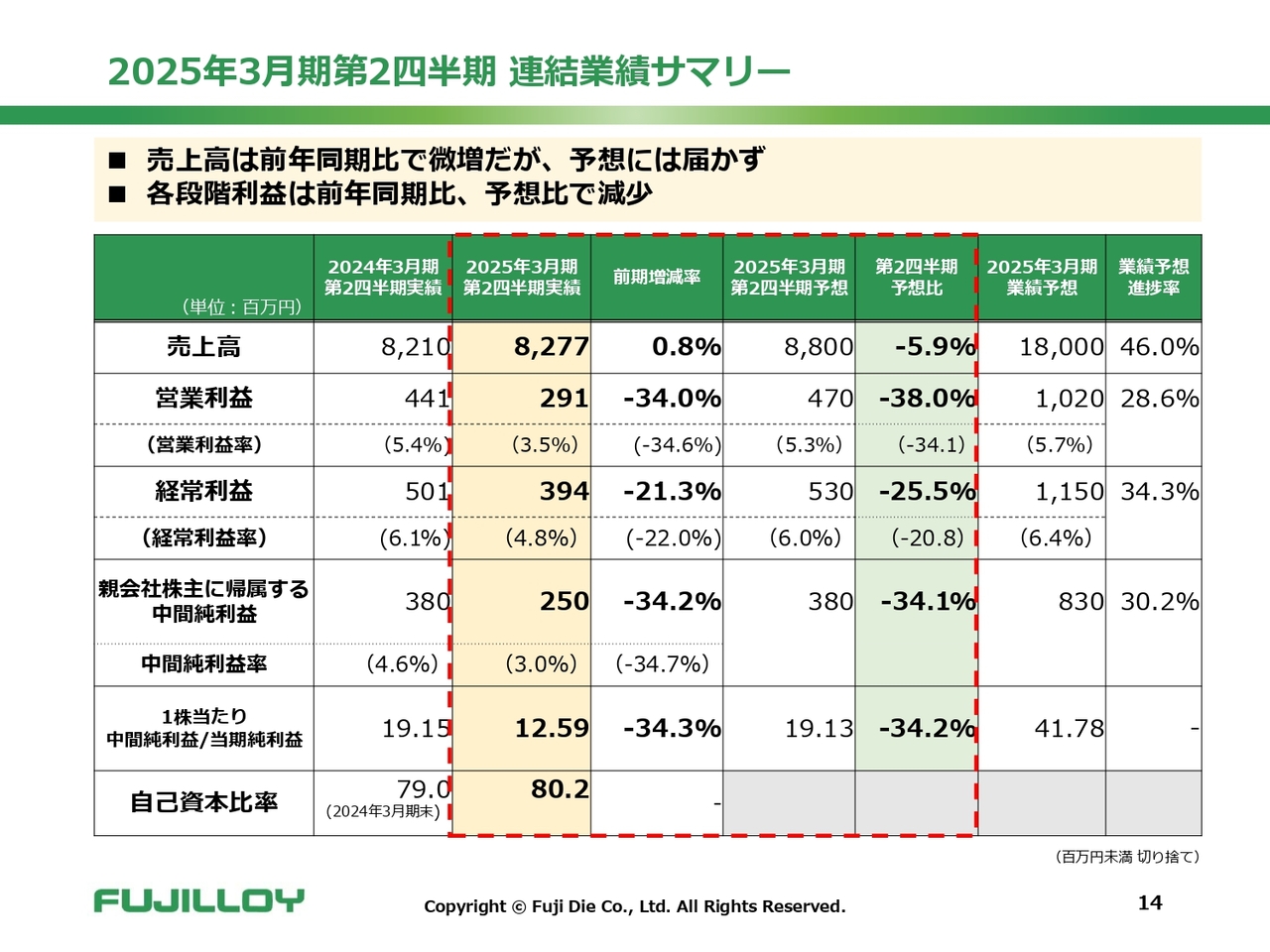

2025年3月期第2四半期 連結業績サマリー

我妻真一氏:業務本部副本部長の我妻です。スライドの表は、2025年3月期第2四半期の連結業績サマリーとなります。売上高は82億7,700万円で、前年同期比0.8パーセントの微増となっています。しかし、各段階利益は20パーセントから30パーセント台の大きな減益となりました。

第2四半期の業績予想と比較すると、売上高は88億円の目標に対してマイナス5.9パーセント、各段階利益も20パーセントから30パーセント台のマイナスとなり、予想に対して減収減益となっています。

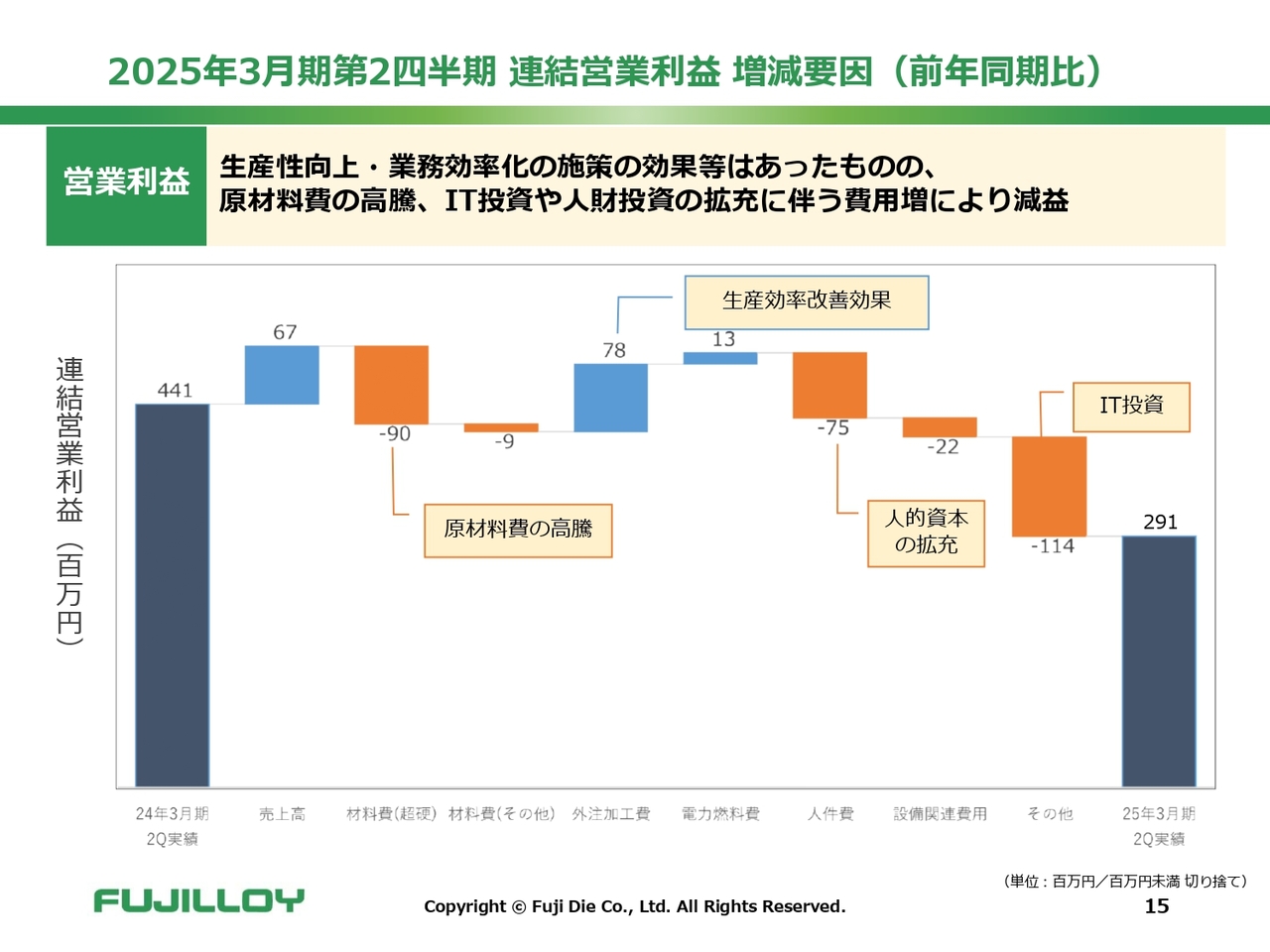

2025年3月期第2四半期 連結営業利益 増減要因(前年同期比)

スライドは、営業利益の前年同期比を滝グラフで示しています。前年同期の営業利益は4億4,100万円、当期の営業利益は2億9,100万円と、1億5,000万円の減益となっています。

売上高が微増になったことで、6,700万円のプラス要因となりました。材料費は、超硬合金とその他を合わせて9,900万円のマイナス要因です。外注加工費は、生産効率改善の効果が出たことで、プラス要因となっています。

人件費は7,500万円のマイナス要因ですが、人的資本の拡充に向けた賃上げによるものです。IT投資が1億1,400万円と、最大のマイナス要因となっています。10月から稼動している新しい基幹システムの更新により、第2四半期までに費用が増加しました。それ以外にも、セキュリティ強化などに費用を使っています。

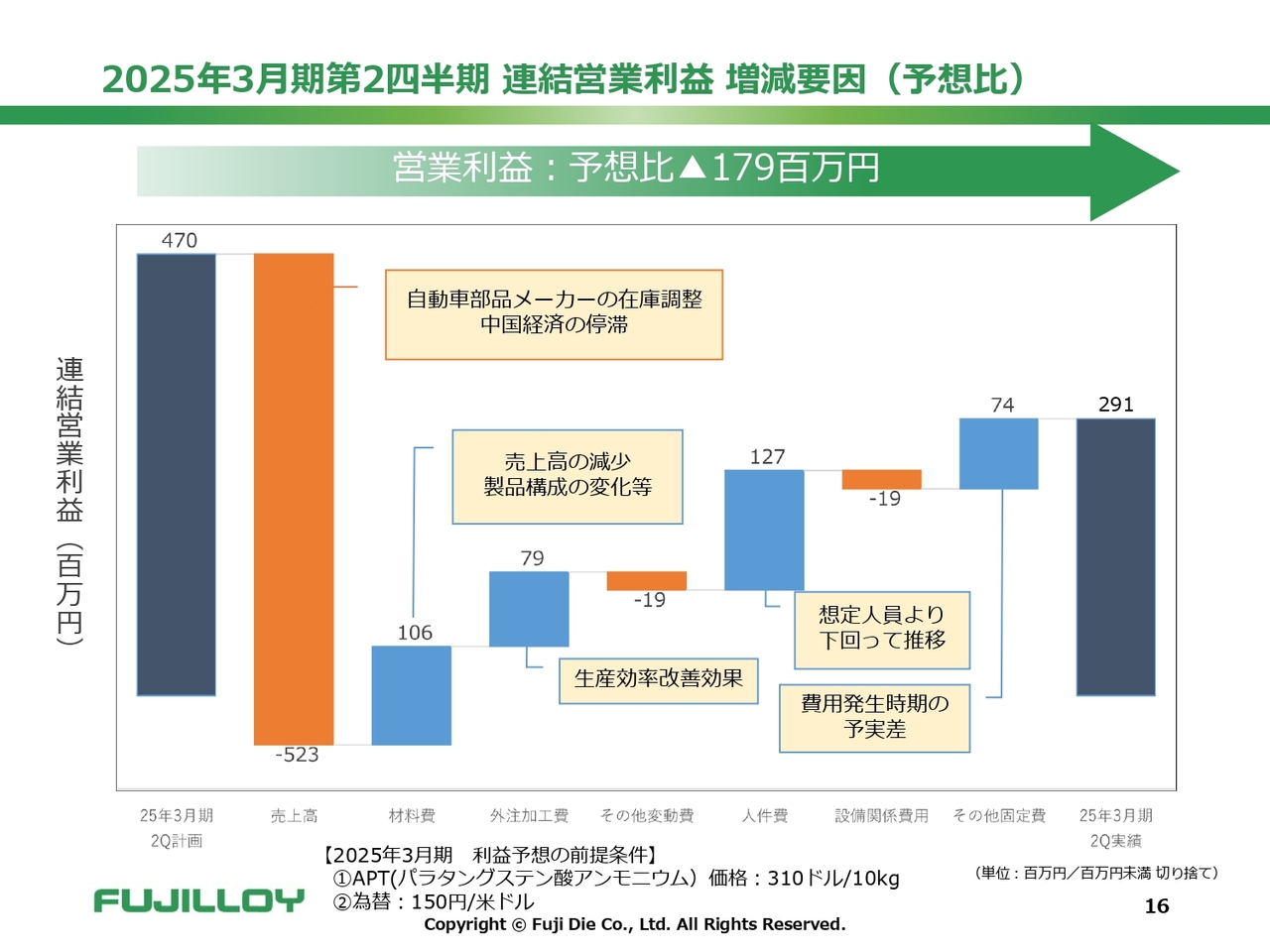

2025年3月期第2四半期 連結営業利益 増減要因(予想比)

スライドは、営業利益の予想比を滝グラフで示しています。業績予想の営業利益は4億7,000万円、当期の営業利益は2億9,100万円と、目標に対して1億8,000万円未達となっています。オレンジ色で示した売上高の影響が大きく、5億2,300万円のマイナス要因となりました。こちらがマイナス要因の大部分を占めています。

材料費は、1億600万円のプラス要因となっています。原材料費の高騰は予算に織り込んでいたため、こちらは単純に売上高の減少に伴い、材料費も減少したかたちです。外注加工費については、予定よりも生産効率の改善効果が大きく見られたと思います。

人件費の1億2,700万円がプラス要因になっています。想定人員を下回って推移しており、この分の人件費1億2,700万円が費用減として、プラス要因になっています。小さい数字の変動要因は、スライドの吹き出しに記載したとおりです。最終的には、2億9,100万円の利益になっています。

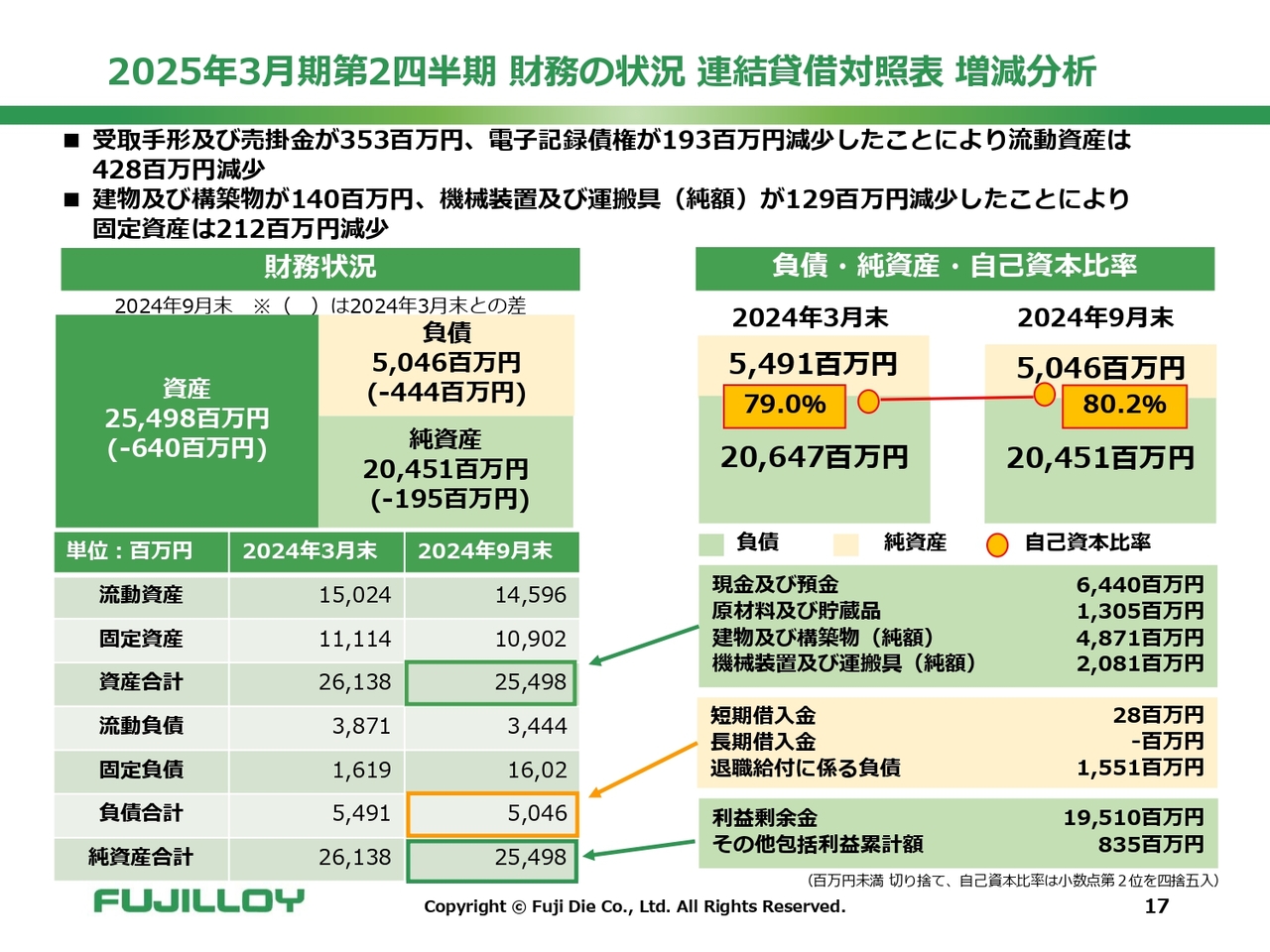

2025年3月期第2四半期 財務の状況 連結貸借対照表 増減分析

貸借対照表の増減分析です。売上債権が合計約5億円減少になっており、売上高の減少によるものと見ています。

固定資産について、建物及び構築物が1億4,000万円、機械装置及び運搬具が1億2,900万円減少しました。第2四半期までの減価償却費が4億8,000万円計上されており、設備投資が第2四半期で約2億7,000万円上がっているため、約2億1,000万円が固定資産の減少となっています。

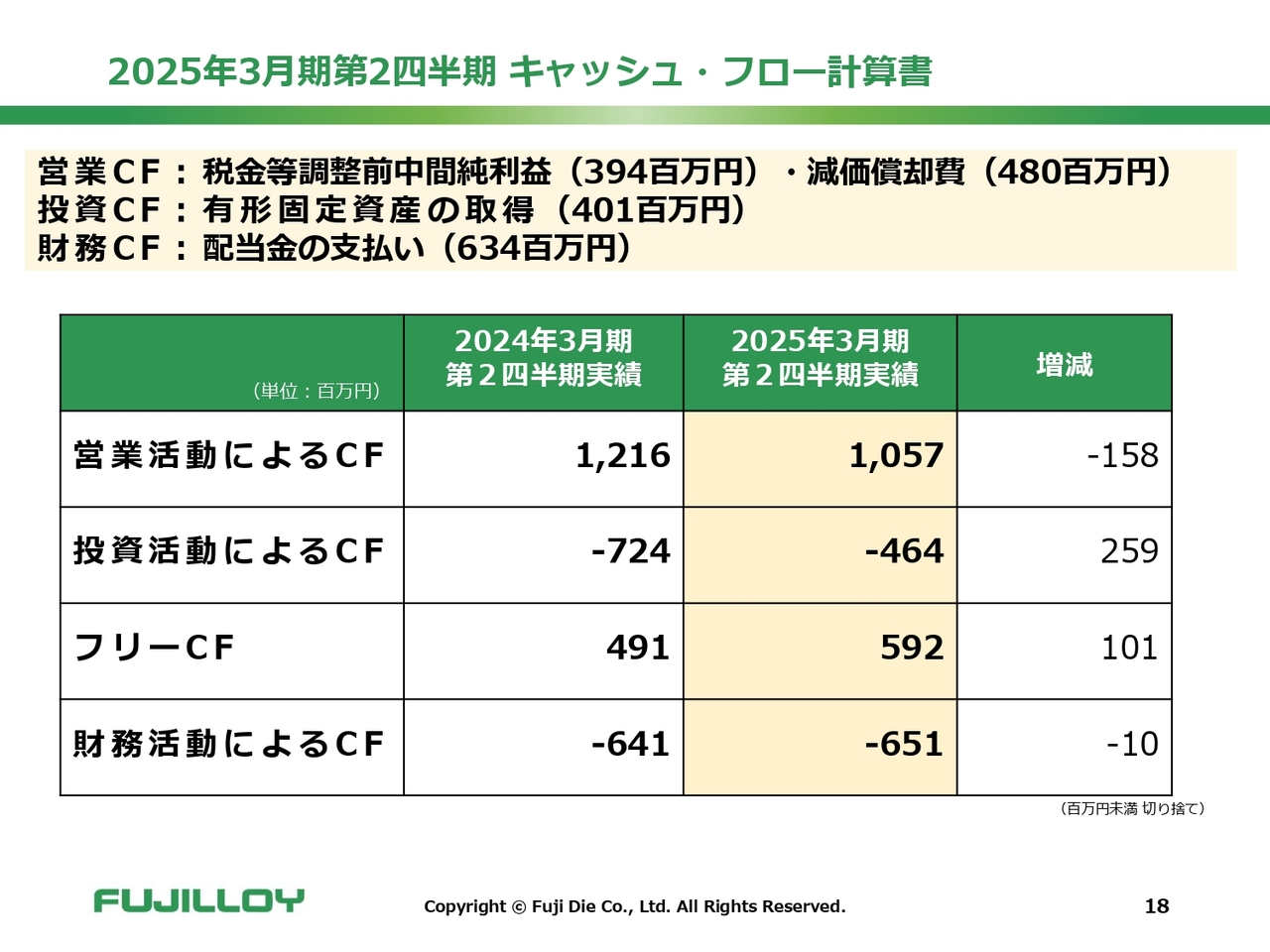

2025年3月期第2四半期 キャッシュ・フロー計算書

キャッシュ・フロー計算書です。こちらは、スライドに記載したとおりです。期初段階で約70億円の現預金があり、第2四半期末でも変わりなく約70億円の現預金があり、ほぼ現預金の増減なしということを付け加えておきます。

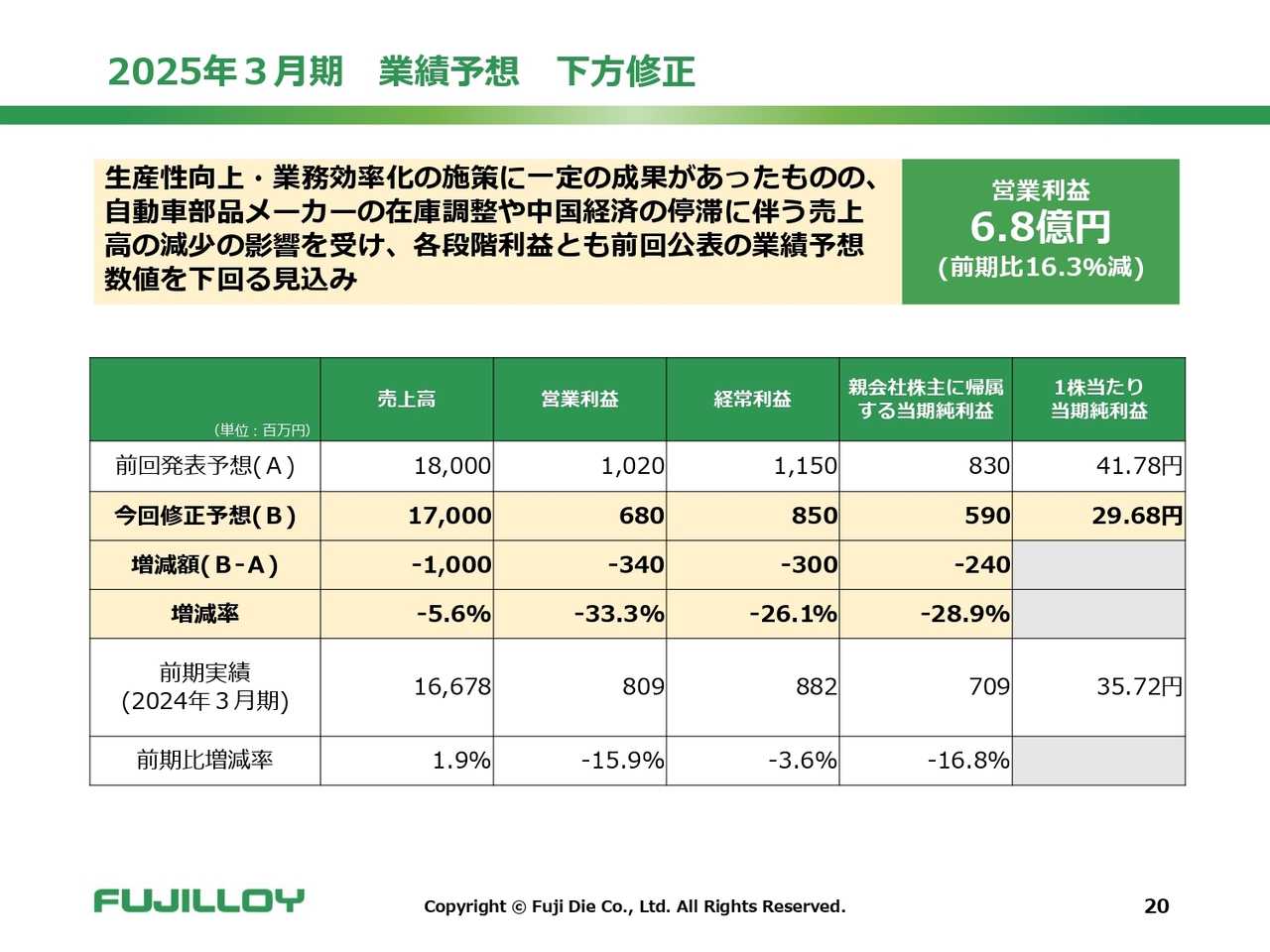

2025年3月期 業績予想 下方修正

春田:2025年3月期の業績予想についてご説明します。生産性向上や業務効率化の施策に一定の成果がありました。しかし、自動車部品メーカーの在庫調整や、中国経済の停滞に伴い売上高が予想以上に少なかったことから、当初の計画を下回ってしまいました。

状況の回復は緩やかなものになると想定されることから、大変残念ですが、11月14日に通期の業績予想を下方修正しました。各段階利益とも、前回公表の業績予想数値を下回る予定になっています。

売上高は合計で180億円から170億円の10億円減、営業利益は10億2,000万円から6億8,000万円の3億4,000万円減、経常利益は11億5,000万円から8億5,000万円の3億円減と公表しました。

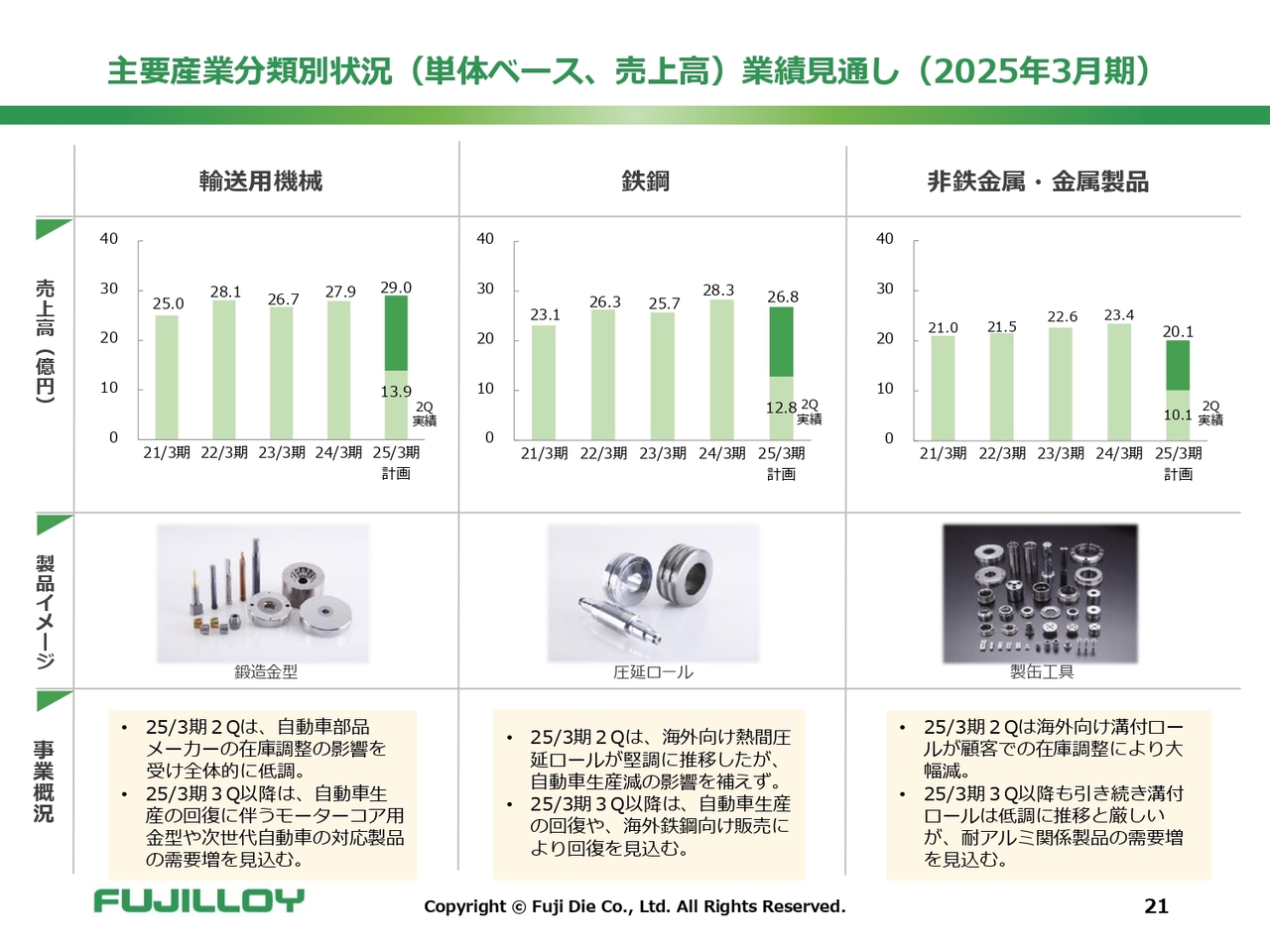

主要産業分類別状況(単体ベース、売上高)業績見通し(2025年3月期)

2025年3月期の産業分類別の単体ベースの業績見通しです。

輸送用機械については、第2四半期は自動車部品メーカーの在庫調整の影響を受け、全体的に低調でした。第3四半期以降は、自動車生産の回復に伴うモーターコア用金型や次世代自動車の対応製品の需要増を見込んでおり、計画値よりも若干低めであるものの29億円となっています。

鉄鋼関連については、第2四半期は海外向けの熱間圧延ロールが堅調に推移しましたが、自動車生産の減少の影響を補えませんでした。第3四半期以降は、自動車生産の回復や海外の鉄鋼向け販売による回復を見込んでおり、上期よりは増えると見ています。

非鉄金属・金属製品については、前期は海外向け溝付ロールが好調に推移しましたが、第2四半期は顧客での在庫調整により大幅減となりました。溝付ロールについては、まだ在庫調整が完全に終わっていないことから、第3四半期以降も引き続き低調に推移する厳しい状況になると思われます。一方、耐アルミ関係製品の需要増を見込んでおり、計画値は下回りますが20億1,000万円は達成したいと考えています。

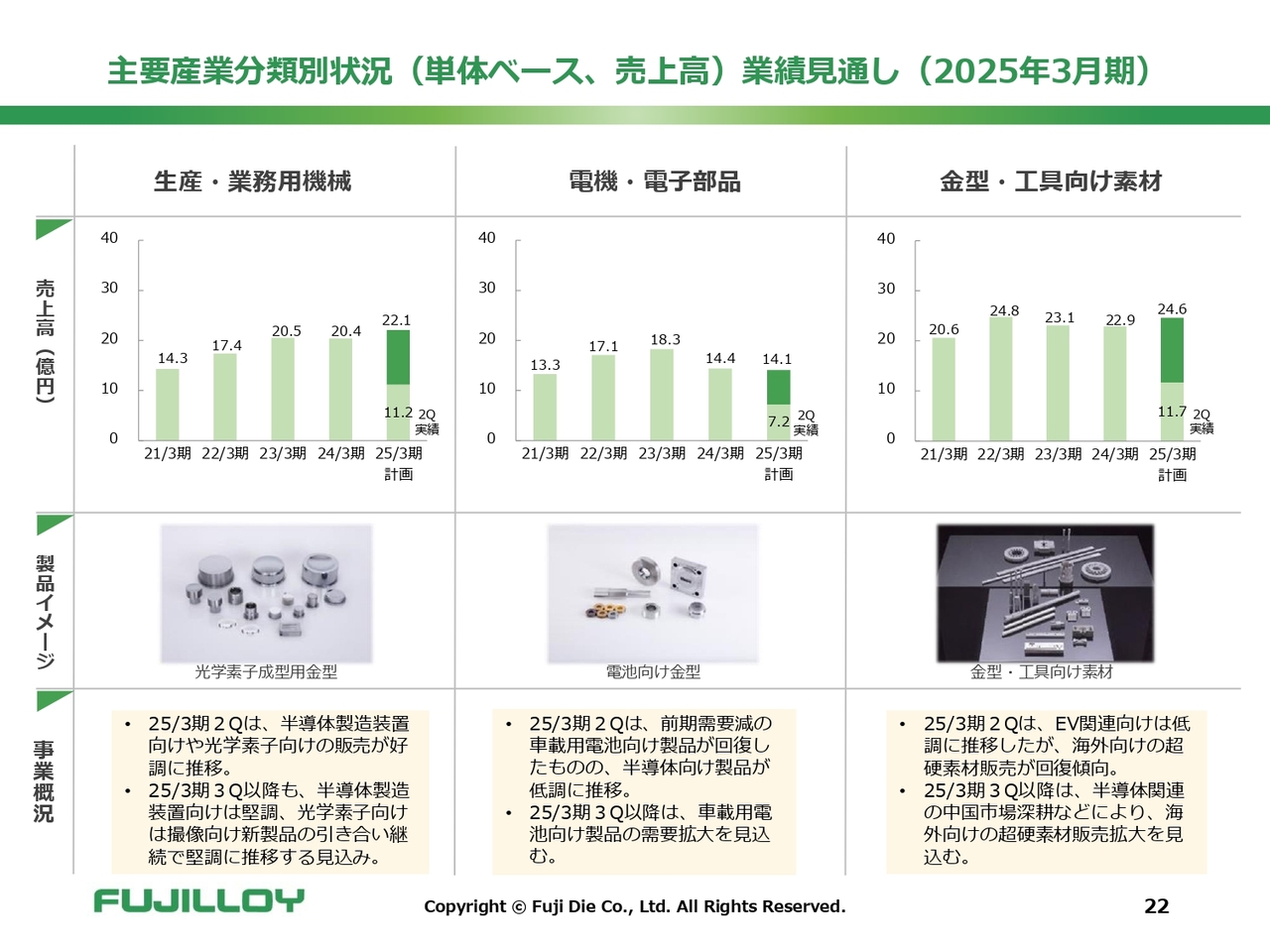

主要産業分類別状況(単体ベース、売上高)業績見通し(2025年3月期)

生産・業務用機械について、第2四半期は半導体製造装置向けや光学素子向けの販売が好調に推移しました。第3四半期以降も、半導体製造装置向けは堅調に推移する見込みです。光学素子向けも撮像向け新製品の引き合いが継続しており、堅調に推移する見込みで、当初計画値22億円から22億1,000万円と上方に修正しています。

電機・電子部品について、第2四半期は前期に顧客の生産地変更により大幅に需要が減った車載用電池向け製品が回復したものの、半導体向け製品が低調に推移しました。第3四半期以降も、車載用電池向け製品の需要拡大は見込んでいますが、当初計画値18億円から4億円減少の14億円に修正しています。

金型・工具向け素材について、第2四半期はEV関連向けが低調に推移しましたが、新たに開設した中国の東莞営業所の活動が奏功し、海外向け超硬素材販売は回復傾向です。第3四半期以降は、半導体関連の中国市場の深耕などにより、海外向け超硬素材販売の拡大を見込んでおり、当初計画値24億3,000万円から24億6,000万円に上方修正しています。

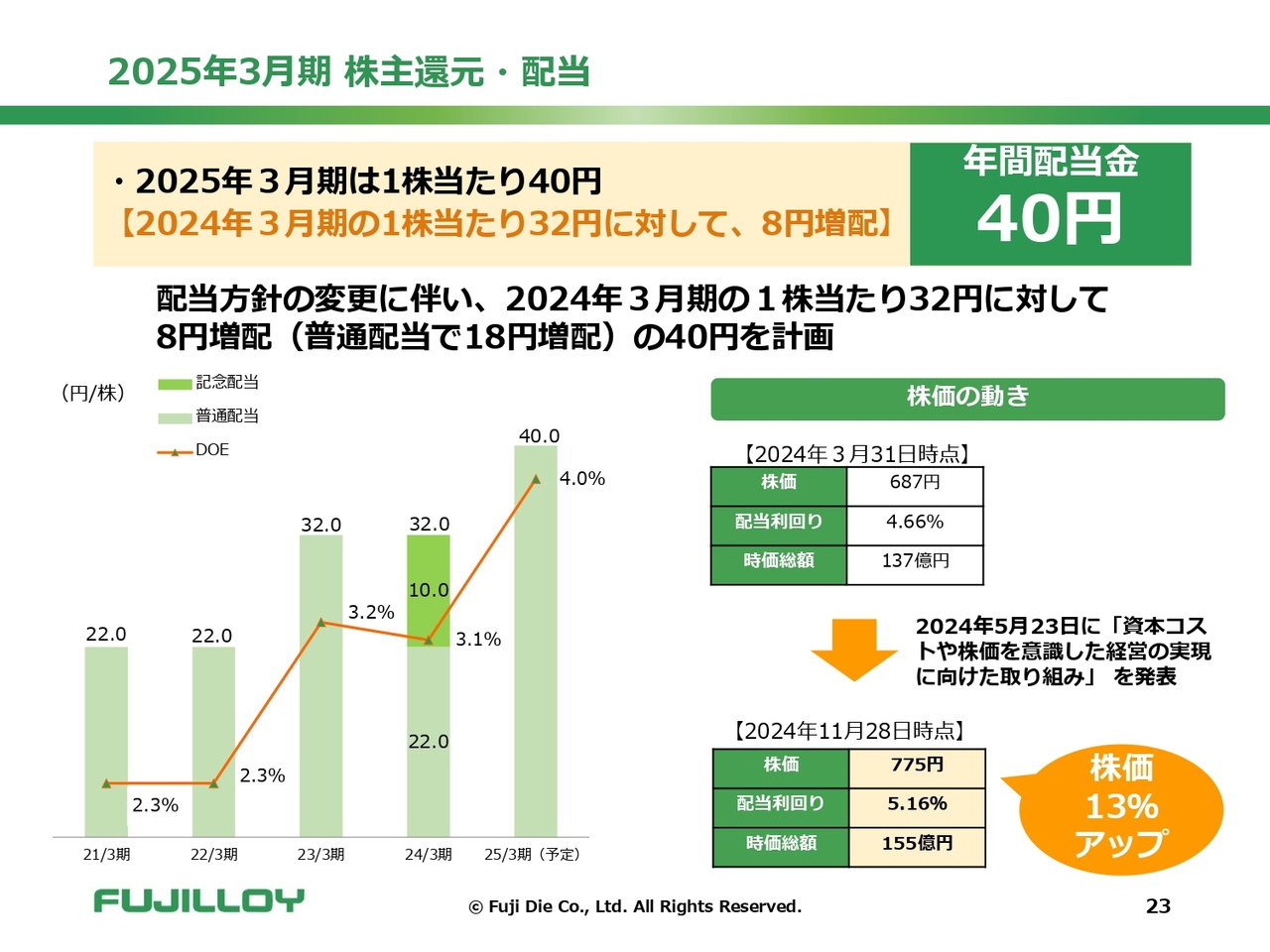

2025年3月期 株主還元・配当

配当について、5月15日に配当方針の変更を発表しました。今期から中期経営計画期間中は、配当基準を従来の配当性向から株主資本配当率(DOE)に変更しました。DOEの目標値は4パーセントをめどにしています。今期の配当は、前期の1株当たり32円に対して8円増配、普通配当で18円増配の40円を計画しています。

5月23日に「資本コストや株価を意識した経営の実現に向けた取り組み」を発表したところ、市場が反応し、株価が上昇しています。今年3月末と昨日の株価を比較すると、13パーセント上昇し、配当利回りは5.16パーセントとなっています。

中期経営計画を確実に推進し、積極的に株主還元をしていきたいと考えています。

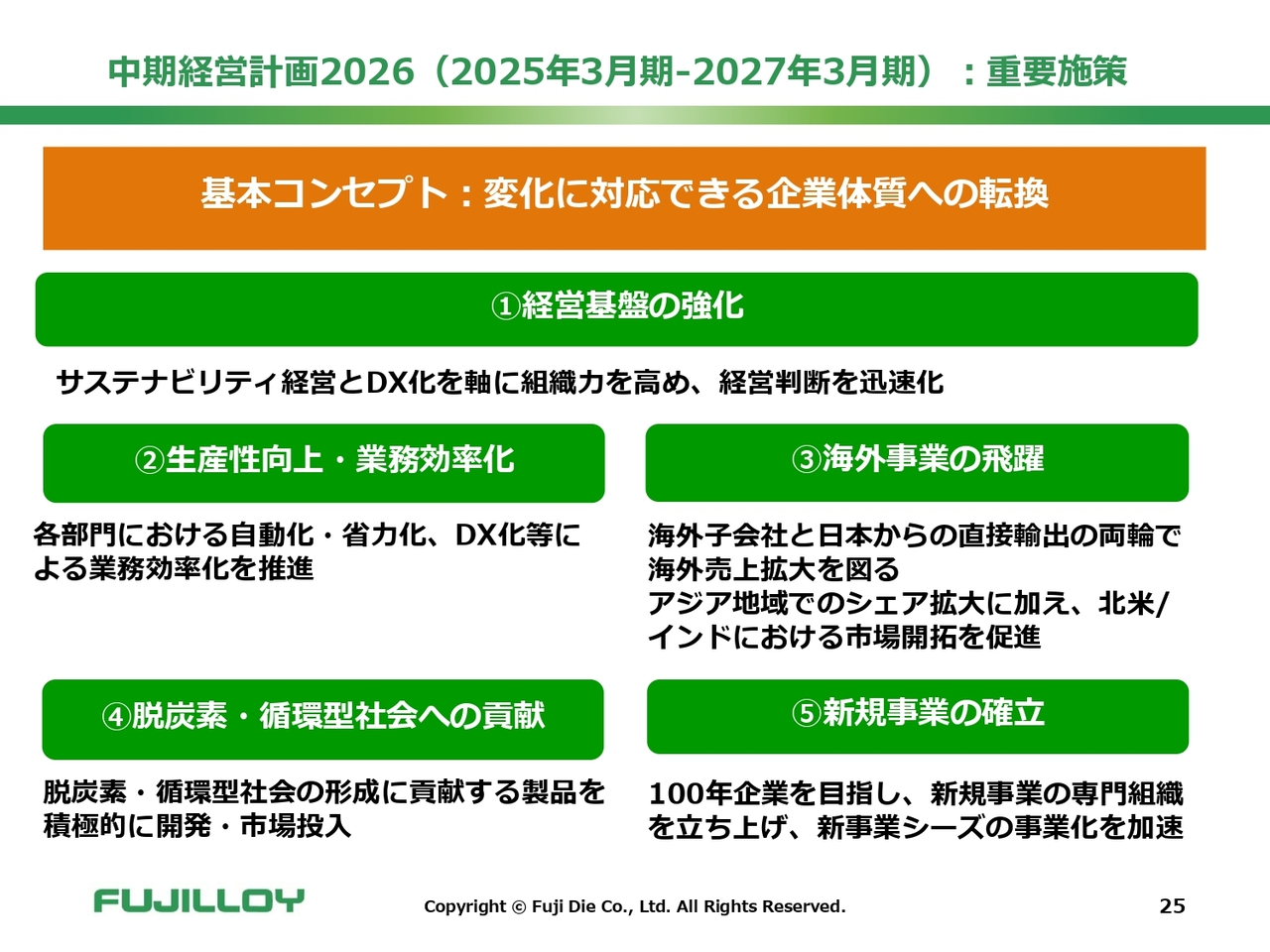

中期経営計画2026(2025年3月期-2027年3月期):重要施策

2025年3月期第2四半期の重点施策の進捗と、第3四半期以降の取り組みについてご説明します。中期経営計画2026は「変化に対応できる企業体質への転換」を方針として、国内事業は成長の基盤、成長を牽引するのは海外事業、将来の成長基盤の育成として新事業の実現という方向性を定めました。

「経営基盤の強化」「生産性向上・業務効率化」「海外事業の飛躍」「脱炭素・循環型社会への貢献」「新規事業の確立」の5つを成長戦略の重要施策として取り組んでいます。

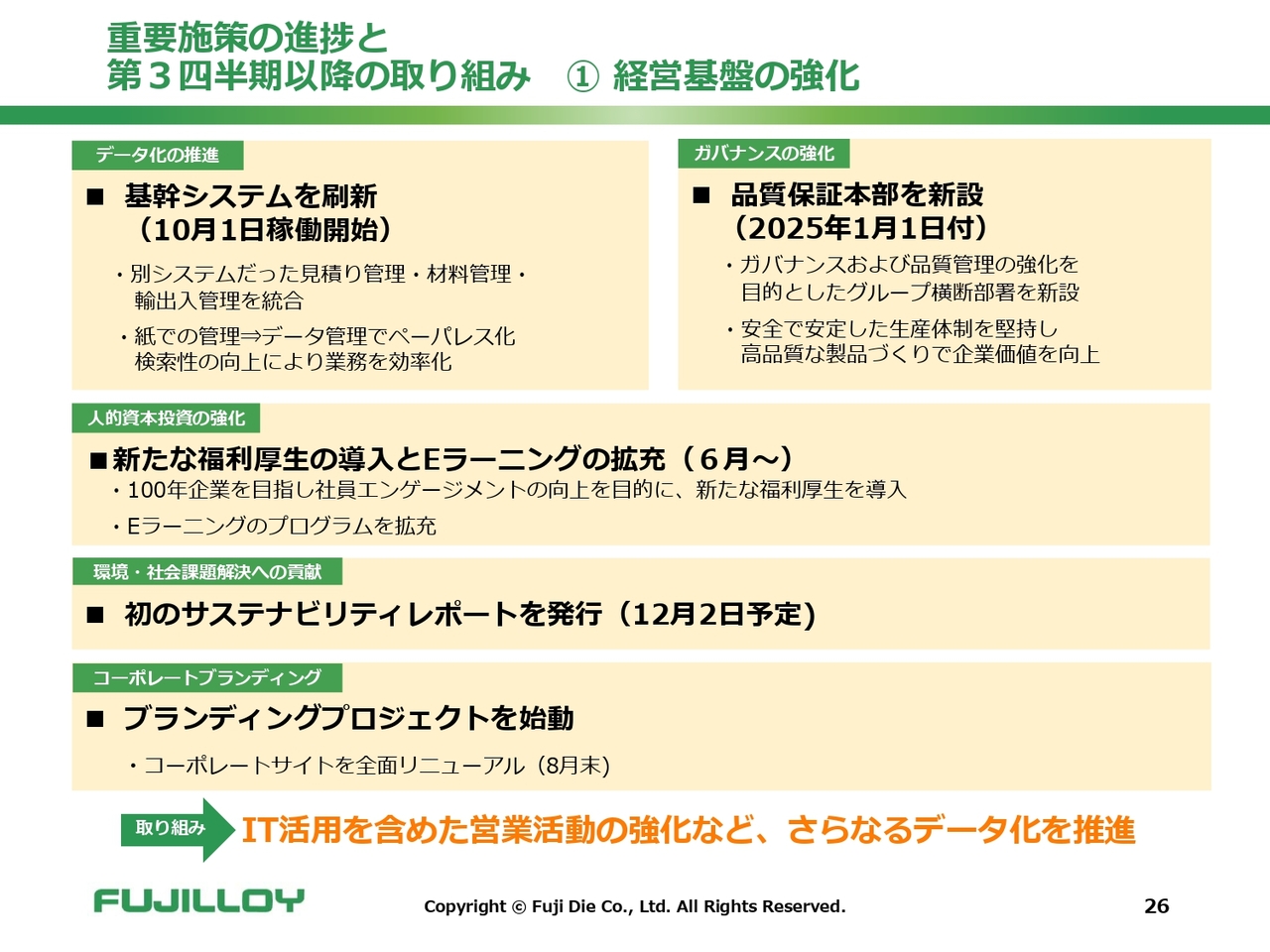

重要施策の進捗と第3四半期以降の取り組み ①経営基盤の強化

重要施策の進捗と今後の取り組みについてご説明します。1つ目の重要施策は「経営基盤の強化」です。

データ化の推進の取り組みとして、基幹システムを刷新し、10月1日から稼働を開始しています。見積り管理・材料管理・輸出入管理といったシステムを統合し、稼働を開始しています。紙の管理からデータ管理に変えてペーパーレス化を進め、検索性を向上し、業務の効率化を狙います。順調に稼働を開始し、安定的な稼働を目指しています。

ガバナンスの強化の取り組みとして、来年2025年1月1日付で品質保証本部を新設します。ガバナンス及び品質管理の強化を目的とした、グループ横断部署です。安全で安定した生産体制を堅持し、高品質な製品づくりで企業価値の向上を目指します。昨今、検査不正がいろいろと起きていますが、当社では「そうしたことはしない」という意思表示でもあります。

人的資本投資の強化として、今年75周年を契機に、社員のエンゲージメント向上を目的に、新たな福利厚生制度を導入しました。Eラーニングのプログラムを拡充させ、人材づくりをさらに加速させていきたいと考えています。

環境・社会課題解決への貢献については、12月2日に、初のサステナビリティレポートを公表できるよう進めています。

コーポレートブランディングについては、100年企業を目指す取り組みとして、ブランディングプロジェクトをスタートさせました。また、コーポレートサイトを8月末に全面リニューアルしました。

今後は、IT活用を含めた営業活動の強化など、さらなるデータ化を推進していきます。

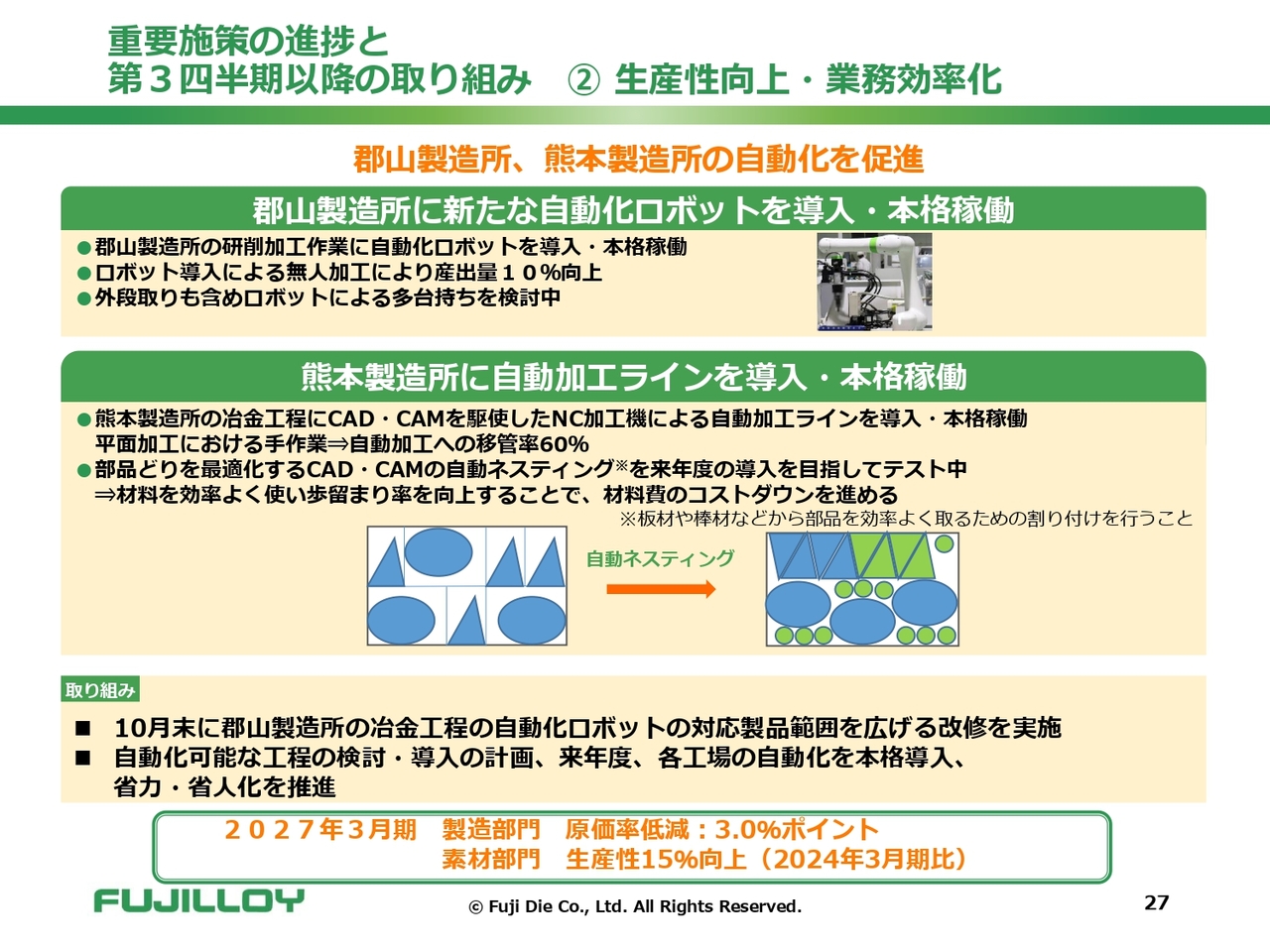

重要施策の進捗と第3四半期以降の取り組み ②生産性向上・業務効率化

2つ目の重要施策は「生産性向上・業務効率化」です。

第2四半期までの取り組みとして、モデル工場である郡山製造所の研削加工作業に自動化ロボットを導入し、本格稼働させました。ロボット導入による無人加工により、産出量が10パーセント向上しています。

熊本製造所の冶金工程にCAD・CAMを駆使したNC加工機による自動加工ラインを導入しました。昨年、熊本製造所をリニューアルした当初からの予定どおり順調に進んでおり、平面加工における手作業から自動加工に約60パーセントが移管されています。

また、CAD・CAMを有効活用した自動ネスティングを、来年度の導入に向けてテストしています。今までは、人の熟練した技術で材料を大切に使ってきました。CAD・CAMの自動ネスティングにより、さらに効率的に材料を活用することで、材料費のコストダウンを進められるのではないかと期待しています。

第3四半期以降の取り組みとして、10月末に昨年度導入した冶金工程の自動化ロボットの対応製品範囲を広げる改修を実施しています。

現在、各工場での自動化できる工程の検討、自動化の導入計画を進めており、来年度からさらに推進していきたいと考えています。今まで工場内で人の手によって製品を動かしていたところにAGV(無人搬送車)を導入するなど、自動化が進んでいます。

重要施策の進捗と第3四半期以降の取り組み ③海外事業の飛躍

3つ目の重要施策は「海外事業の飛躍」です。

中国は、全体的に景気停滞からの回復が遅れていますが、当社は今年3月に東莞に新規開設した営業所を足掛かりに、展示会に出展するなど知名度向上の取り組みを行うとともに、商材を拡充したことで新規顧客の獲得に成功し、販売を拡大しています。予定より遅い感じはありますが、今後もEV関連メーカーへの新規拡販を強化して、売上拡大を進めていきたいと考えています。

アセアンは、タイ、インドネシアともに工場の生産性が格段に向上しています。タイは、日本からの技術指導により、今では日本と同等の構成の製品が製造できるように自立できています。アセアンやそのほかの国々に製品を供給する生産拠点化を進めています。輸送コストの削減や短納期での営業力にも期待できると考えています。今後、日本への供給もできると感じています。

インドネシアも対応製品の幅が広がってきています。経済成長率は5パーセントと日本よりも高く、少しずつ取引を深耕化しています。今後、アセアンではメインの自動車関連や半導体関連の深耕を進め、他業種にもターゲットを広げて、売上拡大を目指していきたいと考えています。

北米は、シカゴで開催された展示会に初めて出展するなど、市場調査を推進しています。今後も、北米での知名度向上を図り、超硬化を進めれば、新規拡販活動の余地はあると考えています。

インドは、日本からの輸出ベースの出荷額が増加傾向にあります。2027年3月期までの休眠再開を目指して、知名度向上と潜在需要獲得を目的に、来年1月末に開催される展示会に初めて出展する予定です。

今回の海外視察では、タイ、マレーシア、インドネシアと回ってきましたが、インドというマーケットに少しずつ拡大しているお客さまが多いように感じられました。今までは、中国経済が重要でしたが、さらにインドが加わってきており、流れに乗っていかなければいけないと考えています。

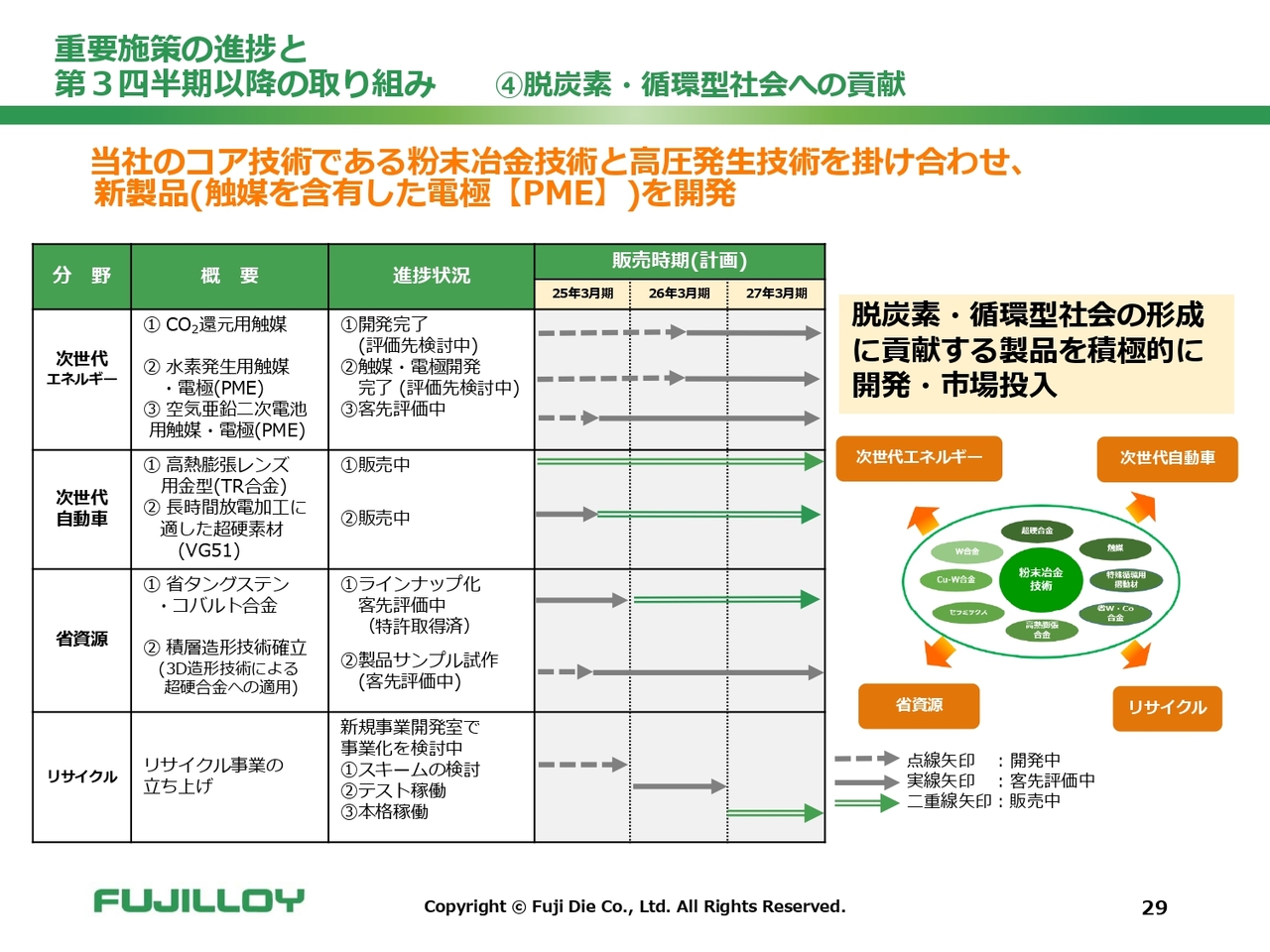

重要施策の進捗と第3四半期以降の取り組み ④脱炭素・循環型社会への貢献

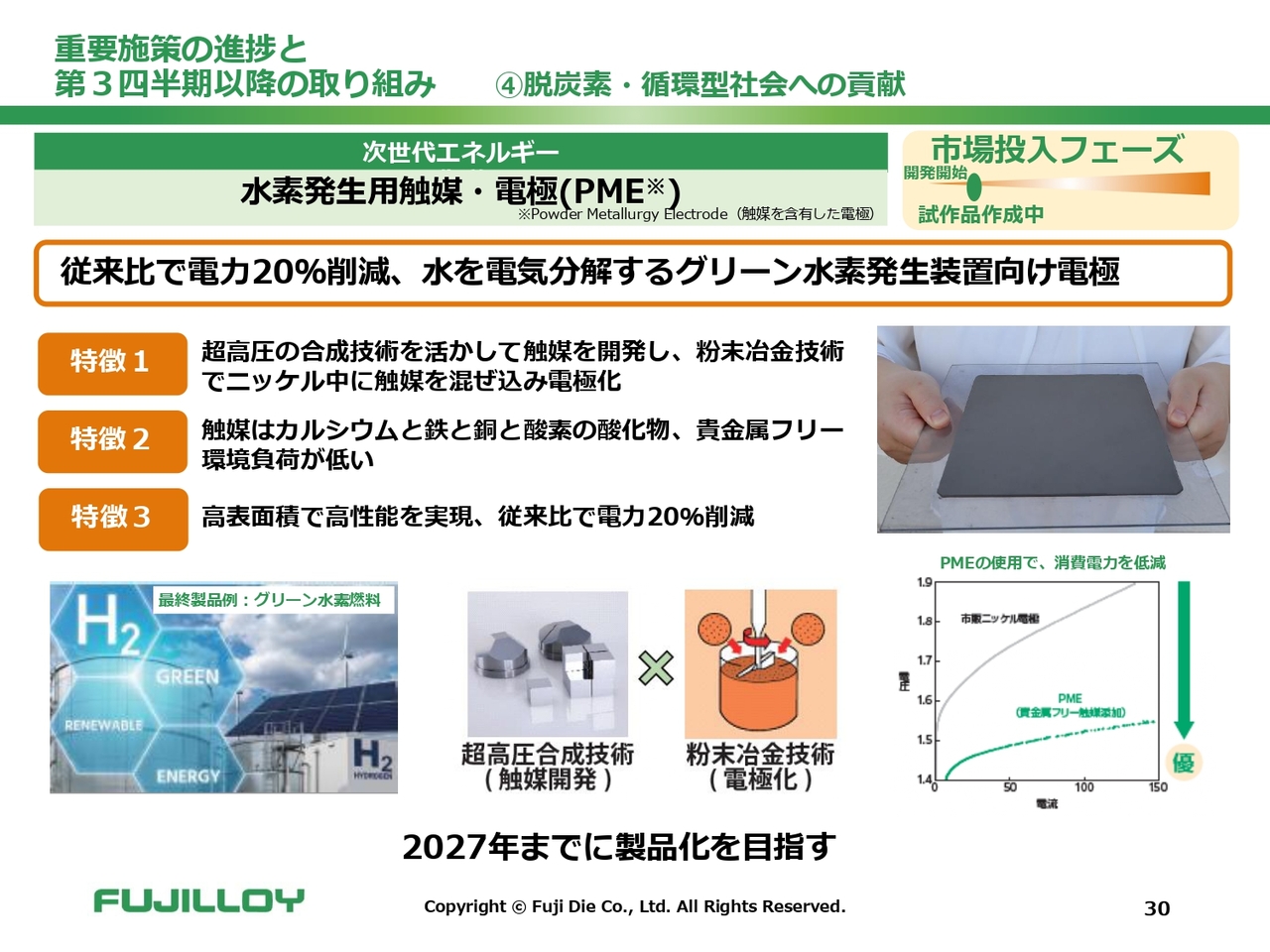

4つ目の重要施策は「脱炭素・循環型社会への貢献」です。次世代エネルギーについて、当社のコア技術である粉末冶金技術と高圧発生技術を掛け合わせた触媒を含有した電極(PME)を開発しました。

次世代自動車については、モーターコア金型向け新材種「VG51」を開発し、販売を開始しました。省資源については、省タングステン・コバルト合金のラインナップ化を進めています。リサイクルについては、リサイクル事業の立ち上げに向けて、新規事業開発室で事業化を検討中です。

重要施策の進捗と第3四半期以降の取り組み ④脱炭素・循環型社会への貢献

水素発生用触媒・電極(PME)についてご説明します。水を電気分解するグリーン水素発生装置向け電極で、従来のニッケル製電極に比べると、電力を20パーセント削減できる性能を持っています。触媒はカルシウムと鉄と銅と酸素の酸化物で、貴金属を使用していないため環境負荷を抑えることができます。

今まで超硬耐摩耗工具専業だった当社としては、新たな分野への第一歩となる新製品だと考えています。現在はお客さまにテストしていただいているところで、2027年までの製品化を目指しています。

重要施策の進捗と第3四半期以降の取り組み ④脱炭素・循環型社会への貢献

モーターコア金型向け新材種「フジロイ VG51」についてご説明します。モーターコア金型を製造する際、ワイヤー放電加工で型抜きをする工程があります。ワイヤー放電には水切りと油切りの2つの方法があり、水切りのほうが油切りに比べて加工時間が短いという利点があるものの、長時間の水切り加工では深い腐食が発生することが課題となっていました。

この課題を解決できる材種として「フジロイ VG51」を開発しました。今まで腐食対策で油切り加工をしていた場合、「フジロイ VG51」を採用することで、水切りの加工でも深い腐食を抑制することができるため、加工時間を短縮し、コストの削減を図れます。

「フジロイ VG51」の投入により、モーターコア金型向け材種のラインナップを拡充し、新たな潜在顧客の獲得を目指していきます。

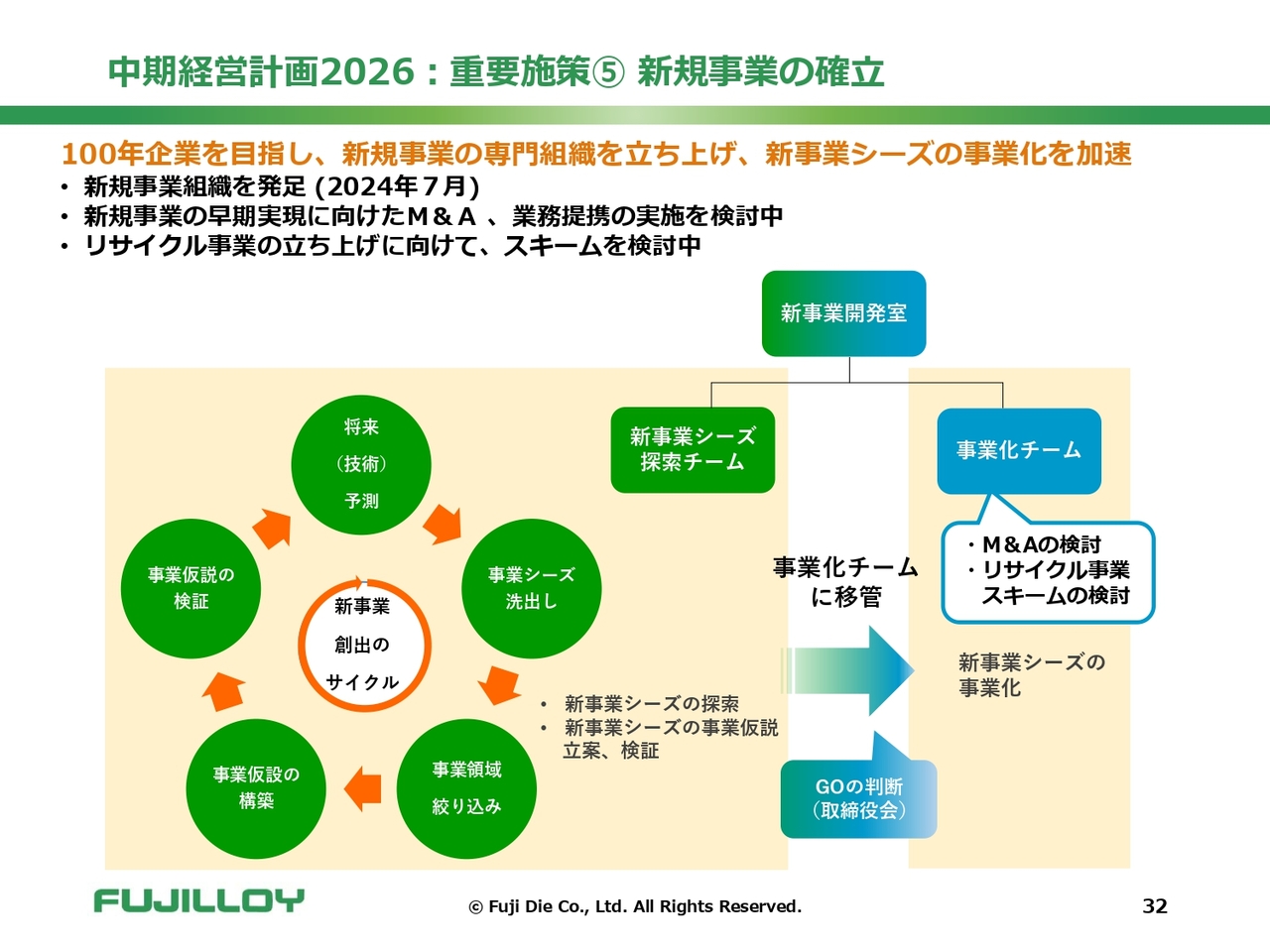

中期経営計画2026:重要施策⑤ 新規事業の確立

5つ目の重要施策は「新規事業の確立」です。

当社グループは、既存事業と新規事業が独立しながら、両輪で走ることが企業価値の向上につながると考えています。新事業シーズの探索、事業化検討が可能な体制を構築するため、新規事業の専門組織を2024年7月に発足させました。

現在は、新規事業の早期実現に向けたM&Aや業務提携の実施を検討しています。また、リサイクル事業の立ち上げに向けて、スキームを検討中です。進行中の案件については、お知らせできる段階になりましたら発表します。

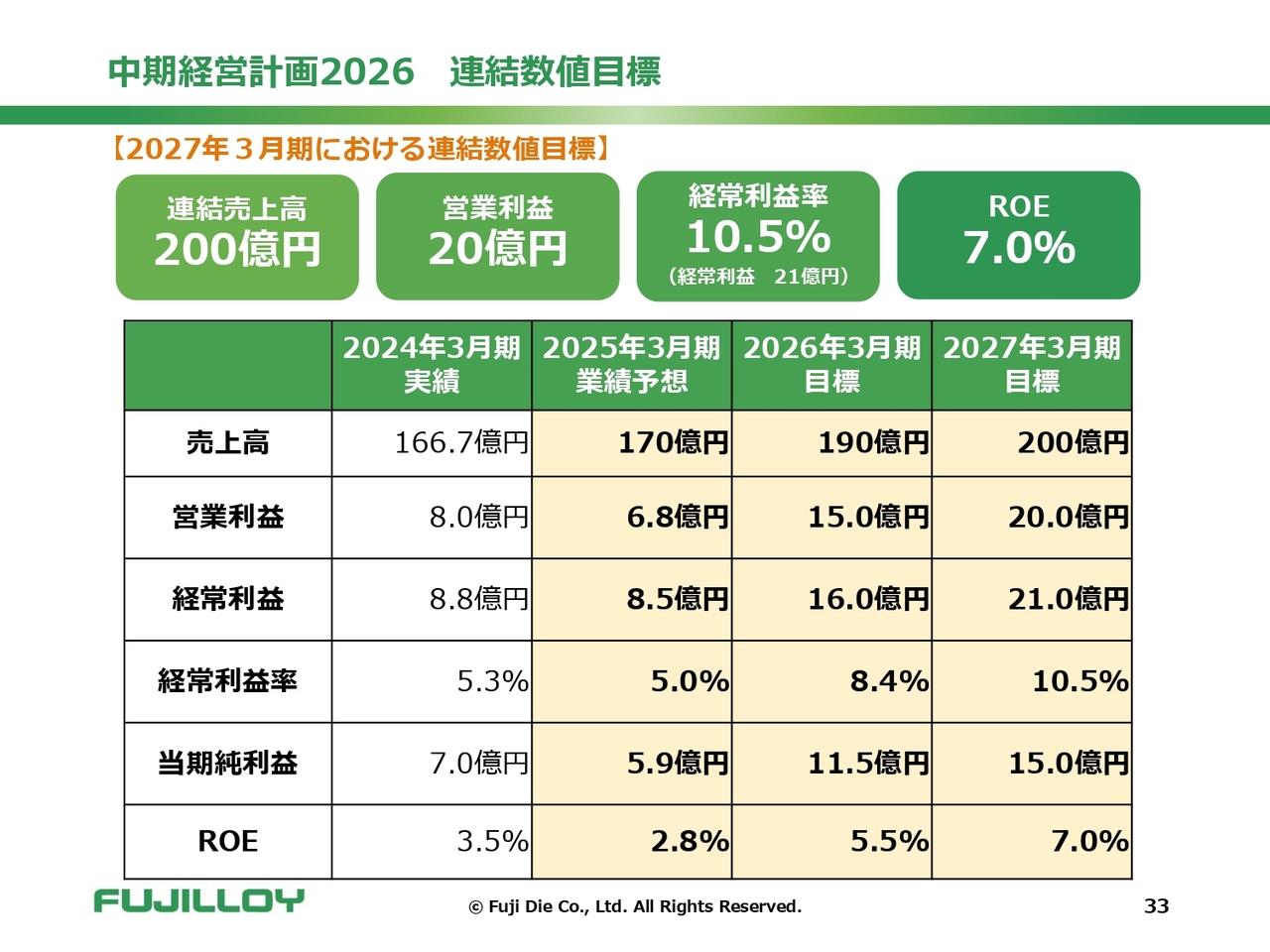

中期経営計画2026 連結数値目標

本中期経営計画に対する数値目標は、スライドに記載のとおりです。今期の業績見通しは厳しい状況ですが、ご説明した5つの重要施策を着実に実行します。市況の回復も願いつつ、連結売上高200億円、営業利益20億円、経常利益率10.5パーセント、ROE7.0パーセントを達成したいと考えています。

質疑応答:CO2還元用触媒や水素発生用触媒の具体的な

新着ログ

「機械」のログ