メドピア、収益率改善等により営業利益率8.6%と計画を大きく超過 成長への貢献が高い事業への集中投資を継続

メドピアグループの存在意義

石見陽氏:メドピア株式会社、代表取締役の石見です。さっそくですが、FY2024通期決算説明会を開催したいと思います。よろしくお願いします。

弊社は上場してから10年経ちますが、決算説明会では、毎回1枚目にこのスライドを表示しています。実はメドピア株式会社は、今年の12月におかげさまで20周年を迎えます。その20年前から、私の医師としての原点でもあり会社としての原点でもあるミッション、「Supporting Doctors, Helping Patients.」の下、事業を行ってきたということになります。

今日お話ししたい内容や、去年からの構造改革の進捗について、また今後の展望についても共有をさせていただくわけですが、やはりこの原点というものが重要だと考えます。

「コロナ」が「Withコロナ」の時代へと変化したこのタイミングだからこそ、より医療DXを推進し、事業としてより強くなっていくフェーズなのだということを改めて認識し、今日この場に立たせていただいています。

成長戦略の転換とFY2024の位置づけ

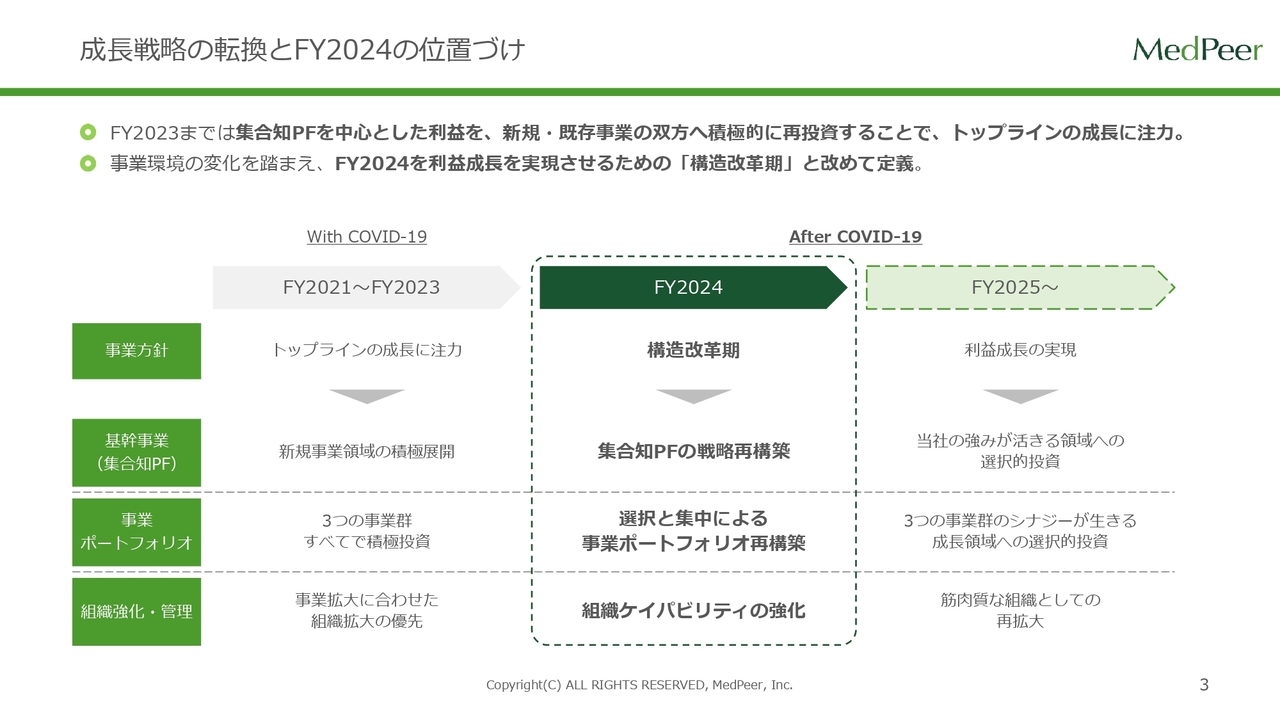

FY2024については、「構造改革期」ということで、この1年取り組んできました。そちらの振り返りからスタートしたいと思います。

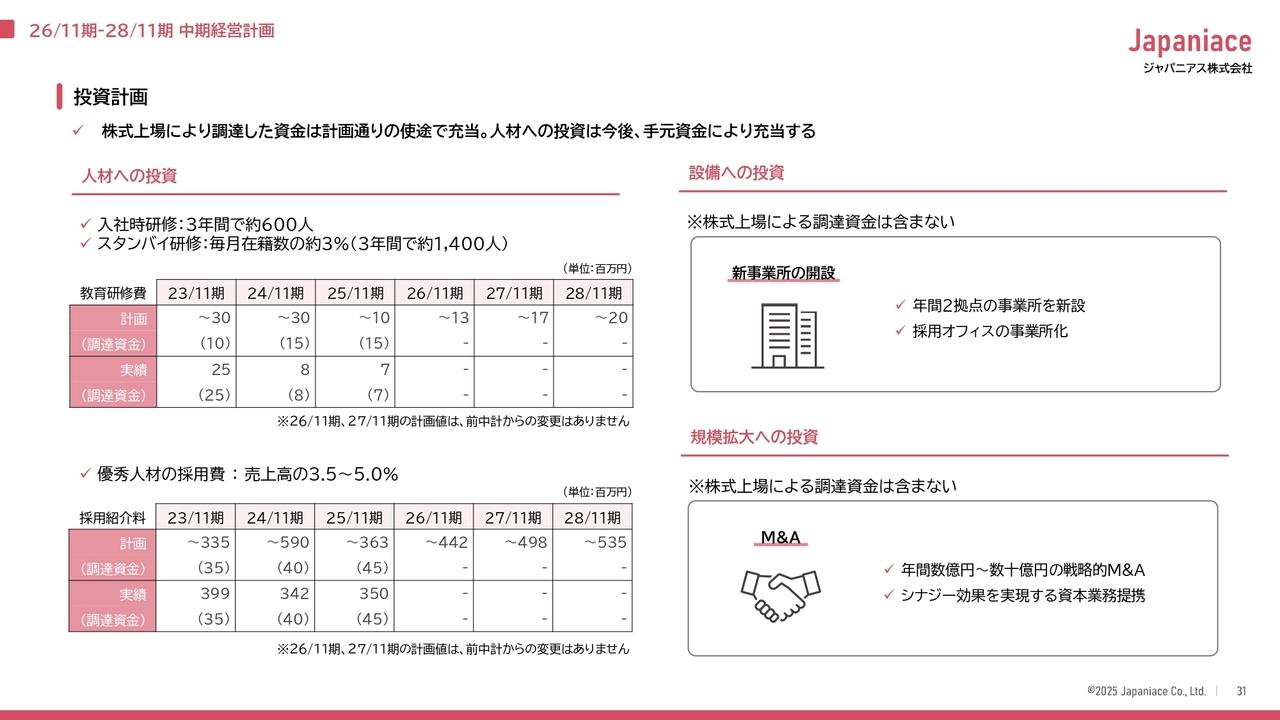

スライドの中央にも構造改革期と記載しましたが、方針としては3つありました。1つ目は集合知PFの戦略を再構築するという事業よりのお話です。PFはプラットフォームのことで、我々の祖業である医師のコミュニティサイトになります。

2つ目はマネジメントとして選択と集中をしっかり行っていくことで、事業ポートフォリオの再構築をするということです。

3つ目はその大前提である組織のケイパビリティの強化です。これはマネジメントボードメンバーを含めてケイパビリティを強化していくということです。以上の3つをお約束をしました。

FY2024の重点施策と実績

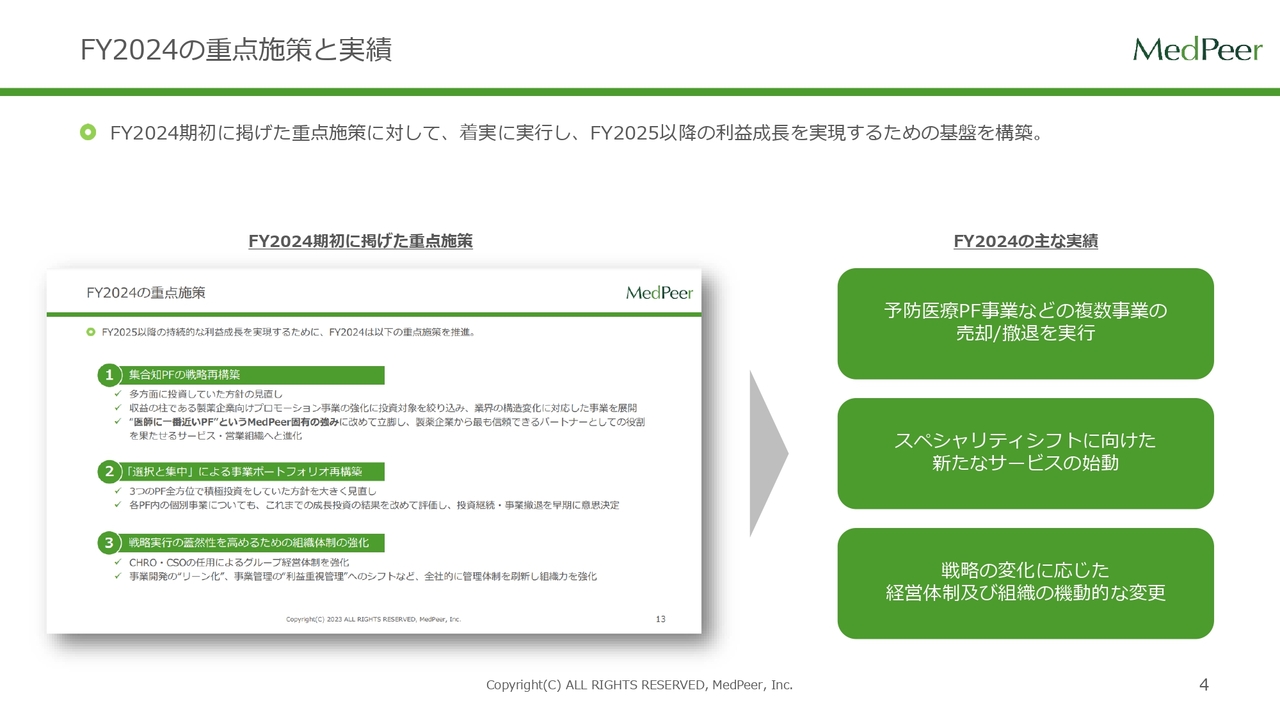

左側の図は先ほどのスライドと同じものを記載しています。それに対して実行したことを右側にFY2024の主な実績として示しています。

右側の一番上にあるとおり、左の②「選択と集中」の領域において、予防医療プラットフォーム事業からの撤退という決断をし、それ以外にも複数の事業の売却を実行してきました。

真ん中にあるスペシャリティシフトについては後ほど詳しくご説明しますが、この集合知プラットフォーム事業を巡る環境というのは、かなり大幅に変化してきています。その変化に即応しながら我々の戦略も見直してきましたが、その際に検討した打ち手や、実際にリリースした新たなサービスについても後ほどご説明したいと思います。

最後は、戦略変化をしていく中で、当然ボードメンバーだけでなく組織体としても変わっていかなければいけないので、そちらに対しては機動的に変更してきたということです。

FY2024に実行した選択と集中

FY2024に実行した「選択と集中」についてご説明します。

まず、事業譲渡では、今年7月にクラウドクリニックをファストドクター社に株式譲渡しています。次に、予防医療事業のセグメントのうちの丸々1つということになりますが、first callとフィッツプラス、この2社を株式会社アドバンテッジリスクマネジメント社に譲渡しました。

事業撤退では、Lifelog Platformの順次移管も含めて、4つの事業の撤退が順調に進んでいます。

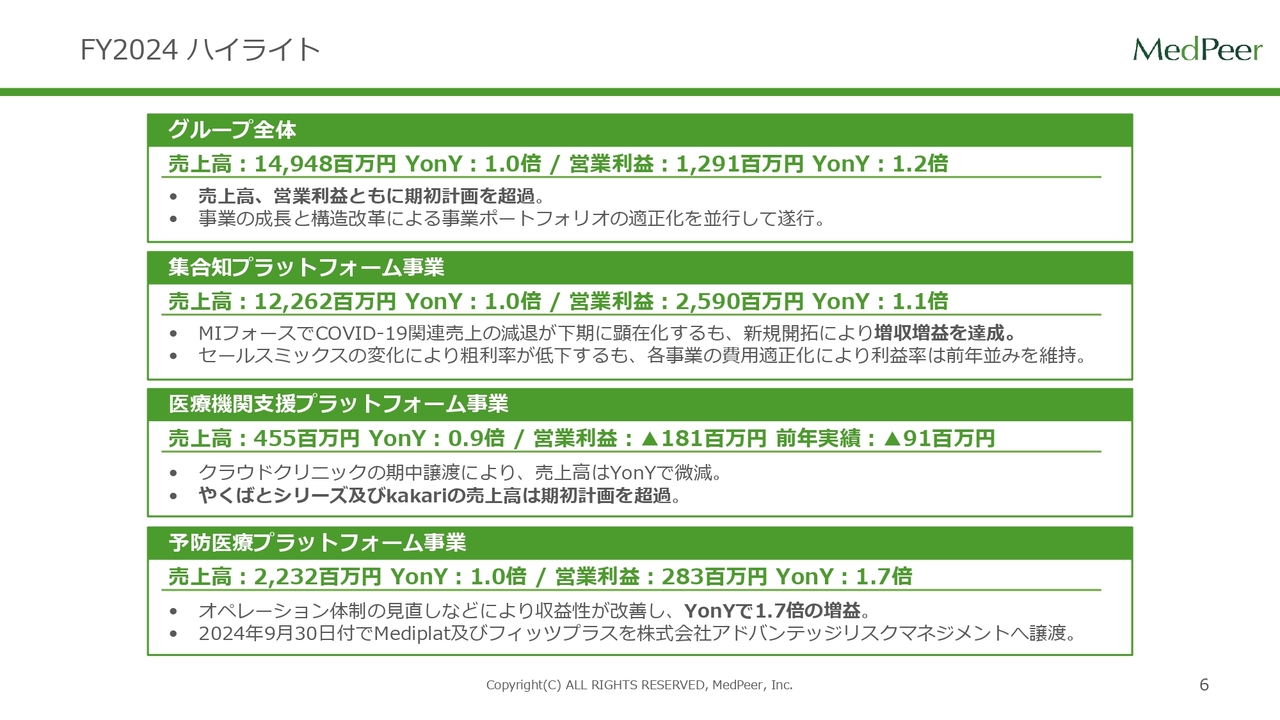

FY2024 ハイライト

前期FY2024のハイライトをご説明します。グループ全体の売上高は149億4,800万円、営業利益は12億9,100万円となり、期初計画を超過して達成することができました。

集合知プラットフォーム事業については、我々の売上のかなりの部分を占めているのですが売上高が122億6,200万円、営業利益は25億9,000万円となります。新型コロナウイルス関連の売上は減退したのですが、MIフォースでの新規開拓によって、増収増益を実現をしています。

MIフォースの事業内容については、いわゆるMR派遣やコントラクトMRを活用した事業ですが、そのデジタルマーケティングの部分とのセールスミックスの変化により粗利率は低下しました。しかし、各事業での費用適正化により利益率としては前年並みを維持しています。

医療機関支援プラットフォーム事業についてはまだ投資フェーズということもあり、売上高は4億5,500万円、営業損失は1億8,100万円になります。譲渡したクラウドクリニックは、こちらの分類に入っており、期中で譲渡をしているため売上が剥落しています。

残った、「やくばと」シリーズ、および「kakari」に関しての売上は期初計画をしっかり達成しています。

予防医療プラットフォーム事業については、丸々譲渡している事業であり、増益になった上で譲渡をしたということになります。

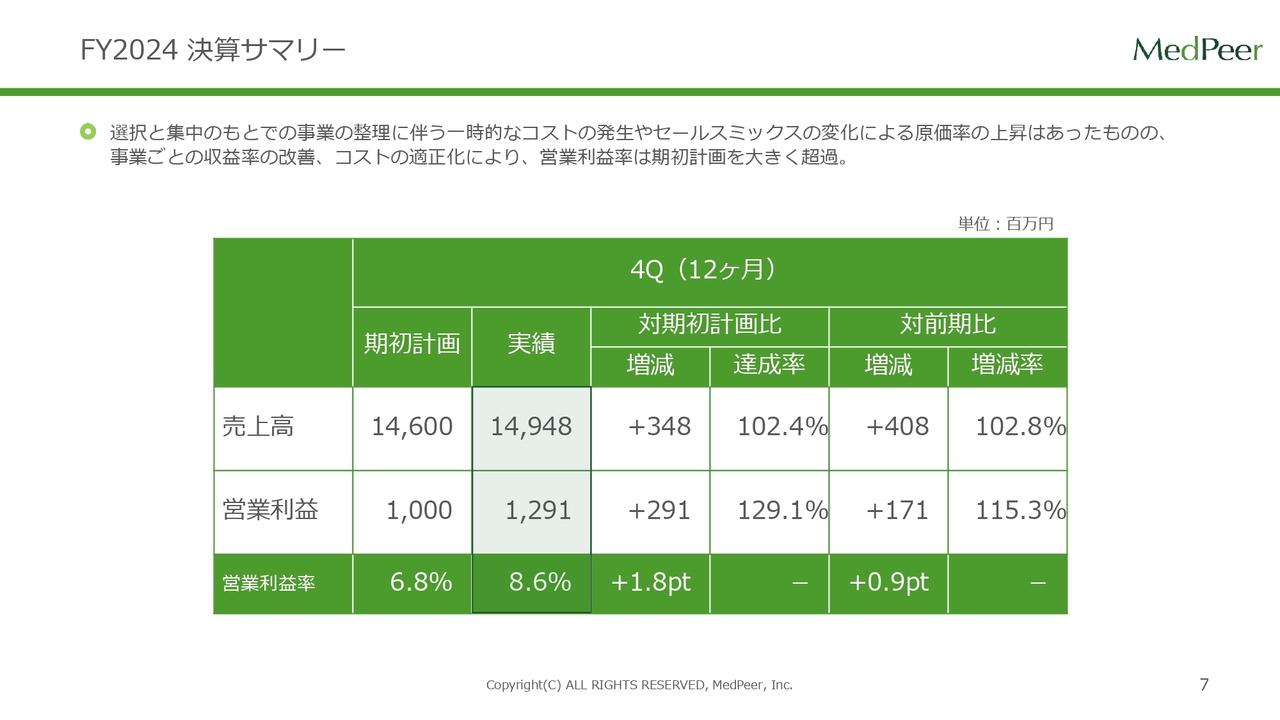

FY2024 決算サマリー

決算サマリーについては今申し上げたとおりですが、表に記載のとおり、実績としては期初計画を上回っている状況で、営業利益率では8.6パーセントと計画を大きく超過しました。

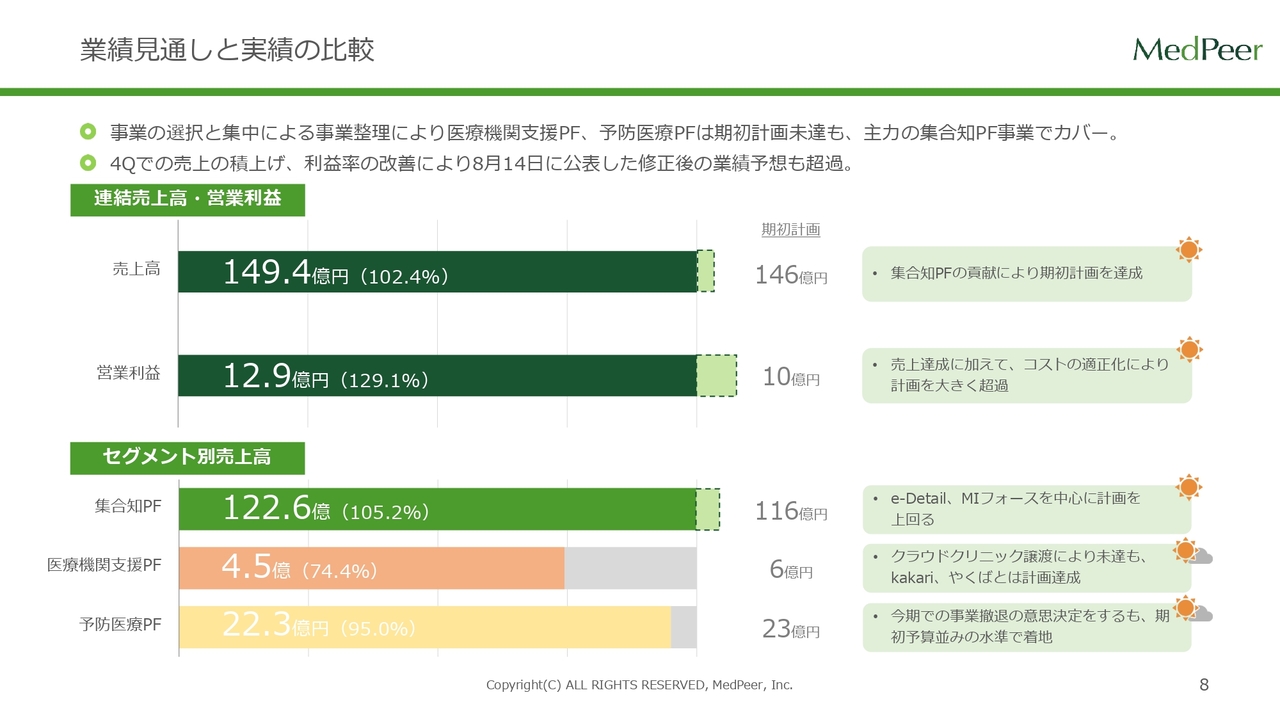

業績見通しと実績の比較

業績見通しと実績の比較です。繰り返しになりますが、売上高、営業利益ともに達成をしています。また、医療機関支援プラットフォームがへこんで見えるのは、先ほどお伝えしたとおりクラウドクリニックを期中に譲渡しているためです。

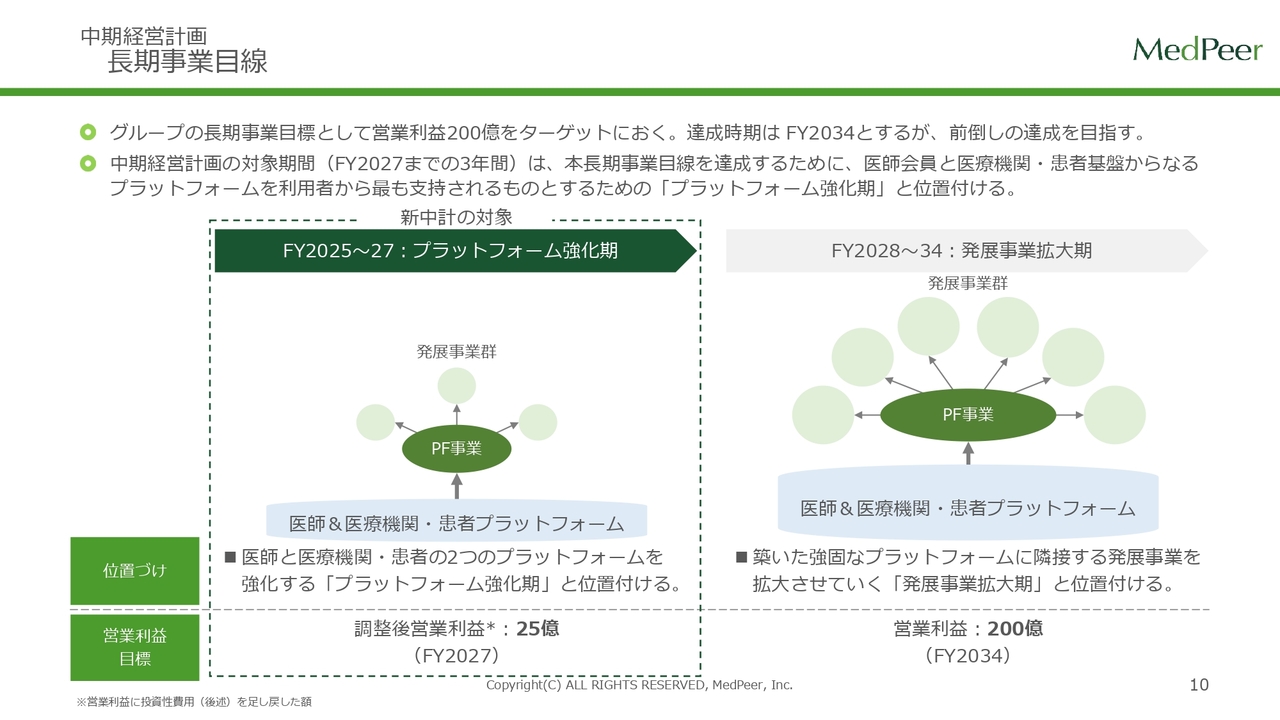

中期経営計画 長期事業目線

中期経営計画とFY2025の戦略について、前回の決算説明会と重複するところもありますが、改めてご説明します。

中期経営計画では、図のとおり、当期からFY2027まで3年間の「プラットフォーム強化期」と、FY2028以降の「発展事業拡大期」という、2のフェーズに分けて捉えています。

当期を含めた3年間の「プラットフォーム強化期」は、前期の「構造改革期」を引き継いで、次の打ち手をしっかり打ち、次の発展に向けてしっかり土台を作る期と認識していただければと思います。

新中計最終年にあたるFY2027の調整後営業利益は25億円を目標としていますが、「プラットフォーム強化期」に医師、医療機関、患者プラットフォームといった「幹」をしっかりと強化することによってポテンシャルが最大化されて、より多くの発展事業群(実)を展開していくことができるようになります。

このプラットフォームがしっかり強化された上で最終的な目標としてはFY2034の営業利益200億円と書いていますが、売上高のみならず営業利益もしっかり享受できるような事業構造を目指していく、そのような戦略を描いています。

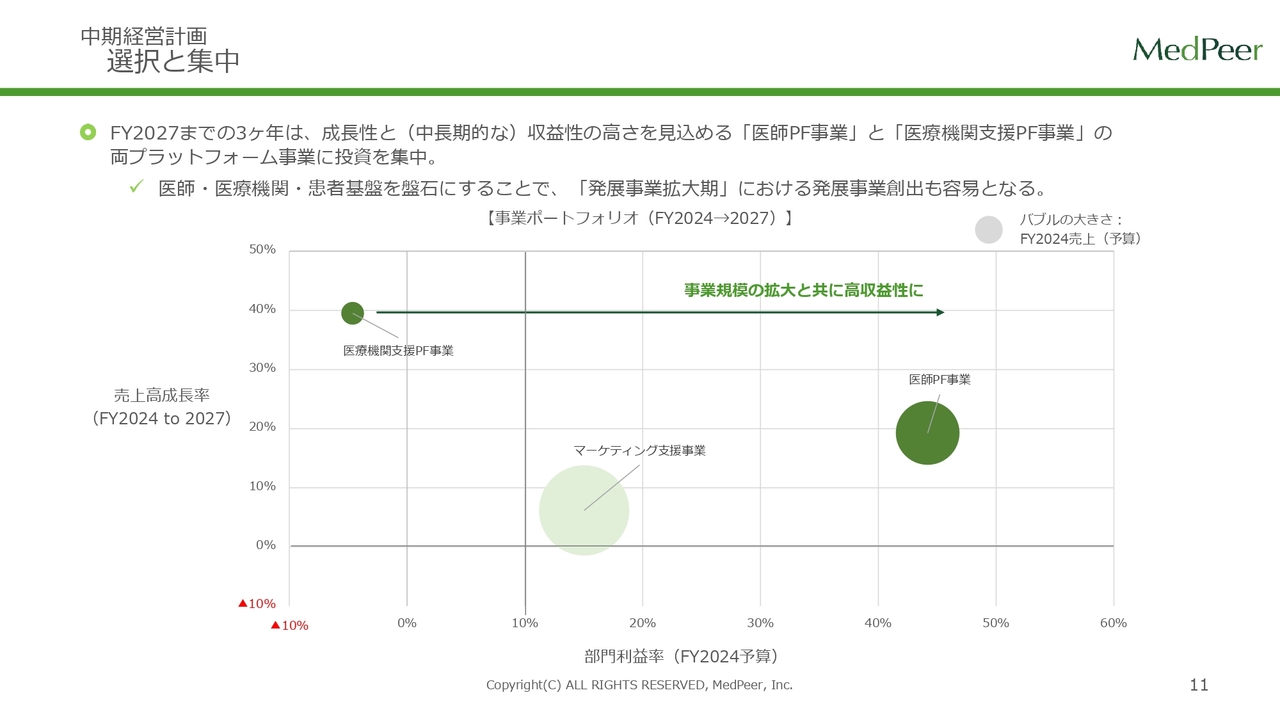

中期経営計画 選択と集中

このグラフは今までもご紹介してきましたが、今回からセグメントの分け方を変えています。軸としては、横軸が部門別の利益率、縦軸が売上高の成長率を示しています。

右側の濃い緑は、我々のメインとする医師プラットフォーム事業で、利益率、売上高成長率ともに高い割合を保っています。

左上の濃い緑は、医療機関支援プラットフォーム事業で、こちらは投資の最中なので今は赤字になっていますが、まだ規模も小さいため売上高成長率としては高くなります。ですから、この売上の成長率を維持しながら利益率をどんどん上げていく事業として投資をしています。

また、今回から、別で開示させていただくマーケティング支援事業については薄い緑で示しています。売上高、利益率、売上高成長率としては、そこそこですが、売上と利益の規模としては大きいということになります。

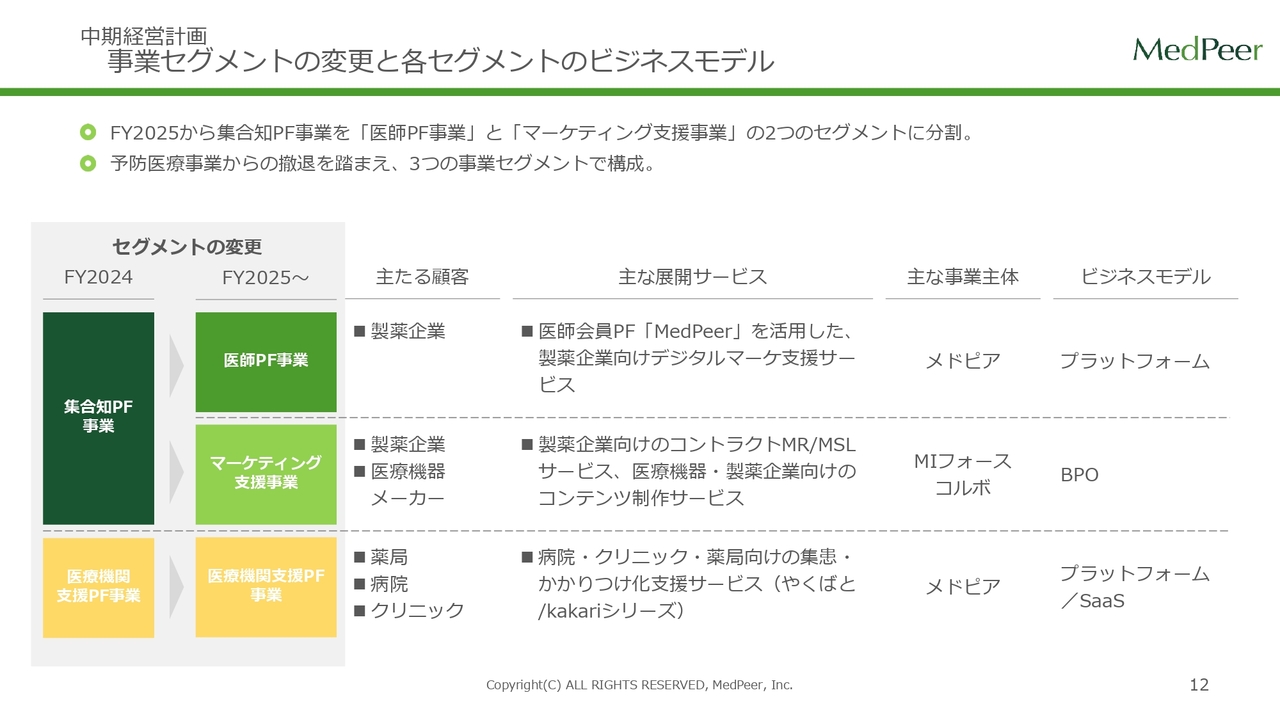

中期経営計画 事業セグメントの変更と各セグメントのビジネスモデル

FY2024は2つのセグメントでしたが、今期からは、医師PF事業、マーケティング支援事業、医療機関支援PF事業の3つの事業群でセグメントを開示しています。繰り返しになりますが、この中に予防医療事業は含まれていません。

医師プラットフォーム事業はメドピアの祖業で、お客さまである製薬企業に向けてデジタルマーケティングを支援するサービスで、ビジネスモデルはプラットフォームビジネスとなります。

スライドの下部に、医療機関支援PFと記載がありますが、こちらが先ほどからお話ししている新規事業群になります。薬局・病院・クリニックといった医療機関のお客さまに対して、「やくばと」や「kakari」シリーズを、プラットフォーム型、もしくはSaaS型のサービスとしてご提供しています。

スライドにBPOのビジネスモデルと記載がありますが、我々のグループ会社のMIフォースが展開するMR派遣のCSO業界や、医療機関や医療機器メーカーに対してコンテンツ制作サービスを行うコルボなど、ビジネスプロセスをアウトソースするような事業(BPO)を展開している事業群を、マーケティング支援事業として開示しています。

事業の内容が違ってくる中で、投資家にご判断いただく意味でも、これらの事業群がそれぞれどのような方向性に向かっているのか、数字で見ていただくのがいいだろうということで、3つのセグメントに切り分けて開示しています。

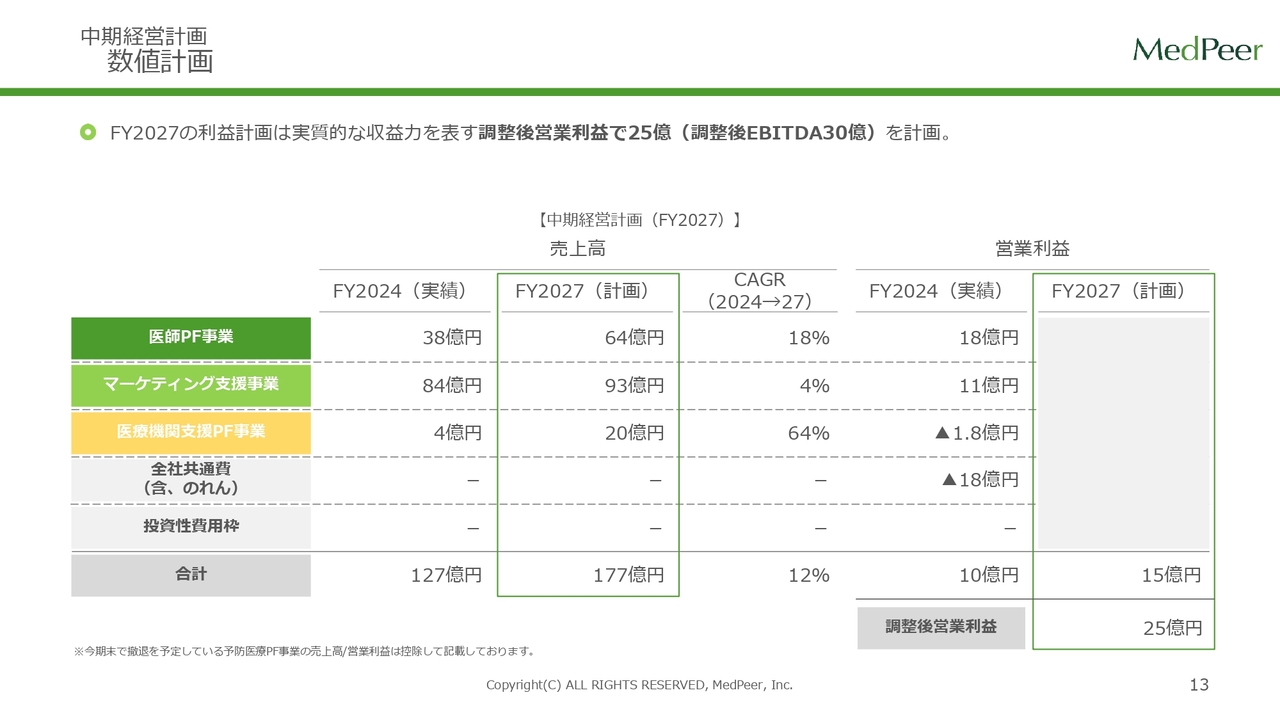

中期経営計画 数値計画

中期計画の数値計画になります。先ほどお話しした、FY2027の営業利益25億円というのがこちらになります。投資性費用についてはこの後詳しくご説明しますが、売上177億円の想定に対し、調整後営業利益は25億円、前回10億円投資の意思決定をしていますので、営業利益としては15億円という計算になります。

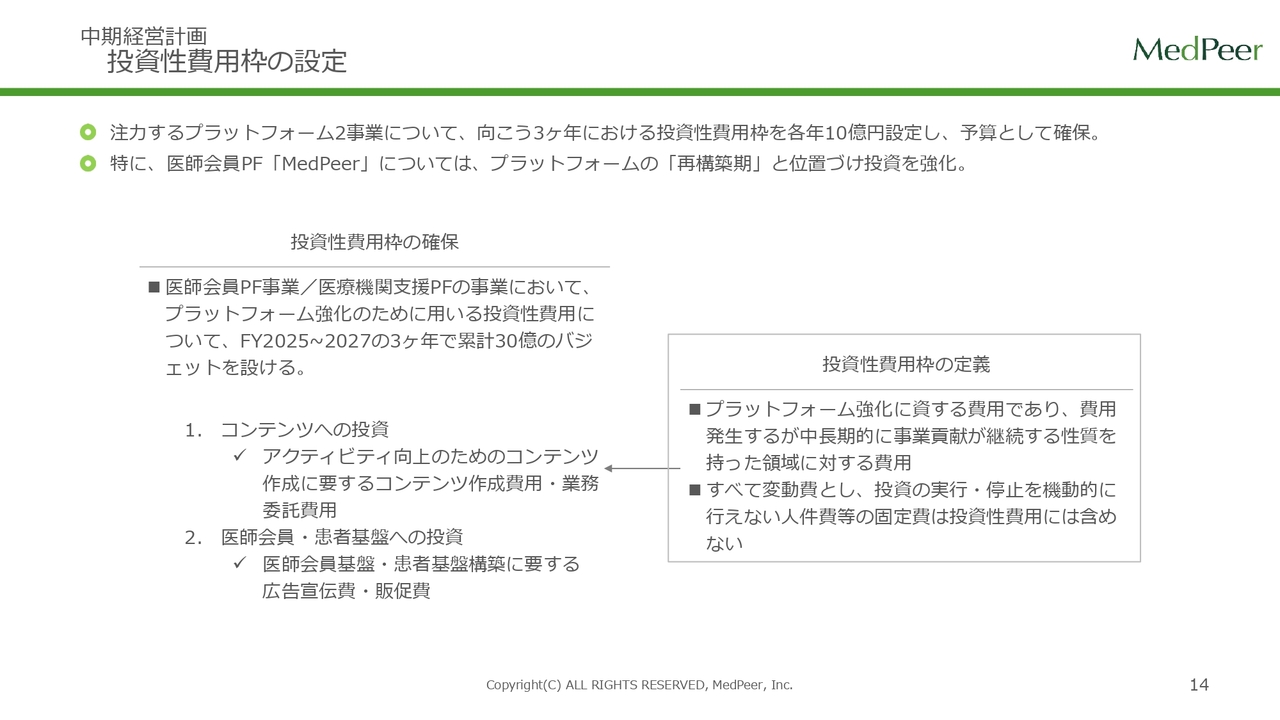

中期経営計画 投資性費用枠の設定

投資性費用枠の設定について、あらためてご説明します。

先ほど戦略のところでもお話ししましたが、医師会員のプラットフォームをどのように強化していくか、会員を増やすだけでなく、どのようなタイプのドクターがいて、どのタイプのドクターがどれぐらい活性化しているのかというのが、非常に重要だと考えています。

医療機関支援のプラットフォームについても、プラットフォームビジネスではやはりNの数と質が大事になるため、医療機関や患者さんといったところに対してもしっかりと投資をしていこうという意思決定をしています。

スライド上部に記載のとおり、向こう3年間をプラットフォーム強化期とし、各年マックスで10億円の設定をしています。

内容としては、先ほど質と量というお話をしましたが、コンテンツへ投資することでアクティビティの向上に資するだろうということ、さらに、医師会員を獲得していく上でもさまざまな投資が必要になってくることから、マーケティングの予算部分によってプラットフォームを強化していこうという意図で、投資性費用枠を設定しました。

特徴としては、基本的にはプラットフォーム強化に資する投資としています。加えて、事業環境がどのように変化していくのかわからない中で、投資の実行、もしくは停止・継続を機動的に行うため、すべて変動費とすることを、投資性費用枠の定義としています。

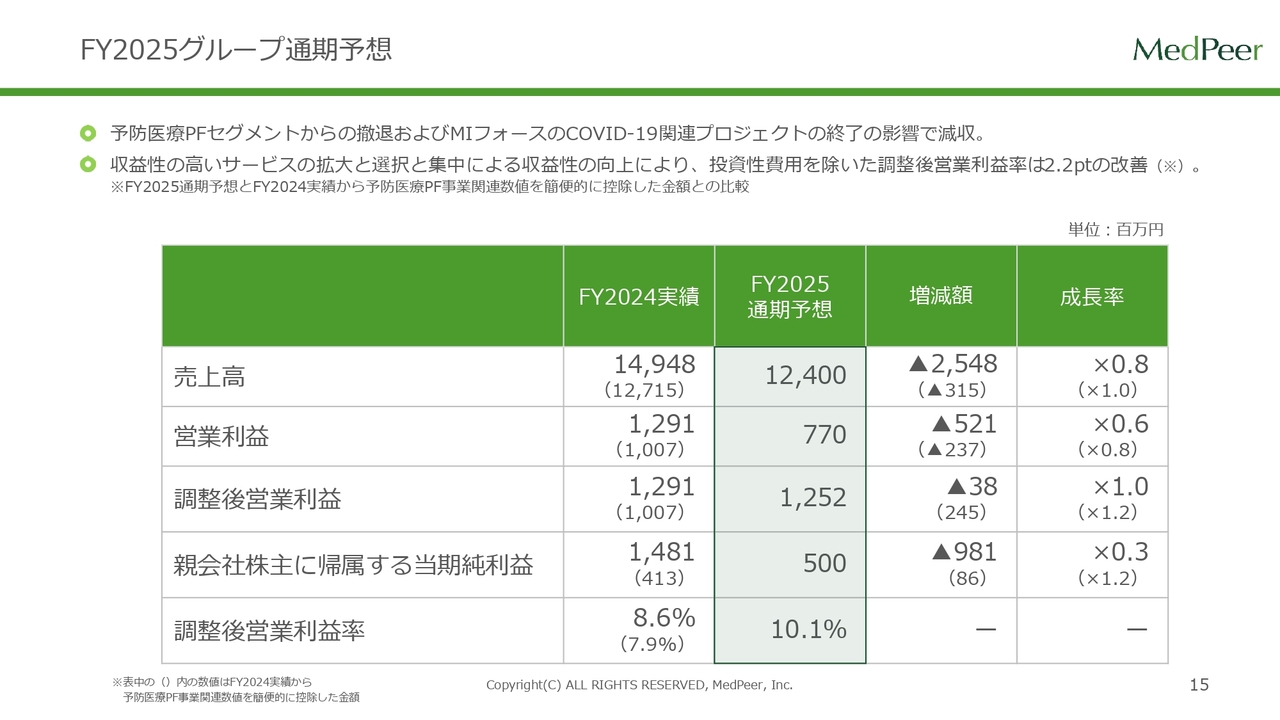

FY2025グループ通期予想

FY2025のグループ通期予想をスライドにお示ししています。まず大前提として、予防医療プラットフォームセグメントからの撤退により、当然ながらその部分の売上は剥落しています。

同時に、新型コロナウイルス関連の特需的領域が終了した影響で、MIフォースは減収を見込んでいます。以上のことから、売上高のトップライン124億円を通期予想としています。

営業利益は7億7,000万円、調整後営業利益は12億5,200万円と、引き算して5億円ほどを今期は投資性費用枠として確保しています。

成長についての目線感という意味で、スライドの括弧内には、予防医療セグメントがなかった場合として、簡易的に控除した金額を記載しています。

前期の調整後営業利益率は7.9パーセントでしたが、通期予想では調整後の営業利益率を含めると10.1パーセントということで、営業利益としては改善傾向にあるという認識を持っていただければと思います。ここからしっかりと投資を行っていきます。

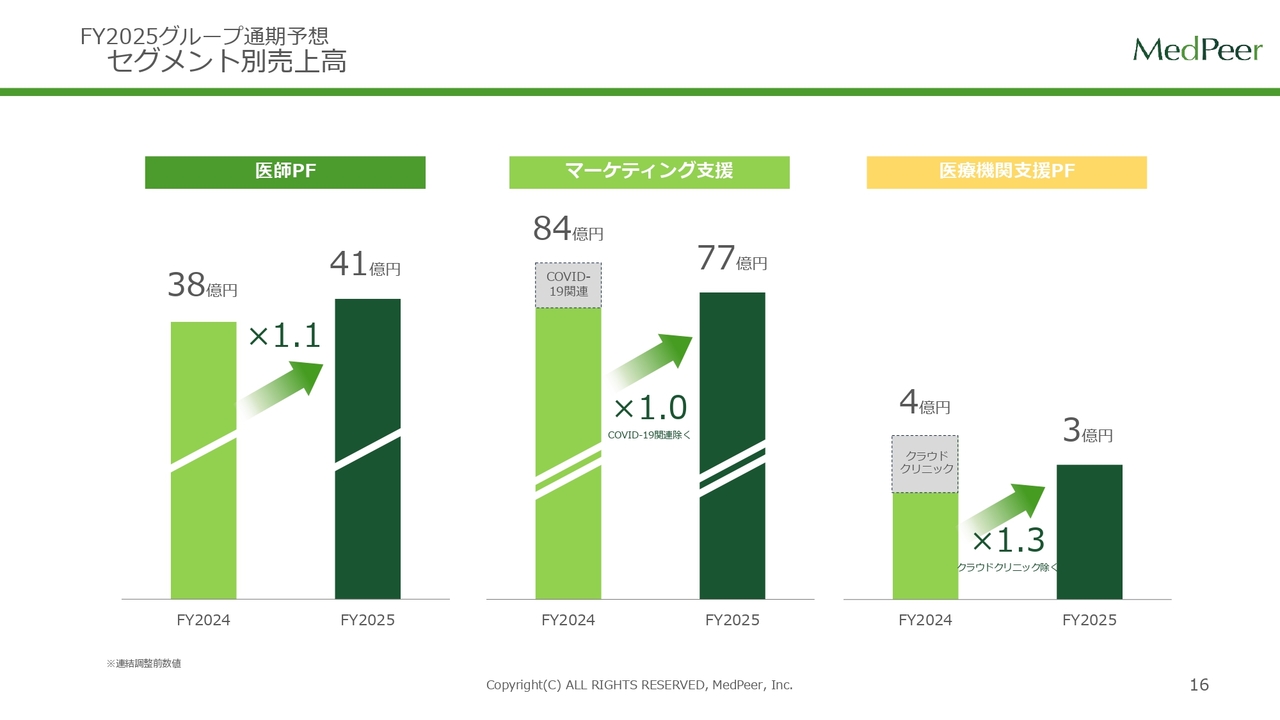

FY2025グループ通期予想 セグメント別売上高

セグメント別の売上高です。MIフォースの部分を含めて、いったん前期からは減収となるとお話ししたのは、新型コロナウイルス関連の売上が剥落しているためです。そのような点を前提として、マーケティング支援事業は77億円の売上高を目指します。

医療機関支援プラットフォームは、先ほどからお話ししているように、クラウドクリニック分が剥奪するため、当期は3億円の売上高を目指す計画です。

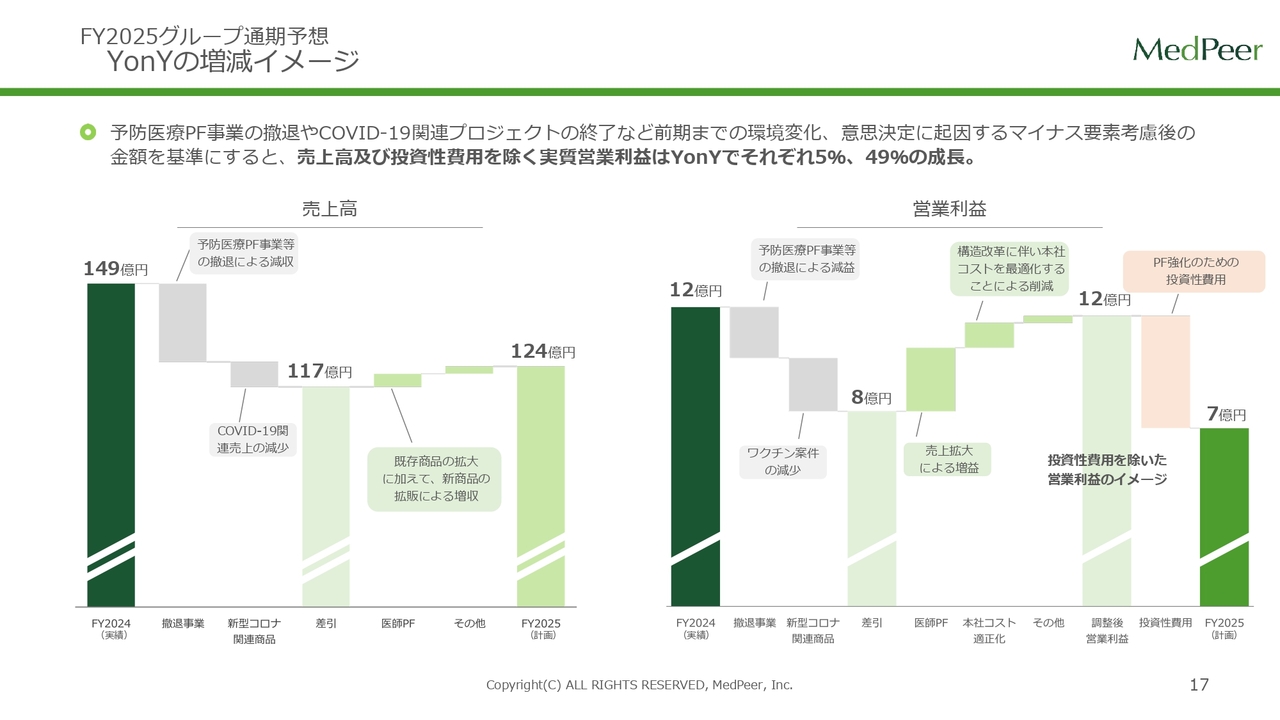

FY2025グループ通期予想 YonYの増減イメージ

スライドは売上高と営業利益のチャートです。こちらも繰り返しになりますが、前期の売上高と比較すると、予防医療プラットフォーム事業が撤退して減っていく部分と、新型コロナウイルス関連プロジェクトの終了により剥落する部分を除くと117億円になります。新規事業も含めて、売上向上を目指すという前提で、今期は124億円の計画としています。

営業利益についても同様で、新型コロナウイルス関連と予防医療事業の利益が減っていく中で、医師プラットフォームや、本社コストの適正化も含めた調整後営業利益、そこから先ほどお話しした投資性費用枠を活用することで、営業利益7億円を目指します。

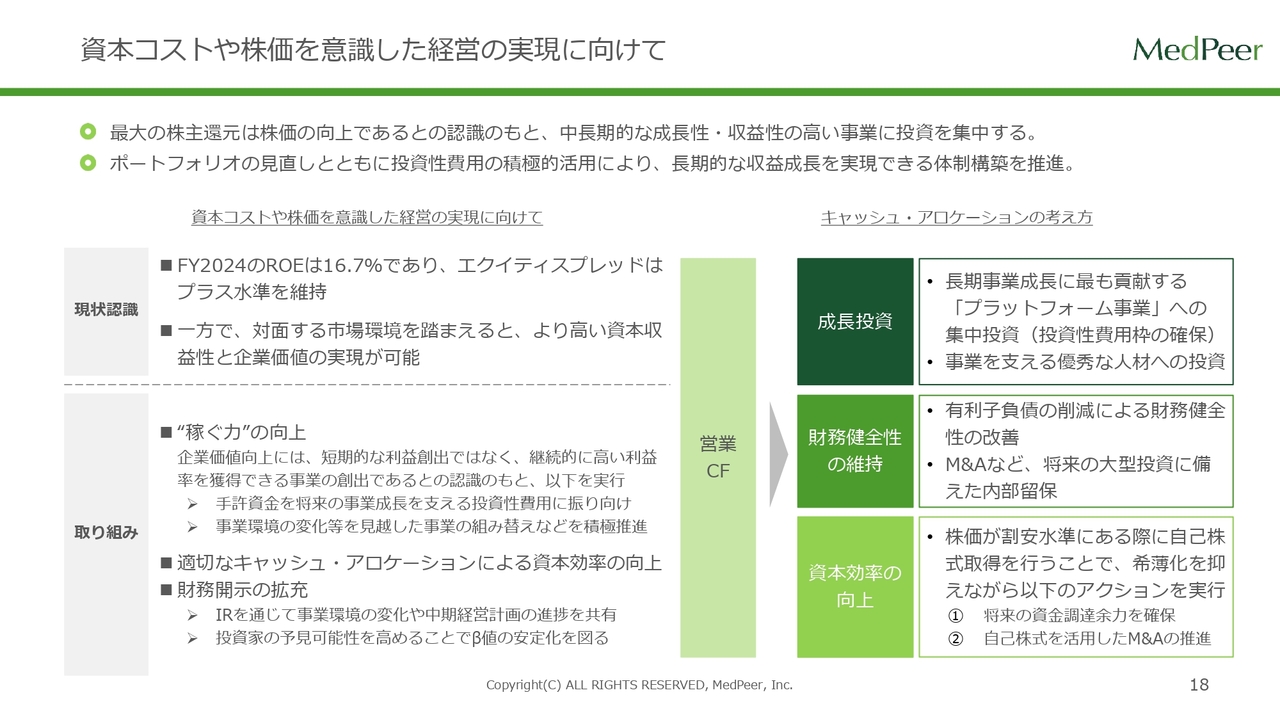

資本コストや株価を意識した経営の実現に向けて

資本コストや株価を意識した経営の実現に向けて、当然のことながら、前期のスタートもそうだったように、稼ぐ力をしっかりと向上させていきます。

短期的な利益の創出ではなく、継続的に高い利益率を獲得していくことが、結果として、会社の将来を決めていくことになるため、長期の事業成長を考えた上で、プラットフォーム事業に集中して投資していきます。

加えて、我々の事業を支えているのは人材ですので、人材確保にもしっかり投資をしていきます。一方で、財務健全性も維持する必要があるため、有利子負債の削減などにより改善するよう努力します。

現在はかなり割安の株価水準となっているため、資本効率の向上にもしっかりと取り組みます。現段階で決まっているものはないのですが自己株式取得なども含めて、株価対策も行っていきます。

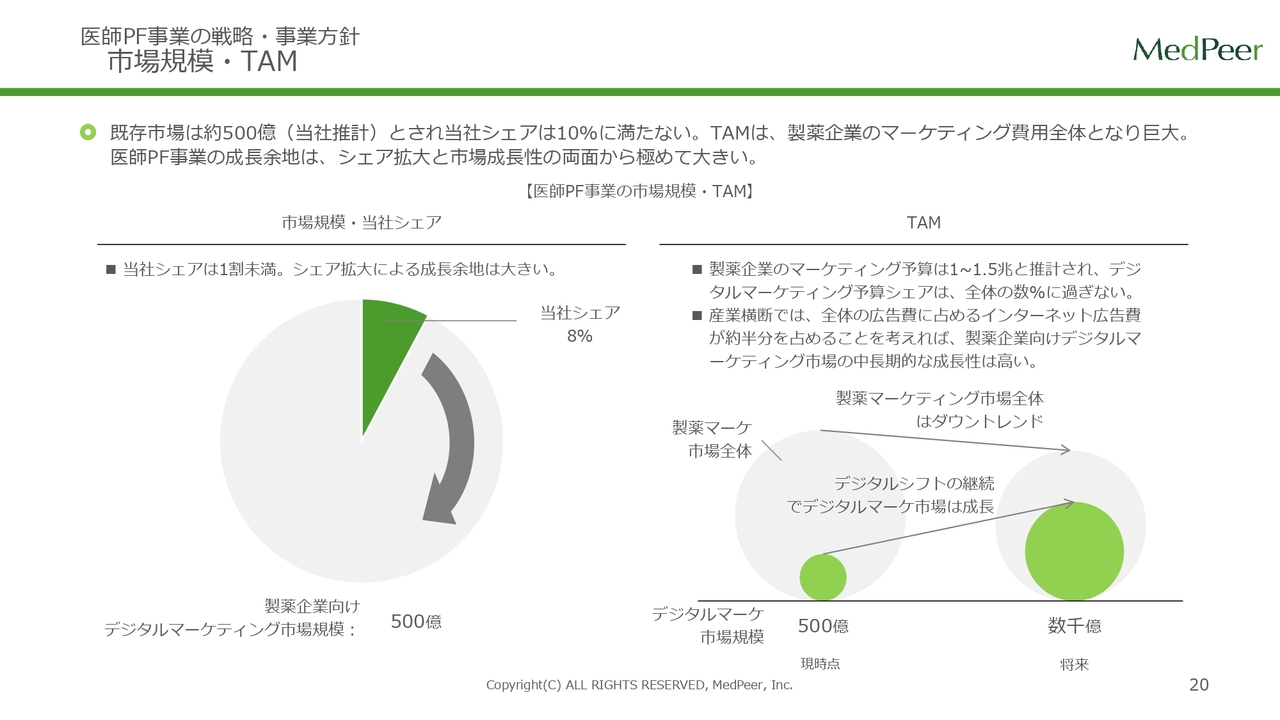

医師PF事業の戦略・事業方針 市場規模・TAM

医師プラットフォーム事業について、現状と新しい取り組みについてご説明します。既存市場であるデジタルマーケティング市場に絞ると、我々の概算ではだいたい500億円ほどが顕在化している市場と認識しています。その中から割り戻すと、弊社のシェアは8パーセント程度になります。

他社さまの事例を見ても、製薬企業向けのマーケティング予算として考えると、すでに1兆円から1兆5,000億円ほどが使われていることになります。今後、デジタルとの融合が進んでいく中で、この500億円の市場が数千億円に向かっていくという我々の予想に変わりはありません。

製薬企業向けマーケティングの1兆円の市場自体はダウントレンドかもしれないですが、デジタルとリアルの融合を含めて市場全体をとらえていくと、数千億円ぐらいにはなっていくだろうと考えています。

医師PF事業の戦略・事業方針 着眼すべき潮流

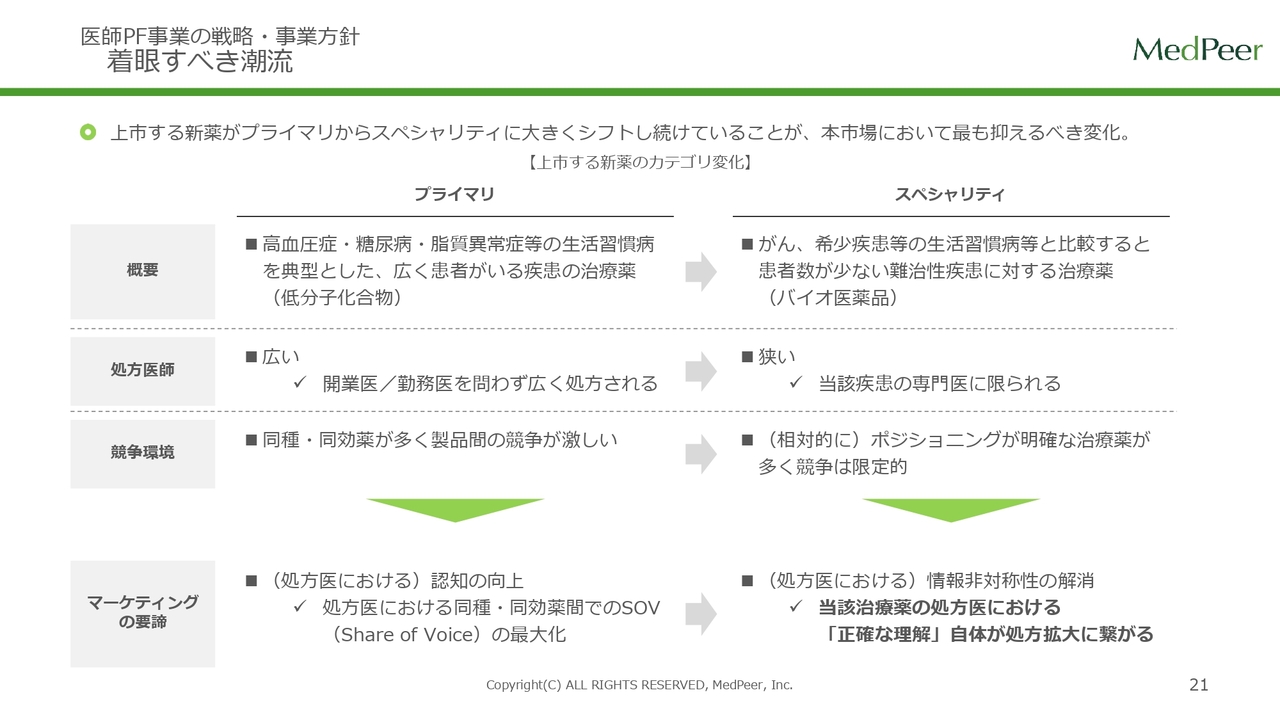

その過程で今、かなり大きな変化が起きているという認識です。これは我々もそうですし、他社も含めて、逆に大きな変化を起こしていかなければならないフェーズです。

スライドにその背景を示しています。これまでは、スライド左側にプライマリと書いていますが、いわゆる低分子化合物を中心とした薬の開発・マーケティングがずっと行われていました。やはり新しく開発されたタイプの薬は出なくなるわけではないのですが、かなり出にくくなってきています。

この頃のマーケティングとしては、高血圧や糖尿病など、対象の患者さんが非常に多く数千万人単位の市場になるため、処方する先生も多いです。同時に、同種・同効薬が多く、率直に言って、それほど差がないかもしれない薬がお互いをプロモーションし合うという意味で、どうしてもいわゆる「ザ・広告」になりがちです。認知度を向上していくことに、マーケティングの主眼が置かれていったといえるかと思います。

それが、ここ10年弱の間に急激な変化が起きています。スライド左側に記載のプライマリに類する薬の開発が終わったわけではないのですが、より致死的もしくは非常にレアな疾患、すなわちがんだったり、希少疾患と呼ばれるような難病に対する薬が開発されるようになってきています。

ニュースでも数千万円の薬について話題になることがたまにありますが、専門性が非常に上がっています。つまり、専門領域が非常に狭くなるため、対象とする薬を扱うドクターの数が当然少なくなります。したがって、狭い領域のドクターに対して、処方への理解のためのプロモーションをする必要が出てきます。

その先生方は薬の情報を知っているため、もう単に「この薬、ありますよ」という、いわゆる左側にあるようなShare of Voiceを取る広告はほぼ通用しなくなっています。例えば副作用の管理の話など「正確な理解」、また、どのようにコメディカルの人たちとコラボしていくかなどの情報が、より重要度が上がってきています。

そのため、単なる情報提供で終わらないような時代に合わせた情報提供のあり方が、各社とも非常に求められているという認識です。

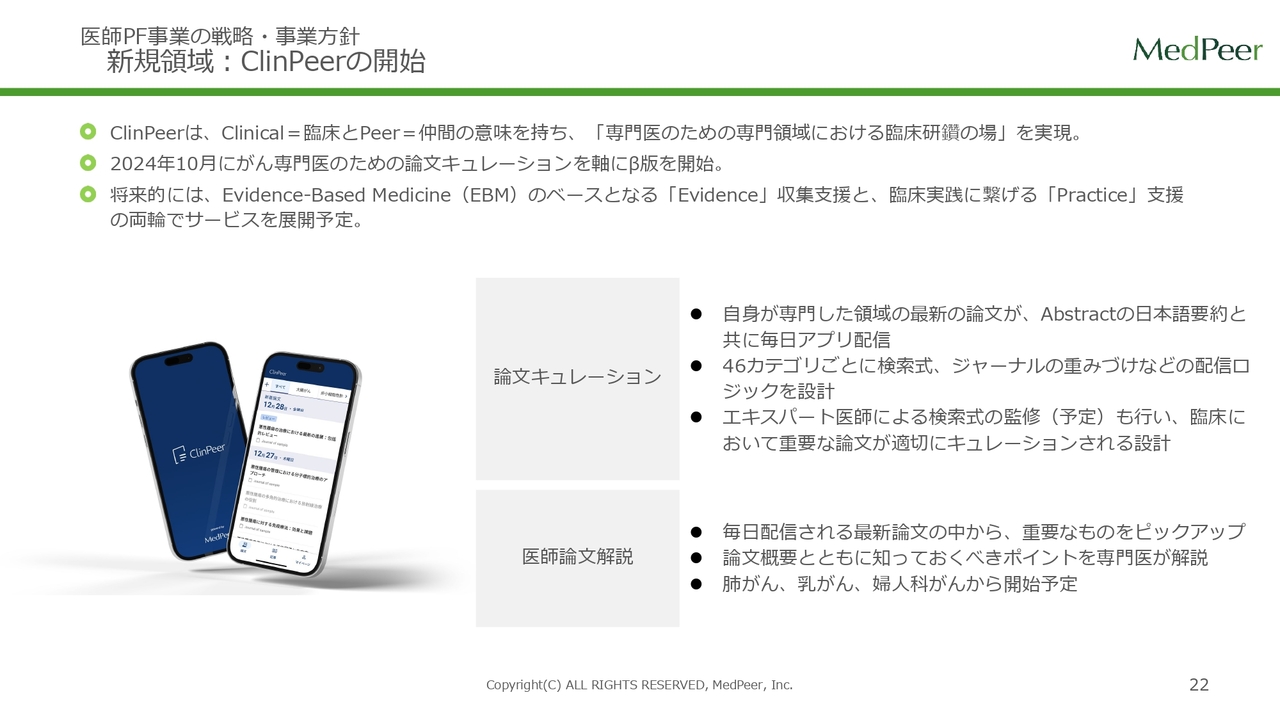

医師PF事業の戦略・事業方針 新規領域:ClinPeerの開始

スタートしたところなので、まだあまり定量的な情報はないのですが、「ClinPeer」というサービスを今年の10月からベータ版として始めています。1月以降、順次本格的にいろいろなコンテンツが投入されていきますが、現時点では46カテゴリです。

これは、基本的にはがんの領域でスタートしています。例えば、肺がんや腎臓がんなど、がんの領域ごとにカテゴリを特化して、現段階ではメールマガジンを提供しはじめており、それぞれをサービスとして拡充していくフェーズです。

メドピアの特徴でもあると思いますが、医師と一番近い場所にいるという意味で、「エキスパート医師」と書いているのですが、有名ながん関連の先生方のかなり強力なご協力をいただいています。

メドピア単独ではなく、その先生方とコラボレーションしながら、新しいサービスとして進化させていこうというフェーズです。こちらは我々としても、「選択と集中」の中でも、しっかり集中投資をしていくサービスという認識です。

現在提供しているサービスとしては、先ほどの46カテゴリごとの論文のキュレーションサービスです。最新の論文が必ずかなりの頻度で今出てきているため、そちらを日本語でアブストラクト(要約)をして提供するというサービスです。この先、医師による論文の解説など、それ以外にもいくつか順次投入をしていく想定です。

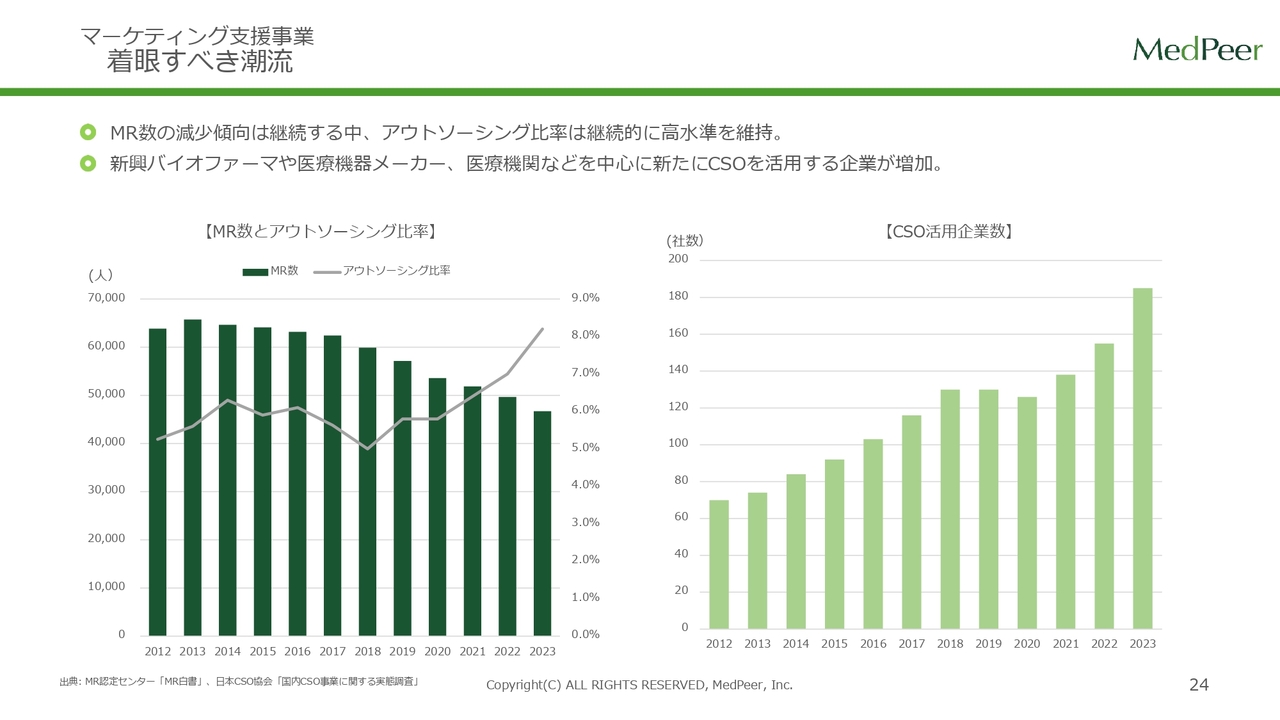

マーケティング支援事業 着眼すべき潮流

マーケティング支援事業についてです。一例としてはMR派遣の事業で、CSOという外注のサービスになります。スライド左側のグラフの緑色の部分がMRの数で、年々減っています。

同時に、MRについては、製薬企業が正規で雇うMRから、我々のような外注先へのアウトソーシング比率は非常に増えてきています。新型コロナウイルスの影響もあって一気に増えました。その流れを踏まえて、我々のようなCSOからの派遣のMRを活用する企業は増えてきている状況です。

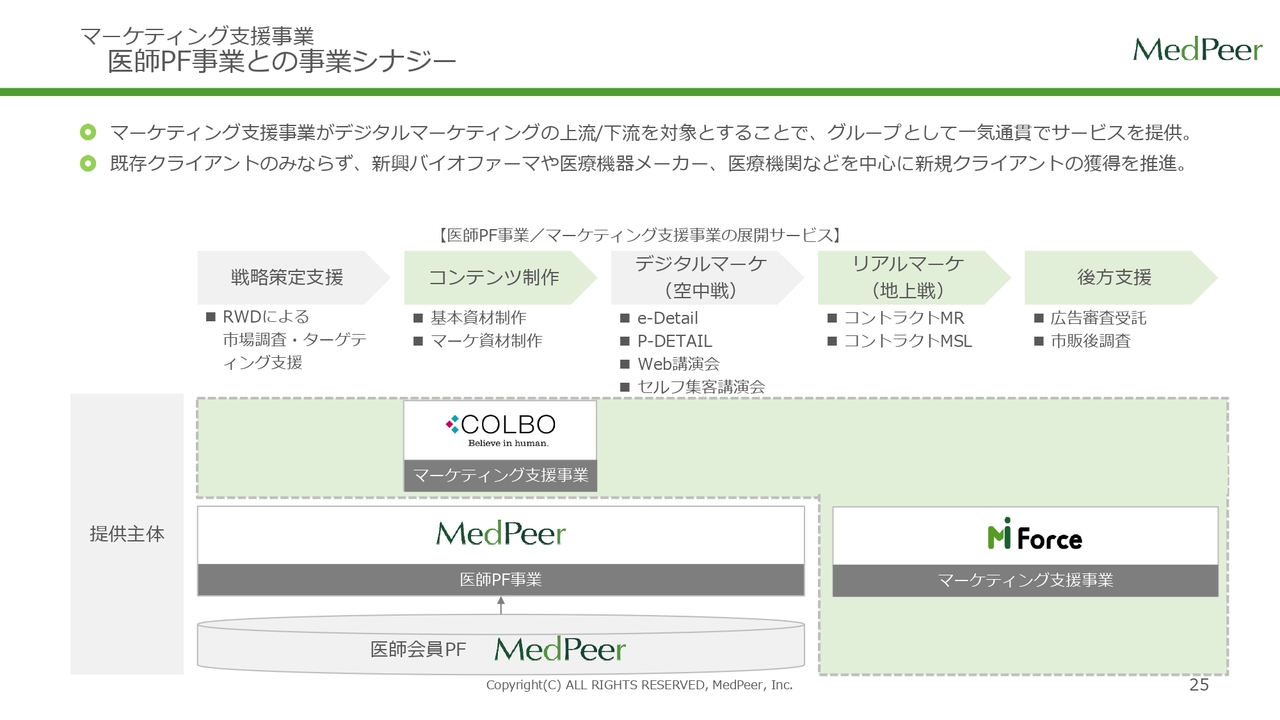

マーケティング支援事業 医師PF事業との事業シナジー

MIフォースとコルボが、我々グループの中でどのような位置付けであるかについて、スライドに記載しています。メドピア本体はスライド左下です。左上のところに、まず、薬が開発されて、実際にどのような戦略で売っていくかという「戦略策定支援」、次に、どのようなタイミングで、どのような先生に、どのようなコンテンツを提供するかという「コンテンツ制作」があります。続いて、メドピアがずっと担っている「デジタルマーケ」、いわゆる空中戦的なところがあります。

そして、MRが実際にドクターと会って、いろいろな疑問を解消したり、最後はある意味、背中を押すようなマーケティングセールスである「リアルマーケ」、加えて「後方支援」があります。

MIフォースはこれらのリアルなところを担います。コルボに関しては、医療機器メーカーが多いのですが、このコンテンツ制作という領域で力を発揮しており、こちらをマーケティング支援事業と呼んでいます。

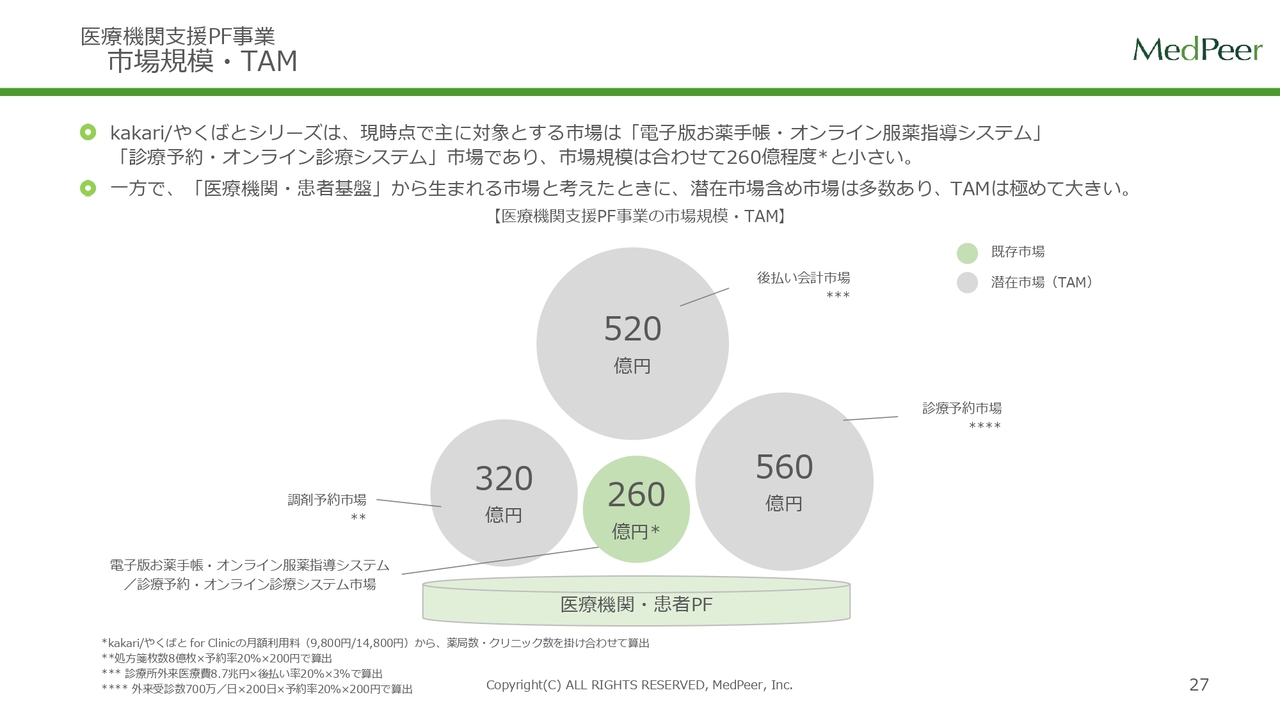

医療機関支援PF事業 市場規模・TAM

医療機関支援プラットフォームについてです。こちらは「投資事業」と先ほどからお伝えしていますが、医療機関・患者プラットフォームを強化していく上で、どのようなマーケットがあるかについて、前回も示していますがあらためて少しご説明をしたいと思います。

現状、我々の提供しているサービスのみでいうと、260億円の市場という認識です。こちらはお薬手帳や診療予約システムなど、SaaS型でビジネスをしています。

ただ、我々のプラットフォームも現在それなりに強化されつつあります。したがって今後、医療機関、患者、そして医師の間に情報がぐるぐると回り、利用率が次々に高まっていくと、結果として、調剤予約、診療予約、後払い会計など発展形としてはさまざまなものがあるだろうと想定しています。こちらを全部足し合わせると2,000億円弱くらいにはなってくるかと思います。

医療機関支援PF事業 展開サービス

「やくばと」「kakari」がそれぞれ提供しているサービスの概要をお話しします。「やくばと」に関しては薬局予約、病院予約、あとはクリニック向けのSaaSシステムです。「kakari」は、かかりつけ薬局化の支援であり、こちらもSaaS的なサービスを提供しています。医療機関のデジタルトランスフォーメーションを支援するサービスです。

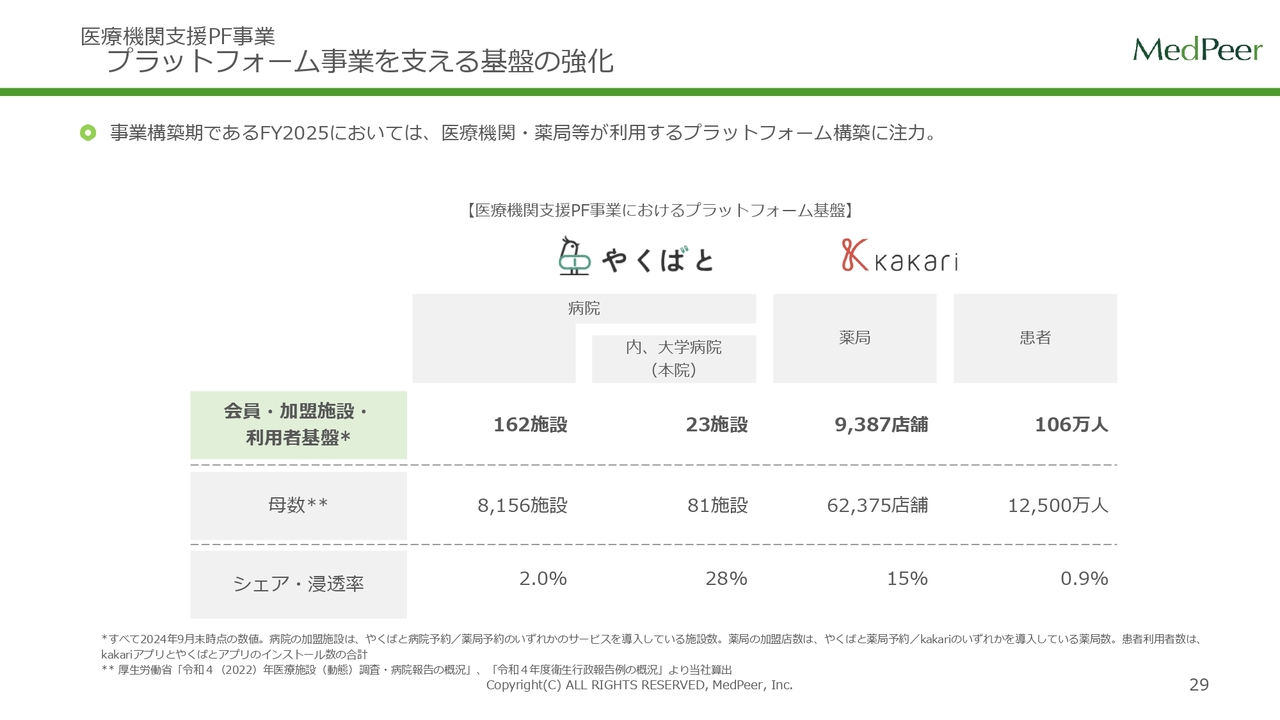

医療機関支援PF事業 プラットフォーム事業を支える基盤の強化

「やくばと」と「kakari」の進捗についてです。大学病院は組織も大きく内部の複雑性が高いため、病院DX・医療DXというとクリニックや薬局などが多かったのですが、「やくばと」に関しては、現在、大学病院にかなり導入が進んできています。

大学病院は国内に81施設しかないのですが、そのうちの30パーセント弱には、「やくばと」のサービスを何らかのかたちで導入していただいています。現在、大規模病院と中小規模の病院をあわせて、病院が約8,000施設、医療施設が1万施設弱あります。病院全体の中ではまだ2パーセント程度ですが、大学病院の影響力は大きいため、こちらの展開を今進めています。

「kakari」に関しては数年前から行っているサービスであり、薬局数6万店舗に対して、シェアは15パーセントまで進捗しています。

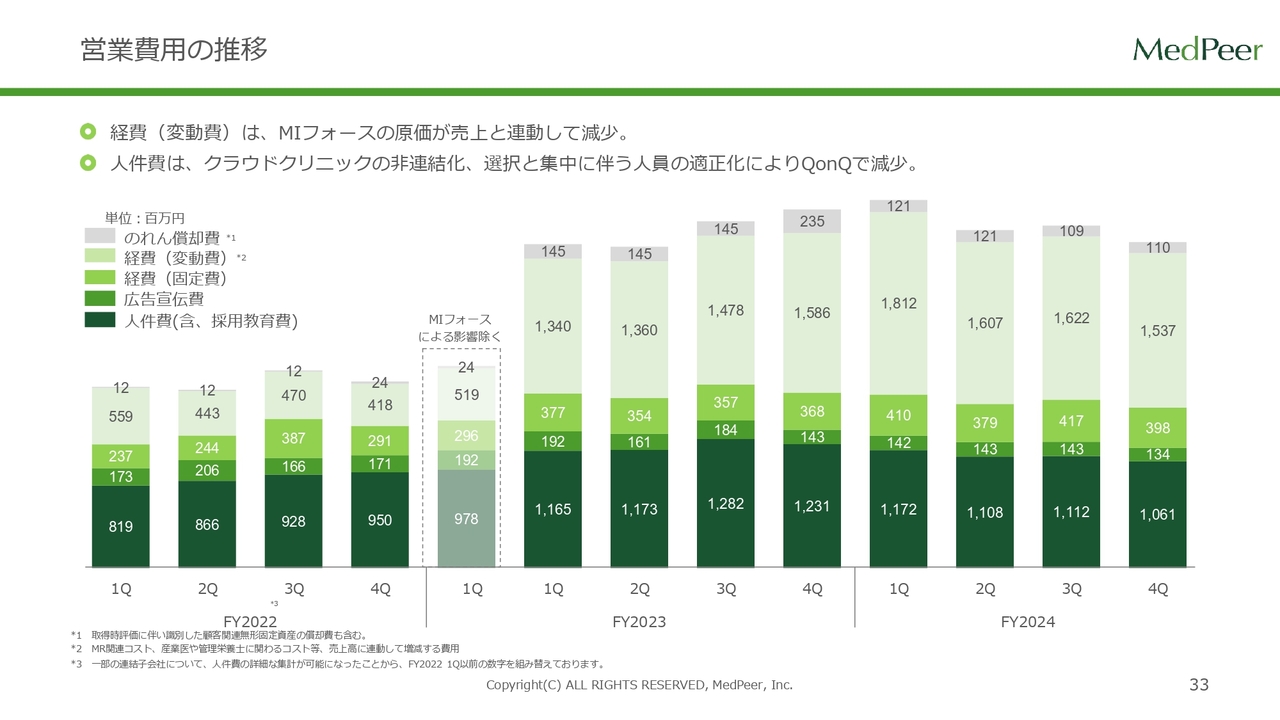

営業費用の推移

財務サマリーについて、2枚ほどスライドに記載の内容をお伝えします。そのほかは資料をご覧いただければと思います。まず、営業費用の推移に関しては、「選択と集中」による人員の適正化により人件費が減少しています。

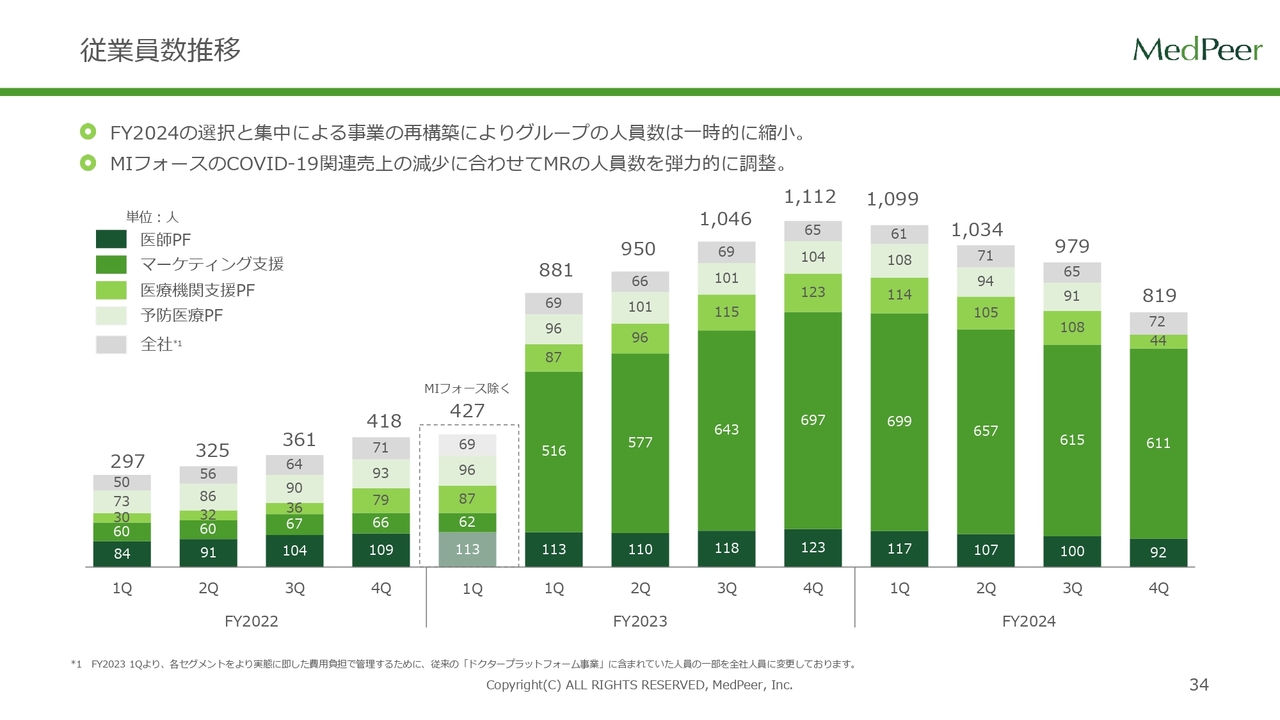

従業員数推移

従業員数の推移に関しても、今の人件費に連動しており、人員数としても減少しています。スライドのグラフの濃い緑の部分がマーケティング支援なのですが、ここはほぼ派遣のMRになるため、変動費でもあります。MIフォースの新型コロナウイルス関連売上の減少に合わせて、MRの人員数を弾力的に調整をしているため減っています。グループ全体の人員数も、現在一時的に縮小しています。

私からのご説明は以上です。ご清聴いただきどうもありがとうございました。

新着ログ

「サービス業」のログ