【QAあり】日本化薬、修正後の上期業績予想を達成 モビリティ&イメージングとファインケミカルズの営業利益は前年同期の2倍超

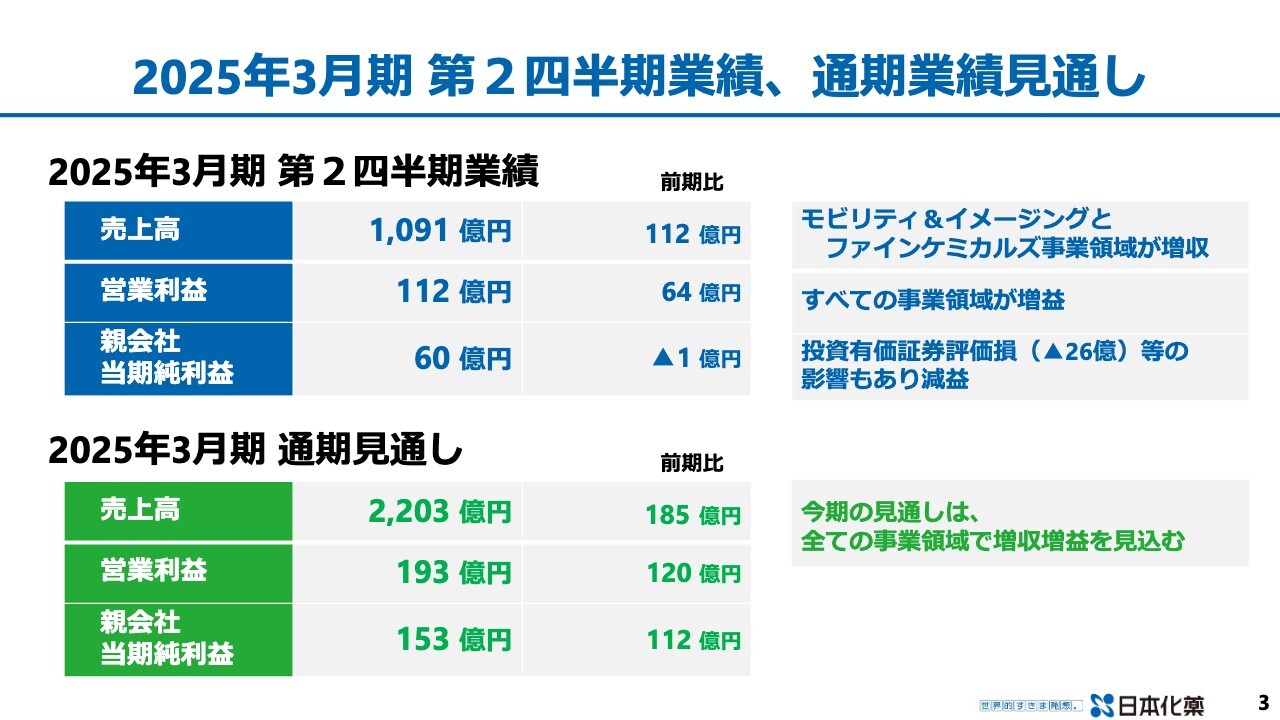

2025年3月期 第2四半期業績、通期業績見通し

涌元厚宏氏(以下、涌元):代表取締役社長の涌元です。私からは2025年3月期第2四半期の業績と、通期の業績見通しについてご説明します。

2025年3月期第2四半期の業績は売上高1,091億円、営業利益112億円、親会社当期純利益60億円という結果でした。

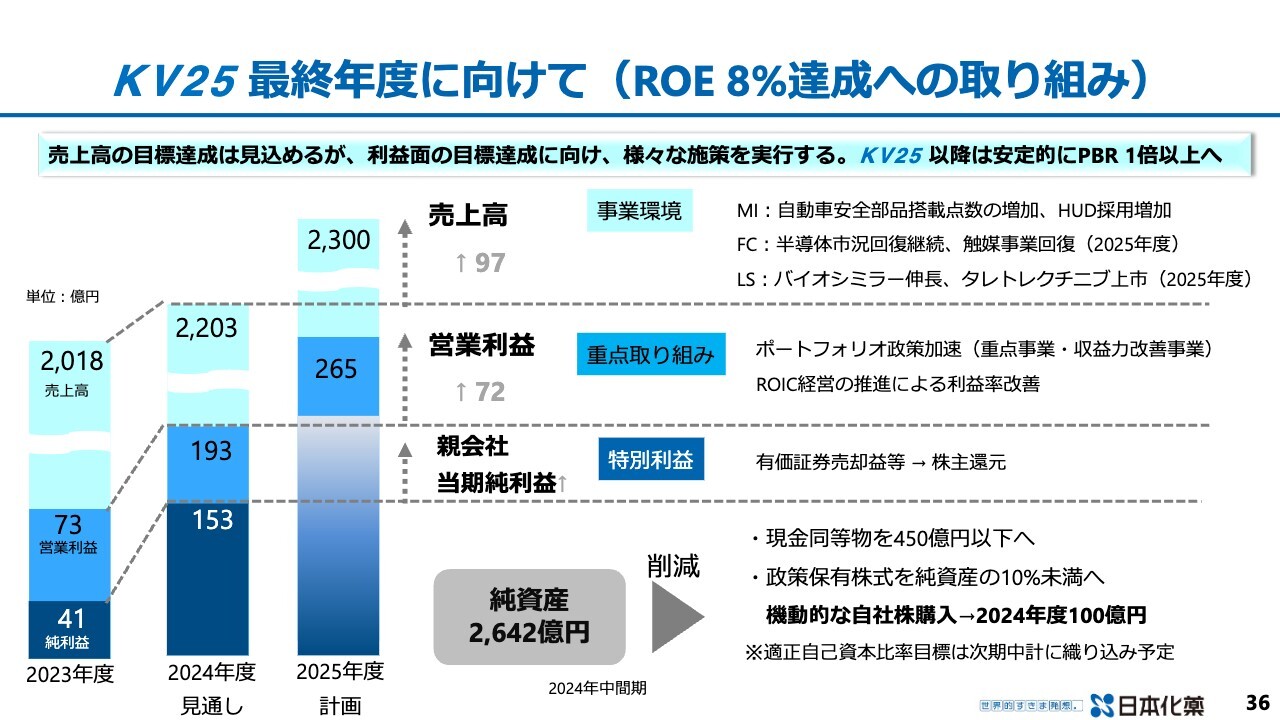

2025年3月期通期見通しは、売上高2,203億円、営業利益193億円、親会社当期純利益153億円と、中期経営計画「KAYAKU Vision 2025(KV25)」の2年半が終了した時点で、このような軌跡となっています。

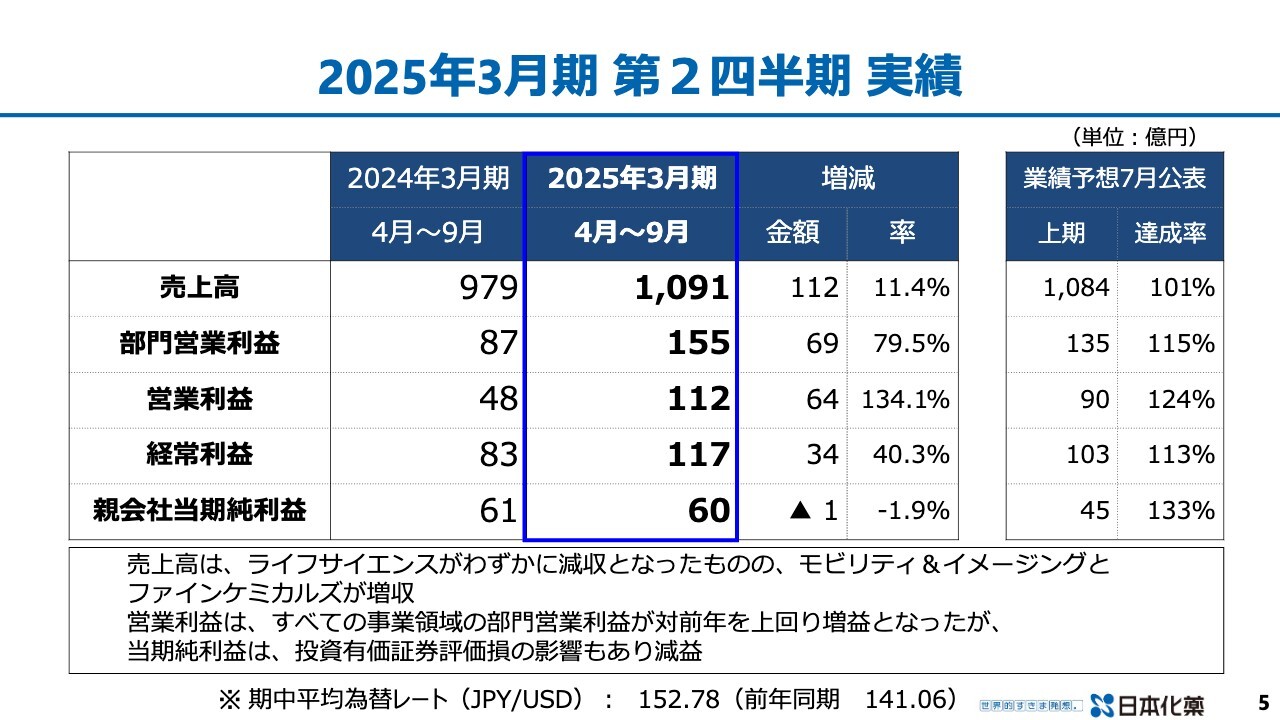

2025年3月期 第2四半期 実績

石田由次氏(以下、石田):代表取締役副社長の石田です。私からは2025年3月期第2四半期の業績についてご説明します。4月から9月の売上高は1,091億円、営業利益が112億円、当期純利益が60億円です。前年同期比では112億円の増収、64億円の増益、当期純利益では1億円の減益となりました。

年初に公表した業績予想を、2024年7月に上方修正しています。上期の売上高は1,084億円で達成率101パーセント、営業利益は90億円で124パーセント、当期純利益は45億円で133パーセントと、7月に公表した見込みよりも増収・増益となっています。

売上高は、モビリティ&イメージング事業領域とファインケミカルズ事業領域が増収でした。また、営業利益はすべての事業領域の部門営業利益が前年を上回り増益となりました。ただし、当期純利益については投資有価証券の評価損の影響により減益となっています。なお、期中の平均為替レートは1USドル152円78銭です。前年同期は141円6銭でした。

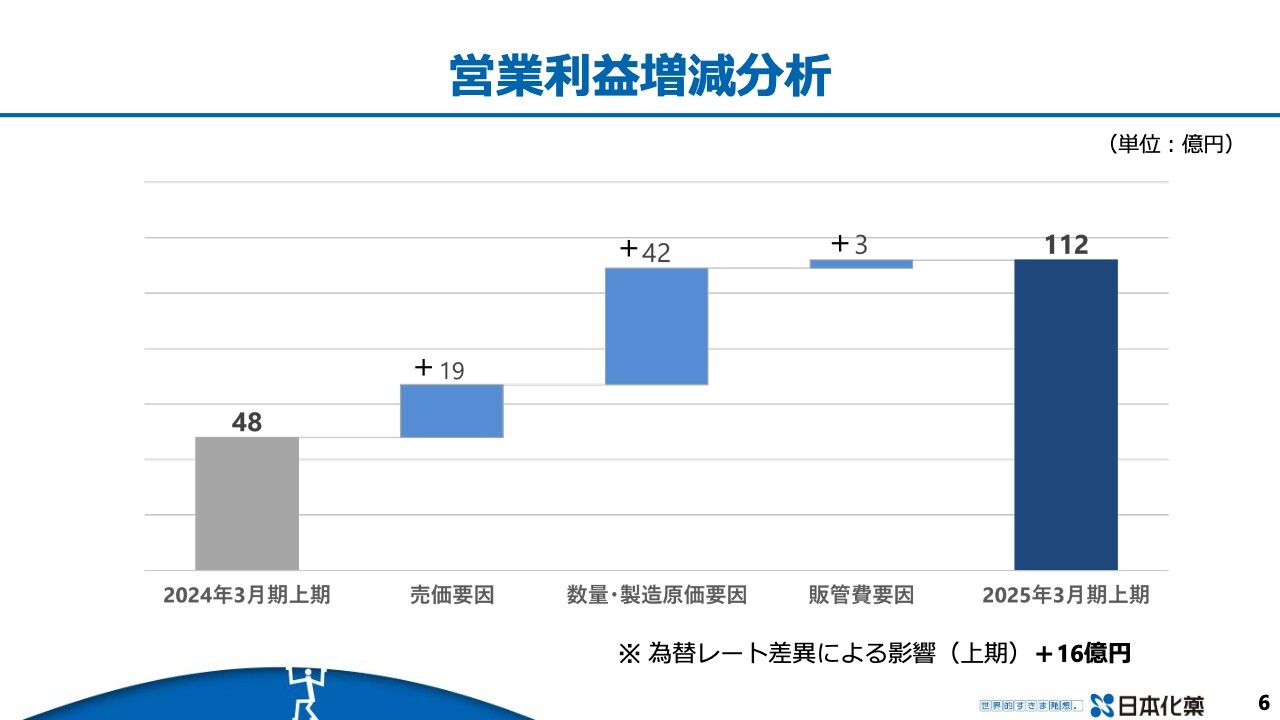

営業利益増減分析

営業利益の増減分析です。前年同期の営業利益48億円に対し今期は112億円と、64億円の増益となりました。要因別では、売価要因が19億円、数量・製造原価要因が42億円、販管費要因が3億円となっています。この中には為替レート差異による影響が、トータルで16億円入っています。

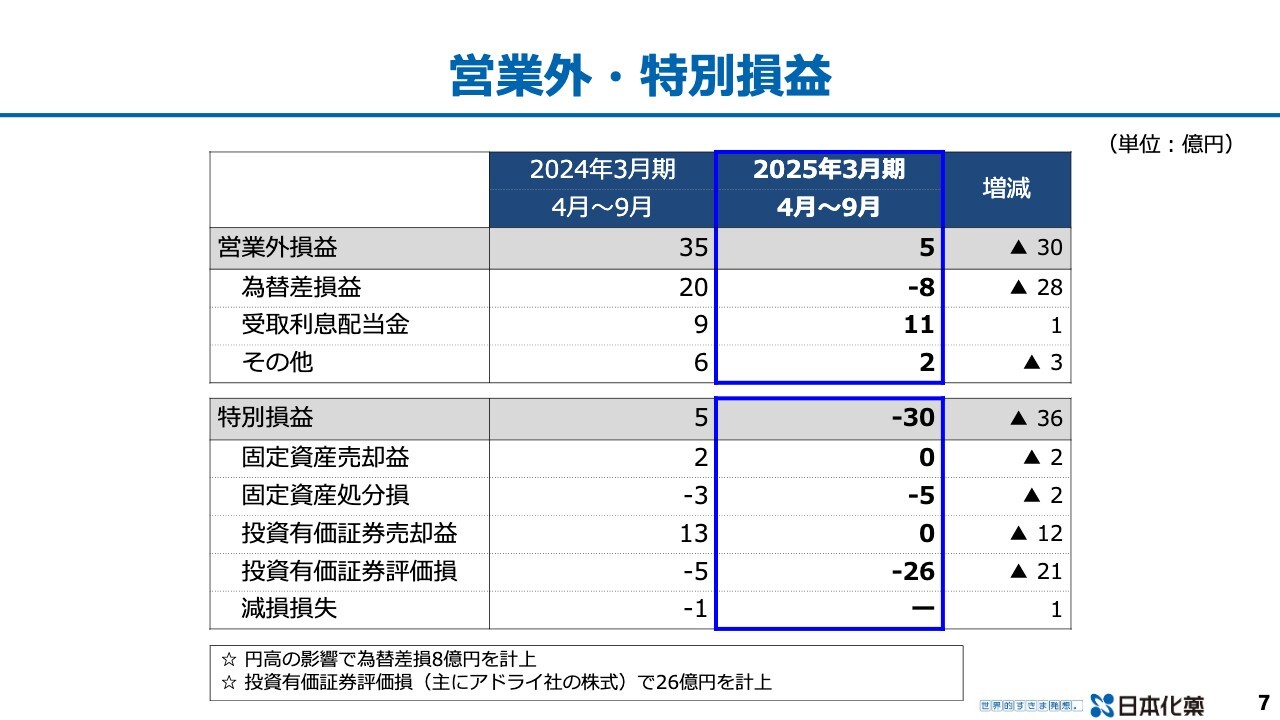

営業外・特別損益

営業外・特別損益の状況です。営業外損益は前年同期比マイナス30億円、特別損益は前年同期比マイナス36億円となっています。営業外損益のうち為替差益については、昨年度は為替差益が20億円ありましたが、今年度は8億円の為替差損となっているため、差し引きで28億円の不利となります。

特別損益について、昨年上期には投資有価証券売却益が13億円ありましたが、今期の上期はありませんでした。その一方で、投資有価証券評価損を26億円計上しているため、特別損益は36億円の不利となっています。投資有価証券評価損は、主にアドライ社の株式によるものです。

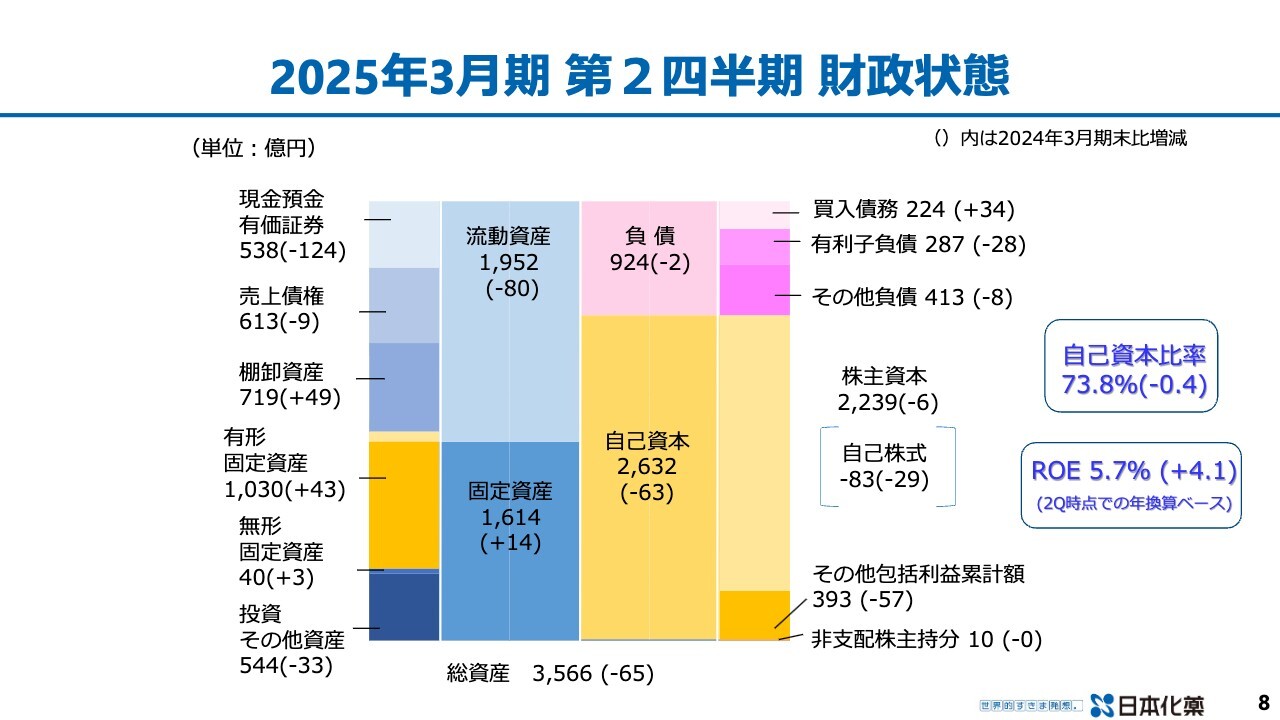

2025年3月期 第2四半期 財政状態

第2四半期の財政状態です。総資産3,566億円と、前期比で65億円減っています。スライドに記載がありませんが、為替換算調整勘定は前期比で45億円減っています。為替の関係でバランスシートは45億円減少しました。加えて自己株式を30億円購入しており、これらが総資産の65億円減少の主要因であると考えています。

現金預金有価証券が前期比で124億円減っていますが、今年度は特に固定資産への積極的な投資を行っています。こちらにより、有形固定資産が前期比で43億円増えた状況です。なお、自己資本比率は73.8パーセントで前期末比0.4ポイントの減少、ROEは5.7パーセントで前期比4.1ポイントの増加を見込んでいます。

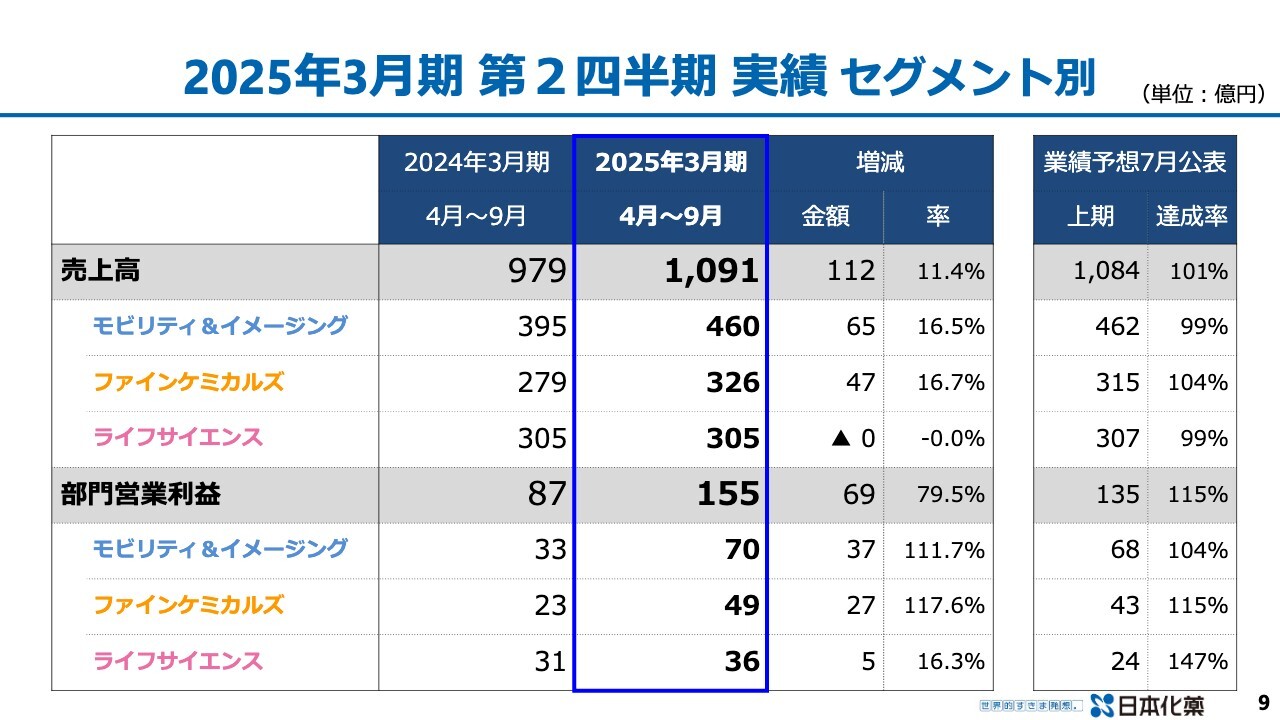

2025年3月期 第2四半期 実績 セグメント別

第2四半期のセグメント別の実績です。売上高1,091億円のうち、モビリティ&イメージング事業領域が460億円、ファインケミカルズ事業領域が326億円、ライフサイエンス事業領域が305億円となりました。特にファンケミカルズ事業領域が、7月公表の業績予想に対してプラス11億円と堅調に推移しています。

部門営業利益では、モビリティ&イメージング事業領域が70億円、ファインケミカルズ事業領域が49億円、ライフサイエンス事業領域が36億円となっています。7月公表の業績予想に対し、ファインケミカルズ事業領域が6億円増え、前年同期比でも増収・増益となりました。

ライフサイエンス事業領域の部門営業利益は予想に対して12億円増えていますが、上期に予定していた研究開発費の支出が下期にずれ込んだことが主な要因です。

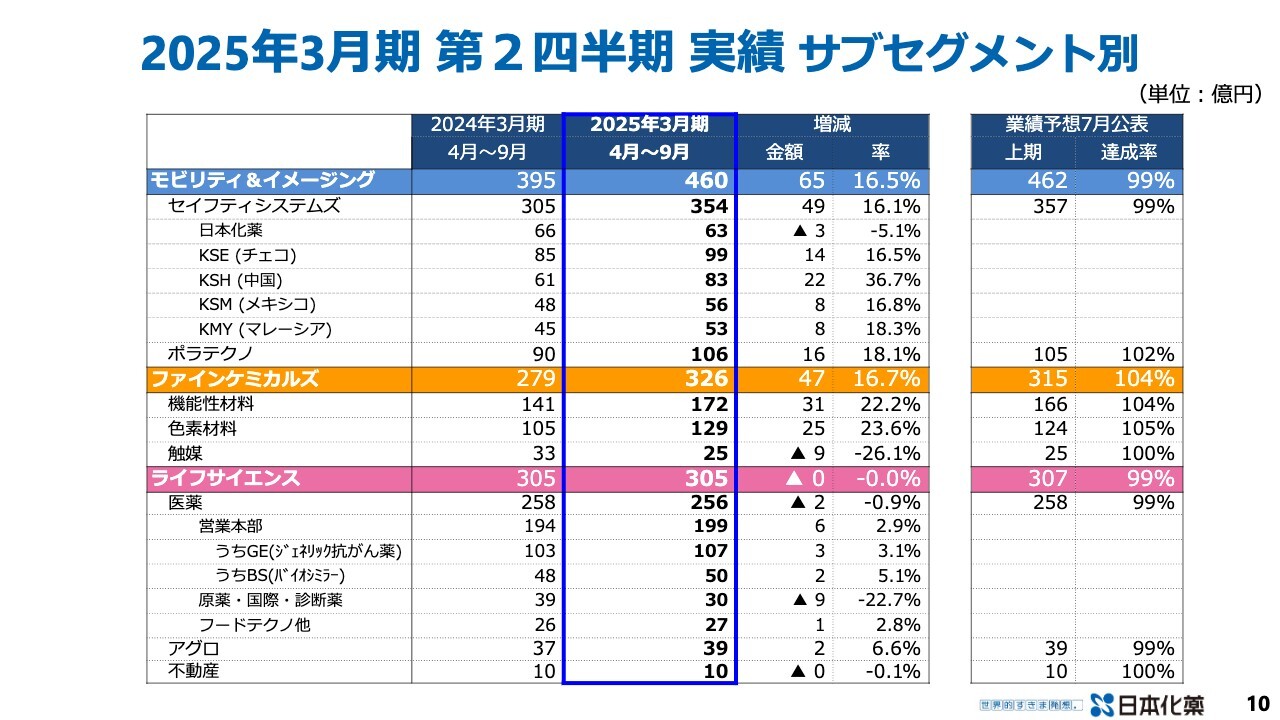

2025年3月期 第2四半期 実績 サブセグメント別

サブセグメント別の状況です。いずれも前年同期比で好調に推移しています。モビリティ&イメージング事業領域のセイフティシステムズ事業、ファインケミカルズ事業領域の機能性材料事業と色素材料事業が特に好調に推移しています。

ただし、モビリティ&イメージング事業領域のセイフティシステムズ事業の日本化薬は、国内の型式認証の問題があった影響で、上期はやや苦戦しています。ファインケミカルズ事業領域の触媒事業は、出荷が下期に偏っている関係で、上期は前年同期比で減収となっていますが、年間では増収となる見込みです。

2025年3月期 通期 業績予想

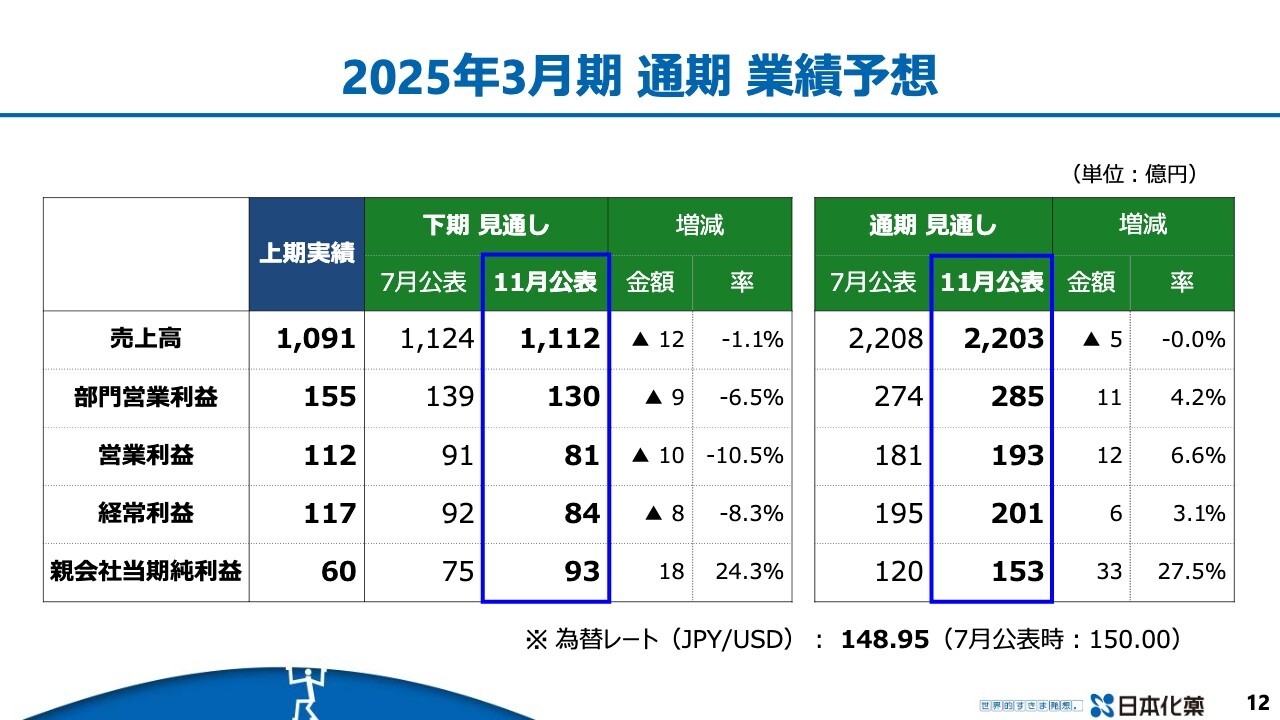

通期業績予想です。下期見通しは、売上高1,112億円、営業利益81億円、親会社当期純利益が93億円です。通期見通しは、売上高2,203億円、営業利益193億円、当期純利益153億円です。

通期では7月公表の見通しに対し、売上高は5億円ほど届いていないものの、営業利益・当期純利益ともにプラスとなっています。下期の見通しは、営業利益・経常利益と比べて当期純利益の増加額が多くなっています。こちらについては、政策保有株の売却を進めているところです。

「KV25」の最終年度に純資産の10パーセント未満縮減を確実に行うべく、下期は政策保有株の売却を行います。これらの売却益を見込みに計上しています。自己株式の取得を追加で70億円行うと発表しており、資金をこちらに充当をしたいと考えているところです。

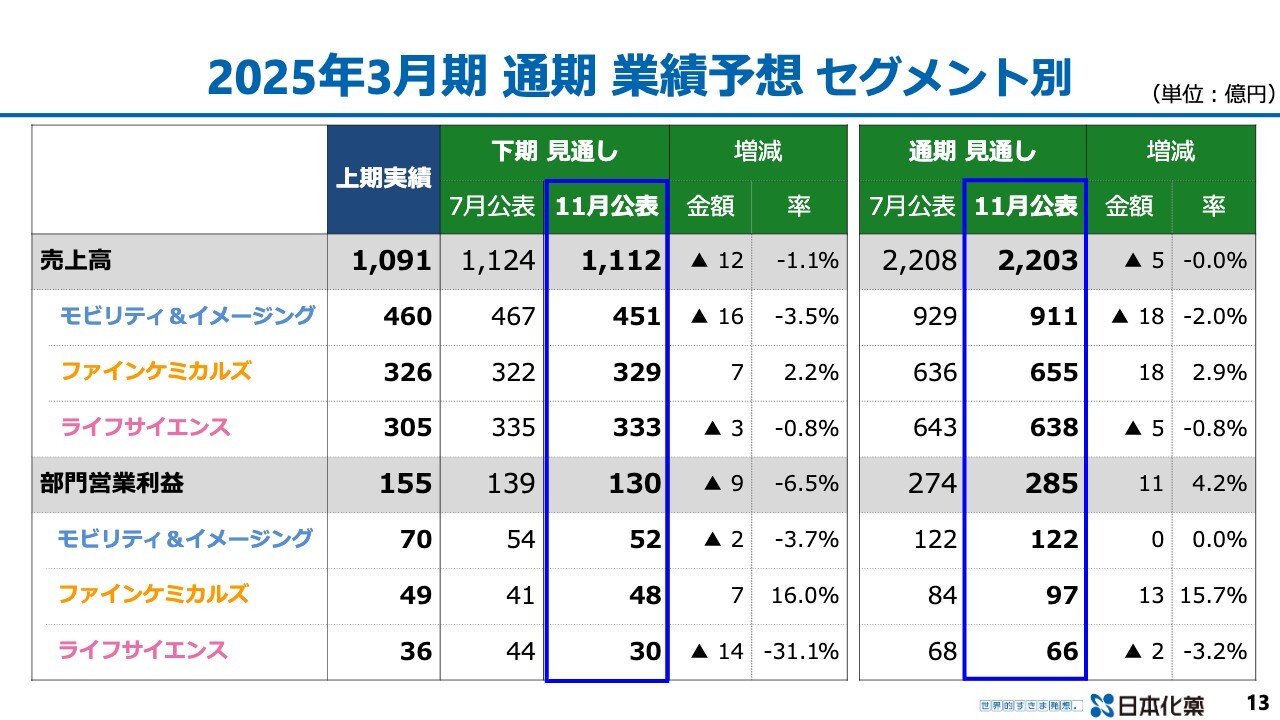

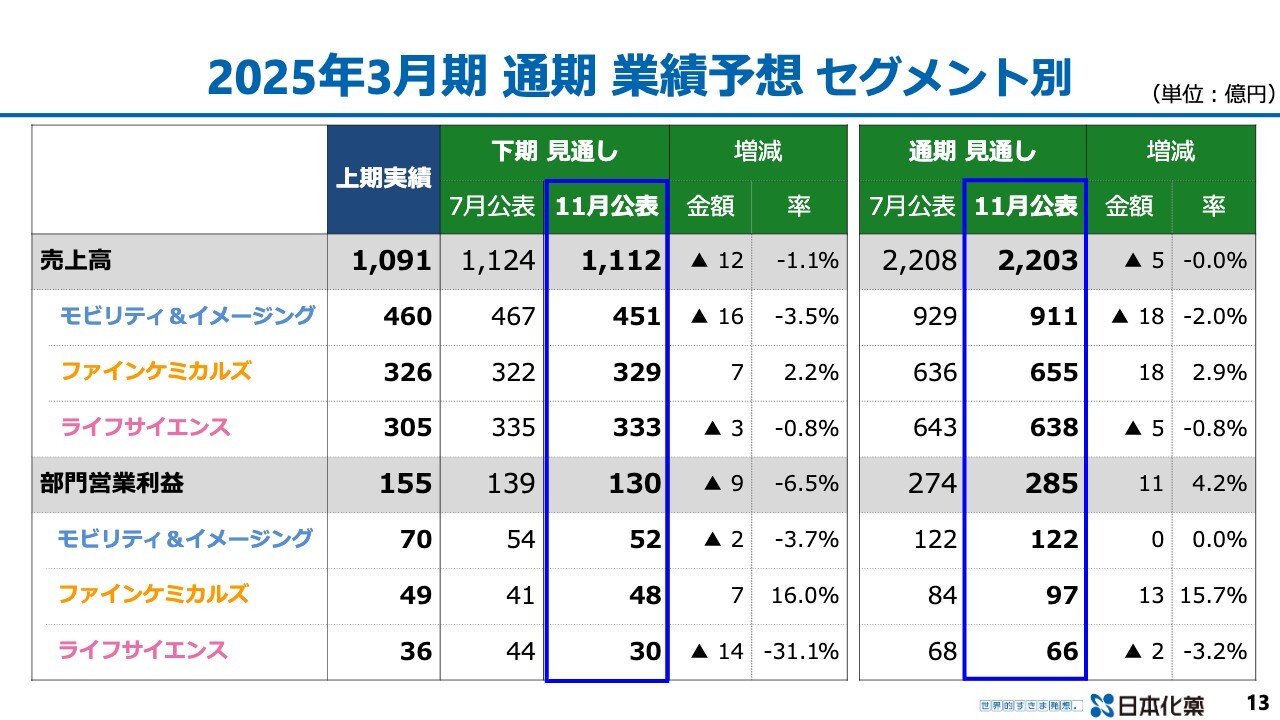

2025年3月期 通期 業績予想 セグメント別

セグメント別の業績予想です。売上高は下期見通しでモビリティ&イメージング事業領域が451億円、ファインケミカルズ事業領域が329億円、ライフサイエンス事業領域が333億円を見込んでいます。通期ではモビリティ&イメージング事業領域が911億円、ファインケミカルズ事業領域が655億円、ライフサイエンス事業領域が638億円を見込んでいます。

モビリティ&イメージング事業領域の下期見通しが、7月公表に対して16億円減っているのは、欧米・ドイツ等でフォルクスワーゲンの工場閉鎖等の話があり、見込みを慎重に見ているためです。

ファインケミカルズ事業領域は下期も7億円の増収、通期では18億円の増収見込みと、堅調さが継続すると考えています。

部門営業利益については、下期見通しでモビリティ&イメージング事業領域は52億円、ファインケミカルズ事業領域が48億円、ライフサイエンス事業領域が30億円です。通年見通しではモビリティ&イメージング事業領域が122億円、ファインケミカルズ事業領域が97億円、ライフサイエンス事業領域が66億円です。

ファインケミカルズ事業領域の通期見通しは、上期の好調さをそのまま下期も継続することで、7月公表の見込みよりも13億円の増益となります。ライフサイエンス事業領域は上下の入り繰りはありますが、おおむね7月公表の見込みどおりと考えています。

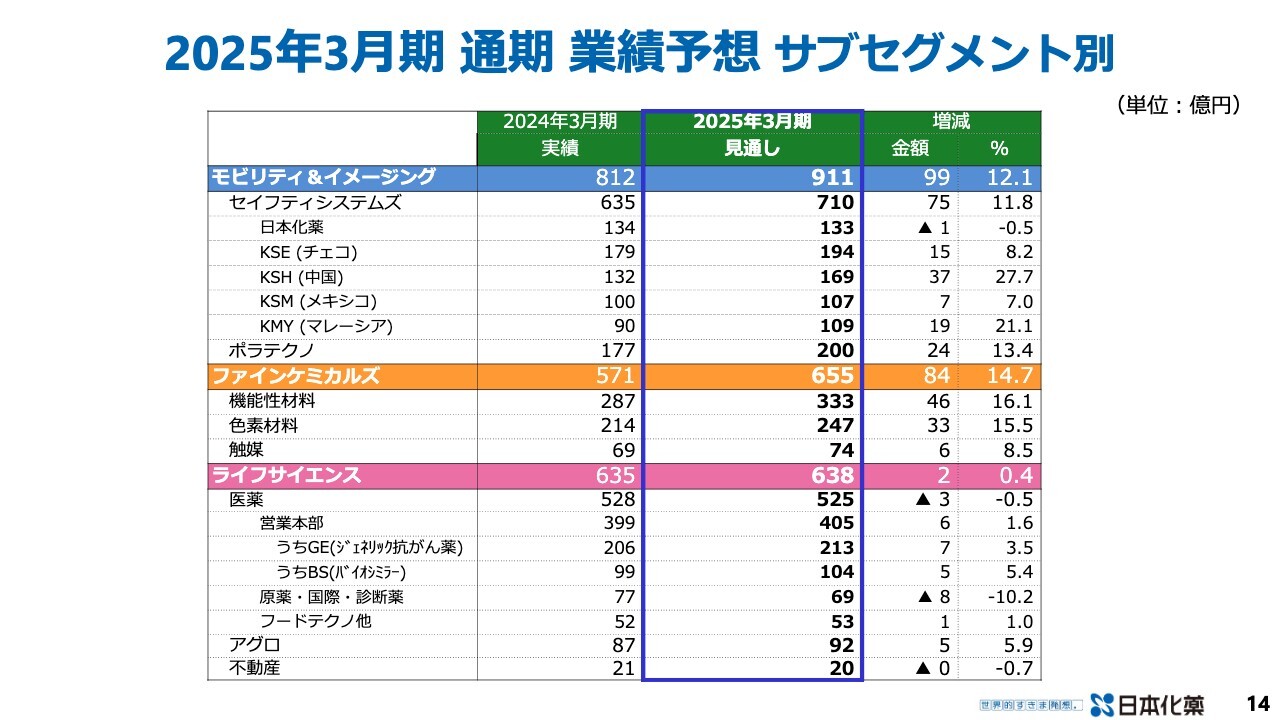

2025年3月期 通期 業績予想 サブセグメント別

サブセグメント別の通期業績予想です。スライドをご覧のとおり、ほぼ上期と状況は変わりません。通期では、セイフティシステムズ事業領域では国内の型式認証の問題が残っています。ファインケミカルズ事業領域の触媒は、上期に前期比で減収したものの、通期では前期比で増収となる見込みです。ライフサイエンス事業領域の原薬・国際・診断薬は昨年度にまとまった出荷があったため、少し減収となっています。

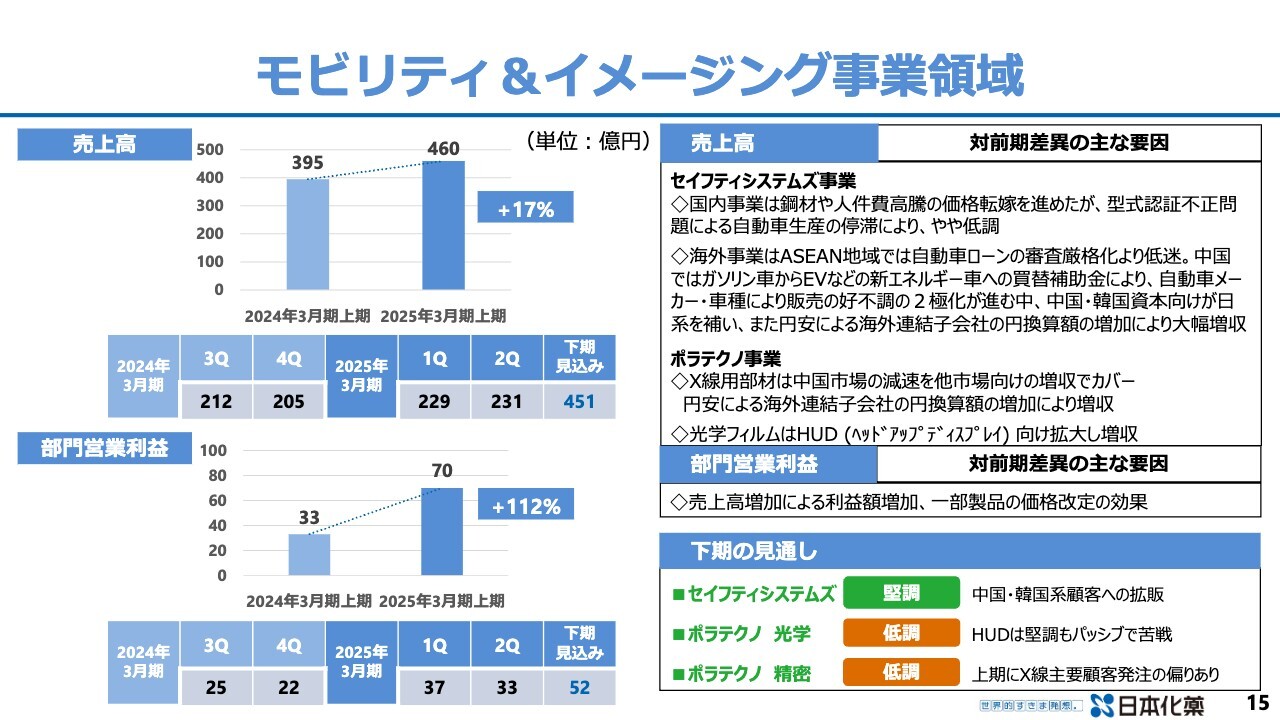

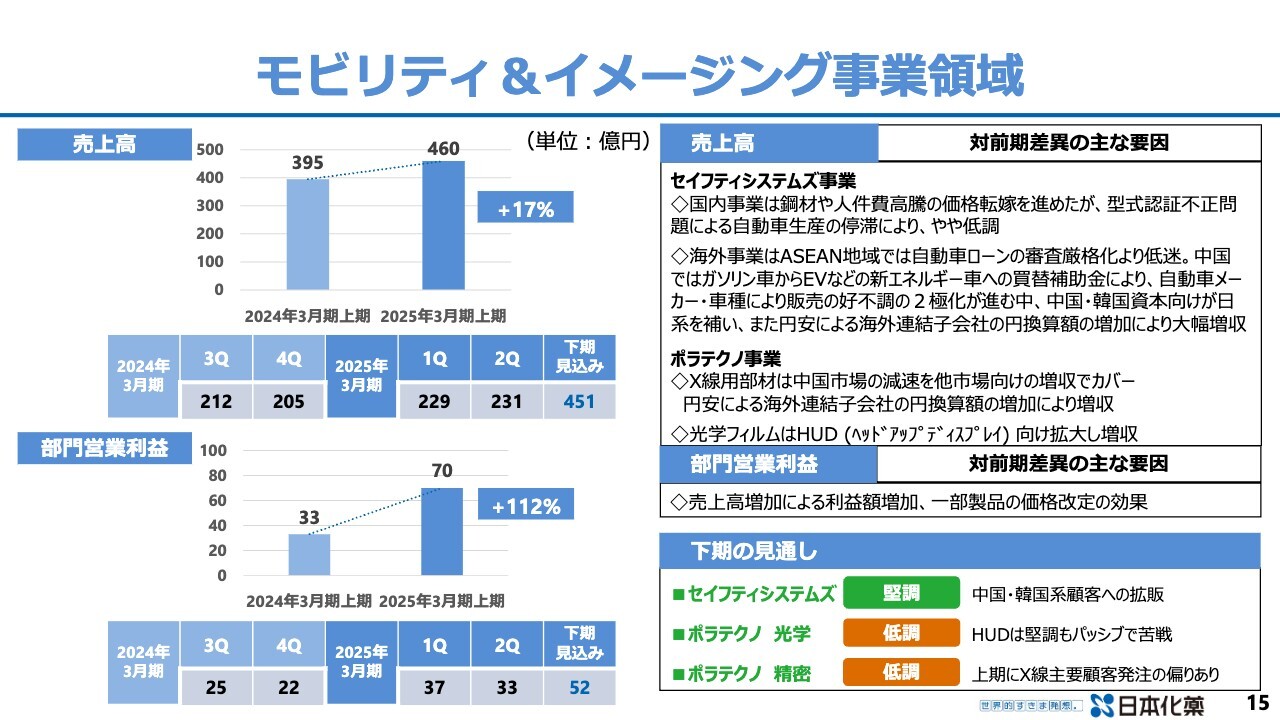

モビリティ&イメージング事業領域

モビリティ&イメージング事業領域についてです。上期売上高は460億円と、前年同期比17パーセントの増収でした。国内事業については価格転嫁を進めました。ただし、型式認証の問題による自動車生産の停滞の影響で、やや低調な部分があります。

一方で海外事業は、ASEAN地域における自動車ローンの審査厳格化により、やや低迷しています。中国ではガソリン車からEVなどの新エネルギー車への買替補助金の影響で、自動車メーカーや車種により販売の好不調の2極化が進んでいます。

そのような中で、我々は中国・韓国系資本の自動車メーカーへの供給を加速しました。円換算額の増加により大幅な増収となっています。

ポラテクノ事業については、中国市場の景気減速によるX線用部材の若干の低迷がありましたが、他市場向けでカバーできています。円換算の増加により大幅な増収となっています。光学フィルムについてはヘッドアップディスプレイ向けの供給を拡大し、増収となりました。

部門営業利益については、売上高の増加により利益額が増加し、一部製品の価格改定の効果により増収・増益となっています。そのため前年上期の33億円に対し今期の上期は70億円、112パーセントの増益です。

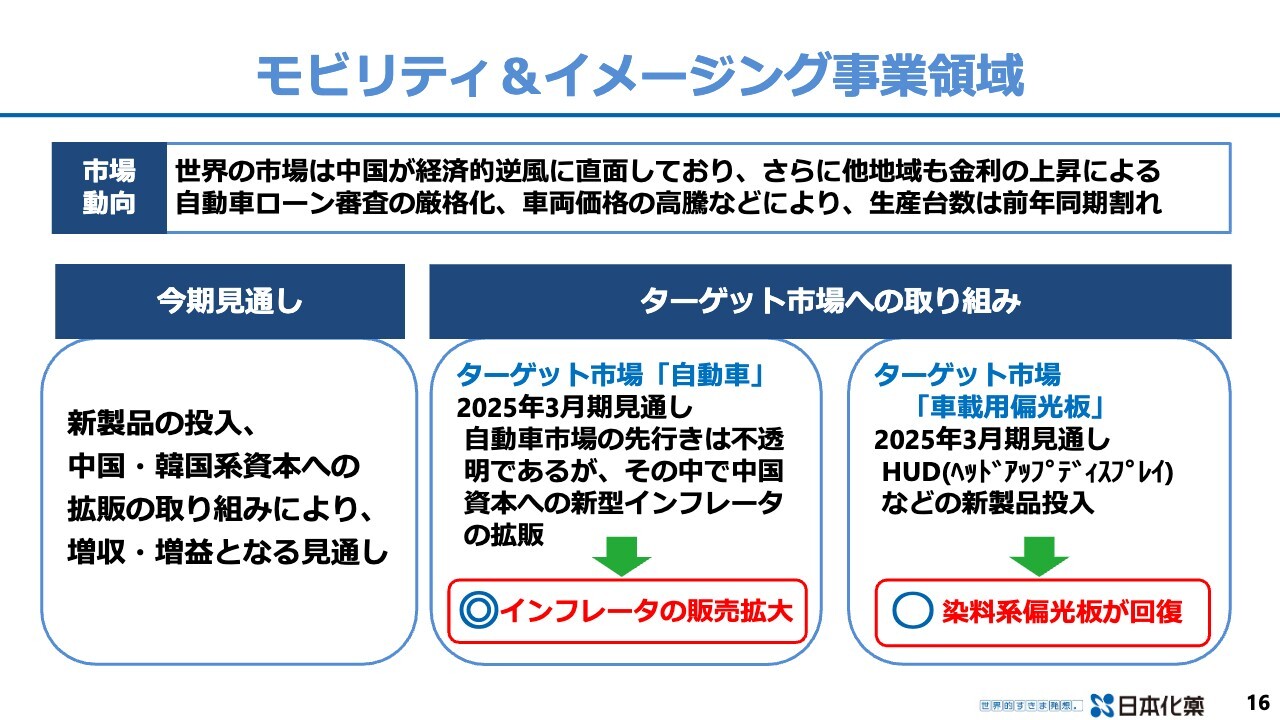

モビリティ&イメージング事業領域

グローバルにおける自動車の生産台数は前年同期実績を割っています。こちらは中国が直面している経済的逆風に加え、他地域における自動車ローン審査の厳格化、車両価格の高騰などの影響によるものです。そのような中で、当社は中国・韓国系資本への拡販の取り組みにより、増収・増益となる見込みです。

ターゲット市場の取り組みについて、自動車においては中国資本・韓国資本への拡販を図っていきます。車載用偏光板においては、ヘッドアップディスプレイ用部品の新製品を投入していきます。

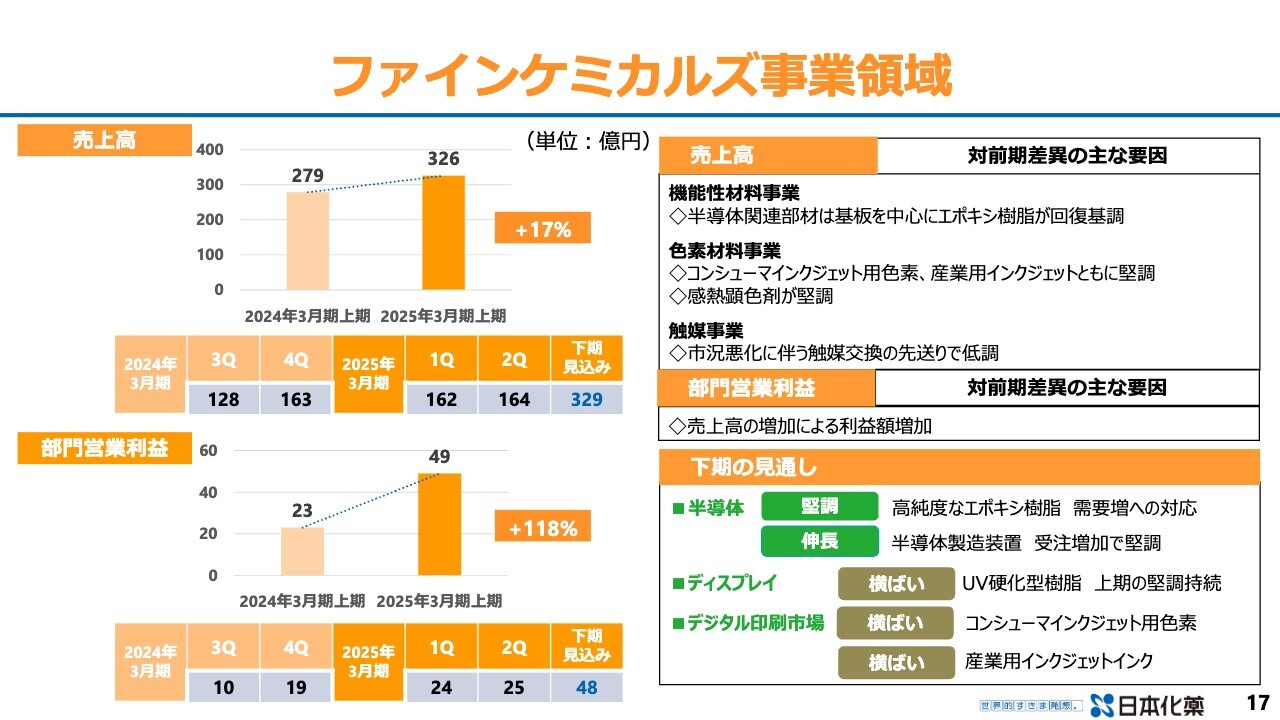

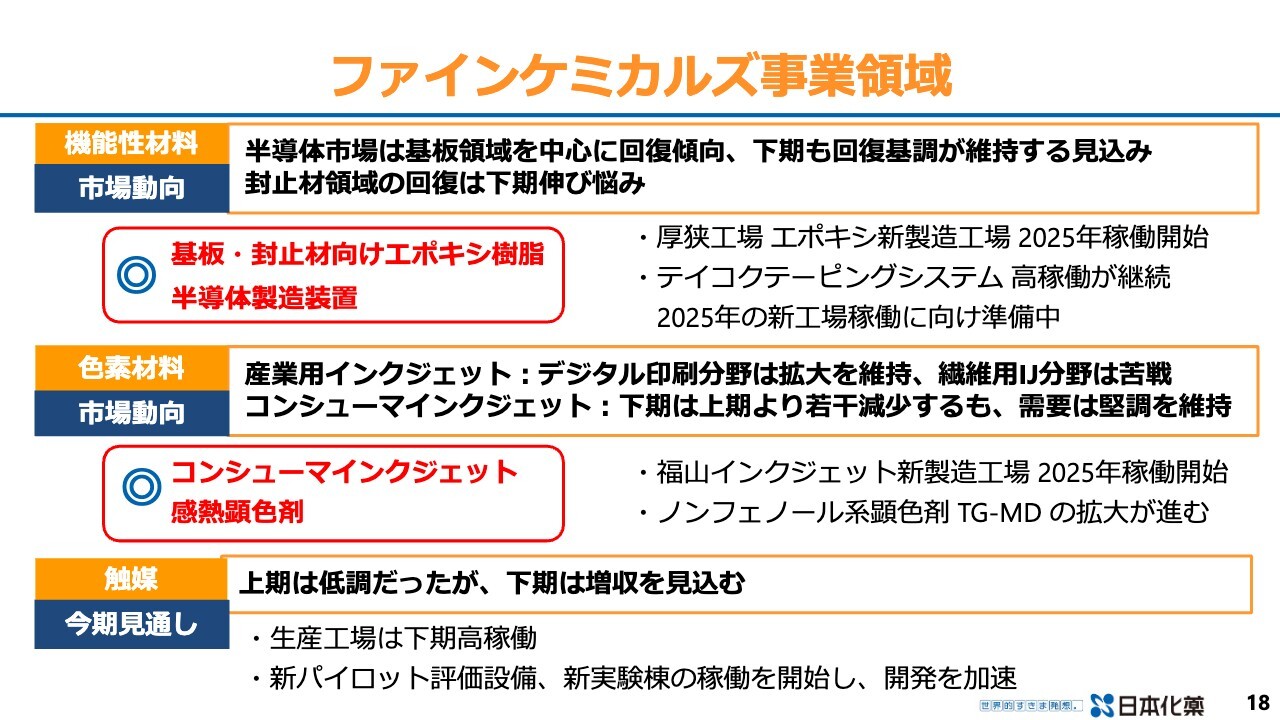

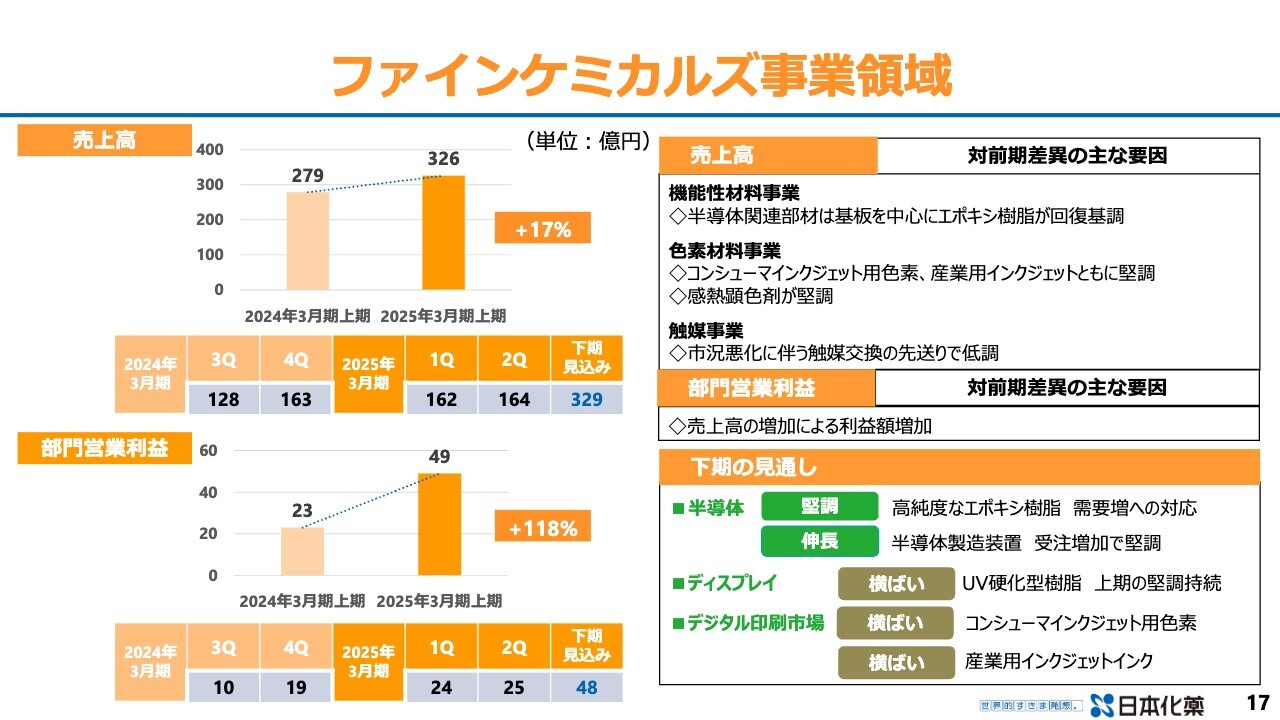

ファインケミカルズ事業領域

ファインケミカルズ事業領域についてご説明します。上期の売上高は326億円と、前年同期比プラス17パーセントの増収でした。

色素材料事業については、コンシューマインクジェット用色素、産業用インクジェットともに堅調に推移しています。感熱顕色剤も堅調です。触媒事業については、下期に出荷が集中する影響により、前期比で減収となりました。

部門営業利益では、売上高の増加により利益額が増加しています。2024年3月期上期の23億円に対して118パーセント増の49億円となりました。

ファインケミカルズ事業領域

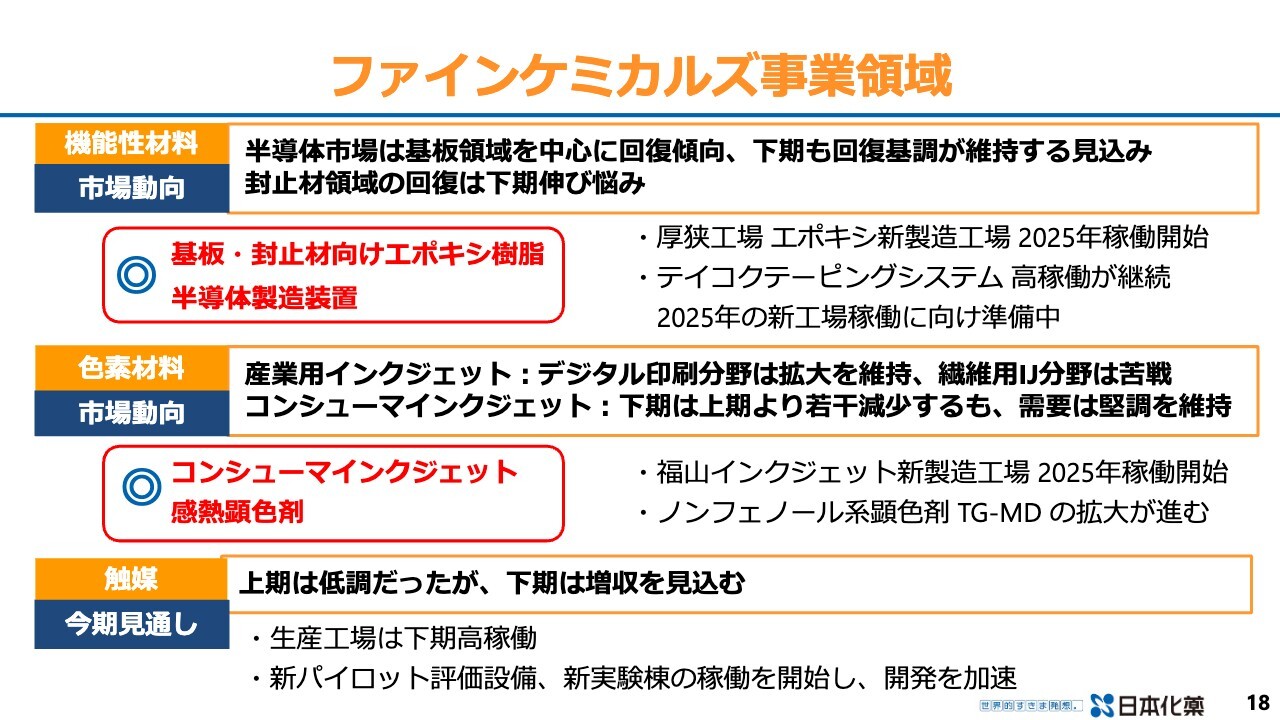

機能性材料事業について、半導体市場は基板領域を中心に回復傾向にあります。下期も回復基調が維持する見込みです。そのような中、基板・封止材用のエポキシ樹脂の新工場が2025年に稼働を開始します。半導体製造装置を製造するテイコクテーピングシステムは高稼働が継続しており、2025年には新工場を稼働させる計画です。

色素材料事業においては、産業用インクジェットがデジタル印刷分野で拡大を維持しています。コンシューマインクジェットについて、下期は上期よりも若干減少するものの、需要は堅調さを維持すると考えています。そのような中、2025年に福山インクジェット新工場が稼働します。顕色剤については、ノンフェノール系顕色剤「TG-MD」の拡販を進めていきます。

触媒事業は、出荷が下期にまとまっています。上期の不足を下期でカバーしていく考えです。

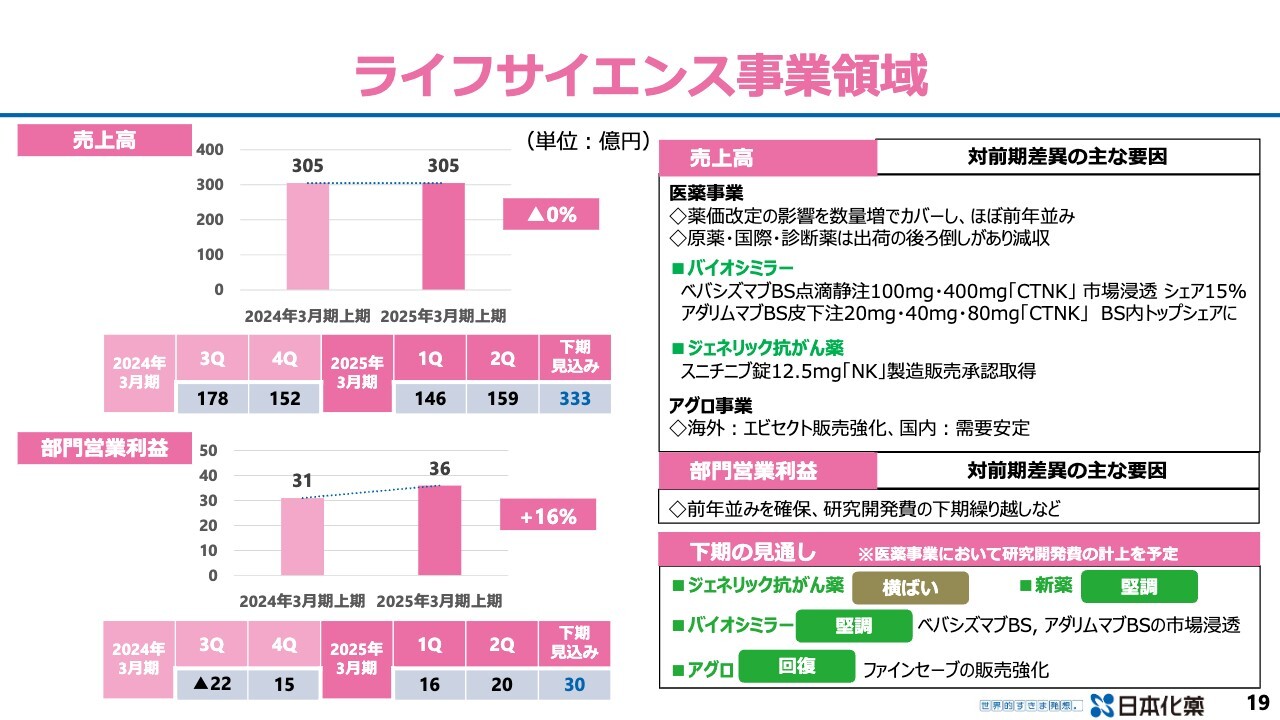

ライフサイエンス事業領域

ライフサイエンス事業領域です。売上高は305億円と前年同期並みの売上でした。医薬事業は薬価改定の影響を数量でカバーしたことにより、ほぼ前年同期並みです。原薬・国際・診断薬は出荷の後ろ倒しがあり、やや減収となっています。

バイオシミラー関係の「ベバシズマブBS」は市場に浸透し、15パーセントのシェアを獲得しました。「アダリムマブBS」はBS内のトップシェアになっています。

ジェネリック抗がん剤「スニチニブ」は、製造販売承認を取得しました。アグロ事業は海外における「エビセクト」等の販売を強化しています。

これらにより、部門営業利益が前年同期の31億円から16パーセント増益の36億円となりました。ほぼ前年同期並みですが、研究開発費が下期に繰り越しているという状況です。

ライフサイエンス事業領域

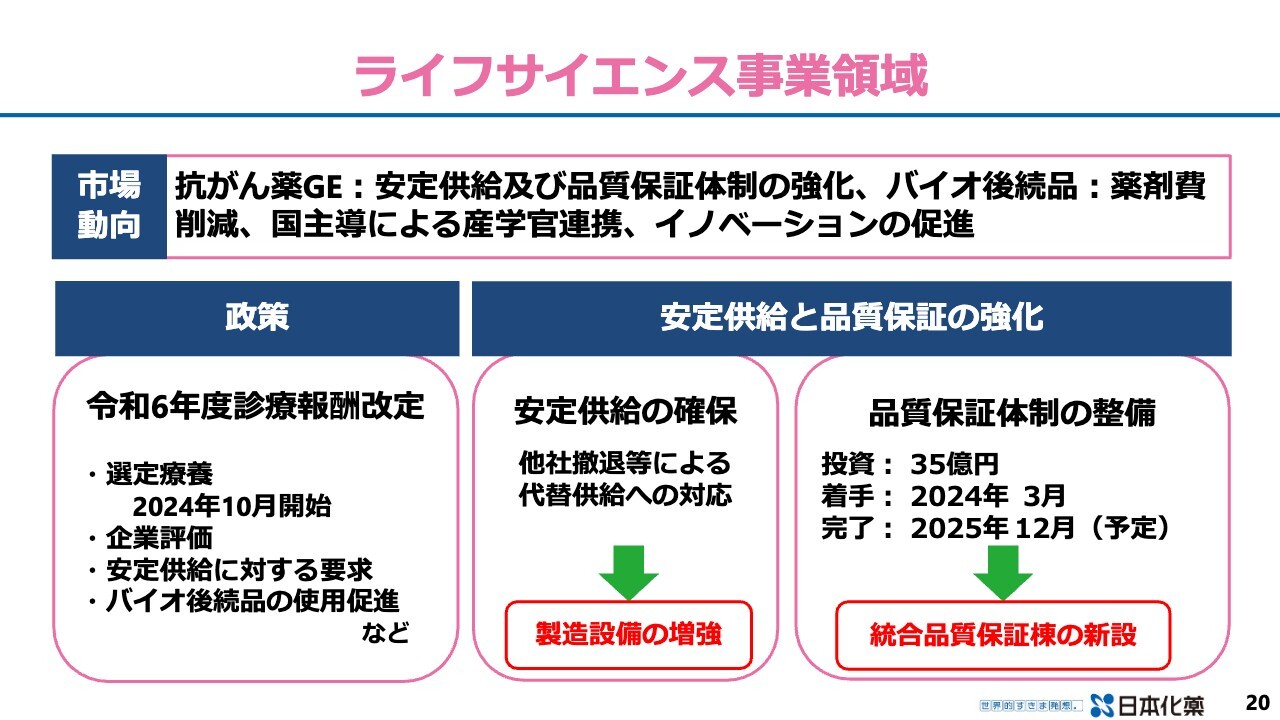

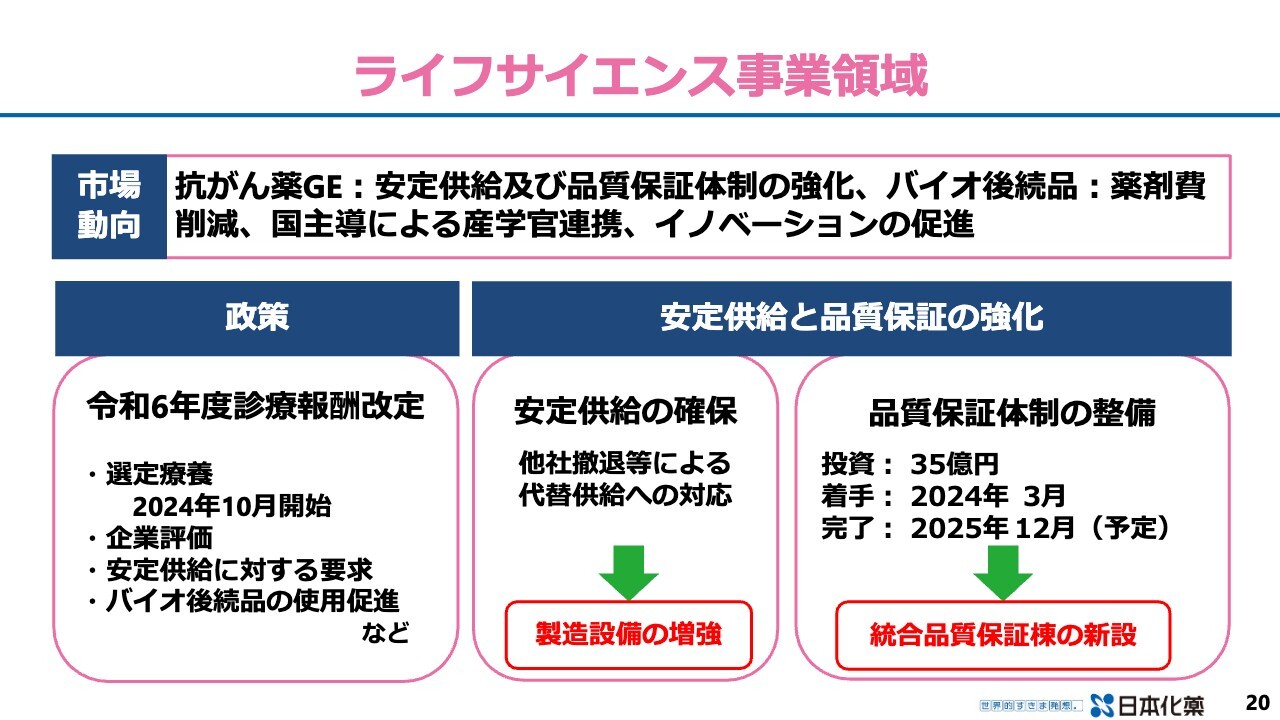

ライフサイエンス事業領域の市場環境についてご説明します。ジェネリックの抗がん剤については、安定供給及び品質保証体制の強化が社会的に求められています。

政策においては、令和6年度診療報酬の改定により選定療養が始まりました。バイオ後続品の使用促進などもある一方で、企業評価や安定供給に対する要求が厳しくなってきています。ある意味では、ジェネリックメーカーの選別が静かに始まっているのではないかと考えています。

そのような環境の中、安定供給を確保するために製造設備の増強を行い、品質保証体制の整備のために統合品質保証棟の新設を行うことで、体制強化を図っていきます。

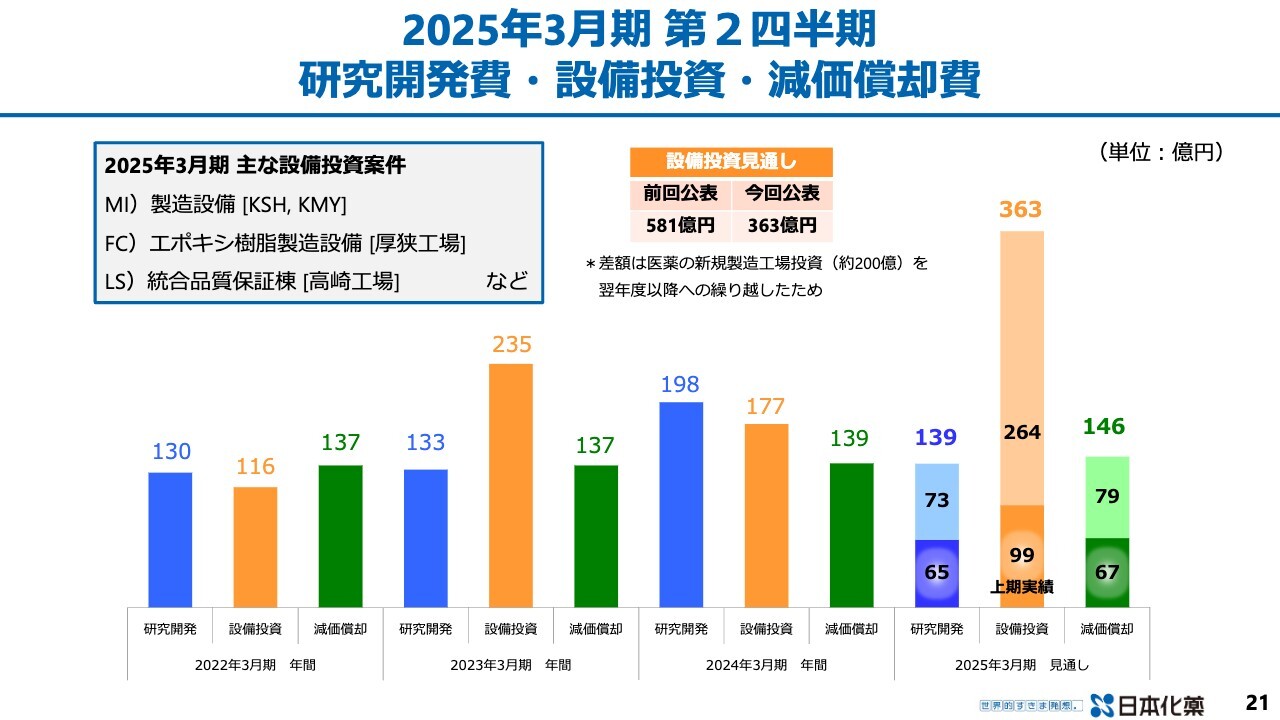

2025年3月期 第2四半期 研究開発費・設備投資・減価償却費

研究開発費・設備投資・減価償却費の状況です。今年度は研究開発費139億円、設備投資363億円、減価償却費146億円を見込んでいます。昨年度の研究開発費198億円の中に含まれる60億円の導入一時金を差し引くと138億円となるため、今年度の研究開発費もほぼ昨年並みとなります。

設備投資については、前回公表では581億円としていましたが、今回公表では363億円に変更しました。医薬の新規製造工場投資200億円を、来年度以降に繰り越すと決定したためです。

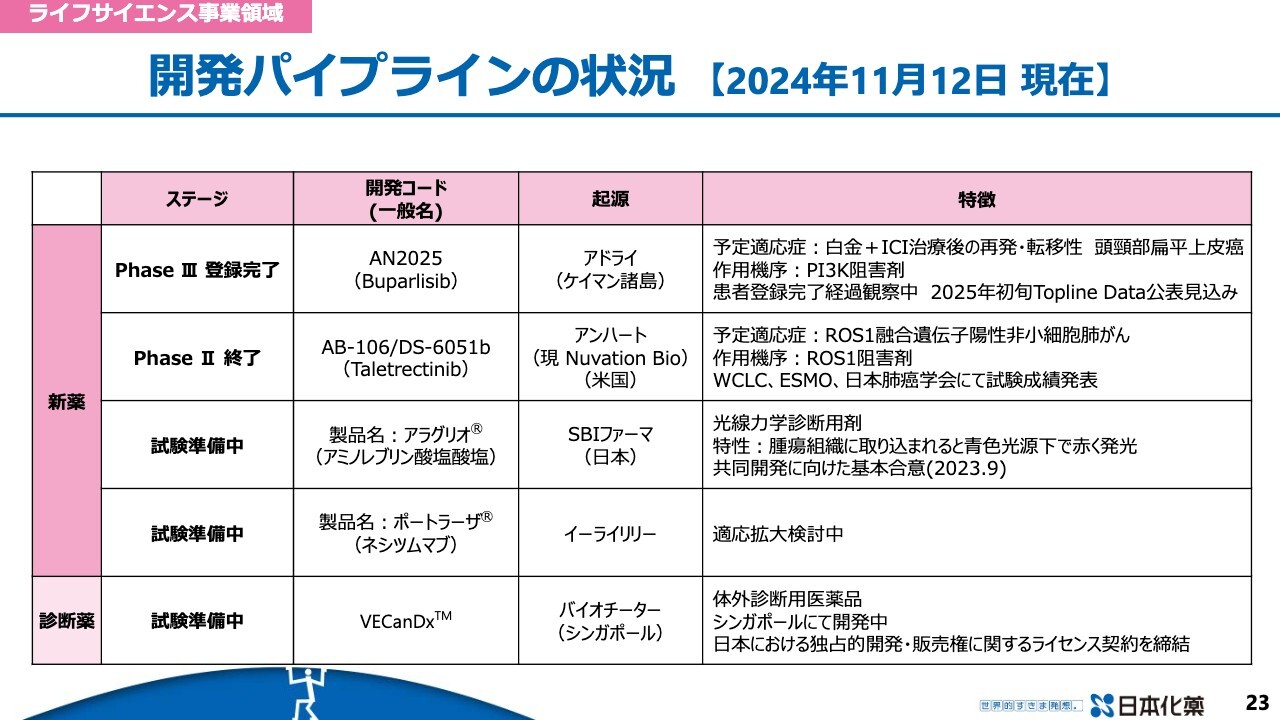

開発パイプラインの状況【2024年11月12日現在】

島田博史氏(以下、島田):取締役常務執行役員の島田です。医薬品事業における開発品のアップデートについてご説明します。

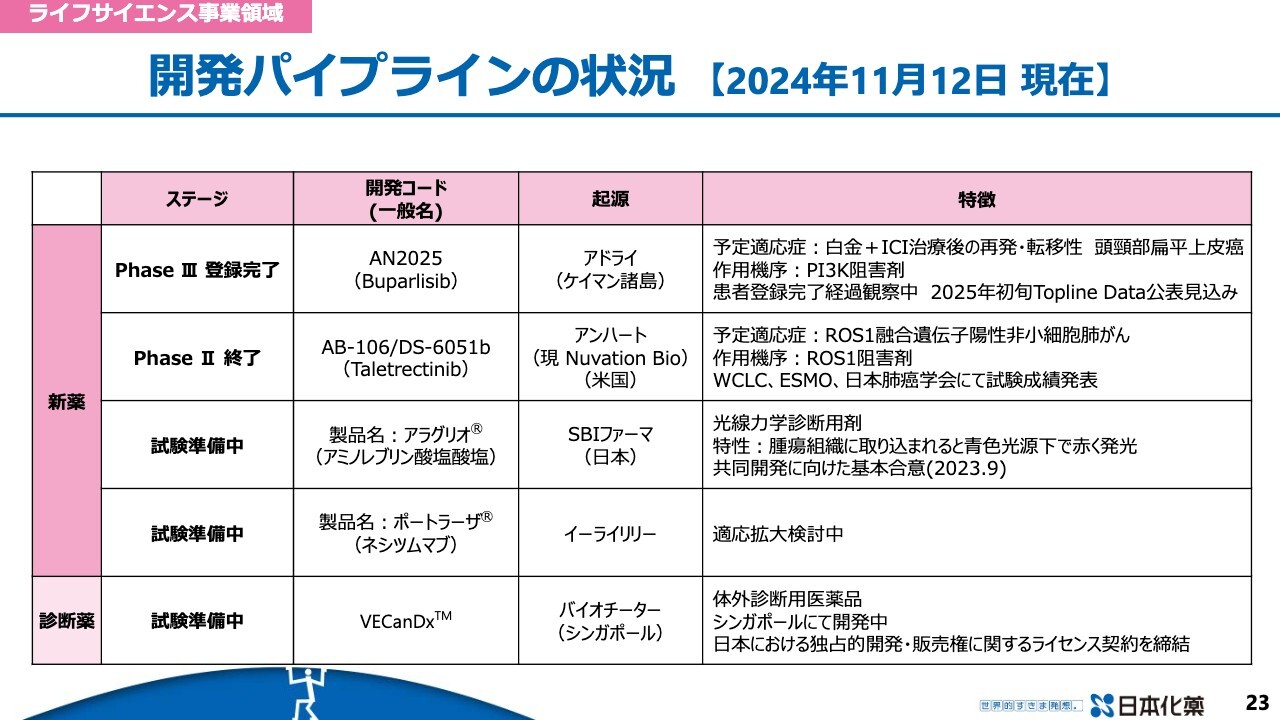

開発パイプラインの状況についてです。医薬事業は主力のジェネリックや、今回はBSのパイプラインは開示できませんが、新薬の比率を上げていく戦略です。新薬については、例えば米国で上市しているものを日本に導入するなど、可能な限りリスクを管理したパイプラインを構築したいと考えています。

本日ご紹介するパイプラインも、そのような意味で選んだものです。アドライ社から導入した「Buparlisib(ブパルリシブ)」は、免疫チェックポイント阻害剤(ICI)の治療後に再発した頭頸部扁平上皮がんに使用するものです。

現在、この領域で開発されているトップランナーとなっており、最終試験の登録がすべて終わって経過観察中です。Topline Dataは、2025年初旬に公表予定です。結果が良好である場合は、可能な限り早く申請に持っていきたいと考えています。

「Taletrectinib(タレトレクチニブ)」は、後ほどトピックスでご紹介します。

我々が現在販売している「アラグリオ」は、膀胱がんの診断薬です。膀胱がんの手術をする前に服用すると、膀胱がんが光って見えるため、切除しやすくなるという薬剤です。膀胱がん以外のがん種への適用拡大を検討中で、フィジビリティスタディを行っている段階です。

今回初めてご説明する「ポートラーザ」は、現在販売している肺がんの治療薬です。こちらも希少がんへの適用拡大の検討を進めています。「アラグリオ」「ポートラーザ」の2つについては、年度内に試験が始まればよいと考えています。

また、診断薬も開発しています。「VECanDx(ベカンデックス)」も膀胱がんの診断薬で、診断が容易になるようなものです。このようなものを含め、当社としては可能な限り新薬比率を上げるべく、さらにパイプラインを拡充していきたいと思っています。

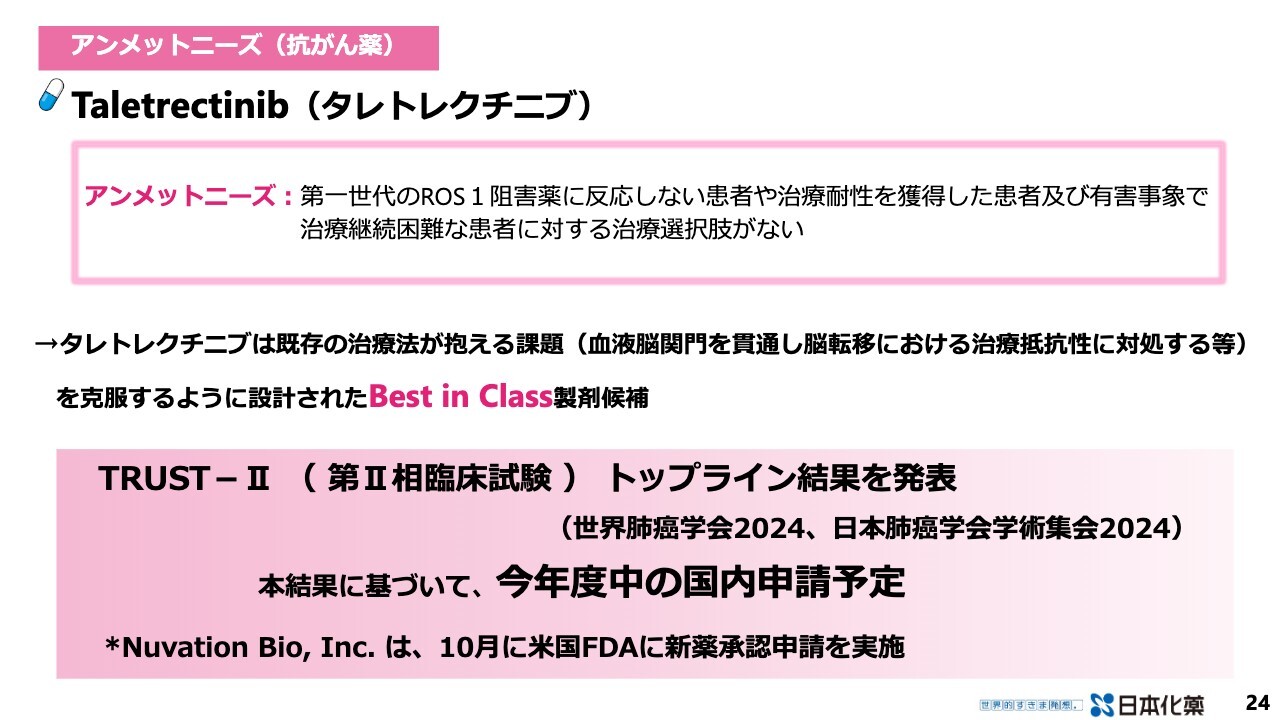

Taletrectinib(タレトレクチニブ)

トピックスとして「Taletrectinib(タレトレクチニブ)」についてお話しします。アンハート社から導入したROS1阻害薬です。ROS1遺伝子がなにかの拍子に他の遺伝子とくっついてROS1融合遺伝子ができ、こちらが発現すると細胞がどんどん増殖してしまいます。それを阻害する薬です。

第一世代のROS1阻害薬は、血液脳関門をなかなか貫通せず脳に到達しづらいという課題があり、「Taletrectinib(タレトレクチニブ)」はこちらを克服するように設計されています。

「Taletrectinib(タレトレクチニブ)」はTRUST-II(第II相臨床試験)というグローバル試験の結果が出ており、世界肺癌学会と日本肺癌学会で発表されています。予定どおり非常に良い結果を得ているため、我々としてはこの薬がBest in Class製剤候補になるのではないかと思っています。本結果に基づき、今年度中に国内の申請を行う予定です。

なお、アンハート社は買収によってNuvation Bio社のグループに入っています。Nuvation Bio社は10月に米国FDAに新薬承認申請を実施している状況です。

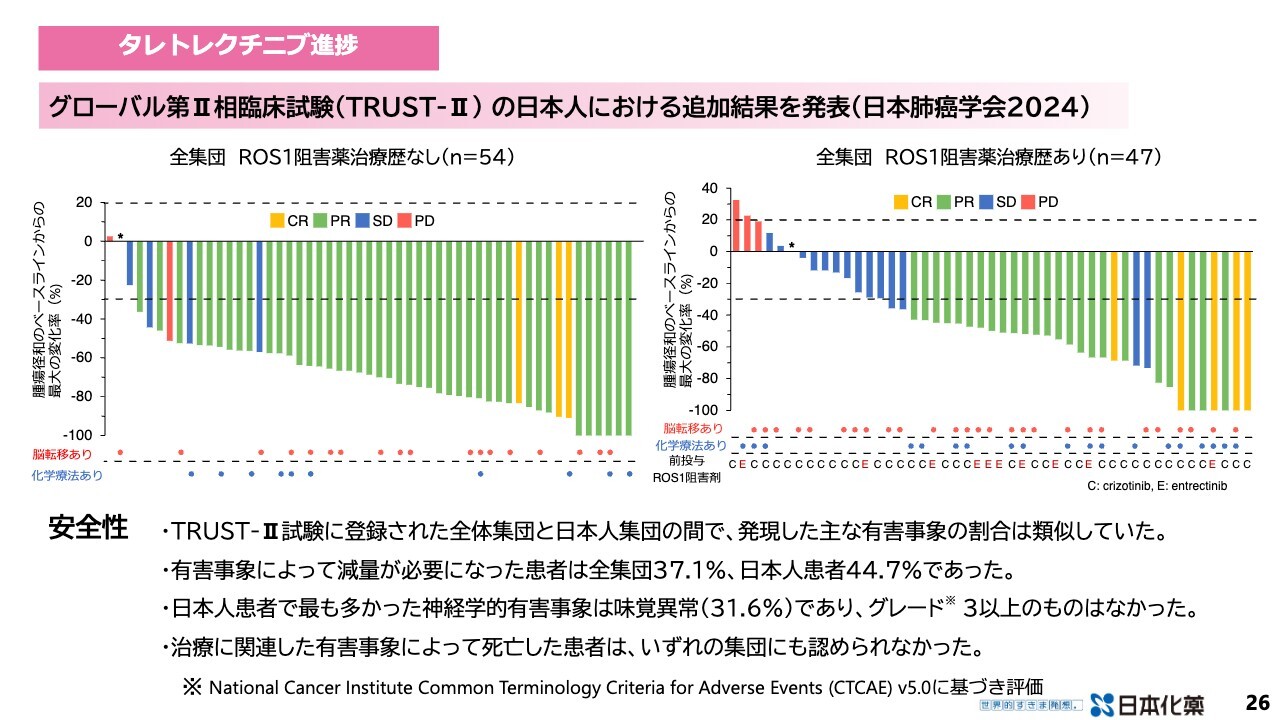

グローバル第 II 相臨床試験(TRUST-II)の日本人における追加結果を発表(日本肺癌学会2024)

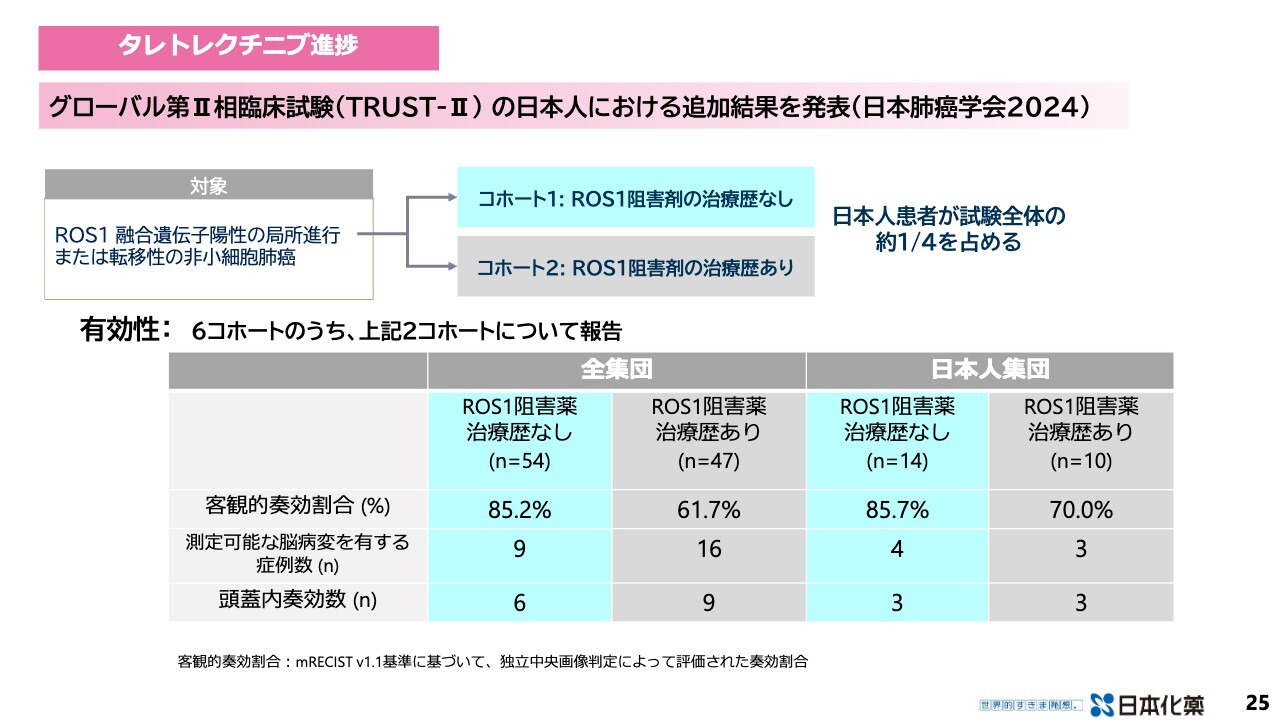

グローバル第II相臨床試験について、内容を少しご説明します。コホートと呼ばれる2つの治療群があり、コホート1はROS1阻害剤の治療歴がない方、コホート2がROS1阻害剤の治療歴がある方です。日本人患者が試験全体の4分の1を占めています。

スライドの表に示したように、客観的奏効割合はコホート1で85.2パーセントと、非常に高い奏効率が得られています。日本人集団におけるコホート1でも同様に85.7パーセントという結果です。

奏効期間については、まだ達していないため発表はありませんが、従来の薬よりもかなり長い奏効期間が得られており、間違いなくBest in Class製剤候補になると考えています。

グローバル第II相臨床試験(TRUST-II)の日本人における追加結果を発表(日本肺癌学会2024)

有効性について、わかりやすいウォーターフォールチャートでご説明します。CRは完全にがんが消失した人、PRはがんが減っている人、バーの長さはがんの量がどれだけ減ったかを表しています。ご覧のとおり、全集団でROS1阻害薬での治療歴がない場合はほとんどの患者に奏効し、しかも深く効くということです。

赤い点でマークしたのは脳転移がある患者ですが、この場合も非常に効果があり、化学療法があってもよく効くことがおわかりになると思います。

右側のチャート下部に「C」「E」とあるのは前治療薬の名前です。ROS1阻害薬の治療歴があった場合には、いくらか効かない例があるものの効果が認められており、我々としては予定どおりの結果と考えています。

今回の安全性については、日本人と他の全集団との間での有害事象の差はないということです。有害事象によって減量が必要になった患者は、全集団で37.1パーセント、日本人患者で44.7パーセントでした。

日本人患者に最も多かった神経学的有害事象は味覚症状でした。この薬には消化器症状等の副作用が少しあるため、今後はそのマネジメントが必要かと思っています。この治療に関連した死亡はなく、こちらデータで、日本での申請を2024年度中に行います。

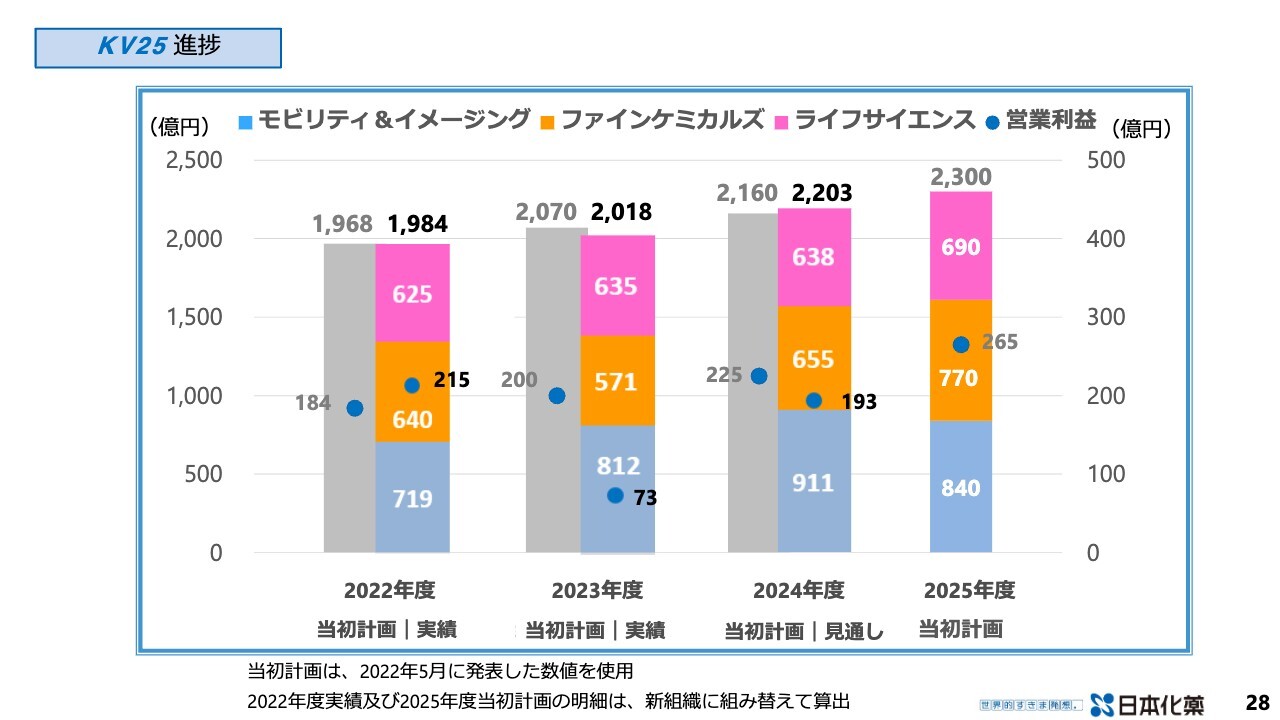

KV25 進捗

涌元:「資本コストや株価を意識した経営」への取り組みについて、私からご説明します。スライドは2024年1月末の業績説明会で初めて公表したものです。2024年5月の決算説明会では「収益力の強化」に重点を置いてご説明しました。本日は「資本効率の向上」について、我々の方針と施策を中心にお話しします。

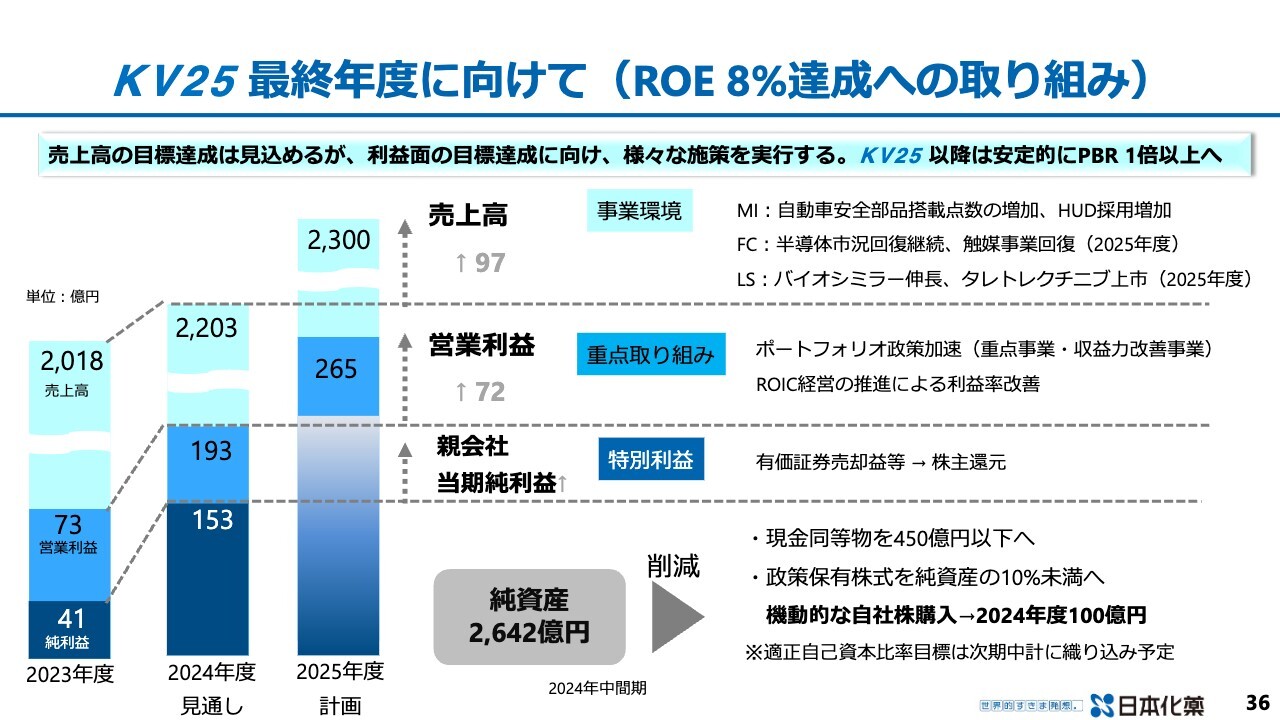

2025年度3月期の業績予想は、先ほど石田がご説明したとおりです。私からは今年度上方修正した営業利益193億円についてフォーカスし、前後の状況をお話ししたいと思います。

まず、昨年度である2023年度に、半導体市況の低迷や市場の落ち込みがあり、機能性材料の業績が悪化しました。医薬事業においては、新薬導入等のライセンス費用などが計上されたことにより、当初計画で200億円を見込んでいた営業利益が73億円まで落ち込みました。

今年度に入り、これまでのところモビリティ&イメージング事業領域の好業績とファインケミカルズ市場の回復により、年初は120億円と見込んでいた営業利益が、7月には181億円となり、今回193億円の見通しに上方修正したという経緯です。

しかし、当初「KV25」の3年目は、225億円を目標としてスタートしました。今回の見通しである193億円とは30億円強の開きがまだあります。このギャップについて現状を申し上げるならば、主たる原因となっているのは機能性材料事業、触媒事業、医薬事業、ポラテクノ事業の4事業であると捉えています。

機能性材料事業については、エポキシ樹脂中心の基板、封止材のビジネスが核となっていますが、原材料の値上がり等があり、値上がり分を売価に転嫁していくことを至上命題として取り組んできました。この点については、多少のタイムラグがありつつも、十分成果を上げて売価への転嫁を進めていくことができています。

しかしながら、半導体関連のビジネスと次世代通信用樹脂のビジネスが、当初「KV25」で計画した売上および利益に届いていないというのが現状です。半導体市況の回復に力を得て、当初考えていた製品ラインナップの拡充を現在急いでいるところです。

ファインケミカルズ事業領域の触媒事業について、2023年度、2024年度は端境期となっています。お客さまの需要サイクルが低いところにあり、低迷しています。2025年度には当初計画あるいはそれを上回るレベルまで回復してくるものと見込んでいます。

医薬事業は、一部ジェネリック抗がん薬の上市スケジュールを予定していたものが後ろにずれたというようなことがありました。バイオシミラーの導入等もあり、売上はなんとか当初計画どおりに推移することができていますが、研究開発費用の増加などがあり、営業利益的には計画に届いていないというのが現状です。

ポラテクノ事業については、新製品の導入が計画どおりに進んでこなかったことが遅れの原因となっています。

全社的には2025年度の当初計画である営業利益265億円に対し、2024年度の業績回復によって、届かないレベルではなくなったと考えています。「KV25」最終年度の265億円の営業利益を目指してがんばっていきたいと考えています。

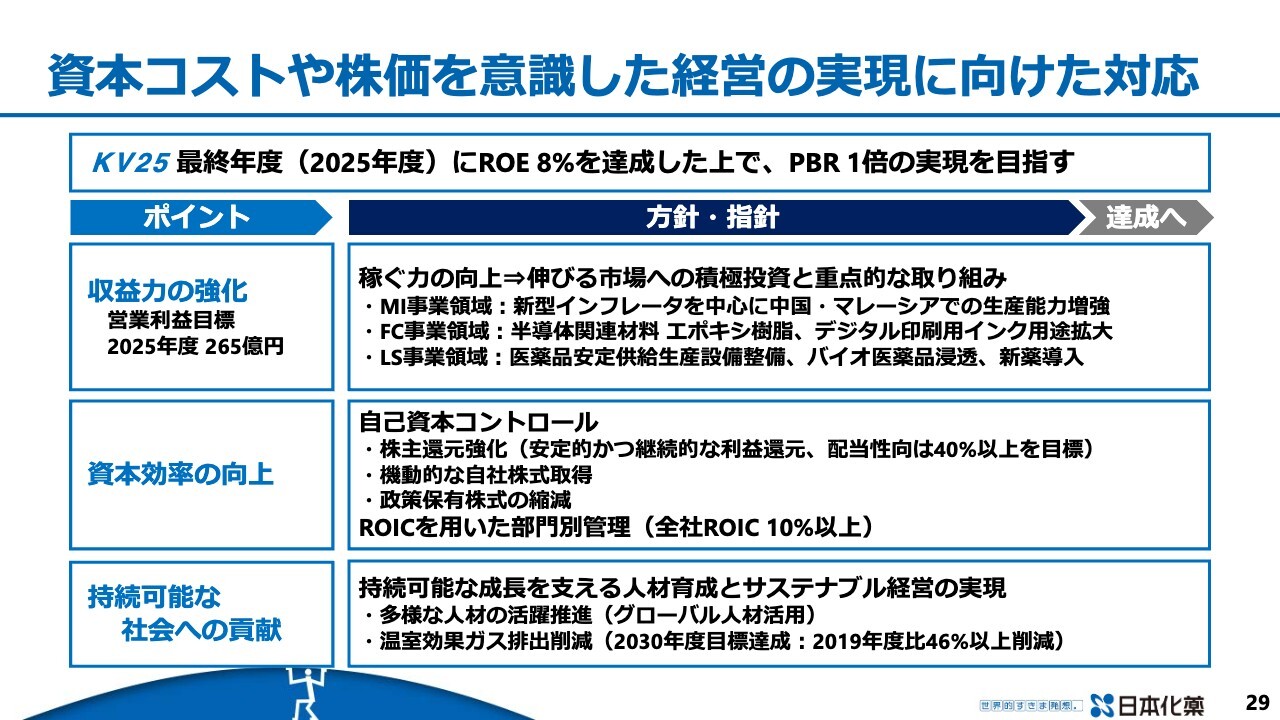

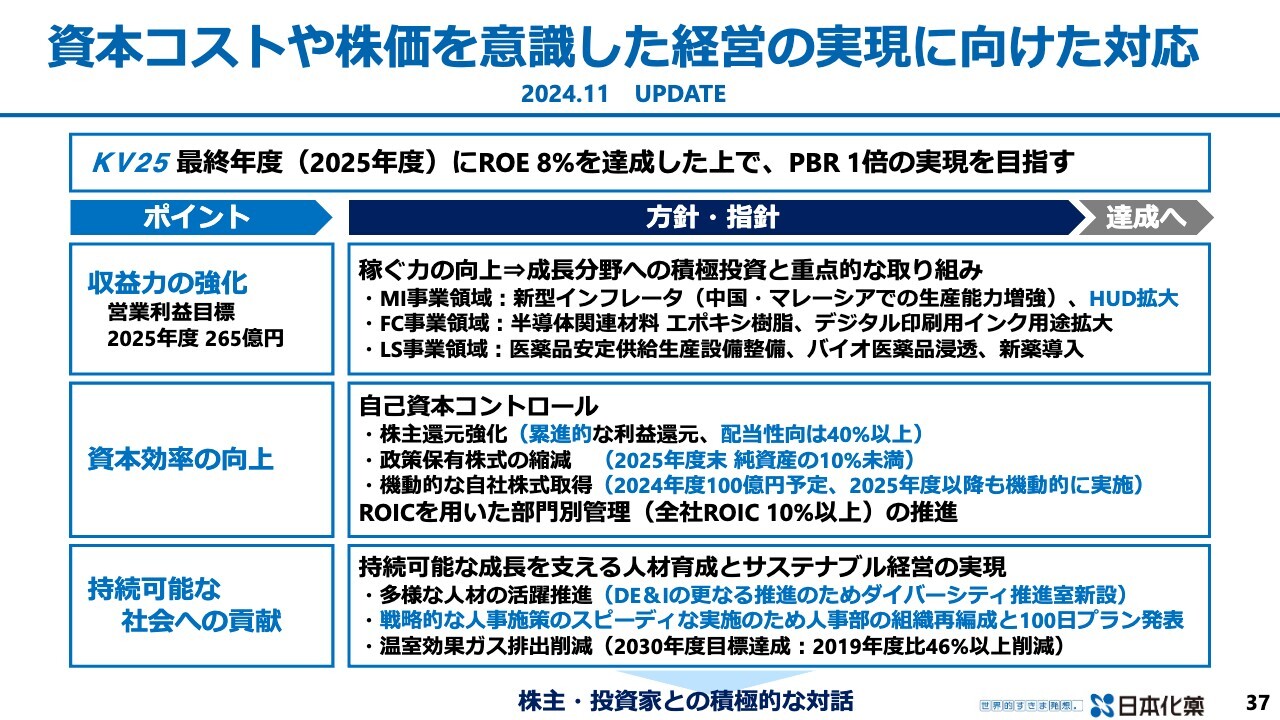

資本コストや株価を意識した経営の実現に向けた対応

「KV25」の当初計画では、売上高2,300億円、営業利益265億円という数字を達成し、株主資本の伸びを抑制していければ、ROEの8パーセントに届くという考えでスタートし、進めてきました。

さらに、ROEの8パーセントが達成できれば、PBR1倍もクリアできるとも考えています。そのためには、もちろん収益力強化が第1に達成すべき目標であり、そちらに加えて資本効率向上のための施策を計画し、実行してきました。

資本コストや株価を意識した経営の原点、実現に向けた対応という点では、収益力の強化、資本効率の向上、持続可能な社会への貢献という3点に注力しながら進めていきます。

スライドに記載した方針・指針のうち、特に重点とする項目については、ここから説明を加えていきます。

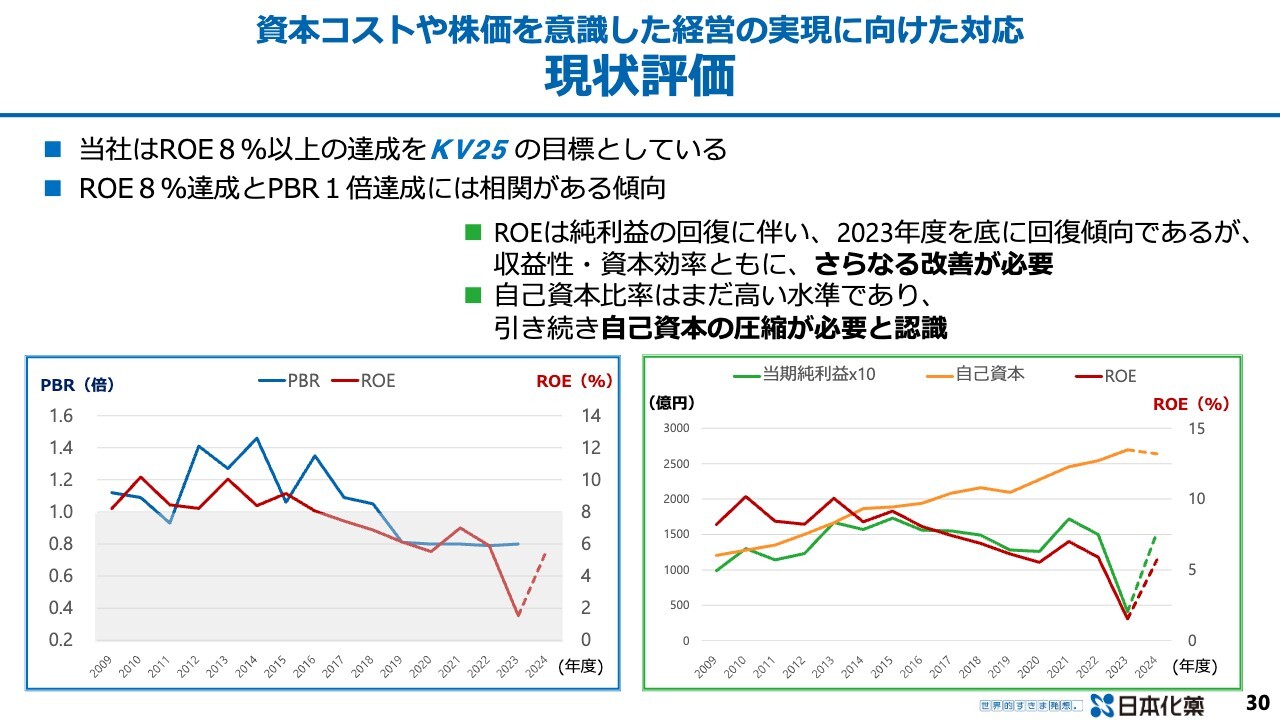

資本コストや株価を意識した経営の実現に向けた対応 現状評価

こちらのスライドには、当社が目標としている「KV25」最終年度のROE8パーセントに向けた現状の評価を示しています。左のグラフには、2009年度から2024年度までの当社のROEとPBRの推移を示しています。赤がROEで、青がPBRです。

ROEが8パーセントのラインを越している時は、ほぼPBRも1倍以上の実績を上げていますが、2016年あたりを境にROEが8パーセントを切ってくる中で、それにつられてPBRも1倍を切るというのが当社の状況です。

スライド右のグラフをご覧ください。2009年以降の当期純利益と自己資本、ROEの推移を示しています。近年は為替の影響などにより、特に2023年度は、為替換算調整勘定が急激に膨らんだこともあり、自己資本の伸びを抑制しながらROEの向上を図ろうという計画が、取った施策だけでは十分ではありませんでした。ROEを上げていくだけの力が発揮できていなかったという反省があります。

そのような観点から、さらなる自己資本圧縮の施策が必要であると判断しました。

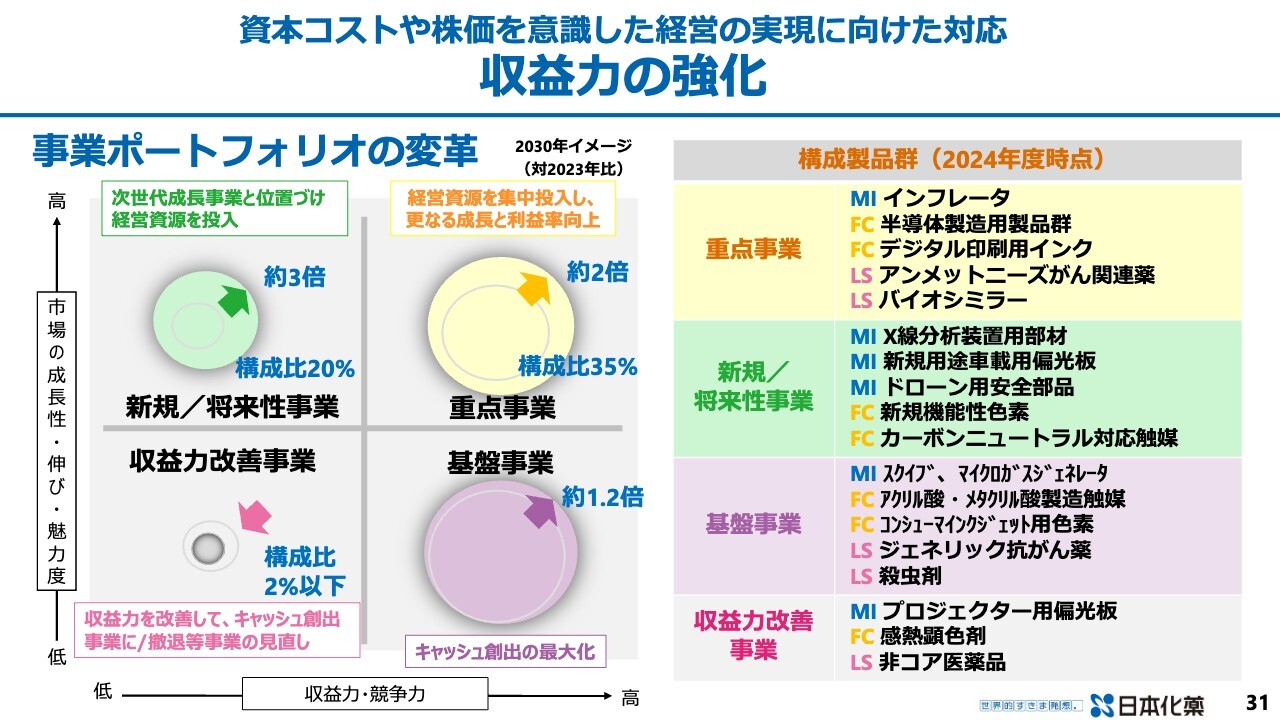

資本コストや株価を意識した経営の実現に向けた対応 収益力の強化

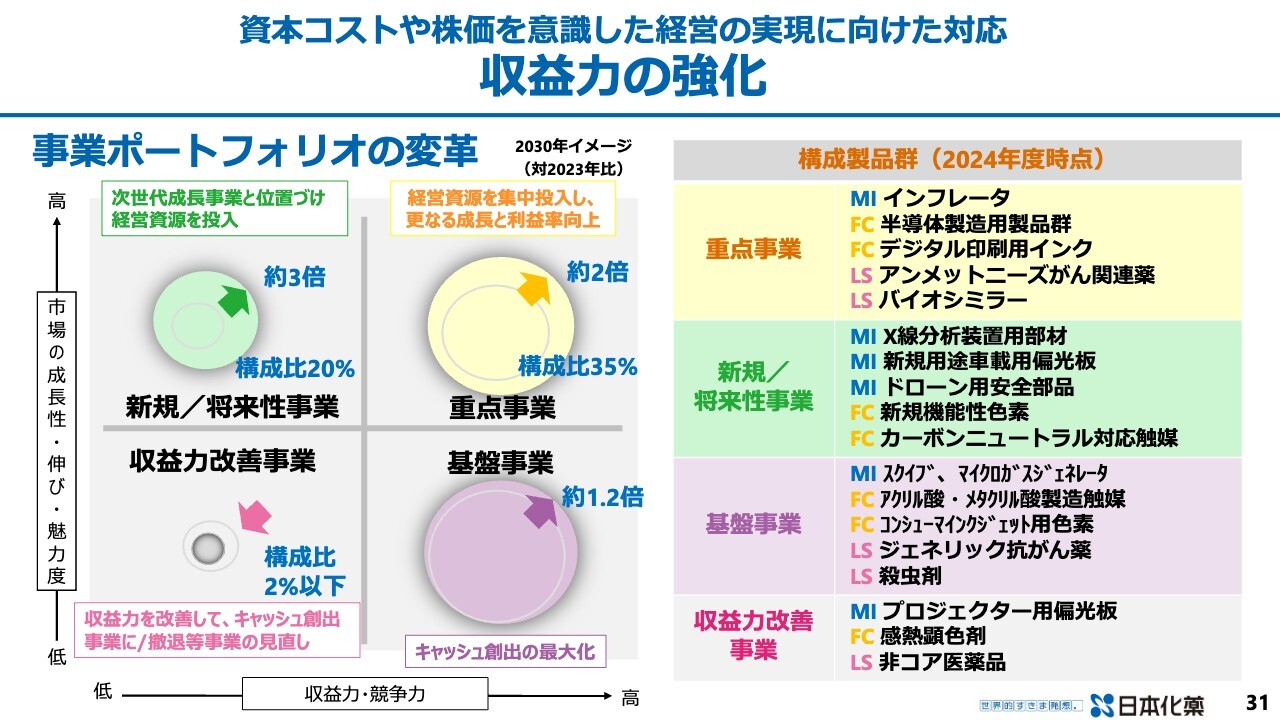

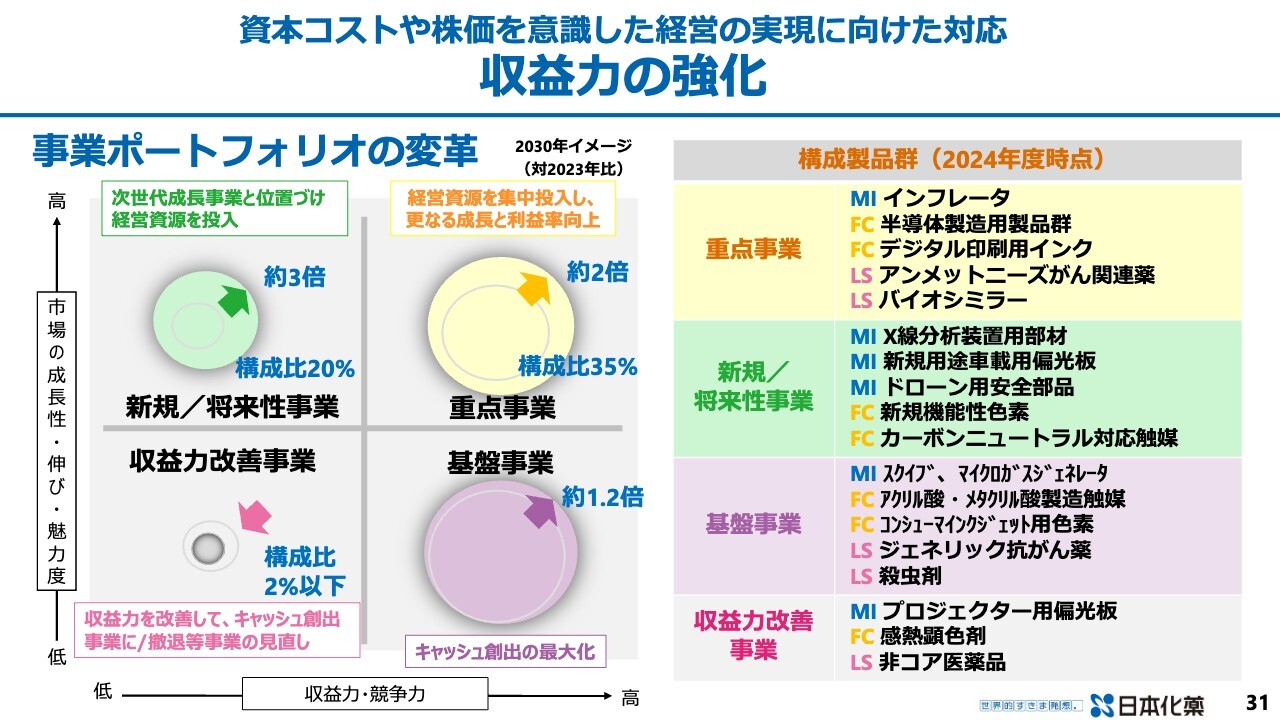

当社が第一に取り組まねばならないことは、もちろん収益力の強化です。スライドを使って施策を説明します。

事業ポートフォリオを重点事業、新規/将来性事業、基盤事業、収益力改善事業の4つに分類しました。重点事業、新規/将来性事業、基盤事業については、従来より実行している施策を進めており、それぞれ成果もあらわれていると認識しています。

収益力改善事業として、具体例を3つ挙げて我々の取り組みについてご説明します。1つ目はモビリティ&イメージング事業領域のポラテクノ事業のプロジェクター用偏光板事業、2つ目はファインケミカルズ事業領域の感熱顕色剤、3つ目はライフサイエンス事業領域の非コア医薬品の3つです。

ポラテクノ事業のプロジェクター用偏光板は、製品価格の是正と不採算品の終売に取りかかっています。現在これらをとおして、収益の改善を目指して実行しているところです。

感熱顕色剤については、従来品からノンフェノール系製品に世代転換することで利益性の改善を図っています。医薬のノンコア医薬品については、お客さまにご迷惑をかけないかたちで積極的に撤退する方針で、現在進めているところです。このようなことをテキパキと進めていくことが収益性改善に寄与してくると考えています。

資本コストや株価を意識した経営の実現に向けた対応 収益力の強化

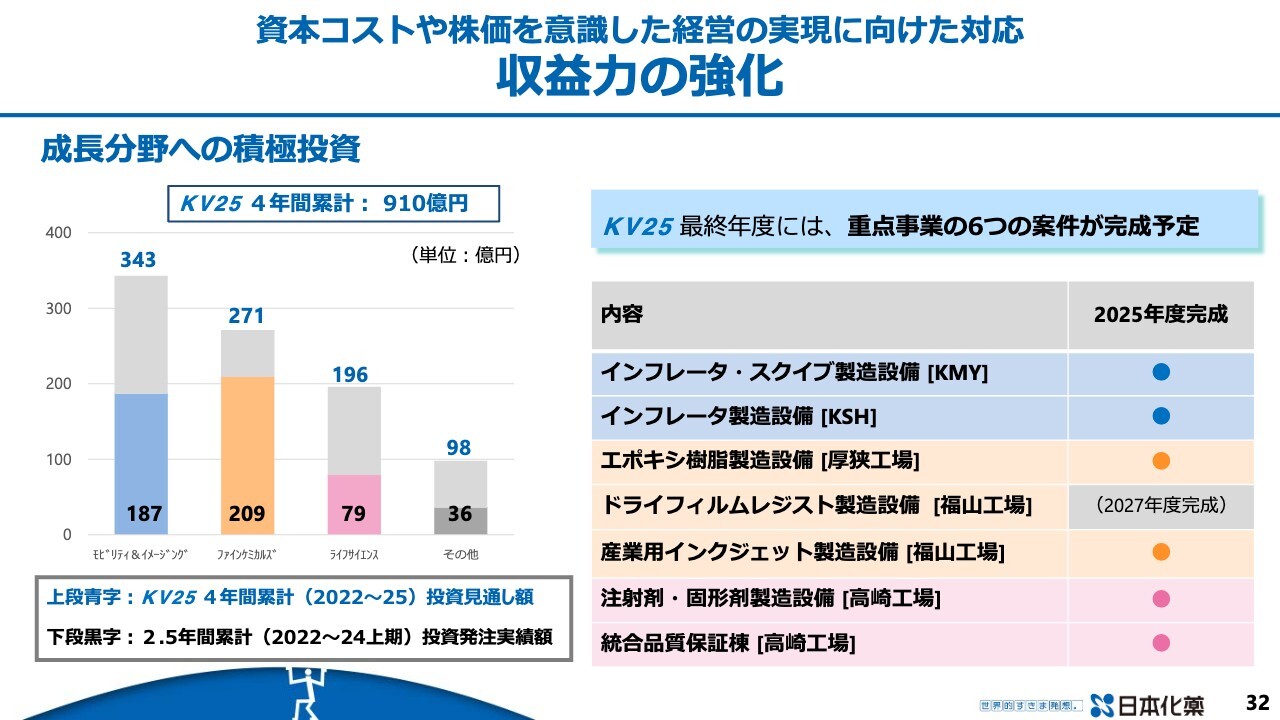

収益力強化のために進めている、成長分野への積極投資についてご説明します。スライドのグラフは、4年間の中期経営計画「KV25」の2年半が経過した現在における、設備投資発注実績を表しています。4年間で910億円の設備投資を計画しており、それぞれの事業領域でどこまで進捗しているかをグラフで示しました。

重要投資案件としてスライド右側に記載した6件については、重要事業の案件が2025年度以内に完成する予定で推移しています。このようなかたちで、やるべき投資については、しっかり手を打ちながら進めているということをご理解いただければと思います。

資本コストや株価を意識した経営の実現に向けた対応 資本効率の向上

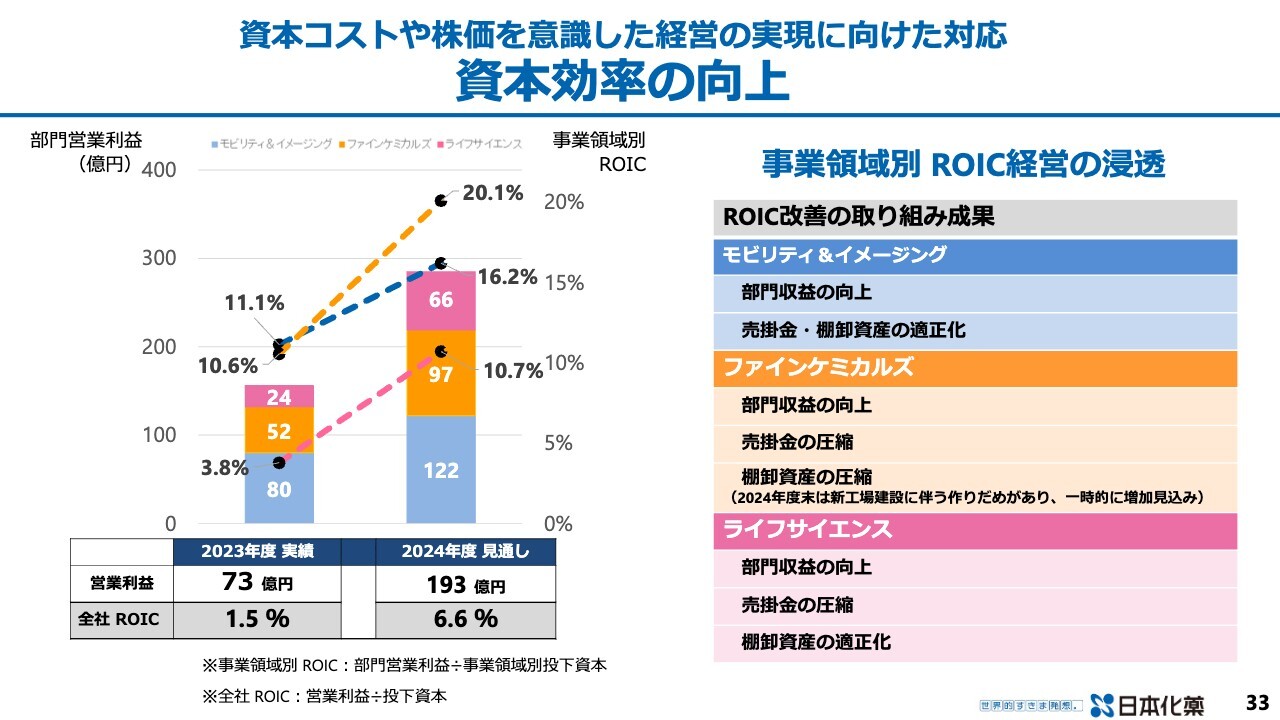

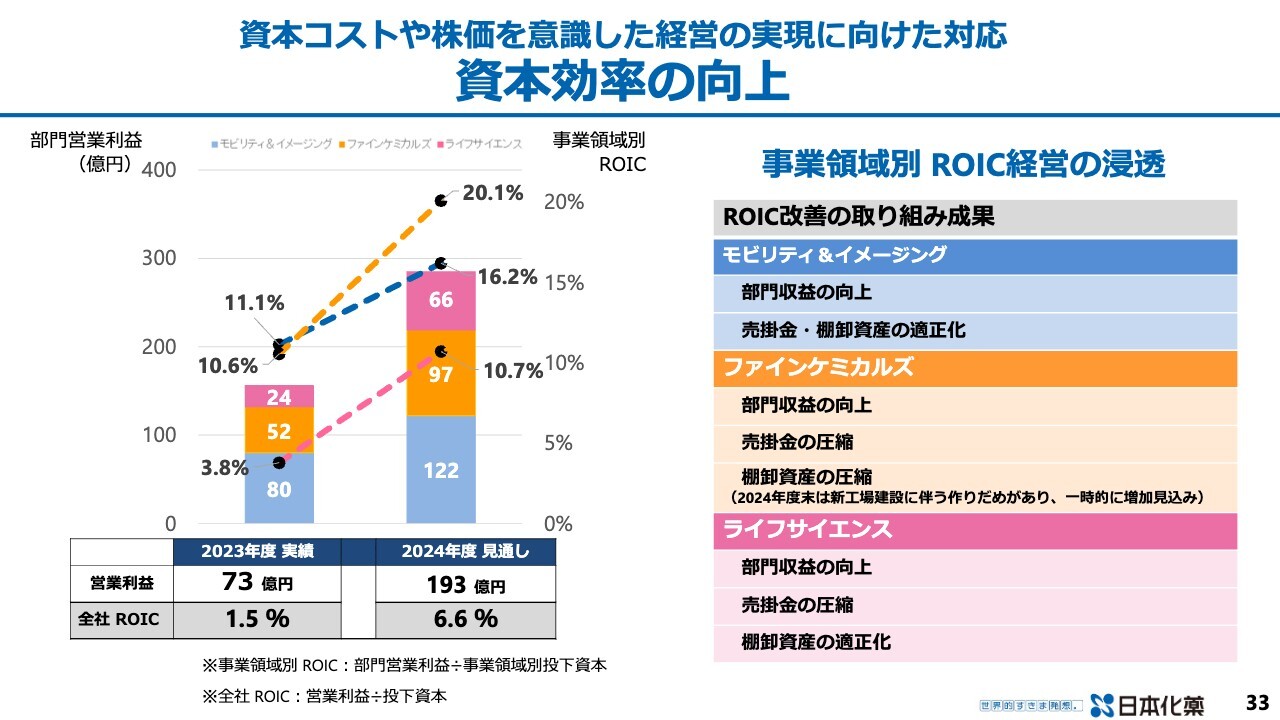

資本効率の向上に向け取り組んでいる、事業領域別のROIC経営の浸透についてご説明します。2023年度より事業領域別のROIC評価を取り入れました。2023年、2024年度の実績および見通しを、スライドのグラフで示しています。

事業領域別ROICとして、ピンク色の線がライフサイエンス事業領域を表しています。こちらは部門営業利益をベースにしたROICです。2023年度は3.8パーセントだったものが、2024年度は10.7パーセントに届く見通しです。

青色のモビリティ&イメージング事業領域は2024年度にROIC16.2パーセント、オレンジ色のファインケミカルズ事業領域は2024年度にROIC20.1パーセントとなる見込みです。それぞれが取り組んでいる内容と成果についてまとめています。

各事業領域におけるROICの改善については、さらに進めていきます。ただ、事業環境が異なるため、一律の目標値は設定していません。16パーセント程度を最低目標とし、それぞれ活動しています。

スライド左下に記載した全社ROICは営業利益ベースです。昨年度1.5パーセントだったものが、今年度は6.6パーセントまで改善できる見通しです。全社ROICは10パーセントを目標と定め、投資有価証券など、全社側の投下資本圧縮も図りながらの改善を考えています。

資本コストや株価を意識した経営の実現に向けた対応 最適資本構成の実現へ向けて

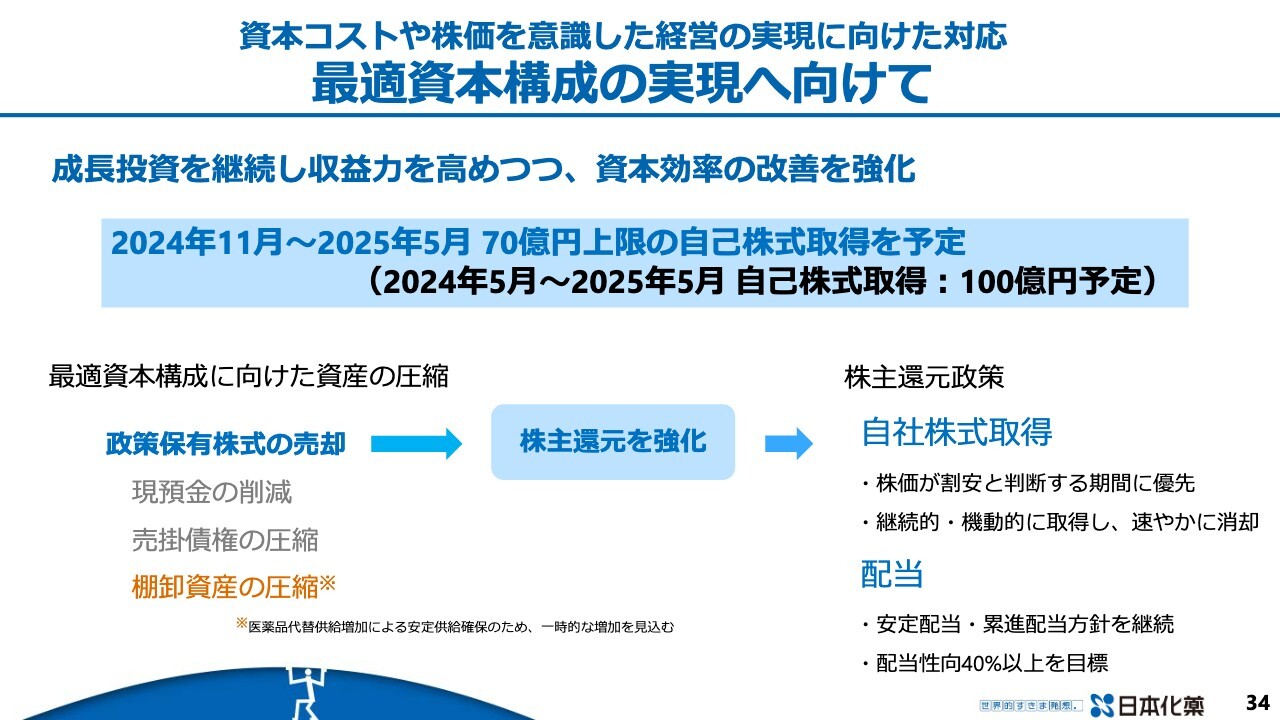

当社の基本方針として、積極的な成長投資をとおした収益力強化、ROE8パーセント、ROIC10パーセント以上を目指すということに変更はありません。目標を達成するためのスピードがますます重要になってきていることも認識した上で、最適資本構成の実現を急ぐ施策を実行に移しています。

その第1弾として昨日発表した、70億円を上限とする自己株式の取得を来年5月にかけて実施します。すでに完了している30億円の自己株式取得と合わせると、100億円を来年5月までに行う予定です。

さらに、最適資本構成に向けた資産圧縮の観点から、政策保有株式の売却、現預金・売掛債権・棚卸資産の圧縮を進めることで、株主還元を強化したいと考えています。

自社株式取得は継続的かつ機動的に実施し、速やかに消却していく方針です。配当については安定的な累進配当方針を継続し、引き続き配当性向40パーセント以上を目標として進めていきます。

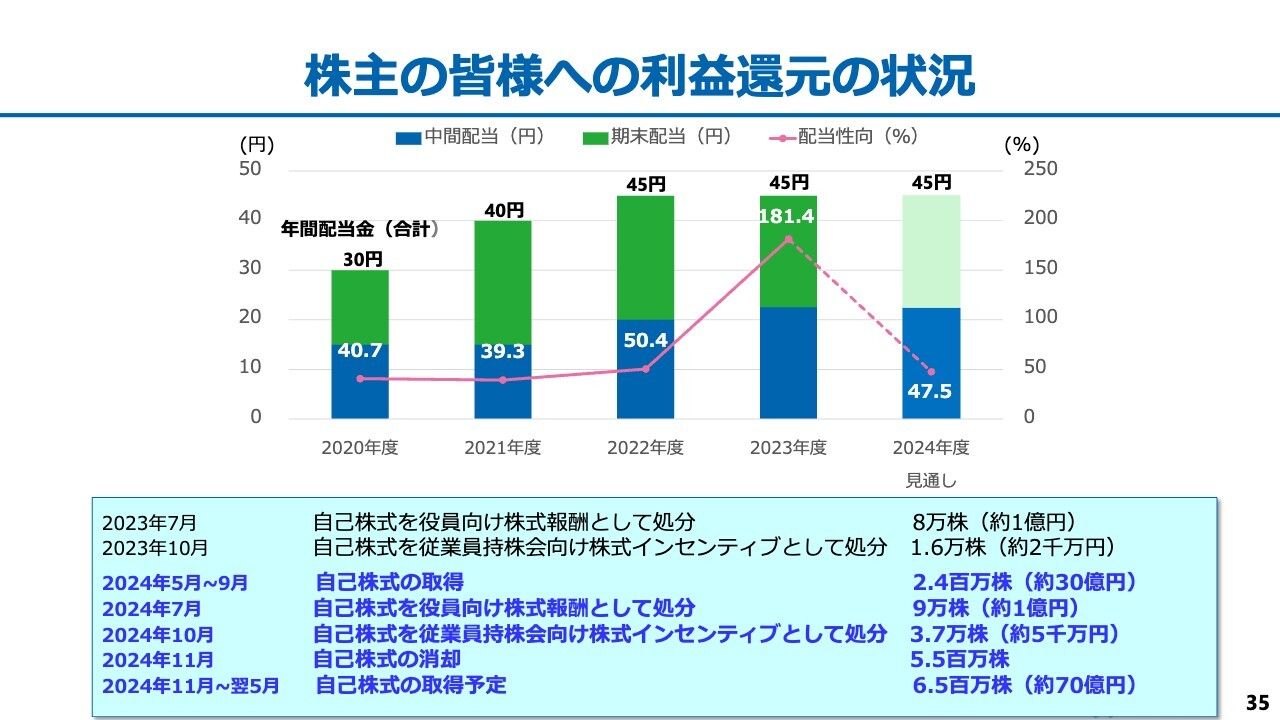

株主の皆様への利益還元の状況

株主還元、自社株取得、年間配当金についてスライドにまとめています。今月25日には550万株の自己株式の消却を行う予定です。

今期の配当についても、期末に中間配当と同額の配当を行うことができれば年間配当金は45円となり、配当性向が47.5パーセントになる見通しです。

KV25 最終年度に向けて(ROE8%達成への取り組み)

「KV25」最終年度に向けた取り組みについてご説明します。2024年度の業績見通しが回復傾向にあり、2025年度の当初計画である売上高2,300億円、営業利益265億円に対して、決して届かないレベルではないところまで来ていると考えています。

まず、売上高の2,300億円の達成と、営業利益265億円を達成するために、事業ポートフォリオ内の重点事業拡大を加速し、収益力改善事業の判断と処理をスムーズに進めていきたいと考えています。ROIC経営を定着化させ、利益改善を加速していきたいとも考えています。

さらに、政策保有株式の売却を進め、純資産の10パーセント未満に縮減し、継続的な自社株式購入などによって純資産の圧縮を図り、ROE8パーセントに近づけていきたいと考えています。一番大切なことは事業の安定的な成長であり、そのための施策や必要な投資を、怠ることなく実行していきたいと考えています。

その中で、2025年度における事業ごとの方策についてご説明します。セイフティシステムズ事業は、世界の自動車生産台数と、エアバッグやシートベルト等の安全部品装着率のアップによる市場拡大をしっかり捉えて、引き続き安定的に拡大できる見込みです。

そのために必要な設備投資もすでに行っており、需要に対して速やかに対応しながら事業を伸ばしていける状況だと考えています。

ポラテクノ事業は、まずやはり製品価格の適正化が必要となっています。プロジェクター事業周辺を踏まえて、不採算品からの撤退を実行していきたいと考えています。

さらに新領域として、車載用ヘッドアップディスプレイに拡大の芽が出てきています。実際に実績として伸びてきているため、ここに注力していきたいと考えています。

ファインケミカルズ事業領域は半導体市場の回復と市況の回復を追い風に、エポキシ樹脂を中心とした従来の事業をしっかり行っていきます。加えてクリーナーテイコクテーピングシステムや半導体製造装置など、半導体周辺の事業成長の加速などに向けても取り組んでいます。

色素剤事業のコンシューマ用インクジェットインクについては、大きな伸びが期待できないかもしれませんが、安定的な供給を続けていきたいと考えています。産業用インクジェットインクが大きく伸びる時期だと捉えているため、こちらに注力していきます。

さらに、新規事業に規定している、新規機能性色素の一部が、そろそろ動き出すという楽しみなお話もあります。ここは期待をしているところです。

触媒については、2025年度は需要が戻ってきて、計画していた100億円を上回るところまでいけるのではないかと考えています。医薬事業については、島田よりご説明した新薬「Taletrectinib(タレトレクチニブ)」の上市に加え、バイオシミラーも継続して伸ばしていけると考えます。

ジェネリック医薬品、特に抗がん薬については、安定的に高品質なものを供給していくことで、市場から必要とされる製品としてシェアを獲得していけるようなかたちを作っていきたいと考えています。

アグロ事業では、現在拡販を続けているファインセーブという殺虫剤の、特に海外市場での展開に今年から力を入れています。こちらをさらに進めていきたいと考えています。

資本コストや株価を意識した経営の実現に向けた対応

ここまでの内容をスライドにまとめました。ベースになっているのが今年1月に発表したスライドで、青字が今回追加した文言です。

1点目は「収益力の強化」であり、成長分野への積極投資を進めていきます。2点目は今回のメインである「資本効率の向上」の資本政策を、これまでとは異なるスピード感で進めていきたいと考えています。具体的には、スライドに記載した自己資本コントロールです。

3点目は「持続可能な社会への貢献」です。スライドにあるように、人材育成とサステナブル経営の実現、多様な人材の活躍推進など、ダイバーシティ、イクイティ&インクルージョンのさらなる推進に向けたダイバーシティ推進室を設け、取り組みを進めています。戦略的な人事施策のスピーディな実施のために人事部の組織再編を行い、「100日プラン」というものを発表し、実行に移しています。

その他、温室効果ガス排出削減についても、従来は2019年度比32.5パーセントの削減を掲げていましたが、こちらを46パーセント以上削減に上方修正しています。

これらをベースに改革を進めながら、株主さま、投資家さまとの積極的な対話を進めていきたいと考えています。

質疑応答:触媒事業について

質問者:触媒事業について、「2025年度に100億円を上回ることも」とのことでした。現在取り組んでいる中国のアクリル酸やメタクリル酸の伸びが寄与するのでしょうか?

涌元:そのとおりです。もともと触媒事業については「KV25」がスタートする時点で、毎年コンスタントに100億円以上の売上が上げられる事業にしていこうと進めています。

本来、規模的に言えば、今年度ぐらいから、それに近づける、あるいは達成できるレベルを目指していました。遅れてはいるのですが、来年度以降はそれを見込んでいます。

質問者:以降もいくらか上下あるかもしれないが、概ね100億円以上の売上の安定した確保の見込みがあると理解してよろしいでしょうか?

涌元:その方向で取り組んでいますが、ビジネスということもあり、100パーセント確かなことはないとは思います。

井上晋司氏(以下、井上):取締役常務執行役員の井上です。補足しますと、まず2025年は100億円以上という見込みです。2026年以降も、現在の見込みとしては、100億円以上は安定的に確保できる体制になってきたと思っています。

質疑応答:産業用インクジェットについて

質問者:ファインケミカルズ事業領域の産業用インクジェットについて質問です。スライド17ページでは下期の見通しとして「横ばい」と書かれていますが、スライド18ページでは、繊維用インクジェット分野は「苦戦」と書かれています。産業用インクジェットが拡大を維持するのと同程度かそれ以上に、繊維用インクジェットが伸び悩んでいるという理解でよろしいでしょうか? 産業用インクジェットについて、今後の見通しについても併せてお願いします。

涌元:産業用インクジェットについては堅調に推移し、むしろこれから伸びていくという理解でいます。苦戦というのは繊維用のほうという理解で間違いありません。

実際、この数年間、産業用インクジェット色素分野での仕事にずいぶん力を入れてやってきています。福山工場への投資も現在できあがってきており、準備が整っています。私どもは今まさに伸ばしていく段階に入ってきていると理解しています。

質問者:スライド17ページ右下の「産業用インクジェットインク」に「横ばい」とあるのは、繊維用インクジェットも含めての見通しと理解してよろしいでしょうか?

井上:この中には、繊維向けである捺染のインクジェットと、私たちが今後伸ばしていきたいコート紙やフィルム向けが混在しています。

苦戦しているのは繊維用インクジェットです。私どものお客さまが、マーケットでの価格競争に巻き込まれ、かなり苦戦している状況です。ただ、私たちが今後注力していこうと思っているコート紙やフィルム向けは着実に伸ばしていけると思っています。

ただ、下期に限って言うと、お客さまの受発注のタイミングもあり、トータルで言うと、横ばいになると見ています。その先は確実に伸びていく予定です。

質疑応答:パッシブとHUDを合わせた光学フィルムの中期的な見通しについて

質問者:モビリティ&イメージング事業領域にあるポラテクノ事業の光学フィルムについて、光学フィルム低調の中でヘッドアップディスプレイは堅調だが、パッシブで苦戦とあります。こちらは、パッシブとヘッドアップディスプレイを合わせた光学フィルムの、中期的な見通しはどのように見込んでいるのでしょうか?

涌元:ヘッドアップディスプレイ用はご承知のように車載用で、特に今中国市場のEV車を中心にかなりの勢いで普及をしています。そちらの伸びをしっかり取り込んでいくということが至上命題であり、それができればポラテクノ事業全体を引っ張っていく1つの事業になると考えています。

これがパッシブの事業の落ち込みもカバーしながら、ポラテクノ事業を支えていけると捉えています。

川村茂之氏(以下、川村):取締役常務執行役員の川村です。ヘッドアップディスプレイに使う偏光板と、従来広く使用されていたパッシブでは需要構造がまったく異なります。パッシブは一言で言うと、旧世代の液晶偏光板で自動車において簡単な情報を表示するディスプレイに使われてきました。それが現在、自動車の表示板もどんどん高彩度化してきており、そのような需要には応えられず数量が減っています。そちらをヘッドアップディスプレイのほうで補っていこうというのが我々の戦略です。

質疑応答:機能性材料の売上が下期に減少する理由について

質問者:機能性材料の売上が上期172億円と非常に好調でした。下期もおそらくYoYでは問題ないと思いますが、上期と比べるとおそらく10億円ぐらい減るような見方になっているため、少し違和感がありました。

エポキシ樹脂などは生成AI向けが非常に伸びていると思われます。このあたりは、下期に踊り場が来るということなのでしょうか? あるいはTTSなど装置部分が基本は好調ではあるものの売上に偏りが出ているのでしょうか?

また、上期に前倒し入った受注があったために下期は落ちるということなのか、単に保守的だったのかなどご説明いただきたいです。

井上:生成AI向けに関して踊り場という認識は特段なく、引き続き堅調に推移していくと見ています。

TTSは上期過去最高の売上だったわけですが、年間を通して非常に好調に推移する見込みで、来年も継続するものと見ています。減収予想の要因は、実はご指摘のとおりで、上期に仮需のようなかたちで注文が入っているところがあります。2023年度にIT関連が良くなく、お客さまが在庫を絞っていたために、リカバリー発注が上期に多く来ていたというところです。

さらに、新規で取った案件が立ち上がる中で、お客さま等での在庫を確保するために、通常以上の発注が上期にありました。下期はそれが実需ベースに変わるため、今ご説明したようなことを織り交ぜ、上期と下期で比較すると下期が若干落ちています。

質問者:実際の感触として、例えばこの第3四半期と第2四半期を比べて、仮需の分がなくなって実際に落ち込みが出るのか、それともあくまでも1つの可能性にすぎないのでしょうか?

井上:現在の状況を申し上げると、10月、11月の中旬までは想定より好調に来ていますが、第4四半期に関しては今お伝えしたようなところが現れてくると見込んでいます。

質疑応答:KV25における収益力改善事業の定量目標について

質問者:スライド31ページの事業ポートフォリオ変革にある収益力改善事業についておうかがいします。今回新しく3つ具体的な製品をあげてご説明いただきました。2030年のイメージで構成比率2パーセント以下に下げていくとのことでしたが、KV25の残り少ない期間中で、何か定量目標を立てて取り組まれているのでしょうか?

涌元:具体的に「何を何パーセントまで」という目標の置き方はしていません。この場で詳しくお伝えすることはできませんが、案件ごとにしっかり整理していくという活動は、各々しっかり取り組んでいます。

質疑応答:プロジェクター用偏光板の事業や市場の現状について

質問者:プロジェクター用偏光板について、事業や市場そのものは今どのような状況でしょうか? また、決算短信に偏光板の値上げをしたとあるのは、プロジェクター用偏光板のことなのか、既存の車載用偏光板のことなのかなど、おうかがいしたいです。

川村:プロジェクター用の偏光板の需要は、現在かなり減ってきています。グローバルな世の中で、プロジェクターの需要がかなり減っており、逆に液晶のような大きなディスプレイで会議資料を映すような流れがどんどん加速している関係で、我々のお客さまの間でもプロジェクター需要がだいぶ減ってしまい、それに伴い我々への需要も減ってきている状況です。

質問者:この上期の値上げにプロジェクターは含まれていますか? 成果が出たかという意味でおうかがいします。

川村:はい。一部は終売に向けて価格改定をしているところもあります。終売しない分野においても、価格改定を依頼してご了解いただき、それが上期の収益に寄与している状況です。

質疑応答:ファインケミカルが上期に好調だった理由について

質問者:ファインケミカルが非常に好調でした。通期の計画では利益が13億円上振れで、上期が6億円、下期が7億円とどちらも良くなる見通しです。具体的にどのようなところが良かったのか、上振れの要因をもうご解説いただけないでしょうか?

下期も基本的には上振れが継続する見通しだと思います。例えば、エポキシ樹脂など製品ごとに上振れ要因の補足をお願いします。

井上:良かった点として、機能性材料のエポキシ樹脂が、基板関係を中心に非常に好調に推移しています。基板にはAIサーバー系やパッケージ基板などがあり、いろいろと好調に推移しました。加えて色素材料事業では、コンシューマ用のインクジェットが想定を超えて好調に推移しました。

さらに、収益力改善事業にもありましたが、感熱用の顕色剤のマーケットが大きく変わろうとしている点です。従来、フェノール系の材料が使われることが多かったのですが、現在は環境規制の関係からノンフェノールに変わる端境期です。そのため、こちらの案件でも非常に多くのご注文いただき、これらが上期の売上に大きく貢献してきているところです。

下期に関しても、機能材や色素材料は引き続き堅調に推移します。しかし、触媒事業はもともと上期対下期で見ると、約2倍の売上が下期にあがるため、下期売上を50億円ほど見込んでいます。このうち約8割強はすでに成約しているものであるため、あと残り20パーセントがしっかり取れれば、下期も今お伝えしたような数字が着実に見込めると見ています。

質疑応答:ライフサイエンス事業領域の新薬とバイオシミラーの売上見通しについて

質問者:ライフサイエンス事業領域の新薬効果についてお聞きします。ご説明いただいた主力剤についての2025年や2026年の見通し、開発パイプラインにおける上市タイミング、ピーク売上などについて補足があればお願いします。

島田:「Taletrectinib(タレトレクチニブ)」は、今年度中に申請を行い、2025年度中の上市を目指しています。

「Buparlisib(ブパルリシブ)」についても、来年度のはじめにトップラインが出るため、申請は来年度になります。個別には開示していませんが、両剤を合わせてトップラインで100億円程度の売上を目指しているところです。

新しく試験を始める「アラグリオ」と「ポートラーザ」は、2030年までには結果が得られると考えています。他にも、パイプラインを拡充し、できるだけ新薬比率を上げていきたいです。またパイプラインが整いましたら発表したいと思います。

質問者:バイオシミラーについて、個別の計画は難しいかと思いますが、バイオシミラー全体としての売上見通しについての計画があれば教えてください。

島田:バイオシミラーは、今のところ100億円を維持することが2030年までの目標になっています。このバイオシミラー市場は非常に厳しくなっており、現在は曲がり角に差し掛かっている状況です。しかし、しっかりトップランナーとしての地位を維持したいと考えており、その意味でもパイプラインの整備を進めたいと思っています。

質疑応答:モビリティ&イメージング事業領域の売上・利益予想の背景について

質問者:モビリティ&イメージング事業領域について、通期の売上が18億円予想を下回る一方で、利益は計画どおりということです。この背景についておうかがいできますでしょうか?

川村:ご指摘のとおり、売上は順調に推移する予定としています。利益はROIC改善の部分もあるため、収益力改善としてコストダウン活動を非常に精力的に行っているところです。労務費の適正化も下期にかけて実施し、この収益を維持していこうと考えています。

質疑応答:ヘッドアップディスプレイの採用動向と売上見通しについて

質問者:ヘッドアップディスプレイについて、中国での採用に関するお話がありました。事業状況や売上の動向、来期の見通しについて、もし補足いただけることがあればお願いします。私は今期の売上として、20億円程度の期待値があるのではないかと見ていますが、その点についても言及いただければと思います。

川村:おっしゃるとおり、ヘッドアップディスプレイは、中国のBYD社を筆頭に搭載が増えており、私たちもそのように持ってきたいところです。今年度の売上は、おっしゃる数字に近いところまでいけるかもしれませんし、難しいかもしれません。

今後5年間ぐらいをかけて、数十億円ぐらいの数字を確保したいと考えているところです。これから中国でもセイフティシステムズやポラテクノのメンバーを合わせて、市場開拓していこうと考えています。

質疑応答:営業利益増強に向けたの最重点課題について

質問者:資本コストや株価を意識した経営の実現に向けた対応に関連する質問です。2025年度の営業利益目標265億円の達成確度はかなり高くなってきたと、今日のご説明を受けて感じました。営業利益を約70億円増やすための最重点課題として、社長が重視しているのはどのような点でしょうか?

涌元:今期が始まったところでは、営業利益として見込めていたのが120億円程度でしたが、機能性材料関係や半導体の業況が非常に良くなり、そこに後押しされながらファインケミカル事業の売上や利益も非常に改善してきています。ただし、まだ好調だった2022年度のレベルまでには戻ってきていない状況です。

そのような意味で、ファインケミカルズ事業領域については、半導体の市況回復と需要拡大に伴い、2022年度のレベルまでしっかり戻せれば、今年度さらに利益を上乗せして確保できる余地があると考えています。

セイフティシステムズ事業については、打つべき手はすでに打ってあるため、需要増にしっかり対応して世界5拠点で確実なお客さま対応を行い、取りこぼしなく受注を獲得できると考えています。医薬事業、ライフサイエンス事業領域についても、2025年度ですぐ効果が出るかは不透明ですが、新薬を上市していくのはもちろん、ジェネリック抗がん薬の領域も取り組みます。

我々は、現在日本で最も長く抗がん薬を扱っており、品目数で言うとジェネリック品や新薬を含めて日本で一番数多くの品目を売っている製薬会社です。そのため、安定的に品質の良いものをしっかり供給していく中で、ジェネリック抗がん薬を中心としたジェネリック分野での売上利益が最も短期間で実現できるところではないかと考えています。

少しハードルは高いかもしれませんが、これらの施策を組み合わせながら、営業利益265億円と、資本政策も含めたROE8パーセントを目指していきたいと考えています。

質疑応答:ROIC改善施策について

質問者:ROICの改善についてです。今回のご説明にあったとおり、去年から今年にかけて大幅な改善が見込まれており、取り組みが上手く結果に出てきたと感じています。先ほどおっしゃった16パーセント最低目標というROICの中で言うと、ライフサイエンス事業領域で対策を講じたと思いますが、この分野に関して施策も含めてどのようにお考えでしょうか?

涌元:ご指摘のとおり、今日発表した資料を見る限りライフサイエンス事業領域が厳しそうに見える部分もあります。しかし、まずは収益の向上と売掛金の回収期間の短縮、また難しいことではありますが、必要な在庫を積みながら他の資産の適正化を進めることで、ライフサイエンス事業領域についてもROICの改善を図っていきたいと考えています。

質疑応答:自己株式取得の今後の方針について

質問者:自己株式取得の今後の考え方についてです。今回、非常に機動的な自己株式取得を行うというメッセージがありました。そのような意味で、さらなる株主還元の余地や総還元のターゲットなどについて考えがあれば教えてください。

石田:詳細については現在検討を進めています。ただ、検討してから動いたのでは遅いという判断で、今期はまず自己株式の取得に100億円を投入することとしました。すでに30億分を実施しましたが、さらに70億円をプラスして100億円として動き始めました。

また、自己株式取得の資金とするために、政策保有株の売却も進めます。このようにまずは動き出した上で、具体的な指標等については来年の5月または次期の中期経営計画の中で目標をご提示できればと考えています。

質疑応答:次期中期経営計画の骨子などについて

質問者:KV25の次の中期経営計画の考え方についてです。収益目標のイメージを含め、中期経営計画の骨子のところで何か考えがあれば教えていただけないでしょうか?

涌元:おっしゃるとおり、そろそろ次の中期経営計画や、さらに言えば次の10年ぐらい先を見越してどのように運営していくかを真剣に考え出している時期です。ここについては、もう少し時間をいただき、適切なタイミングで発表させていただきたいと考えています。

中期事業計画は3年なり4年なりのレンジで計画を立てて取り組む予定ですが、まずは私どもが2035年に向けて、どのような姿、どのような規模の会社になりたいかなど、もう少し大きな絵について社内で意見を出し合いながら進めていっている段階です。時期が来たらしっかりとご説明します。

質疑応答:撤退予定がある製品および撤退時期について

質問者:収益力改善事業におけるライフサイエンス事業領域のところで、非コア医薬品についての説明がありました。利益性の低い製品について撤退する方針だとお話しされていましたが、具体的にどのような製品をいつ頃までに撤退するという計画はあるのでしょうか?

島田:基本的にノンコア医薬品とは、がん以外の医薬品のことです。今日も循環器薬「アデール」のダイベストを発表しています。我々は、高崎工場を抗がん剤の供給基地と考えているため、そのような意味では、製造も抗がん剤に特化していきたいと思っています。

このため、お客さまにご迷惑のかからない、がん以外のノンコア製品についてはダイベスト等を行っていきます。こちらはどんどん進めており、ほぼなくなってきているため、空いたラインを整備し、より高活性の製品の製造体制を整えるなど、強みを強化できるように変えていく方針です。そのため、ノンコア製品についてはダイベストを進めていきます。

質疑応答:選定療養開始の影響について

質問者:10月に開始された選定療養の影響について教えてください。

島田:各社でいろいろなコメントが出されていると思いますが、基本的には当社も同じで、一定の品目についてはジェネリック医薬品での数量は増えています。ただ、10月に始まったばかりですので、それが実際に消化されているかはまだはわからない状況で、現在は様子を見ているところです。しかし、思っていたよりは大きく動いていないという感触です。

涌元氏からのご挨拶

涌元:本日は、みなさまお忙しい中、業績および決算説明にご参加いただきありがとうございました。現在は、4年中期経営計画の2.5年が終わったところです。

今のポジションにいる中で我々が今取り組むべき最大の重要事項は、最終年度に向け、売上および利益目標の達成のために、ROEとROICの数値をそれぞれ8パーセントおよび10パーセントにして目標を達成することです。

そのために、やるべきこと、できることをスピード感を持って実行していく方針であり、その1つの表れが、今回発表しました70億円の自社株購入です。このようなことを積極的に実行しながら進めていきたいと考えています。そのような意味で、今日ご参加いただきましたみなさまからの引き続きのご支援、サポートをぜひお願いできればと考えています。

私どもも積極的な発信を続けて、十分なコミュニケーションを図れるように努力していきますので、どうぞこれからもよろしくお願いします。本日はどうもお忙しい中ありがとうございました。

新着ログ

「化学」のログ