JRC、コンベヤ部品事業が好調に推移し2Qは大幅増収増益 ロボットSI事業は受注残高が10億超えとなり過去最高を記録

目次

浜口稔氏:株式会社JRC代表取締役社長の浜口です。本日はお忙しい中、2025年2月期第2四半期決算説明会にご出席いただき、誠にありがとうございます。それでは、10月11日に公表しました決算説明資料に沿ってご説明します。

今回のアジェンダです。まずはじめに、当社について簡単にご説明の上、昨年8月の上場以降に取り組みましたM&Aについてご説明します。続いて、2025年2月期第2四半期の決算概要と、2025年2月期の連結業績予想をご説明します。

会社情報

それでは、会社概要についてご説明します。当社は大阪市に本社を置き、「発見を、発展へ」を企業スローガンとして、ニッチトップ・リカーリングなコンベヤ部品事業と、製造業としての経験やノウハウを活かしたロボットSI事業の2つの事業を展開しています。

沿革

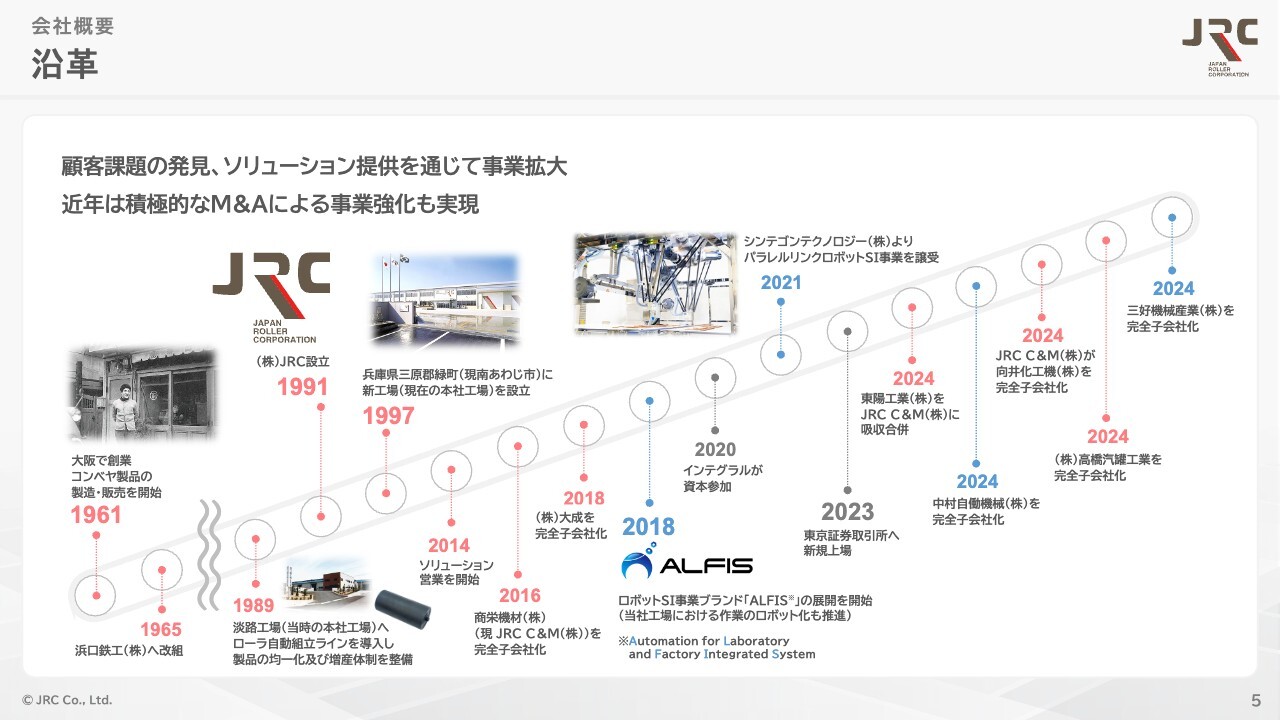

こちらは、当社の創業から現在までの沿革です。1961年の創業以来、「お客様の課題を解決し、社会に貢献する」という考え方を貫き、顧客課題の発見と、その顧客課題に対するソリューションの提供を通じて事業を拡大してきました。

とりわけ、1989年のローラ自動組立ラインの導入により、品質・生産性を格段に向上させたことで、当社は後発メーカーであるにもかかわらず、飛躍的な成長を遂げることができました。

また1991年には、「日本一のコンベヤ部品メーカーを目指す」という強い決意のもと、株式会社JRC(ジャパン・ローラ・コーポレーション)を設立しました。

以降、ソリューション営業を開始し、JRC C&Mや大成を完全子会社化するなど、現在のコンベヤ部品事業の基盤を構築するとともに、第2の事業として、ロボットSI事業を立ち上げました。

そして、今後さらにお客さまや世の中の課題を解決していくためには、上場企業として永続的な発展が必要であるとの考えから、2023年8月9日に東京証券取引所グロース市場に上場しました。

近年では、積極的にM&Aを推進しており、コンベヤ部品事業においては、東陽工業、向井化工機、高橋汽罐工業を、ロボットSI事業においては、中村自働機械、三好機械産業をJRCグループに加え、業容を拡大し続けています。

事業内容

ここからは、事業内容についてご説明します。当社は、ニッチトップ・リカーリングなコンベヤ部品事業と、高成長なロボットSI事業という、2つの事業を展開しています。

コンベヤ部品事業の概要

まずはじめに、コンベヤ部品事業の概要について、ご説明します。当社は、産業の効率化に必要不可欠な装置である、屋外用ベルトコンベヤを主戦場とし、ローラやプーリ、周辺機器などを製造・販売しています。

屋外用ベルトコンベヤ部品には、大きく3つの特徴があります。1つ目は、現場の安定稼働に必要不可欠である点です。屋外用ベルトコンベヤは、運搬距離が長く、運搬物が大量・高重量のため、人では代替不可能な機能ゆえ、現場に必要不可欠であることから、コンベヤ部品の故障は、工程全域に影響を及ぼすこととなります。

2つ目は、交換頻度が高いという点です。必要不可欠であるものの、過酷な環境で使用されることが多いことから、損耗が早く、数ヶ月で交換が必要となるものもあります。

3つ目は、価格が下落しにくいという点です。必要不可欠な部品であるにもかかわらず、全体に対するコストの割合は僅少であることから、コストカットの対象にされにくいという特徴を有します。

事業の強み

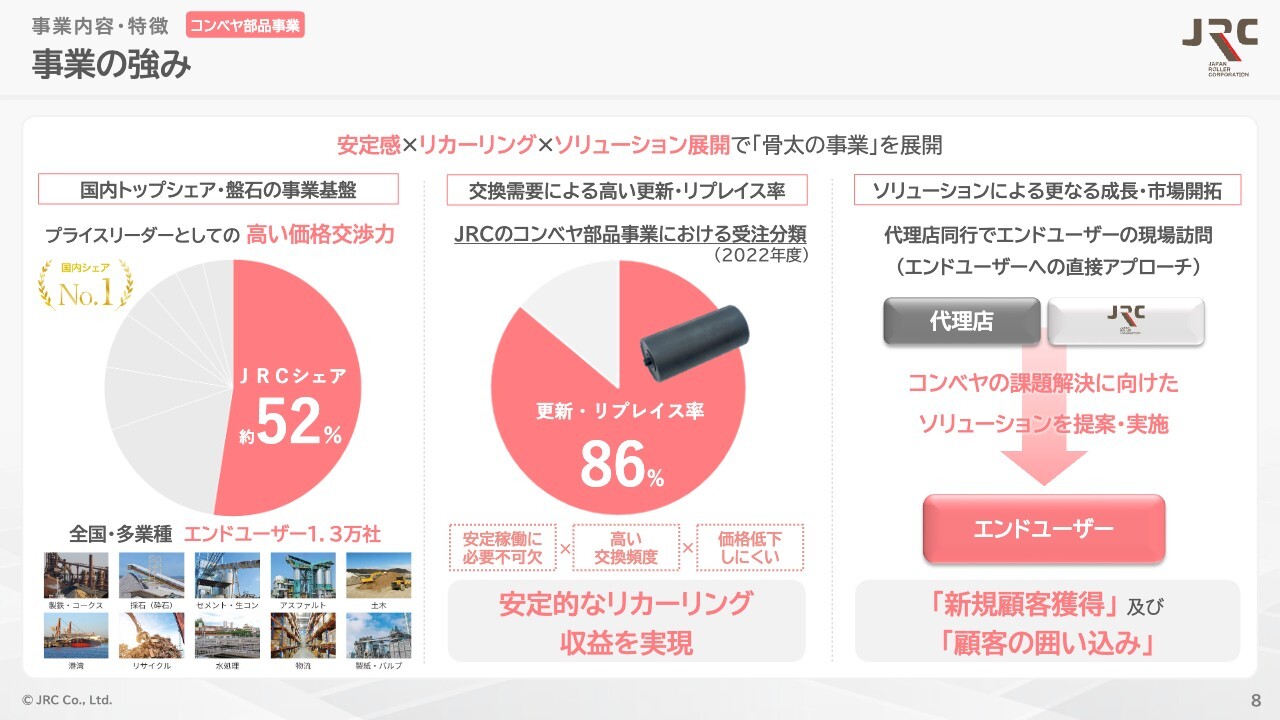

当社は強固な事業基盤をベースに、52パーセントとトップシェアを有しており、2位以下を大きく引き離しています。

加えて、1万3,000社以上からなる多様なエンドユーザーとの取引があるため、景況感の影響を受けにくい構造となっています。

さらには、受注の86パーセントが更新・リプレイスで構成されており、価格が低下しにくいことも含め、安定的なリカーリング収益を実現しています。

屋外用ベルトコンベヤの現場では、多くの問題が複合的に関連し、生産性の低下や余剰コストの発生、さらには重大事故やベルトコンベヤの停止といったトラブルに直結します。

当社は、幅広い業界で顧客課題を解決・改善してきた経験から、複数課題の同時解決や、作業負荷・労災リスクの低減にもつながる提案など、顧客に継続的な利益をもたらすソリューションを提供しています。

ソリューションによる高付加価値化事例

こちらは、当社ソリューションの事例について説明しています。左側の写真は、標準品のみで構成されたベルトコンベヤの稼働現場です。こちらの現場は、建物上部に大型のベルトコンベヤを設置しているため、搬送ごとに落荷が生じ、屋根の上に堆積しています。そのため、原材料ロスや歩留まり悪化に加え、清掃負担が増加するなど、生産性が大きく低下してしまいます。

建物崩落の危険性を含め、複数の課題を抱えている状態から、落荷を制限する「落荷防止リターンローラ」と、指定場所で落荷させる「掻き取りユニット」のソリューション製品を導入いただいたことで、右側の写真のとおり、落荷を最小限に防ぐことができました。

その結果、生産性向上や収益性改善とともに、現場の安全確保にも大きく貢献することとなりました。

このように、顧客においては複数課題を同時に解決することができ、高い顧客満足を提供するとともに、当社においては収益向上となりますので、Win-Winの関係を実現することができます。

今後とも、サービスを起点とするソリューションの拡販といった好循環を実現し、継続性のあるビジネスモデルを構築していきます。

ロボットSIer(システム・インテグレータ)として ~ロボットに命を吹き込む仕事~

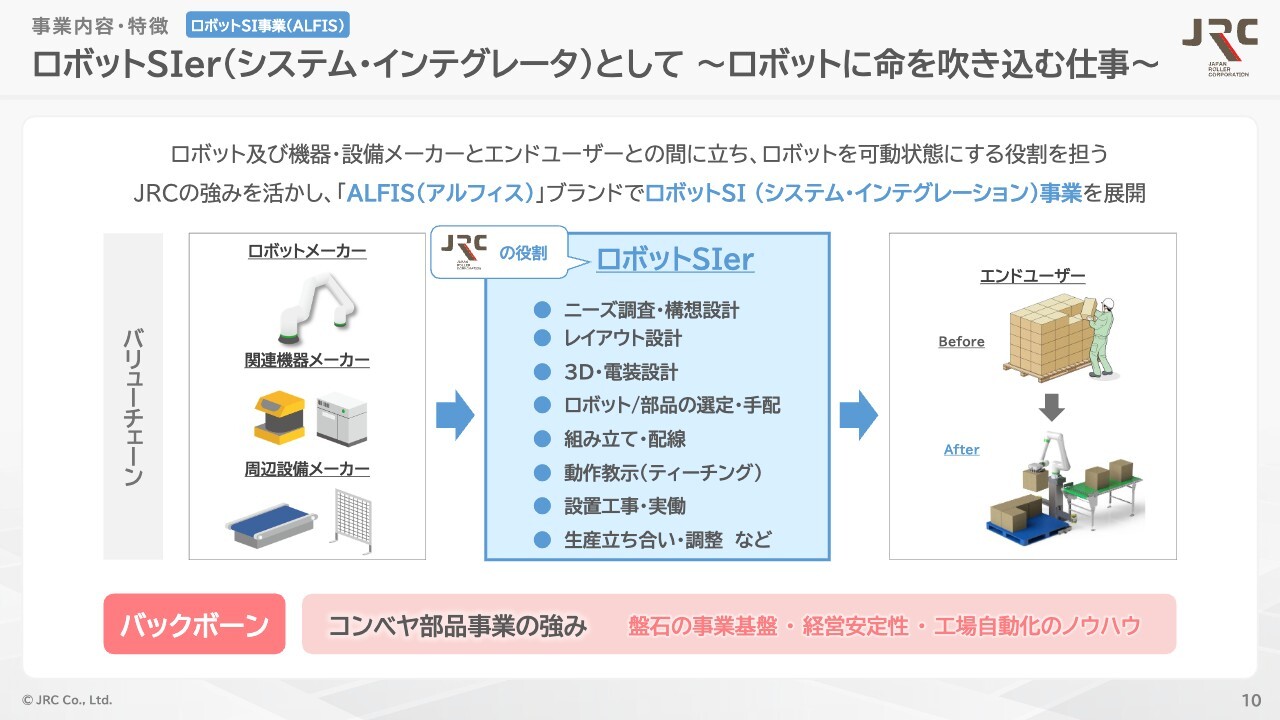

次に、ロボットSI事業の概要について、ご説明します。少子高齢化トレンドの中で、労働力人口は減少し、今後も慢性的な人材不足が継続すると予見されており、国内製造業は現在、深刻な人材不足に見舞われています。

ロボット領域では、低価格化、省スペース化、多品種少量生産への対応が進み、ロボットによる自動化ニーズが高まる一方、生産現場ではまだまだ導入が遅れています。

このような背景の中、レイアウト設計やロボットの選定・手配、各種工事・調整などにより、可動可能な状態にすること、これが我々ロボットSIerの業務となります。

当社では、急激に拡大しているロボット化、自動化ニーズに対し、コンベヤ部品事業の経営基盤、磨いてきたマーケティング能力、自社工場自動化などで培ったノウハウを用いて、2018年よりロボットSI事業「ALFIS」を展開しています。

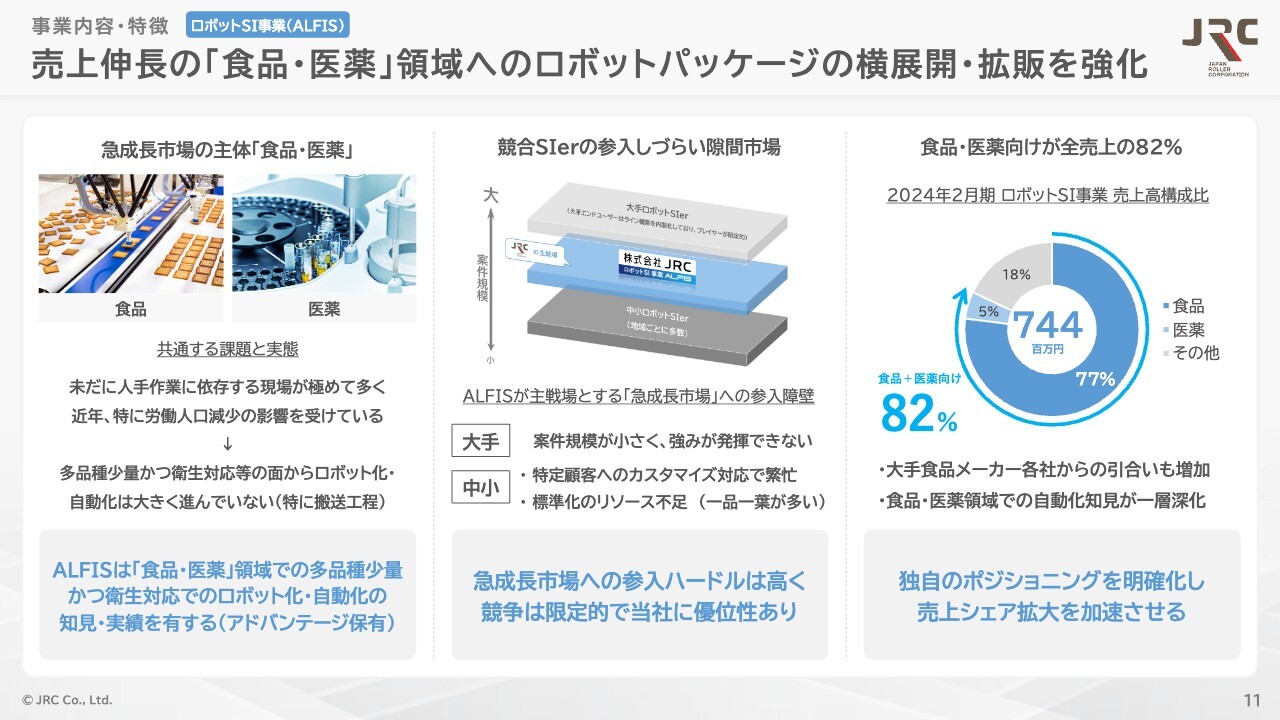

売上伸長の「食品・医薬」領域へのロボットパッケージの横展開・拡販を強化

急成長市場の主体である食品・医薬業界では、いまだ人手による依存度が高く、人手不足の影響を強く受けている中で、ロボット化・自動化の知見や、売上構成比82パーセントを有する当社は大きなアドバンテージがあります。

大規模なライン生産に強みを持つ大手SIerは、多品種少量生産の急成長市場においては、その強みを発揮できず、案件規模も小さいことから、取り組みが困難です。

中小SIerにおいても、特定顧客への対応に手一杯であり、急成長市場向けにリソースを割けられません。

これらのことから、当社が主戦場とする急成長市場への参入ハードルは高く、競争は限定的であると言えます。

以上が、JRCの2つの事業内容となります。

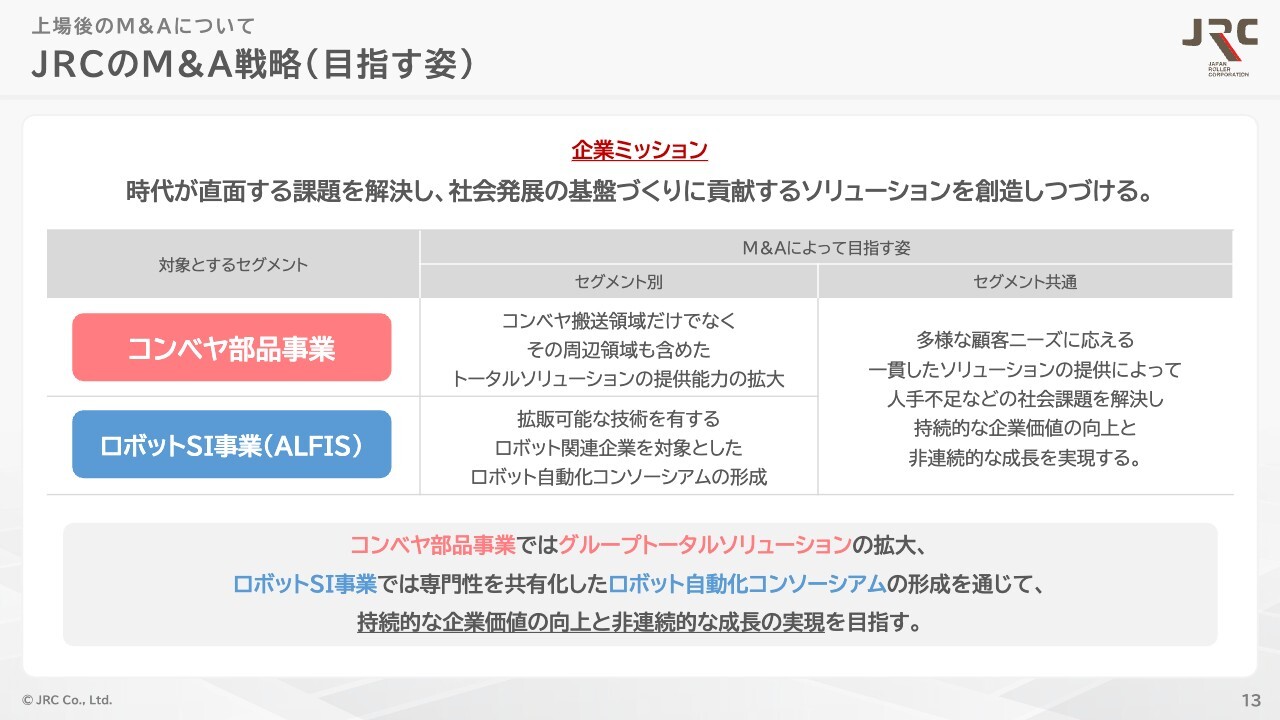

JRCのM&A戦略(目指す姿)

続きまして、上場以降に取り組みましたM&Aについてご説明します。当社は、「時代が直面する課題を解決し、社会発展の基盤づくりに貢献するソリューションを創造しつづける」ことを企業ミッションとして掲げ、近年、積極的にM&Aを推進しています。

コンベヤ部品事業では、コンベヤ搬送領域だけでなく、その周辺領域も含めたトータルソリューションの提供能力の拡大、ロボットSI事業では、拡販可能な技術を有する企業を対象としたロボット自動化コンソーシアムを形成することにより、さまざまな社会課題を解決し、持続的な企業価値の向上と、非連続的な成長の実現を目指していきます。

JRCのM&A戦略(ターゲットと目的)

また、M&Aの実行に際しては、ターゲット領域や目的を明確に設定の上、コンベヤ部品事業では、コンベヤ搬送及び周辺領域の技術・ノウハウの獲得、工事・メンテナンス業務領域の取り込み、設計・生産能力・エリアの拡大、ロボットSI事業では、自動化技術・ノウハウの獲得、既存顧客との強い関係性(リピート)の強化、標準化・拡販可能な案件の拡大、これら事業ごとの目的を通じて、顧客基盤を強化し、市場での拡販を図り、収益性と市場競争力の向上を実現していきます。

上場後のM&A実績

こちらのスライドは、上場後に実行しましたM&Aの実績です。それぞれの案件については、M&A候補企業の事業内容や強みを精査の上、当社のM&A戦略や目的に合致したパートナーを厳選の上、JRCグループに参画いただいています。

今期連結業績への影響

なお、M&Aによる今期連結業績への影響については、合理的に予測可能となった時点で公表させていただく予定ではありますが、今後のイメージとしては、今期上期に計上したM&A費用以外については、第3四半期に計上する予定です。

また、今期第2四半期に取り込んだ中村自働機械株式会社のBS以外の業績については、下期から寄与する予定です。

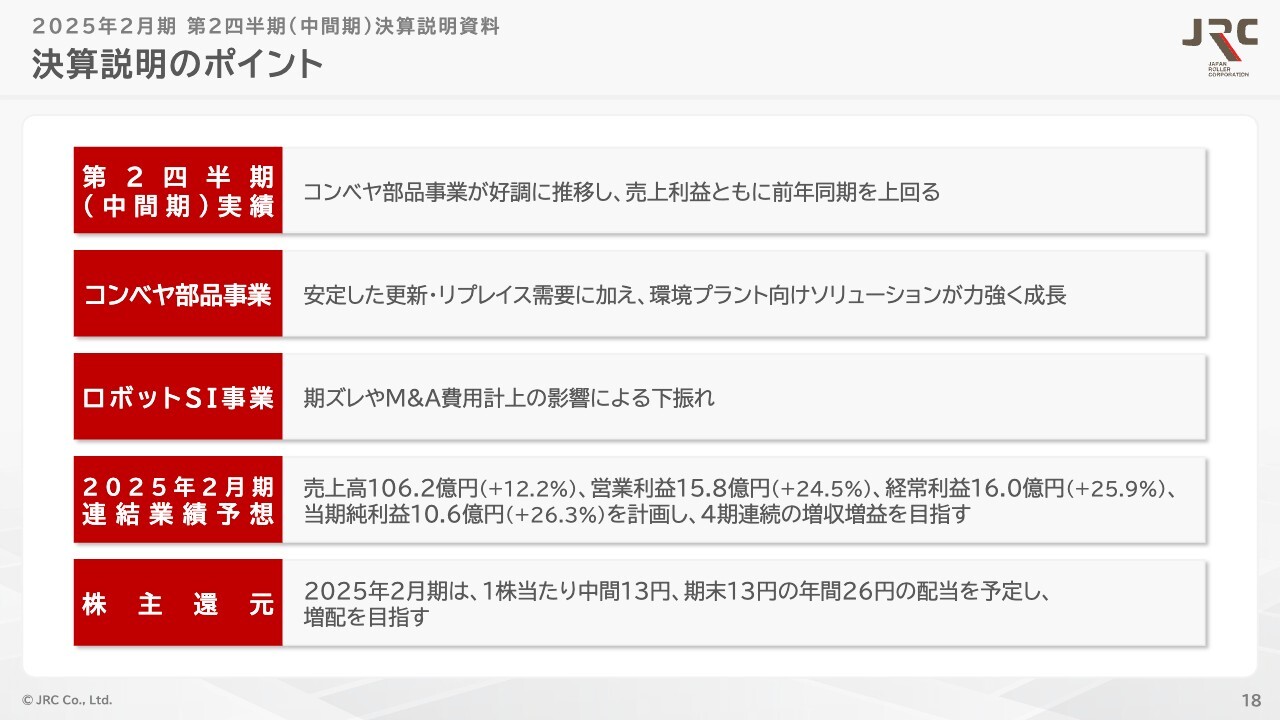

決算説明のポイント

ここからは、2025年2月期中間期決算についてご説明します。まずは決算説明のポイントをご覧ください。

中間期の連結業績については、コンベヤ部品事業が好調に推移したことで、売上利益ともに前年同期を上回りました。

コンベヤ部品事業では、安定した更新・リプレイス需要に加え、環境プラント向けソリューションが力強く成長しました。

ロボットSI事業では、期ズレの長期化やM&A費用計上の影響により下振れました。

2025年2月期の連結業績予想としては、2024年4月12日公表の計画から変更はなく、売上高106億2,000万円、営業利益15億8,000万円、経常利益16億円、連結当期純利益10億6,000万円、株主還元として、1株当たり中間13円、期末13円の年間26円の配当を予定し、4期連続の増収増益に加え、増配を目指していきます。

第2四半期(中間期)連結業績ハイライト

次に、決算の概要についてご説明します。中間期における連結業績のハイライトとしては、コンベヤ部品事業が好調に推移した結果、売上高は前年同期比12.7パーセントの増加、営業利益は30.8パーセントの増加となり、大幅増収増益となりました。

一方、ロボットSI事業において、第2四半期にも案件の期ズレが生じたことから、事業計画には一歩届かず、売上高は98.0パーセント、営業利益は94.2パーセントの達成水準となりました。

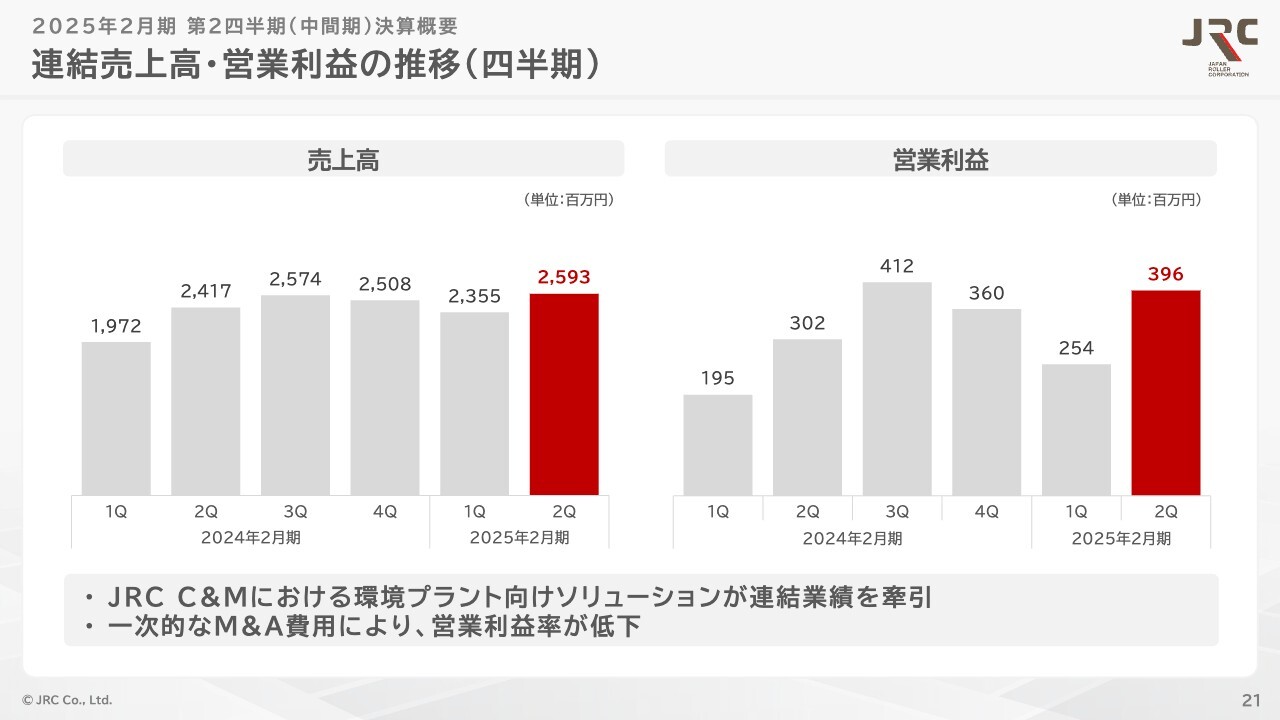

連結売上高・営業利益の推移(四半期)

四半期ごとの業績推移については、当社関係会社のJRC C&Mによる環境プラント向けソリューションが連結業績を牽引したことで、四半期ベースで売上高の記録を更新しました。

営業利益については、一次的なM&A費用の計上により、四半期売上高が同水準であった前期第3四半期に比べ、営業利益率が若干低下しました。

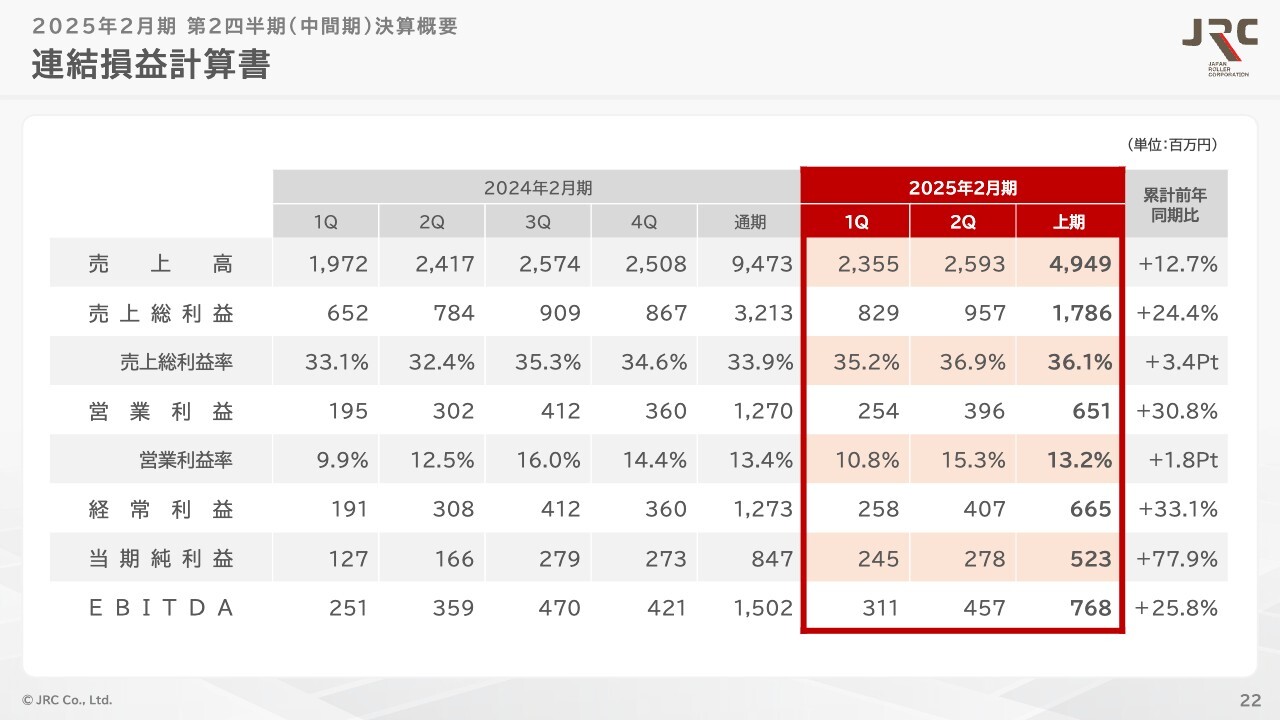

連結損益計算書

以上の結果、2025年2月期中間期連結業績は、売上高49億4,900万円(前年同期比プラス12.7パーセント)、営業利益6億5,100万円(前年同期比プラス30.8パーセント)、経常利益6億6,500万円(前年同期比プラス33.1パーセント)、当期純利益5億2,300万円(前年同期比プラス77.9パーセント)となりました。

第2四半期(中間期)連結業績の状況

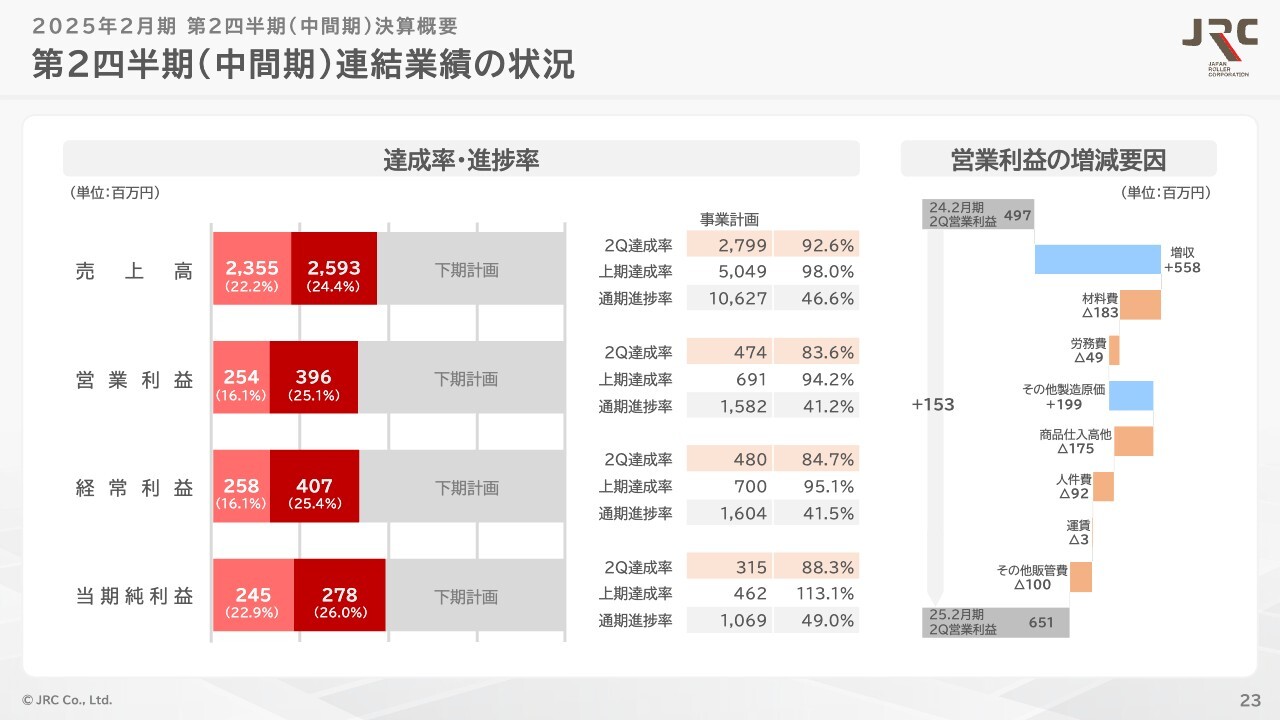

中間期における達成率、進捗率としては、先ほどのご説明のとおり、売上利益ともに前年同期を大きく上回ったものの、事業計画は未達となりました。

なお、当期純利益については、第1四半期に特別利益として保険解約返戻金を計上したことから、計画比113.2パーセントの達成率となりました。

また、営業利益の増減要因としては、原材料費の高騰や大型案件増加による商品仕入高の増加に加え、M&A費用の計上などが主な減少要因となりました。

コンベヤ部品事業 第2四半期(中間期)業績ハイライト

次に、セグメント別業績についてご説明します。コンベヤ部品事業の中間期業績ハイライトですが、安定した更新・リプレイス需要によるリカーリング収益をしっかり確保するとともに、環境プラント向けソリューションの力強い成長により、売上高、営業利益ともに半期、四半期ベースで記録を更新しました。

その結果、売上高48億4,100万円(前年同期比15.2パーセント増)、営業利益7億4,500万円(前年同期比34.0パーセント増)となりました。

なお、海外事業についても、インドネシアを中心に、順調に進捗しています。

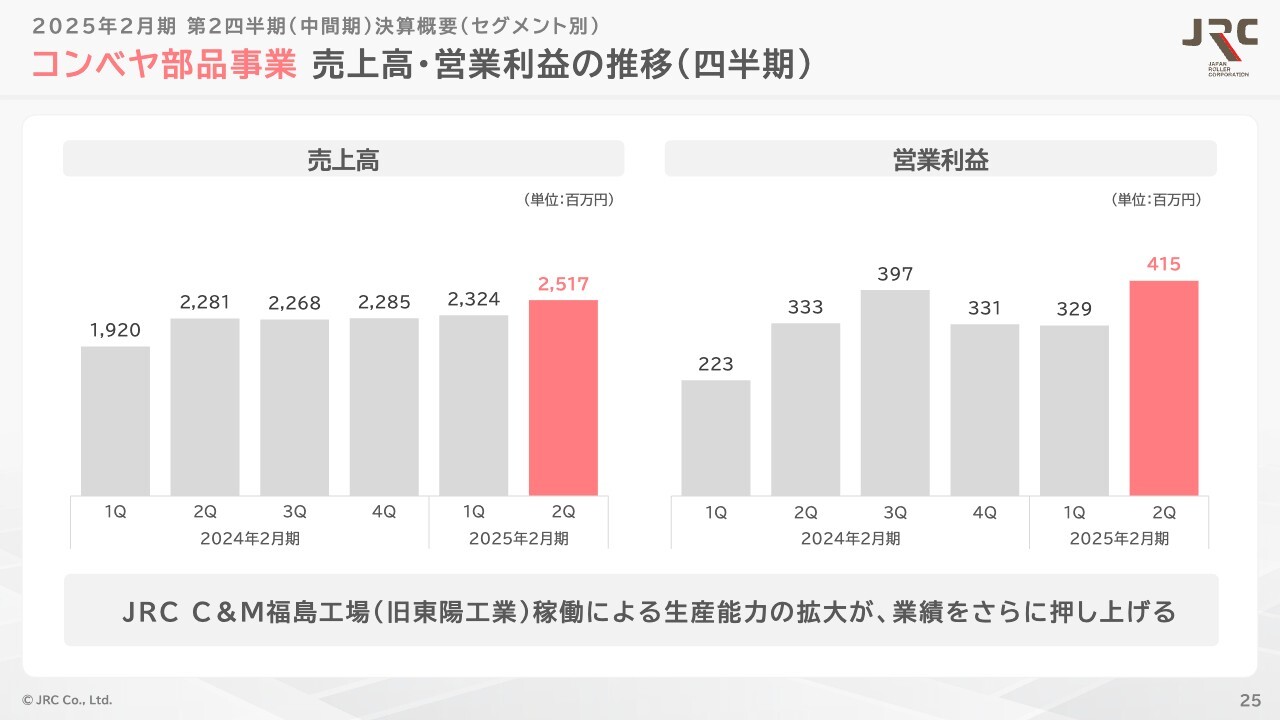

コンベヤ部品事業 売上高・営業利益の推移(四半期)

四半期ごとの業績推移としては、JRC C&M福島工場の稼働により、生産能力が拡大したこと、内製化を進めたことにより、コンベヤ部品事業の業績をさらに押し上げました。

特に、第2四半期の営業利益率については、前年同期比では34.0パーセントの増加、第1四半期対比でも2.3パーセント増加となるなど、好調に推移しました。

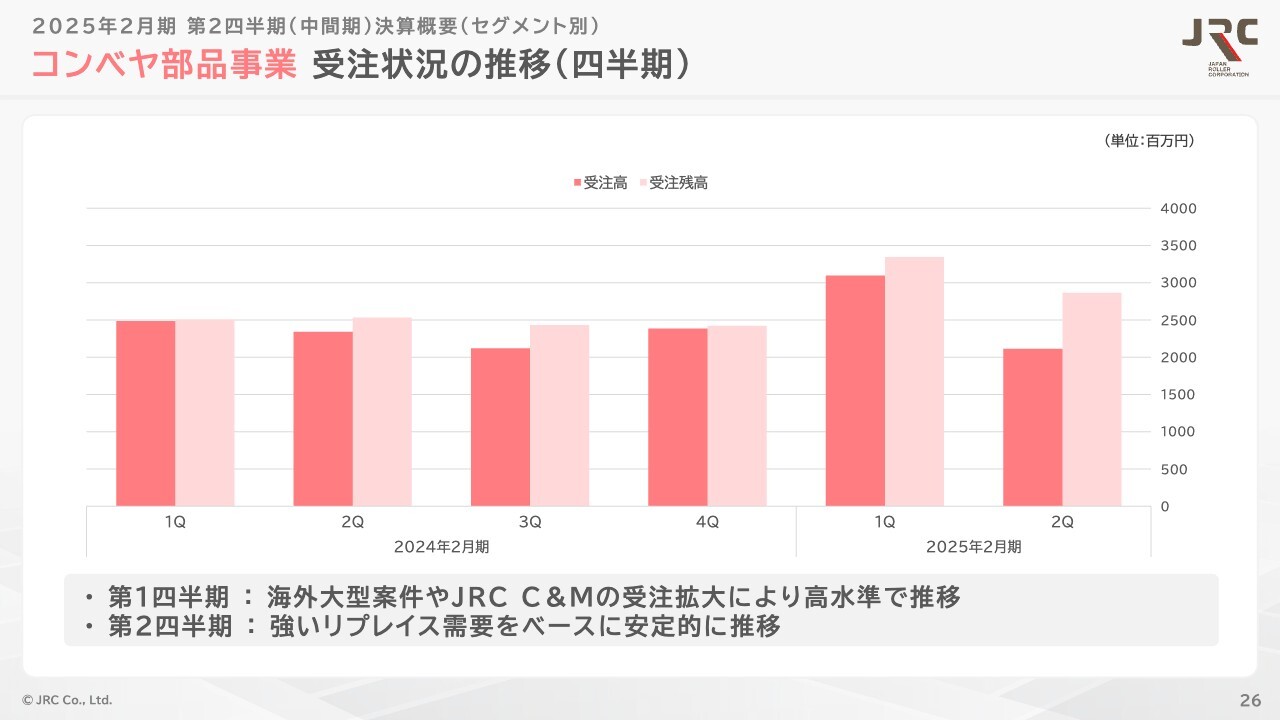

コンベヤ部品事業 受注状況の推移(四半期)

受注状況の推移としては、インドネシア向け大型案件の受注獲得などにより、高水準で推移した第1四半期からは一服したものの、依然として強いリプレイス需要をベースに、安定的に推移しています。

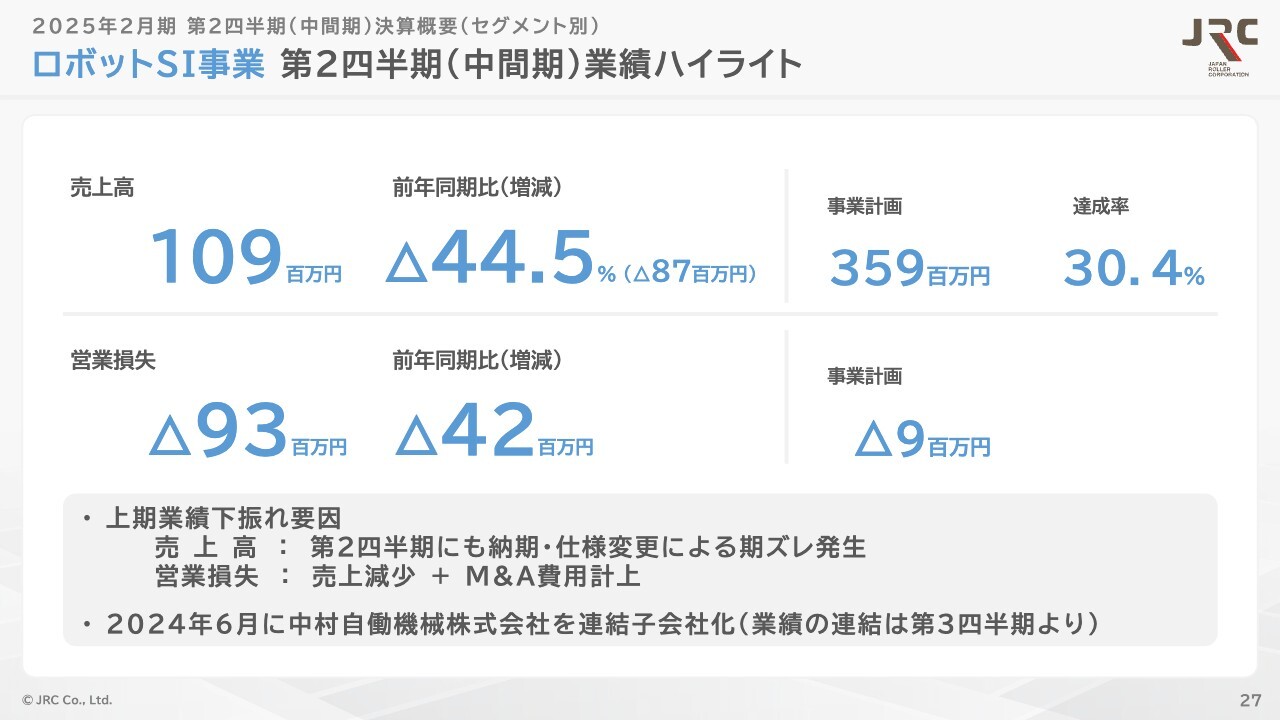

ロボットSI事業 第2四半期(中間期)業績ハイライト

次に、ロボットSI事業の中間期業績ハイライトですが、第1四半期に生じた期ズレは売上計上したものの、第2四半期においても期ズレが発生しました。

加えて、ロボット自動化コンソーシアム実現に向けたM&A費用の計上により、前年同期、計画ともに下振れました。

その結果、売上高1億900万円(前年同期比44.5パーセント減)、営業損失マイナス9,300万円(前年同期4,200万円減)となりました。

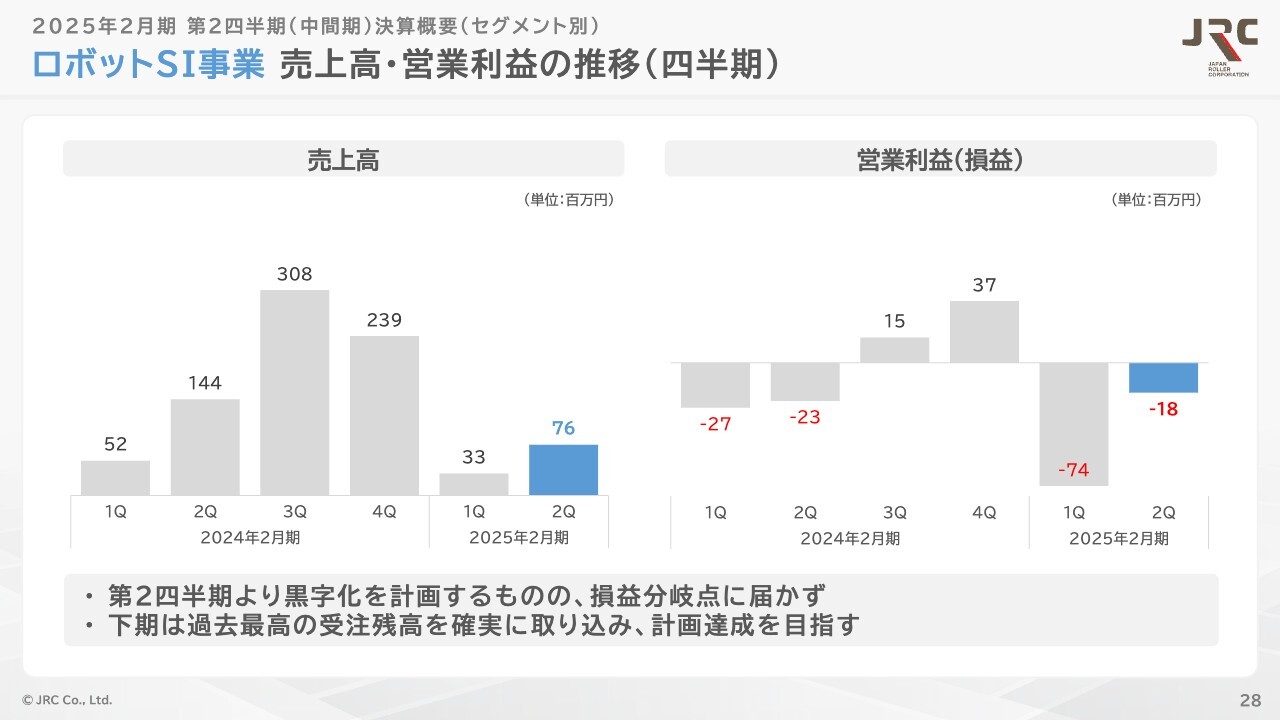

ロボットSI事業 売上高・営業利益の推移(四半期)

四半期ごとの業績推移としては、第2四半期からの黒字化を計画していましたが、売上減少により損益分岐点に届きませんでした。

なお、下期については、次ページ「受注状況の推移」に記載していますとおり、過去最高水準で積み上がる受注残高を確実に取り込み、計画達成を目指していきます。

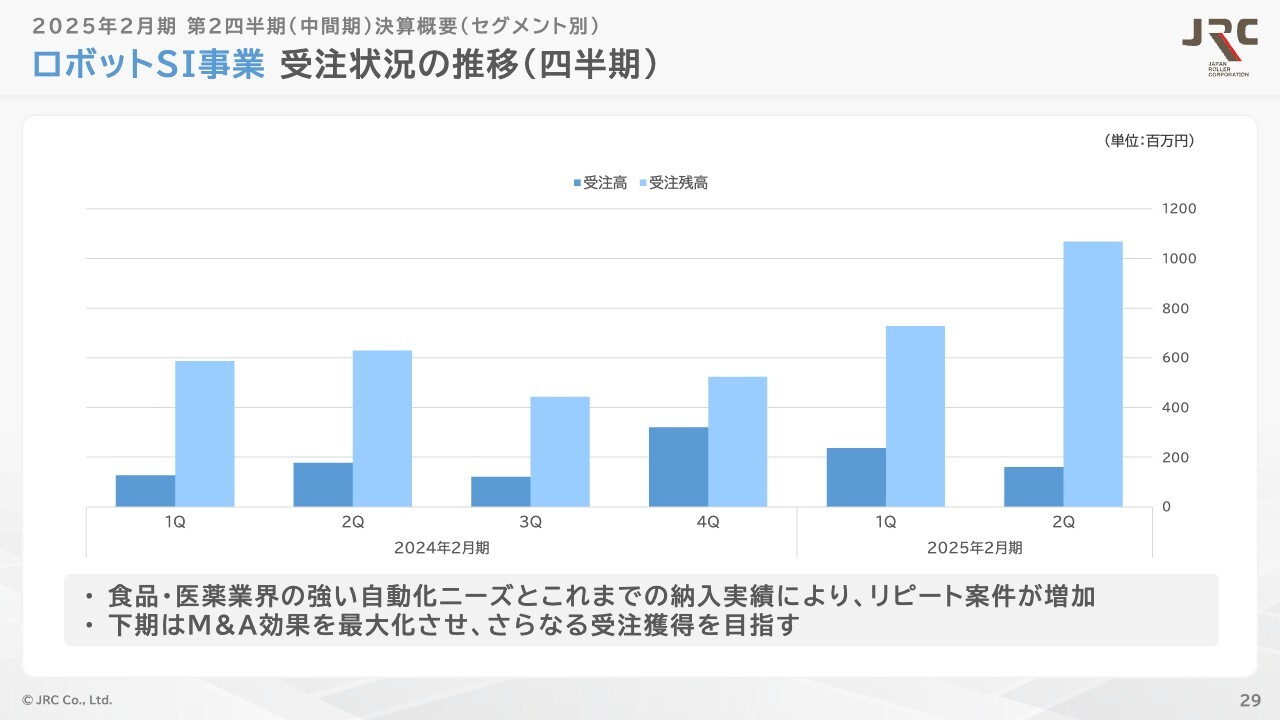

ロボットSI事業 受注状況の推移(四半期)

受注状況の推移としては、食品・医薬業界からの強い自動化ニーズと、これまでの納入実績により、既存顧客からのリピート案件が増加しました。

また、受注残高については、過去最高であった第1四半期からさらに積み上がり、10億超えの水準となりました。

これらの受注状況を背景として、下期については、M&A効果を最大化させ、さらなる受注獲得を目指していきます。

連結貸借対照表

次に、連結貸借対照表について、ご説明します。総資産は、前期末比15億6,600万円増加し、116億2,100万円となりました。これは主に、現金及び預金13億8,600万円の増加と中村自働機械株式会社の新規連結による有形固定資産2億800万円の増加によるものです。

負債は、前期末比12億1,700万円増加し、74億7,500万円となりました。短期借入金8億5,300万円の増加、未払法人税等2億1,400万円増加、契約負債1億5,300万円の増加によるものです。

純資産は、前期末比3億4,800万円増加し、41億4,600万円となりました。

以上の結果、自己資本比率は2.1ポイント減少し、35.7パーセントとなりました。

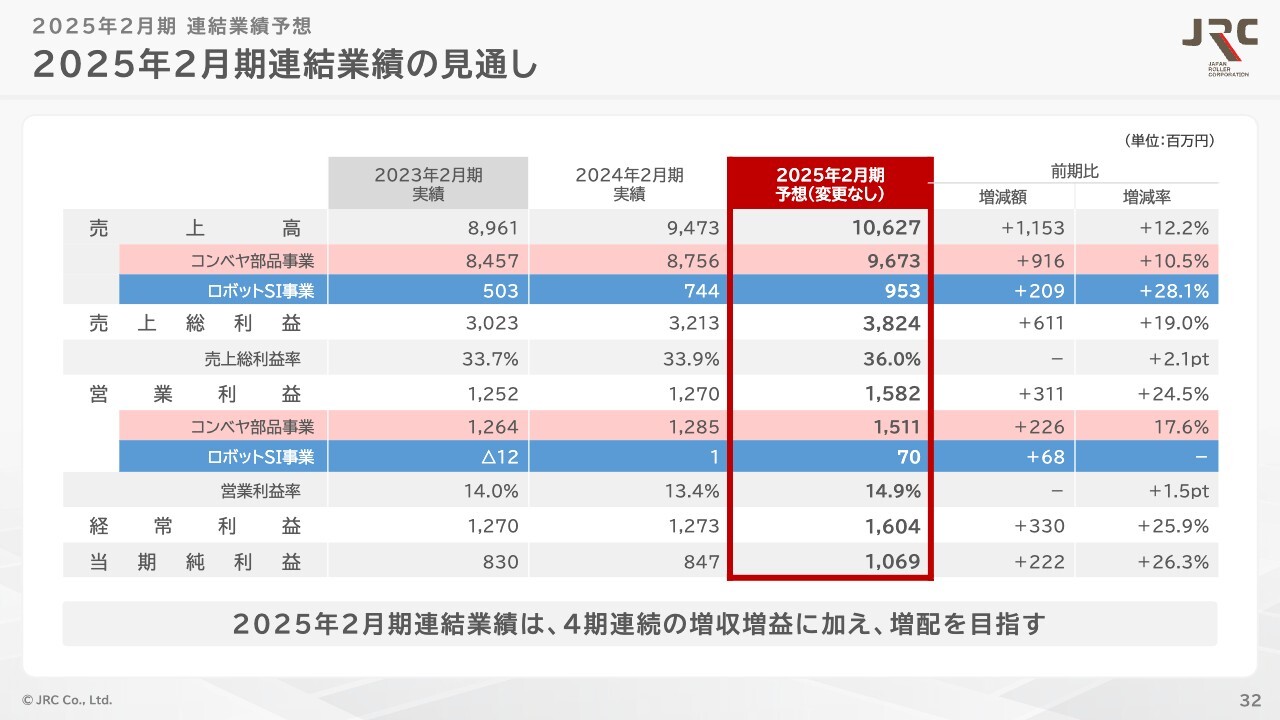

2025年2月期連結業績の見通し

次に、2025年2月期の業績予想についてご説明します。下期からの取り組みとしては、コンベヤ部品事業においては、引き続き、代理店とのパートナーシップの強化を図り、ソリューション売上高を拡大するとともに、環境プラント向けソリューション領域や水処理施設領域への拡販を強化していきます。

さらには、各種工事、メンテナンス体制の強化を図り、トータルソリューションの提供能力を拡大することで、収益の最大化を目指していきます。

ロボットSI事業においては、好調な食品・医薬向けのリピート案件を中心とした過去最高水準の受注残高を確実に取り込んでいきます。

これらにより、2025年2月期の連結業績は、売上高106億2,700万円、営業利益15億8,200万円、経常利益16億400万円、当期純利益10億6,900万円とし、4期連続の増収・増益を目指します。

セグメント別業績としては、コンベヤ部品事業では、売上高96億7,300万円、営業利益15億1,100万円、ロボットSI事業では、売上高9億5,300万円、営業利益7,000万円とし、それぞれの事業において、過去最高の収益を目指します。

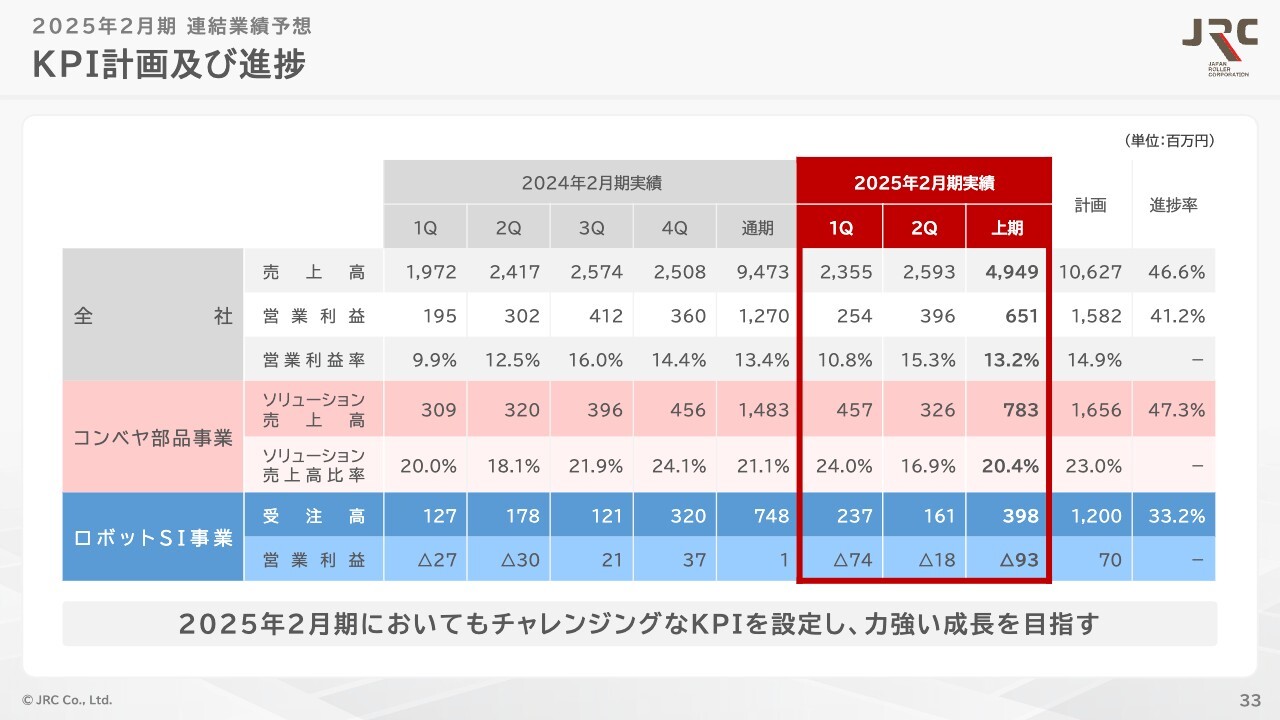

KPI計画及び進捗

2025年2月期のKPIについては、前期に引き続き、チャレンジングな目標を設定の上、力強い成長を目指します。

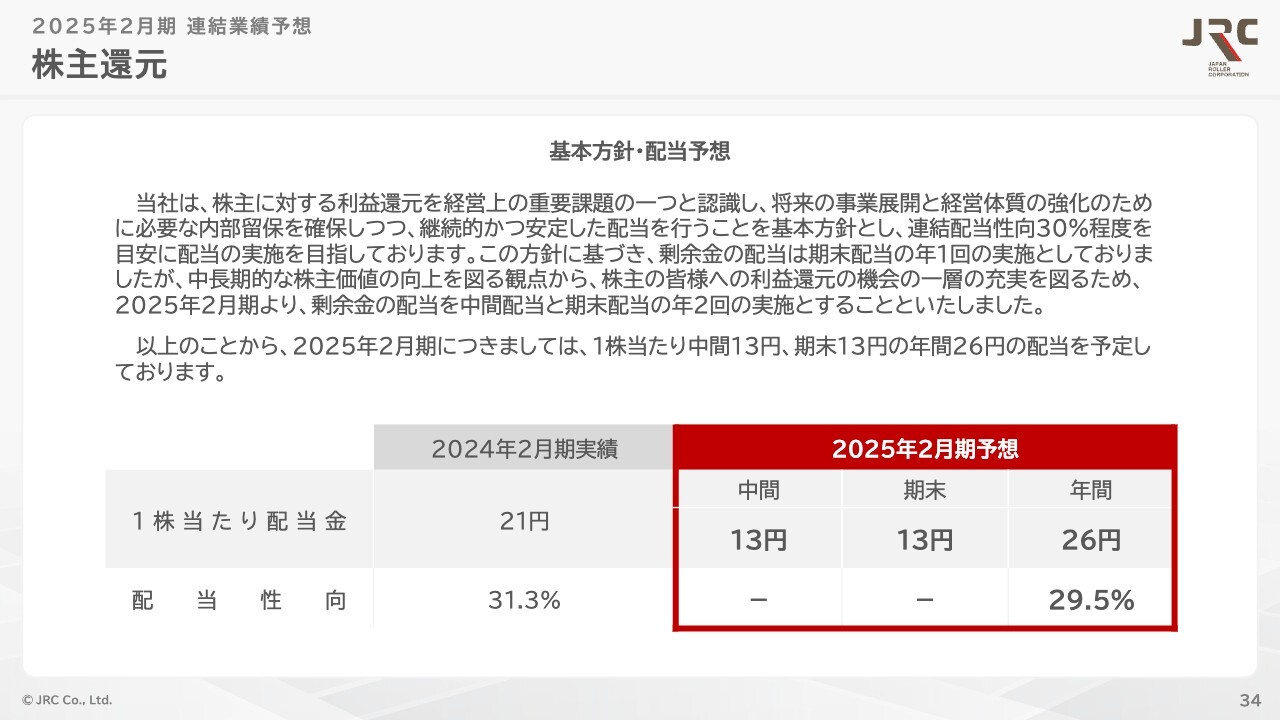

株主還元

次に、株主還元について、ご説明します。当社は、株主に対する利益還元を経営上の重要課題の一つと認識し、将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、継続的かつ安定した配当を行うことを基本方針とし、連結配当性向30パーセント程度を目安に配当の実施を目指しています。

この方針に基づき、剰余金の配当は期末配当の年1回の実施としていましたが、中長期的な株主価値の向上を図る観点から、株主のみなさまへの利益還元の機会の一層の充実を図るため、2025年2月期より、剰余金の配当を中間配当と期末配当の年2回の実施とすることとしました。

以上のことから、2025年2月期については、1株当たり中間13円、期末13円の年間26円の配当を予定しています。

説明は以上になります。

新着ログ

「機械」のログ