ネットスターズ、四半期での黒字化を達成 堅調に推移している決済関連事業によって収益を確保

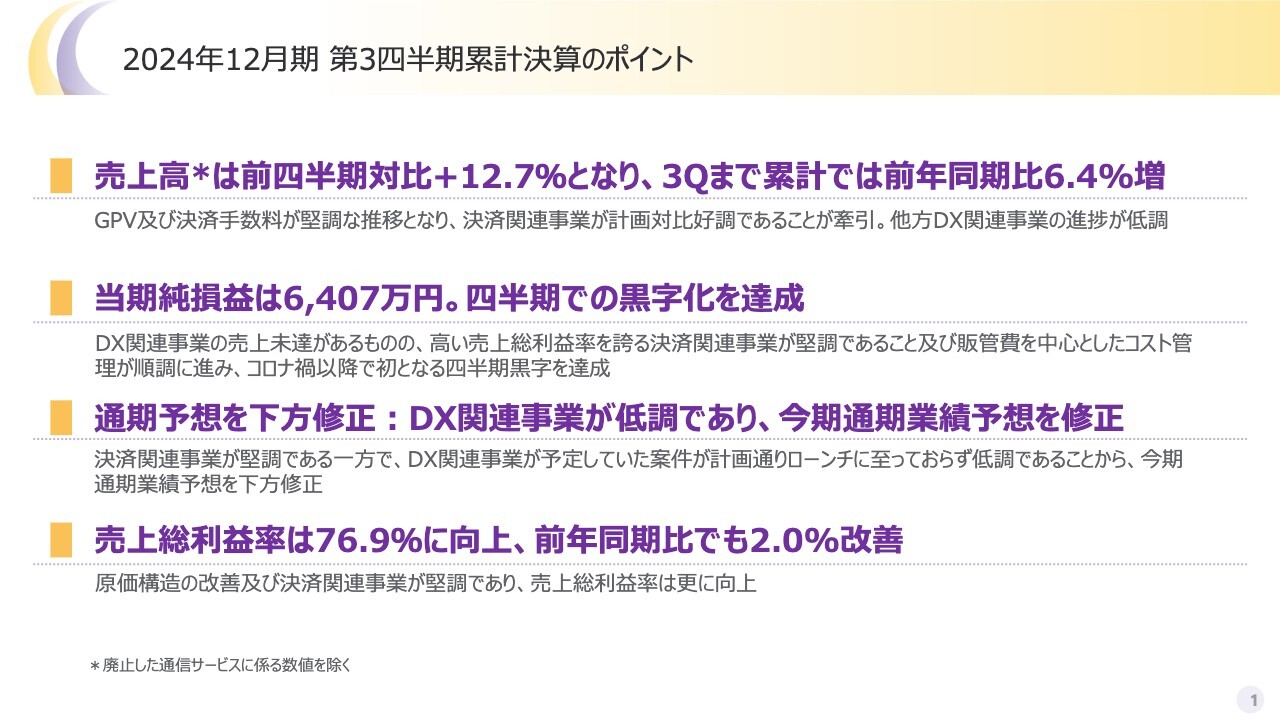

2024年12月期 第3四半期累計決算のポイント

安達源氏:株式会社ネットスターズ取締役CFOの安達でございます。本日はご参加いただき、大変ありがとうございます。それでは、2024年12月期第3四半期の決算説明会を開催します。

スライドには、本日ご報告するポイントを4点挙げています。良い点、悪い点がそれぞれありますので、説明をさしあげたいと思います。

1点目、売上高は四半期ごとに順調に成長しています。売上高の絶対値は10億円を越える四半期になりました。一方で、第3四半期までの累計では、前年同期比プラスではありつつも、通期予想の修正につながるDX関連事業の売上が低調であることから、1桁パーセントの成長にとどまっています。

2点目は、この四半期の報告の良い点として、DX関連事業がかなりの期ずれを含めて不調であるものの、当期純損益がプラスになったことです。私どもが決済関連事業を開始して人的投資を行った後、会社として初の黒字化に相成りました。

堅調に推移している決済関連事業によって収益を確保でき、当初計画よりも若干上振れて推移したこともあり、10億円の売上高に対して当期純損失をプラスで終えられました。ようやくの黒字化であり、歩みの第一歩を切ったところです。

また、12月の一時的な年末の支出などを含めても、次の四半期の当期純損益はプラスを予定しています。収益体質の改善という意味では、一定程度歩みを進められたと思っています。

3点目として、通期予想を下方修正しました。理由は端的に、DX関連事業で予定していたパイプラインの確実性が損なわれていることです。この発表自体は9月までの決算ですが、当社の期末が迫っている11月15日時点においても、まだ計上の蓋然性ができていません。期末を迎えるにあたっては、これらを除いた上で予測を修正せざるを得ないという決断に至りました。

決済関連事業は予想より良かったものの、残念ながら、この上振れでDX関連事業の不調をカバーすることはできませんでした。そのような意味では「決済関連事業が堅調な一方で、DX関連事業が不調である」という一言で、当社の現時点をご報告できる内容となっています。

4点目として、原価率が決済関連事業よりも高いDX関連事業の割合が減り、決済関連事業の原価効率がより良くなっています。全社的な売上総利益率は前年同期比で2.0パーセント改善しており、結果として約77パーセントと、全社的な売上総利益率は非常に好調に推移しています。

我々のミッション

事業概要です。こちらはご存知の方もかなり多いと思いますので、本日はフィナンシャルやパフォーマンス、トピックスのご説明に時間を費やしたいと思います。

事業体や行っていることは大きく変わっていません。基本的には「お金の流れを、もっと円(まる)く」というミッションを掲げ、キャッシュレスや送金、それに紐づくアプリケーションなどを網羅的にワンストップでハンドリングすることに注力している会社です。

事業の概要 ①NETSTARSが提供する主なサービス

その中でもちろん、我々の一丁目一番地はキャッシュレス決済です。今や売上の8割強を占めており、一番大事なところとなっています。

2つ目は、今回不調と報告しているDXソリューションです。こちらの収益形態は主に2つあります。イニシャル開発に応じてもらう開発売上と、月次利用課金です。3つ目は、スライド左側のキャッシュレス決済にカウントされる、DXを通じたキャッシュレス決済です。

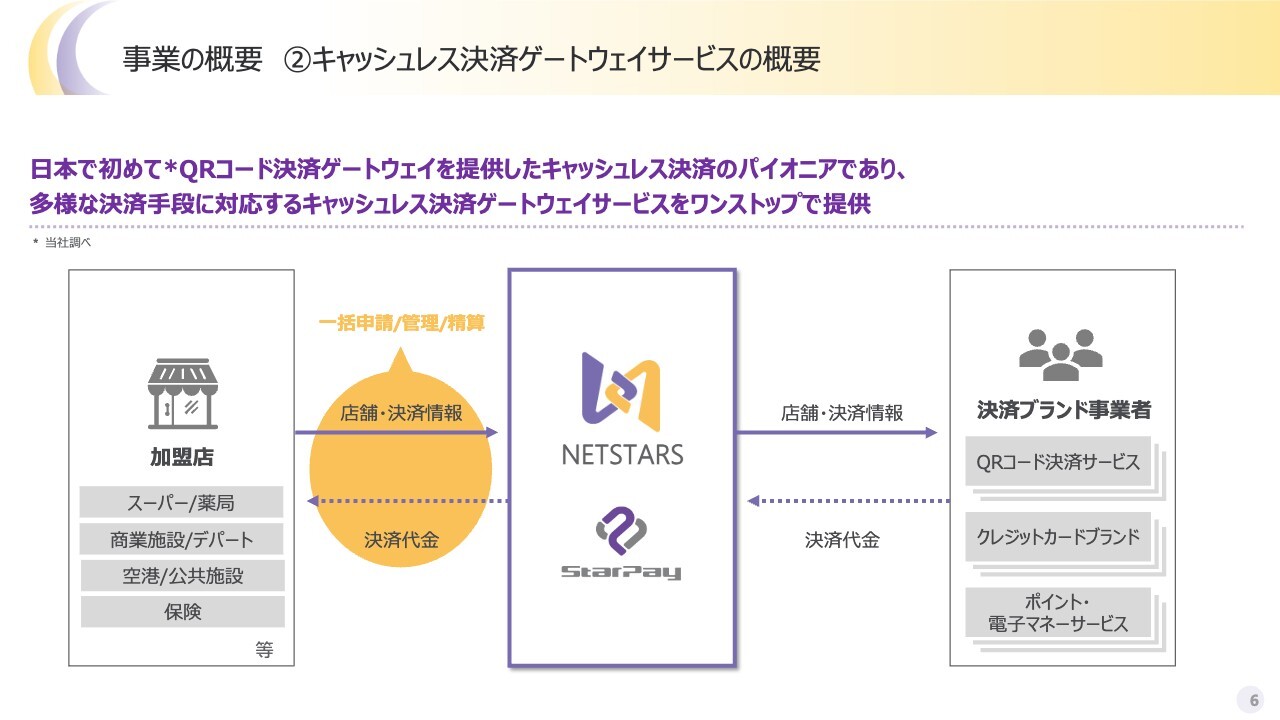

事業の概要 ②キャッシュレス決済ゲートウェイサービスの概要

我々が決済代行として行っていることは、いわゆる「決済ゲートウェイ」と呼ばれる他の会社と同様です。さまざまなブランドの一括契約や一括精算を行っています。

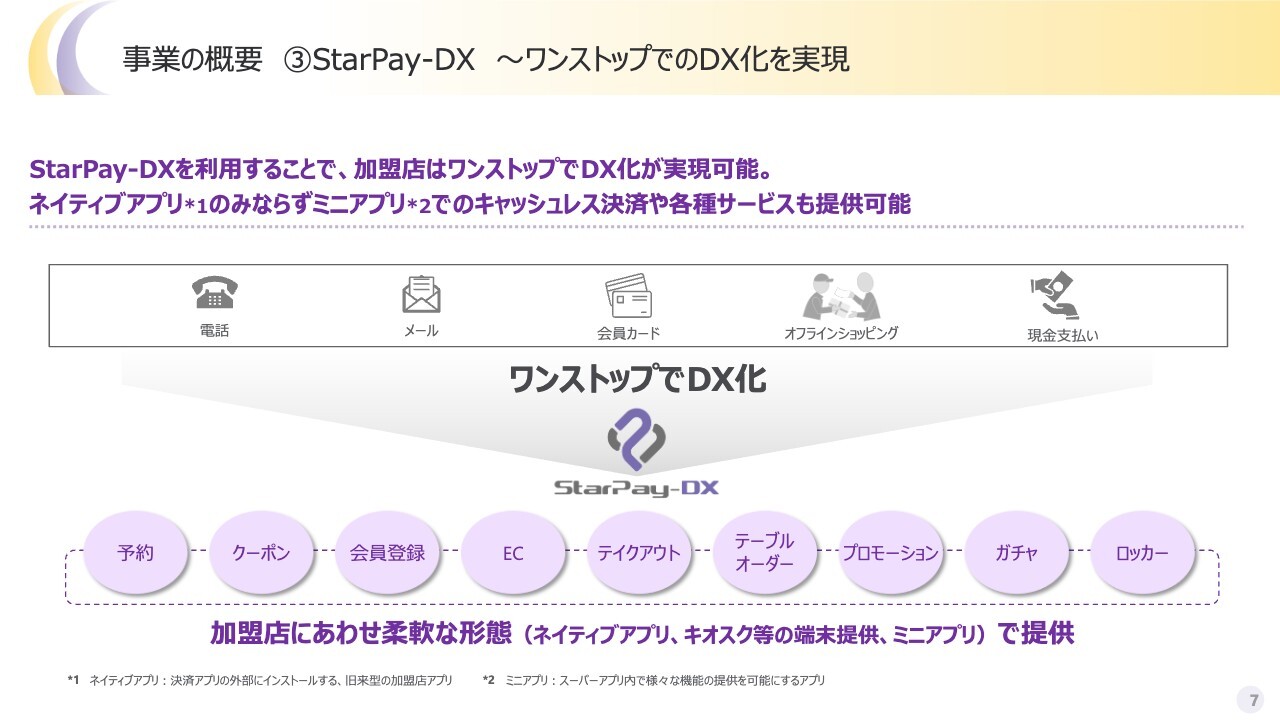

事業の概要 ③StarPay-DX ~ワンストップでのDX化を実現

DX商材については、その決済に紐づくさまざまなプロダクトをワンストップで売れることが我々の強みです。しかし残念ながら、この強みの部分は業態単品での売上が低調です。

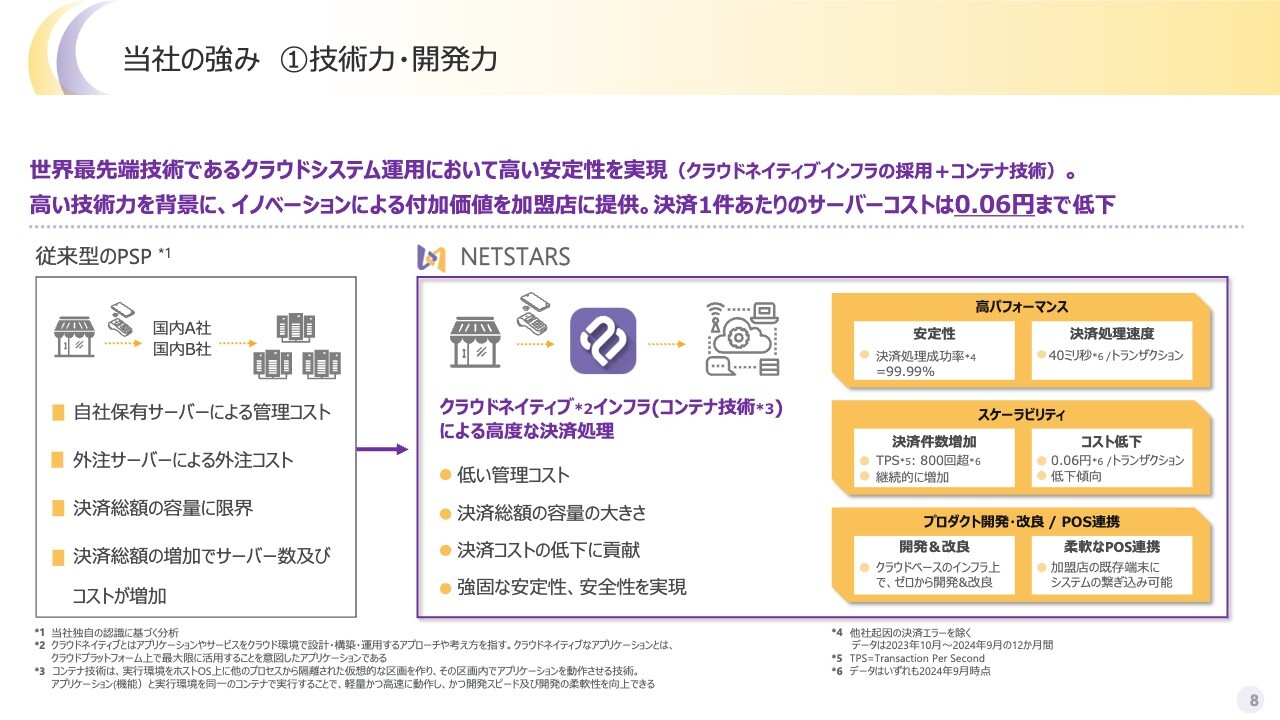

当社の強み ①技術力・開発力

コスト構造についてです。こちらは大きな更新がありました。

基本的に、我々にとって大きなコストはサーバーコストとなります。しかし、当社は高い技術力を持っているため、決済関連事業が伸びて決済件数が増えても、他の銘柄と比べてサーバーコストが上昇しません。これは、我々の圧倒的な強みです。

そのため、さまざまな開発ができたり、自社端末を販売せずとも他社端末につないで、我々が裏側でソフトウェアとしての決済を提供できたりする業態をとれています。他銘柄と決定的に違う要素を生み出していることになります。

この強みにおいて、1件あたりのサーバーコストの更新がありました。前回ご報告した時は0.07円でしたが、今は四捨五入して0.06円に下がり、10パーセント以上改善しています。決済関連事業は、いかに限界利益率を高くするかという命題にさらされています。その中でどんどん利益率を改善しており、この歩みは日ごとに効率化されている状況です。

また、我々の基幹システムでは、1年半かけて一部AIの利用促進を実行しています。高い練度のもとで、AI化や効率化という作業が進んでいます。したがって、1件あたりのサーバーコストは、これからも改善されていくものと捉えていただいてよいと思っています。

当社の強み ②強固な加盟店網、最大級のブランド数

ブランド数についてです。おかげさまで、新しく「ゆめか」というブランドが追加になりました。今後ももちろん増えていきますが、先ほどご説明したとおり、我々の強みはブランドを追加してもサーバーコストが限定的であることです。したがって、これから新しいペイメントがどんどん出現しても、ブランド数の増加は一定程度確固たるものが見込まれる状況です。

一方で、スライド左側には、ロゴの掲載許可をいただいた加盟店を記載しています。加盟店の新規獲得も順調に進んでおり、新規獲得や解約という文脈では、決済関連事業は極めて堅調に推移しているとご報告できます。

チャーンレート自体はこの資料で公開していませんが、今後も大きな解約は見込まれておらず、決済関連事業は純増が継続できています。

当社の強み ③広範なパートナー基盤

パートナー基盤についてです。このたび、株式会社ジャックスさまと新しく提携しました。パートナー企業も増加傾向にあり、これに伴って決済関連事業やDX関連事業において一定の新規獲得がされています。

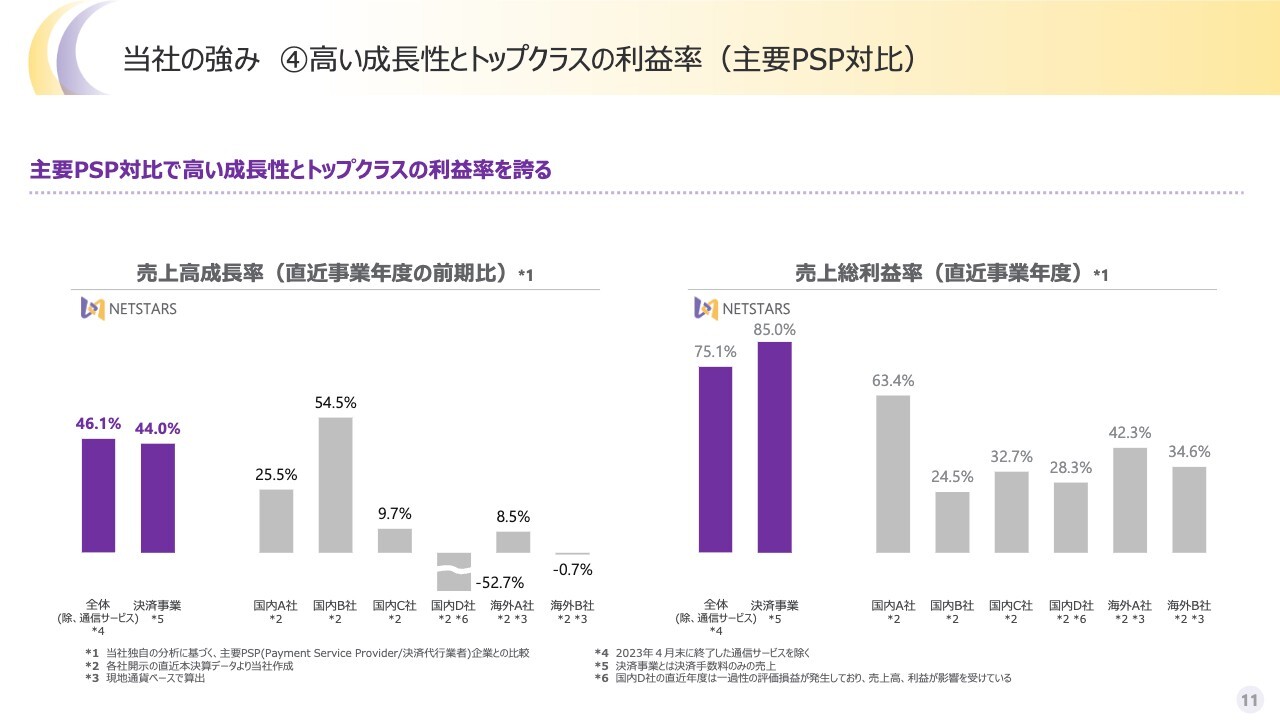

当社の強み ④高い成長性とトップクラスの利益率(主要PSP対比)

売上総利益率が高いことも、我々の強みです。全社分揃えるためスライドの数字は少し古いものになっていますが、決済関連事業を中心とした高収益性の事業が走っており、順調な成長を遂げていることをおわかりいただけると思います。

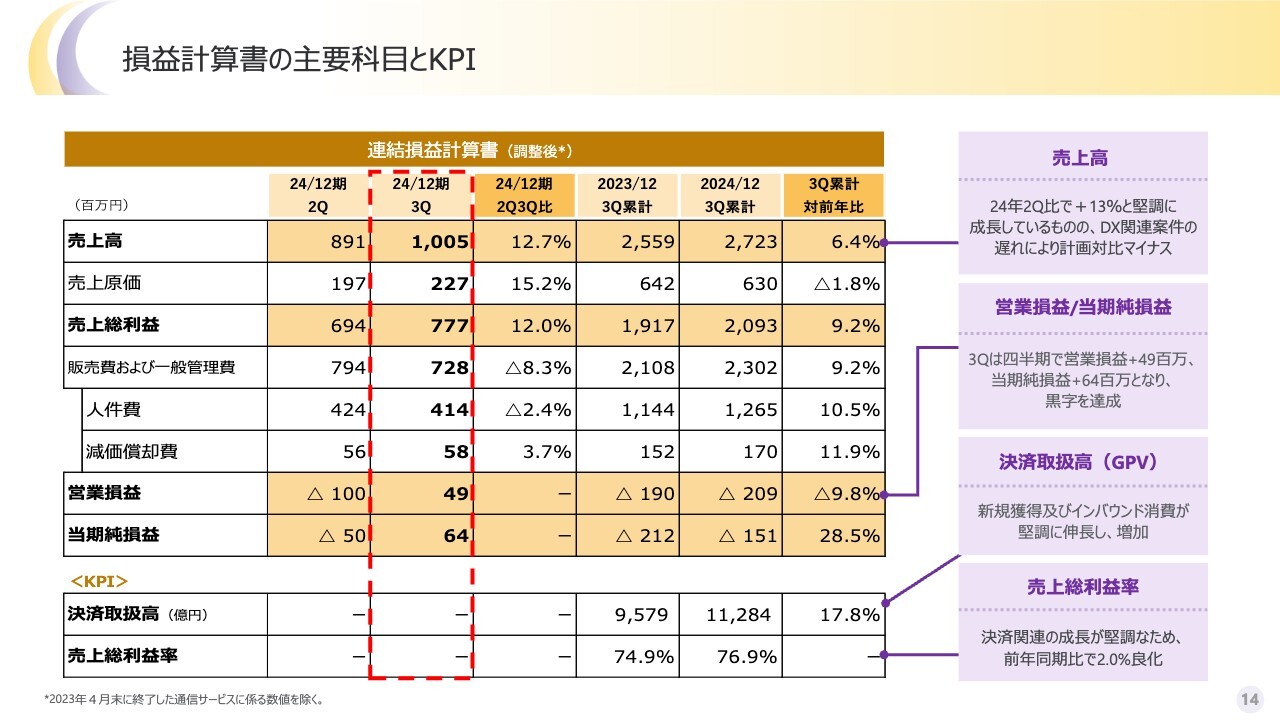

損益計算書の主要科目とKPI

今回の肝である決算概要についてご説明します。まずご報告しなければならないのは、今四半期のP/Lです。売上高は10億円を突破し、DX関連事業がある程度落ちた割には、最低ラインを保てたという評価になると思います。

しかし計画に対しては、第3四半期までの累計で4億円強欠けています。そのほとんどがDX関連事業の低調さに起因します。一方で、決済関連事業は当初の計画から若干プラスとなっています。

売上総利益率は、前期第3四半期累計の約75パーセントから、今期は約77パーセントとなりました。

コスト部分についてです。第2四半期から第3四半期にかけて、サーバーも含めたコストコントロールが効いています。コスト部分は、当初想定よりも抑制気味に進んでいるため、決済関連事業のなにかしらによって今回の修正に至るわけではありません。

繰り返しになりますが、修正理由はDX関連事業の低調に収れんされます。コストはおおむね計画どおりの進捗ですので、営業損益にようやく黒がついたところをまずハイライトとしています。

営業損益は4,900万円、当期純損益は6,400万円です。当初の計画であれば、第2四半期の当期純損失に対して第3四半期の当期純損益をあて、第1四半期と第4四半期の損益合算値でプラスになる方向でした。しかし、DX関連事業の売上低調により、それが足りていません。

一方で、決済取扱高自体は順調に伸びています。こちらは後ほど要因分析しますが、実は9月単体は、台風などもあり例年に比べて弱かったです。しかし、当初計画よりもプラスである決済関連事業において、端的に言えばインバウンドが強く、昨年度に比べ、海外ブランドの比率が上がりました。

国内消費が弱かった9月を上回るほどの高い手数料率が取れるものについて、トランザクションが増え、決済取扱高の構成が力強いものになっています。

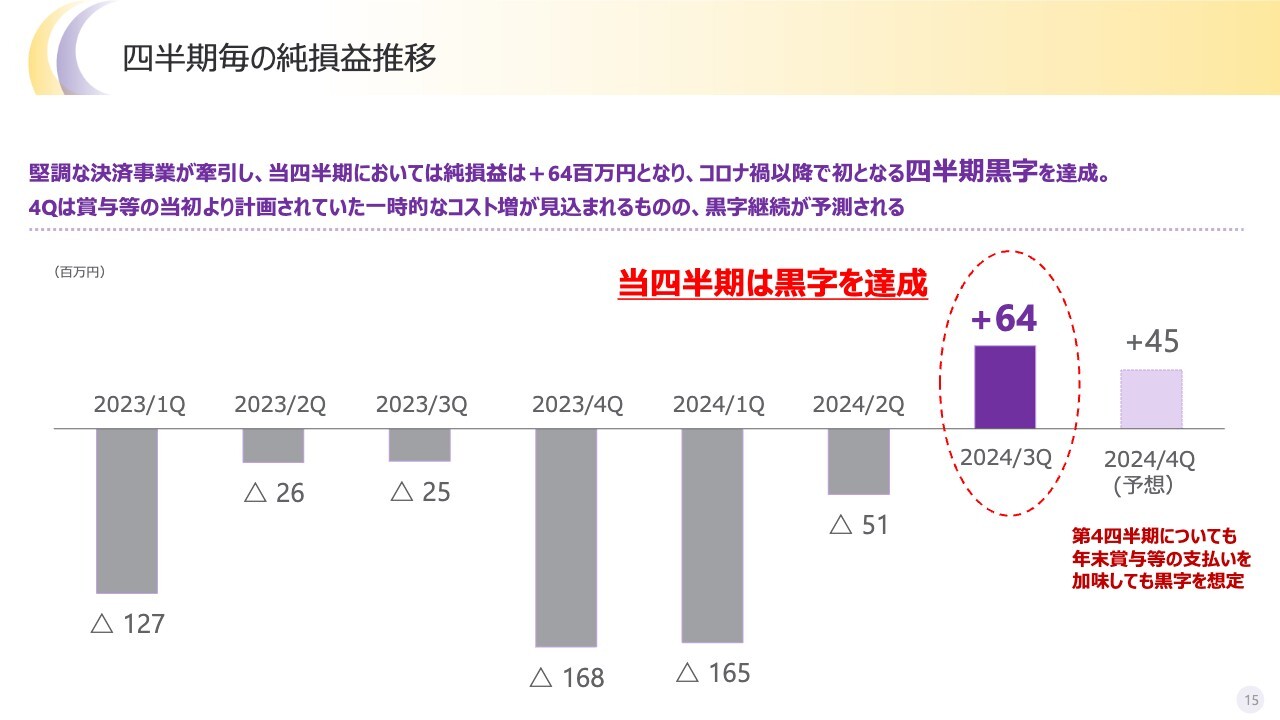

四半期毎の純損益推移

当期純損益のご報告です。コロナ禍以降、もう少し遡ると現体制下の事業セグメントになって以降ようやく、初めて黒字化を達成しました。ここからなるべく収益を積み上げるようにシフトしていける第一歩を踏み出せました。

第4四半期は、12月に一括計上する年末賞与を加味してもしっかりとプラスになります。しかし、第3四半期と第4四半期ともに、プラス幅は当初計画よりも若干少ないです。これは、DXの売上減に起因します。

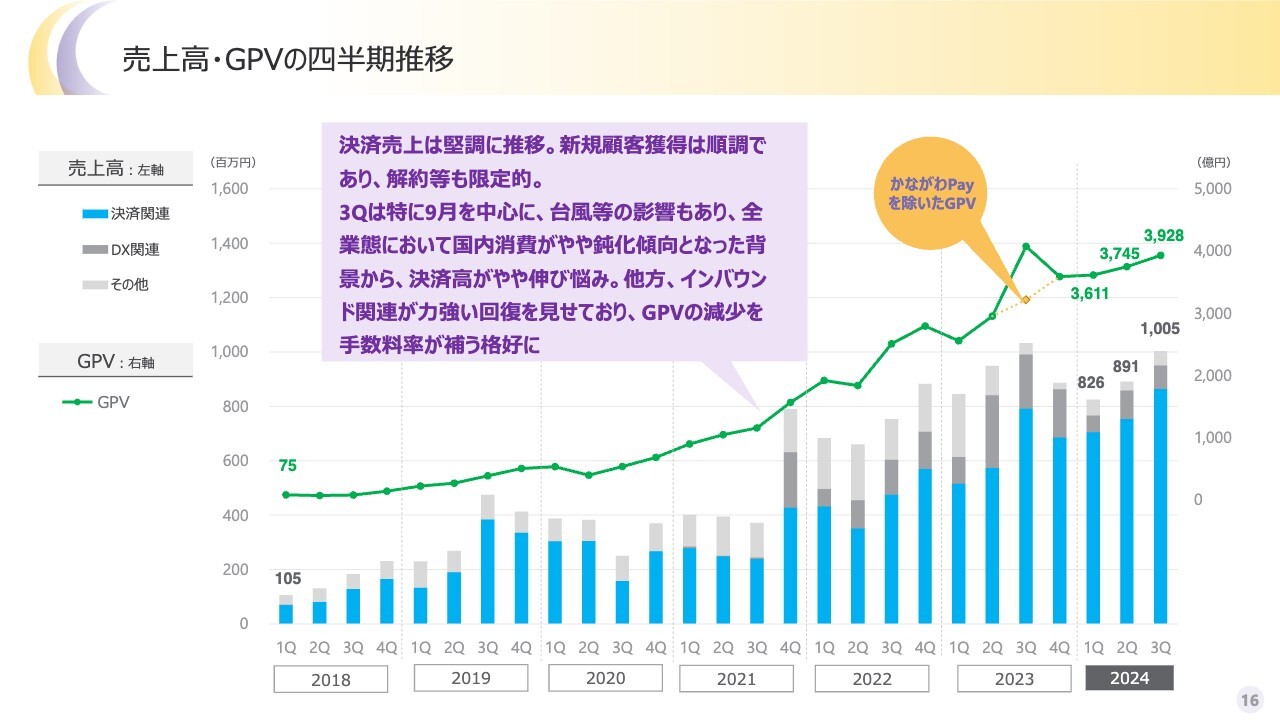

売上高・GPVの四半期推移

我々の根幹となる決済関連事業について、決済取扱高のボリュームはスライドのとおりです。堅調に推移しており、今年は毎四半期で順調に決済取扱高を伸ばしています。

一方で、小売大手さまを中心に、9月のトランザクションボリュームが期待していた伸びより薄かったことは否めないかと思います。こちらはマクロ要因があったと思います。インバウンド消費は、当初予想をはるかに上回るスピードでリカバリーされているという印象です。

従来お伝えしていますが、我々の手数料率は、インバウンドが伸びれば国内比でそれなりに高い手数料のゲインがあるため、ポジティブな効果となります。そのおかげで、決済売上高自体は計画よりも上振れました。

新規顧客獲得も、予定どおり非常に堅調に進んでいます。解約は限定的ですので、もちろんマクロの入り繰りは常々あるものの、決済関連事業の売上に対しては、ネガティブよりもポジティブな効果のほうが多いです。

また、スライドのグラフのうち、濃いグレーで示したのがDX関連事業の売上高です。もちろん四半期ごとに一定程度進捗はしています。しかし、例えば昨年の「かながわPay」のような超大型案件にかかる収益などを今年も見込んでいたところ、第2四半期の決算発表でご報告したとおり、期ずれがありました。

それらが、11月現在になっても、蓋然性が見込めるステータスにありません。そのため、大変恐縮ですが今回の修正に至りました。

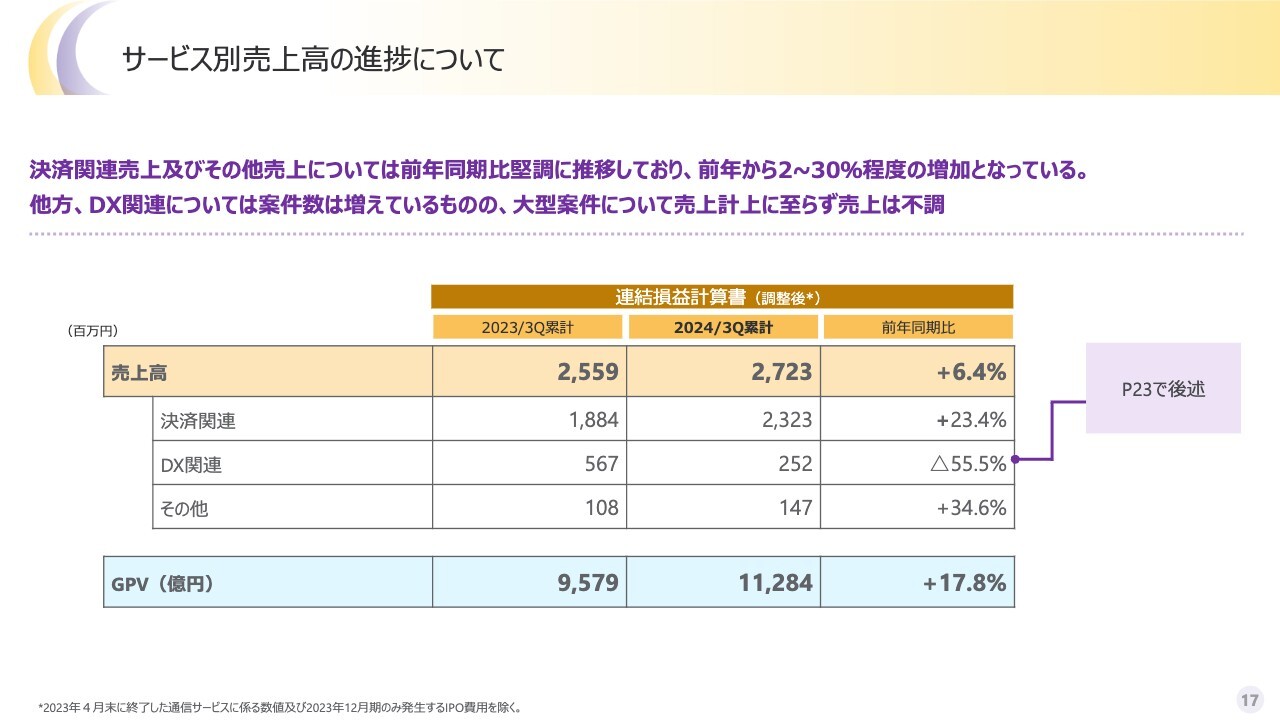

サービス別売上高の進捗について

サービス別売上高についてです。DX関連事業は修正内容につながるため、後ほどご報告します。GPVの伸びが期待していたほどではないと言いつつも、おかげさまで決済関連事業はプラス23パーセントの売上高を刻めました。こちらは、先ほどお話ししたインバウンドの力強い回復などに後押しされているものです。

決済関連事業では、国内消費が上がってもうれしい、インバウンドが上がってもうれしいという中で、8月と9月は国内消費が弱かったものの、それよりもインバウンドの伸び幅が大きかったことが寄与しています。

その他関連事業も、DX関連事業と紐づくものが売上高としてあります。DX関連事業と連動して好調とは言えない一方で、前年同期比では順調な歩みを進めており、DX関連事業の不調が際立つ格好になっています。

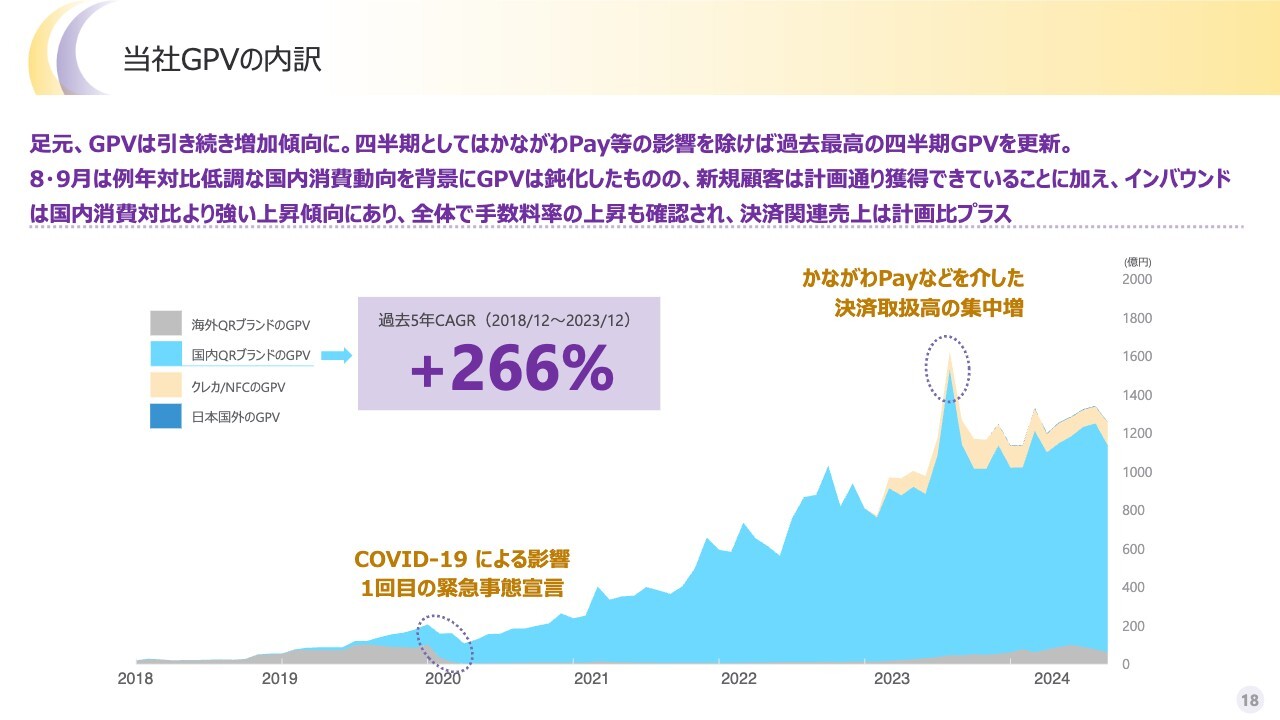

当社GPVの内訳

このスライドは、先ほどの棒グラフを月別に起こしたものです。ご覧いただくとわかるとおり、9月のへこみ方は、ネガティブなことが我々の店頭であったわけではなく、マクロ要因と認識しています。やはり台風が多かったことと、夏に向けて上がっていた消費マインドが若干落ち着いたことがあったと思います。

一方で、クレカ/NFCのGPVや国内QRブランドのGPVは目減りしていますが、10月と11月の速報値と比べると、9月は一時的なものという結果でした。

スライド一番下の海外QRブランドのGPVのみをご覧ください。これはいわゆるインバウンドを表しており、さほど減少していません。まさにインバウンドの回復力が、国内消費の減少傾向などを相殺するかたちで、今プラスをもたらしてくれている状況です。

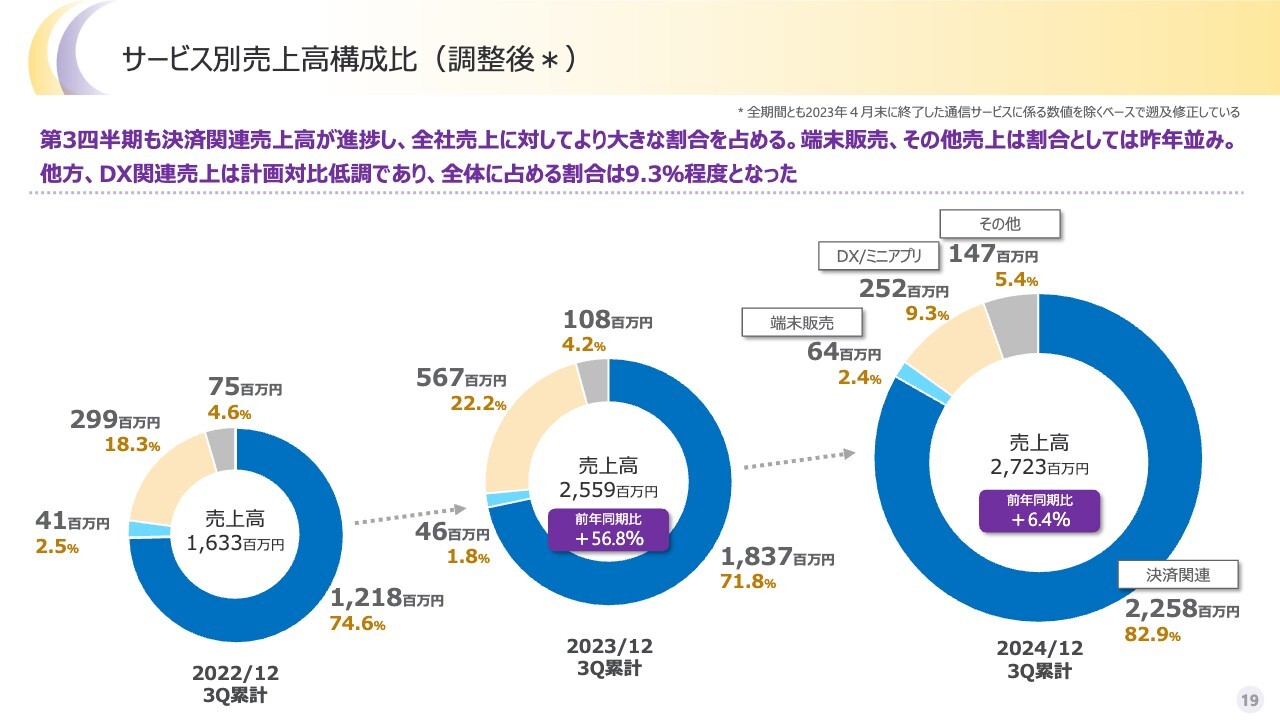

サービス別売上高構成比(調整後)

我々のセールスミックスがどのようになっているのかについてです。やはり決済関連事業が順調にきている一方で、DX関連事業が低調でした。決済手数料に紐づくものが、全体に占める割合としては約83パーセントと一番大きくなっています。

先ほどご報告した決済関連事業の売上高には端末の販売代金も含まれています。この比率は、おおよそ例年と変わっていない水準です。手数料関連売上や、そのようなところはしっかり伸びているとご理解いただければありがたいです。

DX関連事業は去年よりも劣る数値となり、今は10パーセント弱を占めています。

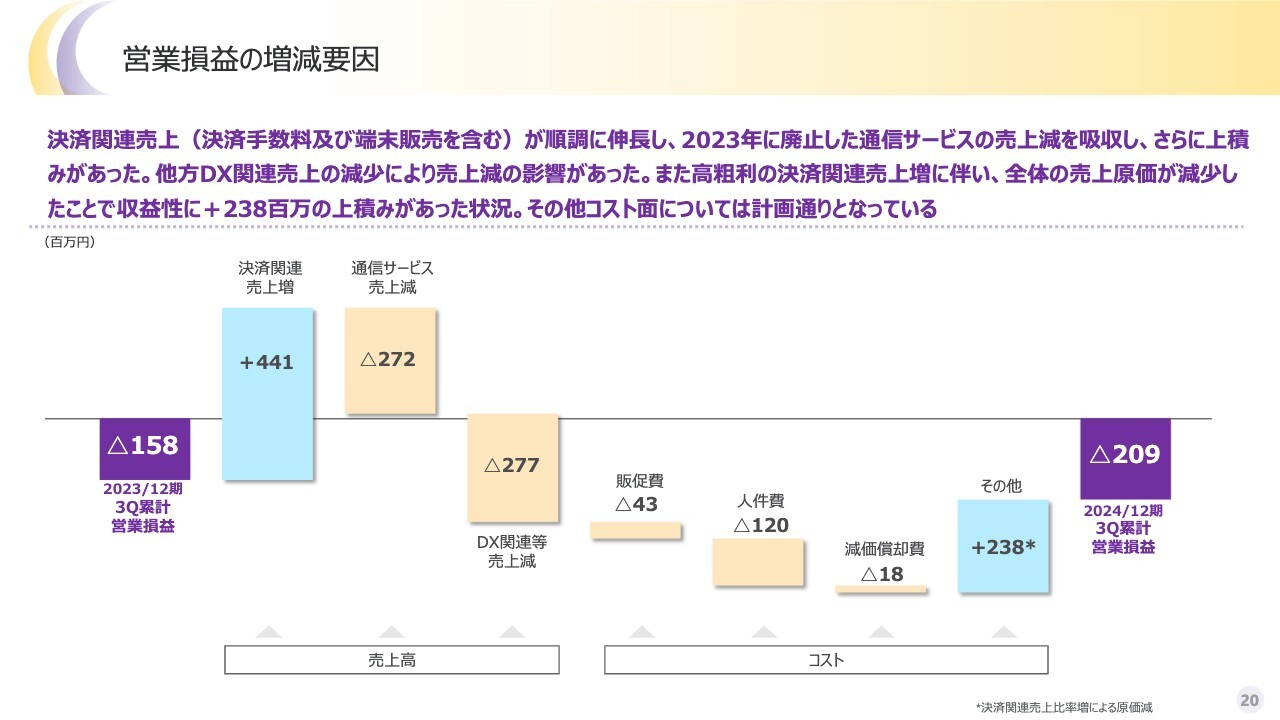

営業損益の増減要因

累計の営業損益についてです。去年から第1四半期、第2四半期の赤字を消しに行っています。また、通信サービスの廃止に伴う売上減は3億円弱あったのですが、それを補って余りある決済関連事業の売上増が足元で記録されています。

一方で、DX関連事業の売上減があり、フィナンシャルのネガティブ要因となっています。コストに関しては、スライドの「その他」で大きく青色が付いていますが、これは高粗利の決済関連事業の売上増によって、全体の原価率もよい方向にコントロールできているからです。

つまり、決済関連事業が伸びれば伸びるほど、原価率が全社的に良い方向に動くようになっているということです。そのインパクトが恩恵をもたらし、第3四半期では黒字化され、2024年12月期累計での赤字幅の減少にもつながっています。

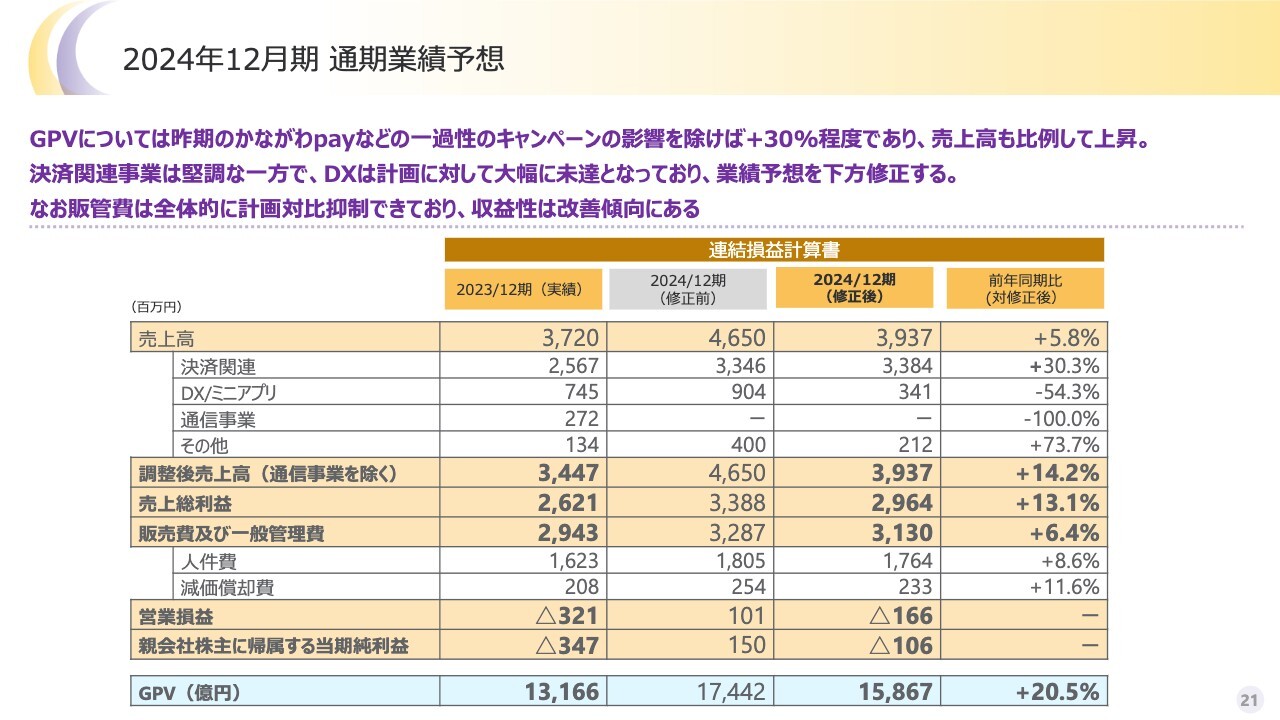

2024年12月期通期業績予想

2024年12月期の通期業績予想です。今回の修正内容を反映したものを掲載しています。スライドの表のうち、まずは上から4番目の調整後売上高をご覧ください。これは通信関連事業の影響を除いたものですが、前年同期比14.2パーセント増になっています。

一方で、売上高の内訳としては、決済関連が30パーセント程度ある構造は変わっていません。ここは計画よりも若干増えており、これまでの好調さを反映したものとなっています。

その下のDX/ミニアプリは「DX関連事業」と我々が呼んでいるものです。9億円の見込みが3億4,000万円となり、大幅に下振れています。これが第2四半期の時点で「2億円強から3割円弱の期ずれ」とご報告した部分にあたります。このあたりを中心に、蓋然性がないというステータスにせざるを得ない状況になったため、大きくへこんでマイナスになっています。

全体としては、売上総利益を見れば、決済に牽引されるかたちでプラスが刻めると思っています。コストについても、人件費、減価償却費あるいはサーバー費などを、計画よりもかなり抑制傾向にコントロールできているため、コスト面もポジティブに見ています。

ただし、これらの売上あるいはコストコントロールのよい部分を、DX/ミニアプリの売上減が超えてしまっているのが現状です。そのため、営業損益はマイナス1億6,000万円、当期純損失はマイナス1億円という着地となっています。

決済関連の売上高は前年同期比プラス30.3パーセントで、GPVがおよそ1兆6,000億円となっていますが、これは9月の台風の影響という一時要因によるものです。繰り返しになりますが、解約が生じているなどの事態が起こっているわけではないことを、ぜひご理解いただければと思っています。

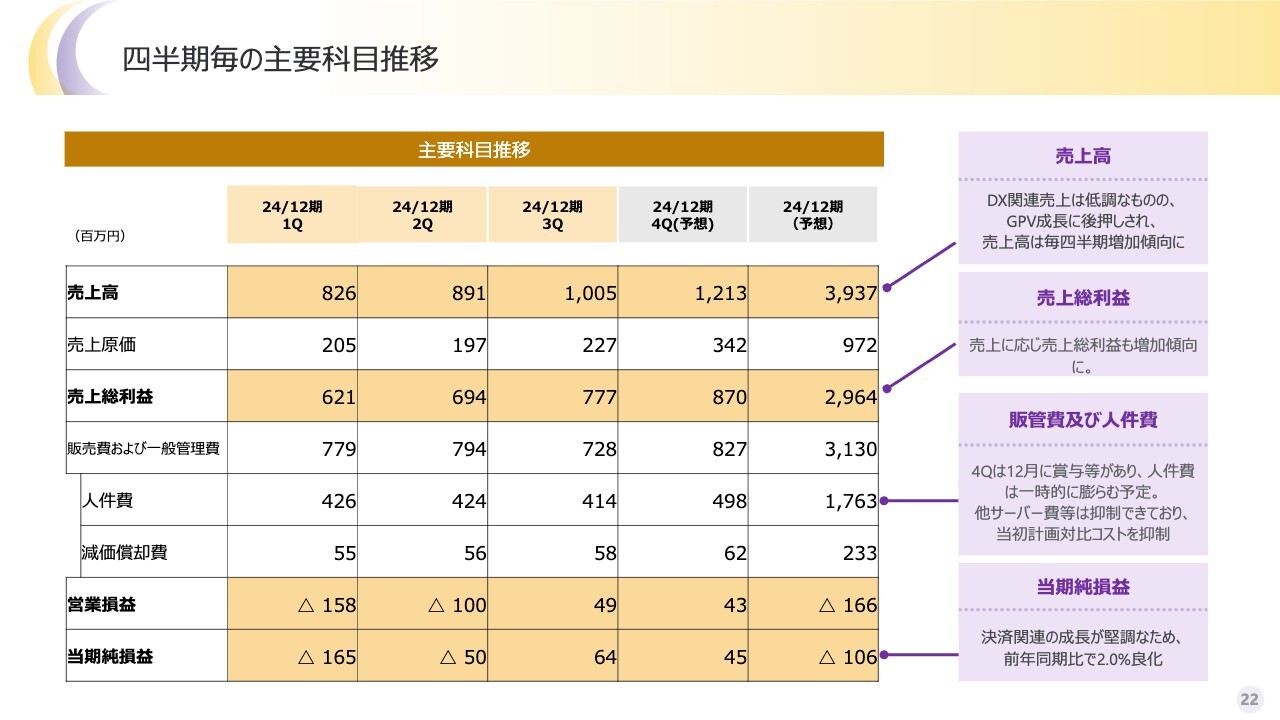

四半期毎の主要科目推移

四半期毎の主要科目推移です。修正後予想の内訳をお示ししています。売上高は毎四半期着実に伸びており、第4四半期では12億円に達する見込みです。第4四半期の売上総利益は、8億7,000万円の予想です。販管費は12月に年末の賞与払いがありますが、そのようなものを加味しても、第4四半期単体でプラスになる見込みです。

第3四半期、第4四半期とプラスで終わりますが、先ほどお伝えしたとおり、この2つの下半期のプラス分が、第1四半期、第2四半期のマイナス幅を上回るかたちには残念ながらならず、2024年12月期通期予想として、当期純損失はマイナス約1億円としています。

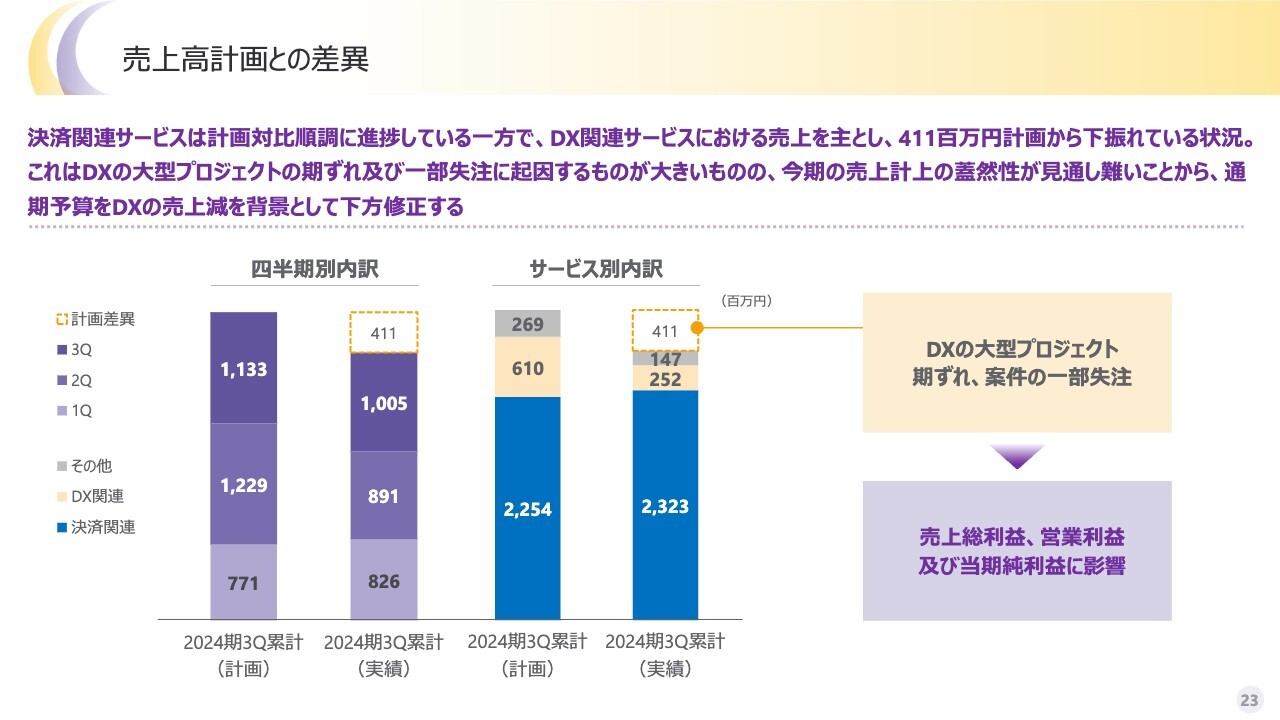

売上高計画との差異

DX関連サービスで何が起こっているのかについてご説明します。案件の性質上、詳細をお伝えしきれないものの、数字面ではどのようなインパクトをもたらしているのかをご報告します。

第3四半期までの差異4億1,100万円分がどのように生じているかですが、第3四半期で6億1,000万円と見込んでいた部分が、2億5,000万円に落ち込んでいる点に起因します。さらに、それに紐づくようなかたちで、その他の項目も計画に対して弱含んでいます。

ただし、スライドに青色で示した決済関連の部分では約7,000万円がプラスに出ており、下支えしています。ただしこの決済関連の堅調さも、約4億円のマイナスを埋めるほどには至っていないのが現状です。

ここまでが、フィナンシャルの主だったご説明になります。

トピックス(2024年7月以降)

ここからは、第3四半期までのトピックスをご紹介したいと思います。

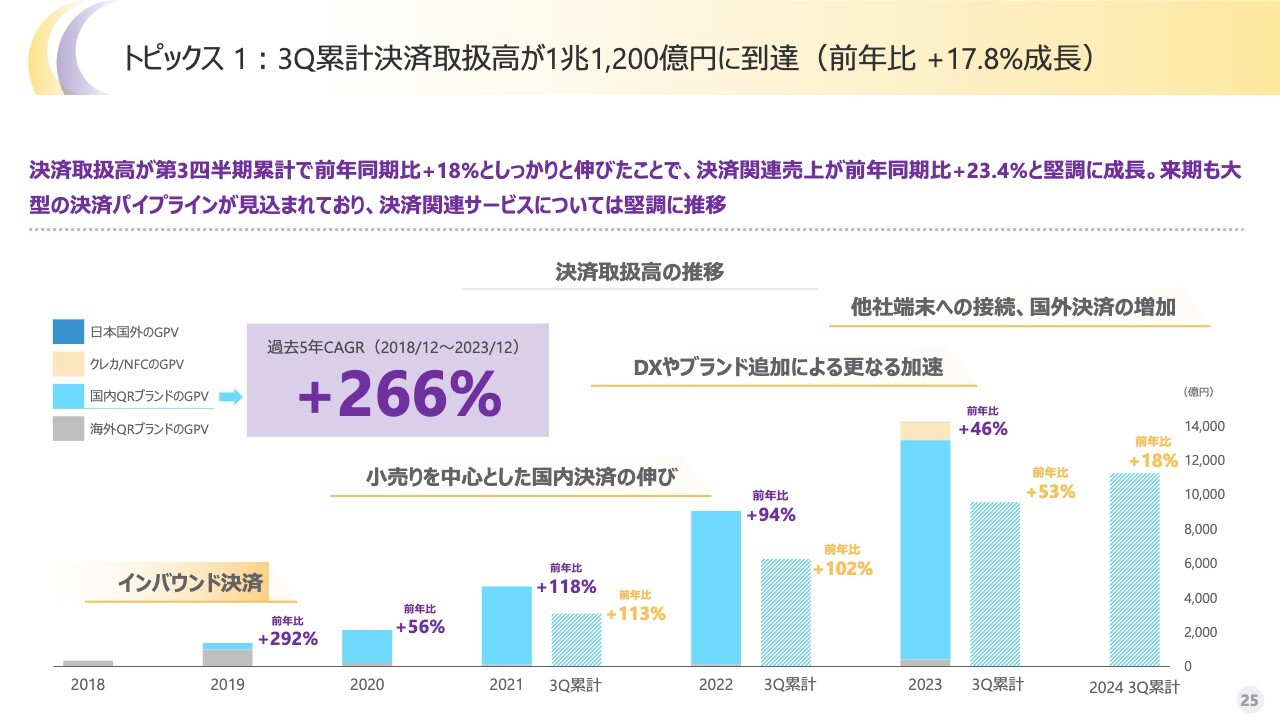

トピックス 1 : 3Q 累計決済取扱高が1兆1,200億円に到達(前年比+17.8%成長)

トピックス1点目は 、決済の取扱高についてです。第3四半期までの累計決済取扱高が1兆1,200億円になり、1兆円を超えました。去年の年間トータルが1兆3,000億円程度だったため、やはり堅調に成長していると言えます。

毎年ここから第4四半期により力強い数字が来る流れがありますので、2024年12月期は年間を通じて、前年度よりは成長が見込まれる状態はまったく変わっていないと思っています。

さらに第4四半期は、いろいろな国内外のQRブランドからキャンペーン類が出せることもヘッドラインとして出ているため、より力強く成長してくれるとありがたいと期待しています。

トピックス 2 :「StarPay」拡大 _(株)ジャックスとの連携による「サンプラザカードペイ」対応

トピックス2点目として、ジャックスさまとの提携事業を発表しています。「サンプラザカードペイ」とは、電子ポイントで決済できるという非常に有用なサービスですが、サンプラザで買い物されるお客さまに向けた新しいオリジナルのPayサービスを、ジャックスさまと連携して作りました。

このペイメントの開発にともない、これも一部DXソリューションに入るわけなのですが、我々のブランド力や決済高も、ともに上がるという構図になっています。

本事例は、サンプラザとしてはオリジナルのPayサービスとして使えるもので、エンドユーザーのお客さまにとっては、「サンプラザカードペイ」での買い物がより効率的な経済圏の中でできるというメリットがあります。このように、みなさまにとって、非常に有用なサービスに携わっています。

今後、この「ハウスPay」のような事業者のオリジナルPayサービスは、我々の強みとなるため、どんどん進めていきたいと思っています。実は先ほど来「インバウンドが堅調だった」とご説明してきましたが、背景として、このような新しい施策や決済手法の追加があります。

これにより、我々としてもインバウンドがさらに追い風になり、第3四半期決算においても大きく寄与しました。

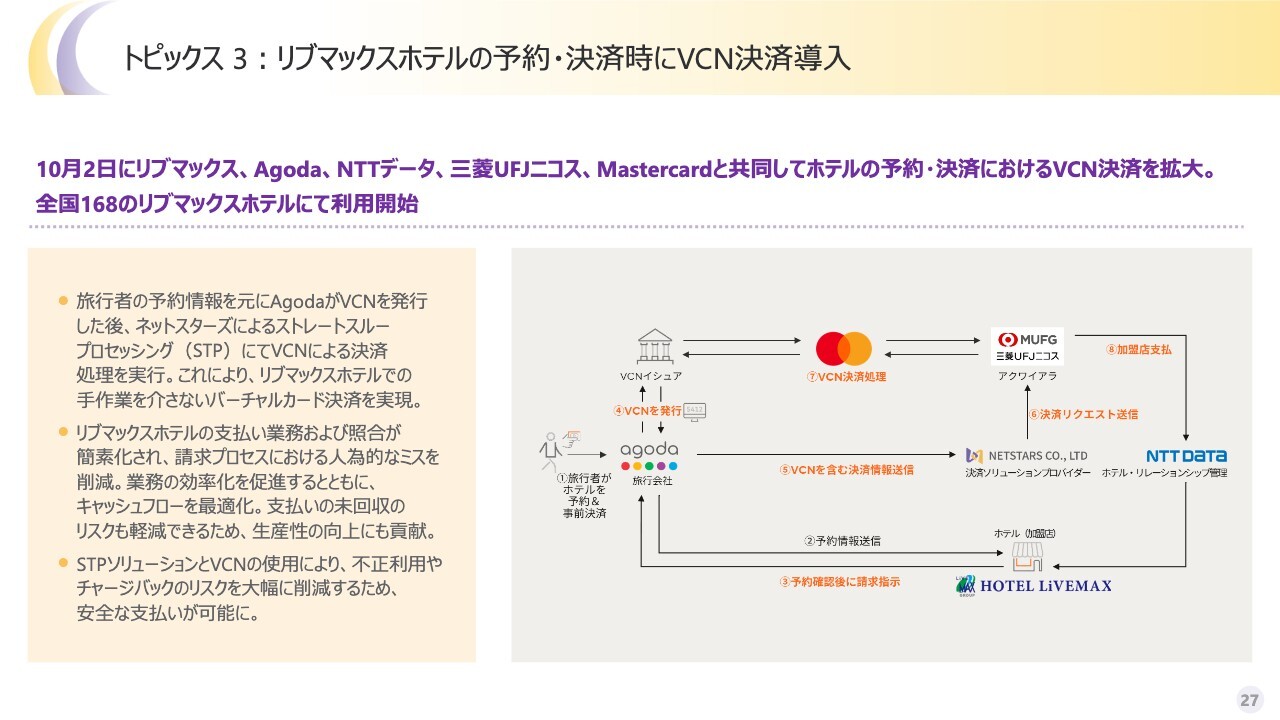

トピックス 3 :リブマックスホテルの予約・決済時にVCN決済導入

トピックス3点目は 、リブマックスホテルにおけるVCN決済導入です。これも決済関連事業の事例で、トランザクションボリュームの増加に寄与しているものです。

10月2日に、ホテル大手のリブマックスさまに、我々の取り扱っているバーチャルクレジットカードを使ったBtoB送金のスキームを、決済機能の一部として導入していただきました。これは、NTTデータさま、三菱UFJニコスさま、Mastercardさま、Agodaさまという各プレイヤーと協力してローンチしている事業です。

以前この場でもご報告した、ホテルと海外ブッキングサイト「Agoda」のようなOTAと呼ばれる方々との間の送金も、バーチャルクレジットカードを使って便利にするものと同様のプロダクトです。

これらは当社側にとって、まさに決済手数料を頂戴し得るモデルですが、利用されるみなまさにとっても同時に、生産物として非常に便利なサービスです。未払いのような事態をなるだけ回避でき得るというメリットもあるため、非常に多くのご用命をいただいている状況です。

決済関連事業の一部となる案件ですが、このようなかたちで、店頭の小売店のみならず、いろいろな国内消費の場で当社の決済サービスを拡大していく取り組みは、今後もしっかりと注力していきたいジャンルと思っています。

この点は貢献度を数値化していき、来年か再来年に、大きな成果としてあらためてご報告できるように進めていきます。

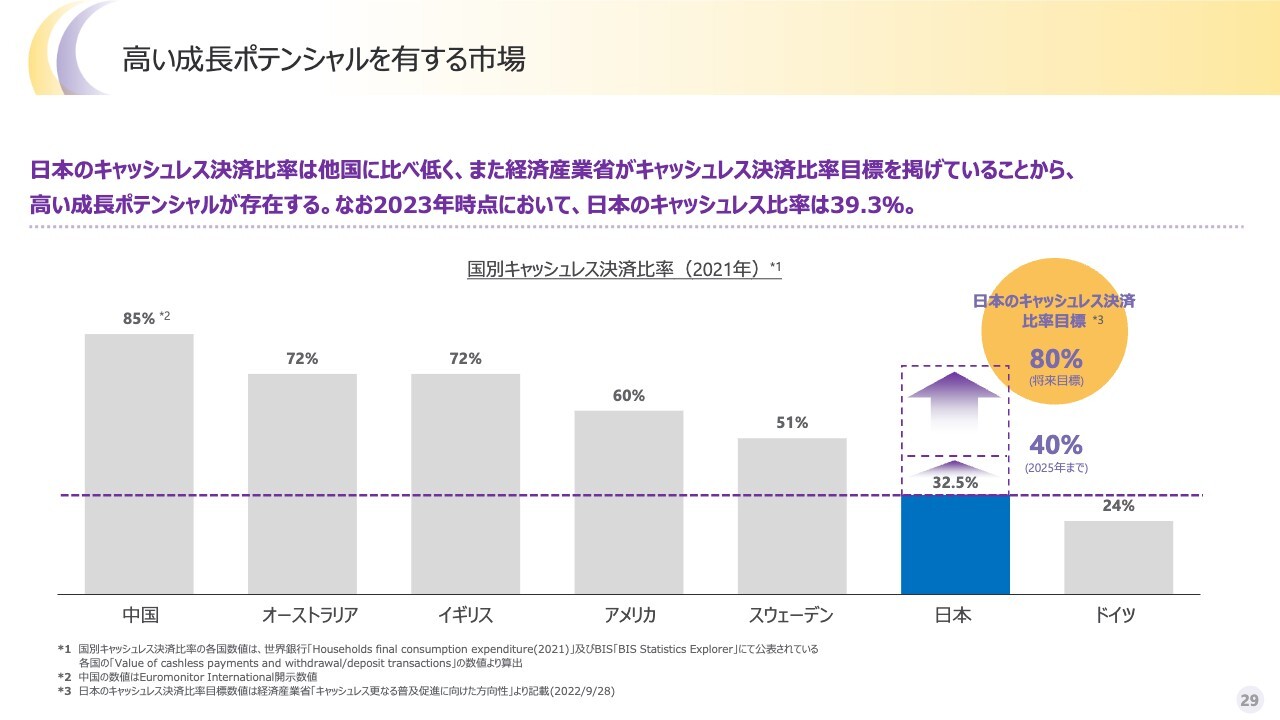

高い成長ポテンシャルを有する市場

マーケットの概況についてご説明します。前回ご説明した内容とほとんど同じですが、その中で、何個か主だったトピックを取り上げたいと思っています。

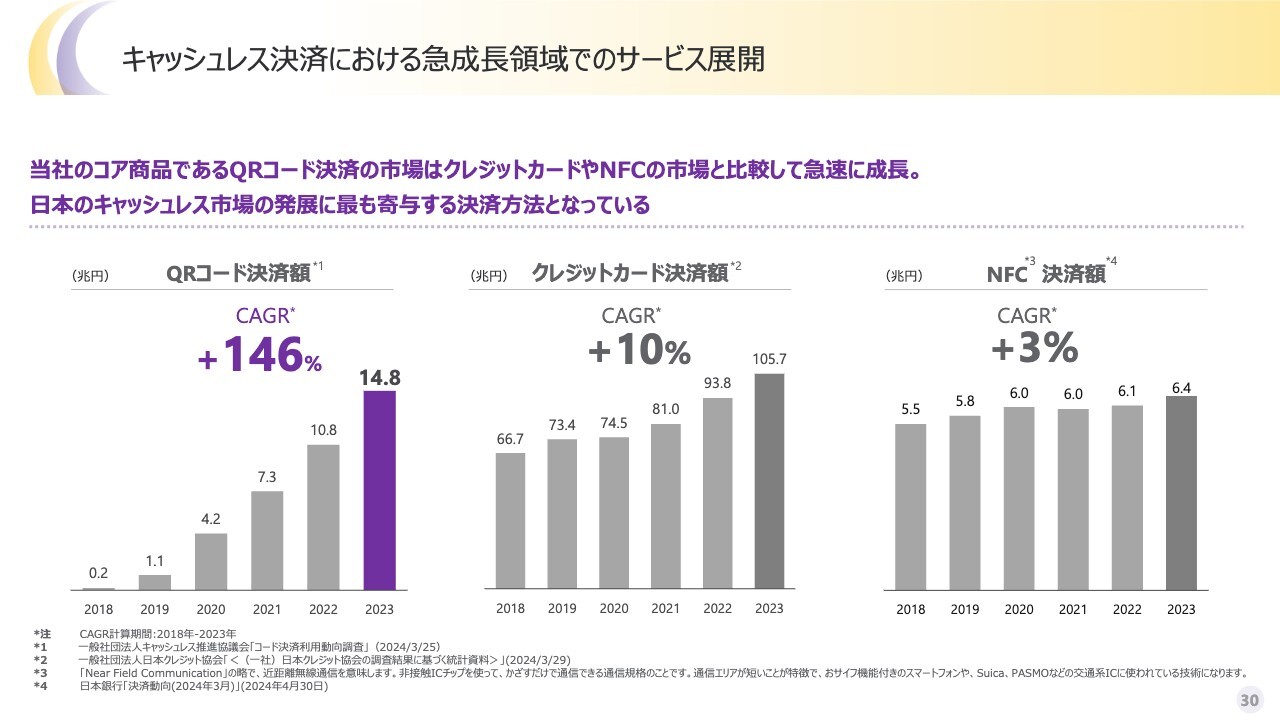

キャッシュレス決済における急成長領域でのサービス展開

決済額の上がり方という意味では、QRコード決済市場が最も牽引している状況は変わりませんが、最近はQRコードに輪をかけてクレジットカード決済も非常に堅調です。一方で、NFC等の電子マネー分野は規模感を維持しており、QRコードやクレジットカードが今かなり主戦場になっています。

市中のキャッシュレス界隈では、新しい手法の研究が各マーケットで進んでいます。その筆頭の1つと言われているのがWeb3.0関連決済で、暗号資産関連のアセットを使った決済の社会実装になると思っています。何個かリリースしているとおり、このあたりのテクノロジーに関してはすでに実証実験などが済んでいます。

したがって今後は、このような新しい決済手法が出てきた時に、我々のビジネスチャンスとなります。我々はQR決済サービスのパイオニアとして、そのような機運を確実に捉え、新手法による新しいパイオニアの地位を絶対目指さなければいけないと捉えています。

また新しいものが出てくることを期待しながらも、当社はWeb3.0関連決済分野において早い段階での実装を目指した研究を順次行っていきます。

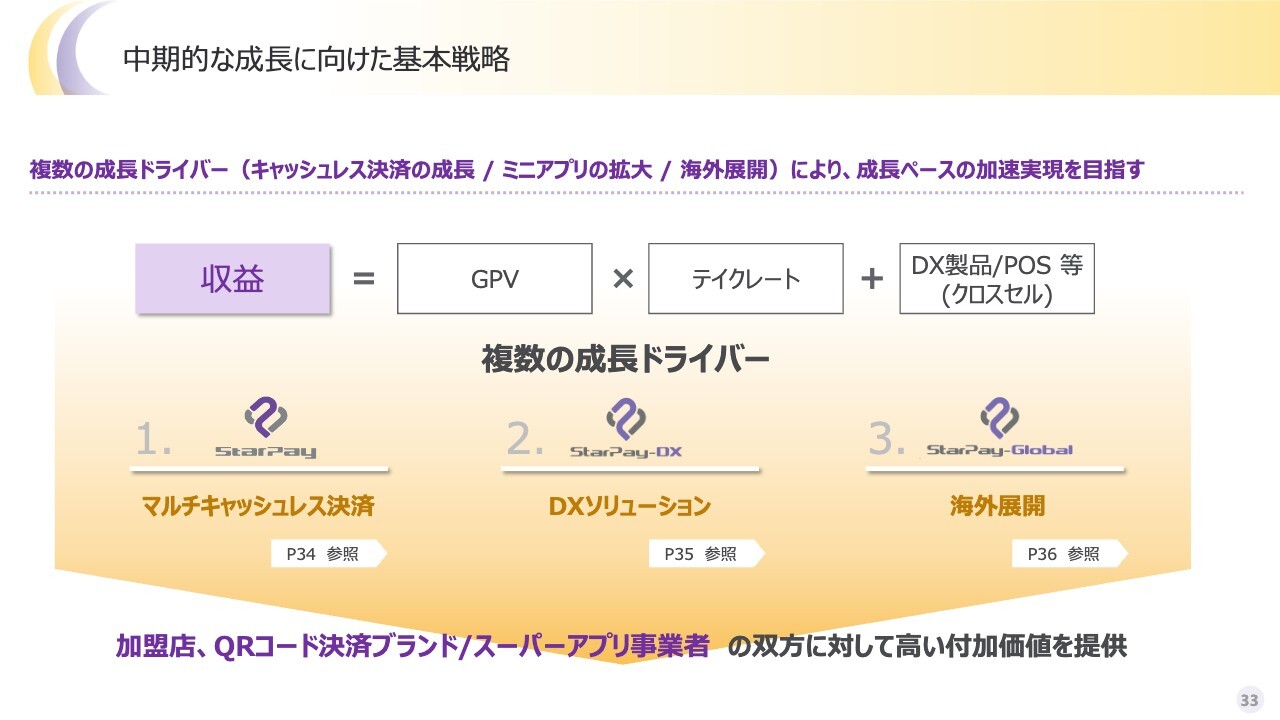

中期的な成長に向けた基本戦略

中期的な成長戦略ですが、ここも大きな更新はありません。やはり我々の肝となるのは、GPV×手数料で示される収益です。

今回はトランザクションボリュームは期待していませんでしたが、右側の手数料部分が、実は期待を大きく上回った結果となっています。したがって、ドライバーをどちらも持っておくことが、非常に大事だと今回実感したところです。

どちらも上げる施策という意味では、かなり策を打っている面もあるため、現状は他銘柄の報告や成果物と比較しても、決済の収入は悪くない数字にいると思っています。

今後の施策としては、クライアントの業種業態を多様化していくことと、インバウンドによる国内消費を多様化すること、対面決済とオンライン決済のどちらもある程度対応可能にしておくこと、表面的な購買の決済のみならず、BtoB送金のような決済手数料収入を得る手段をつけておくことなどを行います。

これらを通して、決済手数料は相当安定してくると考えています。

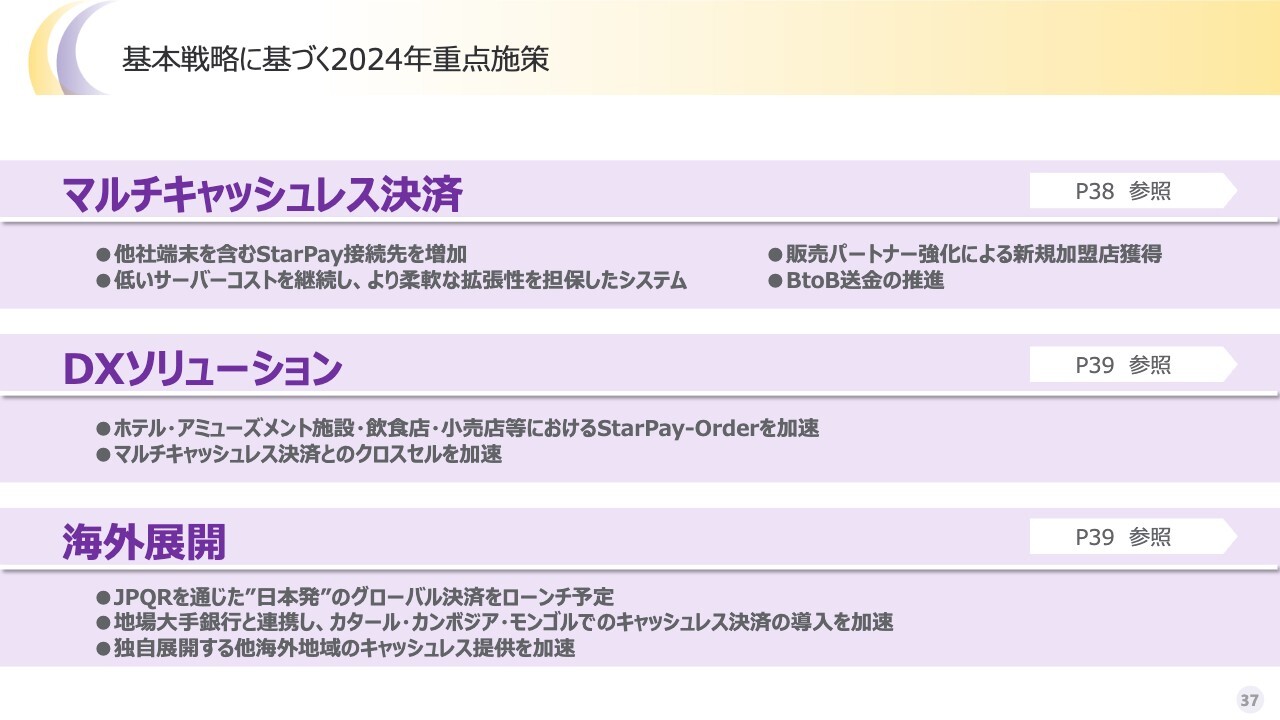

基本戦略に基づく2024年重点施策

今後の流れと重点施策です。DXソリューションの来年に向けての方針は、あらためて次の通期決算発表で、現在戦略立案中の案件をしっかりとかたちにしてお伝えしたいと思っています。来期には入ってきてほしいという見込みは当然あるため、そのようなところの精査もしっかりしながら、来年のプロジェクションをみなさまにご説明したいと考えています。

マルチキャッシュレス決済については「いろいろなサービスがあるけれど、結局、裏側はネットスターズが手掛けているよね」という状況をより多く作り出すことが、かなり重要だと思っています。ここでも新しいご報告ができるように、着実に歩みを進めていきます。この分野でより爆発力を持って進められるようにしていきます。

当然ながら堅調なまま成長していく流れにあることは間違いないため、その中でより大きなプラスを築き上げたいと考えています。今期で言えば、マルチキャッシュレス決済はよかったものの、DXソリューションが不調に陥った時に、それをカバーするほどではないという事態を、近未来的には違う文脈で言いたいということです。

他の我々のビジネスの根幹が、今よりも相当力強く堅固なものになれば、他の影響を軽微なものにできる自覚は強く持っていますので、そのようなところは今後にぜひ活かしていきたいと思っています。マルチキャッシュレス決済の戦略自体は、新規も多く取れている中ですので、引き続きご期待をいただけると大変ありがたいです。

海外展開については、来年にかけて複数発表できる案件がある状態で、極めて順調にローンチが進んでいます。今だと、地場大手銀行と連携し、カタール・カンボジア・モンゴルという3つの地域でQRコード決済をゲートウェイとして導入いただいています。

このケースで、国あるいはペイメントの追加によってキャッシュレス決済の導入が順次進んでいます。日本に匹敵するほどの規模になるまでには時間を要しますが、海外事業はかなり収益率もよいため、ここの業績寄与を向こう数年の間にかたちにすることが非常に大事だと思っています。

現状、歩みは非常によいものであるということをご報告します。

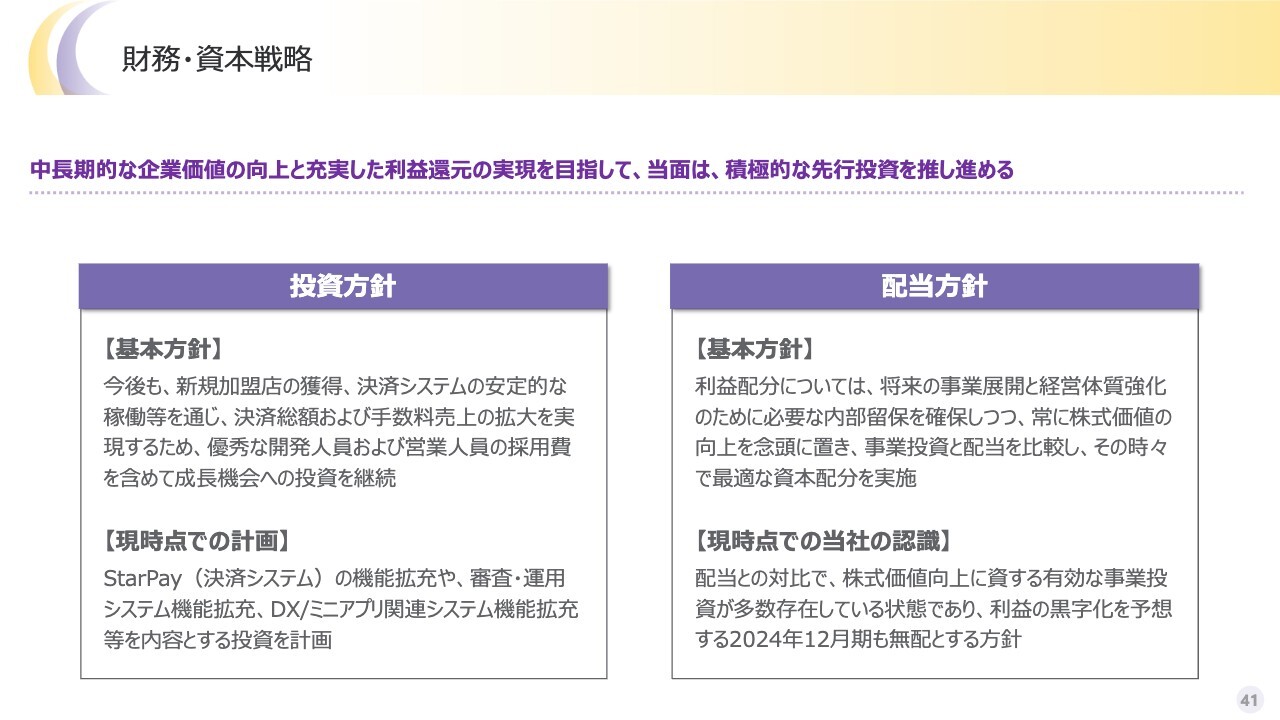

財務・資本戦略

投資方針および配当方針に特段の変更はありません。以上が、我々の決算についてのご報告となります。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ