【QAあり】FUJI、2Q売上高・利益は前年比でほぼ横ばい 通期業績予想は期初予定を据え置き

2025年3月期第2四半期(中間期)決算説明

五十棲丈二氏(以下、五十棲):みなさま、本日はお集まりいただき、誠にありがとうございます。株式会社FUJI代表取締役社長の五十棲丈二です。2025年3月期第2四半期(中間期)決算についてご報告します。

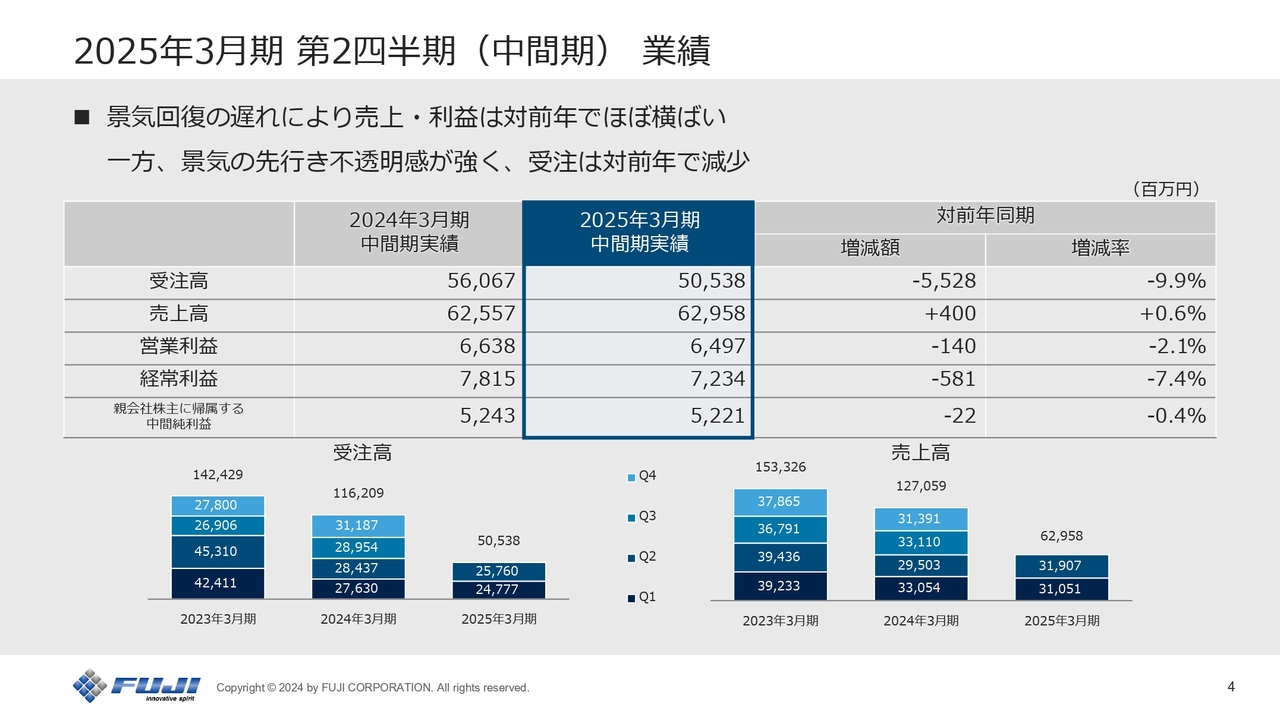

2025年3月期 第2四半期(中間期)業績

決算概要についてご説明します。中間期実績は、前年同期と比較しわずかに増収減益で、ほぼ横ばいという結果となりました。景気の先行き不透明感は依然残っており、受注高は対前年同期で減少しました。

受注高は約505億円、前年同期比9.9パーセント減少しました。売上高は約629億円、前年同期比0.6パーセント増加しました。営業利益は約64億円、経常利益は約72億円、中間純利益は約52億円という結果となりました。

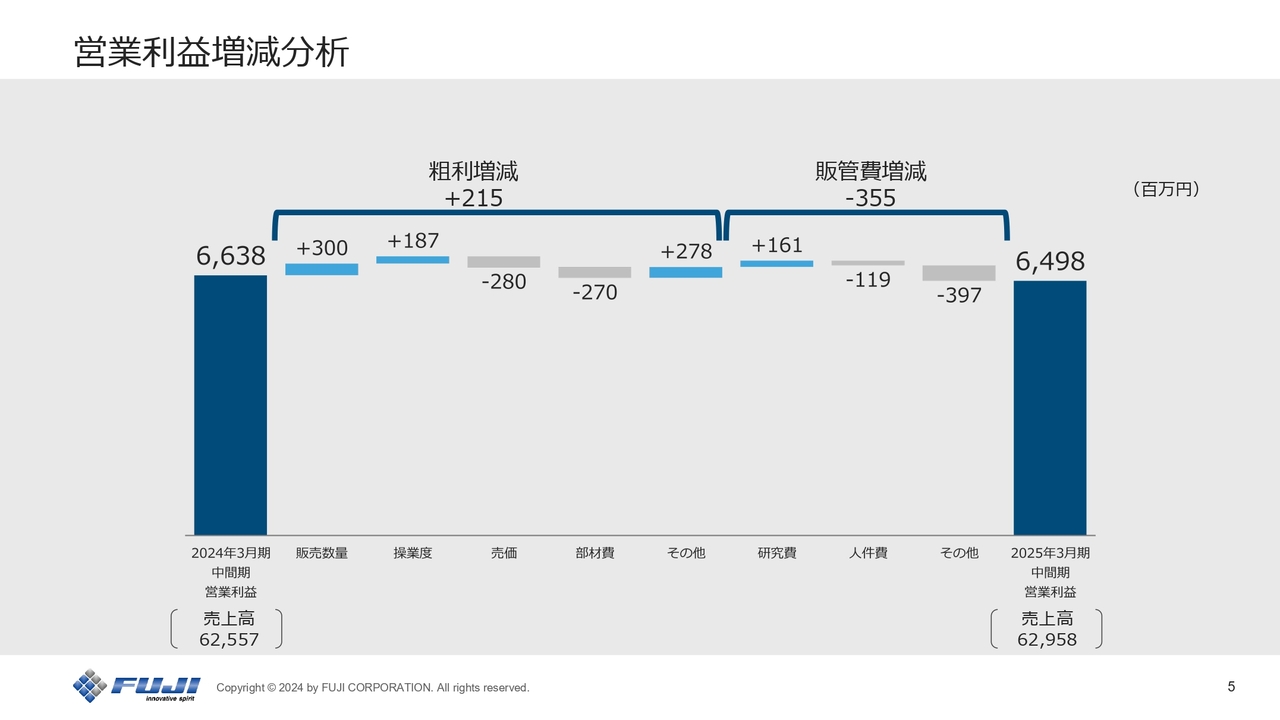

営業利益増減分析

前年同期の営業利益約66億円に対する増減分析をご説明します。販売数量の増加によりプラス3億円、生産数量の増加に伴う操業度の向上によりプラス1億8,700万円となりました。売価については、比較的高い日本や欧米が減少し、中国やその他アジアが増加したため、マイナス2億8,000万円となりました。

部材費については、従来機種「NXTシリーズ」の部材費はコストダウンが進みましたが、前年同期に比べ、初期ロットのため、部材のコストダウンが進んでいない新機種「NXTR」の出荷が上回ったため、マイナス2億7,000万円となりました。その他は、前年同期に多かった廃却費などが抑えられたことにより、プラス2億7,800万円となりました。

販管費の増減です。研究費は、新機種の開発に一定の目処がついたことによりプラス1億6,100万円です。一方、海外子会社の体制強化のために人件費が増加し、マイナス1億1,900万円です。その他については、展示会の出展費用や販売手数料の増加によりマイナス約3億9,700万円です。これにより、今期の営業利益は約64億円となりました。

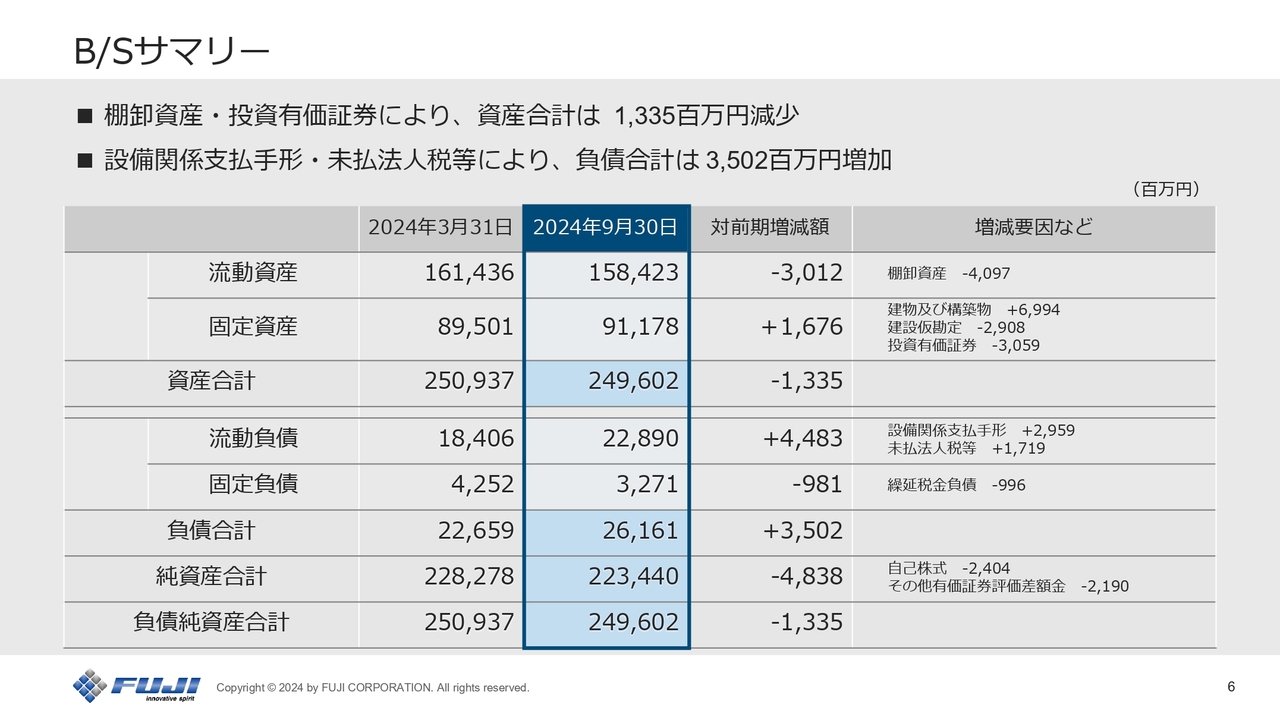

B/Sサマリー

B/Sサマリーについてご説明します。資産合計は、棚卸資産の減少、株価の下落等による投資有価証券の減少により、新工場の固定資産増加を差し引いても約13億円の減少となりました。負債合計は、岡崎工場の建て替え完成に伴う設備関係支払手形の増加、未払法人税等の増加により約35億円の増加となりました。純資産合計は、自己株式の取得およびその他有価証券評価差額金の減少により約48億円の減少となりました。

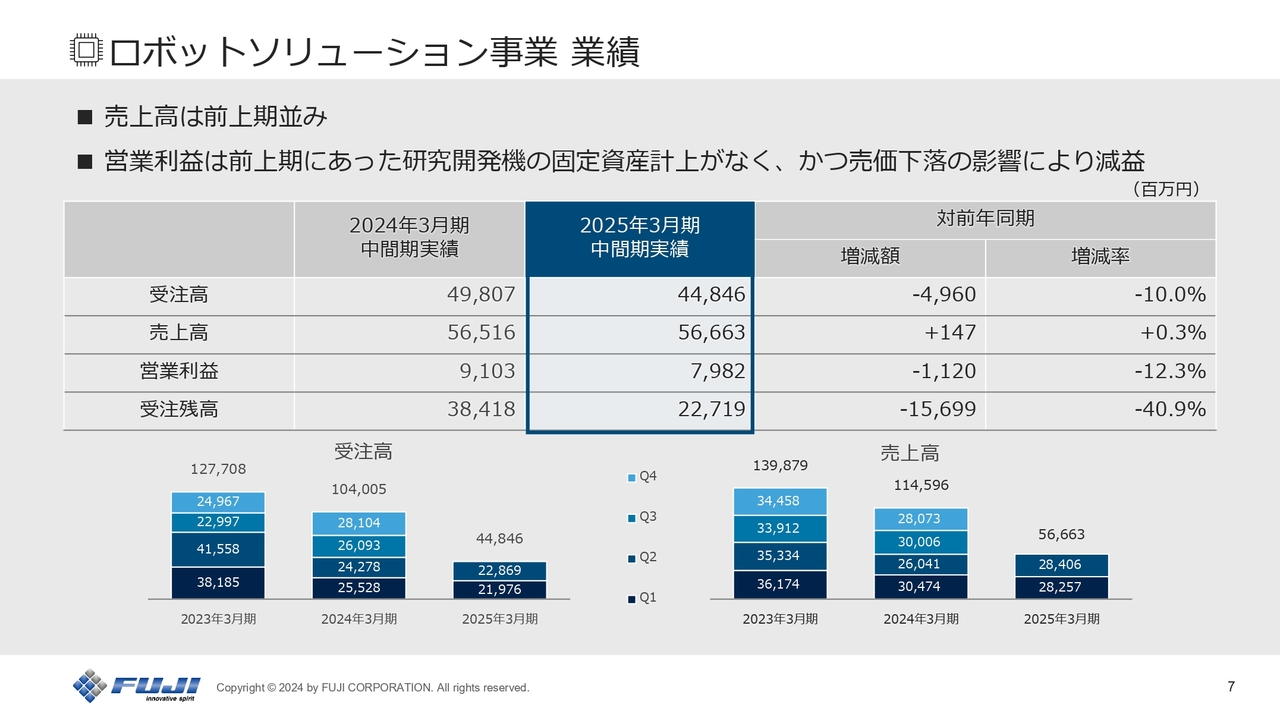

ロボットソリューション事業 業績

ロボットソリューション事業の業績についてご説明します。受注高が約448億円、売上高が約566億円、営業利益が約79億円、受注残高は約227億円となりました。

受注高については、景気の先行き不透明感がまだ強く、減少となりました。売上高については、前年同期とほぼ同等です。営業利益については、前年同期にあった研究開発機の固定資産計上がなく、かつ一部地域における売価の低下および新機種の部材費の影響により、減益となりました。

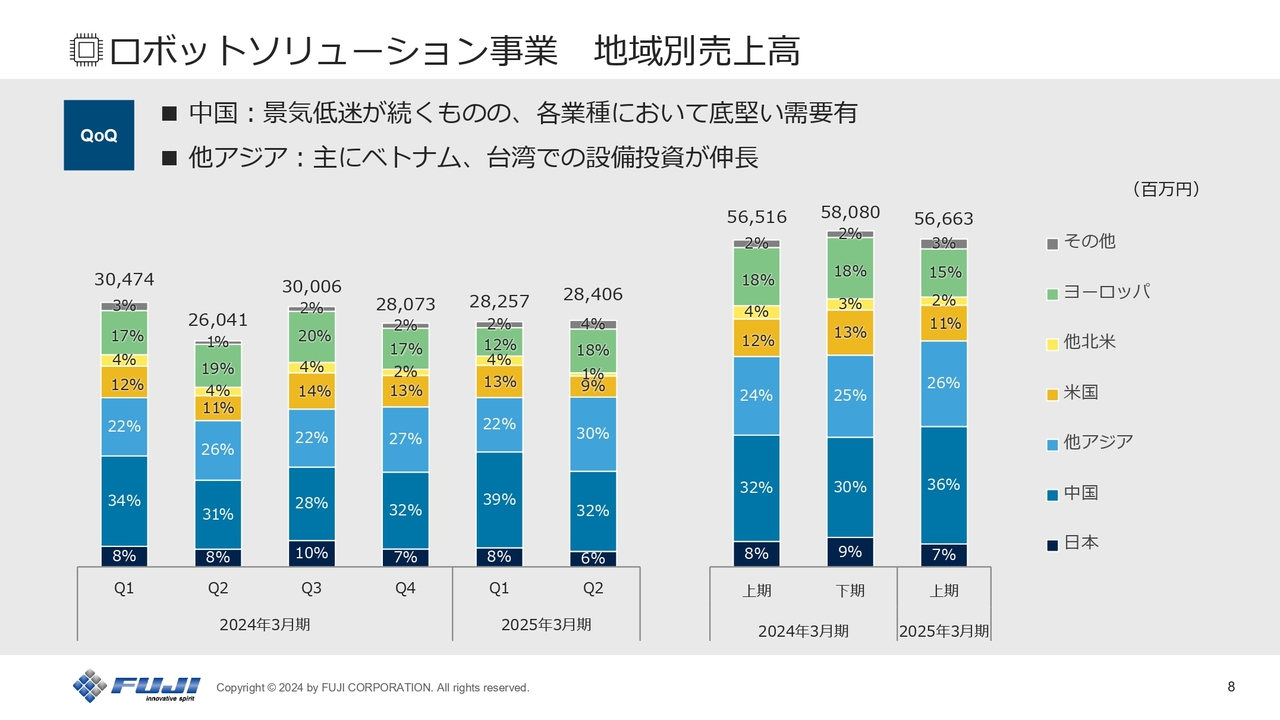

ロボットソリューション事業 地域別売上高

ロボットソリューション事業の地域別売上高です。スライド左側のグラフは、四半期ごとの変化です。この1年で緩やかに増加傾向にあります。2024年3月期の第2四半期が底だったのではないかということが表れています。

地域別に2025年3月期第1四半期と比較してご説明します。中国は、景気の低迷が相変わらず続いています。第2四半期に限っては、一時的なスマートフォン分野の減少により少し低下しています。しかし、受注についてはスマートフォン分野も今期以降回復していますので、この低下は一時的な要素と見ています。その他各業種において、中国で一定の設備需要を確保できている状況です。

他アジアの増加について、ベトナムではマウンターでパソコン関連、台湾ではダイボンダでロジック系の半導体関連での大型の設備投資が大きな要因でした。

米国は、未だ低調です。ヨーロッパは、第2四半期は拡大したかのように見えますが、第1四半期に対して連結売上高での期ずれが起き膨らんだためです。未だ、市況としては低調と捉えています。

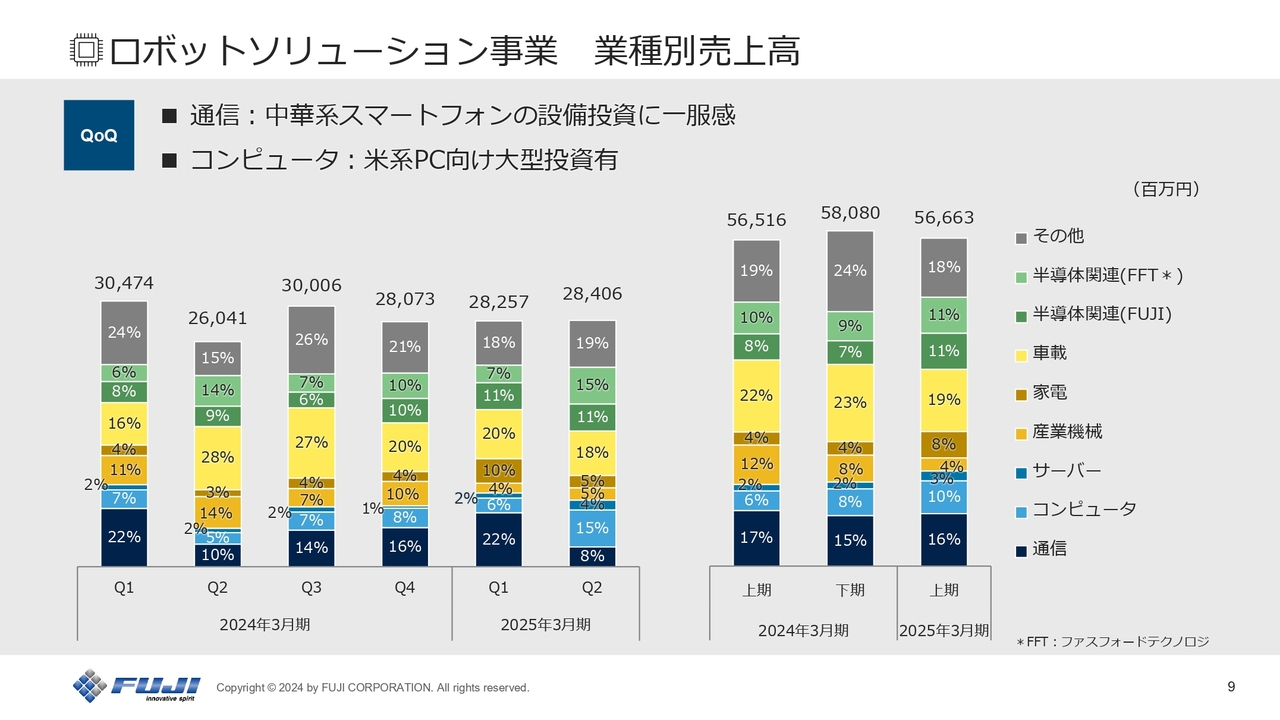

ロボットソリューション事業 業種別売上高

ロボットソリューション事業の業種別売上高です。こちらも、第1四半期との比較でご説明します。通信は、第2四半期においては中華系スマートフォンの設備投資が低調だったのですが、受注としては増加しています。通信の内訳は、スマートフォンが60パーセント、基地局が15パーセント、アクセサリーが25パーセントでした。

コンピュータ、サーバーは、ベトナムにてPCの大型投資があったため増加しています。

産業機械は、これまでヨーロッパが堅調だった領域ですが、今は低調です。

車載は、底堅く需要があり、横ばいの状況です。中国・アジア・日本での継続的な需要はありますが、ヨーロッパでは低調に変化しています。

半導体関連は、FUJIの領域とファスフォードテクノロジ社のダイボンダの領域に分けています。FUJIの領域では、台湾・中国を中心に設備投資がありました。

ファスフォードテクノロジ社の領域では、6割がメモリ向けで、4割がロジック向けです。中期経営計画でも示したとおり、メモリ向けでの圧倒的なシェアはありますが、ロジック向けのシェアを拡大する計画に則り、この拡大が実現できている状態です。地域別での仕向地は、中国が6割弱、他アジアが4割弱という状況です。

その他は、航空機、ソーラー関連、さまざまな電源向けの設備投資です。今活況であるAIサーバー用の電源も含んでいます。

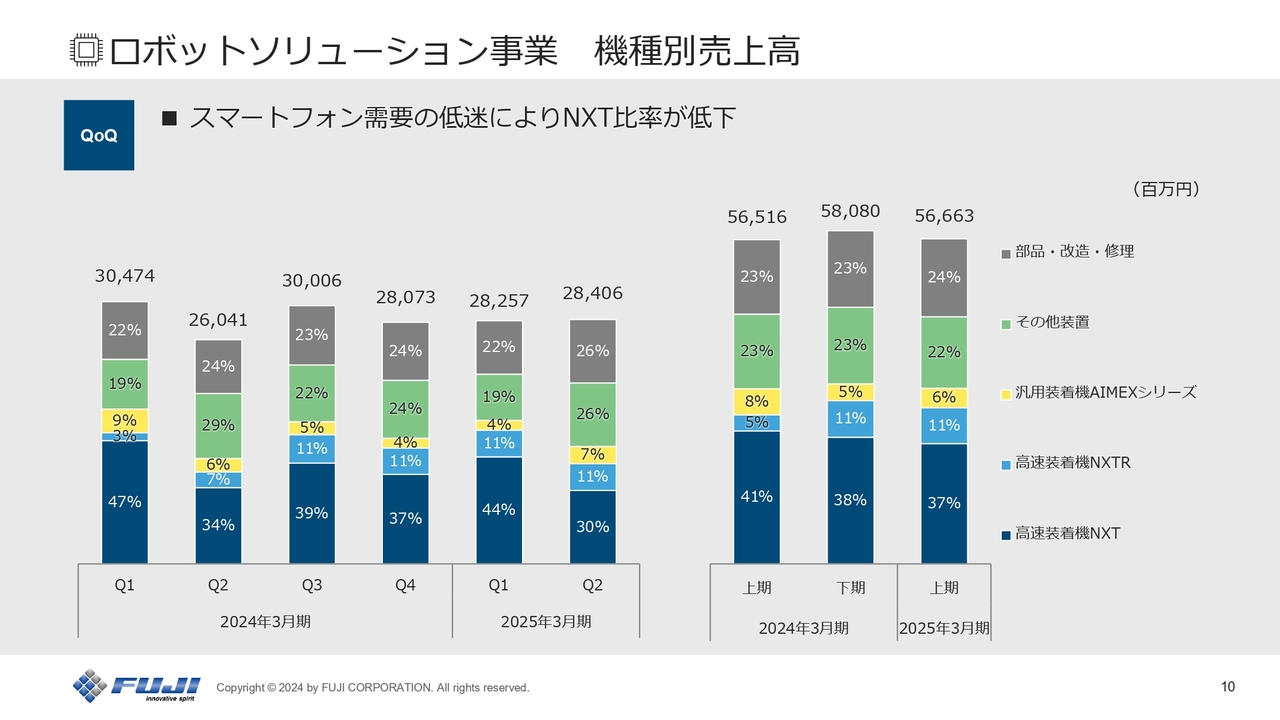

ロボットソリューション事業 機種別売上高

ロボットソリューション事業の機種別売上高です。第1四半期との比較でご説明します。スマートフォン需要を中心とする中国の設備投資が第2四半期は若干低迷したため、「NXT」の比率が低下しています。「NXTR」は横ばいとなっています。その他装置には、ファスフォードテクノロジ社の増加分が含まれています。

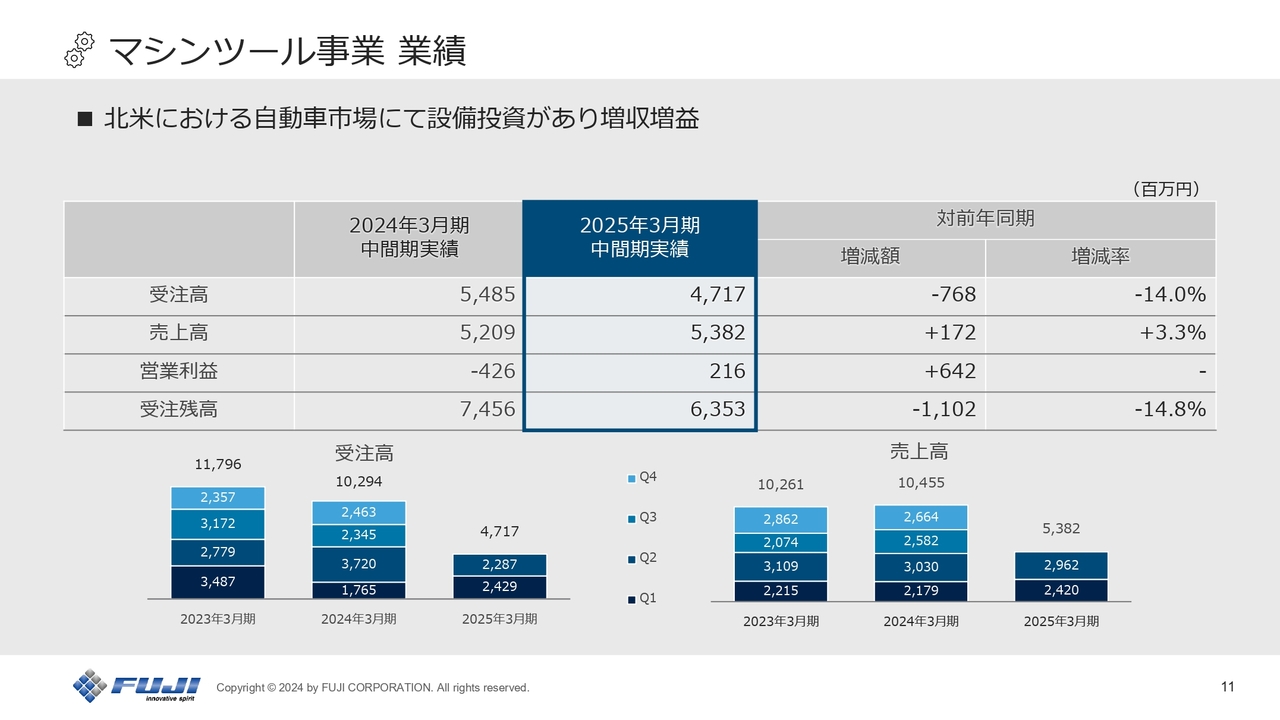

マシンツール事業 業績

マシンツール事業の業績です。売上高は約53億円で、対前年同期3.3パーセント増です。営業利益は、前年の約4億円の赤字に対し、約2億円の黒字化を実現しています。

受注高は約47億円で、対前年同期14パーセント減です。前年に北米を中心とした大型案件があったため、今期の減少というよりは前年度が大きかったと捉えていただければと思います。

中期経営計画で示したように、固定費、経費の削減、利益率の高いターンキービジネスへの注力という施策を進めてきました。一定の効果がここにも見られますが、引き続き粛々と進めていきます。

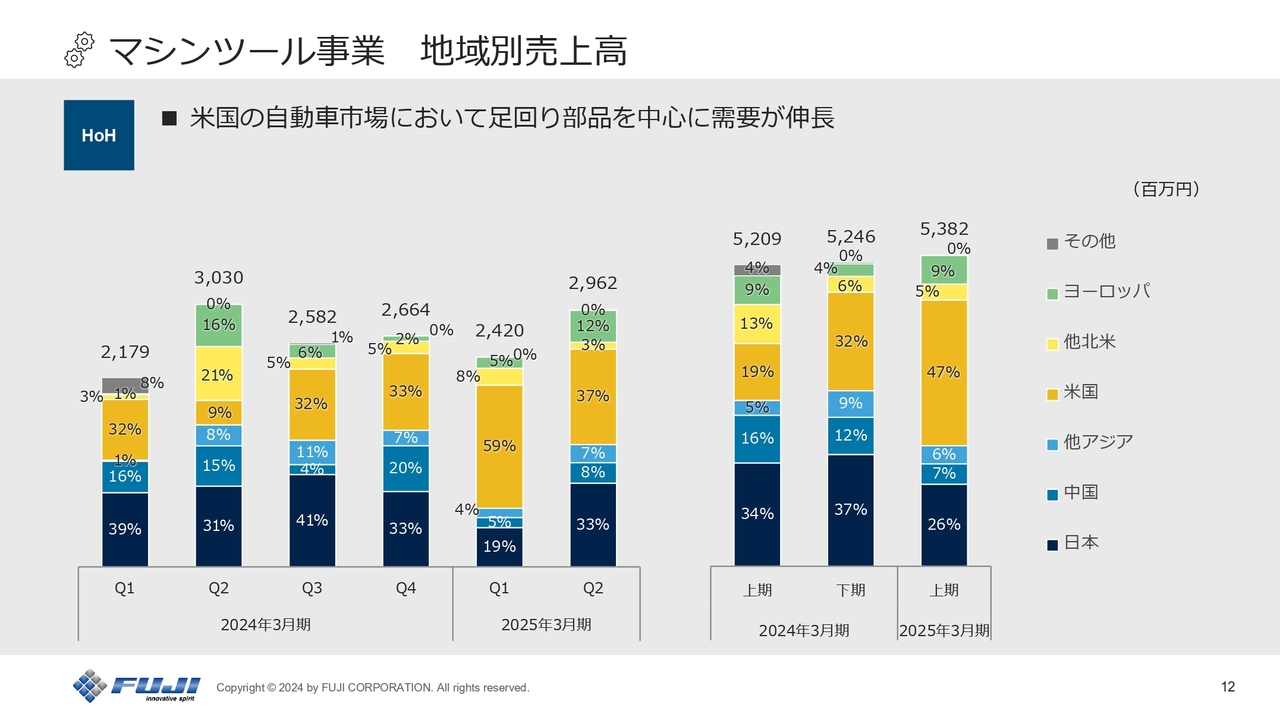

マシンツール事業 地域別売上高

マシンツールの地域別売上高です。リードタイムが長いビジネスのため、前年上期と比較します。リングギアやハブなどの足回りの部品を中心に設備需要があり、米国の自動車市場の比率が高い状況です。

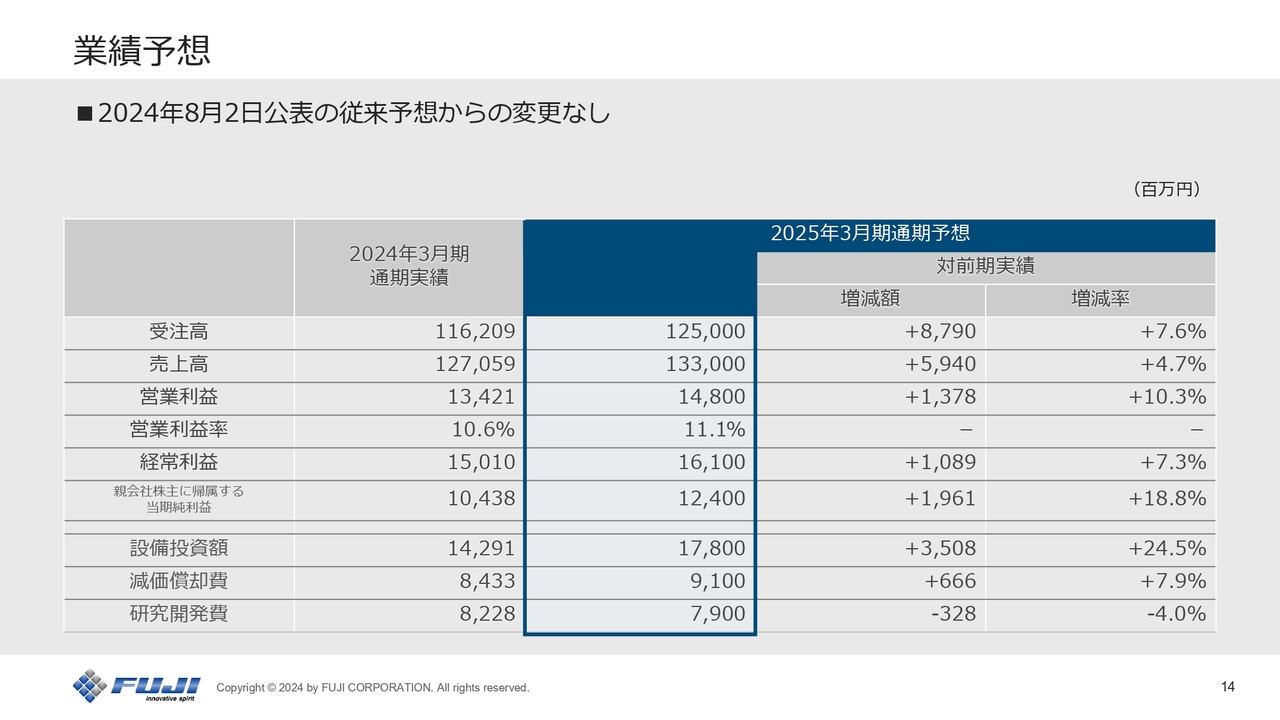

業績予想

通期業績予想については、前回公表の予想値から変更はありません。

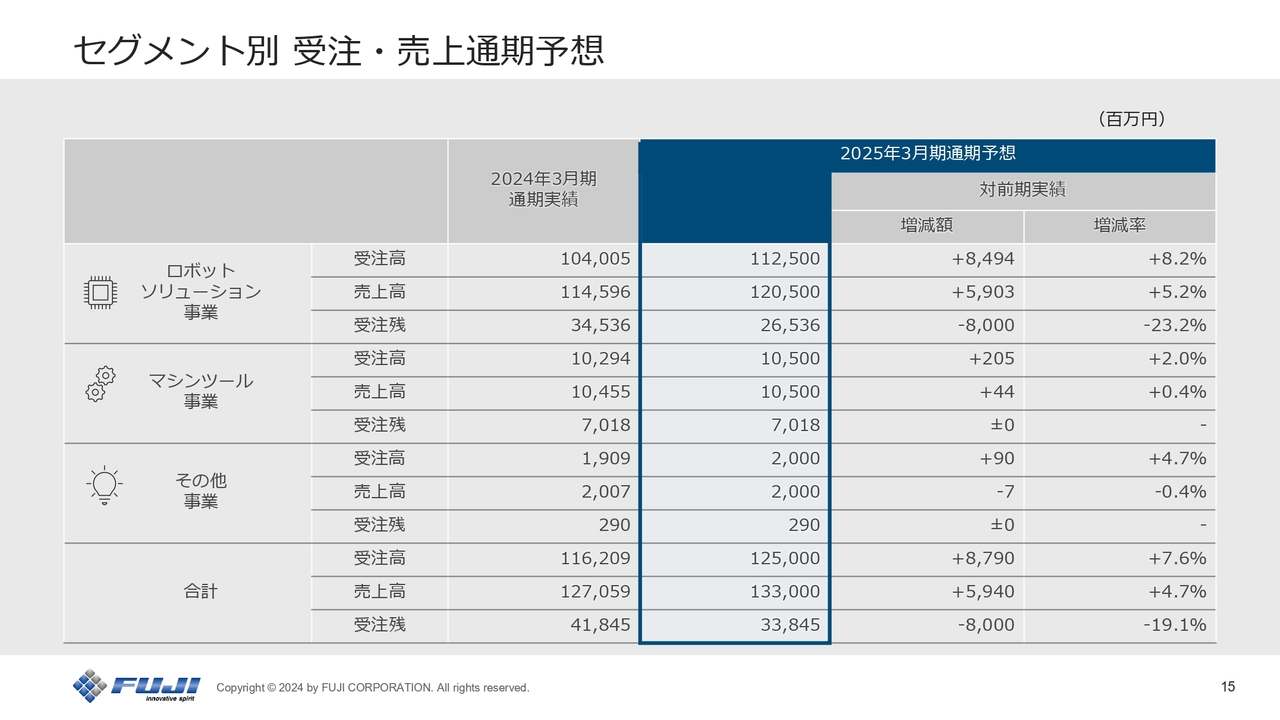

セグメント別 受注・売上通期予想

セグメント別の受注、売上通期予想についてご説明します。ロボットソリューション事業は、第3四半期に想定していたいくつかの案件が第2四半期に前倒しされたため、第2四半期は予想よりも少し上振れています。しかし、通期で大きな変更はないという認識で、全体としては変更ありません。

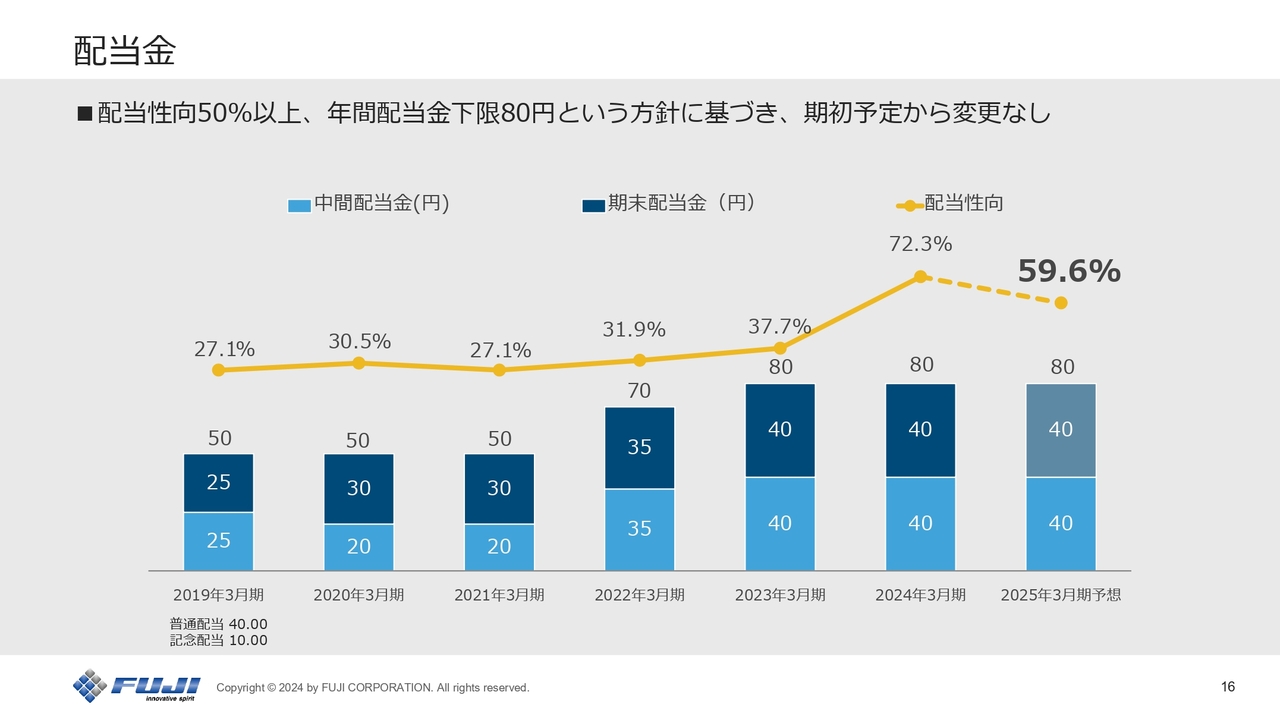

配当金

配当金についてご説明します。中間期40円、期末40円の80円で、以前示したとおり変更はありません。配当性向59.6パーセントで株主さまへ還元をしています。

私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:売価ミックスについて

質問者:売価ミックスの考え方について、車載分野が大変好調だった時はわかりやす

新着ログ

「機械」のログ