ルックHD、中間期売上高は増収も海外低調で減益 不採算店舗の閉鎖と主力ブランド出店強化で収益力向上へ

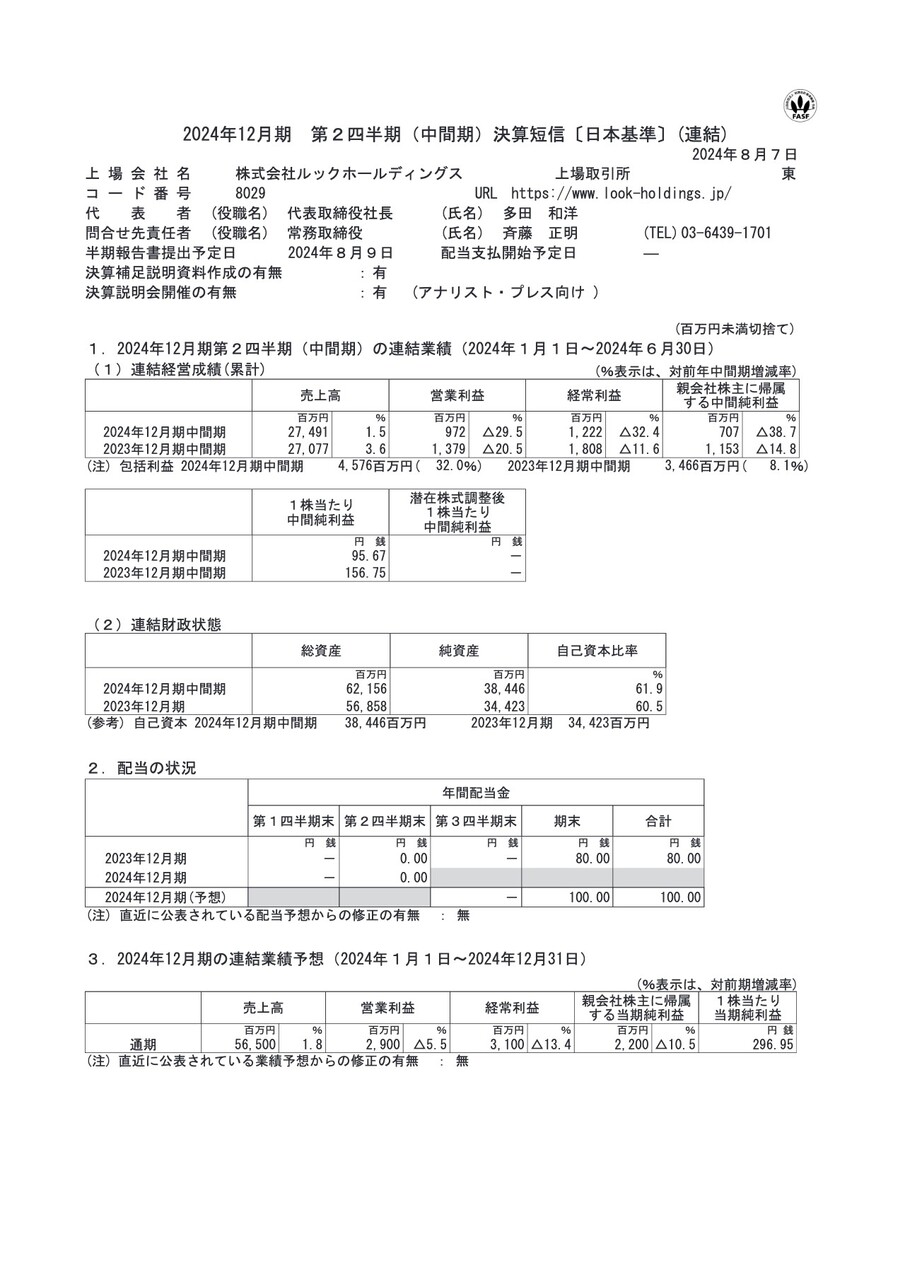

2024年12月期 第2四半期(中間期)決算短信〔日本基準〕(連結)

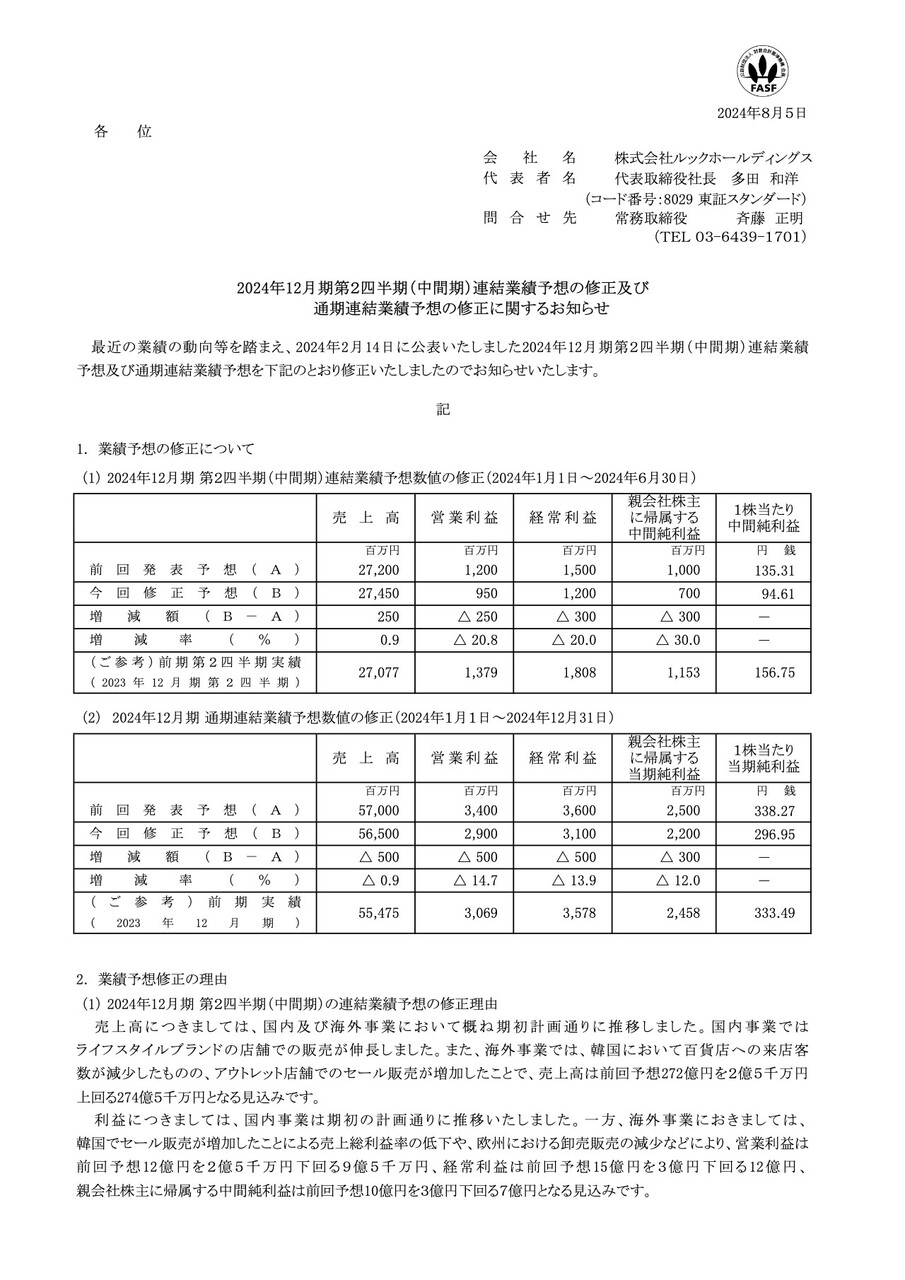

斉藤正明氏:常務取締役の斉藤です。これより連結経営成績についてご説明します。売上高は274億9,100万円で前期比プラス1.5パーセント、営業利益は9億7,200万円で前期比マイナス29.5パーセント、経常利益は12億2,200万円で前期比マイナス32.4パーセントです。中間純利益は7億700万円で前期比マイナス38.7パーセントで終了しています。

連結財政状態は、総資産621億5,600万円、純資産384億4,600万円、自己資本比率61.9パーセントとなっています。配当の状況は、期初の期末配当予想の1株100円から変更はありません。

2024年12月期の連結業績予想は、売上高が565億円で前期比プラス1.8パーセント、営業利益が29億円で前期比マイナス5.5パーセント、経常利益が31億円で前期比マイナス13.4パーセント、当期純利益が22億円で前期比マイナス10.5パーセントと予想しています。

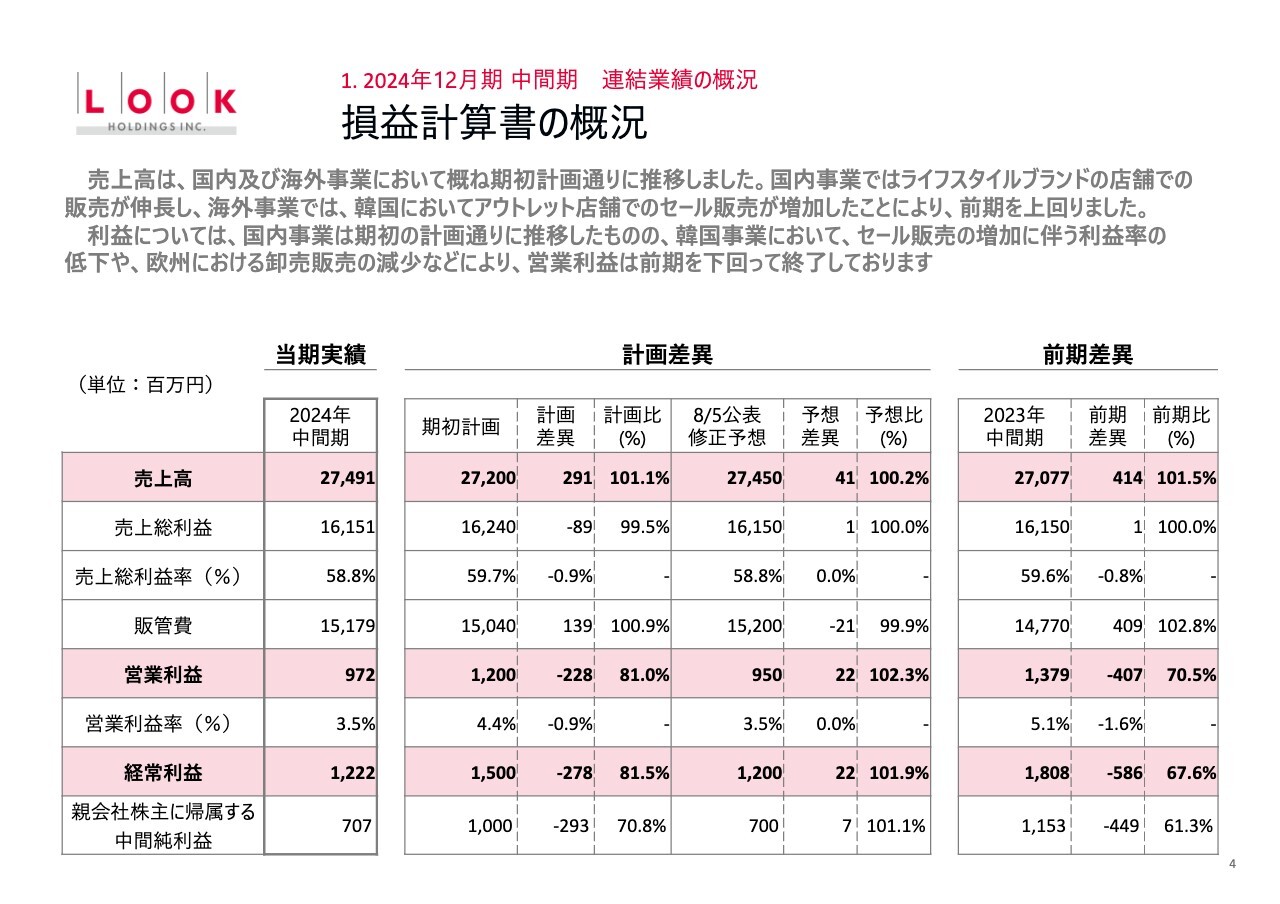

損益計算書の概況

8月5日の連結業績予想の修正に関するお知らせの内容も踏まえまして、決算補足資料に基づきご説明します。まずは、中間期損益計算書の概況です。売上高274億9,100万円は、期初計画比101.1パーセントで前期比101.5パーセントです。売上総利益161億5,100万円は、期初計画比99.5パーセントで前期比100パーセントです。

売上総利益率は58.8パーセントで、期初計画比マイナス0.9パーセント、前期比マイナス0.8パーセントです。販管費は151億7,900万円で、期初計画比100.9パーセント、前期比102.8パーセントです。

営業利益は9億7,200万円で、期初計画比81パーセント、前期比70.5パーセントです。経常利益12億2,200万円で、期初計画比81.5パーセント、前期比67.6パーセントです。中間純利益は7億700万円で、期初計画比70.8パーセント、前期比61.3パーセントという状況です。

売上高は、国内および海外事業において概ね期初計画どおりに推移しました。国内事業ではライフスタイルブランド店舗での販売が伸長し、海外事業では、韓国においてアウトレット店舗のセール販売が増加したことにより、前期を上回りました。

利益については、国内事業は期初の計画どおりに推移したものの、韓国事業においてセール販売の増加に伴う利益率の低下や、欧州における卸売販売の減少などにより、営業利益は前期を下回って終了しています。

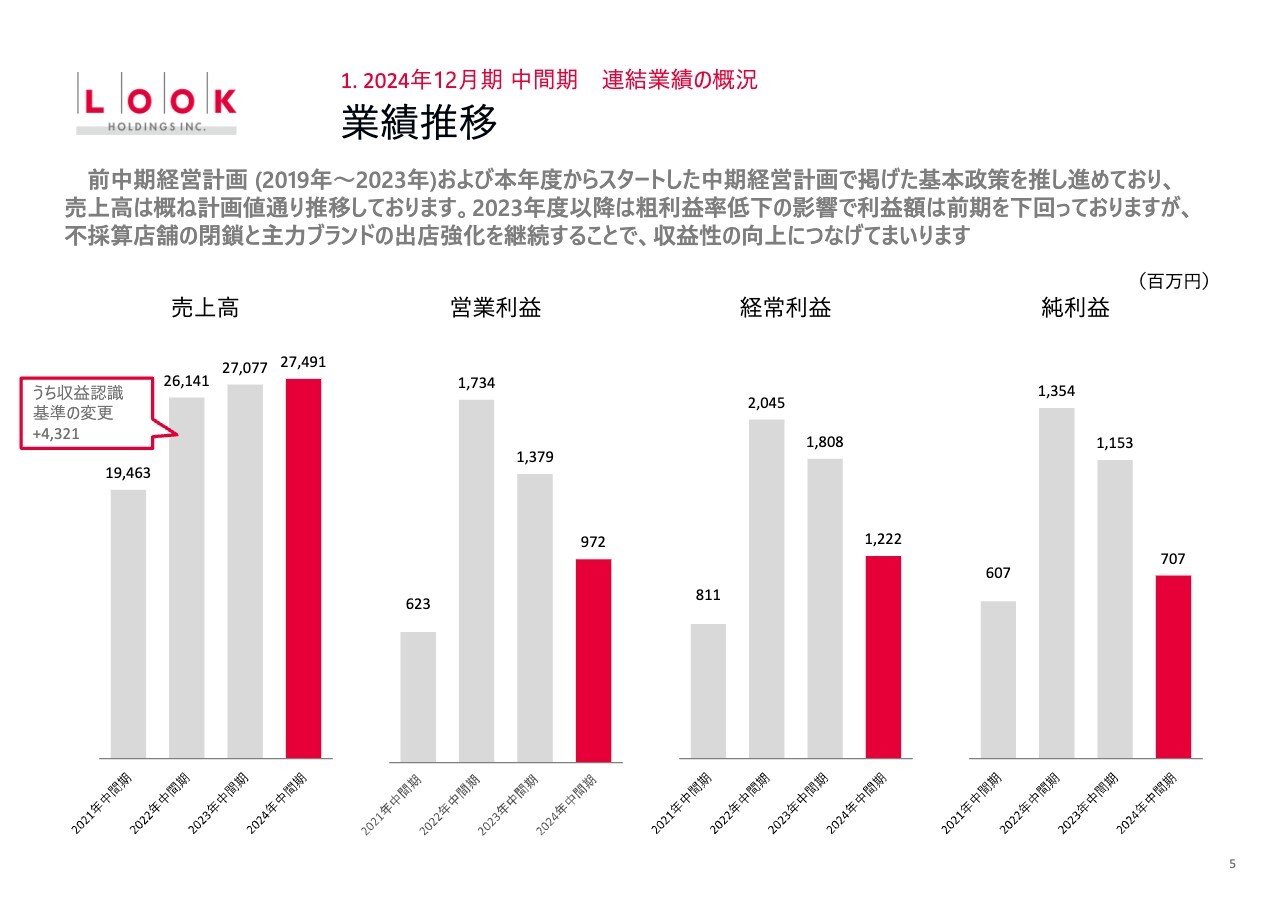

業績推移

スライドに記載しているグラフは、2021年中間期から2024年中間期までの4年間の業績推移です。2019年から2023年の前中期経営計画、および今年度からスタートした中期経営計画で掲げた基本政策を推し進めており、売上高は概ね期初計画どおりに推移しています。

2023年度以降は粗利益率低下の影響で利益額は前期を下回っていますが、不採算店舗の閉鎖と主力ブランドの出店強化を継続することで、収益性の向上につなげていきます。

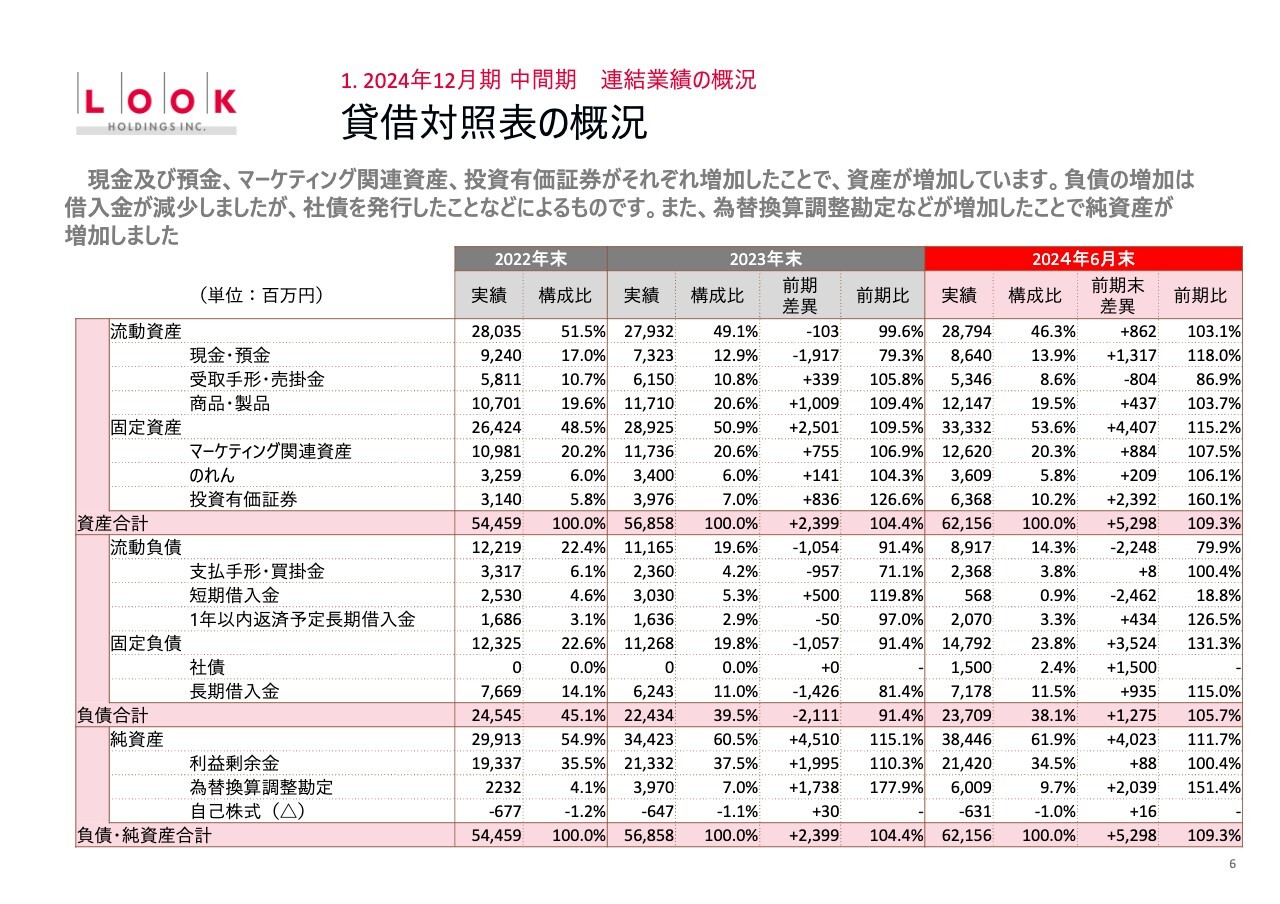

貸借対照表の概況

貸借対照表の概況です。スライドの一番右側に、2024年6月末の状況を記載しています。資産の合計は621億5,600万円で、前期末から52億9,800万円増加し、前期比109.3パーセントです。

負債合計は237億900万円で、前期末から12億7,500万円増加し、前期比105.7パーセントです。純資産は384億4,600万円で、前期末から40億2,300万円増加し、前期比111.7パーセントです。現金及び預金、マーケティング関連資産、投資有価証券がそれぞれ増加したことで資産が増加しています。

借入金は減少しましたが、社債を発行したことなどにより負債が増加しています。また、為替換算調整勘定などが増加したことで純資産が増加しました。

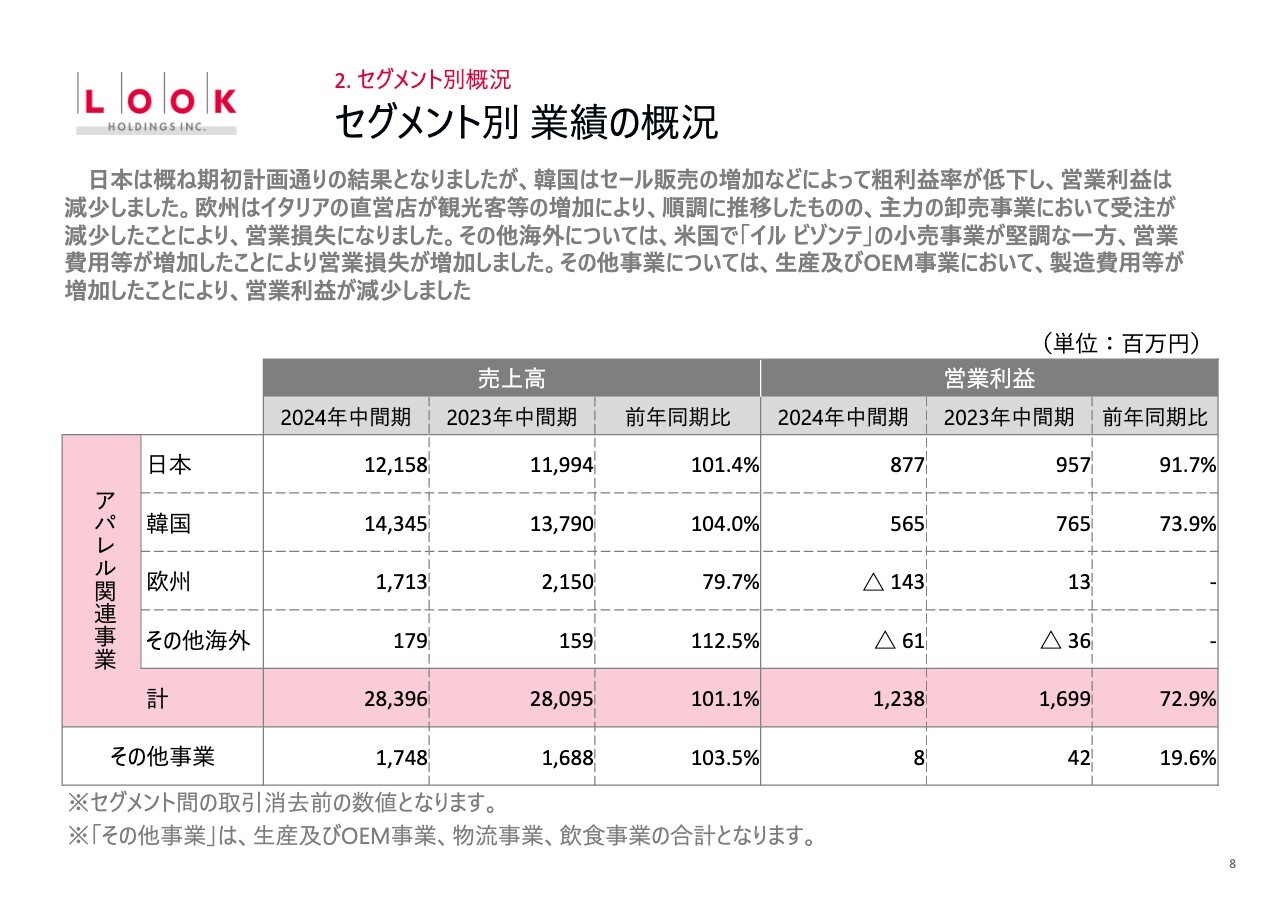

セグメント別 業績の概況

セグメント別業績の概況です。こちらは、セグメント間の取引消去前の数値です。スライドの表のピンクの段が、アパレル関連事業の合計です。売上高が283億9,600万円で、前期比101.1パーセントです。営業利益が12億3,800万円で、前期比72.9パーセントという状況です。

国内は概ね期初計画通りの結果となりましたが、韓国はセール販売の増加などによって粗利益率が低下し、営業利益は減少しました。欧州はイタリアの直営店が観光客等の増加により、順調に推移したものの、主力の卸売事業において受注が減少したことで、営業損失になりました。

その他海外については、米国で「イル ビゾンテ」の小売事業が堅調な一方、営業費用等が増加したことにより、営業損失が増加しました。

その他事業については、生産およびOEM事業において製造費用等が増加したことにより、営業利益が減少しています。

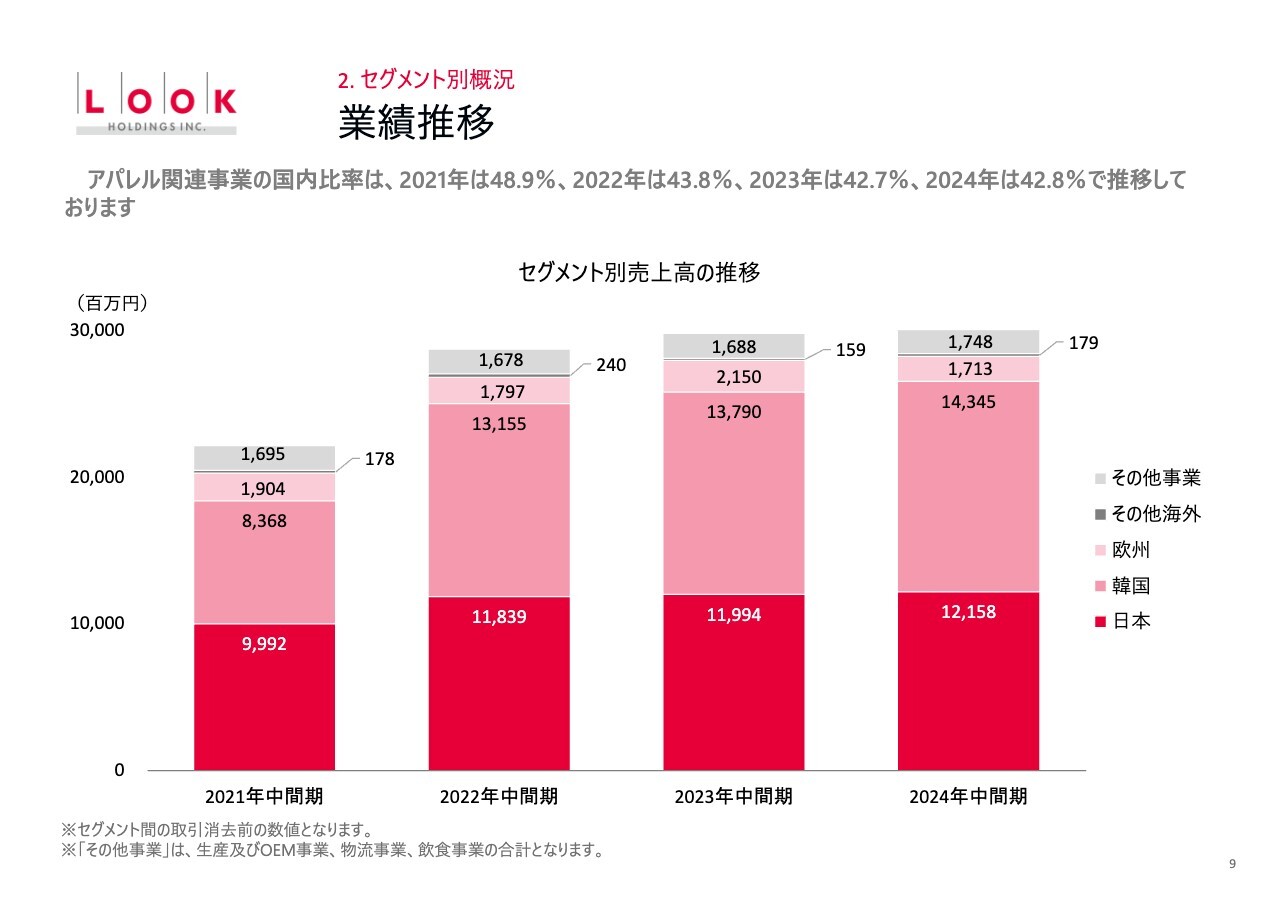

業績推移

今ご報告したアパレル関連事業を含むセグメント別の4年間の売上高の推移を記載しています。棒グラフの赤い部分が日本です。アパレル関連事業の国内比率ですが、2021年は48.9パーセント、2022年は43.8パーセント、2023年は42.7パーセント、2024年は42.8パーセントで推移しています。

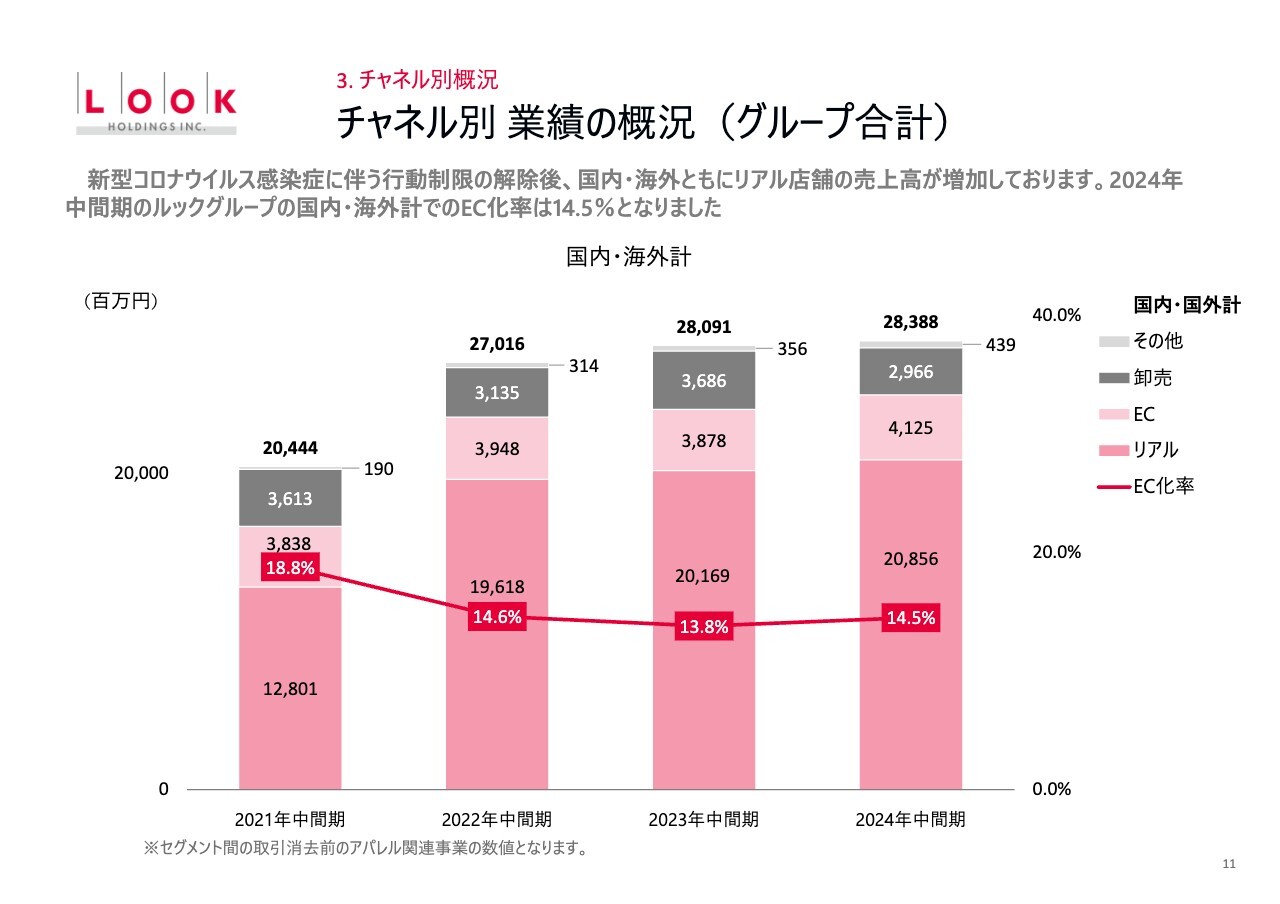

チャネル別 業績の概況(グループ合計)

チャネル別業績の概況のグループ合計を記載しています。2021年の中間期から4年間のグラフです。濃いピンクがリアル店舗で、これらは百貨店インショップ、直営店やFCを表しています。

新型コロナウイルス感染症に伴う行動制限の解除後、国内・海外ともに、リアル店舗の売上高が増加しています。2024年中間期のルックグループの国内・海外計でのEC化率は14.5パーセントとなっています。

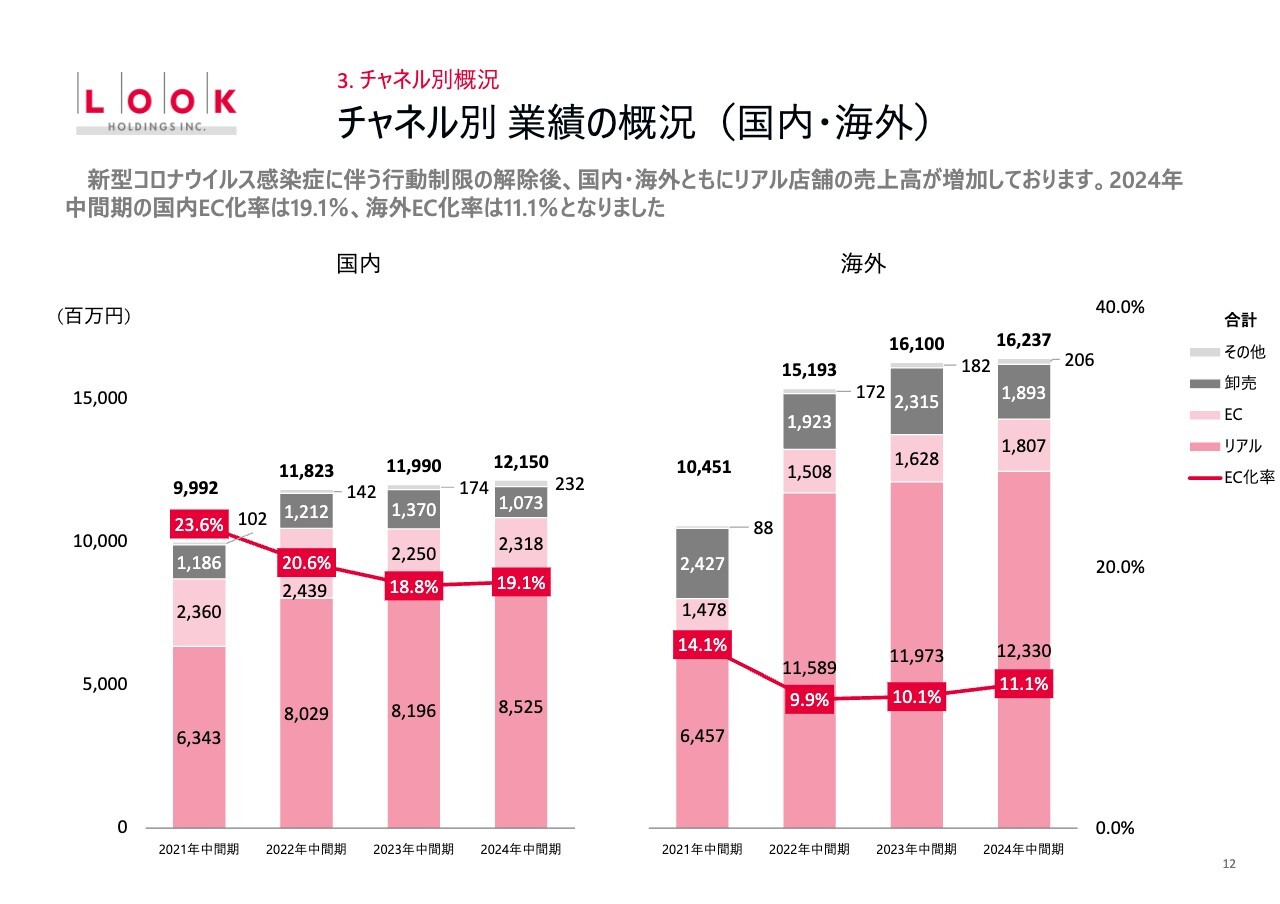

チャネル別 業績の概況(国内・海外)

11ページの内容を国内・海外に分けて記載しています。左側の国内ですが、2024年中間期のEC化率は19.1パーセントになりました。また、右側の海外は、2024年中間期のEC化率が11.1パーセントになりました。

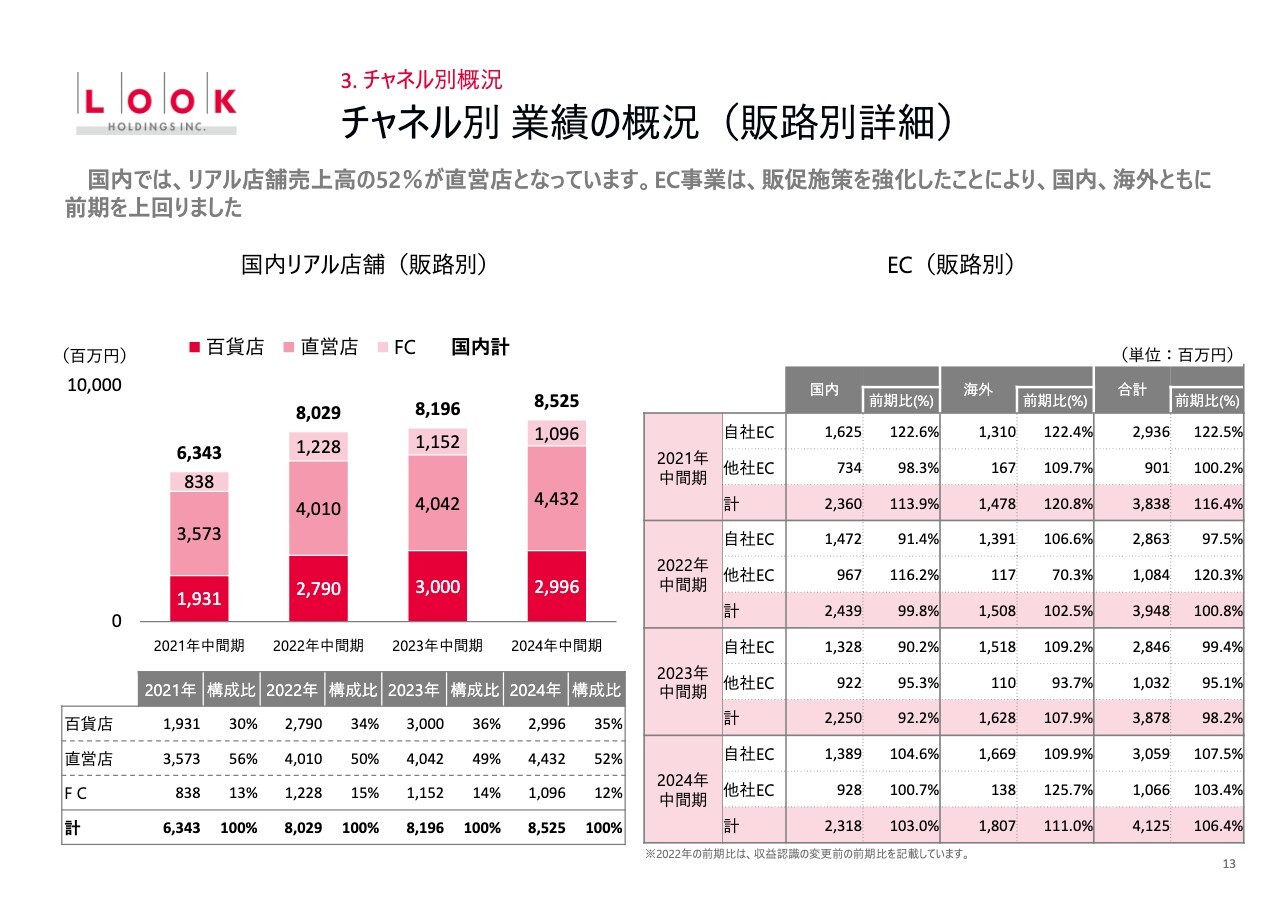

チャネル別 業績の概況(販路別詳細)

チャネル別業績の概況について、左側が国内リアル店舗の販路別詳細を示しています。この2024年中間期の百貨店インショップ売上高は29億9,600万円、国内構成比35パーセント、直営店売上高は44億3,200万円、国内構成比52パーセント、FC店売上高が10億9,600万円、国内構成比12パーセントという状況で、半分以上が直営店の売上になっています。

右側のECの販路別ですが、EC事業全体で販促施策を強化したことによって、国内・海外ともに前期を上回っています。表の下部に記載のとおり、今年の中間期の国内EC合計が23億1,800万円、前期比103パーセントです。海外が18億700万円、前期比111パーセント、国内・海外合計が41億2,500万円、前期比106.4パーセントという状況です。

店舗数推移

次に店舗数の推移です。国内店舗数は新規出店と並行して、不採算店舗の閉鎖を進めたことで、前期末から5店舗減少していますが、2024年下期も主力事業の「IL BISONTE」「Marimekko」「A.P.C.」などで直営店を中心とした新規出店を進めていきます。

2023年12月末の国内のリアル店舗は243店ありました。2024年度上期は新規出店が7店、退店が12店で、6月末の国内店舗数は238店という状況です。7月から12月の下期は、新規出店が8店、退店が8店、年末は合計238店になる予定です。

またスライド右に記載のとおり、6月末時点で国内は238店舗、韓国は288店舗、欧州は5店舗、北米は1店舗、合計で532店舗という状況です。なお、国内の238店舗のうち、主力事業の「IL BISONTE」が50店舗、「Marimekko」が40店舗、「A.P.C.」が35店舗となっています。この上期に出店した7店舗のうち、主力ブランドの3店舗をスライド下部に写真で掲載しています。

ブランド別 トピックス(1/2)

この上期において、ブランド別に行ったトピックスです。スライドの左側が「Marimekko」です。今年は「Unikko」柄が誕生60周年を迎え、3月にファッションショーを国内で初めて開催しました。

中央の「IL BISONTE」に関しては、総合スポーツメーカーのミズノとのコラボレーションで、スニーカーをこの上期に発売しています。「A.P.C.」に関しては、「topologie」とのコラボレーションや、ボディケアラインの発売というトピックスがありました。

ブランド別 トピックス(2/2)

レディースブランドの「SCAPA」と「KEITH」のリアル店舗において、この上期に衣料品の回収キャンペーンを実施しました。

中央の「Repetto」においては、フランスのファッションブランドとのコラボレーション販売を行いました。右側の「Marimekko」に関しては、ファッションショー以外にも、原宿でのイベントを開催しています。

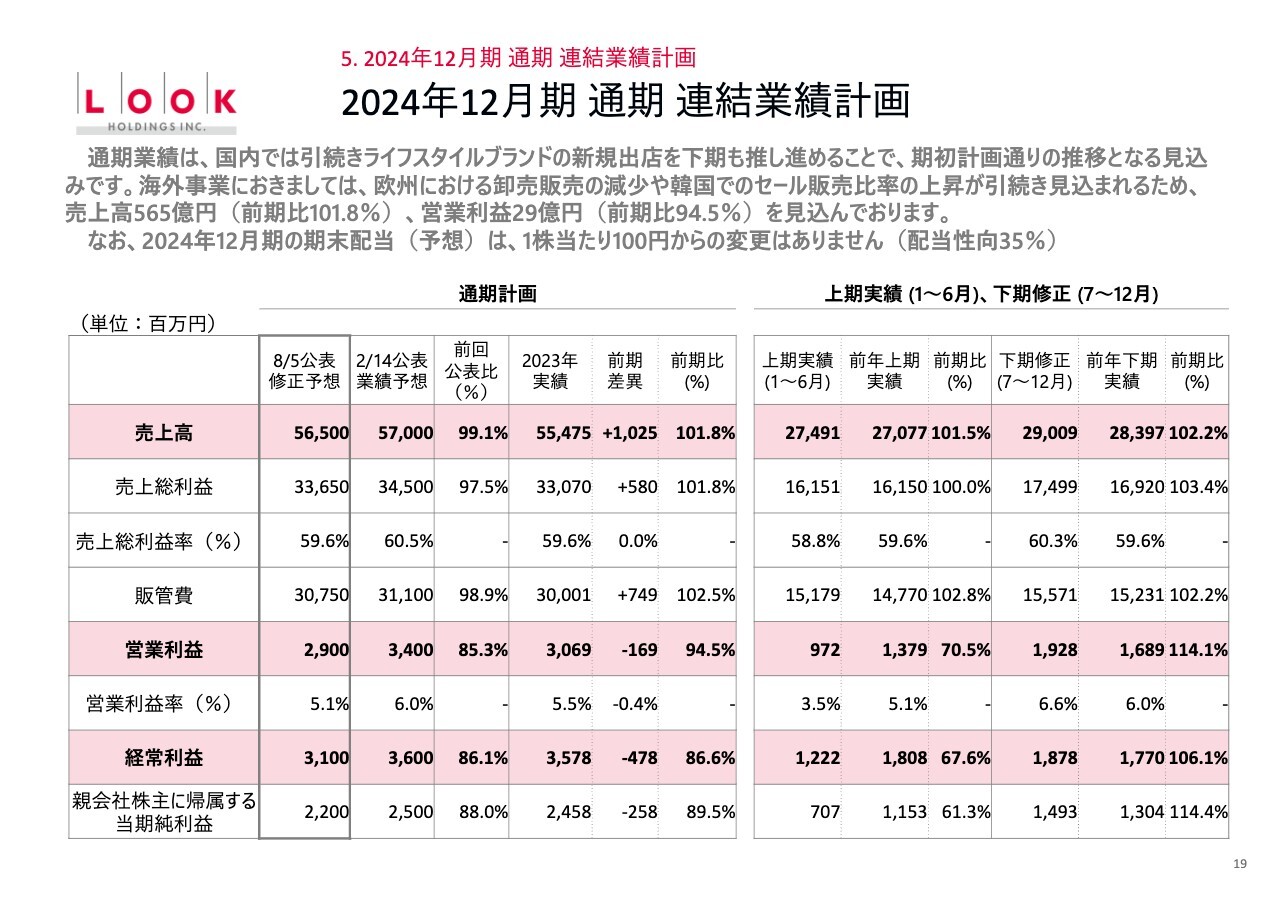

2024年12月期 通期 連結業績計画

短信でもご報告した通期の連結業績計画になりますが、売上高565億円は2月公表比で99.1パーセント、前期比で101.8パーセントです。売上総利益336億5,000万円は2月公表比で97.5パーセント、前期比で101.8パーセントです。

売上総利益率は59.6パーセントで、2月公表では60.5パーセント、前年は59.6パーセントという状況でした。販管費は307億5,000万円で、2月公表比で98.9パーセント、前期比で102.5パーセントとなっています。

営業利益29億円は2月公表比で85.3パーセント、前期比で94.5パーセント、経常利益の31億円は2月公表比で86.1パーセント、前期比で86.6パーセントです。当期純利益の22億円は2月公表比で88パーセント、前期比で89.5パーセントという業績予想です。

通期に関して、国内ではライフスタイルブランドの新規出店を下期も推し進めることで、期初計画どおりの推移となる見込みです。

海外事業では、欧州における卸売販売の減少や、韓国でのセール販売比率の上昇を引き続き見込んでいます。これらを勘案し、売上高は565億円、営業利益は29億円を見込んでいます。

なお、2024年12月期の期末配当予想は、1株あたり100円からの変更はありません。これによる配当性向は35パーセントを見込んでいます。

2024年上期の総括、及び通期の見通しについて

多田和洋氏:代表取締役社長の多田です。私から2024年上期の総括をお伝えします。ルックホールディングスの2024年中間期の業績については、売上は概ね予定どおりです。利益については、海外事業での利益率の低下などによって、計画値および前年実績を下回る結果に着地しました。

国内事業については、売上、利益ともに予定どおりの結果となりました。売上は、リアル店舗とECが堅調に推移した一方、専門店への卸売販売が減少したため、前年から微増という結果になりました。

専門店への卸売販売は、昨今なかなか厳しい状況です。これについては、卸売先の店頭での消化状況が今一歩よくないことと、専門店が利幅の確保のためオリジナル商品の比率を高めていることが要因と考えています。

利益については、円安によるコスト上昇の影響を当初から見込んでいたため、上期は概ね想定どおりの着地と認識しています。

海外事業についても、売上は予定どおりでした。プロパー販売がかなり厳しい状況でしたが、バーゲン販売が増加し、その分をカバーした状況です。しかしバーゲン販売が増加したため、韓国における粗利益が低下しました。また、欧州において、ヨーロッパと中東への卸売の売上が減少したため、利益については、計画値および前年実績を下回る結果となりました。

主にヨーロッパについては、景気がよくない状況と言えます。中東については地政学的に非常に不安定な状況にあるため、卸売販売が激減しています。

下期の重点施策はすでに進めていますが、まず国内事業では、収益性の高い主力事業を拡大していきます。好調が続く主力のライフスタイルブランド「IL BISONTE」「Marimekko」「A.P.C.」の事業をさらに拡大します。

新規出店については、「IL BISONTE」で2店舗、「Marimekko」で3店舗をこの下期に出店予定です。それ以外に「Marimekko」でブランドを代表するデザインである「Unikko」柄の60周年記念イベントを企画しており、ポップアップストアを各地で開催していきます。「IL BISONTE」や「A.P.C.」については、引続き外部ブランドとのコラボレーション企画を実施していきます。

このようなかたちで、さまざまな仕掛けを行い、各ブランドを盛り上げていきたいと考えています。

海外事業では、不採算ブランドを整理、縮小していきます。韓国においては、仕入金額の適正化を進めていきます。その他、百貨店でのプロモーションを強化し、近年続いている海外事業の収益性の低下傾向に歯止めをかけていきたいと考えています。

通期の連結業績予想については、上期業績ならびに海外市場の動向を踏まえ、本中間決算において修正を行っています。下方修正となりましたが、まずは各種施策を遂行し来年以降の飛躍につなげていきたいと考えています。

新着ログ

「繊維製品」のログ