【QAあり】セブン銀行、経常収益は連結・単体ともに過去最高水準を維持 国内ATM事業は台数・利用件数が計画比を上回る

2025年3月期第1四半期決算のポイント

清水健氏(以下、清水):株式会社セブン銀行常務執行役員企画部長の清水です。それでは私から、2025年3月期第1四半期の決算の概況について、資料に沿ってご説明します。

2025年3月期第1四半期決算のポイントです。国内ATM事業は、台数、利用件数ともに計画比を上振れ、好調な結果となっています。国内リテール事業は、ローン、後払いサービスが堅調に推移しています。

海外事業については、アジアを中心に引き続き黒字基調で、好調な状況が続いています。アメリカについてはまだ厳しい状況です。このあたりは後で詳しくご説明します。

業績全体としては、国内ATM事業の好調に引っ張られるかたちで増収になりました。ただ一方で、これは従来から申し上げているとおり、今期はATMの減価償却がかなり増えるという影響もあり、利益については減益になっています。

2025年3月期第1四半期決算 損益状況【連結】

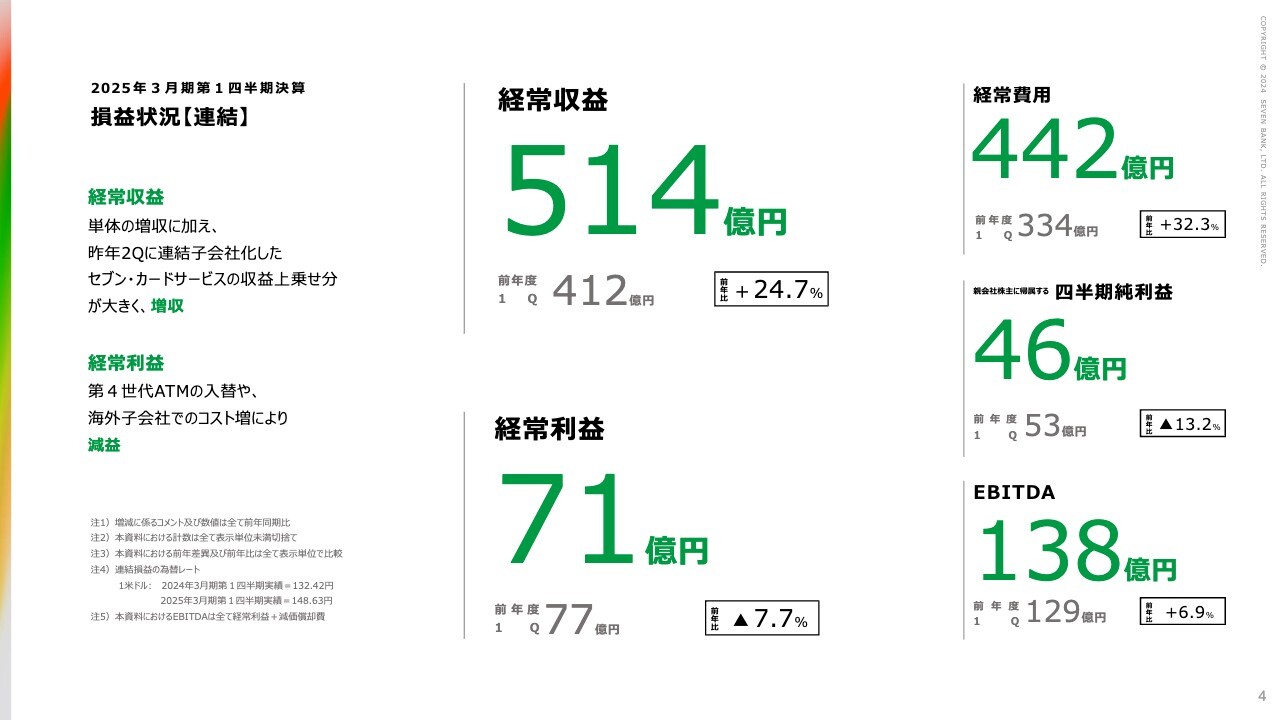

連結の損益の状況です。経常収益は514億円、前年同期比プラス24.7パーセント、金額ではプラス101億8,000万円でした。第1四半期の経常収益としては、過去最高の水準になります。

増えた101億8,000万円の内訳について、昨年7月に統合されたセブンカードの収益が約74億円、次いでセブン銀行が12億円弱となっています。その他、海外のフィリピン、インドネシアといったところが、前年に比べて上乗せ要因となっています。

一方で、経常利益は71億円で、冒頭で申し上げたとおり、前年同期比マイナス7.7パーセント、金額ではマイナス6億円弱となりました。

プラスマイナスで言うと、セブンカード、フィリピンなどは利益面でもプラスになっているものの、一方で、アメリカのFCTIといったところが前年に比べて減益となっている影響から、全体としてマイナスとなっています。

2025年3月期第1四半期決算 業績推移【連結】

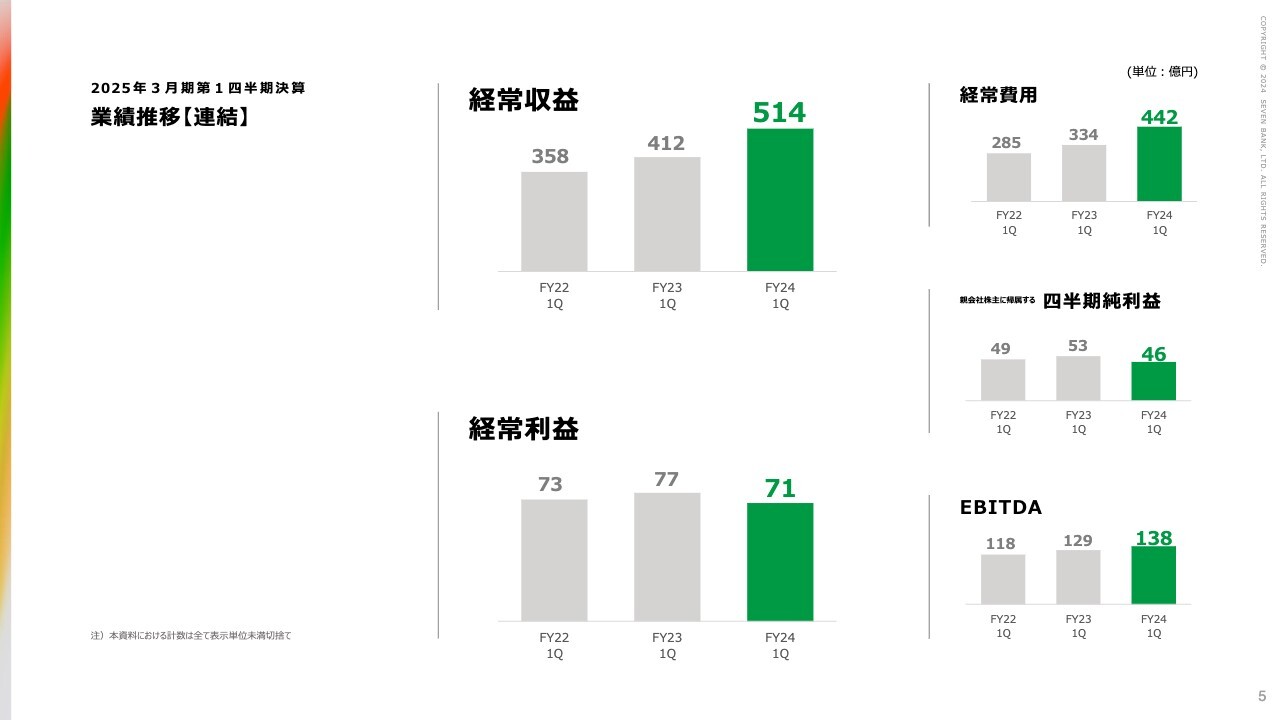

業績推移です。経常収益は514億円で、過去最高となりました。一方、経常利益は71億円でした。こちらは2018年、2019年あたりで110億円を超えるような過去最高の水準であったため、やはり費用が増加して、足元で利益が下押しされていることが表れています。

2025年3月期第1四半期決算 損益状況【セブン銀行単体】

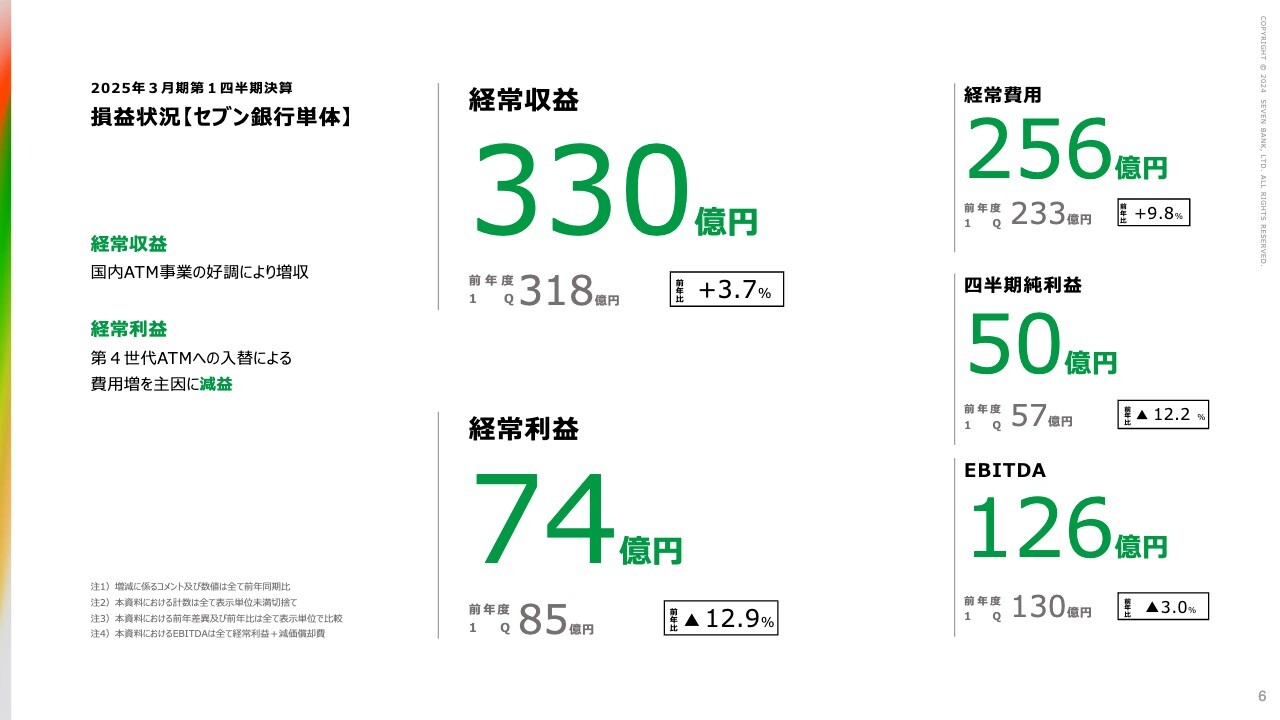

セブン銀行単体の数字です。経常収益は330億円で、こちらも連結と同じく過去最高となりました。一方で経常利益は74億円で、前年同期比でマイナスとなっています。

330億円の経常収益については、前年同期比プラス3.7パーセント、金額ではプラス11億7,000万円です。内訳を見ると、ATM事業でプラス9億円、金融事業もプラス4億7,000万円となっており、金融事業でもそれなりにトップラインの上乗せを図ることができています。

利益の部分はマイナスで、スライド右上の経常費用を見ると、前年同期の233億円から今期は256億円ということで、23億円ほど増えています。増えているものの大きなところとしては、やはり減価償却費と業務委託費です。またローンが拡大しているため、この部分の支払保証料などが中身になります。

減価償却費、業務委託費については、従来から申し上げているとおり、第4世代ATMの入替を積極的に進めている影響によるものです。

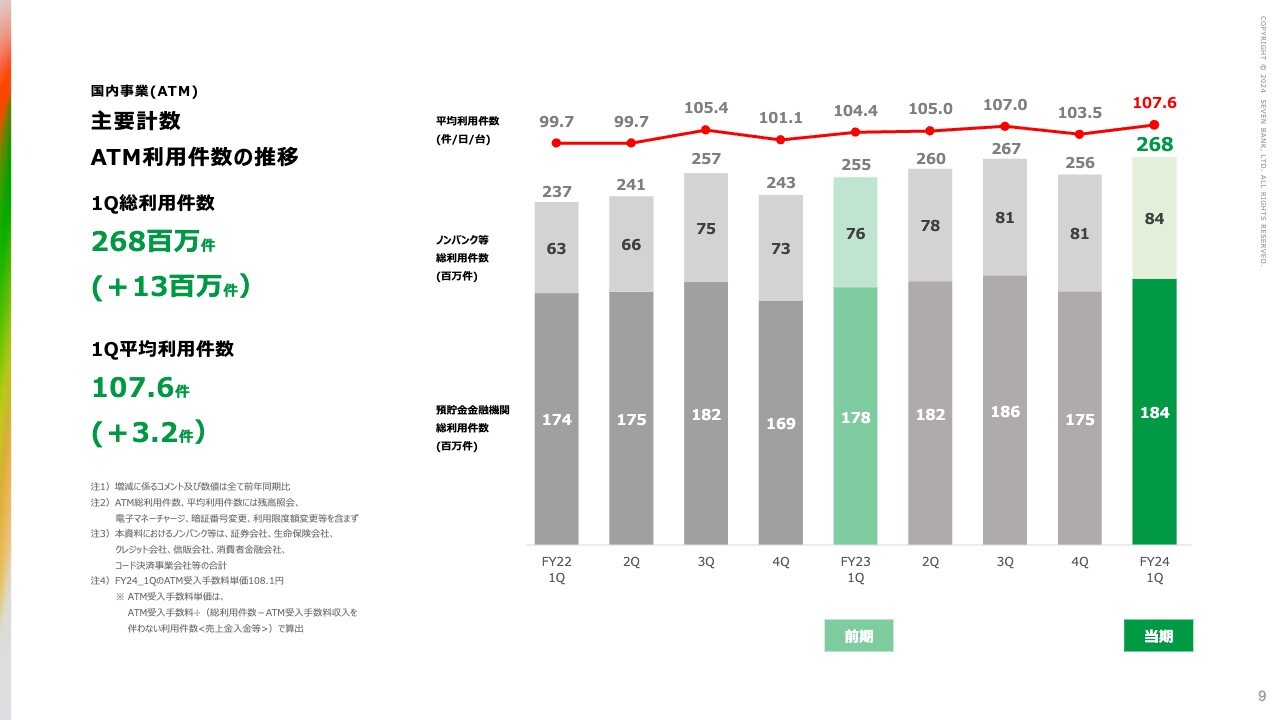

国内事業(ATM) 主要計数 ATM利用件数の推移

個別の事業の説明に入ります。まず国内ATM事業です。第1四半期の総利用件数は2億6,800万件、前年同期比で1,300万件ほど増えました。平均利用件数も107.6件と、前年同期比でプラス約3.2件となっています。

ATM受入手数料単価(以下、単価)については、スライド左下の注4に記載のとおり、108円10銭という状況でした。総利用件数については前年からプラスで、我々の計画に対してもプラスとなりました。

そのような意味では、利用件数は好調に推移していると言える一方で、108円10銭という単価の水準は、我々の計画を下回っています。

この点については、第1四半期では総利用件数の上振れのほうが大きく効いているため、全体として好調とご説明しているものの、単価がこの先どのように動くのかは、我々自身も注視しているところです。これが全体の業績に対してポジティブにいくかネガティブにいくかは、単価次第の部分があると考えています。総利用件数については、今後もある程度好調を維持できると思っています。

単価については、いくつかの要因があります。1つは、事業会社の比率が高まってきていることです。QRコード決済事業会社が全体に占めるウエイトは、2023年度は年度全体で23.3パーセント、2024年度の計画で23.8パーセント程度と見ていました。しかしながら第1四半期で、件数ベースでは24.1パーセントになっており、我々が見ていた以上に、この部分のウエイトがやや高まりつつあるという状況です。

もう1つの要因は、海外カードです。海外カードは、現在も件数的には前年比では非常に好調に推移していますが、実は計画ではかなり増えるだろうと見込んでいました。そのため前年に比べて非常に好調ではありますが、我々の高い目標を置いた計画に比べると下回っているという状況です。

従来から申し上げているとおり、海外カードは、為替の取り分も含めて非常に単価の高い取引になります。これが計画を下回っているということが、全体の単価にも多少なりとも影響を与えています。

このあたりが年度全体を通じてどのように動くかというのが、単価の状況に影響していくと思っています。

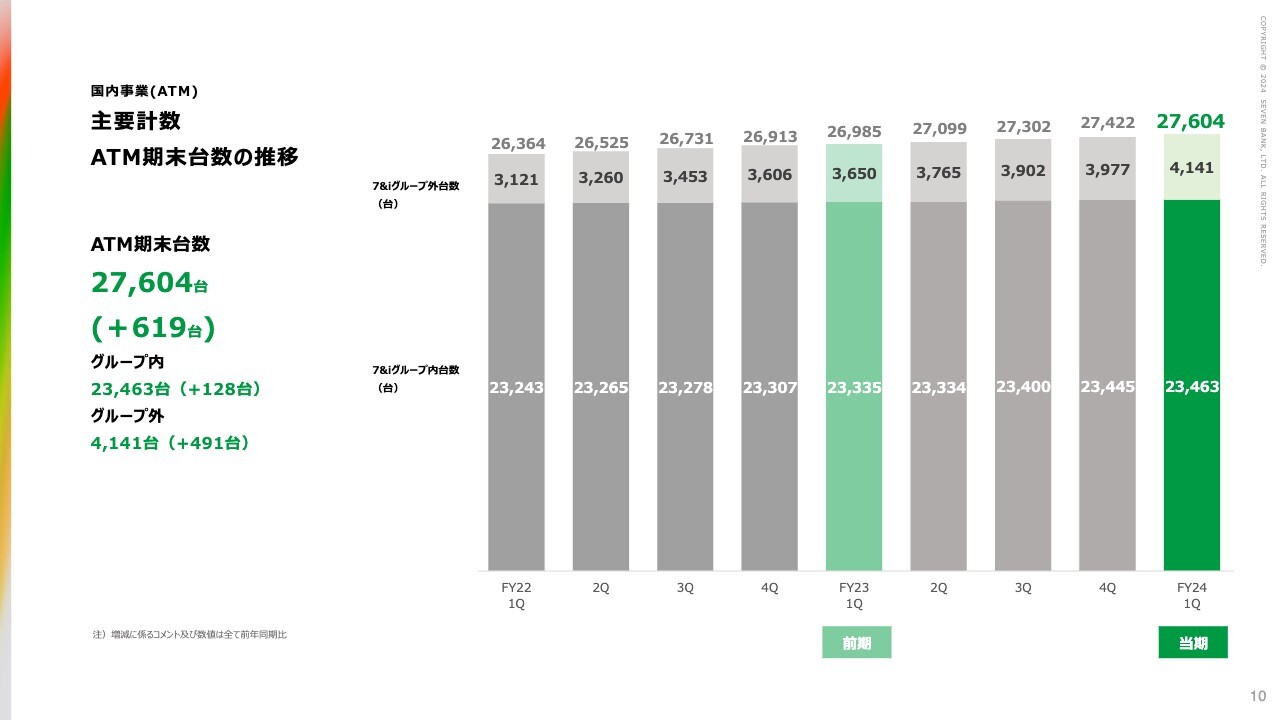

国内事業(ATM) 主要計数 ATM期末台数の推移

ATMの台数です。6月末は2万7,604台で、前年同期比で600台強増えました。グループ内・グループ外の内訳はスライド左側に記載のとおりです。純増数としてはグループ外のほうが多くなったものの、絶対数としてはグループ内のほうが圧倒的に多く、現在2万3,000台という状況です。

上期の計画は2万7,611台、通期の目標は2万7,893台であるため、ほぼ計画線プラスアルファで動いています。

またスライドに記載はありませんが、金融機関の代替についても順調に進んでおり、6月末は41社から455台の代替を受けています。今期は500台ぐらいを目標にしていたため、これもほぼ目標どおり進んでいくものと思っています。

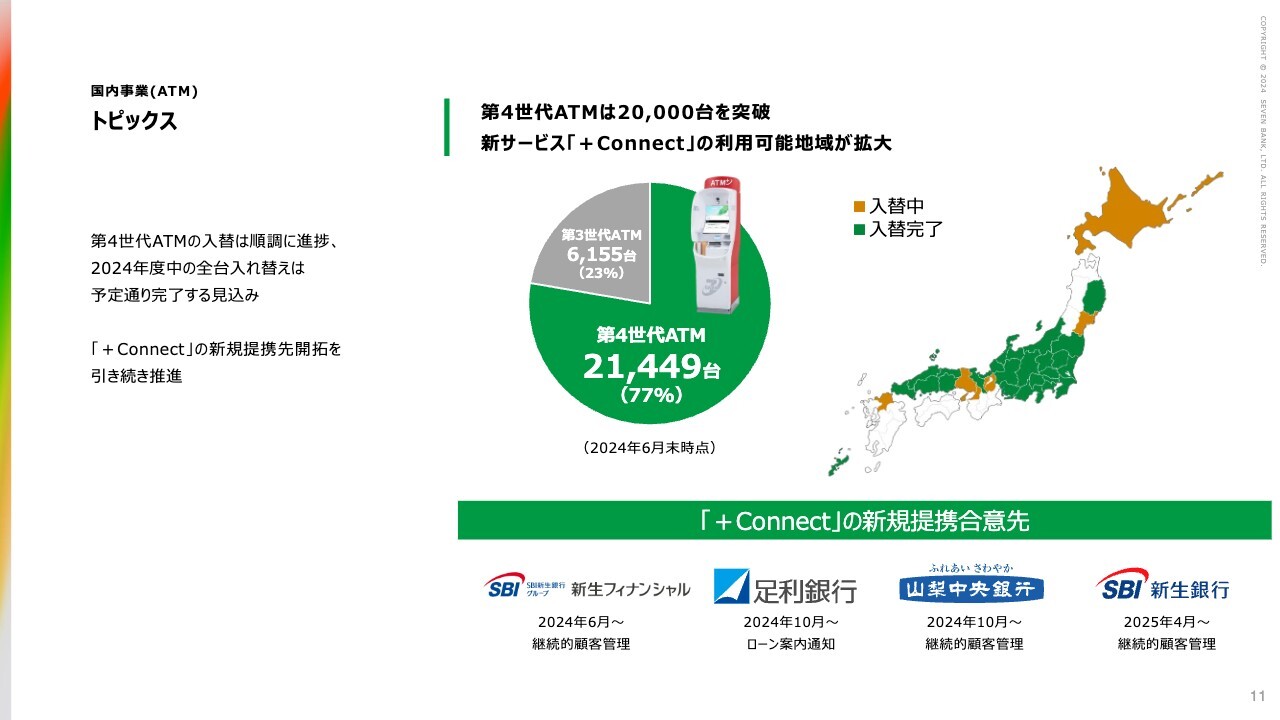

国内事業(ATM) トピックス

第4世代ATMの入替状況です。6月末で2万1,449台ということで、全体の77パーセントが第4世代ATMに入れ替わりました。第1四半期で入れ替えた台数は、1,700台弱になります。

今期は7,500台ほどの入替を予定していますが、もともと計画として下期にウエイトをかなりおいていたため、そのような意味では計画どおり進んでいます。2024年度末には入替がすべて完了するという線で走っています。

これが全国に行きわたると、全国で新サービス「+Connect(プラスコネクト)」が利用できるようになります。これまでも積極的に営業を進めてきましたが、いよいよ全台入替ということをにらみながら、さらに攻めの営業を行っていくかたちになります。

「+Connect」のサービスについては、現在基本合意を交わしている先が20社弱あります。スライド下段に記載しているのは、この第1四半期に合意した提携先です。こちらを含めた20社弱のうち、実際にサービスインしている提携先は10社強あります。年度末に向けて合意できる見通しの提携先がいくつかあるため、数はまだまだ増えていくと思っています。

こうした取引が拡大していくことにより「+Connect」サービス全体としての売上も、まとまった数字としてみなさまにご説明できるようになります。また、普通の取引よりも単価が高いため、先ほどの単価の部分にもポジティブな影響を与えてくれると思っています。

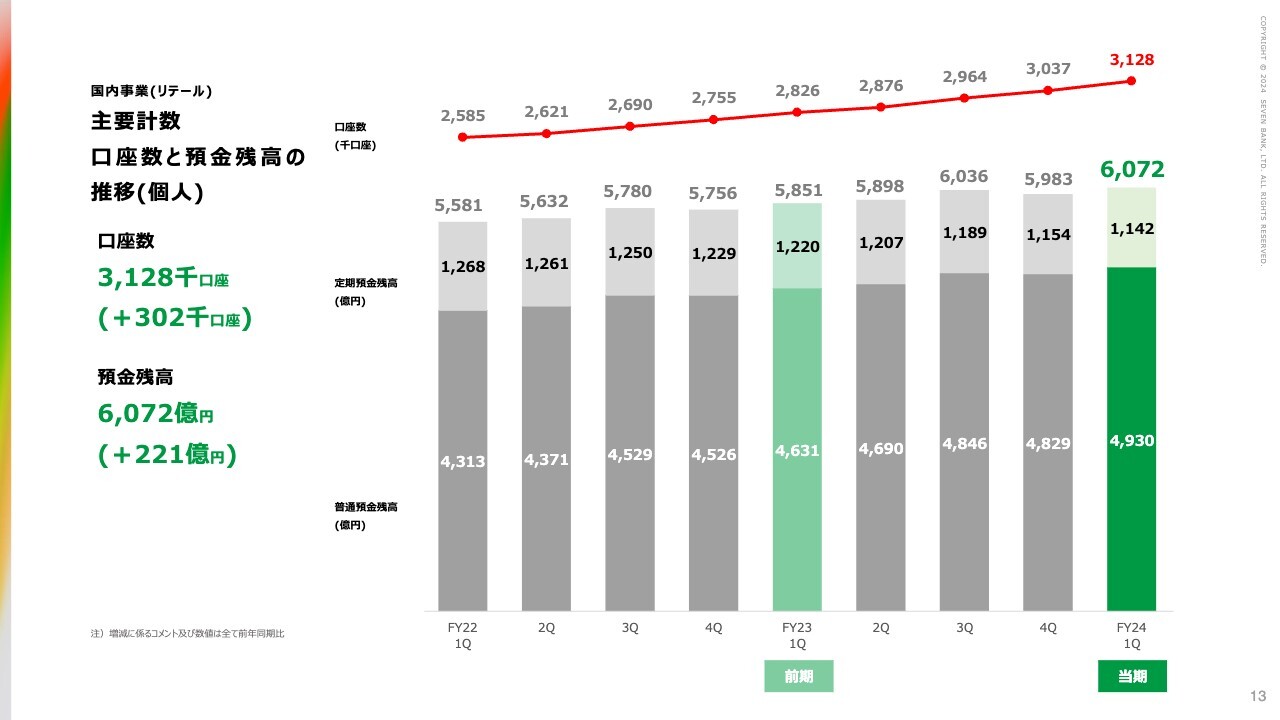

国内事業(リテール) 主要計数 口座数と預金残高の推移(個人)

リテール事業における口座数と預金残高の推移です。口座数は、第1四半期末で約312万口座、預金残高は約6,000億円となりました。今期の目標として、年度末で370万口座、預金は6,540億円を掲げています。

第1四半期については、ほぼ計画線で走っていると思っていますが、年度末の目標比で見ると、第2四半期以降でもう少し踏ん張りが必要かと考えています。現時点では、おそらく年度末には、先ほど申し上げた目標を達成できると見込んでいます。

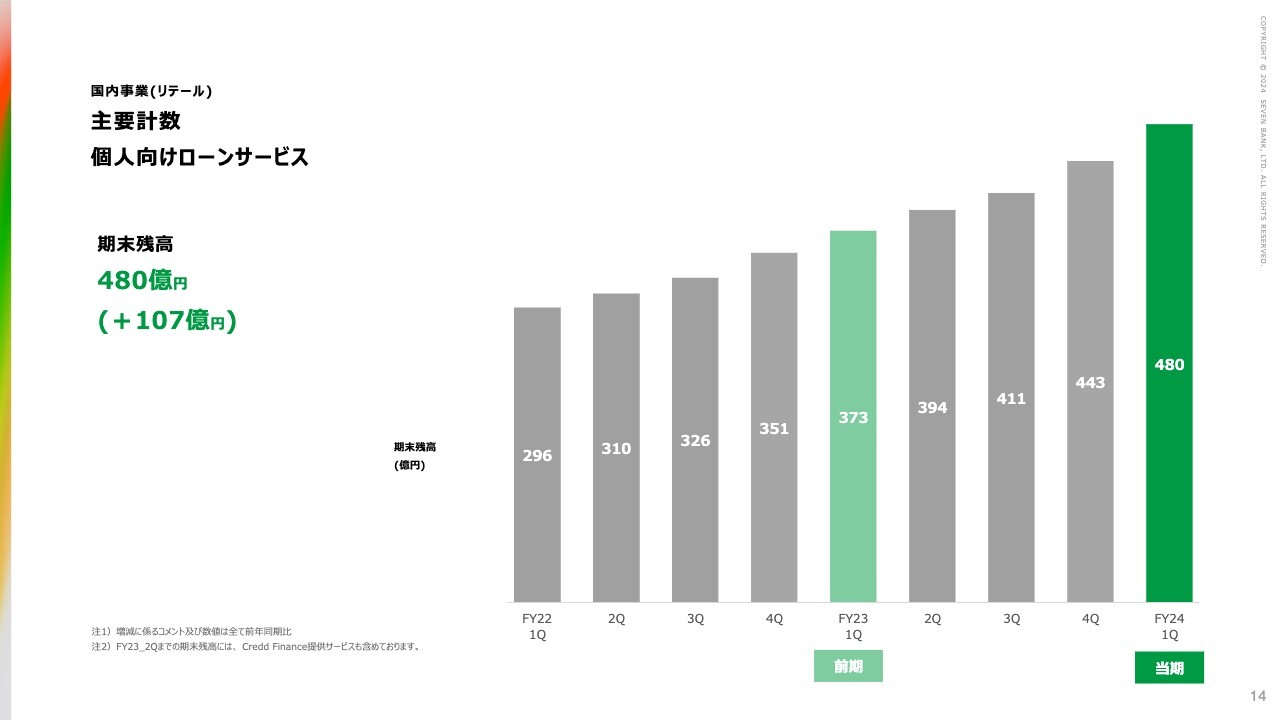

国内事業(リテール)主要計数 個人向けローンサービス

個人向けローンサービスです。6月末で残高が480億円になりました。今期の年度末で600億円を目指しており、第1四半期は計画に対してややプラスアルファで動いているため、この目標はおそらく達成できると考えています。

国内事業(リテール) 主要計数 セブン銀行後払いサービス

後払いサービスです。後払いについては、このあとのトピックスでもご紹介しますが、6月半ばからもう1社加わり、今、2社と提携してサービスを進めている状況です。この新しい提携先はまだ加わったばかりであるため、スライドの数字の大半は、もともと提携しているカンム社とのサービスのものとご認識いただければと思います。

取扱高は171億円、取扱件数は約118万件でした。後払いサービスの今期の目標は、取扱高が611億円、取扱件数が445万件であるため、第1四半期の数字を単純に4倍すると、そこそこ上回って推移しています。

一方、提携先のカンム社のサービスでは7月から年齢確認の厳格化を行っており、本格的な影響が出るとすれば、おそらく8月以降と考えています。この第1四半期の数字はかなり好調ですが、本人確認の厳格化の影響がどこまで出てくるかによっては、今後の数字が変わる可能性があります。

ただし、伸びがある程度緩やかになったとしても、年度当初の目標は達成できると考えています。

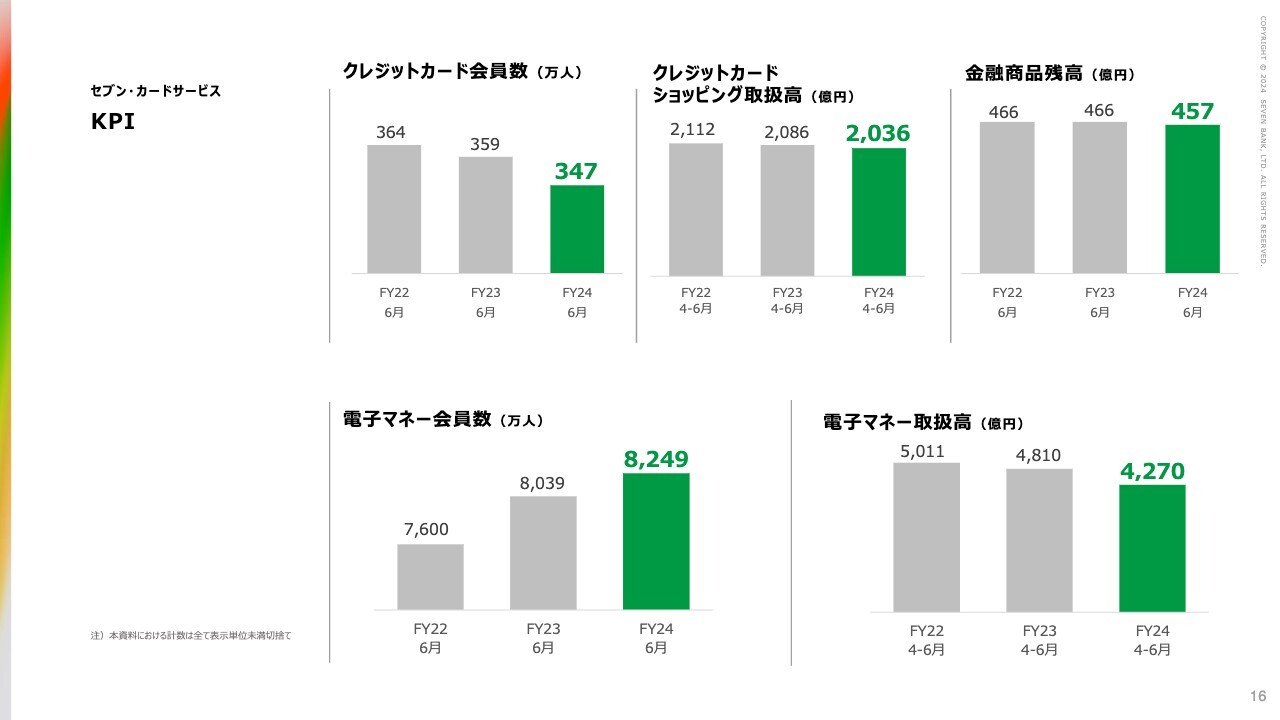

セブン・カードサービス KPI

セブン・カードサービスの状況です。全体としては、まだこれまでお話ししてきたトレンドから脱していません。クレジットカードについては、この秋から積極的に拡販を行っていく状況であり、第1四半期、そして今走っている第2四半期についてもおそらくこのトレンドは変わりません。

ただし、それ以降は我々が積極的にテコ入れしていくため、この数字を上乗せしていくことができると思っています。

クレジットカード会員数は、6月末で347万人です。年度末の目標は354万人ですが、秋からの拡販により、目標として掲げている数値は達成できると思います。

クレジットカードショッピング取扱高、金融商品残高についても、足元は会員が減っていることもあり、前年に比べてマイナスとなっています。こちらも秋からの積極的な拡販によって、回復させることができると思っています。

電子マネー会員数は8,249万人です。ただし、会員数はあくまでも会員数であり、実際に稼動している人数は1,000万人強という状況です。この1,000万人強の電子マネー会員についても、積極的にクレジットカードのほうに誘導していきたいと考えています。

電子マネー会員も大事にしながら、クレジットカード会員を増やしていく戦略で、この秋以降、全体を拡大していきたいと思います。

国内事業(リテール) トピックス

リテール事業のトピックスです。先ほどもお話ししたとおり、後払いサービスについて、カンム社に続いてスマートバンク社の「B/43(ビーヨンサン)」と提携しました。始まったのは6月第2週からのため、第1四半期にはお話しできる数字はまだ出ていないものの、第2四半期、第3四半期と数字は増えていくと見込んでいます。年度末にはそれなりの数字をご説明できると思います。

スキームはカンム社と同じです。お客さまは後払いとして残高をチャージした後、後日チャージ金額を支払う際に後払い手数料を合わせてお支払いすることになります。その手数料を一定割合で、我々と「B/43」を提供するスマートバンク社とで分け合う流れになります。

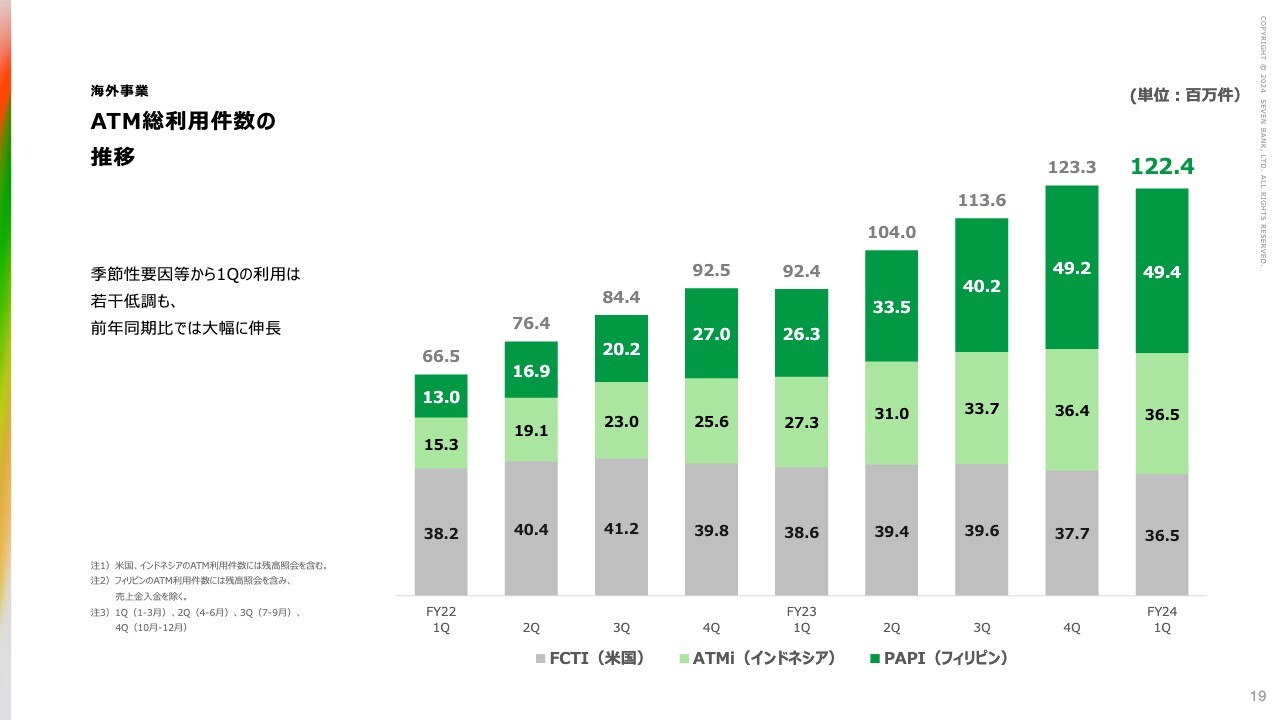

海外事業 ATM総利用件数の推移

最後に、海外事業についてです。3ヶ国合計のATM総利用件数は、この第1四半期に約1億2,200万件になりました。

直近の第4四半期との比較で見ると減っているように見えます。ただし海外は1月から12月が会計年度となっています。特にフィリピンを中心に、12月にはクリスマスで出金が増えるため、第4四半期はトレンドとして常に高い傾向があります。昨年も同様でした。

そのため、長い目で見たトレンドとしては、この第1四半期の約1億2,200万件という数字はこれまでの増加トレンドに乗っていると認識しています。

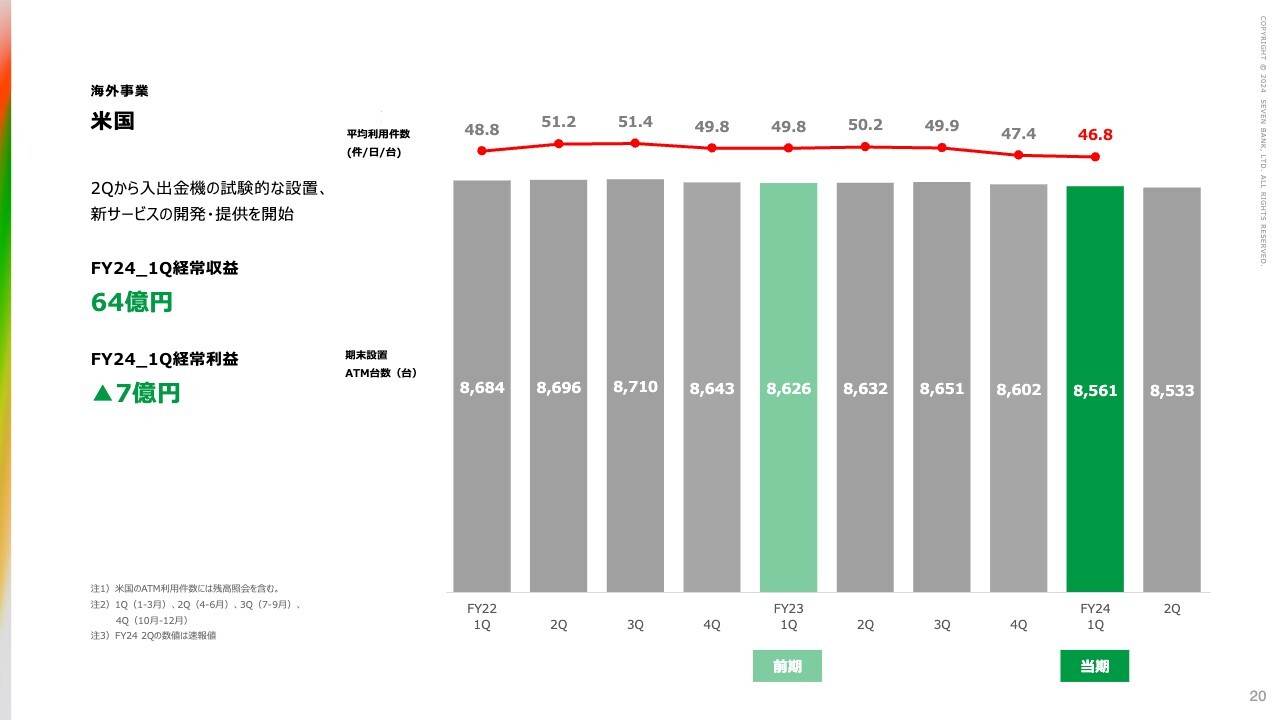

海外事業 米国

個別の国の状況についてご説明します。まずアメリカです。第1四半期の経常収益は64億円、経常利益は7億円の赤字でした。

期末設置ATM台数、平均利用件数を見てもわかるとおり、第1四半期についてはまだ状況は変わっていません。ただ、これまでもお伝えしたように、米国セブン‐イレブンとの契約が更新されたため、下期については現状黒字を計画しており、その線で進捗できると思っています。

したがって平均利用件数については、V字回復とはいかないものの、利益という部分では、下期以降はおそらく今の赤字から脱却できるのではないかと思っています。

また、ガソリンスタンド併設型コンビニの「スピードウェイ」についても、この後台数としてプラスされていきます。設置は2025年からのため、2024年度の第4四半期までは、台数はほぼこの横ばい圏内で動いていくと考えています。

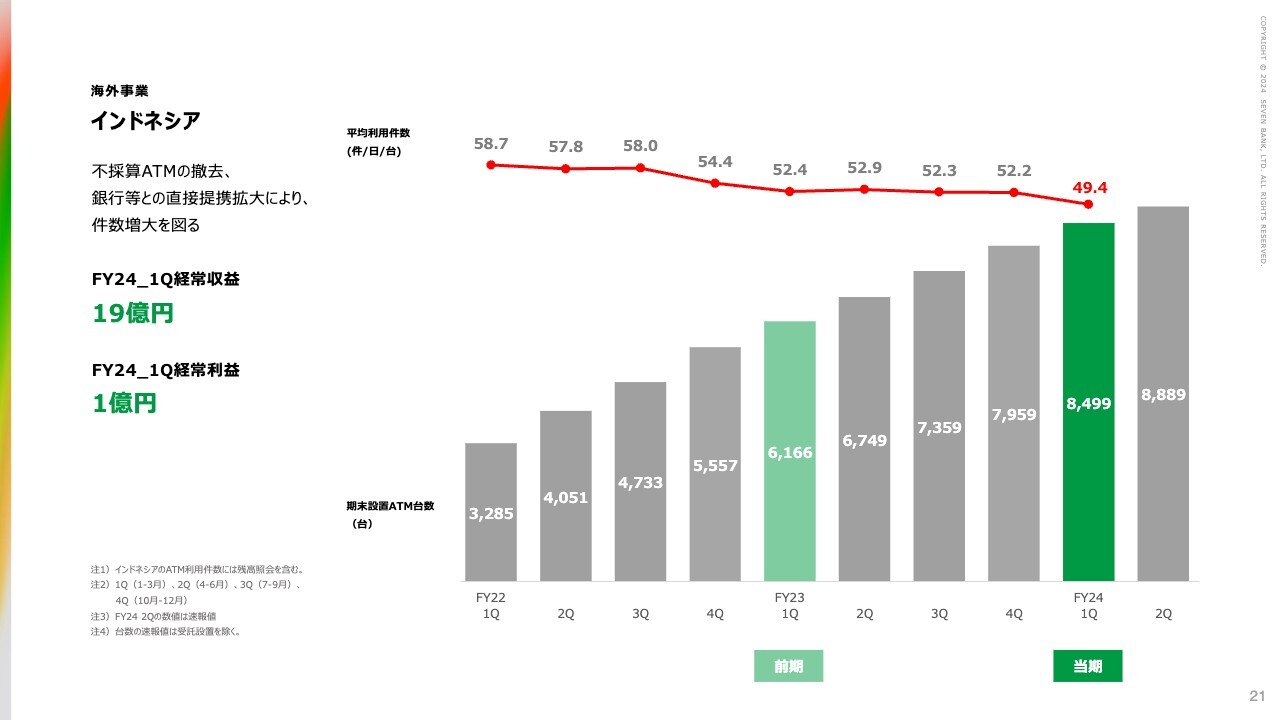

海外事業 インドネシア

インドネシアについては、ご心配されている向きもあるかと思いますが、以前からお伝えしているとおり平均利用件数が下がってきているトレンドであり、第1四半期もまだ変化はありません。

ただし下期以降になりますが、例えば直接提携行の新規追加や、地元のキャッシュレス事業者との提携の話を進めているところです。そのようなカードレス出金が加わることなどが期待できるため、今、進めているATMのスクラップアンドビルドの話と合わせて、この平均利用件数の下降トレンドは下期以降、回復させられるのではないかと思っています。

第1四半期の経常収益は19億円で、経常利益は1億円です。計画は下回っているものの、依然として黒字は維持できています。このような状況の中で、下期に利用件数の回復を図ることができれば、通期としてもそれほど心配にはおよばないと考えています。

海外事業 フィリピン

最後にフィリピンです。平均利用件数については、先ほどお話ししたとおり第4四半期はもともと増える傾向にあり、全体として見ると増加トレンドであるとご理解いただけると思います。

期末設置ATM台数についても約3,000台で、年末には3,500台弱を目指して増やしているところです。経常収益、経常利益はスライドに記載したとおりですが、フィリピンについては現状、計画プラスアルファで動いており、おそらく年度を通じても、計画を上回って動くことができると思っています。

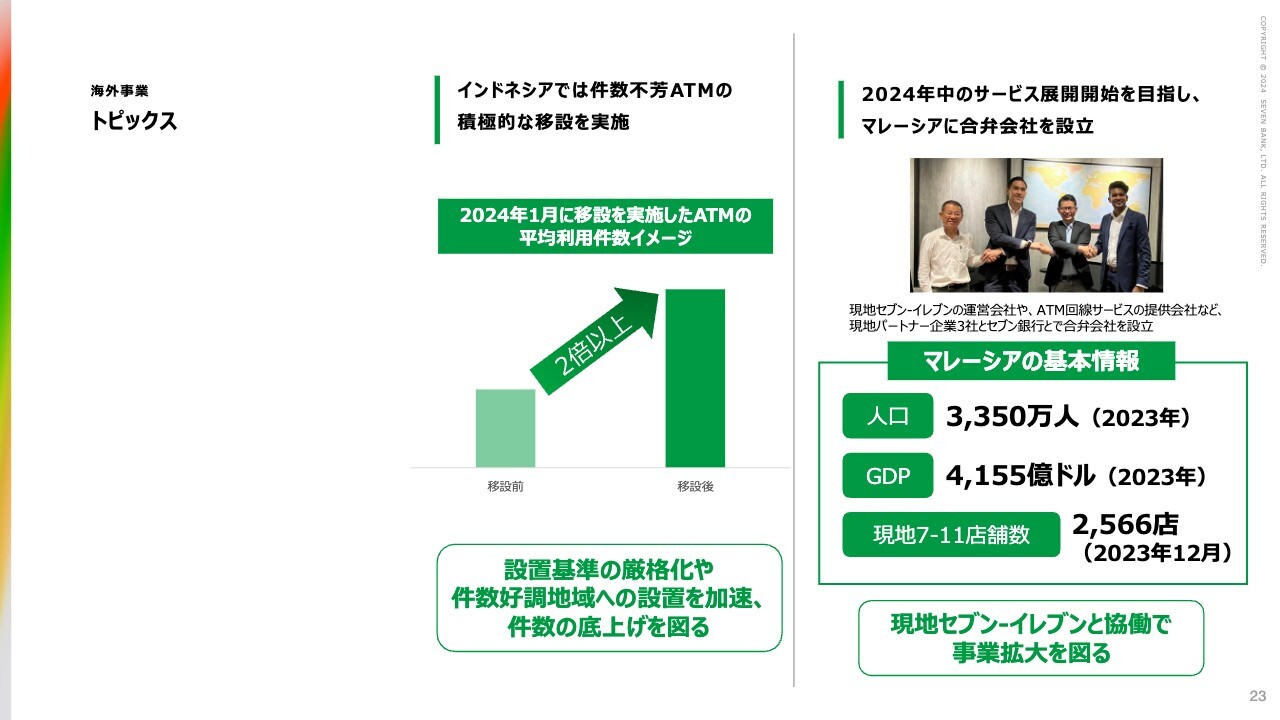

海外事業 トピックス

海外事業のトピックスです。先ほどもお話ししたとおり、インドネシアでは新しい取引、そして直接提携行などを開拓すると同時に、既存ATMのスクラップアンドビルドを行っています。

これは利用件数の少ない場所のATMを撤去して利用件数が見込める先に移設していくもので、2024年1月からスクラップアンドビルドをかなり積極的に始めています。

スライド左側の図に示したとおり、1月に移設を実施したATMの平均利用件数は2倍以上となっていますが、1月の実績を見ると2.5倍ぐらいの増加になっています。このようなことを地道に行っていくことによって、全体の平均利用件数の底上げも期待できるのではないかと思っています。

マレーシアについてはスライド右側に記載のとおり、6月に会社を設立し、2024年中のサービス展開を目指して準備を進めています。初年度に100台設置して安定性や採算性等を確認した後、本格展開を進めていこうと思っています。

質疑応答:円金利上昇の影響について

質問者:昨今の円金利上昇影響についてうかがいます。御行はビジネスモデル上、円の短期や長期金利が上がってしまうと、負債サイドのほうの預金や社債などの調達コストが増加する一方で、アセットサイドのほうはATMの手数料が主なため、なかなか転嫁できない状況かと思います。

そのような意味で、7月の追加利上げの影

新着ログ

「銀行業」のログ