NITTAN、通期の営業利益が前年比+40%を達成 半導体不足等の影響解消で受注回復し、国内外の全地域で増収

目次

李太煥氏:みなさま、こんにちは。株式会社NITTAN代表取締役社長の李でございます。本日はご多忙中にもかかわらず、当社の2024年3月期決算説明会にご参席いただきまして誠にありがとうございます。また、Web上でご参加のみなさまにも厚くお礼申し上げます。

さて、弊社が属している自動車業界は、事業環境の急速な変化だけではなく、自動車メーカー各社の諸事情により変化が激しく、一歩先も見えない状況が続いています。

毎月の生産計画もお客さまの都合で突然変わり、その対応に追われる毎日でもありました。このような経営環境の下、弊社の当期営業成績は売上高および利益面で増収増益になり、やっとコロナ禍前の2018年度の実績レベルを取り戻すことができました。

その詳しい内容を本日ご説明しますので、よろしくお願いします。本日のご説明は、スライドに記載の3部構成で行います。

堀山下工場火災に関するお詫び

ご説明に入る前に、昨年大みそかに発生した弊社舶用部品工場での火災により、多くのみなさまに大変なご心配とご迷惑をおかけしていることを、心よりお詫び申し上げます。

全容はスライドのとおりですが、大切な従業員に被害がなかったことだけは、不幸中の幸いだと思っています。また、お見舞いや励ましのお言葉をくださったみなさまに、心よりお礼申し上げます。

おかげさまで、復旧工事も順調に進み、5月1日からリカバリ生産を開始しています。みなさまのご協力に感謝するとともに、二度とこのようなことが起きないように再発防止に最善を尽くしていきます。

第1部: 当社概要

第1部は当社概要について、スライドに記載の8項目をご説明します。

1. 会社概要

会社概要です。当社は、神奈川県秦野市と東京都新宿区の2本社体制をとっています。設立は1948年で、今年で設立76周年を迎えました。前身に当たる恩加島鉄工所の歴史を含めると、創業100年の老舗企業です。

世界的に見て、70年続く企業の割合は0.8パーセント、100年続く企業は0.3パーセントとしかないと言われています。さらに、この0.3パーセントの企業のうち40パーセントは日本企業です。

理由は、従業員を大切にするからだと言われています。そのような理由もあってか、弊社の平均勤続年数は19.7年、平均年齢は44.5歳と非常に高めです。そして肝心なのは、弊社が日本で初めてエンジンバルブを量産した会社であるということです。

2-1. 当社のルーツ

当社のルーツについてご説明します。当社の前身である恩加島鉄工所は、1924年に「日本の鍛造業を立派なものにしたい」という志を持った柴柳新二により大阪市に設立され、日本で初めてエンジンバルブの量産化に成功しています。

恩加島鉄工所は1937年に設立された日本鍛工株式会社に合併され、1938年には川崎工場を新設しました。今の株式会社シンニッタンには、それらの血脈が受け継がれています。

1941年に新設した尼崎工場は、様変わりした今の日本鍛工株式会社に事業が継がれています。1943年に日本鍛工株式会社は秦野工場を新設し、航空機用エンジンバルブの製造に踏み切りました。当時は戦時中で、時代を背景に作られた工場だと理解しています。

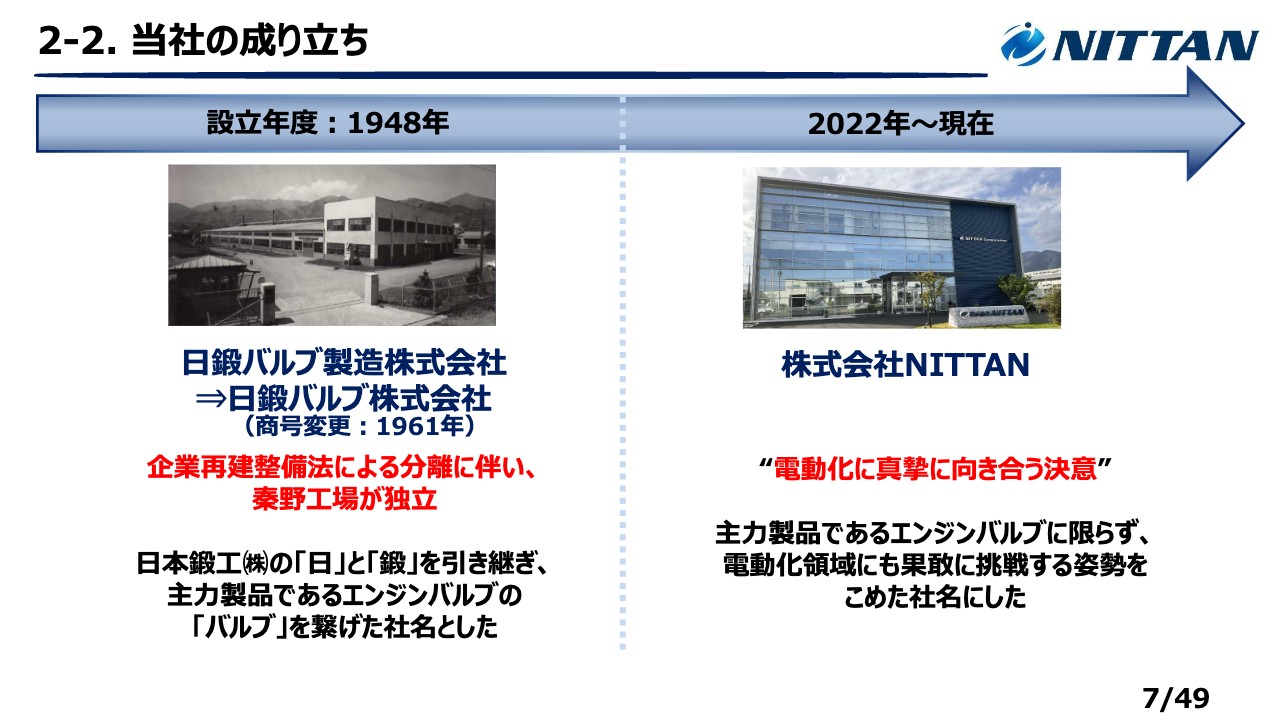

2-2. 当社の成り立ち

当社の成り立ちについてもご説明します。当社は、終戦後の企業再編整備法により秦野バルブ工場が分離・独立し、日鍛バルブ製造株式会社となりました。ここが当社の歴史の始まりです。その後は、1961年に日鍛バルブ株式会社へと商号を変更し、2022年までこの会社名で事業を続けてきました。

そして、世の中の電動化の動きに真摯に向き合う姿勢への決意を込めて2022年に社名を株式会社NITTANに変更し、本日に至っています。社名変更に込めた思いをかたちにすべく、エンジンバルブ事業だけに限らず、電動化領域にも果敢に挑戦していきます。

3. NITTANが培ってきたコア技術の紹介

NITTANのコア技術についてご説明します。当社は設立趣旨でもご説明したように、鍛造技術が1番目のコア技術となります。主に熱間鍛造技術ですが、複雑な形状を精密に鍛造成型することをメインとする技術は自慢のポイントでもあります。

2番目は、過酷な使用環境で要求される材料特性を持つ金属を溶かし、必要な部位に溶着させる盛金技術です。こちらは弊社が最も得意としている分野とも言えます。

3番目は、コストや機能を満足させるために異なる性質を持つ金属を接合し、一体化させる接合技術です。4番目は、製品を規格寸法に正確に仕上げる加工技術です。

これら4つのコア技術を駆使し、NITTAN特有の製品を世に送り出しています。

4. NITTANグループ生産拠点

スライドには、NITTANグループの生産拠点を表しています。国内2拠点、海外14拠点を設けております。

5. 事業領域

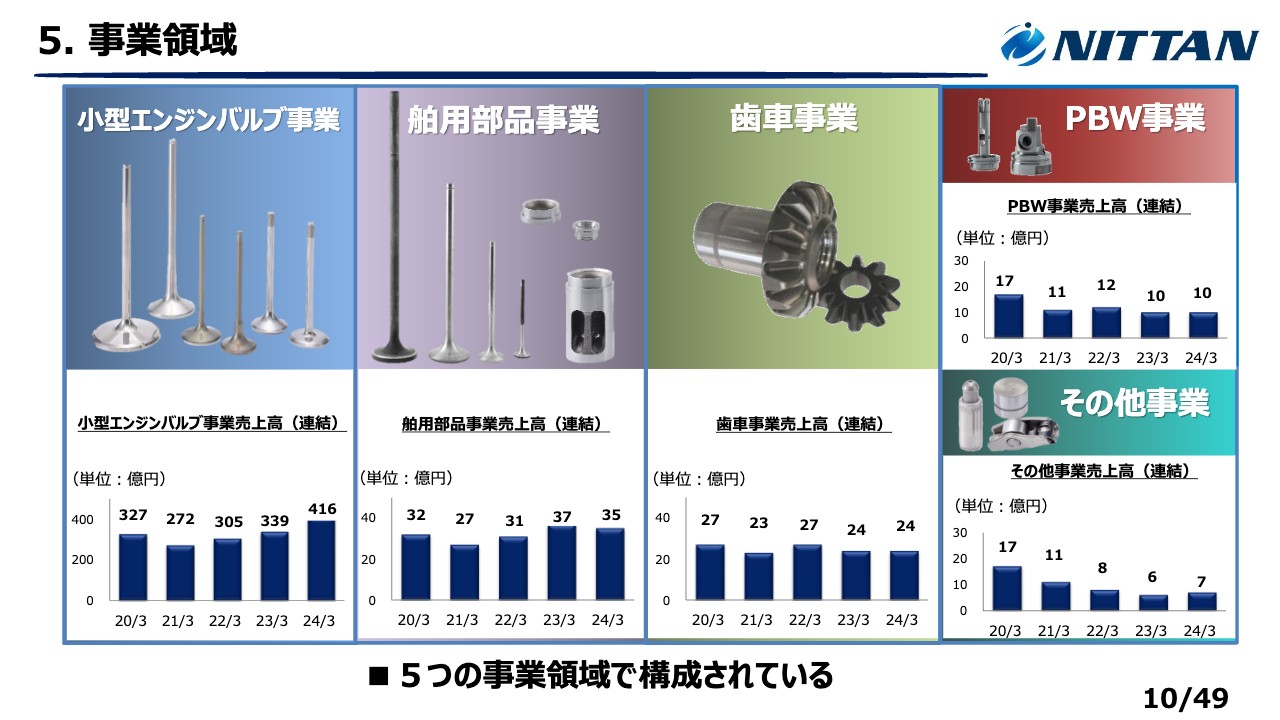

当社の事業領域、すなわち主な生産品目についてご説明します。現在の事業領域は、小型エンジンバルブ事業、舶用部品事業、歯車事業、PBW事業、その他事業の5つで構成されています。

その他事業領域には、リフター事業、生産設備事業、水耕栽培によるアグリ事業が含まれています。

6. 売上高及び事業セグメント別比率

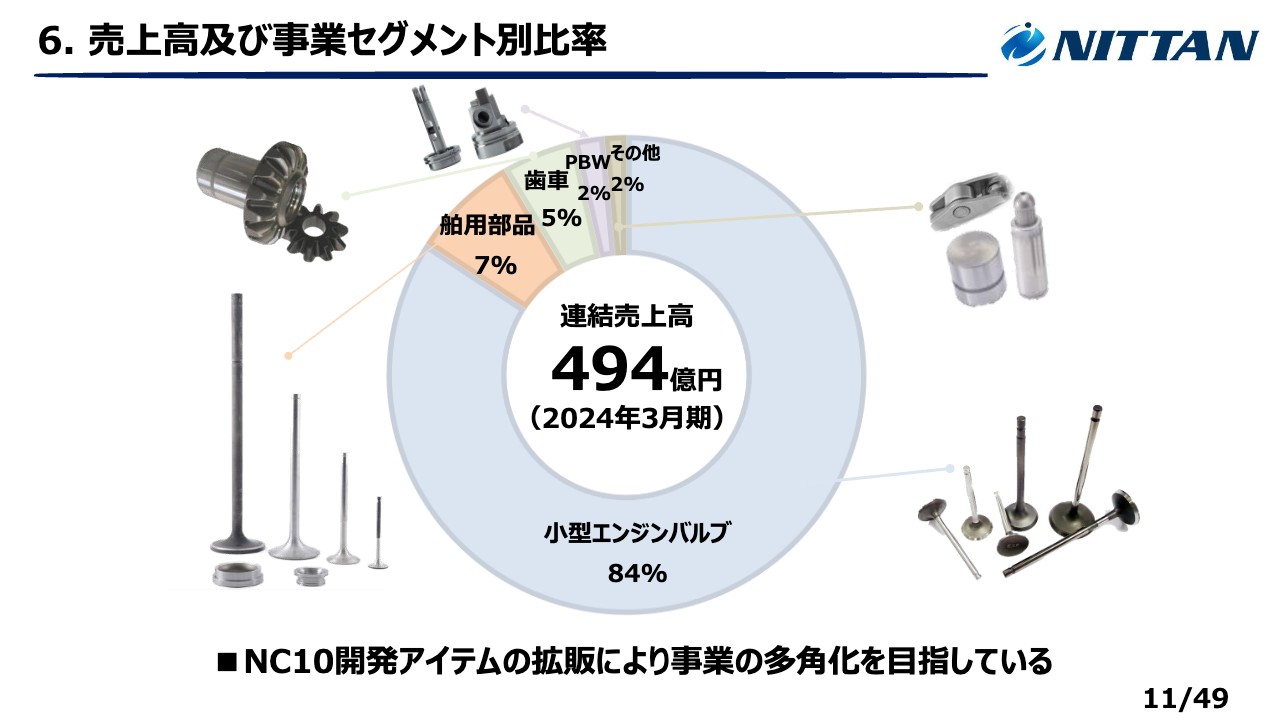

連結売上高及び事業セグメント別比率についてです。2024年3月期の連結売上高は494億円となりました。

小型エンジンバルブ事業の割合が84パーセントと依然高い状況が続いていますが、後ほどご説明する当社の中長期経営ビジョン「NITTAN Challenge 10(NC10)」を着実に進めることで、事業の多角化を図っていきます。

7. 国内・海外 主要お取引先様比率(連結売上高)

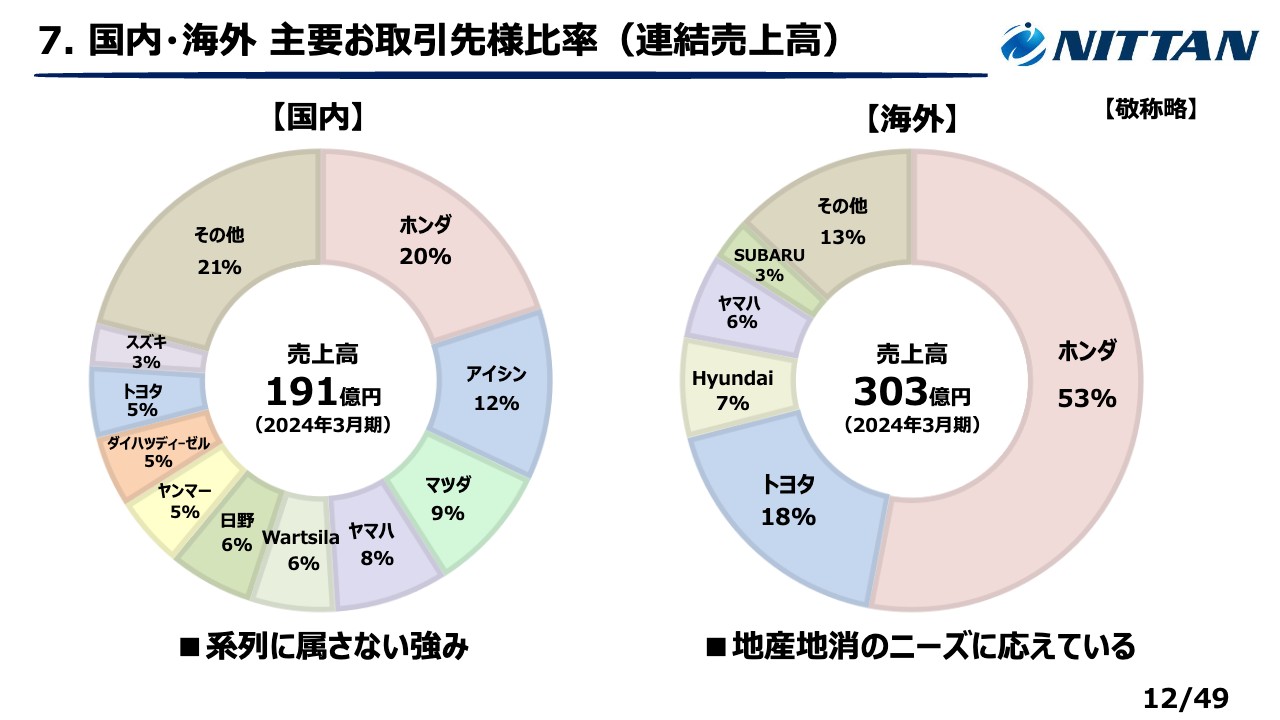

スライドのグラフは、国内と海外の主な取引別のシェアを表しています。国内では系列に属さない強みが表れており、海外では地産地消のニーズに応えています。

8. エンジンバルブ当社推定シェア(グローバル)

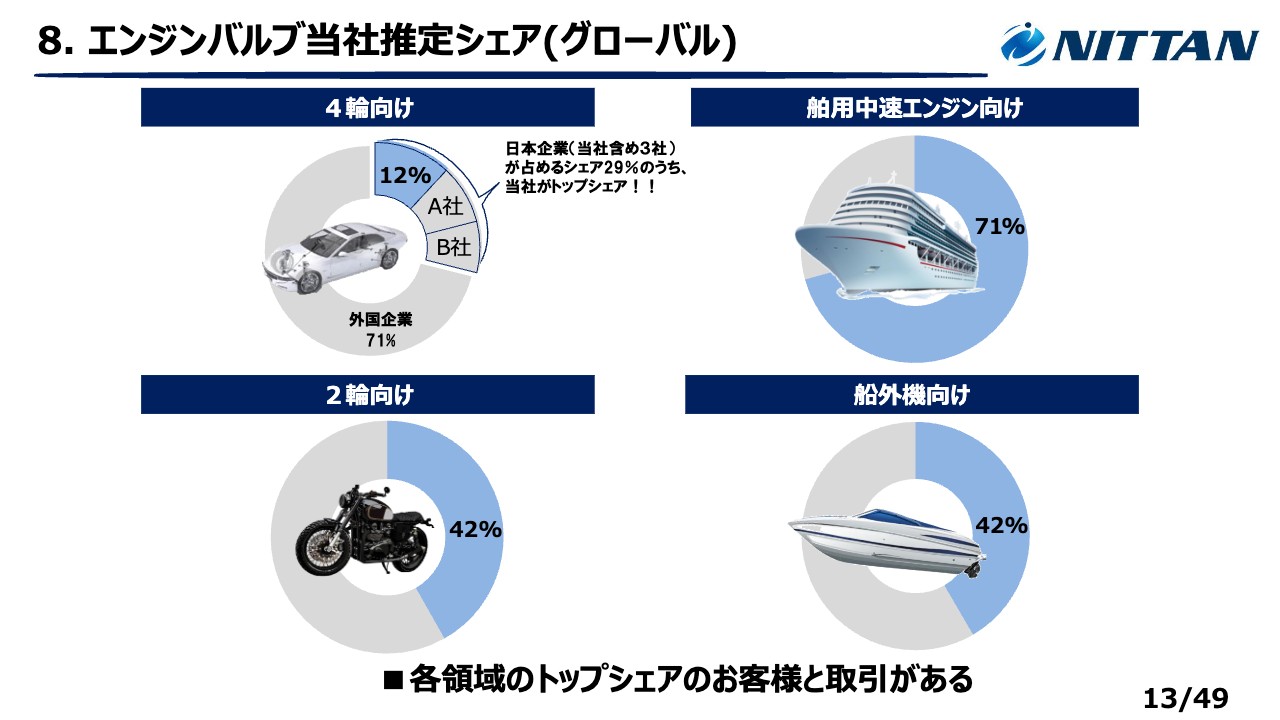

当社のグローバルシェアについてご説明します。各事業領域でトップシェアを持つお客さまと取引していることが、結果に表れていると言えます。

第2部:2024年3月期決算及び次期見通し

第2部では、2024年3月期決算及び次期業績見通しについてご説明します。

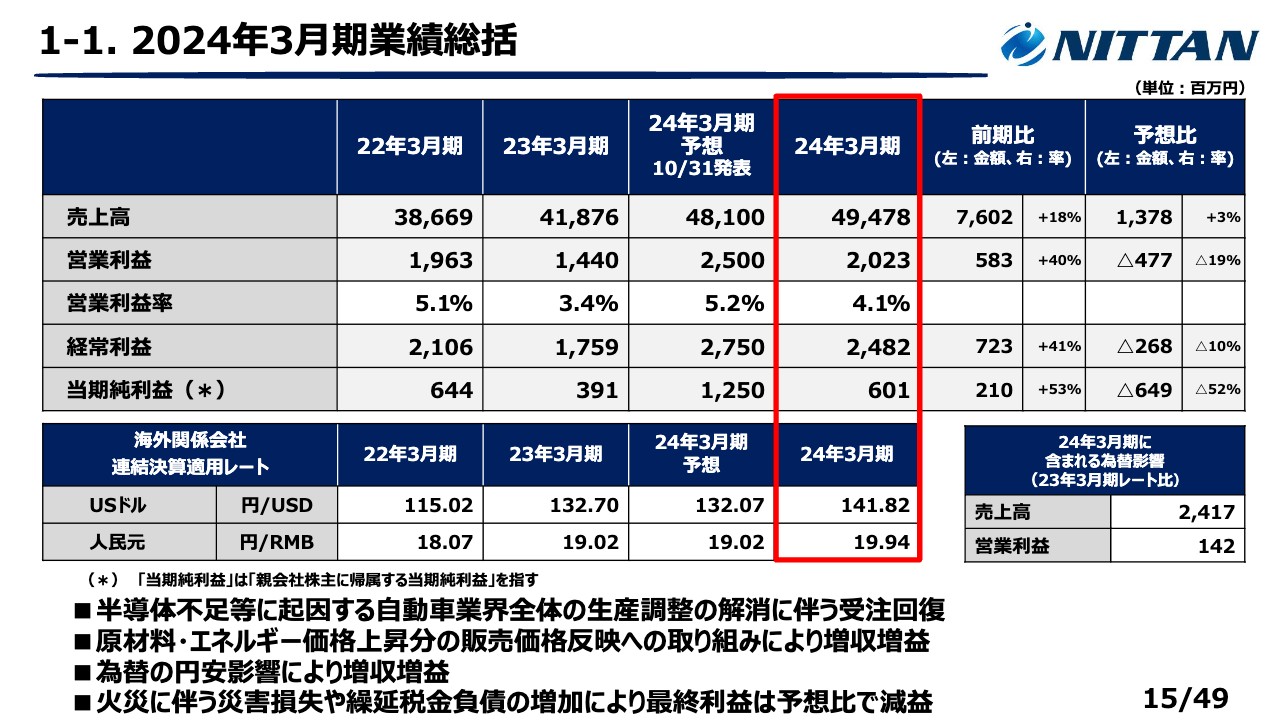

1-1. 2024年3月期業績総括

2024年3月期の業績です。売上高は、半導体不足等による自動車メーカーの生産調整が改善されたことにより、前期比18パーセント増の494億7,800万円となりました。営業利益は、原価改善の活動やインフレ分の価格改定に加え、円安も追い風となり、前期比40パーセント増の20億2,300万円となっています。

親会社株主に帰属する当期純利益は、前期に比べて大幅に増加したものの、舶用部品工場の火災に伴う損失金額の計上および法人税調整額の増加により、10月に発表した予想値を下回る結果となりました。

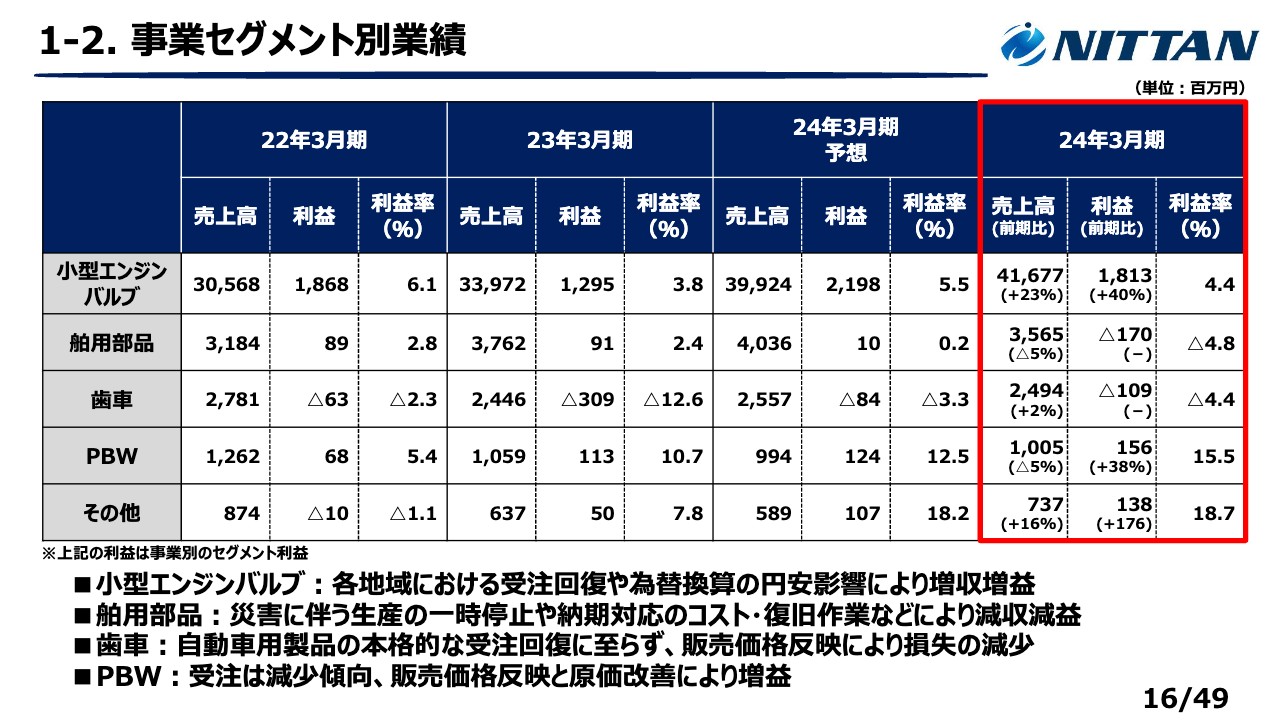

1-2. 事業セグメント別業績

事業セグメント別の業績です。小型エンジンバルブ事業は、各地域における受注回復と円安の影響で増収増益となりました。舶用部品事業は、受注が増加し前期を上回る予想をしていましたが、年末に発生した火災によって前期比で減収減益となりました。

歯車事業は、本格的な受注回復までには至らず、販売価格の改定により売上高は微増にとどまりました。PBW事業は、今期も受注が減少傾向ですが、価格改定と原価改善により増益となりました。

なお、PBW事業は今後も受注の回復や拡大を見込めないと判断し、お客さまとの合意の上、今年6月をめどに事業の廃止を決定しています。それに伴って発生する遊休設備やスペースは、「NC10」拡販アイテム用として有効活用する計画です。

1-3. 所在地別業績

所在地別の業績です。日本は、お客さまの生産調整が改善されたことや価格改定によって増収となりました。しかし利益面では、舶用部品工場の火災もあり、10月に発表した予想値には届きませんでした。

アジアは、タイやベトナムなどでの受注が減少したものの、全般的には堅調な売上が維持されて増収増益となりました。

北米は、現地の需要が急増して大幅増収となりましたが、雇用問題と安定した生産体制にまだ課題が残っています。それにより他拠点からの生産支援が続き、赤字幅が増えるかたちとなりました。

欧州は新製品の立ち上げが順調に進み、増収増益となりました。

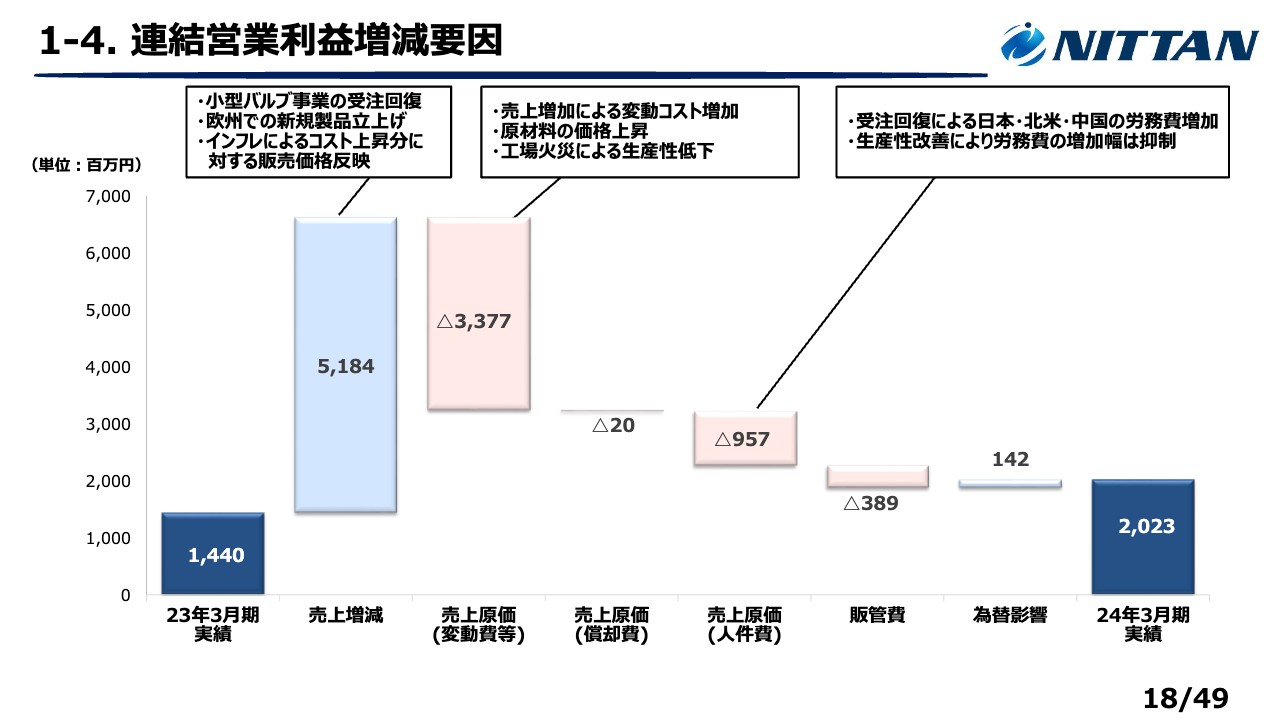

1-4. 連結営業利益増減要因

連結営業利益の増減要因です。なんといっても受注回復による影響が大きく、前期比5億3,800万円増の20億2,300万円となりました。今後も舶用部品工場および北米の安定化を図るとともに、原価改善の活動を続け、利益拡大に努めます。

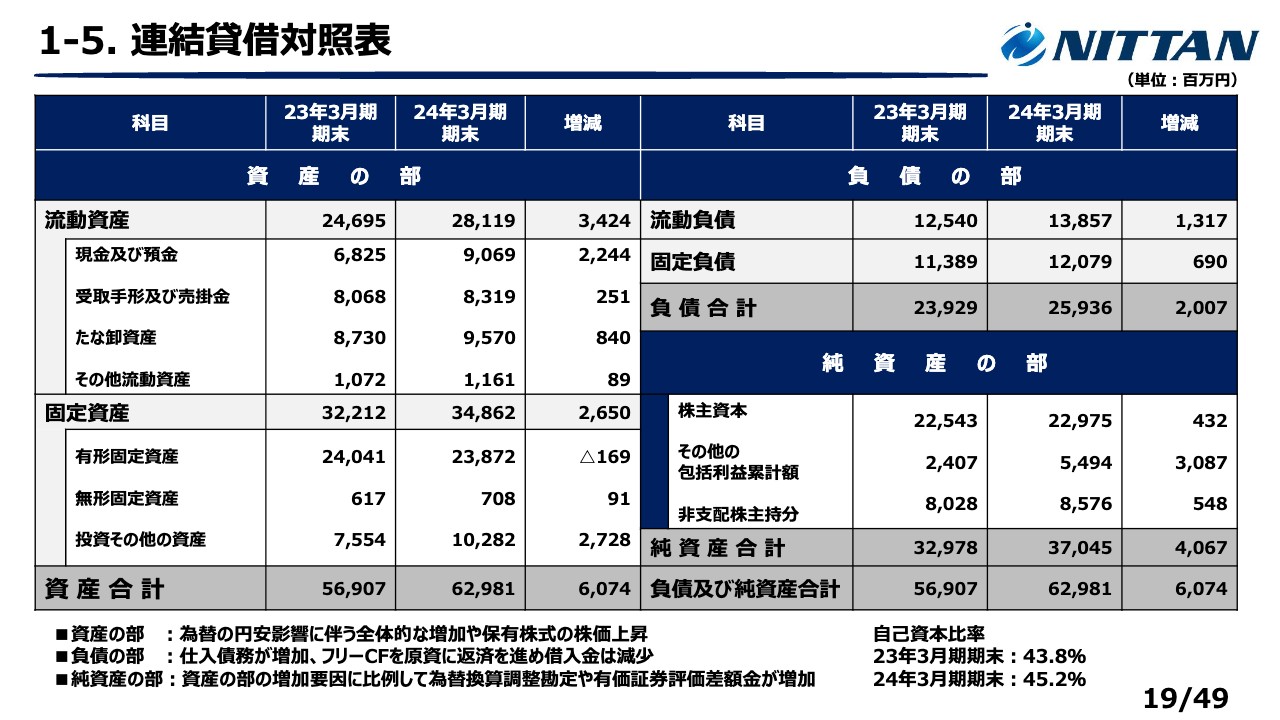

1-5. 連結貸借対照表

連結貸借対照表についてです。資産の部は、円安と株価上昇の影響を受け、前期末から60億7,400万円増加した629億8,100万円となりました。

負債の部は、下請法対応のために仕入債務が増加したものの、利益回復に伴い借入金の返済が進み、前期末から20億700万円増加した259億3,600万円となっています。純資産の部も、保有株式の時価評価や円安を追い風に増加しました。

1-6. 連結キャッシュ・フロー

連結キャッシュ・フローについてです。大幅な増収増益により、前期末から22億4,400万円増加した90億6,900万円となりました。

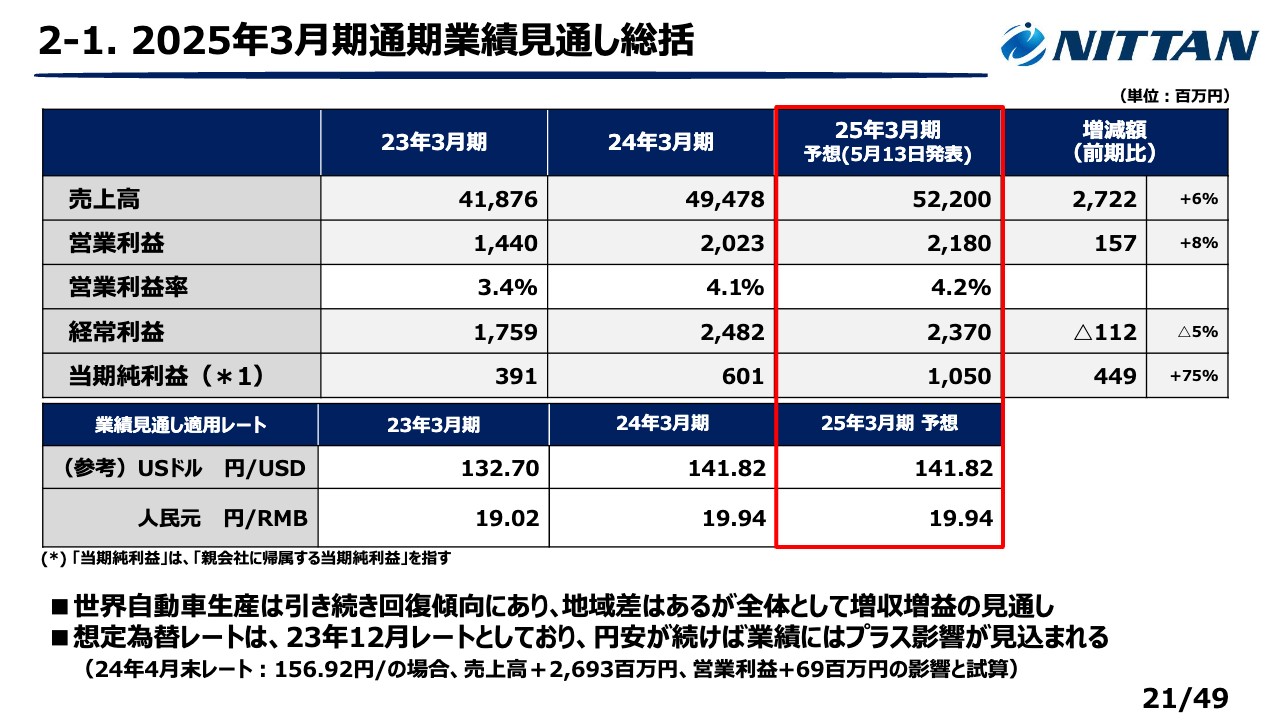

2-1. 2025年3月期通期業績見通し総括

2025年3月期の通期業績見通しについてです。自動車生産は全世界で引き続き回復傾向であり、地域差はあるにせよ、全体的には増収増益を見込んでいます。

なお、この見通しは2023年12月末の為替レートを据え置いて試算していますので、円安が続けば、さらなる増収増益が見込まれます。

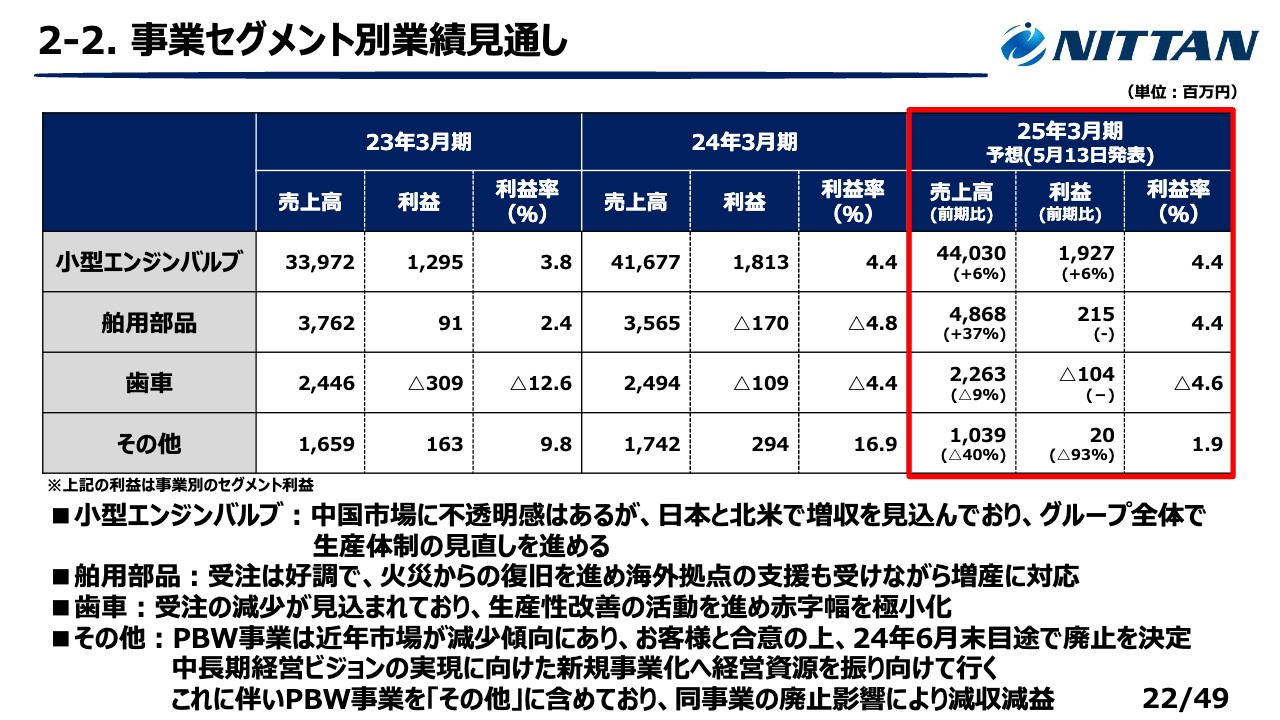

2-2. 事業セグメント別業績見通し

事業セグメント別の業績見通しです。小型エンジンバルブ事業は、中国市場における不透明感はあるものの、日本および北米での生産回復により増収増益を見込んでいます。舶用部品は依然として受注が好調のため、復旧後の安定化を図り、増収増益を目指します。

歯車事業は、受注回復の見込めない状況が当面続くと予測しており、生産性の改善を続けて損失の最小化を図ります。PBW事業は、すでに事業の廃止を決めています。本件については、去る4月10日にも適時開示を行っていますのでご参照ください。

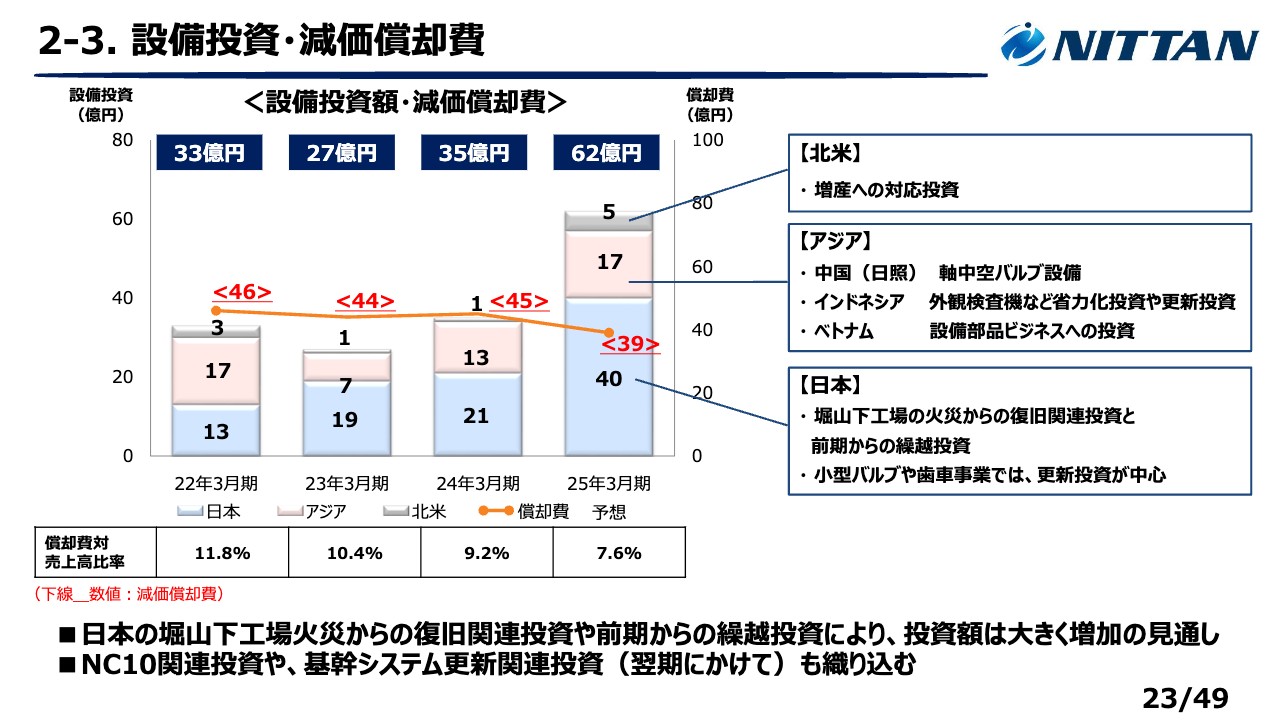

2-3. 設備投資・減価償却費

設備投資と減価償却についてです。2025年3月期の設備投資額は、前期に比べほぼ2倍の62億円を計画しています。こちらには、前期からの繰越生産設備分、舶用部品工場の復旧関連投資、「NC10」関連投資、既存事業の更新投資などが含まれています。

前期比で2倍となるものの、連結売上高に対する償却費比率は7.6パーセントと予想しており、弊社の管理基準である10パーセントを下回っているため、適正なレベルだと判断しています。

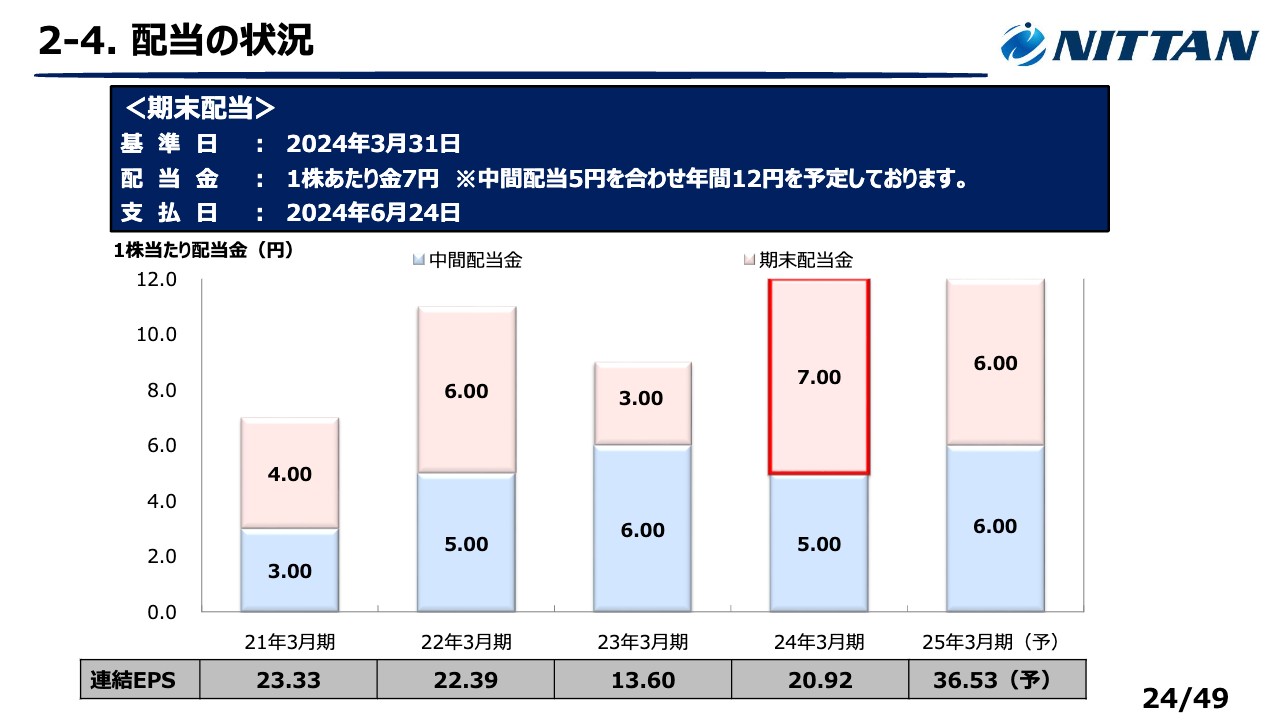

2-4. 配当の状況

2024年3月期の期末配当金は、1株あたり7円を予定しています。すでに支払い済みである中間配当5円と合わせると、年間12円の配当金となります。

2025年3月期は、中間6円、期末6円の年間12円と、当期と同じ金額の配当金を計画しています。今後も、安定配当性向に努めていきます。

第3部: 中長期戦略及び新たなトピックスについて

第3部では、中長期戦略及び新たなトピックスについてご説明します。

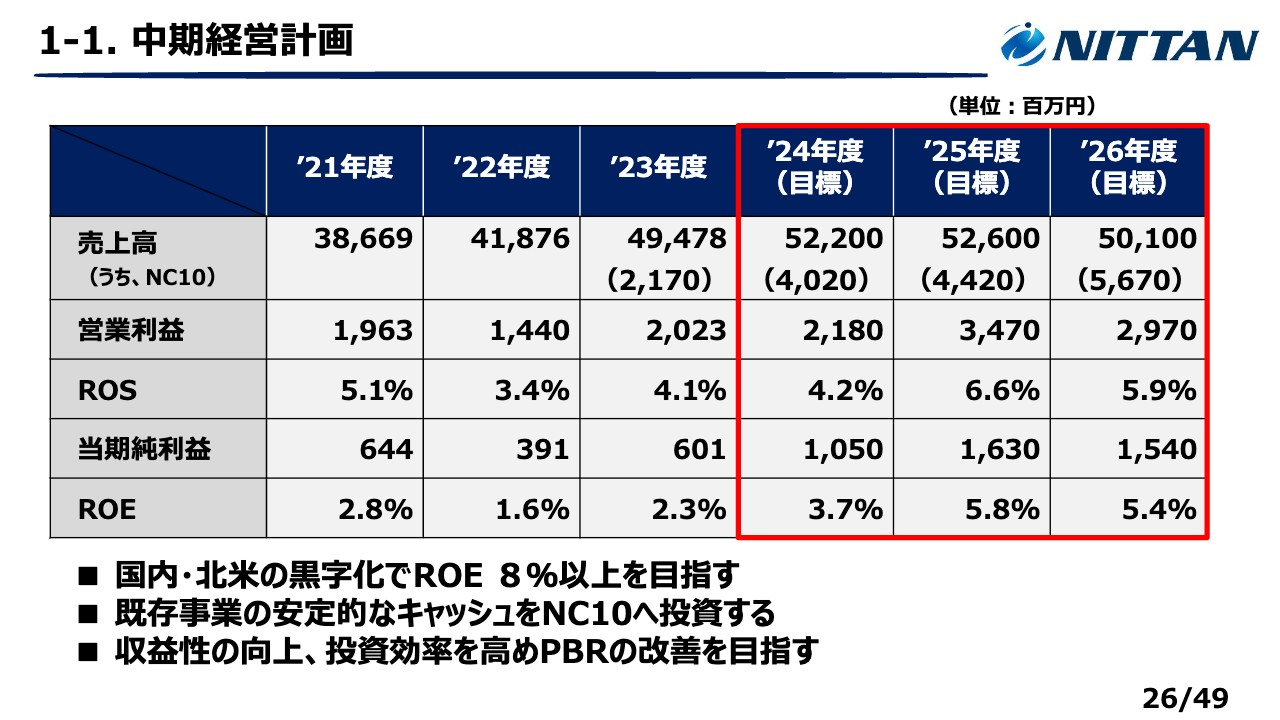

1-1. 中期経営計画

中期経営計画についてです。2025年3月期は堅調な売上を予想しているものの、2027年3月期の目標値においては、主要顧客の見直し生産計画が反映されていないコンサバティブな計画となっています。

既存事業の収益性や投資効率の改善が見られているため、日本および北米の安定化を図り、ROEは8パーセントを目指します。そして、既存事業の安定的な営業利益を「NC10」の投資に回し、収益性および投資効率を高めてPBRの改善に努めます。

なお、この中期経営計画において、「NC10」のアイテムが占める割合は約8パーセントとなっています。

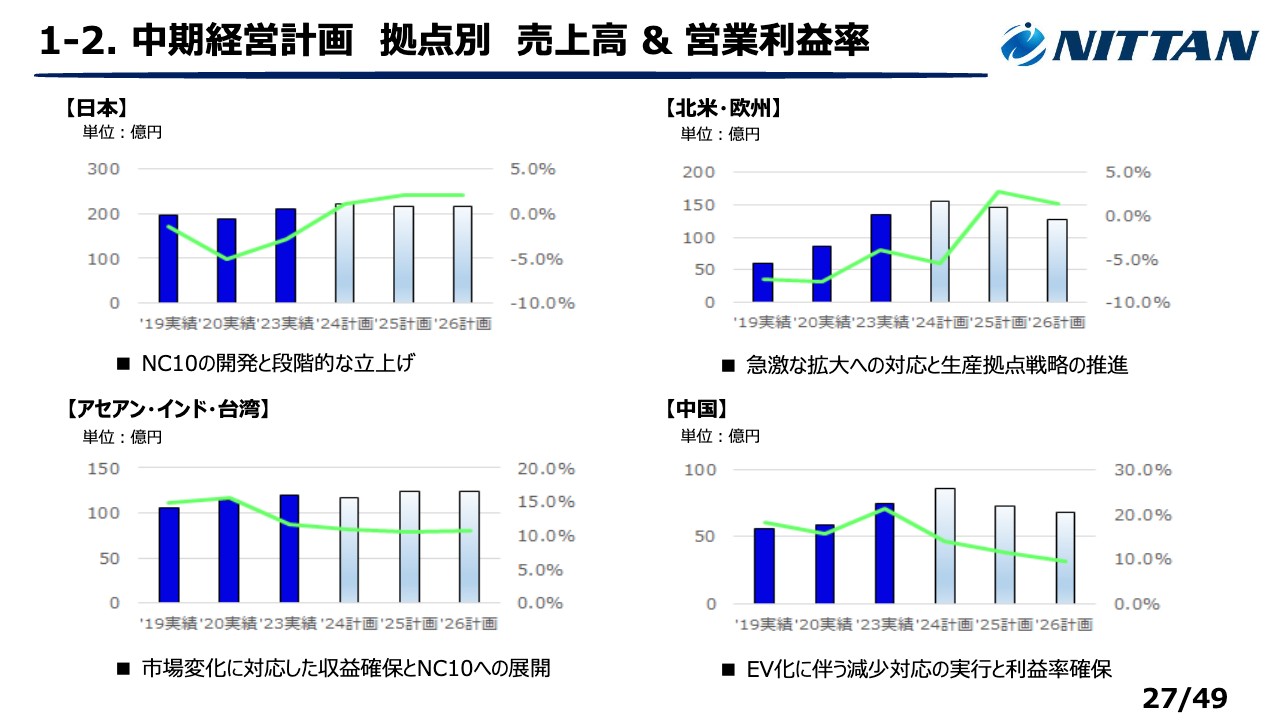

1-2. 中期経営計画 拠点別 売上高 & 営業利益率

中期経営計画の地域別計画です。日本国内は「NC10」アイテムの立ち上げにより、売上維持と利益向上を図ります。北米と欧州は、需要の変動に柔軟に対応できる体制作りが急務であると判断しています。アセアンと中国では、安定的に利益を維持できるように管理を強化します。

2-1. “NITTAN Challenge 10”

中期経営ビジョン「NITTAN Challenge 10」は、スライドに記載の4つの柱をもって進めています。前回は「VISION X」に関するご説明を省きましたが、今回はその趣旨や進捗についてもご報告します。

2-2. 主要自動車市場の規制動向

「NC10」を進める上では、自動車業界の規制や販売動向を熟知しておく必要がありますので、スライド数ページにわたってご説明します。

世界の内燃機関車(ICE)の販売規制や排気ガス規制については、スライドに記載のとおりです。2035年からICEの販売を禁止する規制が多い中、北米ではTier4排ガス規制が決まり、各自動車メーカーは規制をクリアできるICEの開発に追われています。

一方、イギリスを含む欧州では、ICEの販売延長あるいはe-fuelを使用するICEを認める方向での規制緩和もされています。

2-3. 主要自動車市場の電動車販売動向

世界主要マーケットにおける電動車の販売動向です。2023年は電動車の販売台数が増えたものの、依然としてICEが主流であり、ハイブリッドやプラグインハイブリッドも含めると89パーセントをICEが占めています。

また、EVに対する税制優遇がなくなった中国や北米、欧州では、BEVの販売鈍化が見られます。

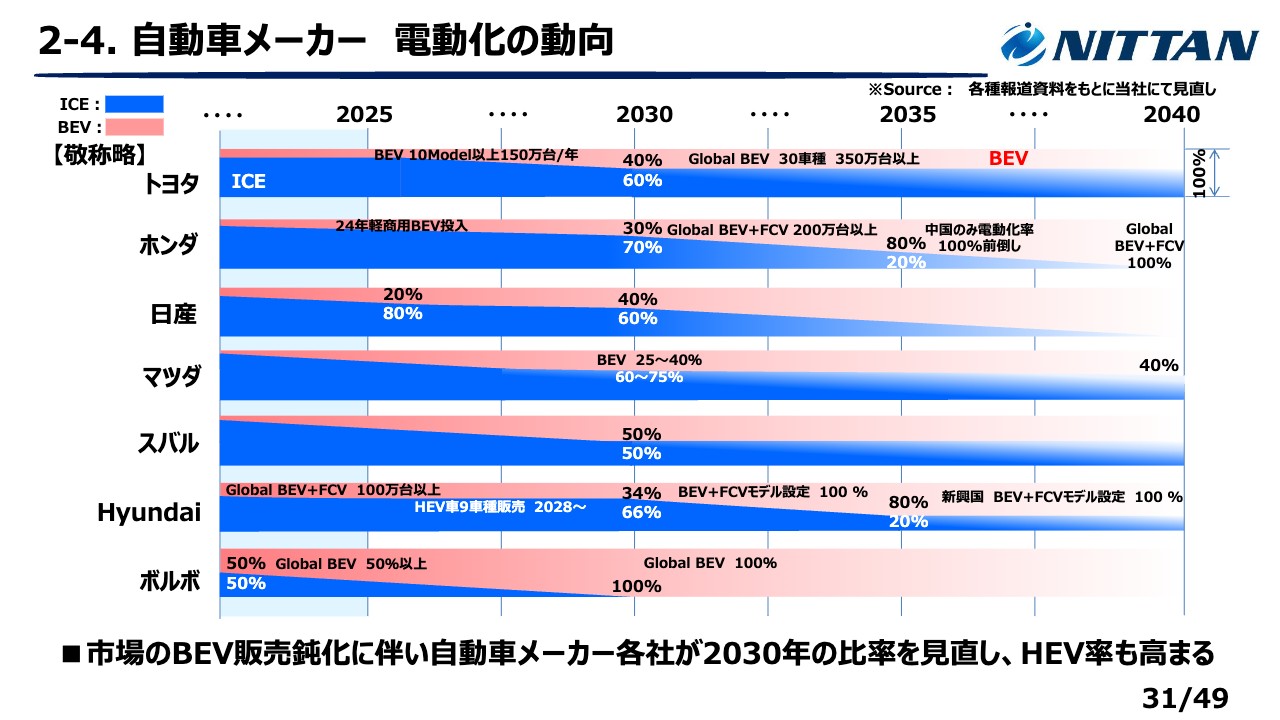

2-4. 自動車メーカー 電動化の動向

各自動車メーカーの電動化の動向です。BEVの販売鈍化に伴い、ハイブリッドを増やす戦略に見直しが行われているように見えます。

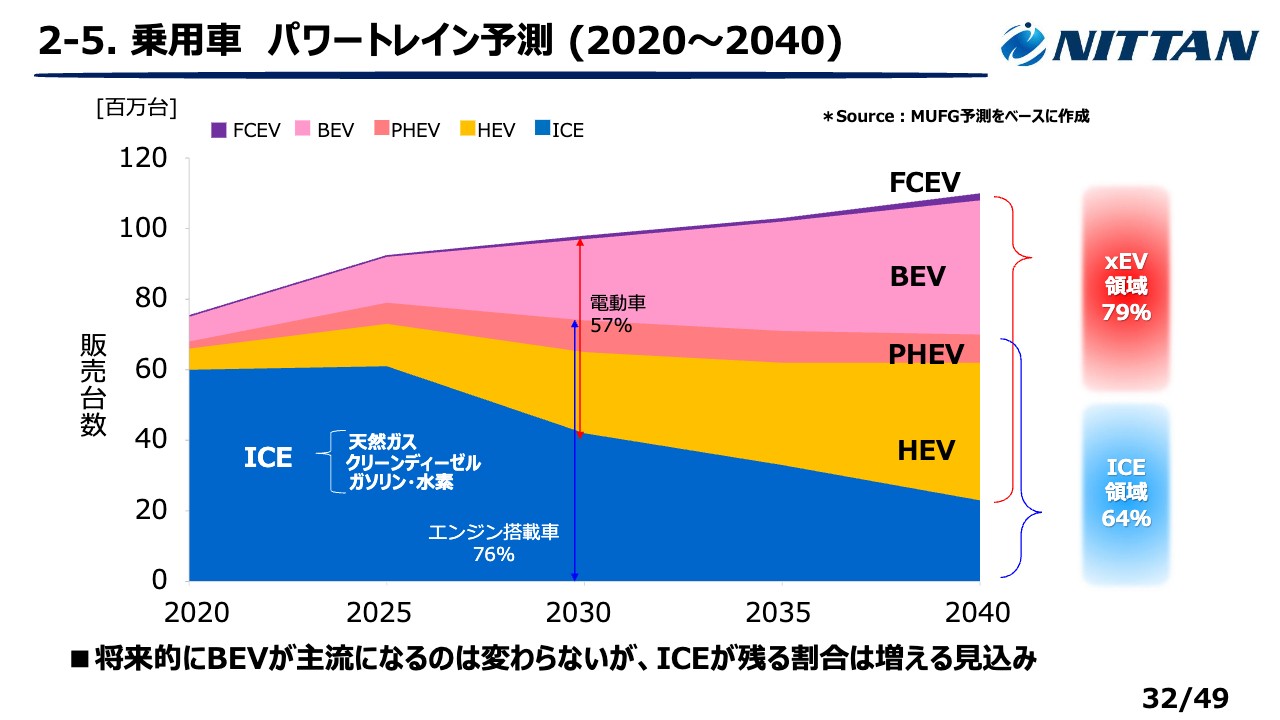

2-5. 乗用車 パワートレイン予測(2020~2040)

乗用車のパワートレイン予測です。変動が激しく、現時点では正確に予測するのが困難な状況です。将来的にBEVが主流になるのは変わりませんが、当面はICEが残る割合が増える見込みです。

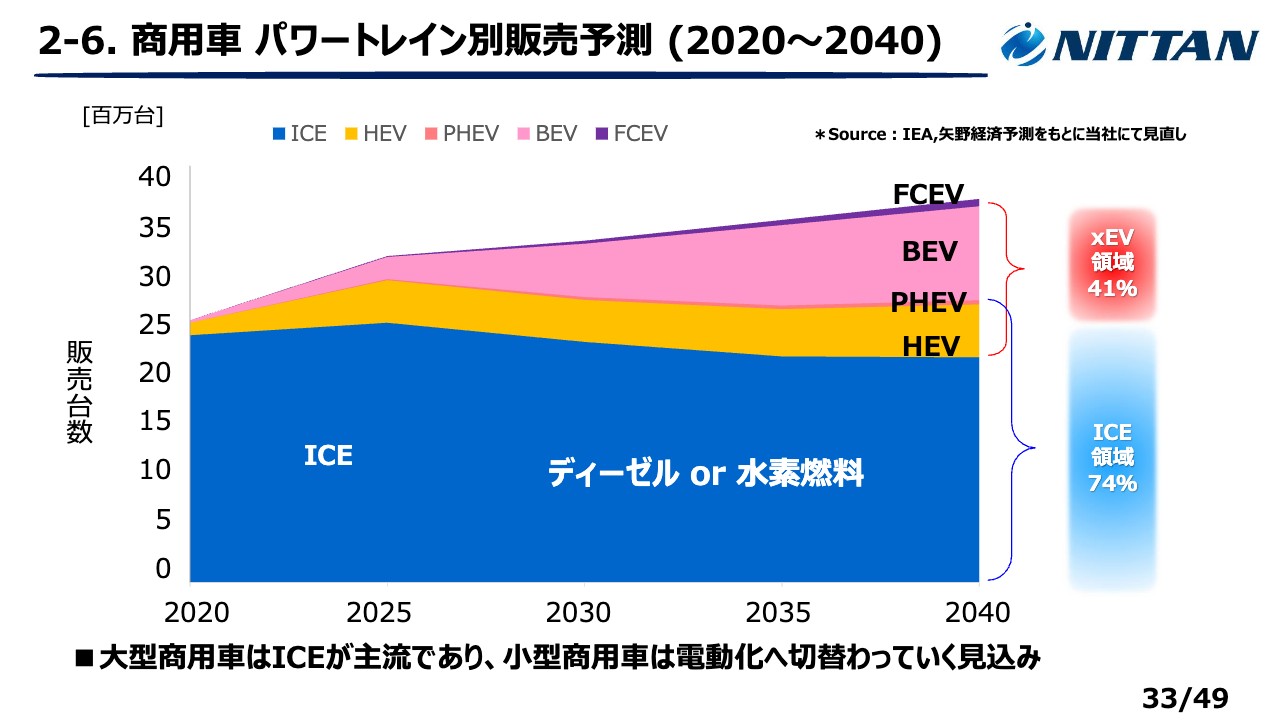

2-6. 商用車 パワートレイン別販売予測(2020~2040)

商用車のパワートレイン予測です。大型商用車はICEが主流であり、小型商用車は電動化が進む見込みです。

2-7. 自動2輪 パワートレイン予測(2020~2040)

自動2輪車のパワートレイン予測です。スクーター系は街乗りがメインのため、電動化が急速に進むと予測されます。しかし、趣味の世界であるスポーツ系バイクは、ICEが一定量残るものと予測されています。

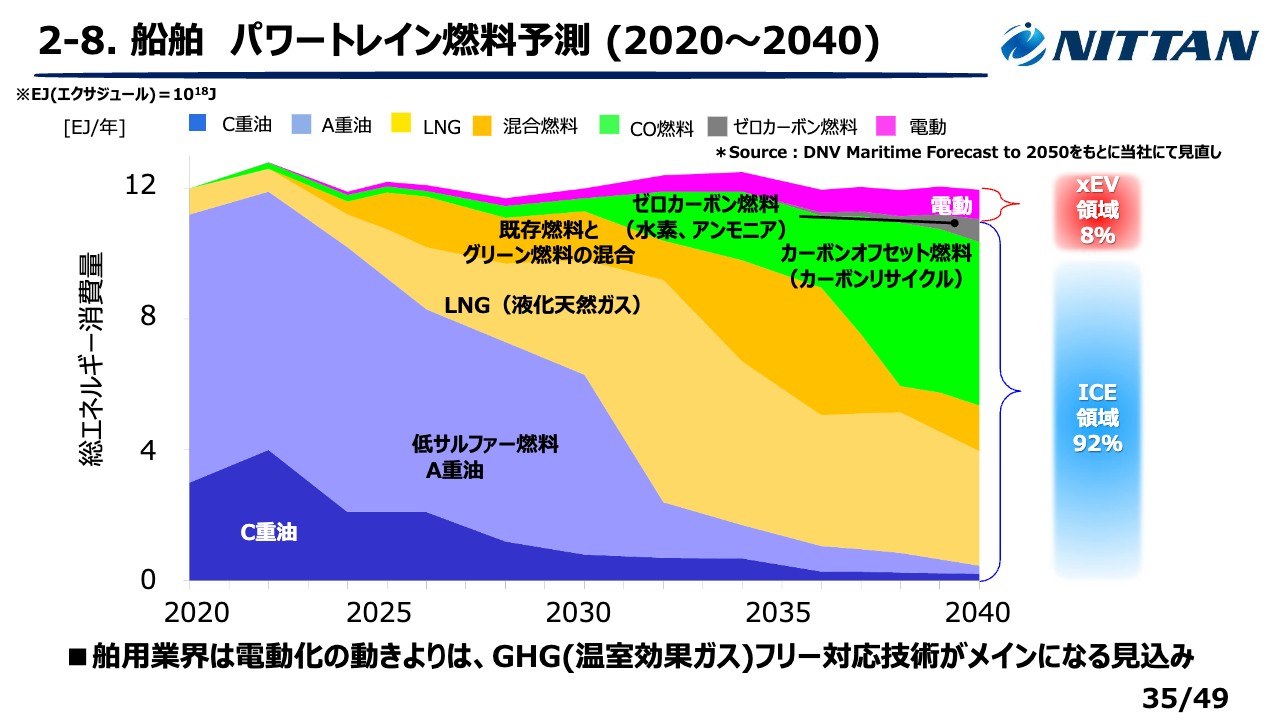

2-8. 船舶 パワートレイン燃料予測(2020~2040)

舶用のパワートレインは、電動化の動きよりもGHGフリー化への対応技術がメインになると予測されています。

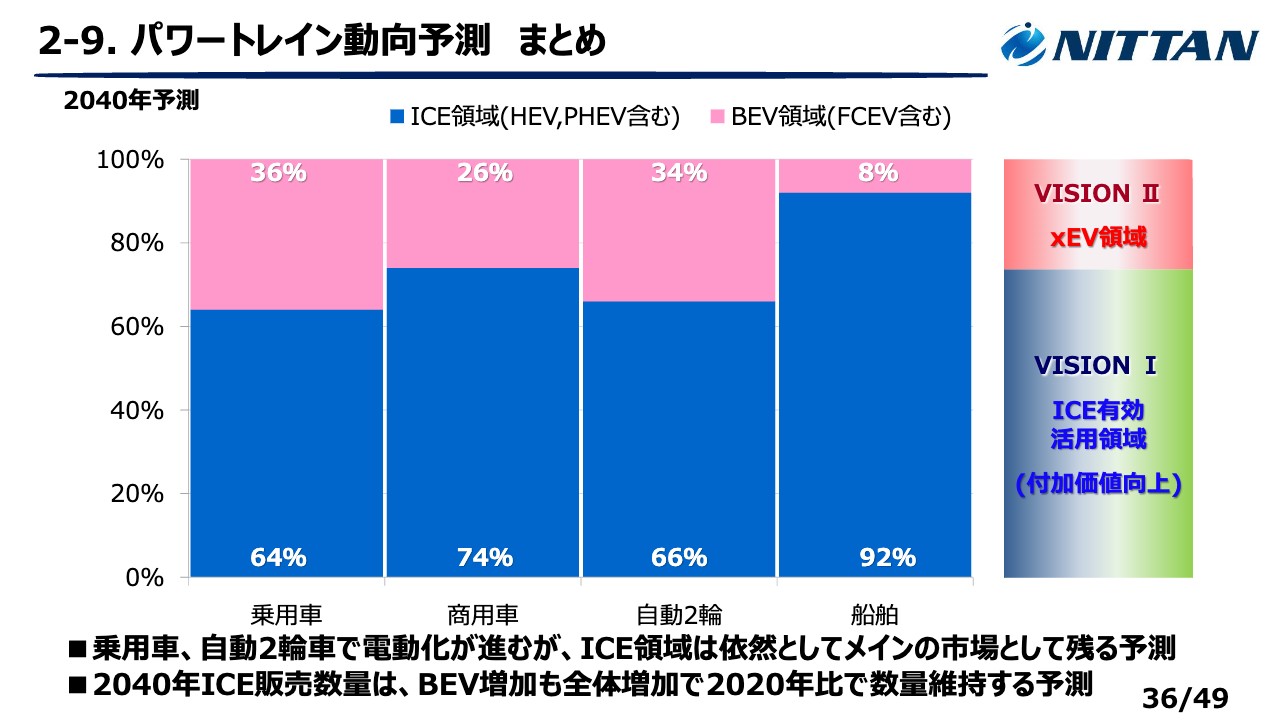

2-9. パワートレイン動向予測 まとめ

スライドに、すべてのパワートレインの2040年の予測をまとめました。業界によっては、依然としてICEがメインになる予測です。当社は「NC10」の開発を通じ、両方のニーズにしっかりと対応していきます。

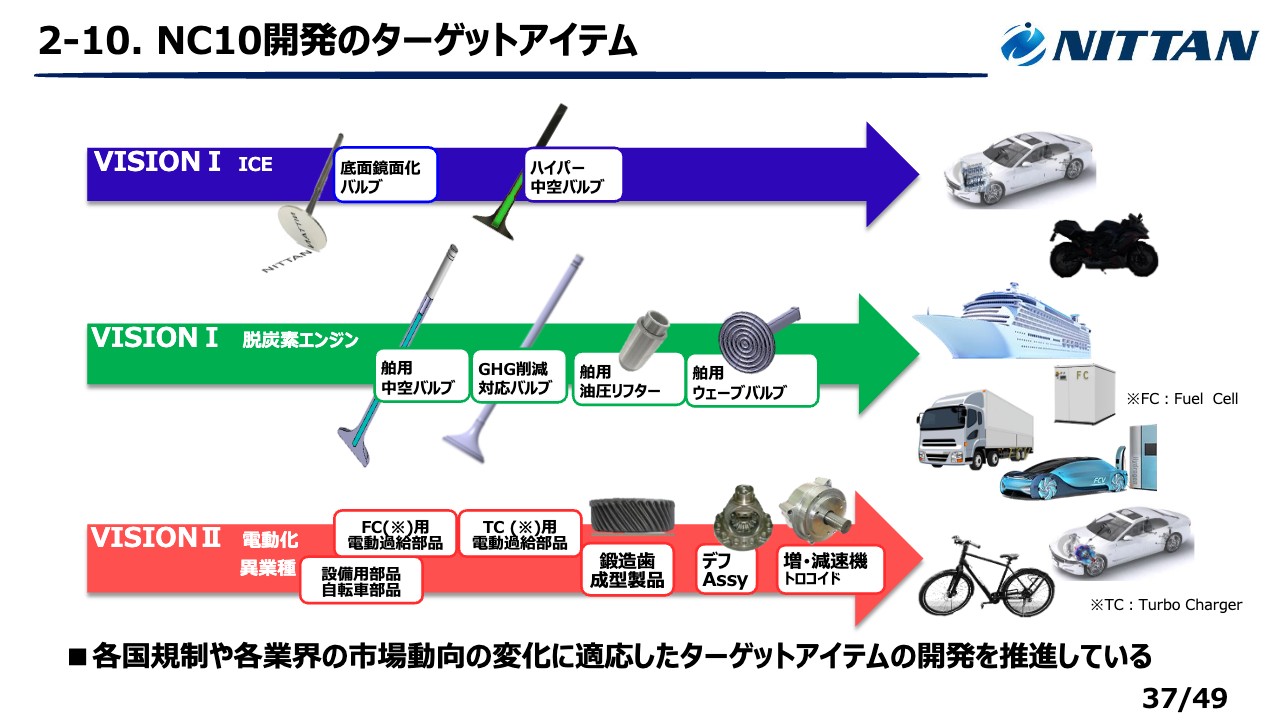

2-10. NC10開発のターゲットアイテム

「NC10」の開発ターゲットアイテム例を、スライドに掲載しています。

「VISIONⅠ」では、底面鏡面化バルブやハイパー中空バルブがあり、すべてICEの燃費改善に役立ちます。また、舶用中空バルブやGHGフリー対応バルブなど、ICEが最も長く残る事業分野の開発も着実に進めていきます。

「VISIONⅡ」では、電動化に向けたヘリカルギアや減速機、燃料電池用のローターなどを開発しています。また、まったくの異業種である設備用精密空圧部品などの開発も進めています。

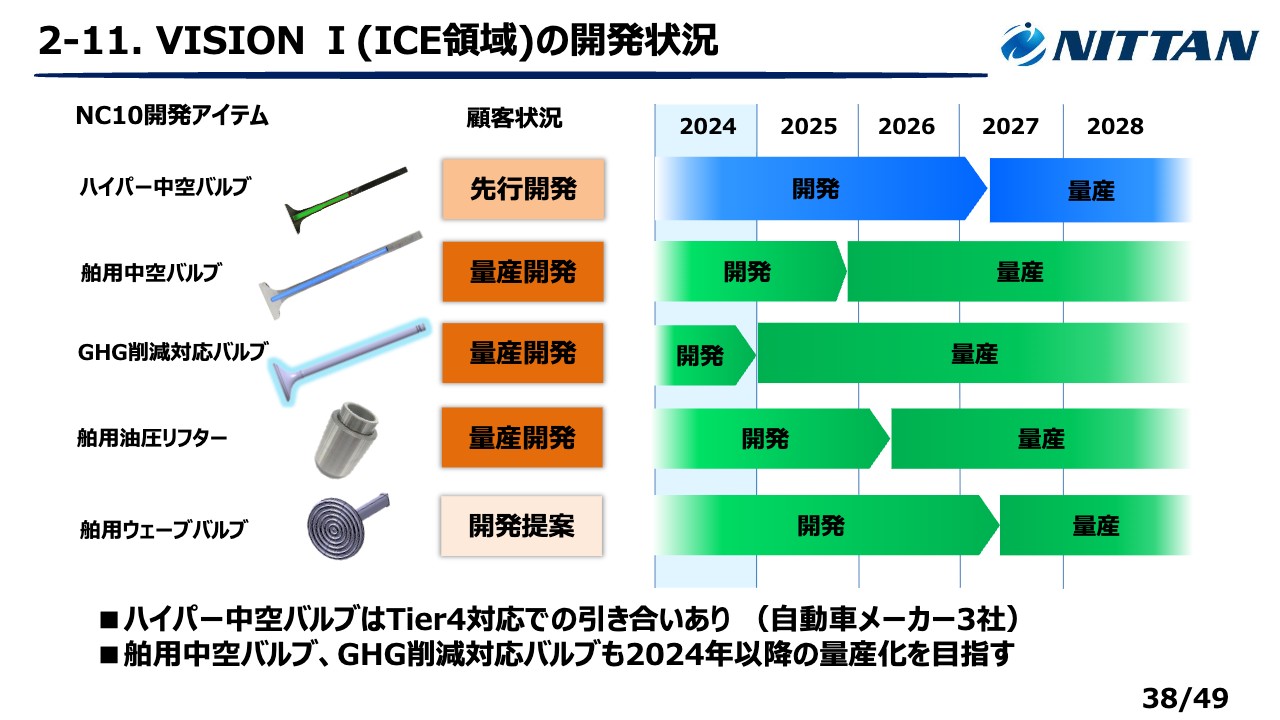

2-11. VISION Ⅰ(ICE領域)の開発状況

「VISIONⅠ」の開発状況です。底面鏡面化バルブは、すでに2拠点で量産化を開始しています。需要増加によってもう1ラインの増設が完了したばかりですが、現在はさらなる追加投資も検討中です。

ハイパー中空バルブは、北米の燃費規制であるTier4に対応するために、多くのお客さまから引き合いをいただいています。舶用中空バルブやGHGフリー対応バルブは、2024年以降の量産化を目指し、お客さまと開発を進めています。

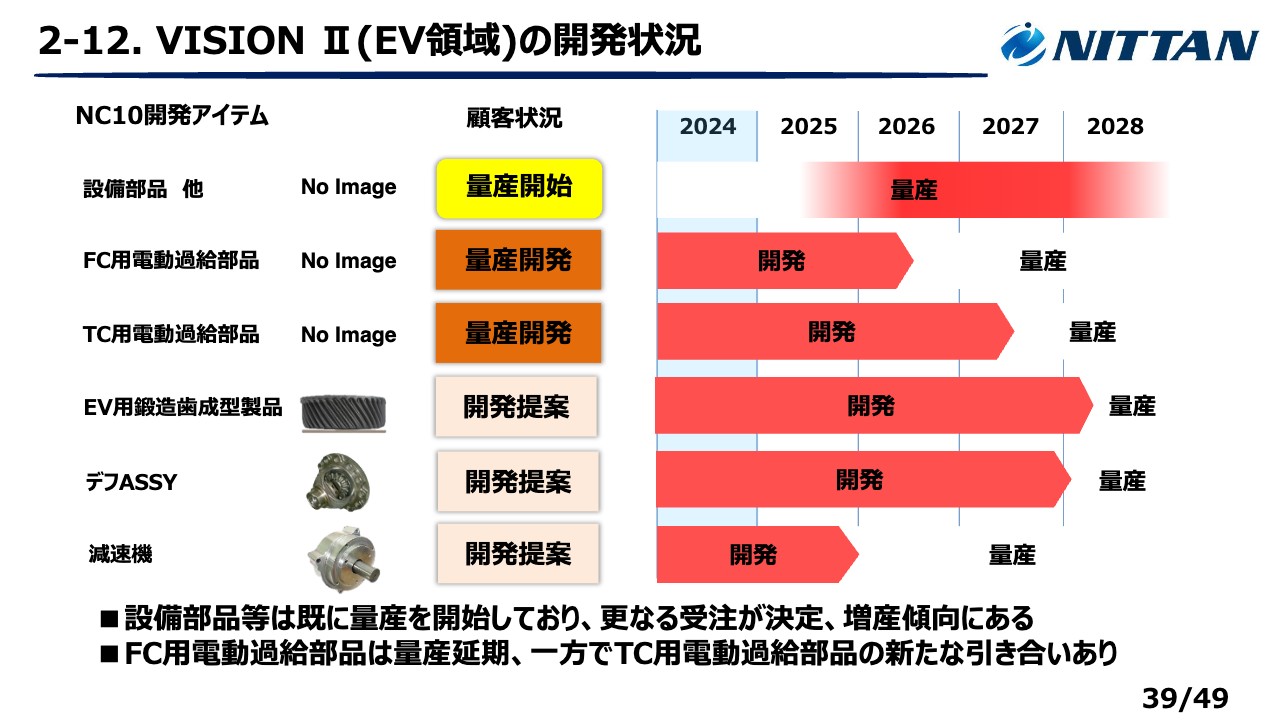

2-12. VISION Ⅱ(EV領域)の開発状況

「VISIONⅡ」の開発状況です。設備部品は昨年から量産を開始しており、受注品目が増えて増産傾向にあります。

しかし、燃料電池用のローターは、お客さまの都合により量産が延期されています。その代わりというわけではありませんが、同じ機構を持つアイテムである電動ターボー用のローターや軸受けの引き合いを新たにいただいています。

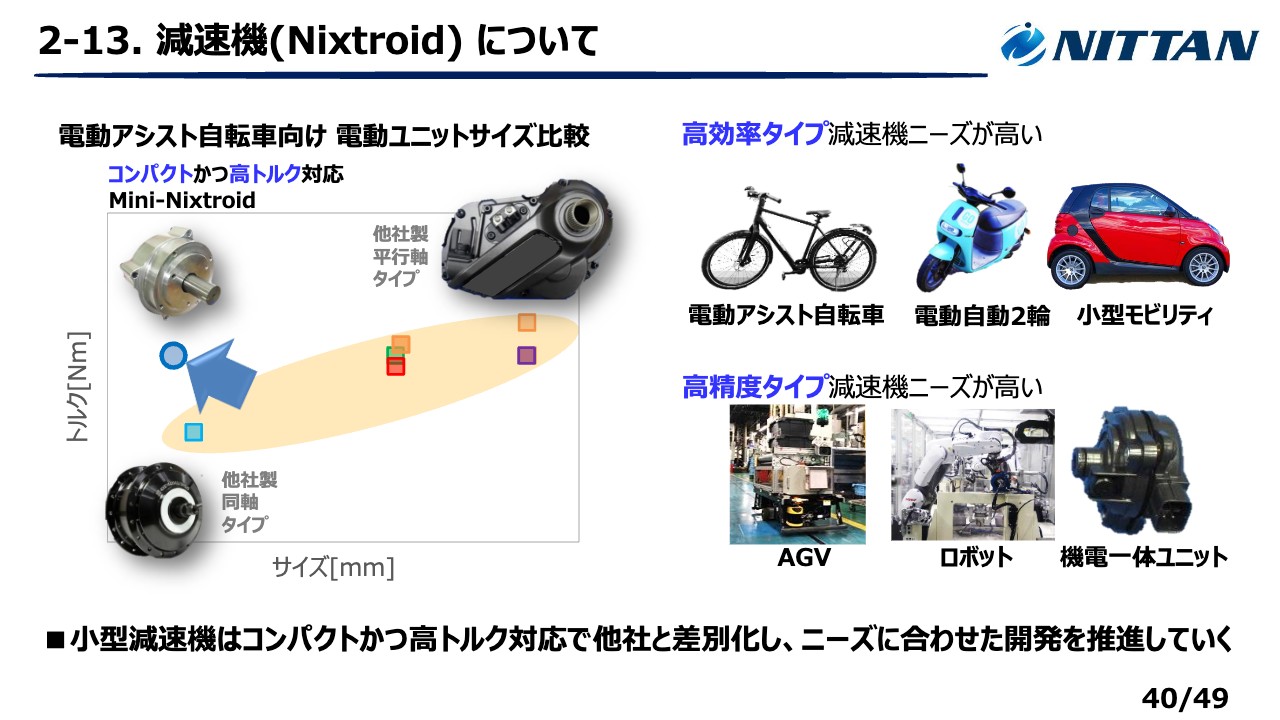

2-13. 減速機(Nixtroid)について

減速機「Nixtroid」は、「VISIONⅡ」アイテムの目玉商品と言えるものです。こちらはトロコイドタイプの減速機を当社のアイデアにより改良したもので、その由来から「Nixtroid」と名付けました。

コンパクトかつ高トルク仕様での開発を目指しており、現在は電動アシスト自転車に的を絞って開発を行っています。しかし、市場では電動自動2輪や小型モビリティ、AGVなどの多様なニーズが予想されているため、拡販も期待できるアイテムだと判断しています。

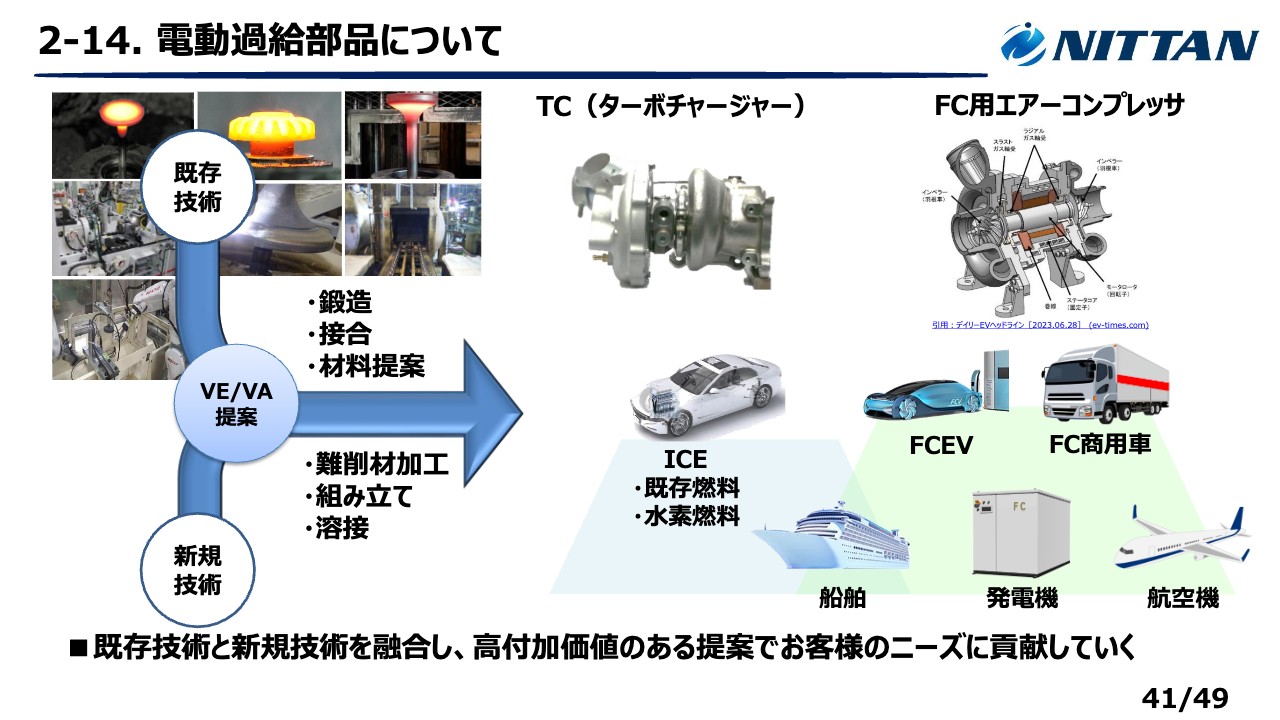

2-14. 電動過給部品について

電動過給部品とは、当社のコア技術を駆使して開発した高精度な回転ローターとその軸受けのことです。現在は、お客さまの量産日程に沿って開発を進めています。

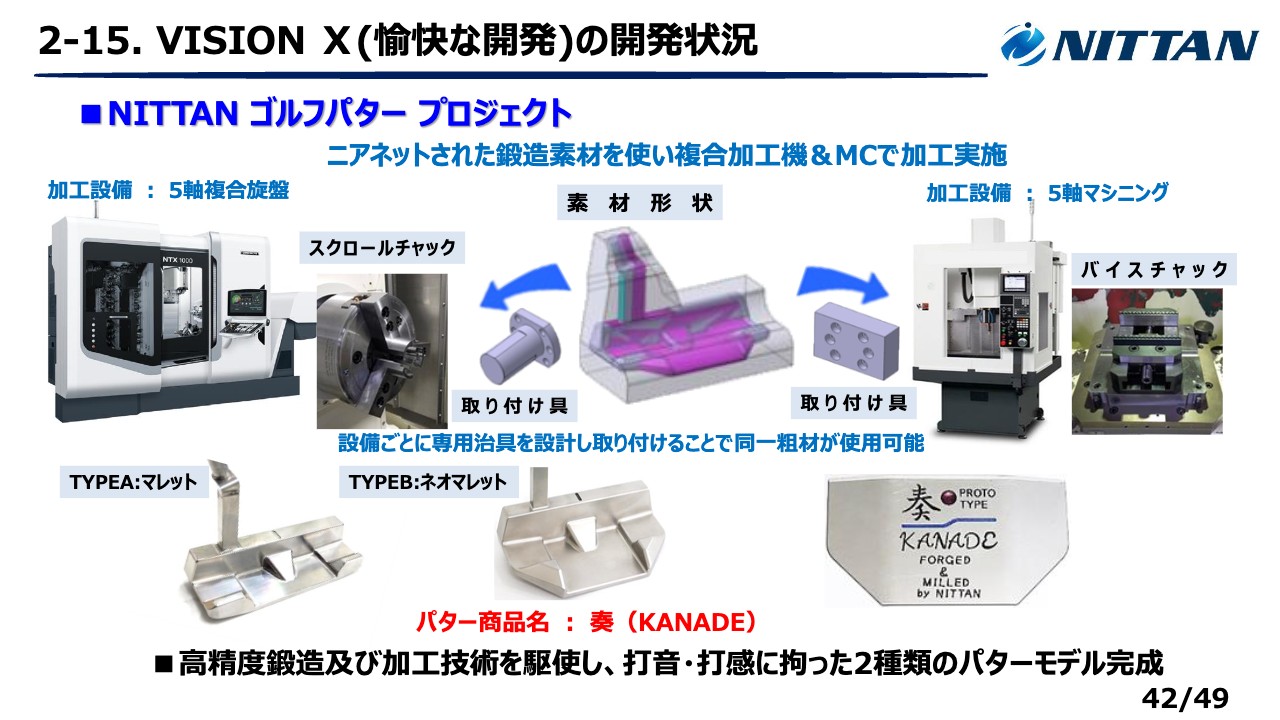

2-15. VISION X(愉快な開発)の開発状況

「VISION X」(愉快な開発)についてです。本日は、スライドに掲載した2つのプロジェクトをご紹介します。

1つ目は「NITTAN ゴルフパター プロジェクト」です。高精度鍛造技術と加工技術を駆使して成型を行い、プロも欲しがる唯一無二のパターの製造・販売を目指しています。女子プロの試打会を通じて打音の大切さを学び、打音にこだわった2種類のパターモデルを完成させました。

現在は、地元のジュニア選手に使ってもらいながら完成度を高めています。パターの名前は、打音にこだわったことを由来に「奏(KANADE)」と名付けました。

2-16. VISION X(愉快な開発)の開発状況

2つ目は「NITTAN スマートアグリ プロジェクト」です。自宅で簡単に葉物野菜を栽培できる栽培キットの開発・販売、食べて健康になれる栄養機能を持つ野菜の開発を目指しています。

こちらのプロジェクトの最終目標は、インドに新鮮な野菜を届けることです。

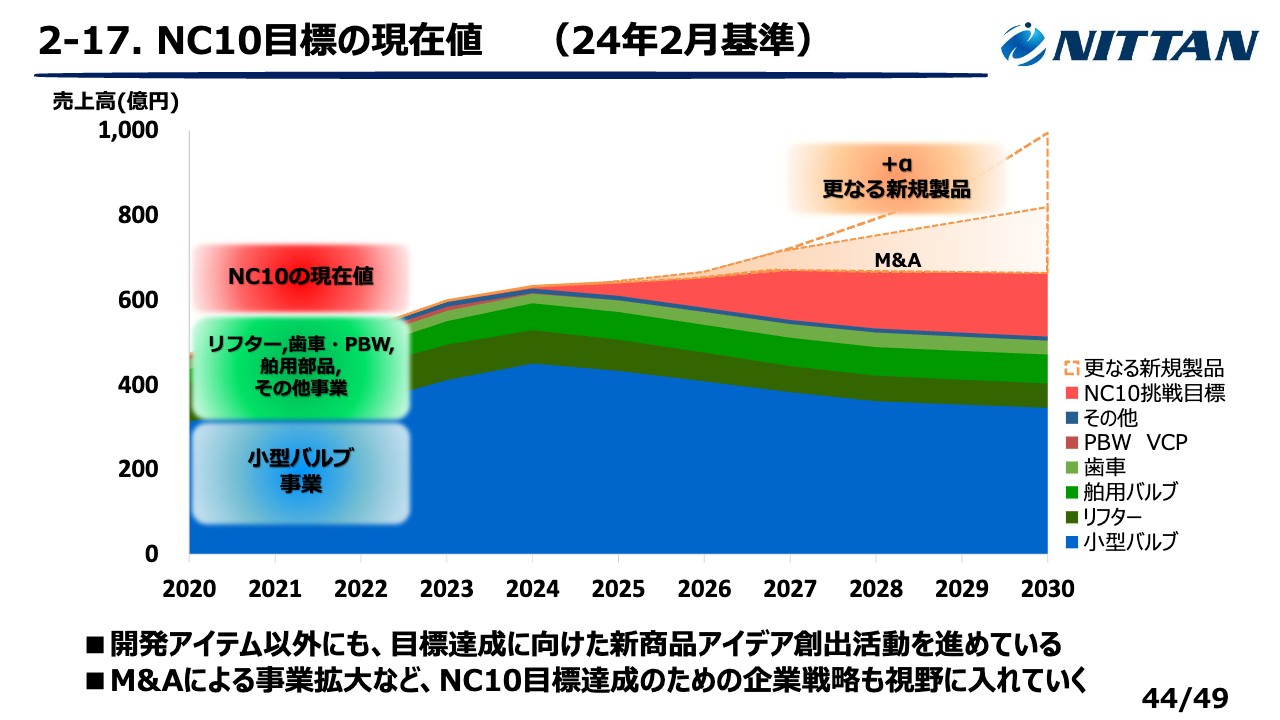

2-17. NC10目標の現在値 (24年2月基準)

「NC10」の目標値に対する、現在の実績値についてご説明します。現時点の単純積み上げでは目標売上高1,000億円には届かず、670億円から680億円と予想されています。

そこで、現在開発しているアイテムだけではなく、新商品のアイデア創出活動を展開しています。加えて、M&Aを視野に入れて事業拡大も図っていきます。

2-18. 展示会への出展(製品プロモーション)

スライドには「NC10」や「 VISIONⅠ」開発アイテムの販売活動の一環として「Sea Japan 2024」に出展した際の写真を掲載しています。出展を通じて、船主やエンジンメーカーへのアピールや新たなつながりなど、多くの効果を実感することができました。

スライドには「NC10」や「 VISIONⅠ」開発アイテムの販売活動の一環として「Sea Japan 2024」に出展した際の写真を掲載しています。出展を通じて、船主やエンジンメーカーへのアピールや新たなつながりなど、多くの効果を実感することができました。

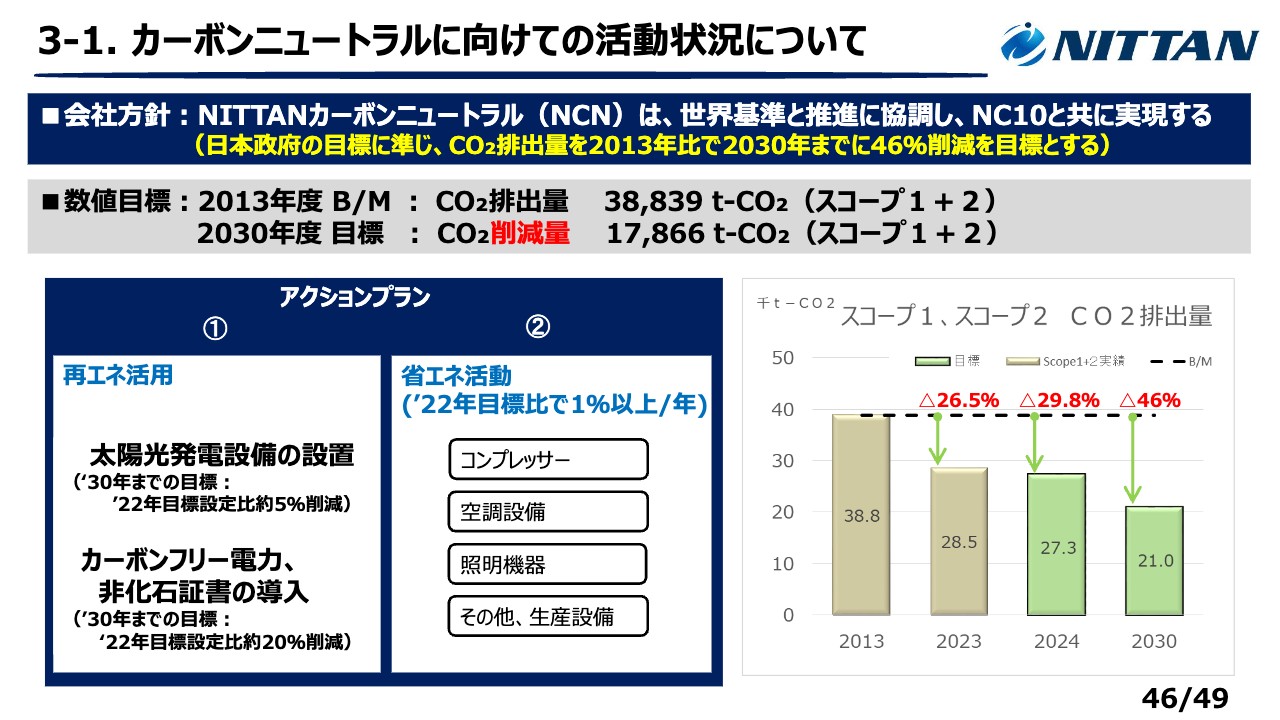

3-1. カーボンニュートラルに向けての活動状況について

カーボンニュートラルに向けた活動状況です。スライドに記載の「NITTANカーボンニュートラル(NCN)」という会社方針を制定し、海外子会社も含めて愚直に展開しています。主な取り組み内容は、再エネ活用と省エネ活動の展開です。

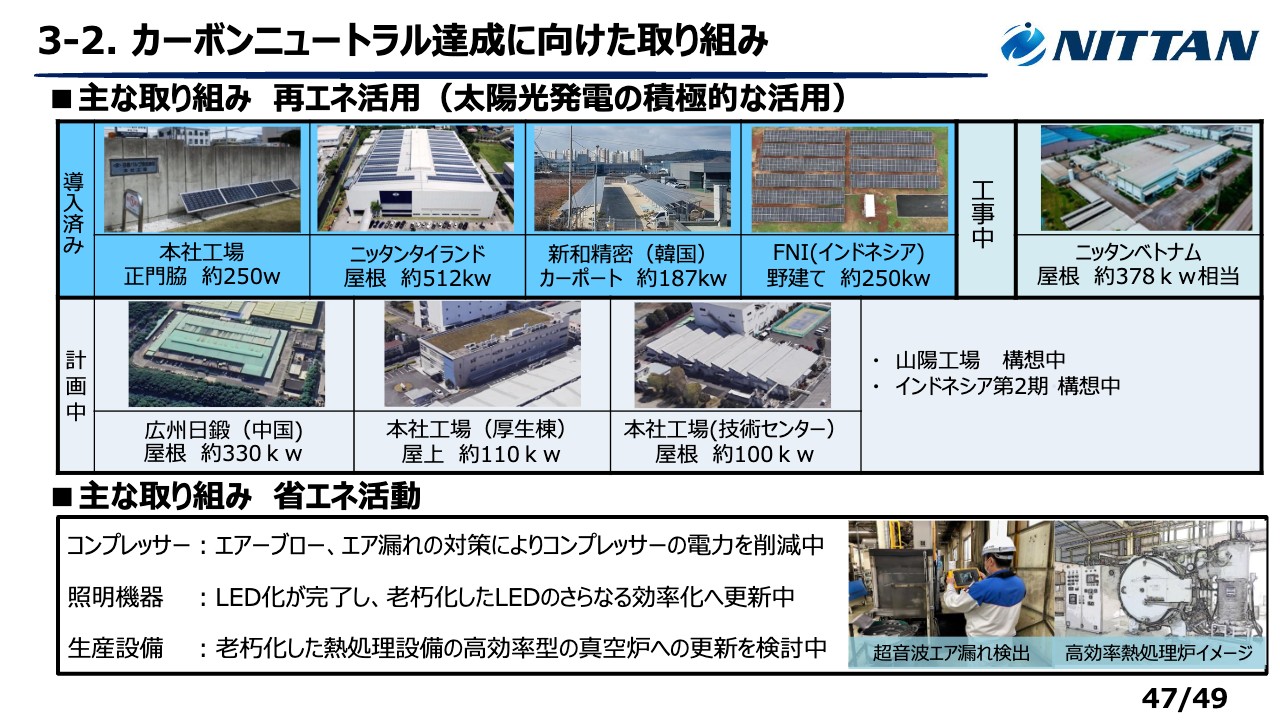

3-2. カーボンニュートラル達成に向けた取り組み

カーボンニュートラル達成に向けた取り組みについてです。再エネ活用では、太陽光発電を積極的に推進しています。日本国内では少々遅れ気味ですが、挽回していく予定です。

省エネ活動では、エア漏れ削減やLEDの採用だけではなく、老朽化した熱処理設備の高効率型真空炉への更新を進めていきます。

4. 人的資本に関する取り組み

人的資本に関する取り組みについてです。当社はスライドのとおり、人材育成と職場環境整備に関する会社方針を定めています。2030年までの目標達成に向け、労使とも協力し合いながら、NITTANの将来を背負う人材育成および組織作りに努めていきます。

李氏からのご挨拶

ご説明は以上となります。最後までご清聴いただき、誠にありがとうございました。冒頭でもお伝えしたように、先が見えない事業環境の中で、直面している課題に真摯に向き合いながら多くの改善活動を展開し、2024年3月期は実りのある業績となったと思います。

このような姿勢を維持・向上させ、次年度および中期経営目標達成に備えていきます。引き続き、NITTANへの関心と期待を寄せていただきますよう、よろしくお願いします。

新着ログ

「輸送用機器」のログ