ジーエルサイエンス、テクノクオーツとの経営統合により強固なグループ経営基盤構築を図る 経営効率や企業価値の向上へ

目次

長見善博氏:みなさま、こんにちは。ジーエルサイエンス株式会社取締役社長の長見です。本日は、ジーエルサイエンス株式会社の2024年3月期決算説明会にご参加いただき、誠にありがとうございます。

本日は、スライドに示した流れでご説明します。

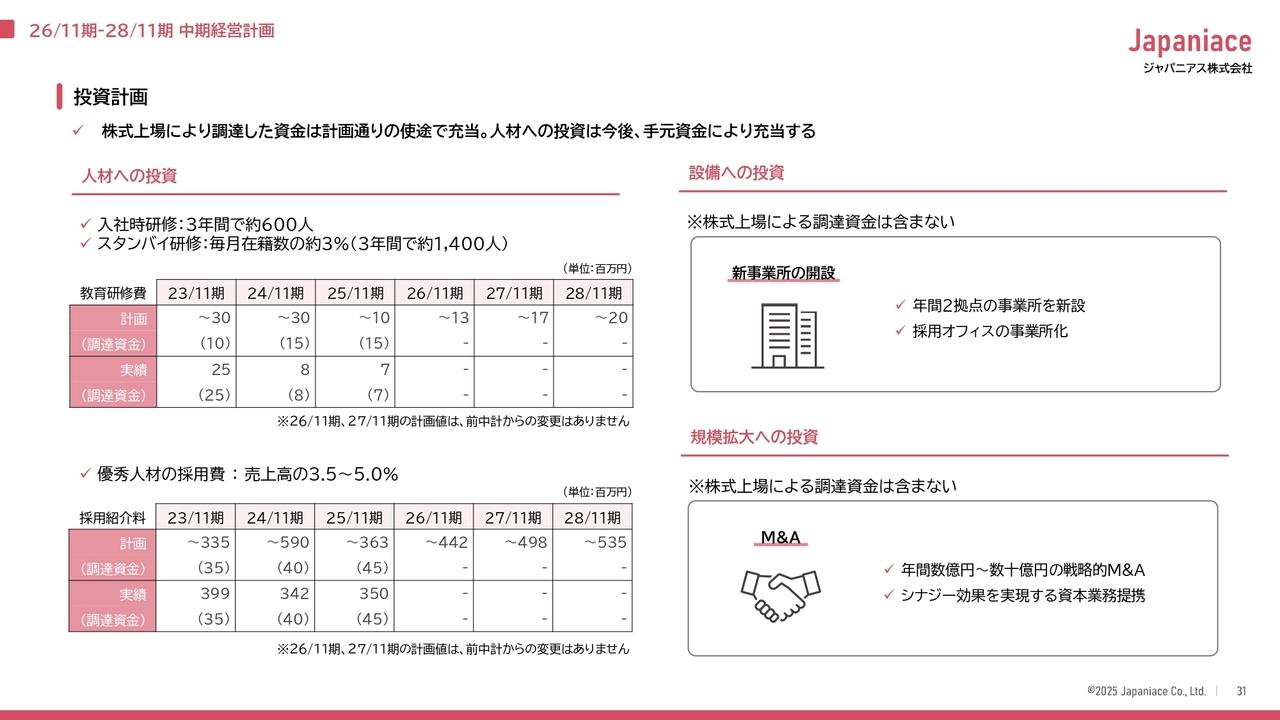

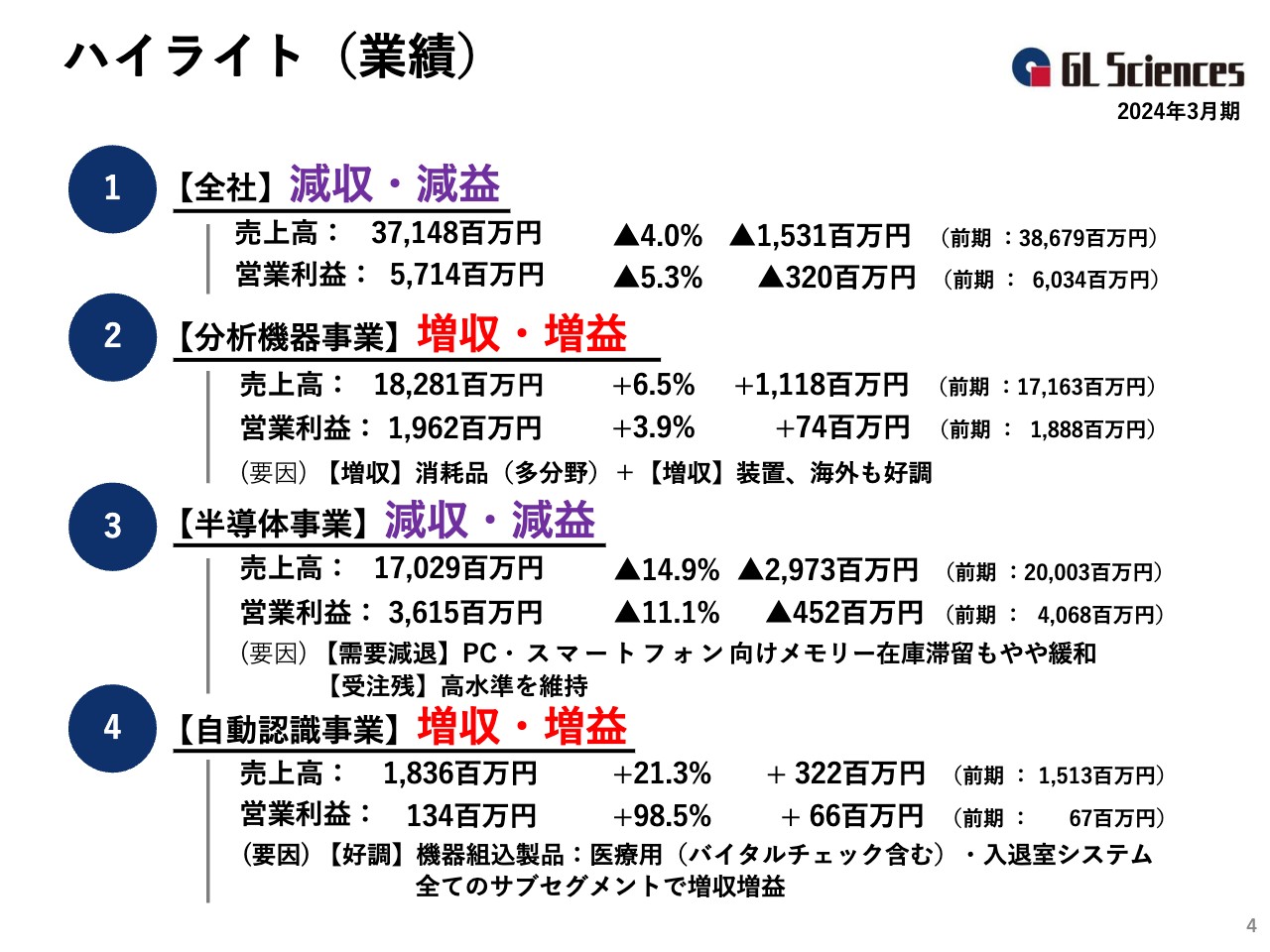

ハイライト(業績)

はじめに、2024年3月期の業績のハイライトです。

2024年3月期の連結売上高は前期比マイナス4.0パーセントの371億4,800万円、営業利益は前期比マイナス5.3パーセントの57億1,400万円となりました。

分析機器事業、半導体事業、自動認識事業の3つの事業セグメントのうち、分析機器事業と自動認識事業は増収増益となっています。一方で、半導体事業は市場トレンドの影響を受けて減収減益となり、連結ベースでも減収減益という結果でした。詳細については後ほどあらためてご説明します。

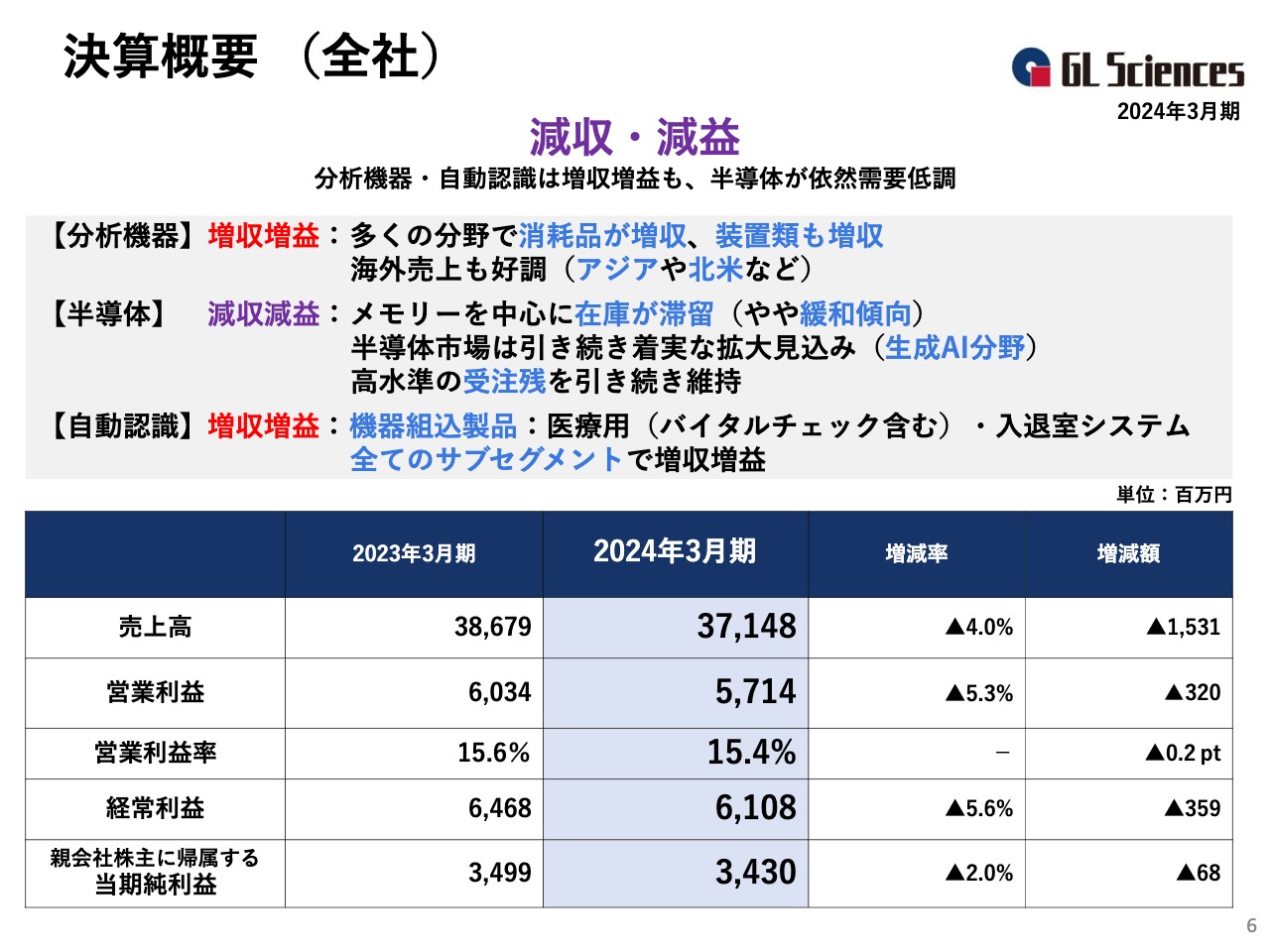

決算概要 (全社)

今回の決算概要についてです。2024年3月期は減収減益となりました。分析機器事業と自動認識事業は、売上や営業利益を順調に伸ばすことができましたが、半導体事業における需要が低調でした。

分析機器事業は、装置・消耗品も、国内・海外も好調でした。半導体事業は在庫滞留の影響を受けましたが、すでに底は打っており、今後の需要拡大に備えた活動を始めています。自動認識事業は、例えば医療分野のバイタルチェックのように、RFIDの技術の応用先を広げることで、売上・利益ともに堅調に推移しました。

これらの結果として、売上高は前期比マイナス4.0パーセントの371億4,800万円、営業利益は前期比マイナス5.3パーセントの57億1,400万円となりました。営業利益率は前期とほぼ同等の15.4パーセント、経常利益は前期比マイナス5.6パーセントの61億800万円、親会社株主に帰属する当期純利益は前期比マイナス2.0パーセントの34億3,000万円となっています。

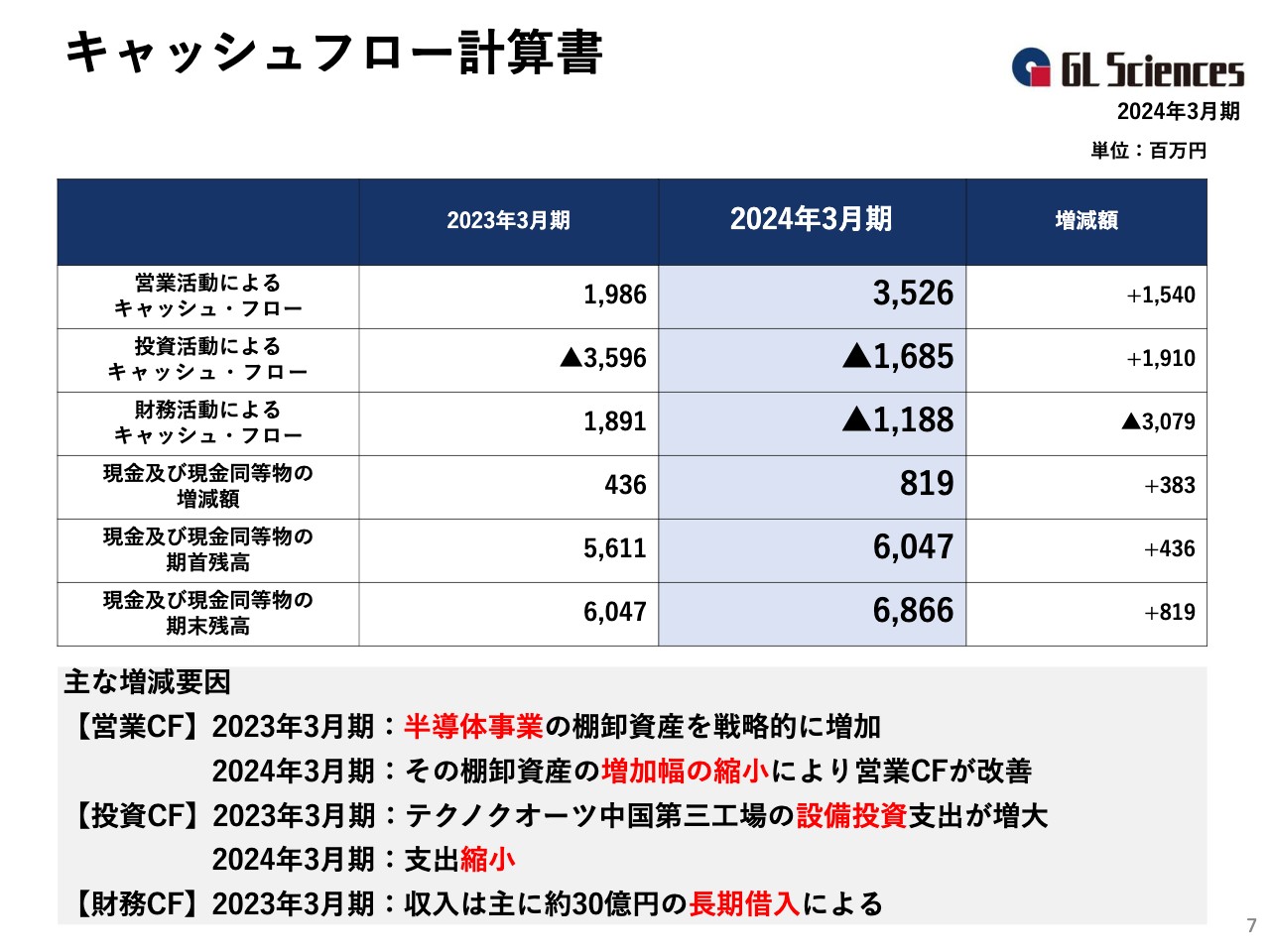

キャッシュフロー計算書

キャッシュ・フロー計算書の概要は、スライドに記載のとおりです。2023年3月期は、主に半導体事業において将来的な原材料の高騰に備えて、戦略的に棚卸資産を増やしました。それに比べて、2024年3月期は棚卸資産の増加分が減ったため、営業活動によるキャッシュ・フローは改善しています。

投資活動によるキャッシュ・フローに関しては、2023年3月期はテクノクオーツの中国第3工場への設備投資を行っています。2024年3月期には、それらは完了し、キャッシュ・アウトは縮小しています。

財務活動によるキャッシュ・フローについては、2023年3月期と比べると、設備投資向けの長期借入の有無が数値に反映されています。

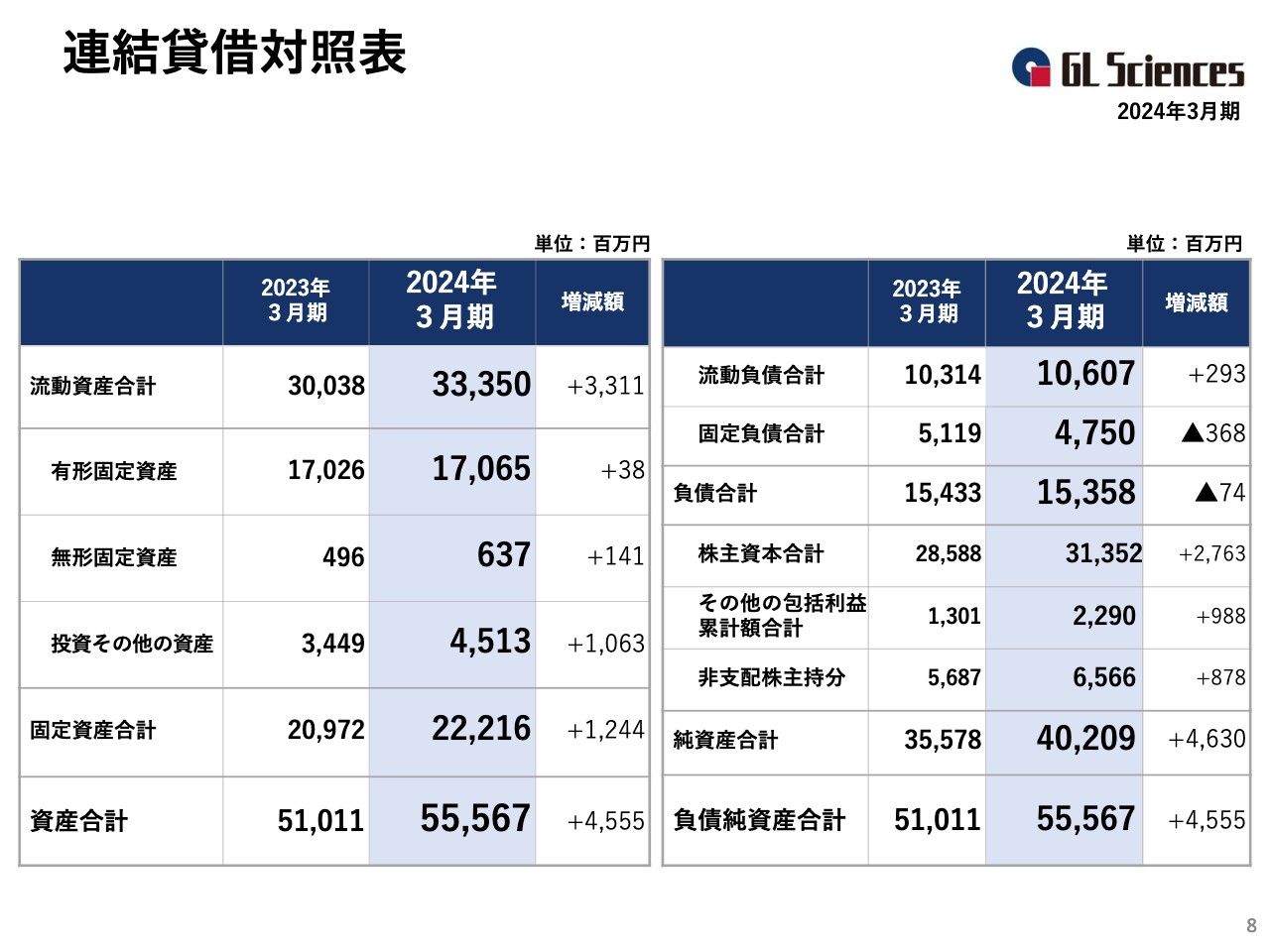

連結貸借対照表

連結のB/Sの概要です。資産合計および負債純資産合計は、2023年3月31日時点では510億1,100万円でしたが、2024年3月31日時点では555億6,700万円に増加しています。

事業構成について

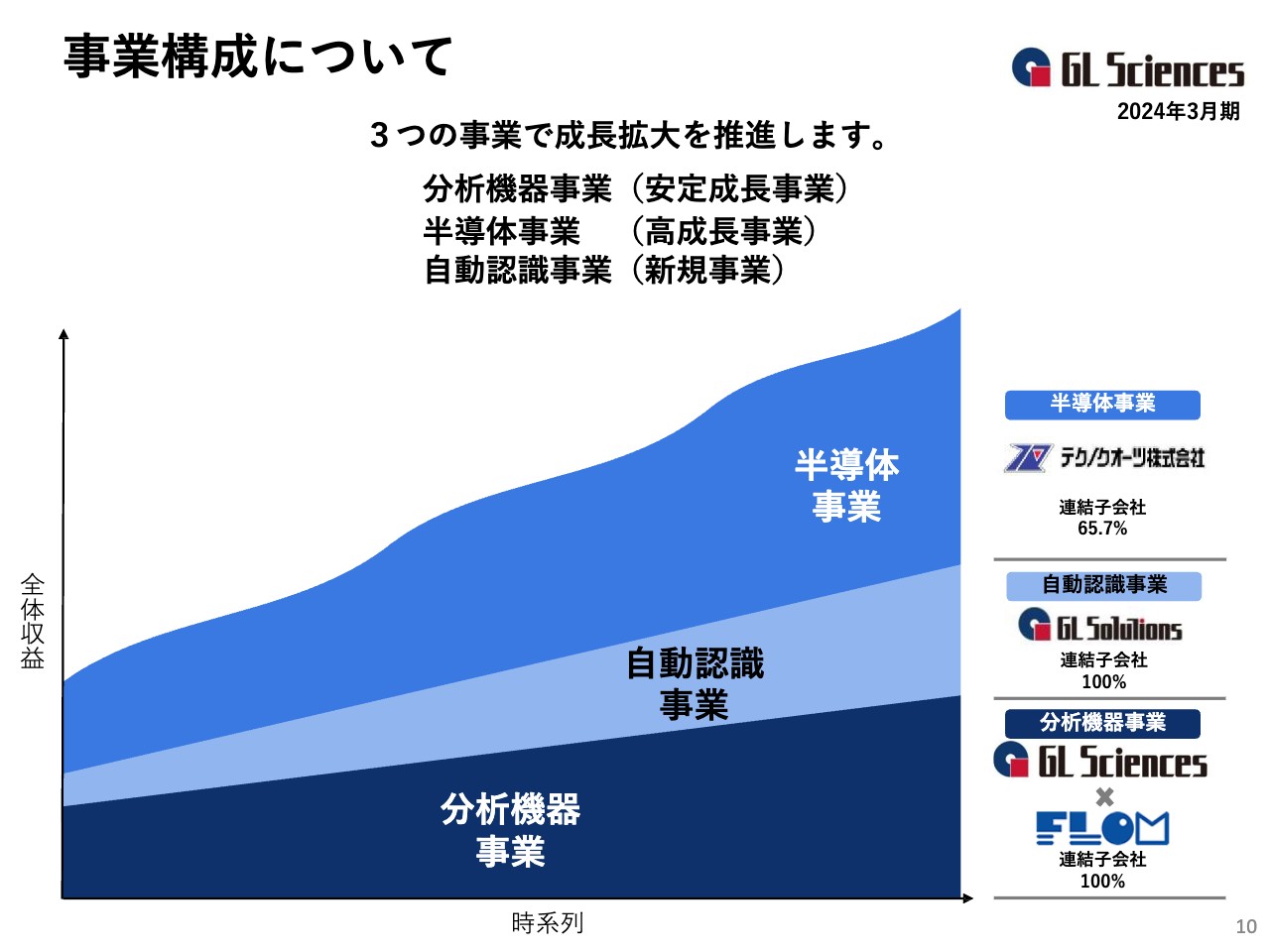

すでに一部はお伝えしていますが、セグメント別に状況をご説明します。こちらのスライドは、3つのセグメントの位置づけを示したイメージ図です。

分析機器事業はジーエルサイエンスの祖業であり、今でも収益の基盤となっています。景気の波に左右されにくい業界であり、これまでも着実に成長してきました。今後も安定した収益が見込めます。

半導体事業はシリコンサイクルの影響を大きく受ける業界ですが、中長期的には大きな伸びが期待できます。安定の分析機器事業と高成長の半導体事業がジーエルサイエンスグループの両輪となっています。

さらに3つ目のセグメントとして、自動認識事業を置いています。売上・利益ともに、直近の事業規模はまだ大きくありませんが、非接触やセキュリティといったキーワードに対する市場の意識は今後高まると考えています。大きな可能性を秘めた新規事業として、今後も注力していきます。

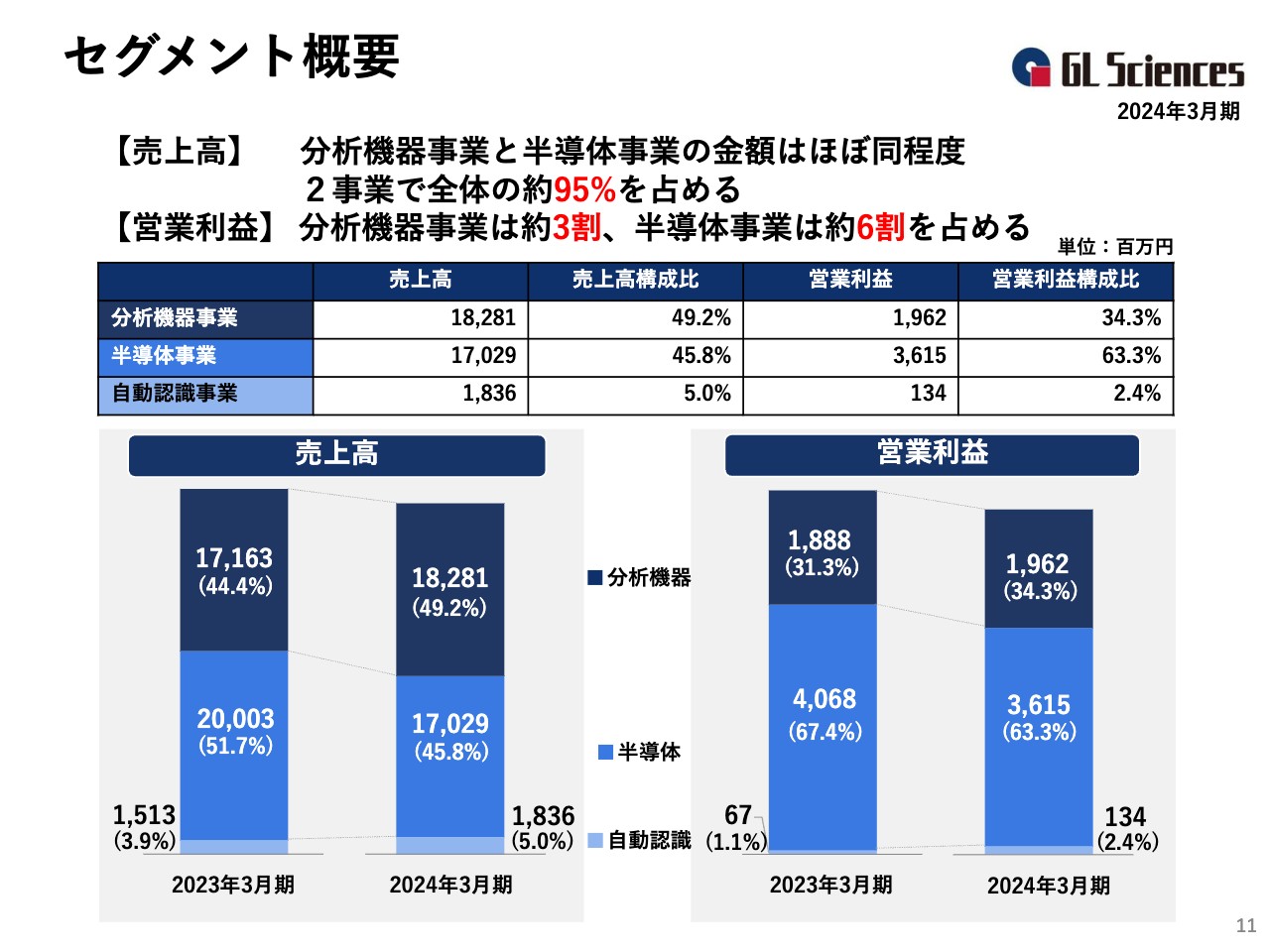

セグメント概要

現時点での売上高や営業利益の構成比はスライドに記載のとおりです。ここ数年の間に半導体事業が大きく伸び、売上ベースでは分析機器事業と半導体事業は同等レベルとなっています。営業利益に関しては、半導体事業が低調であった2024年3月期でも、半導体事業が全体の60パーセント以上を占めています。

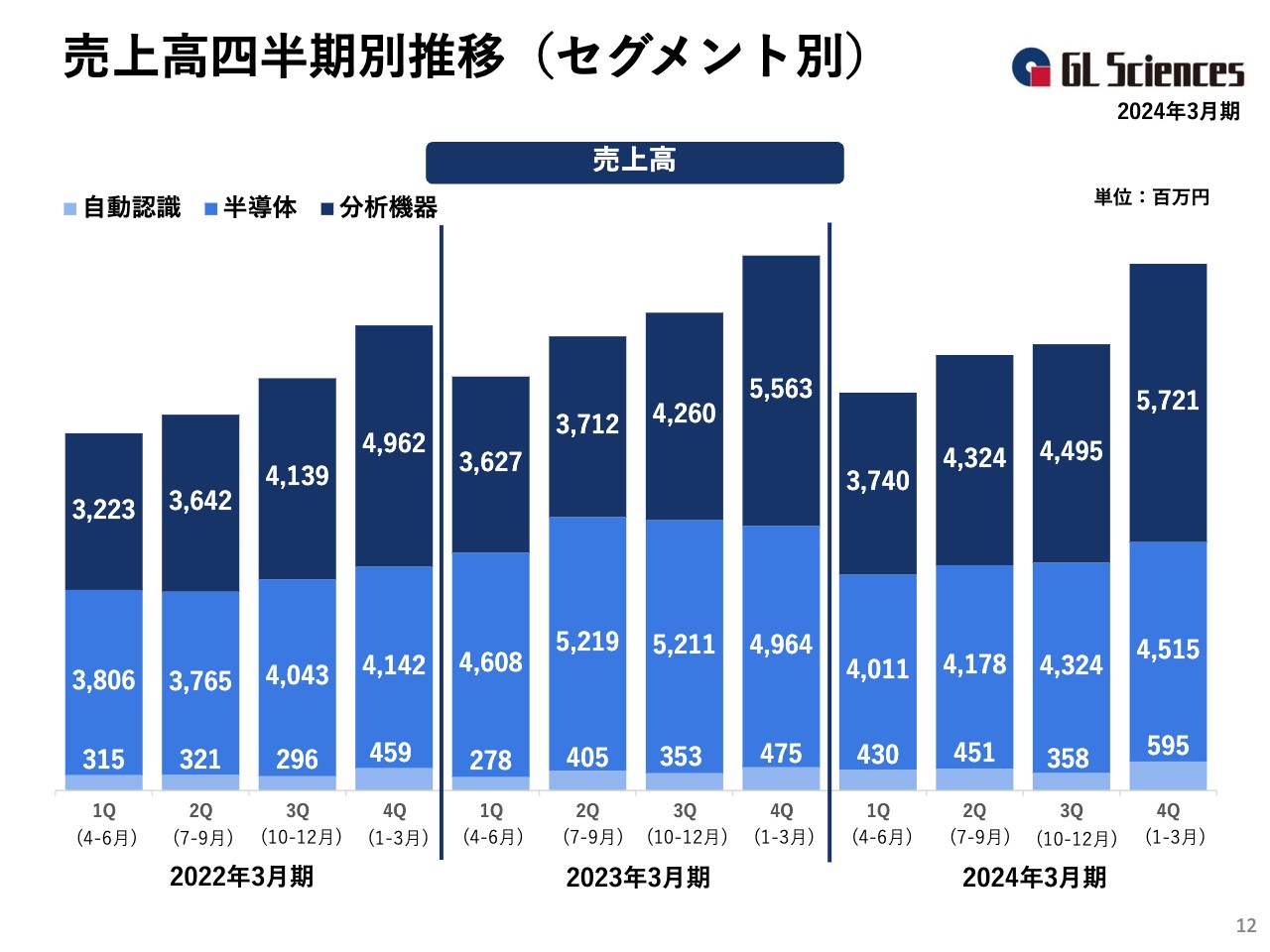

売上高四半期別推移(セグメント別)

四半期ごとの売上高の推移です。分析機器事業と自動認識事業は、主に日本国内の販売先の多くが3月決算であるため、4月から6月の第1四半期は少なめでスタートし、そこから尻上がりに増えていく傾向があります。一方、半導体事業に関してはそのような季節性はほとんどありません。

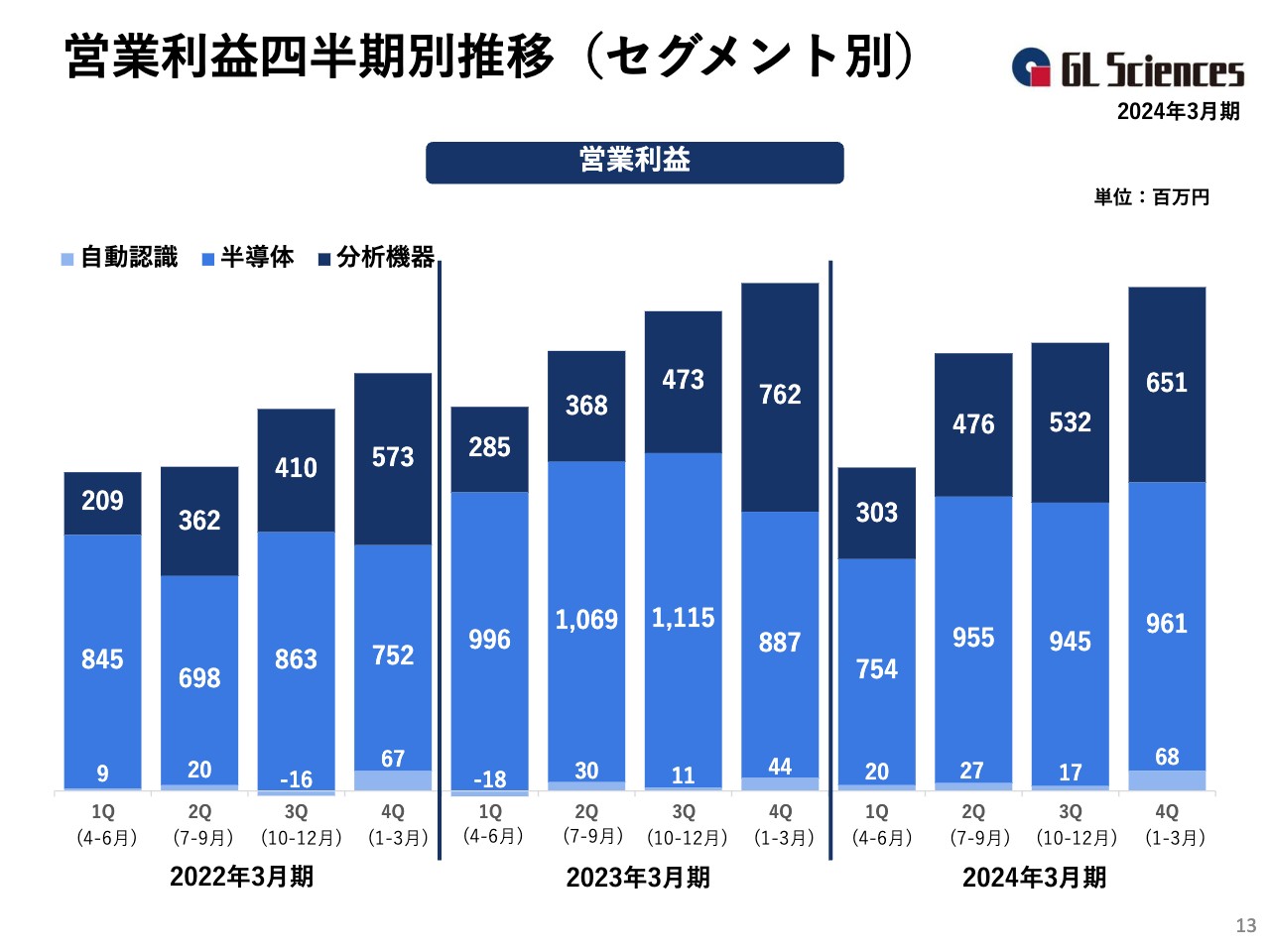

営業利益四半期別推移(セグメント別)

四半期ごとの営業利益の推移です。先ほどと同様の傾向になっています。

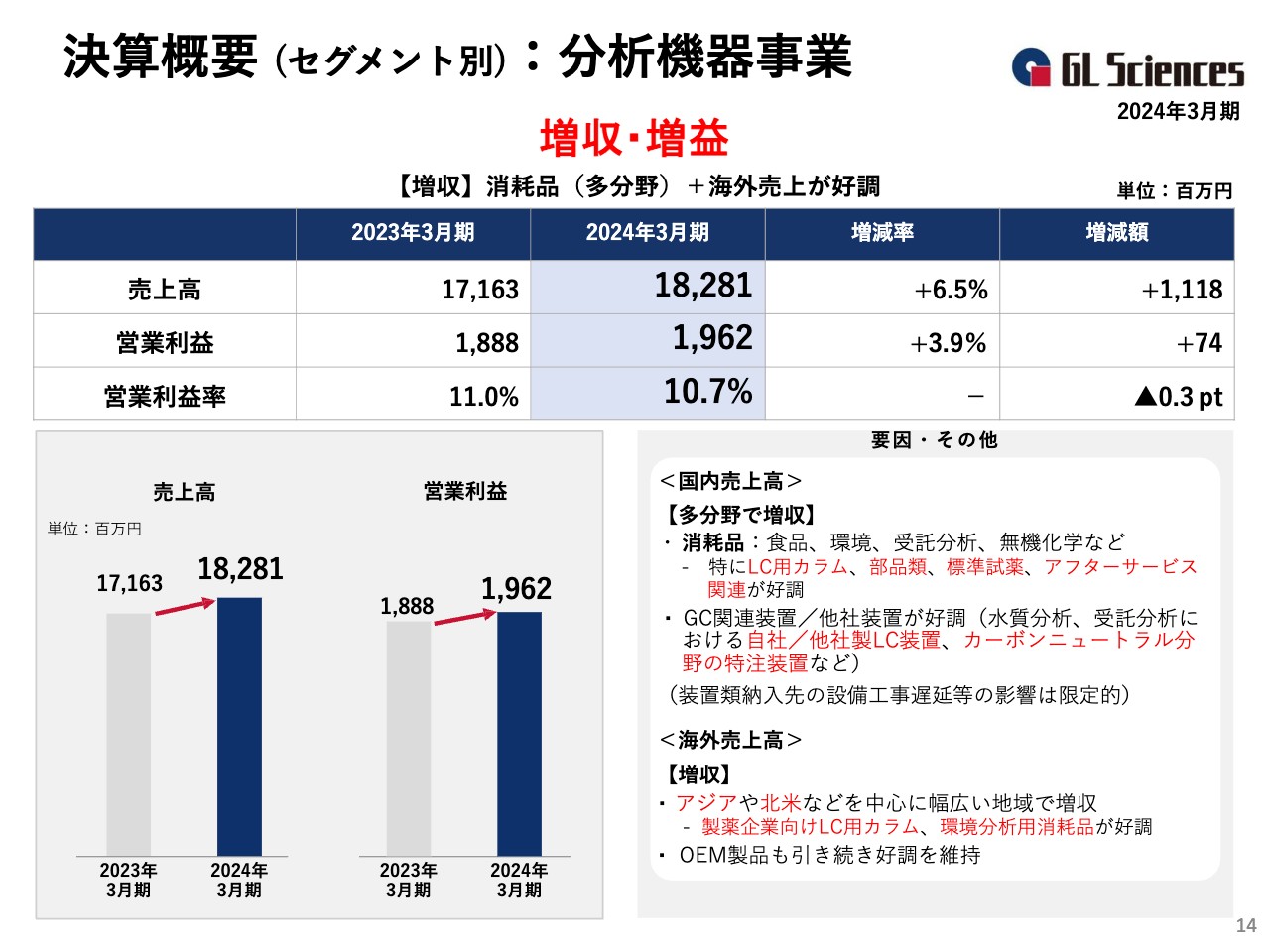

決算概要 (セグメント別):分析機器事業

2024年3月期の分析機器事業の業績についてご説明します。

売上高は前期比プラス6.5パーセントの182億8,100万円、営業利益は前期比プラス3.9パーセントの19億6,200万円となりました。営業利益率はやや下がって10.7パーセントとなりましたが、前期と同等の結果と考えています。

日本国内に関しては、装置・消耗品ともに好調でした。消耗品は幅広いエンドマーケットおよび製品群で売上を伸ばすことができました。装置に関しては他社装置のほか、自社装置でもカーボンニュートラルの研究分野向けのガスクロマトグラフ関連装置が好調でした。

海外に関しては、アジアと北米を中心とした各地域で売上を伸ばすことができました。主力製品である液体クロマトグラフ用のカラムのほか、環境分析用の消耗品も好調でした。

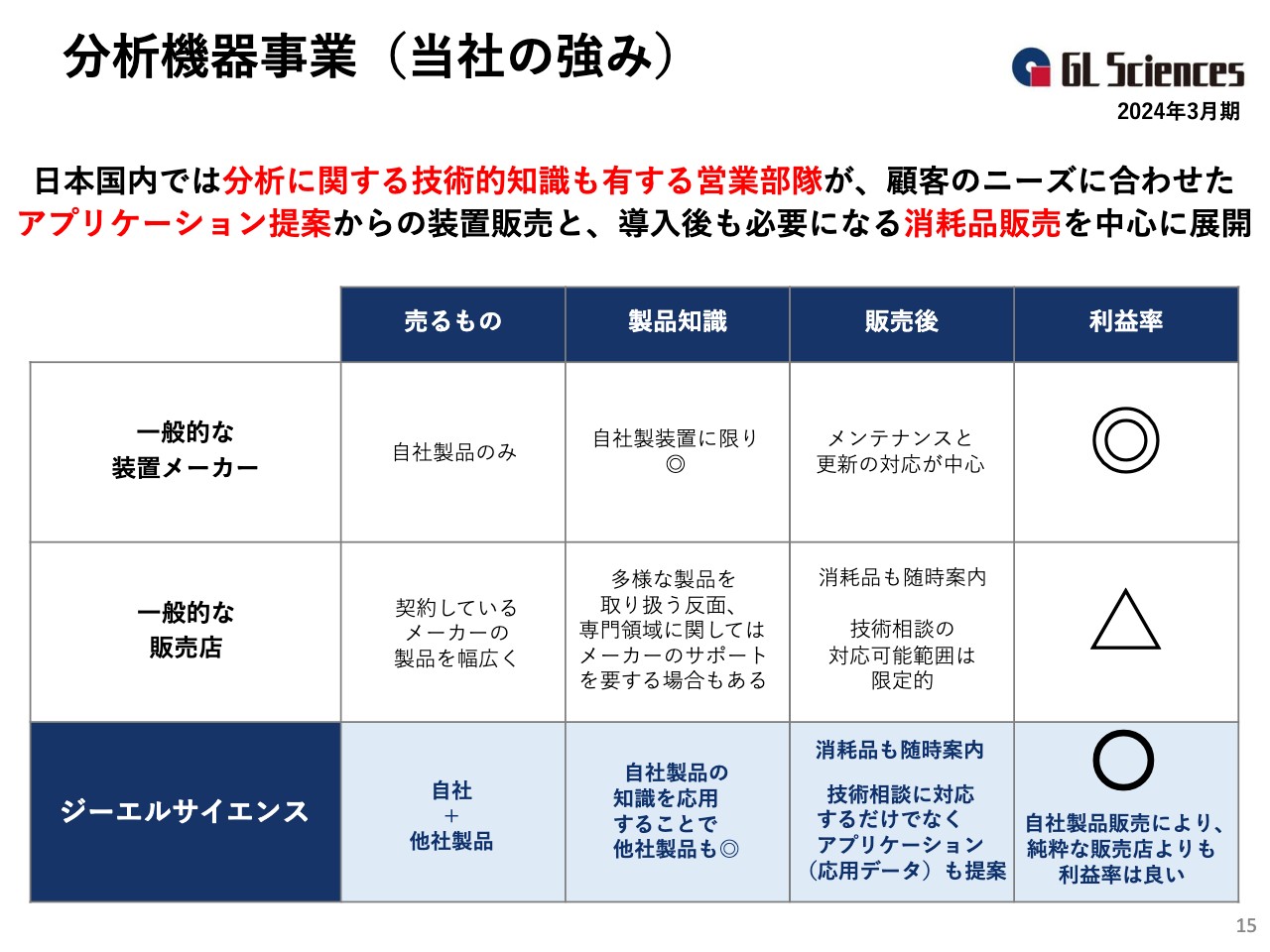

分析機器事業(当社の強み)

当社の日本国内での分析業界における、少し変わった立ち位置についてご説明します。一般的なメーカーの営業は自社製品のみを取り扱い、自社製品についてはしっかりとした知識を持っています。

メーカーとエンドユーザーの間に入る販売店は、非常に多くのメーカーの製品を取り扱っています。お客さまを訪問する機会が多く、少額の商品も丁寧に紹介しますが、それぞれの製品の技術的な知識はどうしても限定的になります。

ジーエルサイエンスの国内営業は、その中間のような立ち位置にいます。自社製品もありますが、他社の製品も数多く取り扱っているのが特徴です。

その一方で、研究開発の部門やラボがありますので、ジーエルサイエンスの営業は技術的な知識を身につけることができます。これらを武器にして、幅広い製品群の中から最適なものをご提案できるため、お客さまからの信頼を得ることができています。利益率は自社製品と他社製品で変わりますが、どちらも利益の絶対額の上積みに貢献しています。

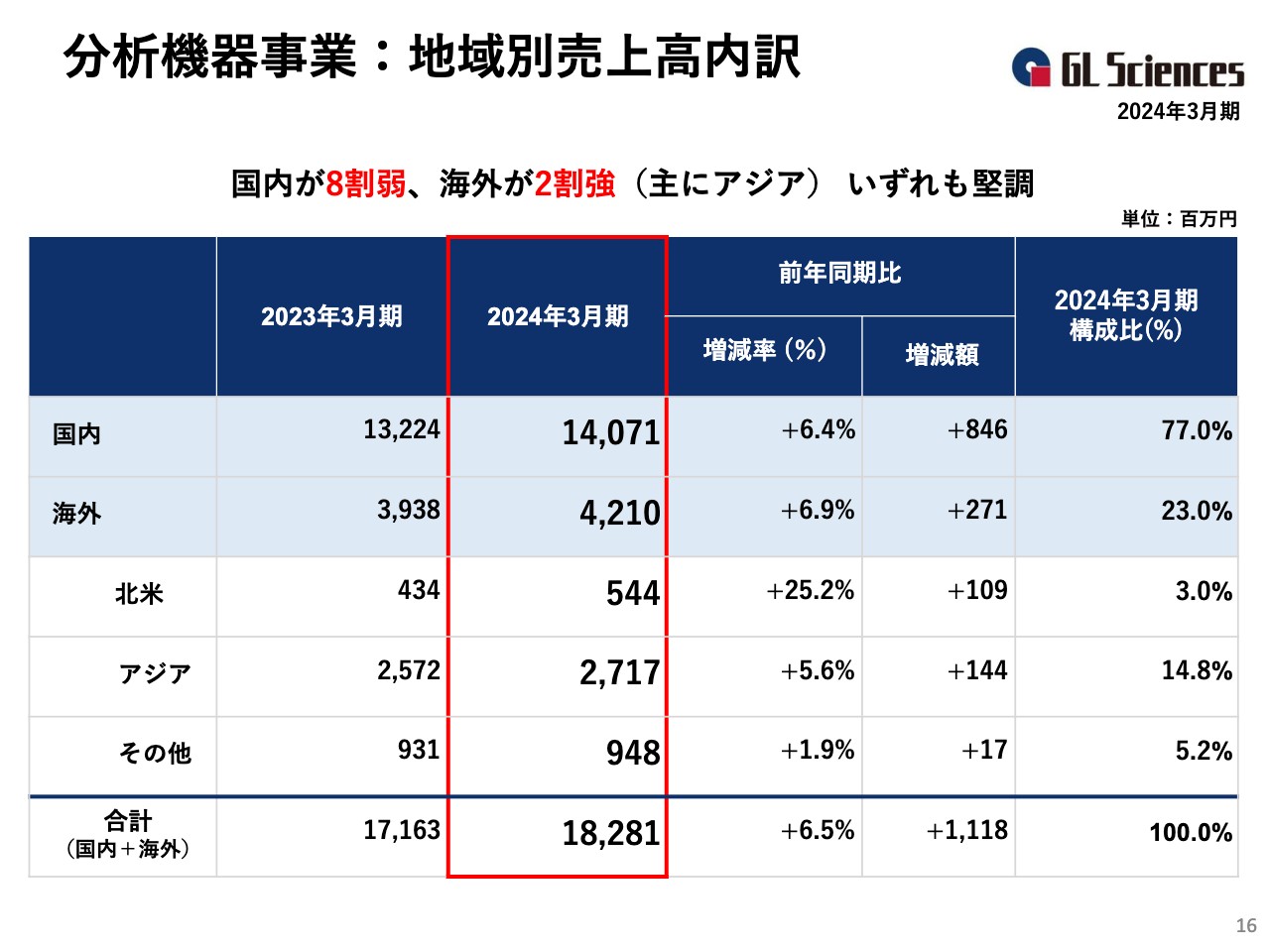

分析機器事業:地域別売上高内訳

分析機器事業の地域別売上高をご紹介します。

2024年3月期は、国内・海外ともに売上を伸ばすことができました。国内は海外に比べると市場の成長率は低くなっていますが、戦略的な他社製品の販売強化により、海外と同等レベルの成長率を実現することができました。

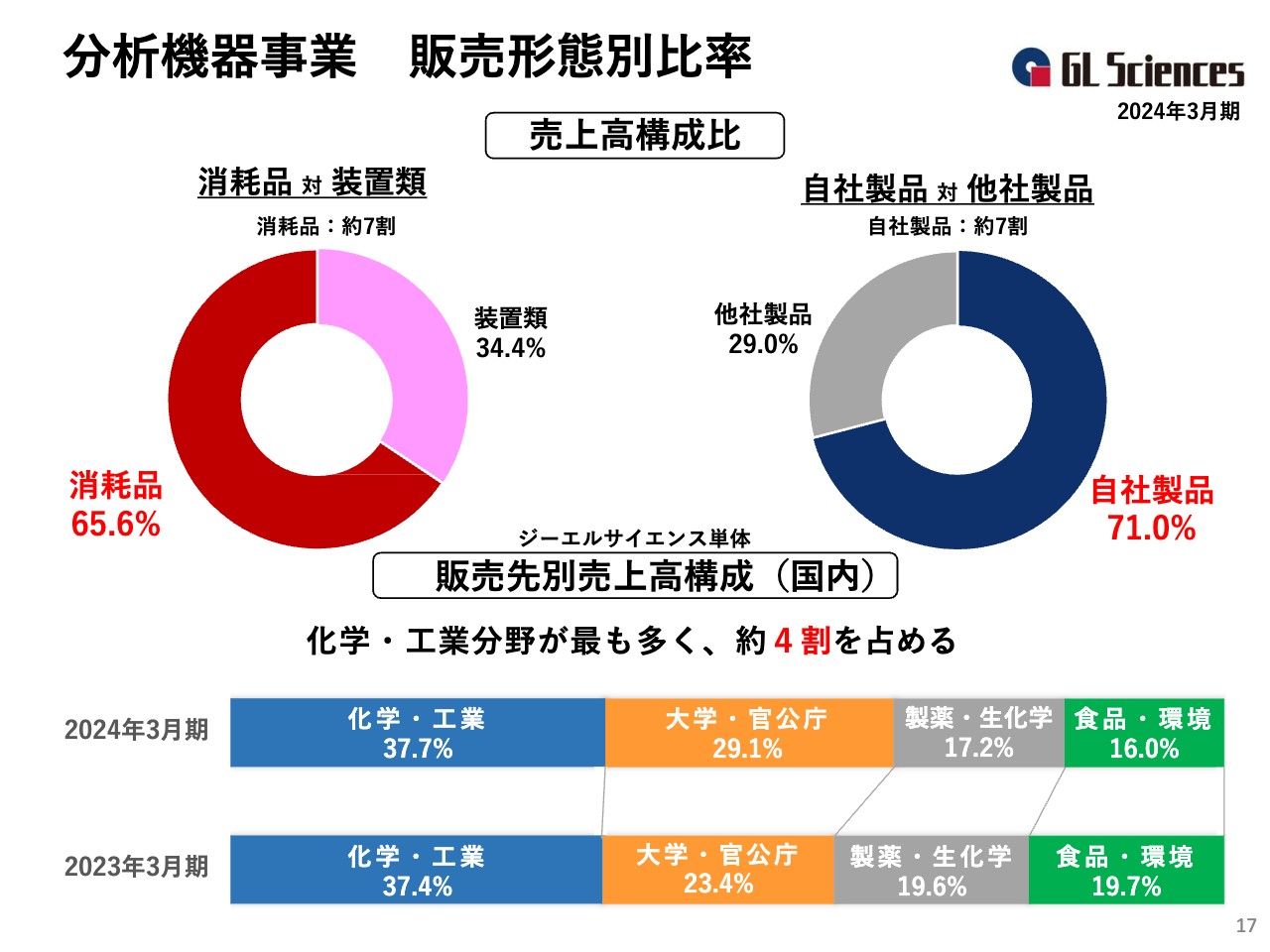

分析機器事業 販売形態別比率

分析機器事業の売上高の内訳です。

消耗品と装置類の比率に関しては、消耗品の販売が中心で全体の65.6パーセントを占めています。自社製品と他社製品の比率に関しては、自社製品が71.0パーセントを占めています。

エンドマーケット別の構成比については、ジーエルサイエンス単体の国内のデータはスライド下部のグラフのとおりです。2024年3月期は大学・官公庁向けが伸びていますが、どこかの分野に大きく偏ることなく、適度に分散しています。そのため、分析機器事業は安定した収益を確保できています。

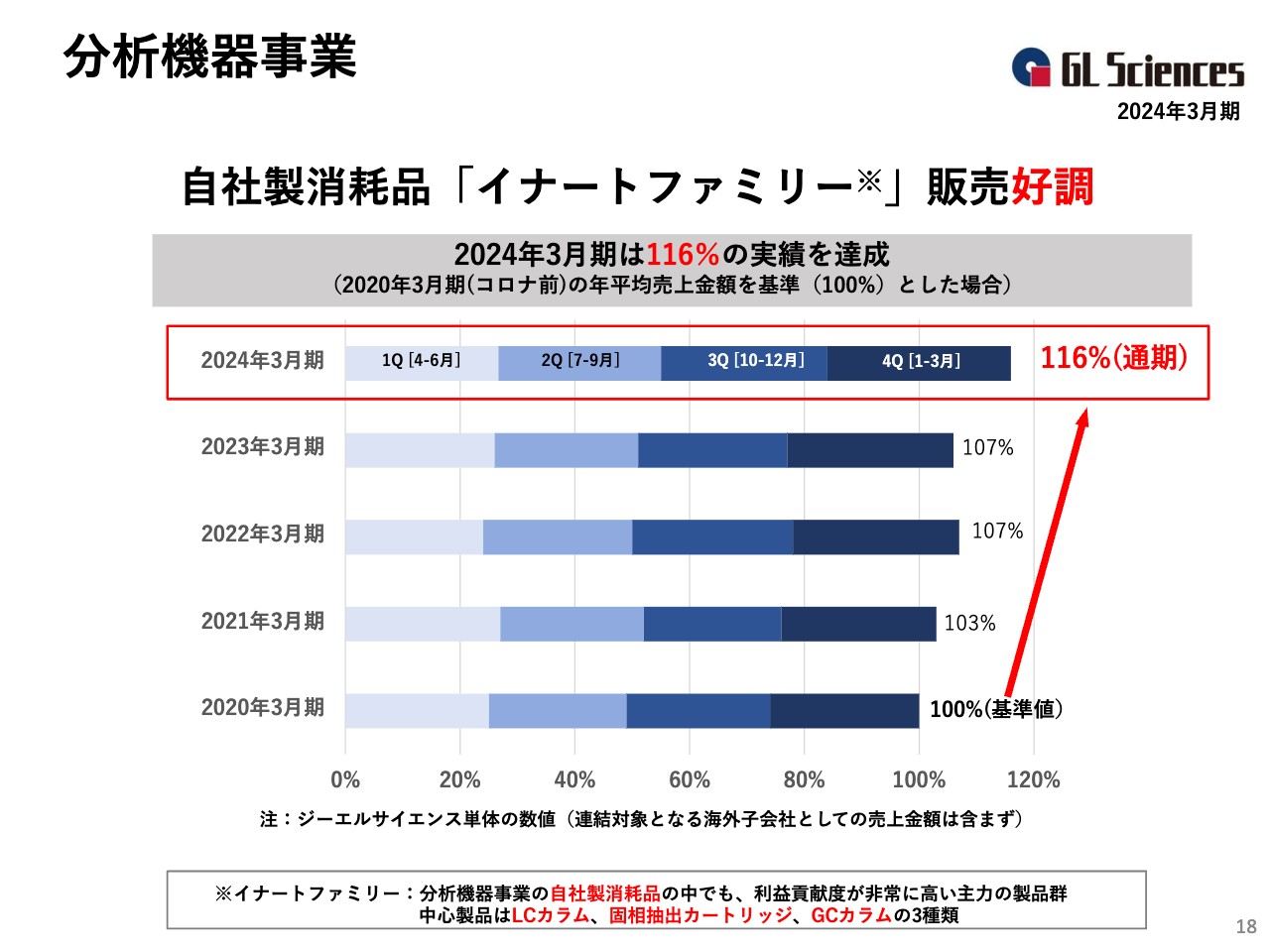

分析機器事業

我々の主力製品である「イナートファミリー」の売上推移をご紹介します。「イナートファミリー」は、液体クロマトグラフ用カラム、ガスクロマトグラフ用カラムに加えて、その分析の前の工程で使用する固相抽出カートリッジという3つのカテゴリで構成された製品群です。

研究開発だけでなく、品質や安全性などを担保するための分析にも使われている消耗品であるため、コロナ禍でも売上は安定していました。2024年3月期は、海外での液体クロマトグラフ用カラムの売上増が牽引して好調でした。

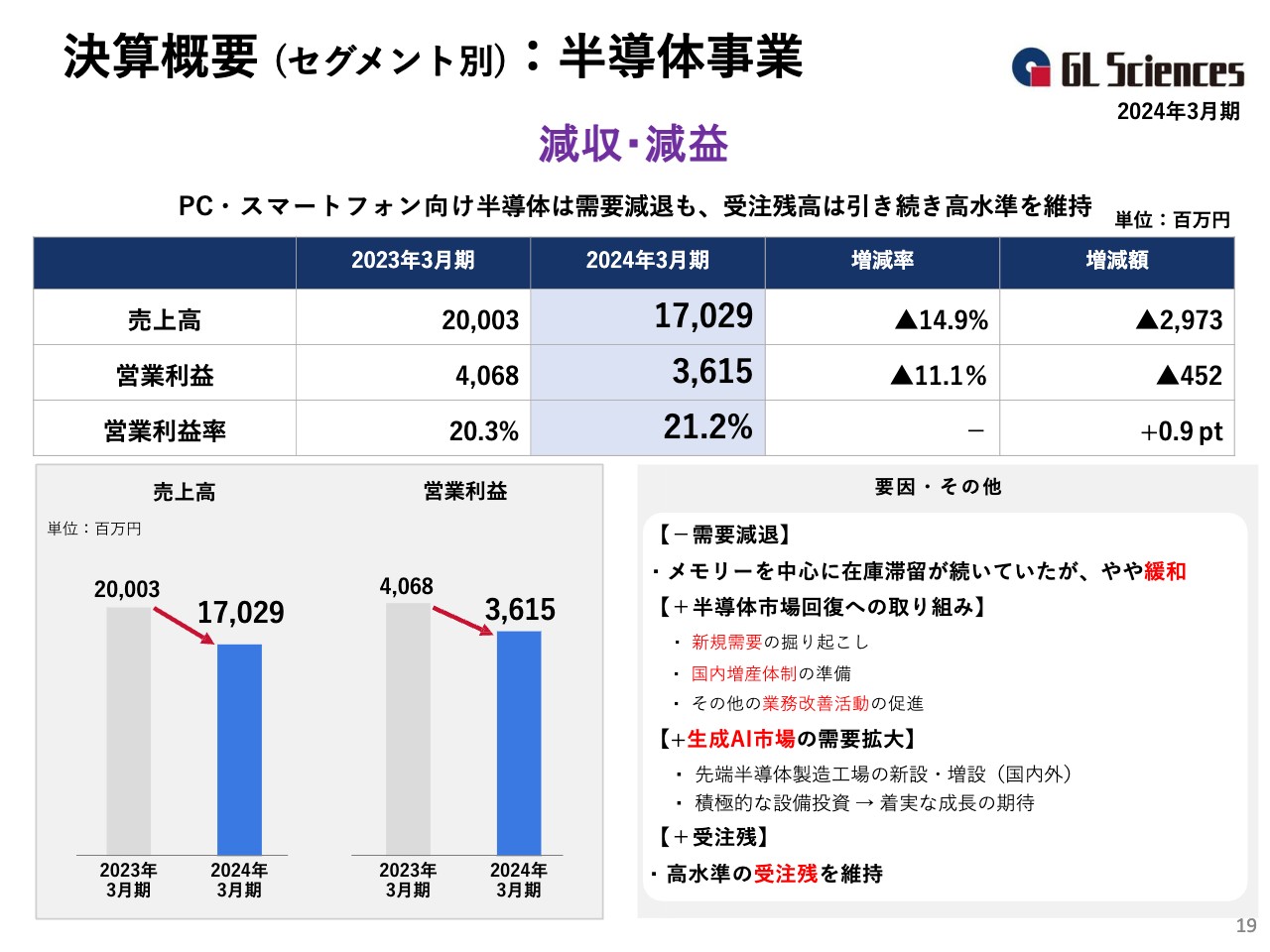

決算概要 (セグメント別):半導体事業

半導体事業についてご紹介します。

売上高は前期比マイナス14.9パーセントの170億2,900万円、営業利益は前期比マイナス11.1パーセントの36億1,500万円となりました。営業利益率はやや改善し、21.2パーセントです。これは営業利益率の高い製品の特需があったことが要因であり、この営業利益率の改善は一過性のものになると考えています。

結果として、半導体業界全体のトレンドが大きく影響しているのは事実です。しかし、その中でも新しい需要の掘り起こしや、今後の増産に向けた活動を着実に進めていきます。生成AIの広がりも、中長期的には確実にプラス材料と言えますので、市場の状況を見据えながら今後の投資計画を具体化していきます。

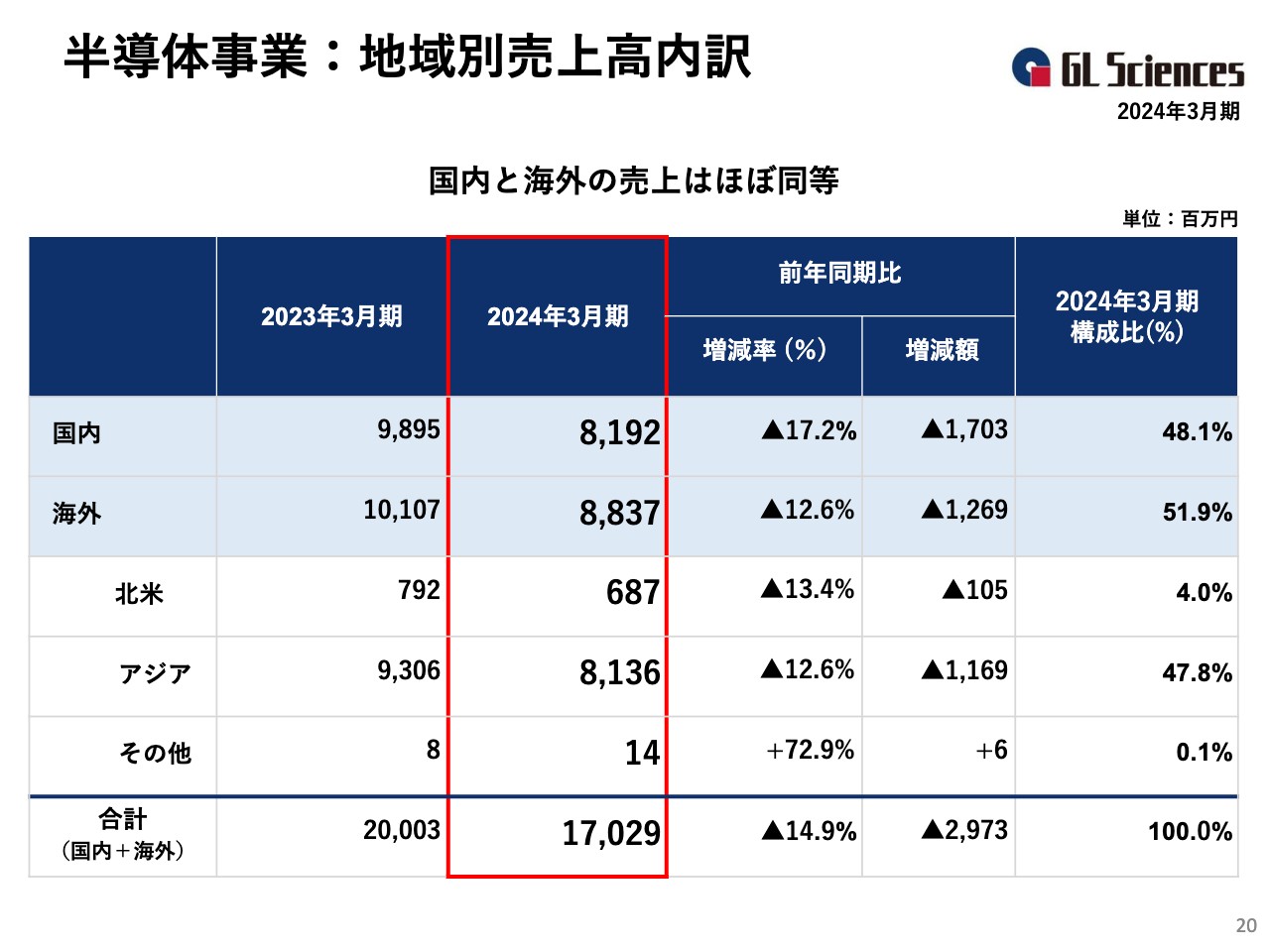

半導体事業:地域別売上高内訳

半導体事業の地域別売上高の内訳はスライドに記載のとおりです。構成比に大きな変化はありません。

半導体事業:受注残推移

半導体事業の受注残の推移です。ピーク時に比べると金額は減っていますが、それでも約4ヶ月分の売上に相当する受注残があります。

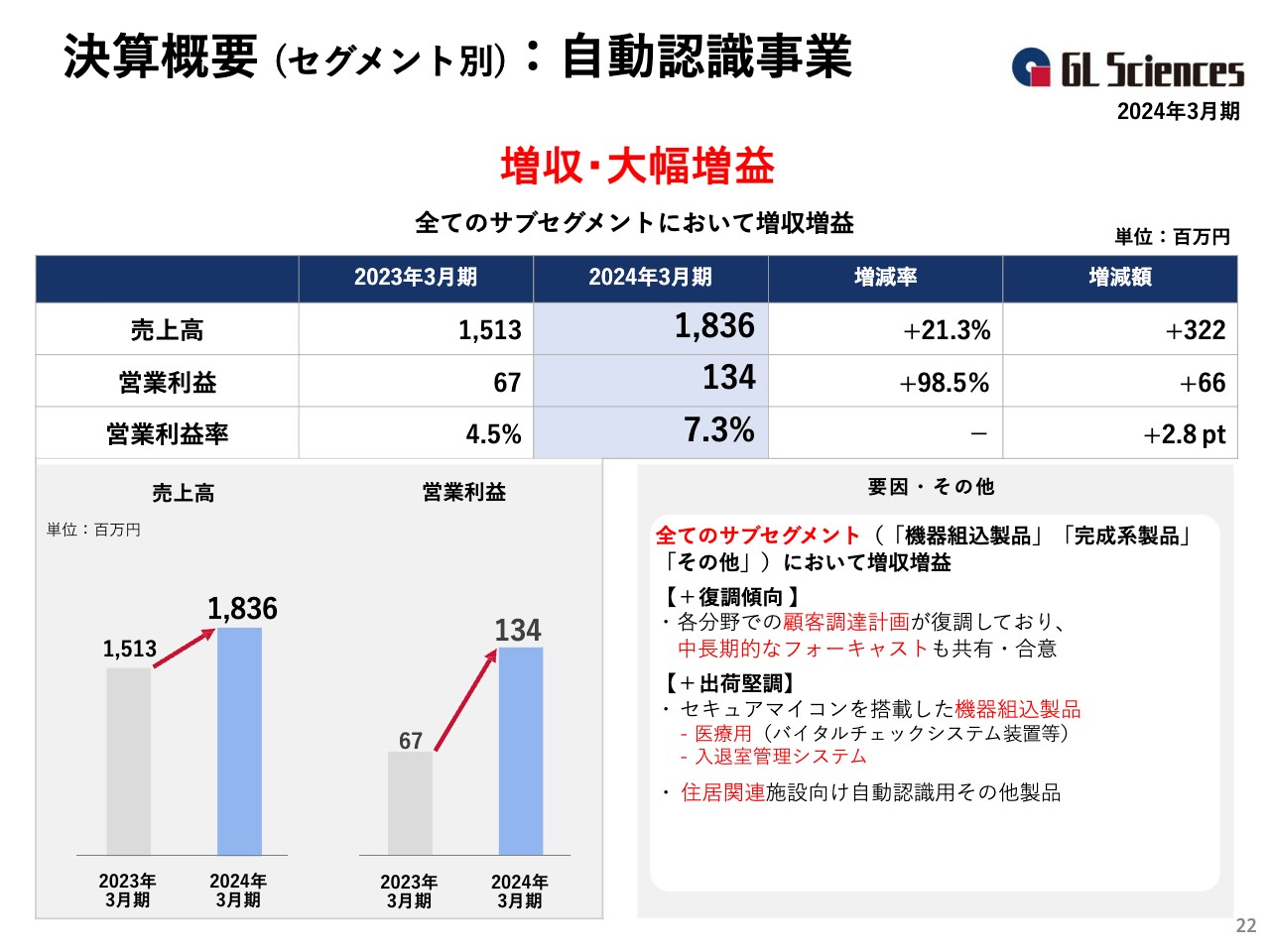

決算概要 (セグメント別):自動認識事業

自動認識事業についてご紹介します。

売上高は前期比プラス21.3パーセントの18億3,600万円、営業利益は前期比プラス98.5パーセントの1億3,400万円となりました。営業利益率は大きく改善して7.3パーセントとなっています。

2023年3月期の時点では、一部の電子部材の調達が困難な状況にあり、思うように売上に反映させることができませんでした。その状況が改善し、さらに顧客サイドの市場環境も追い風となり、売上・利益ともに大きく伸ばすことができています。

この事業の売上カテゴリは、大きく分けて3つあります。1つ目は「機器組込製品」です。モジュールと呼ばれるRFIDのリーダーやライターの機能を実装するために必要なコアとなる部品のみを販売し、お客さまの装置に組み込んだかたちで使っていただきます。

2つ目は「完成系製品」です。そのモジュールを筐体の中に組み込んだかたちで、リーダーやライターとして使える状態で販売するものです。

3つ目は、これらを入退室管理システムや試薬管理システムに作り上げるなど、多様な販売形態からなる「その他」となります。

2024年3月期は、この3つすべてにおいて増収となりました。

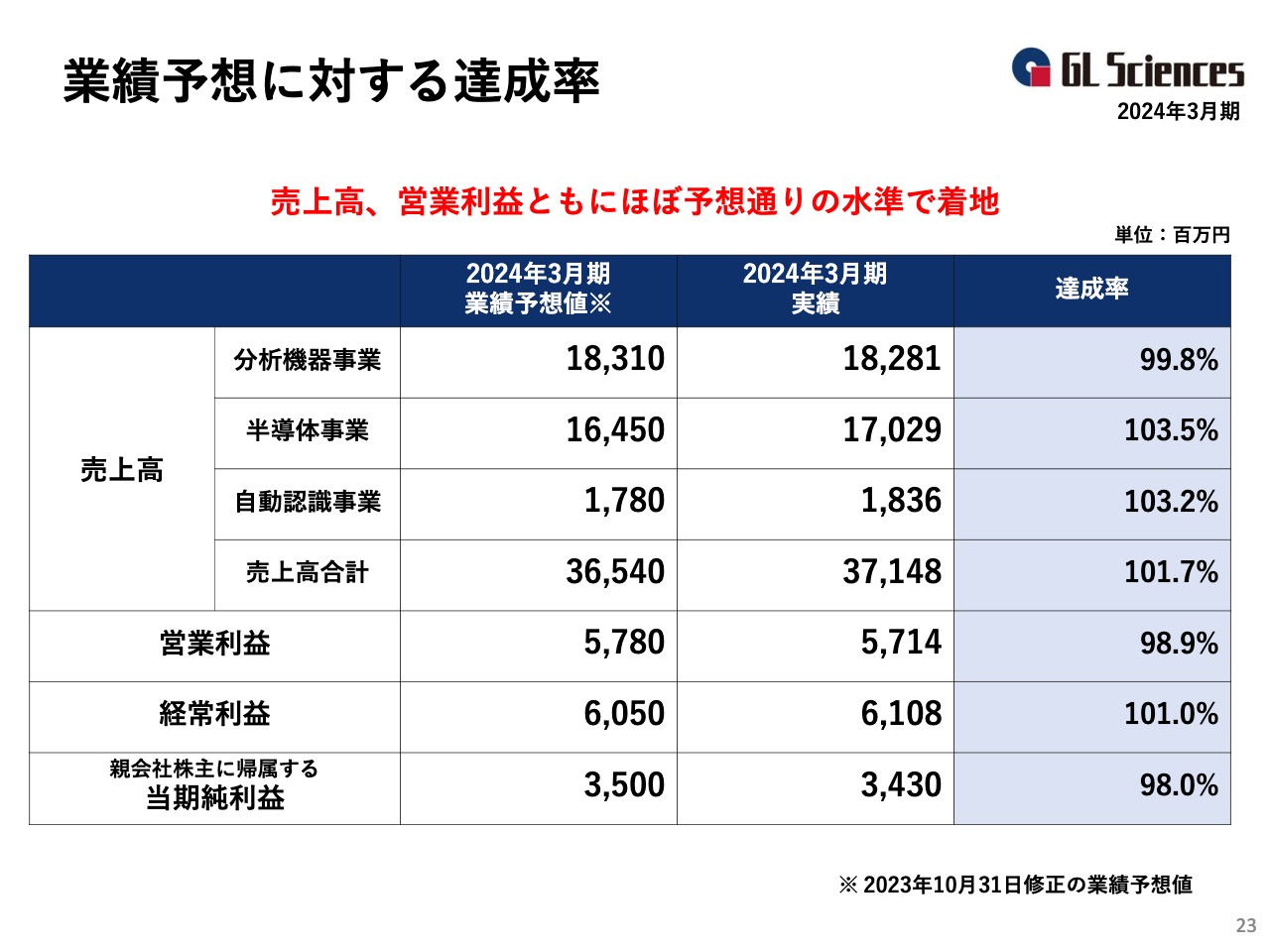

業績予想に対する達成率

昨年10月31日に修正した業績予想と実績の比較です。残念ながら、営業利益と親会社株主に帰属する当期純利益の達成率は100パーセントに届きませんでしたが、それでも概ね予想した数字どおりの着地となりました。

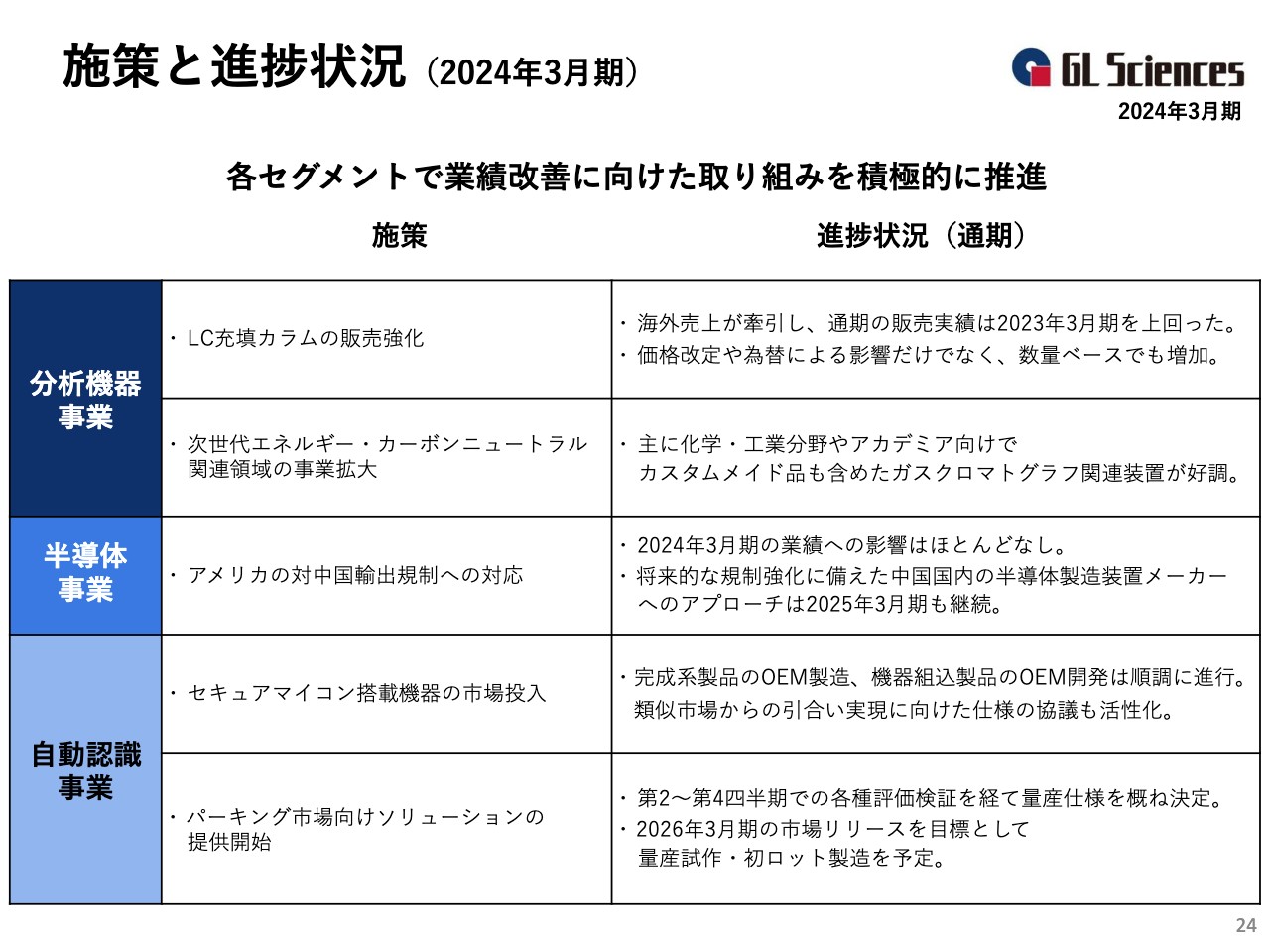

施策と進捗状況(2024年3月期)

2024年3月期の1年間に進めてきた施策と、その進捗状況についてご説明します。液体クロマトグラフ用カラムの販売強化は、売上増につながりました。この売上増は、値上げと販売数量の増加によるものです。

次世代エネルギーに関する研究を行っているアカデミアや民間企業へのアプローチも強化しました。その結果、ガスクロマトグラフ関連を中心に装置類の売上を伸ばすことができました。

半導体事業においては、アメリカによる対中国輸出規制を意識していました。幸い、2024年3月期の業績への影響はほとんどありませんでした。しかし、将来的には中国で作った製品は中国のユーザーに販売できるように、中国ローカルのメーカーへの営業活動を今後も続けていきます。

自動認識事業においては、市場はセキュリティに関して、さらに高度な製品を求めています。それに応えるべく、高度なセキュリティ機能を組み込んだマイクロコントローラ「セキュアマイコン」搭載製品の準備を進めており、OEM製造やOEM開発に向けた活動が順調に進んでいます。

また、RFIDによるソリューションの提供先の1つとして、パーキング市場に着目しています。量産仕様の確定を急ぎ、早期のリリースを目指しています。

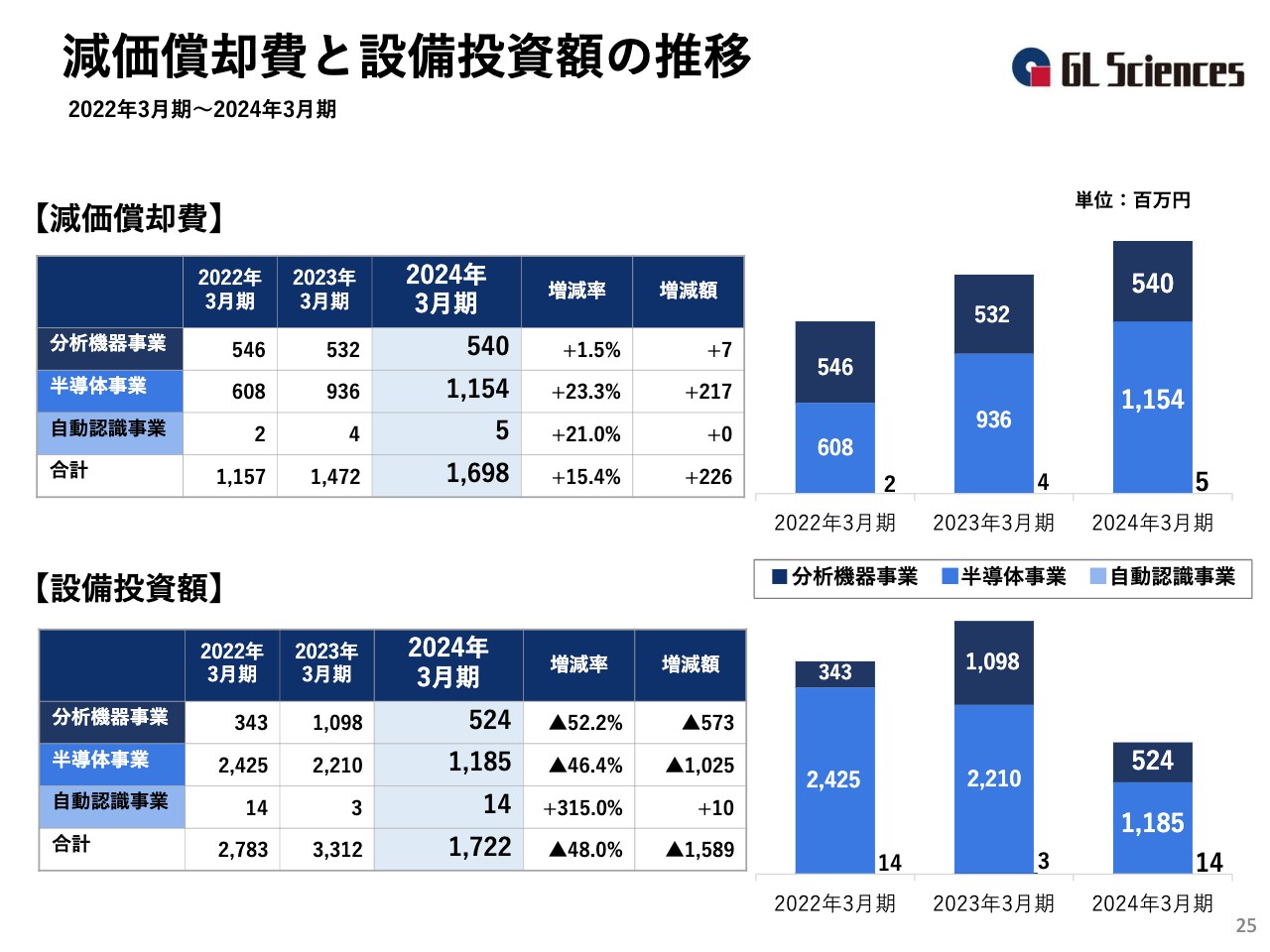

減価償却費と設備投資額の推移

2024年3月期の減価償却費と設備投資額についてです。

減価償却に関しては、2024年3月期は半導体事業の数値が増えています。これはテクノクオーツの中国第3工場への投資が2023年3月期の後半にあり、2024年3月期は年間を通じて減価償却費に計上されたためです。

設備投資額については、前期投資額が多額なため、2024年3月期はその数値が少なくなっています。

業績・配当予想(2025年3月期)

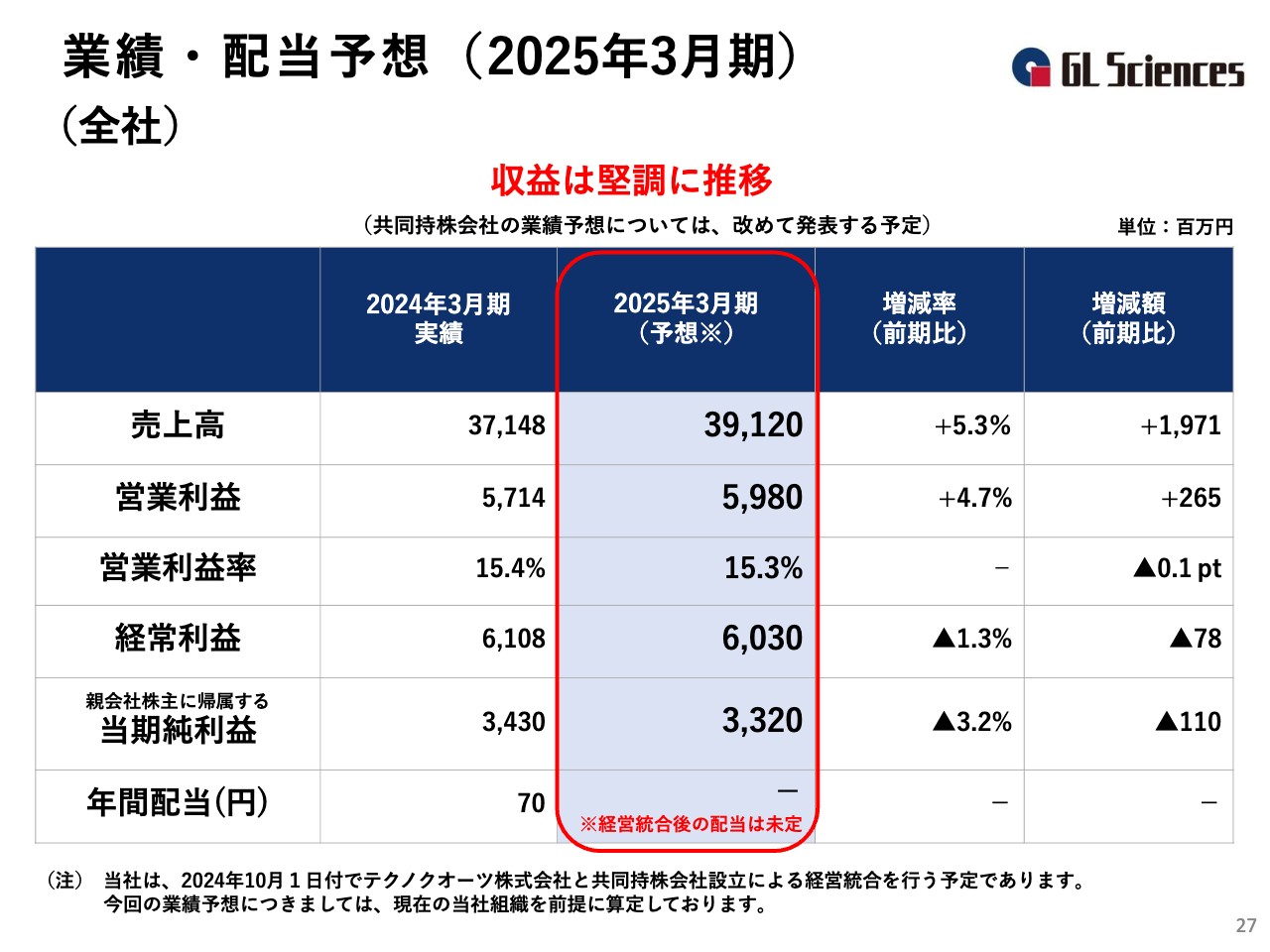

ここからは、進行期の2025年3月期についてです。

2025年3月期の業績予想はスライドに記載のとおりです。前提条件として、スライドに記載の数字は経営統合を行う前の、現在の当社組織におけるものです。経営統合後の業績予想については、後日あらためて発表します。

内容としては、2024年3月期の実績に対し、売上高はプラス5.3パーセントの391億2,000万円、営業利益はプラス4.7パーセントの59億8,000万円を見込んでいます。

経常利益は60億3,000万円で、2024年3月期の実績よりも下がっています。その一因として、2024年3月期には為替差益が2億円ほど計上されていることが挙げられます。親会社株主に帰属する当期純利益は、マイナス3.2パーセントの33億2,000万円の予想です。

なお、2025年3月期の予想における想定レートは1ドル143円としています。

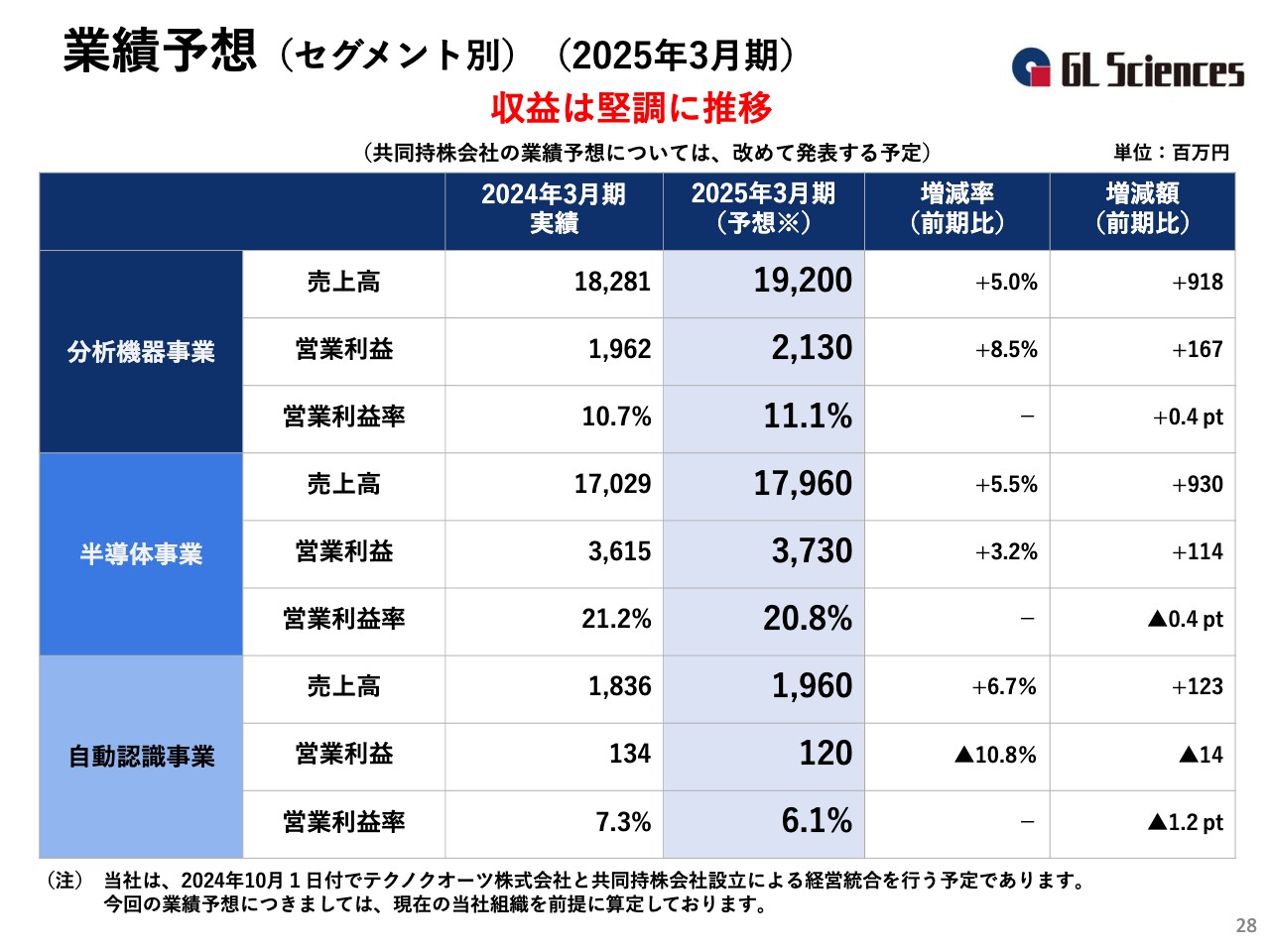

業績予想(セグメント別)(2025年3月期)

セグメント別の売上高と営業利益の予想値をご紹介します。分析機器事業と半導体事業は増収増益、自動認識事業は増収減益の計画となっています。

分析機器事業は2024年3月期の実績に対し、売上高はプラス5.0パーセントの192億円、営業利益はプラス8.5パーセントの21億3,000万円です。この進行期も着実に売上を伸ばしていきます。

半導体事業はすでに底を打っていますが、フォーキャスト・その他の情報から、売上がしっかりと伸び始めるのはもう少し先になると考えています。

今回の計画数値は、2024年3月期の実績に対し、売上高はプラス5.5パーセントの179億6,000万円、営業利益はプラス3.2パーセントの37億3,000万円を見込んでいます。営業利益率の伸びがやや控えめなのは、先ほどお伝えしたとおり、2024年3月期に利益率が高い製品の特需があったためです。

自動認識事業は2024年3月期の実績に対し、売上高はプラス6.7パーセントの19億6,000万円を予想しています。営業利益はマイナス10.8パーセントの1億2,000万円です。これは、人件費も含めて将来のさらなる成長を実現するための投資を行うためです。

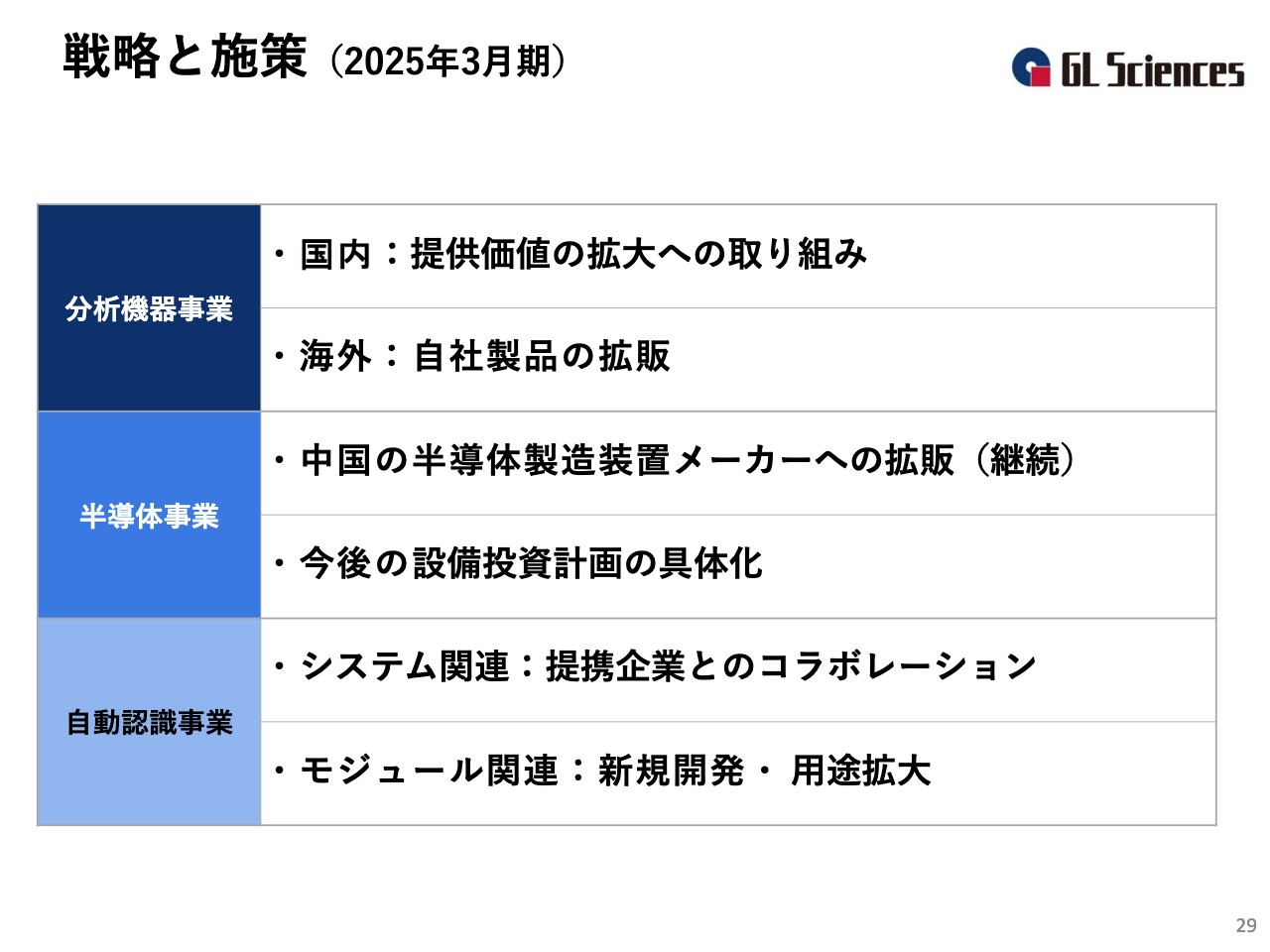

戦略と施策(2025年3月期)

ここからは、2025年3月期の主な施策をご紹介します。スライドに示した内容について、それぞれご説明していきます。

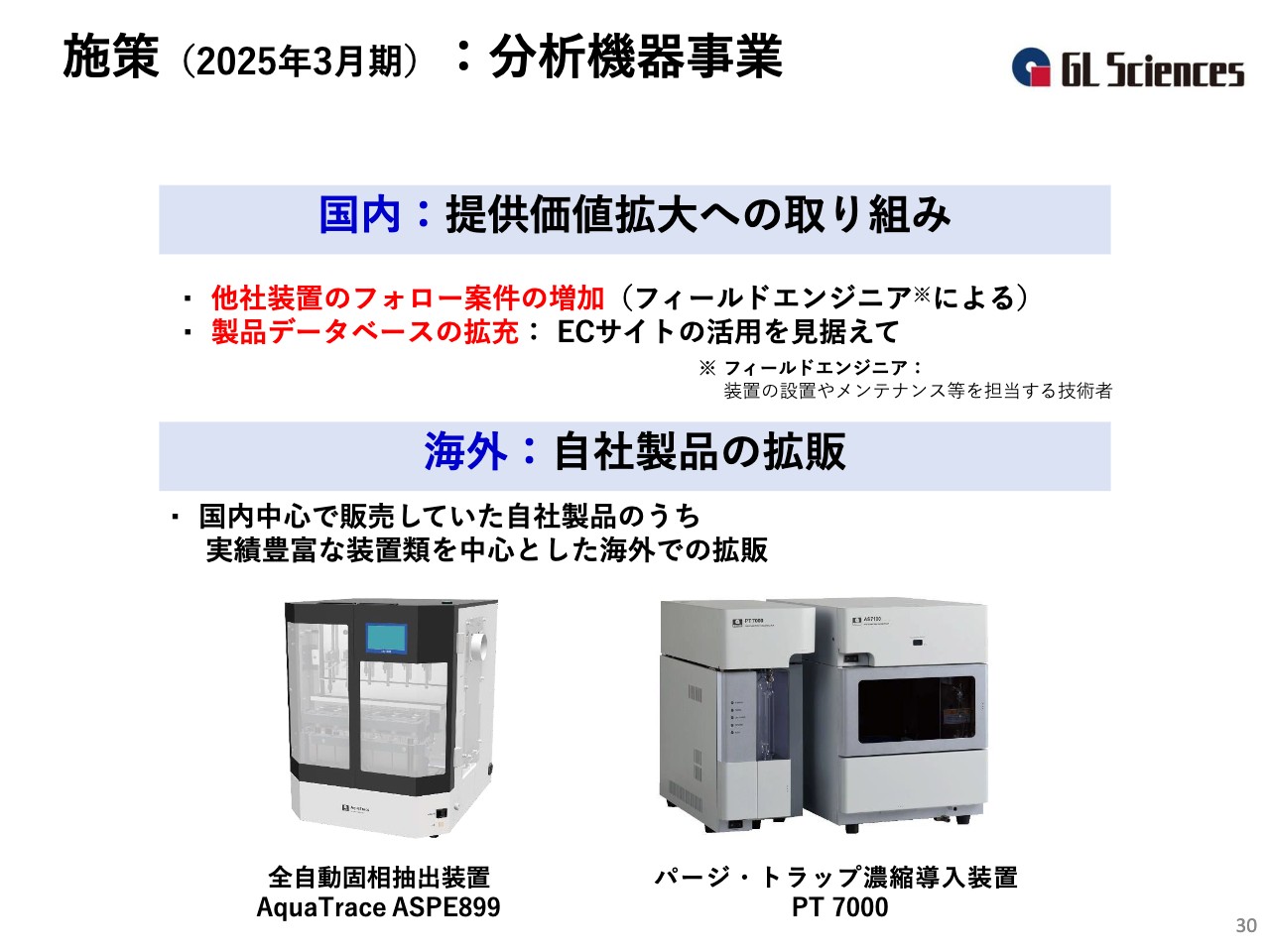

施策(2025年3月期):分析機器事業

分析機器事業では、引き続き他社の商材もうまく利用しながら、国内・海外ともに売上を伸ばしていきます。

国内については、フィールドエンジニアが取り扱うことができる他社装置の幅を広げることで、よりお客さまの信頼を勝ち取っていきます。また、今後のECサイトの活用や、社内におけるデータや知見の共有をさらに推し進めるために、製品データベースを拡充します。

海外については、これまで自社の消耗品が中心のビジネスでした。自社の装置は、国内では多く売れていても、海外で販売するための体制が整っている装置は限られていました。

そこで2025年3月期は、国内で実績のある装置を中心として、販売可能な国や地域を広げていくための活動に注力していきます。海外で販売可能な品目を増やしていくことで、売上をさらに伸ばしていきます。

施策(2025年3月期):半導体事業

半導体事業では、まずアメリカによる対中国輸出規制の将来的な強化に備え、2025年3月期も引き続き、中国ローカルの装置メーカーへの拡販を行います。

また、今後の市場拡大に備えた設備投資計画も具体化していきます。近年ニーズが増えて付加価値も高い火加工製品は、今後製造キャパシティを増やす必要があります。

それとは別に、機械加工の工程も自動化していく必要があると考えています。テクノクオーツの子会社となったアイシンテック社では、すでに一部の工程の自動化を進めていますが、これをさらに促進していきたいと考えています。

施策(2025年3月期):自動認識事業

自動認識事業では、RFIDの技術をさまざまなソリューションに落とし込んでいくための活動を続けていきます。ジーエルソリューションズで販売しているモジュールの出荷量を増やせるような提携先を中心に、活動の幅を広げていきます。

モジュールの新規開発も並行して行います。特に、セキュアマイコンを搭載したセキュリティの高い装置は、技術的なハードルが高くなります。しかし、ジーエルソリューションズと同様の柔軟な活動ができ、かつセキュアマイコンの対応ができるような会社は、他にはほとんどありません。我々が優位な立場を確立するための、大事な一手だと考えています。

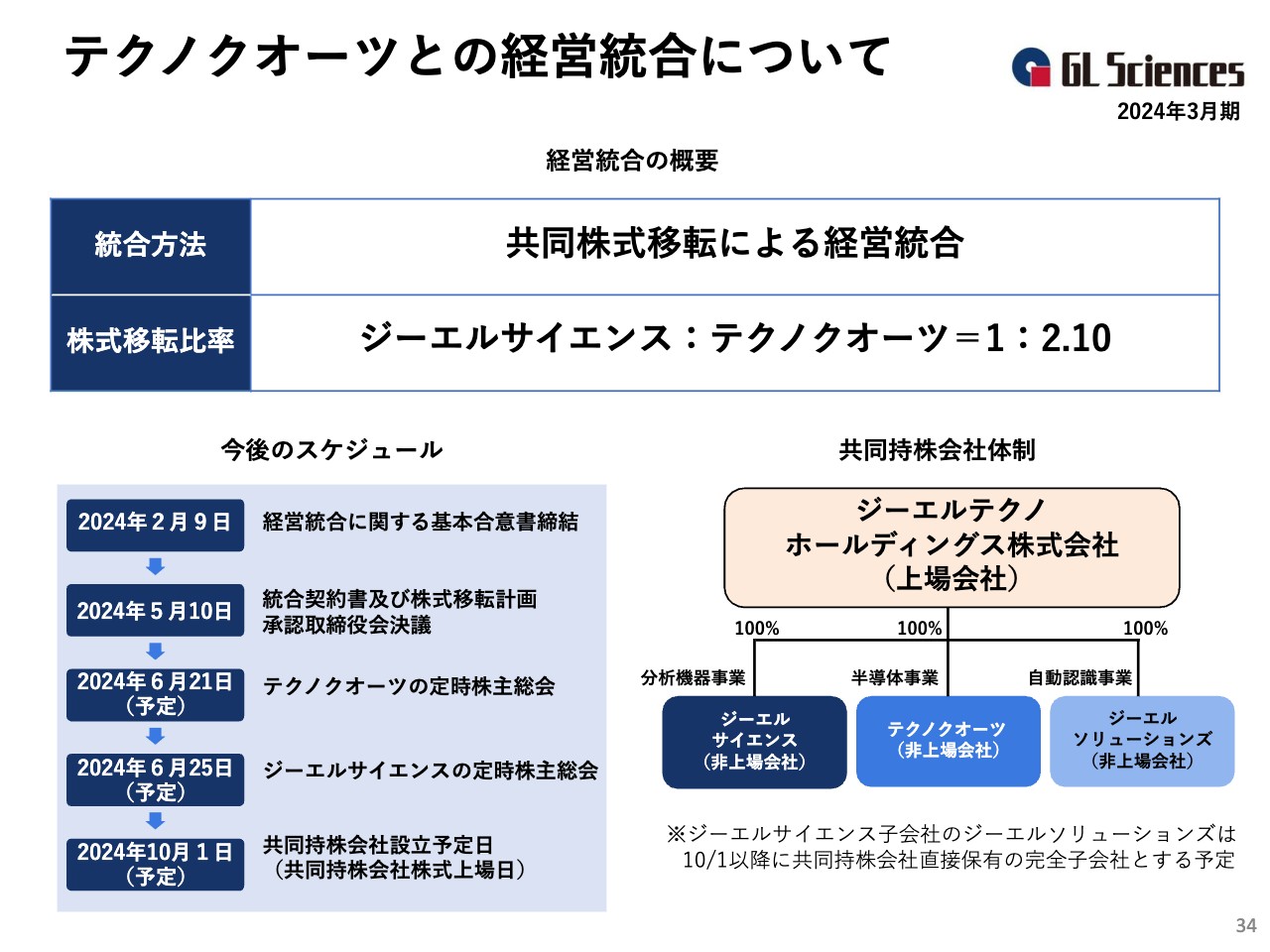

テクノクオーツとの経営統合について

最後にトピックスをいくつかご紹介します。

1つの大きなトピックスとして、テクノクオーツとの経営統合があります。共同株式移転のスキームにより、今年10月1日から新体制に移行する予定です。概要の多くはすでに今年2月時点で公開していますが、新しいポイントが2点あります。

1点目は、共同持株会社の社名です。「ジーエルテクノホールディングス株式会社」に決定しました。

2点目は、自動認識事業を担っているジーエルソリューションズも、共同持株会社の直接保有の完全子会社とすることでテクノクオーツと合意しました。

分析機器事業のジーエルサイエンス、半導体事業のテクノクオーツ、自動認識事業のジーエルソリューションズという3つの事業会社を柱として、ジーエルテクノグループを盛り上げていきます。

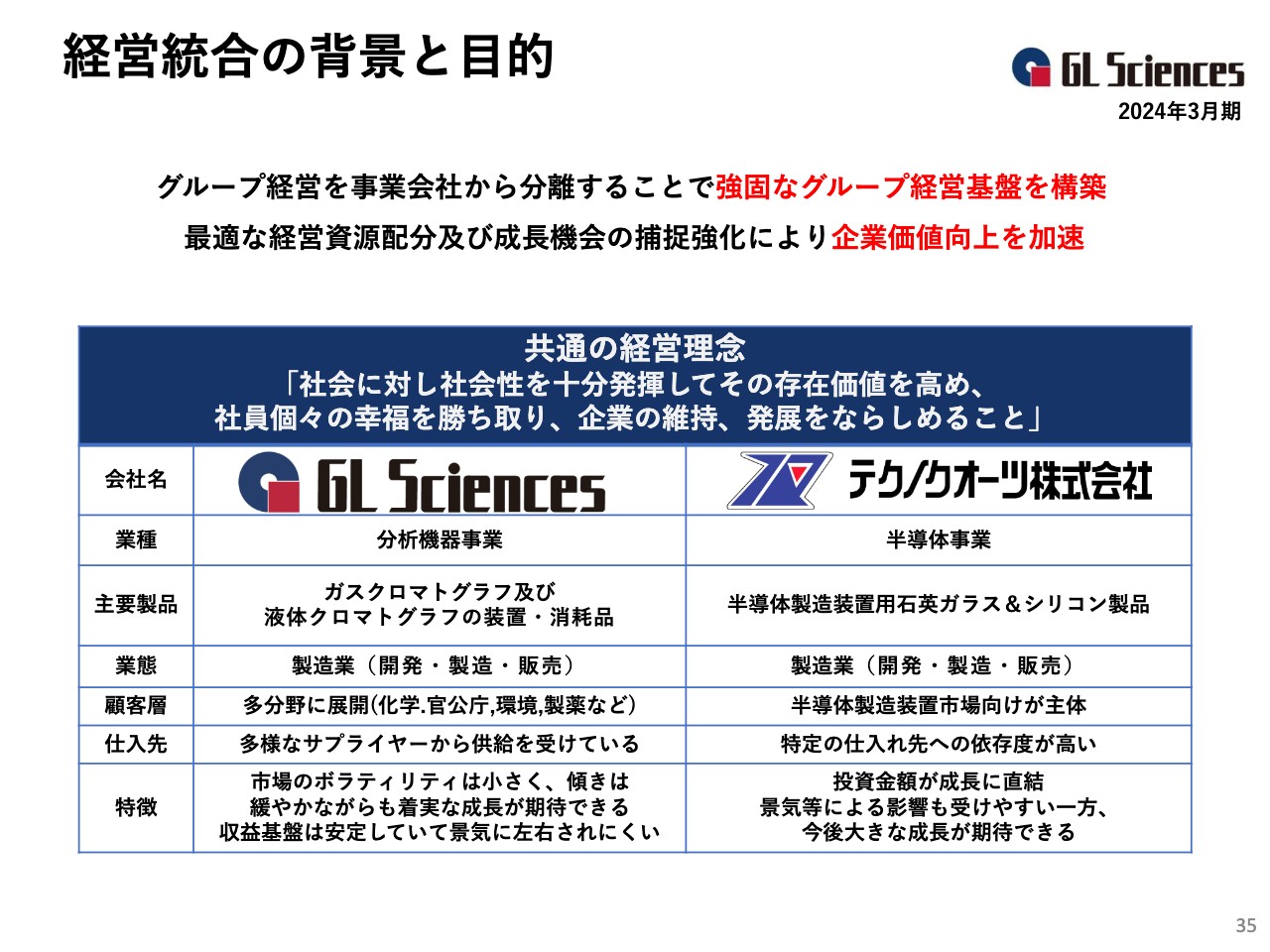

経営統合の背景と目的

スライドに、今回の経営統合の背景と目的をあらためてまとめています。ジーエルサイエンスにもテクノクオーツにも、「社会に対し社会性を十分発揮してその存在価値を高め、社員個々の幸福を勝ち取り、企業の維持、発展をならしめること」という共通の経営理念があります。

この2社は「特徴」欄にも記載しているように、事業の特性は大きく異なりますが、お互いを補完するような関係にあります。

今回の経営統合で共同持株会社を設立し、グループ経営を事業会社から分離することで、強固なグループ経営基盤を構築できると考えています。また、最適な経営資源配分および成長機会の捕捉強化により、企業価値の向上をさらに加速させたい考えです。

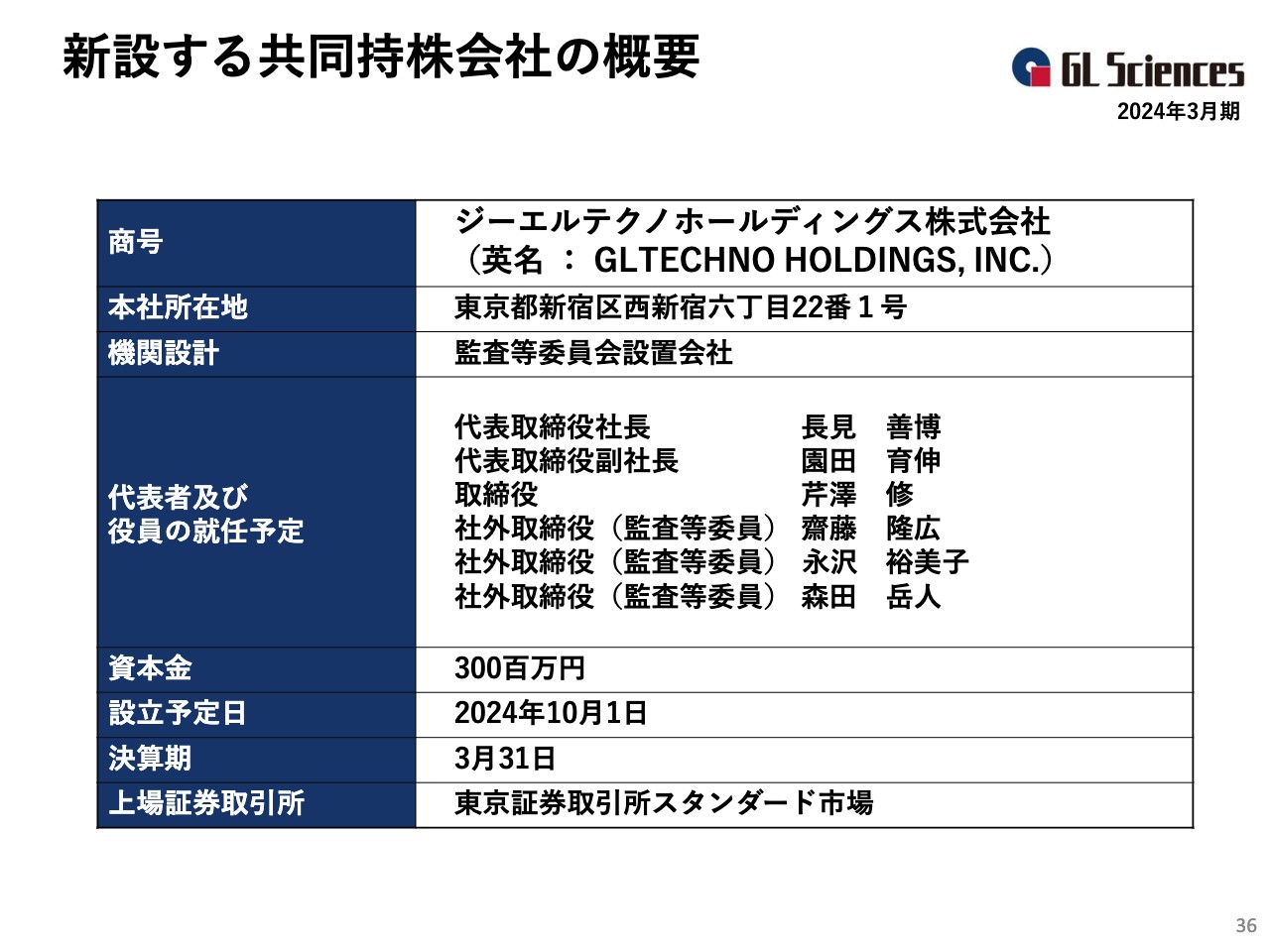

新設する共同持株会社の概要

今年10月1日に新しく設立されるジーエルテクノホールディングス株式会社の概要は、スライドに示したとおりです。機関設計は、今のジーエルサイエンスやテクノクオーツと同じ監査等委員会設置会社とします。

代表取締役社長には、ジーエルサイエンスより私、長見、代表取締役副社長にはテクノクオーツ現社長である園田、その他の取締役として、ジーエルサイエンスの取締役で本日も同席している芹澤が就任予定です。

監査等委員については、ジーエルサイエンスの監査等委員である齋藤、永沢の2名と、テクノクオーツの監査等委員である森田が入った3人体制を予定しています。

決算期は今のジーエルサイエンスと同じく3月決算とし、今年10月に東証スタンダード市場にテクニカル上場予定となっています。

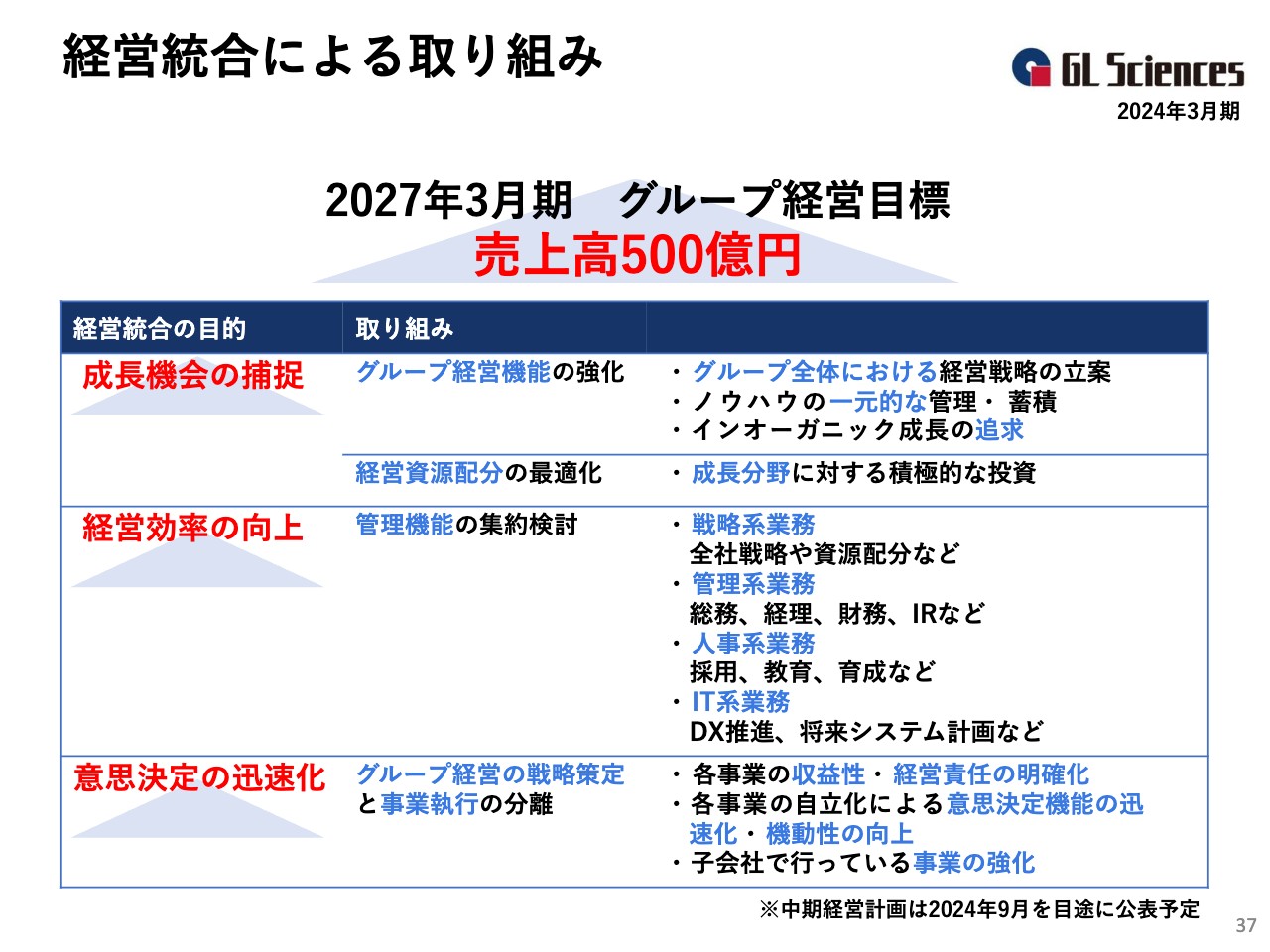

経営統合による取り組み

現在、経営統合後の新体制に向けた準備をまさに進めているところです。そのため、現時点では2027年3月期に連結売上500億円を目指すということをお伝えするだけにとどめておきます。

「成長機会の捕捉」「経営効率の向上」「意思決定の迅速化」の3項目を実現すべく、スライドに示したような取り組みをそれぞれ行っていく予定です。新体制における中期経営計画は、今年9月を目途に公表したいと考えています。詳細については、しばらくお待ちください。

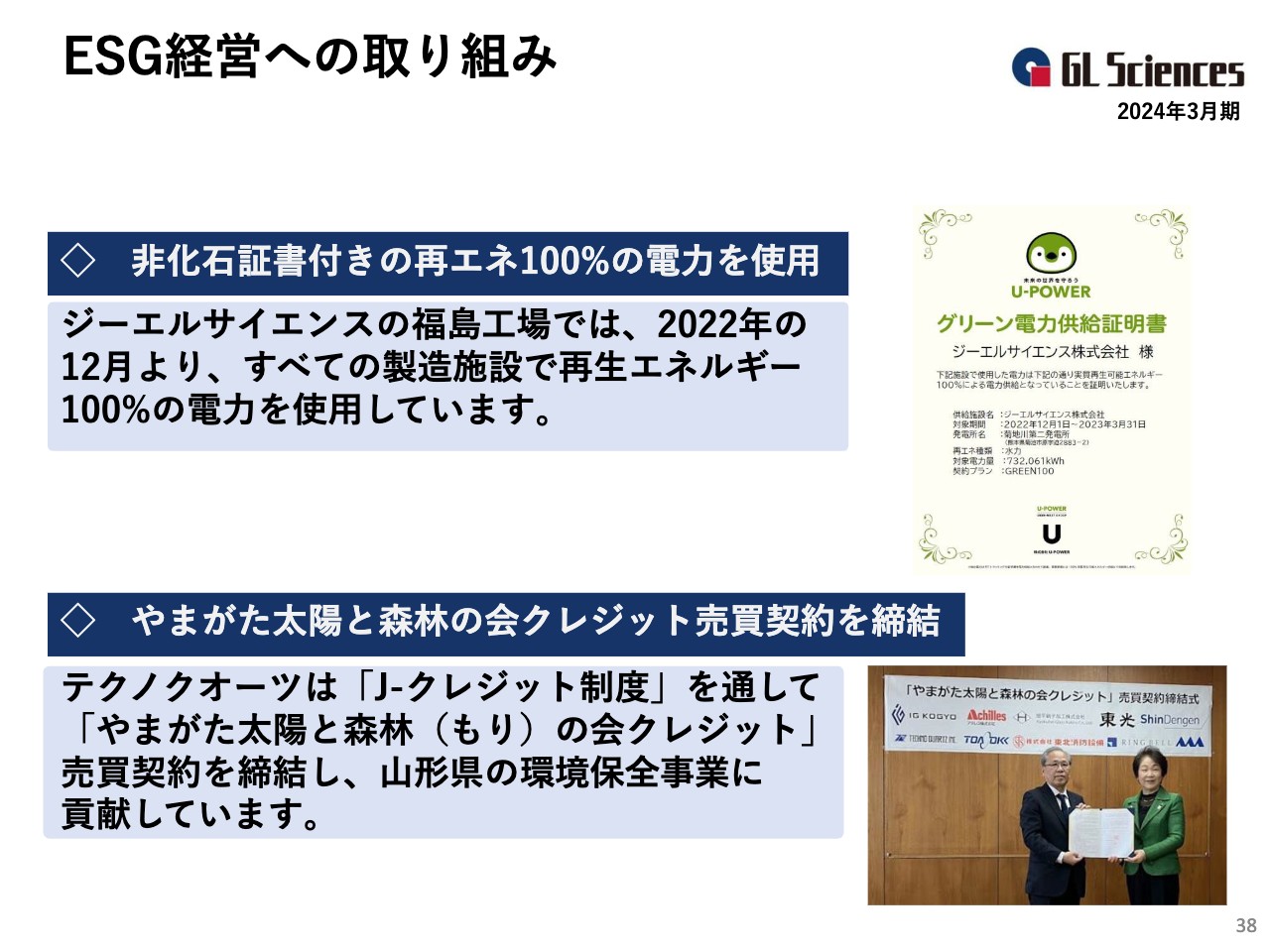

ESG経営への取り組み

ここからは、ESG関係のトピックスをご紹介します。

ジーエルサイエンスの福島工場では、再生エネルギー100パーセントの電力の使用を開始しました。一方、テクノクオーツでは「J-クレジット制度」を活用し、山形県の環境保全事業に貢献しています。

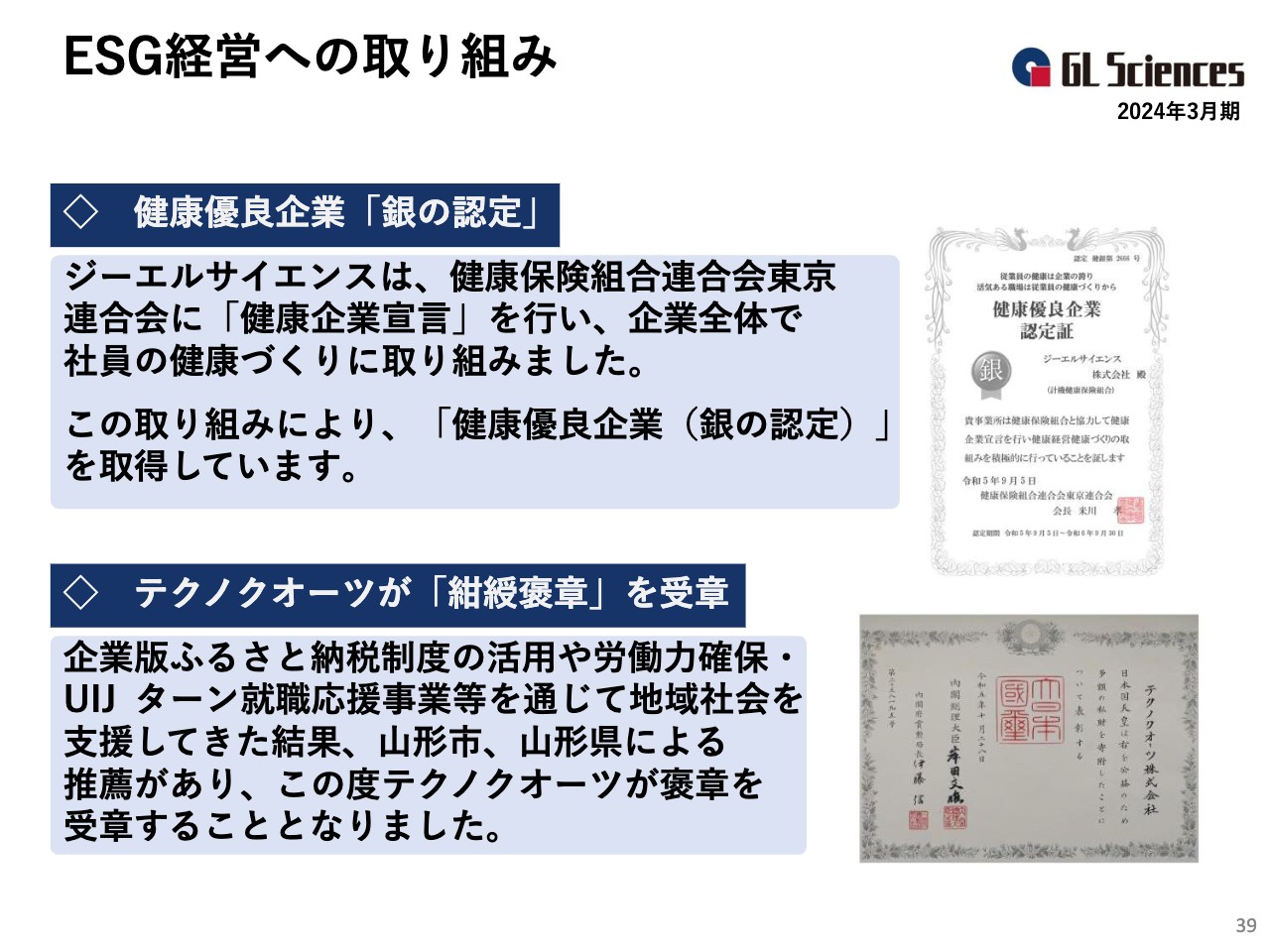

ESG経営への取り組み

健康優良企業「銀の認定」についてもご紹介します。

ジーエルサイエンスは企業全体で社員の健康づくりに取り組んでおり、健康優良企業「銀の認定」を取得しています。

また、テクノクオーツは、ふるさと納税やその他の活動を通じ、工場がある山形の地域社会への貢献を続けてきました。このたび、山形県と山形市による推薦があり「紺綬褒章」を受章しました。

以上で、2024年3月期の決算説明を終わります。

グループとして大きな変革の年となりますが、各事業が新たな成長の機会と捉え、事業発展のみならず、社会に対する存在価値を高めていきます。

ご清聴ありがとうございました。

新着ログ

「精密機器」のログ