【QAあり】ドリームインキュベータ中計2年目の利益は不調も、ビジネスプロデュース事業拡大に向けた基盤づくりが進む

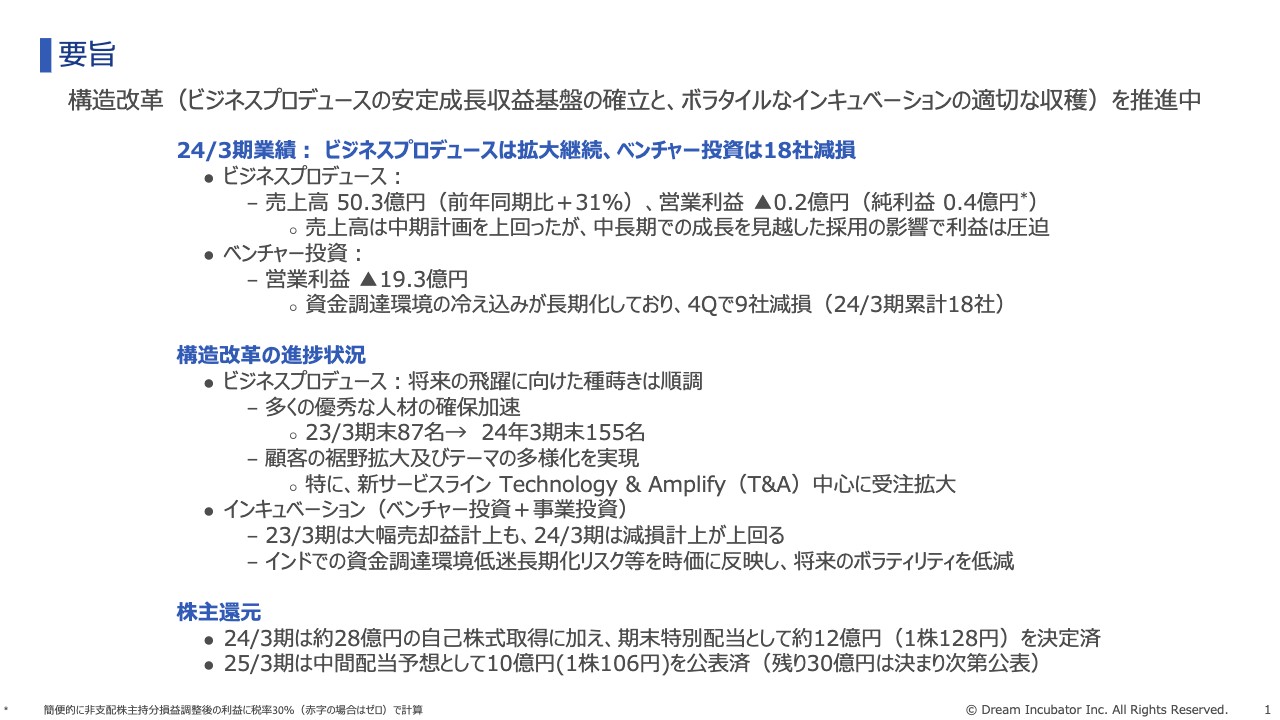

要旨

三宅孝之氏(以下、三宅):株式会社ドリームインキュベータ代表取締役社長の三宅です。本日はご多用のところ、ご出席いただき誠にありがとうございます。それでは、当社の第24回定時株主総会を開会します。事業報告について概要をご説明します。

決算の要旨です。2024年3月期業績は、メイン事業であるビジネスプロデュースは売上高50億3,000万円で前年同期比プラス31パーセント、営業利益はマイナス2,000万円、純利益はプラス4,000万円となりました。

売上高が中期経営計画を上回ったものの、中長期の成長を見越した採用加速の影響で、利益を圧迫した結果となっています。

ベンチャー投資については、営業利益マイナス19億3,000万円となりました。インドにおける資金調達環境の冷え込みが長期化していることを受け、第4四半期に9社を減損し、2024年3月期累計で18社の減損を行ったことによるものです。

構造改革の進捗状況についてご説明します。ビジネスプロデュースについては、将来の飛躍に向けた種蒔きは順調で、2023年3月期末のビジネスプロデューサーは87名でしたが、2024年3月期末は155名と、多くの優秀な人材を確保できました。

顧客の裾野拡大とテーマの多様化も実現できており、特に「T&A」と呼んでいる新サービスライン「Technology & Amplify」を中心に、受注が拡大しています。

ベンチャー投資と事業投資を合わせたインキュベーションは、2023年3月期は大幅な売却益を計上しましたが、2024年3月期は減損計上が上回る結果となりました。一方で、インドでの資金調達環境の低迷の長期化リスク等を時価評価に反映したことで、将来のボラティリティを低減しています。

株主還元については、2024年3月期は約28億円の自己株式取得の実行に加えて、期末特別配当として約12億円を決定済みです。2025年3月期は、中間配当予想として10億円を公表済みです。

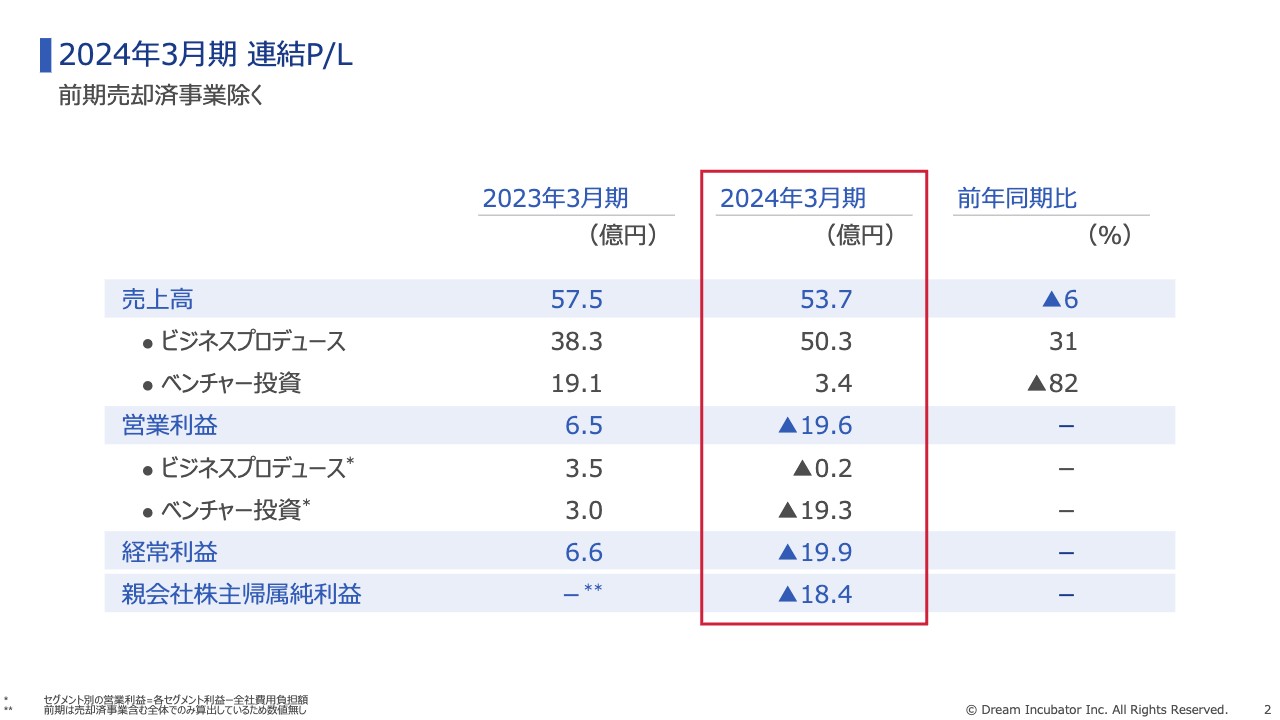

2024年3月期 連結P/L

連結P/Lは、スライドに記載のとおりです。売上高は53億7,000万円、営業利益はマイナス19億6,000万円、純利益はマイナス18億4,000万円となっています。

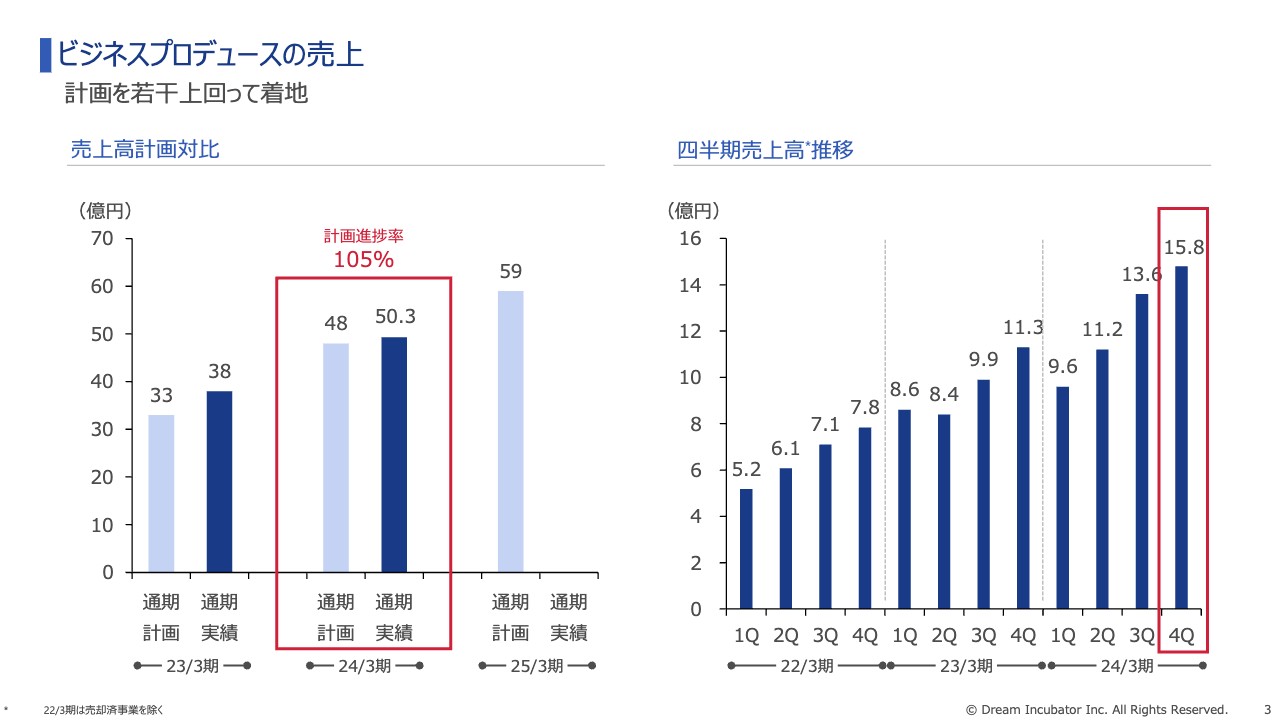

ビジネスプロデュースの売上

ビジネスプロデュースの売上状況です。スライド左側のグラフは、中期経営計画との対比を示しています。2024年3月期の売上高は、中期経営計画である48億円を若干上回っての着地です。

スライド右側のグラフは、四半期ごとの売上推移を示しています。第1四半期は停滞しましたが、その後は順調に拡大している傾向が見てとれるかと思います。

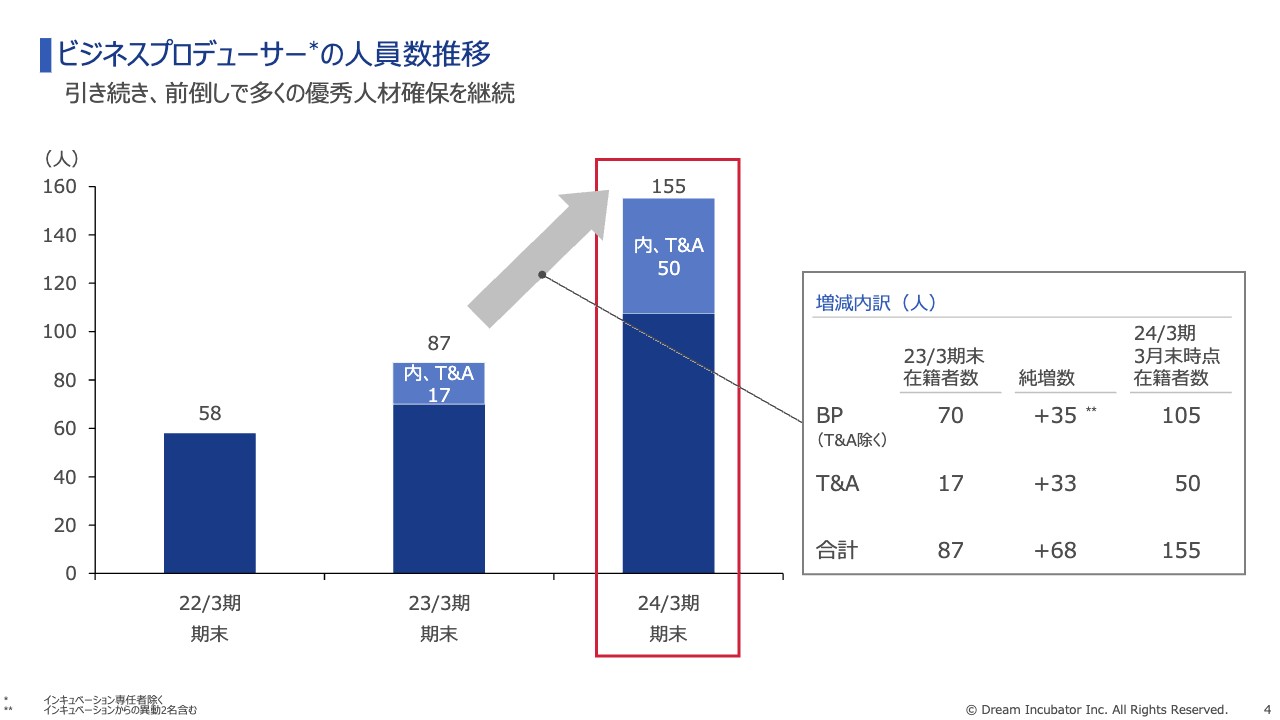

ビジネスプロデューサーの人員数推移

ビジネスプロデューサーの人員数推移です。2023年3月末時点の87名から、2024年3月末には155名に増加しました。採用から立ち上がるまでに一定のタイムラグがあるため、短期的な利益は圧迫気味となりますが、優秀な人材を確保できる良い機会と判断し、積極的に採用を進めてきました。

採用した人材を立派なビジネスプロデューサーにするべく、今後は採用から育成のステージに進んでいきます。

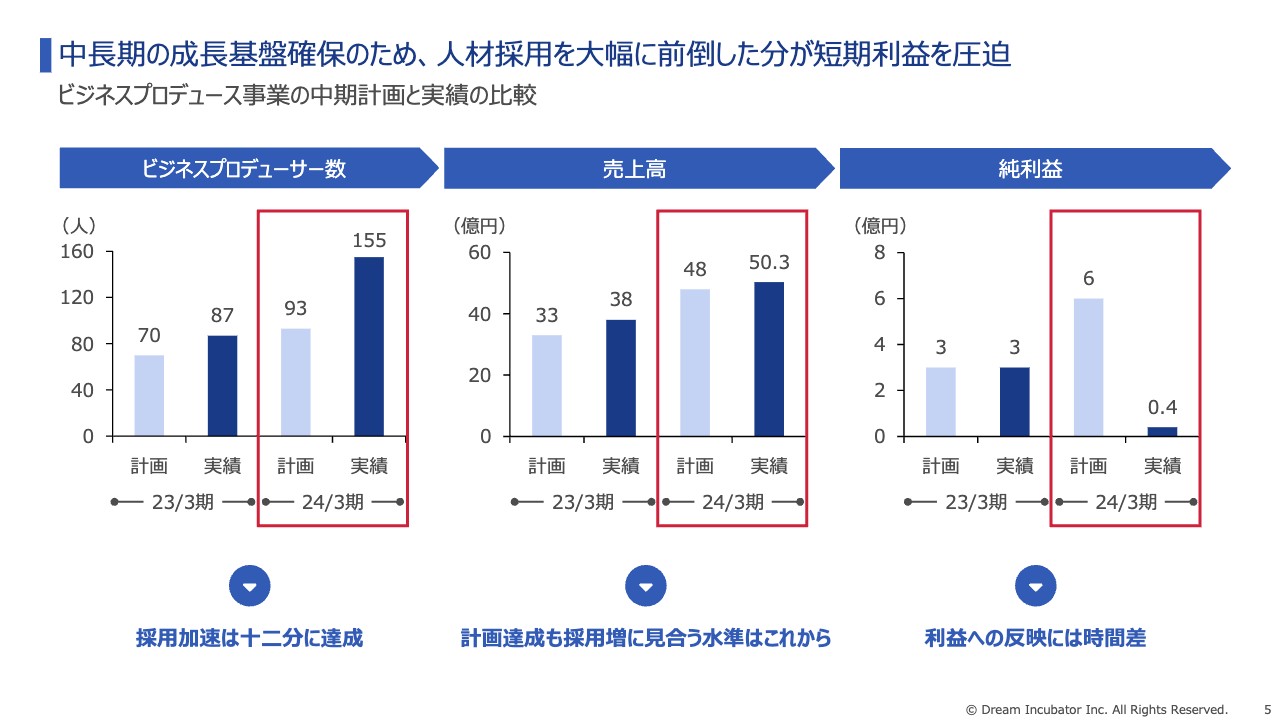

中長期の成長基盤確保のため、人材採用を大幅に前倒した分が短期利益を圧迫

ビジネスプロデュース事業について、中期経営計画と実績を比較したスライドです。スライド左側はビジネスプロデューサー数、中央は売上高、右側は純利益の比較を示しています。採用加速は十二分に達成しましたが、売上高は採用加速分に見合う水準にはならず、純利益を圧迫しています。

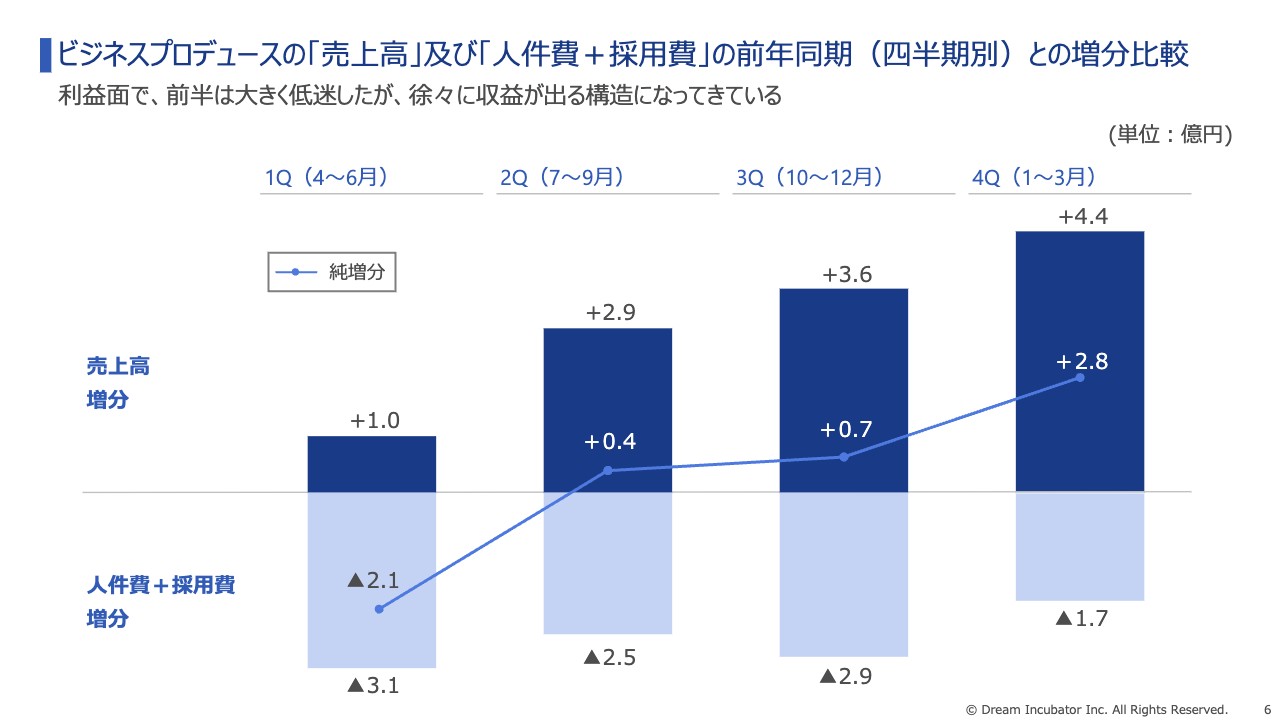

ビジネスプロデュースの「売上高」及び「人件費+採用費」の前年同期(四半期別)との増分比較

スライドは、売上高の増分と、コストとなる人件費と採用費の増分について、四半期ごとに示したグラフです。四半期を追うごとに、売上増分が人件費と採用費の増分をより大きく上回る傾向があり、徐々にですが、収益が出る構造になってきていることがわかります。

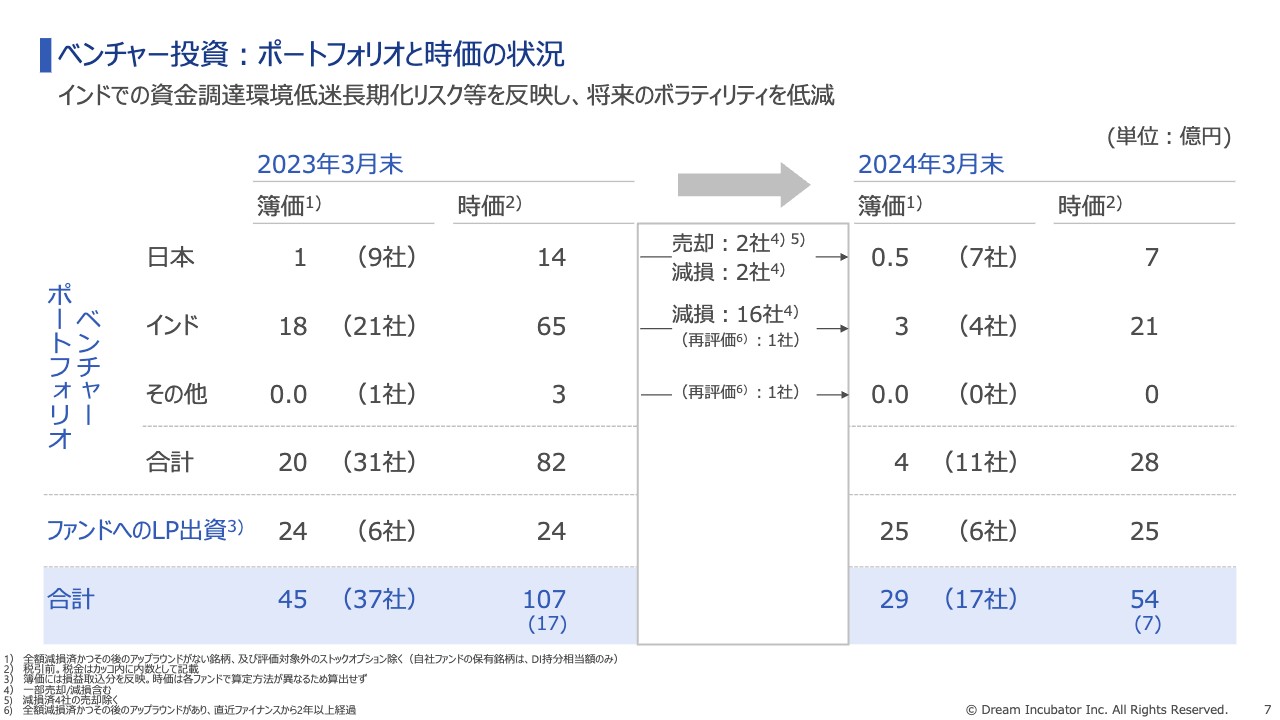

ベンチャー投資:ポートフォリオと時価の状況

ベンチャー投資のポートフォリオについてです。中期経営計画での方針は「適切な回収を行っていく」というもので、今期はすでに減損済みの2社も含めて6社の回収をしました。

一方で、インド投資の事業環境の冷え込み長期化リスクを反映し、国内も合わせて18社を減損し、将来におけるボラティリティを低減しました。今期は、この減損の影響が大きく、大きな利益マイナスが先行しました。

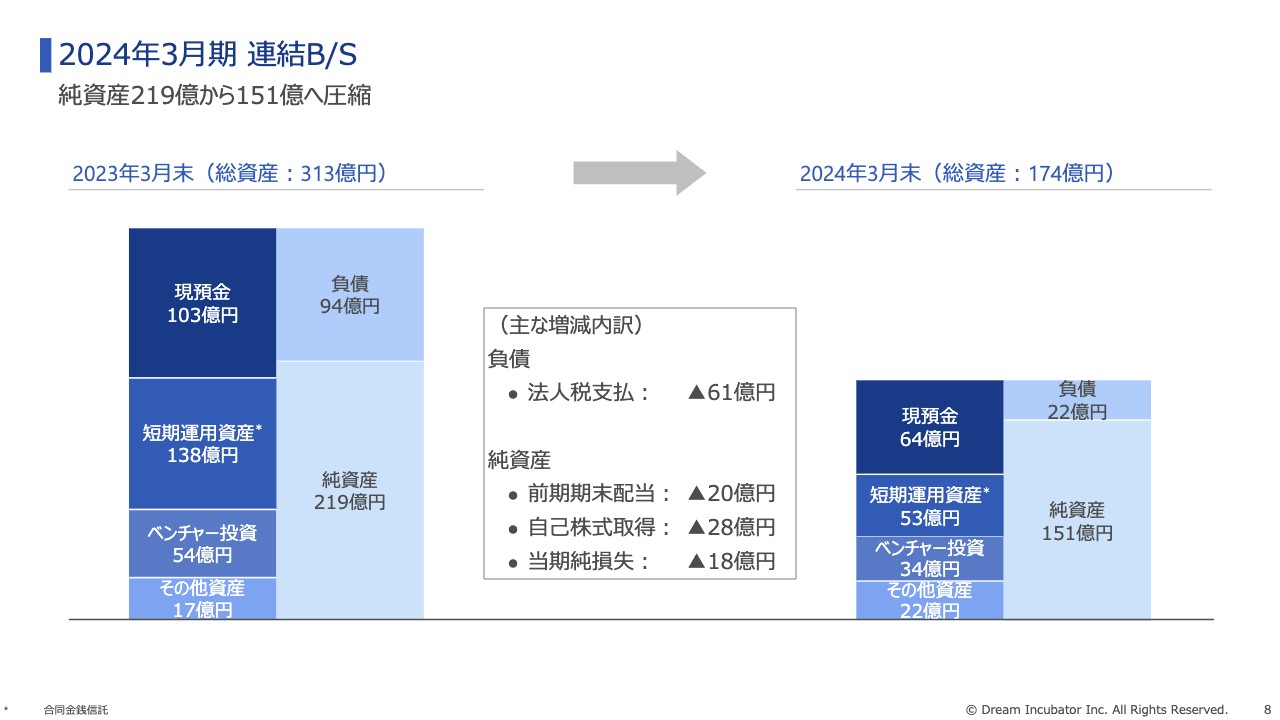

2024年3月期 連結B/S

連結B/Sの状況です。2023年3月末に219億円だった純資産は、配当および自己株式取得により、2024年3月末では151億円となりました。今後も、さらなる資本効率の向上に努めていきます。

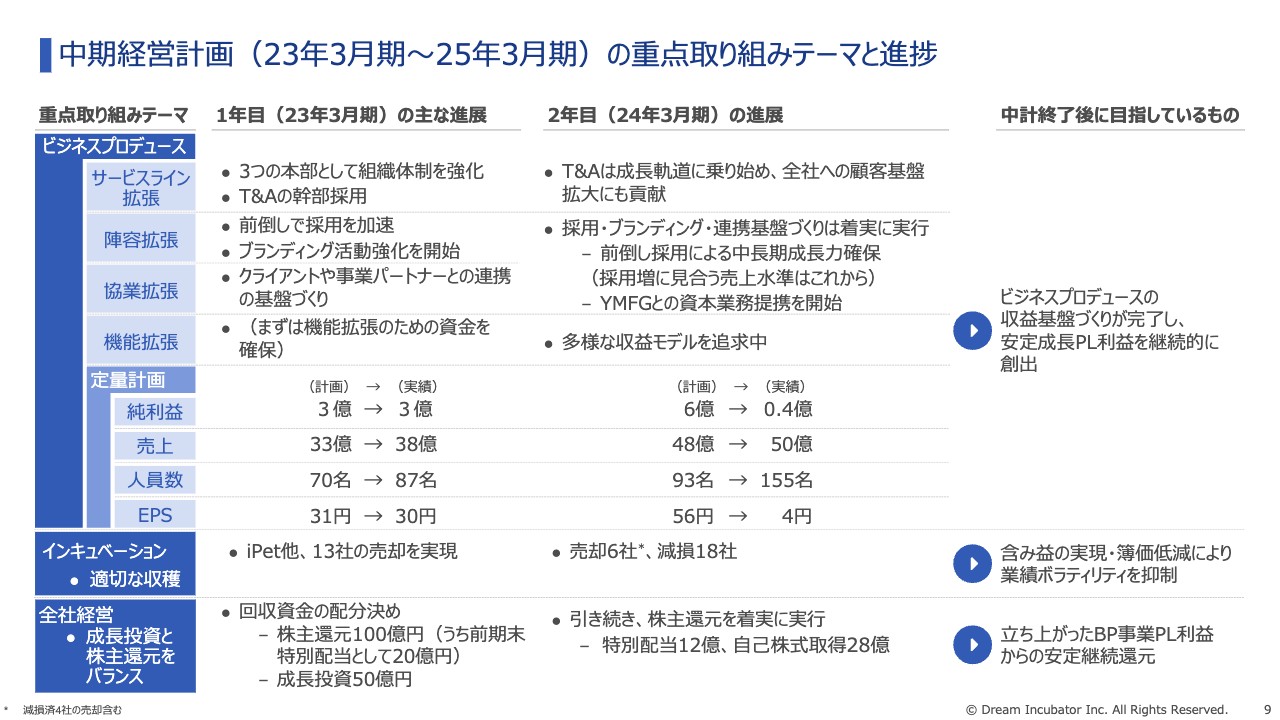

中期経営計画(23年3月期~25年3月期)の重点取り組みテーマと進捗

中期経営計画の進捗状況についてご説明します。スライドは、重点取り組みテーマと進捗をまとめたものです。

ビジネスプロデュースにおけるサービスライン拡張において、T&Aが成長軌道に乗り始めています。収益貢献は、3年目となる2025年3月期からとなりますが、すでに顧客基盤拡大には大きく貢献しています。

陣容拡張と協業拡張については、採用・ブランディング・連携基盤作りを着実に進めています。前倒し採用による中長期成長力の確保や、YMFG(山口フィナンシャルグループ)との資本業務提携などを進めてきました。

機能拡張については後ほどご説明しますが、純粋なコンサルティングフィーモデル以外の多様な収益モデルを追求中です。

定量計画については、売上は達成したものの、純利益は大幅未達、EPSもそれに伴った数字となっています。インキュベーションについては、2024年3月期は大幅減損となっています。

全社では、引き続きお約束している株主還元を着実に実行しています。

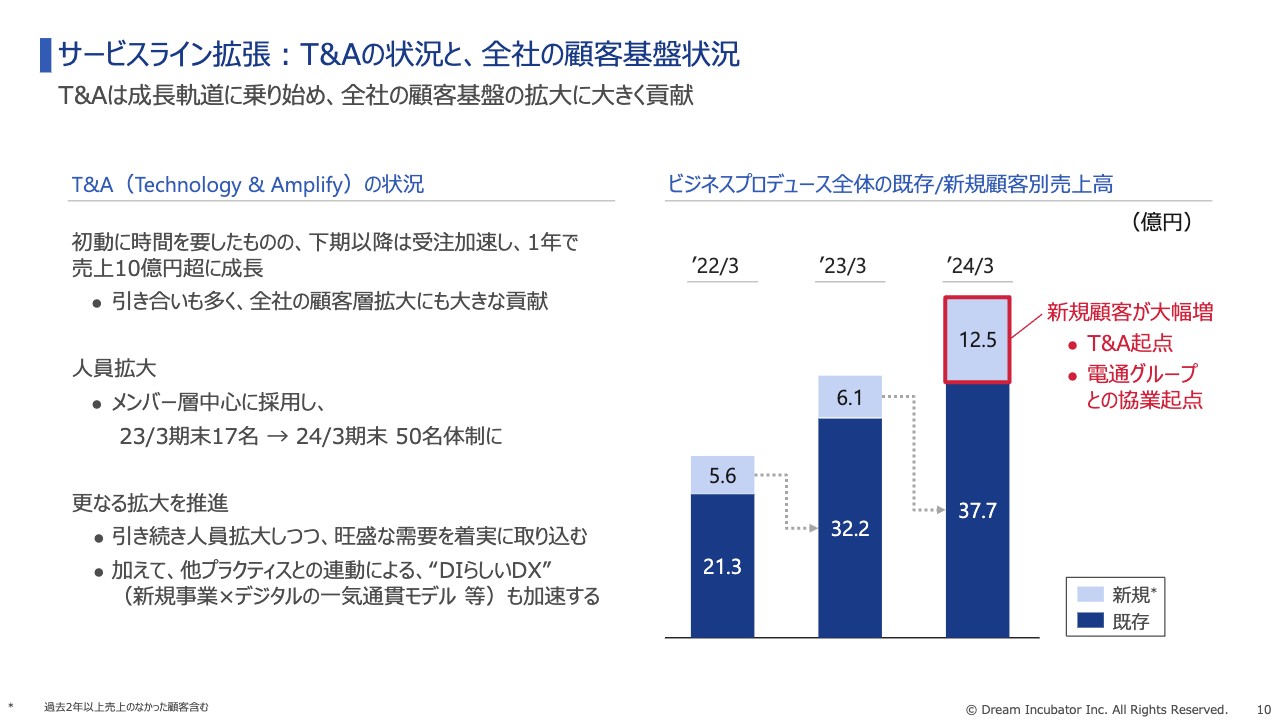

サービスライン拡張:T&Aの状況と、全社の顧客基盤状況

サービスライン拡張についてご説明します。新サービスラインである「Technology & Amplify」は、初動に時間を要したものの、下期以降は受注が加速し、1年で売上10億円を超えるまでに成長しました。引き合いも多く、全社の顧客層拡大に大きく貢献しています。

人員拡大について、2024年3月期はメンバー層中心に採用し、現在50名体制になっています。今後は、旺盛な需要を取り込み、さらなる拡大を推進していきます。加えて、他プラクティスとの連動による「DIらしいDX(新規事業×デジタルの一気通貫モデル等)」も加速していく見込です。

スライド右側のグラフは、全社における新規顧客と既存顧客の売上高です。2024年3月期の大きな特徴として、新規顧客の売上が一気に増加したことが挙げられます。「Technology & Amplify」起点の効果が大きいほか、電通グループとの協業による多様化が大きく貢献しています。

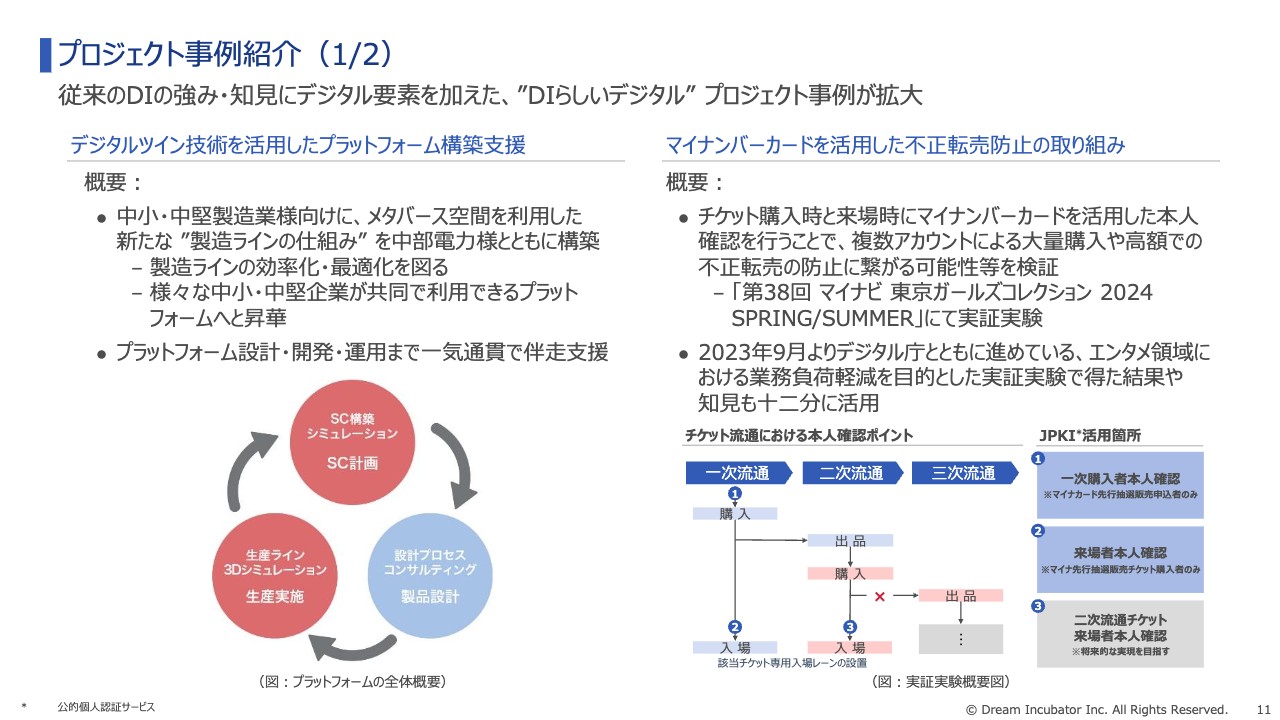

プロジェクト事例紹介(1/2)

リリース済みの案件の中から、プロジェクト事例をご紹介します。

スライド左側は、中部電力との取り組みで、メタバースを活用した新ビジネスを展開しています。戦略から運用まで一気通貫で伴走するビジネスプロデュースの特徴に、テクノロジーの要素も加えたプロジェクト。スライド右側は、2023年9月にデジタル庁の河野大臣などと共同記者会見を行った案件で、マイナンバーカードを活用した不正転売防止を狙いとした取り組みです。エンタメ業界における長年の事業経験に、デジタル要素を加えたかたちの支援となっており、どちらのプロジェクトも「DIらしいDX」です。

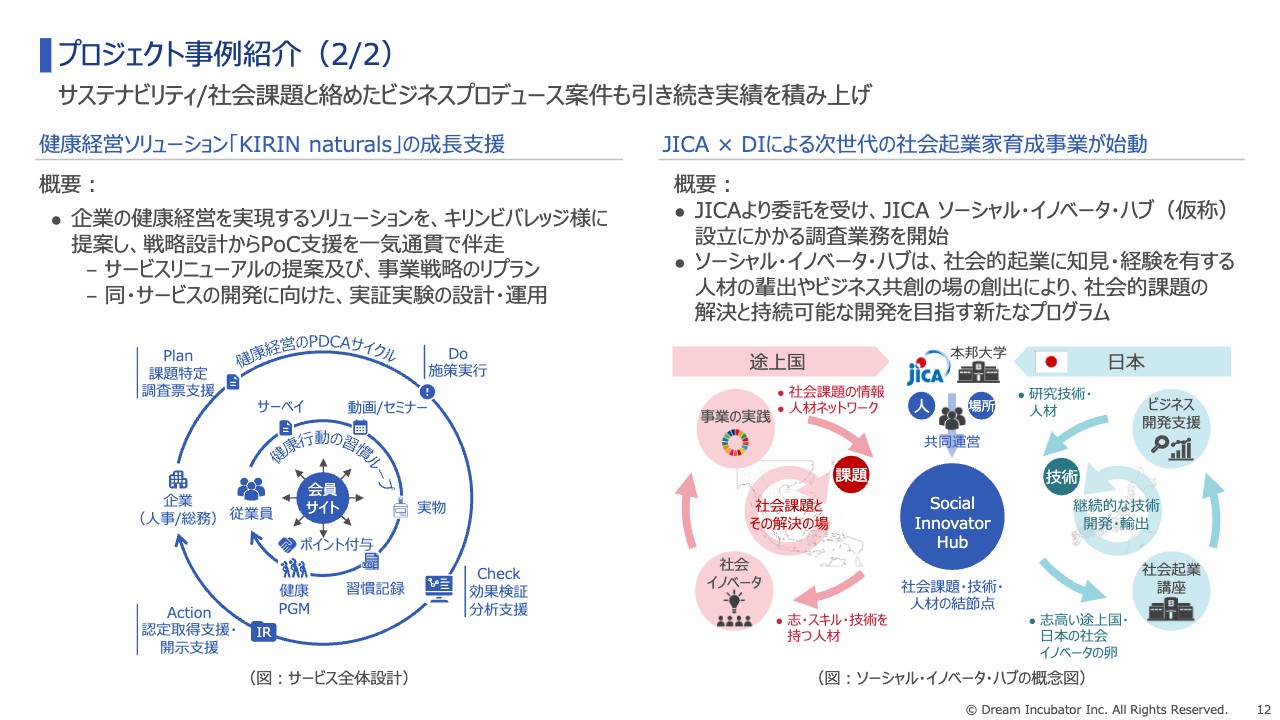

プロジェクト事例紹介(2/2)

スライド左側は、キリンビバレッジとの健康経営をテーマとしたソリューション型サービスの開発と実装です。スライド右側はJICAとの取り組みで、途上国と日本をつないだ次世代の社会起業家の育成事業となっています。

いずれも、「社会を変える 事業を創る」ビジネスプロデュースカンパニーらしいプロジェクトの例です。

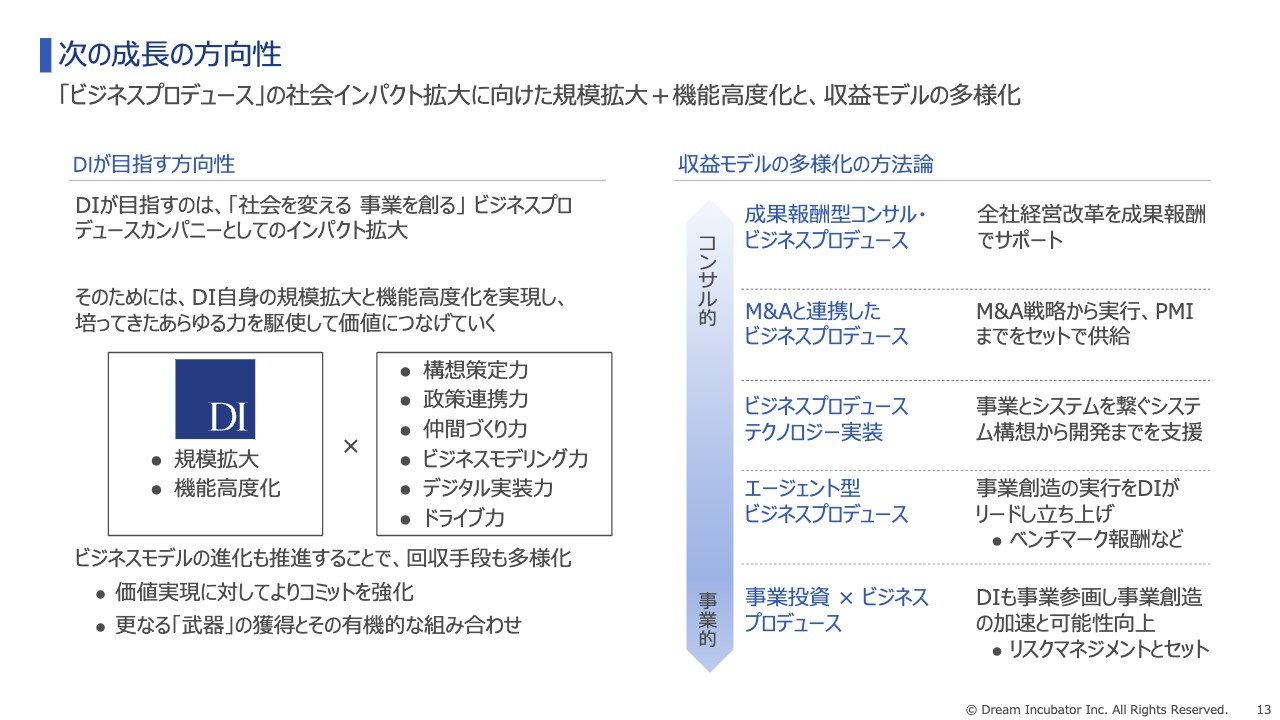

次の成長の方向性

我々は、「社会を変える 事業を創る」ビジネスプロデュースカンパニーとしてのインパクトを、世の中にさらに拡大していくことを目指しています。

そのためには、当社自体の規模拡大も必要であり、機能の高度化も不可欠だと思っています。その上で、ビジネスモデルを工夫することで、提供した価値をしっかりと収益拡大につなげたいと考えています。

スライド右側に示したように、ビジネスプロデュースに、よりコミットすることを通じ、より高い報酬を得る収益モデルを検討しています。収益モデルの検討は一巡していますので、2025年3月期は実践・実装を通じて、将来の飛躍につなげる所存です。

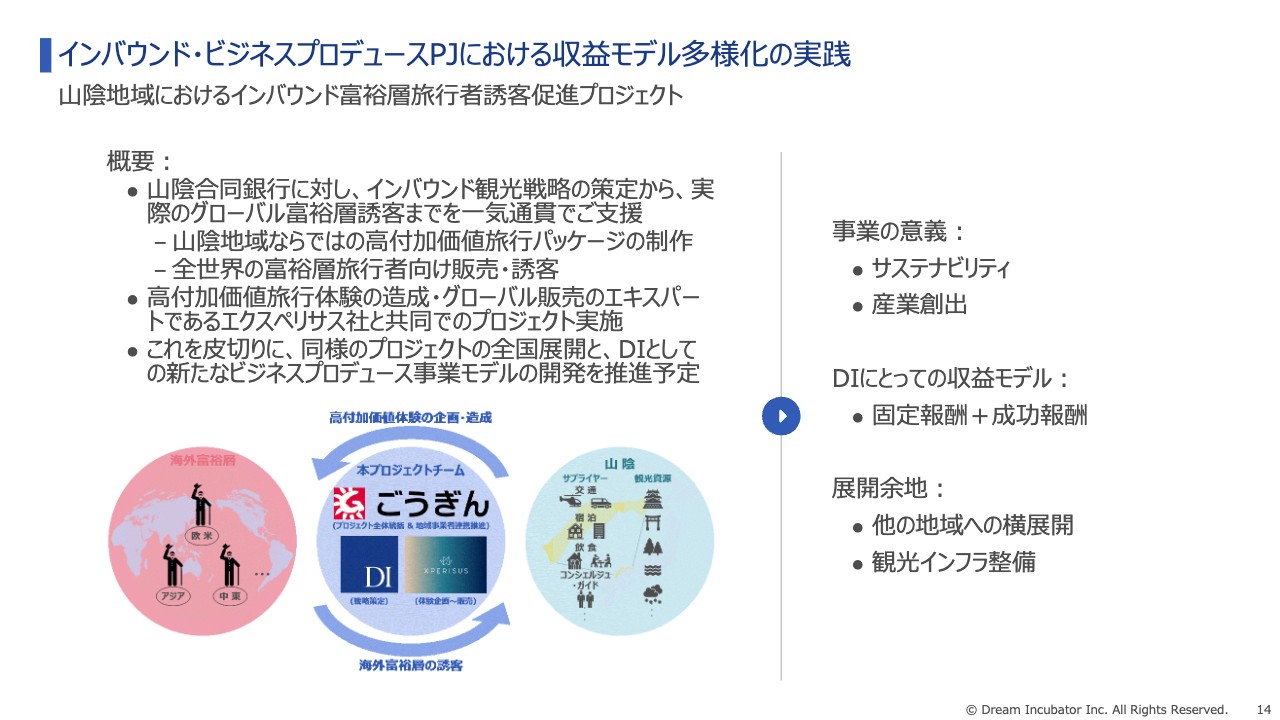

インバウンド・ビジネスプロデュースPJにおける収益モデル多様化の実践

山陰地域におけるインバウンド富裕層旅行者誘客促進プロジェクトです。インバウンドは、宿泊・移動・食事・お土産・観光と、1つで5つの収益ポイントがあります。市場規模も、自動車産業を上回るポテンシャルと言われています。

オーバーツーリズムとならないよう、海外富裕層をターゲットとし、実際に事業展開する取り組みです。サステナビリティの観点からも、産業を生み出す観点からも、DIらしい案件といえます。

さらに、本案件は純粋なフィーモデルではなく、事業の成功に応じて収益が得られることもポイントです。収益モデルの多様化の1つとして、従来のコンサルティングフィーモデルよりも、より大きな収益を得る狙いがあります。

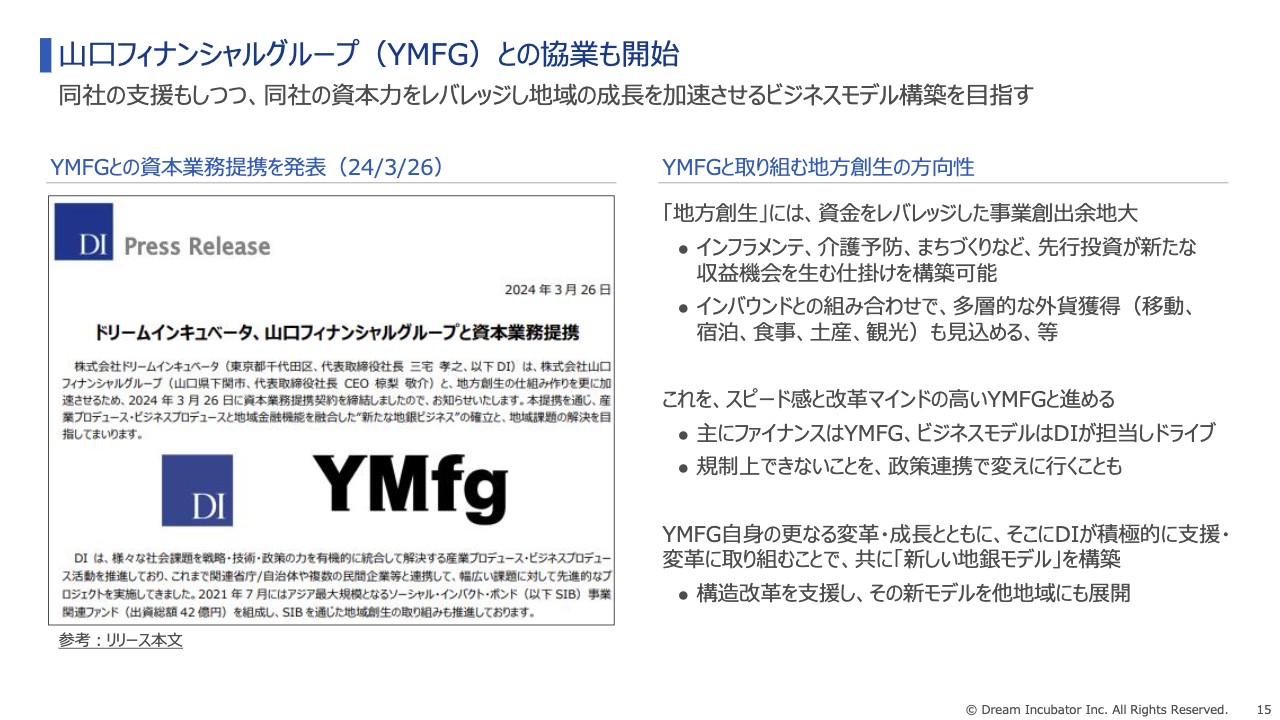

山口フィナンシャルグループ(YMFG)との協業も開始

2024年3月26日に、YMFGとの協業を発表しました。従前から地方創生においては、資金をレバレッジした事業創出余地が非常に大きいと感じていました。

例えば、インフラメンテ、介護予防、まちづくりなど、先行投資が新たな収益機会を生むさまざまな仕掛けが構築可能であり、インバウンドと組み合わせることで多層的な外貨獲得も見込めます。

このような機会に、スピード感と改革マインドの高いYMFGと進められることは、大きなチャンスだと考えています。ファイナンスはYMFG、ビジネスモデルは我々が主に担当し、ドライブするイメージです。

規制上できないことも政策連携で変えに行くことも視野に入れていますし、当社がこれまで進めてきたソーシャル・インパクト・ボンドの仕掛けも、YMFGとの深い連携による加速を狙っています。

YMFGは、自身のさらなる変革・成長が切に必要と考えています。我々が変革の支援に積極的に取り組むことで、ともに新しい地銀モデルを構築したいと考えています。そこで生まれる新たなモデルを他の地域に展開することも見越し、検討したいと思っています。

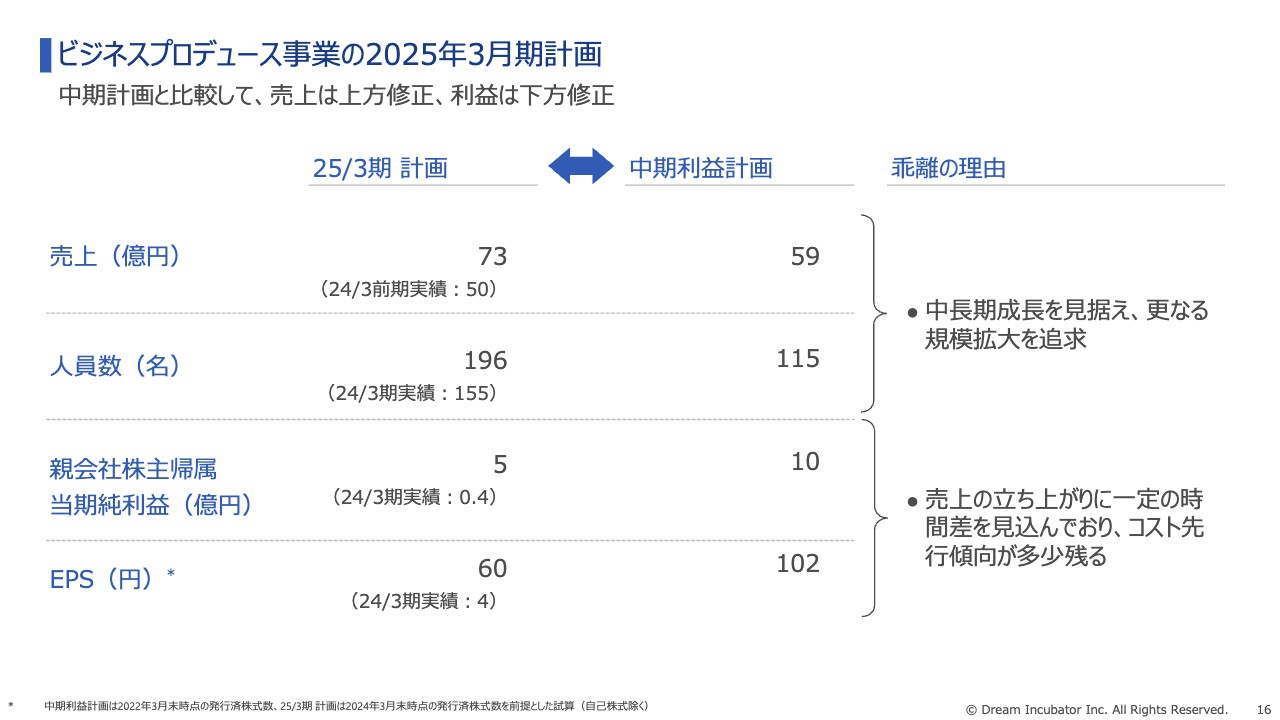

ビジネスプロデュース事業の2025年3月期計画

2025年3月期の見通しです。結論からお伝えしますと、中期経営計画と比較して、売上は59億円から73億円に上方修正、純利益は10億円から5億円に下方修正とします。

これは、中長期の成長を見据えて、今の段階からさらなる規模拡大を追求しておきたいと考え、それを受けて行う人材投資と売上の立ち上がりに一定の時間差があり、コストが多少先行する傾向が残ると思われるためです。

このように計画しておくことで、中期経営計画が終わった後に飛躍の力を用意しておくという考えですので、中長期目線でご理解いただけると幸いです。

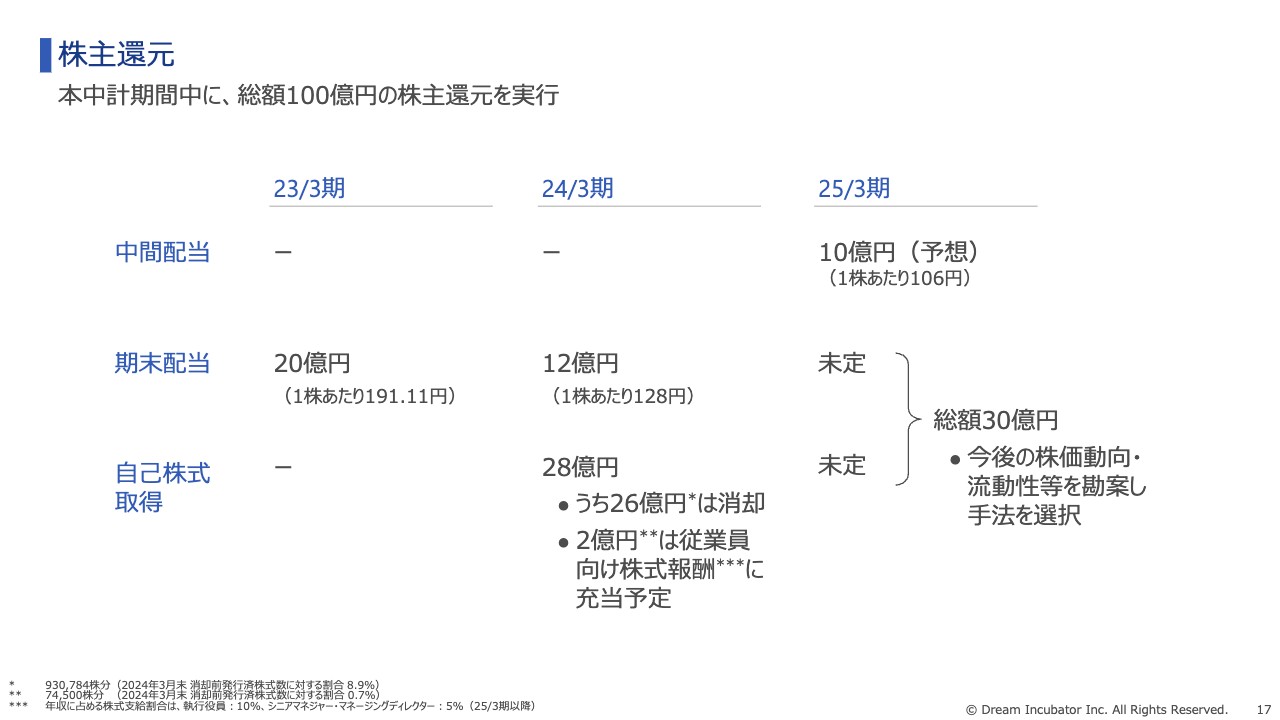

株主還元

株主還元について、「本中期経営計画中に、総額100億円の株主還元を実行する」とお約束しました。2023年3月期に20億円の期末配当を実施し、2024年3月期には12億円の期末配当を決定しています。

加えて、2024年3月期に28億円の自己株式を取得しました。そのうち、従業員向け株式報酬に充当予定の2億円を除いた26億円を消却しました。

2025年3月期は、中間配当として10億円を予定しています。残りの30億円については、今後の株価動向や流動性等を勘案し、手法を選択します。決定後、速やかにお伝えしたいと思います。

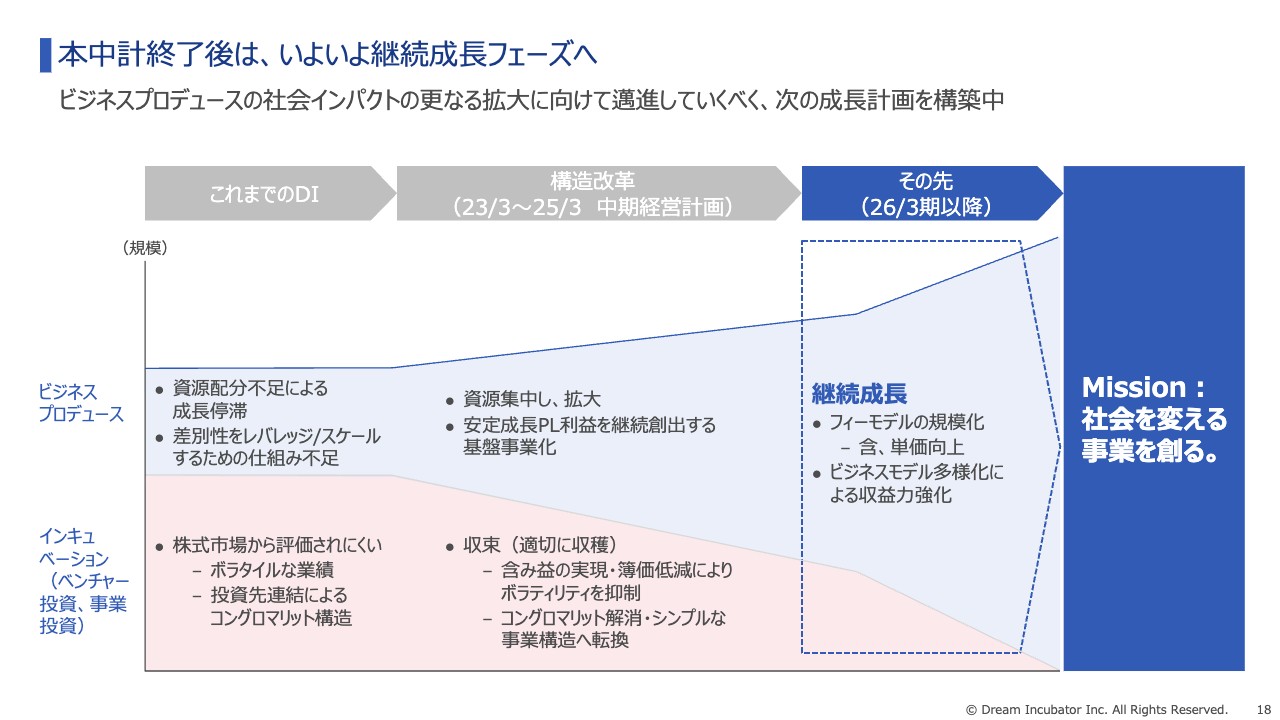

本中計終了後は、いよいよ継続成長フェーズへ

構造改革を旗印に進めてきた本中期経営計画は、2025年3月期が最終年度となりました。ここまで大胆な改革を進めてこられたのは、ひとえに株主のみなさまをはじめとする、ステークホルダーのみなさまのご理解とご協力のおかげだと思っています。

本中期経営計画終了後は、いよいよ継続成長フェーズに移行したいと考えています。来年度以降に向けた成長計画は策定中ですが、これからもビジネスプロデュースの社会インパクトのさらなる拡大に向けて邁進していく所存です。

みなさまのお力添えのほど、よろしくお願いします。

質疑応答(要旨):株主還元について

質問者:株主還元について、今期未定となっている残りの30億円をすべて配当に回し、1ヶ月以内にでもリリースしていただきたいです。理由は3点です。

1点目に、流通株式数と時価総額が、東京証券取引所プライム市場の基準に抵触するか、すでに引っかかっている状況にあると認識しています。

2点目に、細野さまが昨年「株価を非常に意識している」と言われ、逆に下がってしまいました。これについては、約束を反故にされたように感じています。

3点目は、少なくとも今期で直近の高値である3,400円を超えなければ、経営陣として失格ではないかと思い始めています。そのような状況であっても、やはり中長期の応援のために自社株買いをするということであれば、すみやかに実行し

新着ログ

「サービス業」のログ