東京インキ、PBR改善に向け事業構造改革など各種施策を実行 R&DやM&A強化により第4の柱となる新規事業創出へ

「持続的な企業価値向上に向けた取り組み~資本コストや株価を意識した経営の実現に向けた対応~」に関する説明会

堀川聡氏:みなさま、こんにちは。東京インキ株式会社代表取締役社長の堀川です。本日は、ご多忙の中、「資本コストや株価を意識した経営の実現に向けた対応」に関する説明会にご参加いただき、誠にありがとうございます。

私たちが目指す持続的な企業価値向上に向けた取り組みについてご説明させていただきますので、よろしくお願いいたします。

PURPOSE

私たちの存在意義であるパーパスは、「『伝える』『彩る』『守る』ことで、豊かな未来を実現する」です。

中間品を製造しているBtoBメーカーである当社グループは、幅広い市場や分野、用途に「伝える」「彩る」「守る」製品を供給することで、地球環境を守り、人々の暮らしを豊かに支え続けることこそが、存在意義であると考えております。

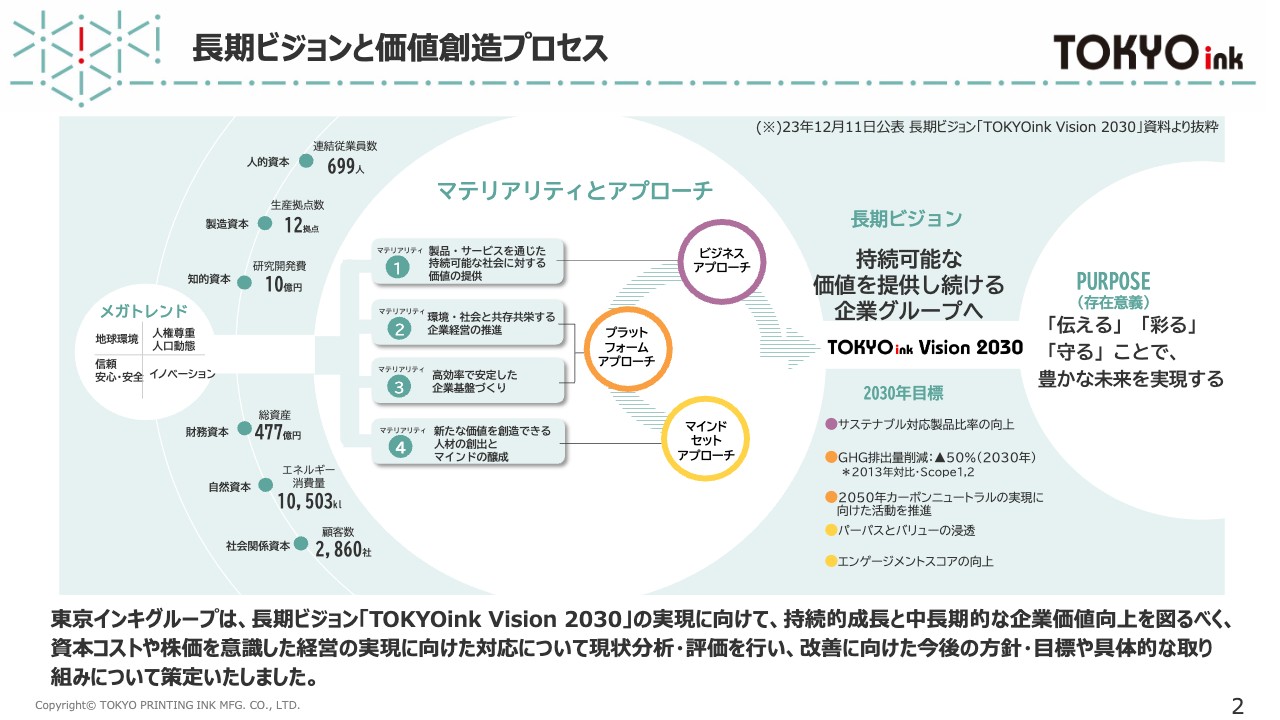

長期ビジョンと価値創造プロセス

その存在意義を果たすため、当社グループの長期ビジョン「持続可能な価値を提供し続ける企業グループへ」の実現に向けて、資本コストや株価を意識した経営の実現に向けた対応について現状分析・評価を行い、改善に向けた今後の方針・目標や具体的な取り組みについて策定いたしました。

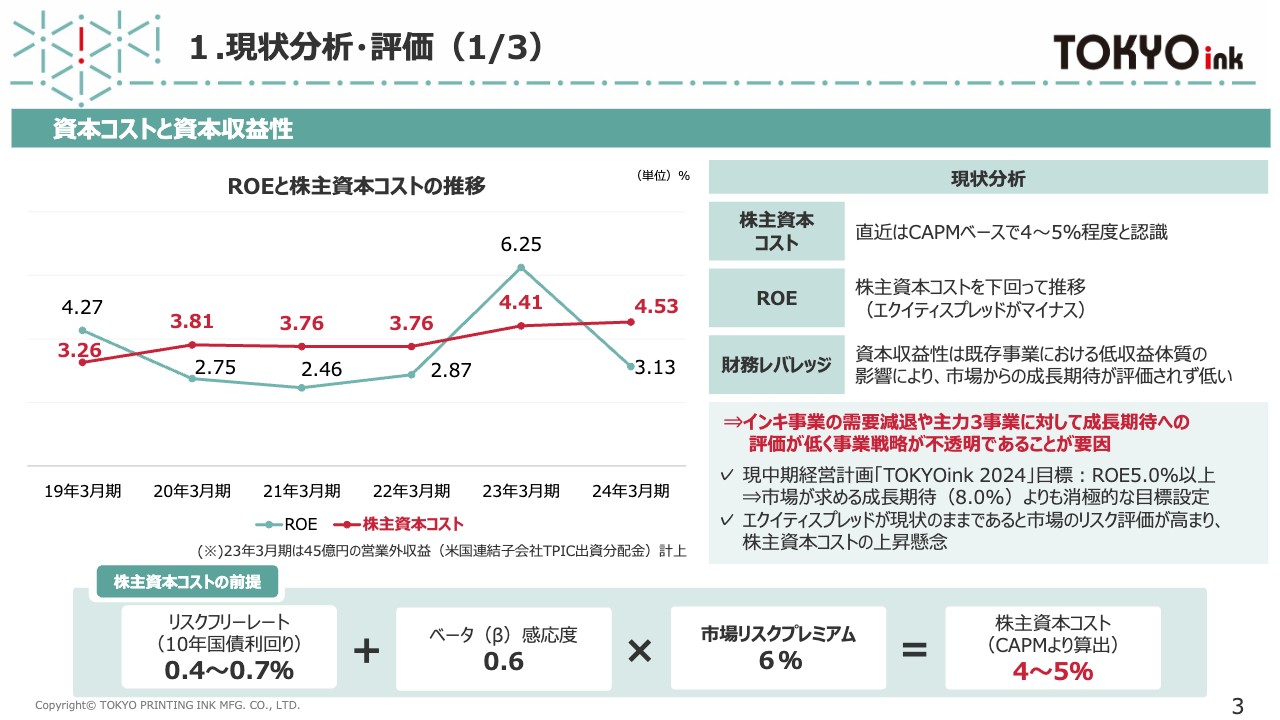

1.現状分析・評価(1/3)

ここからは「資本コスト」「資本収益性(ROE)」「市場評価」について、当社の現状分析と評価についてご説明いたします。

直近の株主資本コストは4パーセントから5パーセント程度、それに対しROEは3パーセント台であり、エクイティスプレッドはマイナスの状態にあります。

これは当社のインキ事業における需要減退やインキ、化成品、加工品の主力3事業に対する成長期待への評価が低く事業戦略が不透明であることが最大の要因と認識しております。

エクイティスプレッドが現状のまま改善されないと、市場のリスク評価も高まり、株主資本コストのさらなる上昇も懸念されます。

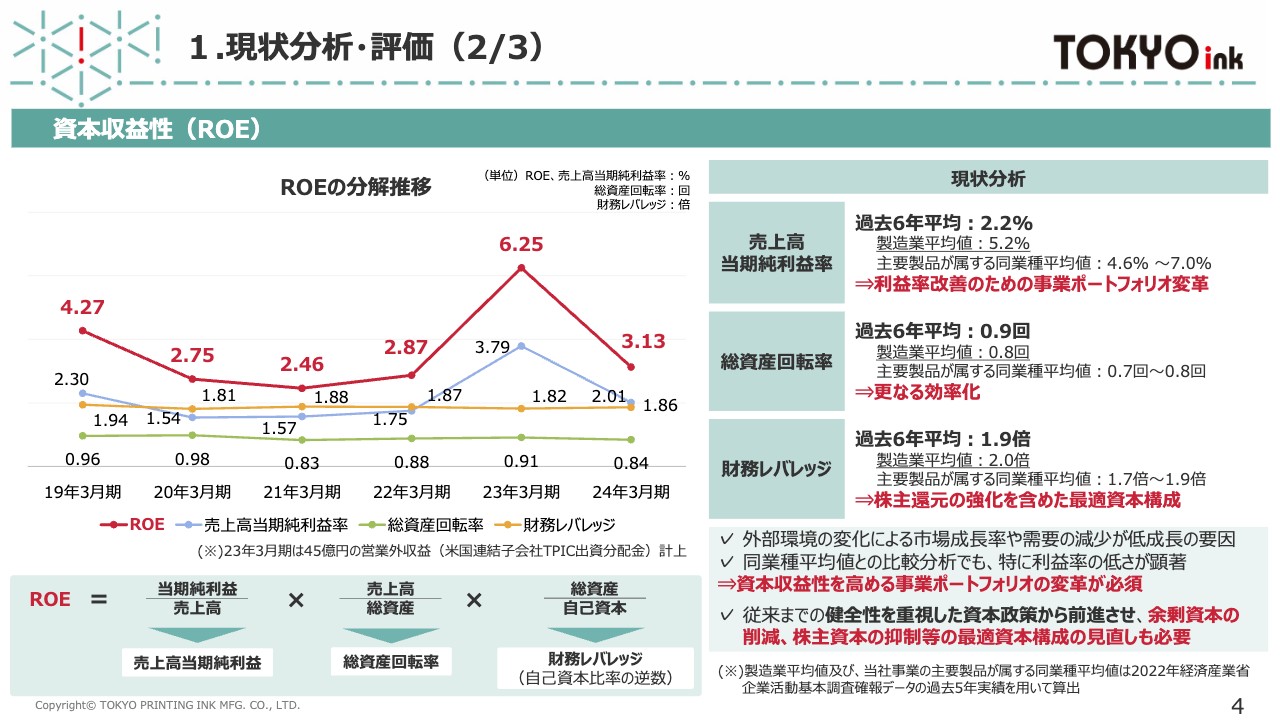

1.現状分析・評価(2/3)

ROEを利益率、回転率、財務レバレッジに分解した推移を見てみると、特に顕著であるのが利益率の低さになります。

当社の売上高当期純利益率は過去6年の平均が2.2パーセントと、製造業や同業種平均値と比較しても低く、先ほど申し上げたとおり、外部環境の変化による市場成長率や需要の減少が低成長の要因であり、抜本的な収益構造の改善として、資本収益性を高める事業ポートフォリオの変革が必須と考えております。

財務レバレッジについては、従来までの資本政策を健全性重視の方針としておりましたが、そこから前進し、余剰資本の削減や株主資本の抑制等、株主還元の強化も含めた上で、資本構成の最適化も必要と認識しております。

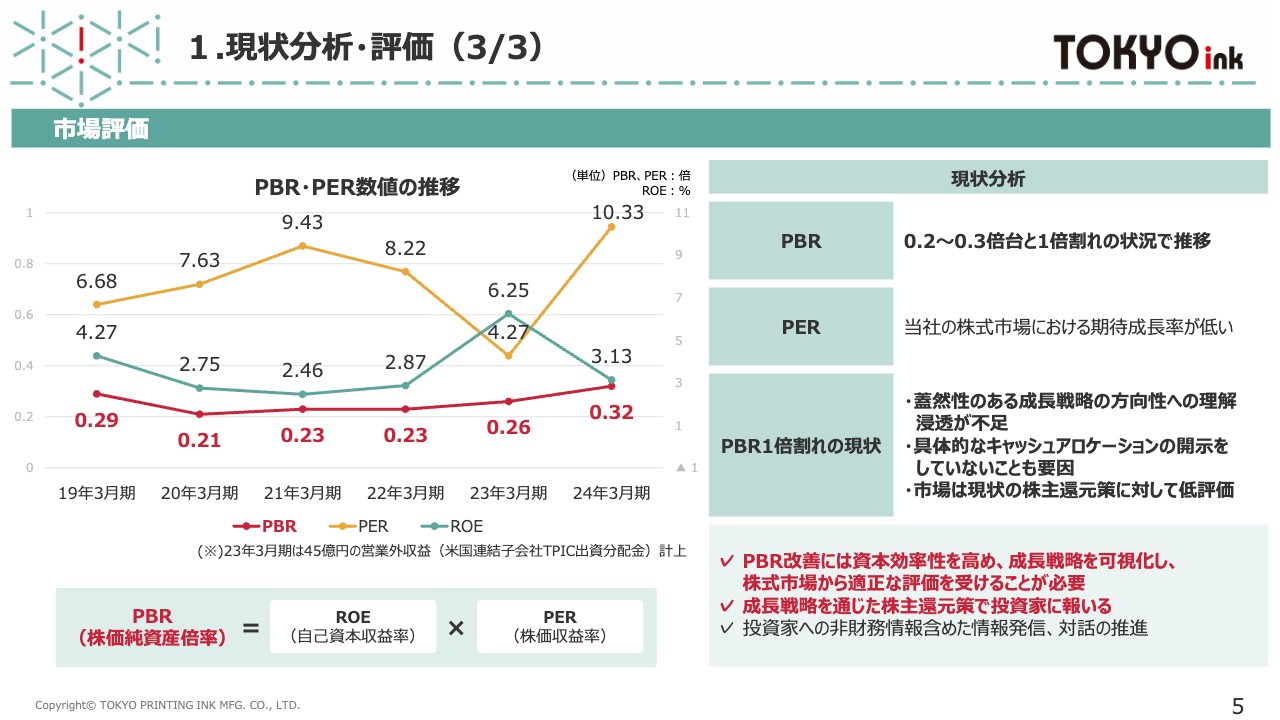

1.現状分析・評価(3/3)

続きましては当社に対する市場評価についてご説明いたします。

当社のPBRは0.2倍から0.3倍台で推移しており、東京証券取引所の推奨ラインであるPBR1倍からは乖離しております。

この要因として、主に3つの点にあると考えております。1つ目は、成長戦略の方向性への理解浸透が不足していること、2つ目は、具体的なキャッシュアロケーション方針の開示をしていないこと、3つ目は、現状の株主還元策に対し、市場からは十分な評価をいただけていないことになります。

PBR改善のためには、資本効率性を高め、成長戦略を可視化し、株主還元を含むキャッシュアロケーションの最適化を実行する必要がございます。

また、投資家のみなさまへ、非財務情報を含めた情報発信や対話の、より一層の推進によりボラティリティの安定化を図ることも重要であると認識しております。

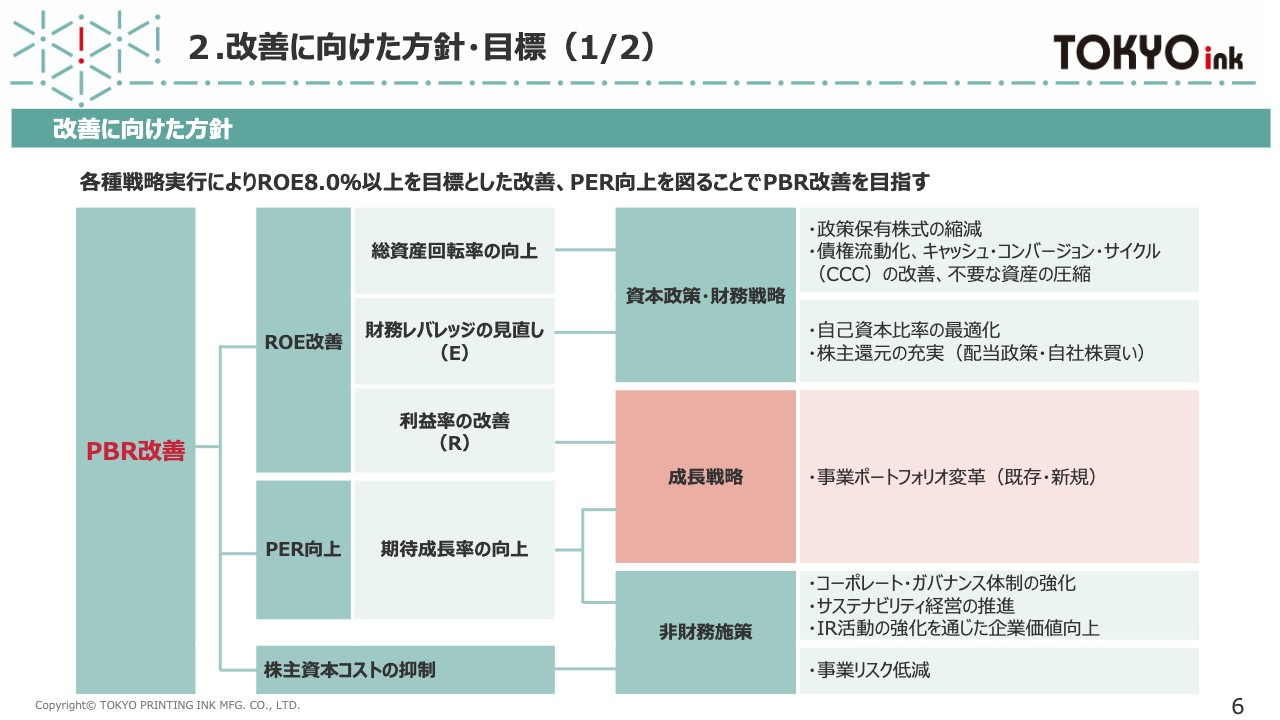

2.改善に向けた方針・目標(1/2)

ここからは現状分析を踏まえた、改善に向けた方針についてご説明いたします。

当社は「成長戦略」「資本政策・財務戦略」「非財務施策」を3つの柱とした、各種戦略、施策の実行により、ROE8パーセント以上を目標とした、資本収益性の改善とPER向上を図り、PBRの改善を目指してまいります。

1つ目の「成長戦略」は、事業ポートフォリオ変革による、構造改革にございます。既存事業におきましては、製品絞り込み等により、経営資源の配分を徹底し、事業ポートフォリオの再構築を進めてまいります。また研究開発(R&D)や投資戦略(M&A)の強化により第4の柱となる新規事業の創出を目指してまいります。

2つ目の「資本政策・財務戦略」は、バランスシート改革によるキャッシュ創出と株主還元の充実が主な施策となります。財務健全性を維持しつつ、キャッシュアロケーション方針を策定し、それを実行してまいります。

3つ目の「非財務施策」は、「コーポレート・ガバナンス体制の強化」「サステナビリティ経営の推進」「IR活動の強化を通じた企業価値の向上」により事業リスクの低減を図り、情報非対称性の解消や低減に努めてまいります。

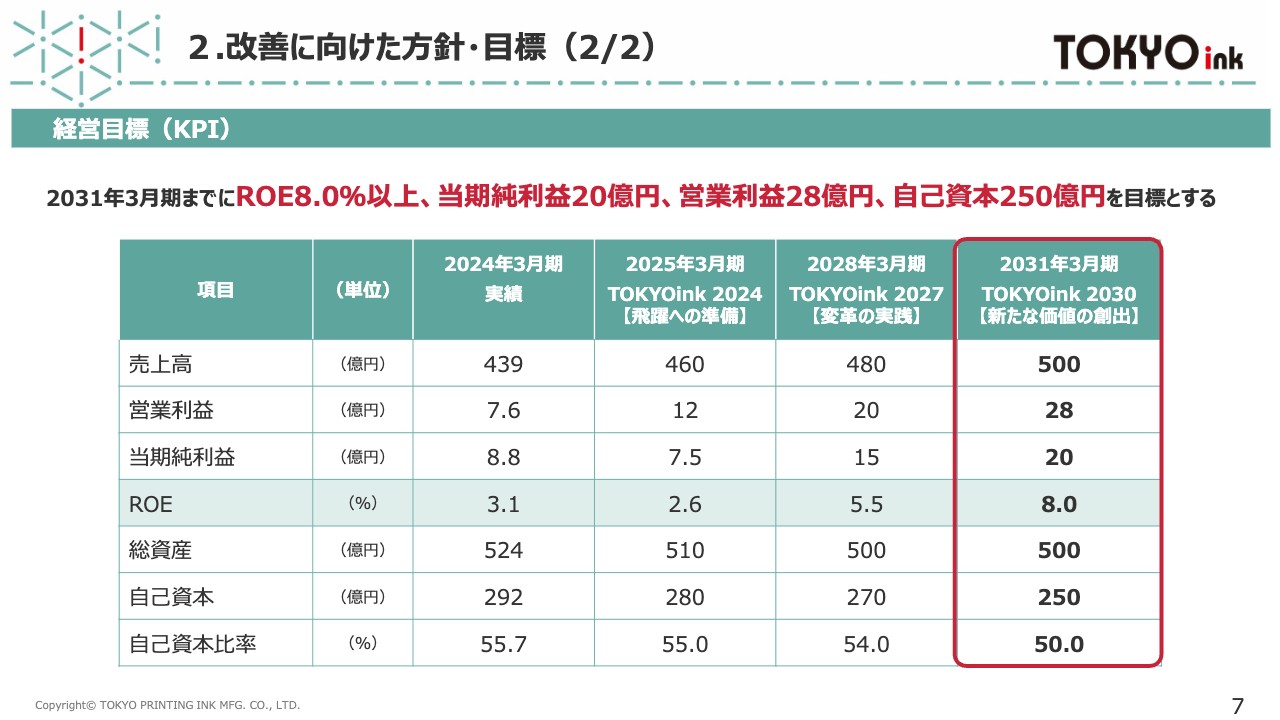

2.改善に向けた方針・目標(2/2)

具体的な経営目標値についても説明いたします。

先ほどROEについては少し申し上げましたが、長期ビジョンの最終年度である2031年3月期までにROE8パーセント以上、当期純利益20億円、営業利益28億円、自己資本250億円とする目標を設定いたしました。

現在進行している中期経営計画「TOKYOink 2024」において、2025年3月期の目標値をROE5パーセント以上、営業利益20億円に設定しておりましたが、計画策定当初に比べ、当社グループを取り巻く環境は想定以上に変化していることから、目標達成は難しい状況となっており、計画値の見直しを実施しております。

当期につきましては、「飛躍への準備」として、目指す姿への実現に向けた基盤の整備を着実に行ってまいります。

一方で、次期連結会計年度より開始を予定している中期経営計画「TOKYOink 2027」においては、「変革の実践」とし、今回策定しました方針に基づく施策を推進し、2028年3月期までにROE5.5パーセント以上、当期純利益15億円、営業利益20億円、自己資本270億円とする目標を設定しております。

それ以降を「新たな価値の創出」の期間とし、先ほど申し上げました経営目標を達成すべく目指してまいります。

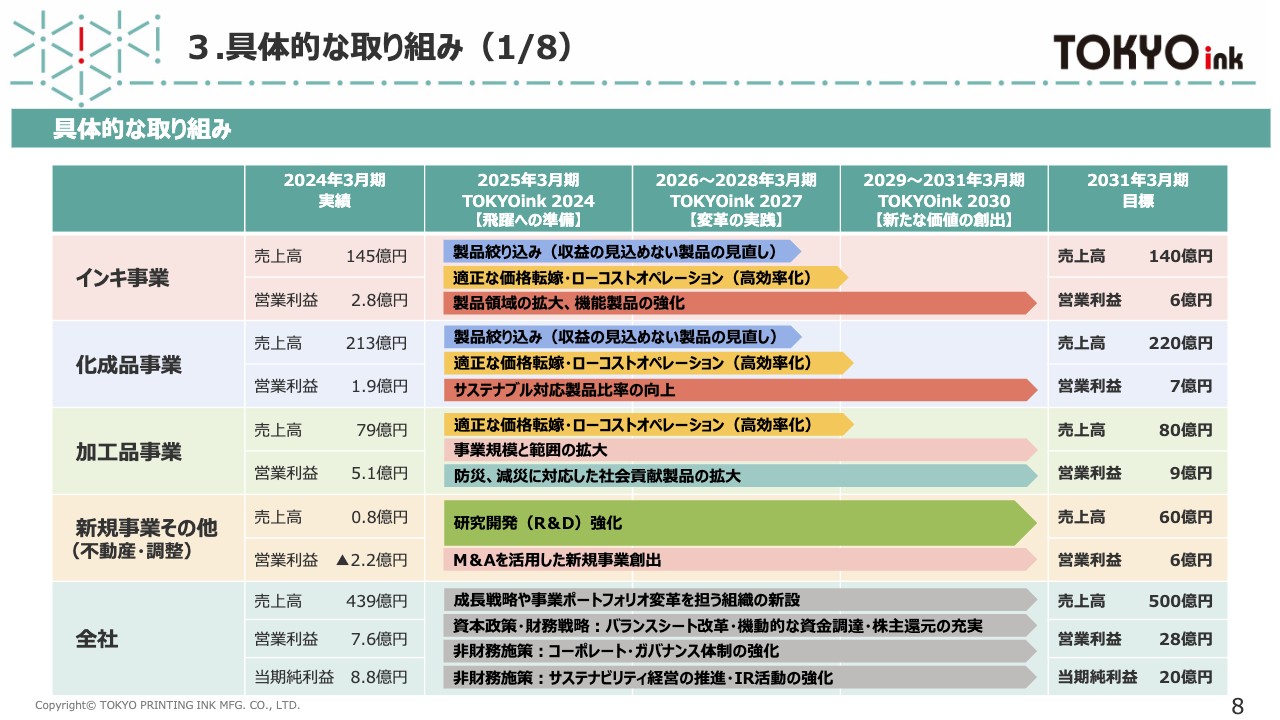

3.具体的な取り組み(1/8)

ここからは、具体的な取り組みについてご説明いたします。

先ほど申し上げました2031年3月期でのROE8パーセント目標の達成に向けて、当社の既存の主要3事業はインキ事業、化成品事業、加工品事業となりますが、営業利益について、インキ事業では2024年3月期に2.8億円であった営業利益を2031年3月期までに6億円、同様に、化成品事業では1.9億円を7億円、加工品事業では5.1億円を9億円と計画しており、既存事業にて計22億円の営業利益を目指してまいります。

また、既存事業だけでなく、成長戦略の一環として新規事業の創出を目指し、第4の柱とする事業を立ち上げることで、6億円の営業利益の獲得を目指します。

これらの新規事業創出を含めた事業ポートフォリオ変革を進めるための取り組みについて、既存・新規に分けてご説明いたします。

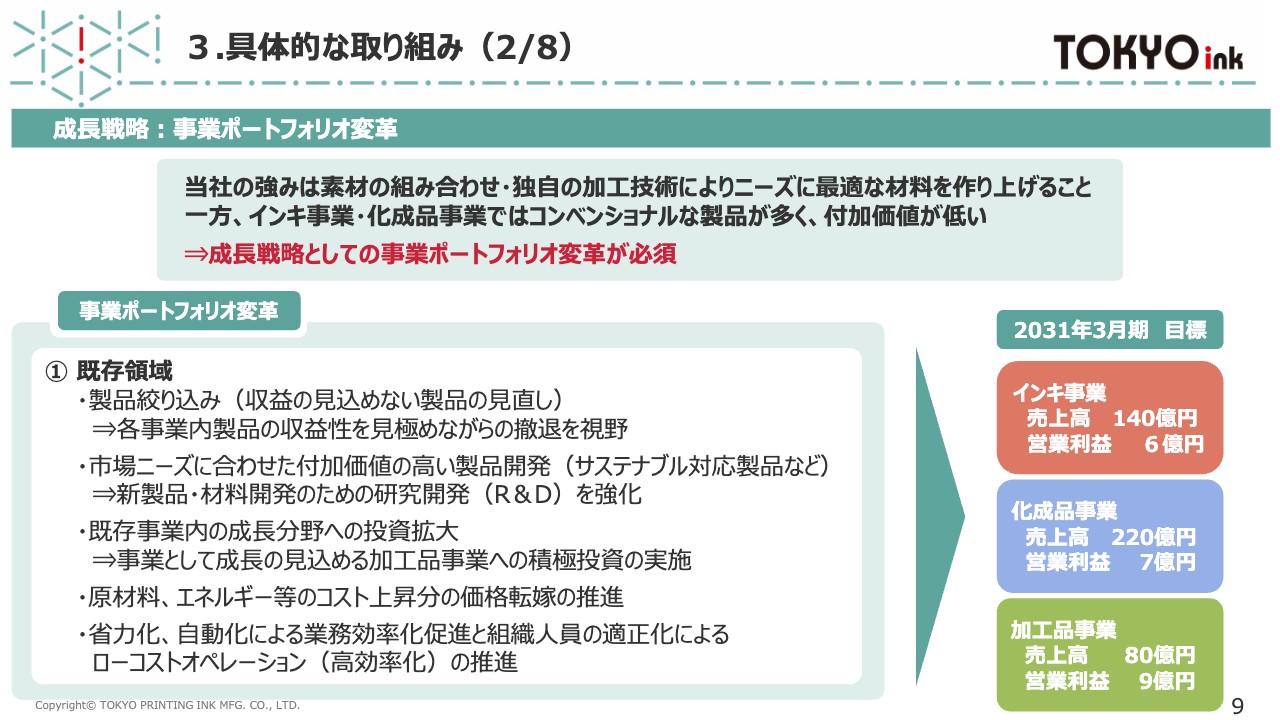

3.具体的な取り組み(2/8)

まず1つ目の既存領域について、当社の強みは素材を組み合わせる技術や独自の加工技術を駆使することでお客さまのニーズに対して、最適な材料を提供できることだと考えております。ただし、既存事業での製品は付加価値の低い汎用製品が多く、製品の見直し、高付加価値製品へのシフトが急務となっています。

製品の見直しについては、各事業において収益の見込めない製品からの撤退を検討するとともに、サステナブル対応製品や市場ニーズに合わせた付加価値の高い製品、材料開発を加速させるためのR&Dの強化、既存3事業の中でも成長性の高い加工品事業を中心とした成長投資などを行ってまいります。

合わせて、原材料やユーティリティコストの価格転嫁、自動化や適正人員による事業運営などの効率化をより一層進めてまいります。

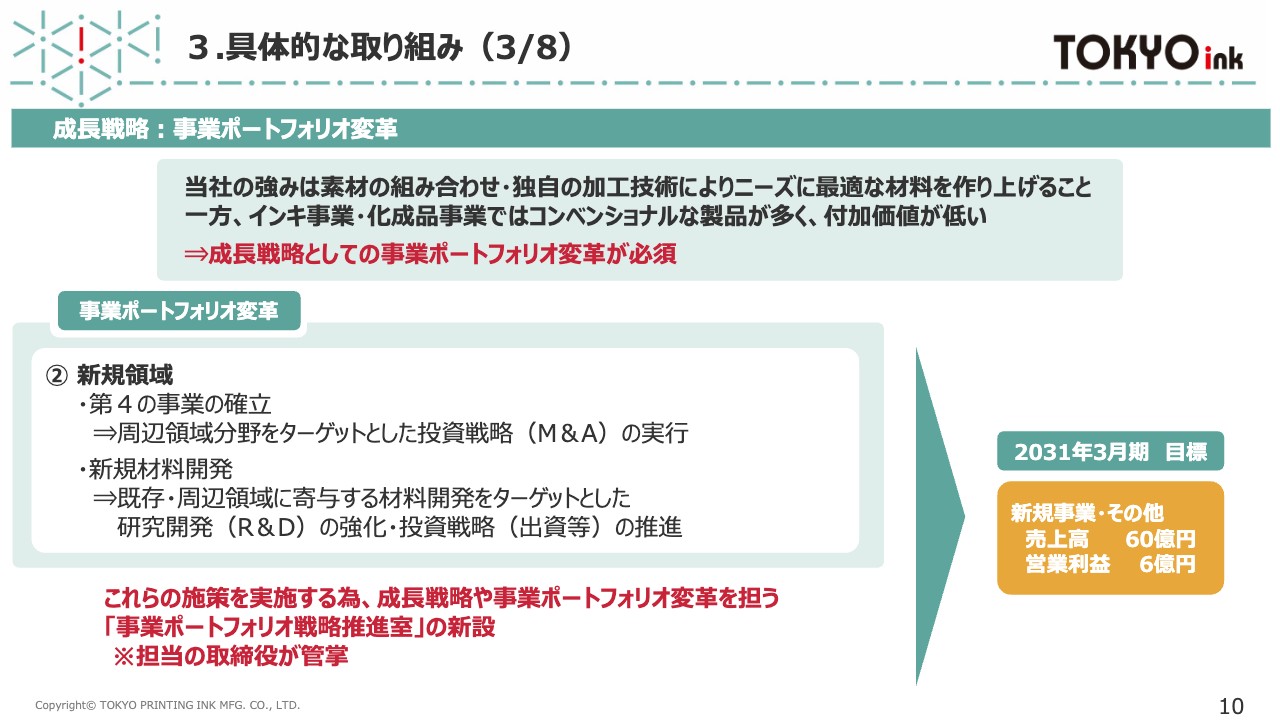

3.具体的な取り組み(3/8)

続いて「新規領域」についてです。まず、当社の強みは、さまざまな素材の組み合わせ・独自の加工技術により、ニーズに最適な材料を作り上げることと、材料メーカーであると同時に成形加工事業を有することで、開発した材料を成形物、つまり形のあるものにして提供できることです。

これまでもこの強みを活かした新製品の開発を各事業、事業横断的なプロジェクトにより進めてきており、一定の成果は上げておりますが当社の4番目の柱となるまでには至っておりません。今回、新規領域の事業を立ち上げることを最重要課題とし、今までとは違う次元の資源投入を進めていきます。

具体的には、当社の強みである素材の組み合わせ・加工技術のレベルを高め、範囲を広げることで、当社の事業領域内、また、その周辺領域で市場が求める新たなニーズを満たす材料を創出すべくR&Dへの積極投資による強化、さらには新たな材料を自分達の力で形にすることも視野に入れ、成形加工ゾーンを含めた有望な分野への戦略的な出資も進めていきます。

これらを進める上で、従来とは違った発想、行動力が必要となりますので、新たに管掌取締役を長とする「事業ポートフォリオ戦略推進室」を設置して、課題に向かってより集中して取り組んでいきます。

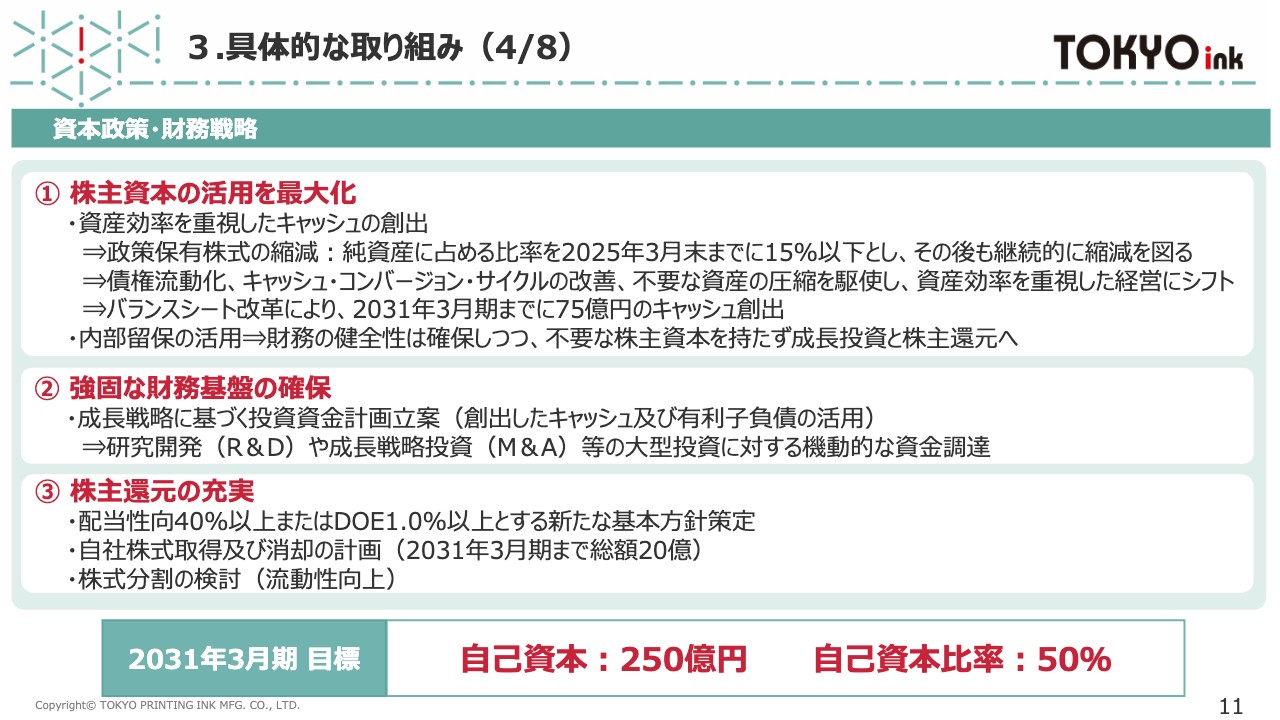

3.具体的な取り組み(4/8)

ここからは資本政策、財務戦略についてご説明いたします。

当社は、「資本効率の向上」「強固な財務基盤の確保」「株主還元」の3つのバランスを取ることを資本政策の基本としております。資本政策に基づく財務戦略を実施することで、資本構成の最適化を図り、2031年3月期で自己資本250億円、自己資本比率50パーセントとすることを目標としております。

具体的な財務戦略として最初は、株主資本の活用の最大化です。政策保有株式の縮減、債権流動化等によるキャッシュ・コンバージョン・サイクルの改善や不要な資産の圧縮等のバランスシート改革を実施し、資産効率を重視した経営にシフトするとともに、2031年3月期までに75億円のキャッシュを創出します。また、財務の健全性は確保しつつも不要な株主資本は持たずに、成長投資と株主還元へと内部留保を活用いたします。

次に、強固な財務基盤の確保のため、成長戦略に基づいた投資資金計画を立案し、R&DやM&A等の大型投資に対して、創出したキャッシュや有利子負債を活用しつつ、機動的な資金調達を行ってまいります。

最後に株主還元の充実です。今回新たに、配当性向40パーセント以上またはDOE1.0パーセント以上とする配当方針を策定いたしました。また、2031年3月期までに総額20億円の自社株式の取得と消却を計画しております。なお、株式の流動性を向上させるために、株式分割の検討も行ってまいります。

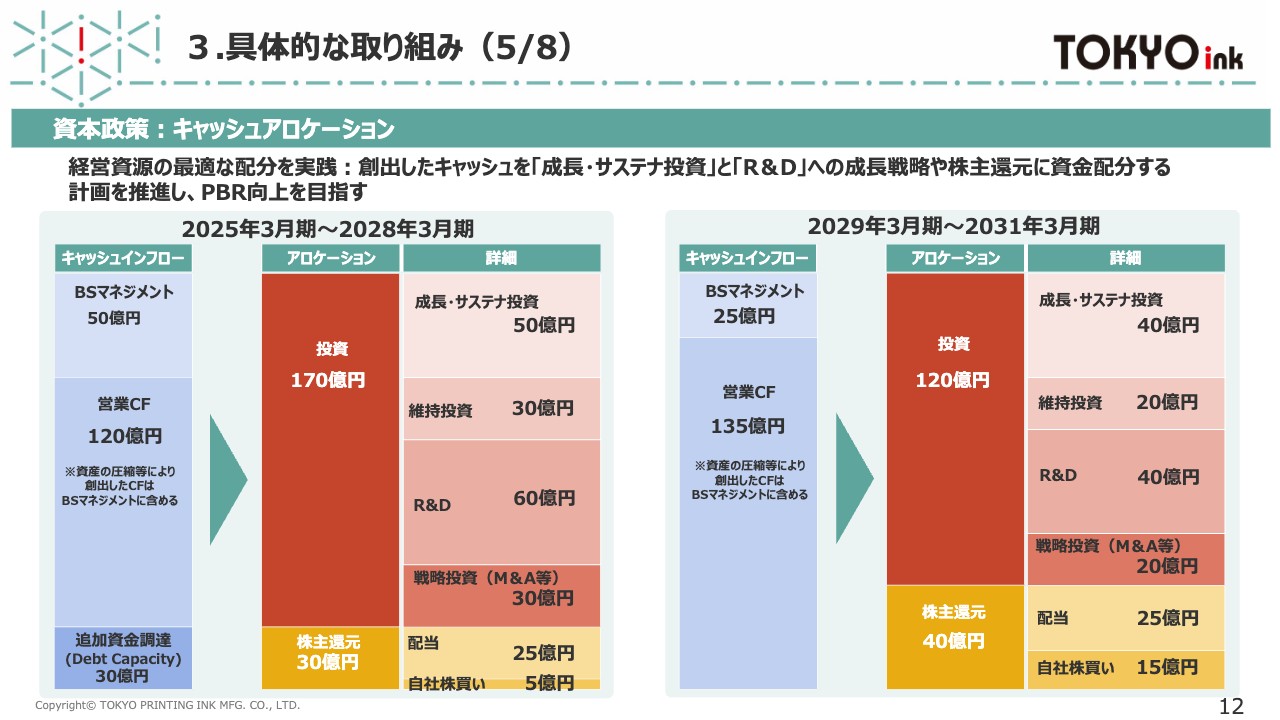

3.具体的な取り組み(5/8)

具体的なキャッシュアロケーションの方針について説明いたします。

左に掲げておりますのは、前半4ヶ年のキャッシュインならびにキャッシュアウトの計画値で、右が後半3ヶ年のものになります。

2025年から2028年3月期までのキャッシュインについてでございますが、まず財務戦略で申し上げました、バランスシート改革、いわゆるBSマネジメントによる50億円を計画いたします。

続いて営業キャッシュフローとして120億円の創出、これは事業ポートフォリオ変革に伴う営業キャッシュフローの拡大を目指す結果でございます。また成長戦略に基づいた投資を実行するため、新たに有利子負債の調達30億円も計画しております。

これら合計200億円のキャッシュインに対するアロケーション方針ですが、投資170億円、株主還元30億円を計画しております。

投資については、成長・サステナ投資50億円、維持投資30億円、R&D60億円、戦略投資30億円と、4つの区分に分け、成長戦略としての事業ポートフォリオ変革を実施するのに必要な配分としております。

株主還元については、先ほど申し上げた新たな配当政策を踏まえ、配当25億円、自社株買い5億円としております。

次に2029年から2031年3月期までのキャッシュインについてでございますが、BSマネジメントによる25億円、営業キャッシュフローとして135億円、合計160億円を計画しております。事業ポートフォリオ変革の実施により、安定した営業キャッシュフローの獲得を目指してまいります。

アロケーション方針ですが、投資120億円、株主還元40億円を計画しております。投資については、成長・サステナ投資40億円、維持投資20億円、R&D40億円、戦略投資20億円とし、株主還元については、配当25億円、自社株買い15億円としております。

この考え方のもと、さらに各施策の加速的な取り組みにより、追加のキャッシュインの創出を目指してまいります。その際には、株主還元にも充当していきたいと考えております。

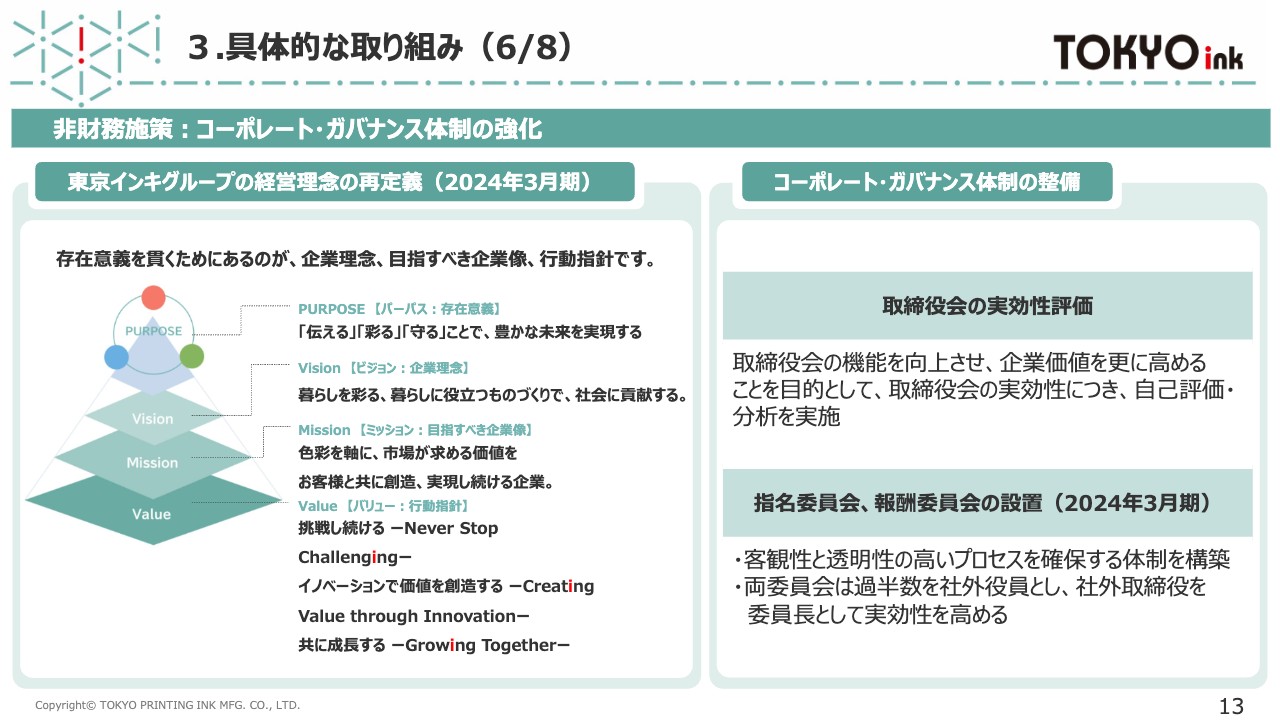

3.具体的な取り組み(6/8)

ここからは非財務施策の具体的な取り組みについて説明いたします。

まずコーポレート・ガバナンス体制の強化についてですが、当社グループは昨年2023年12月10日の創立100周年を迎えたタイミングで、パーパス、存在意義について問い直し、経営理念の再定義を行いました。理念の理解と共感を得ることで、目指すべき企業文化を醸成してまいります。

ガバナンス体制の整備の一環として、当社では、取締役会の機能を向上させ、企業価値をさらに高めることを目的として、取締役会の実効性について、自己評価と分析を毎年実施しております。

また、客観性と透明性の高いプロセスを確保するため、2024年3月期に指名委員会と報酬委員会を設置いたしました。両委員会は過半数を社外役員とし、社外取締役を委員長として実効性を高めております。

取締役会の監督機能強化を実施することにより、本日説明させていただいております、取り組みを確実に実行してまいりたいと思っております。

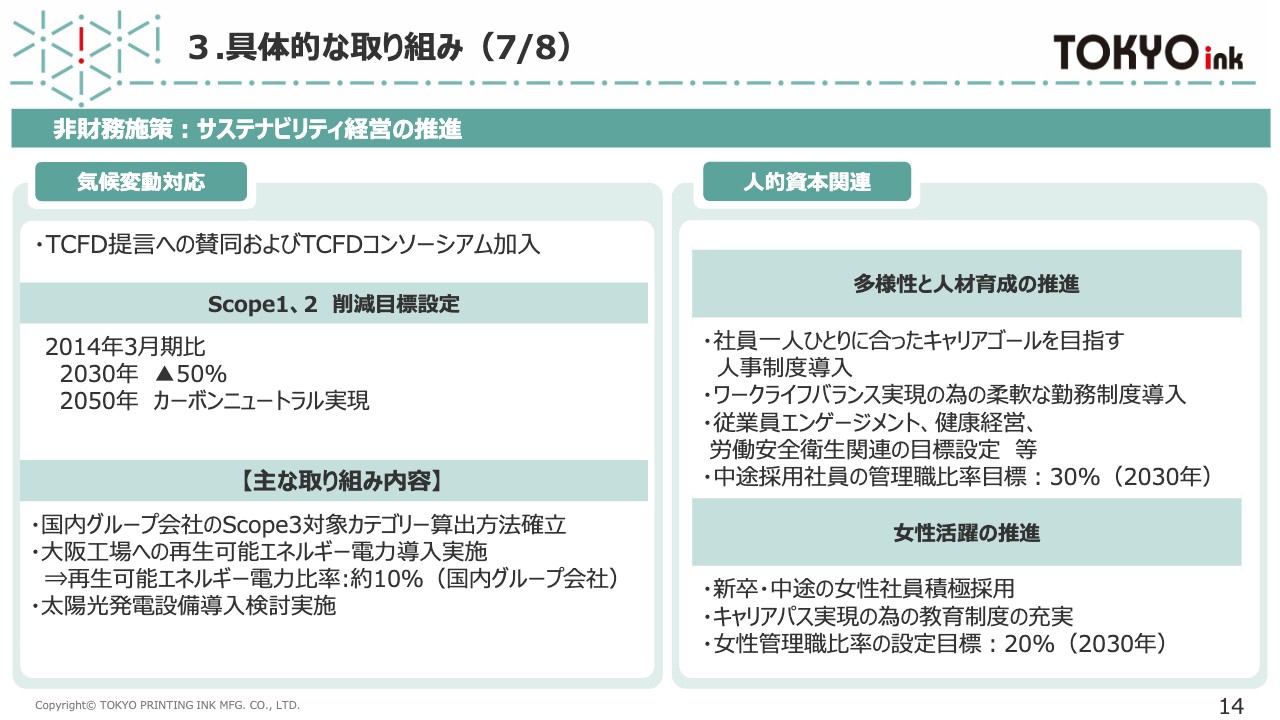

3.具体的な取り組み(7/8)

次にサステナビリティ経営の推進として、主に気候変動対応と人的資本関連について、具体的な経営指標を設定し、それらの達成のための施策を実施してまいります。細かな内容については後ほど資料をご確認いただければ幸いでございます。

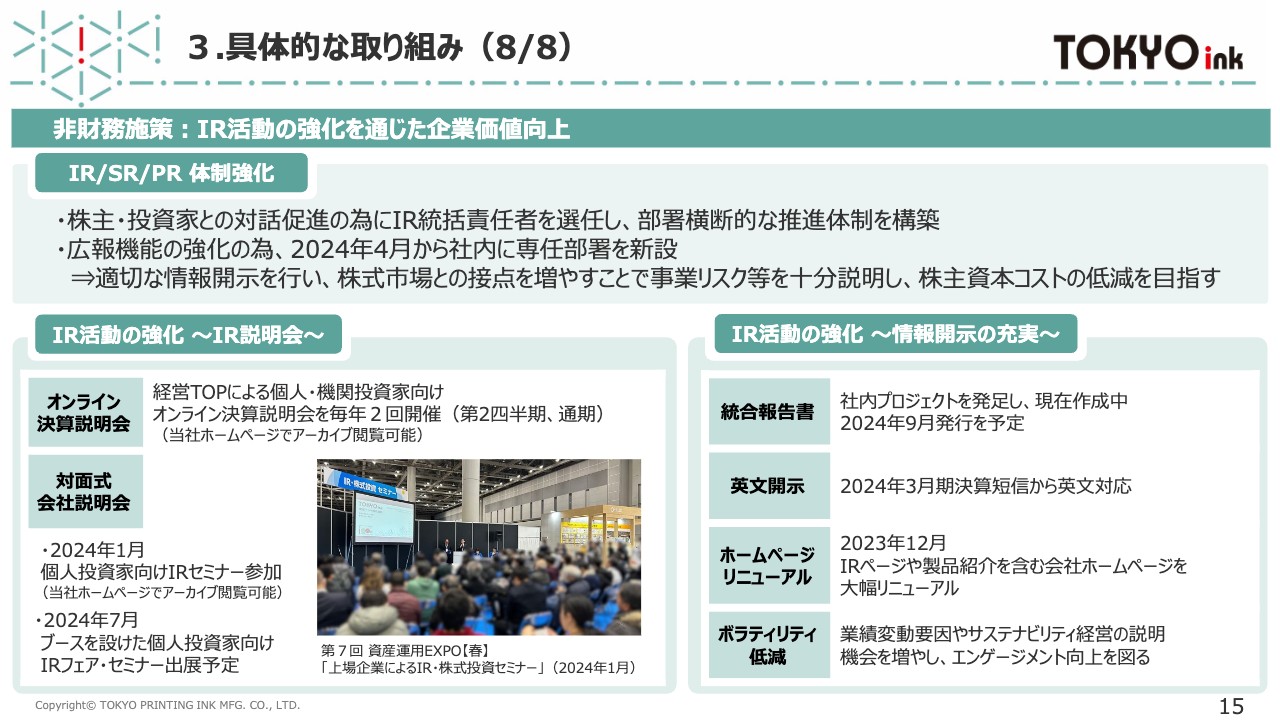

3.具体的な取り組み(8/8)

最後にIR活動の強化を通じた企業価値向上について説明いたします。

戦略的IR広報の構築のため、IR、SR、PRの社内体制を強化いたしました。IR統括責任者を選任し、部署横断的な推進体制を敷くとともに、広報専門部署を2024年4月より新設しております。具体的な活動内容については、後ほど資料をご確認いただければ幸いでございます。

繰り返しにはなりますが、株主、投資家のみなさまとの対話を促進し、十分な説明を行うことで、事業リスクの低減を図り、情報非対称性の解消に努めることで、株主資本コストの低減を目指してまいります。

免責事項

以上で「資本コストや株価を意識した経営の実現に向けた対応」の説明会を終了させていただきます。こちらに、お問い合わせ先を記載しておりますので、ご質問やご意見がございましたら、ご連絡いただきますようお願いいたします。

本日はご清聴いただき、誠にありがとうございました。今後とも持続的な企業価値向上に向けて、さまざまな取り組みを実施してまいりますので、当社グループの今後にご期待くださいますよう、よろしくお願い申し上げます。

新着ログ

「化学」のログ