オカムラ、2026年3月期までの計画を上方修正、オフィスリニューアル、店舗改装の新たな需要を確実に捉える

2024年3月期決算説明

中村雅行氏:株式会社オカムラ代表取締役社長執行役員の中村です。大変お忙しい中、当社の2024年3月期決算説明会にご参加いただき、誠にありがとうございます。

スライドに記載のとおり、表題を「新たな需要の創出で、営業利益5期連続過去最高を更新」、副題を「中期経営計画2025を上方修正」とした資料に基づいてご説明します。

2024年3月期 業績ハイライト 売上高、各段階利益で過去最高を更新

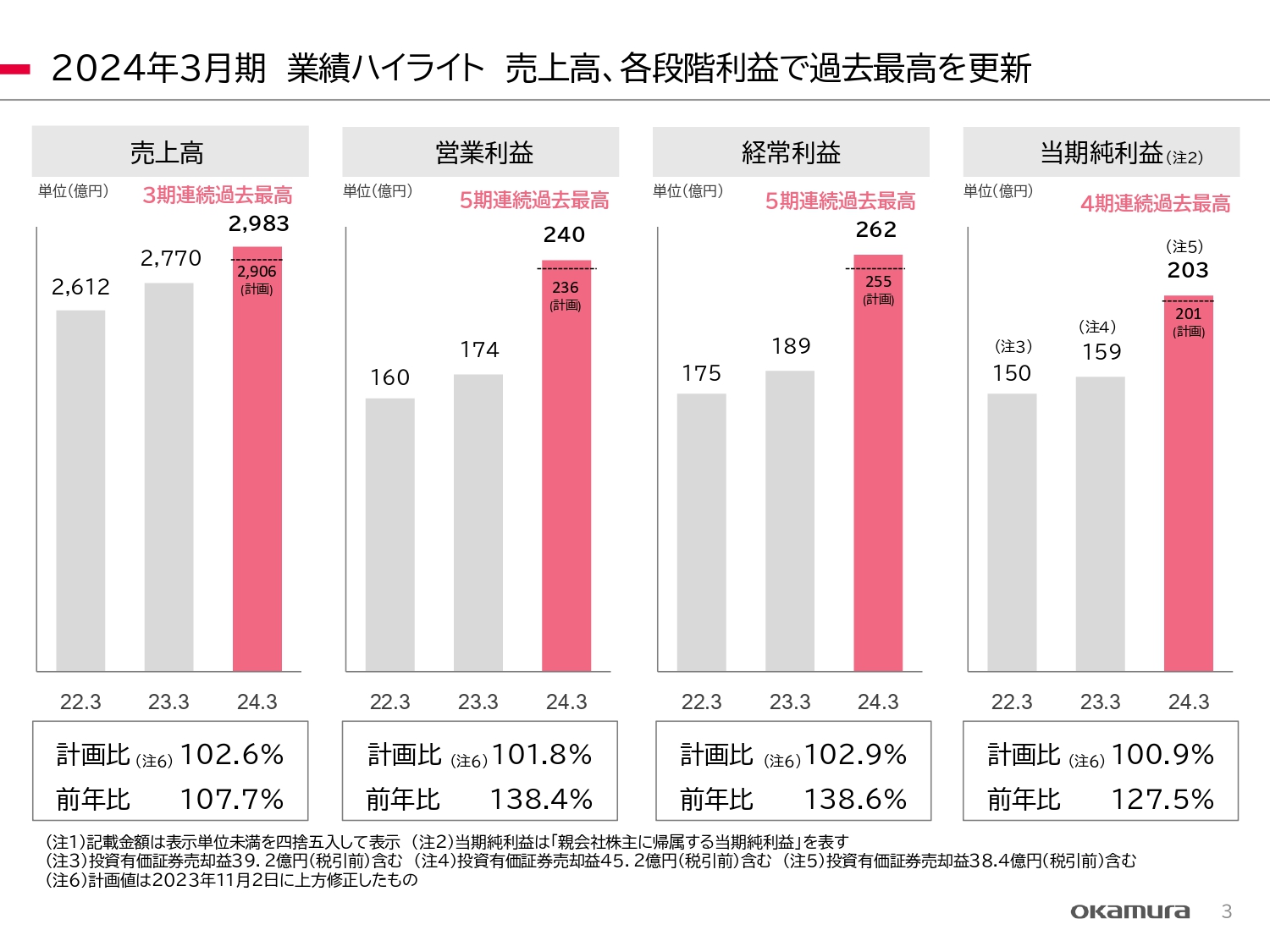

2024年3月期の総括です。スライド左側から売上高、営業利益、経常利益、当期純利益の3年間の推移を示しています。

2024年3月期は、計画比・前年比をともに上回ることができました。売上高は3期連続、営業利益と経常利益は5期連続、当期純利益は4期連続で過去最高を更新しています。

なお、スライド下部の注記に記載のとおり、当期純利益の203億円には株の売却益が含まれています。税引前で38億4,000万円、税引後で26億9,000万円です。

営業利益増減要因

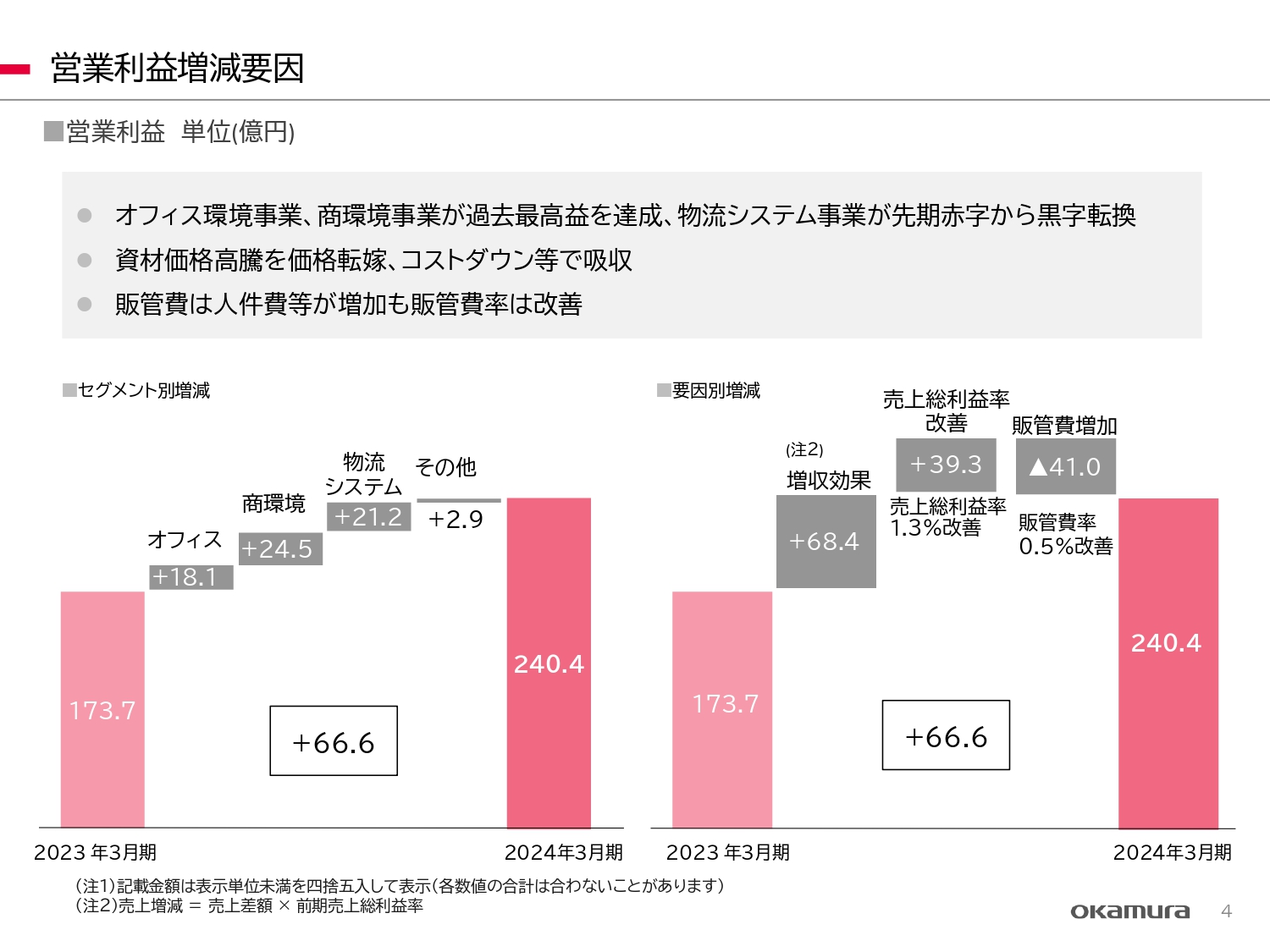

営業利益の増減要因についてご説明します。スライド左側のグラフがセグメント別の増減、右側のグラフが要因別の増減を示しています。

セグメント別の増減については、オフィス環境事業、商環境事業が過去最高益を達成したことに加え、物流システム事業が先期赤字から2024年3月期は黒字に転換したことで、21億2,000万円の増益要因となりました。

要因別の増減については、増収効果で68億4,000万円の増益となりました。販管費が人件費を中心に41億円増加しましたが、売上の伸びが大きかったことで、販管費率は0.5パーセント改善しています。

この販管費の増加を売上総利益率の改善で補い、営業利益は240億4,000万円で着地しました。

セグメント別の分析 オフィス環境事業

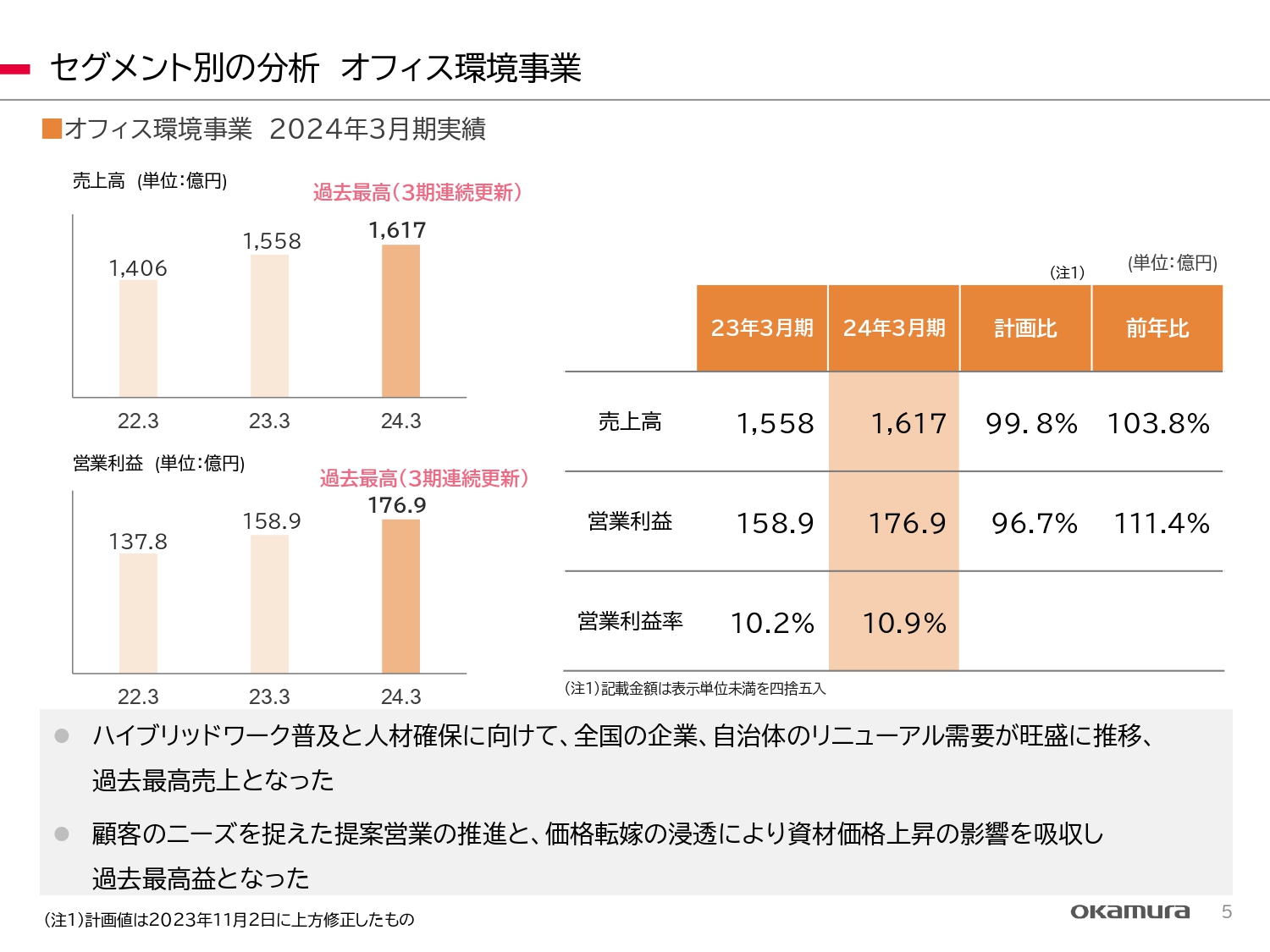

セグメント別の分析についてご説明します。オフィス環境事業です。売上高、営業利益ともに3期連続で過去最高を更新しました。

売上高は、ハイブリッドワーク普及と人財確保に向けて、全国の企業や自治体のリニューアル需要が非常に旺盛に推移したことで過去最高となりました。

利益面では、顧客のニーズを捉えた提案営業の推進と価格転嫁の浸透により、資材価格は徐々に上がってきたものの、その影響を吸収して過去最高益となっています。

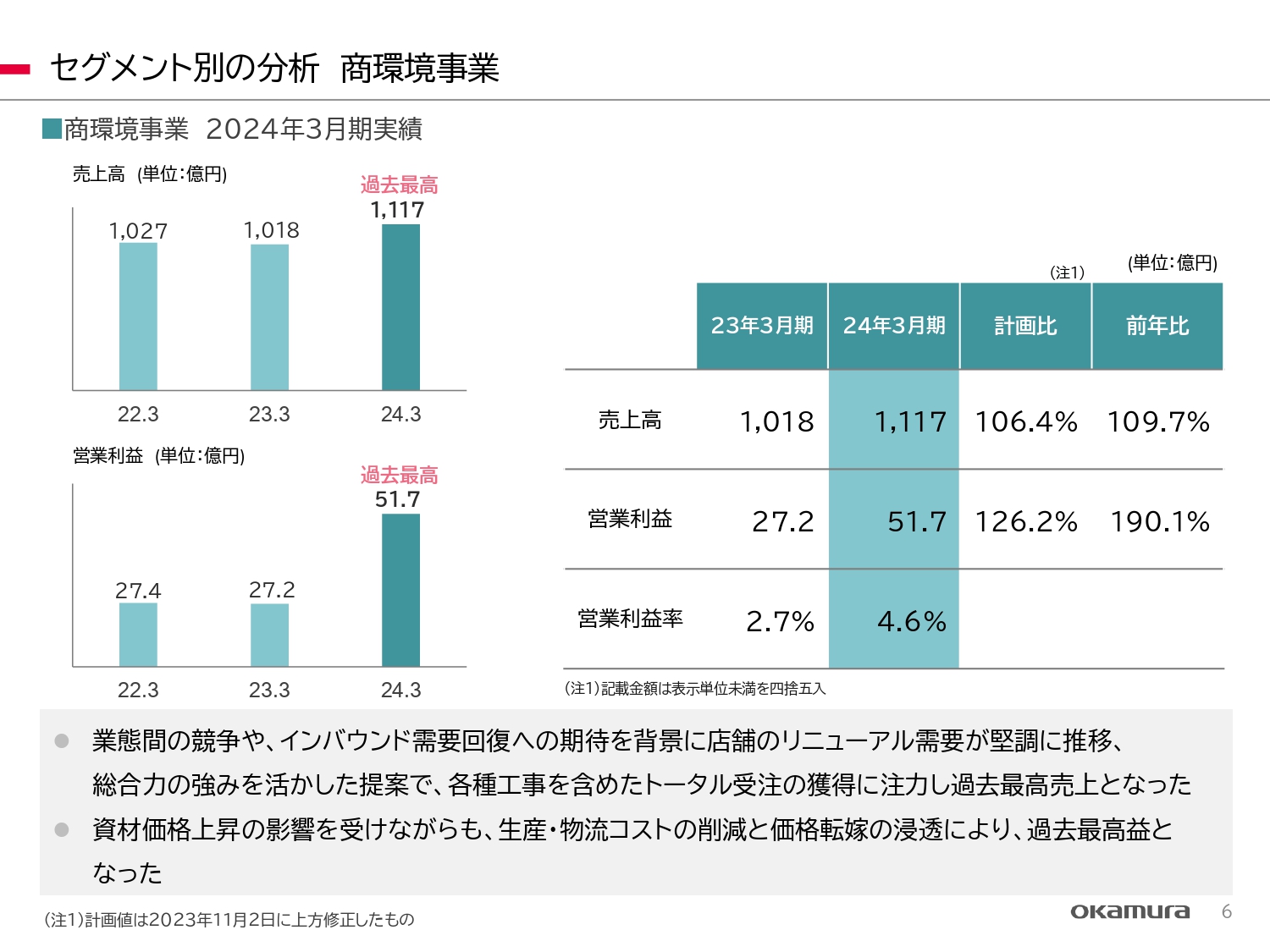

セグメント別の分析 商環境事業

商環境事業です。売上高は2022年3月期に1,000億円を超え、先期は1,117億円と過去最高を更新し、新たな段階に成長し始めています。営業利益も前年の倍近くとなる51億7,000万円となり、過去最高を更新しています。

ご承知のとおり、小売業界においては、業態間の競争が依然として厳しく、出店・改装需要が旺盛に推移したことも要因として挙げられます。特に当社の場合、総合力の強みを活かした提案で、各種工事を含めたトータル受注の獲得に注力し、過去最高の売上となりました。

また、資材価格は少しずつ上がっていますが、生産・物流コストの削減と価格転嫁が浸透したことで、過去最高益となりました。

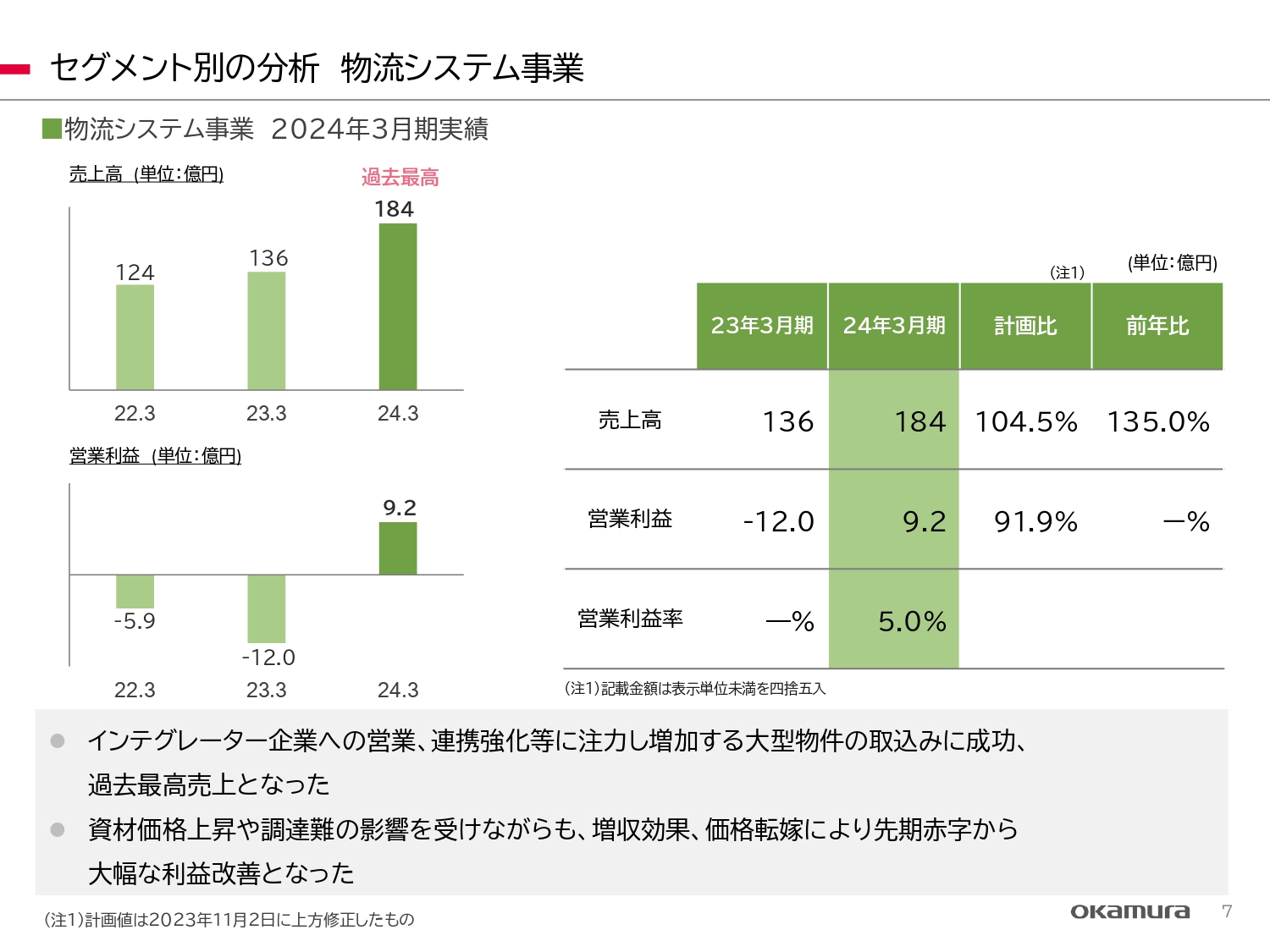

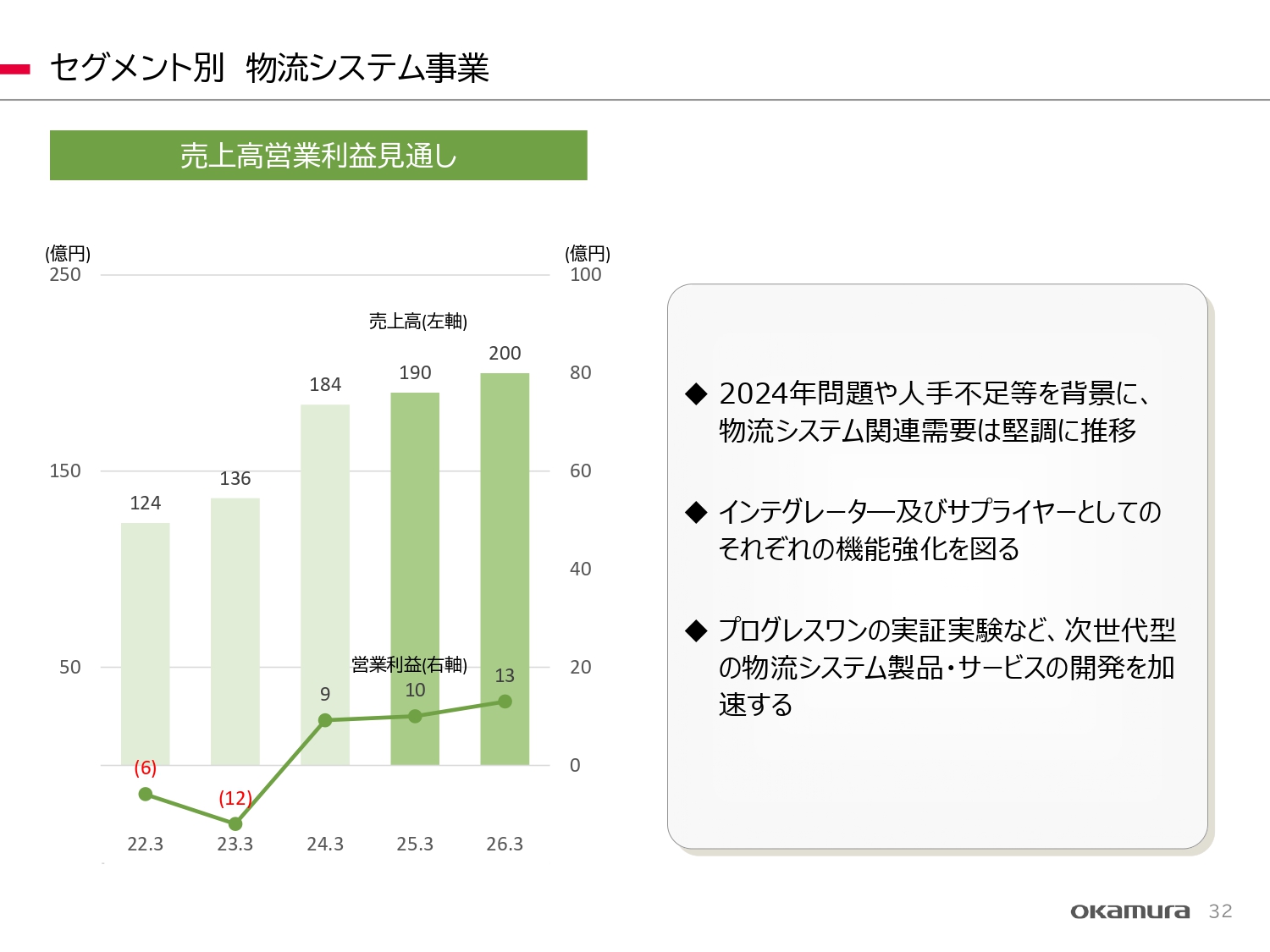

セグメント別の分析 物流システム事業

物流システム事業です。売上高は184億円と過去最高を更新しました。営業利益は9億2,000万円ですが、自律・遠隔操作ハイブリッド型ロボットを使った「PROGRESS ONE」という新たな製品・サービスの開発に投資を行っています。2024年3月期の営業利益実績には、こちらの投資額約5億円が入っていますので、それを足すと、実質14億円強の営業利益になったと想定されます。

またこのセグメントについては、特に、大型物件の取り込みに成功したこと、加えて、インテグレーター企業との連携強化によって売上が増加しています。

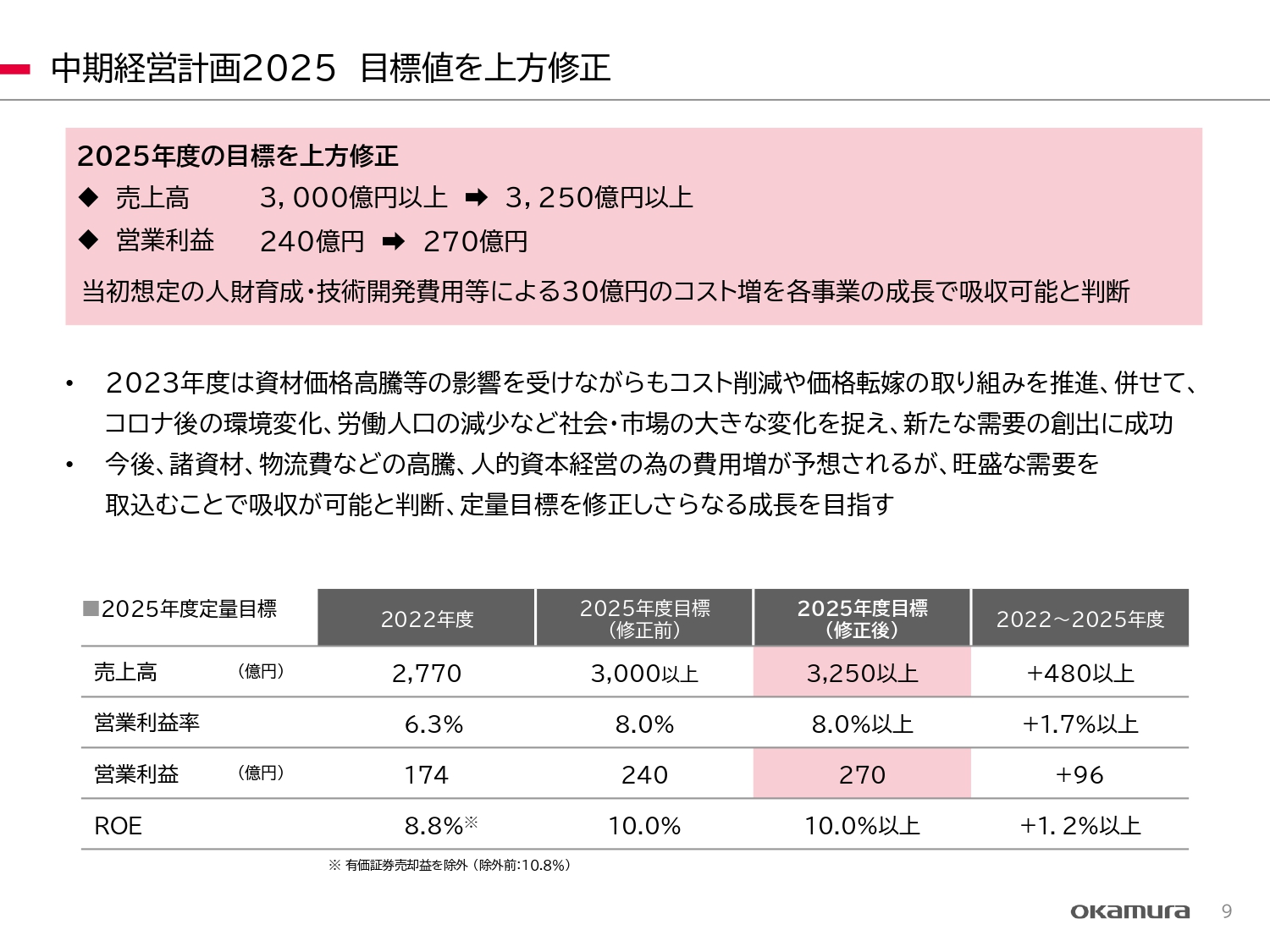

中期経営計画2025 目標値を上方修正

「中期経営計画2025」の上方修正についてご説明します。3ヶ年の中期経営計画の最終年度の数字は、昨年の発表では売上高3,000億円以上、営業利益240億円を目指していました。先期にこの数字をほぼ達成することができたため、売上高3,250億円以上、営業利益270億円に上方修正しています。

その理由について、スライド中央に記載しています。2023年度は資材価格高騰等の影響を受けながらも、コスト削減や価格転嫁の取り組みを推進しました。併せて、コロナ禍後の環境変化や労働人口の減少など、社会・市場の大きな変化を捉え、新たな需要を作り出すことに成功しています。

今期以降、諸資材、物流費が確実に上がると考えています。しかし、旺盛な需要を取り込むことでこの高騰分を吸収し、利益を増加させることができると見込んでいるため、上方修正を行いました。

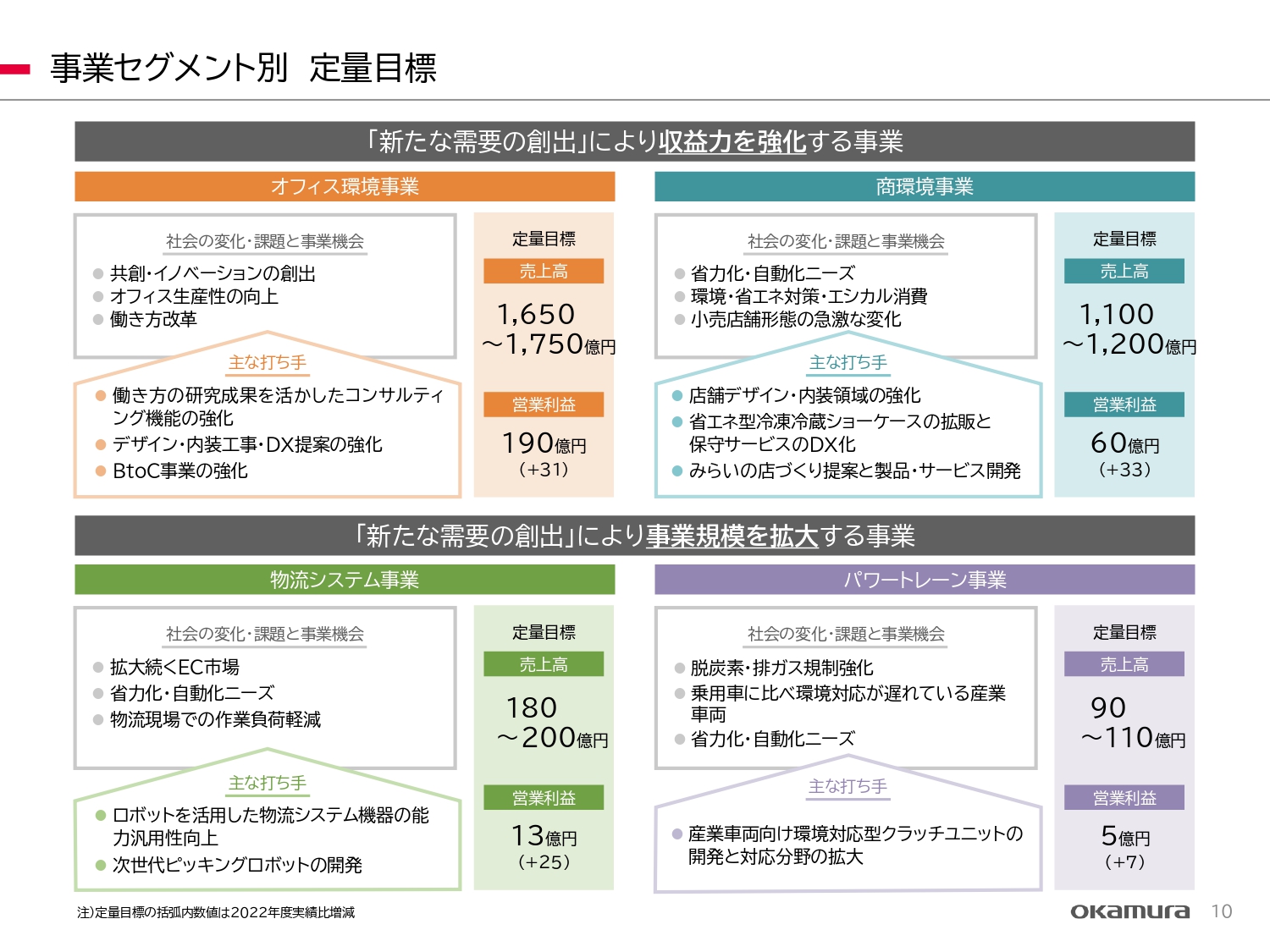

事業セグメント別 定量目標

事業セグメント別の定量目標です。こちらは、2023年5月に発表した中期経営計画の中で示しています。「新たな需要の創出」により収益力を強化する事業として、オフィス環境事業、商環境事業を位置づけていますので、さらに進めていきたいと思います。

スライド下段の物流システム事業とパワートレーン事業については、「新たな需要の創出」により事業規模を拡大する事業と位置づけています。さらに売上を伸ばしていくため、現在、対策を進めているところです。

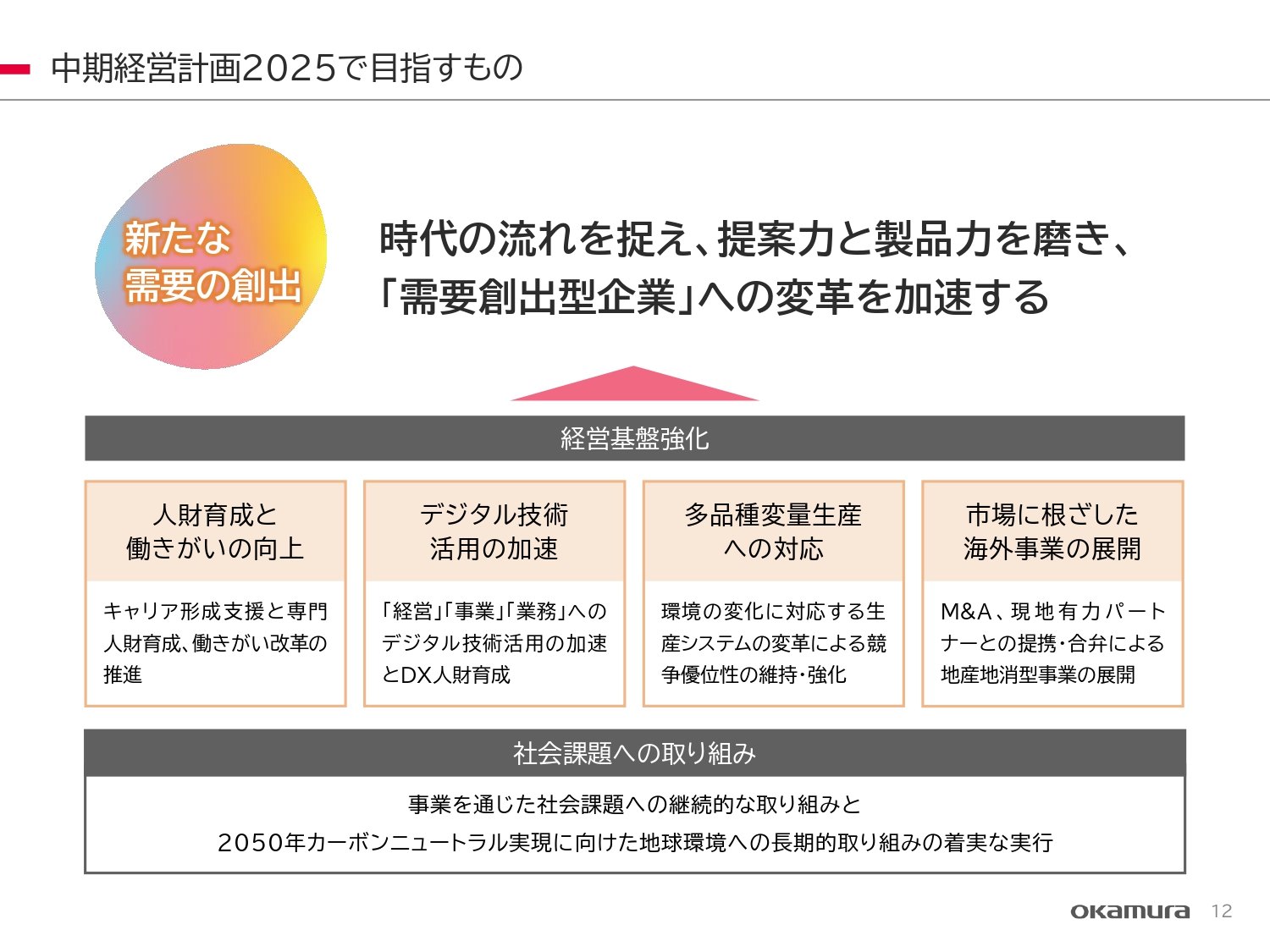

中期経営計画2025で目指すもの

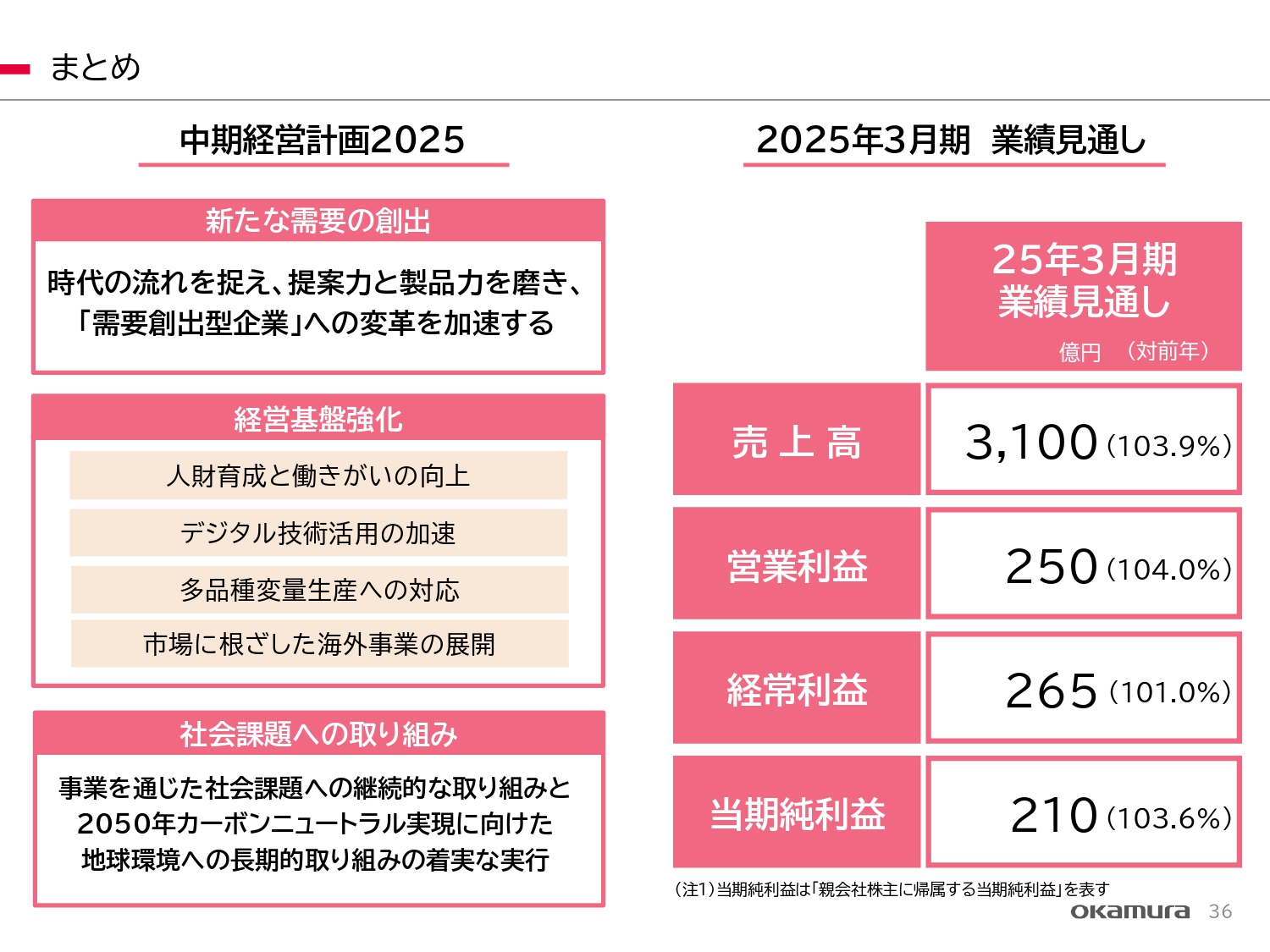

「中期経営計画2025」の取り組みについてお話しします。新たな需要の創出として、時代の流れを捉え、提案力と製品力を磨き、「需要創出型企業」への変革を加速することを掲げ、現在進めています。

「人財育成と働きがいの向上」「デジタル技術活用の加速」「多品種変量生産への対応」「市場に根ざした海外事業の展開」という4つの施策で、「需要創出型企業」への変革を加速していきたいと思います。

また、社会課題への取り組みとして、2050年カーボンニュートラル実現に向けた対策を着実に実行していきます。

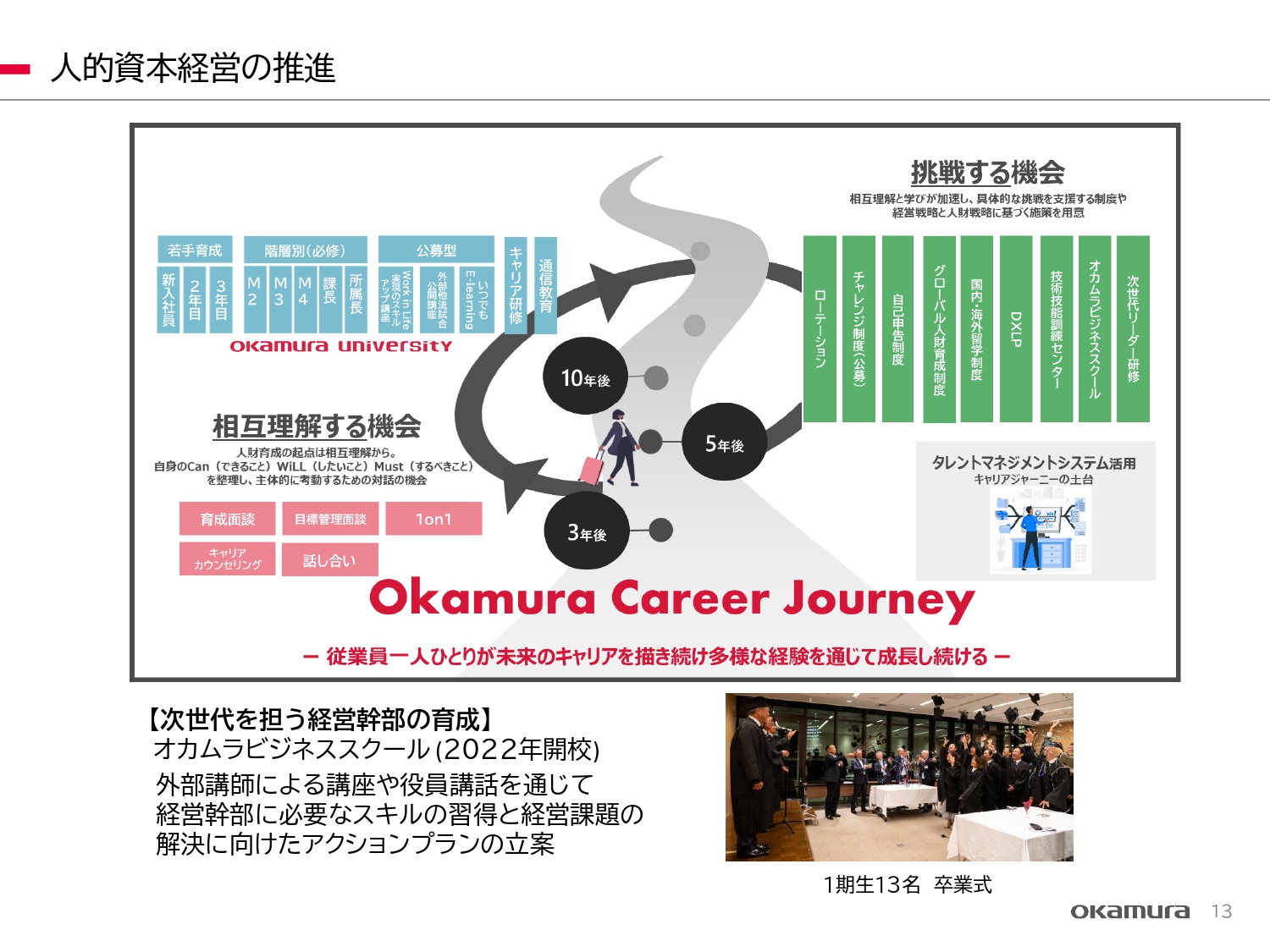

人的資本経営の推進

人財育成についてです。特に人的資本経営の推進のため、従業員一人ひとりが未来のキャリアを描き続け多様な経験を通じて成長し続ける「Okamura Career Journey」というコンセプトのもと、いろいろな教育や挑戦する機会、相互理解の機会を従業員に与え、従業員の成長に合わせて事業を成長させていく経営方針をとっています。

スライド下部に記載のとおり、昨年度から次世代を担う経営幹部の育成を始めました。2022年に独自でオカムラビジネススクールを開校し、1期生として13名が卒業しました。今、2期生が学んでおり、2024年9月に卒業となります。今期も先期と同じような人数の卒業生を輩出し、経営を担う人財の育成強化をさらに進めていきたいと思います。

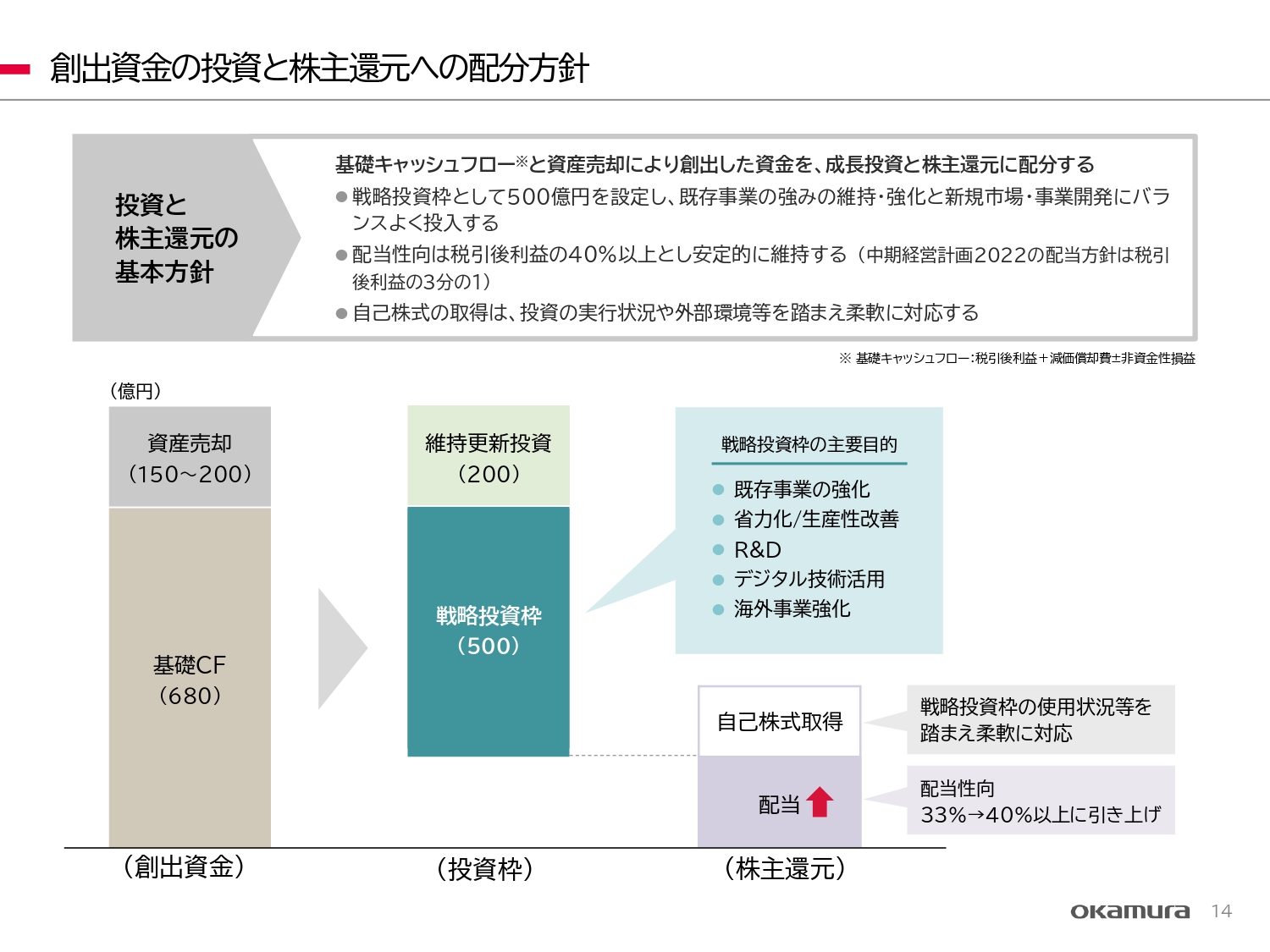

創出資金の投資と株主還元への配分方針

創出資金の投資と株主還元への配分方針についてです。こちらは、昨年発表した中期経営計画の中に示しています。基本的には、維持更新投資200億円、戦略投資枠500億円という枠から変更はありません。配当性向は33パーセントから40パーセント以上に引き上げ、安定的に配当する方針を続けたいと考えています。

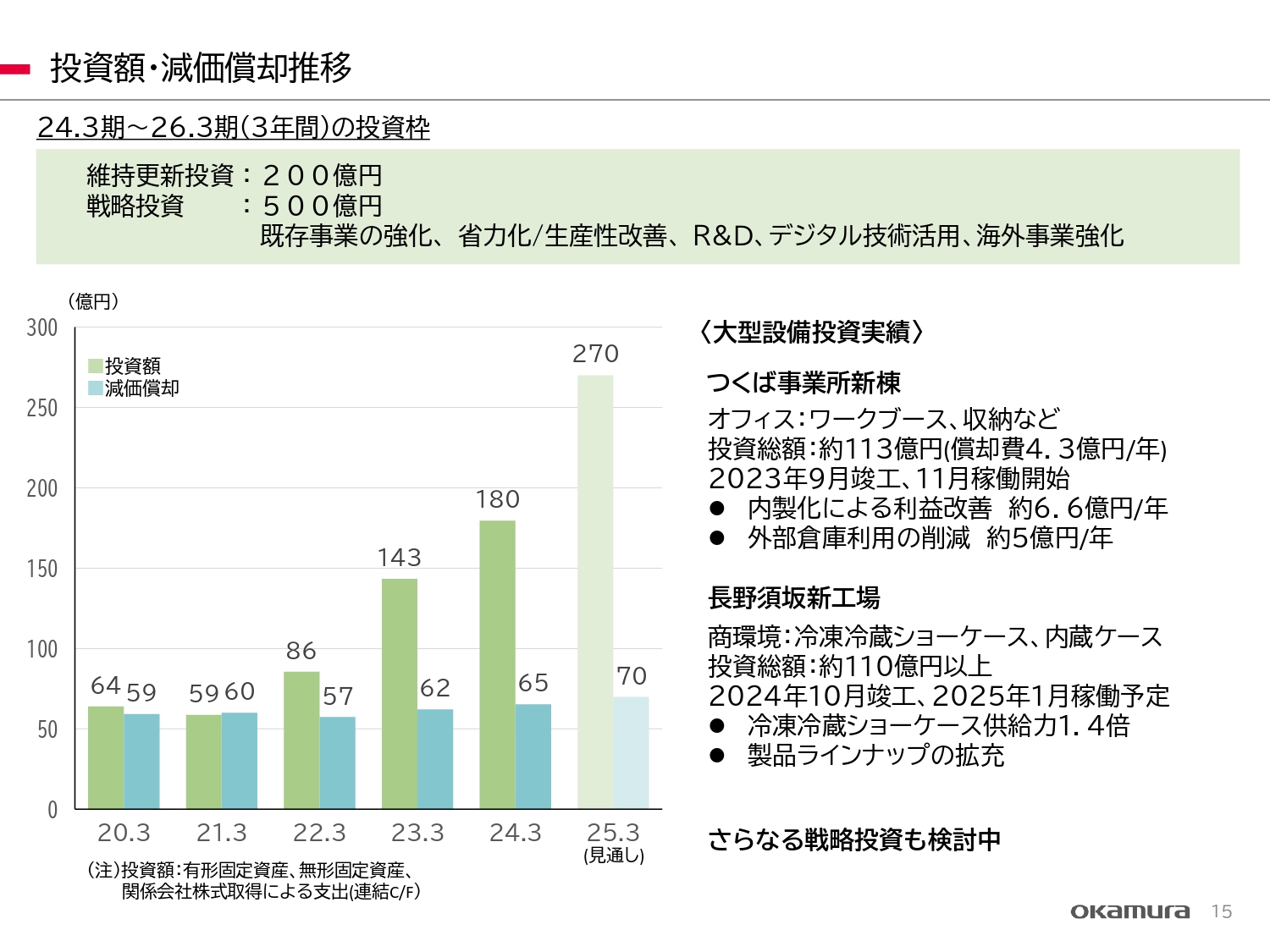

投資額・減価償却推移

その方針を踏まえた投資についてご説明します。2024年3月期は、投資額180億円、減価償却費65億円となりました。2025年3月期は、投資額270億円、減価償却費70億円となる見込みです。

投資額のうち戦略投資については、2024年3月期と2025年3月期を合わせて約320億円を予想しています。現在の見込みでは総額450億円プラスアルファになると考えており、3ヶ年で約500億円という枠の中で戦略投資を行っていきます。

スライド右側に記載のとおり、大型設備投資実績として、つくば事業所新棟が完成しました。また、長野県須坂市に冷凍冷蔵ショーケースの新たな工場を作っており、2025年1月から稼働予定です。これにより、冷凍冷蔵ショーケースの供給力が1.4倍になることに加え、製品ラインナップの強化も行っていきます。

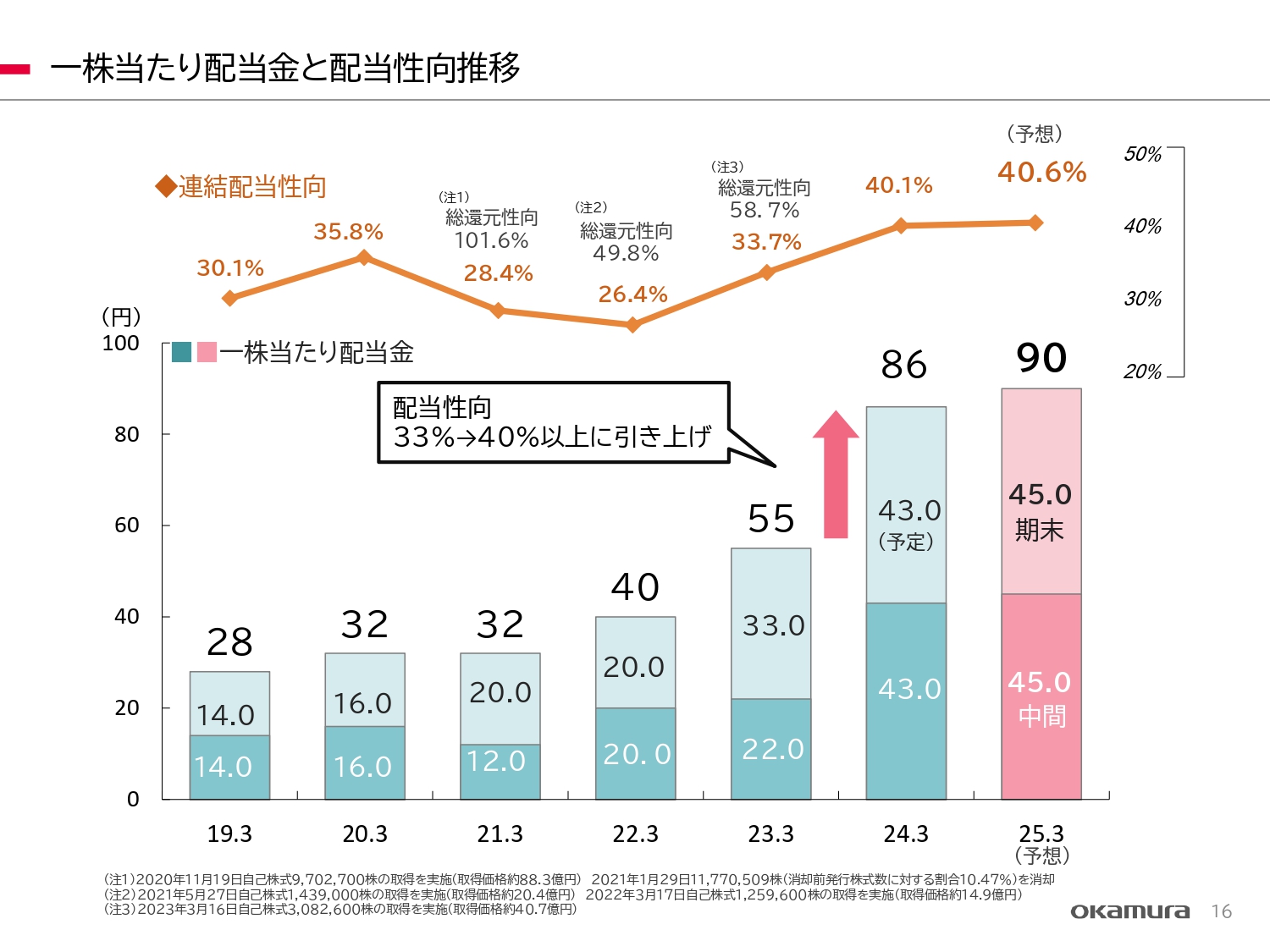

一株当たり配当金と配当性向推移

1株当たりの配当金と配当性向の推移です。配当性向は、2024年3月期から40パーセント以上を安定的に配当するという方針のもと、2024年3月期は中間43円、期末43円と、年間で86円の増配を予定しています。

2025年3月期については、ちょうど4割の配当ということになると、中間45円、期末45円になりますので、年間で90円の増配を予想しています。

企業価値向上に向けた現状分析

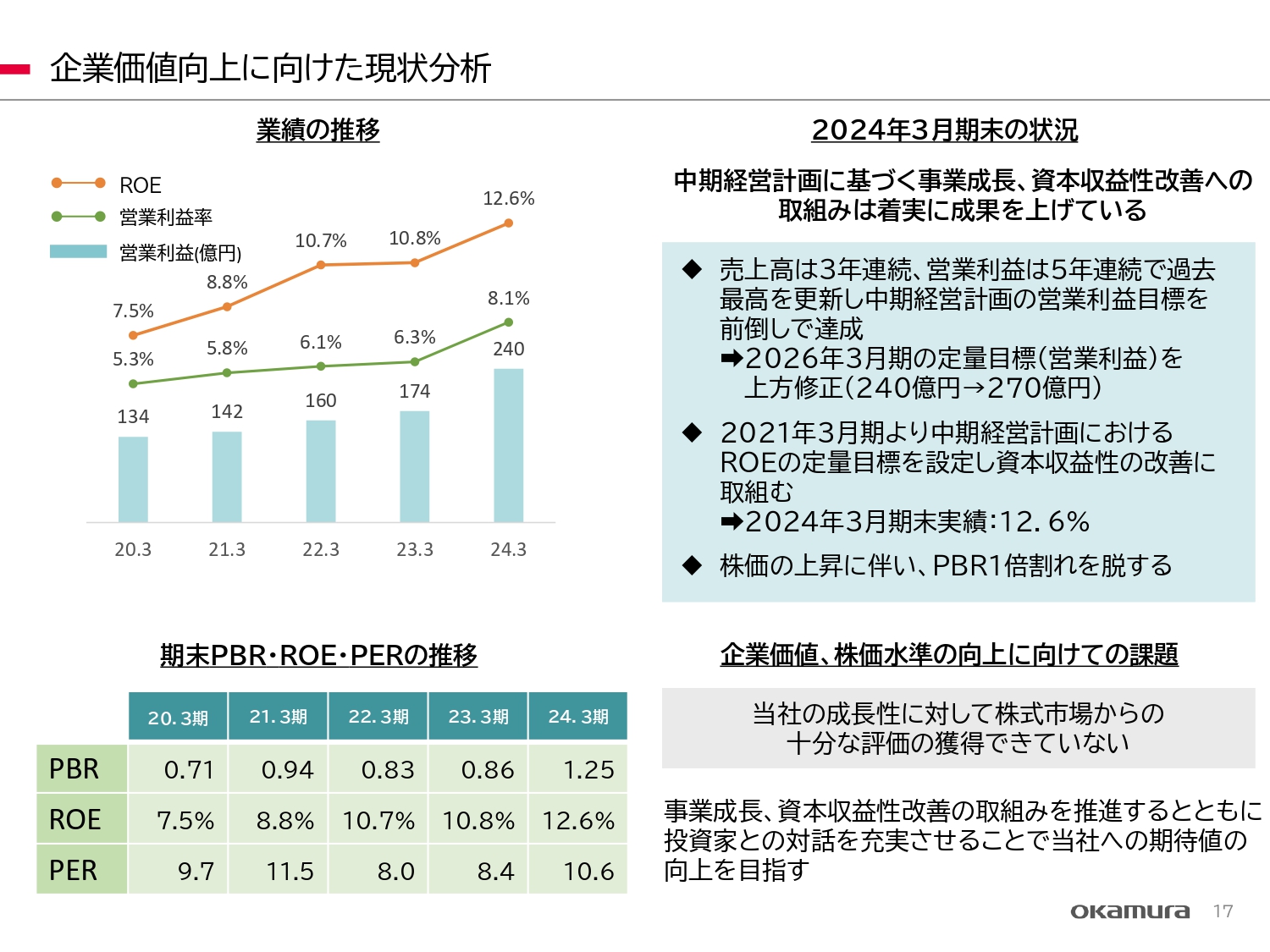

企業価値向上に向けた現状分析として、スライド左上に業績の推移を掲載しています。

棒グラフが営業利益、緑の折れ線グラフが営業利益率、オレンジの折れ線グラフがROEです。グラフの右側に2024年3月期末の状況について「中期経営計画に基づく事業成長、資本収益性改善への取り組みは着実に成果を上げている」と記載させていただきました。売上高は3年連続、営業利益は5年連続で過去最高を更新し、中期経営計画の営業利益目標を前倒しで達成することができました。したがって、先ほどもお伝えしたとおり、営業利益を270億円に上方修正しています。

ROEの定量目標、資本収益性の改善に取り組み、2024年3月期末の実績で12.6パーセントになりました。PBRも安定的に1倍を超えている状況です。企業価値、株価水準の向上に向けての課題としては、当社の成長性に対して、株式市場から十分な評価の獲得ができていないと認識しています。事業成長、資本収益性改善の取り組みを推進するとともに、投資家のみなさまとの対話を充実させることで、当社への期待値向上を目指していきたいと思います。

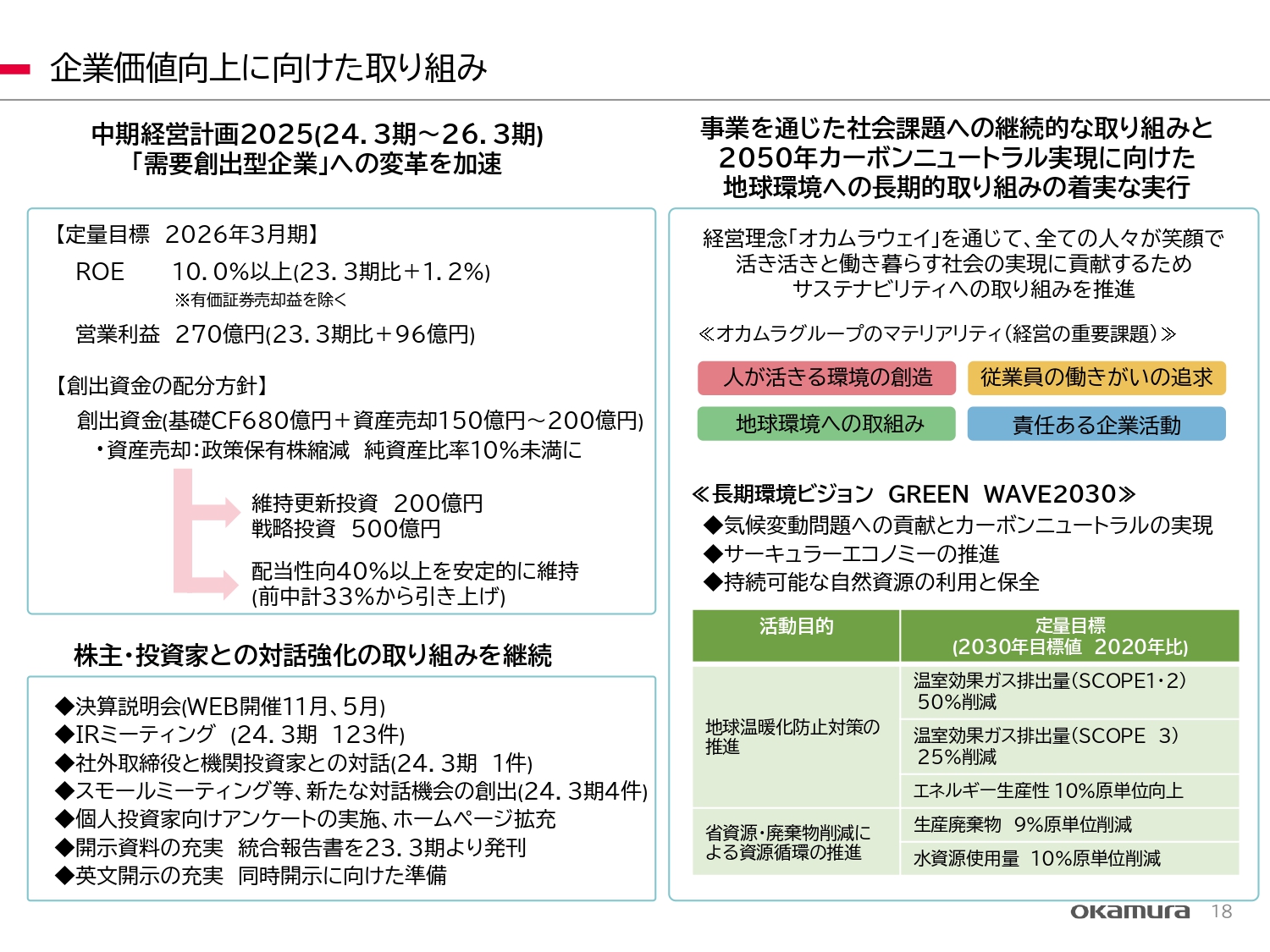

企業価値向上に向けた取り組み

企業価値向上に向けた取り組みについてです。スライド左上に定量目標を記載しています。特に業績面ではROE10パーセント以上、営業利益270億円を目標に稼ぎながら投資を行い、その投資によって得られた利益で配当を安定的に行っていきたいと思います。

スライド左下に記載したとおり、株主・投資家のみなさまとの対話強化の取り組みを継続していきます。

事業を通じた社会課題への継続的な取り組みと、2050年カーボンニュートラル実現に向けた地球環境への長期的取り組みの着実な実行として、当社の経営理念である「オカムラウェイ」をうたっています。

特に「人が活きる環境の創造」「従業員の働きがいの追求」「地球環境への取り組み」「責任ある企業活動」の4つを経営の重要課題として取り組んでいきます。また、長期環境ビジョン「GREEN WAVE 2030」を設定し、気候変動問題への貢献とカーボンニュートラルの実現、サーキュラーエコノミーの推進と持続可能な自然資源の利用と保全を進めていきたいと思います。

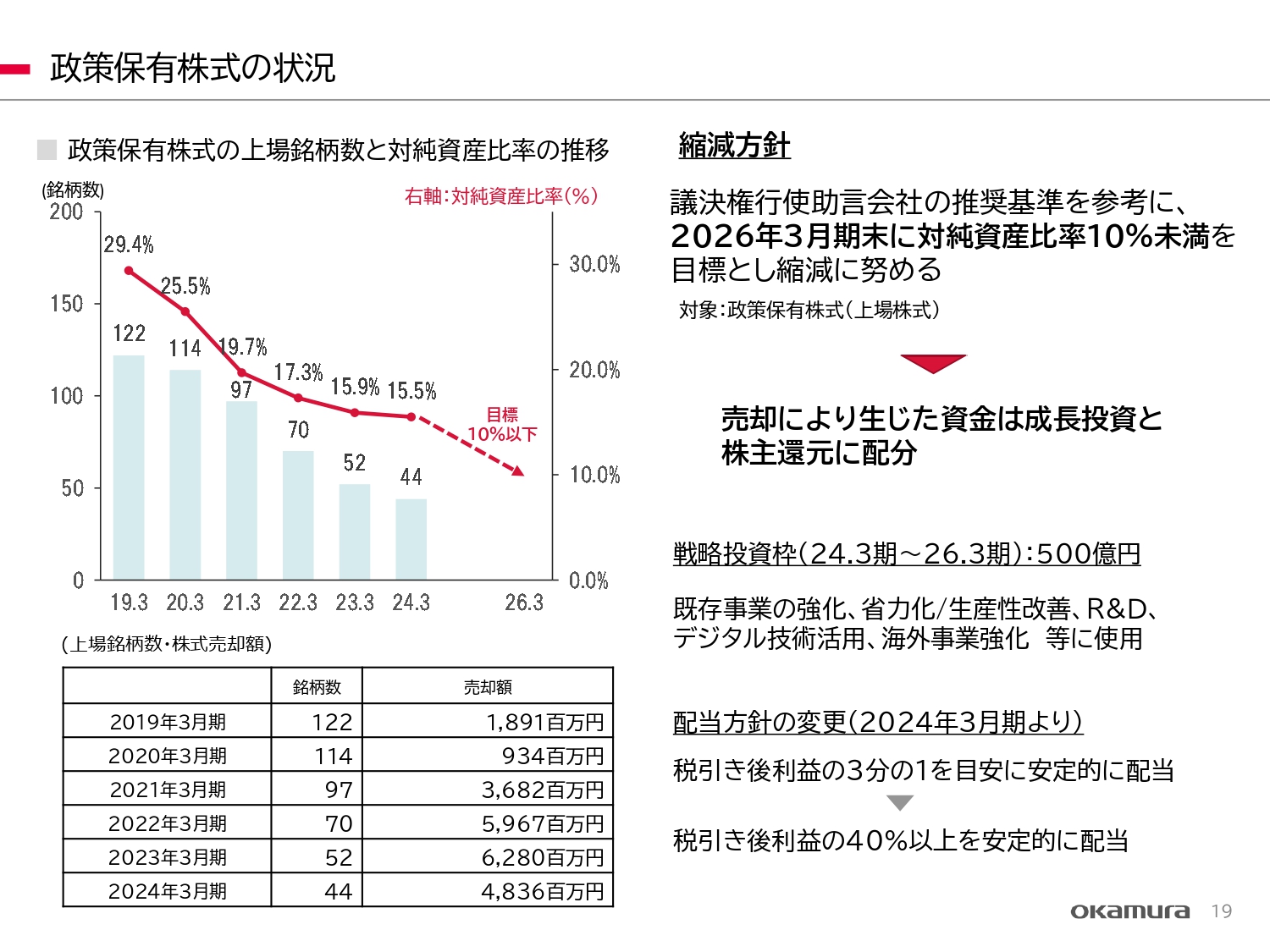

政策保有株式の状況

政策保有株式の状況です。スライド左上のグラフに、政策保有株式の上場銘柄数を棒グラフで、対純資産比率を折れ線グラフで示しています。2019年3月期には122銘柄あったものの、2024年3月期では44銘柄に減少しています。対純資産比率も29.4パーセントから15.5パーセントまで減ってきています。

2023年3月期から2024年3月期の銘柄数は、52銘柄から44銘柄に減ったものの、株価が上がっているため、それほど減ったようには見えません。しかし、最終的な目標としては、議決権行使助言会社の推奨基準を参考に、2026年3月末に対純資産比率10パーセント未満を目標として縮減に努めていきたいと思います。なお、縮減分については成長投資と株主還元に配分していきます。

スライド左下に、株式売却額を記載しています。2019年3月期から2024年3月期までは記載のとおりに売却を進めています。

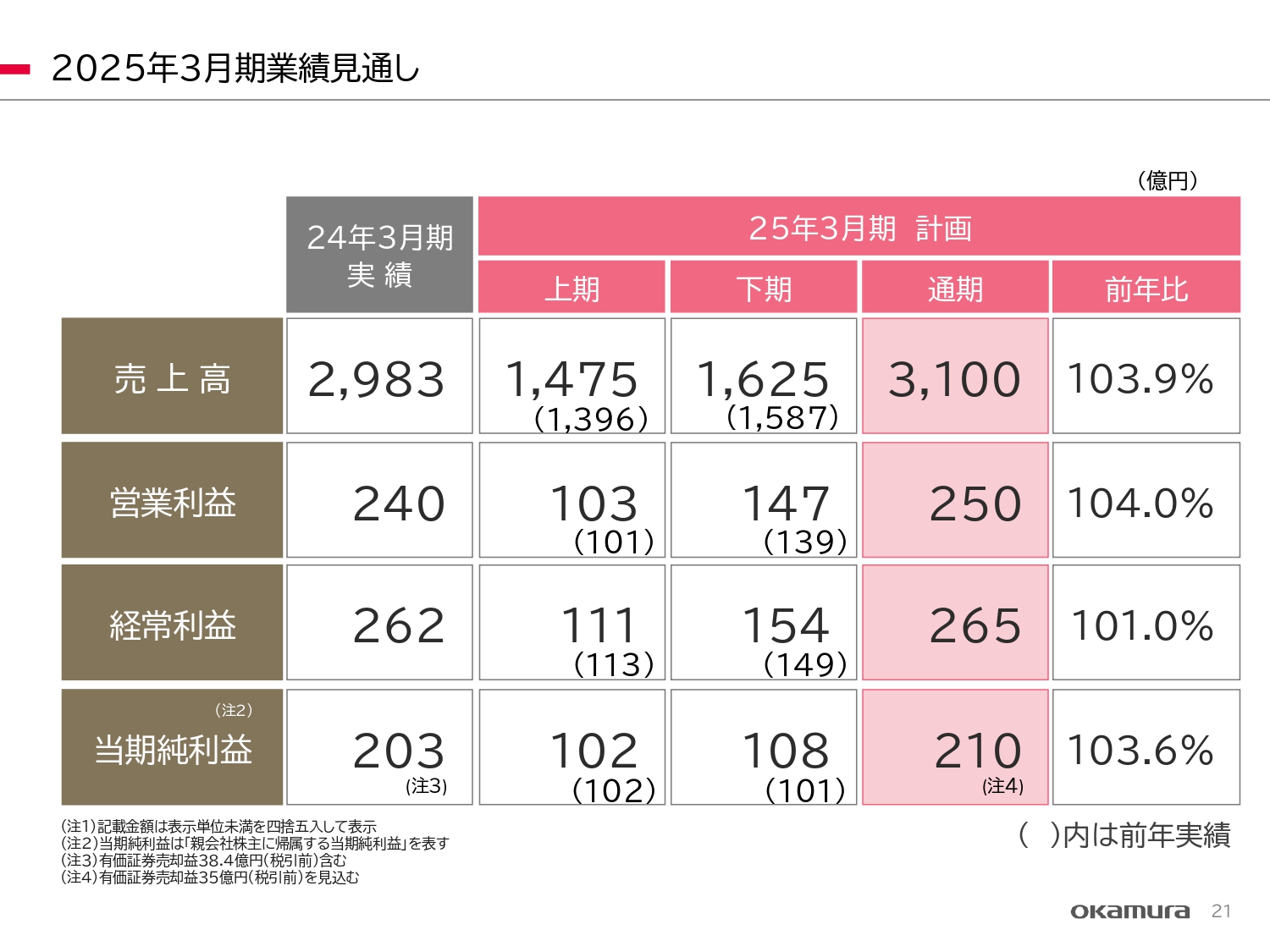

2025年3月期業績見通し

2025年3月期業績見通しについてご説明します。通期では、売上高3,100億円、営業利益250億円を目指したいと思います。上期・下期の割合は予測が難しく、物件の大小によって多少ぶれるかもしれません。

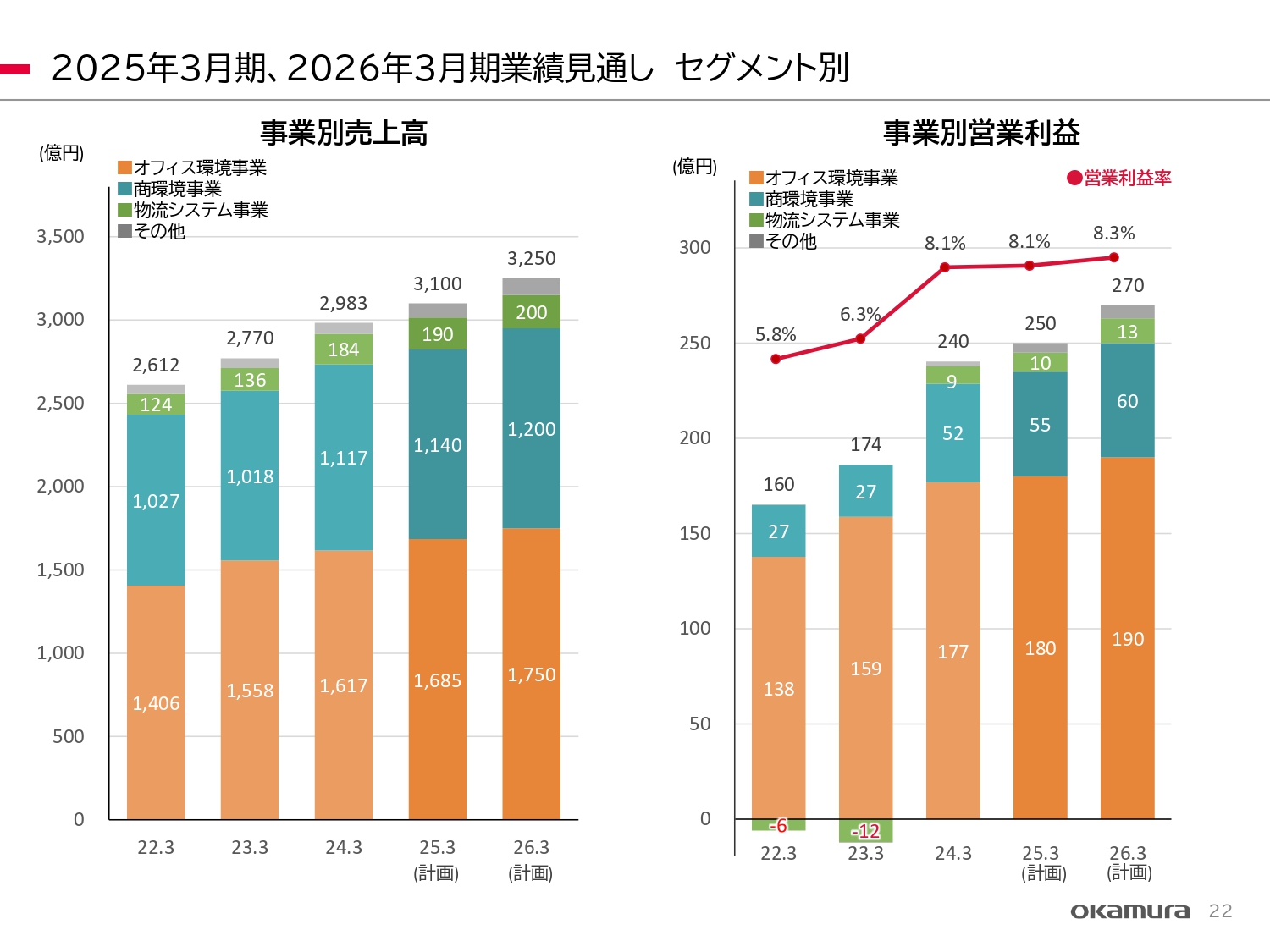

2025年3月期、2026年3月期業績見通し セグメント別

スライドは、業績見通しをセグメント別に示した棒グラフです。スライド左側が事業別売上高、右側が事業別営業利益です。ご覧のとおり、2024年3月期で利益水準が一段上がったため、ここから安定的に営業利益を増やしていきたいと思っています。営業利益率8パーセント以上を安定的に出すことも1つの目標です。

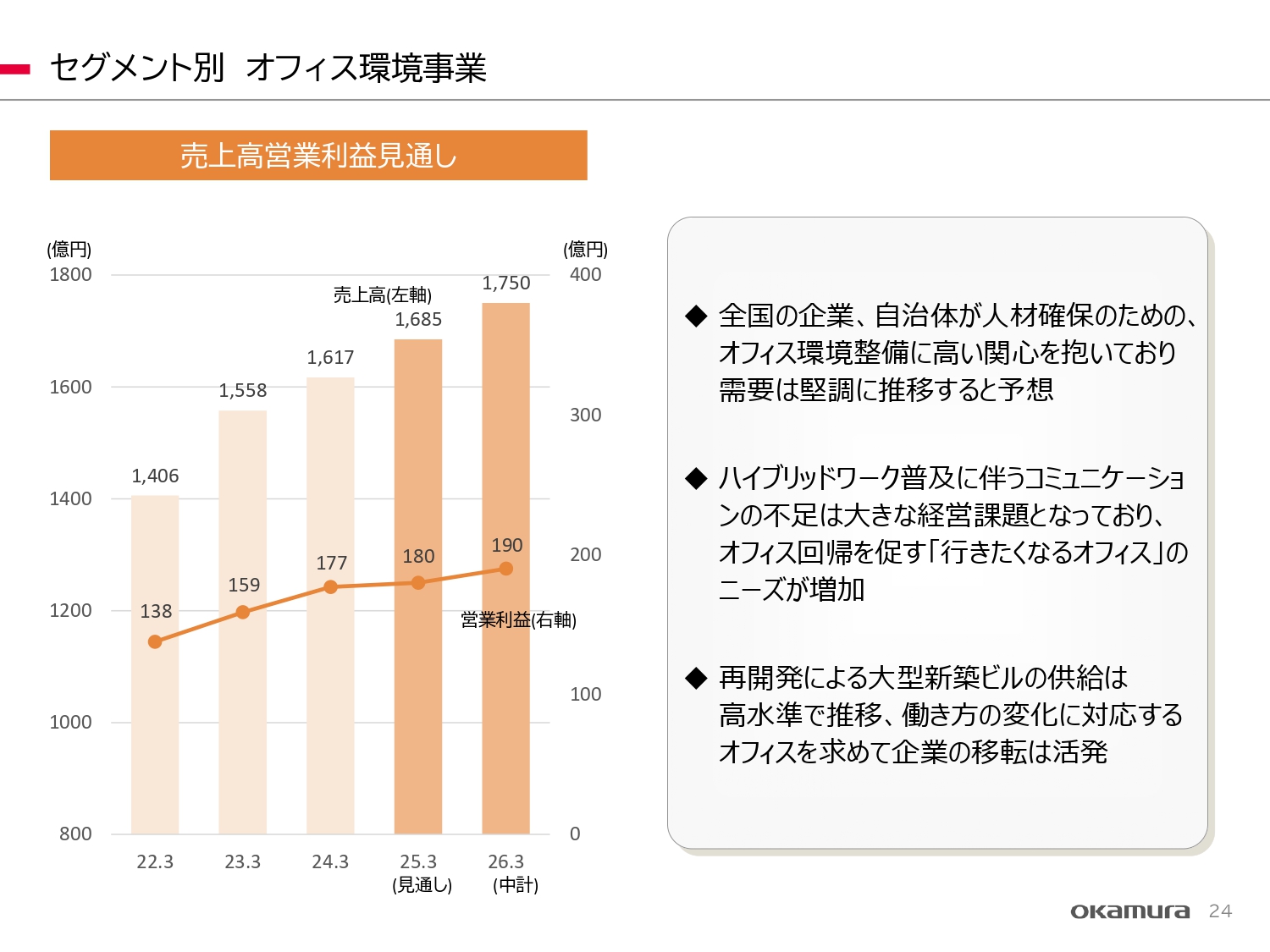

セグメント別 オフィス環境事業

各事業セグメントの方針についてご説明します。オフィス環境事業です。2025年3月期は売上高1,685億円、営業利益180億円、2026年3月期は売上高1,750億円、営業利益190億円を目指したいと思います。

依然として、企業、自治体ともに、優秀な人財を確保するために、いろいろな施策を打つ必要があります。人財確保に向けたオフィス環境整備は、非常に重要なポイントになっています。特に、人財を確保するためにオフィスを改装していく需要は根強くあります。

ハイブリッドワーク普及に伴うコミュニケーションの不足は大きな経営課題となっており、出社率がなかなか上がらないこともあり、「行きたくなるオフィス」のニーズが増加しています。最近は、コミュニケーション不足が1つの経営課題となっています。それに対応しようとする経営者の中で、オフィス改装という需要が出ています。

再開発による大型新築ビルの供給は高水準で推移しています。働き方の変化に対応するオフィスを求めて、企業の移転は活発化しています。

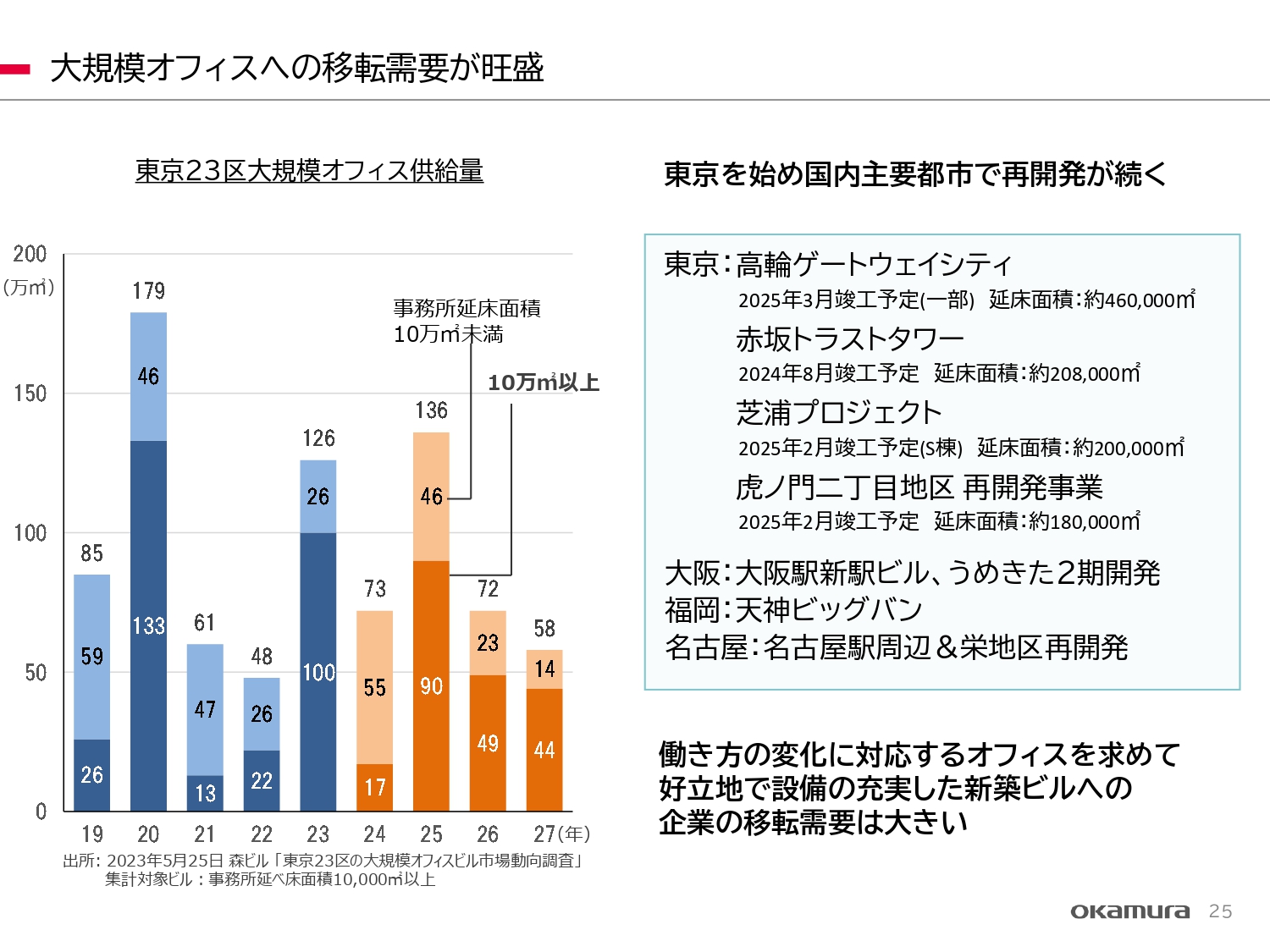

大規模オフィスへの移転需要が旺盛

スライド左側に、森ビルが毎年発表している「東京23区の大規模オフィスビルの市場動向調査」のグラフを掲載しています。2023年には126万平米という非常に大きな床面積のビルが竣工し、それによって新たな移転需要が起きています。

2024年は73万平米とやや減っているものの、2023年の126万平米の移転が行われているため、2024年も依然として旺盛な需要が出ています。2025年には136万平米と、非常に大きな床面積のビルが竣工します。それによって、今後3年ぐらいは、新たな需要が創出されるのではないかと考えています。

スライド右側に、2025年の主な東京のプロジェクトを記載しています。それ以外にも、大阪の駅前、また御堂筋の両側の建て替えが進み始めました。福岡では「天神ビッグバン」という名のもとに新たな再開発が進んでおり、名古屋でも名古屋駅周辺や栄地区の再開発が始まっています。

このように、日本全国でビルの竣工が活発化してきています。また、人財確保対策による改装や、新たな働き方に対応したオフィス改装などが活発化しています。

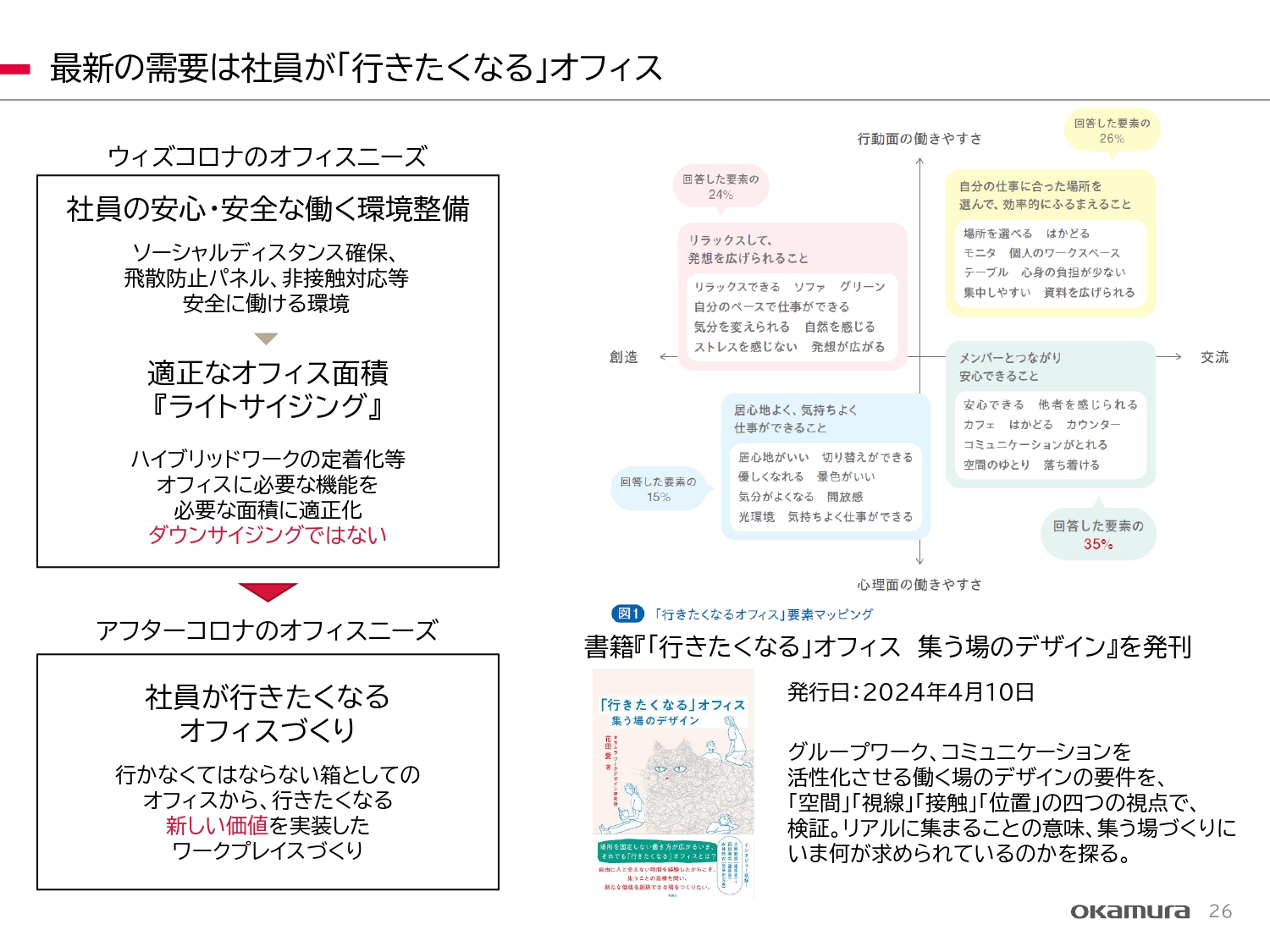

最新の需要は社員が「行きたくなる」オフィス

コロナ禍では、社員の安心・安全な働く環境整備が1つのテーマでした。なかなかオフィスに出社できなかったため、適正なオフィス面積「ライトサイジング」の提案を進めてきました。

直近では、テレワークが進んだことによって、なかなか出社率が上がらないという企業も多いようです。アフターコロナのオフィスニーズとして、社員が行きたくなるオフィス作りがあります。行かなくてはならない箱としてのオフィスから、行きたくなる新しい価値を実装したワークプレイス作りというのが1つのポイントであり、非常に重要な課題です。

スライド右下に、当社のワークデザイン研究所が2024年4月に発刊した書籍『「行きたくなる」オフィス 集う場のデザイン』を掲載しています。グループワーク、コミュニケーションを活性化させる働く場のデザインの要件を、「空間」「視線」「接触」「位置」の4つの視点で検証した書籍です。こちらを1つの手本として、さらに提案を深めていきたいと思っています。

ウェルビーイングなオフィスづくり

ワークデザイン研究所では、毎年初めに、オフィスを取り巻く今年の新たなトレンドを発表しています。

スライド左側に記載のとおり、「LIFE」「WELL」「COMMUNICATION」が今年の大きなテーマです。スライド右側に「Well at Work」と記載しましたが、最近は“心と体の調和がとれ、活力が向上している状態”で働けるようなオフィス作りをしていくことが、1つの大きなテーマです。

米国の公益企業IWBIが開発した評価システムで、WELL認証(WELL Building Standard)というものがあります。人の健康とウェルビーイングに影響を与えるさまざまな機能をパフォーマンスベースで測定・評価・認証するものです。当社の渋谷オフィスは、「WELL認証v2」において最高レベルのプラチナを取得することができました。

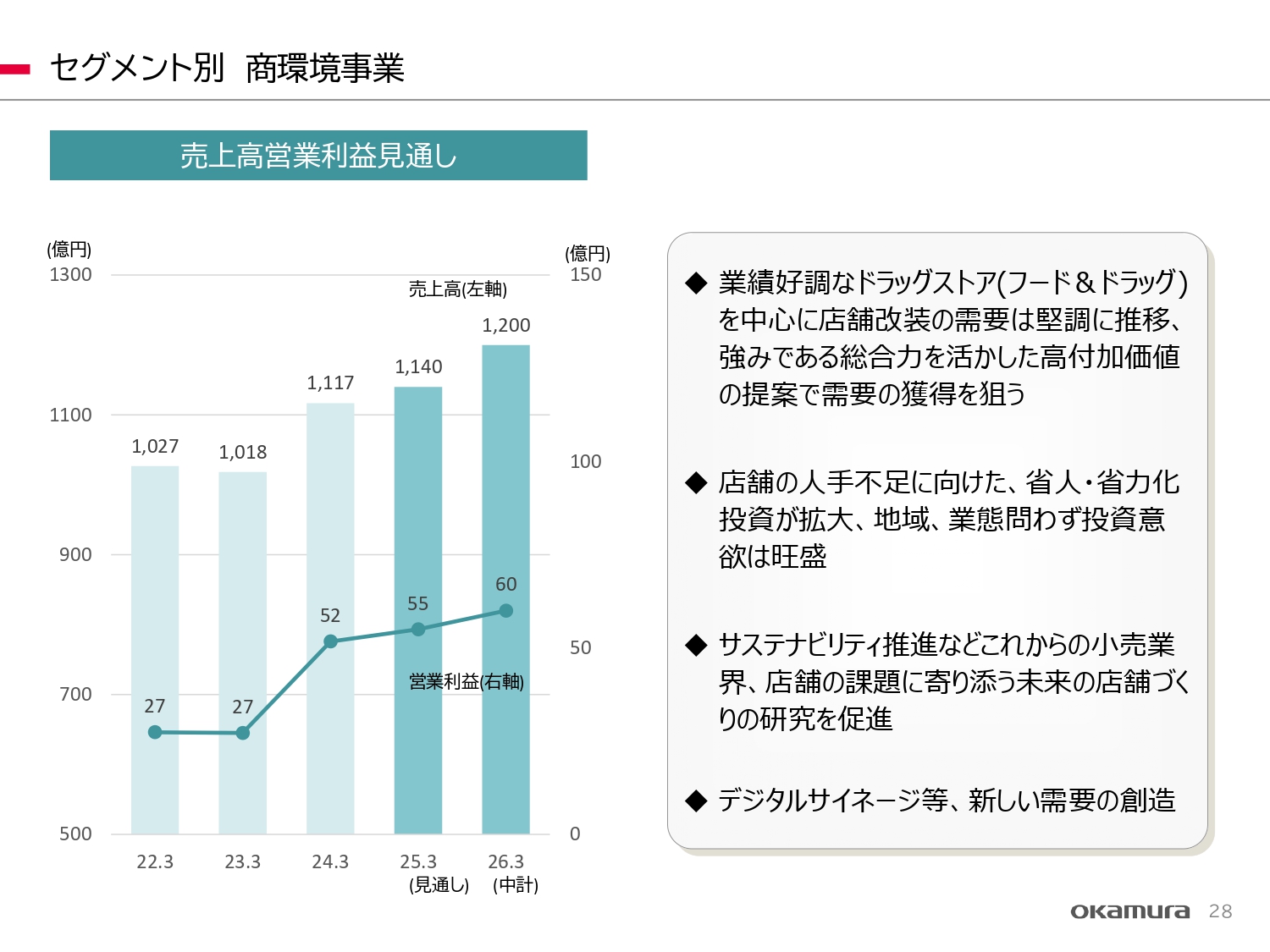

セグメント別 商環境事業

商環境事業の方針です。2025年3月期は、売上高1,140億円、営業利益55億円、2026年3月期は売上高1,200億円、営業利益60億円を目指します。

スライドのグラフのとおり、2024年3月期に利益水準がほぼ倍近くなりました。こちらも安定的に、この水準からさらに伸ばしていきたいと思います。2026年3月期には、売上高利益率をおよそ5パーセントに上げたいと思います。

依然として、ドラッグストアとスーパーマーケットの業態の垣根がさらに低くなっています。ドラッグストアの中でも、フード(食料品)の売上のほうが多いチェーンも出てきました。当社のスーパーマーケットのノウハウを、さらに活かした提案を強化していきたいと思います。

こちらもオフィスと同じく、店舗の人手不足に直面しています。その影響で、業態や地域、規模の大小を問わず、省人・省力化の投資が盛んです。サステナビリティ推進など、これからの小売業界、店舗課題に寄り添う未来の店舗作りの研究を進めていきたいと思います。

新たな需要として、デジタルサイネージ等に取り組み始めました。後ほど、ご説明します。

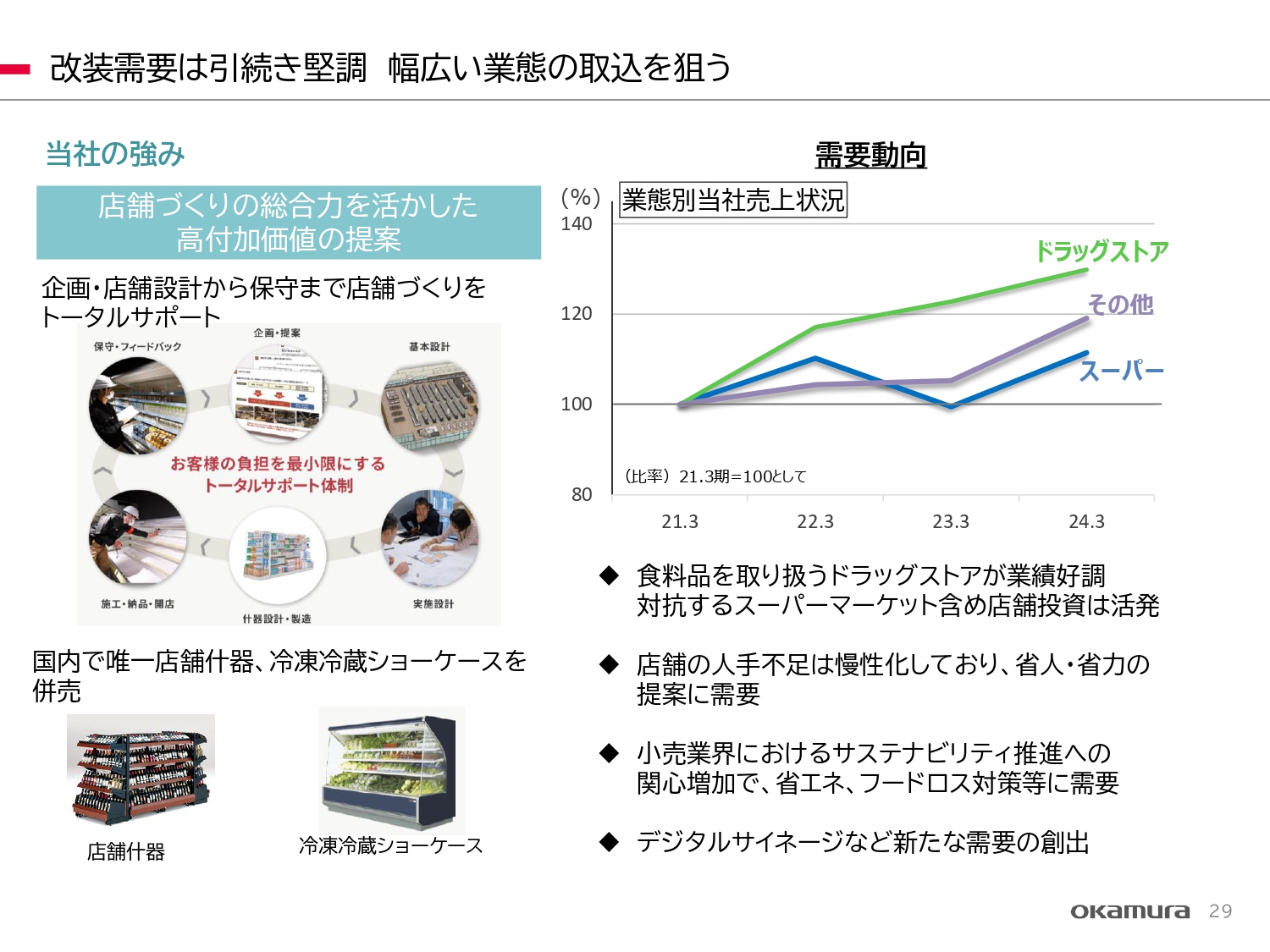

改装需要は引続き堅調 幅広い業態の取込を狙う

スライド右側の需要動向のグラフのとおり、やはり伸びているのはドラッグストア業態です。専門店を中心としたその他の業態や、スーパーマーケット業態もかなり伸びています。当社の強みである、店舗作りの総合力を活かした高付加価値の提案を行うことにより、この需要を取り込んでいきたいと思います。

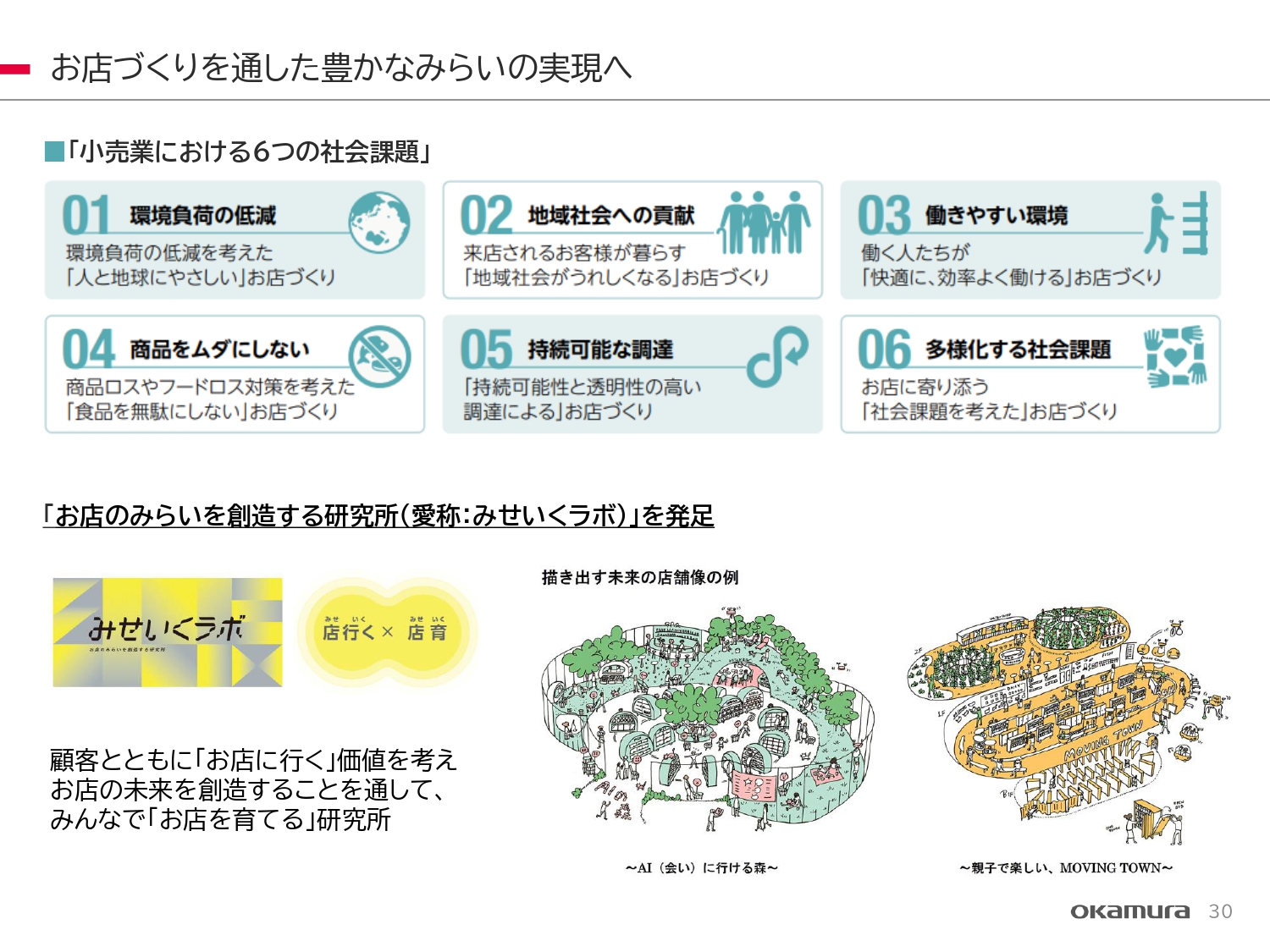

お店づくりを通した豊かなみらいの実現へ

お店作りを通した豊かな未来の実現についてです。今、小売業はかなり大きな6つの社会課題に直面しています。

まず、省エネを含めた省電力など「環境負荷の低減」「地域社会への貢献」「働きやすい環境」です。以前の小売業は、お店にはお金をかけますが、バックオフィスにはなかなかお金をかけませんでした。しかし、そのような時代は終わり、働く人たちにも快適で効率よく働けるお店作りは1つのテーマになりつつあります。

「商品をムダにしない」観点では、商品ロスやフードロス対策が必要です。また、「持続可能な調達」「多様化する社会課題」と、この6つの大きなテーマが今、小売業を取り巻く大きな社会課題になっています。

これらを解決するために、「お店のみらいを創造する研究所(愛称:みせいくラボ)」を、今年から新たに発足しました。小売業に寄り添いながら、問題・課題を解決していくことで、小売業とさらに親しい関係を作っていきたいと思います。

新しい需要の創造と取込み

新しい需要創造のために、デジタルサイネージの分野に取り組み始めました。まだまだ出始めたばかりですが、データサイネージの需要はこれからさらに広がっていくと思っています。

当社の強みは、お客さまの困りごとが現場でわかるところです。デジタルサイネージそのものは作りませんが、その応用として売り場にマッチしたサイネージを提案したいと思っています。

スライド右上は、スマートカートです。レジの要員が毎年減ってきて、新店を出してもレジ係がなかなか採用できないことがあり、セルフレジの需要が拡大しています。それに伴って、品物を入れた時にそこで決済ができるスマートカートが出始めており、ここにさらに注力していきたいと思います。

スライド右下は、冷凍冷蔵施設ソリューションです。スーパーマーケットの中には、肉や冷凍食品などを入れたプレハブ冷蔵庫が必ずあります。今までこの分野に参入していませんでしたが、お店を丸ごと作る提案をしていくために、取り組みを開始しました。いくつか実績も出始めていますので、ここも拡大していきたいと思います。

セグメント別 物流システム事業

物流システム事業の方針です。2024年3月期には、売上高184億円と、前年度に比べて50億円近く増加しました。EC取引が拡大しており、物流センターが都市部周辺にかなり多く建設されています。その中で、入庫から出庫までを全自動で行いたいという需要の高まりを予測しています。

倉庫や物流センターを丸ごと提案する機能と、それぞれのインテグレーターに製品を供給するサプライヤーとしての機能を持ち合わせるため、改革を進めているところです。

今、自律・遠隔操作のハイブリッド型ロボットでピッキング作業を自動化するための「PROGRESS ONE」という仕組みの開発を進めています。2024年3月期、2025年3月期、2026年3月期まで、毎年5億円から6億円近い投資がかかりますが、それ以降はこれをテコに利益率を上げていきたいと思います。

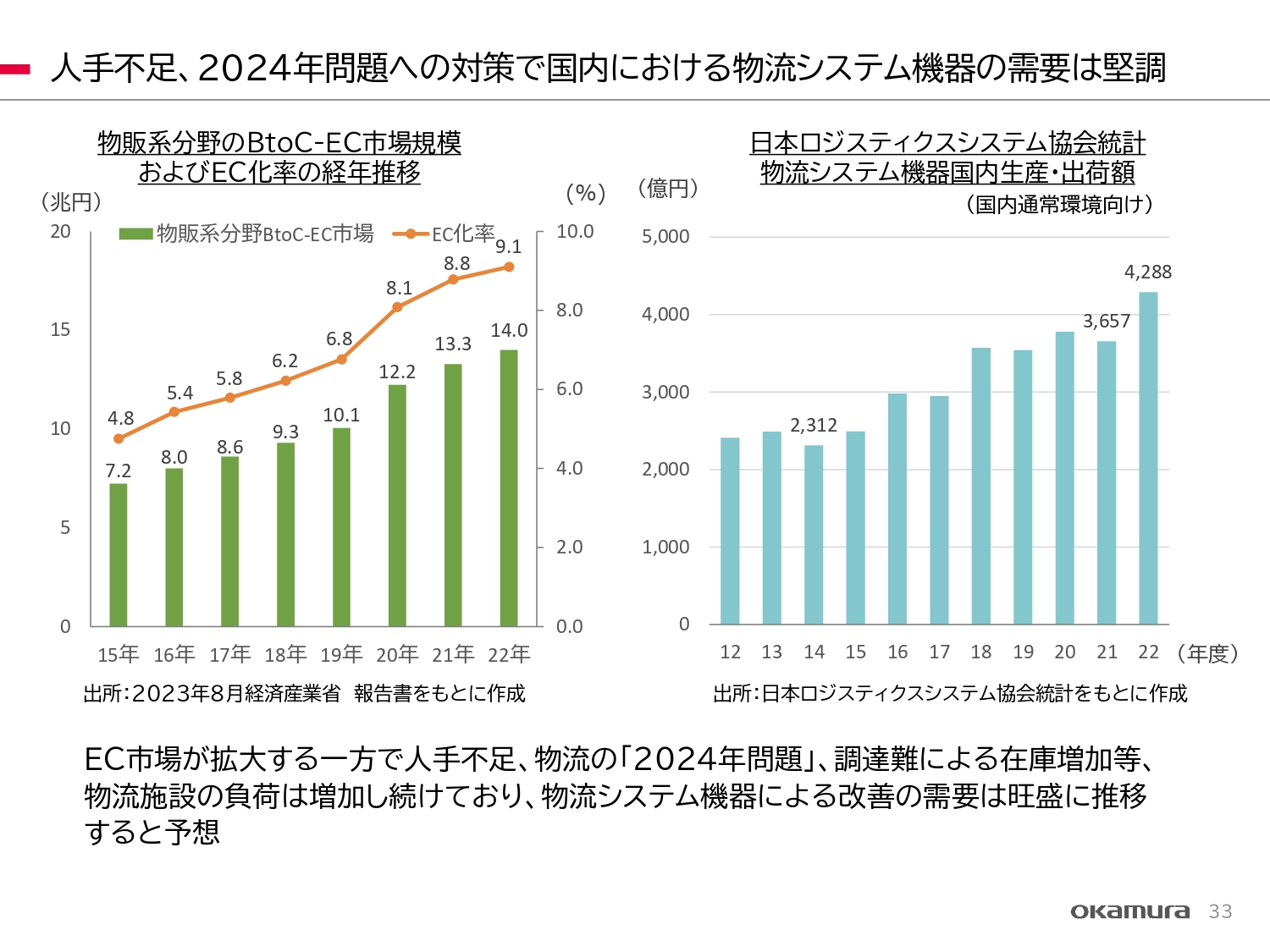

人手不足、2024年問題への対策で国内における物流システム機器の需要は堅調

EC取引は依然として成長しています。スライド右側の「日本ロジスティクスシステム協会統計 物流システム機器国内生産・出荷額」を見ると、右肩上がりに伸びています。生産能力を拡大しながら、各社が供給力を上げていることがわかります。

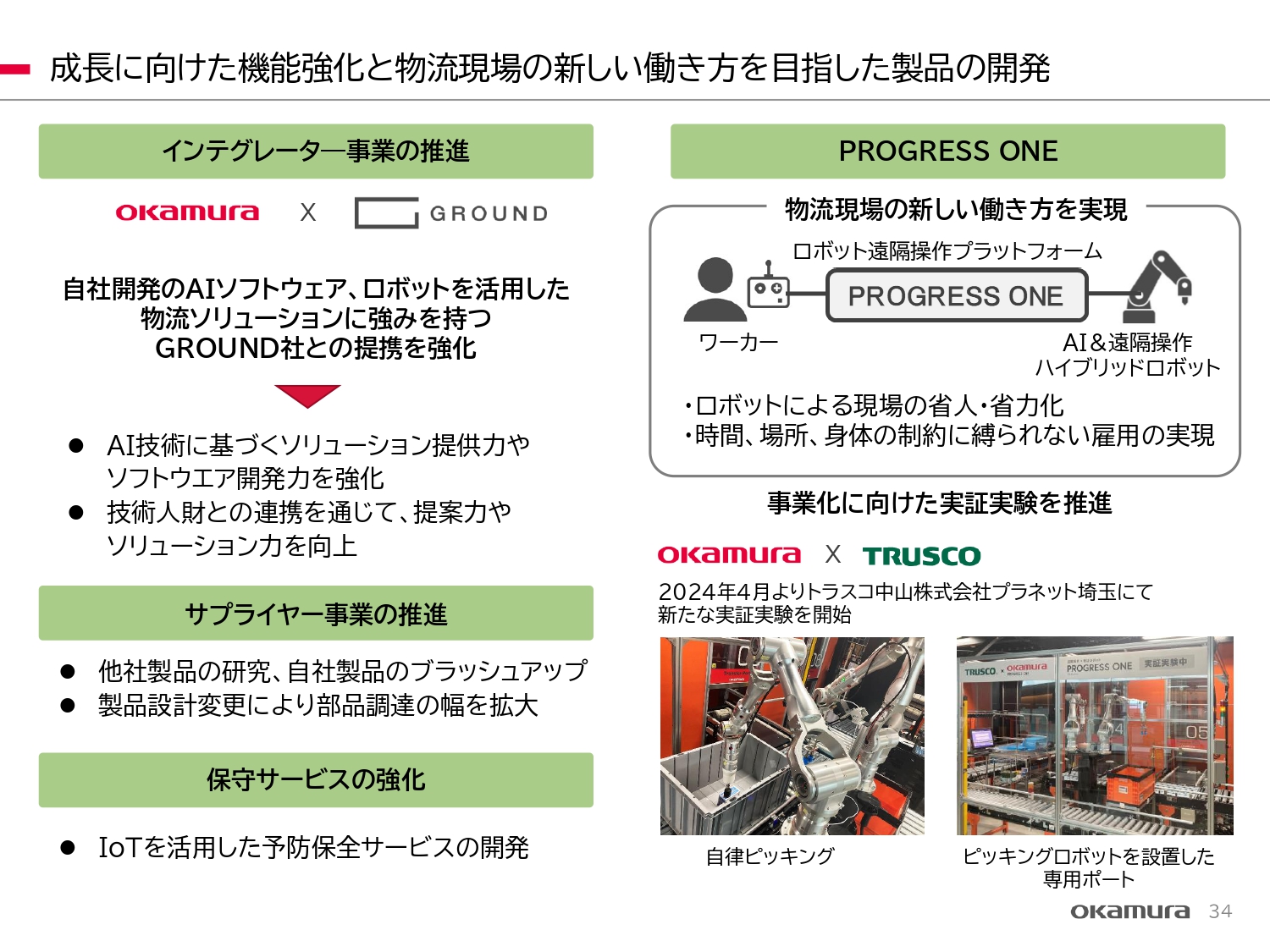

成長に向けた機能強化と物流現場の新しい働き方を目指した製品の開発

インテグレーターとして、物流センターを丸ごと提案できる力を持ちたいと考えています。WMS(Warehouse Management System)という非常に高度な物流センターの運営システムを開発しているベンチャー企業のGROUNDとの提携を強化しました。このノウハウを得ながら開発力を強化し、提案力を高めたいと思います。

サプライヤー事業の推進としては、他社製品を研究し、自社製品のブラッシュアップを行います。特に、コンベアを中心に強化を図っていきたいと思います。

2024年4月から「PROGRESS ONE」の実証実験が始まりました。工具の通販をしているトラスコ中山の物流センターであるプラネット埼玉で、自律ピッキング型ロボットを使った実証実験を行っています。遠隔操作との併用で、無人化を目指していく事業を進めていきます。

まとめ

まとめです。中期経営計画の柱である「需要創出型企業」への変革を成し遂げるため、経営基盤を強化し、社会課題へ取り組みます。

2025年3月期の業績見通しとしては、売上高3,100億円、営業利益250億円を目指します。私からの説明は以上です。ありがとうございました。

新着ログ

「その他製品」のログ