日本ヒューム、基礎事業の売価改善や関東・東北地区の大幅受注増により、通期は増収増益

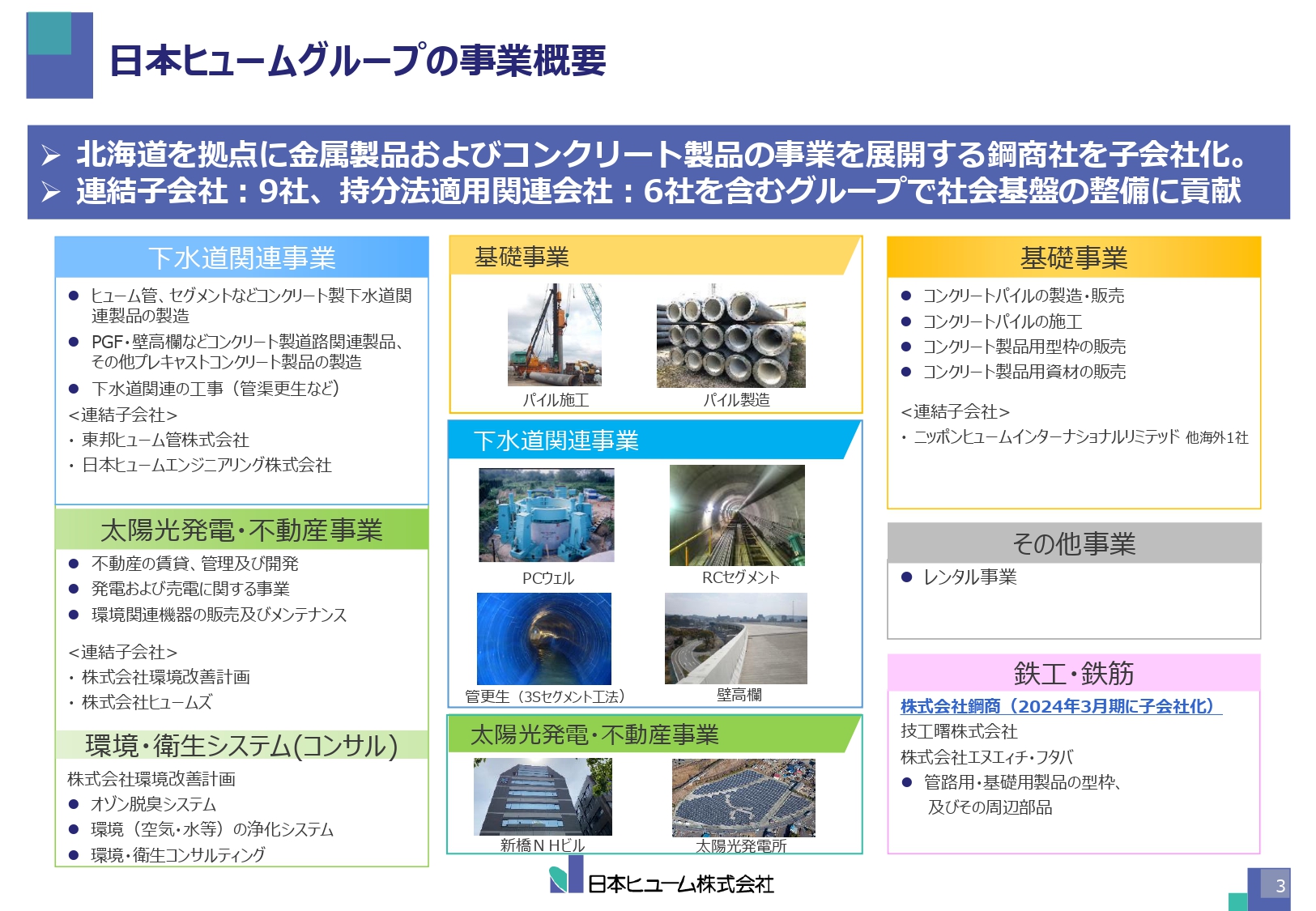

日本ヒュームグループの事業概要

増渕智之氏:本日はご多用の中、決算説明会にご参加くださり誠にありがとうございます。5月9日に発表した決算内容についてご説明します。

まずは、日本ヒュームグループの事業概要について簡単にご説明します。

当社は、主に基礎事業として、建物の基礎に使うコンクリートパイルの製造・施工を手がけています。

もう1つが下水道関連事業で、下水道管に使われるヒューム管と呼ばれるパイプを中心に、ヒューム管の更生工事も手がけています。コンクリートの平均的な寿命は約50年ですので、高度経済成長時に敷設した下水道管の劣化が始まっているため、ヒューム管の更生工事を行っています。

また、日本は地震が多い国ですので、地震でもパイプが壊れないようにする耐震工事も手がけています。そのほか、オープンケーソン工法の一環の基礎事業である、橋梁の基礎に使うPCウェル、高速道路の橋梁部のコンクリート製のガードフェンスである壁高欄などのブロック製品やプレキャスト製品の製造も手がけています。

それ以外には、土地を利用した太陽光発電や不動産事業も行っている、総合コンクリート会社です。

後ほど詳しくご説明しますが、前回までのトピックとして、コンクリート製品には欠かせない鉄鋼・鉄筋の強化のため、北海道と東北中心に鋼材を扱っている株式会社鋼商を2024年1月に日本ヒュームグループの傘下に収め、総合コンクリート業を進めています。

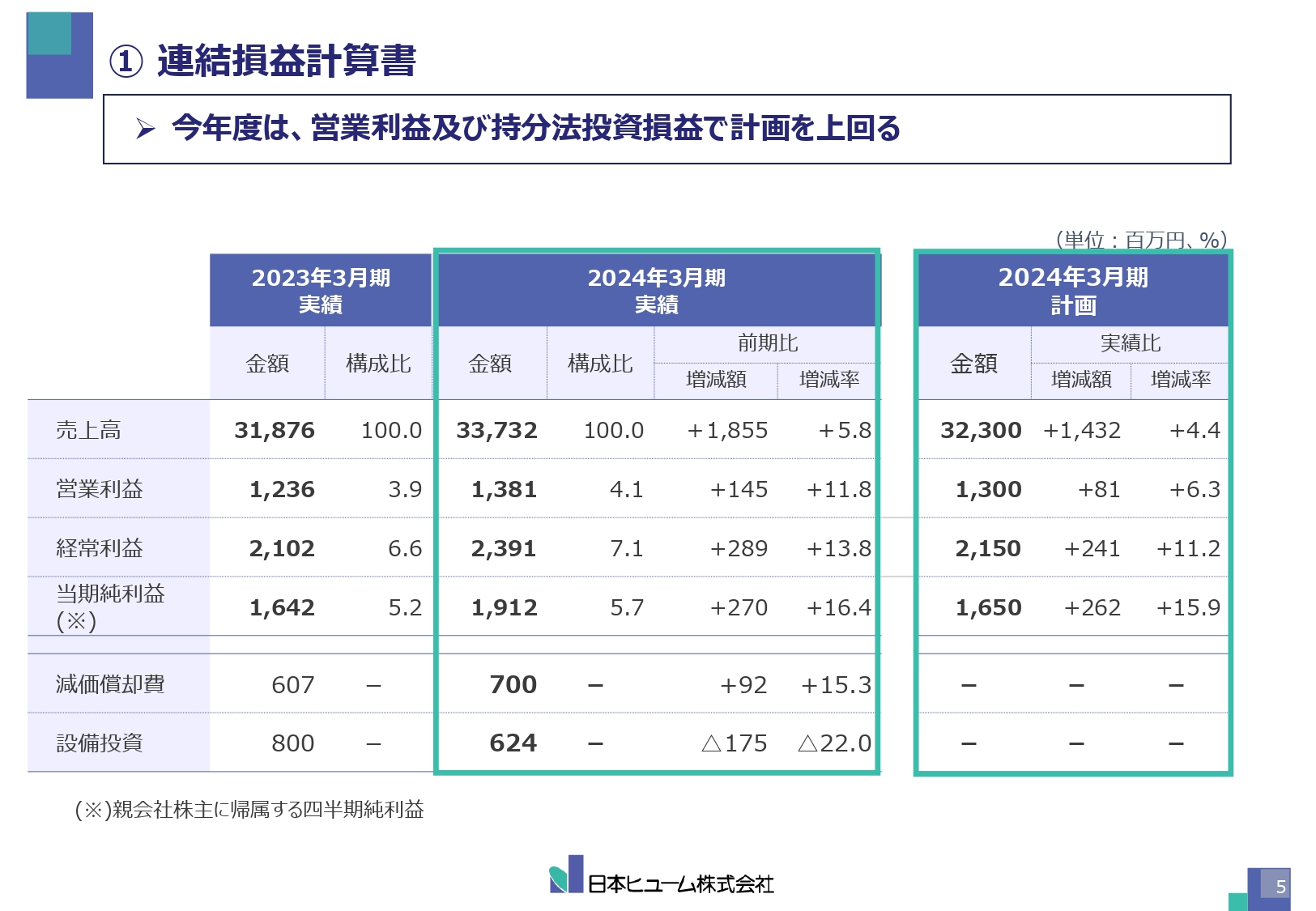

① 連結損益計算書

5月9日に発表した2024年3月期の決算の内容です。当期は中期5ヶ年計画の初年度です。ちょうど1年前に、「発表した計画をしっかりと達成していきたい」ということをご説明したと思います。

売上高は323億円の計画に対して337億円、営業利益が13億円の計画に対して13億8,000万円、経常利益が21億5,000万円の計画に対して23億9,000万円、当期純利益が16億5,000万円の計画に対して19億1,000万円と、計画値は概ね達成した状況です。中期5ヶ年計画の初年度としては、まずまずの仕上がりというかたちで推移しています。

減価償却、設備投資についても、概ね順調に推移しています。設備投資については、2023年3月期の実績が若干多かったのは、熊谷工場に大型のプレキャストのバッチャープラントの投資をした結果であり、特異な状況を示していますが、2022年3月期に比べるときちんと増加しており、設備投資が進んでいる状況です。

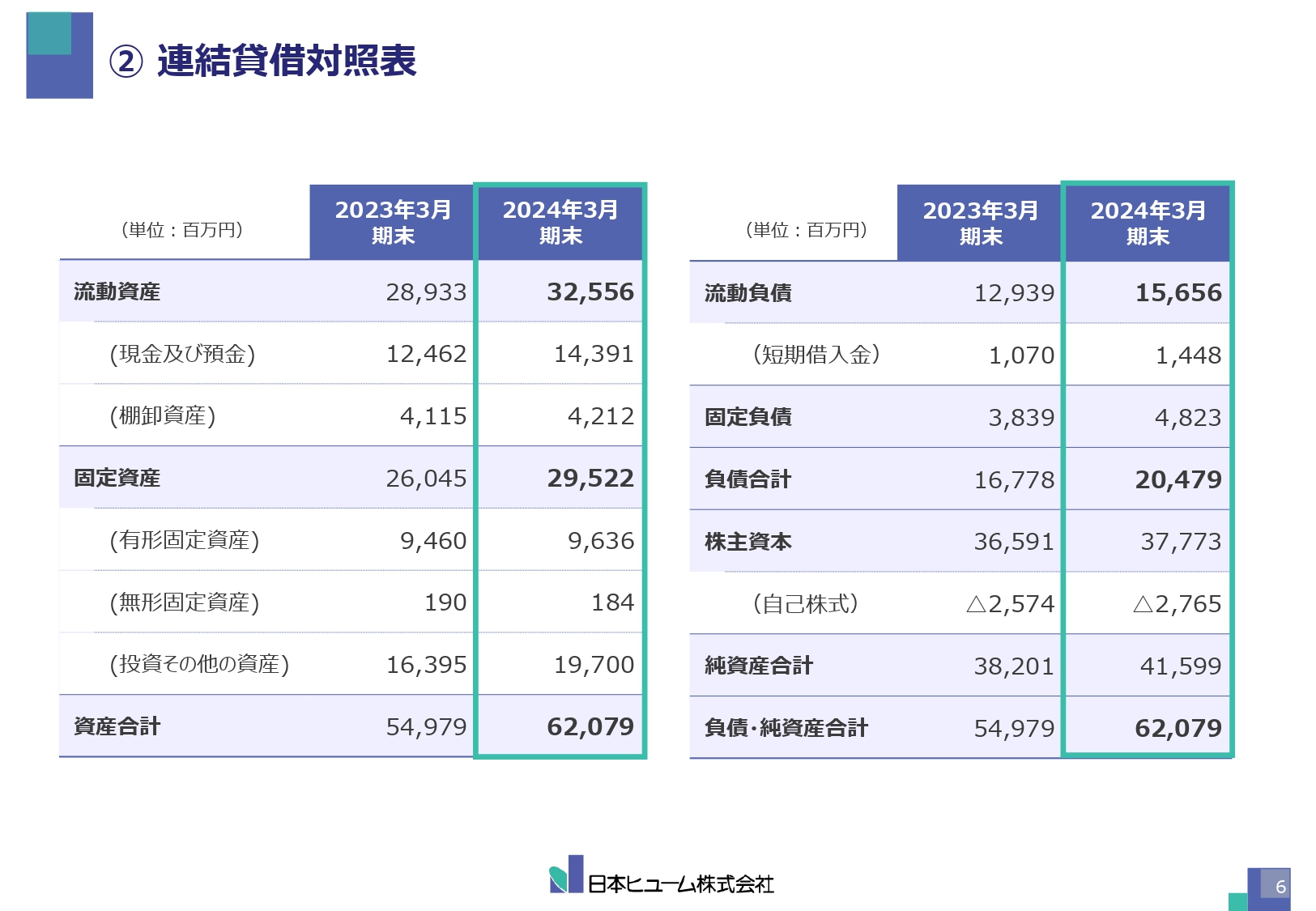

② 連結貸借対照表

連結貸借対照表です。健全性はそのままだと思いますが、短期借入金だけが4億円ほど増化しています。こちらは株式会社鋼商を連結対象にしたためです。

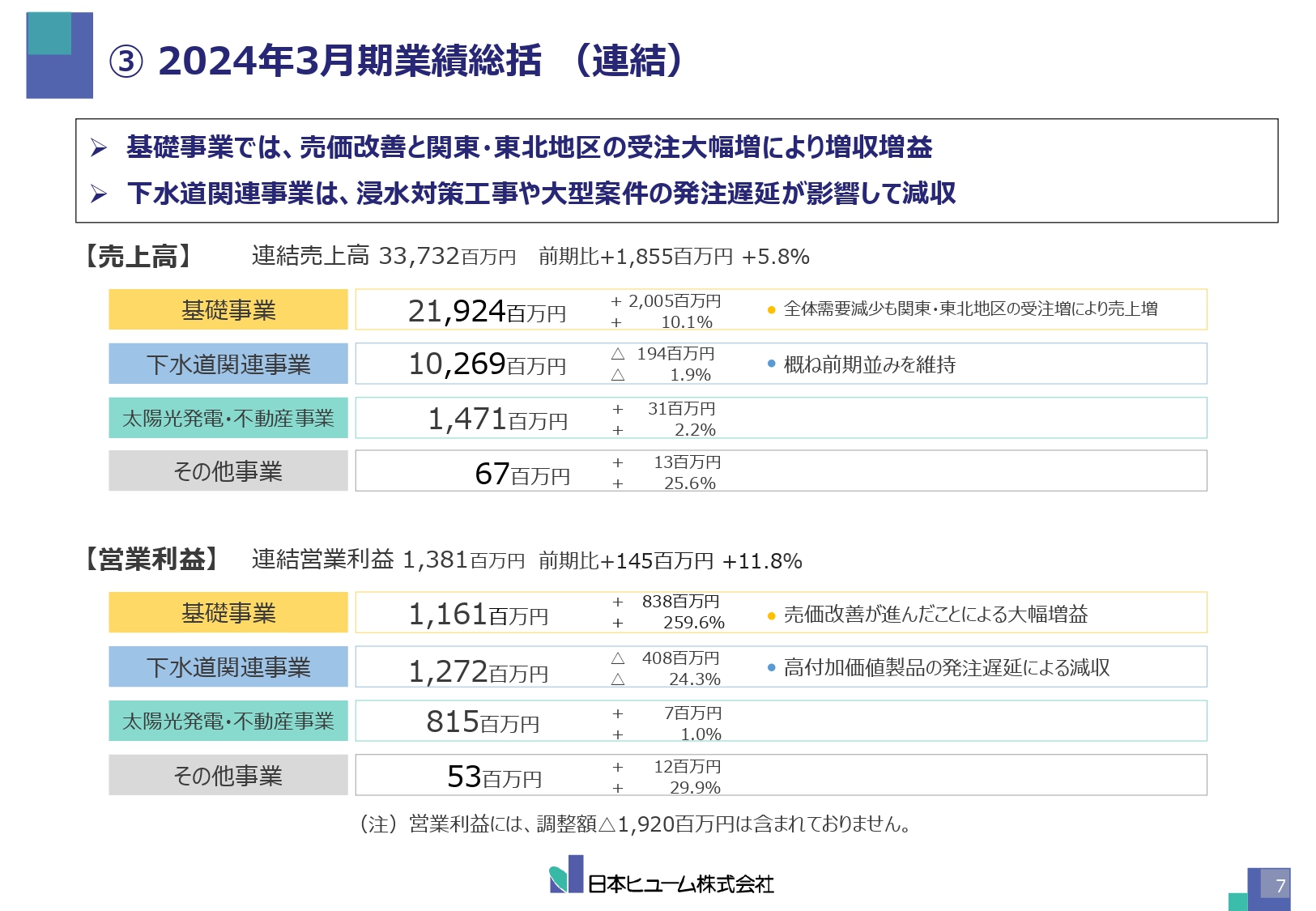

③ 2024年3月期業績総括 (連結)

セグメント別の細かい業績の内容になります。基礎事業の売上高は前期に対して全国需要が20パーセント近く減少する中で、当社では関東・東北地区で営業がかなりがんばったため、受注を10パーセント近く増やし、219億円程度の売上高となりました。それに伴い、営業利益も8億円ほど増加しています。

売価改善といった要因もありますが、大型案件を積極的に受注できた営業の努力が良い影響をもたらしたと思っています。

一方で、下水道関連事業の売上高は約102億円ということで、前期比で2パーセント、2億円ほどショートしました。概ね前期並みの範疇だと思います。しかし、営業利益は4億円ほどショートして約12億円でした。

当社では、外側が鋼管、内側がコンクリートでできている合成鋼管という高付加価値製品があるのですが、工事の影響でこちらの案件が出遅れ、当期に回ったことで若干ショートしました。このような製品ポートフォリオの出入りはあったのですが、スライドのような数字で着地できました。

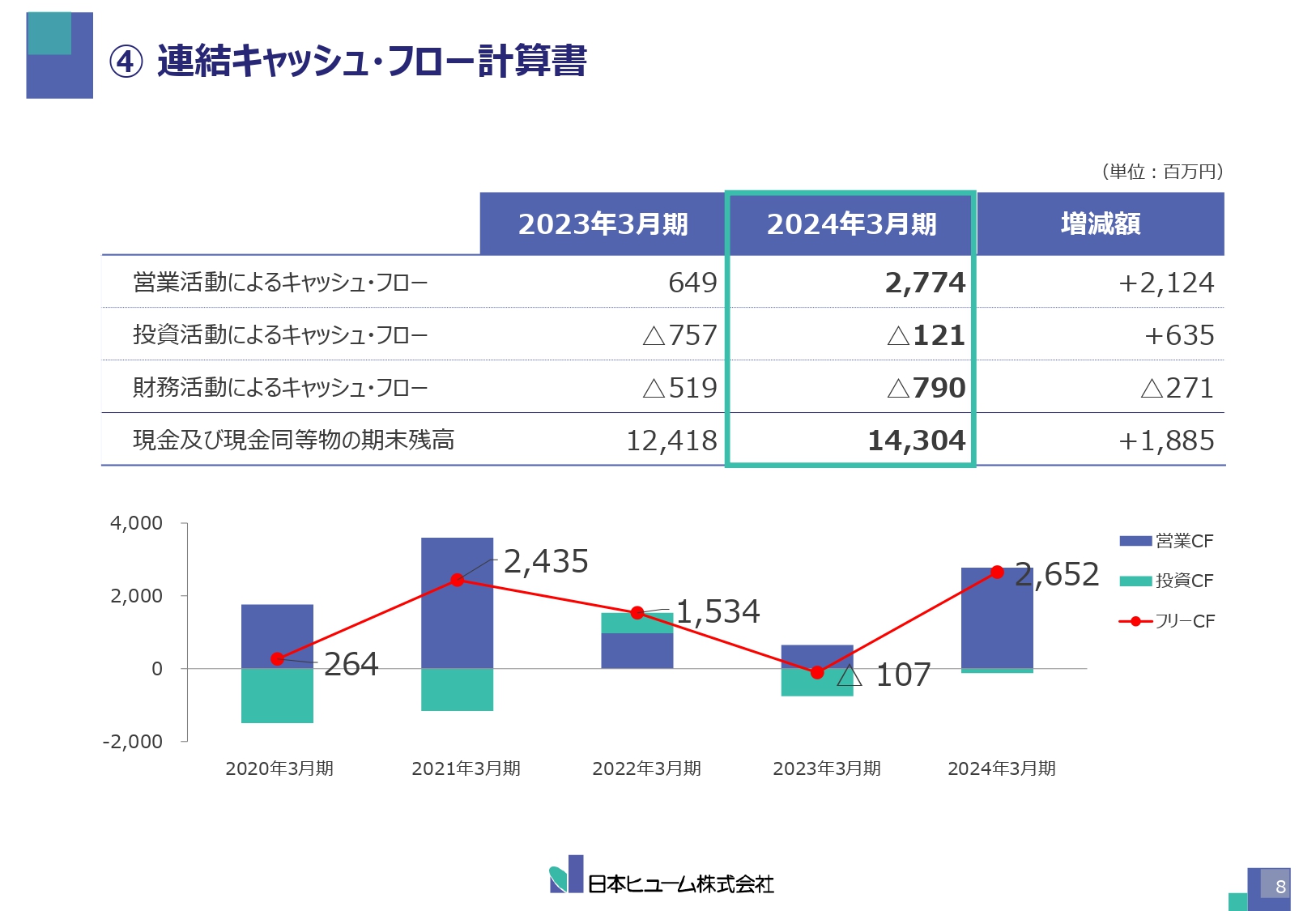

④ 連結キャッシュ・フロー計算書

キャッシュ・フローについてはご覧のとおりです。営業活動によるキャッシュ・フローも増えており、健全な状況で推移していると見ています。

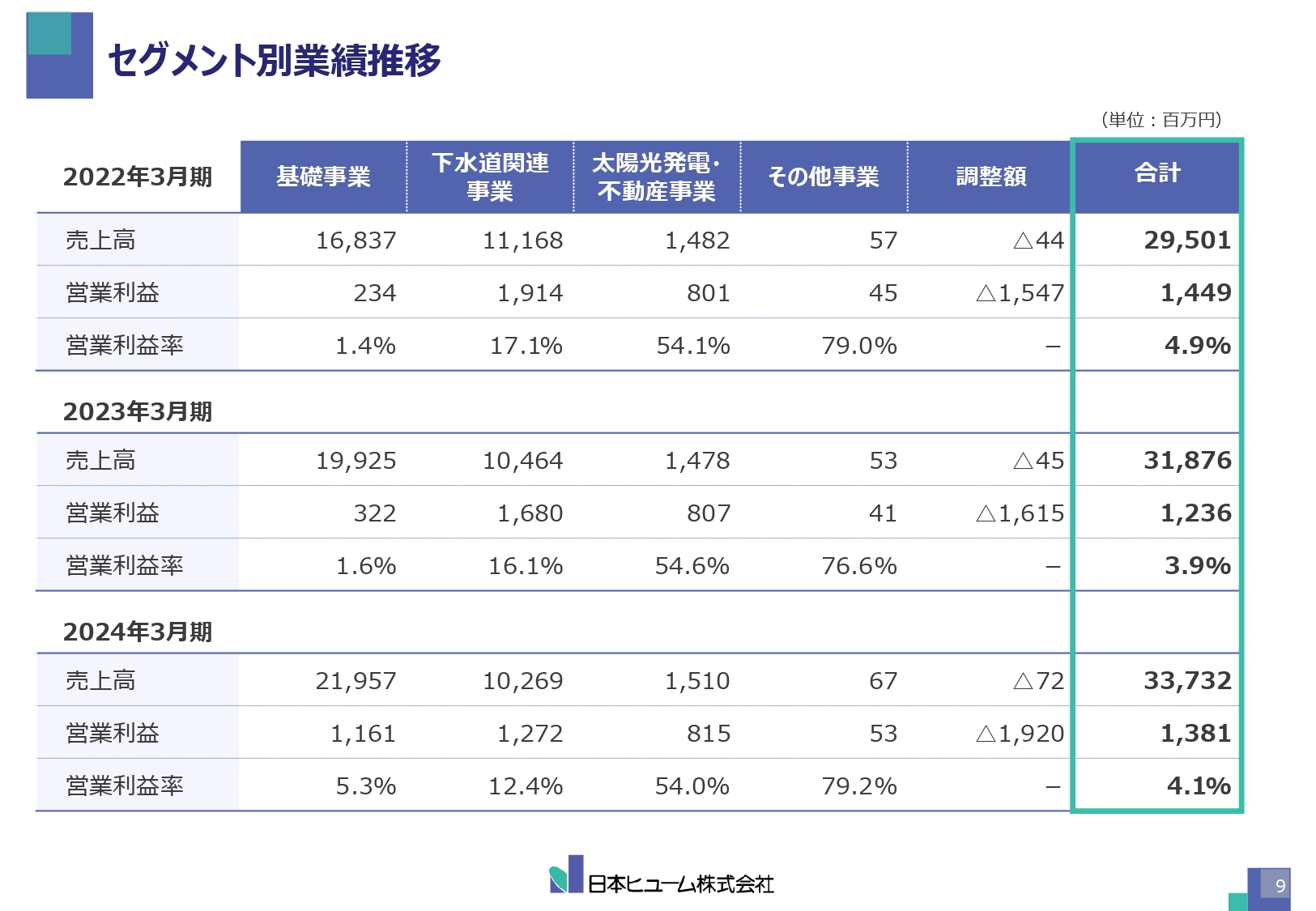

セグメント別業績推移

セグメント別業績推移については、2年前から振り返ってお示ししています。

基礎事業は、コロナ禍の中ではかなり苦戦したのですが、ようやくコロナ禍以前ぐらいに戻ってきました。我々の努力もありますが、売価改善が進み、世間の追い風もあって営業利益率が5パーセント台まで回復してきました。

一方で、下水道事業関連事業の売上高はそれほど変化していませんが、高付加価値商材の出遅れが要因で営業利益は若干ショートした状況です。こちらは今期の数字に回ってくるため、2年間で見れば影響はありません。

その他事業については概ね前期並みの推移となっています。

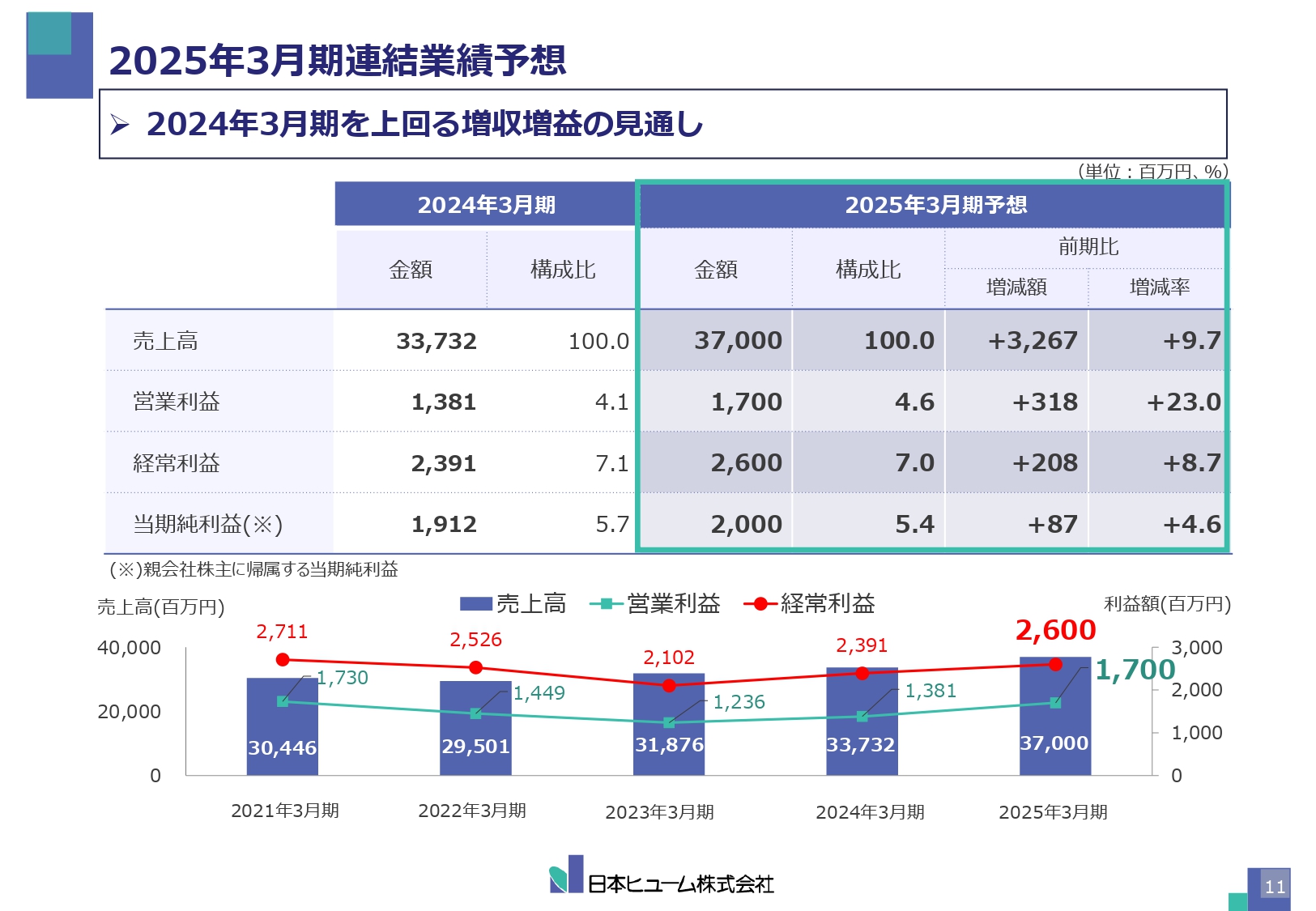

2025年3月期連結業績予想

2025年3月期は、売上高の目標が370億円と、およそ5年ぶりに350億円を超えると見ています。営業利益は17億円、経常利益は26億円、当期純利益が20億円と予想しています。

2024年3月期の当期純利益19億円には土地の売却益などが含まれていますので、そのような特異な状況を除くと、順調に伸ばせる見込みです。

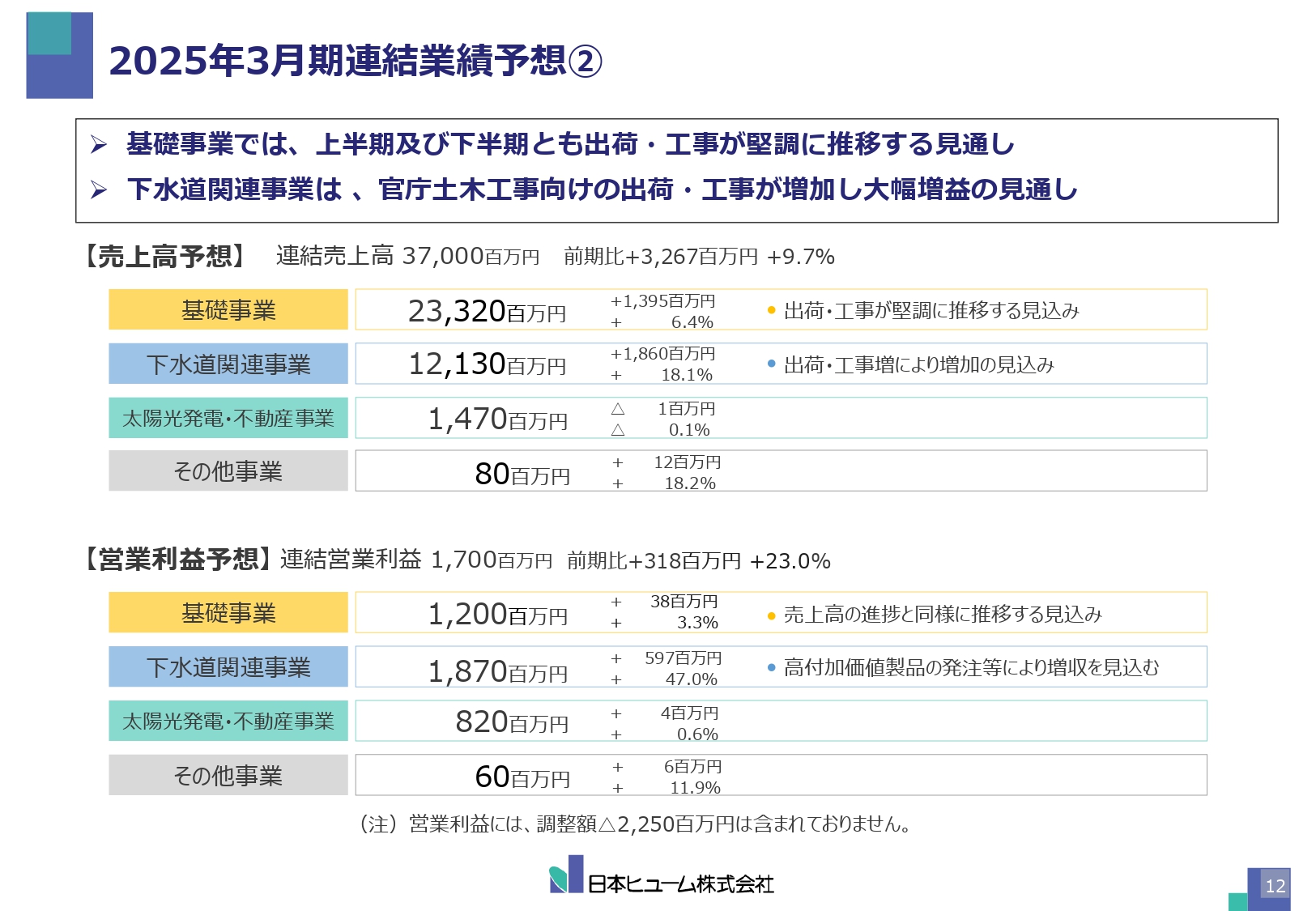

2025年3月期連結業績予想②

業績予想の内訳です。基礎事業の売上高はプラス6.4パーセントと、約13億円増加で堅調に推移すると見ています。下水道関連事業は、前期の工事の遅れから今期に回ったものなどがありますので、売上高は約18億円増加し、約121億円に回復できると思います。

太陽光発電・不動産事業、その他事業については概ね前期並みです。

売上高に伴う営業利益については、基礎事業は前期比で3,800万円増加、下水道関連事業は高付加価値製品の発注が出ることによって前期比で5億9,700万円増加し約18億円となる予想です。

M&A

2023年4月からスタートした中期経営計画「23-27計画R」の進捗について簡単にご説明します。

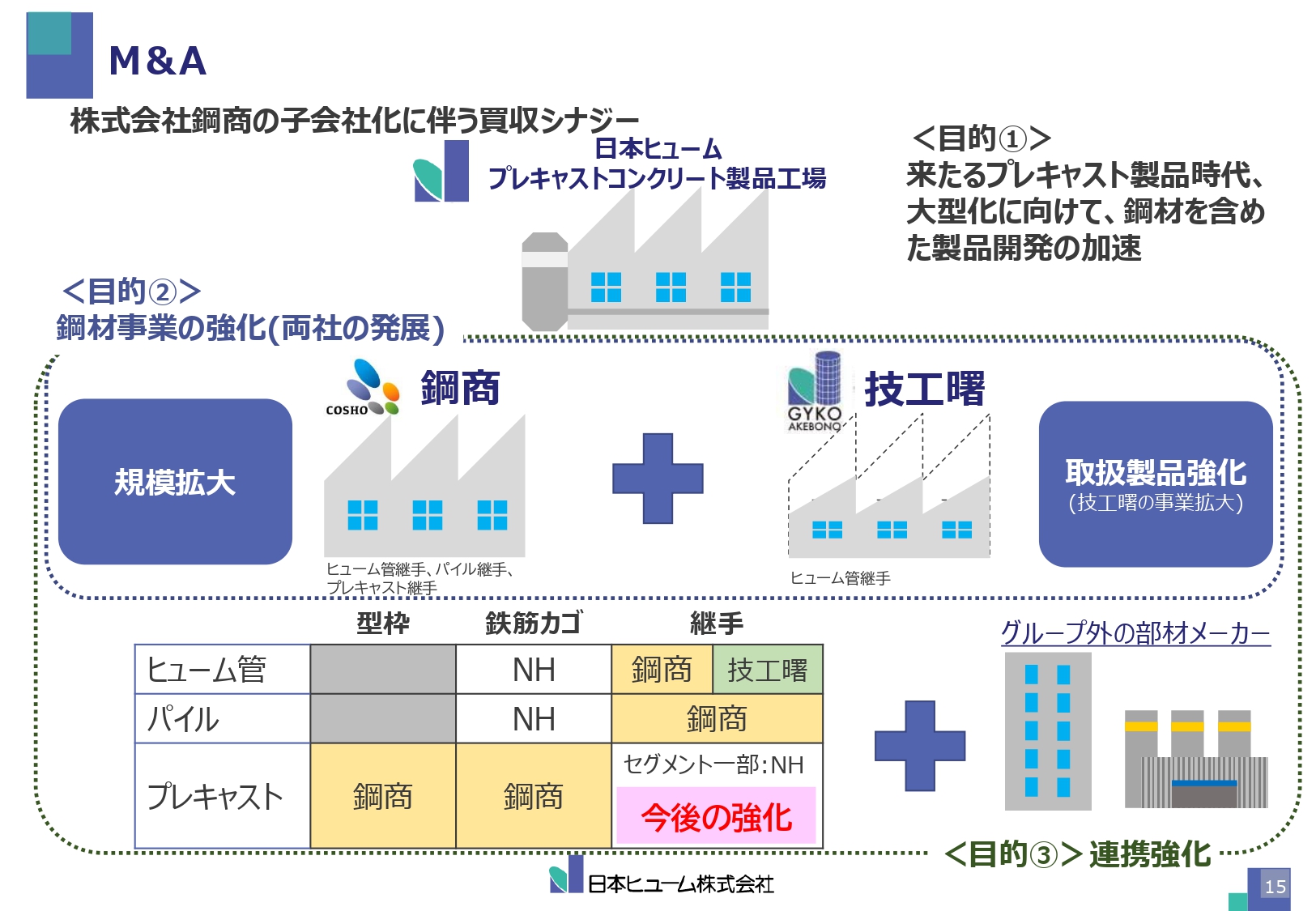

M&Aを積極的に行っていくことの事例として、株式会社鋼商を子会社化しました。子会社化の目的は大きく3つあります。スライド下部の表でお示ししているのですが、鉄筋コンクリートと言われるように、もともとコンクリート製品に鉄は不可欠なものです。

もともとグループ会社である技工曙は、ヒューム管を接続するカラーというリング状の鋼材を主に手がけている会社で、主にヒューム管の鋼材を扱っている会社です。

鋼商は、ヒューム管の継手も作っているのですが、プレキャストのパイルを繋ぐ際の鋼材も手がけています。また、建設従事者が不足し、今後プレキャスト製品の需要が高まる中で、鉄筋カゴやプレキャストの型枠も手がけている会社です。

そのようなことで、技工曙と鋼商のシナジー効果を狙っており、今後は当社でも必ず必要になるそういった鋼材や、サプライチェーンの内製化に力を入れたいと考え、鋼商を買収しました。

目的の1つとして、今後プレキャストの大型化が進むと、必ずブロック同士を繋げる鋼材が必要になるため、もう少しスピードを上げて鋼材や製品開発に活かしたいと考えています。そのような意味でも、鋼商とのシナジー効果が必要ということです。

鋼商は北海道と岩手県に拠点がありますが、技工曙は埼玉県の熊谷です。熊谷にそのような技術を移転することによって、東日本をカバーしていきたいという考えがあります。

既存のメーカーとも良いパートナーシップを築き、連携を取りやすくなるという意味でも鋼商が必要なため、M&Aを進めました。こちらが前期の大きなトピックになります。

M&A

鋼商の概要については、スライドのとおりです。

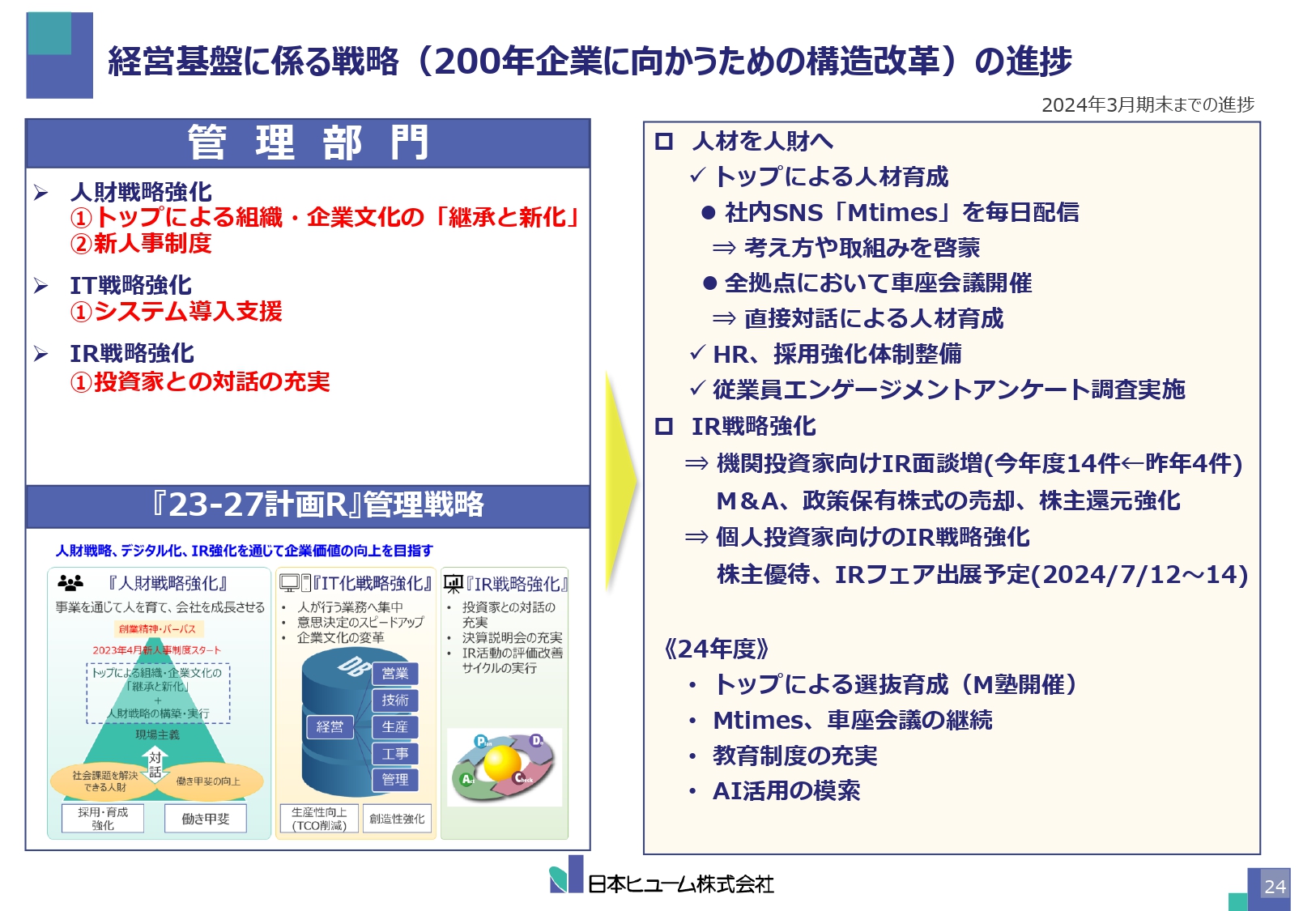

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

部門別戦略についてです。2025年に創立100周年を迎える当社には、200年企業を目指すためのいろいろな構造改革が必要だろうと思います。そのためには5ヶ年が必要だろうということで、「23-27計画R」に着手しました。その進捗について簡単にご説明します。特別なことがあるわけではなく、基本的には「当たり前のことを当たり前にやる」ということに軸を置いています。

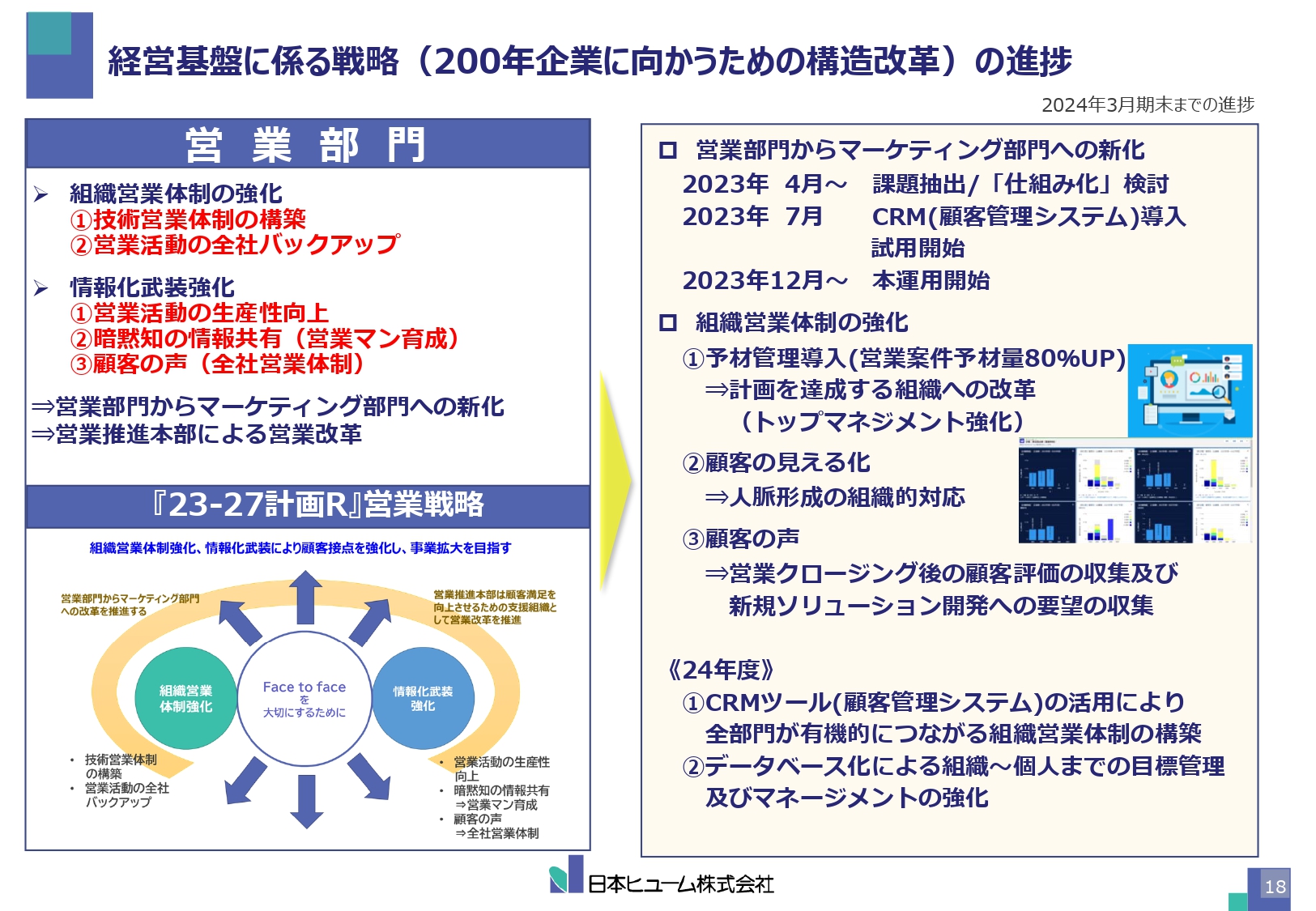

営業部門に関しては、組織営業体制を強化します。当社には、営業本部と言われる営業部門、技術部門、生産部門、工事部門、管理部門という5つの部門があります。これらすべての部門が連携して、お客さまのニーズに基づいて仕事をしていかなければいけません。そのために、5つの部門を有機的につなげたかったということです。

やや属人的なスタイルになっていたところがありますので、それを組織化したいということで、2023年4月に課題を抽出し、7月にCRMの顧客管理システムを導入して、12月から本格的な運用に入っています。

他社も行っていることですので、特筆すべきところはありませんが、予材管理を導入し、システムの中で管理するようにしました。なるべくトップマネジメントがきちんと関与できるように、「見える化」を図りました。その結果、営業の案件の材料、いわゆる「白地」と言われる予材量は、前期に比べると8割くらいアップしてきています。

また、我々は、さまざまなJIS製品など、なかなか差別化しにくい商材を扱っていますので、やはり人脈が非常に大切になっていきます。そのようなところで、人脈がどのような関係があるのかを社内でもしっかりと見える化しました。それによって、しっかりとキーマンとの商談獲得も含めて、組織的な営業を進めようと取り組んでいます。

もう1つは、将来の種まきです。営業のクロージングにおいて、受注が取れる、取れないといった分析はもちろん、お客さまのニーズがどこにあったのかをしっかり記録していきながら開発につなげていくことで、きちんと事業化していこうと考えています。

また、しっかりとクロージングが行える営業担当者を育成するために、このような仕組みを人材育成のツールとして使いながら改革に取り組んでいるところです。

今期に関しては、それらのツールを使いながら、より深掘りしていく、あるいは広げていくことに着手していきたいと考えています。

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

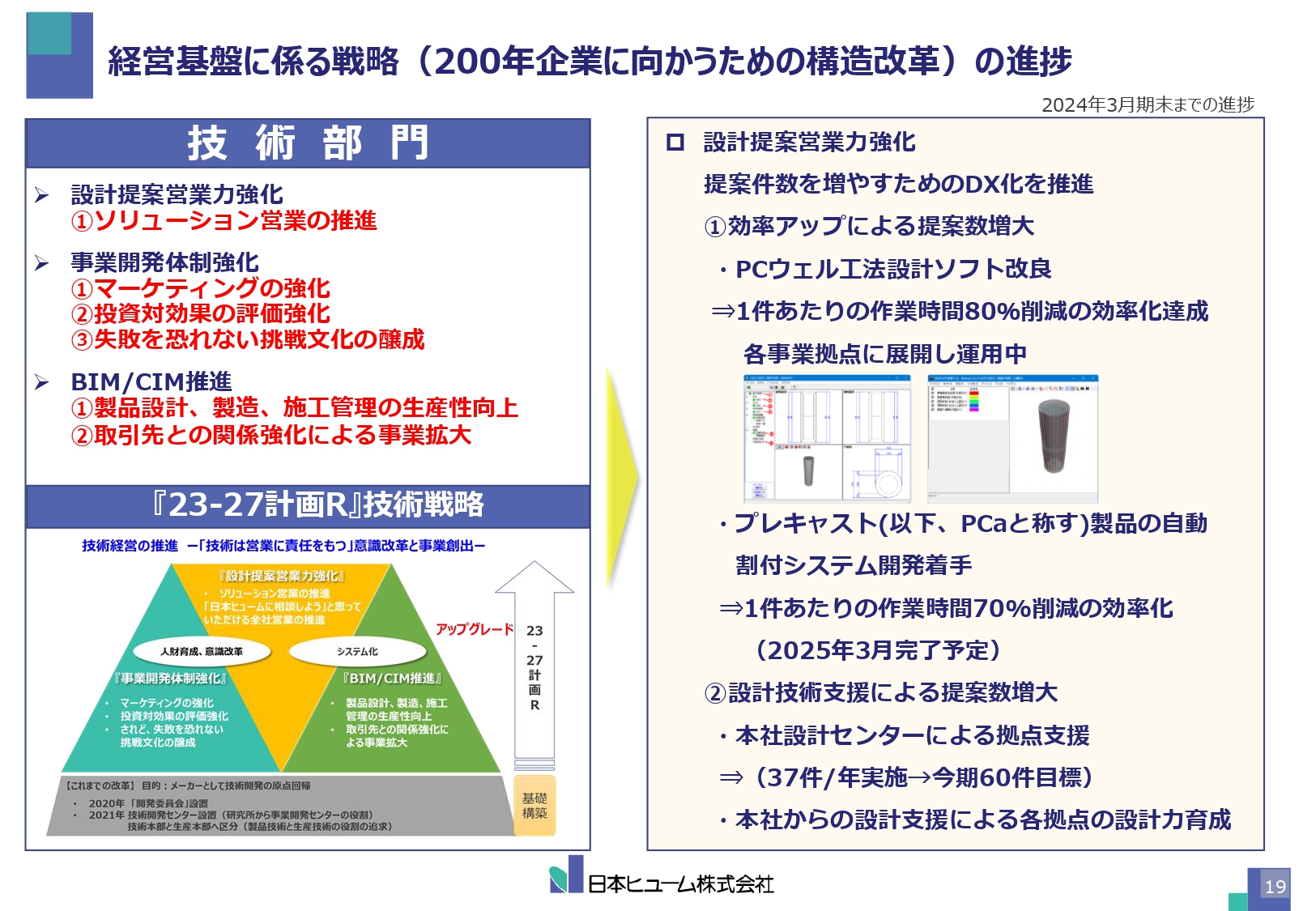

技術部門についてです。こちらも規格品の部分とそうでない部分があり、設計提案していきます。そのようなことによって、物件をスペックしていくことが非常に大切になっていきます。いかに提案件数を増やすかが受注機会の増大にもつながりますので、時間を生み出すという意味でDX化を推進しています。

1点目が、効率アップによる提案数の増大です。PCウェル工法の設計ソフトを改良しました。PCウェル工法は、当社のオリジナルの製品と工法で、橋脚の基礎などで使うオープンケーソン工法です。こちらの設計ソフトを改良したことにより、1件あたりの作業時間を8割くらい短縮できました。設計者が設計する件数を増やすことによって、受注の機会を増やしていきます。

また、壁高欄の自動割付システムの開発に着手しました。来年3月に完成予定ですが、作業時間を7割ほど削減できる見込みです。このように設計のスピードを上げることによって、受注の機会を増やしていくDX化に取り組みました。

2点目が、設計技術支援による提案数増大です。なかなかチャレンジングな設計の案件に関しては、本社機能にノウハウなどが集中していますので、前期、本社にプレキャスト設計センターを設置して、各拠点の難しい案件をフォローする体制を作りました。

フォローしていく過程で設計技術の人材育成を図り、前期は全国各地の設計のうち37件を本社で支援しました。今期はその倍の60件以上を目指して、人材育成とともに、より複雑で高度な案件も受注できる体制を作っていきます。

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

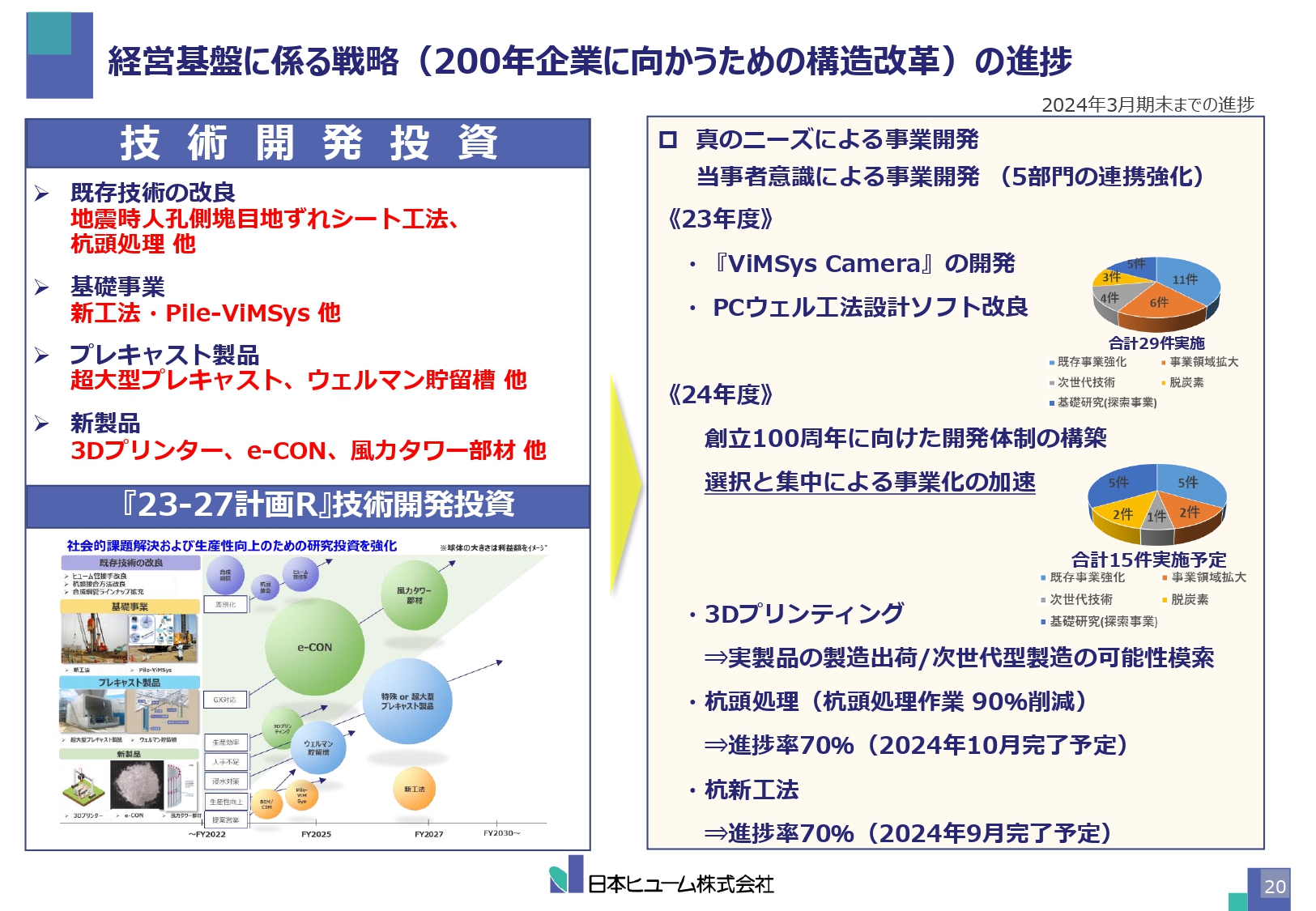

スライドには、「技術開発」と記していますが、社内では「事業開発」と呼び、意識替えをしているところです。研究開発で終わるのではなく、しっかりと事業まで作り上げていくのが研究開発の目的だからです。

2023年3月期は主に、パイルのICT施工管理のソフト「Pile-ViMSys」を開発しました。そこに、国交省が推奨している改ざん防止機能付きのカメラ機能を、オプションとしてつけ加えられるようにしています。これにより、写真付きの施工管理がスムーズにできるようにしました。

また、先ほどもご説明したPCウェル工法の設計ソフトの改良を行いました。これ以外にも、既存事業の強化、事業領域の拡大、次世代の技術、脱炭素や、基礎研究など、短期・中期・長期といったスパンの観点で、29のテーマの開発に取り組みました。

先ほどお話ししたとおり、来年は創立100周年にあたりますので、もう少し「選択と集中」を進めようと考え、2024年3月期は15件に絞りました。具体的にはお話できないのですが、創立100周年に向けた記念すべき年に、しっかりと起点となる開発案件に取り組もうと考え、今期は「選択と集中」による開発体制に切り替えています。

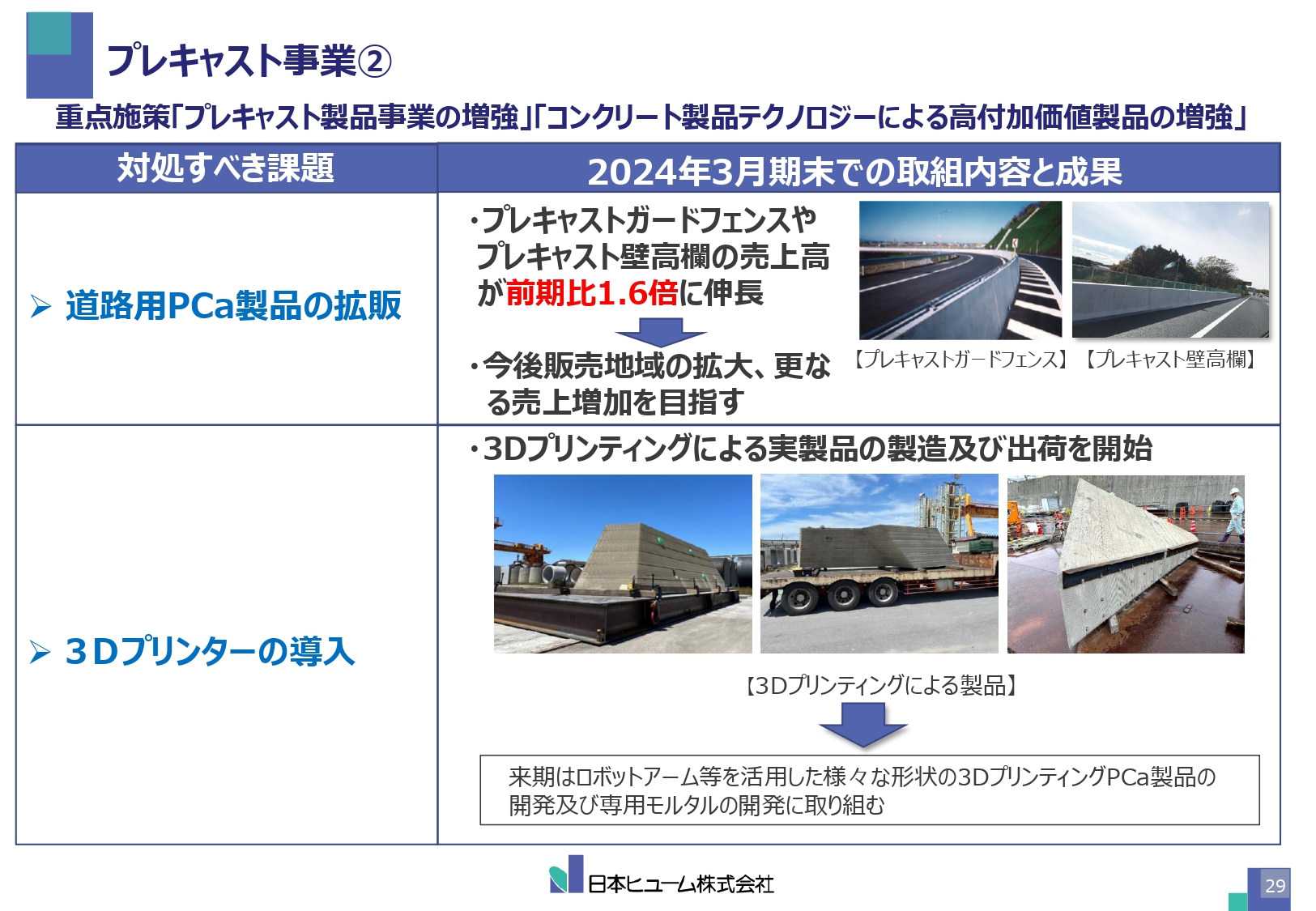

これまで(の決算説明会で)もお話ししたことがありますが、特徴的なものを3つお話しします。1つ目は、3Dプリンティングです。建設用3Dプリンターでは、型枠を使わないなどの省人化が可能です。

私はよく社内で「工場は、固定化された工事現場と同じだ」と言っていますが、労働集約型の側面が非常に多く見られました。そのあたりを少しずつでも脱却しながら、働き方改革を進めたいと考えており、建設用3Dプリンティングを研究し、使い方を探索していきたいと考えています。

2つ目は、パイルの杭頭処理です。パイルを打ち終わった後にその上に建物を建てるわけですが、その際、コンクリートを斫るなど、さまざまな作業が発生します。その作業を90パーセントほど削減できるような開発を進めており、これを今秋に予定しています。

3つ目の杭新工法についても、今年9月に完了予定です。パイルの杭頭処理と杭新工法の2つについては、今年中にリリースすべく、順調に進んでいるところです。

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

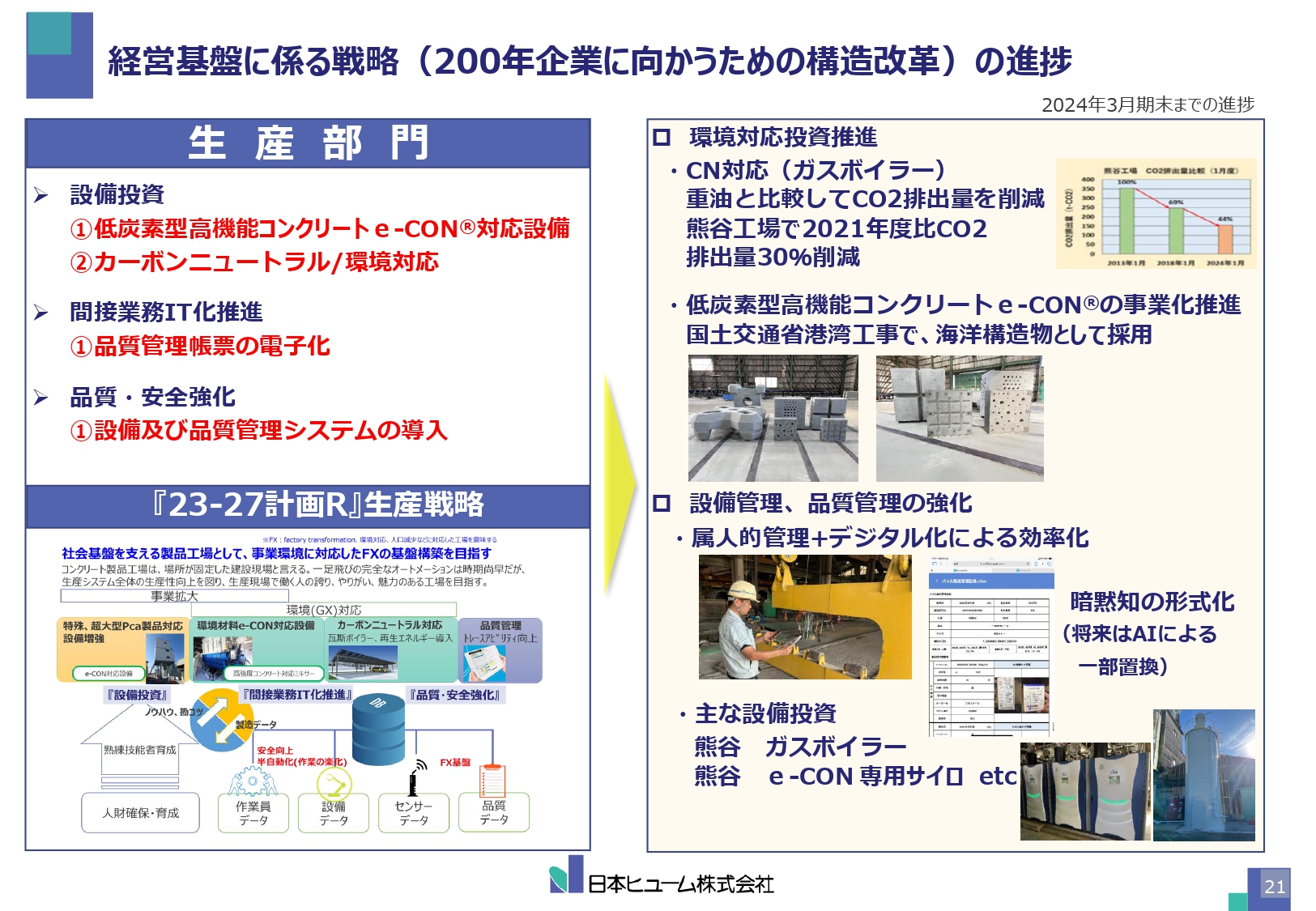

生産、工場部門です。2030年までのカーボンニュートラルの課題がありますが、工場部門については主力である熊谷工場にガスボイラーを導入することによって、CO2の排出量が2021年度比で30パーセント削減できました。

各工場が計画に従ってこのような設備を導入することによって、2030年までに政府の要請する基準をしっかりと達成していこうと考えています。

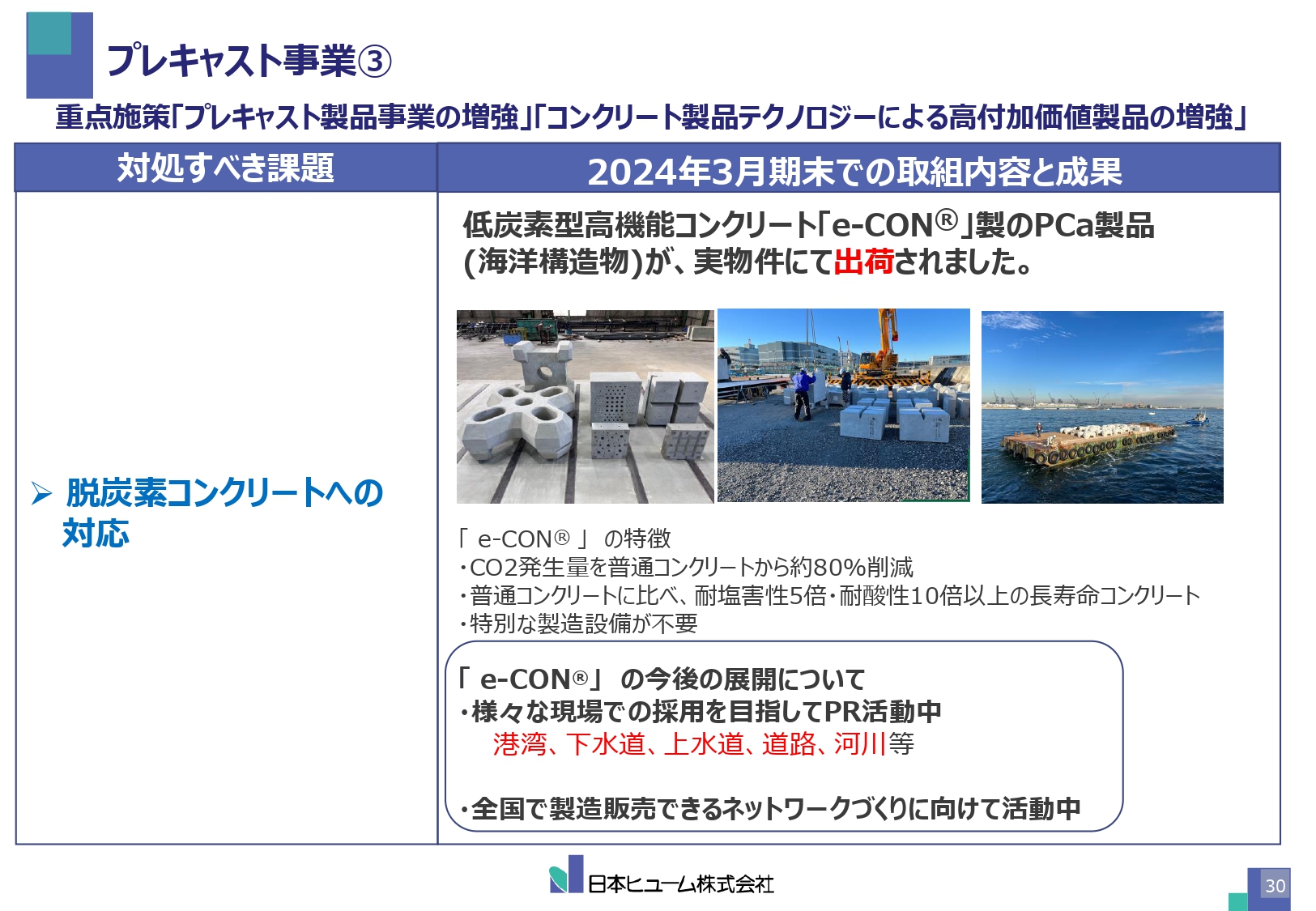

もう1つは以前からお話ししていますが、低炭素型高機能コンクリート「e-CON」も、ようやく事業化に向けての実績第1号ができました。こちらは国土交通省の港湾工事で、海洋構造物、生物共生パネルなどと呼ばれています。「e-CON」を使うと、藻などが生えやすく、定着しやすいという特徴があります。そのようなものを活用しながら、魚礁のトライアル工事に採用いただきました。

「e-CON」はもともと耐海水性や耐塩害性に強い商材です。これを皮切りに、港湾系のプレキャスト製品にも力を入れていきたいと考えています。

それ以外に、設備管理、品質管理にも、属人的管理だけではなく、デジタル化を進めていこうと考えています。どの会社でも同じなのかはわかりませんが、ベテランが行っていたものをデジタル化していくことで、いかに暗黙知を形式知に置き換えていくかにチャレンジしました。

設備管理についてはひととおりのものができ始めています。そのようなデータを蓄積しつつ、将来的にはAIなどを活用しながら、設備管理の予防保全などの属人的な管理からシステマチックな管理へシフトすることによって、効率化を目指していきます。

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

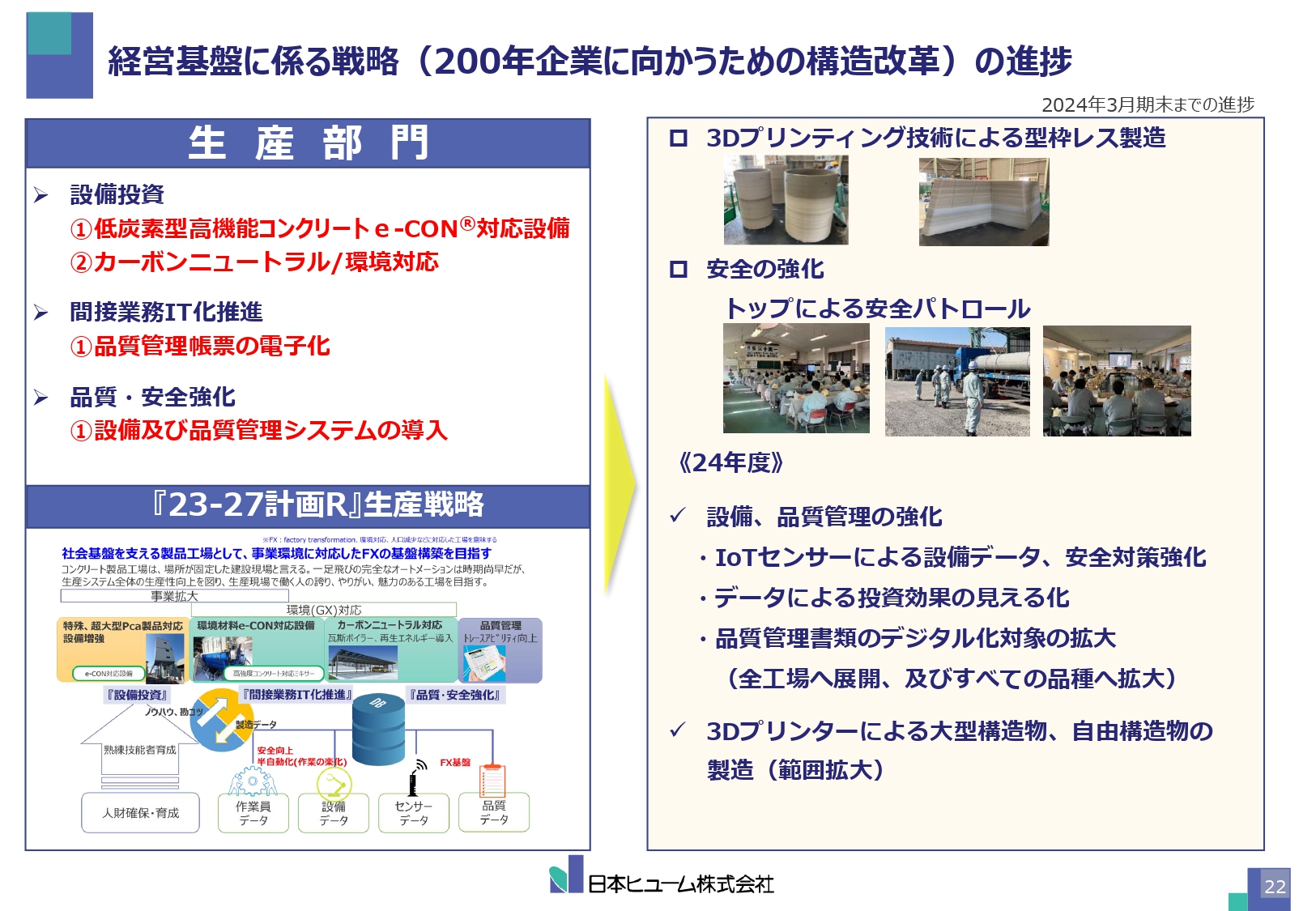

3Dプリンティングによる型枠レス製造についてです。スライドの写真が小さくて見づらいのですが、左側は当社が得意とする円筒形のものです。また、右側は縮尺が異なり、大型の構造物なのですが、こちらも海に沈める突堤に使われる構造物です。これらを3Dプリンティングで作成して納品しました。

また、生産部門、工事部門ともに、「安全」が非常に大切になっていきますので、安全の強化に取り組みました。トップである私自ら安全パトロールを強化することによって、安全意識を高める活動を行いました。

2024年3月期に関しては、いろいろな設備にIoTセンサをつけるなどしてデータを蓄積したり、より安全対策も強化したりする中で、次世代に向かって、新しい設備管理や品質管理に進んでいきたいと考えています。

さらに、3Dプリンターによる大型構造物や、もっと曲面などを使う自由構造物の製造にもチャレンジしていきます。3Dプリンティングは構造部材などにも使われるようになってきましたので、そのあたりを探求していきたいと考えています。

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

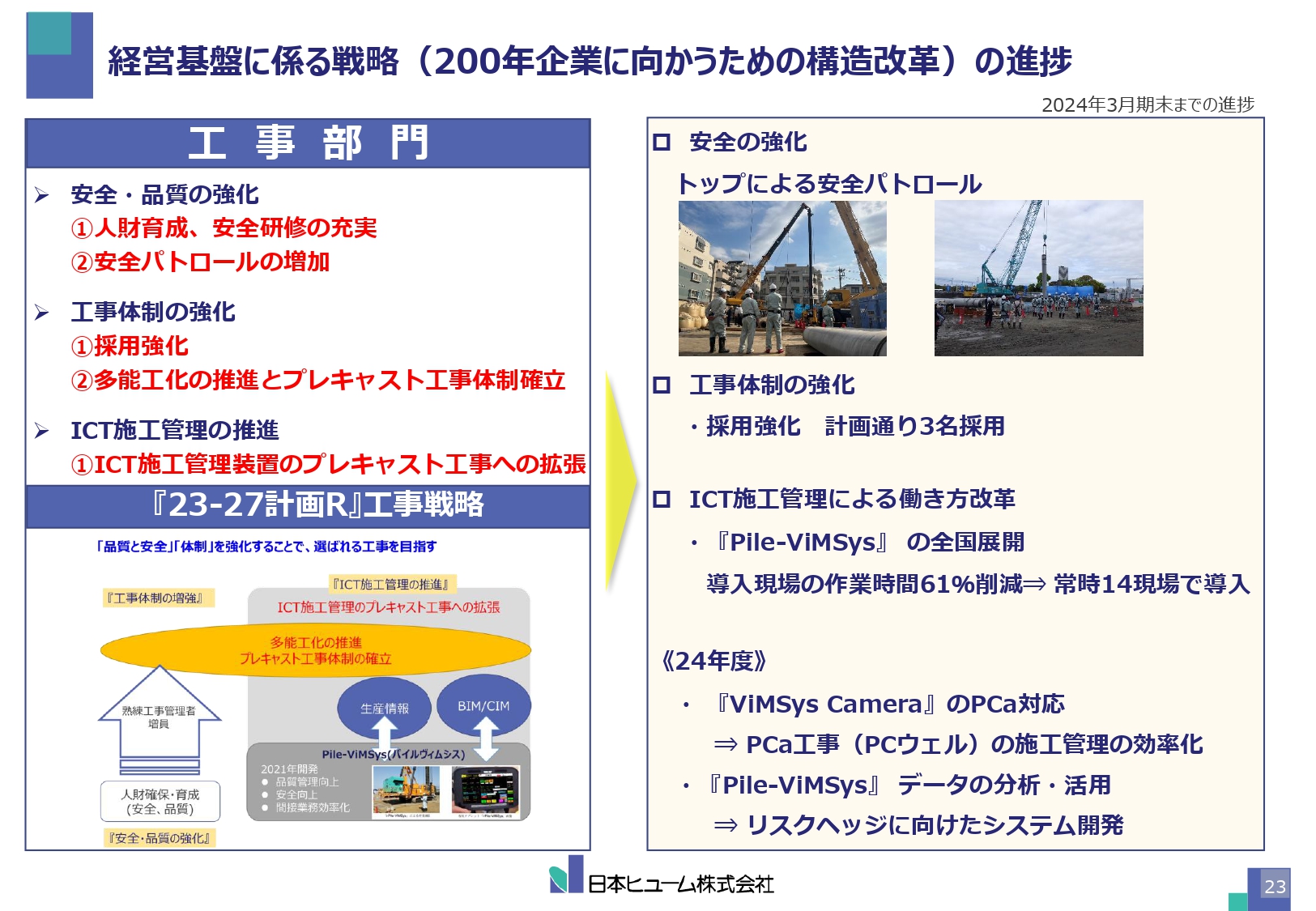

工事部門では、やはり「安全」と「人」が非常に大切です。どの建設会社でも人手不足と言われていますが、我々も専門工事会社の位置付けにありますので、似たような状況にあります。

そのような中で採用を強化し、計画どおり3名を採用しました。少ないと思われるかもしれませんが、我々の会社の規模の計画として、もともと3名の採用を予定していました。しっかりと計画どおり採用でき、工事体制の強化も図れたと思っています。

また、開発した「Pile-ViMSys」を全国展開しました。「Pile-ViMSys」がなかった時は現場の施工機についているデータをSDカードに入れて、それを事務所まで持ち帰って、そこでいろいろな報告書を作っていました。

しかしながら、「Pile-ViMSys」ではクラウドにすべて飛ばして、報告書なども自動的にほぼ作成できます。それによって、現場の管理担当者の作業時間は6割近く削減でき、働き方改革もずいぶん進んだと感じています。

現在、常時14現場ほどで導入されています。半分くらいの現場で導入されていますので、2024年3月期はこちらをもっと進めて、全現場に導入していきます。

2024年3月期の取り組みとして、先ほどもお話しした「ViMSys Camera」は現在、杭に対応していますが、当社オリジナルのPCウェル工法に適用するように、開発を進めていきます。それにより、プレキャスト製品の品質の担保におけるICT施工管理にまで、広げていきたいと計画しています。

さらに、「Pile-ViMSys」に蓄えられているデータを分析して、活用していきます。やはり見えない地中を掘りますので、石が出てきて止まるなどいろいろなことが起きます。

このような時の施工機にかかるトルクの問題、振動や音などいろいろなデータを取ることにより、ベテランのオペレーターが「出てきたな」「そういうのにぶち当たったな」となった際のデータを十分に蓄えることによって、リスクの減少につなげていきたいと思います。今期はそのような開発を進めていきたいと考えています。

経営基盤に係る戦略(200年企業に向かうための構造改革)の進捗

管理部門についてです。人的資本経営などと言われていますが、「人材」という文字から宝である「財」の「人財」へという観点で、社内SNS「Mtimes」において私がふだん考えていることや業界の方向性などを、全社員に毎日発信しています。ちなみに、「Mtimes」の「M」はマネジメントの「M」と増渕の「M」を兼ねています。

また、現場にトップが降りていくべきだろうということで、工場と支社10ヶ所、本社の部署を含めて15ヶ所ぐらい、全社員には至りませんが、基本的には管理職以外の中堅社員との車座会議で現場の生の声を聞き、経営に反映させたいという取り組みを、この1年間強化していきました。全社員が一丸となって今の課題に取り組んでいくことが、やはりもっとも力を発揮するだろうと考え、そのような人材育成を進めていきました。

加えて、IR強化についてです。当然、我々は上場会社の中にいるため、IR強化もステークホルダーが要請する部分を十分に行っていく必要があると考え、対話を強化しました。前期までは4件ほどでしたが、14件ほどの対話を進めるなどといったことに取り組んできました。こちらは引き続き継続しながら、さらに人材育成へ傾注していきたいと考えています。

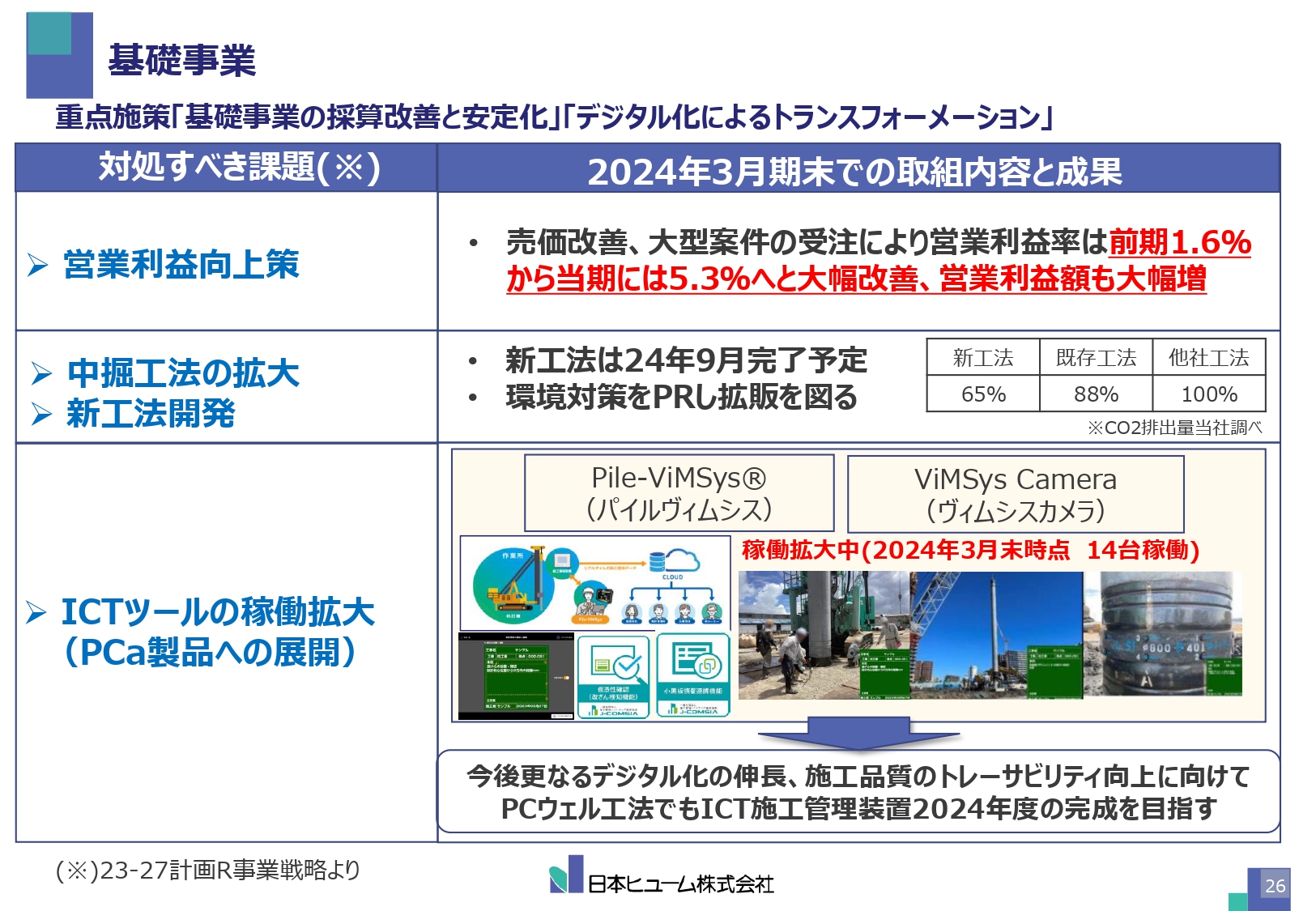

基礎事業

ここからは事業別の戦略についてです。重複するところは端的にご説明していきます。

基礎事業についてご説明します。営業利益については、コロナ禍ではかなり苦戦していましたが、売価改善という世間の追い風も活用しながら、粘り強い営業によって営業利益率は5.3パーセントと大きく改善しました。そのため、引き続きそのような取り組みを継続したいと考えています。

先ほどもご説明した新工法の開発についてです。工事の現場でもCO2問題は避けられません。中掘工法は掘る土の量がもともと少ないため、CO2排出削減につながっています。当社調べでは、現在の我々の工法でも、他社工法と比べてCO2排出量88パーセントと、12パーセントほど少ないです。

しかし、新工法ではさらに効率よく施工できます。新工法だと35パーセントほど減らせるのではないかということで、環境への取り組みをPRしながら拡販に努めていきたいと考えています。

さらに、「品質の日本ヒューム」と評価されるため、ICTツールを利用しながらしっかりと品質を担保する体制の強化を図っていきたいと考えています。

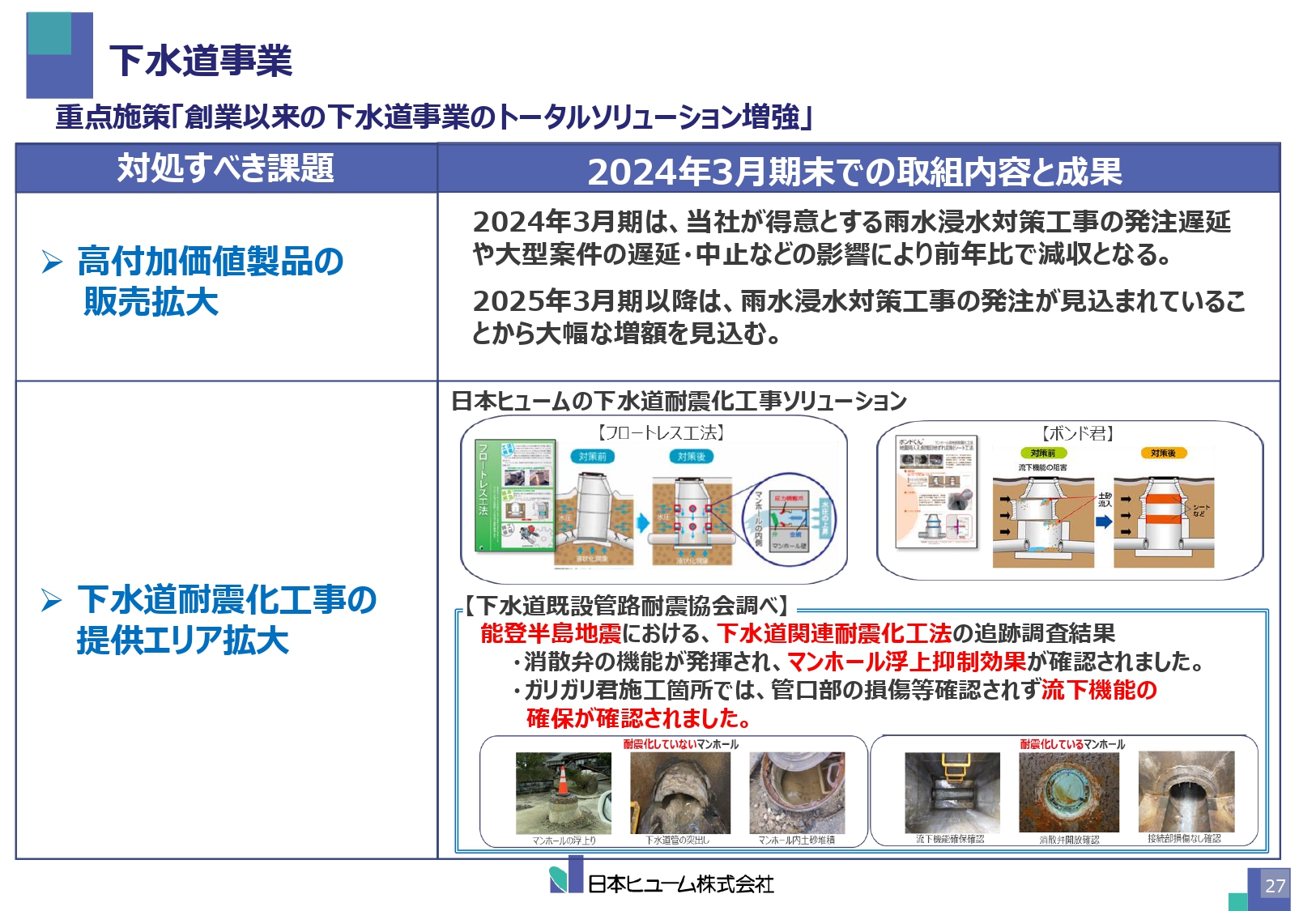

下水道事業

下水道事業についてです。当期は、得意とする雨水対策の発注遅延などがありましたが、やはりいかに合成鋼管といった高付加価値の管・パイプをスペックできるかという側面があるため、地道にスペック活動するしかありませんが、拡大していこうと考えています。

スライド下段は、令和6年能登半島地震の時に当社製品がどのような状況だったかという記載です。我々の耐震化工法の「フロートレス工法」では、地震発生で液状化が起きた際に水圧が上昇し、消散弁で水圧を消散させることでマンホール周辺の抵抗力を保持することにより浮上防止となります。

通常は、液状化が起きると地面が水のようになるため、コンクリートでも船のように浮いてしまいますが、「フロートレス工法」では液状化によって静水圧に加え過剰間隙水圧が発生するので、瞬時の過剰間隙水圧を消散させてあげることで、マンホール周辺の液状化を抑制し、マンホールが浮き上がらなくなるという仕組みです。

また、マンホールとパイプの接合部分が硬くつながっていると、地震の揺れによりポキっと折れてしまいますが、「ガリガリ君」という工法では、そこにシーリング材を入れて少し自由度を持たせています。それにより、マンホールとパイプが分離しない、破壊されないというものです。

石川県の能登半島近辺や、新潟県の特に液状化が進んだところには、実は我々の製品が入っていました。私も地震発生時は家族と食事中で、「本当にあそこは大丈夫かな」と心配になり、すぐに調査に行ってもらいましたが、施工箇所の浮上防止など一定の効果を確認することができました。今後も、自然災害に対する予防保全や復旧に貢献していきたいと思います。

プレキャスト事業①

プレキャスト事業についてです。事業セグメントとしては、下水道関連事業に売上高が入っていますが、まずはとにかく強みの上に売上を築いていこうという観点で「PCウェル」というオリジナルの基礎を強化します。

いろいろなスペックが整ってきていますので、2024年3月期に前期比売上10パーセント増ほどの「PCウェル」を武器に、まず1つ得意な分野でしっかりと事業拡大していこうと考えています。こちらも場所打ちの基礎から、いかにプレキャストの基礎に変えるかといったスペック活動が非常に大切なため、継続していきたいと思います。

また、上水道のバルブが格納される部分は、これまでは場所打ちで、スライド下段の写真のような箱物の中に入っていましたが、こちらのプレキャスト化を行う「バルブボックス」という商品を数年前に発売しました。

売上規模としては大きくありませんが、昨今、お問い合わせを非常に多くいただいています。こちらは3年後には年間100基ほど、売上にして約5億円を望めるかと考えています。工事の省力化、省人化などに寄与できる製品のため、強みとして定着させたいと考えているところですが、非常に良いかたちで売上が増えてきています。

プレキャスト事業➁

高速道路の更新需要はしばらく続くため、これまで手がけていたプレキャストガードフェンス、プレキャスト壁高欄を積極的にスペックしながら、販売拡大を目指したいと考えています。

先ほどもお話ししましたが、スライド下部の写真のような3Dプリンターによる大型の3Dプリンティング製品も、前期実際に作って出荷、納品できたため、さらに広げていきたいと考えています。

プレキャスト事業③

繰り返しになるため簡単にご説明しますが、低炭素型高機能コンクリート「e-CON」がスライドの写真のような海洋構造物で採用されたことを受けて、今後は港湾や河川などにも広げていけるように、全国へ販売体制を築くためのネットワーク作りに取り組んでいます。そのため、今期には販売体制をしっかりと立ち上げて、全国展開できるように整えたいです。

ESG戦略

以降のスライドについては簡単にご説明します。ESG戦略と言いますか、やはり社会の一員として、このようないろいろなSDGsの登録も積極的に行っていこうではないかという観点で、福岡県で認定いただきました。

ESG戦略

健康経営2024取得や、能登地震対応について記載しています。能登地震の際も、協会を通してさまざまな調査等に参加しました。そこまで大きなことはできませんが、企業も社会の一員であることを常に忘れず、できることは十分に行っていこうと取り組んでいます。

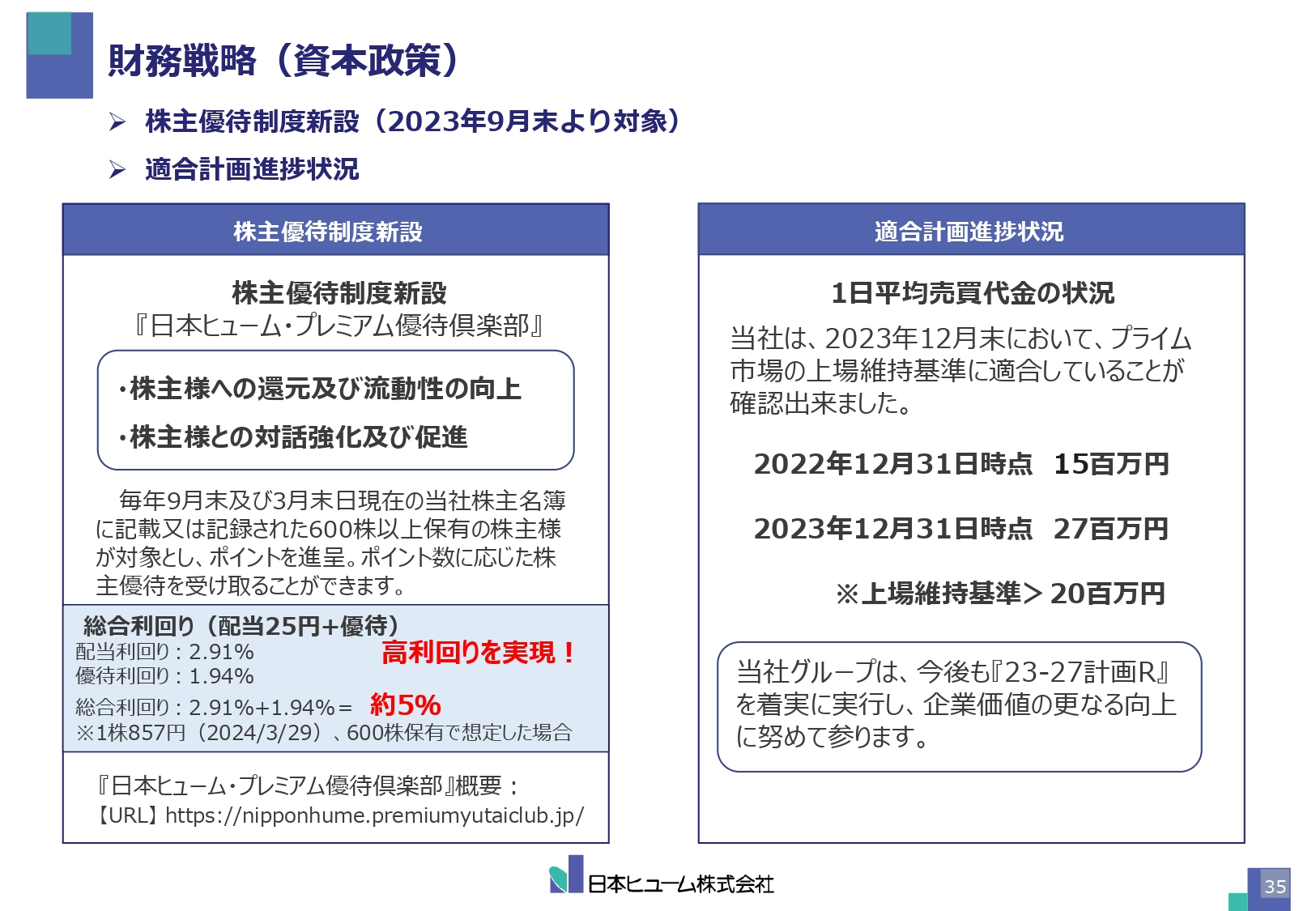

財務戦略(資本政策)

財務戦略についてはスライドのとおりです。やはり株主さまへの還元も重要な経営の課題という認識でいるため、株主優待制度に取り組んでいます。加えて、プライム市場の上場維持基準に適合していることが確認できたというご報告です。

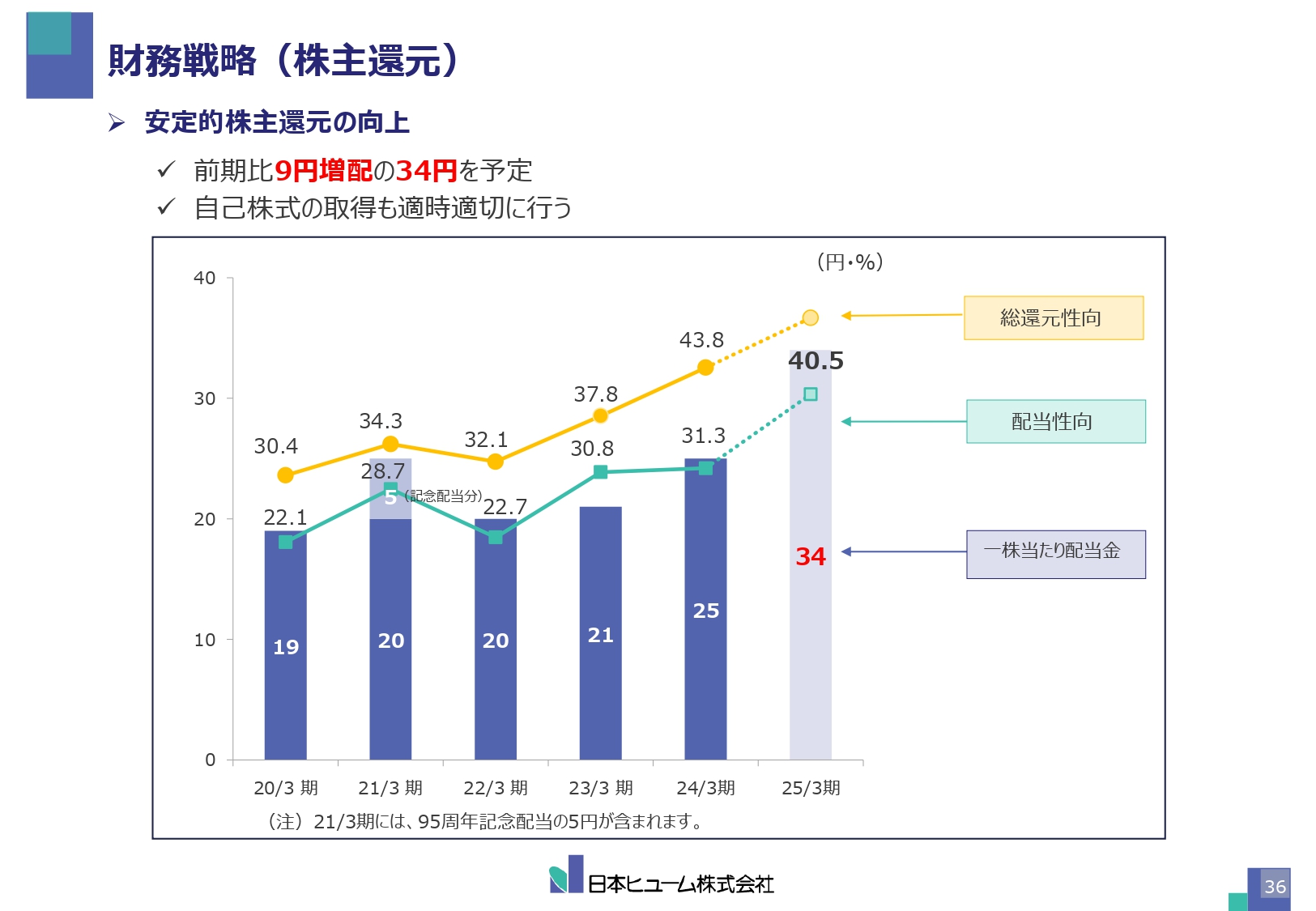

財務戦略(株主還元)

今期の配当については、もともと中期経営計画で安定的な配当の向上をお約束していたため、明確な数値基準は設けていないものの、昨今のいろいろな状況や我々の事業成果などを勘案しながら、株主総会マターになりますが、今期については中間配当ができるようなことを株主総会でお諮りする予定です。それらが整った暁には、年間34円の配当を計画しています。

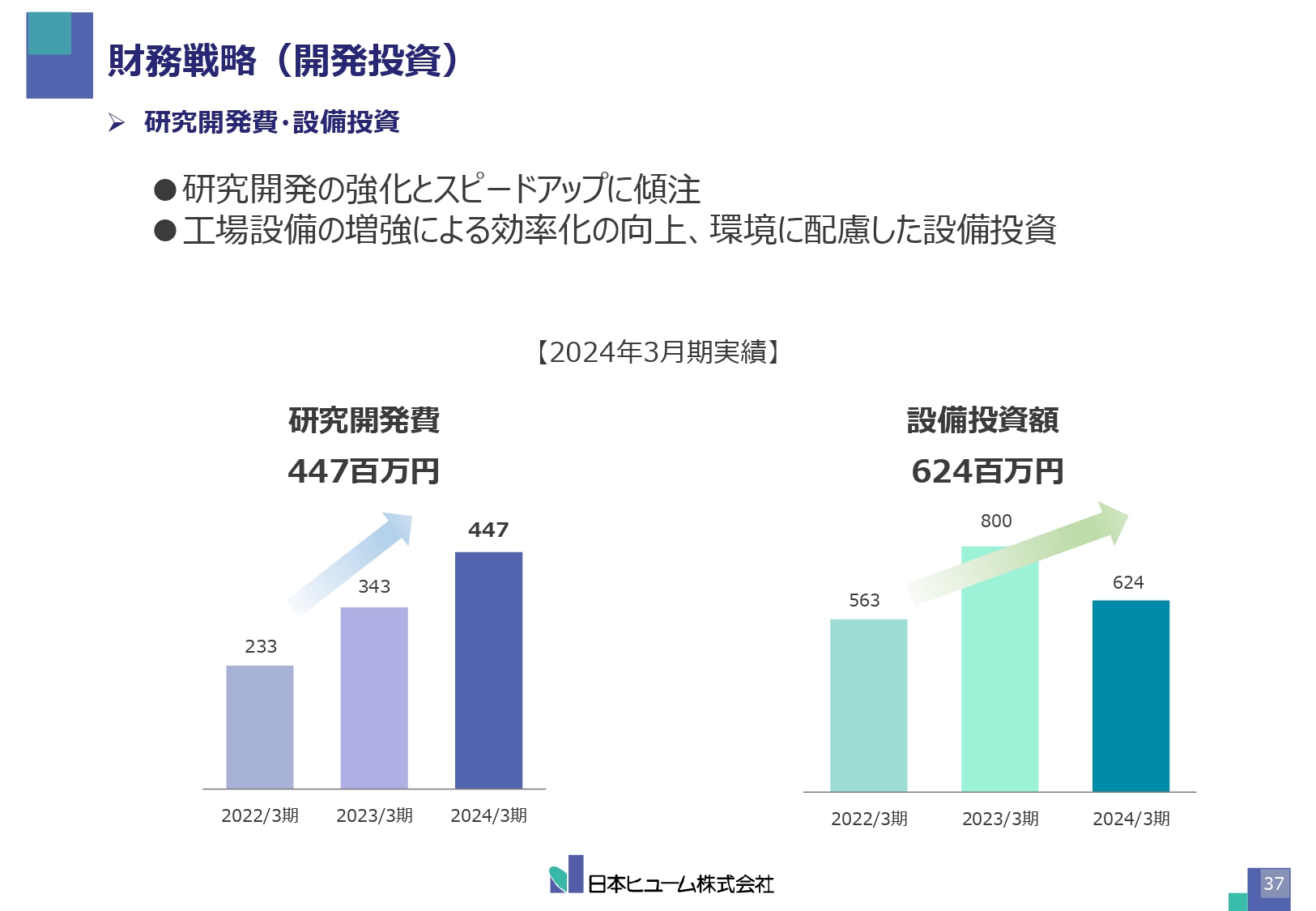

財務戦略(開発投資)

設備投資・研究開発についても積極的に行うことを考えています。金額だけではなく、実際に成果を出していかなければいけませんが、やはり我々はメーカーであり、技術開発なくして成長はありません。実際にお金を使いながら、という言い方は正しくないのかもしれませんが、しっかりと研究開発が進んでいます。

設備投資についても、先ほどの「e-CON」を作るためにはサイロなどに投資が必要になりますが、スライドのグラフはそのようなことも順調に推移していると示しています。

その他のトピックについては、資料をご高覧ください。参考資料については、業界の数字としてヒューム管の需要は10パーセント強減っている状況ですし、パイルの需要も先ほど言いましたように、2022年3月期と比べると20パーセント、2021年3月期と比べても12パーセントほど減っているという状況の中で、会社で一致団結して受注活動に取り組んだ結果、良い結果で終えることができました。引き続きそのような点に傾注しながら、しっかりと計画を達成していきたいと思います。

以上でご説明を終わります。ありがとうございました。

新着ログ

「ガラス・土石製品」のログ