交換できるくん、下期の需要回復やM&Aが寄与し売上・利益ともに通期業績過去最高 今期は売上高100億円を計画

2024年3月期 4Q

佐藤浩二氏:取締役副社長の佐藤です。本日はお忙しいところ、ご足労いただきありがとうございます。それでは、2024年3月期通期連結業績について私からご説明します。

最初に注記として記載しているとおり、2024年1月に100パーセント株式を取得したアイピーエス社の業績を、2024年3月期第4四半期から取り込んでいます。

したがって、今回はアイピーエス社の事業を「ソリューション事業」と定義し、従来の交換できるくん事業を「住設DX事業」と定義しているため、ご認識いただければと思います。2025年3月期からは、セグメント業績のかたちで分けて表記する方向で考えています。

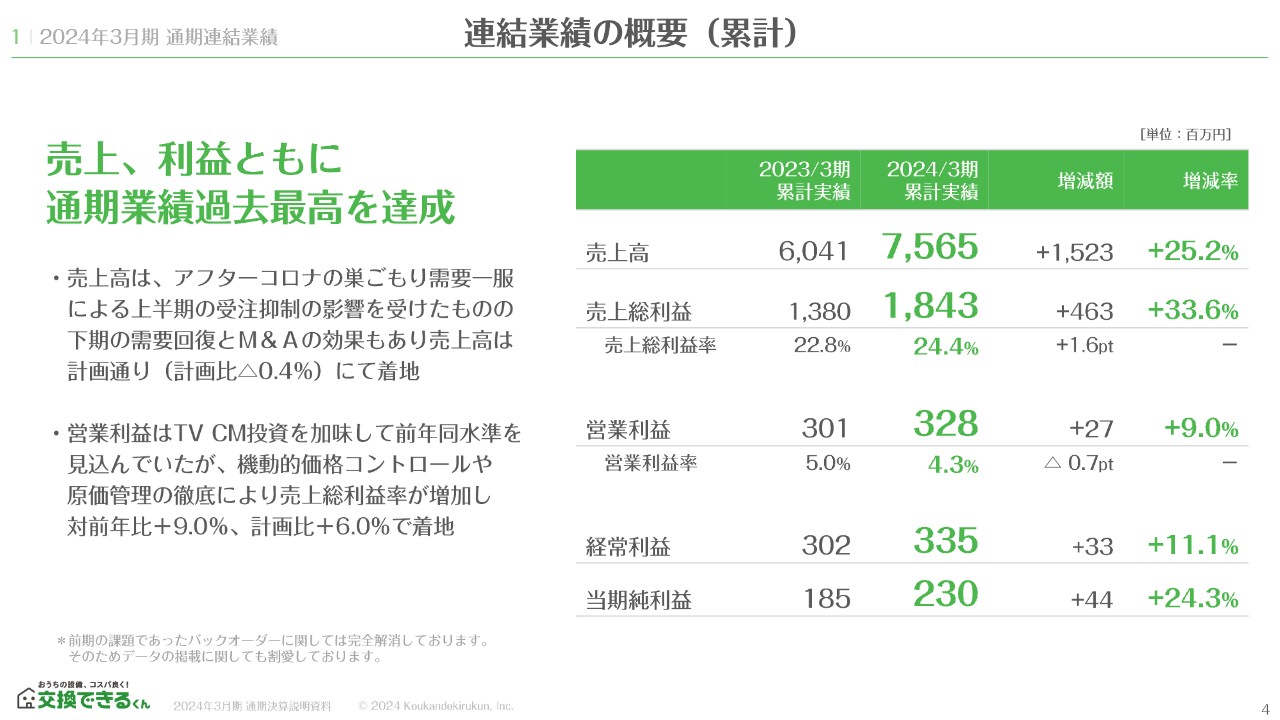

連結業績の概要(累計)

通期の連結業績です。2024年3月期の累計実績は、売上高・営業利益ともに通期業績は過去最高を達成しました。売上高に関してはほぼ公表値どおり、前期比25.2パーセント増の75億6,500万円を計上しています。

2024年3月期上期は、ちょうどアフターコロナの巣ごもり需要が一服したタイミングであり、需要の恩恵を受けていた業界は多少苦戦した状況でした。

当社も受注が想定ほど伸びなかったこともあって多少は影響を受けたものの、下期には逆に反動があり、需要も回復しました。さらに、先ほどご説明したM&Aの効果もあり、売上高は計画どおり着地しています。

営業利益に関しては、現在、テレビCMに積極的に投資しているため前年同水準を見込んでいましたが、特に粗利が想定を上回ったため、前年比9パーセント増、計画比6パーセント増で着地し、3億2,800万円となっています。

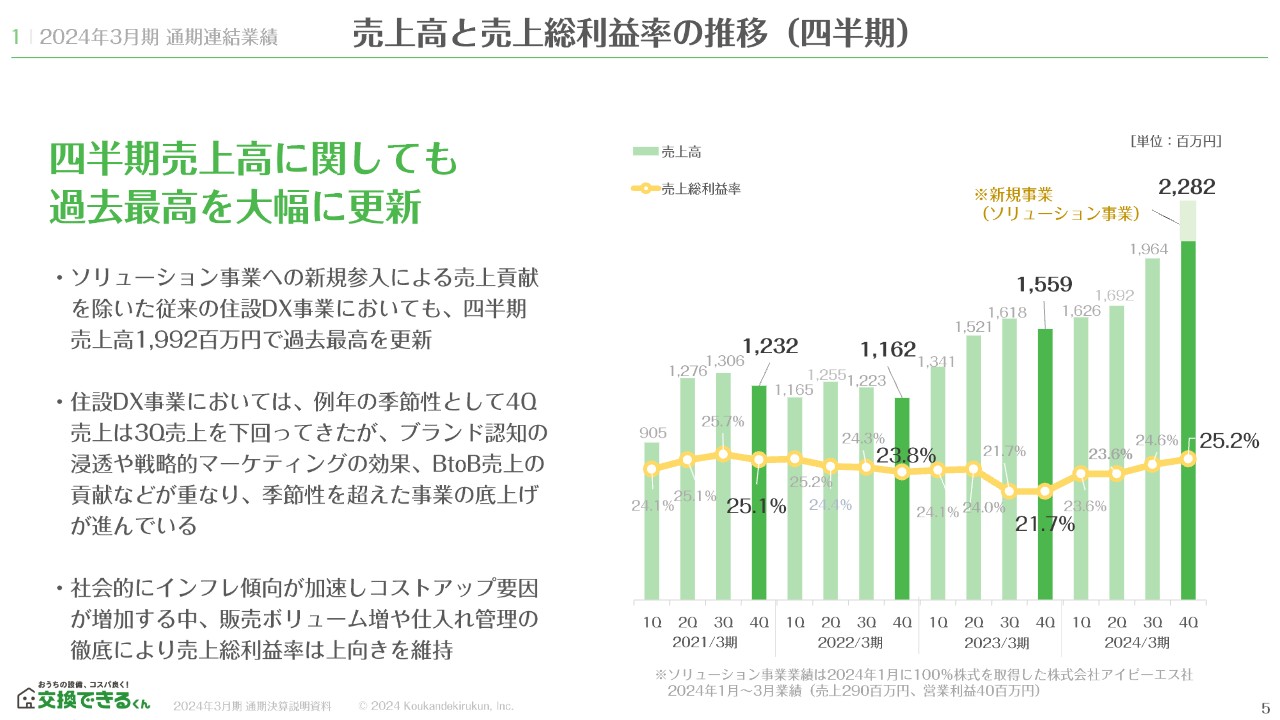

売上高と売上総利益費の推移(四半期)

売上高と売上総利益率を四半期別で見ると、第4四半期の売上高は過去最高の22億8,200万円となりました。

中でも、先ほどお伝えしたソリューション事業が売上高2億9,000万円ほど貢献しています。それを差し引いた従来の住設DX事業においても、売上高19億9,200万円と、過去最高を達成しました。

このあたりは、昨年度から積極的に投資しているブランド認知に関するテレビCMなどの効果が上がってきたのではないかということや、BtoBの売上高も順調に推移していることが挙げられます。

これまでの季節性であれば第4四半期は第3四半期を下回っていましたが、これらの効果により、第3四半期を上回る結果となりました。現在の事業環境は、非常に良い状況が続いているのではないかと分析しています。

売上総利益率に関しては、四半期ごとに見ても、現在は上向きになっています。コストアップ要因が非常に大きいものの、販売量も増え、仕入れなどの効果も上がってきています。また、価格面でも機動的にコントロールしているため、そのような効果が粗利に表れてきています。

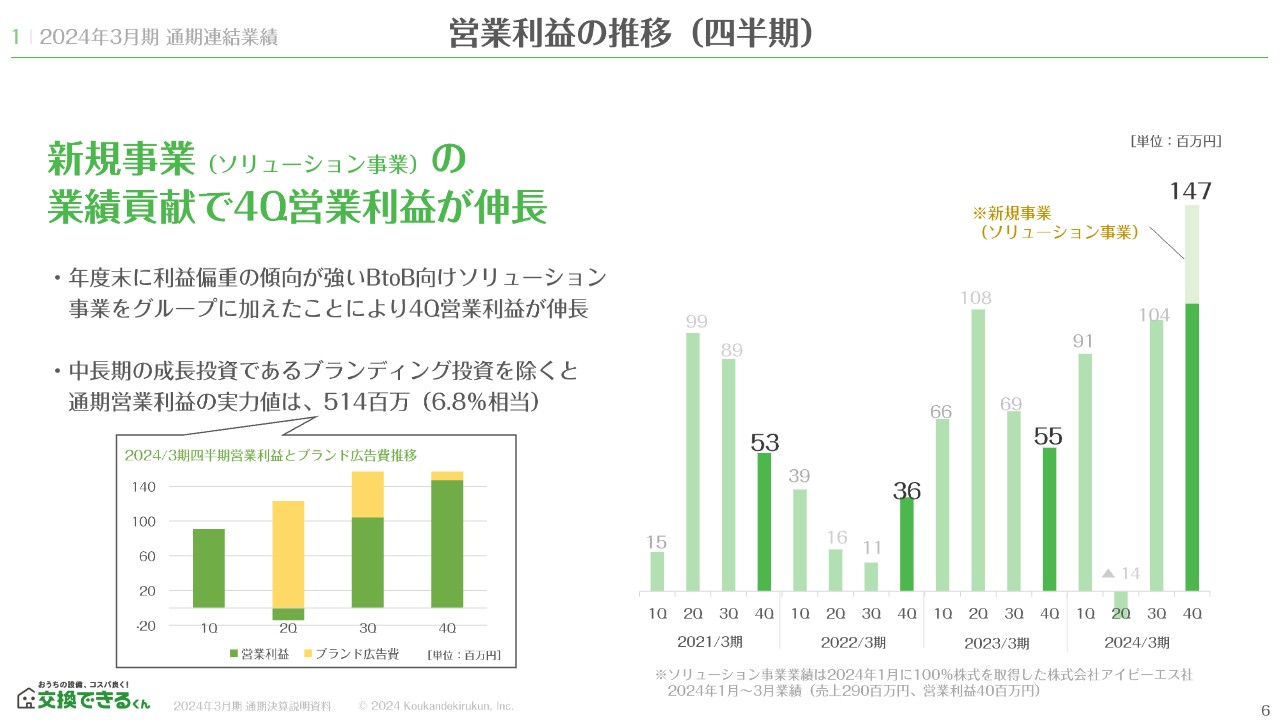

営業利益の推移(四半期)

営業利益の推移です。四半期ごとで見ると、こちらも過去最高となりました。ここにはソリューション事業が4,000万円ほど入り、合計1億4,700万円となっています。住設DX事業単独では、ほぼ第3四半期並みの営業利益です。

現状はブランディング投資を推し進めているため、多少はその分が営業利益に影響しています。しかし、その部分をある程度差し引いても営業利益率は6.8パーセント相当となっているため、それなりに利益を出す体質の実現はできていると思っています。

ブランディング投資が落ち着いてくるタイミング、もしくは売上が上がることによって投資の比率が下がってくれば、当然ながら、営業利益はさらに回復できるだろうという見通しです。

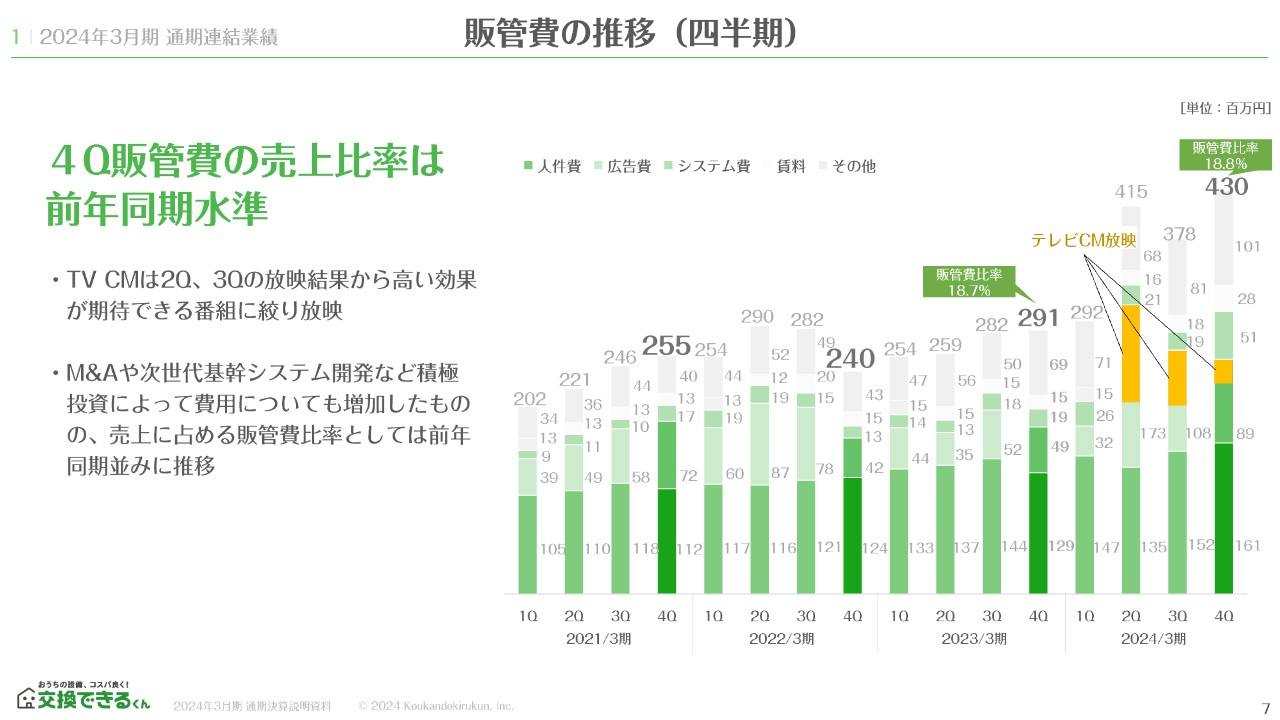

販管費の推移(四半期)

販管費の推移です。スライドをご覧のとおり、第4四半期のテレビCMへの投資は、第2四半期と第3四半期と比べて多少落としています。ただし、今回はソリューション事業の業績のほか、当然ながらコストも取り組んでいるため、販管費自体は増えています。

加えて、システム投資やその他の関連費用も伸びているため、総額としては増えてきているものの、販管費比率は18.8パーセントです。20パーセント以内でコントロールできているため、売上に対して見ると、販管費の伸びはそれほど大きな状況ではありません。

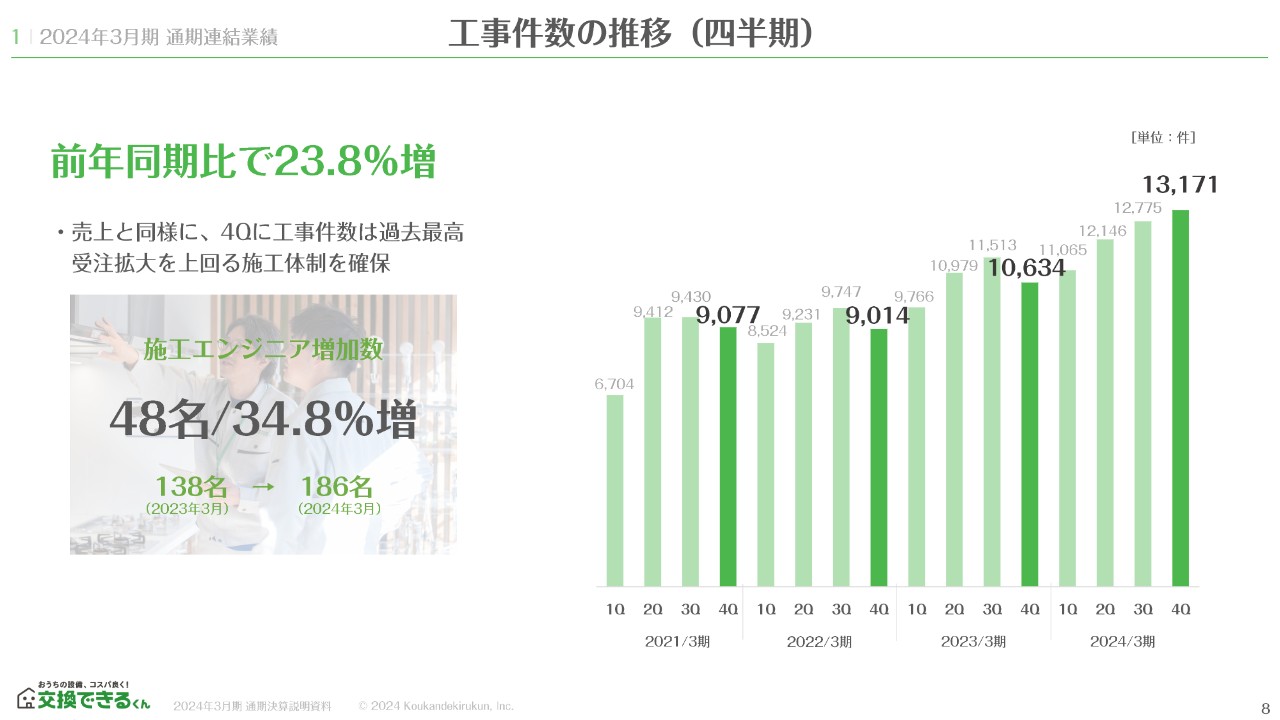

工事件数の推移(四半期)

工事件数についてはよくご質問をいただくため、人数等も明記するようにいたしました。2023年度の工事件数は年間4万9,000件を超えてきており、もうすぐ5万件となっています。

四半期ベースで見ると、当然ながら売上高が伸びているので、工事件数も増えています。施工体制、いわゆるエンジニアの増加数は年間34.8パーセント増の48名となり、売上高の伸び以上に施工体制の充実を図ることができています。

したがって、現時点では売上受注の伸びに対し、施工体制が十分に確保できている状況です。

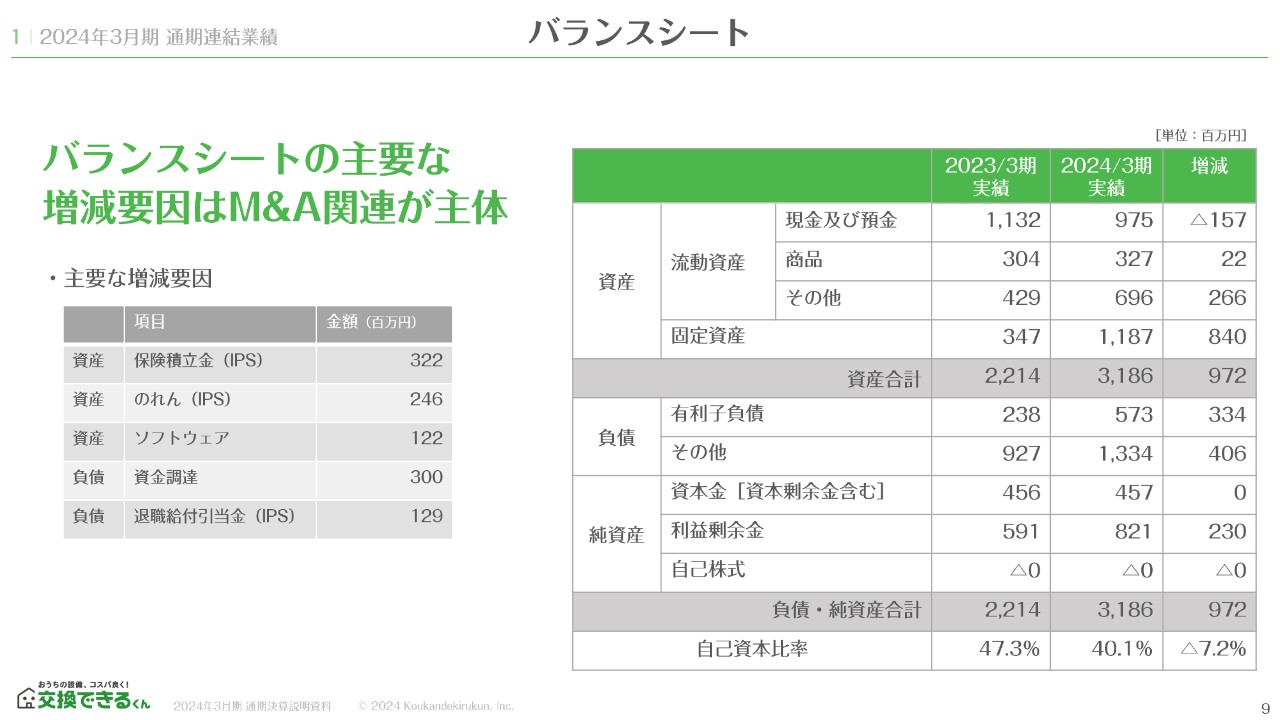

バランスシート

バランスシートの主な増加要因をスライド左側に記載していますが、主な要因は、M&Aを行ったアイピーエス社の連結によるものです。

ソフトウェアに関しては、現在システムリニューアル投資を行っているため、このあたりのソフトウェアの資産が増えてきています。加えて資金調達を行っているため、有利子負債が増えています。それ以外は、アイピーエス社関連のものです。

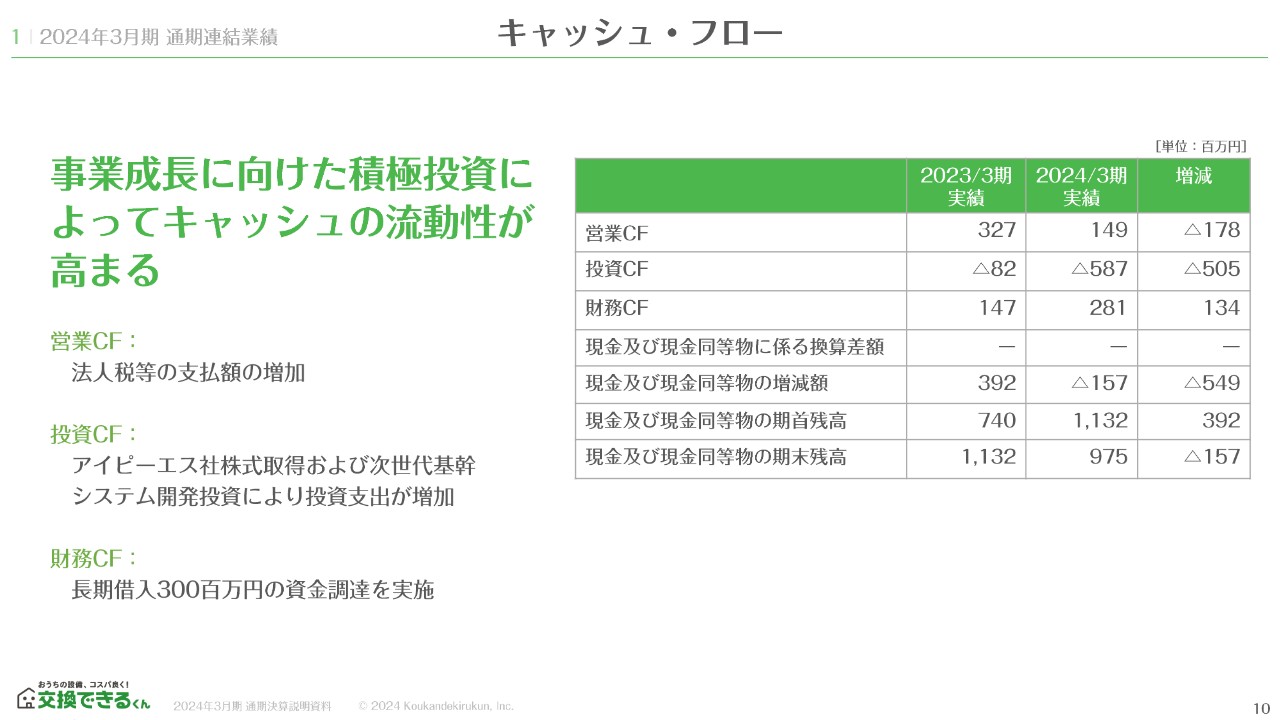

キャッシュ・フロー

キャッシュ・フローも全体で見ていただければと思いますが、現在は投資が多くなっています。システム投資、テレビCM関連のブランディング投資のあたりが、キャッシュ・フローにおけるキャッシュアウトの要因として大きくなっています。

全体のキャッシュ・フローはマイナスになった見え方になりますが、投資フェーズということもあるため、そのようにご理解いただければと思います。

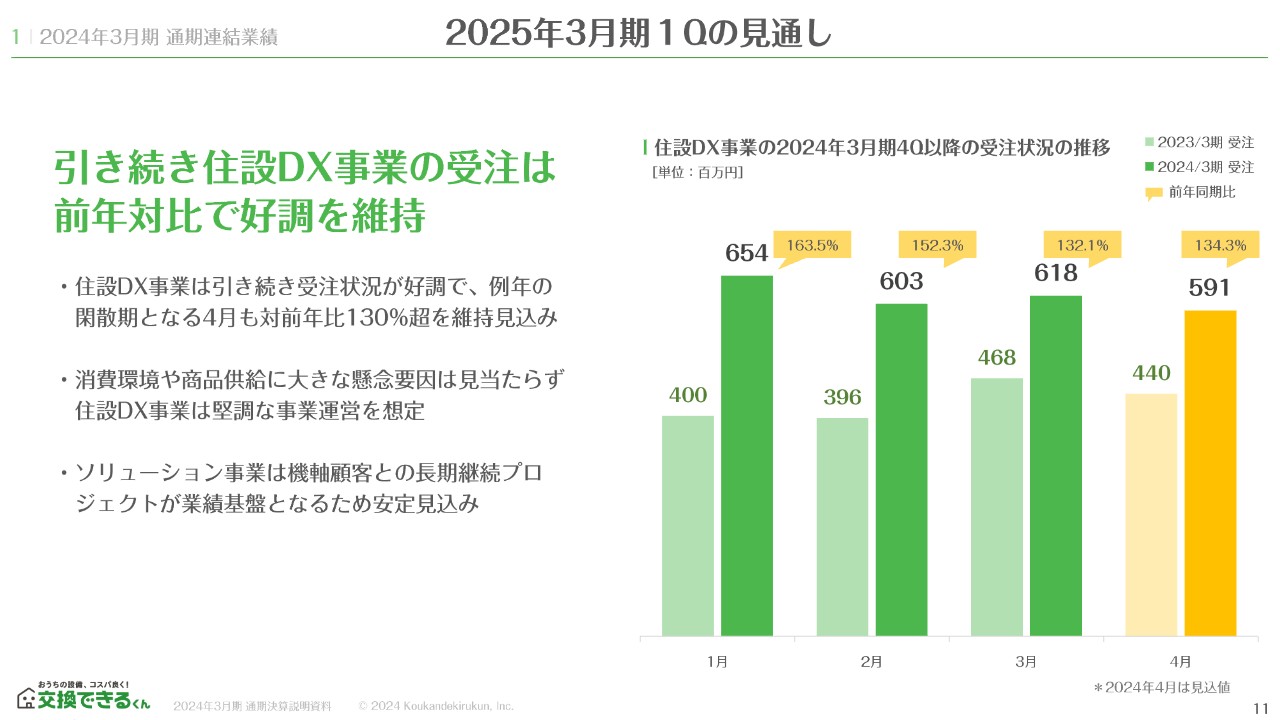

2025年3月期1Qの見通し

足元の見通しについてご説明します。現時点の受注状況は、引き続き好調です。2024年3月期第4四半期となる1月、2月、3月は、前年比でそれぞれ163.5パーセント、152.3パーセント、132.1パーセントで推移しています。

2025年3月期第1四半期となる4月はだいたい毎年閑散期に入るため、受注が落ちてくる時期です。しかし現時点では、前年比134.3パーセントを維持しています。

好調の要因としては、前年度は商品の供給不足があり、そのバックオーダーを多く抱えていました。これらの工事を完了させていたのがちょうど昨年の1月から3月です。第1四半期あたりまではバックオーダーの工事完了の優先度が非常に高かったため、足元のネット広告等のマーケティングに関しては、抑え気味で推移していました。

そのバックオーダーが今期のちょうど第1四半期でなくなり、事業環境は非常に良くなってきたために、マーケティング活動が平常時に戻ってきています。現在はさらに事業を伸ばすために強化する方向に移ってきており、そのあたりの効果が出てきています。

加えてブランディング投資なども、1回にかかる費用を回収することはなかなか難しいものの、徐々に効いてきているところがあります。したがって受注状況としては、そのような効果によって底上げされてきているだろうと分析しています。

現状では特に大きな懸念はないため、環境面としては非常に良い状況が続くのではないかという見通しを持っています。

ソリューション事業は、既存事業としてはITの開発が主軸であり、既存顧客との長期継続プロジェクトがあります。このあたりが業績の基盤となっているため、安定する見通しです。

2025年3月期1Qの見通し

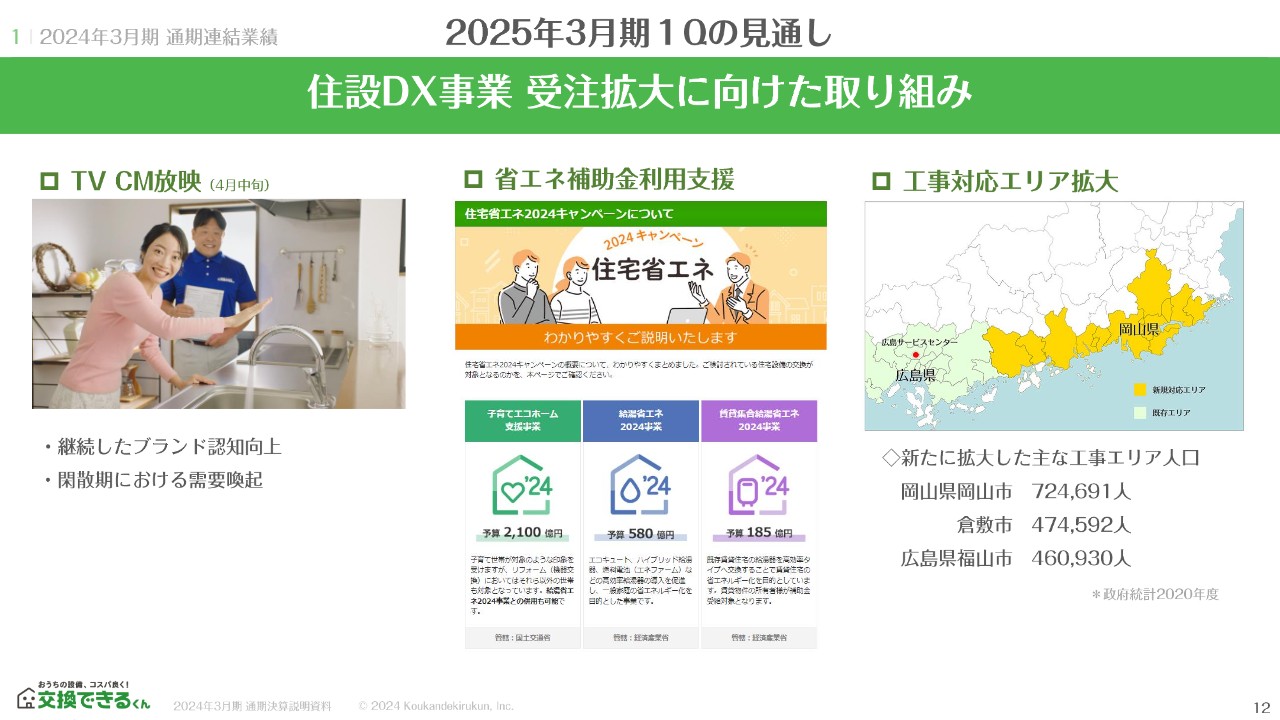

2025年3月期第1四半期およびそれ以降の直近の事業活動についてご説明します。先ほどからお話ししているテレビCMに関しては、ブランド認知を上げるため、4月も継続して費用投下を行っています。加えて5月には、東京都内でタクシー広告も実施しています。

また、需要喚起の大きな要因の1つであり、国の事業化も進んでいる、省エネ補助金の利用支援を行っています。かなり多くのご相談をいただけているため、きちんとご利用いただき、お得な時にお買い求めいただくようなキャンペーンを実施し、当社の受注拡大にもつなげていこうと考えています。

さらに、3月には工事対応エリアを拡大しました。エリア人口は合計約160万人となり、福岡市ほどの規模になります。中でも岡山エリアには以前から注目していました。岡山市は、非常に効率よく受注できるポテンシャルを持っています。

新規対応エリアはすぐには売上に貢献しませんが、徐々に受注拡大につながってくると考えています。以上が、受注拡大に向けた取り組みのトピックスです。

通期連結業績予想

栗原将氏:代表取締役社長の栗原です。本日はお忙しいところご参加いただき、誠にありがとうございます。私からは、今後の事業見通しや会社概要についてご説明したいと思いますので、よろしくお願いします。

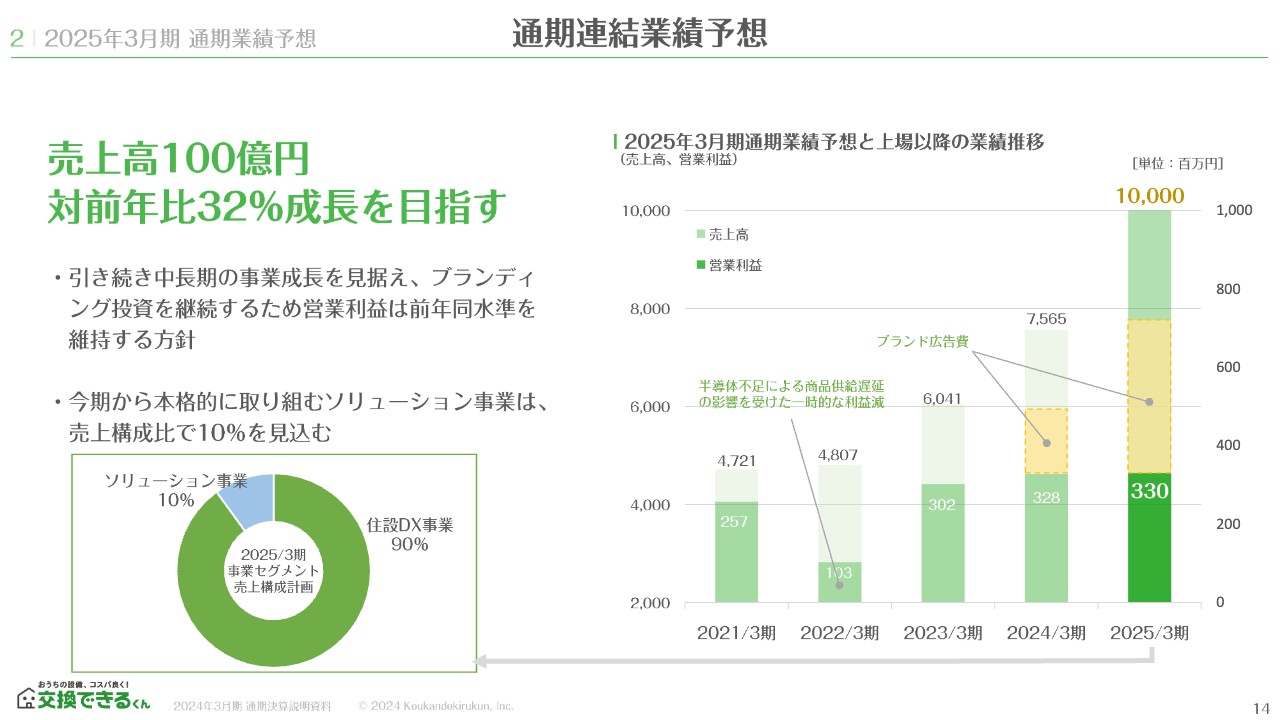

まず、今期の業績予想では、売上高100億円を計画しています。昨年度の状況から鑑みるとややチャレンジングな数字ではありますが、長らく影響を受けていた半導体不足による商品供給不足が解消され、新型コロナウイルスなどのマイナス要因もなくなり、久しぶりに環境が落ち着いてきました。そのため、切りよく100億円という数字を目指してやっていく計画です。

営業利益について非常に多くのご質問をいただいていますが、現時点では3億3,000万円を見込んでいます。利益ベースでは、前期とほぼ変わらない数字です。

重点施策

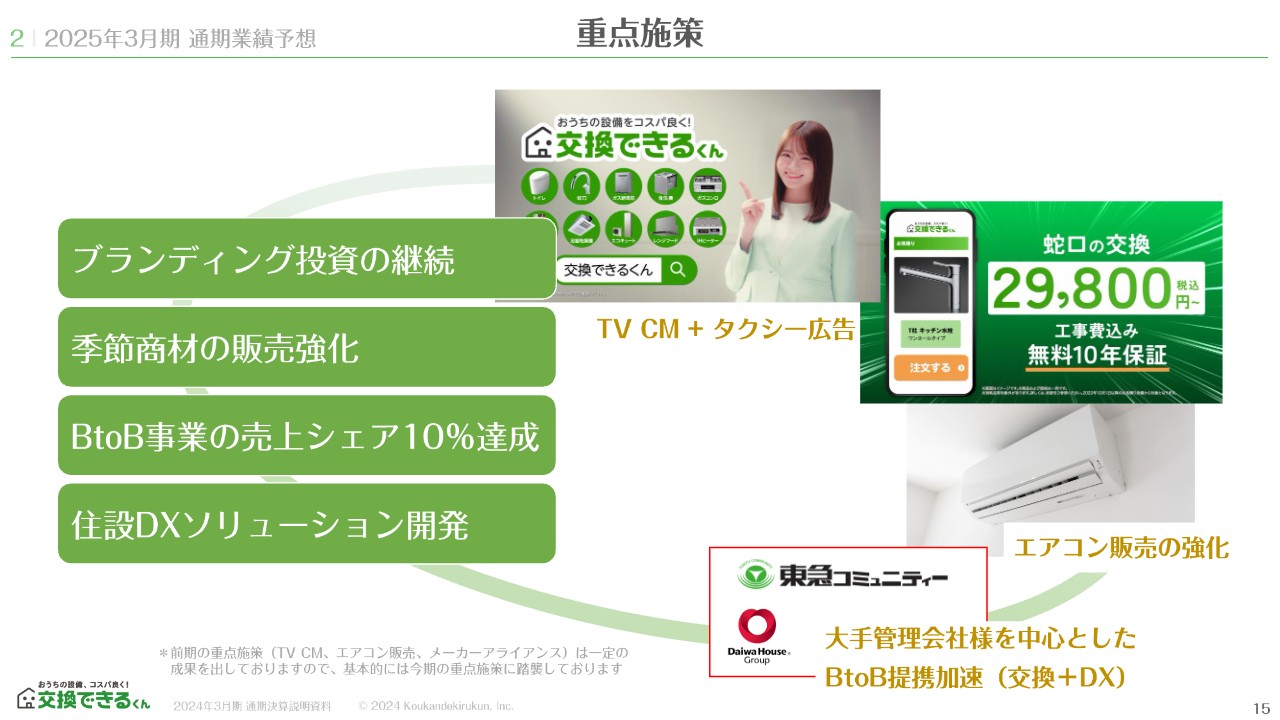

重点施策についてご説明します。まずは、ブランディング投資です。こちらは広告量によって多少変動しますが、いくつかのプランを用意していました。

既存の方針に加え、より多くのコピーを投下して認知を強めるプラン、広告を少し抑えて利益を成長させていくプランなどがあり、いろいろと検証した結果、既存の方針どおり、ブランディング投資を継続することとしました。

ブランディング投資は、クリエイティブの内容によって成果が大きく異なります。地方都市でさまざまなクリエイティブを使い検証してきた結果、「これならいける」という結果が出たため、昨年度から本格的に始めました。しっかりとした手応えを感じているため、今期も継続していこうと考えています。

当社のバランスとしては、利益をキープしつつトップラインを成長させ、中長期の成長に投資していこうと考えた結果となっています。

広告ではテレビCM、タクシー、ラジオに展開してきましたが、商材としては、エアコンの販売を強化しています。こちらも1年から2年ほど前から準備してきたものです。構造がやや複雑な天井型のエアコンからスタートし、現在は壁掛け型、いわゆるルームエアコンと呼ばれる普及品の市場に打って出ています。

壁掛けエアコンは、私どもが取り扱う中では非常にシンプルな商品です。幅広く販売されている商品のため、私どもが強みとしている技術力を活かしにくい部分はありますが、市場が非常に大きく魅力的な商材のため、今後を見据えてこちらに注力しています。

続いて、BtoB事業についてです。こちらは引き続き好調で、現在さまざまな企業さまとの取り組みを準備しています。実際に動き出したパートナーさんもいらっしゃいます。売上も安定して伸びており、今期は売上シェア10パーセントを達成できるのではないかと考えています。

最後は、住設DXソリューション開発についてです。当社はもともと、ITや住宅設備のWebマーケティング、お客さまから反響をいただいたものを受注するノウハウを持っています。インバウンドでお見積りを作成し、適合を確認して、クレームなく受注させていただくご案内も得意とするところです。

さらに当然ながら、施工マネジメントやその仕組みにも自信を持っています。これらをITソリューションとして、さまざまな需要を持つ企業さまに提供していきたいと考えており、実現化に向けて動き出している状況です。

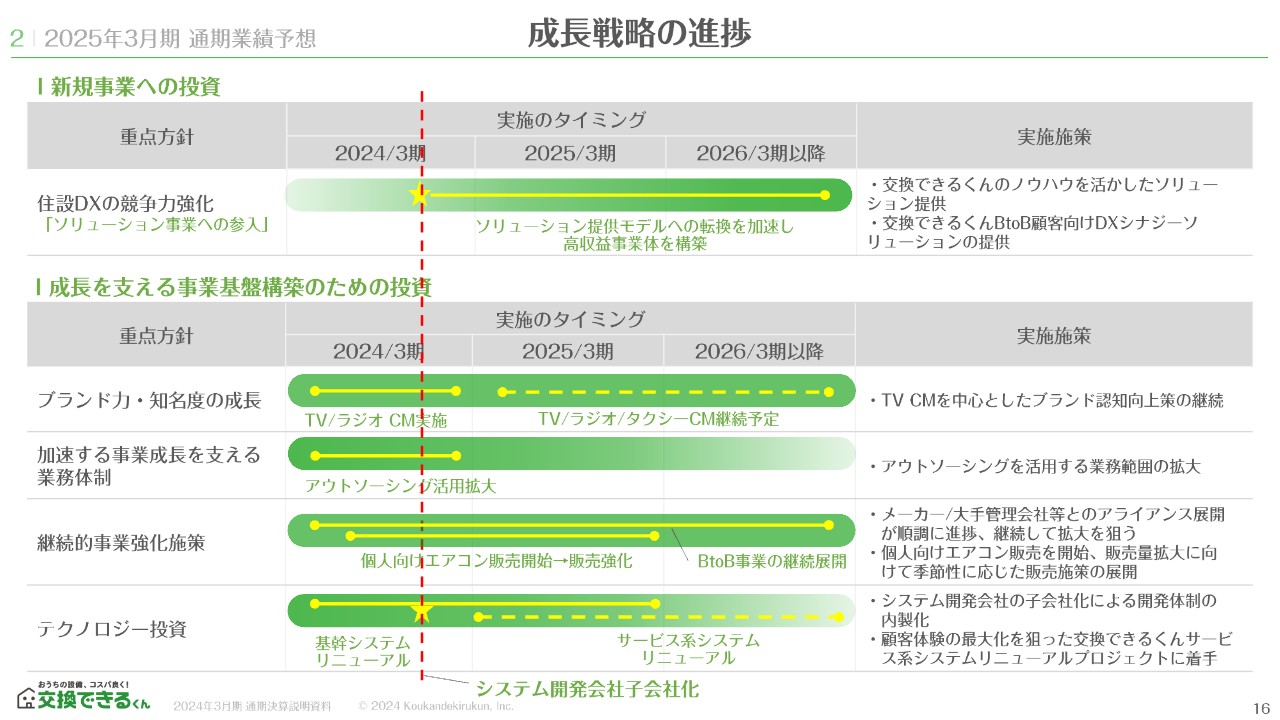

成長戦略の進捗

成長を支える事業基盤構築のための投資として、ブランディング以外でもさまざまな施策を実施しています。アウトソーシングの活用拡大についてはほぼ整備が終わり、基本的にはなるべく組織を大きくせず、少数精鋭で効率化を高めていくスタンスで進めています。今まではすべて内製化していたものを、可能な部分は外部の力もお借りしてアウトソースしながら成長・拡大させていく方針に切り替えました。

また、成長力強化に向けて、今期もテクノロジーへの投資を行っていきたいと思っています。

住宅設備機器の交換をネットで注文!

ここからは、当社の事業内容について簡単にご説明します。当社は住宅設備機器の中でも、特にビルトインで設置されている商品を取り扱っています。主力となるのはスライドに記載したビルトインの食洗機やガスコンロ、トイレ、ガス給湯器などがあります。

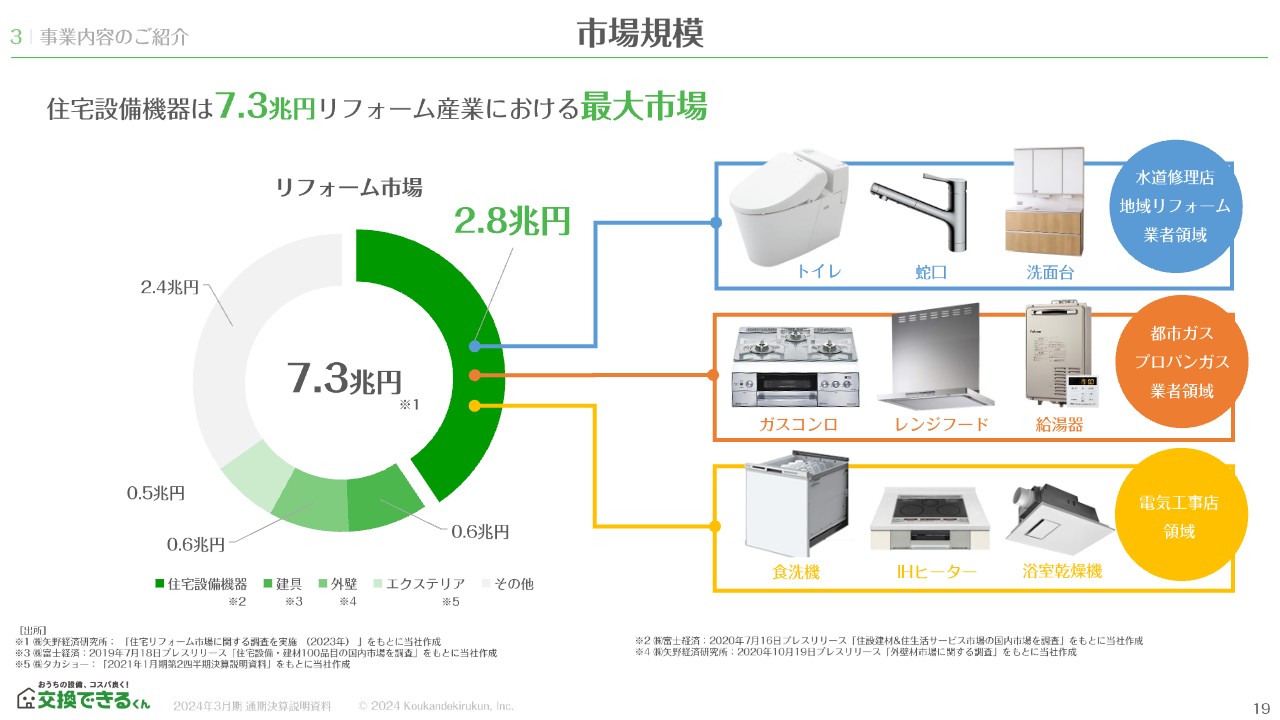

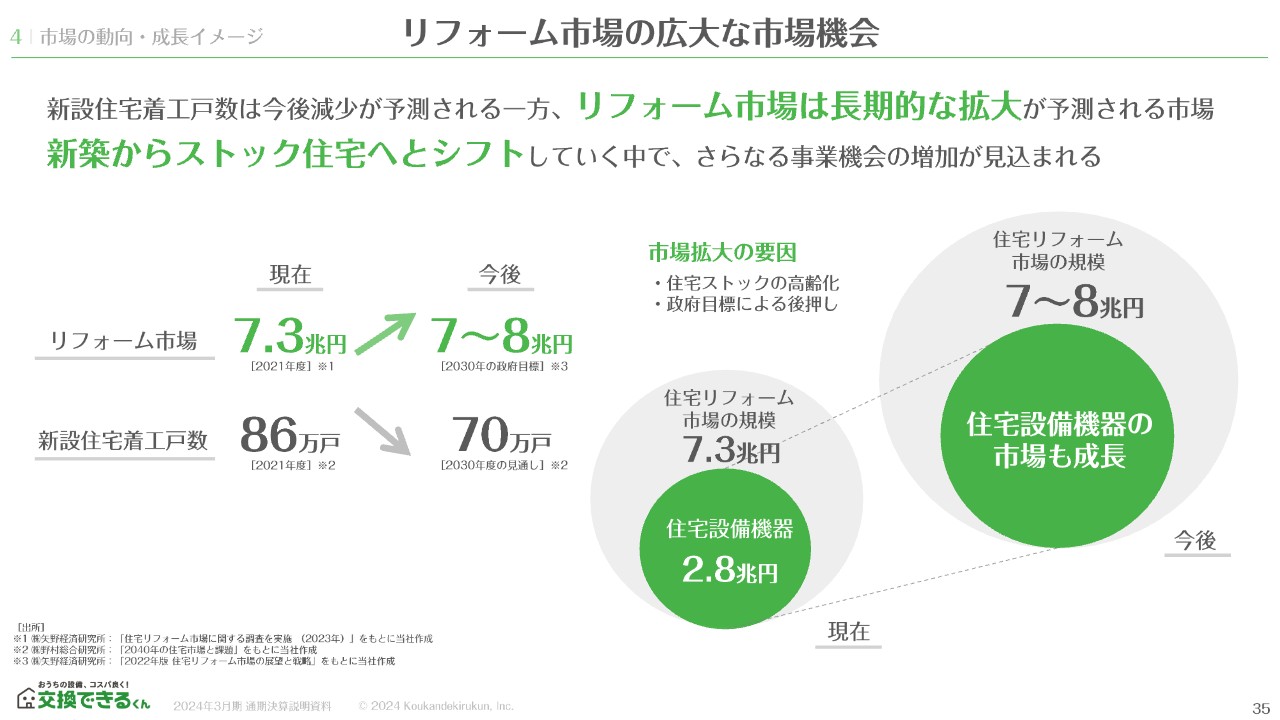

市場規模

こちらの市場規模は非常に大きく、リフォーム市場全体で7兆3,000億円というデータがあります。その中でも住宅設備費は2兆8,000億円と、市場の半分近くを占めている状況です。

リフォームという概念から考えると小さい商品に見えますが、どの家庭にも取り付けられている機器であり、値段もそれなりにするため、市場としてはとても大きなものになっています。

住宅設備機器は、さまざまな業者さんが販売しています。例えば水道業者さんや家電量販店さん、地元のガス業者さんなどの企業が取り扱っています。

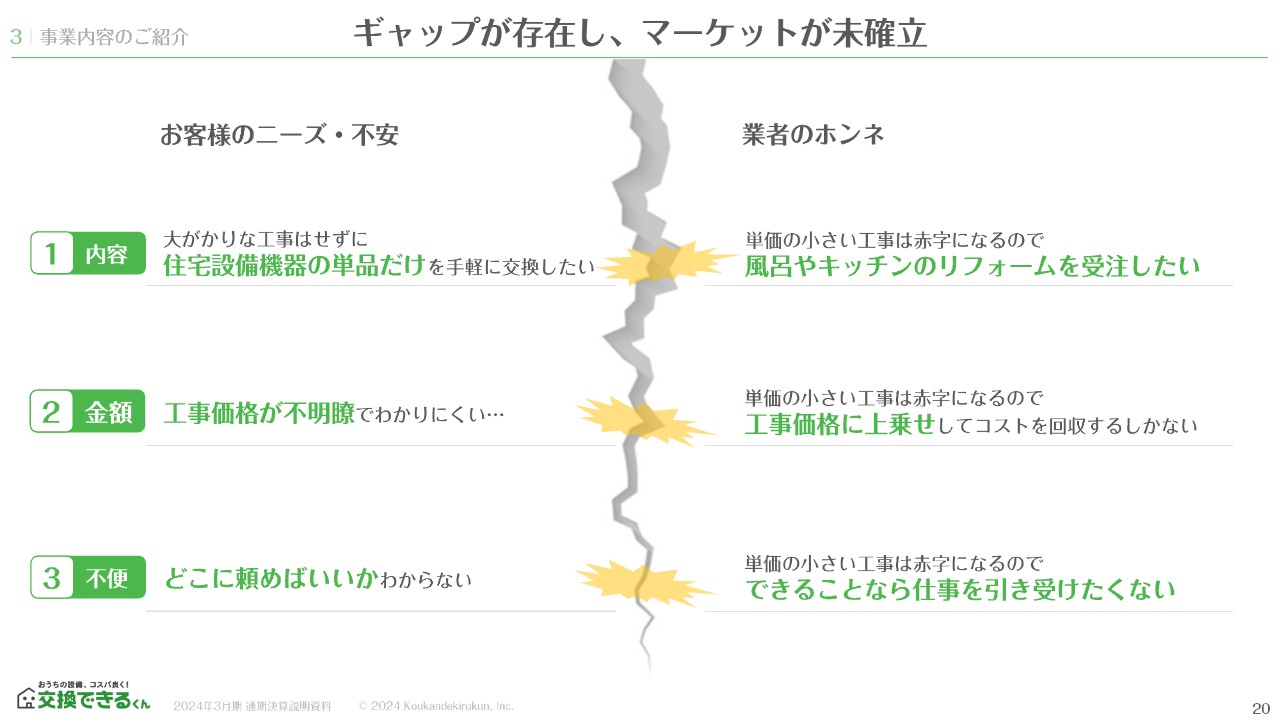

ギャップが存在し、マーケットが未確立

ところが、お客さまと業者の間にはマッチングギャップがあり、それが原因でなかなかお客さまの信用を得られず、業界不安が幅広く根づいている状況です。

例えば、ビルトインのガスコンロを1つだけ取り替えたいお客さまがいるとします。ガスコンロの平均単価は10数万円ですが、受注する業者さんは、家電量販店のようにただ商品を送ればいいというものではありません。

まずは業者さんが現場に出向いて、どのような商品があるのかをお客さまに丁寧に説明しなければ、なかなか商品の購入にたどり着きません。購入に至ったとしても、それほど高単価ではないため、あまり収益が出ず、何度も訪問すると営業マンの人件費だけで赤字になってしまいます。そのため、業者さんとしてはどうしても積極的に動きたくない商材です。

一方でお客さまとしては、誰かが来て説明してくれなければ商品のことがわかりませんし、そもそもどうやって注文していいかもわからないという不安があります。

このように、お客さまのニーズと業者さん側の収益性が合わない状況になっており、結果的に、工事価格の見積りが不明瞭であるという問題につながることがあります。

業者さんとしてはほとんど利益が出ないため、工事価格に上乗せして少しでも利益を確保するしかないのですが、お客さまにとっては見積りの項目がわかりにくくなってしまうなど、悪循環を生んでいます。

さらに、積極的に請け負う業者さんが少ないため、お客さまはどこに頼んでいいかわからないという問題もあります。業者さん側も、基本的にはできるだけ大きな工事を受注したいため、小さい工事はなるべく引き受けたくないという現状です。

ましてや現在、現役世代の方々はネットで商品を選ぶ中で価格を調べられます。ご希望の価格設定がかなりシビアになり、なかなか難しい状況です。そのような背景から、お客さまがビルトイン食洗機やビルトインコンロ、トイレなどを交換しようと思った際、候補として思い浮かぶリフォーム業者さんはなかなかありません。

例えば、一般的なリフォーム業者さんにリフォームを頼もうとすると、チラシやインターネットのマッチングサイトなどにあるさまざまな業者さんに頼めば見積りに来てくれるため、そこで比較・検討して選ぶことができます。

また、リノベーションといわれているものや、スケルトンから工事するような大がかりなリフォームであれば、おそらく家を建ててくれた工務店さんやハウスメーカーさん、設計会社さんなどがイメージされます。

一方で、スライド右側に記載した水道修理のようなニーズについても、ほとんどのお客さまは修理会社に頼めばいいとイメージされますが、住宅設備単品の互換となると、どこに頼めばいいかというイメージがなかなか浮かびません。

例えば、地元のガス業者さん、リフォーム業者さん、あるいは家電量販店さんをイメージされるでしょうか。しかしそこに問い合わせても、なかなか積極的な回答はありません。

事業ドメイン

したがって当社は、そもそも住宅設備機器を単品で施工する専門分野に特化した業者もマーケットリーダーも不在で専門領域がなかったマーケットを開拓し、マーケットリーダーとしてやっていこうとしています。

平均単価は13万円から14万円程度です。小さいものでは5万円程度から、大きなものでは50万円程度の金額に特化し、逆に周辺領域にあたる一般リフォームや水道修理などの修理・小工事領域はあえて扱っていないかたちになっています。

当社は、もともと修理領域から参入しましたが、その後はリフォーム領域に移った際にその間のギャップを感じ、インターネットが台頭したタイミングでこの「チェンジ領域」に需要があるのではないかと感じ、この領域を先駆者として開拓してまいりました。

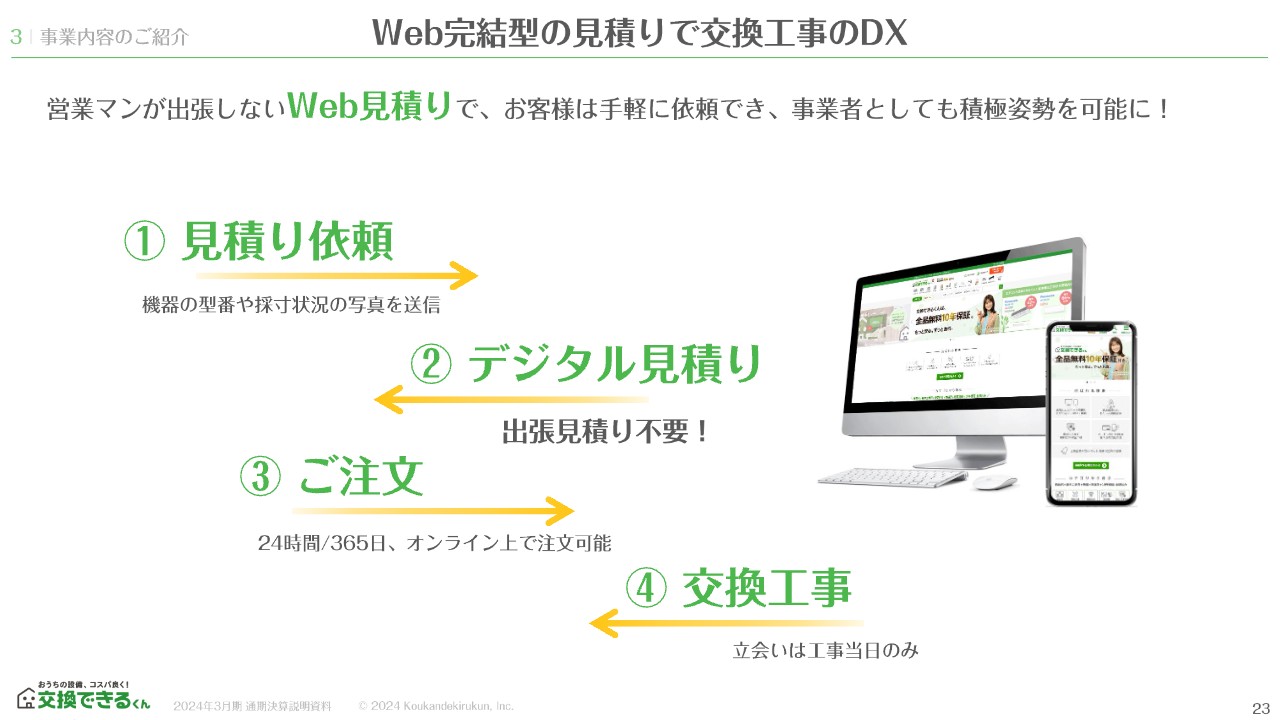

Web完結型見積りで交換工事のDX

なぜ私どもが積極的に展開できるのかというと、受注プロセスを変更しているためです。

まず、基本的に当社は従来型のリフォームとして実施するのではなく、お客様にはネット見積りできるECサイトとしてご覧いただき、さまざまな商品の中から気に入ったものがあればお見積りの依頼をいただきます。

営業マンや技術者が現場に出張しなくても、専用フォームを使って写真のようなものでお客さまの状況をうかがうだけで、正確な最終価格をお出しできるかたちになっています。

お客さまにはインターネット上でご納得いただければ、家電量販店さんでテレビを買う時のようにご注文いただくことで、後は当社が自社管理で施工にうかがい、工事ができるという、非常にシンプルな流れとなります。

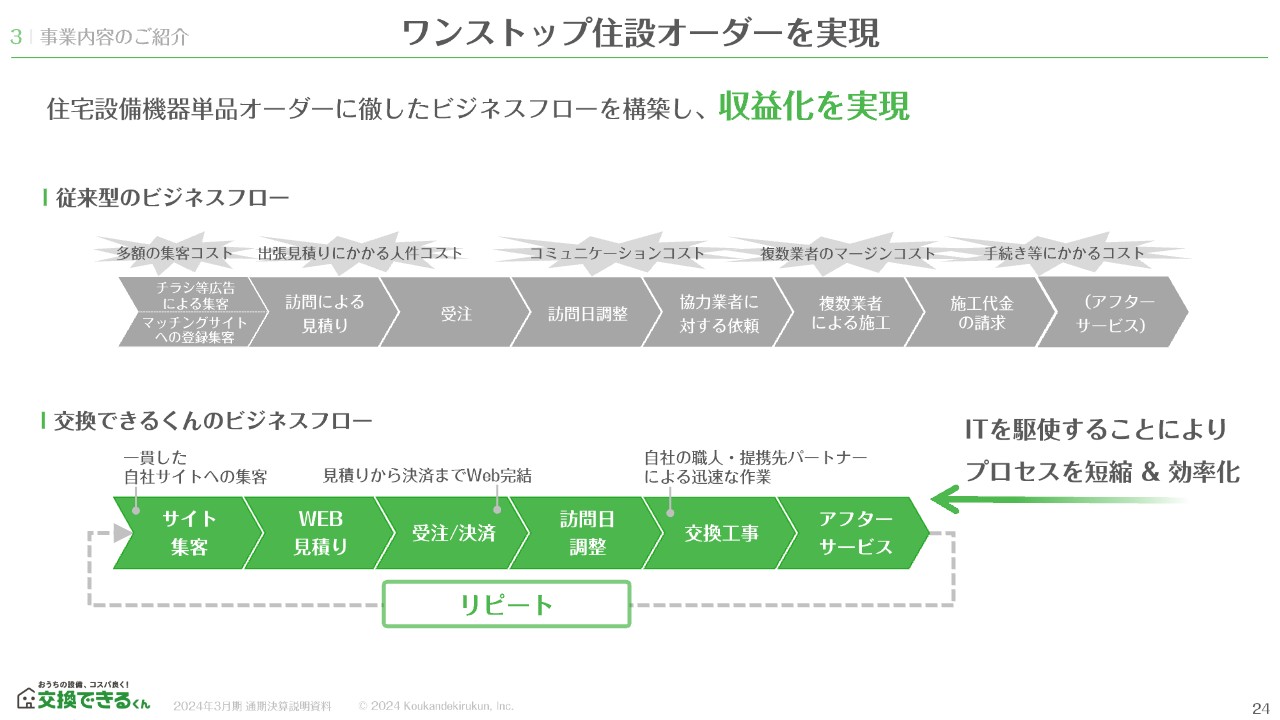

ワンストップ住設オーダーを実現

従来、例えばガスコンロやトイレを交換するためにリフォーム業者さんが対応すると、単価は小さいものの、訪問による見積り、発注後の注文書の授受、集金のための訪問など、どうしてもさまざまなプロセスが必要になります。

一方で、当社はECサイトのようなかたちであるため、極めてシンプルなフローでサイトから集客して受注し、訪問日調整、交換工事、アフターサービスの流れで、非常に重要な商品の提供までやり切ります。

当社はすべて自社でやり切るため、お客さまにとっても、非常にシンプルでわかりやすいかたちになっています。

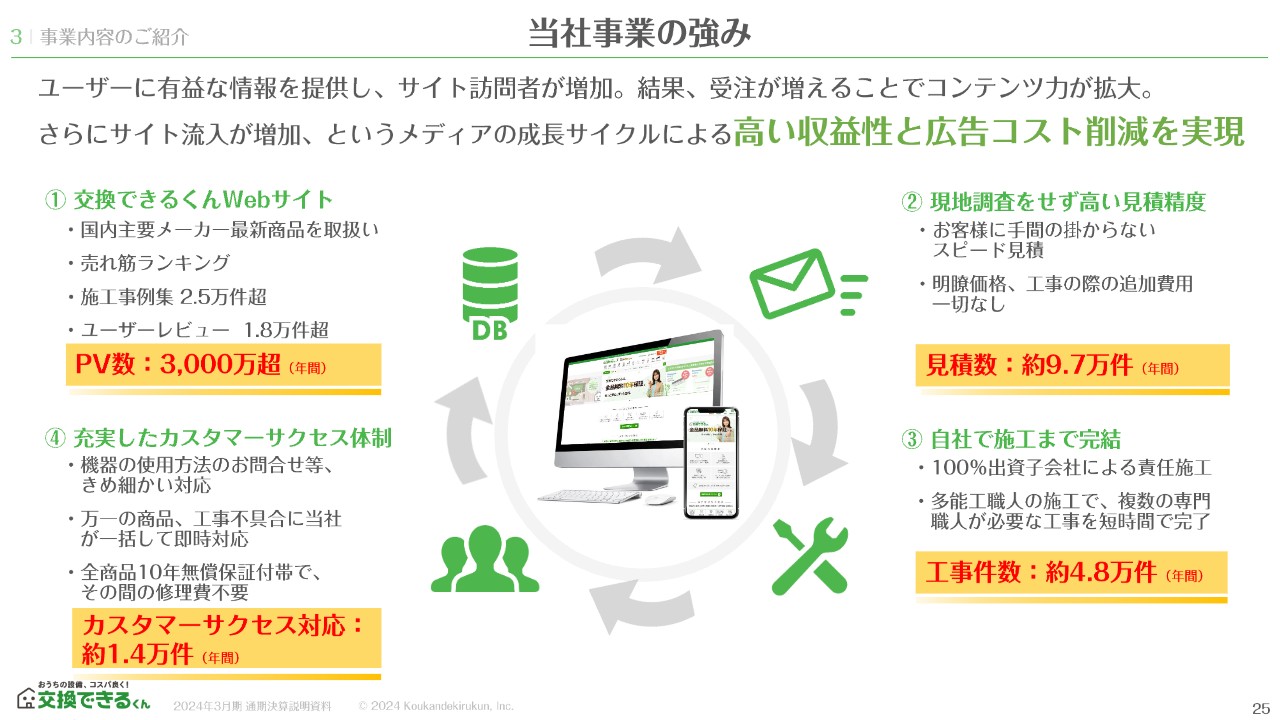

当社事業の強み

当社事業の強みです。まずは現在、WebサイトのPV数は年間3,000万PVを超え、Webサイト自体に力があります。基本的には各主要メーカーの商品を掲載し、ランキングや使用方法、あるいはそれらの比較などユニークな情報をすべて自社で作り、日々アップしています。

また、SEOを行い、検索エンジンからの流入を増やしています。例えば、検索エンジンで「蛇口 交換」などと検索して当社サイトに入り、実際に当社のサイト上で見積り依頼をいただく方々が年間約10万人弱いらっしゃいます。そのうち、実際にご注文いただくのは半数となる約5万人です。

受注後は5万人分の対応が必要になりますが、依頼完了後も、例えば商品の使用方法や、別途生じた不具合のような部分に対してもしっかりと対応すれば、お客さまの満足度も非常に上がり、Webサイトに「お客さまの声」として掲載させていただくことができます。

また、施工事例などでデータベースを強化し、それによってさらに集客が増えるという循環をさせています。そのため、現在、当社としては、工事をすればするほど全体のパワーが上がっていくということを強みとしています。

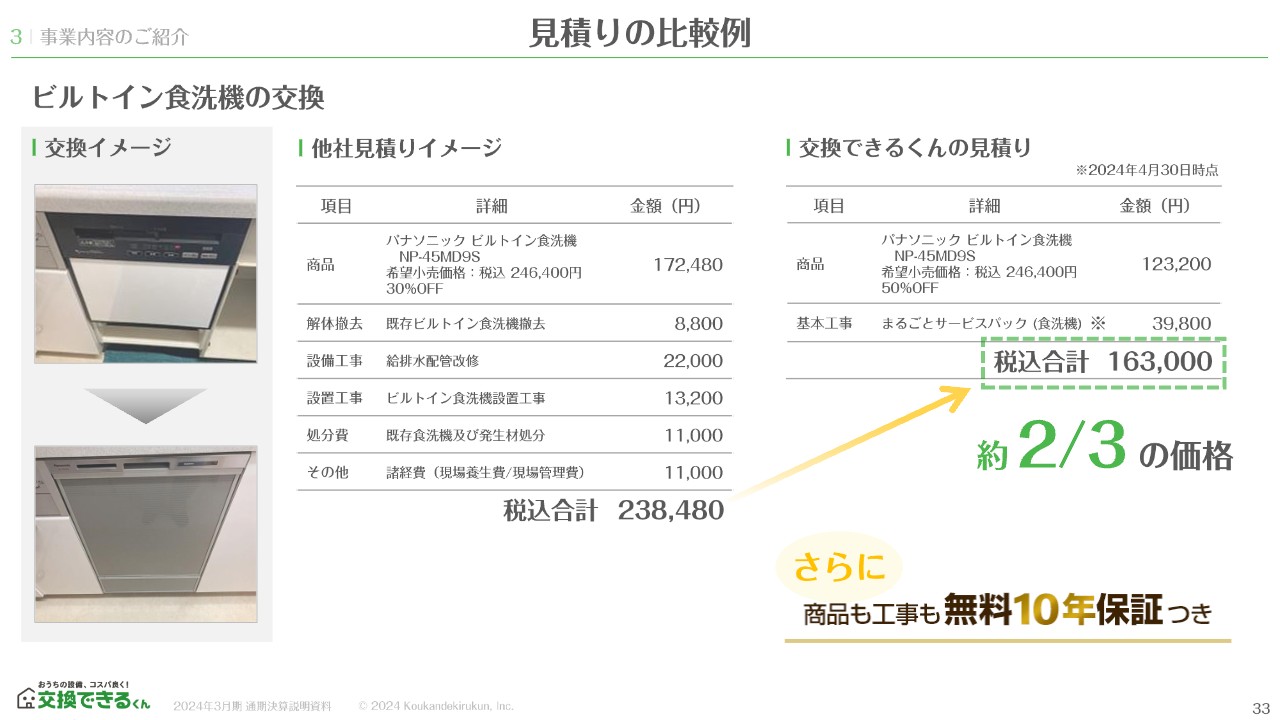

見積りの比較例

一つひとつの詳細な説明については、時間の関係から割愛しますが、提供価格について、当社は一般的な他社に依頼した場合の市場価格に対し、だいたい3分の2以下から半分の価格でご提供しています。

例えば、ビルトイン食洗機の交換を他社に依頼した場合、最新の機種であれば資料のように約23万8,480円くらいが良いところだと思います。当社の場合は、その3分の2程度の価格となる16万3,000円で交換が可能であり、さらに10年間の無料保証までお付けしています。

出張見積り無し!見積りはネット完結!

当社は、見積り項目も非常にシンプルです。基本工事費、撤去費、配管費、諸経費など、さまざまな項目が「まるごとサービスパック」に含まれており、お客さまにも非常にわかりやすくご理解いただけるようにしています。

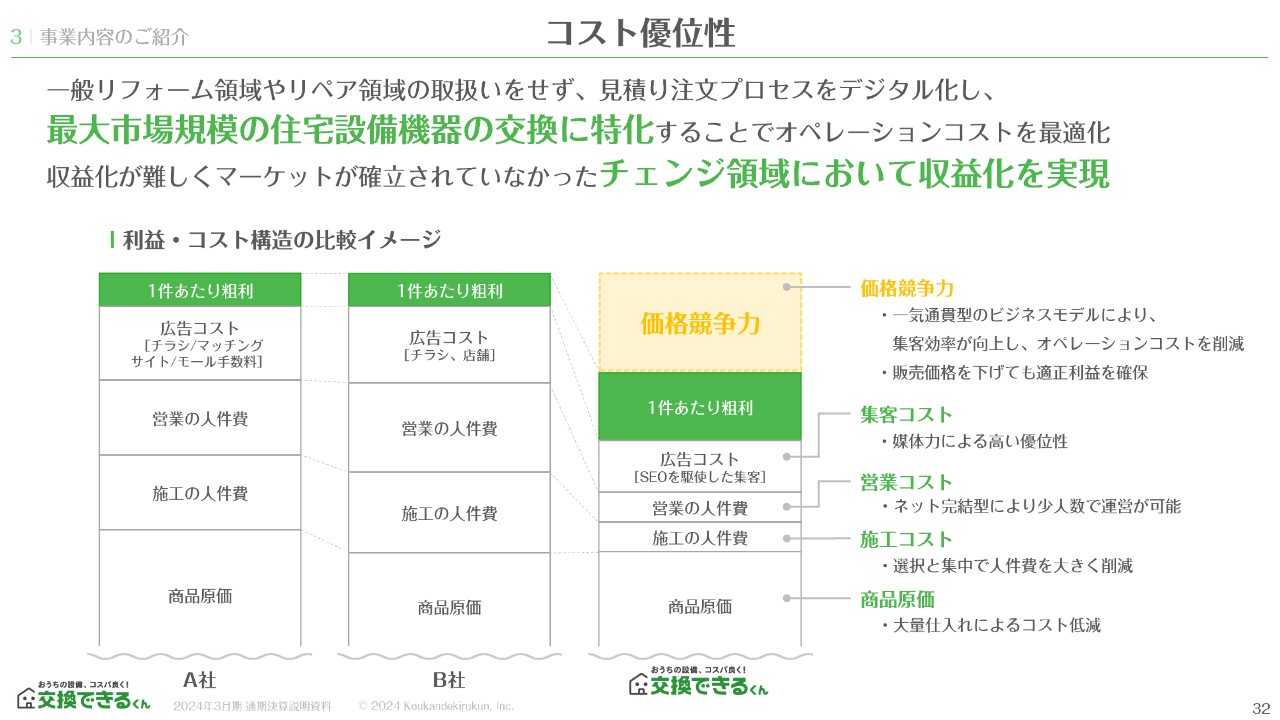

コスト優位性

単に安売りをしているのではなく、当社は、先ほどご説明した仕組みをトータルで作り上げています。スライドの図で示しているとおり、例えば商品原価が同額だとしても、当社は施工コストを自社で管理し、さらに教育から自社で行うことによってコストを抑えています。

また、通常の業者さんは出張して見積りますが、当社はネット上でお客さまとやり取りするため、当然ながら営業コストがかなり抑えられています。ショッピングサイトやマッチングサイトは使わず、自社の媒体で集客しているため、集客コストや広告コストも極めて抑えながら自社で運営しています。

現状、当社の粗利は広告宣伝費用などを考慮して低めに設定していますが、総合的な仕組みを持っているため、利益を確保した上で販売しても、非常に大きな価格競争力があります。他社が当社と同じ価格で販売するとどうしても赤字になってしまうため、当社の価格競争力が非常に高いということになります。

値引き販売で安く売っているのではないかと誤解されやすいのですが、そうではなく、私どものビジネスモデルでは、収益構造を変えているということです。

リフォーム市場の広大な市場機会

市場動向です。実際にそこまで大きく伸びるかというと、そこまでではないかもしれませんが、現状の住宅リフォーム市場の規模である7兆3,000億円は、我々のバックグラウンドとして今後も伸びていきます。

なぜなら、今後も新設住宅市場は減少が予測されており、その傾向はどうしても変わらないと見られています。一方で、政府の施策によりストック住宅をさらに厚くしていく動きがあります。

今後の市場規模は少なくとも減少せずに拡大するか、最低でも維持される業界です。当社としては、このような非常に大きな市場に存在している点が、今ここにいる大きな価値であると考えています。

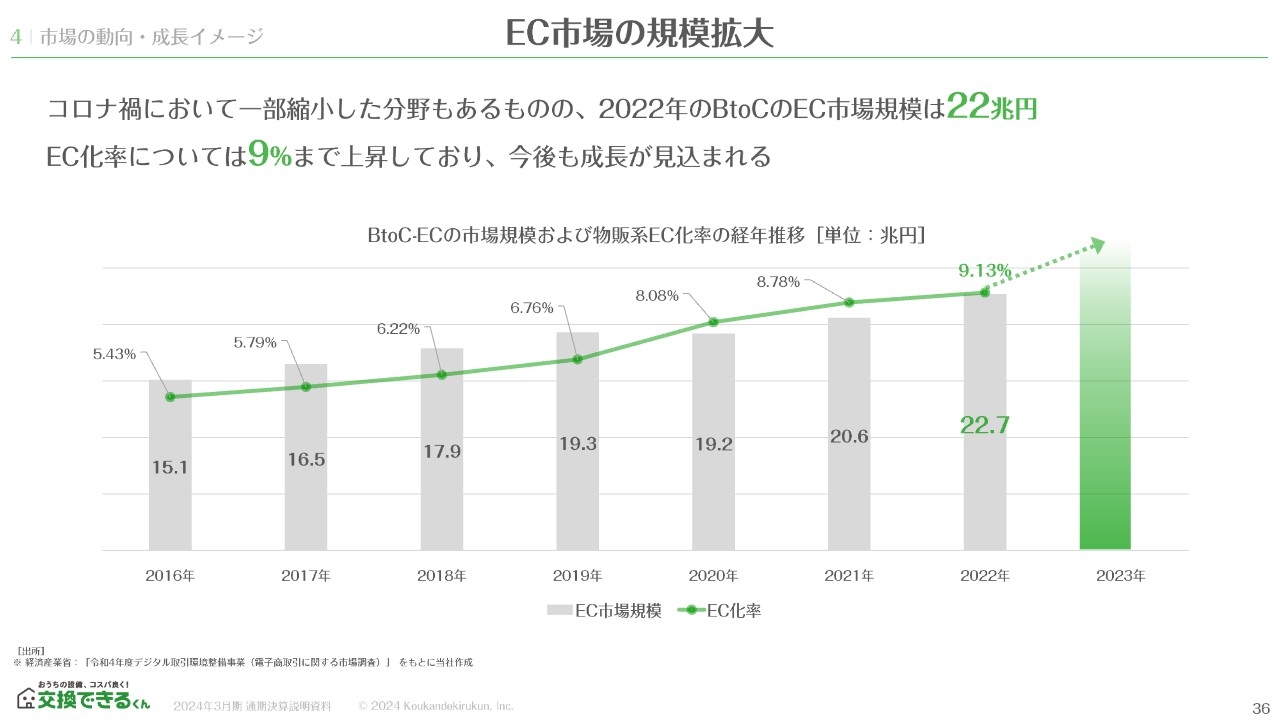

EC市場の規模拡大/成長イメージ

ECの需要は非常に高まっています。これまで、Web上での見積り依頼には比較的ネガティブな印象を持たれることが多くありましたが、特に新型コロナウイルスの感染拡大を機に社会が一変し、Webだけで見積りを行い施工することに対する印象がポジティブなものに大きく変わりました。

当社の住宅設備をご購入し、大事な自宅に招いて工事してもらい、それを使用していくことは、お客さまにとっては慎重になりがちな領域です。

このようなことをWeb上で行うことが受け入れられた時のインパクトは、他の通常商材よりも大きいのではないかと考えています。EC市場の規模が伸びているという足元の状況が、当社にとっては大きな後押しになると考えています。

基本的な方向性は、上場以来変わっていません。一番ベースにあるのは、EC市場やリフォーム市場の規模拡大です。加えて、現在当社はテクノロジーへの投資に一番力を入れています。ITの会社として、自社あるいはシナジーを作る領域を含めて徹底的に磨き、投資していきます。

また、ブランド力の向上で売上だけを伸ばせばいいわけではなく、まずは知名度を上げ、ブランド力が上がり、売上も上がってきた先で、現時点では比較的抑えている利益率も向上させ、両面で拡大させていくプランを持っています。

細かな資料につきましては、開示しております決算説明資料をご一読いただければと思います。ありがとうございました。

新着ログ

「小売業」のログ