【QAあり】ベガコーポレーション、27年度売上高225億円を目指す3ヵ年計画発表 LOWYA事業の成長を中心にCAGR10%以上維持へ

目次

浮城智和氏(以下、浮城):株式会社ベガコーポレーション代表取締役社長の浮城智和です。本日はお忙しい中、お集まりいただきありがとうございます。ただ今より、当社2024年3月期通期決算についてご説明します。よろしくお願いします。

本日のアジェンダです。まず2024年3月期の決算概要、LOWYA事業およびDOKODEMO事業の報告、そして3ヵ年計画に少し多く時間を割かせていただき、最後に2025年3月期の業績予想という流れで進めます。

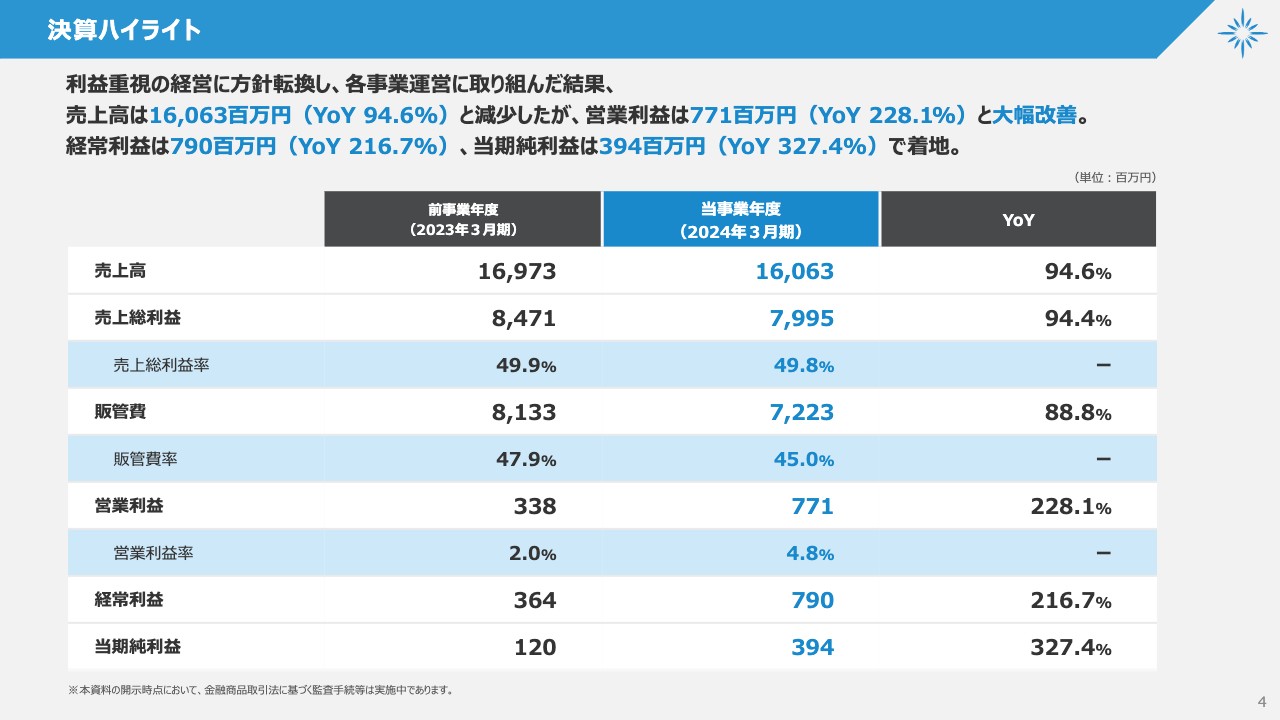

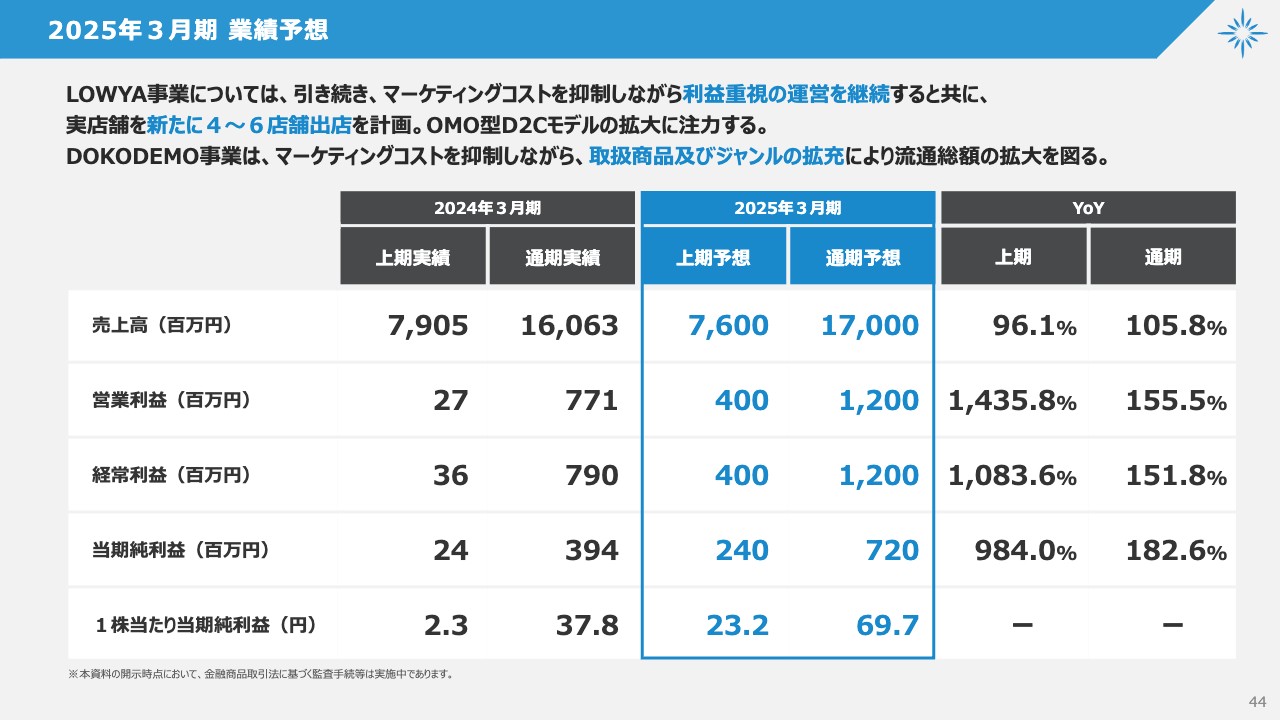

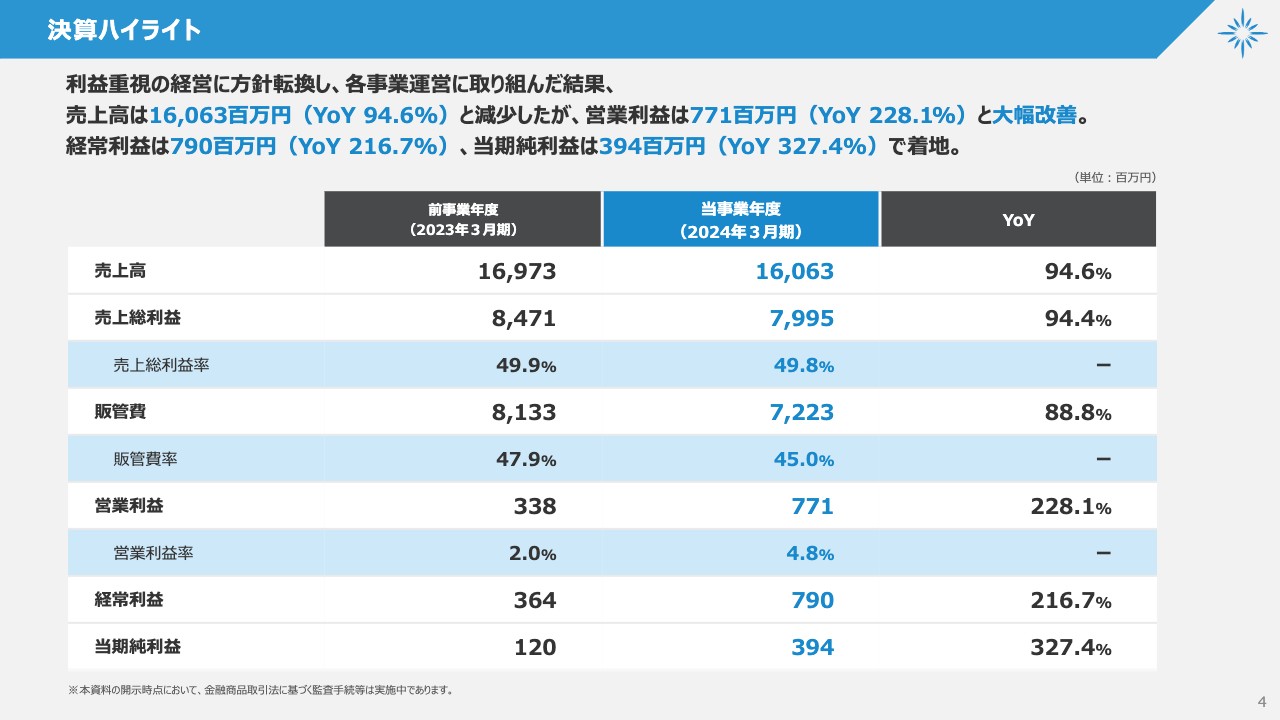

決算ハイライト

決算概要についてご説明します。前期は期の途中で利益重視の経営に方針を転換し、各事業部ともに経営体制を刷新しました。

その結果、売上高はYoY94.6パーセントの160億6,300万円と減少しましたが、営業利益はYoY228.1パーセントの7億7,100万円と、大幅改善して着地しています。経常利益は7億9,000万円、当期純利益は3億9,400万円で着地しました。

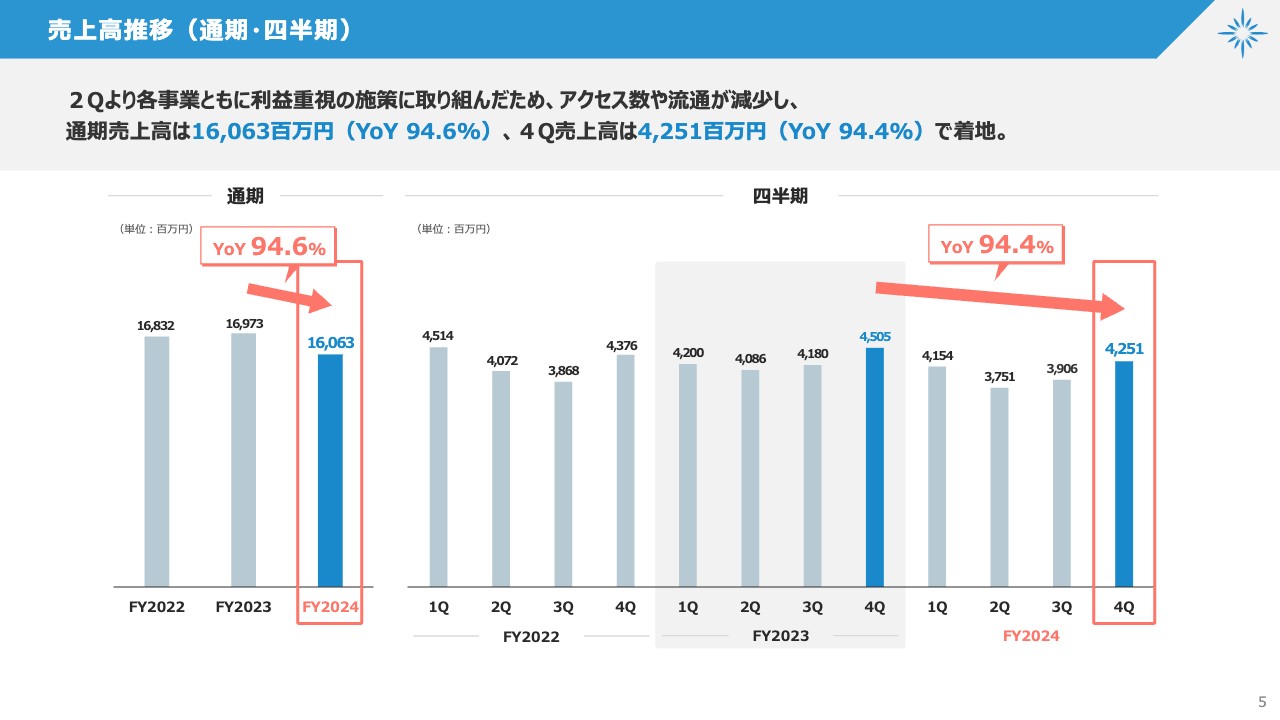

売上高推移(通期・四半期)

直近3年間の売上高推移は、スライドのグラフのとおりです。

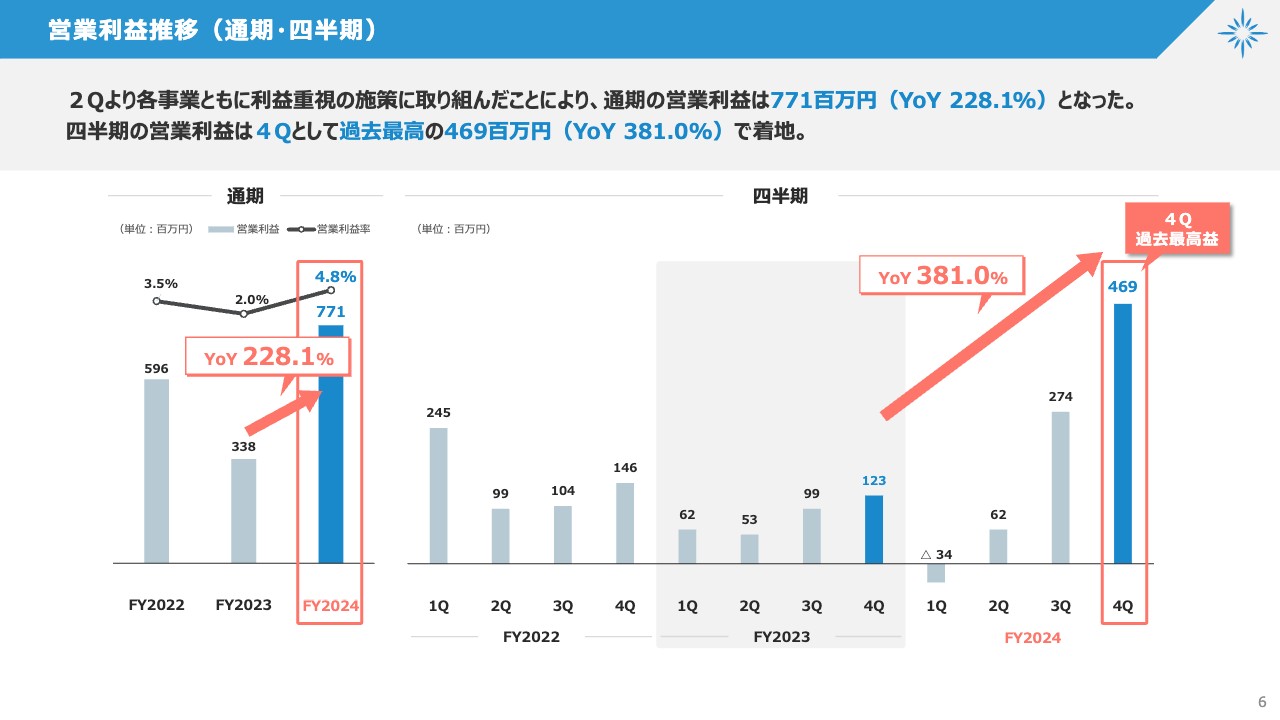

営業利益推移(通期・四半期)

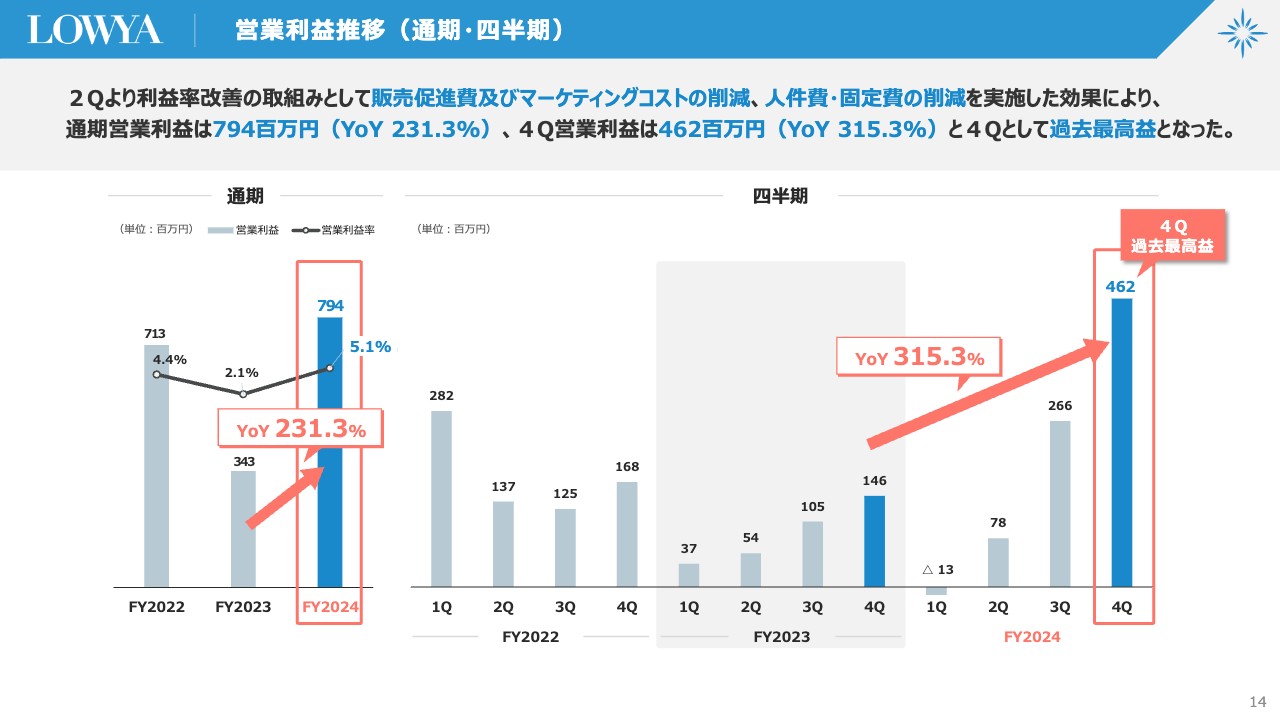

直近3年間の営業利益推移です。スライドに記載のとおり、2024年3月期は第1四半期で赤字を計上してしまったため、第2四半期の途中で利益重視に方針を転換しました。その結果、第3四半期、第4四半期と順調に利益が回復しています。第4四半期としては過去最高となる、YoY381パーセントの4億6,900万円で着地しました。

当社は、コロナ禍の第1波の時の2021年3月期第4四半期が過去最高でした。今回はこの円安に加えて、業績改善に伴い賞与引当金を3,000万円ほど積み増ししたにもかかわらず、約5億円の営業利益が出せるようになってきているところが、1つのポイントかと思います。

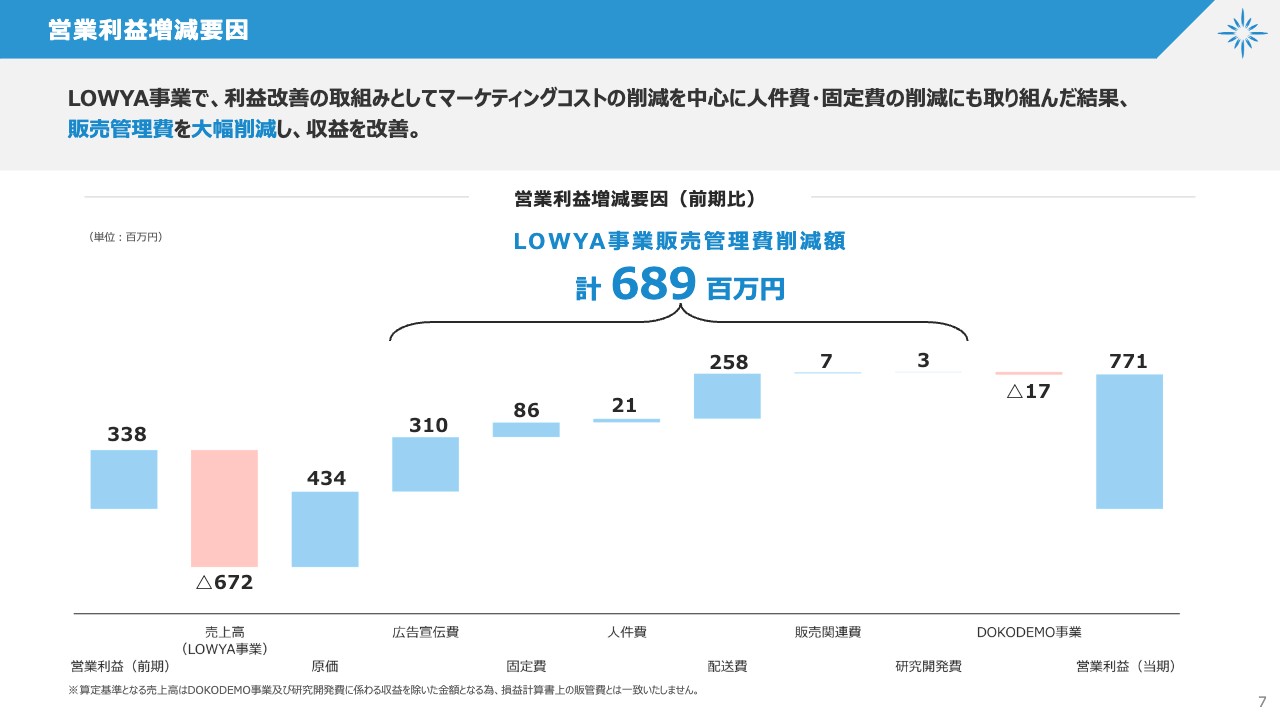

営業利益増減要因

営業利益の増減要因です。マーケティングコストを中心とした販売管理費の削減に努めた結果、収益が改善しました。スライドのウォーターフォールは、お時間ある時にご確認いただければと思います。

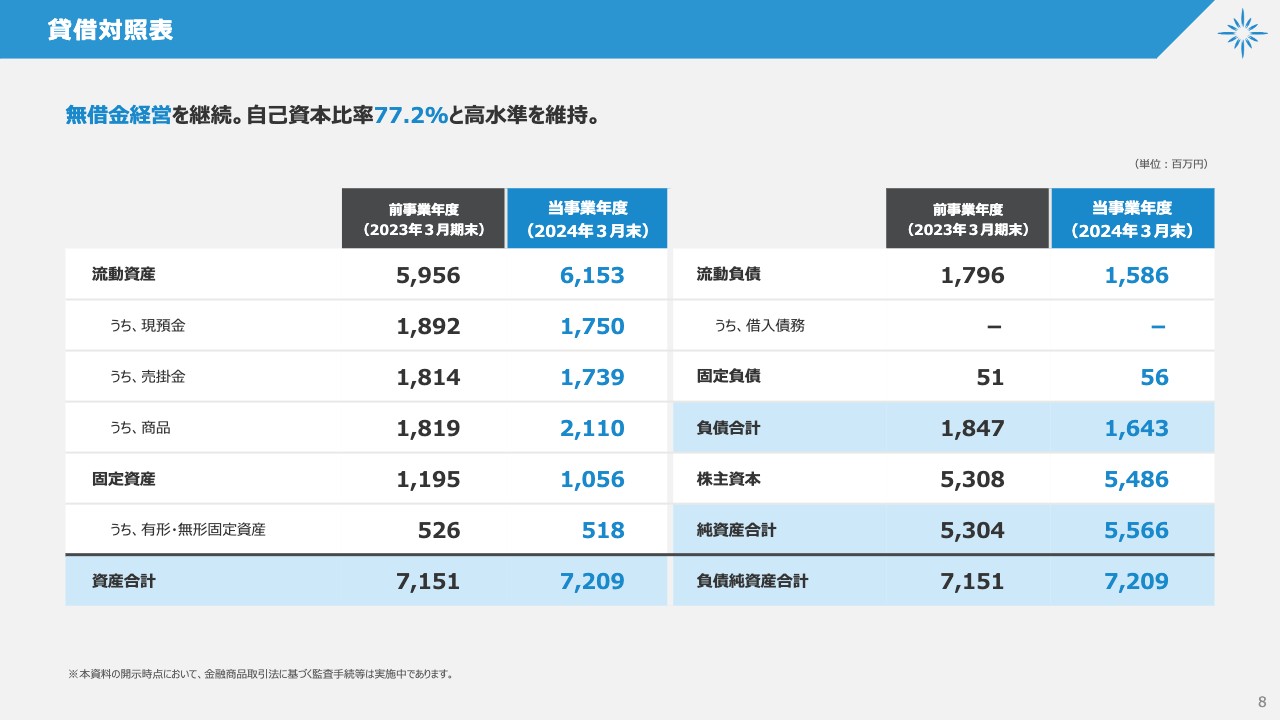

貸借対照表

貸借対照表です。現在、無借金経営を継続中で、自己資本比率は77.2パーセントです。

キャッシュ・フロー

キャッシュ・フローについては、基本的には営業利益として上がってきたものを、直近で取り組んでいる実店舗の進出等に積極的に投資していきたいと思っています。

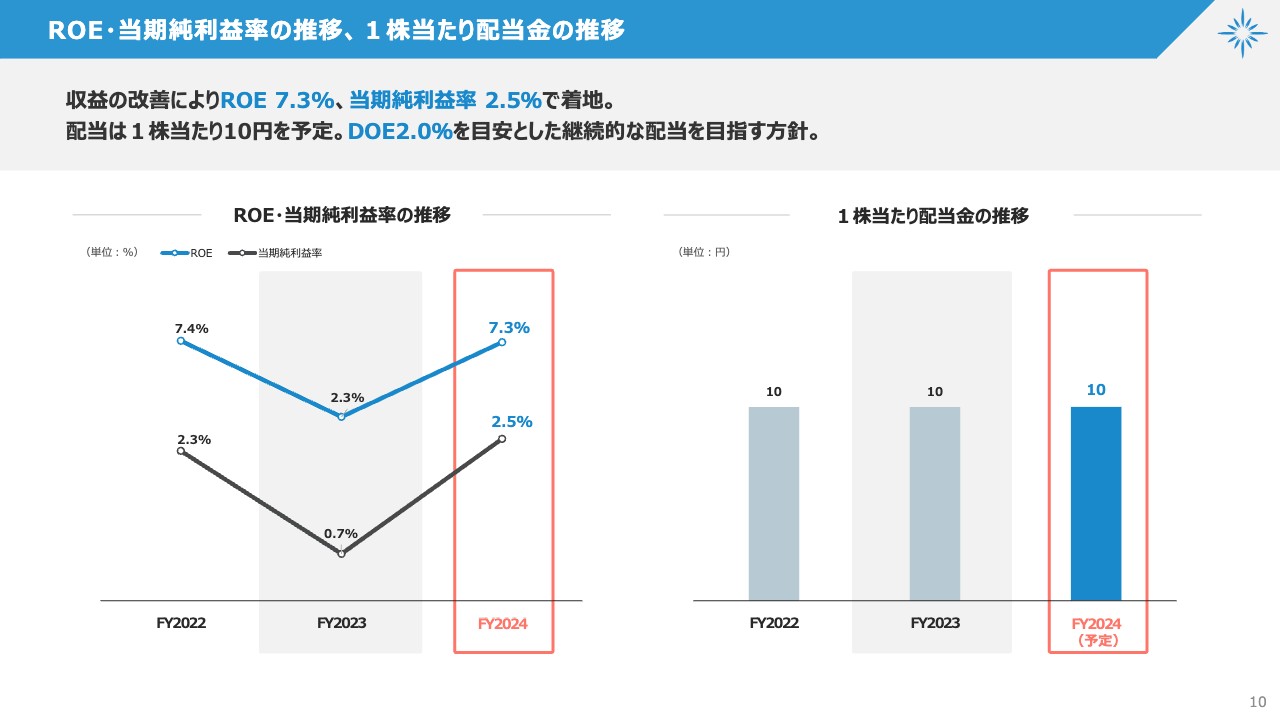

ROE・当期純利益率の推移、1株当たり配当金の推移

今期から利益重視型に方針を転換したため、ROEや配当についてもご説明します。今期はROEが7.3パーセント、当期純利益率が2.5パーセントで着地しました。

配当については1株当たり10円を予定しており、今後もDOE2パーセント程度を目安に配当していきたいと考えています。

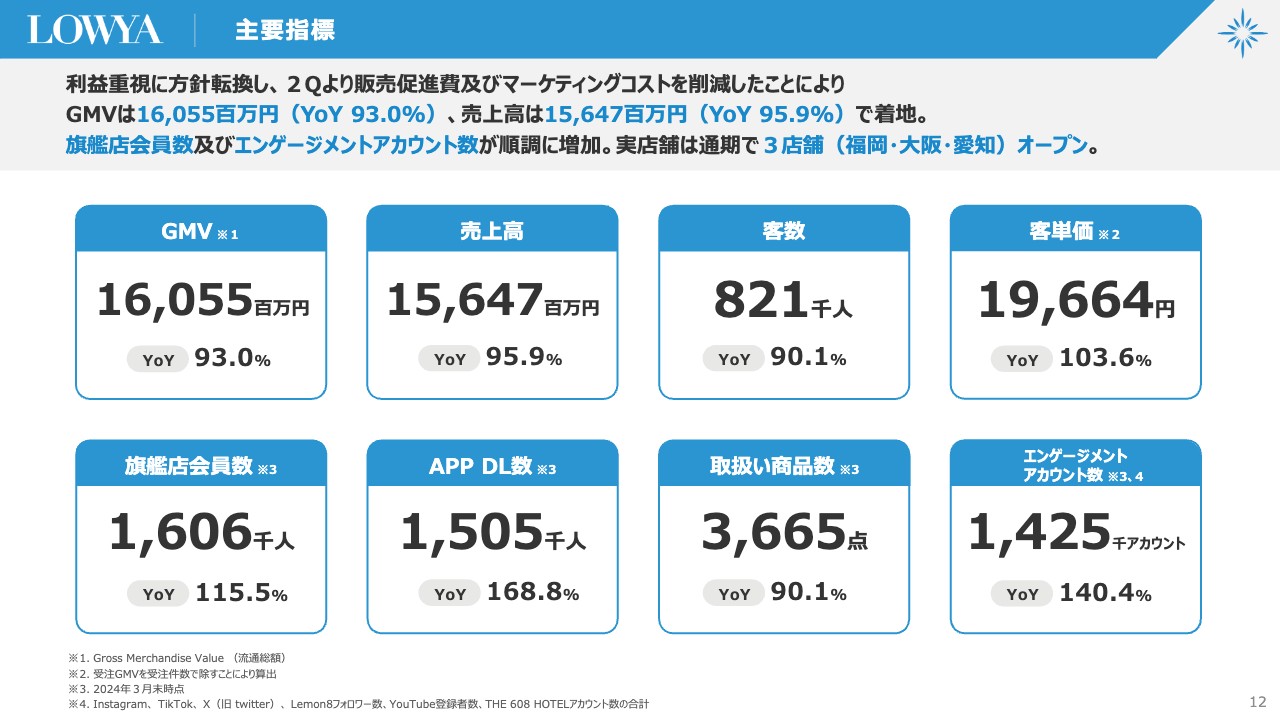

LOWYA|主要指標

LOWYA事業についてのご報告です。まず主要指標です。GMV(流通総額)はYoY93パーセントの160億5,500万円、売上高はYoY95.9パーセントの156億4,700万円と、それぞれ減少しています。

マーケティングコスト等を削減した結果、特に客数はYoY90.1パーセントまで下がった一方、価格転嫁などの試みにより客単価はやや上昇しました。

旗艦店会員数、アプリダウンロード数、エンゲージメントアカウント数は順調に増加しています。実店舗については、福岡・大阪・愛知に新規の直営店を3店舗出店しました。

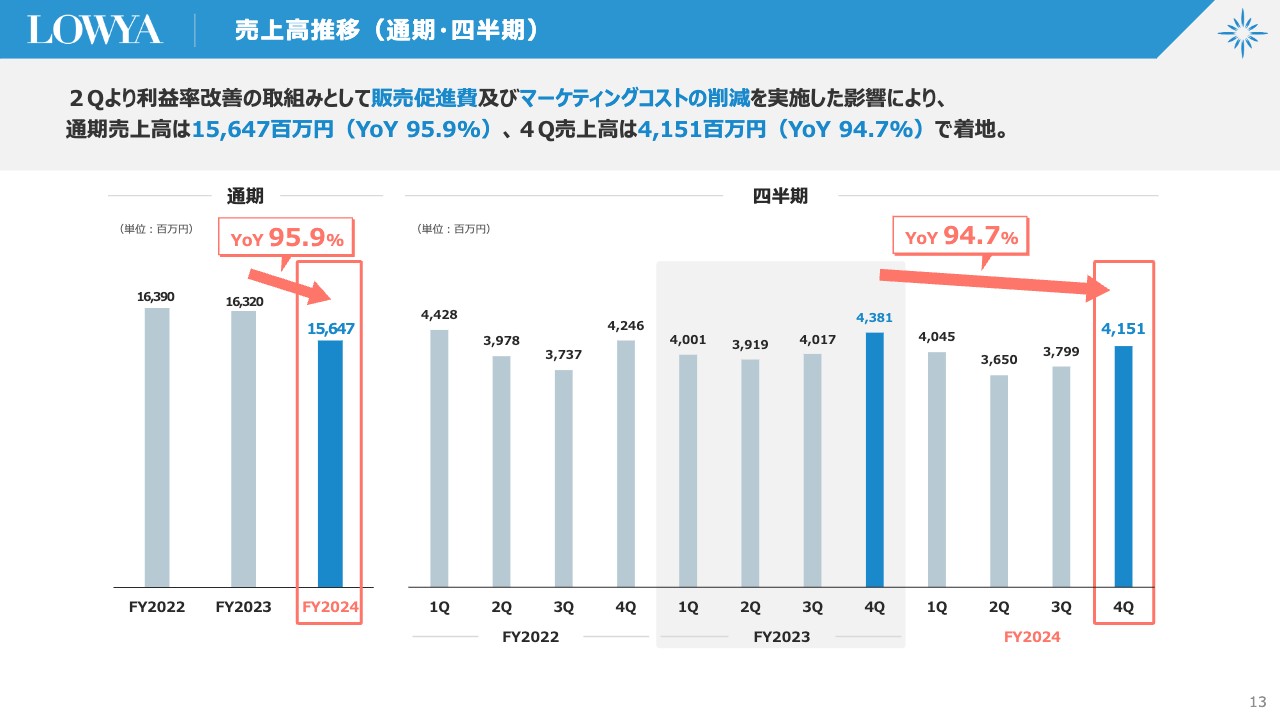

LOWYA|売上高推移(通期・四半期)

LOWYA事業の売上高推移です。販売促進費およびマーケティングコストの削減等により、減少傾向で進んでいます。

LOWYA|営業利益推移(通期・四半期)

一方で営業利益については、先ほどお伝えしたとおり、非常に良いかたちで回復してきています。LOWYA事業単体で見ても、第4四半期として過去最高の数字となりました。

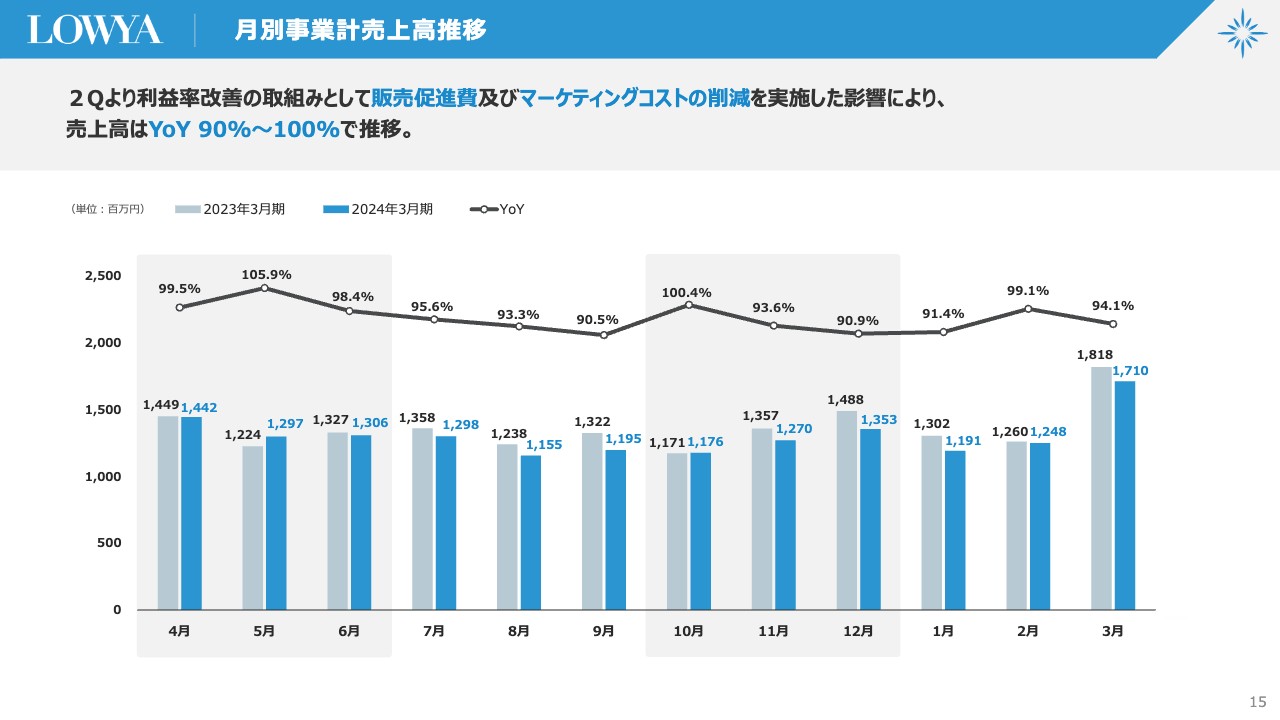

LOWYA|月別事業計売上高推移

月次の売上高については、直近はYoYでおよそ90パーセントから100パーセントで推移しています。

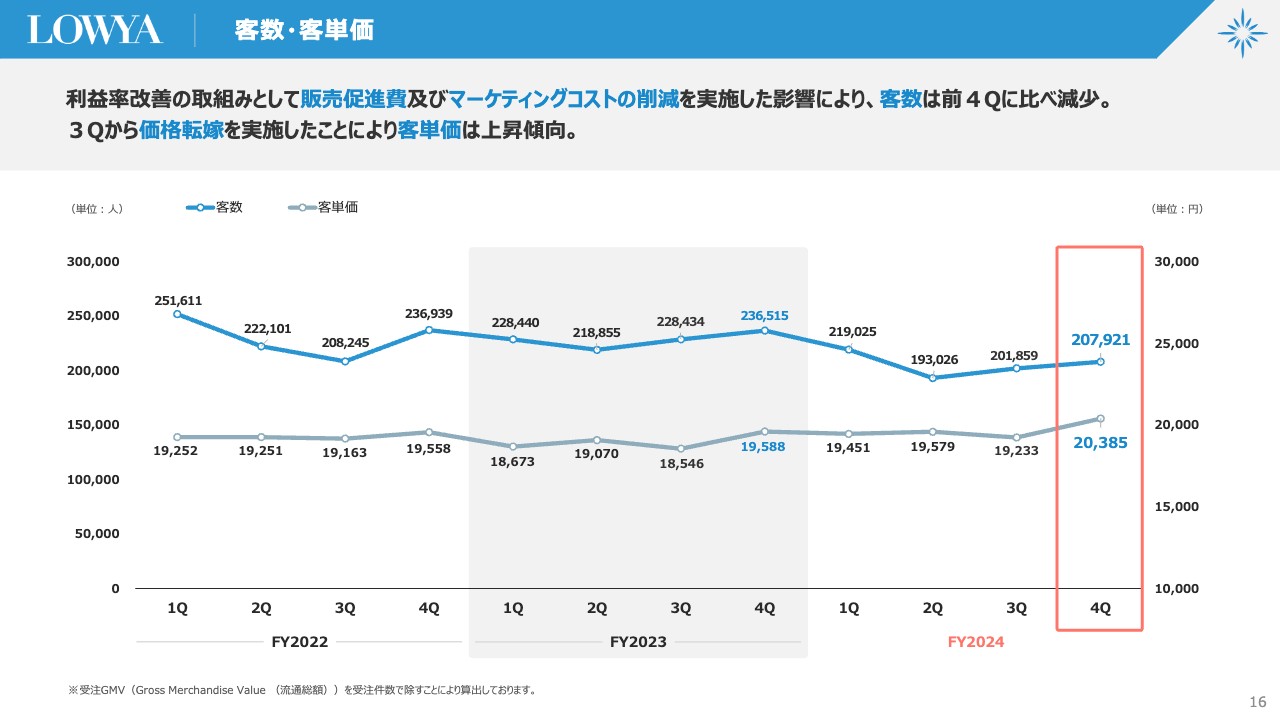

LOWYA|客数・客単価

客数・客単価です。利益率改善の取り組みにおけるマーケティングコスト等の削減に伴い、客数はYoYで減少しました。一方で、粗利とも関連してきますが、価格転嫁等により客単価は上昇傾向となっています。

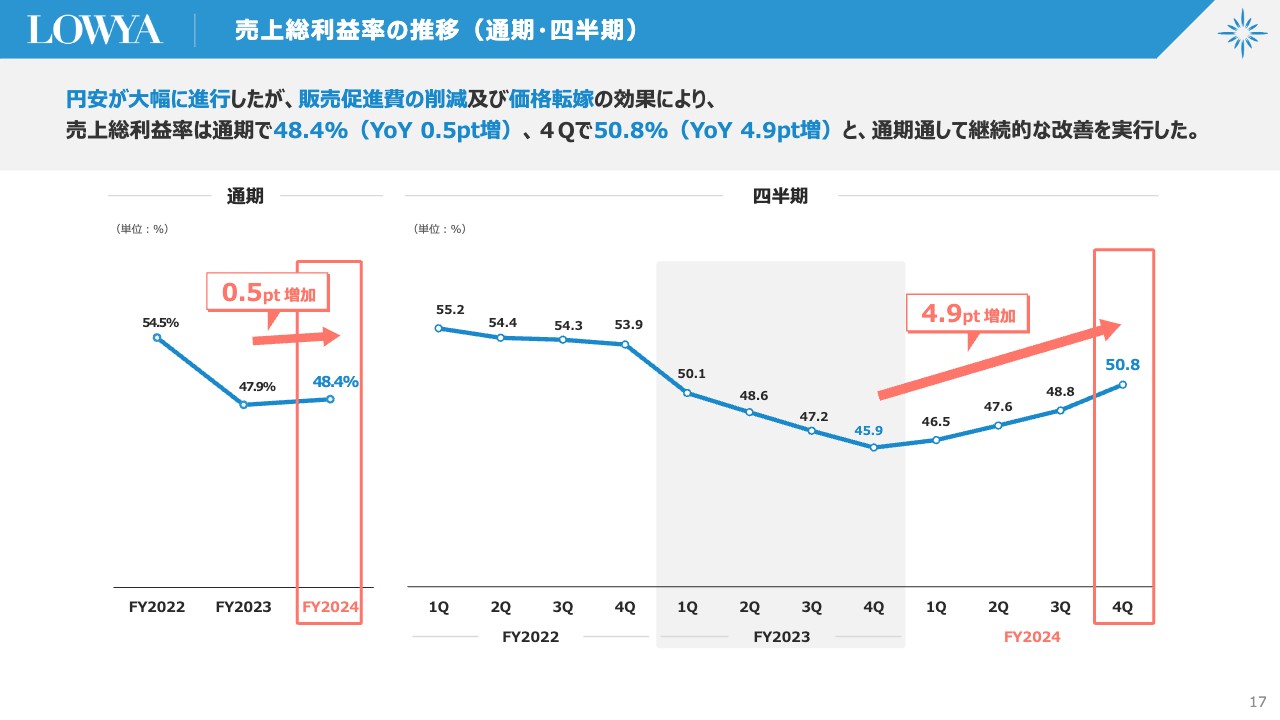

LOWYA|売上総利益率の推移(通期・四半期)

当社は仕入れの8割程度を輸入に頼っており、今、大幅に進行している円安はデメリットとなっています。そのような中、さまざまなコスト削減に全社一丸となって取り組み、さらに一部商品で価格転嫁を実施した結果、売上総利益率はYoY0.5ポイント増の48.4パーセントに改善しました。

特に第4四半期はYoY4.9ポイント増の50.8パーセントと、大幅に改善が進んだことをご報告させていただきます。

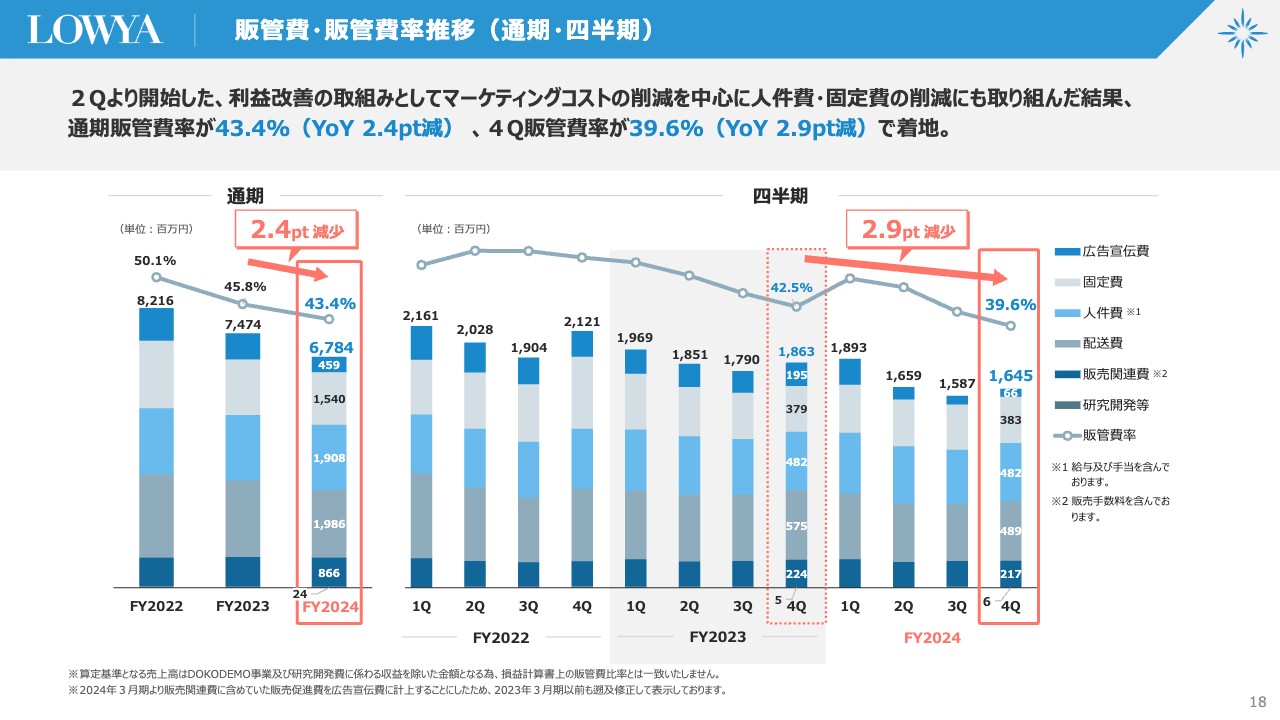

LOWYA|販管費・販管費率推移(通期・四半期)

販管費です。利益改善とお伝えしているとおり、第2四半期から右肩下がりとなって減少傾向にあります。通期の販管費率はYoY2.4ポイント減の43.4パーセント、第4四半期はYoY2.9ポイント減の39.6パーセントと削減に成功しています。

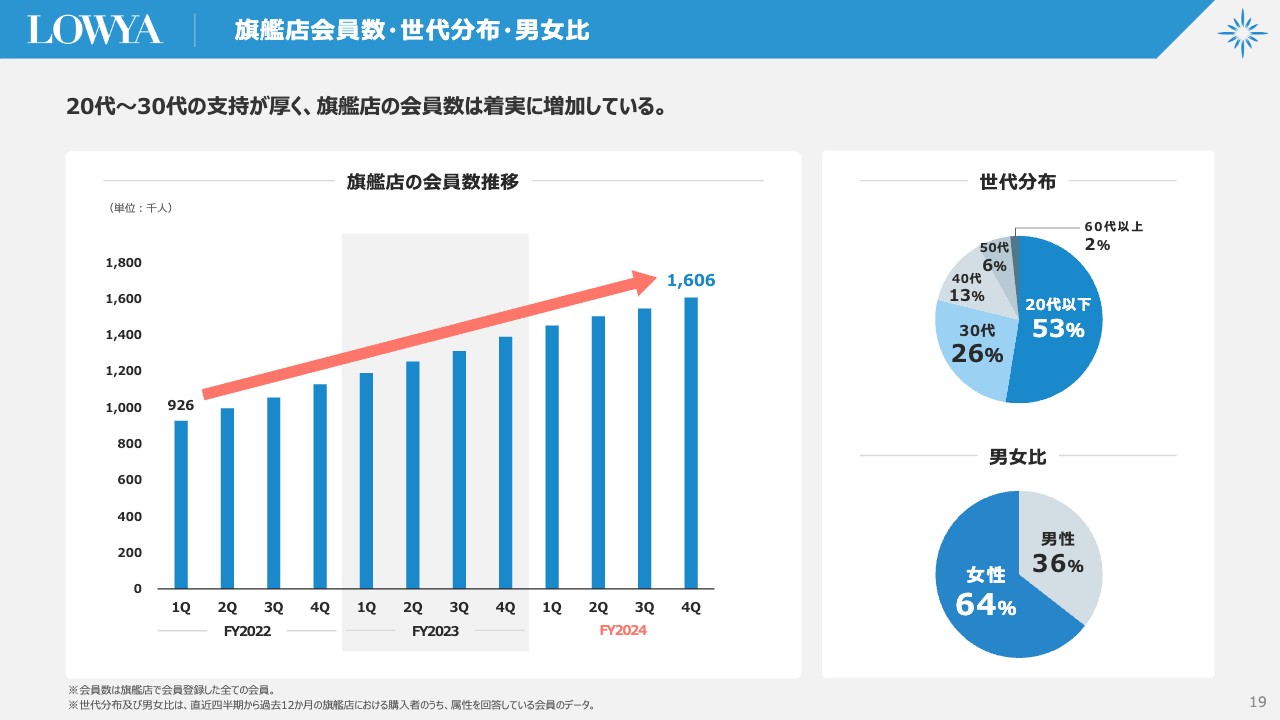

LOWYA|旗艦店会員数・世代分布・男女比

旗艦店会員数については、スライドの棒グラフのとおり、順調に右肩上がりで成長しています。男女比はあまり変化はありません。

世代分布については、最近は20代の会員数が非常に増加傾向にあります。第3四半期には50パーセントを超えたとお伝えしましたが、足元では53パーセントとなっています。今後は30代後半から40代のお客さまも獲得すべく、商品開発やマーケティング活動に力を入れていきたいと考えているところです。

LOWYA|新商品

新商品については、引き続きデザイン性・トレンド性、そしてリーズナブルでお求めやすい価格といった強みを活かした自社PB商品を中心に開発を行っています。スライドの写真のようなデザインや価格帯を中心とした新商品の投下を行いました。今後は、家電・雑貨等の新たなジャンルでも商品を投下していきたいと考えています。

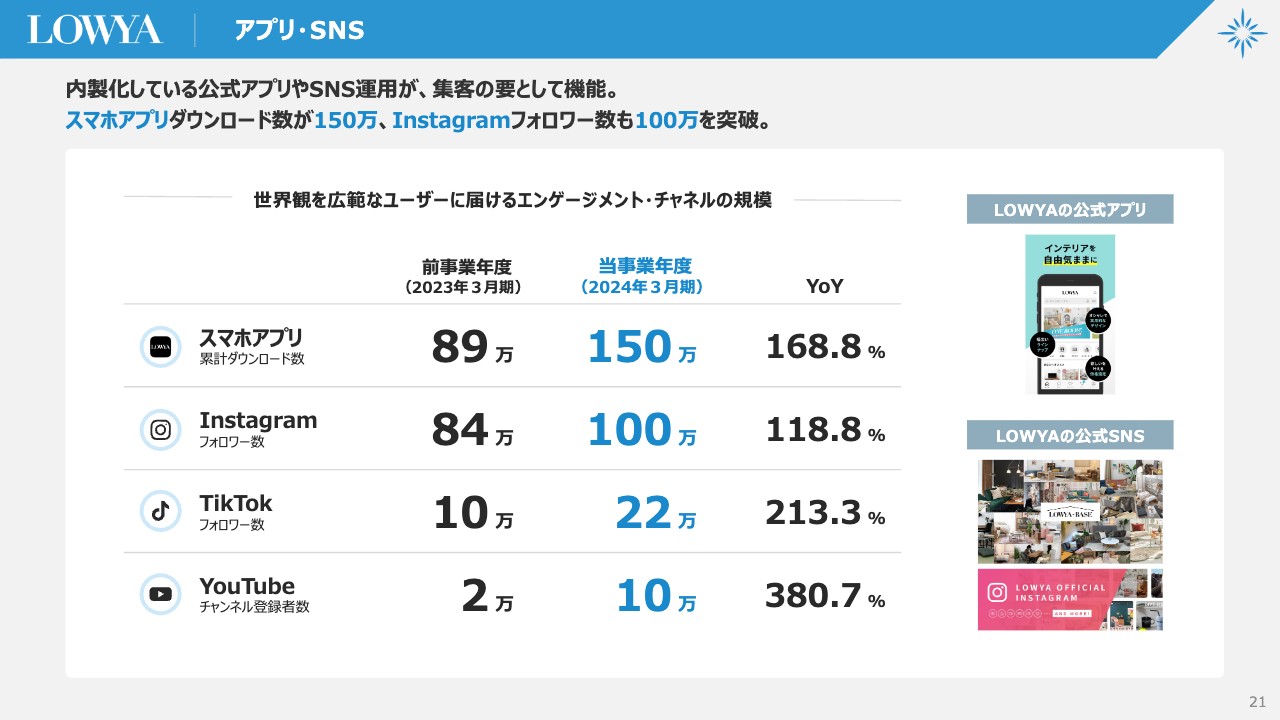

LOWYA|アプリ・SNS

我々の強みの1つであるSNSと自社アプリについてです。スマホアプリについては、YoY168.8パーセントで150万ダウンロードを突破しています。「Instagram」も3月末時点でフォロワーが100万人を突破し、本日時点で102万人まで増加しています。「TikTok」は22万人、「YouTube」は10万人と、大幅にフォロワー数が増えています。

集客の要としてSNSが機能しているため、Webマーケティングコストを少し削減しても、想定よりも売上をキープできたことが増益の要因になったのではないかと分析しています。

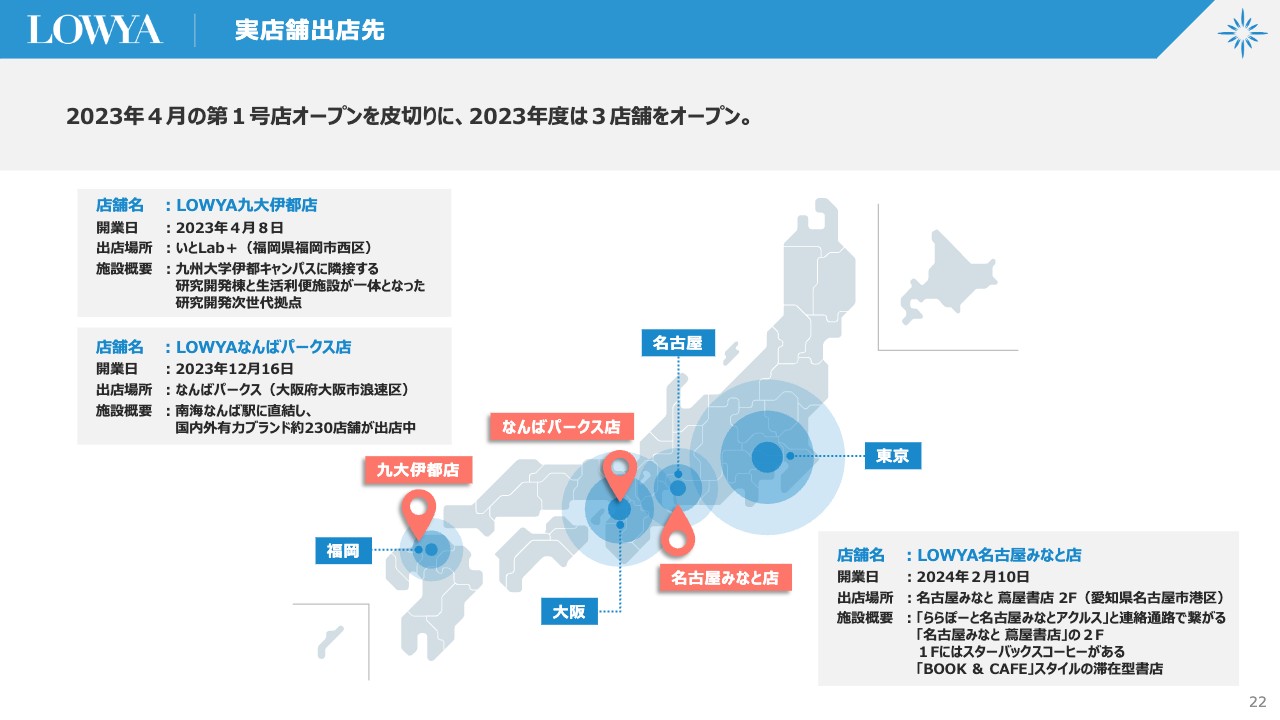

LOWYA|実店舗出店先

この進行年度から始まっている実店舗戦略、OMO戦略についてです。2023年4月に福岡の「LOWYA九大伊都店」、12月に大阪の「LOWYAなんばパークス店」、2024年2月には愛知の「LOWYA名古屋みなと店」と、3つの実店舗を開設しました。

LOWYA|実店舗:1号店(九大伊都店)

スライドの店舗は、福岡の郊外にある「LOWYA九大伊都店」です。写真のとおり、すっきりとした120坪ほどの売り場面積となっています。

LOWYA|実店舗:2号店(なんばパークス店)

こちらは、2号店である大阪の「LOWYAなんばパークス店」です。78坪程度の店舗となっています。

LOWYA|実店舗:3号店(名古屋みなと店)

こちらは、愛知の「LOWYA名古屋みなと店」です。「ららぽーと名古屋みなとアクルス」の中にあり、大阪と同じく80坪弱ほどの店舗です。

LOWYA|実店舗:3号店(名古屋みなと店)オープン初日

「LOWYA名古屋みなと店」は第4四半期にオープンしました。オープン時の状況を共有させていただきます。

当社はSNSだけでも100万人以上のフォロワーがいらっしゃるため、名古屋周辺にも当然たくさんの潜在的なお客さまがいらっしゃいます。「オープンした」と告知したところ、大変ありがたいことに、スライドの写真のようにオープンから大盛況となりました。

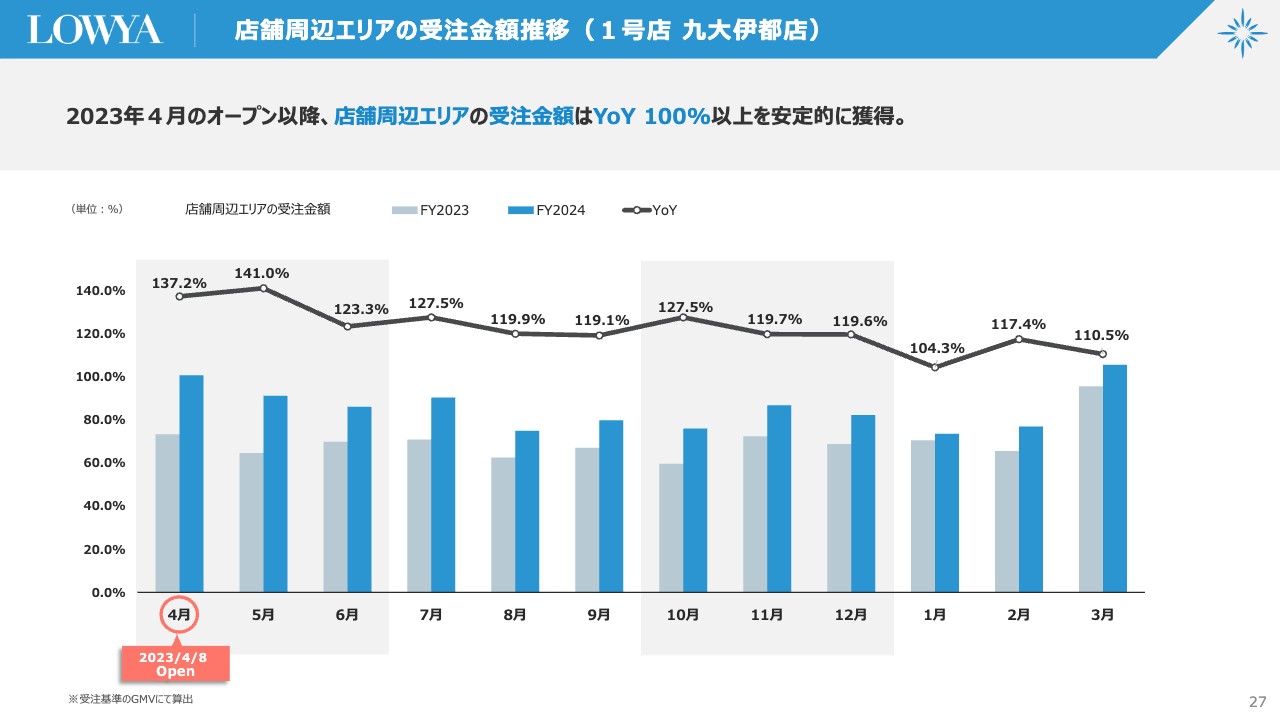

LOWYA|店舗周辺エリアの受注金額推移(1号店九大伊都店)

福岡の「LOWYA九大伊都店」の店舗周辺エリアにおける受注金額推移です。先ほど、「売上高はYoYでおよそ90パーセントから100パーセントで推移している」とお伝えしました。100坪程度のお店を1店舗出すだけでも、YoY100パーセント以上で推移しています。

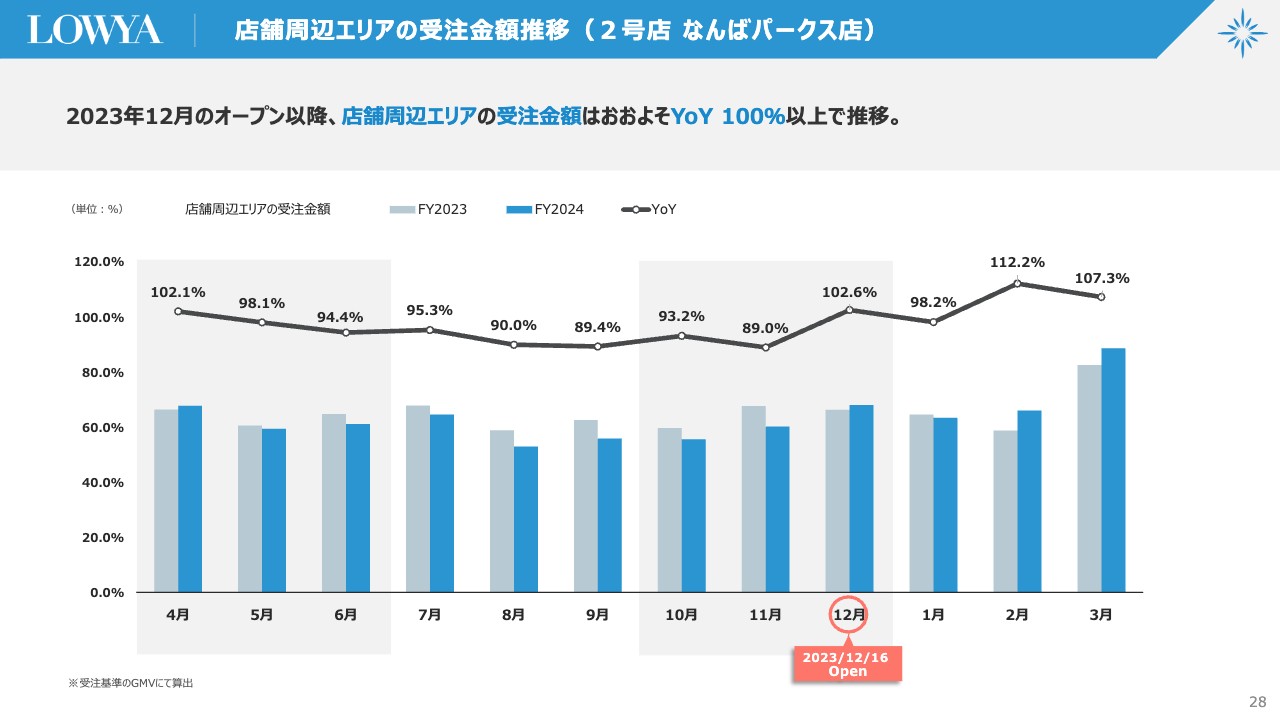

LOWYA|店舗周辺エリアの受注金額推移(2号店なんばパークス店)

大阪の「LOWYAなんばパークス店」の店舗周辺エリアにおける受注金額推移です。オープンは2023年12月です。オープン前はYoY80パーセントから90パーセント台と前年を割って推移していたところ、実店舗のオープン以降はYoY100パーセント以上で推移することができています。

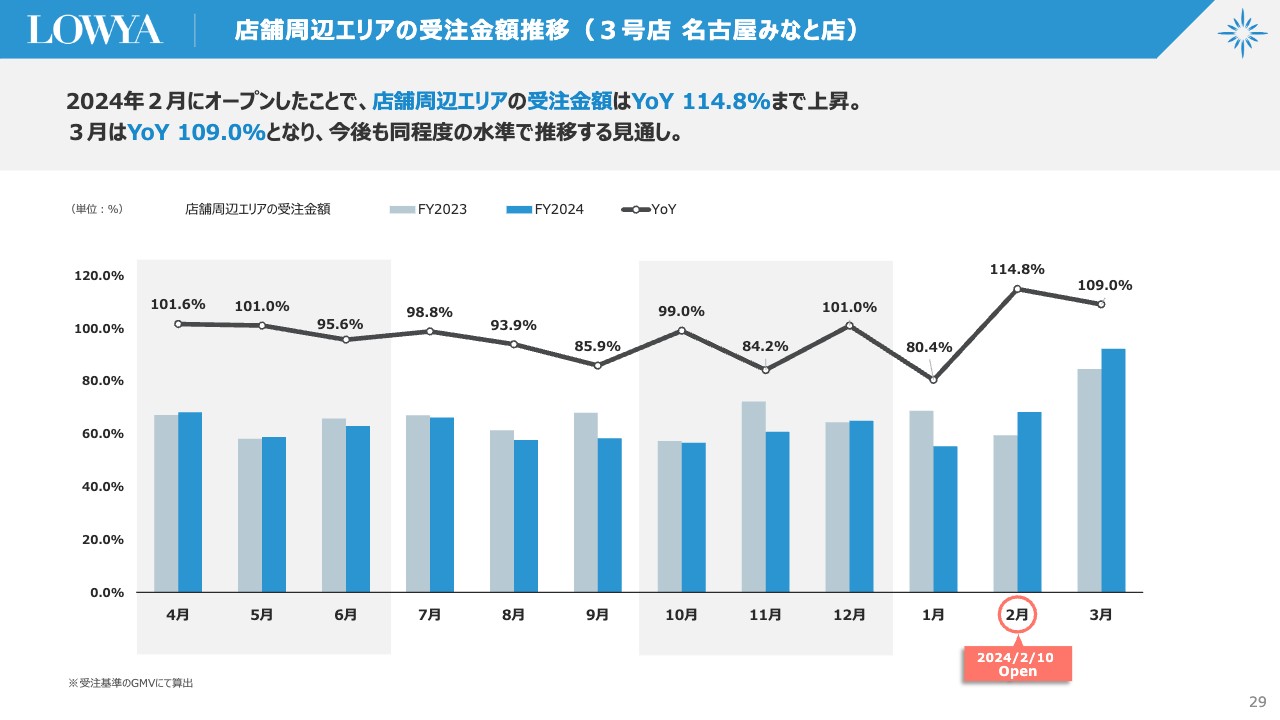

LOWYA|店舗周辺エリアの受注金額推移(3号店名古屋みなと店)

愛知の「LOWYA名古屋みなと店」の店舗周辺エリアにおける受注金額推移です。こちらも同様に、今年2月にオープンするまではYoY100パーセント割れが続いていました。オープン以降はYoY114パーセントから109パーセントとなっています。わずか数十坪の店舗を出すだけでも、売上にこれほどの影響を与えているということをお伝えします。

サステナビリティ

サステナビリティについてです。ESGの中でも、ペットボトルキャップや撮影品の寄付など、環境・社会に関する活動を実施しています。

賞与、昇給については、先ほどお伝えしたとおり業績を改善できたため、特別賞与支給のための3,000万円の増額や、昨今のインフレにあわせた昇給率アップを実施しています。

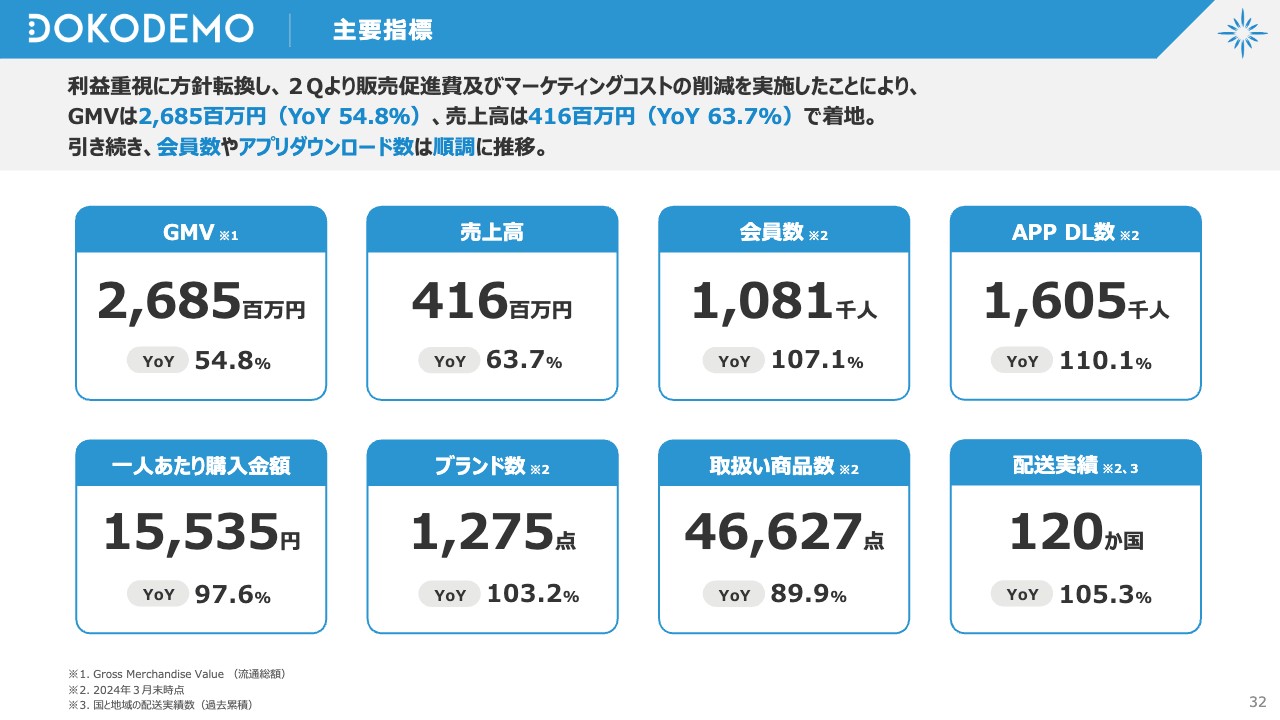

DOKODEMO|主要指標

ここからは、DOKODEMO事業についてご報告します。DOKODEMO事業も例外ではなく、第1四半期の赤字を反省し、会社として利益重視に方針転換しました。

それにより、GMVはYoY54.8パーセントの26億8,500万円と大幅に減少しました。売上高はYoY63.7パーセントの4億1,600万円、会員数はYoY107.1パーセント、アプリダウンロード数はYoY110.1パーセントです。

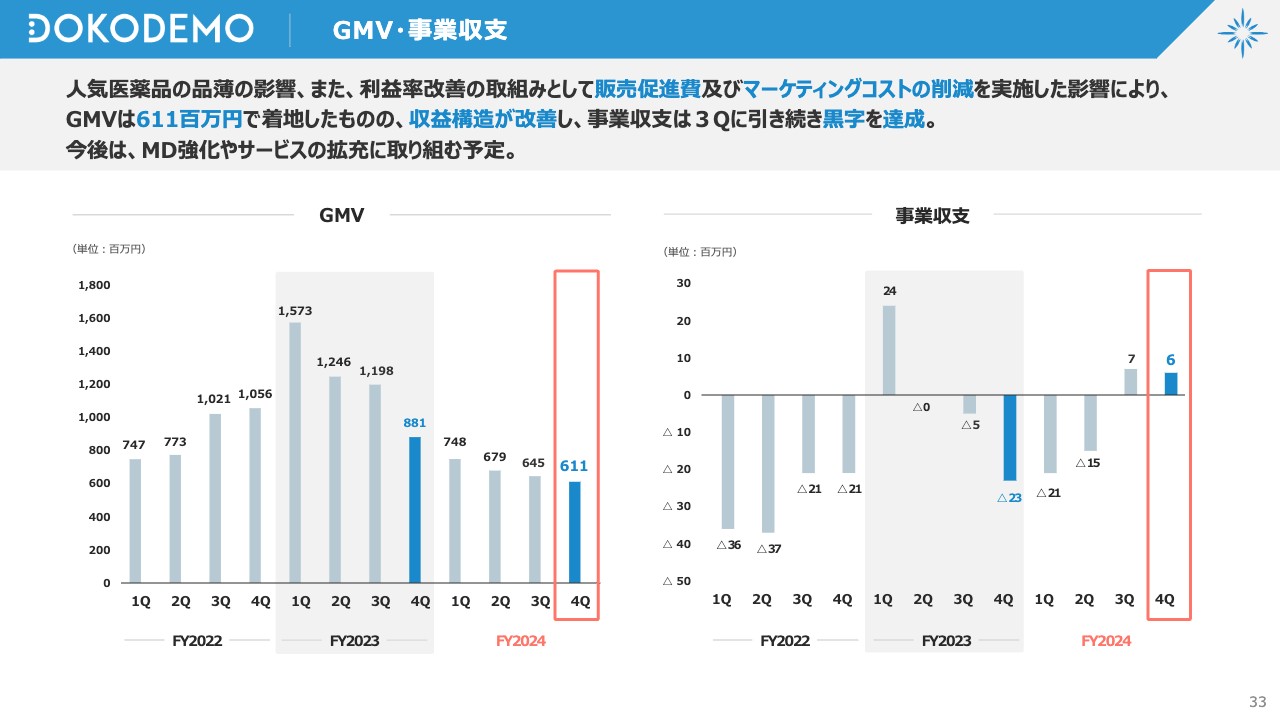

DOKODEMO|GMV・事業収支

GMVと事業収支の推移です。GMVは、2023年3月期第1四半期の台湾の特需を境にやや下がってきています。一方で事業収支については、第3四半期、第4四半期と、現在の流通でも黒字になることが確認できました。

しかし、DOKODEMO事業はまだ黒字にするフェーズではないと考えています。今後は、黒字部分を積極的に投資に回し、GMVの拡大につなげていきたいと思います。

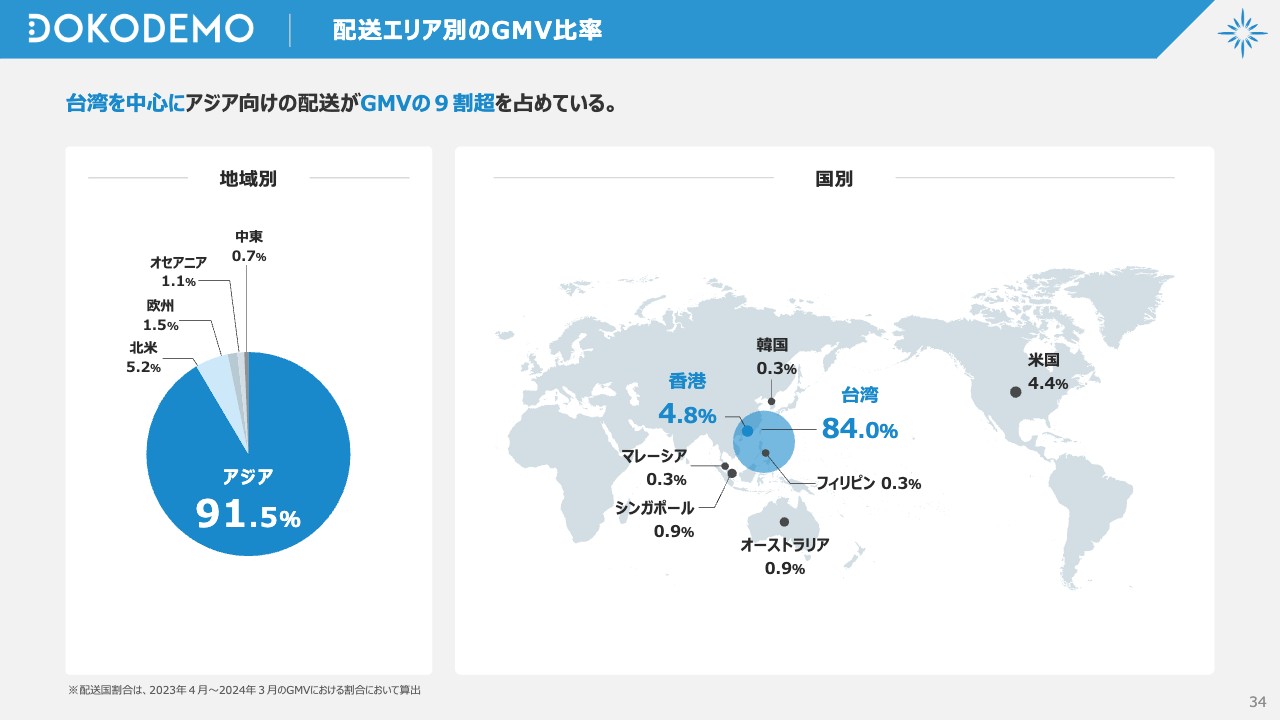

DOKODEMO|配送エリア別のGMV比率

配送エリア別のGMV比率です。スライドに出荷国を示しています。引き続きアジアを中心としてお客さまを形成しており、特に台湾と香港が中心となっています。

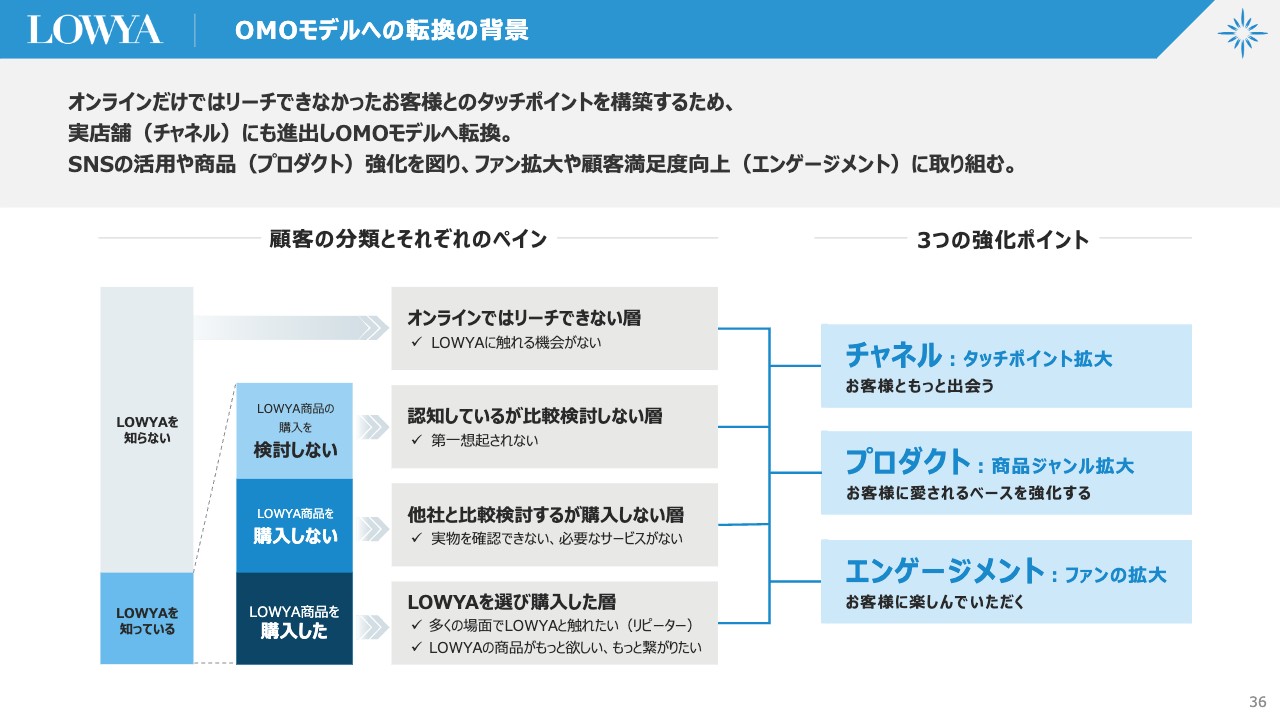

LOWYA|OMOモデルへの転換の背景

続いて、当社の3ヵ年計画についてです。これまで3ヵ年計画について細かく発表することはありませんでしたが、今回は丁寧にご説明します。

当社はEC専業で19年間事業を行ってきましたが、いよいよリアルチャネルを含めたOMOモデルへ転換していくことを強調したいと思っています。

まず前提条件です。スライド左側に記載のとおり、「LOWYAを知っている方」と「LOWYAを知らない方」がいらっしゃいます。そして「LOWYAを知っている方」は、「LOWYA商品を購入した」「LOWYA商品を購入しない」「LOWYA商品の購入を検討しない」に分かれていくと思います。購入した方々により、現状の約160億円の売上が形成できています。

一方で、やはり「実物を見ないと買えない」「このサービスがついていないなら買えない」という方、または「そもそも第一想起されない」「認知してはいるが買わない」という方がいらっしゃいます。それ以上に、そもそも「LOWYAを知らない」という方も多数いらっしゃいます。

このように、今までのビジネスモデルではどうしてもリーチできなかった層にしっかりリーチしていくことが、戦略の大方針として重要ではないかということで、スライド右側に「3つの強化ポイント」を挙げています。

「チャネル」は、お客さまとより合理的に、正しく出会うということです。「プロダクト」は、チャネルに伴い少し変わってくるかもしれません。商品ジャンルも、広げるチャンスのあるジャンルがたくさんあります。

「エンゲージメント」は、ネット時代ということもあり、リアルを使うことによって、お客さまとのより深いコミュニケーションやエンゲージメントを図っていけるのではないかと考えています。

これらの大方針について、1つずつご説明します。

LOWYA|チャネル:タッチポイント拡大

まず、チャネルです。今まではECサイトが中心でした。創業時期は大手モールのみでしたが、そこから自社サイトにシフトし、途中からはSNSも活用し、ECサイトとSNSを行き来していました。

これはこれで1つのビジネスモデルとして成立していたかもしれません。しかし「より一層多くのお客さまに出会う」「実物を見ていただく」「買い物を楽しんでいただいてファンになっていただく」ことを加速するためには、実店舗を作ったほうが、より現実的に早く目的を達成できるのではないかということで、3店舗を出店しました。

結果的に良い数字が出ていると判断しており、今後は出店戦略を加速させていきたいと考えています。それに伴い、お客さまも実物を見て失敗することなく買い物ができ、お持ち帰りできるというシームレスな体験ができていくのではないかと経営判断しています。

LOWYA|プロダクト:商品ジャンル拡大

このビジネスモデルに合わせた商品開発へと少し変わっていきます。当社は、生活空間におけるLOWYA商品の占有率を上げていくため、日々活動しています。今は、スライド右側の写真のようなソファなどの家具、あるいは収納家具を強みにしています。

一方で、インテリア雑貨のような商品は、出店した3店舗でも「すぐに持ち帰りたい」ということで、ECとまた違う売れ行きとなっています。実店舗のノウハウも少しずつたまりつつありますので、雑貨の売上も今後増やしていきたいと考えています。

寝具であるマットレスは、もちろんネットだけで買われるお客さまも一定数いらっしゃいますが、多数の方は実際に寝て確かめてから買われる方がニーズとしては多いと思っています。このような商品も実店舗を使うことにより売上を伸ばすことができるのではないかと考えており、プロダクトのジャンル戦略も少し変わってくると思っています。

LOWYA|エンゲージメント:ファンの拡大

エンゲージメントです。ネットから始まった会社ですので、同じリアル店でももう少しお客さまと近い距離で運営したいと考えています。引き続きお客さまに楽しんでいただけるように、オンラインとオフラインを融合したようなかたちで、より深いコミュニケーションを取っていきます。

従来どおり、SNSの活動や実店舗での対面接客も行っていきます。また、ファンコミュニティの活動も活性化させたいと考えています。

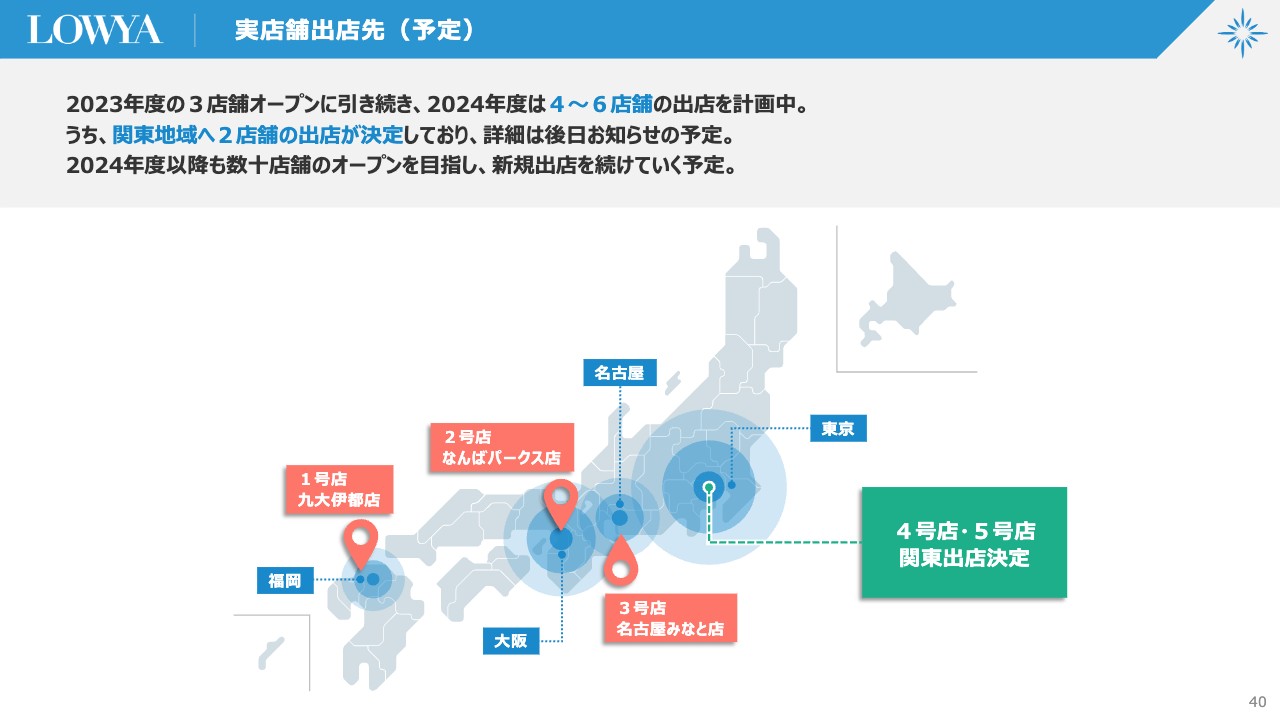

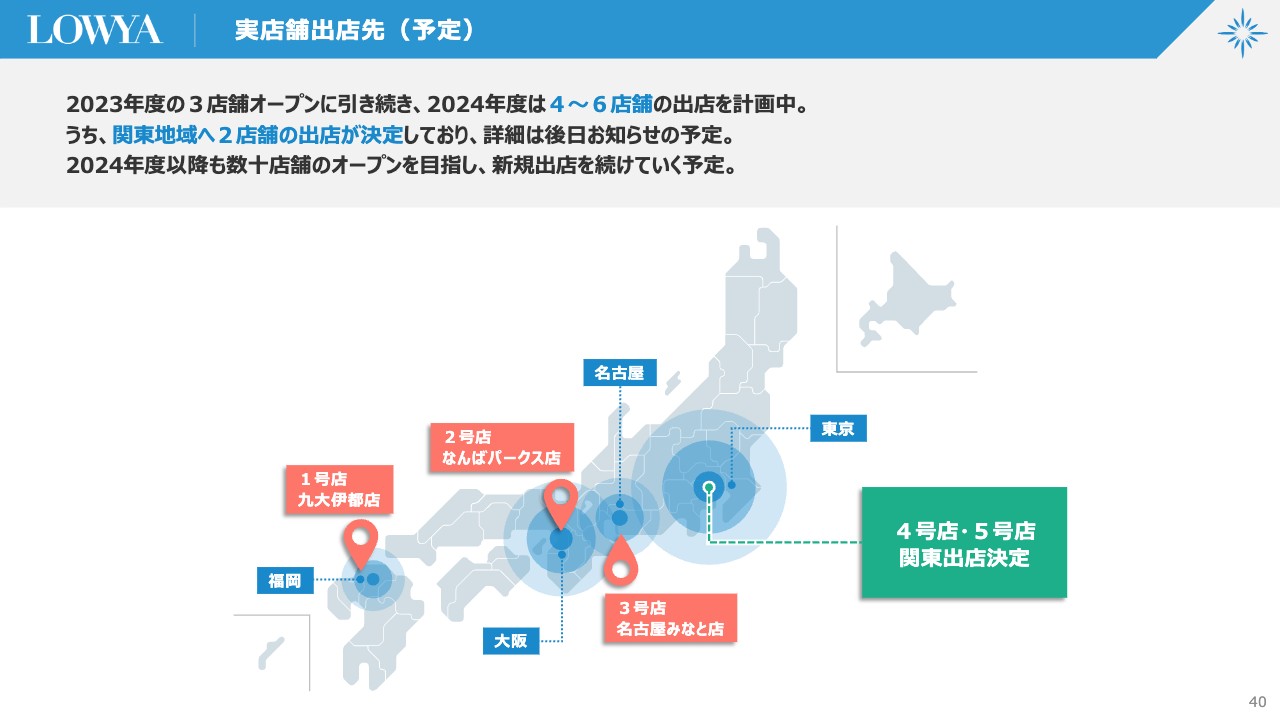

LOWYA|実店舗出店先(予定)

実店舗の出店数は、ようやく全体感を捉えられつつあるところです。100パーセント決定というわけではありませんが、数十店舗は全国に出店できる場所があるのではないかと考えています。

2023年度に3店舗をオープンし、2024年度は4店舗から6店舗を計画していますが、おそらく6店舗近くなるかと考えています。そのうち関東に2店舗の出店が決定していますので、詳細は後日発表します。

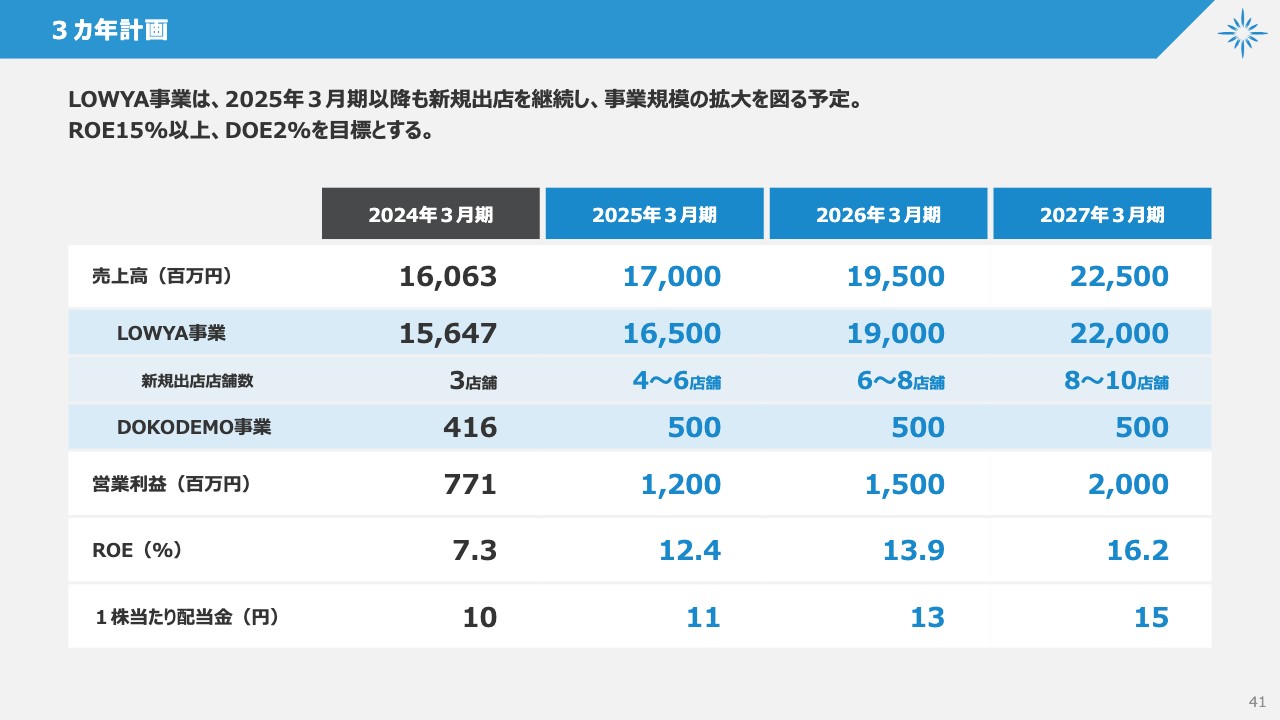

3カ年計画

出店戦略が売上に大きく関わってきます。スライドの表の新規出店店舗数をご覧ください。2024年3月期は3店舗を出店し、この進行年度では4店舗から6店舗を出店するとお伝えしました。来期は6店舗から8店舗、再来期は8店舗から10店舗の計画です。

どのくらいの商圏に何坪くらいの実店舗を出すと、どのくらいの売上になるというデータがたまりつつありますので、これをLOWYA事業に足していき、一部の商品も追加しています。

保守的に見ているところもあり、2025年3月期はLOWYA事業で165億円、DOKODEMO事業で5億円、合わせて170億円の計画です。営業利益は12億円、ROEは12.4パーセント、1株当たり配当金は11円を予定しています。

同様のロジックで、来期については売上高が195億円、営業利益が15億円、再来期については売上高が225億円、営業利益が20億円という予想です。

ROEは15パーセント以上、DOEは2パーセントを目標としています。

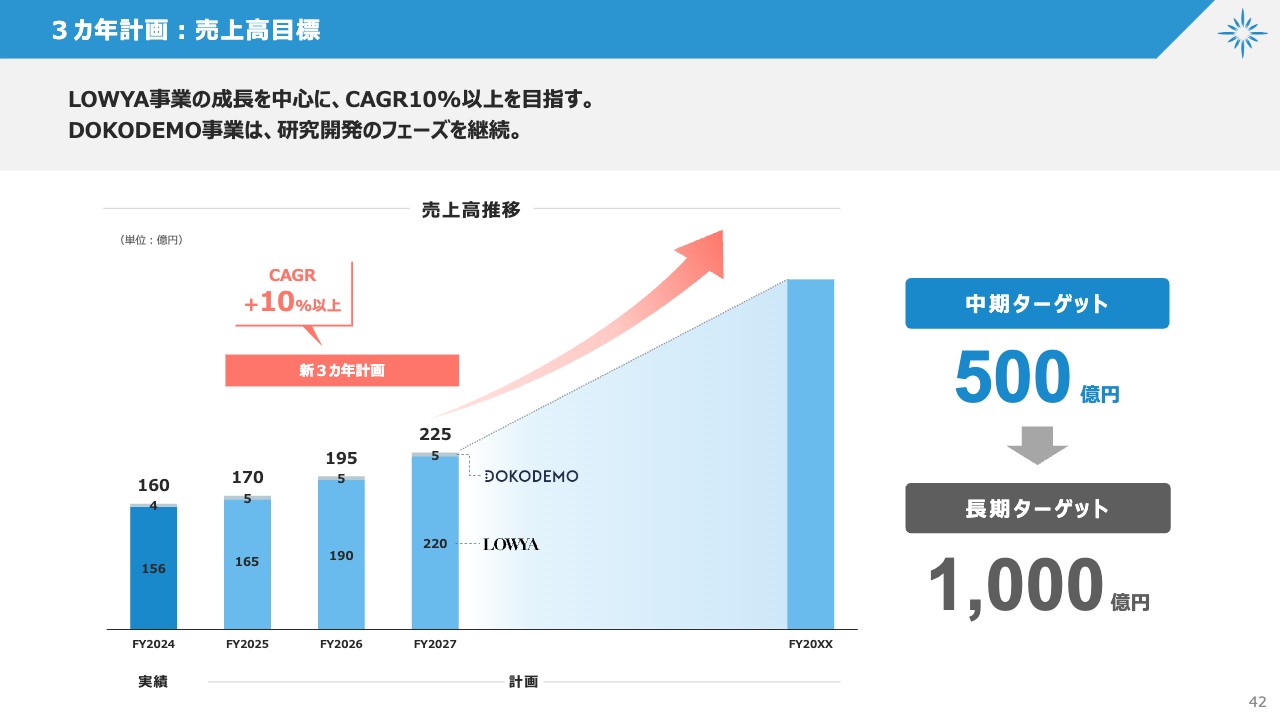

3カ年計画:売上高目標

以前から、中長期的には売上高を500億円、1,000億円まで伸ばしたいとお伝えしてきました。本来はECサイトのみで達成したいと考えていましたが、今の状況をトータルで鑑みると、実店舗を絡めたほうがより確実性が高いのではないかと判断しています。直近3年間のCAGRは10パーセント以上を目指します。

DOKODEMO事業については、土台ができたかできていないかというすれすれのところですので、いったん横ばいを考えています。研究開発フェーズにあると捉えていただければ幸いです。

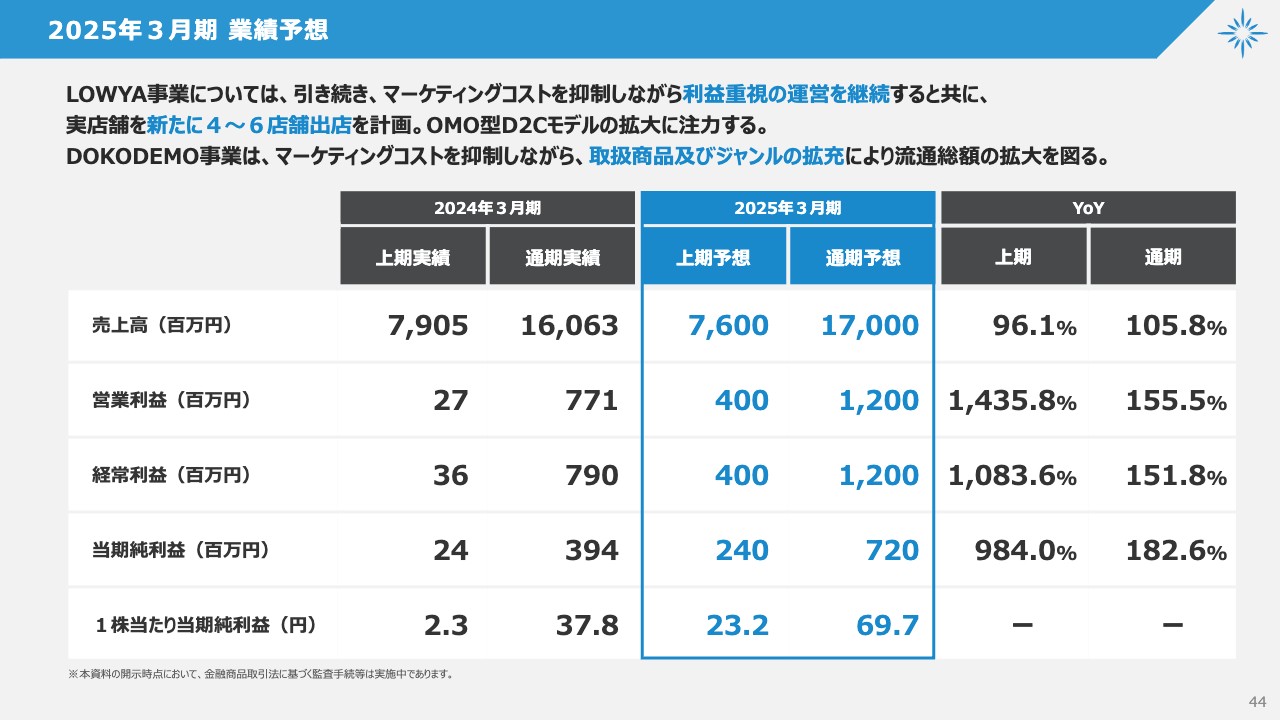

2025年3月期 業績予想

最後に、2025年3月期の業績予想をご説明します。通期予想については、売上高が170億円、営業利益が12億円、経常利益が12億円、当期純利益が7億2,000万円、1株当たり当期純利益が69.7円です。

マーケティングコストを抑制しながら、利益重視の経営方針を継続していきます。加えて、実店舗を新たに4店舗から6店舗出店し、OMO型D2Cモデルの拡大に注力していきます。

DOKODEMO事業についても、マーケティングコストを抑制しながら、取扱商品とジャンルの拡充によって流通総額の拡大を図っていくことを今期の方針とします。

以上でご報告を終わります。

質疑応答:全都道府県への出店予定と卸売の展開について

司会者:「実店舗は全都道府県に出店しますか? また、卸売の展開はあるのでしょうか?」というご質問です。

浮城:基本的には人口集積地にECサイトを加速する目的で出店する考えですので、現時点では全都道府県に出店する可能性は低いと考えています。ただし、実店舗を始めてからまだ1年で3店舗ですので、数年先に方針が変わる可能性もあります。

卸売の展開については、現時点では実店舗のほうが良い成果が出ていると判断していますので、卸売ではなく実店舗を中心としたOMO戦略を図っていきたいと考えています。

質疑応答:東北・北海道地方に店舗展開していない理由について

司会者:「東北・北海道地方に店舗を展開していない理由を教えてください」というご質問です。

浮城:我々の一番東側の倉庫は千葉県にあり、そこで北側をすべてカバーしています。東北・北海道エリアで積極的に売上を獲得するのであれば、現状では配送費が高くなりすぎてしまいますので、東北・北海道エリアに物流拠点を構える必要があると考えています。

ただし、人口などを考えると、直ちに東北・北海道に店舗を出すのではなく、まずは関東・中部・関西を中心に店舗を展開していったほうが合理的だと現時点では考えています。東北・北海道地域への出店については、先々真剣に考えていきます。

質疑応答:利益重視の具体的な取り組みについて

司会者:「利益重視への転換について、具体的な取り組みを教えてください」というご質問です。

浮城:考えられることはすべて徹底的に行いました。創業以来、すべての請求書を1枚ずつ見直したのは私も初めてというくらいでした。特に大きかったところは、Webマーケティングコストになります。いわゆるWeb広告周りです。

円安で利益がかなり厳しくなっていましたので、ポイントやクーポンも中止しました。物流費も削減し、システムを一つひとつ見直して不要なものを解約するなど、今回は細々としたところに取り組みました。

質疑応答:資本効率上昇について

司会者:「減収増益ということは、資本効率が上昇したと理解してよいでしょうか?」というご質問です。

浮城:結論としては資本効率が上昇したと言えるのかもしれませんが、我々の資本効率はまだまだ非常に低いです。四半期当たりの売上高は40数億円程度ですが、それでも利益がマイナスになるということは、やはり歯車が間違っているのではないかと考えています。そのため、まずは適正な利益が上がる状態を目指そうということで改善しました。

広告を見直したり値引きをやめると、トレードオフで売上が下がるかもしれませんが、最終的に営業利益は増えるだろうと考えました。結果として減収増益となり、利益だけを捉えると、確かに資本に対する効率は上がったと言えるかと思います。

質疑応答:強みと競合について

司会者:「御社の強みは何ですか? また、競合他社を教えてください」というご質問です。

浮城:強みは、創業以来、2004年からECサイト1本で実物を提供することなく、いわゆるネット上だけで商いを行ってきたところです。ECサイトはすべて自社で作っており、アプリも自社で開発しています。

直近では、SNSの運用が非常にうまくいっています。例えば、お店をオープンする時には通常であれば告知・宣伝費用がかかります。

しかし、我々は一定数のフォロワーによってデイリーのアクセスがありますので、その方々にアナウンスすることで、オープン時点での集客が実現できています。このように、実店舗の立ち上げがスタートからスムーズにできるところも強みです。

実店舗を出して以降の競合については、家具・インテリア業界、リアル、ネット、OMOの会社すべてが競合と考えていいと思っています。

質疑応答:旗艦店と実店舗における経営戦略の違いについて

司会者:「旗艦店と実店舗における経営戦略の違いを教えてください。例えばSKUや価格帯、ターゲットの客層に違いはありますか?」というご質問です。

浮城:我々はECサイトのみで事業を行ってきた関係で、通常であれば実店舗が旗艦店になるのかもしれませんが、現時点においてはECサイトを旗艦店と定義しています。

経営戦略については、まずそれぞれのお客さまは同じです。お客さまが時には実店舗に行き、時にはECサイトやアプリを訪れるというかたちで、同じお客さまに対して提供できるサービスが増えたと捉えていただければと思います。

SKU、価格帯、ターゲットの客層の違いについては、先ほどお伝えしたとおり、実店舗のほうがよく売れる・引き合いがあるジャンルがだんだん見えてきました。特に小物が多いかと思います。ターゲット層も変わってきますので、取扱商品にキッチン雑貨が増えたりすることがあるかもしれません。

ターゲットの客層については、今はあまり年代を考えなくていいのかもしれませんが、より幅広く、あまりネットにこだわらない方も多くいらっしゃっていると感じています。ターゲットの違いについてはお伝えしにくいところではありますが、総合的にご満足いただけるように、ネットとリアルを交ぜ合わせた戦略を取っていきたいと考えています。

質疑応答:導入予定のサービスについて

司会者:「今後導入予定のサービスを教えてください」というご質問です。

浮城:家具の引き取りや組み立て、開梱、設置サービスのご要望をずっといただいています。特に実店舗を出してからは、そのようなご要望が増えました。全国一斉には難しいかもしれませんが、まずは人口集積地から順に、引き取り、開梱、設置等のサービスを提供していきたいと考えています。

質疑応答:実店舗で得た知見と商品の選定基準ついて

司会者:「これまでの福岡・大阪・名古屋の3店舗の運営で蓄積できたノウハウや、ECサイトにも活かせるような新たな気づきがあれば教えてください。また、店舗内に置く商品カテゴリや価格の構成について、選定基準があれば教えてください」というご質問です。

浮城:実店舗進出に関しては完全に門外漢でしたが、3店舗を運営してかなりいろいろなものが見えてきています。出店の立地、広さなど、いろいろなデータが少しずつたまりつつあります。

ECサイトに活かせるような新たな気づきとしては、ECサイトでは年代のデータが分かるくらいで、お客さまと対面することがありませんでしたが、いざ対面してみると、我々を活用してくださるお客さまの実像を全社員が認識しやすくなりました。

生でお困り事を聞いていると、組み立てや引き取りなどのご要望もあり、サービスをさらに磨いていかなければいけないことをあらためて学んでいます。実店舗を出したからというわけではありませんが、さらに細かくOMOに取り組んでいく必要があると感じました。

商品については、先ほどと重複しますが、雑貨を増やさなければいけないと考えています。「持ち帰りたい」というご要望もけっこういただきますので、お持ち帰りもできるようなかたちで出店したいなど、まだまだ勉強中です。しばらくこのように模索しながら店舗展開を進めていきたいと思っています。

質疑応答:PB商品の開発におけるコスト高の影響について

司会者:「自社PB商品の開発において、コスト高により、原材料や生産拠点、OEM先の変更はありましたか? 取り扱いカテゴリの見直しや縮小などもあれば教えてください」というご質問です。

浮城:目下の課題は原価率ですので、コストについては非常に重要なところです。例えば、PB商品は従来は中国の生産が非常に多かったのですが、ベトナムやインドネシアなどに製造国が少しシフトしていっています。

また、今は日本仕入れが2割程度ですが、昨今の円安を踏まえて、もう少し日本製も増やしていきたいと考えています。日本製のほうがクオリティが高い商品も多々あるため、現在進行系で柔軟に対応しています。

カテゴリの見直しや縮小は考えていません。基本的にはお客さまのニーズに合った商品を開発していきたいため、ニーズがなくならない限り、見直し・縮小は行わない考えです。

質疑応答:家具市場の全体感について

司会者:「家具市場は伸びているのか、縮小しているのか、全体感を教えてください」というご質問です。

浮城:家具市場は、データ的にはほぼ横ばいと捉えたほうがいいと考えています。例えば住宅着工件数が増えると家具市場も伸びるかと思いますが、地方では人口が減少しているため、全体としては相殺してトントンくらいではないかと捉えています。

質疑応答:商品の特徴について

司会者:「御社の商品の特徴について教えてください」というご質問です。

浮城:我々は、売上の約9割を自社開発商品で構成しています。商品の企画からデザイン、製造、場合によっては輸入を行い、そこから物流、Webページ、受注までをすべて社内で一貫して行っています。これにより、高品質で低価格のかっこいいデザインをお客さまに提供することができているところが当社の特徴だと考えています。

質疑応答:円安の影響と対策について

司会者:「円安の影響はありますか? また、対策を実施していますか?」というご質問です。

浮城:我々は輸入が約8割ですので、円安は原価率に非常に影響が出ます。一部ヘッジも行っていますが、直近では156円くらいまできているため、原価率に多大な影響があるのは間違いないところです。長期的な為替のヘッジ等は行っていません。

質疑応答:為替感応度について

司会者:「為替感応度について教えてください」というご質問です。

浮城:現状の為替感応度については、営業利益で1円につき約5,000万円の減収につながります。直近2年から3年で110円から150円程度と40円ほど円安になっていますので、ざっくり計算しますと、「5,000万円×40円」で営業利益に20億円程度のマイナスインパクトを与えています。

質疑応答:株価低迷について

司会者:「株価の低迷について、どのように考えていますか?」というご質問です。

浮城:株価に対しては、大変不甲斐なく、申し訳なく思っています。それを挽回すべく、しっかり戦略を練り直し、より合理的に資本効率も追求しながら、先ほどお伝えした戦略で全社一丸となって進んでいきたいと考えています。引き続き、応援していただけると幸甚に存じます。

質疑応答:業績に影響を与えるリスクについて

司会者:「業績に影響を与えるリスクを教えてください」というご質問です。

浮城:さまざまなリスクがあるかと思いますが、直近で一番大きなものは為替かと思います。先ほどお伝えしたとおり、1円変わるだけで営業利益が5,000万円違いますので、今直撃しているこの現象が大きなリスクです。

また、サーバーを扱っている仕事ですので、セキュリティやSEOでのアクセスのリスクもありますし、製品の製造リスク等もあります。これらが業績に影響を与える主なリスクです。

質疑応答:中国との取引および台湾有事について

司会者:「中国との取引はありますか? また、台湾有事は考慮していますか?」というご質問です。

浮城:中国との取引はあります。現在、仕入れの約50数パーセントを中国から仕入れています。台湾有事については、考慮していないということはありませんが、その場合は臨機応変に対応していくしかないと考えています。

質疑応答:今後の株主還元、優待、配当について

司会者:「今後の株主還元、優待、配当等について教えてください」というご質問です。

浮城:配当については、お伝えしたとおり、DOE2パーセントをベースに考えています。配当をもう少し出したいところではありますが、今後の実店舗の出店に伴い、設備投資が従来よりも増えていくため、一部内部留保と株主還元とのバランスを取りたいと考えています。

もう少し余裕が出た場合はまた方針を変えるかもしれませんが、現状はそのように考えています。

株主優待については、現在「LOWYA(ロウヤ)」の割引クーポンや「QUOカード」等がありますので、そちらで対応しています。自社株買いについても、不定期で状況を見ながら行っていくことはあり得ると思っています。

質疑応答:今期の粗利益率の前提について

司会者:「今期の粗利益率の前提を教えてください」というご質問です。

浮城:まず為替が大きく影響してきます。150円から155円程度のレンジを推移するのではないかという中で、原価率を設定しています。その為替レンジであれば今の粗利益率になり、営業利益は12億円程度になるのではないかと考えています。それ以外の主なコストの構成比はそれほど変わらないと考えています。

質疑応答:実店舗の自社保有について

司会者:「実店舗は自社保有ですか? 賃貸やリースですか?」というご質問です。

浮城:現状は賃貸です。今後、郊外の大型店出店時により合理的に取得できるのであれば、自社保有も可能性としてはあると思います。

質疑応答:SNSで集客効果が高かった企画について

司会者:「集客の鍵となっているSNSの運用についてです。これまで行ってきたSNSの企画の中で、特に購入に強く結びついた内容や集客効果が高かった内容を教えてください」というご質問です。

浮城:これは難しいところですが、中にはショート動画が数百万再生、商品によっては1,000万再生くらいになった商品もあります。話題とちょうど重なった時にバズが発生していると思います。しかし、狙って作れるものではないため、素直に商品を説明したものが良かったと思っています。

また、実店舗をオープンすると、その周辺に住んでいるフォロワーの方にポジティブに捉えていただくことが多く、来店や購入につながることがよく起こっていると思います。

質疑応答:株主配当について

司会者:「配当が低く、残念です。理由を教えてください」というご質問です。

浮城:先ほどと少し重複しますが、申し訳なく思っています。現状は、配当よりも先に投資する部分がありますので、DOE2パーセントを目安に捉えていただければと思います。

また、実店舗を踏まえたキャッシュ・フローの中で、「もう少し配当を上げていいのではないか」「株主還元ができるのではないか」と判断できる場合は、前向きに考えていきたいと思っています。現状はこのようなかたちでご理解いただければ幸甚に存じます。

質疑応答:株主優待の拡充について

司会者:「株主優待は現在100株以上ですが、さらに1,000株以上などに拡充しないのでしょうか?」というご質問です。

浮城:こちらも、たまにいただくお声です。現状は特にご用意していませんが、このような貴重なご意見をいただきつつ、今後の運営に活かしていけるように社内でも議論したいと思います。

質疑応答:社員のモチベーションを高める工夫について

司会者:「社員のモチベーションを高めるための工夫を教えてください」というご質問です。

浮城:さまざまなことに取り組んでいます。我々は地元の福岡で、とある新聞社の新卒入社したいランキングでようやくトップ10に入るところまできました。そこに至るまでは、まず社員に楽しんでいただかないと、なかなか良い口コミも広がっていきません。

特に直近でユニークな取り組みだと思ったのが、釜飯手当というものを出したことです。コロナ禍以降、社員は在宅で働いていたため、オンラインだけのコミュニケーションになっていました。そこでどうしても関係性が希薄化し、オンラインだけだとお互いに言いたいことが言えない状態の中で、会社が食事代の一部を負担しました。

社員たちはけっこう喜んで会社に来て、そこで議論しながら、いわゆる同じ釜の飯を食うという活動により、モチベーションを高めたのが直近の事例として1つあります。

これは本当に一例で、いろいろなことを行っています。今日は割愛しますが、社内で人事部が苦労しながらさまざまな新しい企画を考えています。

質疑応答:女性幹部社員・女性役員の割合について

司会者:「女性幹部社員・女性役員の割合を教えてください」というご質問です。

浮城:まず、現状では女性役員はゼロです。幹部社員は、グループ長か部長かなどの定義によって変わってきますが、手元に資料がありませんので、今日の時点では回答は差し控えます。ただし、最近では女性の部長やグループ長がずいぶん増えてきている印象を持っています。

質疑応答:社名の由来と「LOWYA」の意味について

司会者:「社名の由来と『LOWYA』の意味を教えてください」というご質問です。

浮城:我々の会社名はベガコーポレーションですが、「◯◯コーポレーション」という会社名にしたいという思いがありました。コーポレーションの文字数が長いため、前段は短くして、2文字か3文字くらいがいいと思っていました。

設立は7月で、7月といえば七夕です。彦星、織姫、こと座のベガです。夏の一番星で縁起が良いということで、ベガコーポレーションと名づけました。

「LOWYA」についてはよく聞かれますが、私は1990年代にインターネットに初めて触れて、とんでもないことが起こると感じました。Eコマースという単語が出てきて、Eコマースによって何が起こるかという時に、シンプルに価格破壊が起こると考えました。

我々は現状、家具・インテリアを中心とした商材を扱っていますが、当時はまだAmazonもそこまで日本に進出していませんでした。

そのため、昔は「すべてのものを取り扱うホームセンターのようなものをEC化したい」と思っていました。ジャンルを問わず、いろいろなものに価格破壊を起こせるのがインターネットビジネスなのではないか、Eコマースではないかと考えていました。

そこで、いろいろなものがものすごく安く買える屋号ということで、「ロープライス」に「屋」をつけ「LOWYA」となりました。何でも取り扱い、安さをいろいろなお客さまに広めていきたいという思いを込めています。

質疑応答:今後の「TikTok」の利用について

司会者:「アメリカでは、『TikTok』の利用を禁止できる法案が可決されました。今後の『TikTok』の利用の必要性はどのように考えていますか? また、『TikTok』による広告展開などに影響はありますか?」というご質問です。

浮城:こちらは、もう少し様子を見る必要があります。現状では、LOWYA事業は日本を中心としています。アメリカの動きは注視する必要がありますが、現時点では日本国内において影響はないと考えています。

もし、日本でも同じようなかたちで「TikTok」のアプリが使用禁止なった場合は、おそらく他のSNSにフォロワーの可処分時間が流れるだけかと考えています。

「Instagram」と「YouTube」のショート動画が一番関連するかと思いますが、我々はそちらにすでに受け皿があります。そのため、影響はゼロではありませんが、軽微であると現時点では考えています。

浮城氏からのご挨拶

浮城:本日は貴重なお時間をいただき、ありがとうございました。また、たくさんのご質問をいただき、ありがとうございます。これからも従業員一同、邁進していきたいと考えていますので、引き続きよろしくお願いします。

新着ログ

「小売業」のログ