【QAあり】オイシックス・ラ・大地、シダックスとの初の連結決算は修正通期計画を大きく上回る実績に 通期営業利益はYoY+54%

2024年3月期決算説明

髙島宏平氏(以下、髙島):みなさま、こんにちは。代表取締役社長の髙島です。本日はお時間をいただき、ありがとうございます。

今回は、シダックスとオイシックス・ラ・大地グループが一緒になって以来、初めての決算説明となるため、特に新しいグループ全体のイメージについてしっかりとご説明します。よろしくお願いします。

目次

今日は、2024年3月期の業績、新しくなったオイシックス・ラ・大地とシダックスのトータルのグループでの成長戦略、2025年3月期の計画数値という、3つのパートでご説明します。

エグゼクティブサマリ -2024.3 通期業績

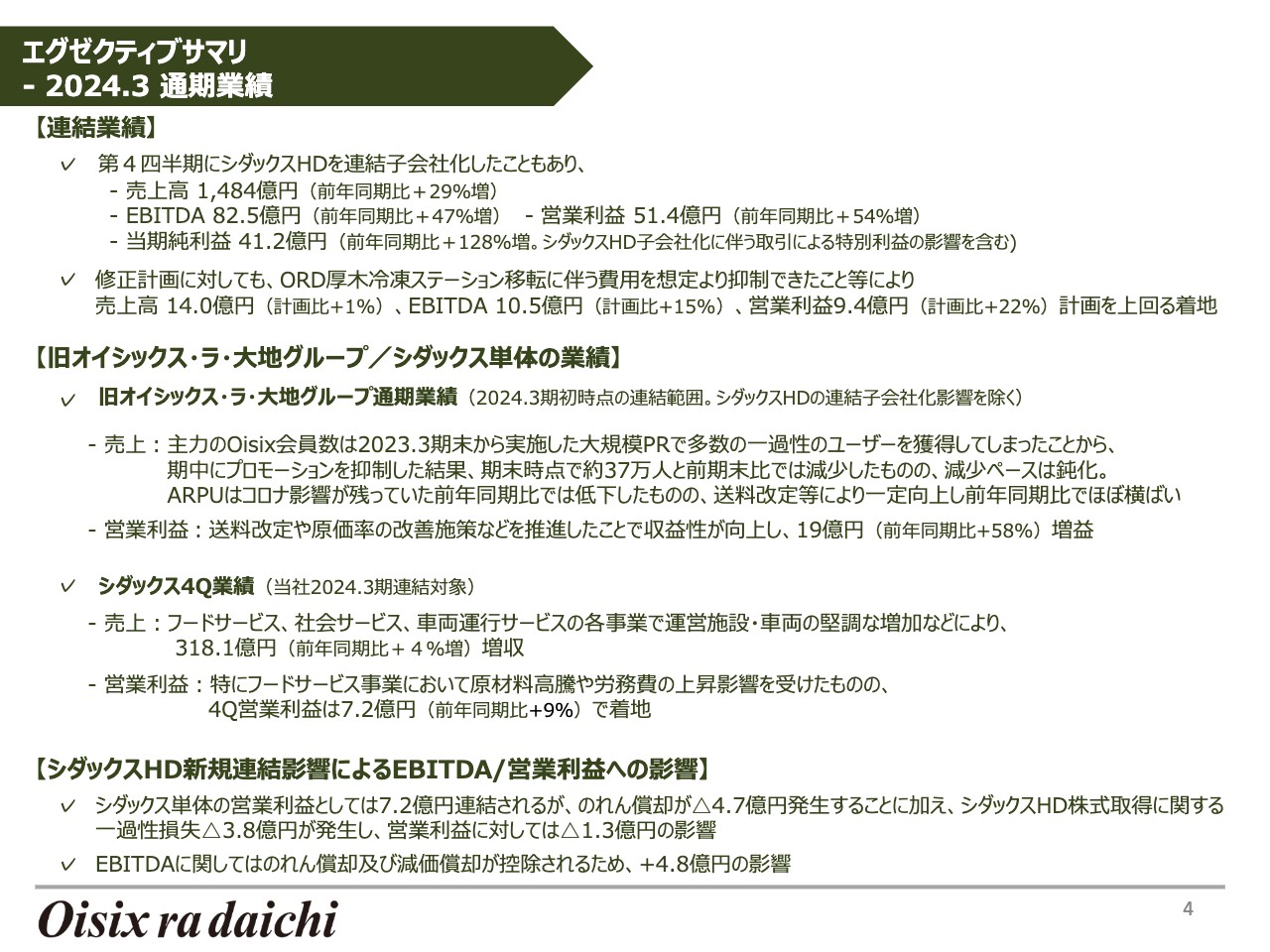

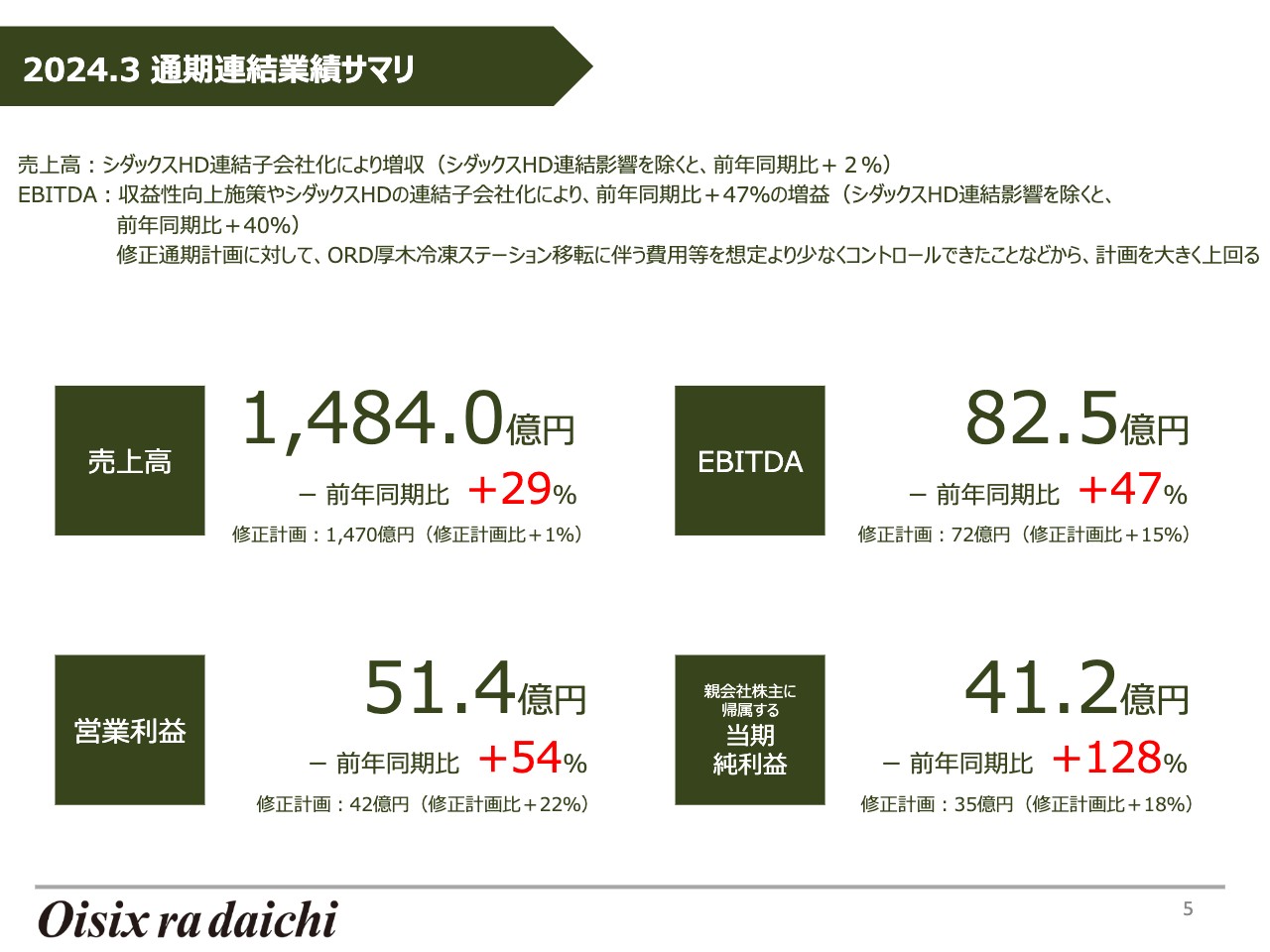

業績の報告です。売上高が前年同期比29パーセント増の1,484億円、EBITDAが47パーセント増の82.5億円、営業利益が54パーセント増の51.4億円、当期純利益が128パーセント増の41.2億円です。当期純利益はかなり多いのですが、これはシダックスとの統合プロセスの中で、一時的かつイレギュラーに純利益を計上する取引があったためです。

修正計画との比較において、第4四半期に非常に影響が大きかったのは、冷凍ステーションの厚木への移転です。想定以上にスムーズに移転できた結果、売上高が14.0億円、EBITDAが10.5億円、営業利益が9.4億円、計画を上振れて着地することができました。

これらの内容をブレイクダウンします。まずは、オイシックス・ラ・大地グループ全体の売上についてです。

2023年3月期末から上半期頃まで、「Oisix」ブランドで実施した大規模プロモーションによる効果が一過性のものになってしまいました。一時的にユーザーを獲得したものの、半年ほどでほとんどいなくなってしまい、このプロモーションにかなりのお金を使ってしまいました。

下半期にはこの会員獲得をやめたため、減少スピードは収まっていますが、結果的に会員数が期初よりも減少し、通期の売上高はほぼ横ばいです。一方で、営業利益に関しては、送料改定やさまざまな収益改善の施策を行いました。厚木冷凍ステーションの移転コスト等を含めて計上しても、前年同期比1.5倍以上の増益となっています。

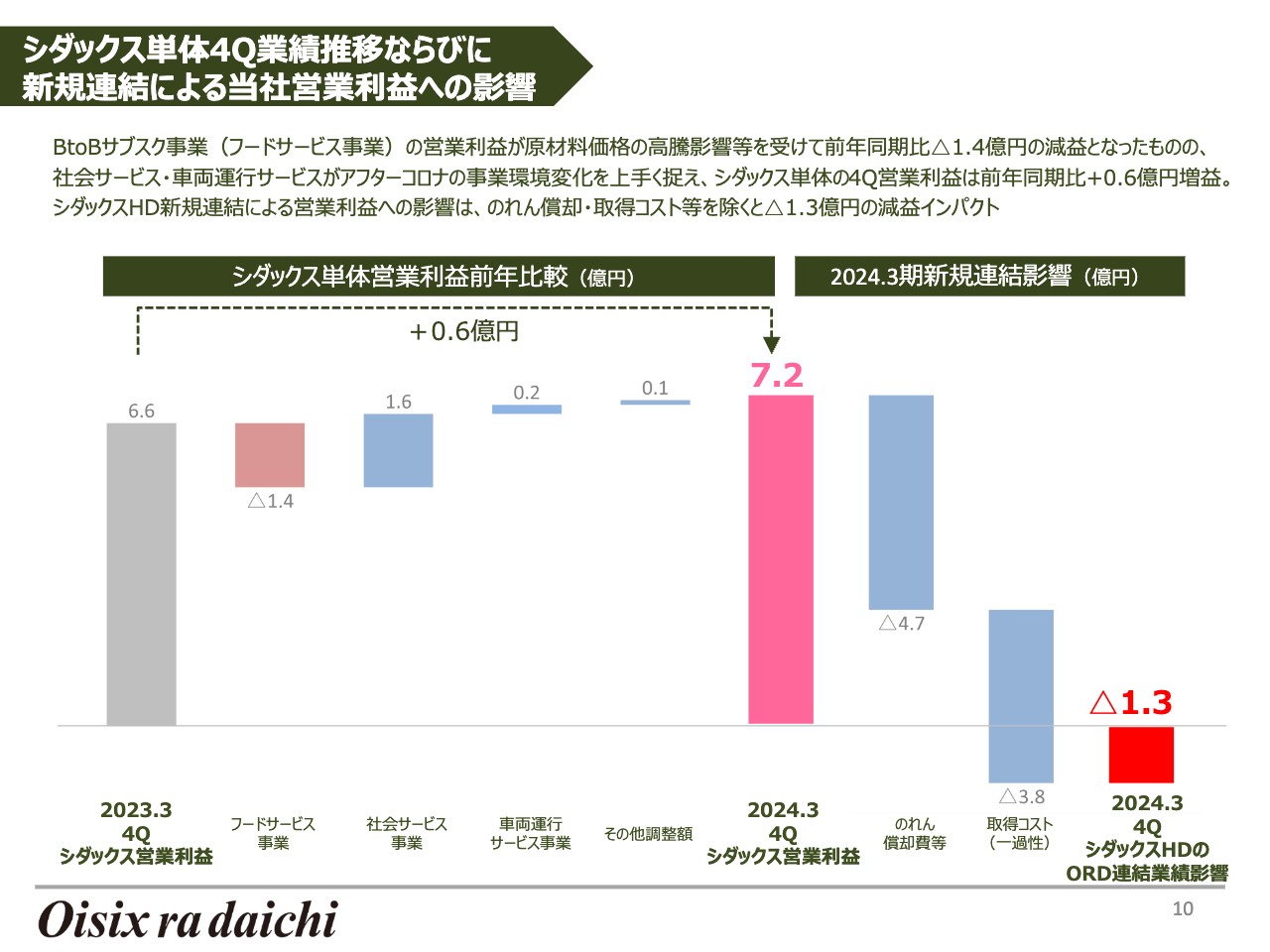

新たに連結子会社化したシダックスは、第4四半期のみの連結となります。第4四半期のシダックスのパフォーマンスは、前年同期比4パーセントの増収です。特にフードサービス事業において原材料高騰の影響をかなり受けていますが、他事業の増益もあり、営業利益は前年同期比9パーセント増の増益となりました。

旧オイシックス・ラ・大地グループの12ヶ月とシダックスの第4四半期の3ヶ月を連結した業績が2024年3月期の計上となります。のれん償却の発生や、第4四半期にはシダックスホールディングス株式取得に関するコストが3.8億円発生していることから、営業利益に対してマイナス1億3,000万円の影響があります。一方でEBITDAに関しては、プラス4.8億8,000万円の影響です。

以上が、2024年3月期の業績の概況になります。

2024.3通期連結業績サマリ

こちらのスライドの内容は先ほどご説明したため、詳しくは説明しませんが、記載のとおりの連結業績サマリとなっています。

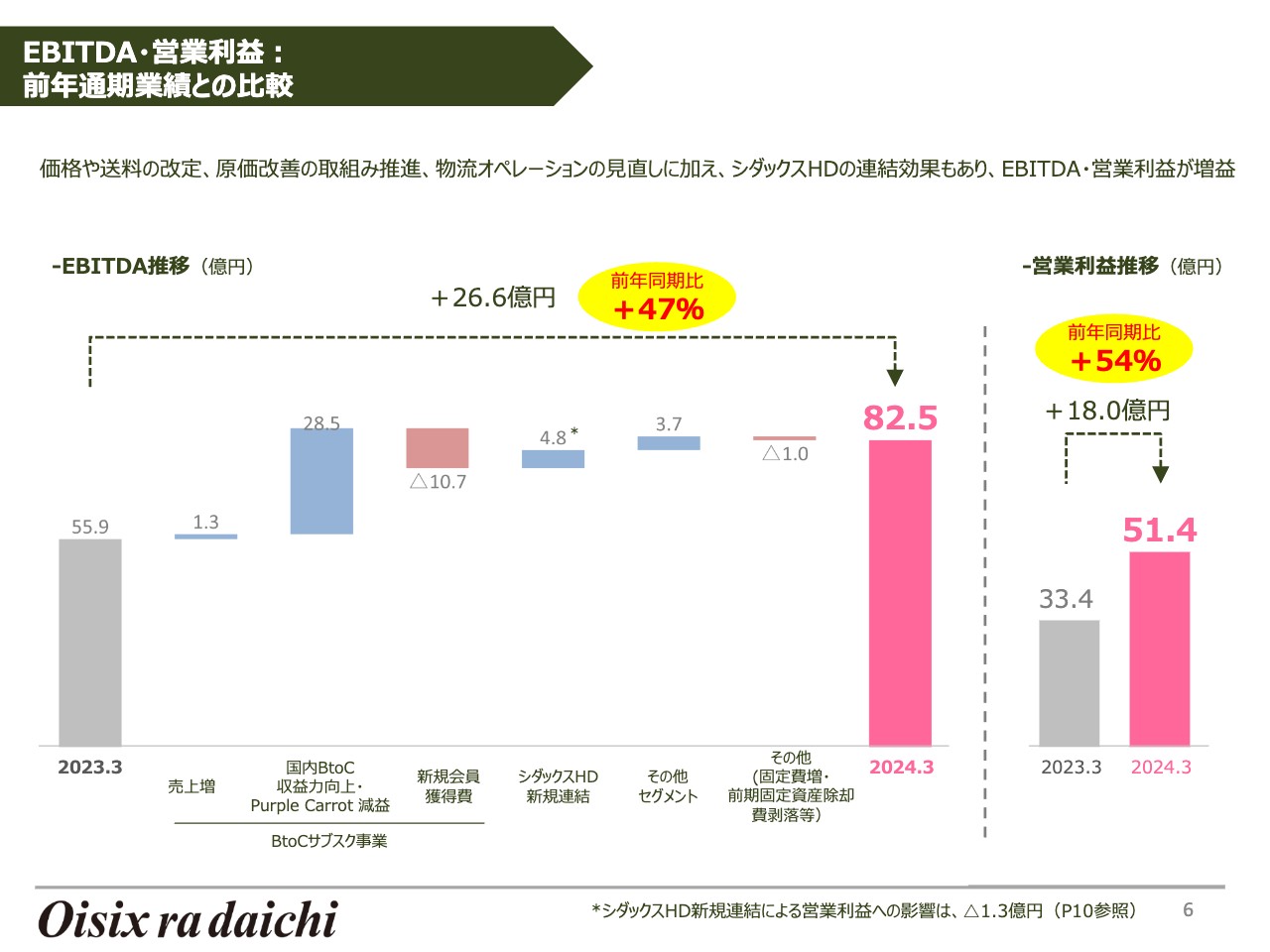

EBITDA・営業利益:前年通期業績との比較

EBITDAも、先ほどご説明したとおりです。旧オイシックス・ラ・大地の部分では、昨年から30億円程度のさまざまな収益改善の積み上げがありました。

一方で、上半期まではプロモーション費用をかけてしまった部分はありますが、オイシックス・ラ・大地だけでトータル20億円程度増収しており、さらにシダックスの影響もあり、全体のEBITDAは前年同期比47パーセント増となっています。

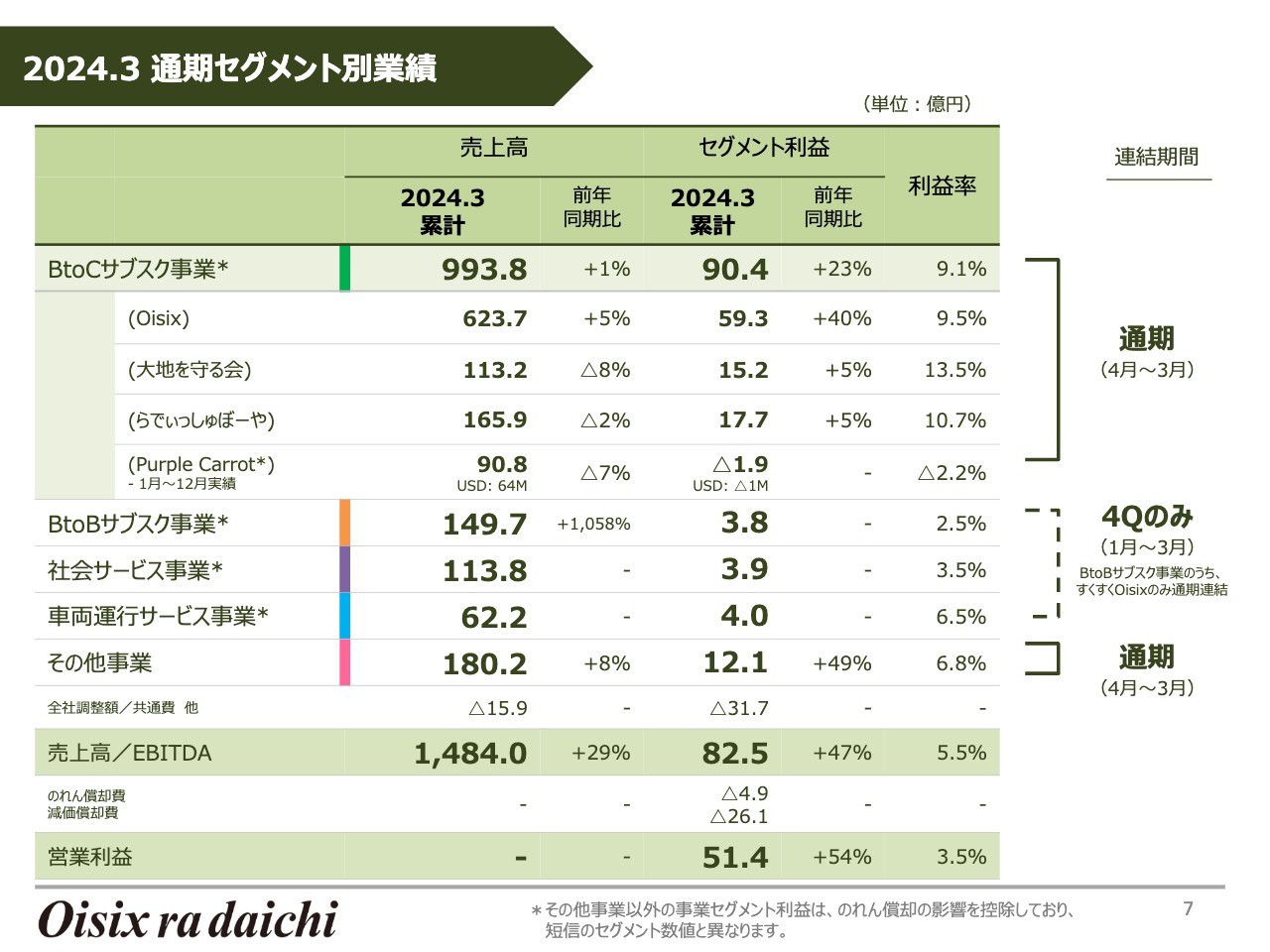

2024.3 通期セグメント別業績

通期セグメント別業績です。今回から新しいセグメントで分けています。後ほど事業全体のポートフォリオのご説明をしますが、BtoCサブスク事業、BtoBサブスク食品事業、社会サービス事業、車両運行サービス事業となります。

BtoBサブスク事業とは、旧オイシックス・ラ・大地にはもともと保育園向けのサービス「すくすくOisix」があり、そこにシダックスの主要事業であるフードサービス事業(給食事業)が加わったものです。社会サービス事業および車両運行サービス事業は、シダックスによって追加された完全に新しい事業となります。

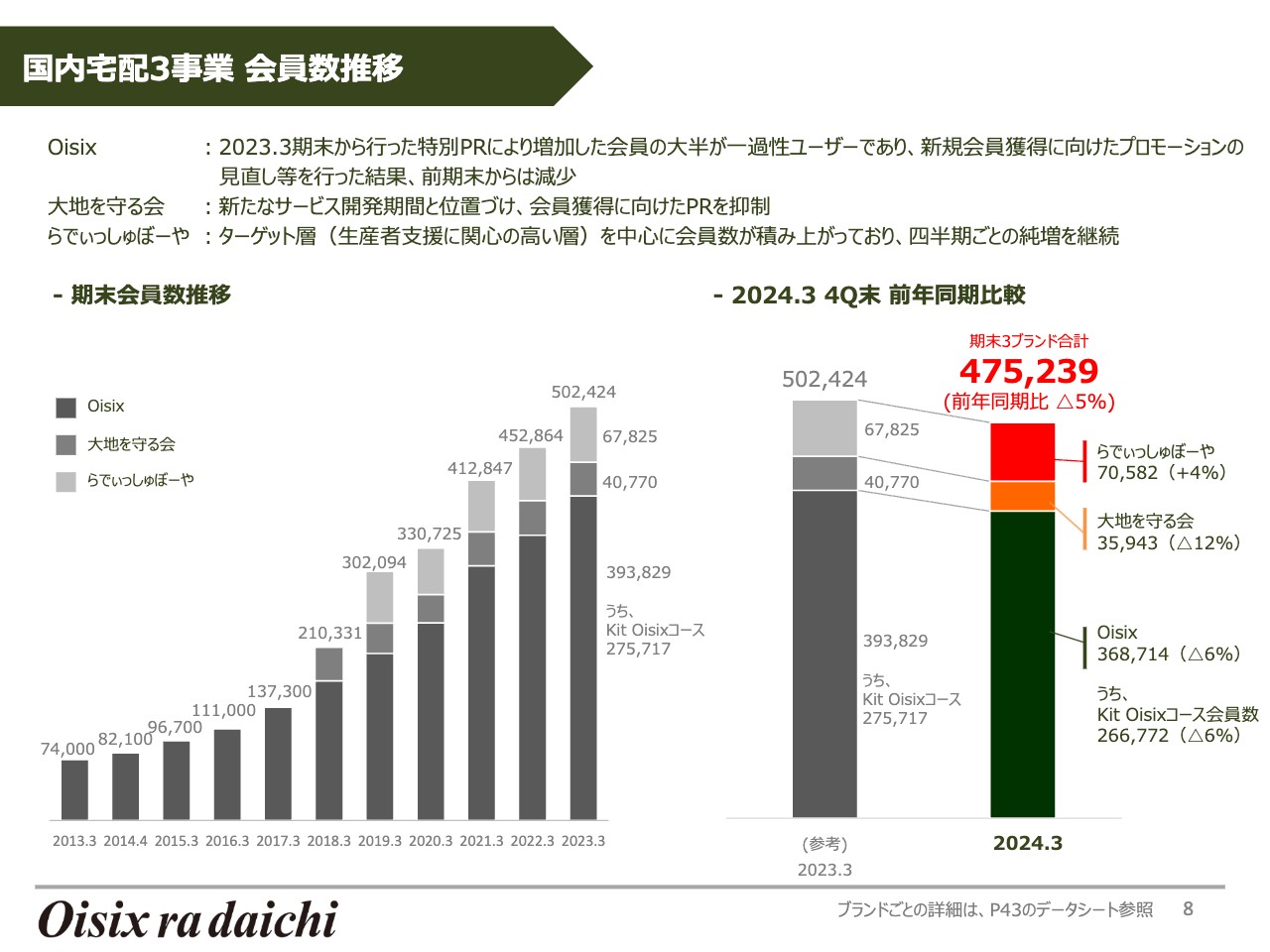

国内宅配3事業 会員数推移

会員数の推移です。先ほどお伝えしたとおり、「Oisix」の会員数は昨年から減少しています。2023年3月期の会員数39万人の中には、一過性のお客さまがかなり含まれていました。さらにその後もプロモーションを続けてしまったのですが、一時的な会員の方々の動きが一巡していったん落ち着き、2024年3月期末時点で37万人弱となっています。

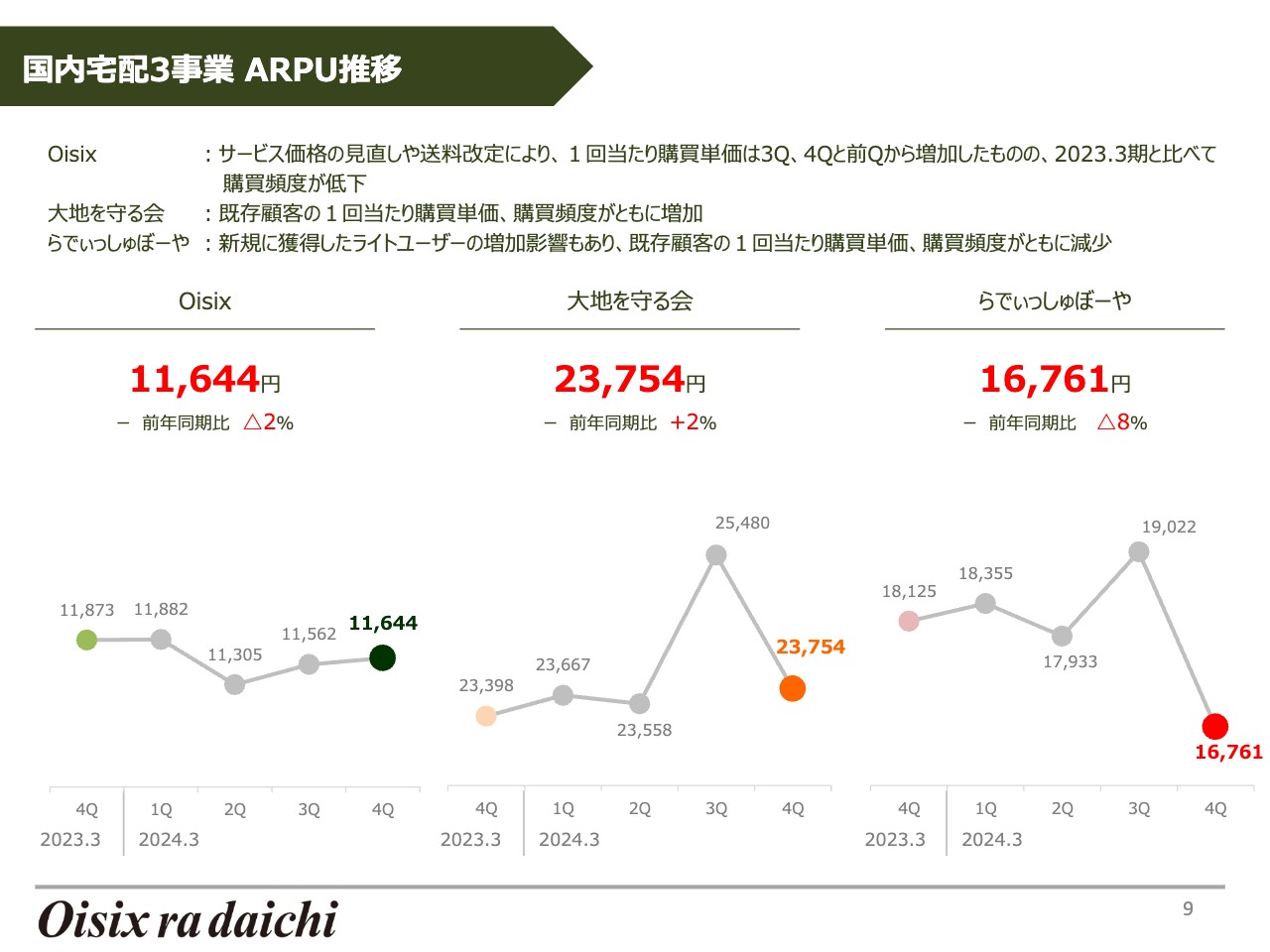

国内宅配3事業 ARPU推移

ARPUの推移です。昨年の今頃の時期に、新型コロナウイルスが5類に移行されました。それまでの約3年はコロナ禍中のARPUではあったのですが、いったん落ち着いています。

その結果、コロナ禍前の2019年と比べると伸びてはいますが、落ち着いた状況になりました。内訳としては、「Oisix」の購買単価が上がったこと以外はほぼ変わっていませんが、収益性は以前よりも高い状態となっています。

シダックス単体4Q業績推移ならびに新規連結による当社営業利益への影響

シダックスによる営業利益への影響は、先ほどお伝えしたとおりです。

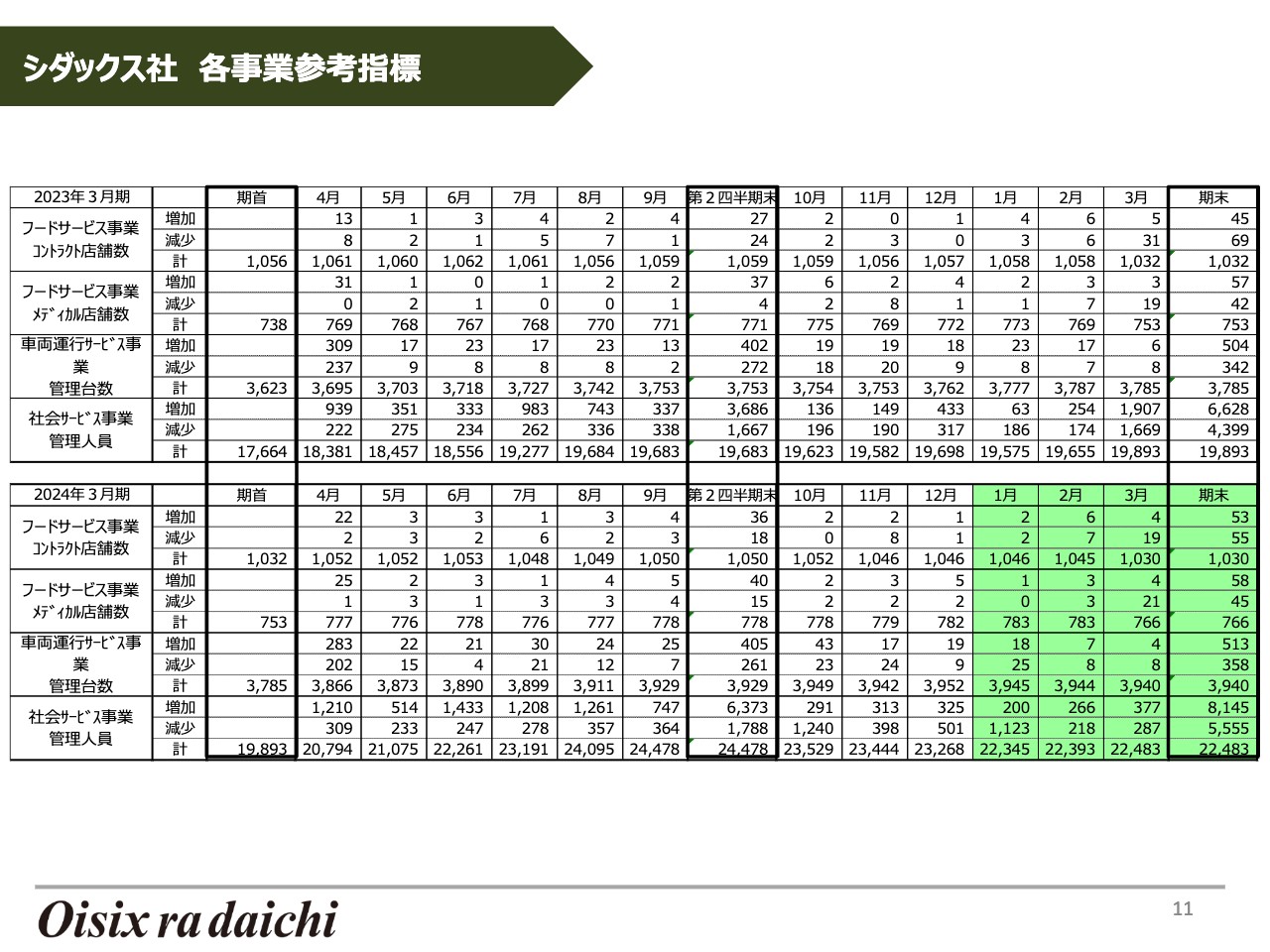

シダックス社 各事業参考指標

こちらも、以前より開示していたシダックスの各事業です。参考にしていただければと思います。

サステナビリティ活動実績 -CO2排出削減、フードロス削減

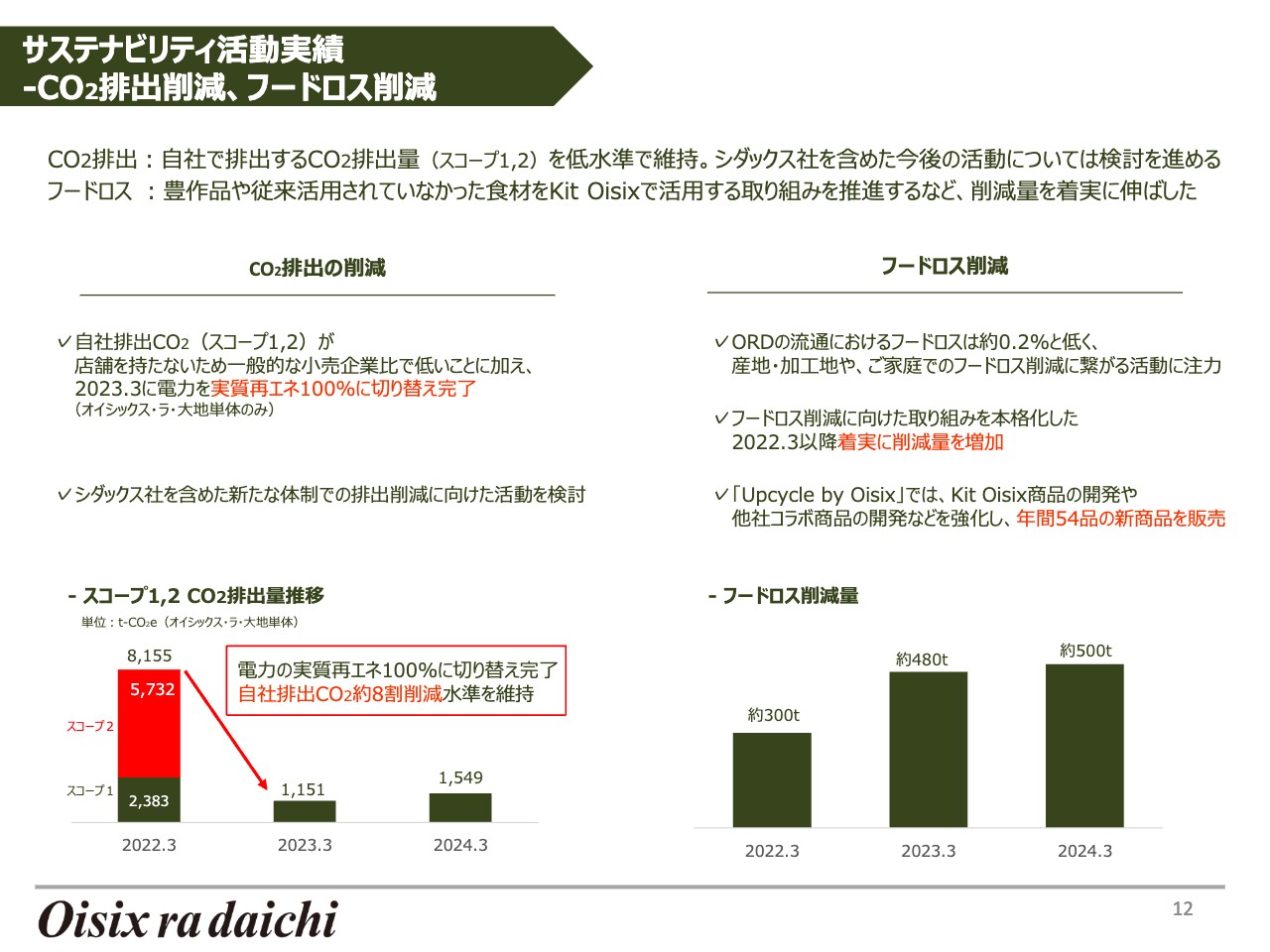

サステナビリティについてのご報告です。オイシックス・ラ・大地単体では、すべての電力に関して、実質再エネ100パーセントへの切り替えが完了しています。これからは、シダックスも含めた新しい体制での排出削減活動を推進していきます。

フードロス削減に関しても、自社のフードロスはもともと非常に少ないのですが、畑あるいは家庭のフードロスも減らしていくことで、昨年1年間で約500トンのフードロス削減を実現しています。

サステナビリティ活動実績 令和6年能登半島地震 被災地支援

トピックスとして、能登半島地震の被災地支援を行いました。シダックスは石川県七尾市で病院給食を提供していますが、震災による停電で、入院患者の方々への給食提供が危ぶまれました。そこで、震災直後にシダックスとオイシックス・ラ・大地が一緒になり、「らでぃっしゅぼーや」が持っているトラック等を活用することで、継続的に病院給食の提供を行うことができました。

また、今回は避難所以外エリアに避難されている方も多いため、「とくし丸」では、そのような方々に対し、移動スーパーとしてさまざまな物資を運んでいます。

以上が、2024年3月期の業績の報告です。続いて、新しいグループの成長戦略についてご説明します。

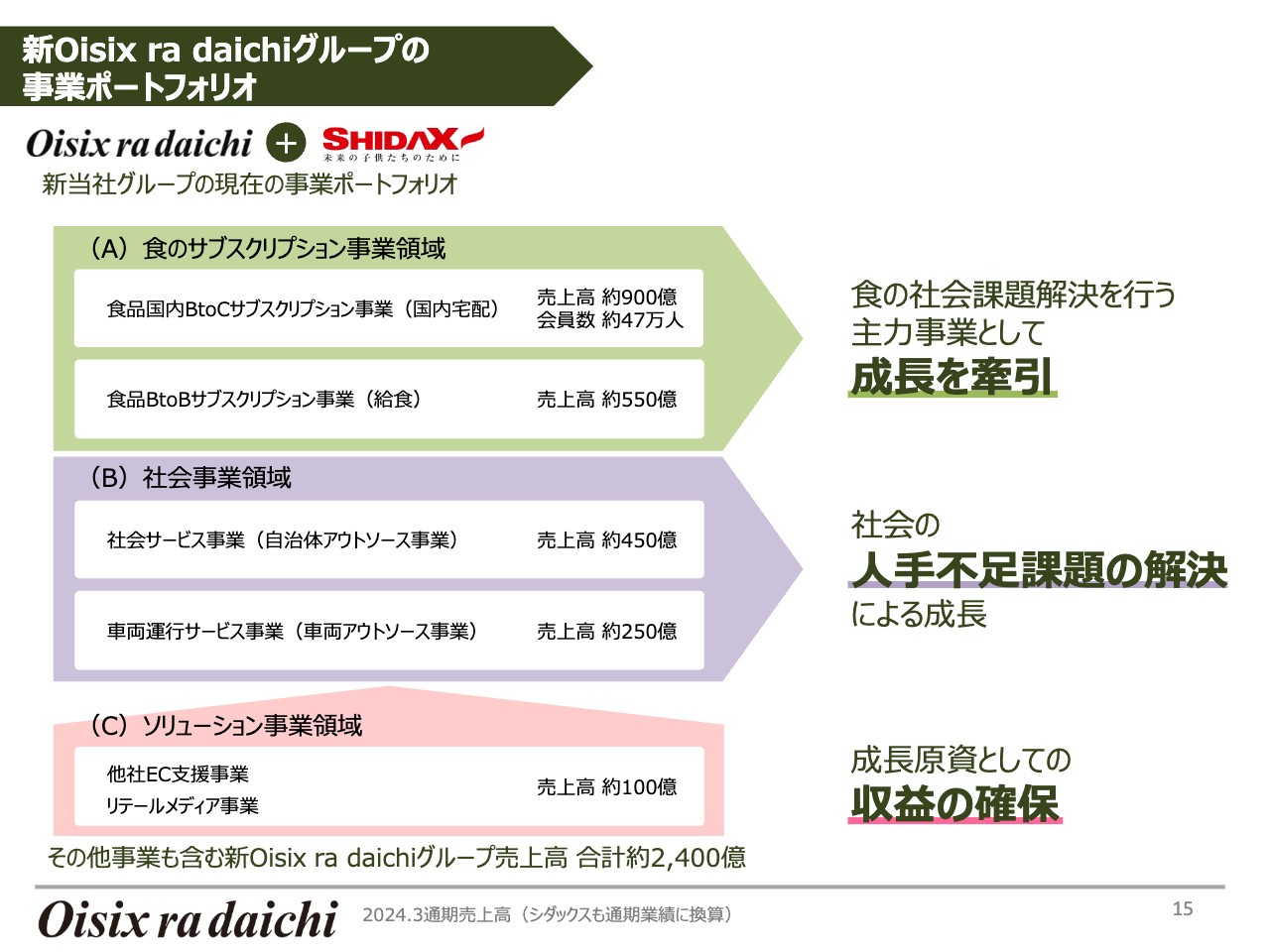

新Oisix ra daichiグループの事業ポートフォリオ

事業が多くなってきたため、外観をまとめて整理しています。大きく3つの事業領域と捉えており、一番大きな主力事業となるのが食のサブスクリプション事業領域です。BtoCの国内宅配が売上高約900億円、BtoBの給食が約550億円と、全体の約7割を占めるメイン事業です。

社会事業領域は、主にシダックスが経営していた2つの事業です。自治体のアウトソースを行う社会サービス事業と、車両のアウトソースを受ける車両運行サービス事業の2つで、計約700億円の事業です。

これら2つの事業領域の収益を支える成長原資として行っているのが、ソリューション事業領域です。他社ECの支援や、自社ECを使ったメディア事業を行っています。その他事業を含めると、売上高は合計約2,400億円の事業体となります。

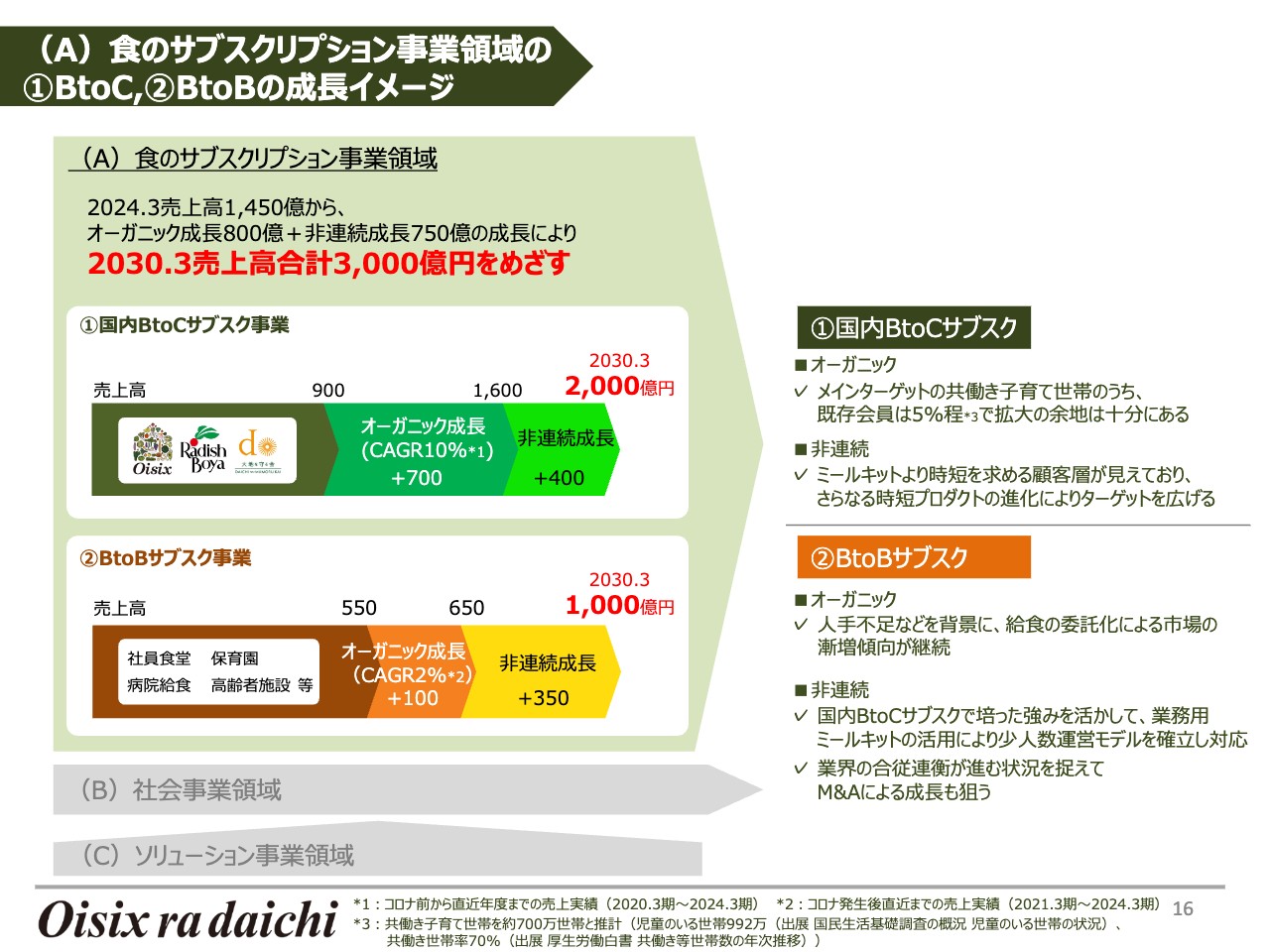

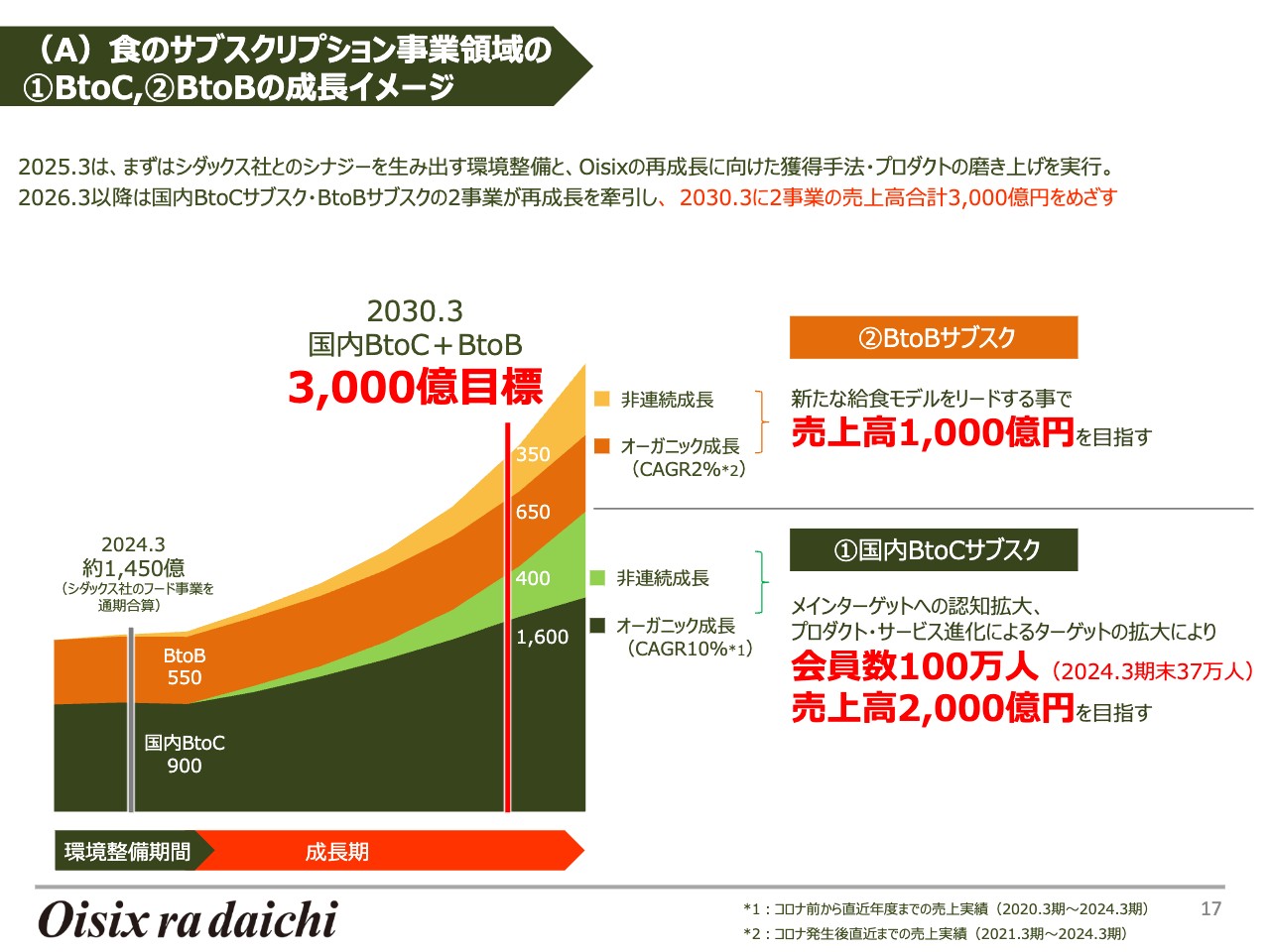

(A)食のサブスクリプション事業領域の①BtoC,②BtoBの成長イメージ

一つずつ詳しく見ていきます。1つ目は、我々のメイン事業となる食のサブスクリプションの事業領域です。2事業合わせて、現状の売上高は1,500億円弱です。

国内BtoCサブスク事業は、スライドの右側に記載のとおり、主力ブランドの「Oisix」でさえ、まだ認知度が非常に低いという課題を抱えています。なんとなく知っている方は半分程度いますが、詳しく知っている方は少なく、知っていただく余地は十分にあると捉えています。ターゲットとする子育て世帯での認知度は5パーセント程度のため、ここはしっかりと伸ばしていけると思っています。

売上高の計画としては、およそコロナ禍前からさかのぼると約10パーセントずつ伸びていっているため、オーガニック成長でも、これから約700億円の成長は目指せると思っています。さらに、新サービスやM&Aなどを含めて、国内BtoCサブスク事業では売上高2,000億円をターゲットにしたいと思っています。

また、BtoBサブスク事業についても、マーケット自体は少しずつ広がっています。人手不足などを背景に、給食の委託化がだんだん増えており、今までのCAGRは2パーセント程度ですが、オーガニック成長だけで100億円は伸びると思っています。

また、この事業領域では、M&Aなどによって大きな業界再編が起こるだろうと思っています。M&Aによる成長や新サービスの展開なども考慮し、売上高1,000億円をターゲットにしたいと思っています。

このように、既存の食のサブスクリプション事業領域では、2030年3月期の売上高合計3,000億円をターゲットとして考えています。

(A)食のサブスクリプション事業領域の①BtoC,②BtoBの成長イメージ

2030年3月期の目標に向けて、2024年は、まずはきちんとBtoB領域とBtoC領域でシナジーを出す必要があります。

そもそも、我々とっては初めてとなるBtoBの事業領域をきちんと経営して学んでいくことが、非常に重要であり、将来的には現状の倍程度の売上高をターゲットにしたいと思っています。

(A)食のサブスクリプション事業領域の将来的な展開イメージ(③④)

食のサブスクリプション事業領域で、将来的に広げたいと思っていることが2つあります。

1つは、海外BtoCサブスクリプションです。現在、米国の「Purple Carrot」等で売上高約90億円の事業領域があります。「Purple Carrot」もだいぶ良くなってきていますが、売上高3,000億円に向けた次の成長のためのネタとして、将来的には海外BtoCサブスクリプションに取り組みたいと考えています。

もう1つは、次世代フード(フードテックプロダクト)です。国内のBtoC、BtoB、そして海外のBtoCといった独自の流通網を持っていることで、新しいプロダクトを育成することもできると考えています。

現在も、日本やアメリカでプラントベースのお肉やアップサイクルなものを販売するなど、準備しています。この事業領域における売上高3,000億円の先では、この次世代フードを広げていきたいと考えています。

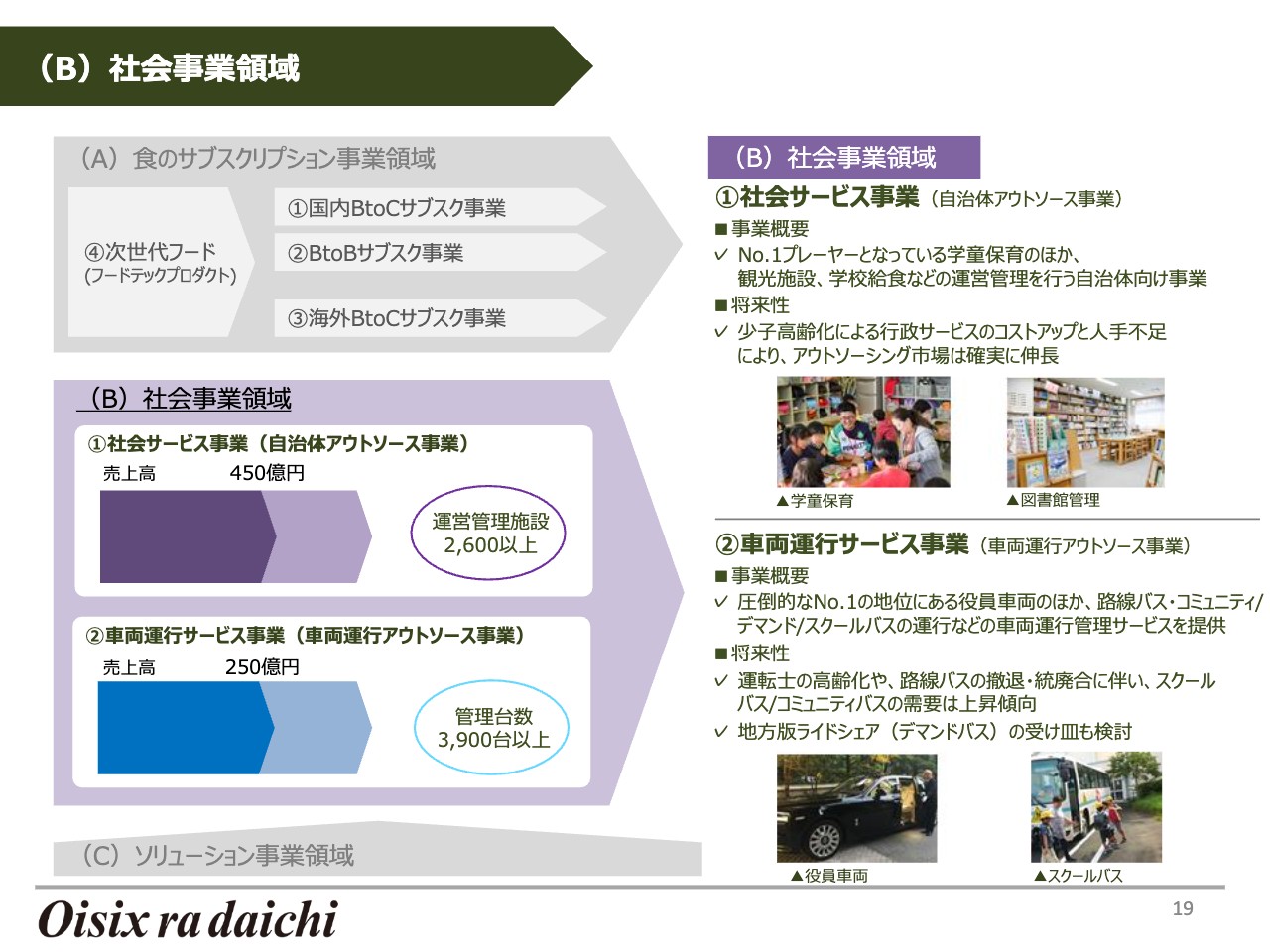

(B)社会事業領域

2つ目の事業領域は、社会事業領域です。

まず、社会サービス事業は、自治体からさまざまな運営を受託する事業です。例えば、当社では学童保育を現在2,000ヶ所程度運営しており、学童の運営において圧倒的なNo.1プレーヤーとなっています。また、学校給食の運営等も行っており、こちらはNo.2のグループに入っています。

このような自治体向け事業をアウトソースで受託するのが、社会サービス事業です。自治体においても人手不足は今後の深刻な問題となっているため、我々の出番は多いだろうと考えています。

もう1つの車両運行サービス事業は、現在、売上高250億円程度の規模となっています。この事業では、役員車両や、地方の移動インフラである路線バスがなくなってしまった地域にコミュニティバスを走らせるサービスを展開しています。

地方版ライドシェア等を含め、地方の移動インフラをどのようにしていくかは非常に大きな今後の課題です。この課題の受け皿として、成長が見込まれると考えています。

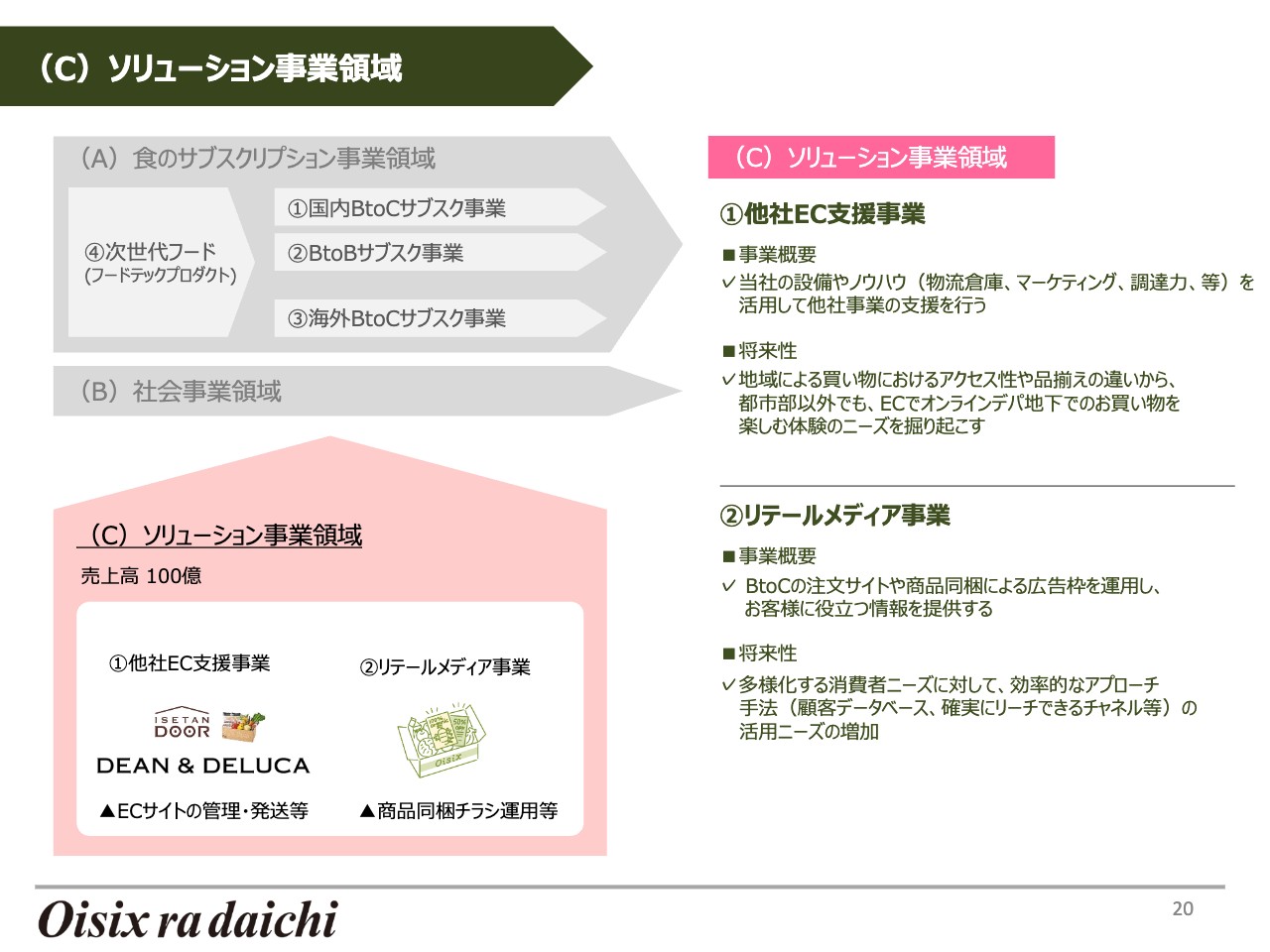

(C)ソリューション事業領域

3つ目の事業領域は、ソリューション事業領域です。

例えば、他社EC支援事業では、「DEAN & DELUCA」や「ISETAN DOOR」のEC運用を代行しています。他社ECを支援することで、しっかりと収益を確保しています。

以上、3つの事業領域についてご説明しました。

BtoCとBtoBのシナジーを生かした成長戦略

ここまでのご説明を踏まえて、最も重要な各事業領域の成長戦略についてお話しします。今回は、食のサブスクリプション事業領域をメインにご説明したいと思います。

まず、BtoCの領域において「Oisix」が成長してきた概念は「プレミアム時短」です。従来は「時短」と言うと、「楽だけど手抜き」という意識が根底にありました。

「Oisix」では、このような意識を「価値のある時短」、あるいは「時短のほうがむしろ豊かな価値が提供できる」という「プレミアム時短」の体験に転換させることで、事業を拡大してきました。

BtoBサブスク(給食)でも、非常に状況が似ていると思っています。給食では食事を提供していますが、その先にはそれぞれの目的があります。

例えば、保育園では子どもの体を作っていくこと、病院給食では患者の健康を回復させることが目的です。食事の提供に加え、そのような価値を提供していくことが非常に重要であり、求められています。

時短という面では、家庭では人がどんどん忙しくなってきました。そして、給食の現場では、人がどんどん採れなくなってきています。いずれも、私たちの強みであるミールキットやデリ等を活用することによって少ない人数、あるいは少ない時間で多くの価値を提供できると考えています。

このように、BtoCの「プレミアム時短」の価値を、そのままBtoBに転用していくことを考えています。

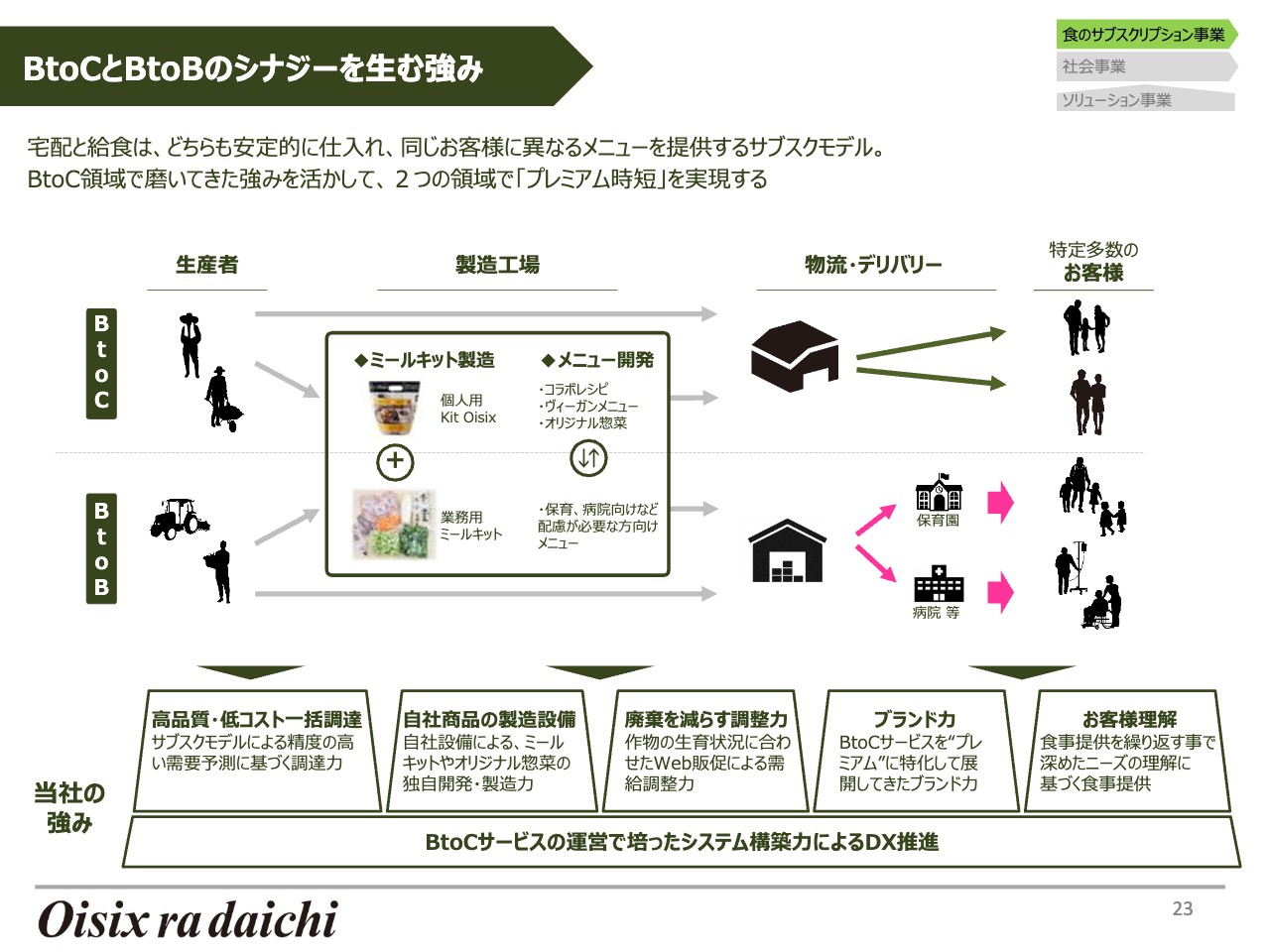

BtoCとBtoBのシナジーを生む強み

なぜ価値の転用ができるかと言うと、サブスクリプション業態ならではの特徴があるからです。

1つ目は、高品質・低コストの一括調達です。サブスクリプション業態では、非常に需要予測がしやすいため、商品を一括で調達しやすくなります。その結果、調達力を高め、コストを下げやすくなります。

2つ目は、自社商品の製造設備です。ミールキット等の製造設備を自社で持っているため、BtoCでもBtoBでも活用することによって稼働率を上げ、コストを下げることができます。

3つ目は、ブランド力です。BtoCサービスにおいて、プレミアムに特化して展開してきた「Oisix」のブランド力をうまく使うこともできます。

当社は、もともとインターネットからスタートした会社のため、BtoCサービスの運営で培ったシステム構築力によるDX推進力があります。このような強みを活かし、先ほどお話しした2つの事業領域で「プレミアム時短」を実現していきたいと考えています。

これまでのシナジー創出の事例

シダックスとオイシックス・ラ・大地の間には、すでにいくつかシナジーが出てきています。これまでのシナジー創出の事例をご紹介します。

保育園では、「Oisix」の業務用ミールキットを導入することで、これまでアプローチできなかった施設への展開が可能になり、19施設に導入が確定しています。

高齢者施設では、ベネッセの新しい有料老人ホーム「グランダ国立」に採用されました。こちらで「Oisix」のサラダバーを提供し始めたところ、あっという間に売り切れ、シリーズ最速で入居者が確定しました。

社員食堂では、「DEAN & DELUCA」のコラボメニューを提供したところ、給食の稼働率が非常に上がり、すでにシナジーの兆しが見えています。

さらに、給食以外についてもご紹介すると、学童保育では、基本的に長期休暇中は保護者の方がお弁当を用意しなければいけません。そこで、春休みに2回目となる長期休暇中のランチボックス提供試験を全国13施設で実施しました。

また、オイシックス新潟アルビレックス・ベースボール・クラブでも、球場でシダックスの公認スポーツ栄養士監修メニューをキッチンカーで提供し、非常に好評でした。

このように、シダックスと当社が連動することによるシナジーの効果については、すでに手応えが得られてきていると感じています。

2025.3期のシナジー創出の展望

2025年3月期のシナジー創出の展望です。

1つ目に、とりあえずすぐに始めようと思っているのは、関東圏を中心とした高齢者施設、社員食堂、保育園等に食材価格を上げることなく「Oisix」食材を導入できる状態を構築することです。こちらは、今期中に展開していきたいと思っています。

2つ目は、学童保育での長期休暇中のランチボックスの展開を本格的に開始したいと考えています。2024年の夏休みから本格展開を開始し、約500施設・10万食以上の提供を実施予定です。

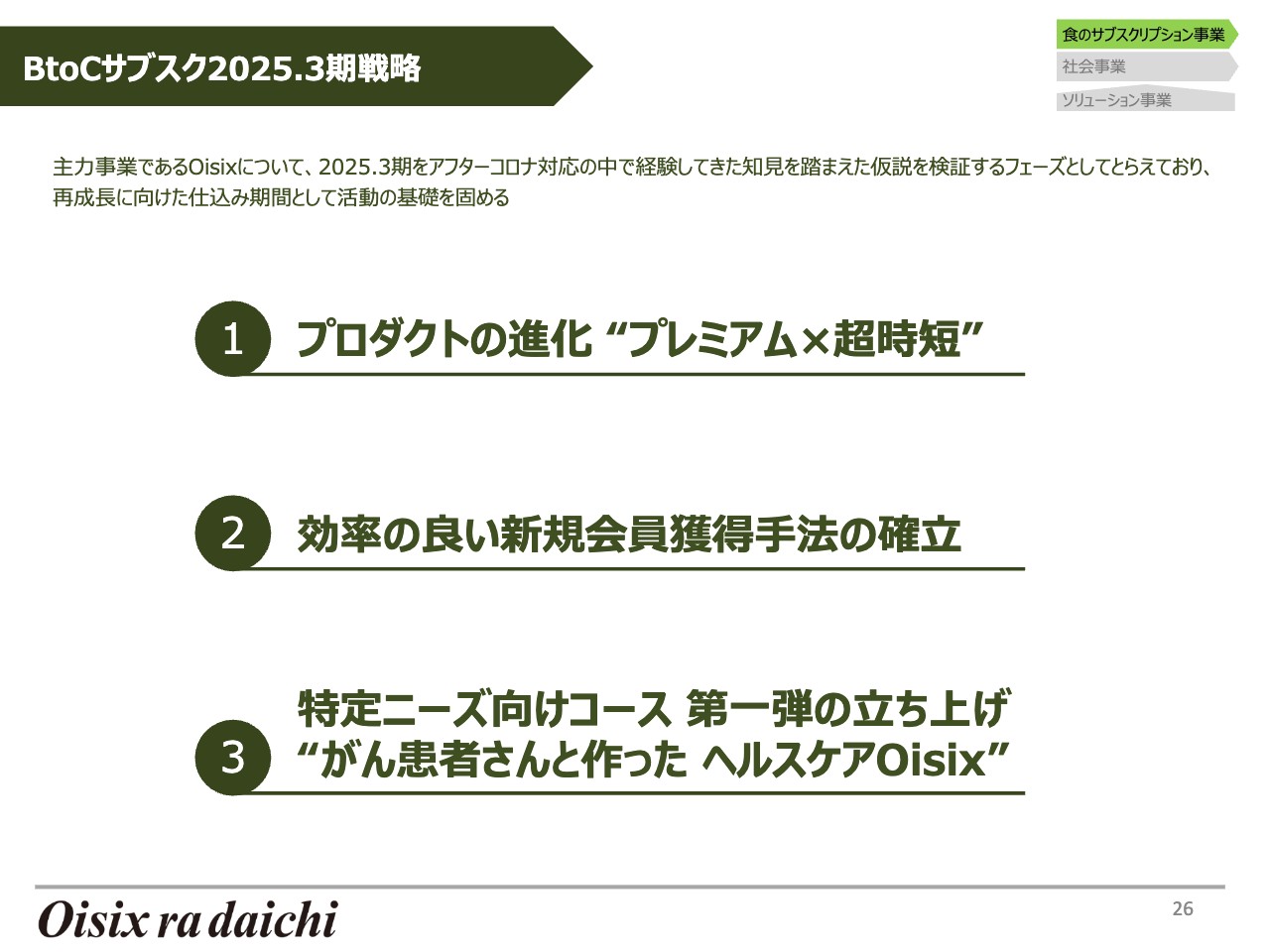

BtoCサブスク 2025.3期戦略

ここまでお話ししたシナジーを含めて、BtoCサブスク事業の2025年3月期の戦略は、スライドに記載した3つがメインであると考えています。

1つ目は、プロダクトの進化です。「プレミアム時短」をさらに進化させ、「プレミアム×”超”時短」にしていきます。

2つ目は、効率の良い新規会員獲得手法の確立です。昨年はうまくいかなかったプロモーションを改善していきます。

3つ目は、特定ニーズ向けコース第1弾の立ち上げです。本日新たに発表した「がん患者さんと作った ヘルスケアOisix」を展開していきます。

BtoCサブスク 2025.3期戦略①プロダクト進化

1つ目の戦略である、プロダクト進化についてです。今まではミールキットを扱ってきましたが、「ミールキットでも十分に時間が取れない」というお客さまも増えてきたため、「デリOisix」をスタートしました。

「デリOisix」は、冷蔵庫から出して温めるだけで完成する超タイパサービスです。初速としては、お客さまの熱量を非常に感じられる状態になっています。

その他、ミールキットの進化・超時短化や、お弁当など超時短商品の開発に取り組み、「プレミアム”超”時短」を展開していきます。

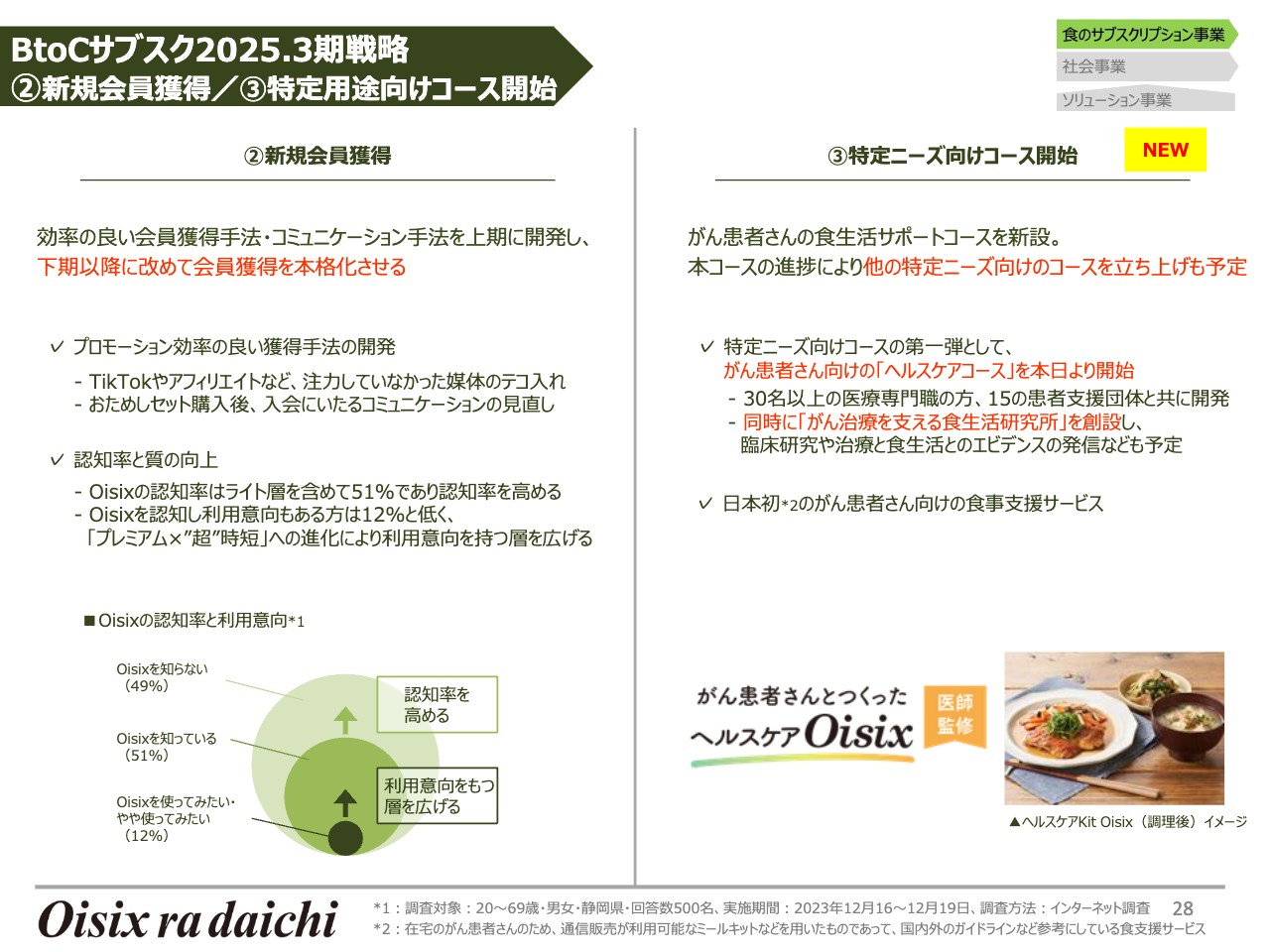

BtoCサブスク 2025.3期戦略②新規会員獲得/③特定用途向けコース開始

2つ目の戦略である、プロモーションについてです。「Oisix」はまだきちんと認知されていないため、昨年の失敗を活かし、プロモーション効率の良い獲得手法を開発していきます。

3つ目の戦略である、特定ニーズ向けコースについてです。我々のサブスクリプションビジネスの基本的な売上高の考え方は、「会員数」掛ける「年間1人あたりの売上高(ARPU)」です。年間1人あたりのおよその売上高は20万円前後であり、5万人の会員がいると、売上高は100億円となります。

ミールキット「Kit Oisix」のように、単体で約30万人の会員が取れるサービスもありますが、3万人から5万人程度取れるような特定ニーズに対するサービスもあるのではないかと考えました。

その第1弾として、数年がかりで準備した、がん患者さんの食事を支えるサービスをスタートしていきたいと思っています。「5万人で100億円」が1つのターゲットだと思っていますが、がん患者さんが標準治療をしながら、食生活を整えられるサービスを展開していきたいと思っています。

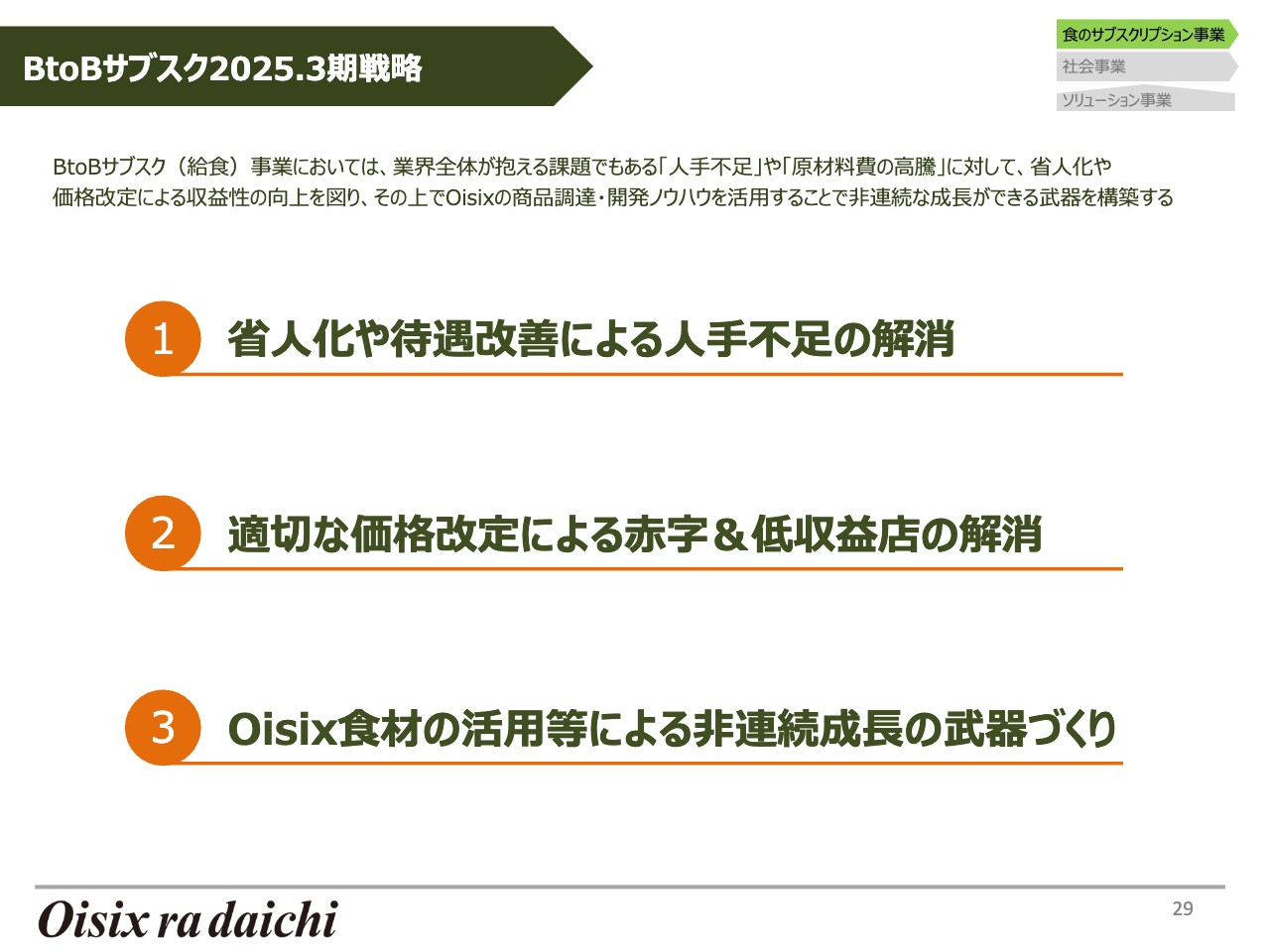

BtoBサブスク2025.3期戦略

続いて、BtoBサブスク事業の2025年3月期の戦略は、スライドに記載の3つです。

1つ目は、省人化や待遇改善による人手不足の解消です。人手不足がかなり顕在化しているなかで、今までなかなかできていなかった待遇改善や省人化に取り組み、人手不足を解消していきます。

2つ目は、適切な価格改定による赤字と低収益店の解消です。この業態は価格改定しやすい業態ではありませんが、赤字のまま運営することはサステナブルではありません。そこに関しては、しっかりと適切な価格を提示していきます。

3つ目は、「Oisix」食材の活用等による非連続成長の武器づくりです。先ほどいくつかの事例をご紹介しましたが、非連続な成長のためのコラボレーションに取り組んでいきます。

BtoBサブスク2025.3期戦略

この3つの戦略によって、今期はしっかりと継続的に成長できる体制を整えていきたいと思っています。

社会事業 2025.3期戦略

社会事業の領域の2025年3月期の戦略についてです。まず、社会サービス事業(自治体アウトソース事業)のうち、公設民営学童保育受託に関しては、すでにNo.1の実績があります。今後もすでに受託件数の大幅な拡大が決まっているため、十分な人員を確保して対応することで、売上高約20パーセントの成長を実現する予定です。

業界No.2の集団に位置する学校給食事業も、外部委託率が少しずつ上昇しています。こちらも十分な人員を確保し、成長を実現していきます。また、図書館や道の駅など、幅広い種類の業務受託実績を活かし、さまざまな自治体向け包括受託の拡大を進めていきます。

車両運行サービス事業(車両運行アウトソース事業)のうち、役員車両運行管理業務等に関しては、業界No.1の管理台数および実績があります。こちらも、人材不足によって外注率が少しずつ上昇しているため、しっかりと受け皿になっていきます。

さらに、地域の足となるコミュニティバス、デマンドバス運行受託に関しては、さらに深刻な人材不足や路線バス撤退等の課題があります。その受け皿になるべく、成長していきたいと思っています。

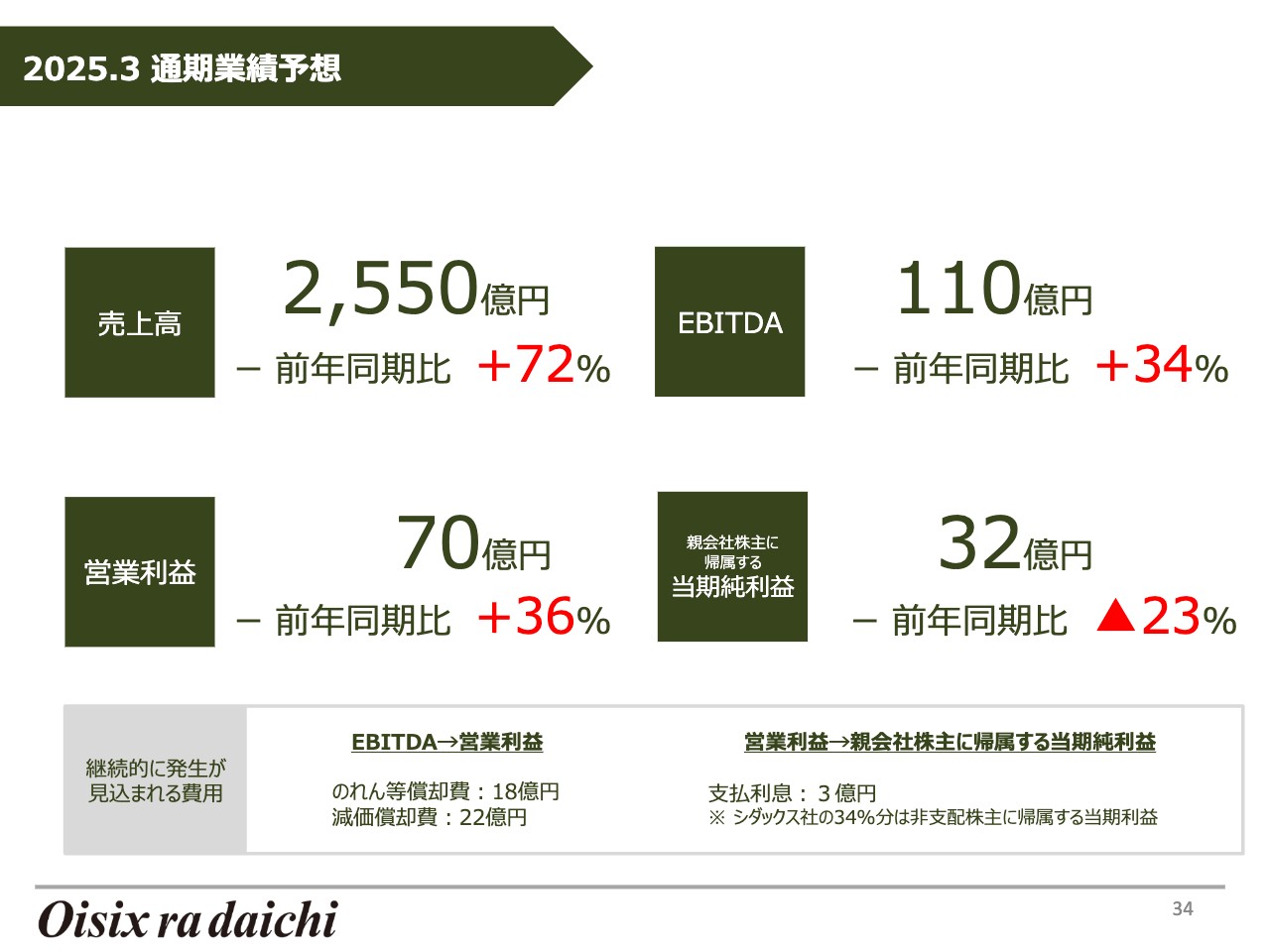

2025.3 通期業績予想

2025年3月期の目標設定です。売上高2,550億円、EBITDA110億円、営業利益70億円と予想しています。2024年3月期の親会社株主に帰属する当期純利益には特殊なものがありましたが、それ以外に関しては統合効果を出して、しっかりと経営していきたいと思っています。

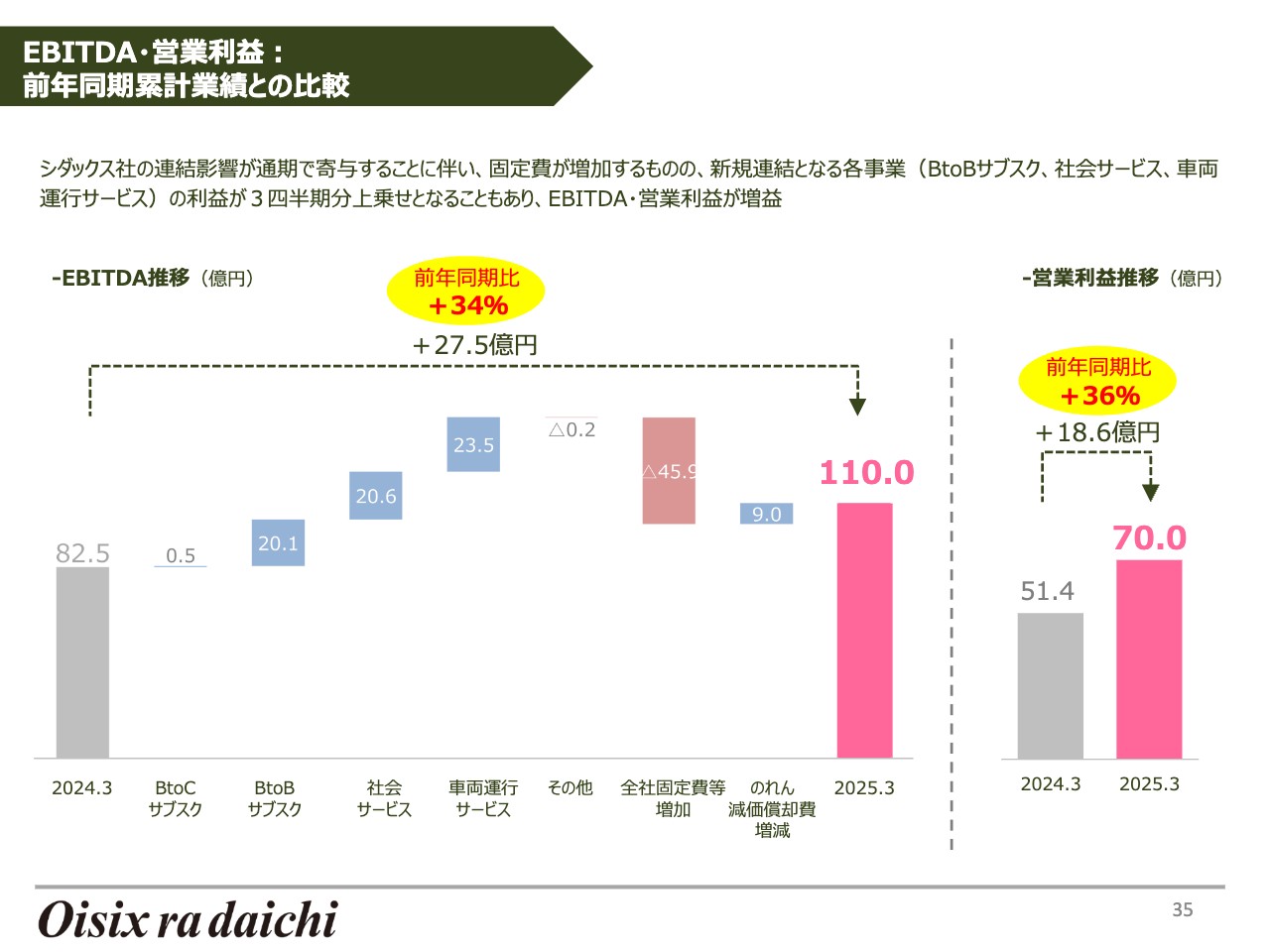

EBITDA・営業利益:前年同期累計業績との比較

EBITDAおよび営業利益について、前年同期累計業績と比較したグラフです。こちらも統合部分とその説明となっています。

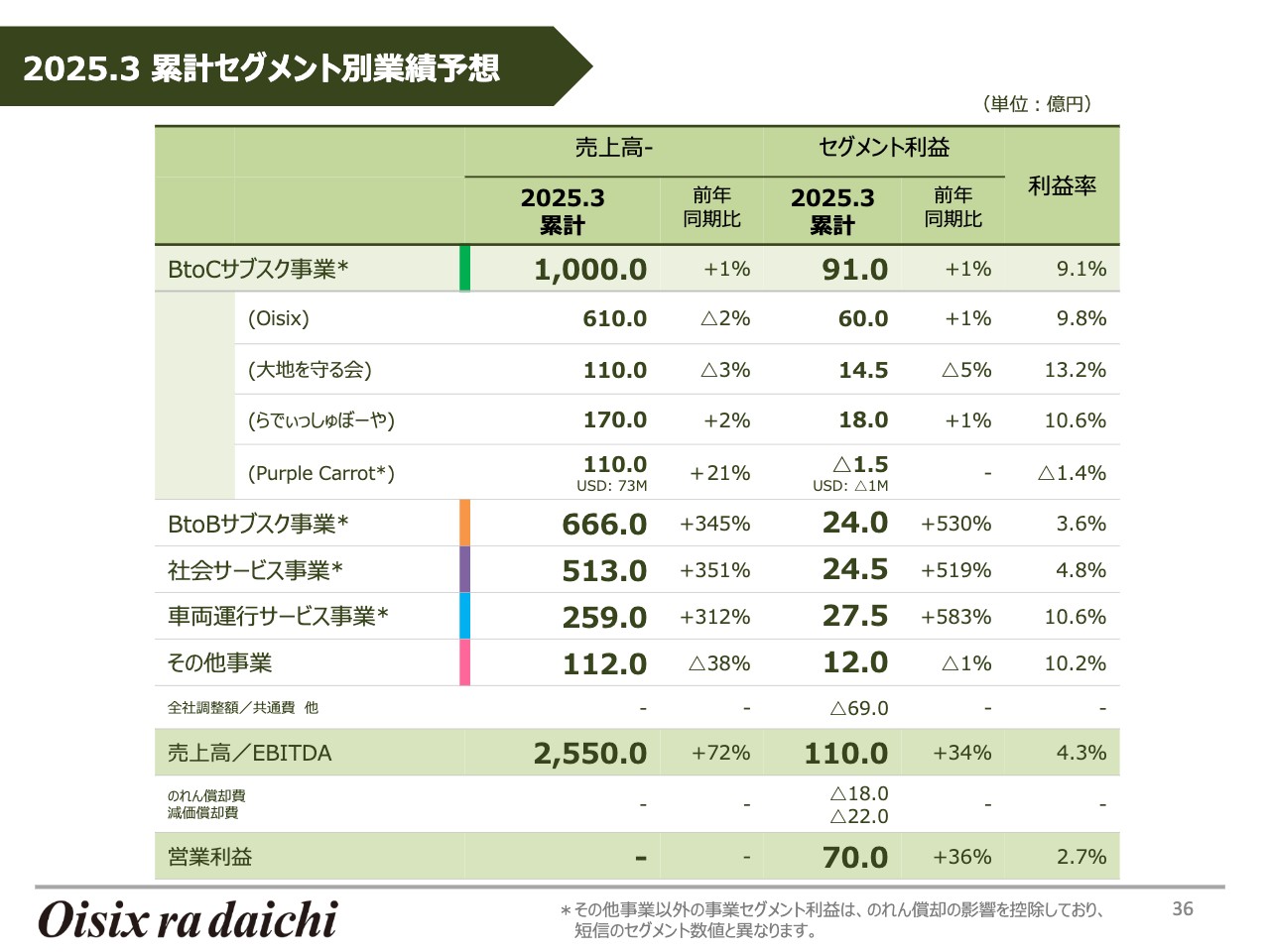

2025.3 累計セグメント別業績予想

累計セグメント別の業績予想は、スライドに記載のとおりブレイクダウンしています。

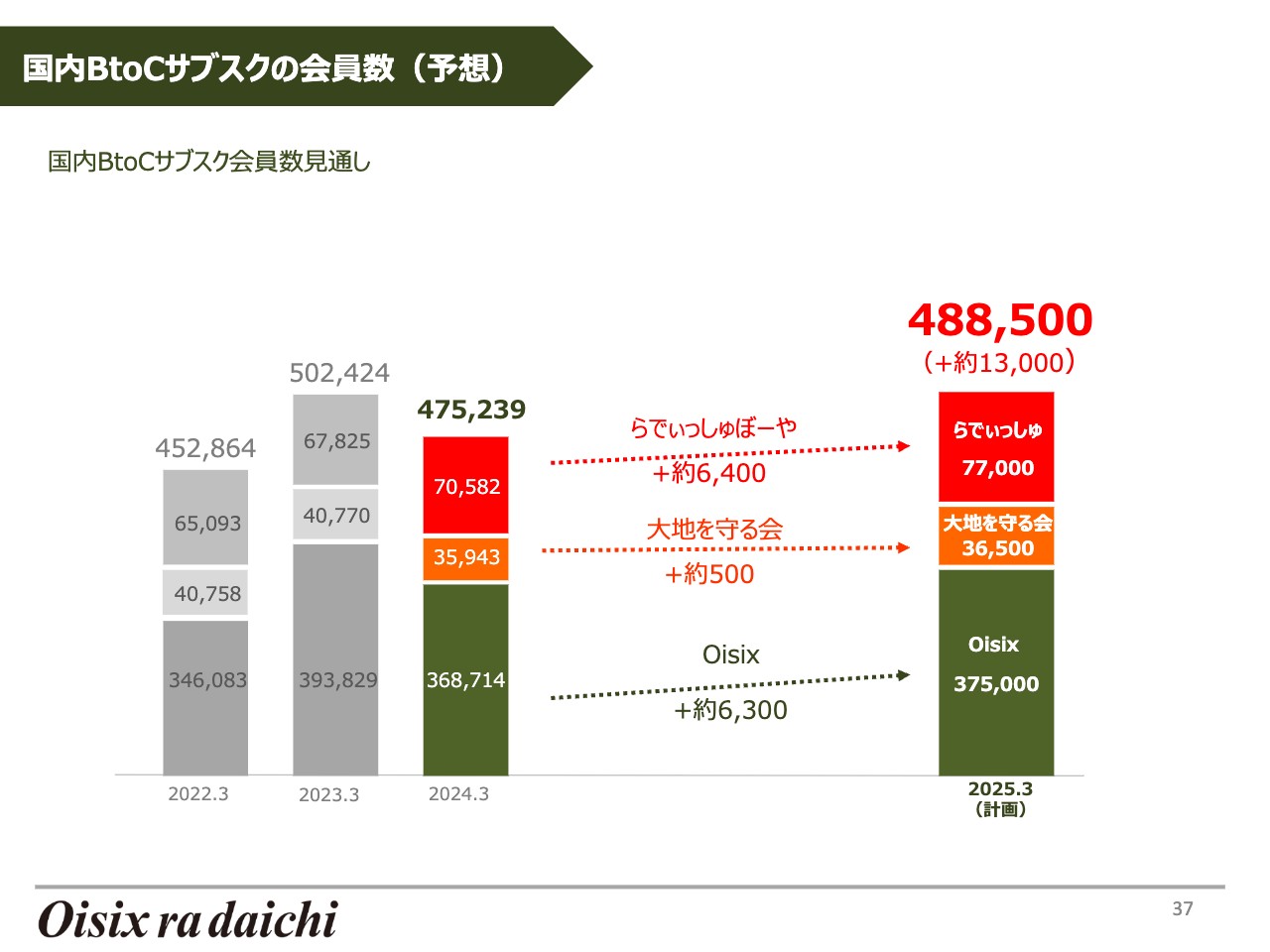

国内BtoCサブスクの会員数(予想)

国内BtoCのサブスク会員数の見通しについては、昨年の反省を踏まえてプロモーションに大きく投資することは計画していません。いずれのブランドも少しずつ成長させていく1年になります。

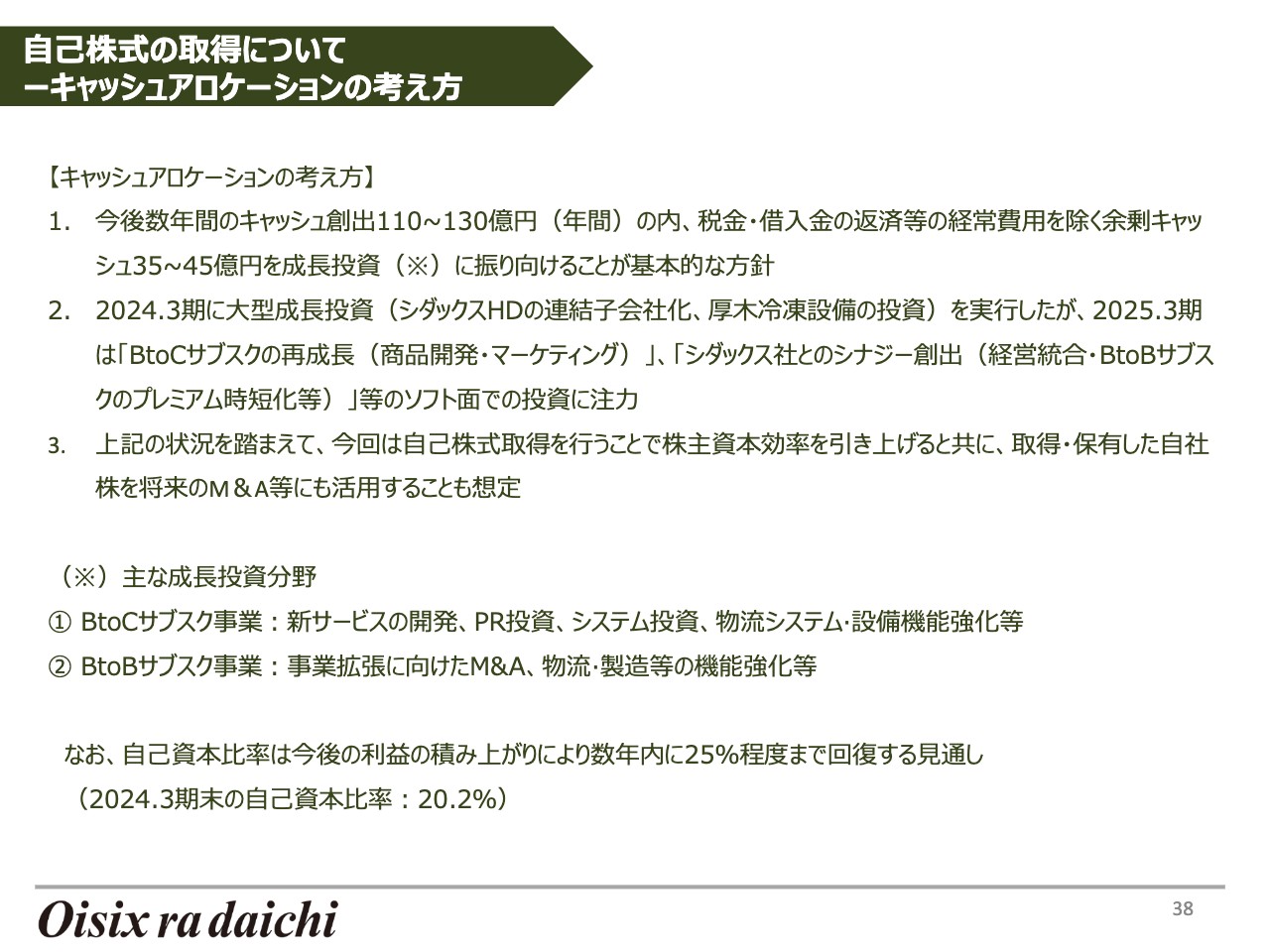

自己株式の取得について -キャッシュアロケーションの考え方

自己株式の取得について、キャッシュアロケーションの考え方についてです。

先ほどお伝えしたとおり、2025年3月期のEBITDAは約110億円を予想しています。そのうち、税金や借入等の経常費用を除いた35億円から45億円が、成長投資に振り向けられる余剰キャッシュとなります。

これまでの当社の大型成長投資としては、この2年間から3年間で海老名冷蔵ステーションと厚木冷凍ステーションを作りました。冷蔵・冷凍設備でそれぞれ40億円から50億円程度の投資となり、第1四半期に厚木冷凍ステーションの設備が本格的に稼働すると、大型設備投資はいったん終了となります。

また、シダックスホールディングスの連結子会社化にあたり、当社としては非常に大きな投資を行いました。今後の成長投資をどのように振り分けていくかについては、シダックスとのシナジー創出や、プロモーションによるBtoCサブスクの再成長など、ソフト面に注力します。先ほどお話しした「プレミアム×”超”時短」の商品開発などが、成長投資の領域であると考えています。

このような状況を踏まえ、今回は自己株式取得を行うことで株主資本効率を引き上げるとともに、取得・保有した自社株を、将来のM&A等に活用することも想定しています。

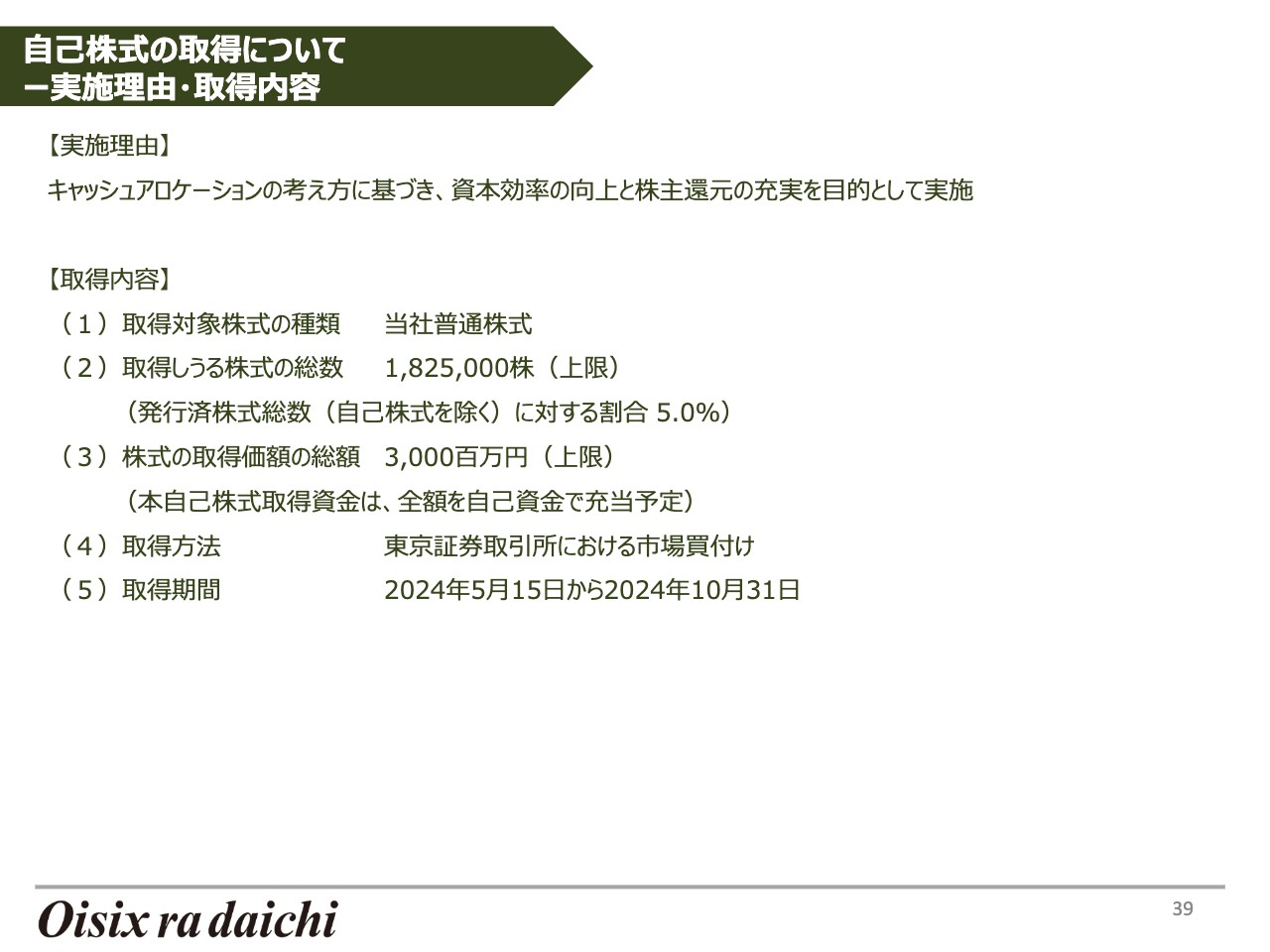

自己株式の取得について -実施理由・取得内容

自己株式の取得内容として、30億円を上限に発行済株式総数(自己株式を除く)に対する割合5.0パーセントを考えています。

私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:BtoBサブスク事業の見通しや考え方について

質問者:BtoBサブスク事業においては、M&Aも選択肢にあるとのことでした。髙島社長の業界環境やM&Aの考え方、および今後の見通しについてのお考えを教えてください。

髙島:BtoBサブスク事業は、社員食堂、病院給食、高齢者向け施設、学童保育施設等、事業・業態によって違いがあります。社員食堂全体では少しずつ減るところもあるものの、自社運営は減少し、他社委託が増えていくため、マーケットはニュートラルだろうと思っています。一方で、高齢者向け施設などの給食のマーケットはこれからも上がっていくだろうと思っています。

マーケット自体には、差がありながらも増加傾向にある一方で、給食業者も人材を手配できないケースが散見されます。昨年は、広島の給食業者であるホーユー社が突然給食事業の継続ができなくなったことで大きなニュースになりましたが、近しい現象はあちこちで起きていると思います。ビジネスオポチュニティはあるものの、手を挙げる業者がなかなかいない現状です。

特に、病院給食のような厳しい事業領域があり、コンペにならないような案件がいくつも出てきている状況のため、少ない人数で現場を十分回せる環境を整えることが非常に重要であると考え、まずは省人化に対応していきます。

そのためには、働く方々の待遇を改善し、今よりも離職率を下げていくことが必要です。さらに、ミールキットやデリ、完全調理品のようなものを使って、少人数で高い満足度を得られる展開をすることも重要だと考えています。

BtoBの事業領域に関しては、今後おそらく各社単独では対応ができなくなってしまう会社も出てくると思っており、当社だけでなく、全体的な業界再編が起きる可能性は高いと見ています。そのような中で、私たちは省人化のプレミアム価値をしっかり作ることにより、再編する側に回ることを実現したいと思っています。

質疑応答:シダックスとのシナジー創出のスケジュールについて

質問者:シナジーの考え方について質問です。トップラインの見通しは出していただいていますが、今期の計画を見る限り、まだシダックスとの連結効果が大きいように思います。いつ頃からシダックスとのシナジーが発現すると考えているのか、スケジュールについて教えてください。

髙島:シナジー創出には、短期的なものと、中長期に時間がかかるものがあります。短期的なものは、これまであまりできていなかった待遇改善をしっかり行うためのコストの増加です。

一方で、赤字のまま運営が続いているところは撤退もやむを得ないという、ある意味では毅然とした交渉をしていきたいと思っているため、このあたりは収益の回復となります。2025年3月期は、このようなことが「いってこい的」に起きるだろうと見込んでいます。

それ以外では、ミールキットが業績に寄与し、収益を良くするだけでなく、来年度以降には案件を増やせる状態を作れるだろうと思っています。このあたりは、具体的な数字をお伝えできるように、理解を深めなければならないと考えていますが、現状はこのような見立てです。

新着ログ

「小売業」のログ