提供:マクニカホールディングス株式会社 2024年3月期決算説明

【QAあり】マクニカHD、過去最高益で着地、2023年度と2024年度の増配と株式分割を発表

AGENDA

大河原誠氏:お忙しい中、お集まりいただきありがとうございます。マクニカホールディングス常務執行役員の大河原です。

本日のアジェンダです。第1部では、私から2023年度の業績ハイライト・実績についてご説明します。第2部では、現在進行している中期経営計画について、代表取締役社長の原からお話しします。

2023年度 業績ハイライト

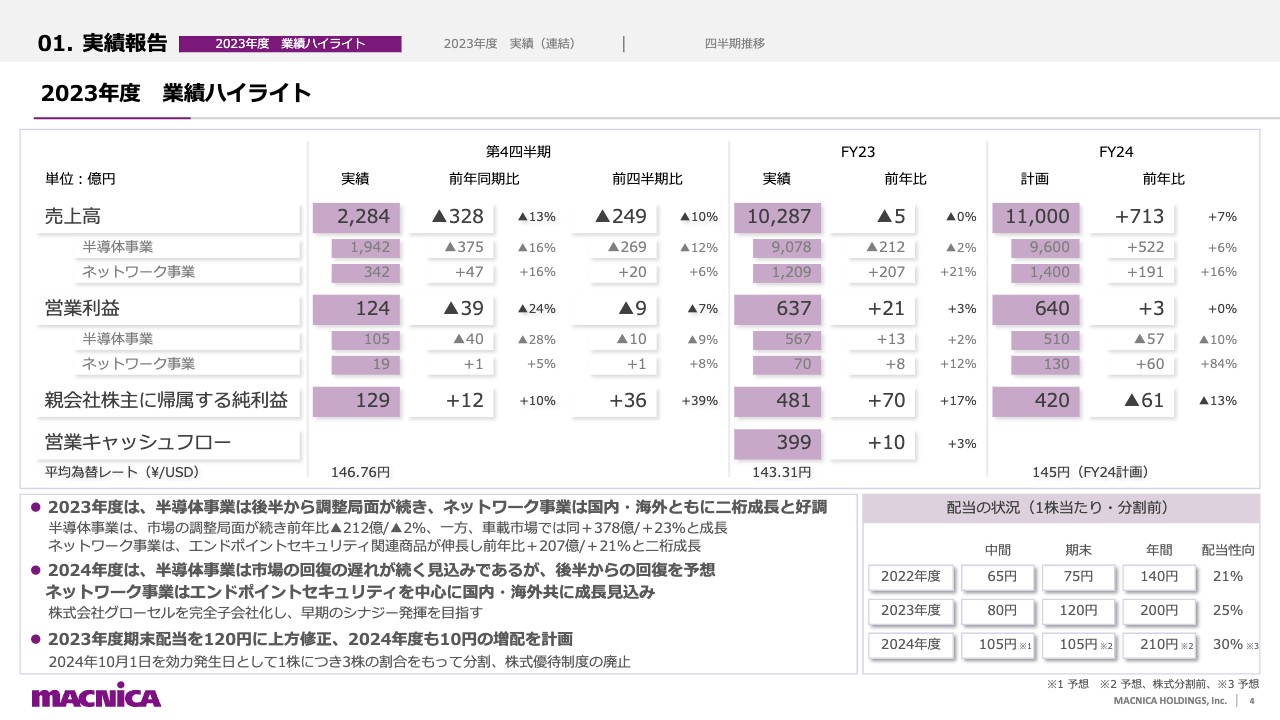

2023年度業績ハイライトです。

2023年度第4四半期の売上高は2,284億円と、前四半期10パーセント減という結果でした。半導体事業は、年度下期に市場調整の影響を受け減収となりました。ネットワーク事業は、エンドポイントセキュリティ関連商品が好調で増収となりました。

2023年度通期の結果をご報告します。半導体事業の売上高は9,078億円と、前年比2パーセントの減少です。時系列で見ると、大きな変動がありました。年度上期は市場の調整に逆行するかたちで順調に増収増益となりました。しかし年度下期は、残念ながら市況の下落に沿って停滞し、前年比やや減少という結果になりました。

ネットワーク事業は、エンドポイントセキュリティ関連商品の需要が国内外ともに年度を通じて非常に好調で、前年比21パーセントの成長率で1,209億円となりました。

結果として、半導体事業とネットワーク事業の増減が調整され、売上高は前年比ほぼ横ばいの1兆287億円と若干の減収になりました。しかし、利益項目は売上総利益以下、営業利益、純利益がいずれも前年度を上回り、減収増益決算になりました。

2023年度第1四半期に見通しを上方修正し据え置いてきましたが、残念ながら売上高、営業利益、経常利益の各項目とも未達になりました。純利益は見通しを上回りましたが、株式会社グローセルの買収に伴って発生した負ののれんが特別利益として計上されたことが寄与しています。

2024年度通期計画は、売上高1兆1,000億円、営業利益640億円という見通しを立てています。半導体事業は、年度上期は現在のような厳しい市場状況が続くと予想していますが、下期にかけて回復する見立てで計画を策定しています。ネットワーク事業は、2023年度に続いてエンドポイントセキュリティ関連商品を中心に、国内外とも順調に成長することを前提としています。

株式会社グローセルを2024年3月末に子会社化しています。早期にシナジーを発揮し、業績を引き上げていきたいと考えています。

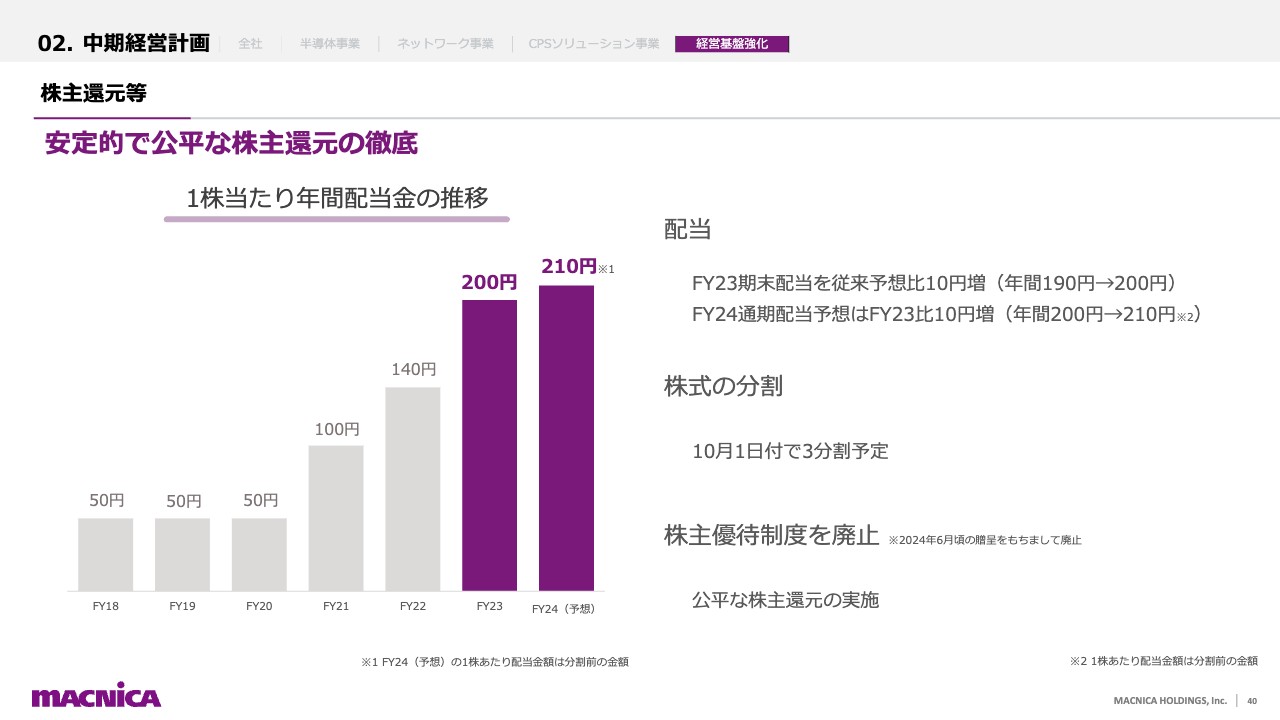

株主還元の配当についてご説明します。2023年度期末配当は、従来予想から10円引き上げ、通期で200円としました。2024年度はさらに10円引き上げ、210円の配当水準を予想しています。

還元および株式について、2点補足があります。

1点目は株式の分割です。個人投資家のみなさまが投資しやすい環境を整え、株式の市場流動性を高める目的で、2024年10月1日を効力発生日として、1株につき3株の割合をもって分割を行うことを決定しています。

2点目は株主優待制度です。コーポレートガバナンス・コードでも、株主のみなさまへの公平な利益還元が求められており、慎重に検討した結果、利益還元を配当等に集約し、株主優待の制度は廃止しました。

セグメント別:売上高

売上高についてご説明します。半導体事業とネットワーク事業のセグメント別に、売上高の実績をスライドに掲載しています。

全体では前年比0.1パーセント減となりましたが、半導体事業がマイナス2パーセントに対して、ネットワーク事業はプラス21パーセントとなっています。

構成比を見ると、ネットワーク事業は10パーセントから12パーセントに上がっています。2023年度第4四半期だけを取り出すと、15.8パーセントまで上昇しています。

半導体事業(用途別):売上高

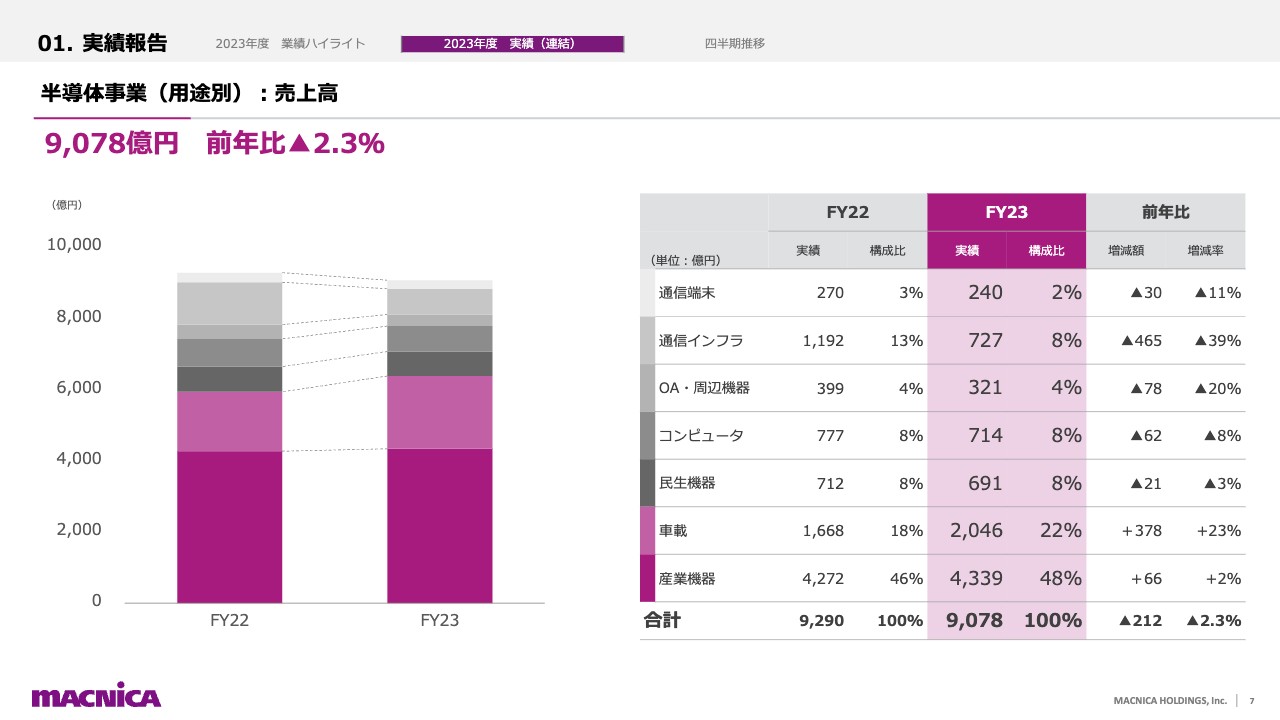

半導体事業の売上高を用途別にわけて、前年度との比較をスライドに掲載しています。棒グラフ下部の2つは、注力分野である車載と産業機器です。

車載は、プラス378億円と前年比でも順調に推移しました。産業機器は若干の増収ですが、2つの注力分野の売上高の構成比が64パーセントから70パーセントへ拡大しています。

産業機器は、年度上期は半導体のサプライの状況改善などにより、非常に順調に推移しました。年度下期は、お客さまである国内製造業が、中国市場の減速の影響を受けて、半導体製造装置やFA機器、工業用ロボット、医療機器などの幅広い分野で調整局面になってしまいました。通期では年度上期の好調が効き、2パーセントアップの4,339億円になりました。

車載は、もともと中国向けの割合が低く、日系の売上に対する最終需要の部分が多かったため、中国市場の減速の影響はあまり受けませんでした。また、米国市場の好調に支えられ、前年比23パーセント増の2,046億円となりました。年度としては、初めて2,000億円を超える水準に成長しました。

その他の通信インフラやコンピュータは、かなり減収となりました。通信インフラは、中国のデータセンター向けのメモリー需要が減速した影響を受けました。

コンピュータも、中国のサーバー向けのメモリーが入っているため落ち込みました。しかし、生成AIサービスサーバーの特需などにより、前年比8パーセント減まで抑えることができ、影響は小さかったと考えています。

半導体事業(品目別):売上高

半導体事業の品目別の売上高です。

その他標準ICとその他の品目がプラスとなっています。一方で、その他標準IC以外は、売上が落ちています。その他標準ICには、産業機器や車載向けのマイクロコンピュータが入っており、当社シェアの拡大があり、市場減速にかかわらず増収という結果になりました。

他方で減少が大きかった品目は、メモリーとアナログです。メモリーは、中国データセンターやサーバー向けが大幅に減少し、前年比51パーセント減となっています。アナログは、産業機器向けの調整局面が続いている影響で、前年比11パーセント減となりました。

ネットワーク事業(品目別):売上高

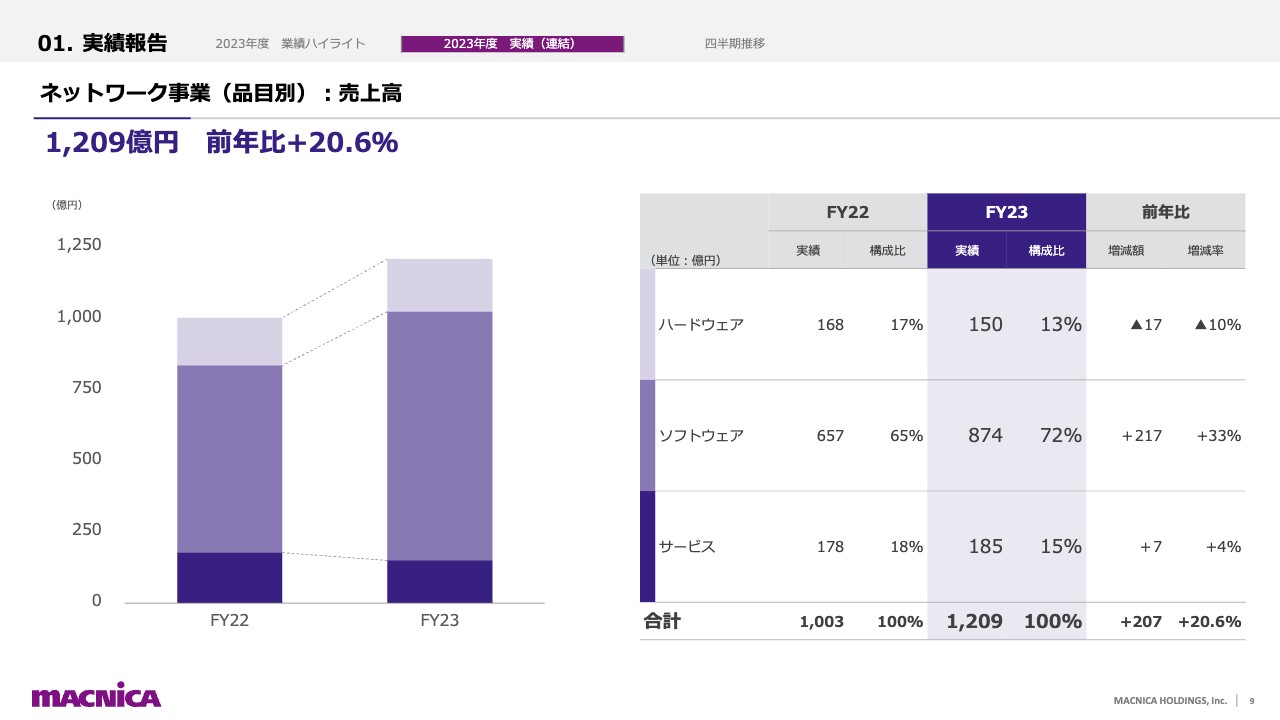

ネットワーク事業の品目別の売上高です。従来のハードからソフトへの流れが続いており、ソフトウェアの構成比が年々上がっています。2023年度はさらに傾向が強まり、構成比が72パーセントまで高まっています。

ソフトウェアは、エンドポイントセキュリティ関連商品が、端末のセキュリティ対策の重要性認識が浸透してきたことから、順調に伸長しています。

中期経営計画(2022~2024年度)の修正

原一将氏(以下、原):2022年度から2024年度の中期経営計画の状況についてご説明します。

はじめに、中期経営計画の修正についてご説明します。先ほど、大河原からもお伝えしたとおり、中期経営計画を修正します。当初の中期経営計画は、半導体事業の想定を上回る成長により、2年前に前倒しで達成できました。

こちらを受け、2023年5月に上方修正しました。しかし、不安定な国際情勢や中国経済の低迷、米中貿易摩擦などの影響により、今年度の見通しは不透明な状況です。このような中で、半導体事業は国内シェアの拡大は見込んでいるものの、年度下期から引き続き市場の調整局面が継続するという事業環境を勘案し、修正しました。

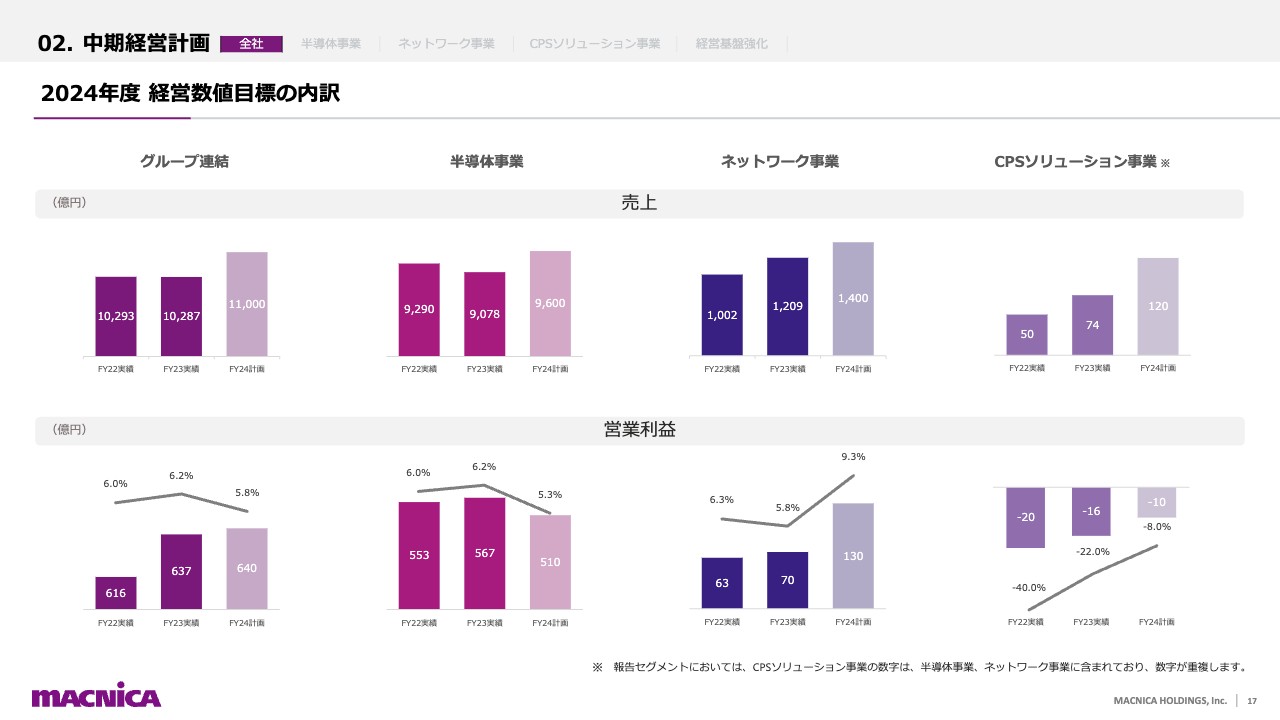

2024年度 経営数値目標の内訳

2024年度の経営数値目標の内訳です。半導体事業は売上高9,600億円、営業利益510億円、ネットワーク事業は売上高1,400億円、営業利益130億円です。CPSソリューション事業は、報告セグメントにおいて半導体事業とネットワーク事業に含まれているため、数字が重複しています。

中期経営計画:全体

中期経営計画の事業戦略については、変更ありません。半導体事業、ネットワーク事業、CPSソリューション事業の3つの事業で構成する事業戦略と、経営基盤強化に取り組んでいます。数値や進捗については、後ほどご説明します。

半導体事業の成長要因

半導体事業の成長要因についてご説明します。前年比では、日系企業向けがプラス、海外ローカル企業向けがマイナスとなり、全体として前年比2.3パーセント減の9,078億円になりました。海外ローカル企業向けは中国市場の減速を受け、特にサーバー向けメモリー需要の減少の影響を大きく受けています。

日系企業向け車載は、自動化や高度な制御、快適な車内空間機能など、さまざまな用途に半導体が使用され、需要が増加している中で、供給改善により販売が増加しました。

海外ローカル企業向け産業機器は、中国市場の停滞によって需要減少となり、幅広い分野で調整局面となっていましたが、市場におけるマーケットシェアの拡大が寄与して、若干増加しました。円安が進んだことも、売上増加の要因となっています。

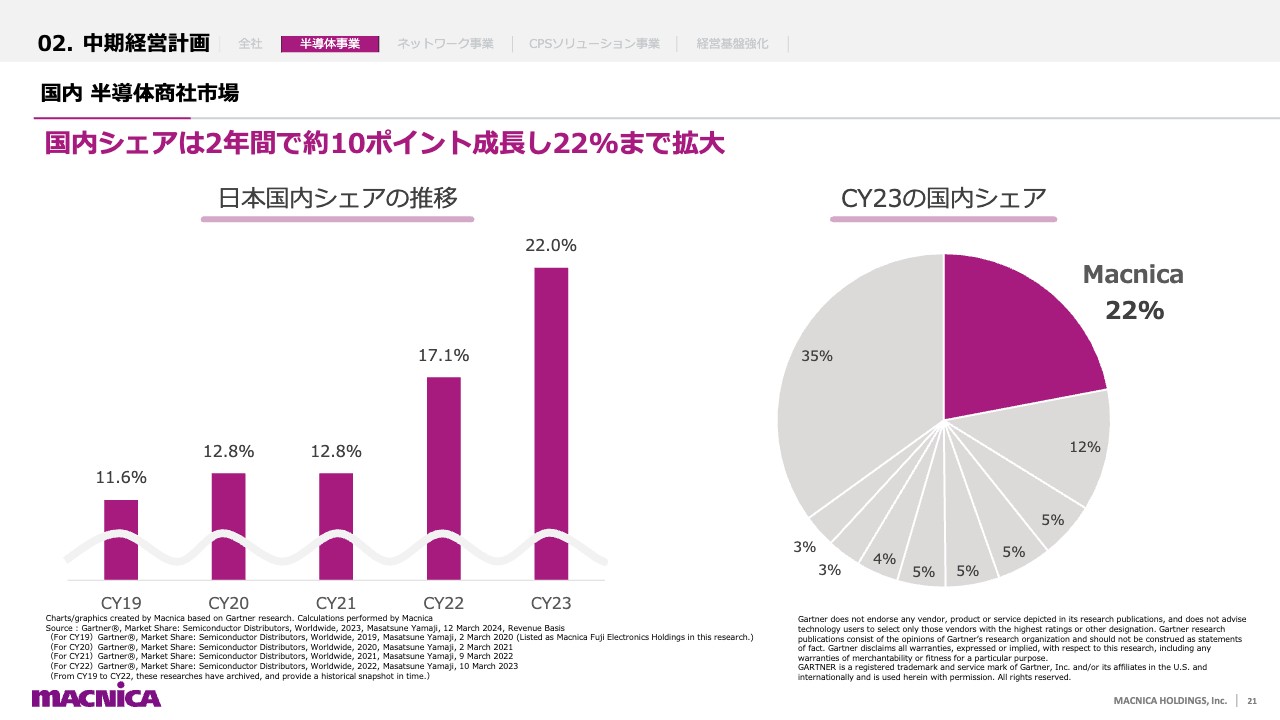

国内 半導体商社市場

スライドには、調査会社のGartner社による国内半導体商社市場の分析を掲載しています。左側の棒グラフは、弊社の日本国内シェアの推移です。2021年までは10パーセント強のシェアで推移していましたが、直近の3年間で12.8パーセントから22パーセントへ大きく伸ばすことができました。

右側の2023年度の国内シェアの円グラフからもわかるとおり、2位との差を10パーセント以上に拡大し、ナンバーワンのポジションを確立できています。

ワールドワイド 半導体商社市場

スライドには、ワールドワイド半導体商社市場のグラフを掲載しています。ワールドワイド市場においても、さらなるポジションを確立することができました。

左側の棒グラフは、ワールドワイド半導体市場全体と半導体商社のトップ6社の前年比成長率を示したものです。半導体市場全体がマイナス13.2パーセントとなり、トップ6社のうち弊社を除く5社が軒並みマイナス成長となる中、弊社は0.6パーセントではありますが成長を維持しています。ちなみに、こちらはカレンダーイヤーのデータになります。

右側の円グラフのとおり、ワールドワイドシェアは3.5パーセントまで上昇し、世界で5位のポジションを確立しています。

産業機器・車載市場への注力

スライドには、注力市場である産業機器・車載市場における、弊社と市場の前年比成長率を示したグラフを掲載しています。

左側は、当社の実績です。先ほど大河原からもお伝えしたとおり、弊社の実績としては、産業機器と車載をあわせて前年比7パーセント増の成長で、構成比は64パーセントから70パーセントにまで拡大しています。

右側は、カレンダーイヤーにおける日本市場の状況です。産業機器と車載をあわせると、前年比3パーセント減となっています。

主力市場において、市場成長を上回る実績となり、国内シェアをさらに高めることができました。

前々からお伝えしていますが、産業機器市場は比較的安定して成長する市場です。顧客層が広く、仕入れ先の半導体メーカーが直接カバーすることが難しいため、技術商社としてのプレゼンスを発揮できる市場となっています。

車載市場は、安全性の向上、自動化に向けた高度な制御システム、EVからの流れもあり、半導体搭載量が増加します。引き続き、産業機器・車載市場にフォーカスした戦略を実行していくことで、市場の成長よりも高い成長率を実現していきたいと考えています。

ネットワーク事業の成長要因

ネットワーク事業の状況です。国内海外ともに成長し、全体として前年比21パーセント増、207億円増の成長となりました。国内ネットワーク事業は前年比15パーセント増の104億円増、カテゴリ別ではセキュリティが前年比12パーセント増、ビッグデータが前年比29パーセント増、アプリケーションが前年比18パーセント増の成長をしました。

国内セキュリティについては、エンドポイントが前年比35パーセント増、クラウドセキュリティが前年比17パーセント増と順調に成長しました。国内ビッグデータにおいては、データ分析基盤の製品が引き続き好調であることに加え、企業内DX、データ活用を支援する自社サービスも成長しました。国内アプリケーションについては、クラウド商材が引き続き成長しました。

海外ネットワーク事業は、前年比33パーセント増、103億円増の成長となりました。

セキュリティビジネスの成長戦略

セキュリティビジネスの成長戦略について、富士キメラ総研の市場データに照らしてご説明します。

1つ目は、既存のターゲット市場です。2023年度は550億円の売上を達成し、21パーセントのマーケットシェアを獲得しました。エンドポイントセキュリティやクラウドセキュリティが順調に推移し、前年比12パーセント増の成長となりました。

2つ目は、2023年度から取り組んでいるターゲット市場の拡大です。2023年度は12億円を達成して69パーセントのシェアを獲得し、CSPM(クラウドセキュリティポスチュアマネジメント Cloud Security Posture Management)と呼ばれる、クラウド活用時のセキュリティ対策が順調に推移し、前年比64パーセント増の成長となりました。

3つ目は、サイバーセキュリティサービスの強化です。ASM(Attack Surface Management)という、海外子会社などを侵入経路とするサイバー攻撃サービス、統合管理サービスの受注が順調なため、前年比14パーセント増の成長となっています。

4つ目は、IoT、OT環境向けのセキュリティサービスである、CPSセキュリティ事業化の推進です。まだ黎明期の市場ですが、長期的な成長市場としてソリューション開発に取り組んでいます。デバイス管理製品の導入が進み、独自のアセスメントサービスの実績が出始めたため、前年比15パーセント増の成長となりました。

5つ目の海外展開の強化については、後ほどご説明します。

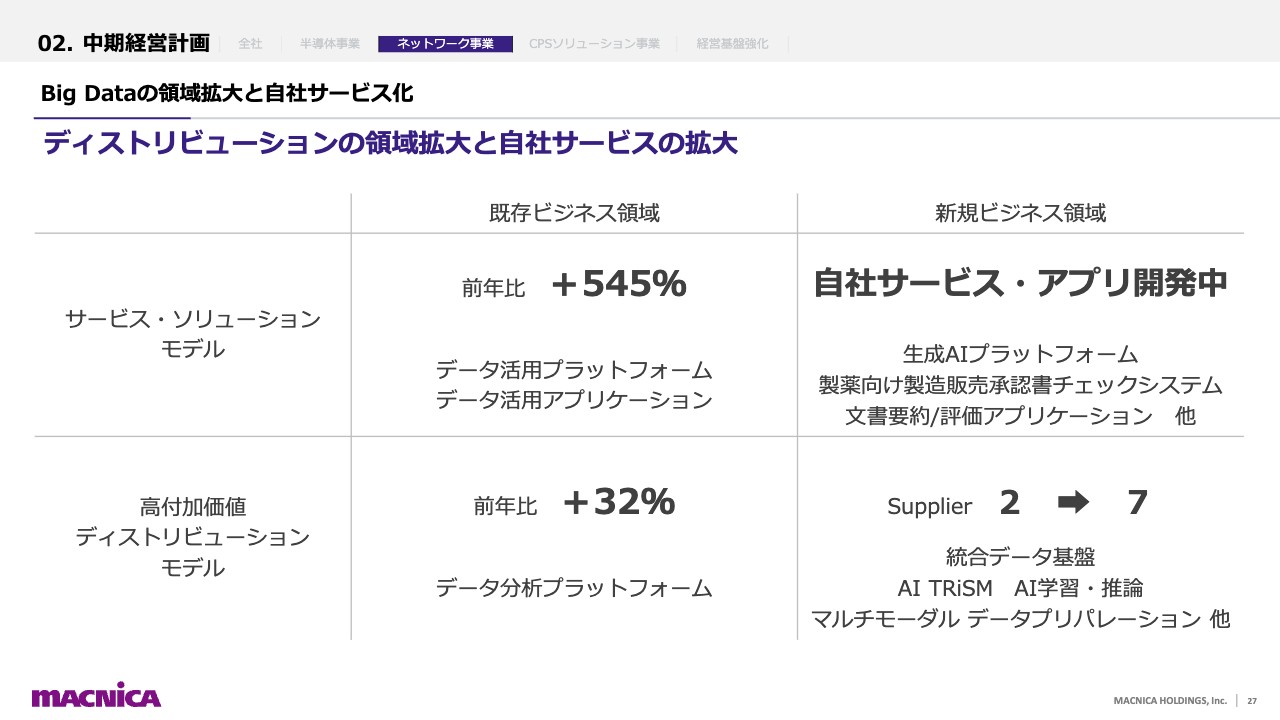

Big Dataの領域拡大と自社サービス化

ビッグデータエリアについてです。ビッグデータにおけるコアビジネスであるデータ分析プラットフォーム「Splunk」を中心とする、高付加価値ディストリビューションモデルは引き続き好調で、前年比32パーセント増の成長です。

高付加価値ディストリビューションモデルの領域拡大は、この1年間で、将来のビジネス拡大に有望な5つのプロジェクトラインを新たに獲得できました。AI活用における信頼性、公平性、有効性、プライバシーやデータの保護が目的の「AI TRiSM」においては個人情報の匿名化ソリューションの販売を開始しました。

このほか、AI学習・推論に加えて、AIの前工程となるマルチモーダル、データプリパレーションのソリューションなども獲得しています。

自社サービスへの取り組みは、自社開発のデータ活用プラットフォームとアプリケーションが順調に立ち上がり、前年比545パーセント増の成長となっています。

AI関連の自社サービスは、企業向け生成AIプラットフォーム、製薬向け製造販売承認書チェックシステム、文書要約・評価アプリケーションなどを現在開発しており、リリースが近づいています。

海外ネットワーク事業

海外ネットワーク事業は、前年比33パーセント増、103億円増の成長となりました。国別で見ると、シンガポール、タイ、オーストラリア、インドネシアが特に高い成長率を示し、すべての国で成長しています。

共通の主力製品であるネットワークセキュリティ、ID管理、暗号鍵管理などの成長と、市場の成熟度にあわせた各国個別製品の成長に加え、オーストラリアにおける大型案件の獲得が成長要因となっています。

当社グループでは、従前よりNetpoleonグループと仕入れ先ラインの強化に取り組んできました。2023年3月にUAEのCyberKnight社と買収合意した後、当社、Netpoleonグループ、CyberKnight社の3社で日本、アジア、中東をカバーできるよう、仕入れ先ラインの共通化を進めています。仕入れ先との強固な関係をベースに、各地域におけるシェア拡大を進めていきます。

先行しているCPSソリューション事業

CPSソリューション事業の状況です。

CPSソリューション事業は、スマートシティ・モビリティ、スマートマニュファクチャリング、サーキュラーエコノミー、ヘルスケア、フード・アグリテック、CPSセキュリティの6つのテーマで構成しています。

この中でも、スマートシティ・モビリティ、スマートマニュファクチャリングが先行して立ち上がっており、あわせて前年比56パーセント増の成長となりました。

スマートシティ・モビリティは前年比62パーセント増で、全体の成長ドライバーとなっています。自社サービス・ソリューション比率も44パーセントと高くなりました。

スマートマニュファクチャリングも前年比41パーセント増の成長となり、自社サービス・ソリューション比率も同じく44パーセントと拡大しました。バンドル率もほぼ100パーセントとなっています。

スマートマニュファクチャリングにおいては、ソフトウェア販売の上流コンサルティングと下流システムインテグレーションがオーナーとなるビジネスモデルとなってきています。

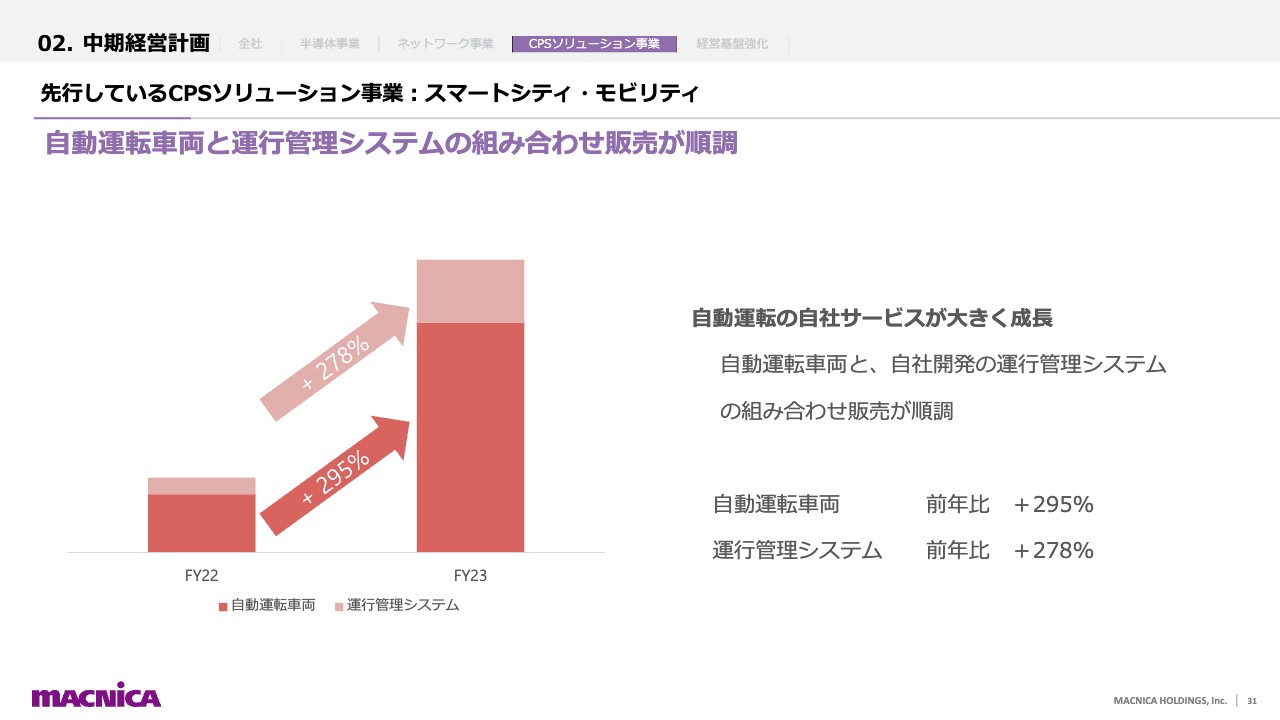

先行しているCPSソリューション事業:スマートシティ・モビリティ

スマートシティ・モビリティでは、自動運転車両関連の販売が成長しています。自動運転車両と自社開発の運行管理システムを組み合わせて提供するケースが増加しています。自動運転車両は前年比295パーセント増、運行管理システムは前年比278パーセント増と大きく成長しました。

自動運転EVバスの国内の広がり

成長フェーズに入った、スマートシティ・モビリティにおける自動運転EVバスの状況です。

経済産業省が国土交通省と連携して進めるRoAD to the L4プロジェクトにおいては、2027年度までに全国100ヶ所以上の地域でのレベル4運行によるドライバーレスでの公共交通維持実現を目指しており、国交省の自動運転実証調査事業もあいまって市場が加速しています。

当社の実証運行は、2023年度上期末の26件から10件増えて36件、定常運行は4件から2件増えて6件となりました。

NTT西日本との提携も順調に進んでおり、市場拡大が加速している絶好の機会の中、実績に裏付けされた、先行している現在のポジションを活かして今後のさらなる成長を見込んでいます。

自社サービス開発へのプロセス

CPSソリューション事業は、当社が強みとしている先進商材の高付加価値ディストリビューションで新規市場に参入し、市場におけるインテリジェンス、エコパートナーを獲得します。そして、エコパートナーとの共創により、自社サービスとしてサービス・ソリューションを開発するというプロセスを踏んでいきます。

スライドに記載のとおり、それぞれのフェーズにおける先進商材、エコパートナー、サービス・ソリューションはすべて強化、拡大しました。

高付加価値ディストリビューションの先進商材数は、89点に達しました。6つのフォーカステーマにおける市場参入を果たす中で、当社の存在が十分に認知され、各市場のプレイヤーからの共創依頼が非常に多くなっています。その結果、各市場で多くのインテリジェンスを獲得でき、それぞれの経営戦略も明確になっています。

エコパートナーは日々順調に増加しており、自社サービス開発に向けた社内外のケイパビリティも高まっています。自社サービスにおいては、SaaS型のソフトウェアビジネスが増加傾向にあり、リカーリング型の高収益モデルのビジネスを拡大しています。

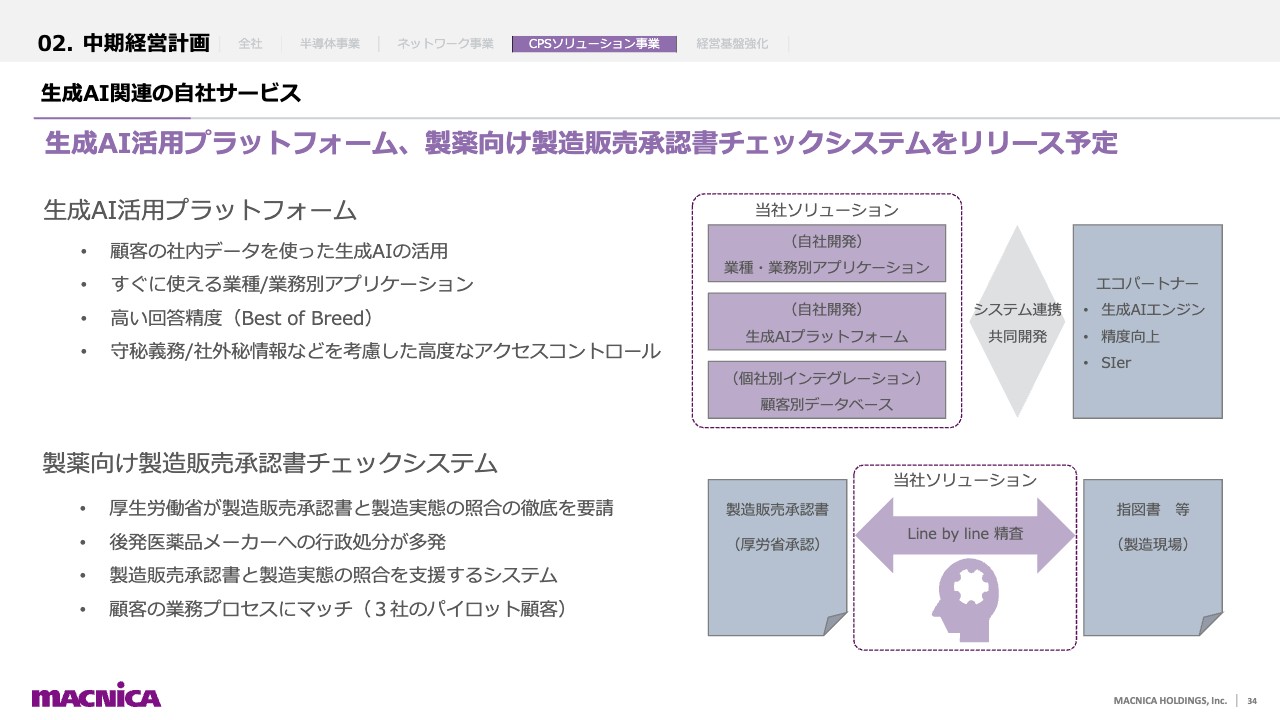

生成AI関連の自社サービス

AI事業を行っているインドの関係会社、CrowdANALYTIX社と、現在共同開発している生成AI関連の自社サービスを2つご紹介します。

1つ目は、生成AI活用プラットフォームです。生成AIは、Microsoft、OpenAI、Google、Amazonなど多くのビッグプレーヤーがサービスを提供しています。一方で、国内の生成AI導入企業では、活用方法や回答精度に課題を抱えているのが現状です。

当社のプラットフォームは、生成AI活用に主眼を置いたソリューションで、生成AIの処理はOpenAIなど各社のサービスを利用します。特徴は、企業が自社データを使い、精度の高い自社専用の生成AI活用プラットフォームを構築できる点です。

活用方法の課題解決策として、すぐに使える業種業務別のアプリケーションを提供していきます。自社開発だけでなく、サードパーティでも開発できるようにする考えです。

回答精度については、お客さまが生成AIエンジン部門を選べるようにし、自社および生成AIの精度向上を得意とするパートナーとともに各種チューニングを行うことで、読み込ませた自社データに基づく回答精度を飛躍的に高めることが可能になります。

一方で、企業が自社データを生成AIに活用するためには、社内データの機密性への配慮が欠かせません。社外秘、関係者外秘、厳秘、守秘義務など機密レベルに応じた複雑なアクセスコントロール機能も提供します。

2つ目は、製薬向け製造販売承認書チェックシステムです。製薬業界では、過去に厚生労働省に承認を受けた製造販売承認書と、製造現場で使用される指図書に相違が出てしまうことが何度もありました。これにより、過去数年間で、後発医療医薬品メーカーに業務停止命令や業務改善命令などの行政処分がくだされ、結果として医療品供給不足まで発生してしまいました。

そこで、3社のパイロット顧客の協力により、製造販売承認書と製造現場で使用される指図書を、厚労省が要求する1行ずつの精査、Line by line精査を可能にするAIシステムを近日リリースします。

パイロット顧客から業務プロセスを教わり、デモバージョンから使い勝手を確認してもらいながら構築しました。そのため、現場の業務にマッチした、実際に活用できるシステムを提供できると大いに期待しています。

サスティナビリティ経営の推進

経営基盤の強化についてです。サスティナビリティ経営の取り組みに関して、2023年10月に発表した内容から新たに追加した取り組みやトピックスについては、スライドに「NEW」と記載しています。

前回の発表では、各種体制整備、方針、ポリシーなどの策定内容が中心でしたが、今回は策定した方針、ポリシーに従ってアクションした結果、成果についての具体的なアップデートが中心となっています。

ESG全体としては、MSCIのESGレーティングにおいて、当社の評価が従来のダブルBからトリプルBへと格上げとなりました。引き続き高い評価をいただけるように、各種取り組みを継続的に実施していきます。

環境分野では、CDPよりBランクの評価をいただきました。前回はCランクでしたので、Bマイナス、Bと2段階ランクアップしたかたちです。

社会分野では、健康経営優良法人2024の認定もいただきました。さらに、人権リスクのモニタリングを目的としてEcoVadis社と契約し、サプライチェーンにおける人権リスクの可視化にも着手しています。

経営上重要なテーマであるウェルビーイングについては、客観的に一定の評価をいただいていると考えています。

社内では、積極的にダイバーシティ・エクイティ&インクルージョン(DE&I)の活動を展開しています。具体的には、国際女性デーにマクニカダイバーシティFESを開催し、外部の方とのディスカッションを通じて、DE&Iについての意識向上を継続的に図っています。

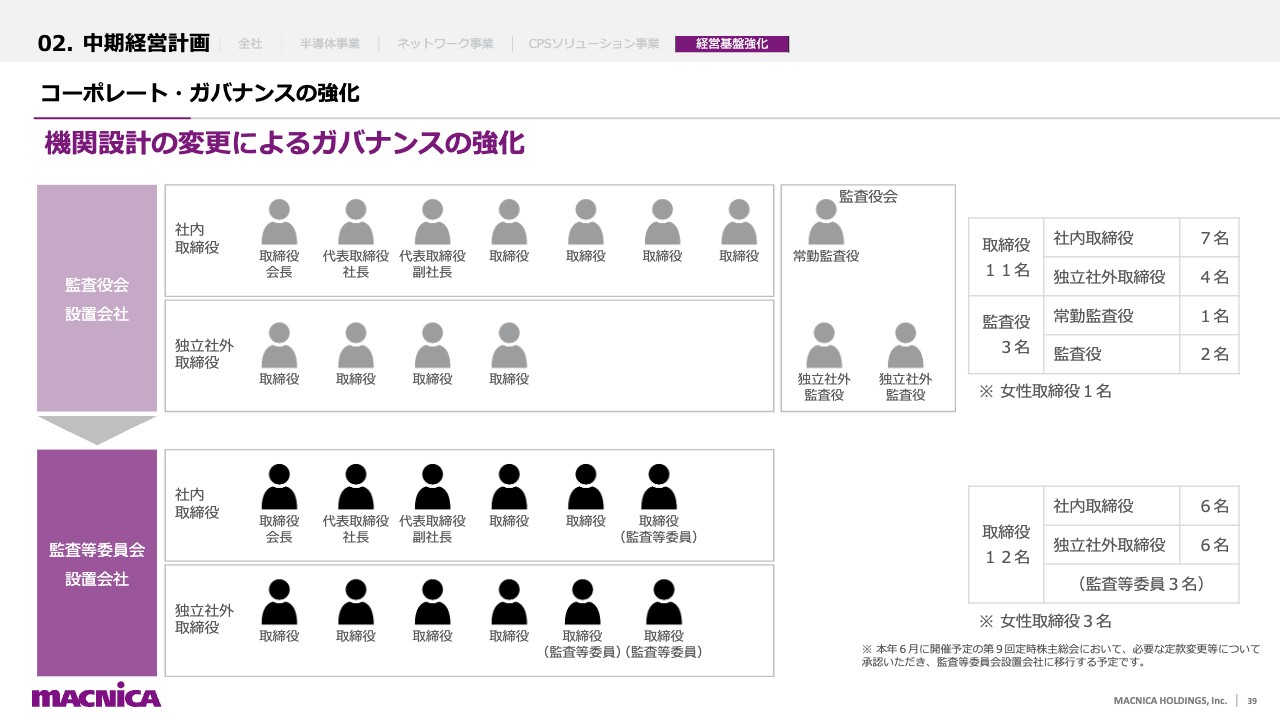

ガバナンス分野、IT基盤強化の詳細については後ほどご説明します。取締役会の機関設計を変更し、さらなるガバナンス強化に向けた規定をしていく予定です。

IT基盤強化においては、前回の決算発表でもお話ししたプロセスマイニングを導入し、多くの課題を可視化することができました。

人的資本の最大化

人的資本についてです。スライド左側の棒グラフは、全社員の新卒と中途の割合を10年前と比較したものです。新卒と中途の比率はだいたい4対6で、この10年間は大きく変化していません。

当社は、毎年一定数の新卒を採用している一方で、新しい価値観やスキルを持った人財についても積極的に中途採用し、経験やスキルなどの多様性を図っています。

全社員と管理職の新卒・中途比率を見ても、比率はほぼ同じです。当社は、創業時から一貫して「フェアーな組織文化のもと働きがいを追求」を掲げてきました。新卒・中途、年齢、社歴に関係なく、実力のある社員をマネジメントリーダーに抜擢する組織、人事開発を愚直に実施してきた実績はご理解いただけるのではないかと思います。

今後も、新卒採用と中途採用を継続し、組織の中で多様性がうまく機能し、大きな推進力となるような組織作りを進めていきたいと考えています。

2023年度より人事制度も刷新しました。当社が掲げているパーパスを実現し、ビジョン2030を達成するためには、社員が主体的に変化を生み出す人財になる必要があります。

新たな人事制度では、2つの職務ミッションを提起しました。業務品質、生産性に変化を生み出し、仕事の価値を向上させる価値向上職、また市場や顧客、自社の変革をもたらす変化創出職の2つです。それぞれが仕事のミッションを明確にし、業績への貢献と同時に、自分自身の成長を促進できるような設計にしています。

技術革新が進み、ビジネスが複雑化する中で、さまざまな専門能力を持った人財が必要になります。従来も、マネジメント系のキャリアパスだけではなく、専門能力を活用しながらキャリアアップできるエキスパートコースを設定していましたが、必要な人財を迅速に確保できるよう、エキスパートコースを拡充しました。

新たに設定した年俸制のエキスパートコースにより、能力や市場価値の高い人財の採用力が高まり、今後の事業戦略に必要な人財を迅速に配置、採用できるようになると期待しています。

ありがたいことに、Career Ownership Management Award 2024においてファイナリストに選出されました。2023年には優秀賞をいただきましたが、2024年はそれ以上の賞がすでに確定しています。

今後も、社員が自ら持てる力を最大限に発揮し、成長できる環境を提供し続けることで、さらなる事業拡大を実現していきたいと考えています。

IT基盤強化

ITとDXによる生産性向上の施策についてです。前回もお伝えしたとおり、変革を支援するため、顧客視点の顧客接点の強化を図っています。

CRMを活用し、データの一元化を図ることで、顧客情報を瞬時に俯瞰して把握することができ、営業現場におけるお客さまへの対応スピードが格段に速くなりました。また、お客さま向けの個別ポータルサイトを作成することで、お客さまからの要求へよりスピーディに対応可能となりました。加えて、社内の業務効率化にも寄与しています。

2023年度上期に、プロセスマイニングを実施しました。結果、具体的なビジネスと情報の結びつきを強化すべきポイントや、成長支援ITの受発注などのオペレーションに係る業務における改善ポイントの洗い出しができました。2024年度は、プロセスマイニングの実施により、具体的に見えてきた課題に対して打ち手を講じていくことで、さらなる業務の生産性向上を図ります。

IT基盤の強化として、業務効率化以外にも、多様で複雑な現場の業務に対して生産性を高め、事業拡大につながるDXプロジェクトの推進など、さらなる業務最適化を目指してきました。

働き方の多様化に伴い、セキュリティの重要性も増しています。当社が取り扱う世界最先端テクノロジーを活用し、ゼロトラストネットワークを構築しました。これにより、社員の安全や、仕事の安全性や信頼性を高めた上で、多様な働き方の実現を可能にしています。

コーポレート・ガバナンスの強化

当社は、競争力の高い企業を目指して、中長期的な企業価値向上を図るため、コーポレート・ガバナンスの充実と強化に取り組んできました。その一環として、先日、東証を通じた適時開示にて、監査等委員会設置会社に移行する旨を通知しています。

機関設計変更により、取締役会から執行役側となる経営陣へ重要な業務執行の決定を委任し、意思決定や業務執行をさらに迅速化します。同時に、取締役会は経営上の長期重要課題にフォーカスした議論と方針の決定、および経営陣による執行状況のモニタリングを行うなど、監督機能を強化します。監督と執行の両輪により、企業としての競争力強化と企業価値のさらなる向上を目指していきます。

監査等委員会設置会社への移行は、2024年6月に開催予定の第9回定時株主総会において承認いただくことで正式決定します。今後は、取締役12名のうち、社内取締役が6名、社外取締役が6名となり、女性取締役は3名となる予定です。

株主還元等

株主還元についてご報告します。2023年度は期末配当を従来の190円から200円に引き上げ、1株当たり10円増配します。2024年度の年間配当予想は210円と、前年比で1株当たり10円の増配とする考えです。

新NISA制度の導入なども背景に、みなさまがより投資しやすい環境を整え、当社株式の市場流動性の向上を図ることを目的として、当社株式の投資単位当たりの金額を引き下げるために株式分割も実施します。2024年10月1日を効力発生日として、当社普通株式を1株につき3株の割合をもって分割します。

これまで、株主のみなさまのご支援にお応えするとともに、より多くの株主のみなさまに当社株式を保有いただくことを目的に、株主優待制度を実施してきました。一方、コーポレートガバナンス・コードに示された上場企業に求められる株主の実質的な平等性の観点から、公平な利益還元のあり方について慎重に検討しました。

その結果、株主優待制度を2024年6月の贈呈をもって廃止し、株式配当や自己株式取得などによる利益還元に集約することとします。引き続き、成長投資や事業基盤の拡充による収益力および企業価値の向上に取り組んでいきますので、株主のみなさまにおかれましては、何卒ご理解を賜りますようお願い申し上げます。

質疑応答:ネットワーク事業の営業利益率について

質問者:ネットワーク事業について、2024年度は営業利益率が5.8パーセントから9.3パーセントに大幅改善する計画ですが、2023年度は為替が円安方向に動いたこともあり、ネットワーク事業の収益性にとっては不利だったと思います。現在の為替前提において、営業利益率の達成確度はいかがでしょうか? また、収益性のドライバーがあれば、そちらも教えてください。

原:ネットワーク事業は、もともと10パーセント以上の営業利益率を確保できていた事業です。将来的な成長のために人員を増やした結果、営業利益率が低下しました。

加えて、2023年度および2022年度は円安の影響を受けましたが、この2年間で為替対策としていろいろな手を打ってきました。もちろん、急激な動きがあれば対応できないこともあるかもしれませんが、通常的な為替の動きであれば利益率を維持できるようなかたちがとれています。

また、もともと成長リスクの高いネットワーク事業ですので、ビジネスを拡大していく中で、先行投資した人員が本格的に稼働していくことで利益率が改善できると考え、今回の9.3パーセントを目標数値としています。

質疑応答:2024年度の半導体事業(産業機器・車載)について

質問者:半導体事業について、2024年度の営業利益率は5.3パーセントと、収益性の高い産業機器の構成比が下がった2023年度下期と同水準になっているかと思います。通期で見た場合、産業機器以外が回復をけん引するというミックスによるものなのか、他に販管費が増加する要因があるのか、2024年度の産業機器と車載の動きを踏まえて教えてください。

原:産業機器については、中国市場の回復がまだまだ見えないため、2024年度上期は2023年度下期からの低調が継続すると考えています。

車載に関しても、中国市場やヨーロッパ市場の影響を受けています。北米市場は比較的悪くない状況で、ある程度の成長が見込まれますが、さらなる加速は期待できないかと思います。

一方、2024年度の計画に関しては、グローセルやマーケットシェア拡大による増加分を見込んでいます。マーケットシェア獲得の段階では、マージンがそれほど高くないため、2024年度は5.3パーセントという営業利益率を計画しています。

質疑応答:車載と産業機器の成長率について

質問者:車載と産業機器それぞれの2024年度の成長率について、半導体全体と比較した場合、どのようなイメージになるのでしょうか?

原:用途別に具体的にご説明できず申し訳ないのですが、イメージとしては、2024年度上期の産業機器は2023年度下期と同じくらいの成長率です。下期に回復してくるのが2023年度上期と同様と捉えれば、前年と同じ程度と見ています。車載に関しては、微増となると思います。

2024年度の半導体事業全体としては、PCやスマホ、データセンターなどのこれまであまり伸びてこなかった部分が伸長すると見ています。一方で、産業機器と車載の伸びは全体の伸びよりも若干低いと思います。

ただし、2025年以降は再び産業機器と車載がけん引していくと考えています。

質疑応答:2024年度の販管費について

質問者:2024年度における販管費の計画の前提について、もう少し詳しく教えてください。開発費やその他コストはそれなりに増加しています。また、グローセル連結の人員を考慮しても、人件費のYoYの増加率はそれ以上に増えているように見えます。

見方を変えると、開発費やその他コストがこれだけ増えなければ、中期経営計画の営業利益を下方修正する必要はなかったのではないかと思っています。どのようなところに販管費を使っていくのか、もう少し深掘りして教えてください。

原:人件費と相反する部分でもありますが、開発費においてはIT投資が引き続き必要になってくると考えています。これによって、DXを進めることによって、オペレーショナルエクセレンスを推進していくことで、売上規模を維持しつつも人員増加をコントロールしながら成長することを想定しています。これらを実現していくために、開発費等も必要な費用として考えています。

また、CPSソリューション事業の先行投資として、生成AI活用プラットフォームなどのオリジナルの新規サービスを開発し、次なる成長ドライバーにしていく考えです。これらも計画に織り込んでいます。

人件費に関しては、基本給7.5パーセントアップとなる報酬水準の見直しを実施しています。

質問者:2025年度にかけて剥落するような一過性のコスト、あるいは2024年度だけの一過性の費用はありますか?

原:2024年度はグローセルの販管費が約60億円入ってくる見込みですので、増加分としては一過性とみてよいかと思います。

質疑応答:マーケットシェア獲得の考え方について

質問者:2024年度の計画におけるマーケットシェア獲得について、さらにシェアが獲得できる余地はあるのでしょうか? 直近で、業界内のいろいろなニュースが出ていますので、そうした動きも踏まえながら、何かコメントできることがあれば教えてください。

三好:現在、国内に限らず、海外でもマーケットシェア獲得の動きを拡大していく活動をすでに開始しており、シェア獲得の余地は十分にあると考えています。この活動が、2024年度に結果を出せるのか、来年度以降になるのかはわかりません。今後も、このような活動は、国内に限定することなく、海外においても、継続的に進めていきます。

質疑応答:NVIDIAの売上について

司会者:「御社はNVIDIAの代理店ですが、2023年度と2024年度の売上について教えてください。具体的な数値が難しければ、大体のイメージでけっこうです」というご質問です。

原:2024年度のNVIDIAの売上は、全体の約3パーセントとなる計画です。成長率としては非常に高いのですが、国内における生成AI関連のビジネスはまだまだ特定のお客さまに限った案件です。そのため、売上構成比としては数パーセントレベルの売上となっています。

今年度中、もしくは来年度までの拡大スピードについては、なんとも言えないところです。国内は、特定のデータセンターのお客さま、IT関連のお客さまが先行して、徐々にAI活用が広がる中で成長していくと考えています。

原氏からのご挨拶

今年度は、中期経営計画の最終年度となります。目標を達成し、ビジョン2030に向けて着実に前進していく所存ですので、どうぞよろしくお願いいたします。ご清聴ありがとうございました。

新着ログ

「卸売業」のログ