【QAあり】グッドコムアセット、前期からの持ち越し物件の販売は順調に進み、2Q以降は今期竣工物件の販売と仕入に注力

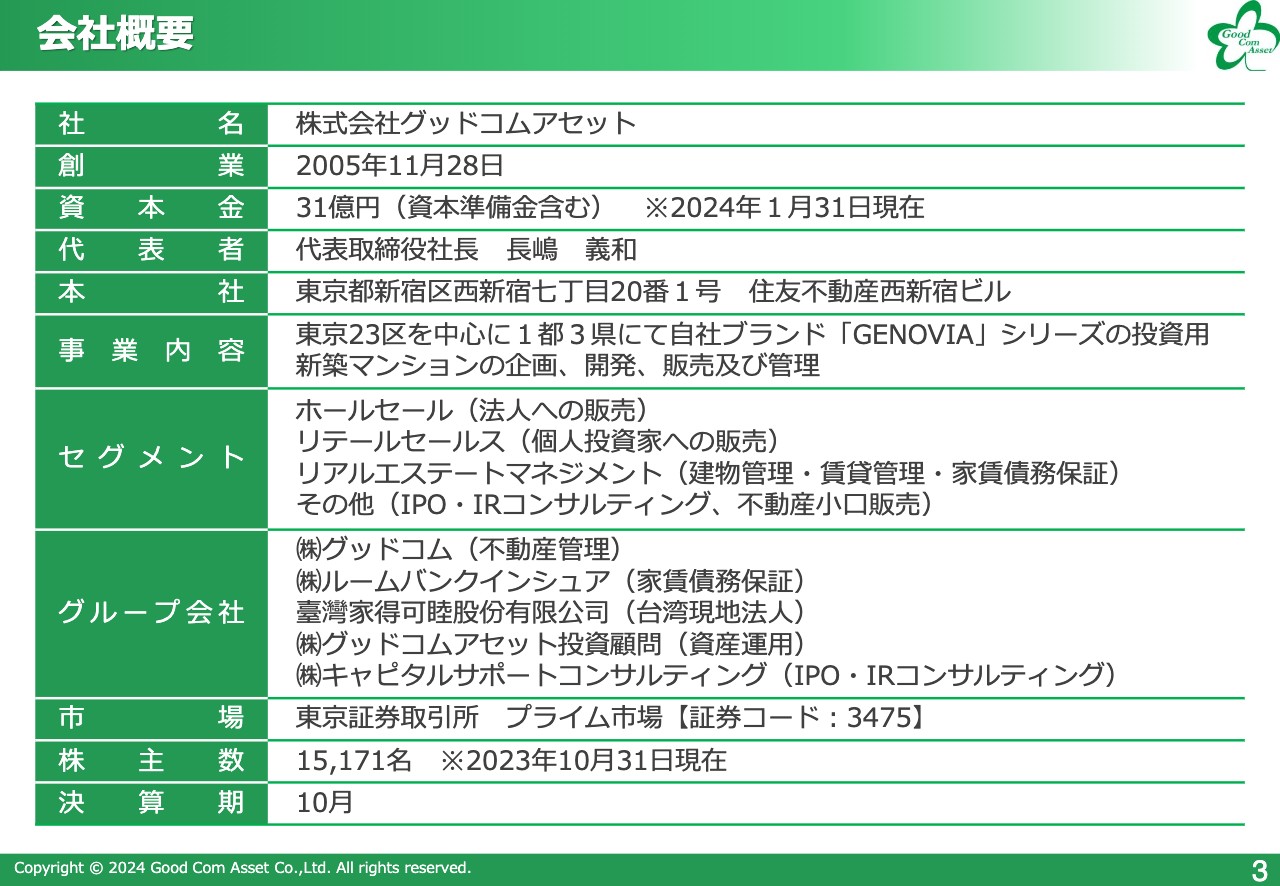

会社概要

長嶋義和氏(以下、長嶋):グッドコムアセット代表取締役社長の長嶋です。事業内容や2024年10月期第1四半期の決算についてご説明します。よろしくお願いします。

当社グループの主力事業は、東京23区を中心に1都3県にて、自社ブランド「GENOVIA」シリーズの投資用新築マンションの企画、開発、販売及び管理です。

セグメントは、法人へ販売を行う「ホールセール」、個人投資家へ販売を行う「リテールセールス」、建物管理・賃貸管理・家賃債務保証を行う「リアルエステートマネジメント」、IPO・IRコンサルティング、不動産小口販売を行う「その他」です。

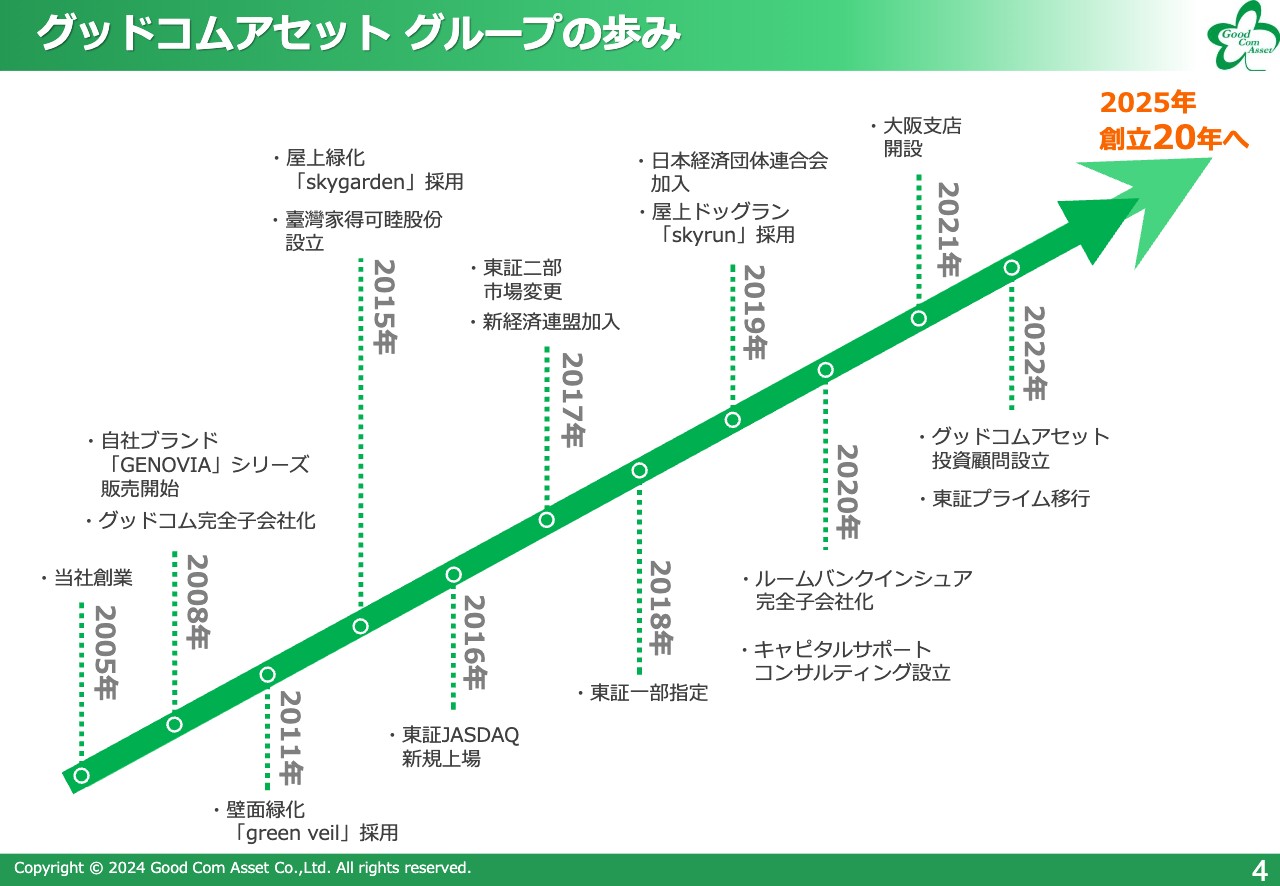

グッドコムアセットグループの歩み

当社は2005年に創業しました。2016年に新規上場し、現在は東京証券取引所プライム市場に上場しています。来年2025年は創業20周年となるため、さらなる飛躍の年にしたいと考えています。

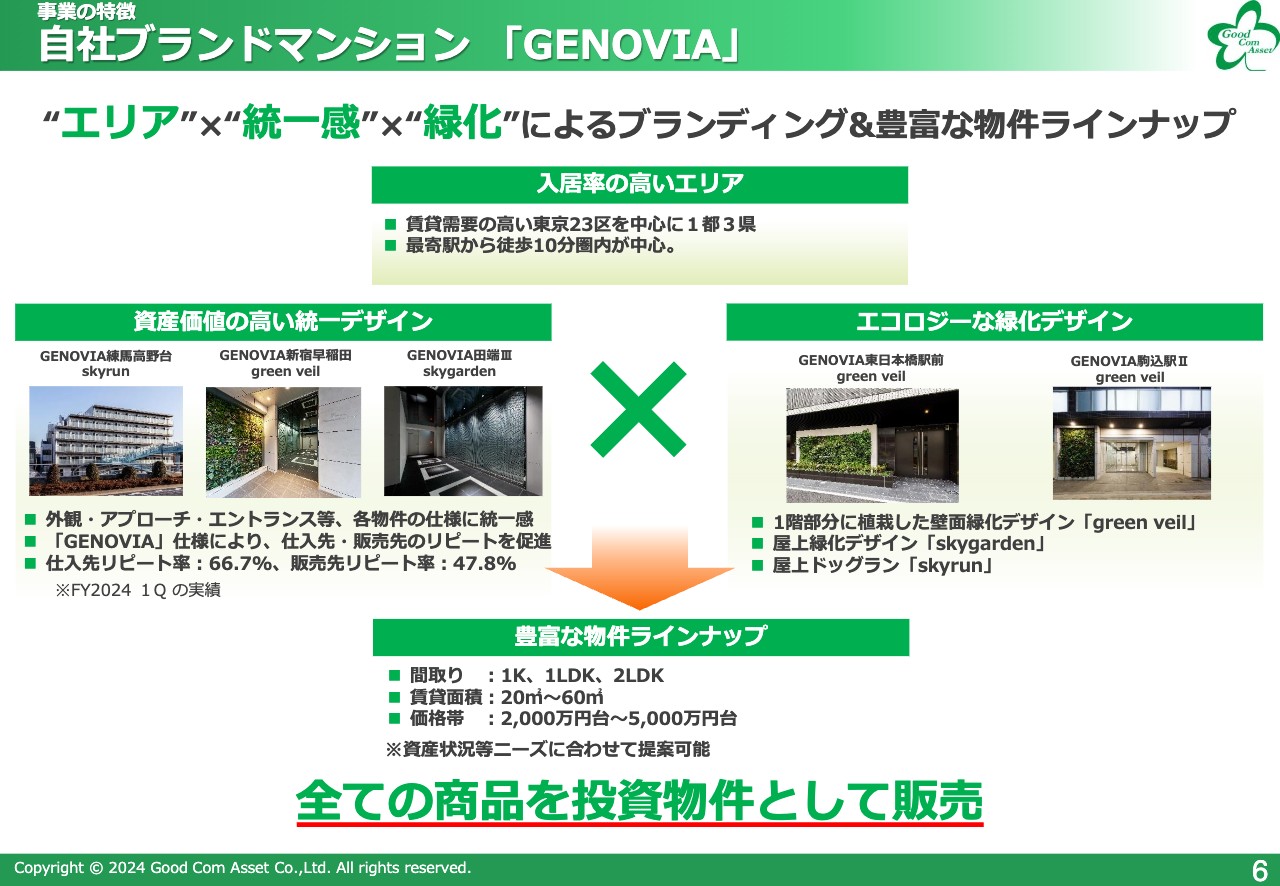

自社ブランドマンション「GENOVIA」

事業の特徴です。自社ブランドマンションの「GENOVIA」は、賃貸需要の高い東京23区を中心に1都3県にて供給しています。

また、各物件に統一感を持たせており、壁面緑化や屋上緑化、屋上ドッグランの3シリーズで展開しています。間取りは1Kから2LDK、価格帯は2,000万円台から5,000万円台です。豊富な物件ラインアップから、資産状況などのニーズに合わせてご提案しています。

当社ブランドマンション「GENOVIA」

自社ブランドマンション「GENOVIA」の一例です。入居者に安心・快適に過ごしていただける分譲仕様となっています。

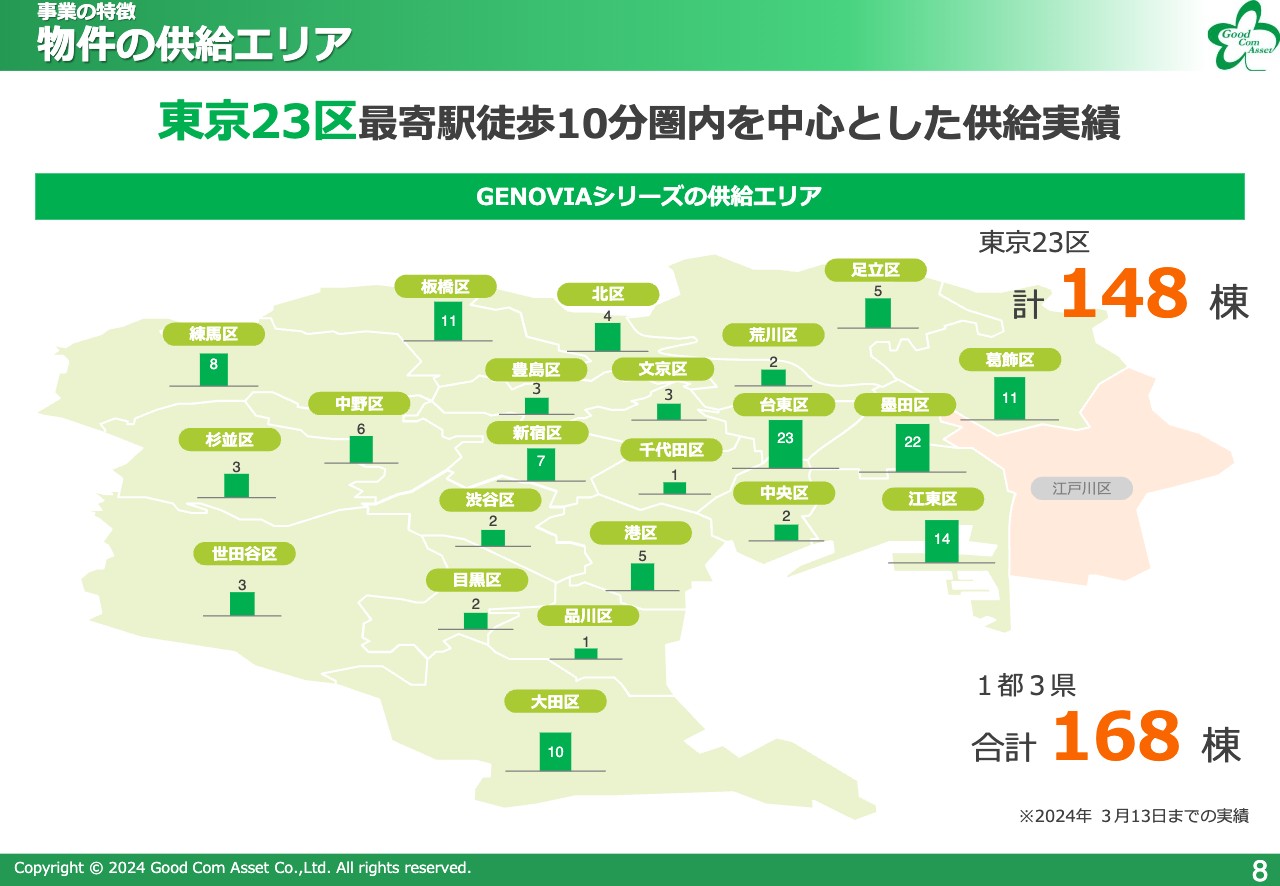

物件の供給エリア

「GENOVIA」の供給実績は、東京23区で148棟、1都3県では168棟を供給しています。

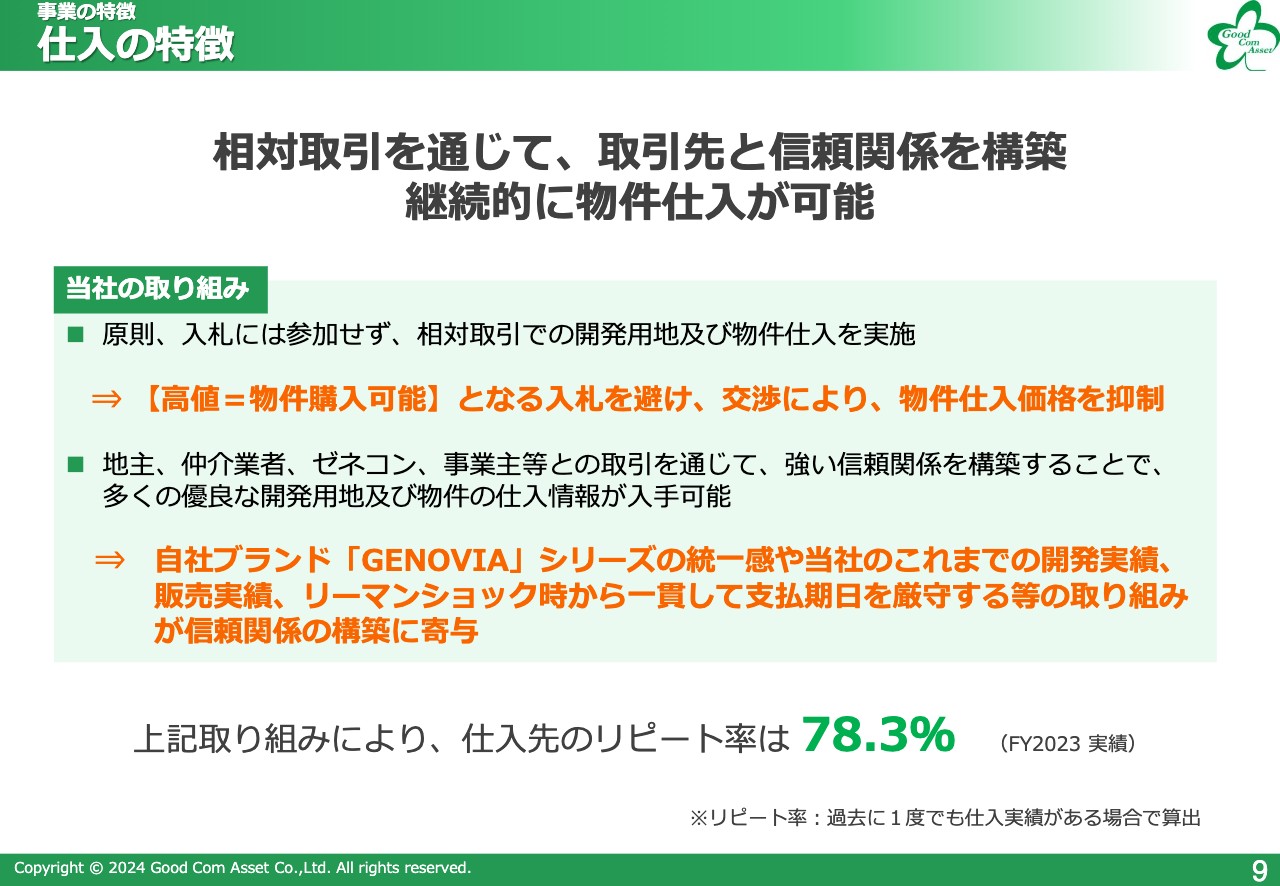

仕入の特徴

仕入の特徴です。当社では原則、入札には参加せず、信頼関係を構築した取引先との相対取引で仕入を行っています。これにより、物件仕入価格を抑制し、継続的に物件情報を入手することが可能となります。

なお、前期の仕入先のリピート率は78.3パーセントとなりました。

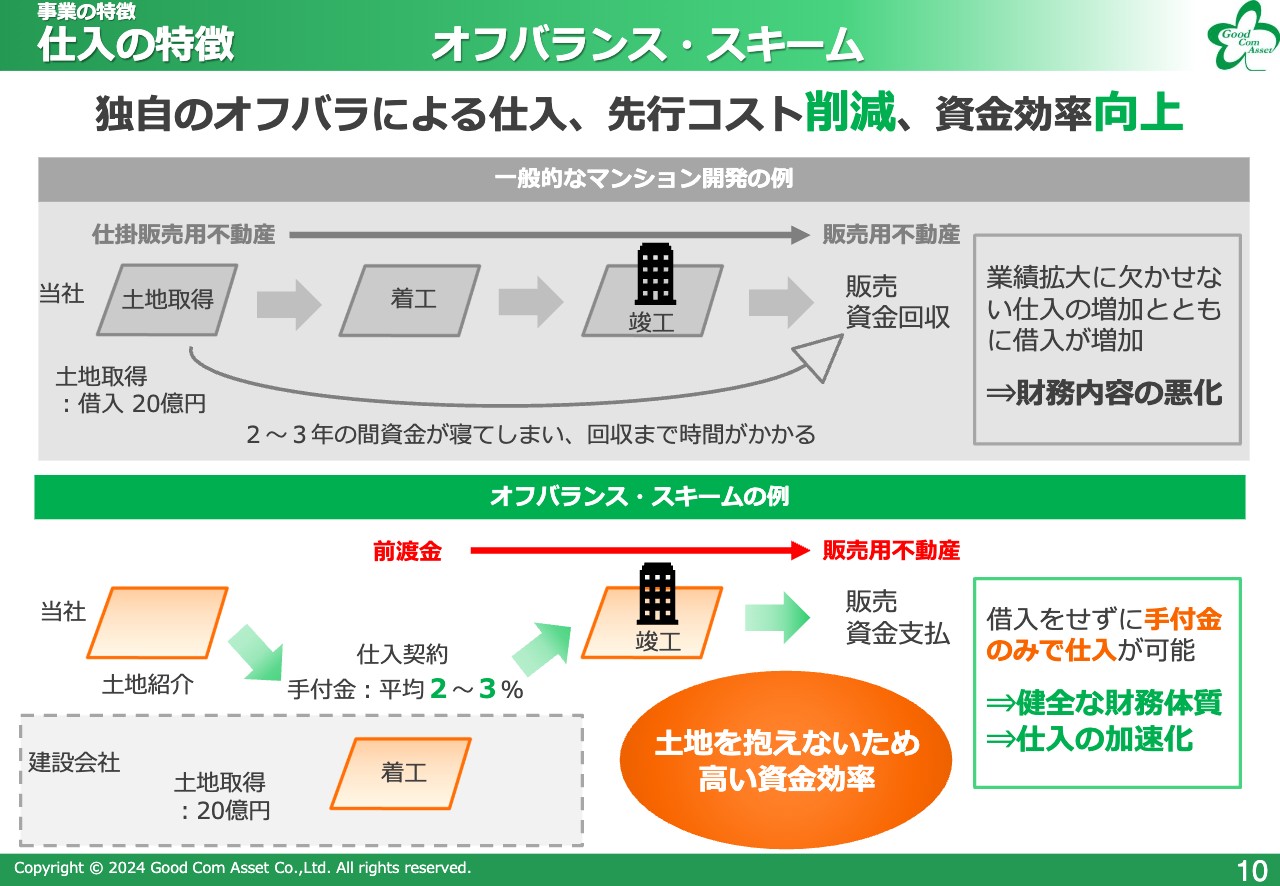

仕入の特徴 オフバランス・スキーム

当社は、オフバランス・スキームによる仕入が90パーセント以上となっています。このスキームでは、スライド下段に記載のとおり、建設会社が土地を取得し、当社と仕入契約を結びます。当社は、仕入契約時に手付金のみを支払うことで、仕入が完了します。

マンションが竣工し、引き渡しを受けるまで、土地代金や建築代金、借入金利など、物件開発に関わる費用を負担せずに済みます。

また、マンション建設中の2年から3年の間、資金が寝てしまうことがないため、資金回収期間が短く、高い資金効率を実現できます。良好な財務体質を維持できることから、他社よりも多くの仕入が可能で、成長を加速させることができます。

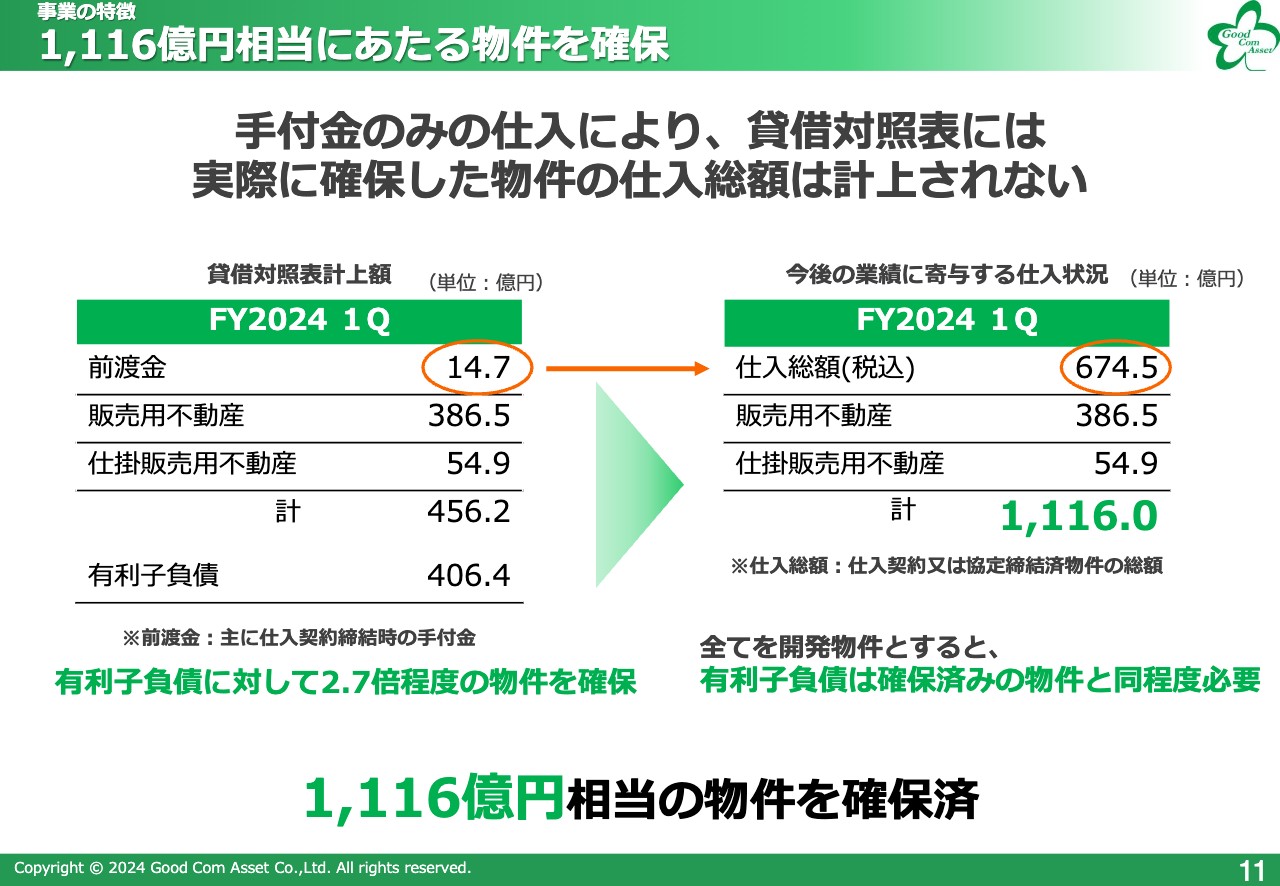

1,116億円相当にあたる物件を確保

手付金のみの仕入が可能となることから、仕入契約などを締結していても、前渡金のみに計上されるため、実際の仕入総額は貸借対照表に計上されません。

実際に仕入契約などを締結している案件の総額は674億5,000万円となり、合計で1,116億円相当の物件を確保しています。

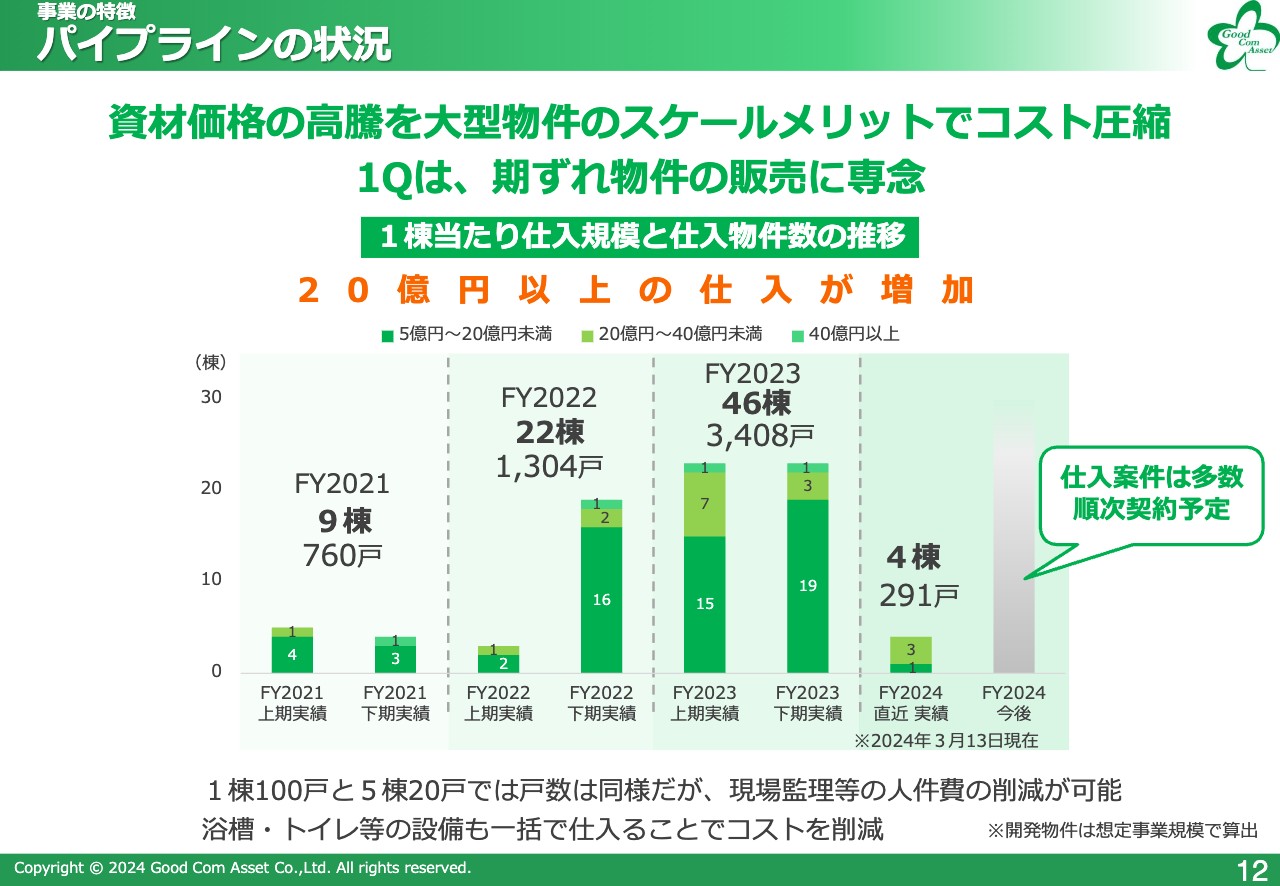

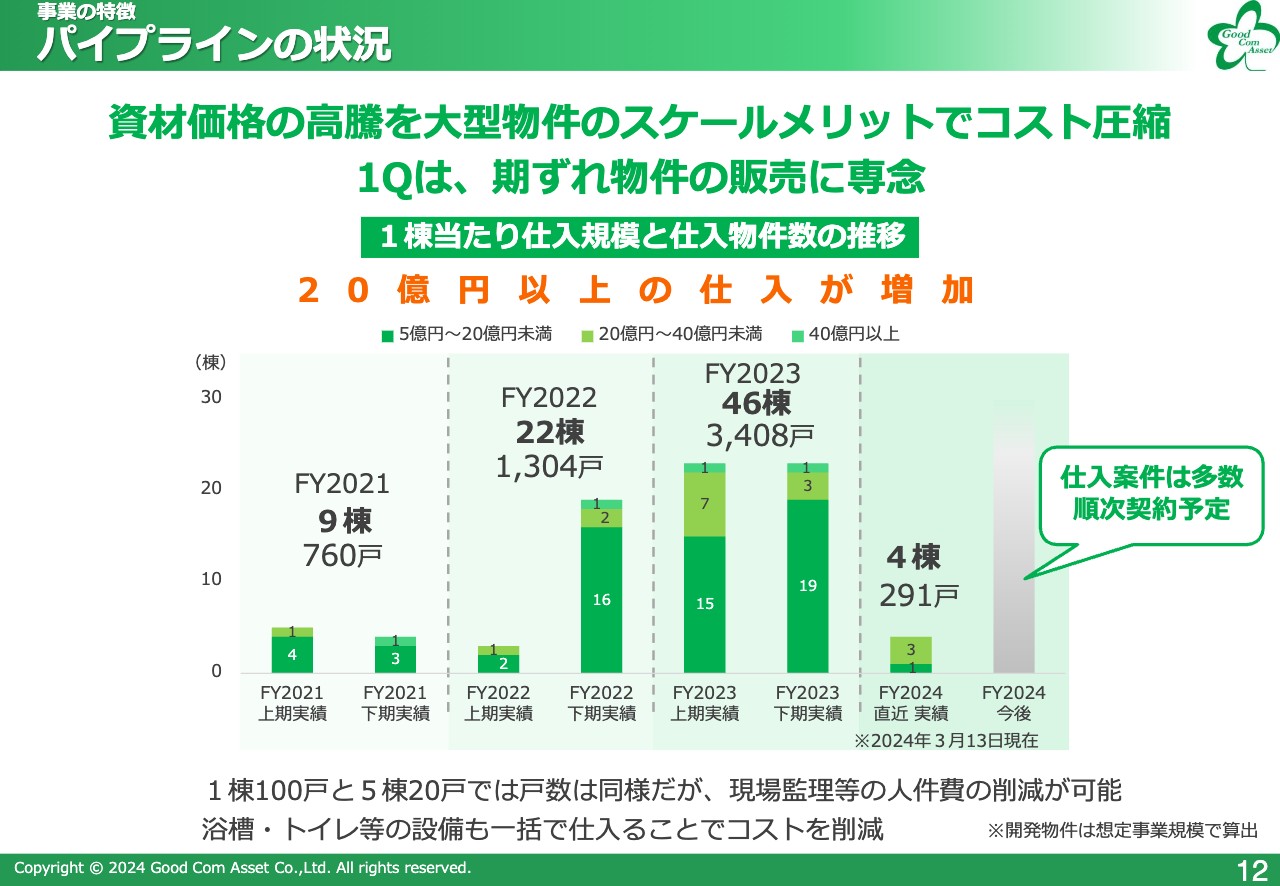

パイプラインの状況

3月13日までの仕入状況は、4棟291戸となりました。第1四半期では、前期からの持ち越し物件の販売に専念していましたが、第2四半期からは仕入も積極的に行っていきます。

また、当社は大型物件を仕入れることで、建築資材の高騰などのコストを圧縮するよう取り組んでいます。

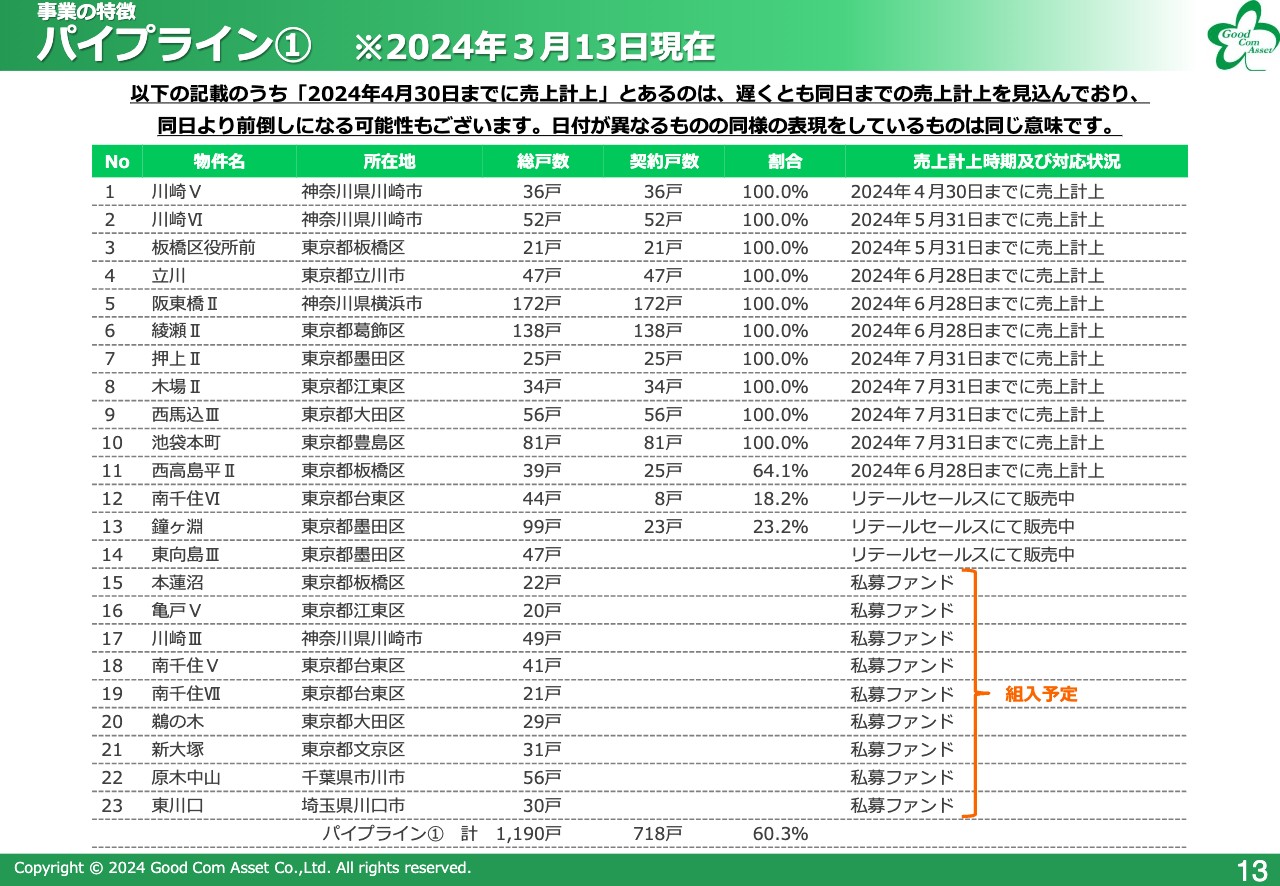

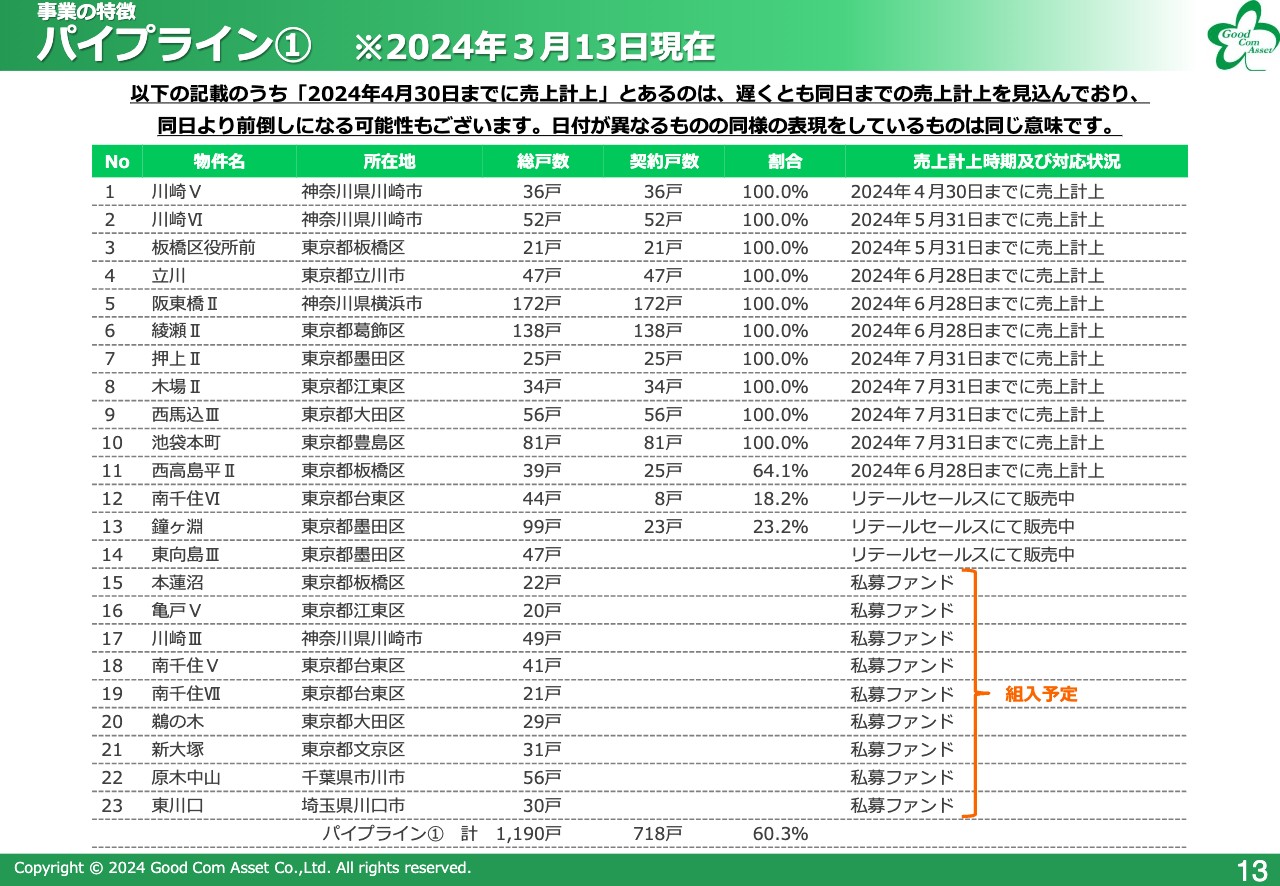

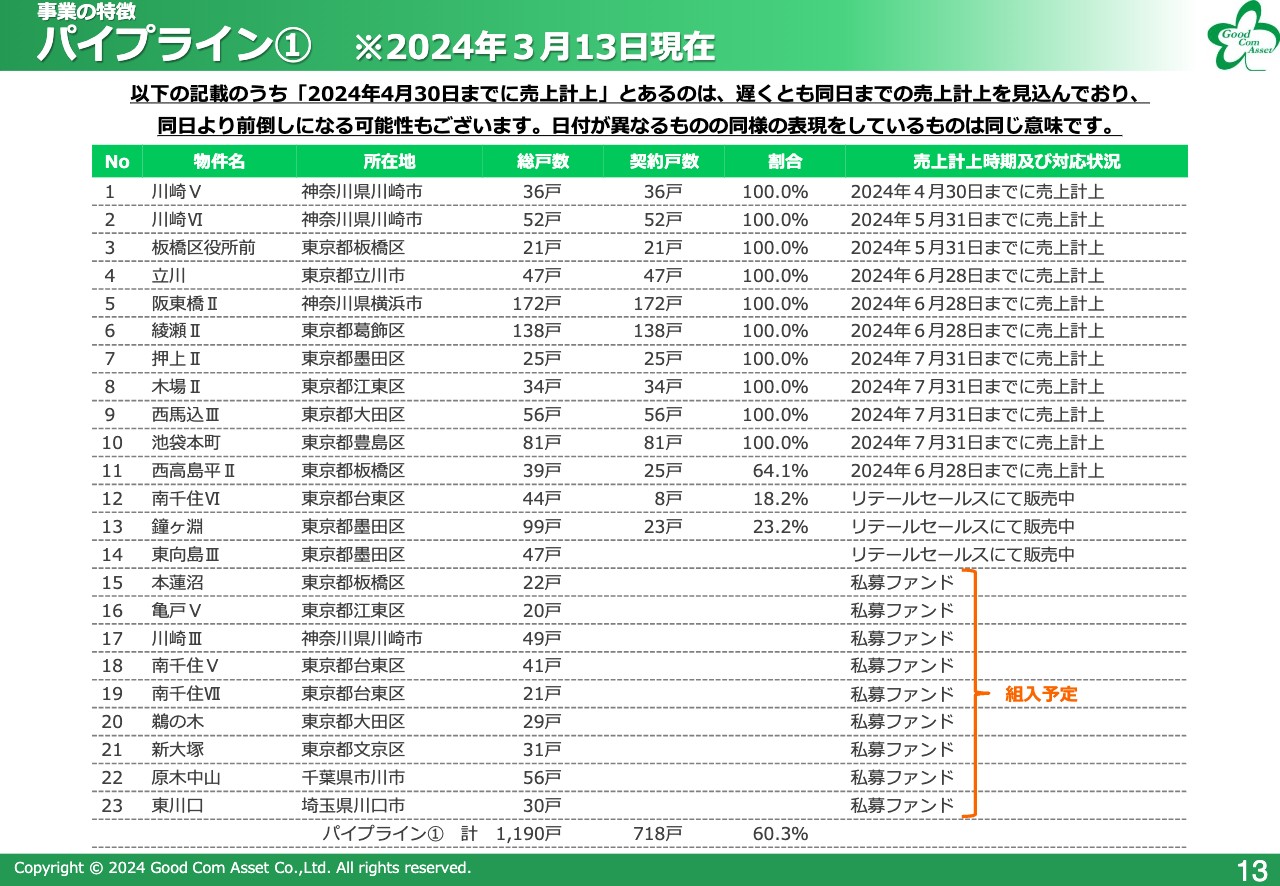

パイプライン① ※2024年3月13日現在

前期から持ち越した23棟1,190戸の販売状況です。販売活動は進み、契約戸数は約60パーセントとなっています。残りは私募ファンドへの組入と、リテールセールスによる販売で完売予定です。

パイプライン② ※2024年3月13日現在

今期の新たな竣工物件についても、積極的に1棟販売を推進しています。

パイプライン③ ※2024年3月13日現在

これらの来期以降の販売物件も含めると、合計67棟4,624戸のパイプラインを揃えています。

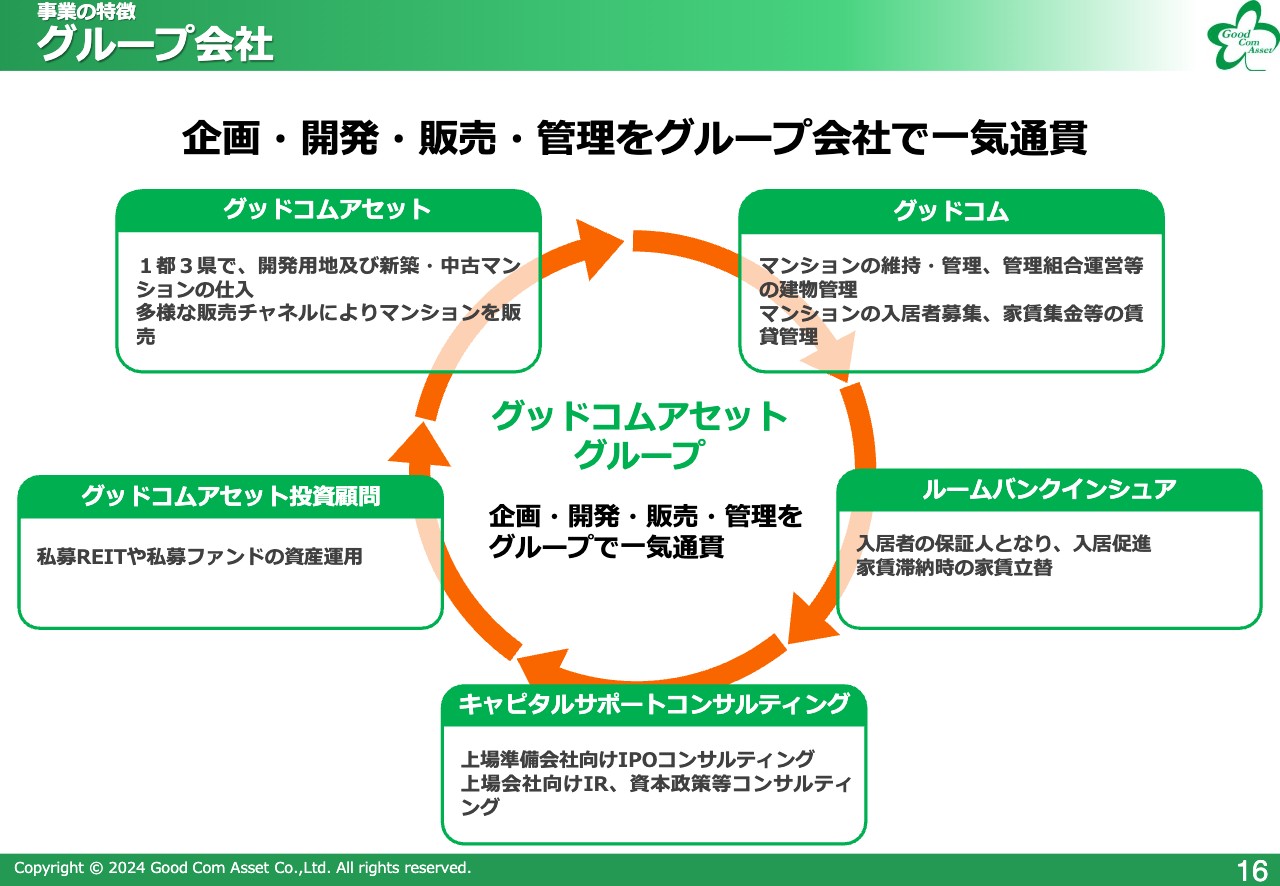

グループ会社

当社グループは、一気通貫のビジネスを行っています。当社グッドコムアセットは、マンションの企画・開発・販売を行っています。

グッドコムは、マンションの建物管理と賃貸管理を行っています。ルームバンクインシュアは、入居者の保証人となり、入居の促進などを行っています。グッドコムアセット投資顧問は、REITや不動産ファンドの資産運用を行う会社です。

企画・開発・販売・管理をグループ会社で一気通貫できることが、当社グループの強みです。また、キャピタルサポートコンサルティングは、IPOやIRのコンサルティングを行っています。

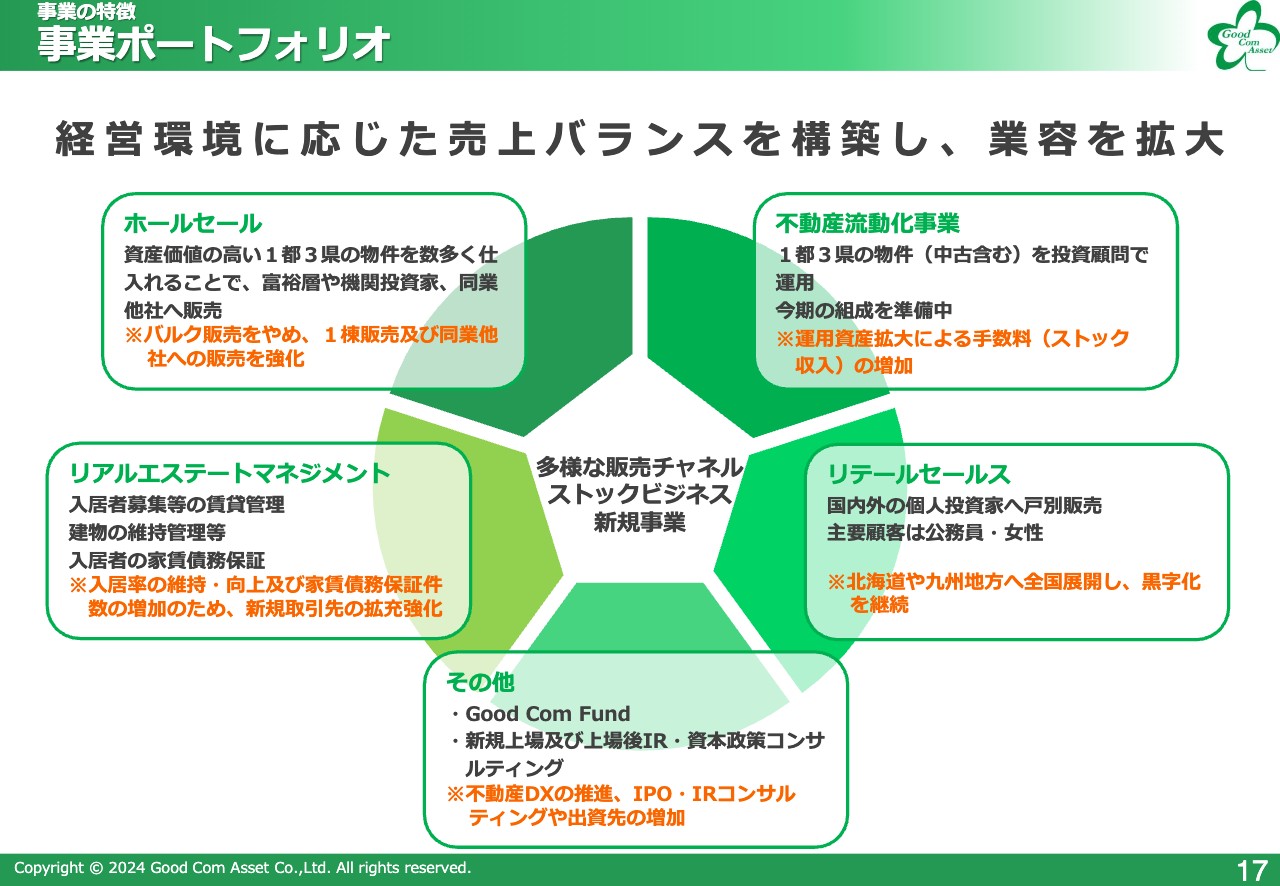

事業ポートフォリオ

当社グループの事業ポートフォリオです。多様な販売チャネルとストックビジネス、新規事業などにより、どのような経営環境でも業容を拡大していきます。

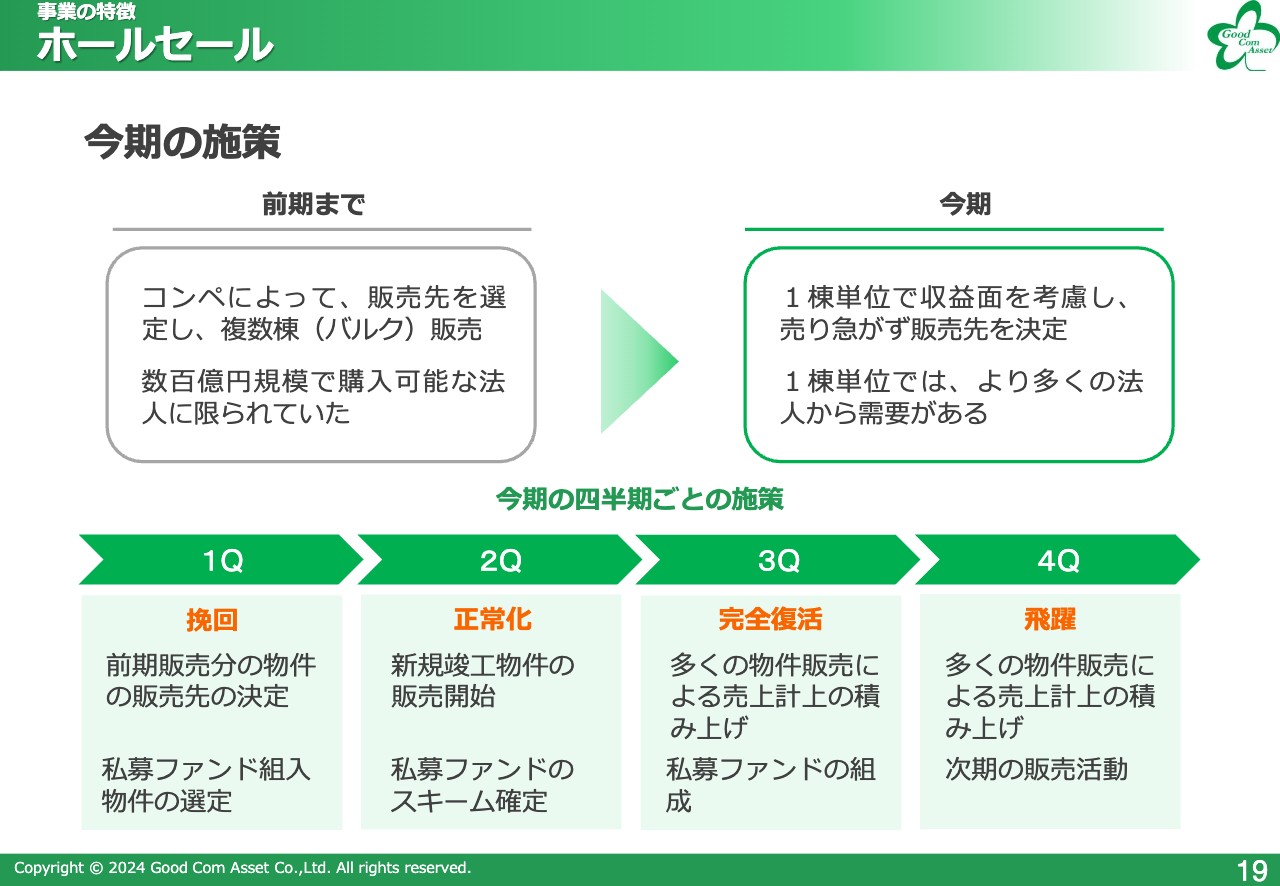

ホールセール

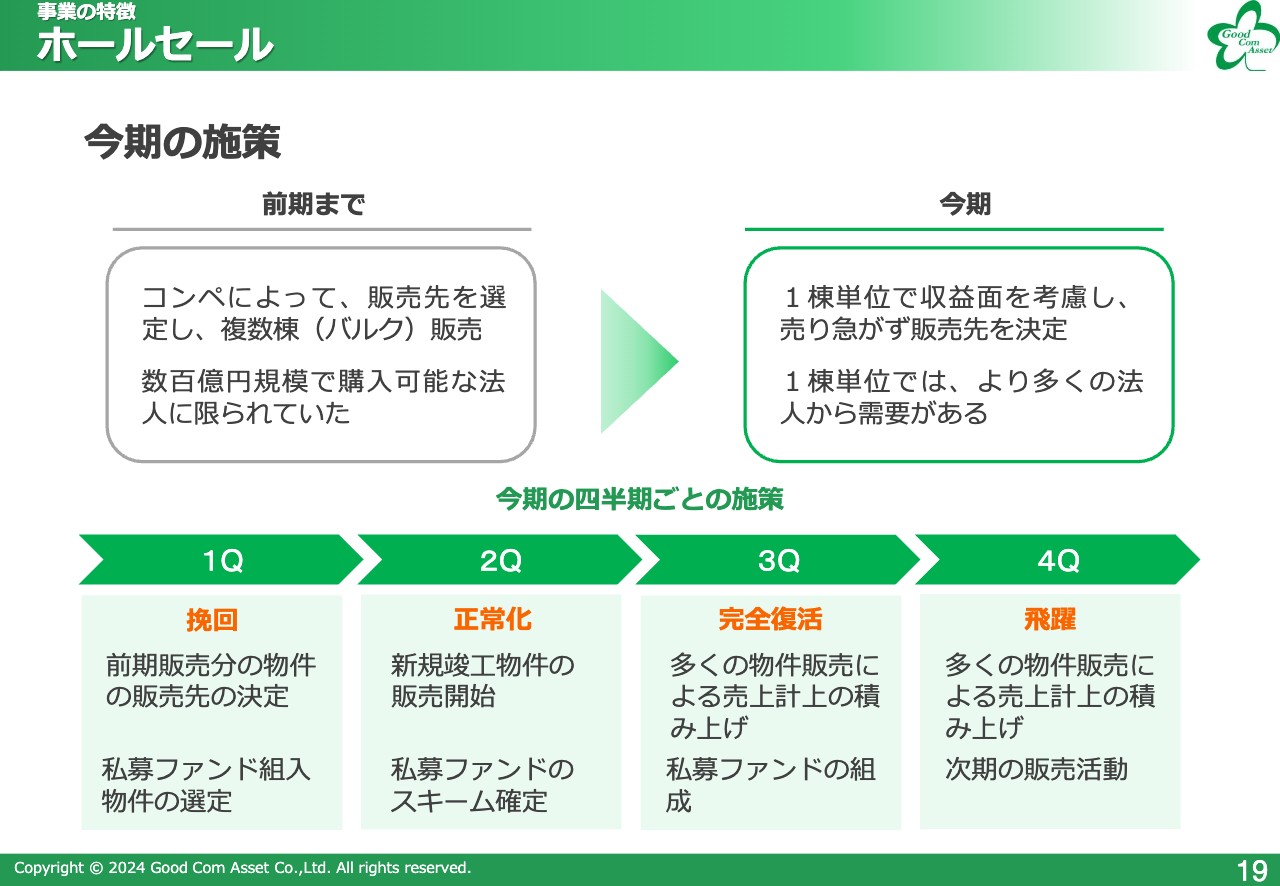

セグメント別の施策をご説明します。まずはホールセールです。前期までは複数棟(バルク)での販売先をコンペで選定していましたが、数百億円規模で行っていたため、参加できる会社が大企業などに限定されていました。

そのため、今期は1棟単位で収益性を見極め、売り急ぐことなく、今期中に販売可能な法人へ着実に販売を進めています。数億円単位から物件を揃えているため、多くの法人から需要があり、契約は順調に進んでいます。

第1四半期は、前期からの持ち越し物件の販売に専念していました。第2四半期は、今期竣工物件について積極的に1棟販売を推進しています。第3四半期は、多くの物件販売による売上が計上され、私募ファンドの組成も予定しています。ここで完全復活を果たし、第4四半期は、来期の販売先の選定を行っていくことを、今期の施策としています。

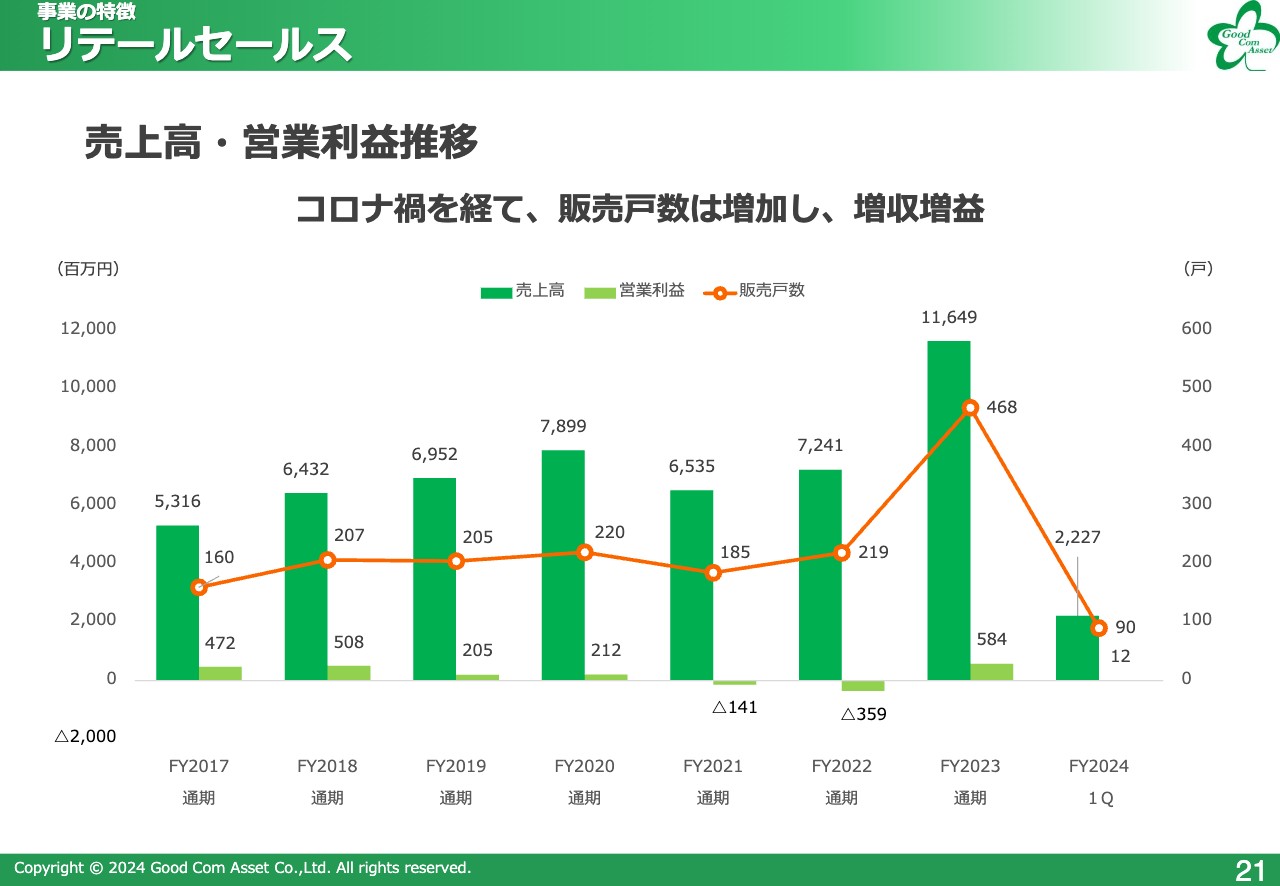

リテールセールス

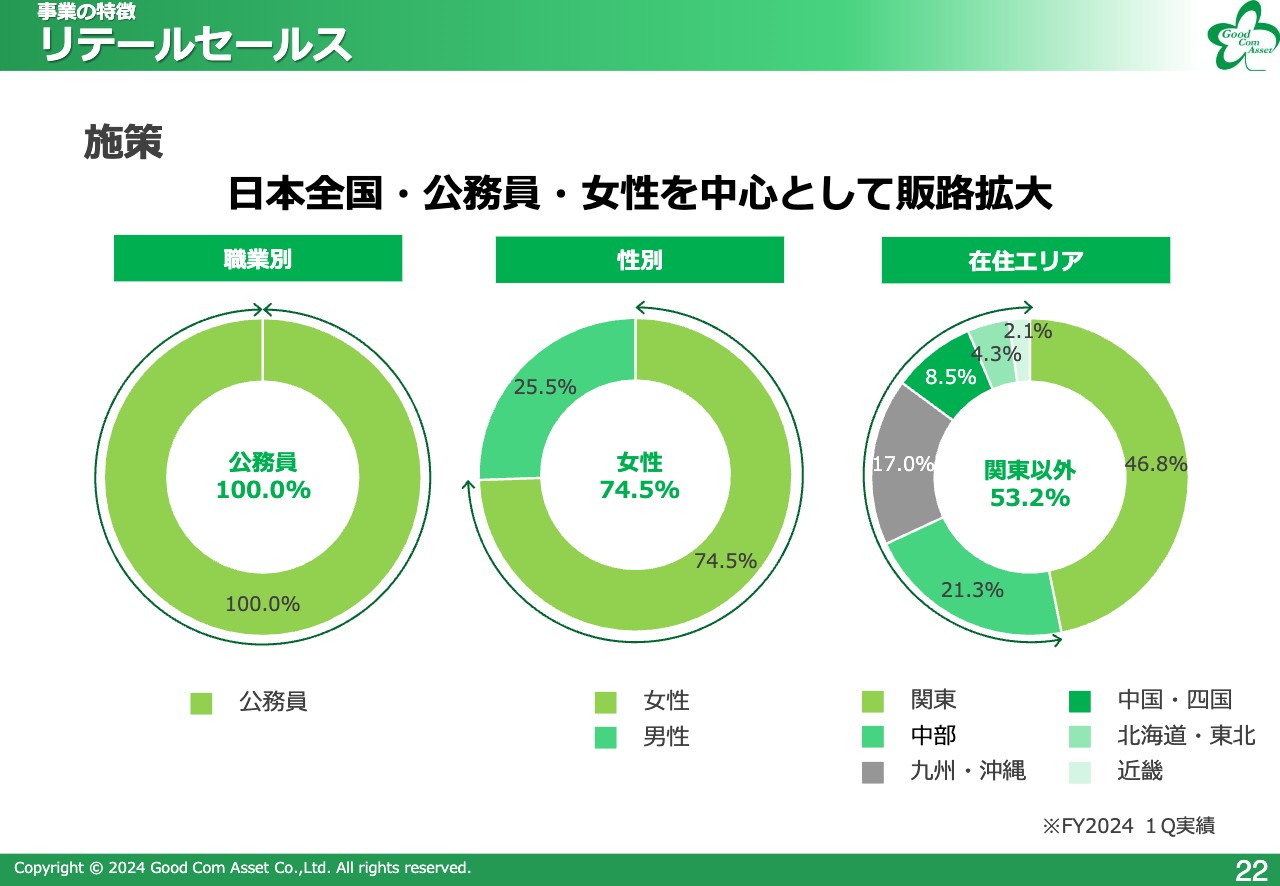

リテールセールスです。前期にV字回復を果たし、今期も堅調に推移しています。今期は、過去最高の販売戸数を見込んでいます。

リテールセールス

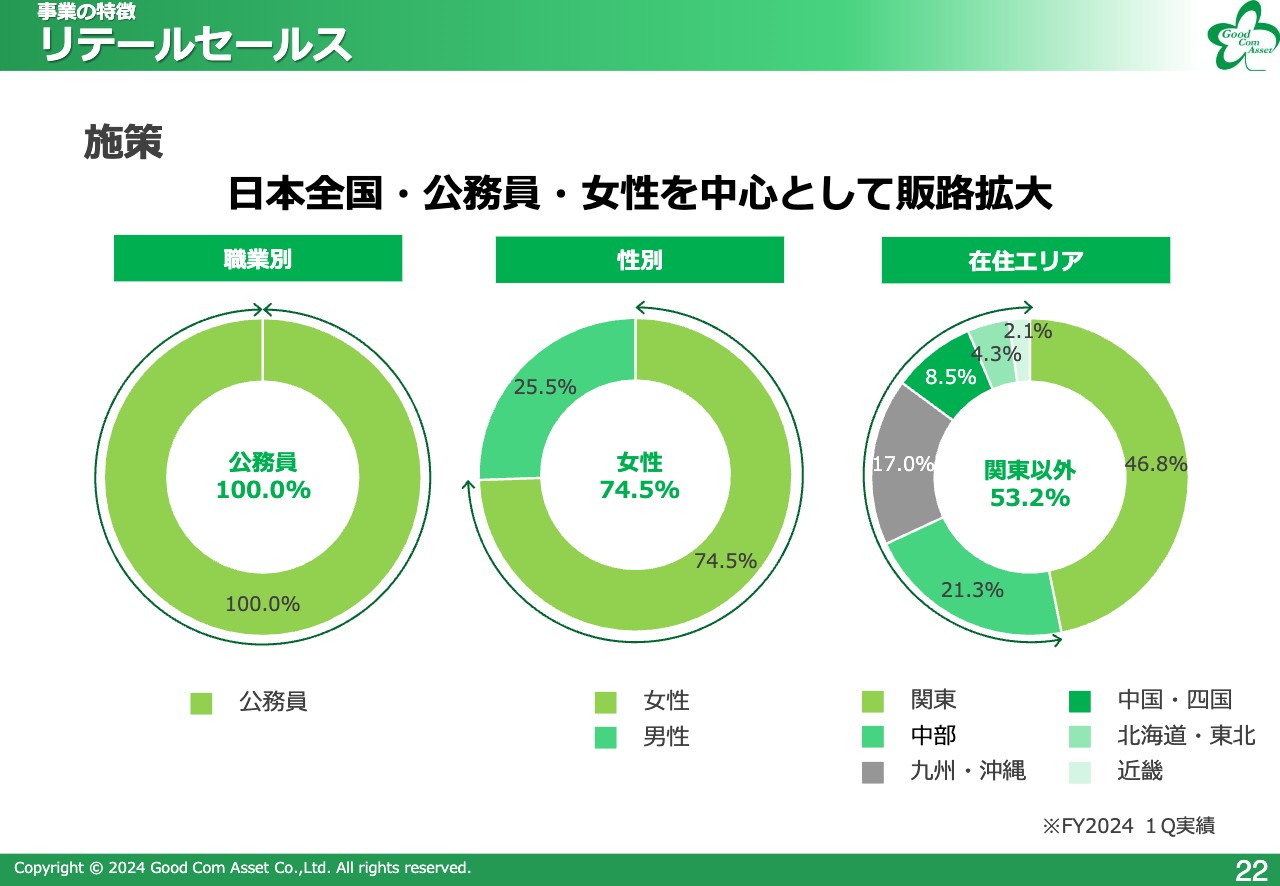

今期は過年度と同様に、日本全国・公務員・女性を中心として販路を拡大していきます。

リテールセールス

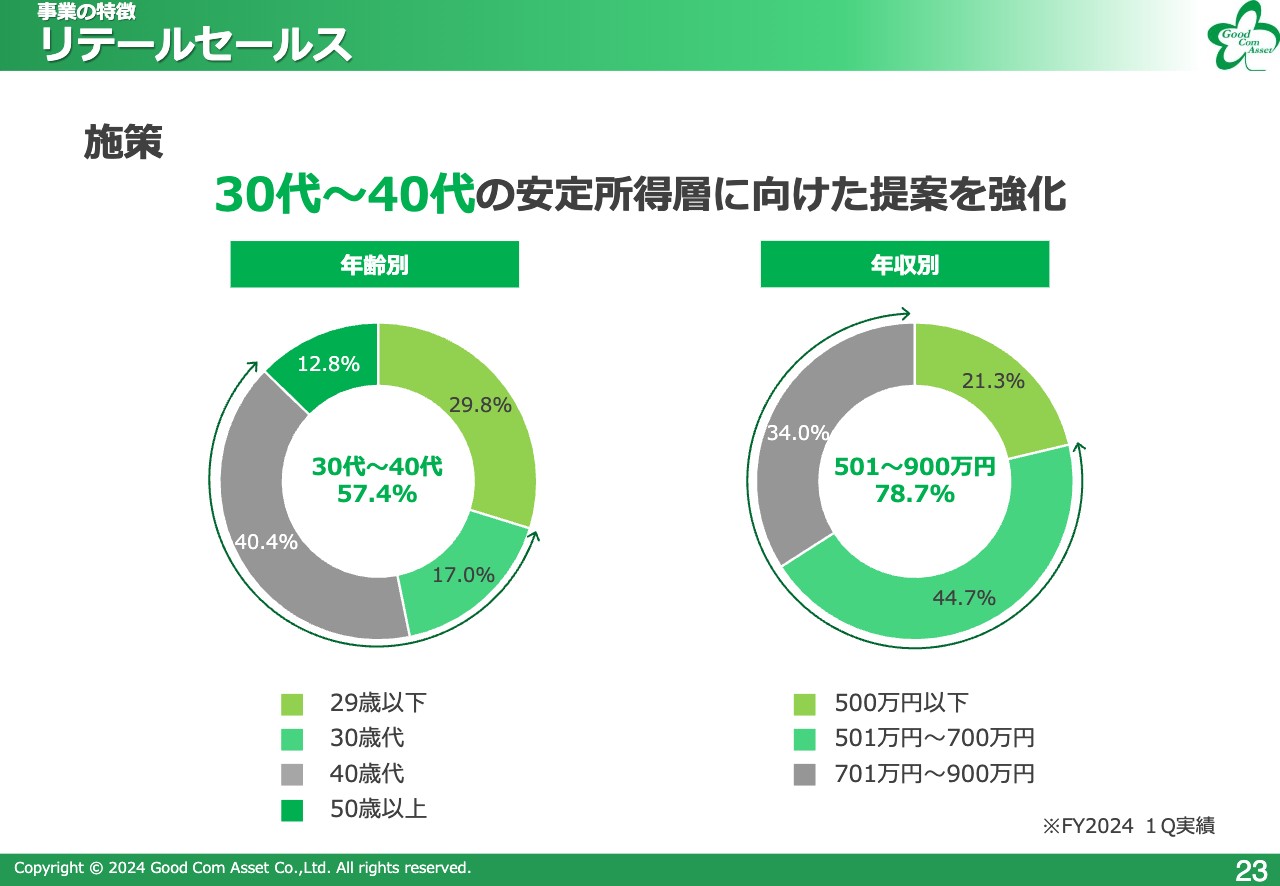

30代から40代の安定した所得の方々への提案を強化していきます。

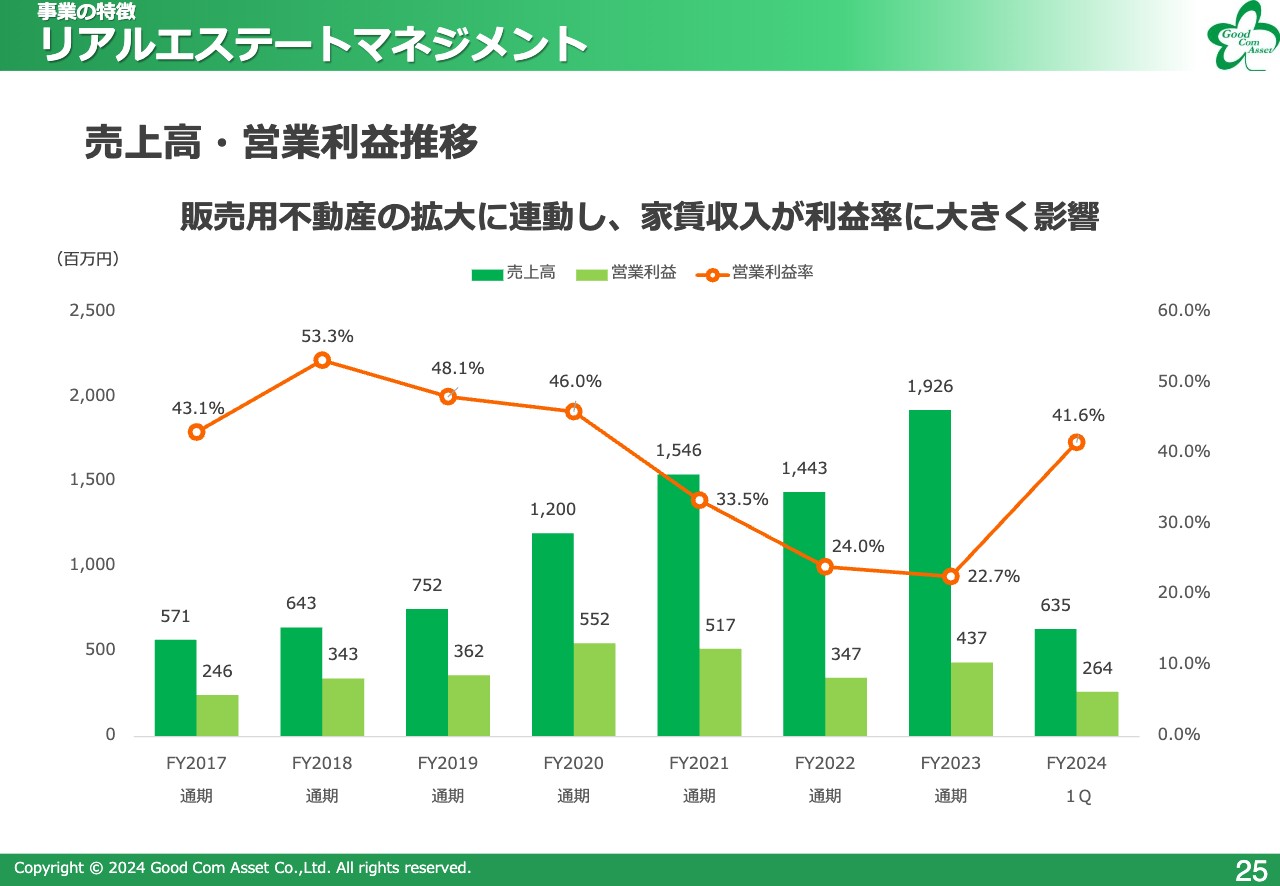

リアルエステートマネジメント

リアルエステートマネジメントです。安定的に業績を拡大しており、今期第1四半期は2017年の通期を上回る売上高となりました。販売用不動産の増加による家賃収入の増加が、大きく寄与しています。

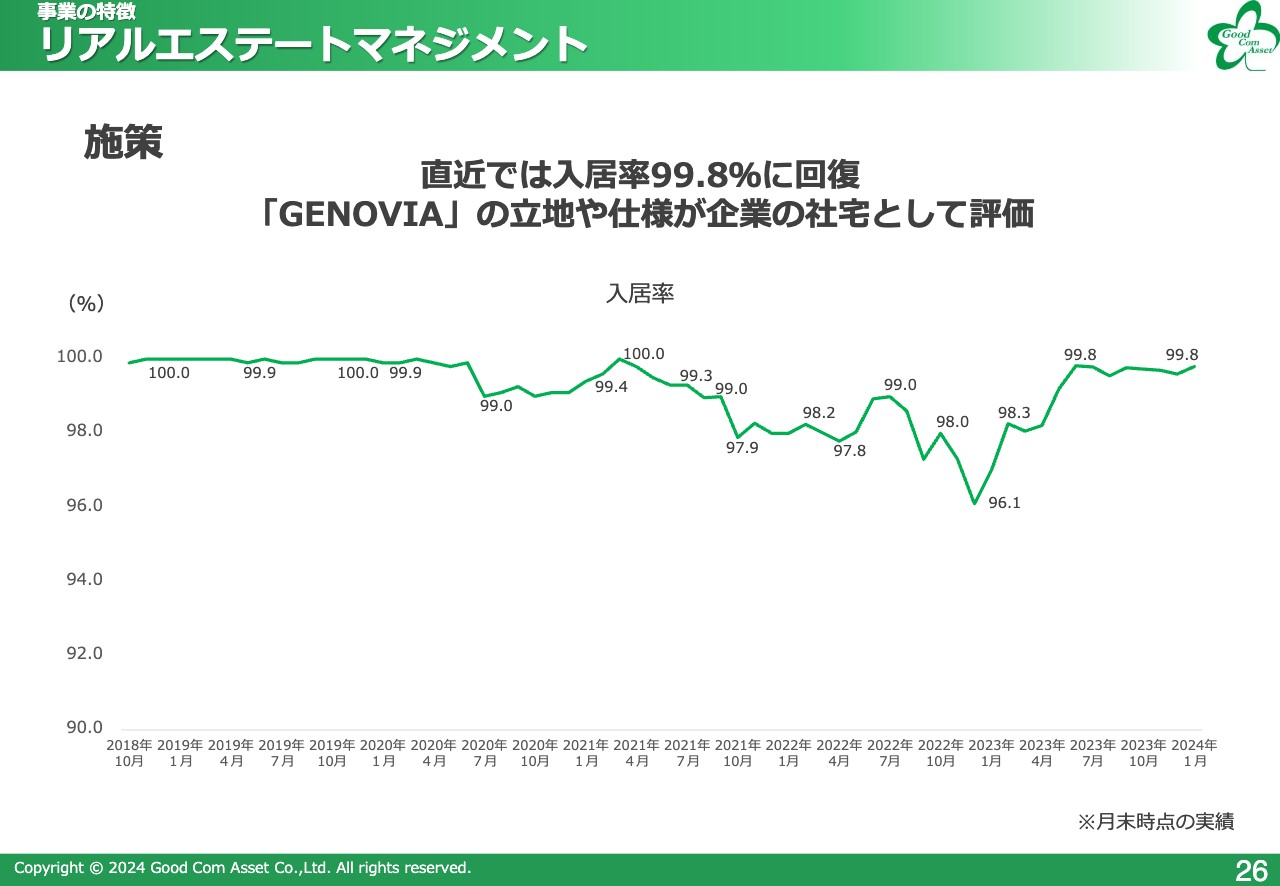

リアルエステートマネジメント

入居率は、直近で99.8パーセントに回復しています。「GENOVIA」の立地や仕様が評価され、企業の社宅としての需要も高くなっています。

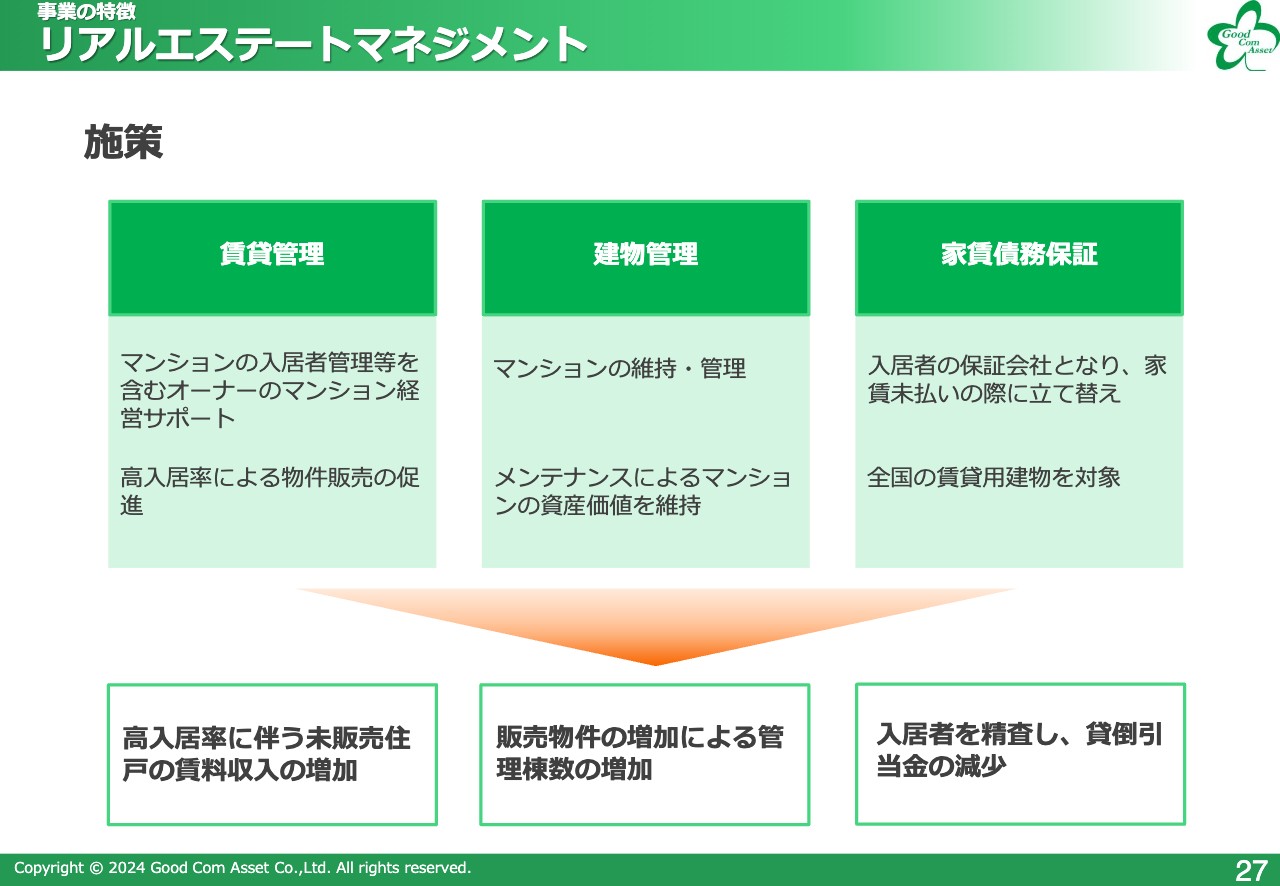

リアルエステートマネジメント

今期の施策です。賃貸管理では、高入居率による物件販売の促進や賃料収入を増加していきます。建物管理では、管理棟数の増加によって安定的な収入を拡大していきます。

家賃債務保証では、保証審査の精度を高めながら契約数を伸ばしていきます。これにより、貸倒引当金が減少していきます。

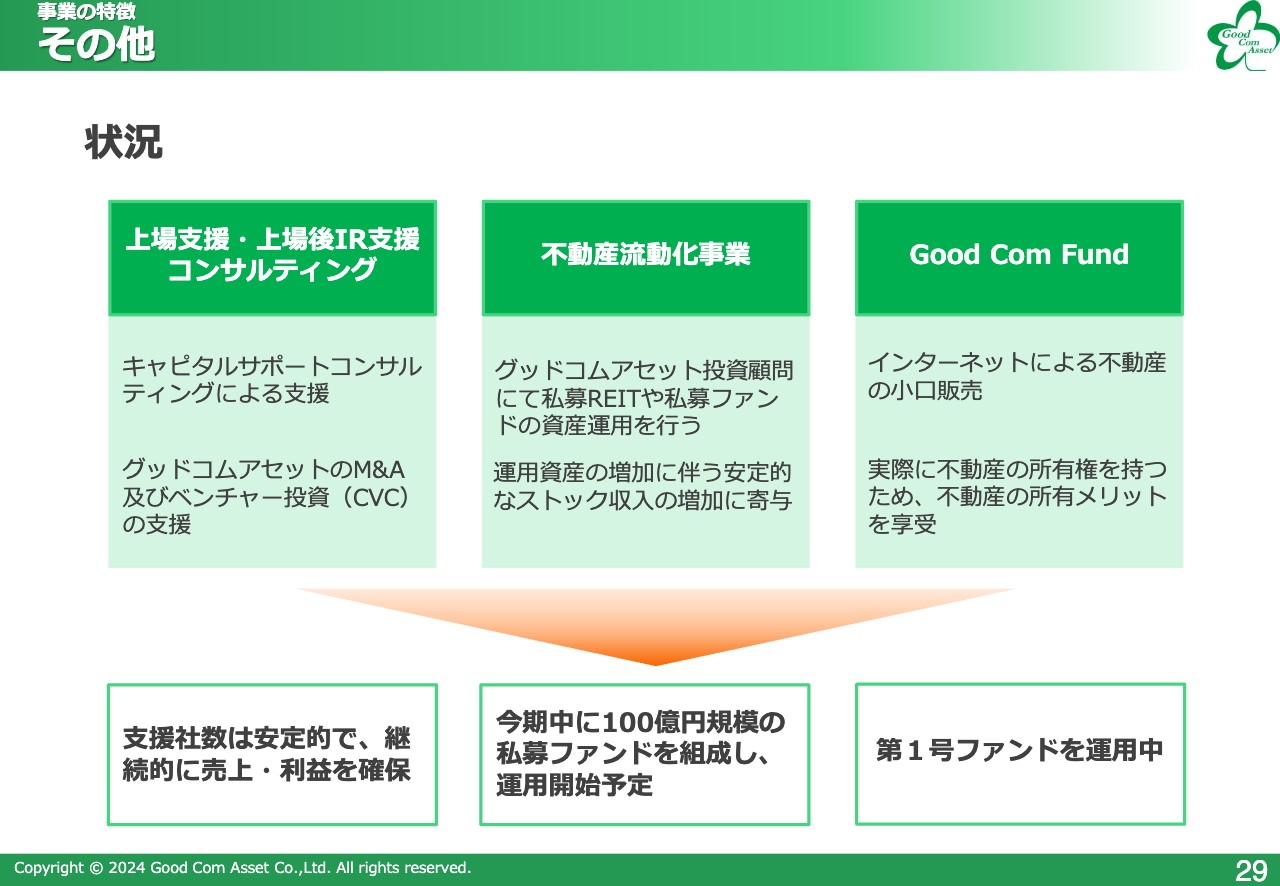

その他

その他は、IPO・IR支援コンサルティング、不動産流動化事業、小口販売のGood Com Fundで構成されています。

IPO・IR支援コンサルティングは、支援社数が安定的で、業績は堅調に推移しています。不動産流動化事業は、今期中に100億円規模の私募ファンドを組成し、運用を開始する予定です。

連結損益計算書

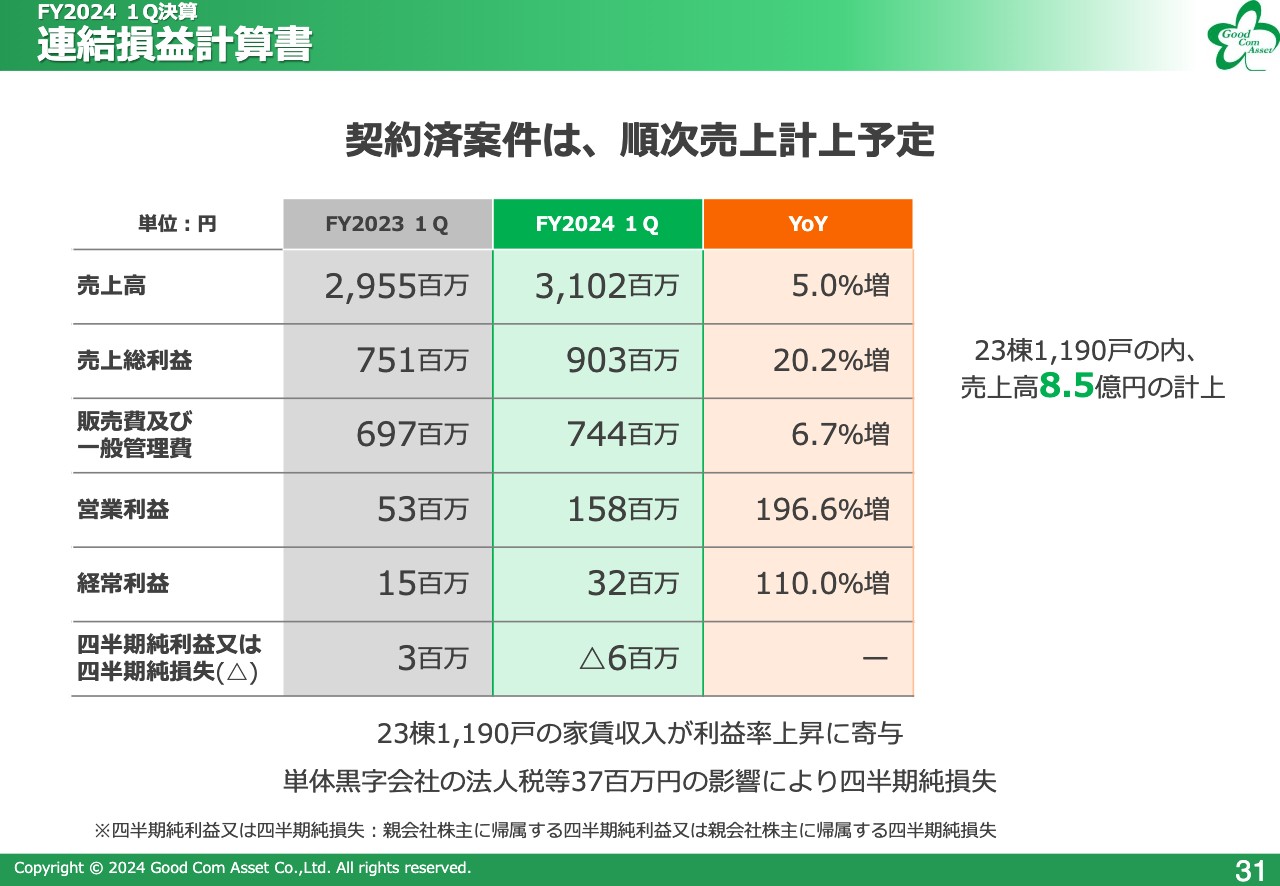

2024年10月期第1四半期の決算についてご説明します。

連結損益計算書です。売上高は31億200万円、営業利益は1億5,800万円、経常利益は3,200万円、四半期純利益はマイナス600万円となりました。前期から持ち越した物件については、売上高8億5,000万円を計上しています。

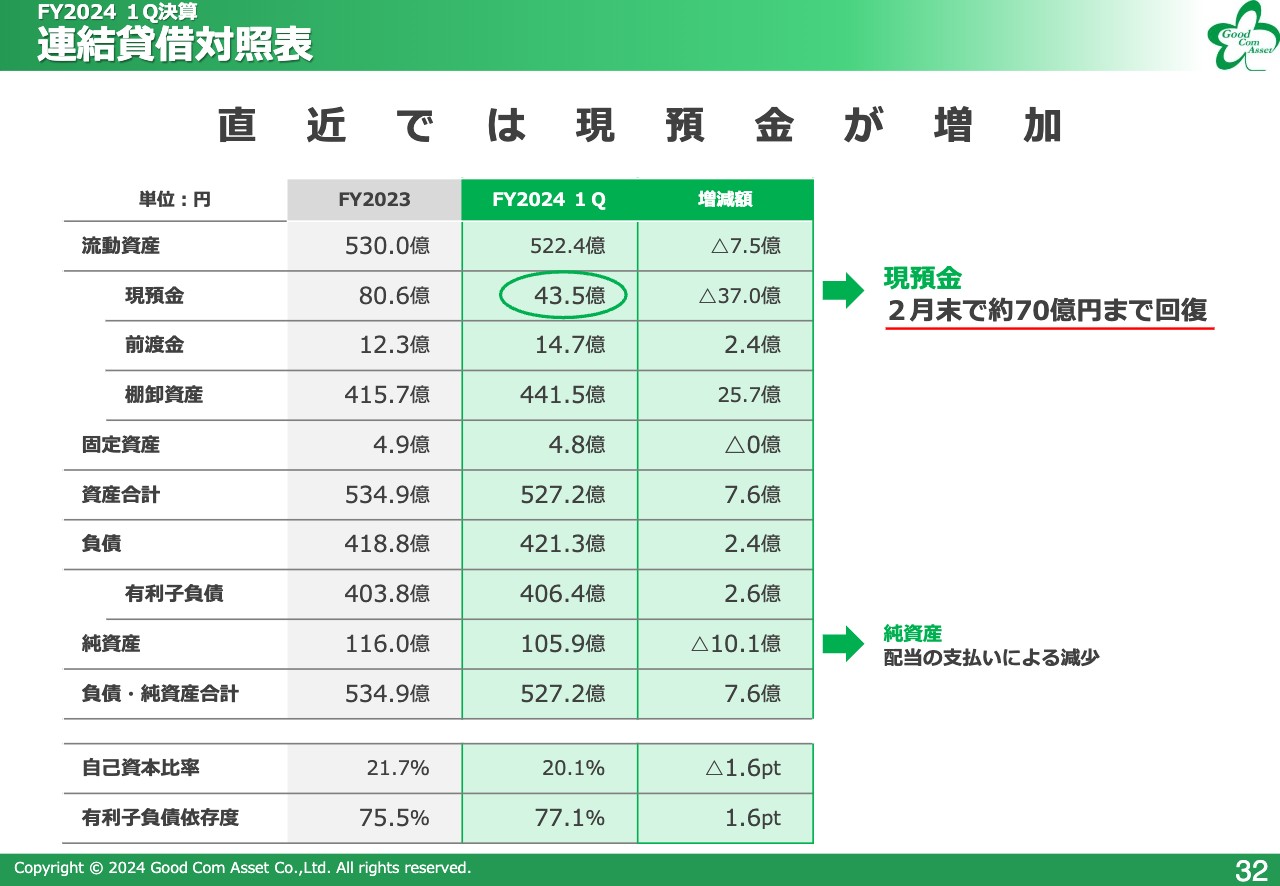

連結貸借対照表

連結貸借対照表です。第1四半期期末では現預金が減少していたものの、2月末時点では約70億円まで回復しています。販売が進むことで自己資本比率も上昇し、以前と同様に40パーセント以上を確保したいと考えています。

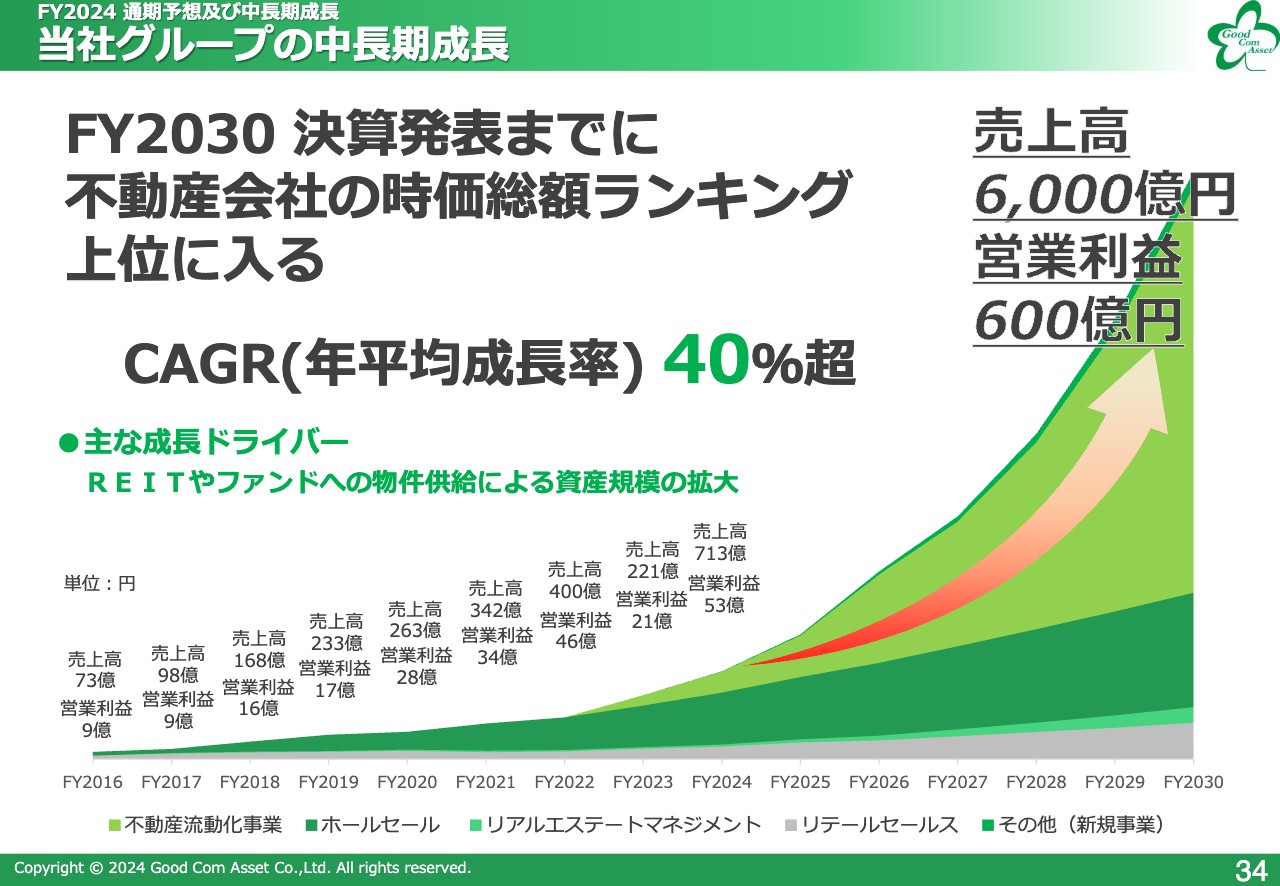

当社グループの中長期成長

当社グループの中長期成長についてです。私募REITや私募ファンドへの物件供給により運用資産規模を拡大し、不動産流動化事業を主力事業として成長させていきます。

2030年10月期には、売上高6,000億円、営業利益600億円を達成したいと考えています。

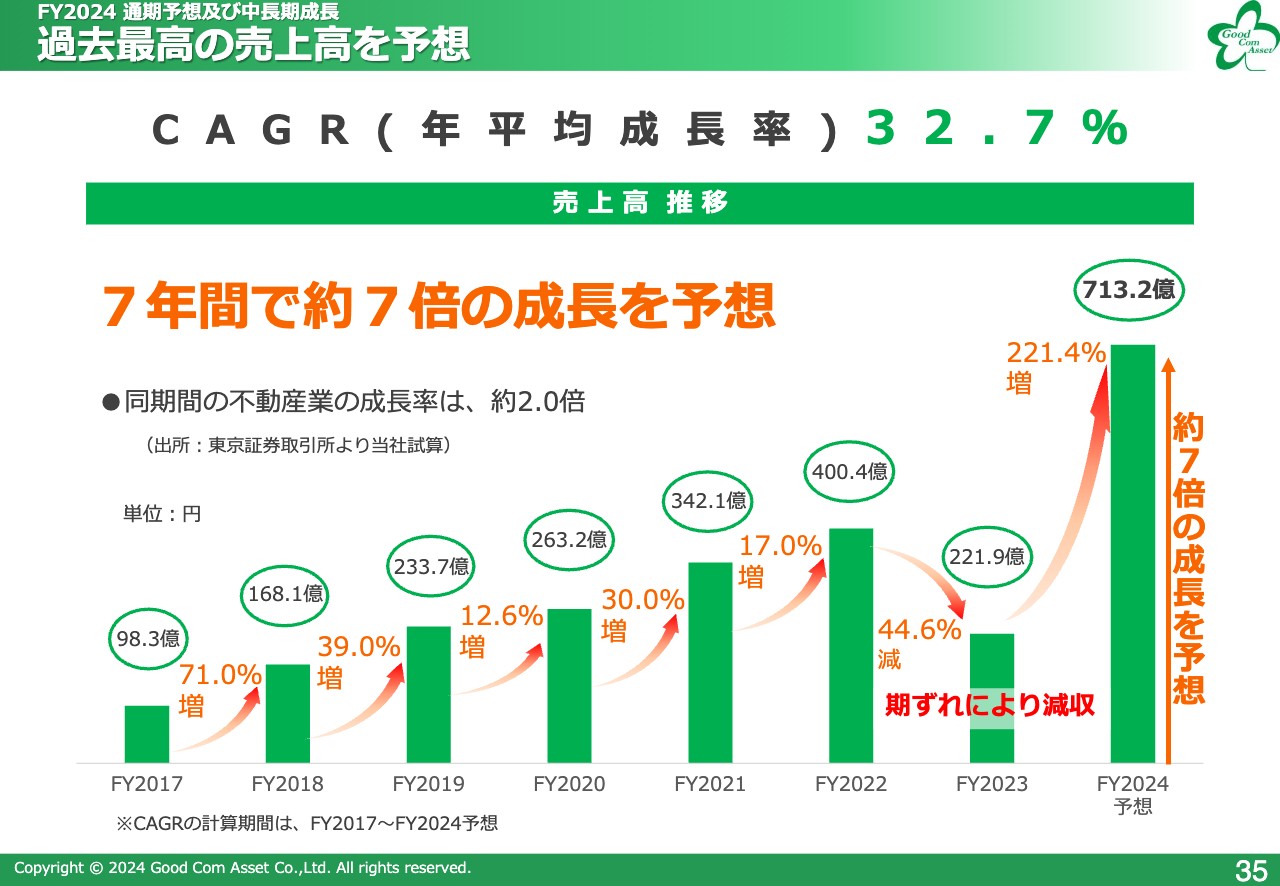

過去最高の売上高を予想

2024年10月期の売上高は、前期比221.4パーセント増の713億2,000万円を予想しています。先ほどご説明した施策により、過去最高の売上高を達成します。

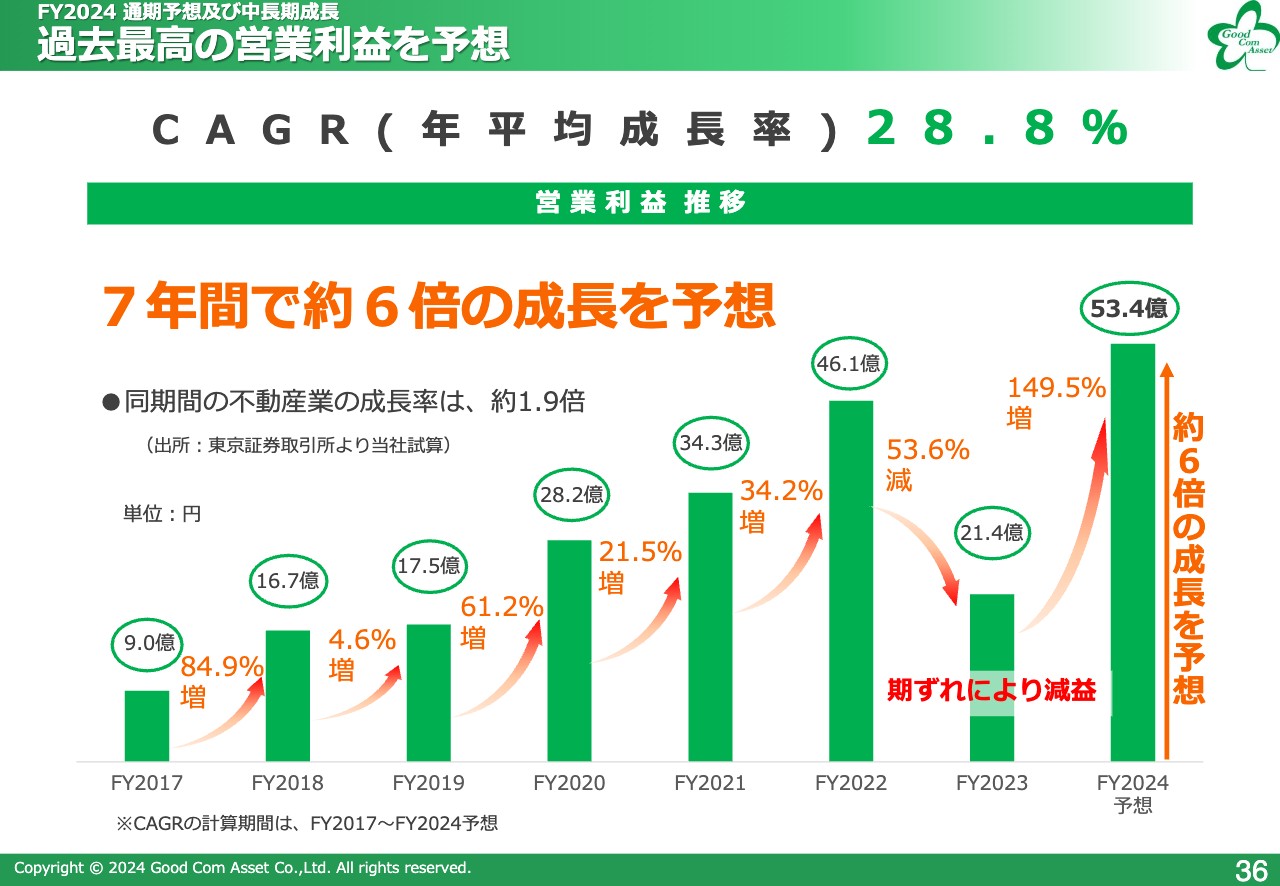

過去最高の営業利益を予想

2024年10月期の営業利益は、前期比149.5パーセント増の53億4,000万円を予想しています。販売先の選定やコストの見直しなどによって利益率の改善を図り、過去最高の営業利益を達成します。

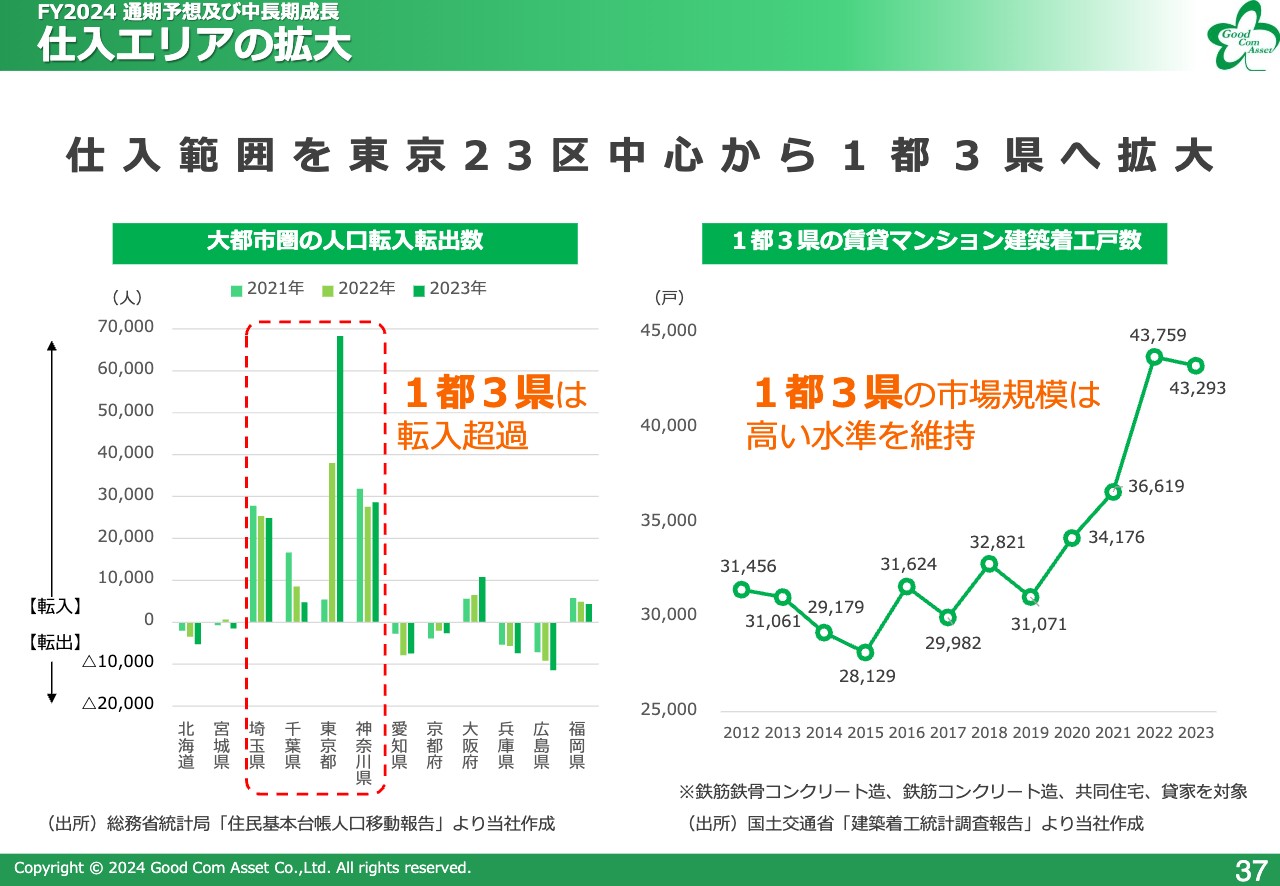

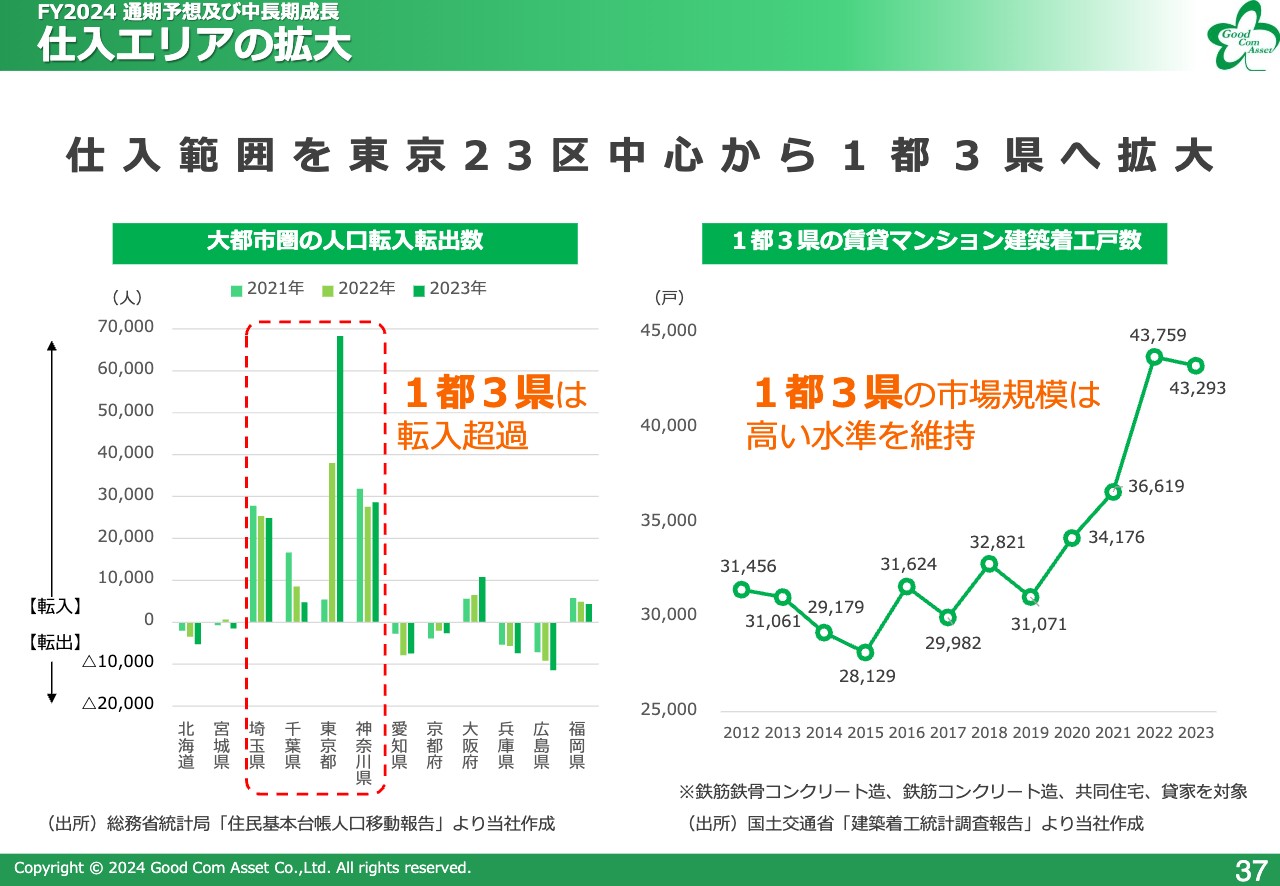

仕入エリアの拡大

1都3県の人口は転入超過であり、賃貸マンションの市場規模も拡大していることから、仕入エリアを東京23区中心から1都3県へ拡大しています。今後もさらに市場規模を高めて供給戸数を増やし、事業を成長させていきたいと考えています。

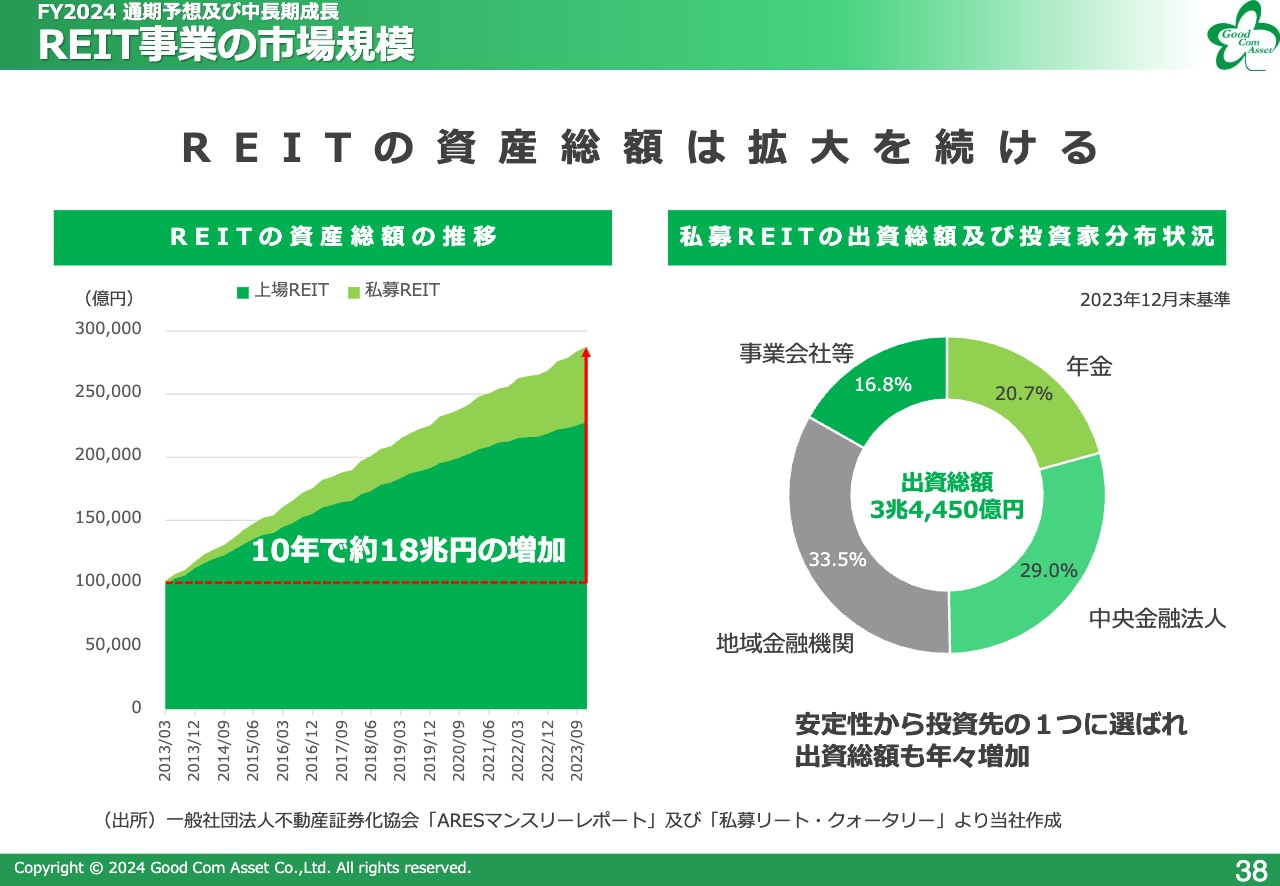

REIT事業の市場規模

今後の主力事業としているREIT事業の市場規模についてです。REITの資産総額は2023年12月末で約28兆円と、10年で約18兆円増加し、拡大を続けています。

また安定的な投資先の1つとして選ばれており、私募REITの出資総額も年々増加しています。これらにより、REIT事業の成長は可能だと考えています。

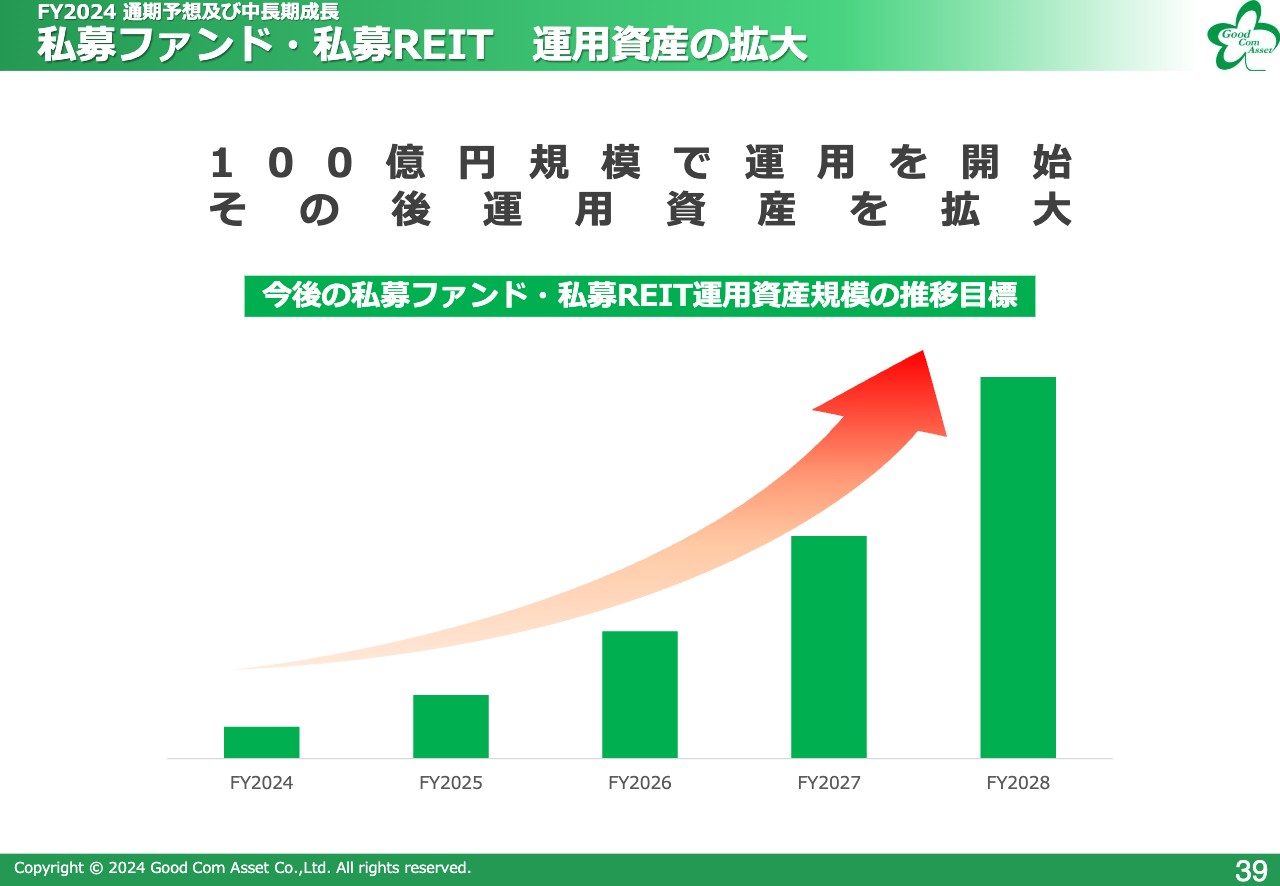

私募ファンド・私募REIT 運用資産の拡大

当社グループの私募ファンド及び私募REITの運用資産規模の推移目標についてです。今期に100億円規模の私募ファンドを開始し、徐々に運用資産を拡大させ、将来的には私募REITを開始したいと考えています。

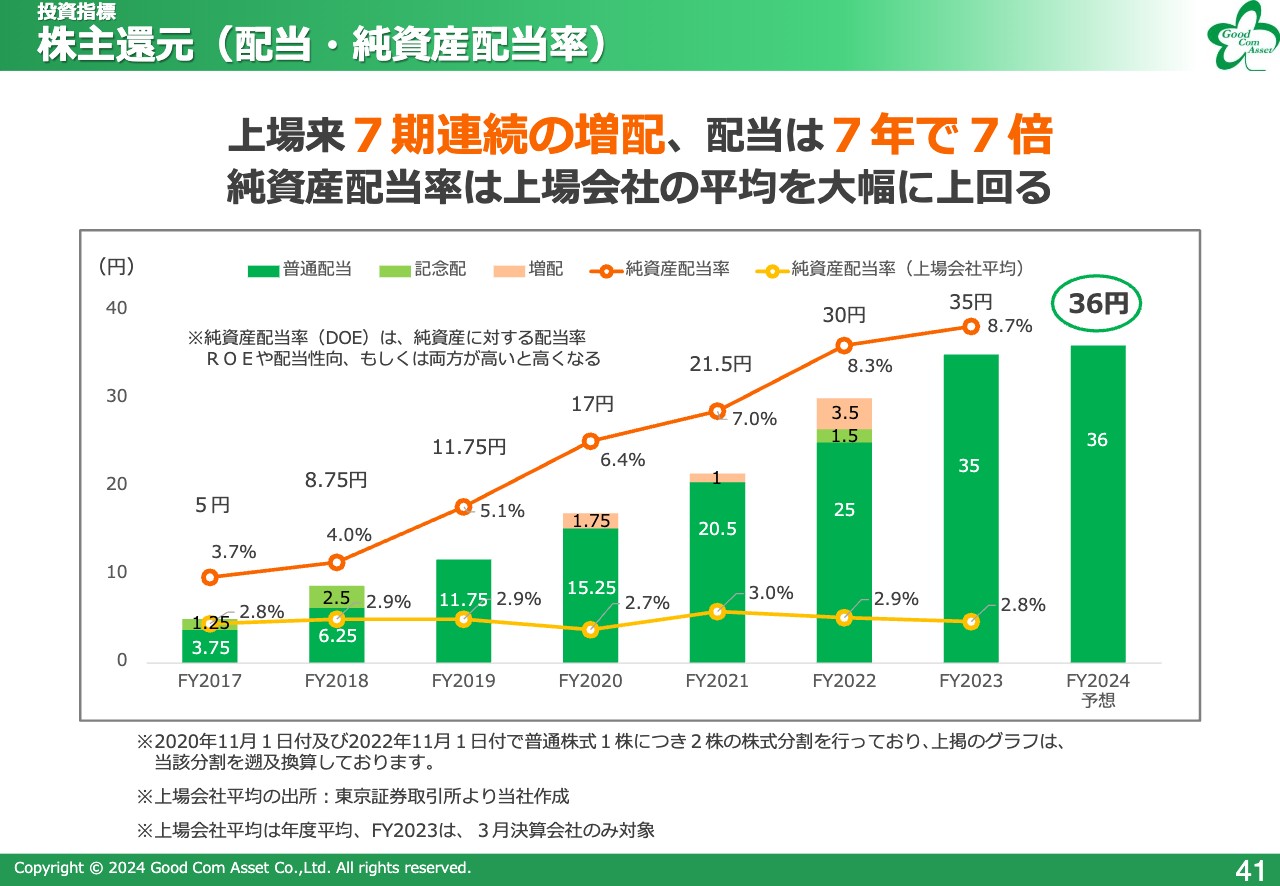

株主還元(配当・純資産配当率)

株主還元です。2024年10月期の配当予想は、上場来7期連続増配の36円です。純資産配当率は高い配当水準により、上場会社の平均を大幅に上回って推移しています。

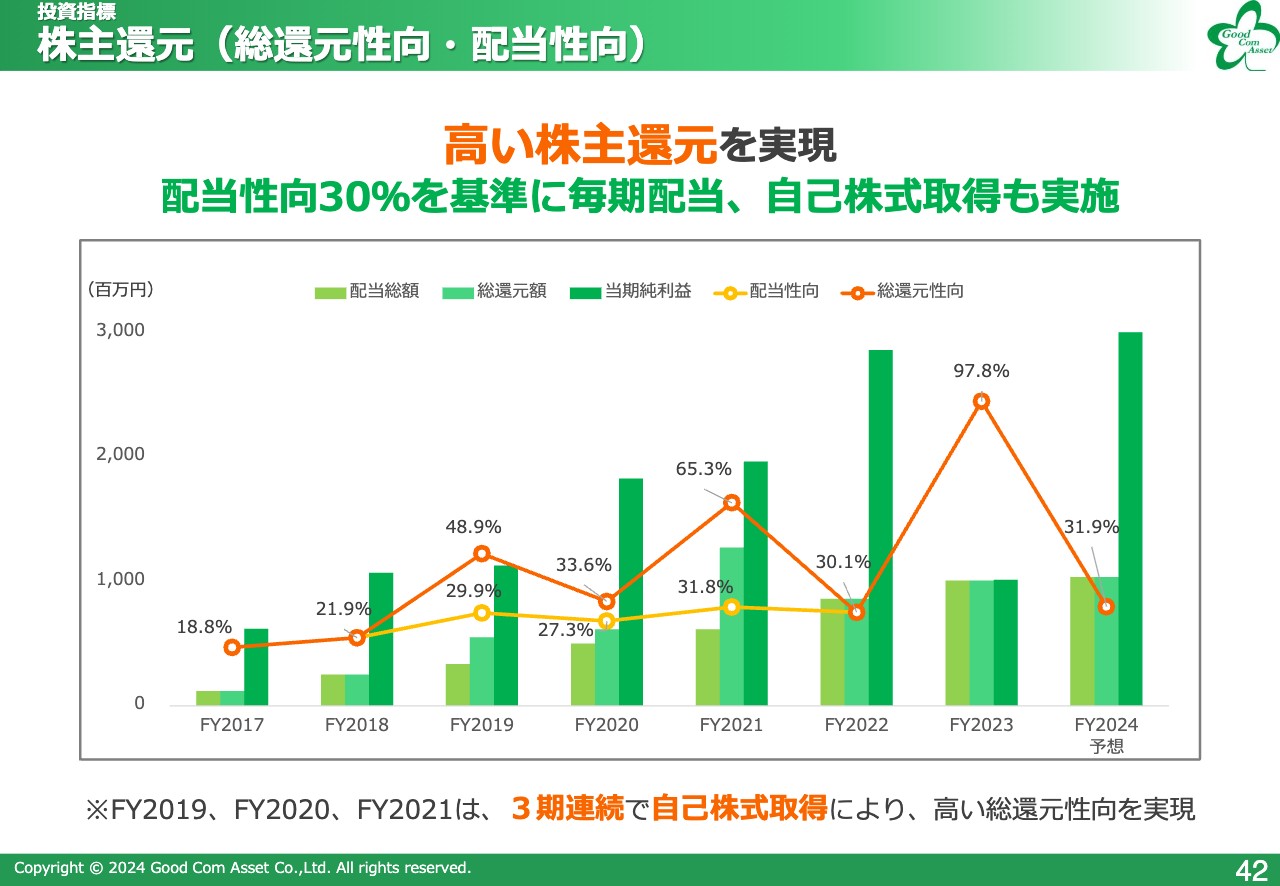

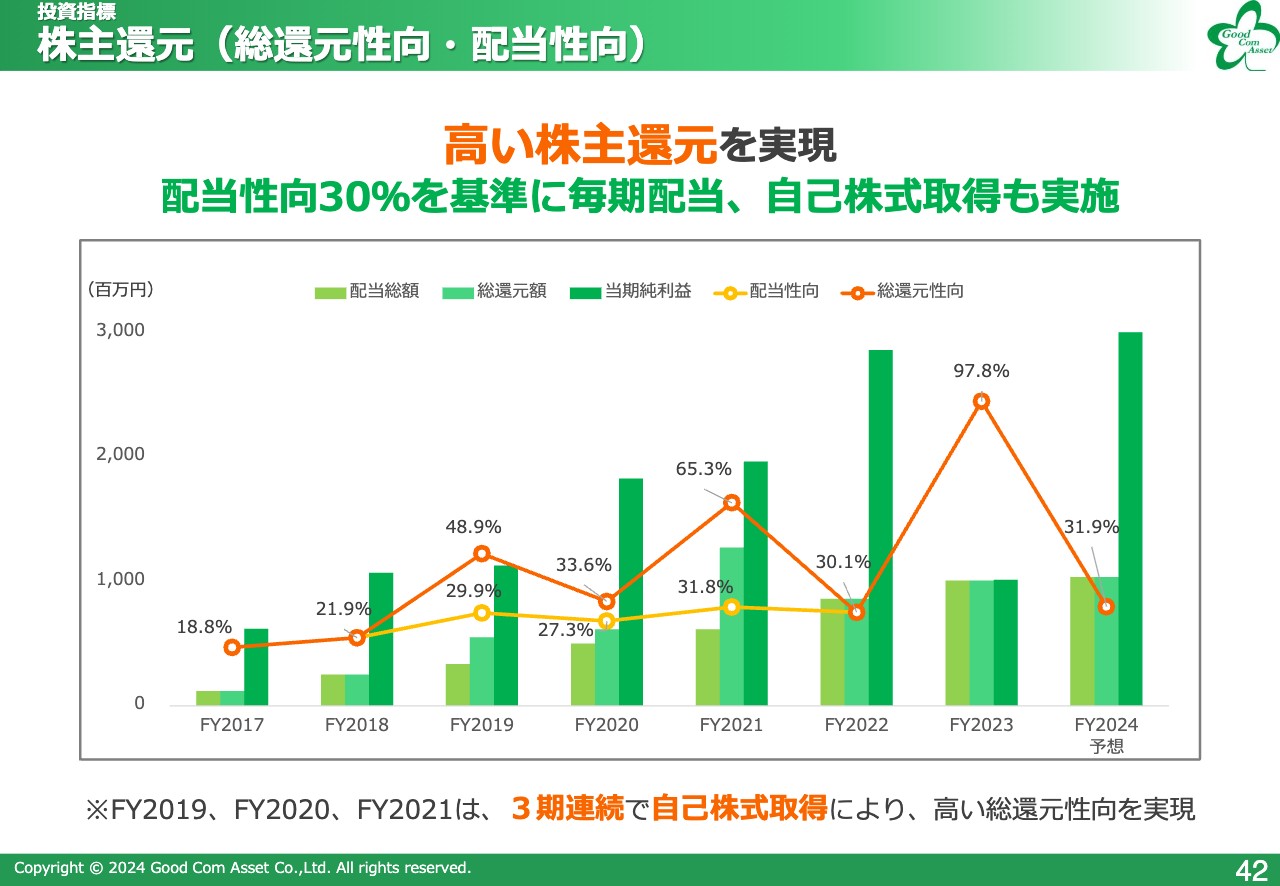

株主還元(総還元性向・配当性向)

当社は配当性向30パーセントを基準に毎期配当することを基本方針としており、2024年10月期は31パーセントを予想しています。また、2019年から2021年の3年間は自己株式取得も実施し、高い総還元性向を実現しています。

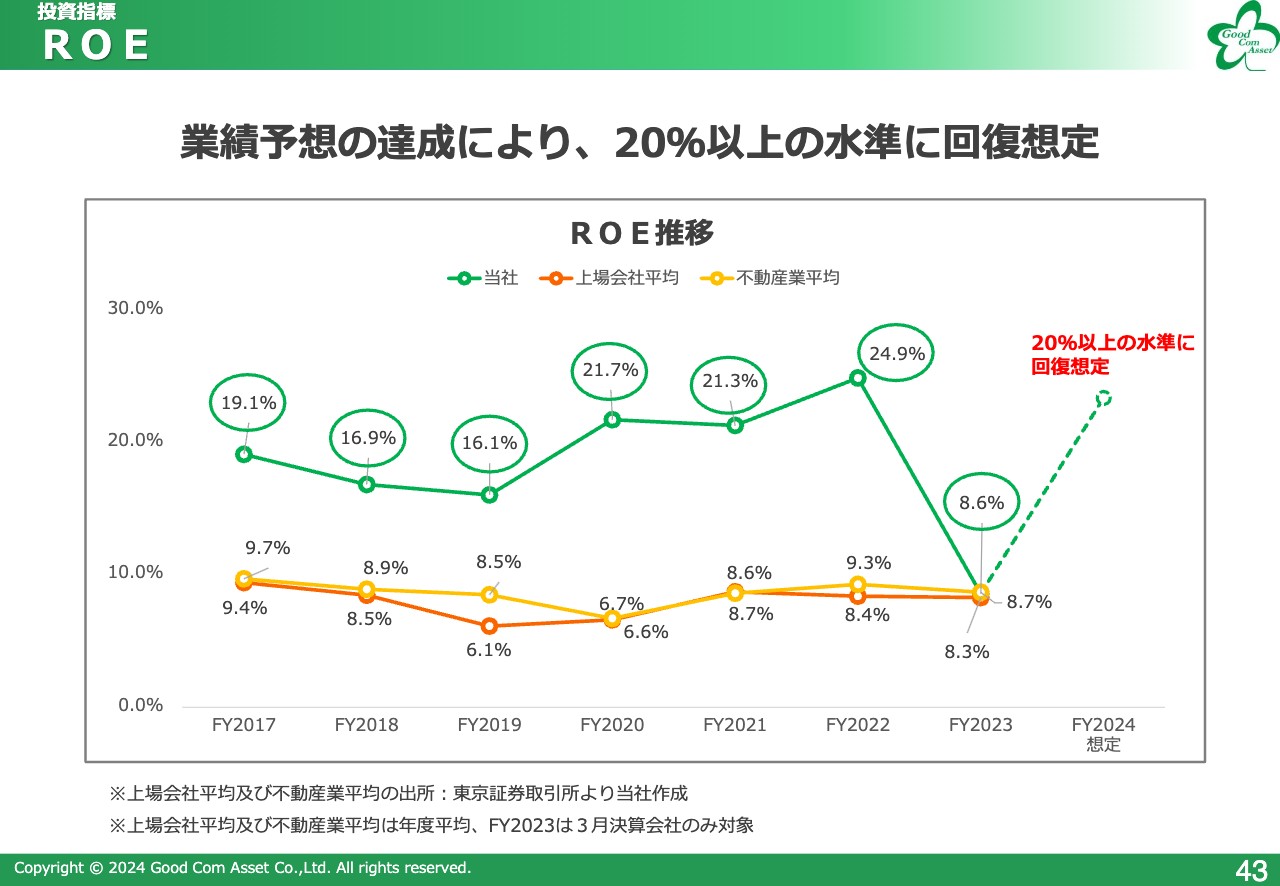

ROE

ROEの推移です。2024年10月期の業績予想を達成することで、20パーセント以上の水準に回復可能だと考えています。

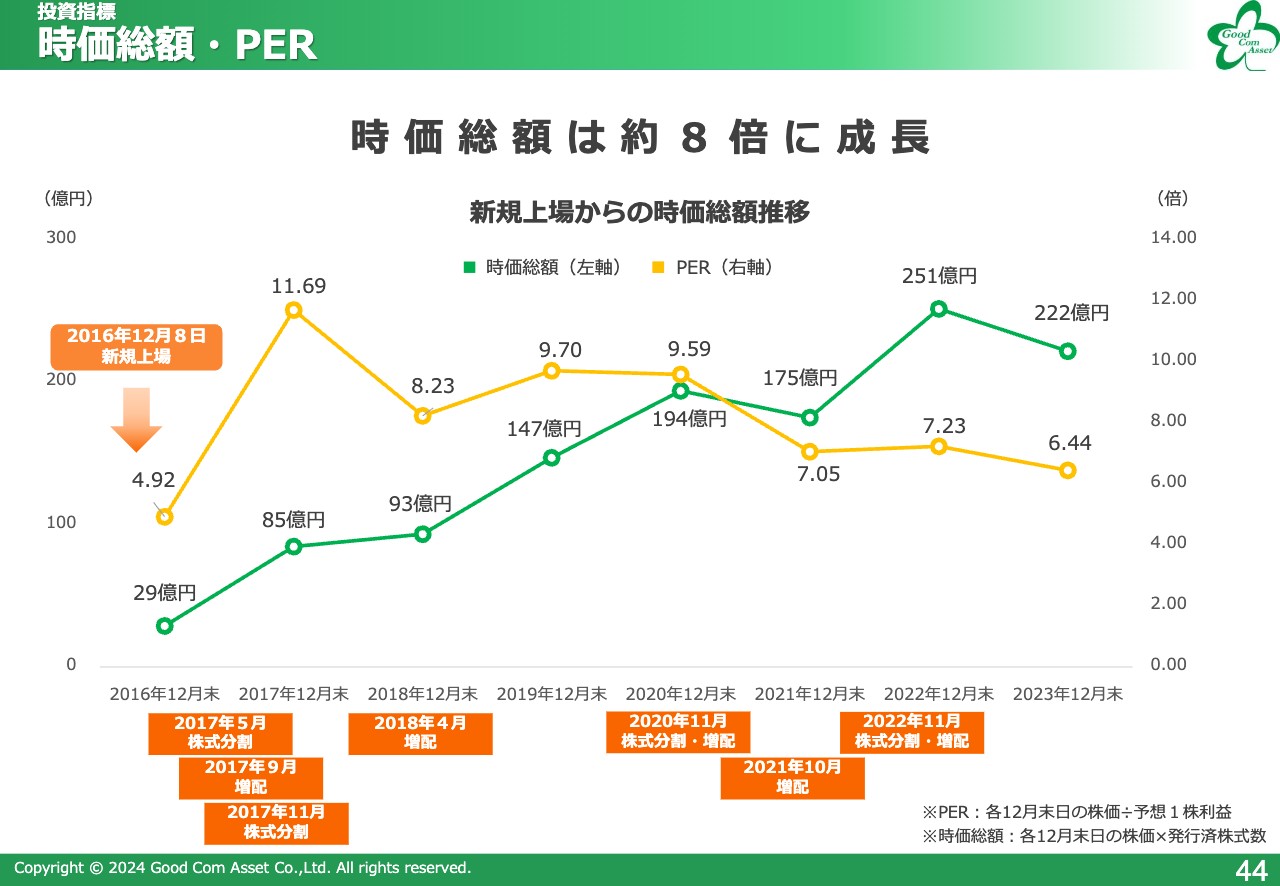

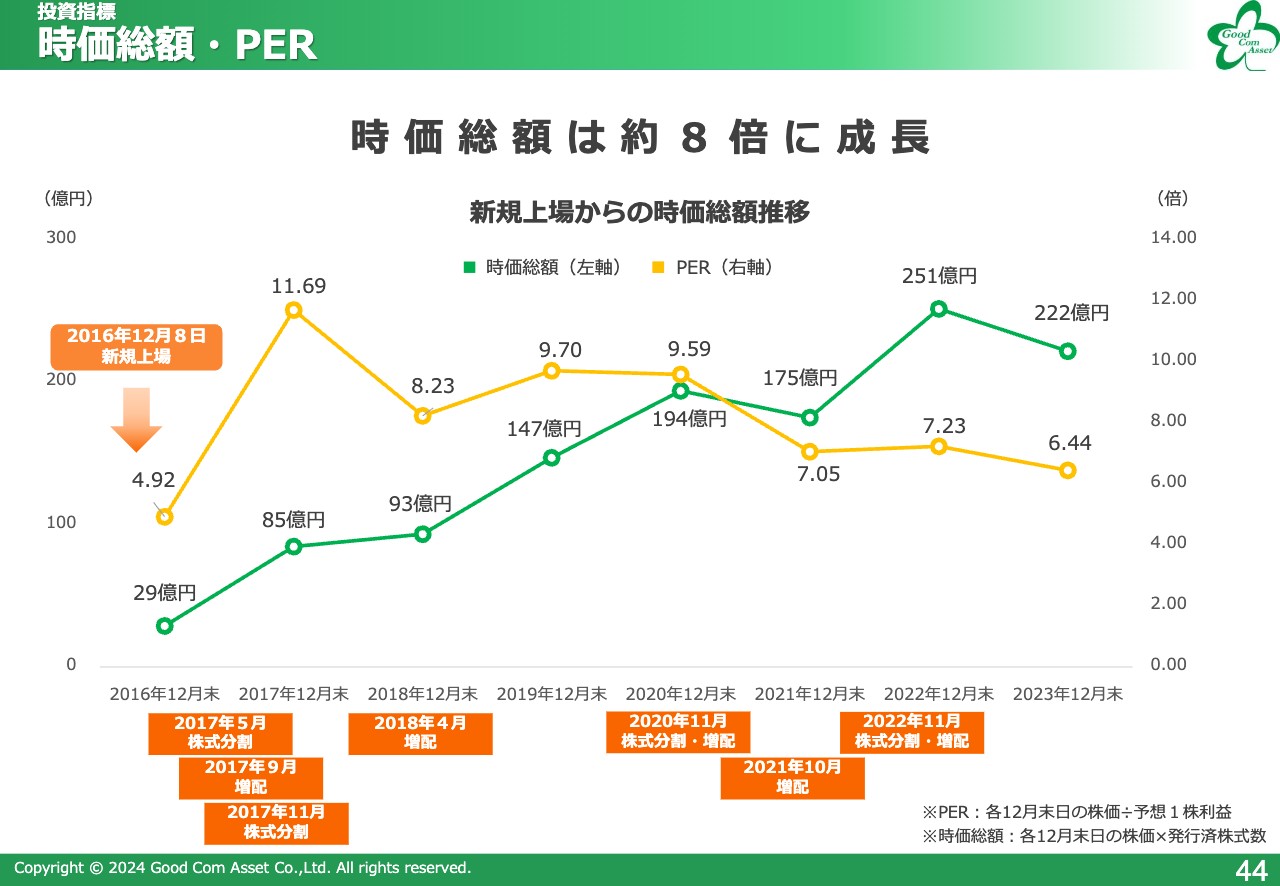

時価総額・PER

新規上場からの時価総額の推移です。毎年12月末日の株価を参考としています。業績の拡大とともに増配や株式分割を実施し、時価総額は新規上場から約8倍に成長しています。今後もIR活動に注力し、業績拡大により時価総額を上げていきます。

Purpose (パーパス)&Vision(ビジョン)

当社のPurposeは「不動産を安心と信頼のできる財産としてグローバルに提供し、社会に貢献する」です。Visionは「21世紀を代表する不動産会社を創る」としています。

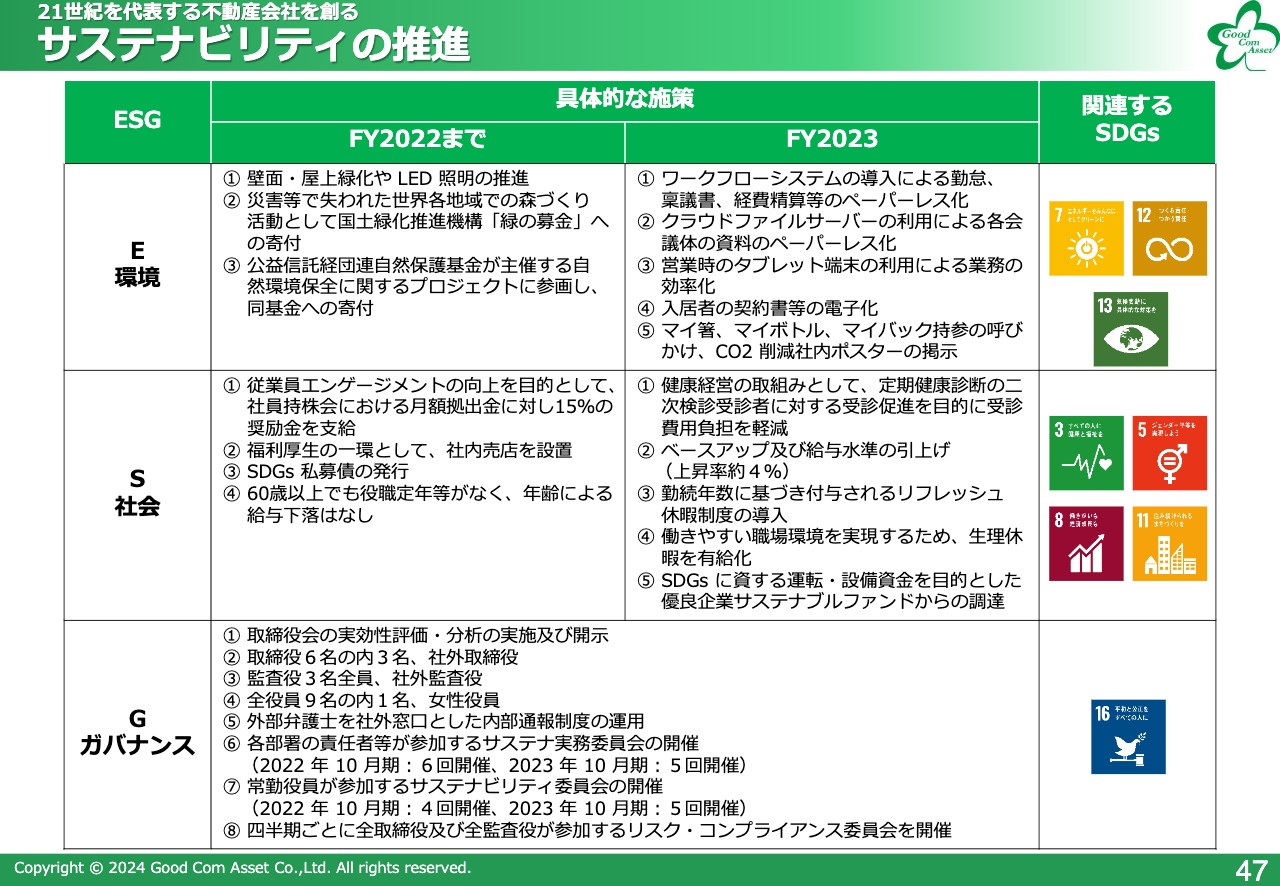

サステナビリティの推進

サステナビリティの推進について、これまでの具体的な施策をスライドに記載しています。

当社は特に人的資本に注力しています。従業員に対して4パーセントのベースアップやリフレッシュ休暇を導入し、働きやすい職場環境を整備しています。

会社の成長は役職員の成長によって実現できると考えています。今後も、誰もが能力を十分に発揮し、成長を実感できる環境を整えることで、業績拡大を続けていきます。

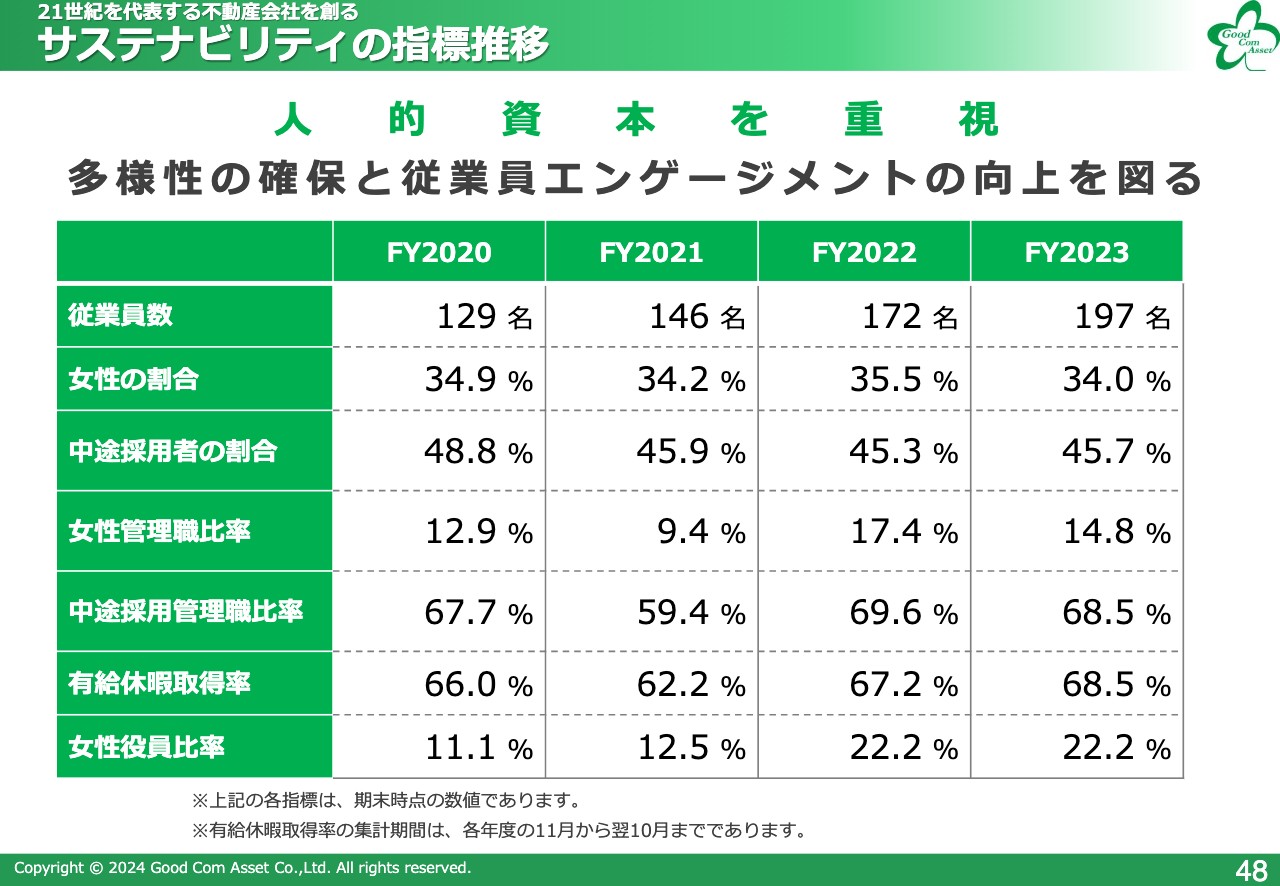

サステナビリティの指標推移

サステナビリティの指標推移です。従業員数は順調に増加し、有給休暇の取得率も増加傾向にあります。人的資本を重視し、多様性の確保と従業員エンゲージメントの向上を図ります。

質疑応答:前期物件の売上計上時期について

司会者:「パイプラインの表を見ると、前期の23棟1,190戸は販売の目途がついたようで安心しました。前期からの物件の売上は、第2四半期から第3四半期にかけて計上されるのでしょうか?」というご質問です。

長嶋:まずはパイプラインのスライドをご覧ください。

「以下に記載のうち『2024年4月30日までに売上計上』とあるのは、遅くとも同日までの売上計上を見込んでおり、同日より前倒しになる可能性もございます。日付が異なるものの同様の表現をしているものは同じ意味です」と記載していますが、そこがポイントです。したがって、前倒しで入る可能性が非常に高いということです。あくまでも、最終期日という表現です。

司会者:6月28日であれば、「第2四半期と第3四半期の間には」ということでしょうか?

長嶋:そのとおりです。

質疑応答:ホールセールの引渡し時期について

司会者:「ホールセールについてです。ホールセールの場合は相手が法人のため、最終的な一つひとつの引渡しの時期が確定できないという特徴があるのでしょうか?」というご質問です。

長嶋:先ほどのパイプラインのスライドをご覧ください。川崎の物件は「2024年4月30日までに売上計上」と記載があります。例えばこれを、1つの法人と契約したという前提にします。期間が今すぐではない理由は、何でもそうですが、資金回収を急げば急ぐほど安く買い叩かれるからです。

そのため、我々は資金回収を急がずに、十分な資金調達の期間を設けているということです。

司会者:あえて期日を前倒しにするスタイルではないということですね?

長嶋:そのとおりです。

質疑応答:バルク販売をやめた理由について

司会者:「今期、バルク販売をやめたというご説明があったと思いますが、その理由について教えてください」というご質問です。

長嶋:前期まではコンペによって販売先を選定し、バルクで販売していたのですが、こちらは数百億円規模となります。購入できる会社は、ほとんどが大企業です。大企業というのはビッグネームの会社となります。

バルクという言葉からは10棟以上、場合によっては20棟以上をイメージすると思います。このような規模になると、買い手も物件のデューデリをするのにかなりの期間を要します。我々も時間をかけてバルクを選定することで、非常に手間がかかってしまっていました。

購入できる会社も限られ、期間も限定される、つまり拘束されてしまうということです。我々は、それがリスクなのではないかと考えました。前期を振り返り、その大きな課題を認識した上で、今期は収益性を考慮し、1棟単位で、売り急がずに販売先を決定します。

1棟単位だと数億円となり、数百億円と比べると、いわゆる買い付け、優先交渉権の検討期間が短くなるのです。そのため、1棟ずつ丁寧に売却することにしました。

司会者:前期を踏まえ、よりプラスの効果を生むために、このような選択をされたということですね。

長嶋:おっしゃるとおりです。

質疑応答:仕入の拡大について

司会者:「売上の動きが大きいですが、いつも着実に仕入を増やされており、安心しています。今期も仕入は拡大していくのでしょうか? また、仕入の資金繰りは大丈夫でしょうか?」というご質問です。

長嶋:21ページのグラフの「FY2021」「FY2022」「FY2023」をご覧ください。年々仕入は着実に増加しています。

今期の第1四半期は期ずれ物件の販売に専念したため、情報収集は実施しているものの、仕入契約は行っていない状態です。こちらは、第2四半期以降にずらしています。

したがって、第2四半期以降はかなり大量の仕入を行い、さらに加速していくかたちとなります。

司会者:引き続き、右肩上がりになるということでしょうか?

長嶋:そうですね。「FY2022」のグラフにかたちが似てくると思いますが、仕入戸数としては同等以上となります。

質疑応答:新卒の新入社員について

司会者:「新卒の新入社員は何名入社する予定なのでしょうか? また、そのうち営業は何名でしょうか?」というご質問です。

長嶋:全体で35名程度を予定しており、そのうちの約20名が営業となります。

質疑応答:リテールセールスの顧客層について

司会者:「リテールセールスの顧客層についてです。公務員が100パーセントというグラフがありましたが、その要因を教えてください」というご質問です。

長嶋:話すと長くなりますので、簡単にご説明します。

公務員の方々は、毎年安定した収入が確保できるため、どのような景気でも、安定的に販売できることが一番大きな理由となります。

司会者:そのため、公務員の方をターゲットとし、今は100パーセントになっているということですね。

長嶋:そのとおりです。

質疑応答:ホールセールの利益率について

司会者:「ホールセールについてです。販売は進んでいるようですが、例えば、値引きやキャンペーンなどにより、利益率が下がることはないのでしょうか?」というご質問です。

長嶋:当社と取引先との関係上、詳しくはお話しできませんが、値引きということではなく、一定水準を保ち、きちんとウィンウィンの関係になるようにしています。

質疑応答:現状のPERの水準について

司会者:「株価の波はあっても、時価総額が上場から8倍に成長したというご説明に驚きました。現状のPERの水準は、売上の成長性を考えれば物足りないと思いますが、社長自身はどのようにお考えでしょうか?」というご質問です。

長嶋:こちらは、スライドのグラフをご覧ください。株価についても、時価総額についても、あえて触れないようにしたいと思います。

あくまでも市場が決めるものであり、我々がどうこう言うことではありません。それよりも、投資家のみなさまに当社の良さや、独自性、成長戦略などをご理解いただき、応援を賜れればと思っています。

司会者:株価自体は、投資家のみなさまにご判断を委ねるということですね。ぜひ、会社の成長性などに注目していただければと思います。

質疑応答:今後の配当性向について

司会者:「物件の仕入にはお金も必要だと思いますが、株主重視の姿勢は崩さず、今後も配当性向30パーセントは継続していく考えでしょうか?」というご質問です。

長嶋:当社は2016年の新規上場から、配当性向30パーセントを基準にするということは変えていない状況です。そして、今後も変えません。

質疑応答:1都3県以外への進出について

司会者:「1都3県以外への進出は考えていますか?」というご質問です。

長嶋:1都3県以外では、関西圏と九州地方の福岡などを視野に入れています。

当然、1都3県も主力供給エリアと捉えていますが、今後は関西圏、九州地方も考えていかなければならないため、模索しています。

質疑応答:通期業績予想の達成可能性について

司会者:「前期は期末で売上が大きく未達となりましたが、今期はしっかり対策を打っているため、完全復活し、通期業績予想は達成可能性が高いと見てよろしいでしょうか?」というご質問です。

長嶋:前期はご心配をおかけしました。スライドに記載のとおり、すでに先の物件まで契約を行っている状況です。例えば37番や41番などは、これから竣工する物件ですが、前倒しで契約しています。

司会者:これから竣工する物件も、すでに契約が入っているということですね?

長嶋:そのとおりです。当社の対策は、前倒しで契約行為を行っていくことですので、遅くとも第3四半期には達成できるように、今から尽力していきたいと考えています。

司会者:前期の課題を糧に新しい施策を打ち、成長の方向性を見ながら進めているというお話でしたね。

長嶋:決してバルクがダメということではありません。しかし、今は景況感の波が激しい時期のため、原点回帰というわけではないですが、1棟単位で丁寧に売っていきます。

場合によっては、バルクでの販売も実施するかもしれませんが、それは我々が完全復活した上で行いたいと考えています。

長嶋氏からのご挨拶

販売は順調に進んでいるため、今期は確実に業績予想を達成していきます。引き続き応援していただけますと幸いです。本日は誠にありがとうございました。

新着ログ

「不動産業」のログ