提供:株式会社FPパートナー 2024年11月期第1四半期決算説明

【QAあり】FPパートナー、新規契約が増加、生命保険手数料収入は過去最高を達成、今期配当は合計92円の増配予想に修正

目次

黒木勉氏(以下、黒木):株式会社FPパートナー代表取締役の黒木です。本日はお忙しい中、2024年11月期第1四半期の決算説明会にご参加いただき、ありがとうございます。

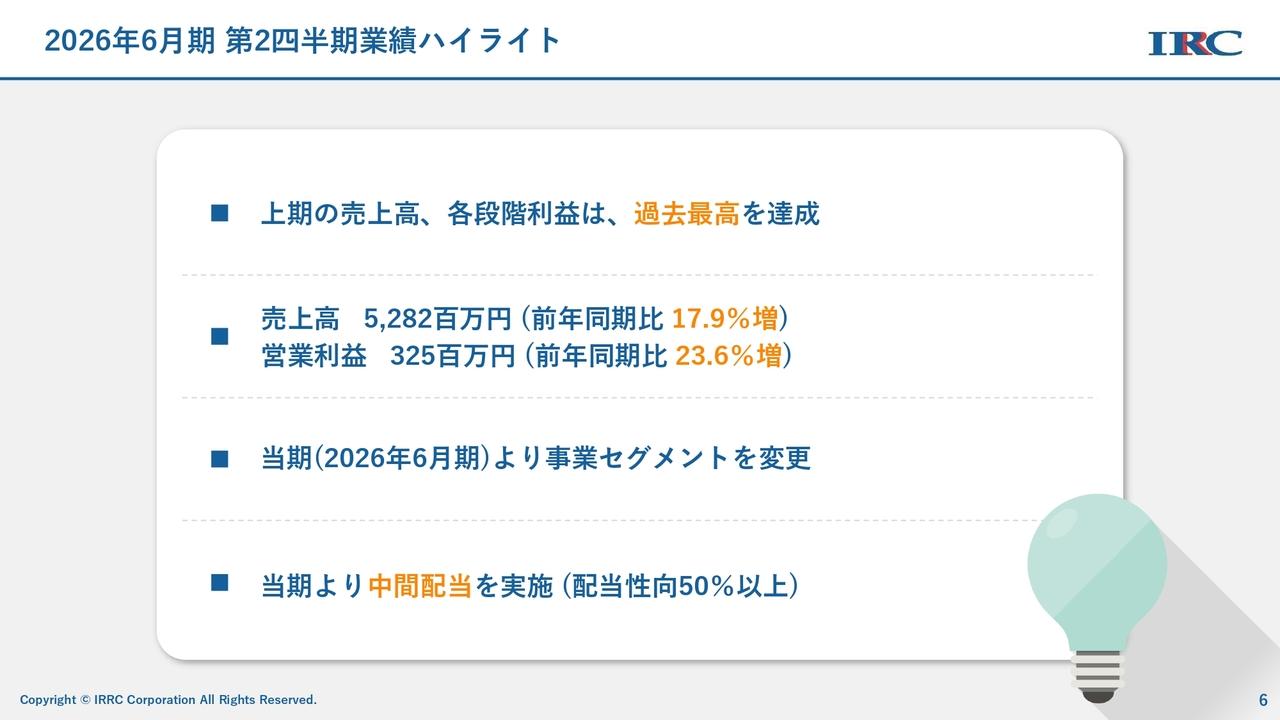

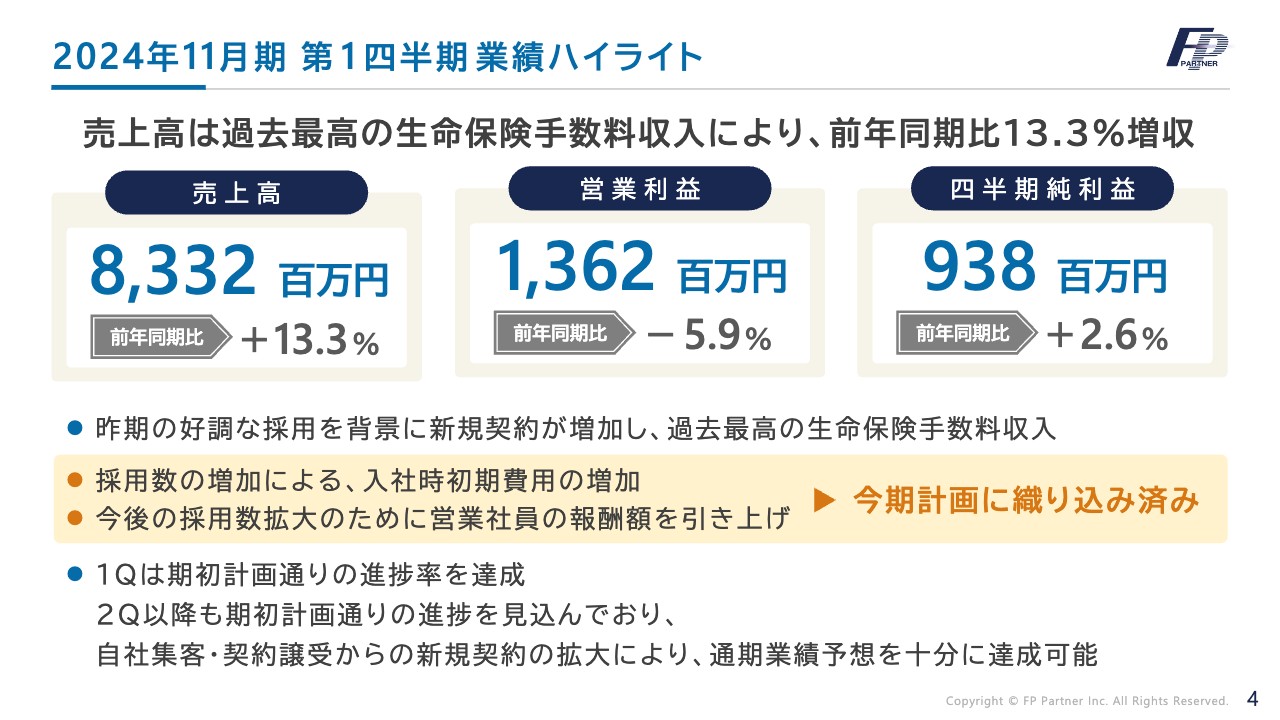

2024年11月期第1四半期業績ハイライト

2024年11月期第1四半期の業績ハイライトです。売上高は過去最高の生命保険手数料収入により、前年同期比13.3パーセントの増収となりました。

売上高は前年同期比プラス13.3パーセントの83億3,200万円、営業利益は前年同期比マイナス5.9パーセントの13億6,200万円、四半期純利益は前年同期比プラス2.6パーセントの9億3,800万円で着地することができました。昨期の好調な採用を背景に新規契約が増加し、過去最高の生命保険手数料収入になりました。

一方、営業利益は前年同期比マイナス5.9パーセントと、若干減少しました。今後の採用数拡大のために、今期から営業社員の報酬額の引き上げを行ったためです。また、過去最高の採用数により、入社時の初期費用が増加していますが、今期計画にはすべて織り込み済みです。

第1四半期は、期初計画どおりの進捗率を達成しました。第2四半期も期初計画どおりの進捗を見込んでいます。通期業績予想は、自社集客や契約譲受からの新規契約の拡大により、十分に達成可能です。

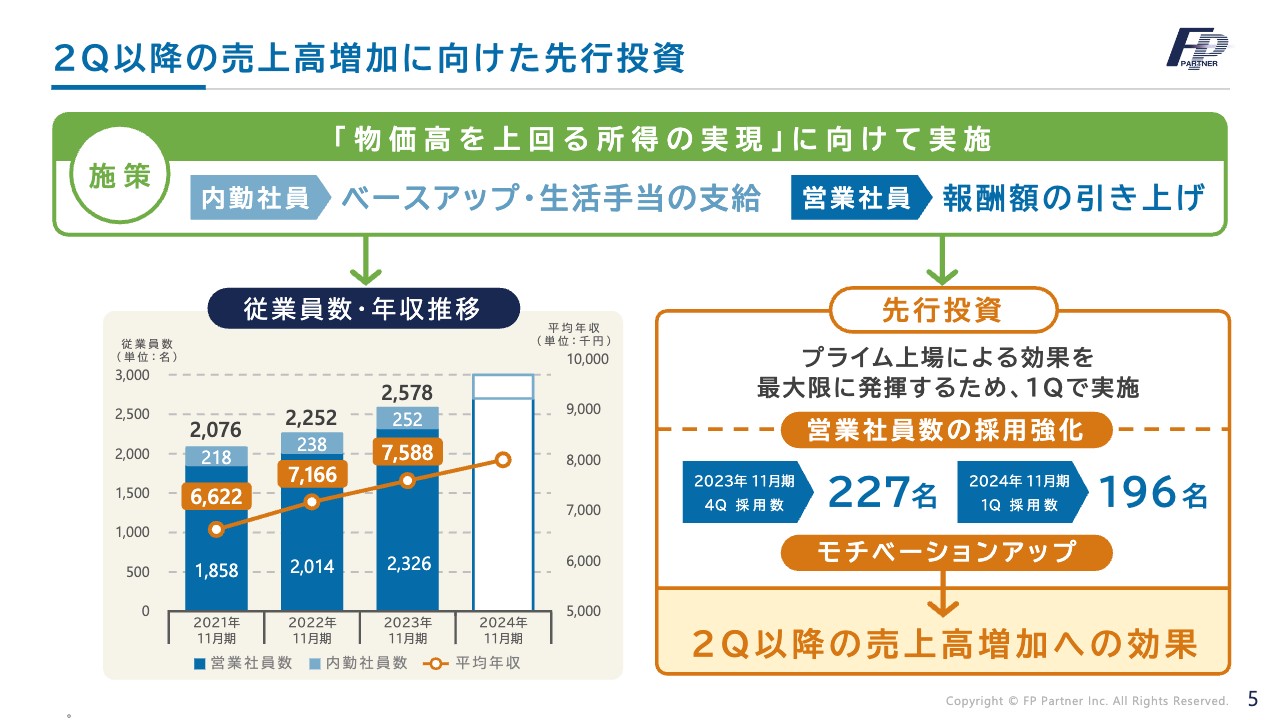

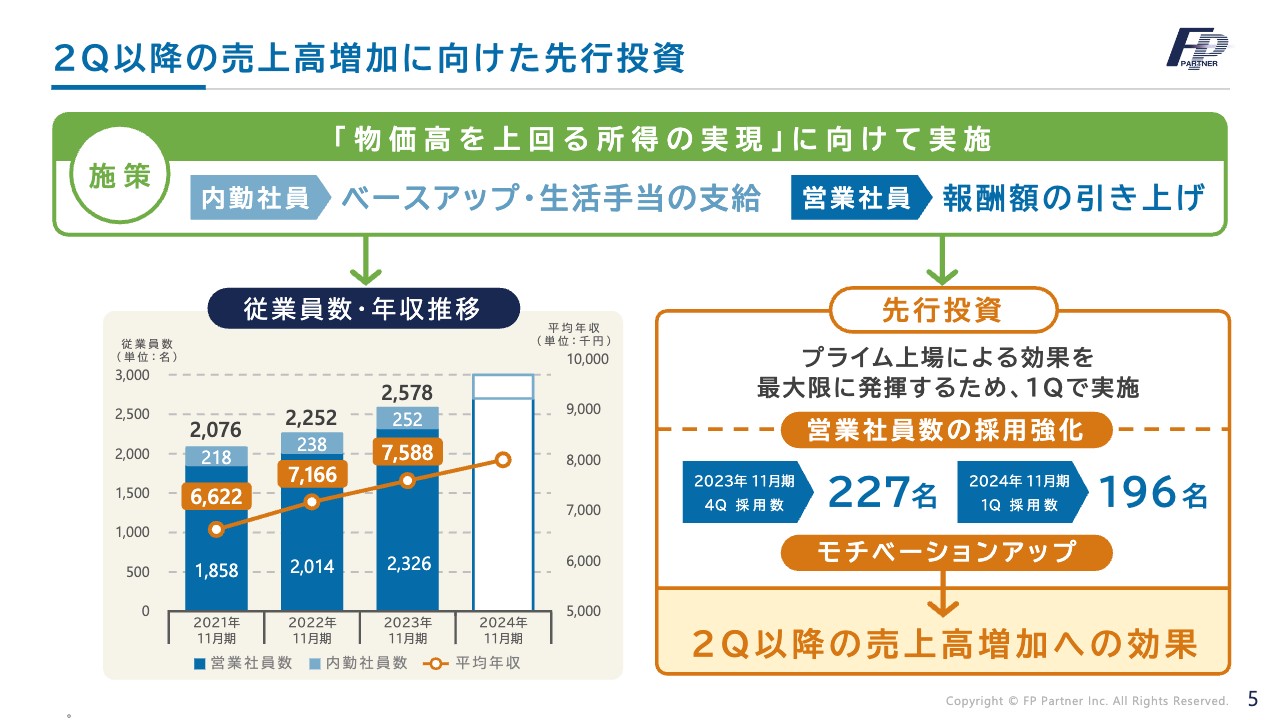

2Q以降の売上高増加に向けた先行投資

第2四半期以降の売上高増加に向けた先行投資についてです。当社は「物価高を上回る所得の実現」に向け、内勤社員にはベースアップ・生活手当の支給を、営業社員には今期から報酬額の引き上げを行っています。

スライド左側のグラフは、当社の従業員数と平均年収の推移です。わずか2年ではあるものの、従業員が約500名増えています。オレンジ色の折れ線グラフで示したとおり、平均収入も100万円弱引き上がりました。

上場して1年半ではありますが、最大の上場目的である営業社員の増員に、大きな手応えを感じています。このタイミングでの営業社員の報酬額の引き上げは、採用の増加、既存社員のモチベーションアップによる売上増加につながると確信しています。

スライド右側をご覧ください。プライム上場による効果を最大限に発揮するため、第1四半期で先行投資を実施しています。入社希望者に対しては、手数料率を上げることをお伝えし、昨期第4四半期は過去最高の227名の採用に成功しました。

第1四半期も、それに次ぐ196名の採用に成功しており、第2四半期以降の売上高増加への効果が期待されます。これは、今期以降の大きな成長に向けての先行投資であり、プライム上場効果を最大化するための人への投資です。

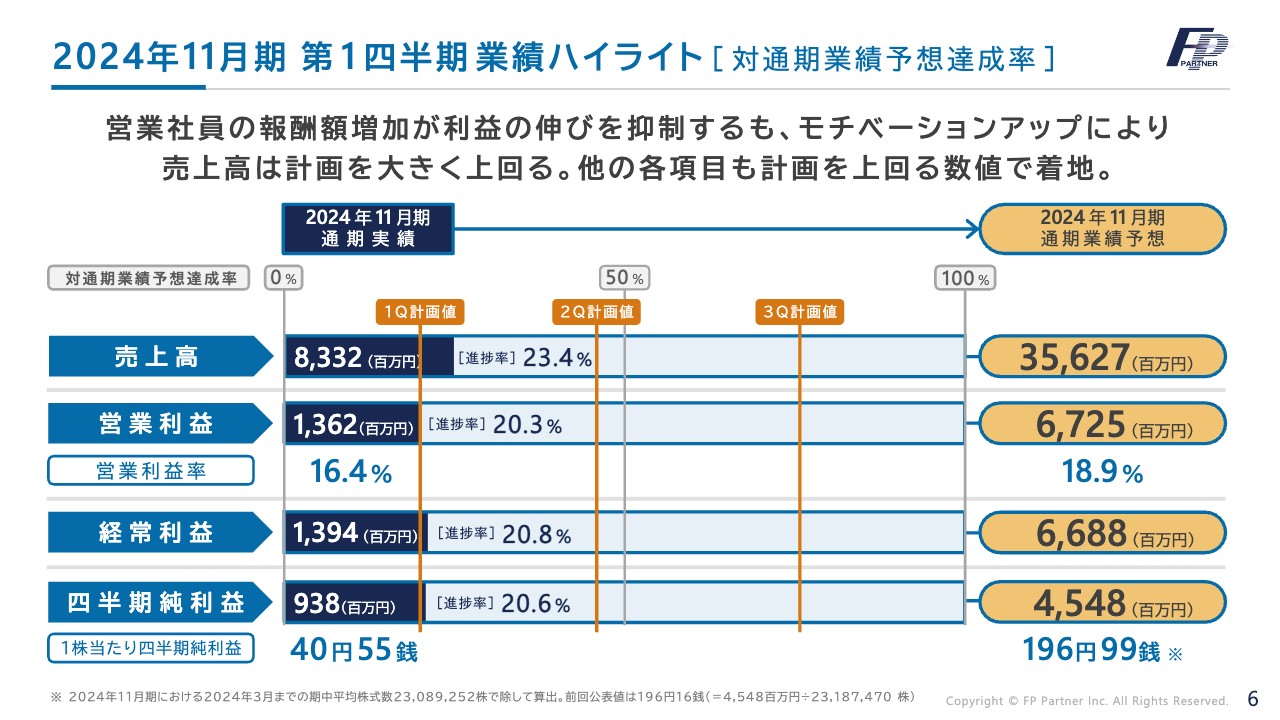

2024年11月期第1四半期業績ハイライト[対通期業績予想達成率]

対通期業績予想の達成率についてです。売上高、営業利益、経常利益、四半期純利益は、第1四半期の計画値をすべてクリアしています。特に売上高は、進捗率23.4パーセントではあるものの、計画値を大きく上回っています。

営業社員の報酬額増加が利益の伸びを抑制しましたが、モチベーションアップにより、売上高は計画を大きく上回りました。他の各項目もすべて、計画を上回っています。

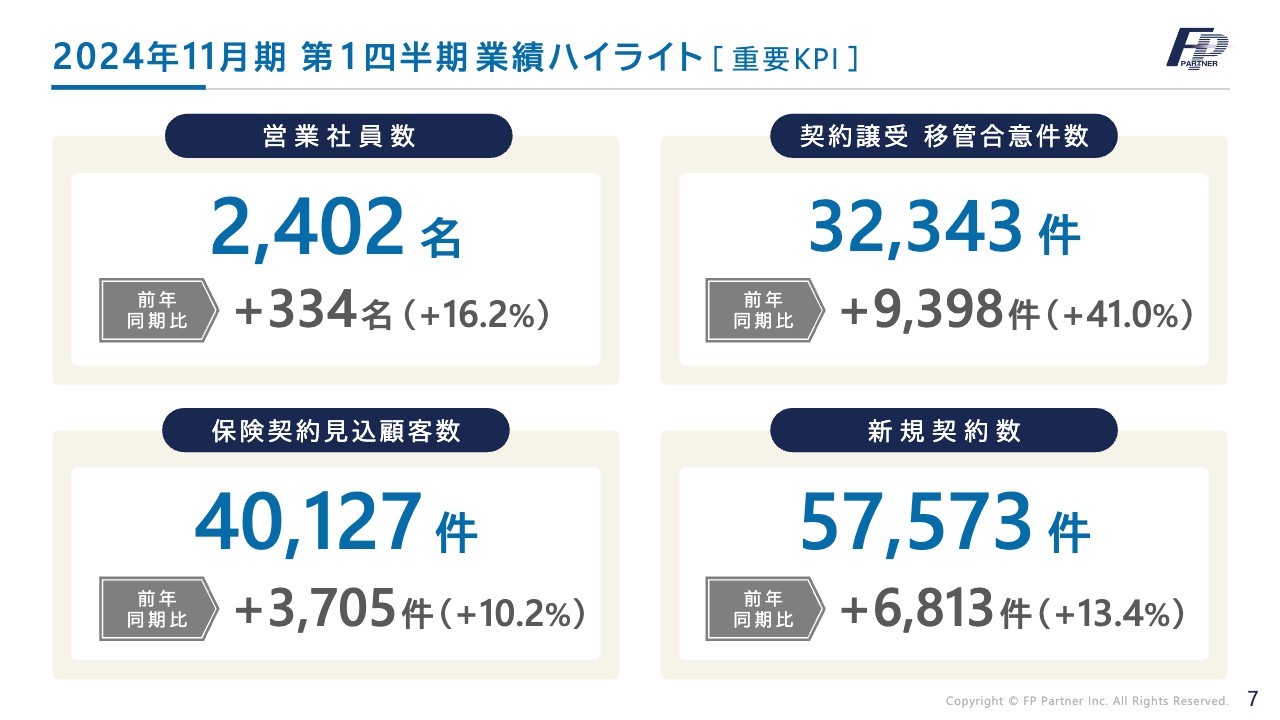

2024年11月期第1四半期業績ハイライト[重要KPI]

重要KPIについてです。営業社員数は前年同期比334名増、プラス16.2パーセントの2,402名となりました。当社の新しい柱である契約譲受に関しても、移管合意件数は前年同期比9,398件増、プラス41パーセントの3万2,343件と、過去最高です。

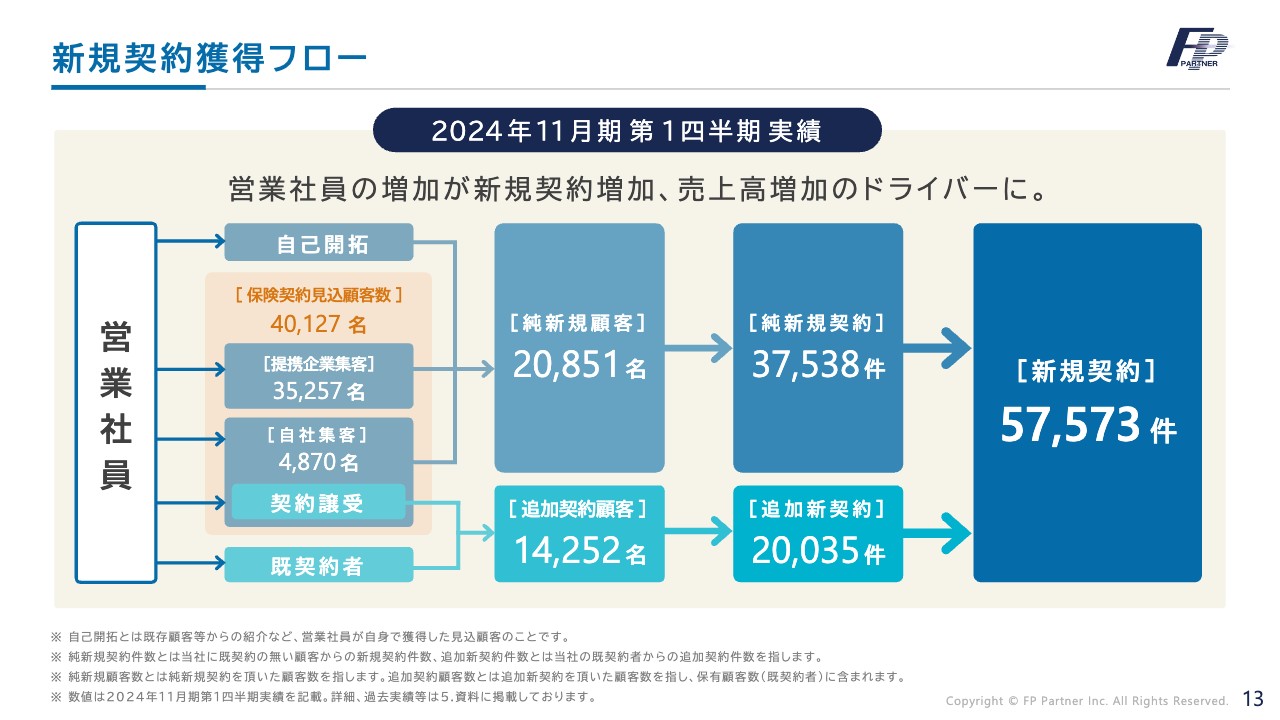

当社の柱である保険契約見込顧客数も過去最高で、前年同期比3,705件増、プラス10.2パーセントの4万127件となりました。それにより、新規契約数も大幅に増加し、前年同期比6,813件増、プラス13.4パーセントの5万7,573件となりました。

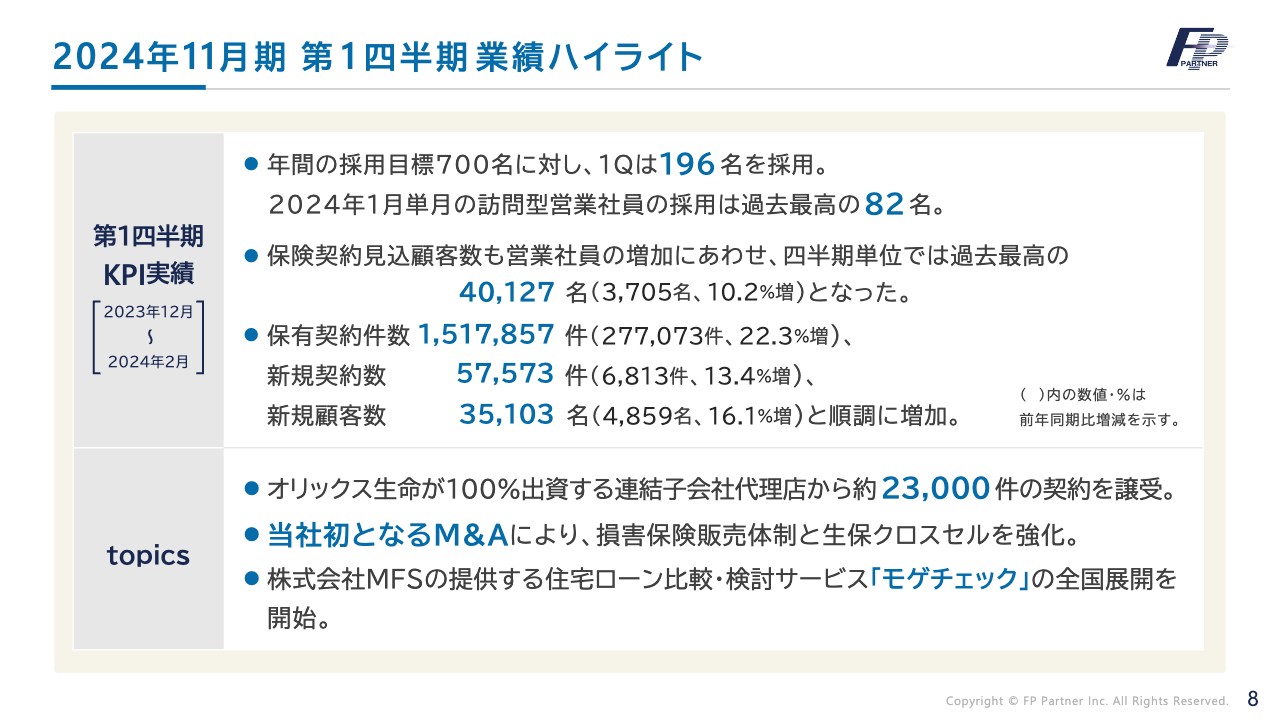

2024年11月期第1四半期業績ハイライト

重要KPIの業績ハイライトです。年間採用目標700名に対し、第1四半期で196名を採用しました。2024年1月単月の訪問型営業社員の採用は、過去最高の82名となりました。

そして、保険契約見込顧客数は4万127件、保有契約数はついに150万件を超えて151万7,857件、新規契約数は5万7,573件、新規顧客数は3万5,103名となりました。

業績ハイライトのトピックスです。第1四半期において、オリックス生命が100パーセント出資する連結子会社代理店からの、約2万3,000件の契約譲受が完了しました。当社初となるM&Aにより、損害保険販売体制と生保クロスセルを強化しています。

また、株式会社MFSの提供する住宅ローン比較・検討サービス「モゲチェック」の全国展開を開始しました。

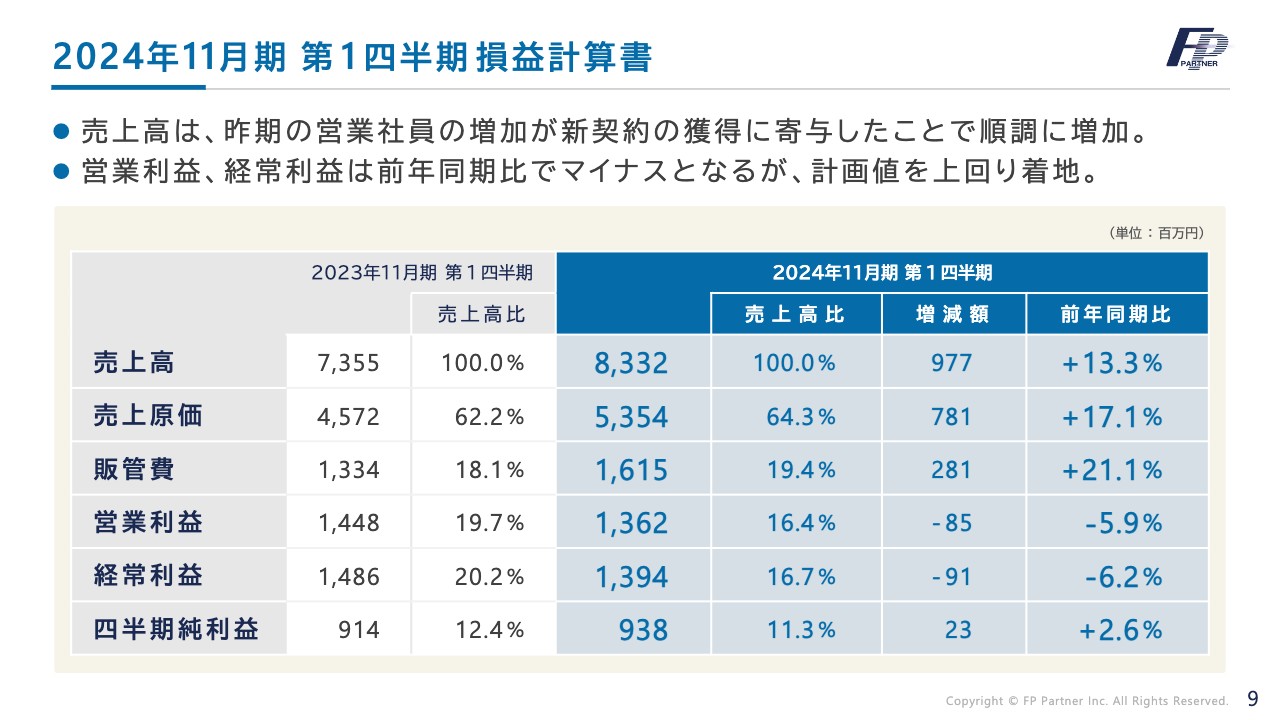

2024年11月期第1四半期損益計算書

2024年11月期第1四半期の損益計算書です。前年同期と比べて、売上高はプラス9億7,700万円の83億3,200万円、営業利益はマイナス8,500万円の13億6,200万円、四半期純利益はプラス2,300万円の9億3,800万円となりました。

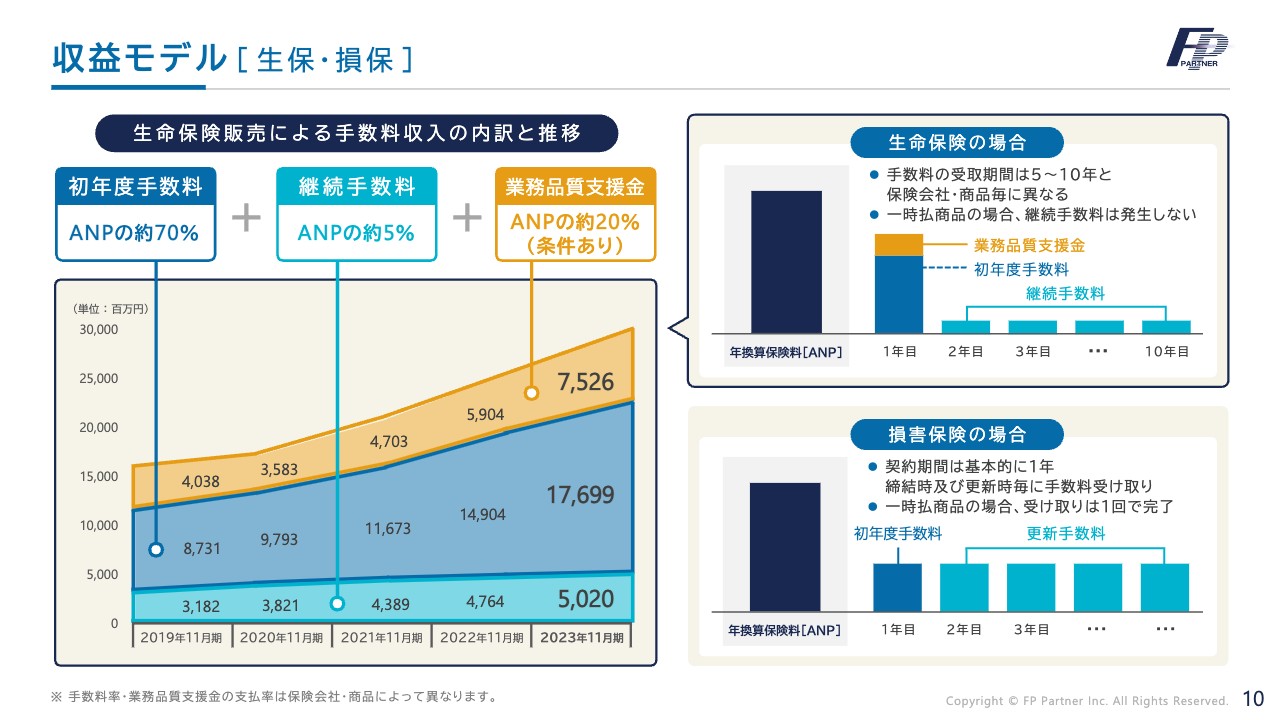

収益モデル[生保・損保]

当社の収益モデルについてです。スライド左側のグラフは、当社の収益モデルを表したものです。お客さまが契約すると、初年度手数料と業務品質支援金の大きな2つの手数料が初年度に入ってきます。

一方で、お客さまが解約しない限り、約10年間は継続手数料というストック収入が入ってきます。継続手数料は、グラフに薄い青色で示した部分です。こちらも初めて50億円を超えて、50億2,000万円となりました。

グラフのオレンジ色の部分は、業務品質支援金です。上場および生命保険協会の業務品質評価の認定や新規契約の増加により、業務品質支援金の率も上昇してきています。今期も契約増加による業務品質支援金の率のアップが予定されています。これにより、営業社員の報酬額引き上げによる先行投資分のカバーが十分できると考えています。

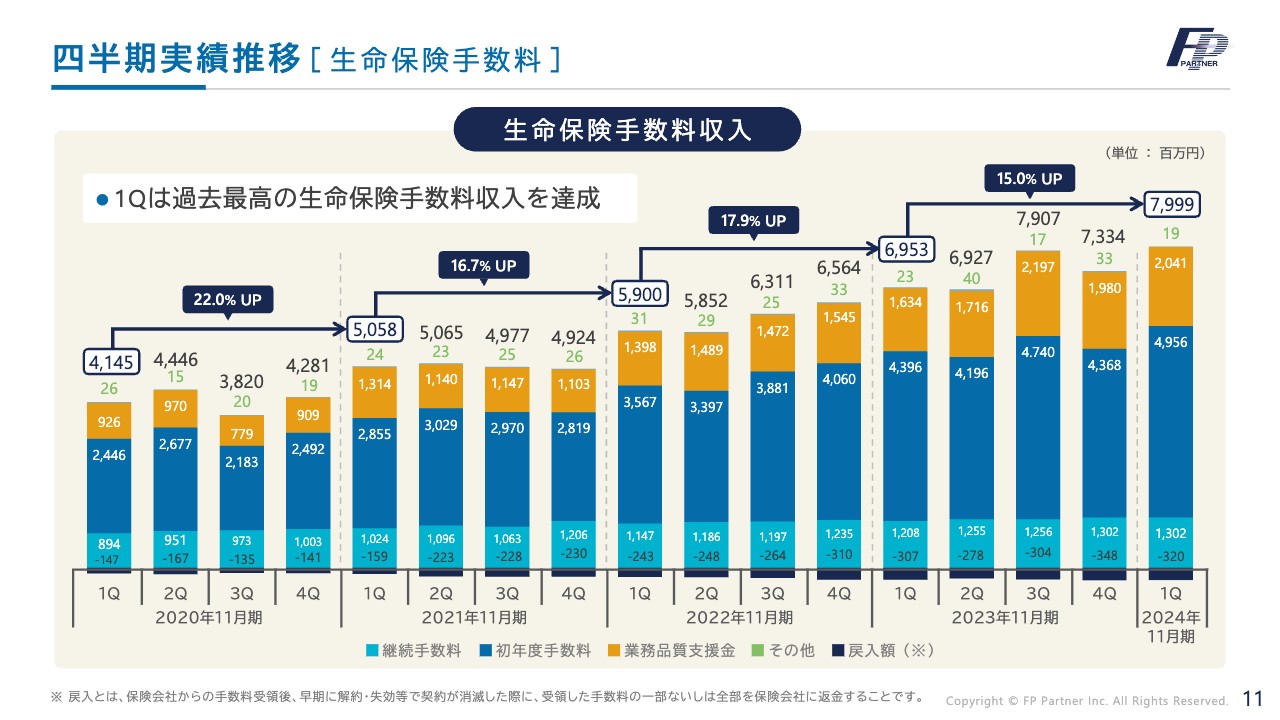

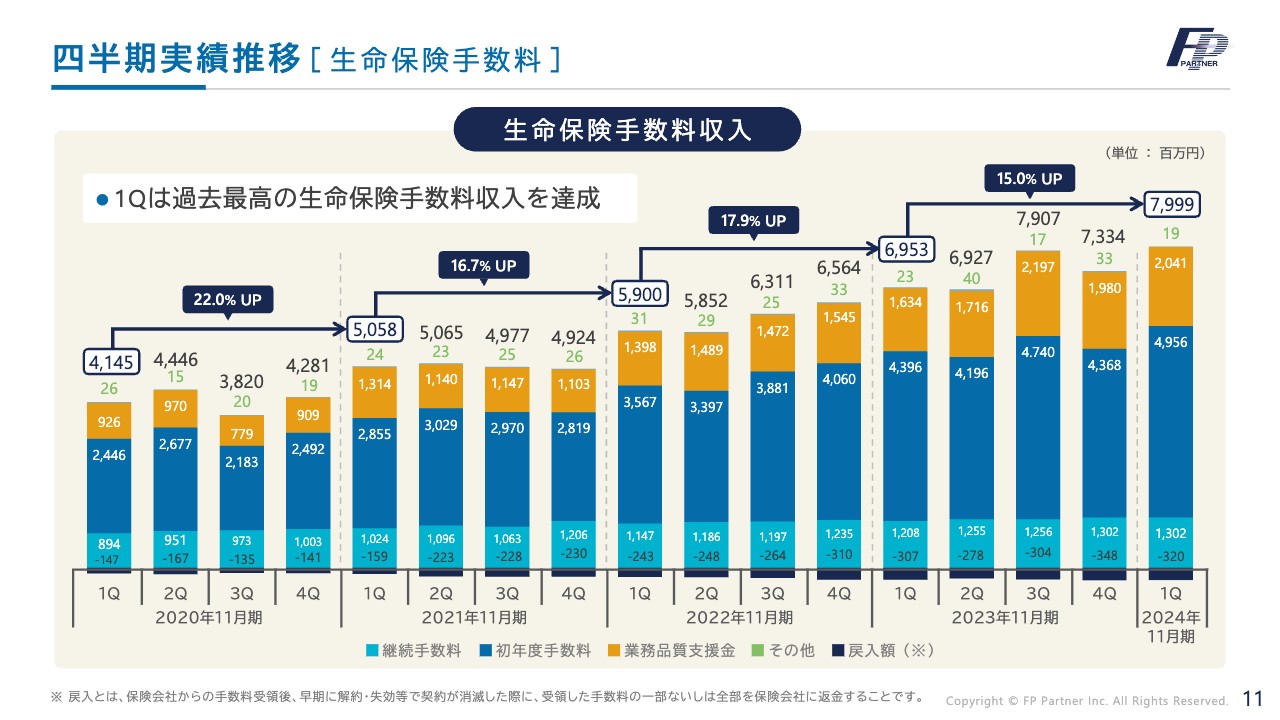

四半期実績推移[生命保険手数料]

四半期ごとの手数料の増減についてです。こちらはまさに右肩上がりです。2024年第1四半期において、手数料は過去最高の79億9,900万円となっています。

重要KPI推移[件数・顧客数]

保険業界で重要なKPIとしている保有契約件数と保有顧客数についてです。創業以来、この2つを増やしてきました。保有契約は、お客さまのライフサイクルの変化、保険の新商品の販売、金利上昇の局面で、新契約獲得機会が生じます。ここ2年間で、大幅に増加しています。

新規契約獲得フロー

第1四半期の契約獲得フローです。スライド中央をご覧ください。提携企業からの送客や自社集客、自己開拓により、2万851名との契約に至りました。契約譲受や既契約による追加契約は1万4,252名です。

これらが純新規契約として3万7,538件、追加新契約として2万35件で、合計すると新規契約は5万7,573件です。その支えになったのが集客です。

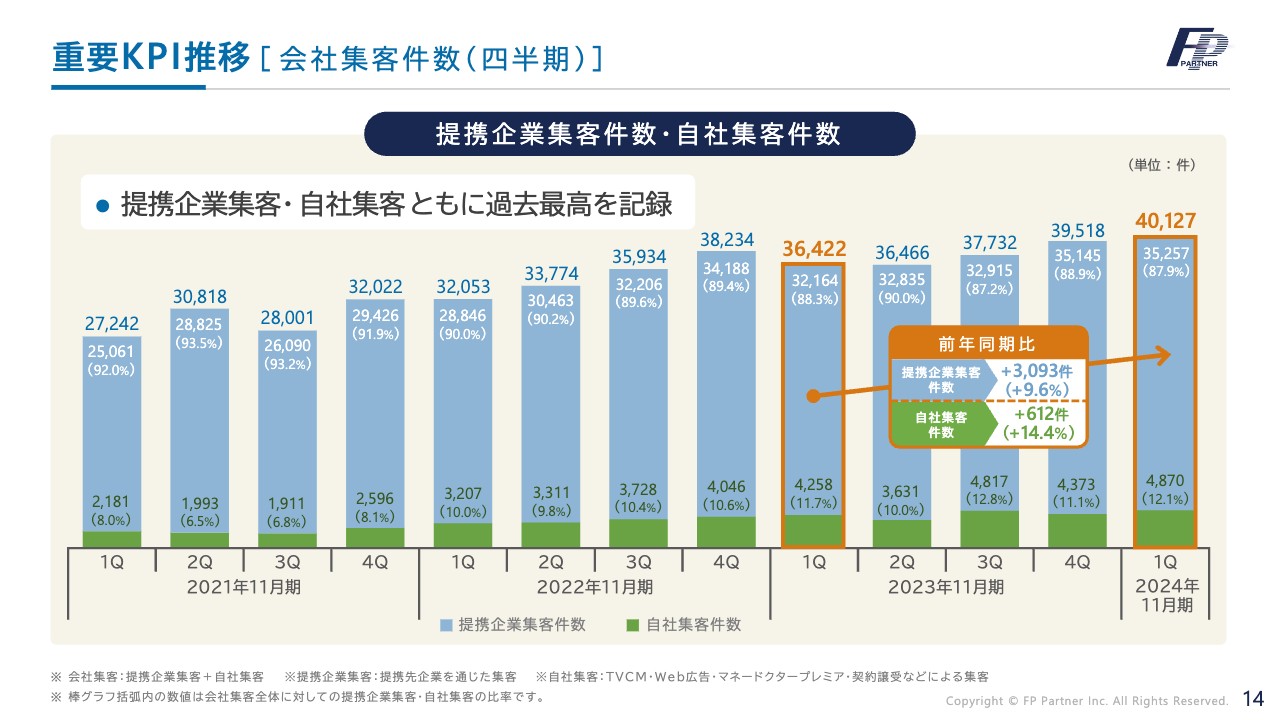

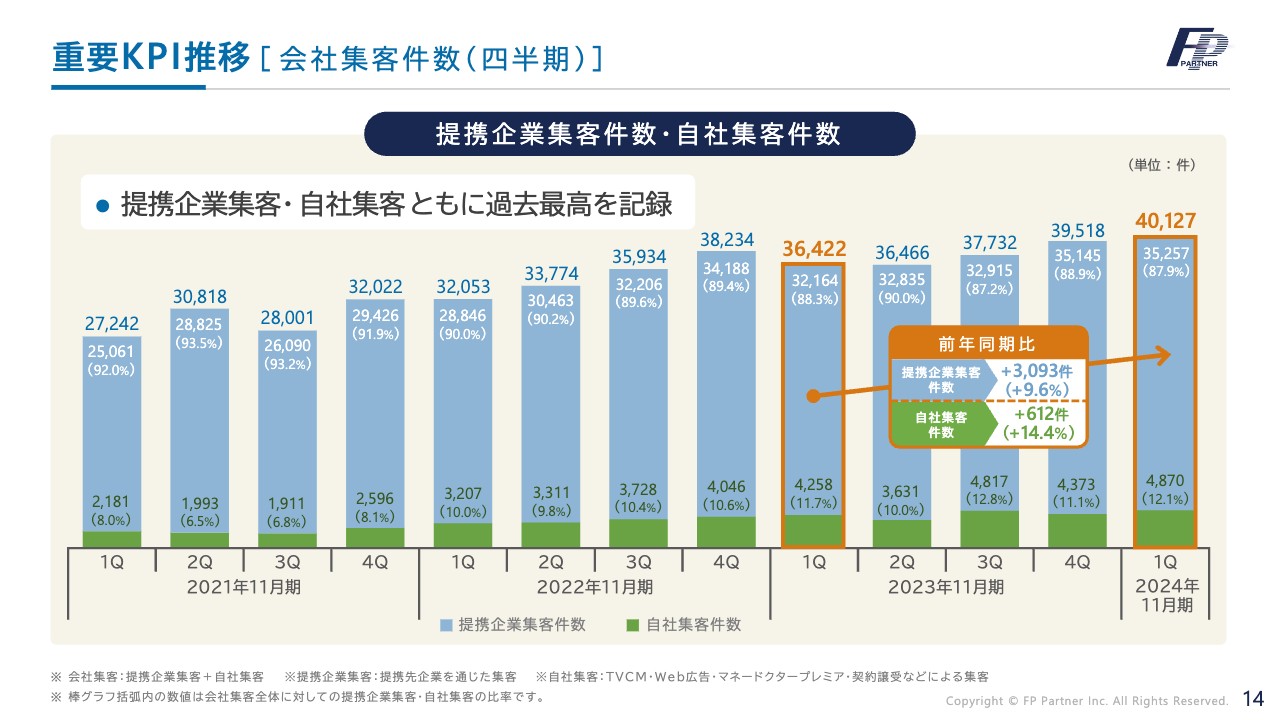

重要KPI推移[会社集客件数(四半期)]

先ほどお伝えしたとおり、4万127件の集客は、過去最高です。前年同期と比べても、提携企業集客件数はプラス3,093件です。自社集客件数はプラス612件と、14.4パーセントも増えています。

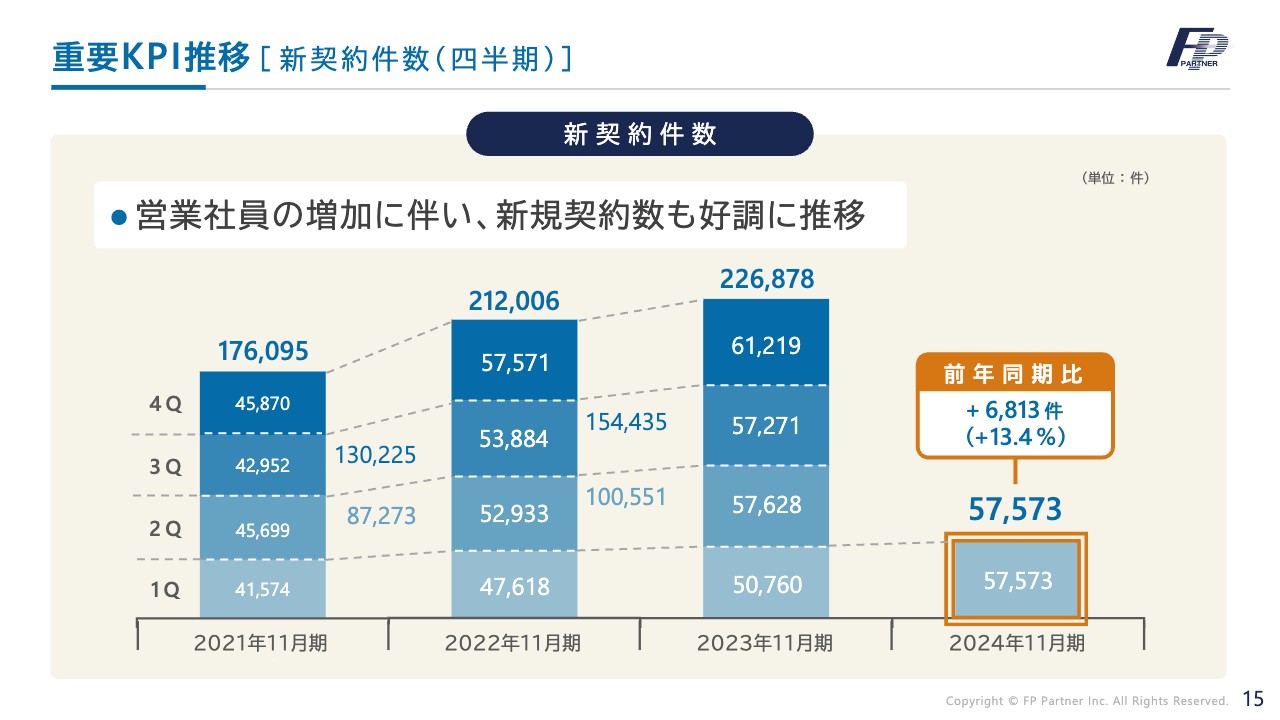

重要KPI推移 [新契約件数(四半期)]

四半期ごとの新契約件数です。第1四半期は前年同期比プラス6,813件です。

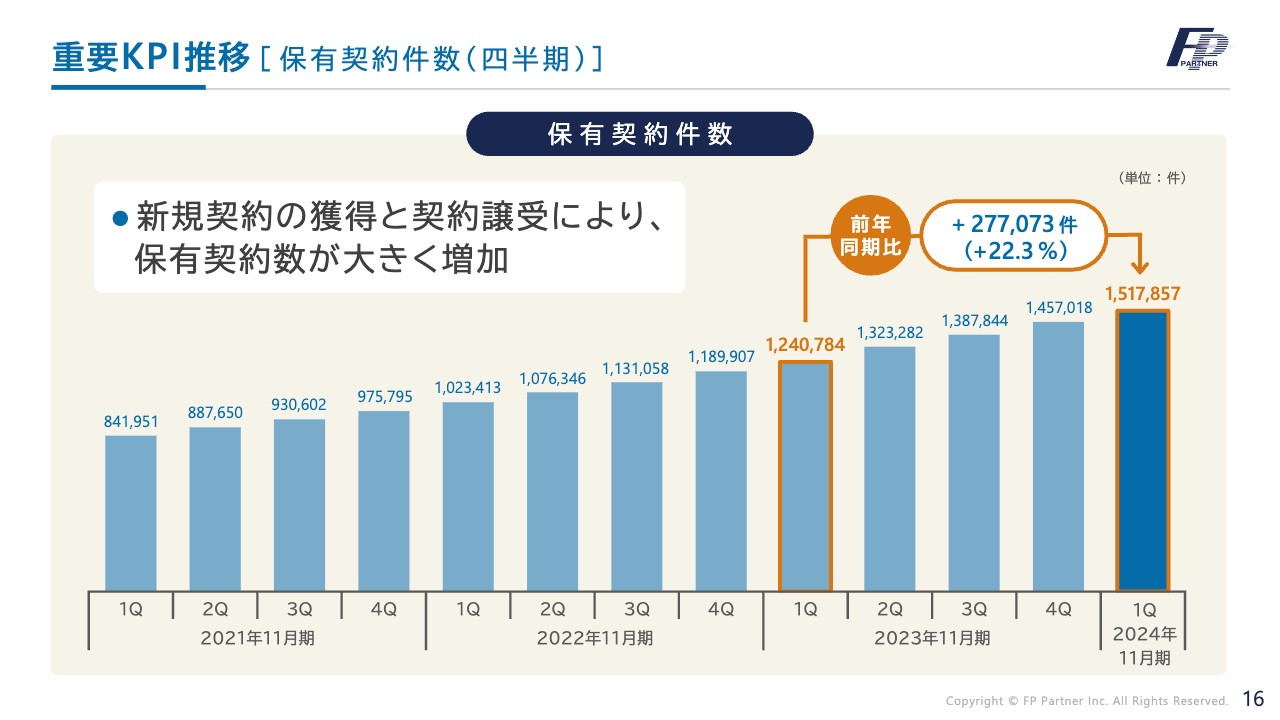

重要KPI推移[保有契約件数(四半期)]

保有契約件数についてです。先ほどお伝えしたように、初めて150万件を超えました。前年同期比プラス27万7,073件、プラス22.3パーセントの151万7,857件となりました。

保有契約件数は、新規契約の獲得と契約譲受により大きく増加しています。13年間積み上げた保有契約件数を、わずか1年間で、前年同期比プラス22.3パーセント、プラス27万7,073件、積み上げることができました。

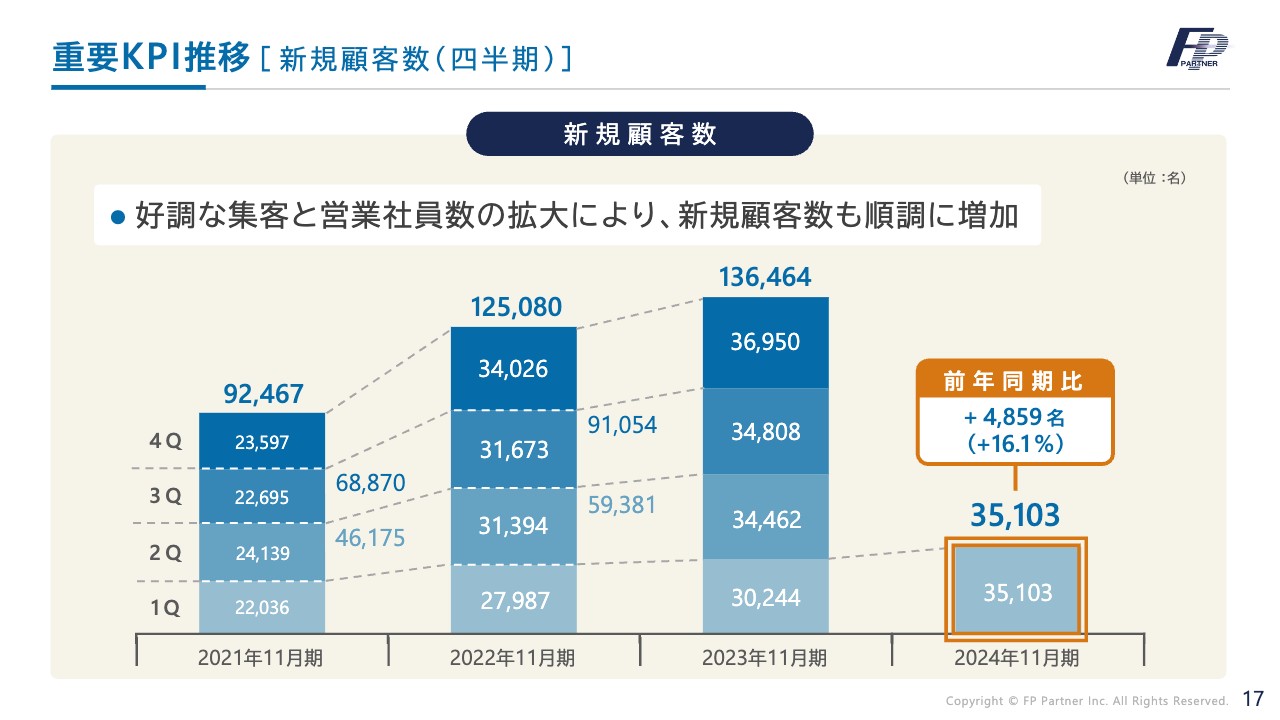

重要KPI推移[新規顧客数(四半期)]

新規顧客数は、前年同期比プラス4,859名、プラス16.1パーセントの3万5,103名です。第2四半期以降は営業社員の増強により、こちらの数字を上回ると考えています。第1四半期においては、よいスタートが切れたと思います。

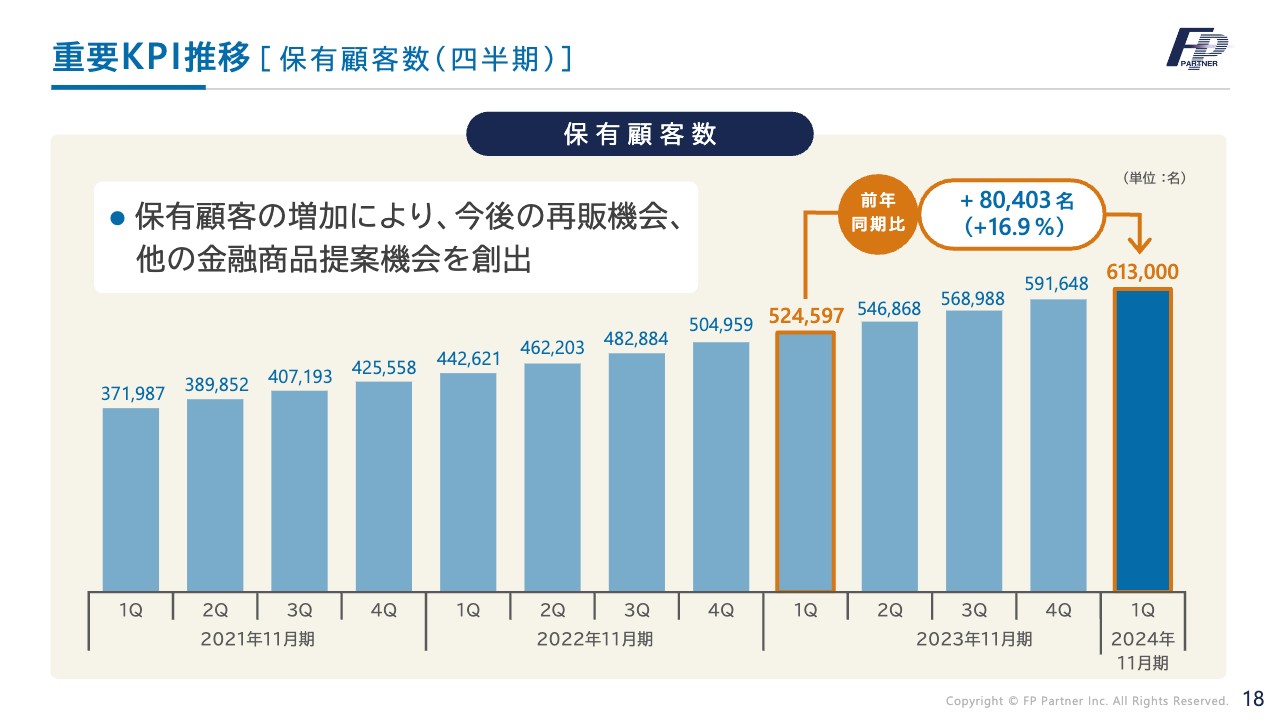

重要KPI推移[保有顧客数(四半期)]

保有顧客数は初めて60万名を超え、61万3,000名です。わずか1年ですが、前年同期比プラス16.9パーセント、8万403名増加しています。

2024年11月期 重点施策

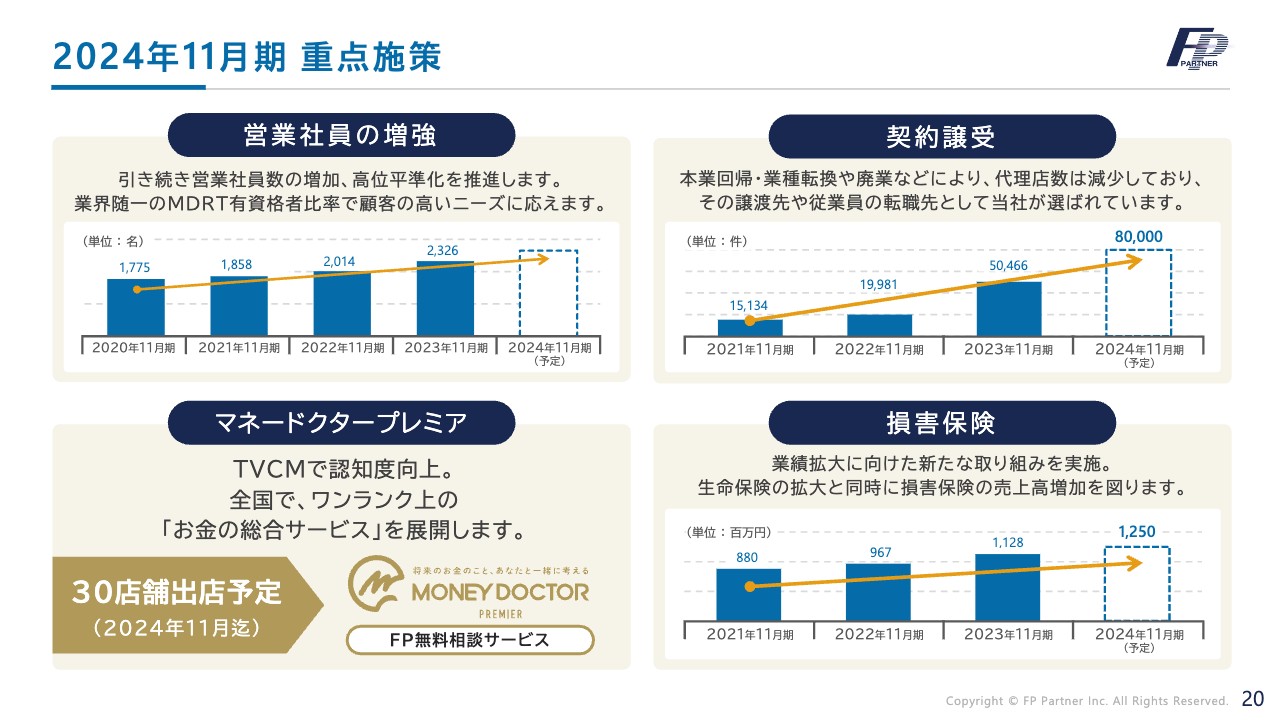

2024年11月期の重点施策です。今期の重点施策目標は、当社の最大の上場目的でもある「営業社員の増強」、そして新たな3つの成長の柱である「契約譲受」「マネードクタープレミア」「損害保険」です。この4つについて、1つずつ詳細にご説明します。

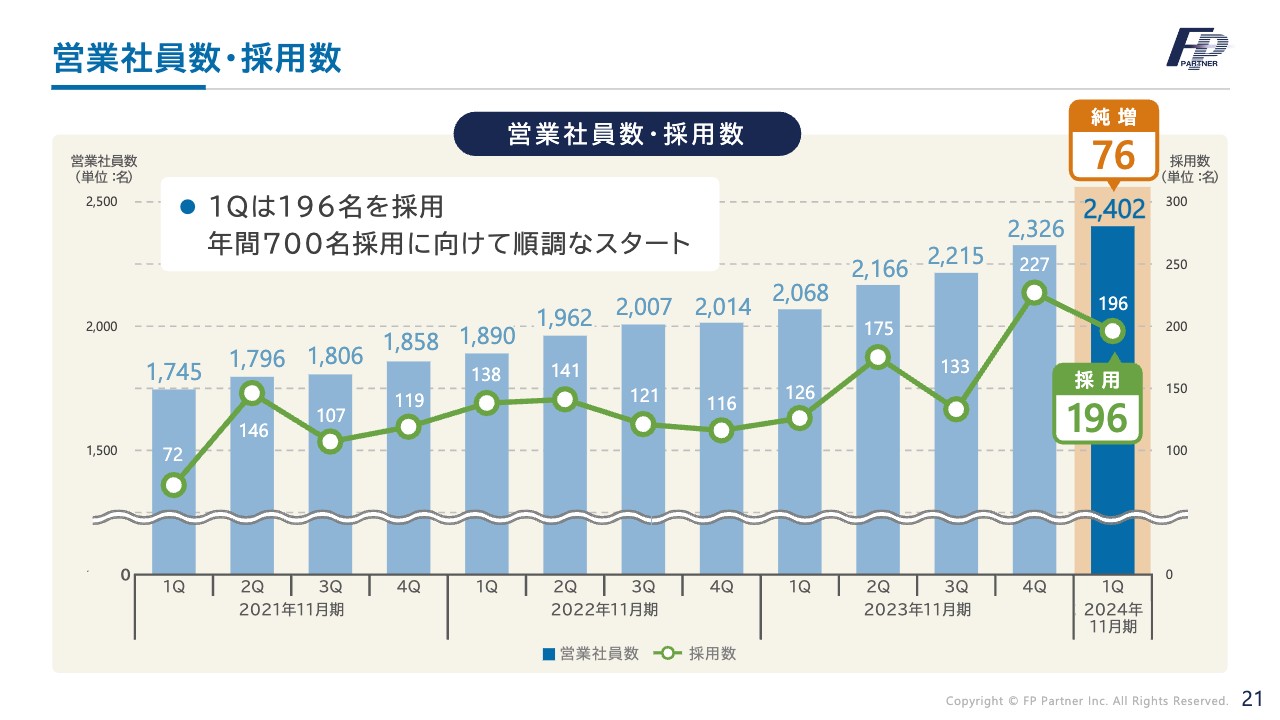

営業社員数・採用数

営業社員数は報酬額の引き上げにより、昨期第4四半期において227名、今期第1四半期はそれに次ぐ196名の採用に成功しています。年間700名の採用に向け、順調なスタートを切りました。

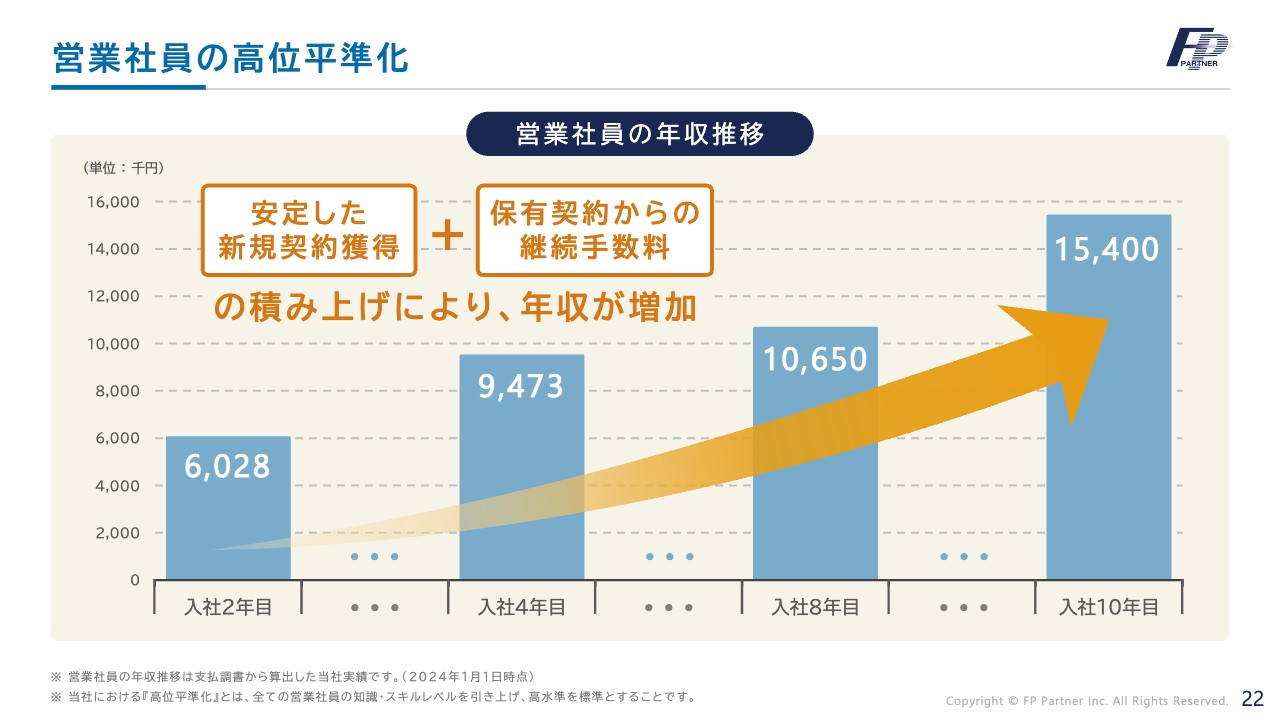

営業社員の高位平準化

当社は採用だけでなく、トッププレイヤーの育成にも成功しています。

営業社員は当社に継続在籍し、会社集客・システム・教育により、大きく成長しています。入社2年目の平均年収は600万円、4年目は947万3,000円です。そして8年目には、ついに1,000万円を超えて1,065万円、10年目には1,540万円になります。

保険業界では、1,000万円を超えるとトッププレイヤーと呼ばれます。その中で、当社は多くの方をトッププレイヤーに育てる仕組みを持っています。

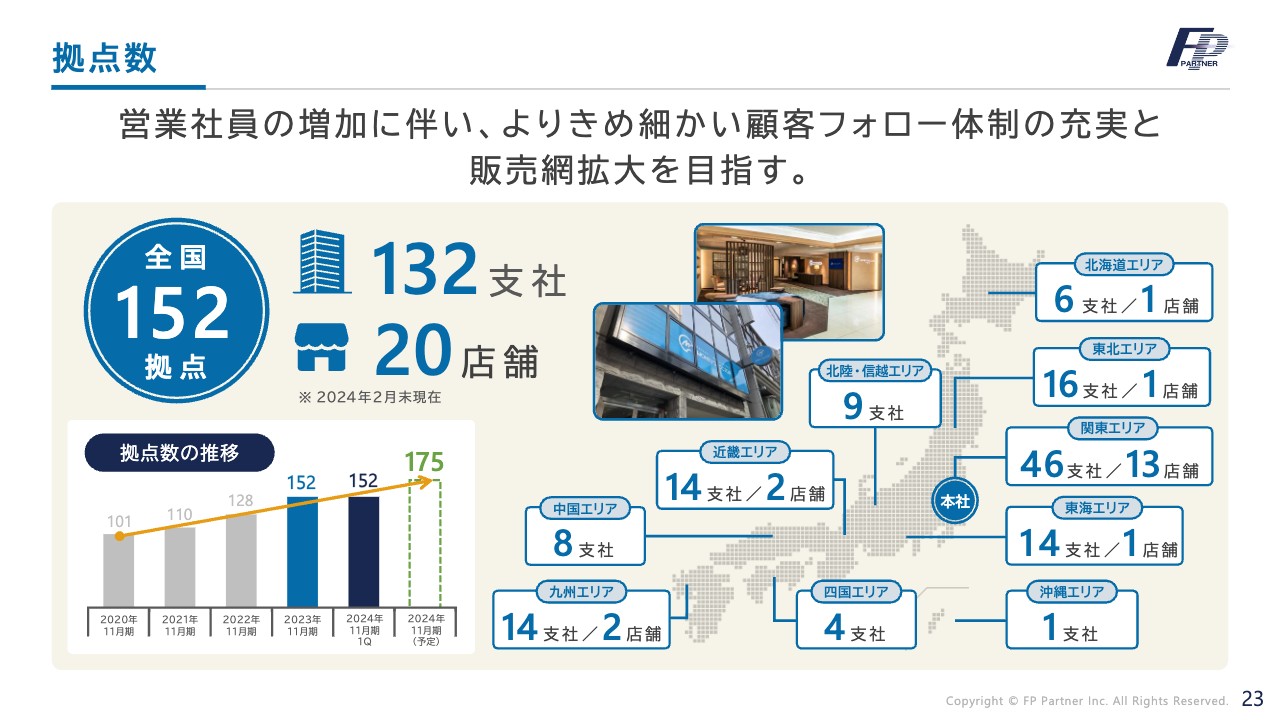

拠点数

営業社員の増加に伴い、よりきめ細かい顧客フォロー体制の充実と販売網拡大を目指し、拠点を展開しています。

今期の目標は175拠点で、現在は152拠点です。しかし、第2四半期以降は出店ラッシュですので、目標達成は十分に可能だと考えています。

2024年11月期 成長戦略

今期の成長戦略は、「契約譲受」「マネードクタープレミア」「損害保険」です。

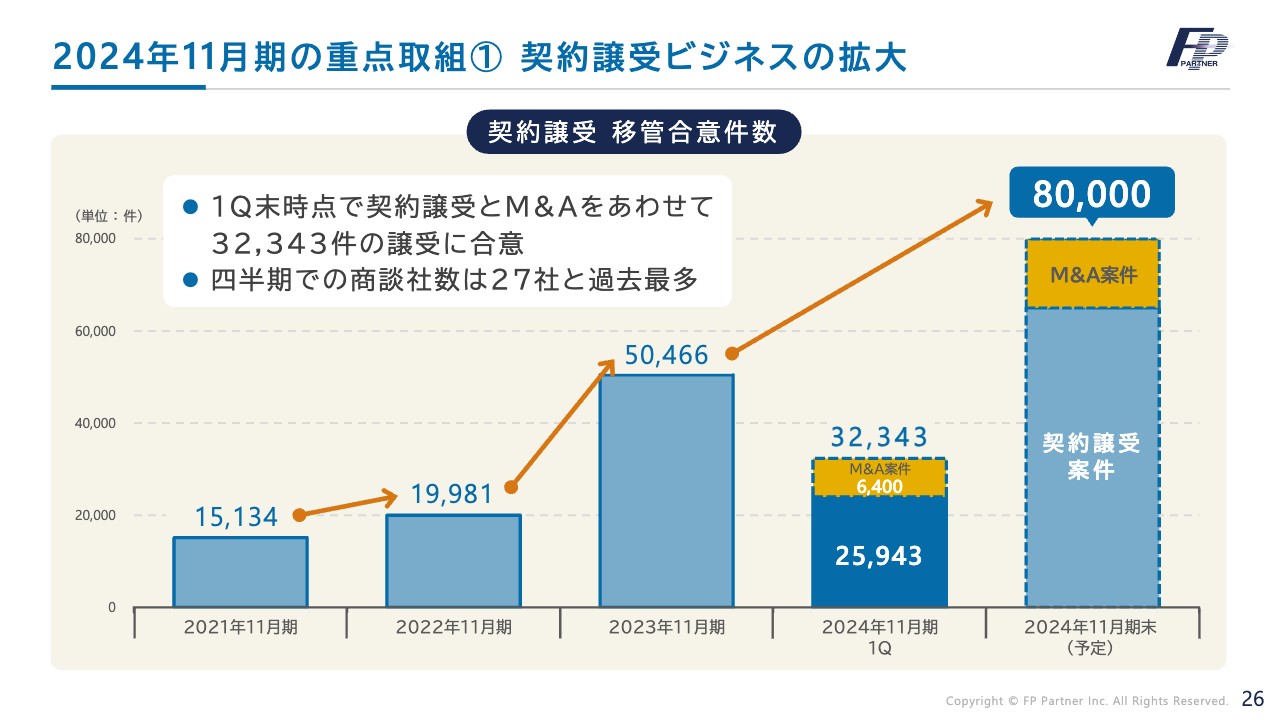

2024年11月期の重点取組① 契約譲受ビジネスの拡大

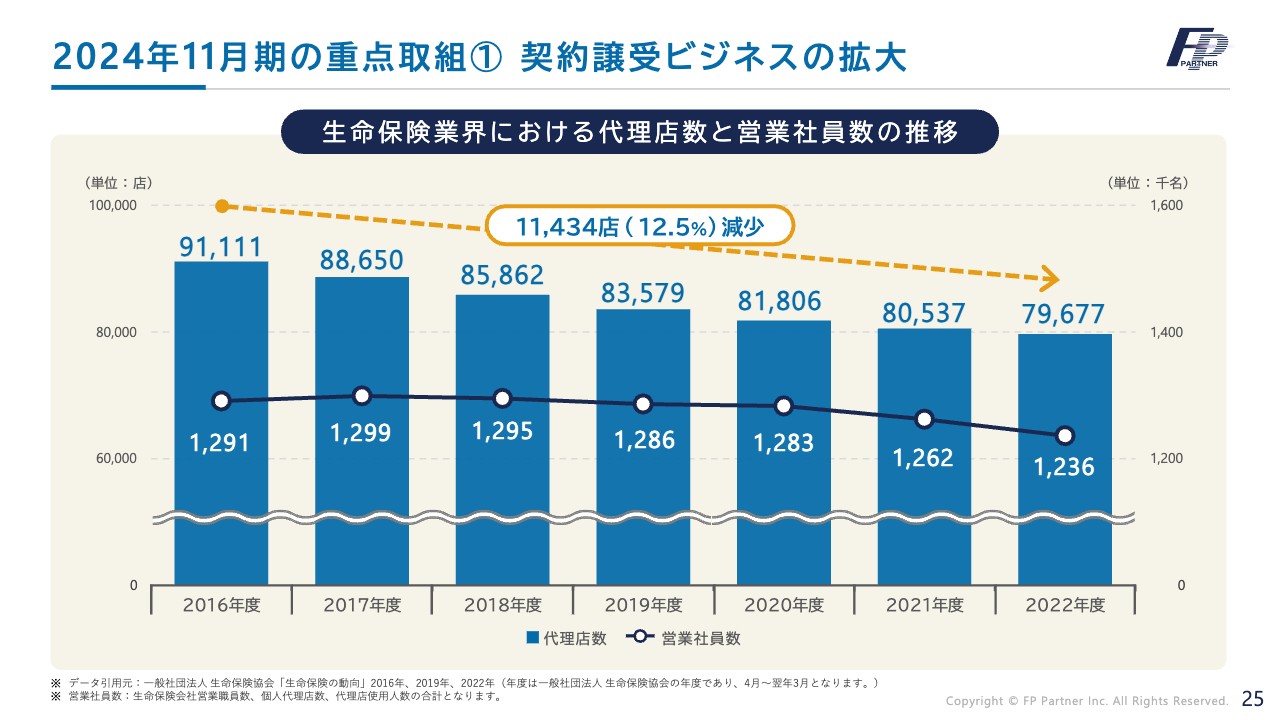

その中でも、当社の成長の柱となるのが契約譲受です。2016年の保険業法の改正により、保険代理店は大幅に減少しています。わずか6年で1万1,434店と、全体の12.5パーセントも廃業しています。その廃業した代理店から、お客さまだけを移管するのが契約譲受です。

2024年11月期の重点取組① 契約譲受ビジネスの拡大

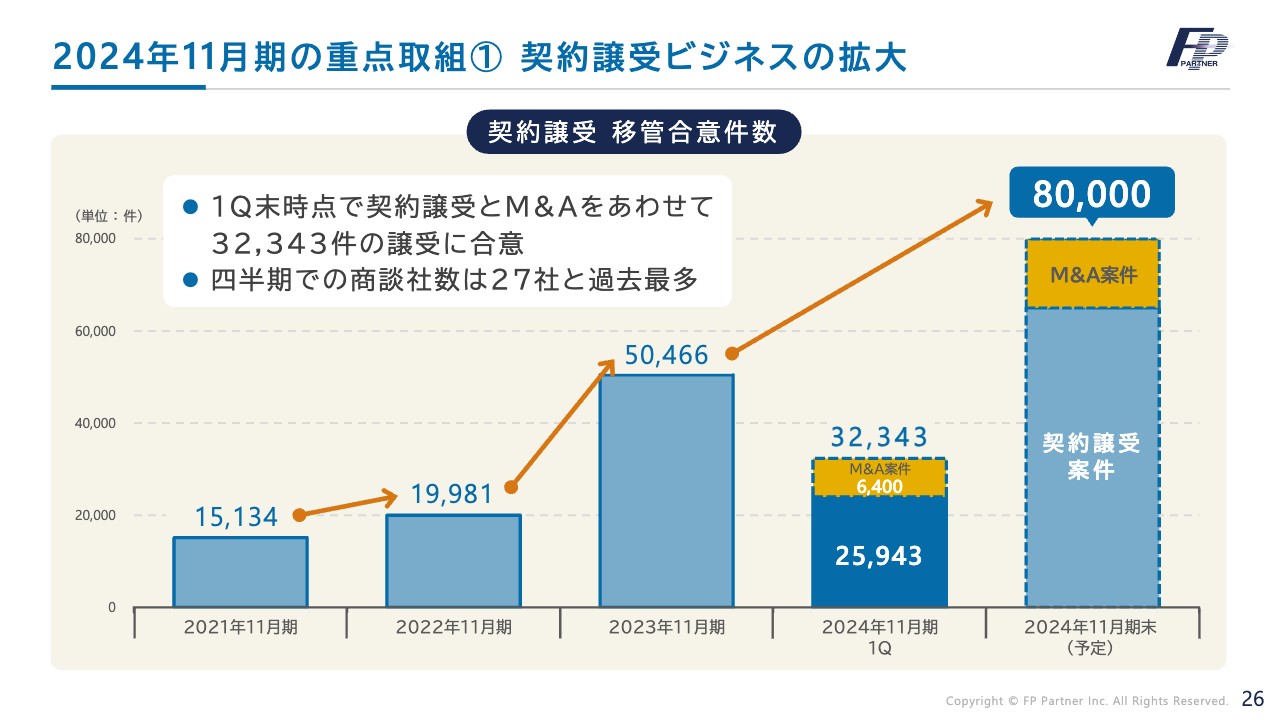

契約譲受は4年目のビジネスですが、2021年には1万5,134件、2022年には1万9,981件、そして昨期は大きく花開き、5万466件の契約移管に成功しています。

2024年11月期第1四半期は、大型案件も決まったおかげで3万2,343件と、昨期に迫る勢いの契約譲受を行っています。そして、今期の目標は8万件です。四半期での商談社数はすでに27社と過去最多です。

2024年11月期の重点取組① 契約譲受ビジネスの拡大

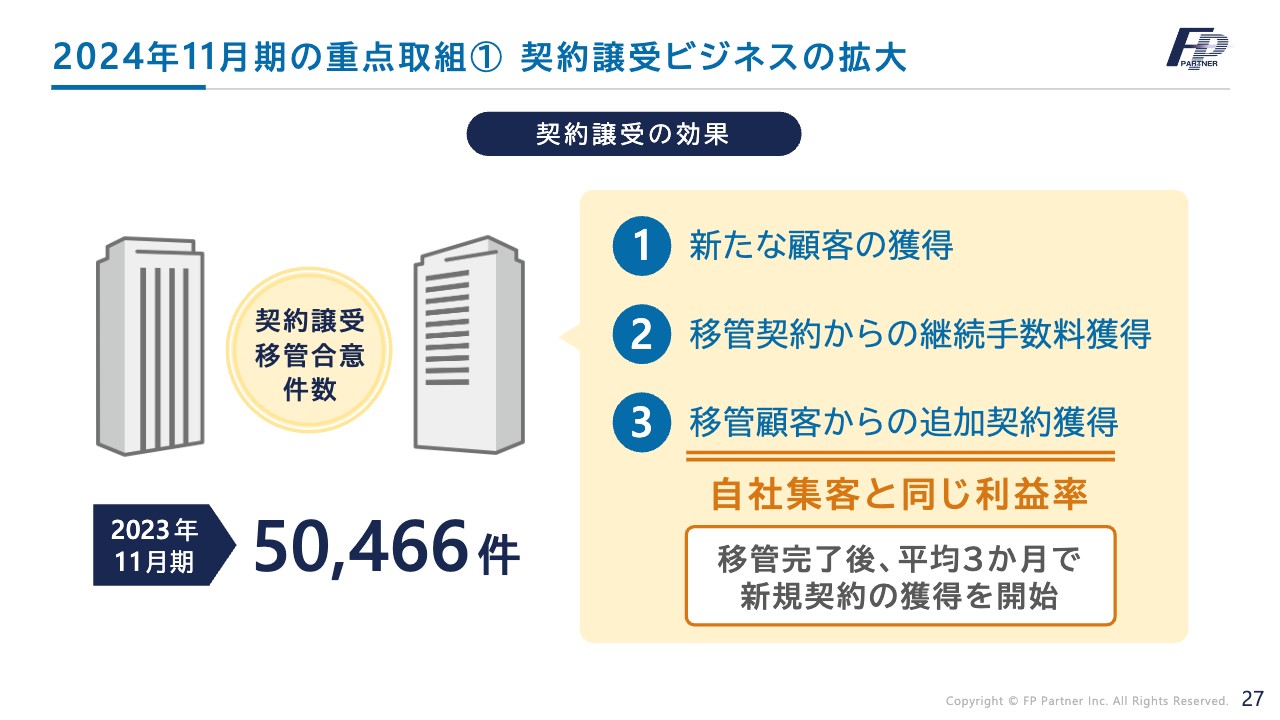

当社の契約譲受ビジネスの拡大・契約譲受の効果についてです。1つ目は、新たなお客さまの獲得です。2つ目は、移管契約からの継続手数料獲得であり、ストック収入の拡大につながっています。

そして、3つ目が一番重要です。移管顧客からの追加契約や保険の見直しにより、新規契約を獲得しています。

ほとんどの契約は移管完了後、平均3ヶ月で新規契約の獲得を開始しています。こちらは提携企業からの集客と異なり、自社集客と同じ利益率ですので、利益率の改善につながると考えています。

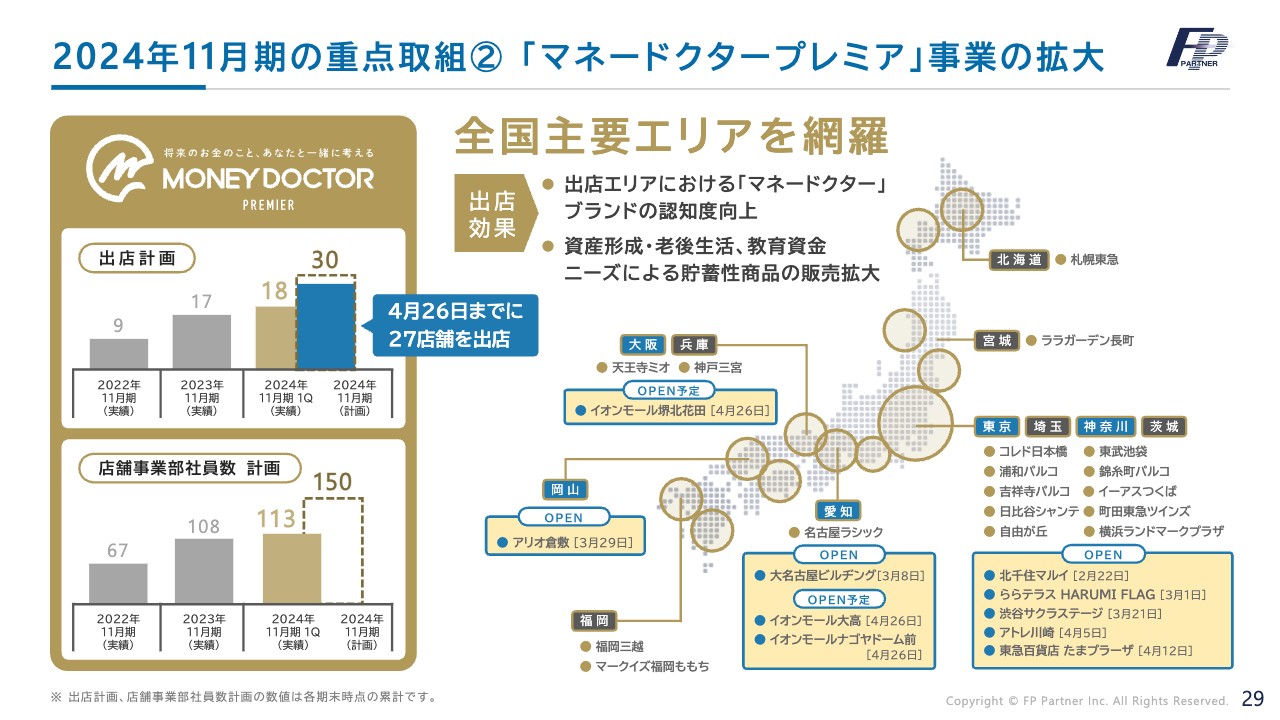

2024年11月期の重点取組② 「マネードクタープレミア」事業の拡大

「マネードクタープレミア」事業の拡大についてです。知名度の高い商業施設において、個室でお金の相談をするのが「マネードクタープレミア」です。まだ3年目のビジネスですが、3年間で30店舗開設するという目標を掲げてきました。第2四半期以降は、出店ラッシュです。

2024年11月期の重点取組② 「マネードクタープレミア」事業の拡大

今期第1四半期末時点で18店舗ですが、4月26日までに27店舗の出店が確定しています。北千住マルイ店や、東急百貨店たまプラーザ店など、大口の商業施設への出店が決まっています。

2024年11月期の重点取組② 「マネードクタープレミア」事業の拡大

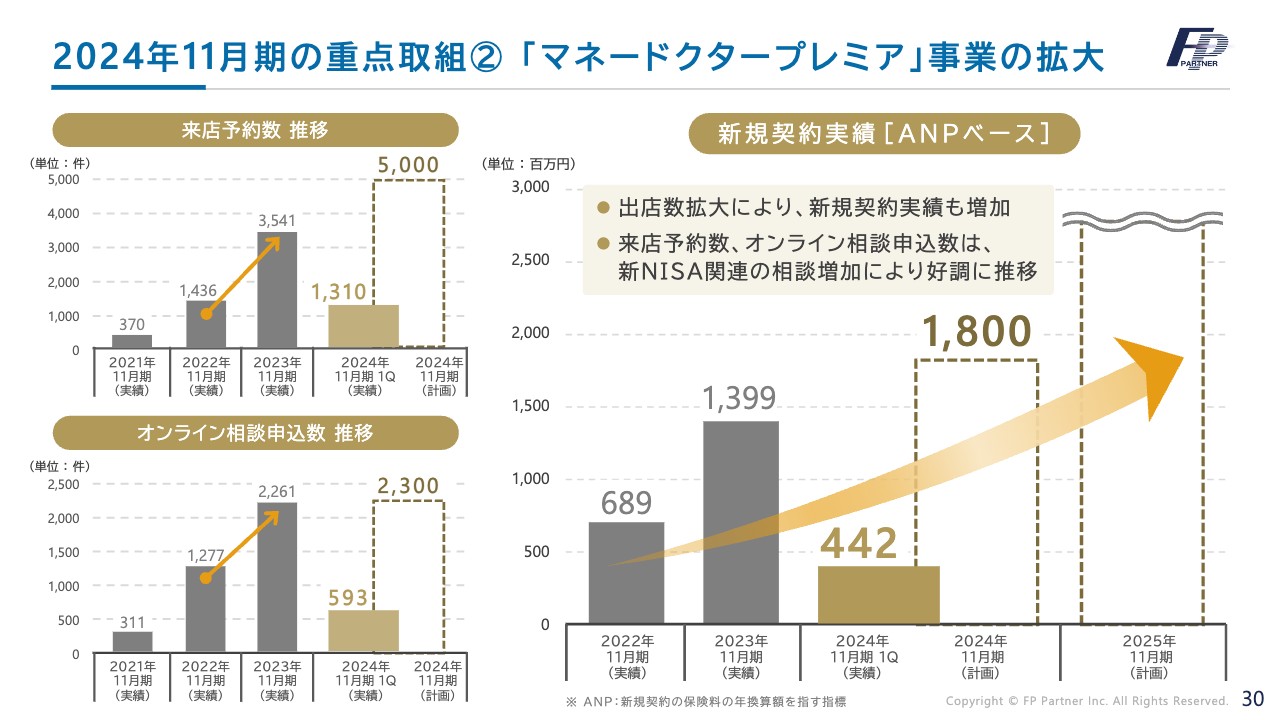

その結果、スライド左側のグラフに記載したとおり、昨期は来店予約が3,541件、そして今期第1四半期には、1,310件の来店がありました。オンライン相談の申込も、昨期は2,261件、今期第1四半期には593件となっています。

スライド右側のグラフをご覧ください。それに伴い、お客さまの新規契約実績も、1年目にして6億8,900万円となっています。そして、昨期に大きく伸びて13億9,900万円となり、今期は18億円の目標を立てています。

今期第1四半期は4億4,200万円ですが、第2四半期に大きな出店ラッシュがありますので、18億円の目標達成も十分可能だと考えています。

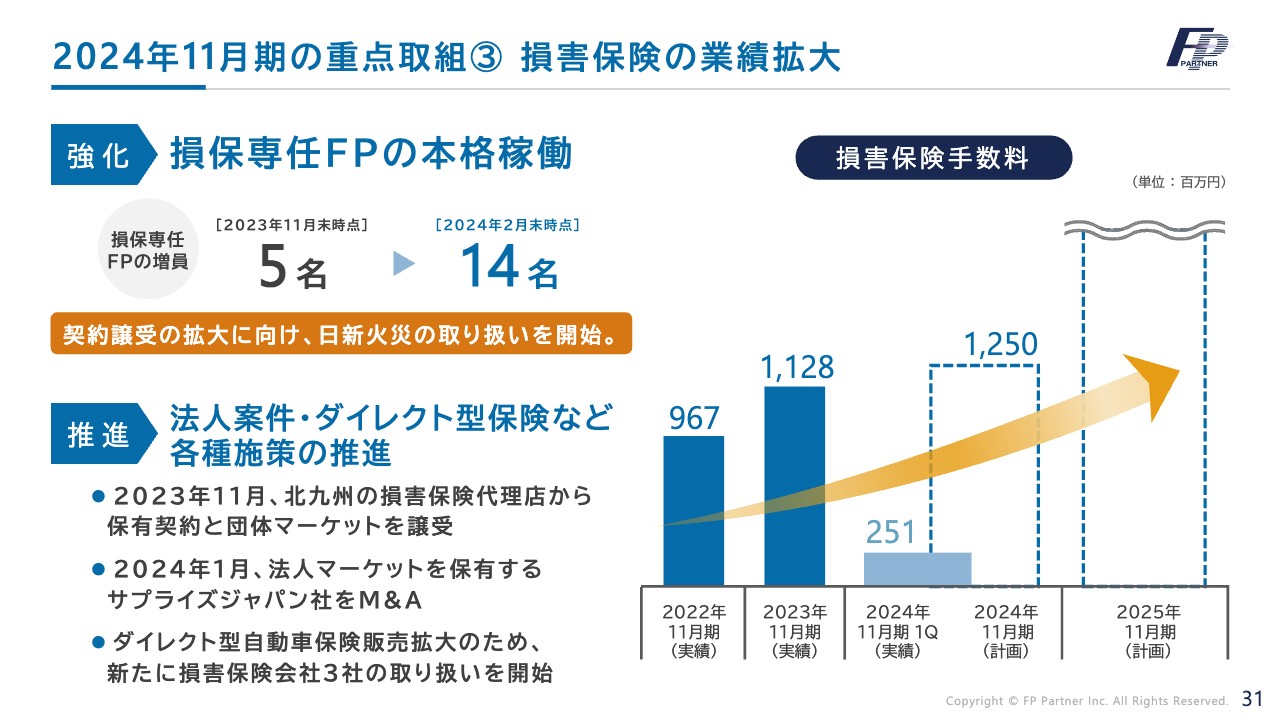

2024年11月期の重点取組③ 損害保険の業績拡大

損害保険の業績拡大についてです。昨期から開始した損保専任FPが本格稼働しています。2023年11月末の5名から、2024年2月末には3倍近くの14名へと増員しています。また、法人案件やダイレクト型保険などの各種施策の推進も行っています。

目玉である契約譲受や初めてのM&Aも、損保中心の法人からのM&A・契約譲受です。これを起点に、今期は12億5,000万円の売上を狙っています。第1四半期の売上は約2億5,000万円ですが、下期に向けて大きく飛躍します。

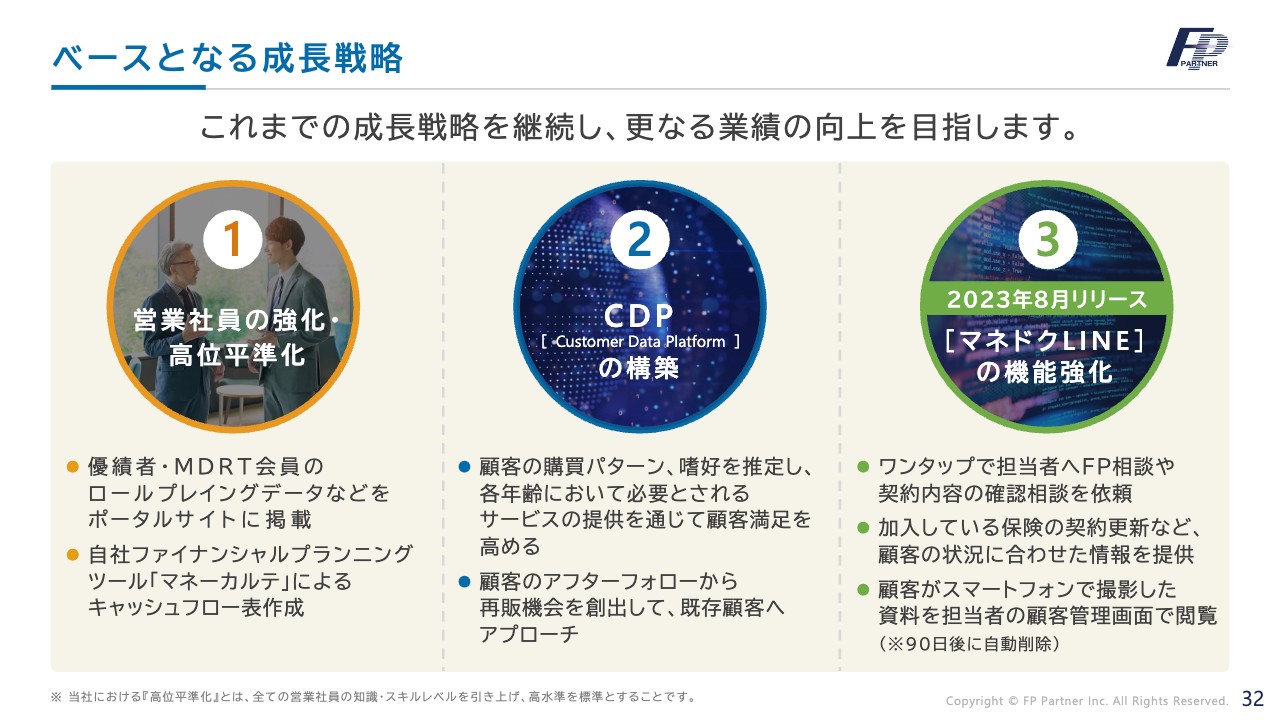

ベースとなる成長戦略

ベースとなる成長戦略です。1つ目に、営業社員を増員し、高いレベルのトッププレイヤーを育成します。2つ目に、CDP(Customer Data Platform)の構築です。顧客の購買パターン、嗜好を推定し、各年齢において必要とされるサービスを提供していきます。3つ目に、お客さまとのコミュニケーションツール「マネドクLINE」の機能強化を行います。

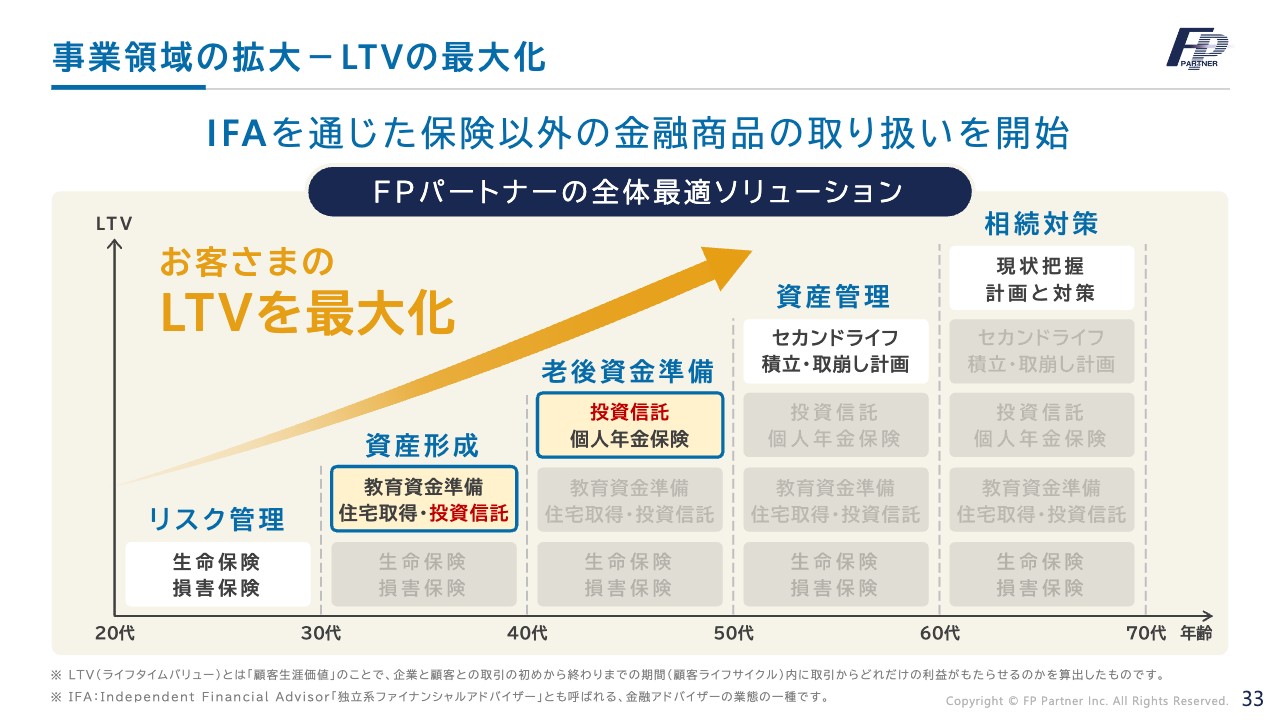

事業領域の拡大-LTVの最大化

事業領域の拡大、LTVの最大化についてです。当社はお客さまのライフサイクルに応じて、保険だけではなくいろいろな金融商品の提供を行っていきます。この中心的なものがIFA事業です。

新規ビジネス[IFA事業の拡大]

LTV最大化の柱でもあるIFAは、今年1月から始まった新NISAにおいて、予想以上に良いスタートを切っています。証券口座は3,155件、預かり資産残高は、すでに126億円を超えています。IFAオフィスは55拠点、証券外務員登録者は716名と、毎月増加しています。

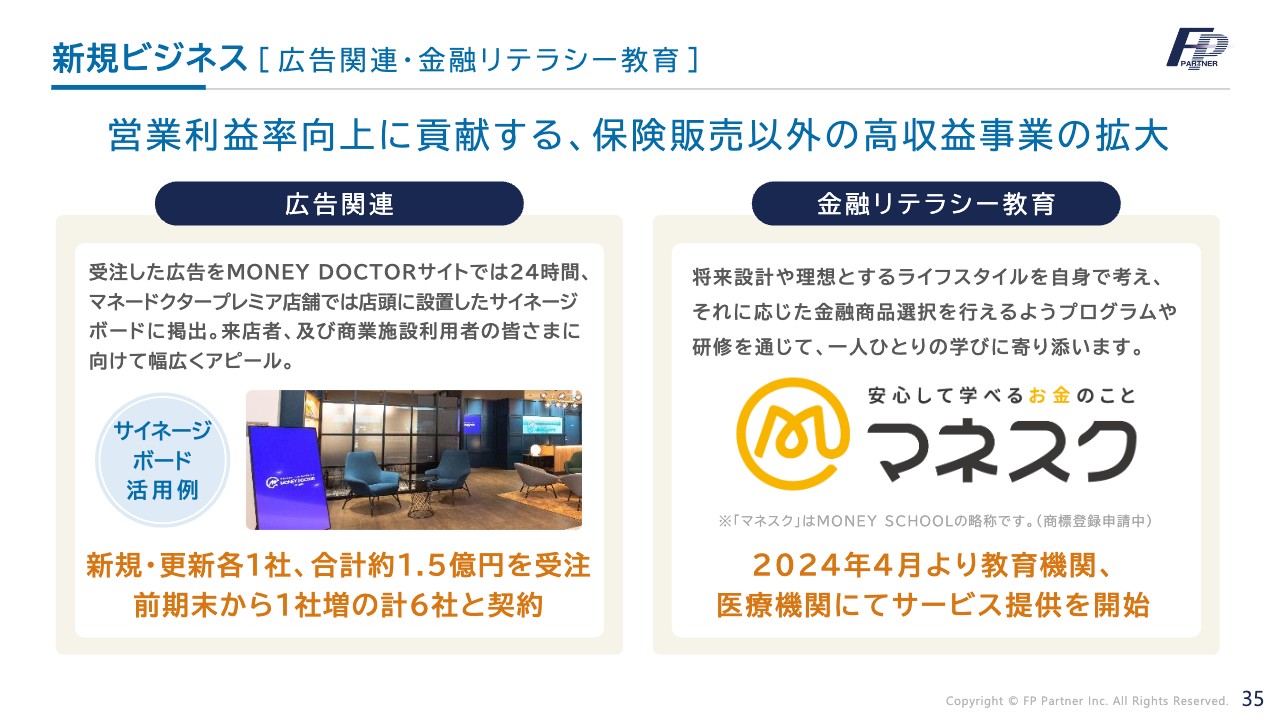

新規ビジネス[広告関連・金融リテラシー教育]

営業利益率向上に貢献する、保険販売以外の高収益事業の拡大についてです。スライド左側の広告関連事業は、昨期を上回る発注を受けており、昨期の売上を超える見込みです。

スライド右側の金融リテラシー教育「マネスク」は、2024年4月から教育機関、医療機関にてサービス提供を開始します。

[topics]「マネードクタープレミア」による出張相談会を開始

「マネードクタープレミア」での新NISAに関する相談の需要が高まっています。こちらは、ポップアップイベントとして各地で開催し、集客数を増やしています。

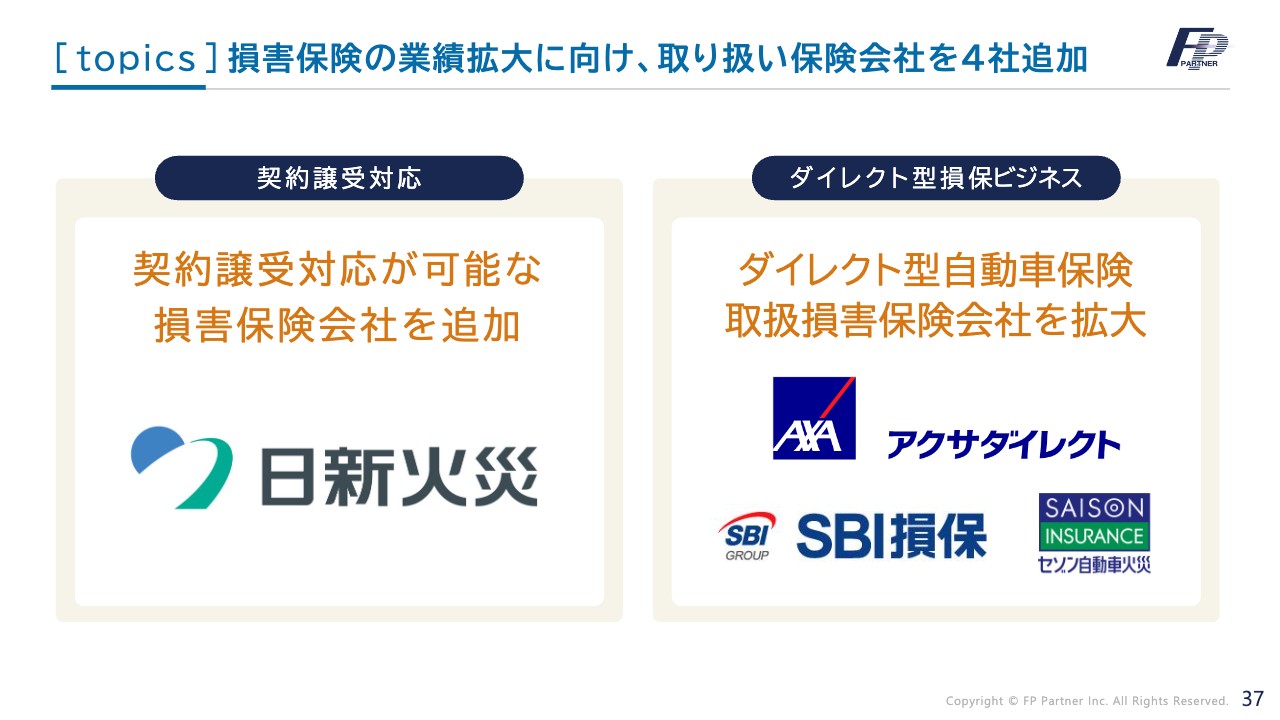

[topics]損害保険の業績拡大に向け、取り扱い保険会社を4社追加

損害保険の業績拡大に向け、取り扱い保険会社を4社追加しました。契約譲受の対応として日新火災、ダイレクト型損保ビジネスとしてアクサダイレクト、SBI保険、セゾン自動車火災の取り扱いを開始しました。

積極的な株主還元[株主優待]

2024年11月期の株主還元および配当政策についてです。当社は、積極的な成長と株主還元を行っていきます。株主優待については、中間と期末の年2回、それぞれ3,000円分の「QUOカード」を贈呈します。

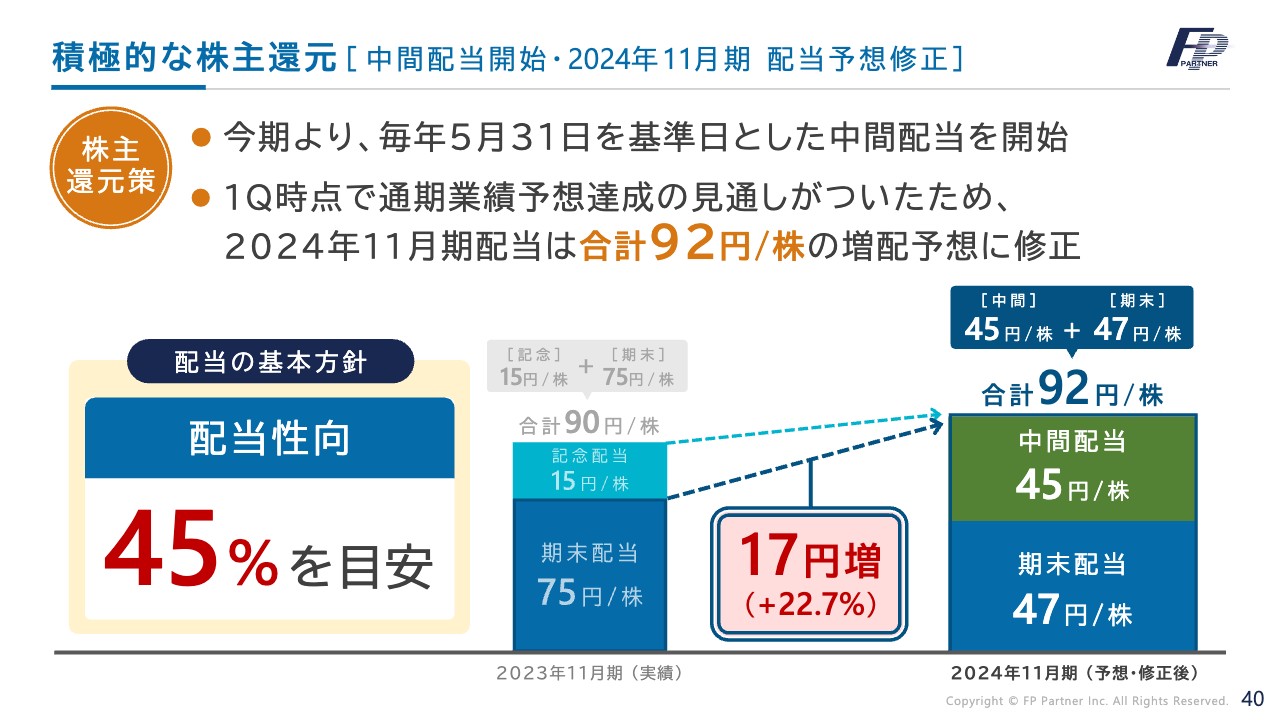

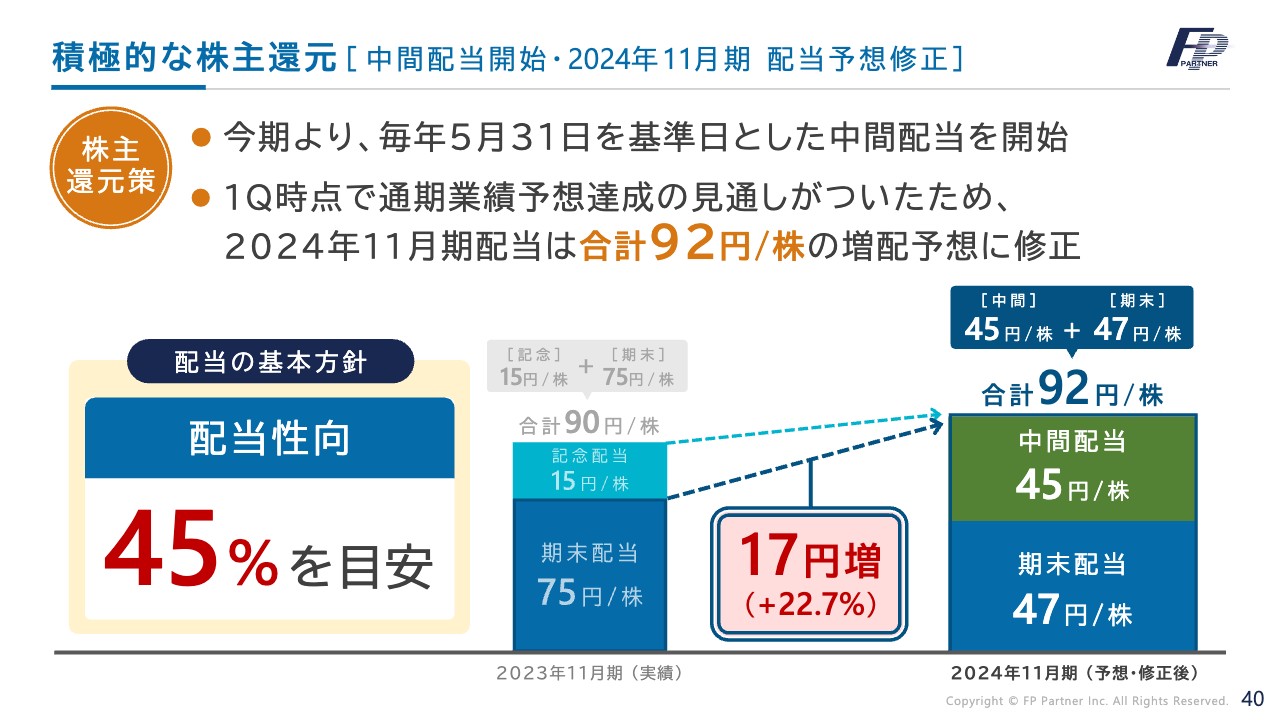

積極的な株主還元[中間配当開始・2024年11月期 配当予想修正]

配当についてです。当社は昨年度、初めて期末配当を実施しましたが、今期より中間配当も開始します。毎年5月31日を基準日とした中間配当は、1株あたり45円です。

第1四半期には、すべての項目で予算を達成しました。特に売上が予算を大きく上回ったことにより、通期業績予想を上回る達成の見通しがついたため、期末配当は1株あたり47円、合計92円の増配予想に修正しています。

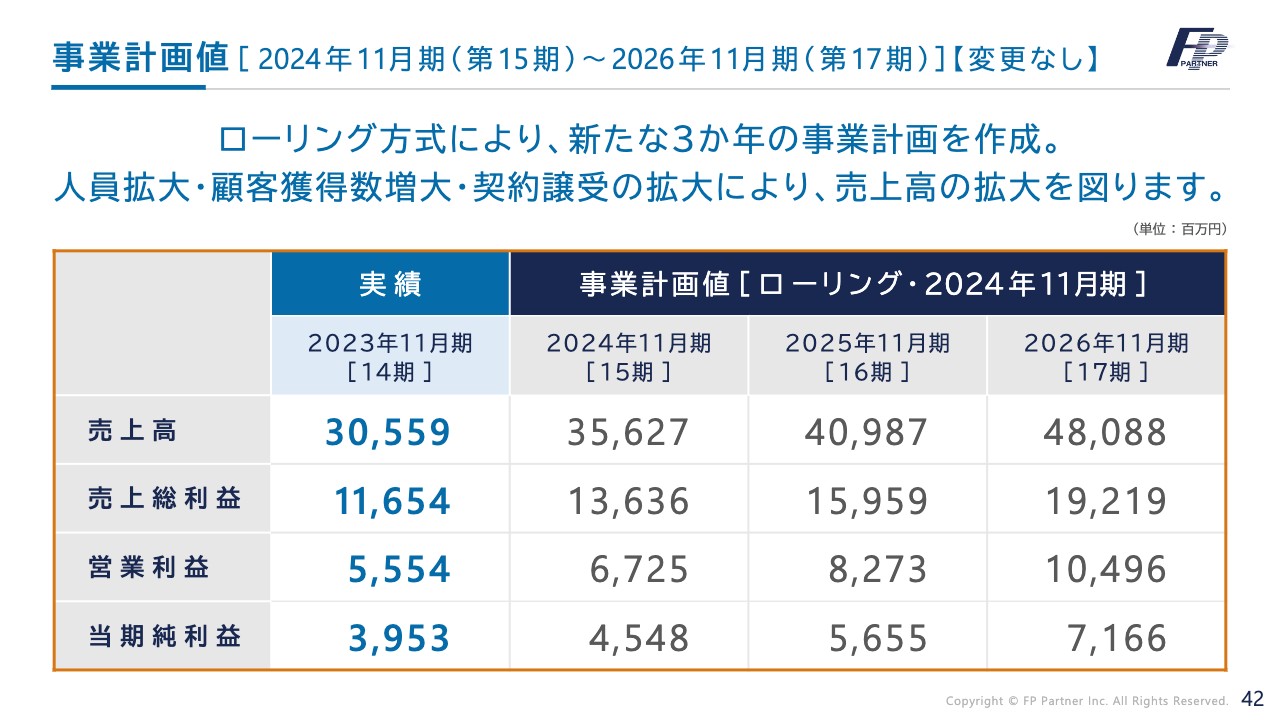

事業計画値[2024年11月期(第15期)~2026年11月期(第17期)]【変更なし】

事業計画についてです。ローリング方式により、2026年11月期までの新たな3ヶ年計画を1月に開示しました。

スライドには、2024年11月期から2026年11月期までの予想を記載しています。売上高を大きく伸ばし、営業利益率も改善しつつ、大きな営業利益につなげていきたいと考えています。

2024年11月期の期初に営業社員の報酬率をアップしたのは、この中期事業計画を確実に実行し、計画値以上の成長を図るためですので、ご理解ください。

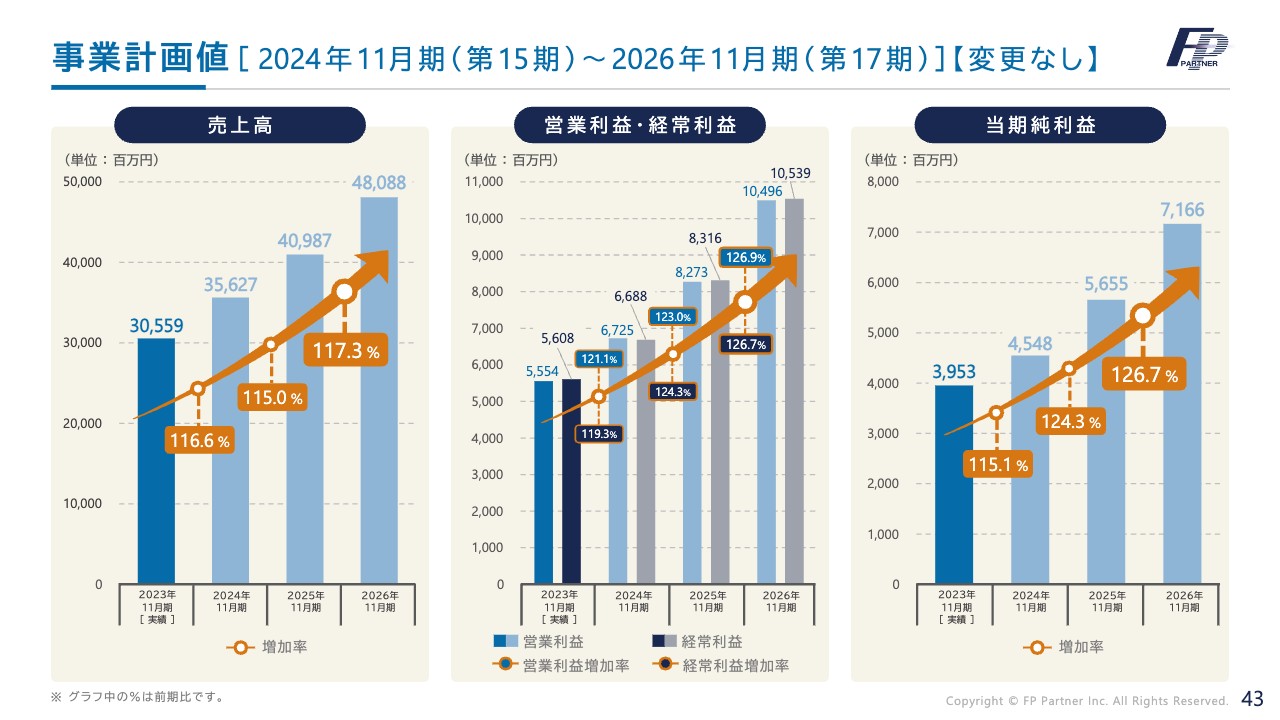

事業計画値[2024年11月期(第15期)~2026年11月期(第17期)]【変更なし】

スライドは、事業計画値を棒グラフで表したものです。売上増加だけではなく、営業利益率の増加も図りたいと思います。

純利益に関しては、20パーセント以上の成長を図っていきたいと考えています。

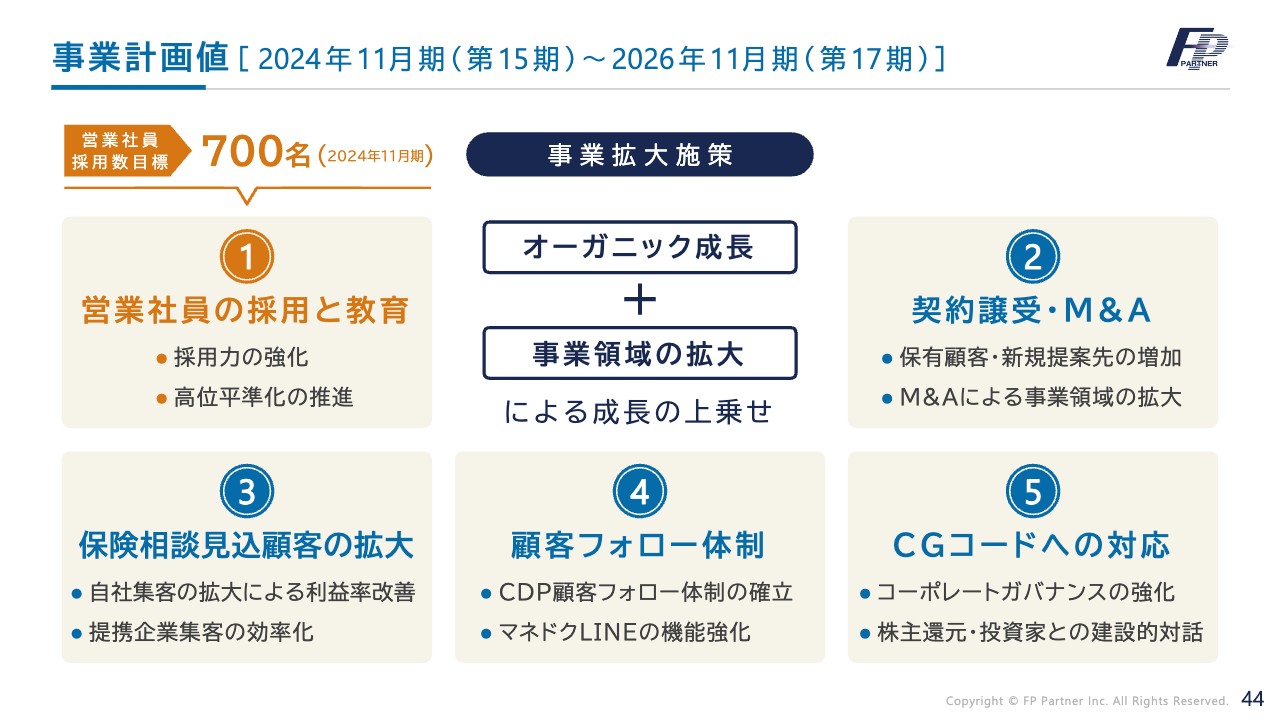

事業計画値[2024年11月期(第15期)~2026年11月期(第17期)]

事業拡大の施策です。1つ目の当社の上場目的でもある「営業社員の採用と教育」について、今期は過去最高の700名を採用する予定です。

2つ目の「契約譲受・M&A」は、利益率が高く、非常に大きな利益をもたらす当社の看板になる事業です。そのため、当社の柱として大きく育てたいと考えています。

3つ目は、「保険相談見込客の拡大」です。自社集客を拡大することにより、利益率の改善が図れると考えていますので、より注力していきます。

4つ目は、「顧客フォロー体制」です。今期において、CDP顧客フォロー体制を確立していきます。

5つ目の「CGコードへの対応」として、コーポレートガバナンスの強化、そして、株主還元・投資家との建設的な対話をよりいっそう行っていきます。

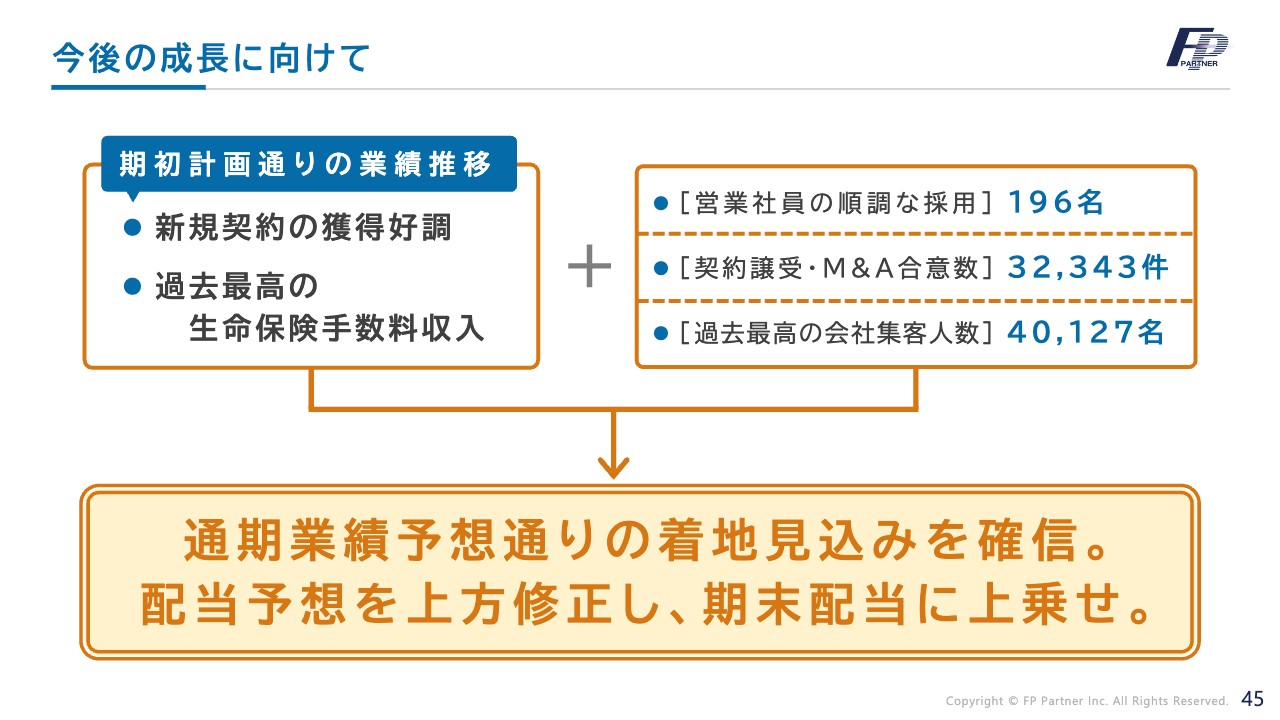

今後の成長に向けて

今後の成長に向けて、業績は期初計画どおりに推移しています。新規契約の獲得が好調であり、生命保険手数料の収入は過去最高でした。

営業社員の採用数は196名と、順調に採用できています。当社の新しい成長の柱である契約譲受・M&Aに関しては3万2,343件と、過去最高を大きく上回る件数です。そして、会社集客人数も過去最高となり、4万127名との面談に成功しています。

このことから、通期の業績予想どおりの着地見込みを確信していますので、配当予想を上方修正し、期末配当に上乗せします。

私から一言だけお話しして、ご説明を終わりたいと思います。先ほどお伝えした2026年11月期の中期計画をさらに大きく上回るため、今期は営業社員を中心に、報酬率をアップしました。上場効果の最大化を図り、大きな成長につなげていきます。この戦略は人への投資です。第1四半期、予算を上回る成績が上げられたことにより、大きく成長していきます。

人への投資戦略について、当社は創業の目的でもある「日本全国津々浦々にファイナンシャルプランニングを届ける」「新しい金融のあり方を提案する」ために、最低5,000名以上の担当者が必要だと考えています。その目標に向け、大きく加速して成長を遂げていきますので、ご支援をよろしくお願いします。ご清聴ありがとうございました。

質疑応答:報酬額引き上げの意図について

質問者:第1四半期について、営業利益は前年同期比マイナスとなっていますが、先ほどのご説明では、「今後に向けての先行投資として、社員の報酬額を引き上げたため」ということでした。このタイミングで報酬率アップを行った意図や戦略について教えてください。

黒木:社員の報酬額の引き上げは、その後の売上高に大きくつながると考えています。社員のモチベーションアップや業界内での立ち位置が変わることで、さらなる採用の強化が図れると考えています。

当社がプライム市場に上場し、初めての通期決算です。保険業界内で非常に注目を浴びていますので、このタイミングでの報酬率のアップはすばらしいことだと考えています。業務品質支援金率のアップや自社集客、契約譲受の追加契約で、報酬額を 引き上げた分を十分に埋め、さらにプラスになるという通期の計算により、期初に行ったかたちです。

質疑応答:「目標到達型」商品の短期間での解約・乗り換えについて

質問者:4月4日の日経新聞に、外貨建て保険の「目標到達型」商品の短期間での解約・乗り換えに関する記事が出ていましたが、同様のことが御社でも起こっているのでしょうか? もし起こっている場合は、どの程度の影響があるのか教えてください。

黒木:目標到達型(ターゲット型)の一時払いの保険について、私も記事を読みましたが、4年間の間に約6割が解約になっているということでした。当社においても、お客さまの需要が非常に強く、ターゲット型の保険を選ぶケースがありますが、この記事の内容については、当社にとって追い風だと考えています。

ファイナンシャルプランニングを行ってからの老後の資産形成は、ドル・コスト平均法を使ったような月払い、年払いが非常に多いです。しかしお客さまの需要が強いため、一時払いが非常に増加しています。

当社はドル・コスト平均法を使った資産形成を、社員にあらためて促すチャンスだと考えています。当然ながら、お客さまからすると平準払いのほうが手数料やリスクを許容しやすい商品ですので、当社としては平準払いに力を入れていきたいと考えています。

ただし、お客さまの需要ではありますので、しっかり対話し、平準払いとあわせて提案していくような対策を取っていきたいと考えています。

質疑応答:生命保険の初年度手数料が大きく上がった理由について

質問者:商品構成に関して、資料の11ページ目に記載のあるとおり、生命保険の初年度手数料が過去最高となっています。新契約1件あたりの初年度手数料を考えると、収益率がかなり上がっているようにも見えるのですが、新契約の伸びと比べても初年度手数料が大きく上がっている理由について教えてください。

黒木:現在、お客さまの需要が拡大しており、一時払い商品の販売件数が非常に増えています。一時払い商品は、初年度手数料が一括で入りますが、継続手数料や業務品質支援金がほとんどない商品ですので、初年度手数料の増加につながっていると感じています。

質疑応答:配当性向の考え方について

質問者:上方修正後の配当性向は46.7パーセントとなりますが、ターゲットを上回るような配当性向の水準の考え方について、教えてください。

黒木:先ほどお伝えしたとおり、第1四半期ですべての予算が達成できたため、期末の利益は上乗せできると考えています。

まずは配当性向の目安45パーセントより1.7パーセント上げて、増収増益となった場合には、さらなる上乗せを考えています。そのため、手堅いところで下期を47円に増配しました。

質疑応答:人件費の増加と今後の見通しについて

質問者:予定どおりとはいえ、人件費の増加によって第1四半期は減益でした。実際に、昨年の第1四半期と比べて、人件費はどの程度増えたのでしょうか? また、第2四半期以降はどのようなプランになっていますか? 第1四半期だけ増えてしまったのか、第2四半期以降もインフレは続くため、まだ上げなければならないのか、教えてください。

黒木:第1四半期においては、人件費がアップしています。第2四半期以降もこの比率は上がります。原価は上がってきますが、業界最高水準の報酬率になっていますので、基本的にさらなるアップは必要ないと考えています。

人件費は、第1四半期では6億円程度アップしています。第2四半期以降は、アップした業務品質支援金がそれをかなり埋めてくれますので、利益率は期初の計画値に戻っていくと思います。

質問者:第1四半期の売上高は83億円、上期の売上高は168億円と業績予想を修正していないため、第2四半期は85億円程度の売上高でしょうか? つまり第1四半期から第2四半期にかけて、売上高はあまり増えないということですか?

黒木:そのとおりです。

質問者:しかし営業利益は、第1四半期の13億6,000万円から、第2四半期は17億円程度になります。ですので、QonQで見れば増えています。この内容が変わってくることはありますか?

黒木:それを見込んで、期初から計画どおりに進めていますので、変わることはありません。

質問者:業務品質支援金が入ることによって利益率が改善するため、売上高は第1四半期から第2四半期にかけて増えないものの、営業利益は増えるといった立て付けでしょうか?

黒木:おっしゃるとおりです。

質疑応答:採用環境の変化について

質問者:これまでは、どちらかといえば年間500名くらいを採用して、300名くらいが辞めていくサイクルだったと思います。その中で、社員の能力は上がっていくフェーズでしたので、このままいけばいいと思っていました。

しかしここにきて、採用拡大に踏み切っています。逆にいえば、報酬を上げなければ採用が拡大できないとも取れますが、採用環境が変わってきているのでしょうか?

黒木:最大の上場効果として、一昨年は採用希望者が1,500名くらいでしたが、昨年は倍増し、当社への応募が約3,000名でした。現在、そこから採用を行っているところです。そのおかげで、昨期も660名を採用できました。今期は700名予定ですが、上場効果をもう少し得ていきたいと思っています。

大量採用により一人ひとりのレベルの低下を懸念するかもしれませんが、昨期は生産性の高い、極めて優秀な方も入社しました。特に業界経験者は、トッププレイヤーが続々と入社しています。ここで報酬を引き上げることによって、業界のトッププレイヤーの入社に拍車がかかるのではないかと考えています。

数だけでなく、質も狙った上での報酬率のアップ、上場の最大の目的でもある採用純増のため、最大のチャンスが来たと見て、人への投資を行い、大きく増やしていきたいと思います。「社員5,000名体制で、全国津々浦々のお客さまを担当したい」というのが当社の最大の上場目的ですので、1年でも早く達成したいと考えています。

質問者:失礼な言い方かもしれませんが、これまで、数字の上がらない社員が辞めていったと思います。優秀な社員が辞めていくことはないのですか?

黒木:優秀な社員は、ほとんど辞めていません。当社には査定制度があります。極めて低い基準ではありますが、最低賃金を割っているような業績の方が辞めていくかたちです。その層が辞めなければ、最低賃金を出していくことになりますので、非常に厳しい展開になります。しかし辞めていく方のほとんどが、最低賃金に抵触しています。

また、昨期からは上場効果もあり、辞めていく人数は徐々に減ってきています。上場したことにより、売りやすさや成績の上げやすさにつながっていると感じています。

質疑応答:平均年収について

質問者:資料の5ページ目に、平均年収が上がっているグラフがあります。世の中を上回るアップになっていて羨ましい限りなのですが、今後も日本の経済状況が変わらないとすれば、一定程度は増やしていかなければならないとお考えですか?

あるいは、ここ1年、2年は上場効果で人がたくさん来て、体制をいったん整えたいということで、「ちょっと上げすぎ」とお考えなのか、教えてください。

黒木:今の日本経済を考えると、物価高を上回る所得の実現を行っていきたいという思いです。当社の平均年収は約750万円となっています。こちらは保険業界において、誇れる数字です。さらにアップさせて人を集めるのではなく、もう1つの戦略を考えています。

昨期、3,000名の応募が来た中で、25パーセントが業界未経験者でした。その中には地方銀行や証券会社の方、地方公務員もいます。平均年収が今の自分よりもはるかに上であることやプライム企業であることから、入社を希望しています。したがって、今期はもう一段引き上げ、さらに魅力を増す企業になり、5,000名体制を少しでも早く達成したいと考えています。

質疑応答:自社集客件数12.1パーセントの数字について

質問者:スライド14ページの重要KPI推移の会社集客案件数で、第1四半期は自社集客件数が12.1パーセントで、提携企業による集客件数よりも上がっています。昨年の第1四半期から第4四半期を平均すると11.4パーセントくらいです。昨期も四半期ごとにアップダウンがありました。

契約譲受からの集客もかなりできていると思いますので、12パーセント台は維持できそうな手応えなのか、それとも、先ほどお話があったように、契約譲受は3ヶ月くらいで新規契約を受けますので、上下しながら後半に向けて期待できるものなのか、この12.1パーセントの数字について、教えてください。

黒木:自社集客は当社のホームページからのアポイントによるものです。契約譲受に関しては、それ以外だと考えています。

自社集客は当社のブランドで行っていますので、CM等の全国展開もあり、徐々に増えているかたちです。

質問者:契約譲受からの新規契約も、案件数に入るのでしょうか?

黒木:契約になったものは入っています。提携企業による集客などはアポイントをいただいた件数を案件数に入れています。しかし契約譲受は、「まずはご挨拶」というかたちですので、アポイントだけでは案件数に入れていません。

質問者:では、契約譲受からの新規契約は、どのようなイメージなのでしょうか?

黒木:契約譲受は、移管までに時間がかかります。移管してから挨拶が始まって、初めて契約するまでが3ヶ月くらいですので、締結して半年から8ヶ月くらいで、新規契約が出てくるかたちです。

こちらも約3年が経過して、昨期は5万件でした。2023年1月の大型譲受案件1万8,000件は、すでに新規契約が入ってきています。現時点で、譲受した契約の約1割は保険契約の見直しを行い、新規契約や追加契約をいただけるところまで精度が上がってきましたので、提携企業による集客や自社集客と同じく、3割を超える成約率まで上げていきたいと考えています。

質問者:今期の後半くらいから期待が高まるようなイメージでしょうか?

黒木:そのとおりです。今期の後半であれば、みなさまにお示しできるくらいの利益になります。

質疑応答:契約譲受に至らないケースについて

質問者:スライド26ページについてです。契約譲受は、8万件に対して約3万2,000件と、進捗率が高くなっています。27社と記載がありますが、この27社はどのくらいのポテンシャルの件数なのでしょうか? また、御社は契約譲受のシェアが高いため、契約に至らないリスクもあるのかどうか、教えてください。

黒木:この四半期での商談件数は、初めて譲受希望の代理店とコンタクトした数です。27件すべてが契約譲受、M&Aにつながるわけではありません。紹介が非常に増えており、当社が契約譲受を行っていることが、保険業界内で認知されてきたと感じています。

ここから商談を進めて、1社あたりの保有契約が何万件の会社もあれば、何百件という会社もあります。27社に関しては、小さいものから大きいものまでありますが、下期以降の契約譲受につながると感じています。

質問者:8万件のポテンシャルはあるということですか?

黒木:そのとおりです。昨期の5万件に関してはそろそろ超過しそうですので、8万件は優に超えて欲しいと思っています。

質疑応答:利益上乗せのポイントについて

質問者:第1四半期の減益は、見た目上、気になります。ただし年間配当は増配というかたちで、利益が上乗せできる可能性が高まっているというお話だったと思います。

契約譲受のところで、後半は利益率が上がりそうであることや、人の採用がうまくいっていることなど、いろいろあると思うのですが、どのあたりがポイントになって利益が上乗せできそうなのでしょうか?

黒木:業務品質支援金のアップで見えているところがあります。それが社員への報酬アップを埋めてくれると感じています。

契約譲受や自社集客も見込んでいますが、業務品質支援金が十分カバーしてくれることで、増配につながったかたちです。

質疑応答:業務品質支援金の比率アップについて

司会者:「先ほど黒木社長のご説明で、業務品質支援金の比率アップについて言及がありました。これは今期の計画に織り込まれているのでしょうか?」というご質問です。

黒木:この業務品質支援金は、新規契約を上げれば上げるほど、比率が上がってくるものもあります。今期は昨期に比べて大幅な増加も見込んでいますので、さらなる業務品質支援金の比率アップも見込めます。

手堅い保守的なところで見ていますが、大きなアップも見込んでいます。しかし、そちらは織り込んでいません。

質疑応答:差別化要素となっている点について

司会者:「そもそも保険代理店も成熟産業です。特許などがある分野でもありませんが、あらためて、なぜこの成熟かつ競争の激しい業界で、これだけの成長ができているのでしょうか? どのような点が差別化要素、真似できない点となっているのか教えてください」というご質問です。

黒木:私は保険業界26年目になります。私的な意見ではありますが、歩合の世界であり、非常にたくさんの方が働いているものの、生活できないレベルにまで収入が落ちている方もいます。そのため残念ながら業界を退職する方もいます。

当社はマーケット、教育ガバナンス、システムによって、少なくとも半分以上の方をトッププレイヤーにしていく自信を持っています。トッププレイヤーになれば、会社を辞めていきませんし、お客さまもたくさん保有することができます。

創業以来、お客さまのためになるといったところで事業に取り組んできました。どこかを模倣したわけでもなく、15年間にわたって取り組んできた結果だと考えています。

新着ログ

「保険業」のログ