ミライト・ワン、受注高は前年比9%増、企業/環境社会基盤ドメインが伸長、みらいドメインも着実に成長

本日のご説明

中山俊樹氏:みなさま、お集まりいただきありがとうございます。代表取締役社長の中山です。それでは、スライドに沿ってご説明します。

本日は、第1章は2023年度第2四半期の決算概況、第2章はトピックスとして国際航業株式会社のM&Aについて、当社グループの子会社の再編成についての検討開始について、第3章は東京証券取引所から要請されている「資本コストや株価を意識した経営」の実現を踏まえ、「B/S面から見た成長戦略」についてご説明します。第4章は「MIRAIT ONE Group Vision 2030」の進捗状況についてまとめてありますが、時間の制約もありますので、ポイントのみご説明します。

2023年度 第2Q 決算サマリー

第2四半期の決算サマリーです。今期は、受注高・売上高ともに前年同期を大きく上回りました。利益に関しては売上総利益・営業利益とも増益となりましたが、売上の伸びに比べて増益幅は小さいものとなりました。また、純利益も微減となりました。こちらについては後ほどご説明します。

受注高

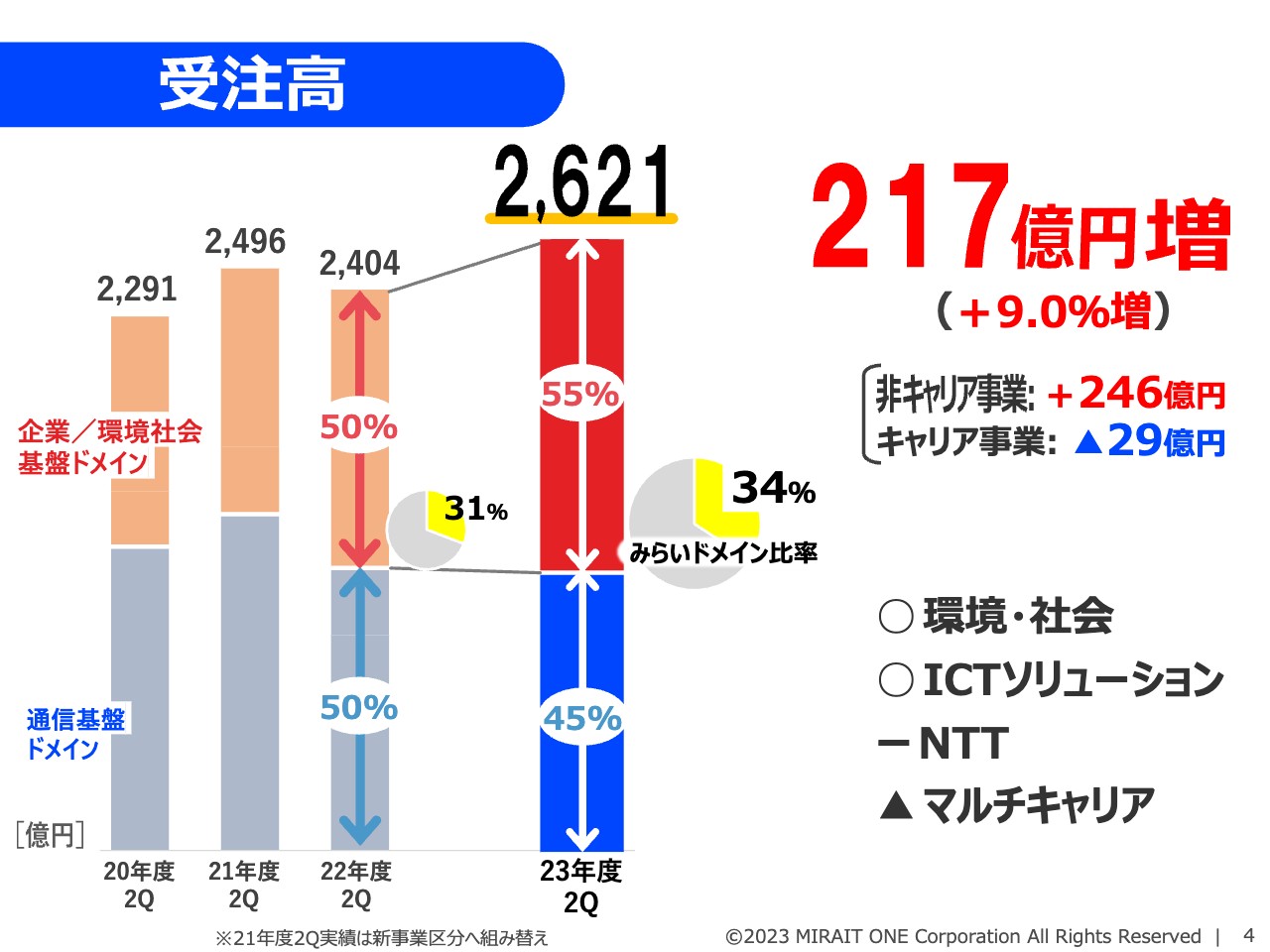

受注高についてです。企業/環境社会基盤ドメイン(非キャリア事業)が大きく伸び、前期比217億円増の2,621億円となりました。

昨年3月にグループ入りした西武建設とのシナジー創出の効果が着実に出てきており、環境・社会事業が大きく伸びたほか、ICTソリューション事業も好調に推移しました。

一方で、通信基盤ドメインについては、NTT事業は前年並みを維持しましたが、マルチキャリア事業は減少しました。

結果として、キャリア事業と非キャリア事業の比率は45対55と逆転し、当社が今後強化していく、みらいドメインの構成比率も34パーセントと着実に増加しています。

売上高

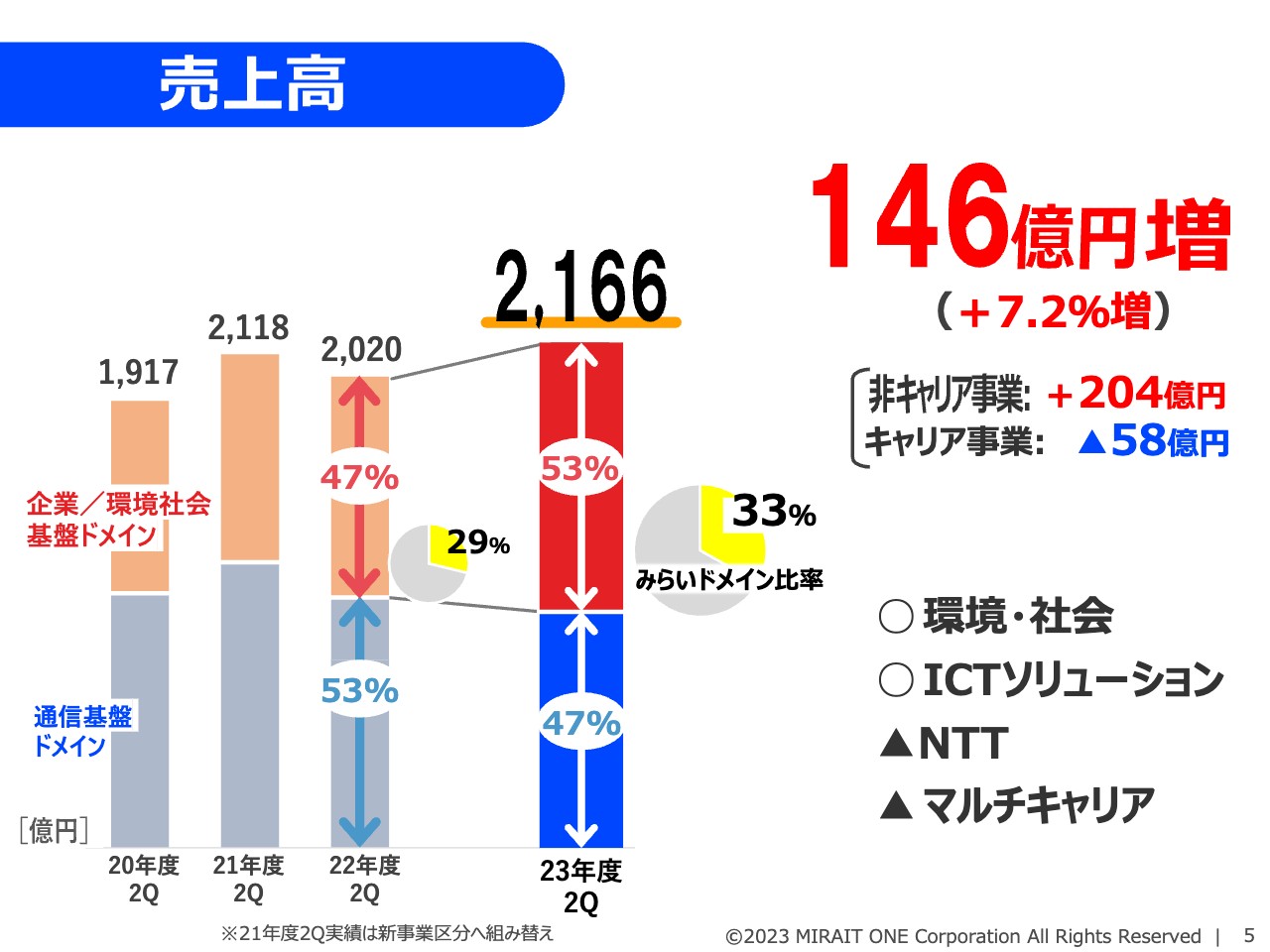

売上高についてです。通信基盤ドメインは、NTT事業、マルチキャリア事業ともに減少しましたが、企業/環境社会基盤ドメインは環境・社会事業、ICTソリューション事業いずれも増収となった結果、全体として前期比146億円増の2,166億円と増収になりました。

売上高におけるキャリア事業と非キャリア事業の比率も47対53と逆転しました。また、みらいドメインの比率も33パーセントと増加しています。

次ページ以降で、それぞれの事業区分別に詳しくご説明します。

売上高(事業区分別)

まずは環境・社会イノベーション事業です。スライドのとおり、前期比120億円増の534億円と非常に好調で、全体の受注増を牽引しました。土木に加えて西武建設の建築・リノベーション、ミライト・ワンが主に担当している再生可能エネルギーや電気が好調です。

売上高(事業区分別)

ICTソリューション事業です。売上高は前期比84億円増の616億円と増収となりました。LAN、PBX・Wi-Fiの分野が伸びたほか、物販事業でも教育関連のネットワーク機器の取り扱いが伸びました。

みらいドメインの主要分野であるグローバル事業、ソフトウェア事業も順調に成長しています。

売上高(事業区分別)

通信基盤ドメインのNTT事業です。固定関連の売上は微増となりましたが、モバイルの5G基地局整備等の投資抑制の影響が緩やかながら続いており、結果として前年同期比5億円微減の801億円となりました。

売上高(事業区分別)

マルチキャリア事業です。通信キャリア各社で濃淡は多少あるものの、前年度から続く受注減の影響を受け、5G整備、CATV関連いずれも減少し、前年同期比53億円減の215億円となりました。

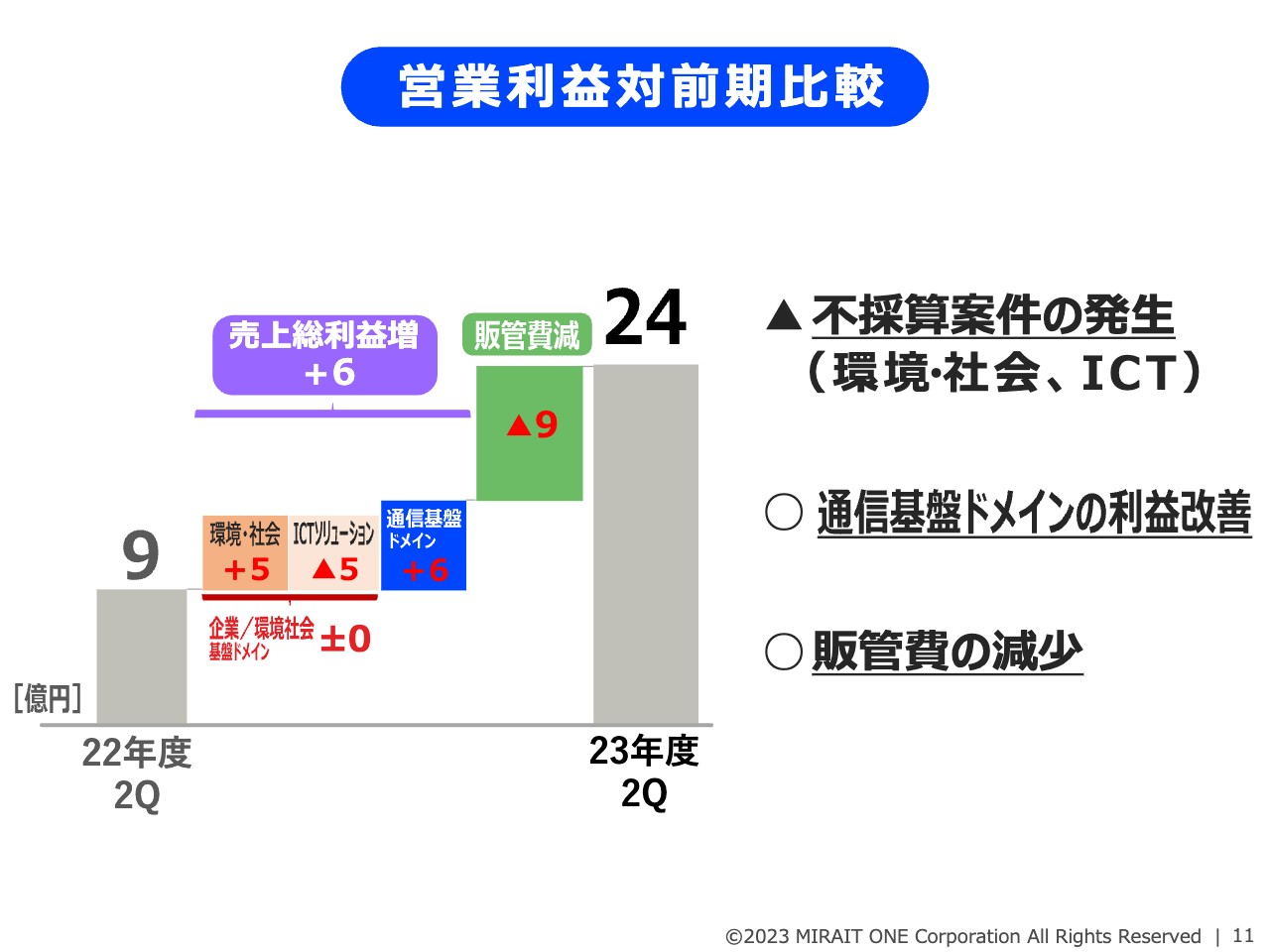

営業利益

営業利益についてです。前年度の9億円と比べて15億円増の24億円と、増益となりました。次ページで内容をご説明します。

営業利益対前期比較

前年度より、環境・社会事業とICTソリューション事業、通信キャリア事業の3つの事業区分の売上総利益と総利益率を開示しています。前期比15億円の増益となりましたが、内容は次のとおりです。

1点目として、売上総利益は環境・社会事業でプラス5億円、ICTソリューション事業でマイナス5億円となり、企業/環境社会基盤ドメイントータルでは前期比プラスマイナスゼロとなりました。

2点目として、通信基盤ドメインは全体としては減収となったものの、売上総利益は効率化等により6億円の増益です。

3点目として、販管費は効率化施策の推進により9億円の減少となりました。

当期、環境社会・ICTそれぞれで大きな不採算が見込まれる複数の案件の引当を計上したため、増益幅がかなり抑えられてしまいました。

どの案件も「MIRAIT ONE Group Vision 2030」が目指す新しい分野にチャレンジした結果ですが、大規模プロジェクトのマネジメント力不足が浮き彫りとなりました。稼ぐ力そのものが失われたわけではなく前進していますが、マネジメント力不足が赤字の原因です。しっかりと原因を分析し、損失のリカバーやマネジメント強化に努めていきます。

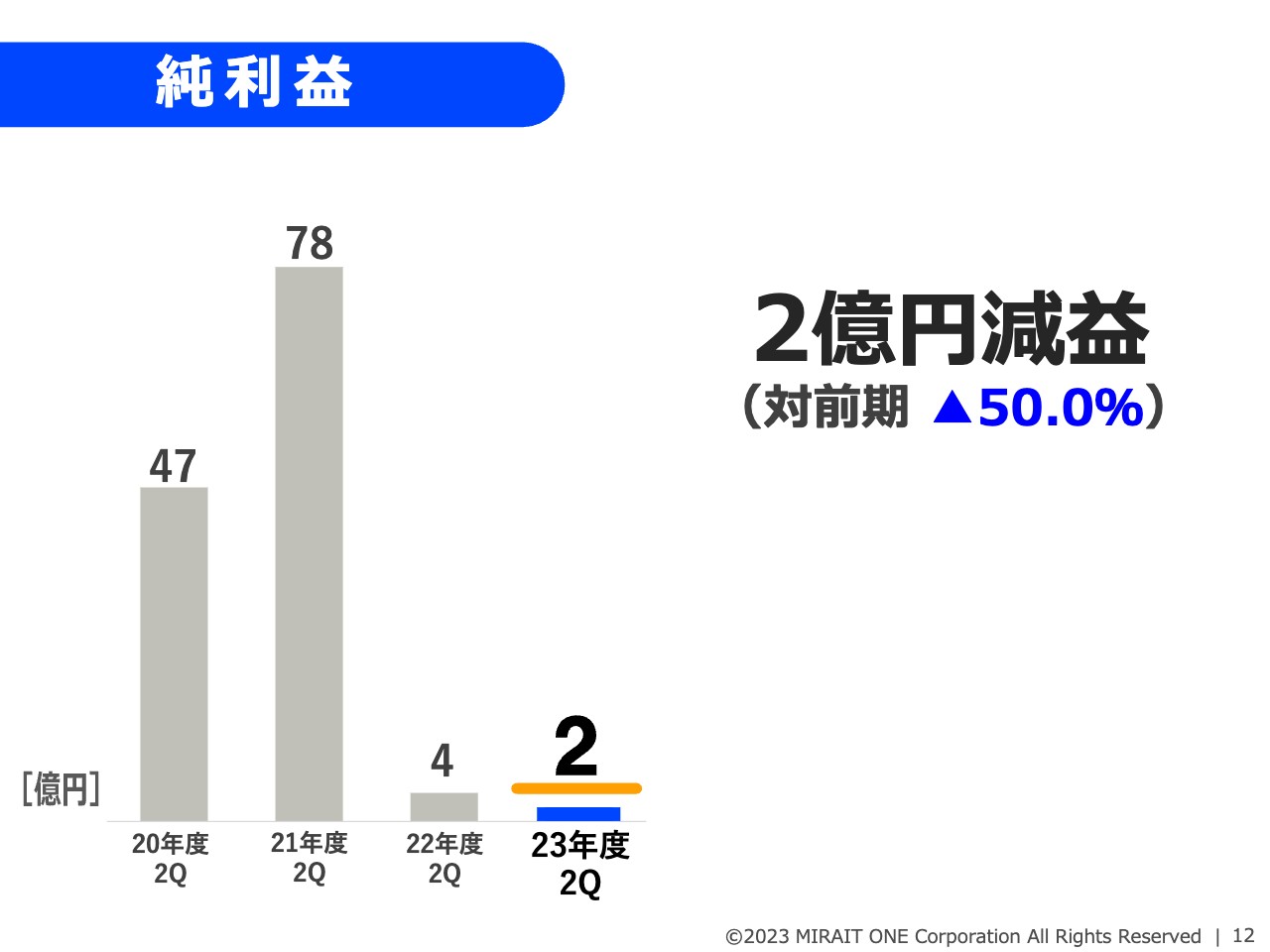

純利益

純利益についてです。前期は政策保有株式の売却による特別利益を計上したため、今期はその反動減と税金費用の増加影響もあり、純利益は2億円にとどまりました。

2023年度 通期計画

2023年度の通期業績予想は、期初の公表値を変更していません。後ほどご説明しますが、2023年11月10日に公表した国際航業の子会社化については、12月22日のクロージングに向けて手続きを進めています。

第3四半期末の時点でB/Sを連結し、第4四半期はP/Lにも寄与する見込みです。この影響は現時点では精査中ですので、開示すべき事項が生じた場合は速やかに開示します。

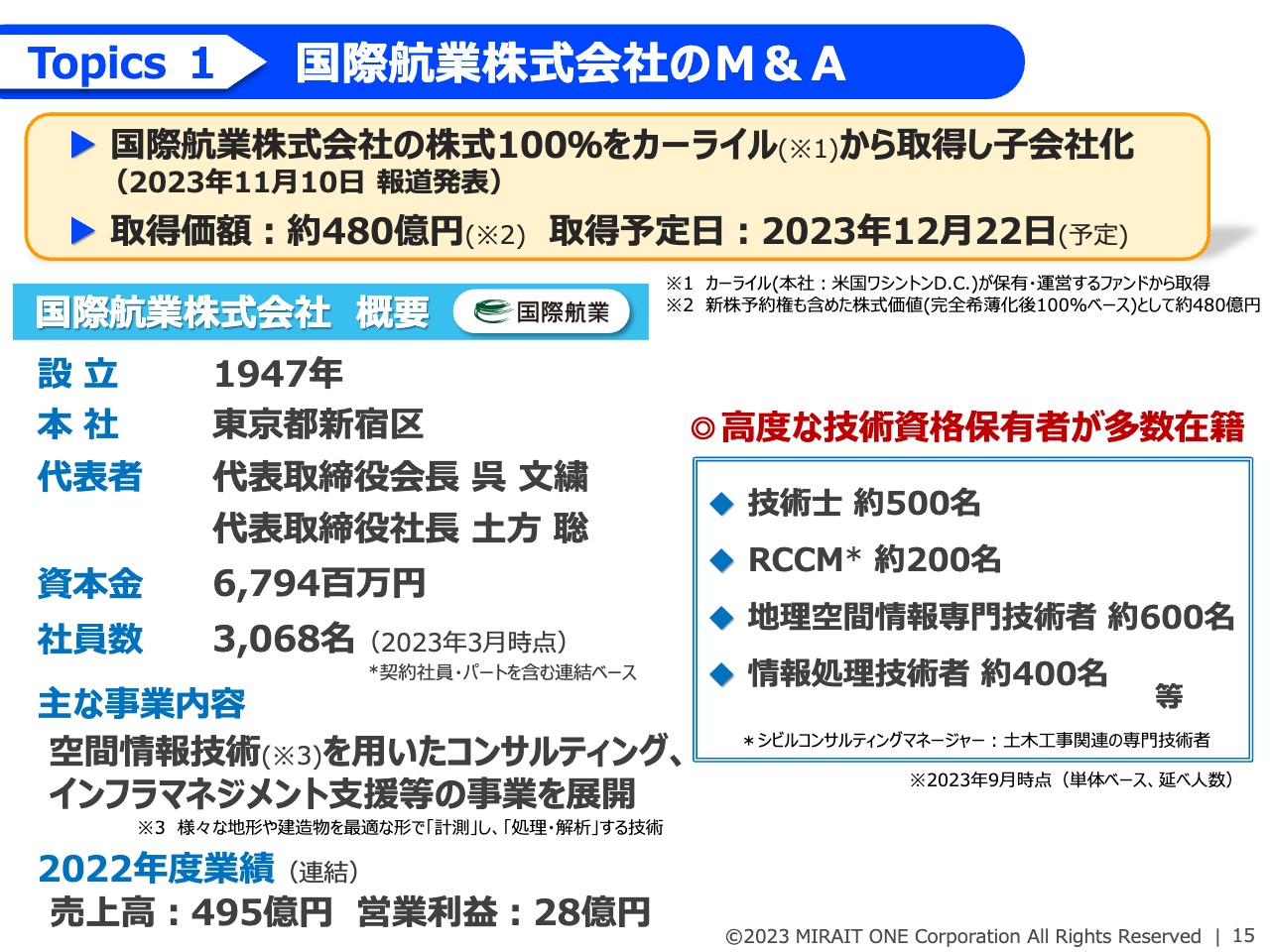

Topics 1 国際航業株式会社のM&A

続いて、11月10日に公表した2案件についてご説明します。まずは国際航業のM&Aについてです。同日の取締役会において、国際航業の株式の100パーセントをカーライル社が運営するファンドから取得する株式譲渡契約の締結を決議し、速やかに契約を締結しました。

国際航業の会社概要はスライドに記載のとおりです。「高度な技術資格保有者が多数在籍」とありますが、例えば国内でトップのエンジニアリングの資格を持つ技術士500名を有しています。

また、さまざまな地形や建造物を最適なかたちで計測し、処理・解析する空間情報技術と、データ解析のエンジニアリング人財を武器に、自治体の地方創生など、社会インフラ関係の企画・コンサル力に非常に大きな強みを持つ企業です。

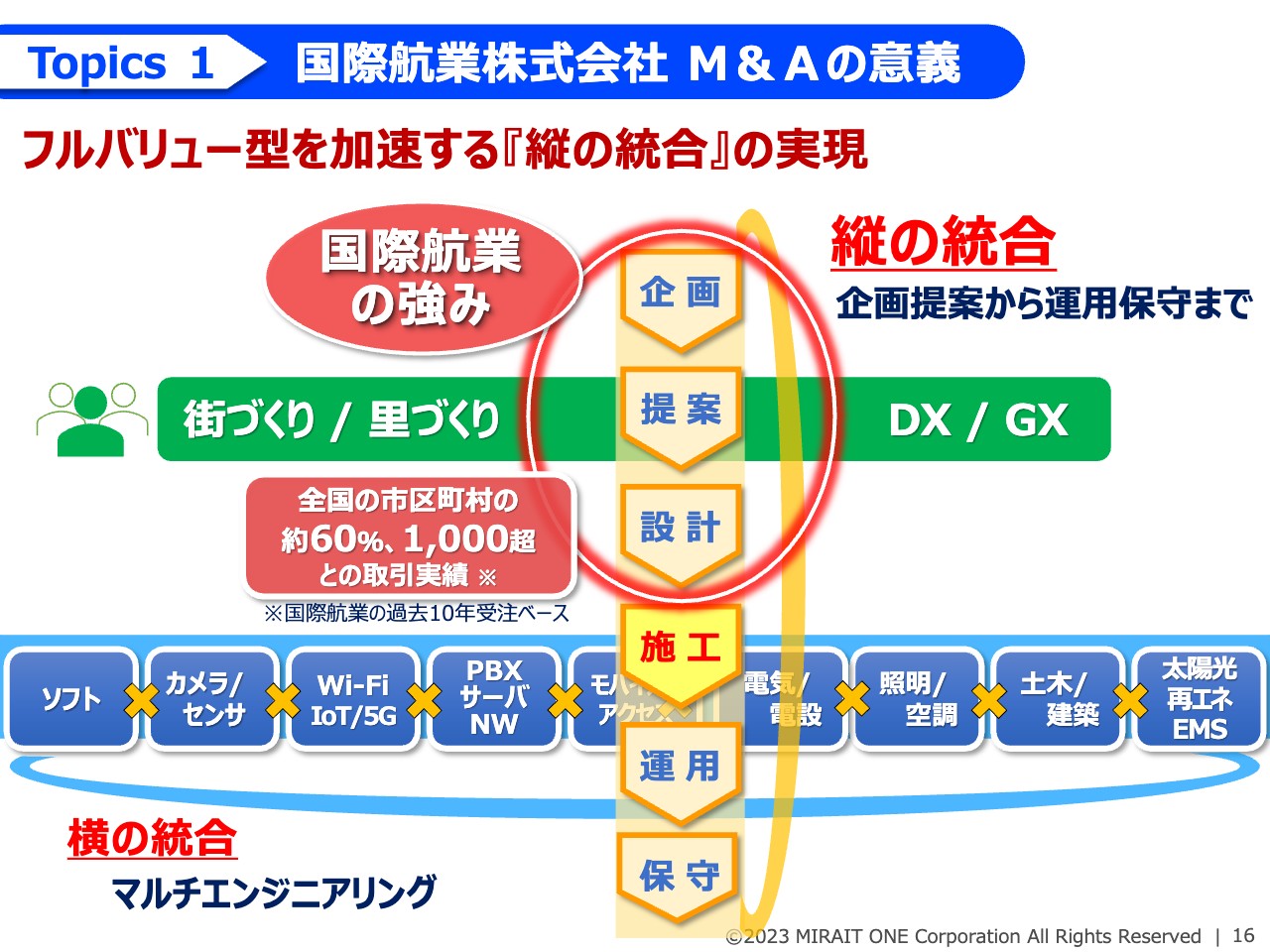

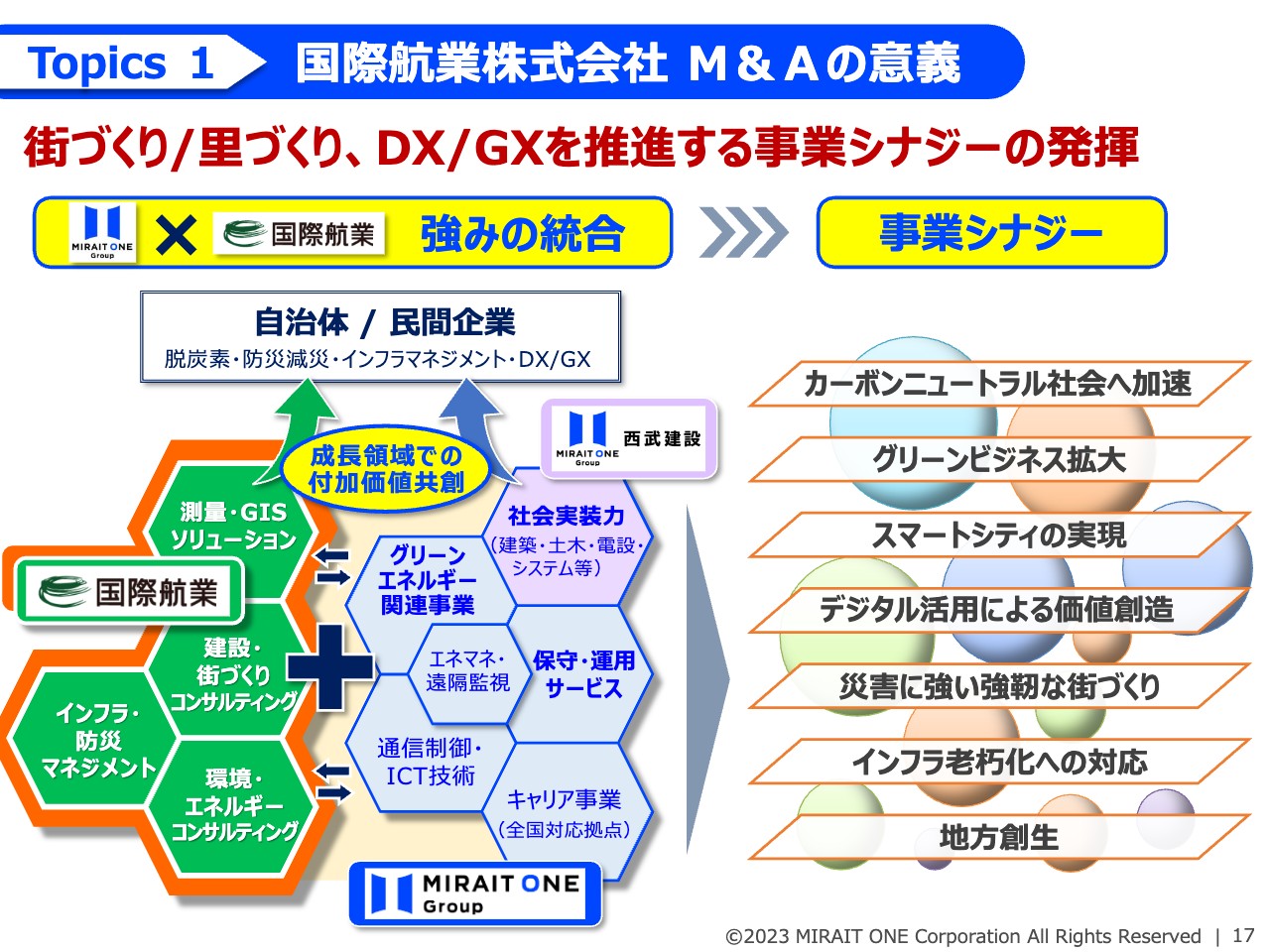

Topics 1 国際航業株式会社のM&Aの意義

国際航業のM&Aについて、ミライト・ワングループとしての意義や狙いをご説明します。「MIRAIT ONE Group Vision 2030」における成長戦略の中核的なビジネスモデルとして、ICT・エネルギーから土木・建築に至る多様なエンジニアリングを複合的に行う「横の統合」と、企画・提案から施工・運用までをフルフェーズで行っていく「縦の統合」をしっかりと進めていくことで、フルバリュー型の事業展開を目指しています。

国際航業は、脱炭素、防災減災、インフラマネジメントなどについて、自治体や企業への企画・コンサルに多くの実績と強みを持つ企業であり、過去10年間で、1,700ほどある全市区町村のうち、約60パーセントにあたる1,000を超える自治体との取引実績があります。

今回のM&Aによって、ミライト・ワングループが推進する「街づくり/里づくり」などのフルバリュー型のみらいドメインの事業推進の実現を大きく加速し、強化することができると考えています。

Topics 1 国際航業株式会社のM&Aの意義

具体的な事業シナジーの領域としては、国際航業が有する強固な顧客ベースに加え、卓越した空間情報技術、データ解析力を背景としたコンサルティング力や実行支援力と、西武建設を含むミライト・ワングループが持つ土木・建築・ICT・グリーンエネルギーを含むエネルギー関係等、多分野での高度なエンジニアリングや社会実装力を統合することで、最大限のシナジーを発揮できるものと考えています。

地方創生・脱炭素社会・災害に強い街づくりなど、さまざまな分野の課題を解決し、事業展開を加速できると考えています。

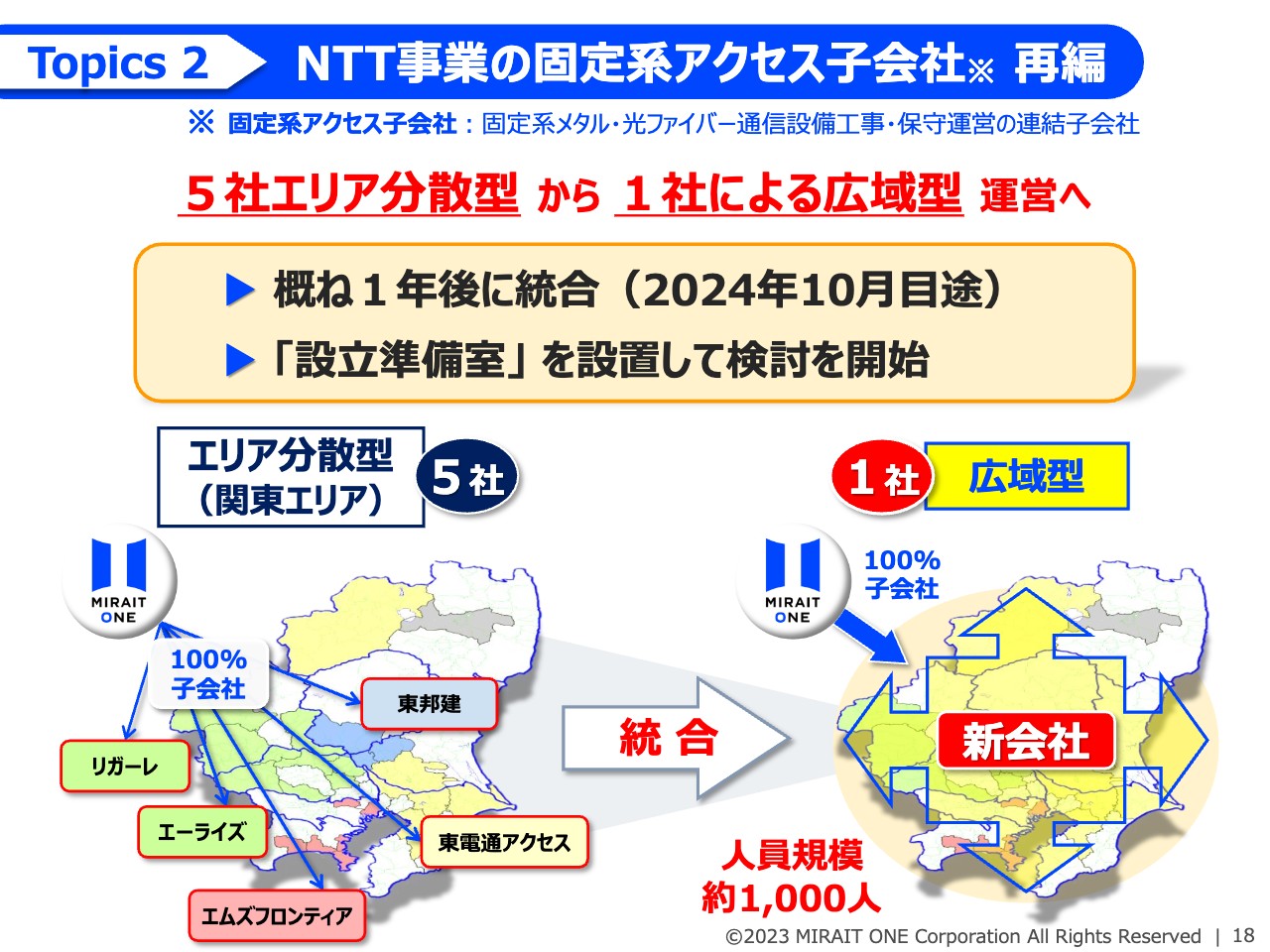

Topics 2 NTT事業の固定系アクセス子会社 再編

NTT事業関連の子会社5社の統合計画についてです。現在、ミライト・ワンのキャリアイーストカンパニーの下で、主に関東各県域でそれぞれ事業を担当している固定系の通信設備工事を行う子会社5社を関東圏広域で事業運営できる1つの会社に経営統合する計画です。

概ね1年後の統合を目指し、キャリアイーストカンパニー内に12月に設立準備室を設置して検討を開始していくこととしました。

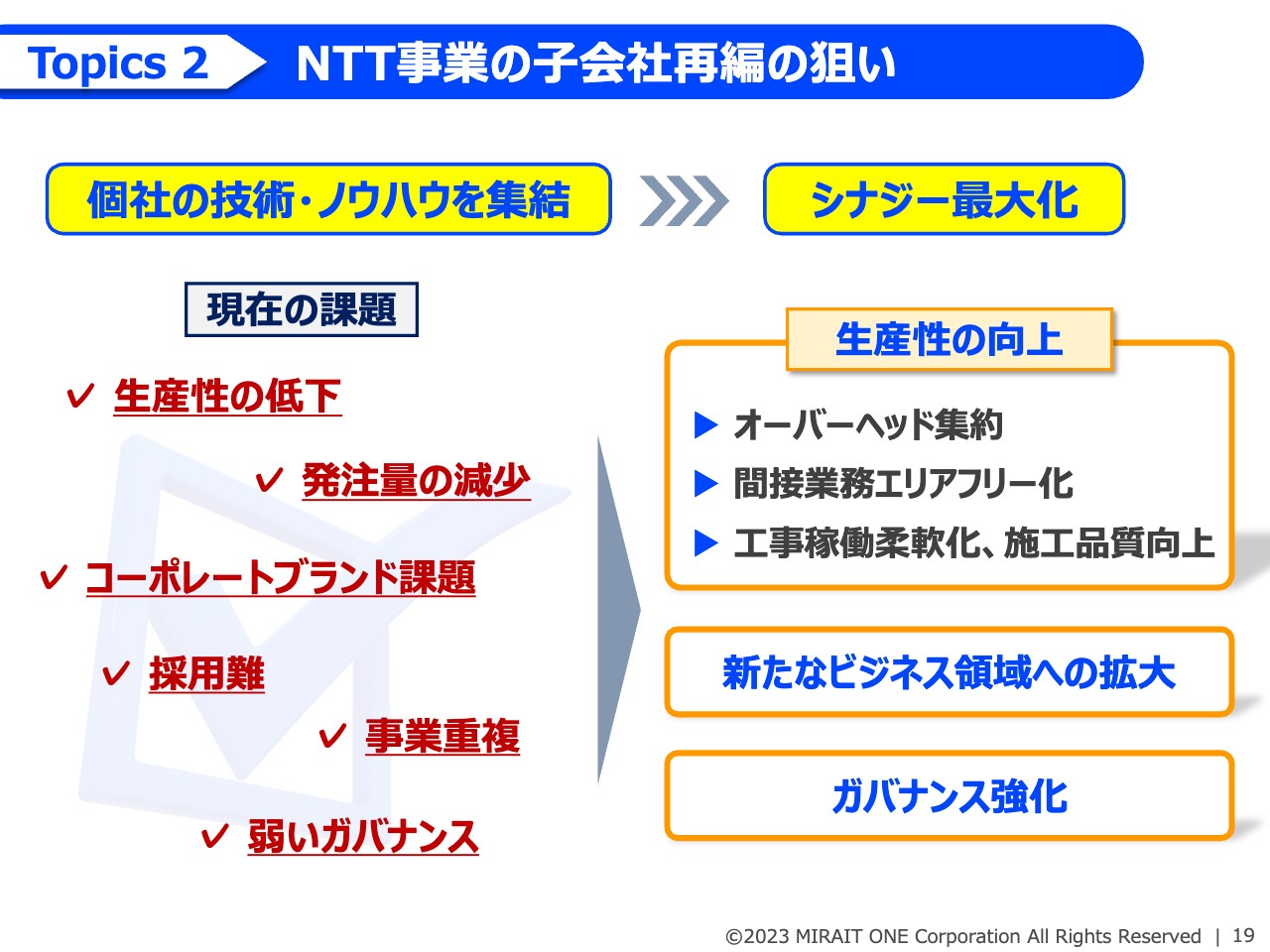

Topics 2 NTT事業の子会社再編の狙い

この事業再編の狙いは、中期的に固定系の通信設備工事の緩やかな減少が想定される中で、子会社が分散している非効率を解消するためにオーバーヘッドを集約し、共通的な間接業務もエリアフリー化することで一層の生産性向上を目指していきます。

統合による効率化で生み出されるリソースを、新たなビジネス領域に戦略的に活かしていくことで、成長に資すると考えています。また、5社に分散していた管理・共通系のリソースも統合し、ガバナンスの強化も図っていきます。

市場評価- 株価推移

冒頭でお伝えしたように、今年3月に東京証券取引所から上場企業各社に対して、「資本コストや株価を意識した経営」の実現が要請されたことを踏まえ、当社の取締役会ではさまざまな角度から議論を重ねました。

第3章では「MIRAIT ONE Group Vision 2030」や中期経営計画において、必ずしも明確にお示しできていなかったB/S面から見た成長戦略について、ご説明します。

スライドのグラフは過去10年間の当社の株価をTOPIXとの対比で示したものです。市場動向などさまざまな変動要因がある中で、当社の株価は総じて堅調に推移してきたと認識しています。

市場評価- PBR推移

同じく過去10年間の当社のPBR推移を示したものです。5G投資の拡大や東京オリンピック・パラリンピック開催に伴う需要拡大など、事業環境が良好なタイミングにおいては、当社のPBRは1倍を超えていました。

しかし、この2年間のコロナ禍や不安定な世界情勢等の外部環境に加え、通信キャリア全体として投資抑制傾向があり、残念ながら現在は1倍を割っている状況です。

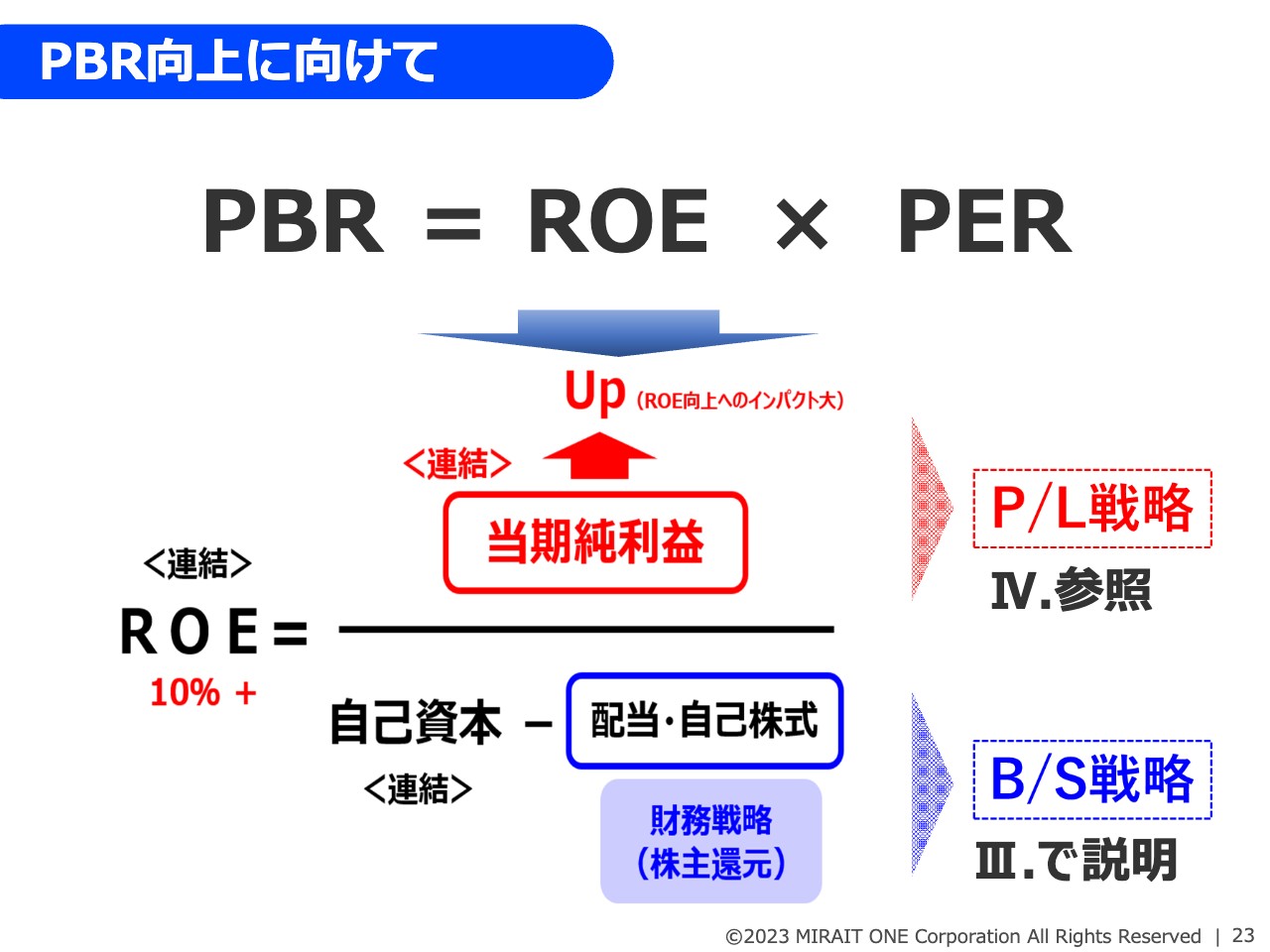

PBR向上に向けて

ご存知のとおり、PBRはROEとPERに分解できます。当社としては、収益の向上と株主還元を含む財務戦略の推進によりROEを向上させ、投資家のみなさまとのコミュニケーションを通じて事業成長に期待を持っていただくことで、PBR1倍超えを目指していきたいと考えます。

分子に当たる当期純利益の向上は第4章にまとめていますので、ご参照いただければと思います。第3章では分母のB/S戦略についてご説明します。

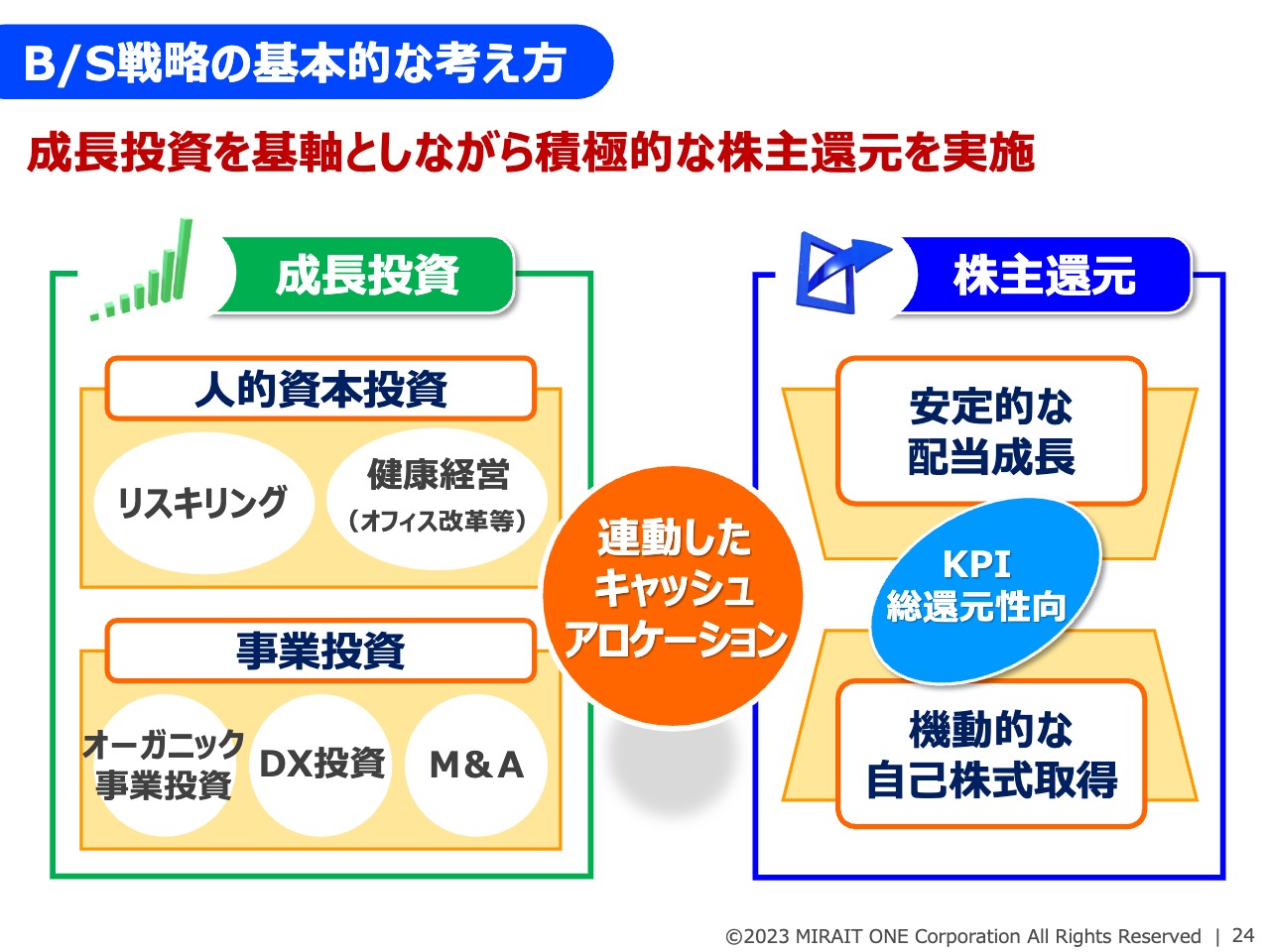

B/S戦略の基本的な考え方

当社のB/S戦略の基本的な考え方を示しています。「MIRAIT ONE Group Vision 2030」でお示ししているとおり、未来実装企業として社会に貢献できる持続的な成長を目指し、成長投資を基軸としながら、株主還元へも積極的にキャッシュアロケーションしていきます。成長投資に関しては、人的資本投資と事業投資をバランスよく行っていきます。

株主還元については従来方針どおり、総還元性向をKPIとして安定的な配当成長と機動的な自己株式取得を行っていきます。

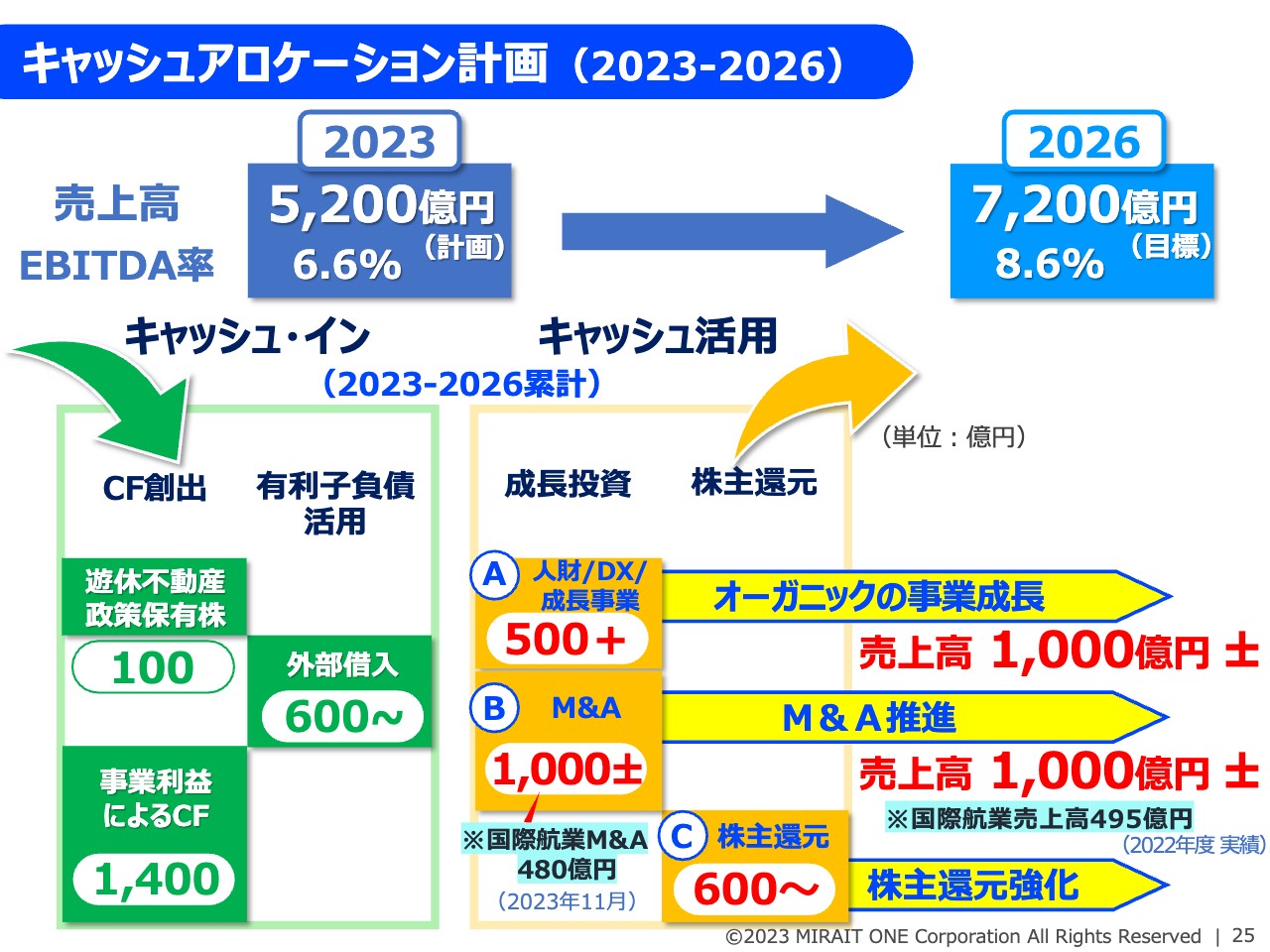

キャッシュアロケーション計画(2023-2026)

中期計画の最終年度である2026年度までの4年間のキャッシュアロケーション計画を具体的にご説明します。キャッシュインとしては、事業によるキャッシュフローや外部借入を含め、4年間で2,100億円以上を想定しています。

キャッシュ活用として、スライドに「A」と記載した人的資本などの成長投資に500億円以上、「B」のM&Aの投資に1,000億円程度、「C」の株主還元に600億円以上を配分します。目標値である売上高7,200億円をはじめ、中期的な財務目標を達成する一方で、株主のみなさまへの還元をしっかりと強化していきたいと考えています。

次ページ以降、成長投資、M&A、株主還元について、パートごとにブレイクダウンしてご説明します。

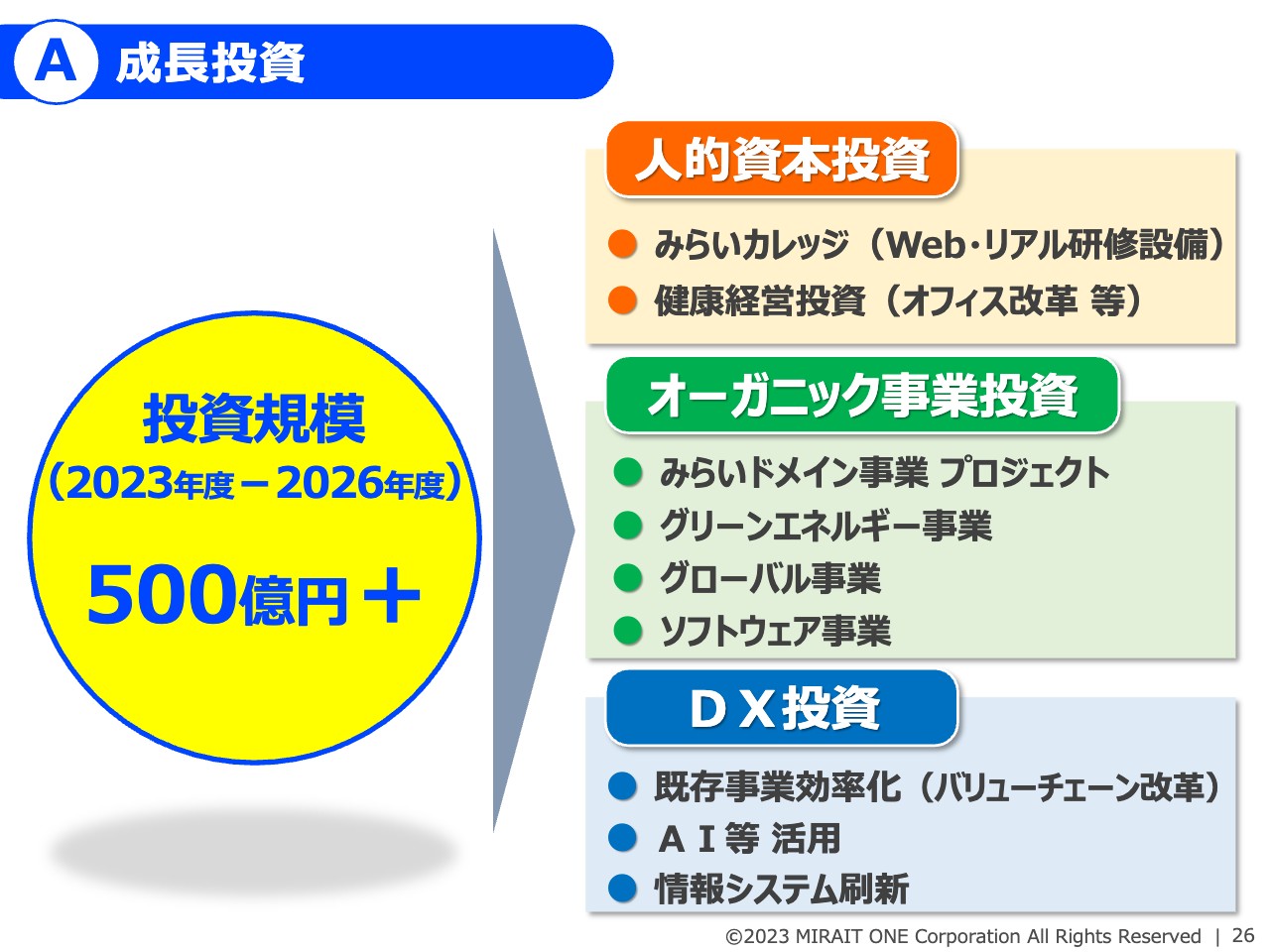

A:成長投資

まずは「A」の成長投資についてです。成長投資の規模は4年間で500億円以上と計画していますが、具体的には第一に人的資本投資です。昨年より人財成長を推進する企業内大学の「みらいカレッジ」を設立、運用していますが、「みらいカレッジ」や健康経営への投資などです。

第二に、オーガニックな成長のための事業投資です。みらいドメインと位置づけた街づくり・里づくり、グリーンエネルギー、グローバル、ソフトウェアなどへの投資です。

第三に、事業効率化やAI活用などのDX投資です。

この3つで投資規模は500億円プラスというプランです。

A:人的資本投資による事業成長

「A」の部分である人的資本投資に関連し、人の成長によって事業成長を牽引することが私たちの人間中心経営の土台となるコンセプトですが、2026年までの人財流動計画について具体的にお示ししています。

全体として、青色の通信基盤ドメインから赤色の企業/環境社会基盤ドメインに戦略的に人財を投入し、4年間で1,000名超の人財流動を想定しています。

2023年度は200名の流動を計画しており、9月現在、すでに100名以上が流動しています。2023年度を「人財成長による事業成長元年」と位置づけていますが、初年度は順調に力強くスタートができたのではないかと思っています。

B:成長投資(M&A)

「B」のM&Aの投資についてです。スライド右側に記載している4つの分野をみらいドメインと位置付けて、事業成長に取り組んでいますが、人への投資だけではなく、M&Aの投資も積極的に行っています。

特に街づくり・里づくり、企業DX・GXを推進、サポートする分野では、昨年3月に西武建設をM&Aによってグループ化しました。先ほどご説明した国際航業のM&Aも、このジャンルに位置づけて、強化を図っています。

国際航業への投資を含め、今年度から2026年までの4年間で約1,000億円を投じ、みらいドメインの他の分野も含め、戦略的なM&Aを行っていくことを視野に入れ、成長戦略を組み立てています。

これによりM&Aでの事業成長を1,000億円程度と、のれんをカバーするシナジーの発揮、利益成長を目指します。

なお、M&Aの実行によって、のれんの償却負担が一定程度想定されるため、今後はキャッシュ創出能力の1つの手法であるEBITDAもKPIとしてしっかりとフォローしていきたいと考えています。

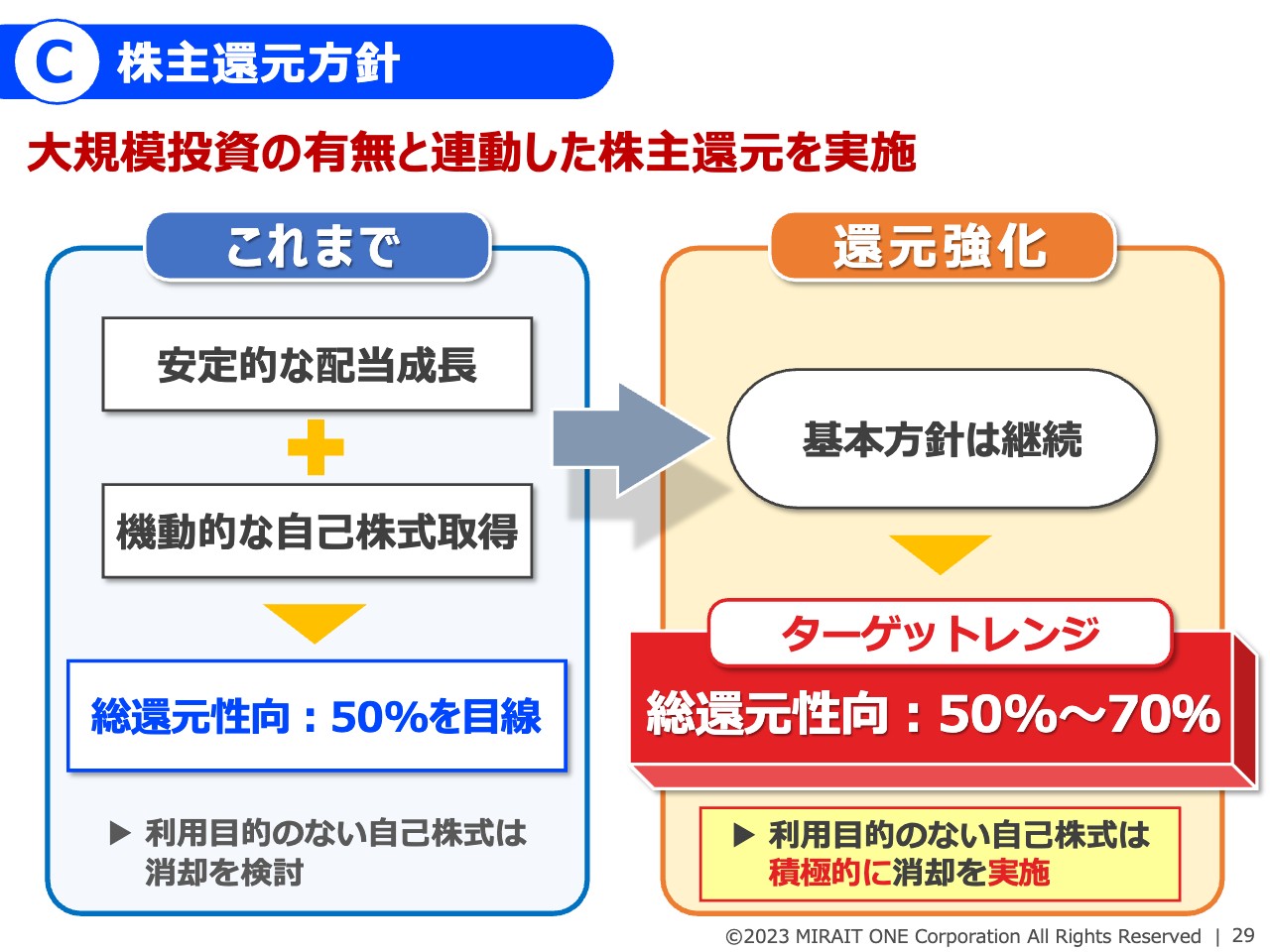

C:株主還元方針

「C」の株主還元方針についてです。スライド左側のとおり、当社はこれまで安定的な配当成長、機動的な自己株式の取得により、総還元性向50パーセントを目線に株主還元を実施してきました。

過去の実績としては、株主還元はもっと高い水準にありました。もちろん年度によって多少の変動がありますが、これを踏まえ、今後は基本方針は継続しつつ、成長投資と株主還元の連動性をより明確にすることを目的として、総還元性向はこれまでの50パーセント目線という表現から、ターゲットレンジを50パーセントから70パーセントに再設定し、株主還元を実施していきたいと考えています。

あわせて、利用目的がない自己株式は積極的に消却を実施し、ステートメントも公開することで、株主のみなさまのダイリューションリスクの懸念払拭も進めていきたいと思います。

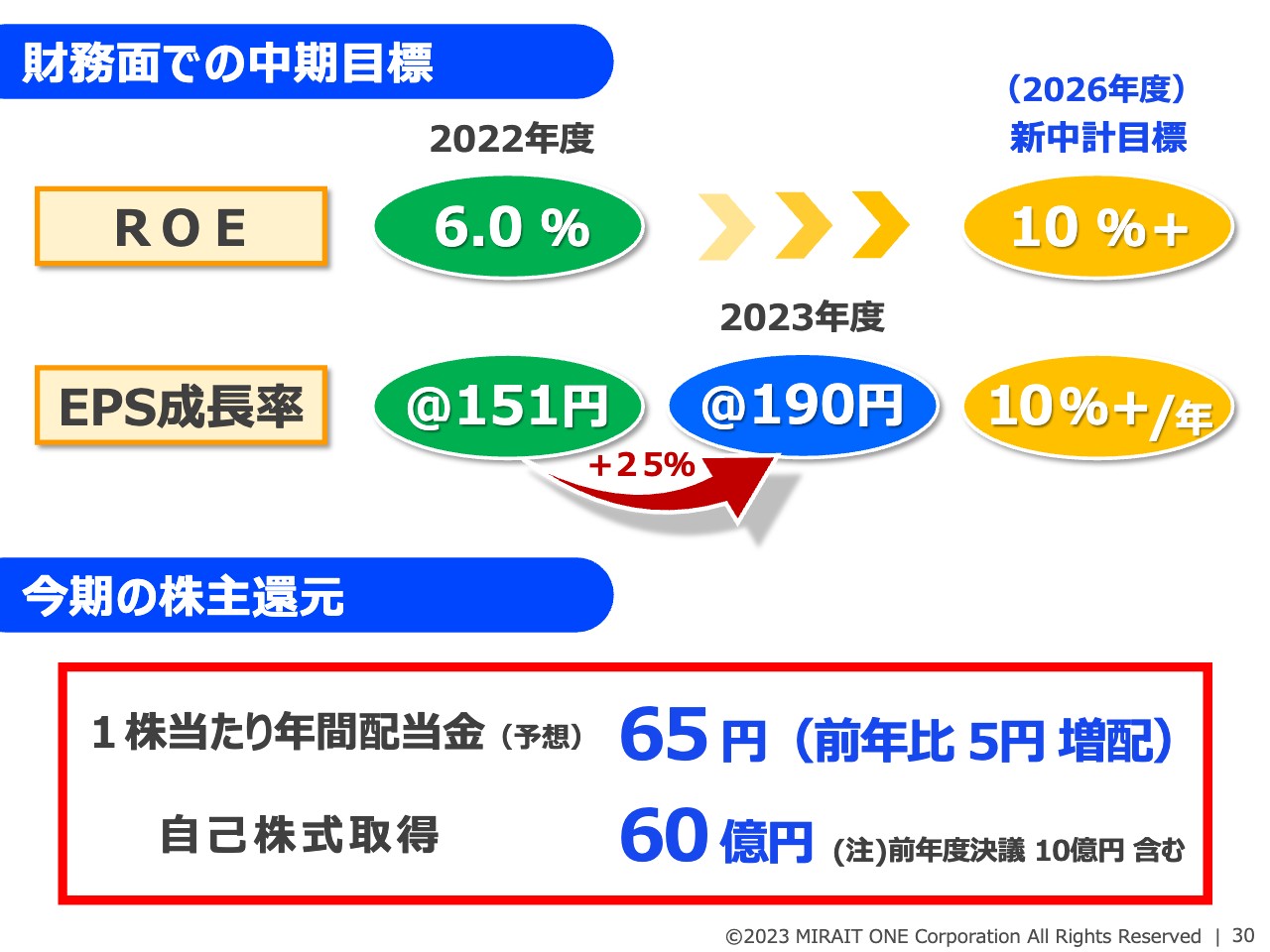

財務面での中期目標

財務面での中期目標をご説明します。スライドの上段は、現中期計画で掲げている財務面のKPIを示しています。従来お示ししたものと数値の変更はありませんが、ROE10パーセント以上、EPS成長率年10パーセント超を目標に取り組んでいきたいと思います。

5月に公表したとおり、配当については、5円増配の年間65円を予想しています。また自己株式取得は、前年度決議分も含めて現在60億円の取得を進めているところです。株主還元については、今後の財務状況も踏まえつつ、引き続き検討していきます。

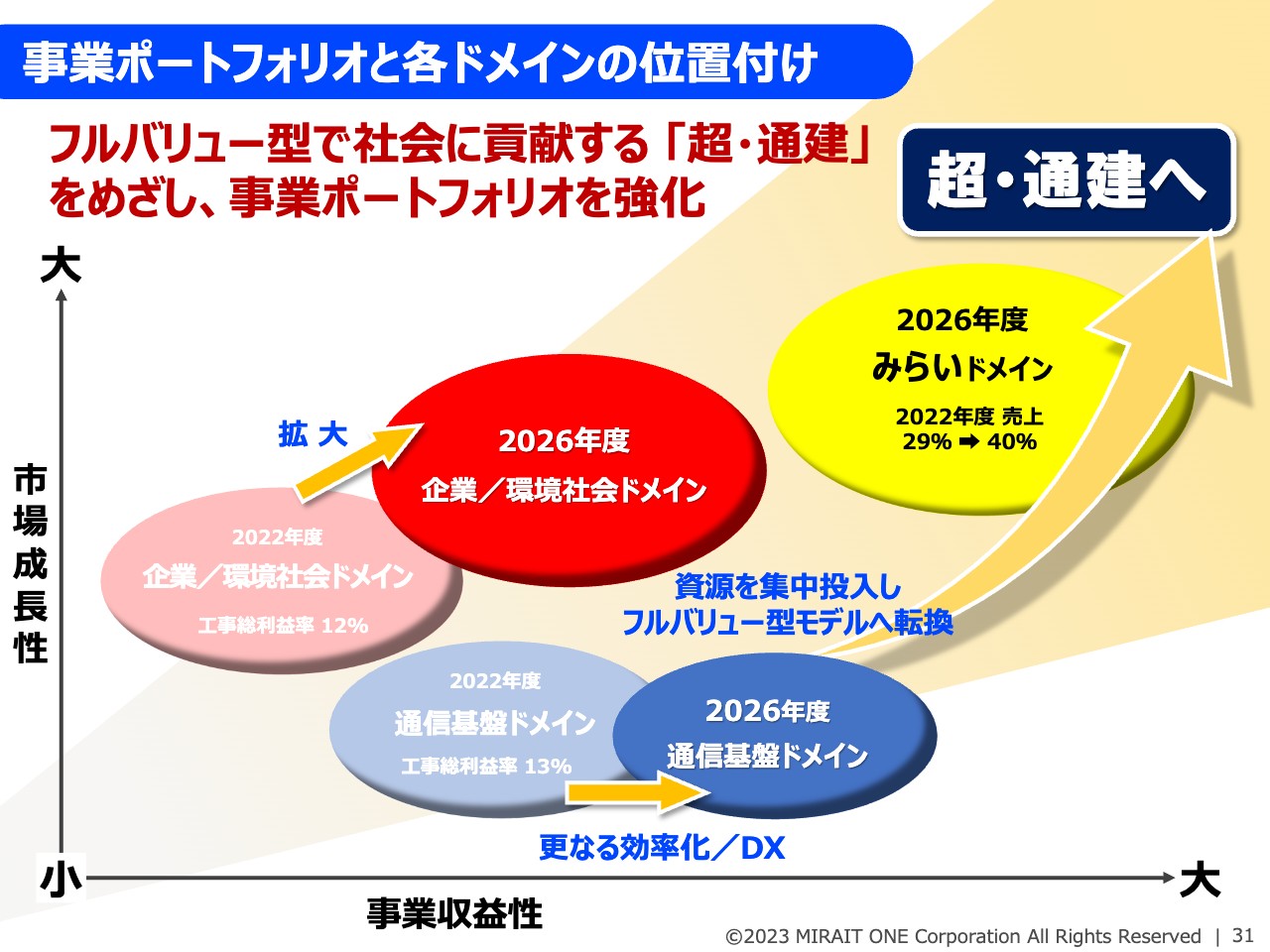

事業ポートフォリオと各ドメインの位置付け

スライドでは、中期計画が目指す当社の事業ポートフォリオを示しています。通信基盤ドメインの事業規模は、やや縮小に向かうものの、さらなる効率化により利益性を高めていきます。

企業/環境社会基盤ドメインについては、顧客基盤の拡大と利益性の向上の両立により、事業規模と利益性を高めていきます。

その上で、フルバリュー型モデルへの転換に向け、人財・資金など経営資源を集中投入し、みらいドメインの事業規模と利益性を拡大させることで、事業ポートフォリオを強化し、構造変革を行い、「超・通建」の実現を目指していきます。

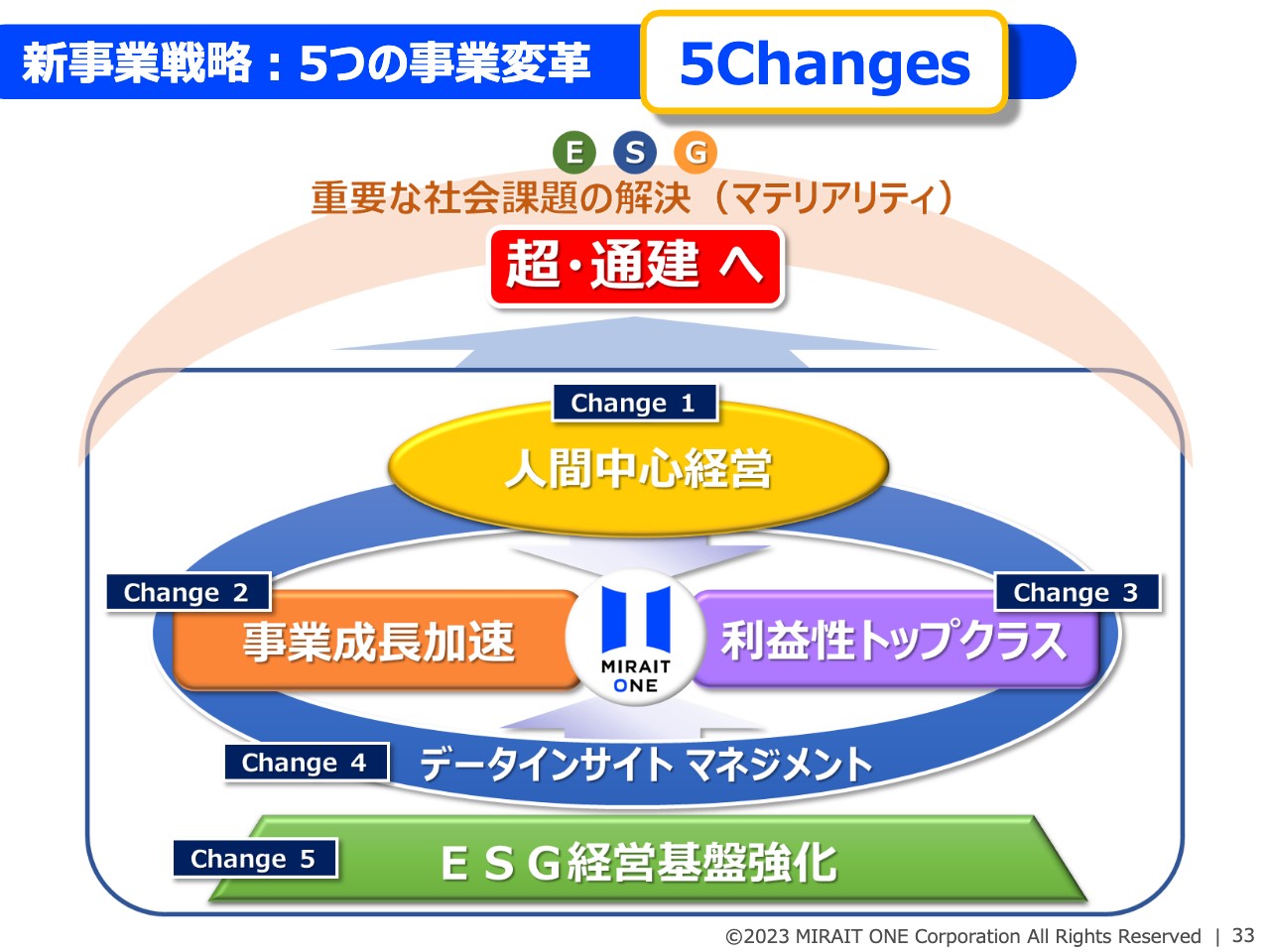

新事業戦略:5つの事業変革 5 Changes

第4章は「MIRAIT ONE Group Vision 2030」の進捗状況です。2030年までの事業戦略のコアとなる5つの変革「5 Changes」について主なKPIの項目の進捗を見える化できるようにフォーマット化しました。決算ごとに、今後はこのフォーマットで進捗状況をお示ししていく予定ですが、今回は第2章・第3章に時間を割きましたので、ポイントのみご説明します。

スライドは「5 Changes」のフレームワークを表したものです。人間中心経営を中心に置いています。

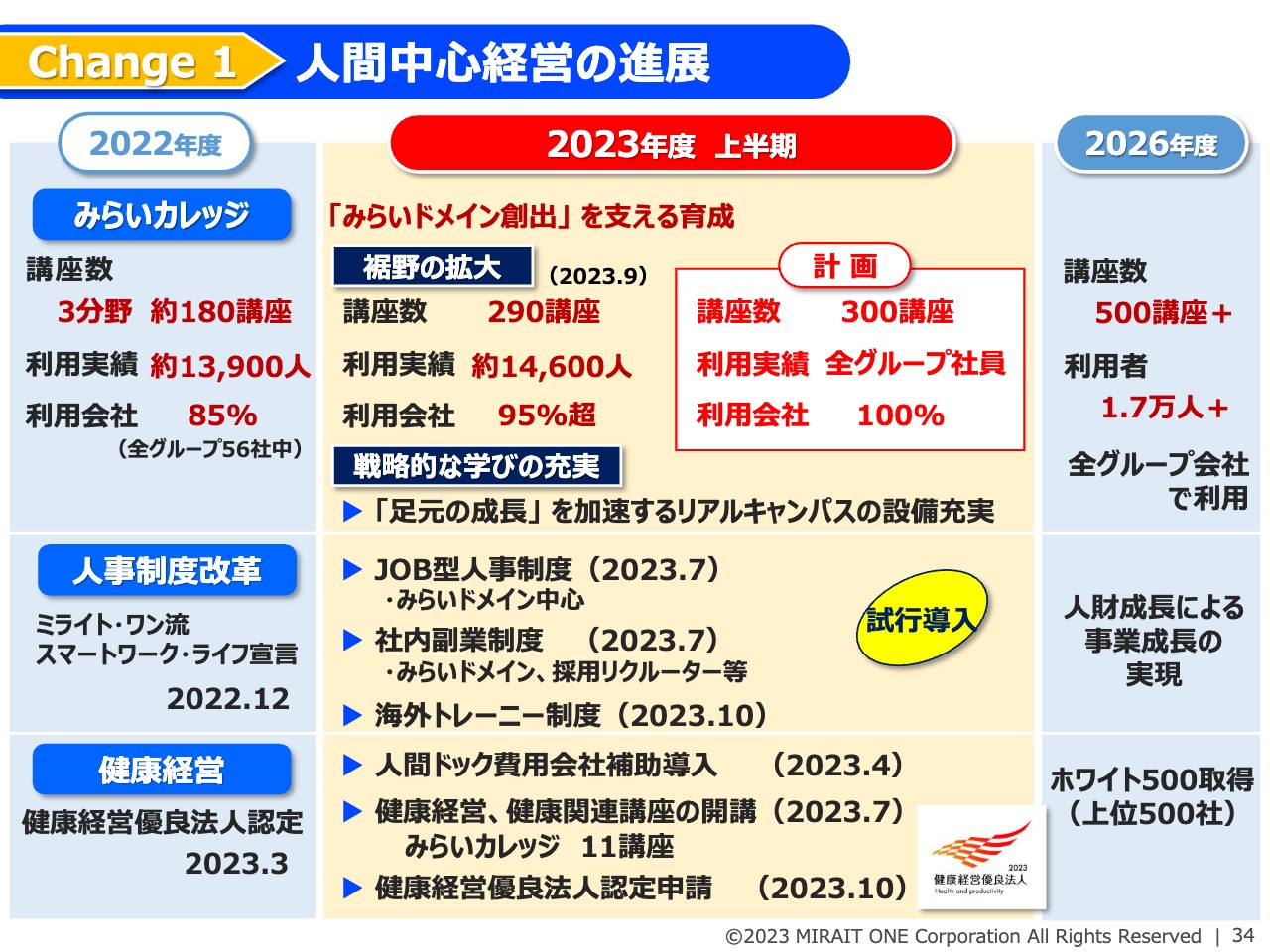

Change 1:人間中心経営の進展

「Change 1」は、人間中心経営の進捗です。「みらいカレッジ」は昨年7月に開校し、現在では社員はもとより派遣社員等も含め1万4,600人に利用者を拡大させています。今後、さらに内容の充実とパートナー会社へ拡大や、実際の研修施設であるリアルキャンパスの充実を図っていきます。その他、人事制度改革や健康経営改革も進めています。

Change 2:みらいドメインへの取り組み

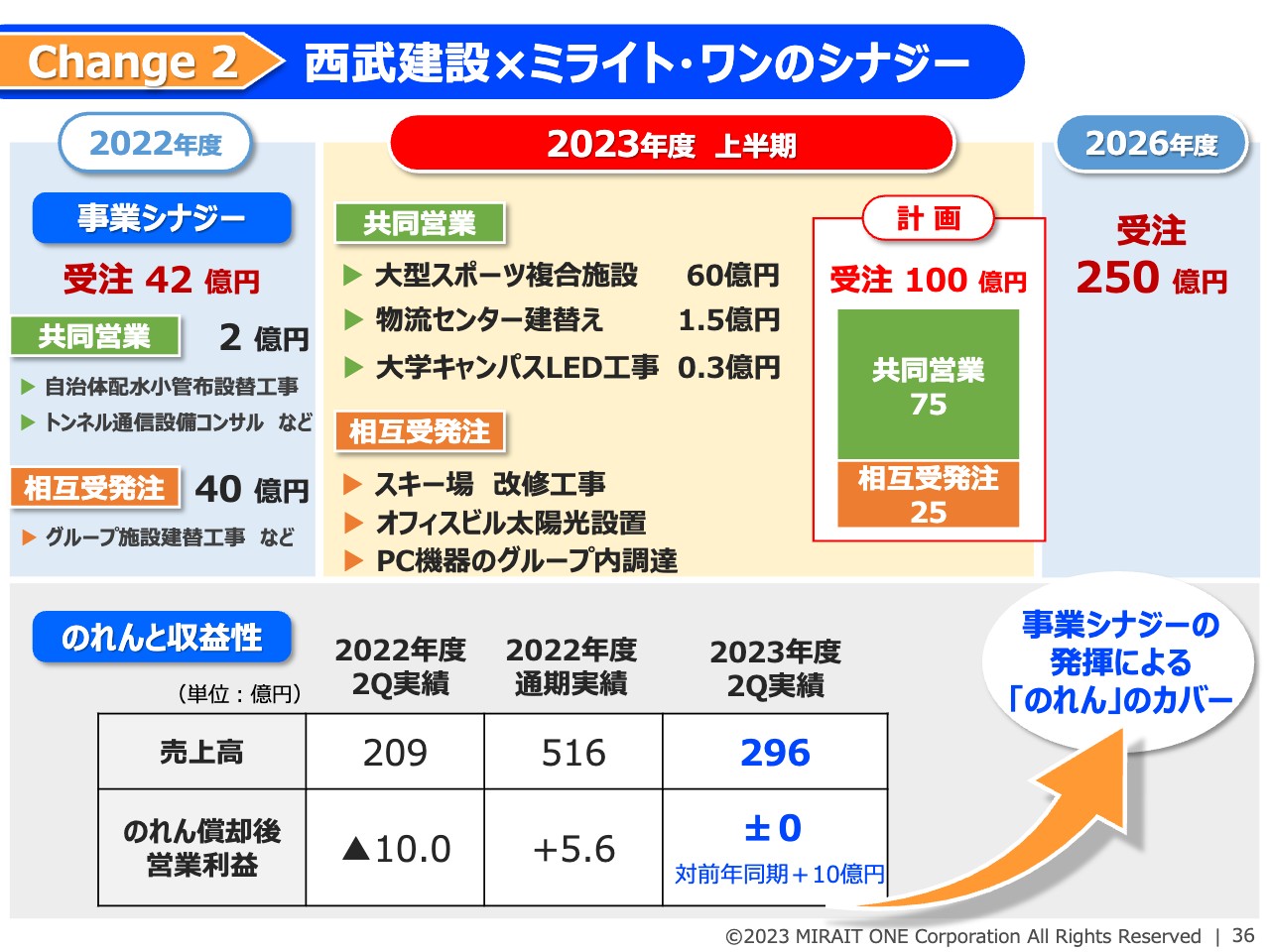

「Change 2」は、事業成長についてです。街づくり・里づくりにおいて、大型スポーツ複合施設の受注60億円の実現や、西武建設を含めて具体的な成果が出始めています。

Change 2:西武建設×ミライト・ワンのシナジー

西武建設等のシナジーについてです。昨年度は42億円の受注実績でしたが、今年度はすでに共同営業・相互受注含めて70億円程度の実績が出ており、今年度計画を30億円引き上げ100億円に上方修正しました。

のれんについては、のれんを上回って利益性を高められるよう、利益創出、事業のシナジーの発揮に継続して取り組んでいます。確実にカバーを進めて展開、進捗しているとご理解ください。

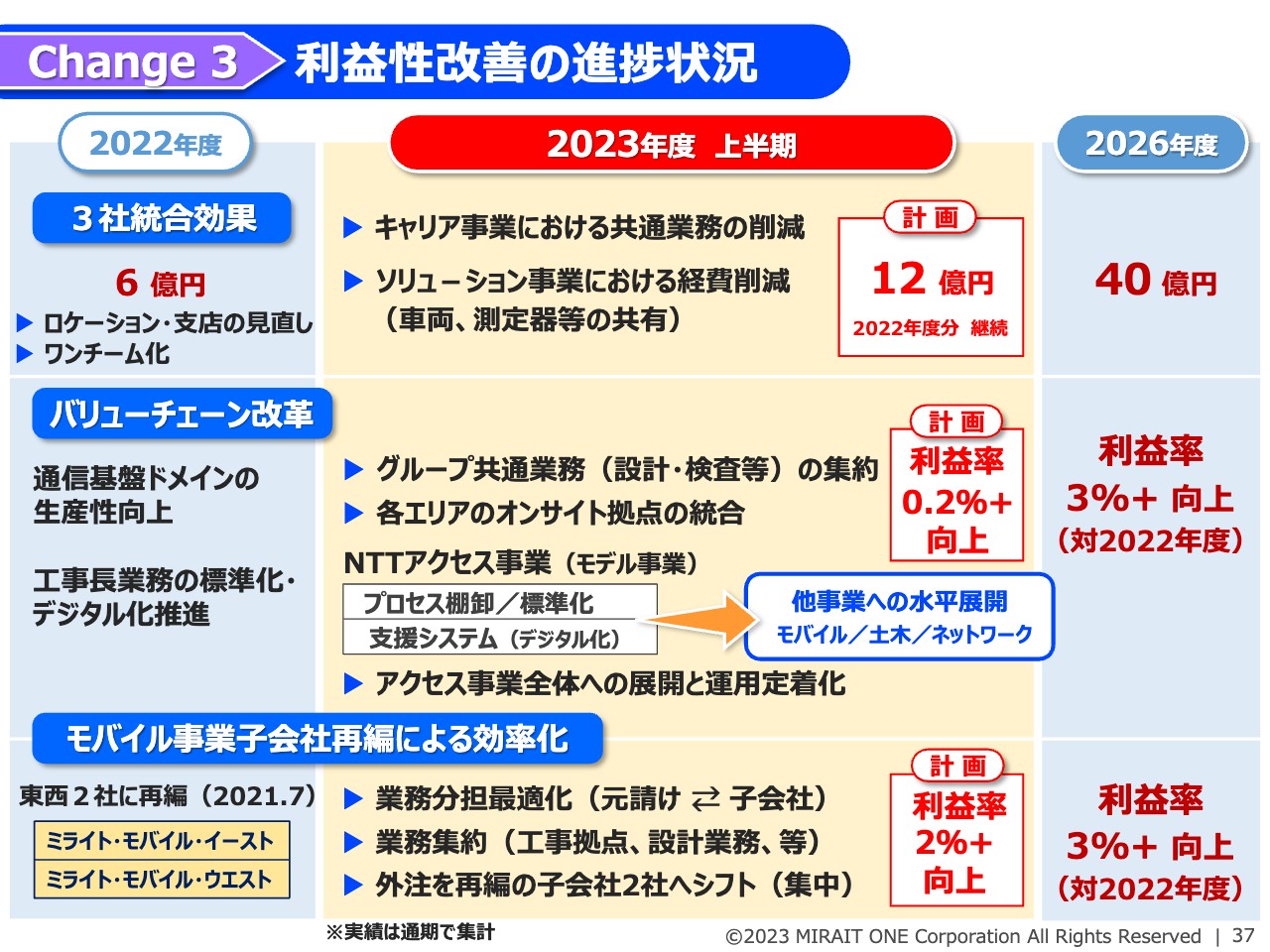

Change 3:利益性改善の進捗状況

「Change 3」は、利益性トップクラスを目指す、効率化の取り組みです。バリューチェーン改革、モバイル事業の子会社の再編など、キャリア系事業の効率化、再編成に取り組んでいます。また前章でもご説明しましたが、NTT事業の固定系アクセス会社再編へも取り組み、利益率向上を図っていきます。

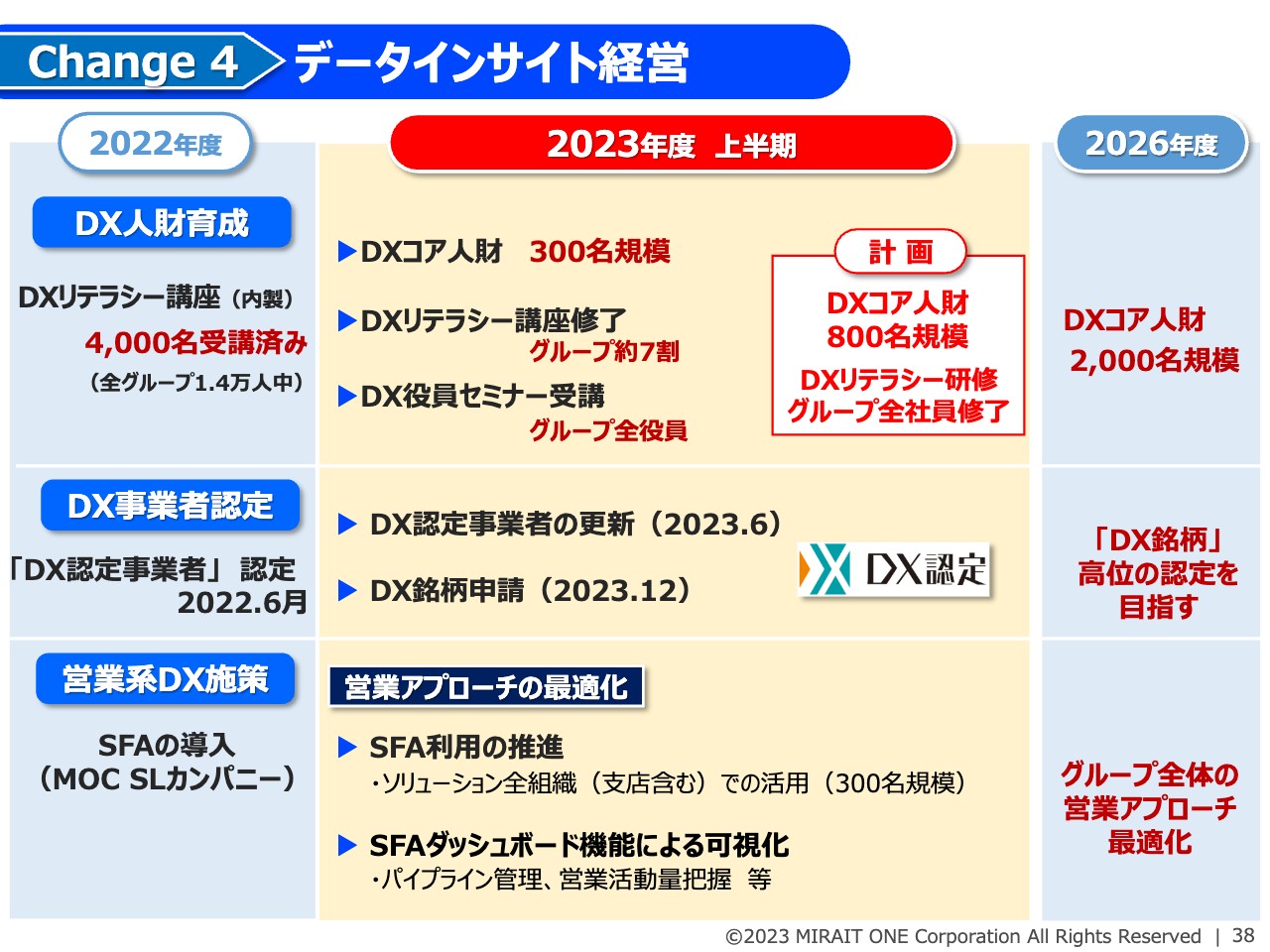

Change 4:データインサイト経営

「Change 4」は、データインサイト経営です。すべての事業領域でDXを進めることができるように、DXコア人財の育成に取り組んでいます。2026年度までに2,000名のコア人財の育成を目指し、2023年度中に800名の育成を進めています。

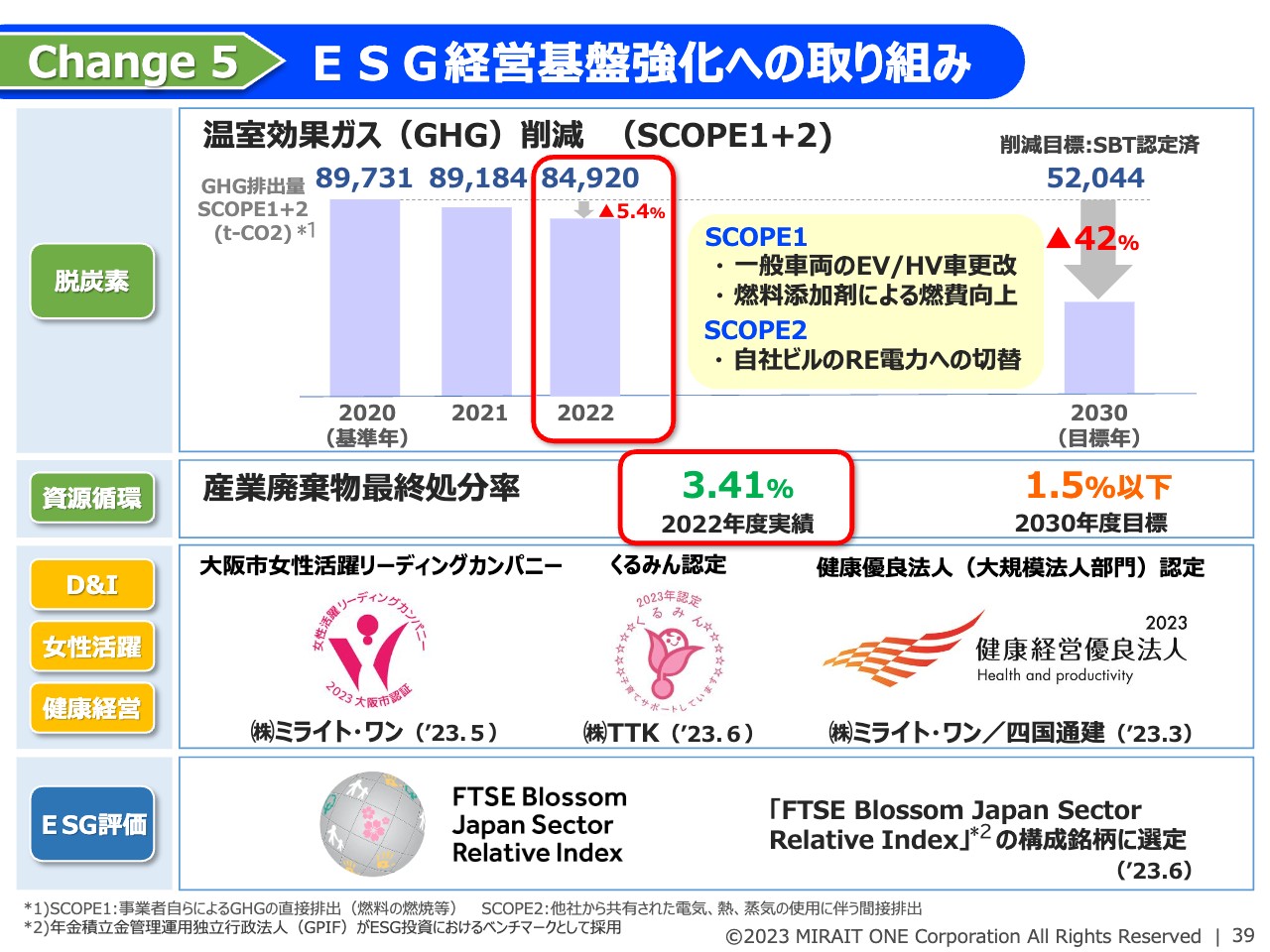

Change 5:ESG経営基盤強化への取り組み

「Change 5」は、ESGの経営基盤強化についてです。5月の決算発表時に、後日開示としていた、GHG温室効果ガス排出量、産業廃棄物最終処分率です。スライド内に赤枠で囲っているのが2022年度の実績で、当社ホームページでも開示しています。

温室効果ガスGHGの削減率については、2020年度の基準年から5.4パーセント削減しています。当然ながらこれで足りているとは思っていないため、引き続き、削減施策の推進に努めていきます。

また、各種機関からさまざまな認定や評価をいただいており、今後もESGに関する施策推進や評価向上、積極的な開示に努めていきたいと思います。

新着ログ

「建設業」のログ