提供:株式会社エフ・コード 2023年12月期決算説明

【QAあり】エフ・コード、売上収益は前期比約2.3倍、営業利益は約5倍 上場以降、顧客数が10倍に増加し成長を牽引

2023年12⽉期 通期 決算説明のポイント

工藤勉氏:株式会社エフ・コード代表取締役社長の工藤です。本日は、2023年12月期通期の決算についてご説明します。どうぞよろしくお願いします。

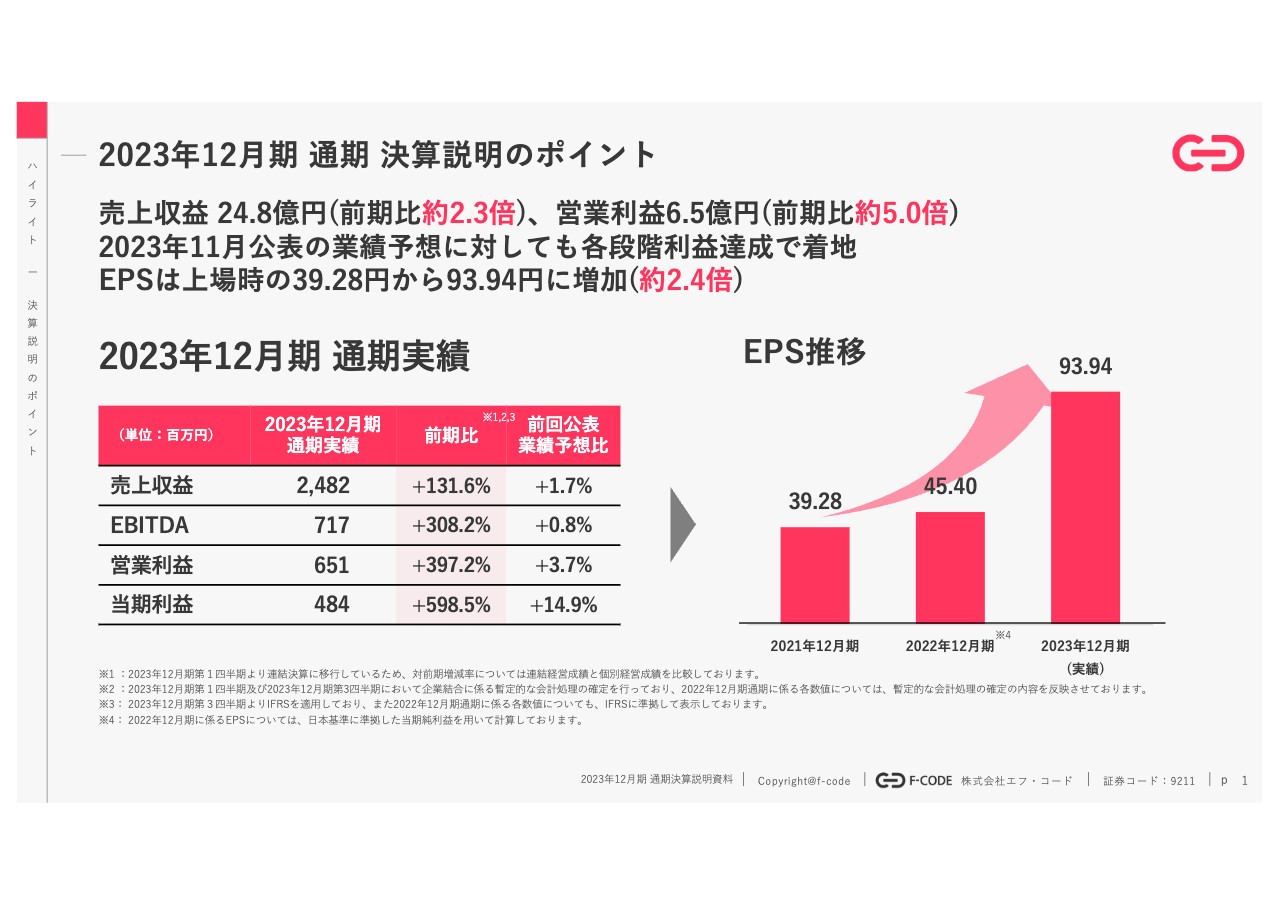

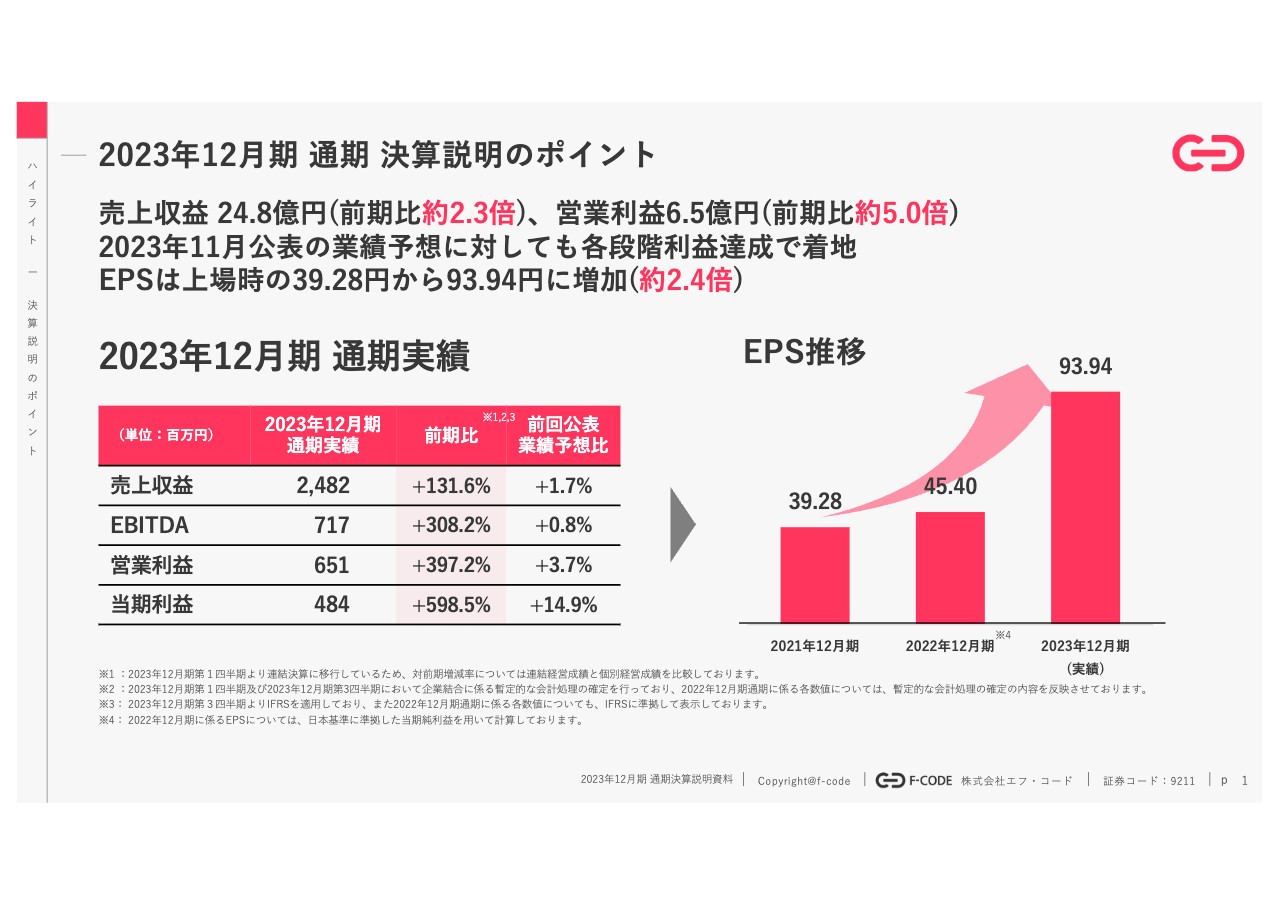

まずは決算説明のポイントです。売上収益は前期比約2.3倍の24.8億円、営業利益は前期比約5倍の6.5億円で着地しました。昨年11月に公表した業績予想に対しても、各段階利益すべてで達成しています。EPSに関しては上場時の39.28円から93.94円と、約2.4倍の成長で着地しました。

2023年12⽉期 通期 決算説明のポイント

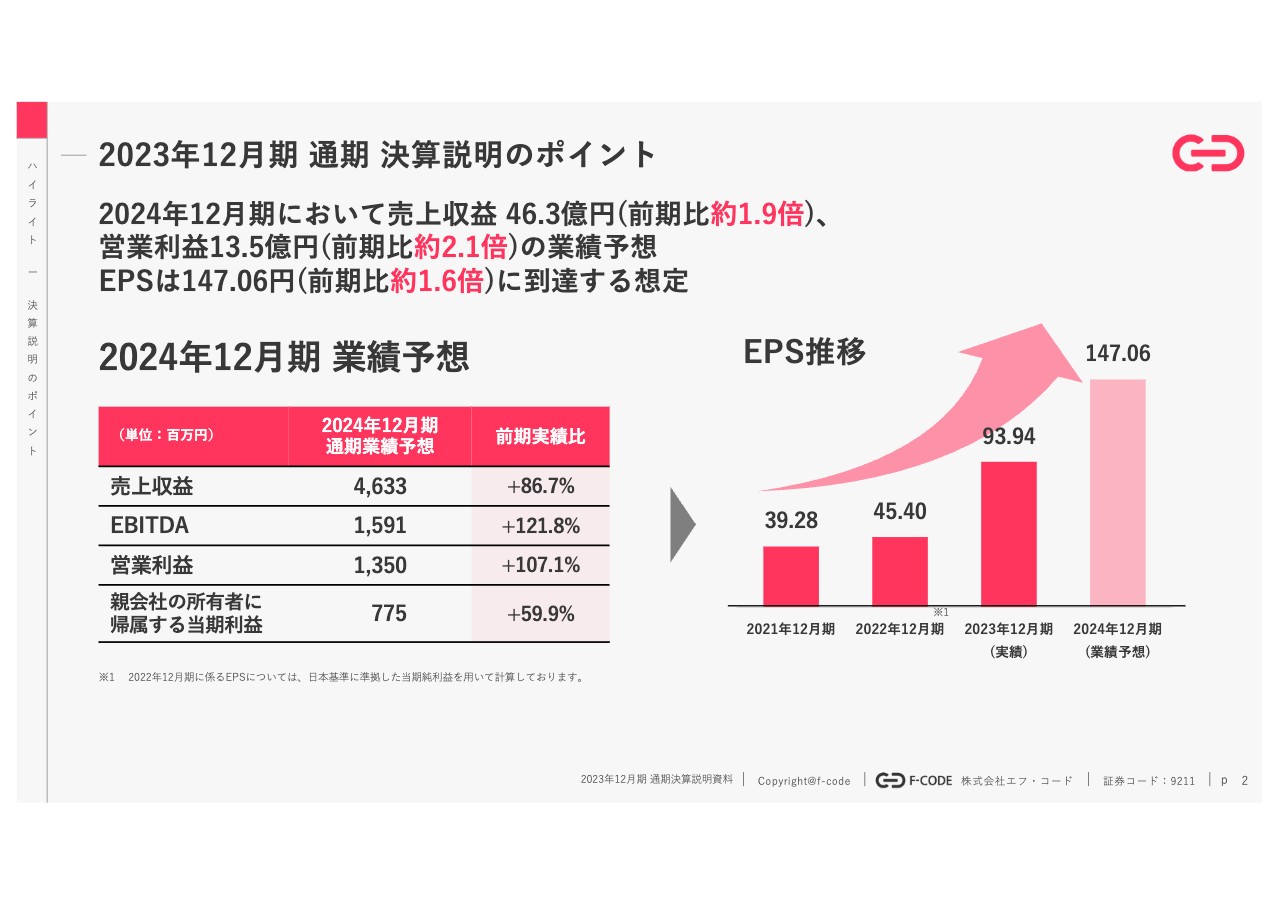

今期の業績予想です。2024年12月期は、売上収益が前期比約1.9倍の46.3億円、営業利益が前期比約2.1倍の13.5億円、EPSは前期比約1.6倍の147.06円に到達予定と開示しています。

2023年12⽉期 通期 決算説明のポイント

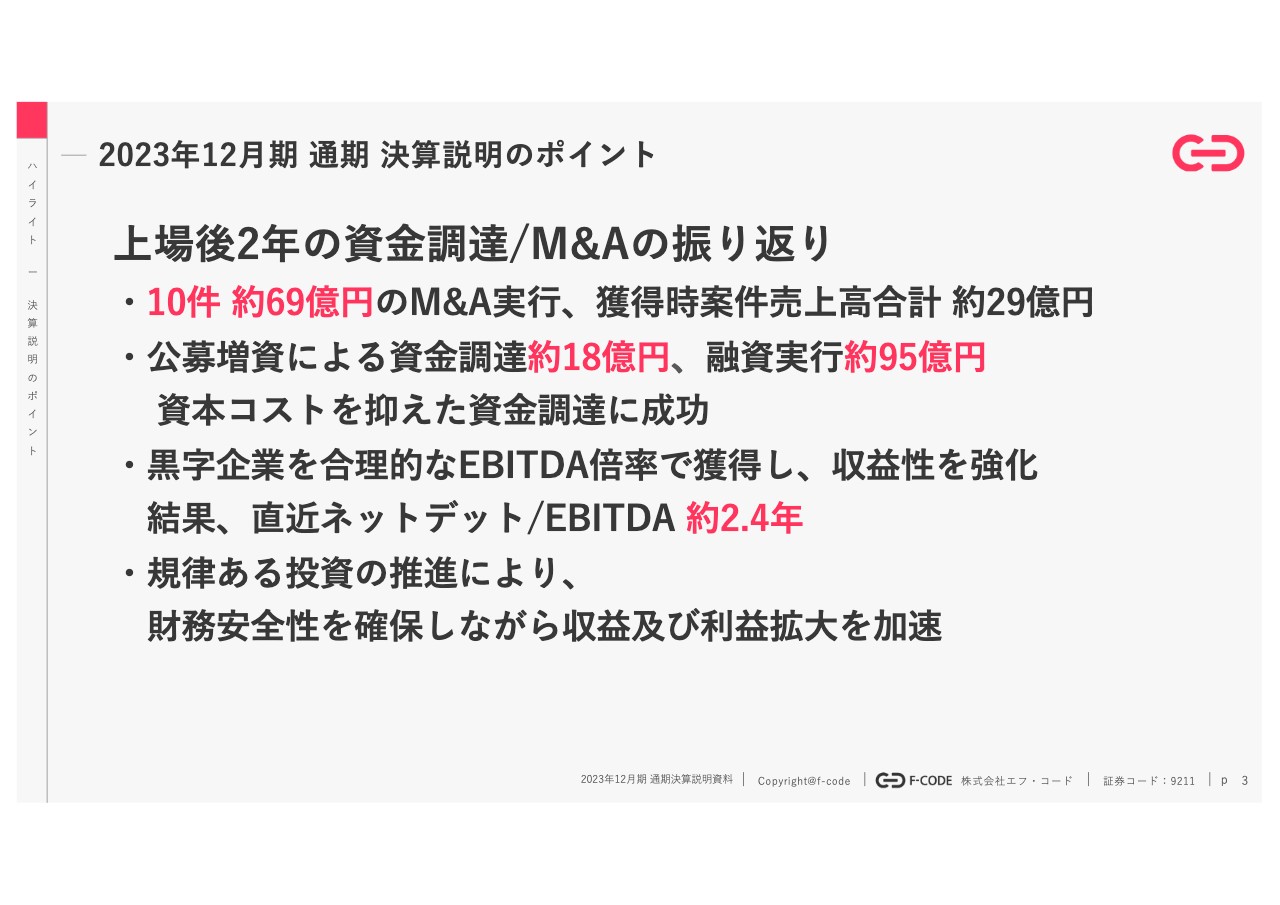

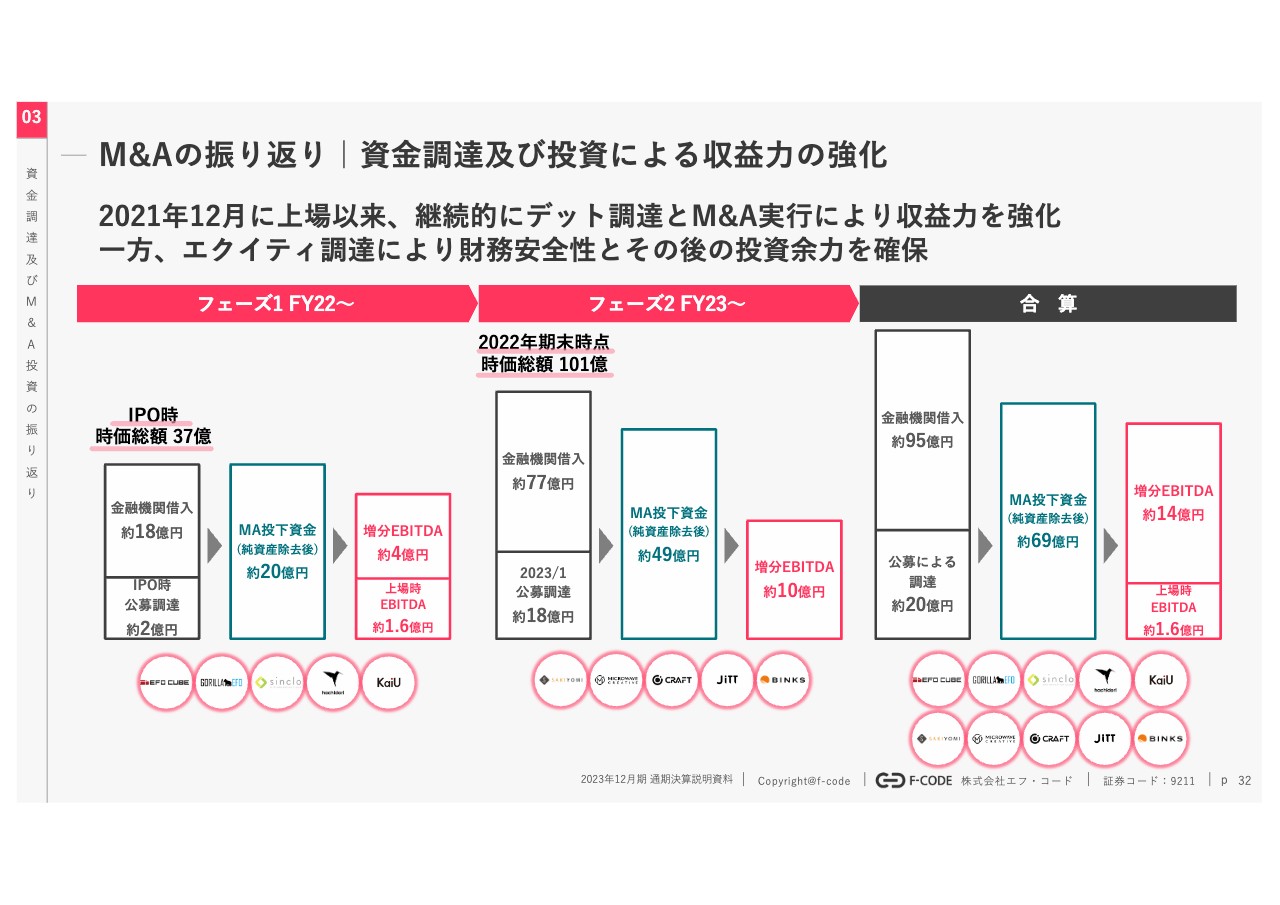

上場後2年で行った資金調達およびM&Aについて振り返ります。2021年末の上場から2年間で10件、約69億円のM&Aを行いました。また、公募増資による調達を約18億円、融資を約95億円を行い、資本コストをしっかり抑えた資金調達に成功しました。

それらの資金をもとに黒字企業を合理的なEBITDA倍率で獲得し、収益性を強化した結果、直近のネットデット/EBITDAは約2.4年と十分に返済可能な財務体制になっています。今後も規律ある投資を推進しながら、財務安全性の確保と収益性の拡大に邁進していきたいと思います。

AGENDA

この後のアジェンダです。会社および事業の概要、決算および業績予想の概要、資金調達およびM&A投資の振り返り、我々の置かれている市場関係および競合優位性、今後の展望について、順にご説明します。

エフ・コード グループ概要

株式会社エフ・コードのグループ概要です。企業向けにデジタルトランスフォーメーションおよびデジタルマーケティング関連サービスを提供するグループ会社群と、その経営管理を担うホールディングスのエフ・コードで構成されています。

スライド下図のとおり、クリエイティブ、マーケティング、テクノロジー、データの4つの事業領域を顧客企業に提供しています。

クリエイティブ領域は、大手企業向けにクリエイティブを提供している株式会社マイクロウェーブクリエイティブと、全国津々浦々の中堅・中小企業や店舗向けにクリエイティブを提供している株式会社JITTで構成されています。

マーケティング領域は、SNSマーケティング支援を行っている株式会社SAKIYOMIと、特にD2C企業向けにデジタルマーケティングを提供しているCRAFT株式会社という構成です。

テクノロジー領域は上場前からエフ・コードのコア事業となっており、AIチャットボット、「LINE」マーケティングツール、Web接客ツールなど、いわゆるWebサイトの使い勝手やカスタマーエクスペリエンスを向上させるSaaS事業を提供しています。

データ領域は、昨月発表したとおり、データサイエンス事業を展開する株式会社BINKSが行っています。

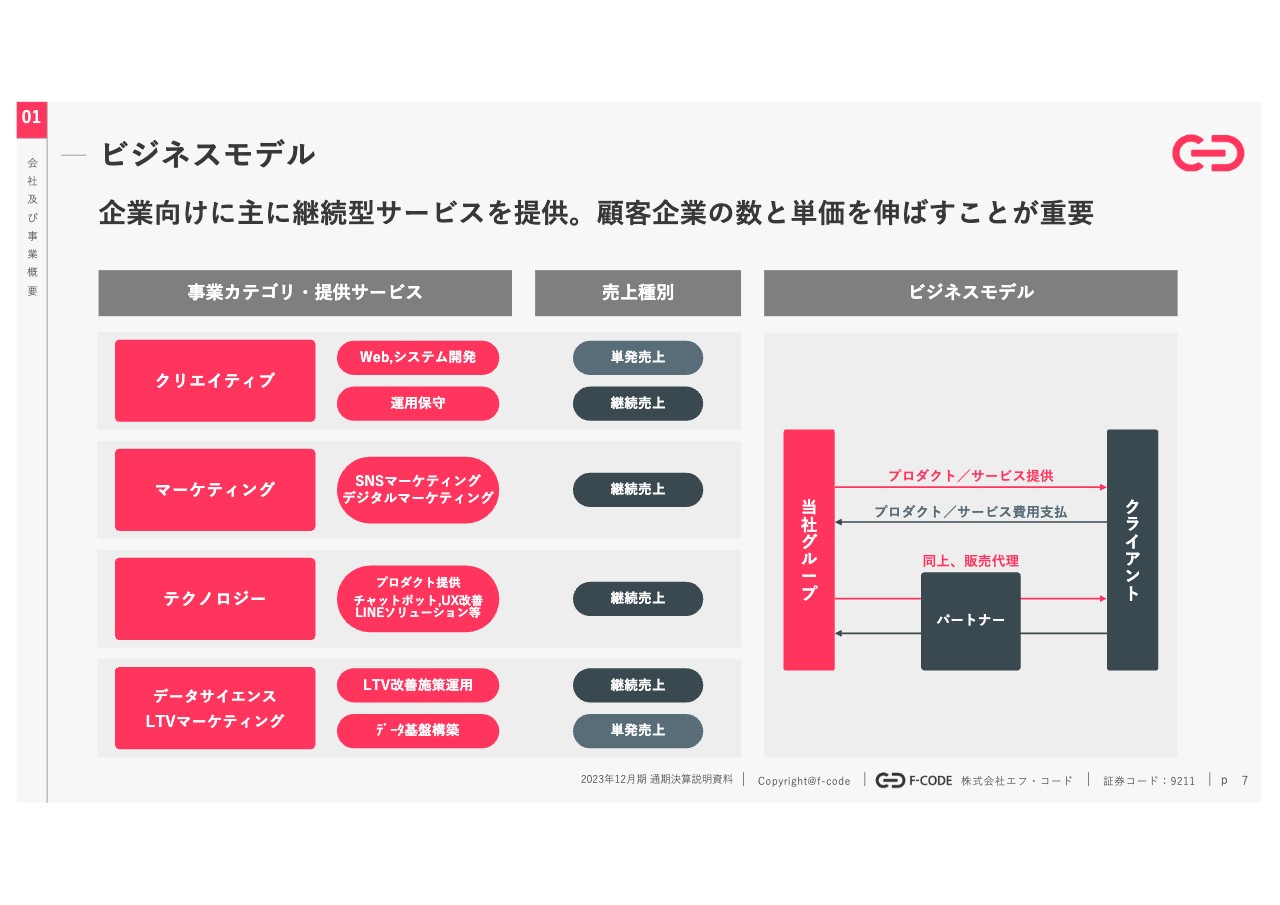

ビジネスモデル

事業カテゴリであるクリエイティブ、マーケティング、テクノロジー、データサイエンスの4領域は、生活者向けではなく、すべて顧客企業に向けて月額継続型サービスを中心に提供しています。そのため、基本的に収益は安定的に推移していきますが、当然ながら、まずは顧客企業数をしっかりとオーガニックグロースしていくことが重要だと考えています。

加えて、これら4つの事業カテゴリーは、すべて同一のお客さまに提供可能な、営業シナジーをしっかり生み出せるサービスです。したがって、1社のお客さまに複数のサービスを提供することにより、顧客企業の単価を着実に上げることに注力していきたいと考えています。

なお、ビジネスモデルとしては、多くは当社グループから直接クライアントに提供していますが、一部ではパートナー企業を通じてクライアントに提供することもあります。

お客様

お客さまの数と単価が重要であるとお話ししましたが、現在は継続取引で2,000社以上の多様な業種のクライアントを支援しています。

このような業態から、eコマースを中心とした通販業界、航空会社・ホテル・旅行代理店を含めた旅行業界、銀行・証券・保険等の金融業界など数多くの企業と取引していますが、それ以外にも、人材業界、不動産業界、車業界、教育業界、またサロンや小売チェーンなど、幅広い業界の支援を行っています。

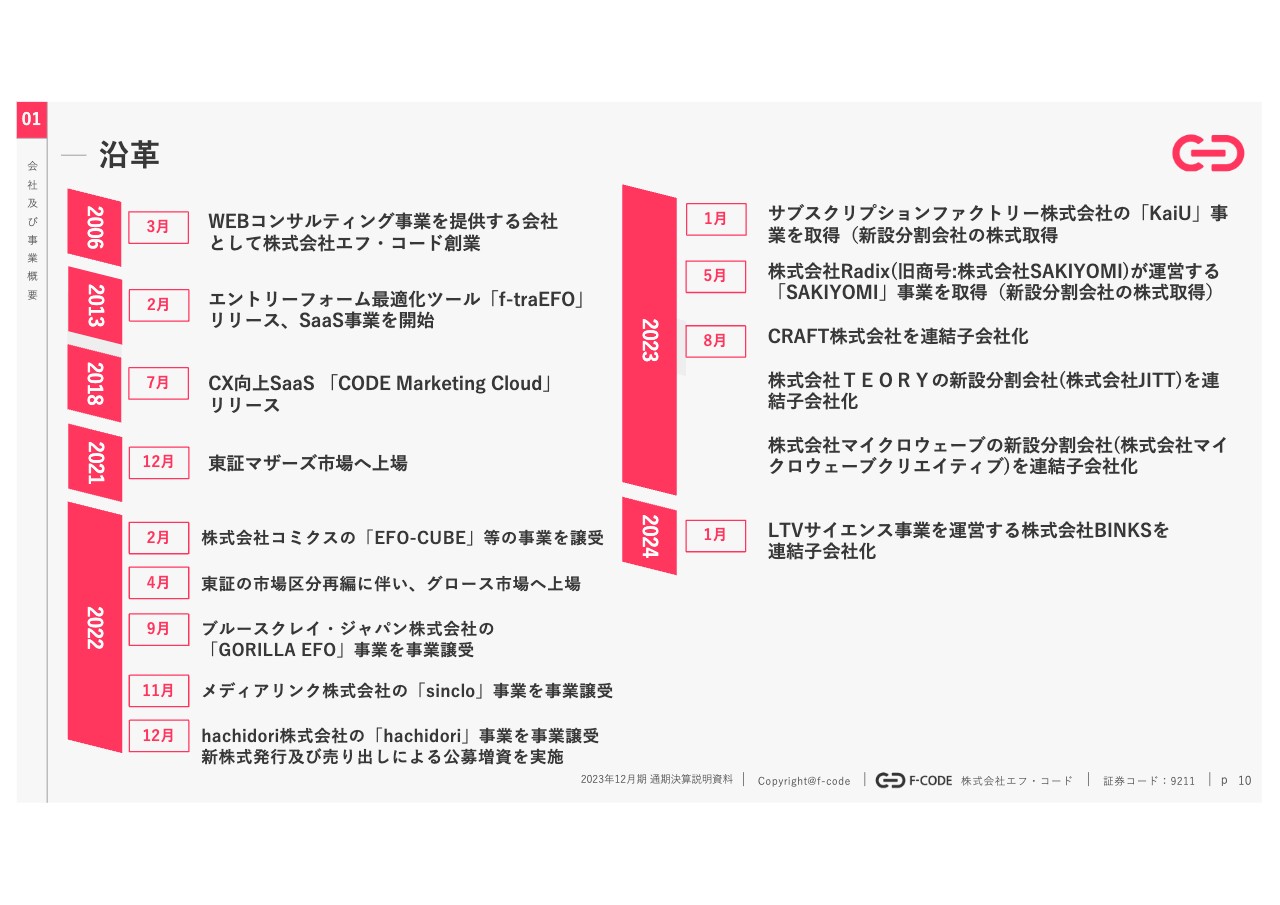

沿⾰

沿革です。2006年3月にWebコンサルティング事業を提供する会社として、株式会社エフ・コードを創業しました。その後、Webコンサルティング事業で蓄積したナレッジを活かし、エントリーフォームの最適化ツールやWeb接客ツールなどのソフトウェア事業、SaaS事業に拡大していきます。

月額継続売上を着実に積み重ね、2021年12月に当時の東証マザーズへ上場し、その後2年で10件のM&Aを行い現在に至っています。

会社概要

会社概要です。現在、新宿区神楽坂に本社オフィスを設けています。その他各グループ会社のオフィスや、我々の京都オフィスなど、さまざまな拠点を持っています。

ミッション

ミッションは「マーケティングテクノロジーで世界を豊かに」です。我々のサービスを通じて顧客企業の役に立つことを大前提としながら、顧客企業の先にある生活者のデジタル上の体験や、素敵な商品との出会いを数多く生み出すことにより、世界全体を豊かにしていきたいと思っています。

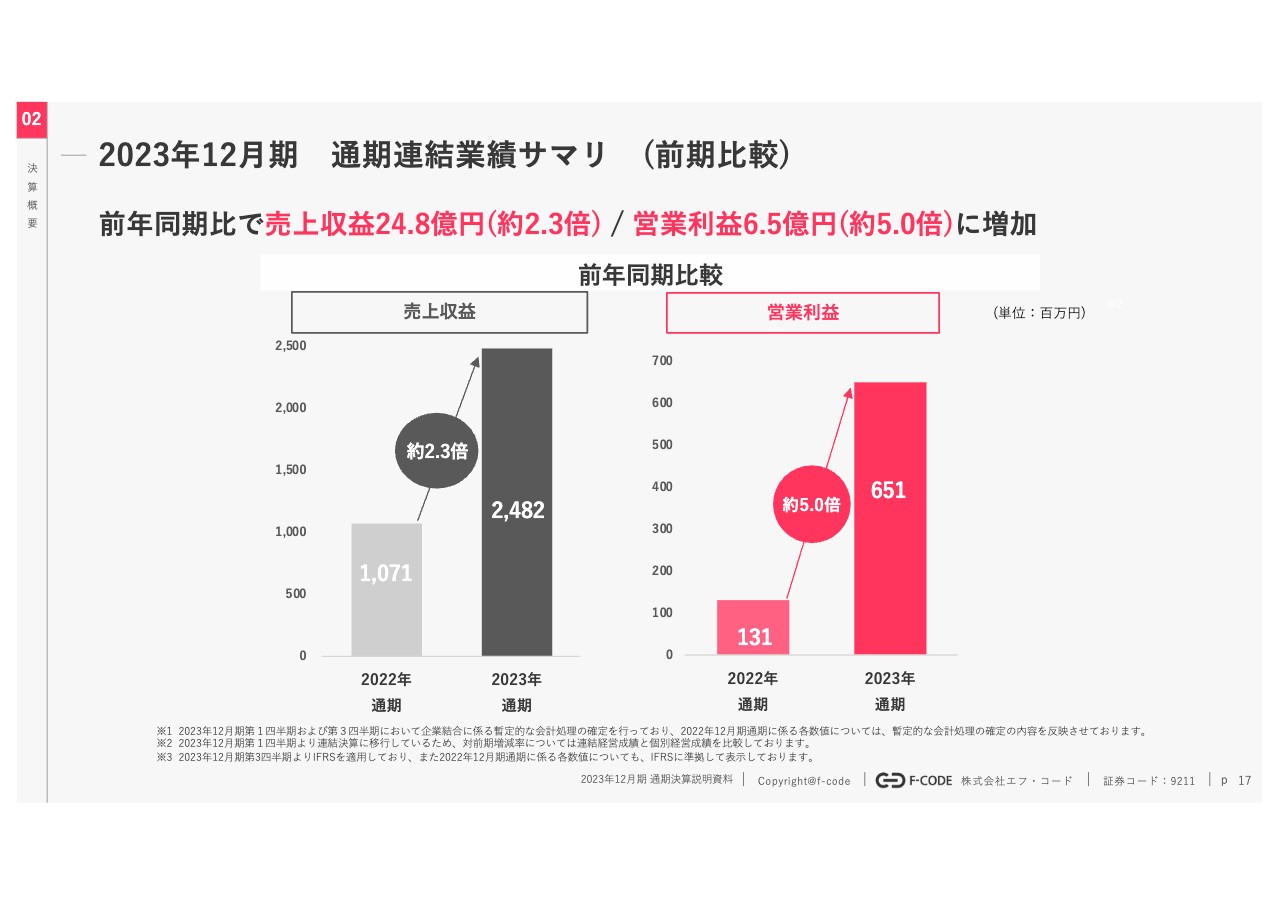

2023年12⽉期 通期連結業績サマリ (前期⽐較)

決算概要です。冒頭でお伝えしたとおり、2023年12月期の売上収益は前期比約2.3倍の24.8億円、営業利益は前期比約5倍の6.5億円で着地しています。

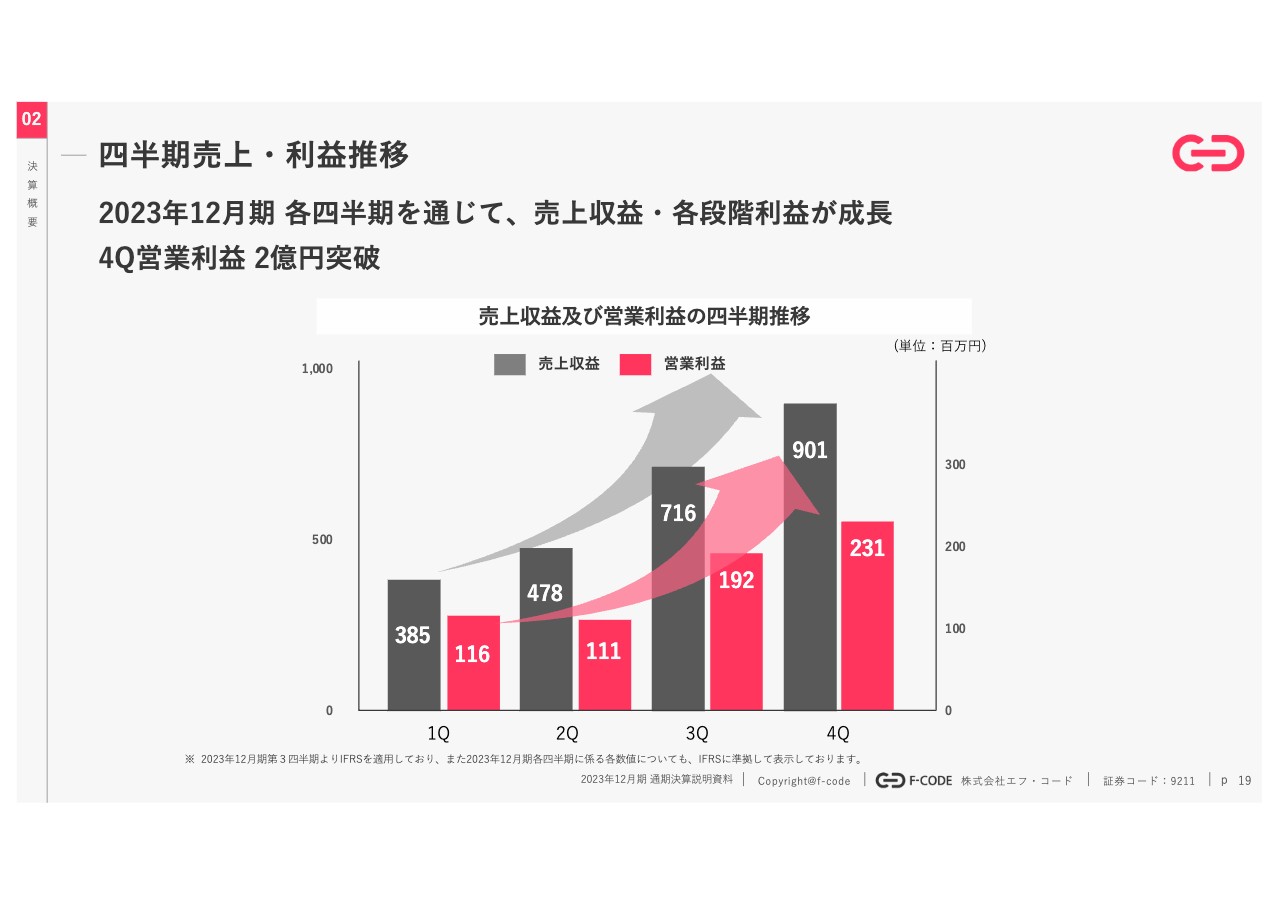

四半期売上・利益推移

四半期ごとの売上・利益の推移です。第1四半期から第4四半期まで、しっかりと増収増益ペースで来られたことをうれしく思っています。特に、第4四半期の営業利益は初めて2億円を突破し、第1四半期から約2倍に成長できたことを大変喜ばしく思っています。

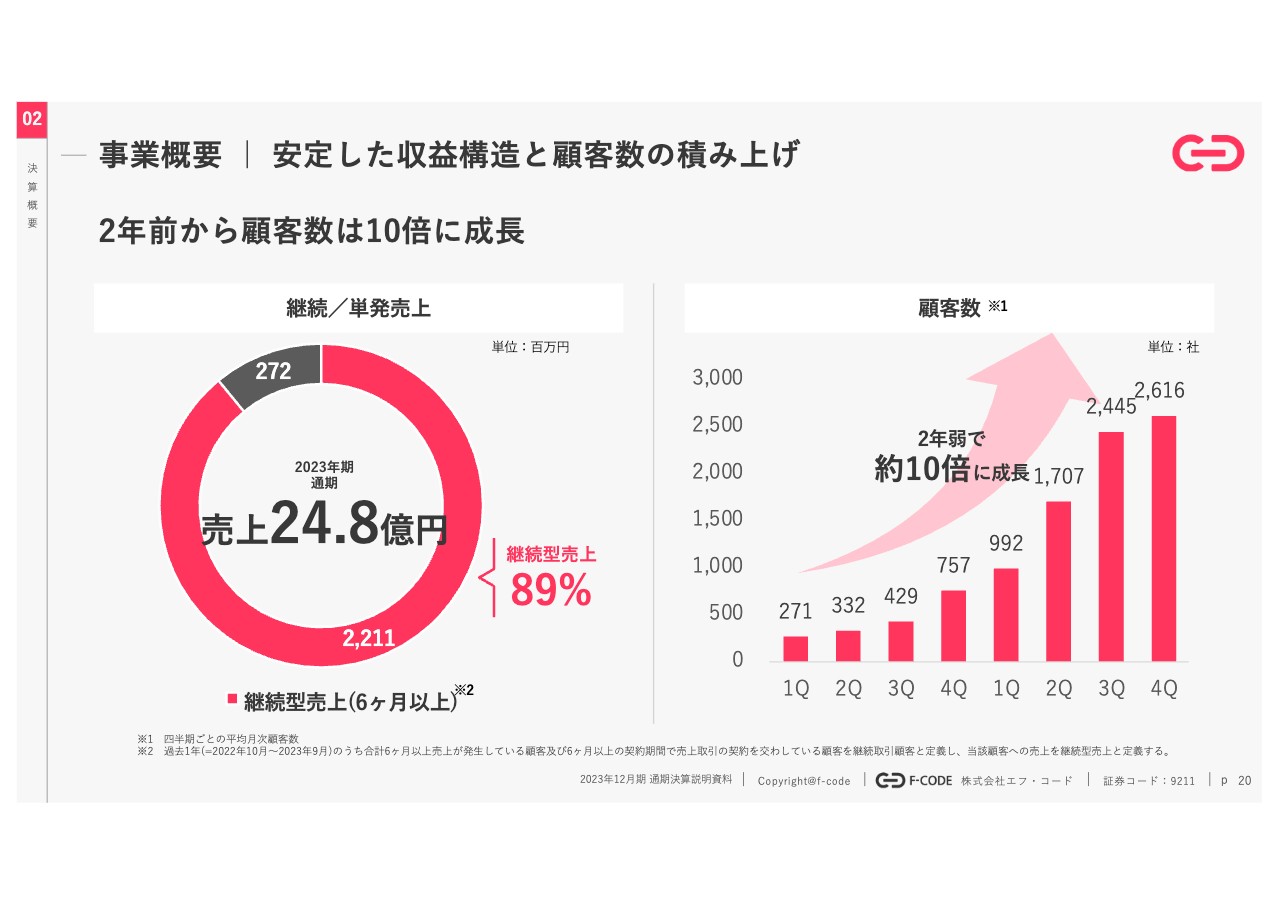

事業概要 | 安定した収益構造と顧客数の積み上げ

先ほど「主なビジネスモデルは継続型収益である」とお伝えしましたが、実際に、2023年12月期の売上24.8億円のうち89パーセントが継続型売上となっています。顧客数は、スライド右側のグラフのとおり、上場後最初の四半期である2022年12月期第1四半期の271社から、現在は2,616社と2年弱で約10倍まで増え、成長を牽引してくれています。

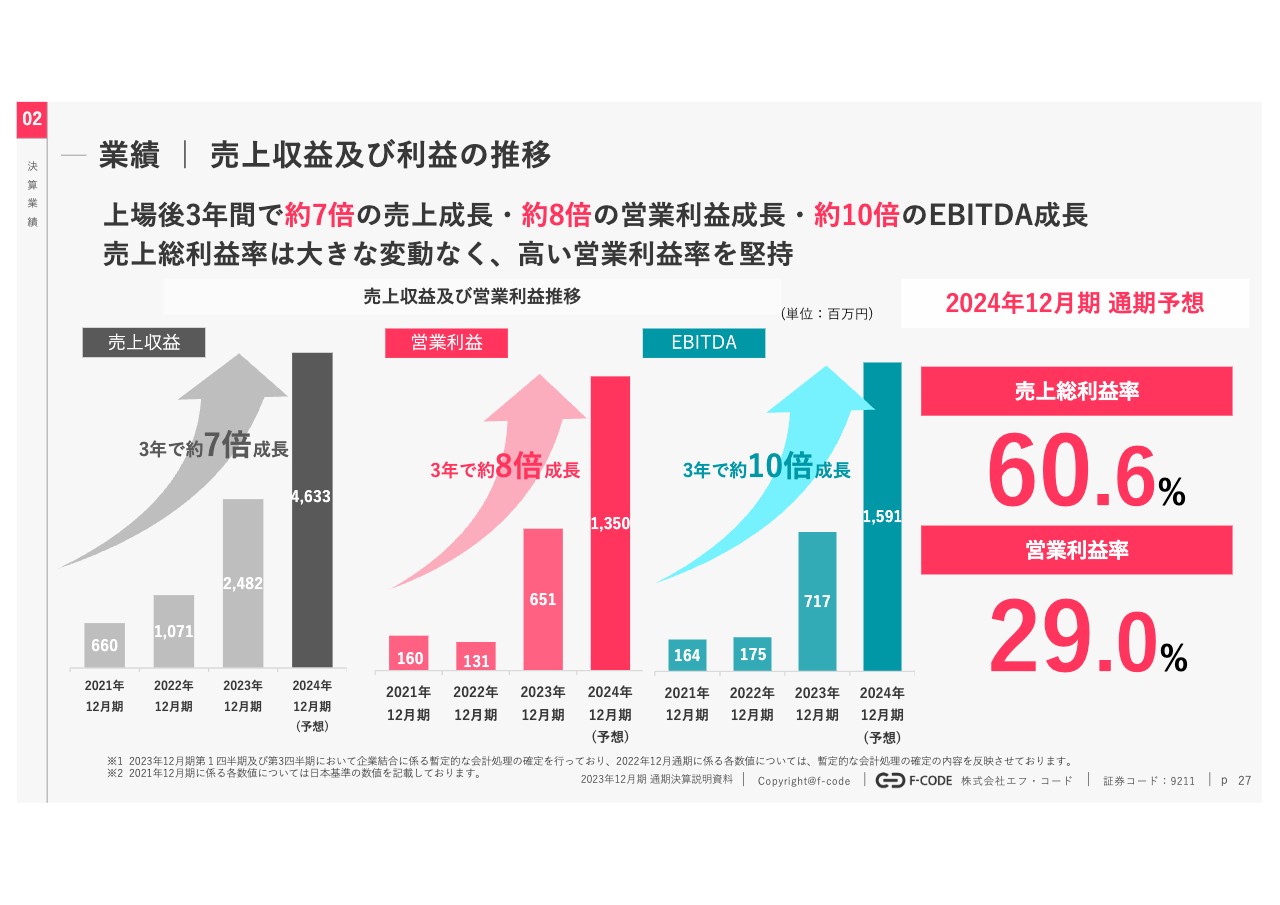

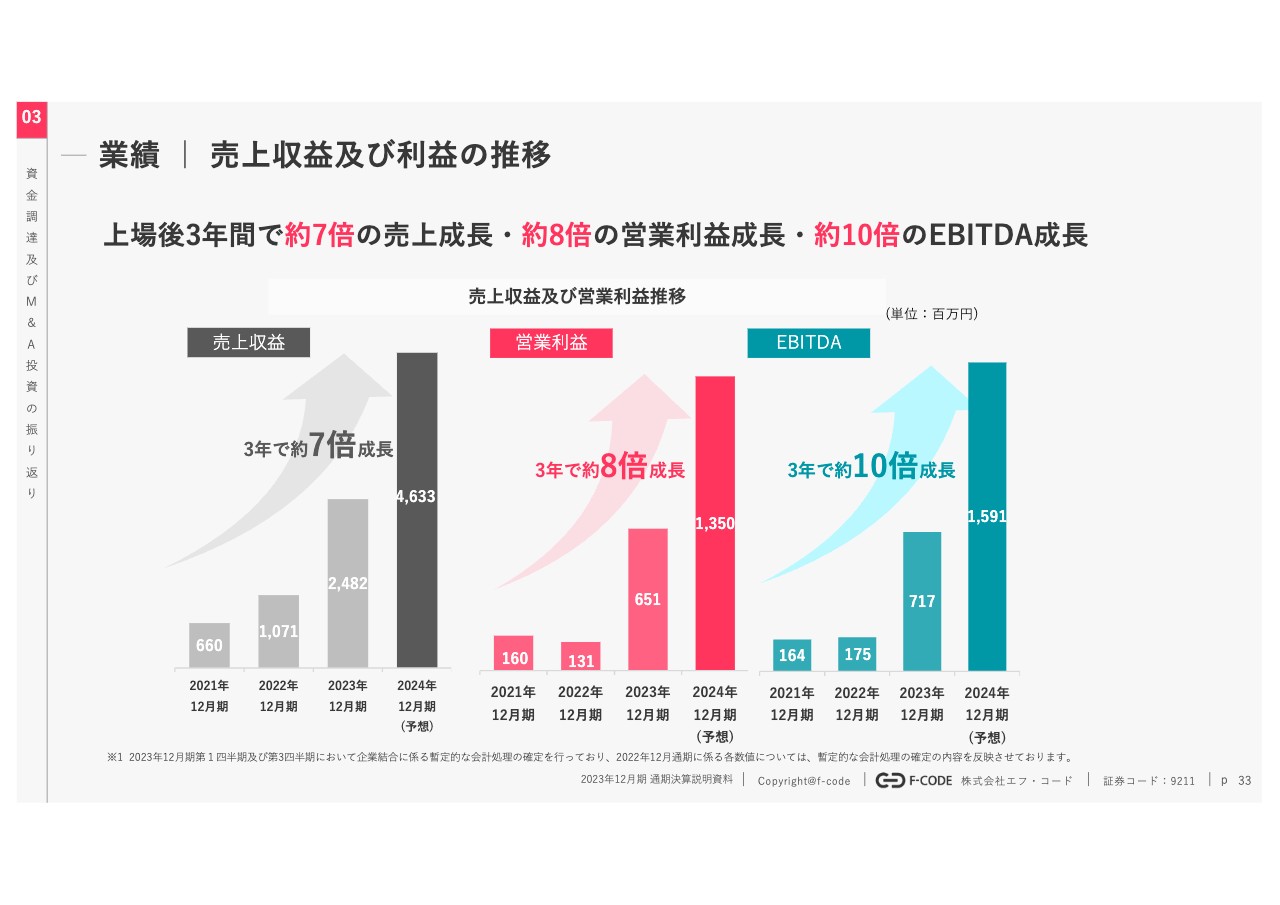

業績 | 売上収益及び利益の推移

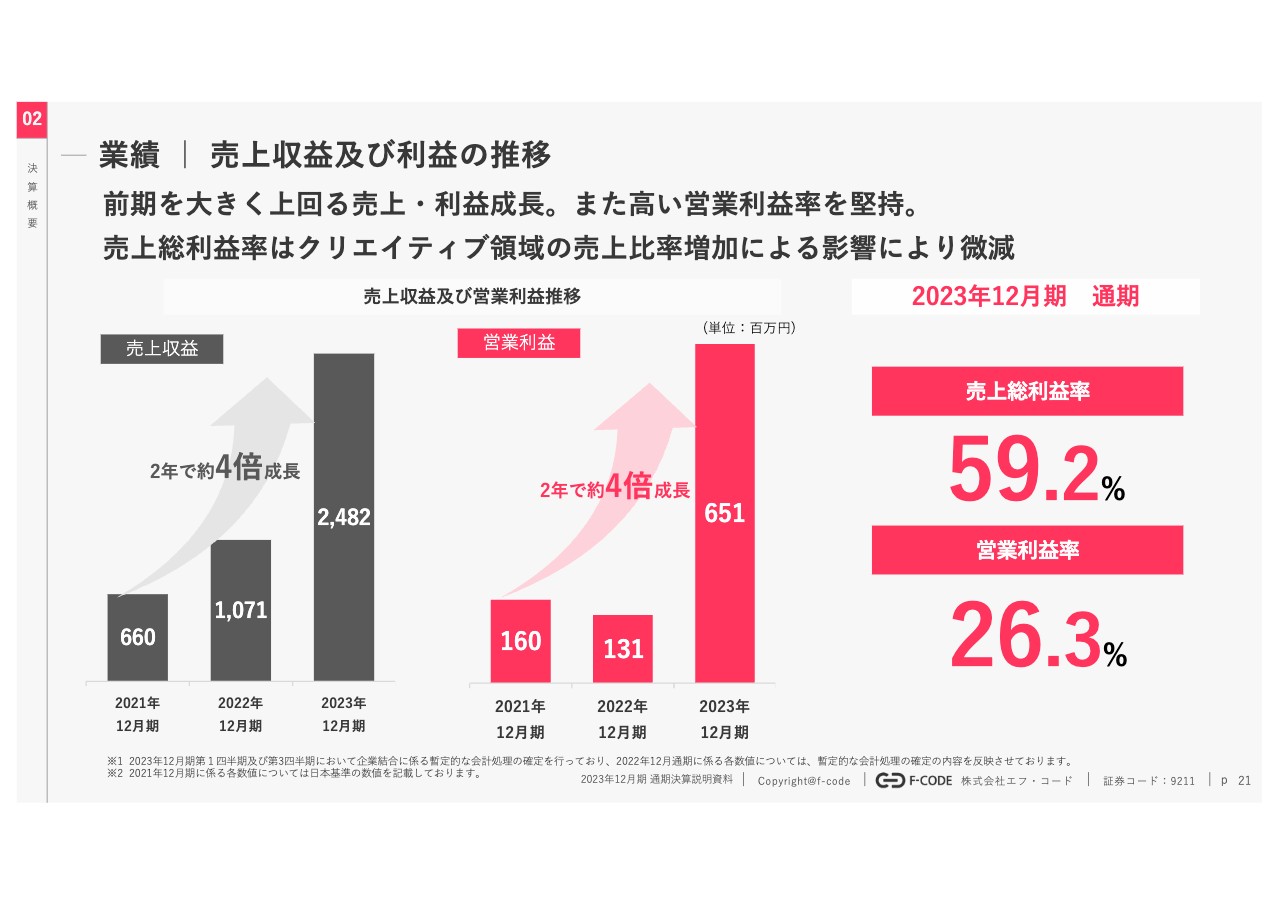

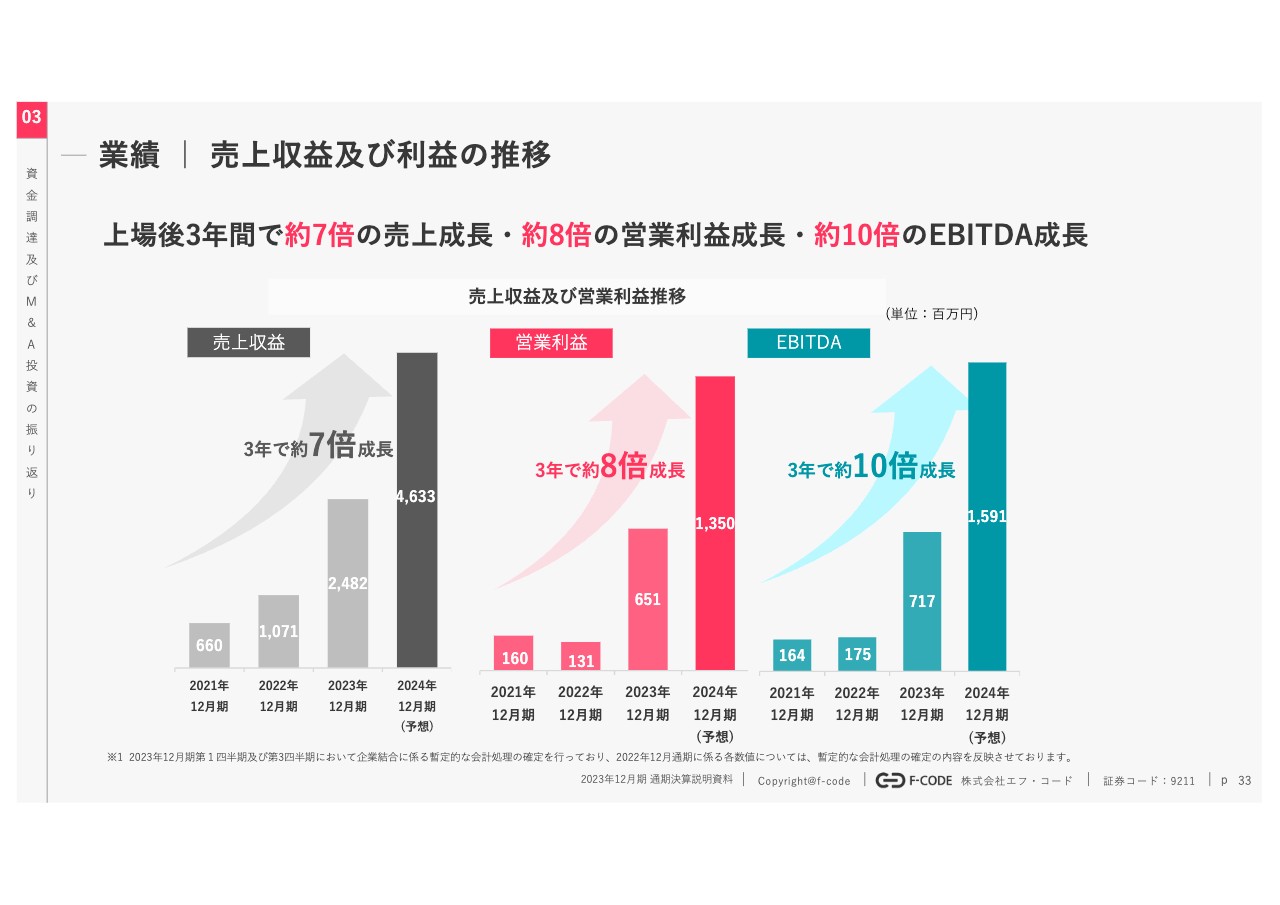

継続的な収益を中心に着実に顧客数が伸びていく構造を作ったことにより、上場から2年となる2021年度から2023年度までに売上は約4倍、営業利益も約4倍という成長を見せています。

売上総利益率および営業利益率に関しては、継続型収益が大半であることから費用構造もある程度予見できる部分があり、売上総利益率は60パーセント弱、営業利益率は20パーセント台でしっかりコントロールし続けています。

2023年12⽉期 通期業績予想の推移と実績

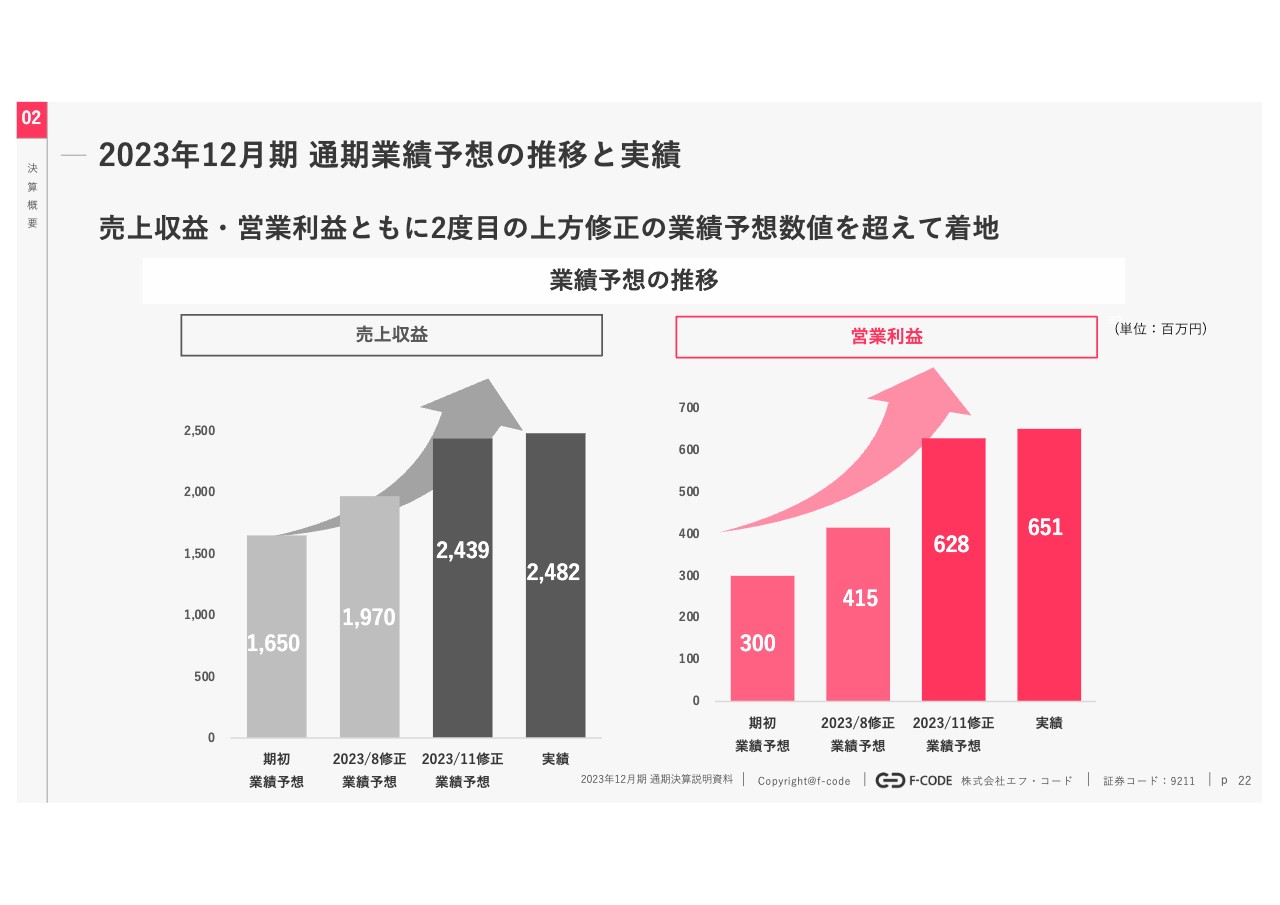

昨年度は2度の上方修正を行ったため、あらためて整理します。スライド左側のグラフが売上収益、右側が営業利益の業績予想の推移です。売上収益は期初の16億5,000万円から、8月に19億7,000万円、11月に24億3,900万円に修正し、予想を無事達成しました。営業利益も同様に、3億円から4億1,500万円、6億2,800万円へと修正し、無事達成しています。

2023年12⽉期 通期業績予想⽐較

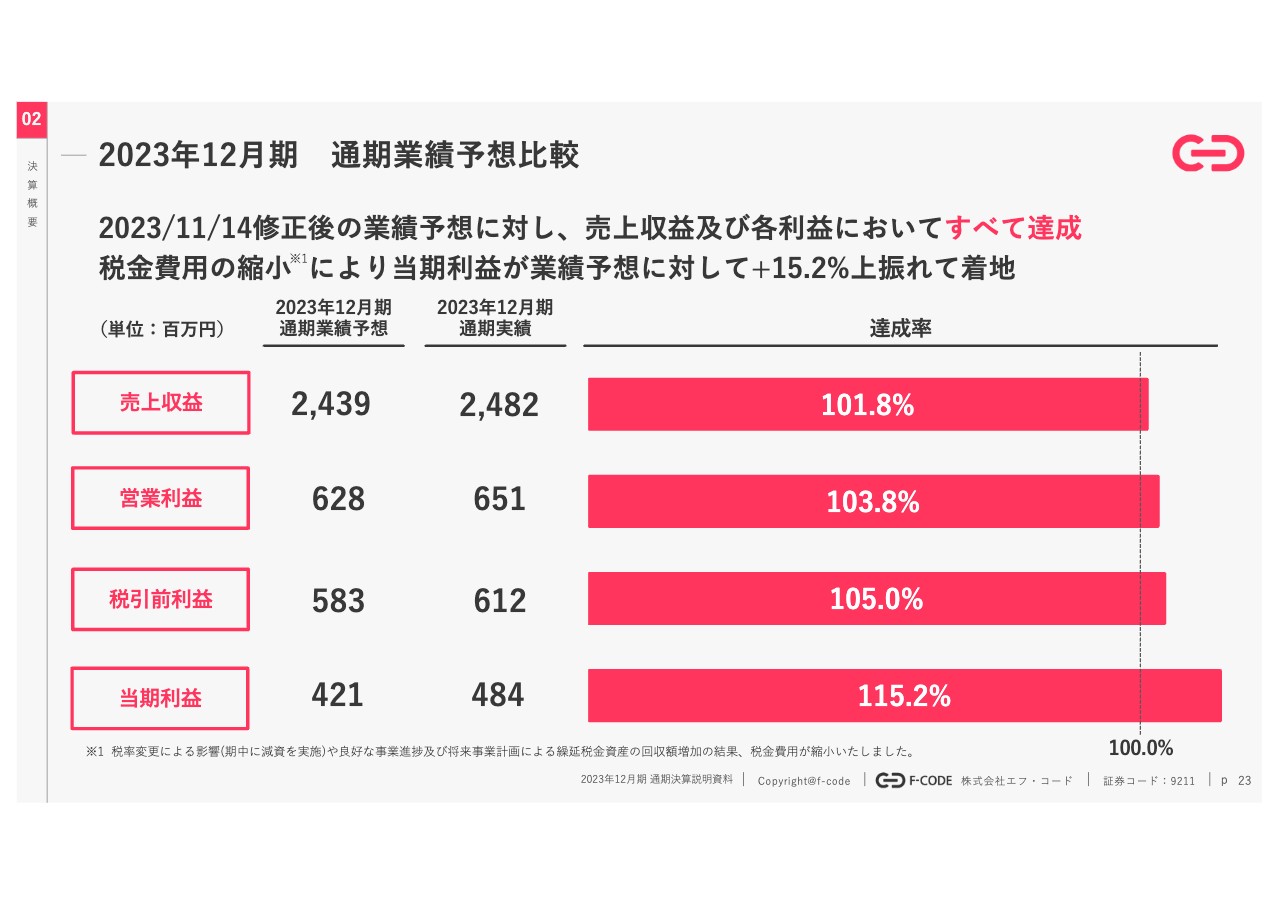

スライドのとおり、売上から各段階利益すべてで業績予想を達成しています。

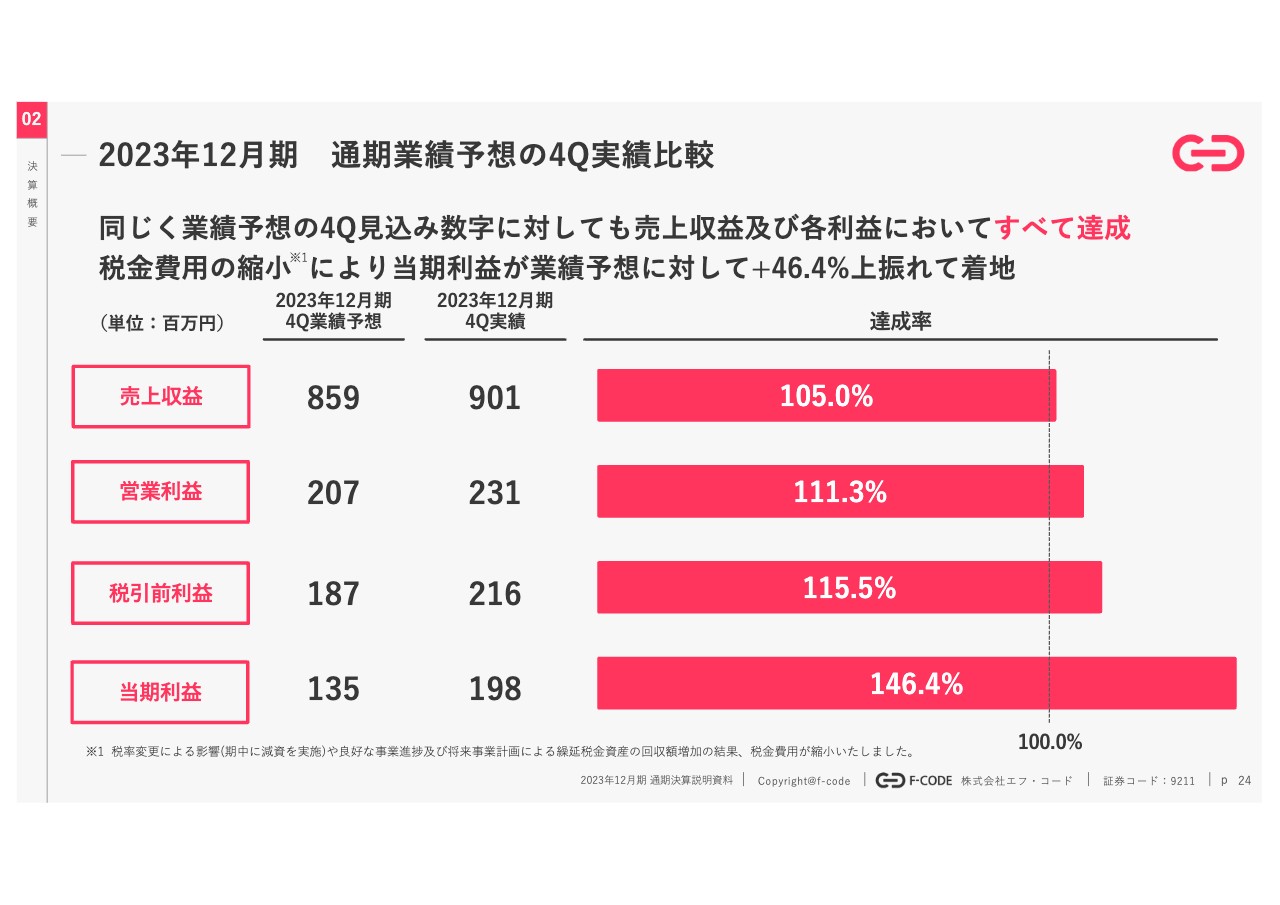

2023年12⽉期 通期業績予想の4Q実績⽐較

最後の修正が11月半ばだったため、主に第4四半期の見込みの数字となっていましたが、こちらに対して売上、営業利益、税引前利益のすべてが上振れて着地しました。これは事業が確実に成長している証であり、喜ばしいことだと思っています。

なお、当期利益のみが大きく伸長しているのは税金費用の縮小によるものです。

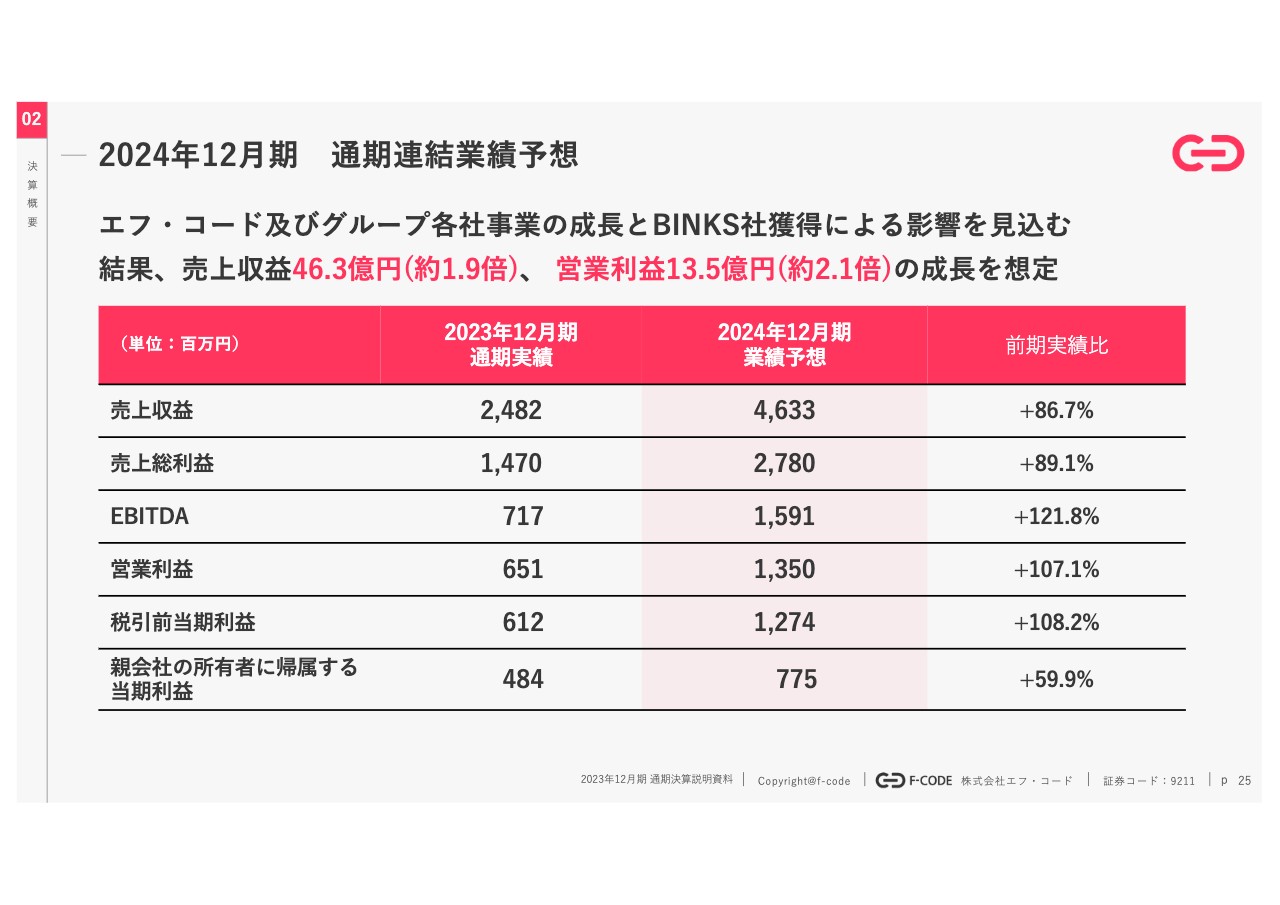

2024年12⽉期 通期連結業績予想

2024年12月期通期の連結業績予想です。売上収益は前期比約1.9倍の46.3億円、営業利益は前期比約2.1倍の13.5億円と見込んでいます。先ほど、上場してから年々倍々ペースで伸びているとご報告しましたが、今期もそのペースをしっかり維持できるような予想となっています。

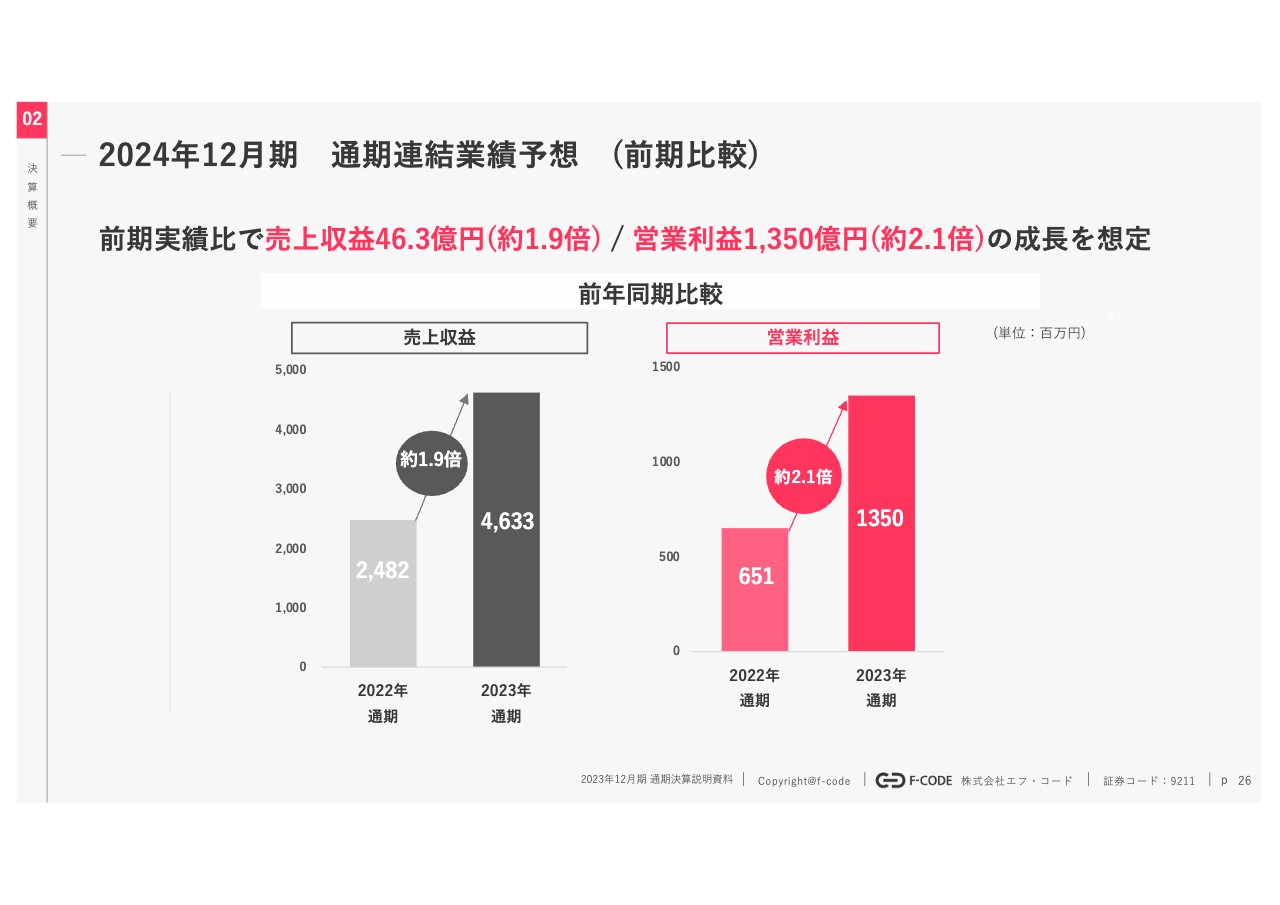

2024年12⽉期 通期連結業績予想 (前期⽐較)

スライドのとおり、売上収益は前期比約1.9倍、営業利益は前期比約2.1倍の成長を想定しています。

業績 | 売上収益及び利益の推移

2021年度から今期の予想を含めた4年間の推移を見ると、売上収益は約7倍、営業利益は約8倍、EBITDAは約10倍の成長となっています。また、2024年12月期の売上総利益率は60.6パーセント、営業利益率は29パーセントで、大きな変動はないと予想しています。

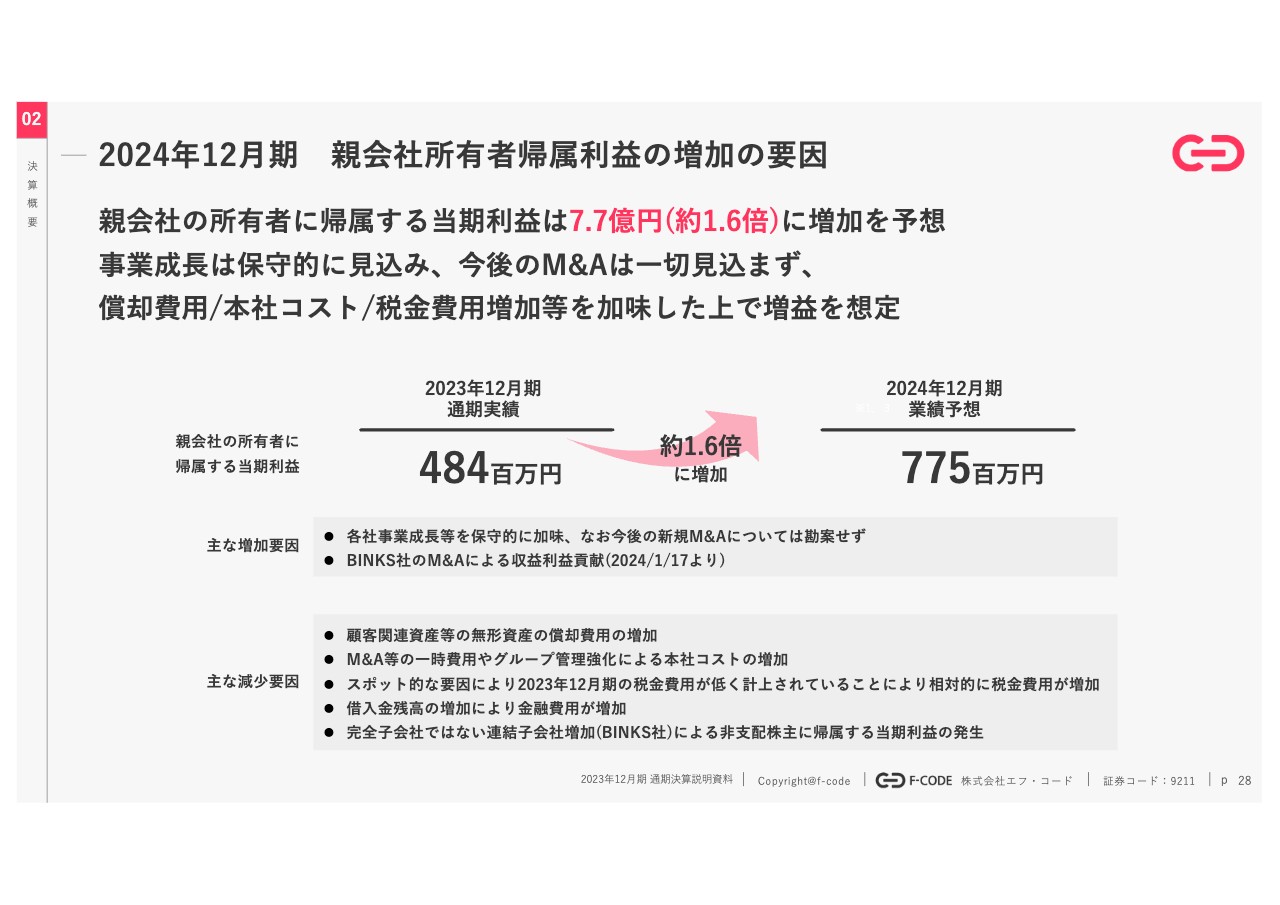

2024年12⽉期 親会社所有者帰属利益の増加の要因

今期、親会社の所有者に帰属する当期利益は前期比約1.6倍の7.7億円と予想しています。基本的に、事業成長は極めて保守的に見込み、今後のM&Aは一切見込んでいません。逆に、償却費用、本社コスト、税金費用、金融費用等の増加をすべて加味した上で、4.8億円から7.7億円への増益を予想しています。

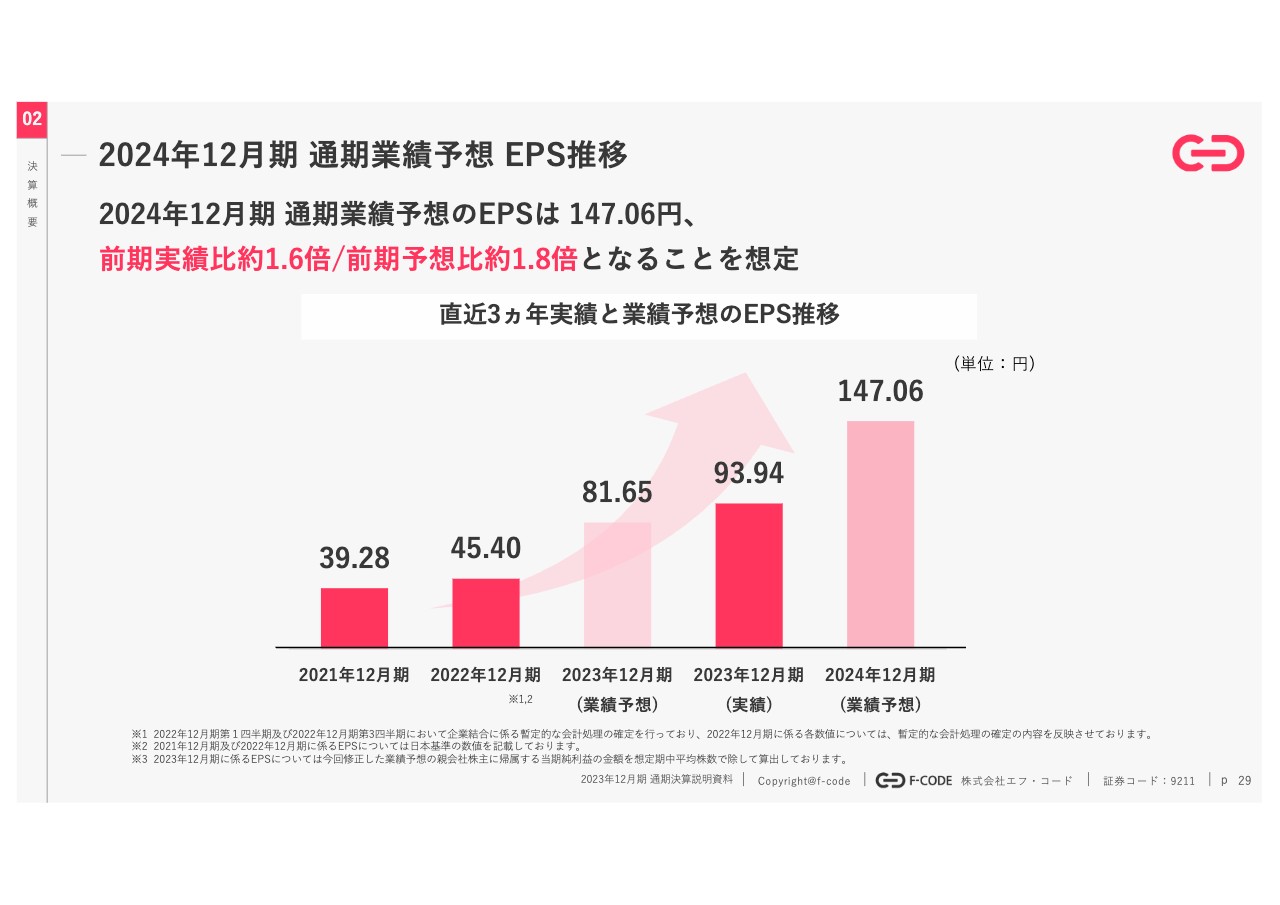

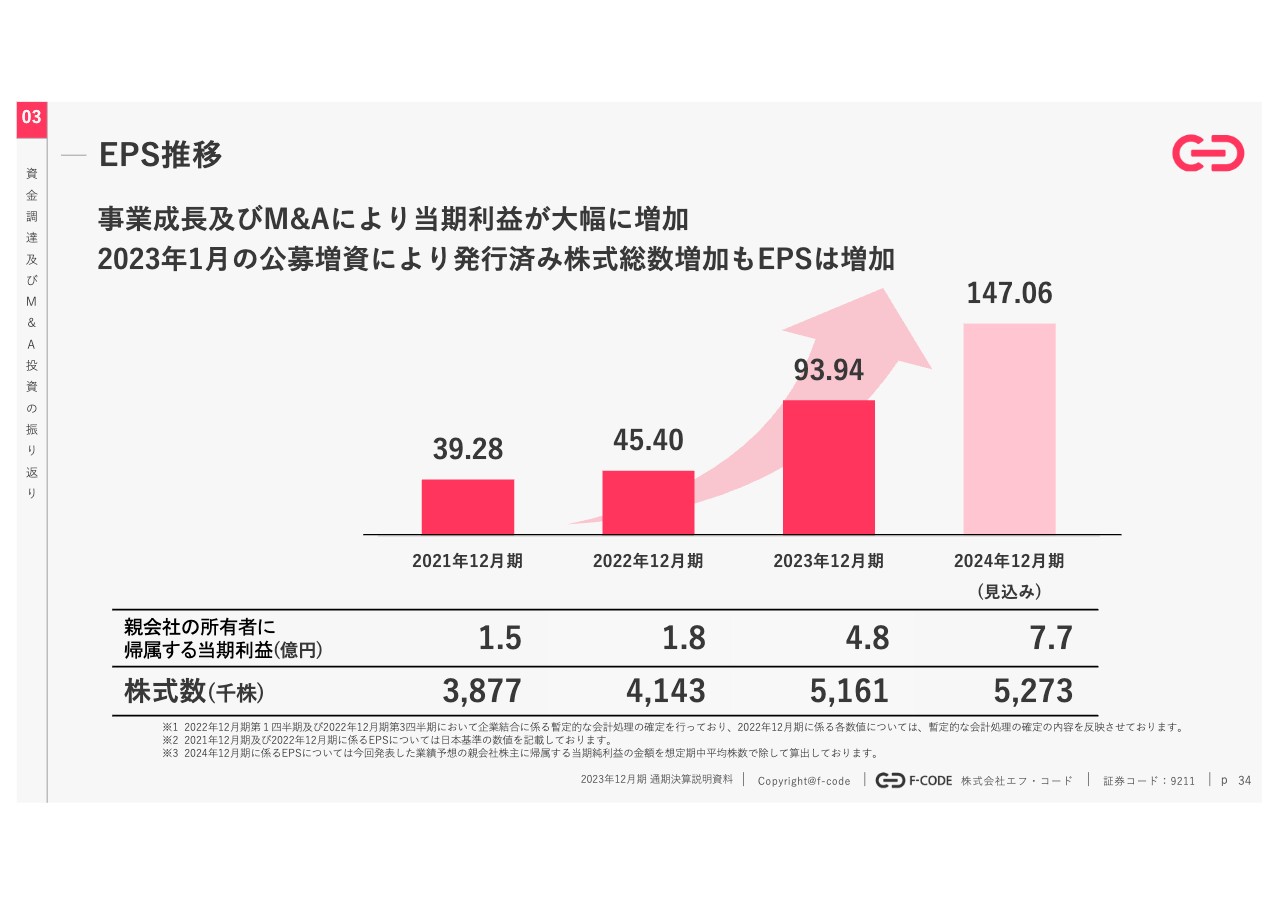

2024年12⽉期 通期業績予想 EPS推移

この予想に従うと、EPSは前期実績比約1.6倍の147.06円となる想定です。一方で、先ほどお伝えしたとおり、昨年度は一時的な税金費用の縮小により純利益が高くなった部分もあるため、前期予想81.65円に対しては約1.8倍の成長を見込んでいます。

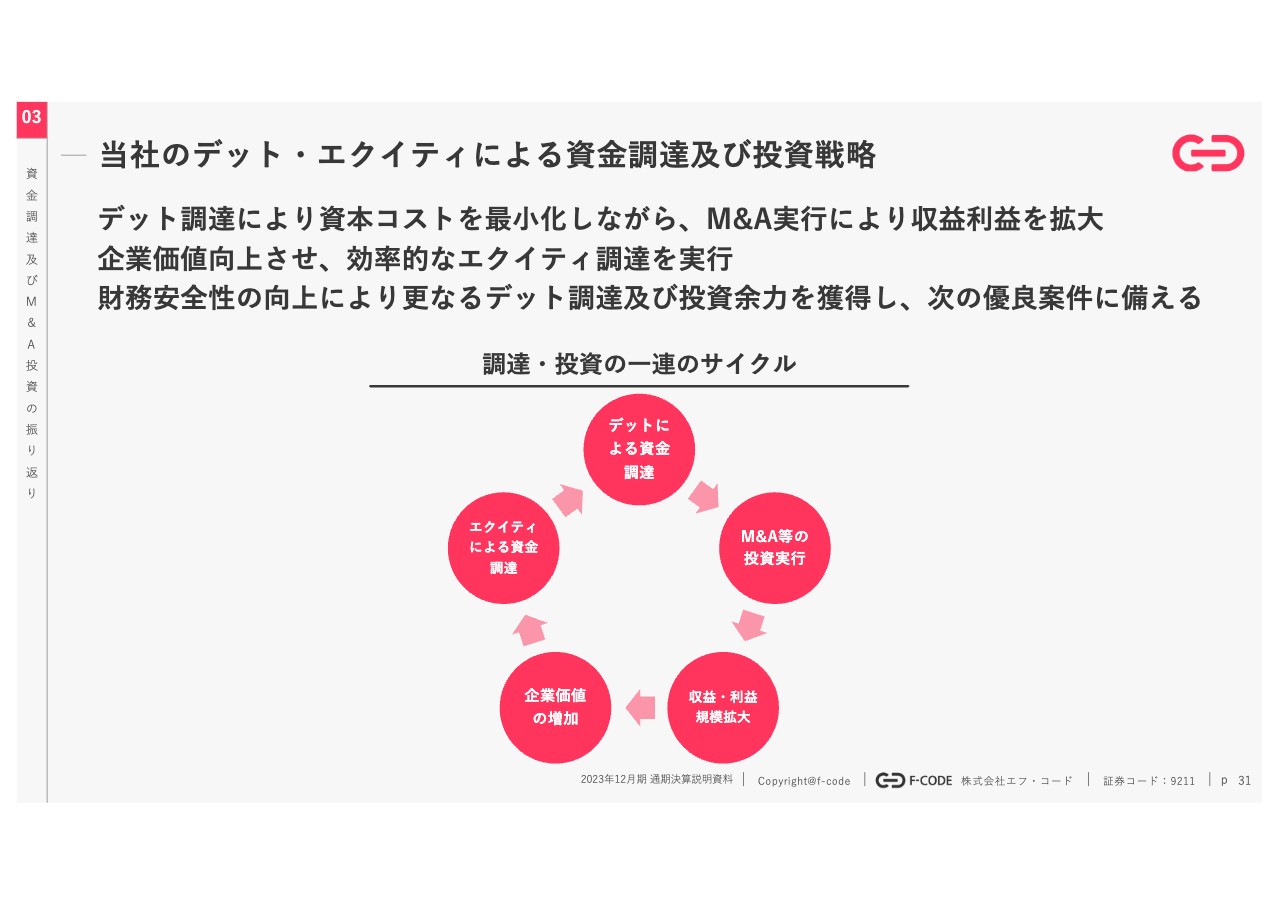

当社のデット・エクイティによる資⾦調達及び投資戦略

上場から2年間の資金調達およびM&A投資の振り返りについてご説明します。スライド下の図が、我々の考える調達・投資の一連のサイクルです。まずは資本コストを最小化するために、デットつまり銀行からの融資等で資金調達を行います。

その資金をもとに、黒字成長かつ適切なEBITDAマルチプルの会社にM&A等の投資を実行します。その後、グループシナジーを利かせて収益・利益を拡大させ、企業価値の増加につなげます。

その後あらためてエクイティによる資金調達を検討し、財務安全性を確保した上で、新たなデットでの調達、M&Aの投資、利益拡大、企業価値の増加のサイクルをしっかり回しながら、この2年間経営してきました。

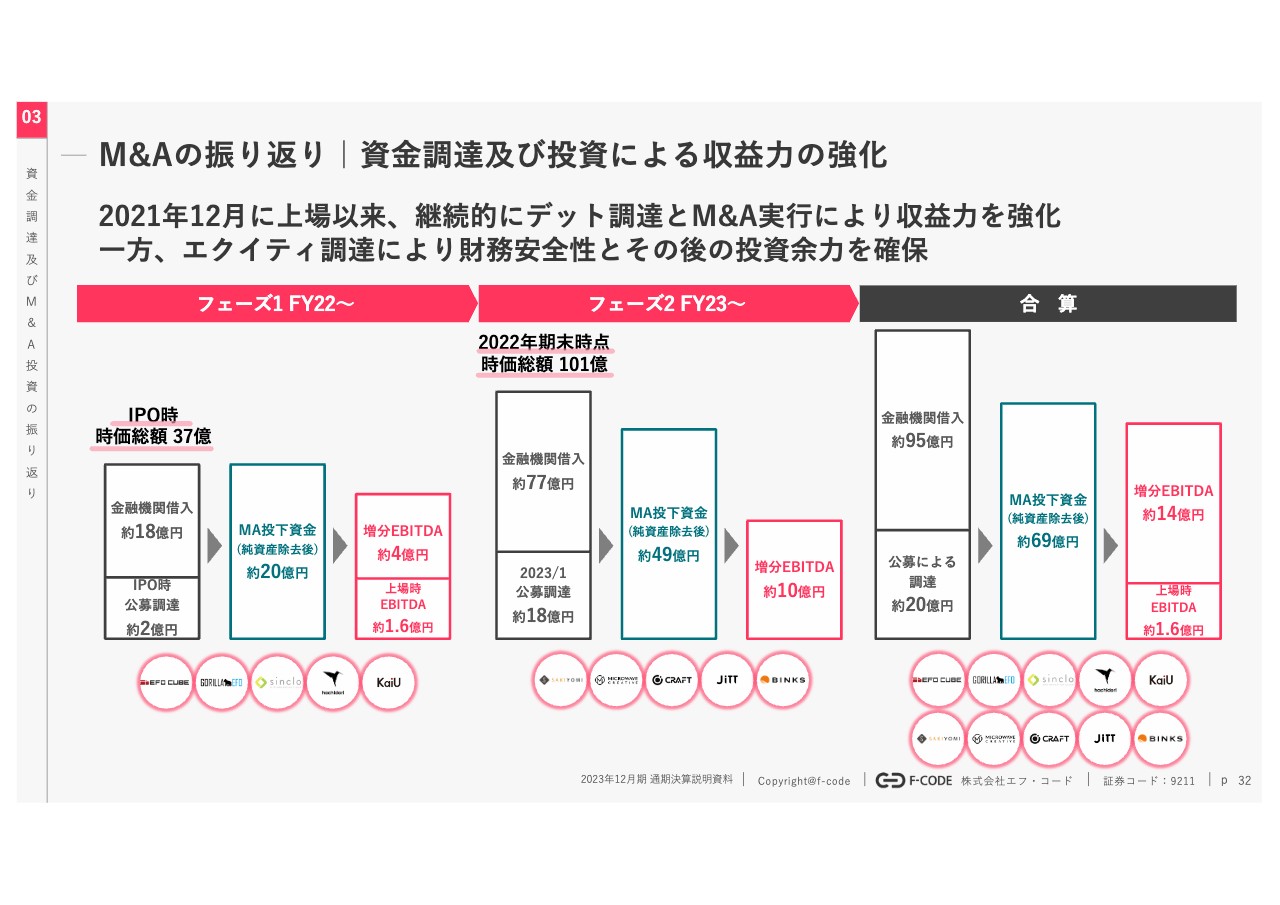

M&Aの振り返り|資⾦調達及び投資による収益⼒の強化

具体的には、2021年12月のIPO時、我々の時価総額は37億円でした。そのうち公募調達約2億円と借入約18億円の合計約20億円をM&Aに投下し、上場時のEBITDA約1.6億円に対し増分EBITDAを約4億円獲得しました。

これらのサイクルにより、2022年末時点で時価総額が100億円近くとなったため、約18億円の公募調達を行って財務安全性を確保し、金融機関から約77億円を借入れ、うち約49億円をM&Aに投下しました。こちらもマルチプルでは5倍ですが、増分EBITDAが約10億円となっています。

その結果、2年間合計でエクイティ調達が約20億円、デット調達が約95億円、うち約69億円をM&Aに投下し、増分EBITDAが約14億円というサイクルを現在回しています。

業績 | 売上収益及び利益の推移

結果的に、売上収益、営業利益、EBITDAが年々倍々ペースで成長していることはうれしく思っています。

EPS推移

公募調達を行う上で株式の希薄化が起きることは当然承知しており、それを上回る収益の増加で返すべき事項であると認識しています。

スライドのように、上場時は39.28円、2022年12月期は45.40円だったEPSが、2023年12月期には93.94円、今期は予想どおりに着地すれば147.06円となり、ダイリューションレートを大きく上回るEPS成長率を実現できています。

今後も、このようなサイクルを回すことによって高速成長していければと考えています。

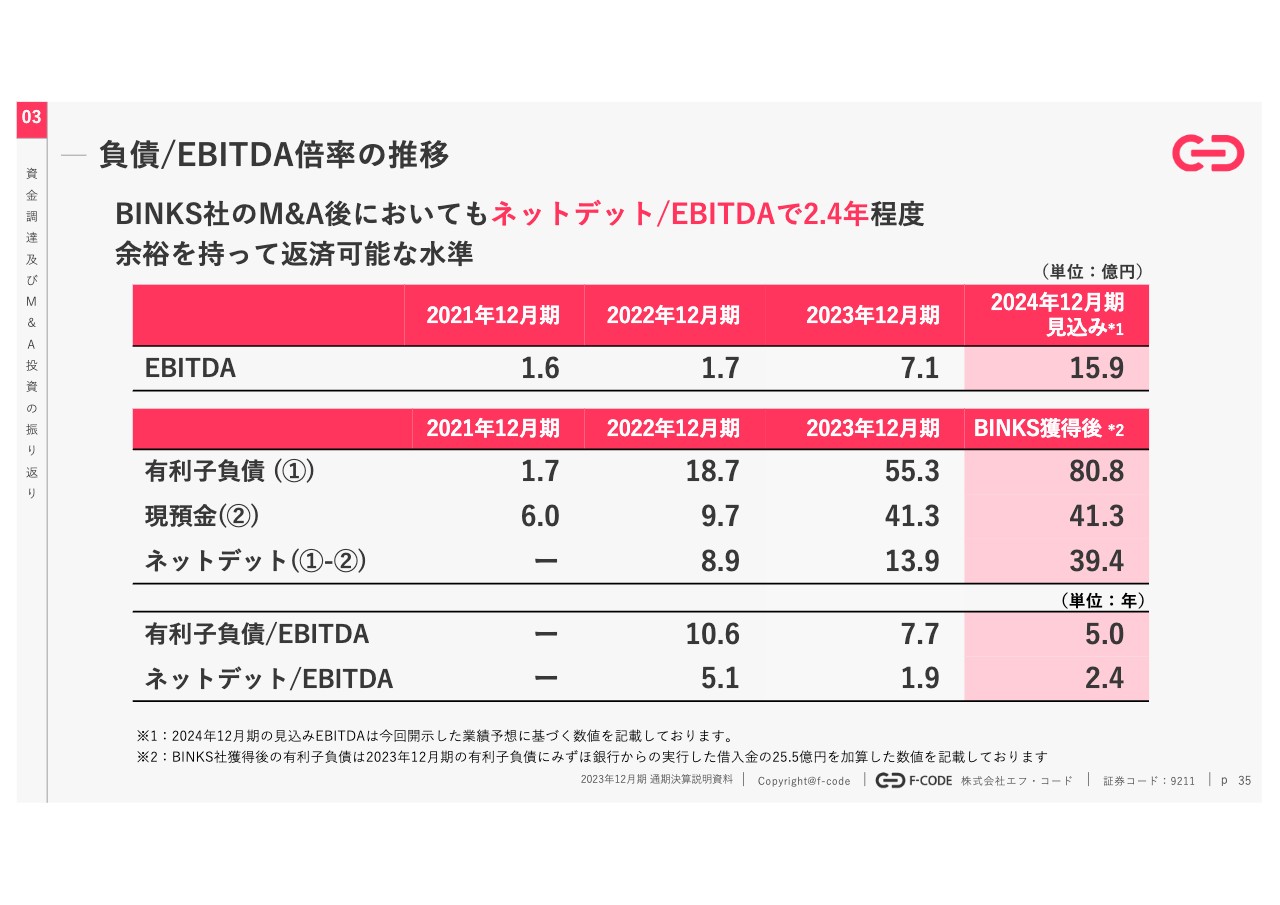

負債/EBITDA倍率の推移

借入れに対する財務安定性については、先月発表したBINKS社のM&A後においても、ネットデット/EBITDAは2.4年程度、EBITDAは16億円弱を予想し、ネットデットは現在40億円弱です。

したがって、今のEBITDAでは2年から3年でネットデットを返済できることから、余裕を持って返済可能な水準と認識しています。

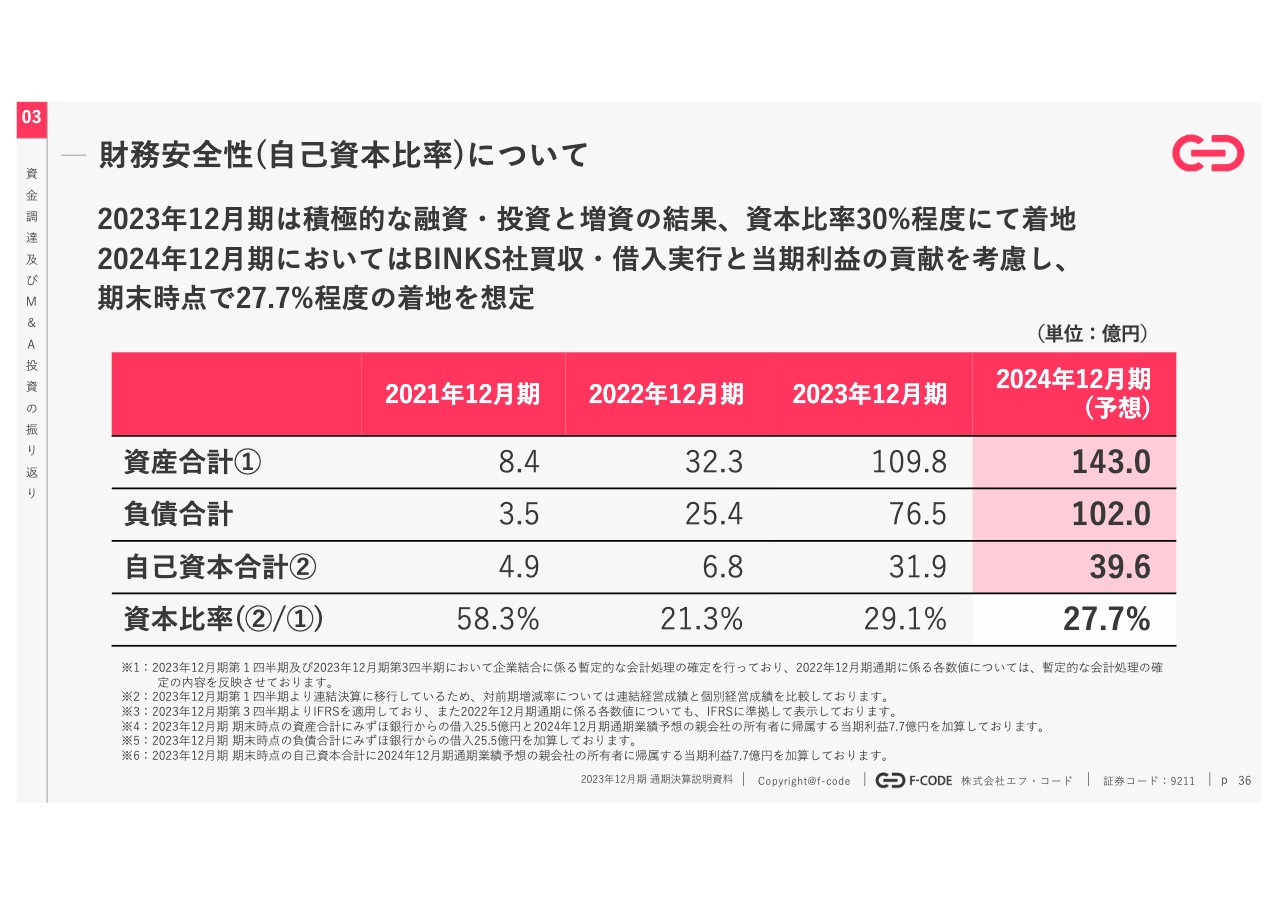

財務安全性(⾃⼰資本⽐率)について

同様に、財務安全性(自己資本比率)に関しても、昨年末時点で30パーセント弱、2024年12月期も特段新しい投資をせず順調に推移すれば27.7パーセントと予想しており、順次安全性の高い財務体制になっていると考えています。

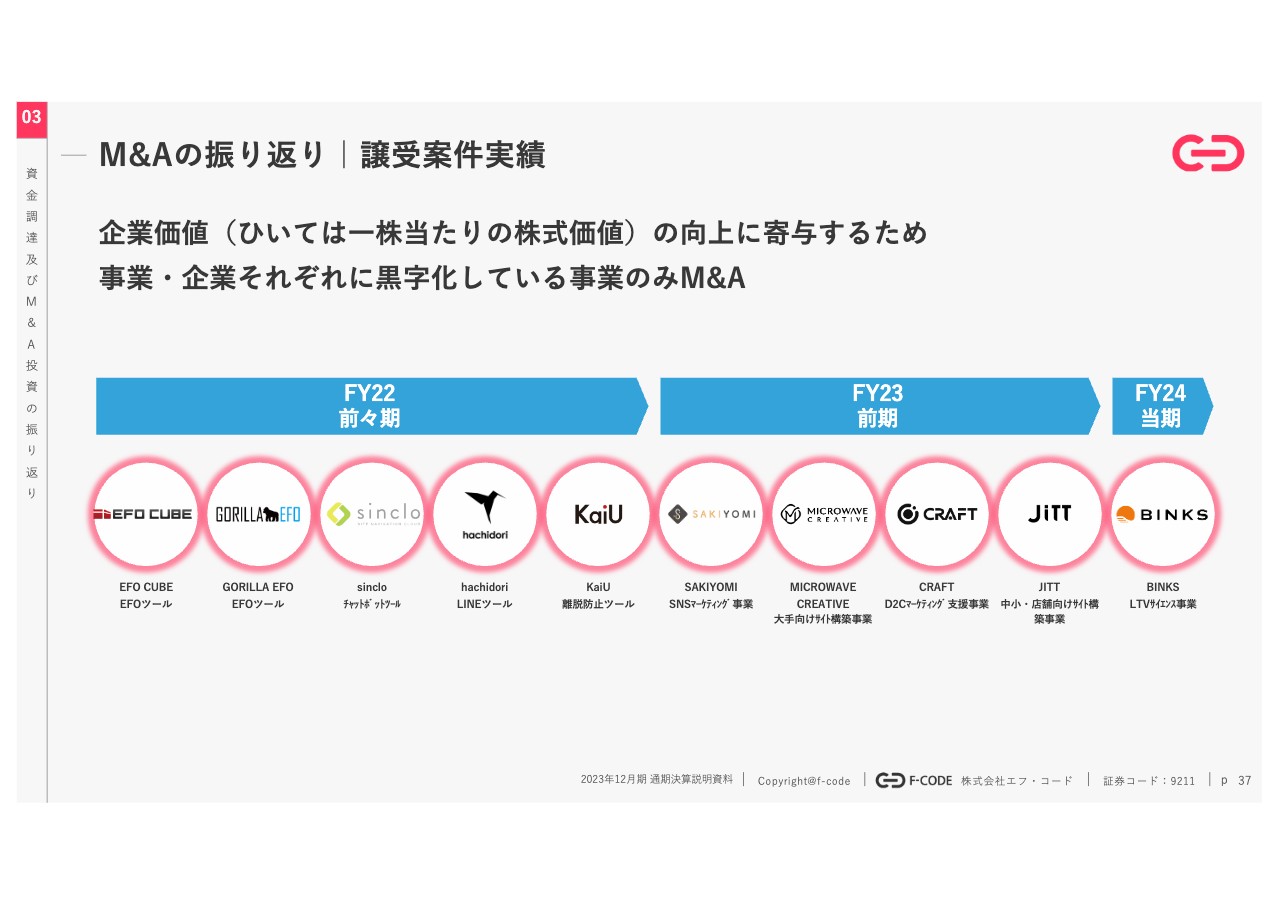

M&Aの振り返り|譲受案件実績

M&Aについてです。企業価値の向上にしっかり寄与するために、事業・企業それぞれが確実に黒字化しており、今後も継続的に収益貢献が見込める事業体のみをM&A対象としています。

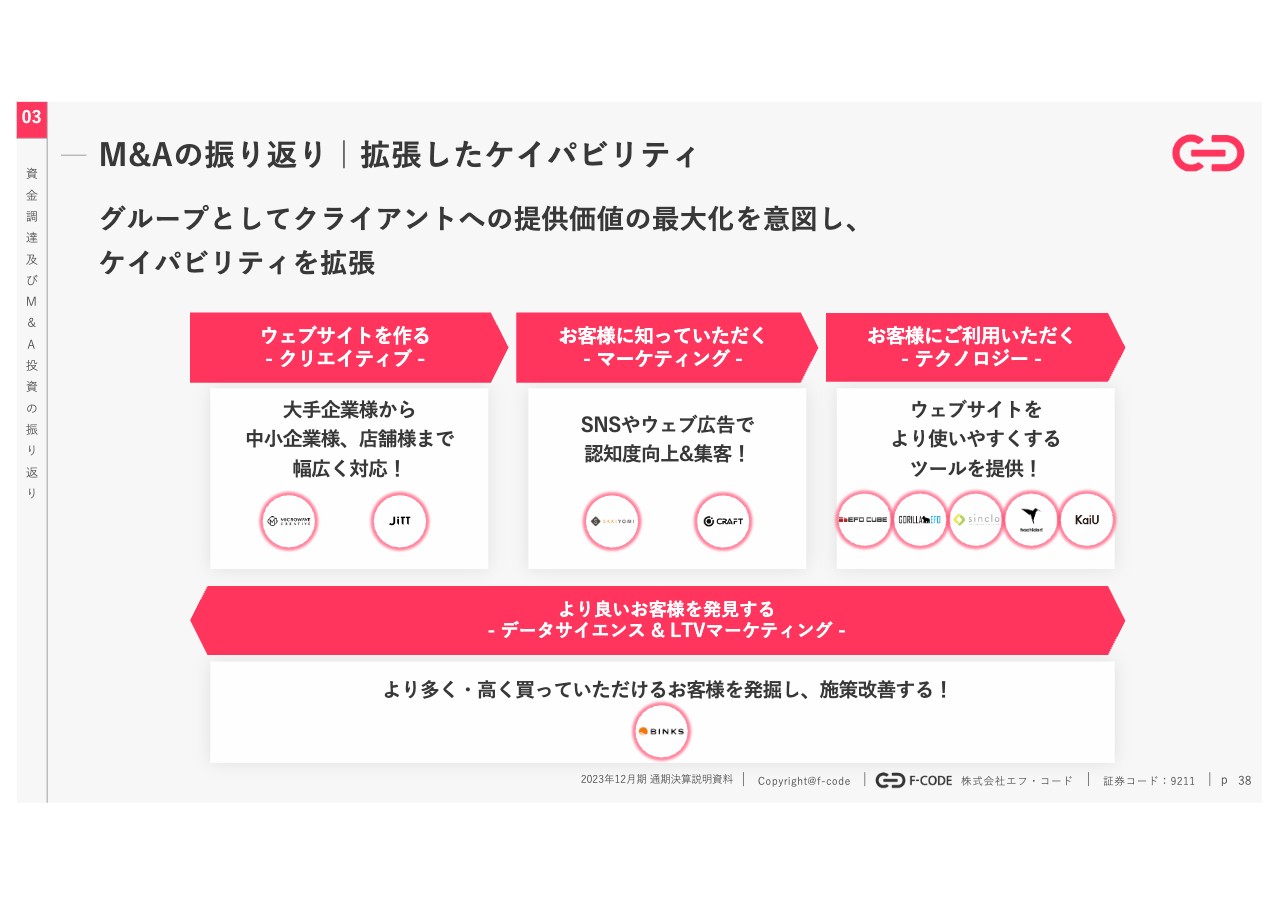

M&Aの振り返り|拡張したケイパビリティ

黒字企業をただ買収するわけではなく、クライアントに提供できるケイパビリティを伸ばしていく観点から、我々はテクノロジー領域のSaaS事業を中心に事業を営み、上場しました。

その時点でクライアントのWebサイトのUXやCXは高められます。しかし、隣接領域であるWebサイトを作るクリエイティブ能力や、Webサイトにお客さまを呼び込むマーケティング能力などを最も効率よく運用するため、データサイエンス分野で優れた会社にジョインしていただくことで、グループケイパビリティを拡張してきました。

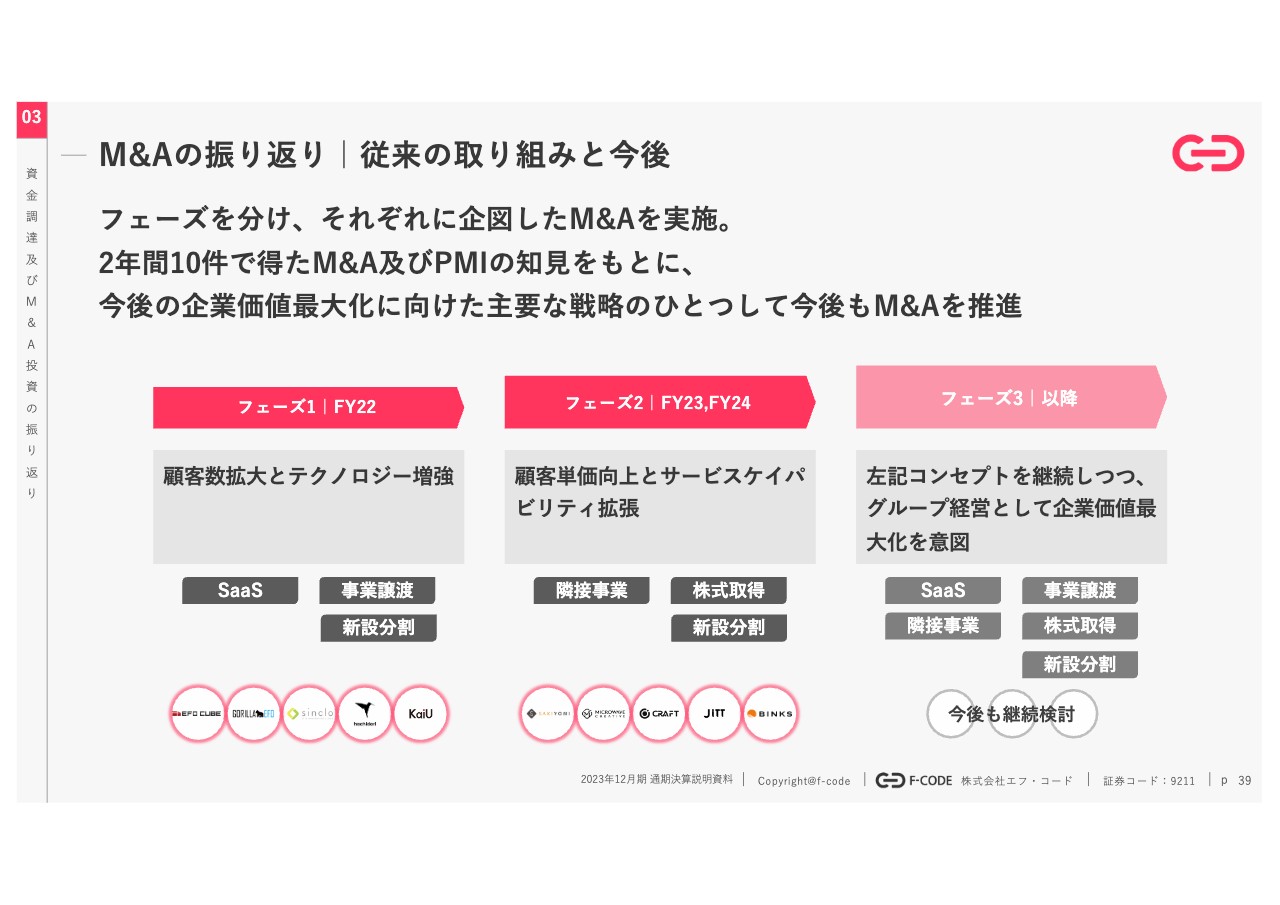

M&Aの振り返り|従来の取り組みと今後

M&Aは、フェーズをいくつかに分けて実行してきました。2022年度はテクノロジー領域の増強と顧客数の拡大および継続型収益の拡大に向け、SaaS事業を中心に事業譲渡と新設分割により5社がジョインしています。

2023年度からは、顧客単価の向上とサービスケイパビリティ全体の拡張を意図し、隣接した事業体5社を株式取得や新設分割で取得しました。

今期以降のフェーズ3では、黒字企業・成長企業にジョインしていただく従来のコンセプトは継続しながら、グループ経営として企業価値を最大化すべく、積極的な投資を継続・検討していければと考えています。

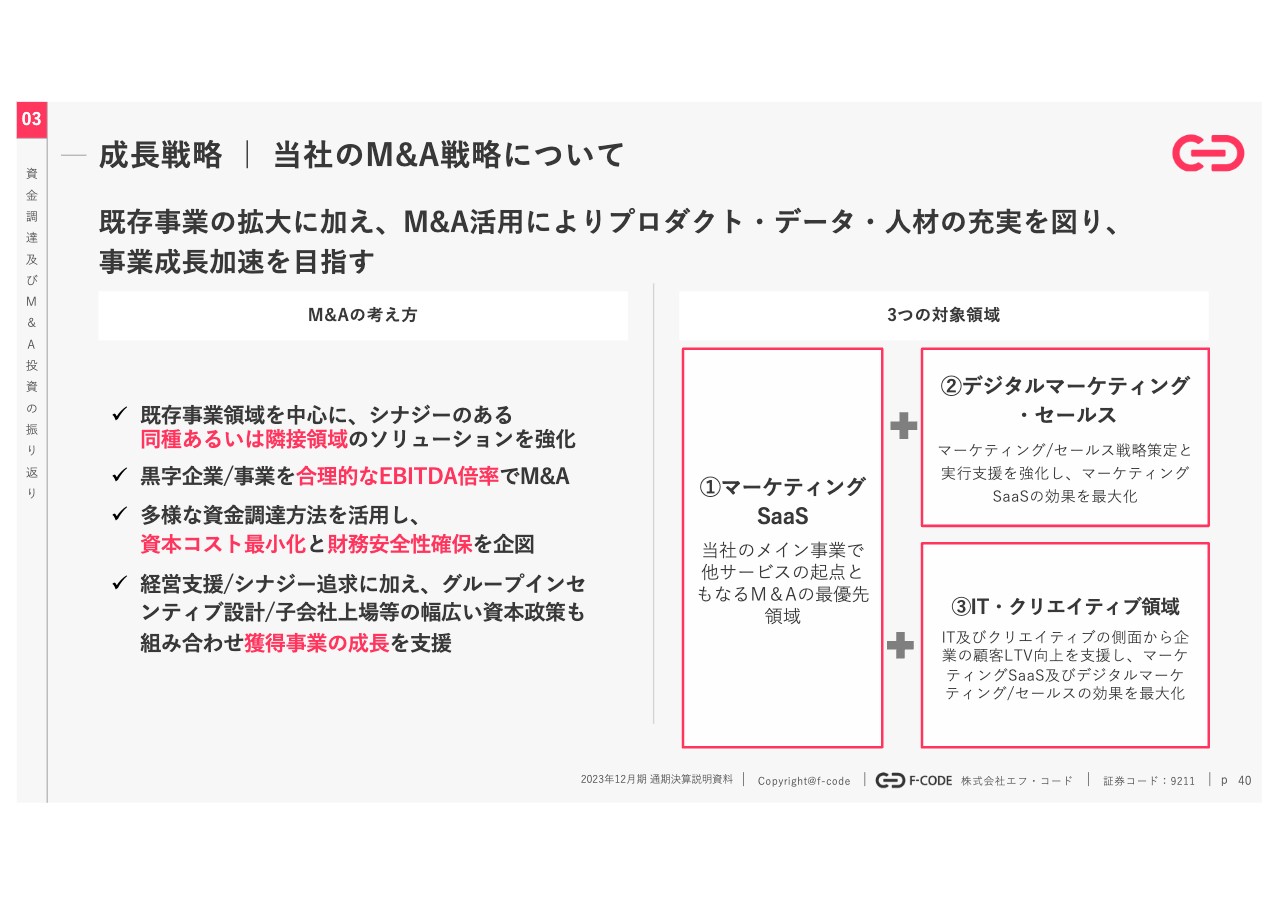

成⻑戦略|当社のM&A戦略について

領域はこの2年間でさほど変わってはいませんが、我々の本業であるマーケティングSaaS領域および隣接したデジタルマーケティング・セールス領域、IT・クリエイティブ領域にしっかりアプローチしていければと考えています。M&Aの考え⽅も引き続き変わりません。

営業シナジー、プロダクトシナジーを生み出せる同種または隣接領域のソリューションを中心に、確実に収益化している事業体を合理的なEBITDA倍率で獲得し、調達に関しては資本コストの最小化と財務安全性の確保を両立させながら進めていきたいと考えています。

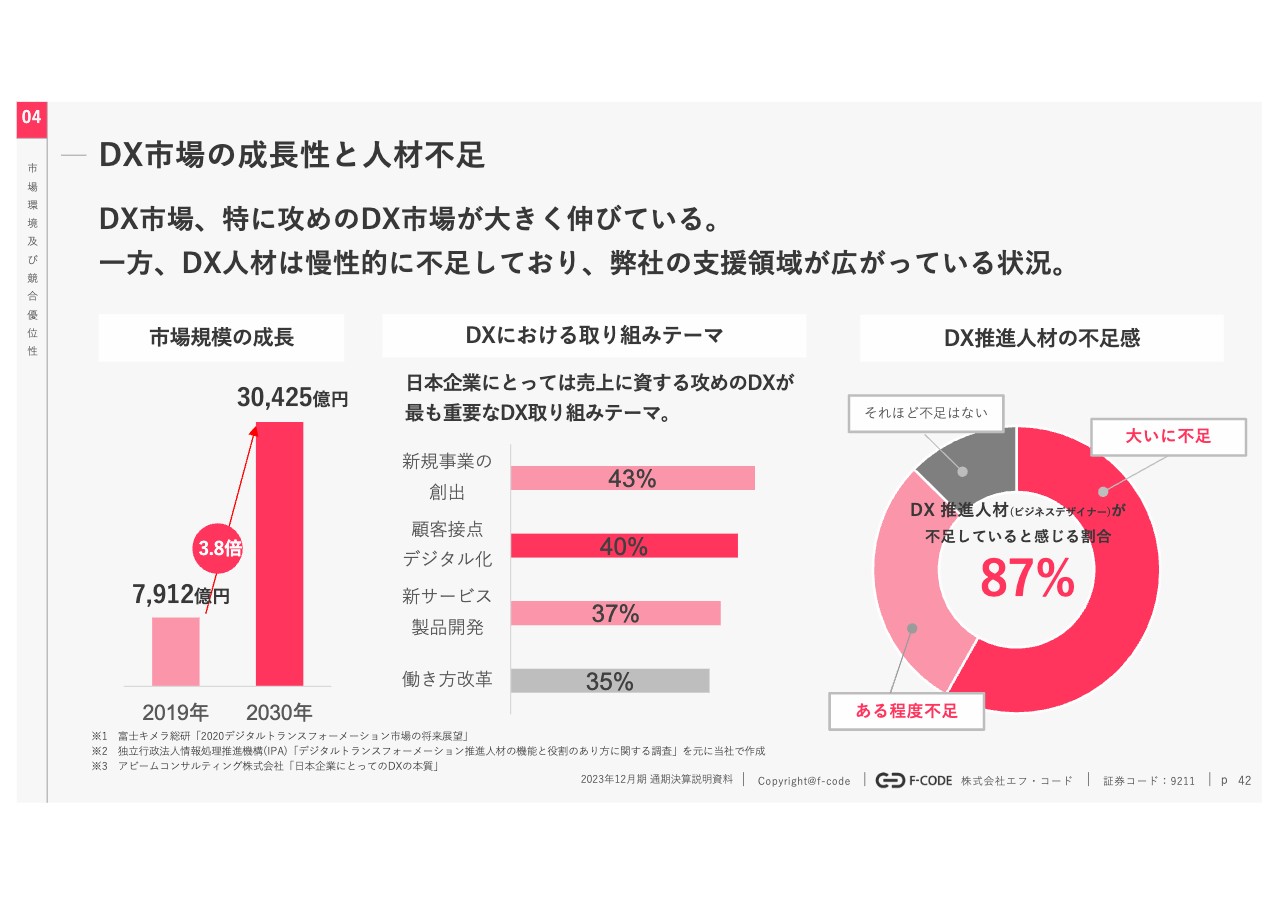

DX市場の成⻑性と⼈材不⾜

我々の置かれている市場環境および競合優位性についてお話しします。DX市場が大きく伸びていることはみなさまもご存知かと思いますが、実際に、スライド左側のグラフのとおり非常に速いスピードで伸びています。

一方で、紙を単にデジタル化して生産性を向上させるなど、いわゆるコスト削減に効く従来のDXから、中央の図のようなデジタル新規事業の創出や、顧客接点のデジタル化など、企業収益に直結するような「攻めのDX」に徐々にフォーカスが当たっていることを強く実感しています。

その中で、右側の図のように、DXを推進する人材が大いに不足していると感じる割合の多さが、日本のDX市場における市況感であると認識しています。

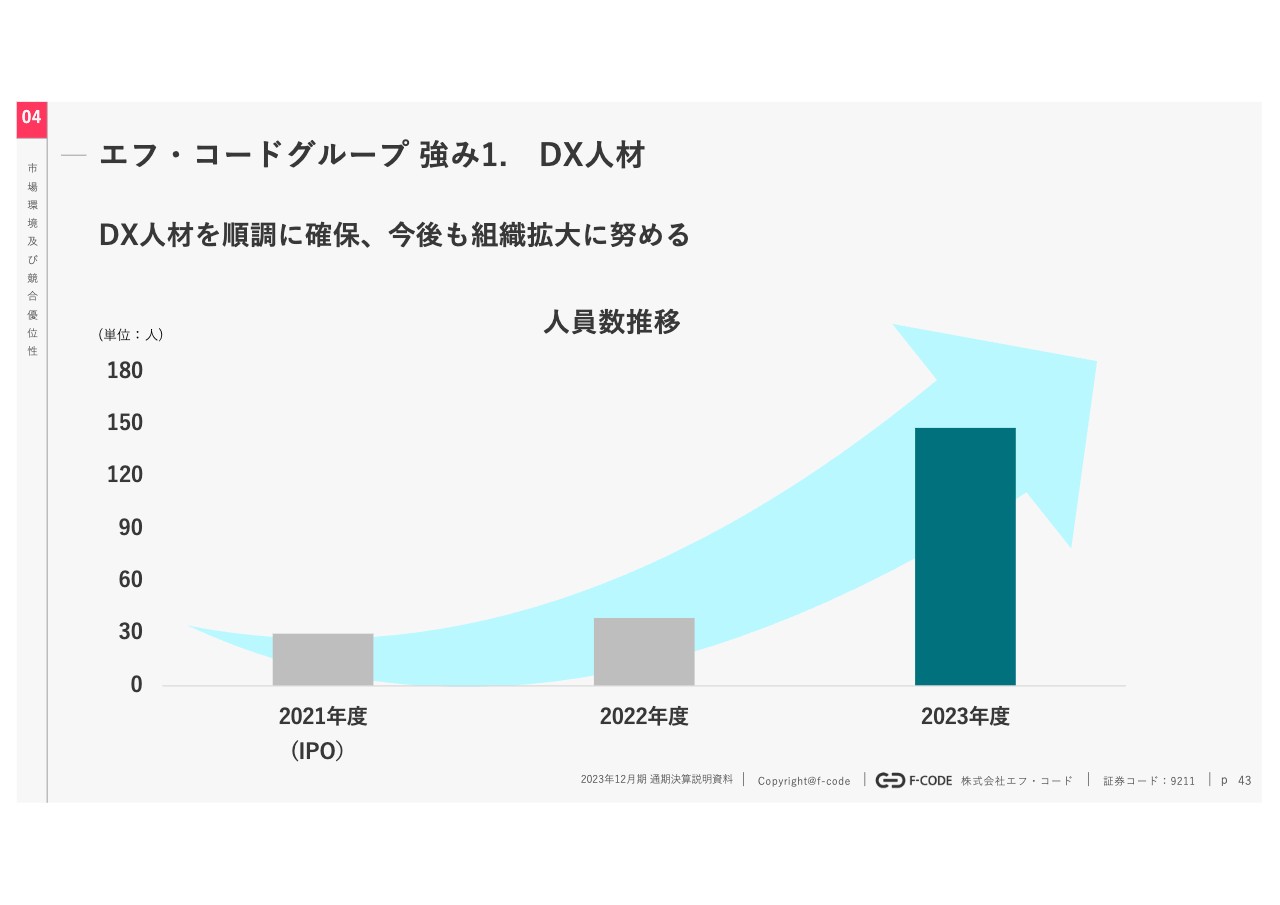

エフ・コードグループ 強み1. DX⼈材

増え続ける顧客企業からのご期待に応えるために、まずはしっかりと我々自体の組織力およびサービス供給力を強めなければなりません。我々はこの2年間しっかりとDX人材を確保し続けており、今後も順調に組織拡大に努める想定です。

多数のファウンダー・経営陣

先ほどは人材の「量」についてお話ししましたが、「質」の議論も非常に重要です。我々はM&Aを通じて、事業体や会社だけではなく、多くのファウンダー、経営陣、起業家人材の方々のグループ参画を推進しています。

一人ひとりが立派な会社を育て上げられた有能な企業関係者であるとともに、ソーシャルメディアや、クリエイティブ、テクノロジーなど、さまざまな領域のプロフェッショナルとしてご活躍されている方々です。

彼らが今、多数グループにおいて活躍してくれていることは、当社の強みに大変寄与していると考えています。

多数の幹部⼈材

M&A以外の幹部人材です。ファイナンス、M&A、PMIなどの豊富なコーポレートアクションを支えるためのプロフェッショナルや、クライアントに高度なマーケティングソリューションを提供するためのプロ人材が、当社に多数在籍しています。

エフ・コードグループ 強み2. DXデータとテクノロジー

人材のみで労働集約的にサービスを提供すると、どうしても成長性や収益性に限界がきてしまいます。そこで我々は長年、データとテクノロジー、SaaSプロダクトでクライアントをしっかりと支援してきました。

蓄積された多様なデータや複数のSaaS/テクノロジーを保有・活用している我々の強みを活かし、引き続きデータとテクノロジーでクライアントを支援することで、高い利益率と成長性を堅持していけると考えています。

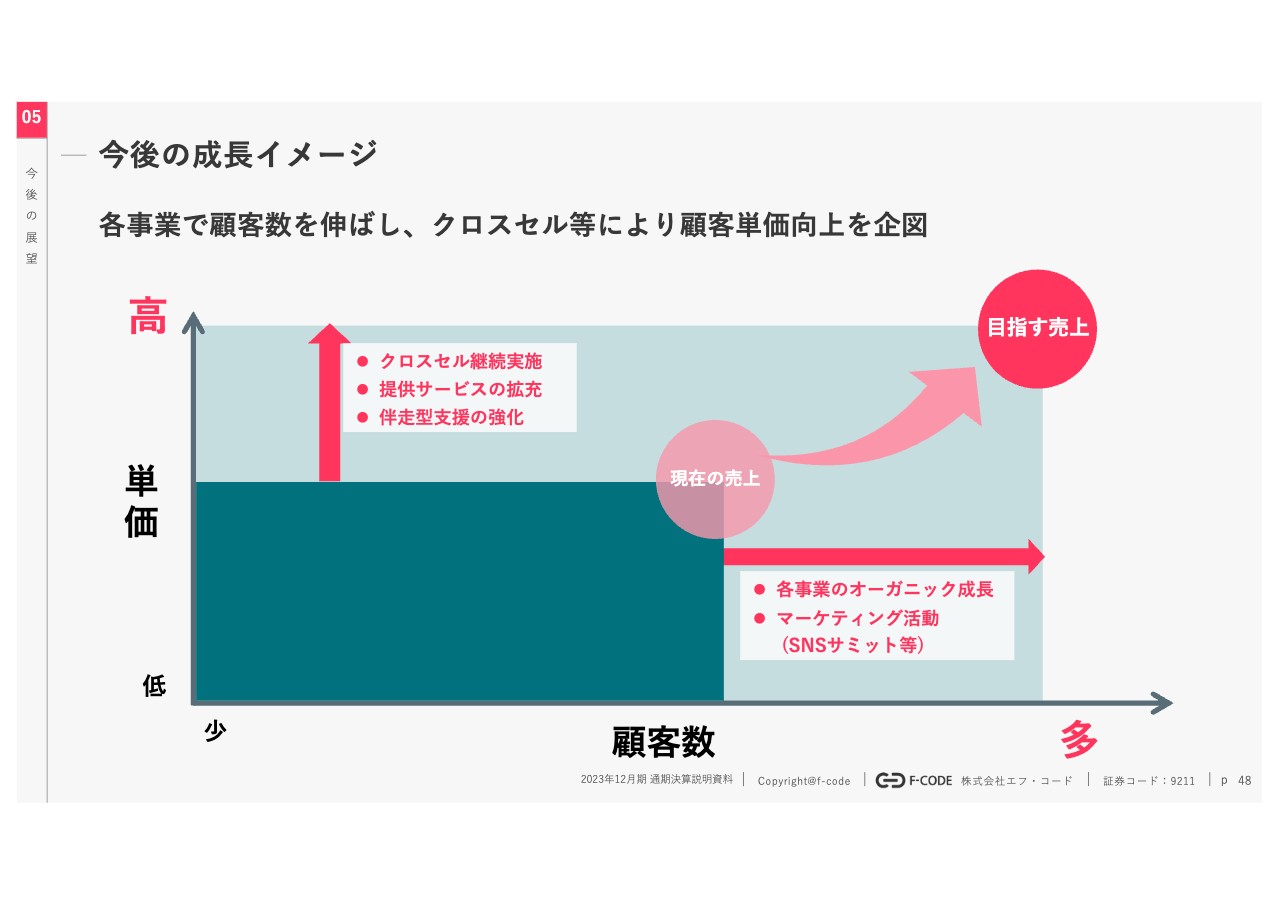

今後の成⻑イメージ

今後の展望についてご説明します。繰り返しになりますが、顧客数と顧客単価の2軸で企業を伸ばしていきたいと思っています。顧客数に関しては、それぞれの事業体がしっかりとオーガニックで成長しており、当然ながらエフ・コード自体もオーガニック成長しています。

新規のお客さまの獲得ペースを落とさず、今後は1社のお客さまに複数のサービスを提供し、顧客単価をさらに伸ばすという取り組みを両立していければと考えています。

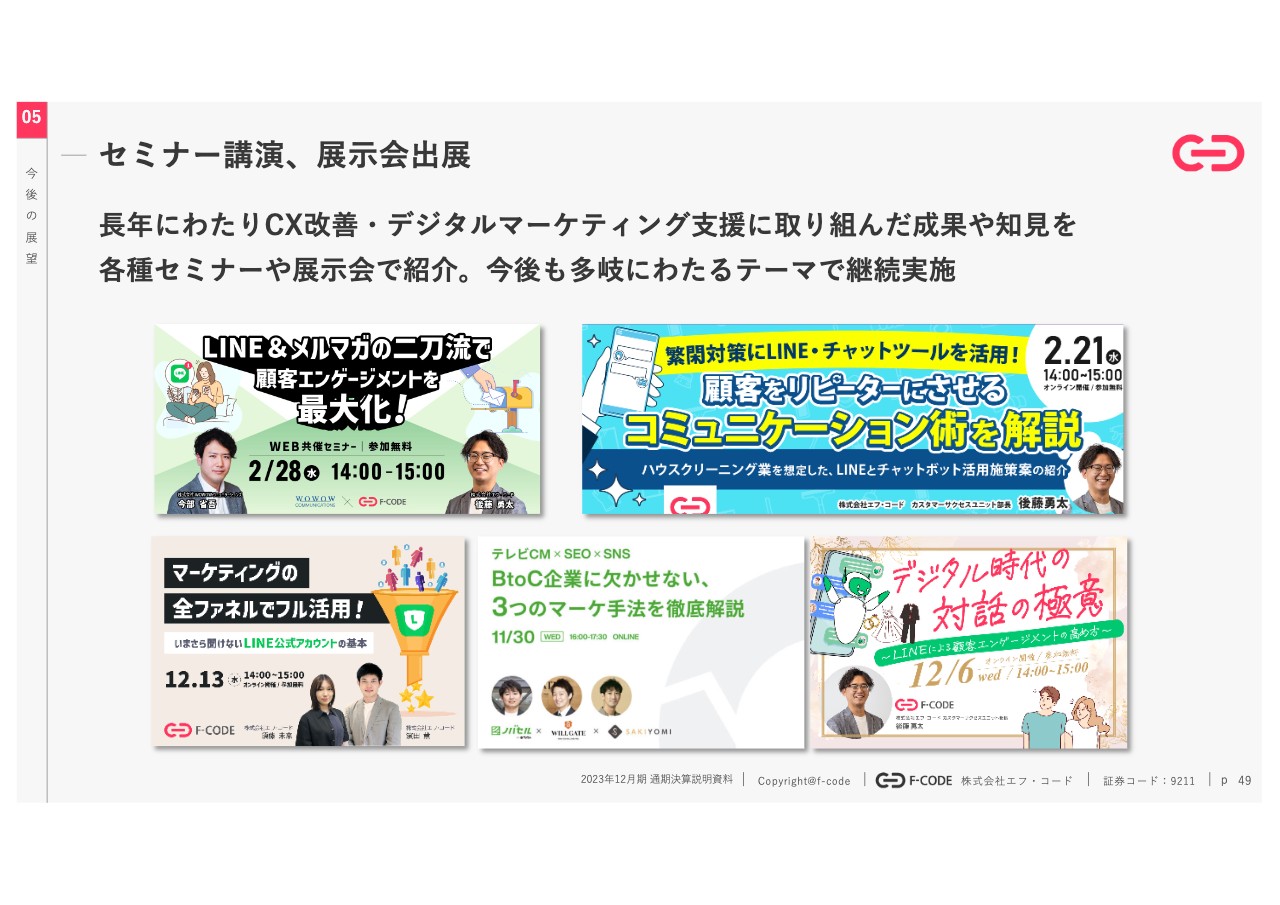

セミナー講演、展⽰会出展

お客さまの数を増やす努力に関しては、CXデジタルマーケティング領域で長年培った成果や知見を、セミナー等々で発信しています。

主催イベントの開催|「SNS SUMMIT」

スライドには、グループ会社のSAKIYOMIが昨年9月に行ったイベントの様子を掲載しています。「SNS SUMMIT」という大型イベントを開催し、5,000名以上のみなさまにご参加いただきました。

ソリューションの導⼊、改善実績作り

BtoBでは実績がとても重要になります。そのため我々は、大手企業にご導入いただいた実績をリリースしています。

受賞リリース

ありがたいことに、我々のプロダクトや採用活動等々が表彰をいただく機会が多くありますので、その実績もリリースしています。これらの努力により、まずはインバウンドリードをしっかりと増やしていければと考えています。

提携

クライアントと直接取引することが多いですが、我々ではアプローチできないような会社をご紹介いただけるパートナーの拡大も基として尽力しています。

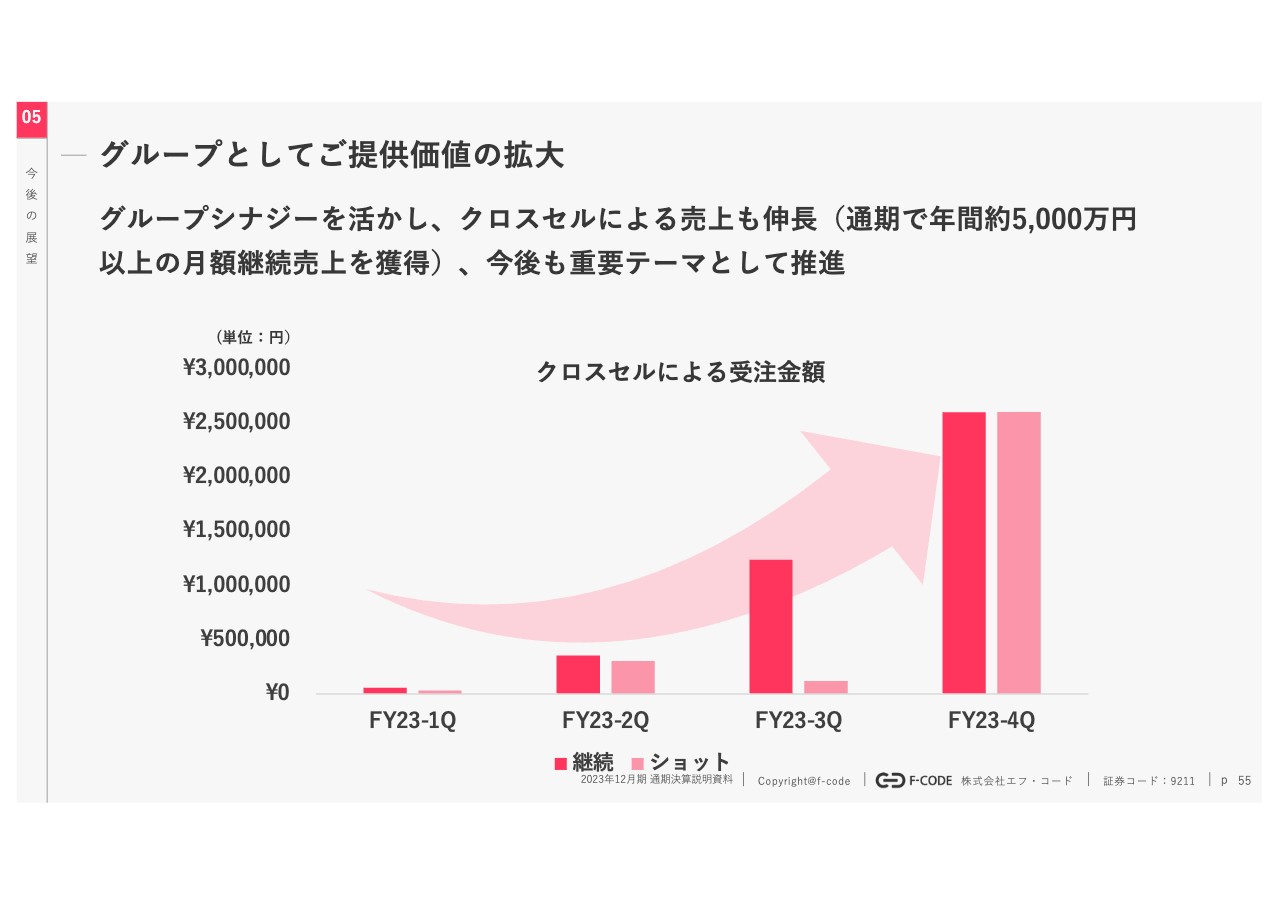

グループとしてご提供価値の拡⼤

お客さまの単価を上げるための、グループシナジーを活かしたクロスセリングについてご説明します。例えば、ソーシャルメディアのお付き合いのある会社にはクリエイティブ、マーケティングでお付き合いのあるお客さまにはテクノロジーのサービスを進める活動に、昨年の第2四半期から取り組んできました。

今のところ、第2四半期から第3四半期、第3四半期から第4四半期にかけて、クロスセリングの数字は上がってきています。

また、新規のリードを取るためにはセールスマーケティングコストがかかってしまうものですが、クロスセリングは基本的に継続型の取引を行っていますので、毎月定例会を行っているお客さまに新たなご案内をすることができます。

そのため、セールスマーケティングコストをあまりかけず、低い顧客獲得コストで顧客単価を上げることが可能です。今後もこちらを基として、この取り組みを重要テーマとして推進していきたいと考えています。

この後のスライドには、さまざまなクロスセリング事例が載っていますので、後ほどご覧いただければ幸いです。

2023年12⽉期 通期 決算説明のポイント

最後に、今回のまとめです。繰り返しになりますが、2023年12月期の売上収益は前期比約2.3倍の24.8億円、営業利益は前期比約5倍の6.5億円で着地しました。2024年12月期は、売上収益が前期比約1.9倍の46.3億円、営業利益が前期比約2.1倍の13.5億円という増収増益の予想を立てています。

上場後2年間で10件、約69億円のM&Aを実行し、軍資金はエクイティで約18億円、デットで約95億円を調達しました。資本コストを抑制しながら、高収益事業・企業への積極的な投資によって収益性強化を実現してきたと自負しており、今後も積極的な投資を続けていければと考えています。

拡大とともに人材不足が顕著なDX市場で、人材・データ・テクノロジーを強みにお客さまの数と単価の双方をしっかりと伸ばし、さらなる成長につなげられるように尽力していきたいと思います。

質疑応答:2024年度業績予想の達成蓋然性について

「2023年度の決算はすばらしかったですが、2024年度の業績予想も非常に魅力的だと感じました。この業績予想について、強気なのか保守的なのか、達成蓋然性についてお答えできる範囲で教えていただけますでしょうか?」というご質問です。

2023年度は、実績でお返しできたことをとてもうれしく思っています。業績予想の考え方ですが、まず事実として前期は2度、前々期も2度上方修正しています。それは会社が順調に成長しているからでもありますが、そもそも我々は、投資家や株主のみなさまに後からバッドサプライズがないよう、業績予想は比較的保守的に出すべきだと考えています。

特に今回、事業成長に関しては保守的に見込んでおり、今後のM&Aは一切見込んでいません。逆に、償却費用や本社費用、税金費用、金融費用等々をしっかりと組み込んだかたちで数字を出しています。

ですので、今回は硬めの予想を出していると思いますし、これからしっかりとオーガニックグロースを一昨年や昨年のようにしていきます。そして、場合によっては新たなM&A機会を成就させることで、この数字を上回って着地できるようにがんばっていきたいと考えています。

質疑応答:グループ各社の事業内容について

「勉強不足で恐縮ですが、グループ各社の事業をもう少し詳しく教えていただけないでしょうか?」というご質問です。

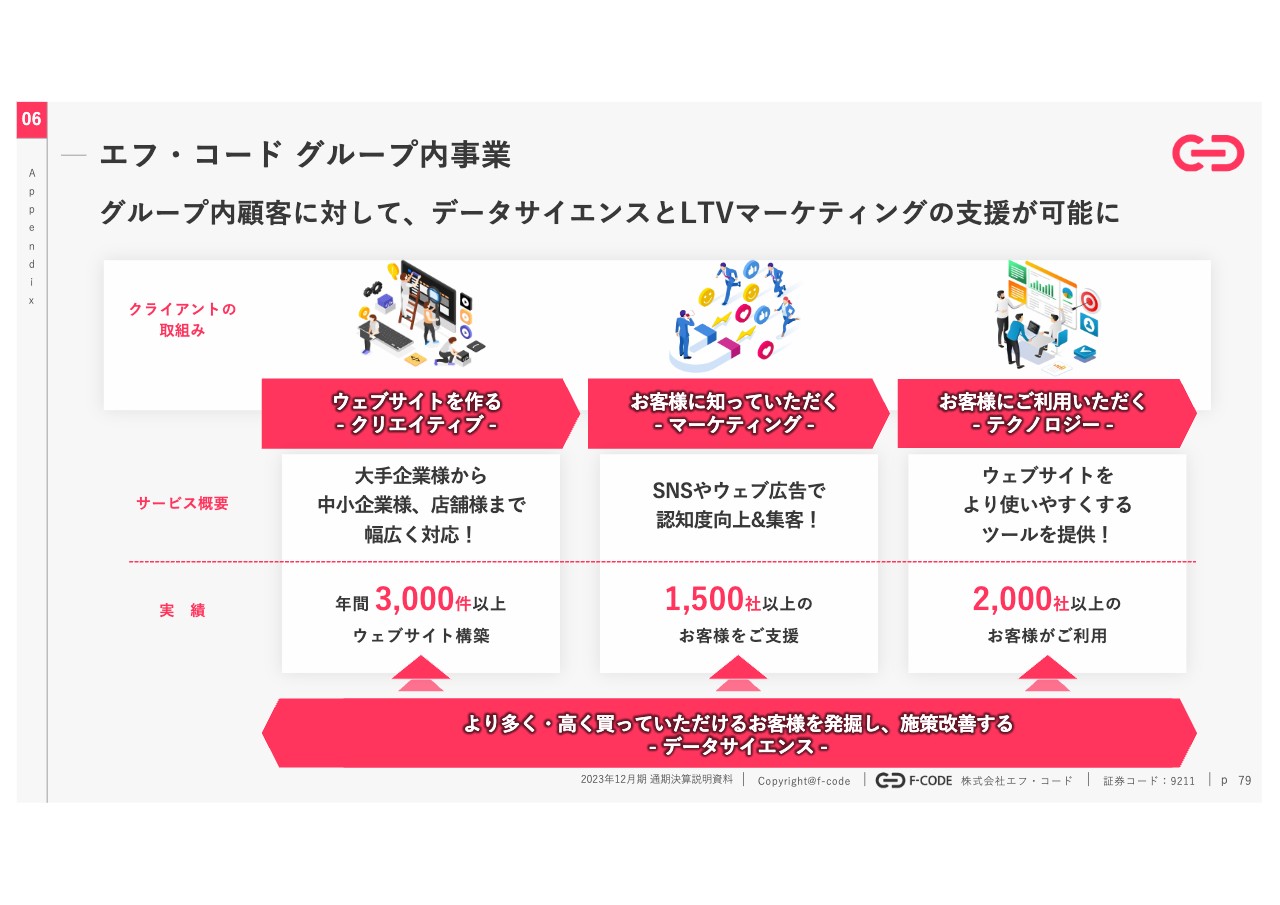

基本的には「マーケティングテクノロジーで世界を豊かに」というコンセプトのもと、クライアントのDXデジタルマーケティングを包括的に支援しています。Webサイトを作るクリエイティブ、お客さまに知っていただくためのマーケティング、お客さまにご利用いただくためのテクノロジー、そしてそれらを包含するデータサイエンスと、4つの領域をカバーしています。

それぞれのグループ会社をご説明します。まずはマイクロウェーブクリエイティブです。スライドにあるとおり、日本の名だたる大手企業のクリエイティブを年間100件ほど、長年手がけてきた会社です。

信頼性とクオリティの高いサービスを軸に、我々が今までアプローチできなかった、いわゆるエンタープライズとの取引機会がいただけており、大変うれしく思います。

年間3,000件ほど、全国津々浦々の中堅中小企業・店舗・サロン等のクリエイティブを、CMSテクノロジーを利活用し、極力お手頃な値段でスピーディーに大量にご提供できるケイパビリティを持つのが、JITTという会社です。

そのようなかたちでエンタープライズともSMBともお取引する機会をいただきながら、実際にクリエイティブが出来上がって、そこにどのように見込みとなる客さまに来ていただくかということになると、「Instagram」を中心にSNSマーケティング支援を行っているSAKIYOMI社が寄与します。

また、デジタルマーケティングで見込み度の高い生活者にお越しいただくために、CRAFTという会社がマーケティングを支援しています。

Webサイトに見込み客が訪れた後は、例えば「LINE」のマーケティングツール「hachidori」で支援できます。こちらはエフ・コードのホールディングスが保有しているソリューションですが、顧客の獲得やリピート促進に「LINE」を利活用し、チャット形式でお客さまにご案内できるソリューションとなっています。

チャットボットでお客さまの不安点、不明点をリアルタイムで解決できるようなソリューションとしては「sinclo」があります。

Web接客ツールでは、お客さまが探している商品や今求めている情報をリアルタイムにご提示するソリューションがあります。生活者のWebサイトにおける利便性を上げ、企業との末永い取引につながるように腐心しています。

加えて、先月発表したとおり、データサイエンスを中心とした事業を行っているBINKSがグループとして加わっています。

多くのクライアントや企業体において、約2割の優良顧客が8割の利益をもたらす「2:8の法則」とよく言われますが、優良顧客とそこから期待できる収益がしっかり予測できれば、クライアント支援に大きく寄与するのではないかと思っています。その予測を高精度で行えることが、BINKSの大きな強みとなっています。

さまざまなデータをBINKSがクライアントからインプットしてもらい、データサイエンスによって、どのようなお客さまにどのようなLTVを期待できるかを算出・分析します。それにより、各種マーケティング活動やマーチャンダイジング活動の改善につなげていくという事業を行っています。

質疑応答:IR活動の課題について

「IRについて積極的に活動されているかと思いますが、なにか課題などありますでしょうか?」というご質問です。

我々が上場した時は、いわゆる「スモールIPO」と言われるような規模感でしたので、まずは段階利益で2桁億円に乗る水準になってからが、IRとしては勝負どころであろうと認識していました。

実際に、昨年後半から徐々に機関投資家やアナリストのみなさまから多数のアポをいただける状況になってきたことは、とてもうれしいと思っていますし、全力でコミュニケーションをとっていけたらと考えています。

我々としては、ここから個人投資家のみなさまへのIRにも注力したいと考えています。今はテレビ、ラジオ、Web媒体、各種リアルでの説明会等々に、積極的に参加しています。そこでは極力、私自身がご説明できればと考えています。どうしても都合がつかない場合には、CFOやCOOなど各種役員と分担し、できるだけ投資家のみなさまとの接点を増やしたいと思っています。

一方で、説明会を行えば行うほど、まだまだ認知度が足りないと自覚する部分は多数あります。例えば、IRイベント会社主催の説明会でご説明した後のアンケートでは「エフ・コードを初めて知った」という方が、9割以上を占めることがあります。

非常に残念であると同時に当然の結果とも考えていますので、まずはここからみなさまに認知いただけるように、しっかりと活動量を上げて、全力で広報活動をがんばっていければと考えている次第です。

質疑応答:IFRSにした理由について

「なぜIFRSにしたのですか?」というご質問です。

一定の利益水準になった後には、国内の投資家に続いて海外の投資家にも見ていただけるような発行体になりたいと考えています。

海外の投資家から見た時に、国際的に統一された会計基準で情報が開示されていることは最低限必要なことだろうと思います。そのため、段階利益が2桁億円になるであろう年の前に、IFRS転換という準備を終えておきたいと考えていました。昨年半ばにその準備を終えられたことを大変うれしく思っています。

当然ながら、今後の利益成長や時価総額のつき方によるとは思いますが、海外のみなさまにも興味を持っていただけるようなIR活動や開示の充実にも、しっかりと取り組んでいければと考えています。

質疑応答:子会社のIPOについて

「買収時の開示を見ると利益の大きい子会社が多いですが、子会社のIPOも考えていますか?」というご質問です。

1つの選択肢として勘案すべき事項かと考えています。例えば、それを行うことでグループ会社も単独でデットファイナンス、エクイティファイナンスを行えるようになり、オーガニックグロースだけではなく、さらなる成長が可能になります。また、それによりグループ会社が上場した後は、少数株主のみなさまも幸せになることが重要だと思います。

親会社としてもEBITA5倍前後の水準でグループにしていただき、PERが何十倍というかたちで一部売り出し、それらをまた、一定のEBITA比率でM&A等々に投資するということによって、我々の株主から見ても大きな利益につながるかたちで狙えるのであれば、1つの選択肢として十二分に検討すべき事項かと考えています。

ただ「グループ会社を上場しました」というだけでは、親会社の株主の利益に直接は貢献できないと思います。エフ・コードの株式を希薄化させなくてもしっかりと純資産が増え、それを再投資することによって親会社の投資家のみなさまにも還元できると考えた場合には、検討に値するオプションかと考えています。

一方で、先ほどのとおり営業シナジー、事業シナジーが多数ある会社も多いため、一定の連結など事業上のシナジーを維持しながら、この選択肢を検討していくことになると考えています。

質疑応答:今後のM&A予定について

「今後、どのくらいのM&Aを実施する予定でしょうか?」というご質問です。

よいパートナーシップは引き続き探しており、結果として加速できればと考えています。スライドのとおり、一昨年は約20億円、昨年は約49億円をEBITAマルチプル5ほどで投下し、多くの優秀な会社にジョインしていただきました。会社としては、これらがさらに加速することを願っています。

実際に多数のご縁をいただけるかどうかは実行してみないとわからない部分ではありますが、市場環境として、引き続きIPO市場やグロース市場は極めて軟調な状態です。その中で、IPOを支援しているような監査法人や証券会社においても、IPO案件に対する温度感はなかなか上がりにくい状況だと考えています。

先ほどの別のご質問で「大きい利益を出している子会社が多い」というお褒めの言葉もいただきましたが、時代が違えば単独で上場できたであろう高い収益性・独自性・成長性を持つ会社が、すでにジョインしています。これからも、そのような会社との機会をいただけるような市場環境なのではないかと考えています。

特にグループにジョインしていただいた後、ホールディングスとして、その会社の成長を営業面やコーポレート面で支えられることと、グループの中に多数の優秀なファウンダーや会社があり、それぞれが助け合うことでさらに成長を加速させられることを立証していければ、優秀なファウンダーが当社グループにジョインする蓋然性および必然性をしっかりと作っていけると考えています。

事業承継的なM&Aはこれからも取り組むつもりはあまりないのですが、スタンドアローンでグロースされている優秀なファウンダーが率いるチームと、これからも仲間になっていけるようにがんばっていきたいと考えています。

質疑応答:資金調達の予定について

「今後の資金調達のご予定について教えてください。公募、ワラント、借入等々あるかと思いますが、考え方などありますでしょうか?」というご質問です。

我々は上場企業ですので、デットファイナンスを大前提として資本コスト、調達コスト、WACCを極力下げることが第一優先と考えています。一方で、M&Aを繰り返し、借入やのれんが膨らむ中で、投資を加速させる際に、財務安全性の観点からさらなるエクイティの調達がどうしても必要な状態になったのであれば、当然検討すべき立場にあると認識しています。

そのような流れの中で、昨年は約18億円のエクイティファイナンスを行いました。約18億円を調達して終わりだと、ただ希薄化しただけで投資家には何らリターンをお返しできません。しかし、それにしっかりとレバレッジをかけて約77億円の借入をし、約49億円のM&Aを投下すれば、EBITDAが約10億円増えます。

その1年前も同様です。約2億円のIPOにおけるエクイティファイナンス、約18億円のデットファイナンス、約20億円のM&A投資、増分EBITDAが約4億円という、このサイクルをしっかりと規律高く回していけるのであれば、将来的にどこかでエクイティファイナンスがあったとしても、一時的な希薄化にはなるのですが、それを上回るようなかたちでのEPS成長率でお返ししていけると考えています。

まずは、デットファイナンスが最優先というところは変わりませんが、状況次第でエクイティファイナンスは検討すべき立場にあるという考え方です。

質疑応答:強みと競合との差異について

「御社の強みや競合と異なるところについて教えてください」というご質問です。

DXデジタルマーケティング関連の会社が多数ある中で、クリエイティブ、マーケティング、テクノロジー、データのサービスを一気通貫のワンストップでご提供できるプレーヤーとして、独自性の高いポジショニングができてきたと認識しています。

さらに、これらをいわゆる労働集約的なかたちでご提供するだけではありません。コアとなっているのがテクノロジー、SaaSの部分のため、SaaSデータを利活用して高い成長率や利益率を実現するところも、1つの特徴かと思います。

また、M&Aによって優秀な事業ケイパビリティを増やすことで、非常に優秀な起業家人材や経営陣が多数グループの中におり、今後のさらなるM&Aや新規事業、高いクオリティでのサービス提供につなげられていることも、1つの特徴になっていると考えています。

質疑応答:DX人材の採用と教育について

「DX人材が増えているとのことですが、どのように採用・教育されているのでしょうか?」というご質問です。

普通のオーガニックでの採用の強化と、M&Aによる優秀なみなさまの譲渡という2軸で行っています。我々の強みの中でもご説明したように、マーケティング面のDX人材の採用強化に関しては、大手広告会社や、いわゆる外資プラットフォーム会社などのご出身のみなさまにジョインしていただき、彼らがしっかりと若手を指導していくかたちを作っています。

特に、マーケター、エンジニア、クリエイターなどの人材マーケットで習熟された方だけを採用していくのは、なかなか難しいものがあります。競争環境が激しい労働市場になっているため、優秀な幹部のみなさまにジョインしていただくとともに、中核としては新卒や第2新卒のみなさまにジョインしていただき、彼らの成長を社内で十分に支援していくかたちで行っています。

もう1つはM&Aに関してです。せっかくM&Aをしても、その企業価値のコアになる人材のみなさまが離反したり、うまく活躍できなかったりすると、非常にもったいないかたちになってしまいます。

そのため、まず大前提として、その会社を牽引し伸ばしてきた社長や経営陣が極力残るかたちでジョインしていただいていることが、DX人材増加の一番大きな要因になっていると思います。組織体制や経営体制がある程度変わらないという安心感を持っていただいた上で、グループシナジーは十分に取れるようなかたちでジョインしていただいています。

また、実際のM&Aの前には十分に全社員と面談し、経営陣や従業員の今後の方向性、各々のキャリアプランをお話しします。それによりモチベーションを高く維持しながら、それぞれのプロフェッショナルのみなさまにご活躍いただける組織体制を整えていければと考えています。

質疑応答:株価の適正水準について

「現在の株価は割安ではないでしょうか? 社長や会社としての考え方や、適正水準目安があれば教えてください」というご質問です。

株価はあくまで、投資家のみなさまから発行体につけられる評価です。我々は評価される立場のため、自分たちの評価についてコメントする立場にはないと思っています。なるべくその評価が上がるように尽力していきたいと考えています。

いつか「結果的に割安だった」と思ってもらえるように、引き続き業績を積み重ねていきたいと考えています。そもそも認知度が低いところがあるため、まずは引き続きIRをがんばっていきたいというのが大前提としてあります。

その上で、一般的な成長銘柄や株価を考える基準として、いわゆる「PEGレシオ」というものがあると認識しています。具体的には、その会社の毎年のEPSの成長率がPERに近づいてくるとPEGレシオが1倍になるため、EPS成長率イコールPERだと言えます。これは一般的な基準値として存在すると認識しています。

スライドに記載のあるとおり、上場時のEPSは40円弱だったものが、昨年は93円になり、今年は150円弱の見込みで、昨年と今年のEPS成長率も60パーセントぐらいです。一昨年と昨年を比較すると倍ぐらいになっています。それを考えると、PEGレシオの水準が正しいのであれば、もう少しPERが上がっていってもよいのではないかとも考えています。

一方で、最後は投資家からいただく評価ですので、十分に純利益およびEPSも増していき、PERも高まっていくように十分にIRをがんばります。そもそも認知していただけるようにIRをがんばるというところで取り組んでいければと考えています。

質疑応答:伸びている分野と伸び悩んでいる分野について

「今回の決算業績予想で非常に伸びていると理解しました。中でも特に伸びているところや、逆に伸び悩んでいる部分があれば教えてください」というご質問です。

全体的に、エフ・コード自体もジョインいただいている各グループ会社も順調に伸びていることを非常にうれしく思っています。特にその中でも、SAKIYOMIは非常に強く伸びていると考えています。

SNSマーケットにおける、クライアント向けやインフルエンサー等々のマーケット内のブランド力および技術力も非常にあります。また、先ほどご紹介した「SNS SUMMIT 2023」等々の企画力もあることから、認知度が上がり人が集まってきます。

さらにそれが話題になるというサイクルで、非常にマーケットの中で強いポジションが取れ、その結果として多数のインバウンドリードが集まってきており、売上も伸びています。

また、先日も新規事業としてAIツール関連のリリースをしましたが、新規事業が続々と仕込まれていることによって、さらに収益が伸びており、非常によいサイクルに入っていると考えており、今後も期待しています。

その他のグループ会社においても、非常にユニークなサービスを持っている会社が多いものの、今はまだ、一つひとつのサービスを一つひとつの会社に対して提供しているケースが大多数です。

裏を返せば、クロスセリングや営業所シナジーを出していく余地は非常に高いと思っていますので、クリエイティブ、マーケティング、テクノロジー、データなどのすべての面で、クライアントを支援できるクロスセリングの取り組みに、今期も引き続き尽力していければと考えています。

質疑応答:創業のきっかけについて

「創業のきっかけについて教えてください」というご質問です。

元々は官僚志望だったのですが、大学に入った後にいろいろな先輩とお話ししていく中で、ビジネスの世界で自分の志が叶えられるのではないかと考え、ビジネスの世界に入りました。経営コンサルティングの会社で1年ほど修行した後、自動車学校のポータルサイトを運営する会社を経営したのが、最初のきっかけになると思います。そこでビジネスを学びました。

当時の自動車学校は、コンビニエンスストアや大学生協のパンフレットでしか申し込めませんでした。それを「iモード」などで、ガラケーから全国の自動車学校に申し込めるようにしたことによって、学生も非常に楽に申し込めるようになりました。

逆に、少子化や過疎化で苦しんでいた地方の自動車学校にも、都心の多数の学生が合宿免許のかたちで行くようになったことで、商流が太くなり、地域の経済が非常に潤ったという経験があります。

この経験により、人々が物を買うプロセスを便利にすることで、生活者も企業も十分に豊かになれるという1つの実感を得ることができました。それらを、さまざまな業界・業種、国・地域に広げられればという思いを持って、エフ・コードを創業しました。

質疑応答:M&AやPMIで気をつけている点について

「M&Aの交渉やスキーム、PMIでの工夫などについて、気をつけている点はありますか?」というご質問です。

大前提として、我々は事業承継または再生的なM&Aは行わず、成長している会社がグループインするためのM&Aを行います。したがって、時代が違えば単独でIPOできる会社、高い売上成長率・利益率、エッジの利いたビジネスモデルやプロダクトを持つ会社とのご縁をいただいています。

そのため、優秀な経営陣や起業家、またそこで一緒に働いている従業員のみなさまに、極力多くジョインしていただくことを大前提としています。当然そちらにおいては、いかに高いモチベーションでジョインしていただくかが最優先事項です。

売却しておしまいではなく、その後も高いモチベーションを持ってご尽力いただくために、アップサイドを十分に共有します。アーン・アウトや2段階譲渡など、さまざまなインセンティブを設けられると思いますが、十分にアップサイドを共有します。

先ほど子会社上場の話も出ましたが、場合によってはそちらも目標として共有する可能性もあると思います。我々としても、それらを全力でバックアップしていきたいと考えています。

加えて、M&Aを行う我々のリスクを減らすために、うまくいった場合のアップサイド、うまくいかなかった場合のダウンサイドも、ファウンダーやアントレプレナー、それらを支える経営陣、従業員のみなさまと十分に共有します。

それにより、グループジョイン後も1つのKPI目標を持ち、一致団結して進んでいけますので、そのような設計での実行に一番注力しています。また、経営陣とはお互いの目標を持ってアップサイドを共有し、十分にグループシナジーも生んでいきたいと考えています。

従業員のみなさまに関しては、M&Aは1つの人生の転機になるため、不安になったり活躍しにくくなったりしないように、面談とともにケアに取り組んでいきます。成長力の高いユニークな会社の良さを殺すことなく、十分にグループシナジーを利かせられるかたちで進めていけるよう尽力しているつもりですし、今後もそのようにできればと考えています。

質疑応答:株式分割について

「今後、株式分割を行うことは考えていますか?」というご質問です。

我々は流動性の改善が課題だと思っています。投資単位を下げて投資がしやすくなるメリットも含めて、多くの投資家に興味を持っていただくためには大いに検討すべき事項だと考えています。

残念ながら現時点でお伝えできることはありませんが、多数の株主に興味を持っていただけるような会社になるために、IRの尽力とともに、どこかで十分に検討したいテーマだと考えています。

質疑応答:クロスセリングによる今期の顧客単価の増加について

「2024年12月期におけるグループ会社間のクロスセリングによる顧客単価の増加について、どのように見立てているか教えてください」というご質問です。

先ほどお話ししたとおり、クロスセリングの実現は極めて重要なテーマです。それによってグループ全体の顧客単価が向上し、包括的なサービス提供が行えるようになることで、顧客満足度の向上を目指しています。

一方で、クロスセリングをオーガニックグロースの数字としてあらかじめ期待し、各社のスタンドアローンの成長とは別に数字を設けることは、あまり本意ではありません。売上数値や利益数値などを保守的にしっかりと予想し、それらを大きく超過していくことが、発行体のあるべき姿だと思います。

したがって、現時点でまだ見えていないクロスセリング等々の数字は一切見込んでいません。しかし、先ほどご報告したとおり、2023年12月期の第2四半期から第4四半期にかけて十分に伸びていることは事実です。

クロスセリングの数字は業績予想には見込まれていませんが、今期の第1四半期および第2四半期も、十分に増加したという結果になるようがんばっていければと考えています。

質疑応答:中期経営計画の開示予定について

「中期経営計画の開示予定はありますか? ない場合は、今後3年程度の売上および営業利益のCAGRについての考え方を教えてください」というご質問です。

オーガニック、インオーガニック双方の組み合わせによって成長している会社のため、非常に確度および蓋然性の高い中期経営計画を出せる段階ではないと認識しています。したがって、現時点で具体的な開示予定はありません。

そちらに関しては本当に申し訳ないと考えていますが、今後は必要かつ可能なタイミングで十分な策定を行い、公表を検討していきたいと思っています。

実際の結果としては、前期、前々期ともに2度上方修正しています。M&A等も実行していたことから、極めて保守的になったり、逆にM&A等々を見込んで過度に楽観的な中期経営計画を出したりするのも、本旨ではないと思っているため、今のところはそのように考えています。

この2年間は売上、利益ともに倍々ペースで成長しており、今期も予想ベースでは同じように成長する見込みです。オーガニックとインオーガニックを組み合わせて、十分な成長ペースを出していけるように、今後もがんばっていければと考えています。

質疑応答:エクイティファイナンス実行時の財務指標について

「エクイティファイナンスを行う場合の財務指標について教えてください」というご質問です。

先ほどご説明したように、我々としてはネットデット/EBITDAや自己資本比率の数字をモニタリングしており、機関投資家や融資元の金融機関も注視していると思います。

ただし、事業のボラティリティや実際のEBITDAでも財務安全性の考え方が変わるため、必ずしもこのパーセンテージが達成されればエクイティファイナンスを行うわけではありません。黒字かつ短期間で回収可能な事業体であれば、一定の財務レバレッジをかけながら進めることが適正だと思っています。

また、さらなる成長につながる投資を加速する際に、その時点の財務体質では融資調達力が下がる状態になっている場合には、当然ながらエクイティファイナンスおよびデットファイナンスを行い、さらなる投資をするというサイクルを回すことが合理的です。

その水準については、投資家や金融機関とコミュニケーションをとりながら見極めていければと考えている次第です。

工藤氏からのご挨拶

すべてのご質問にお答えできず大変恐縮ではありますが、今日ご質問いただいた内容は、議事録などなんらかのかたちで残して開示できればと思っています。また、回答できていないご質問にもなにかしらの方法でお答えできればと考えていますので、ぜひそちらをご覧ください。

最後は少し駆け足になってしまいましたが、以上で2023年12月期の決算報告および今期の業績予想についてのご説明を終了します。今期も企業価値向上に向けて準備をしていきますので、引き続きご注視のほどよろしくお願いいたします。本日は誠にありがとうございました。

新着ログ

「サービス業」のログ