【QAあり】三菱マテリアル、3Qは経常利益が増益 配当予想は前回公表の年間94円を維持

目次

髙柳喜弘氏(以下、髙柳):執行役常務の髙柳です。本日は弊社決算説明会にご参加いただき、誠にありがとうございます。それでは、2024年3月期第3四半期の決算概要および通期業績見通しについてご説明します。

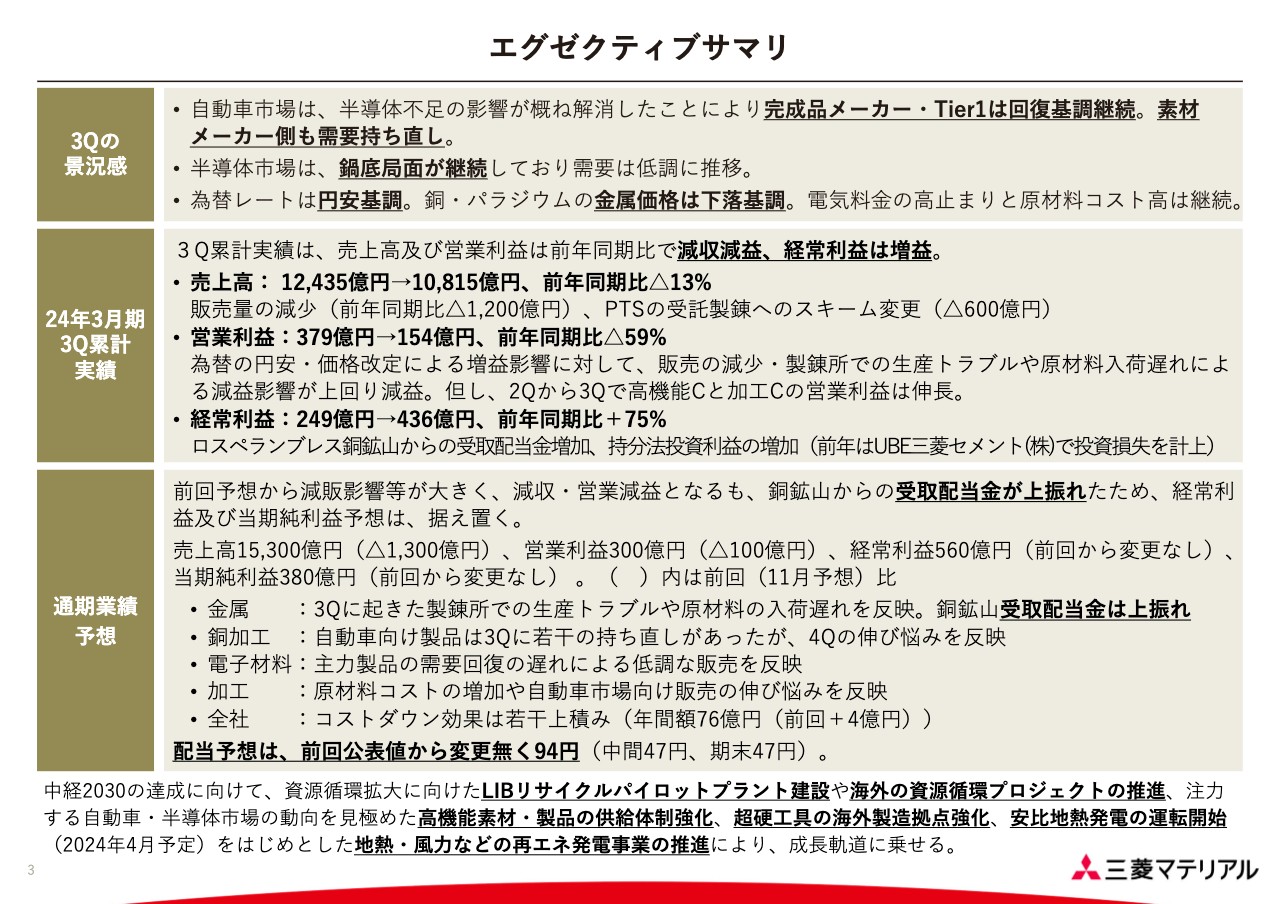

エグゼクティブサマリ

まずは第3四半期の景況感と今後の見通しについてご説明します。

第3四半期の景況感は、自動車市場は半導体不足がおおむね解消したことにより、完成品メーカー・Tier1等は需要の回復基調が継続しています。加えて、当社を含む素材メーカー側の需要にも持ち直しが見られています。

半導体市場は低位安定で、鍋底局面が継続し、需要は低調に推移しています。為替レートは円安基調、銅・パラジウムの金属価格は下落基調となっています。国内の電気料金の高止まりと原材料コスト高は継続しています。

第3四半期の累計実績は、売上高および営業利益は前年同期比で減収減益、経常利益は増益となりました。売上高は、販売量の減少やPT.Smeltingの受託製錬へのスキーム変更による減収がありました。

営業利益は、為替の円安効果や価格改定による増益影響がありましたが、販売の減少や小名浜製錬所での生産トラブルが影響し、減益となりました。また、PT.Smeltingからの貴金属スライムの入荷再開時期が遅れた影響もありました。

第2四半期から第3四半期の高機能製品カンパニーと加工事業カンパニーの営業利益は、徐々にではありますが伸長しています。

経常利益は、ロスペランブレス銅鉱山からの受取配当金の増加や、UBE三菱セメント社の持分法投資利益の増加がありました。

通期業績予想については減販影響等が大きく、売上高および営業利益は前回予想から下方修正しましたが、ロスペランブレス銅鉱山からの受取配当金が上振れたため、経常利益および当期純利益は前回予想を据え置きとしています。

通期業績予想を、前年度実績と比較しますと、経常利益は253億円に対して今年度の予想は560億円、当期純利益は203億円に対して今年度380億円となります。

金属事業は、小名浜製錬所の溶錬設備の附属設備で生産トラブルがあり、8日間ほど操業がストップしました。また、貴金属スライムの入荷再開時期の遅れ等も大きく影響し、営業利益を押し下げています。銅加工事業は、自動車向け製品は第3四半期に若干持ち直したものの、当社が期待したレベルにまでは達していない状況です。

前回(11月9日)に公表した通期業績予想では、第4四半期にも高い販売の回復があると予想していたのですが、我々の顧客のみなさまにヒアリングをかけたところ、足元ではスローダウンしている状況です。このような点を踏まえて、第4四半期の売上高を下方修正しました。

配当予想については経常利益と当期純利益の予想を変更しなかったことから、前回公表値から変更せず、年間配当94円としています。

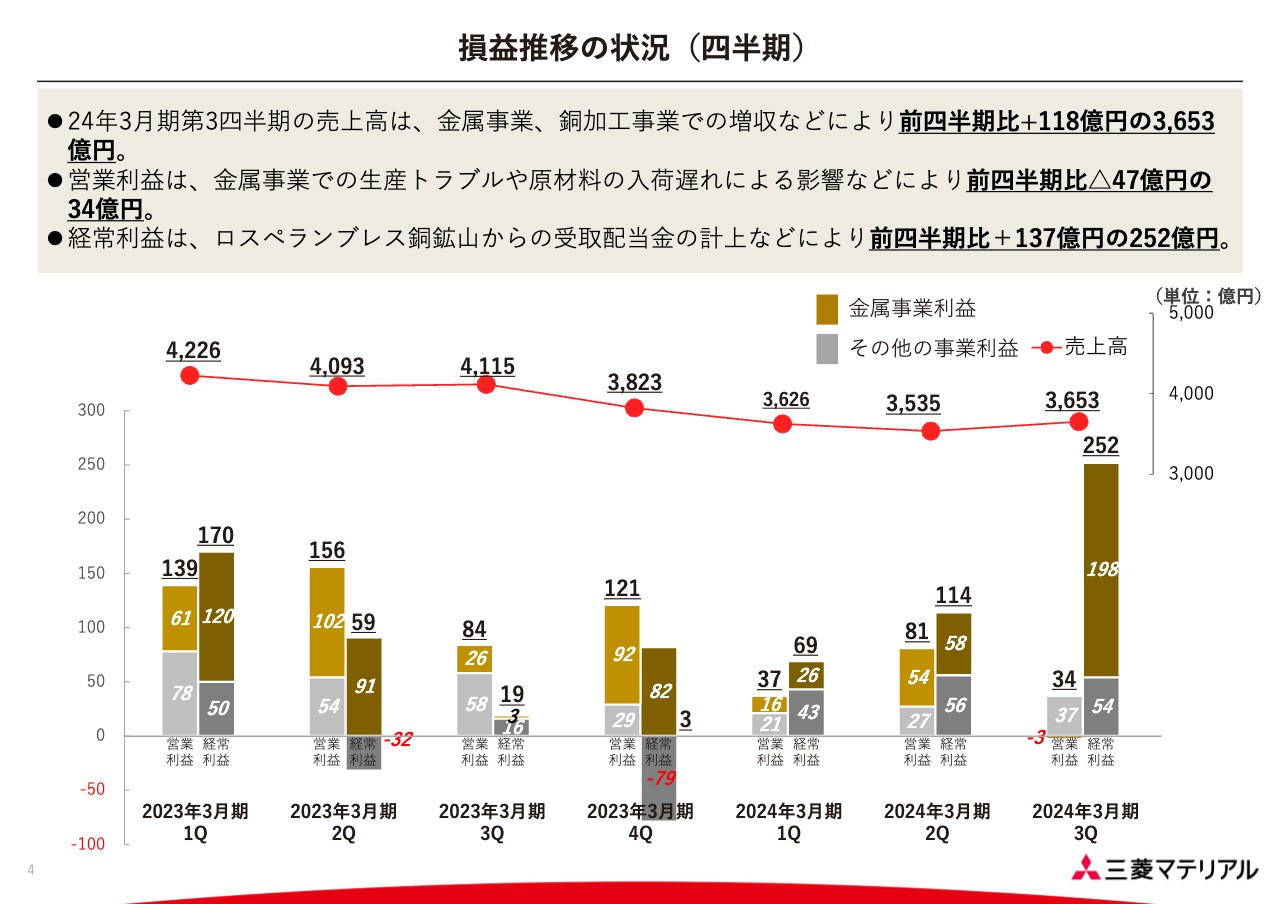

損益推移の状況(四半期)

損益推移の状況です。

今回から、営業利益、経常利益を金属事業利益とその他の事業利益とで分けてお示ししています。

金属事業の場合、鉱山配当が多額にピンポイントで入ってくることや、上期の9月と下期の3月に実収差の精査を行い、その差額分をまとめて計上するため、営業利益と経常利益がスイングする傾向にあります。そのため、金属事業とそれ以外の事業の動きがより分かりやすくなると考え、このように分けてお示ししています。

その他の事業の営業利益は、今年の第1四半期、第2四半期、第3四半期と、徐々に回復しています。金属事業は、小名浜製錬の生産トラブルや、貴金属スライムの入荷再開時期遅れが影響し、第3四半期はマイナス計上となっています。

経常利益は、ロスペランブレス銅鉱山からの受取配当金の計上や、UBE三菱セメント社の持分法投資利益の増加により、前四半期比プラス137億円の252億円となっています。

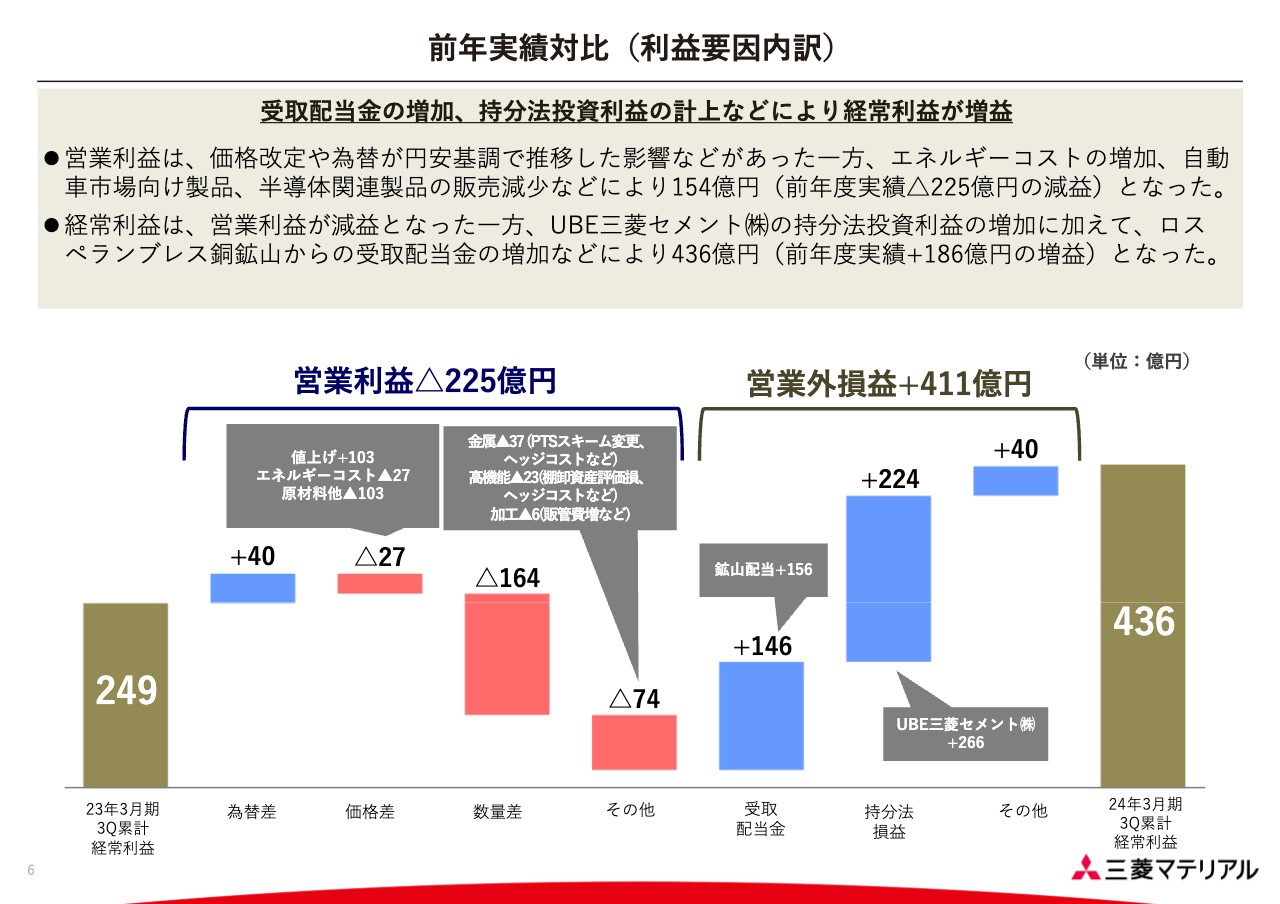

前年実績対⽐(利益要因内訳)

経常利益の前年実績対比です。

価格差でマイナス27億円となっていますが、この内訳は、値上げ効果でプラス103億円、金属価格がマイナス56億円、原材料高がマイナス49億円、エネルギーコストがマイナス27億円となっています。

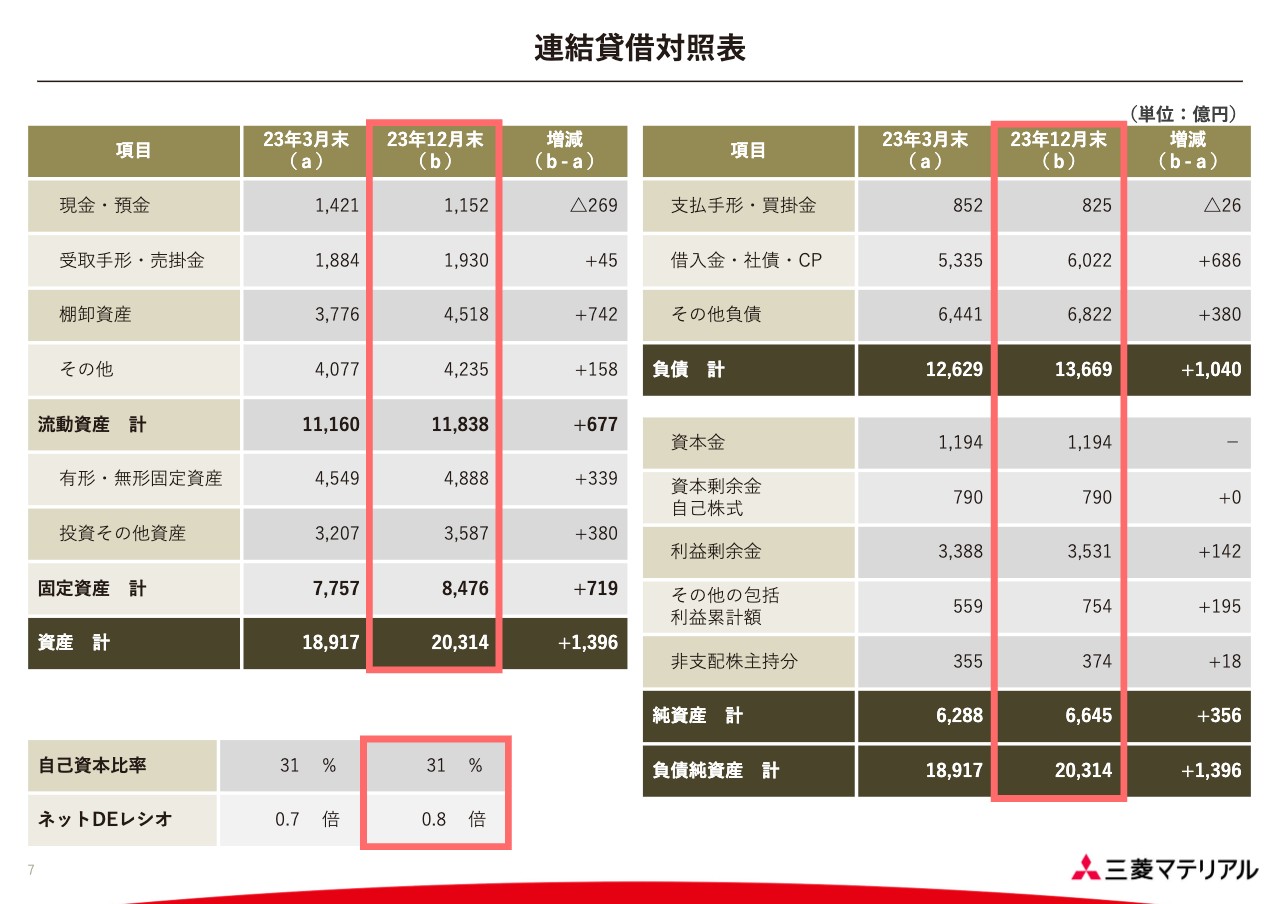

連結貸借対照表

連結貸借対照表です。2023年12月末時点の残高は2兆314億円で、2023年3月末から1,396億円増加しています。

2023年3月末は、前年度の第4四半期に実施した直島製錬所の炉修が影響し、棚卸資産が通常よりも減少しています。この影響がなくなったため、今年度の棚卸資産は通常レベルに戻り、増加しているとご理解いただきたいと思います。

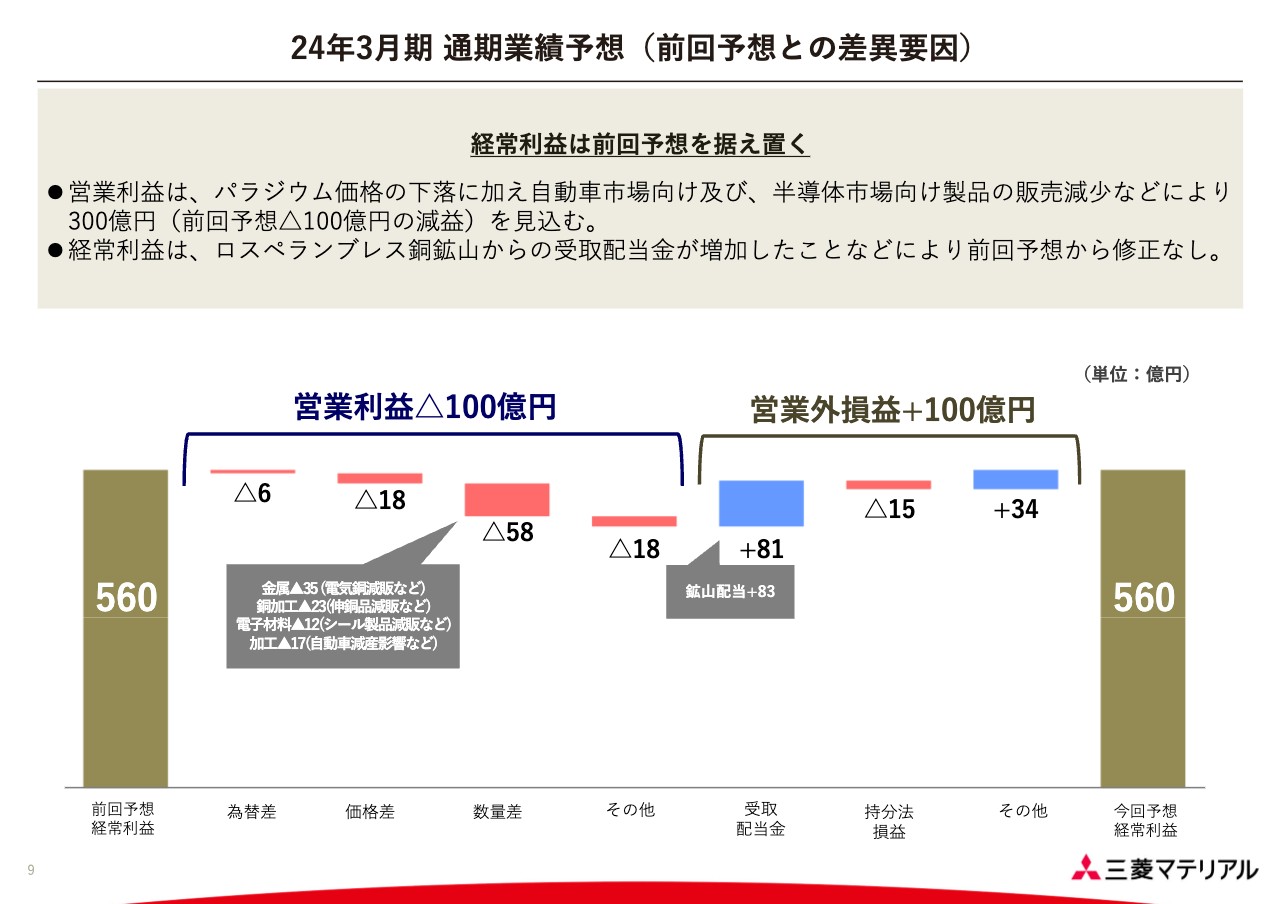

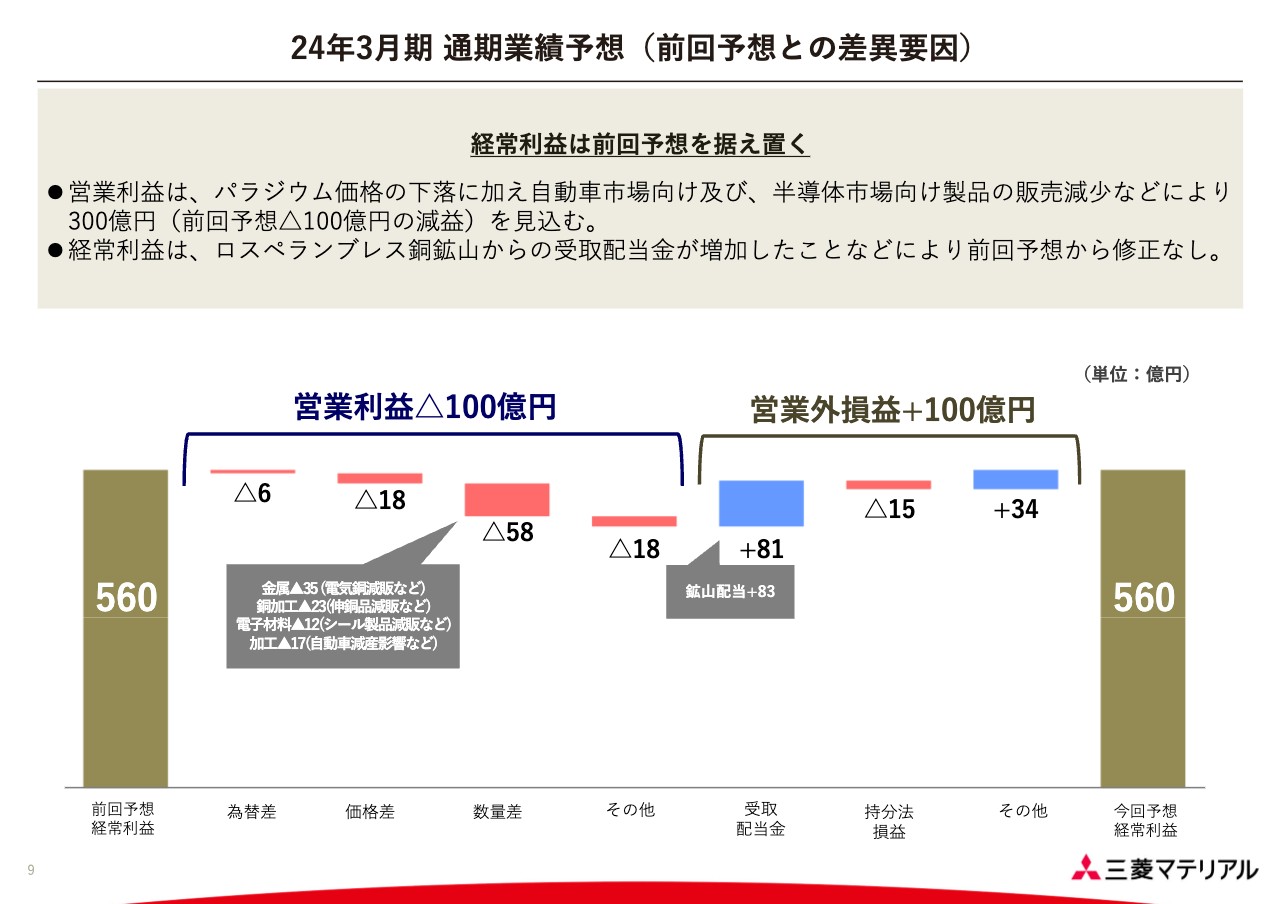

24年3⽉期 通期業績予想(前回予想との差異要因)

通期業績予想の前回予想との差異要因です。営業利益がマイナス100億円になっていますが、この中には収益力を回復するためのコストダウン施策が、数量差とその他に一部含まれています。

今年度から、予算の立て方を積み上げ方式からターゲット方式に変更し、ターゲットと実績とのギャップをどのように埋めるかというアプローチを行う方針として、経営の管理方法を変更しています。コストダウン施策は、その効果が出ている部分だと思っています。

営業利益のマイナス100億円には一過性の要因である小名浜製錬所での操業トラブルが、マイナス13億円ほどが含まれています。

加えて、PT.Smeltingからの貴金属スライム入荷再開時期の遅れにより減販した影響が17億円、為替のディスカウントなどの費用の増加が10億円ほどです。その他、棚卸資産評価損など、トータルで50億円弱のマイナスが一過性の要因となります。

第4四半期ではこのようなマイナス要因がおおむねなくなりますので、営業利益も回復してくると考えています。

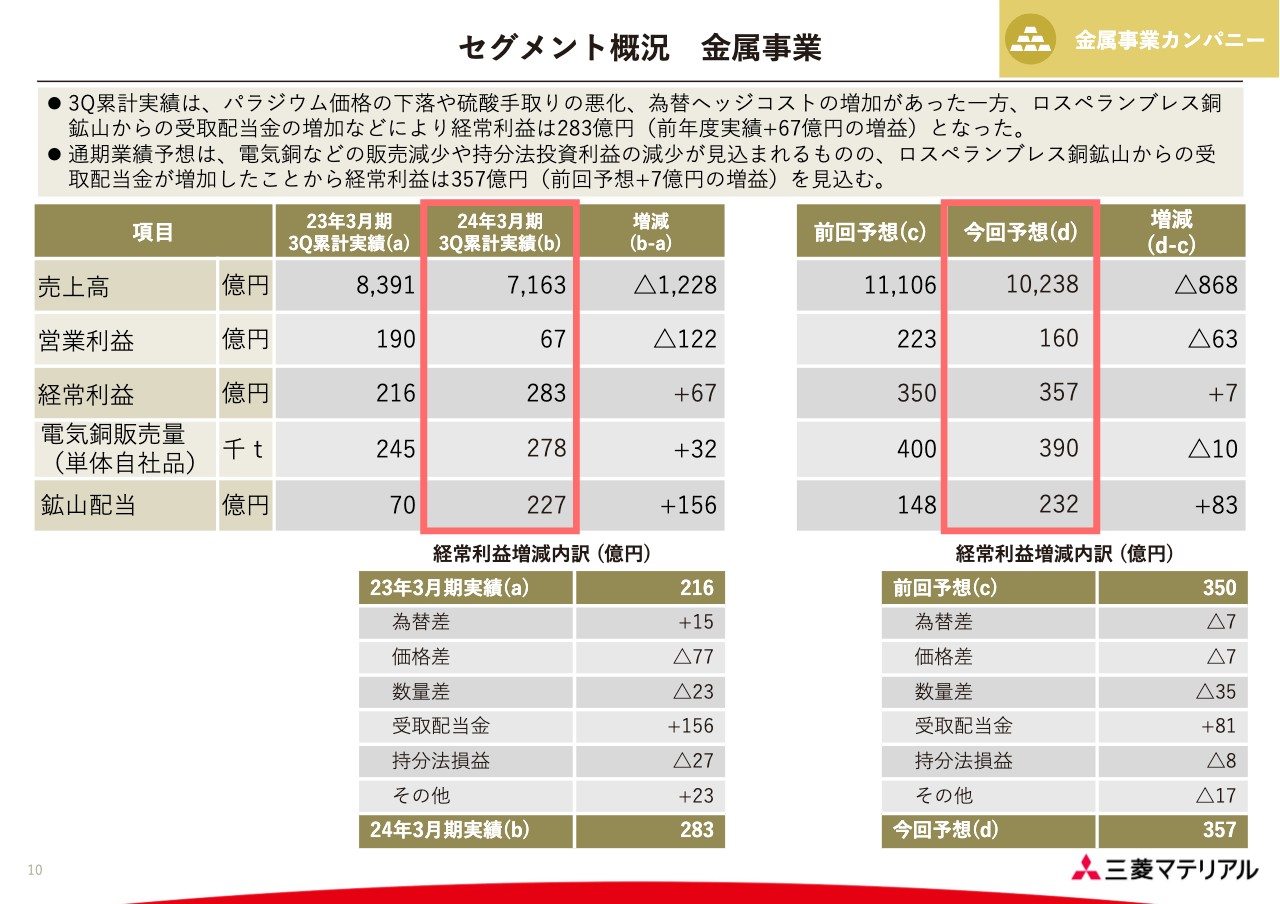

セグメント概況 ⾦属事業

金属事業の概況についてです。

第3四半期は小名浜製錬所でのトラブル、貴金属スライムの入荷再開時期遅れに加え、パラジウム価格の下落といったマイナス要因がありましたが、一方で、硫酸の手取りは若干プラスに働いたというプラス要因がありました。

第3四半期の累計で、営業利益は67億円、経常利益は283億円です。通年での予想は、営業利益は160億円、経常利益は357億円です。鉱山配当については、前回の予想では148億円でしたが今回は232億円とし、83億円ほど上振れています。

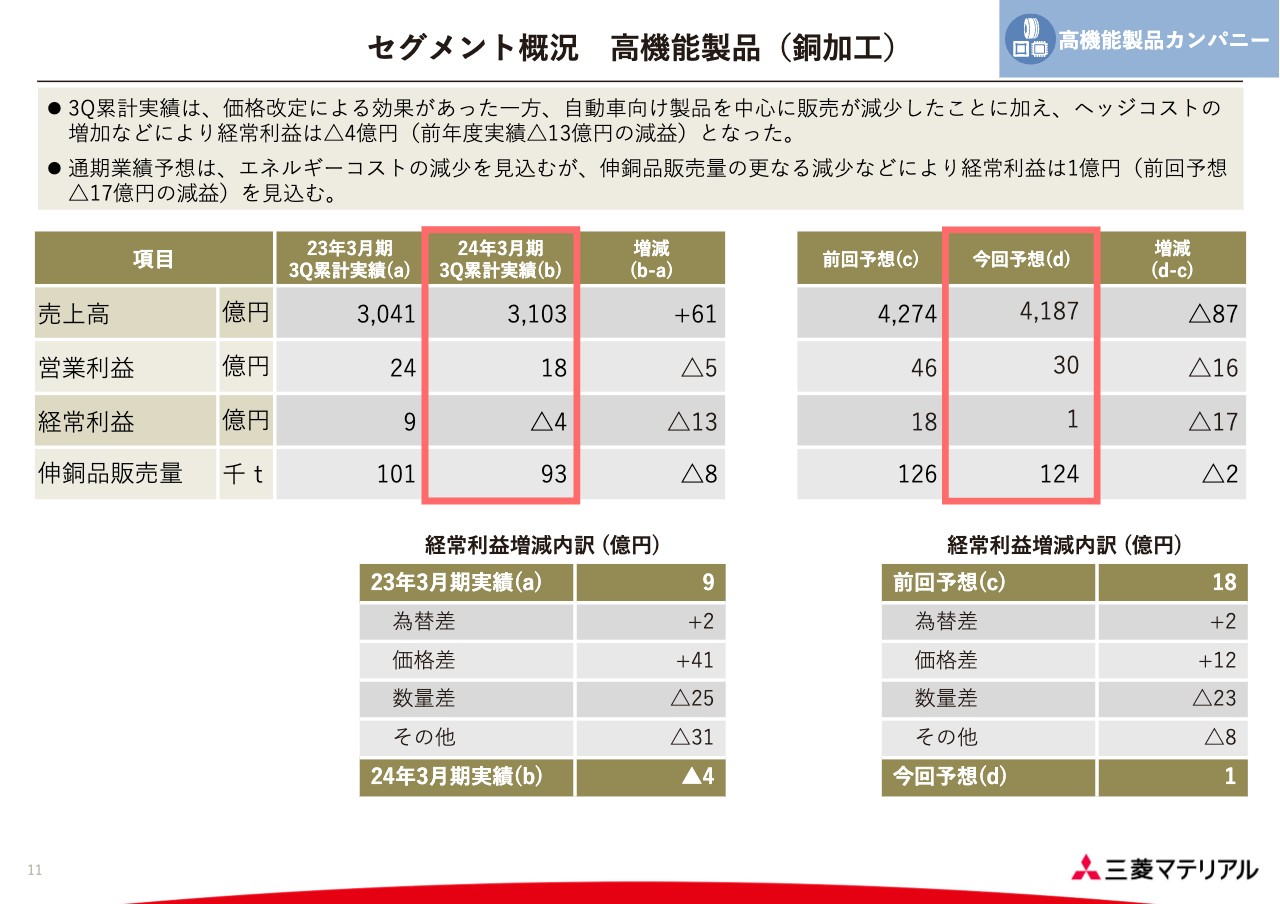

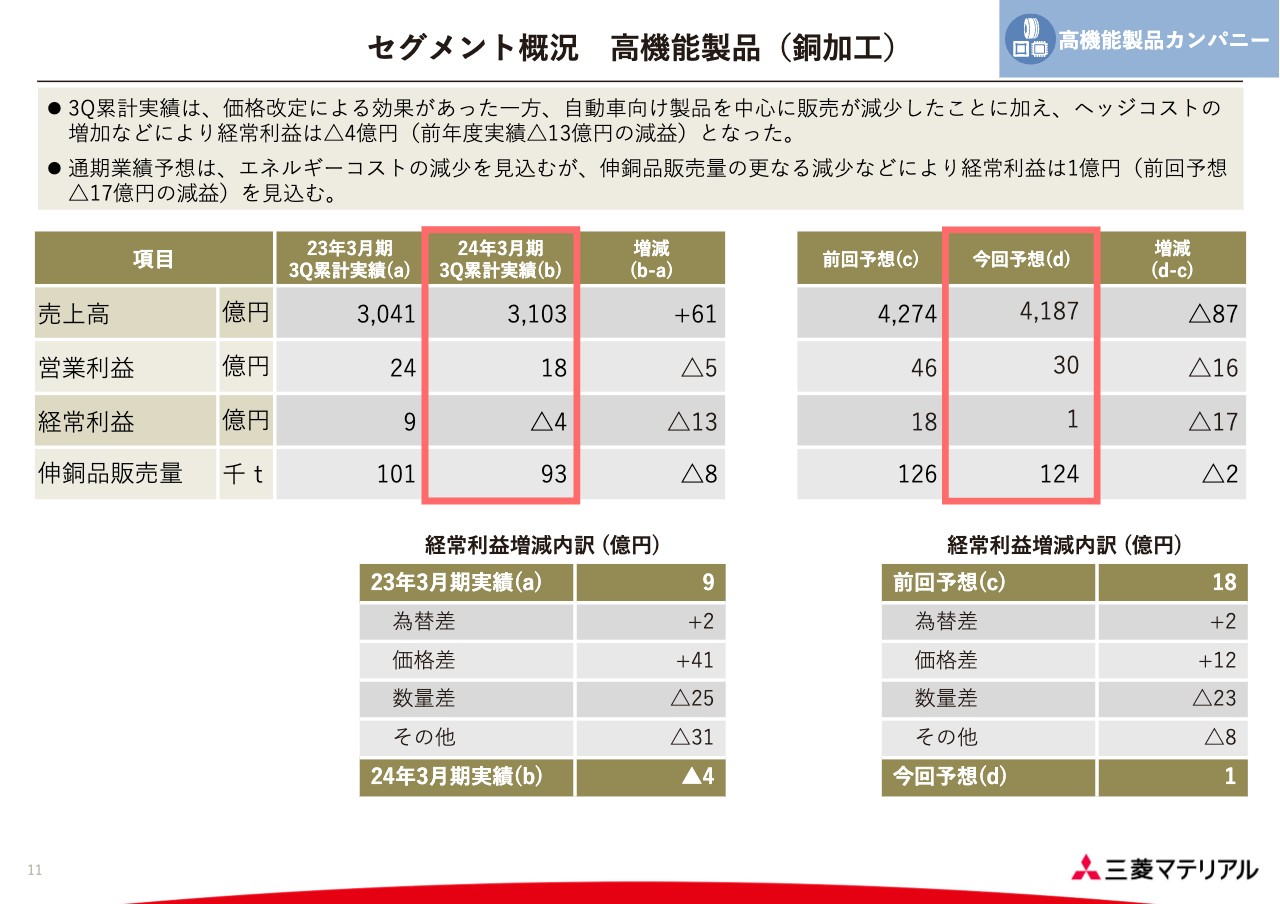

セグメント概況 ⾼機能製品(銅加⼯)

銅加工事業は、第3四半期は自動車向け製品で持ち直しが見られましたが、第3四半期累計では、経常利益は対前年で13億円の減益となっています。

価格改定などのプラス要因がありましたが、販売の減少に加えて、為替のディスカウントによるヘッジコストの増加等があり、結果として減益となりました。

通期での予想は、営業利益30億円、経常利益1億円になっています。伸銅品販売量が12万6,000トンから12万4,000トンに減っていることもありますが、プロダクトミックスによる販売の増加を計画していたものがうまくいかなかった部分もあり減益となっています。

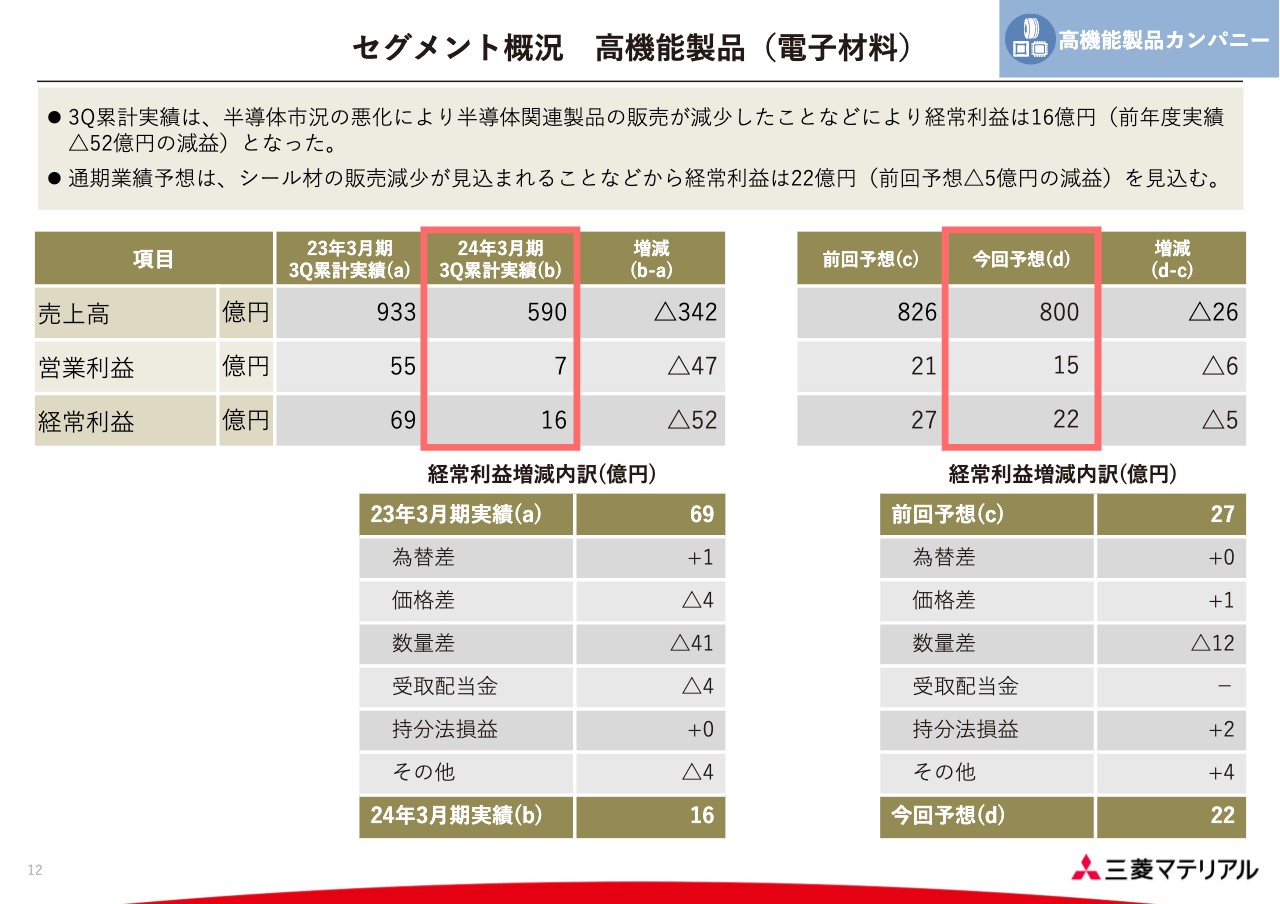

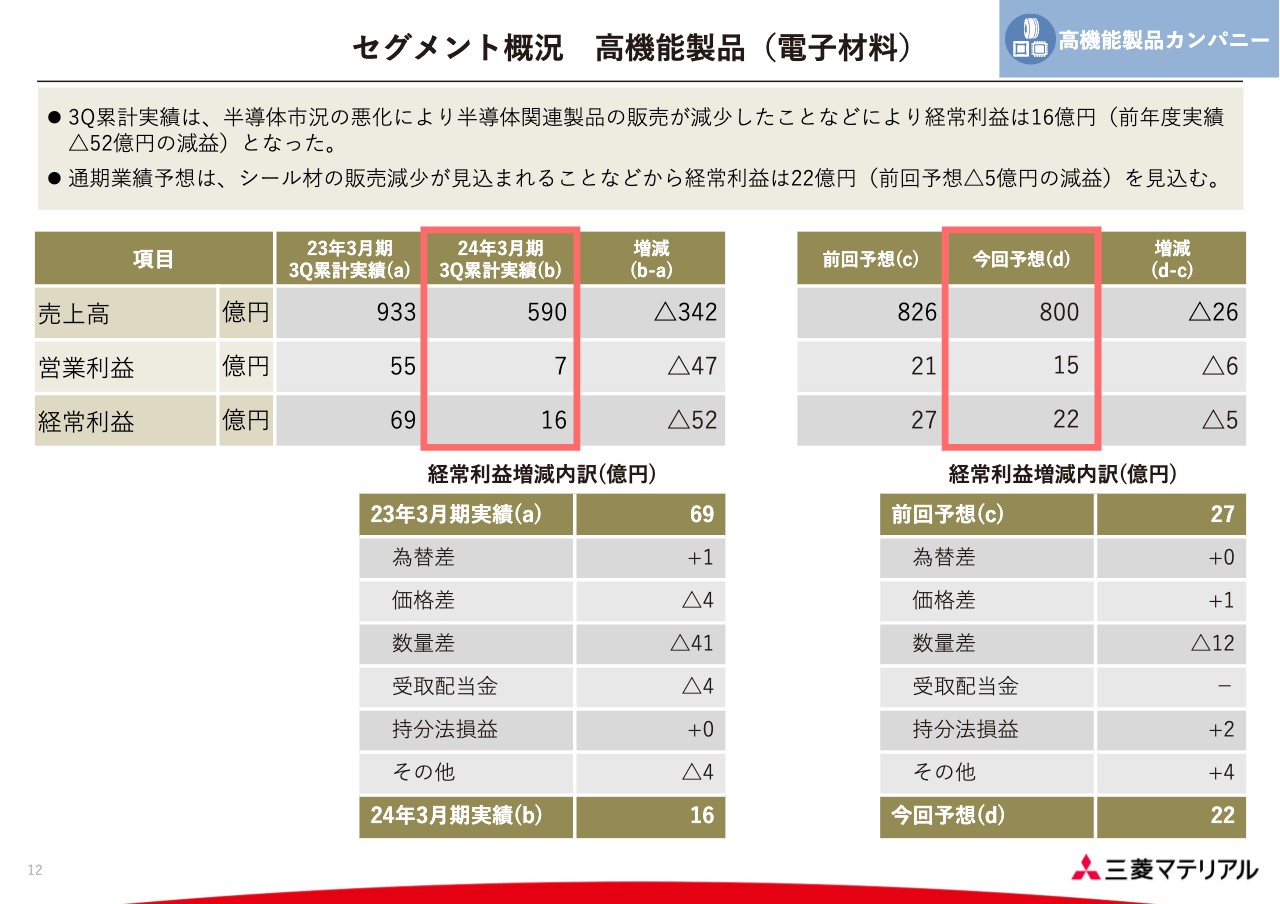

セグメント概況 ⾼機能製品(電⼦材料)

電子材料事業は、第3四半期は半導体市場の鍋底局面が継続し、需要は低調でした。しかしながら化成品は、自動車分野向け製品で販売が上向いてきています。シール製品は、半導体装置向けの受注が一部減少したことにより、第2四半期と比較すると低調に推移しています。第3四半期累計では、経常利益は対前年で52億円の減益となりました。

通期予想については、前回予想から5億円ほど減益になっていますが、これはシール製品の受注が下期に入って減少していることなどを反映しています。

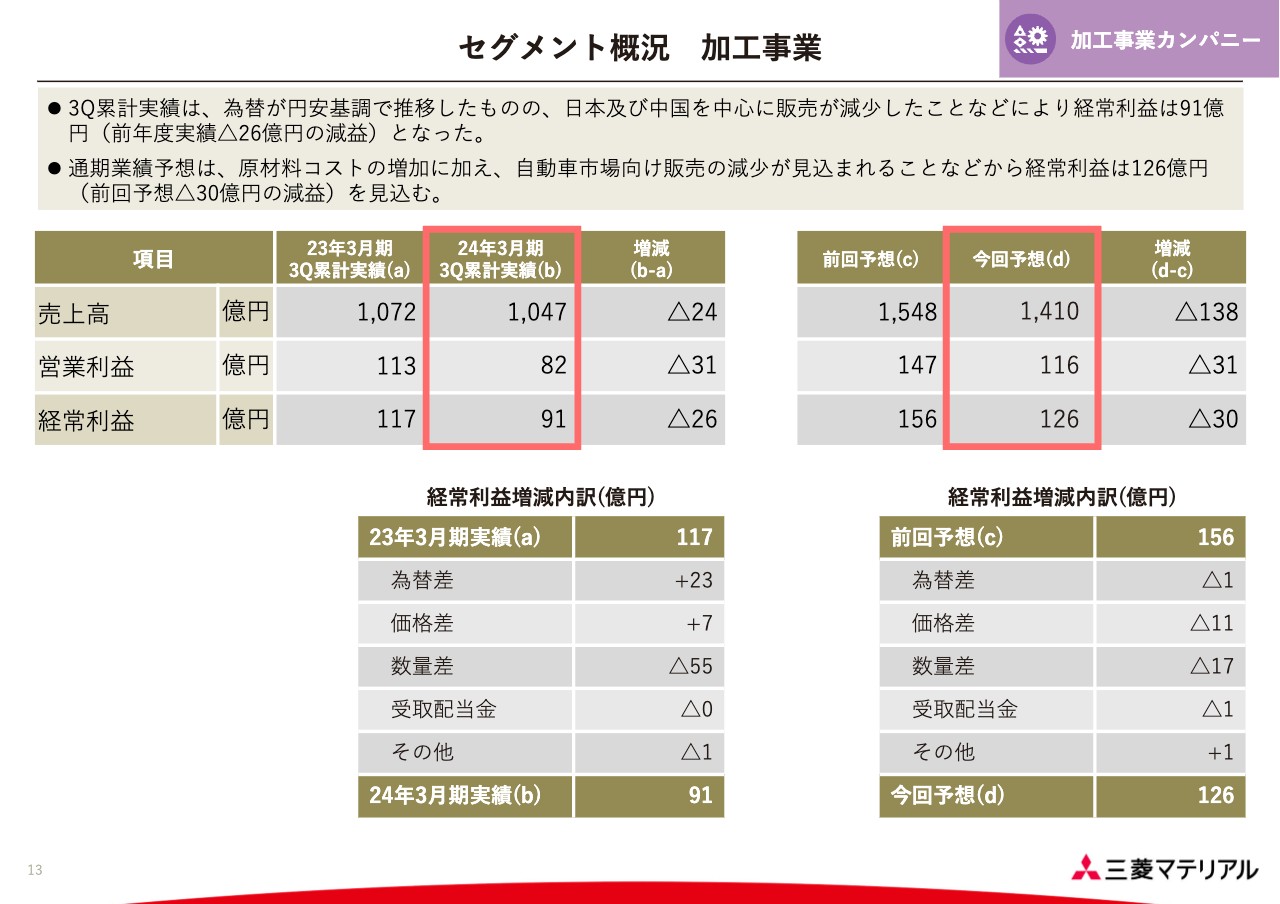

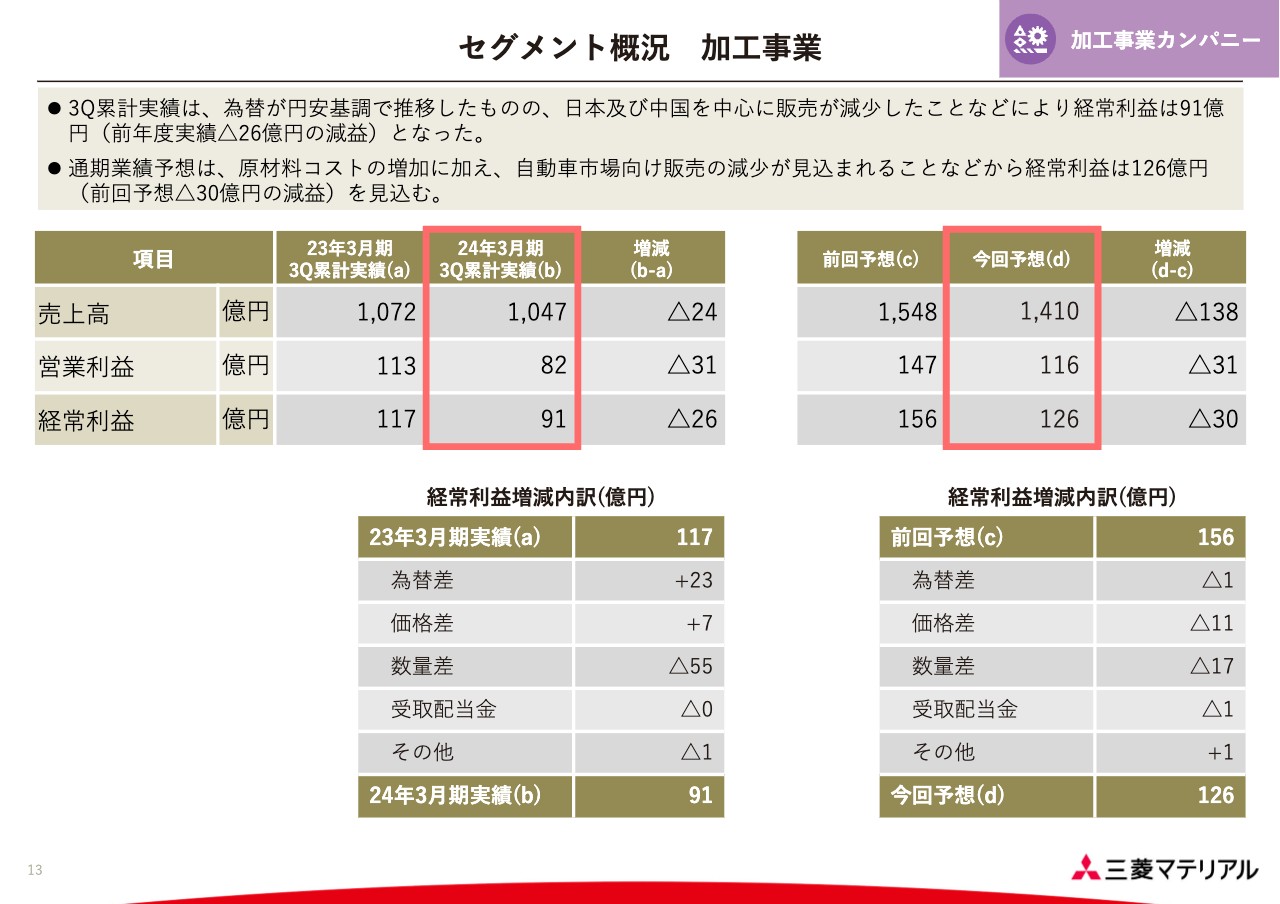

セグメント概況 加⼯事業

加工事業は、第3四半期は、自動車市場については、完成品メーカー・Tier1の需要が回復基調にあります。状況は銅加工事業とほぼ一緒で、当社想定までは販売が回復していないということです。これは、サプライチェーンにおける流通在庫の解消が、想定よりも進んでいないことが一番の原因と考えています。

第3四半期の累計は、経常利益は対前年で26億円の減益となっています。第4四半期についても、この傾向が大きく改善されないと予想しており、最終的な通期業績予想は、経常利益は通年で126億円、前回予想から30億円のマイナスとなっています。

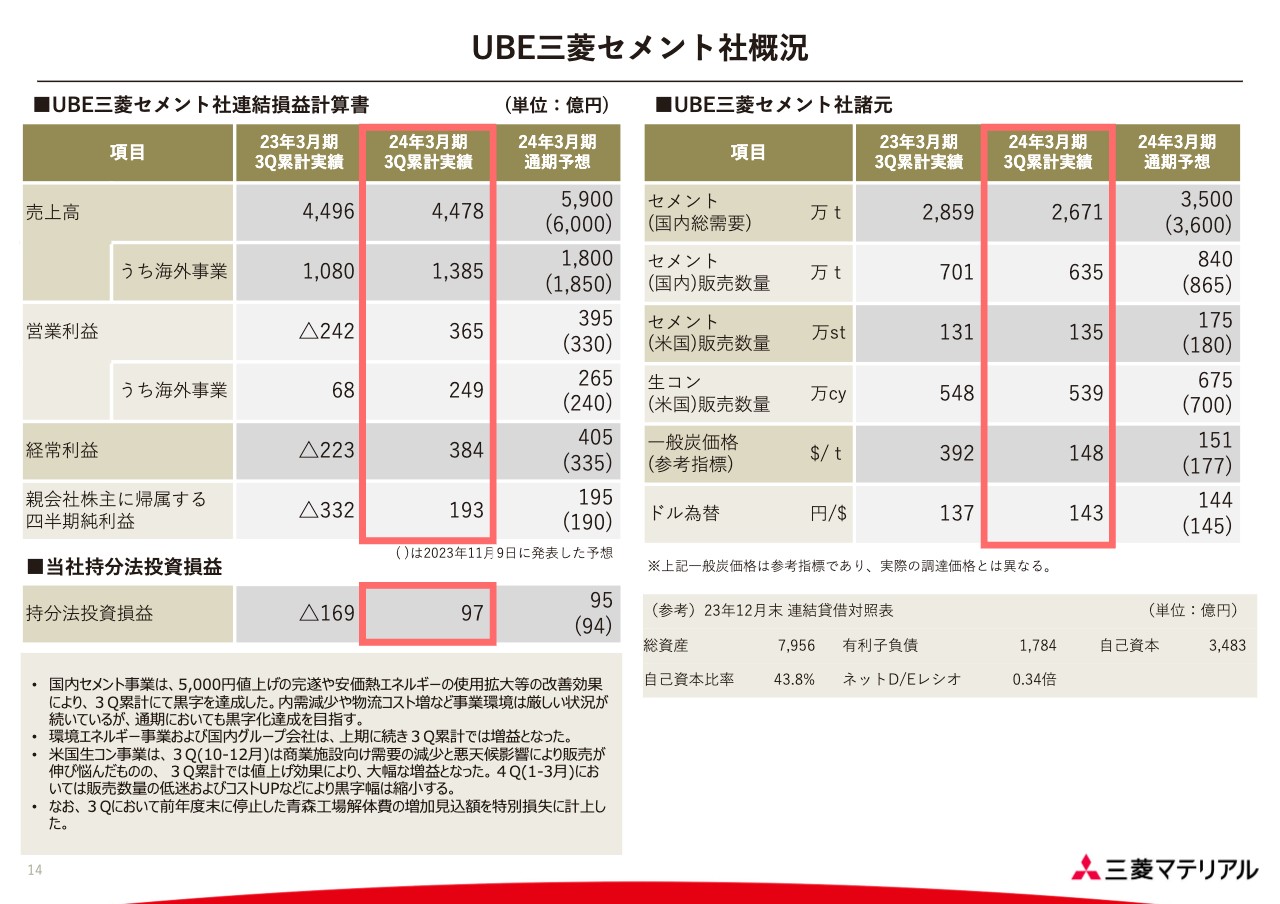

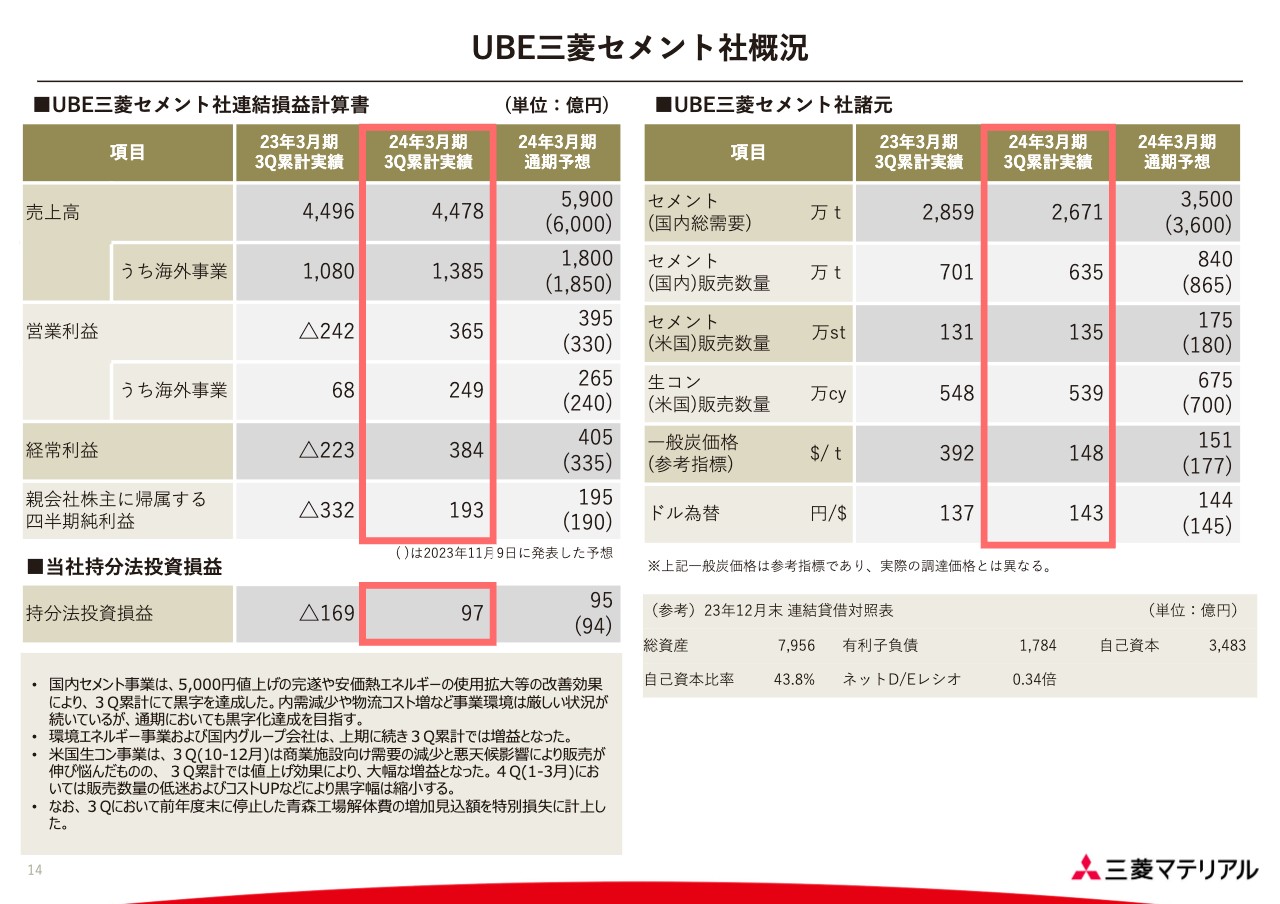

UBE三菱セメント社概況

UBE三菱セメント社の概況です。第3四半期の累計実績については、経常利益は対前年で607億円の損益改善となっています。

国内のセメント事業は、5,000円の値上げの完遂や安価熱エネルギーの使用拡大等の改善効果により、第3四半期累計にて黒字を達成しています。内需減少や物流コスト増など、事業環境は必ずしも容易な状況ではありませんが、通期においても黒字化の達成を目指しています。

米国の生コン事業は、商業施設向け需要の減少と悪天候の影響により、販売が伸び悩びましたが、値上げの効果が影響して増益となっています。

第4四半期については、通常の季節要因として、販売が伸び悩む傾向にあることと、物流費のコストアップ等から、保守的な見方をしています。

なお、第3四半期において、前年度末に停止した青森工場の解体費用を計上しました。UBE三菱セメント社では、青森工場の閉鎖と、伊佐セメント工場のキルン1機を休止することによって生産集約を行います。これらには200億円ほどかかりますが、9割は昨年度に計上し、残りは土壌のコストの部分などをチェックした後に計上する予定です。

今回の第3四半期においては、土壌の費用ではなく、青森工場の解体費について再度、精度の高い見積もりを取ったところ増加する見込みとなったため、40億円ほど追加しています。

通期予想については、前回予想の335億円から70億円ほど上方修正しました。経常利益は405億円としています。

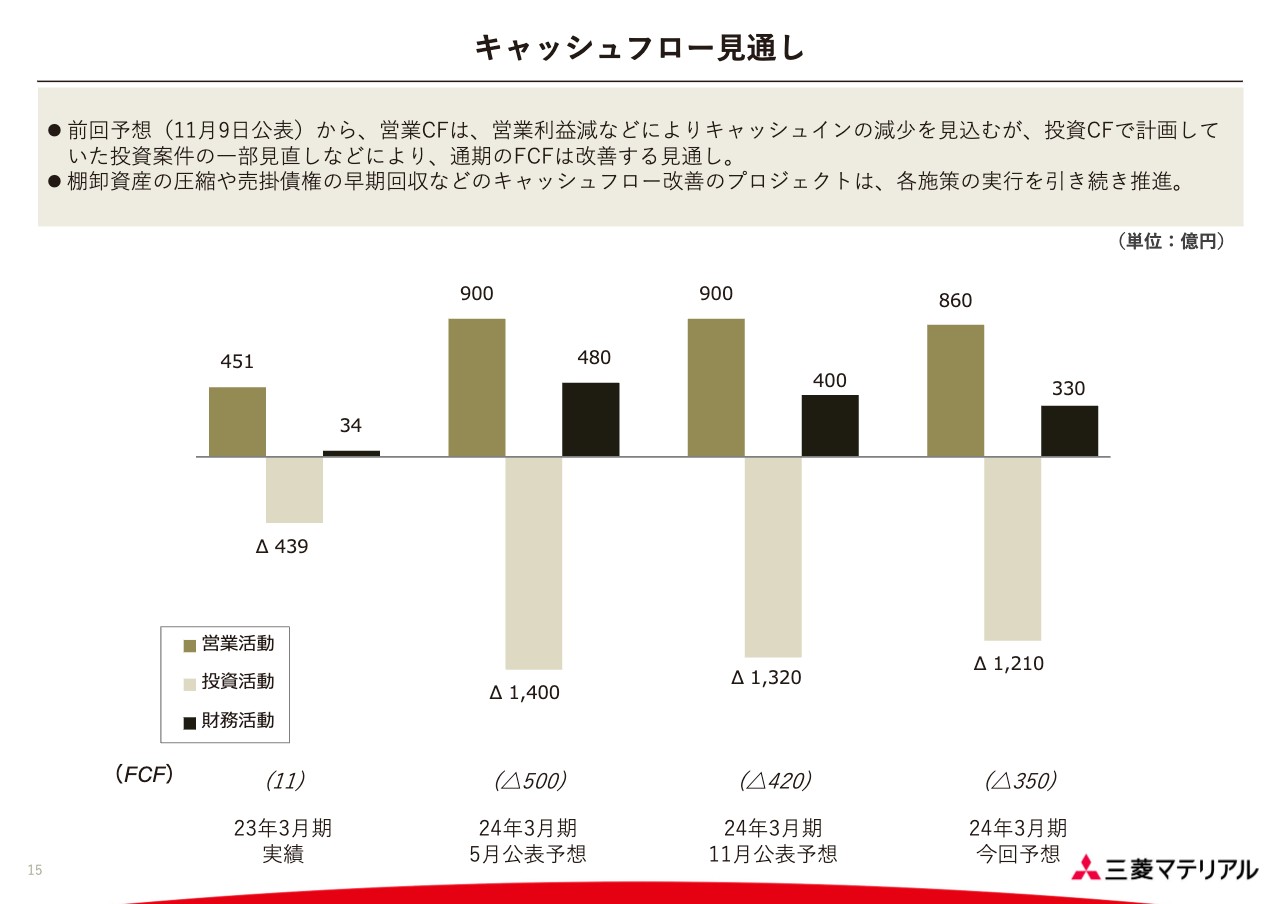

キャッシュフロー見通し

キャッシュフローについてご説明します。こちらは5月、11月、今回とで公表予想を並べています。

当初、営業キャッシュフローは900億円を想定していました。営業利益を下方修正していますが、棚卸資産の圧縮や売掛債権の早期回収などの、営業キャッシュフローの減少を緩和する取り組みを行っています。その結果、営業キャッシュフロー見通しは860億円となっています。

投資キャッシュフローは、一部の投資が後ろにずれているものがあり、結果として1,210億円を見込んでいます。フリーキャッシュフロー見通しはマイナス350億円となり、当初見込んでいたマイナス500億円からは圧縮しています。

質疑応答(要旨):鉱山配当と持分法投資損益、その他営業外収益の見通しについて

質問者:ロスペランブレス銅鉱山からの受け取り配当金が増えてるが、歴史的に見ても200億円台という数字は大きいと考えている。

ロスペランブレス銅鉱山では、増産し利益が増えていく見通しだが、配当金が増加した背景と、持続性に関して解説してほしい。

また、通期業績予想のその他営業外損益改善には、一過性のものが入っているのか教えていただきたい。

髙柳:ロスペランブレス銅鉱山の受取配当金は、海水の淡水化プロジェクトと選鉱場の拡張プロジェクトを行っており、銀行団からの借り換え等、ファイナンスのマネジメントがうまく進んだということを聞いています。

そのような経緯で、手持ちのキャッシュに比較的余裕が出てきたため、この配当額になっています。おそらく3年前くらいにも同じ配当のレベルがあったかと記憶しています。

今後は、渇水による操業への影響の心配はなくなり、選鉱場のキャパシティは広がっていくため、生産面はプラスが期待されており、あとは銅価格次第かと思っています。銅価格は少し落ちてきていますが、高いところで推移すれば、かなりの配当が期待できると我々は考えています。

その他営業外損益は、かなりの部分が一過性となっています。

質問者:持分法投資損益の見通しは、前回の見通しから15億円を引けばよいのか。

髙柳:おっしゃるとおり。前回は87億円程度で見ており、今回は72億円の見通しで15億円ほどマイナスになっています。

一番影響が大きいのはカッパーマウンテン銅鉱山で、メインのシェアホルダーであるハドベイ社が操業の計画やマイニングプランの見直しを行っており、前回から9億円弱のマイナスが見込まれています。

質疑応答(要旨):銅加工事業の販売について

質問者:銅加工事業について、ここまでの同業各社の決算を見ていると「自動車が割と戻っている」「それ以外は少し厳しい」と言っているところが多いが、貴社の銅加工事業における自動車の戻り方が、業界や市場動向と比較して少し緩やかな印象がある。このあたりをどのように評価しているか。そのようになっている背景などがあれば教えてほしい。

髙柳:銅加工事業についての当社の感覚は、第3四半期に、若松製作所で生産しているワイヤーハーネスの端子材向けの銅条などは、10月、11月にはノーマルなレベルまで戻っていましたが、そこからまたオーダーが減ってきています。

当社の感触としては、当社のワイヤーハーネスのメインのお客さまからの受注が落ちているというのが率直な感覚です。

OEMメーカーやTier1メーカーは戻ってきていますが、そこから先は、必ずしも良好というわけではないと見ています。

質疑応答(要旨):加工事業における在庫の積み増しについて

質問者:加工事業について、前回決算発表の時に、下期に在庫を積み増すことによって、利益を押し上げる要因があったが、今回の業績予想ではどのようになっているのか。

髙柳:前回は、在庫水準を適正レベルにするとお伝えしました。

急激な需要の立ち上がり時に、適正レベルの在庫を確保できていなかったことで、チャンスを逃したという苦い経験があります。それがないように在庫を適正レベルまで積み上げておくことを前回お伝えしました。

足許では、想定以上に売上、受注が落ちているため、在庫水準は想定よりも少し多くなっているのが現状で、調整する必要があります。

目標の在庫が確保できていたので、需要が立ち上がれば利益が積みあがる想定でしたが、今回はそこを積み上げられませんでした。したがって、前回予想から30億円ほどマイナスとなっています。

質疑応答(要旨):セメント事業の利益の推移について

質問者:セメント事業の第3四半期までの利益の推移を見ると、第4四半期がここまで悪くなるのかが気になるが、第4四半期の利益の見方を教えていただきたい。

髙柳:昨年、米国の西海岸の天候が悪く、販売が進まなかったところがあります。足元1月も、同様の傾向を想定しています。

国内は、セメントの年間総需要を3,500万トンと見ており、この第4四半期の販売は弱含みです。このような背景から、このような予測としています。

質疑応答(要旨):銅加工事業と加工事業の販売シェアについて

質問者:銅加工事業と加工事業の販売減少は、貴社の想定に比べると回復が遅いということであり、シェアの変動などが起きているわけではないということでいいか。

髙柳:銅加工事業は、シェアを正確に把握換算することは難しい作業なのですが、全体の伸銅品の出荷量や、自動車の生産台数などから想定される比率などから考えると、必ずしもシェアは負けていないということは確認しています。

加工事業は、用途が広いため、流通・販売しているエリアもかなり多い状況です。シェアをチェックすることは難しいですが、国内が落ちている部分と当社が落ちている部分とを比較しながら、深掘ったチェックをしようと検討しています。

質疑応答(要旨):UBE三菱セメント社の収益の見通しについて

質問者:UBE三菱セメント社の見通しについて、今期は値上げ効果をフルで取り込むことと、生産集約の成果の刈り取りが大きなテーマであったと思うが、国内の事業環境は低調で、北米もあまり数量が伸びる環境でない印象がある状況下、今後のさらなる打ち手をどのように考え、期待しているのか。

今期や来期に向けて、さらに取り組むべき改善要因や期待値などがあれば、今の時点で、さらに取り組むべき改善や期待値などを国内と米国わけて教えていただきたい。

髙柳:国内は、セメント需要が3,500万トンまで落ちてきてしまうと、かなり厳しいというのが正直なところだと思います。

ただし、UBE三菱セメント社は早いタイミングで青森工場を閉め、伊佐セメント工場のキルン1機を休止する対策を講じています。輸出量は少なくなっていますので効果は出ていると評価しています。

国内がシュリンクしていくことになると、次の手を考えなければならないとは思っています。選択肢はいくつかあると考えており、具体的なお話しはできませんが、我々も危機感は持っています。

米国は、米国自体の金利の状況が需要に結びつかない要因になっていると思っています。今後は金利が下がってくる方向性だと考えており、米国自体のマーケットの中でも、西海岸の南カリフォルニアのマーケットは戻ってくる見立てです。

この第4四半期は季節要因もありますが、方向性としては7月以降で戻ってくると見ています。大統領選がどのように影響してくるかもありますので、引き続き注視していきます。

また、海外のセメント事業は、米国西海岸を拡張していくという考え方もありますが、さらに別の柱となるものがないか、常に探しているということを付け加えておきます。

質疑応答(要旨):加工事業の販売について

質問者:加工事業は、収益的には緩やかながら四半期ごとに戻っていく方向感を示しているが、需要低迷の中で、プロダクトミックスや海外展開など従来考えていた施策は計画どおりに実行できているのか。 単純な総需要の動きとは違うところで、独自要因による今後の伸びのポテンシャルがあるのか解説いただきたい。

髙柳:加工事業は、基本的に今の打ち手は変えないつもりです。

我々は主に欧州、北米、東南アジア、日本、中国のエリアで販売していますが、東南アジアは若干のずれが生じているものの、欧州や北米はおおむね予想どおりの販売になっています。

問題は中国が立ち上がってこないことによって、日本のOEMメーカーからの受注が増えないことです。工作機械という意味では、OEMメーカーだけではなくその他の産業においても、中国が立ち上がらないことによってスローダウンしているのだと考えています。

おそらく同業他社もかなり危機感を持っているのではないかというのが私の理解です。

質疑応答(要旨):金属事業の営業利益の推移について

質問者:第3四半期から第4四半期にかけての金属事業の営業利益の推移に関して、銅や貴金属価格の影響や電気代、硫酸手取り、販売数量などさまざまな要因があると思うが、どうしてこのような推移になるのかを教えていただきたい。

髙柳:第3四半期は、小名浜製錬所のトラブルの影響と、PT.Smeltingからの貴金属スライムの原料入荷再開の遅れによる金銀の減販影響が30億円強ありましたが、基本的にはこれが消えることになります。

加えて、実収差がまとめて2024年3月末に計上されます。これらがあいまって、第3四半期から第4四半期の動きになるとお考えください。

質疑応答(要旨):キャッシュフローおよび在庫の見通しについて

質問者:キャッシュフローの見通しについて、バランスシートを見ると棚卸資産が2023年12月末時点で4,518億円、2023年3月末から見ると740億円増えている。

第4四半期にかけては、加工事業では在庫がはけるような見通しではないなか、ワーキング・キャピタルの圧縮という話をしているが、在庫の圧縮はどこで期待できるのか。

髙柳:キャッシュフローの見通しでは売掛債権の圧縮に加えて、中間在庫を含めた在庫を各カンパニーで操業が適正に行える限りでの一番低い水準に圧縮することでワーキング・キャピタルの圧縮をしようとしています。

ですが、売上が減ると在庫は溜まり、イタチごっこのようになっている部分もあります。達成すべく、引き続き努力していきます。

質疑応答(要旨):銅加工事業の販売について

質問者:銅加工事業の下方修正理由に、プロダクトミックスの向上を狙っている製品があまり出なかったという解説があったが、中身を詳しく教えてほしい。

伸銅品販売量の減少と、数量差のマイナス23億円が「プロダクトミックスの向上を狙っている製品があまり出なかった」という説明に当たるか。

髙柳:伸銅品販売量は、単体の販売数量を出しています。

プロダクトミックスというのは、単体では無酸素銅ベースの合金が我々の一番の売りであり、最も利益率が高いものです。これを伸ばしていくのが、一番のプロダクトミックスになりますが、端子材の販売が伸びなければうまくいかないという意味です。

伸銅品販売量と数量差での減益がマッチしないのは、Luvata社の減販の部分が明確に出ていなかったためではないかと思います。

Luvata社は、トンで測るような伸銅品ではなく、個数で示す製品が多いので、数字として明確に出すことが難しいため、セグメント概況には載せておりません。

質問者:Luvata社には5つほど競争力を持つ製品があったと思うが、それらが全般的に落ちているのか、それとも特定の製品が落ちているのか。

髙柳:一番問題になっているのは超電導線です。主に医療機器のMRIに使うもので、主に中国で販売しているのですが、需要が足元で落ちていること、原料サイドのトラブルで生産が上がらなかったことによって、前年度に比べて大きくマイナスになっています。

質疑応答(要旨):電子材料事業のシール製品の販売量について

質問者:高機能製品の電子材料事業で、シール製品の販売量について「足元で弱い」という解説があったが詳しく教えていただきたい。

髙柳:電子材料事業のシール製品は、受注自体は今年度に入って落ちていましたが、これまでは抱えていた受注残を販売していましたので、高いレベルでの販売が維持できていました。

受注残も上期にほぼ解消されたため、一気に販売が落ちてきたという意味で申し上げた次第です。

質問者:シール製品は、どのようなマクロの動きを見ておけばよいのか、なにかヒントがあれば教えていただきたい。

髙柳:シール製品は需要の裾野が広く、半導体関係での需要もあれば、工作機械系や自動車系での需要もありますので、経済全般をまず見る必要があります。

三菱電線工業社の場合は半導体関係の利益率が高いため、全体と併せて半導体業界の景気を見ると、三菱電線工業社の損益動向を想定できると思います。

髙柳氏からのご挨拶

髙柳:本日は長時間にわたってご参加いただき、ありがとうございました。厚く御礼申し上げます。

今回、営業利益下方修正したことに関しては、かなりの危機感を持っています。収益力を高めるところで、手綱をもっと引き締めていかなければならないということと、併せて引き続きトップラインを上げていく努力をしていこうと思っています。

今後とも弊社に対して、ご指導、ご鞭撻のほどよろしくお願いします。本日はありがとうございました。

新着ログ

「非鉄金属」のログ