イトーキ、構造改革プロジェクトが奏功し大幅増収増益を達成 新中計では重点戦略7Flagsを掲げ営業利益140億円を目指す

サマリー

川島紗恵子氏:本日はお忙しい中、株式会社イトーキ2023年12月期決算および新中期経営計画説明会にご参加いただき誠にありがとうございます。コーポレートコミュニケーション統括部長の川島です。よろしくお願いします。

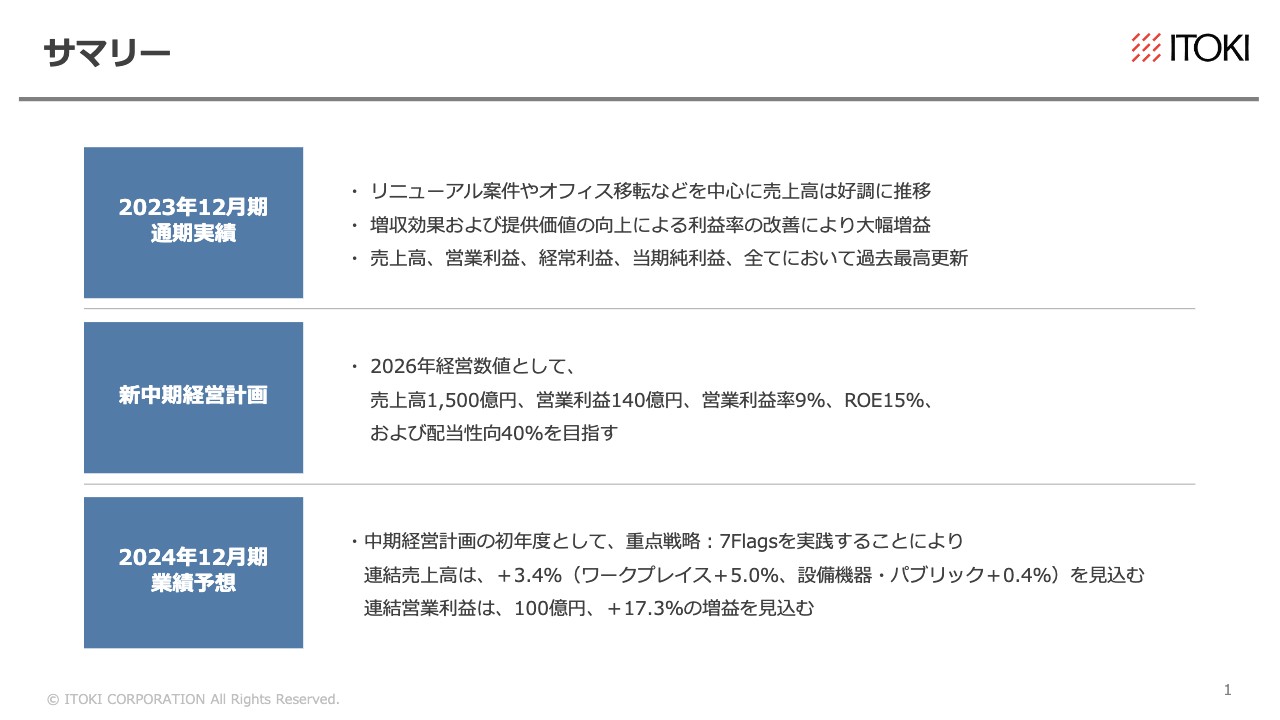

本日のサマリーです。2023年12月期通期実績については、リニューアル案件やオフィス移転などを中心に、売上高は好調に推移しました。また、増収効果および提供価値の向上による利益率の改善により大幅増益となり、結果として売上高、営業利益、経常利益、当期純利益のすべてにおいて過去最高を更新しました。

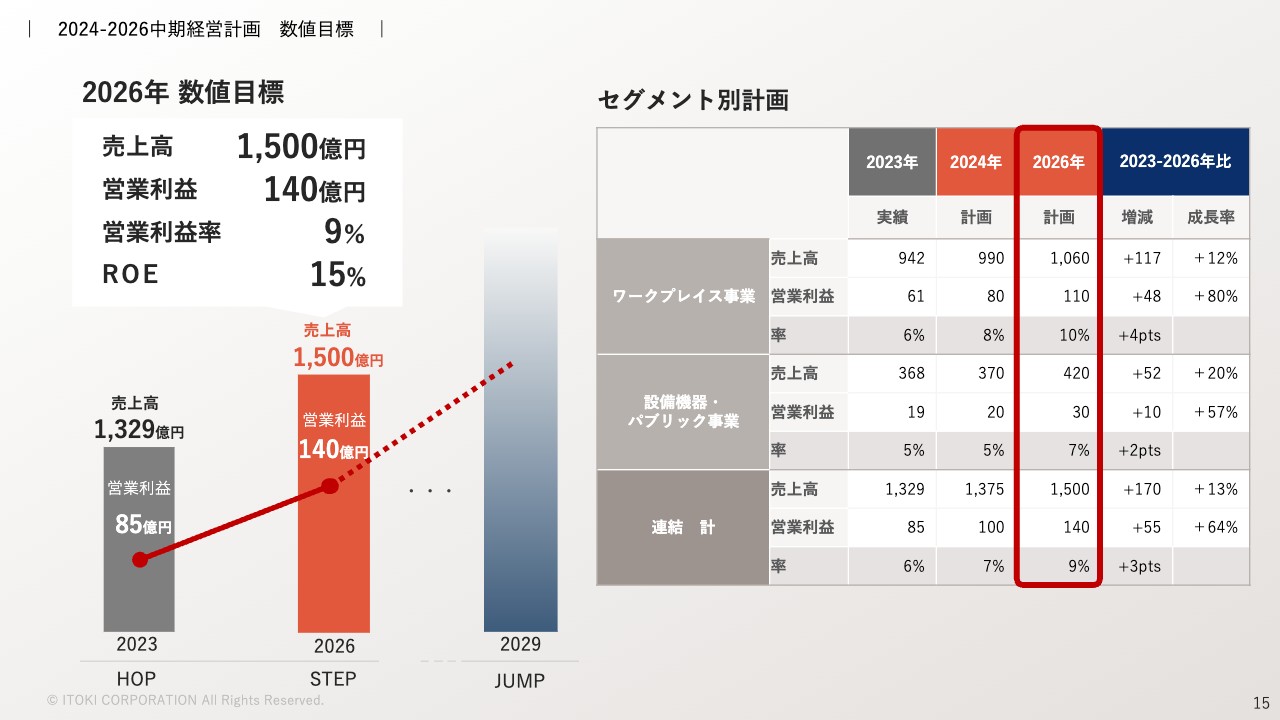

次に、新中期経営計画についてです。2026年経営数値として、売上高1,500億円、営業利益140億円、営業利益率9パーセント、ROE15パーセント、配当性向40パーセントを目指します。

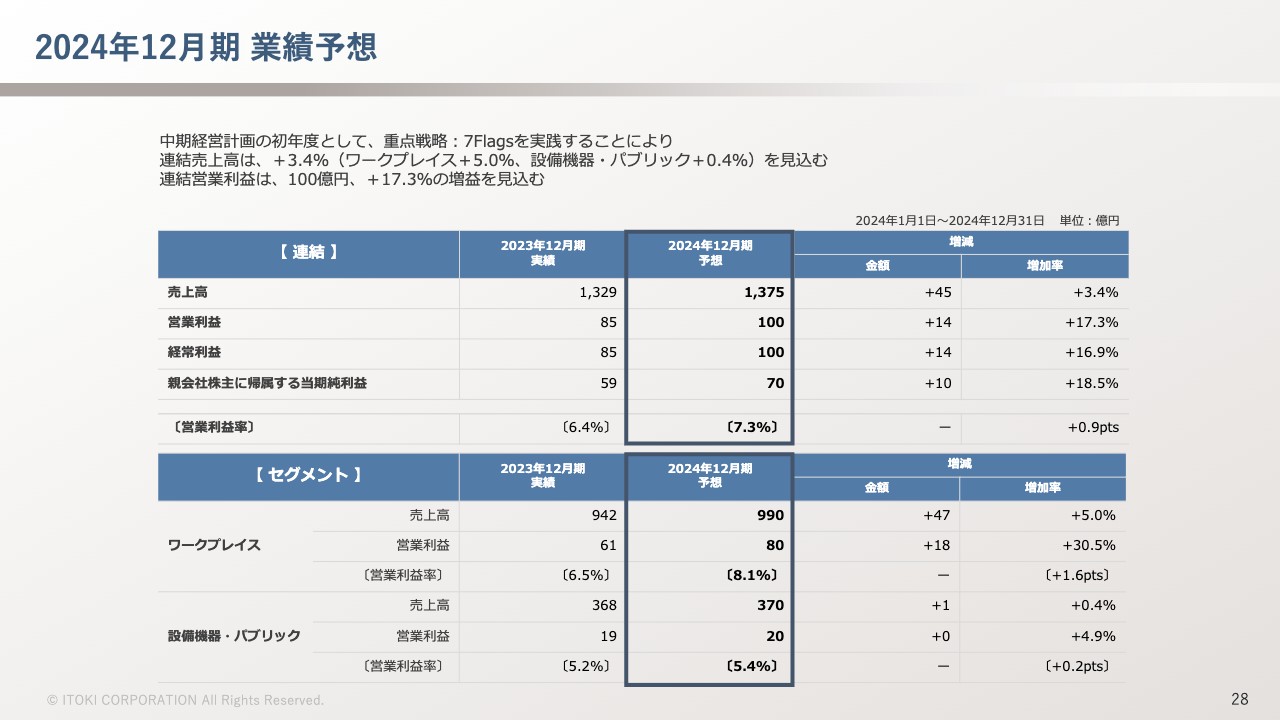

最後に2024年12月期業績予想です。中期経営計画の初年度として、重点戦略:7Flagsの実践により、連結売上高は前年比プラス3.4パーセント、セグメント別ではワークプレイスが前年比プラス5パーセント、設備機器・パブリックが前年比プラス0.4パーセントを見込んでいます。連結営業利益は100億円、前年比プラス17.3パーセントの増益を見込みます。

通期業績ハイライト

森谷仁昭氏:本日はご参加いただき誠にありがとうございます。イトーキ管理本部長の森谷です。2月13日に開示した2023年12月期の決算内容をご報告します。

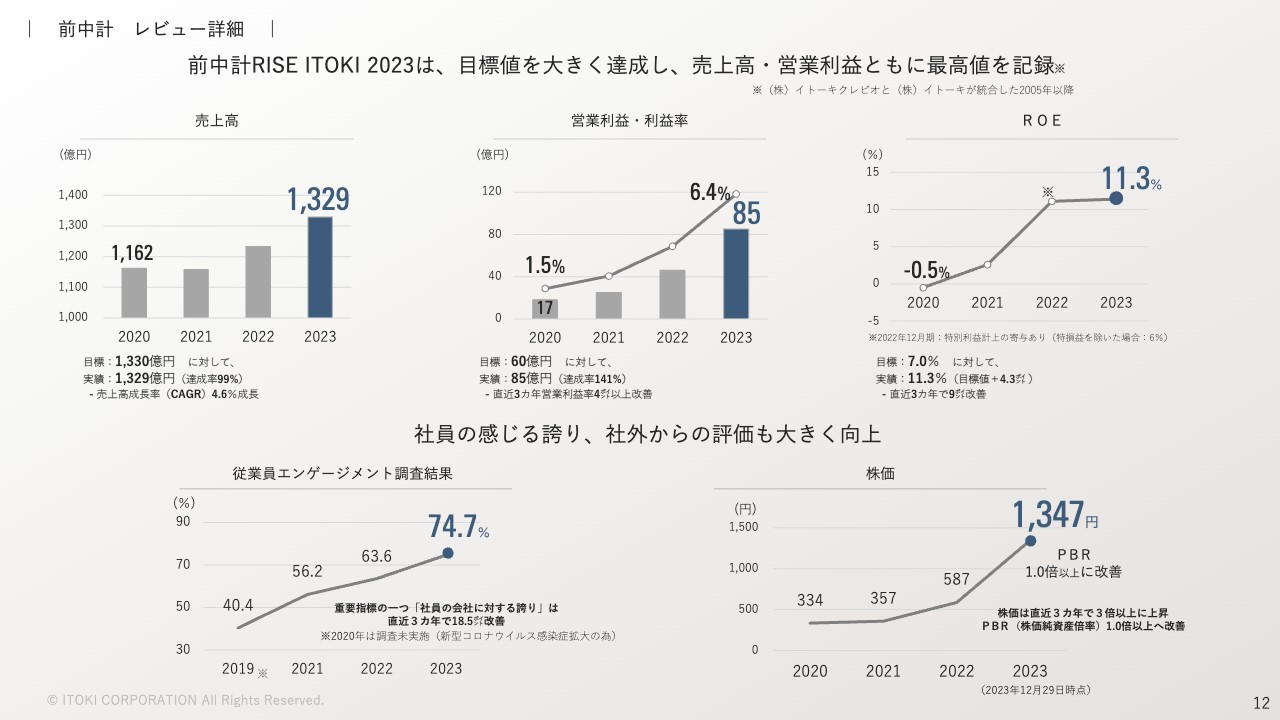

総括すると、構造改革プロジェクトが想定以上に順調に効果を上げ、大幅な増収増益を達成しました。1つの成果指標であるPBRも1倍を大きく超えてきています。

主な指標をハイライトでご紹介します。今回、売上高から当期純利益まですべての段階で過去最高を更新することができました。売上高は1,329億円、営業利益は戦略的に経費を支出しましたが85億円を確保しており、いわゆる実力値では100億円を超えるレベルまで成長しています。

営業利益率は6.4パーセントと着実に改善し、ROEは11.3パーセント、PBRについては昨年5月に公表したシナリオを着実に実行し、結果として1.11倍まで伸びてきています。

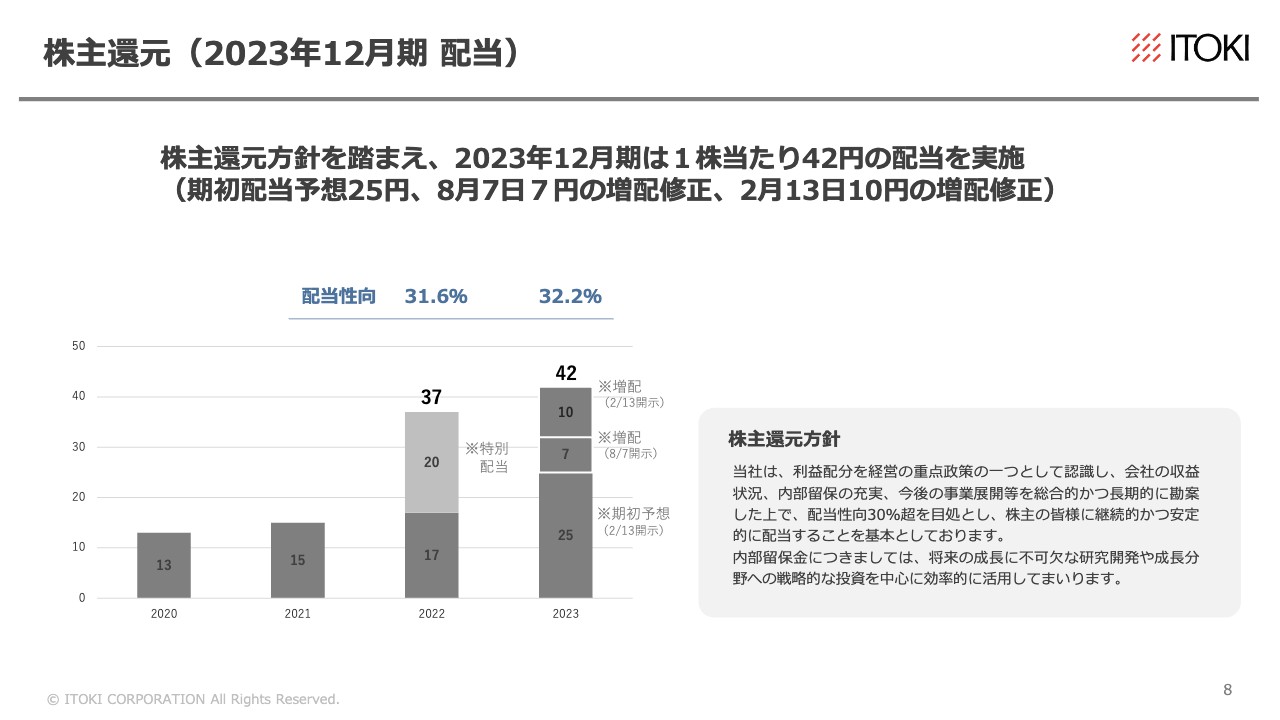

配当については昨年特別配当を実施しましたが、そちらを加えた総額よりも5円増配の42円と予想しているため、配当性向32.2パーセントとなる予定です。

連結財務諸表サマリー

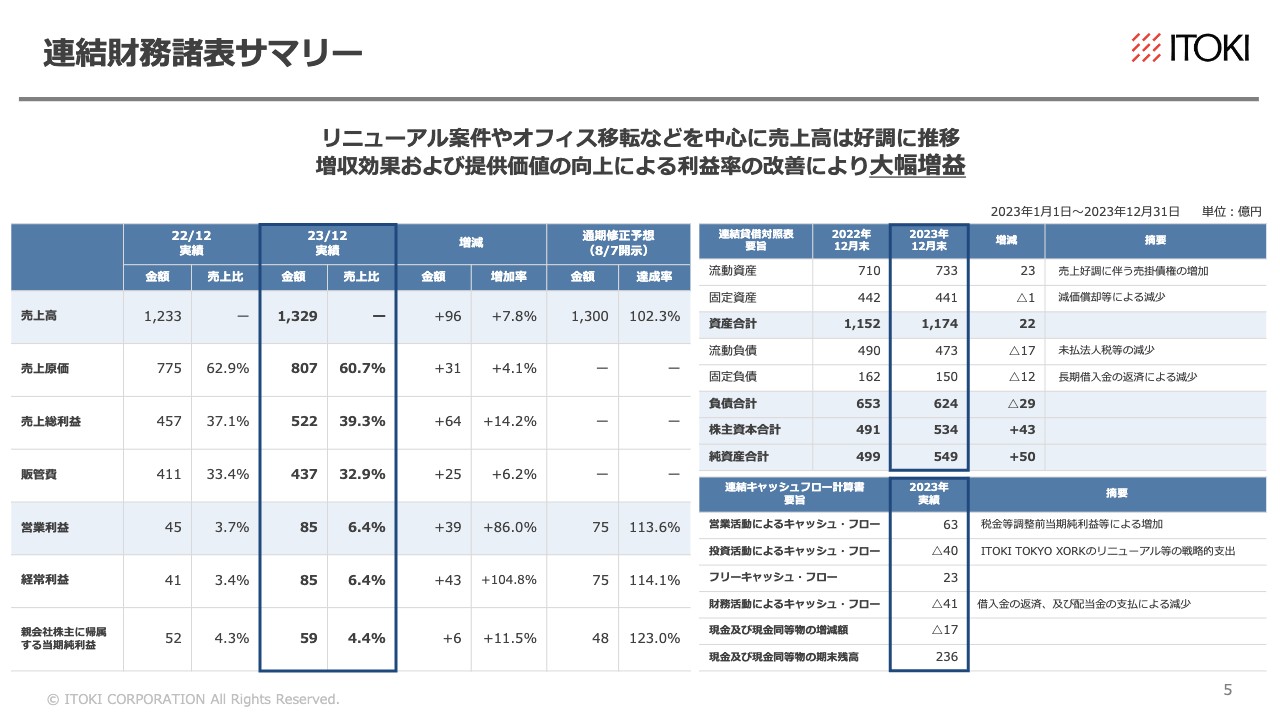

具体的な業績と財政状態です。スライド左側の表が損益計算書になりますが、売上高は1,329億円、前年比7.8パーセントの増収です。売上原価率も60.7パーセントと引き続き改善しており、特に売値の改善効果が大きく出てきています。

販管費については、物流費などを大きく削減する一方で、人的資本投資に資するものを中心として戦略的に支出しました。

営業利益は前年比プラス86パーセントの85億円と、大幅な増益となりました。経常利益は85億円、当期純利益は59億円となりました。

右側の表の上段は貸借対照表です。今回は特に目立った増減はなく、利益の計上により純資産は約550億円となりました。

下段はキャッシュ・フロー計算書です。増益により営業キャッシュ・フローを確保しました。投資はその範囲内で主に私どものオフィス投資に使い、配当金も増配で支出した上で、資金残高は引き続き十分に保有できています。

営業利益の増減要因(前期からの分析)

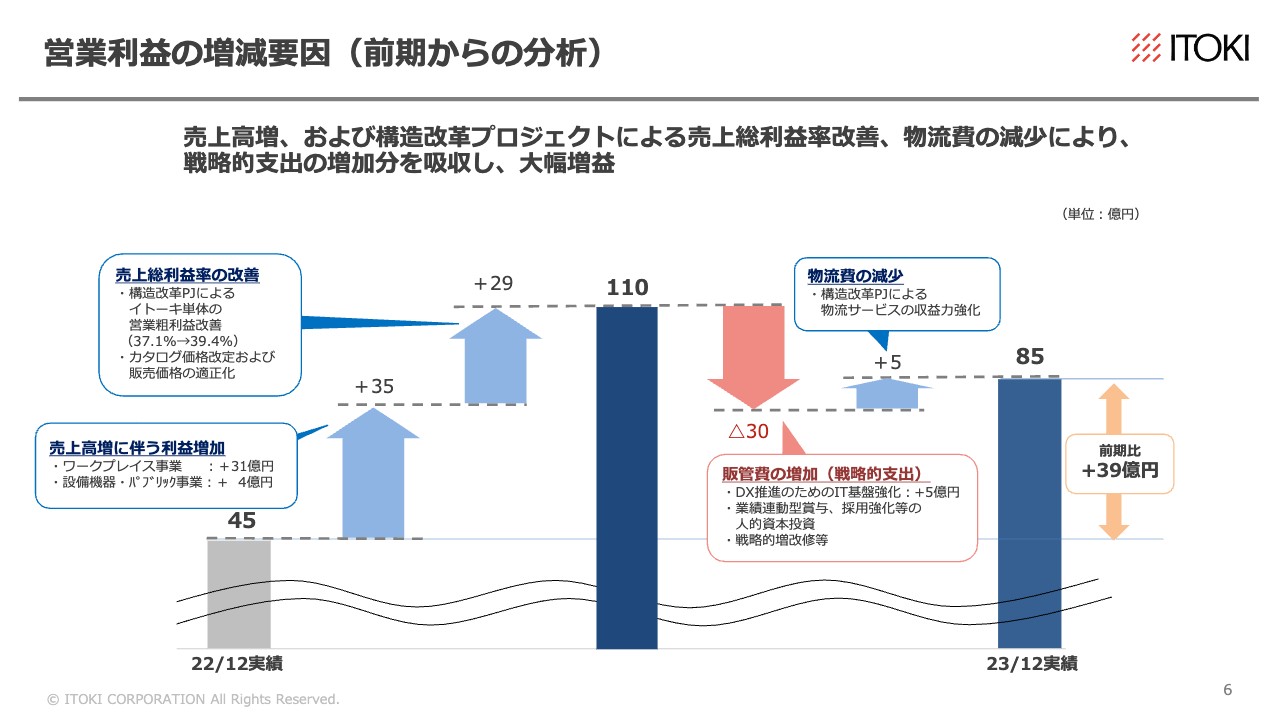

営業利益の増減要因の分析です。2022年12月期の45億円から売上総利益率が前年並みと仮定して計算すると、売上高の純粋な増加の効果が35億円ほどです。実際には、利益率の改善効果で29億円増益となるため、実力値で110億円の利益を創出していることになります。

販管費は人的資本を中心に戦略的に使い、約30億円の増加です。一方で、物流コストについては引き続き削減を進め、5億円ほどの効果を出しています。結果として営業利益は85億円、前年比39億円の増益となりました。

このように、新中期経営計画の3年間を見通し、引き続きV字回復を続けていくための収益改善のパターンが定着してきたと言えると思います。

セグメント別業績

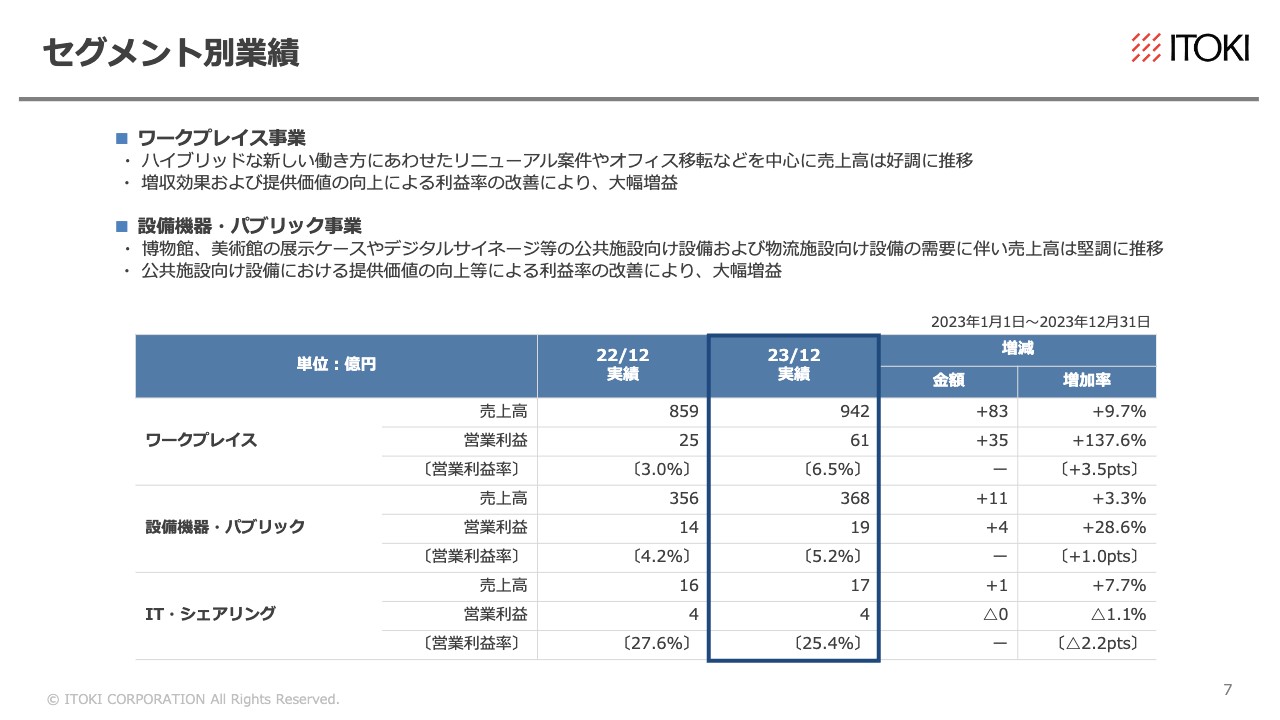

セグメント別業績です。2つの主なセグメントについてはいずれも増収増益です。特に、主力事業であるワークプレイス事業での利益改善が著しく、私どもの稼ぐ力として大いに期待できるところだと思います。

株主還元(2023年12月期 配当)

株主還元については、この業績を踏まえ、今回増配し42円の予想としました。昨年の特別利益も加えた総額よりも5円増配し、かつ8月に修正した配当予想からも10円増配として上方修正しました。

アドバンテッジアドバイザーズ(株)との事業提携終了について

この収益状況の背景にあった構造改革プロジェクトが定着し、軌道に乗ってきたことから、プロジェクトに伴走していただいたアドバンテッジアドバイザーズ社との業務提携は、このたびイグジットというかたちで成功裏に終了します。

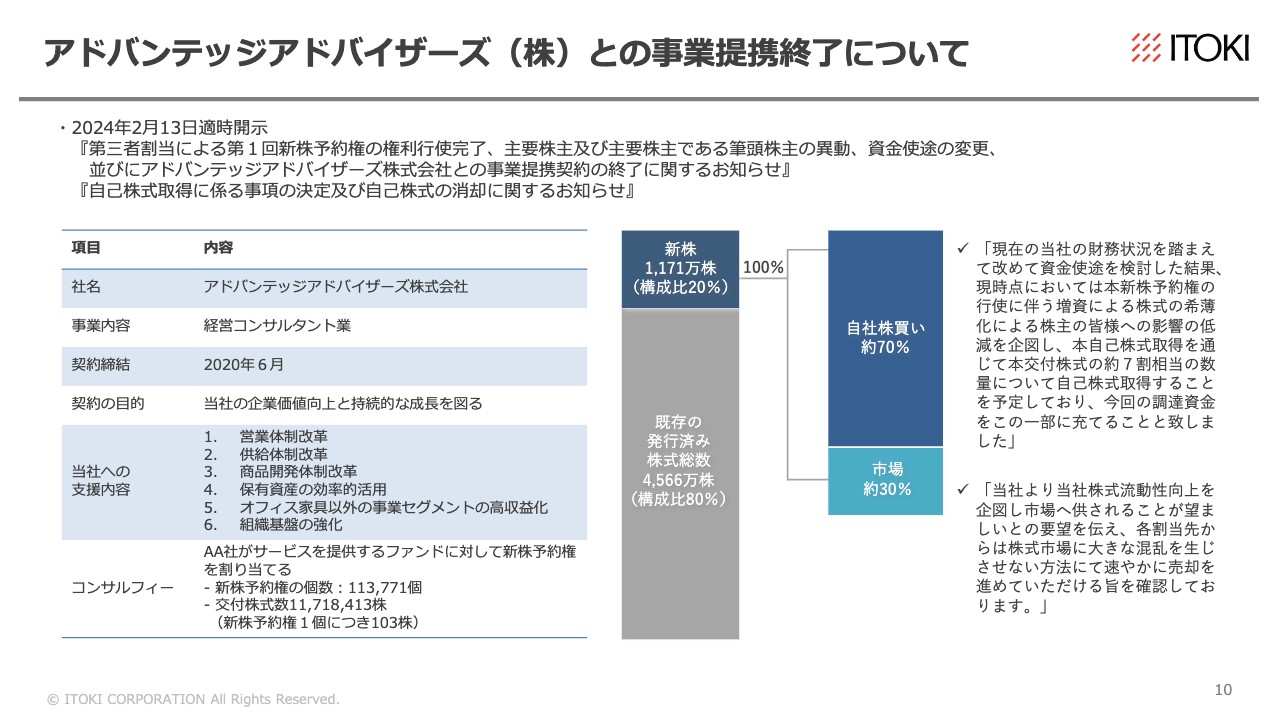

品田潤生氏:企画本部長の品田です。アドバンテッジアドバイザーズ社との事業提携終了についてご説明します。

昨日、「第三者割当による第1回新株予約権の権利行使完了」およびそれに関連する事項、「 アドバンテッジアドバイザーズ株式会社との事業提携契約の終了に関するお知らせ」「自己株式取得に係る事項の決定及び自己株式の消却に関するお知らせ」を開示しました。

経緯については、2020年6月、前中期経営計画期間(2021年から2023年)における私どもの企業体質の強化を目的に当該企業とコンサルティング契約を締結し、その対価として、当該企業がサービスを提供するファンドに対し、新株予約権を割り当てる契約を締結していました。

現在の当社の収益状況、収益体質の整備状況を鑑み、新中期経営計画のスタートであるこのタイミングで合意に至り、このたび事業提携契約を終了する運びとなりました。

昨日、新株予約権が行使され、増加する新株数は1,171万株となります。そのうち約70パーセント相当分を自己株式取得します。スライド中央のグラフのとおり、既存の発行済み株式数に1,171万株を新たに発行し、そのうち7割をToSTNet-3の利用で取得予定です。

残りの30パーセント相当分については、当社より「当社株式流動性向上を企図し、市場へ提供されることが望ましい」との要望を当該企業に伝え、各割当先のファンドからは、株式市場に大きな混乱を生じさせない方法で速やかに売却を進めていただける旨を確認しています。

このあと中期経営計画および2024年度業績予想についてご説明しますが、その戦略や計数の実現をもって、希薄化により発生するリスクをできる限り極小化していきたいと考えています。

なお、自社株買いについては開示のとおりですが、そのうち400万株は消却します。

前中計 レビュー詳細

湊宏司氏:みなさま、本日はお集まりいただき本当にありがとうございます。社長の湊です。新中期経営計画として2026年をターゲットにした3ヶ年計画と、単年の2024年度業績予想についてご説明します。

まず振り返りですが、財務指標については先ほど森谷からご説明したとおりです。グラフを見ていただくと、昨年度の数字が偶然良かったわけではなく、2021年、2022年、2023年と、3年間着実に伸ばしてきた結果であることがおわかりいただけると思います。

スライドには5つのグラフを示していますが、この中でも私自身が特に誇らしく思っているのが左下の従業員エンゲージメント調査(ES)の結果です。こちらは「イトーキで働くことに誇りを感じているか」という質問に対して、「イエス」「どちらでもない」「ノー」のうち「イエス」の肯定回答だけをピックアップした比率です。

2020年はコロナ禍のため調査していないのですが、「イエス」の比率は、2019年の40.4パーセントから2023年は74.7パーセントまで伸びました。愛社精神の強い、元気な社員がこのような業績を作り上げてくれたのだと切に感謝しています。

とはいえ、まだスタートラインに立ったばかりだと思っていますので、今後3年間の会社経営についてお話しします。

2024-2026中期経営計画 新中計における前提

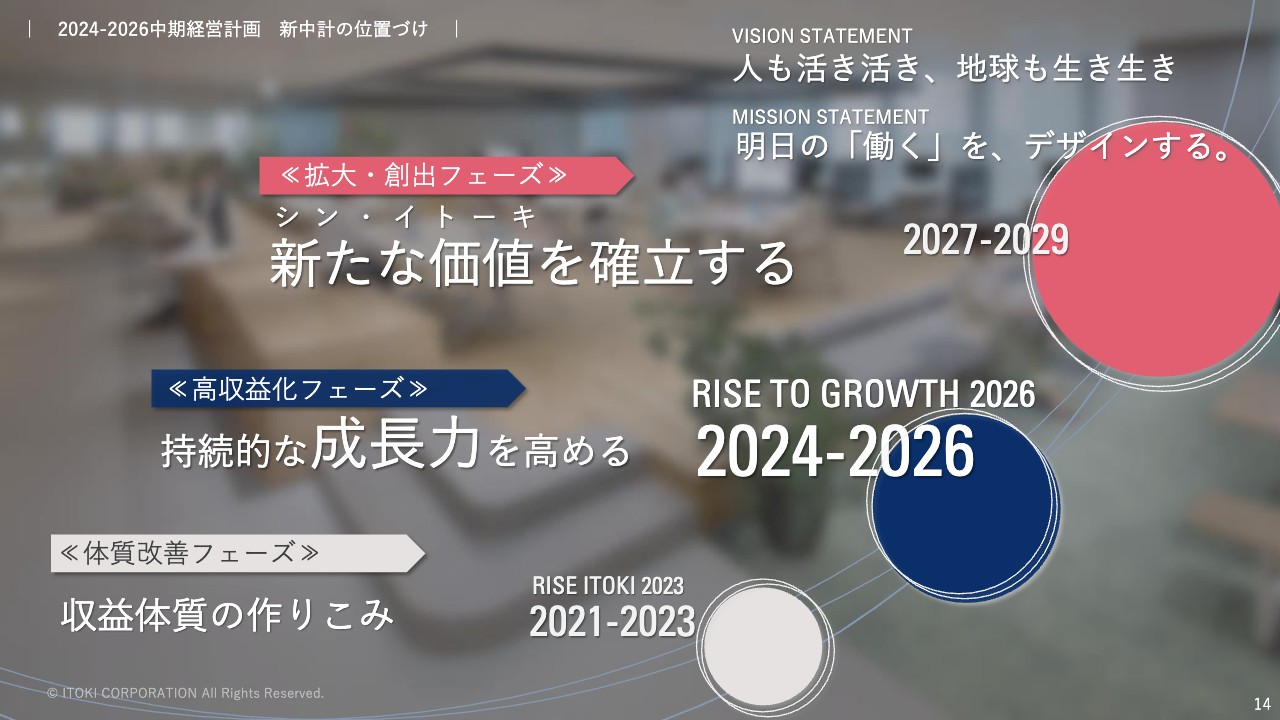

中期経営計画のテーマを「RISE TO GROWTH 2026」と定めています。

まず前提条件として、1つ目は「Chance(機会)」です。コロナ禍のビフォー・アフターで決定的にワークプレイスの位置づけが変わってきています。

昨年、我々のオフィスには年間3万人のお客さまが来訪されました。ビジネスデイで換算すると1日約150人で、2021年に比べ約3倍の方がいらしていることになります。毎年ワンフロアずつ大規模改修しているため、それをきっかけにぜひ見学に来てほしいとお伝えしています。

来訪された3万人のうち、社長のみをピックアップする調査を行ったところ、昨年1年間で600人超がいらしていました。ビジネスデイで1日2人から3人の社長がいらしていることになり、2021年に比べ4倍に増えています。

「ぜひ会社に来てほしい」と社長が言ったとしても、「コロナ禍の間に在宅で仕事ができるようになったのに、なぜまた会社に行って嫌な上司の顔を見なければいけないのか」という社員も多いと思います。

そのため、経営者として「来たくなるオフィス」「行きたくなるオフィス」作りは最大のチャンスでもあります。

2つ目は「Challenge(挑戦)」です。自分の出自であるデジタルやオフィスは生産性を上げるためにあるものです。おしゃれで居心地の良いオフィスを作っても、雑談していては元も子もありません。

現在、世の中はITと切っても切れない関係にありますが、電気部品にはITが徐々に入り込んできているにもかかわらず、不思議なことに我々が扱う椅子やテーブルなどのオフィス什器はまったくデジタル・IoT化されていません。そのため、ここをつなぐことに大きなビジネスチャンスがあるのではないかと思っています。

我々はどうしてもワークプレイスの話になりがちですが、最近は工場における「働く」環境整備が流行っています。我々は製造業も営んでおり、国内11ヶ所に工場を持っていますが、普段、朝から晩まで工場の製造ラインに立っている人たちはかなりの肉体労働です。例えば彼らの休憩時間の過ごし方や、会社として受講必須の研修の受け方などを考えると、工場とオフィスの働き方は異なるものと考えています。

現在、日本は製造業にどんどん回帰しています。人手不足という問題を抱えながら人を惹きつけたいということで、工場におけるワークプレイスのあり方に悩むお客さまからご依頼をいただくことがあります。我々も滋賀工場、京都工場でおもしろい取り組みを行い、前向きなチャレンジをしている状況です。

3つ目は「Domain(主な事業領域)」です。ワークプレイスと工場、専門施設領域である物流拠点の無人化・省人化や、人手不足解消のためにいかに自動化していくかという課題に対し、当社の「SAS」を中心に提案しています。

また、研究開発拠点では、例えば空気をきれいにするのは研究所ごとの一件一葉のビジネスとなりますが、そのような研究所をターゲットにしたビジネスドメインを引き続き強めていきます。

4つ目は「Strength(強み)」です。もともと「Tech×Design」を掲げているように、1つはテクノロジーです。我々がおそらく日本で一番早く手がけたと思いますが、1930年代からスチール家具を製造しています。もの作りの技術に加え、プロセスにおいても、1989年にデミング賞を受賞しています。

テクノロジーを大切にしつつ、出自であるデータドリブンをこの業界にさらに取り入れていきたいと思っています。

デザインは、椅子や机などをデザインするプロダクトデザイナーが手がけます。インテリアは空間デザインそのものです。ジャパンモデルだと思いますが、例えばHerman Millerには空間デザイナーはおらず、Genslerなどの設計事務所と組んでいます。

イトーキ、あるいは国内競合他社もそうですが、家具販売は最下流工程で、空間デザイナーを抱える上流工程でお客さまとの関係を築き、その上でイトーキのオフィス什器をスペックインしていくということで、デザインにはかなり力を入れています。

私の入社時、デザイナーは130人でしたが、現在は160人まで増えています。人間ですので、デザイン分野では見た目でオフィスの雰囲気がおかしいと感じれば、ロジックはまったく頭に入りません。逆に言えば、ハートで仕事をする部分があるため、見た目が良いデザインが非常に重要だと思っています。

昨年までは「Tech × Design」について社内外でお話ししていましたが、今年からは「Based on People」とし、イトーキ最大の強みを突き詰めたところ、人に辿り着きました。

さまざまなもの作りの歴史がありますが、最後は人が仕事をするということです。先ほど、誇りを持っているとお話ししましたが、一人ひとりが誇りとモチベーションを持ったプロフェッショナルということで、今年から人事制度も変更します。こちらについては、後ほどご説明します。

昨年までは、平等を重視する会社でしたが、今年からは公平を重視します。何が違うかというと、がんばってもがんばらなくても同じ評価になる状態が平等です。一方で、公平とは、がんばった人が高く評価され、がんばっていない人は評価されないということです。

このような背景も含め、昨年末には5日間連続で『日本経済新聞』などにイトーキの「顔」として、社員の個人推し広告を掲載しました。

これまでは、組織や平等を重視していた会社だったため、がんばっている個人を社外に出そうとしても遠慮されていましたが、自分で自分の背中を押してもらうことで、個人を大切にして経営していきたいと思っています。

2024-2026中期経営計画 新中計の位置づけ

中期経営計画の位置づけとして、2026年までは高収益化フェーズであると考えています。2021年から2023年までの3年間は体質改善と位置づけており、2021年から2023年は非常に調子が良かったように聞こえますが、2019年と2020年は2年連続で赤字でした。

このような赤字体質からの脱却のため、過去3年間は収益体質の作り込みを進めてきました。とはいえ、冒頭でお話ししたとおり、まだスタートラインに立ったばかりです。今後の高収益化フェーズでは、具体的にワークプレイス事業で着実に利益を確保し、次のジャンプに向かって弾込めをしていく3年間になると捉えています。

2024-2026中期経営計画 数値目標

中期経営計画の具体的な数字です。2026年の数値目標は、売上高1,500億円、営業利益140億円、営業利益率9パーセント、ROE15パーセントを掲げています。

ワークプレイス事業、設備機器・パブリック事業、連結の計画を、それぞれスライドに記載していますが、ワークプレイス事業の営業利益はまだ伸びると考えています。

ワークプレイス事業では、営業利益110億円の作り込みが1つのターゲットになると思います。右側に記載のとおり、2023年の営業利益61億円から、2024年は80億円へと大きくジャンプしています。2024年度の計画が達成できれば、2026年の営業利益110億円も見えてくるのではないかと思います。

特にネガティブサプライズをなくすためには、着実なフォーキャストを行っていかなければなりません。

現在までの過去2年間の合計8四半期は、徹底的にフォーキャストの精度向上に一生懸命取り組んできました。

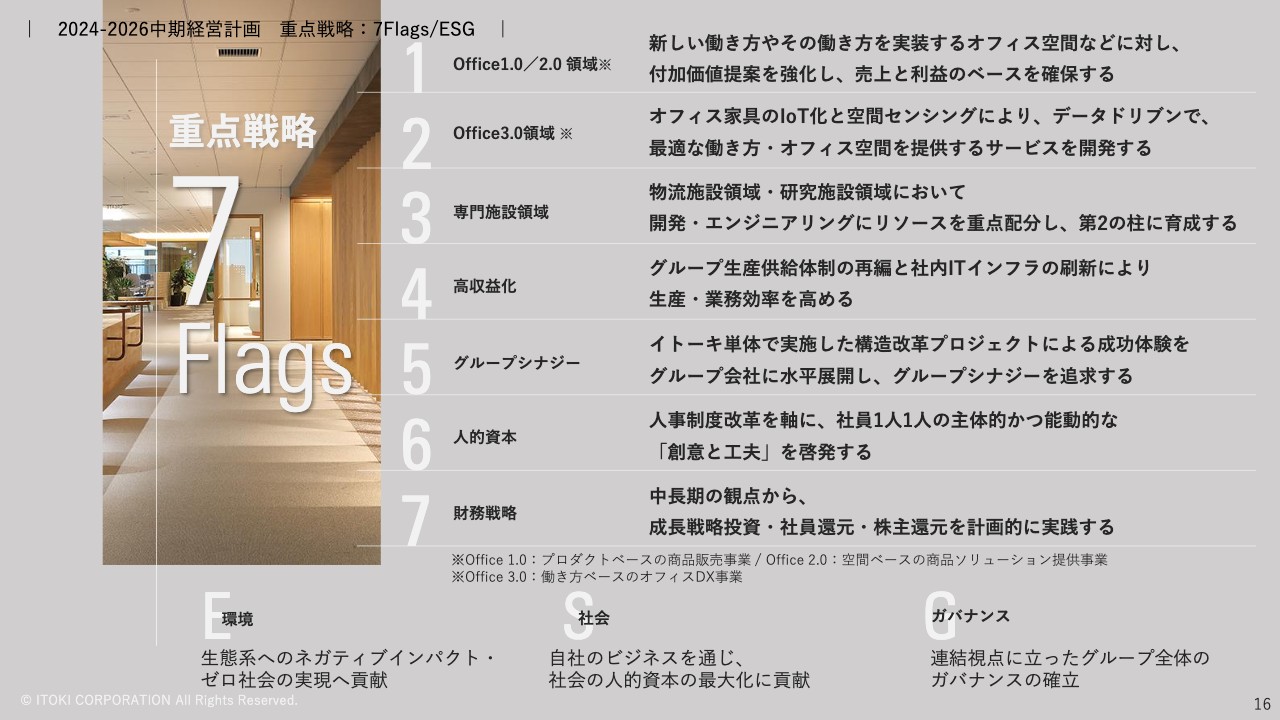

2024-2026中期経営計画 重点戦略:7Flags/ESG

売上高1,500億円、営業利益140億円を達成するため、「7Flags」と題し、具体的な戦略を記載しています。

プラットフォームとしてESGの「E」では、昨年に中央研究所を作り、環境に優しい素材や生産技術、生産プロセスなどの研究を始めています。

「S」では「自社のビジネスを通じ、社会の人的資本の最大化に貢献」と記載しています。我々は、自社のビジネス自体がお客さまの人的資本の成長に貢献することを誇りに思っています。この点をきちんと訴求しながら、対応したいと思っています。

「G」ではグループ全体のガバナンスだけでなく、コンプライアンスを確実に守っていきたいと思っています。

1から7までの重点戦略については、後ほど個別にご説明します。大まかに言えば、1から3までは売上、4と5ではコスト削減、6は人、7はお金ということで、全体を構成しています。

2024-2026中期経営計画 7Flags 01

1つ目は、新しい働き方やその働き方を実装するオフィス空間などに対し、付加価値提案を強化していきます。

施策1として、家具を売っているだけでは価格による差別化が難しいため、製品という観点から差別化していきます。施策2は、施策1よりも上流にあるコンサルティングです。引き続きマーケットの需要が旺盛なため、着実な増収増益を確保していきます。

施策1に「商品力強化」と記載していますが、あわせてブランディングについても3年間できちんと考えたいと思っています。

デジタル機器と融合した家具開発については、昨今ハイブリッドワークが増えて、Web会議が増えたため、出社しても会議室が足りないといった問題を多くのお客さまから聞いています。会議室を作ったり、電話ボックスのようなアイテムを置くスペースがあったりすれば良いのですが、特に後者はせっかくの空間を殺してしてしまいます。そのため、一見ファミレス型のソファーに見えるものの、座っている人にしか音が聞こえない家具を開発しています。

また、先ほどデザイナーが160名まで増えてきたとお伝えしましたが、施策2の「空間一体での付加価値提案」では、デザイナーの獲得にさらに力を入れていきます。

あるいは、オフィスコンサルティングという領域がありますが、DXはDXでもデータドリブンとは違います。例えば、長方形の会議室を作る際によく見られるのは、長さが短い壁にカメラやモニターがあり、長椅子と長机が置かれているパターンだと思います。しかしこのパターンでは、Webで参加している人からは画面に近い人しか見えません。そこで、カメラモニターを長い壁に設置し、全員を平等に見ることができる空間設計をします。我々のオフィスの13階に実装していますし、このような空間作りをご提案しています。

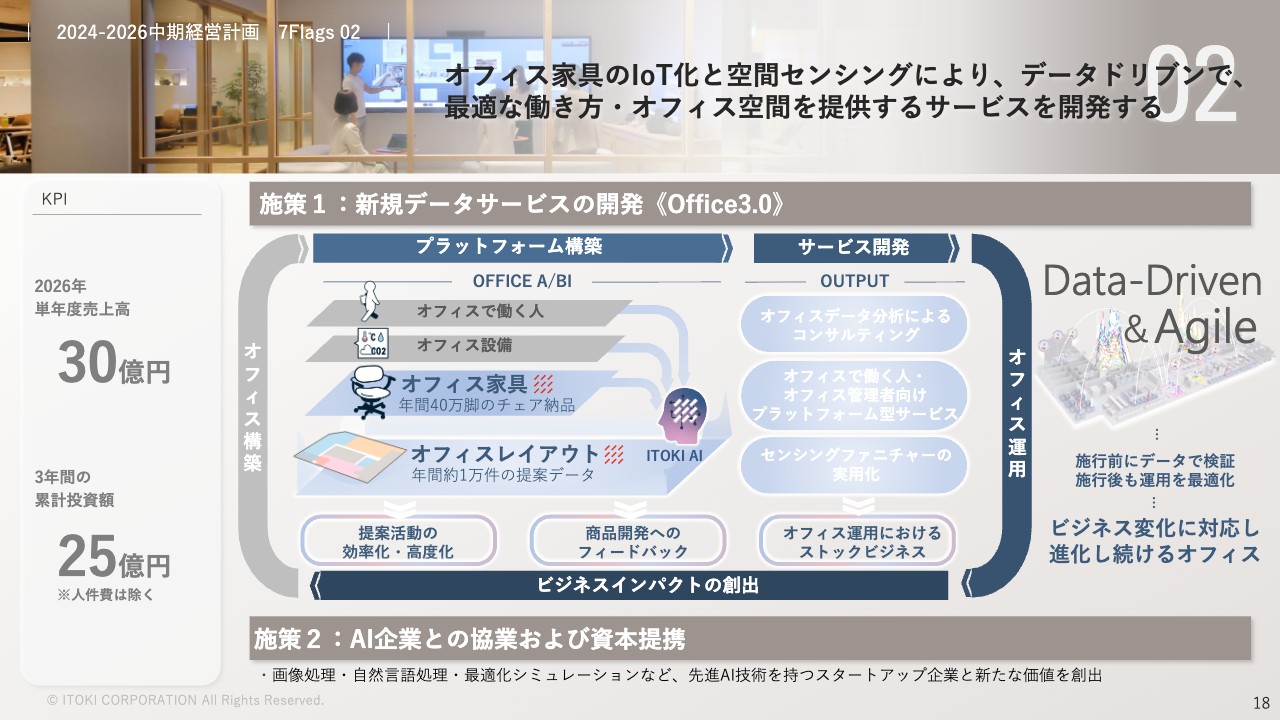

2024-2026中期経営計画 7Flags 02

2つ目は、「Office3.0」といわれる新規データサービスの開発です。オフィスからはさまざまなデータが出てきますので、これらのデータをデータドリブンでオフィス作りに活かすということです。

働き方や新しいオフィスについてのアンケートを実施したところ、みなさま「新しいオフィスがいいね」と書いてくださいました。アンケート結果をデータに基づいて分析し、お客さまに寄り添いながら、オフィスを作った後も「次はこのようにするとどうでしょうか?」といったコンサルティング型のサービスができるのではないかと考えています。

我々とITとの決定的な違いは収益構造です。我々はフローの売切り型のビジネスですので、フォーキャストの精度管理を行う中で、厳しいと感じました。ストック型であれば、リニューアルレートのパーセンテージなどを計算できますが、我々にはほとんどありません。ストック型のビジネスで、お客さまから見ても、最適かつ生産性が上がるオフィスを作っていきたいと思います。

施策2の「AI企業との協業および資本提携」は、最近よくお付き合いしている日本のスタートアップです。現時点では、3月中旬頃にスタートアップ企業とのパートナーシップなどについて発表できるかと思います。

2024-2026中期経営計画 7Flags 02

「Office3.0」のサービス第1弾として「Data Trekking」を発表します。オフィスのレイアウトを人工知能が解析すると、そのスペースが何に使われているのかが確実にわかるプラットフォームを開発しました。

そこへさらに働き方や温度、湿度などのデータを乗せていくことで、一度作ったオフィスをさらに良くしていくことができる働き方や空間作り、あるいは家具の使い方について、お客さまに寄り添いながらアジャイルにご提案するサービスです。

すでに複数のお客さまがいる状態でサービスを開始します。詳しくは本日午後に発表予定です。

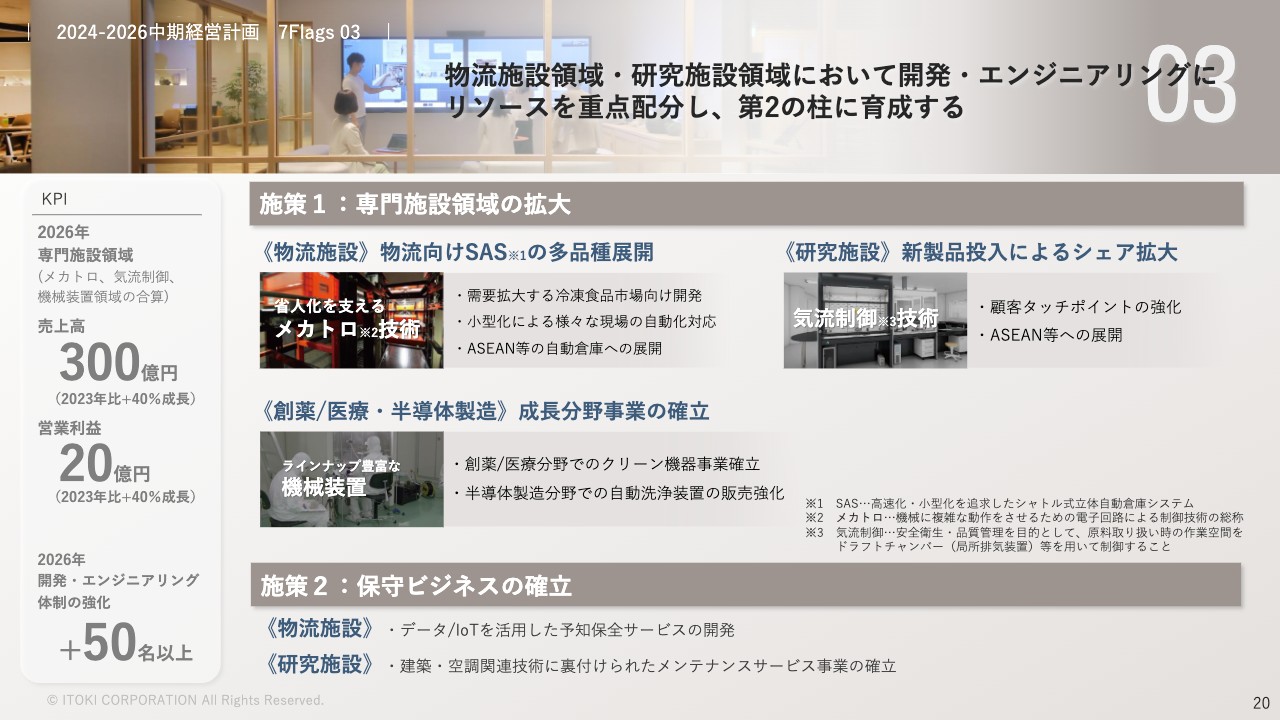

2024-2026中期経営計画 7Flags 03

3つ目は、設備機器・パブリック事業を第2の柱に育成することです。設備機器・パブリック事業では、2024年の売上高370億円を2026年には420億円に上げていきます。

自動仕分け機「SAS」を含む物流施設向け設備が100億円以上の束になるようなビジネスとして考えられるように、着実に弾込めをしていくことが趣旨となります。

省人化の流れによって、倉庫における「SAS」の需要は非常に高く、現在は引く手数多な状態です。最近では、冷凍食品などを扱う零下の空間でも「SAS」が動く事例を作ったほか、工場の倉庫だけでなく自動車の工場でも使われ始めています。

また、子会社であるDALTONの研究施設において、気流制御や、水をクリーンにする研究施設向けのプロダクトを展開しています。

加えて、創薬/医療・半導体製造事業では、レガシー系の半導体向けの自動洗浄装置を展開しています。

当社にはこのような技術の粒があります。さらにリソースを投下したり、モノとモノをまとめたりして、3年かけて大きな粒になるようにしていきたいと思っています。

施策2は、保守ビジネスの確立です。施策1はほとんどが電気部品と電子部品の固まりです。「SAS」の自動倉庫で荷物を取りにいくシーンを想像していただくとわかると思いますが、基本的には電気で動いており、どこから何を取ってくるかという指示は、ソフトウェアでプログラミングされています。

現在、これらは無償で行っているため、こちらを有償の保守ビジネスにしていこうとしています。

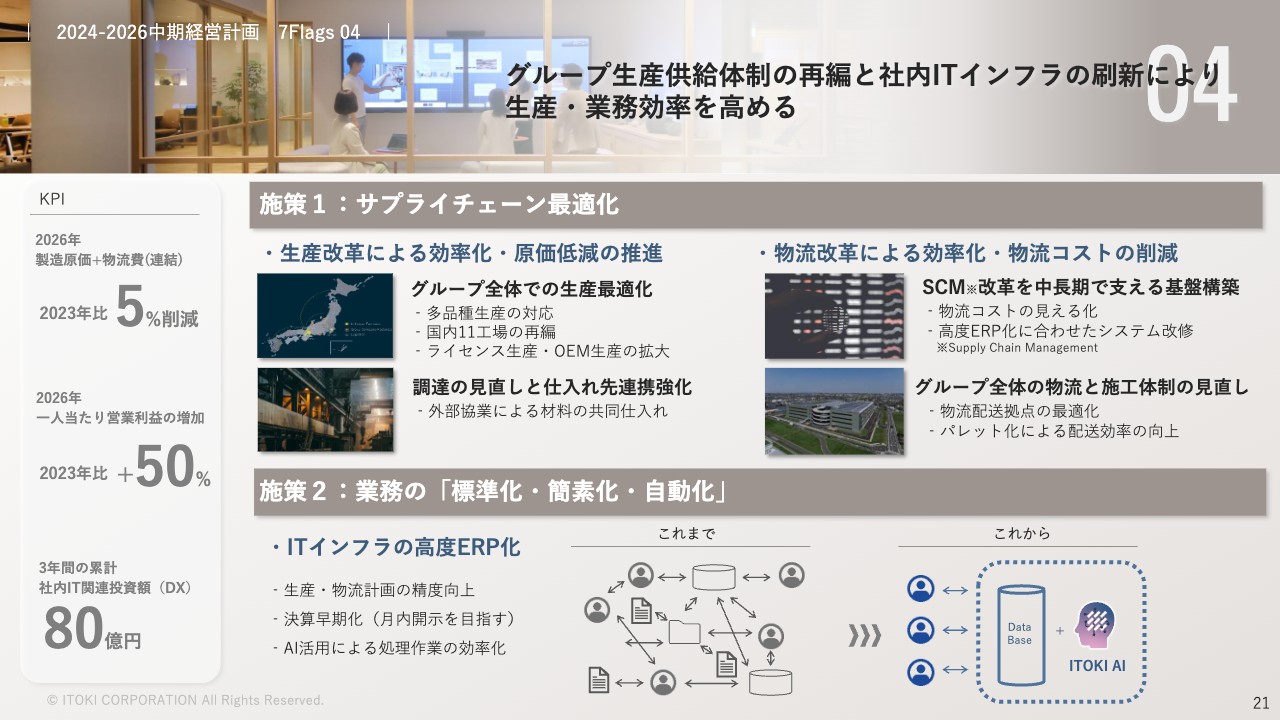

2024-2026中期経営計画 7Flags 04

4つ目は、コスト削減です。施策1は、サプライチェーン最適化です。国内工場における新しい製品作りを含め、需要に対する供給体制全般について見直します。

スライド右側は物流改革についてです。グループ全体の物流と施工体制見直し等も含めて、物流コスト削減を図っていきます。KPIとして「製造原価+物流費」で2023年比5パーセント削減の見込みです。

施策2は、業務の「標準化・簡素化・自動化」として徹底的な見直しを行っています。今年1月にようやく会計にクラウドが適用され、10月に完全クラウド化された基幹システムのサービスを開始する予定です。

社内プロセスの効率化については、今後3年間で結果が出てくるため、このあたりも見越しています。

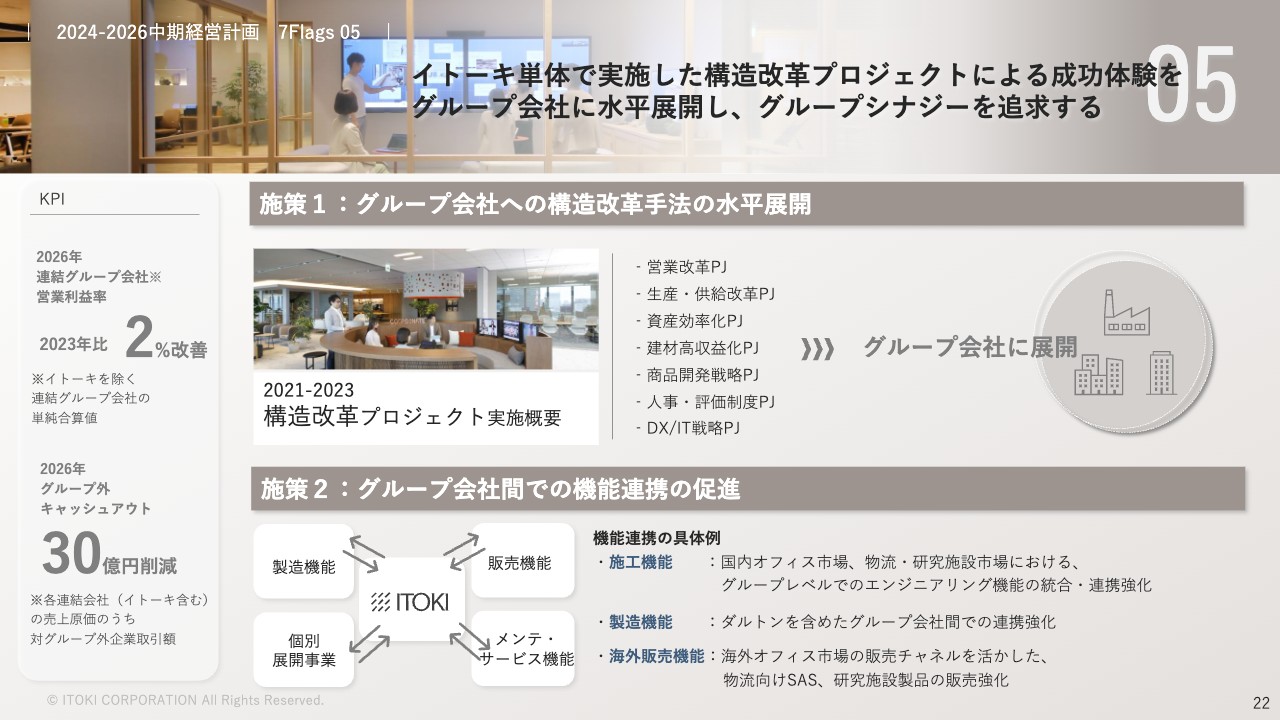

2024-2026中期経営計画 7Flags 05

5つ目はグループ会社についてです。私がこの会社に来てからは「まずはイトーキ単体」ということで、昨年までの2年強で構造改革を行ってきました。これからの3年間は、イトーキ単体で行ってきた構造改革のプロジェクトをグループ会社に適用するように考えています。

また、それぞれのグループ会社にはかなりの権限を与えています。キャッシュについては、グループ内で使うと10億円、グループ外で使うと7億円と、グループ外を使ったほうが安くなるケースがあり、グループ外で使うことが多くなってしまうため、「グループ会社外キャッシュアウトを削減せよ」ということで、今指示を出し始めたところです。

2024-2026中期経営計画 7Flags 06

6つ目は、人事制度の変革です。今年から大きく人事制度を変えていきます。私が入社した時の女性管理職比率は8パーセントでしたが、今年は11パーセントまで上昇しており、2026年には13パーセントまで上げていく予定です。

底上げをしてとにかく女性管理職の比率だけを増やそうということではなく、優秀な女性社員が社内には多数いるため、地に足をつけて取り組んでいきたいと思っています。

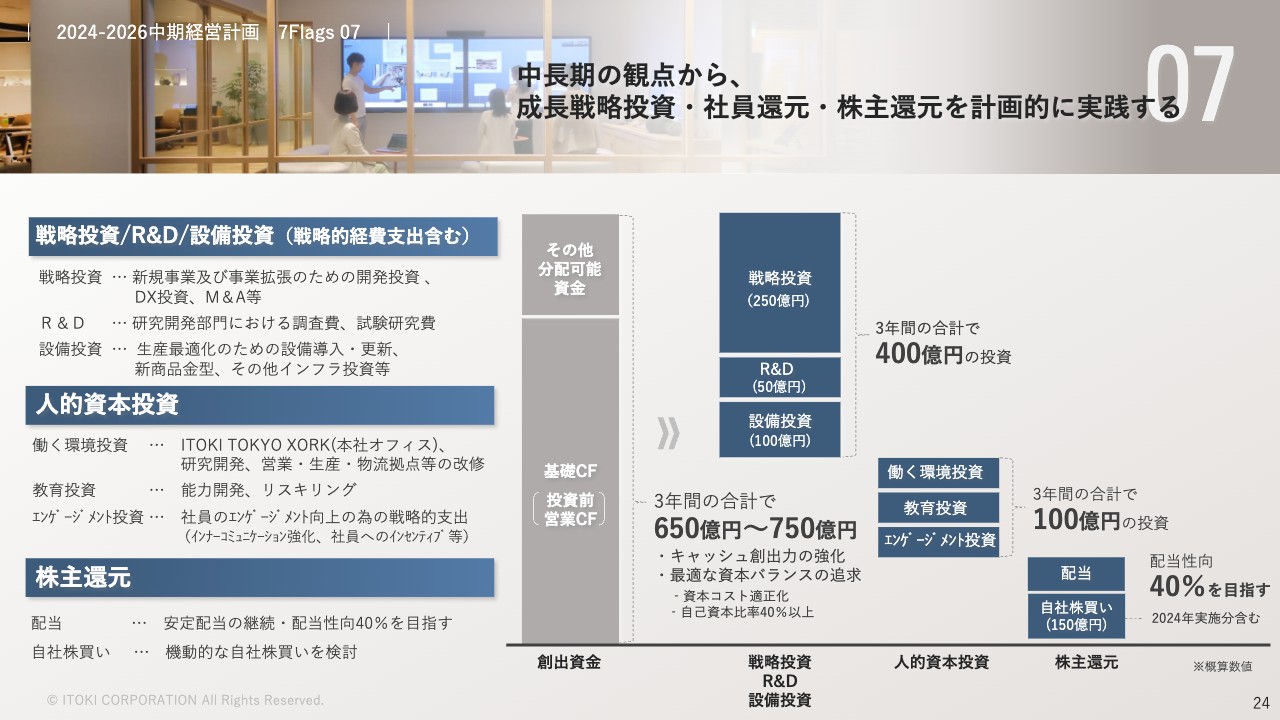

2024-2026中期経営計画 7Flags 07

7つ目は、キャッシュアロケーションです。向こう3年間で650億円から750億円のキャッシュを創出する前提となっています。

このうちの400億円を戦略投資やR&D、設備投資に向ける予定です。人的資本投資を100億円、それ以外を株主還元に回すというのが全体的な枠としての考えです。

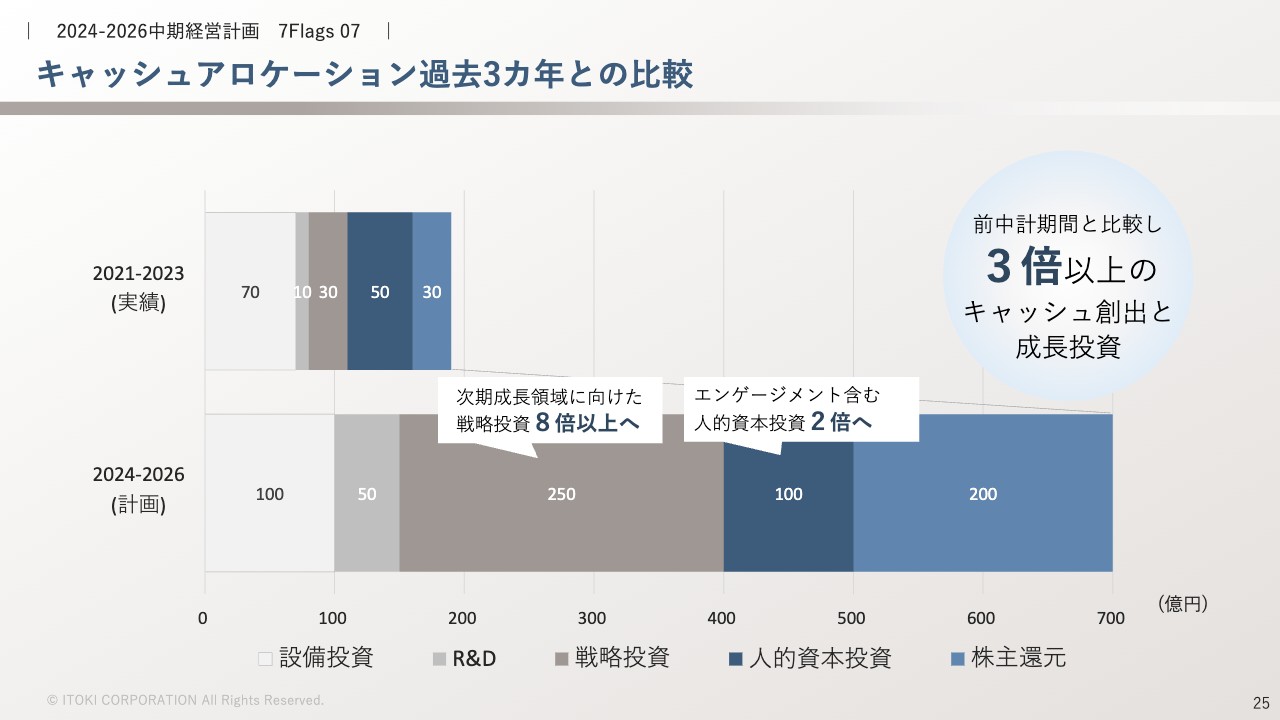

2024-2026中期経営計画 7Flags 07

キャッシュアロケーションについて、過去3年間を比較しています。1つ言えることは2021年から2023年までの3年間に比べると、この先の3年間で予想どおりに進むと、3倍以上のキャッシュの創出が可能になっている状態だということです。

したがって、過去3年間と比べて、どこに重点配分するかを資料としてお示しさせていただきました。

2024-2026中期経営計画 7Flags 07

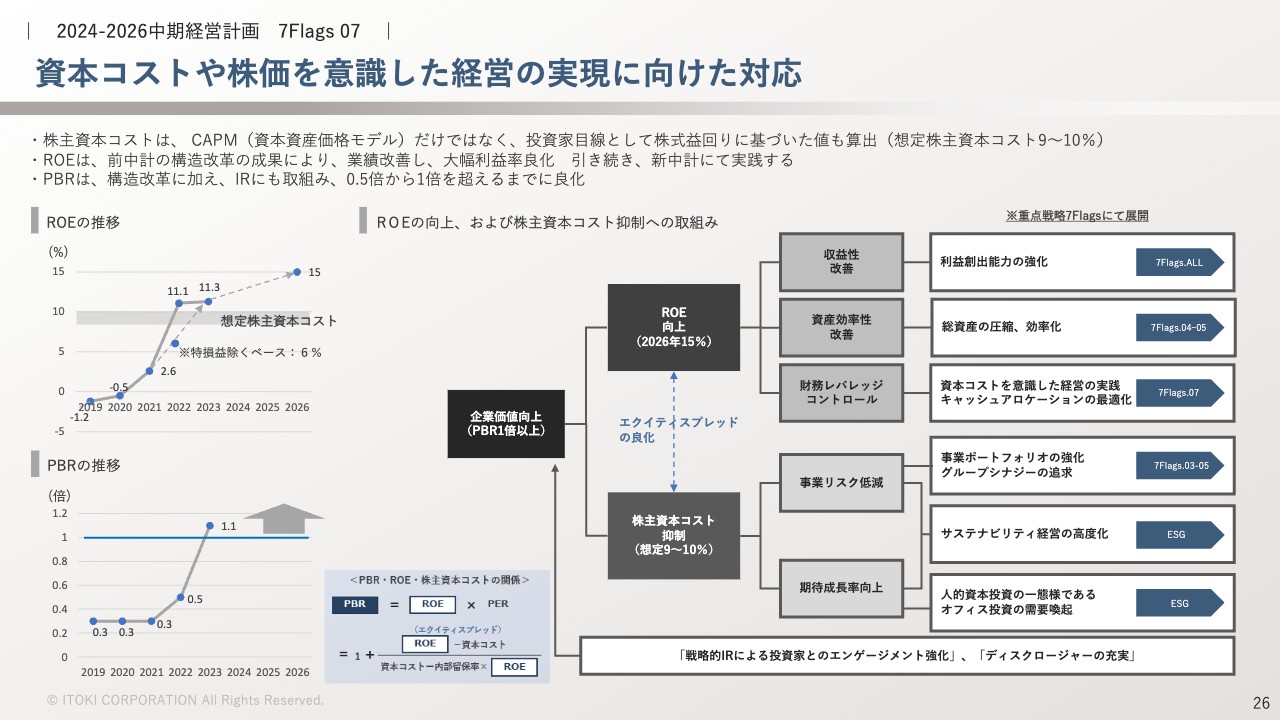

中期経営計画の最後のスライドです。資本コストや株価を意識した経営の実現に向けた対応ということで、株主や資本コストをしっかりと意識していきます。特にフォーキャストについてはネガティブサプライズがないようにします。

ROEは2026年に15パーセントを目標にしていますが、それぞれデュポンモデルで分解し、意識しつつ、「7Flags」のアクションを実現していくことが大事だと考えています。

2024年12月期 業績予想

2024年12月期の業績予想です。目標として、売上高は前年比プラス3.4パーセントの1,375億円、営業利益は前年比プラス17.3パーセントの100億円としています。

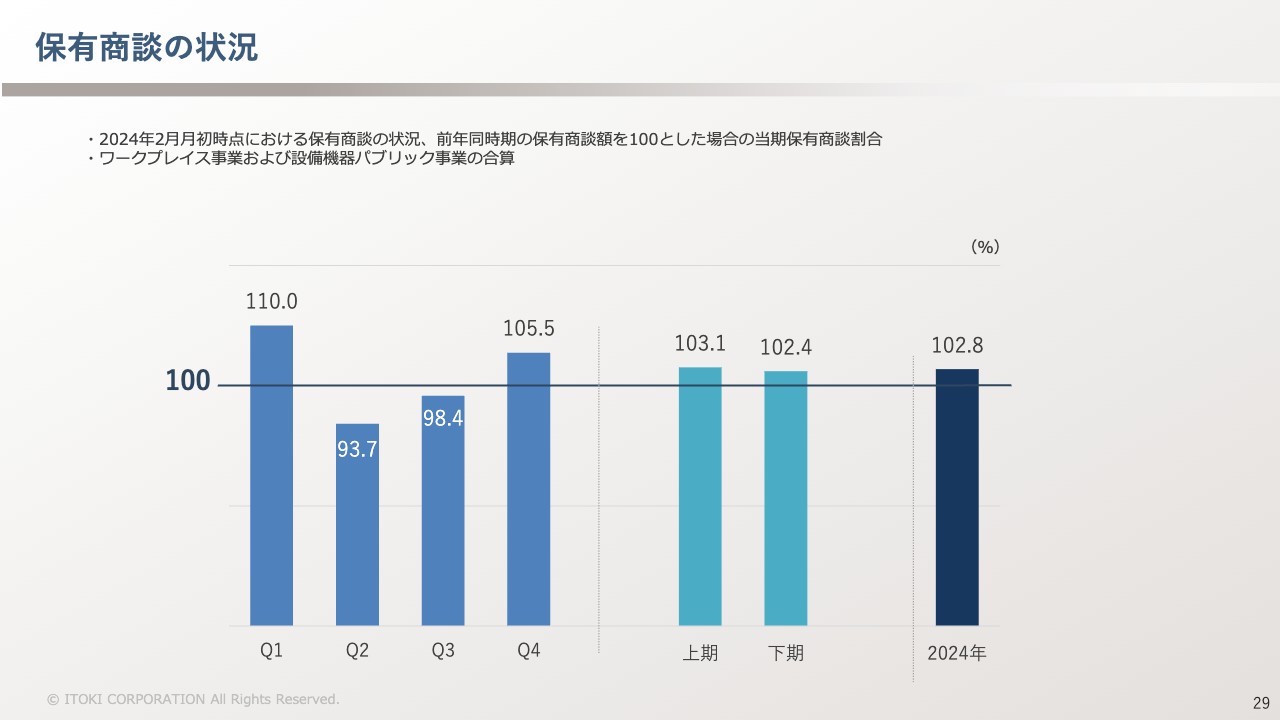

保有商談の状況

常にウォッチしている保有商談の状況です。スライドのグラフは、昨年2月月初時点における保有商談を100とした時の保有商談割合です。左側が第1四半期から第4四半期、右側が上期と下期と分けたものです。

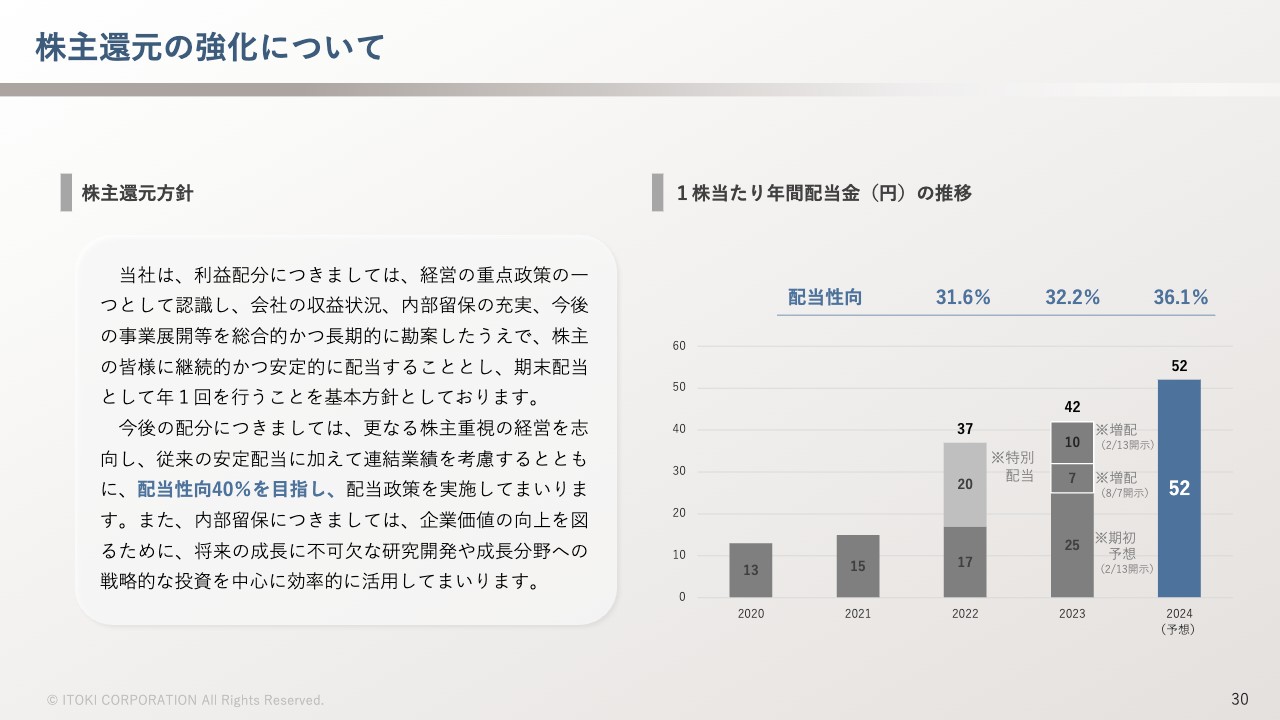

株主還元の強化について

配当性向については、2023年の32.2パーセントから2024年は36.1パーセントまで上げ、2026年に40パーセントを目指していきたいと思っています。

引き続き、イトーキをご支援いただければと思います。ありがとうございました。

新着ログ

「その他製品」のログ