THECOO、生産性の向上を図り利益体質への転換を推進、2事業ともに回復軌道から成長基調へ、2024年は増収を見込む

2023年12月期 通期業績の総括

平良真人氏:本日はお忙しい中、決算説明会にご参加いただき、誠にありがとうございます。代表取締役CEOの平良です。2023年12月期の決算説明を行った後、第4四半期決算についてご説明します。

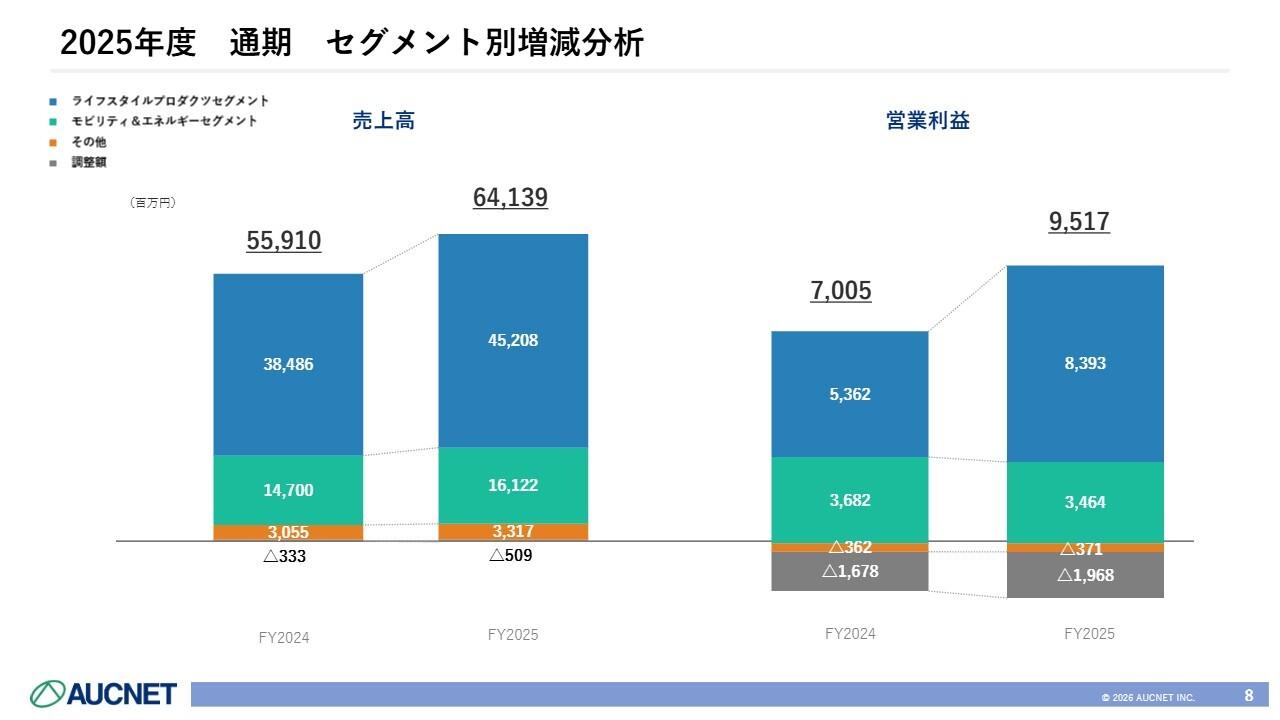

2023年12月期通期業績を総括します。通期の売上高はYoYでマイナス11.1パーセント、営業利益はYoYでマイナス3億3,200万円と、ともに大幅に減少しました。

主な要因として、デジタルマーケティング事業部の不正発注による影響が継続していることが挙げられます。また、不正に関わる調査費用1億9,000万円の特別損失を計上しており、当期純損失は7億6,400万円となりました。

デジタルマーケティング事業に関しては、後ほどセグメントごとに詳細をご説明しますが、インフルエンサーセールス取扱件数、案件単価ともにYoYで大幅に減少しており、年内は体制の強化を継続して実施しました。

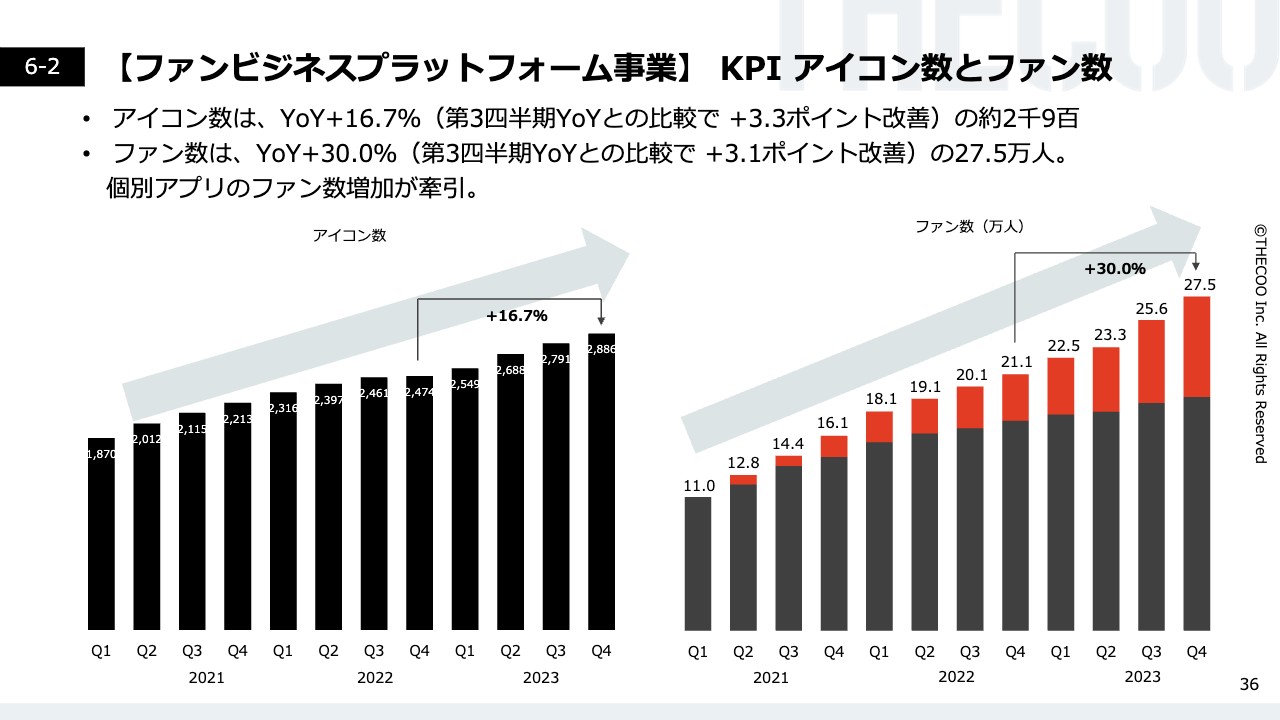

ファンビジネスプラットフォーム事業に関しては、新規アイコン・ファン数ともに第3四半期、第4四半期で回復基調にあります。

アイコン数はYoYで16.7パーセント増の約2,900人、ファン数はYoYで30.2パーセント増の27万5,000人と大きく伸びています。特に個別アプリでのファン数の増加が顕著です。

“できっこない”に挑み続ける

会社・ビジネスの概要についてご説明します。当社のビジョンは「”できっこない”に挑み続ける」を掲げています。常に新しいことにチャレンジし続けるメンバーとともに、新しい事業を興してきています。今後もこのビジョンを実現するために常に挑戦を続け、新しい事業を興し、成長させていきたいと考えています。

会社概要

会社概要です。当社は2014年1月に創業しました。2021年12月22日に上場し、現在、原宿のオフィスでは146名の役職員で事業を行っています。

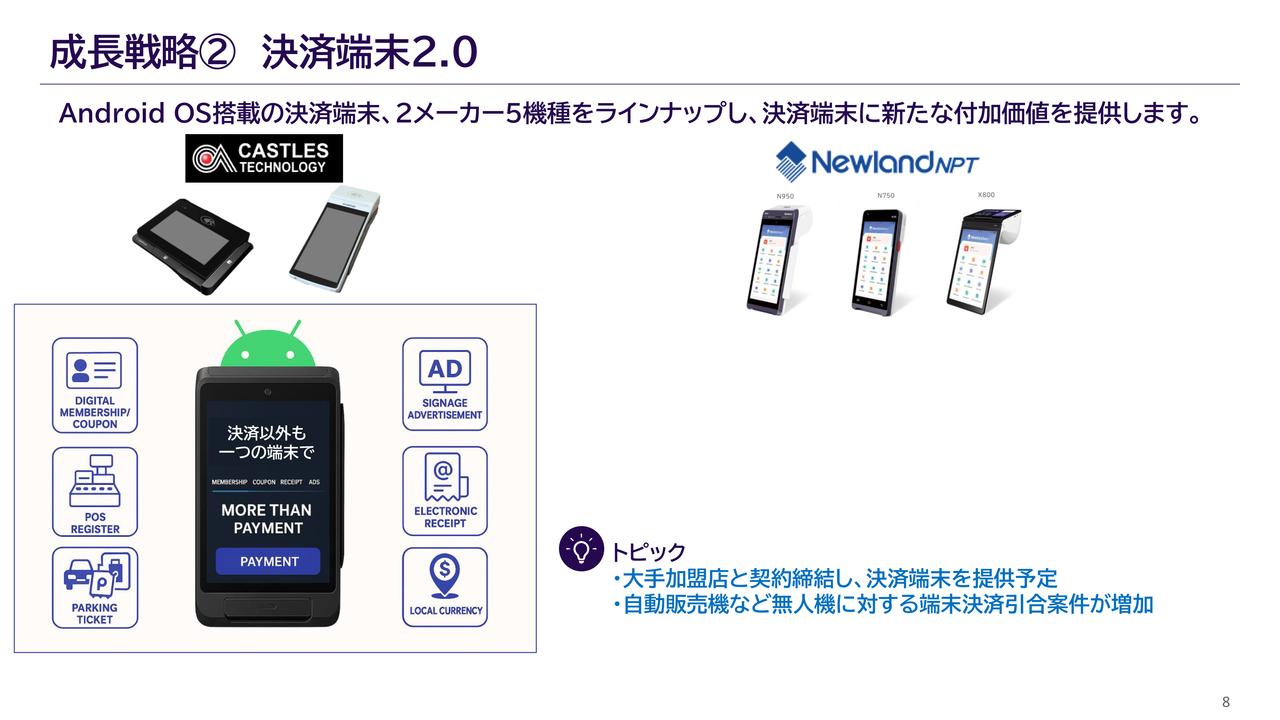

2つの主力事業

2つの主力事業についてご説明します。コア事業であるデジタルマーケティング事業では、インフルエンサーマーケティングを中心とした事業を行っています。成長事業であるファンビジネスプラットフォーム事業では、「Fanicon(ファニコン)」を中心に、ファンビジネスのデジタル化を推進しています。

事業内容

事業内容について、詳しくご説明します。デジタルマーケティング事業は、広告主から広告予算をお預かりし、運用型広告並びにインフルエンサーマーケティングのサービスを提供することでマージンやフィーをいただくデジタル広告事業です。

ファンビジネスプラットフォーム事業は、「Fanicon」を中心とした、迅速かつ簡単に自分のファンコミュニティやファンクラブがオープンできるプラットフォーム運営事業です。「アイコン」と呼ばれる方々が自身のファンコミュニティやファンクラブを開設し、ファンの方々は会費を支払い入会することで、さまざまな機能やコンテンツを楽しむことができます。

ファンからいただいた会費及び売上を、アイコンと当社でレベニューシェアするビジネスモデルとなっています。

新時代のファンコミュニティ

「Fanicon」について、詳しくご説明します。「Fanicon」は新時代のファンコミュニティとして、双方向のコミュニティで大好きな人を持続的に支援することができるプラットフォームです。特に、コミュニティであることを非常に強調しています。

クローズドな空間でファンとアイコンが共に楽しむことで、ファンがアイコンを応援、支援することができるプラットフォームです。

なぜ完全有料制・完全会員制なのか

完全有料制・完全会員制を選択した理由は大きく3つあります。1つ目に、ファンベースやファン数に関係なくアイコンにはコアなファンが必ずいるため、コアなファンがアイコンをサポートすることで、ファンの熱量を維持することが可能となります。

2つ目に、「Fanicon」にはさまざまな収益基盤がありますので、ファンとアイコンがコミュニティ内で楽しんでいただくことにより、収益を確保することが可能となります。

3つ目に、最も重要なポイントである心理的安全性が挙げられます。すべてのファンは月額課金で入会しないとコミュニティを楽しむことができません。つまり、コアなファンしかいない非常に熱量の高い空間になることで、アイコンは安心してファンとコミュニケーションをとったり、交流したりすることができます。

ご利用中のアイコン一例(一部抜粋)

ご利用中のアイコンの一例をご紹介します。アイドル、アーティスト、俳優、ミュージシャン、タレント、YouTuber、スポーツチーム、K-popのアイドルと非常に幅広く、ファンがいらっしゃる方であればどなたでも開設することができ、ファンとのコミュニティを楽しむことができます。

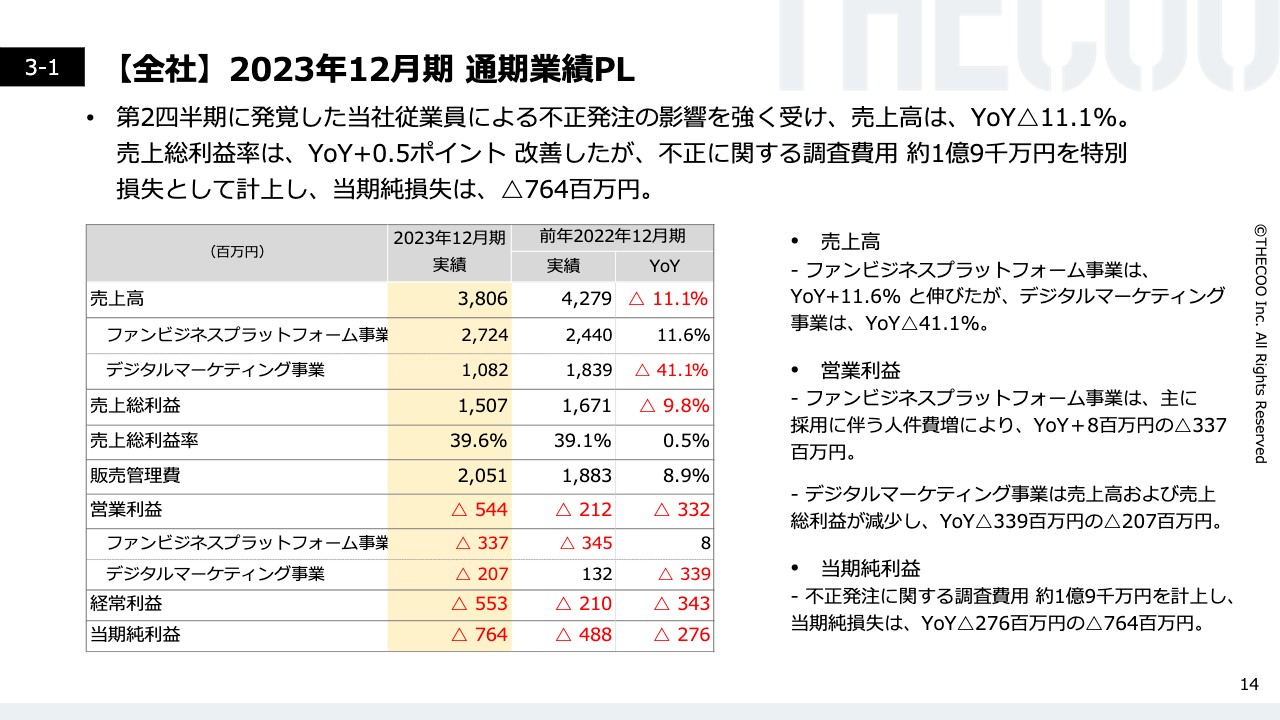

【全社】2023年12月期 通期業績PL

ここからは、2023年12月期通期業績についてご説明します。冒頭で全社の業績について触れましたが、こちらでは事業別にご説明します。

デジタルマーケティング事業は、第2四半期に発覚した不正の影響を強く受け、売上高はYoYでマイナス41.1パーセントと、大幅に減少しています。その影響により、一昨年の営業利益計上から昨年は営業損失に転じてしまいました。

ファンビジネスプラットフォーム事業は、売上高がYoYで11.6パーセントと成長しました。ただし、引き続き事業成長のため投資が必要と判断し、特に開発部門の強化を継続した結果、営業利益はYoYでほぼフラットのマイナス3億3,700万円となりました。

また、特別損失として不正に関わる調査費用1億9,000万円を計上しました。結果として、当期純利益はマイナス7億6,400万円と、YoYで2億7,600万円減少しています。

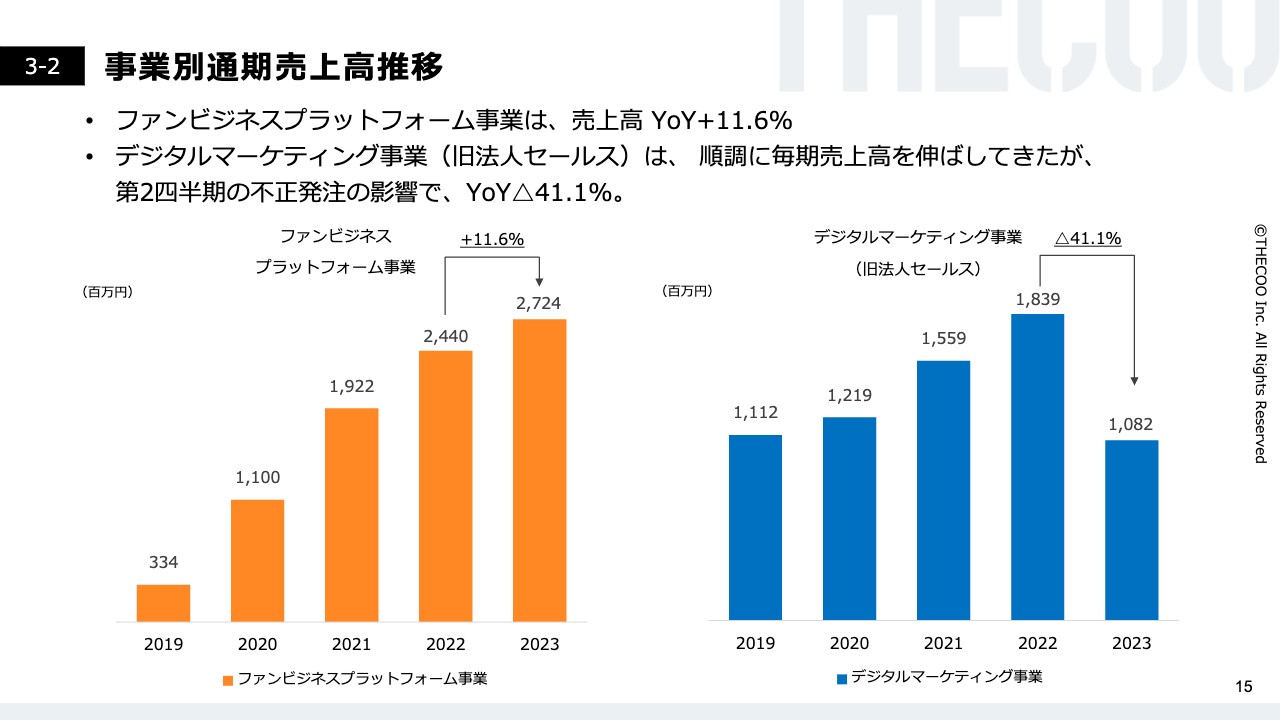

事業別通期売上高推移

事業別通期売上高の推移についてご説明します。スライドのグラフのとおり、ファンビジネスプラットフォーム事業は、毎年順調に売上高を伸ばしています。売上の約半分がストック型の収益モデルですので、このストック型のビジネスモデルが我々の成長を支えています。

デジタルマーケティング事業は、成長率こそファンビジネスプラットフォーム事業に及ばないものの、法人顧客のリピーターがおり、2022年度まで順調に売上を伸ばしています。しかしながら、2023年度は従業員による不正が発覚し、その影響により、第2四半期に売上高・利益ともに大きく下げる結果となりました。

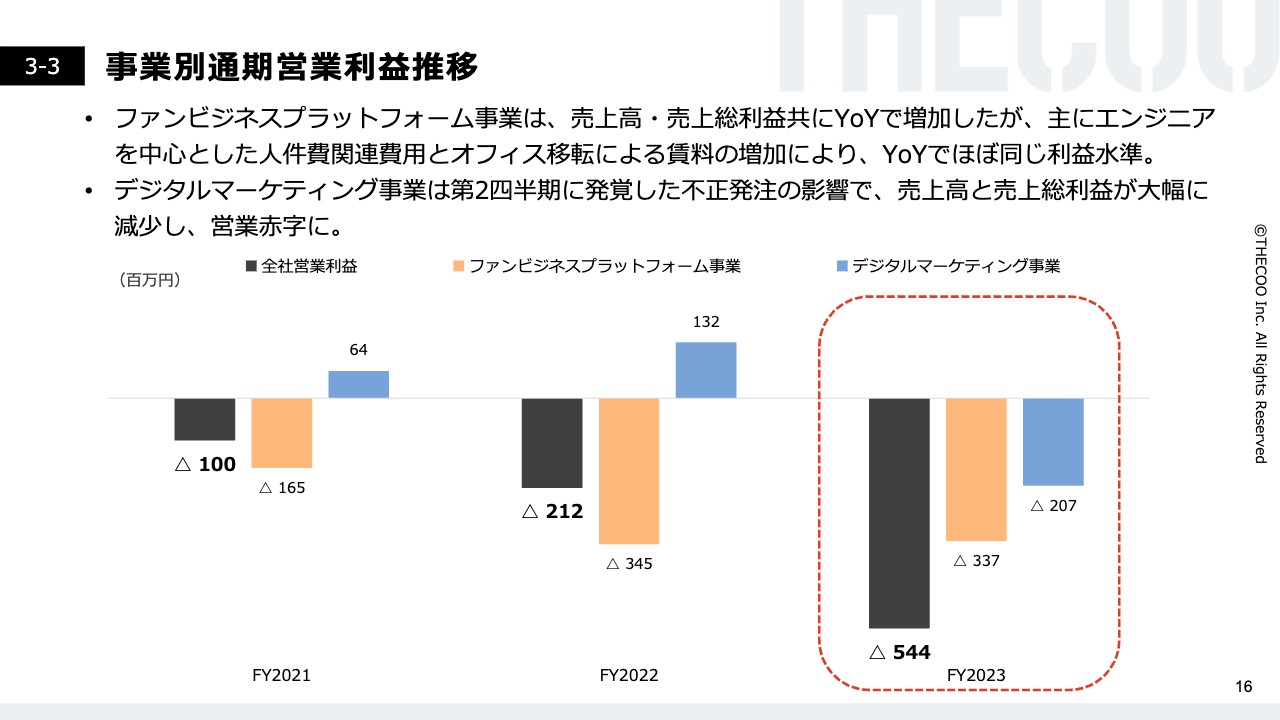

事業別通期営業利益推移

事業別通期営業利益の推移についてご説明します。スライドのグラフは、直近の2021年度から2023年度までの事業別の営業利益の推移を表しています。青色の棒グラフのデジタルマーケティング事業は、2021年度、2022年度と黒字でしたが、2023年度はお伝えしたとおり不正の影響で営業赤字となっています。

一方、ファンビジネスプラットフォーム事業は、投資フェーズと考えており、採用と体制整備の強化を継続した結果、営業赤字が続いています。

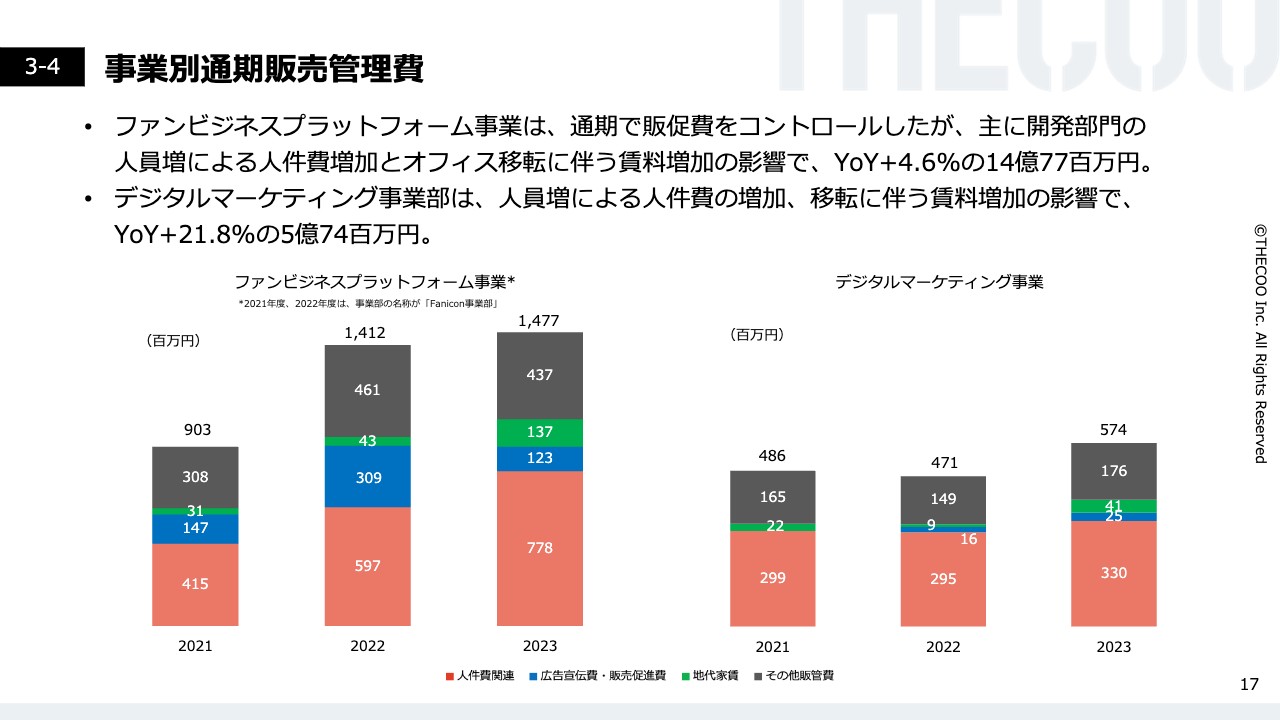

事業別通期販売管理費

事業別通期販売管理費の推移についてご説明します。ファンビジネスプラットフォーム事業は、販売促進費をコントロールしたものの、人件費が大きく増加した影響で、販売管理費がYoYで4.6パーセントの増加となりました。デジタルマーケティング事業の販売管理費は、YoYで21.8パーセントの増加です。

両事業に共通して、オフィス移転に伴う賃料の増加がYoYでの販売管理費増加の要因の1つとなっています。

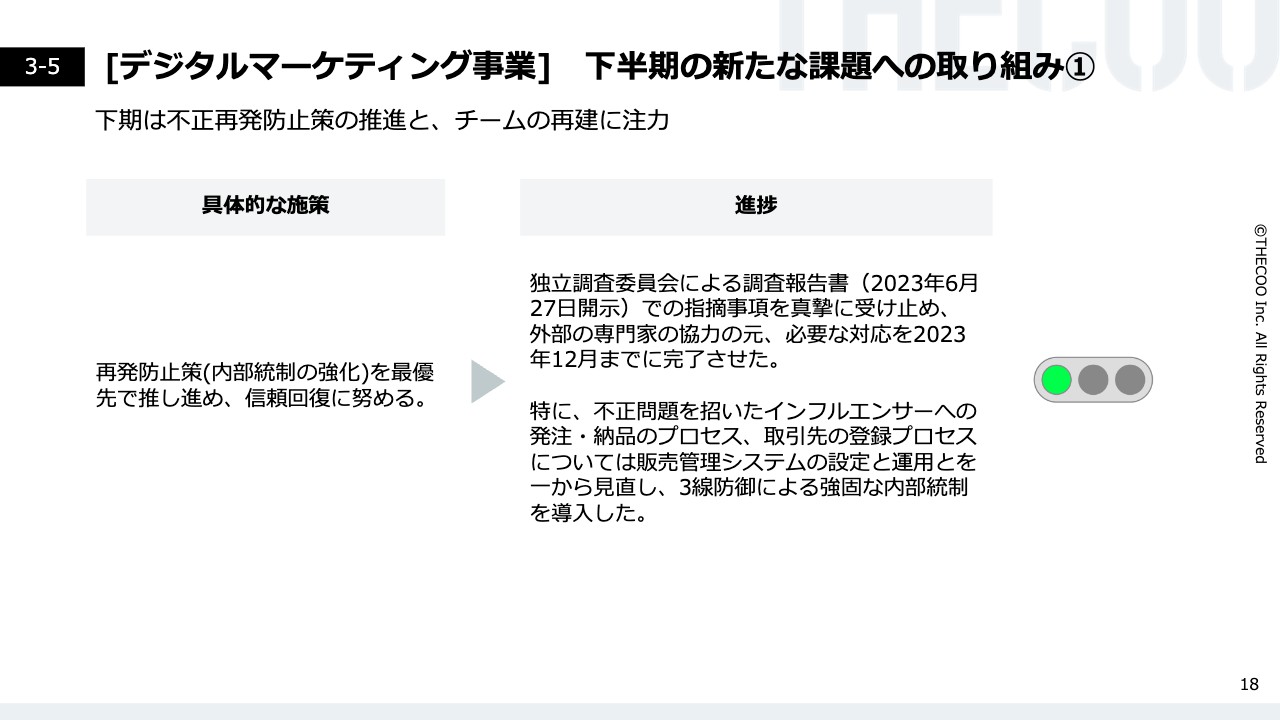

[デジタルマーケティング事業] 下半期の新たな課題への取り組み①

デジタルマーケティング事業の下半期の新たな課題への取り組みについてです。第2四半期に発覚したデジタルマーケティング事業における不正発注の事案に対して、再発防止策を6月末に開示しました。その具体的な進捗についてご説明します。

1つ目に、再発防止策として内部統制の強化を行いました。独立調査委員会に指摘された事項に対して必要な対応、特に内部統制の3ラインを意識した取り組みを進め、12月末までに完了したことをご報告しています。

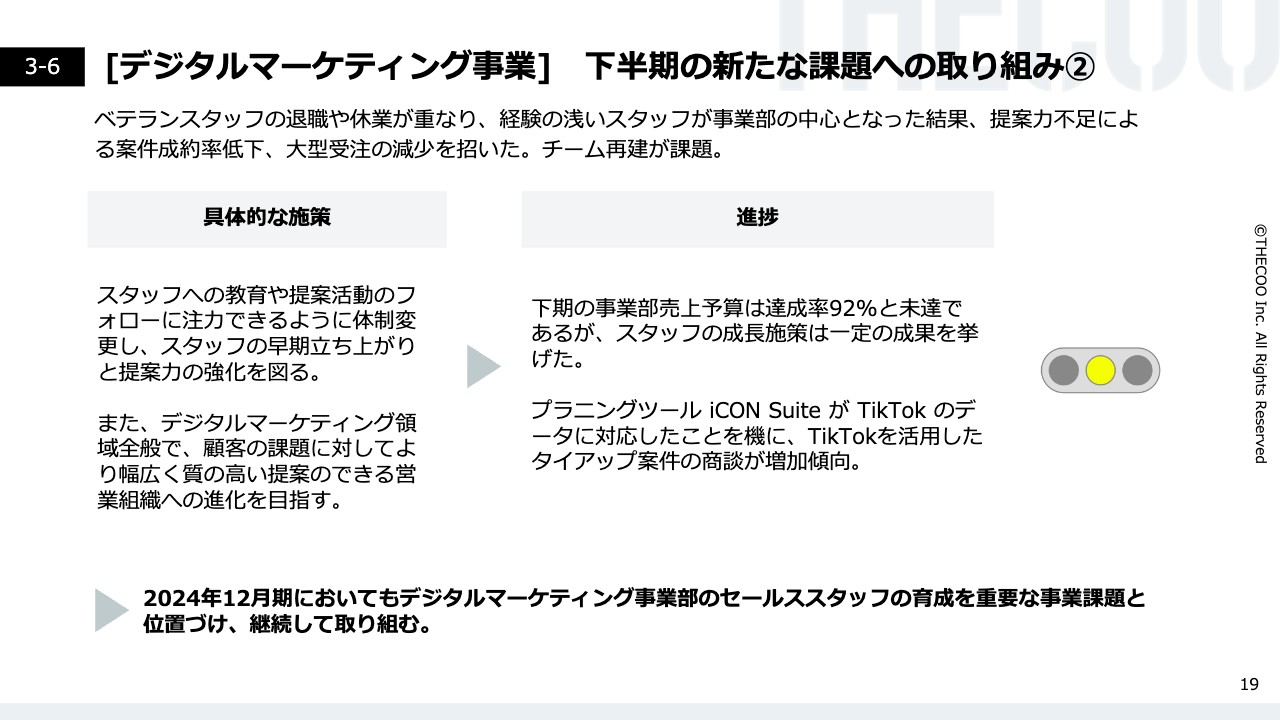

[デジタルマーケティング事業] 下半期の新たな課題への取り組み②

2つ目に、デジタルマーケティング事業では、体制の整備と強化、営業体制の見直しを掲げました。この点については売上予算の未達という結果もあり、継続した取り組みが必要と認識しています。

組織改編も実施したため、少々時間がかかりますが、さらなる強化を進めていきたいと考えています。

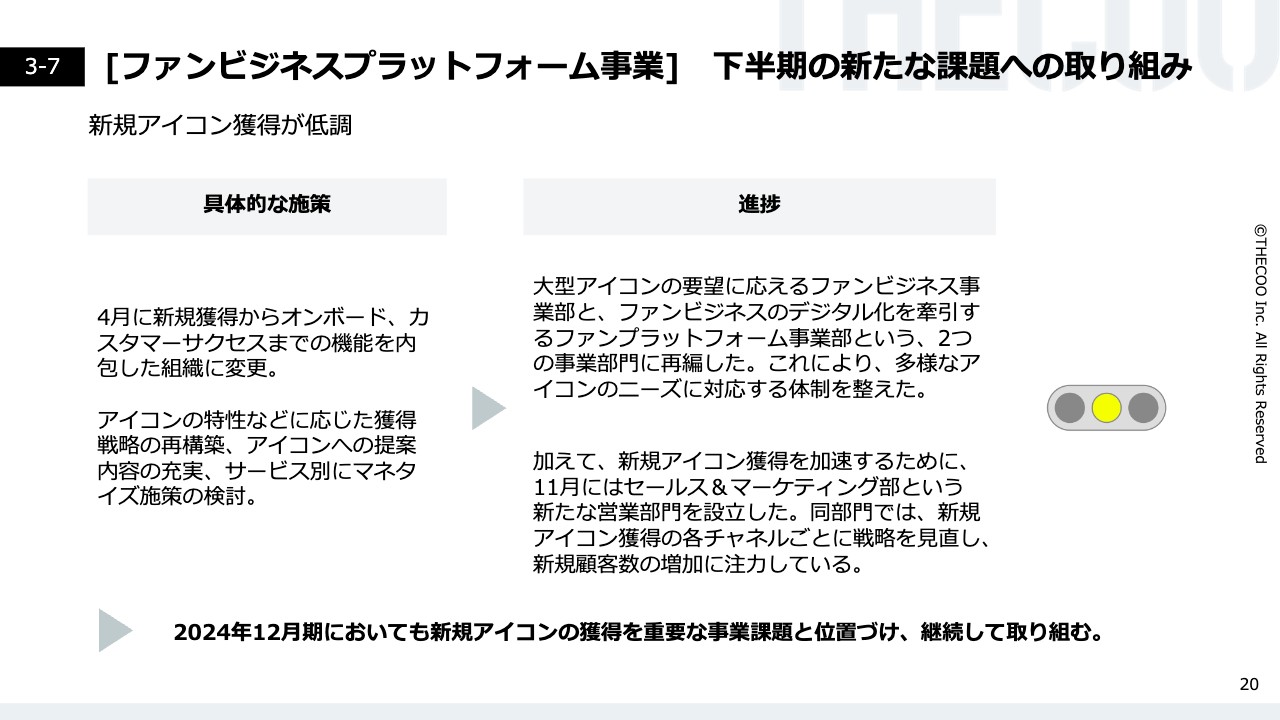

[ファンビジネスプラットフォーム事業] 下半期の新たな課題への取り組み

ファンビジネスプラットフォーム事業の下半期の新たな課題への取り組みについてです。新規アイコン獲得については、第1四半期、第2四半期が低調だったため、目的、戦略に合った組織体制への見直しと課題の洗い直しを行いました。戦略を明確にチームに共有し、提案の内容などが充実したこともあり、第3四半期から復調しています。

このように、ファンビジネスプラットフォーム事業でも組織改編を柔軟に実施したことの結果が表れています。

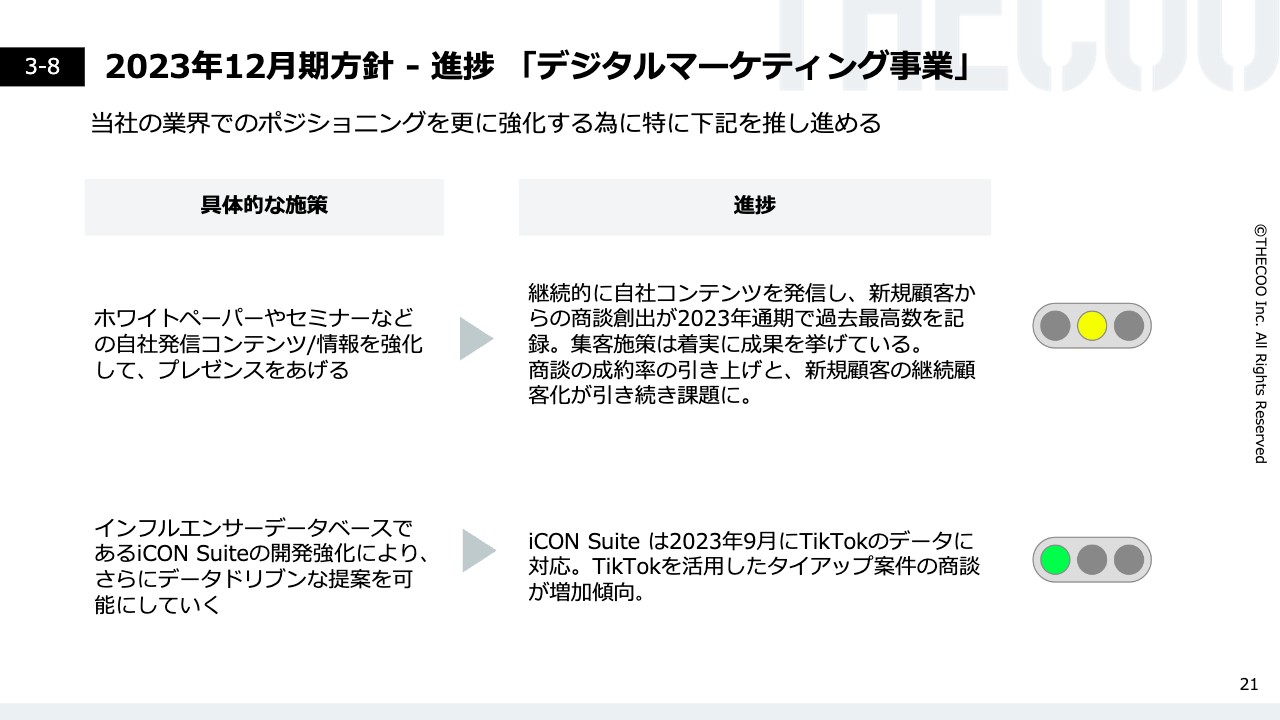

2023年12月期方針 - 進捗 「デジタルマーケティング事業」

2023年12月期の方針として、デジタルマーケティング事業の進捗についてご説明します。期初に立てた方針に対して、スライドに記載のとおりに進捗しています。

自社コンテンツや情報の発信については、取り組みは進んでおり、少しずつ成果が出てはいますが、まだ十分ではないと認識しており「黄色信号」としています。

インフルエンサーデータベースの「iCON Suite(アイコンスイート)」に関しては、「TikTok」のデータへの対応が可能となり、「TikTok」を活用したタイアップ案件の商談増加につながっています。

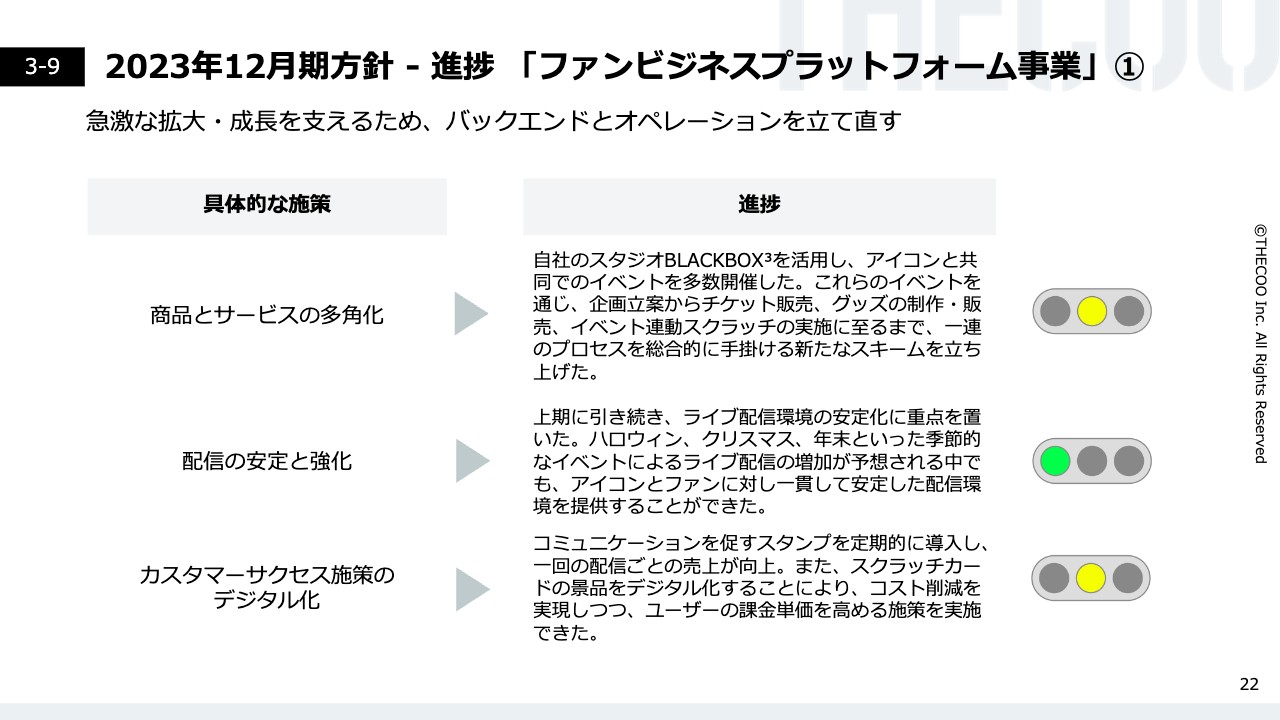

2023年12月期方針 - 進捗 「ファンビジネスプラットフォーム事業」①

ファンビジネスプラットフォーム事業の進捗についてご説明します。不安定だった運用のオペレーション、インフラの強化が進みました。12月のライブ配信が集中するタイミングでも、配信トラブルもなく実施でき、しっかりと結果が出ています。

新宿御苑のスタジオ「BLACKBOX3」のさまざまなかたちでの活用が進んでいます。チケット販売やグッズ制作、販売につながるスキームが立ち上がっており、新しい売上の作り方についても、さまざまなトライアンドエラーを繰り返しています。

また、工数がかかっていたカスタマーサクセスのオペレーションをDX化することにより、コストを意識した効率のよい運用が実現可能となってきています。このように事業の課題に対しての取り組みが進んでいます。

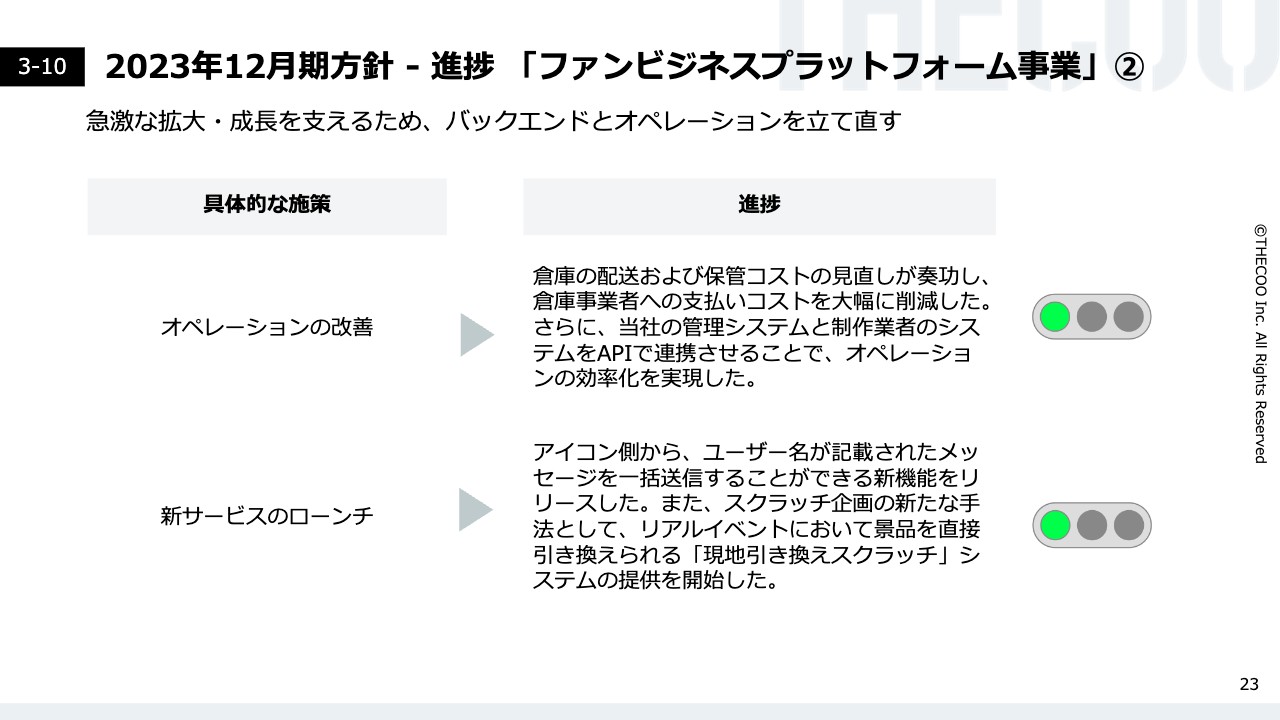

2023年12月期方針 - 進捗 「ファンビジネスプラットフォーム事業」②

管理システムのAPI連携を進め、倉庫周りのオペレーションも改善しました。機能面においても、リアルイベントでの景品交換のシステム導入などを開始し、さまざまなかたちでオペレーションの改善を推進しています。

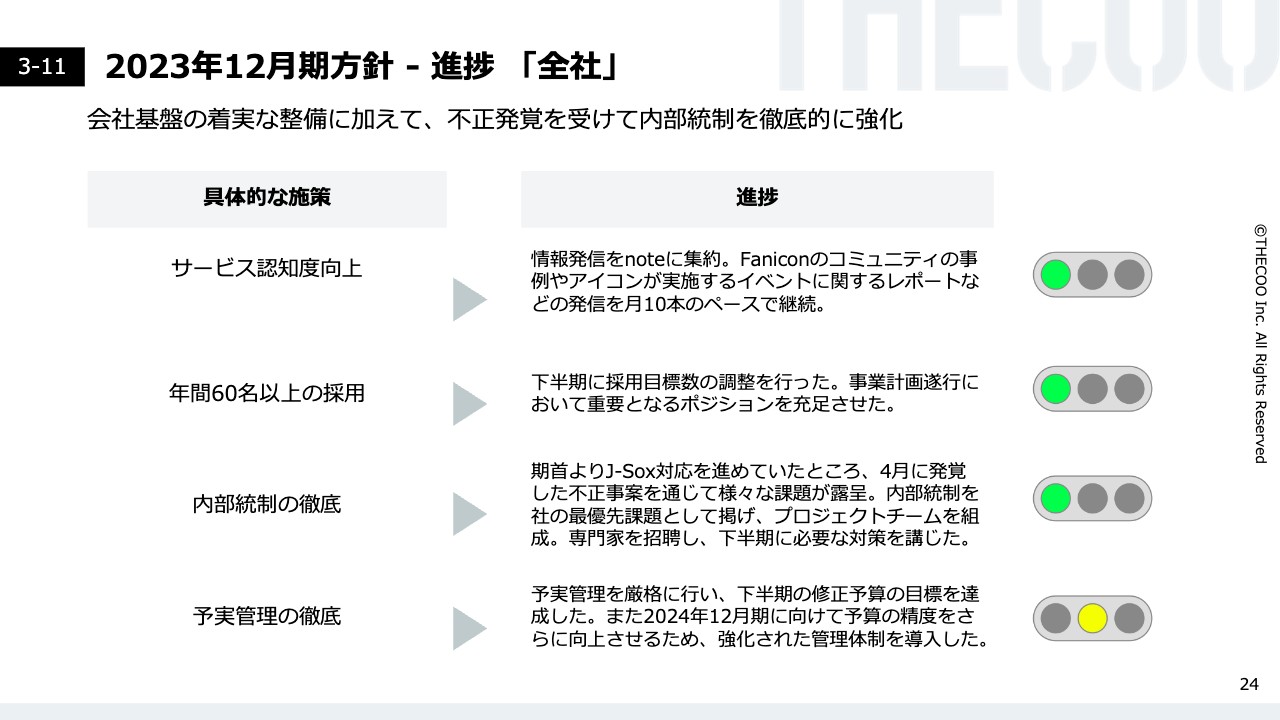

2023年12月期方針 - 進捗 「全社」

全社において、さまざまな課題に対する取り組みをしています。情報発信メディアの1つとして「note」の活用を開始し、会社並びにサービスの取り組みを発信して、認知度向上を進めています。

当初から採用強化を掲げてきており、キーとなる重要なポジションの採用に成功し、組織機動力の向上が可能となりました。

また、不正を経験したことから内部統制を全面的に見直し、プロジェクトチームを立ち上げ、外部専門家の手を借りつつ必要な対策を打ってきました。

事業、組織、ビジネスが複雑になる過程で、精度が落ちてしまった予算精度の向上も図り、予算に対してコントロールし、目標を達成することができました。

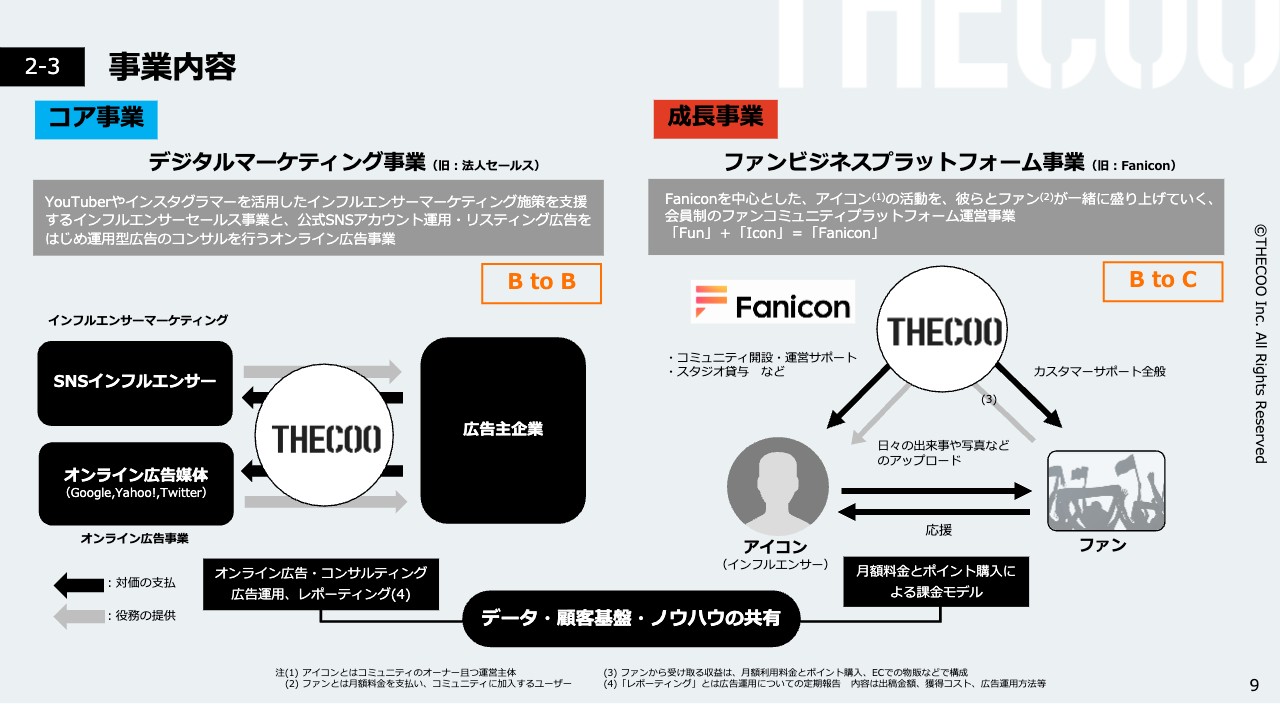

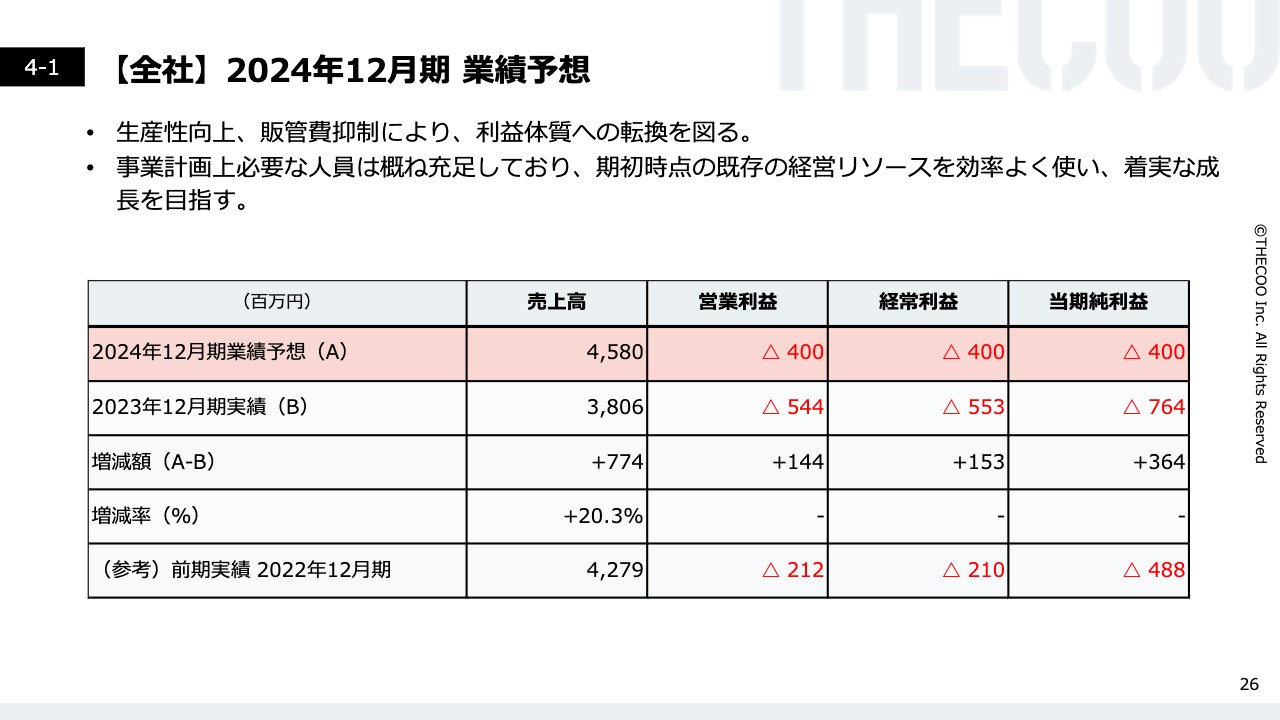

【全社】2024年12月期 業績予想

2024年12月期の通期業績予想についてご説明します。売上高はYoYでプラス20パーセントの45億8,000万円を目指します。利益面では、業務効率などの生産性を向上させ、販売管理費をコントロールすることで、2023年12月期よりも赤字幅を改善し、利益体質への転換を図ります。

人員については、開発部門の強化のためにエンジニアの採用を継続してきましたが、2023年12月期末で組織体制の構築はほぼ完了したと考えています。2024年12月期は、不正などの災いを福となせるように、守りの面だけではなく攻めに転じる重要な1年と位置付けています。

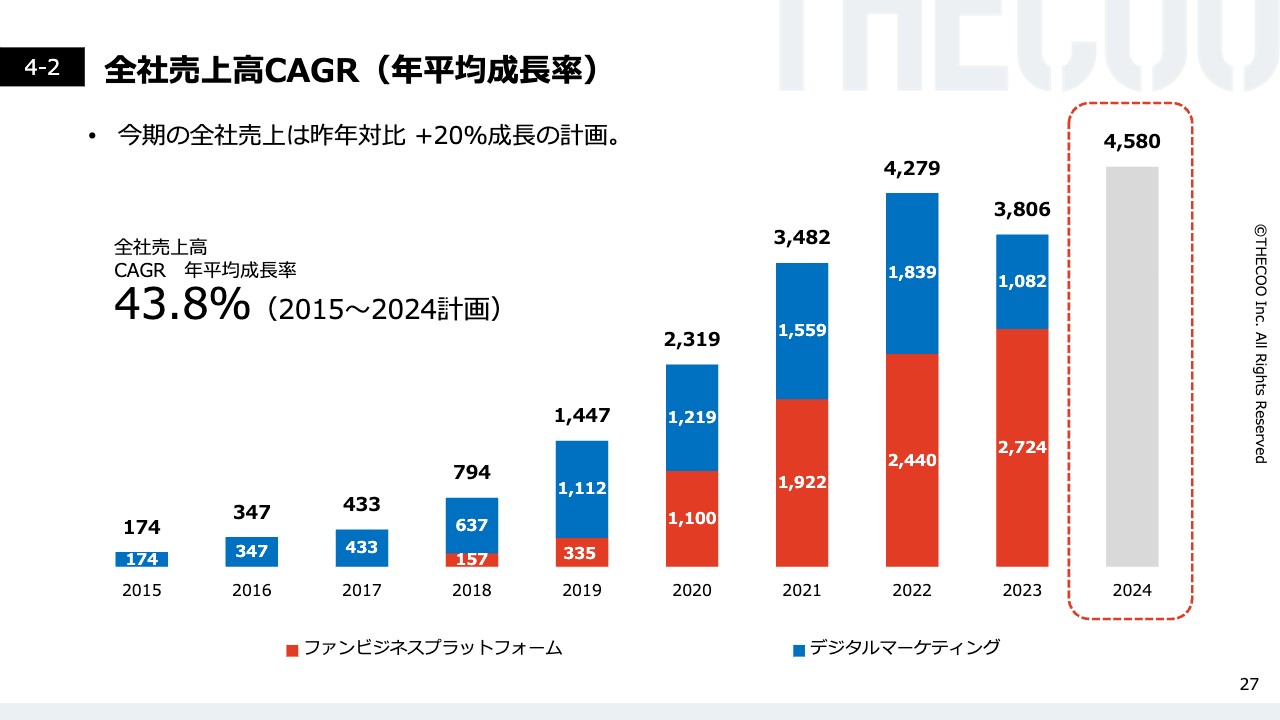

全社売上高CAGR(年平均成長率)

全社売上高CAGR(年平均成長率)についてご説明します。スライドに記載のとおり、CAGRは43.8パーセントと高い数値で推移しています。

残念ながら、2023年12月期はデジタルマーケティング事業の不正による影響があり、全社の業績は前年割れをしましたが、ファンビジネスプラットフォーム事業は堅調な伸びを示しています。

2024年12月期はファンビジネスプラットフォーム事業だけでなく、デジタルマーケティング事業も回復軌道から成長基調へ戻し、両事業とも伸ばしていく予定です。

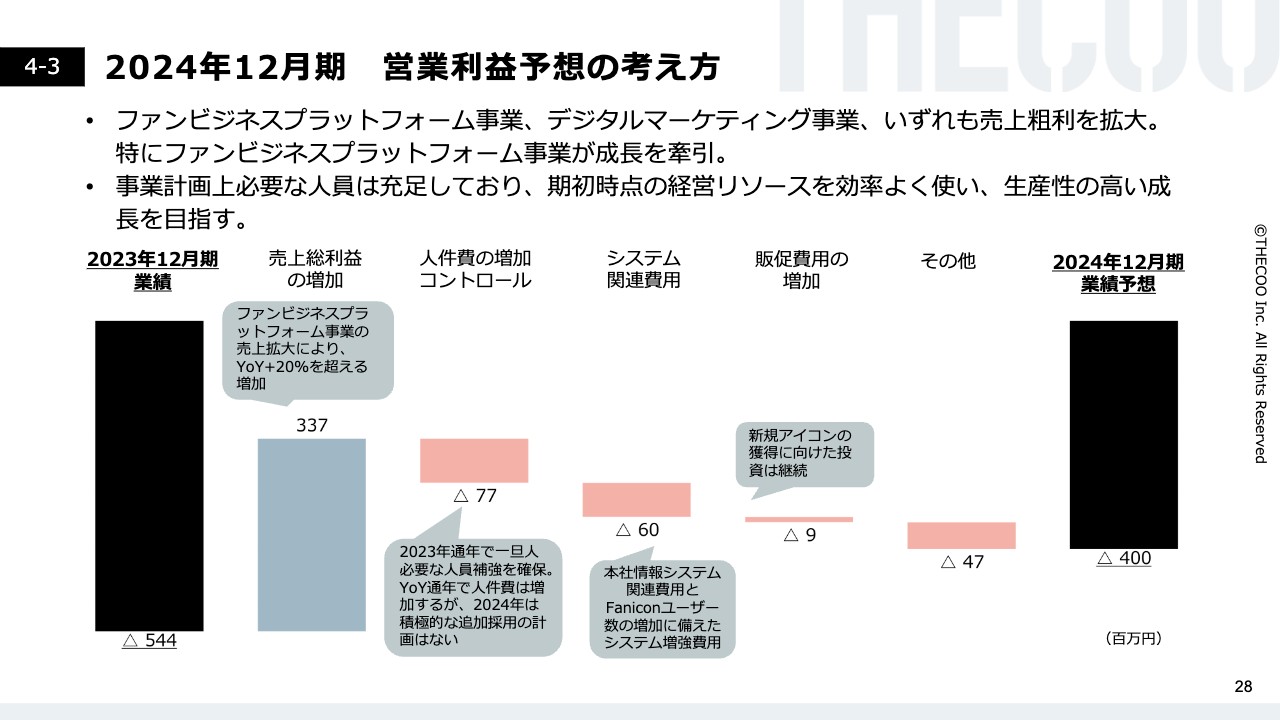

2024年12月期 営業利益予想の考え方

2024年12月期の営業利益予想の考え方についてご説明します。2023年12月期の5億4,400万円の営業赤字から、2024年12月期は売上増加により、売上総利益をYoYで約3億3,700万円伸ばします。

一方で、人件費の増加、システム関連への投資等をコントロールし、4億円の営業損失を予定しています。人件費の増加は、2023年12月期の期中に採用した従業員の人件費が期初からまるまる1年間分発生することが理由です。

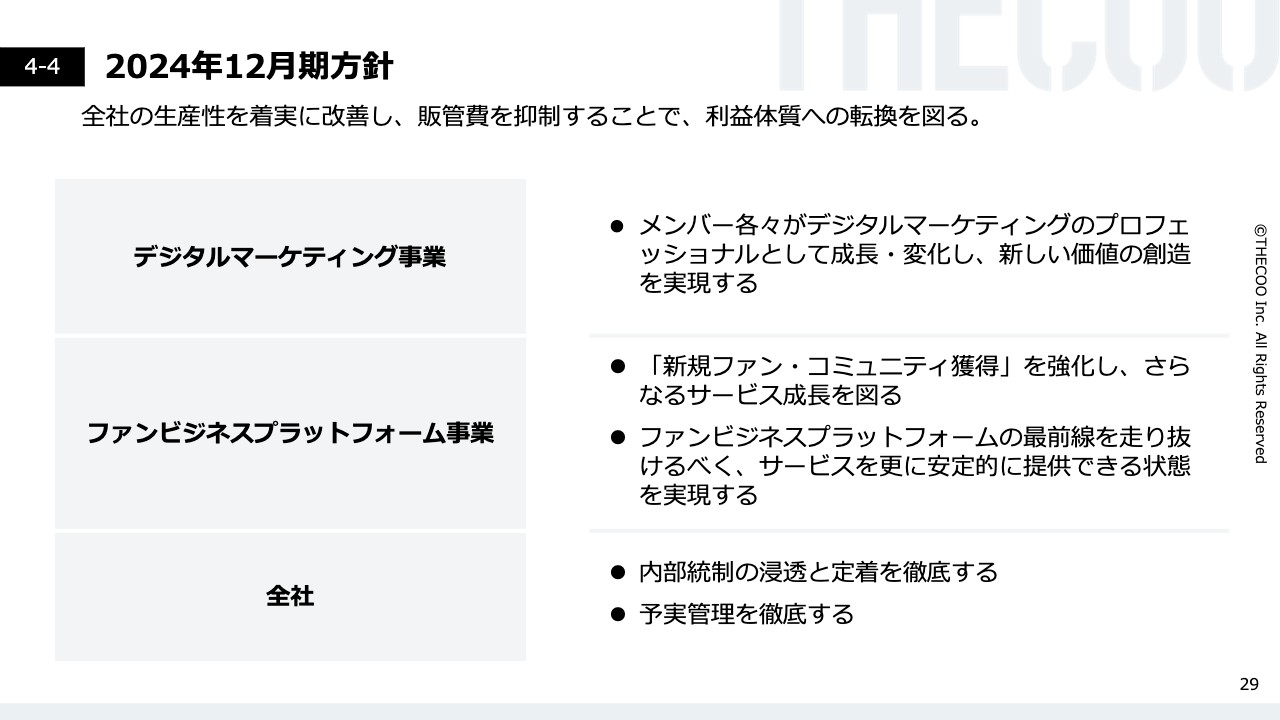

2024年12月期方針

2024年12月期の各事業、全社の方針についてご説明します。ガバナンスを徹底し、業務効率などの生産性を上げ、特に販売管理費を2023年12月期の下半期同様にコントロールすることが全社の方針です。

事業別に、デジタルマーケティング事業では強みを再定義し、チームで意識統一を図り、メンバー個人個人の力を伸ばしていくことに注力していきます。

ファンビジネスプラットフォーム事業では、ストックビジネスである特徴を活かし、既存アイコンをカスタマーサクセスしながらも、アイコン・ファン共に新規獲得の強化を図ります。プラットフォームとして、ファンビジネスのマーケットリーダーを目指します。

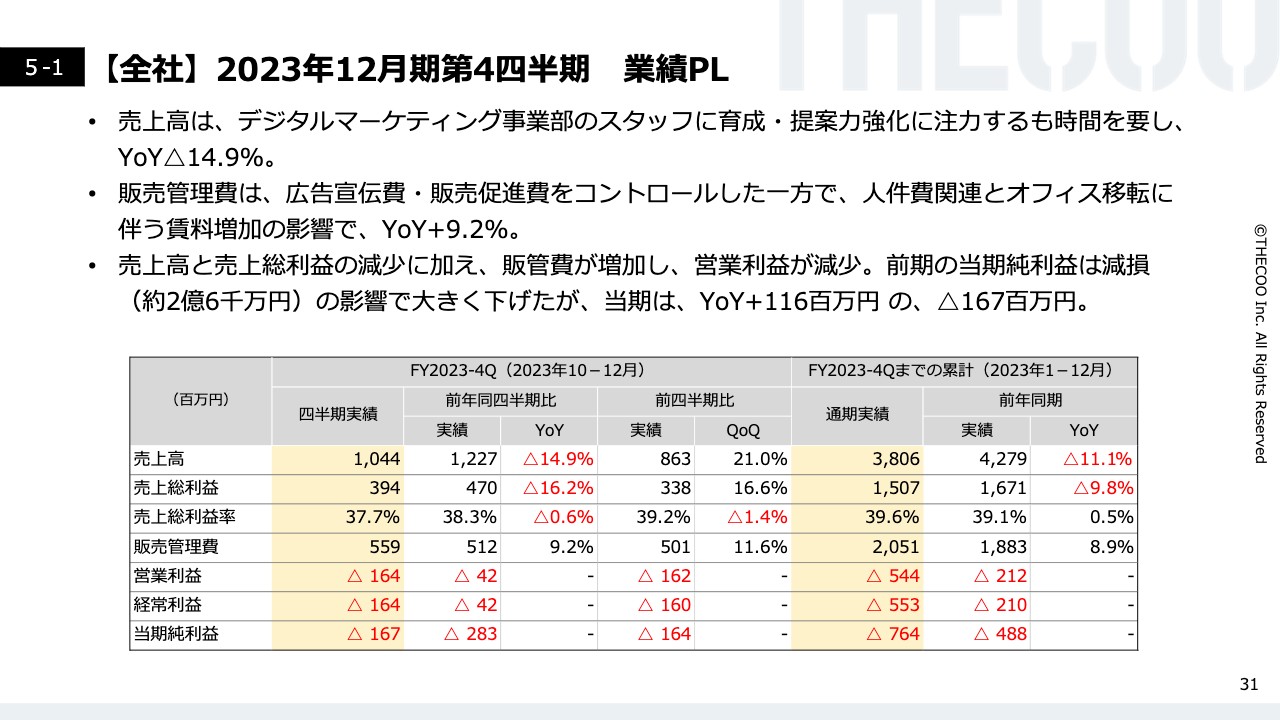

【全社】2023年12月期第4四半期 業績PL

2023年12月期第4四半期の業績に関してご説明します。業績PLはスライドに記載のとおり、売上高はYoYで14.9パーセントのマイナスとなっています。繰り返しとなりますが、デジタルマーケティング事業の不振が影響しています。

売上総利益率はYoYでほぼフラットです。販売管理費は、新規採用に伴う人件費関連費用の増加とオフィス移転による賃料の増加が影響しています。一方で、販売促進費をコントロールしたため、YoYで9.2パーセントの増加にとどまっています。

結果として、営業損失は1億6,400万円と、YoYで1億2,200万円増加しています。当期純利益は2022年12月期の減損の影響もあり、YoYで1億1,600万円改善し、1億6,700万円の損失で着地しました。

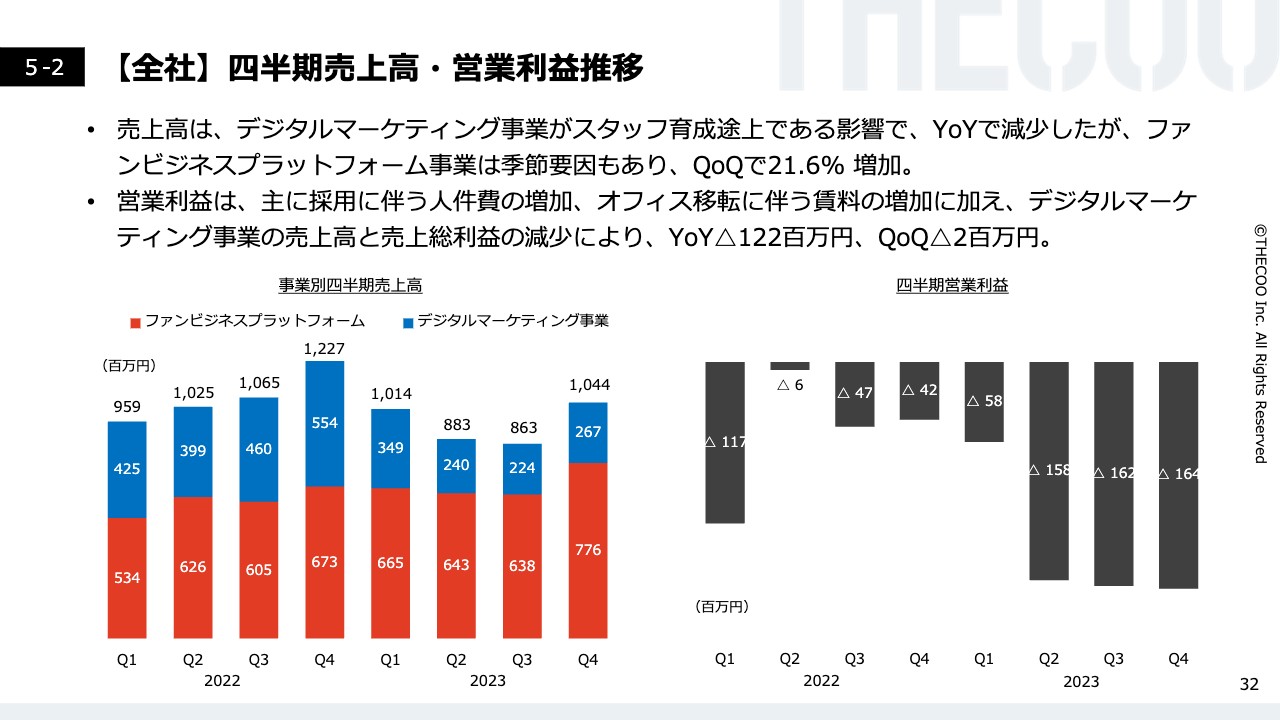

【全社】四半期売上高・営業利益推移

全社の四半期売上高・営業利益の推移についてご説明します。スライド31ページでご説明したとおり、デジタルマーケティング事業の不振により、全社ではYoYで減少しています。

一方、QoQではファンビジネスプラットフォーム事業の伸びが牽引し、売上高は21.6パーセント増加しています。営業利益は、人件費の増加とオフィス移転に伴う費用の増加を主な理由に、赤字を継続しています。

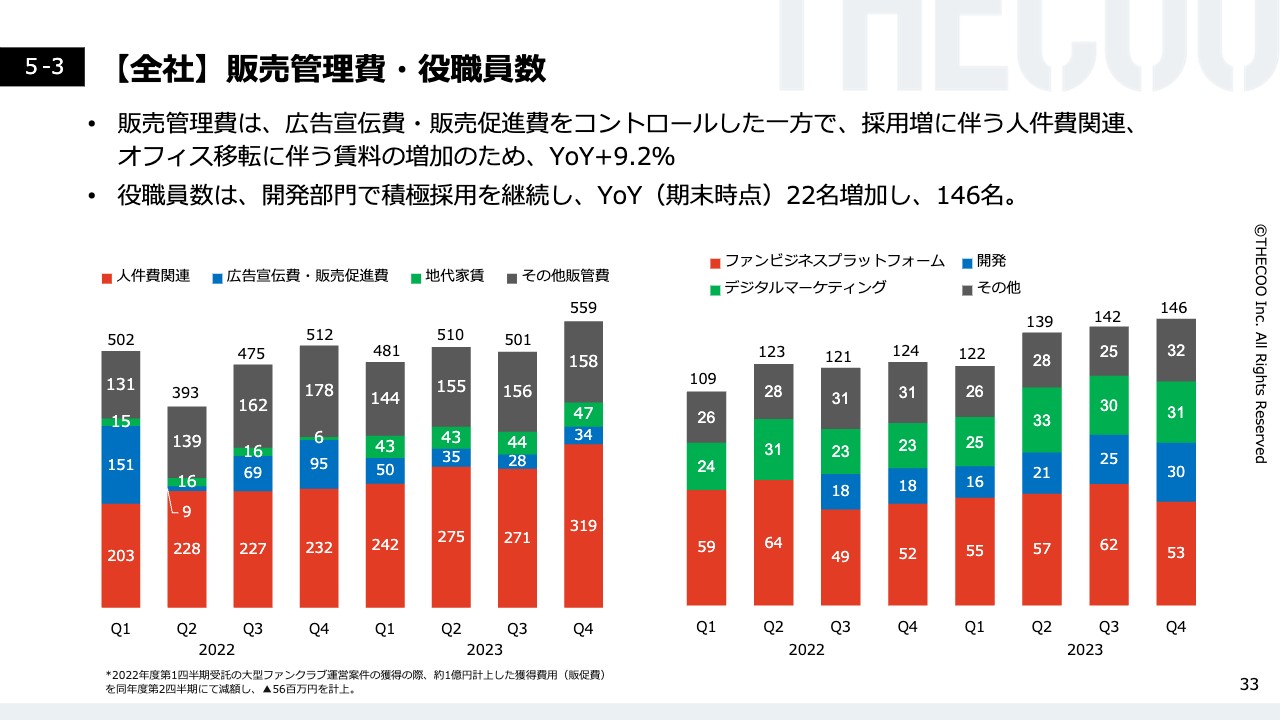

【全社】販売管理費・役職員数

全社の販売管理費・役職員数についてご説明します。四半期ごとの販売管理費は、広告宣伝費・販売促進費を費用対効果を意識しながら通期でコントロールした一方で、人件費関連とオフィス移転に伴う賃料増加の影響で、YoYで9.2パーセントの増加となりました。

右側のグラフのとおり、役職員数に関しては、青色で示している「開発」を中心に採用を強化し、2023年12月期末でいったん体制は整ったと考えています。

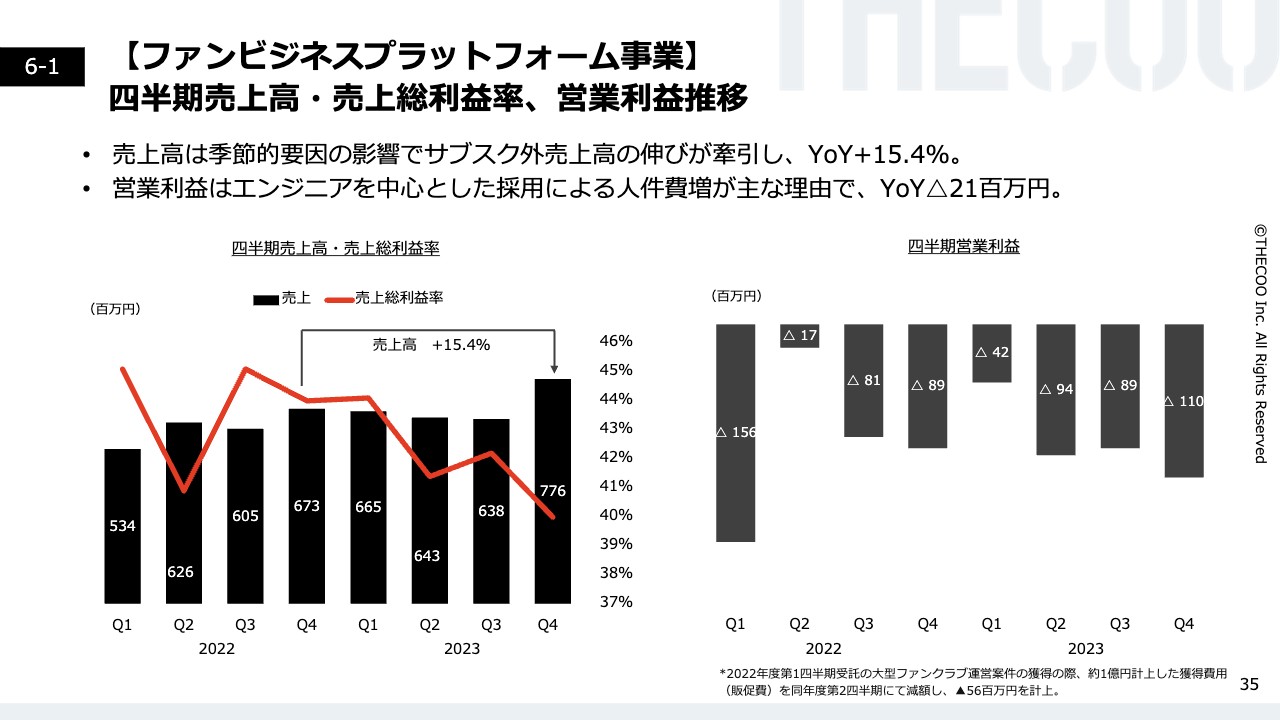

【ファンビジネスプラットフォーム事業】四半期売上高・売上総利益率、営業利益推移

2023年12月期第4四半期のセグメント別の業績についてご説明します。まず、ファンビジネスプラットフォーム事業の第4四半期の売上高・売上総利益・営業利益の推移です。スライド左側のグラフのとおり、第4四半期の売上高はYoYで15.4パーセント増加しました。季節要因による取り組みの効果が高く、サブスク外の売上高が大きく伸びました。

一方で、売上総利益率はQoQで2パーセントほど低下しましたが、40パーセント前半のレンジ内であり、一過性と考えています。

右側のグラフのとおり、営業損失については、主に新規採用の影響によりYoYで2,100万円の増加となりました。

【ファンビジネスプラットフォーム事業】 KPI アイコン数とファン数

KPIであるアイコン数とファン数についてご説明します。アイコン数は、YoYで16.7パーセントの増加、ファン数は、YoYで30パーセントの増加となりました。その半数は個別アプリでの増加で、第4四半期は第3四半期のYoY成長率を大きく凌ぎ、成長しています。この傾向は継続すると考えています。

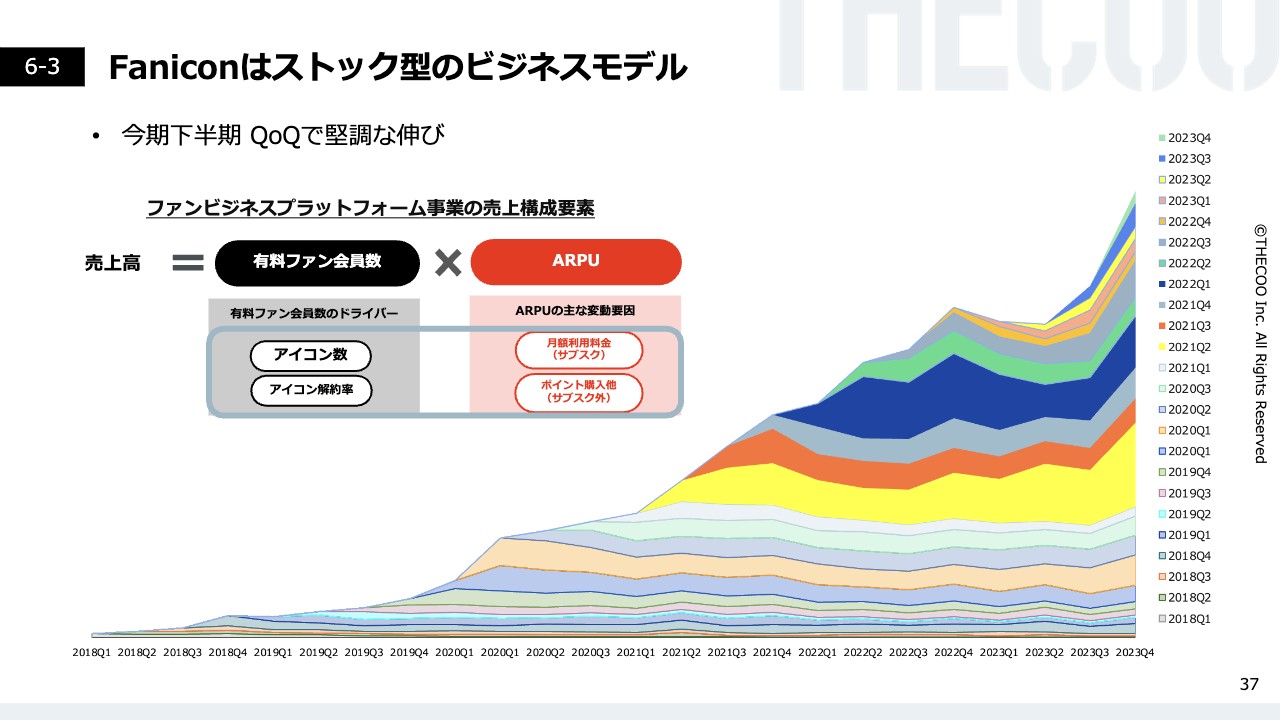

Faniconはストック型のビジネスモデル

「Fanicon」はストック型のビジネスモデルです。2023年12月期第2四半期は成長がいったん鈍化しましたが、第3四半期からファン数が増加し、復調したことにより、第4四半期もスライドのグラフに記載のとおり、非常にシャープに伸びています。

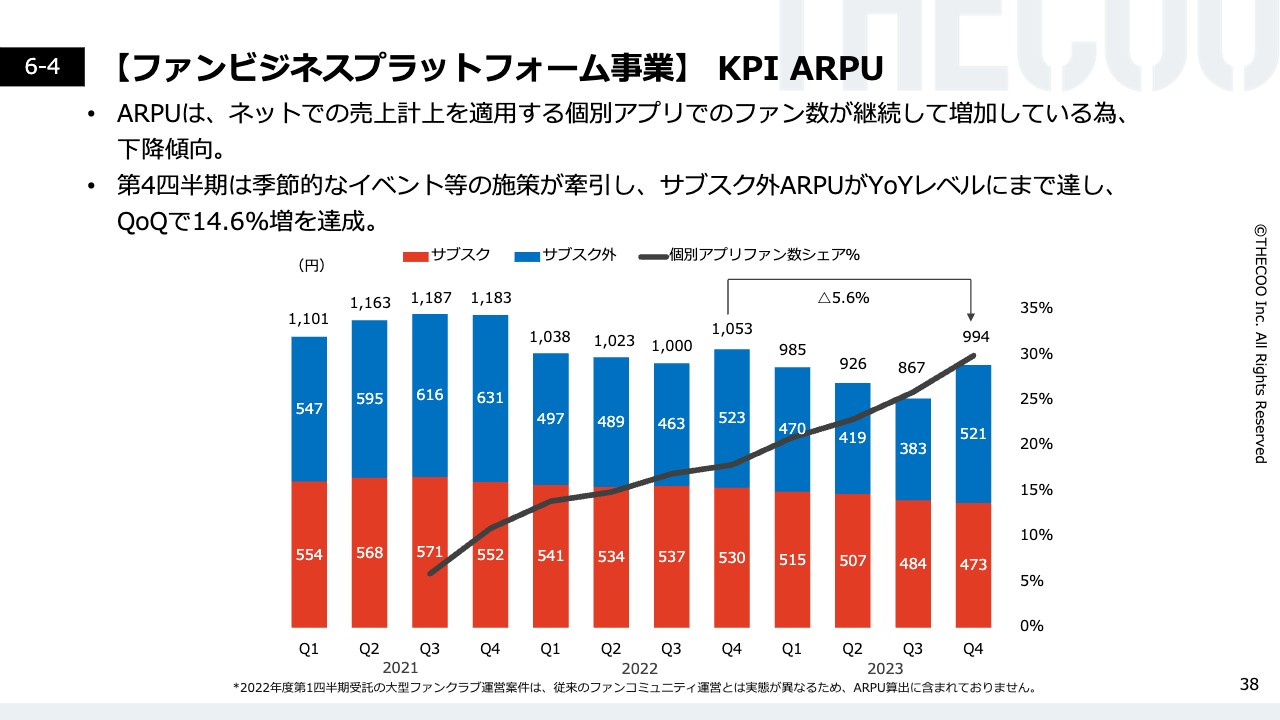

【ファンビジネスプラットフォーム事業】 KPI ARPU

KPIの1つであるARPUに関してご説明します。第2四半期、第3四半期の決算説明でもお伝えしていますが、ARPUは売上をファン数で割って算出しています。ネットでの売上計上が適用される個別アプリのファン数の増加が顕著なため、サブスクのARPUは下降傾向にあります。QoQの伸びはサブスク外での季節要因があったため堅調です。

スライドのグラフにあるとおり波はあるものの、第4四半期はサブスク外の売上を作っていく取り組みに注力しました。折れ線グラフは、個別アプリのファン数シェアの割合を示しており、個別アプリのファンの増加が顕著となっています。繰り返しになりますが、今後もこの傾向は継続すると考えています。

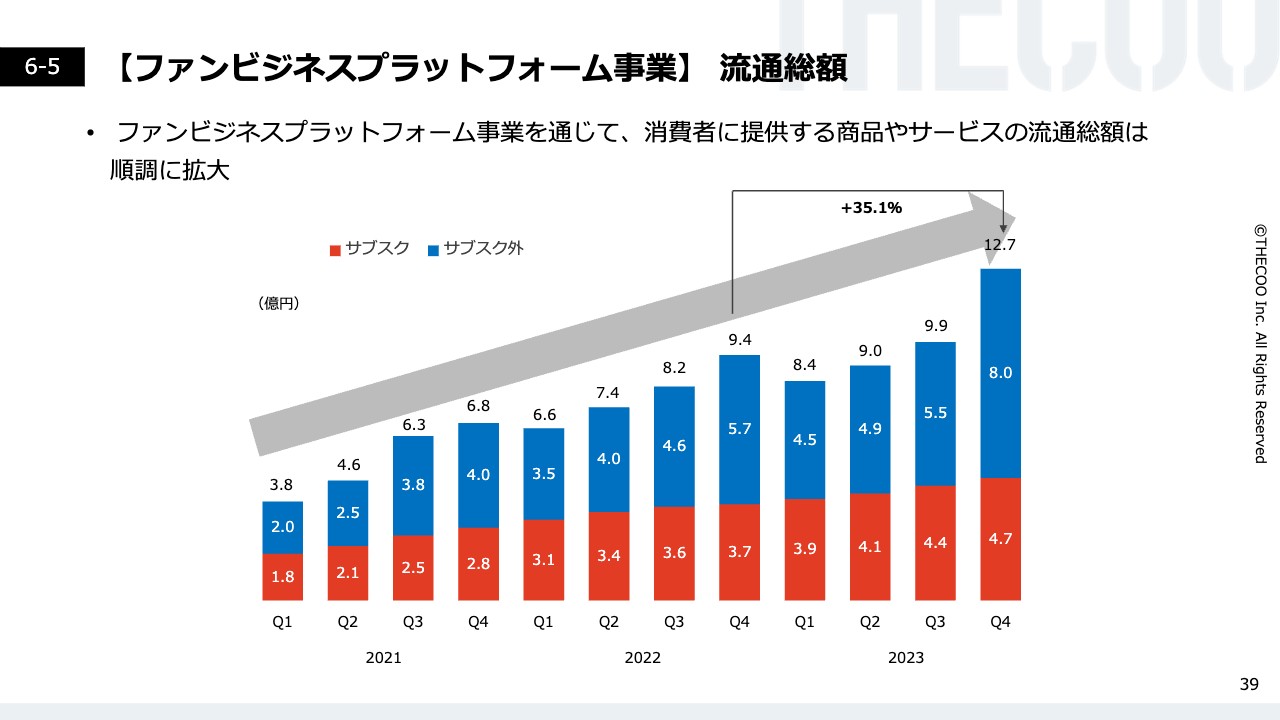

【ファンビジネスプラットフォーム事業】 流通総額

もう1つの大事な指標である、流通総額についてご説明します。スライド38ページでは、ARPUのトレンドについてお話ししました。こちらのスライドのグラフは、当社のプラットフォームを通じて、提供するサービスの流通総額のトレンドを視覚化しています。

考え方としては、個別アプリのネットでの売上をグロス売上として計上することで、流通総額を算出しています。グラフのとおり、総じて右肩上がりで、サブスク、サブスク外の売上高が増加しています。プラットフォームを通じて当社が提供している価値は、継続して増加していると言えます。

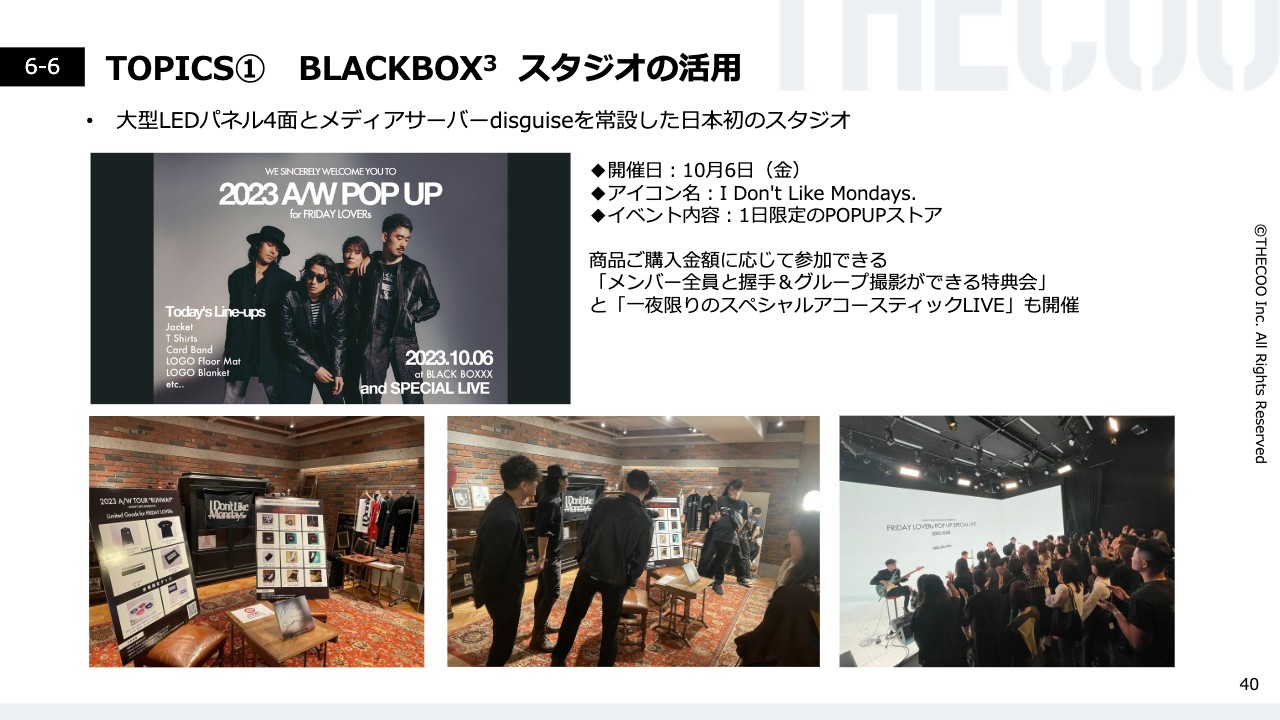

TOPICS① BLACKBOX3 スタジオの活用

トピックスについてご説明します。1つ目のトピックは、スタジオの活用事例です。スタジオは配信だけではなく、ポップアップストアや、ファンの方々に来ていただくイベントの場としても大きく活用することができています。

オンラインだけではなく、オフラインも活用することでファンの満足度を高めて売上につなげています。

TOPICS② KOREA SPOTLIGHT2023

2つ目のトピックは、韓国コンテンツ振興院と共同で開催したイベントです。一昨年からこちらのイベントを始めましたが、昨年も10月25日に渋谷Spotify O-EASTで「KOREA SPOTLIGHT 2023」を開催し、数組のアーティストを招聘しました。日本の音楽業界の方々との交流や、日本のファンにライブを見ていただくということで、K-POP、韓国の音楽協会と日本のファンをつなぐイベントを開催しました。

TOPICS② FY2023 10-12月 のFanicon開設事例

第4四半期のFanicon開設事例をご紹介します。スライドにあるとおり、AAAの與真司郎さん、元AKBの市川美織さん、K-POPから元ASTROのメンバーであるROCKYさんなど、さまざまな方に「Fanicon」を開設していただく機会が増えています。

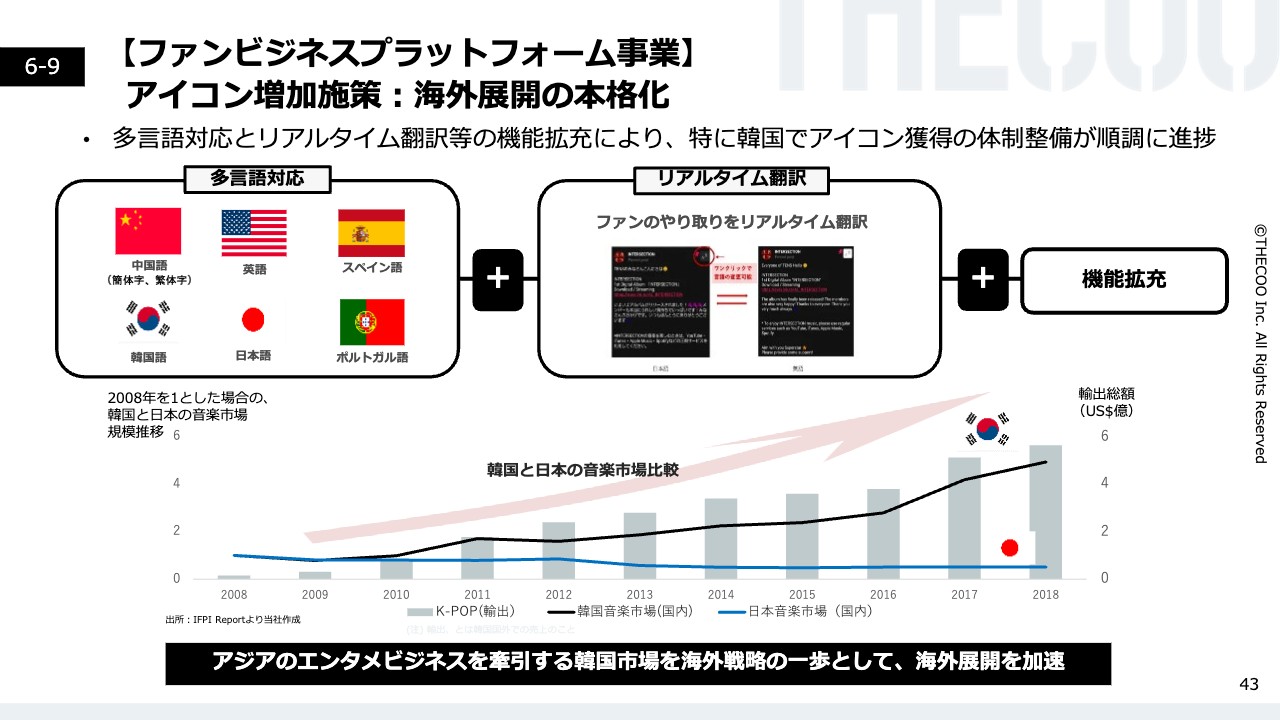

【ファンビジネスプラットフォーム事業】アイコン増加施策:海外展開の本格化

今後のアイコン増加施策としては、海外展開が非常に大きな肝になります。世界でトップクラスのエンターテイメントコンテンツを発信する韓国市場を意識しつつ、海外展開を促進しています。こちらの取り組みについては、2024年12月期もよいニュースがお伝えできると考えています。

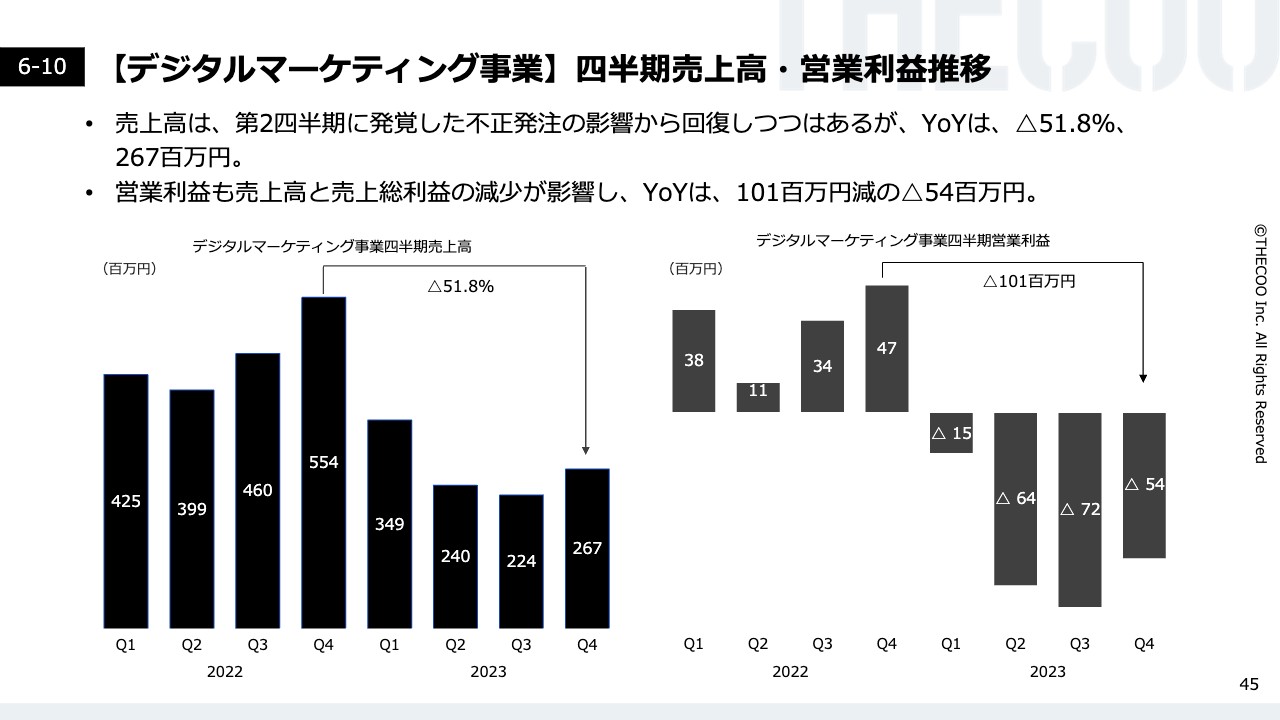

【デジタルマーケティング事業】四半期売上高・営業利益推移

デジタルマーケティング事業の第4四半期の売上高・営業利益の推移についてご説明します。第2四半期に発覚した不正の影響から回復しつつあるものの、売上高はYoYでマイナス51.8パーセント、営業利益もYoYで1億100万円のマイナスと苦戦しています。

季節要因もありますが、QoQでは少しずつ回復してきています。

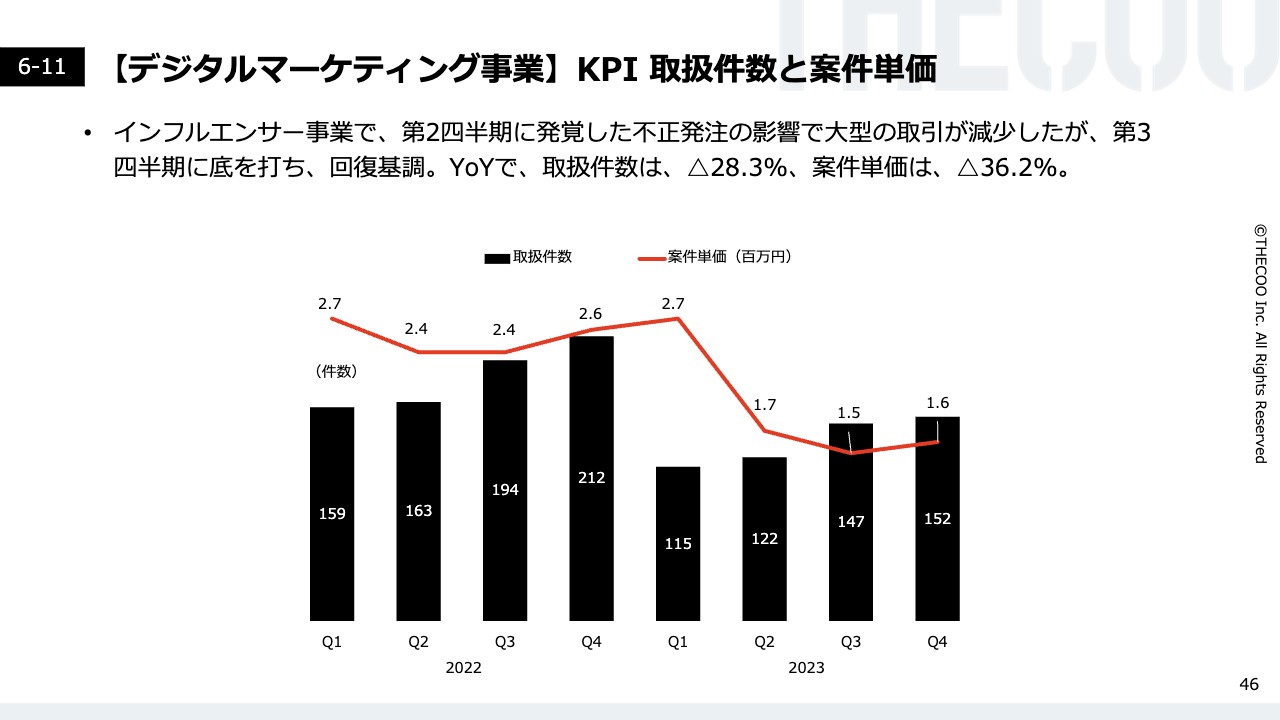

【デジタルマーケティング事業】KPI 取扱件数と案件単価

KPIである取扱件数と案件対価は、わずかではあるもののQoQで回復しつつあります。

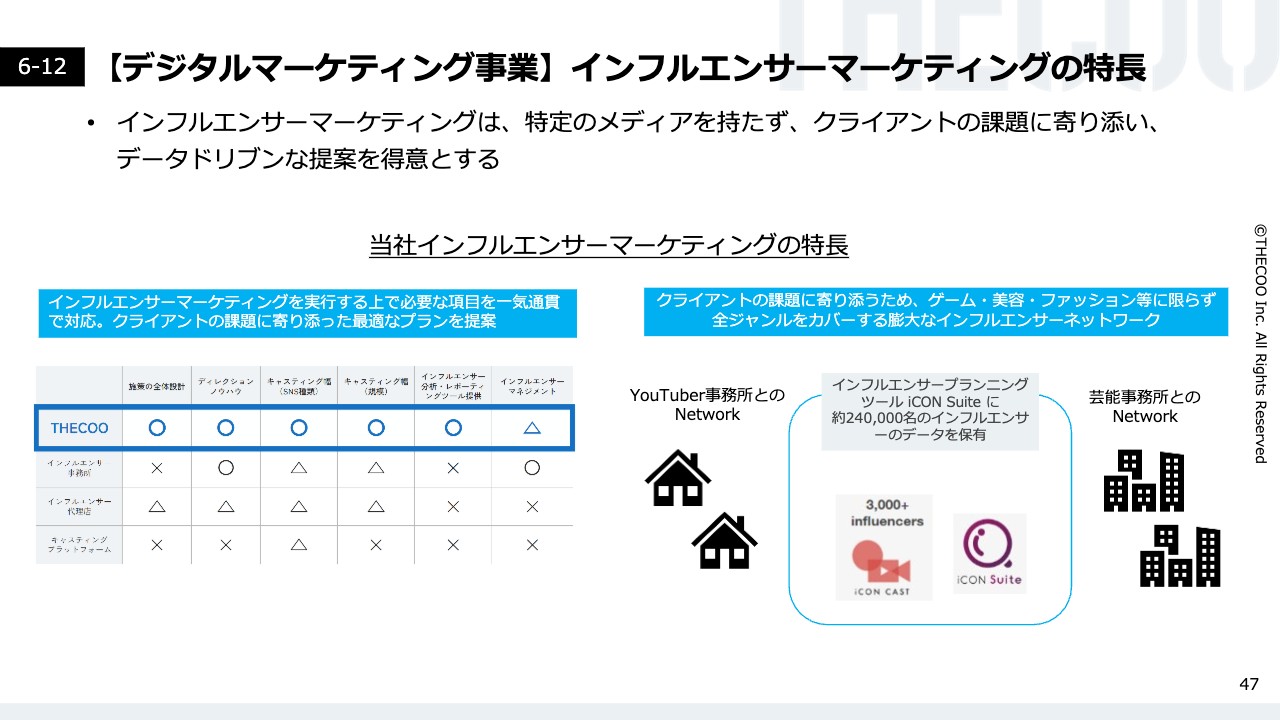

【デジタルマーケティング事業】インフルエンサーマーケティングの特長

インフルエンサーマーケティングの特長です。当社は「iCON Suite」を中心にインフルエンサーのデータを保有しており、インフルエンサーマーケティングチームから最適なプランを提案します。その結果、多くのクライアントから、その価値に高い評価をいただいています。

【デジタルマーケティング事業】インフルエンサーマーケティングのご紹介

「iCON Suite」についてです。2023年12月期は「TikTok」のデータを表示することが可能になり、さらにインフルエンサーのデータに基づいた提案ができるようになりました。

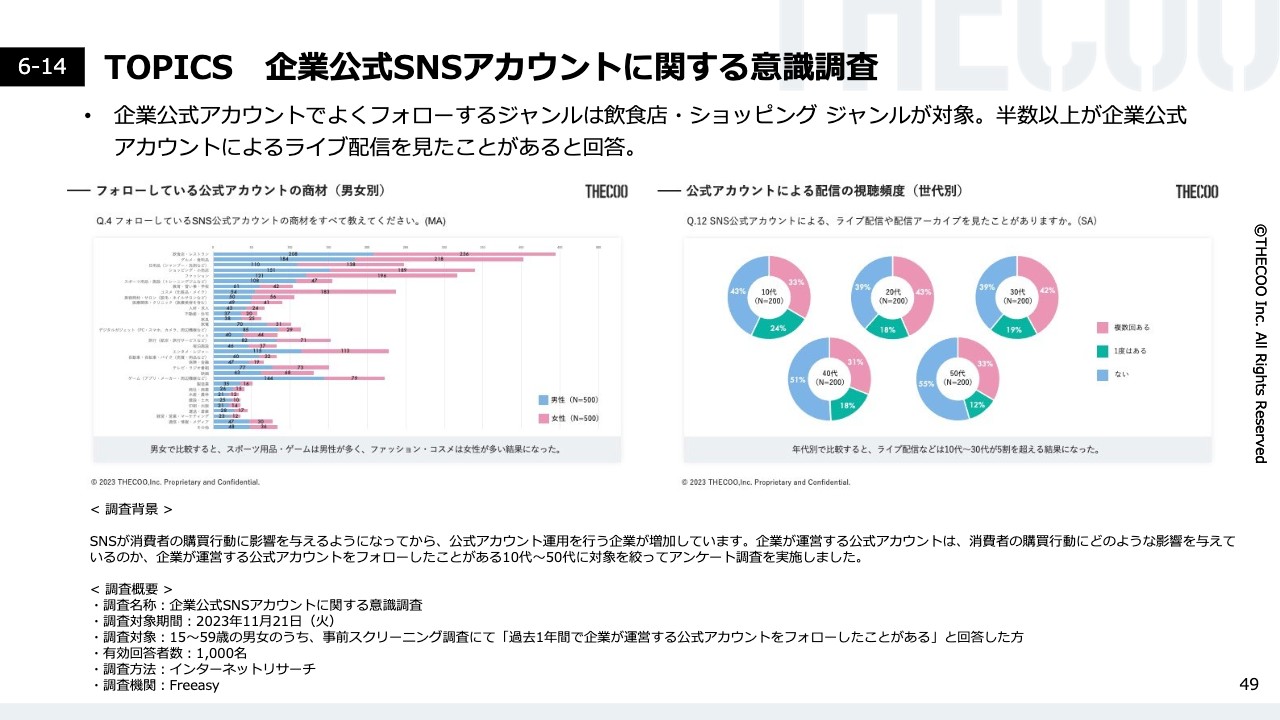

TOPICS 企業公式SNSアカウントに関する意識調査

デジタルマーケティング事業のトピックです。企業公式SNSアカウントに関する意識調査を発表しました。企業が公式アカウントとしてSNSを始めており、若い世代であればあるほど、定期的にライブ配信などを視聴しています。この調査から、これらが消費者の購買行動に影響を与えていることがわかってきました。

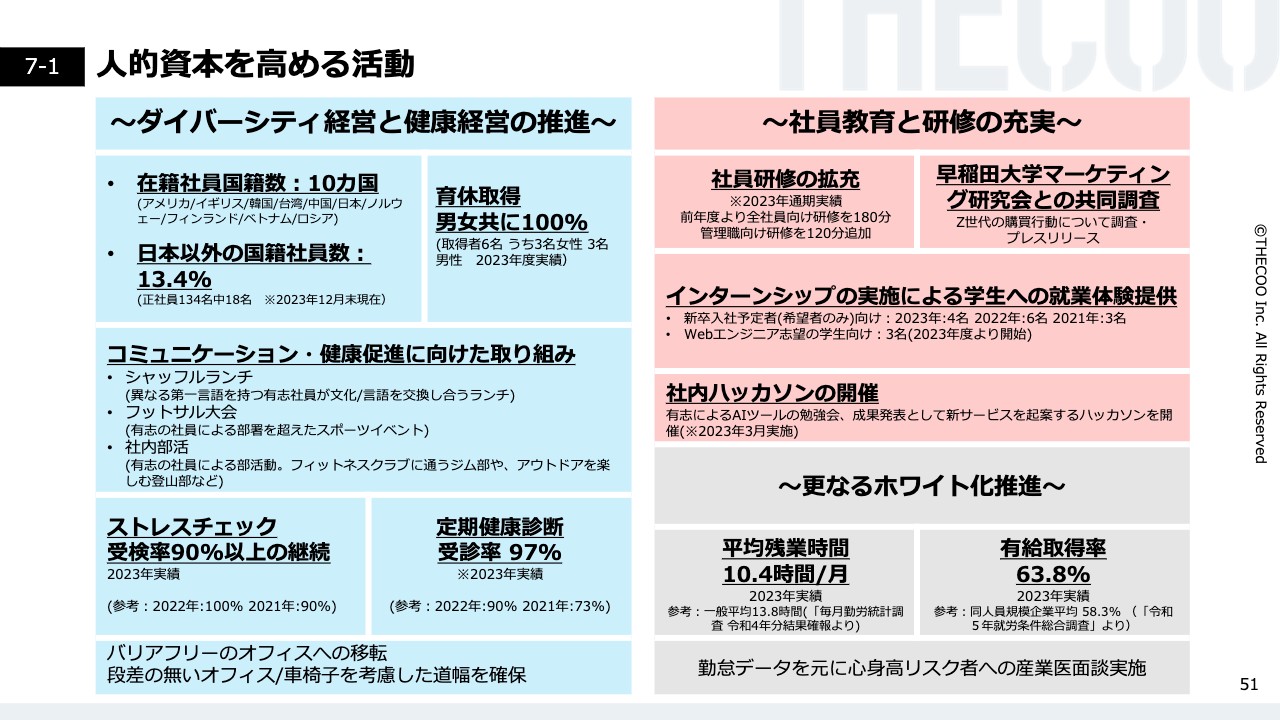

人的資本を高める活動

サステナビリティに関する取り組みについてご説明します。

人的資本を高める活動として、スライド左側には「ダイバーシティ経営と健康経営の推進」について記載しています。

国籍の多様性、多様化、社内交流の活性化、体調管理等、企業としての取り組みを進めています。育休取得についても、会社として後押しすることで、取得率は100パーセントとなりました。

右側の社員教育と研修の充実については、まだ充実しているとは言えないかもしれませんが、実務に活かせる教育プログラムの整備から受講までを積極的に進めています。従業員発案の研修事例なども出てきています。学ぶ意識の定着と環境整備を会社として推進していきます。

労務面においても、残業時間の管理や有給取得の推進などを一例として、メリハリの利いた働き方を会社として推奨し、働きやすい環境作りを進めています。

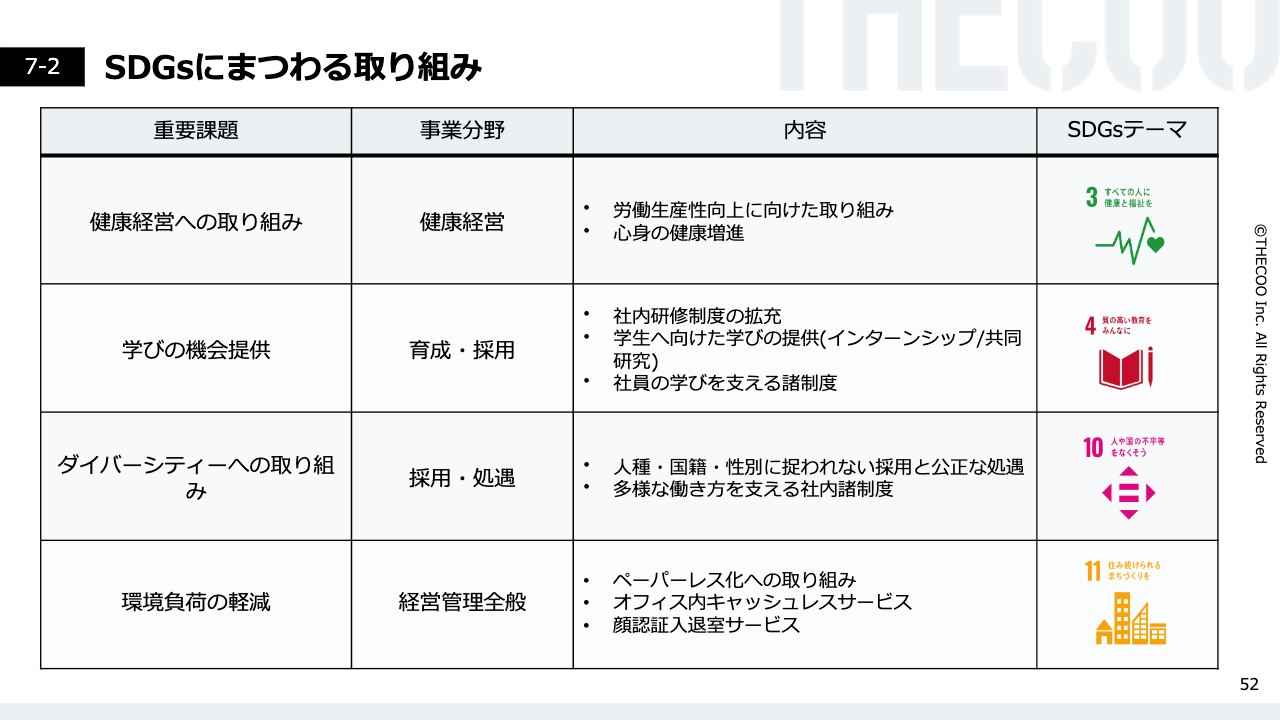

SDGsにまつわる取り組み

SDGsにまつわる取り組みについてです。実際のところ道半ばですが、持続可能な世界を目指しゴールを設定して、積極的に取り組んでいきたいと思います。

以上、私からのご説明を終わります。

新着ログ

「情報・通信業」のログ