【QAあり】ヤプリ、上場以来初の通期営業黒字化を達成 黒字化を維持・強化し、2026年に調整後EBITDA10億円規模を目指す

Letter from our CEO

庵原保文氏:代表取締役CEOの庵原です。今回は通期説明会ですので、通例どおり、冒頭に私のメッセージを記載しています。一言でお伝えしますと、今期は営業利益の黒字化を達成し大きな構造改革ができたと考えている旨を記載しています。

INDEX

本日は1番から6番まで項目があります。1番の事業概要と5番の成長戦略に関しては、現状のビジネスに適合させるかたちで調整・アップデートしていますので、お時間がある際にスライド資料をご覧ください。

ヤプリの製品とサービス

変更部分についてお話しします。「ヤプリの製品とサービス」の分類について、従来わかりづらい部分がありましたので、より精緻にわかりやすく整えています。

スライド上部のとおり、我々は製品を複数持っているため「マルチプロダクト」と呼んでいます。「Yappli」と「Yappli CRM」を中心に製品をしっかりと作り、それらを組み合わせて、さまざまなサービス、いわゆる「マルチサービス」を提供しています。

顧客エンゲージメントや従業員エンゲージメント、取引先エンゲージメントのサービスのほか、プロフェッショナルサービスとして、コンサルに近い分野ですが、アプリの成長を支援するアプリマーケティングと称したサービスも提供しています。

我々は経費精算や採用管理をするといった用途特化型のプラットフォームではなく、アプリ開発プラットフォームとCRMという抽象度がやや高いサービスを提供しています。ですので、製品を組み合わせて顧客の課題解決につながるかたちにパッケージしたサービスを提供するという戦略を採っています。

サービス紹介1 開発支援サービス

こちらが主力3サービスです。いずれも開発支援サービスとなります。顧客エンゲージメントサービスを提供する「Yappli for Marketing」という店舗向けアプリ、現在大きく投資している、「Yappli UNITE」という従業員エンゲージメントを向上させるためのアプリ、取引先エンゲージメントサービスを提供する「Yappli for Business」の3つに分類しています。

サービス紹介2 アプリマーケティング

コンサルティングのようなサービスになりますが、アプリマーケティング分野も強化しています。こちらのジャンルにおける売上の成長率が大きく伸びており、今後もアプリマーケティングを強化してまいります。

3つの提供商品の中でも、スライド中央にお示ししている「AppGrowth」が足元では売上に最も貢献しています。「Yappli」で作ったアプリをさらに成長させるために広告を出稿したり、ダウンロードを促したりするといった各種支援を提供しています。

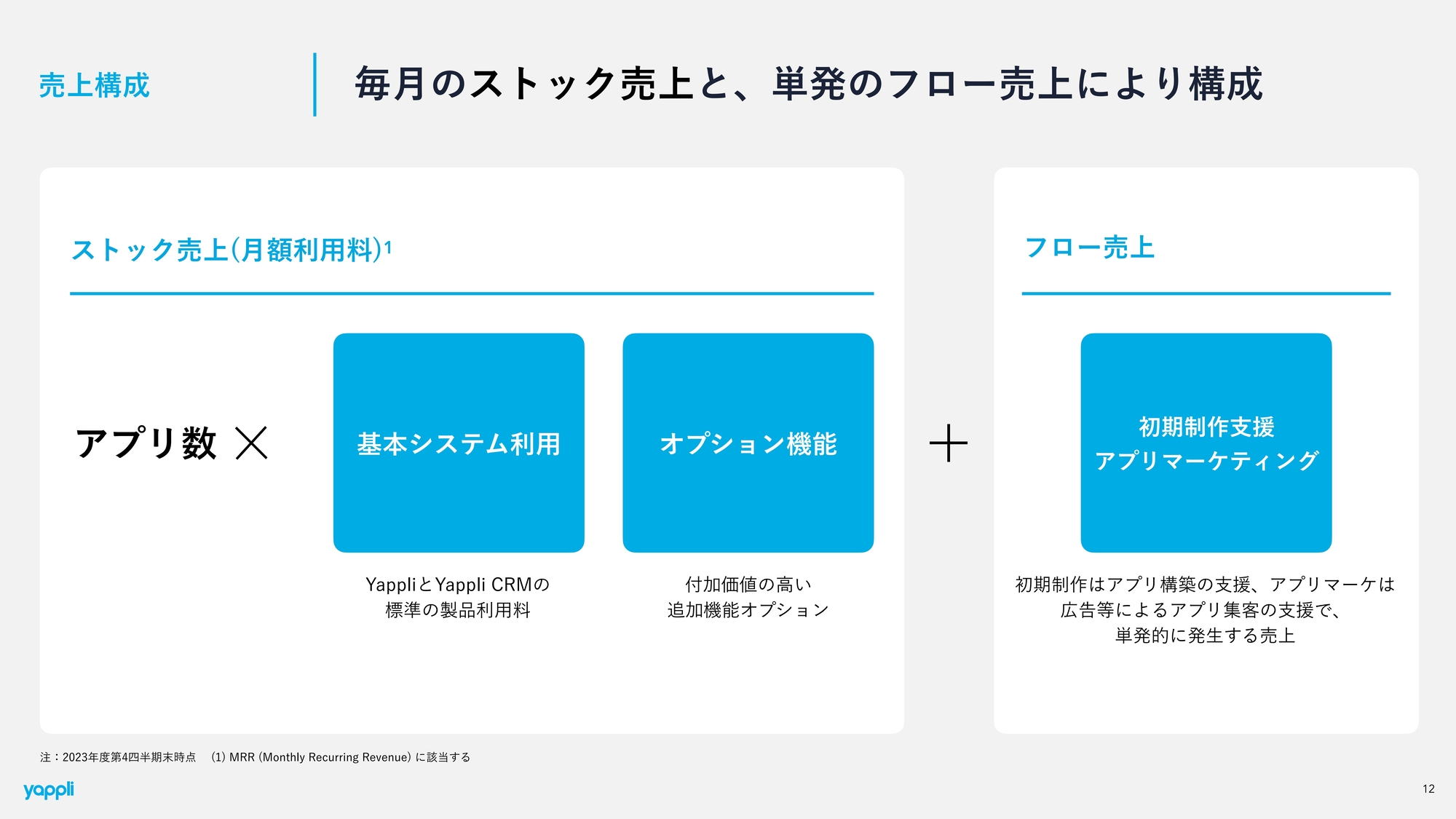

売上構成

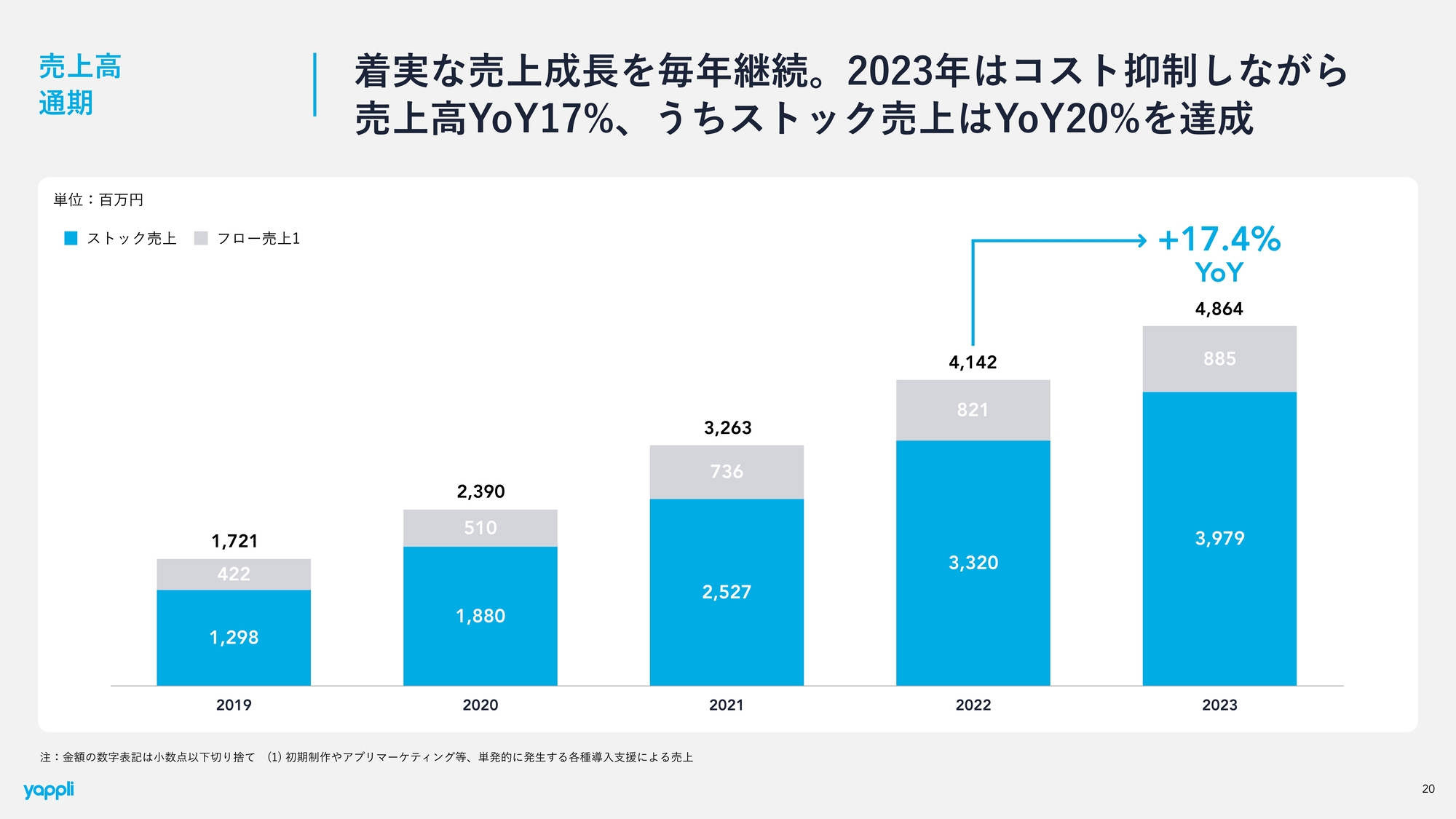

売上構成の部分もアップデートしました。スライドに「ストック売上」「フロー売上」と記載していますが、「フロー売上」は、従来「サービス売上」と呼んでいたものです。ショットの売上だということをよりわかりやすくするため、初期制作支援とアプリマーケティングを「フロー売上」としました。

このように、弊社はショットの売上であるフロー売上とストック売上という売上構成になっています。

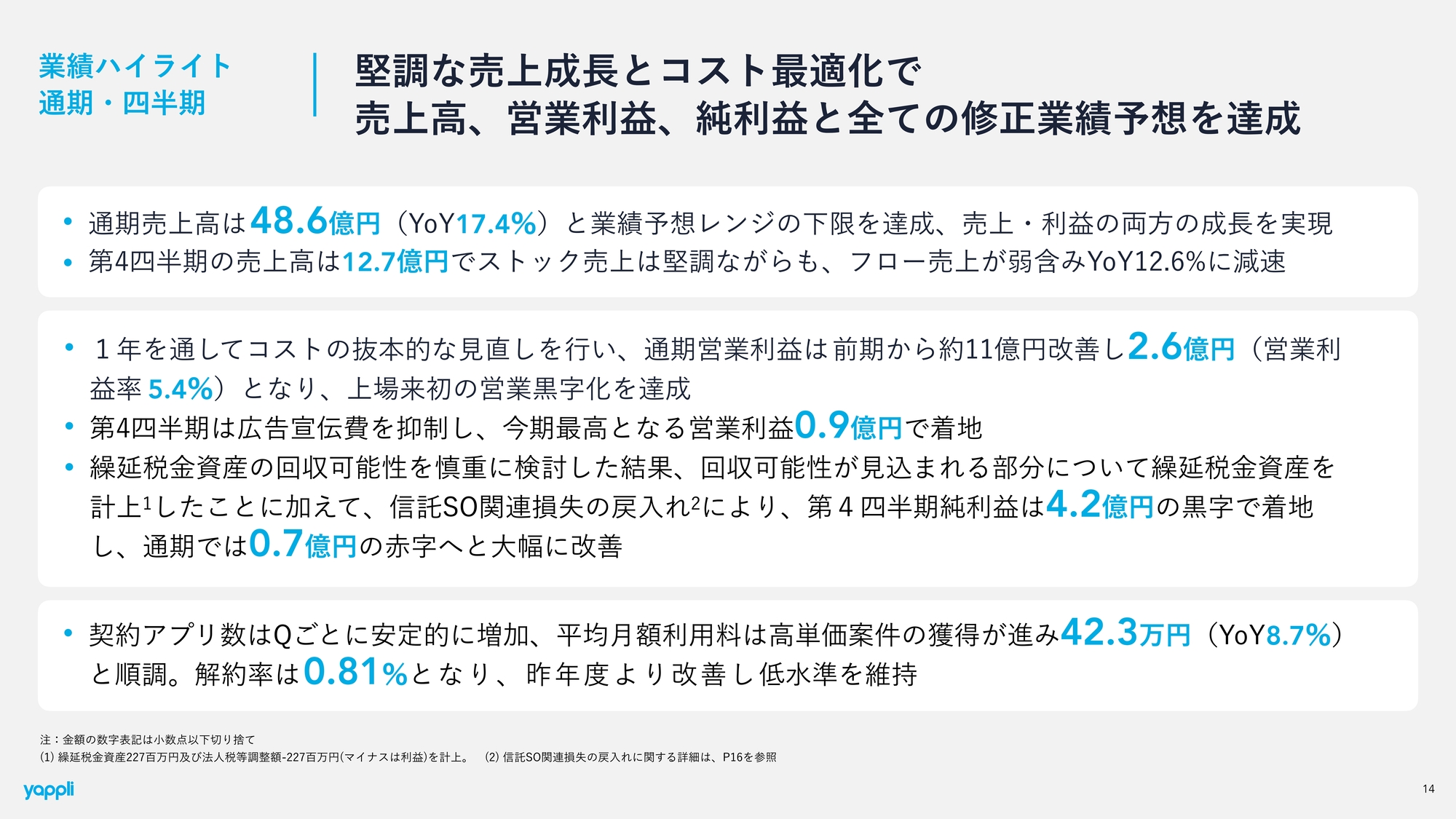

業績ハイライト 通期・四半期

通期と直近の第4四半期における業績についてご説明します。通期と第4四半期の業績ハイライトを文章で示しました。総じて堅調な売上成長と大がかりなコストの最適化・改善により、売上高、営業利益、純利益のすべてにおいて業績予想を達成しました。

通期売上高は48.6億円でYoY17.4パーセント増と、業績予想レンジの下限ギリギリでしたが達成しました。コストを抑制しながらの売上成長によって業績予想達成が叶いました。

第4四半期の売上は12.7億円で、四半期でベストな売上高となりました。しかし、フロー売上が前年に比べて弱含み、YoY12.6パーセント増と前四半期に対して減速しました。

利益面では、1年を通して抜本的なコストの見直しを実施しました。人件費の抑制に加え、広告宣伝費を30パーセント減らし、広告宣伝の対費用効率を高めました。去年は約8.2億円の営業赤字でしたが、約11億円改善し、通期営業利益2.6億円となりました。これにより上場以来初の通期営業黒字化を達成しました。四半期の営業利益も、今期最高となる営業利益0.9億円で着地しています。

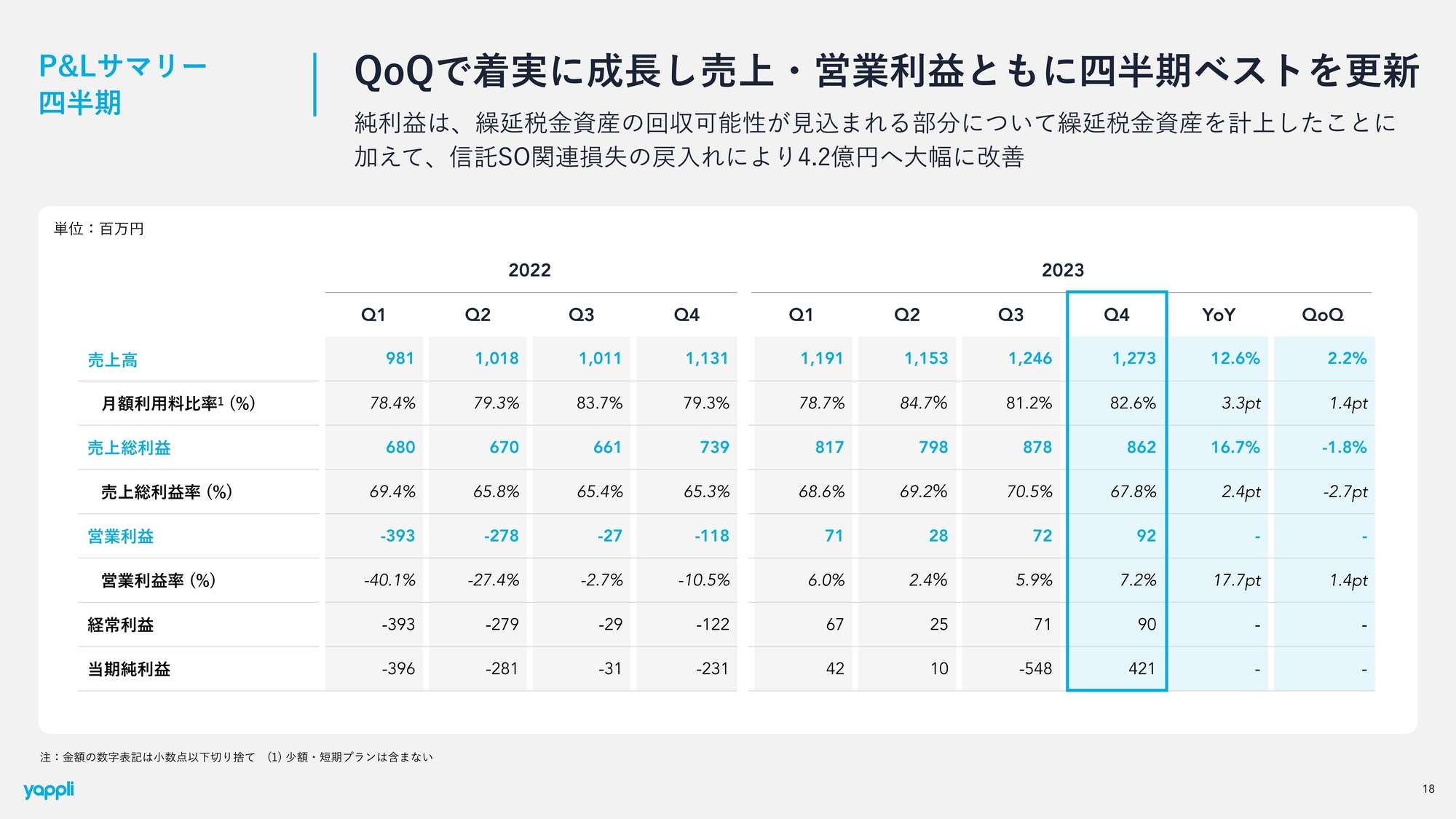

また、最終利益が業績予想より大きく改善しています。繰延税金資産の回収可能性を慎重に検討し、回収可能性が見込まれる部分は繰延税金資産を計上したことにくわえ、信託SO関連の戻入により第4四半期純利益は4.2億円の黒字と、最終利益が大幅に黒字化しています。

これにより通期も従来予想より大幅に改善しました。通期で約4億円の赤字になるとお伝えしていましたが、結果はマイナス0.7億円と最終利益が大きく改善しました。

最終利益の改善ポイントは2つあります。1点目は法人税等の調整があったこと、2点目は信託SOの戻入が7,000万円ほど発生したことです。これらの2点が重なったことにより、第4四半期が大きく黒字化したということです。

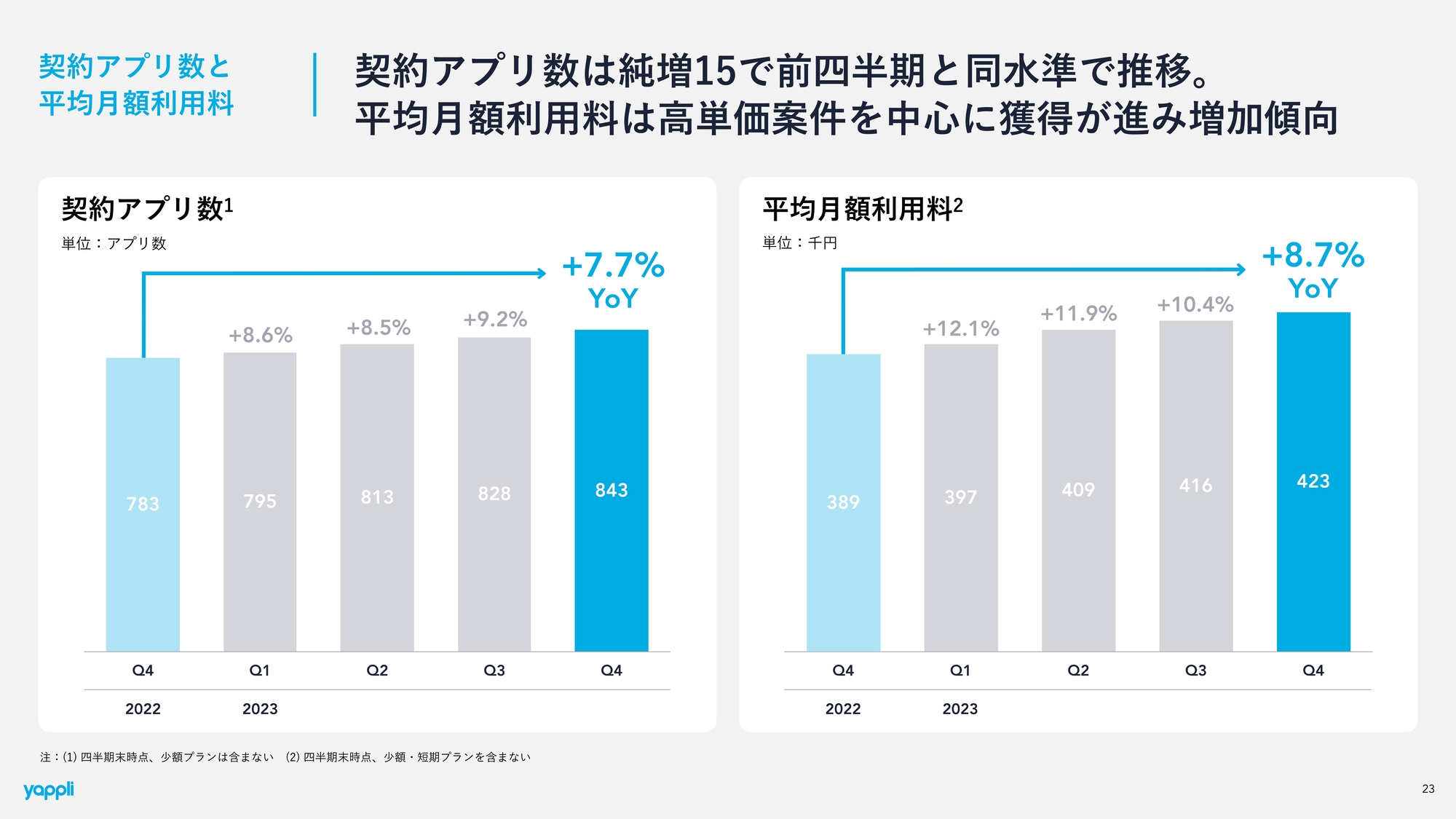

主要KPI単価は42.3万円と、引き続き堅調に向上しています。解約率も0.81パーセントとかなり改善することができ、昨年度より良い水準で着地しています。契約アプリ数の純増数は前四半期と変わらず、四半期の純増数は15個で推移しています。

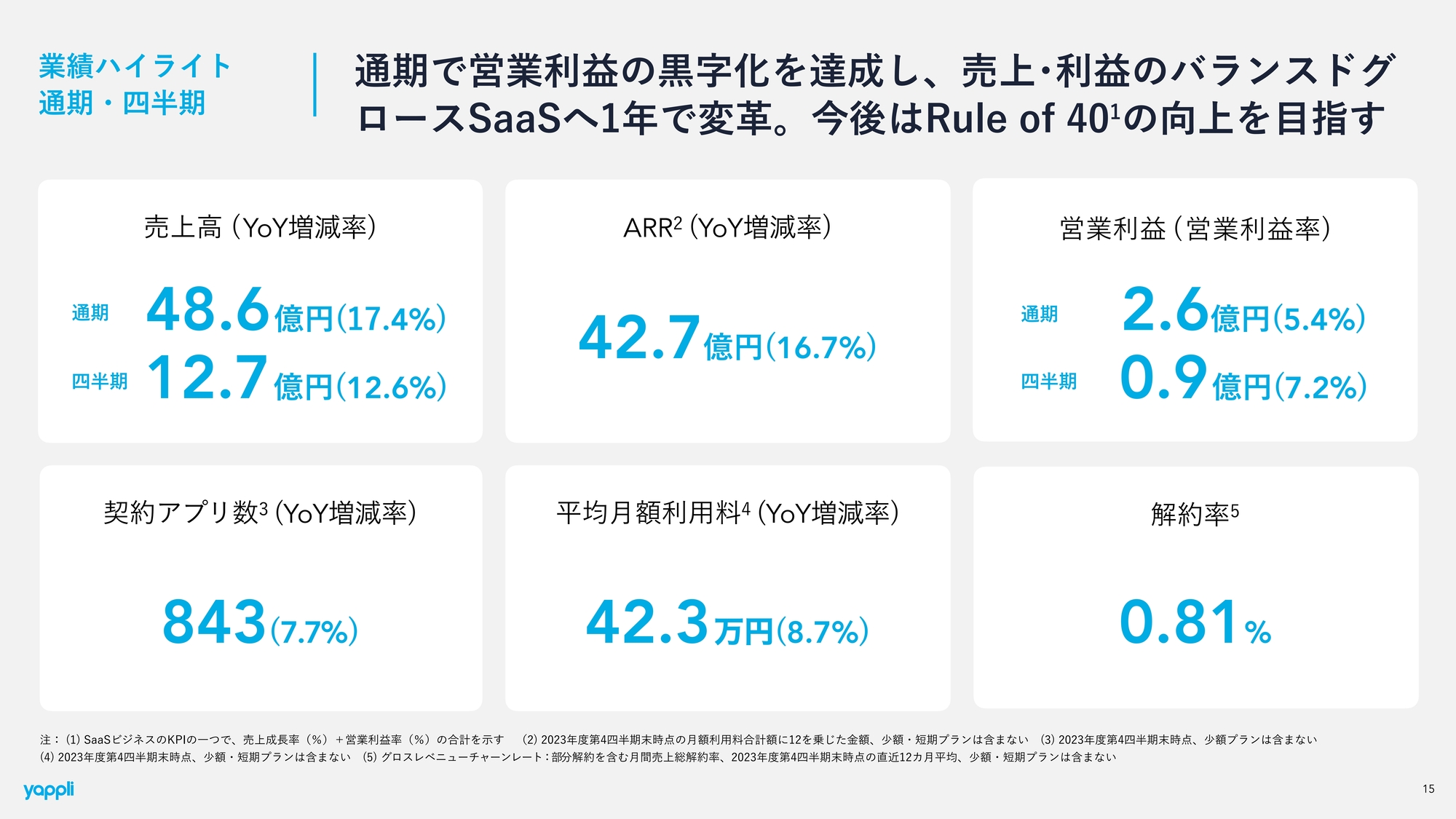

業績ハイライト 通期・四半期

ご説明した各項目の内容を数字でまとめました。売上高はご覧のとおりです。ARRはYoY16.7パーセント増の42.7億円となっています。営業利益も通期で黒字化、四半期でも今期の過去最高となっており、通期営業利益率は5.4パーセントです。

契約アプリ数は843個、単価、解約率など各種KPIは述べたとおりです。

黒字化を達成し、売上・利益双方のバランスを取りながら成長させることがこの1年で達成できたと思っています。バランスドグロースSaaSとして、引き続き強化していきます。

今後は売上成長率と営業利益率を足した「Rule of 40」の向上を目指します。今は20パーセント強ですが、この1年、2年で業界平均の30パーセントを目指し、その先にある「Rule of 40」、つまり40パーセントまで達成していけるように努力していきます。

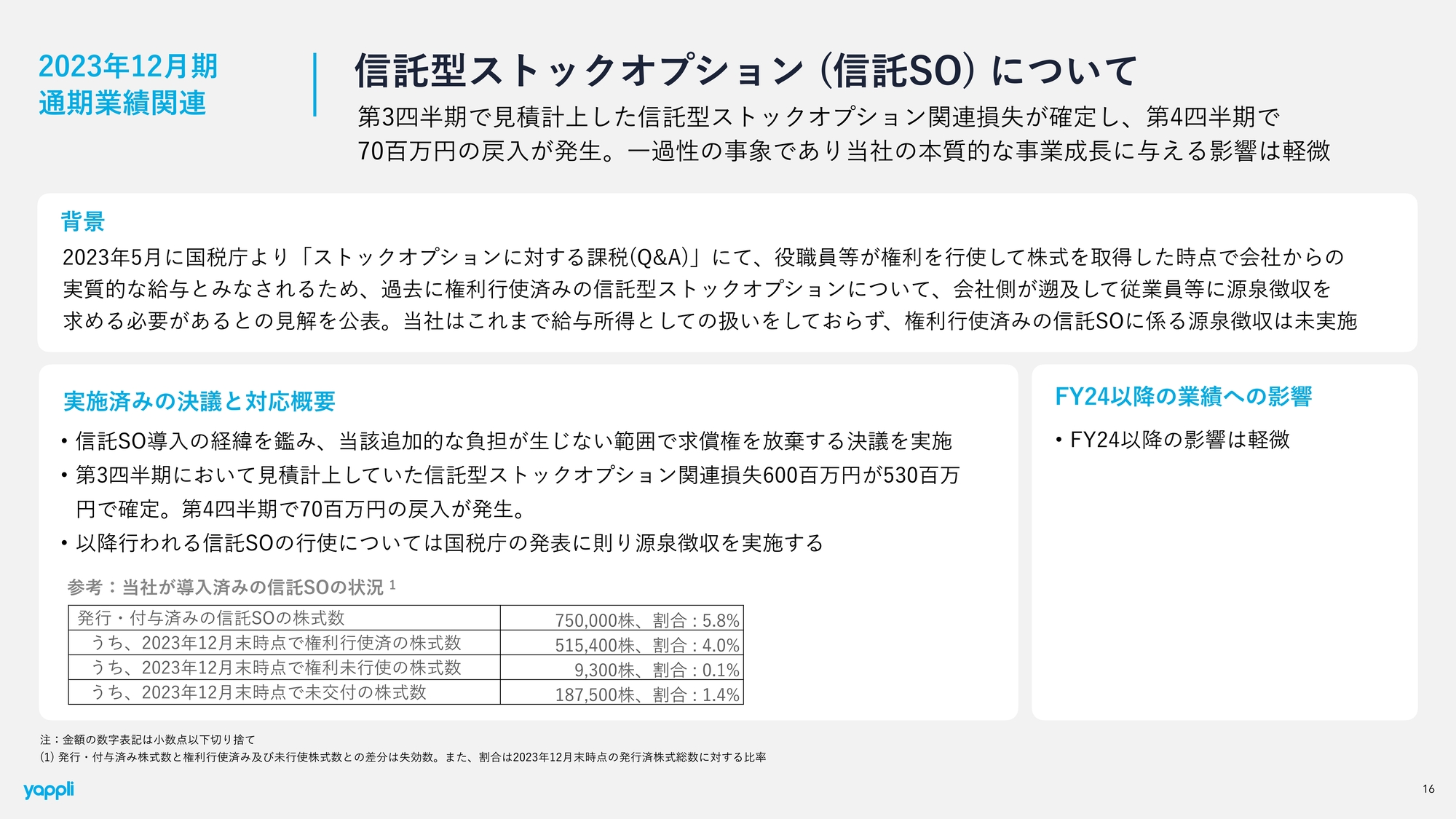

2023年12月期 通期業績関連

2023年度通期業績関連についてご説明します。前四半期に信託SOの影響から6億円の関連損失が出るとお伝えしました。しかし、7,000万円の戻入があり、結果として損失は5.3億円で着地しています。

こちらは信託SOの関連損失を計算するにあたって想定していた行使の株価水準よりも、実際の行使の株価が下回ったことによります。

行使価格が下回ったことから7,000万円の戻入が発生し、信託SOの損失が結果として5.3億円だったということです。今期以降は信託SOの影響は発生しませんのでご安心ください。

P&Lサマリー 通期

2023年度のP&Lサマリーです。スライド右側の青色に囲まれている部分が2023年度の通期サマリーです。上から青字を中心に数字を追っていくと、2023年度売上高の実績が約48億円、売上総利益が約33億円、売上総利益が69パーセントとなっています。これらを大きく改善することができて良かったと感じています。下段に営業利益と経常利益、当期純利益も示しています。

P&Lサマリー 四半期

こちらは四半期ごとの推移です。四半期でも売上高と営業利益が過去最高となりました。

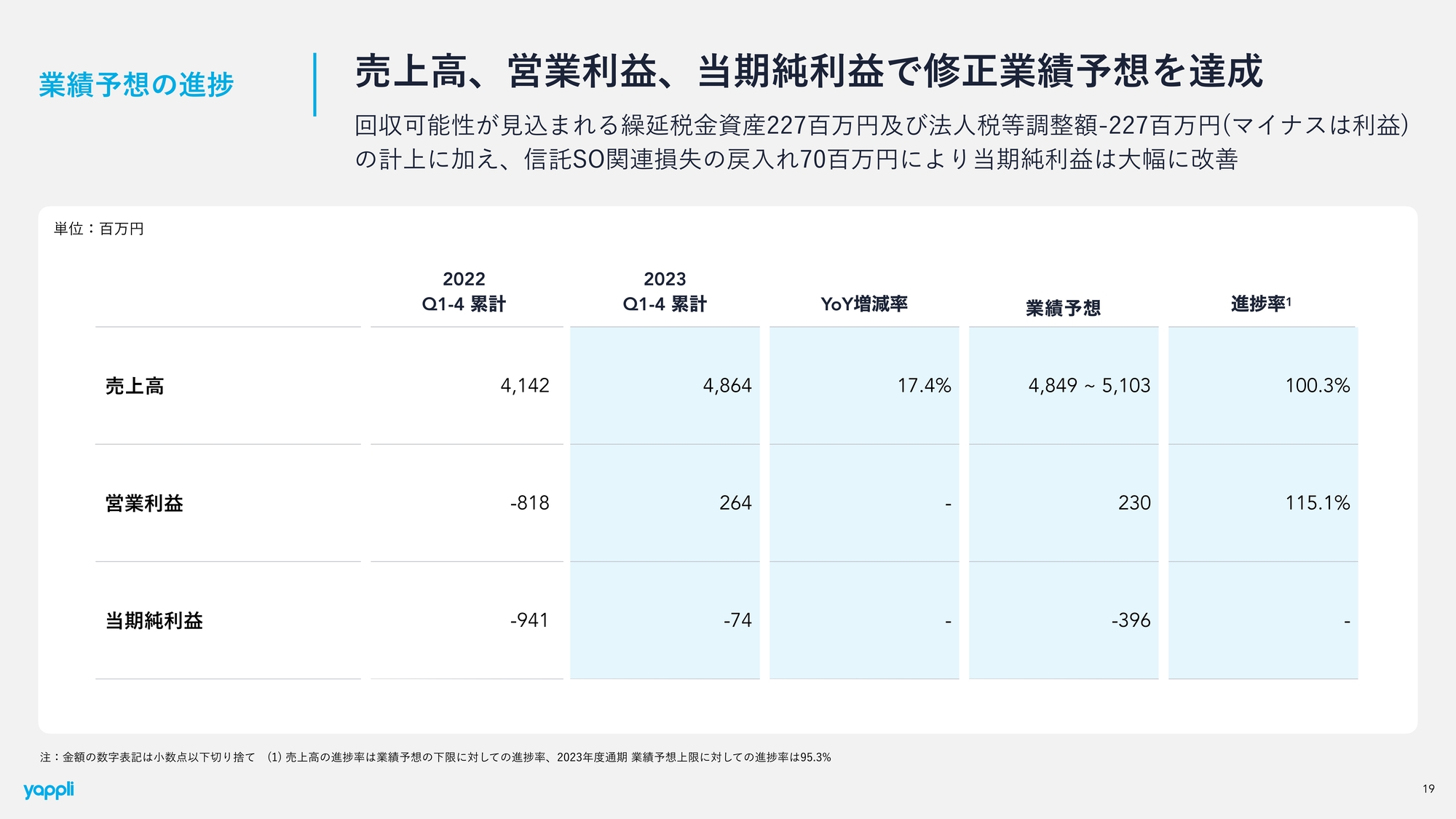

業績予想の進捗

業績予想の進捗状況です。売上高の業績予想はレンジで約48.5億円から約51億円と掲げていましたが、下限をギリギリクリアしたくらいの水準で着地しました。もう少し業績を上げたかったのですが、YoY17.4パーセント増と下限を達成しました。

営業利益の業績予想は前四半期に修正して2.3億円とお伝えしましたが、そちらをさらに上回る2.6億円で着地し、利益がしっかりと出るようになりました。

純利益も大きく改善し、業績予想はマイナス約4億円想定でしたが、実績はマイナス7,400万円となりました。あまり大きな損失にならず、キャッシュがなくならなくてよかったと考えています。

売上高 通期

売上高の各種グラフです。フロー売上はショットで発生する売上ですが、こちらは2022年を上回りました。一方で、ストック売上はYoY約20パーセント増、売上高全体はYoY17.4パーセント増と、堅実に成長しています。

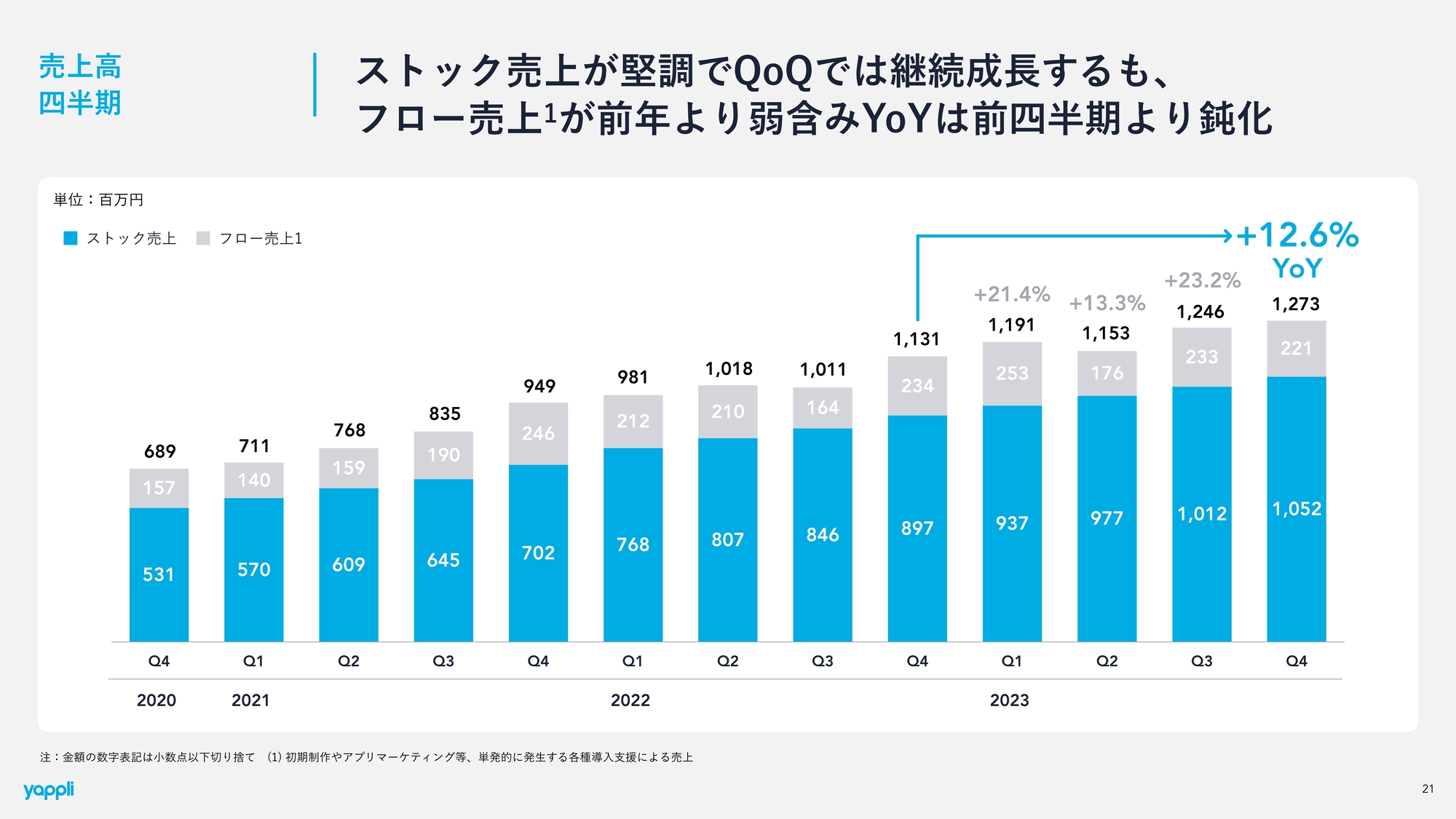

売上高 四半期

四半期での成長はグラフのとおりです。前四半期に比べてYoYが大きく鈍化していますが、グラフに注目していただくと、昨年度よりフロー売上が下回ったところが大きく影響しています。

売上高 四半期

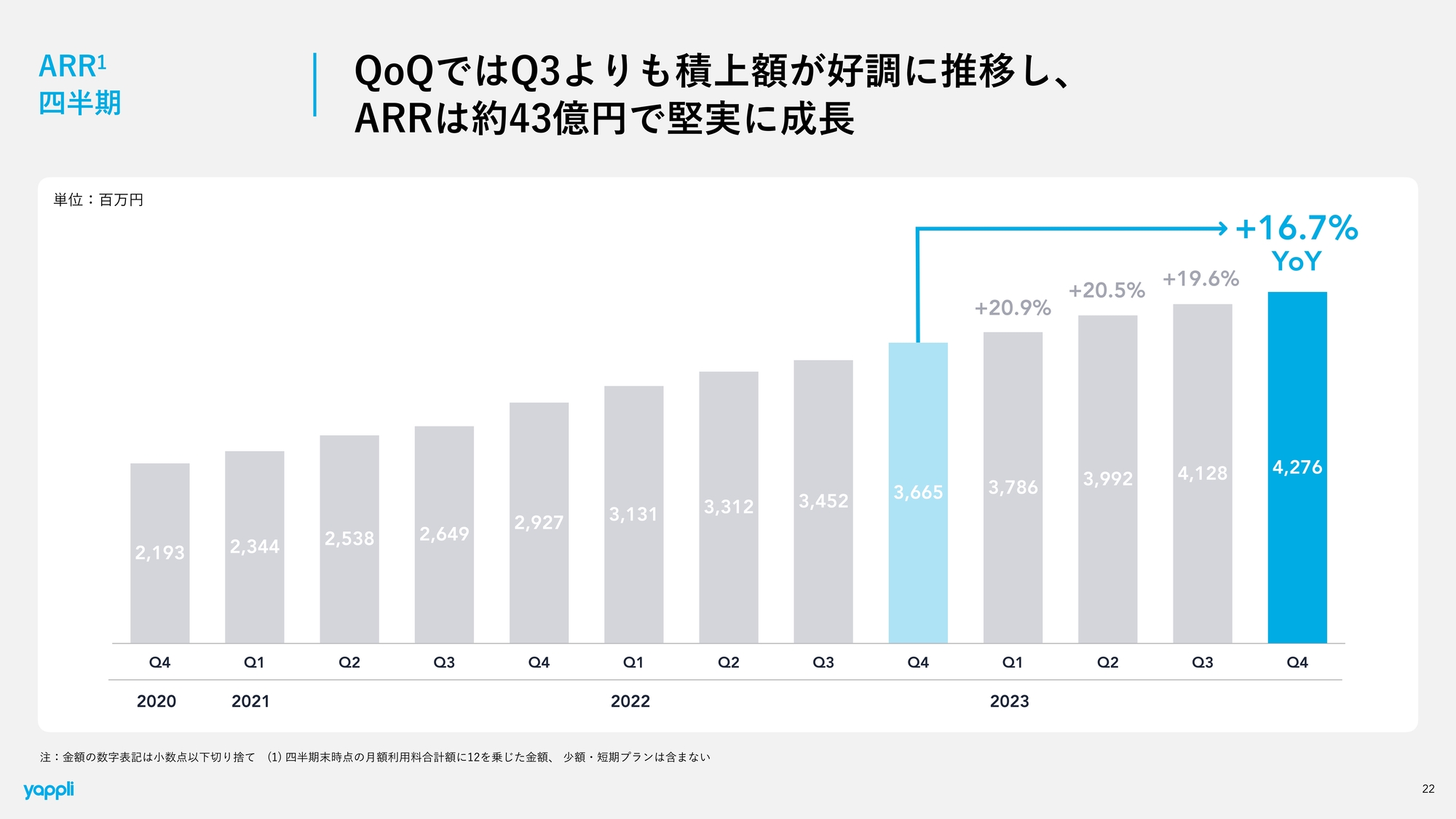

ARRです。積み上げ額は第3四半期を若干上回りましたが、成長率はやや減速したため、16.7パーセントでの着地です。堅実に成長しているといったところです。

ARR 四半期

各種KPIは契約アプリ数の四半期の純増数が前四半期と同じく15個で、単価は変わらず上がっています。

今期以降は投資領域となる「Yappli UNITE」に比重を置いて純増数を高めていきたいと考えていますが、結果が出るのはもう少し先になるだろうと思います。

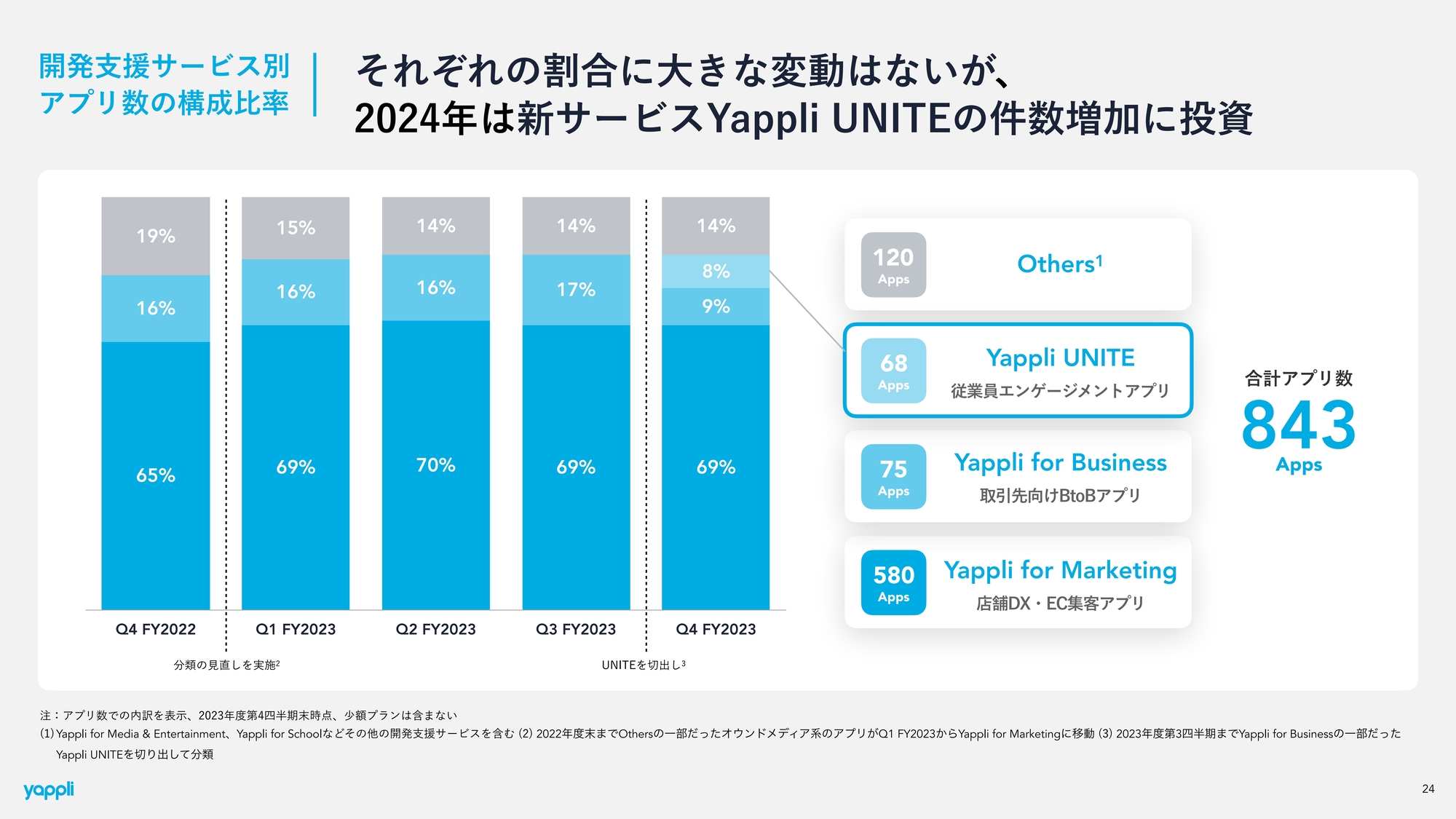

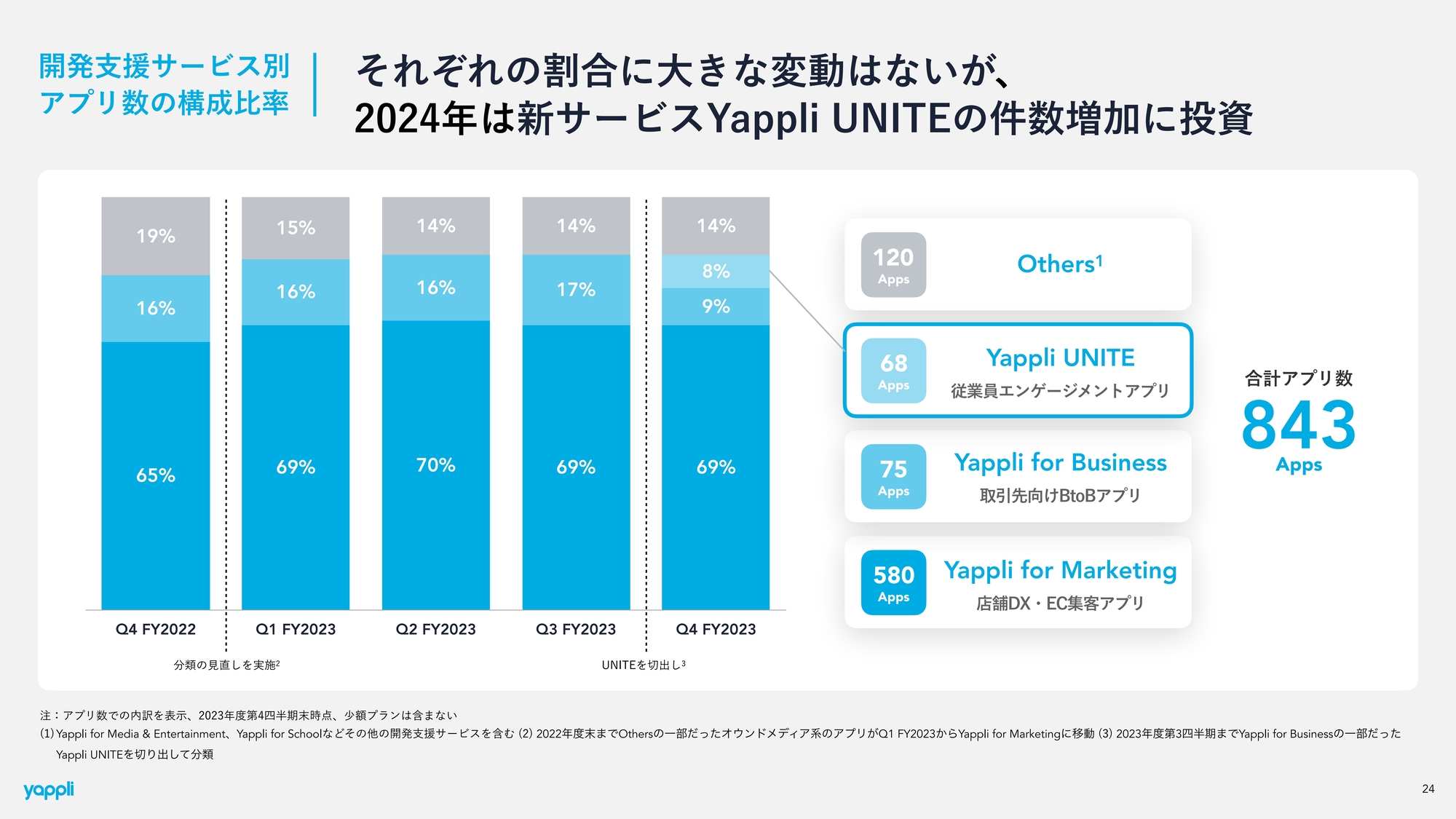

開発支援サービス別 アプリ数の構成比率

スライドのアプリ数構成比率の内訳に「Yappli UNITE」を加えました。前四半期までは「Yappli UNITE」と「Yappli for Business」を合算して「Yappli for Business」と開示していましたが、今後は「Yappli UNITE」に成長投資していくため、この段階で分離しました。

構成比率では従前からある分を含めて8パーセントとまだ小さいですが、分類項目の1つとすることで、この数字が今後どうなっていくのかを見守っていきます。

したがってアプリ分類の項目数は「Yappli for Marketing」「Yappli for Business」「Yappli UNITE」「Others」の4つとなりました。このようなかたちとすることで、透明性がより上がったと思っています。

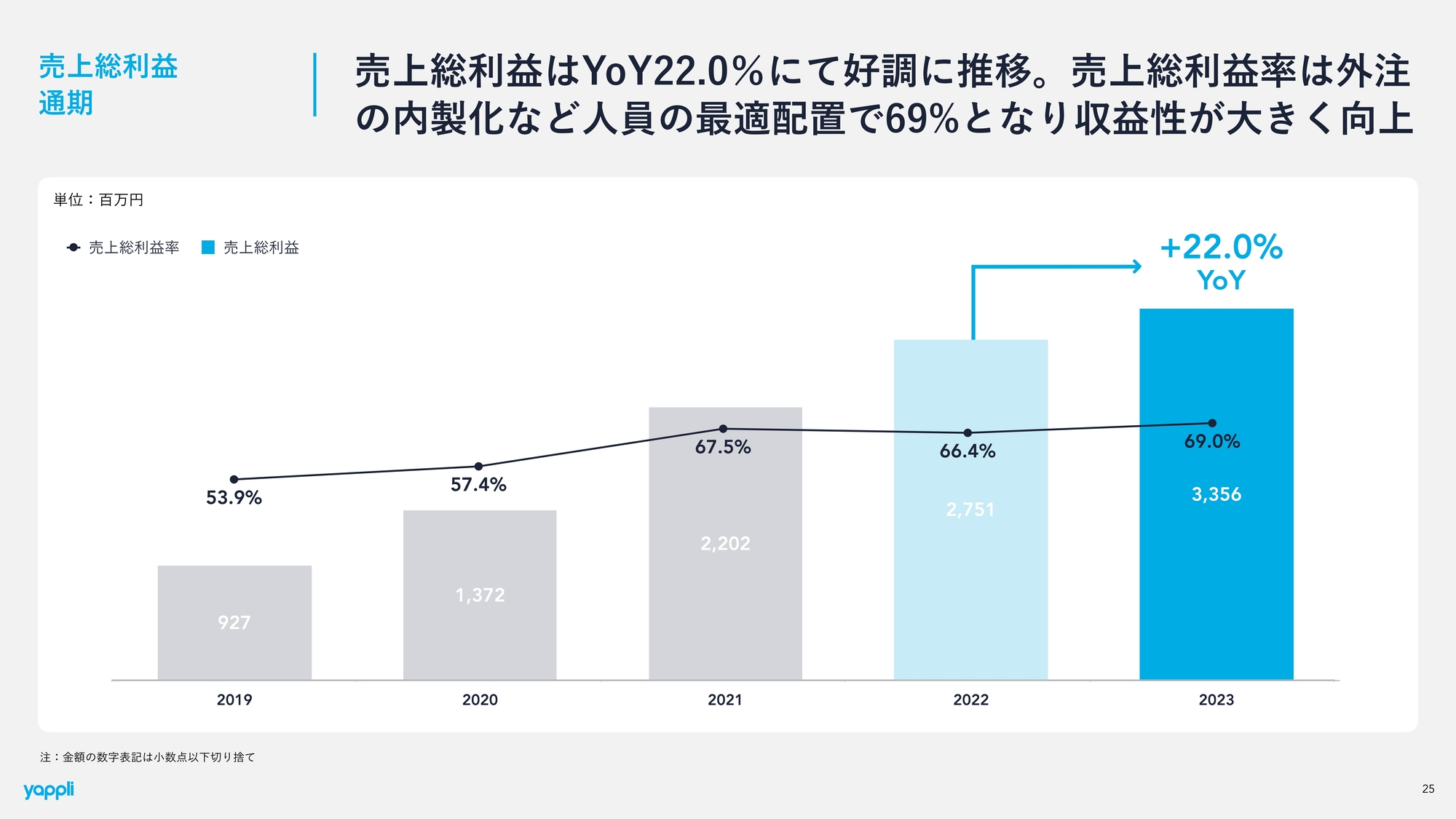

売上総利益 通期

売上総利益はYoY22パーセント増と大きく向上しています。外注の内製化や人員の最適配置により、原価率が下がって売上総利益が上がったということになり、収益性が高まっています。

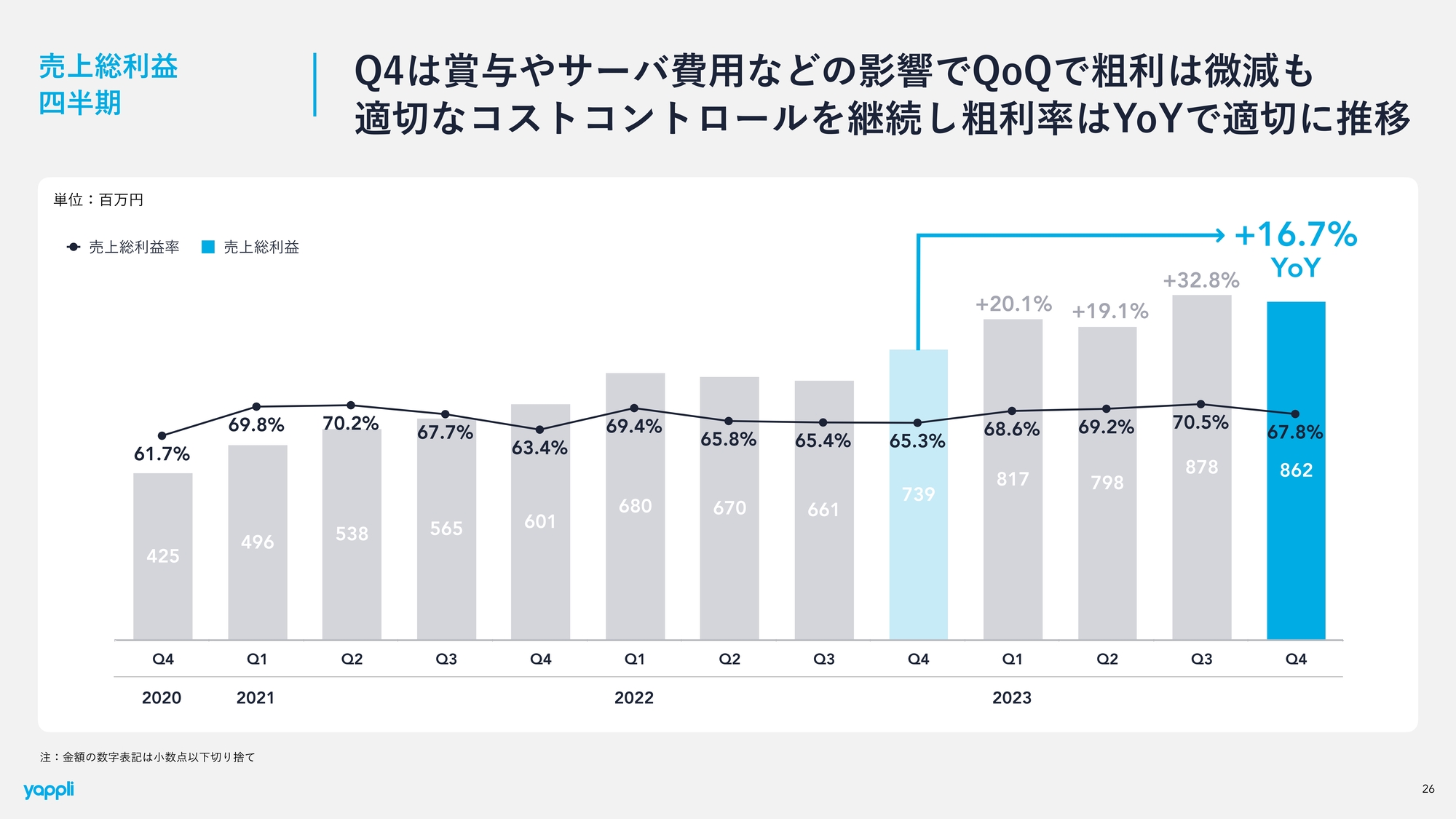

売上総利益 四半期

四半期ごとの売上総利益です。直近は少し悪化しています。第3四半期の売上総利益率は70パーセントを突破しましたが、第4四半期は3ポイントほど下がっています。

その理由の1つは、賞与です。賞与の支給が一部原価に係っていることが挙げられます。もう1つは、円安の影響や負荷対策などによりサーバー費用が上がったことが若干影響しています。

そのため第4四半期の売上総利益率は67.8パーセントと、第3四半期より悪くなっているということです。ただし、前年度に比べると、売上総利益は総じて上がっています。

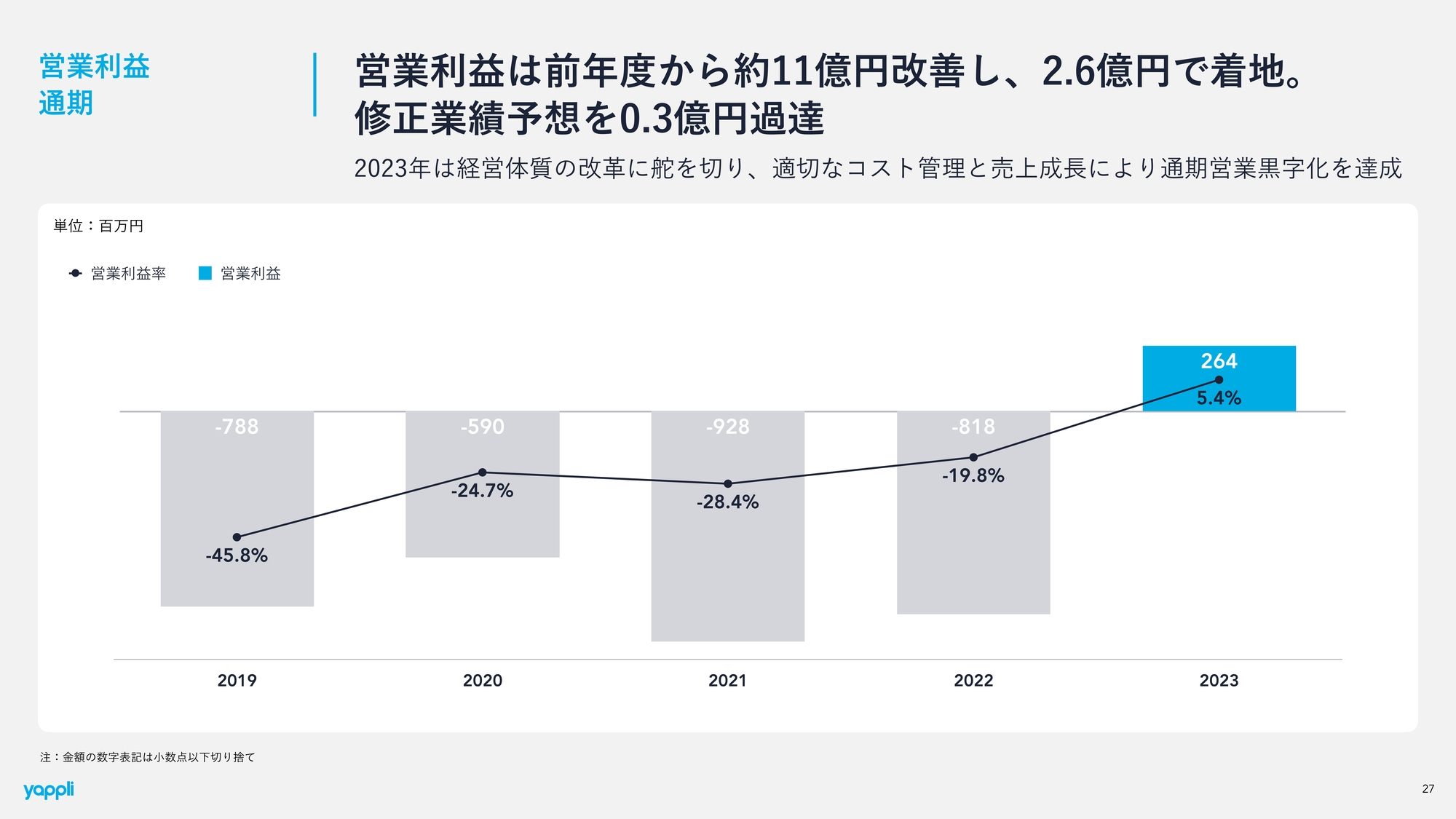

営業利益 通期

通期の営業利益は2.6億円です。売上成長とコスト改善により一気に黒字化しました。

何度もお伝えしているとおり、各四半期でも確実に営業利益が出るようになっているため、今後も変わらず売上成長に伴い、利益も出していきます。

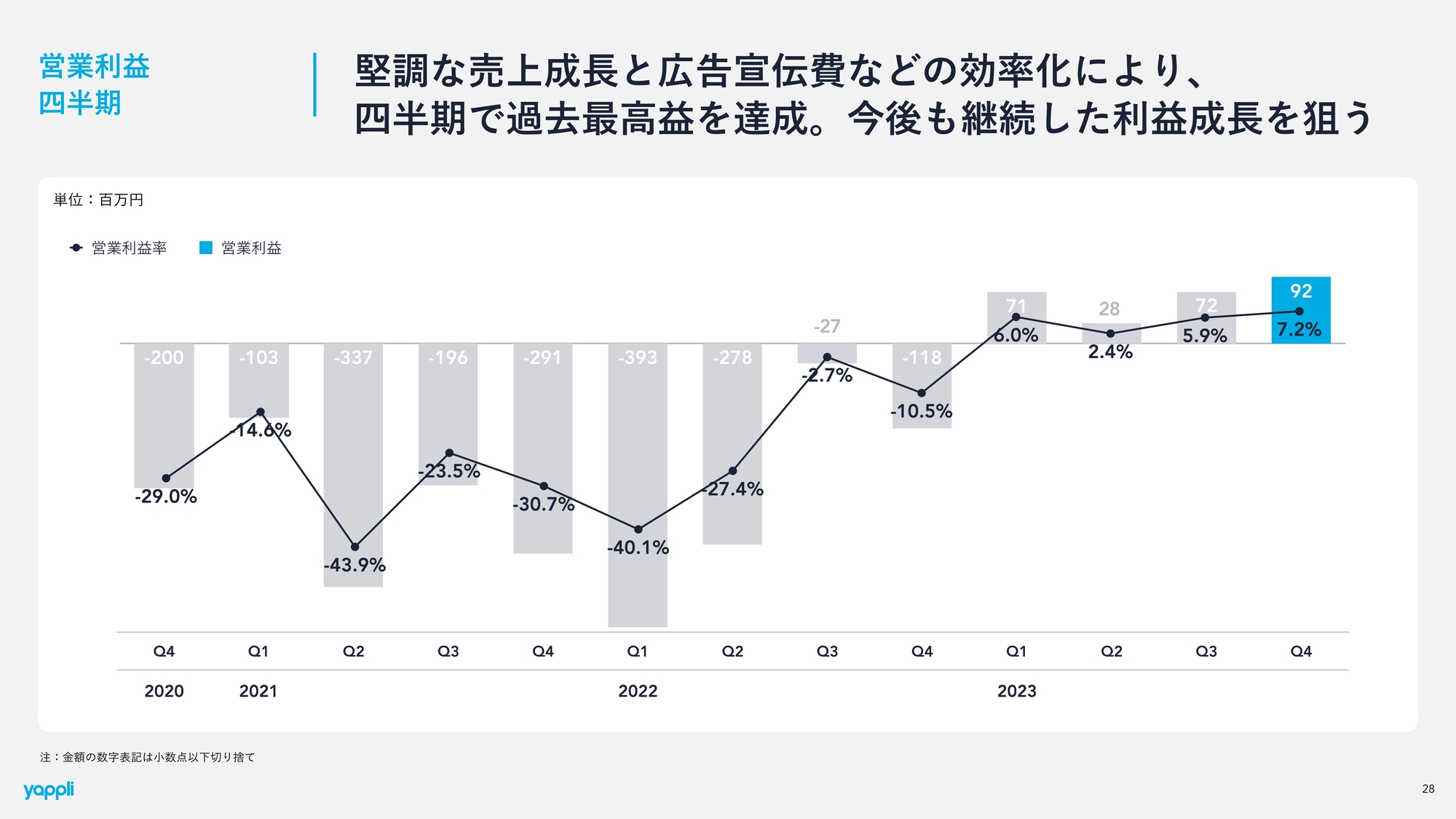

営業利益 四半期

営業利益は、四半期比で過去最高です。広告宣伝費を少し抑制したこともありますが、同時に賞与を出してもしっかりと利益は出ています。

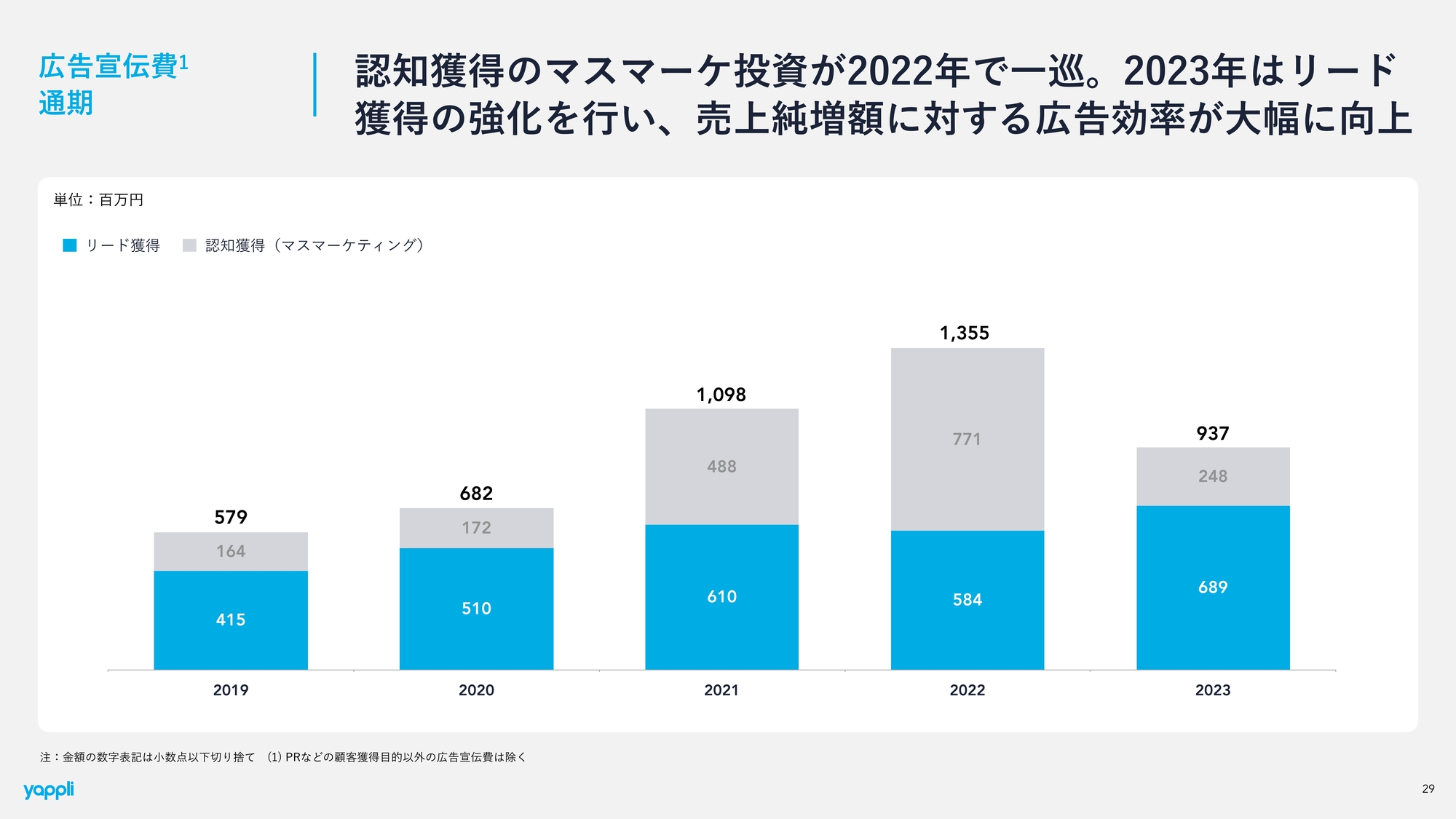

広告宣伝費 通期

広告宣伝費のコストです。弊社の2大コストは広告宣伝費と人件費ですので、通期でもこのように示しています。通期で10億円程度というコミュニケーションをしていましたが、10億円を下回る9.3億円で着地し、昨年度から30パーセント減少しました。

売上純増額を広告宣伝費で割った広告効率は大幅に向上しています。業務効率化と生産性改善を掲げ実施してきたことで、広告効率を大きく上げることができたと思っています。売上純増額は少し減っていますが、広告効率は増しています。

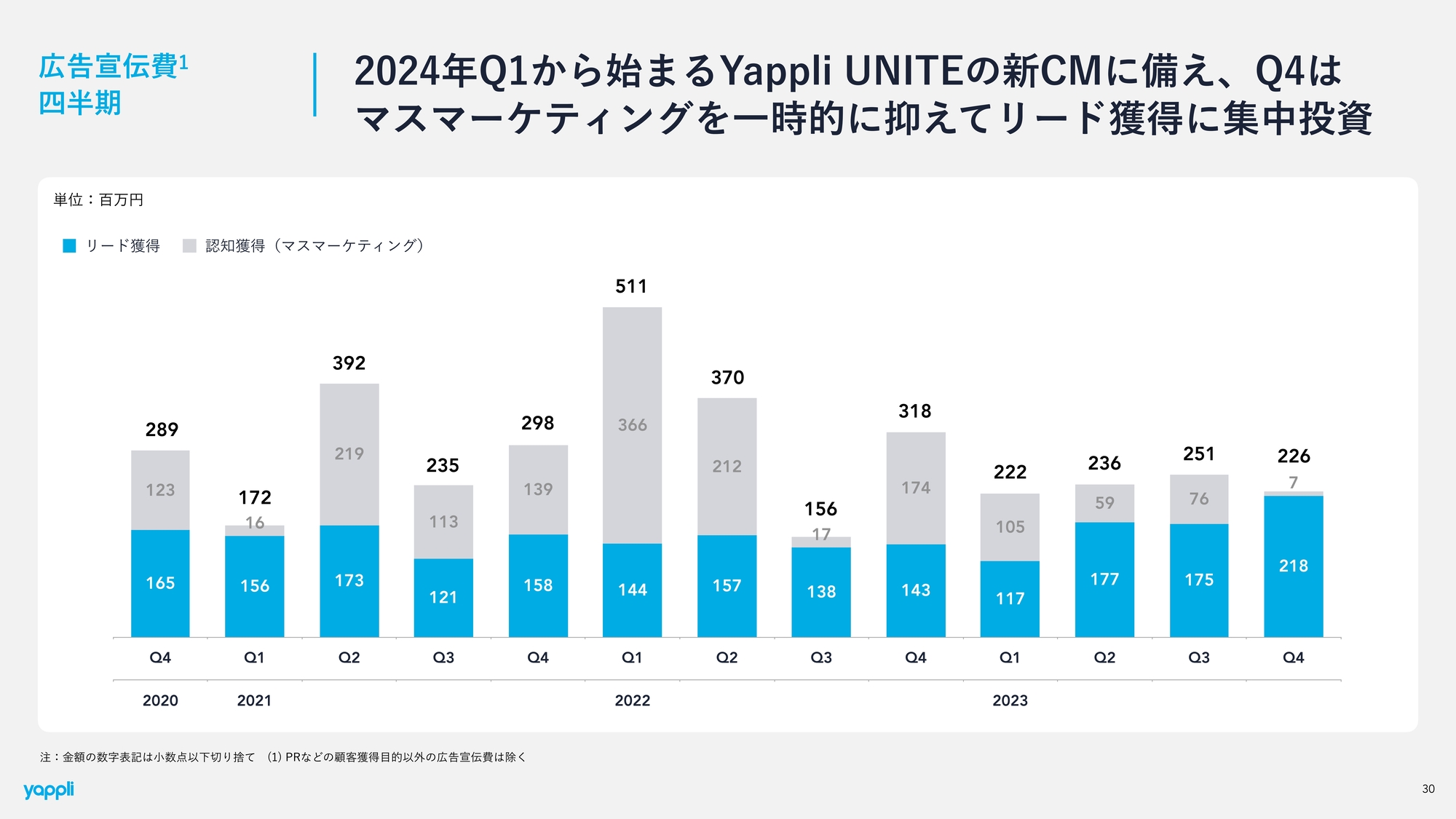

広告宣伝費 四半期

第4四半期でマスマーケティングはほぼ行いませんでした。理由は、2024年の第1四半期に稲垣吾郎さんによるCMで認知広告を行っており、その準備などのために第4四半期はマス広告をほとんど回さなかったためです。

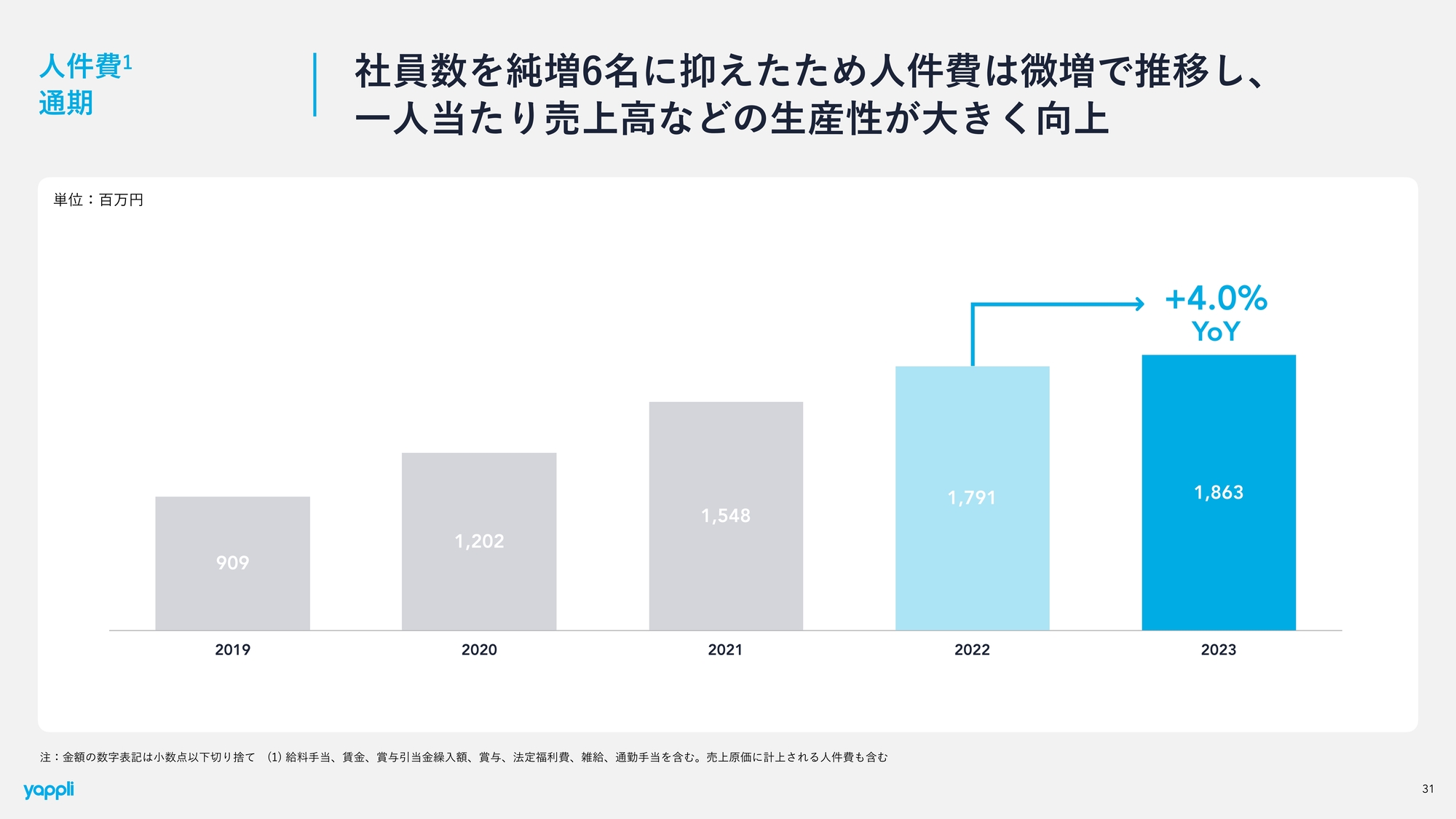

人件費 通期

通期の人件費です。前年比で微増していますが、ほとんど人件費を増やさなかった年と言えると思います。これにより、1人当たり売上高などの生産性は大きく向上しました。

現在の1人当たり売上高は1,900万円ほどですが、今後は2,000万円を超え、さらに生産性のよい会社になると思っています。

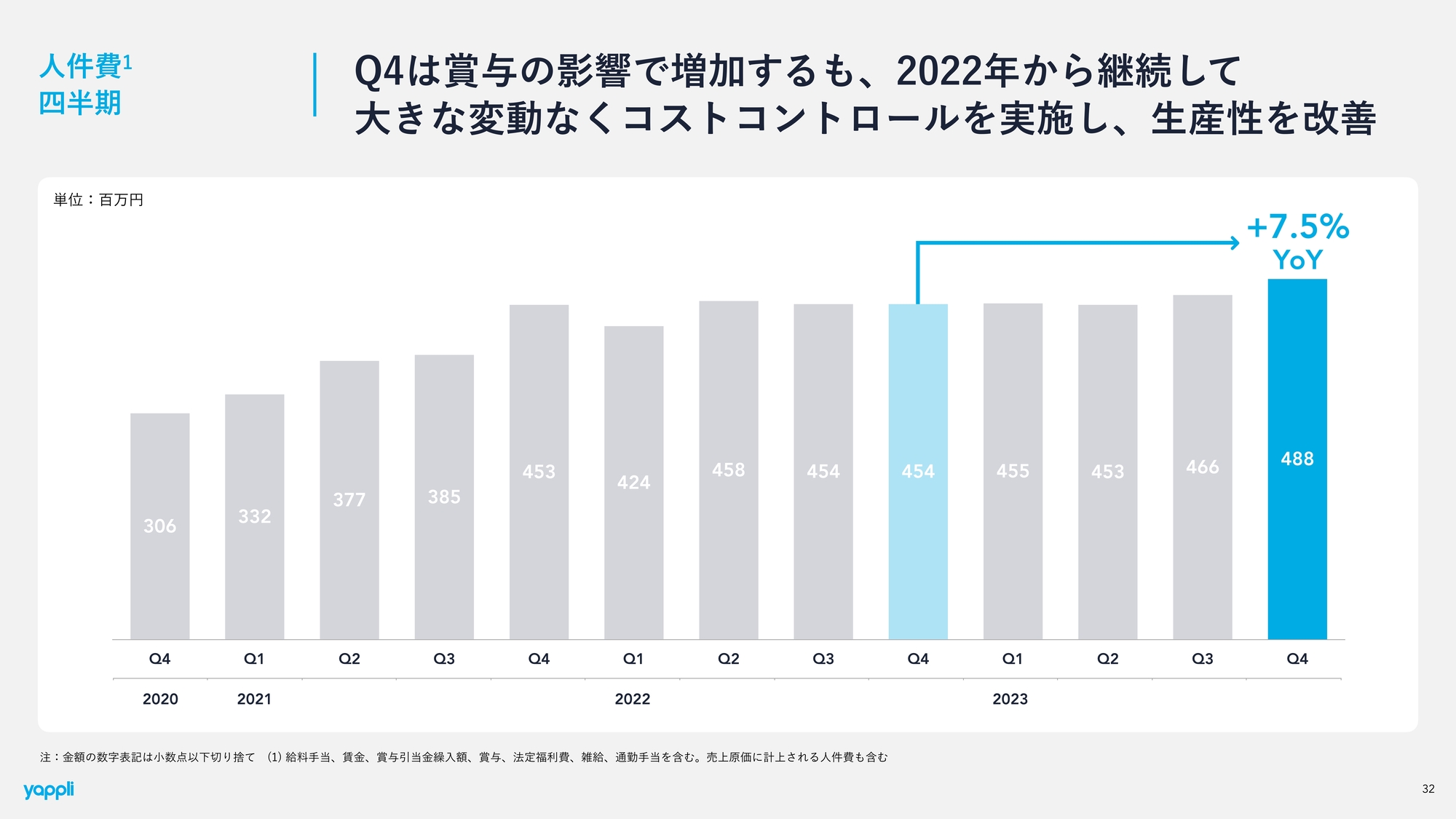

人件費 四半期

四半期ごとの人件費です。第4四半期は賞与の影響で微増していますが、基本的には人件費はこの6四半期ほど、ほぼフラット成長となっています。

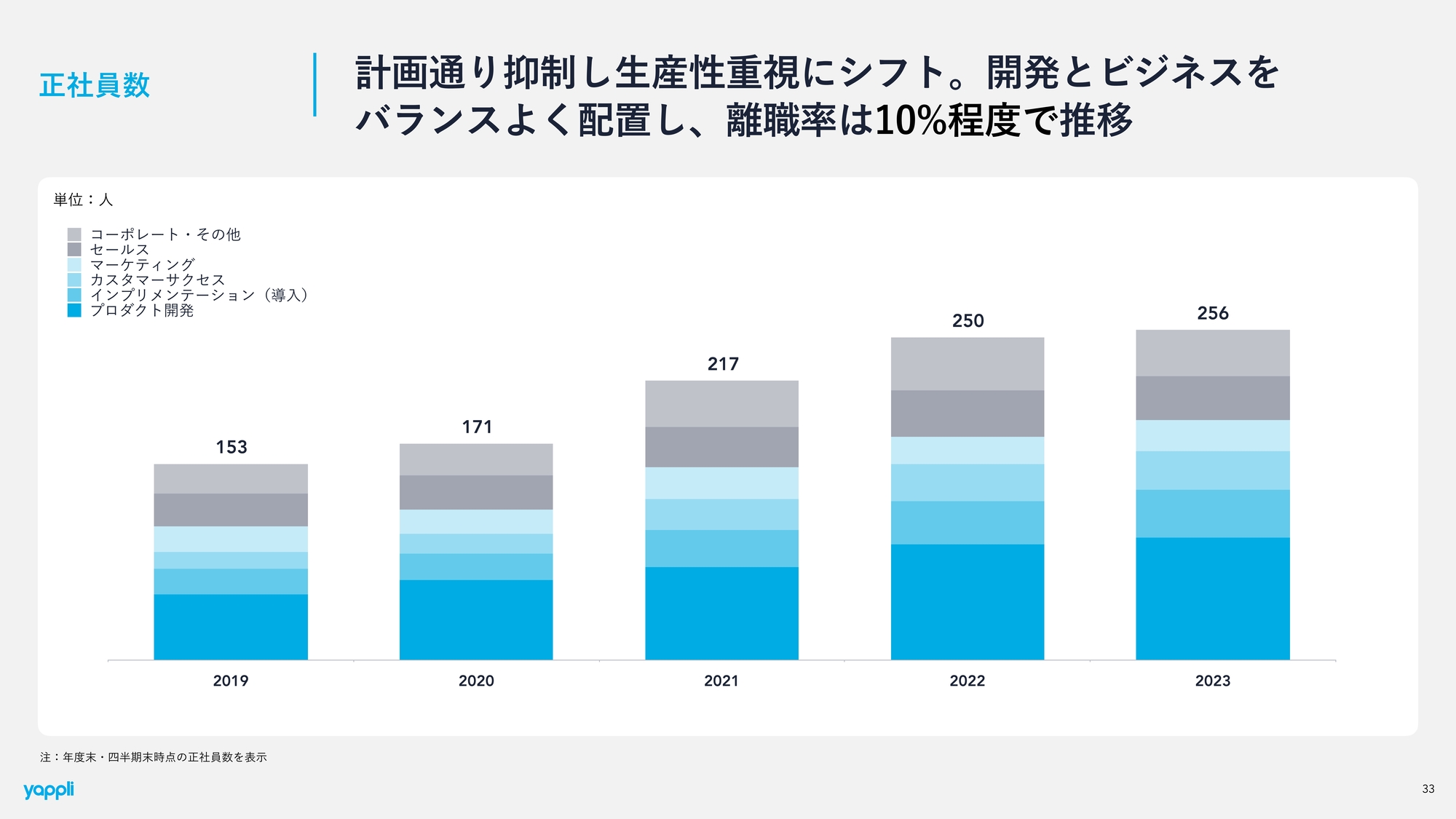

正社員数

正社員数は、6名純増しました。未上場時から資金調達を繰り返し、毎年約30名ずつ増やしてきましたが、今回初めて人を増やさず、売上を増やすことができました。

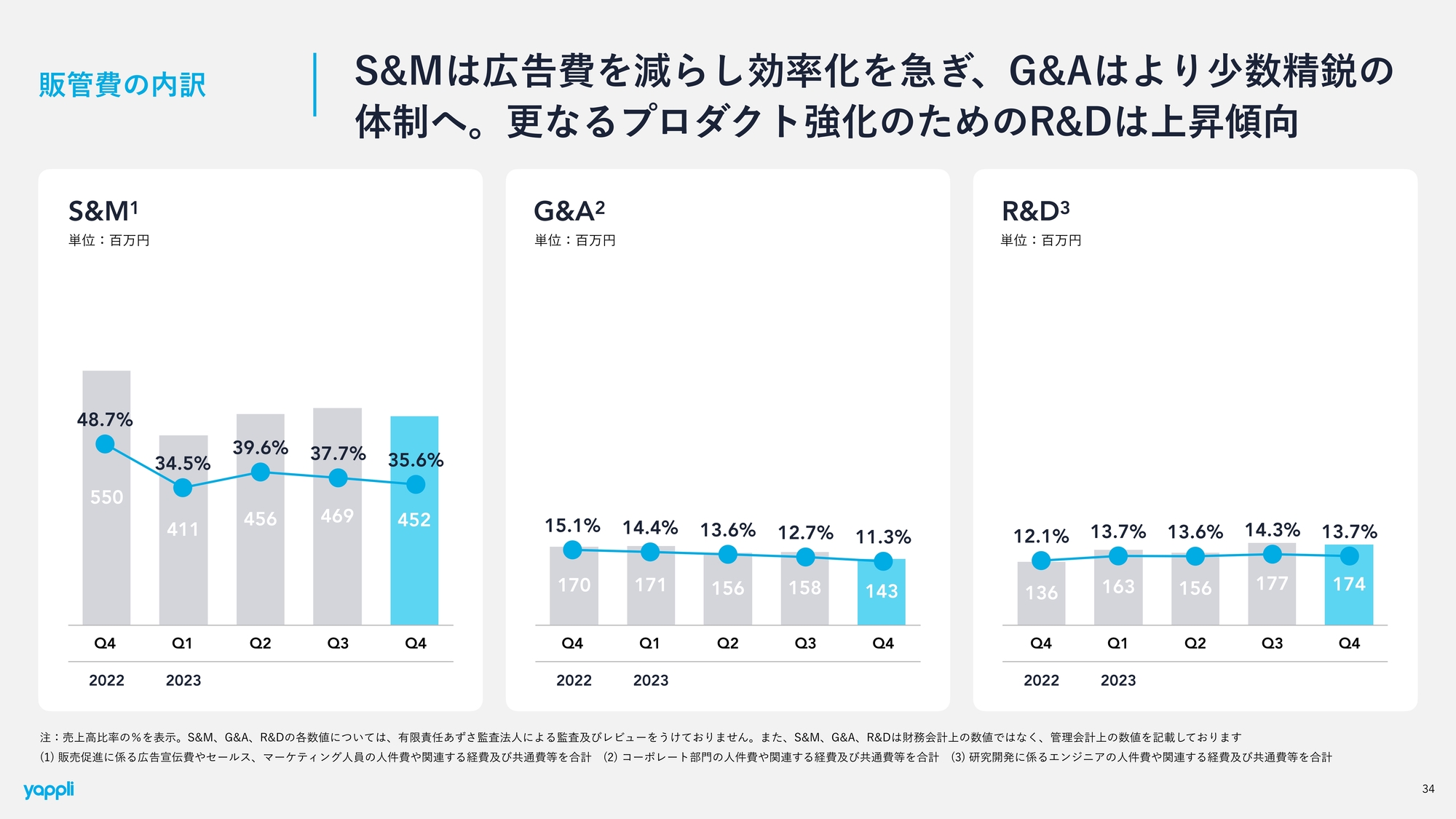

販管費の内訳

販管費の内訳です。当然、S&M比率は下がっています。G&Aは、より少数精鋭体制を採っています。

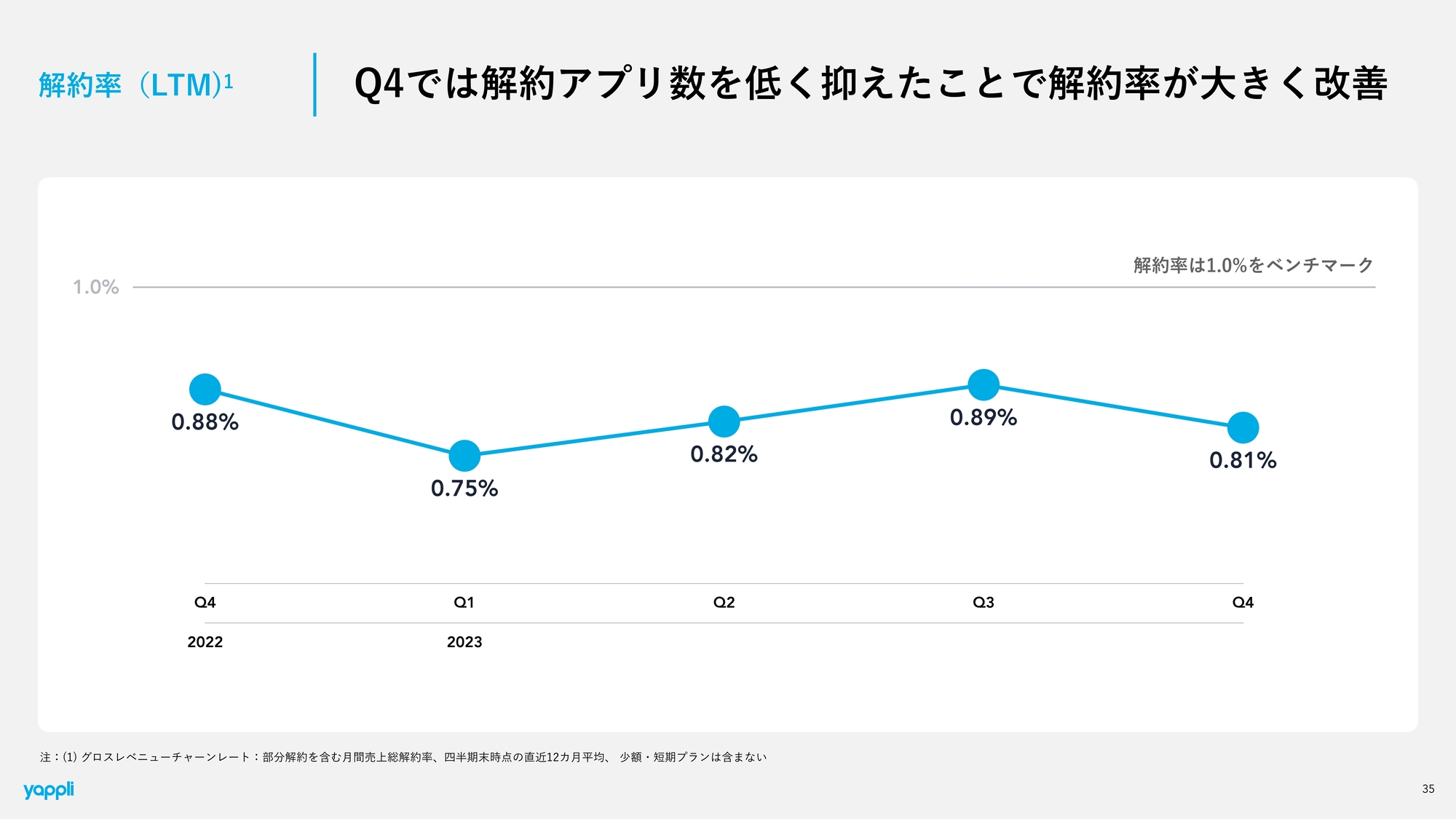

解約率(LTM)

第4四半期の解約率は非常に良く、通期でも0.81パーセントまで下がりました。昨年度の0.88パーセントよりさらに改善したことは、非常に良いニュースだと思っています。

当然ながら、四半期ごとに若干のボラティリティが出るためLTMで見ていますが、「1パーセント以内に必ず収める」という基準を掲げており、順当に推移していると思っています。

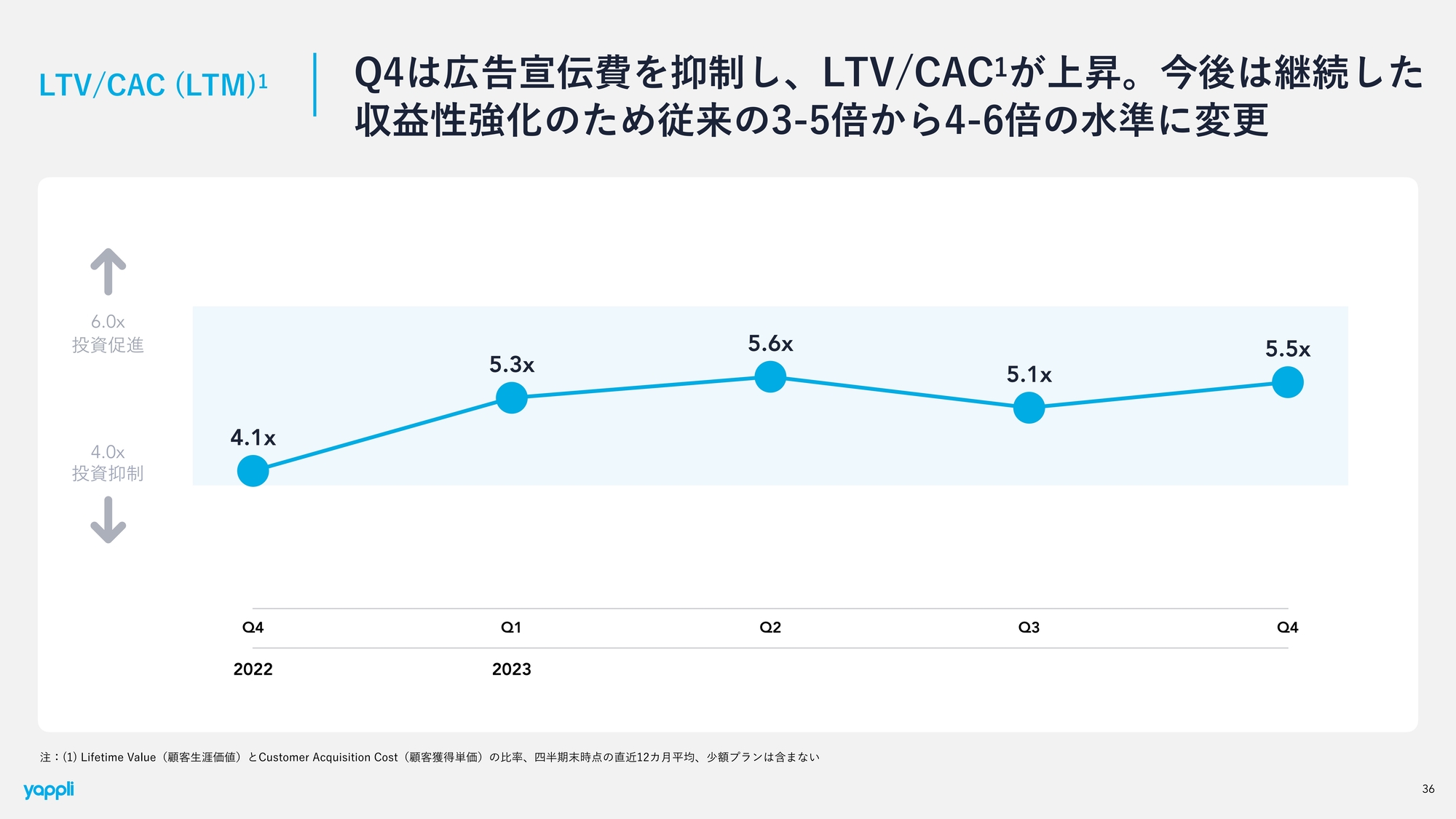

LTV/CAC (LTM)

LTV/CACです。従来は3倍から5倍という水準を設けていましたが、今、弊社は1年通して5倍以上出さないと黒字化しないことがわかってきました。そのため、基準を少し上げて4倍から6倍の範囲に収めるというコミュニケーションにしたいと考えています。

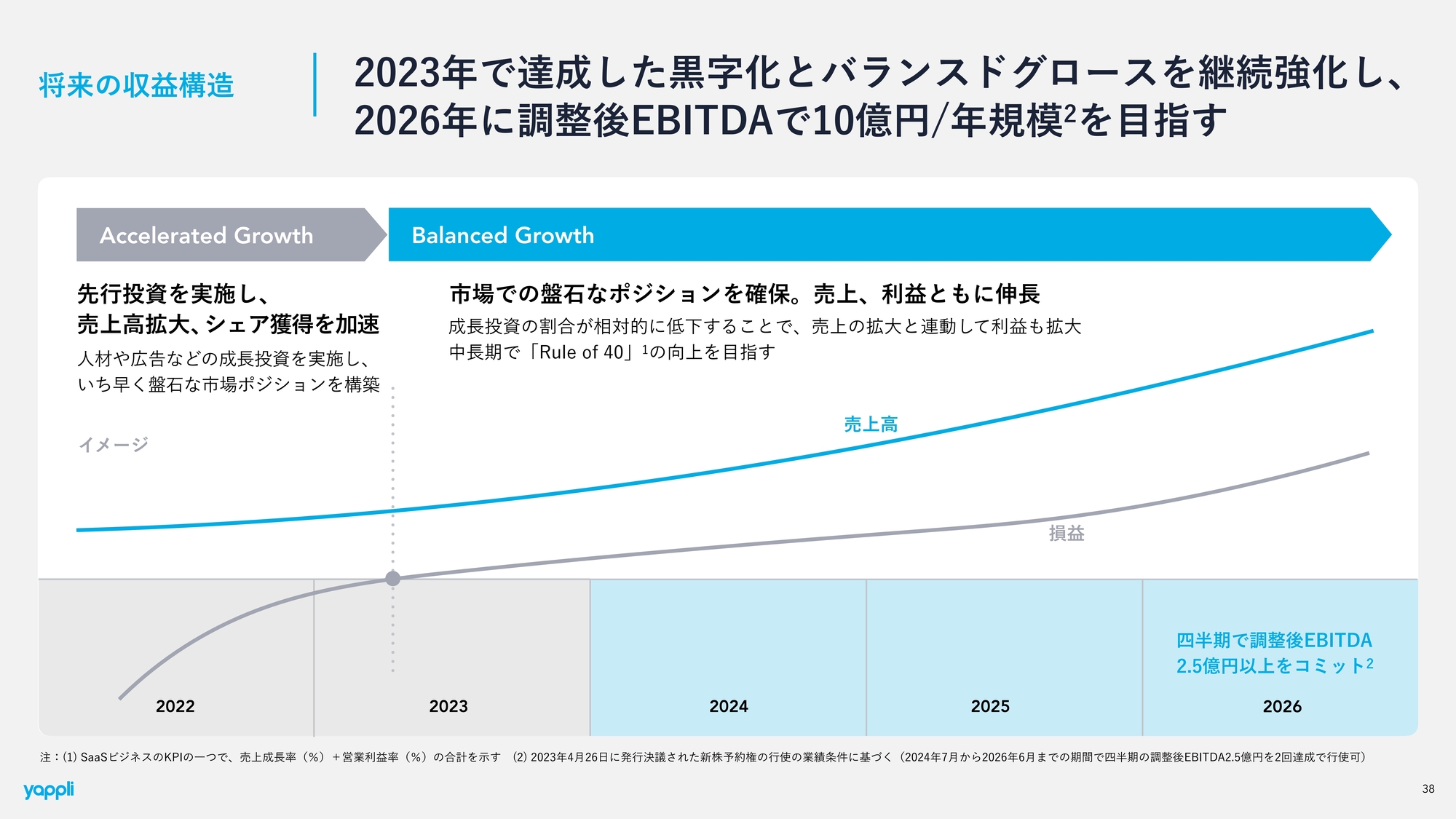

将来の収益構造

ガイダンスの概要です。2023年に達成した黒字化を維持、強化していきます。2023年に言い始めたバランスドグロースはひとまず達成できたと思っていますが、これをさらに維持、強化していきます。

KPIとしては、社内で掲げている「Rule of 40」、つまり売上成長率と営業利益率を足した数字を上げ、バランスドグロースしていきたいと考えています。

我々は現状で中期経営計画などは出していませんが、今回初めて、将来的な数字を1つ、具体的に出しています。2026年、つまり約2年以内に調整後EBITDAで年間10億円規模を目指すことを掲げています。同時に「四半期で調整後EBITDA 2.5億円以上をコミット」とスライド右下部に記載しています。

こちらを掲げた理由は、2023年度に発行決議されたストックオプションの業績達成条件が、2024年7月から2026年6月までの期間で四半期の調整後EBITDA2.5億円を2回達成すること、となっているためです。すでに会社として決議し開示していることを、よりオープンにこちらで説明しています。

現時点で営業利益と調整後EBITDAにそれほど差異はないため、営業利益で10億円規模を2年以内に達成するという志で進めているところです。

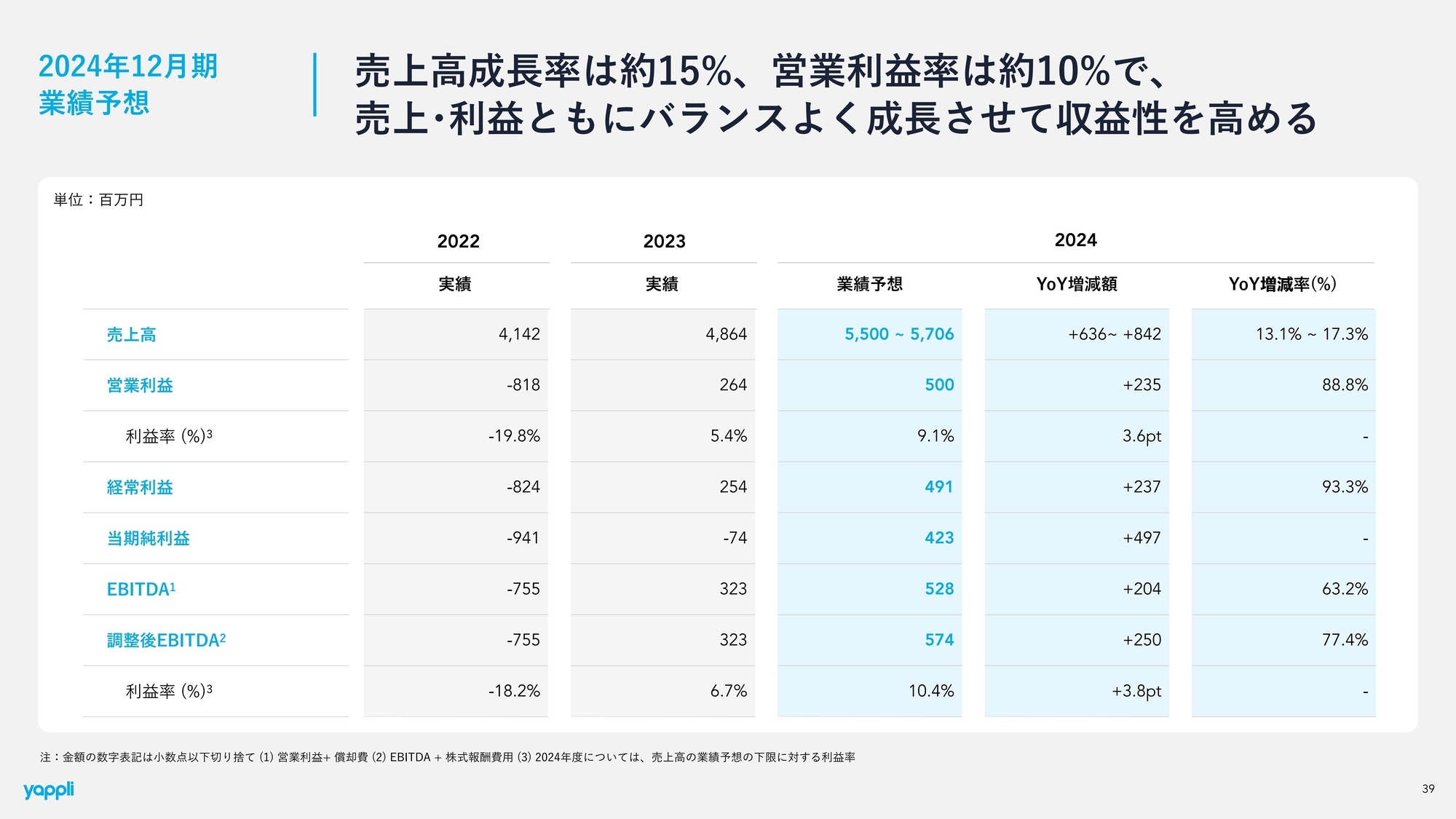

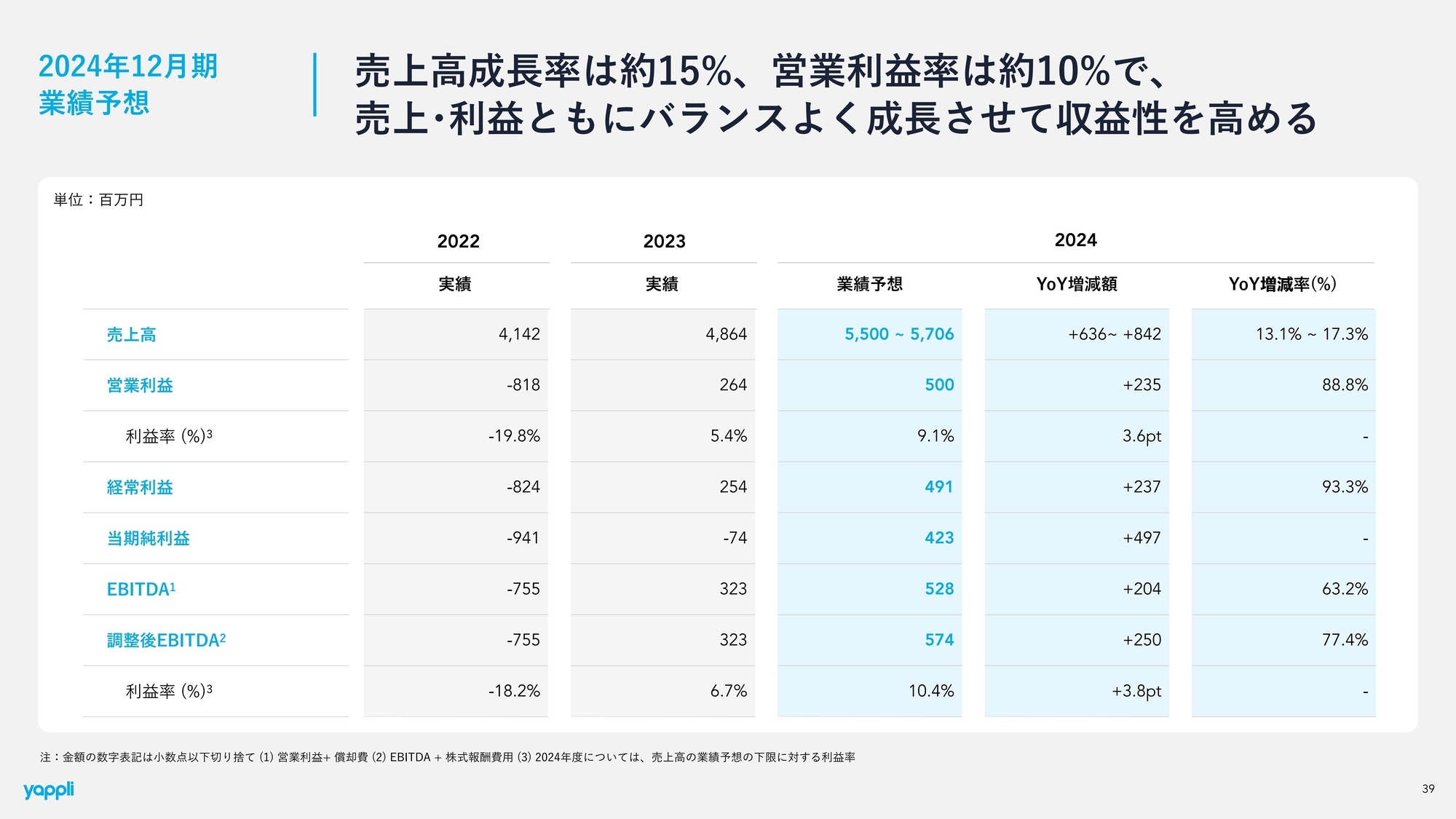

2024年12月期 業績予想

業績予想です。売上高成長率下限と上限の中間である56億円で約15パーセント、営業利益率は約10パーセントとし、売上・利益ともバランスよく成長させて収益性を高めていく考えです。

スライド中央が業績予想です。売上高はレンジで55億円から57億円、YoY13パーセントから17パーセントの成長としています。一方で、営業利益は5億円と一本値でコミットしています。こちらは、売上高が下限である55億円になっても、必ず達成する数字ということでご理解いただければと思います。

営業利益率は9.1パーセント、経常利益は4.9億円、純利益は4.2億円です。EBITDAは5.2億円、調整後EBITDAは5.7億円で、調整後EBITDAの利益率は10パーセントを超えています。利益面に関してはこの数字がミニマムだと思っています。

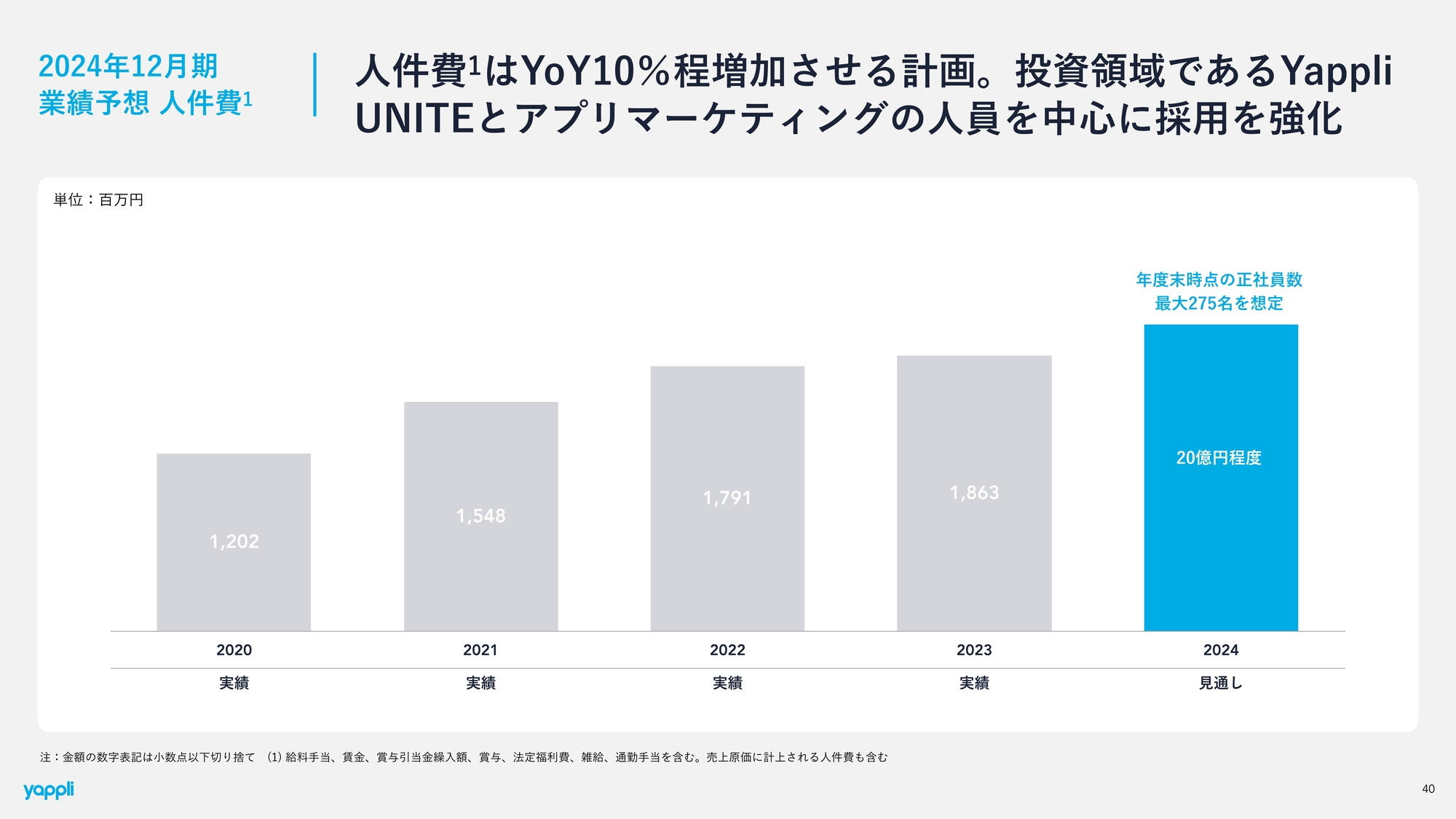

2024年12月期 業績予想 人件費

2大コストのうち1つの人件費です。人件費は20億円程度を掲げています。2023年度はほぼフラットでしたが、今年は成長分野に人を採用したいと思っています。

具体的には「Yappli UNITE」とアプリマーケティングの人員を中心に採用を強化しようと進めています。規模は最大で275名を想定していますが、これは多めに採用を行った場合だとご理解ください。

人件費は売上進捗や利益進捗などを見ながら可能な範囲で調整していきますが、最大20億円程度と考えています。

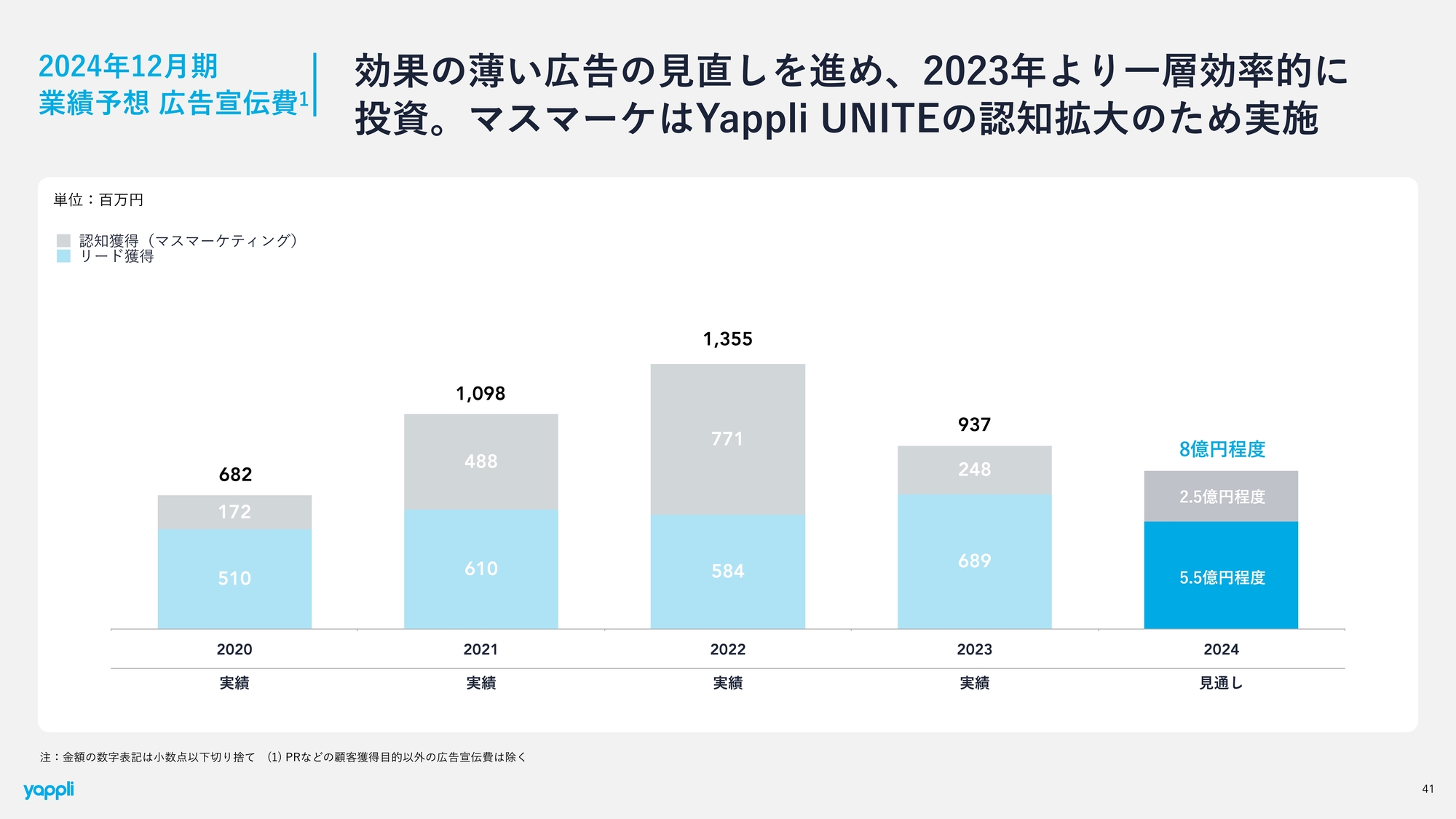

2024年12月期 業績予想 広告宣伝費

広告宣伝は、さらなる効率化を進めます。9.37億円で着地した2023年に対して、2024年は8億円程度の着地を想定しています。一部、広告効率を改善できるところや、広告対効果が悪い分野がまだありますので、そちらで10パーセント強を削減しつつも、売上はしっかりと伸ばすことを達成したいと考えています。

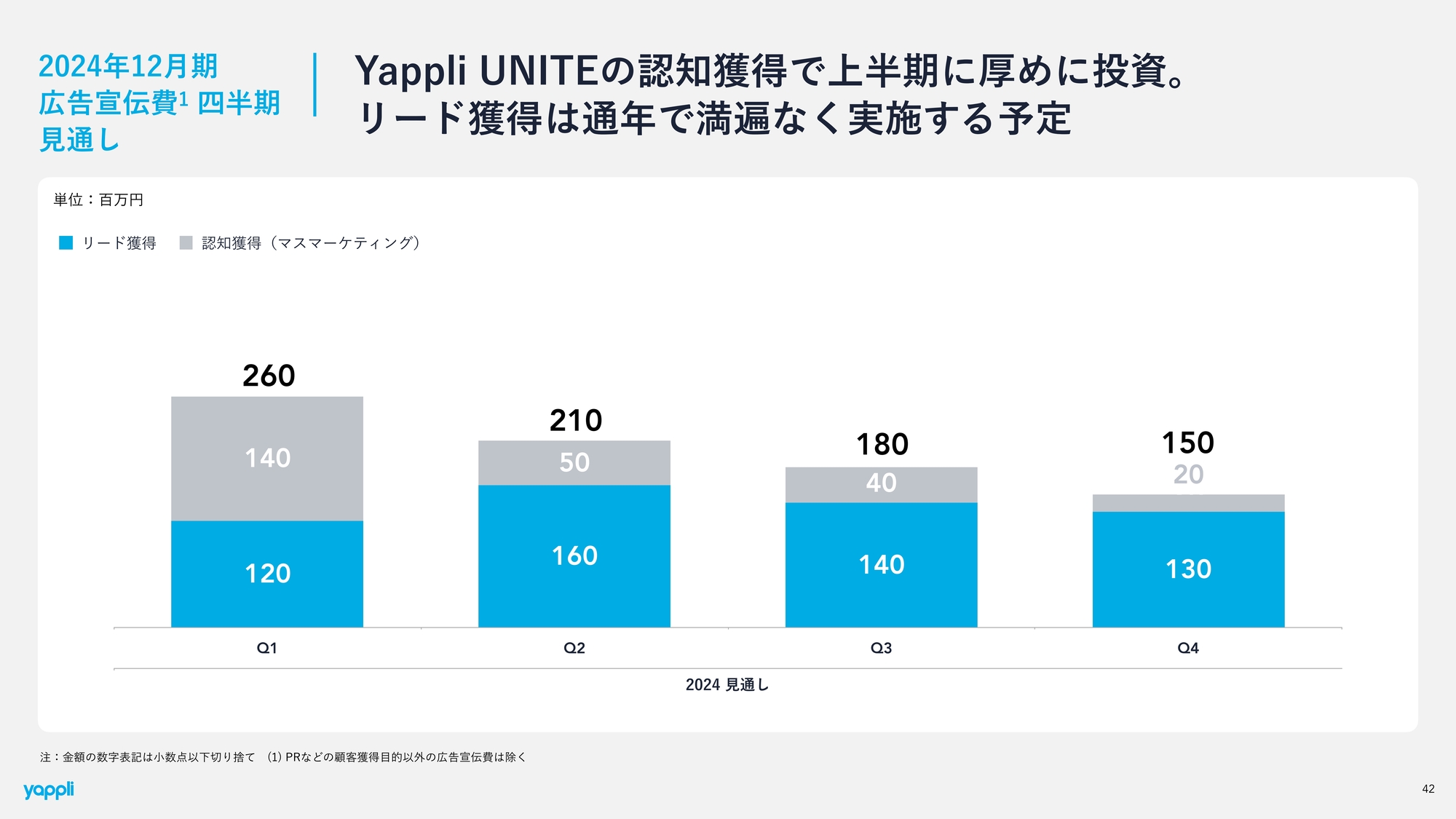

2024年12月期 広告宣伝費 四半期 見通し

四半期ごとの広告宣伝費の見通しです。上半期にマスマーケティングへ厚めに投資します。足元でタクシー広告や稲垣吾郎さんの新しいCMなどを出稿・放映しており、そのような「Yappli UNITE」の認知獲得のための広告費を第1四半期に計上する予定です。リード獲得は、年間を通して満遍なく実施します。

その他 適時開示 (2024/2/13)

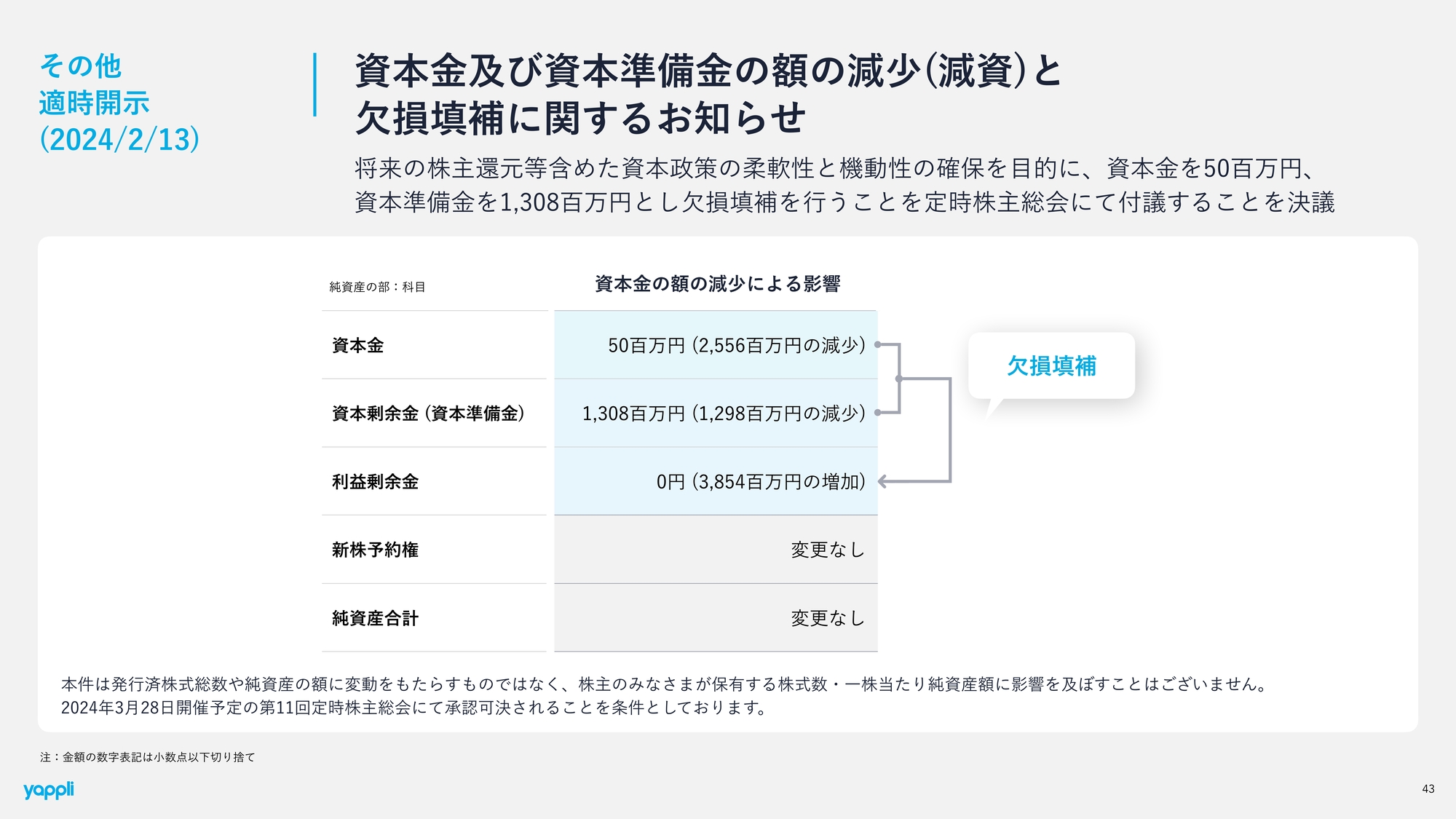

2024年度に関してのお知らせです。本日適時開示したとおり、減資の実施を株主総会に付議することを決議し、それを開示したものです。

資本金を従来の約26億円から5,000万円、資本剰余金(資本準備金を)約26億円から約13億円とすることで利益剰余金の欠損填補を行い、マイナス38億円を0円にします。したがって資本金は、5,000万円と資本剰余金約13億円を合わせた約13.5億円となります。

減資する主な理由は、コーポレートアクションを取りやすくするためです。我々は先ほどお伝えしたとおり、業績条件として調整後EBITDAの水準を大きくコミットしており、黒字化を継続していきます。

これまでは赤字を掘って成長するという路線でしたので利益剰余金のマイナスが増えていきましたが、今後は中長期で黒字化する必要があるため、利益剰余金をリセットし、むしろ利益剰余金をプラスに増やしてコーポレートアクションをしやすくします。

すぐには行いませんが、利益剰余金が数十億円になったタイミングで、例えば自社株買いなどを検討していきたいため、その準備を早めようと、このタイミングで資本金及び資本準備金の減少と欠損填補を行うことを定時株主総会に付議することを決議しました。

ミッション ハイライト

スライド48ページまでは2023年12月期通期事業ハイライトです。ご説明は割愛しますが、後ほどご覧いただきたいと思います。

成長戦略 サマリー

成長戦略もアップデートしています。先ほど事業説明でもお話ししたとおり、製品とサービスの関係性、中央にはそれを支える人的資本を据えて、「3つの山戦略」を継続発展させていきたいと思っています。

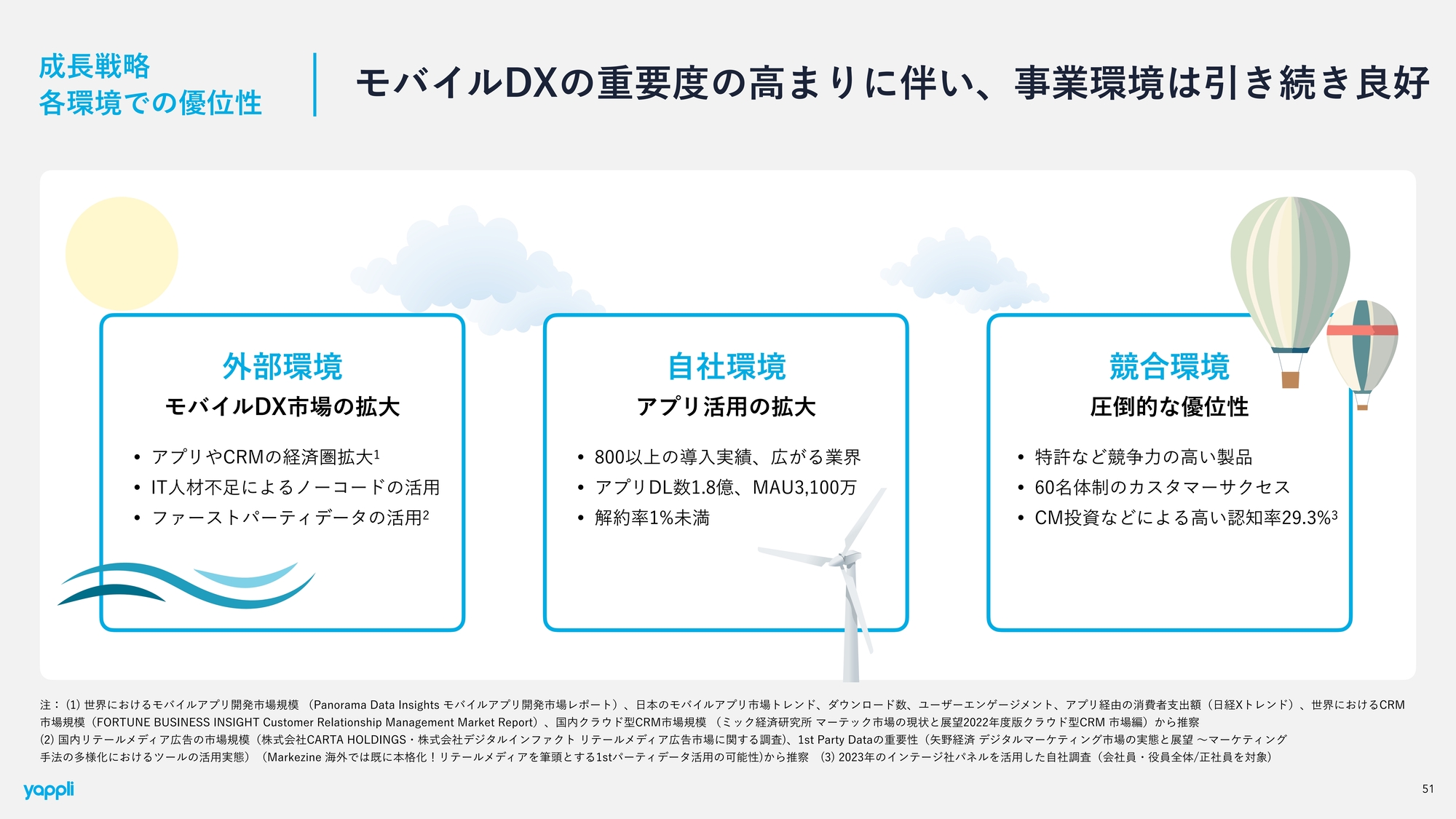

成長戦略 各環境での優位性

外部環境も良く、事業環境は引き続き良好です。

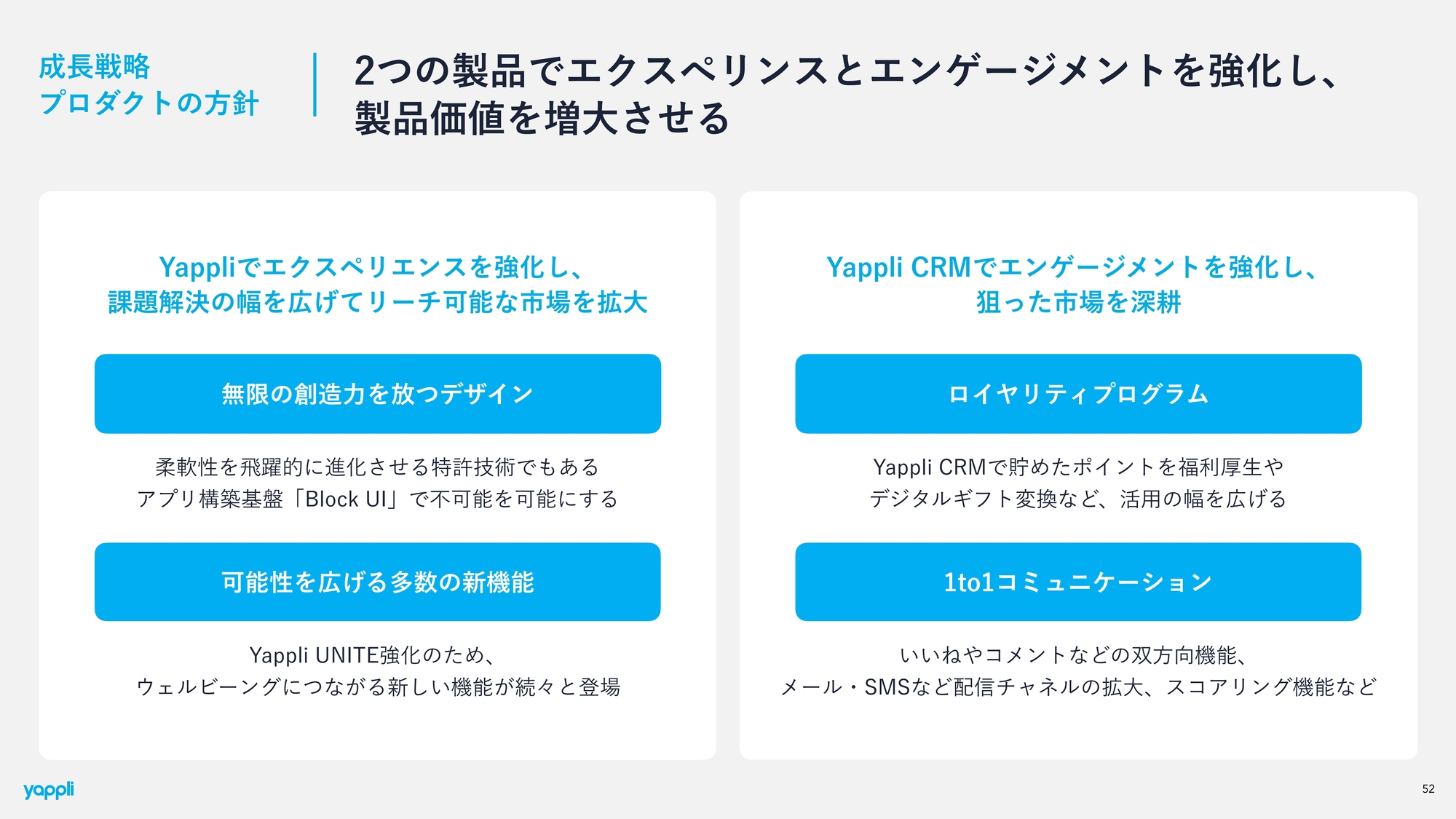

成長戦略 プロダクトの方針

コアとなるプロダクトの戦略については、エクスペリエンスとエンゲージメントを強化していきます。

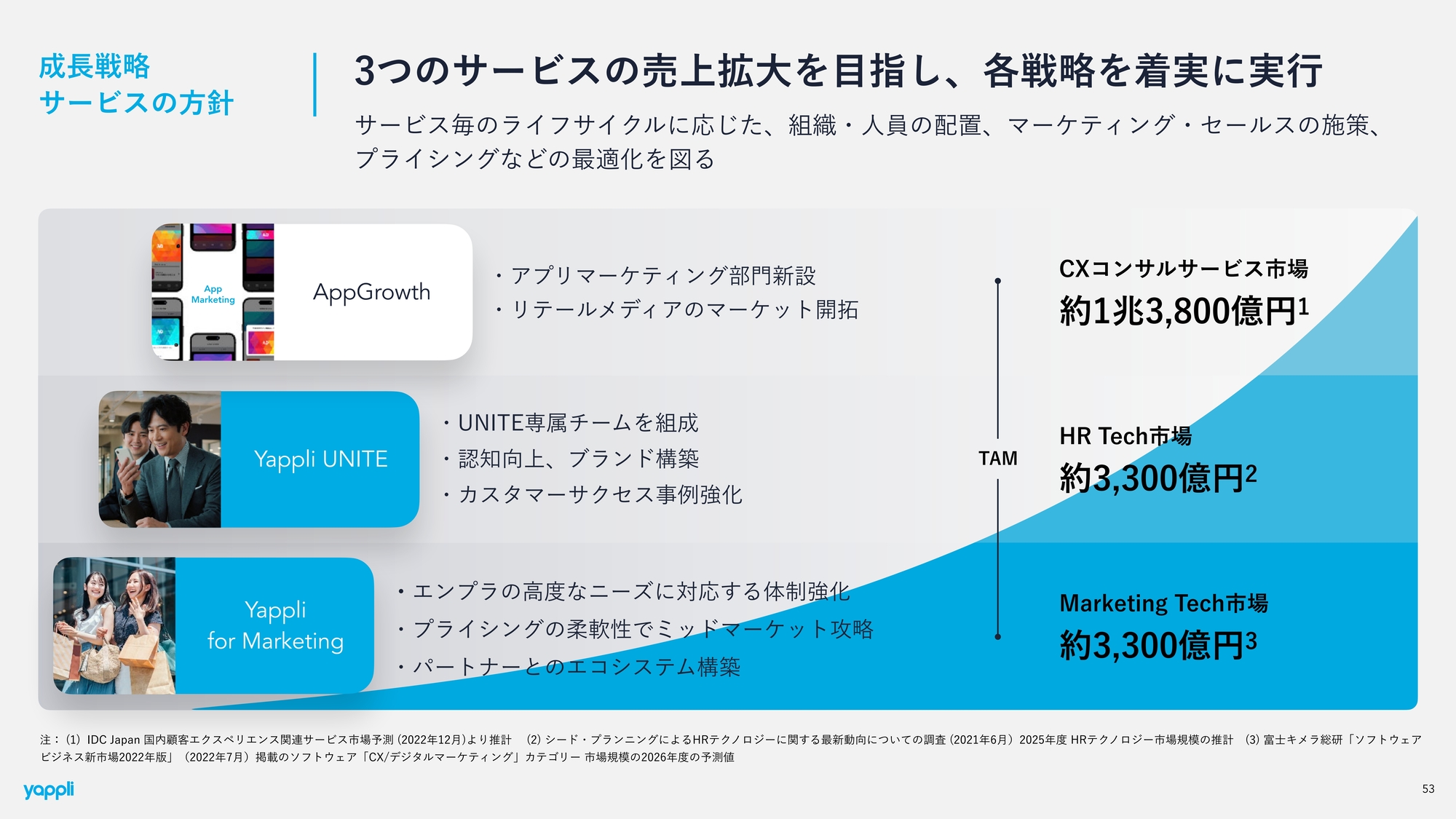

成長戦略 サービスの方針

プロダクトから生み出すサービスについてです。コア事業である店舗向けサービス「Yappli for Marketing」、従業員エンゲージメントサービス「Yappli UNITE」、成長支援サービス「AppGrowth」、これら3つのサービスを、スライドに記載の施策を通して成長させていきます。

成長戦略 セールス・マーケの方針

セールス・マーケティング方針もアップデートしています。

成長戦略 パートナーシップの方針

パートナーシップの方針についてです。販売パートナーに関しては、従来は受注額の1割程の貢献度合いでしたが、現在では2割まで増えています。このように、最近は販売パートナーが伸びていますので、より注力していきたいと思っています。

成長戦略 人的資本経営の方針

人的資本経営は、今回初めて開示しています。バリューの浸透をより強固にし、ミッションを達成するのが我々の方針です。

成長戦略 人的資本経営の方針

人的資本の核になるのは、自社製品を自ら使う、通称ドッグフーディングです。「Yappli Hang Out」という自社アプリを通して、リモートワークや遠方にいても常に会社とつながることができ、会社が何を考えているのかといった、従業員エンゲージメントを高める施策を各種展開しています。非常にユニークなアプリを提供しています。

成長戦略 人的資本経営の方針

研修も強化します。特にマネジメントにおいて、ミドルレイヤーの強化ということで外部有識者による研修などに各種取り組んでおり、今後もこのようなかたちでの人材投資を続けてまいります。

成長戦略 人的資本経営の方針

ヤプリは女性が非常に活躍している会社です。日本社会の先を行き、ヤプリのファミリーを強化していくという意味合いで、スライドに記載しているような各種支援も行っています。

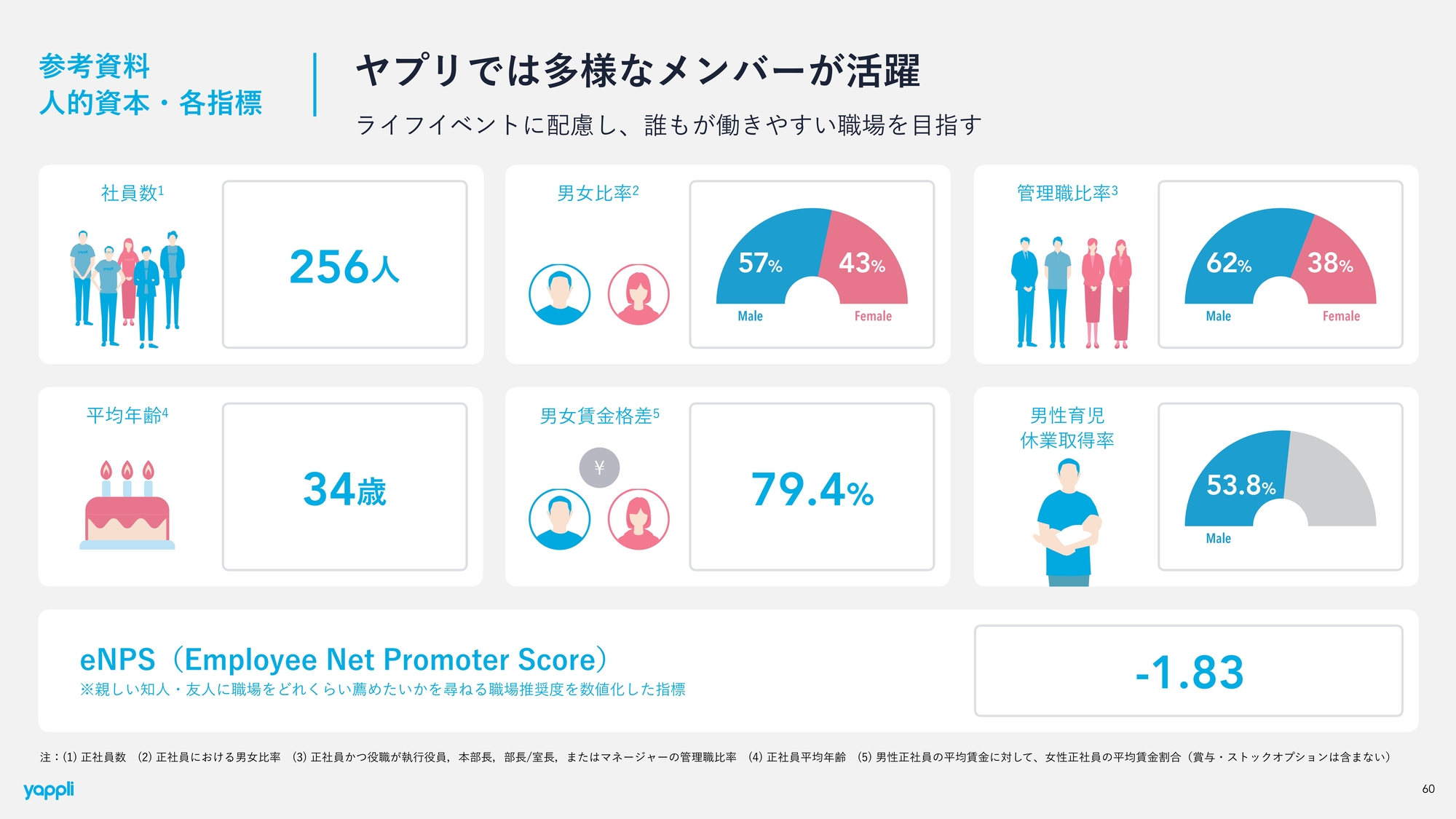

参考資料 人的資本・各指標

女性社員の比率は43パーセントで、そのうち管理職も約40パーセントを占めています。活躍する女性社員が多いという特徴がありますので、子育て支援などの各種サポートを手厚くしています。

スライドをご覧のとおり、平均年齢や男女賃金格差などの新しい指標も出しています。また、eNPSというエンプロイーエンゲージメントの指標も出しており、こちらはマイナス1.83点という数値になっています。

マイナスがついていますが、この数値は相対的によい数字であると認識していますので、このあたりの情報も開示、維持向上できるように人的資本についても強化していきたいと思います。

質疑応答:「Yappli UNITE」の今後の成長について

「『Yappli UNITE』の構成比率の開示ありがとうございます。アプリ数の多さに驚きました。今期の『Yappli UNITE』のアプリ数はどのくらいの成長を目指されているのでしょうか?」というご質問です。

この数字に関して、1つ誤解をされる可能性がありますのでご説明しますと、この四半期に68個を達成したわけではありません。以前から「Yappli for Business」の中に「Yappli UNITE」に該当する社内向けアプリがありましたので、過去四半期については「Yappli for Business」のアプリ数に「Yappli UNITE」が内包された状態で開示されています。

今期の「Yappli UNITE」のアプリ数に関して開示はしていませんが、第4四半期は純増15個だったことから通期で60個ほどを想定し、その過半数を「Yappli UNITE」で取れるように投資をしていきたいと思っています。

一方、第4四半期は「Yappli UNITE」の数字があまり伸びませんでした。マーケティング効果がまだ高まっておらず、製品開発フェーズだと思っています。

当然ながらCMなどで認知獲得へ動いていますが、それ以上に各種開発をスピード感を持って進めてます。「Yappli UNITE」を強化するような機能を今後リリース予定ですので、その結果が業績に出てくるのがおそらく下期あたりだと思っています。開発をかなり急いでいますので、ぜひ期待して楽しみに待っていただきたいと思います。

質疑応答:業績予想のシナリオについて

「ガイダンスの上限・下限のシナリオについてご教示いただけないでしょうか? またガイダンスの下限の増収額がプラス6.3億円と前期実績の7.2億円を下回っており、保守的な印象を受けましたが、どのような前提となっているのでしょうか?」というご質問です。

業績予想のスライドのとおり、売上高のレンジ下限は55億円とかなり保守的になっています。わかりやすくお伝えすると、現在、我々は「Yappli UNITE」とアプリマーケティングの2つの成長サービスに投資をしています。この2つがヒットすると、目標どおり57億円の上限ラインに乗ってくるだろうと思っています。

例えば、「Yappli UNITE」しか伸びず、アプリマーケティングがヒットしなかったということになりますと、売上高は56億円ほどのレンジの中央値あたりの着地になるのではないかと思っています。反対にどちらもヒットせず、コアサービスである小売向け店舗DXのアプリ「Yappli for Marketing」しか伸びなかったということになりますと、下限の55億円ほどになると想定しています。

そのため、1つヒットで56億円、2つヒットで57億円という計算の業績予想になります。2つのサービスが想定より伸びなくても、55億円は必達するという計算です。

質疑応答:顧客のマインド、広告市況の状況について

「実績はプラス15個のアプリ純増にとどまりましたが、リードの獲得状況、顧客のマインドの状況は良化しているのでしょうか? また、広告市況を見ているとまだ強くはないものの、3月そして4月以降の多くの事業会社の新年度のマーケティング需要は高まっていると感じているのですが、慎重であまり変化はないのでしょうか?」というご質問です。

顧客のマインドに関しては、じわじわと改善しているとは思います。各社の通期決算を見ると、小売系も新型コロナウイルス流行以前の市況近づいてきているようです。そのあたりも、マインドの改善に必ずつながるはずですし、個別のお客さまとお話ししていても悪化はしていないとのことでした。

したがって、まだ慎重に見ている部分はありますが、より改善に向かっていくだろうと期待しています。リードの獲得状況についても跳ねてはいませんが、悪化傾向にはなっていません。安定して推移しています。

広告市況はまだかなり悪いと聞いています。しかし、我々のアプリ、特に「Yappli CRM」のようなものは、既存顧客1人当たりの売上を上げる、LTVを高める性質のものであり、かつリテール、小売系のお客さまは増えていますので、広告よりも環境は良いと思っています。

アパレルに関してはフラットな感じですが、それはアパレル業界ですでにヤプリが一定数を取っているということ、数が多いということが要因であると思っています。したがって、今後伸びてくるのは食品や外食産業であり、実際に足元で伸びてきていますので、ポジティブに考えています。

引き続きヤプリをよろしくお願いします。ありがとうございました。

新着ログ

「情報・通信業」のログ