【QAあり】ヤプリ、広告宣伝費や人員配置の最適化等が奏功、営業利益の通期予想を約10倍の2億3,000万円に上方修正

導入企業

庵原保文氏(以下、庵原):ヤプリの2023年12月期第3四半期決算についてご説明します。今回、上場来初めて業績予想の修正を出しています。事業概要など特に変更がない部分は割愛し、アップデートしたところのみご説明します。

アップデートの1つ目は、アプリ数です。後ほど詳しくご説明しますが、アプリ数は828個と、前四半期比で15個の純増です。

ソリューション 製品の用途

2つ目のアップデートとして、ソリューション製品の用途別に、それぞれのアプリ数の比率を記載しています。

主力である「Yappli for Marketing」のアプリ数比率は69パーセント、今後、注力していきたい「Yappli for Business」は17パーセント、その他のアプリは14パーセントとなっています。

2023年12月期 通期業績予想

2023年12月期第3四半期の業績についてご説明します。冒頭にお伝えしたとおり、通期業績予想を修正しました。

ポイントは2つあります。1つ目に、営業利益は前回業績予想から約10倍に上方修正しました。2つ目に、当期純利益は1,500万円からマイナス3億9,600万円と、下方修正しました。

売上高に変更はありません。期初に48億4,900万円から51億300万円とガイダンスしていますが、この下限(48億4,900万円)は着実に上回ってくると考えています。

営業利益については、上半期が終わった時点で約1億円積まれていたため、当初の業績予想2,400万円をすでに大きく上回っていました。着実に利益体質の会社へ変化しており、第3四半期もしっかりと利益を出すことができましたので、2,400万円から2億3,000万円と、約10倍に上方修正しました。

この1年で利益体質に変革できており、非常にポジティブに捉えています。こちらは後ほどご説明します。

当期純利益の下方修正の主な要因は、信託型ストック・オプション(信託SO)です。信託SOについては、この半年間社内外でさまざまな協議を行ってきました。他社も最終的に特別損失を計上していますが、今期で業績への影響を決着させるべく、当社も特別損失6億円を計上しました。

それに伴い、当期純利益は当初1,500万円の黒字を見込んでいたものの、一転して、マイナス3億9,600万円と下方修正しています。大まかに言うと、営業利益2億円から特別損失6億円を引いて、マイナス4億円の着地と、大きく下振れる展開となりました。

ただし、信託SOの業績への影響は今期で終了となります。来期に影響を及ぼさないように特別損失として計上しましたので、一過性の事象とご認識ください。

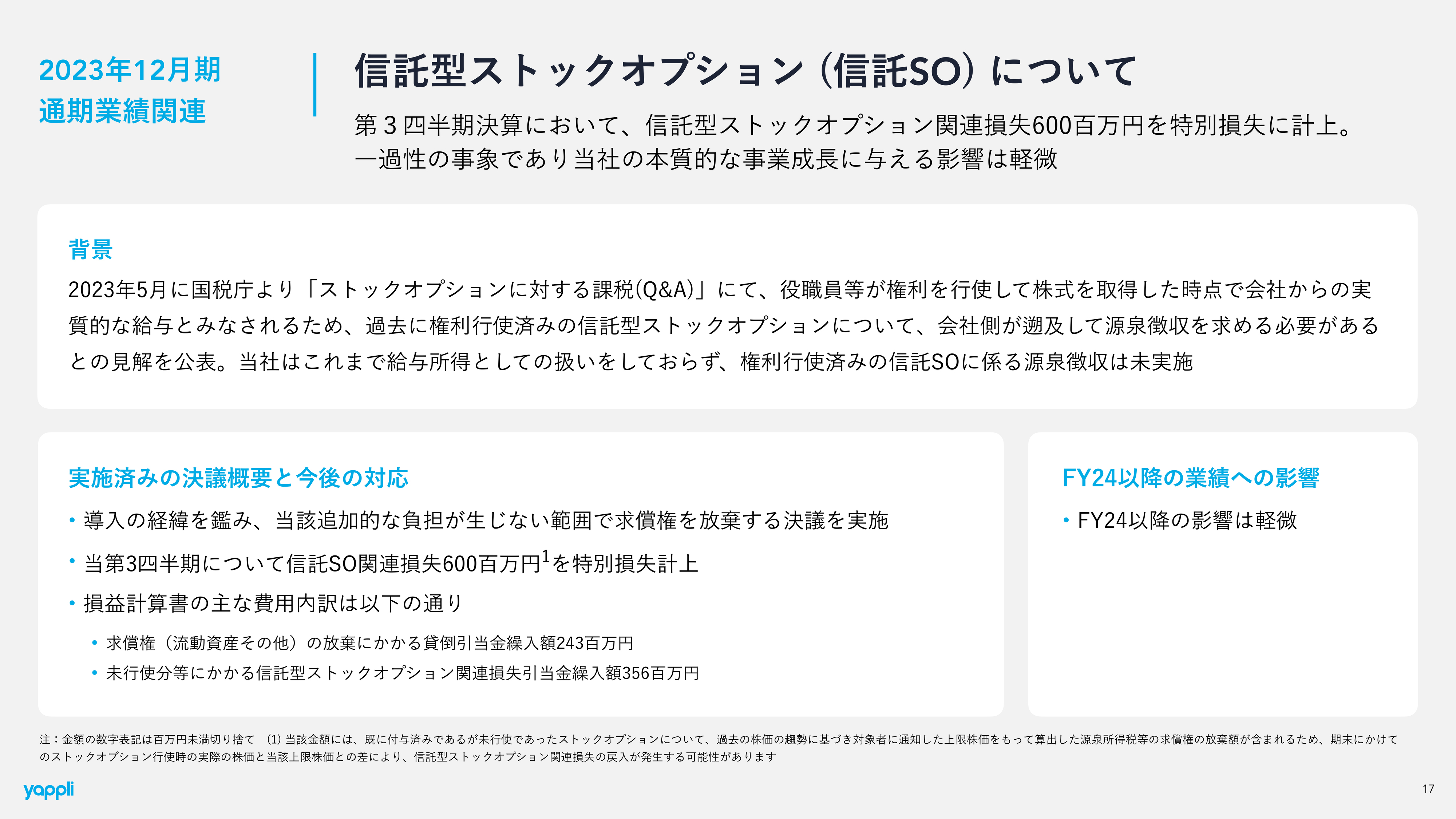

2023年12月期 通期業績関連

信託SOの影響についてのまとめです。特別損失6億円の計上は、一過性の事象となりますので、本業には今後一切影響しません。

スライドの背景にも記載しているとおり、ストックオプションに対する課税について、我々を含め信託SOを導入した約800社は、従来どおり譲渡課税20パーセントだと理解していました。しかし、半年前のタイミングで国税庁による見解が公表され、給与所得税が発生することが判明しました。

その見解に従い、これまで信託SOで従業員が行使した分に加え、未行使分も含めて、貸倒引当金繰入額2億4,300万円と関連損失引当金繰入額3億5,600万円、合計で約6億円の特別損失を計上しました。

重要なポイントは、会社として従業員に源泉所得税等を求償しないと意思決定していることです。従業員は会社にとって一番の人的資本です。当初は、「譲渡課税20パーセント」と伝えていたため、給与課税により人によっては莫大な税金を支払うことになります。これは現実的ではありません。

また、こちらは行使時の株価に伴い税額が決まりますが、行使したが実際には売却していない従業員も多くいます。つまり、「まだキャッシュインしていないのにもかかわらず、税金だけは払ってください」という話になるため、現実的に資金がなく支払えないといった事態にもつながります。

離職も誘発しますし、モチベーションも下がり、従業員との大きなトラブルにつながります。彼らにはモチベーションを持って働いてもらいたいため、取締役会等で十分な協議を重ね、特別損失として計上することに決定しました。

当然のことながら株主のことも考慮していますが、まずは人的資本を優先させていただき従業員に求償しないことで、中長期の企業価値の発展に活かしたいと意思決定しました。

このように、信託SOについては今期で完結させていますが、今回の業績予想の修正の最も大きなポイントは、大幅な上振れ、下振れを発生させている点となります。

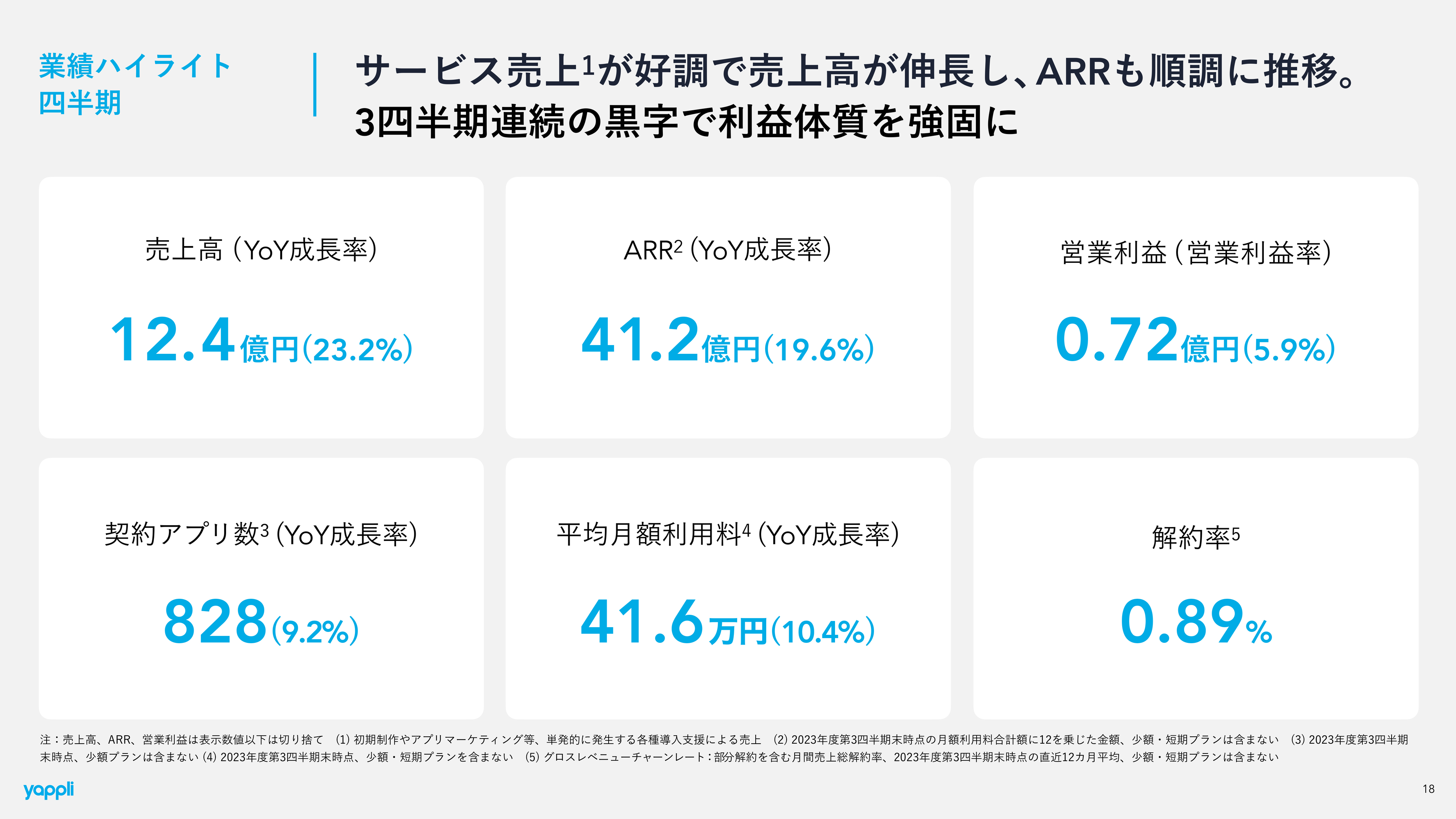

業績ハイライト 四半期

業績ハイライトです。スライドに記載のとおり、すべてのKPIが非常に堅調です。四半期ごとに常に「堅調」とお伝えしていますが、今回は堅調よりやや上の「順調」に近い業績となっています。

売上高は、YoY23.2パーセント増の12億4,000万円となりました。この成長率は、2023年12月期で最も高くなっており、非常にポジティブです。ARRもYoY19.6パーセント増の41億2,000万円と堅調です。

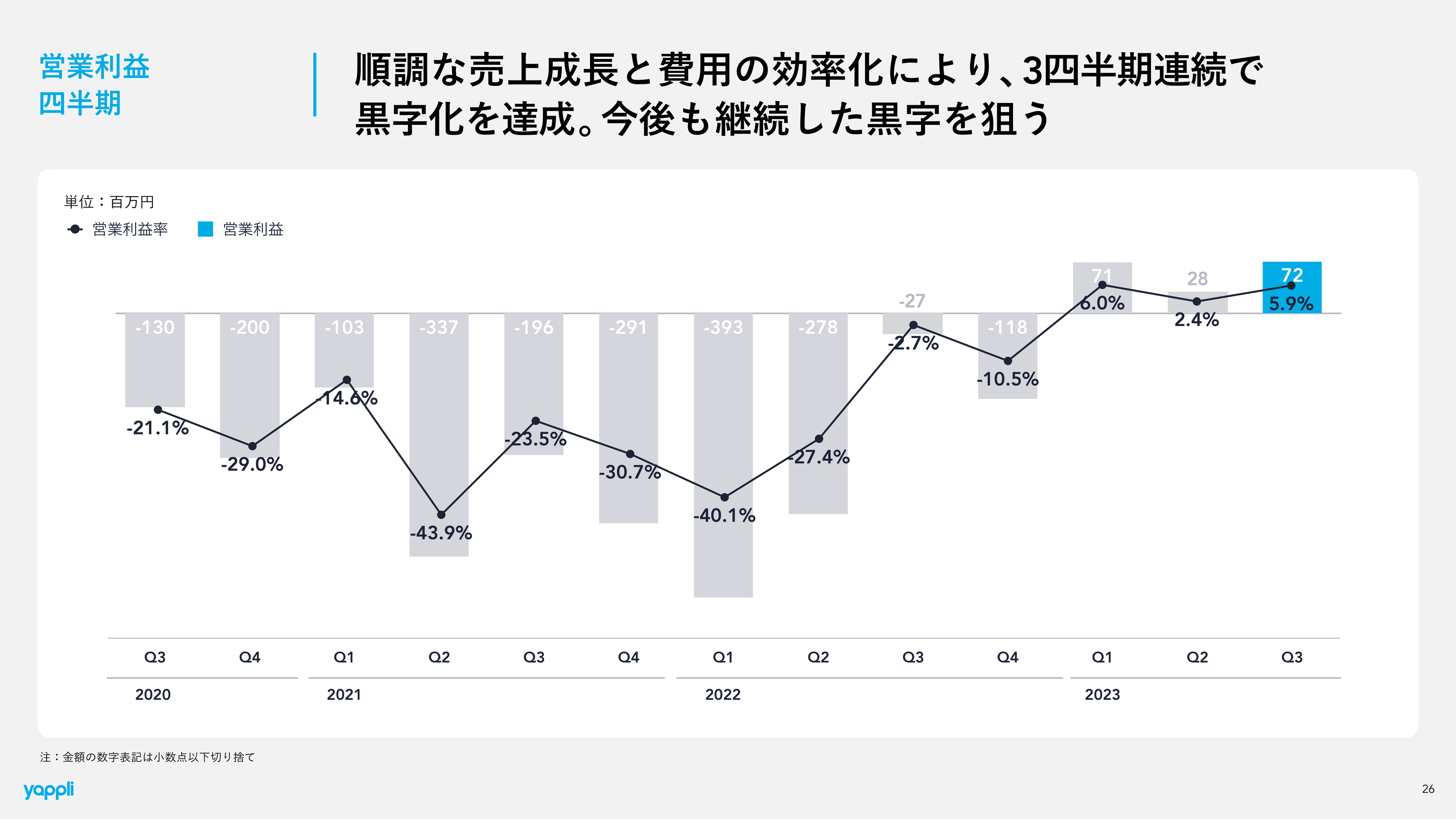

営業利益は7,200万円と、しっかりと利益を出せています。第1四半期が7,100万円、第2四半期が2,800万円、第3四半期が7,200万円と、四半期ごとに着実に利益が出せるようになっています。

営業利益は累計では1億7,000万円、第4四半期は約6,000万円と見込んでいるため、通期は2億3,000万円に上方修正しています。このように利益がしっかりと出せるところもポジティブに捉えています。営業利益率は5.9パーセントとなりました。

契約アプリ数は、YoY9.2パーセント増の828個です。第1四半期は12個、第2四半期は18個、第3四半期は15個の純増となっており、正直なところもう少し伸ばしたいと考えています。平均月額利用料も、YoY10.4パーセント増の41万6,000円と堅調で、こちらもまだ伸びると考えています。

解約率は、0.89パーセントとやや悪化していますが、この水準で横ばい、もしくは改善していくと見込んでいます。

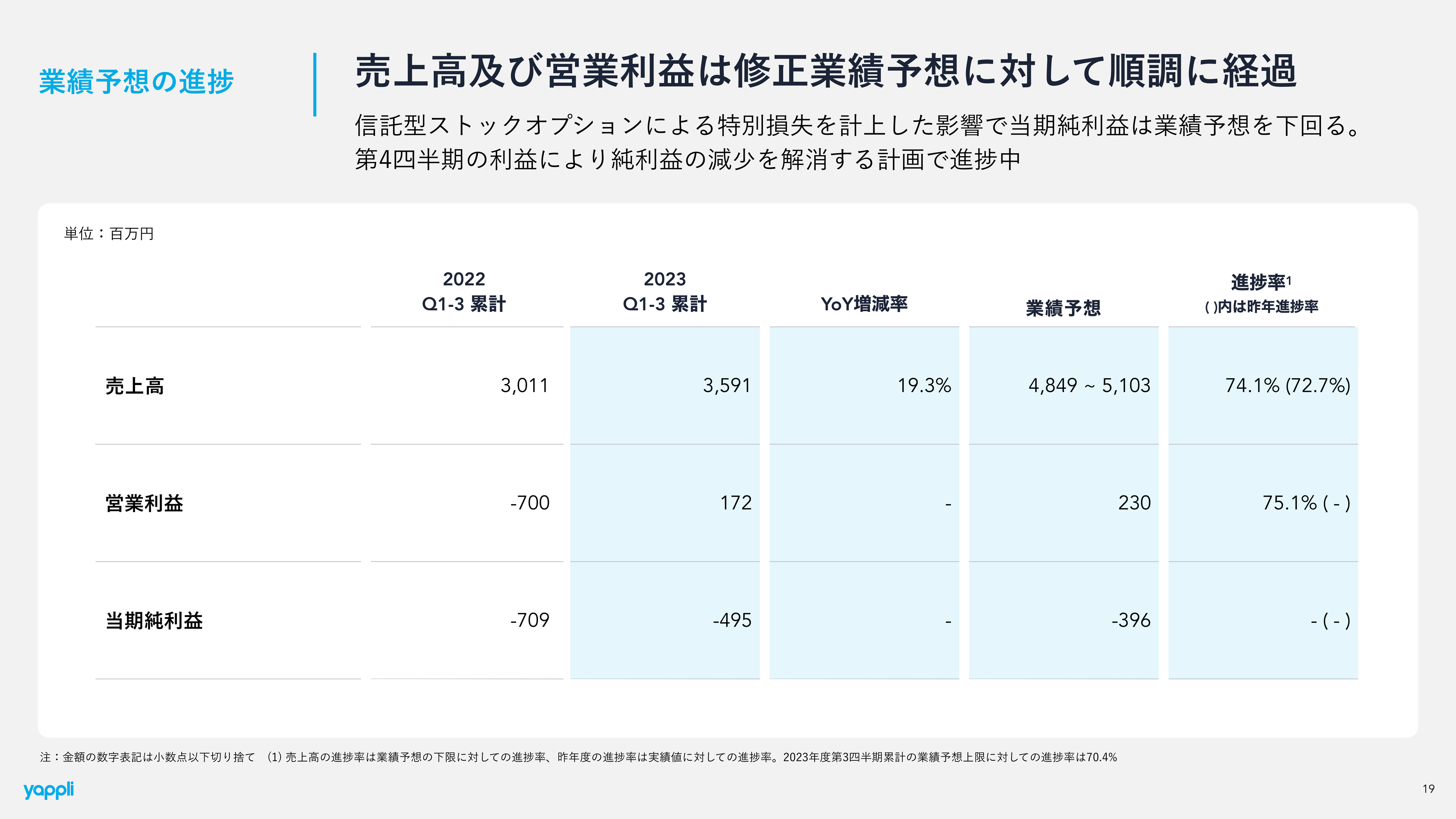

業績予想の進捗

修正業績予想に対する進捗率です。売上高は業績予想の48億4,900万円から51億300万円の下限に対して、進捗率は74.1パーセントと、順調です。

スライドの括弧内は前年同期の進捗率ですが、前年の72.7パーセントより1.5ポイント程上回っていますので、下限は超えられるだろうと見込んでいます。

営業利益は、修正業績予想の2億3,000万円に対して、第3四半期累計は1億7,200万円、進捗率は75.1パーセントです。

当期純利益については、第3四半期に特別損失を計上しましたので、第3四半期累計でマイナス4億9,500万円となりました。ただし、第4四半期にやや改善し、マイナス3億9,600万円となる見込みです。

信託SO関連の特別損失約6億円は最大値を見込んでいますが、今後行使される株価の水準によっては、多少特別損失に戻りが発生する可能性があります。

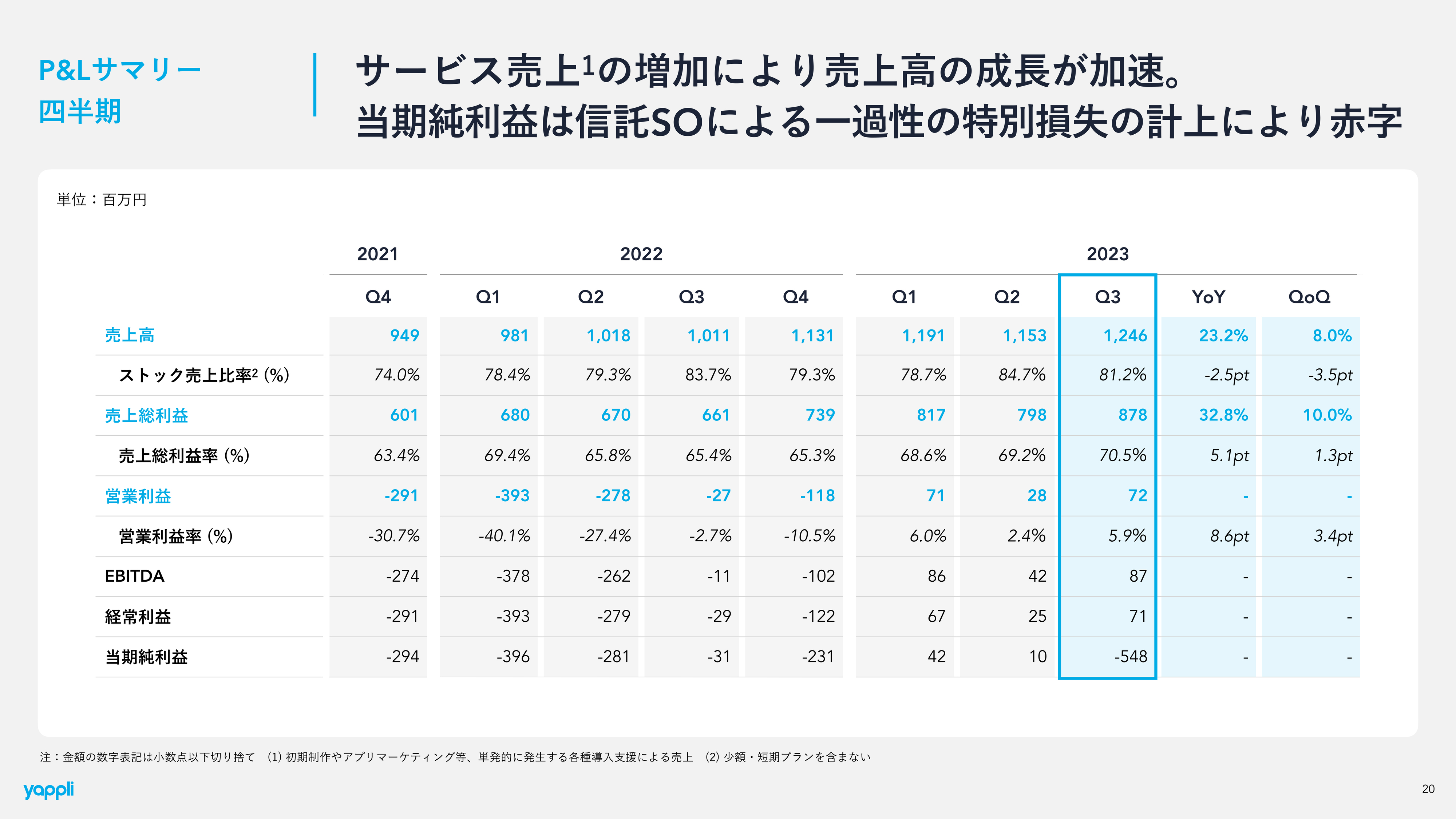

P&Lサマリー 四半期

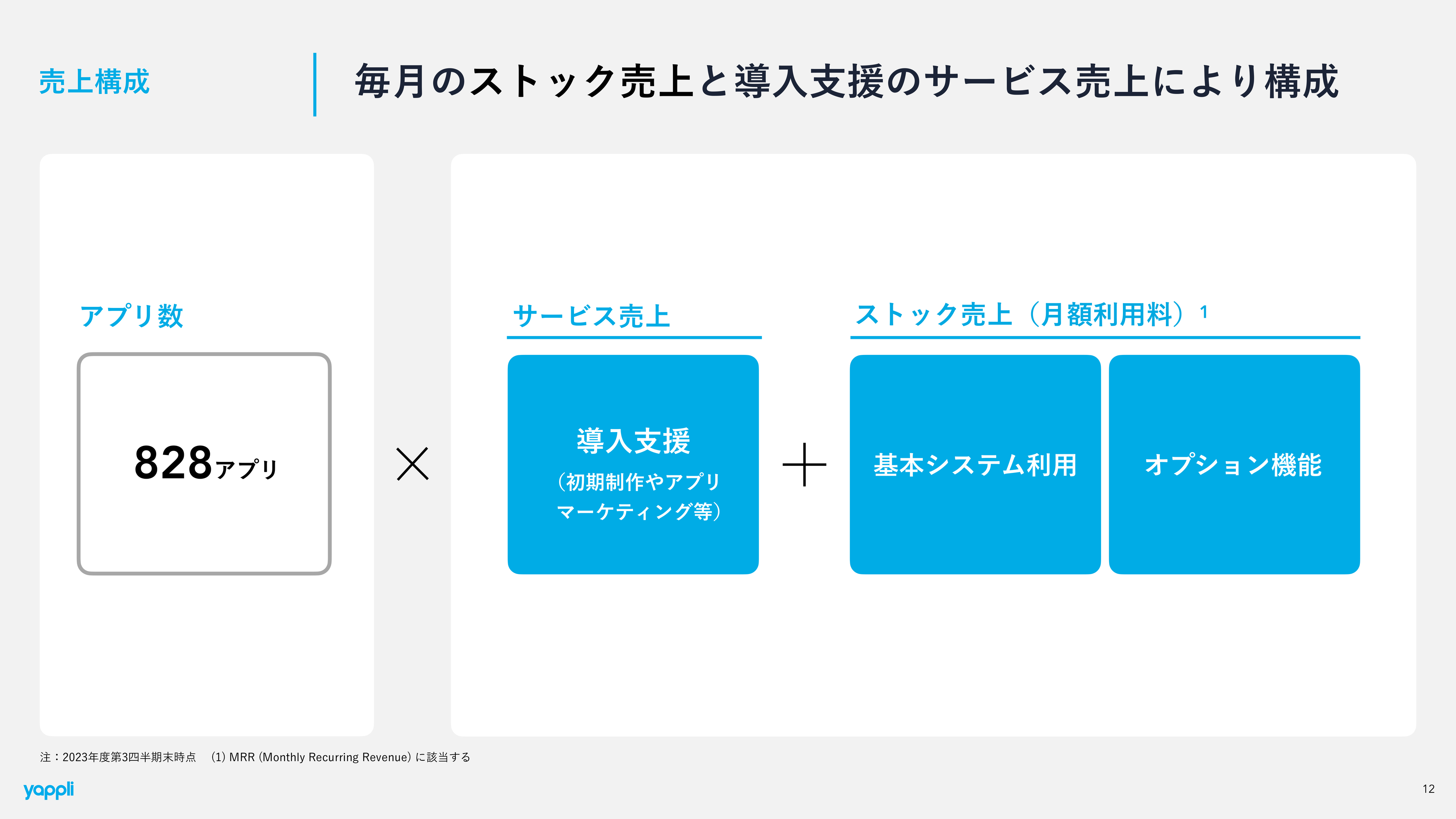

P&Lサマリーです。第3四半期は、初期制作やアプリマーケティング等のサービス売上が増加したため、ストック売上比率は81.2パーセントと、前四半期よりも低下しています。

売上総利益率は70.5パーセントと、ついに70パーセントを超えており、非常によい兆候だと捉えています。

EBITDAは8,700万円となりました。

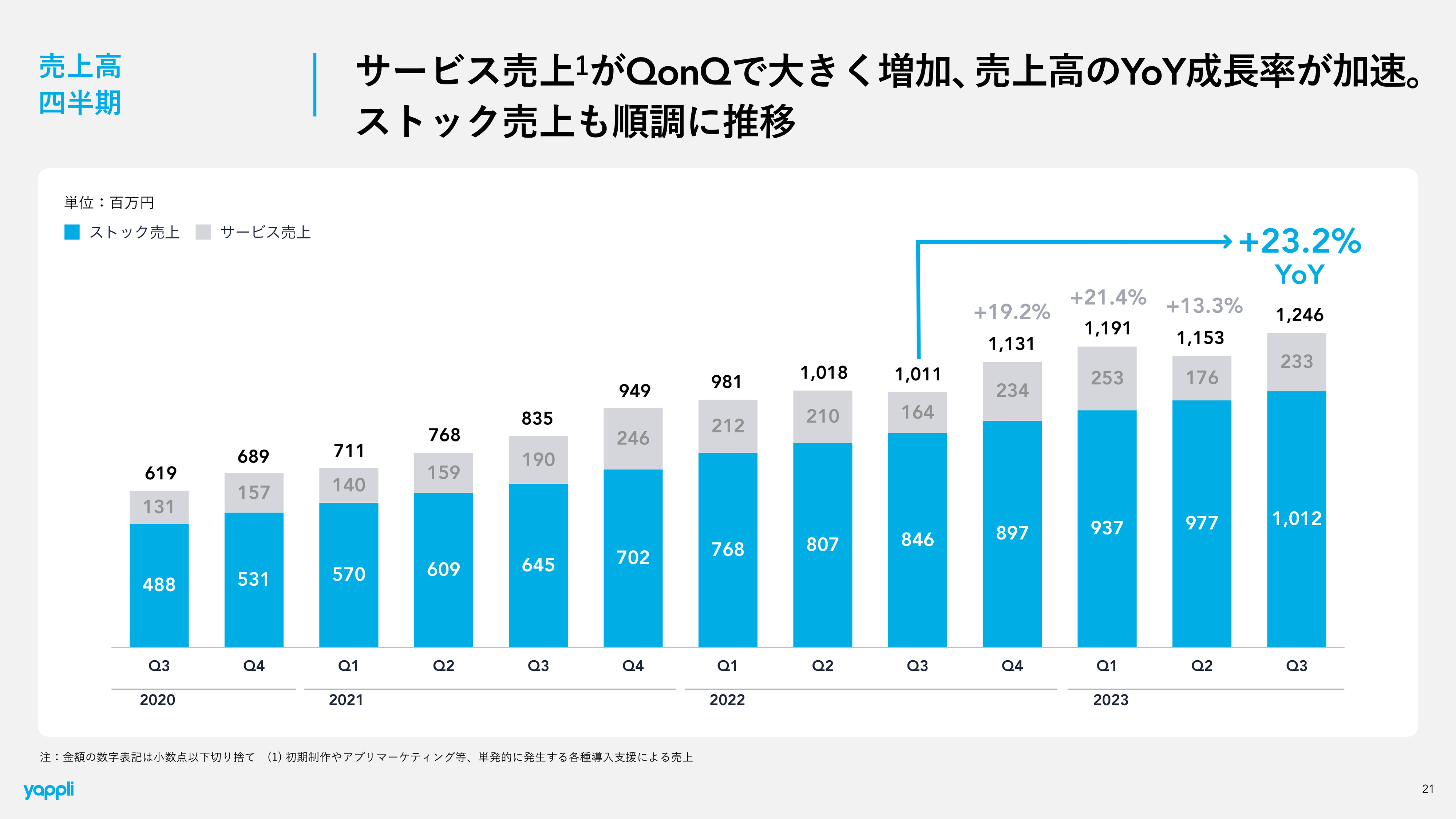

売上高 四半期

四半期ごとの売上高の推移です。第3四半期の成長率はYoY23.2パーセント増と、2023年12月期では最も高くなりました。

サービス売上は、2億3,300万円となりました。前四半期はサービス売上が弱かったため、第3四半期はその反動もあって、着実に仕上がってきたと感じています。

ただし、前年同期も売上が弱かった時期ですので、純粋に今期一番の成長率とは言えないかもしれません。それを考慮しても、ストック売上・サービス売上ともに堅調に伸びてきており、非常にポジティブだと思っています。第4四半期も、それなりに堅調に進捗すると見込んでいます。

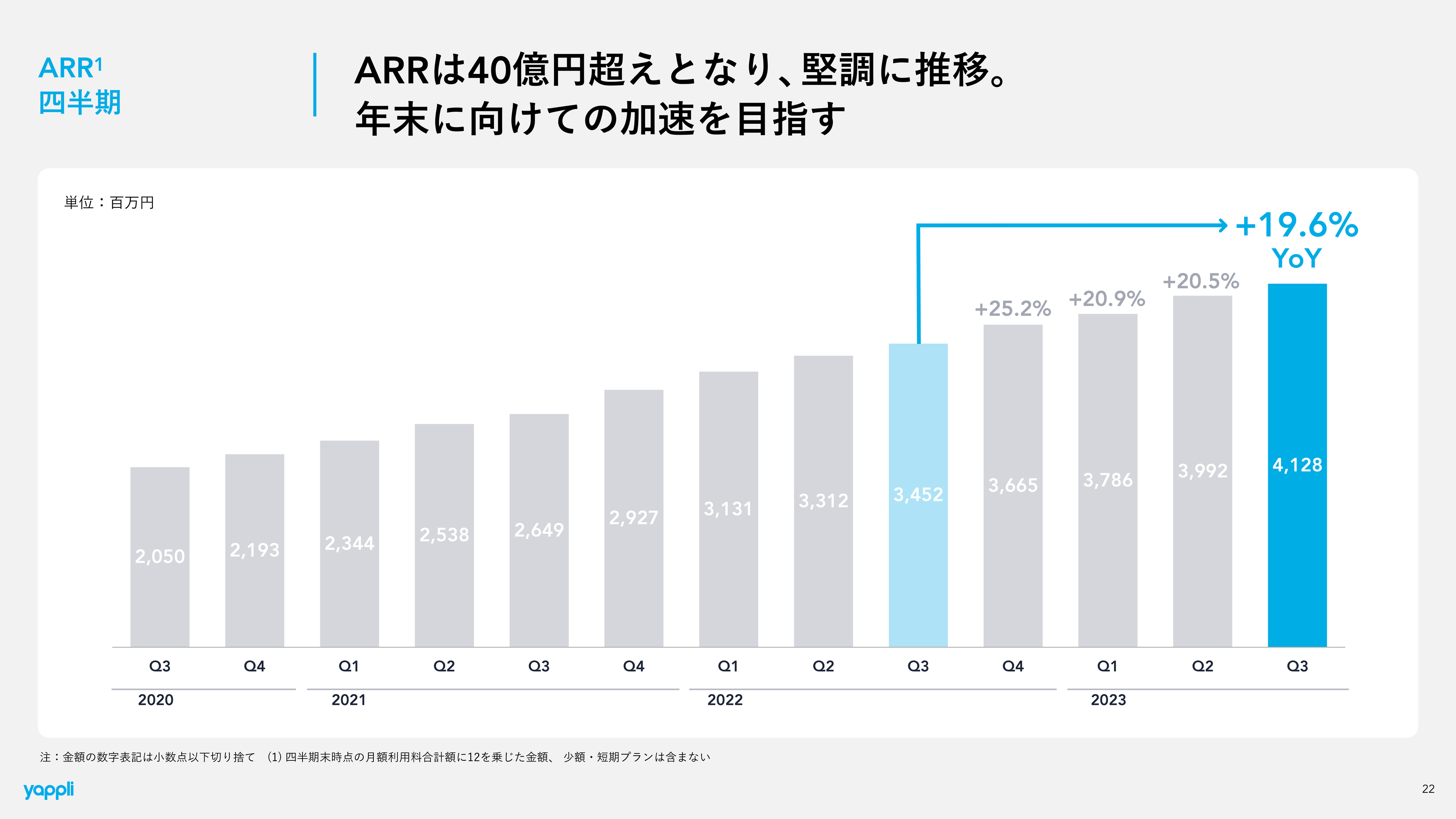

ARR 四半期

ARRは41億2,800万円と、堅調に推移しています。成長率が四半期ごとに微減している点は気になるところですが、これから件数を増加させることで年末に向けて維持・加速していきます。

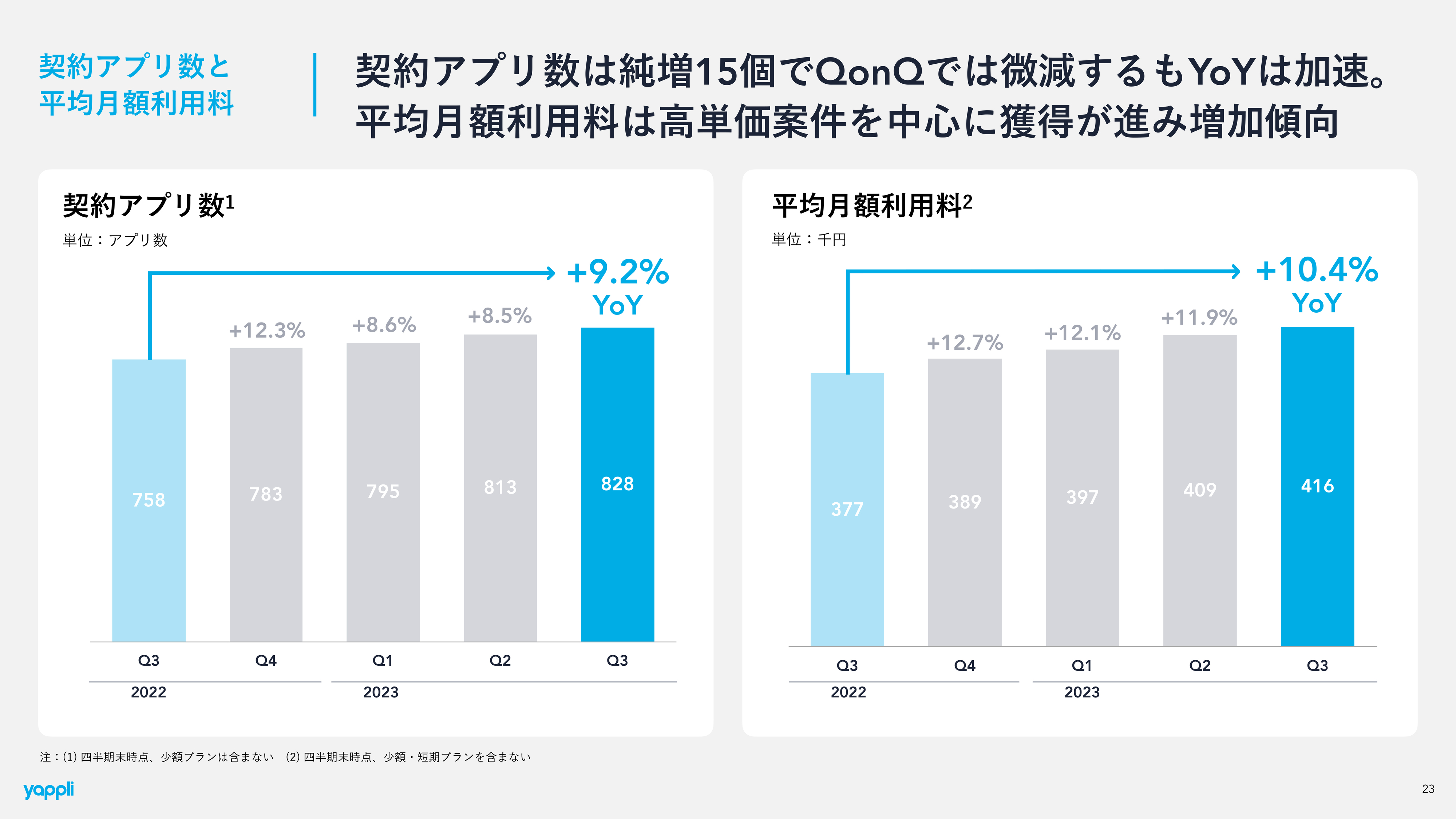

契約アプリ数と平均月額利用料

契約アプリ数と平均月額利用料です。第3四半期の契約アプリ数は前四半期比15個の純増となりました。前四半期が18個の純増でしたので、前四半期よりも弱かったと言えます。

第2四半期は「グロスの獲得が強く、チャーン(解約)が多かった」とお話ししました。第3四半期はその逆となり、グロスの獲得数は前四半期よりも弱含んだものの、チャーン件数は減少しました。

今後は、「グロスの獲得が強く、チャーン件数も減少した」となる四半期を作っていきたいと考えています。契約アプリ数については四半期ごとに純増20個を超えるべく、対策を打っていきます。

平均月額利用料は、YoY10.4パーセント成長の41万6,000円と堅調に伸びています。内訳として、我々は2つの製品「Yappli」と「Yappli CRM」を扱っていますが、平均月額利用料を牽引しているのは「Yappli」です。単価増の全体の6割から7割を「Yappli」が作っており、着実にアップセルできる状況になっています。残りの約3割は、「Yappli CRM」のクロスセルによって生じています。

「Yappli」「Yappli CRM」ともに付加価値を伸ばすことで、単価の向上を狙えると考えていますので、こちらもご期待ください。

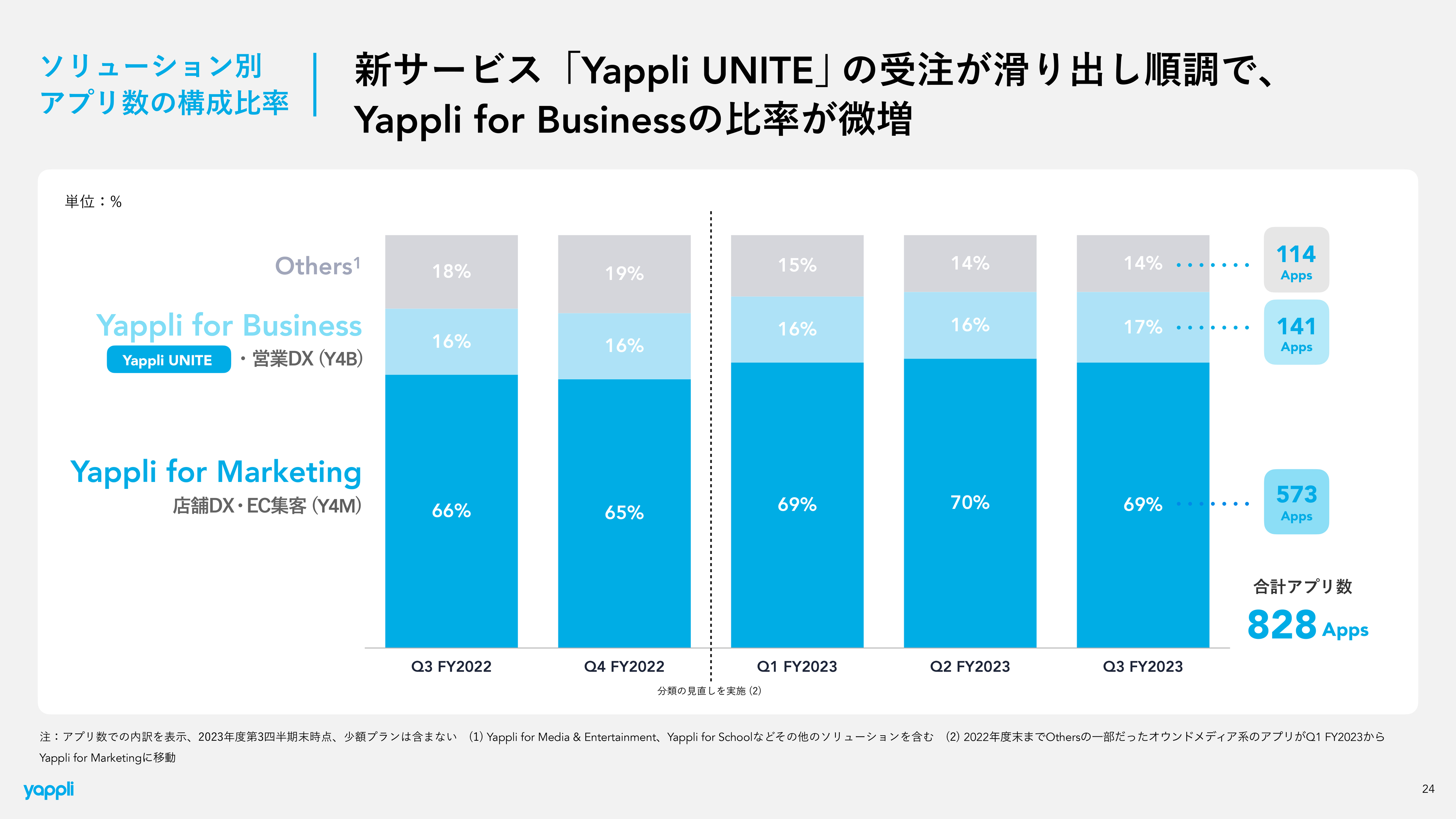

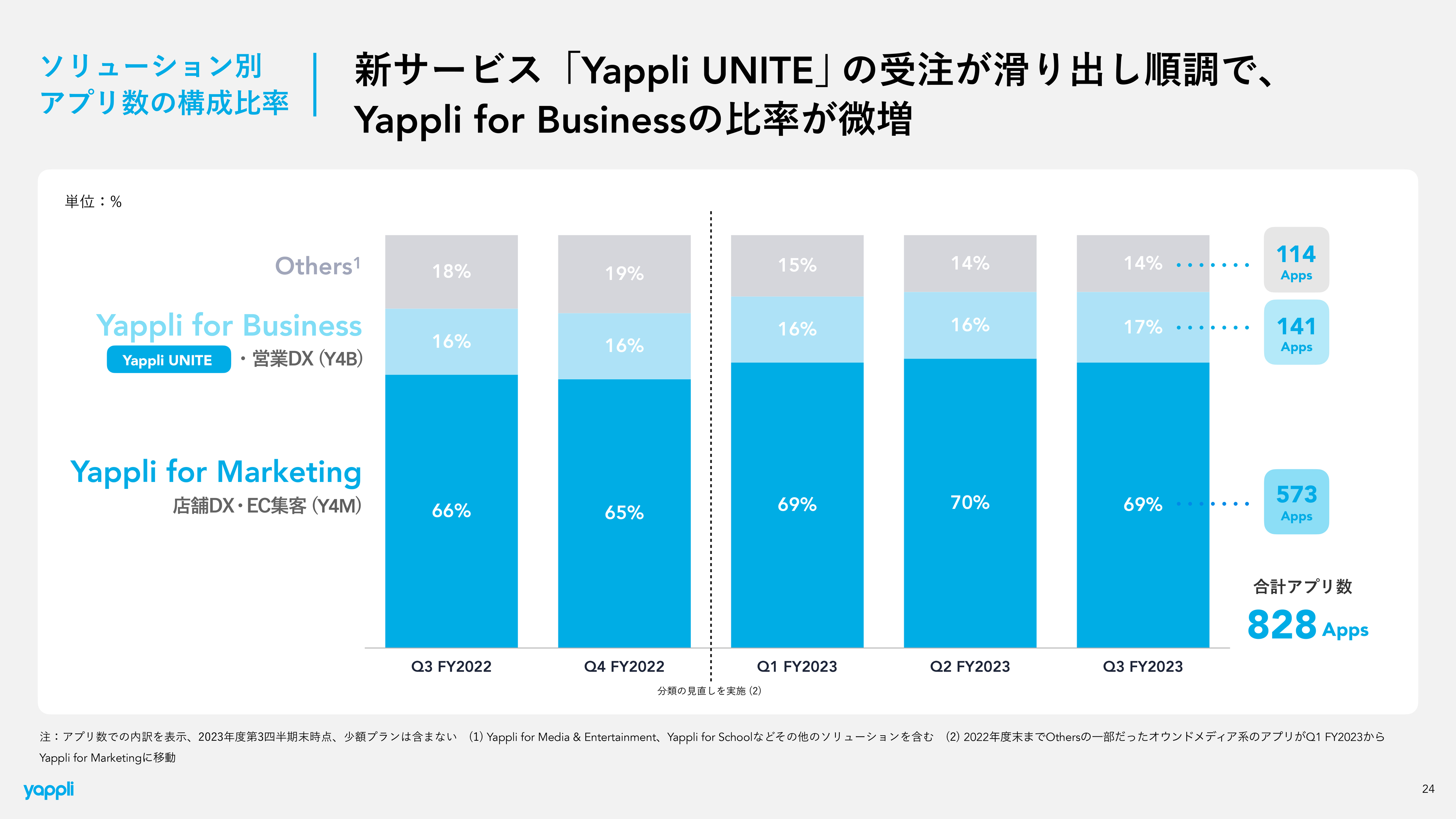

ソリューション別アプリ数の構成比率

ソリューション別のアプリ数の構成比率です。こちらは見せ方を少しアップデートし、それぞれの用途別に比率と本数を記載しています。

主力の店舗向けアプリ「Yappli for Marketing」は、573アプリで全体の69パーセントを占めています。今後注力する社内向けアプリ「Yappli UNITE」を含めた「Yappli for Business」の比率は17パーセントと、前四半期比で1ポイント上昇しています。

わずか1ポイントですが、「Yappli for Business」の割合が増えたことは、今後「Yappli UNITE」を伸ばすという我々の戦略の狙いどおりであり、こちらもポジティブです。この比率がさらに増えていくように、今後も投資していきます。

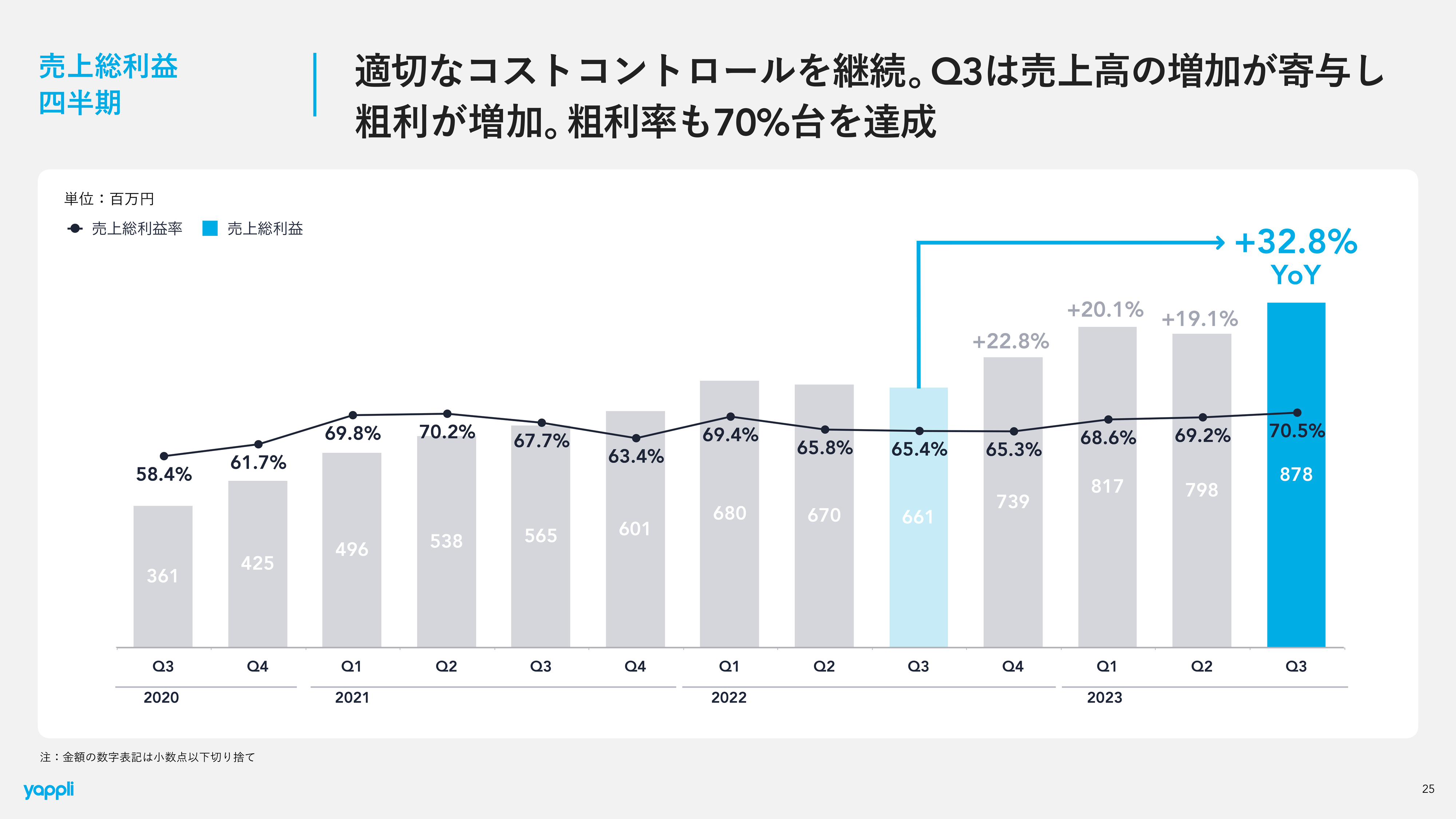

売上総利益 四半期

売上総利益も急成長しています。こちらもトップラインと同様に前年の第3四半期が弱かったことはあるものの、かなり良い伸びを示しています。なによりも売上総利益率が7割を超えてきたのは、ソフトウェア製品の強みを前面に出したSaaSらしい数字だと考えており、稼ぐ力は強くなってきています。

コストや原価についても改善が進んでいます。これまで原価にかかっていた外注費の削減、内製化等を行うことで、原価が大きく改善しました。トップラインの伸びと費用コントロールの2つにより、さらに売上総利益が伸びており、こちらも非常にポジティブだと捉えています。

営業利益 四半期

営業利益も7,200万円と、2023年12月期の最高額を計上できました。今後も継続して黒字を狙っていきます。

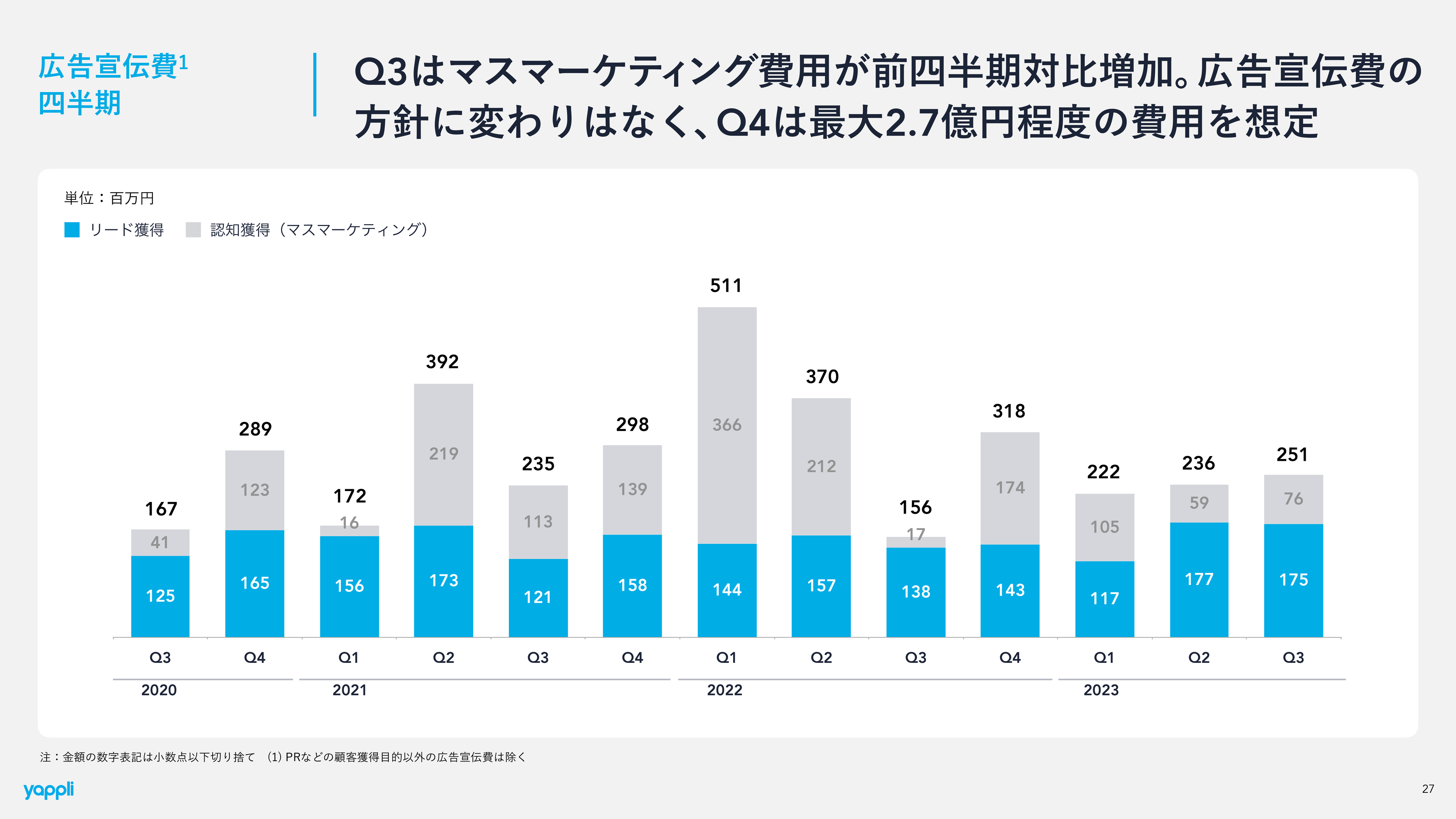

広告宣伝費 四半期

広告宣伝費についてです。第2四半期の説明会では最大で2.7億円程度とお伝えしましたが、結果的に約2.5億円で着地しました。第3四半期は第2四半期の広告宣伝費よりも1,500万円ほど増えています。第4四半期は2.5億円から2.7億円の間を目指し、新サービスである社内向けアプリの「Yappli UNITE」を主として、成長投資しています。前四半期よりもマーケティング予算を増やしても、今四半期の営業利益は最高額となっていますので、こちらも非常にポジティブです。

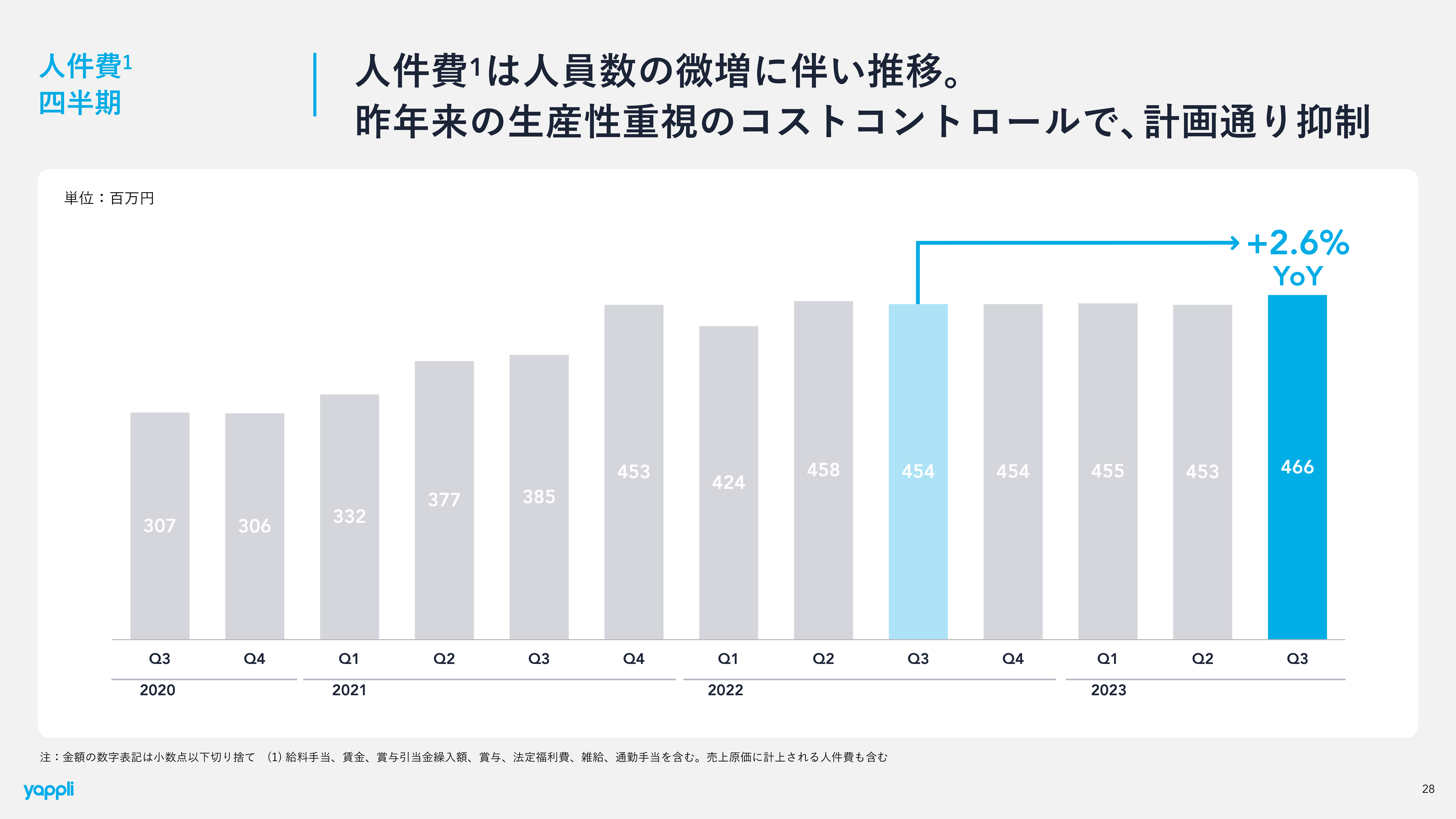

人件費 四半期

人件費はやや増えています。従来はフラット成長でしたが、2.6パーセントほど微増しています。こちらは社員が増えたことと連動しており、コントロールできていると考えています。

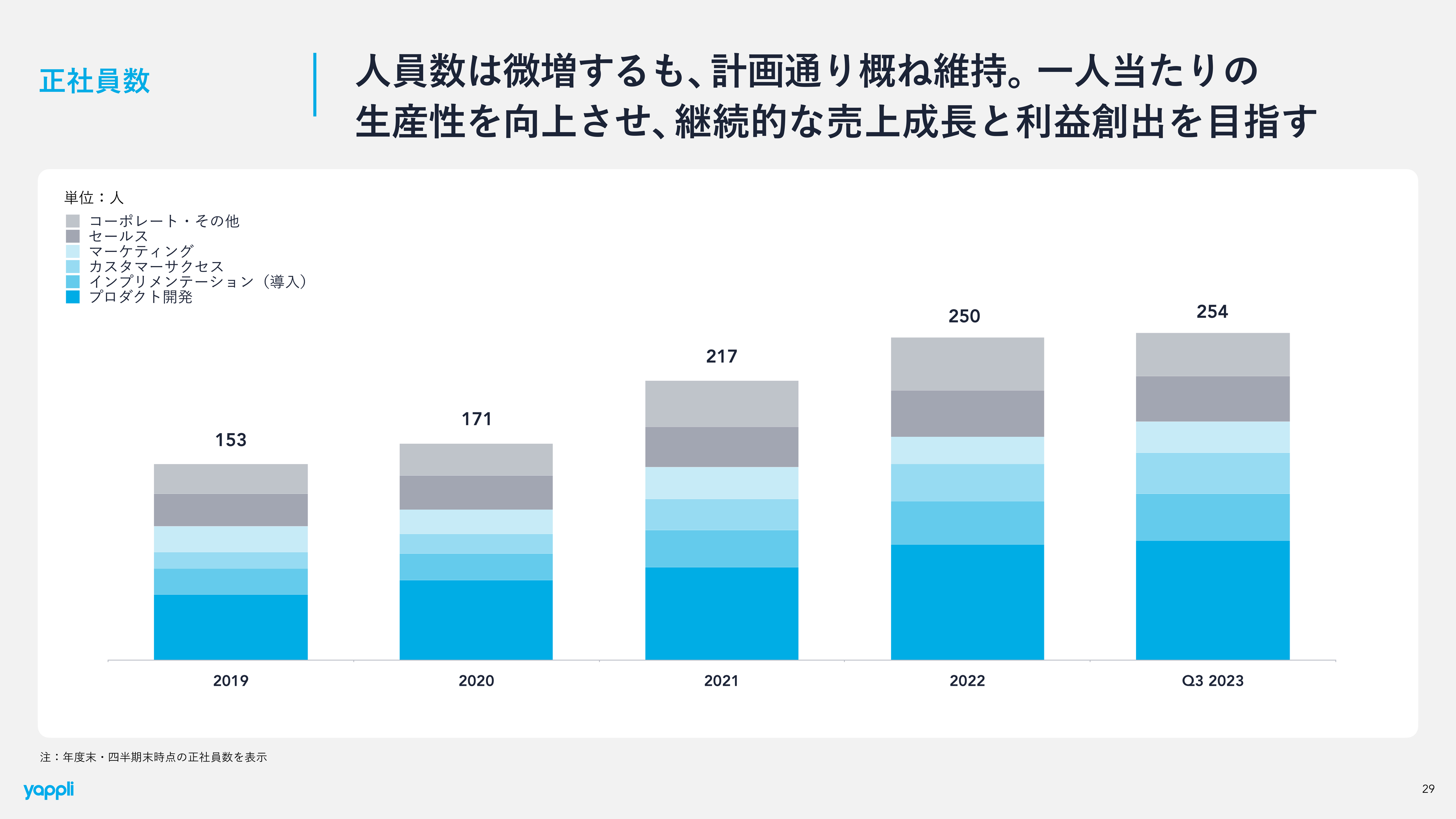

正社員数

正社員数については、4名微増の254名となりました。規律を持った採用・人件費のコントロールができています。現在、1人当たり売上が急速に成長していますので、生産性を高めることが我々の現在の戦略です。

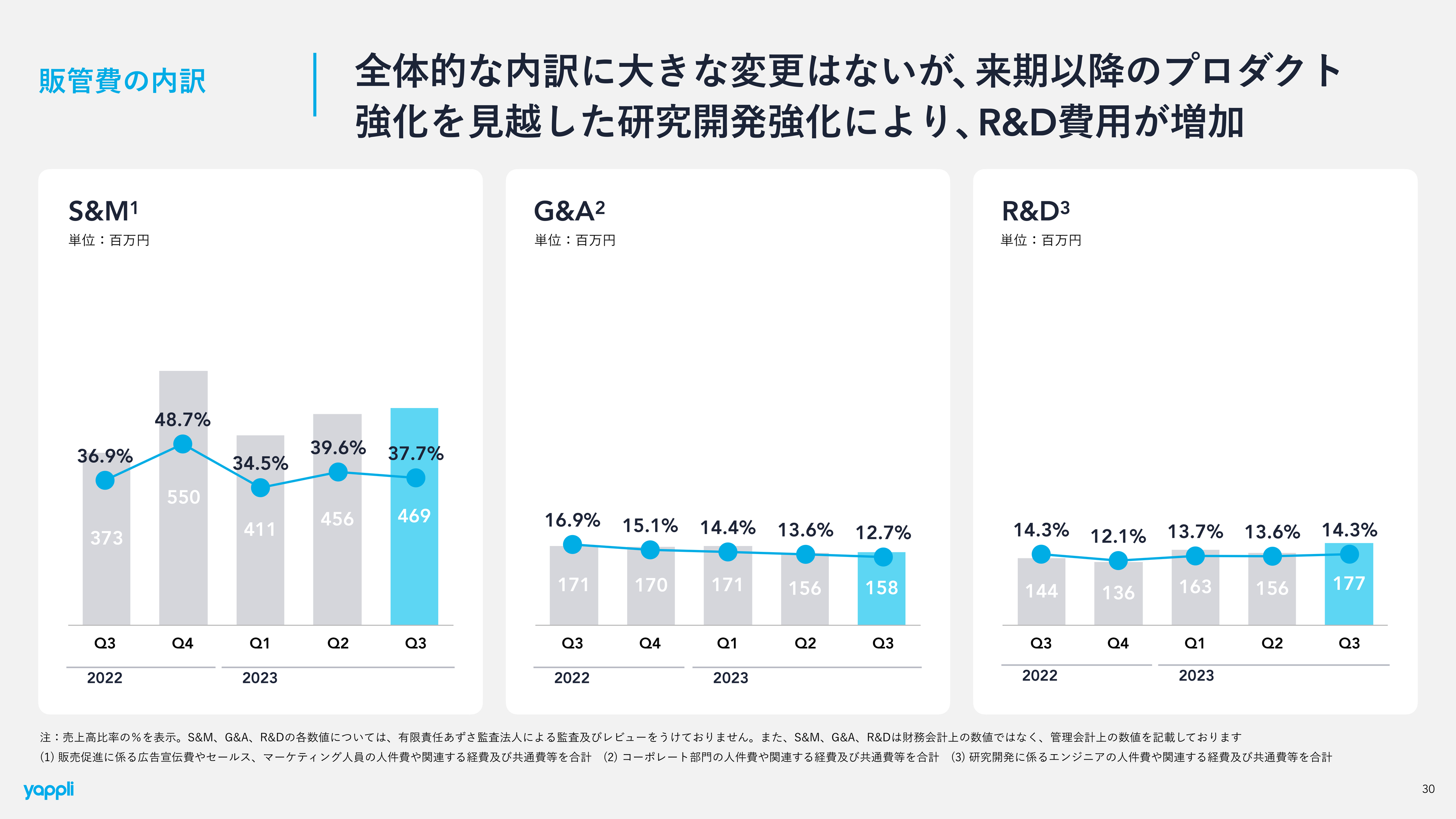

販管費の内訳

販管費の内訳です。ご覧のとおり、R&Dがやや増加している状況です。

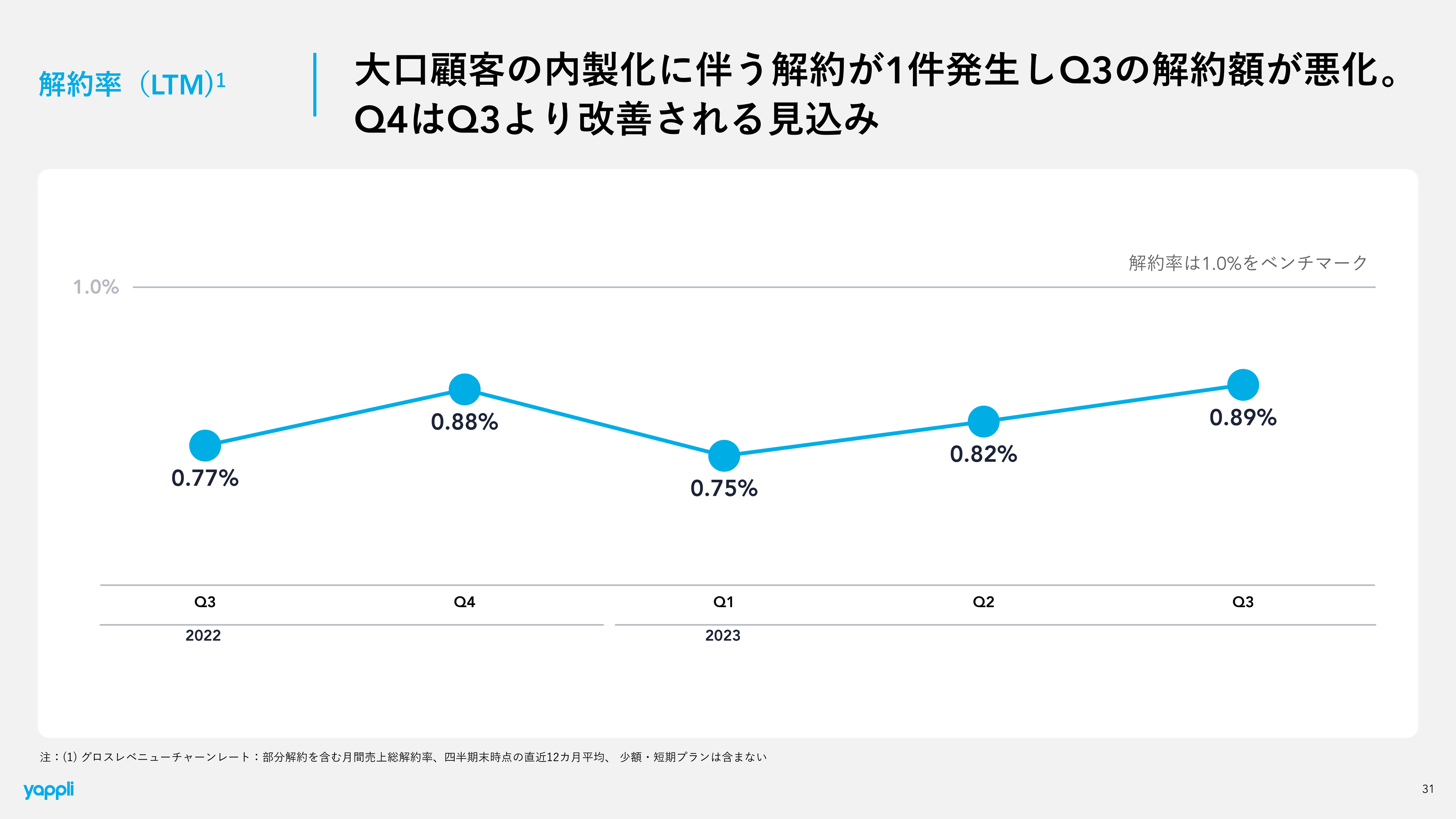

解約率(LTM)

解約率です。第2四半期、第3四半期と連続でチャーンがやや悪化しています。こちらについては社内で対策を打っており、第4四半期は改善する見込みです。このまま悪化していかないように、努力しています。

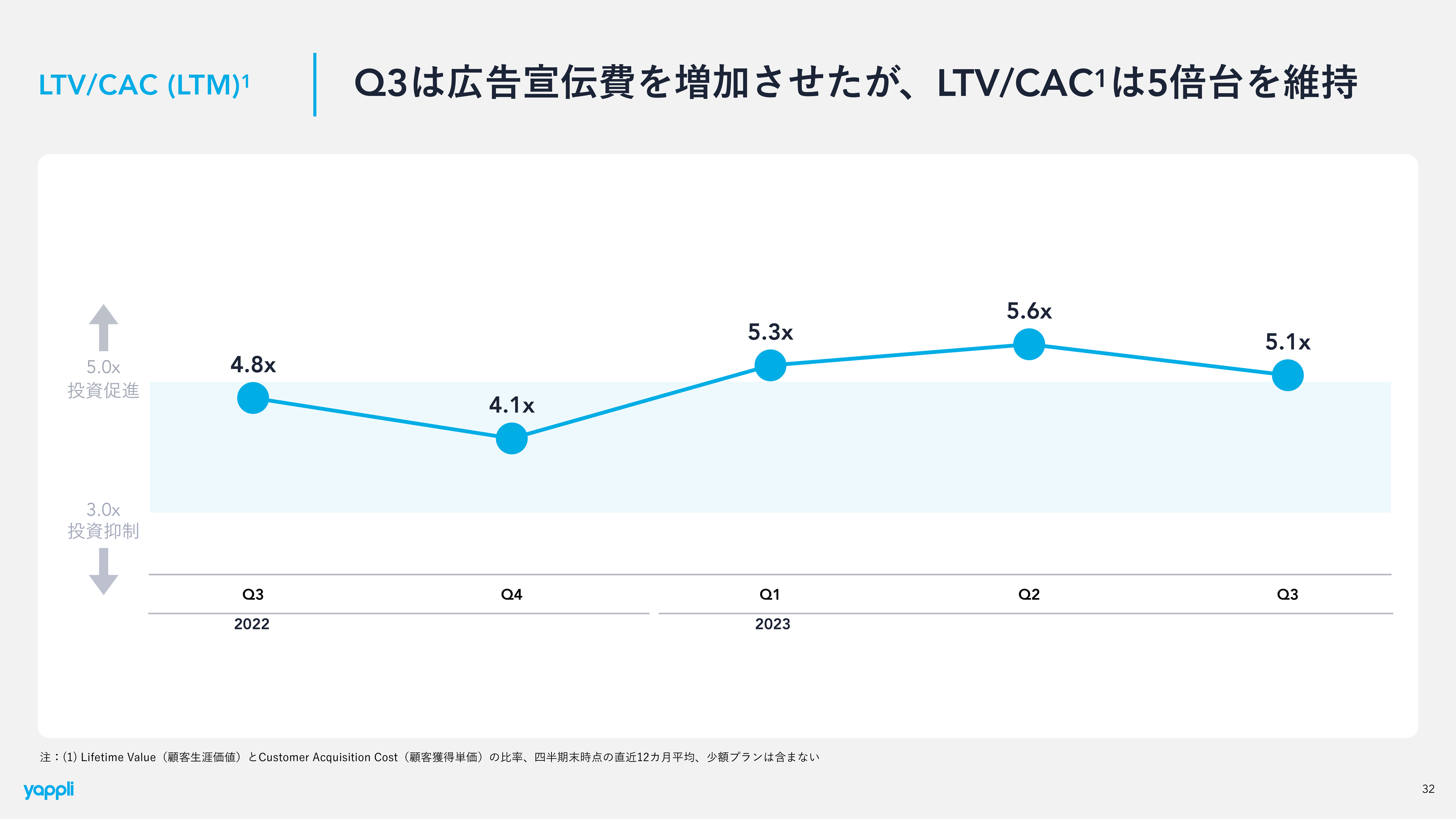

LTV/CAC (LTM)

LTV/CACは約5倍とまずまずの効率性です。今後も維持していきたいと考えています。

業績については以上です。

プロダクトハイライト

事業ハイライトです。1年間の集大成として、我々が最も重要視しているのが当社最大イベントの「Yappli Summit」です。今年もお客さまを招待して10月初旬に開催しましたが、ヤプリの製品の1年間の進化を見ていただき、次へのワクワク感を提供することを目的に、創業期から催しています。

スライドで示しているもの以外にも、新しい機能アップデートや、製品の付加価値向上を「Yappli Summit」ではご説明しています。次々に野心的な機能が搭載されているとご理解いただけたらと思います。

活用事例ハイライト

活用事例として、最近の事例を2つほどピックアップしました。リオープニングにより、店舗向けアプリ「Yappli for Marketing」の契約が徐々に増えてきています。例えば、なんば駅に巨大な商業施設を数多く持つ南海電気鉄道にアプリを提供したり、日本女子プロサッカーリーグ「WEリーグ」の公式アプリに採用されたりしています。

これまでJリーグやBリーグなどのスポーツチーム単体のアプリはありましたが、リーグ全体のアプリも当社で手がけるようになりました。コロナ禍で苦しかった団体・企業が戻ってきてくれたことを、非常にうれしく感じています。

質疑応答:契約アプリ数について

質問者:契約アプリ数が若干弱含んでおり、復調していきたいというお話がありました。通常、第4四半期が強いため、季節性の要因もあると思いますが、15個という純増数をどのように考えればよいのでしょうか? 第3四半期の弱含みの要因を教えてください。

庵原:契約アプリ数については、純増で20個を超えたいと考えていますが、グロスの獲得が強いもののチャーンが多い、あるいは獲得が弱い時もあれば逆も然りで、片方が良いともう片方が悪い状態が続いています。

そろそろ両方とも良い四半期になってほしいと思っており、そうなってもおかしくない状況です。ベンチマークは20個以上ですので、グロスの獲得・チャーンともに着実に改善したいと考えています。

その点で、第3四半期はグロスの獲得がやや弱含んだ状況となっています。

質疑応答:純増数と競合他社の関連について

質問者:ノーコードの業務アプリを提供している他社サービスが散見されますが、素人目線ではそちらでもよいかもしれないとも考えています。競合他社に限らず、そのような動きが純増数に影響してしまっているのでしょうか? もしくは、以前はリアルイベントの回数が純増数に影響したと思いますが、再度純増トレンドに関してご解説いただけますか?

庵原:特定企業による影響はありません。さまざまな企業が「アプリを作れます」とうたっていますが、Webアプリのケースが多いです。他社が提供している業務系アプリは社内向けのWebアプリですが、我々はtoCの店舗やファッションブランド向けのモバイルアプリですので、ジャンルがまったく異なります。

「Yappli UNITE」についても、toCでも使えるようなモバイルアプリを社内向けコミュニケーション用に提供しているものです。口頭でご説明するのはやや難しいのですが、見ていただくと従来の社内アプリとはデザイン性がまったく違うことがおわかりいただけると思います。ユーザー体験からして異なりますし、我々が提供しているのは、みなさまがいつも使っているスマホでローンチするアプリですので、まったく違うものと言えます。

営業状況については、ややエンタープライズ狙いになりすぎている傾向があり、営業担当としては一発で自分の目標をクリアすべく、「大きな案件1本釣り」のようなケースが非常に増えています。

実際に、エンタープライズのお客さまは受注できていますが、500名から4,000名程度のミドルマーケットのお客さまの受注が弱いことが最近の数字からも見てとれます。こちらについては、プライシングや営業戦略などにより、ミドルマーケットのお客さまも逃さないようにしたいと考えています。

競合としては、足元では未上場の会社もあります。しかし、コンペでの勝率は高く、競争優位性のある製品を出していますので、競合相手に案件を取られるケースは非常に少ないと考えています。

同時に、アプリマーケットの規模が拡大すればするほど、「SIでスクラッチ開発したい」などのカスタマイズを好むお客さまも一定数いますので、すべてを受注できていないのも事実です。

質問者:ミドルマーケットが獲得できていないことへのフォローアップとして、例えば営業人員が少ない、またはプロモーションコストを抑えすぎているなど、成長に向けたストレスがあるのかと想像しています。

現段階の方針として、コストを増やして純増数を取るのか、もしくは、収益基盤を固めるために抑制的なコストで成長を目指されるのか、確認させてください。

庵原:全体としては、コストコントロールによりしっかりコストを抑制したいと考えています。ただし、来期に関してはセールス面の人材獲得を行いたいと思います。モバイルアプリが当たり前になったことでクライアント企業側もリテラシーが向上しています。我々としても製品が増え、製品提案が高度化していることは確かです。

お客さまの要求が高くなっている点からも、セールスの人材育成には時間がかかっており、経験者採用にさらに投資すべきと考えています。足元では採用を強化している最中で、コストを抑制しつつも必要な人材へは投資しており、来年には良い影響が出ればと考えています。

ただし、採用後にオンボードでトレーニングとなると、中期的な視点が必要となり、四半期ですぐに結果が出るわけではないのが悩ましいところです。いずれにせよセールスは人材強化のために投資・採用を強化していきます。

質問者:要は「Profitable growth」のようなもので、利益成長と人材投資を両立させる方針に変わりはないと考えてよいでしょうか?

庵原:おっしゃるとおり、変わりはありません。ただし、人材については、これまでまんべんなく採用していたところを、2024年12月期に向けて課題感があるところ、狙ったところのみで採用することになると思います。

質疑応答:成長に向けた進展について

質問者:今期はストックオプションを除けばかなり堅調だったと思います。新サービス「Yappli UNITE」も登場しましたが、ストックオプション以外で、長期目線で成長に向けた非連続的な進展があれば教えてください。

庵原:我々は「Yappli UNITE」を新サービスと捉えていますが、第3四半期に失敗しなかった点はよかったと考えています。非連続というほどの影響はまだ出ていませんが、第3四半期は「Yappli UNITE」が目標どおりに件数を受注できたため、そこは非常にポジティブです。

実際に「Yappli for Business」のセグメント比率もその影響により1ポイント増え、17パーセントになったのも良かった点です。こちらについては、現在マーケティングを仕掛けている最中で、さらなる件数増につながることを期待しています。新規サービスを始める際には結果が出ないケースもありましたが、今回はかなり堅調で、滑り出し良好だと捉えています。

受注については、誰もが知っているような大手企業のアプリを2件ほど獲得しています。そのような大手企業から選んでいただけるのは事業的には良い兆しで、なにかサービスへの強いニーズがあるからだと考えています。

ただし、製品の機能が顧客ニーズに対してまだ追いついていません。店舗向けアプリ「Yappli for Marketing」の機能は十分ありますが、「Yappli UNITE」はまだ機能が足りません。したがって、製品開発進捗とともに受注件数も増加していくと考えています。

質疑応答:フロー収益の内訳について

質問者:第3四半期は契約アプリの純増数の割にフロー収益が大きかった印象ですが、そちらについては大型案件が獲得できたためと理解してよいでしょうか? あるいは、なにか他にフロー収益で、リテールメディア等で獲得されているのでしょうか?

庵原:フロー収益は、大きく2つあります。1つ目は受注件数に比例する初期制作費、2つ目はアプリをインストールしていただき、広告のお手伝いをするアプリマーケティングです。今四半期については、前四半期に受注した案件の初期制作費が今四半期に計上されたため、フロー収益が大きくなっております。

ちなみに、リテールアドも、小さいですが、1件入っています。こちらも前四半期にしっかり進めるとお伝えしましたが、マネタイズがまったくできないのではなく、アプリマーケティングでの売上比率は少ないものの、売上が立っています。

こちらについても「Yappli UNITE」の滑り出しとともにポジティブなサインだと捉えています。今後はアプリマーケティングをさらに推進し、サービス売上を伸ばしていきます。

質疑応答:アプリマーケティング好調の要因について

質問者:フォローアップになりますが、アプリマーケティングが好調だった要因としては、社内で獲得しようという動きがあったのでしょうか? それともマクロ的な環境に起因するものでしょうか?

庵原:我々の自助努力だと思っています。リテールアド、リテールメディアを立ち上げたことも相まって、広告事業回りはかなり良いのではないかという機運が社内で高まっています。実際に、各幹部も提案活動に入り始めており、トップ営業をしています。お客さまの反応もよいですし、社内で機運が高まっているのがアプリマーケティングのエリアです。

外部環境としては、低いチャーンレートにも表れていますがアプリの効果が良く、特に店舗・ECでアプリを使うと売上が伸びるとわかっているため、お客さまもアプリを増やそうとします。したがって、アプリインストール広告のオーダーが増えてきています。アプリ市場の成長とともに我々にもチャンスが訪れています。

質疑応答:第4四半期の営業利益と当期純利益のギャップについて

質問者:今回、通期業績予想を修正されました。第3四半期までの進捗から逆算すると、第4四半期の営業利益約5,800万円に対して当期純利益が約1億円になると思いますが、そのギャップは、なにか見込んでいるものがあるのでしょうか?

庵原:こちらについては、特別損失で信託型ストックオプション関連損失6億円を第3四半期末時点で計上しています。こちらの中身は、主に引当金繰入額となっており、税法上損金算入できず、その分課税所得が多く発生しました。

一方、第4四半期では損失が確定するため、損金算入により課税所得が減ることで発生する法人税が少なくなり、営業利益の増加に加えて最終利益が上がる見込みです。

新着ログ

「情報・通信業」のログ