【QAあり】ウィルグループ、最注力の建設技術者領域は稼働人数の増加により順調に推移 引き続き定着率向上に取り組む

目次

角裕一氏:みなさま、おはようございます。ウィルグループ代表取締役社長の角裕一です。本日は、ご参加いただき誠にありがとうございます。2024年3月期第3四半期決算説明会を開催します。

目次の2点について、私からご説明します。まずは2024年3月期第3四半期累計実績からお話しします。

業績ハイライト

業績ハイライトです。グループ全体では、売上収益が1,039.1億円、前年同期比マイナス4.3パーセント、営業利益が27.9億円、前年同期比マイナス27.7パーセントとなりました。

国内Working事業においては、横ばい傾向が続きながらも、最注力している建設技術者領域は順調に成長しました。海外Working事業においては、ポストコロナ後の急激な人材需要が一巡し、マーケット全体が非常に厳しいコンディションであったため派遣売上と紹介売上が伸び悩み、計画に対して大きく遅れをとる結果となりました。

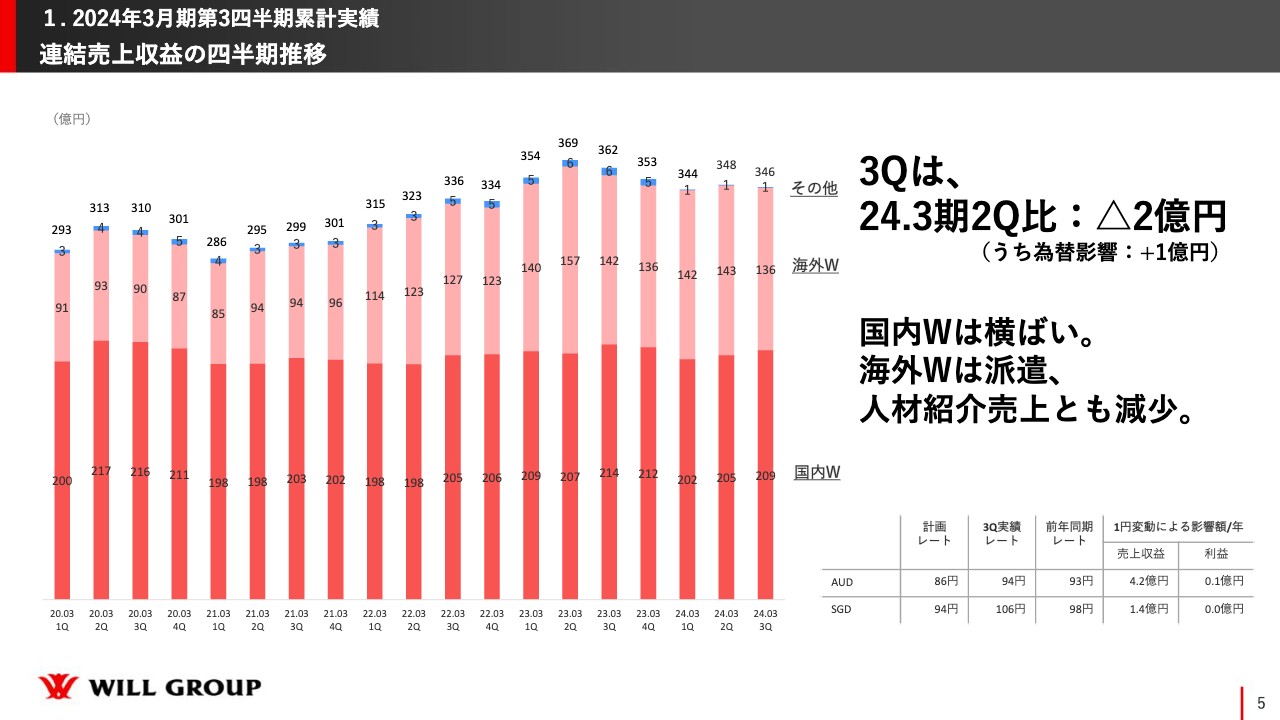

連結売上収益の四半期推移

売上収益の四半期の推移です。全体では、第2四半期比マイナス2億円となりました。先ほどの内容と重複しますが、国内Working事業は、横ばいで微増となりました。海外Working事業は人材紹介の売上、派遣とも減少となりました。

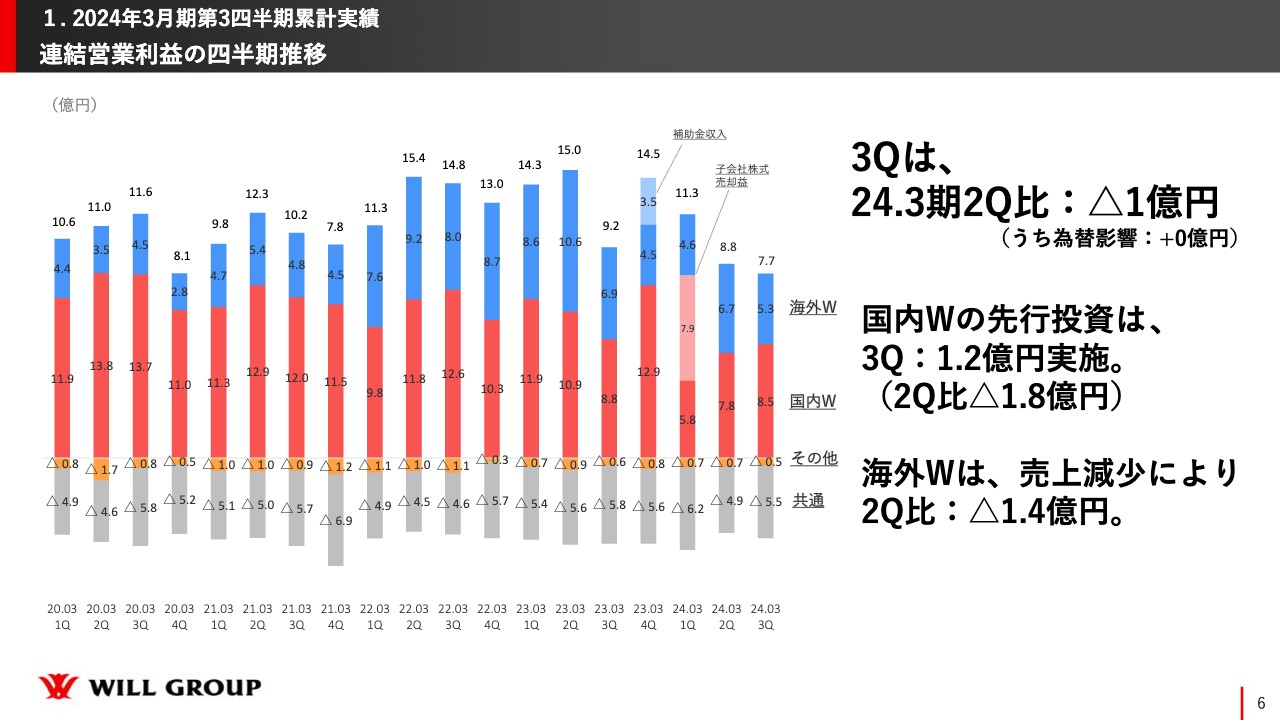

連結営業利益の四半期推移

営業利益の四半期推移です。全体では、第2四半期比マイナス1億円となりました。国内Working事業は第2四半期比で増益となります。また、第3四半期は1.2億円ほどの先行投資を実施しました。

海外Working事業は、売上の減少に伴い、第2四半期比マイナス1.4億円の減益となりました。

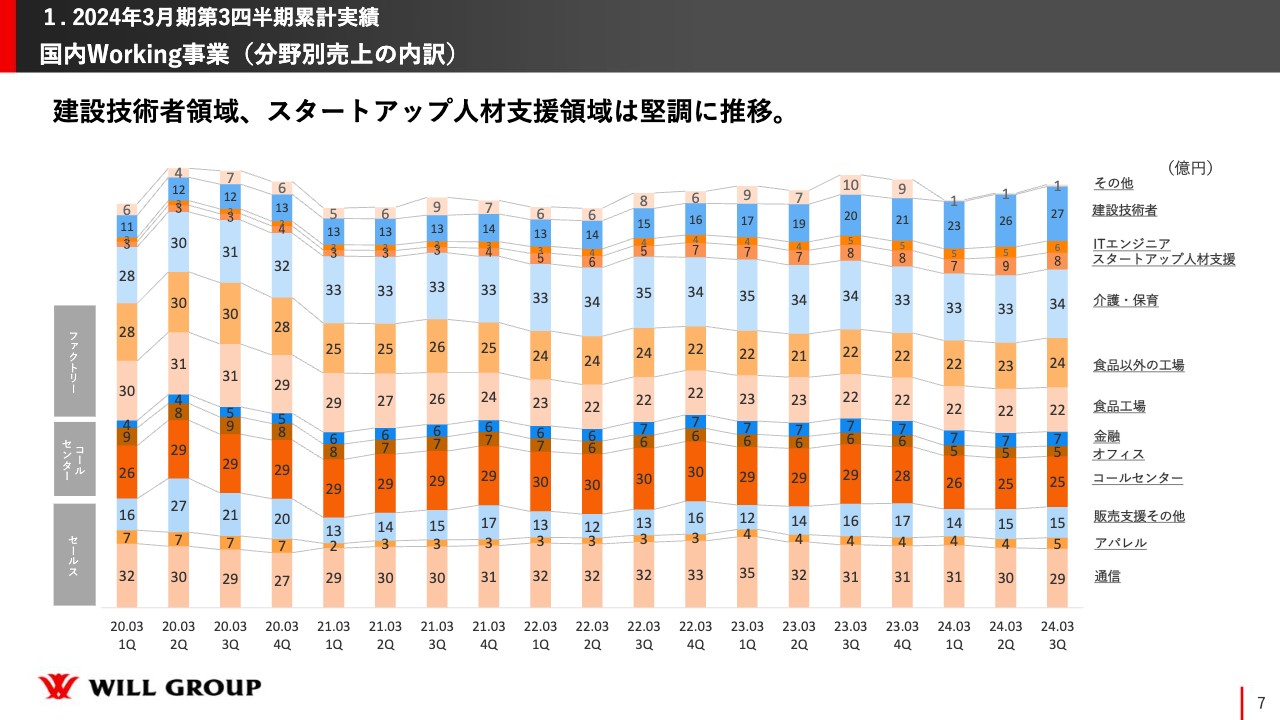

国内Working事業(分野別売上の内訳)

国内Working事業における分野別の内訳をご説明します。建設技術者領域とスタートアップ人材支援領域は、順調に売上を伸ばすことができました。

一方、今まで主力だったコールセンターと通信の領域が伸び悩んでいます。お客さまに由来するオーダー減少が主な要因で、こちらについては他の領域をしっかり伸ばすことでカバーしたいと考えています。現に、食品工場や食品以外の工場、介護・保育の領域は、前四半期にようやく売上が伸び始めるターンに入りました。

こちらが我々のポートフォリオで、強みでもあります。不調な領域があっても、他の領域でしっかりとカバーすることができます。

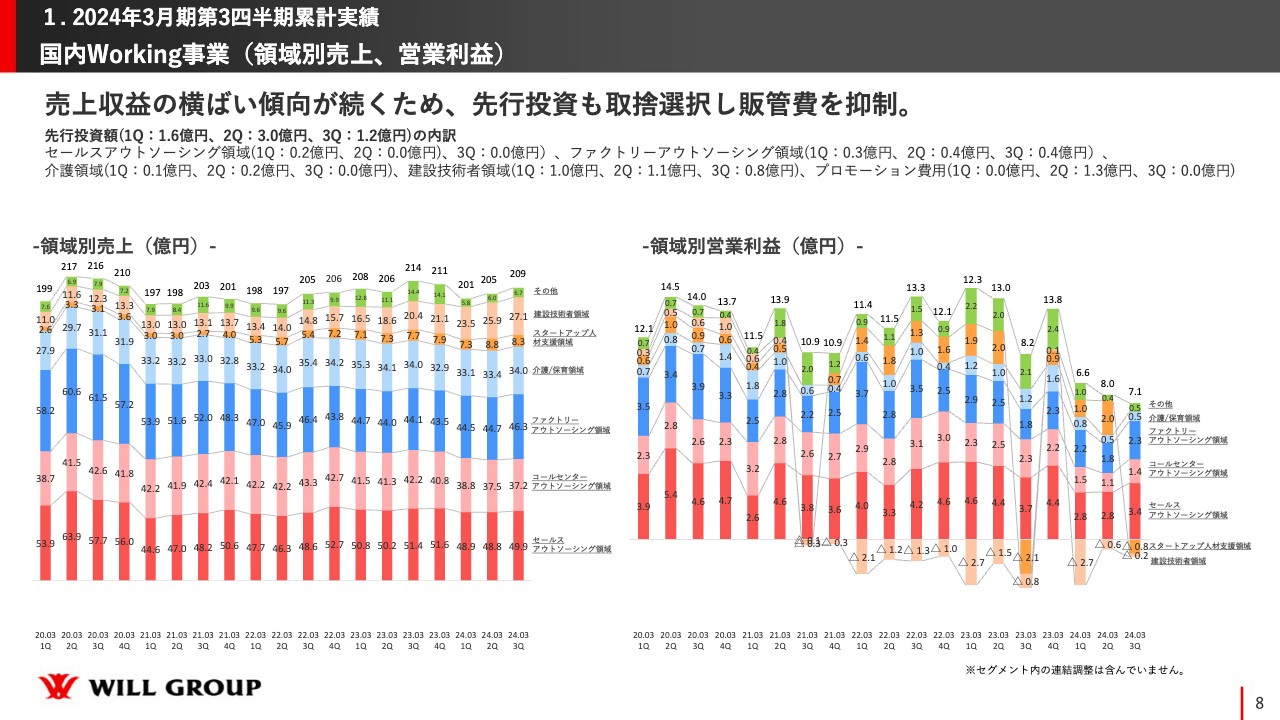

国内Working事業(領域別売上、営業利益)

国内Working事業の領域別売上と営業利益です。スライド左側が領域別売上です。先ほどお伝えしたように、セールスアウトソーシング領域とコールセンターアウトソーシング領域が伸び悩んでいます。その部分を、第3四半期はファクトリーアウトソーシング領域、介護・保育領域、スタートアップ人材支援領域、建設技術者領域でしっかりとカバーしました。

スライド右側は領域別営業利益です。第3四半期のスタートアップ人材支援領域の減益については、フォースタートアップ社で運営しているベンチャーキャピタルの保有する株式の評価損が、大きく影響しています。

フォースタートアップ社に関しては8,000万のマイナスとなりましたが、他の各事業は順調に営業利益を伸ばすことができました。

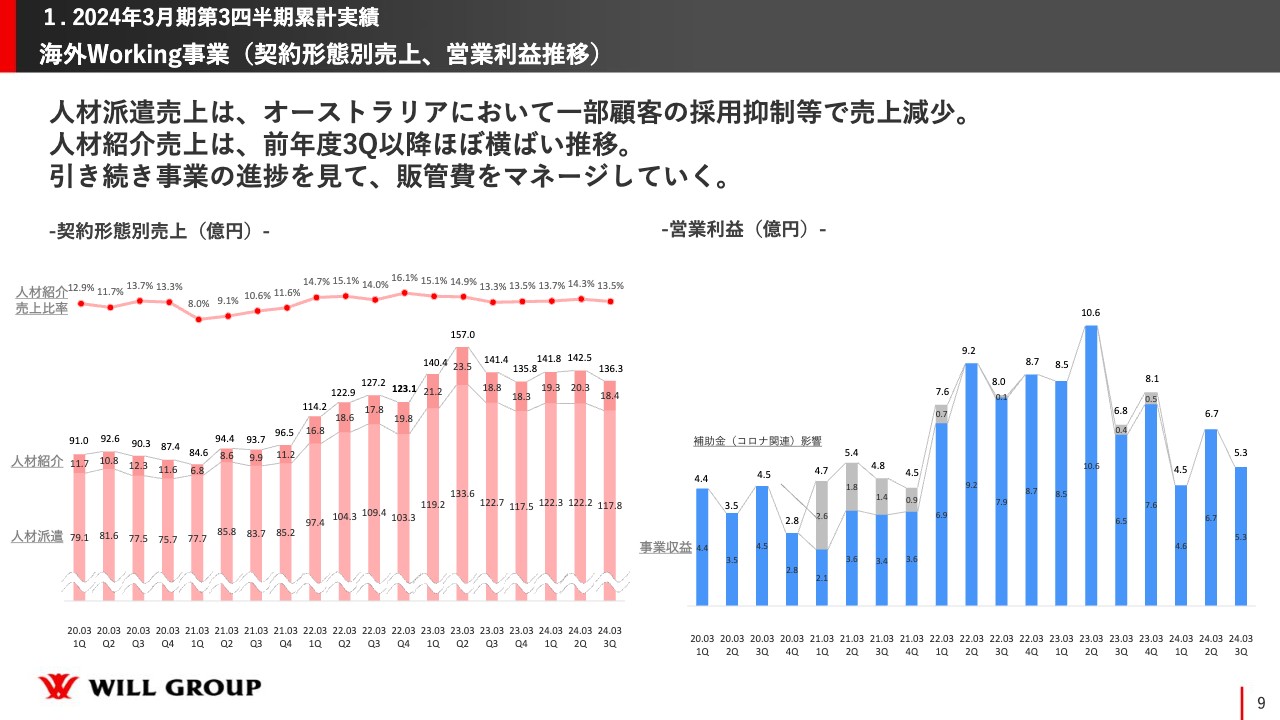

海外Working事業(契約形態別売上、営業利益推移)

業績予想に対して大きく進捗が遅れている海外Working事業についてです。人材派遣売上は、オーストラリアにおいて一部顧客の採用抑制等のため減少しました。

また人材紹介売上も、ポストコロナの急激な人材紹介需要が一巡した前年度第3四半期以降、ほぼ横ばいで推移しています。

スライドに「引き続き事業の進捗を見て、販管費をマネージしていく」と記載していますが、これは人材紹介においては非常に難しい問題でもあります。優秀なキャリアコンサルタントを整理してしまうと、人材紹介のマーケットが回復してきたタイミングで売上を伸ばせなくなる可能性があるからです。

人材の適正なボリュームを確保し、各事業会社で優秀な人材に在籍してもらえるよう、EVP(Employee Value Proposition:従業員価値提案)を作り上げ、成長のターンに入った時に事業を伸ばせるような状態をキープしたいと思います。同時に無駄な販管費を削減し、マネージしていきたいと考えています。

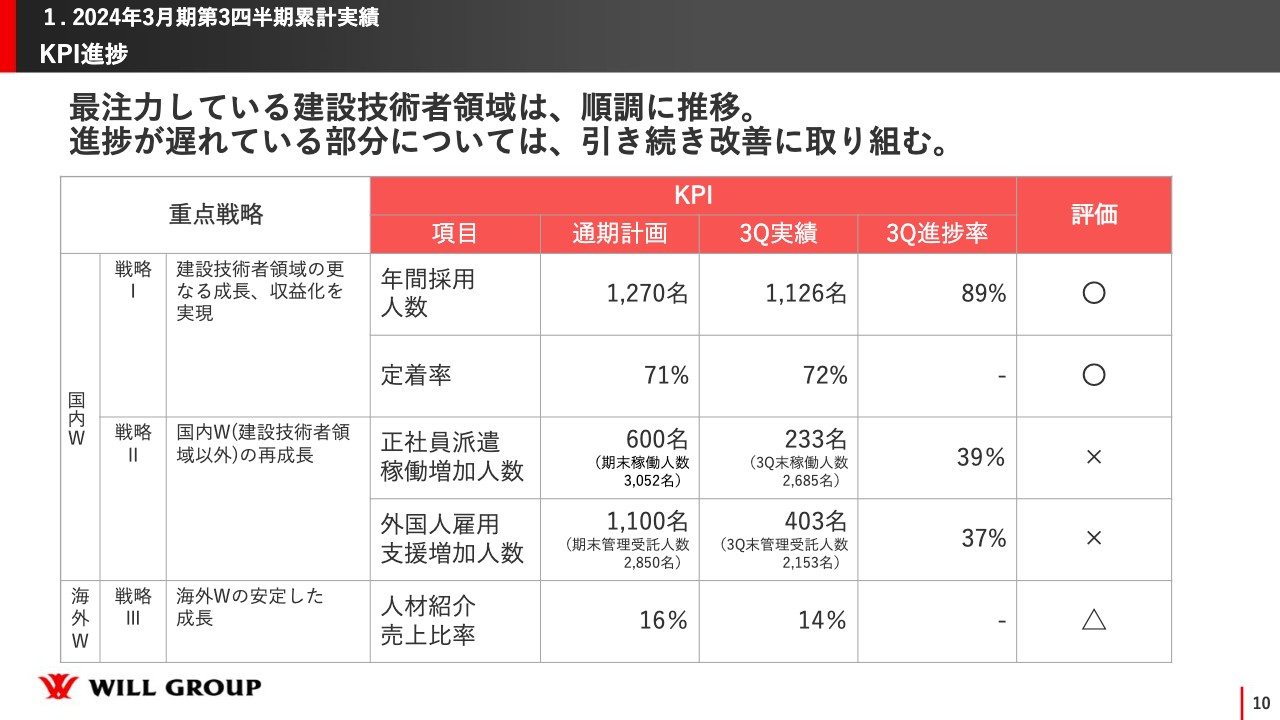

KPI進捗

中期経営計画におけるKPIの進捗についてです。「戦略I:建設技術者領域の更なる成長、収益化を実現」について、年間採用人数と定着率は順調に進捗しています。そのため評価は「〇」としています。

一方で、「戦略II:国内Working事業(建設技術者領域以外)の再成長」における正社員派遣稼動増加人数と外国人雇用支援増加人数、そして「戦略III:海外Wの安定した成長」における人材紹介売上比率の進捗が遅れています。これらについて詳細をご説明します。

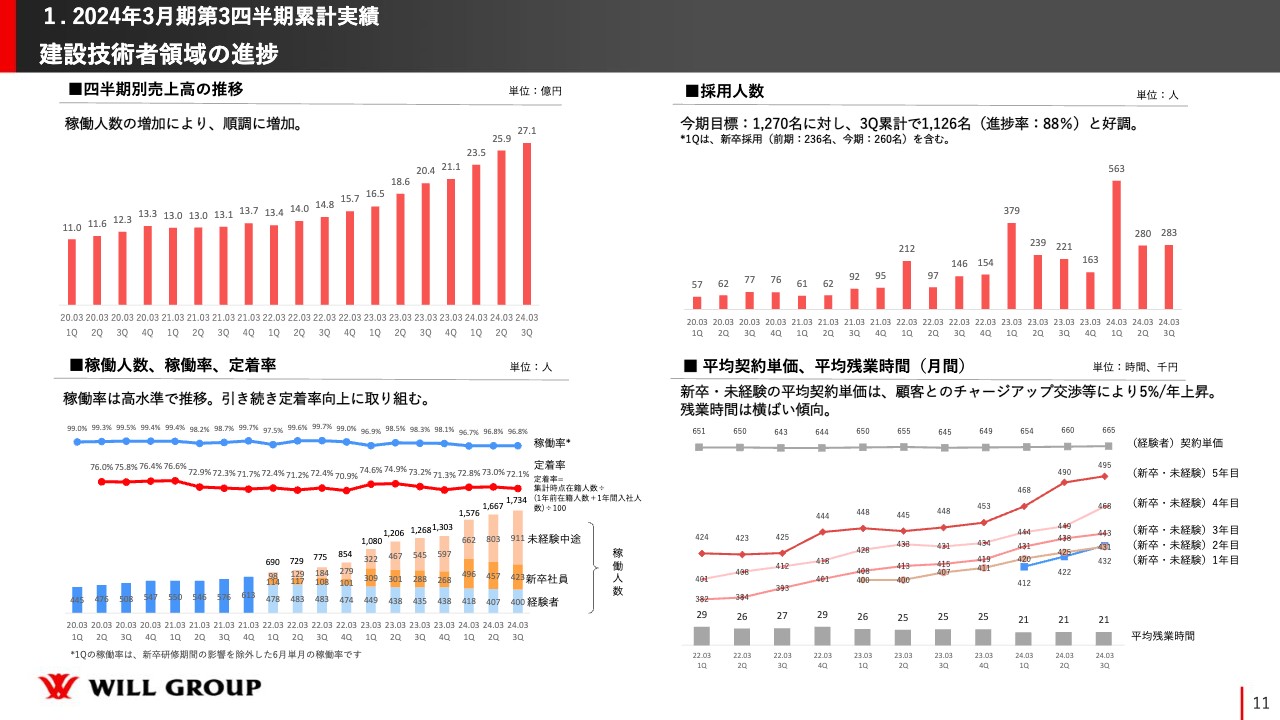

建設技術者領域の進捗

建設技術者領域の進捗についてです。スライド左上に四半期別売上高の推移を掲載しています。こちらは計画どおり伸ばすことができました。

スライド右上の採用人数についても、今期目標1,270名に対して現在1,126名と、順調に伸ばすことができました。建設技術者領域でどのようにトップラインを伸ばすかが、今期最大のテーマになります。トップラインの成長実現のためには、採用人数が一番重要な指標になるため、第3四半期累計で1,000名を上回るペースで採用ができていることは、建設技術者領域を伸ばすことができるという自信につながっています。

スライド左下には、稼働人数、稼働率、定着率を掲載しています。稼働率は引き続き95パーセント以上で推移しています。先ほどお伝えしたとおり、この1年は新卒を含め1,000名以上の未経験者が入社しており、高水準の稼働率をキープすることは簡単ではありません。しかし順調に稼働率を維持することができています。

また定着率に関してですが、入社後3ヶ月から半年という、新卒・未経験者が習熟できていない期間が、定着率が一番悪くなります。そのため、新卒・未経験者採用数が全体の稼動者数に対して大きなボリュームを占めている期間において、定着率を上げることは非常に困難です。

しかし今のところ、今期の目標である71パーセントを上回るペースで進捗しています。

スライド右下に記載の平均契約単価については、各折れ線グラフを見ていただくとわかるとおり、すべての新卒・未経験の年次グループで右肩上がりとなっています。市場全体が賃上げムードではありますが、ここはしっかりとお客さまに我々の専門職社員や技術社員の評価をしていただき、適正に賃金上昇しています。

以上が、建設技術者領域のご説明となります。

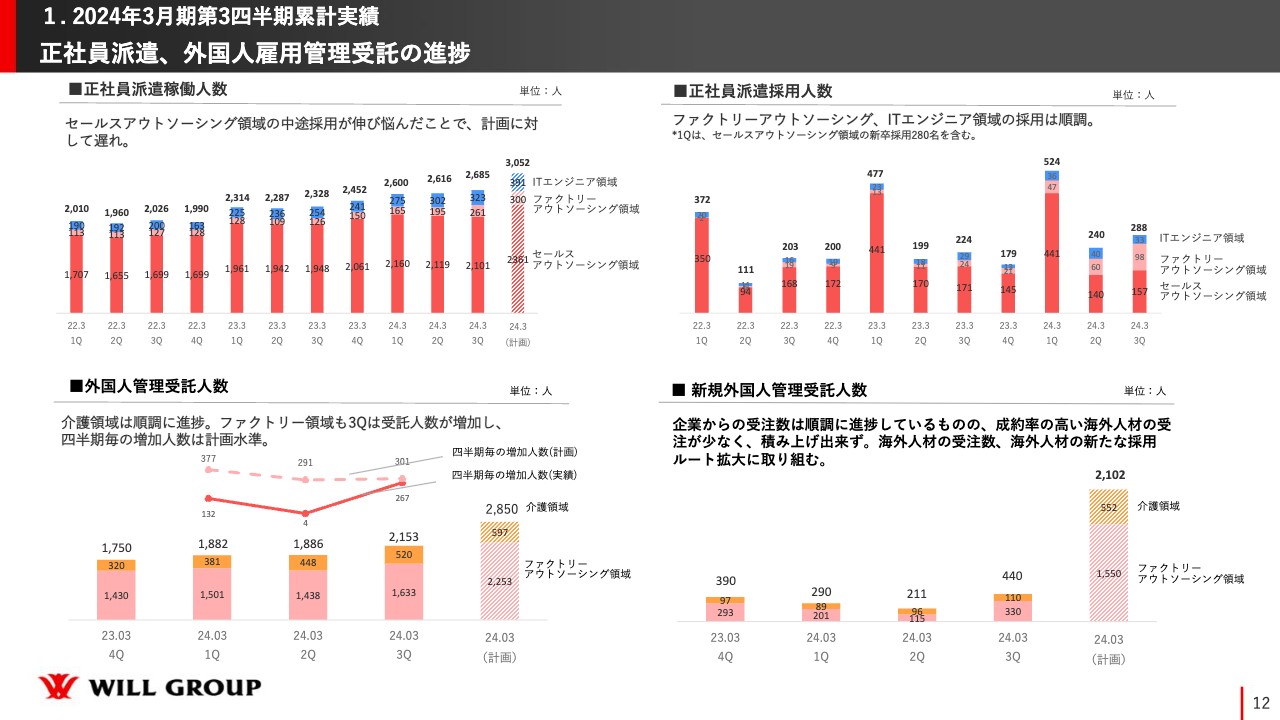

正社員派遣、外国人雇用管理受託の進捗

目標に対して遅れている建設領域以外の正社員派遣稼動増加人数と外国人雇用支援増加人数の進捗についてご説明します。

スライド上段が正社員派遣についての詳細です。正社員派遣稼働人数については、今中期経営計画でITエンジニア領域、ファクトリーアウトソーシング領域、セールスアウトソーシング領域の3職種の部分を伸ばしていきます。

その中で、最もボリュームが大きいところはセールスアウトソーシング領域です。ファクトリーアウトソーシング領域とITエンジニア領域の正社員派遣は、昨年度ぐらいから本格的にテストを始め、今期から積極的に展開しているため、全体の比率としては小さいものの、採用の進捗は順調に推移しています。

しかしセールスアウトソーシング領域の伸び悩みが、進捗が遅れている要因となっています。今後、この領域をどう伸ばしていくかがポイントになります。

セールスアウトソーシング領域の販売の部分については、これまでオーダーが大きく減少していくトレンドにありました。しかし第3四半期は、年末商戦というシーズナルな要因はあるものの、お客さまからのオーダーが増え始めました。

現在は最終第4四半期の進捗中ですが、今までと比較するとオーダーが増えてきています。確実にお客さまから我々を選んでいただき、追加オーダーを優先的に獲得していくことで、この正社員派遣の領域をカバーしていきたいと考えています。

外国人雇用支援増加人数についても、進捗が大きく遅れています。しかしお伝えしたいポイントは、全体としての進捗は遅れているものの、下期で遅れを挽回しつつあるということです。

スライド左下の外国人管理受託人数のグラフには、四半期毎の増加人数を折れ線グラフで示しています。ピンク色の点線は計画、赤色の実線は実績の増加人数となっています。

この増加人数について、第1四半期、第2四半期は計画から大きく遅れを取ったというかたちになりましたが、第3四半期は計画の増加人数に限りなく近い結果となっています。第4四半期は現在進行中ですが、こちらも計画どおり順調に進めることができています。

現時点で正確なことはお伝えできませんが、下期単体については計画どおりのペースを見込んでいます。そのため、上期のビハインドを挽回するペースにまでは至っていないものの、ようやく計画どおり増加できるようになりました。

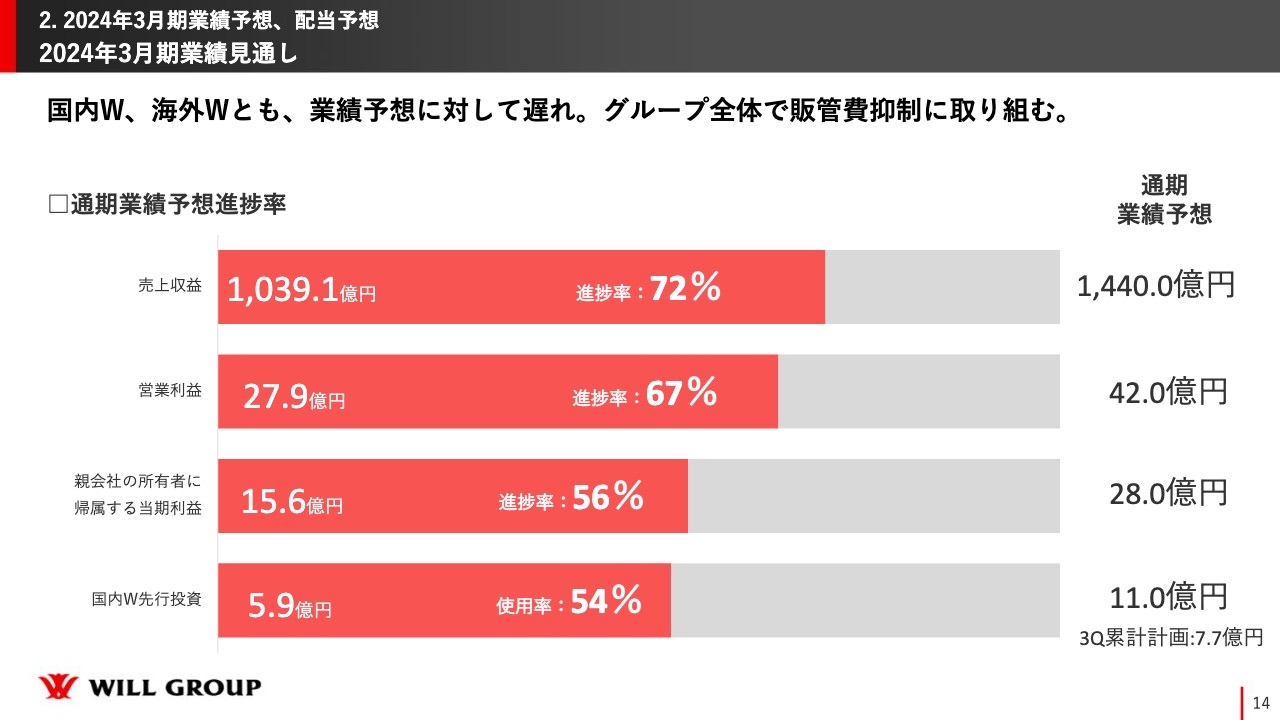

2024年3月期業績見通し

2024年3月期業績予想と配当予想についてご説明します。通期業績見通しはスライドのとおりです。現段階の進捗率は、業績予想に対してやや遅れを取っている状態です。しかし全体の販管費コントロールやトップラインに対する取り組みなど、通期の業績達成に向けてできることはまだあります。最後まで諦めずに取り組みたいと考えています。

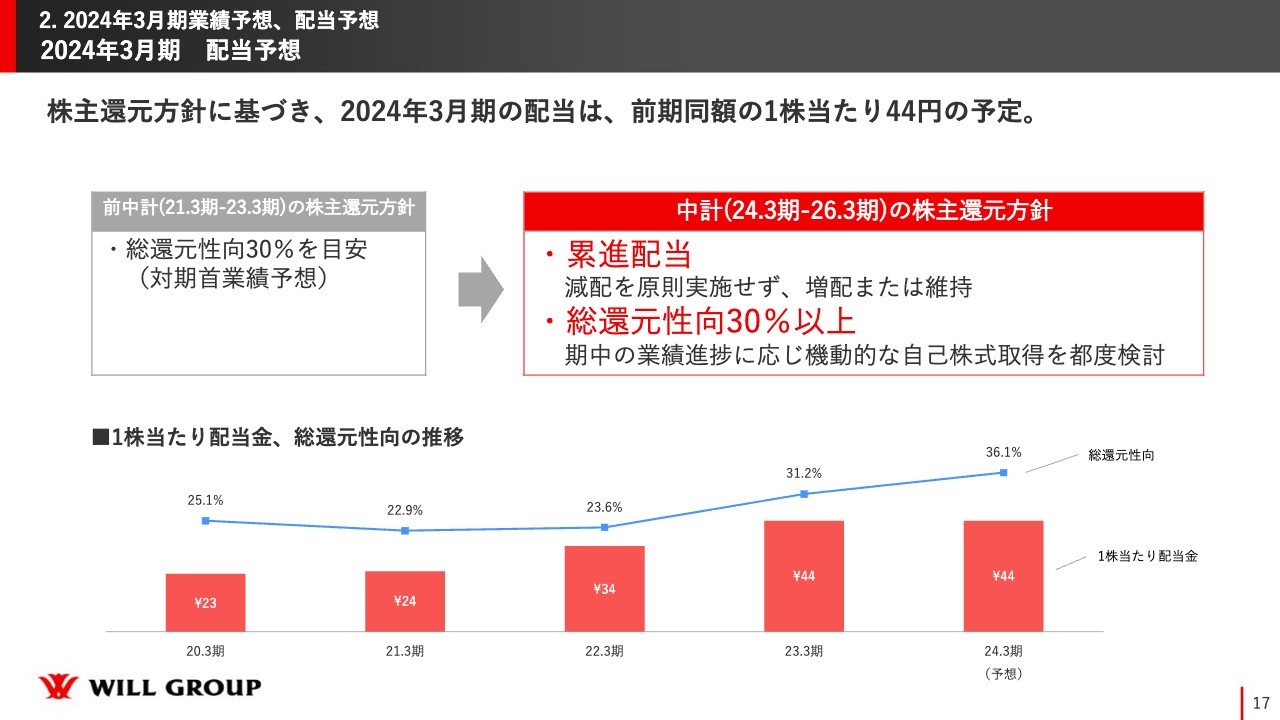

2024年3月期 配当予想

2024年3月期の配当予想についてご説明します。従来の株主還元方針に基づき、2024年3月期の配当は前期同額の1株当たり44円を予定しています。累進配当、総還元性向30パーセント以上というかたちで、1株当たり44円の配当とします。

以上が、私からの第3四半期決算説明となります。

質疑応答:来期以降の黒字化について

「建設技術者領域は好調のようですが、中期経営計画でのガイダンスどおり、来期からは黒字化するのでしょうか?」というご質問です。

まだ予算策定中のため、確かなことはお伝えできませんが、建設技術者領域に関しては、利益を出そうと思えば出せる状態です。今期は、粗利率を3ポイント以上改善することができています。しかし、トップラインを伸ばすための、新卒・未経験者の採用費、営業人員の人件費等の先行投資が要因となり、今期に関しても赤字計画としています。

来期以降に関しては、どれだけトップラインを伸ばしたいかという部分と、しっかり利益を出す算段をコントロールしながらデザインをしたいと考えています。

質疑応答:建設技術者領域以外の正社員派遣、外国人管理受託、増加人数の遅れについて

「建設技術者領域以外の正社員派遣、外国人管理受託の増加人数について、遅れを取り戻す具体的な材料は整っているのでしょうか?」というご質問です。

まず、建設技術者領域以外の正社員派遣について、先ほどもご説明した「セールスアウトソーシング領域をどれだけ伸ばせるか」が鍵になってきます。こちらに関しては、2つあります。

1つは、先ほどお伝えした通信の領域です。オーダー減少により、今までのペースで伸ばすことができない状態になっていましたが、この第3四半期からオーダーは回復してきています。オーダーを確実に獲得し、かつお客さまのほうから優先的に選ばれ、オーダーを任せていただけるよう取り組んでいきます。

もう1つは、営業派遣の部分です。こちらに関しても、現在オーダーが増え始めています。この営業派遣の領域も着実に伸ばし、通信の領域との2本柱でセールスアウトソーシング領域を立て直していくことが、建設技術者領域以外の正社員派遣の進捗を上げていくためのポイントになると考えています。

外国人管理受託に関して、上期においてビハインドした最大の要因は、オーダーです。こちらもオーダーが取れるようになったため、下期は、計画どおり進捗する見込みです。しかしながら、当初立てていたオーダーと、今現在取っているオーダーに若干異なる点があります。従来我々がプランとして立てていたのは、「国内に居住している外国人の方々」をお客さまにご紹介をするというものでした。しかしながら、コロナ禍で日本国内の外国人が減り、採用という部分もなかなか難しく、オーダーも獲得しにくい状況にありました。

そこで第2四半期からは、「海外に居住している方々を日本にご紹介する」というかたちに大きくシフトしました。これにより、オーダーを獲得して安定的にご紹介するというスキームに変えることで、今まで以上に大規模なオーダー獲得や、精度の高い成果を出せるようになりました。

一方で、プラン変更により、リードタイムがかかるようになりました。国内に居住している方であれば、オーダーを獲得してすぐにご紹介できるところ、海外に居住している方の場合、現地での日本語の学習やビザの手続きなど、日本に渡航するまでに数ヶ月間のリードタイムがかかってしまいます。

そのため下期以降はプランどおりである一方、上期の遅れは現状取り戻せていないという結果となっています。

こちらに関しては、我々としても学習したことが多く、オペレーションの組み方や、効率的なオーダーを獲得するセールスのケイパビリティも構築することができています。第4四半期および来期に関しては、よりアグレッシブに、今期における上期の遅れを取り返していきたいと考えています。

角氏からのご挨拶

ウィルグループは今、順風満帆というわけではありません。しかしながら我々としては、課題はいくつかありながらも、この中期経営計画における有期派遣以外の、正社員派遣や外国人管理受託人数といったところを着実に伸ばすことができています。

海外Working事業においても課題は多いですが、しっかりリカバーし、さらに第4四半期、来期以降の成長に努めていきます。

引き続き、よろしくお願いします。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ