提供:株式会社ジーデップ・アドバンス 2024年5月期第2四半期決算説明会

【QAあり】ジーデップ・アドバンス、売上高は前期比+23.5%の高成長 GPU需要の高まりにより案件規模が大型化

目次

飯野匡道氏(以下、飯野):あらためまして、 代表取締役社長CEOの飯野です。本日はご参加ありがとうございます。

本日はご覧のような流れでご説明します。前段は、前回の決算説明会で説明した内容と一部重複することをご承知おきください。

会社概要

私どもの会社概要です。本店は宮城県仙台市にあります。

ボードメンバー

経営メンバーです。社外取締役からは経営、会計、技術といった多角的な視点からチェックとアドバイスを貰える体制を整えています。

ミッション・行動指針

ミッションです。「Advance with you 世界を前進させよう」ということで、私たちの仕事によってお客さまの課題が解決し、研究や仕事が前に進み、その成果によってより良い世界が実現されることを願い、思いを込めました。

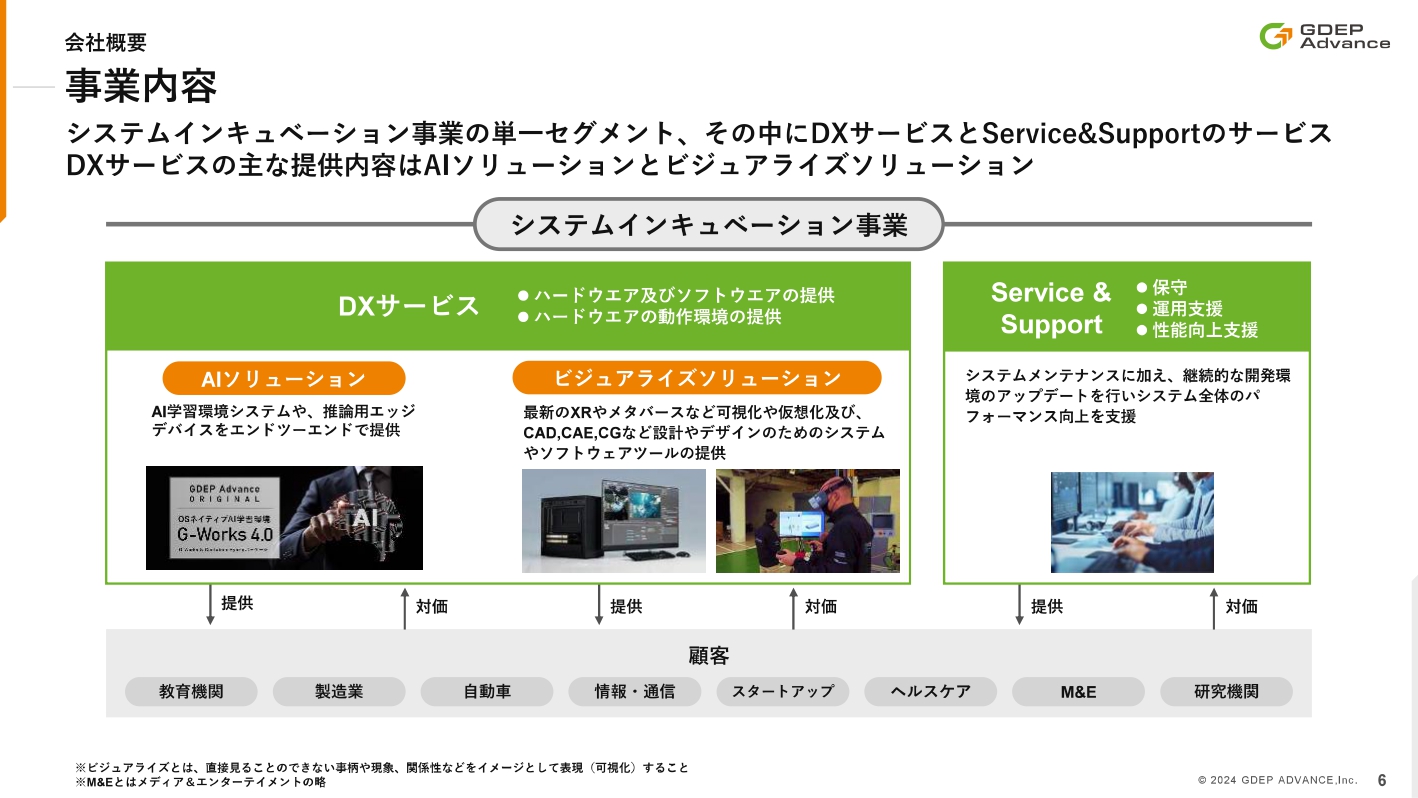

事業内容

事業内容です。私どもの事業は「システムインキュベーション事業」の単一セグメントです。

「システムインキュベーション」とは、私どもがお客さまの個別の課題を解決することによって得られた知見を、卵が孵化するという意味の「インキュベーション」にちなんで名付けた、当社の造語になります。

具体的な事業内容は「DXサービス」の展開です。DXと言っても非常に裾野が広いのですが、当社はAI、特にディープラーニングを行うためのワークステーションやサーバーの開発と提供を行っている「AIソリューション」と、昨今話題になっている仮想空間上でさまざまなサービスを展開するメタバースやコンピュータグラフィックス、CAD/CAEなどで使われるシステムの開発と提供を行っている「ビジュアライズソリューション」の2つがメインの事業ドメインです。

加えて、納入したシステムの保守・運用支援、加えて性能向上支援などを行う「Service&Support」というサービスを提供しています。

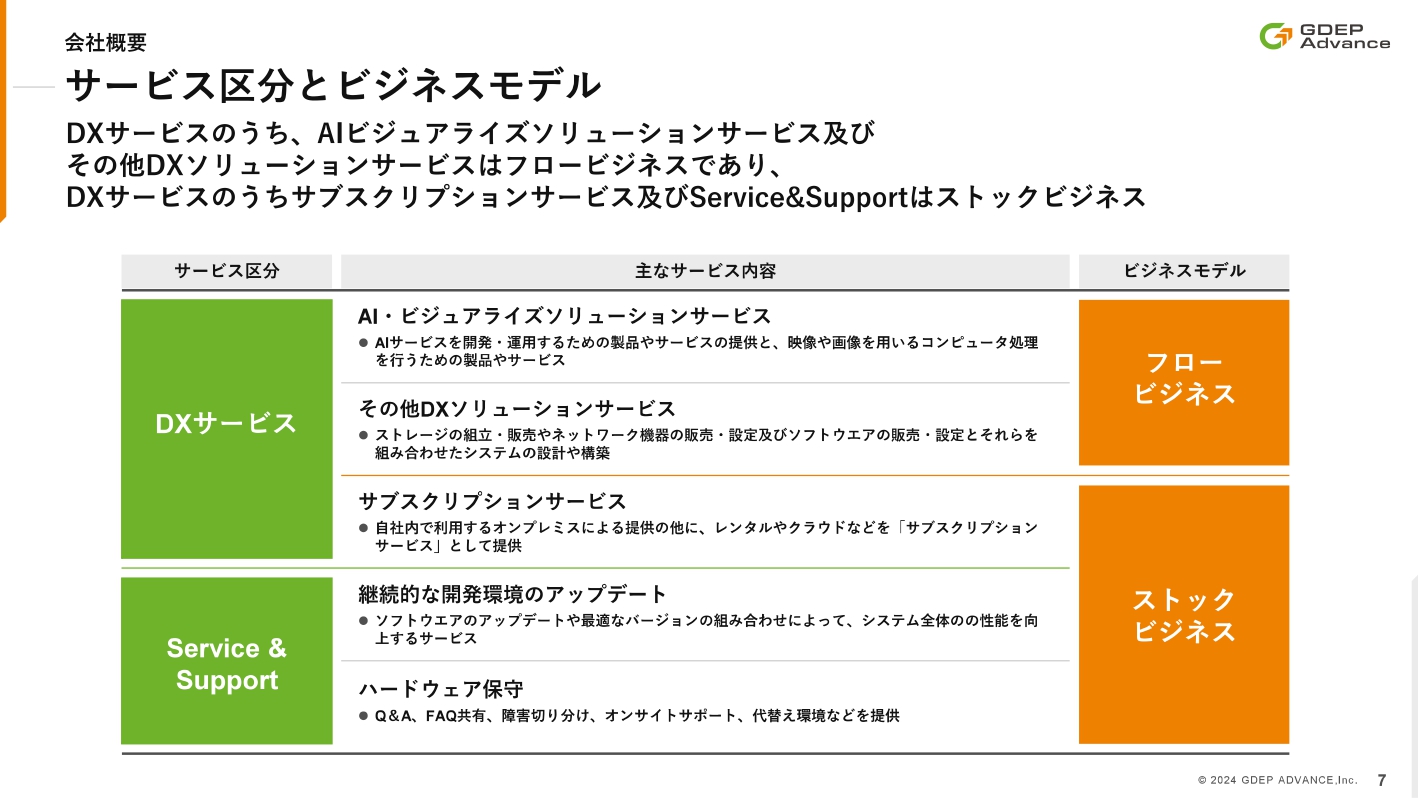

サービス区分とビジネスモデル

こちらはサービス区分とビジネスモデルを整理したスライドです。「DXサービス」の中でも、製品やサービスを販売してお客さまにお使いいただく「フロービジネス」と、同じ製品やサービスをレンタルやクラウドというかたちでご利用いただく「ストックビジネス」に分かれています。「Service&Support」は、すべてストックビジネスに分類しています。

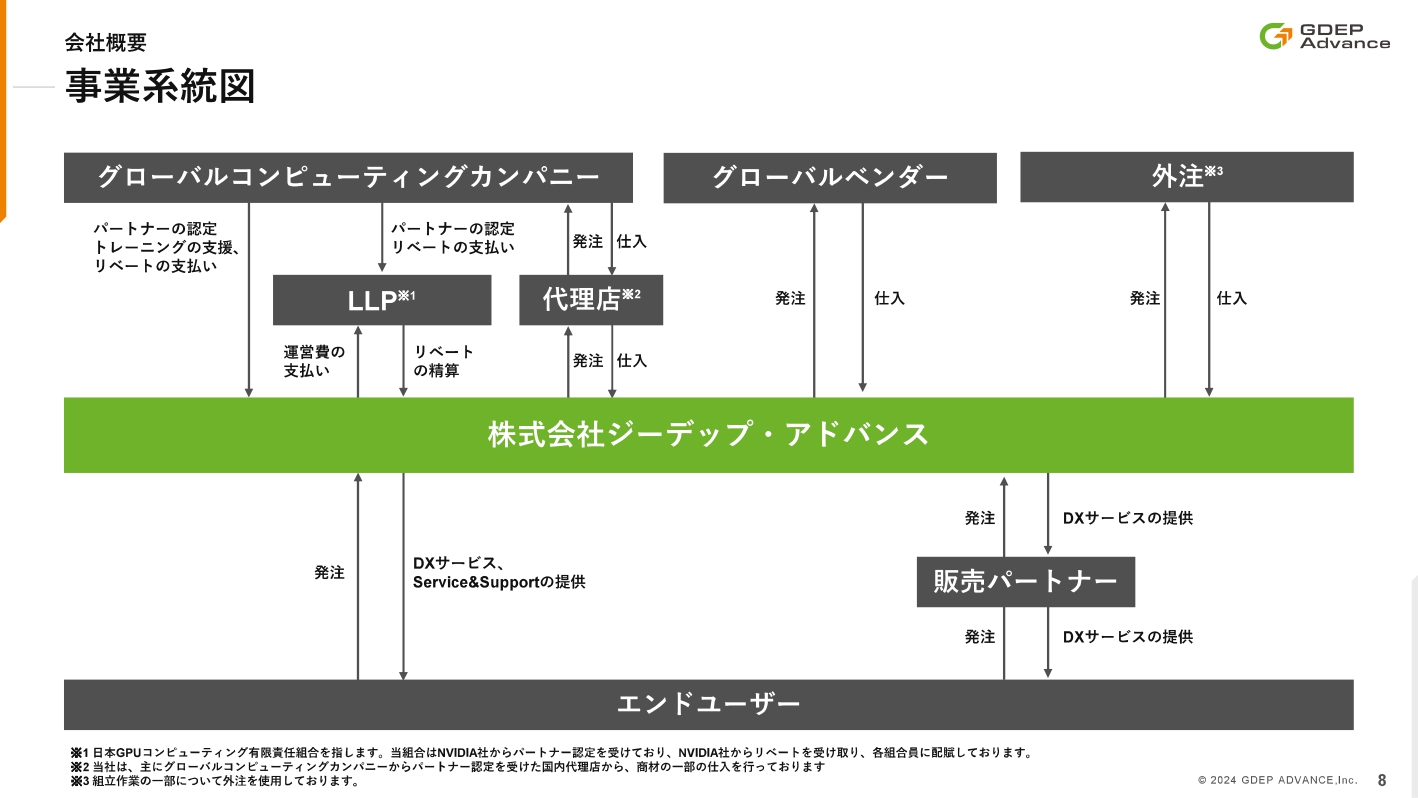

事業系統図

事業系統図です。私どもはNVIDIA社やインテルの代理店ではなく、認定パートナーという立ち位置になります。

NVIDIA社は、インテルのようなプロセッサメーカーは国内での輸入、在庫や物流などを担う代理店と、それとは別に製品に対する技術的な知見を持ってお客さまに最適な提案や運用支援などが行える認定パートナーとで役割を分けています。

私どもは認定パートナーという立ち位置でお客さまに接し、メーカーと一緒にマーケティング活動や、お客さまに対するさまざまなご支援を行っています。

事例紹介

私どものビジネスのケーススタディです。こちらに記載の内容以外にも、ホームページ上にて、私どものお客さまや私どものソリューションの紹介を行っています。お時間のある時にご覧いただければ幸いです。

沿革と売上高推移

沿革と売上推移です。私どものビジネスの前身は、1978年に創業したトーワ電機株式会社の情報通信部門です。2007年からNVIDIA社の製品を取り扱い始め、NVIDIA社とともに国内のマーケットクリエイトを行ってきた、国内で最も歴史的なつながりの深いパートナーでもあります。

2020年に経営資源の選択・集中と業務効率化のために、トーワ電機の情報通信部門を当社へ事業譲渡しています。

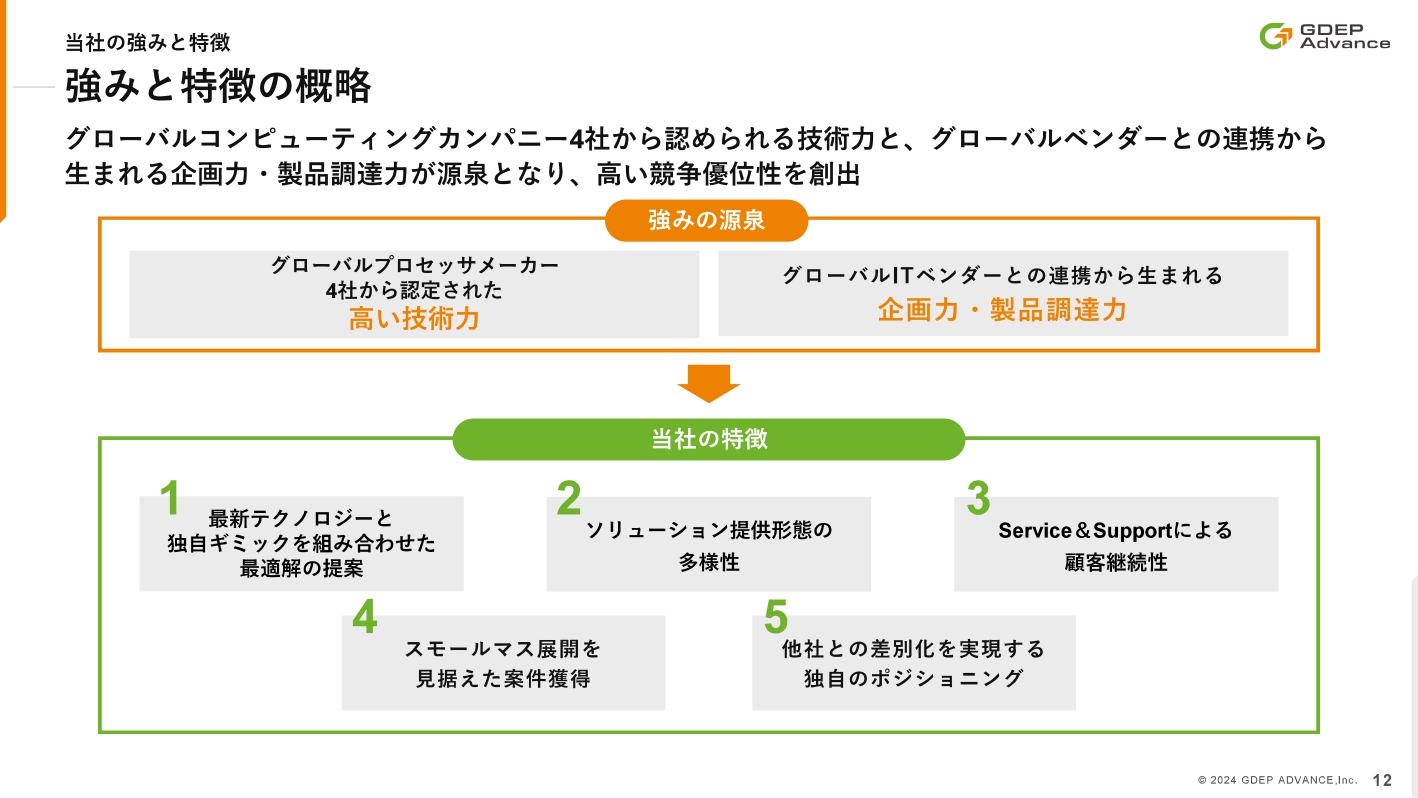

強みと特徴の概略

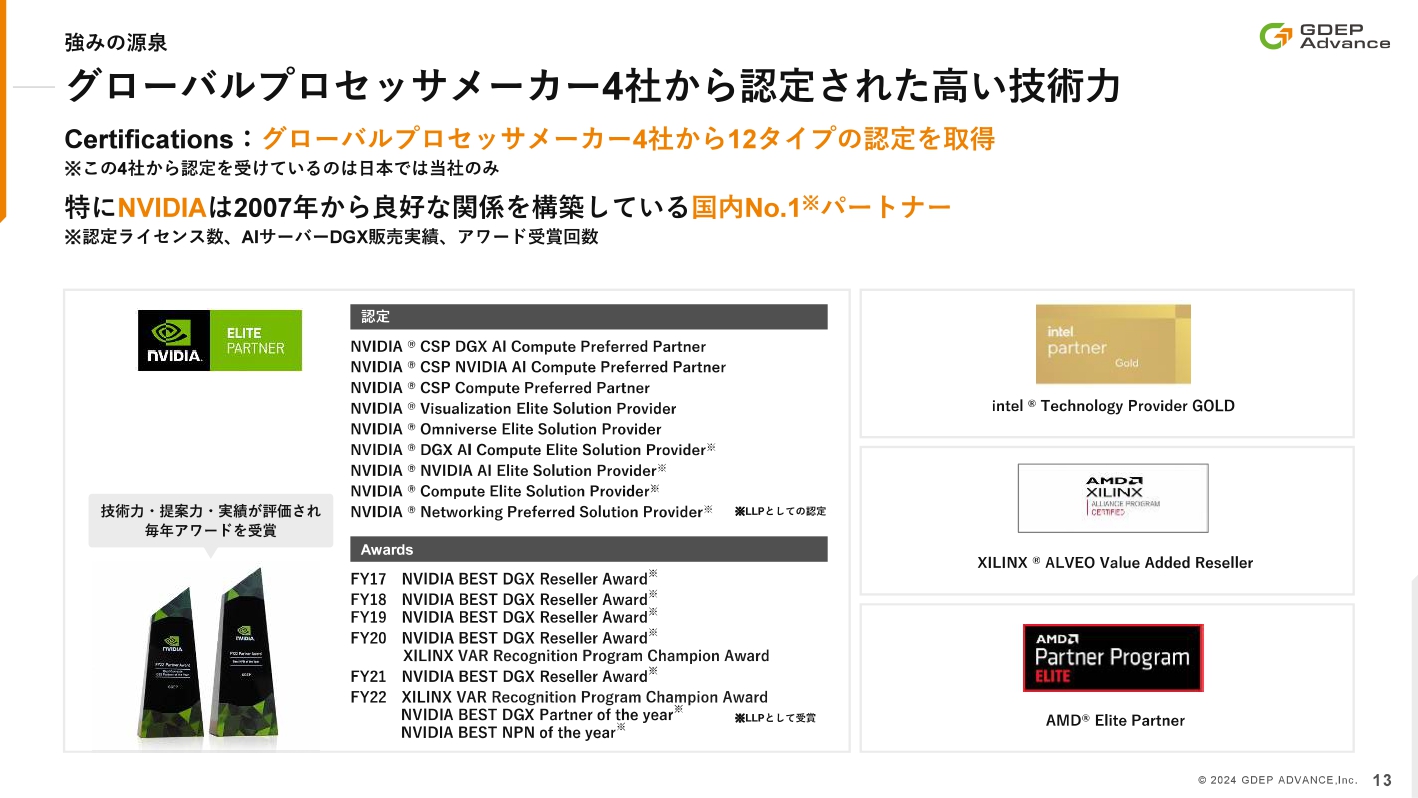

当社の強みと特徴についてご説明します。まずは当社の強みの源泉ですが、1つ目は先ほど来お話ししているNVIDIA社、インテルをはじめとするグローバルコンピューティングカンパニー、プロセッサメーカー4社から認定を受けている高い技術力です。

現在、NVIDIA社、インテル、AMDと、AMDに買収されたAMDザイリンクスの4社から認定を受けているパートナーは、国内で当社のみです。

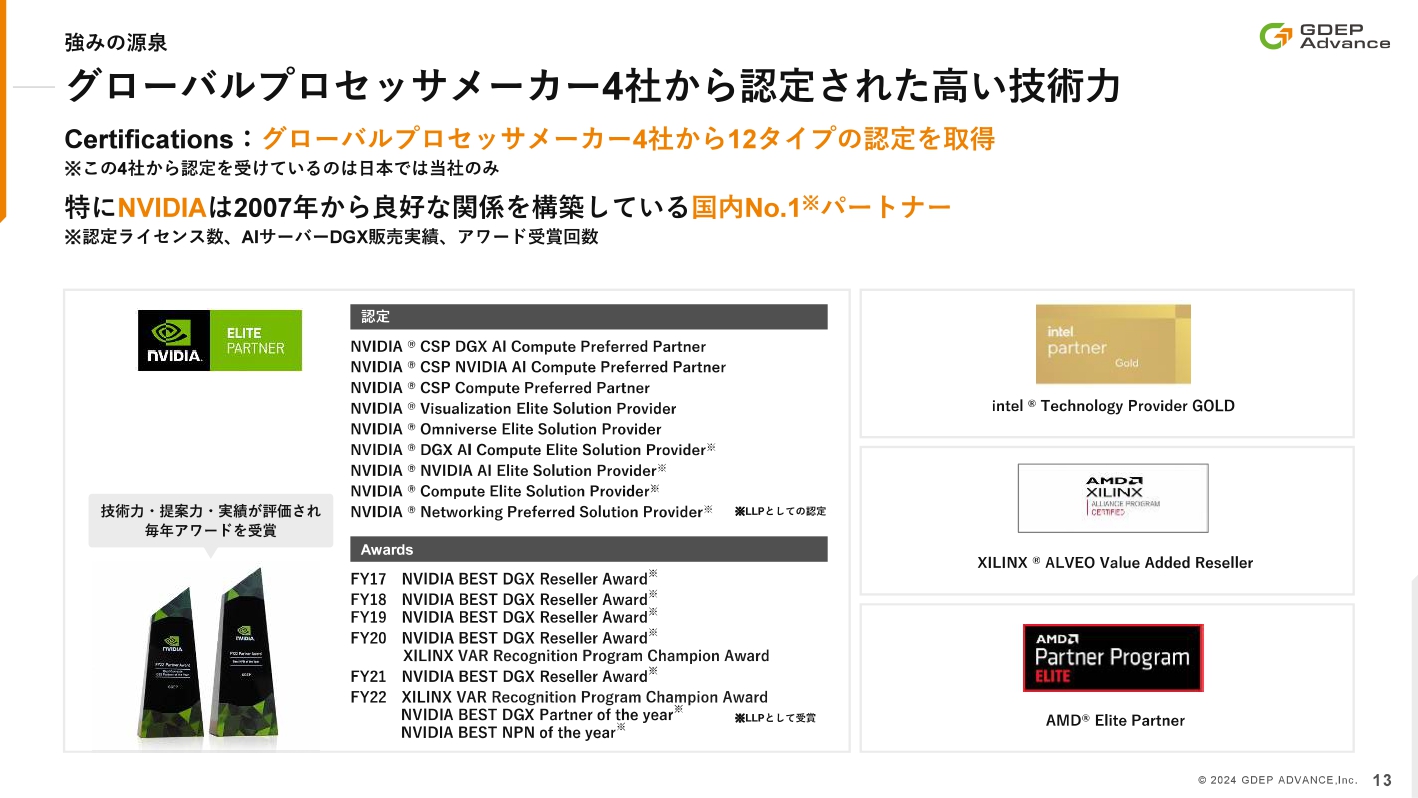

グローバルプロセッサメーカー4社から認定された高い技術力

特に、NVIDIA社とは現時点で国内最多の9タイプのパートナー認定と6回の受賞履歴を有します。後ほどご紹介しますが、2023年も「NVIDIA Best NPN Award」受賞しているため、受賞歴は計7回となります。名実ともに国内No.1のNVIDIAパートナーというポジションで活動しています。

NVIDIA Best NPN Award を2023年も受賞

先ほどお話しした受賞の件ですが、昨年7月3日に「Best Infrastructure Partner of the Year」と「Best NPN of the Year」という2つを受賞しています。

「Best Infrastructure Partner of the Year」は、GPUカードからAIサーバーまでNVIDIA社の製品を熟知し、お客さまに的確なご提案ができるスキルを有した上で、販売実績もしっかり出しているところが高く評価されたアワードです。

「Best NPN of the Year」の「NPN」とは、「NVIDIA Partner Network」の略です。NVIDIA社の国内パートナーは80社ほどあるものの、その中で一番ビジネス貢献度が高いパートナーに贈られるアワードであり、昨年に引き続き2年連続で受賞しました。

グローバルITベンダーとの連携から生まれる企画力・製品調達力

2つ目の強みの源泉は、グローバルITベンダーとの連携と製品調達力にあります。世界各国のソフトウェア・ハードウェアベンダーの国内代理店・パートナーとして活動しており、ここ1年でさらに4社ほど代理店・パートナーとしての取り扱い製品を拡充してきました。

台湾のサーバーベンダーとの連携で、私どもが企画したオリジナル製品を委託開発することが可能ですし、加えてイスラエルのRun:AI社やサンフランシスコのWeights & Biases社といったソフトウェアベンダーのような会社には、私どもが国内で最初のパートナーになります。

このような製品の組み合わせにより、柔軟でユニークなシステムの構築がタイムリーに提供可能になる体制を整えています。

1 最新テクノロジーと独自のギミックを組み合わせた最適解の提案

以上の2点を源泉として生まれる当社の強みです。

まず、1点目は柔軟でユニークな最新テクノロジーの組み合わせと、それらを使いやすくするための独自のギミックです。

独自のギミックとは、当社が独自に開発するソフトウェアツールや、グローバルベンダーと共同開発するようなハードウェア的な仕掛けになります。これらが当社のソリューションの独自性と模倣困難性を高めています。

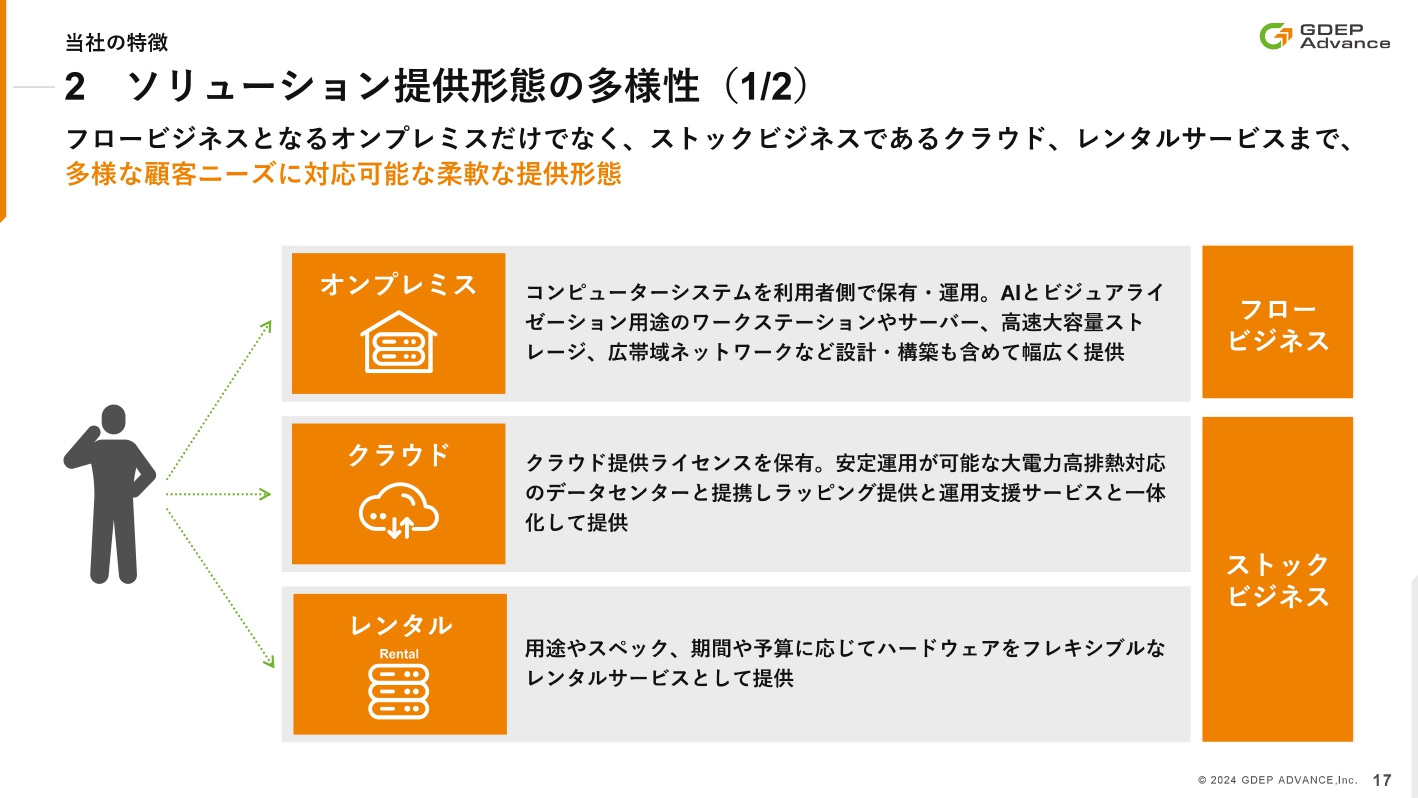

2 ソリューション提供形態の多様性(1/2)

2つ目の強みは、提供形態の多様性です。私どものソリューションや製品をお客さまの手元で使ってもらうという一般的な販売、いわゆるオンプレミスという提供形態だけではなく、クラウドやリモートレンタルといったかたちで提供することにより、お客さまのご予算内で、よりフレキシブルに、私どものソリューションを使っていただくような体制を整えています。

2 ソリューション提供形態の多様性(2/2)

特にクラウドに関しては、私どもは「ベアメタルクラウド」という方式で提供しています。仮想化環境を使わずにハイパフォーマンスなソリューションを丸々1台提供することによって、セキュアで高性能な開発環境を提供できるといった特徴があります。

3 Service&Supportによる顧客継続性

3つ目の強みは「Service&Support」による顧客の囲い込みです。私どもの「Service&Support」は、単なる保守・メンテナンスではなく、当社のエンジニアがソフトウェアのアップデートやバージョンの組み合わせなどを一つひとつ検証し、最適値を見つけて、ハードウェアはそのままに演算性能を向上させていくサービスです。

一つひとつの組み合わせのベンチマークを取得して、最適値をお客さまに情報提供し、かつお客さまの環境を最適なタイミングでアップデートを行えることが「Service&Support」の提供サービスの1つの特徴になっています。

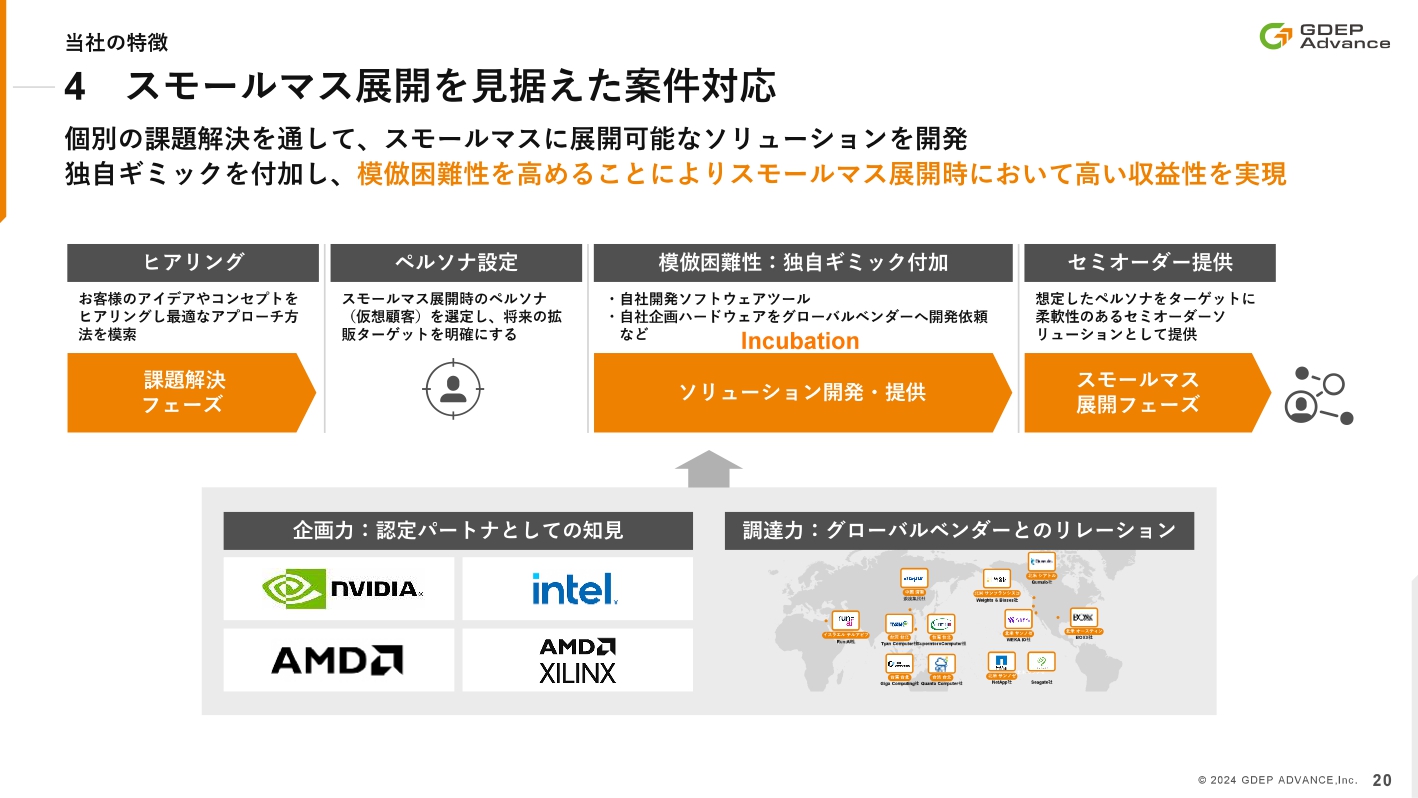

4 スモールマス展開を見据えた案件対応

4つ目の強みは、スモールマス展開を見据えた案件獲得です。前段の事例でもご紹介したとおり、お客さまの個別の課題解決だけで終わらず、宿題をいただいた時にしっかりと仮想顧客、将来のペルソナを設定し、成功事例をしっかりアウトカムまで持ってくる仕組みが社内で体系化されています。

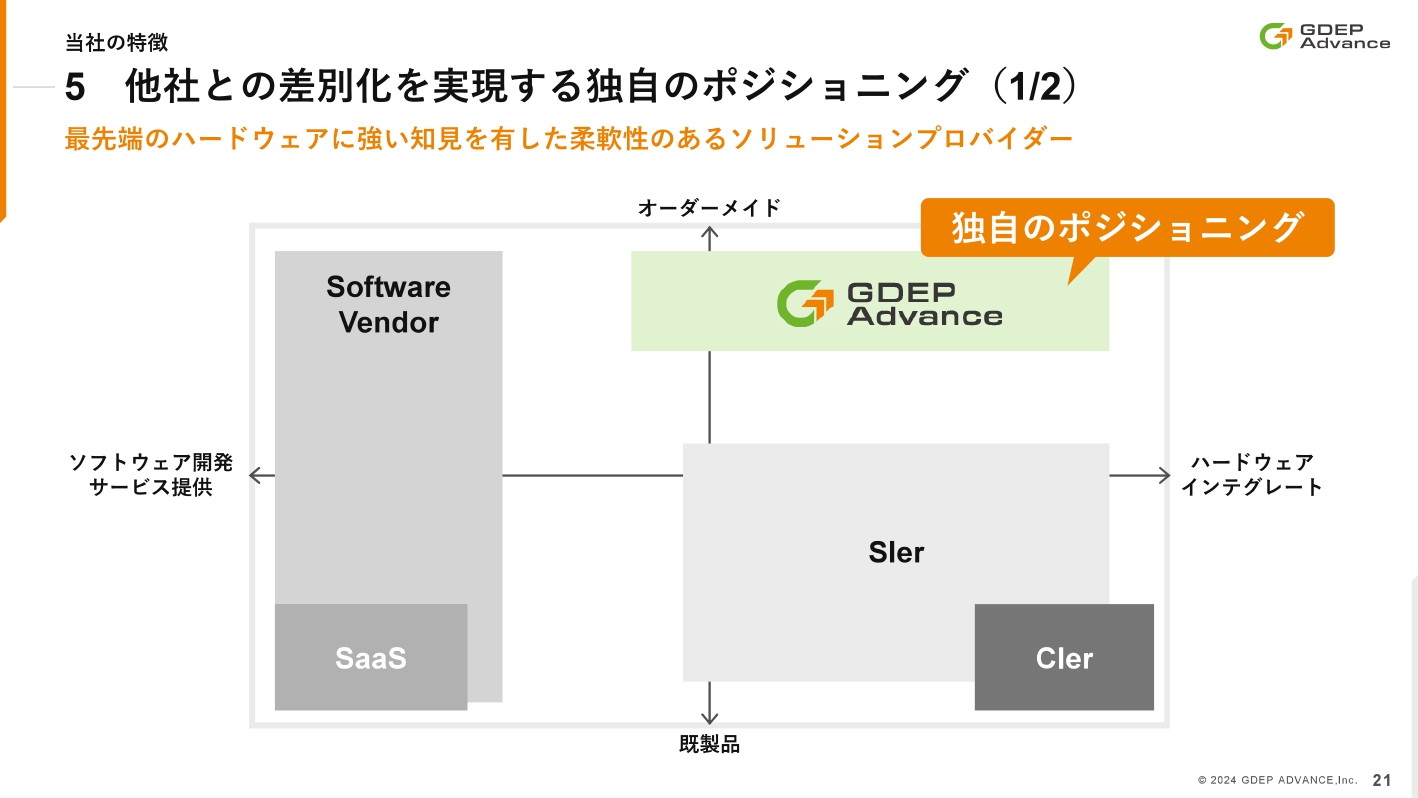

5 他社との差別化を実現する独自のポジショニング(1/2)

5つ目の強みは、当社独自のポジショニングです。既存のSIerといわれる会社は出来合いの既製品を用いてシステムインテグレートを行うため、どうしてもお客さまのご要望に100パーセントお応えすることが難しくなります。

しかし、私どもは先ほど来ご説明しているとおり、お客さまのリクエストに合わせてゼロベースから製品を組み立てることが可能なため、PoCレベルからお客さまのご要望にお付き合いし、しっかり実装・運用フェーズまで並走が可能です。

上半期の市場状況

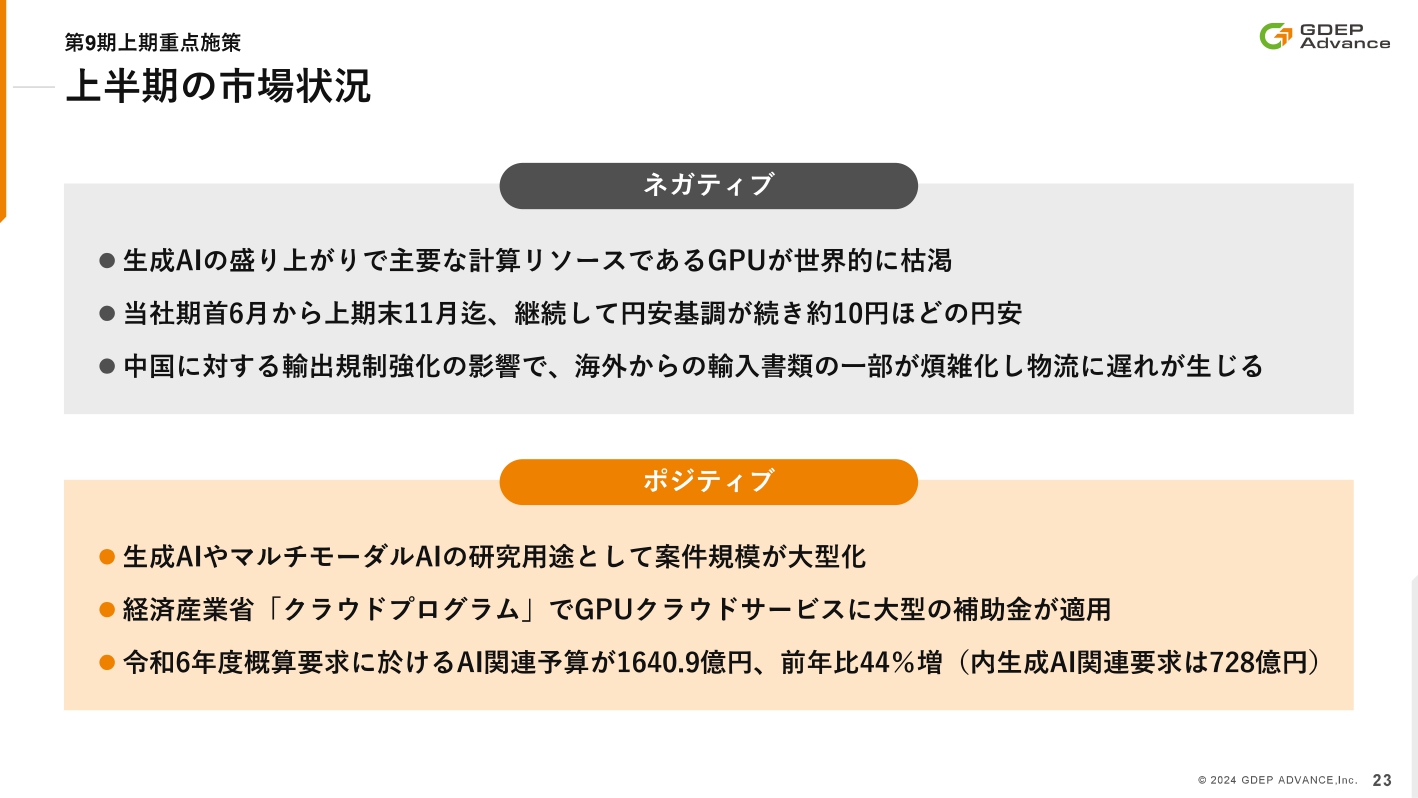

上期の市場状況と施策についてご説明します。

上期の市場の状況です。私どもの主戦場であるAI市場では、世界的な生成AIの盛り上がりにより、特に計算リソースとしてメインで使われているNVIDIA社のGPUが長期的に不足する状況になっていました。

加えて、円安や中国に対する米国輸出規制の強化に伴い、私どもが海外から調達する製品に関しても、ドキュメントをしっかり揃え、エビデンスをつけて仕入れを行う必要があるといった業務の煩雑化などもあったため、そのあたりがマイナスファクターとしていくつか挙げられる点でした。

一方でポジティブな側面としては、先ほどご説明した生成AIやマルチモーダルAIのような研究用の案件が増加したことにより、私どもが取り扱う案件の規模が大きくなったことが挙げられます。

加えて、現在はGPUクラウドサービス等に国からの積極的な補助金が適用されているため、お客さまの意識がAI開発にしっかりと向いてきたところがポジティブな内容になっています。

国の予算については、令和6年度も概算要求におけるAI関連予算が1,640億円、昨年比で約44パーセント増加しているため、来年度も引き続き国内のAI投資に対して一定のバジェットが確保されている状況です。

上半期の重点施策

そのような状況の中で、上期である当期6月から11月に私どもが取ってきた重点施策はご覧の3点です。

1つ目はポートフォリオの拡充です。特にサーバークラスの上位レイヤーの製品を拡充してきました。これにより、生成AIなどの計算量の大きなAI学習用途への需要に対応できるラインナップになっています。

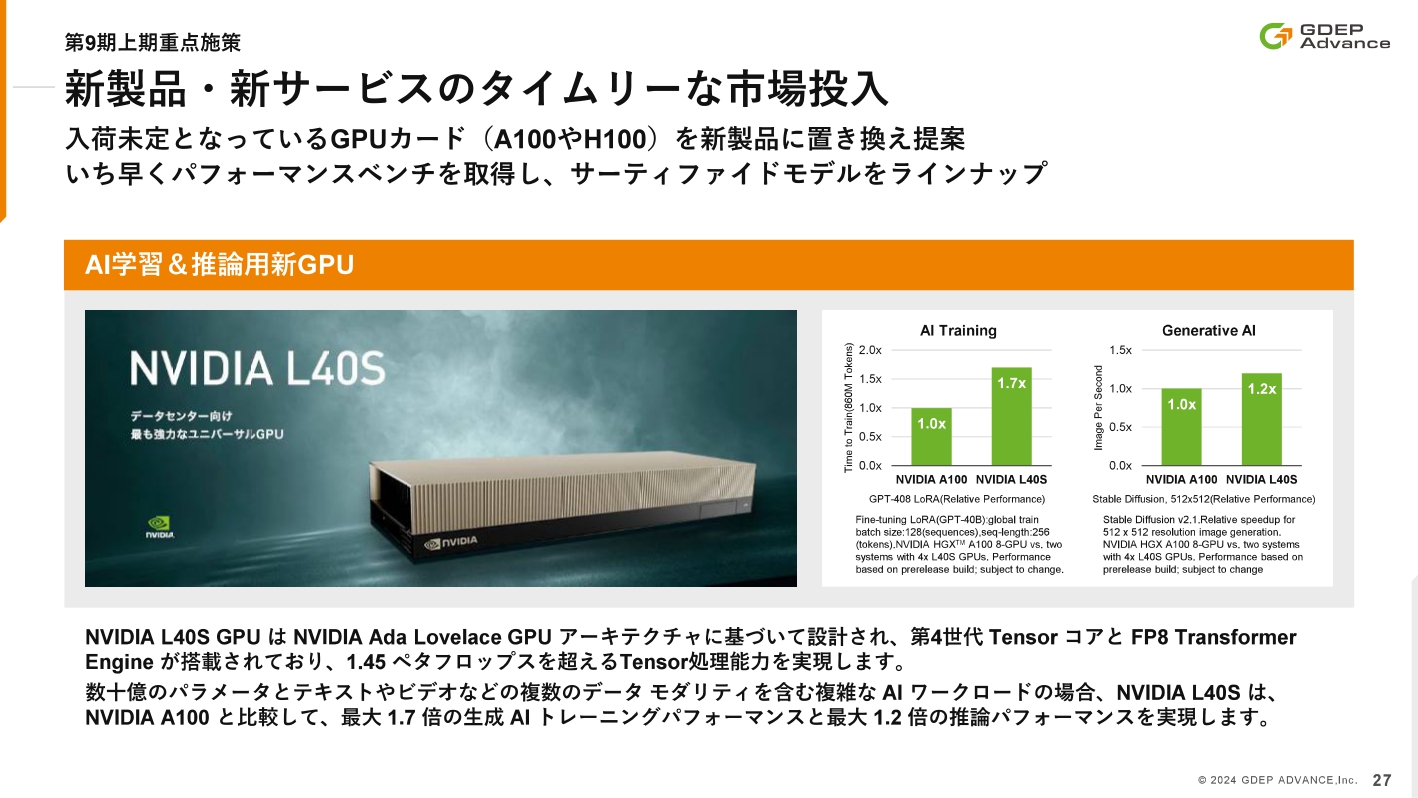

2つ目は新製品・新サービスのタイムリーな市場投入です。先ほどご説明したように、上期は世界的なGPUの取り合いによって、GPU不足を解消するためのいくつかの代替品がNVIDIA社より発表されています。当社もいち早くその性能試験を行い、ベンチマークを取得して、国内での提供をタイムリーに開始しています。

3つ目は、一昨年の半導体不足時より社内で運用している、正確なフォーキャストと積極的な在庫展開を引き続き行いました。特に、市場からGPUが不足した上期において、トップラインを計画値にしっかりコミットさせるために、安定的な部材の確保は重要なテーマでしたので、正確なフォーキャストの運用と積極的な在庫展開はうまく回っていたのではないかと分析しています。

ポートフォリオの拡充

上期に発表したニュースリリースから、いくつかの製品をご紹介します。まず、私どものポートフォリオとして、計算用のカード1枚からデスクサイドで使えるようなワークステーションとNVIDIA社のアプライアンスサーバーまで、幅広いニーズをカバーする製品ラインナップを取り揃えています。

そのラインナップに加え、より大規模なAI学習が行える「DGX SuperPOD」と、それをクラウドで提供する「DGX Cloud」の取り扱いを加速しています。

特にクラウドサービスについては、従来当社でもサービス提供を行っていた「GDEPクラウド」を、よりフレキシブルに使いやすいかたちとしてサービス提供するような対策を、今後も引き続き行っていきます。オンプレミスとハイブリッドなクラウドの使い方を促進していく所存です。

ポートフォリオの拡充

続いて、上期にリリースした製品について、追加でいくつかご紹介します。

当社の主力製品である「DeepLearningBOX」のWindows版をバージョンアップしています。AIの開発はWindowsではなくLinuxというOSで開発されることが主ですが、私どもが開発している独自のAI環境である「G-Works」をWindows11に移植し、Windows11Proでも動作するように再構築、実装しました。

Windows環境でAI学習ができるシステムはかなり稀ですので、特に企業ユース等でAI開発はLinuxで行い、その解析結果のレポートをWindowsで行う場合にシームレスなデータの共有が行える仕組みにしています。

新製品・新サービスのタイムリーな市場投入

こちらの製品は、世界的に不足しているNVIDIAの「A100」および「H100」の代替として発表されたAIのGPUです。「L40S」という製品ですが、私どもでは他社に先駆けてベンチマークを取得し、お客さまへ切り替え促進を行い、機会損失の回避を図ってきました。

新製品・新サービスのタイムリーな市場投入

同じく「A100」および「H100」の代替製品ですが、AI用途以外にも、主にHPC用途で解析や、高速で精度の高い計算を行う用途のGPUカードです。こちらのデリバリーは主に今年に入ってからのため、これから売上に寄与すると予測しています。

新製品・新サービスのタイムリーな市場投入

こちらは11月に発表した、先ほどお話ししたNVIDIA社が提供するクラウドサービスです。主に生成AIなどの大規模な学習を必要とされるお客さま向けのクラウドサービスです。

NVIDIAはAIに特化したソフトウェアを運用しているのですが、そのAIソフトウェアスタックを月単位で利用できる点が大きなメリットです。

先ほどお話ししたオンプレミスと並行して、当社でも今後このクラウドサービスをハイブリッドで使えるようなポートフォリオを増やしていく予定です。

続いて、第2四半期の決算および業績内容について、CFOの大橋よりご説明します。

ハイライト

大橋達夫氏(以下、大橋):それでは、私より第2四半期決算および業績予想についてご説明します。

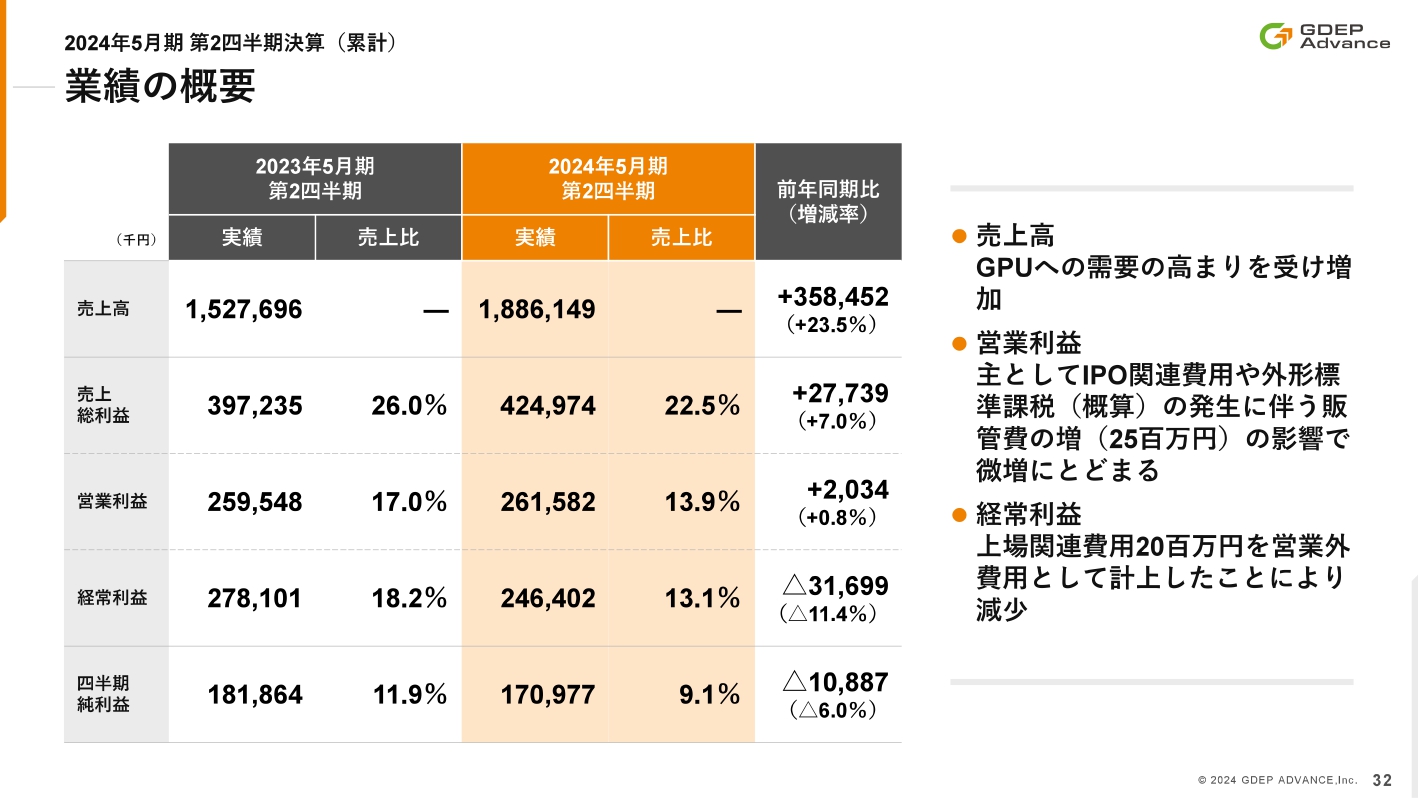

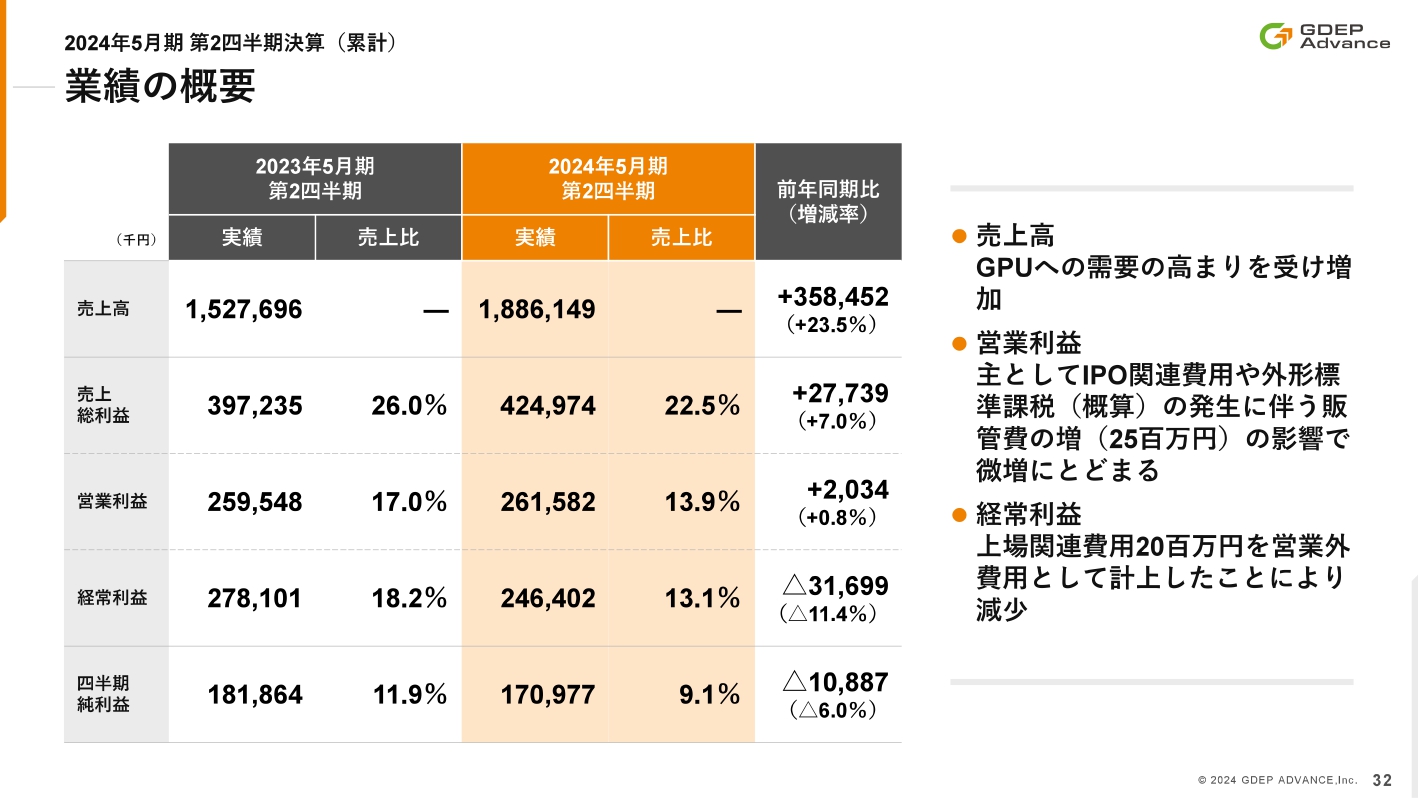

まずはハイライトです。売上高については前年同期比で23.5パーセント増、年度の業績予想の進捗率では44.9パーセントとなる18億8,600万円となりました。

営業利益についてはほぼ横ばいの0.8パーセント増、進捗率については41.2パーセントとなる2億6,100万円となりました。

業績へのインパクト要因としては、先ほど飯野から説明のとおり、生成AIブームを起因とするGPUの需要増、およびそれに伴って案件規模が大型化していることがあります。その結果、ポジティブな影響としては売上高の成長率が強かったことがあります。

一方で、ネガティブな影響としては規模の大型化に伴って粗利率が低下したことが挙げられます。また、案件規模の大型化に伴い、受注までのリードタイムが長期化している傾向にあります。

業績の概要

業績概要のご説明です。売上高は先ほどご説明したとおりです。売上総利益については、増収に伴う影響もあり、前年同期比で7.0パーセントの増益となっています。

一方で、売上総利益率が3.5ポイント悪化しています。こちらの要因は先ほどご説明しましたとおり、利益率の低い大型案件の影響によるものです。

営業利益については、ほぼ横ばいの0.8パーセント増となっています。IPO関連費用や外形標準課税などの発生により、販管費が全体で2,500万円増加したことが大きな要因となっています。

経常利益については11.4パーセントの減益、四半期純利益については6.0パーセントの減益となっています。大きな要因としては、第1四半期で経常した上場関連費用2,000万円の影響によるものです。

通期業績予想に対する進捗

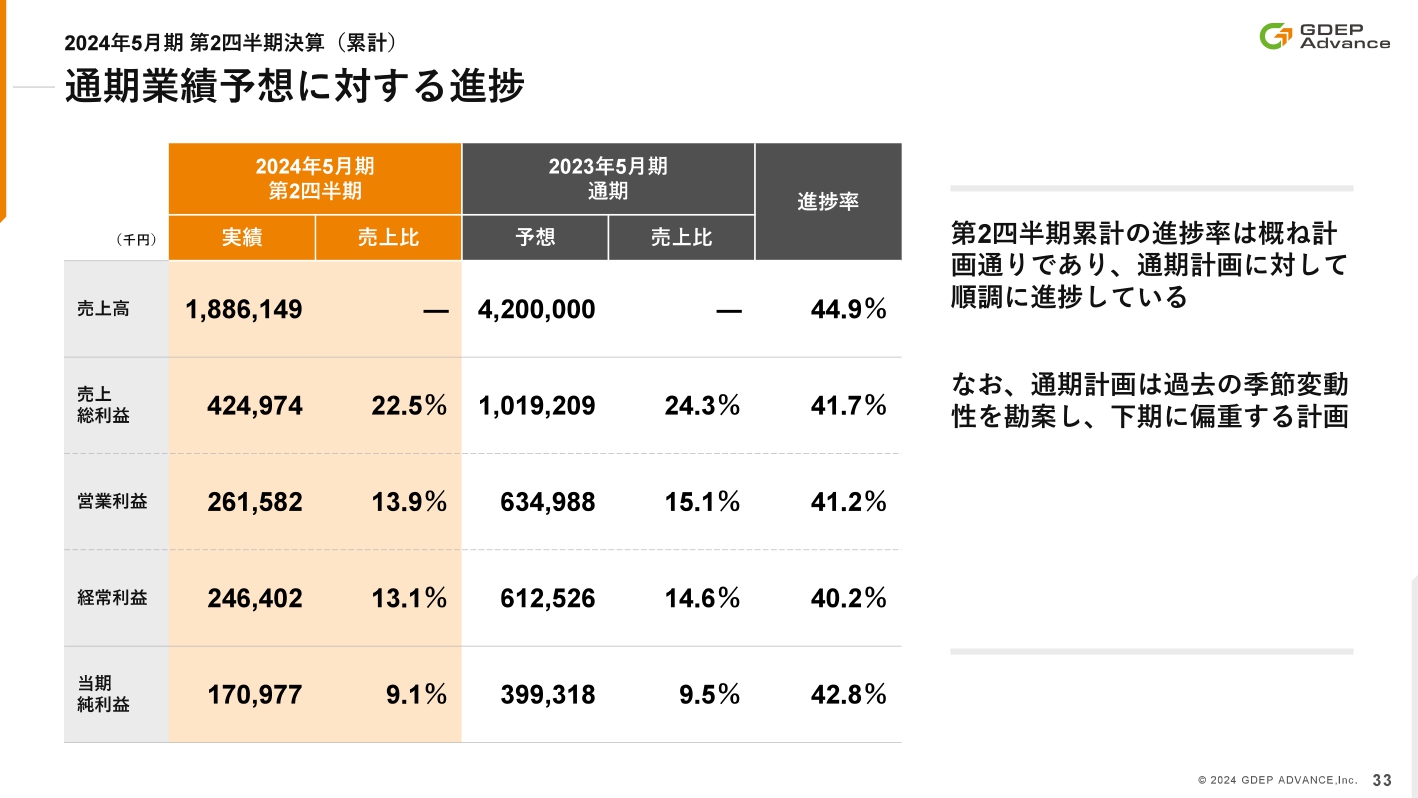

通期業績予想に対する進捗状況です。売上高以下、各段階損益の進捗率は40パーセントを超えており、会社としては通期計画に対し、概ね順調と判断しています。

当社では下期に売上が集中する季節変動性がありますので、それを織り込んだ予算を編成していることから、進捗率については順調だと判断しています。

売上高の四半期推移

四半期単位での売上高推移です。当第2四半期については、過去2期の第2四半期と比較しても40パーセント以上の成長率となっています。

GPUの需要増の影響もありますが、大きな要因としては第1四半期で計上する予定であった大型案件の1億5,400万円が第2四半期に計上されたことによるものです。

また、全体の傾向として、今までは第3四半期に大きく売上が集中するというトレンドがありました。しかし、当期に入って案件規模が大型化したことにより、受注までのリードタイムが長くなっています。

そのため、例年のように第3四半期に大きく売上が伸びて第4四半期に減少するというトレンドではなく、第3四半期で計上予定のものが第4四半期にスライドするという可能性があります。

損益計算書(営業利益:四半期推移)

四半期単位での営業利益推移です。これまでは売上高が第3四半期に多く発生するため、営業利益も第3四半期に大きく発生するという傾向がありました。

一方、第4四半期については着地見込みの数値を勘案しながら機動的に支出を行っており、この2年間は他の四半期に比べると低い数字になっています。

当第2四半期においては、前第2四半期と比較して15.2パーセントの成長率となっています。売上の成長率に比べて低くなっている要因としては、案件の大型化に伴う売上総利益率の悪化、およびIPOに伴う管理コストの増加により販管費が増加した影響によるものです。

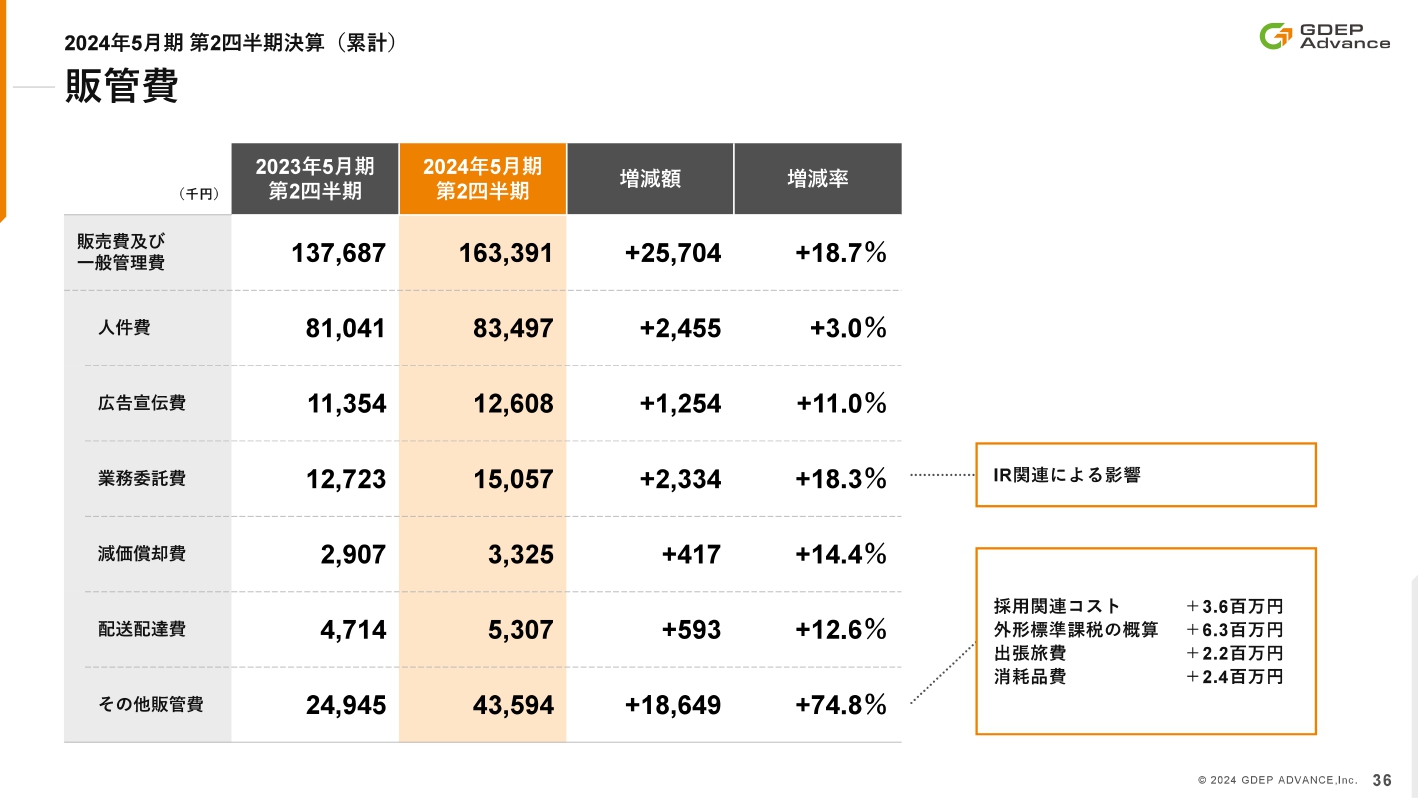

販管費

販管費についてご説明します。全体としては2,500万円の増加となっています。IPOに伴いIR関連のコストが発生していることや、外形標準課税の見込み額の発生、あるいはIPOに伴う消耗品費の購入等の影響によるものです。

また、新型コロナウイルスの5類移行により出張旅費が増えていることや、人件費として採用関連コストが発生していることにより、全体として2,500万円増加しています。

営業外収益・費用

営業外収益と費用についてご説明します。営業外収益については、為替差益の影響により減少しています。一方で営業外費用については、第1四半期に計上した東京証券取引所への支払いや証券会社への支払いといったIPOコストとなっています。

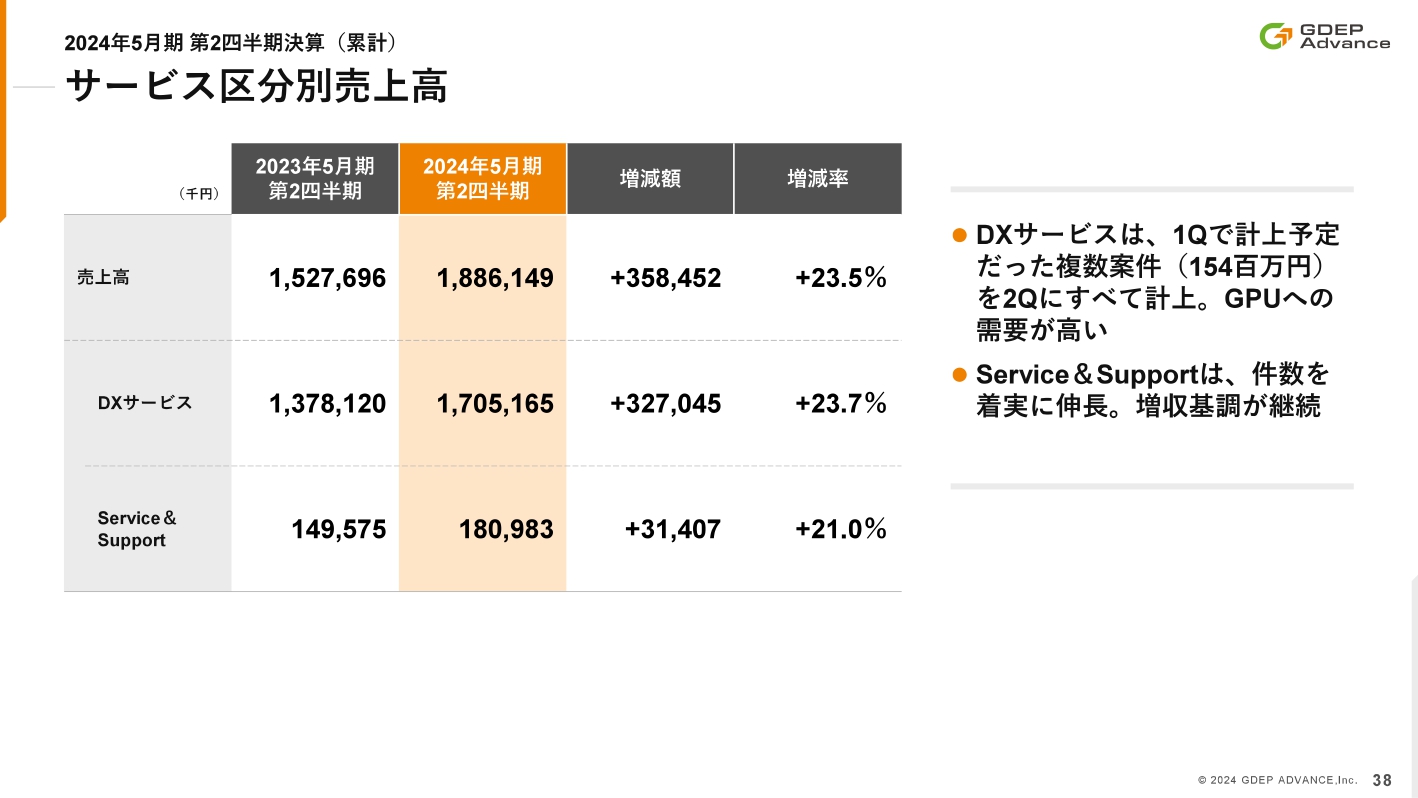

サービス区分別売上高

サービス区分別の売上高です。全体の売上高は23.5パーセントの増収、各サービスについても20パーセント以上の成長となっています。

なお、「Service&Support」についてはリカーリング収入です。当社としても売上高の平準化を1つの課題として認識しており、「Service&Support」を大きく伸ばしていくために営業活動を行っています。

貸借対照表

貸借対照表についてはご覧のとおりです。自己資本比率が4.3ポイント改善しており、これは主にIPOによる増資の影響となっています。

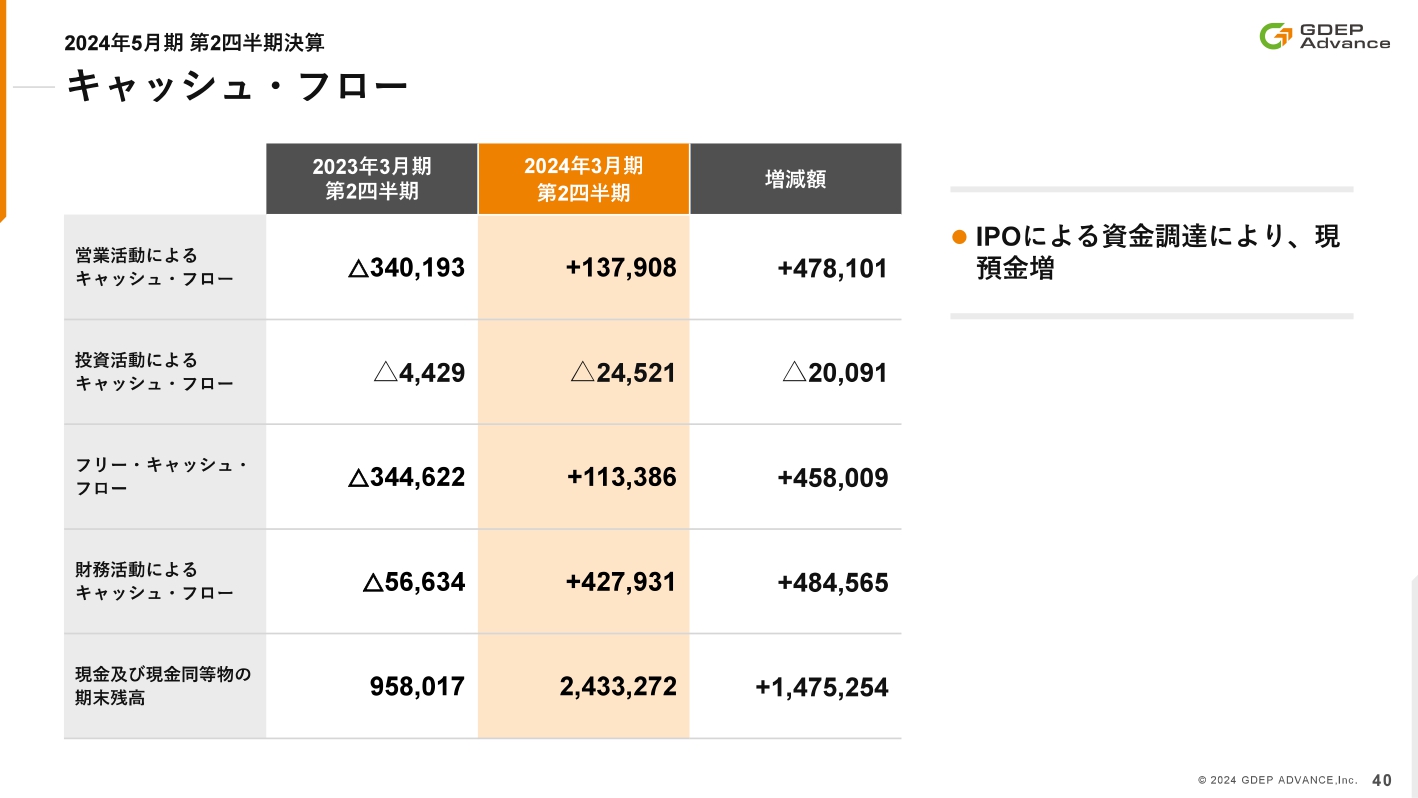

キャッシュ・フロー

キャッシュ・フローはスライドに記載のとおりです。

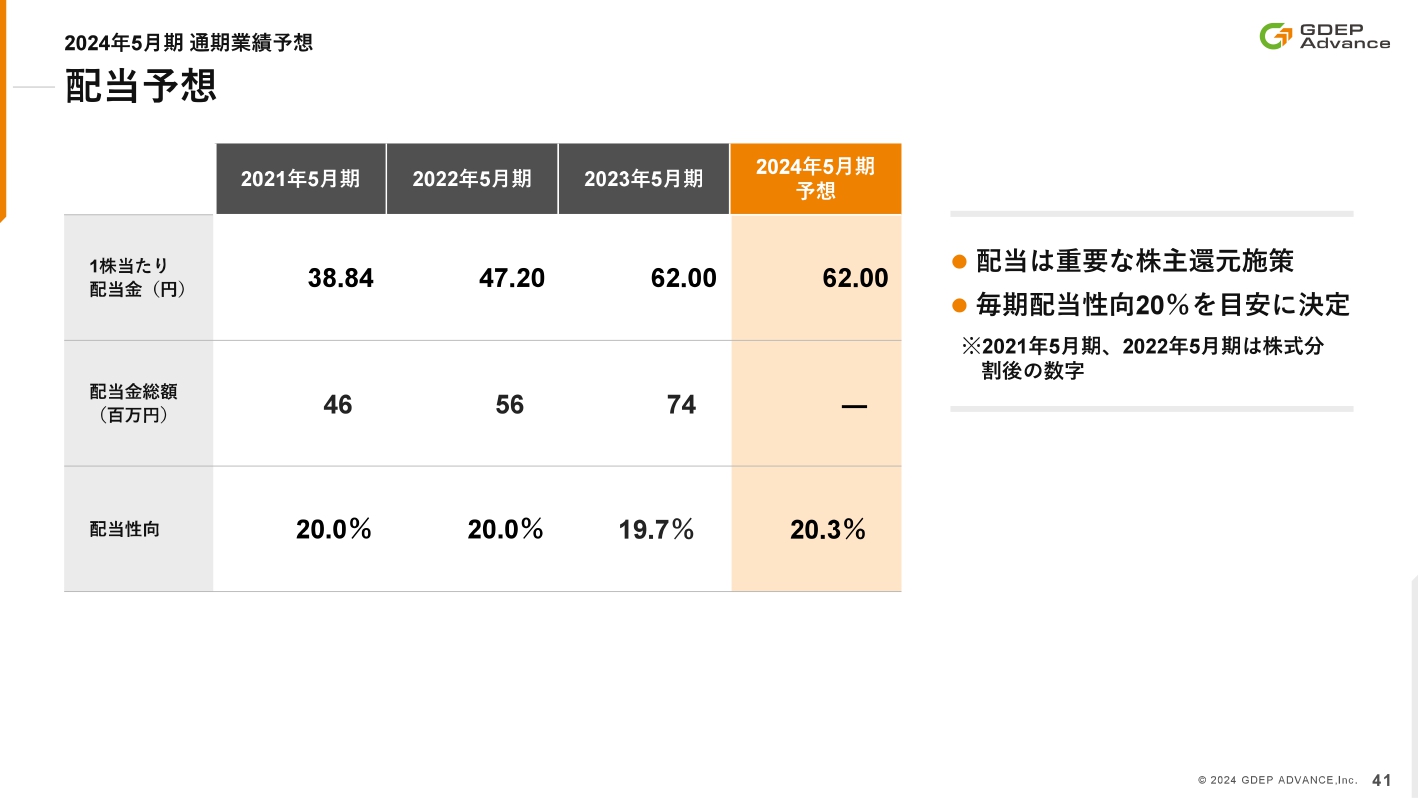

配当予想

配当予想です。当社では、配当性向20パーセントを目安に配当額を決定しています。その結果、2024年5月期においては配当性向20.3パーセント、1株当たり配当金62円を予想しています。

なお、配当については重要な株主還元施策だと考えています。20パーセントで固定するというよりも、徐々に上げていきたいと考えています。

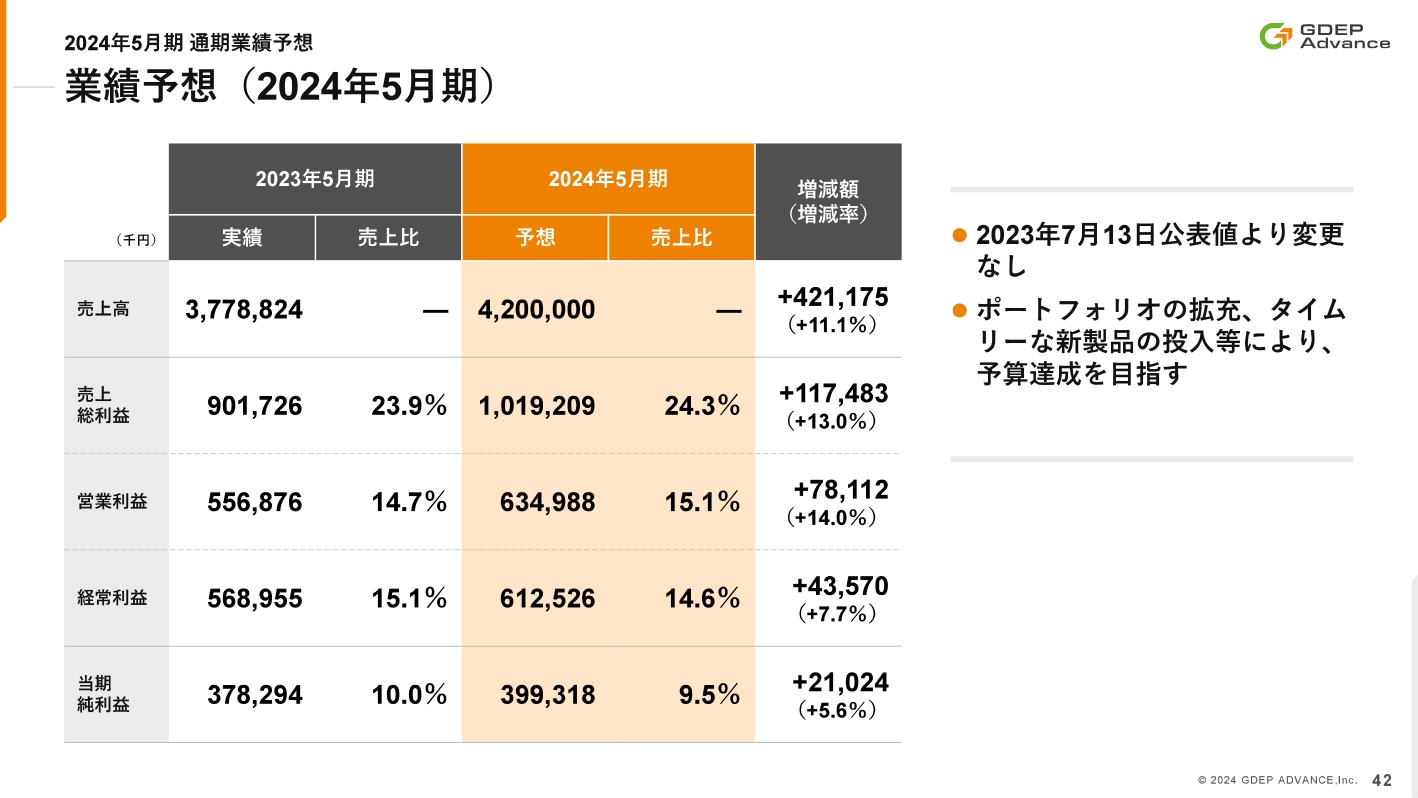

業績予想(2024年5月期)

業績予想です。第2四半期の数字とこれからの見込みを踏まえ、業績予想の修正については今のところ考えていません。

以上で、私からのご説明を終わります。

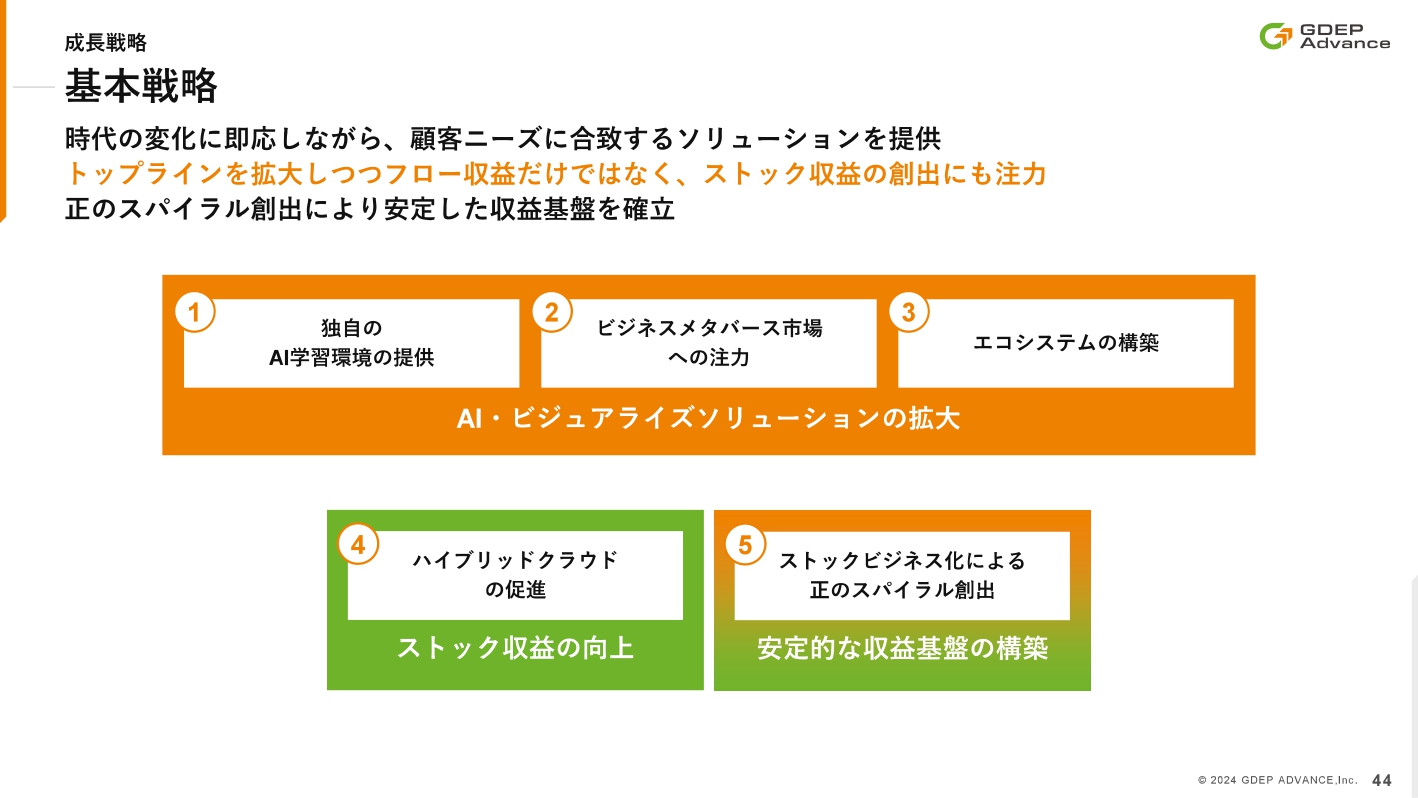

基本戦略

飯野:ここからは、私どもの成長戦略についてご説明します。

基本戦略としては、スライドに記載している5つになります。オレンジ色がフロービジネス、緑色がストックビジネスです。フロービジネスとストックビジネスにバランスよく注力し、トップラインの拡大を図っていきます。

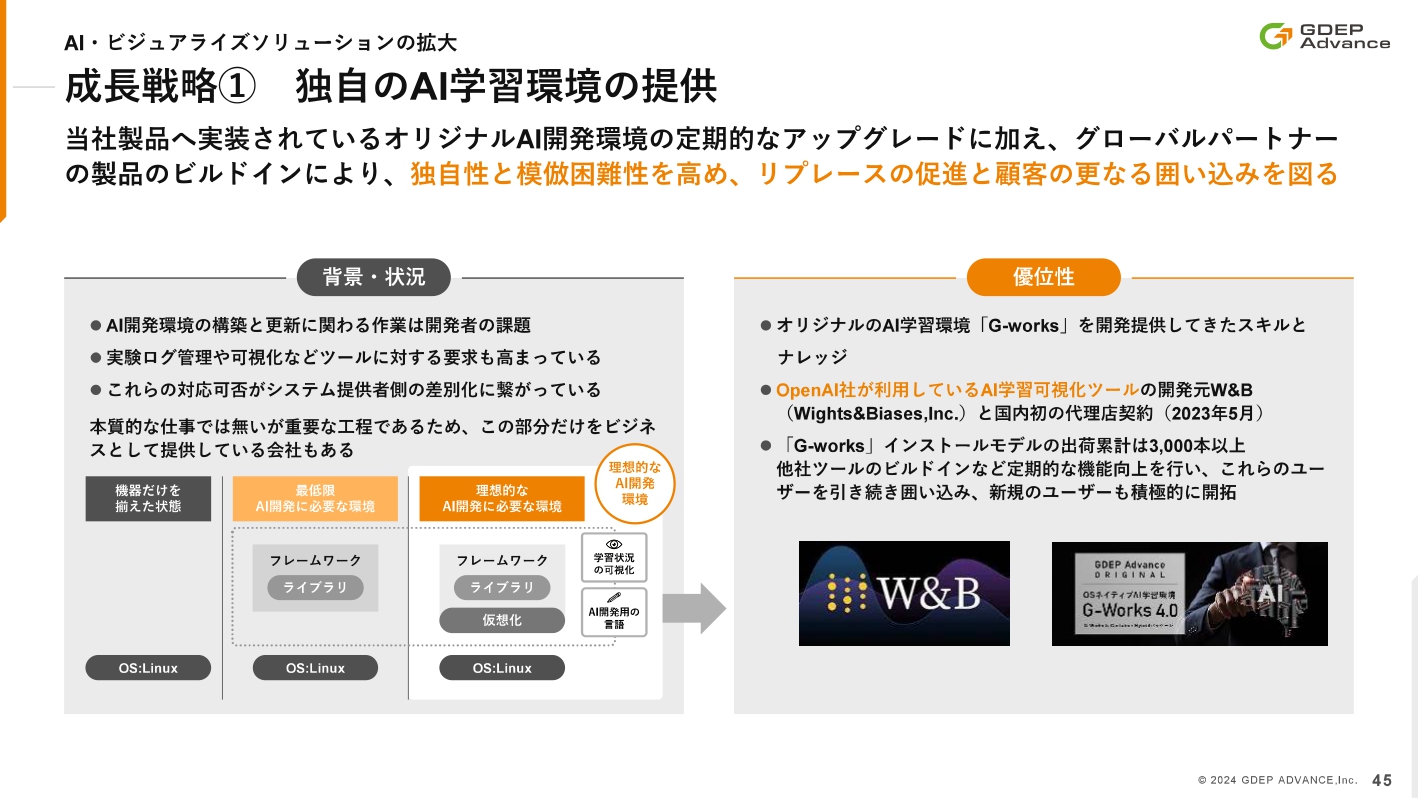

成長戦略① 独自のAI学習環境の提供

成長戦略の1つ目は、当社の主要な事業領域であるAI市場に対するアプローチです。昨年来話題になっているChatGPTに代表される生成AIの台頭により、AIの設備投資がまさに過熱している状況です。

現在私どもが提供しているオリジナルのAI開発環境「G-works」の実装システムは、累計3,000台以上となっています。こちらの定期的なバージョンアップのほか、リプレースや新規の追加、新しいお客さまの開拓などを行っていきたいと思っています。

成長戦略② ビジネスメタバース市場への注力

成長戦略の2つ目は、ビジネスメタバースの推進です。私どもはNVIDIA社のビジネスメタバースサービスである「Omniverse」のElite Solution Providerの認定を取得しています。

統計によると、国内メタバースの市場は2026年に1兆円を超えると言われており、その中でもビジネスへの利用が先行して普及すると予測されています。

AIとメタバースは非常に親和性が高く、仮想空間上において、悪天候時の自動運転学習やロボットのシミュレーション、自動車や医療における再現性の難しい状況などを繰り返し行うような利用が期待されています。

現時点において、収益化という面ではこれからの市場ではあるものの、私どもも一昨年、昨年と、自動車や医療機器のお客さまに対して、PoC案件を導入しています。今後は大きな成長が見込まれる、有望な市場と考えています。

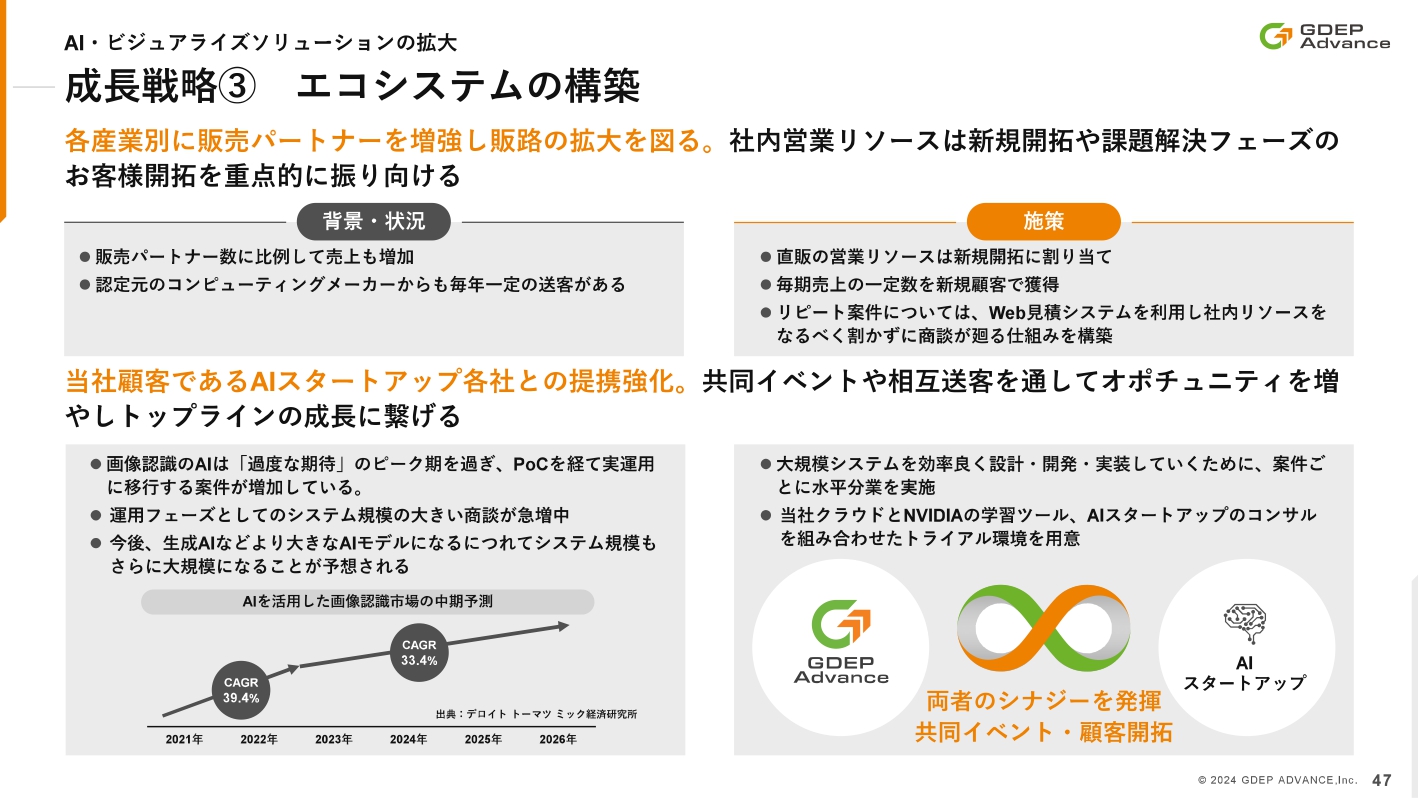

成長戦略③ エコシステムの構築

成長戦略の3つ目は、エコシステムの構築です。私どもの売上は、直販と代理店経由の販売がバランスよく配分されており、加えてメーカーからも一定の案件紹介や送客があります。

販売パートナー数の増加に比例して毎年売上も伸びています。引き続き、私どもの販売代理店、いわゆる販売パートナーのリクルーティングを行っていきます。

当社の営業担当者は、基本的には全員がコンサル営業です。AIの資格を勉強し、お客さまと会話のキャッチボールができるコンサル営業としての立ち位置で活動しています。

新規の顧客開拓や、知見が内部のアセットとして蓄積できるような案件といった、付加価値の高い案件に効率よく社内営業のリソースを振り向け、販売パートナー経由の売上とうまく両輪を回して、トップラインの拡大を図っていきたいと考えています。

また、AIの中でも画像認識の分野はすでにPoCのフェーズが完了しており、完全に実装運用フェーズへ移行していると言われています。

今年、案件規模が大きくなってきた要因の1つとして、そのような実装運用フェーズが増えてきたこと、そして生成AIといったところがあります。

このような顧客ニーズをしっかり拾い上げ、AIスタートアップ各社との連携を強化し、製造業や自動車、医療それぞれのインダストリアルの強みを活かしたかたちで、幅広い顧客ニーズに対応しながら案件開拓を行っていきたいと考えています。

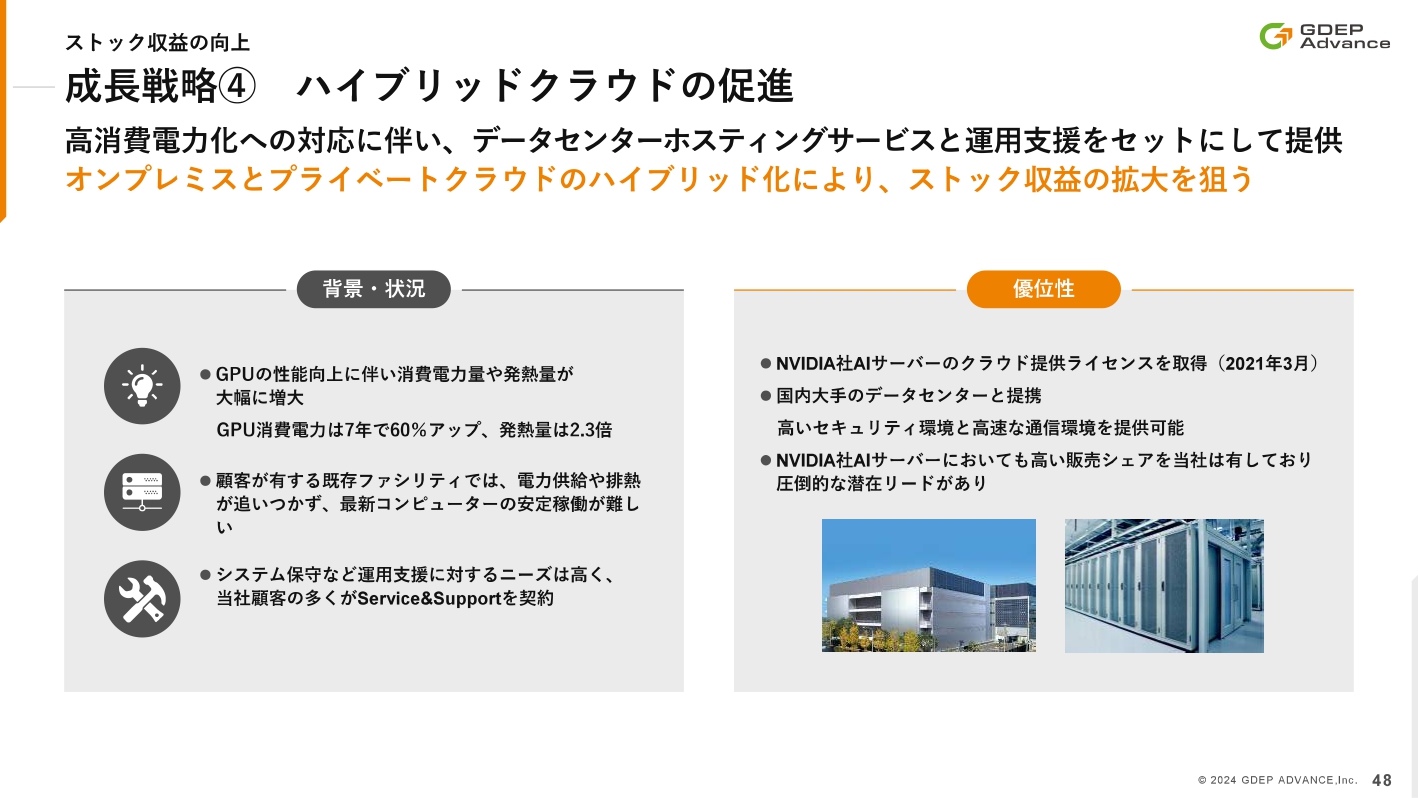

成長戦略④ ハイブリッドクラウドの促進

成長戦略の4つ目は、リカーリングビジネスでもあるクラウドサービスの促進です。

最新のGPUの性能は非常に向上しています。一方で消費電力、発熱量といったものが増大しており、お客さまの既存のサーバールームで安定稼働させることが難しい状況が出てきています。

私どもは、NVIDIA社のAIサーバーのクラウド提供事業者としての認定も受けています。加えて、国内のデータセンターと提携し、安定稼働できるリモート環境やクラウド環境を、我々の強みであるサービスサポートと抱き合わせて提供することが可能となっています。

先ほどご説明したとおり、私どもはNVIDIA社のAIサーバーについて圧倒的な国内シェアを有しています。ユーザーさまがリモートでもクラウドでも我々のお客さまとなるよう、このような選択肢を提供し、我々の立ち位置を確立していきたいと思っています。

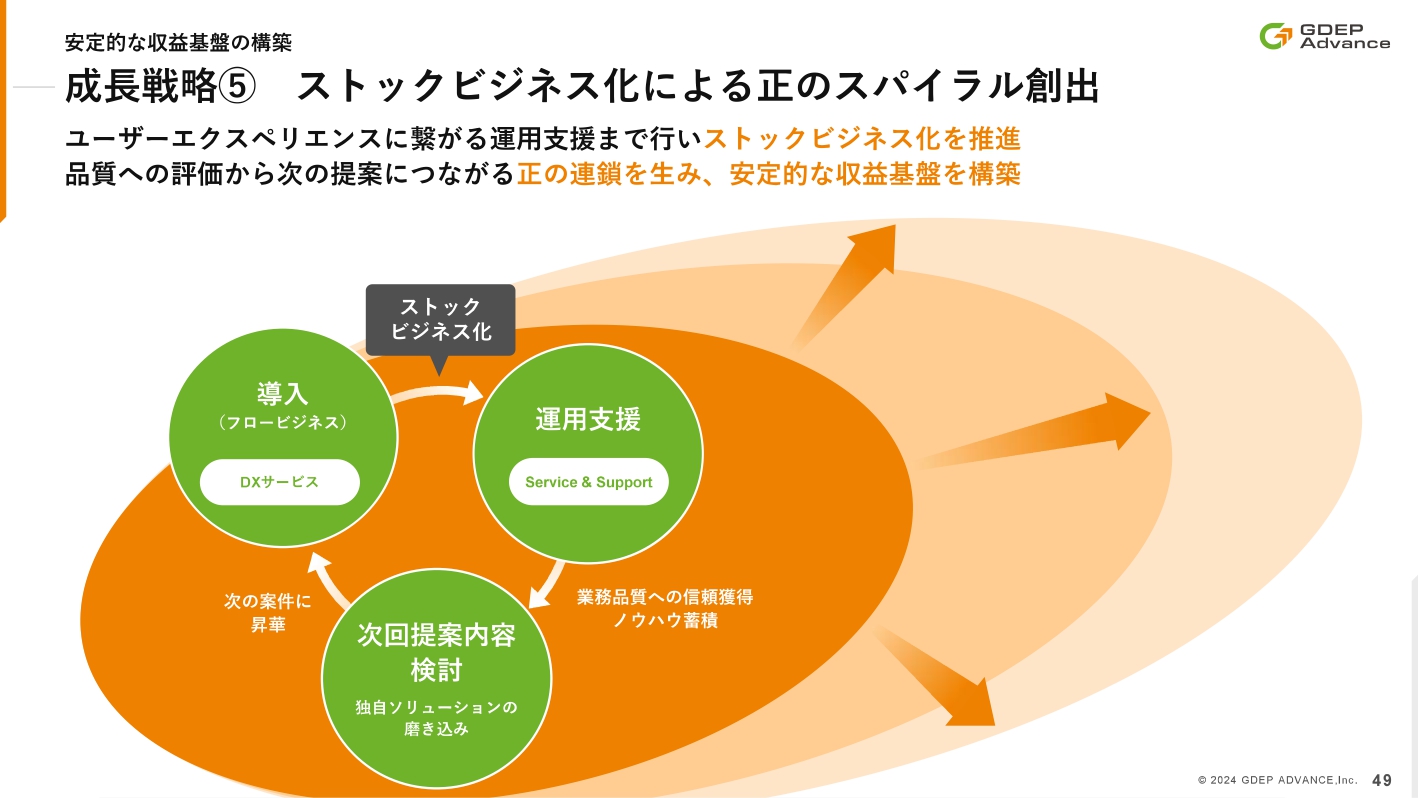

成長戦略⑤ ストックビジネス化による正のスパイラル創出

これらの成長戦略により、導入から運用支援までしっかりとお客さまに伴走し、フロービジネスからストックビジネス、そして新規のフロービジネスへと、正のスパイラルを生み出していきたいと考えています。

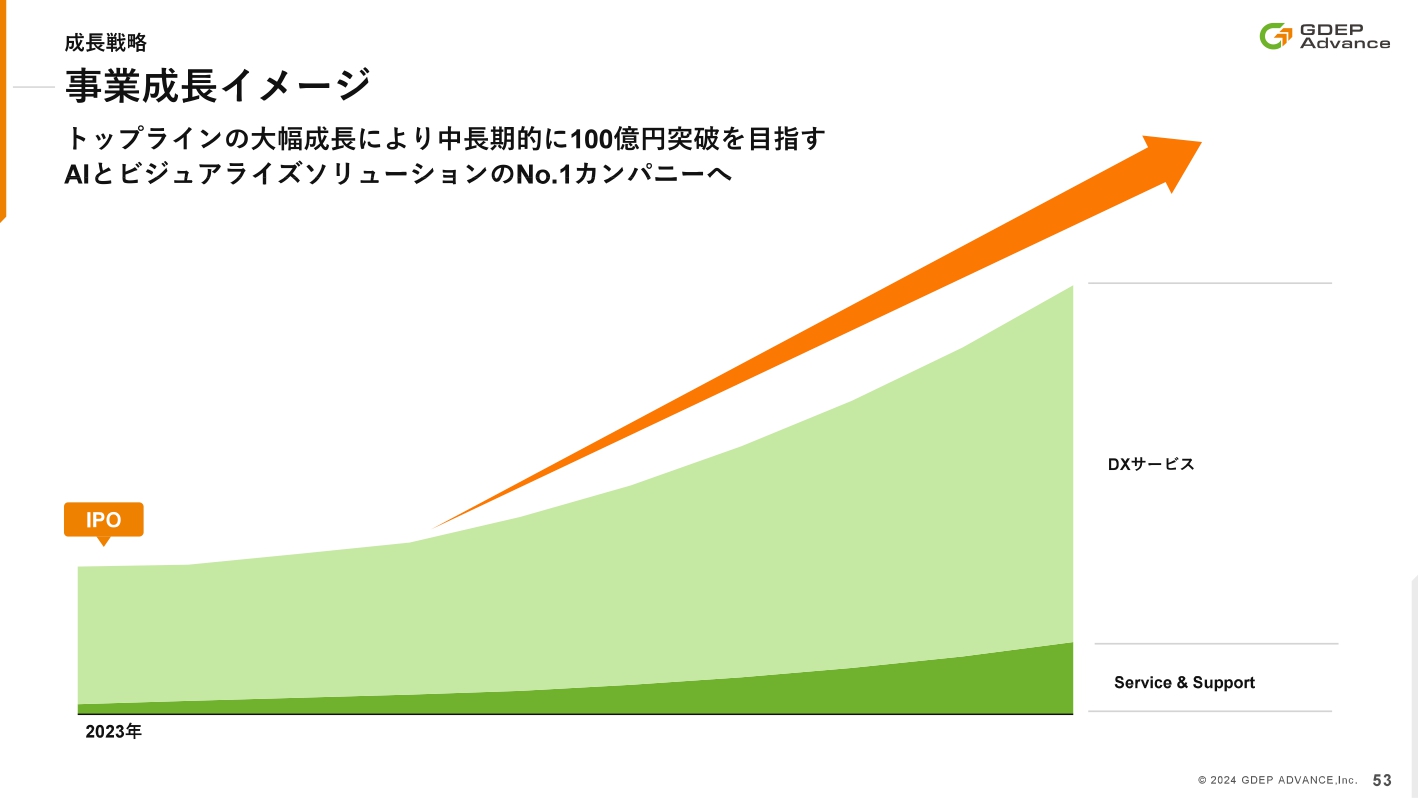

事業成長

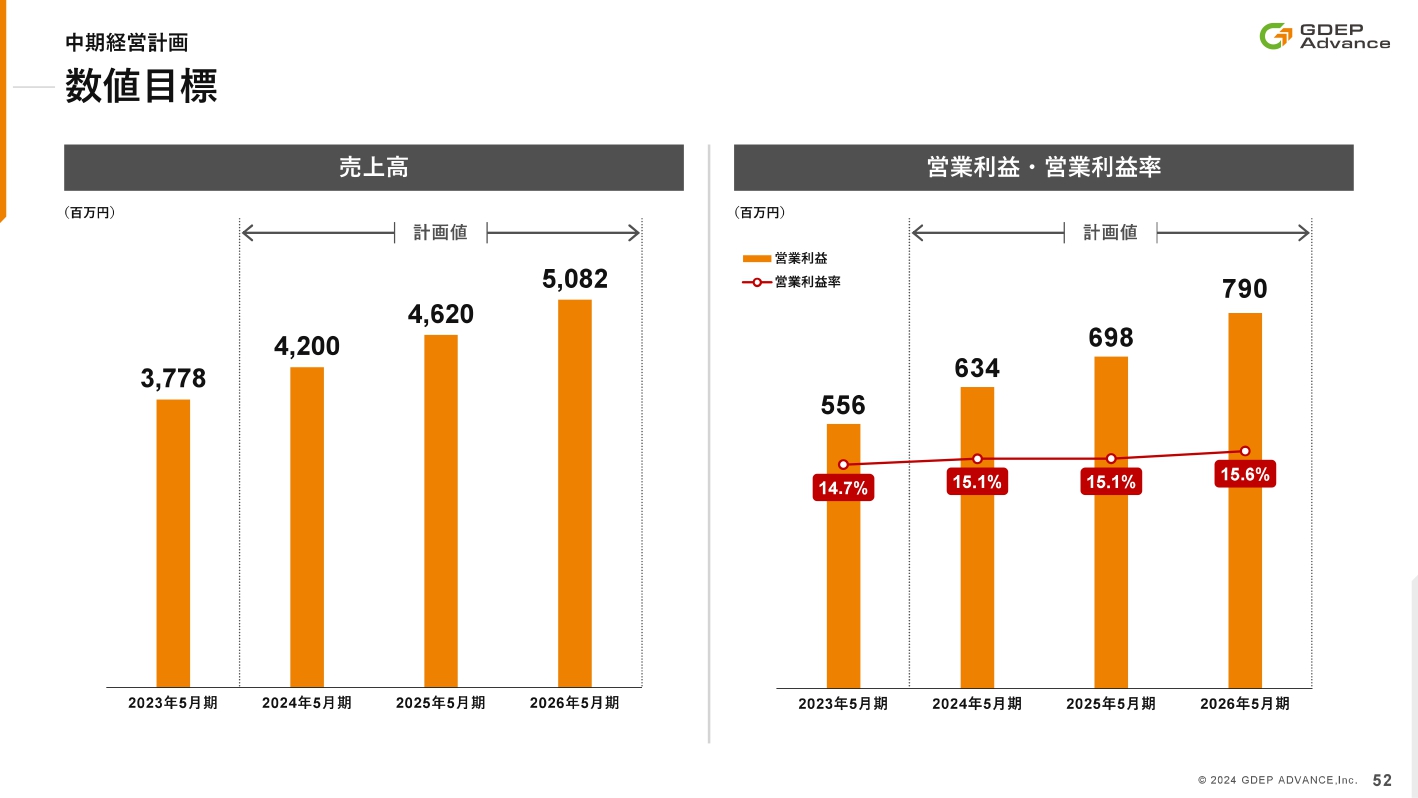

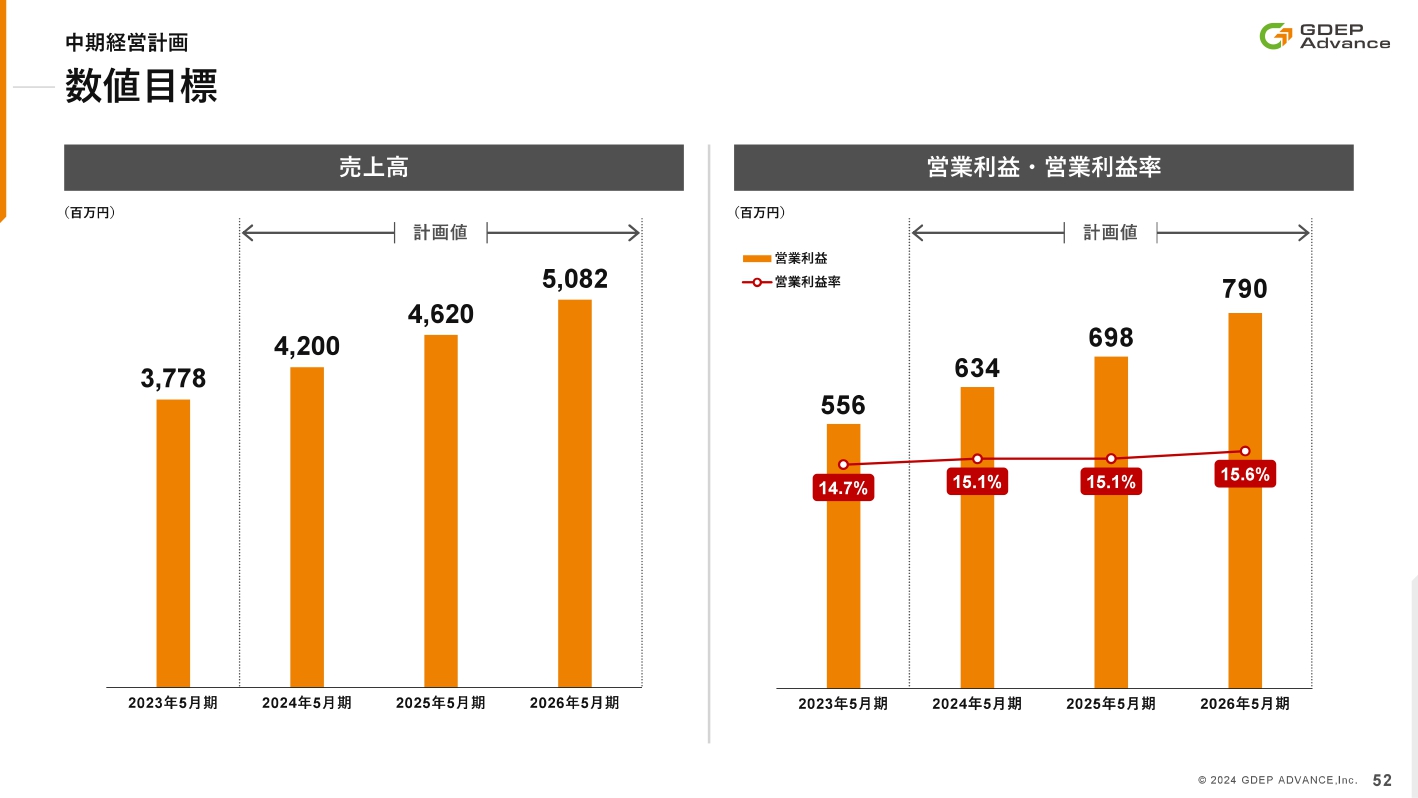

中期経営計画の数値目標です。私どもは高収益体質を維持した上で、トップラインの拡大を図っていきたいと考えています。

数値目標

基本的には、増収増益を目指す中計を立てています。大事なのはトップラインもそうですが、段階利益を十分に伸ばして額を確保することだと思っています。特に今期に関しては、売上総利益率、段階利益率が落ちている分、トップラインを十分に伸ばして、当初目標である営業利益と段階利益をクリアしていきたいと考えています。

事業成長イメージ

現在のこのビジネスモデルを着実に周到し、昨年IPOしたこの知名度と信用力を背景に積極的な優秀な人材を確保し、トップラインをさらに伸ばして、AIとビジュアルソリューションのNo.1カンパニーを目指していきたいと考えています。

質疑応答:顧客のセグメントごとの動向について

質問者:上期の実績についてうかがいます。例えば大学や医療、自動車、金融といったお客さまのセグメントごとの動向について、特にこの3ヶ月から半年ほどで変化を感じていることがあればお聞かせください。

飯野:スライドは昨年の決算資料に掲載した、私どものお客さまの売上構成です。割合は今期上期とは異なりますが、私どものお客さまにどのようなセグメントがあるかの参考としてお示ししています。

今期上期における動向としては、基本的には大学や研究機関のお客さまのウエイトが若干減っている状況です。一方で、増えているお客さまとしては、我々が今までタッチしていなかったお客さま、要するにこれまでAIに対してあまり積極的な導入がなかったお客さまが増えているような肌感です。

具体的には、例えば製造業や自動車のお客さまは、画像認識からAIに入られています。医療についても医療画像の認識による病巣診断などで、かなり早くAIに取り組まれていました。

生成AIになってからは、レコメンデーションを行うようなリテールや金融といったお客さまが少しずつ増え始めています。

補助金の関係では、AIスタートアップからの引き合いもかなり強く、現在ご相談をいただいている状況です。

質疑応答:「NVIDIA DGX Cloud」の受注規模と顧客ニーズの見通しについて

質問者:「NVIDIA DGX Cloud」についてうかがいます。11月下旬から受注を開始されているということで、貢献は下期からになるかと思います。こちらは中期的にどのぐらいの規模感になると想定されていますでしょうか? また、特にどのようなお客さまでニーズが強いのかについてご説明いただければと思います。

飯野:具体的な数値目標の公開が難しいことをご了承ください。「NVIDIA DGX Cloud」の特徴としては、生成AIのような大規模な計算ができることが挙げられます。

今、世界的にGPUリソースが取り合いになっている中で、もっとも多くのGPUを持っているのがNVIDIA社です。彼らは数万枚という単位のGPUを保有しています。これをクラウドサービスとして貸し出すということで、1つの契約単位がかなり大きい金額になるため、商談の時間も長くなります。

しかし、最終的にGPUリソースをどこまでスケールできるのかについて、この「NVIDIA DGX Cloud」はお客さまのご要望に応じて最大限GPUを確保できるという、非常に画期的なサービスになっています。

我々がデスクサイドからデータセンターで使うような規模から、例えばプロジェクトなどで、数ヶ月単位の時限的な使い方ではあるものの非常に多くの計算リソースを必要とするというようなリクエストにもお応えできるサービスです。今後、下期から来期にかけて、注力して販売していきたいと考えています。

質問者:仮に、お客さまが「NVIDIA DGX Cloud」を利用されることになった場合、従来のハードウェアをオンプレミスで入れられる場合と比べて、御社にとっての収益性、利益率という意味ではどのような影響が出るのでしょうか?

飯野:このクラウドだけですべてが完結する場合もありますが、基本的には手元で小さい計算を回して、それがうまくいった時にクラウドのように大規模な計算リソースに移行するというケースが多くなっています。

そのシームレスな移行のためのノウハウや、手元のマシンに対する我々のノウハウ付けなどといったところで付加価値を生み出せると考えています。2つが連動することでお客さまに対してベネフィットが出て、さらに我々のビジネスにもプラスに働くと考えています。

質疑応答:NVIDIA社の新技術への対応と顧客の行動変容について

質問者:今から約2ヶ月後に、NVIDIA社が「GTC(GPU Technology Conference)2024」を米国で開催されるということで、そこでまた新しいハードウェアやソフトウェア、ソリューションが出てくるかと思います。

特にハードウェアに関しては、従来は2年ごとに大きなアーキテクチャを刷新していたのが、今後は毎年行うということで、彼らもロードマップを非常に加速させています。御社のそれに対する今後の対応のスピード感や、それに伴うお客さまの想定される行動の変化といったものがあれば、ぜひお聞かせください。

飯野:まさに的を射たご質問だと思います。GTCには私も参加する予定です。おそらく、新しい製品が発表されると思います。

我々の役割は、お客さまに最新の環境をいち早く使っていただき、評価をいただくことだと考えています。それが設備投資に値するものなのか、お客さまのビジネスにどれだけプラスになるのかについて検討していただくための環境をご提供することが必要だと思っています。

したがって、今年の新製品もそうでしたが、国内でいち早く、パフォーマンスのベンチマークを取って提供するなど、お客さまに触れる環境をご用意すること等により、我々とお客さまとの接点がそれだけ増えます。そこでリードをしっかり拾い上げていけるというメリットもあるため、そのような体制を整えることが重要だと考えています。

特に日本は海外と異なり、設備投資に対してスピード感がやや遅いところがあり、購買力が海外のGAFAMに比べると1桁、2桁足りないと感じています。

今後はインフレの影響もあり、高価格化していくと予測しています。我々の扱う製品やソリューションの単価が、高くなっていくと考えられます。

やはり触っていただき、しっかり評価していただいて、投資に値するものだということをご判断いただく環境が大事になってくると考えています。

質疑応答:大型案件と利益率の関係について

質問者:大型案件が利益計上されて、売上総利益率が3.5ポイント下がったということですが、これはこの案件独自の問題なのでしょうか? それとも、今後大型案件が計上されていくと、利益率の下押し要因になるのでしょうか?

大橋:この案件だけではなく、一般的に大型案件になると粗利率は低い傾向にあります。したがって、大型案件を売上計上すれば粗利率が下がる傾向が続くと予想しています。

質問者:その際、販管費率はそれほど変わらないとすると、営業利益段階ではどのように考えれば良いでしょうか? 自動的に営業利益率も下がるのでしょうか? それとも、販管費は変わらないが、売上が上がったぶん販管費率が下がり、営業利益率的には必ずしも悪化するわけではないと考えて良いのでしょうか?

大橋:販管費はほぼ固定費であるため、売上が伸びると、基本的に営業利益率が下がると考えています。

売上総利益率が下がっていくため、今発表している売上総利益や営業利益を確保するためには売上を伸ばしていく必要があると考えています。したがって、営業利益額を確保したとしても、営業利益率は下がると見込んでいます。

飯野:ご質問は「とはいえ、ある程度固定費だから、販管費率が一定程度までは下がるが、そこからは営業利益率がキープできますね?」ということかと思います。

質問者:例えば、売上総利益率が5パーセント下がったとしても、販管費はあまり増えないということですが、大型案件だと売上が増えるため「営業利益率も1パーセント、2パーセントくらいは下がるかもしれませんが、同じように5パーセント下がるわけではありません」というような理解で良いのでしょうか?

飯野:はい、おっしゃるとおりです。

質問者:小売など他の業種では、値下げして売上総利益率が多少下がっても、売上が大きく伸びたら、営業利益率が上がることもあります。「販管費が固定費でそれほど増えないならば、そのようなことも有り得るのではないか?」という意味です。

飯野:販管費が上がる要因として、人件費がありますが、採用は引き続き強化していきたいと思っています。採用が増えた場合、しっかりご説明した上で、販管費も上がっていく可能性はあります。

大規模案件は、非常に時間も手間もかかります。プロポーザルを何度も書き直したり、設計を何度も引き直したりということもあります。そのようなことをこなしていくためには、人材確保が必要になってくるという面もあります。

おっしゃることも一理あるのですが、順調に人材確保ができて、もしくは我々の予定どおりハイアリングできた場合には、そこは変わってくる要因になるということはご理解ください。

質疑応答:DGX Cloudについて

質問者:先ほどのDGX Cloudの件ですが、こちらも大型案件ということになるのでしょうか?

飯野:我々の中では別の扱いです。あくまでバウチャー的なものになりますので、大型案件としては見ていません。

質疑応答:今後のパートナー企業について

質問者:AMDなども新しくGPUを出していますが、開発環境などでNVIDIAのシェアがすぐに変わるとは思いません。しかし、「そうは言っても足りないので、AMDを使う」などという話になった場合に、御社はAMDともパートナーシップがあるため扱うことになると思うのですが、そのときの収益性については、どのように考えれば良いのでしょうか?

飯野:AMDは「Instinct」というGPUをずっと出しており、実は我々もベンチマークを取得しています。AMDは良いハードウェアを作りますが、おっしゃられたように、やはりソフトウェアスタックに関しては、NVIDIA社の囲い込みが圧倒的に上手です。

したがって、今のところコンピューティングを専門にいろいろと解析されている先生などで、AMDに関して「実際にこれを使ってサービス提供したい」「AIを貸したい」というお客さまがどれほどいるかと言うと、そこまで多くはありません。

仮にAMDの製品が認知されてきて、市場で増えてきた場合でも、我々はインテルやXilinxも含めて、製品の動向や技術的なキャッチアップを行っており、付いていけるようにはしています。

質問者:利益率や収益性がそれほど変わるわけではないということですね。「メインシナリオでAMDを考えているわけではないが、仮になったとしても、仕入れ先が変わっただけ」という理解で良いでしょうか?

飯野:そのような意味では、常に全方向を見てビジネスを行っています。

質疑応答:大型案件の収益性について

質問者:大型案件が増えると利益率が下がるというお話でしたが、大型案件は難易度が高いという話がありました。「大口で受注を受けるのでディスカウントしてほしい」というような単純な構造ではなくて、難易度も高いために単価を高く取れるという状況もあるのではないかと思うのですが、いかがでしょうか?

飯野:我々が昨年主力としていた製品の単価は、数百万円ぐらいのミドルレンジでした。

昨年1月から10月で為替は10円ほど上がっているのですが、「為替の影響によって200万円のものが220万円になりました」と言っても、我々が丁寧にご説明して、かつお客さまの予算の範囲であれば、ある程度売価に反映できたところはありました。

ただし、桁が1つ増えて「2,000万円のものが2,200万円になりました」ということになると、申請から再度稟議を出し直さないといけないぐらいのレベルになります。そうすると、当初お客さまが確保していた予算に、為替の変動をうまく織り込めない規模になってきているということが言えます。

加えて、そのぐらいの規模になると、お客さまもコスト感が非常に強くなってくるため、いわゆるRFP(Request For Proposal)という仕様書を書き、それに合わせた競合先をいくつか用意した上で、自分たちの予算をなるべく使わないような買い方を採用するといったケースもあります。

そのようないくつかの要因が重なり、利益率が確保しづらいレイヤーの商談・製品・ソリューションになってきているという状況です。

質問者:それは実装フェーズのところで取り返せるのでしょうか? そのような先の見通しはいかがですか?

飯野:我々は現在、数千万円、数億円、場合によっては数十億円の案件のお話もいただいている状況です。取る、取らないは別として、そのようなご相談に対して、このあたりの粗利率で推移してしまうことは、今後もやむを得ないと考えています。

粗利率にこだわり、そのような案件を取らないことのほうが、ノウハウが蓄積できない、お客さまとのお付き合いができないという点でマイナスポイントだと捉えています。

したがって、こちらに関しては、粗利率が低い案件を取った結果粗利率が下がったとしても、取りにいくべきだと判断しています。

質疑応答:営業利益および経常利益に対する為替の影響について

質問者:先ほど言及いただいたところですが、為替の影響に関して、上期の実績と下期の計画のところで、それぞれ為替がどのように織り込まれているかについて、ご説明いただきたいと思います。特に、営業利益までと営業外のところをブレークダウンいただければ大変助かります。

大橋:為替については、今までは200万円から300万円ぐらいのミドルレンジの案件でしたので、販売価格に転嫁できており、「営業利益で取るのか、経常利益で取るのか」というのは別にして、最終の利益へのインパクトはそこまでありませんでした。

一方で、規模が大型化して一部為替影響を販売価格に転嫁できず、当社で負担しないといけない部分も出てきています。その分、粗利率は悪化していき、営業利益についてはマイナス影響が出てくるのではないかと考えています。

代わりに、「ボリュームを稼いで利益を達成する」ということを営業方針として立てています。経常利益については、どのぐらい為替が出るかによるため、率直に言って読めない部分があるのですが、今のところの営業方針はそのように考えています。

飯野:先ほどからご質問のある営業利益率のところなのですが、中計で出しているこちらの数字は、営業利益率が15パーセント前後で計画をしていました。

今期は、売上高42億円、営業利益6億3,400万円を計画していました。しかし、今の動きとして、6億3,400万円を上げていくためにはトップラインが42億円ではおそらく足りないだろうということで、トップラインをしっかり伸ばして、営業利益以下の各段階利益を達成させようと考えています。

我々が、今接しているお客さまや市場概況によって、「この利益率が現実的ではない」という答えが下期に出たとすれば、来期の計画や中計に関して、しかるべきタイミングでしっかりと巻き直して、現実的な数字で成長ラインを書き直そうと考えています。

大事なのは増収増益だと思っていますので、計画値はしっかり維持する。そのための施策とトップラインをどのように持ってくるかということになると思います。

質疑応答:人材採用の現況と今後の見通しについて

質問者:人材採用についてですが、第1四半期の8月末の段階では、おそらく22名と開示されていたと思います。可能であれば現在の状況についてお聞きしたいのと、今後本社を東京のほうに移されると思うのですが、それに伴って人材採用のペースも加速するのかについて教えてください。

大橋:人材については、11月末時点で22名という体制です。

今後の採用計画については、我々が想定していたよりも、規模の大型化が1年から2年早く来ていると感じており、それに応じて採用計画も前倒しで進めていきたいと考えています。したがって、下期については積極的な人材確保に動きたいと考えています。

飯野:また、本店は移転しません。現在、東京本社が港区にあるのですが、中央区のほうに移転するだけです。

新着ログ

「卸売業」のログ