提供:株式会社FPパートナー 2023年11月期決算説明

【QAあり】FPパートナー、売上高・営業利益は過去最高を達成 新規ビジネス・自社集客の成長により利益率を大きく改善

目次

黒木勉氏(以下、黒木):それでは、株式会社FPパートナーの2023年11月期決算説明会を行います。株式会社FPパートナー代表取締役社長の黒木です。本日もよろしくお願いします。

決算説明会に入る前に、私から一言御礼を申し上げます。上場して初めての通期本決算です。ステークホルダーのみなさま方のご支援があり、ほとんどの項目について過去最高を大きく上回る成長を成し遂げることができました。この場を借りて御礼申し上げます。どうもありがとうございます。

それでは、2023年11月期決算のご説明に移ります。目次の4項目について、私から詳細にご説明します。

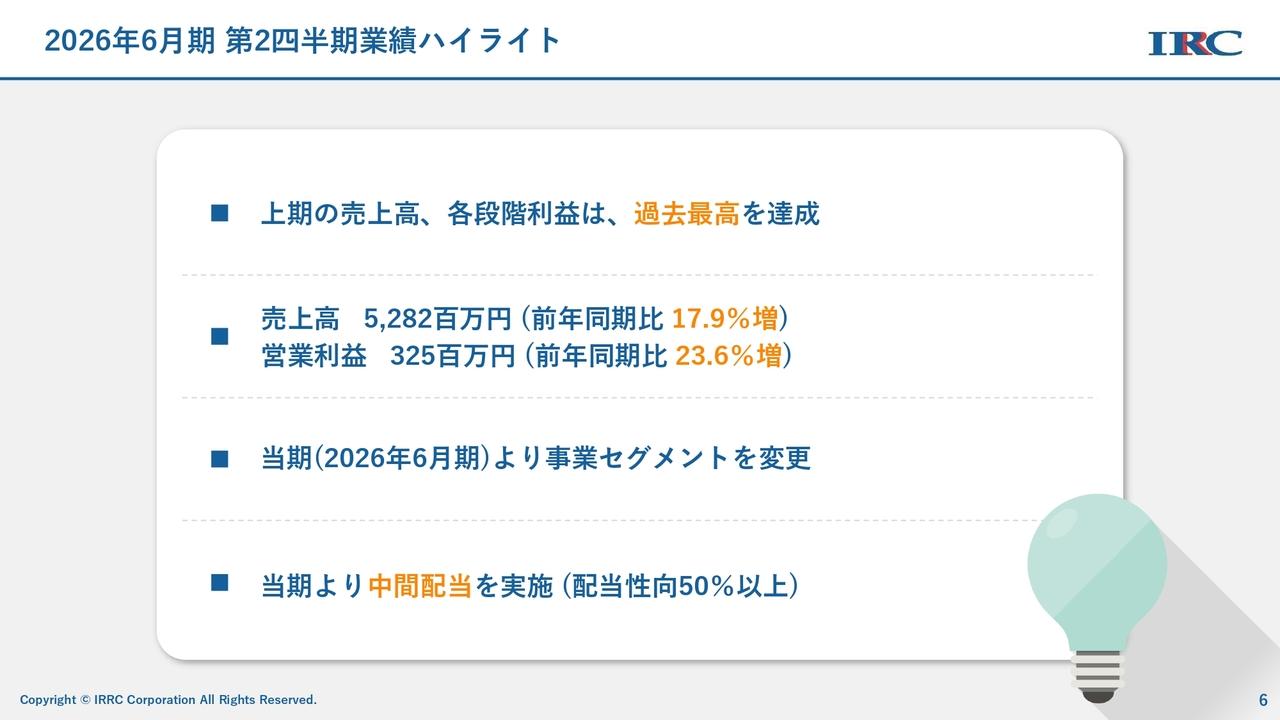

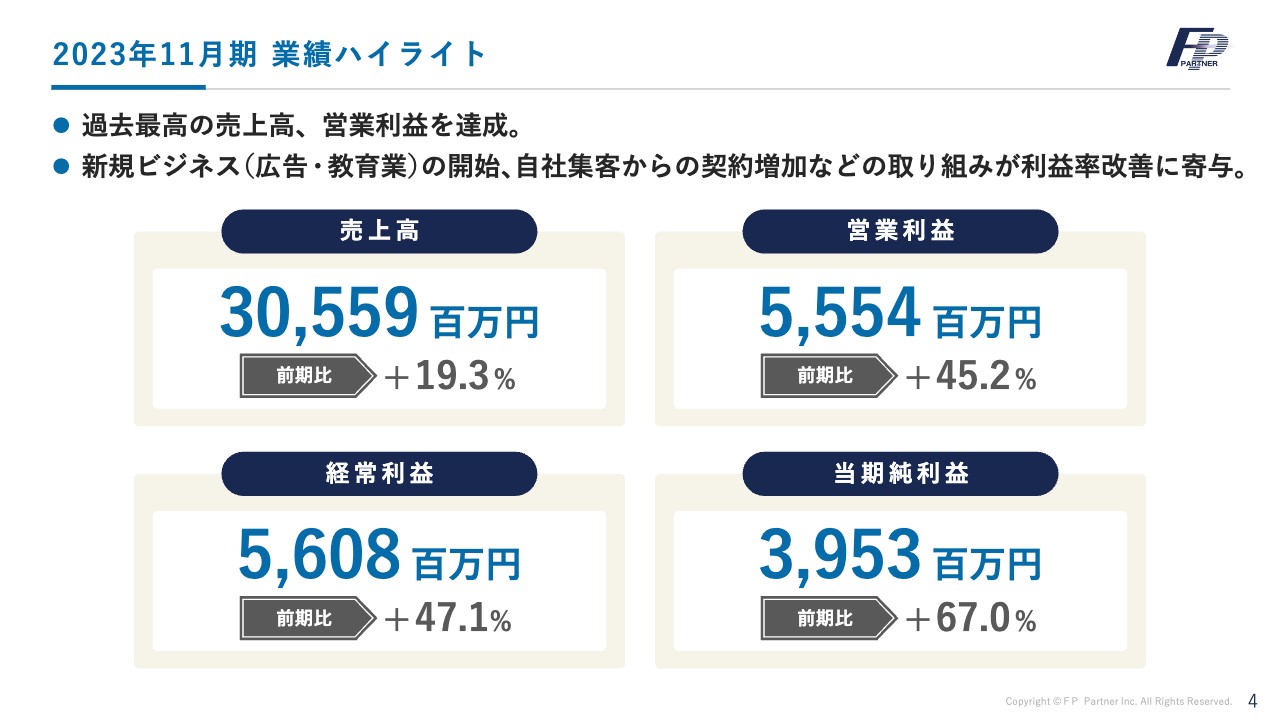

2023年11月期 業績ハイライト

まず、2023年11月期業績ハイライトです。先ほどお伝えしたとおり、2023年11月期は過去最高の売上高、営業利益を達成しました。新規ビジネスや自社集客の成長により、大きく利益率を改善することができました。

売上高は初めて300億円を超える305億5,900万円となり、前期比19.3パーセントの増加となりました。営業利益は55億5,400万円、前期比45.2パーセントの増加です。経常利益は56億800万円、前期比47.1パーセントの増加となっています。さらに、当期純利益は39億5,300万円と、前期比67パーセントの増加で着地することができました。

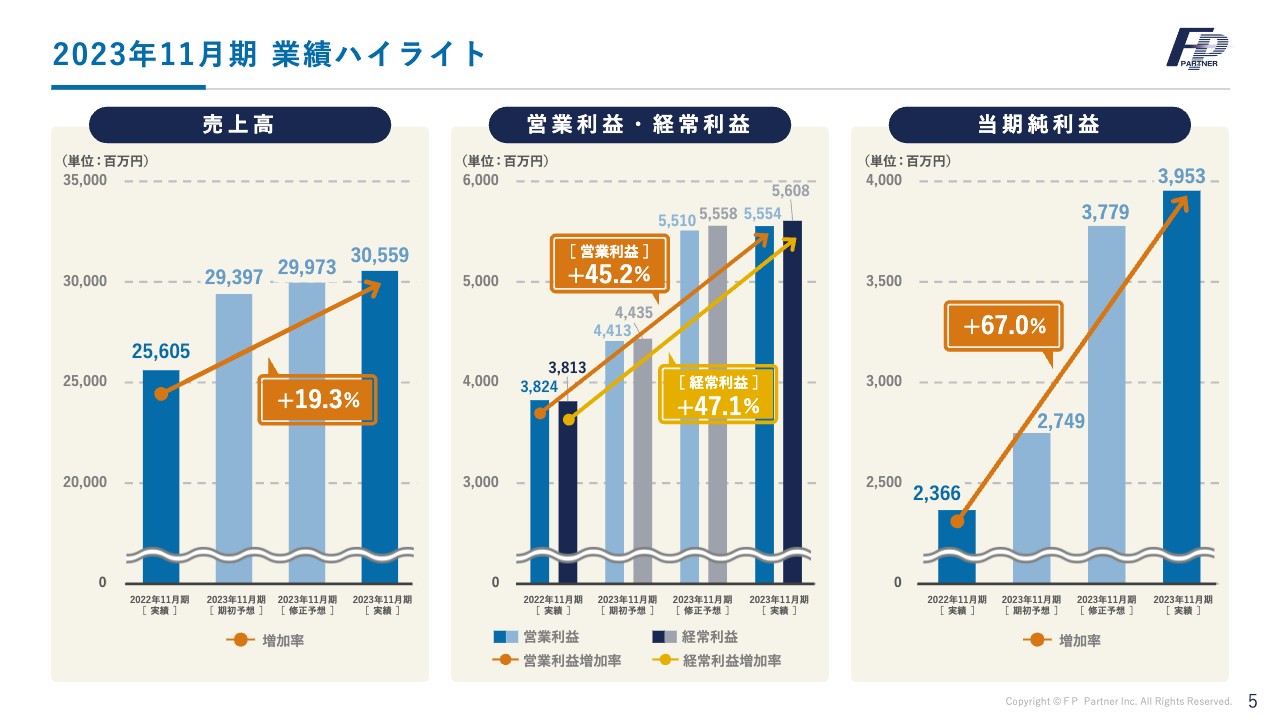

2023年11月期 業績ハイライト

業績について、スライドのグラフでもご確認ください。左から売上高、営業利益・経常利益、当期純利益を示しています。4つの棒グラフは、左から前期実績、期初予想、半期終了時の修正予想、2023年11月期の実績を表しています。このように、上振れしながら安定した業績を上げることができました。

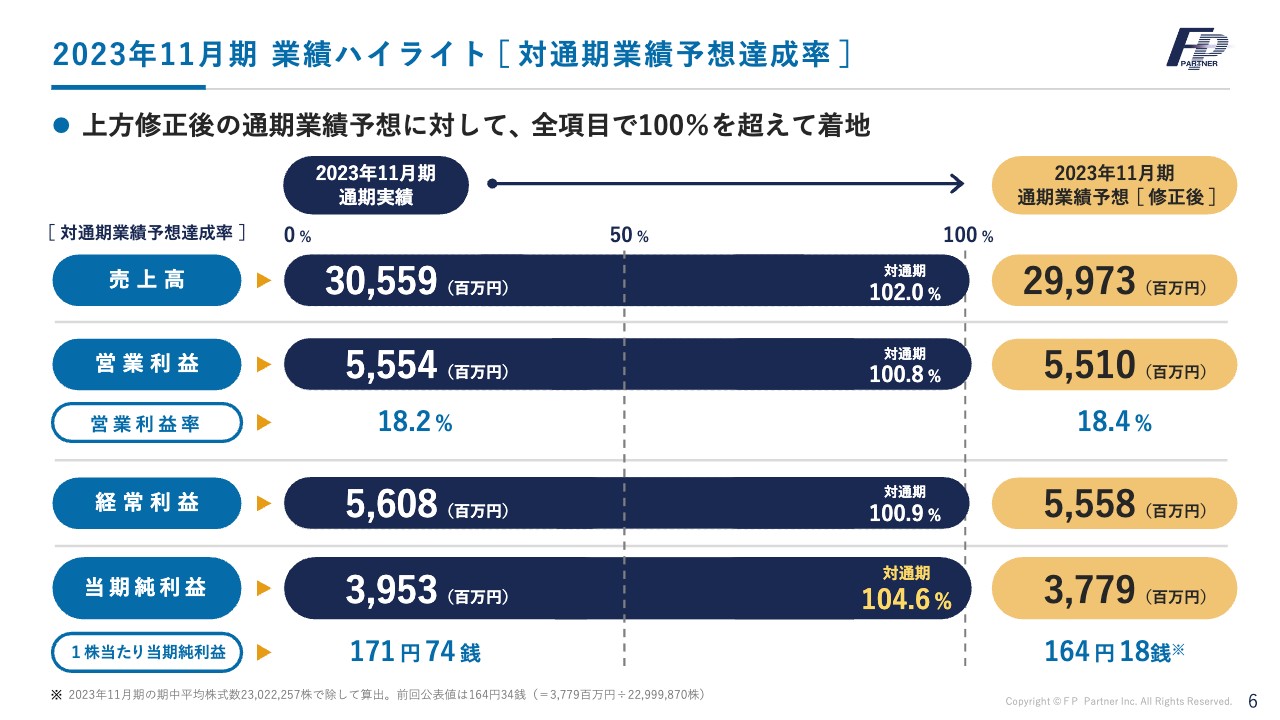

2023年11月期 業績ハイライト[対通期業績予想達成率]

上方修正後の進捗率をご確認ください。上期終了後に大幅な上方修正を行い、全項目について着実に100パーセント以上を達成することができました。特に、当期純利益は1億7,400万円上回って着地しています。

対通期で、売上高は102パーセント、営業利益は100.8パーセント、経常利益は100.9パーセント、当期純利益は104.6パーセントとなりました。

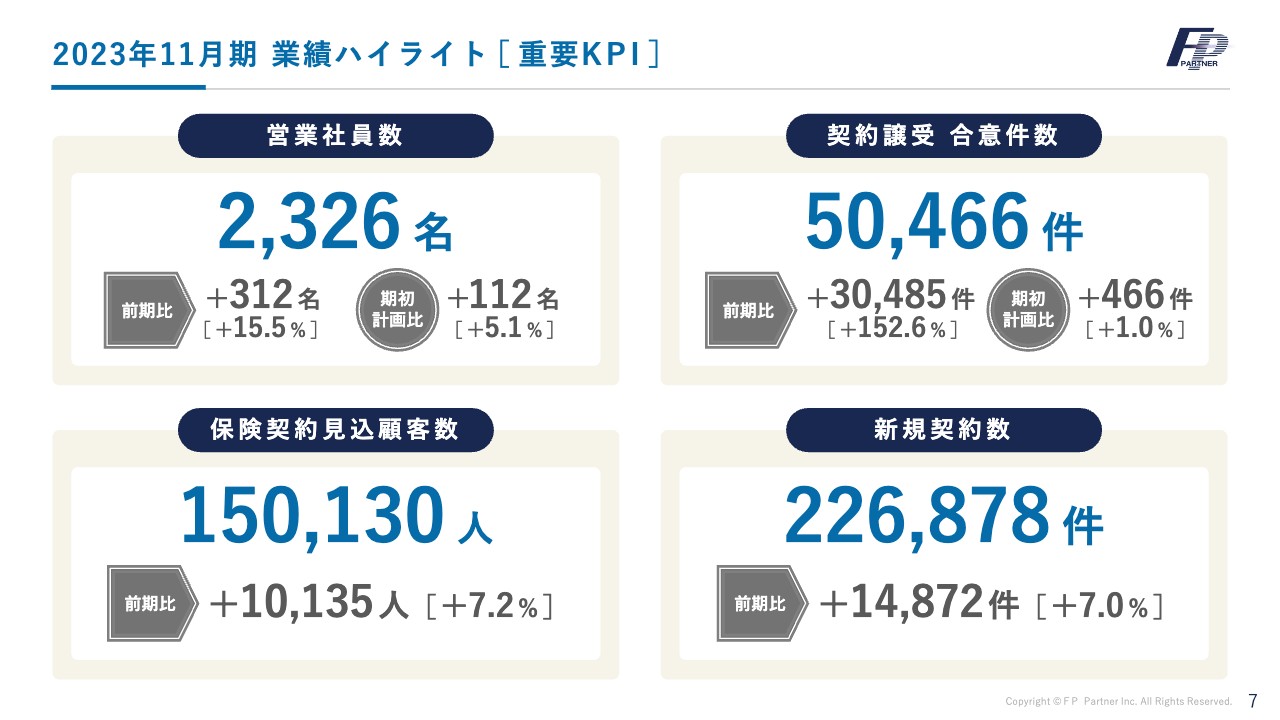

2023年11月期 業績ハイライト[重要KPI]

業績ハイライトとして、重要KPIもご確認ください。一番重要な全国津々浦々の営業社員数は、今期末で2,326名となりました。前期比で312名、15.5パーセントの増加です。前年比で約2倍の純増となっています。

契約譲受合意件数は5万466件と目標を達成し、前期比で3万485件、152.6パーセントの増加となりました。

当社の分業制における保険契約見込顧客数は、2022年11月期の過去最高を大きく上回り、15万130人の方と面談しました。前期比で1万135人の純増です。新規契約数は22万6,878件と過去最高を大きく上回り、前期比で1万4,872件の増加となりました。

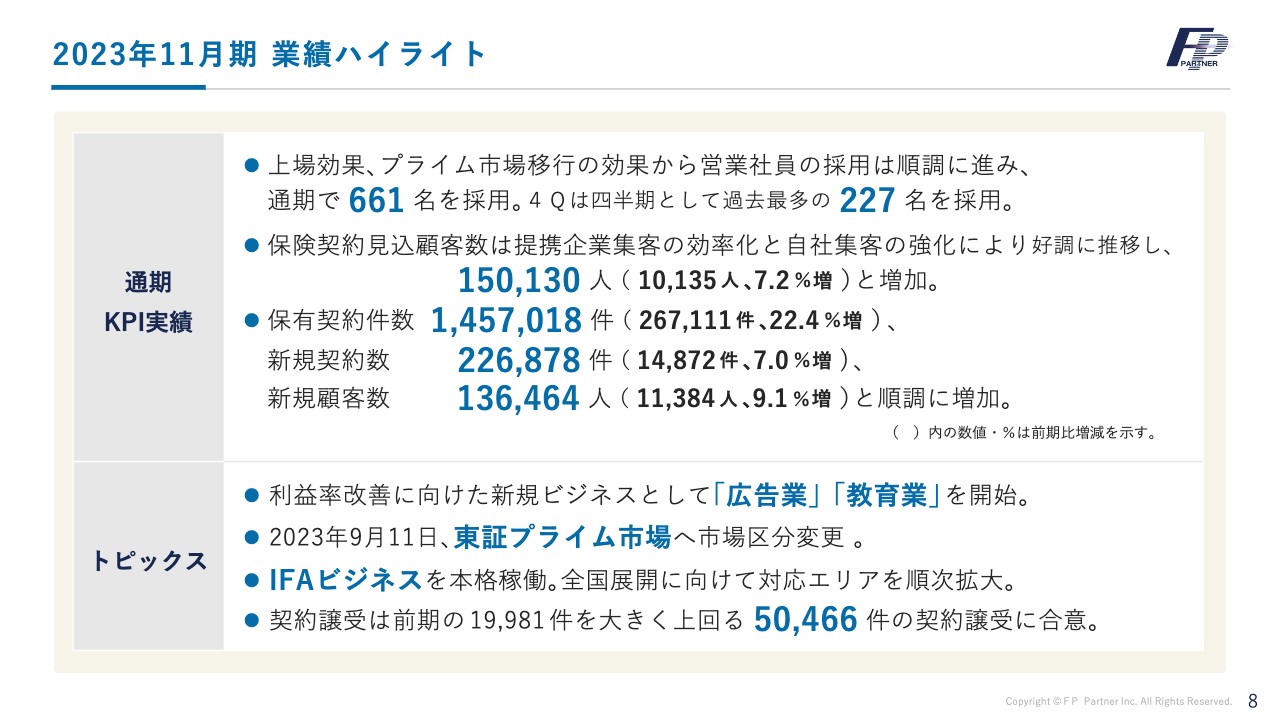

2023年11月期 業績ハイライト

通期KPI実績とトピックスです。上場効果、プライム市場への移行の効果で営業社員の採用は順調に進み、通期で661名を採用しました。過去最高を大きく上回る数の採用に成功しています。2023年11月期は四半期ごとに社員の採用が伸びており、第4四半期に関しては過去最高の227名を採用しました。

保険契約見込顧客数は、初めて15万人を超え15万130人となりました。当社の重要KPIである保有契約件数は145万7,018件、新規契約数は22万6,878件、新規顧客数は13万6,464人です。

スライド下段に記載のトピックスもご確認ください。利益率改善に向けた新規ビジネスとして、広告業と教育業を開始しました。2023年9月11日に、東証プライム市場へ市場区分を変更しています。また、2024年に始まった新NISAに向け、IFAビジネスを本格稼働します。契約譲受は目標の5万件を上回る5万466件の合意に至っています。

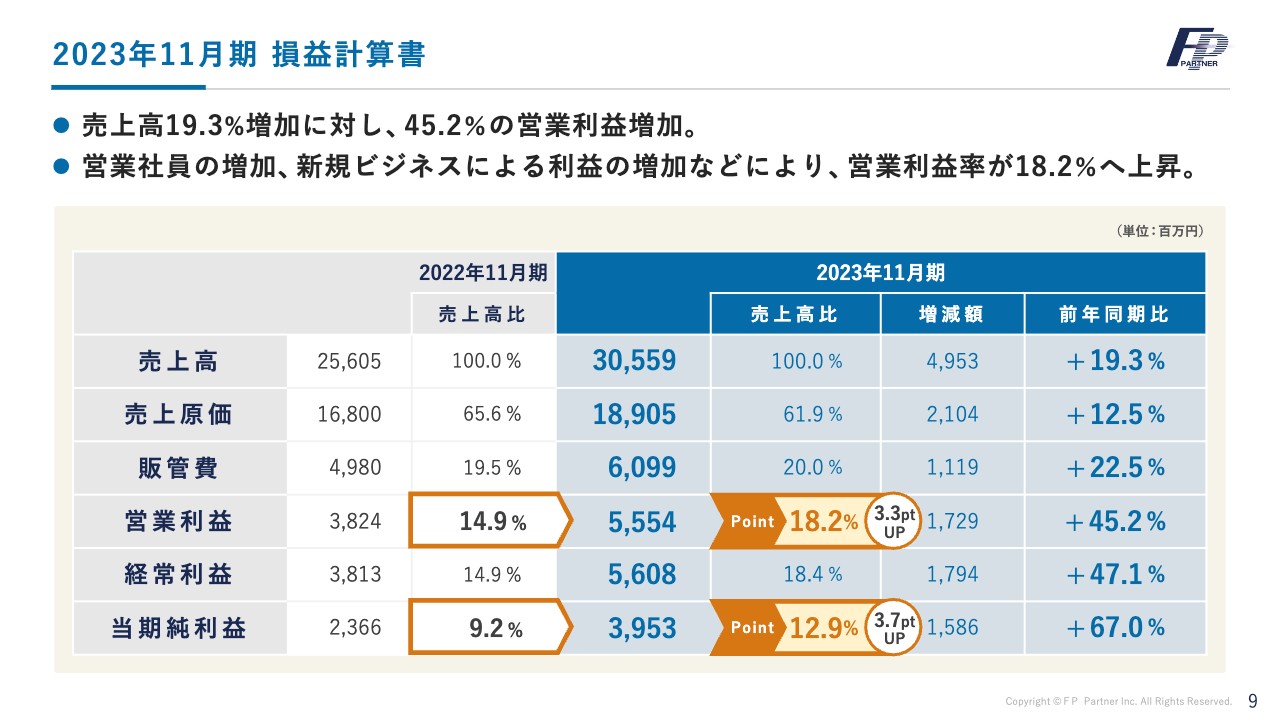

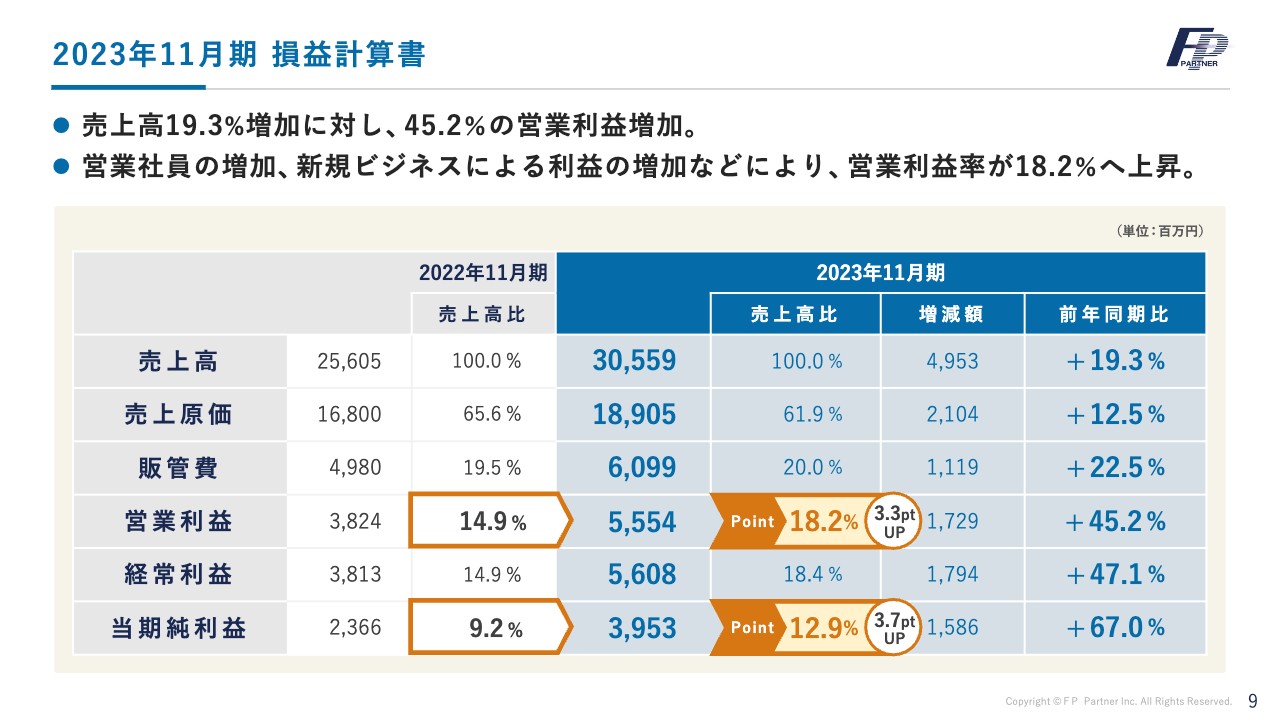

2023年11月期 損益計算書

2023年11月期の損益計算書です。売上高は305億5,900万円と、前年同期比で49億5,300万円、19.3パーセント増加しました。それに対し、営業利益は前年同期比で45.2パーセントも増加しています。これは利益率向上策の効果によるものです。特に当期純利益は前年同期比で67パーセントも増加しました。

自社集客や契約譲受の拡大、新規ビジネスにより、営業利益率、純利益率が大幅に改善しています。

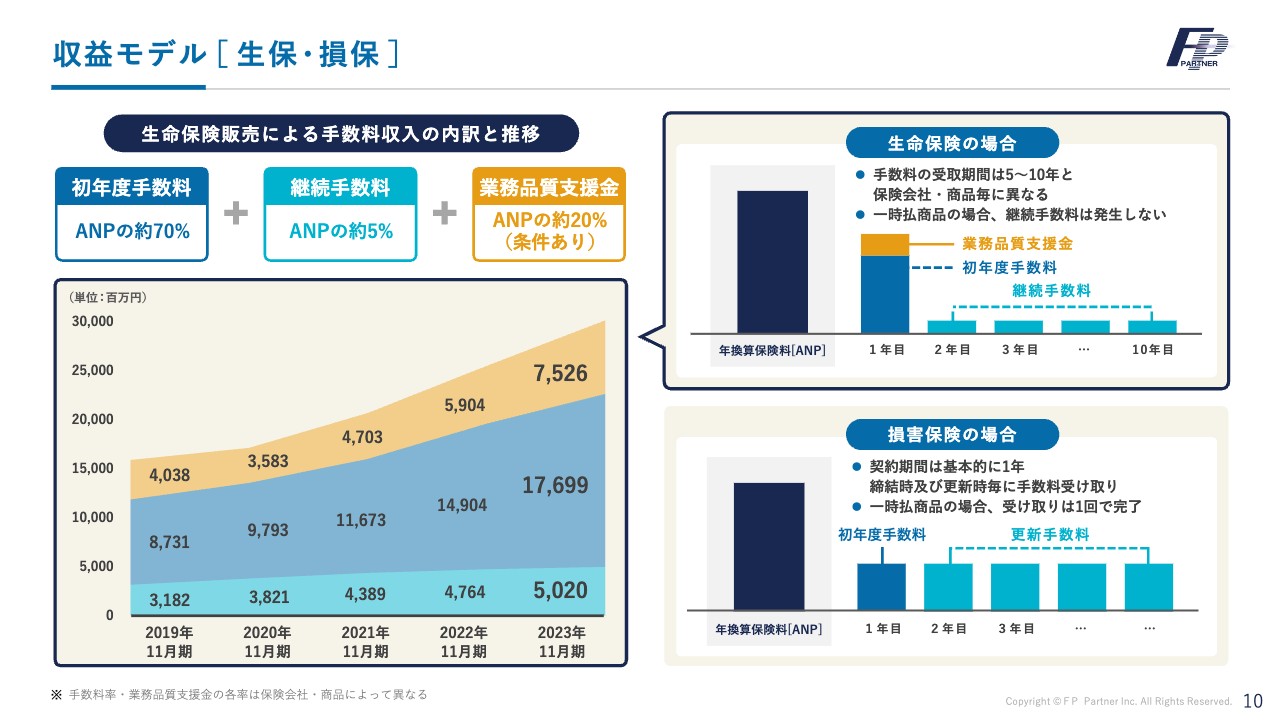

収益モデル[生保・損保]

当社のビジネスモデルです。お客さまに契約していただくと、1年目に初年度手数料と業務品質支援金という大きな手数料が入ります。また、お客さまが解約しない限り、継続手数料が広く薄く入ってきます。

スライド左下の薄いブルーの部分はまさにそのストック収入であり、前期は初めて50億円を超える50億2,000万円という実績を計上しました。

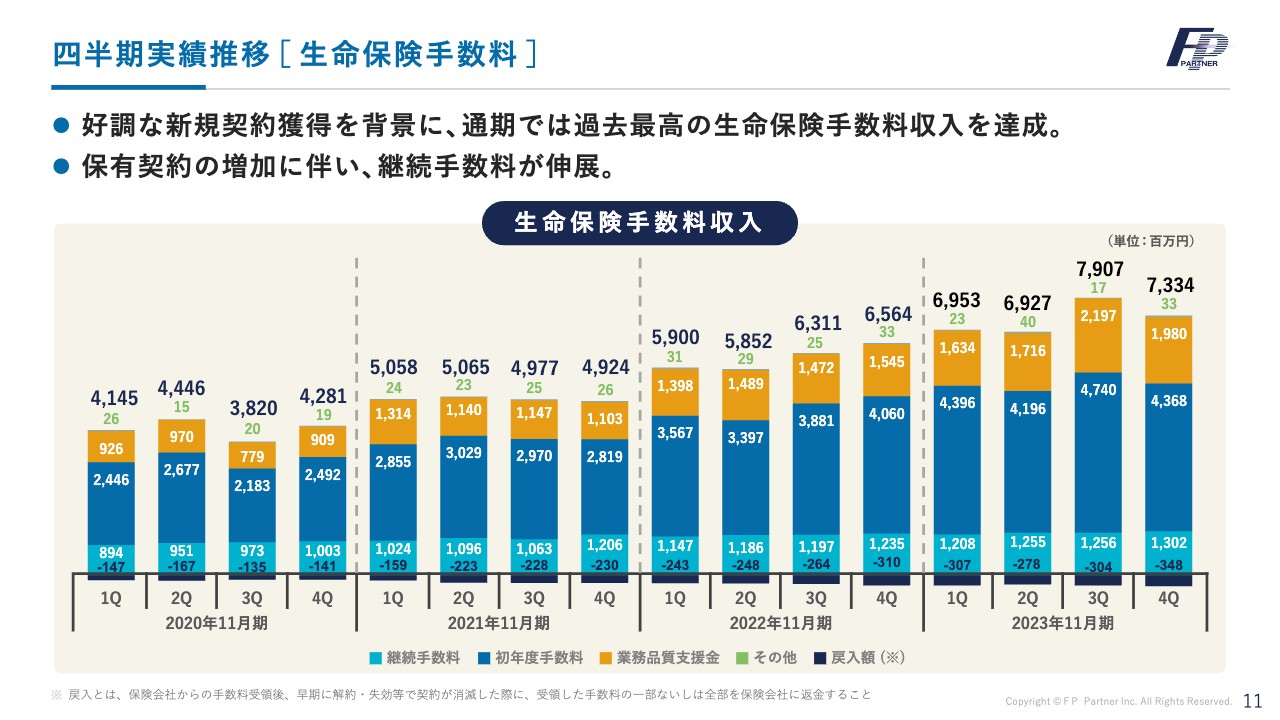

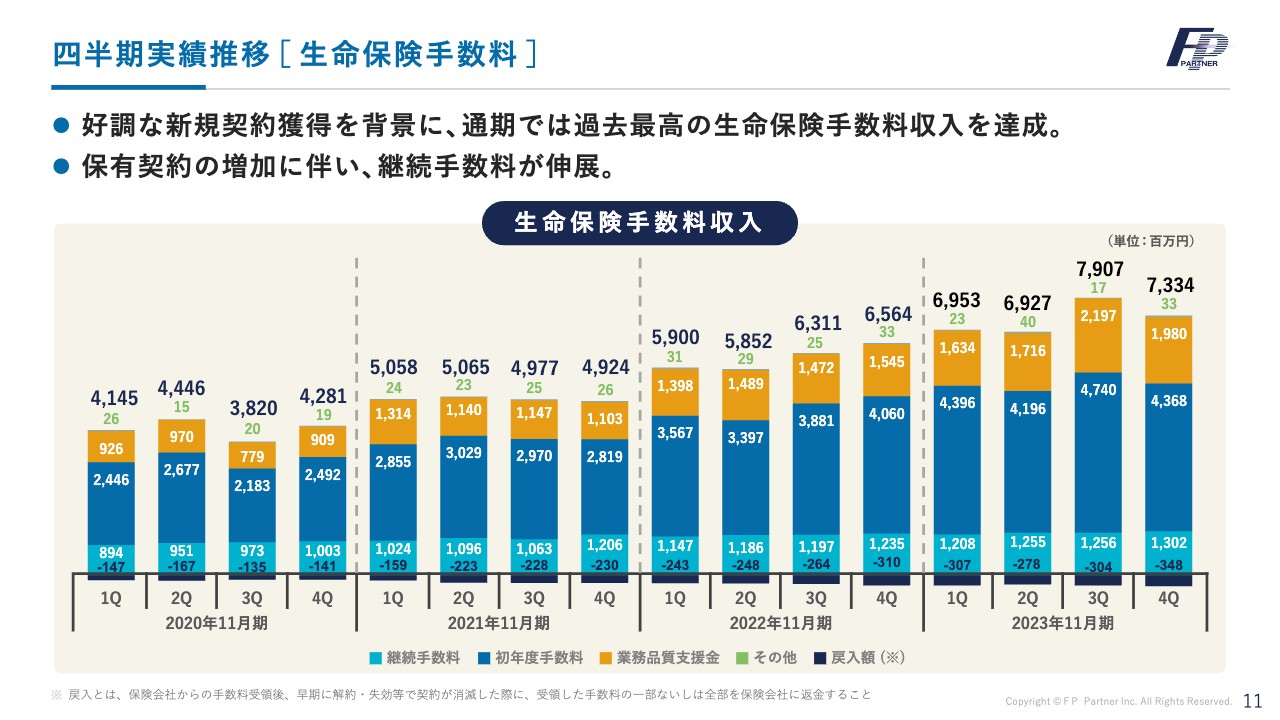

四半期実績推移[生命保険手数料]

2020年から4年分の四半期ごと生命保険手数料の推移です。グラフのとおり、4年間、四半期ごとに過去最高を塗り替えるように成長してきました。

2023年11月期第3四半期の生命保険手数料は79億700万円と、過去最高を10億円ほど上回る収入がありました。ポジティブな要因として、米国金利の上昇や円安により一時払いの契約が一時的に伸びたためです。

第4四半期は73億3,400万円と前四半期比で6億円弱減っていますが、前四半期を除けば過去最高の数字です。

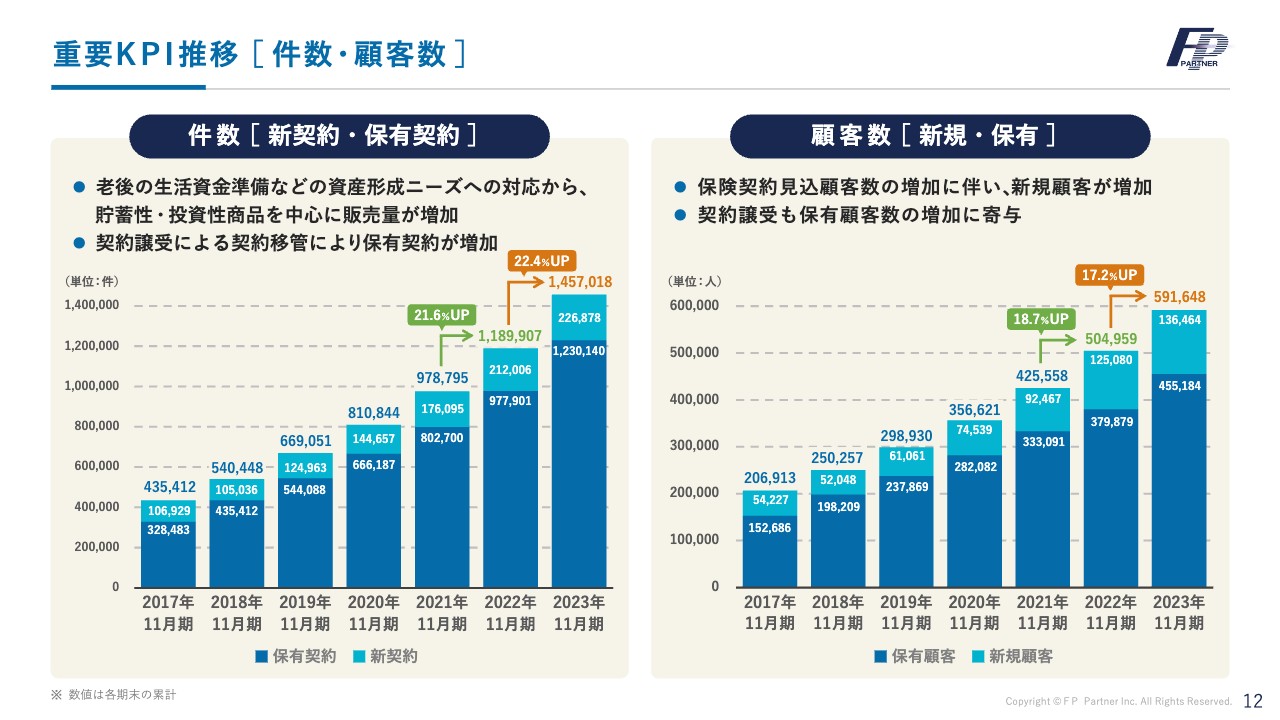

重要KPI推[件数・顧客数]

当社の重要なKPIである件数・顧客数です。保険は一度入ったら終わりではありません。保険商品の進化やお客さまのライフサイクルの変化により、また新契約に変わります。

保有件数や保有顧客数は会社にとって大きな財産です。まさにこの1年は上場効果もあり、大きく進展しました。新しいビジネスの契約譲受も寄与し、わずか1年間で契約件数は26万7,000件、顧客数は8万6,000人増加しました。

契約件数は、前期わずか1年間で、13年間かけて積み上げた118万9,907件から22.4パーセント増加しています。顧客数も同様に、13年間かけて積み上げた50万4,959人から17.2パーセント増加し、59万1,648人となりました。

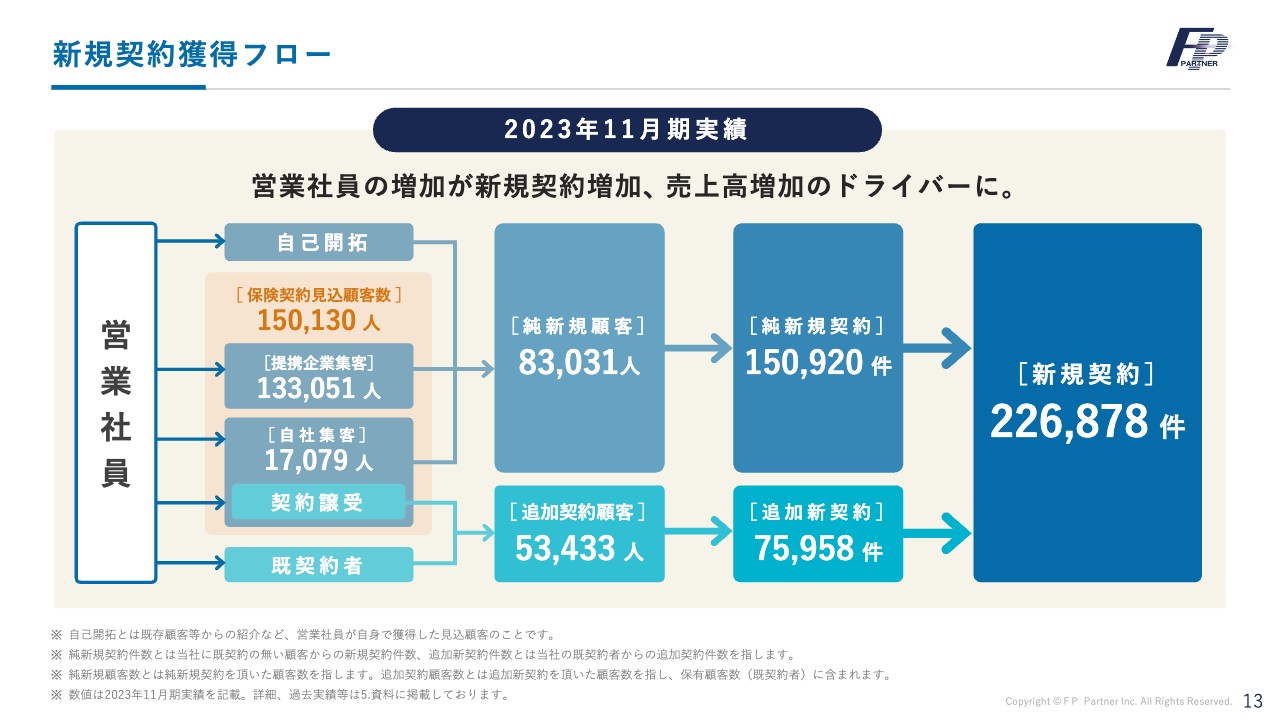

新規契約獲得フロー

2023年11月期の新規契約獲得フローです。自己開拓や提携企業集客、自社集客により、純新規契約として8万3,031人を獲得しています。

契約譲受や既契約の切り替えによる追加契約顧客は5万3,433人です。新規契約は、純新規契約の15万920件と追加新契約の7万5,958件を合計した22万6,878件と、過去最高を大きく上回りました。

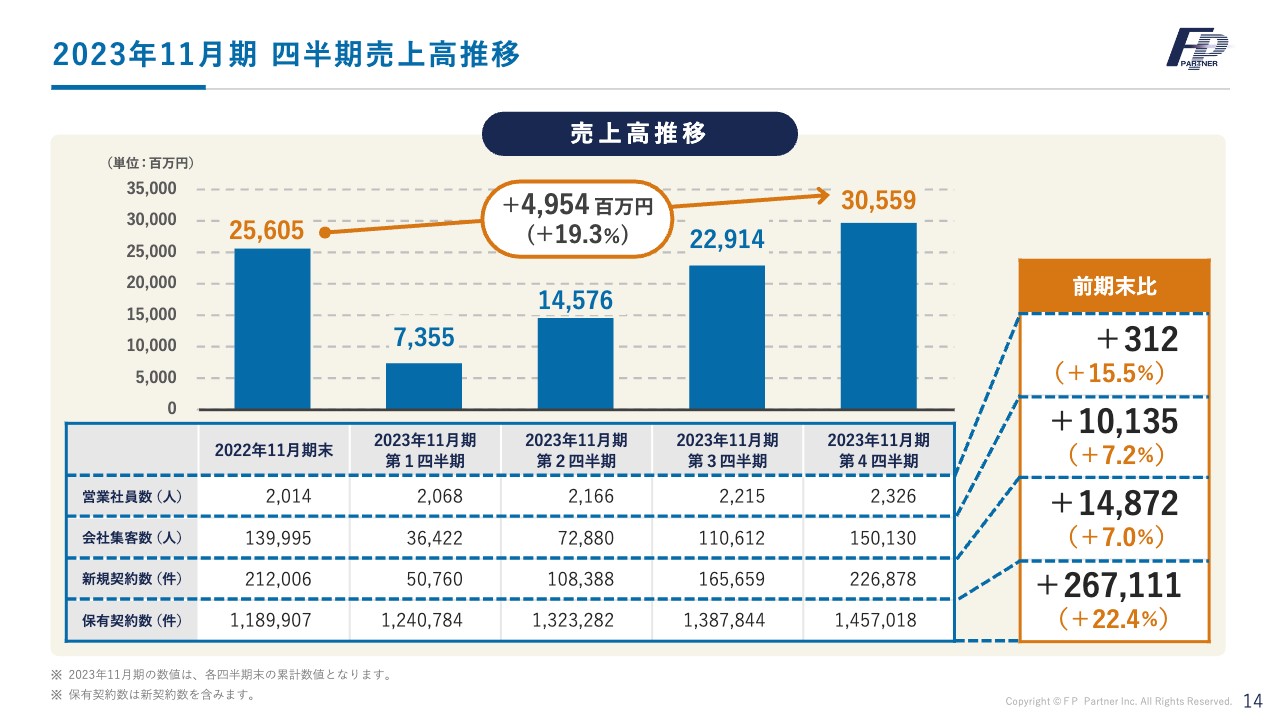

2023年11月期 四半期売上高推移

2023年11月期の四半期ごとの売上高推移です。先ほどお伝えしたとおり、第3四半期は一時払いの大きな増加により大きく進展しました。ただし、それ以外も四半期ごとに着実に売上高を伸ばしています。

その結果として、スライドの表に挙げている営業社員数、会社集客数、新規契約数、保有契約数も四半期ごとに順調に伸ばしています。

売上高・営業利益・当期純利益 推移[過去5期]

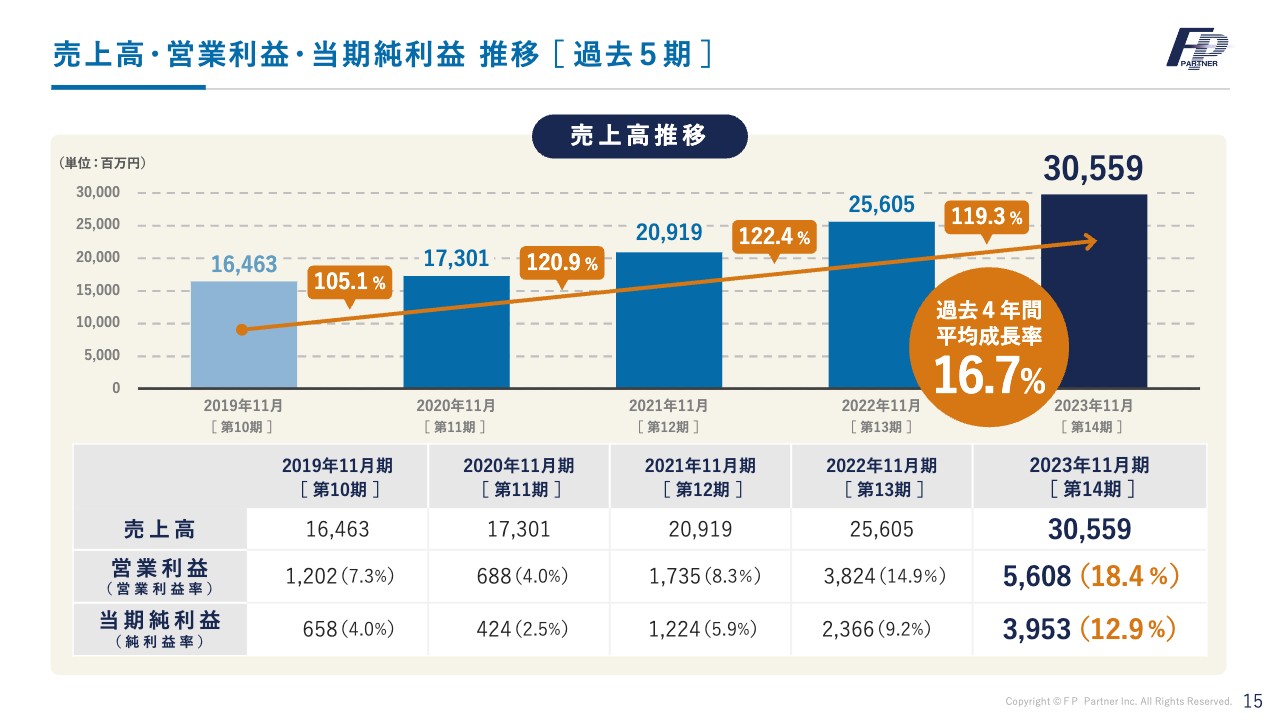

過去5期の売上高の推移についてもご確認ください。過去4年間の平均成長率は16.7パーセントです。ただし、こちらには2020年のコロナ禍の時期の成長率105.1パーセントも含まれています。それ以外の3年においては約20パーセントの成長を遂げています。

スライド右下をご確認ください。先ほどから何度かお伝えしているように、利益率向上策により、営業利益率は18.4パーセント、純利益率は12.9パーセントまで上がっています。今後も営業利益率、純利益率の増加に力を尽くしていきます。

営業社員数・採用数

営業社員数と採用数です。上場効果により、新規採用数は661名、純増は312名と、過去最高を大きく上回る結果になりました。上場によるわかりやすい効果として、当社への採用希望者はWeb応募だけで1年間で約2,500名ありました。その中から厳選して661名を採用しました。

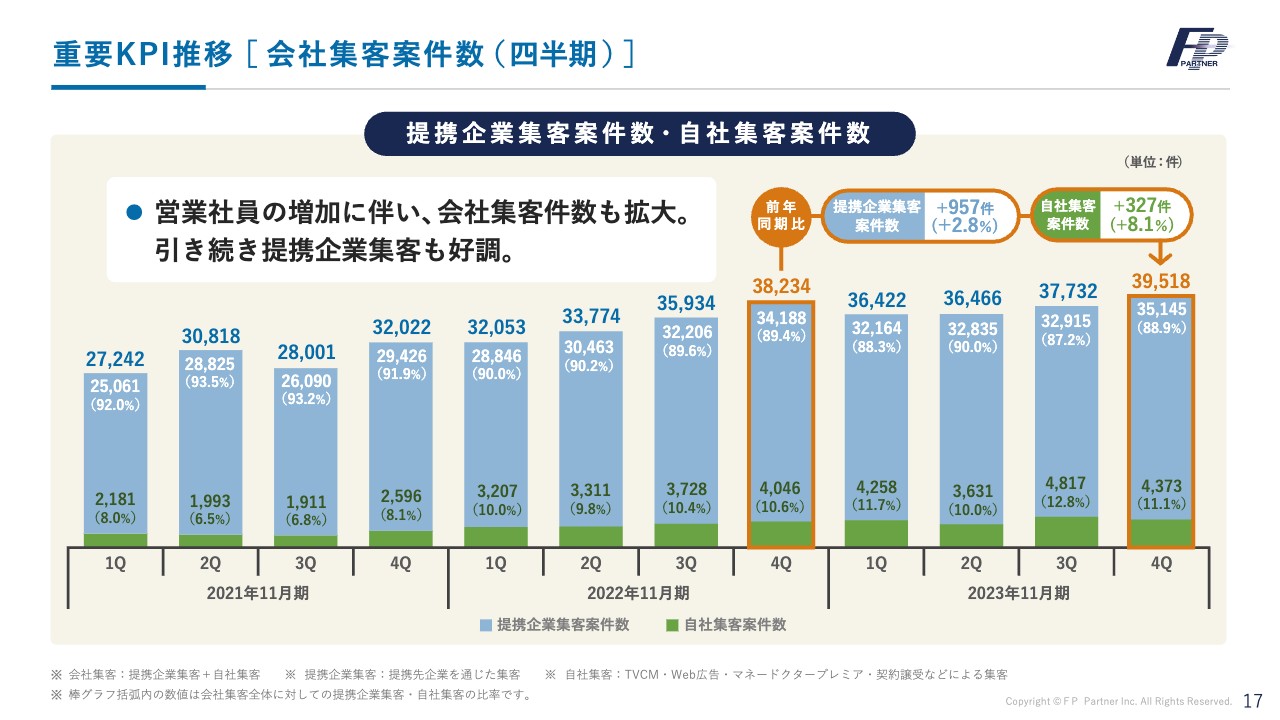

重要KPI推移[会社集客案件数(四半期)]

重要KPIの1つである会社集客案件数です。スライドのグラフは、3年間にわたる四半期ごとの集客数を示しています。提携企業からの集客と自社集客があり、四半期ごとに順調に伸びています。

前年同期比で、提携企業集客案件数は957件の増加、自社集客案件数は327件の増加となりました。

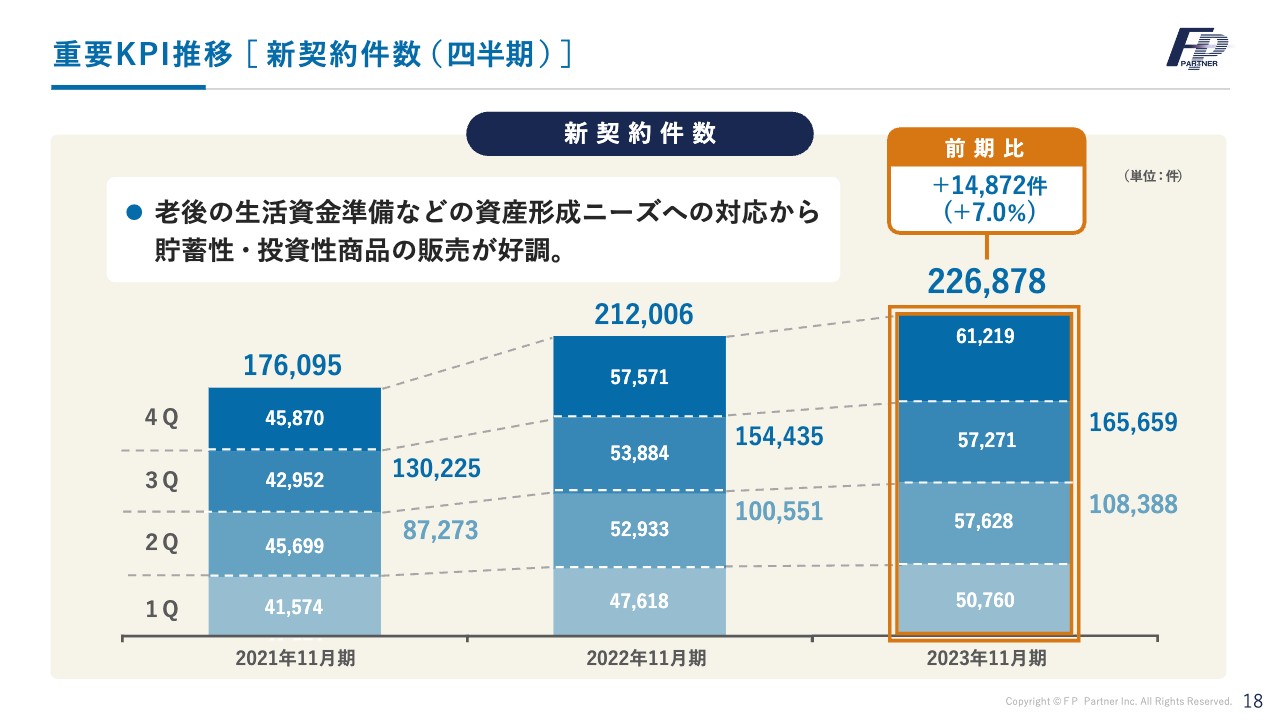

重要KPI推移[新契約件数(四半期)]

新契約件数の3年間の四半期ごとの推移です。季節要因もなく、四半期ごとに前期、前々期から大きく伸ばし、22万6,878件となりました。

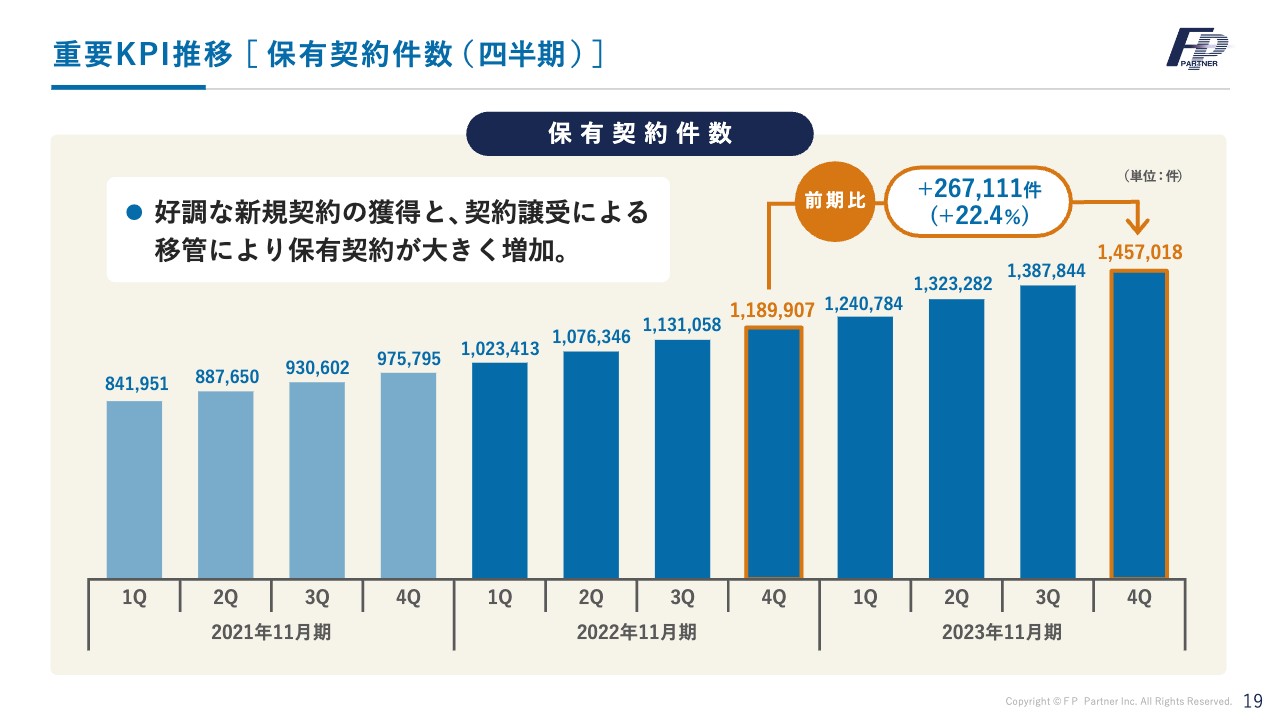

重要KPI推移[保有契約件数(四半期)]

先ほどお伝えしたとおり、保有契約件数は13年間かけて積み上げた118万9,907件から、わずか1年で22.4パーセント、26万7,111件増加させることに成功しました。

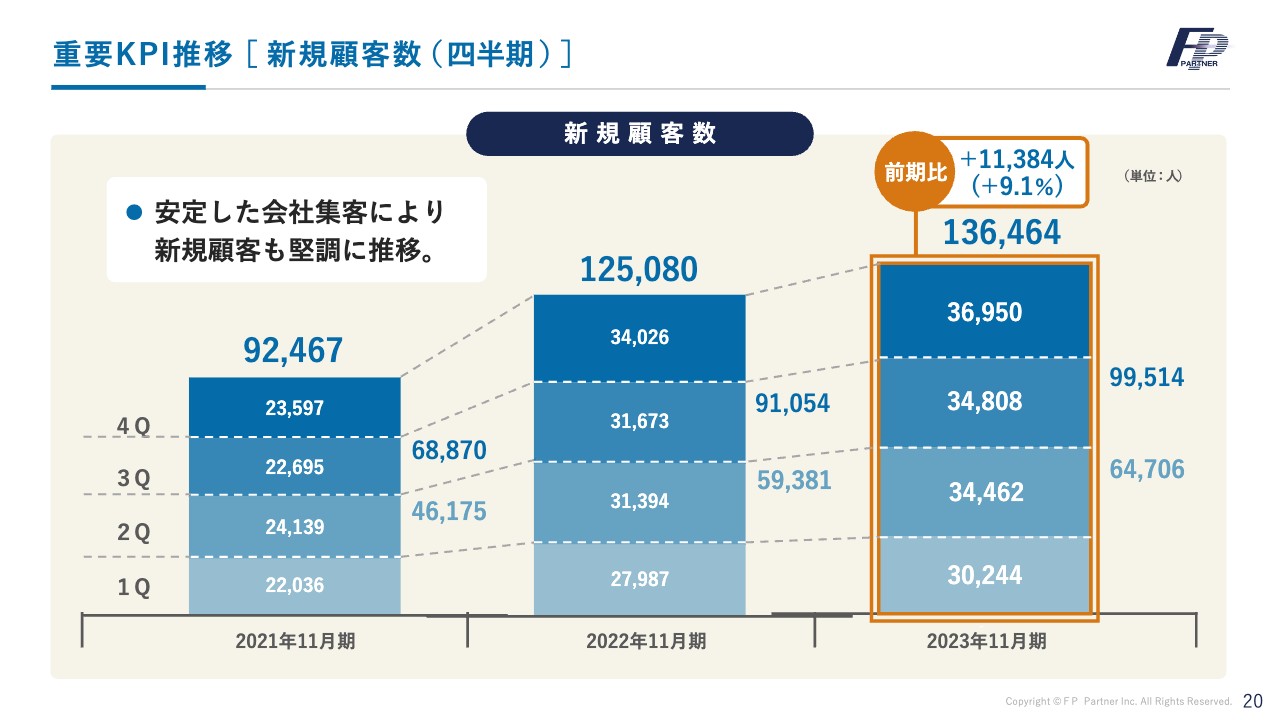

重要KPI推移[新規顧客数(四半期)]

四半期ごとの新規顧客数の推移です。こちらも四半期ごとに着実に伸ばしています。

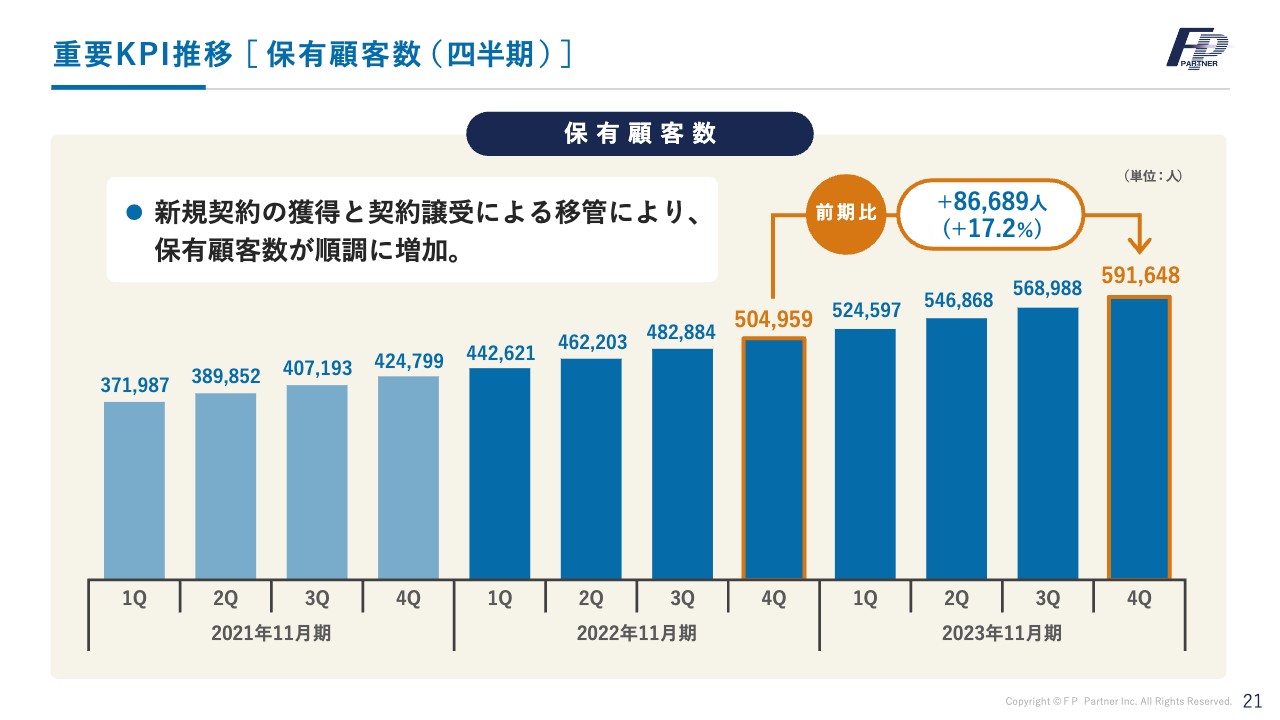

重要KPI推移[保有顧客数(四半期)]

四半期ごとの保有顧客数の推移です。今四半期は、前年同期比で17.2パーセント、8万6,689人ものお客さまが増加しました。契約譲受という新しいビジネスにより、保有顧客数・保有契約件数が大きく伸びたことが要因です。

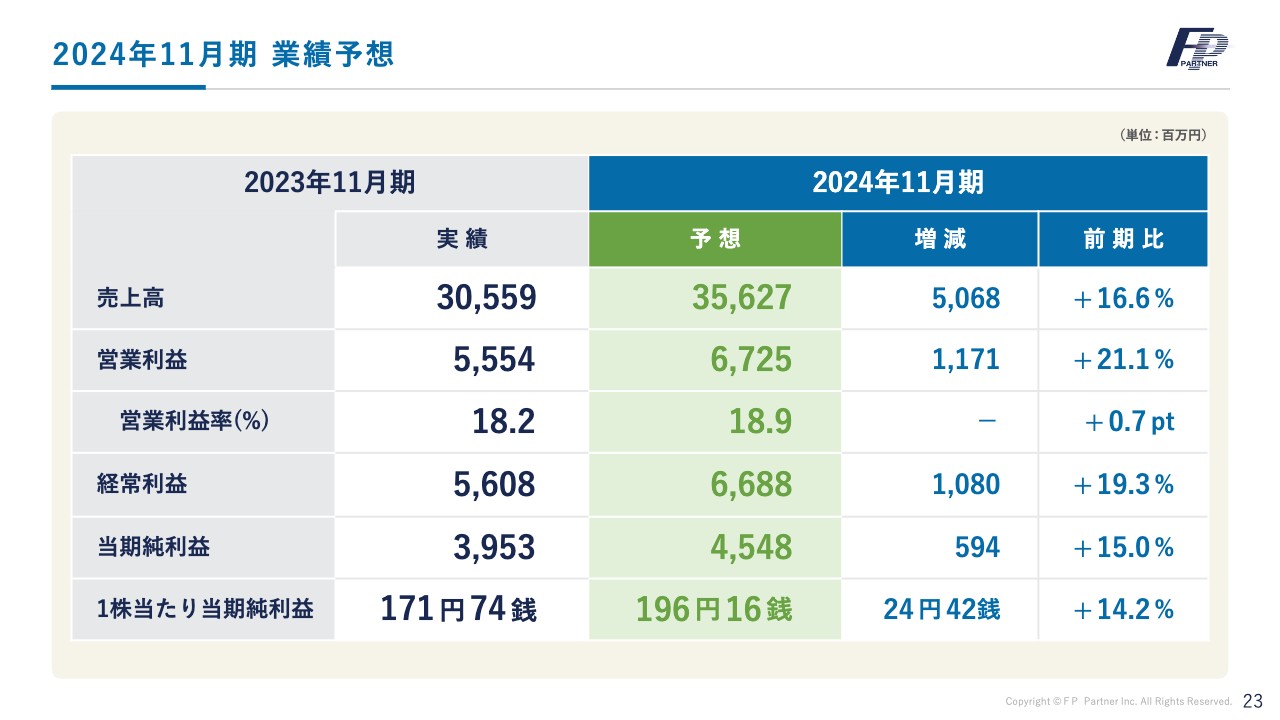

2024年11月期 業績予想

2023年11月期の重点施策達成状況、2024年11月期の重点施策目標を発表します。

まず、2024年11月期の業績予想です。売上高は過去最高となった前期を50億6,800万円上回る356億2,700万円、営業利益は前期比11億7,100万円増の67億2,500万円を予定しています。当期純利益は前期比5億9,400万円増の45億4,800万円、1株当たり当期純利益は196円16銭を予定しています。この業績予想を達成するための重点施策の詳細についてご説明します。

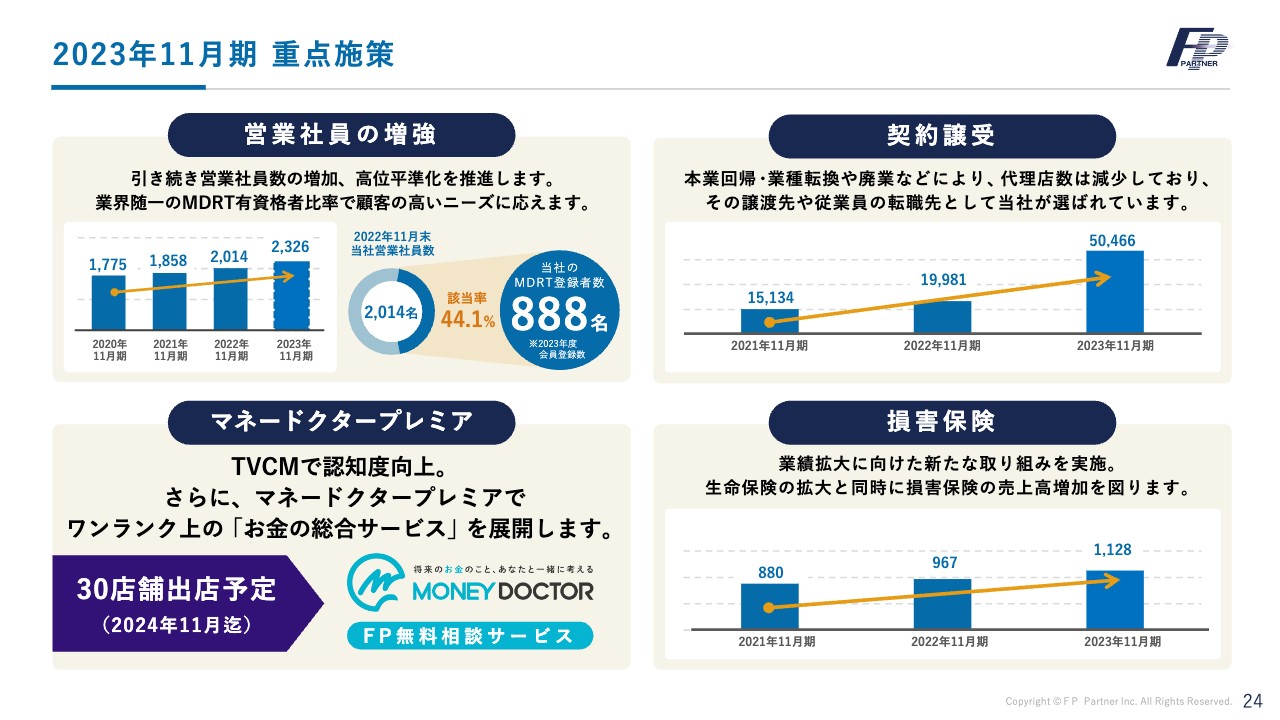

2023年11月期 重点施策

2023年11月期の重点施策は4項目あります。1つは、上場目的でもあった営業社員の増強です。そして、新たな3つの柱として契約譲受、「マネードクタープレミア」、損害保険です。1項目ずつご説明します。

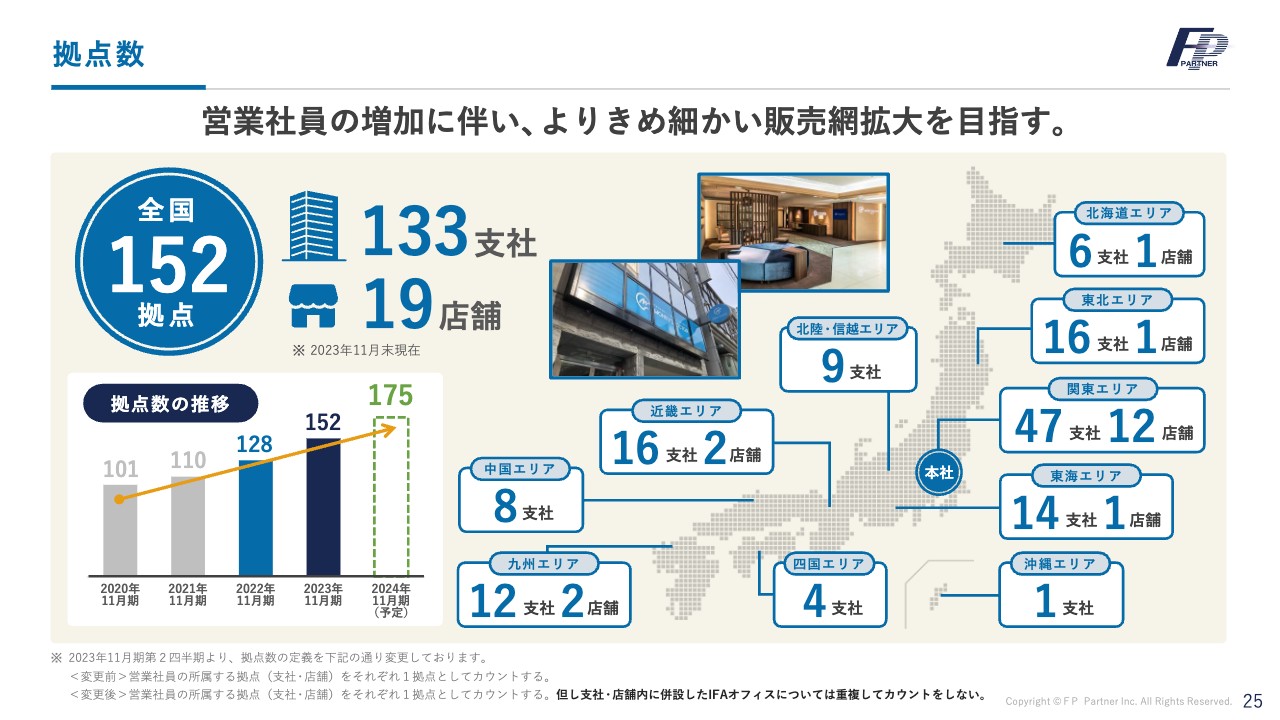

拠点数

営業社員の増加により、拠点数をかなり増やしてきました。2023年11月期においては、過去最高の24拠点の増加に成功し、合計で全国152拠点となりました。今期も2023年と同様の拠点数の増加を目指します。

2024年11月期の成長戦略[継続]

3つの成長戦略についてご説明します。

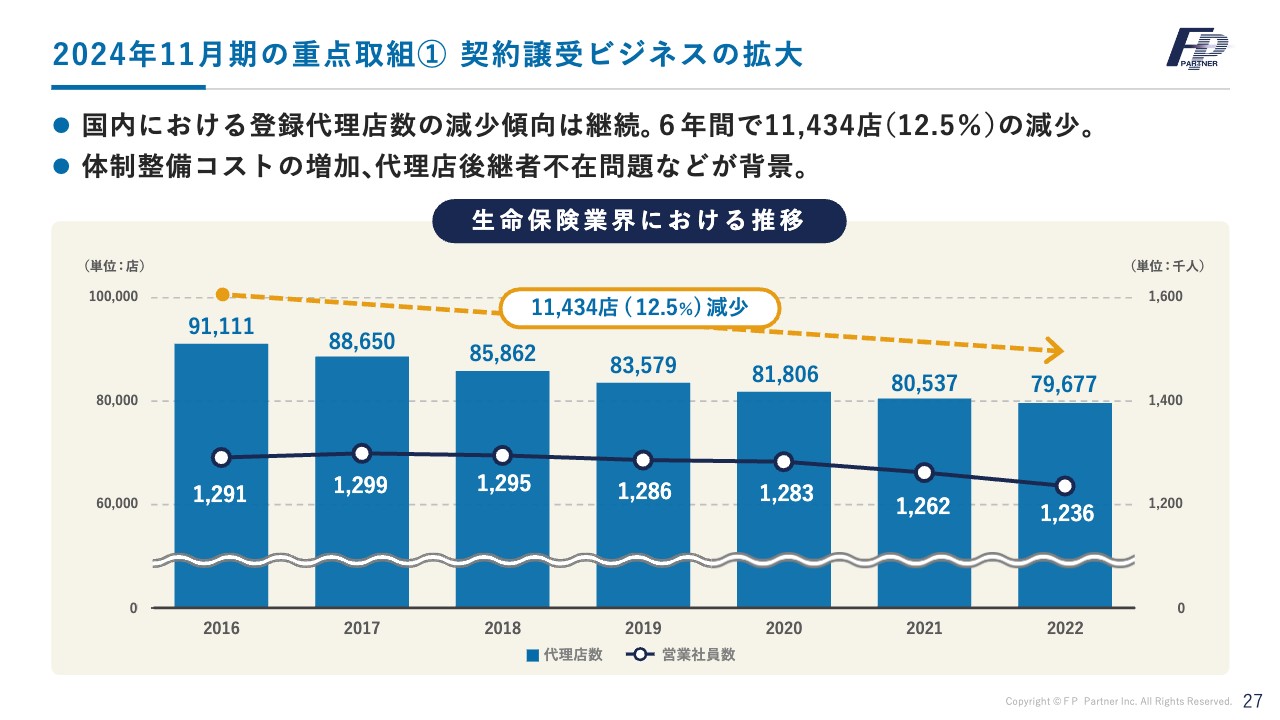

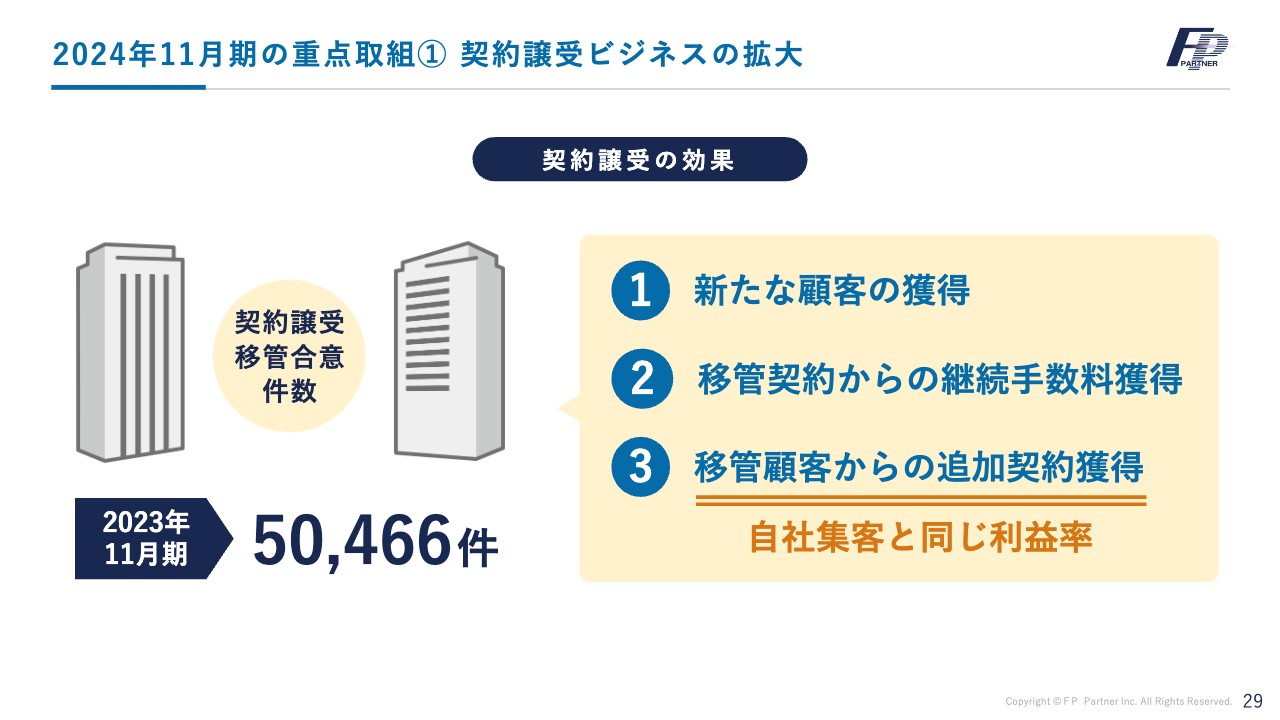

2024年11月期の重点取組① 契約譲受ビジネスの拡大

まず、当社のメインビジネスとして育てていきたい契約譲受の背景からご確認ください。保険代理店は業界シェアを大きく伸ばし、新規契約も大きく伸ばしている中、保険代理店自体は大きく減っています。わずか6年間で1万1,434店舗、全体の12.5パーセントが廃業しています。

体制整備にかかるコストの増加や、代理店の後継者不在問題などが大きな要因です。その廃業した代理店からお客さまだけを移管するビジネスが契約譲受です。

2024年11月期の重点取組① 契約譲受ビジネスの拡大

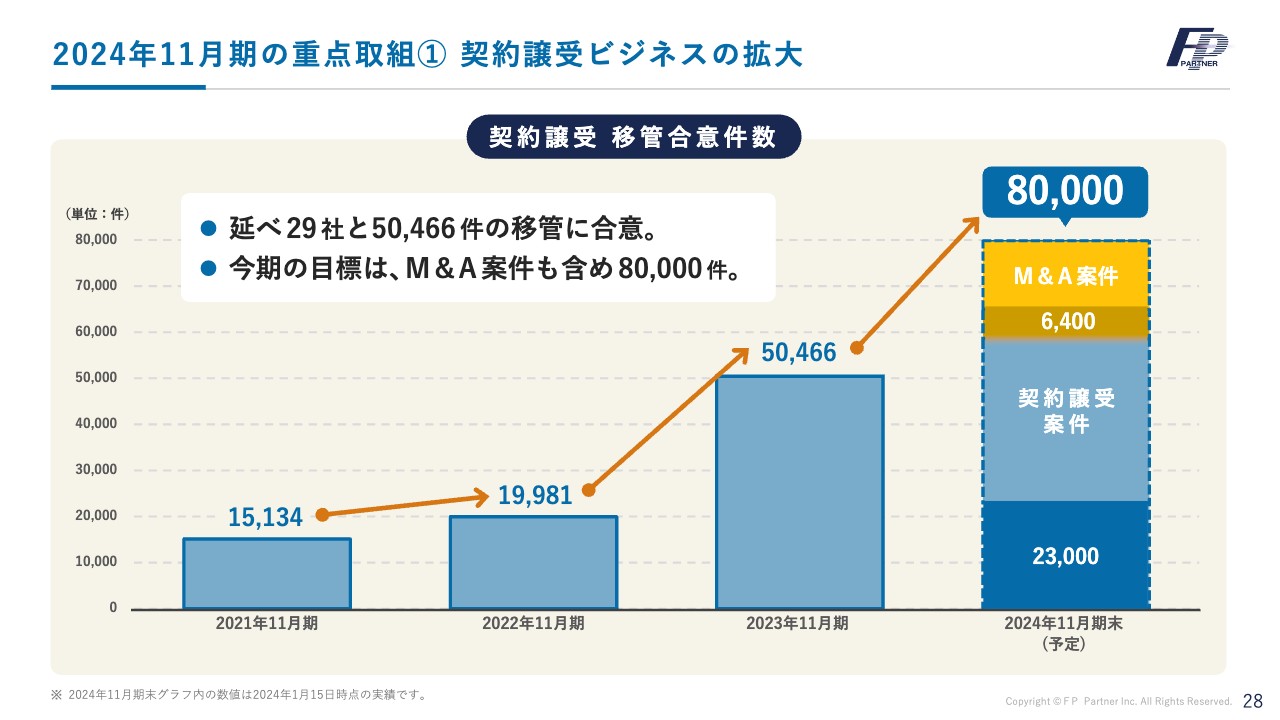

契約譲受ビジネスは、開始してまだ丸3年です。2021年には1万5,134件、2022年には1万9,981件ものお客さまの移管に成功しました。そして3年目にして大きく花開き、延べ29社、5万466件の移管に合意しました。

今期はさらに大きな目標として、M&A案件も含め、8万件の目標を立てたいと思います。すでにIRしていますが、今期に入り過去最大の2万3,000件という契約譲受にも成功しています。そして先週、2024年1月12日金曜日に発表した当社の第1号M&A案件は6,400件です。その中で8万件を目指したいと思っています。

2024年11月期の重点取組① 契約譲受ビジネスの拡大

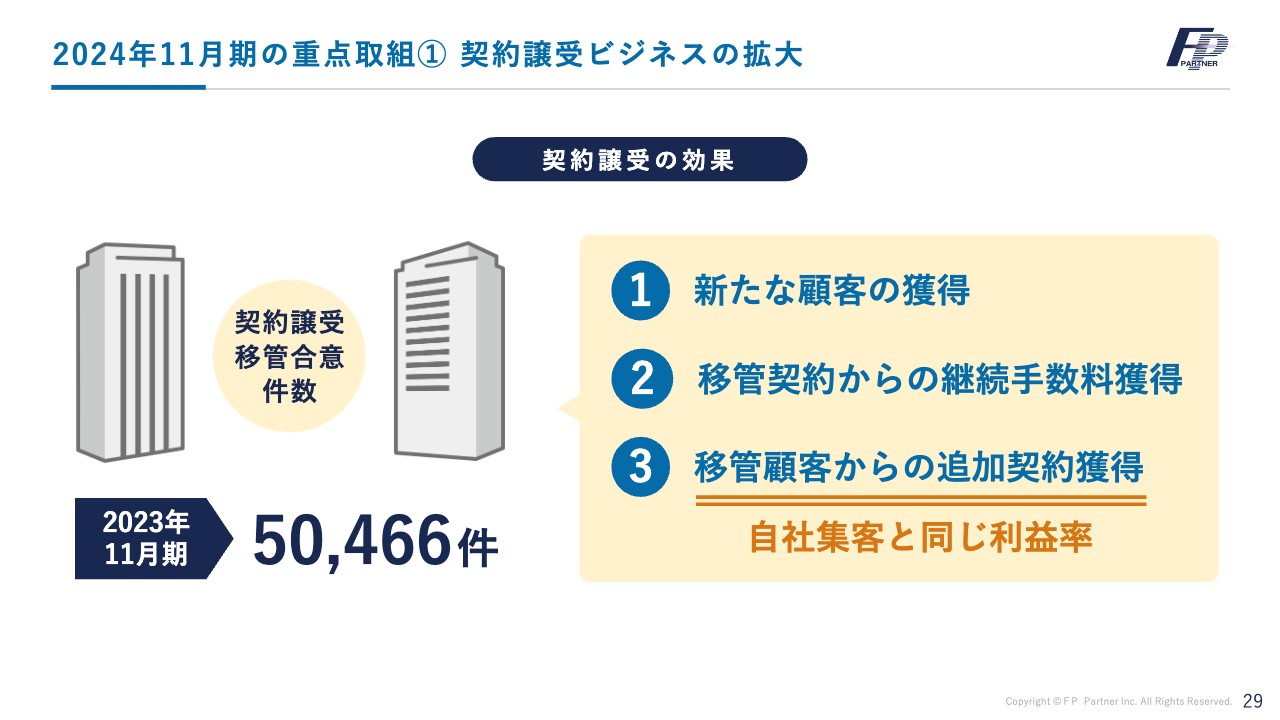

契約譲受の効果は大きく3つあります。1つ目は、新たな顧客の獲得です。2つ目は、移管契約からの継続手数料の獲得です。こちらは、先ほどお伝えしたストック収入の継続手当です。

3つ目の移管顧客からの追加契約獲得は、自社集客と同じ利益率です。まだまだではありますが、前期の5万件のお客さまが移管されてきますので、この効果がさらに上がり、営業利益率の改善に大きく寄与してくれると考えています。

2024年11月期の重点取組② 「マネードクタープレミア」事業の拡大

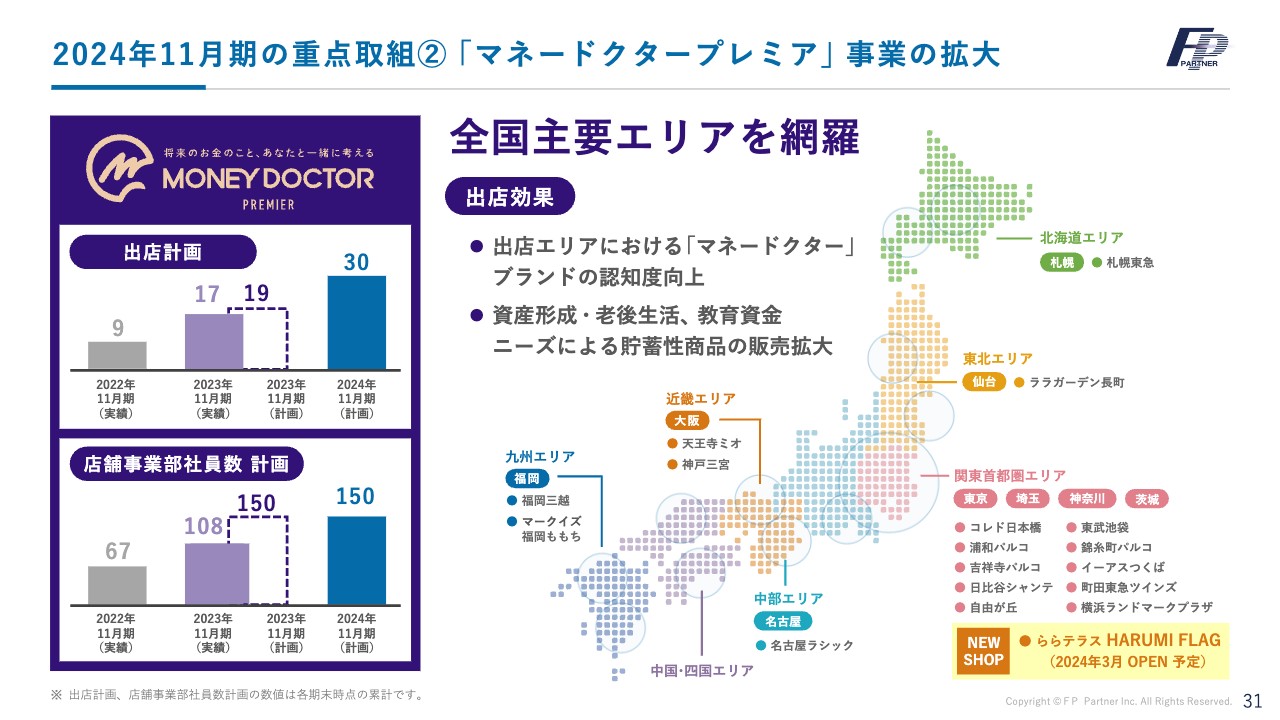

重点取組の2つ目である「マネードクタープレミア」です。誰もが知っている大型商業施設内にあり、プライベートバンクのような個室でお金の相談を行うサービスです。2年目にして8拠点の開設に成功し、合計17拠点となりました。

2024年11月期の重点取組② 「マネードクタープレミア」事業の拡大

2024年11月期は13拠点の開設を予定しています。今期中に全国主要都市のほとんどで開設できる予定です。

2024年11月期の重点取組② 「マネードクタープレミア」事業の拡大

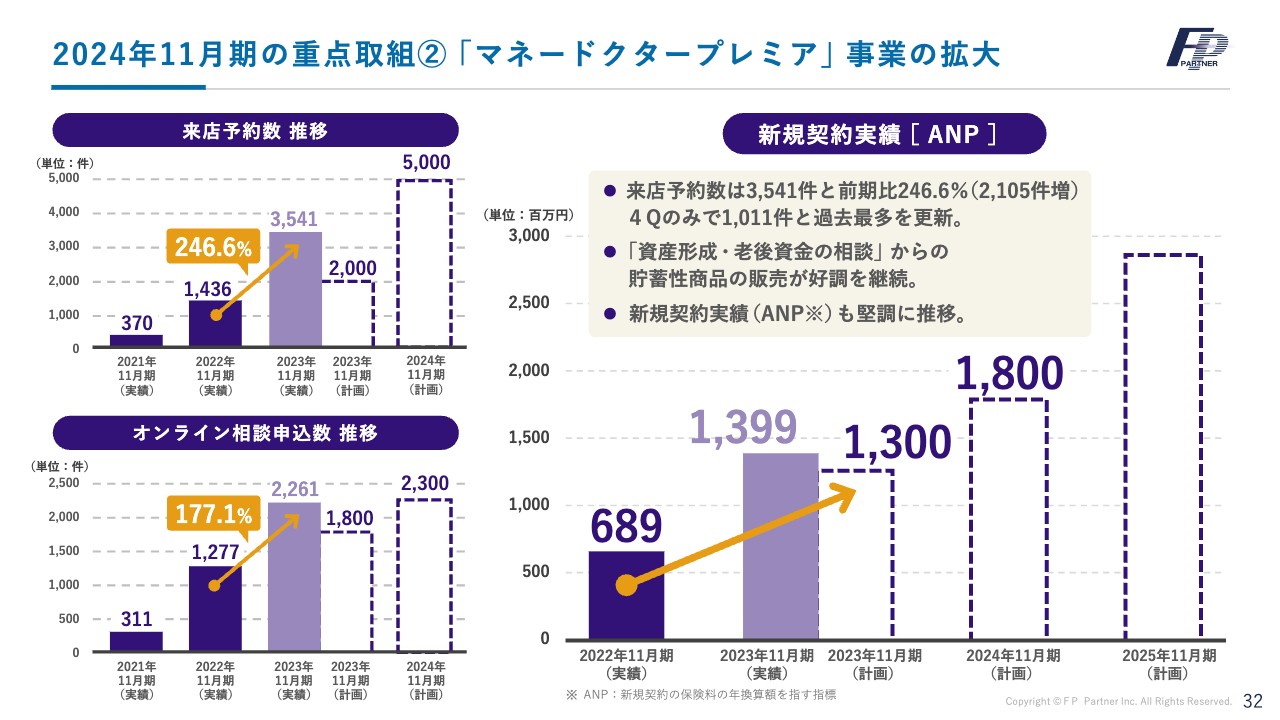

「マネードクタープレミア」は開始からまだ2年のビジネスですが、大きな結果を残しています。スライド左側のグラフをご確認ください。来店予約数は2022年11月期の1,436件から2023年11月期は3,541件に、オンライン相談申込数は2022年11月期の1,277件から2023年11月期は2,261件と、それぞれ大きく前進しています。

その結果として、スライド右側のグラフにお示ししたように、1年目で6億8,900万円の新規契約がいただけました。2023年11月期は、その倍増となる13億9,900万円を計上しています。今期はさらに伸ばし、18億円の新規契約を目指します。

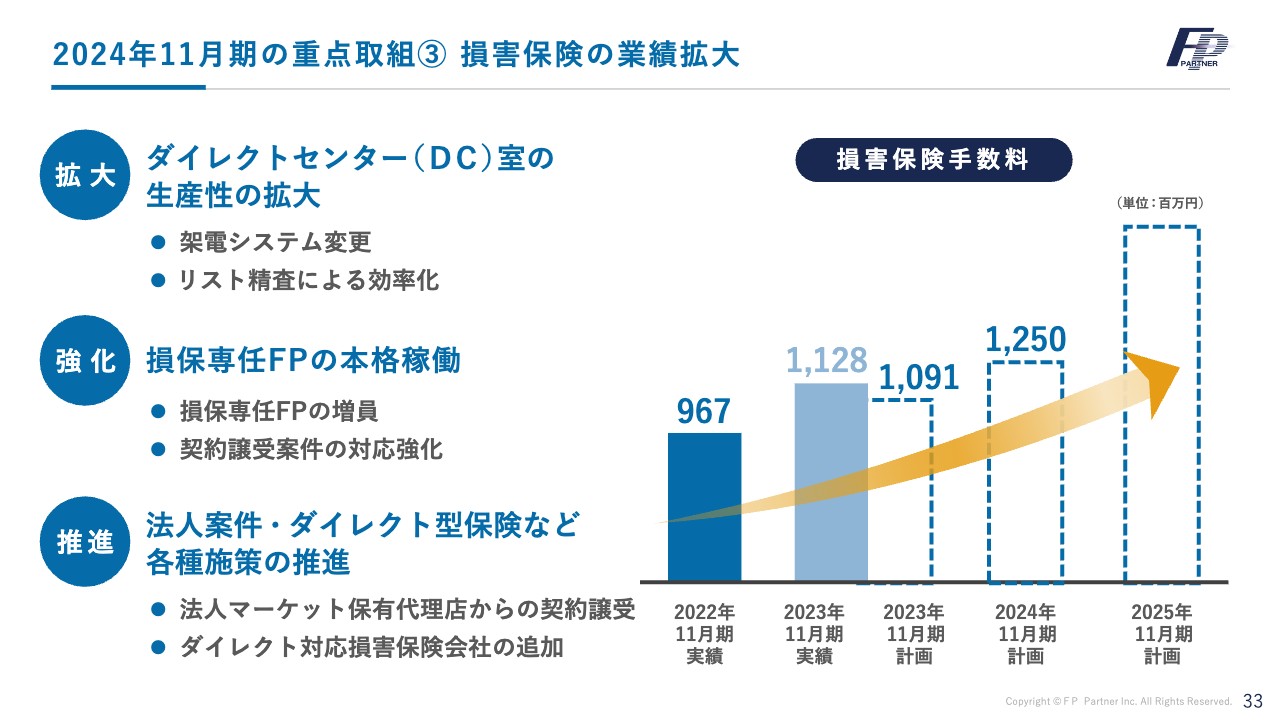

2024年11月期の重点取組③ 損害保険の業績拡大

重点取組の3つ目である損害保険の事業拡大です。損害保険は更新型ビジネスと言われ、ストック収入の上に毎年新規契約が入るため、安定的な収益が見込めると考えています。前期は、ダイレクトセンター室の開設や損保専任FPを採用しました。さらに、法人案件やダイレクト型保険などにも取り組んでいます。

その結果、1年間の損害保険手数料は2022年11月期の9億6,700万円から2023年11月期は11億2,800万円に増えています。今期の目標は12億5,000万円です。

ベースとなる成長戦略

ベースとなる成長戦略についてです。まず、上場目的でもあった営業社員の強化、高位平準化に取り組みます。2つ目に、カスタマーデータプラットフォーム(CDP)の構築を今期中に行いたいと思います。3つ目に、前期リリースした「マネドクLINE」の機能強化をし、お客さまのフォローに充てていきたいと考えています。

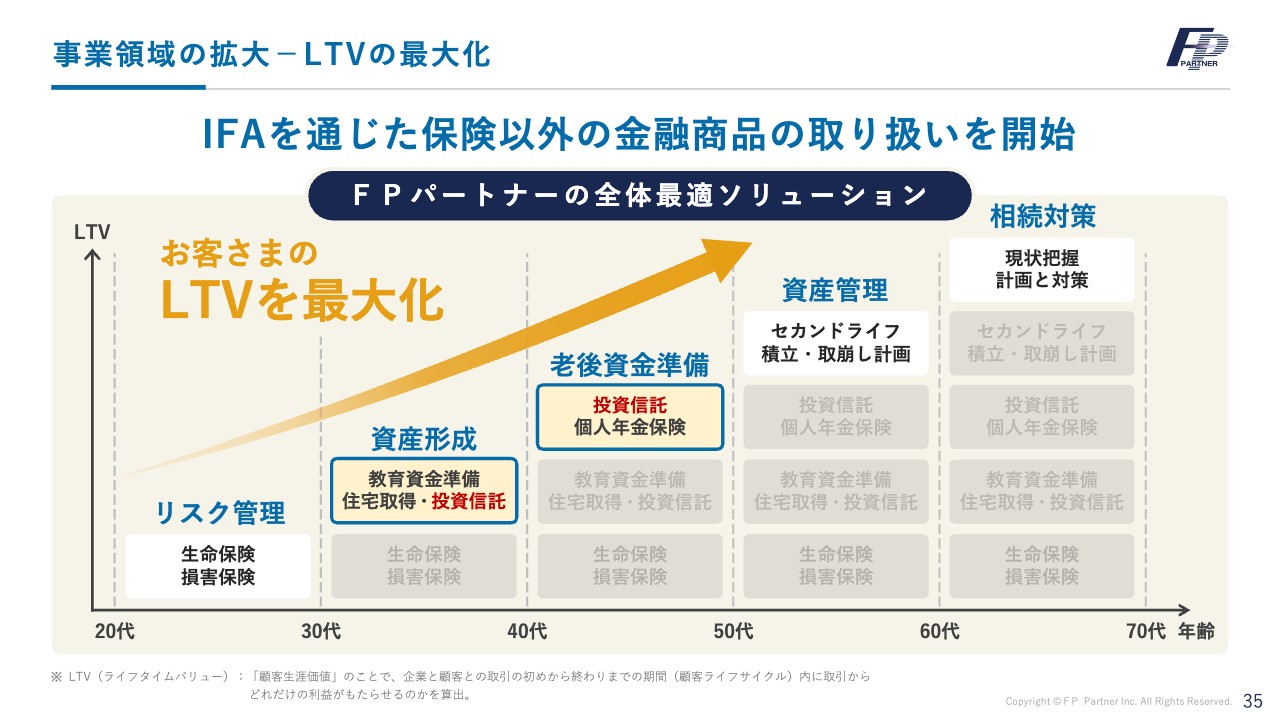

事業領域の拡大-LTVの最大化

LTVの最大化についてです。リスク管理や資産形成、老後資金準備、資産管理、相続対策等、すべてを当社のソリューションに当てはめていきます。その中心として、IFAを通じた保険以外の金融商品の取り扱いを本格的に開始します。

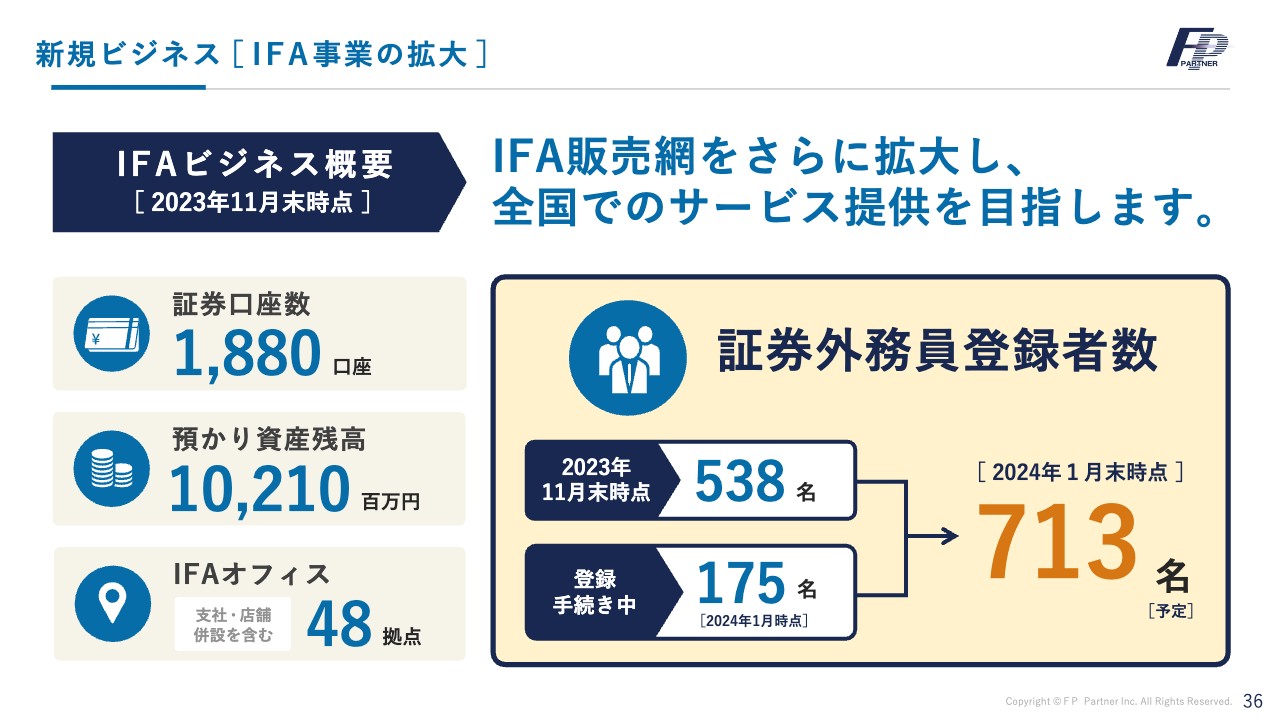

新規ビジネス[IFA事業の拡大]

新NISAに向けたIFAビジネスの展開についてです。前期まではトライアルでしたが、証券口座数は1,880口座、預かり資産残高は100億円を超える102億1,000万円、IFAオフィスは48拠点に増加しました。そして、IFA証券外務員登録者713名で新NISAに向かっていきたいと考えています。

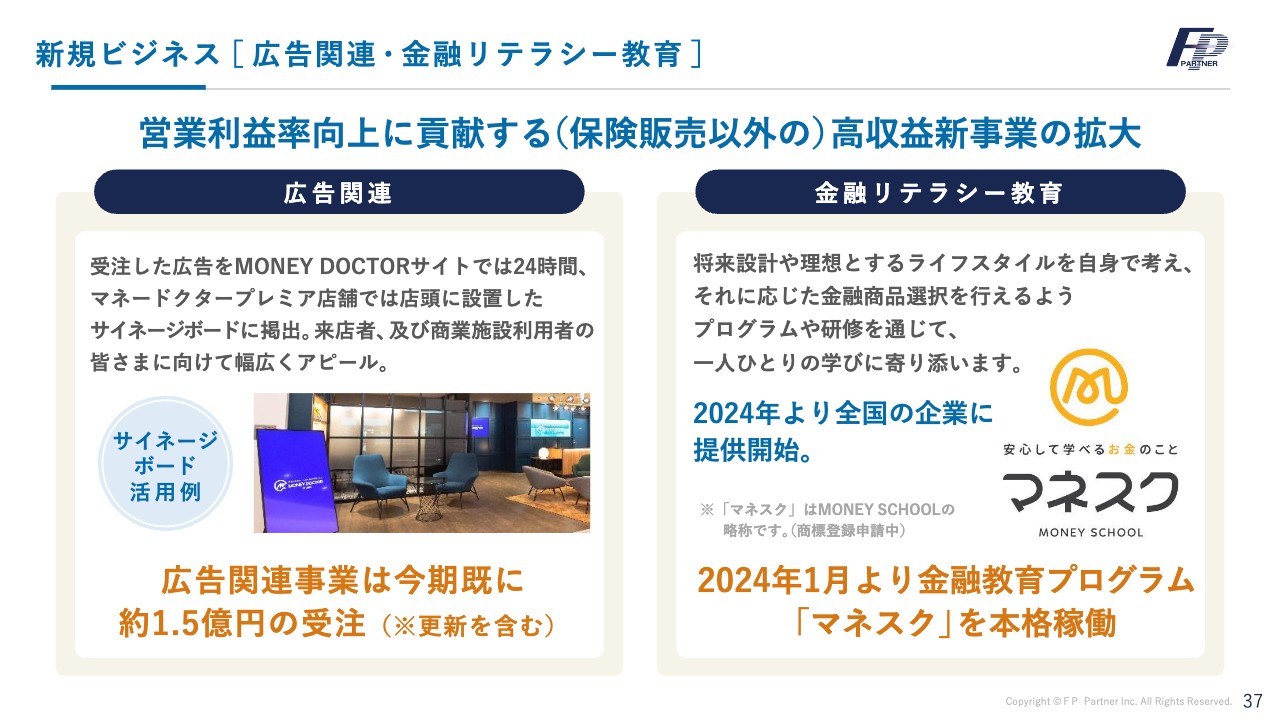

新規ビジネス[広告関連・金融リテラシー教育]

前期、営業利益向上に貢献する高収益の新規ビジネスとして、広告関連事業と金融リテラシー教育事業を開始することができました。特に広告関連事業については、始めた1年目から大きく利益に寄与しており、今期も大きく伸ばしていく予定です。

金融リテラシー教育についても、いよいよ今期から金融教育プログラム「マネスク」を本格稼働させていきたいと考えています。

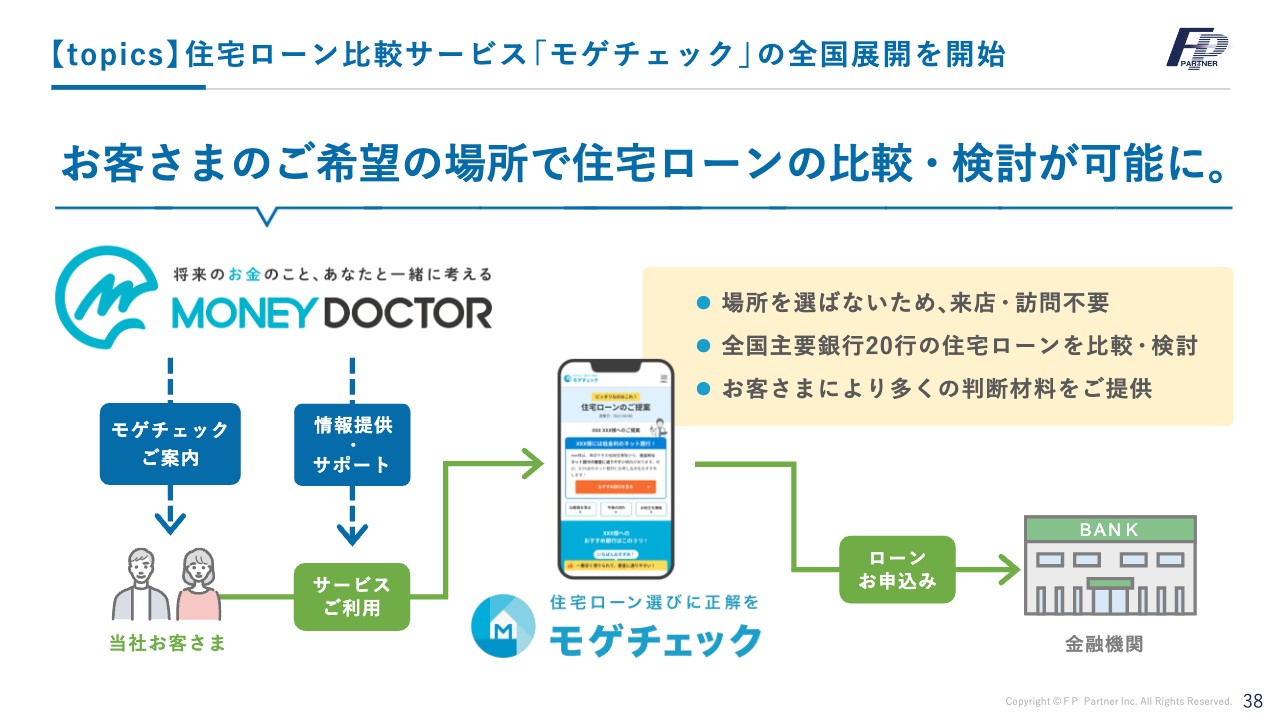

【topics】住宅ローン比較サービス「モゲチェック」の全国展開を開始

ここからはトピックスをご紹介します。お客さまの需要として、住宅ローンは必須です。全国主要銀行20行の住宅ローンを比較・検討できる「モゲチェック」と提携し、当社のお客さまへのアプローチを始めていきたいと考えています。大切な住宅ローンですので、より良い条件でより多くのお客さまへの採用を促していきます。

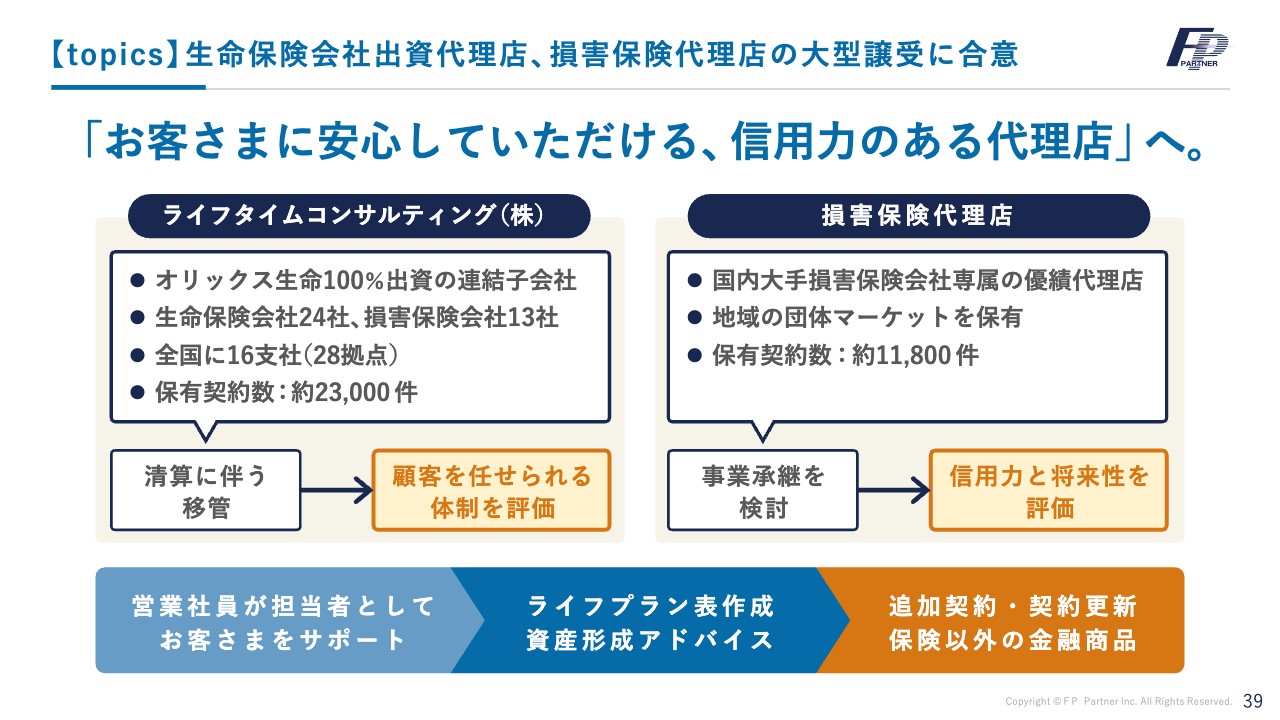

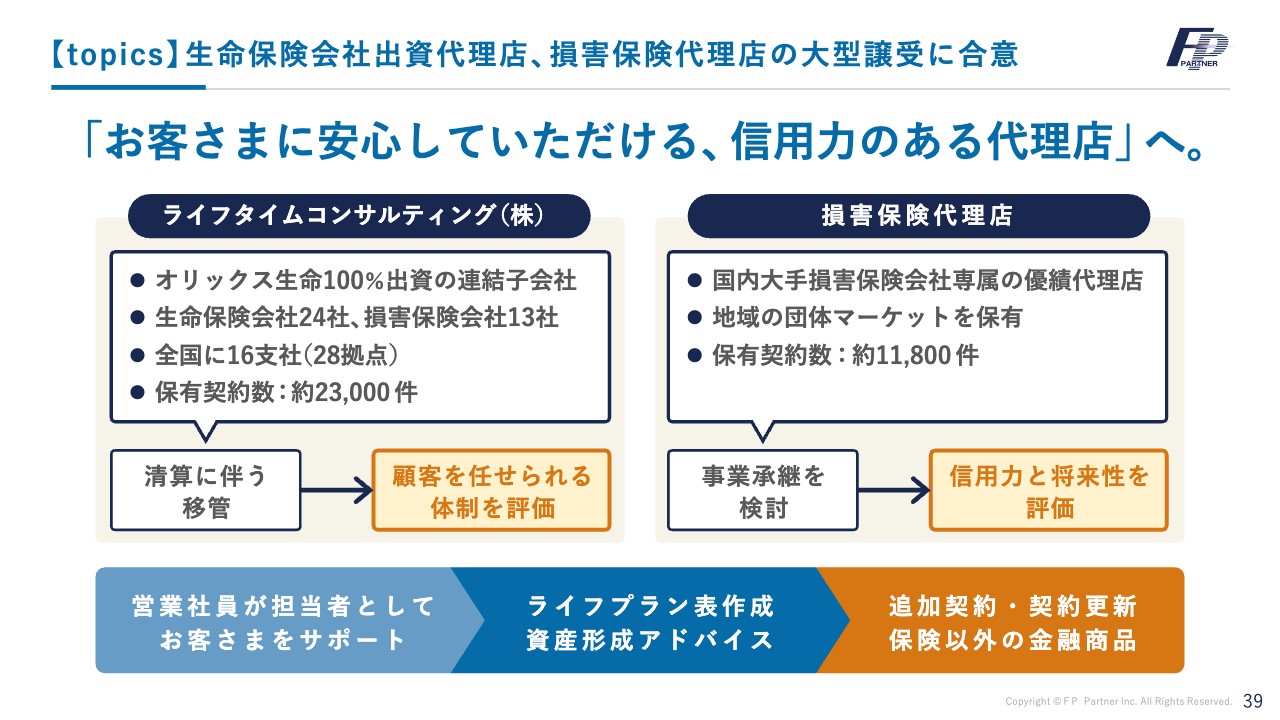

【topics】生命保険会社出資代理店、損害保険代理店の大型譲受に合意

大型契約譲受の合意についてご紹介します。まず、スライド左側に記載のとおり、保険会社の100パーセント出資の連結子会社から、保有件数約2万3,000件の契約譲受に合意しています。

そして、前期の実績ではありますが、損害保険代理店から1万1,800件の契約譲受に初めて成功しました。こちらはクロスセルとして、営業社員が担当者としてお客さまをサポートし、当社の得意なファイナンシャルプランニングで資産形成のアドバイスを行います。追加契約や新しい契約への切り替えをしっかりと行い、お客さまを守っていきます。

【topics】サプライズジャパン社の株式譲受に合意

当社初のM&Aについてです。こちらは当社よりも業歴の長い、1997年4月から損害保険を中心に扱ってきた代理店です。

契約件数は損害保険が約6,000件、生命保険が約400件と損害保険が中心ですが、地場において、東京海上日動のTOP QUALITY代理店に認定されており、顧客開拓力や法人営業に強みがあるなど、当社と高いシナジー効果が期待できます。今後もこのようなM&Aを積極的に進めていきます。

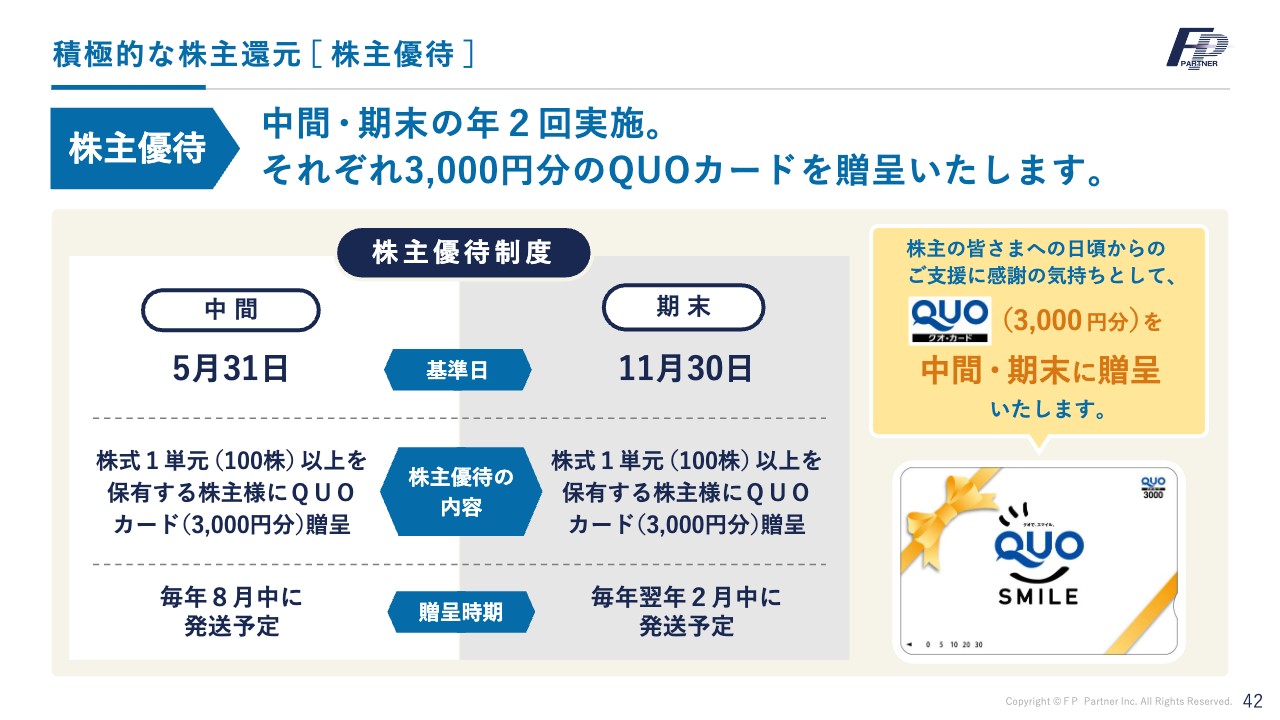

積極的な株主還元[株主優待]

ここからは、2024年11月期の株主還元および配当政策についてご説明します。まず、積極的な株主還元を行います。今期も株主優待として、3,000円分のQUOカードを年2回贈呈します。

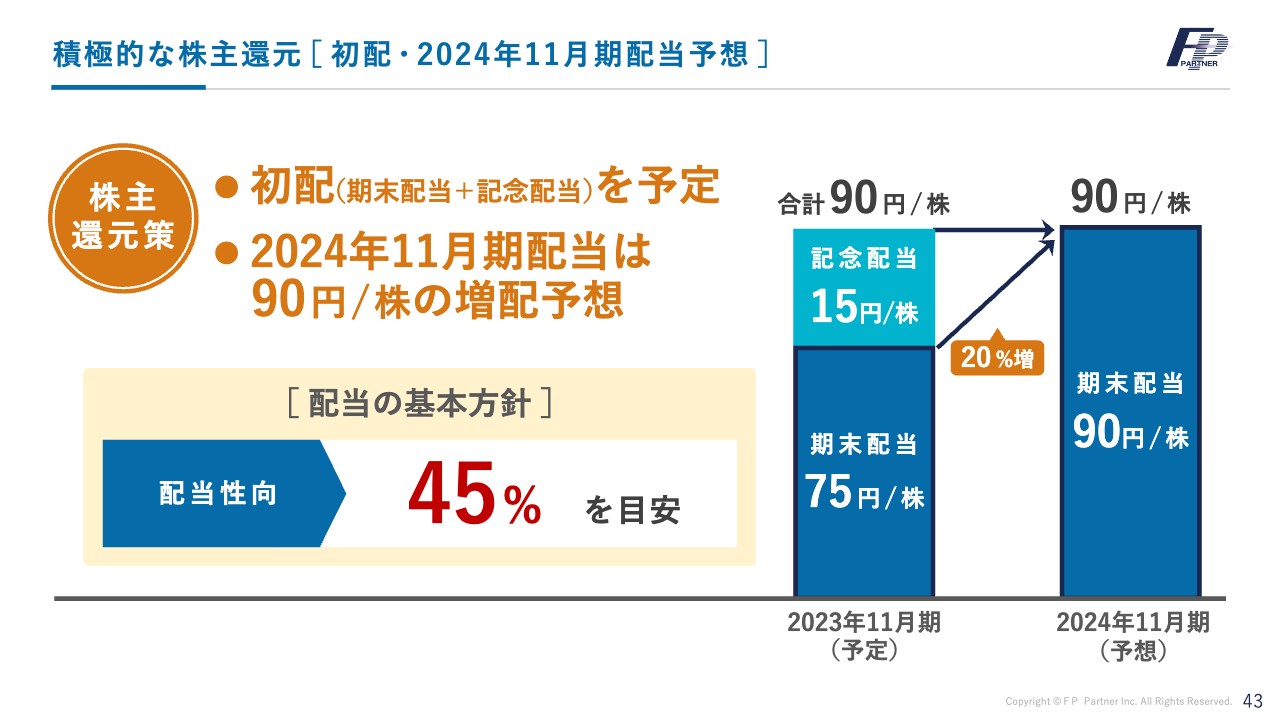

積極的な株主還元[初配・2024年11月期配当予想]

初配と2024年11月期の配当予想です。2023年11月期の初配は、期末配当が1株当たり75円、プライム市場への記念配当として1株当たり15円を予定しています。

今期の配当予想は、期末配当で1株当たり90円です。こちらは当社が示した配当性向45パーセントに則るかたちです。

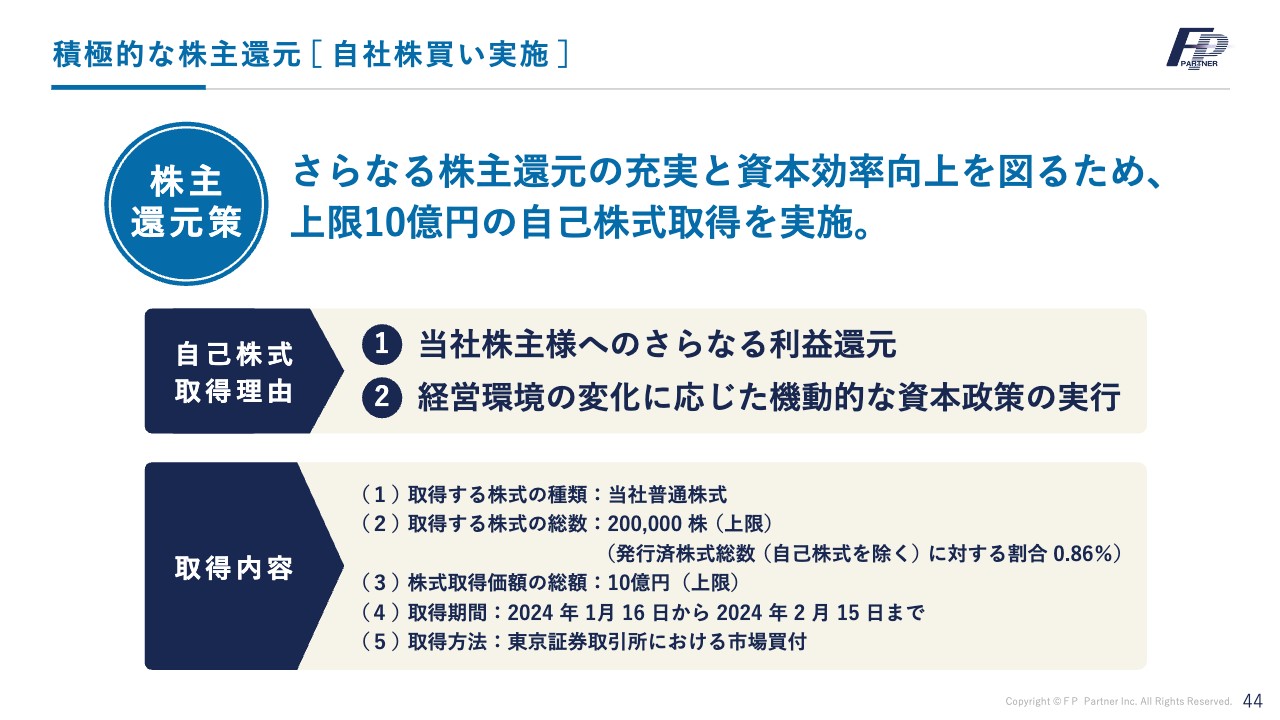

積極的な株主還元[自社株買い実施]

これに加えて、当社として初めて自社株買いを行います。さらなる株主還元の充実と資本効率向上を図るため、上限10億円の自己株式取得を実施します。

取得理由は、当社株主のみなさまへのさらなる利益還元、経営環境の変化に応じた機動的な資本政策の実行のためです。明日1月16日から2月15日までの約1ヶ月間、東京証券取引所の市場買付において約10億円を上限に実施したいと思います。

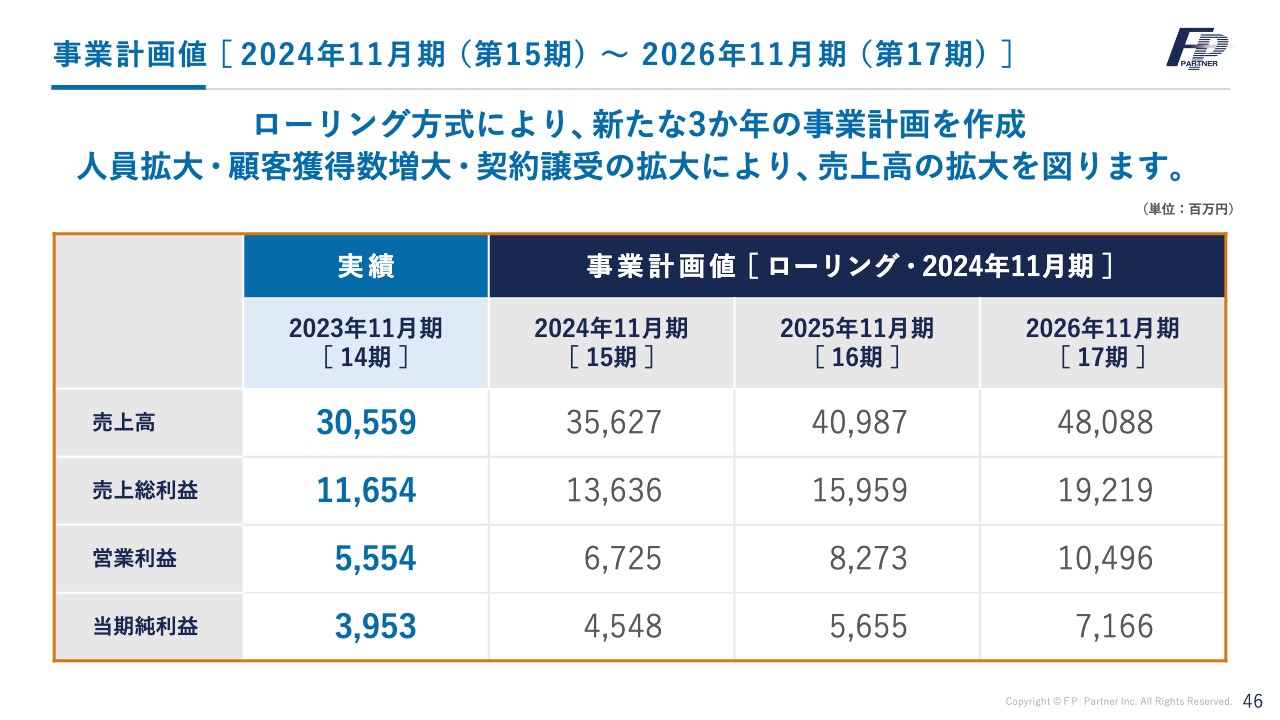

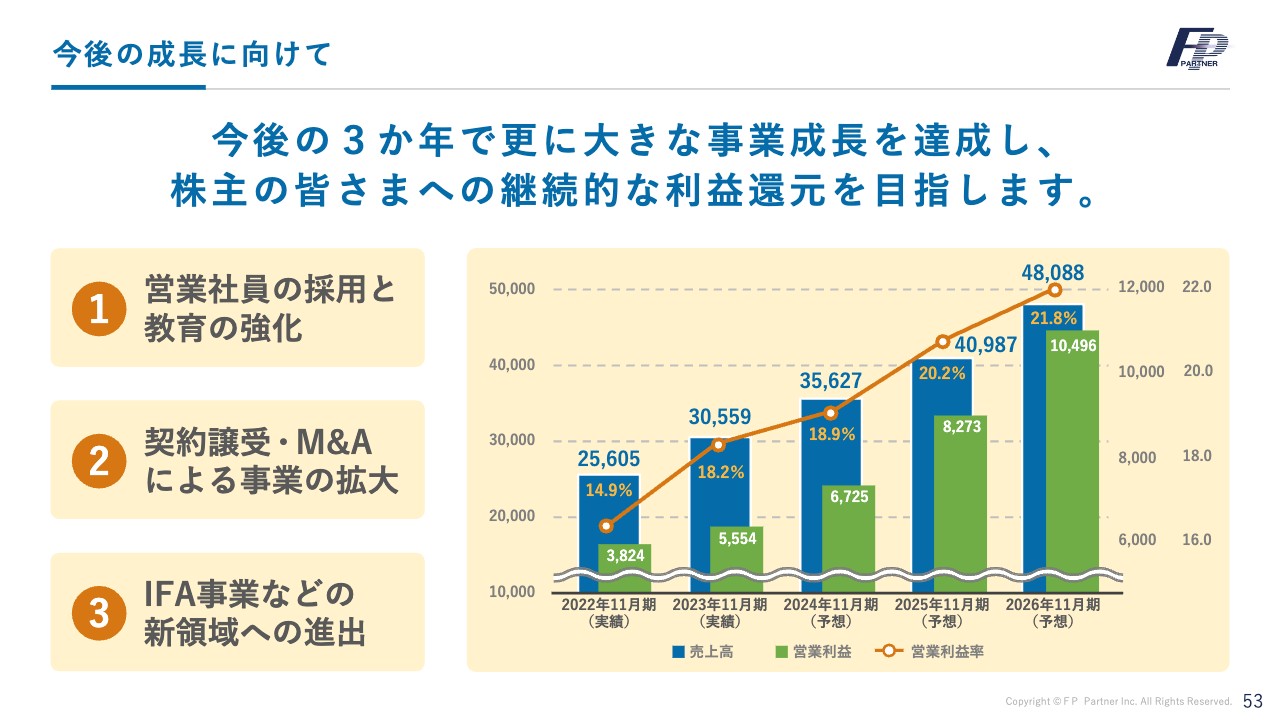

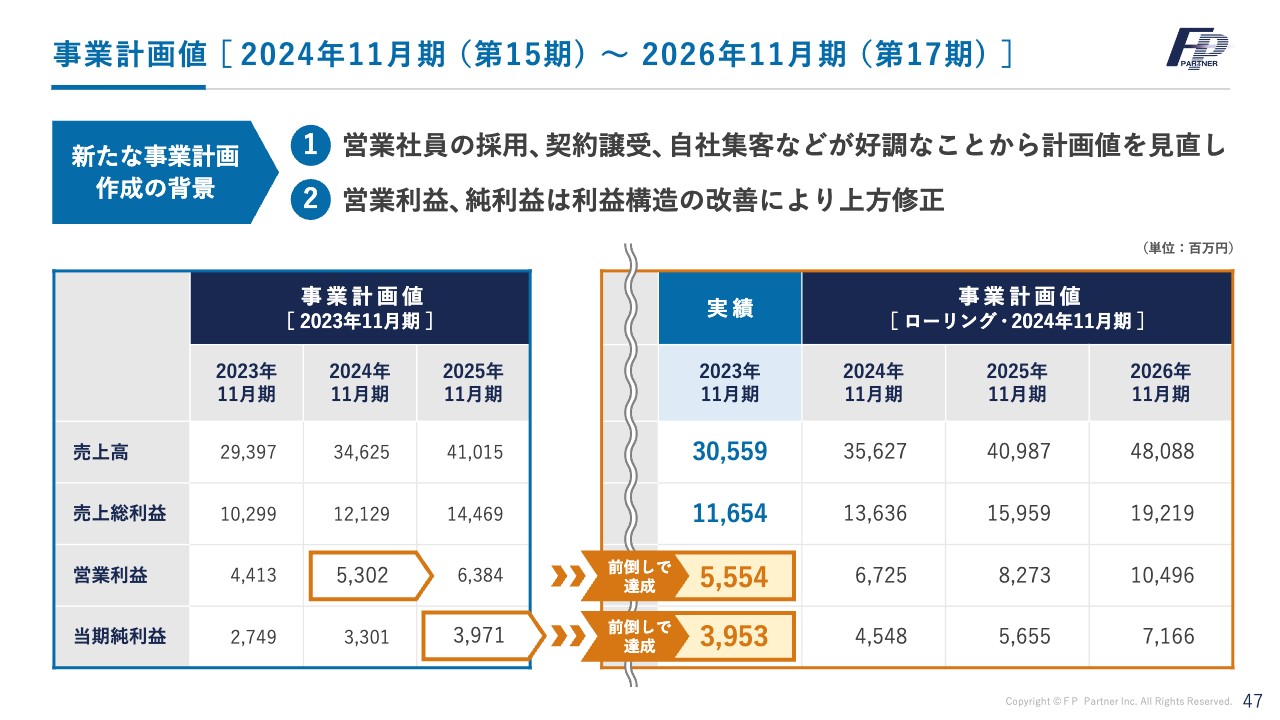

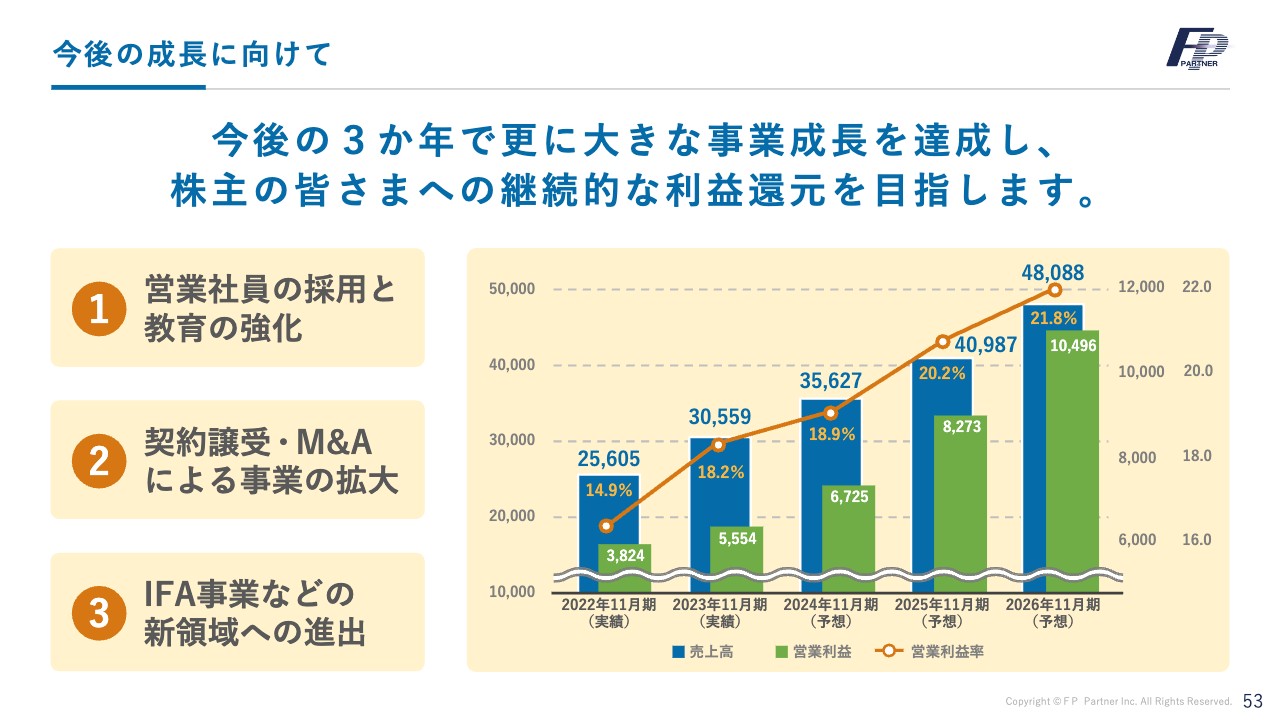

事業計画値[2024年11月期(第15期) ~ 2026年11月期(第17期)]

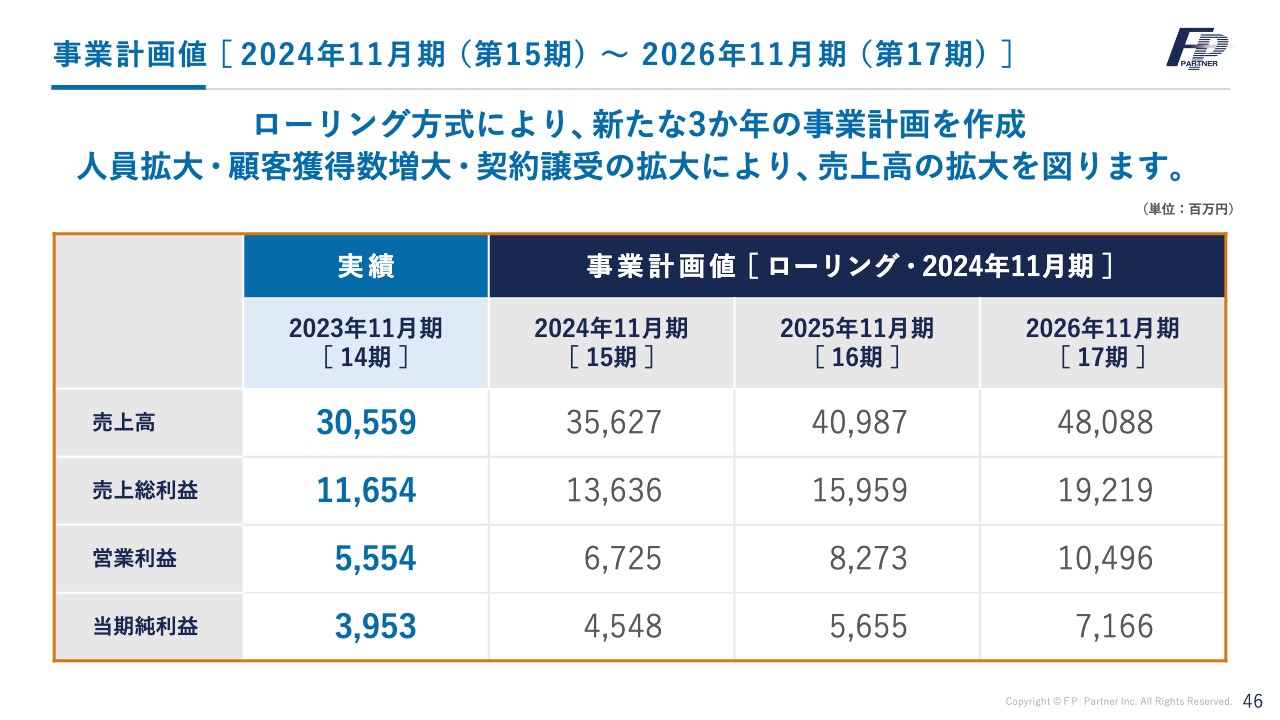

最後に、事業計画についてご説明します。ローリング方式により、新たな3ヶ年の事業計画を策定しました。人員や顧客獲得数、契約譲受の拡大により、売上高の拡大を図っていきたいと思います。2024年11月期、2025年11月期、2026年11月期に関しても大きく成長を遂げる予定です。

売上高は、2025年11月期が409億8,700万円、2026年11月期は480億8,800万円を予定しています。営業利益は2025年11月期が82億7,300万円、2026年11月期は104億9,600万円、当期純利益は2025年11月期が56億5,500万円、2026年11月期は71億6,600万円を目指しています。

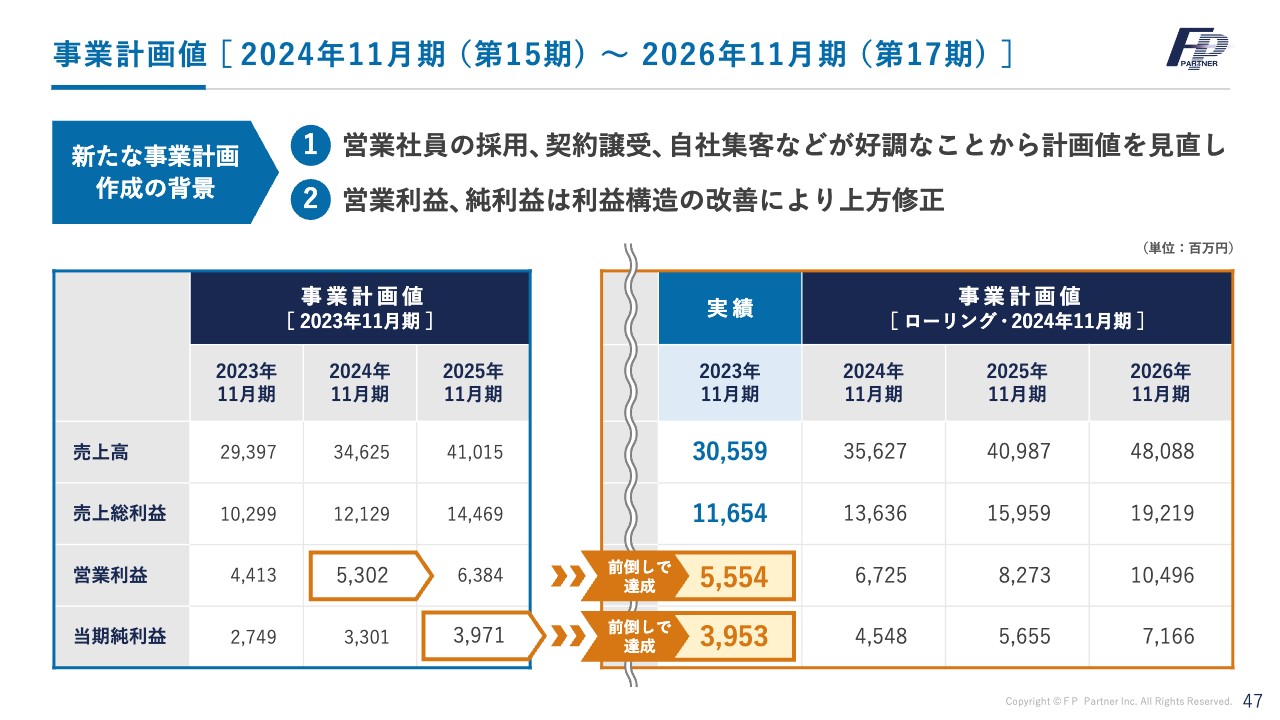

事業計画値[2024年11月期(第15期) ~ 2026年11月期(第17期)]

こちらは前回示した中期計画です。2023年11月期は上場効果もあり、大きな上方修正に成功し、営業利益は1年、純利益は2年前倒しに成功しました。プライム市場上場からまだ4ヶ月ではありますが、上場効果を実感しています。さらなる上方修正につなげ、半年でも1年でも前倒しできるように努力していきます。

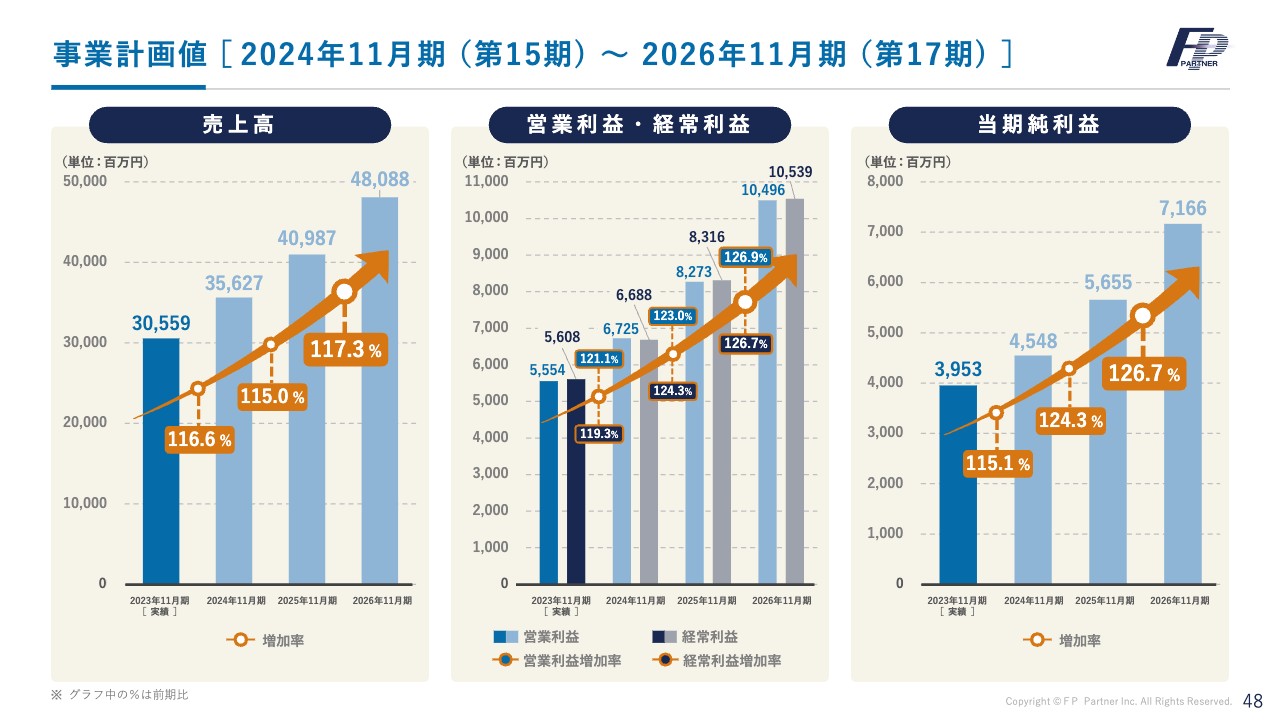

事業計画値[ 2024年11月期(第15期) ~ 2026年11月期(第17期)]

事業計画値のグラフです。売上高だけでなく、営業利益や営業利益率も若干ではありますが上昇させていく予定です。契約譲受や自社集客によっては大きく利益率が改善できるとも考えていますので、引き続き上方修正につなげていきたいと思っています。

事業計画値[ 2024年11月期(第15期) ~ 2026年11月期(第17期)]

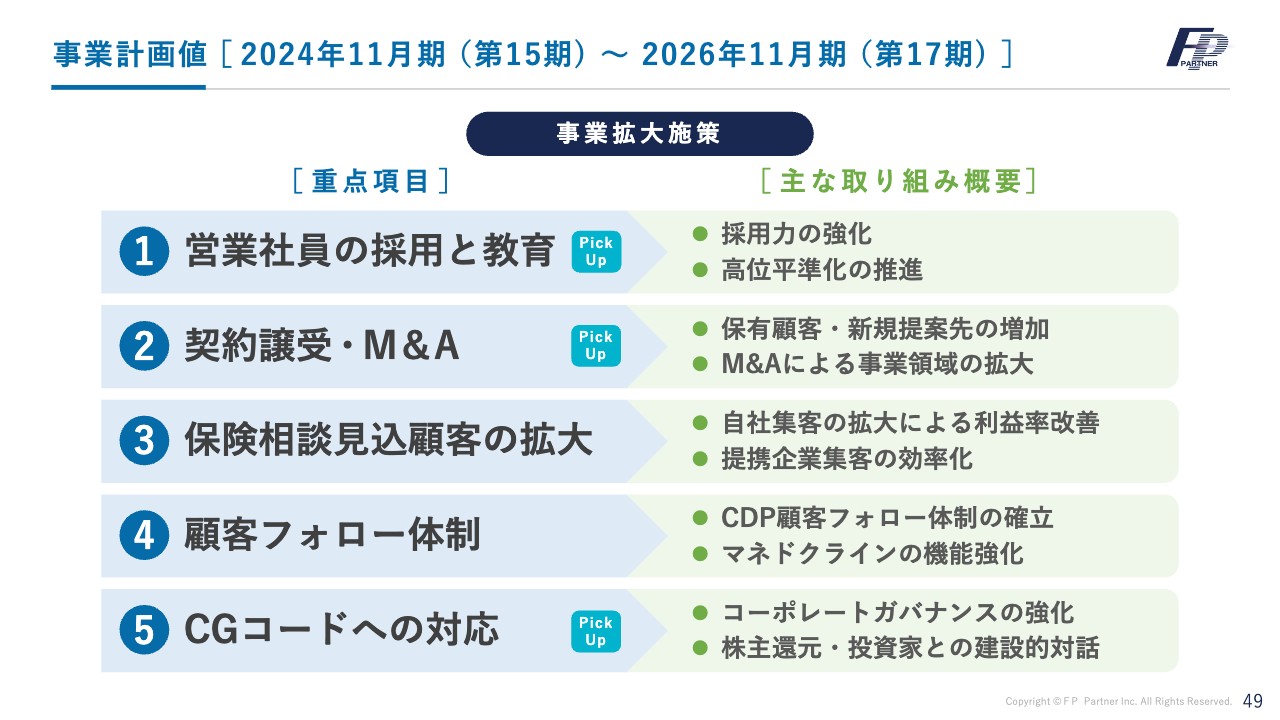

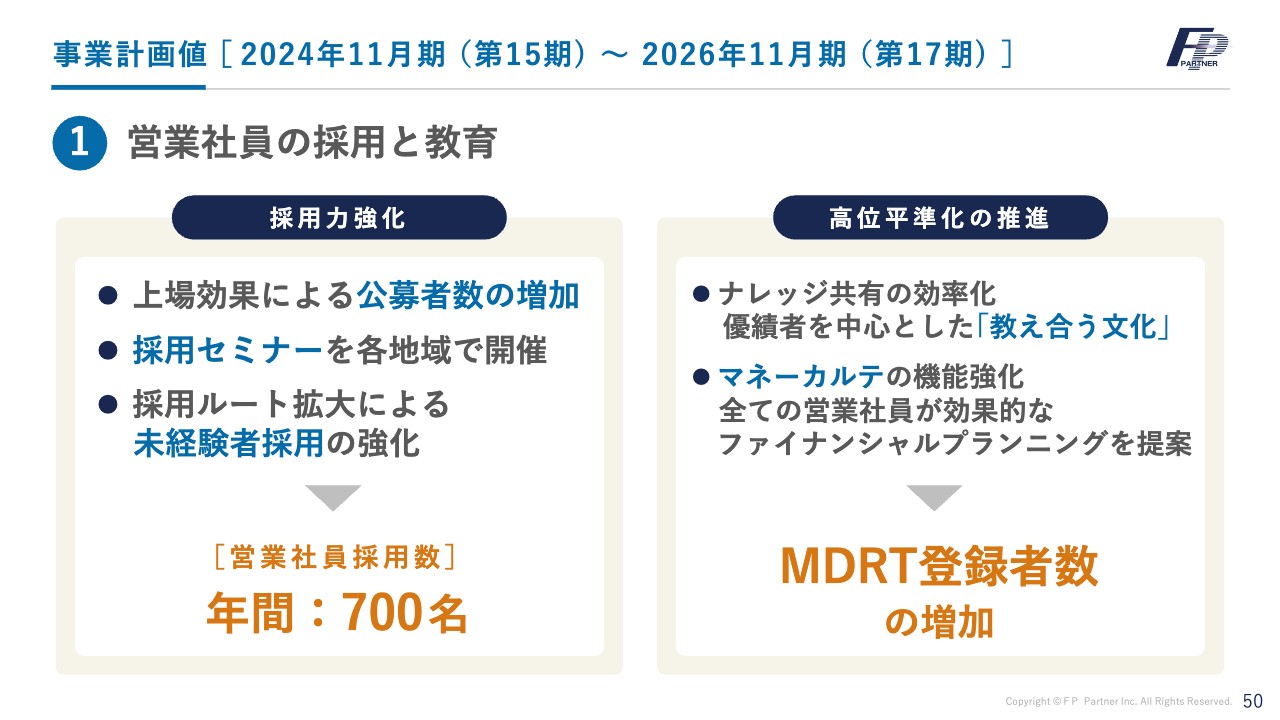

事業拡大施策として、営業社員の採用と教育、契約譲受・M&A、保険相談見込顧客の拡大、顧客フォロー体制、CGコードへの対応に取り組みます。

事業計画値[ 2024年11月期(第15期) ~ 2026年11月期(第17期)]

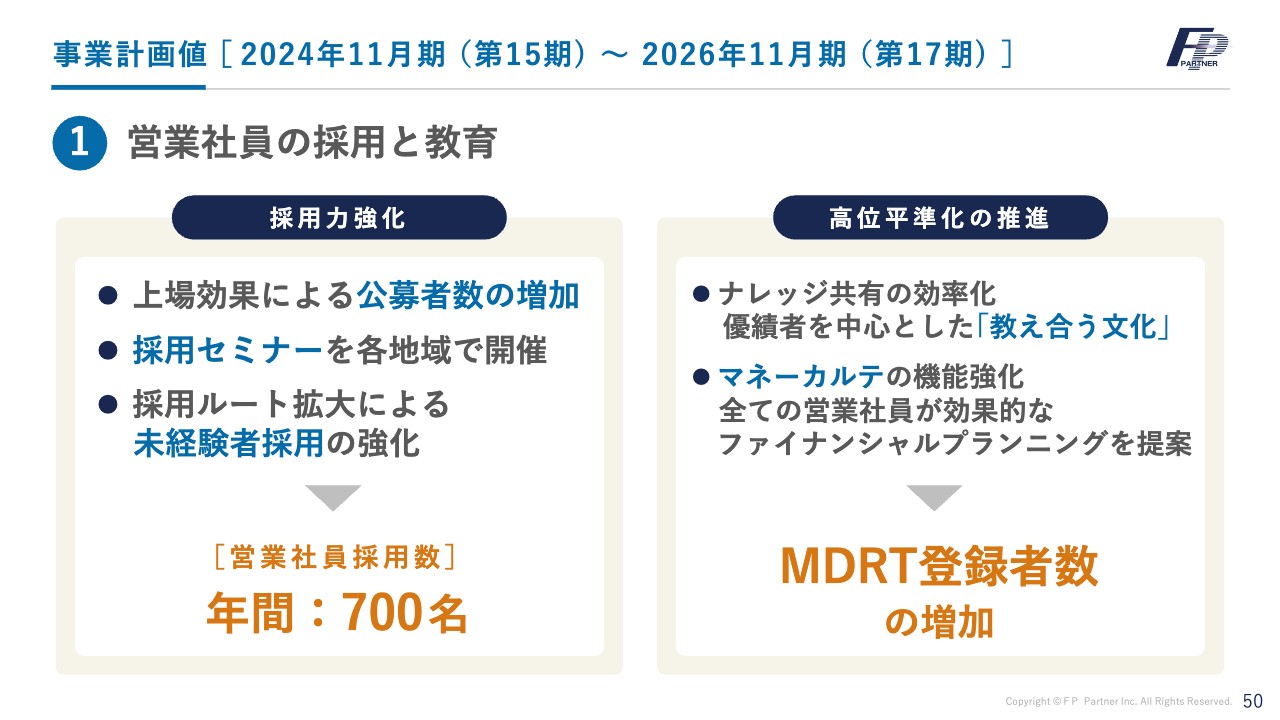

まずは営業社員の採用と教育です。前期は公募者数が2,500名を超えました。今期は年間700名の採用を行っていきたいと思っています。そして、トッププレーヤーの証しであるMDRTの登録者数も増やしていきます。

事業計画値[ 2024年11月期(第15期) ~ 2026年11月期(第17期)]

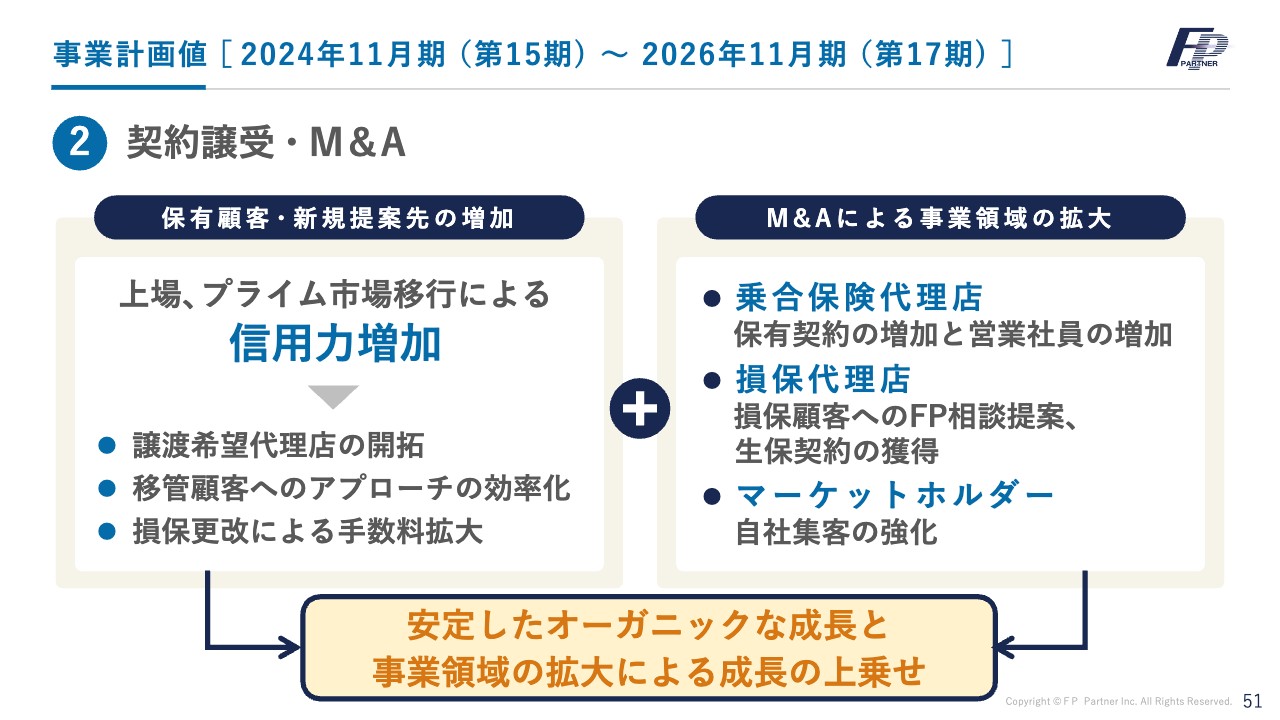

契約譲受・M&Aです。こちらも上場とプライム市場への移行により信用力が増加し、先方からの応募もかなり拡大しています。初めてのM&Aに続き、乗合保険代理店、損害保険代理店、マーケットホルダーのM&Aを積極的に行っていきたいと考えています。

事業計画値[ 2024年11月期(第15期) ~ 2026年11月期(第17期)]

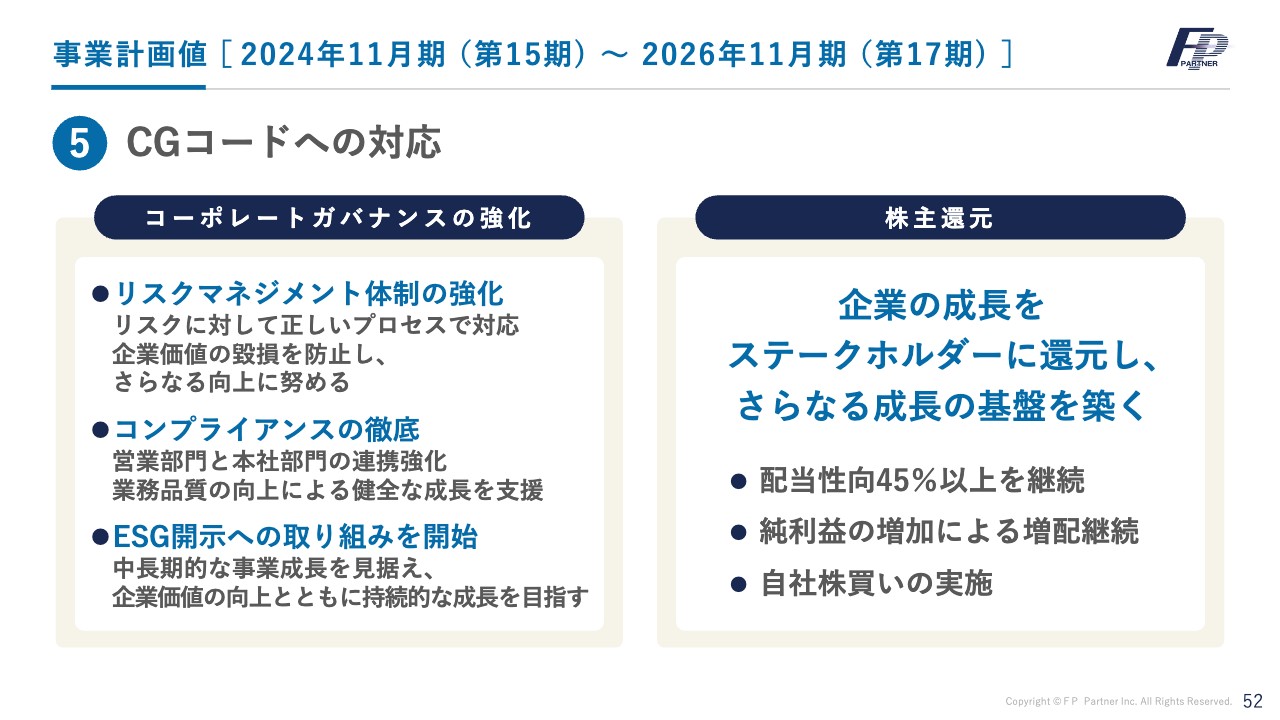

CGコードへの対応です。リスクマネジメント体制の強化、コンプライアンスの徹底、ESG開示への取り組みを開始します。

株主還元としては、企業の成長をステークホルダーに還元し、さらなる成長の基盤を築きたいと思っています。配当性向45パーセント以上を継続し、純利益の増加による増配も予定しています。自社株買いも実施します。

今後の成長に向けて

最後になりますが、今後3年間でさらに大きな事業成長を達成し、株主のみなさまへの継続的な利益還元を目指します。

私から一言申し上げて説明を終了したいと思います。私どもの業種は、上場効果が享受しやすいと考えています。1番目の営業社員の採用と強化、2番目の契約譲受・M&A、3番目のお客さまからの信頼・信用の獲得によるお金の相談場所として顧客と伴走し、金融商品の新しい加入の方法を消費者に提案していきます。

今期は上場効果の基盤を作り、今後3ヶ年で大きな成長を遂げたいと考えています。私どもは大きな成長と継続的な利益還元の両立ができる企業です。今後ともみなさまのご支援、ご指導のほどよろしくお願いします。ご清聴ありがとうございました。

質疑応答:契約譲受・M&Aの手応えと今後の方向性について

質問者:大変良い決算内容と事業計画で、本日の株価にも非常に期待感が現れていたと思います。その中で、件数が非常に伸びていた契約譲受とM&Aについて、これまでの手応えと今後の方向性を教えてください。

黒木:契約譲受・M&Aに関しては、現時点で丸3年が経過しようとしています。契約譲受移管合意件数はついに5万件という大台に乗り、継続手数料や新しい顧客の獲得だけではなく、保険商品の切り替えや新しい契約を上乗せするスキームもできてきました。これにより利益率が大きく改善していくと考えています。

今は5万件ですが、提携企業からのアポイントが年間13万件ありますので、これを指標に増やしていければ、当社のメインマーケットになると考えているところです。

また、上場申請期にはできなかったM&Aですが、お話はたくさんいただいています。今後も双方の意向に沿い、大きなシナジー効果が生まれる企業とは積極的にM&Aを行っていきたいと思っています。

質疑応答:営業利益率・当期純利益率が伸びた背景について

質問者:営業利益率が18.2パーセント、当期純利益率が12.9パーセントと非常に大きく伸びていますが、この背景や理由について教えてください。

黒木:当社の業態と規模にしてはかなり利益率を上げられたと考えています。ただし、まだ改善の途中であり、これから大きく伸びる要素があります。

自社集客、契約譲受への上乗せ、契約の切り替えは、提携企業からのビジネスとは利益率が大きく異なります。売上に対する寄与は少ないのですが、利益に対する寄与はかなり大きいと感じていますので、ここの契約が進めば進むほど、利益率の改善が見込めます。

前期に18パーセント台を出せたのも大きな自信になりましたので、さらに20パーセント台、20パーセント台後半を目指せると考えています。

質疑応答:売上総利益の計画値の背景と自社株買いを決めた理由について

質問者:1点目は、47ページの事業計画値の見直しに関して、売上高の見通しは大きく変わらない一方で、売上総利益の目線が上がっています。この背景について教えてください。広告関連事業などの新規ビジネスの貢献も大きいと思いますが、売上高に対する広告関連事業の貢献や、今後の成長見通しについてコメントいただけますと幸いです。

2点目は、株主還元に関して、今回自社株買いの実施を決めた背景を教えてください。配当とのバランスや流動性の制約など、いろいろな論点があると思いますが、今後も追加的に自社株買いは検討されるのでしょうか?

黒木:まず、47ページの事業計画値から回答します。売上高に対して利益率が向上していますが、背景としては自社集客と契約譲受の上乗せ、そして広告業等の売上=利益の部分が増えたことで、利益率を大幅に改善できたことが挙げられます。

当初から「これくらいまではやれる」と予想はできていたのですが、上場効果もあり、売上が若干上乗せできたことも大きな要因です。

広告費についてはまだ通期で2億円弱ですので、売上に対する利益率としてはゼロコンマ数パーセントです。今期は倍以上を目指しており、利益率に対するインパクトは1パーセント以上を考えています。

続いて株主還元ですが、当社の場合は積極的な利益還元は成長を妨げるものではなく、できるだけ株主還元を行っていきたいと考えています。増配でもある期末配当では、配当性向45パーセントと予算における利益を掛け合わせ、1株当たり90円とさせていただきたいと思います。

今回の自社株買いは10億円と、当社の1パーセント弱の規模になります。この1年間で積み上げられたキャッシュフローもかなりありますので、10億円という金額を設定しました。

タイミングと規模を常時検討した結果、この時期の実施となりましたが、今後も検討を続けて最適なタイミングと規模での自社株買いを行っていきたいと考えています。

質疑応答:生命保険手数料収入の推移について

質問者:2023年11月期の生命保険手数料収入について、第3四半期に大きく増加して、第4四半期はそこから少し沈んだかたちになっています。第3四半期の一時的な動きがどのような理由で起こり、なぜ第4四半期にそれがなくなっているのかを教えてください。

あわせて、第4四半期の伸びについて、これまで約20パーセントの伸びだったのが、前年同期比で約11パーセントしか伸びていません。やや減速しているようにも見えますが、売上として何かが前倒しになった結果なのでしょうか?

この件が今後に悪い影響を与えるのではないかと心配していますので、2023年11月期の生命保険手数料収入について教えてください。

黒木:先ほど第3四半期の伸びについてお伝えしましたが、詳細にご説明します。保険の商品は平準払いの他に、一時払いの契約があります。一時払いの契約には変額や外貨建てがあり、今、貯蓄から投資へということで、当社においても一時払いがかなり大きく伸びてきています。

この第3四半期には、ちょうど米国の金利が頂点に達し、さらに円安も相まってお客さまの一時払い商品への切り替えが積極的に行われました。うれしい誤算でしたが、これによりいつもよりも売上高が大きく伸びた結果、過去最高を10億円ほど上回るかたちとなりました。

第4四半期においては減速に見えるかもしれませんが、一時払いが減り、平準払いが増えてきています。数字的には前期より大きく増加していますが、手数料の面では一時払いは手数料率が低く、平準払いはストック収入も含めた金額であり、これから今期・来期に向けて着実かつ効果的に寄与していくかたちですので、当社としては減速とは考えていません。

質疑応答:第4四半期の営業利益の伸び悩みの要因について

質問者:2023年11月期第4四半期の営業利益は、10億円を切っている状況です。2022年11月期の第4四半期もそうだったのですが、決算賞与が含まれているのでしょうか? 含まれている場合は何億円くらいなのでしょうか? また、それ以外の一過性のコストなどが圧迫しているのでしょうか? 第4四半期の利益率低下について教えてください。

黒木:2022年11月期に続き、前期も決算賞与を出しました。決算賞与は約3億円弱です。このため、利益が減っています。第4四半期は前期より利益をかなり出していますが、大きな要因はなく、決算賞与の金額の違いだとご理解ください。

ただし、営業が努力した結果、第3四半期でかなり数字を大きく上げたため、年末に向けて少し安心感もあり、第4四半期は通常運転になったと考えています。

質問者:売上高も営業利益も第3四半期にかなり上がったことで、少し減速して見えるという理解でよろしいでしょうか?

黒木:少し減速して見えるかもしれませんが、第3四半期で過去最高を大きく上回った結果、少しほっとした部分もあって、減速につながったかもしれません。しかし、当社としてはこの第4四半期も満足のいく結果だと考えています。

質疑応答:2024年11月期の営業利益率の予想について

質問者:2024年11月期の営業利益率の予想が18.9パーセントで、前期の18.2パーセントに比べて若干の改善にとどまる見通しです。契約譲受も順調に増えており、もちろんトップラインも伸ばしている中で、控えめな目標のようにも見えます。

背景には、我々が見えていないコストアップ要因やマイナス要因があるのでしょうか? あるいは、単純に保守的に組んでいるだけなのでしょうか?

黒木:現在上場して1年3ヶ月であり、上場効果も実感していますが、まだまだつかみきれないところがあり、上場効果をさらなる飛躍につなげていく基盤を作りたいと思っています。

営業利益率の予想はやや保守的であり、大きく改善したいところです。2024年11月期を3ヶ年に向けた基盤の年と考えており、経費がここにあるというわけではありませんが、今後も含めて利益率の改善に取り組んでいきます。まずはここからスタートし、2024年11月期においても改善できるようであれば、上方修正したいと思っています。

質問者:重点的にお金を使いたい分野などはありますか?

黒木:できれば人材採用やM&Aにお金を投下していきたいと思っていますが、そこまで大きな損失になるとは考えていません。2024年11月期は、大きな投資というよりは、オーガニックな成長に効果の見込める投資を重点的に行っていきたいと考えています。

質疑応答:円高によるリスクと予防策について

質問者:外貨建て商品の一時払いについて、急速に円高になった時にトラブルにならないのでしょうか? そのようなことに対して予防策を用意しているのかを教えてください。また、その後の保険契約において、逆風気味になるのでしょうか?

黒木:円高において、外貨建ての一時払いに関しては確かに為替リスクによる元本毀損のリスクがあります。また、外貨建ての平準払いは、昨今の円安によってかなり販売量が減ってきています。

しかし、円高になることによって平準払いが増えるほうが、当社としてはメリットが大きいと考えています。以前は外貨建ての保険商品は当社のメイン商品でしたが、今は販売量がかなり減っています。

外貨建てのものに関しては、お客さまに丁寧にご説明し、ドルコスト平均法等を利用していただくことや、広域でリスク分散していることについて理解していただいています。また、円高だと円ベースの投資資金を低く抑えられるため、平準払いのお客さまには非常に好評と認識しています。

質疑応答:契約譲受の競合について

質問者:契約譲受について、今回オリックス生命の100パーセント子会社についても御社が扱うというお話がありました。以前から競合が出にくいと思っていましたが、今回の件で本当に競合が出ないのではないかと思いました。

そうは言っても、御社が契約譲受で非常に成績を伸ばしていることは、おそらく多くの人が知っていると思います。今後のリスクについて、もう一度ご説明をお願いします。

黒木:オリックス生命の100パーセント子会社については、業界内でもかなり情報が高まっています。今回は当社が代理店で初めて、生命保険会社の子会社から契約を受け取るかたちです。

契約譲受については、お金があれば誰でもできるというものではありません。当社が一番力を入れてきた体制整備に加え、お客さまにもオプトアウトのレターを送りますので、お客さまがまったく知らない代理店に移管する場合は拒否される可能性が高くなります。当社の場合、今までの5万件に関しては、オプトアウトで当社が拒否されることはほぼありませんでした。

オリックス生命の契約譲受に関しても、ほぼ全県にまたがっています。やはり担当者がいないと契約譲受は成り立たないため、当社は先ほどお伝えした47都道府県の2,300人の担当者を必ずお客さまに配置しています。ここにおいて優位性があり、会社の知名度等も勘案すると、ようやく3年目で花開いたといったところです。

質疑応答:営業社員の採用数と今後3ヶ年の売上高の伸びについて

質問者:1点目は、50ページの事業計画値における営業社員の採用数が年間700名ということで、2023年11月期の660名程度の実績からあまり大きく増えていないようにも見えます。

今後、上場案件も増えてくる中で、年間700名の採用を3ヶ年続けることで足りるのでしょうか? さらに加速させる余地があるのか、あるいは700名が上限にもなりうるのかについて教えてください。

2点目も同じく事業計画値についてです。2026年11月期の売上高は、2024年11月期、2025年11月期に比べて伸びの幅がやや大きくなるようにも見えます。3年目にトップラインの伸びが大きくなる背景を教えてください。

黒木:まず、50ページの営業社員の採用については、2024年11月期の年間目標が700名です。

2025年11月期、2026年11月期以降は、加速度的に大幅に伸ばしていく予定です。2024年11月期についても、M&Aでの採用はここには入れていません。まだ決まったものが1件しかないため、M&Aが決まってくれば700名を大きく超えてくると考えています。

2つ目の質問について、46ページをご覧ください。2026年11月期で売上高を大きく伸ばしていきます。保守的ではありますが、2024年11月期に関してはプライム市場上場を果たし、1年をしっかりと進め、成長の基盤を作っていきたいと考えています。保険だけではなくIFAビジネス、他の事業に関しても、積極的に道筋をつけていきたいと考えています。

2025年11月期、2026年11月期に関しては、オーガニックな成長ではない部分の成果も入ってくると考えており、精度を高く、さらに前倒しに目標達成ができるように努力していきますので、決して大きな目標とは考えていません。

質疑応答:為替変動・日経平均株価の影響について

質問者:外貨建て一時払い商品の販売に関して、為替の変動や日経平均株価は売上高に影響があるのでしょうか?

黒木:外貨建ての一時払いに関しては、先ほどもご質問にあったように、円高になった場合、やはり販売量は減っていくと考えています。その一方で、先ほどお伝えしたとおり、平準払いの外貨建ての保険が売れたほうが当社にとっては大きなメリットになります。先ほどのストック収入・継続手当等に寄与するため、そちらのほうが期待が大きいかたちです。

日経平均株価等も連動するものもありますが、変額の一時払いに関しては、お客さまに全世界的な投資を選んでいただいており、日本の株式や債券のみという方はほとんどいません。日本株式や債券を組み入れつつ全世界的な投資を行うのが一時払いの商品の特徴であるため、日経平均株価に関してはあまり心配がないだろうと考えています。

新着ログ

「保険業」のログ