提供:株式会社FPパートナー 2023年11月期第3四半期決算説明

【QAあり】FPパートナー、3Q営業利益は前期比+40.2% 自社集客案件の拡大による契約獲得が利益増加に寄与

目次

黒木勉氏(以下、黒木):みなさまお忙しい中、株式会社FPパートナーの2023年11月期第3四半期決算説明会にご参加いただきありがとうございます。代表取締役の黒木です。

まずは、ご挨拶をさせていただきたいと思います。昨年9月22日に東証グロース市場に上場し、先月9月11日に東証プライム市場に最短で上場しました。これも投資家のみなさま、株主のみなさまのおかげですので、一言御礼申し上げます。ありがとうございます。

今回がプライム市場に上場して初めての決算説明会ですが、それにふさわしい過去最高の四半期になりましたので、詳細について私よりご説明します。

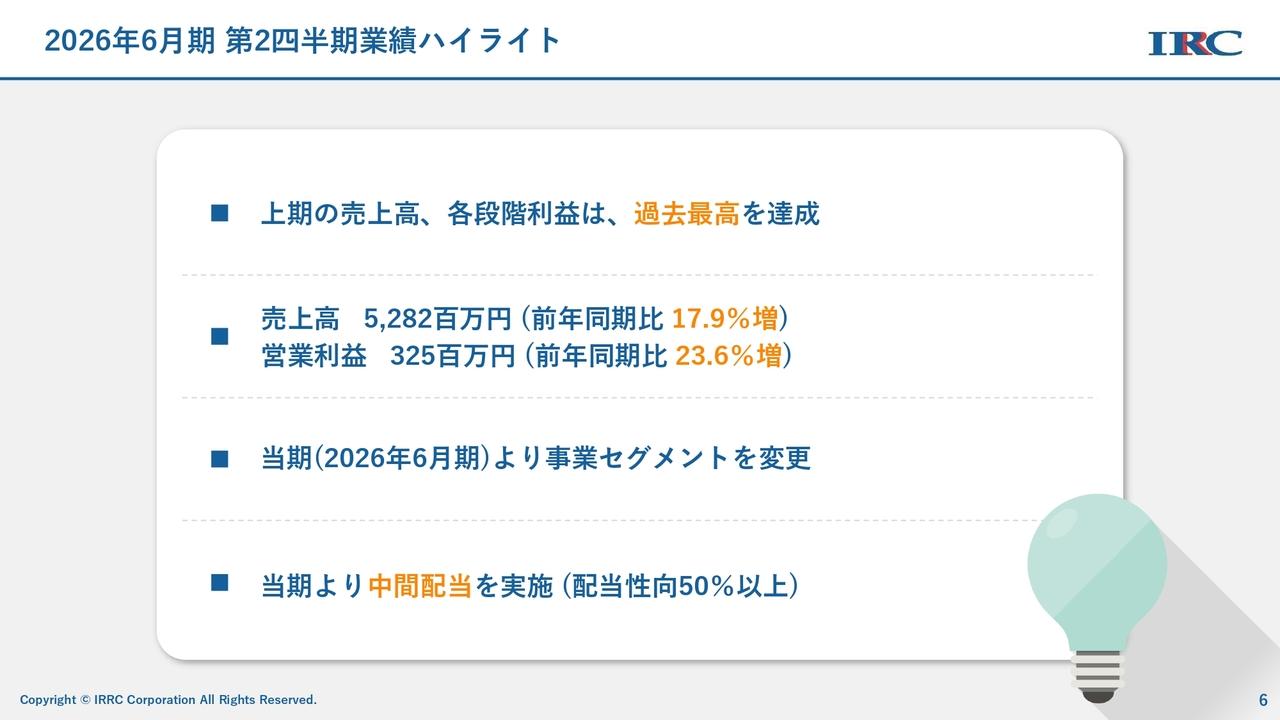

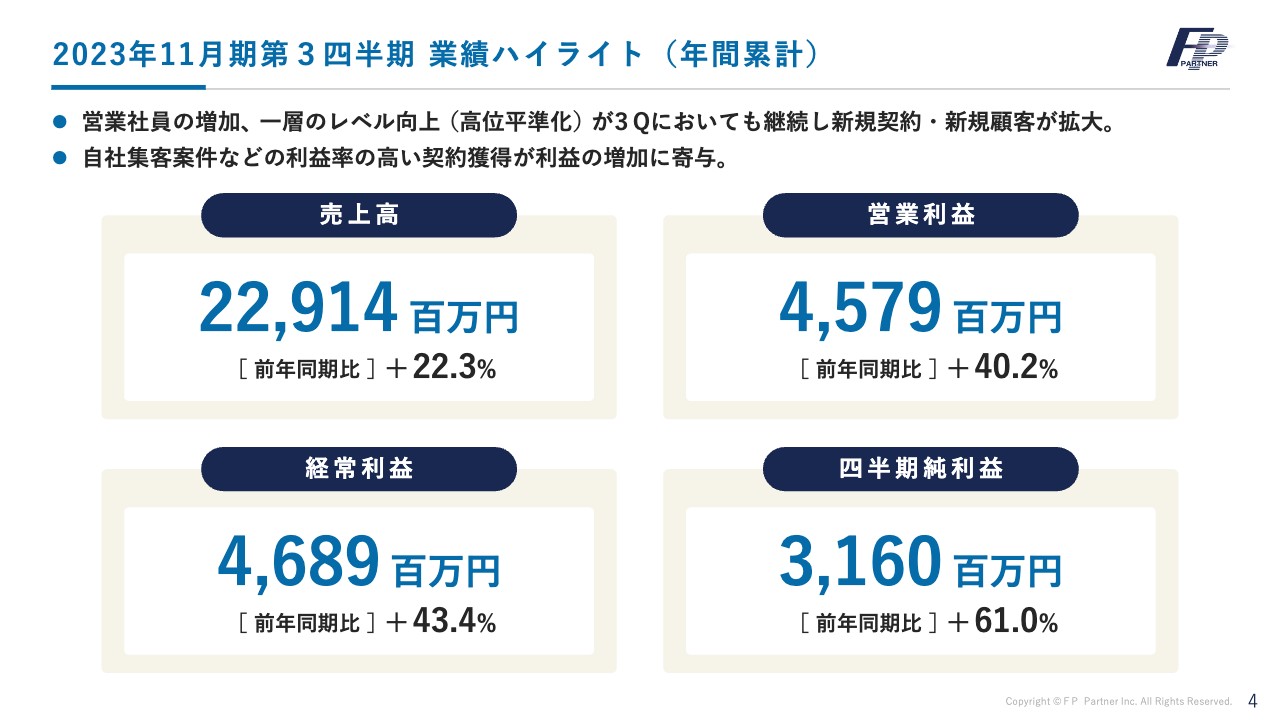

2023年11月期第3四半期 業績ハイライト(年間累計)

2023年11月期第3四半期業績ハイライトについてご説明します。営業社員の採用と一層のレベル向上が継続し、新規契約・新規顧客が拡大しました。自社集客案件の拡大による利益率の高い契約獲得が、利益の増加に寄与しています。

その結果、売上高は229億1,400万円、前年同期比22.3パーセントの増加です。営業利益は45億7,900万円、前年同期比40.2パーセントの増加です。経常利益においても、46億8,900万円、前年同期比43.4パーセントの増加、純利益においては31億6,000万円、前年同期比61パーセントの増加で着地することができました。

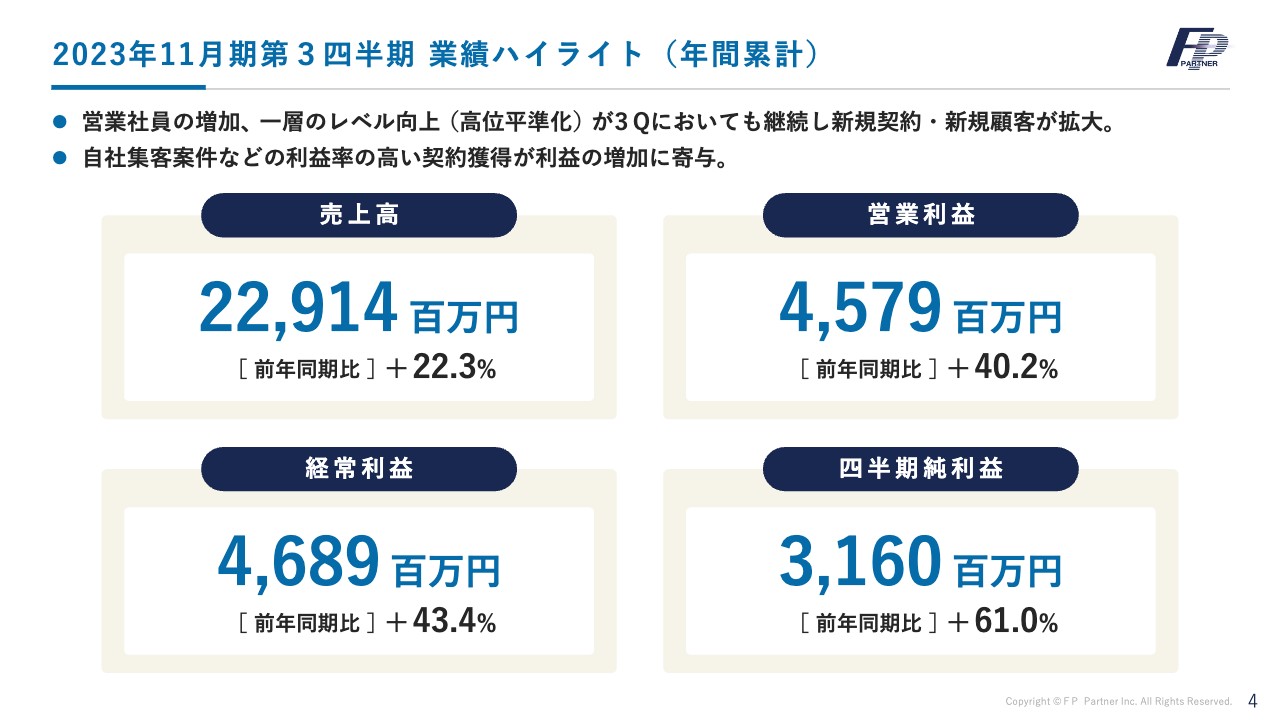

2023年11月期第3四半期 業績ハイライト [ 対通期業績予想進捗率]

通期業績予想に対する進捗率についてです。第2四半期の決算発表にて、純利益10億円以上の、当社の規模としては大幅な上方修正を行いました。高い目標ではありましたが、大きく近づくことができました。

上方修正後の売上高299億7,300万円の目標に対する進捗率は76.5パーセントです。営業利益55億1,000万円の目標に対しては、進捗率は83.1パーセントです。純利益は37億7,900万円、進捗率は83.6パーセントです。

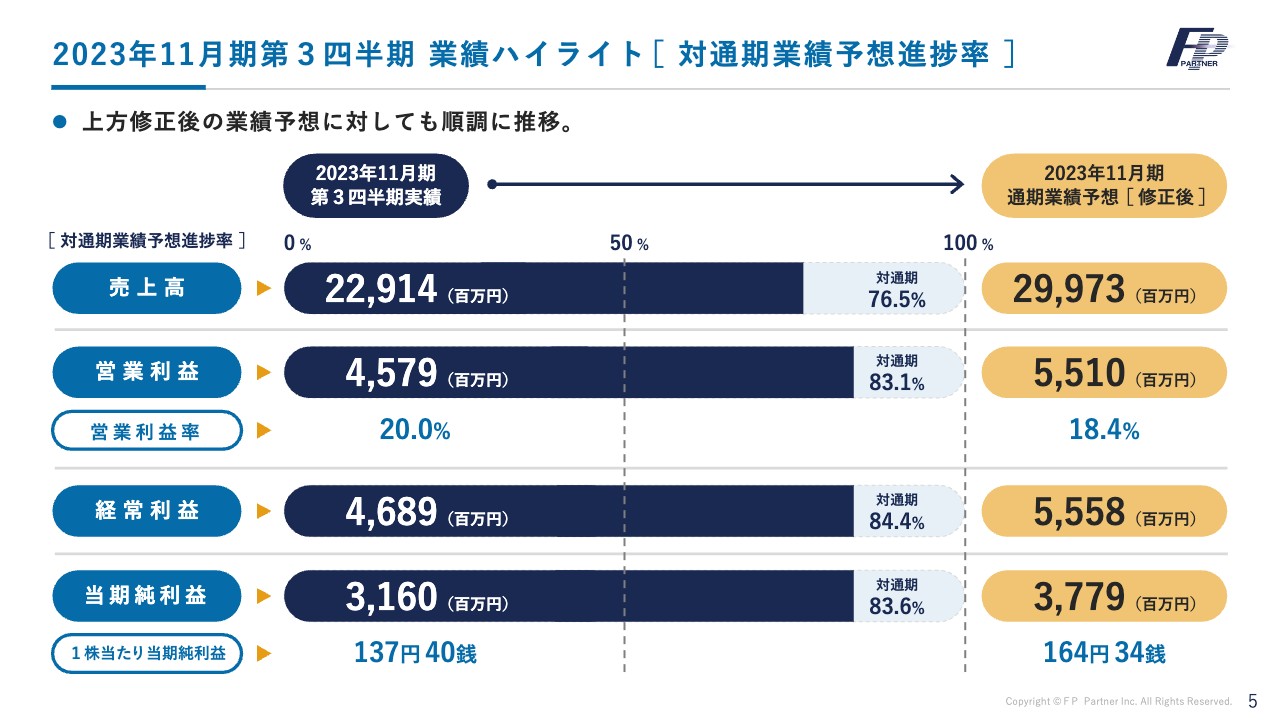

2023年11月期第3四半期 業績ハイライト

第3四半期の業績ハイライトです。まずは第3四半期のKPI実績をご覧ください。

営業社員については、第3四半期で133名、累計434名の採用を達成しました。10月5日に出したIRのとおり、今期10月1日までに過去最高である597名の営業社員の採用ができています。

保険契約見込顧客数は3万7,732件で、前期比5パーセント増のプラス1,798件となりました。保有契約件数は136万4,303件で、前期比20.6パーセントの増加です。

取り組みについてもご説明します。従業員向けの「金融教育プログラム」のトライアルを開始しました。また、顧客と当社営業社員とのコミュニケーションツール「マネドクLINE」をリリースしました。さらに、今期から本格稼働した人材開発室では、各地域で採用セミナーを行っています。

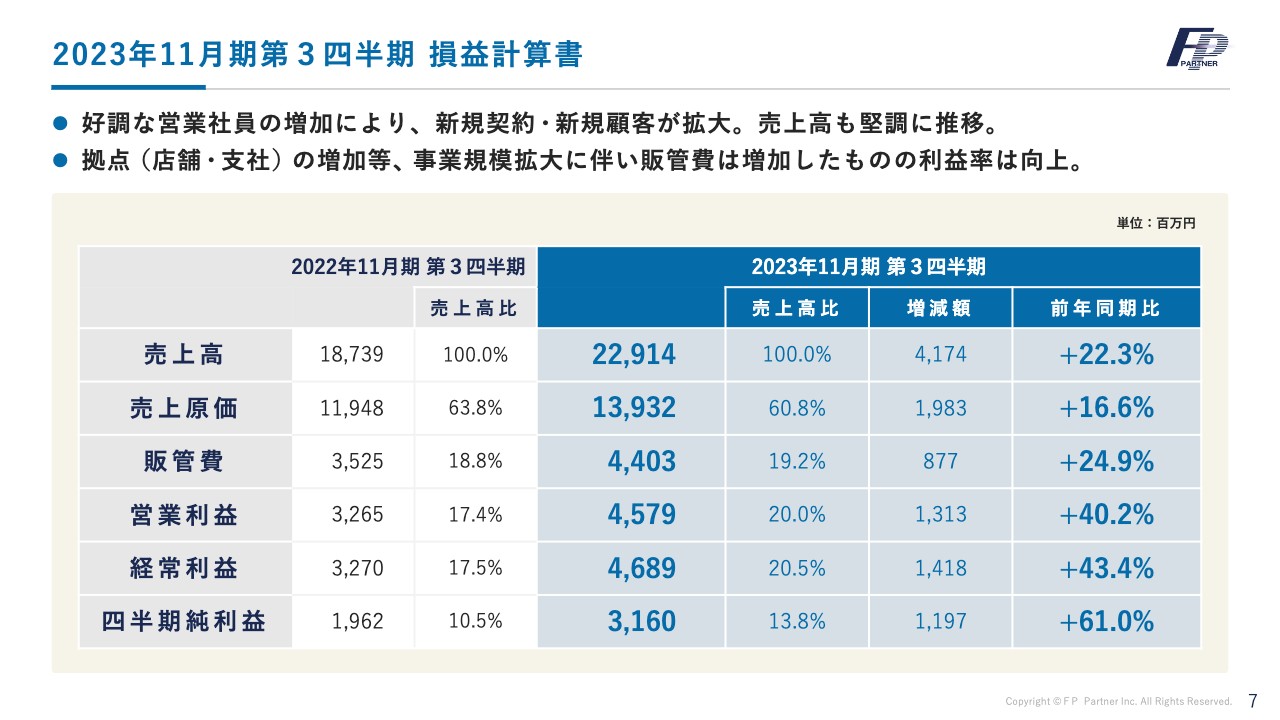

2023年11月期第3四半期 損益計算書

第3四半期の損益計算書についてです。売上高は41億7,400万円増加して、前年同期比で22.3パーセント増です。営業利益は13億1,300万円増加して、前年同期比40.2パーセント増です。四半期純利益についても11億9,700万円増加し、前年同期比61.0パーセント増になっています。

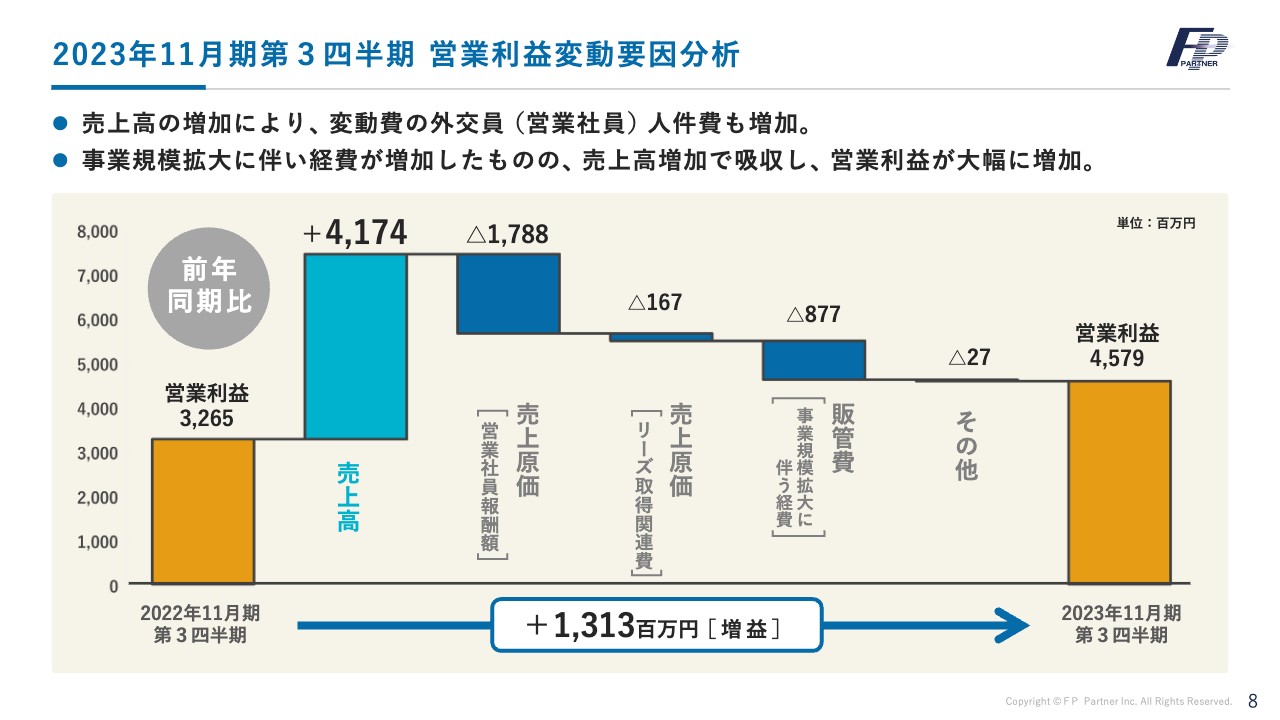

2023年11月期第3四半期 営業利益変動要因分析

第3四半期の営業利益変動要因の分析です。売上高増加により変動費の外交員人件費も増加しています。一方で、自社集客等により営業利益の高い集客ができており、さらなる利益率の向上に寄与しました。

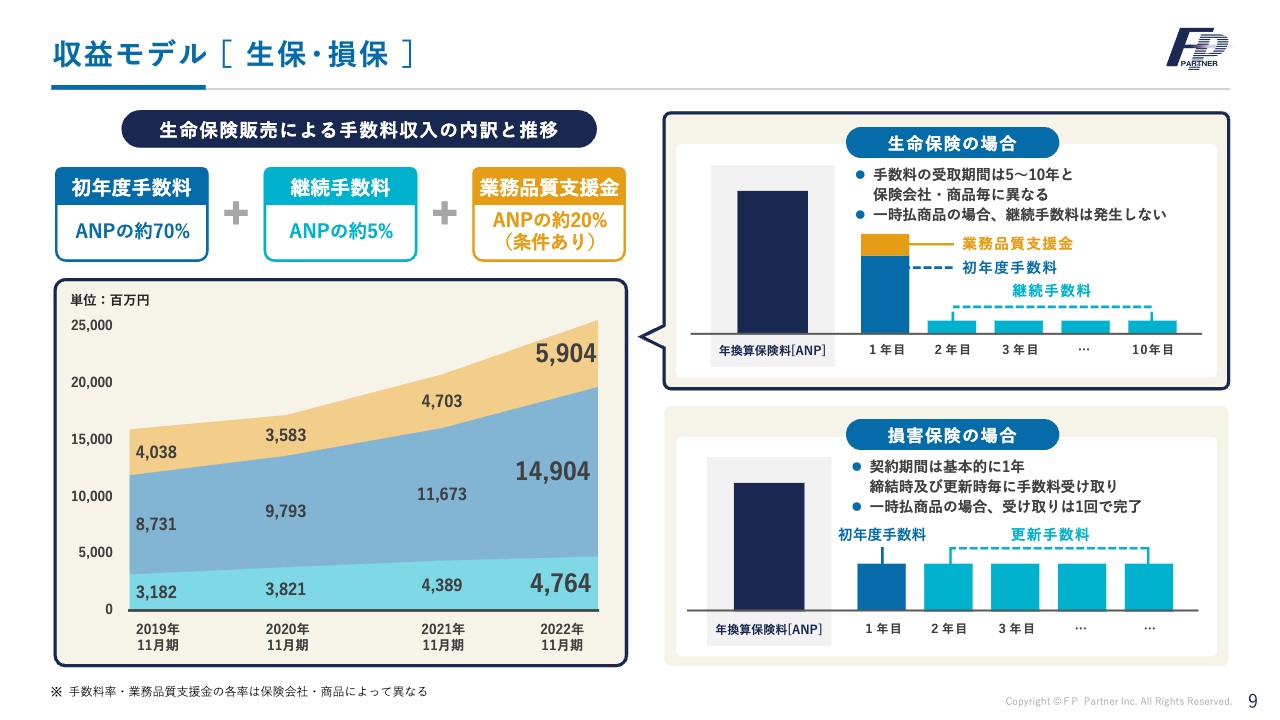

収益モデル[生保・損保]

当社の収益モデルについてご説明します。スライド左のグラフをご覧ください。お客さまに契約いただくと、1年目に初年度手数料と業務品質支援金という2つの大きな手数料が入ってきます。一方で、2年目からは長く薄く、お客さまが契約を継続する限り、継続手数料が最長9年間入ってきます。

左側の図では、継続手数料を薄いブルーで示しています。創業して4年間から5年間はほとんどなかった継続手数料の売上が、昨年度は47億6,400万円のストック収入として順調に増えてきており、結果として収益と売上の安定に寄与しています。

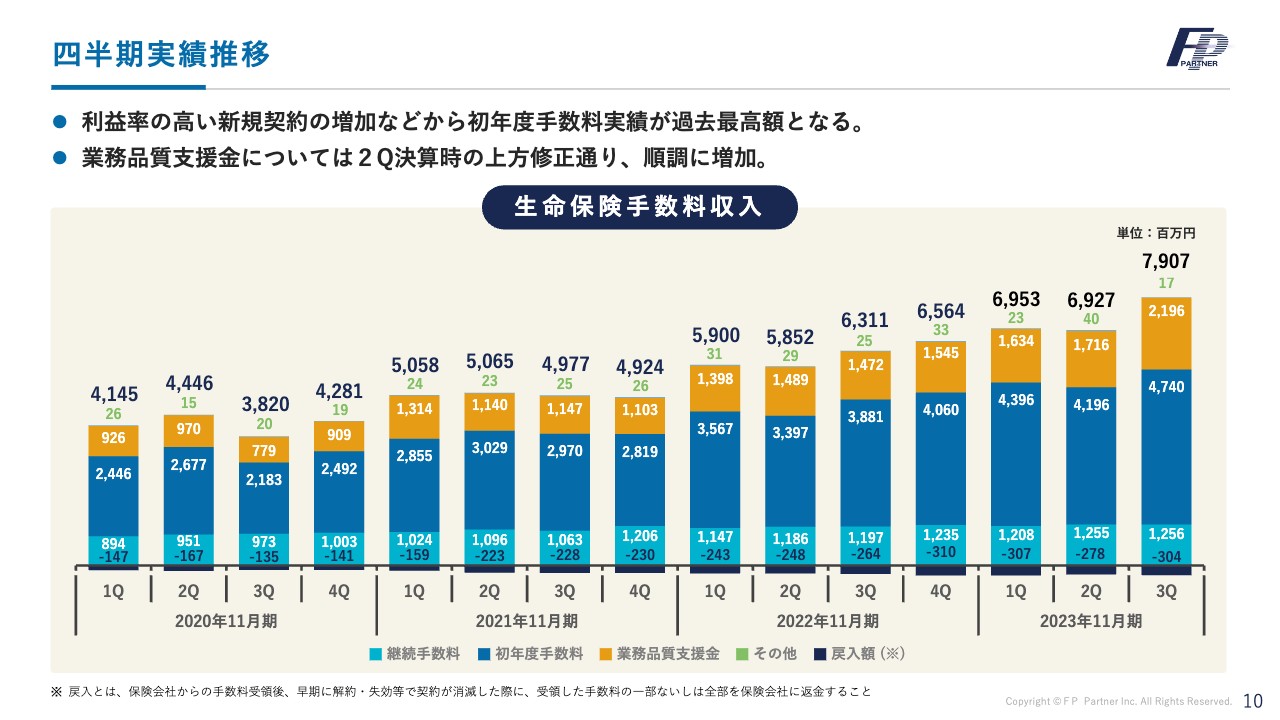

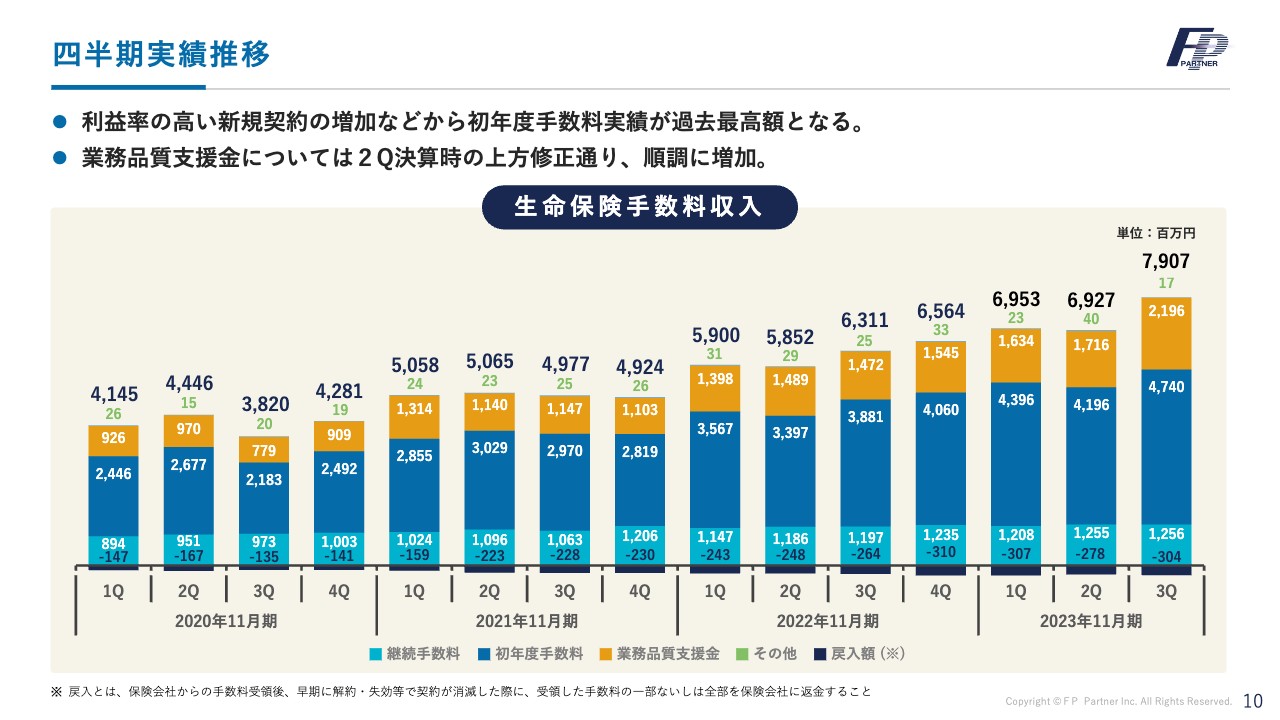

四半期実績推移

2020年11月期から4年間の生命保険手数料を、四半期ごとの推移で表しました。グラフの示すとおり、まさに右肩上がりに増加しています。

特に2022年11月期第1四半期からは、毎四半期に過去最高に近い成績を収めており、まさに成長曲線に入っています。グラフ右端に記載している2023年11月期第3四半期の手数料収入は、第2四半期からさらに約10億円増加し、79億700万円と過去最高です。

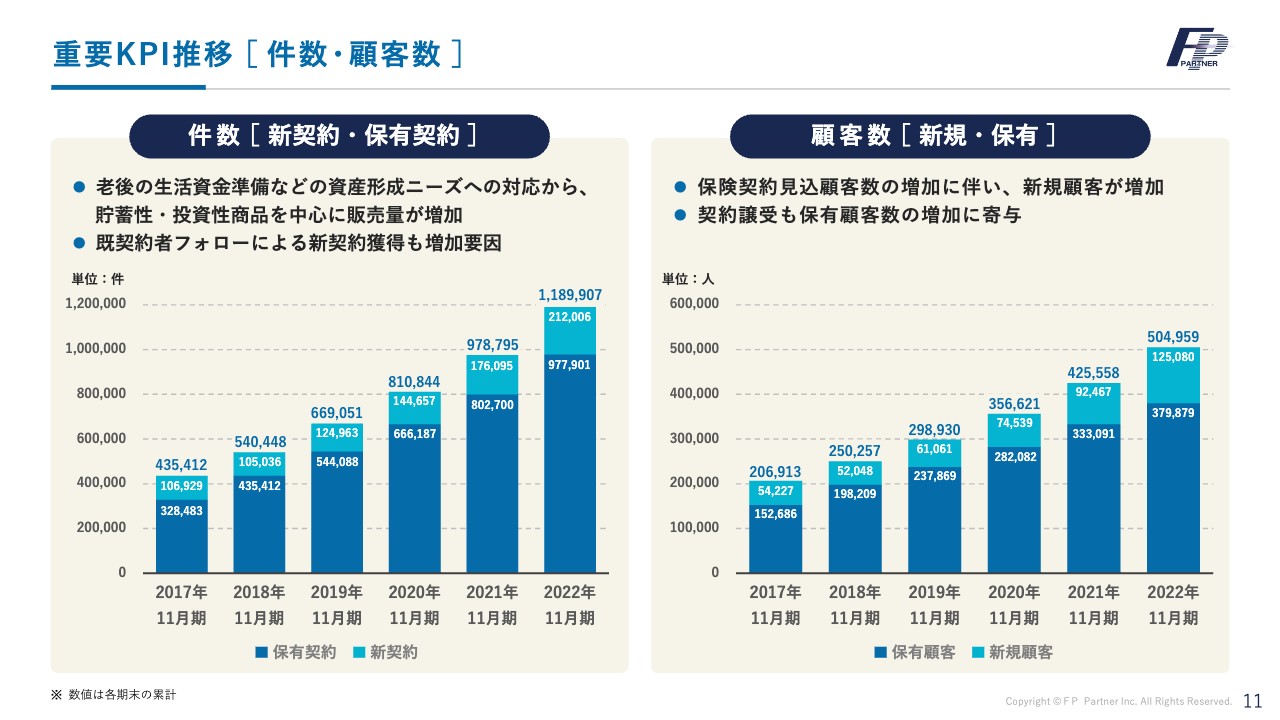

重要KPI推移[件数・顧客数]

重要KPIの推移についてご説明します。スライドは過去6年分の件数と顧客数を示しています。こちらもご覧のとおり、まさに右肩上がりです。

今期はさらに好調で、第3四半期時点での保有契約数は136万4,303件、保有顧客数は56万8,988人にもおよびます。

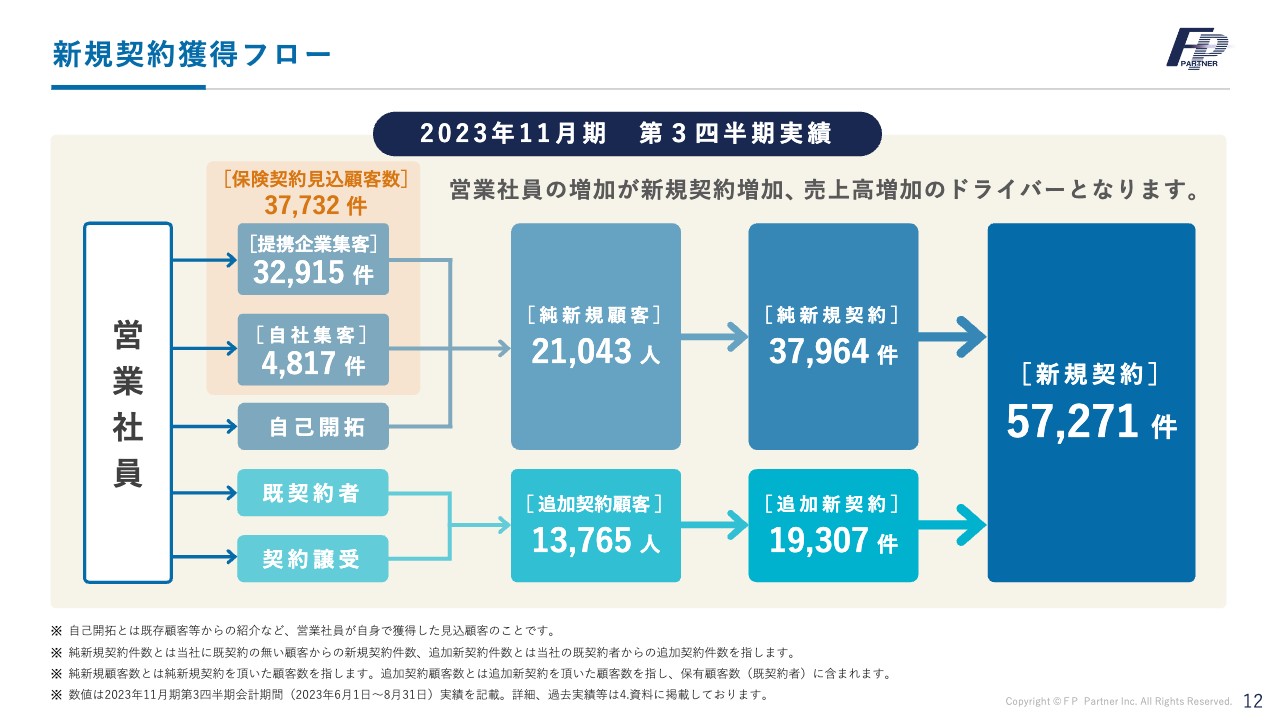

新規契約獲得フロー

新規契約獲得フローを第3四半期の実績でご説明します。スライド左側の上部には新規の提携企業からの集客や、自社集客による契約件数を記載しています。下部は既契約者および契約譲受による追加契約の人数です。右側の新規契約がこれらの合計で、3ヶ月で5万7,271件もの契約があります。

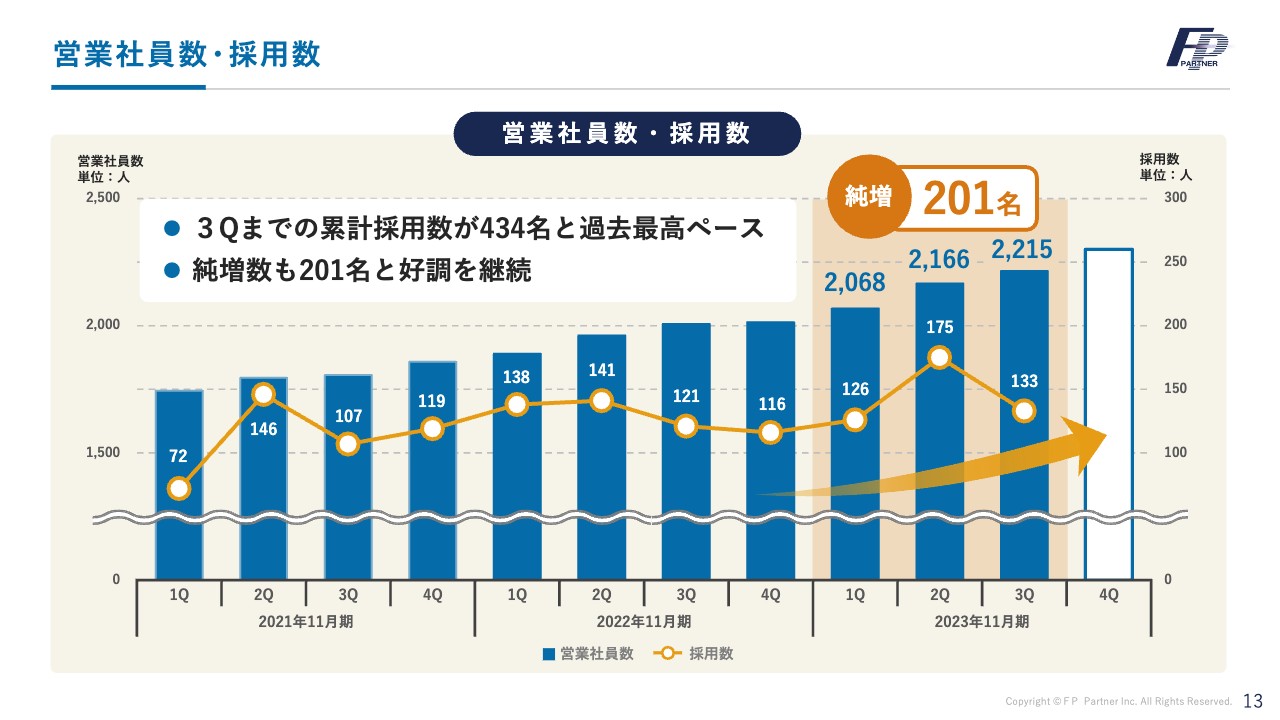

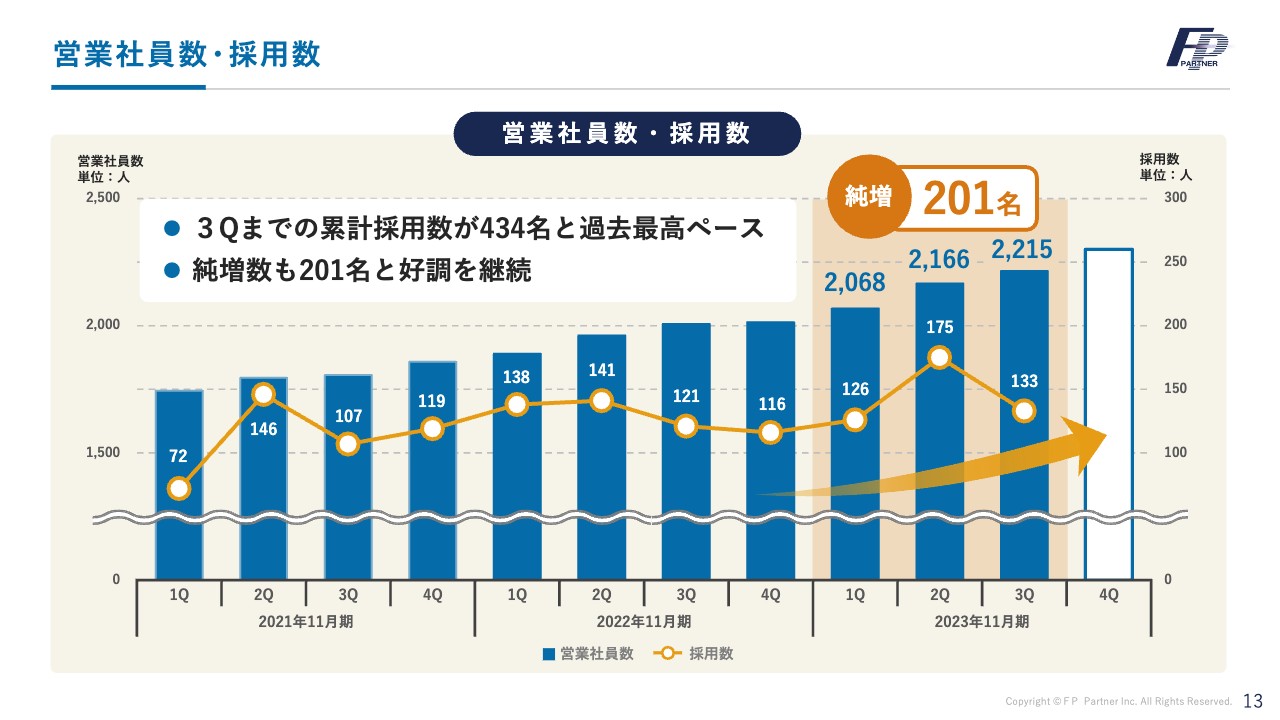

営業社員数・採用数

当社の最も大事なKPIといえるのが、営業社員採用の純増数です。第3四半期までの累計採用数は434名となり、純増数は201名となりました。

昨年1年間の純増数は156名でしたので、わずか9ヶ月でさらに50名近く純増しています。10月においては、単月で過去最高に近い82名の営業社員が入社しており、さらに右肩上がりで第4四半期を迎えると考えています。

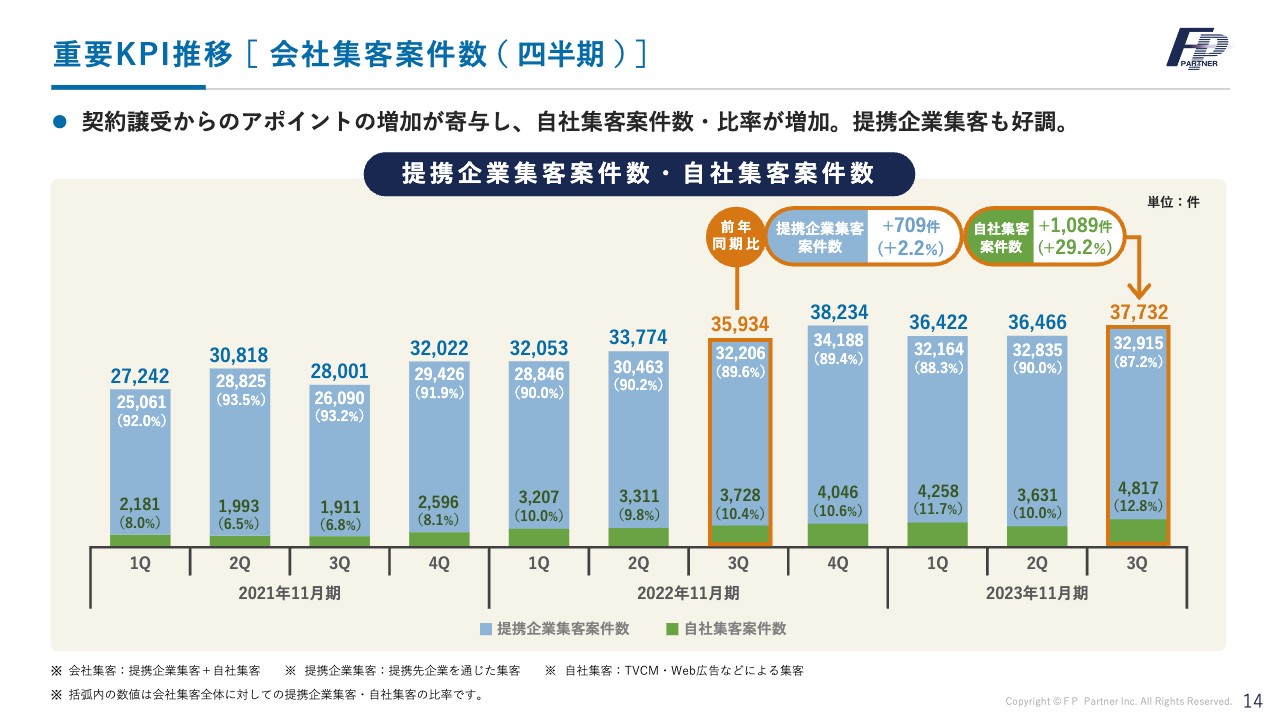

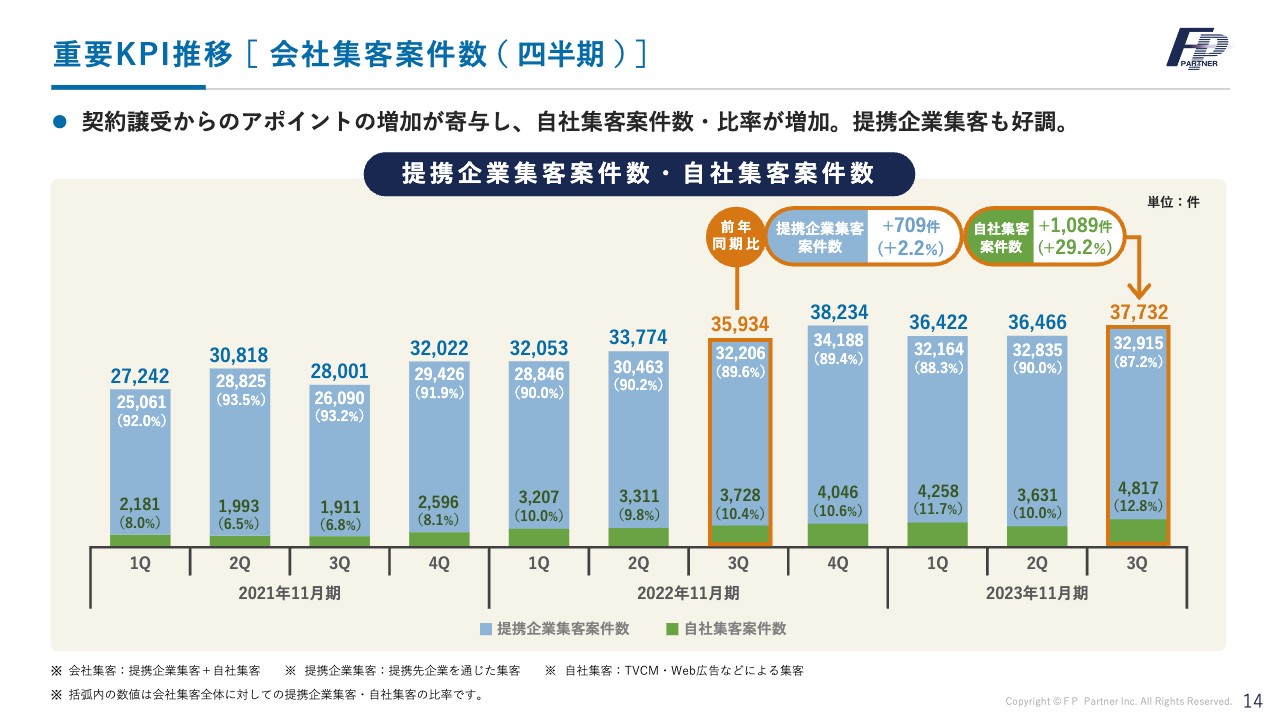

重要KPI推移[会社集客案件数(四半期)]

会社の集客案件数についてです。グラフは提携企業による集客や自社集客によるアポイントの数を示しています。

スライド右上に記載のとおり、第3四半期の提携企業集客案件数はプラス709件と前期比2.2パーセントの増加、自社集客案件数はプラス1,089件と前期比29.2パーセントの増加となり、合計で3万7,732件となっています。先ほどからお伝えしているとおり、営業利益率の大幅な改善につながっています。

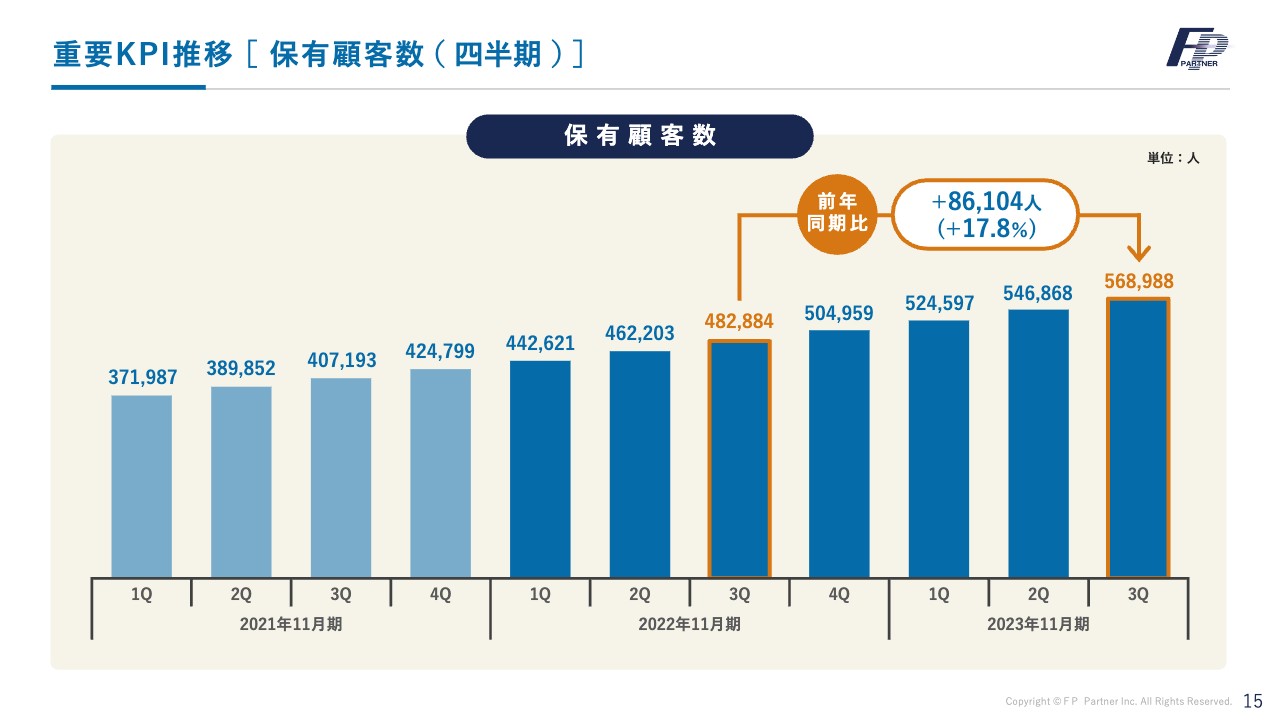

重要KPI推移[保有顧客数(四半期)]

四半期ごとの保有顧客数についてです。わずか1年間で、13年におよぶ保有顧客数から17.8パーセントも増加し、56万8,988人になっています。

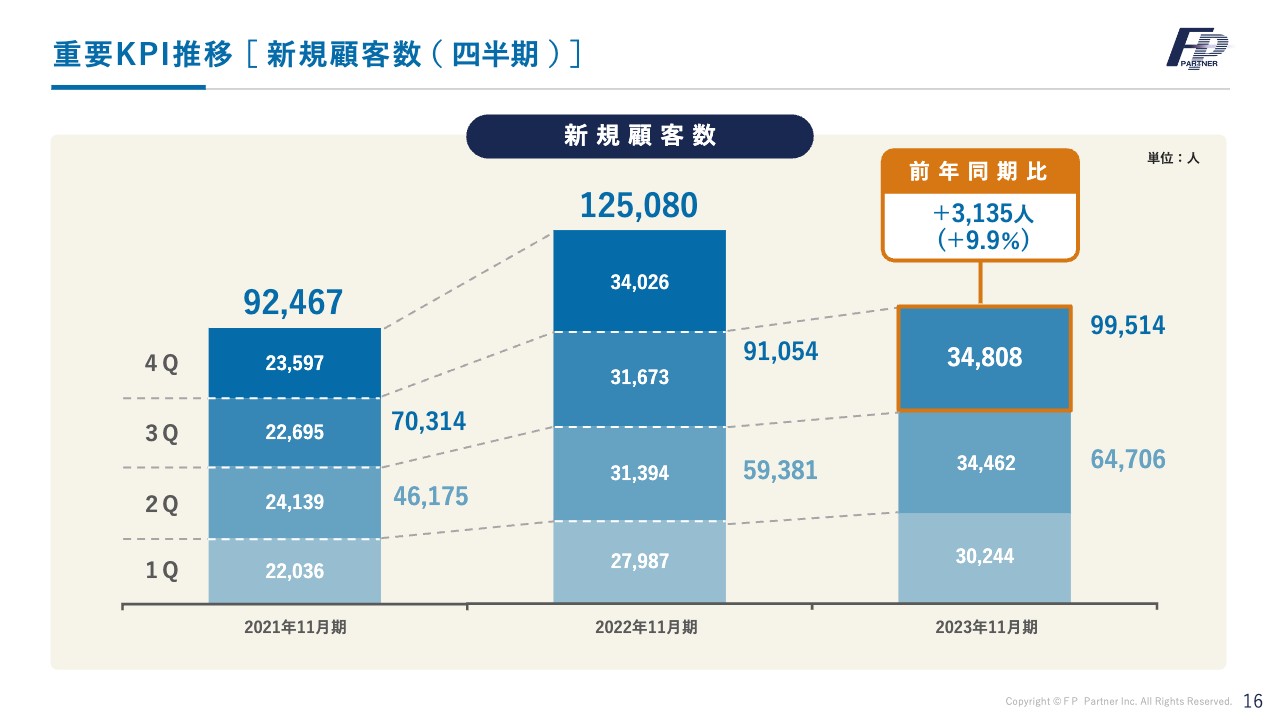

重要KPI推移[新規顧客数(四半期)]

四半期ごとの新規顧客数の推移で見ると、第3四半期は3,135人、前期比で9.9パーセントも増加しています。

重要KPI推移[保有契約件数(四半期)]

保険契約件数についても、第3四半期では前年同期比プラス23万3,245件と20.6パーセントも増加しており、136万4,303件となっています。こちらもかなり大きな成長曲線を描いています。

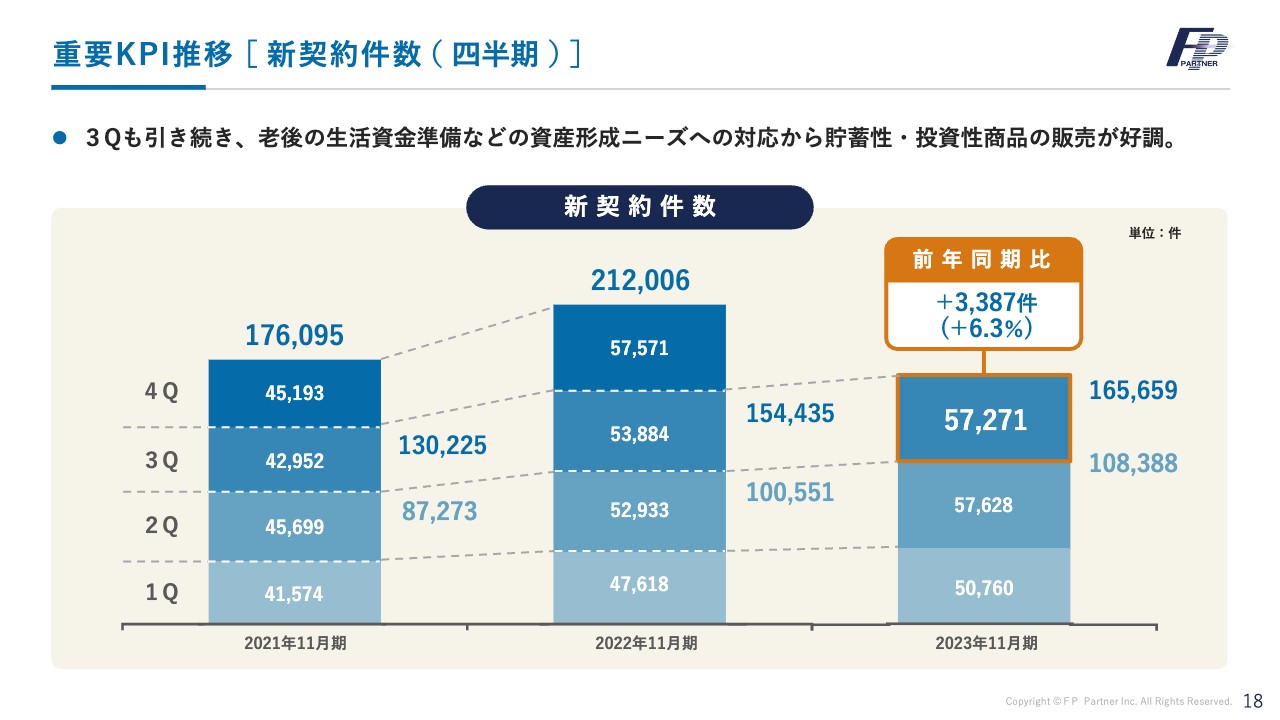

重要KPI推移[新契約件数(四半期)]

新契約件数の四半期ごとの推移です。こちらも前年同期比で3,387件増加し、プラス6.3パーセントとなっています。

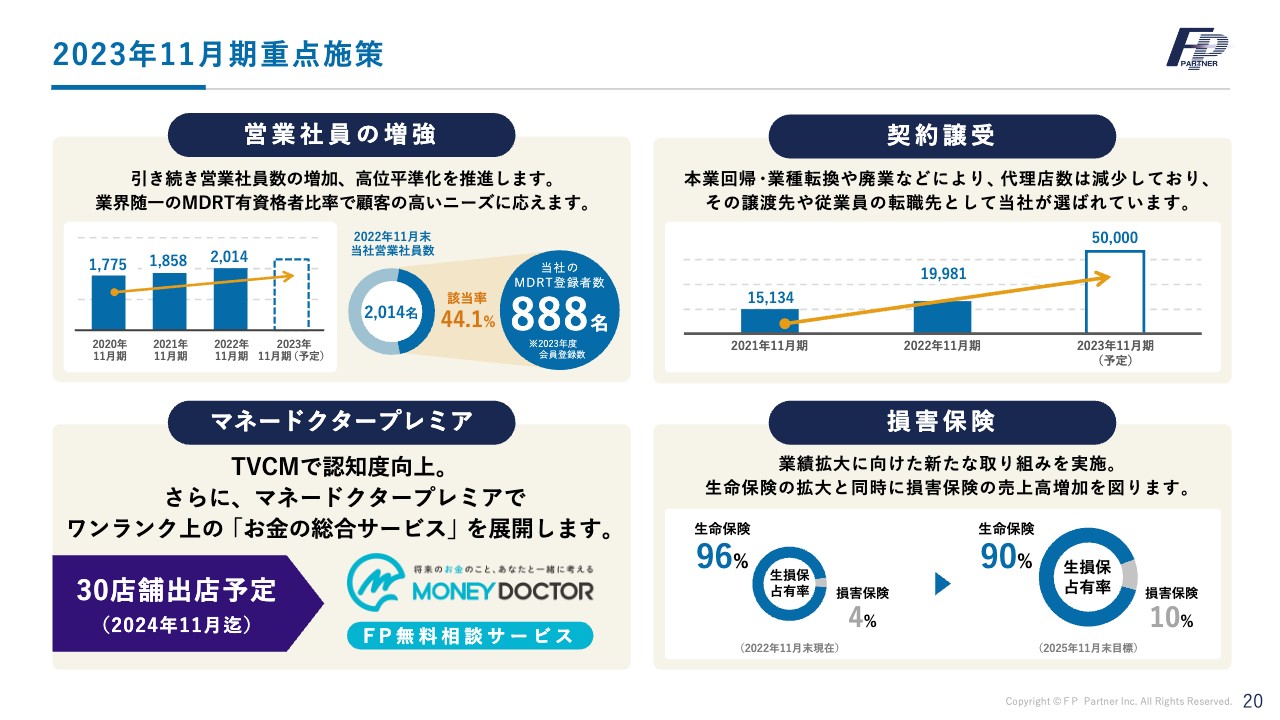

2023年11月期重点施策

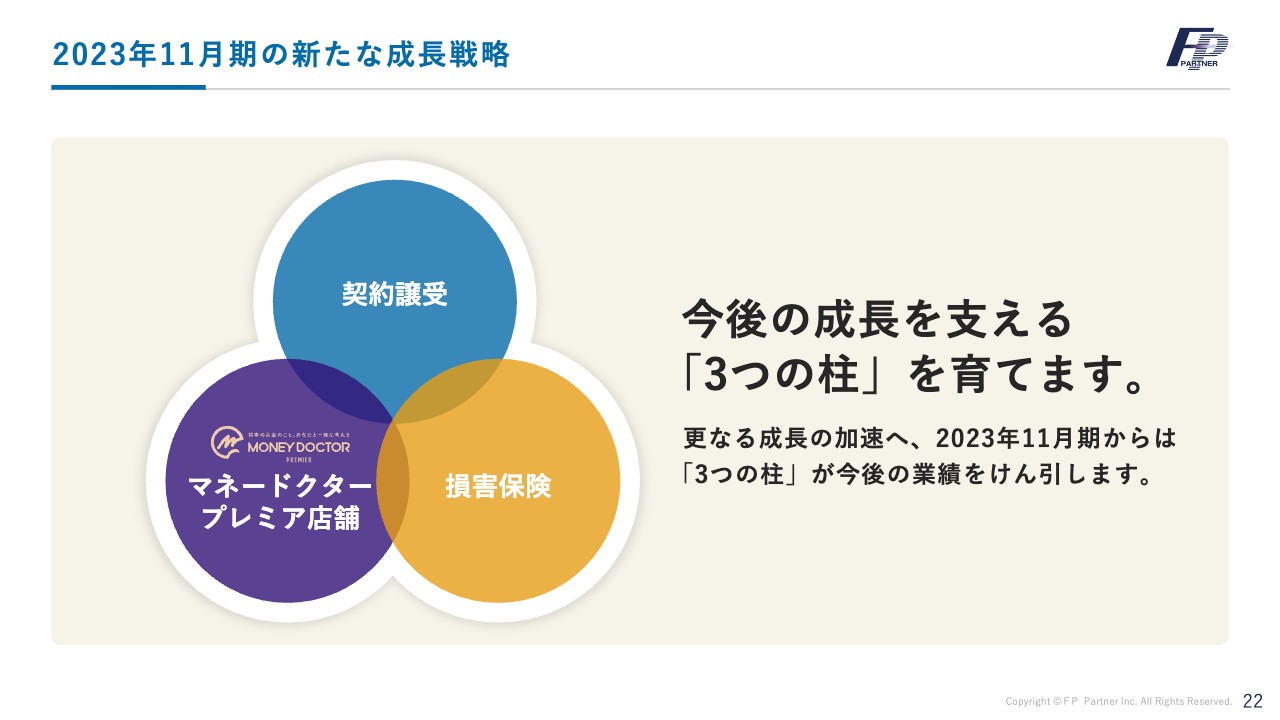

2023年11月期の重点施策進捗状況、各種取組についてご説明します。当社の今年度の重点施策は、今まで取り組んできた営業社員の増強に、新たに契約譲受、「マネードクタープレミア」、損害保険ビジネスの拡大の3つを成長戦略に加えました。それぞれの詳細についてご説明します。

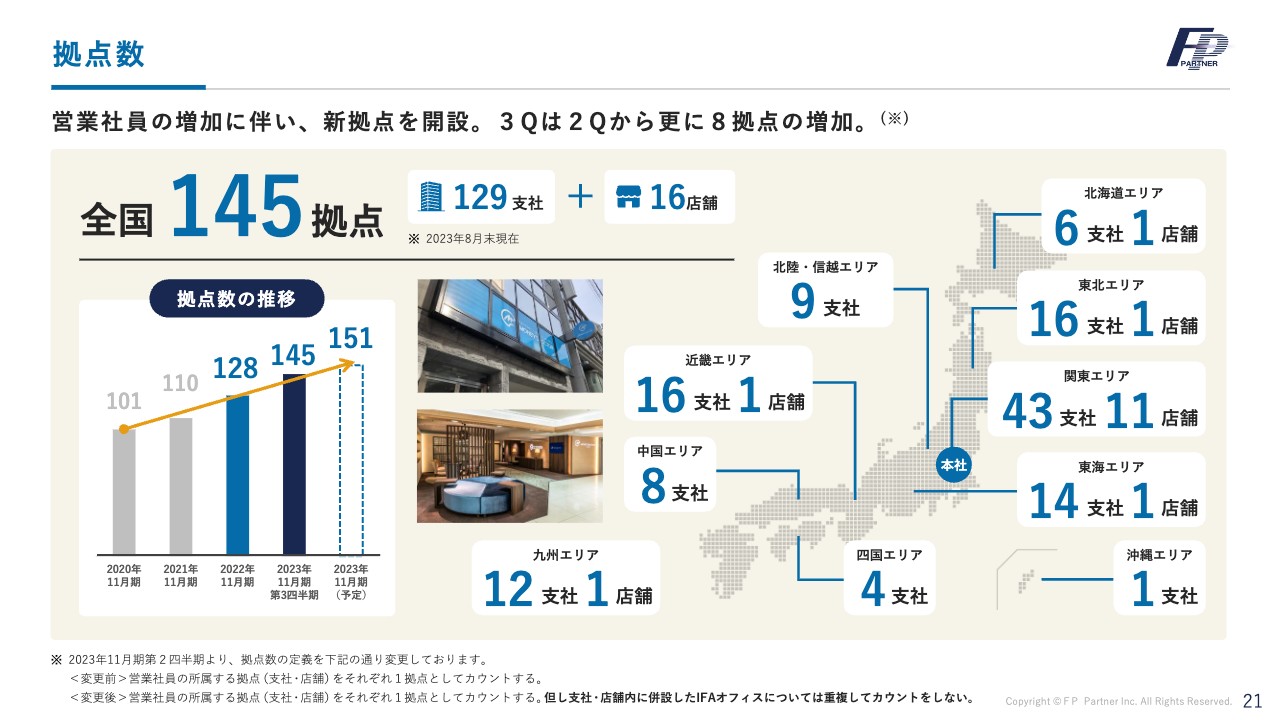

拠点数

まずは、営業社員の増強に大きく寄与する拠点数の増加です。第3四半期のわずか3ヶ月で、8拠点増やしました。現在は全国に145拠点があり、今期末には151拠点まで増加する予定です。

2023年11月期の新たな成長戦略

今後の成長を支える3つの柱である、契約譲受、「マネードクタープレミア」店舗、損害保険について、ご説明します。

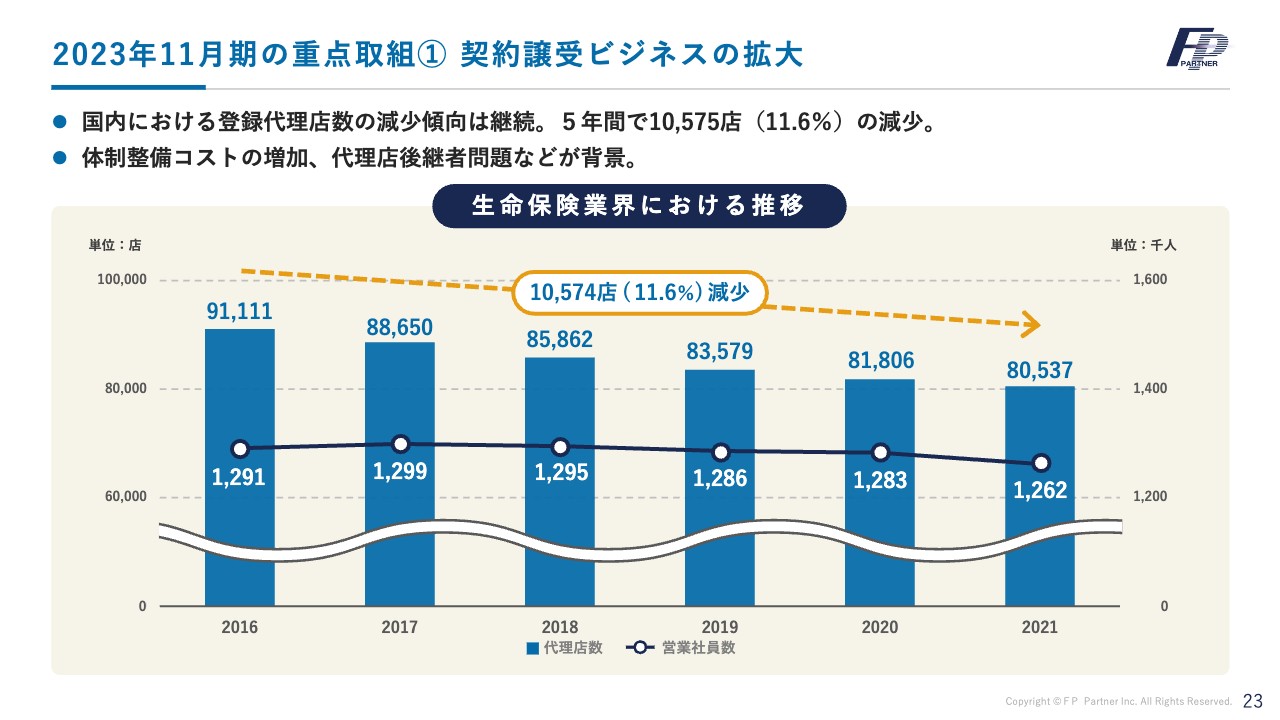

2023年11月期の重点取組① 契約譲受ビジネスの拡大

1つ目が契約譲受です。スライドの棒グラフは、保険代理店業界における登録代理店数の推移を示しています。保険代理店業界は毎年大きく新規契約を伸ばしている一方で、体制整備コストの増加や代理店後継者問題により、数多くの代理店が廃業しています。

グラフでお示ししたように、わずか5年間で1万574店、全体の11.6パーセントが廃業しています。その廃業した代理店からお客さまだけを移管するといったビジネスが、契約譲受です。

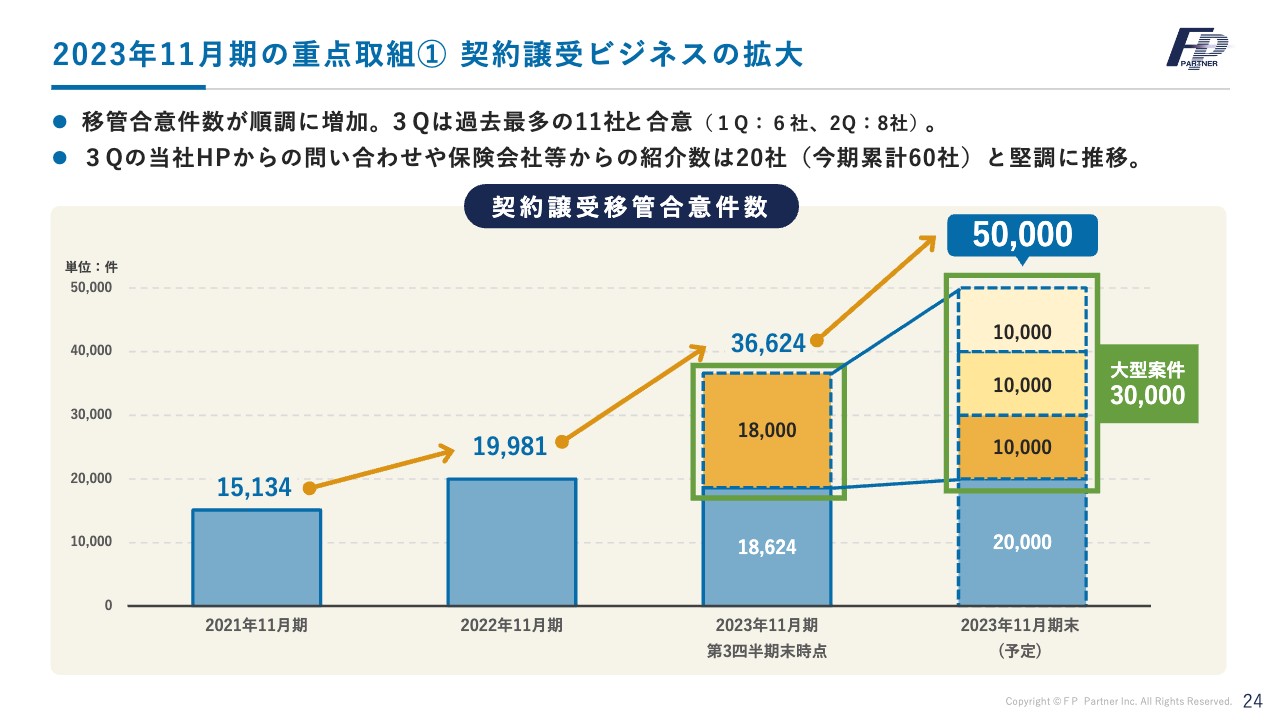

2023年11月期の重点取組① 契約譲受ビジネスの拡大

こちらは契約譲受移管合意件数のグラフです。契約譲受については、当社は2021年度11月期から開始し、まだ3年目のビジネスですが、1年目で1万5,134件ものお客さまが当社に移管されました。2022年11月期も大きく伸長して1万9,981件、さらに今期は3年目で花が開くよう、5万件を目標にがんばっていきます。

第3四半期においては、合計で3万6,624件のお客さまの移管に合意いただきました。今後、このビジネスが当社の重点施策になるよう努力していきます。

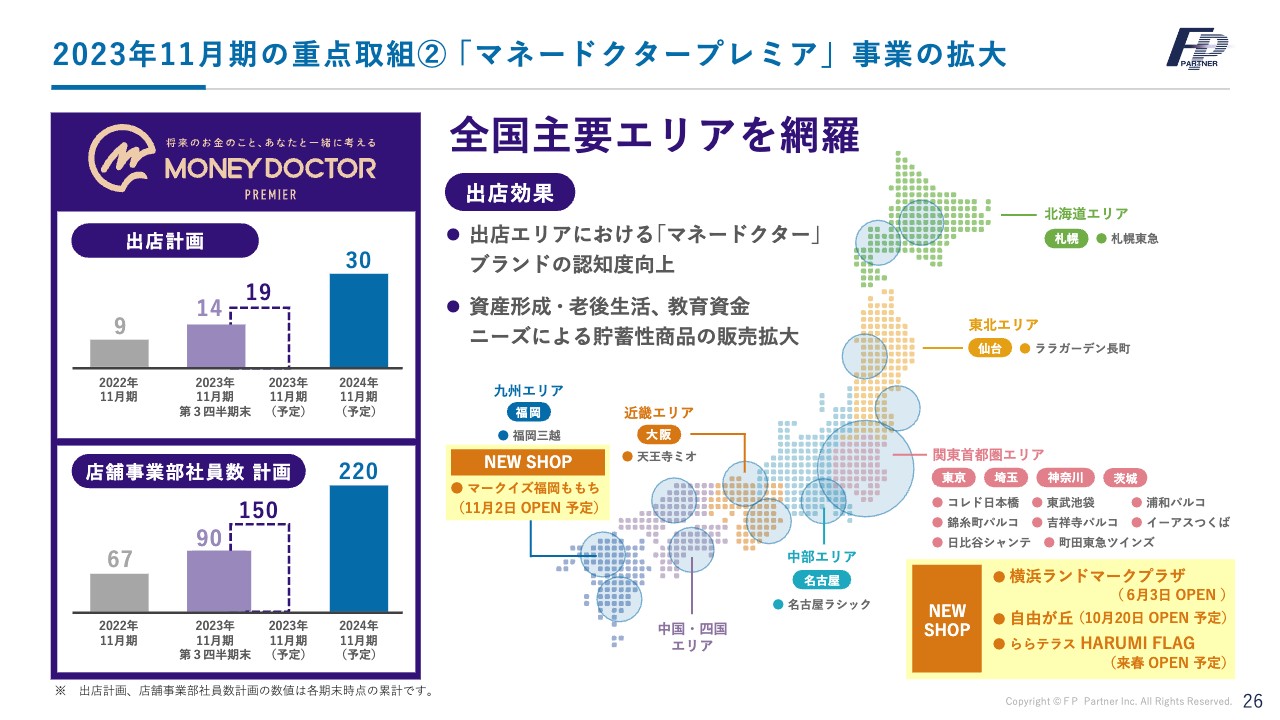

2023年11月期の重点取組②「マネードクタープレミア」事業の拡大

「マネードクタープレミア」は、まだ2年目のビジネスです。誰もが知っている大型商業施設内にあり、プライベートバンクのような高級感あふれる個室でお金の相談ができるのが「マネードクタープレミア」です。

6月に横浜ランドマークプラザ店を開き、今月も自由が丘店がオープンしました。マークイズ福岡ももち店、ららテラス HARUMI FLAG店を開設予定です。

2023年11月期の重点取組②「マネードクタープレミア」事業の拡大

「マネードクタープレミア」は、現在、全国主要エリアに14店舗を展開しています。店舗で働く社員数は90名です。来春には中四国に店舗を開設し、全国主要エリアを網羅する予定です。

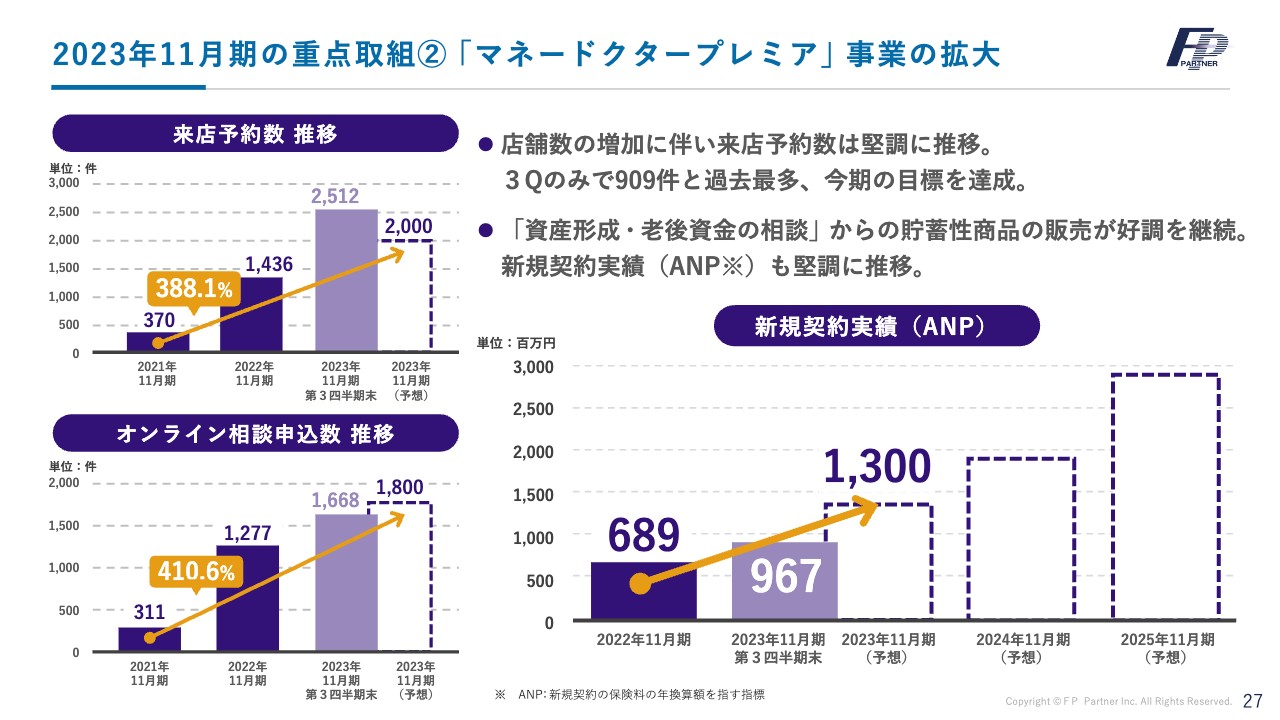

2023年11月期の重点取組②「マネードクタープレミア」事業の拡大

スライド左側は、来店予約数とオンライン相談申込数の推移です。第3四半期における来店予約数は2,000件を予想していたところ、2,512件と予想を大きく上回りました。オンライン相談申込数も、1,800件の予想に対して1,668件と非常に多くの相談を受けています。

その結果、2年目のビジネスではありますが、スライド右側のとおり2022年11月期には新規契約実績として6億8,900万円が、また第3四半期にはさらに大きく上回る9億6,700万円が計上されています。

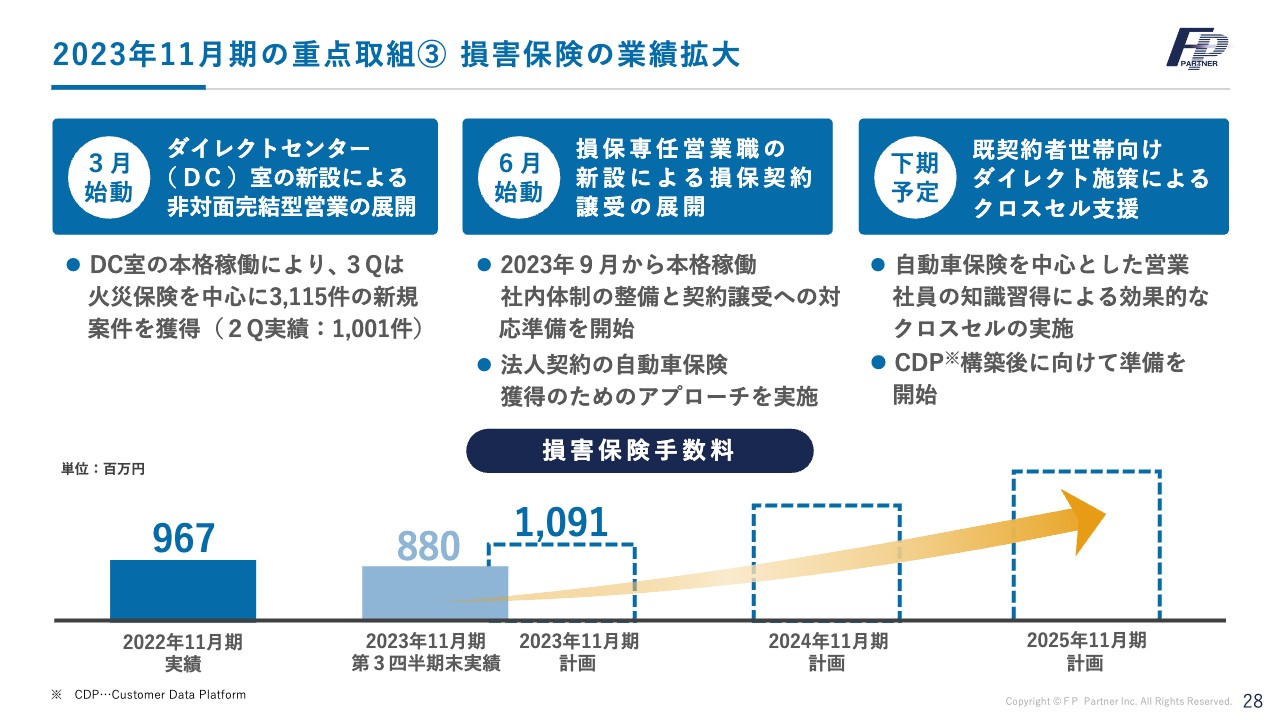

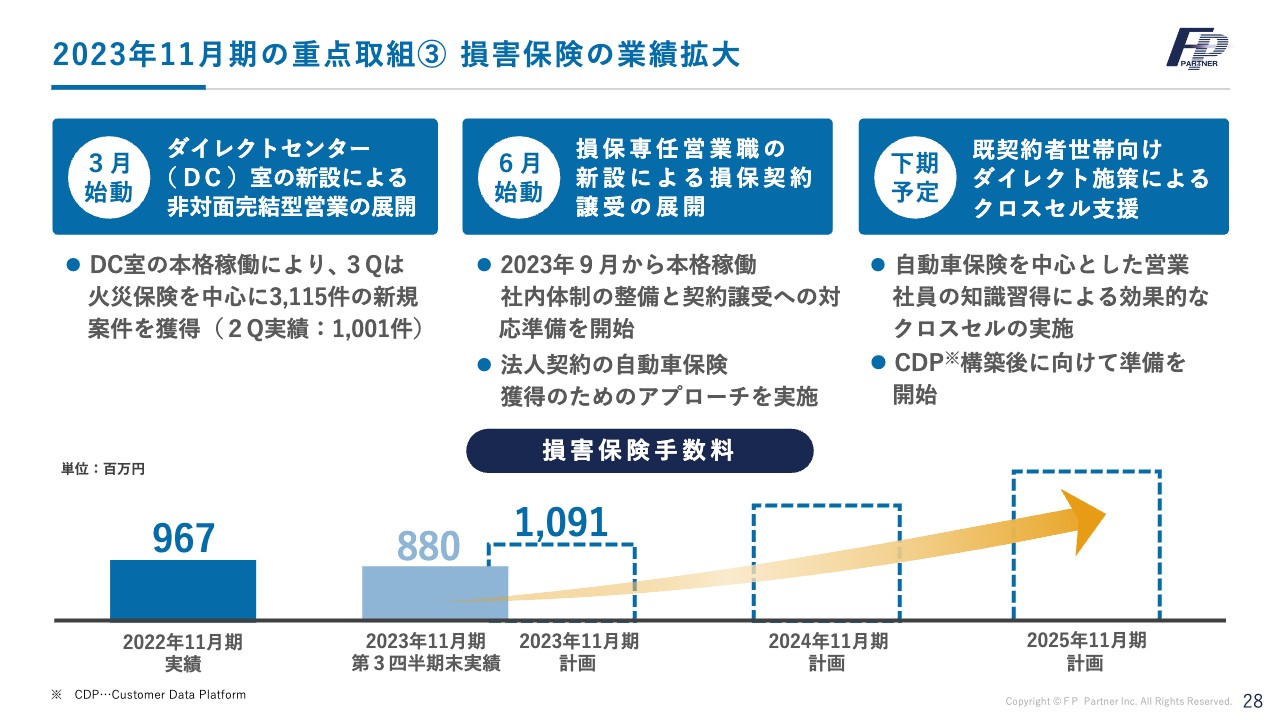

2023年11月期の重点取組③ 損害保険の業績拡大

損害保険業績の拡大についてご説明します。損害保険は1年ごとに契約更新する更改ビジネスです。新規の手数料が毎年入るため、収益が安定していきます。

スライド左側に記載したように、昨年度の当社の損害保険手数料の売上は9億6,700万円です。第3四半期までに、すでに8億8,000万円の売上を計上しています。

今期より損害保険の新しい改革として、まずは3月にダイレクトセンターという非対面完結型での営業を展開しています。新規案件については、第2四半期に1,001件だったものが、第3四半期では3,115件に増えています。

6月からは損保専任営業職の採用を行いました。こちらは新たに始まる損害保険での契約譲受に備えることを目的とした採用です。

スライド右側に記載のとおり、保有契約の増加を見込んでいます。ダイレクトセンターおよび既契約世帯向けのクロスセル営業、さらに生命保険の営業へつなげていきたいと考えています。

ベースとなる成長戦略

続いて、ベースとなる成長戦略です。1番目は当然のことながら、上場目的でもある営業社員の強化と高位平準化です。2番目はCDP(Customer Data Platform)の構築です。CDPとは、お客さまの生活スタイルや嗜好を瞬時に捉えて新たな提案をしていく仕組みです。3番目は、先ほどご説明した既契約者向けアプリ「マネドクLINE」のリリースです。

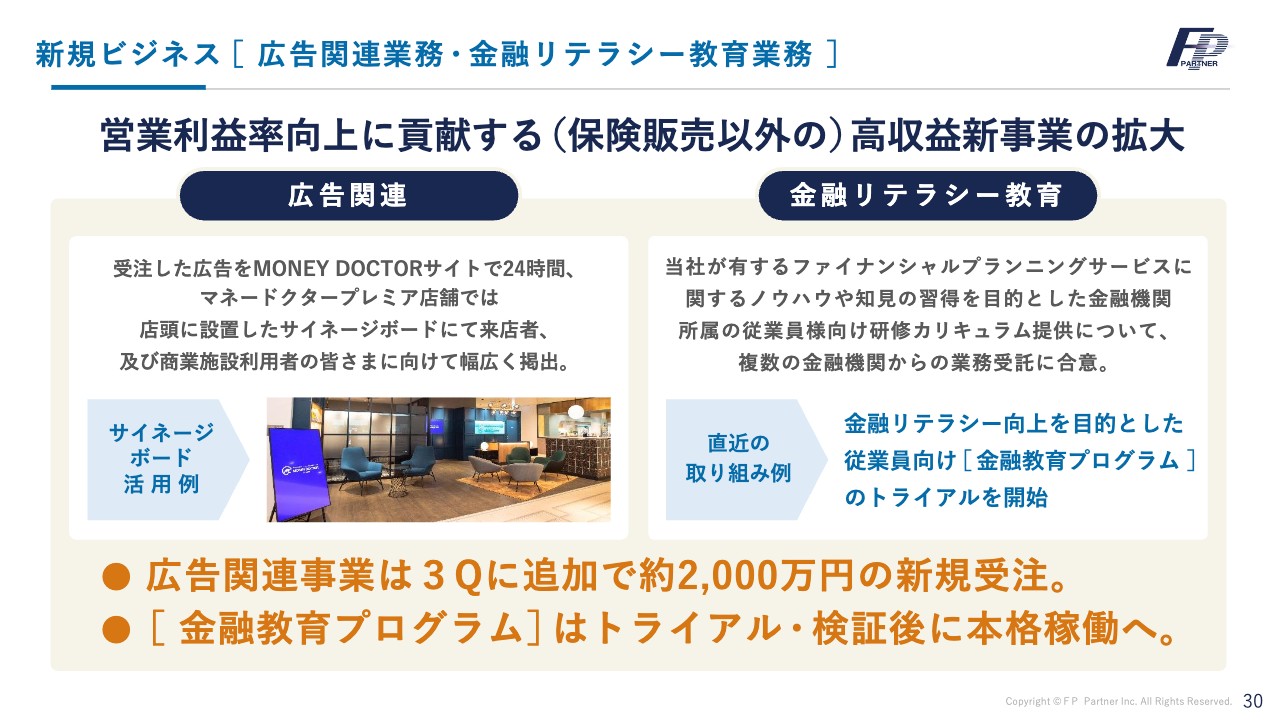

新規ビジネス[ 広告関連業務・金融リテラシー教育業務 ]

新規ビジネスについてです。当社は13年間にわたり保険ビジネスに特化することによって、業界内のリーディングカンパニーとしてブランディングを行ってきました。

14期目にして初めて、保険手数料以外の広告関連事業と金融リテラシー教育事業において売上が増加しました。2つの事業に関し、現在は当社のインフラを活用しているため、売上イコールほぼ利益といったかたちになります。

広告関連事業は、第3四半期に追加で約2,000万円の新規受注がありました。金融教育プログラムは、トライアル・検証後に本格稼働します。

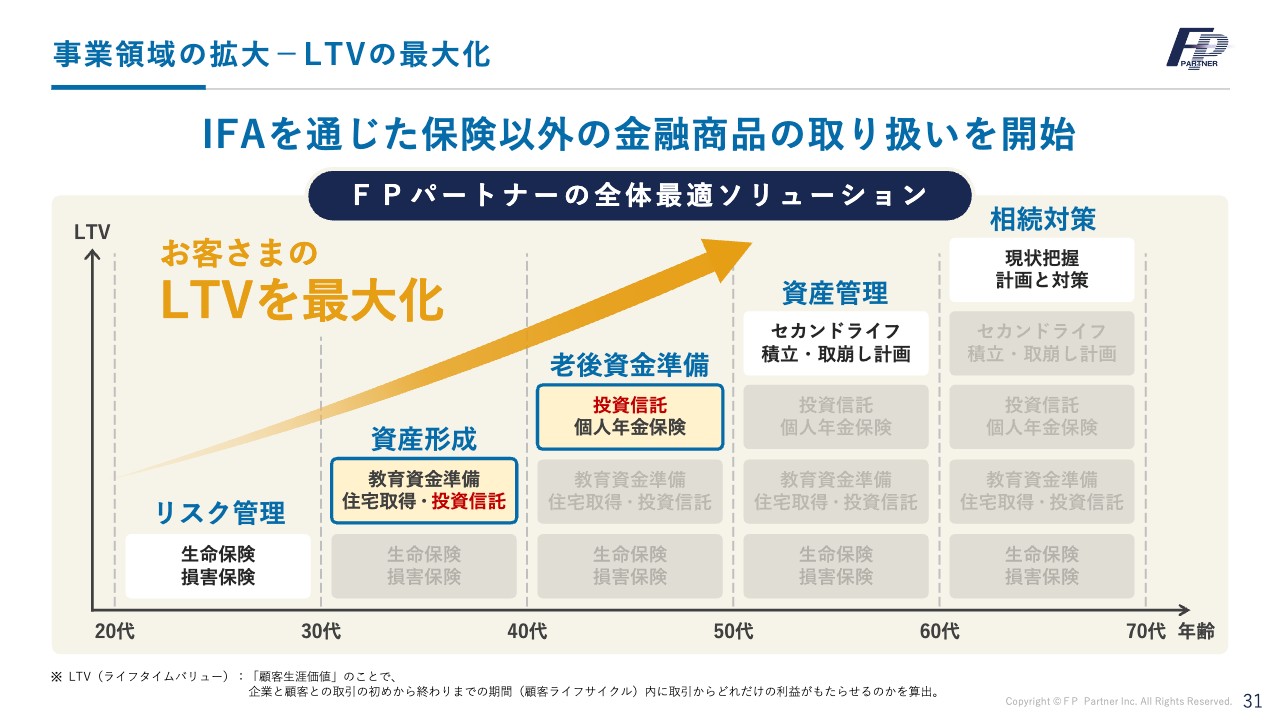

事業領域の拡大-LTVの最大化

続いて、事業領域の拡大、LTVの最大化です。こちらは第3四半期決算説明の目玉と言っても良い内容です。IFAを通じた保険以外の金融商品の取り扱いを開始します。

【topics】IFAビジネス取り組み状況

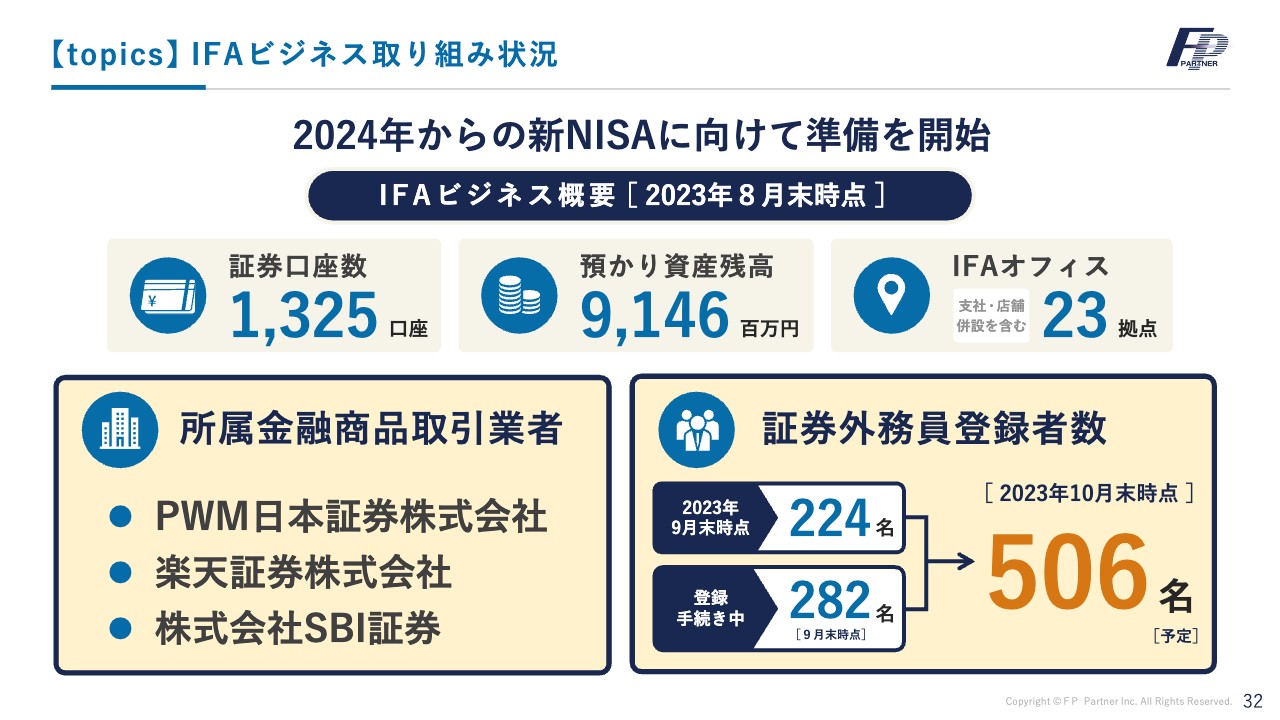

10月10日にリリースしたとおり、創業以来、初めて保険事業以外のビジネスに本格参入し、来年から始まる新NISAの受け皿として、IFA事業を立ち上げます。これまでもファイナンシャルプランニングを行うことによって、お客さまの需要はかなり把握できています。

10月末には506名の証券外務員の登録を予定しており、金融商品仲介業の中ではダントツの人数です。まだトライアルの段階のため、わずかな人数ではあるものの、証券口座数は1,325口座、預かり資産残高は91億4,600万円、IFAオフィスは23拠点まで拡大しています。

これは当社が理念としているとおり、お客さまと伴走しながら資産運用をしていく、そしてお客さまの老後をしっかり守っていくといった新しいビジネスであり、今後の新たな金融商品への取り組み方をご提案していきたいと思っています。

来年の新NISAに向けては証券外務員の倍増を計画しているほか、預かり資産残高も大きく増やしていくことが予想されます。

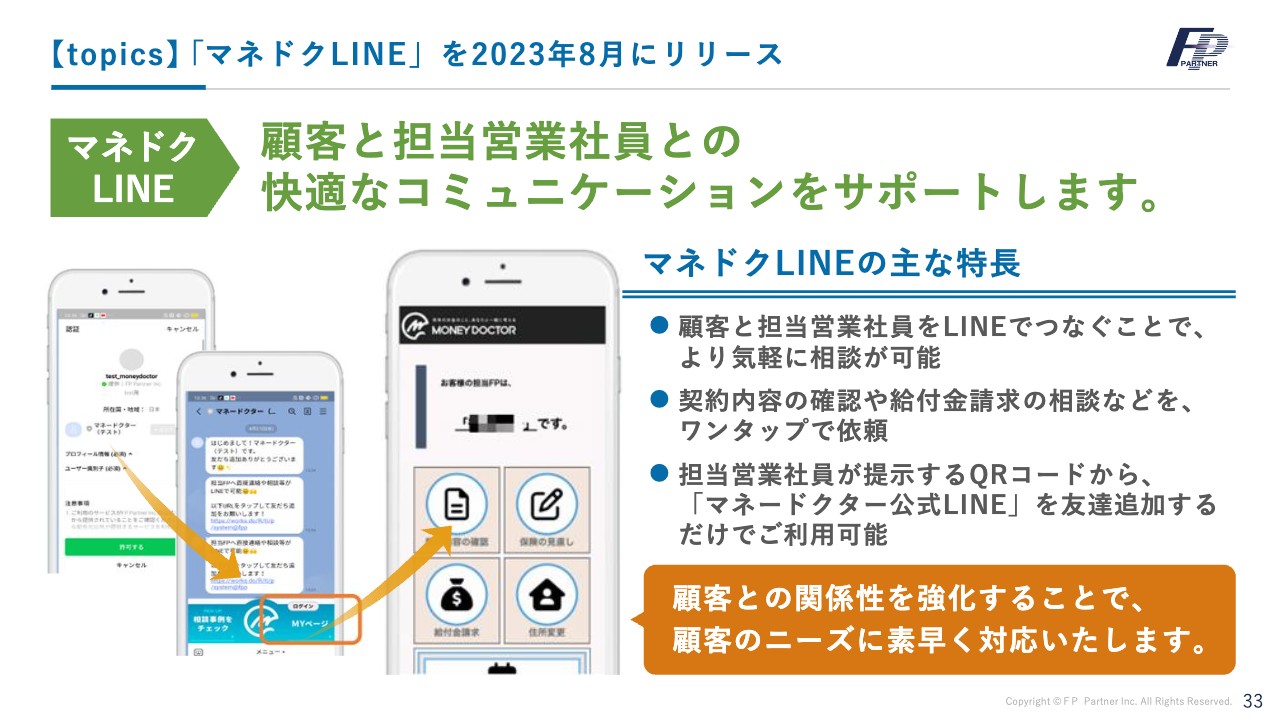

【topics】「マネドクLINE」を2023年8月にリリース

2023年8月には既契約者とのコミュニケーションツール「マネドクLINE」を開設しました。

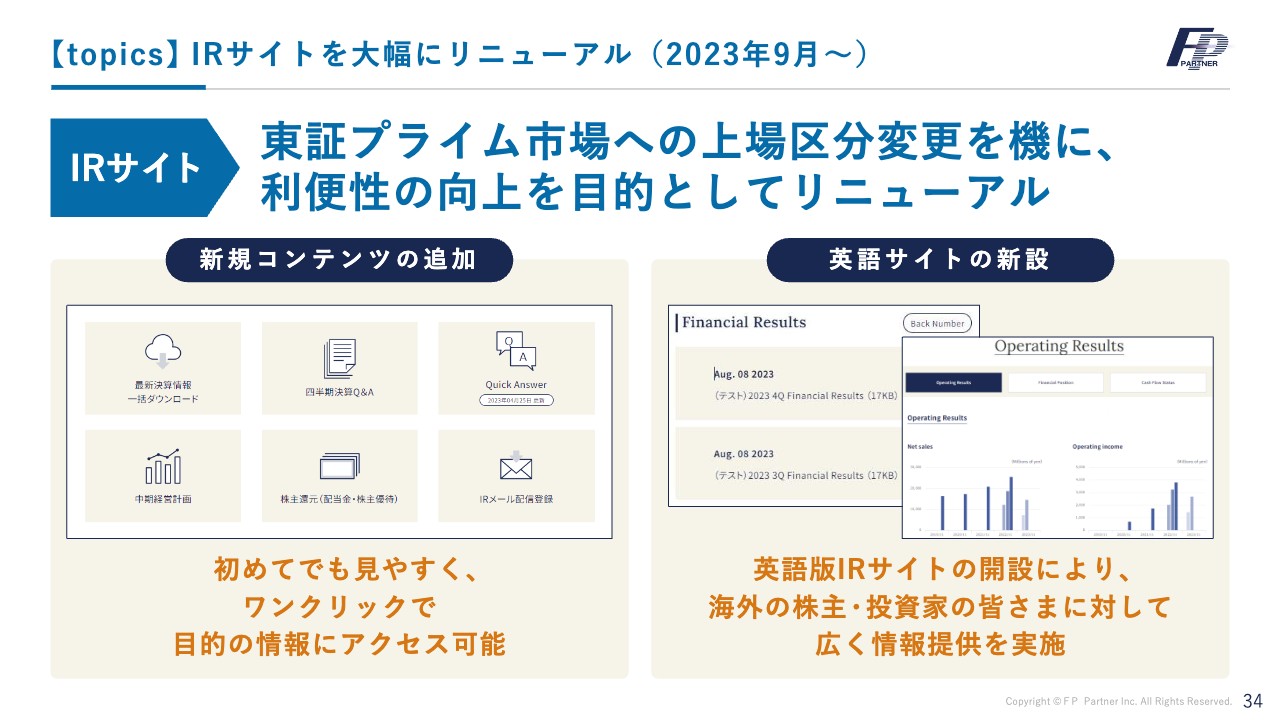

【topics】 IR サイトを大幅にリニューアル(2023年9月~)

さらに、IRサイトを大幅にリニューアルしました。東証プライム市場への上場区分変更を機に、利便性の向上を目的としたリニューアルです。英語版IRサイトを開設し、初めて見た方でもワンクリックで目的の情報にアクセスすることが可能になりました。

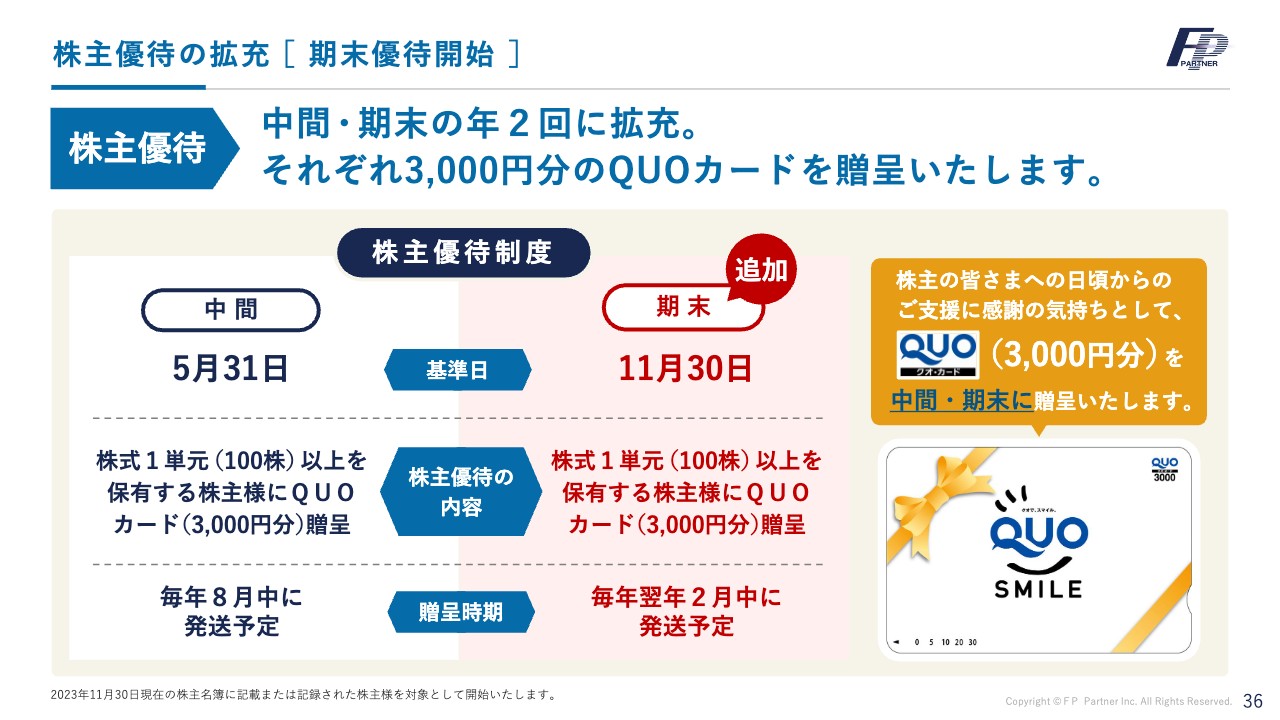

株主優待の拡充[期末優待開始]

2023年11月期の株主還元および配当政策についてご説明します。まずは株主優待の拡充です。中間期と同様の株主優待を期末にも追加し、年2回に拡充します。

株主のみなさまへの日頃からのご支援の感謝と、個人投資家さまにもぜひ当社への投資に参加していただきたいという気持ちとして、半期ごとに3,000円のQUOカードを贈呈します。

積極的な株主還元

積極的な株主還元についてです。今期は上場して1年が経ち、初めて通期を迎える決算になります。当初から、株主還元を行うことを目標に掲げていました。

長期継続的な株主還元として、配当性向45パーセント、また、今回は東証プライムへの市場変更承認記念配当金として1株あたり15円を加え、合計で1株あたり90円の配当を予定しています。配当性向に直すと約54パーセントです。上場してわずか1年ですが、上場の効果を強く感じています。

当社は大きな成長と分配を両立できる企業だと思っています。これを長く継続して、みなさまに還元していきたいと考えています。

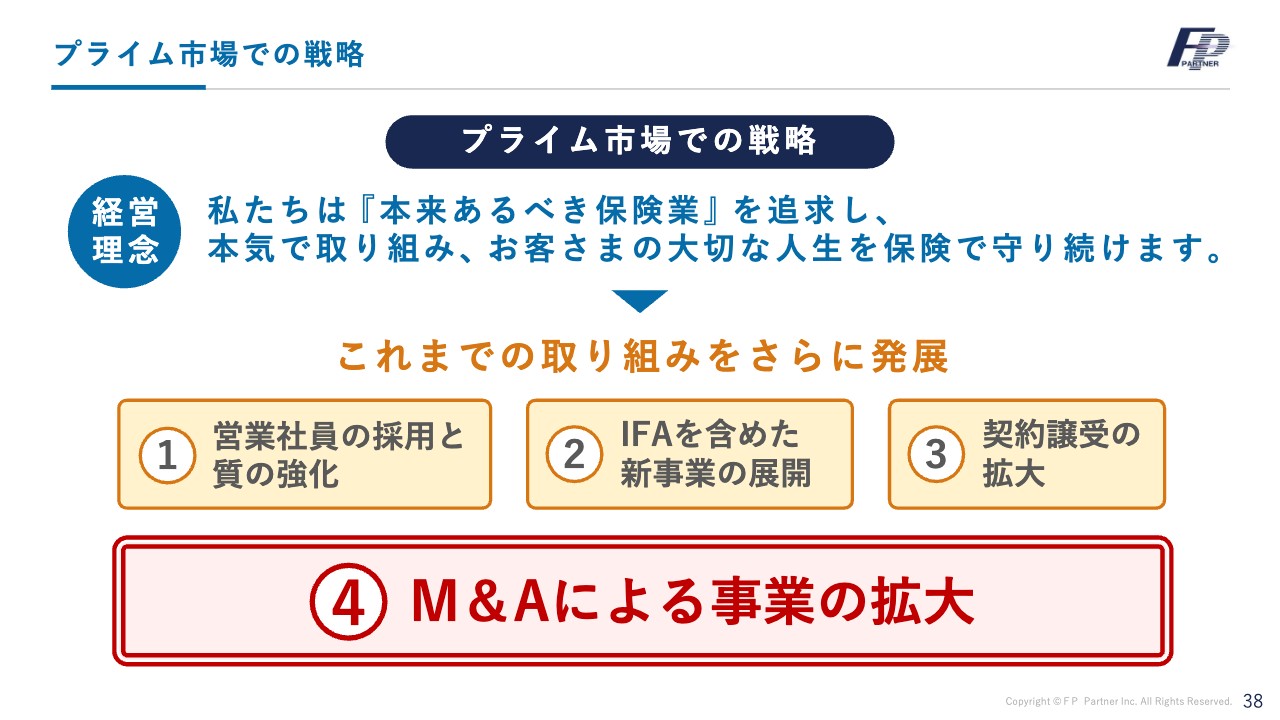

プライム市場での戦略

最後に、プライム市場での戦略についてご説明します。創業から約14年弱、保険業界のブランディングと営業社員の採用強化、そして全国への積極的な出店により大きく成長してきました。

また、保有顧客や契約件数の拡大によりストック収入が増え、安定もしてきています。ただし、ここまでは自己資金によるオーガニックな成長だと考えています。

上場を目指し、さらにプライム市場を目指して約4年半の年月が過ぎる中で、できることもできないこともありました。プライム市場に上がった後は、スライドに記載の4点に大きく力を入れていきたいと思っています。

1番目は、上場効果の最大化、つまり営業社員の採用と質の強化です。今期すでに結果が少しずつ出ているように、営業社員の採用と質の強化は大きく図れるものだと考えています。今後は資金投下を行ってでも、大きく採用を増やしていきたいと考えています。

2番目は、IFAを含めた新事業の展開です。こちらも上場効果だけではなく、今まで培ってきたインフラや営業社員によって、お客さまに対してIFAを含めた新事業を展開していきます。

3番目は、契約譲受の拡大です。お客さまを譲り受けるだけではなく、営業利益への大きな貢献が認められることから、さらに拡大していくつもりです。

4番目は、M&Aによる事業の拡大です。プライム上場を目指し、M&Aの事業開拓ができないまま4年半の年月が過ぎました。先ほどお話ししたとおり、保険代理店の廃業が相次いでいる中で、今後はM&A事業の拡大を目指していきたいと思っています。

今後も成長と分配、そして大きく成長する企業としてみなさまに認識していただけるように努力していきます。ぜひ、みなさまのご支援をよろしくお願い申し上げます。ご清聴ありがとうございました。

質疑応答:第3四半期の業績の内容について

質問者:第3四半期の業績が過去最高であるとご説明いただきましたが、あらためてどのような内容だったのか、ご説明をお願いします。

黒木:私からご説明します。2023年第3四半期においては、売上単体が過去最高の83億3,800万円です。営業利益は18億8,500万円、営業利益率は22.6パーセントです。純利益も過去最高の14億5,100万円で、前年同期に対して倍増に近い業績となりました。

質疑応答:利益率が高い水準になっている要因について

質問者:利益率が非常に高い水準になっている要因について、黒木社長のお考えを教えていただけますか?

黒木:先ほどもお話ししたとおり、自社集客が非常に伸びています。当社と提携企業とのビジネスでは、代理店手数料の半分が売上にも利益にも入ってくる仕組みです。一方で、自社集客であれば売上はすべて入ってくるほか、利益は売上以上に入ってきます。したがって、自社集客が利益率を大きく改善する要因の1つになっています。

自社集客もまだこれからという段階であり、特に契約譲受による追加契約や見直しには自社集客と同じ効果があるため、現在予定している5万件の契約譲受の完了後となる来年度は、かなりの利益率の改善が成されると考えています。

質疑応答:来期の配当に関する考え方について

質問者:配当方針に関する質問です。今期は記念配当15円を実施することで配当水準が大幅に上昇すると思います。来期については、表面上は減配に見えてしまうリスクが高まっていると思いますが、減配に対する抵抗感の有無と来期の見方を教えてください。

黒木:今期の配当が当社の初配となり、配当性向は45パーセントを予定しています。記念配当がなくても、今期の1株当たり90円を上回るように、利益の増加で乗り切ろうとしています。かなり堅い数字として90円を上回ることを予定しています。

質疑応答:M&Aにおける投資余力と想定している領域について

質問者:M&A戦略に関して、投資余力はどのくらいの規模があるのでしょうか? また、どのような領域を望んでいらっしゃるのかお考えを教えてください。

黒木:当社は創業から14年弱、M&Aを行ってこなかった経緯があります。特に上場を目指していた4年半の間は、M&Aの案件を多くご提案いただいていたにも関わらず、保留せざるを得なかったこともありました。

今後は、契約譲受でまとめられるものは契約譲受となりますが、代理店の廃業が相次いでいるため、中にはM&Aを望む売り手もいらっしゃいます。約8万店の代理店があり、本業に近しいものを、まずは基盤を固めるためにこのM&Aを成功させていきたいと考えています。

業界内でも当社はリーディングカンパニーであるため、大きな資金を使うというよりは、同業他社をお客さまも含めたかたちでM&Aを行う戦略となります。

質疑応答:自社集客案件が増加している要因について

質問者:自社集客案件がなぜ増加しているのかについて、さらに掘り下げてご説明をお願いします。事業譲受がかなり影響しているのか、他の要因もあるのか、今後の見通しについても教えてください。

黒木:ご質問のとおりです。自社集客に関しては、当社のブランディングやCM戦略による集客がほとんどでした。ここ2年の間は約3万5,000件の契約譲受を行っており、それらは手つかずのお客さまであったことから、お客さまを守るためにも新しい契約、もしくは追加契約が進んでいます。

それだけではなく、「マネードクター」に変わって4年目に入り、ブランディングができてきたため、お客さまから申し込んでいただけるようにもなりました。例えば「マネードクタープレミア」の案件もかなり増えたことによって、先ほどご説明した10億円近い新規契約が上がっている点も、自社集客のプラスになっています。

質疑応答:今後の粗利率上昇の見込みについて

質問者:第3四半期となる6月から8月の四半期の売上総利益率が41パーセントに達し、前年同期比では5ポイント弱伸びている状況です。引き続き契約譲受も増えているというお話から、粗利率は第4四半期から来期にも上昇していくのではないかという印象を持ちますが、何かお話があればお願いします。

黒木:粗利率の上昇は引き続き実現したいという思いで、契約譲受やブランディングを行っています。当社は成長期に入ったと考えているため、これからも利益率の伸長に挑戦していきたいと思います。

質疑応答:今年度の決算賞与の計画と、第4四半期の修正をしなかった理由について

質問者:2点目の質問です。この第3四半期までの営業利益の進捗率、利益の進捗率が非常に高いということを、提示されていました。

昨年度は第4四半期に決算賞与が約7億円出たかと思いますが、それにより第4四半期が凹むかたちになりました。今年度はそれが計画されていないという認識を持っていますが、それが正しいかどうかという確認がしたいです。

正しいのであれば、第4四半期に対して何か別の費用が増える可能性があるのではないか、進捗が高いので決算の上乗せをしてもいいのではないかという印象を持つのですが、修正をしなかった理由も含めて教えてください。

黒木:さらなる決算の上乗せは考えているところです。ただし、第2四半期の決算説明で純利益10億円以上の上方修正を行いました。これも過去最高を大きく上回っています。

この1つの要因として、やはり昨年度の営業社員、内勤職員への決算賞与が大きく寄与したと考えています。昨年ほどではありませんが、多少の決算賞与を実施して、また来年に備えたいという気持ちはあります。大きく凹むことはありませんが、決算賞与は出したいと考えています。

質疑応答:第3四半期から第4四半期にかけての想定について

質問者:第3四半期から第4四半期にかけて事業環境が大きく変わったり、あるいは決算賞与を除いたベースでコストが上がったりすることは、あまり想定していないということでしょうか?

黒木:当社は決算の締めと、営業社員全員が目指しているMDRTの締めが11月・12月になります。そこに向けてさらに売上の追い込みに入る時期ですので、大きな出費がないことと、売上が減少することは考えづらいと想定しています。

質疑応答:自社集客案件の来期の進捗について

質問者:スライド14ページの自社集客案件について、四半期ベースでいうと2.8ポイント増、前年度比でも2.4ポイント増加しているのですが、上がり方がかなり大きいと思います。

契約譲受のところからかなり引っ張ることができており、そこに潜在的な顧客がいるため、契約譲受がどんどん大きくなってくると引っ張りやすくなるかと思われます。自社集客案件数にも持っていきやすいので、来期のほうがおそらく上がりやすいのかという確認をさせてください。

黒木:おっしゃるとおりです。自社集客が増えるとすれば、今期よりは来期です。特に契約譲受に関しては移管までに少し時間がかかることと、新しく契約が出るまで約半年ぐらいかかるところがあります。この5万件の効果が出てくるのは来期と考えていますので、大きく自社集客が増えると考えています。

質疑応答:生命保険手数料収入の業務品質支援金について

質問者:スライド10ページにある生命保険手数料収入のうち、業務品質支援金が上がっているのですが、ここも利益増に影響があり伸びていくということでしょうか?

黒木:ここにはお出ししていないのですが、各社で新規の契約が毎年大きく伸びていっています。契約が伸びていくと利益率も上がっていく仕組みですので、この業務品質支援金の水準はキープされていく、もしくは伸びていくと思っています。

質疑応答:営業社員数・採用数の純増について

質問者:スライド13ページの営業社員数についてですが、純増が201名ということは、おそらく歩留まり率で約46パーセントだと思います。先ほど聞いた数字では昨年は3割ぐらいかと思いますが、おそらく契約が取れることで営業社員は辞めないのではないかと思うのですが、そのような理由で良いでしょうか?

また、採用数では第2四半期が175名、第3四半期が133名となっており、第2四半期が特に多いこともありますが、今後も四半期ごとに150名程度採用できそうなのかという点をお聞きしたいです。

黒木:純増に関しては、確かに上場効果があります。1つはブランディングによりお客さまに認知されたことで、明らかに営業が取りやすくなっているのは間違いありません。

もう1つは「貯蓄から投資へ」という流れです。当社が得意としている資産性の高いファイナンシャルプランニングを行うことによって、単価の高い商品が取れています。加えて、プライム上場企業になったことで営業社員の帰属意識がかなり強まっており、「何とか残りたい」という気持ちが強まっている効果です。

採用数については先ほど説明したとおり、第4四半期は10月入社が82名決まっており、歩留まりもかなり多くできています。これも上場効果であり、人材開発室を作ったり、新たな資金投下をしたりすることによって、今後このトレンドは変わらず、さらに増加させていく予定です。そのための上場ですので、ここは大きく伸ばしていきたいと考えています。

質疑応答:信託型ストックオプションの対応と業績への影響について

司会者:「御社では『信託型ストックオプション』を導入されています。昨今、税務上の取り扱いに関連し、業績への影響が出ている会社もあります。このことについて御社ではどのように対応されるのかと、業績に与える影響を教えてください」というご質問です。

黒木:こちらも私のほうから説明します。「信託型ストックオプション」を導入しており、グロース市場に上場した1年後の本年9月22日に第1回の信託型ストックオプションの付与を行いました。当社において、権利行使した際、源泉徴収は役職員が負担することになっており、そちらですべて行っていますので、会社からの持ち出しは一切ございません。

質疑応答:第3四半期の広告宣伝費と第4四半期の広告費の見通しについて

司会者:「第3四半期の広告宣伝費を教えてください。また、第4四半期の広告費の見通しについてもあれば教えてください」というご質問です。

黒木:広告宣伝費は例年と同様で、第3四半期においては実績で2.6億円です。第4四半期は2.7億円を予定していますので、だいたい4分割といったかたちの推移を行う予定です。

質疑応答:契約譲受の来年度の予定について

司会者:「契約譲受について来年度の予定を教えていただきたいです。契約譲受をしてすぐにはP/Lにヒットしないと認識しています。『おおよそ半年後から9ヶ月ぐらいでディレイして売上につながっていれば』というご説明でしたが、例えば第1四半期の大口の1万8,000件はそろそろ寄与してきているということでよろしいしょうか?」というご質問です。

黒木:第1四半期の1万8,000件については、すでに営業社員がお客さまへ対応しており、新しい契約も出てきています。来年度の契約譲受の見込みですが、何とか今期以上の数字を見込んでいるようなかたちです。この契約譲受を当社の柱にしていきたいと考えていますので、将来的には10万件、20万件を狙っていきたいと考えています。

質疑応答:損害保険への新規参入について

質問者:今年から新たに損害保険のほうへ本格的に参入していくということですが、ご承知のとおり、損害保険業界は今いろいろとニュースが絶えない環境にあります。そこに新たに入っていくというのは、フレッシュで参入しやすい環境があるのでしょうか? また、このタイミングで参入することへの見通しは何かあるのでしょうか?

黒木:損害保険については、契約譲受においても生命保険の代理店と比べて、代表者の高齢化がかなり進んでいます。昨今の損害保険の問題等もあり、当社が保険の専業であること、保険を主な業種にしていること、東証プライムへ上場していることなどが、逆にかなりのアドバンテージになると考えています。

本当のプロの説明を受けて加入したいというお客さまは非常に増えており、当社ブランドによってダイレクトセンターにもお客さまがどんどん集まってきていますので、不謹慎ではありますがチャンスと感じています。

質疑応答:社員の平均年収と退職理由について

司会者:「『上場時の平均年収は全社平均660万円だったが、現在は全社平均770万円になり、営業社員のうち、トップは1億円になった』とのお話でした。魅力的な職場になっていると思いますが、業界全体でも辞めていく方は多く、御社も退職率は15パーセント前後だったと思います。どのような層が辞めていくのか、どのような理由で辞めていくのかを教えてください」というご質問です。

黒木:保険業界は、当社だけではなく多くの生命保険会社においても歩合制のため、査定というものがあります。当社の退職者のほとんどが査定での退職です。歩合制ですので、給料がなかなか上がらないといった場合もあり、退職のほとんどの理由が査定により収入が上がらなかったといったものです。

ただし、そのような方も含めて平均年収は上がってきています。特に在籍して4年、5年経った1,000人以上の営業社員の平均年収は1,000万円以上になります。そのため、当社に4、5年以上在籍していただけると、どんな方でも1,000万円以上になると考えていますので、魅力的な職場にするため、もっとこの水準を上げたいと考えています。

新着ログ

「保険業」のログ