【QAあり】シイエヌエス、売上・利益が前年比二桁増で着地 下期はシイエヌエス北海道のリカバリーとともに、連続最高益を見込む

2024年5月期第2四半期決算説明

関根政英氏(以下、関根):みなさま、本日はお集まりいただき誠にありがとうございます。株式会社シイエヌエス代表取締役社長の関根政英です。

はじめに、このたび能登半島地震により被災されたみなさま並びにご家族のみなさまに、心よりお見舞い申し上げるとともに、1日も早いご復興を心よりお祈り申し上げます。

1月10日にリリースしたとおり、当社としても義援金を送りました。これからも我々にできることがあれば、支援していきたいと考えています。

それでは、2024年5月期第2四半期決算についてご報告します。

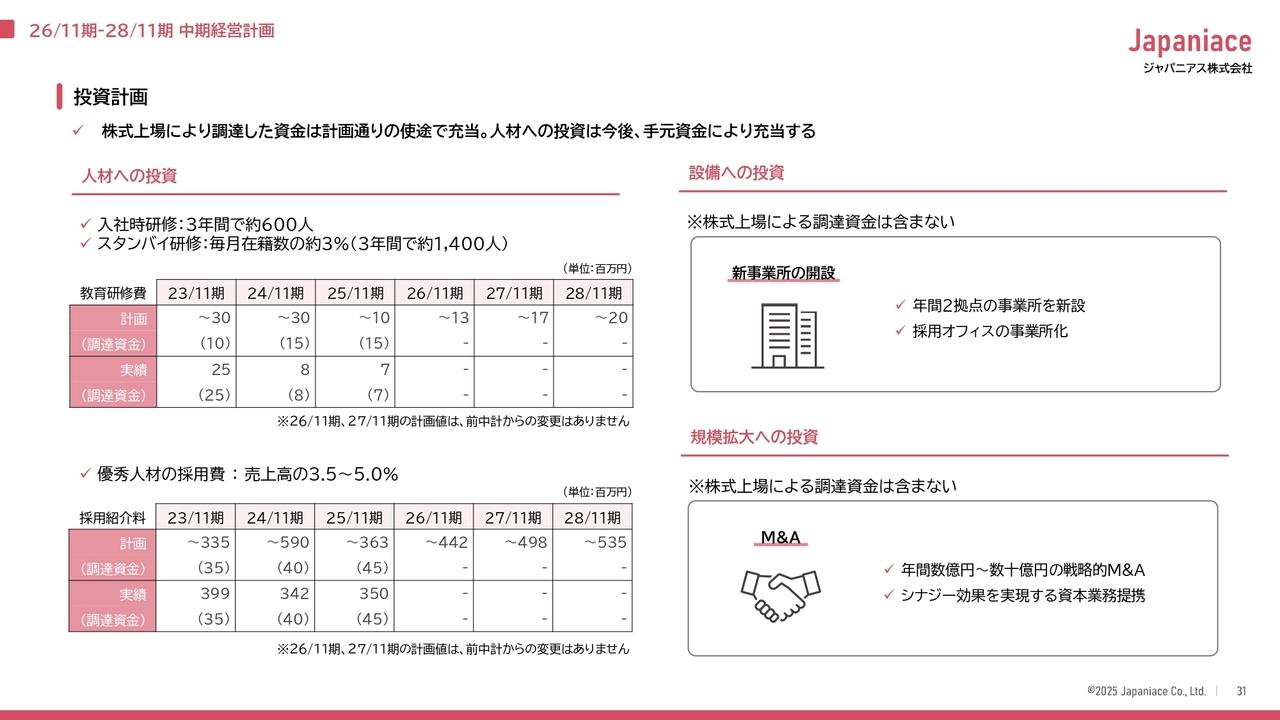

会社及び事業の概要

簡単に会社概要をご紹介します。代表者は代表取締役会長の富山と私、関根です。グループ会社は、子会社に株式会社シイエヌエス北海道があります。

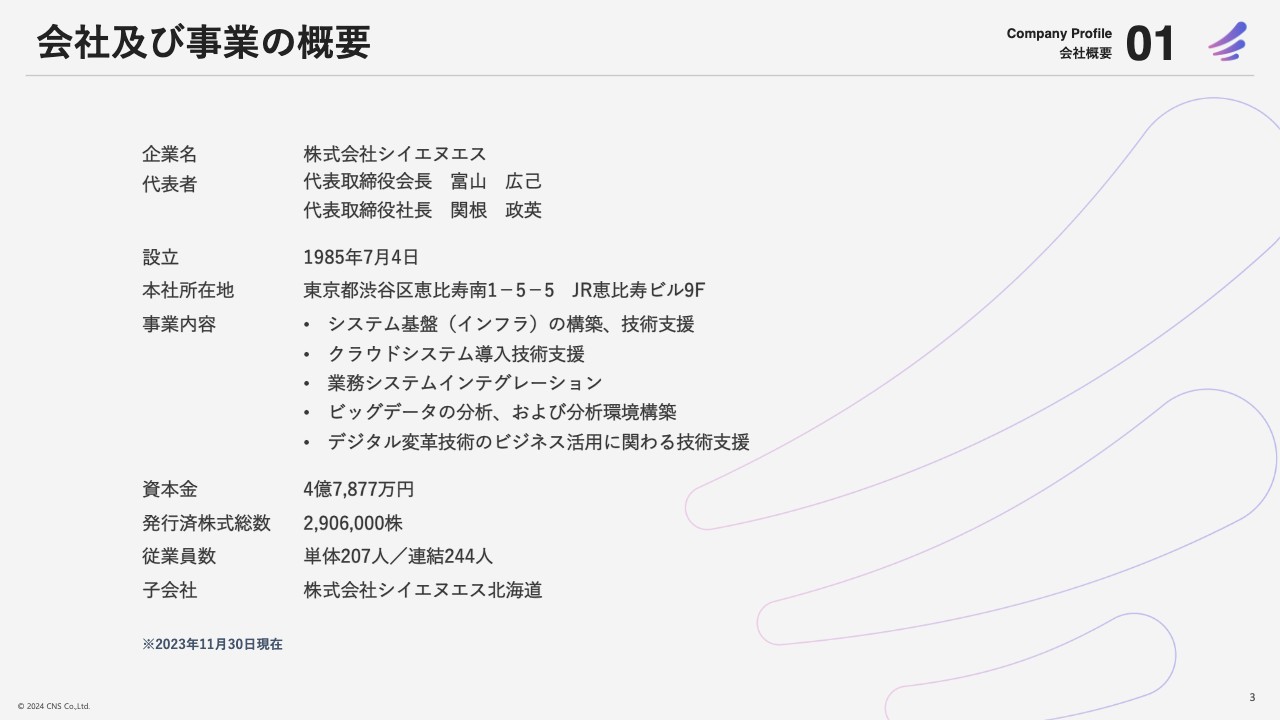

沿革

沿革についてです。スライド上段は事業の変遷、下段にはその時に取り組んできたビジネスの内容を記載しています。それぞれのタイミングでいろいろな新しい技術等に挑戦してきました。顧客の新規ビジネスの技術パートナーを目指して、これまで事業を進めてきました。

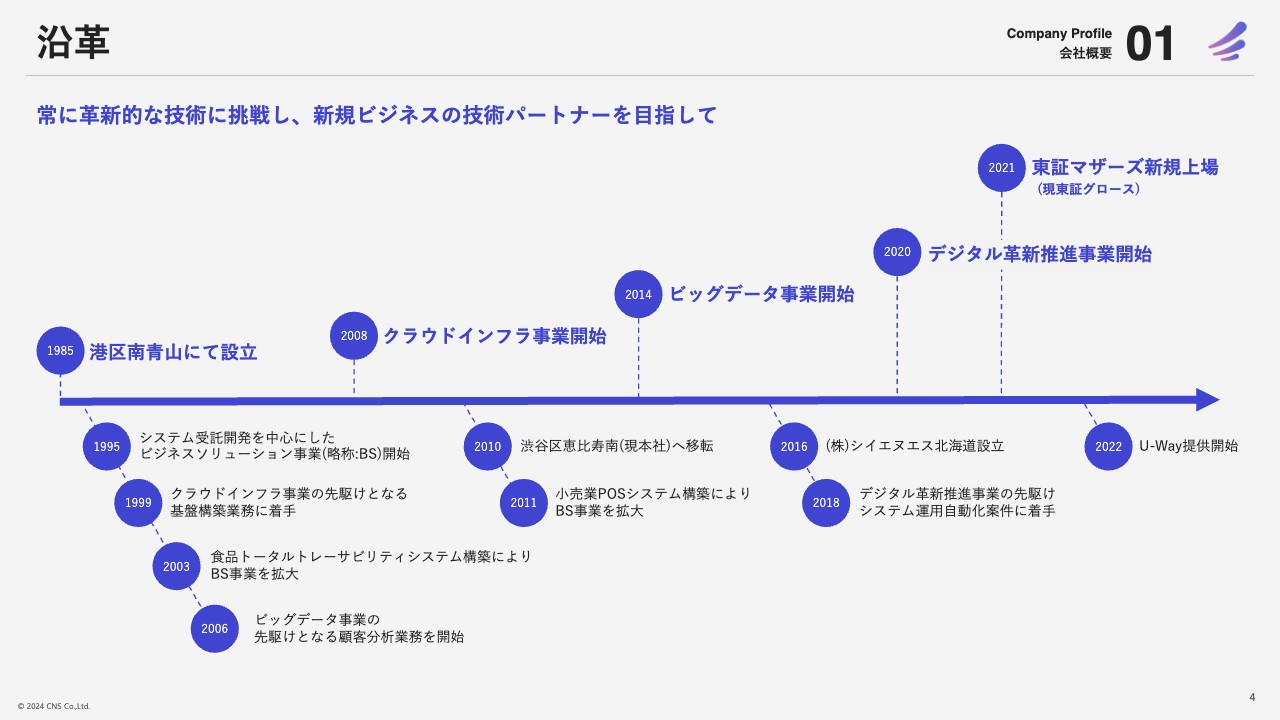

技術の変遷

技術の変遷について、詳細にご説明します。当社は時代のトレンドをいち早く察知し、その先取性によって事業を拡大してきました。「UNIX」の技術に始まり、金融業務や基盤系の技術に着手し、それぞれの時代で小売・流通業務、分析、クラウドへと事業領域を広げ、現在はSaaS等の活用でビジネスを拡大しています。

スライドの右端にあるような、4つの主要事業に変遷しています。

企業理念 / Mission / Vision / Value

企業理念及びMission/Vision/Valueについてです。

企業理念にもあるとおり、当社は「情報技術の先進的活用」にこだわり、顧客や社会の発展に貢献することを目指しています。

Missionの「人を想う力で、社会を前進させる新価値を、生み出す」、Visionの「想像を超える、創造を」を実現できる企業を目指し、推進しています。

事業説明

事業の内容です。現在5つの事業を進めていますが、昨年度までは「デジタル革新推進事業」「ビッグデータ分析事業」「システム基盤事業」「業務システムインテグレーション事業」の4つの事業が中心でした。2024年5月期より「コンサルティング事業」を開始し、新たな顧客拡大を進めています。

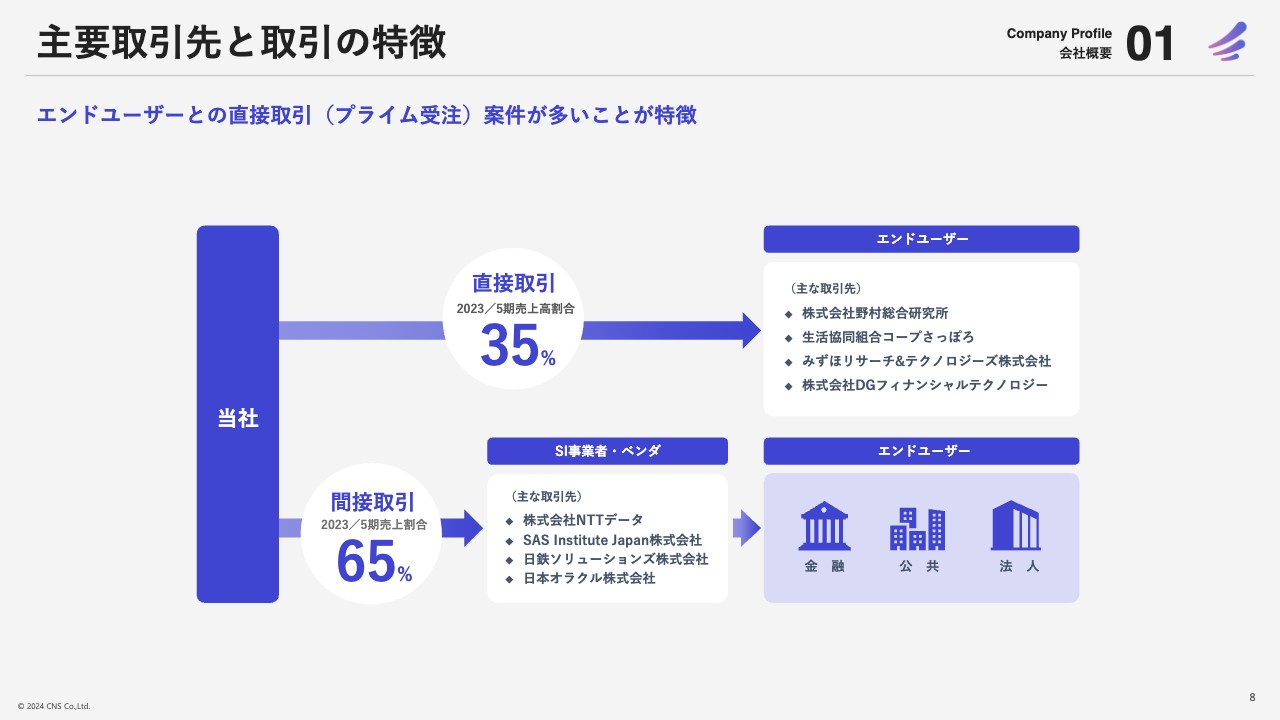

主要取引先と取引の特徴

当社の主要取引先と取引の特徴についてです。エンドユーザーとの直接取引、いわゆるプライム受注の案件が多いことが特徴です。我々のようなSI業界では、直接取引35パーセントは、比較的多い数字になると思います。

昨年度は40パーセントでしたが、主要顧客のNTTデータと推進する「ServiceNow」関連のビジネスが大きく伸び、間接取引が65パーセント、直接取引が35パーセントとなりましたが、依然としてプライム受注は多い状況です。

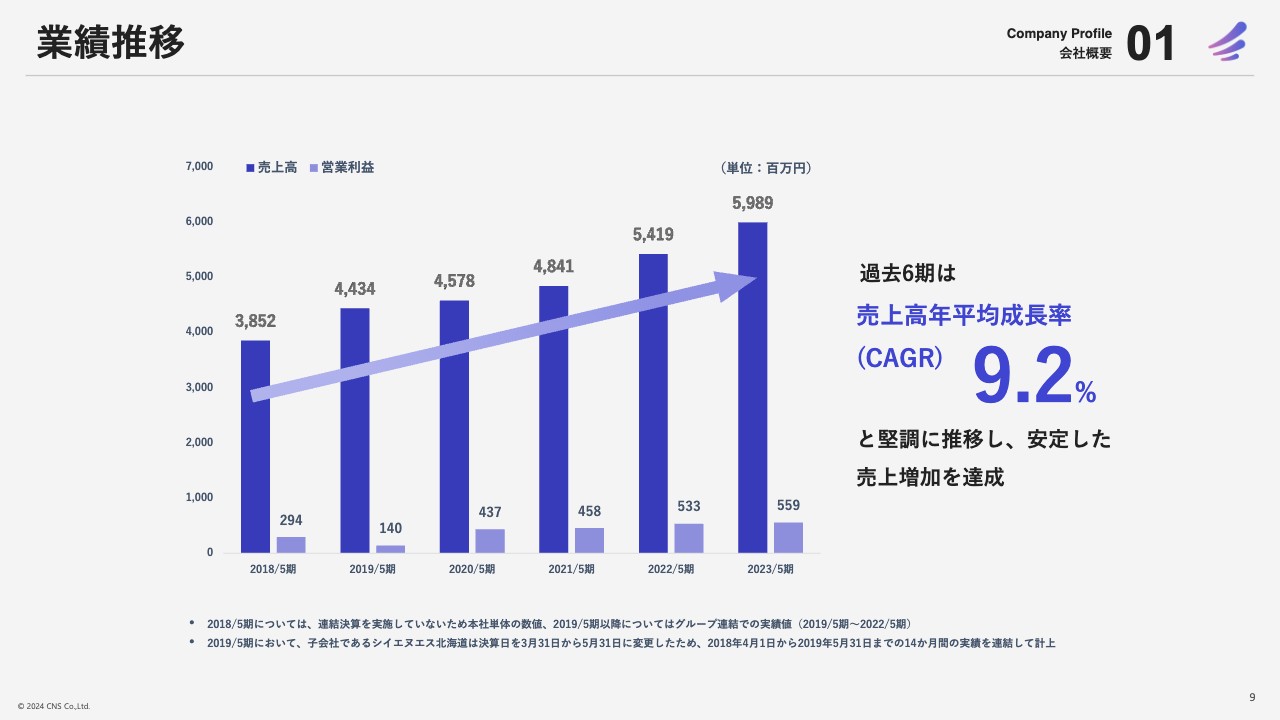

業績推移

業績推移についてです。過年度6年間の売上高年平均成長率は9.2パーセントで、堅調に推移しています。

過年度4年間は、売上高、営業利益ともに過去最高を記録しており、安定的な成長をしてきました。

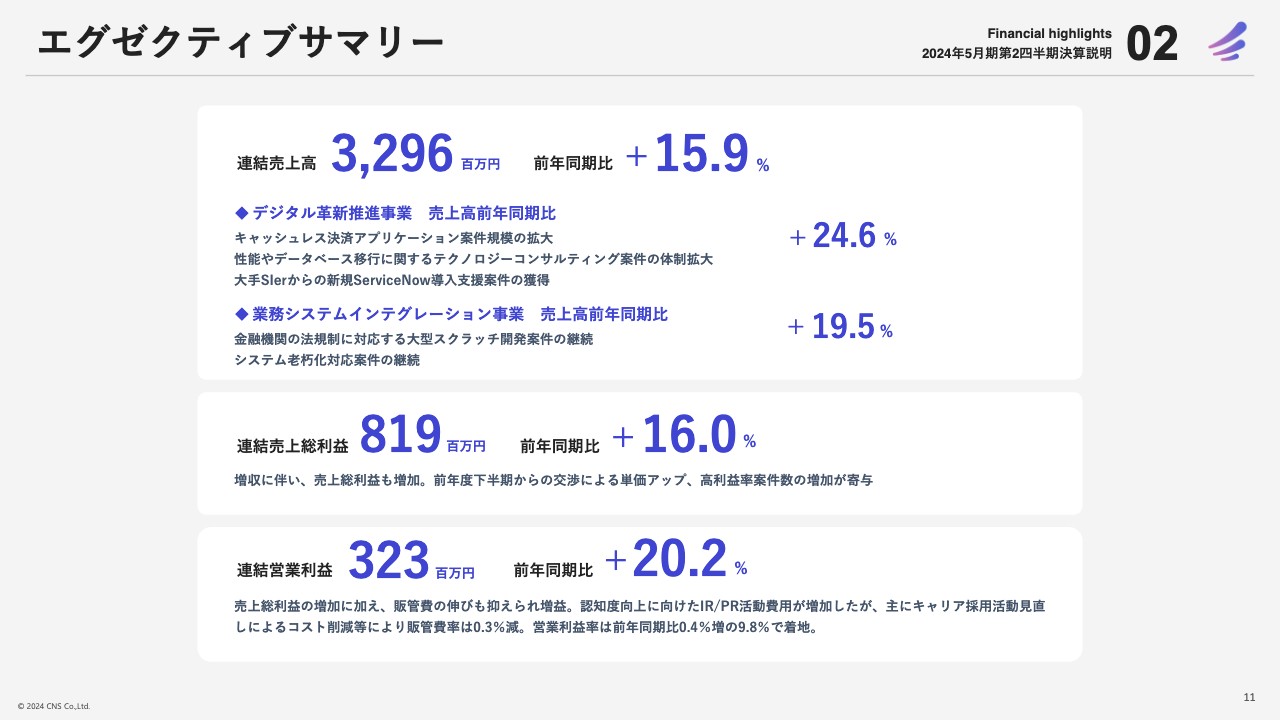

エグゼクティブサマリー

2024年5月期第2四半期の決算の内容についてご説明します。

まず、エグゼクティブサマリーです。連結売上高は、前年同期比15.9パーセント増の32億9,600万円で着地しています。特に、デジタル革新推進事業と業務システムインテグレーション事業の上振れが大きく貢献し、売上高をけん引しています。

連結売上総利益は、前年同期比16.0パーセント増の8億1,900万円、連結営業利益は前年同期比20.2パーセント増の3億2,300万円で着地しています。

営業利益は、売上増収に伴った粗利の増加、単価アップ等の交渉、高利益率案件への注力を推進した結果、増益となりました。

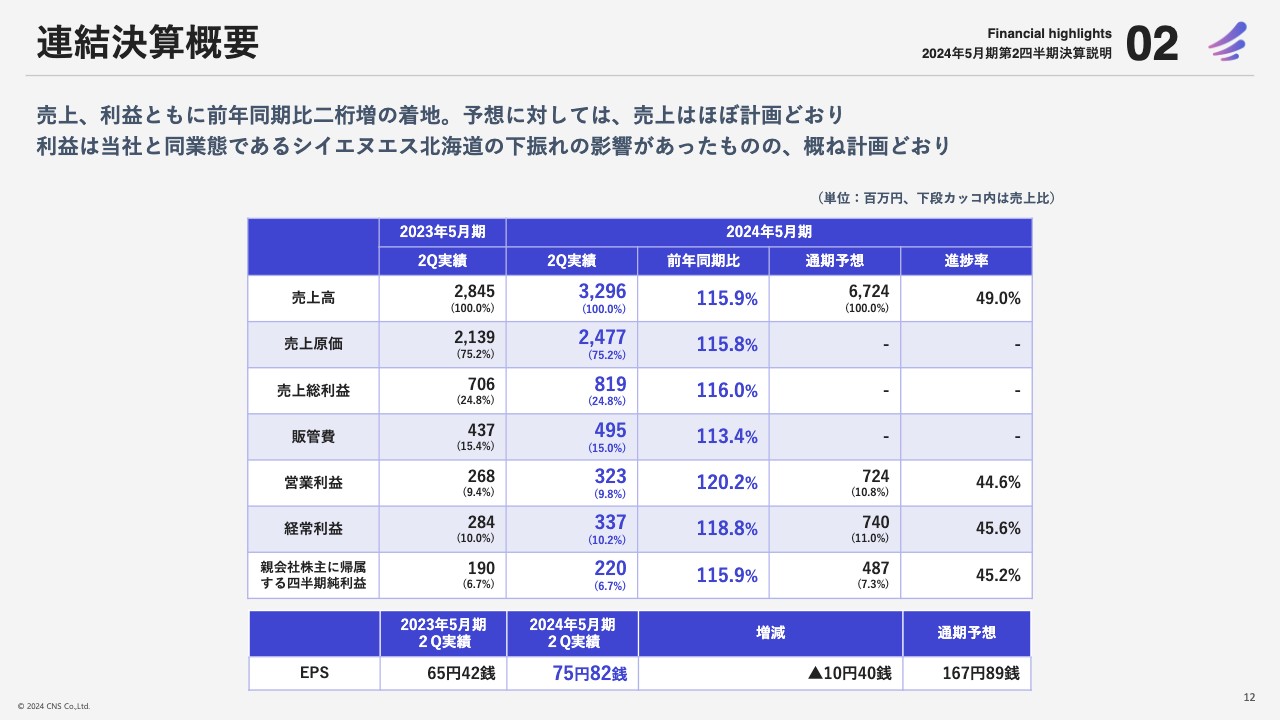

連結決算概要

連結決算の概要です。ご説明した部分と重複する点が多いですが、売上、利益ともに前年同期比2桁増となりました。通期予想に対して進捗率は50パーセント前後と、概ね計画どおりに推進しています。

後ほどご説明しますが、シイエヌエス北海道の下振れの影響により進捗が少し遅れています。しかし、株式会社シイエヌエスがその分をカバーしており、ほぼ計画どおりの着地です。

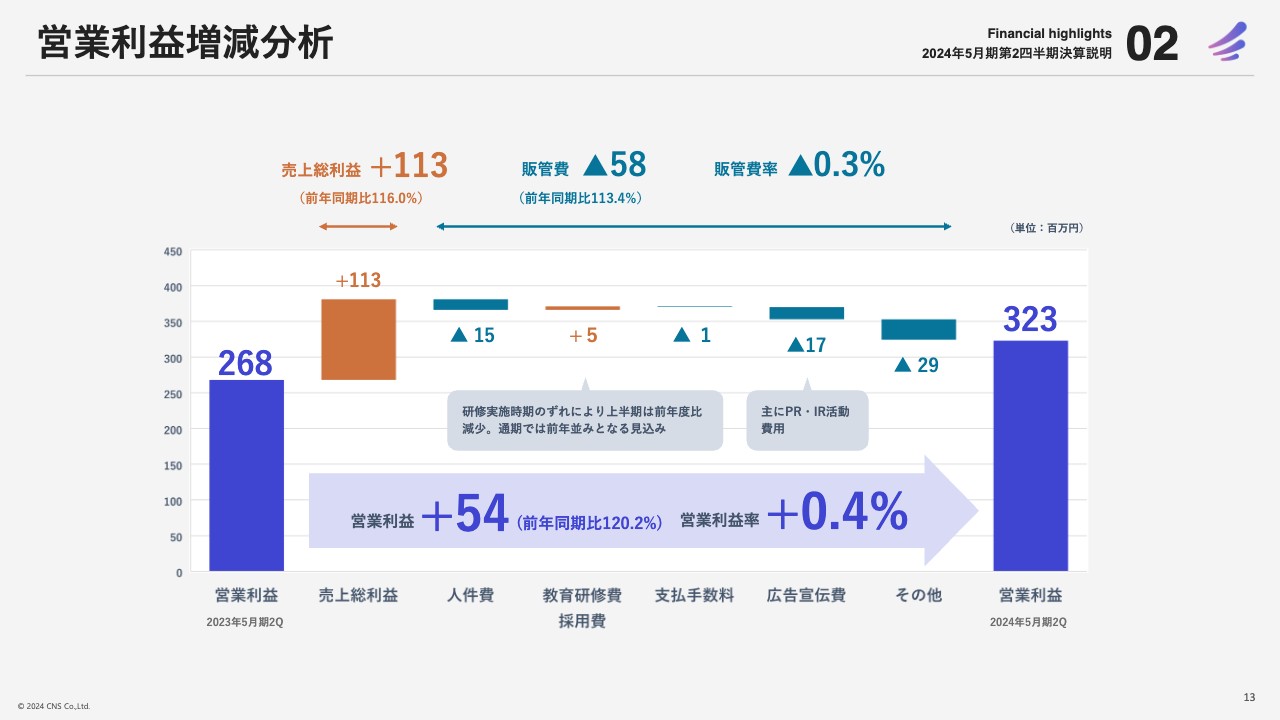

営業利益増減分析

営業利益の増減分析です。2023年度上半期実績の2億6,800万円から2024年度上半期実績3億2,300万円へとジャンプアップしました。営業利益は5,400万円の増加、営業利益率は0.4ポイントの増加となりました。

売上総利益が大きく伸びたことが主な要因ですが、販管費を一部抑えられたことも相まって3億2,300万円での着地となっています。

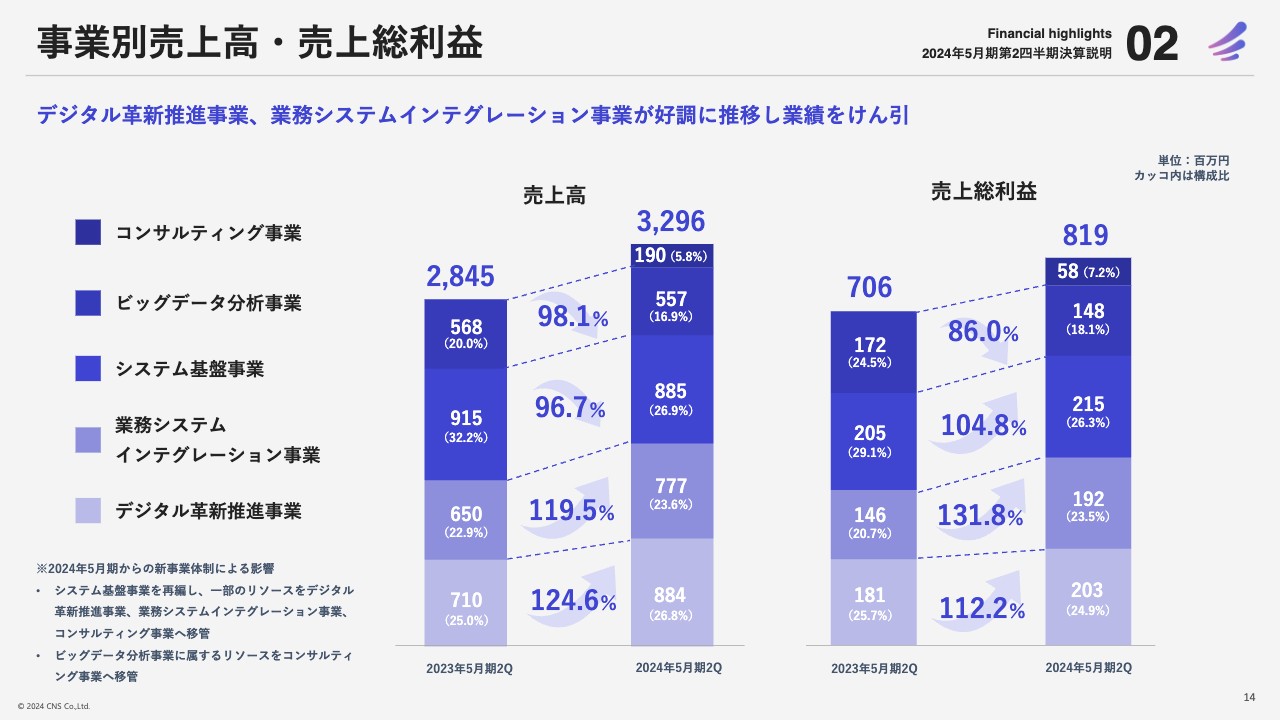

事業別売上高・売上総利益

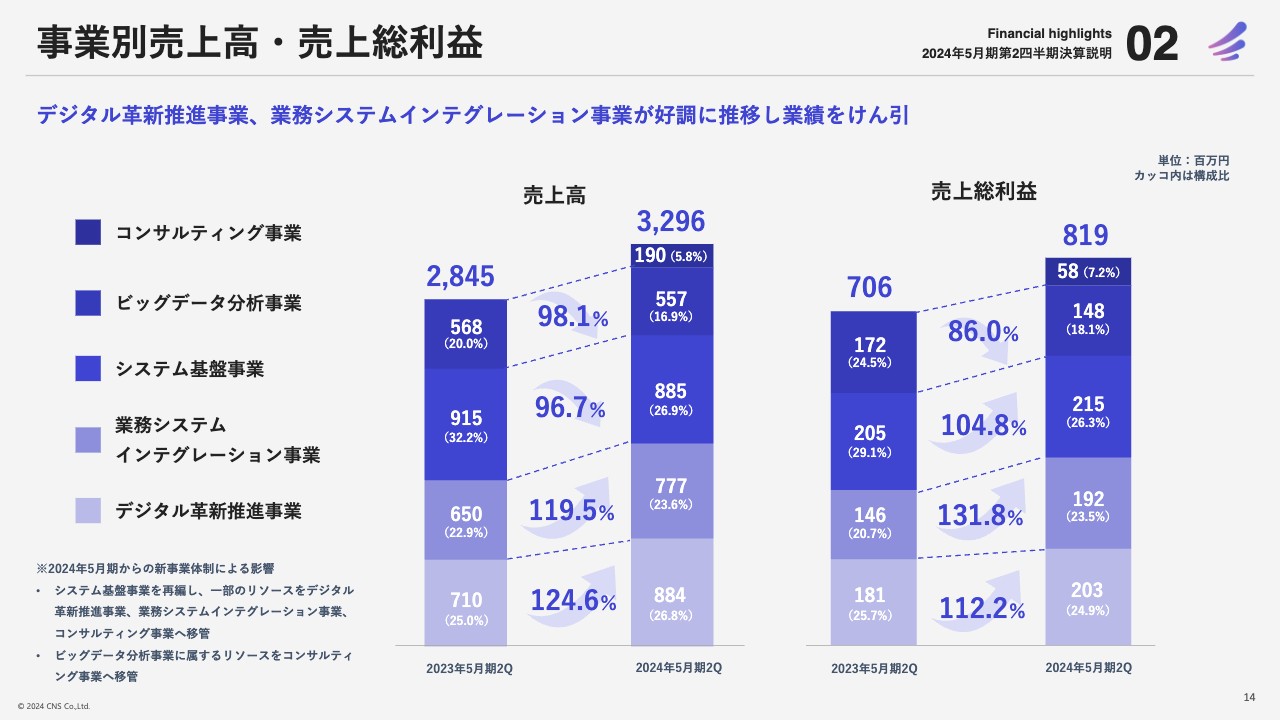

事業別の売上高及び売上総利益についてです。売上高に関しては、デジタル革新推進事業、業務システムインテグレーション事業が大きくけん引しています。

売上高の棒グラフの下段2つは、業務システムインテグレーション事業とデジタル革新推進事業で、前年同期比119.5パーセント、124.6パーセントとそれぞれ上振れしました。

売上総利益も同様に、デジタル革新推進事業と業務システムインテグレーション事業がけん引しています。

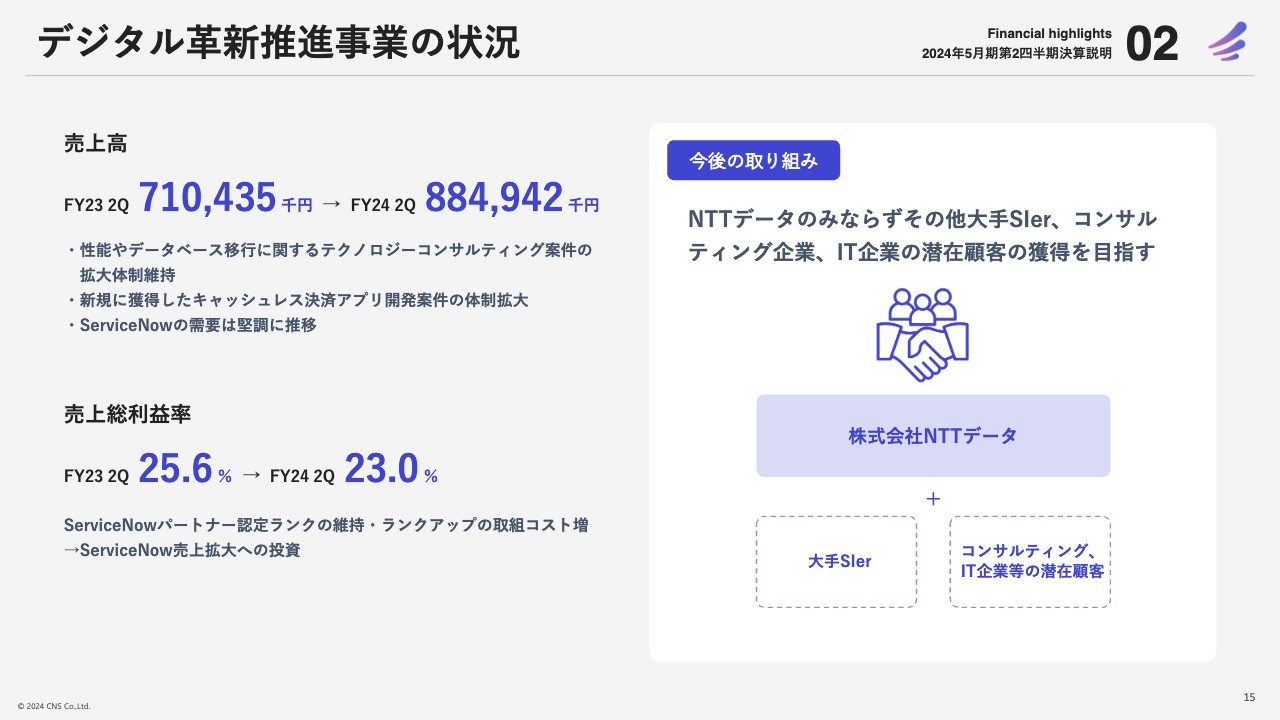

デジタル革新推進事業の状況

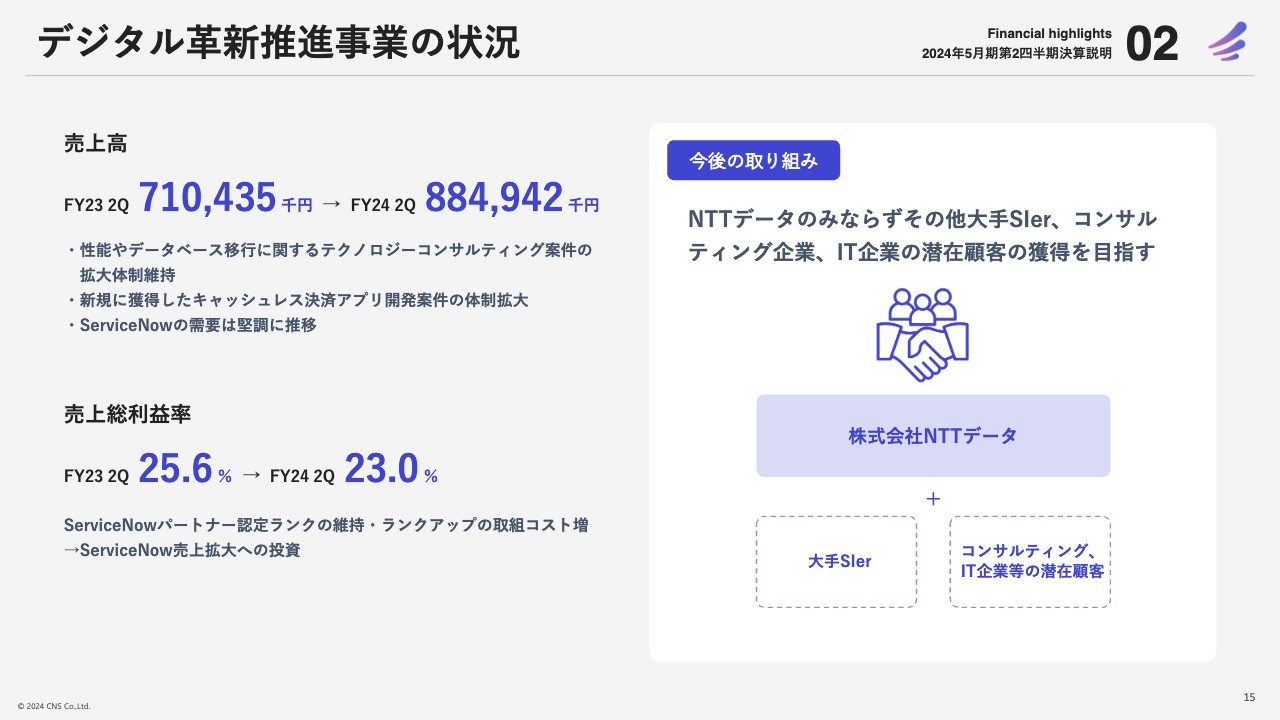

それぞれの事業に関する状況をご説明します。まず、デジタル革新推進事業についてです。先ほどご説明したとおり、売上高は約7億1,000万円から約8億8,400万円で着地しました。

背景として、性能やデータベース移行に関するテクノロジーコンサルティング案件の拡大があります。また、新規に獲得したキャッシュレス決済アプリのプロジェクトの体制拡大も貢献しています。我々の主要ビジネスとなっている「ServiceNow」の需要も引き続き堅調に推移し、この数字に貢献しています。

一方で、売上総利益率は23.0パーセントと若干マイナスになっています。こちらは従前からご説明しているとおり、事業の影響によるものではありません。ServiceNow社のパートナー認定のランクを維持、またはランクアップさせる取り組みに対するコスト増が影響しています。この投資により、「ServiceNow」の売上拡大へとつなげていきます。

今後の取り組みについて、これまでNTTデータを中心に「ServiceNow」関連案件の拡大を進めてきましたが、同社以外の大手SIerやコンサルティング企業、IT企業といった新たな顧客の獲得を目指します。顧客獲得による売上・利益増を狙って推進していく計画です。

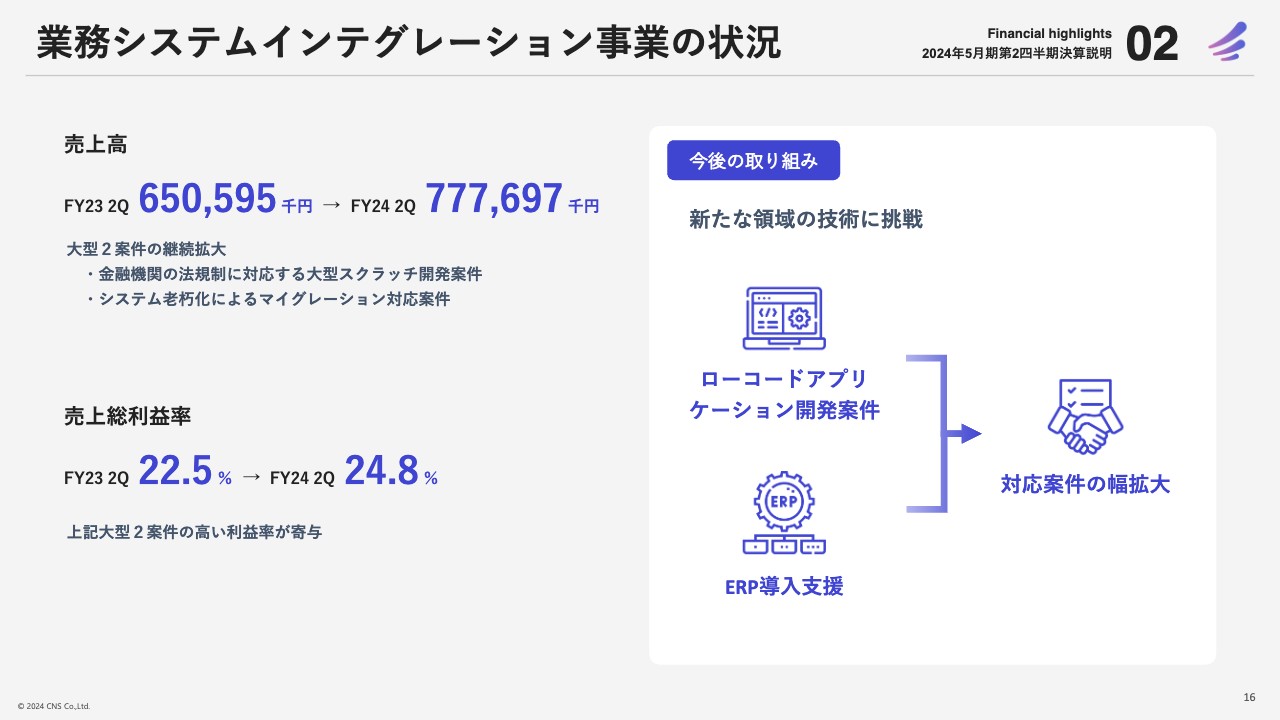

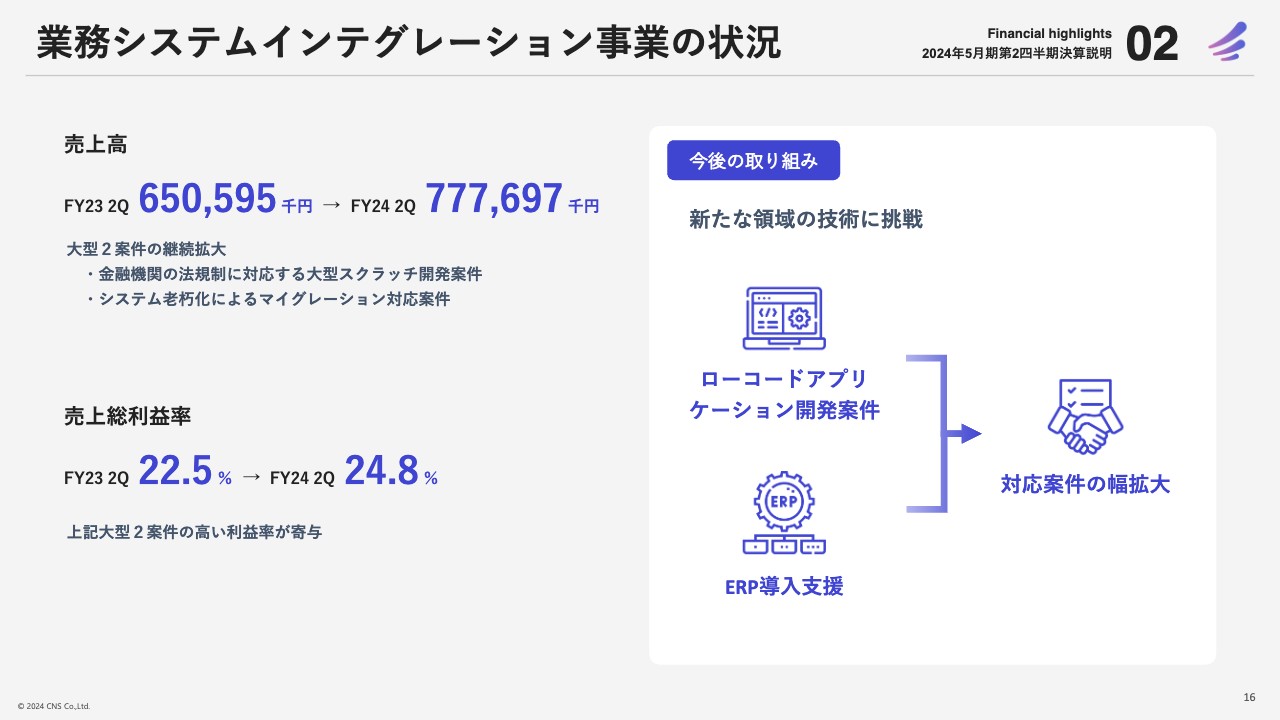

業務システムインテグレーション事業の状況

業務システムインテグレーション事業の状況についてです。売上高は、7億7,000万円強の着地です。昨年度から続いている大型2案件の継続と拡大が大きなポイントとなりました。

大型案件の1つは、金融機関の法規制に対応する大型スクラッチ系開発です。スクラッチというのは新しくゼロから作る開発です。

もう1つは、システム老朽化により新たなシステムへ移行するマイグレーション対応の案件です。この2案件が大きく貢献しました。

売上総利益は昨年度から2パーセント強成長しています。こちらも、先ほどご説明した大型2案件が高利益率であることによるものです。

安定した拡大を進めている中で、今後は新たな領域の技術に挑戦していくことが必要だと考えています。小規模ですが、すでに着手しているERPの導入支援やローコードアプリケーションの開発案件等を増やしていき、現在行っているプロジェクト以外の対応案件の幅を広げていきます。これら2つの分野に挑戦し、拡大を図っていきます。

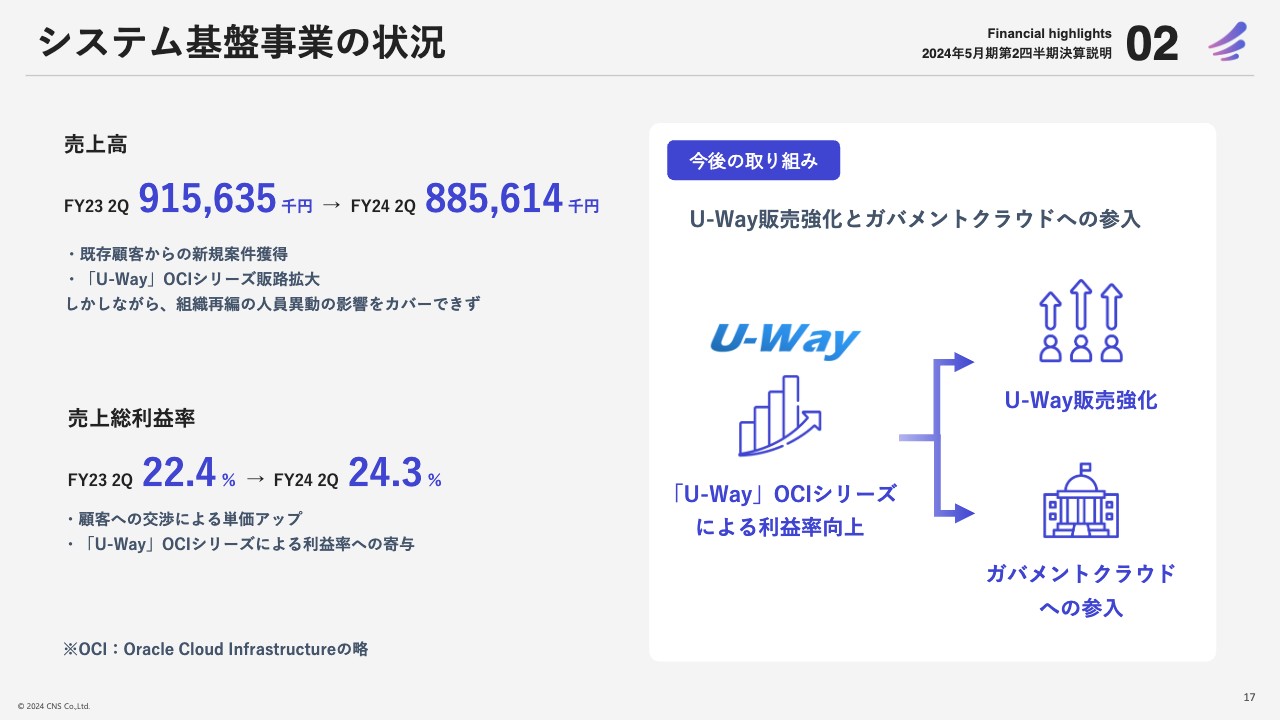

システム基盤事業の状況

システム基盤事業の状況です。売上高は前年同期と比較して若干減少し、約8億8,500万円の着地となりました。このマイナスは、組織再編によるコンサルティング事業への人事異動による影響をカバーできていないことが要因です。

一方で、既存顧客からの新規案件の受注を増やしています。また、我々のオリジナルサービス「U-Way」を活用した「Oracle Cloud Infrastructure(以下、OCI)」シリーズにより、新たな販路を拡大し、顧客開拓を進めており、人事異動による影響を加味しない場合、売上高は前年同期比プラスとなっております。

売上総利益率について、2024年度は24.3パーセントと、2ポイントほどアップしました。我々は常に顧客への交渉を行っており、それによる単価アップや「U-Way」OCIシリーズによる大幅な利益率の改善が、寄与しています。

今後の取り組みとしては、「U-Way」の販売強化とガバメントクラウドへの参入を進めていきます。先ほどご説明したとおり、「U-Way」を活用することは、我々にとって利益率を向上する大きな手段となります。「U-Way」を強くアピールし、新たな顧客の獲得を進めていきます。

ガバメントクラウドに関しては、2025年までに官公庁のオンプレミス、いわゆる物理的なシステムをクラウドへ移行することがマストな状況となっています。デジタル庁の方針にあるとおり、ここにOCIが選定されています。

移行に向けたガバメントクラウドの構築を当社が引き受けることとなり、年明けから新たな案件に着手するため準備を進めています。今後の取り組みとして、こちらを強化していきます。

ビッグデータ分析事業の状況

ビッグデータ分析事業の状況です。前年同期から若干下がっているのは顧客のコスト抑制方針の影響を受けていることによります。また、システム基盤事業と同様、組織再編で一部コンサルティング事業に人員が異動したことも要因となっていますが、需要は引き続き活況です。

売上総利益率は3.8パーセント減少していますが、先ほどお伝えした組織再編により、コンサルティング案件担当の単価の高い人材が異動した影響となります。

今後の取り組みとしては、2024年1月より「U-Way Migration to SAS Viya」の提供を開始しています。このビッグデータ関連の「U-Way」を活用し、新規顧客の獲得を進めていく計画です。

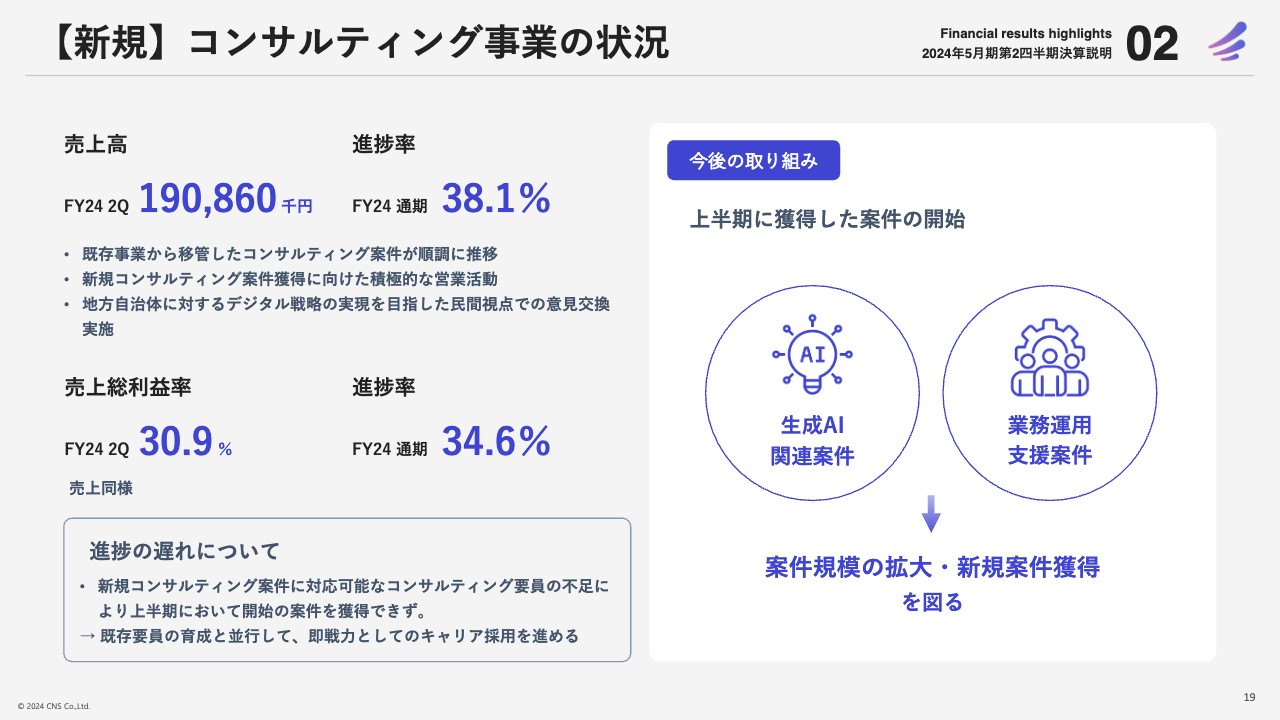

【新規 】コンサルティング事業の状況

新規事業であるコンサルティング事業の状況です。第2四半期の売上高は1億9,000万円強の着地となりました。昨年度の実績がないため、コンサルティング事業は通期予想に対しての進捗率でご説明しますが、現在のところ38.1パーセントと、あまり振るっていない状況です。

売上に関しては、既存事業から移管したコンサルティング案件が引き続き順調に推移しています。また、上期前半は新規コンサルティング案件の獲得に向けた営業活動を中心に行ってきました。結果として、上期に開始できる案件を獲得できなかったことが進捗を遅らせています。

コンサルティング以外にもSIerをつなげる部分での営業活動は積極的に続けています。地方自治体に対するデジタル戦略を実現するための提案も、上期に意見交換というかたちで推進してきました。そこを積極的に進め、コンサルティング案件の受注につながるようシフトを図っています。

売上総利益率は30.9パーセント、売上総利益の通期予想に対する進捗率は34.6パーセントとなっています。利益率は高い状況ですので、引き続きコンサルタントの人材も増やしつつ、さらにポイントを上げていけるよう進めていきたいと思っています。

先ほど少し触れましたが、進捗の遅れは新しい案件の獲得ができていないことにあります。その背景には、コンサルティング要員不足があります。既存の社員だけではなく、新たな即戦力要員としてのキャリア採用も積極的に進めている状況です。

今後の取り組みとして、上期に獲得した案件を開始する中で、足元では生成AI関連の案件や業務運用支援の案件の規模拡大を進めていく計画です。

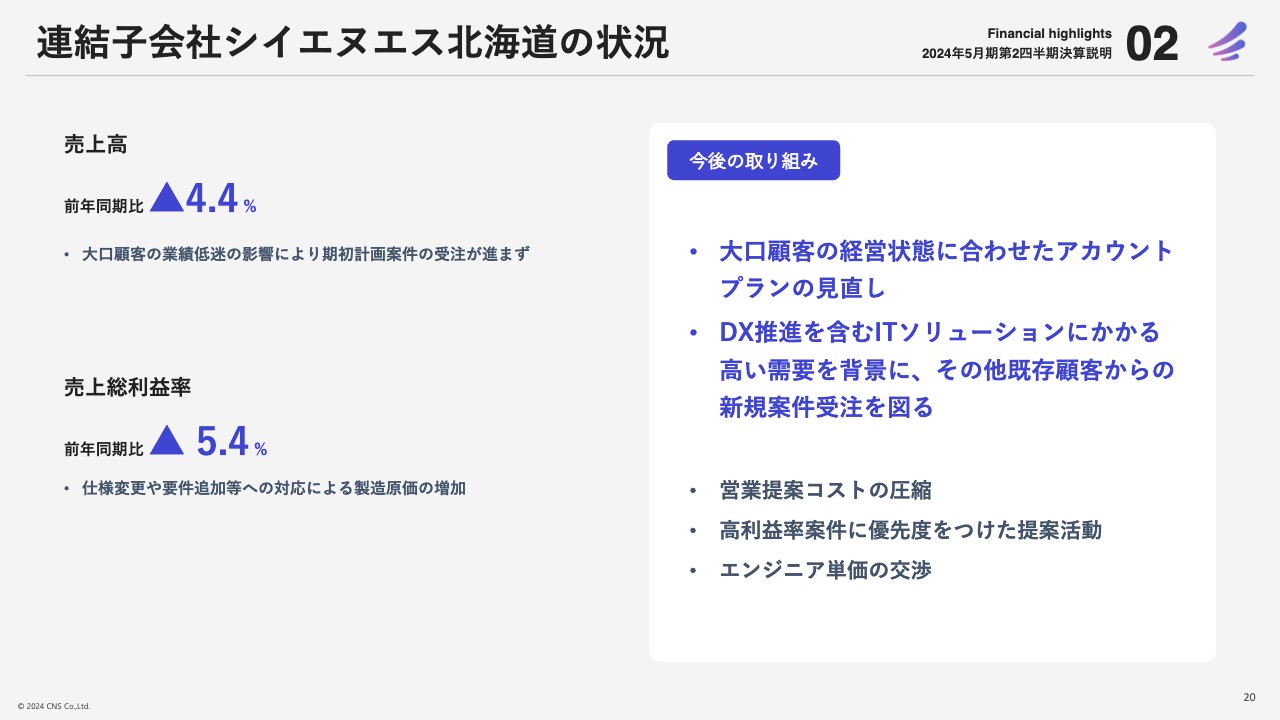

連結子会社シイエヌエス北海道の状況

連結子会社シイエヌエス北海道の状況です。売上高は前年同期比マイナス4.4パーセント、売上総利益率は前年同期比マイナス5.4パーセントとなっています。こちらは大口顧客の業績の状況により、新規案件のゴーサインが出にくく、計画どおりに受注が進まなかったことが影響しています。

売上総利益率のマイナスの要因は、仕様変更や要件追加等への対応により、計画していた人員では対応できない状況が発生し、製造原価が増加したためです。

上期は、このような売上総利益に影響する出血がありましたが、すでに止血は済んでいます。今後は、スライド右側に記載した対策を行い、リカバリーを図っていきたいと考えています。

今後の取り組みとして、まずは大口顧客の状況に合わせてアカウントプランを見直していきます。当然ながら、顧客のビジネスにプラスに働くものへの投資が中心になりますので、我々の提案も主にそこをターゲットとし、積極的に進めていきます。

また、DX推進を含むITソリューションに係る高い需要が続いているため、その他既存顧客からの新規案件の受注を図り、挽回を図っていきます。

利益については、提案の通りやすいところや利益率の高い案件を中心に提案を行っていくことで、営業提案コストの圧縮に努めていきます。基本的なことではありますが、あらためて意識して取り組んでいきたいと思っています。

エンジニア単価の交渉は常に行っていますが、あらためて見直しを行い、いただけるところはしっかりといただけるように交渉を進めていきます。

株式会社シイエヌエスに品質保証委員会があります。新たな問題等が発生して業績に影響が出ないよう、監視を強化すべく対策を進めていきます。

BS概要

貸借対照表の概要です。スライドの表に記載のとおり、大きなマイナス要素等はありません。

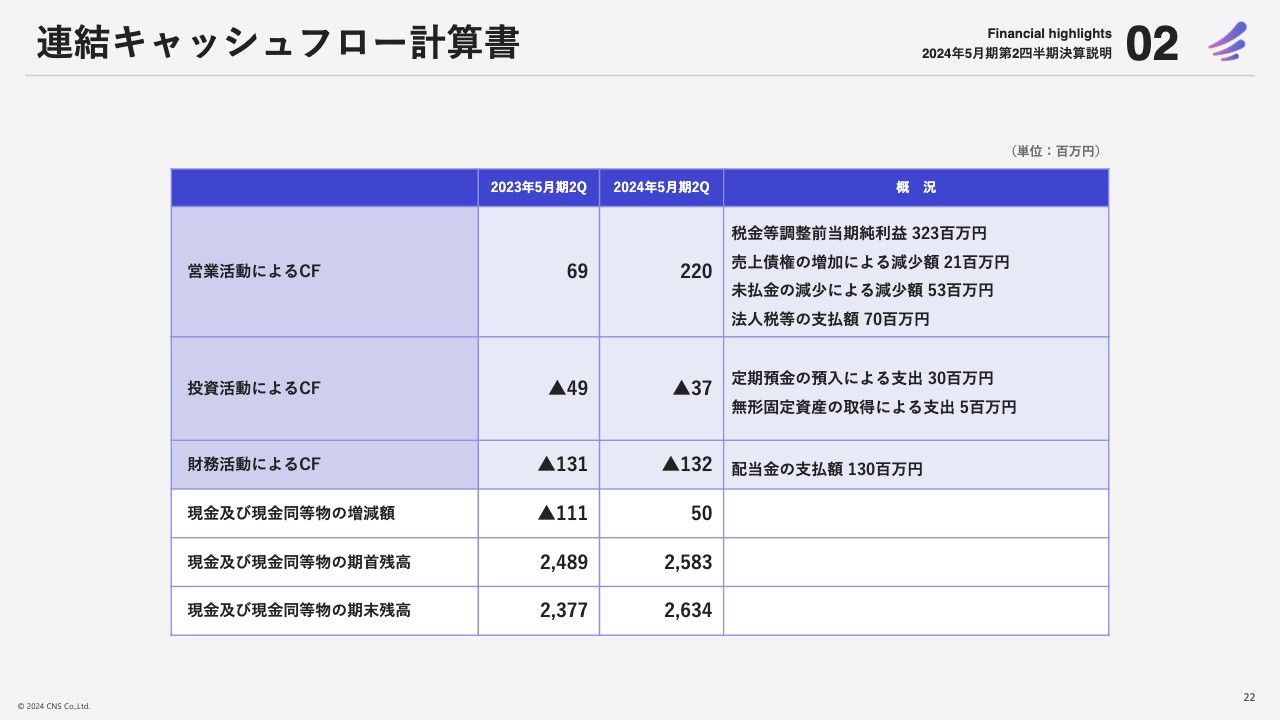

連結キャッシュフロー計算書

連結キャッシュフロー計算書です。こちらもスライドの表に記載のとおり、大きな課題や問題はありません。

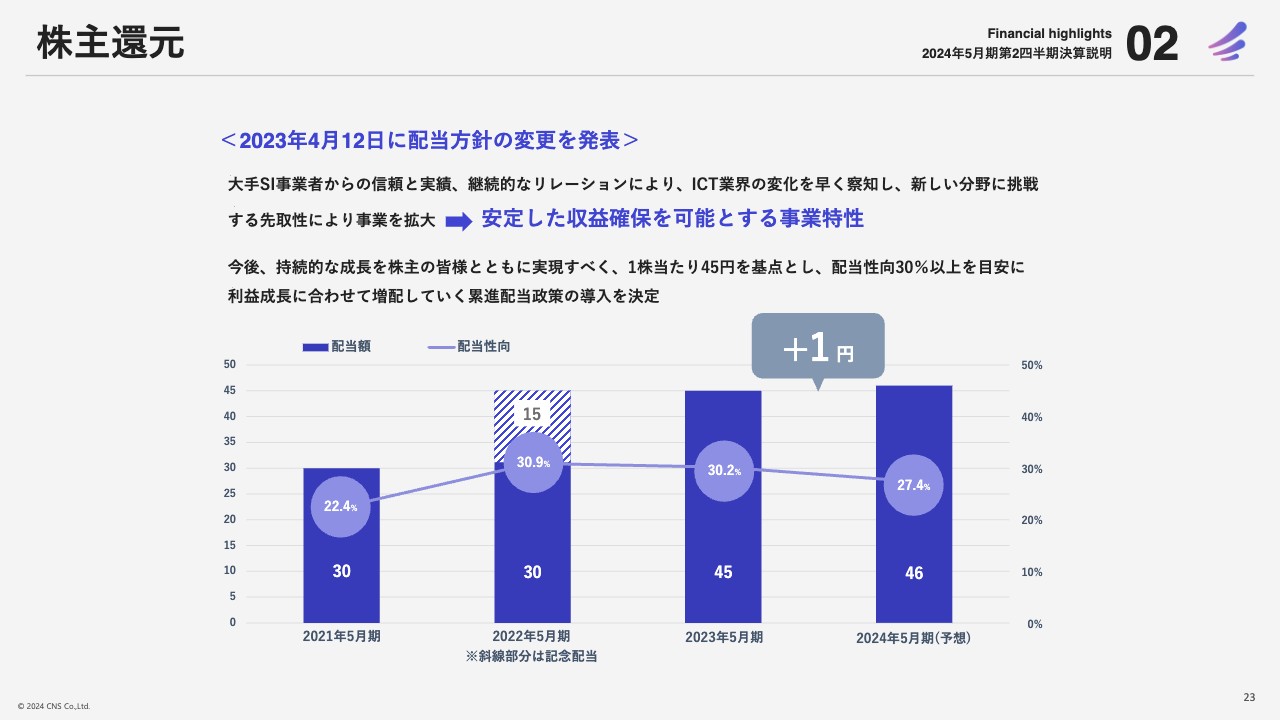

株主還元

株主還元についてご説明します。2023年4月12日に配当方針の変更を発表しました。安定した収益確保を可能とする当社の事業特性もあり、1株あたり45円を基点とし、配当性向30パーセント以上を目安に利益成長に合わせて増配していく、累進配当政策の導入を決定しました。

2024年5月期は46円と予想していますが、スライドのグラフに記載のとおり、配当性向は27.4パーセントとなっています。今後の第3四半期の実績等も鑑み、配当性向の向上に向けて検討していきたいと考えています。

3つの成長戦略

成長戦略の実践状況についてご説明します。振り返りになりますが、当社は「事業基盤の強化」「新たな顧客獲得による事業規模拡大」「ソリューションの拡充による市場拡大」の3つの成長戦略を進めています。DXによるビジネス変革デザインの拡大を図ることを中心に進めている状況です。

成長戦略①事業基盤の強化

成長戦略1つ目の「事業基盤の強化」についてです。中途採用は、以前から厳しい状況が続いています。もちろん中途採用を行わないということではありませんが、当社には新卒の未熟な技術者であっても、現場のOJTによって育成していけるという強みがあります。そのため、新卒採用に比重を置き、早期育成・若手登用を進めることで、体制強化を図っています。

新卒採用に関しては人事で新たな施策も進めており、2024年度の新卒採用は、ほぼ計画どおりの人員数を獲得できています。中途採用も、過年度に比べて採用人数が増えています。引き続き課題の洗い出し等を行い、常に採用方針を改めながら、新たな獲得を目指すべく推進しています。

成長戦略①事業基盤の強化

「事業基盤の強化」における育成についてです。高度かつ専門的なスキルが必要とされるビジネス環境に対応できる人材を育成していきます。

若手社員の育成施策としては、特に2年目、3年目の若手社員に対し、組織全体の「底上げ」育成方針から、即戦力人材育成の方針へ転換しています。当社の強みである「高い技術力」をさらに活かすことを目的として、若手の育成を進めています。

各事業部の施策としては、最新技術の取り込みや、新たな技術資格の取得を積極的に進めています。

顧客の要望に応えていくという観点では、顧客のビジネスに係る業務知識の習得に取り組み、各事業部門の中でプロフェッショナルな人材からのスキルトランスファーを進めている状況です。

成長戦略①事業基盤の強化

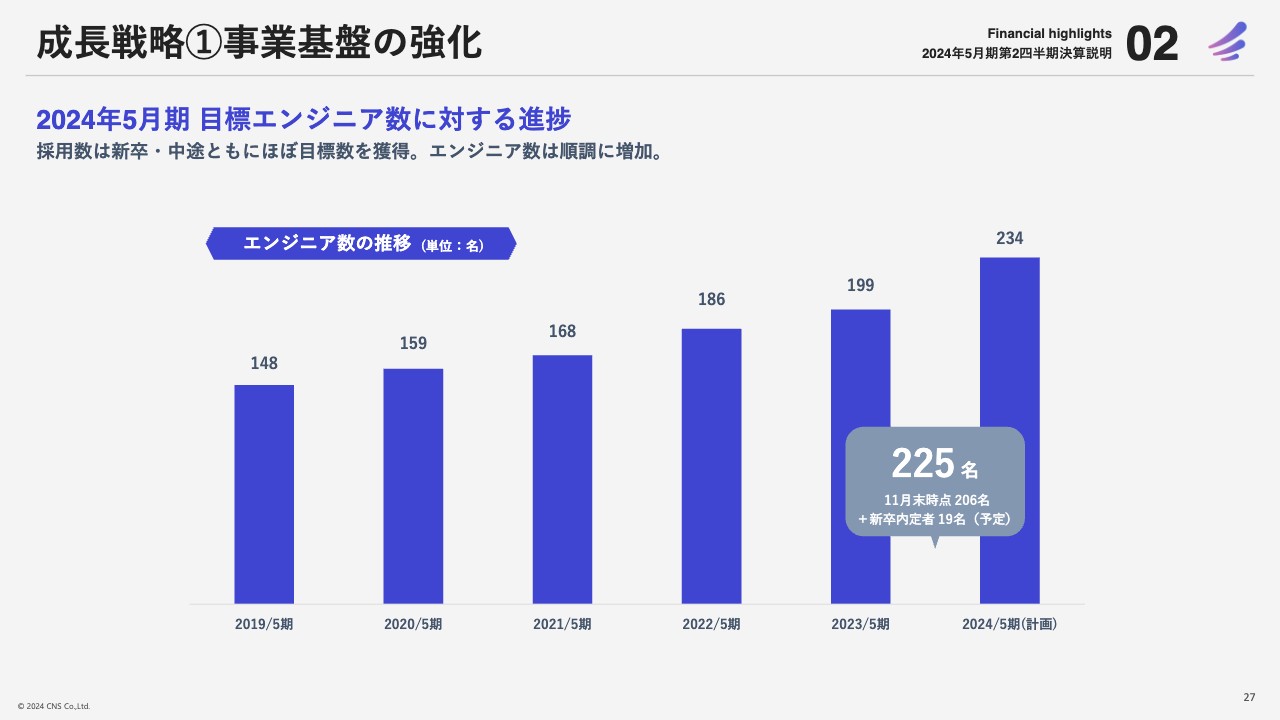

このような取り組みの結果、エンジニア数は2023年11月末時点で206名となっています。2024年4月入社の新卒内定者は19名おり、目標の224名まであと少しというところまで推移しています。中途採用等も行い、この目標を達成できるよう進めていきます。

成長戦略①事業基盤の強化

「事業基盤の強化」として、技術者の資格取得も推進しています。スライドに記載のとおり、ビッグデータ事業関連では約100名から約115名、クラウド事業関連では約150名から約200名、DX事業関連では約70名から約90名と、新たな資格保有者を拡充しています。毎月20人、30人ほどの社員がいろいろな技術の資格を取得している状況です。

成長戦略②新たな顧客獲得による事業規模拡大

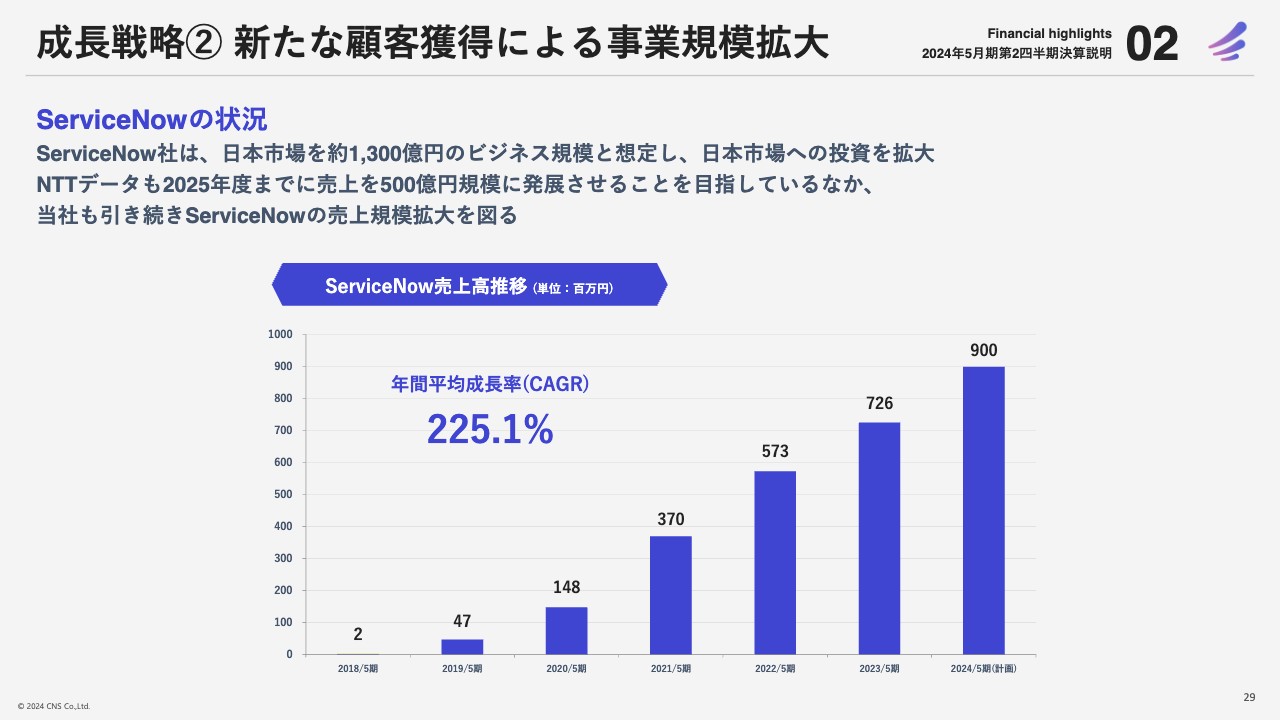

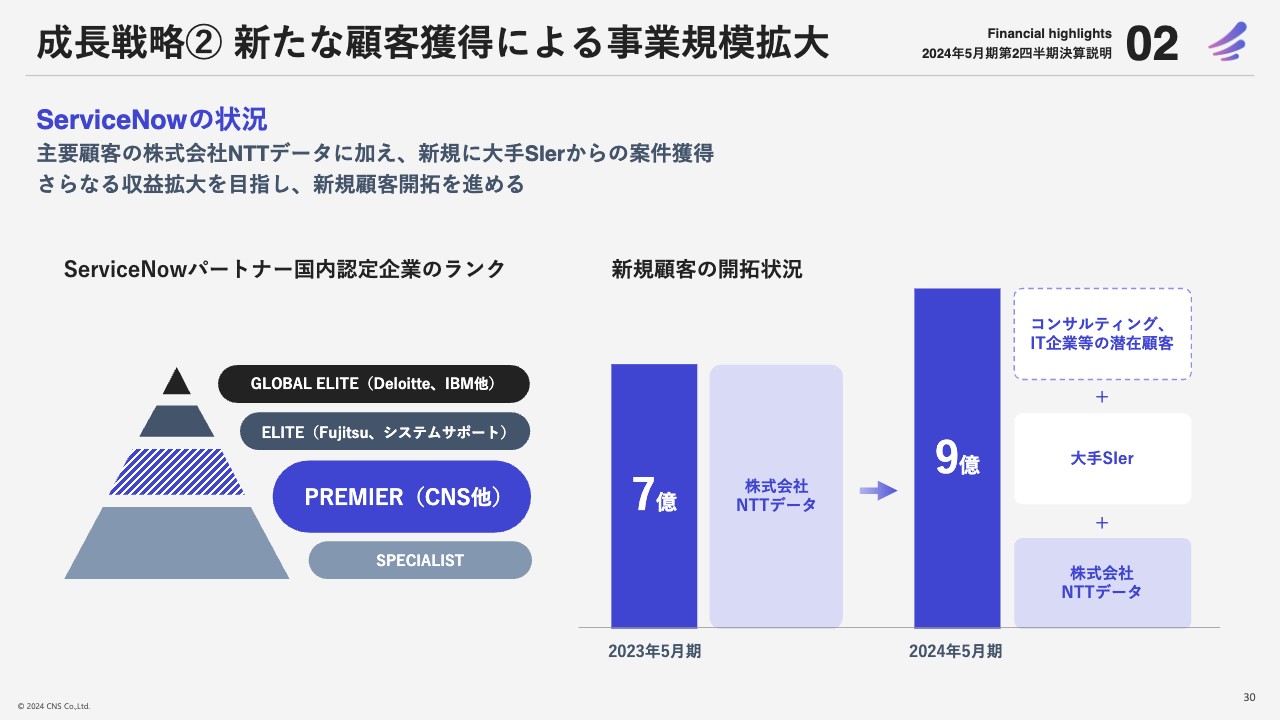

成長戦略2つ目の「新たな顧客獲得による事業規模拡大」についてです。NTTデータとの協業により、「ServiceNow」の状況は現時点でも活況です。

2024年5月期は売上高9億円の着地を目指し、新たなお客さまを追加しながら、目標に向けた営業活動を行っています。

成長戦略②新たな顧客獲得による事業規模拡大

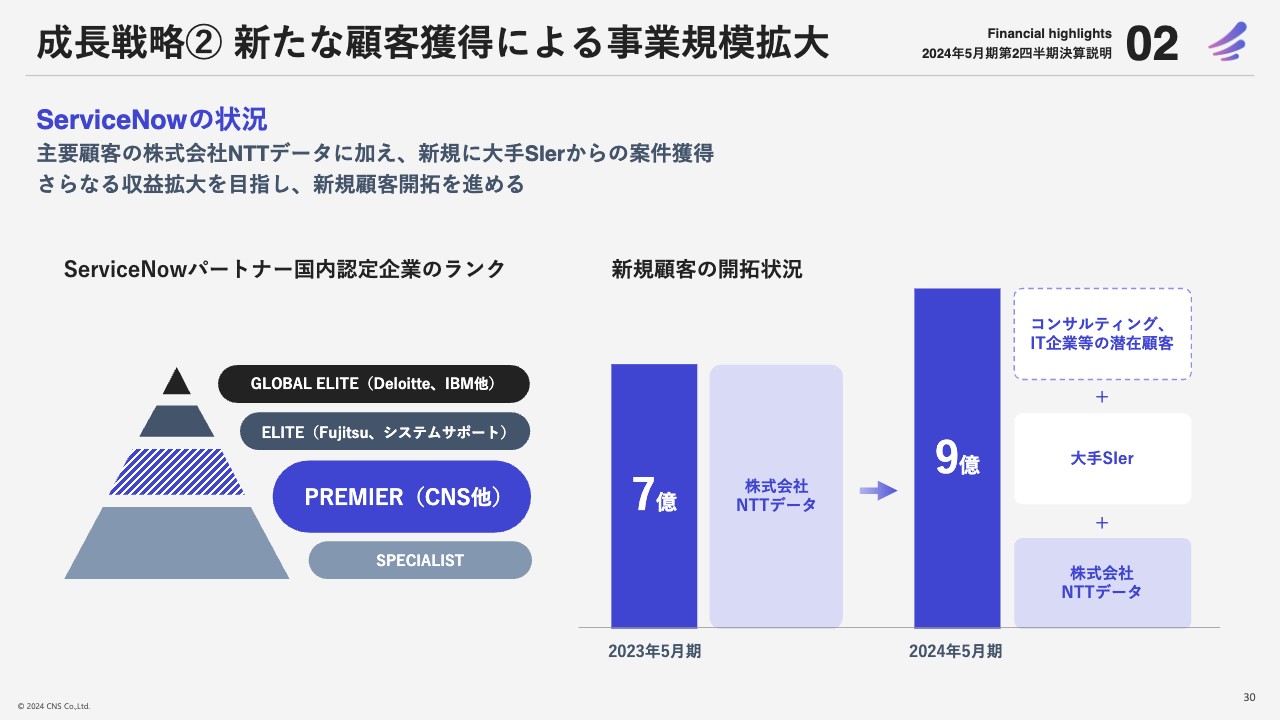

先ほどもお話ししたとおり、「ServiceNow」は新たな認定ランクの獲得を目標としています。現在のステータスは「PREMIER」ですが、この上の「ELITE」を目指しています。

「PREMIER」を維持するためのServiceNow社の敷居が少し高くなっており、ここをしっかり維持していくところにコストがかかっています。「ELITE」というポジションを目指すべく、新たな技術の習得などを進めている段階です。

新規顧客の開拓状況については、昨年度まではNTTデータが9割以上という状況でしたが、スライド右側の棒グラフにあるとおり、新たな大手SIerとの取引を開始し、コンサルティング企業でも契約が取れてきています。9億円を超えていけるよう、ここをさらに膨らませていきます。

成長戦略② 新たな顧客獲得による事業規模拡大

パートナーとの新しい取り組みについてです。当社はオラクル社から高い評価を得ており、「U-Way」の開発にも協力いただいています。この「U-Way」を活用し、さらなるシステム基盤事業の拡大を進めています。

また、SAS社との長きにわたるパートナーシップにおいて、このたび「U-Way」の「Migration to SAS Viya」を開発しました。SAS社のセミナーでも、我々の社員が登壇して講演しています。このような機会を活用し、新たなプロジェクトの獲得を進めています。

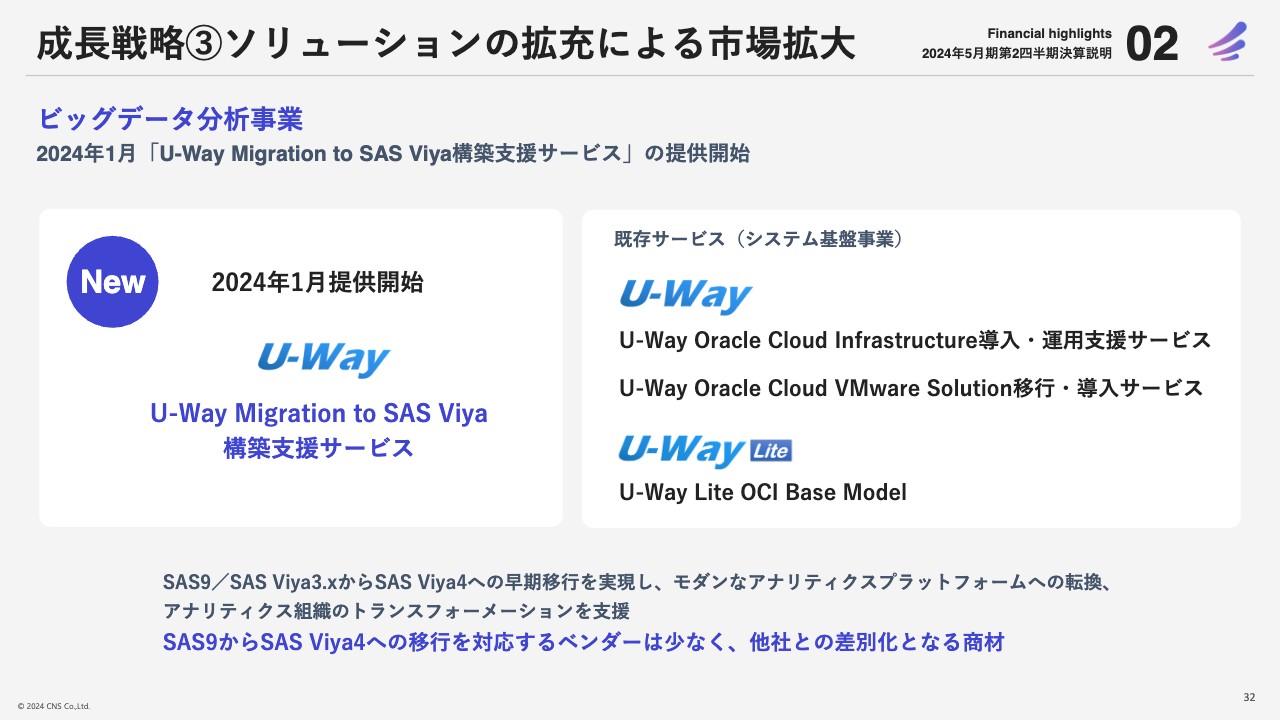

成長戦略③ソリューションの拡充による市場拡大

成長戦略3つ目の「ソリューションの拡充による市場拡大」についてです。ご説明したとおり、ビッグデータ分析事業の新たな「U-Way」の仲間を1つ加えています。

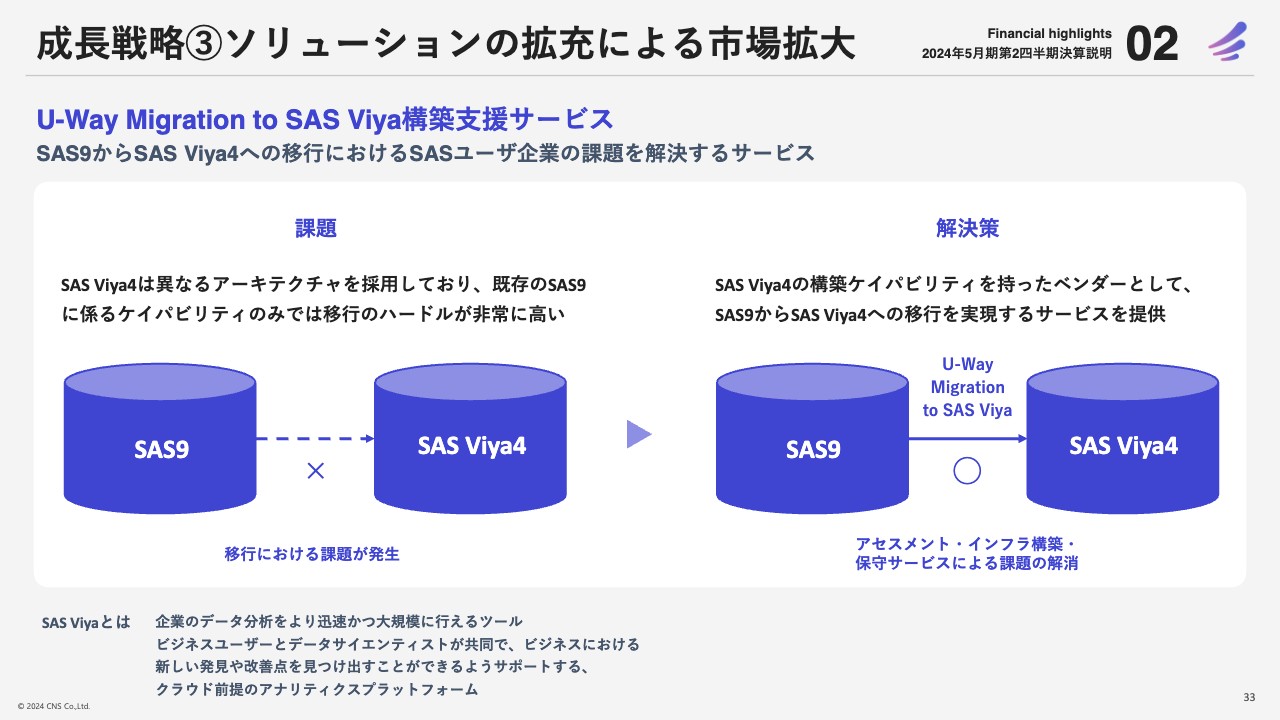

繰り返しになりますが「U-Way Migration to SAS Viya」というサービスで、「SAS9」というオンプレミスの製品から「SAS Viya4」というクラウドサービスへの移行を効率よくできる仕組みです。「SAS Viya」への移行の方式を定型化・効率化したサービスとして提供しています。

SAS社でも、移行については難しいテーマがあると認識されています。そこを我々が支援し、「SAS9」を利用しているお客さまのスムーズなバージョンアップに貢献していきたいと考えています。

成長戦略③ソリューションの拡充による市場拡大

スライド左側にあるとおり、「SAS9」からの移行が大変難しく顧客において課題になっていますが、我々のサービスを利用していただくことによってスムーズに移行できます。

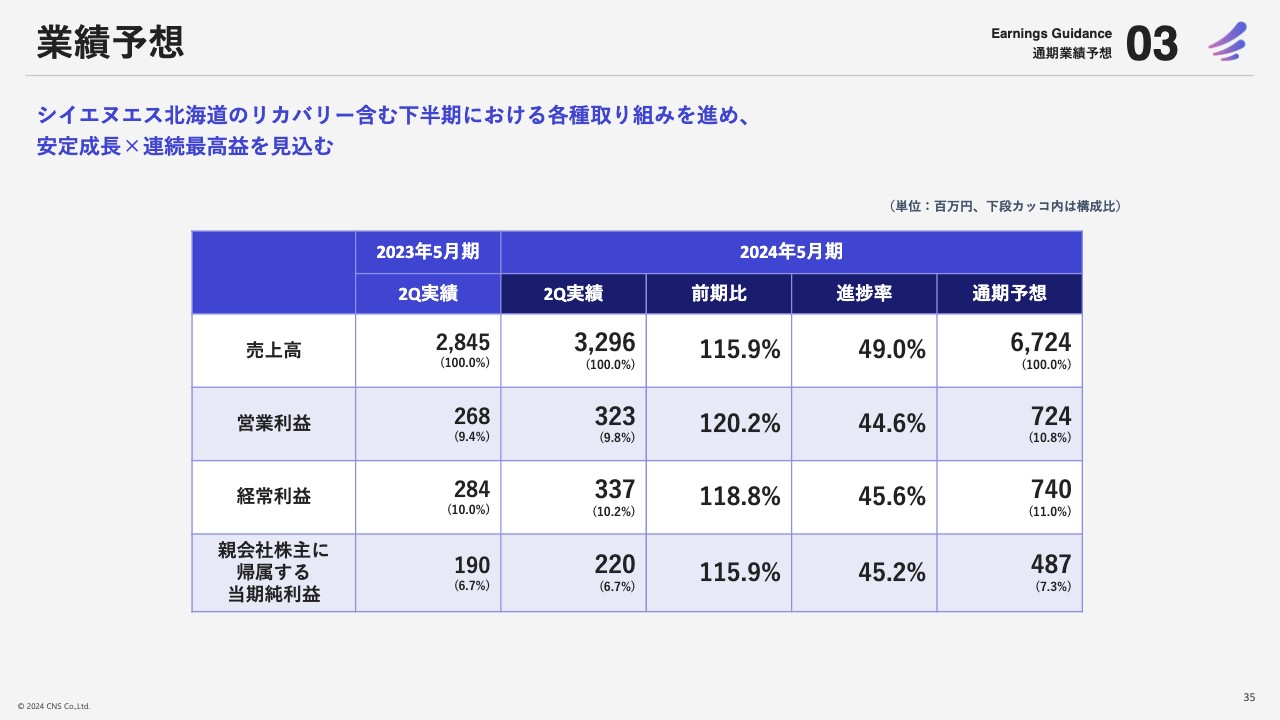

業績予想

業績予想です。期初に立てた通期予想から変更はありません。売上高は67億2,400万円を目指しています。営業利益は7億2,400万円、経常利益は7億4,000万円、当期純利益は4億8,700万円と、それぞれ過去最高を目指しています。

シイエヌエス北海道のリカバリーを行いながら、この数字の達成を目指し取り組んでいきます。

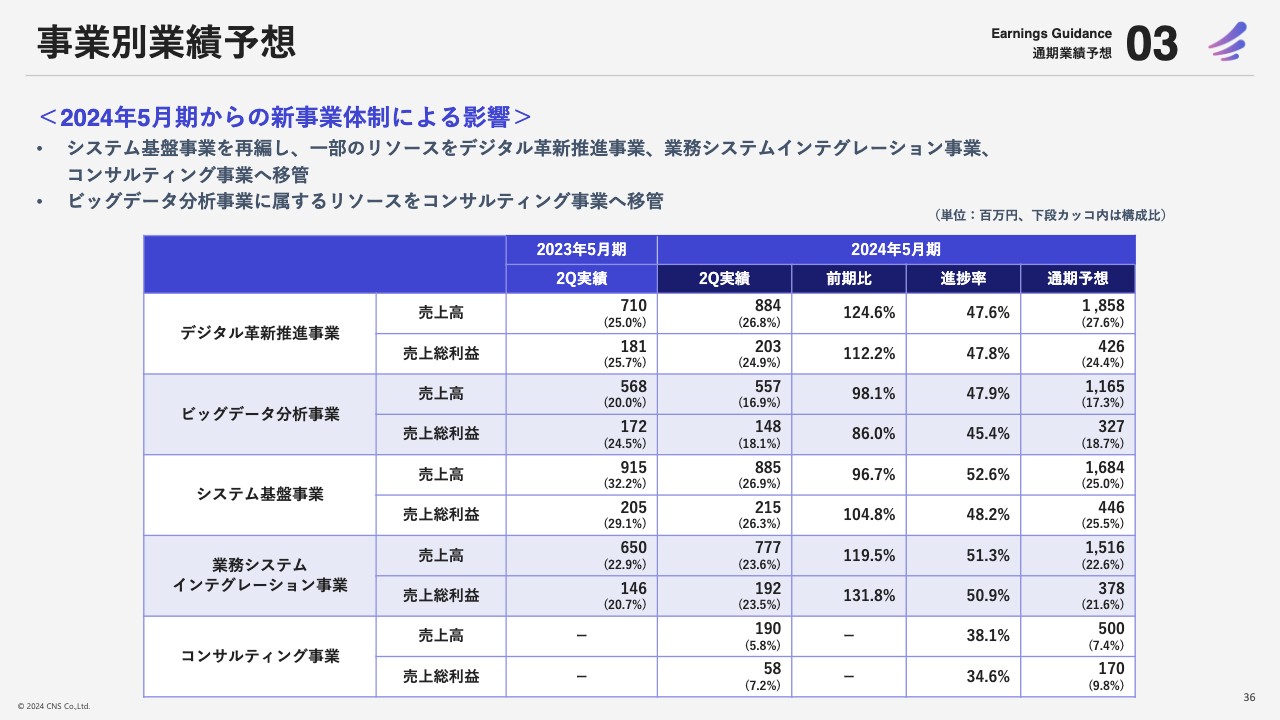

事業別業績予想

事業別の業績予想です。システム基盤事業を再編し、一部のリソースをデジタル革新推進事業、業務システムインテグレーション事業、コンサルティング事業へ移管したため、売上予想は前年同期比若干下まわっています。システム基盤事業については、「U-Way」を活用して増益に向けて継続的に進めているところです。

ビッグデータ分析事業に関しても同じくコンサルティング事業へ移管しており、昨年度と比較すると前年同期を下回る予想となっています。通期業績予想の達成に向けて、ビジネスの拡大に取り組んでいます。

ブランド戦略の再定義とコーポレートアイデンティティのリニューアル

最後に、ブランド戦略についてお話しします。これまで我々はブランド戦略を強く打ち出していませんでしたが、知名度向上や長期的なビジネス拡大に向けて、新たなブランド戦略の立案、再定義を行いました。

CNSの思い

我々の思いです。社会やテクノロジーが急速に進む中で、我々がシイエヌエスであり続けるために、残すべきものを残し、変えるべきものを変えるというところで、新たに整理しました。

Brand Message

そこで生まれたブランドメッセージが「BEYOND THE RIGHT ANSWER. 正解以上の答えをだそう」です。

Brand Message

「言われた通りのことを、言われた通りにこなす」のは、我々にとって普通のことです。やはりそこを超え、お客さまの本質を深く知り、ニーズをしっかり理解し、新たな技術を活用し、ソリューションを提供していくことが一番のワクワクであり、原動力です。期待も常識も超えていける、正解以上の答えを出せるような企業になるべく進んでいます。

3つの強み

3つの強みも再定義、再確認しました。「人を想う力」「技術を活かす力」「可能性を広げる力」の3つが我々の一番の強みです。

社会や人を想い、それをビジネスに活かす力、新しい技術を直ちに活用していける力、それらの技術をお客さまのビジネス拡大や当社のビジネス拡大へ、可能性を広げる力が我々の3つの強みだと認識しています。

Corporate Logo

これら3つの力が、我々が一番大切にしてきた価値観であり、他社には真似できないものだと考えています。

3つの力が翼のように新たに羽ばたいていく、そして先進的な技術の活用によって成長していくイメージをもとに、8月からスライドのようなコーポレートロゴに変更しています。

以上が本日の内容です。会社概要やブランド戦略などについてご説明しました。ご清聴ありがとうございました。

質疑応答:シイエヌエス北海道のリカバリーについて

質問者:冒頭でご説明された進捗状況についてです。シイエヌエス北海道が未達だったのに対し、他でカバーしているためインラインだというお話だったと思います。具体的には、どのあたりが上振れて北海道の分をカバーしているのでしょうか?

関根:売上に大きく貢献しているのは、業務システムインテグレーション事業とデジタル革新推進事業であり、売上総利益に関しても同様です。

またシステム基盤事業も、人材が移動した中で104.8パーセントと回復に大きく貢献していると分析しています。

質疑応答:業務システムインテグレーション事業について

質問者:業務システムインテグレーション事業の大型2案件についてです。利益率もよいというお話でしたが、この大型案件はいつ終わるのでしょうか? その場合は利益率が下がってしまうのでしょうか?

今後の新たな案件獲得の可能性など、利益率がこれから下がると考えておいたほうがよいのか、それともそこまで懸念する必要はないのかについて教えてください。

関根:大型2案件のうち、システム老朽化によるマイグレーション対応案件に関しては、まもなく終了というステータスになっています。しかしながらマイグレーション、いわゆる老朽化対応は需要がかなりあり、これに対して新たな提案を行い進めているところです。

また金融機関の法規制に対応する大型スクラッチ開発案件については、今年度以降も継続していくため、現時点でのマイナス要素はありません。したがって、直近でいえば利益率に関して急に下がるものはないと見込んでいます。

一方で案件というものはいつか終わるため、次の利益をしっかり維持し、売上も上げていく部分では、新たな領域への挑戦が狙いとしてあります。

取り組みの中で、すでに案件をいただいているものもありますので、そこを伸ばしつつ、マイグレーションについても新たな案件が取れるように進めていきます。利益を落とさず、さらに上げていけるよう進められると思っています。

質疑応答:「ServiceNow」関連事業について

質問者:デジタル革新推進事業の利益率の話と「ServiceNow」の関係についてです。パートナーランクのために投資をしているというご説明だったと思います。どのくらいでパートナーランクを上げられるかはなかなか予測しづらいと思いますが、先行投資はどの程度かかるのでしょうか?

NTTデータ以外にも大手SIerやコンサルティング会社と組んで広げていく、顧客基盤の拡大もあると思いますので、今後の「ServiceNow」関連の事業の見通しと、利益率のイメージについて方向性を教えてください。

関根:パートナーランクについて、施策としては、当期の中で現時点のステータスを維持するためにお金を使うことが大前提となっています。そのような意味で、パートナー認定のためのコスト増は当期でいったん終わります。

新たな顧客という部分では、スライド右側の「今後の取り組み」のところで、大手SIerを点線で囲んでいますが、実は受注も行っています。まだNTTデータの規模には届かないと思いますが、それ相応の期待をいただいており、大きく伸ばせるところだと考えています。利益率に関しても他のお客さまと同等か、それ以上ですので、利益にプラスで貢献すると思います。

コンサルティング企業などの新たな潜在顧客の部分も、すでに交渉を始めて受注に向かっていますので、プラスに働いていくと思っています。

そのような観点でいえば、「ServiceNow」関連の仕事はNTTデータが先に利益を伸ばしていましたが、さまざまな企業が「ServiceNow、ServiceNow」と言い始めています。ServiceNow社としても、日本の中で導入先が数多くあるところで拡大を進めています。

したがって需要は活況どころか、かなりの規模だとにらんでおり、利益率をさらに向上できるチャンスがあると思っています。

質問者:「ServiceNow」関連は来期に向けてもう少し伸ばすことができますし、利益率に関しても、デジタル革新推進事業が今期は23パーセント程度であるものの、パートナーランク関係の投資が今期でいったん終わるため、若干改善が期待できるという認識でよいでしょうか?

関根:おっしゃるとおりです。

新着ログ

「情報・通信業」のログ