【QAあり】ヤプリ、広告宣伝費等の投資を強化する中、2四半期連続で営業黒字を達成 利益体質の強化が進む

売上構成

庵原保文氏(以下、庵原):本日はお集まりいただき、ありがとうございます。ヤプリの2023年12月期第2四半期決算説明をいたします。事業概要など特に変更がない部分は割愛し、アップデートしたところだけご説明します。

まず売上構成ですが、サービス売上とストック売上というラベルに変更しています。従来、サービス売上は初期費用と表記していましたが、今年度から変更しています。こちらは、月額・ストックではなく、ショットのアプリ制作費や導入の支援費、広告の支援などです。アプリを導入する際のインストール広告の支援なども始めており、そのようなショットの案件売上をサービス売上としています。

ストック売上についても、従来は月額利用料と表記していましたが、今回からはストック売上としています。

ソリューション 製品の用途

続いてサービスの分類です。後ほど詳しくご説明しますが、「Yappli UNITE」という新サービスを開始しており、「Yappli for Business」の分類に入れています。こちらは従来、組織コミュニケーションと表記していましたが、組織エンゲージメント(Yappli UNITE)という新サービスにリニューアルしました。

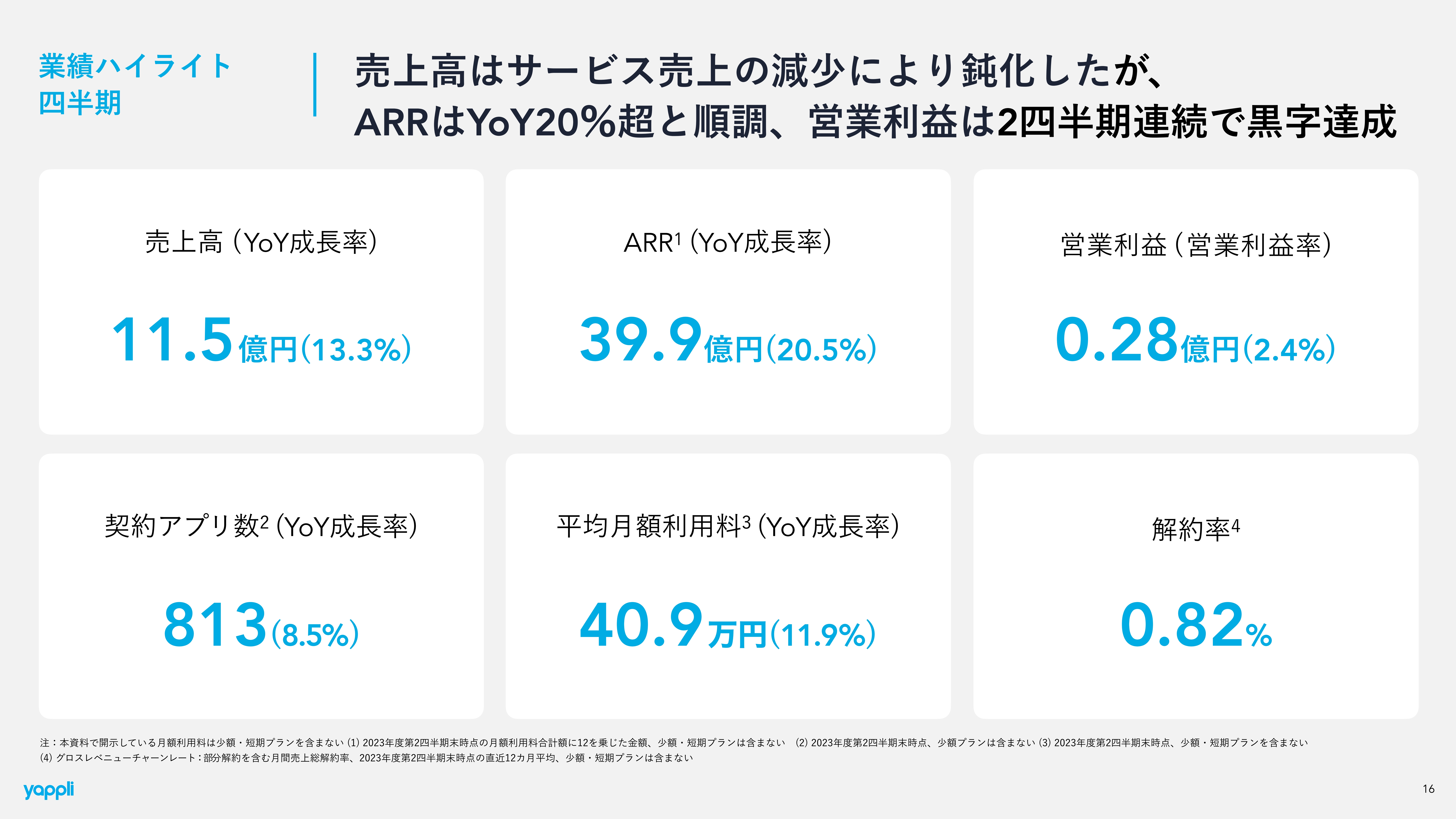

業績ハイライト 四半期

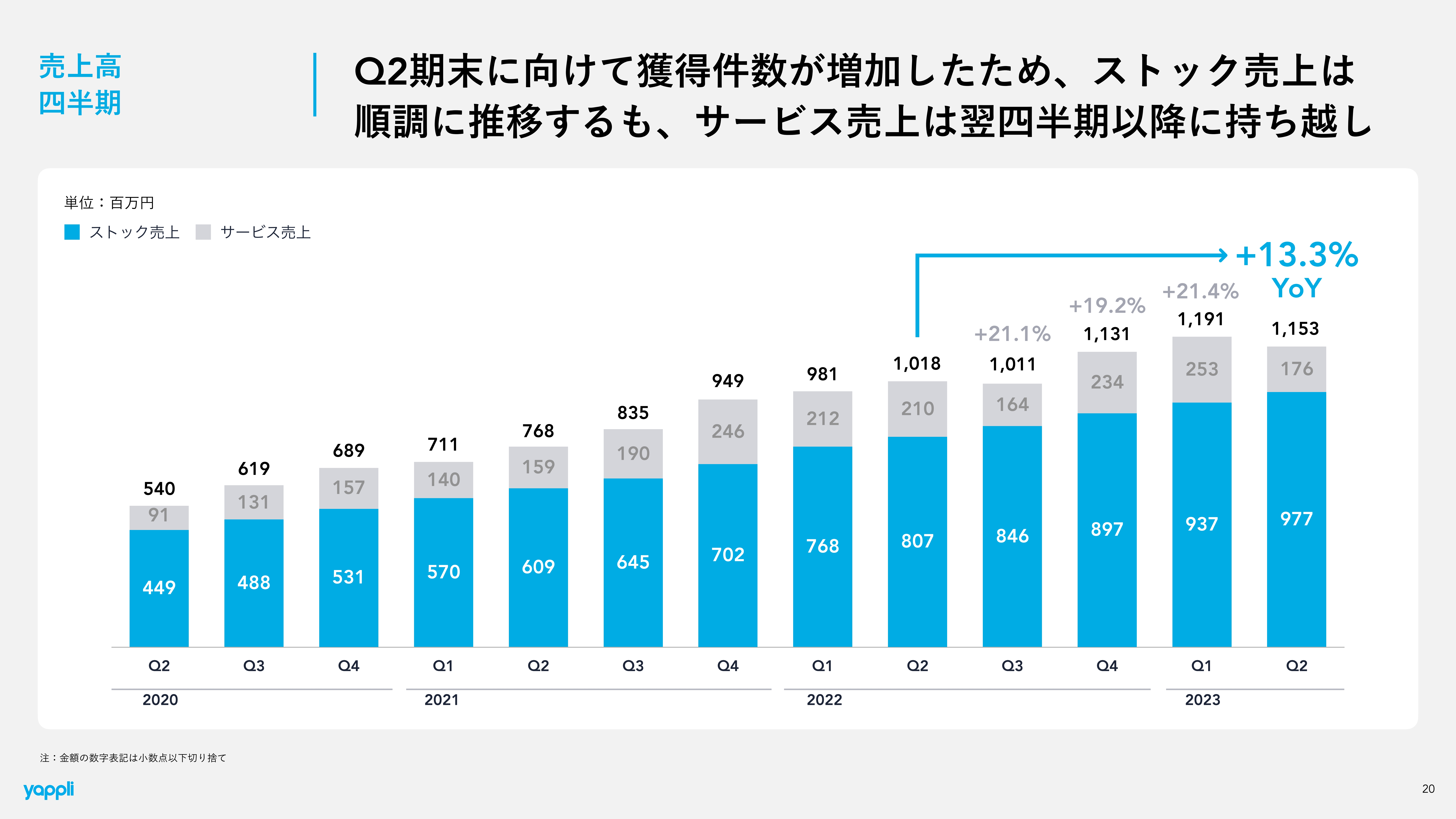

四半期の業績ハイライトについてご説明します。売上高は11.5億円で、YoY成長率は13.3パーセントという着地です。

スライドに記載している6つの項目の中で、唯一成長が鈍化したのが売上高です。他の項目は堅調だったのですが、ショットのサービス売上が前四半期より落ち込んだ結果、売上高は前四半期から約4,000万円マイナスの11.5億円になりました。QoQで落ちてしまったというかたちです。

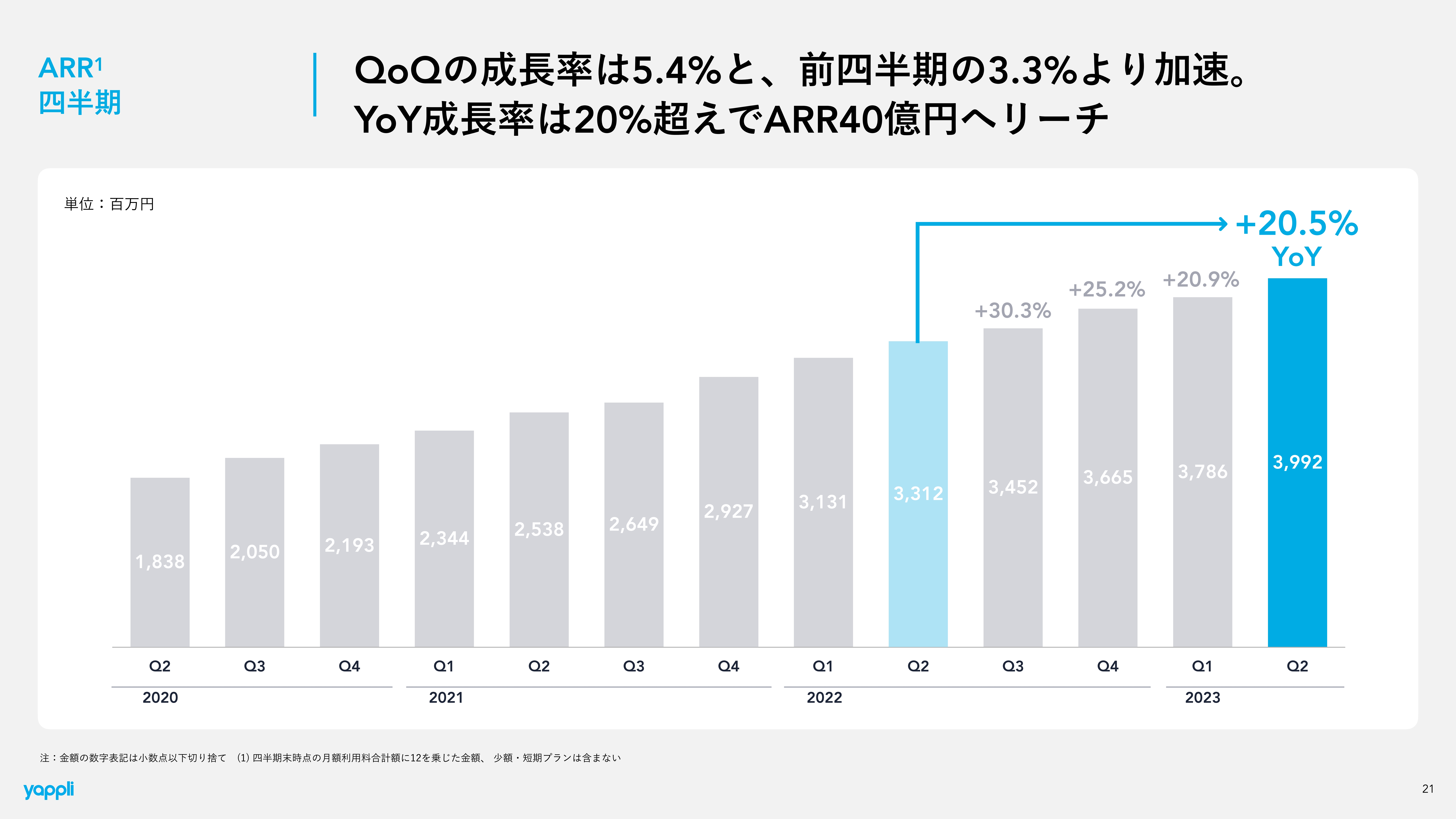

ARRは堅調に推移し、39.9億円となりました。40億円まであと少しというところで、YoY成長率は20.5パーセントという着地です。営業利益は0.28億円と、2四半期連続で利益が出ました。第1四半期で初めて四半期での黒字化を達成しましたが、2四半期連続で黒字を達成し、利益体質は堅くなってきていると思います。

今回、広告宣伝費を増やしています。すなわち、売上高が減り、費用が増えている中でもしっかり利益を出せたのはポジティブなことだと思っています。あとは売上高が伸びれば、さらに利益も増えるだろうと想定しています。

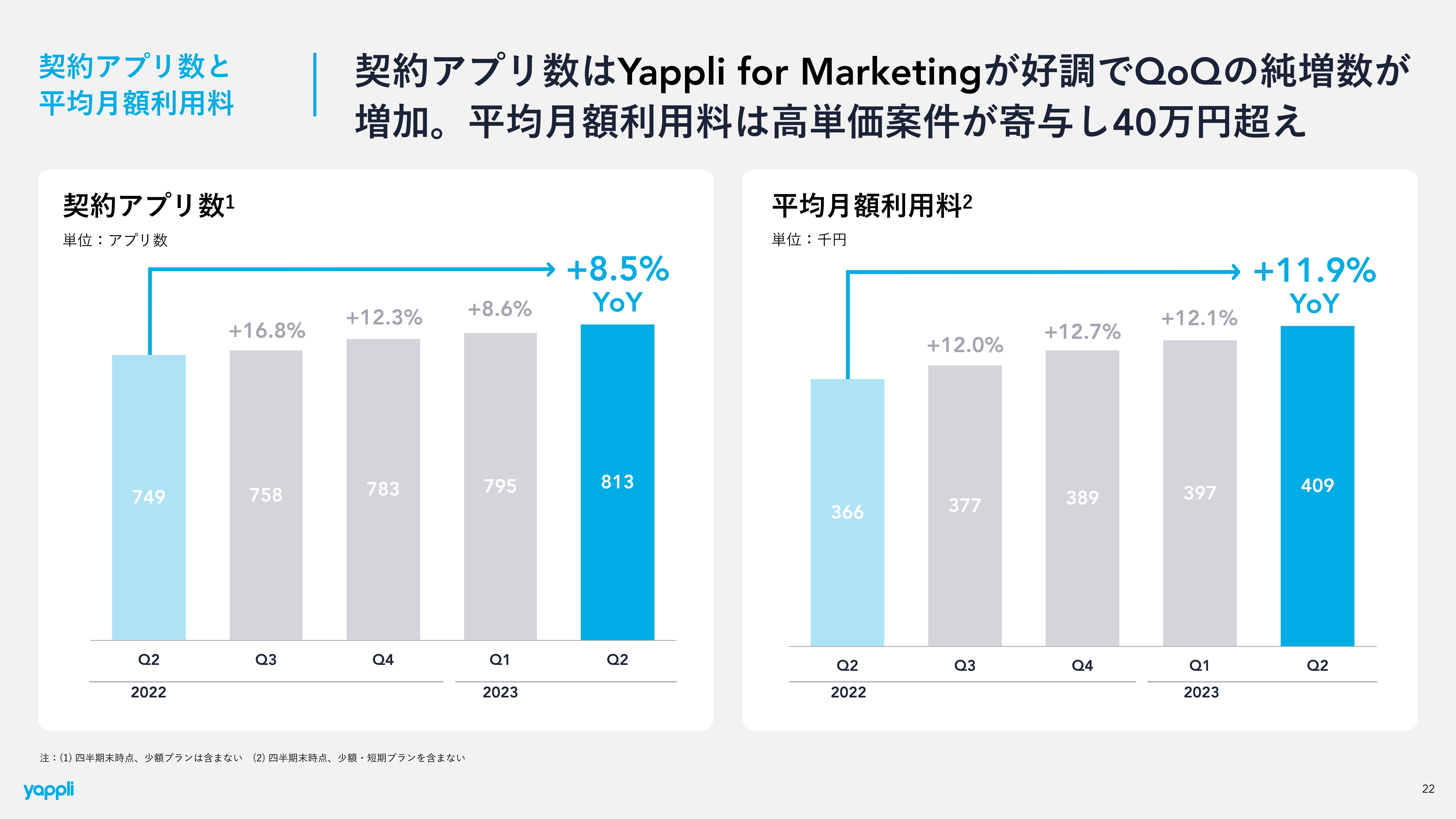

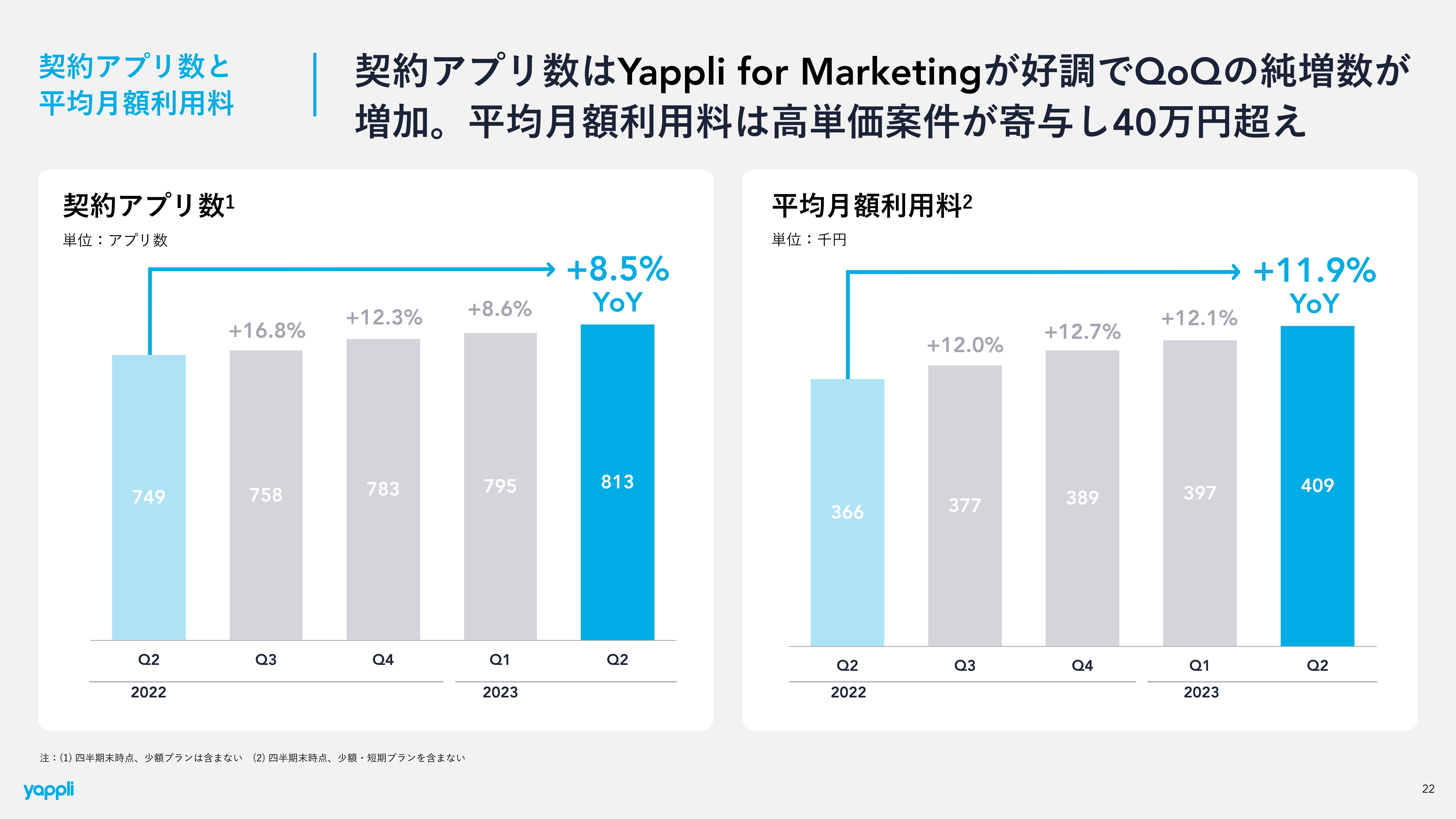

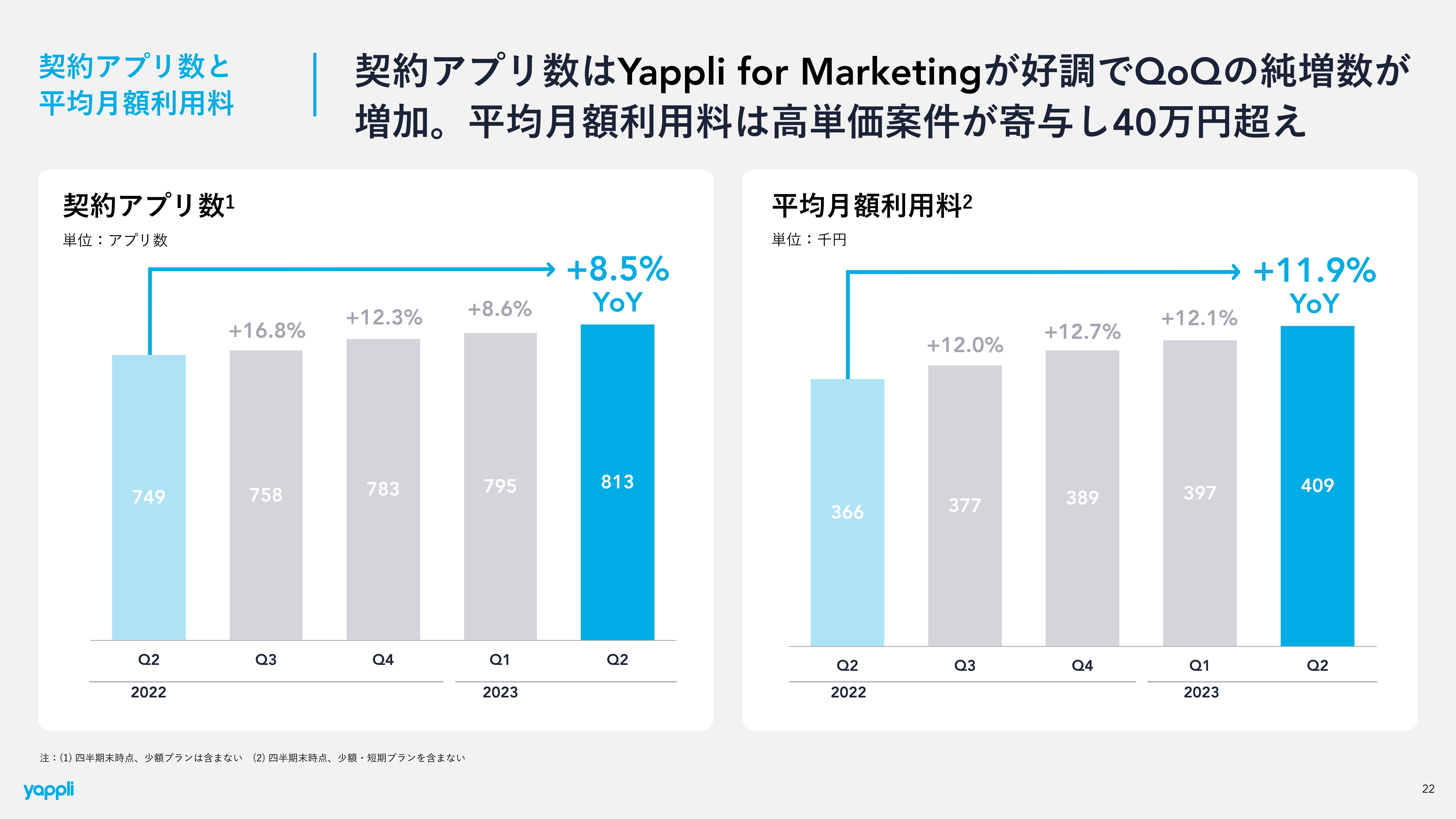

契約アプリ数は813で、YoY成長率は8.5パーセントです。前四半期比で18の純増です。第1四半期では12の純増ということで、みなさまからも「少ないのではないか」とご指摘いただき、私も20くらいは伸ばしたいと回答しました。今回は18という数字が出せて、非常に良かったと思っています。

グロスの件数も非常に好調でした。チャーンは低単価のアプリが中心ですが、数が比較的多かったため純増数は18に着地しましたが、グロスの獲得数が6月にかなり伸びたのは良かったと思います。

平均月額利用料は40.9万円と、こちらもYoYでかなり伸びています。「Yappli CRM」のクロスセルと、「Yappli」自体の高単価案件の順調な獲得が寄与し、平均単価がかなり伸びました。

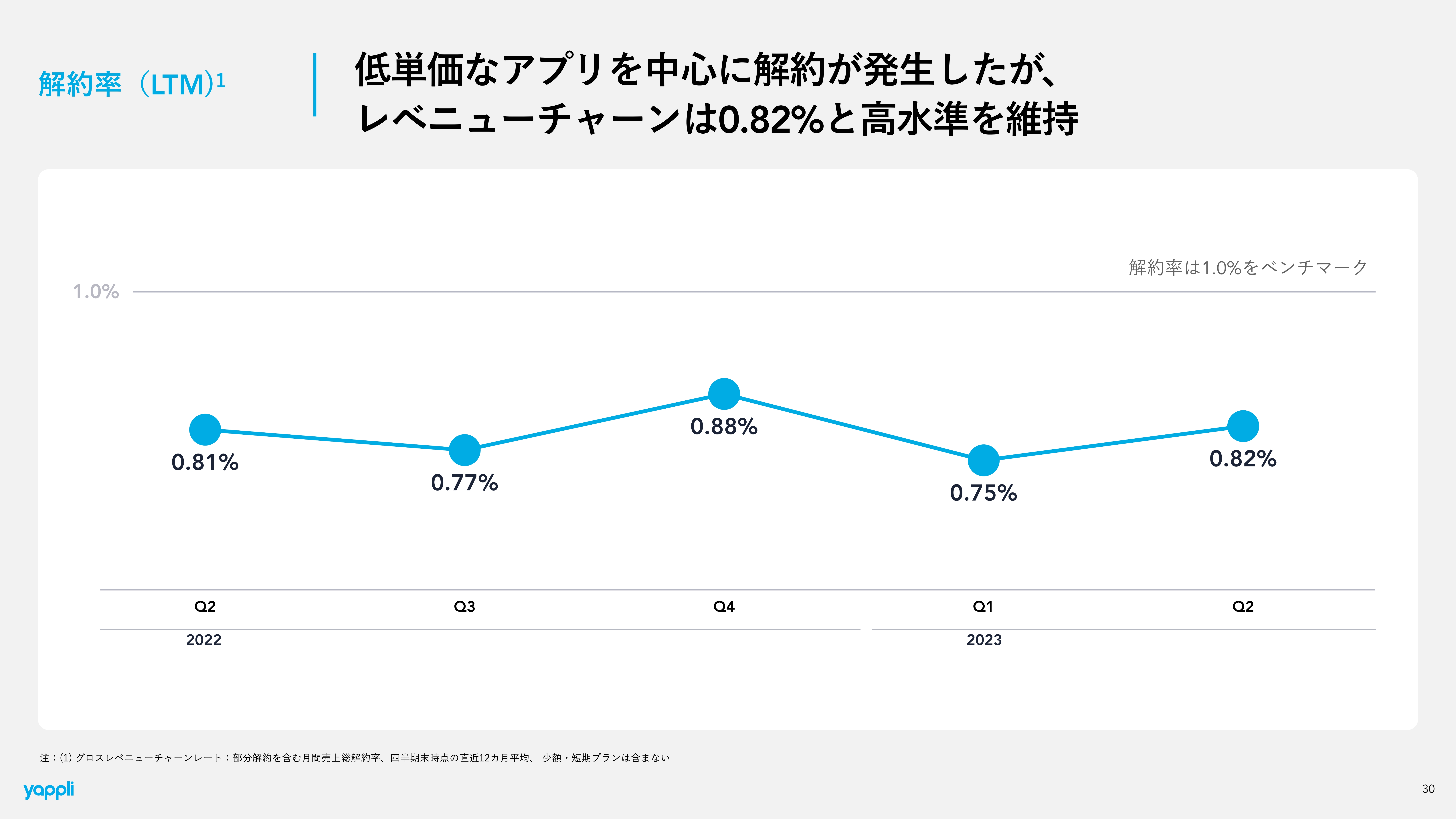

解約率は0.82パーセントと、社内でベンチマークしている1パーセント未満を維持できて、良かったと思っています。

総じて順調でしたが、繰り返しになるもののサービス売上が前四半期比で落ち込んだことにより、トップラインも落ち込んでしまいました。しかし、足元では、サービス売上が堅調に伸びているため、第3四半期はあまり心配していません。

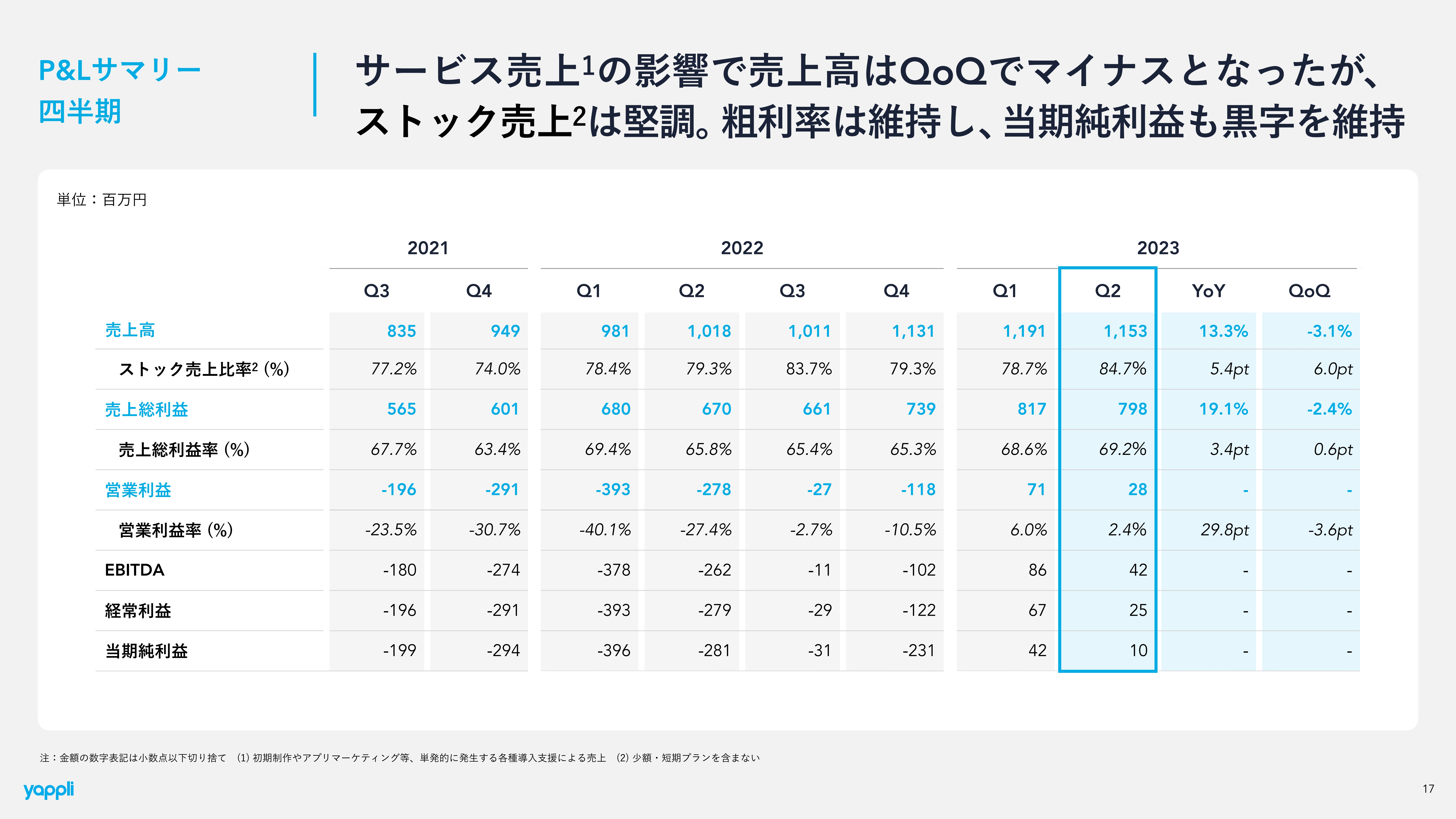

P&Lサマリー 四半期

P&Lサマリーです。スライド右側の枠で囲っている部分が第2四半期の結果です。繰り返しになりますが、売上高が11.5億円と、YoY成長率が13.3パーセントで、QoQで4,000万円のダウンとなった点が残念なところです。

一方で、売上総利益は2,000万円減で、それほど落ち込まず良かったと思っています。こちらは、利益率の高いストック売上が堅調に積み上がっているため粗利も向上し、近年では一番良い粗利率が出ています。営業利益は2,800万円です。

EBITDAは4,200万円で、こちらもプラスです。現在、営業利益に対して1,000万円か2,000万円くらいプラスになっている状況で、純利益についても1,000万円出ています。

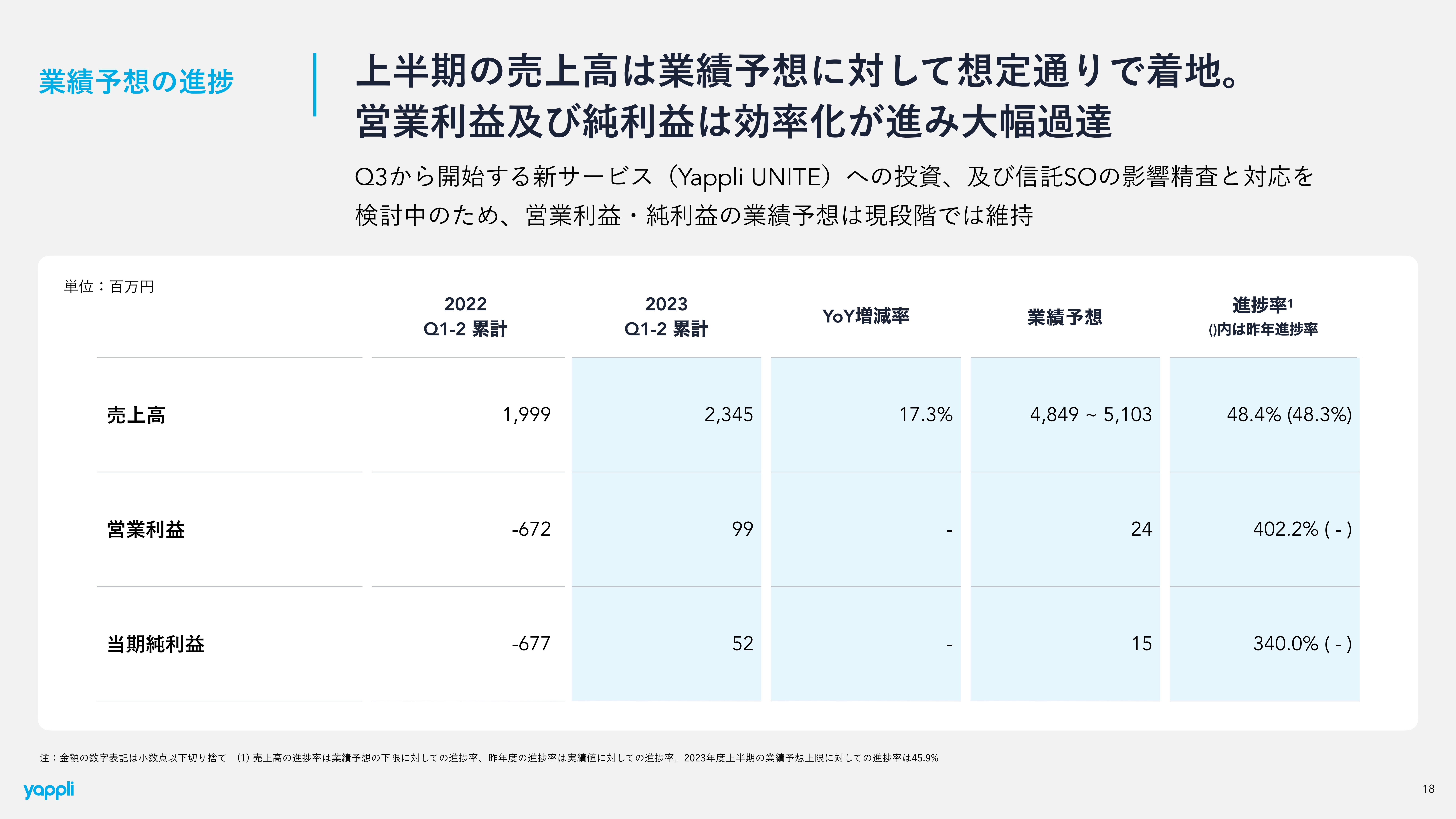

業績予想の進捗

業績予想の進捗です。前回までは売上高の進捗だけを表示していましたが、通期で売上高・営業利益・当期純利益の3つをガイダンスで出しているため、今回は、すべての進捗がわかるようにスライドを見直しています。

売上高は、第2四半期の累計が約23億円で、YoY増減率は17.3パーセントとなっています。業績予想に対する進捗率は48.4パーセントです。こちらは、レンジ予想の下限に対する進捗率となっています。

括弧で記載している数字は、昨年の実績に対する進捗率です。昨年とほぼ同じ数字になっているため、昨年どおり進めば問題なく下限を突破するというところです。同時に、非常に余裕があるといった進捗ではないため、第3四半期と第4四半期をしっかり取り組んでいこうと考えています。

営業利益は、予想の2,400万円に対して9,900万円と約1億円となり、大きく達成しています。進捗率は402.2パーセントです。当期純利益は5,200万円と、こちらも大きく達成しています。

スライドのタイトル部分にも記載していますが、現状では予想の修正は行いません。理由は2つあり、1つ目は、後ほど説明する新サービスへの投資を少し増やそうとしているためです。具体的には、広告宣伝費を増やそうと考えていますが、まだ精査中です。

2つ目は、信託SOの影響精査が終わっていないためです。これをどのように対応するのか検討中のため、明らかになった時点で、P&Lの必要な部分を修正しようと思っています。

なお、信託SOについては、次のスライドで角田からご説明しますが、今期からB/Sに計上しており、P&L計上はまだ精査中です。P&Lへの影響については、確定したら必要に応じて修正を行うことになっています。

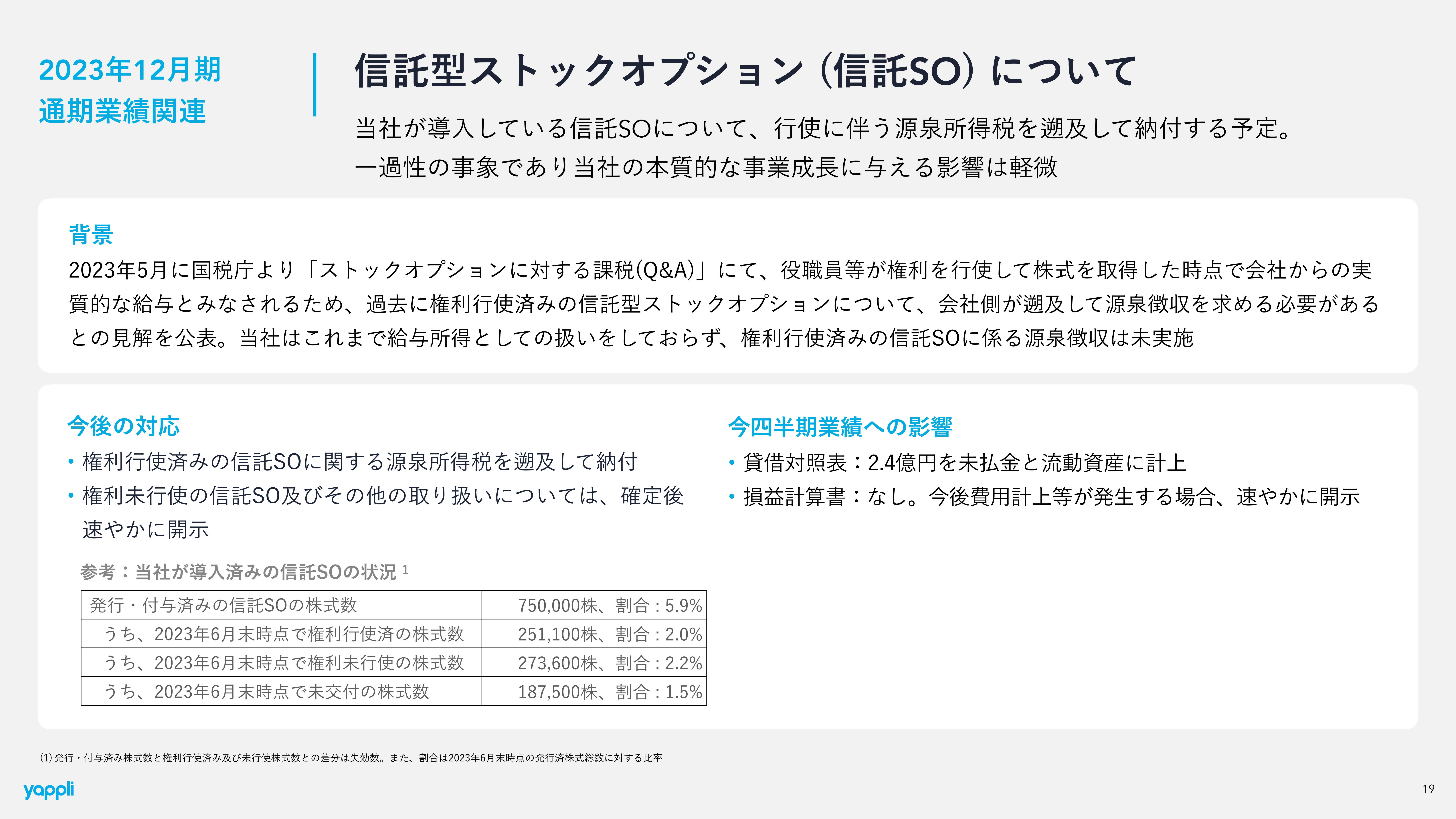

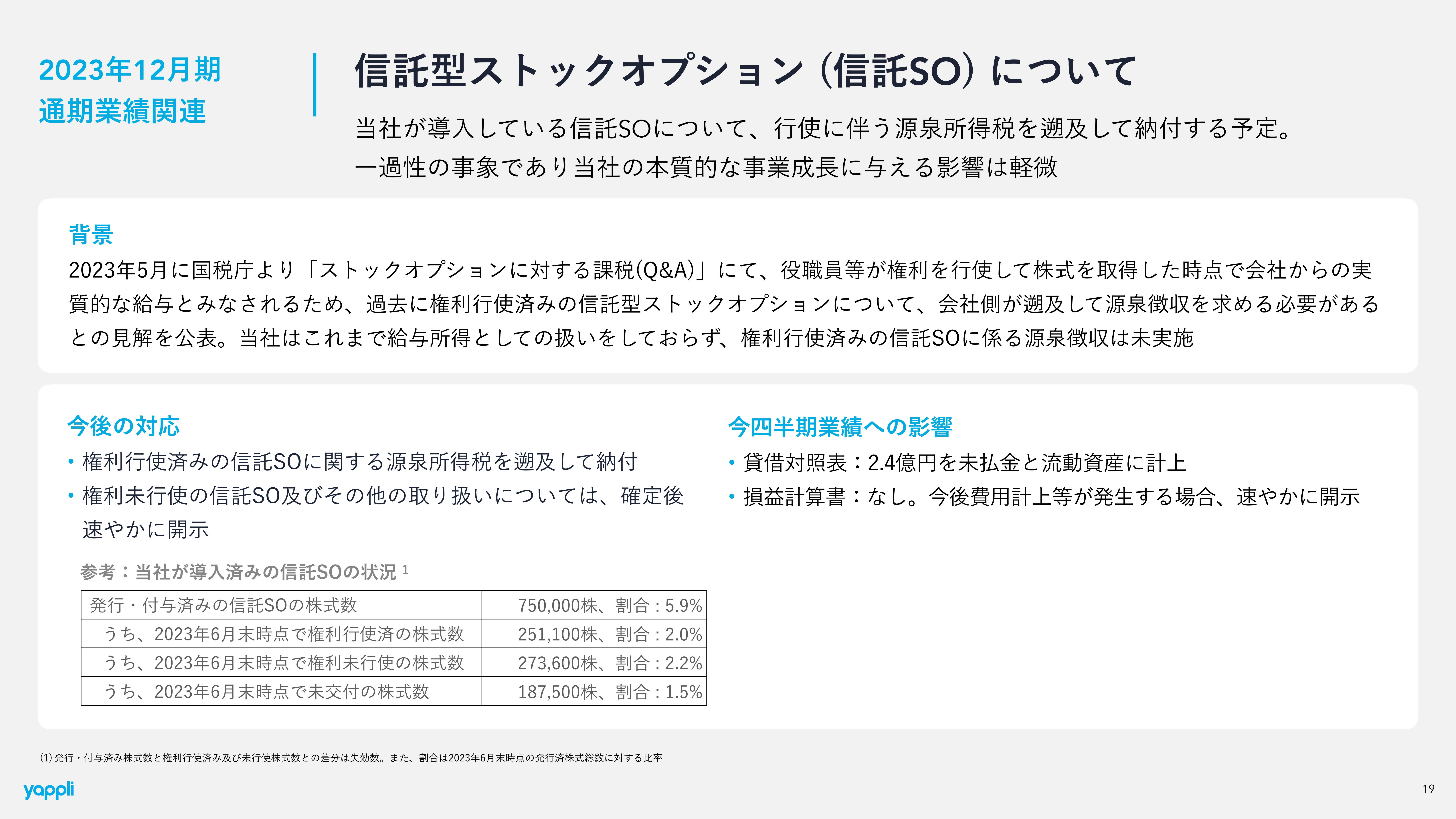

2023年12月期 通期業績関連

角田耕一氏(以下、角田):信託SOについてご説明します。従前は権利行使したタイミングにおける行使価額と行使時の時価の差分は給与所得として認識していませんでしたが、一部新聞などでも報道されているとおり、税金の納付が必要という状況になっています。

今四半期の影響としてはB/Sに未払金として計上し、これに対応する債権を流動資産に計上しています。こちらはすみやかに納付していきます。費用の影響は各所と精査中のため、今四半期中の計上はありません。今年度の計上として発生するかどうかも、精査しながら適宜すみやかに共有していきます。

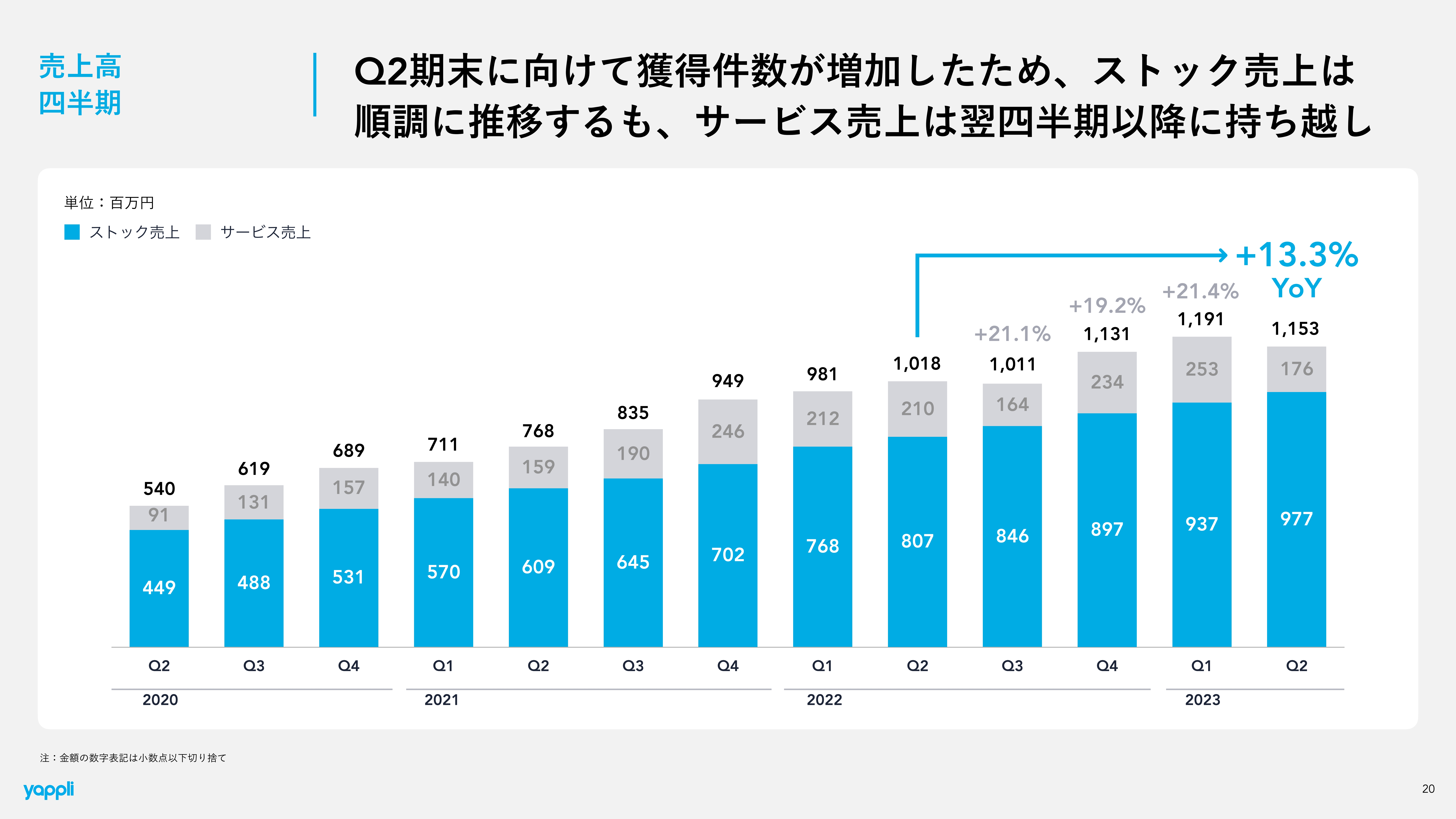

売上高 四半期

売上高です。こちらは先ほどご説明した内容と重複する部分がありますが、前四半期から下がってしまいました。SaaSということでストック売上が8割くらいある中では、右肩上がりで伸ばしていきたいところですが、ストック部分については堅調に推移しています

ARR 四半期

ストック売上は順調に伸びているため、来四半期以降はサービス売上もしっかりと計上できるようにしたいと思っています。

契約アプリ数と平均月額利用料

契約アプリ数と平均月額利用料です。単価は非常に堅調に伸びています。このタイミングでYoYが10パーセント以上伸びているのは、我々のサービスとしての価値が継続的に上がってきている証左にもなり、自信を深めているところです。

ここで契約アプリ数もさらに加えていきたいと考えており、タイムリーに計上できるよう引き続きがんばっていきます。

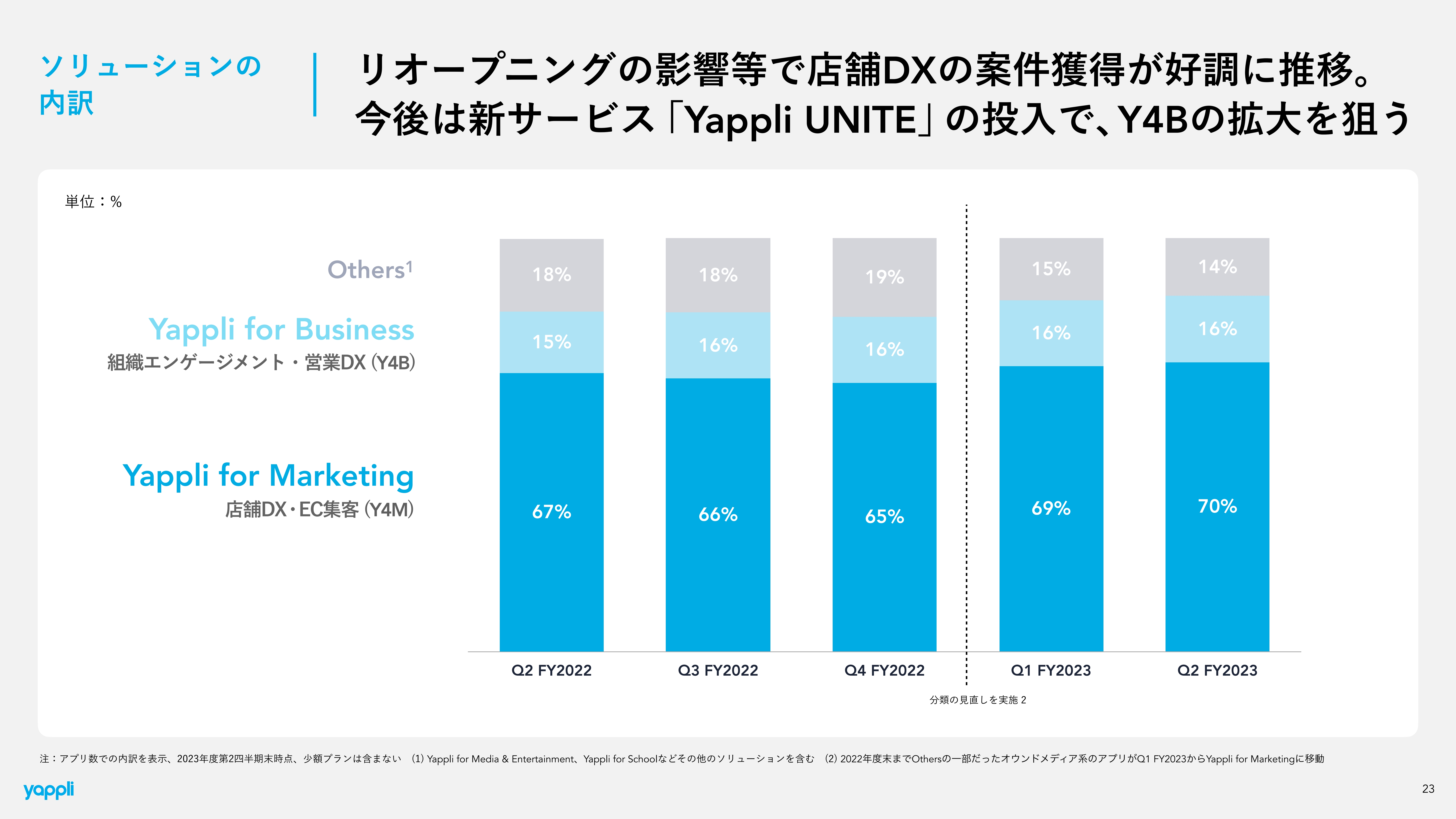

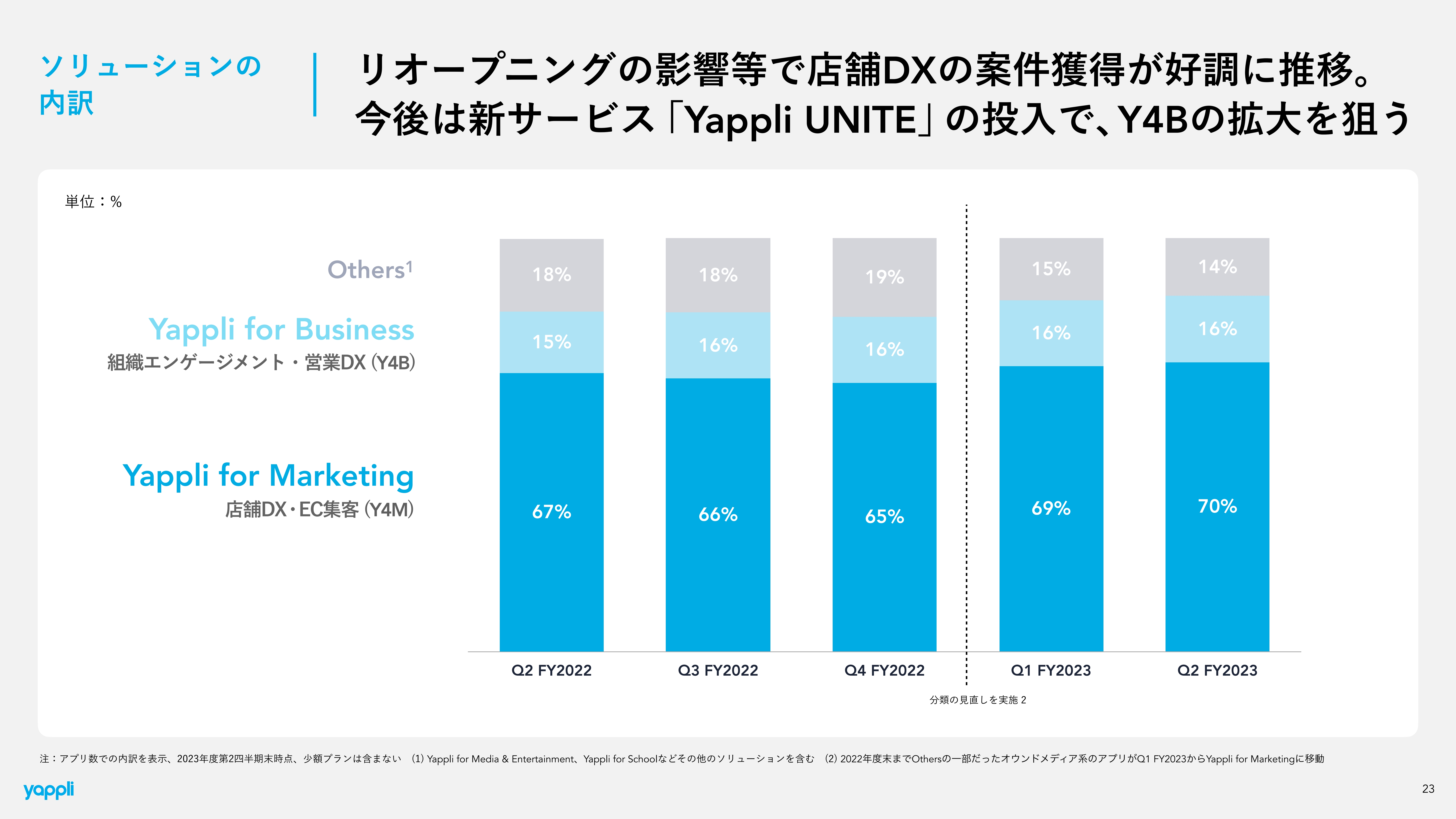

ソリューションの内訳

ソリューションの内訳です。今年から少し分類が変わった部分もありますが、それを除くと大きな変化はありません。これはどこが伸びると良いといった話ではなく、全体的に伸びていれば良いと考えています。大きな偏りなく全体的に成長しており、順調に進捗しています。

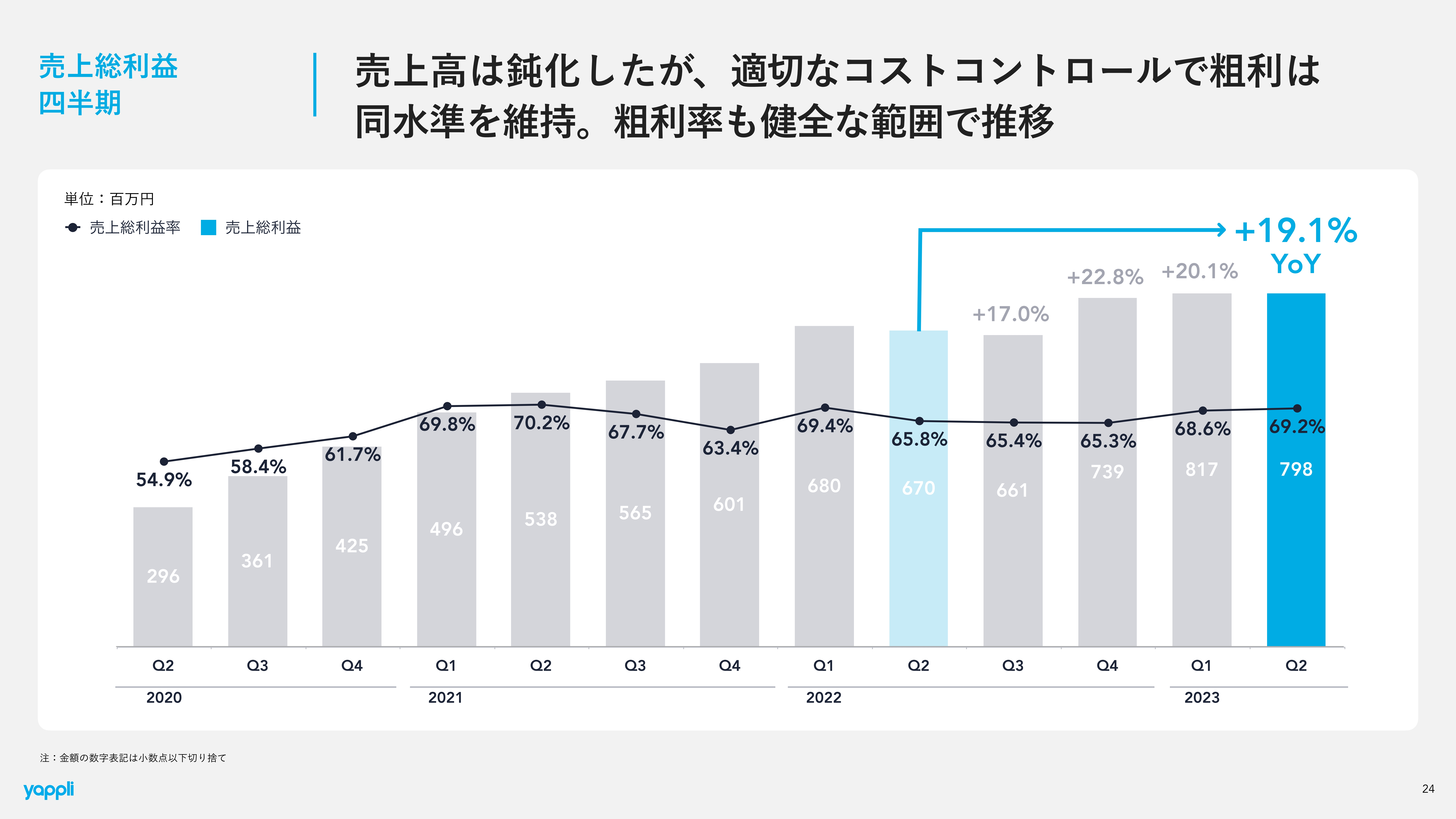

売上総利益 四半期

売上総利益です。今期は、コストコントロールの甲斐があって伸びています。

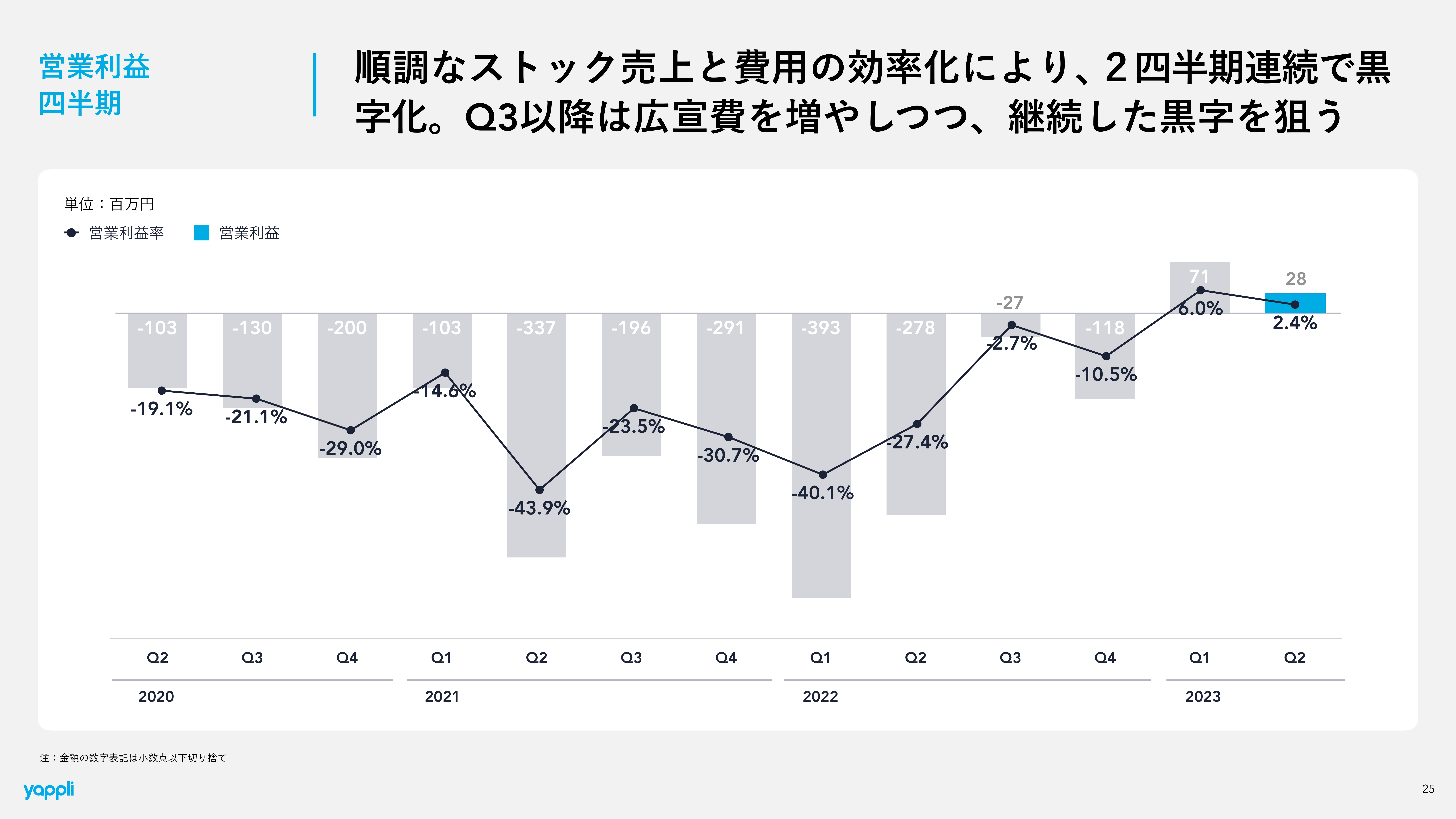

営業利益 四半期

営業利益です。冒頭でもご説明したとおり、前四半期よりは少し下がっていますが、売上高が戻ってくれば回復する状況になっています。短期的ではない構造的な変化が起きているため、引き続き効率を上げて、利益体質を継続しながら運営できればと思っています。

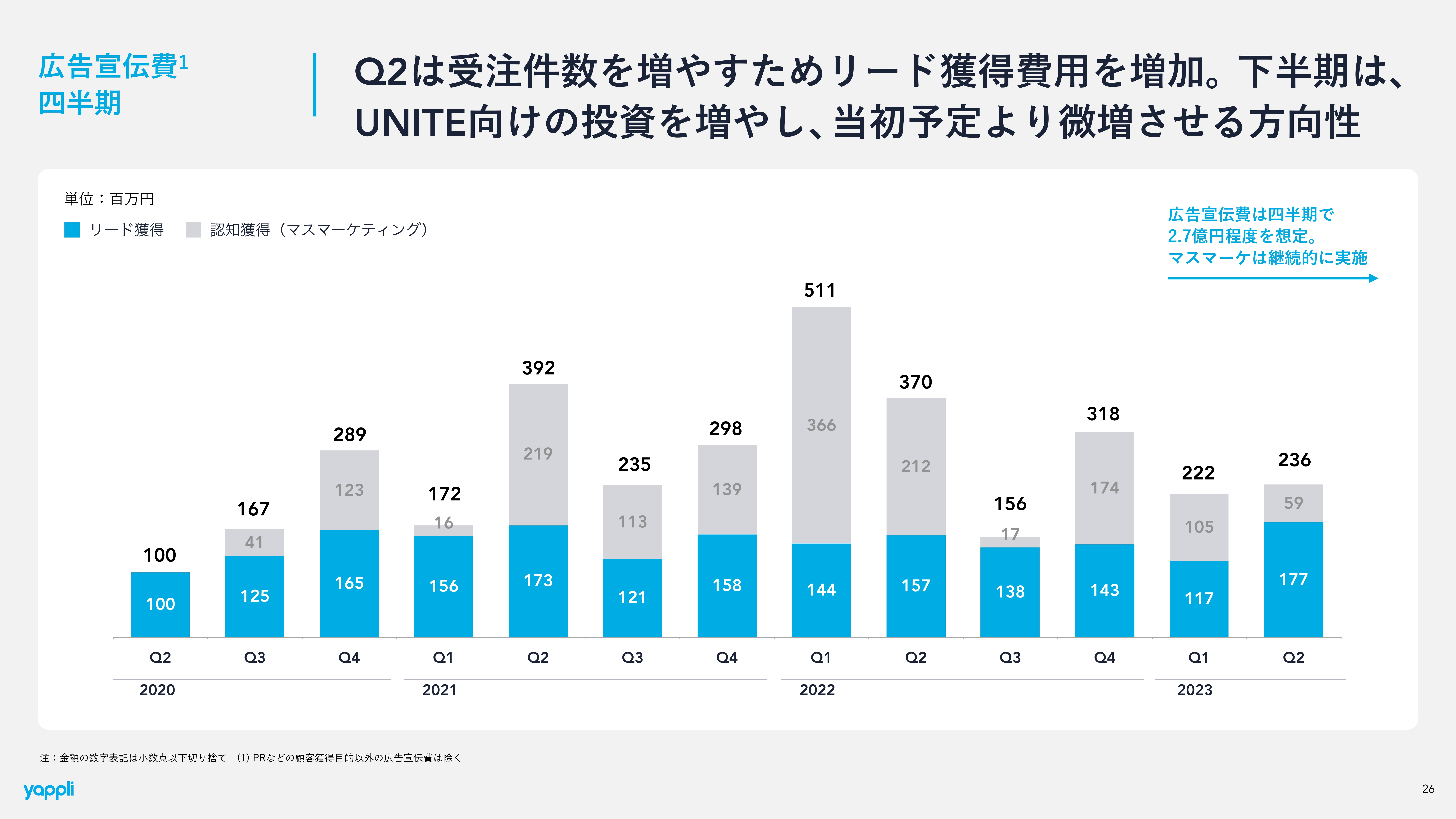

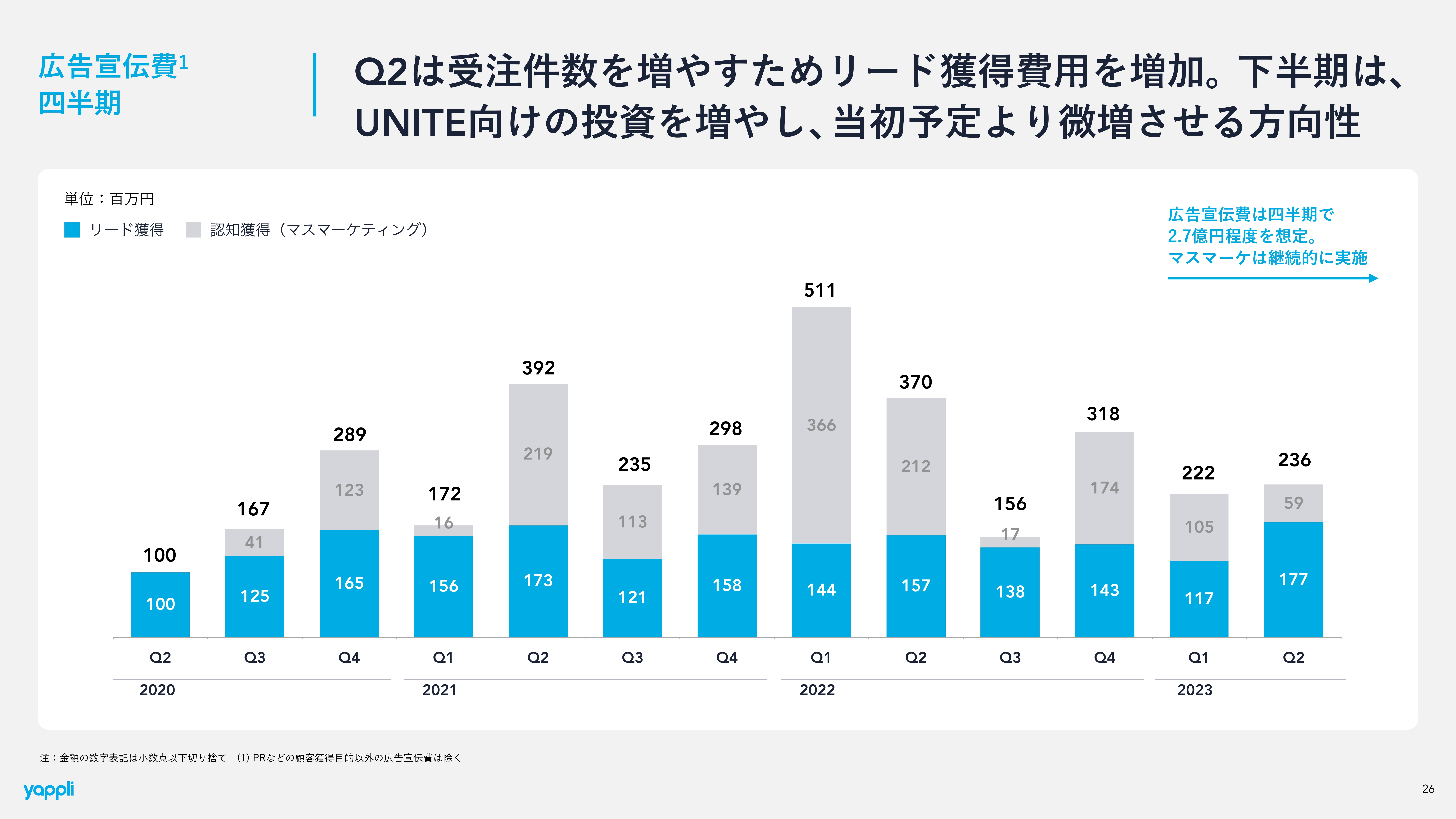

広告宣伝費 四半期

広告宣伝費です。マスマーケティング、いわゆるテレビCMの打ち方を変えているため、当面はショットで費用が大きく乗ってくることは予定していません。下期においては、各四半期で2.7億円前後の広告費を想定しています。

足元では第2四半期はリード獲得が増えていますが、こちらは上期全体のアロケーションのようなところもあります。第2四半期で増えた分が、第3四半期以降の受注に乗ってくればというところですが、基本的には全体の計画どおり進捗しています。

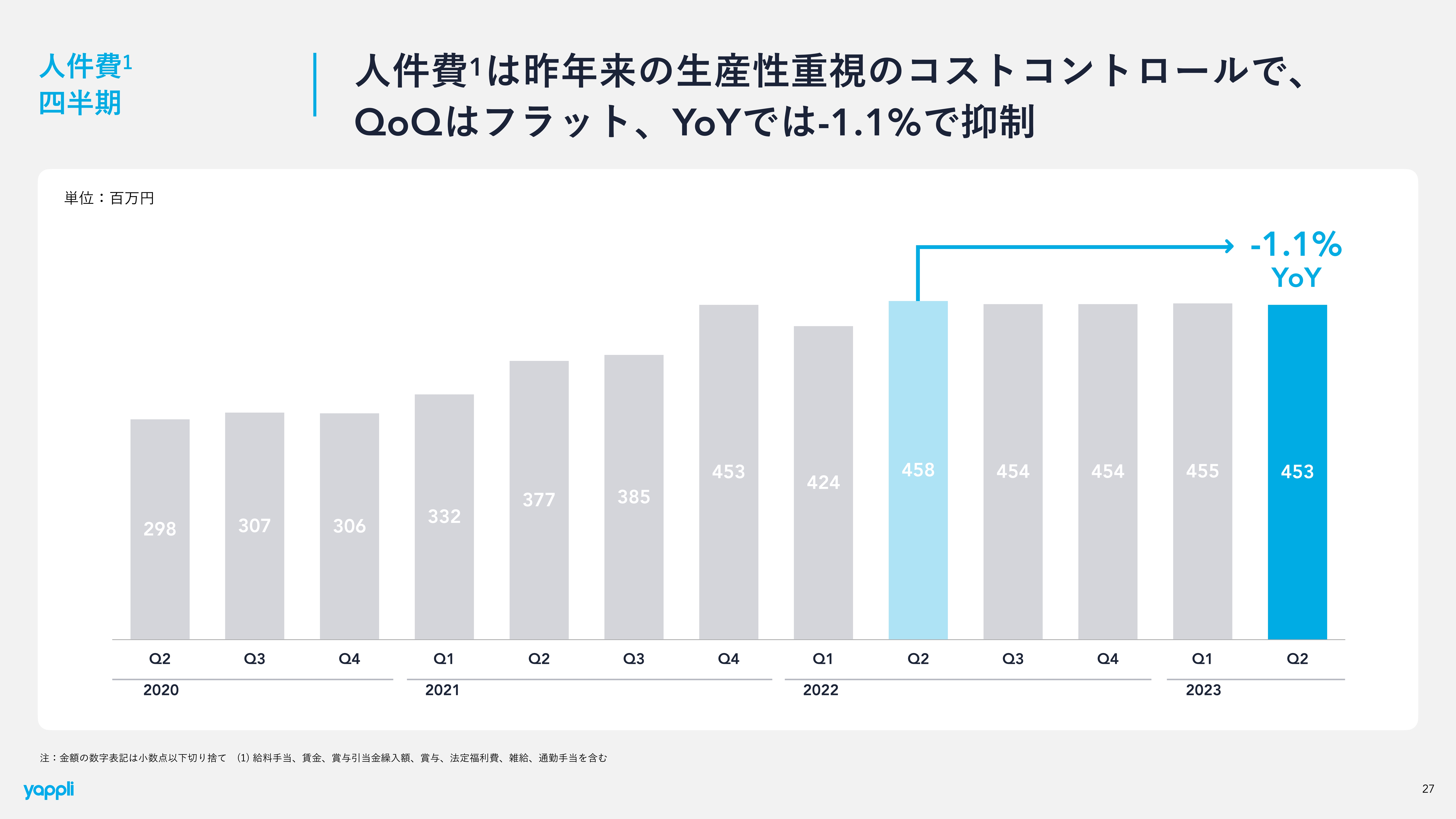

人件費 四半期

人件費です。引き続き非常に精密なコントロールをしながら、今いるメンバーできちんとオペレーションができていると思います。

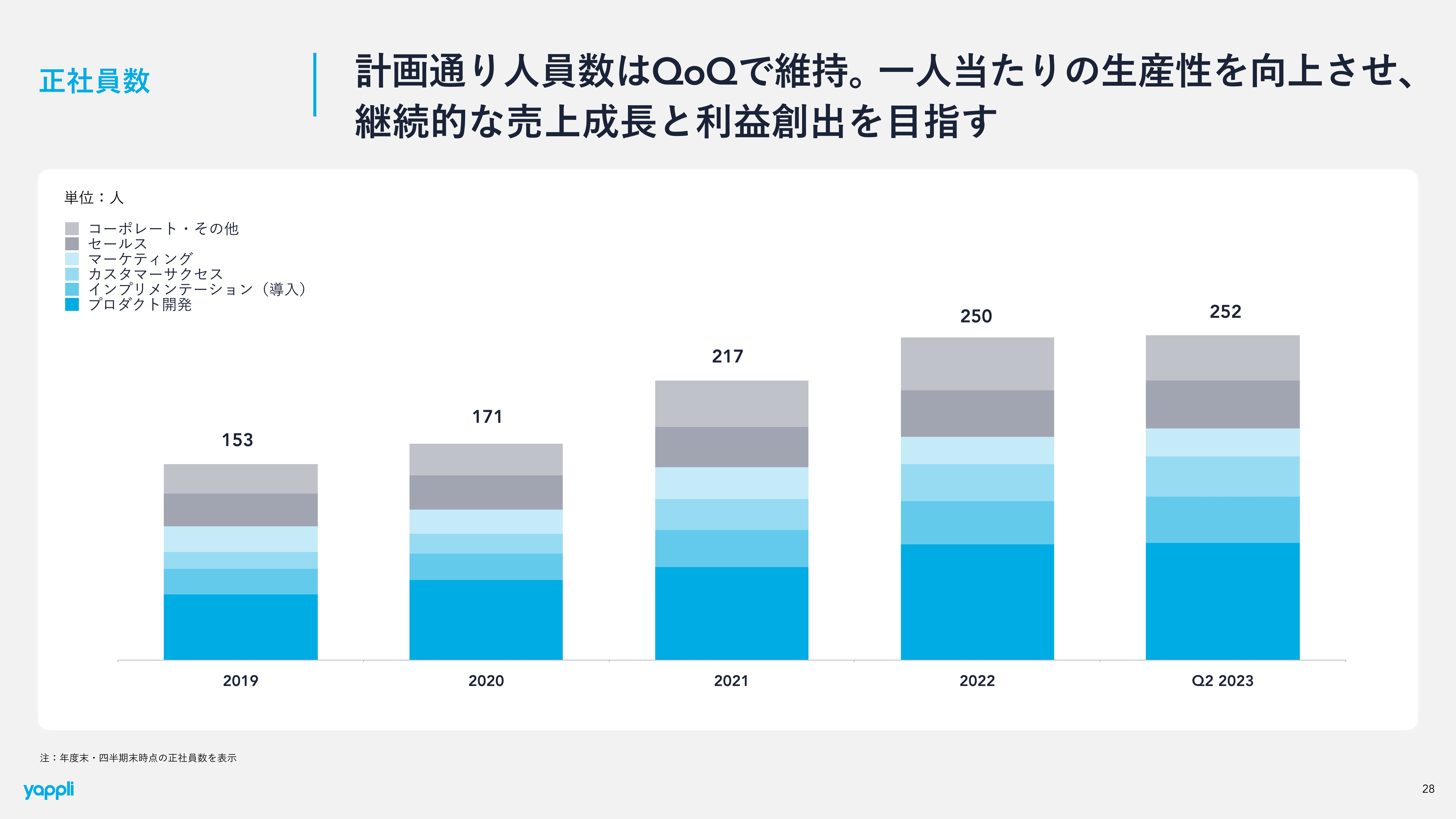

正社員数

正社員数も、引き続きほぼ横ばいです。

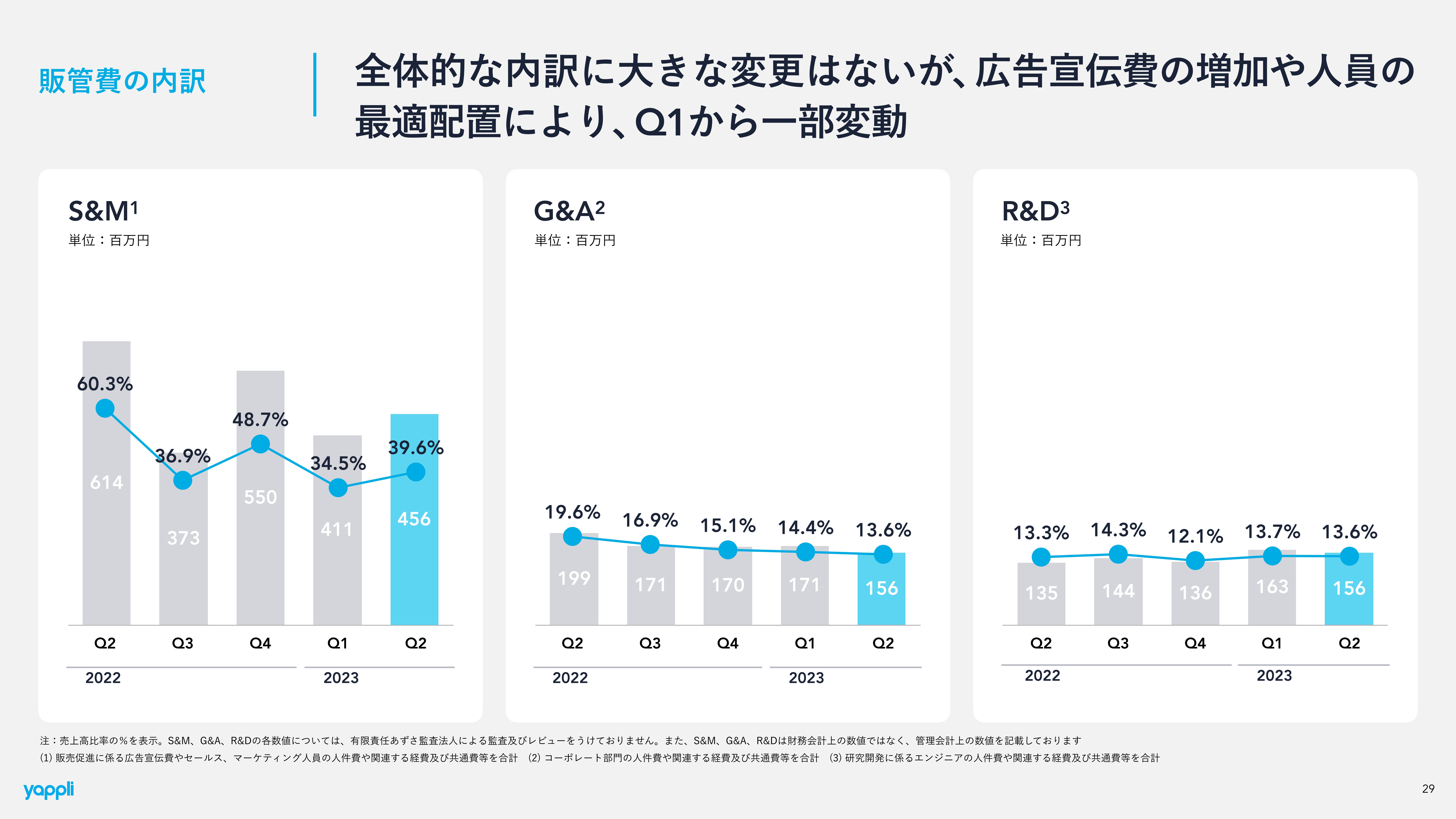

販管費の内訳

販管費の内訳です。S&Mはマスマーケティングが落ち着いてきたため、今までのボラティリティはなくなってきたと思います。今後のトレンドとしては右肩下がりになっていくと考えているため、若干上下しながら、対売上高の比率が減っていくと想定しています。

G&Aは、過去1年で共通費などが明確に下がってきているため、対売上高では非常に効率化できています。R&Dは引き続き投資をしているため、他の費用と比べて安定した推移となっています。

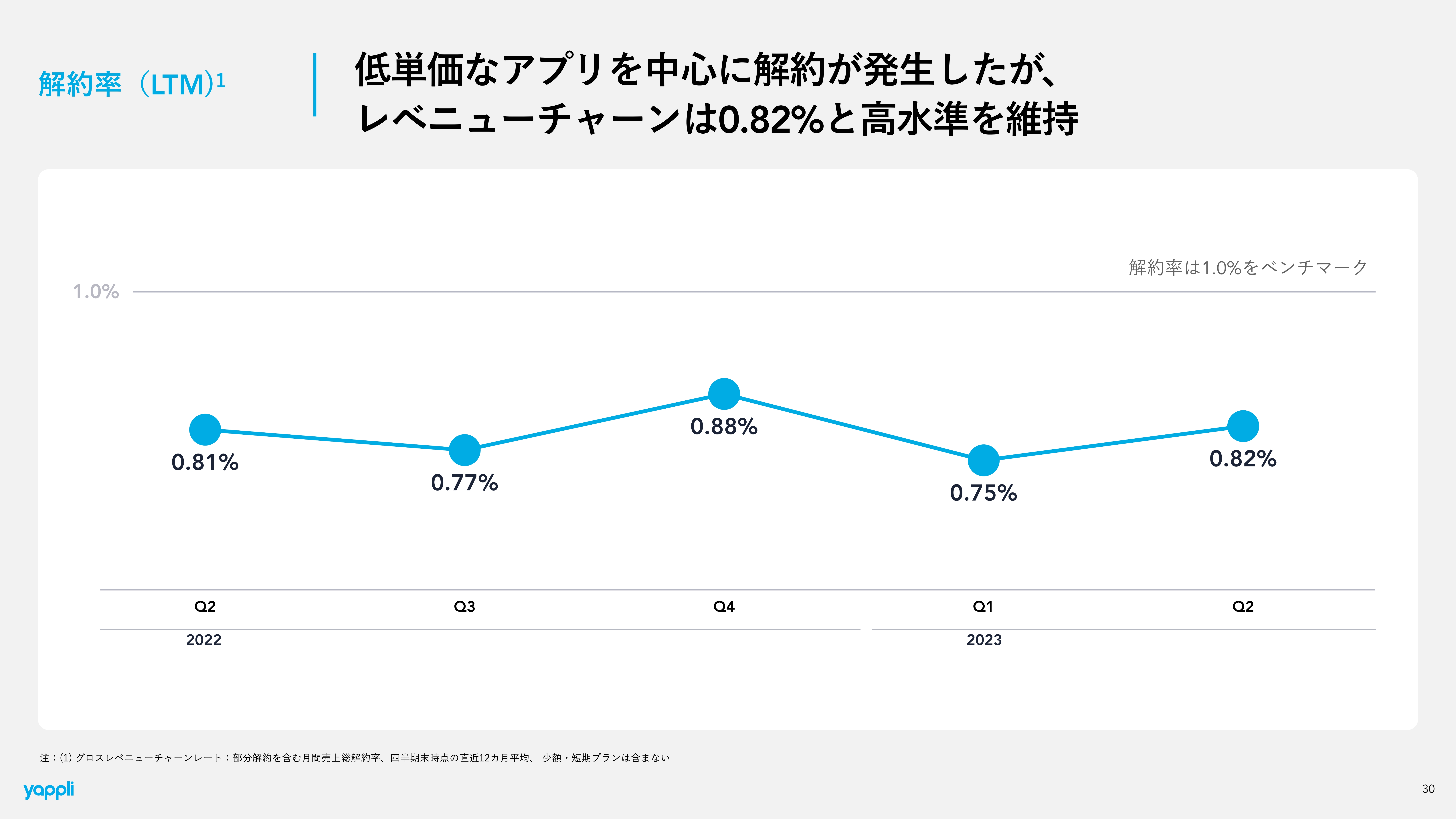

解約率(LTM)

解約率です。一定の解約はありましたが、レベニューベースでは非常に堅調に推移しています。

担当するアプリが増えたり単価が上がったりすると、レベニューベースのチャーンが上がりやすくなりますが、その中でも引き続きこのような推移となっているのは、サービスの強さがあると思います。良い数字が出せていると考えています。

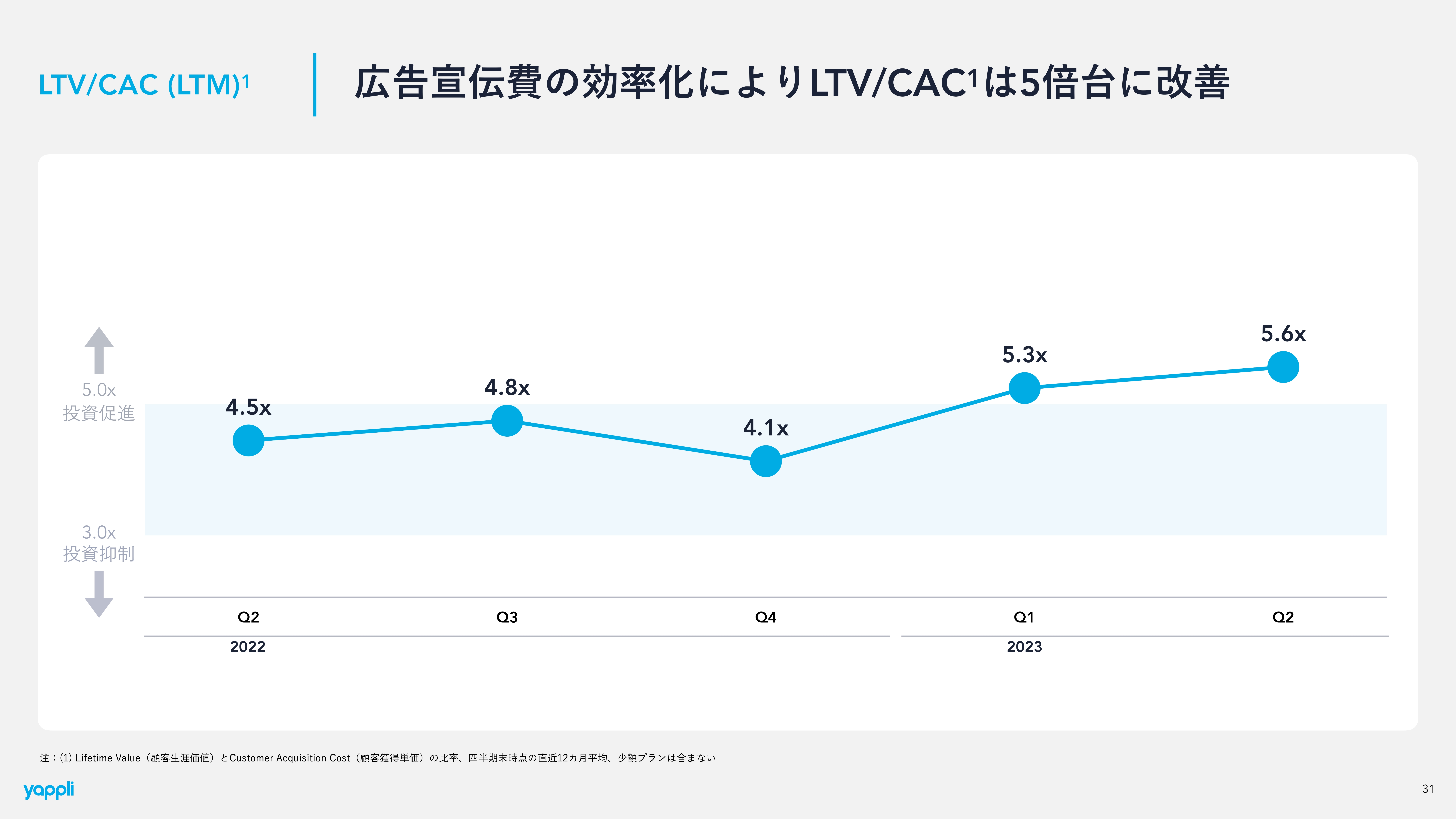

LTV/CAC (LTM)

LTV/CACです。投資対効果の結果がどの程度に収まっているかを、ダブルチェックするかたちで我々も参照している比率です。コスト効率を上げることで、5倍以上に上昇してきています。

しばらくは同じようなコスト配分をしつつ、これがあまり上がってくるようであれば、冒頭にも話があったとおり新サービスへの投資等も含めて積極的にできればいいのかなと思います。

今のところは5倍超と非常に健全な範囲だと思いますので、効率を上げながら引き続きうまく運営していきたいと思っています。

新サービス① 概要

庵原:私から事業ハイライトをご説明します。今回は新サービスを2つご紹介します。1つ目は、昨日、記者発表を実施してローンチした新サービスの「Yappli UNITE」になります。

タイトルにあるとおり、人的資本経営をアプリから推進する新サービスとしてローンチしており、テーマは組織エンゲージメントです。

昨今、コロナ禍を経て働き方が多様化しています。リモートワークもそうですが、本社と店舗での意思疎通の問題など、企業によってもさまざまな、組織がバラバラになった姿があると思います。それらを、アプリを使うことで組織をひとつにするという、エンゲージメントを高めるための新サービスとして提供を開始しています。

こちらはなぜ「サービス」と呼んでいるかというと、「Yappli UNITE」は既存の「Yappli」で作られたアプリと、既存の「Yappli CRM」での従業員管理システムから成り立っており、製品自体は新製品ではないためです。既存製品を組み合わせることで、組織エンゲージメントを向上させるサービスを提供開始したという経緯から新サービスと呼んでいます。

新サービス① 狙う市場と背景

狙う市場とその背景についてです。明確に、HR Tech市場を新たに狙いにいく、進出するということを掲げています。非常に大きな市場で、さまざまな分野があります。

例えば、労務管理や、採用ツール、もしくはタレントマネジメントシステムなどさまざまです。上場企業、未上場も含めて非常に大きな市場、そしてたくさんのサービスがあるところですが、我々はその中で組織エンゲージメントの領域に進出したということになります。

背景は3つあります。1つ目は外部環境です。上場企業を中心に人的資本経営が非常に重要になってきており、開示義務も出てきているため、組織をより良くする組織エンゲージメントという市場が大きくなってきています。

2つ目は、お客さま側のニーズの高まりです。我々のお客さまでも、最近は社内アプリが増えてきています。社内広報のアプリや社内コミュニケーションを活性化するアプリなど、このようなお客さまのアプリが着実に増えており、特にコロナ禍を経て要望が強くなっています。そのようなお客さまの動きにも影響されています。

3つ目は、実は我々自身も組織活性化を図り、自社エンゲージメントを高めるために、この「Yappli UNITE」を社内で利用しています。IT業界ではドッグフーディングと言われますが、自ら自社製品やサービスを使って、組織エンゲージメントを高める努力をしているということです。

社内で使っているアプリが非常に好評で、効果も出ており、自分たちで確かめて「これはいける」と感じられたため、この3つの背景を元に「Yappli UNITE」を立ち上げて、今回この市場に進出することを発表しました。

新サービス① 提供内容

「Yappli UNITE」の提供内容です。先ほどお話ししたように、既存製品の「Yappli」と「Yappli CRM」を組み合わせて、企業ごとの社内向けの自社アプリを提供します。このアプリの特徴は、アクションに強いということです。

従来の組織エンゲージメントSaaSは、ほとんどがエンゲージメントを計測して、それをダッシュボードで可視化するサービスだったと思います。他社サービスはたくさんありますが、組織のヘルスチェック、エンゲージメントを可視化することが主流だと思います。

我々のアプリはエンゲージメントの計測もできるのですが、エンゲージメント自体をアプリで高めるという、アクションのほうに強みを発揮しています。

例えば、経営陣からのメッセージやコラムを配信して理念・ビジョンを浸透させることや、学習コンテンツの提供、業務効率化、ワンタッチでの経費精算などが挙げられます。あるいは、ここが我々の一番の強みなのですが、カルチャーを醸成するような社内イベントの支援までもアプリからできてしまうというものになっています。

新サービス① 事例

我々のこの発表に合わせたローンチパートナーの三菱UFJ信託銀行さまが最初の顧客です。こちらは全社での導入になり、7,000名の社員がいらっしゃるのですが、三菱UFJ信託銀行さまも職場エンゲージメントについて大きな課題意識を持つ組織です。また、本社と支社間の情報の隔たり、エンゲージメントの隔たりが起こりやすいです。

そのようなことを緩和するために、モバイルアプリを活用して、例えば店舗からワンタッチで、または通勤の電車の中からでも社長のコラムや社内情報を得ることができます。

スライドをご覧ください。我々の強みが出ていると思います。自社アプリのため、他社のサードパーティのアプリを使うときとは異なります。三菱UFJ信託銀行さまのアプリロゴがあり、三菱UFJ信託銀行さまのデザインで、出したい機能をレイアウトに沿ってノーコードで作ることができます。現在、このアプリを有益に使ってくださっています。

コンテンツは記載のとおりです。経営メッセージやニュース配信、またポイントが貯まるような福利厚生の施策まで、さまざまな機能・施策を提供しています。

一流のエンタープライズ企業にも導入いただき、我々としては大変うれしく、この先もがんばっていきたいと思っています。

新サービス① 事例

先ほど、ドッグフーディングをしていると言いましたが、我々は「Yappli Hang Out」を自社の職場エンゲージメント向上のために活用しています。我々の課題は、一部リモートワークのため出社する社員が非常に少なく、組織の関係性が希薄にならないように、このアプリを通して少しでも改善・強化するようにしています。

まず、リアルの交流を促すようなイベントに利用しています。今年で我々は10周年ですが、社員が10周年イベントで出社したら、あらかじめ個別に与えられたQRコードを異なる部門の方と交換するとスタンプがたまったり、特典がもらえたりするような、遊び心のある機能を提供しています。

また、先日の七夕の日には、アプリから仕事やプライベートの願い事を投稿すると、匿名のリアルの短冊になって会社に飾られるというイベントを行いました。このように、アプリを使った非常にユニークな組織エンゲージメントを高める施策を講じることが可能となります。大変好評でしたし、アプリらしさが出ていると思います。

新サービス② 概要

2つ目の新サービスです。広告事業として提供を開始した「Yappli for Retail App Ads」の概要をご説明します。スライドの概要図のとおり、今、最大で813アプリのお客さまがいます。このうち許諾を得たアプリに関して我々が広告を掲載することができるもので、「『Yappli』経由で広告を載せてよい」と言われたお客さまのアプリに載せる広告の広告主を見つけて販売します。

先月、1社の受注がありましたが、その企業のアプリに対して広告主が広告を出稿できるといったもので、我々と顧客となるアプリ媒体、すなわち我々のクライアントとレベニューをシェアするということが実現しています。非常におもしろい取り組みを開始しています。

通常、顧客は「Yappli」を導入して月額利用料を払いますが、「Yappli for Retail App Ads」が増えてくると、我々がその月額利用料を帳消しまたはプラスになるような広告主からの広告収入を提供することができるというメリットがあります。そのため、我々のプラットフォームがいっそう強くなると期待しています。

新サービス② 提供内容

提供内容です。スライドのように、アプリを利用するユーザーの行動に合わせたさまざまな広告が配信できます。

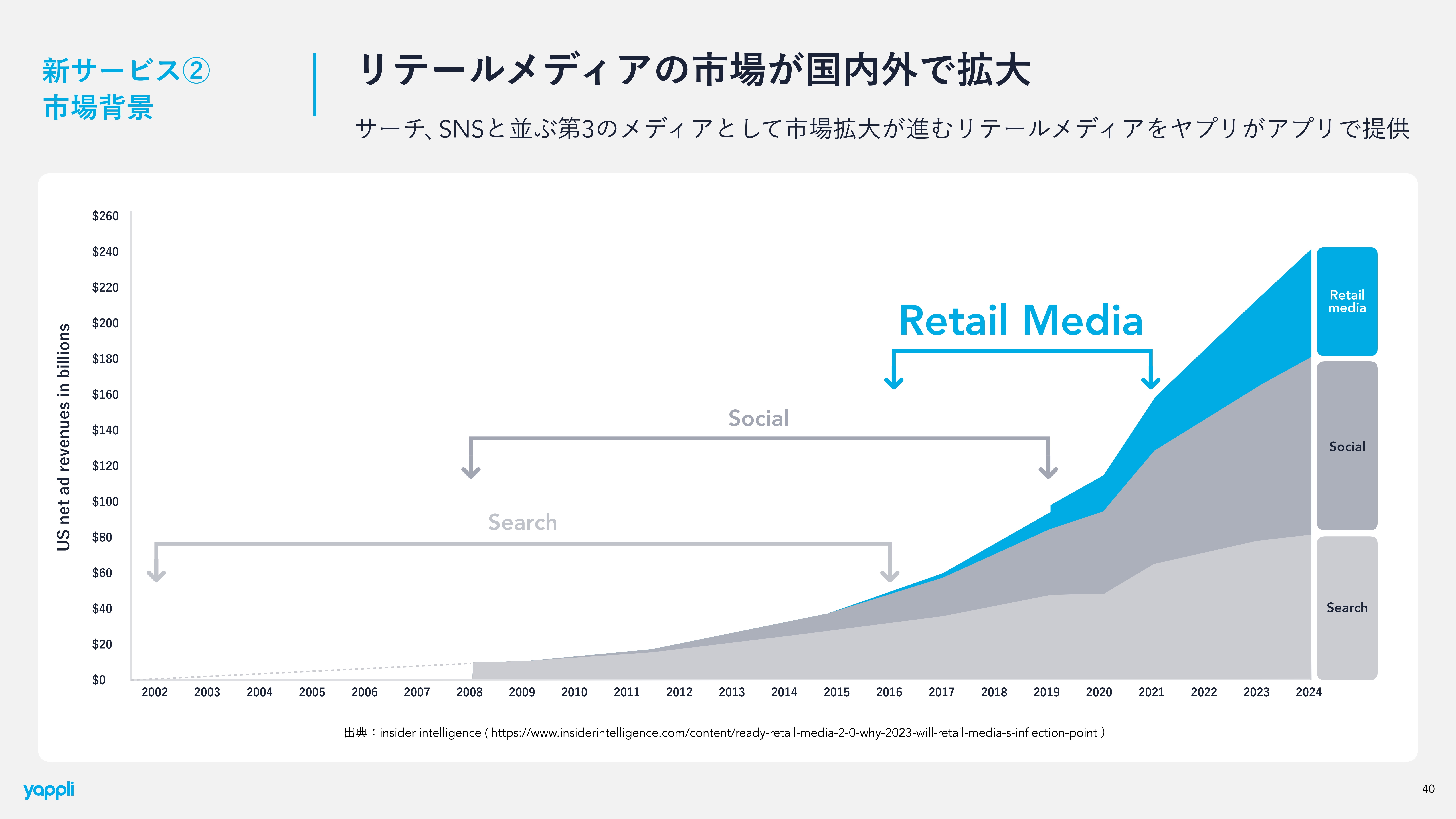

新サービス② 市場背景

スライドでは、リテールメディアの市場拡大についてお示ししています。特に海外ではウォルマートや大きなリテールのアプリがありますが、そのような自社店舗を持つリテールのアプリがこのような事業を続々と開始しており、大きな市場になってきています。通常の広告やサーチ・ソーシャルでの広告市場も拡大していますが、最近ではリテールメディアが非常に伸びています。

ご説明した2つの新事業は提供開始直後のため売上と利益響が発生するのはこの下半期からですが、しっかりと増やせるように推進していきたいと思っています。

プロダクトハイライト

プロダクトも着々と進化を進めています。今回は、3つを取り上げて記載しています。

1つ目は、我々のトップページに使われている「Block UI」という革新的な機能を着実に向上させています。

2つ目は、第2製品の「Yappli CRM」も着実に進化しています。前回、メール配信ができるようになったことを掲載しましたが、メール自体を「Yappli CRM」で直感的に作成して配信することができるようになりました。

3つ目は、権限管理機能を付与しました。エンタープライズのお客さまが増えていることもあり、部門や人によってアクセスできる場所を分けたい、管理画面の権限を分けたいという要望がかなり増えています。そのため、このような権限管理機能をつけることによって、よりプレミアムな製品にしていきたいと考えています。

新サービスに加え、製品もかなり着実に進化させているというのがハイライトです。

成長戦略

成長戦略については特に変更がありませんので、こちらは割愛したいと思います。

質疑応答:原価率低下の要因と今後の見通しについて

質問者:売上の原価率が大きく低下しており、なおかつ広告宣伝費の見通しもいただいて、下期に向けた利益の復調見通しが大変よくわかる良い説明だったと思います。

そこで、今回の原価率の低下や、売上原価が抑えられていることにはどのような要因があるのか、また下期もこの水準感のグロスマージンが続くと考えてよいのか、または一過性がある要因なのか、確認させてください。

角田:要因としては、全体的なコストの見直しです。外注費が大きく寄与している一方で、第2四半期は為替が想定より円安に振れたところがあるため、そのようなツールの費用やサーバー費はむしろ上振れたというところです。

我々としても、第3四半期以降さらに改善できるのではないかと期待しています。少なくとも、こちらの水準が著しく悪化するようなことはまずないと考えていますので、ご安心いただければと思います。

質疑応答:信託SOのP&Lへの影響について

質問者:下期も広告費をあまり使わずに、御社の基調見通しよりも利益が出そうなのですが、計画は据え置かれています。これは信託SOの処理によるものなのでしょうか?

現時点でP&Lへの影響はなさそうだというお話しですが、現時点で考え得る信託SOに関する可能性や、P&Lへの影響について教えてください。

角田:ガイダンスという意味で言うと、「Yappli UNITE」への投資があるため、そのあたりも合わせて考えています。信託SOの影響は精査中ですので、あまり精緻で確からしいことは言えないという状況です。

税額としては2.4億円と記載しており、過年度分の源泉徴収の義務が発生していますが、行使済みのものに対する納付がこれより著しく増えることはないと考えています。

一部については我々が負担する性質のものではないと考えていますので、このあたりは精査を進めていきます。もし費用に入る場合は、早めに共有させていただければと思います。

質疑応答:「Yappli UNITE」に関連する費用の増加について

質問者:計画据え置きの要因として、「Yappli UNITE」への投資とありましたが、広告宣伝費の増加分が下期における「Yappli UNITE」の費用増影響なのではと思っています。下期に「Yappli UNITE」に関連する費用増が他にあれば、ご解説いただけると助かります。

角田:下期の増額分としては、そのようなご理解で問題ありません。例えば人を大量に採用したり、設備などに大型投資したりするようなことは、今のところは考えていません。もちろん、何かあれば適宜共有させていただければと思います。

今のところは、これまで抑えてきた広告費や再配分などでまかなえる範囲で、「Yappli UNITE」に充当していくことを検討しています。

質疑応答:契約アプリ数の純増数の水準について

質問者:企業によっては、足元の景況感の悪化で解約が進むようなサービスがあるように思います。この景況感を踏まえて、純増数は現行の水準感を保てると考えてよいのでしょうか?

角田:契約アプリ数の推移というのは、獲得アプリ数ではなく解約を抜いた純増の数になっています。グロスの獲得アプリ数で言うと、実は今四半期はかなり高く、ここ最近の最高記録という水準で獲得できています。

解約しているアプリの単価など、いろいろな要素があるのですが、しっかりと解約を防ぐことができれば、純増数としてさらに増やせる実力があるのではないかと思っています。

質疑応答:サービス売上減少の要因と下期の見通しについて

質問者:この四半期で、サービス売上が一過性で減少したとのことですが、この要因はいったい何だったのでしょうか?

角田:こちらは、時折ご説明している計上の期ずれになります。先ほどお話ししたとおり、第2四半期はある程度は獲得できていたのですが、かなり後半に寄ってしまいました。

後半に獲得した案件の初期制作などで、計上が翌四半期以降に持ち越したものが多かったため、サービス売上は想定よりも少し伸びなかったということになります。

質問者:現時点で下期のサービス売上は明るいという見通しでしょうか? また、獲得好調とのことですが、この要因は何なのでしょうか?

角田:下期と言うとまだ少しありますので、ここからがんばらないといけないところですが、第2四半期から持ち越した分があるので、そのあたりは第3四半期、第4四半期に確実に入ってきます。

また、獲得に寄与した要因の一つに営業の施策が多いです。契約個数については第1四半期からも危機感を強く持っていましたので、売り方や、価格などを含めたキャンペーンを行い、そのような営業施策で取りにいった部分があります。

もちろん、キャンペーンのみで稼いでいるわけではありませんが、実際にそのような試行錯誤である程度獲得できることが分かったので、同時に自信につながりました。

質疑応答:下期に繰り越しているサービス売上について

質問者:下期に繰り越しているサービス売上はどのくらいなのでしょうか?

庵原:足元で見えている数字的にも、第3四半期は悪くないと思います。先ほど角田からお伝えしたとおり、第2四半期の特徴としては、3月からの反動で、立ち上がりの4月、5月あたりは少しスローペースだったのですが、6月に向けてだいぶ上がってきました。

その分の案件は、MRR、ストック売上では計上開始ができているのですが、サービス売上は月額利用料の計上開始後に計上される性質があり、次の四半期に持ち越したものがけっこう多くなっています。足元でも第3四半期のサービス売上は堅調かつ順調にきています。

質疑応答:キャンペーンのARPUへの影響について

質問者:先ほどおっしゃっていたキャンペーンというのは、ARPUにどの程度影響しますか? 値下げするなど、そのようなことなのでしょうか?

角田:価格の変更含めたキャンペーンもありますが、スライドの右側にあるように第2四半期のARPUにはまったく影響がなく、むしろ力強い推移をしていますので、そのような影響が出る規模のものではないと考えています。

庵原:繰り返しになりますが、純増数は前回が12件と、過去2番目くらいに低かったため、懸念やご心配もいただきました。しかしながら、今回は18件で、以前20件くらいは欲しいという説明もしましたが、だいぶそれに近い数字が出たのは良かったと思います。

また、グロスの獲得数はかなり多く、ここ最近でも1番良かったという程度に多かったです。逆に、なぜ18件になったかというと、チャーンの数が多かったためです。チャーンのスライドにも記載がありますが、低単価のチャーンの数が多く、結果18件になったということです。そのような背景がありますが、獲得はかなり強かったです。

その要因の1つとして確かにキャンペーンもありましたが、それが大部分ということはまったくありません。一部のキャンペーンで数を稼ぐことありますが、もう1つの要因として「Yappli for Marketing」が大きいです。

スライドにも記載していますが、店舗向けの「Yappli for Marketing」がかなり順調でした。グロスの獲得の中でも、かなりの数をこちらが稼いでおり、リオープニングの影響もあったのではないかと分析しています。

質疑応答:低単価アプリの解約の特徴について

質問者:低単価アプリの解約が今四半期は少し多かったというお話でしたが、何か特徴のようなものはありますか? 例えば、契約更新後すぐのタイミングで離脱してしまったり、御社のプロダクトを使いこなせなかったり、あるいはマクロ環境で特定の業界での解約が多かった等、特徴がありますでしょうか?

庵原:10個ほどアプリを持っていた特定のパートナー1社が、チャーンになったというところです。

分類で言うとOthersに属するような、少し特殊な用途だったのですが、契約のタイミングでこのパートナーによるアプリが一挙になくなったため、大きく影響しました。したがって、一過性のチャーンだと思っています。

質疑応答:「Yappli UNITE」とARPUへの影響について

質問者:今回新しく公表された「Yappli UNITE」について質問です。こちらの事例で、三菱UFJ信託銀行の話もありましたが、比較的大企業向けのようなプロダクトをイメージすれば良いのでしょうか? また、ARPUへの効き方で言うと、従来のプロダクトよりもミックスとしては良化するイメージでしょうか?

庵原:「Yappli UNITE」は、規模を問わずアプローチできる値段設定にしています。利用従業員数によるID単価で販売しますので、どの規模感でも使えるようにしています。

しかしながら、組織エンゲージメントの向上など、組織の課題を感じているのはどうしても大手の会社になります。規模が大きくなればなるほど、バラバラの組織をなんとかしたいという課題と、そこに予算を充てたいという需要が出てきますので、必然的に三菱UFJ信託銀行のような大きな会社になると想定しています。

なお、すでに「Yappli UNITE」を導入している企業さまからMRRはいただいていますが、ARPUについては、「Yappli UNITE」が平均単価に影響を与えるのは下半期以降と考えています。少なくとも、単価を下げる要因にはならないと思います。イーブンか、もしくは上げる要因になるという想定です。

質疑応答:アプリ内での広告表示について

質問者:「Yappli for Retail App Ads」のところで、アプリを使われているお客さまとレベニューシェアをするといったビジネスモデルのお話がありました。

一方で、御社のアプリを使っている顧客からすると、サードパーティではなく自社アプリのように展開できることが利点だと認識しているのですが、そのようなアプリの特性と、広告を表示することの相性はどのように考えていますか?

庵原:そもそも、リテールメディアというカテゴリーは、そのあたりのケアをしているもので、余計なノイズになる広告は想定していません。スライドにあるように、基本的にはそのアプリのユーザーに相応しいものを掲載するようになっており、いわゆるアドテクを使ってフィットさせることはありません。

例えば、ウォルマートに広告を多く出稿している企業にP&G等があります。ウォルマートで販売している製品をさらに販促するために、P&Gがウォルマートのリテールメディア、アプリ、店頭サイネージに出稿するビジネスモデルとなっています。

基本的にはアプリユーザーのニーズに即した、例えば店頭に行ったら、その店頭にある商品をプッシュ通知で広告・宣伝するというものです。

このようなリテールメディアのコンセプトに沿って、例えばSNSを見ている時にたくさん出てくるごちゃごちゃした広告のようなノイズが一切ないかたちで我々も展開していきます。

新着ログ

「情報・通信業」のログ