【QAあり】揚羽、コーポレート支援領域が前期比+24%の大幅増収 人材戦略の重要性が高まる中、需要拡大が追い風に

目次

湊剛宏氏(以下、湊):みなさま、こんにちは。株式会社揚羽、代表取締役社長の湊です。本日はお忙しい中、2023年9月期決算説明会にご参加くださり誠にありがとうございます。

当社は2023年9月21日に上場したばかりですので、はじめに事業内容についてお話しします。

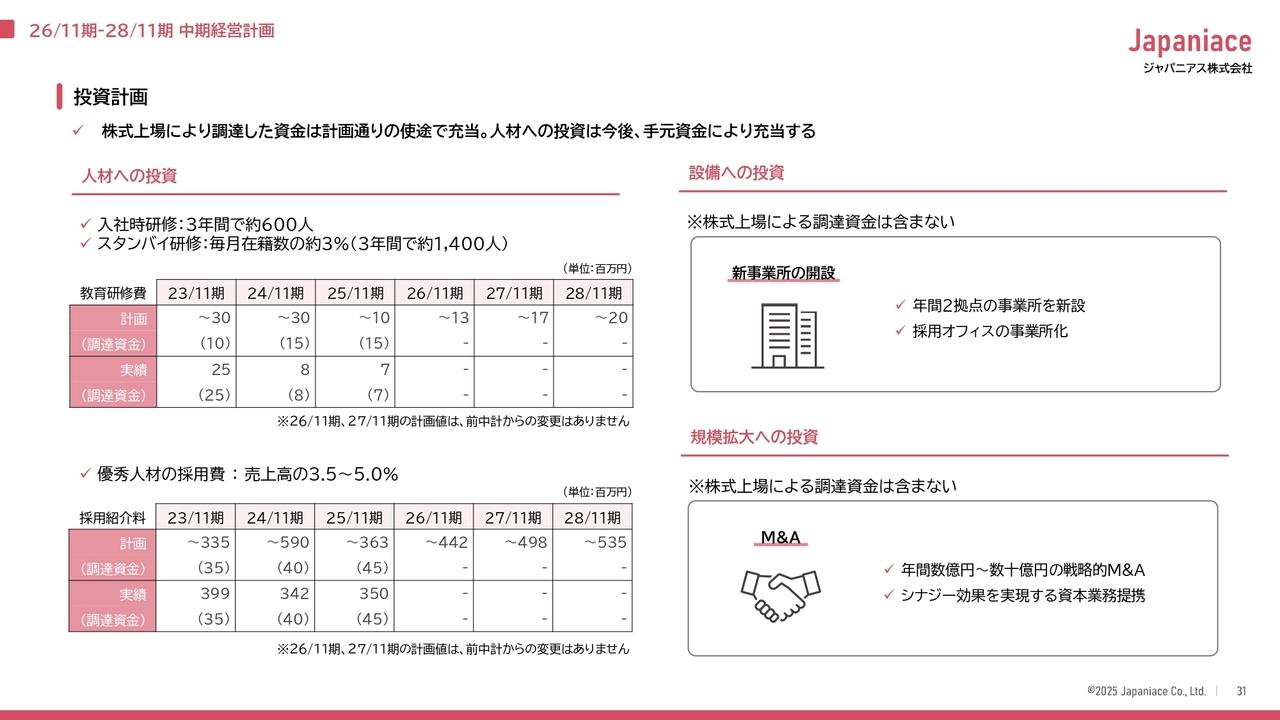

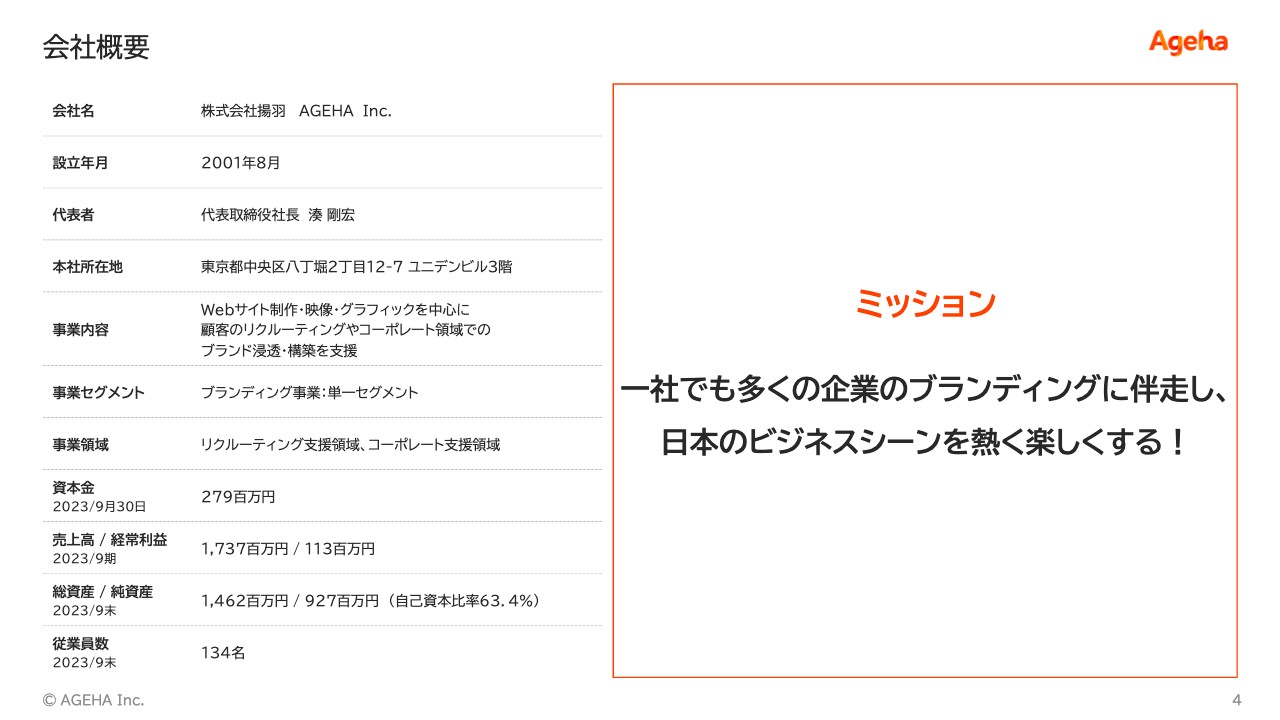

会社概要

当社は、2001年に創業したブランディングの会社です。もともとは映像制作からスタートし、グラフィック、Webサイト制作を行い、数年前から上流工程のブランドコンサルティングを始めました。現在、Webマーケティングも行い、上流から下流まで一気通貫でサービスを提供できることが強みの会社です。

ミッションは、「一社でも多くの企業のブランディングに伴走し、日本のビジネスシーンを熱く楽しくする!」と掲げています。

事業内容:人的資本経営に特化したブランディング

当社は、人的資本経営中心のブランディングを行っています。例えば、人材採用のための「採用ブランディング支援」、従業員の定着・エンゲージメントを向上する「インナーブランディング支援」、自社の魅力を外部に発信する「コーポレートブランディング支援」、SDGs活動を社内外に知らしめる「サステナビリティブランディング支援」などを行っています。

事業内容:ブランディング事業(単一事業セグメント)

具体的には、まずブランドコンサルティングを実施してから、Webや動画などの制作物を提供しています。ブランドコンサルティングから入ったクライアントに関しては、クリエイティブまですべてを受注できるので、一気通貫の体制を取っていることが大きなメリットになります。

事業内容:領域別の事業内容と売上構成

事業領域としては、コーポレート支援領域とリクルーティング支援領域に分かれており、コーポレート支援領域が売上の約7割、リクルーティング支援領域が約3割となっています。

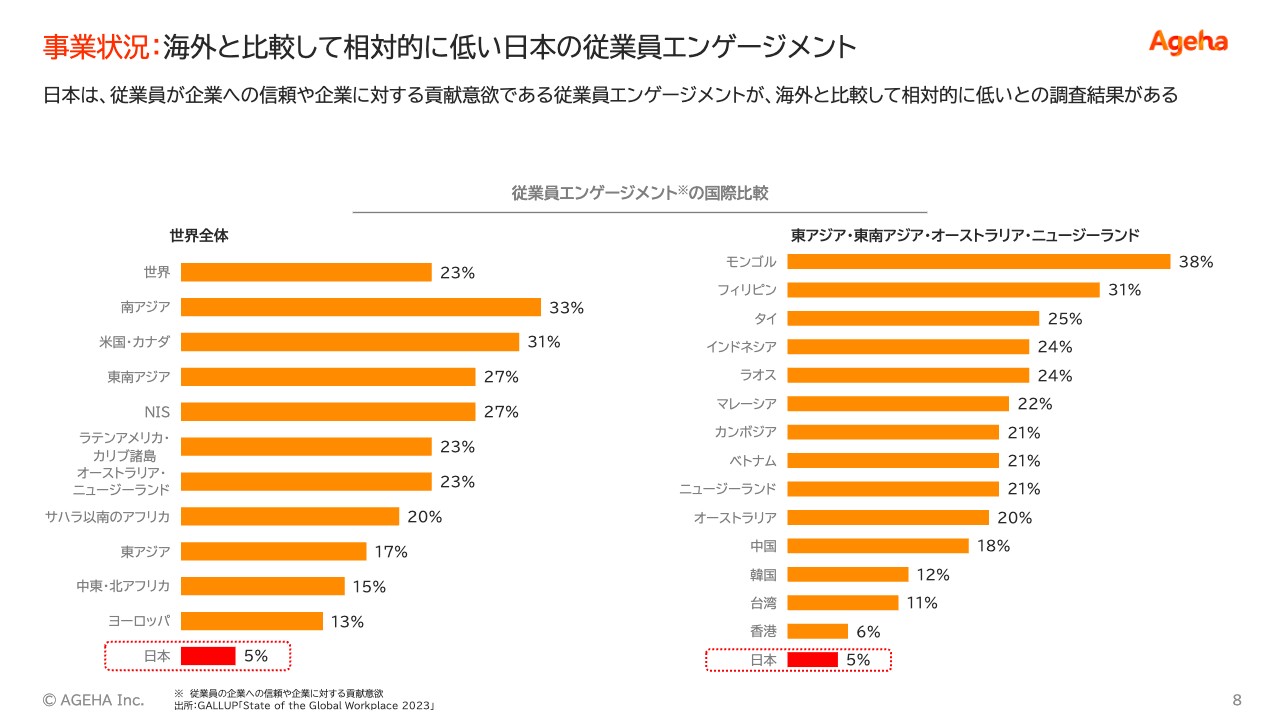

事業状況:海外と比較して相対的に低い日本の従業員エンゲージメント

こちらは、調査会社のギャラップ社が調査した、従業員エンゲージメントの国際比較です。調査項目は30項目あり、例えば「あなたは組織から何を期待されているか知っていますか?」「この1週間で称賛されましたか?」「この半年間で成長の機会はありましたか?」「組織の中に親友と呼べる人はいますか?」という質問があります。

これを調査した結果、なんと日本は139ヶ国中132位と、最下位に近いような数字で、非常にエンゲージメントが低い状況です。

このエンゲージメント数値が低いと、仕事にも本気で取り組めませんし、離職にもつながってしまうデメリットがあります。日本の大手企業は今、この現状に非常に危機感を感じていて、本気で「この数字を上げにいこう」と動いている会社が非常に多いです。

先日、日本経済新聞の記事にも、このエンゲージメント数値と役員報酬を連動させるという会社として日立製作所や住友商事、出光興産、京浜急行電鉄などの大手企業が挙げられていました。

事業状況:エンプロイヤー・ブランディングの効果

実際に、インナーブランディングを実施してエンゲージメントを上げていくとどのような効果があるのかについて、LinkedIn社が行った調査をご紹介します。

インナーブランディング、エンプロイヤー・ブランディングを実施すると、離職率が28パーセント削減されたり、雇用に係るコストが50パーセント削減されたり、売上が20パーセント増加したりと、経営に対するインパクトも非常に大きいということがわかります。

事業状況:コーポレート支援領域 - インナーブランディングへの追い風

一方で、日本企業の人材マネジメントの実践状況はどうかと言いますと、スライド左側の円グラフにあるように、人材マネジメントが「効果的に実践できている」と答える企業は全体の4パーセントです。我々がお手伝いできる余地は、まだまだ大きいと感じています。

右側の棒グラフは、2020年から2026年の従業員エンゲージメント市場の推移と予測です。この市場は今、年率17.8パーセントで伸びており、今後もどんどん大きくなっていくと考えています。

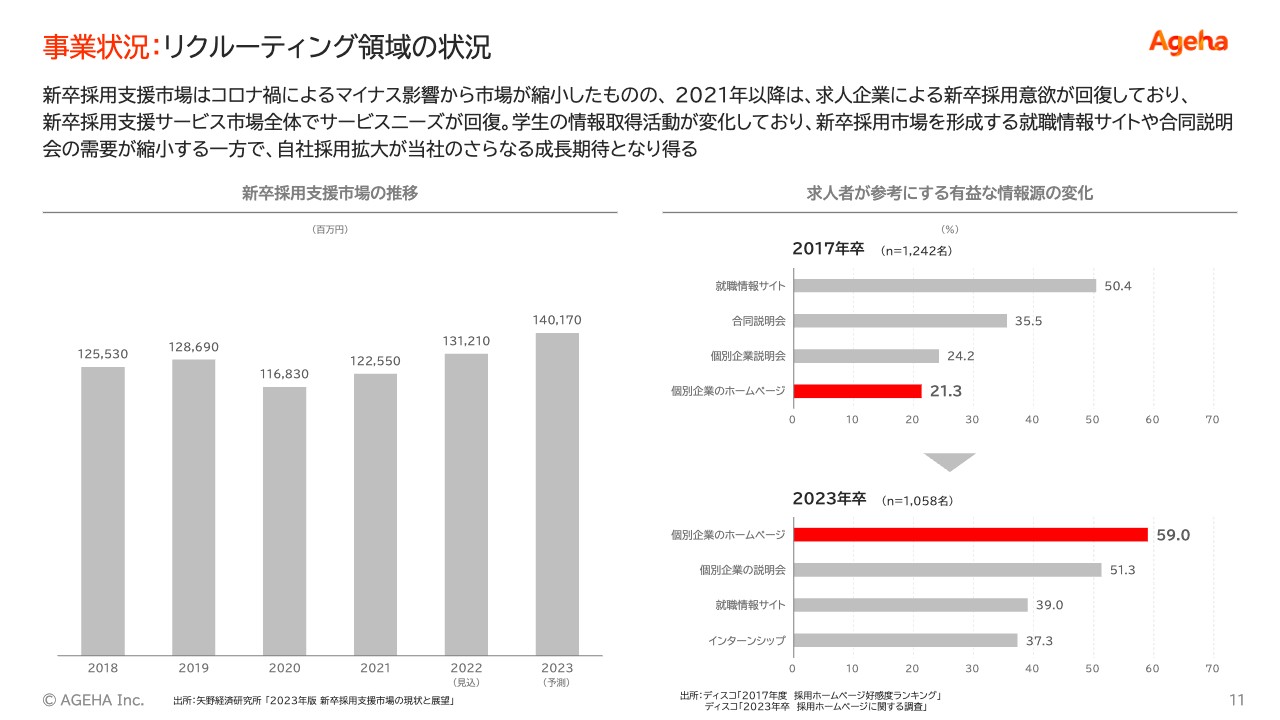

事業状況:リクルーティング領域の状況

リクルーティング支援領域の状況です。スライド左側の棒グラフのとおり、新卒採用支援市場も着実に伸びています。

加えて、右側のグラフ「求人者が参考にする有益な情報源の変化」をご覧ください。上部の結果では、2017年卒の学生は「リクナビ」「マイナビ」などのナビメディアを一番の情報源としていたことが示されていますが、下部の2023年卒のほうでは、個別企業の採用サイトが最も有益な情報源として認識されているという結果が出ています。

我々は多くの採用サイトを制作しているため、この変化は非常に有利な状況と言えます。

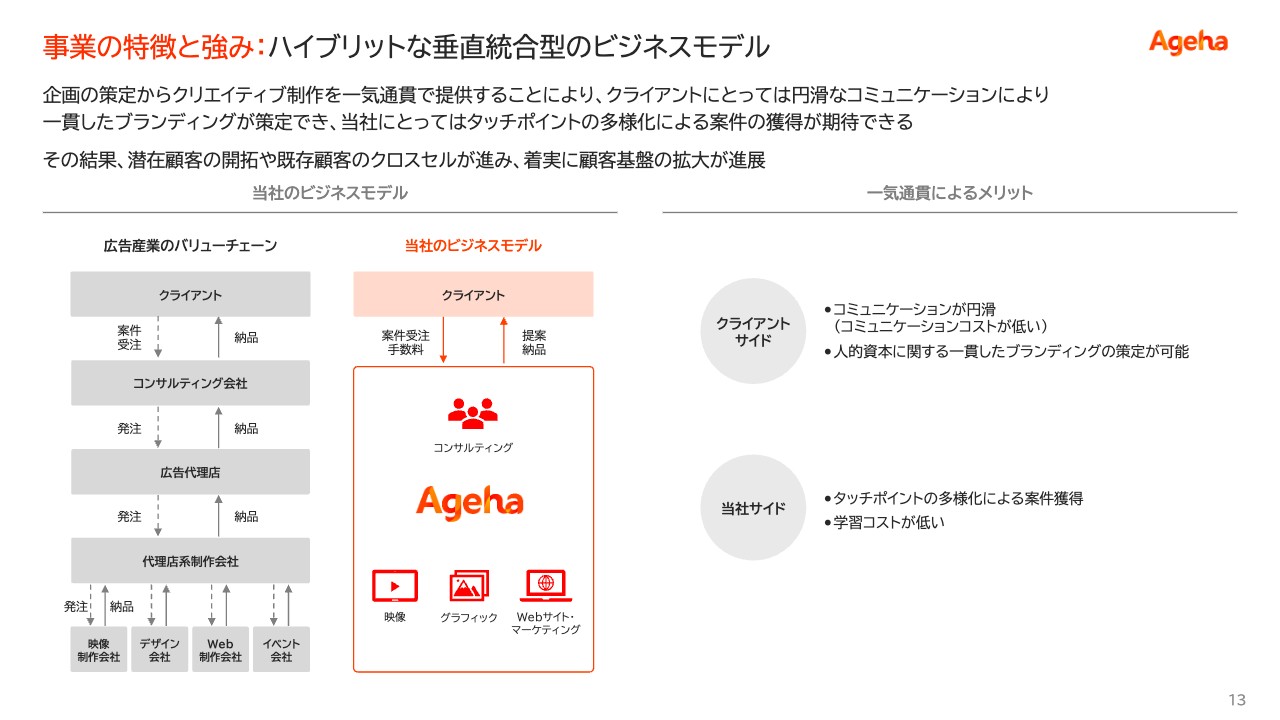

事業の特徴と強み:ハイブリットな垂直統合型のビジネスモデル

我々の事業の特徴の1つとして、垂直統合型のビジネスモデルがあります。通常、この広告業界では、広告代理店が営業を行い、ブランドコンサルティング会社が企業を分析して、制作プロダクションが制作物を制作するというフローが、一般的に行われている業務工程です。

さらに、映像は映像制作会社、WebはWeb制作会社、グラフィックはグラフィック制作会社、イベントはイベント会社と、機能分化された業務フローが一般的です。利益も当然、分散されます。

それに対して当社は、企画段階・営業段階からブランディング、Webサイト、映像、グラフィックのデザイン、さらにWebマーケティングまで一貫して行います。これにより利益が分散されませんし、お客さまからは「コミュニケーションロスが非常に少なく、顧客理解が高い」と高く評価されて、選ばれ続けています。

事業の特徴と強み:優良顧客基盤

当社は創業から約20年が経ちますが、主に大手企業を中心にお取引をいただいています。スライドに示しているのはその一部ですが、この顧客基盤が、クロスセルを進める場合に特に有効に働いています。

事業の特徴と強み:優良顧客基盤におけるクロスセル

大手企業にはいろいろな部門があるため、多くの部門に横展開させていただくことで、1社当たりの取引を大きくしています。

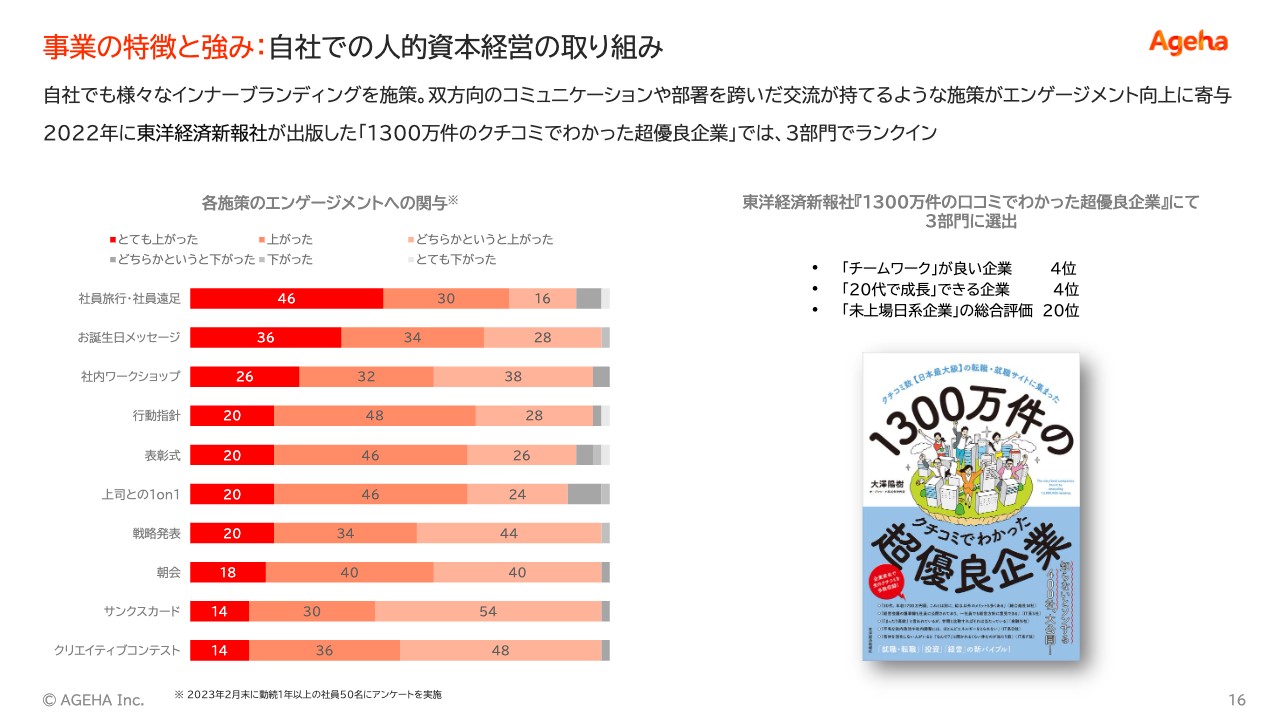

事業の特徴と強み:自社での人的資本経営の取り組み

自社の人的資本経営についてご説明します。スライドには、当社の人的資本経営についての取り組みを示しています。

左側のグラフは、当社が従業員に対して行っているエンゲージメント施策のアンケート結果です。ありとあらゆる施策を実施していますが、その結果、非常にエンゲージメントが高い企業として、先日、東洋経済新報社の本に掲載されました。

この『1300万件のクチコミでわかった超優良企業』の中で、例えば「『チームワークが良い』企業」で4位、「『20代で成長できる』企業」で4位とされるように、高評価をいただいています。

お客さまのコンサルティングだけを行い、自社のエンゲージメントが伴っていないということではなく、自社でさまざまな取り組みを実施する上で結果を出し、そのノウハウをお客さまにも展開するということで、これについても非常にメリットがあると感じています。

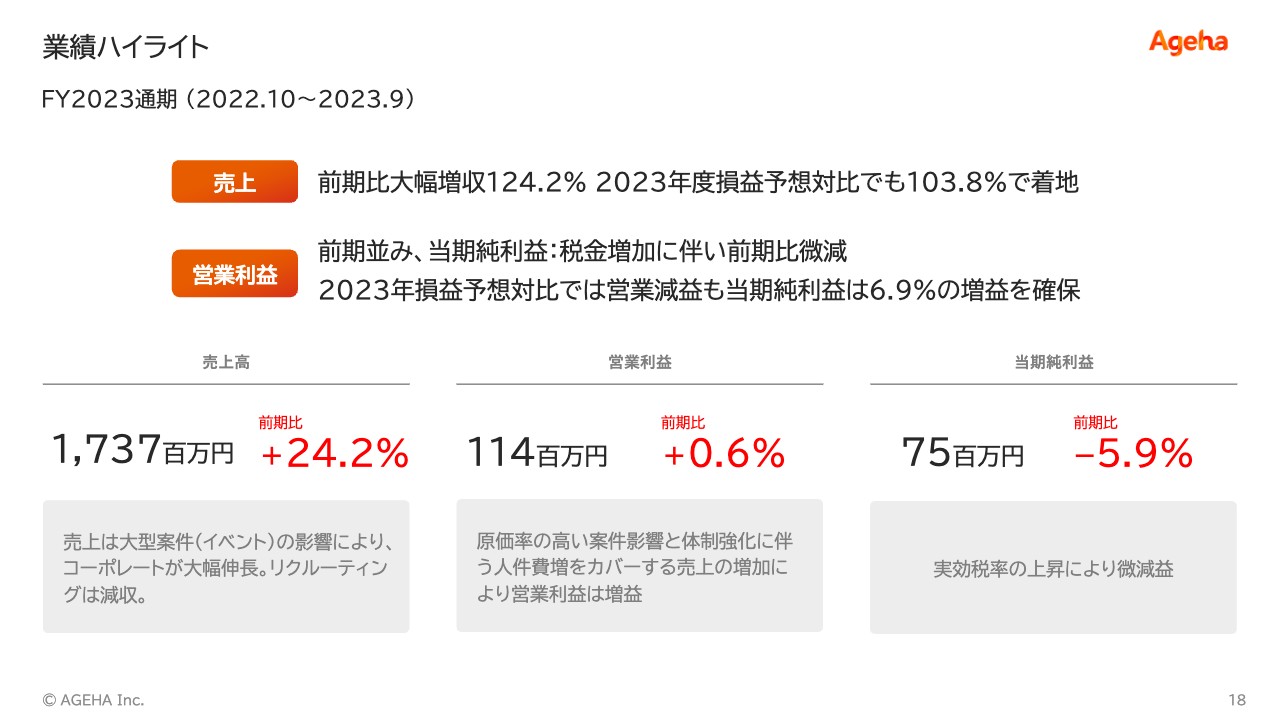

業績ハイライト

大川成儀氏:取締役経理財務担当の大川です。ここからは、2023年9月期の実績および2024年の業績見込みについて、私からご説明します。

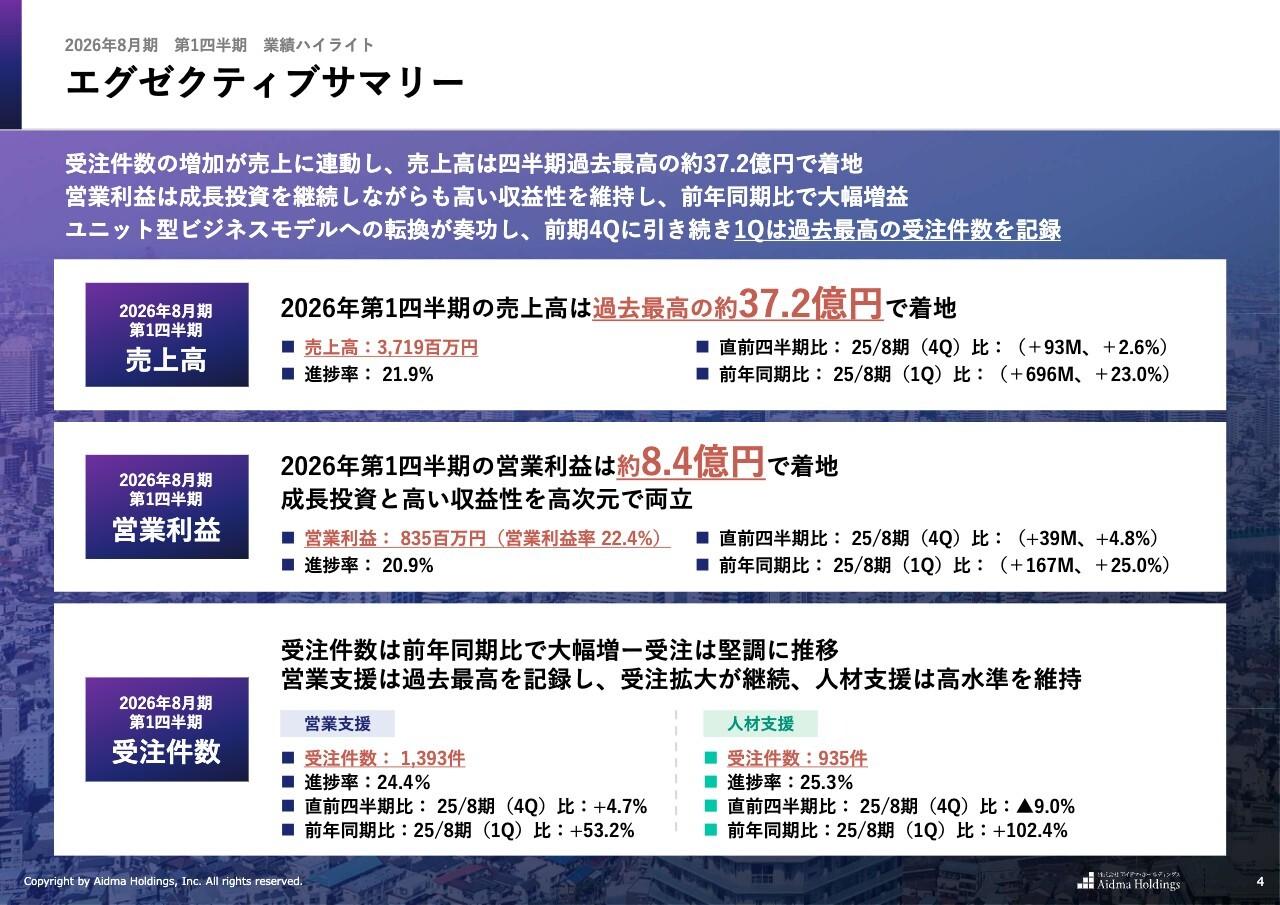

まず、2023年9月期通期の業績ハイライトです。売上については、前期比124.2パーセントの大幅増収、損益予想対比で103.8パーセントの着地となりました。

営業利益については前期並みの実績で、当期純利益については、税金の増加に伴い前期比微減となりました。損益予想対比では、営業利益は減益となりましたが、当期純利益は6.9パーセントの増益を確保しました。

スライドの下部に、売上高・営業利益・当期純利益の各実績と、前期比増減のパーセントを記載しています。

売上は前期比24.2パーセント増の17億3,700万円ですが、この理由として、大型のイベント案件の影響により、コーポレート支援領域の売上が大幅に伸長したことが挙げられます。ただし、売上の中でリクルーティング支援領域については減収となっています。

営業利益については、原価率の高い案件の影響と、体制強化に伴う人件費増はあったものの、それを上回る売上の増加により、前期比0.6パーセントの増益となりました。

当期純利益は前期比5.9パーセントの微減益となりましたが、これは実効税率の上昇によるものです。

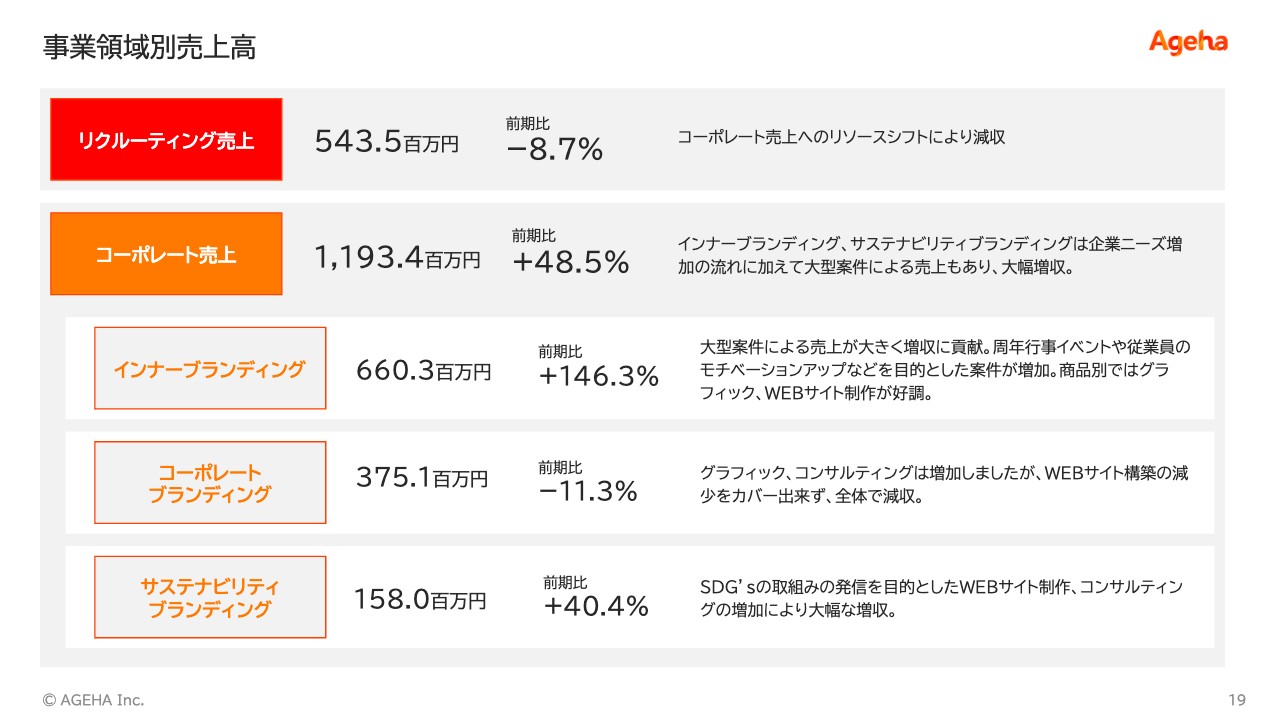

事業領域別売上高

売上が前期比24.2パーセントの増収となった内訳についてご説明します。2つの支援領域のうち、リクルーティング支援領域の売上は前期比8.7パーセント減収の5億4,300万円となりました。こちらは、この2つの領域のうちのリソースを、コーポレート支援領域に振り向けたことによるものです。

リソースを振り向けたコーポレート支援領域については、前期比48.5パーセント増収の約11億9,300万円となりました。インナーブランディング、サステナビリティブランディングの企業ニーズが増加する流れにあることに加え、大型案件による売上も含めた大幅増収となっています。

コーポレート売上については、3つの領域に分けています。インナーブランディングは前期比146.3パーセント増、およそ2.5倍の6億6,000万円となりました。

大型案件による売上が大きく増収に貢献しましたが、それに加えて、周年行事イベントや従業員のモチベーションアップなどを目的とした案件が、非常に増加しています。商品別に見ると、グラフィックおよびWebサイト制作が好調でした。

コーポレートブランディングについては、前期比11.3パーセント減収の3億7,500万円となりました。グラフィック、コンサルティングは増加したのですが、Webサイト構築制作の減少をカバーできず、全体で減収となってしまいました。

サステナビリティブランディングについては、前期比40.4パーセント増収の1億5,800万円となりました。こちらは、SDGsの取り組み発信を目的としたWebサイトの制作、コンサルティングの増加により、大幅な増収となっています。

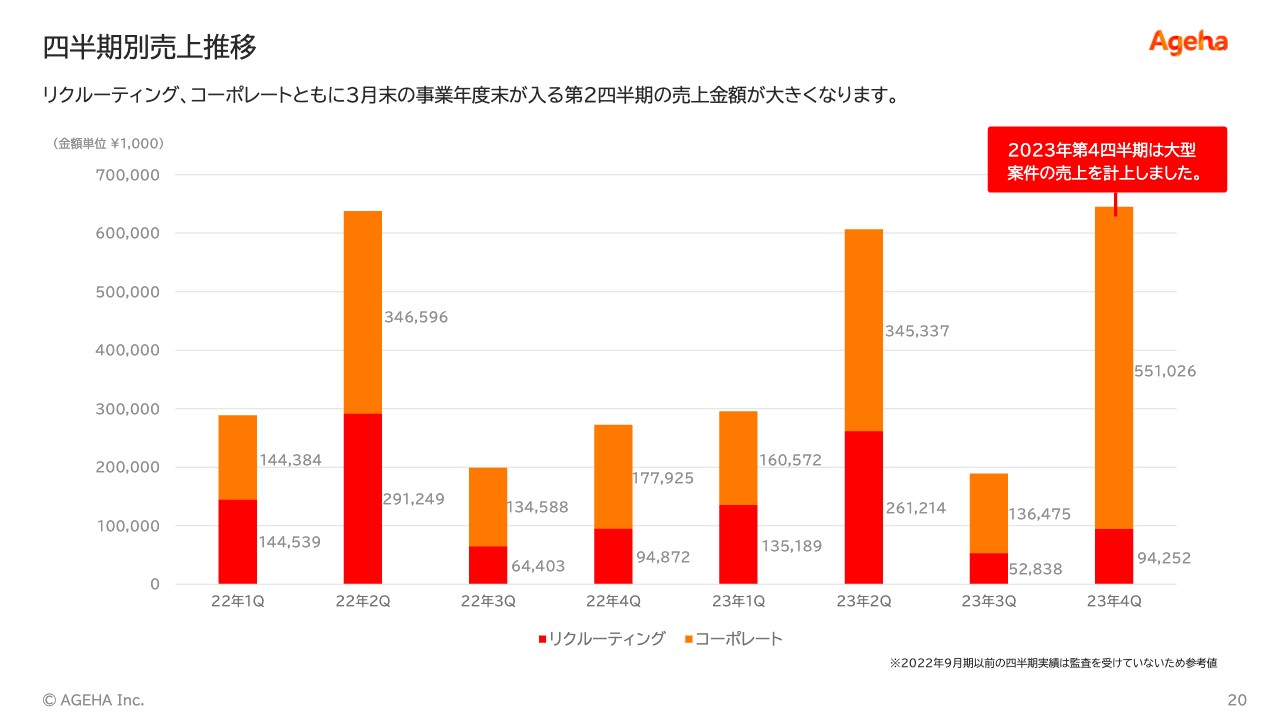

四半期別売上推移

四半期別の売上推移です。グラフをご覧のとおり、2022年と2023年ともに、第2四半期を示す「2Q」の棒が長くなっています。領域別も、リクルーティング・コーポレートともに大きな金額となっていますが、こちらは顧客企業の事業年度末が、我々の第2四半期に当たることから、売上のボリュームが非常に大きくなるためです。

2023年9月期の第4四半期については、2022年の第4四半期に比べて大きく伸びていますが、こちらは大型案件の売上が入ったことによるものです。

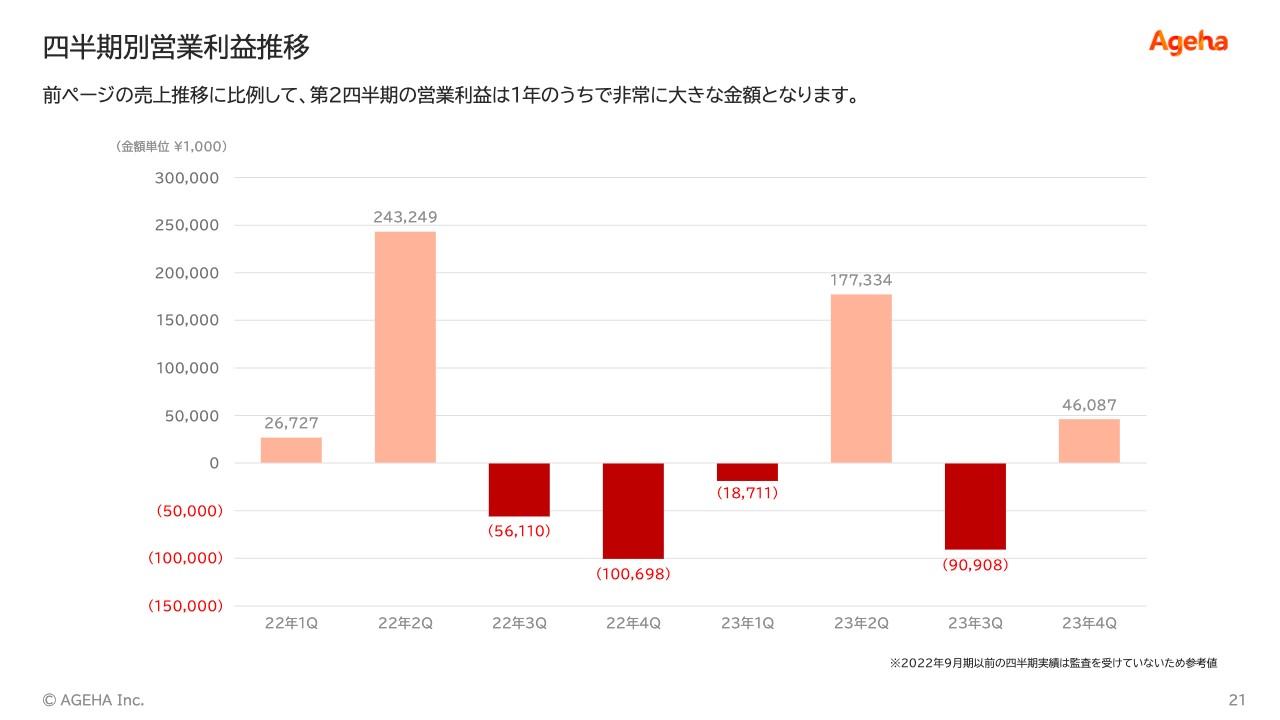

四半期別営業利益推移

これを利益面で見ても、売上にリンクするかたちで、四半期の営業利益も推移しています。第2四半期で1年のうちの大半を占める、もしくはそれ以上の利益をあげるような事業形態となっています。

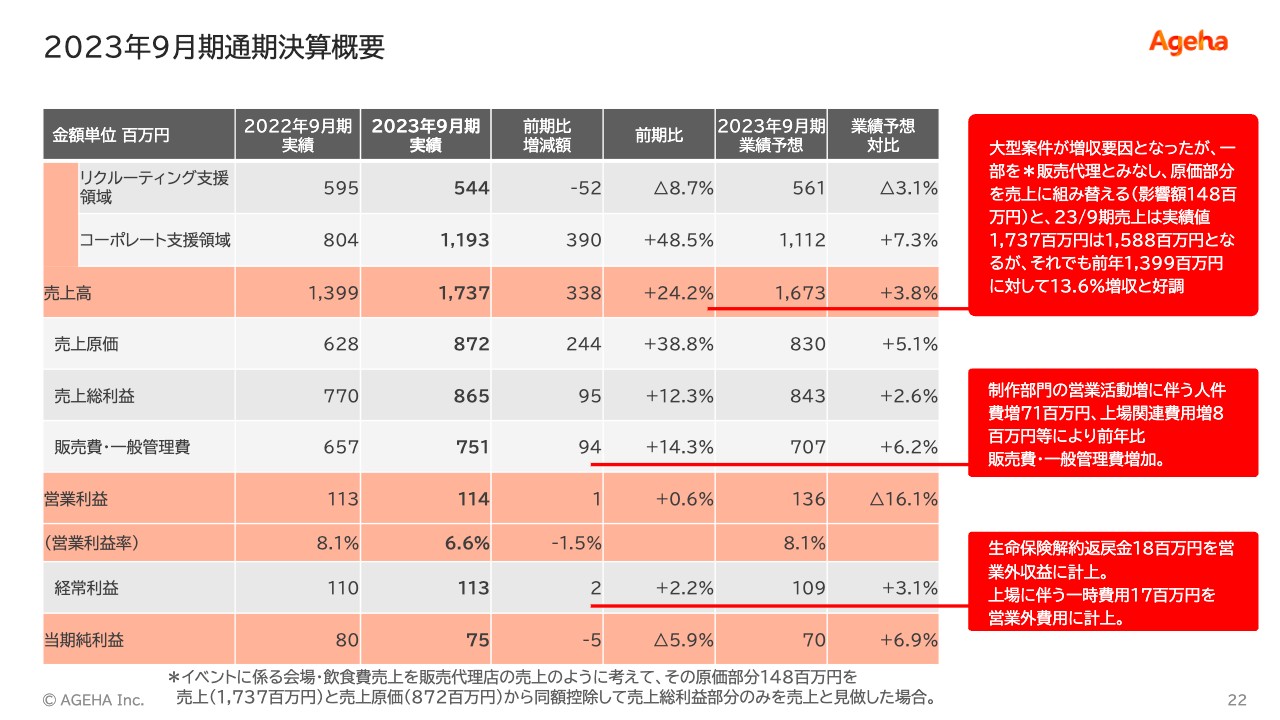

2023年9月期通期決算概要

損益計算書を見ながら、2023年9月期の前期比および業績予想対比の分析結果をご報告します。

まず、売上については、先ほど前期比24.2パーセントの増収とお伝えしましたが、大型のイベント案件がありました。スライド下部の欄外に注釈していますが、こちらの会場・飲食費については売上・売上原価ともに入っているのですが、販売代理店の売上のようなかたちで、売上総利益の部分だけを計上するほうが比較対象としては良いだろうと考えています。

スライド右上の赤い枠内に記載していますが、売上17億3,700万円から、その分の1億4,800万円を控除した15億8,800万円が、前年度の13億9,900万円に対して13.6パーセントの増収となっています。したがって、非常に好調だったと認識しています。

販売費・一般管理費については、前年比9,400万円の増加となり、そのうちの7,100万円が人件費、上場関連費用が800万円です。この分で販売費・一般管理費が増加しました。

経常利益については、1億1,300万円となりました。営業利益が1億1,400万円ですので、ほぼ営業利益と同じなのですが、営業外収益に生命保険の解約返戻金の1,800万円と、上場に伴う一時費用1,700万円を営業外費用に計上したことにより、オフセットするようなかたちで経常利益は1億1,300万円を確保しました。

この経常利益ベースで見ると、前年度が1億1,000万円、業績予想は減益の1億900万円でしたが、着地としては1億1,300万円とわずかながらも増益を確保することができました。

当期純利益については、当初ご説明したように、実効税率の上昇により5.9パーセント減少しています。

2023年9月期貸借対照表

バランスシートについてご説明します。

2023年9月に上場し、資本市場から5億3,400万円を資金調達しました。これで現金・預金が増加したことに加え、資本金・資本準備金も増加しています。現預金残高は10億7,700万円ですが、我々が持っている長期借入金とオフセットするかたちで、ネットキャッシュで考えると、9月末は7億4,700万円と、金額としては高いレベルの現預金を維持しています。

自己資本比率についても63.4パーセントと、非常に高い安全性を誇る数字になったと考えています。この純資産に対してROEが12.1パーセント、1株当たり純資産は654円15銭という結果になりました。

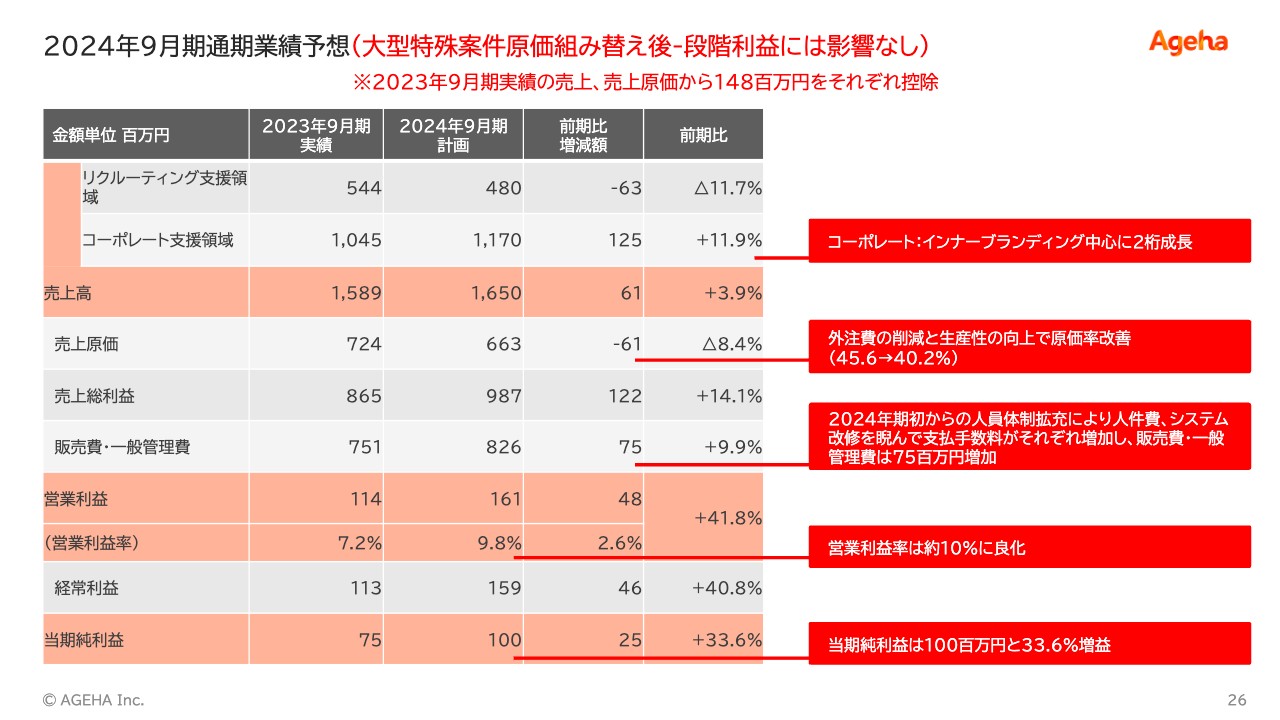

2024年9月期通期業績予想

2024年9月期の業績予想についてご説明します。先ほどからお伝えしているように、2023年9月期に大型案件があり、2024年9月期は前期比5パーセントの減収、金額にして8,700万円減の16億5,000万円を計画しています。

支援領域別に見ると、リクルーティング支援領域は、引き続きコーポレート支援領域に集中するということでリソースシフトしたことにより、減収となる計画です。原価率については、2024年9月期は特殊案件を見込んでいませんので、大幅に改善します。

2024年9月期通期業績予想

こちらのスライドは、大型特殊案件について、原価と売上を相殺するかたちで比較したほうが、同じような状況で比較できるということで作成しました。

2023年9月期は15億8,900万円の売上です。これに対して2024年9月期計画は16億5,000万円ですので、前期比3.9パーセントの増収となります。このうち、コーポレート支援領域については前期比11.9パーセントと2桁成長として、順調に成長を維持できるという計画です。

原価率についても、外注費の削減と生産性の向上を見込んでおり、前年度45.6パーセントから40.2パーセントと、5.4パーセント改善する予定としています。

一方、販売費・一般管理費については、人員体制の拡充とシステム改修をにらみ支払手数料の増加を計画しており、7,500万円増加の予定です。

この結果、営業利益は、前年度1億1,400万円に対して1億6,100万円と前期比41.8パーセントの増益、営業利益率については前期比9.8パーセントと、10パーセントには届いていないのですが、かなり改善する予定です。当期純利益については1億円と、前期比33.6パーセントの増益の予定です。

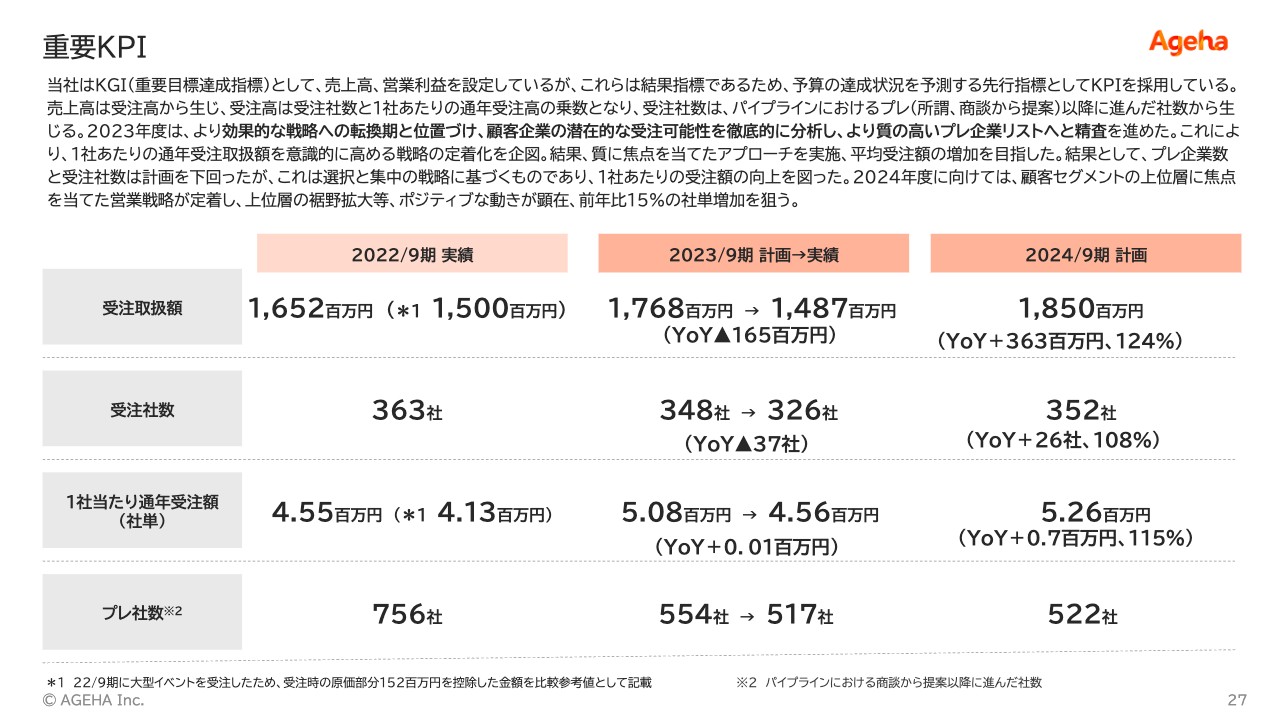

重要KPI

額田康利氏(以下、額田):取締役副社長の額田です。私から、重要KPIについてご説明します。

まず、スライドの見方からご説明します。表の横軸は、2022年9月期の実績から始まり、2024年9月期計画までを時系列的に示しています。縦軸は、4つの重要KPIを示しています。各年度ごとに順番にご説明します。

左側の2022年9月期実績については、受注取扱額は16億5,200万円となりました。カッコ内に示している15億円という数値は、先ほどご説明した大型特殊案件の売上原価組み替えを考慮したかたちです。当初、この案件の受注額が1億5,200万円でしたので、16億5,200万円から控除し、15億円を参照値として記載しています。

受注社数の実績は363社、1社当たりの通年受注額は455万円です。カッコ内も同様の見方で、大型特殊案件の組み替え後ベースでは413万円という参照値を記載しています。

プレ社数というのは、下段の欄外に注釈していますが、いわゆるパイプラインにおける商談から提案以降に進んだ社数を指しています。こちらは756社という実績でした。

次に表の中央、2023年9月期、前期の計画と実績についてご説明します。

受注取扱額は、計画の17億6,800万円に対して実績は14億8,700万円、前期比マイナス1億6,500万円でした。受注社数は計画の348社に対して実績326社、前期比マイナス37社でした。

1社当たり通年受注額は、計画の508万円に対して実績456万円、前期比ではほぼ変わらないということになります。プレ社数は、計画554社に対して517社という実績です。

前期は計画を下回っており、非常に厳しい実績と認識していますが、2022年9月期から2023年9月期まで注力したことの詳細についてご説明します。

我々は、2022年9月期までは「より多くの会社に提案しよう」と活動していましたが、2022年9月期からは、その提案している会社の案件の中身をよりつぶさに精査していきました。

スライド上部、リード文の中央あたりに太字で記載していますが、特に前期の2023年9月期は、より効果的な戦略への転換期と位置づけ、潜在的に高い受注可能性のある企業を分析し、どちらかというと量よりも質の高いリストの精査を進めました。

プレ社数や受注社数は計画段階でも前期比マイナスとなっており、実績も前期および計画を下回る結果となってはいますが、顧客セグメントの最上位層へより営業パワーをかける施策の結果、重点顧客からの受注や営業がかなり効率的になりました。

全体として、まず見ていただきたいのが、プレ社数と受注社数です。プレ社数、つまり提案を経て実際に受注した社数に注目すると、2022年9月期は756社のプレ社数から363社の受注社数となりました。割合にして48パーセントです。

翌年度の2023年9月期は、517社のプレ社数に対して受注社数326社の実績となり、割合にして63パーセントとなりました。2022年9月期の48パーセントから、2023年9月期は63パーセントに上昇したということで、約1.3倍生産性が上がったと認識しています。

このような取り組みを踏まえ、そしてこのような活動が定着していることに鑑みて、今期2024年9月期は積極的な計画を立てています。

受注取扱額は18億5,000万円で、前期比3億6,300万円、124パーセントです。受注社数は352社で、前期比プラス26社、108パーセントです。1社当たりの通年受注額は526万円、前期比でプラス70万円、115パーセントです。プレ社数は522社、前期比5社プラスと、いずれも積極的にプラスの計画を立てています。

こちらは、今お伝えした顧客セグメントの上位層、前年度まで特に取り組んだ重点先のみならず、2つ目の上位層であるメイン先、この重点先とメイン先まで拡大して活動を広げていきたいと思っています。質のみならず数も掛け合わせたかたちで、このような積極的な計画を立てています。

成長戦略

湊:成長戦略について、私からご説明します。

成長戦略は「クロスセルによる1社当たり通年売上高の上昇」「取引社数の拡大」「顧客に対するWebマーケティングの推進によるストック売上の積み上げ」の3つです。

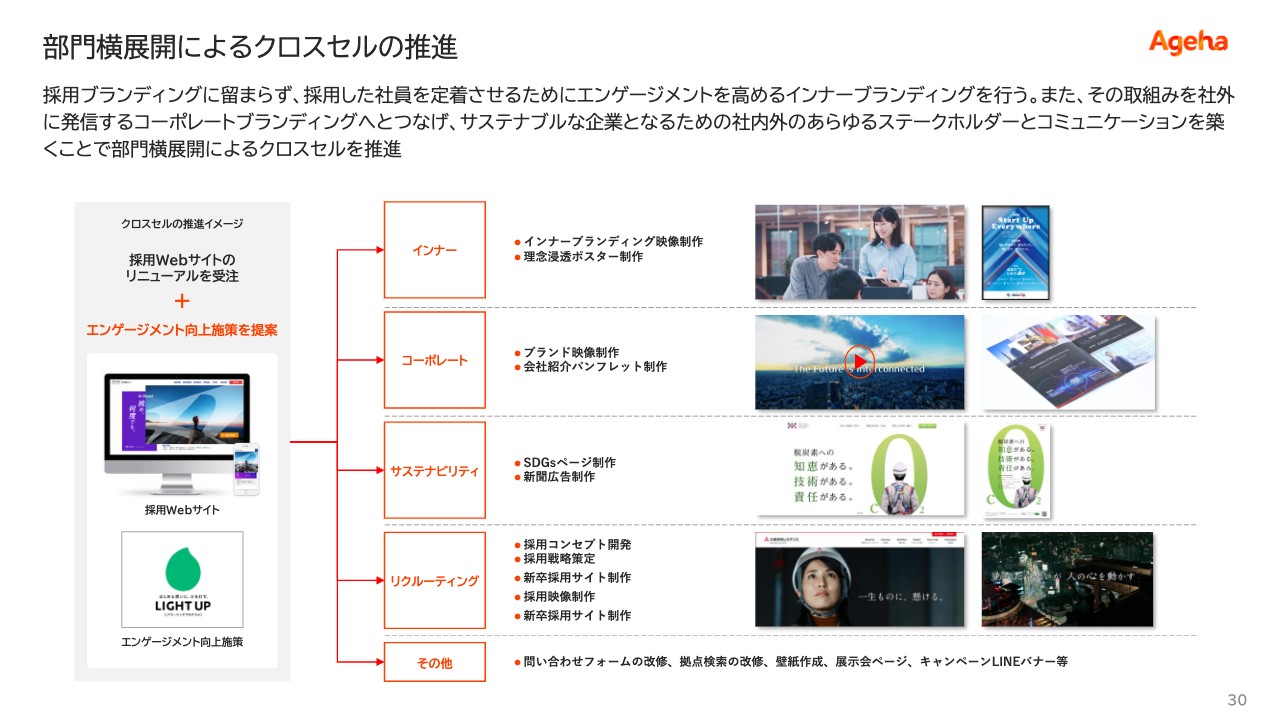

部門横展開によるクロスセルの推進

スライドに示しているのは、当社がお手伝いしたクロスセルの事例です。まず、採用サイトのお手伝いをきっかけに、インナーブランディング、コーポレートブランディング、サステナビリティブランディングなどに展開しました。

他社でも、このような部門の横展開からのクロスセルは非常に増えてきています。これが1つ目の成長戦略です。

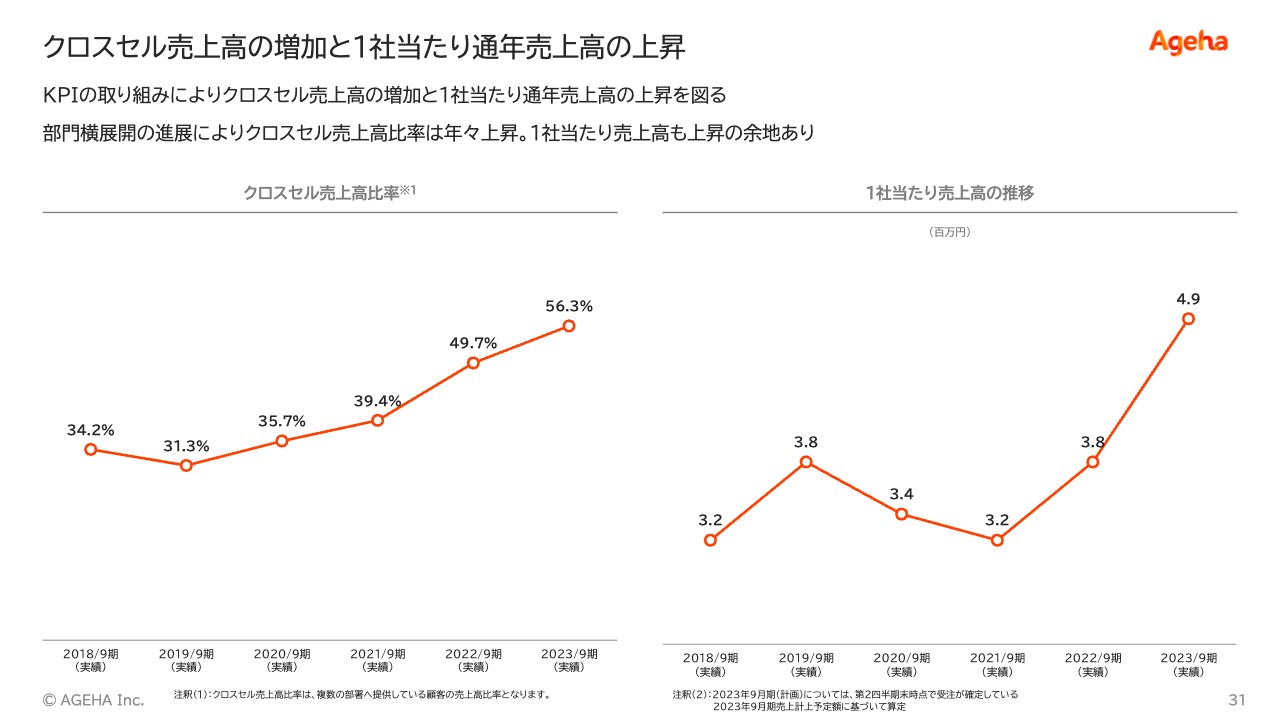

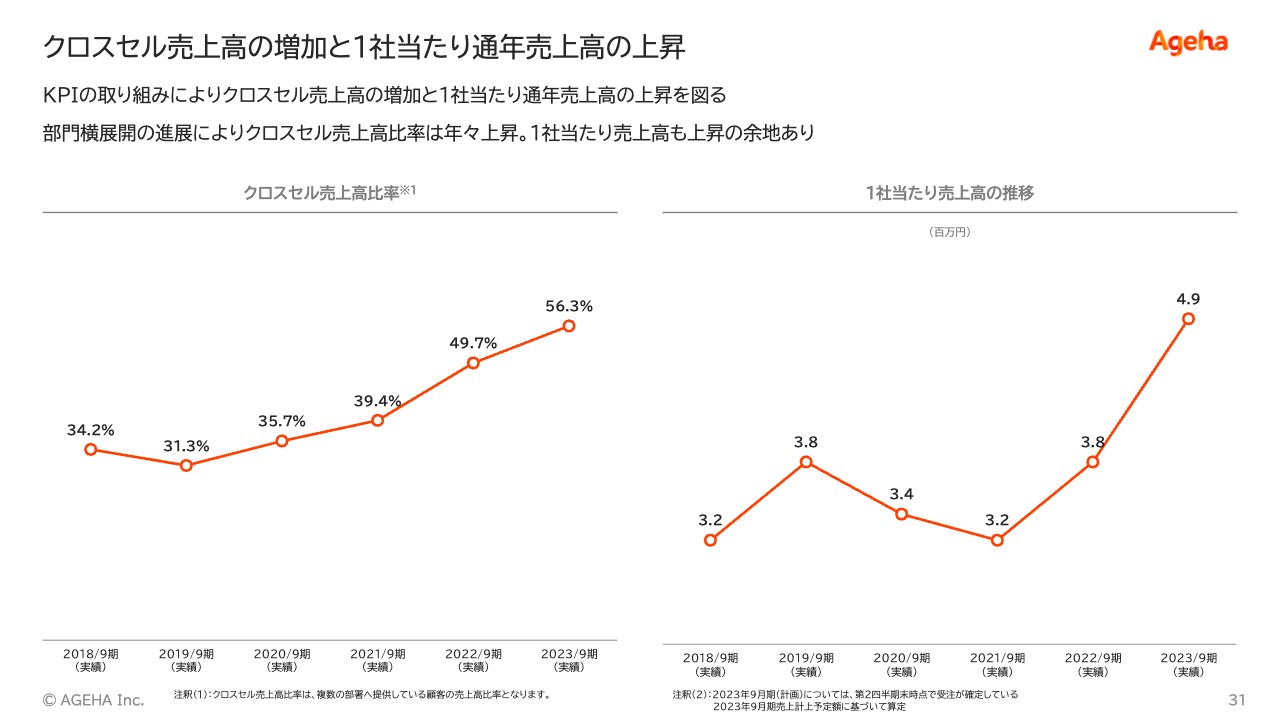

クロスセル売上高の増加と1社当たり通年売上高の上昇

当社のクロスセル売上高の構造化と、1社当たりの通年売上高の上昇については、複数の部署と取引できている顧客の割合はまだ56.3パーセントしかありません。残りは40パーセント以上とまだまだ余地がありますので、ここも100パーセントに限りなく近づけていきたいと考えています。

また右側のグラフですが、年間取引顧客単価は平均490万円です。ここを1,000万円、2,000万円と上げていくことが我々の戦略の1つです。

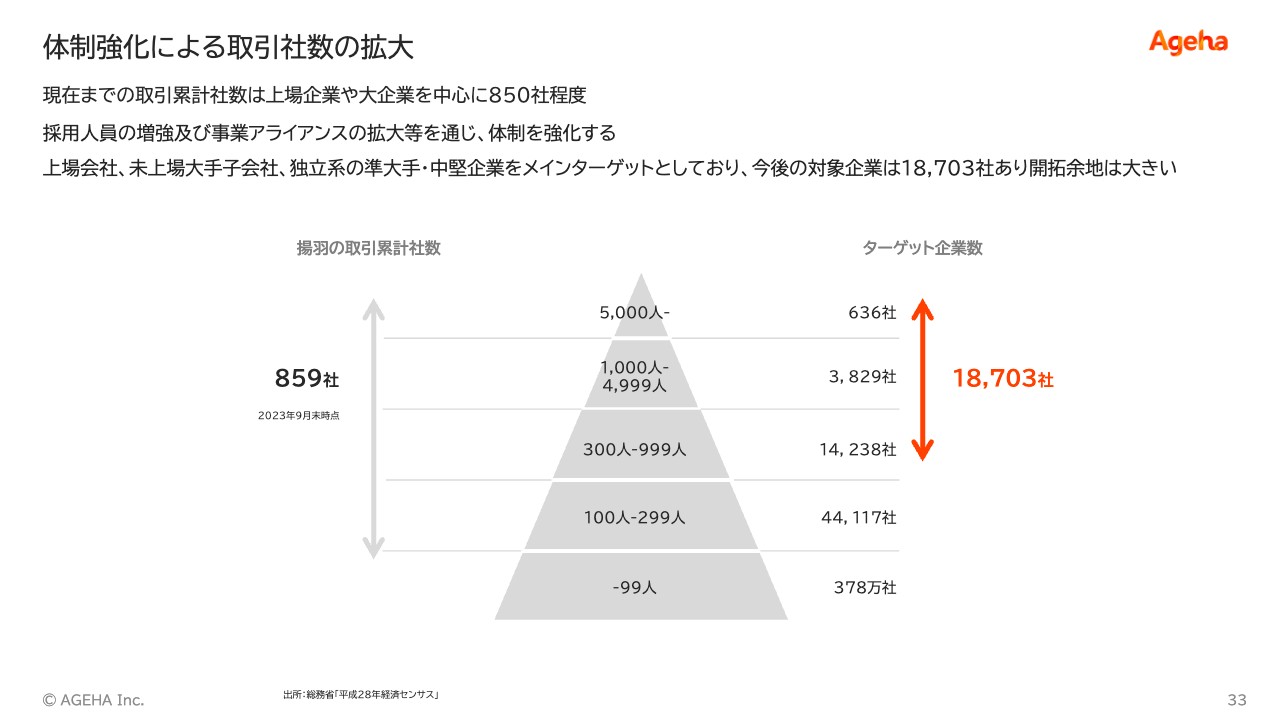

体制強化による取引社数の拡大

成長戦略の2つ目は、体制強化による取引社数の拡大です。まず我々のターゲットである、日本国内に2万社近くある従業員数300人以上の大手企業のうち、我々の取引累計社数は859社です。マーケットはまだ非常に多く残っていますので、こちらにチャレンジしていきたいと考えています。

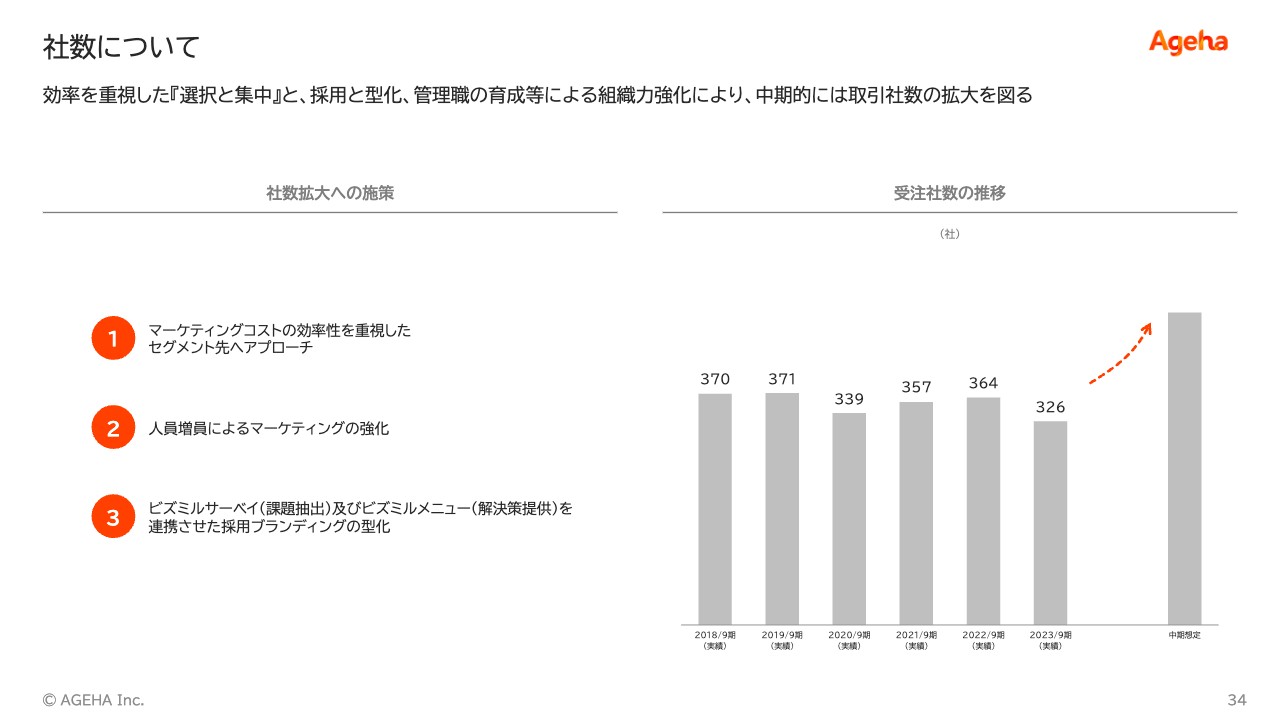

社数について

基本戦略としてはクロスセルです。社数をそこまでたくさん増やすということではなく、クロスセルを行っていくと同時に社数も増やして、掛け算で業績を上げていきたいと考えています。

顧客に対するWebマーケティングの提供によるストック売上の積み上げ

3つ目はWebマーケティングです。今までは、Webサイトを構築した後のWebマーケティングまで、我々のほうでできていませんでした。非常にもったいないことですが、Webマーケティングは他社が行っていました。当社でもWebマーケティングの体制を整え始めて、現在は4名になっています。こちらを数十名の体制にしていきたいと考えています。

すでに納品したWebサイト(コンテンツ)を運用されているクライアントも非常に数が多いので、そこにクロスセルで「弊社はWebマーケティングもできます」とアピールすると、お客さまは「それはありがたい」ということになり、「これまでにこれだけうちのことをよく知ってくれている揚羽にマーケティングを頼める」ということにもなると、コミュニケーションも非常に楽だということになります。

そのようなことで、比較的、苦労がなく受注できる状況ですから、ここでWebマーケターをどれだけ揃えられるかが勝負になります。

Webマーケティングは制作と違い、月額いくらというストック型に近いビジネスですから、経営の安定にもつながっていくと考えています。

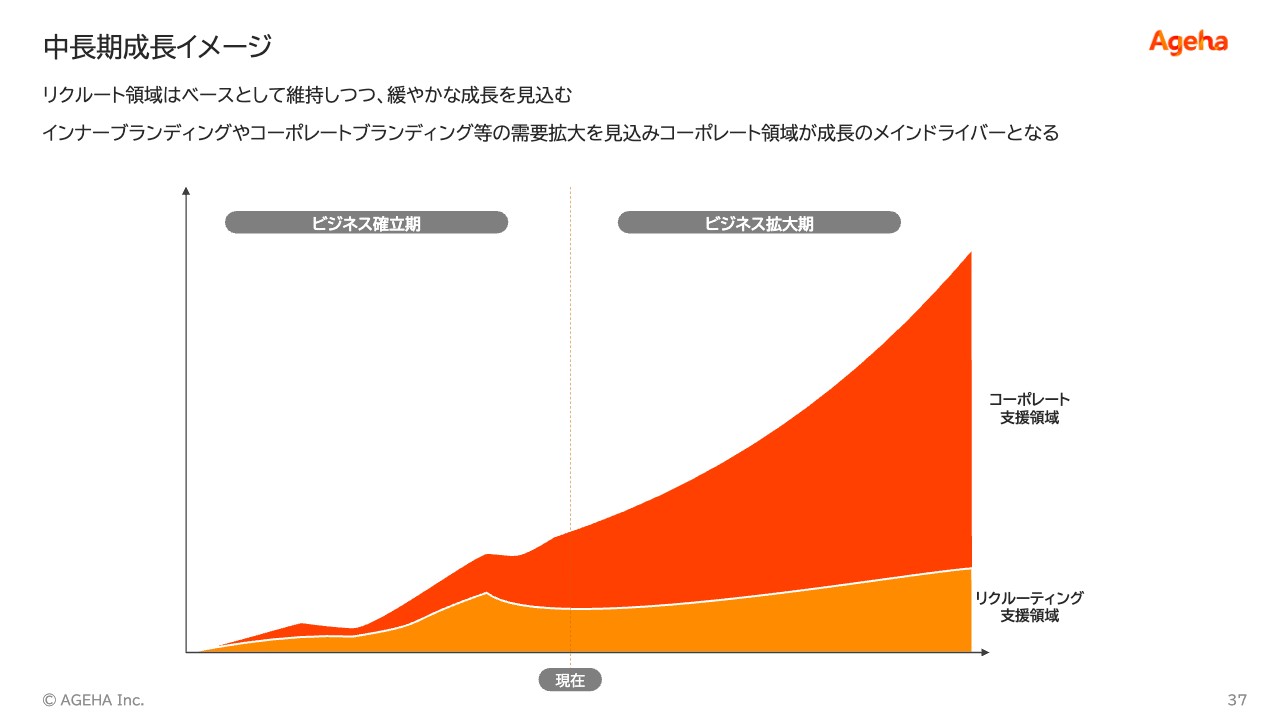

中長期成長イメージ

中長期の成長イメージを図にしました。中長期的には、リクルーティング支援領域は維持する考えです。今後はインナーブランディング、コーポレートブランディングを中心に、Web構築、Webマーケティングを大きく伸ばしていきたいと考えています。

説明は以上です。ありがとうございました。

質疑応答:クロスセルによる1社当たり売上高の推移見込みについて

司会者:「今期以降のクロスセルによる1社当たりの売上高の推移見込みについて教えてください」というご質問です。

額田:前期までのクロスセル推進による1社当たりの売上推移は、31ページにてご説明しているとおり、今期以降は引き続き、顧客セグメント上位層、重点先、メイン先まで対象を広げ、目下取り組んでいるインナーブランディングを中心としたコーポレート支援領域の増強を積極的に図ることで、原価組み替え後の売上高成長率は1社当たり3.9パーセント以上と考えています。

質疑応答:大型特殊案件の影響について

司会者:「前期は大型の特殊案件の影響で、原価率が悪化したようですが、今期以降、同じような大型特殊案件を受注する可能性はないのでしょうか? 受注した場合は原価率の悪化につながると認識してよいでしょうか?」というご質問です。

額田:大型特殊案件の受注は現在のところありません。大型案件では、受注から納品、売上計上まで1年以上かかることが多いのですが、このような案件が現状はありません。

来期以降になるかもしれませんが、大型案件の受注では、やはりイベントなどが入ってくる可能性があります。イベントなどの部分を外注することなどを考えると、受注による原価率は相応に上がってくると思われますが、全体の売上高のほうでカバーすることで成長させたいと考えています。

質疑応答:インナーブランディング領域における強みについて

司会者:「従業員のエンゲージメント対策は昨今、いろいろな企業が打ち出していますが、インナーブランディング領域での御社の強みはどこにあるのでしょうか?」というご質問です。

額田:当社の強みは大きく4点あると考えています。1つ目は、エンゲージメント対策で昨今、人的資本経営といわれるものが叫ばれるずっと以前から、当社は人を中心とした企業ブランディングを行ってきているところです。

これに伴う2つ目が、大手企業を中心にインナーブランディングの実績が300社ほどあるところです。ここも大きなアドバンテージと考えています。

3つ目は、当社が主力事業とする採用ブランディング、そしてインナーブランディング、コーポレートブランディング、サステナビリティを中心としたブランディング、これらの領域を当社が一気通貫でできるところです。お客さまからも非常に高い評価をいただいています。

特に採用ブランディングについては目下、コーポレートブランディングとして認識されているお客さまが多いところも、当社のアドバンテージにつながっていると考えています。

4つ目ですが、上流から下流までを一気通貫でお客さまに伴走し、お客さまと対峙しながら取り組めるというところも非常に評価が高く、大きくこの4つを強みに、インナーブランディング領域でも積極的に受注拡大を図っていきたいと思っています。

質疑応答:人員計画と人材確保、人材育成のための施策について

司会者:「御社のビジネスモデルでは人材が非常に重要になるという認識ですが、今後の人員計画と人材確保、人材育成のための施策について教えてください」というご質問です。

湊:直近3年は毎年、10パーセント程度の人員増を計画しています。そのためにも、中途採用の強化と定着率の向上が主要施策だと考えています。中途採用は特に、営業系とWeb系の職種の採用に注力しています。

最近は上場の効果もあって、応募者数が増えるとともに、質も上がっています。本当にこれはありがたいことだと感じています。定着率も、非常に上がっています。前期に報酬をかなり上げましたが、今後も継続的に改善していきます。

また、労働時間管理の徹底も数年前から行ってきました。社員が疲弊しないようにということで管理しています。社員面談の定例化では、人事担当者が細かいところにちゃんと気づき、気をつけられるようにフォローしています。

ベンチャー企業ではどうしても手薄になりがちなマネジメント層への教育も徹底して行い、マネジメント力がかなり上がっています。こちらも非常に改善できていると考えています。

研修や育成では、マネジメント層に対する研修のみならず入社時の研修にも非常に力を入れています。新卒と中途の両方を対象に入社時研修を徹底することで、ガバナンスとコンプライアンスの徹底を図っています。ガバナンスとコンプライアンスに関しては毎月の研修も行っています。

部門ごとに、現場の業務に必要なスキル習得のための研修も用意しています。営業部門では毎週1時間、商材の知識や事例の共有、ロールプレイングなどを行っています。制作部門ではWebリテラシーの向上、もしくはディレクションに関するスキル習得などの研修を頻繁に行っています。

質疑応答:2023年9月期に売上高が受注高を超えた理由について

司会者:「2023年9月期実績では、受注高14億8,700万円に対して売上高17億3,700万円と、受注高以上の売上高となっている理由を教えてください」というご質問です。

湊:今期受注したものがすべて今期納品になるわけではなく、前期に受注したものが、今期納品になるということがけっこうあります。受注残高と当期受注、当期納品の合計がその期の売上になるというイメージです。

先ほど大川からも説明しましたが、受注から納品まで3ヶ月から半年ぐらいかかりますから、このような現象が起きています。

質疑応答:競合および競合に対する優位性について

司会者:「競合となる企業はどちらですか? 競合に対する御社の優位性はどこにあるのでしょうか?」というご質問です。

湊:採用領域での競合はリクルート社やマイナビ社です。母集団形成で非常に強みを持つ2社に対して、ブランディングから派生するクリエイティブまでを一気通貫で行えるというところが当社の競争優位性です。

インナーブランディングでの主な競合は、リンクアンドモチベーション社や博報堂グループの博報堂コンサルティング社です。リンクアンドモチベーション社は研修を主体としたサービスを提供しています。博報堂コンサルティング社は上流工程に特化したサービスを提供しています。これに対して、当社は、調査から企画、デザイン、ワークショップなど、上流から下流までの一気通貫の内製体制が整っているところが競争優位性です。

質疑応答:現在の株価水準について

司会者:「現在の株価水準をどのように捉えていますか?」というご質問です。

湊:株価の低迷については本当に申し訳なく思っています。上場期の株価1,400円を下回っていることに関しては、業績を中長期的にしっかりと上げていくということで、企業価値を上げる努力を続けていこうと思いますので、今後ともぜひご支援のほどよろしくお願いできればと思います。

湊氏からのご挨拶

本日はお忙しい中、ご参加くださいまして誠にありがとうございました。今後とも引き続きがんばってまいりますので、ご支援のほどよろしくお願いします。

新着ログ

「サービス業」のログ