ベネッセHD、創業家、EQTによるMBO実施で上場廃止へ 変革に向け組織体制・開示セグメントを変更

アジェンダ

小林仁氏(以下、小林):株式会社ベネッセホールディングス代表取締役社長CEOの小林仁です。本日はお忙しいところ、弊社の第2四半期決算説明会に参加いただきありがとうございます。

本日は、2024年3月期第2四半期業績概要および通期の見通しについてCFOの坪井からご説明した後、私から変革事業計画の今の進捗状況および本日リリースした当社株式の公開買付けについてご説明します。よろしくお願いします。

セグメント変更について

坪井伸介氏:業績概要について私からご説明します。当社の短信等の開示が15時50分と少し遅くなってしまい、申し訳ありませんでした。

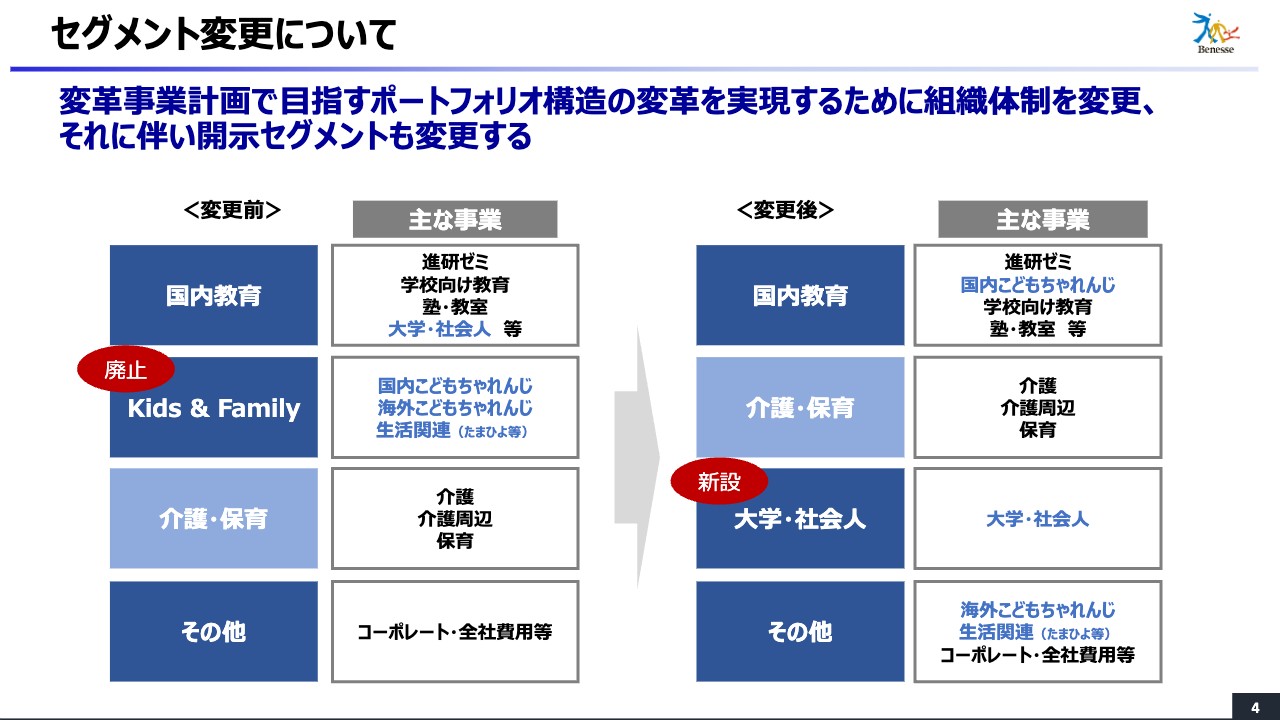

業績概要の前に、セグメント変更についてご説明します。この第2四半期からセグメントの変更を行いました。変革事業計画で目指すポートフォリオ構造の変革を実現するために組織体制を変更し、それに伴って開示セグメントも変更しています。

変更前のセグメントは、「国内教育」「Kids & Family」「介護・保育」「その他」に分かれていました。「Kids & Family」の中に、「国内こどもちゃれんじ」「海外こどもちゃれんじ」、「たまひよ」等の「生活関連」が入っていました。

今回、「Kids & Family」を廃止し、「国内こどもちゃれんじ」は「進研ゼミ」等と同じ「国内教育」に、中国を中心とした「海外こどもちゃれんじ」と「生活関連」は「その他」に分類しました。

また、変更前は「国内教育」に分類していた「大学・社会人」については、今後の当社の成長の重要なセグメントとして新設した「大学・社会人」に分類しています。

FY23上期 業績ハイライト

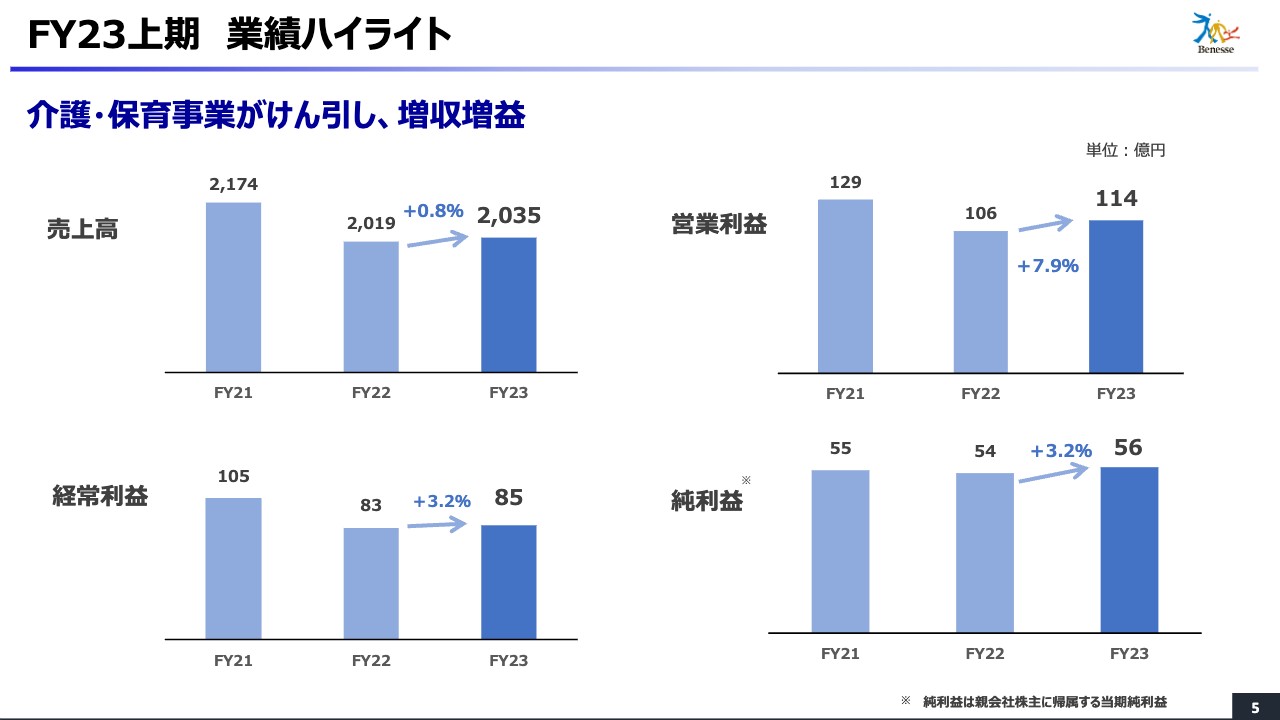

業績ハイライトです。売上高は2,035億円で対前年0.8パーセントの増収、営業利益は114億円で対前年7.9パーセントの増益、経常利益は85億円で対前年3.2パーセントの増益、純利益も56億円で対前年3.2パーセントの増益となりました。介護・保育事業が牽引し、2期ぶりの増収増益とすることができました。

FY23上期 事業別の売上高(対前年)

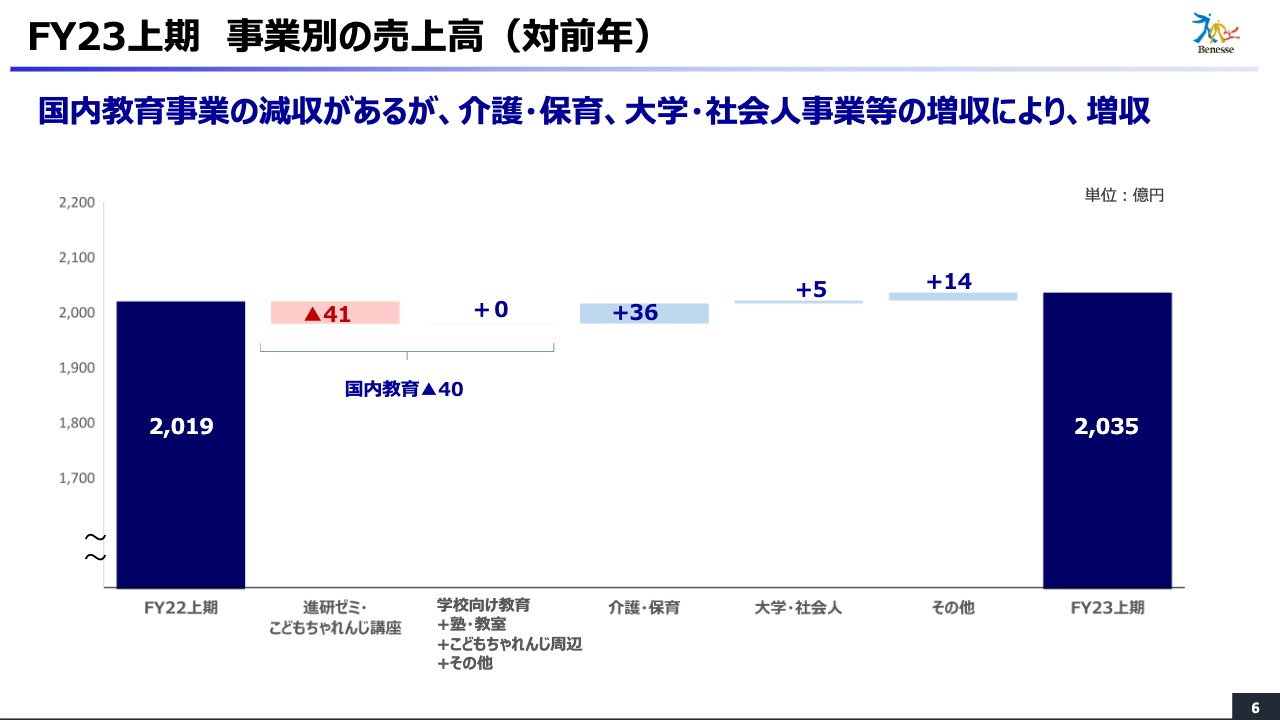

事業別の売上高をウォーターフォールチャートで示しています。前年と比較して、国内教育事業では「進研ゼミ」「こどもちゃれんじ」講座の学費がプラスとなったものの、在籍減の影響があり、トータルで40億円減少しました。一方で、介護・保育事業が大幅な入居率の回復等もあり、36億円の増収となりました。

大学・社会人事業もプラス5億円となりました。その他事業がプラス14億円となっているのは、昨年に比べて中国のロックダウン影響等がなくなったことによる中国事業のプラスや、直島事業の増収によるものです。その結果、トータルで2,035億円となり、対前年で増収となりました。

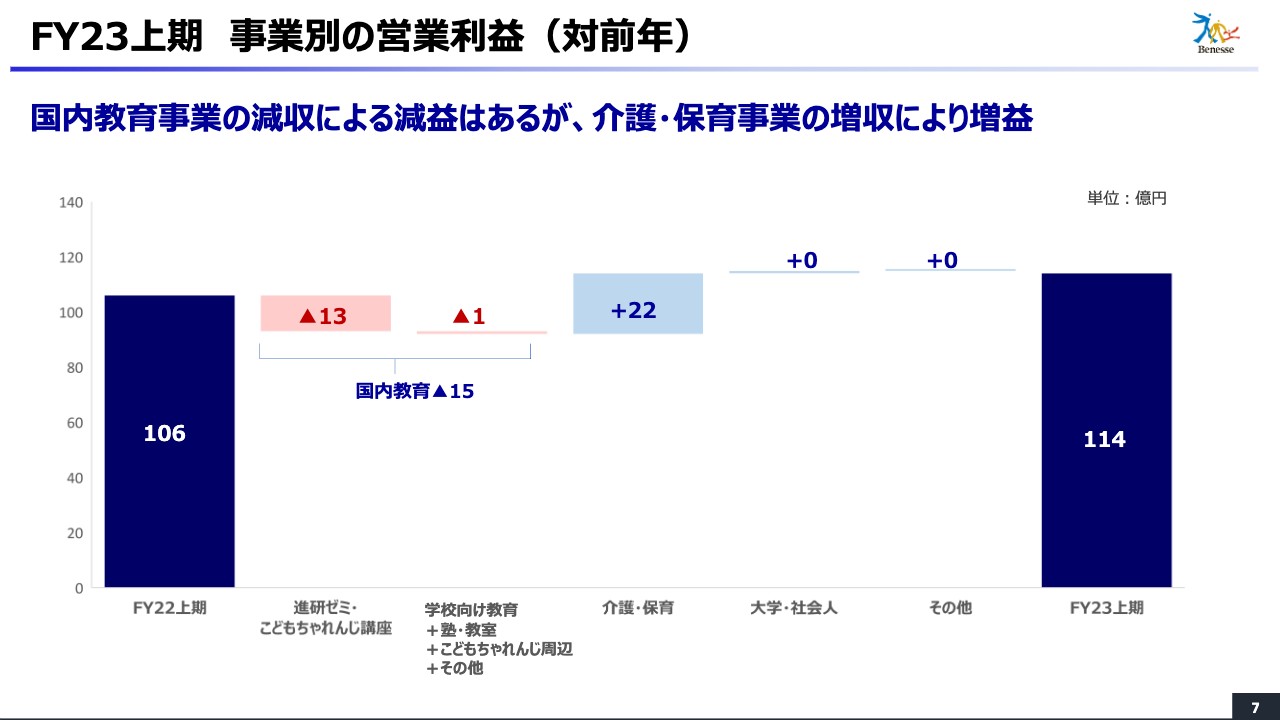

FY23上期 事業別の営業利益(対前年)

事業別の営業利益をウォーターフォールチャートで示しています。前年と比較して、国内教育事業では「進研ゼミ」「こどもちゃれんじ」で13億円の減益、「進研ゼミ」、「こどもちゃれんじ」以外の事業につきましても、学校向け教育で一部アセスメントの不調等もあり1億円の減益となっています。

一方で、介護・保育事業はプラス22億円の増益となり、トータルでは前年に比べて8億円の増益となりました。

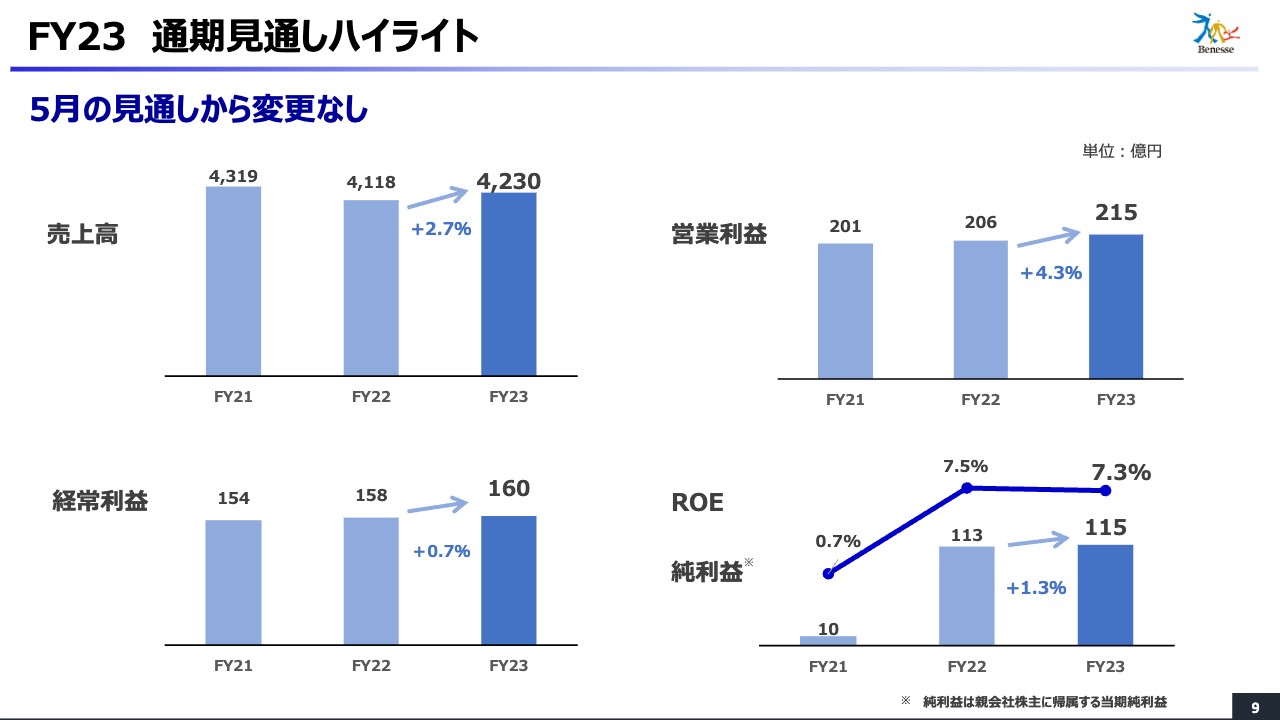

FY23 通期見通しハイライト

通期の業績見通しについてご説明します。2023年5月に公表した今期の通期見通しから変更はありません。

対前年で売上高は2.7パーセント増収の4,230億円、営業利益は4.3パーセント増益の215億円、経常利益は0.7パーセント増益の160億円、純利益は1.3パーセント増益の115億円、ROEは7.3パーセントとなっています。

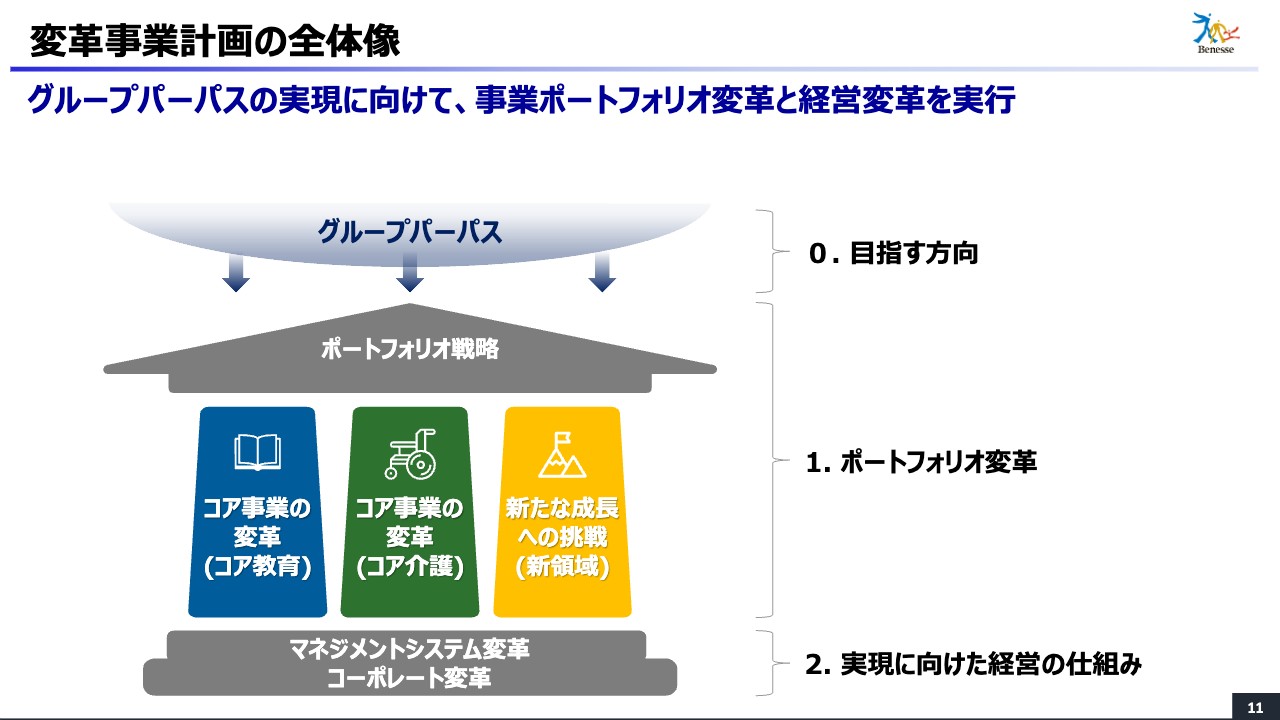

変革事業計画の全体像

小林:変革事業計画の現状進捗についてご説明します。スライドの図は、2023年5月に発表した変革事業計画の全体像です。グループパーパスの実現に向け、事業ポートフォリオ変革と経営変革を実行していきます。この変革事業計画により、新しいベネッセの姿を作り上げていきます。

特にポートフォリオ戦略では、コア事業の変革として「コア教育」と「コア介護」、そして新たな成長への挑戦として「新領域」を示しています。これらの進捗について順にお話しします。

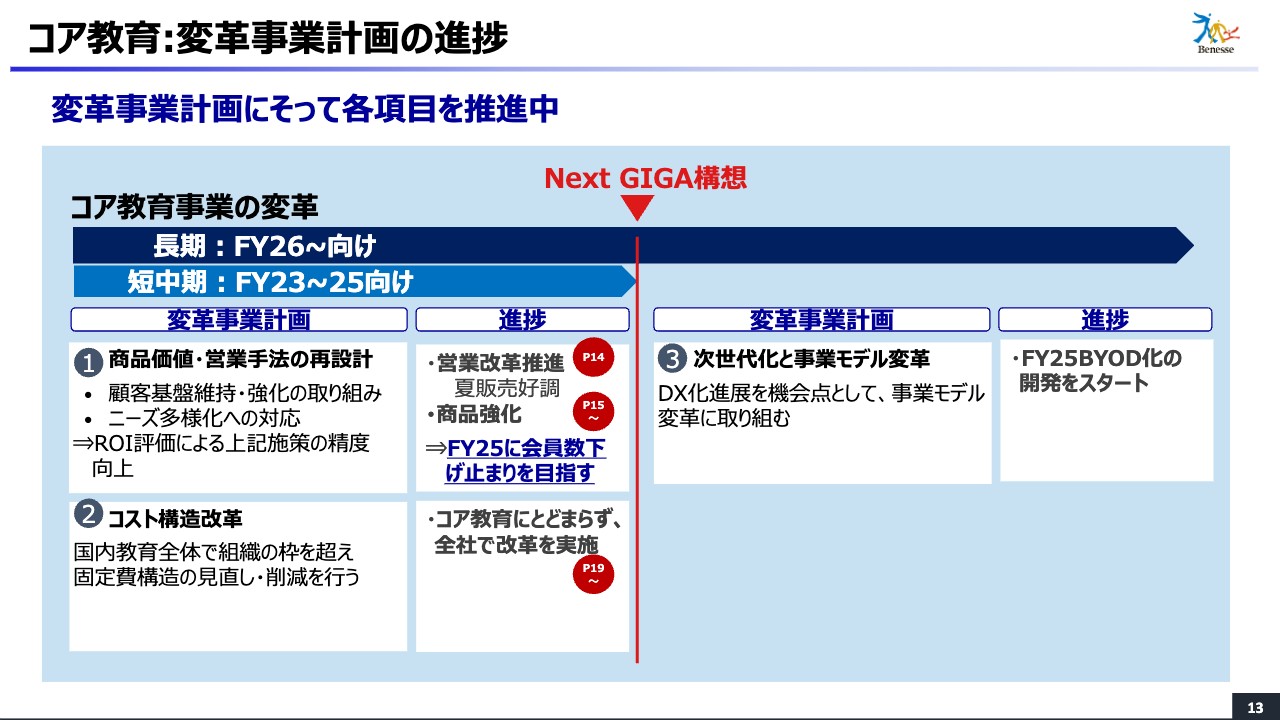

コア教育:変革事業計画の進捗

コア事業の変革の進捗です。コア教育事業については、2025年に日本の教育の中で非常に大きな節目として「Next GIGA構想」があります。そのため、2023年から2025年の短中期の計画と、2026年以降の長期の計画で新しいかたちの事業に変えていくとお話ししました。現在はその準備に入っているところです。

本日は特に、2025年までにどのようなかたちで事業が進捗していくかを中心にお話しします。なお、同時に2026年以降の次世代化と事業モデルの変革の検討も当然進んでいます。BYOD化を含め、さまざまな新しいチャレンジに取り組んでいこうと思っています。これについては、また機会をあらためてご紹介できればと思います。

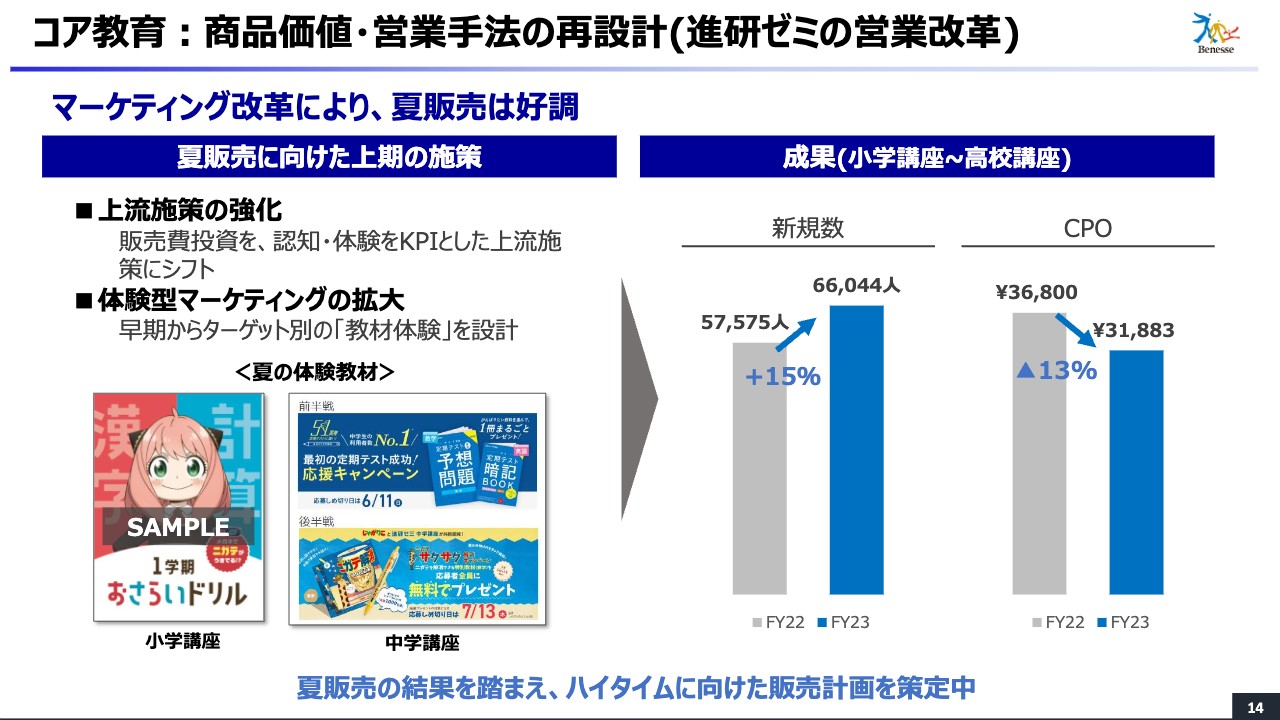

コア教育:商品価値・営業手法の再設計(進研ゼミの営業改革)

コア教育の商品価値・営業手法の再設計については、特に「進研ゼミ」の営業改革に取り組んでいます。今回、夏の販売で1つのありようが見えてきました。これまではDM中心の営業でしたが、しっかりと上流を強化し、興味があり検討してくださるお客さまを明らかにすることで、コミュニケーションを始めていこうと考えました。

そこでこの夏、販売費投資を認知・体験をKPIとした上流施策にシフトし、強化しました。また、そのシフトのために体験型のマーケティングを強く行ってきました。その結果、スライド右側のグラフのとおり、この夏の新規数は1年前と比べて15パーセント増加しました。

一方で、コスト効率を示すCPOは1年前と比べて13パーセント下がりました。コスト効率を高めながら新規数を高めていける手法が、この夏見えてきました。

ハイタイムには新規獲得のボリュームがより大きくなります。現在はハイタイムの前ですので、この夏の成功体験を元にあらためてハイタイムの販売計画を作り、今実行の準備を行っているところです。

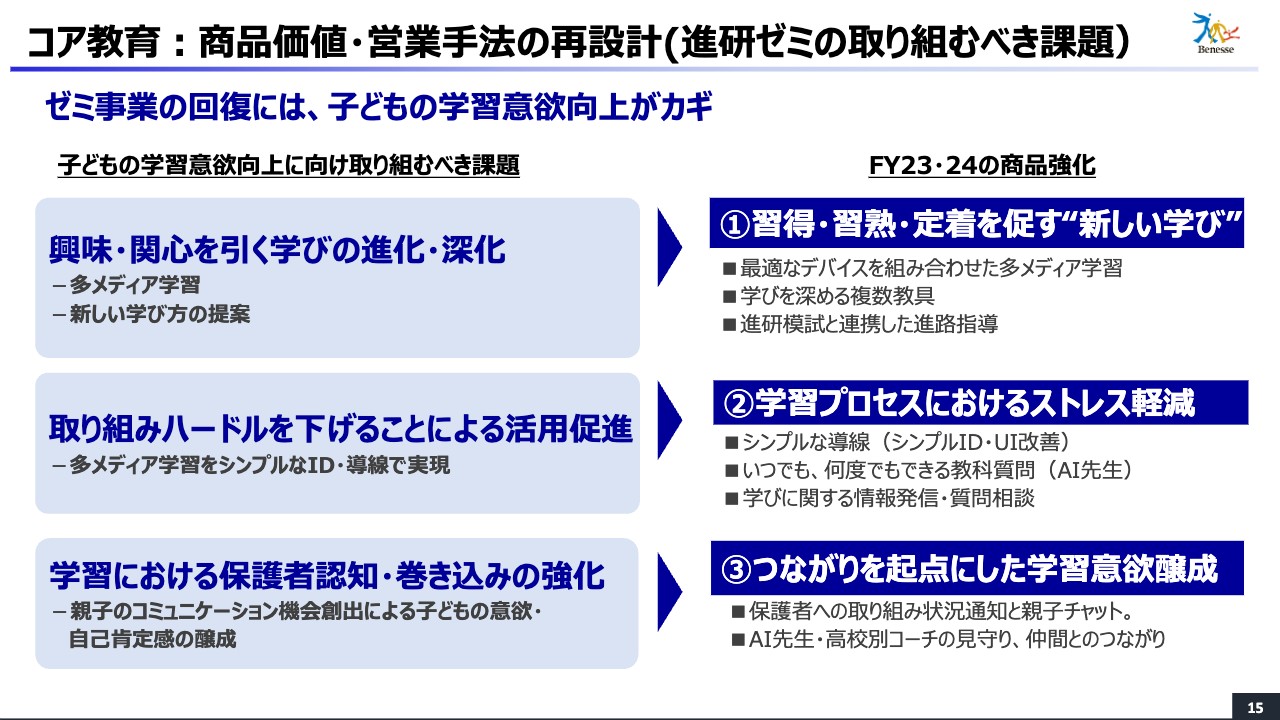

コア教育:商品価値・営業手法の再設計(進研ゼミの取り組むべき課題)

「進研ゼミ」の取り組むべき課題の中の商品価値についてです。ゼミ事業の回復は、子どもの学習意欲をいかに高めていけるかが鍵だと思っています。子どもの学習意欲向上に向けて取り組むべき課題は、スライド左側に記載の3点だと考えています。

1点目に、多メディア学習や新しい学び方を提案し、興味・関心を引く学びの進化・深化を行うことです。2点目は、子どもが学びに取り組んでいくハードルを下げることで、活用をしっかりと促進していくことです。

3点目は、学習における保護者認知・巻き込みの強化です。親子のコミュニケーション機会創出による子どもの意欲・自己肯定感の醸成といった仕掛けが必要だと考えています。

これらの課題に対して、今年度の途中から始めているものもありますが、2023年度・2024年度で大きく商品を強化していきます。1点目に、習得・習熟・定着を促す“新しい学び”を「進研ゼミ」の中で展開していきます。

2点目に学習プロセスにおけるストレス軽減、3点目に親と子など、つながりを起点とした学習意欲を醸成していきます。これらについて今年度の途中から取り組みを進め、来年度4月には大きく商品の中に取り入れていこうと考えています。

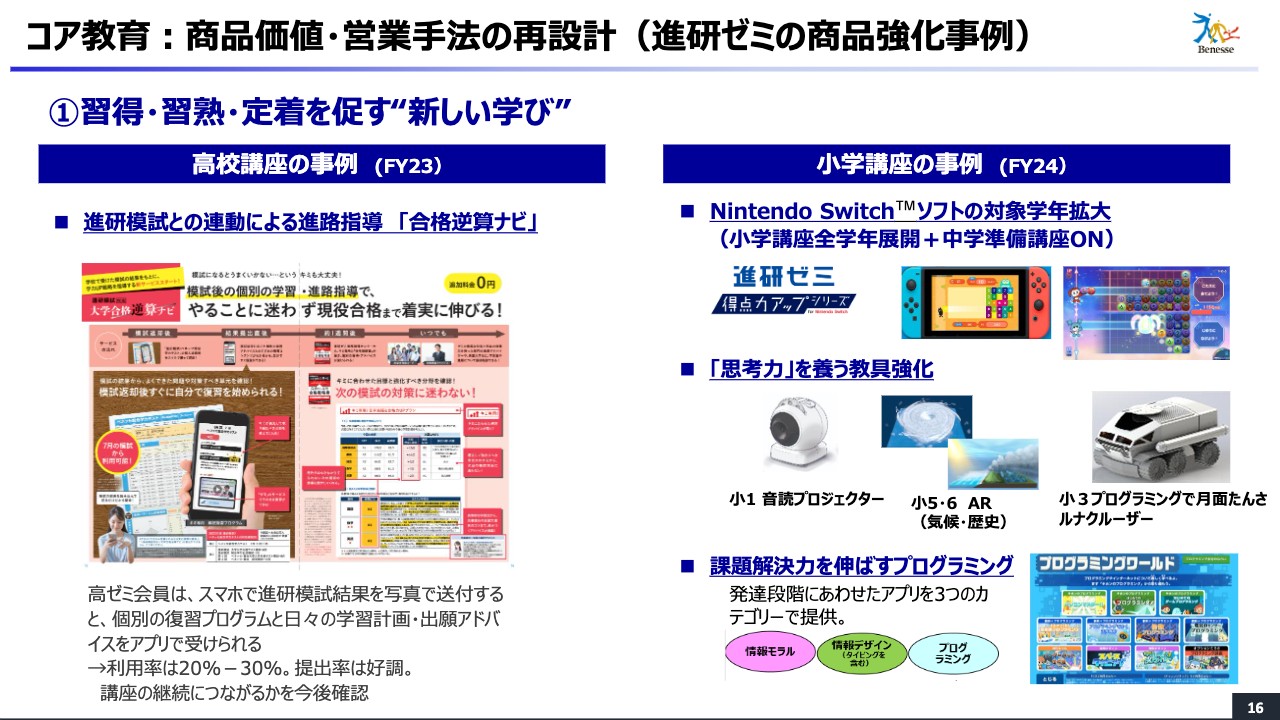

コア教育:商品価値・営業手法の再設計(進研ゼミの商品強化事例)

1点目の習得・習熟・定着を促す“新しい学び”の提案については、今年度、高校講座で進研模試との連動による進路指導「合格逆算ナビ」に取り組みました。

高校講座の会員は、スマホで進研模試結果を写真で送付すると、個別の復習プログラムと日々の学習計画・出題アドバイスをアプリで受けることができます。このようなことを徹底的に実施していこうと考えています。

「合格逆算ナビ」の利用率は20パーセントから30パーセントでした。高校講座では、このようなコミュニケーションのあるサービスの利用率は低い傾向がありますが、これはかなり高い利用率となりました。これを実際に講座の継続につなげていきたいと思っています。

スライド右側は、来年4月から小学講座で強化していこうと考えていることです。「Nintendo Switch」の取り組みは2023年4月にも実施しましたが、小学講座の全学年と中学準備講座に展開していきます。

そして、「思考力」を養う教具を4月に付け、これを1年間使ってもらえるように教材と連動していきます。最後に、課題解決力を伸ばすプログラミングの教材を取り入れていきます。このような新しい取り組みを、1点目のテーマに対して行っていく準備をしています。

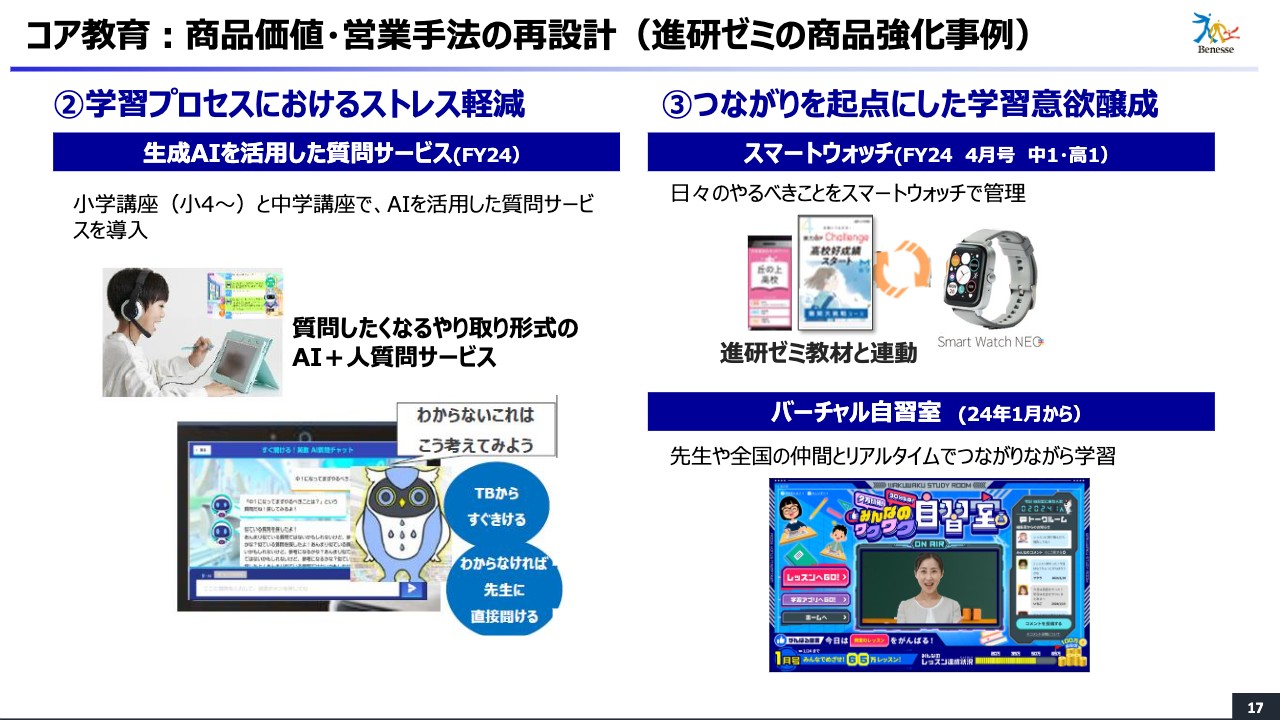

コア教育:商品価値・営業手法の再設計(進研ゼミの商品強化事例)

2点目の学習プロセスにおけるストレス軽減についてです。疑問に感じたことを子どもが相談できる仕組みを、4月から新たに取り入れていこうと思っています。生成AIを活用し、質問したくなるやり取り形式の質問サービスを導入し、しっかりとお子さまとコミュニケーションを取っていきます。

3点目のつながりを起点にした学習意欲醸成については、中1・高1の4月号に「スマートウォッチ」を付けます。このスマートウォッチを用いて、「進研ゼミ」で日々取り組むべきことを管理し、アラートし、子どものやる気醸成を図っていきたいと思っています。

さらに、先生や全国の仲間とリアルにつながりながら学習できる「バーチャル自習室」を1月から開始していこうと思っています。人とのつながりの中で、励ましや勇気を持つ雰囲気を作っていきます。

結果はこれからですが、現在、会員の方から4月以降の継続予約をすでにいただいています。まだ始まったばかりですが、小学校では高学年になるにしたがって継続予約率が落ちていくことがこれまでの課題でした。この予約率が、1年前と比べると110パーセントから118パーセントに伸びており、期待の表れだと感じています。

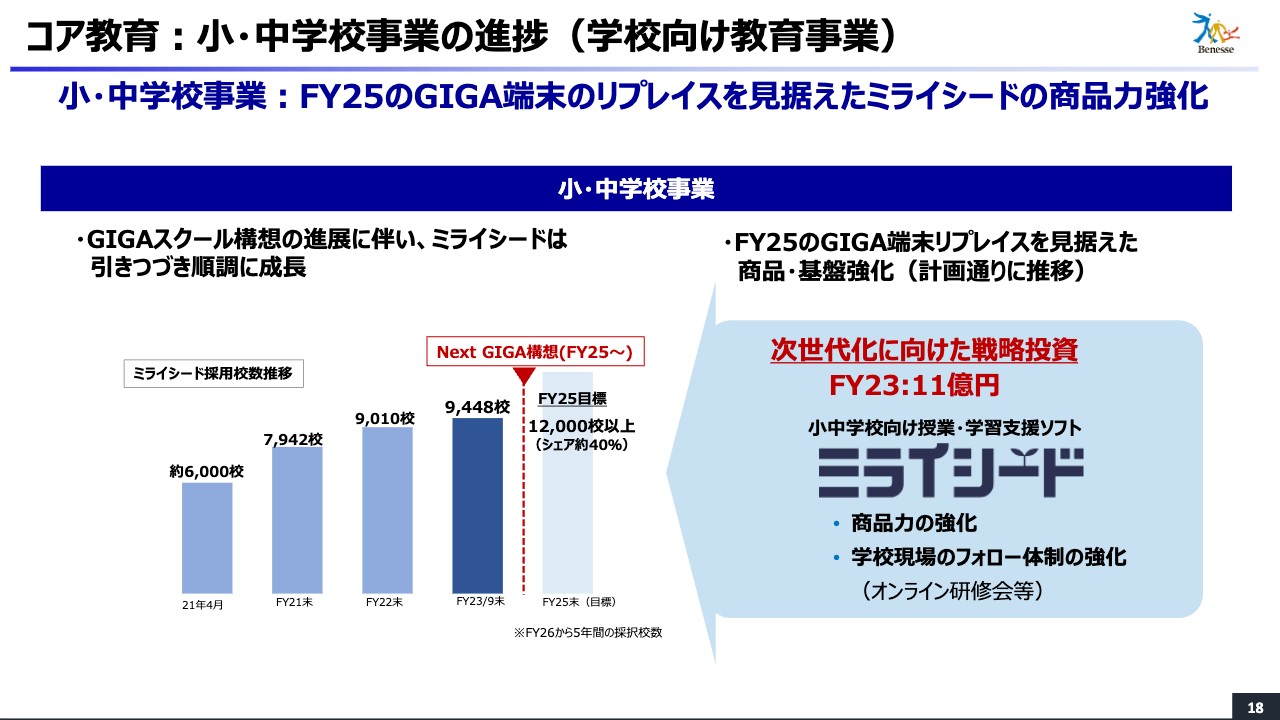

コア教育:小・中学校事業の進捗(学校向け教育事業)

学校向け教育事業の状況です。今回は小・中学校事業の進捗についてお話しします。こちらも、2025年にGIGA端末のリプレイスという大きなイベントがあります。

有償の学習ソフト「ミライシード」の採用校は、2022年度3月末には9,010校でしたが、2023年度9月末には9,448校とスムーズに伸びています。GIGA端末のリプレイスを機に、2025年度末までに1万2,000校まで増やしていこうと考えています。

次世代化に向けた戦略投資として、2023年度に11億円ほど投資し、商品力の強化や学校現場のフォロー体制の強化を行っていくため、順調に準備を進めています。

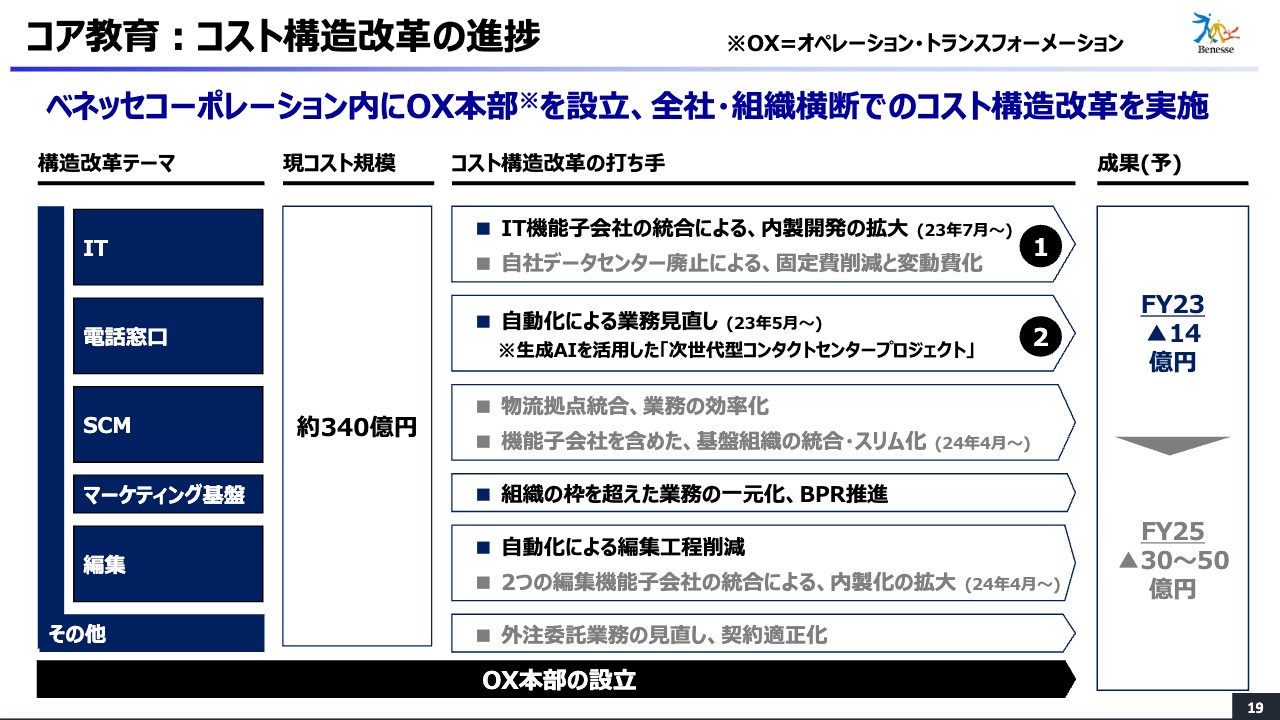

コア教育:コスト構造改革の進捗

コスト構造改革の進捗です。以前、変革事業計画をご説明する際に、コスト構造改革にも果敢にチャレンジしていくことをこのスライドの表でお示ししました。現コスト規模の約340億円に対し、2025年度までに30億円から50億円のコストダウンを図っていきます。初年度にあたる今年度は、約14億円のコストダウンをすでに見込むことができました。

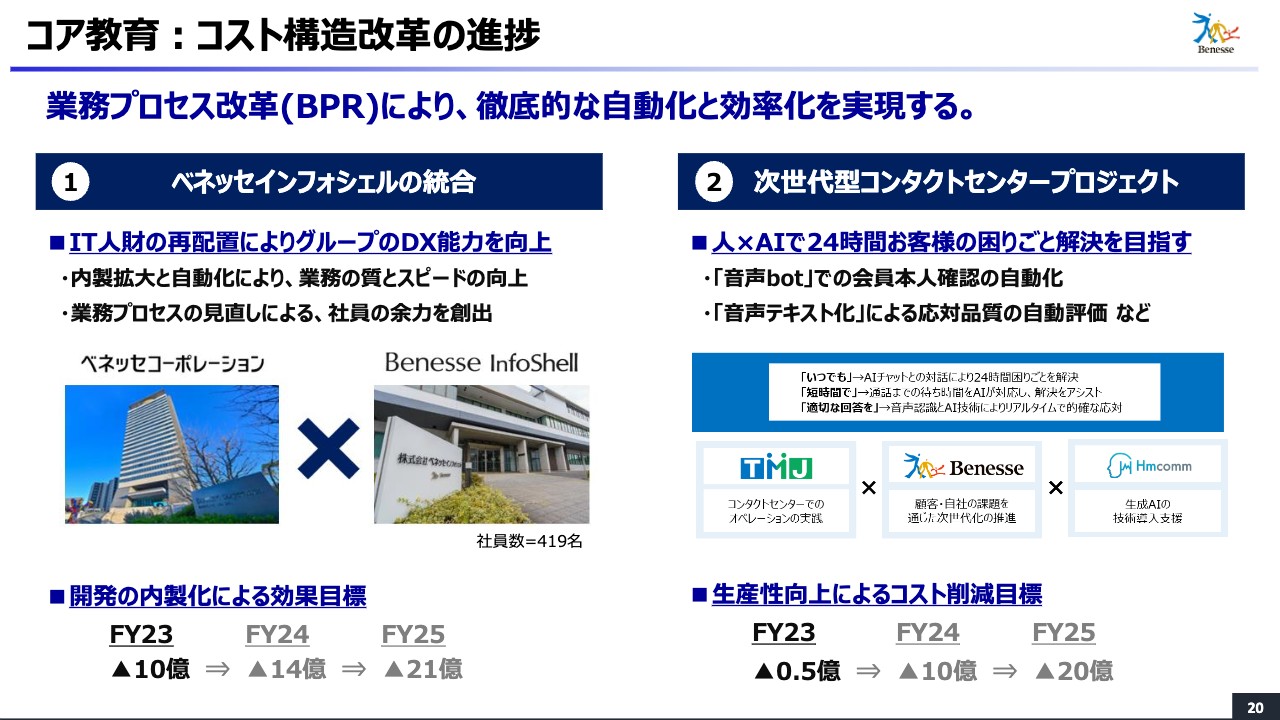

コア教育:コスト構造改革の進捗

具体的な活動についてお話しします。1つ目に、グループのIT子会社であるベネッセインフォシェルを統合しました。IT人財の再配置により、グループのDX能力を向上し、システムを内製化することが目的です。この内製化により、今年度は約10億円のコスト減が見込まれています。これは、年を追うたびにこの金額が大きくなっていく見込みです。

2つ目に、次世代型コンタクトセンターのプロジェクトも始めました。人とAIで、24時間お客さまの困りごとの解決を目指します。

以前リリースしたとおり、当社と関連する2社と力を合わせて開発を進めており、今年度は5,000万円ほどのコスト削減となっています。期の途中から始めた取り組みですので今年度の影響額はあまり大きくありませんが、来年度、再来年度と大きなコスト削減および質の向上が図れると考えています。

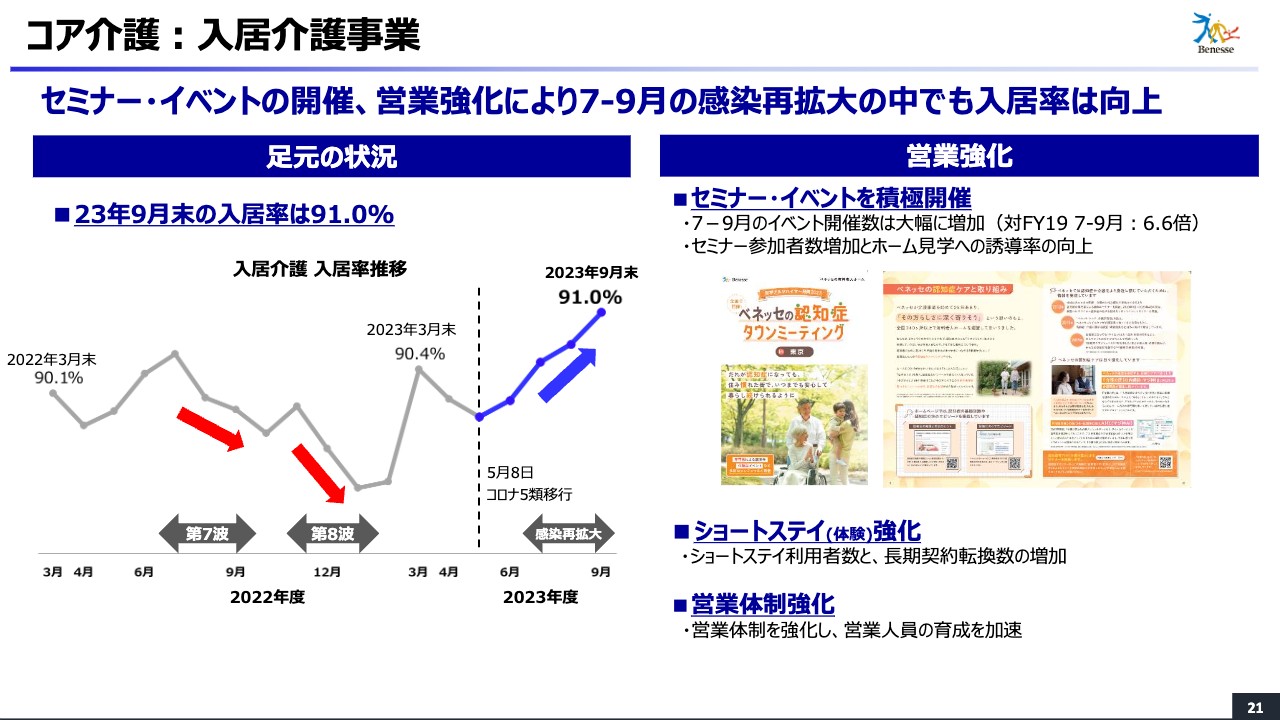

コア介護:入居介護事業

入居介護事業については、コロナ禍において入居率がいったん下がりましたが、入居率をしっかりと上げていくことでグループ業績に大きく貢献できるよう取り組みました。その結果、2023年9月末で91パーセントまで回復しています。また、10月、11月とさらなる入居率の上昇を見込んでいます。

入居率回復の背景としては、スライド右側に記載のとおり、営業強化をかなり力強く進めています。新型コロナウイルス感染症が5類に移行したことでお客さまの動きも積極的になっており、入居率の回復に十分見通しが立つと見込んでいます。

新たな成長への挑戦

新領域について、変革事業計画では大学・社会人事業、介護周辺事業、海外事業の3点を挙げています。今回は、大学・社会人事業の進捗について少しお伝えします。

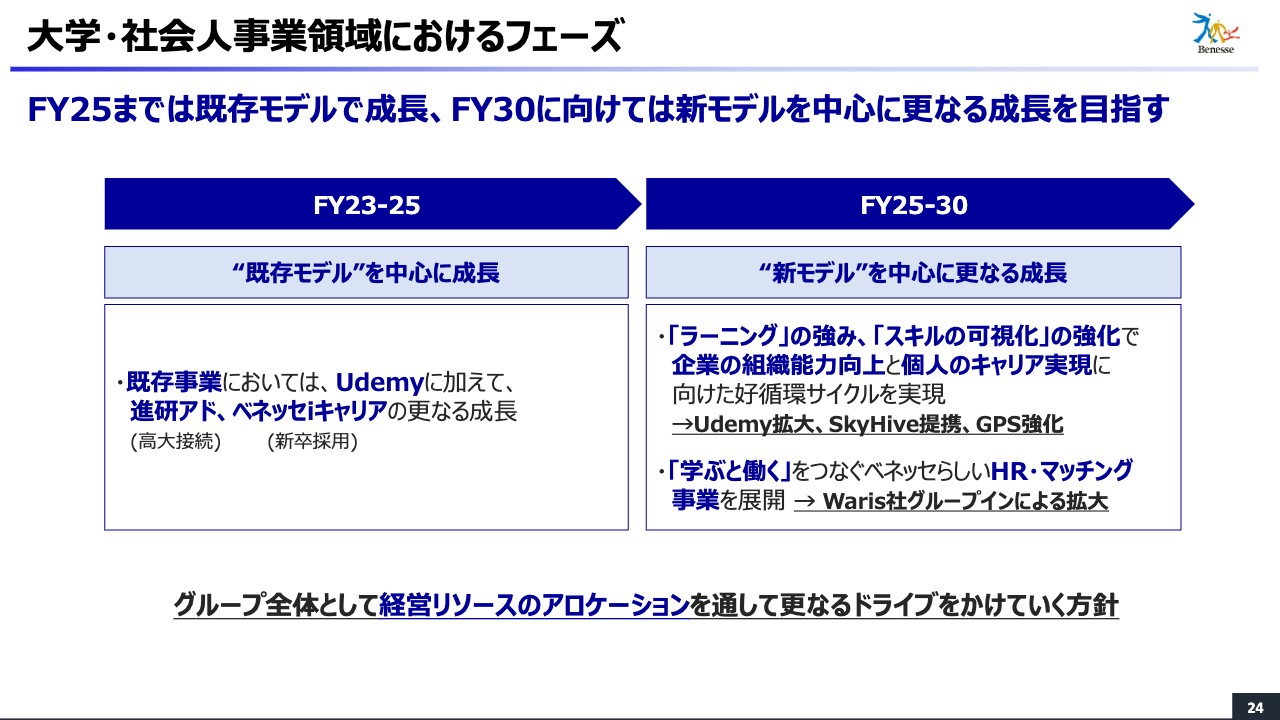

大学・社会人事業領域におけるフェーズ

大学・社会人事業におけるフェーズ1として、まず2025年度までは既存モデルをしっかりと伸ばしていきます。その後、2025年から2030年にかけて、既存モデルに加えて新モデルを開発することで、さらに大きな成長を図ります。

既存モデルの状況(大学・社会人事業)

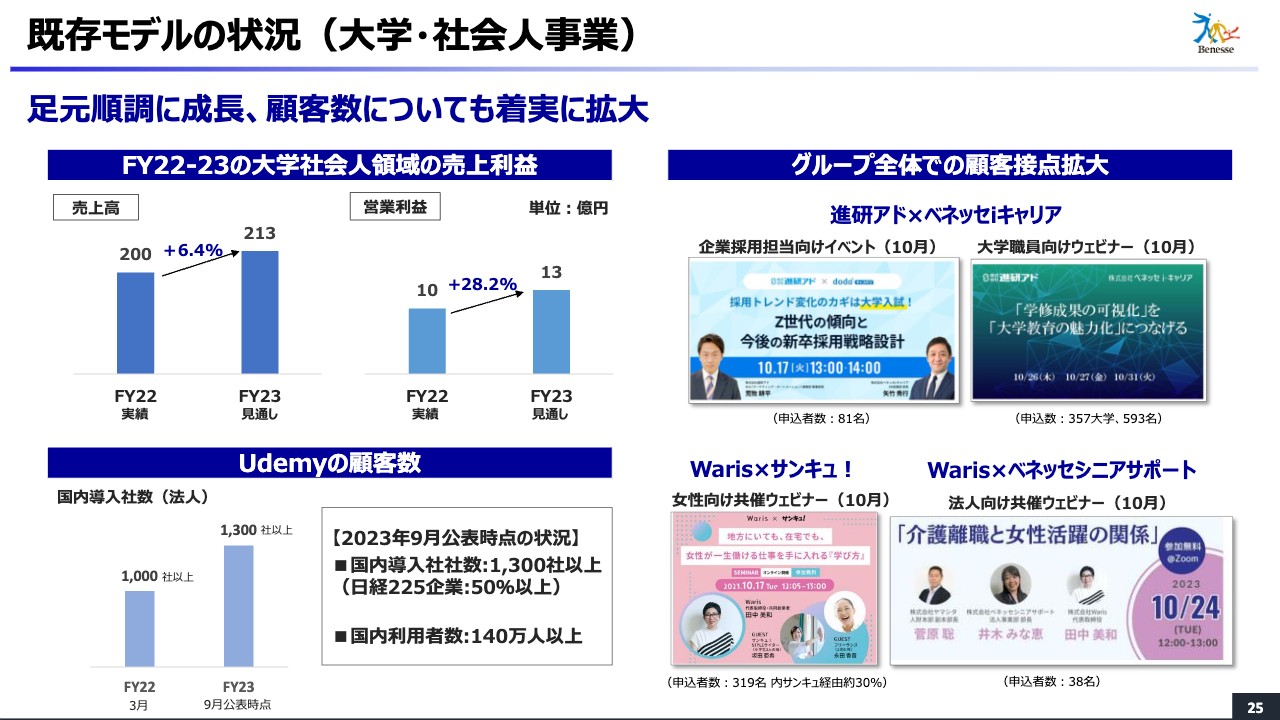

既存モデルの現状について、足元は順調に成長しています。まだ小規模ではありますが、前年比で売上は6.4パーセント、営業利益は28.2パーセント増加してます。既存事業の成長により基盤をしっかり作っているところで、「Udemy」の顧客数も順調に増加しています。

また、グループ全体で大学事業等とリンクしながら、グループの顧客基盤を大学・社会人事業につなげていく取り組みを進めています。

スライド右側に記載のとおり、進研アドとベネッセiキャリアの連携によるウェビナーの開催や、Warisと「サンキュ!」、Warisとベネッセシニアサポートとの連携等、この半年の中で新しい動きが出てきています。

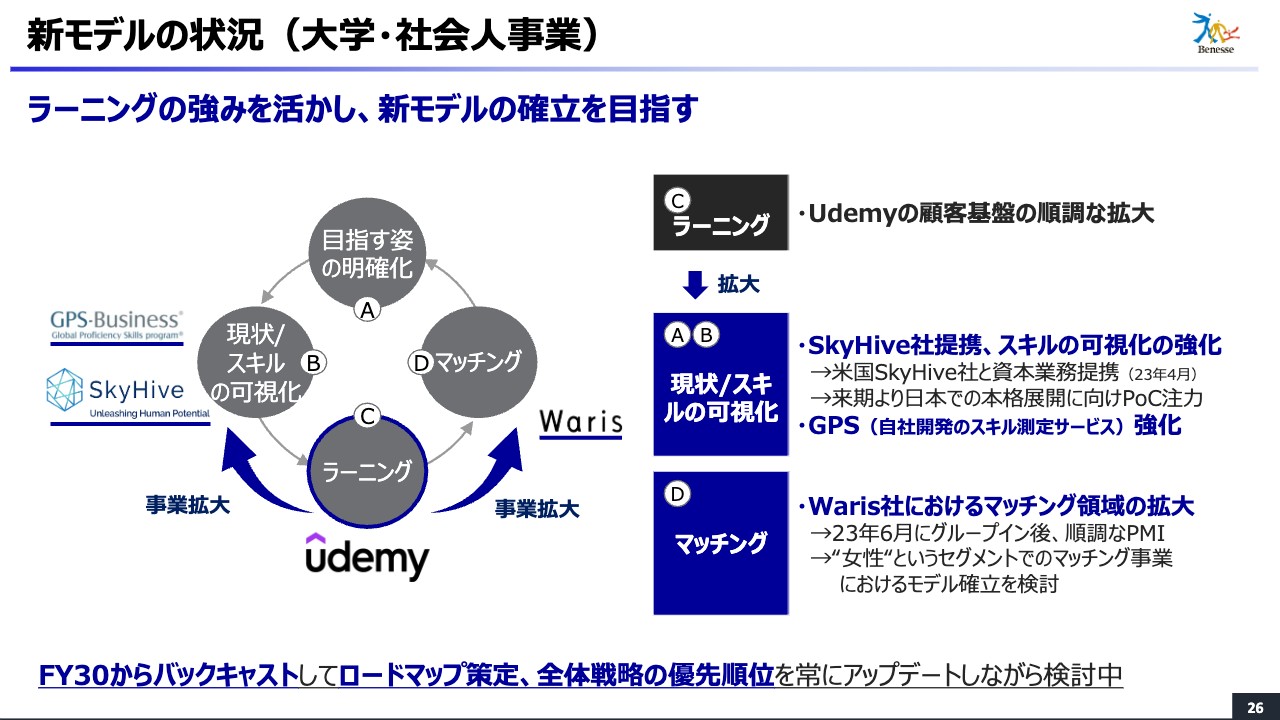

新モデルの状況(大学・社会人事業)

そのような既存モデルの成長の中で新モデルを加え、スライド左側の4つの丸を一つひとつ作り上げながら回していくというのが大学・社会人事業の成長戦略です。

先ほどお話ししたように、ラーニングでは「Udemy」が大きくなり、顧客基盤が確実に増加しています。さらに現状/スキルの可視化として、SkyHive社と連携し、今まで当社が所有していた「GPS-Business」の社会人への展開をさらに強化していきます。

マッチングでは、Warisにおけるマッチング領域の拡大を進めていきます。いずれにしても、2030年度からバックキャストしながら進捗を確認し、優先順位を常にアップデートしていきます。

MBOに対する意見表明

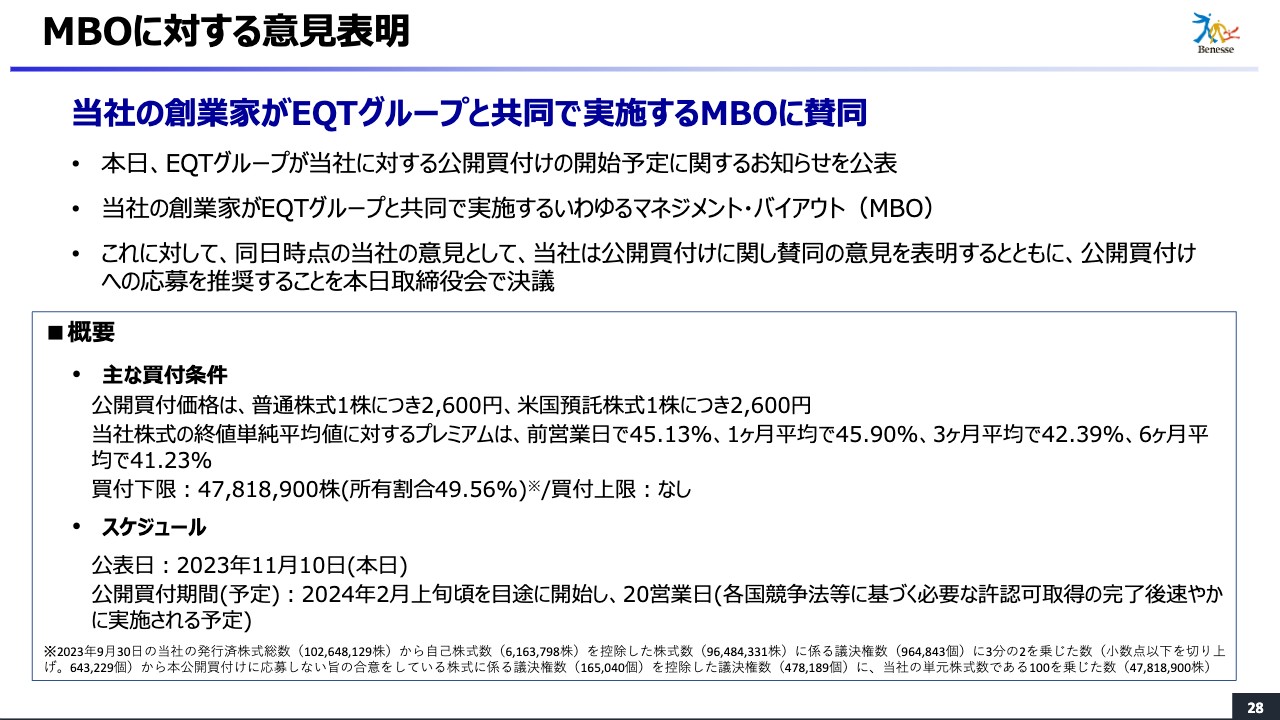

本日リリースした当社株式の公開買付けについてご説明します。本日、EQTグループが当社に対する公開買付けの開始予定に関するお知らせを公表しました。当社の創業家がEQTグループと共同で実施するマネジメント・バイアウト(MBO)に賛同しています。

これに対して、同日時点の当社の意見として、当社は公開買付けに関して賛同の意見を表明するとともに、公開買付けへの応募を推奨することを取締役会で本日決議しました。

概要については、スライド下部に記載しています。主な買付条件のうち、公開買付価格は普通株式1株につき2,600円です。これは、米国の預託株式1株についても同額です。

当社株式の終値単純平均値に対するプレミアムは、前営業日で45.13パーセント、1ヶ月平均で45.90パーセント、3ヶ月平均で42.39パーセント、6ヶ月平均で41.2パーセントです。買付けの下限として47,818,900株と設定しています。

スケジュールは、本日が公表日となり、これから各国の競争法等に基づく必要な許認可の取得を進めていきます。こちらの完了をもって速やかに公開買付けが実施されることになるため、2024年2月上旬頃の開始を想定しており、開始から20営業日で買付けを行っていきたいと考えています。

MBOに対する意見表明

今回、本公開買付けに賛同表明・応募推奨をした理由です。当社グループの経営資源やノウハウに加えて、EQTグループのネットワークやノウハウを活用し、さらに本取引を通じて当社が非公開化し、EQTグループによる当社グループへの経営資源の投入を可能にすることで、機動的かつ着実な経営施策の実行を通じ、シナジー創出を見込んでいます。

結果として、スピードと質を上げて変革事業計画を実現できると考え、賛同表明・応募推奨を行いました。本件における意義・シナジーは、スライド下部に記載した4点です。

教育事業におけるデジタル化による業務効率化及びサービスの多様化は、EQTグループが所有するデジタルチームやネットワークの活用が十分に寄与すると考えています。

グローバル事業展開については、EQTグループの海外におけるノウハウやネットワークの活用により、今考えている以上のスピードを持って海外事業の拡大に取り組めると考えました。また、M&Aの積極的な活用も挙げています。非公開化に伴う迅速な意思決定を含めて進めていくことで、企業価値の向上につながると考えています。

配当と株主優待について

配当と株主優待についてです。公開買付けが行われる予定を踏まえ、2024年3月期は期末配当を行わないこと、株主優待は廃止することを本日の取締役会で決議しました。

2024年3月期の中間配当は、予定どおり1株当たり30円で行います。2024年3月期期末配当は予想を修正し、配当は行わない方針です。株主優待についても同じく、2023年9月30日時点で1単元以上の株式をお持ちの方への優待は実施しますが、2024年3月期からは廃止します。冒頭でお話ししたように、公開買付けが行われることを前提にこちらを決議したことをお伝えします。

我々からのご説明は以上です。

新着ログ

「サービス業」のログ