【QAあり】ビジネスエンジニアリング、第2四半期決算は増収増益 中計利益目標を4年前倒しで達成し「経営Vision 2026」を改訂

本日のアジェンダ

羽田雅一氏:ビジネスエンジニアリング株式会社社長の羽田でございます。これより、2024年3月期第2四半期の決算説明を始めます。

本日のアジェンダは、スライドのとおりです。

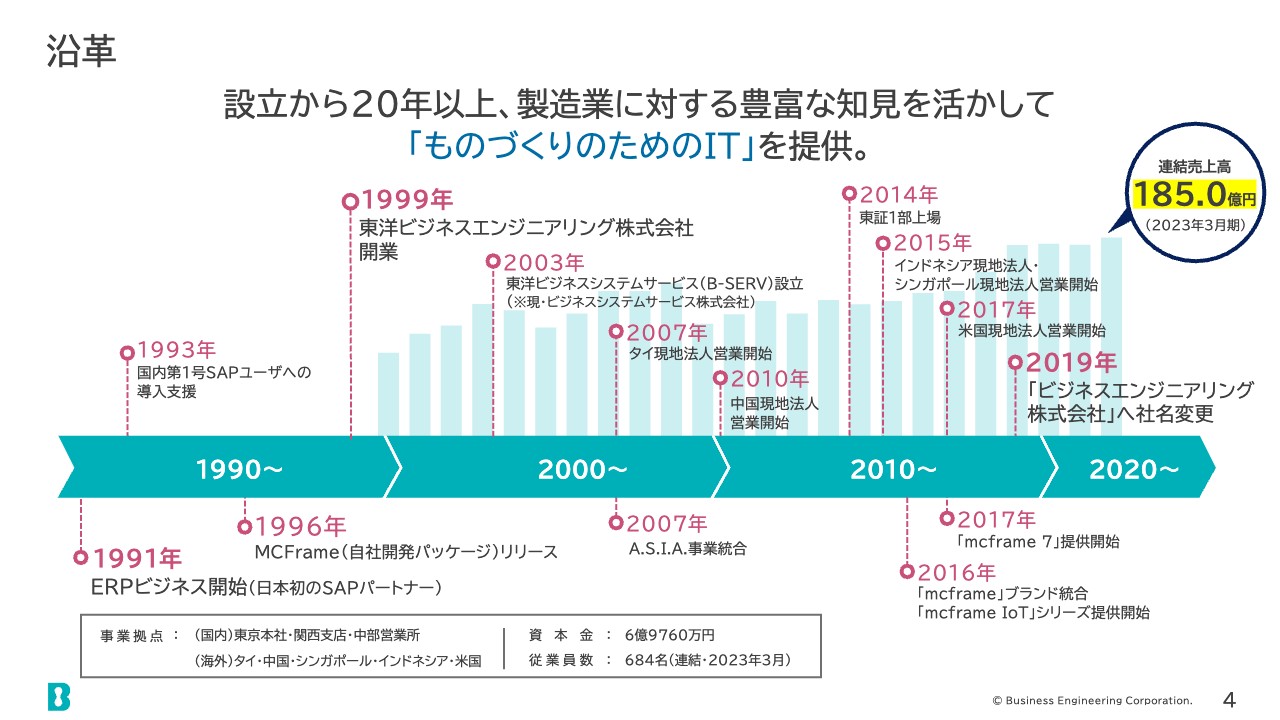

沿革

まずは、当社について簡単にご説明します。私どもビジネスエンジニアリングは、1980年代後半に、エンジニアリング会社の一部門としてビジネスを開始しました。1990年代初頭には、グローバルで圧倒的なシェアを持つSAPの日本初のパートナーになり、ERPとして初めてのプロジェクトに参画しました。

1990年代中頃には、製造業のサプライチェーン領域をカバーする自社開発製品「mcframe」をリリースしました。これらのビジネスが順調に成長した結果、1999年に今のビジネスエンジニアリングとして分社化し、独立しています。

これまで、国内に1つの子会社、海外ではタイ、中国、シンガポール、インドネシア、アメリカに現地法人を設立し、現在は東証のプライム市場に上場しています。

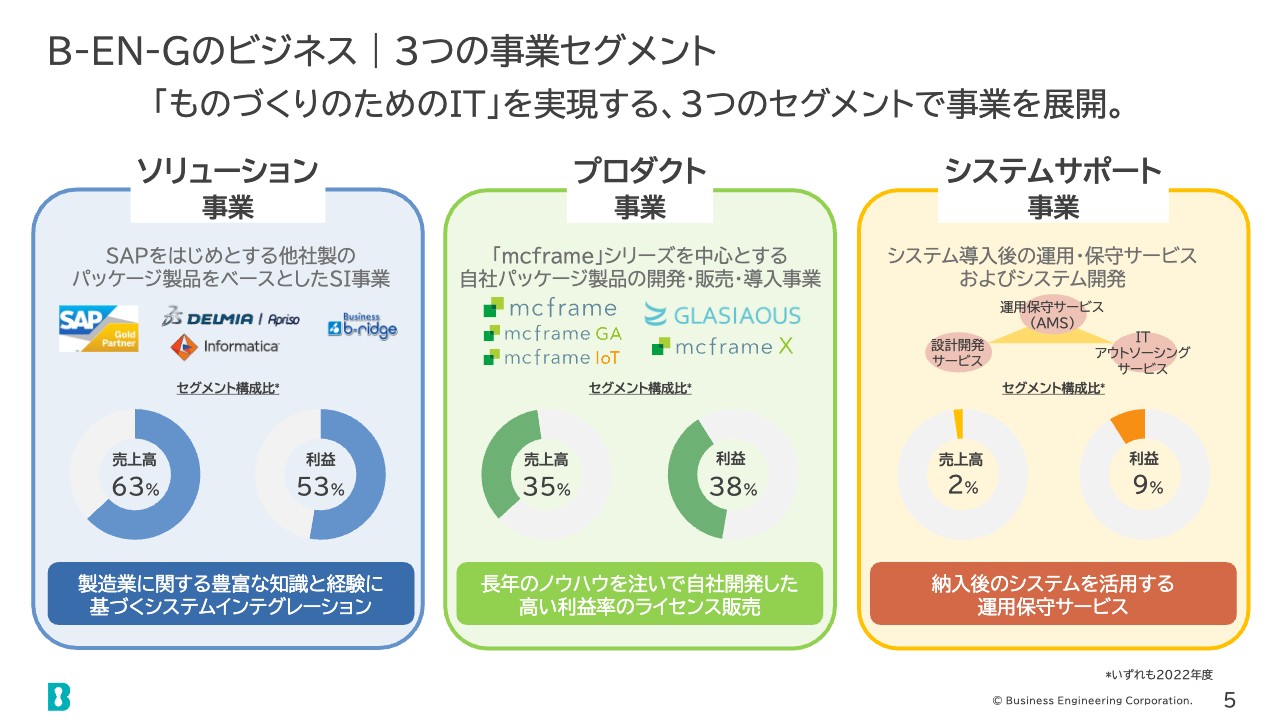

B-EN-Gのビジネス|3つの事業セグメント

私どものビジネスは、次の3つのセグメントに分けることができます。

SAPなどのパッケージ製品をベースにSI(システムインテグレーション)を行うソリューション事業、自社製品「mcframe」の開発・販売を行うプロダクト事業、システムの運用・保守を行うシステムサポート事業です。

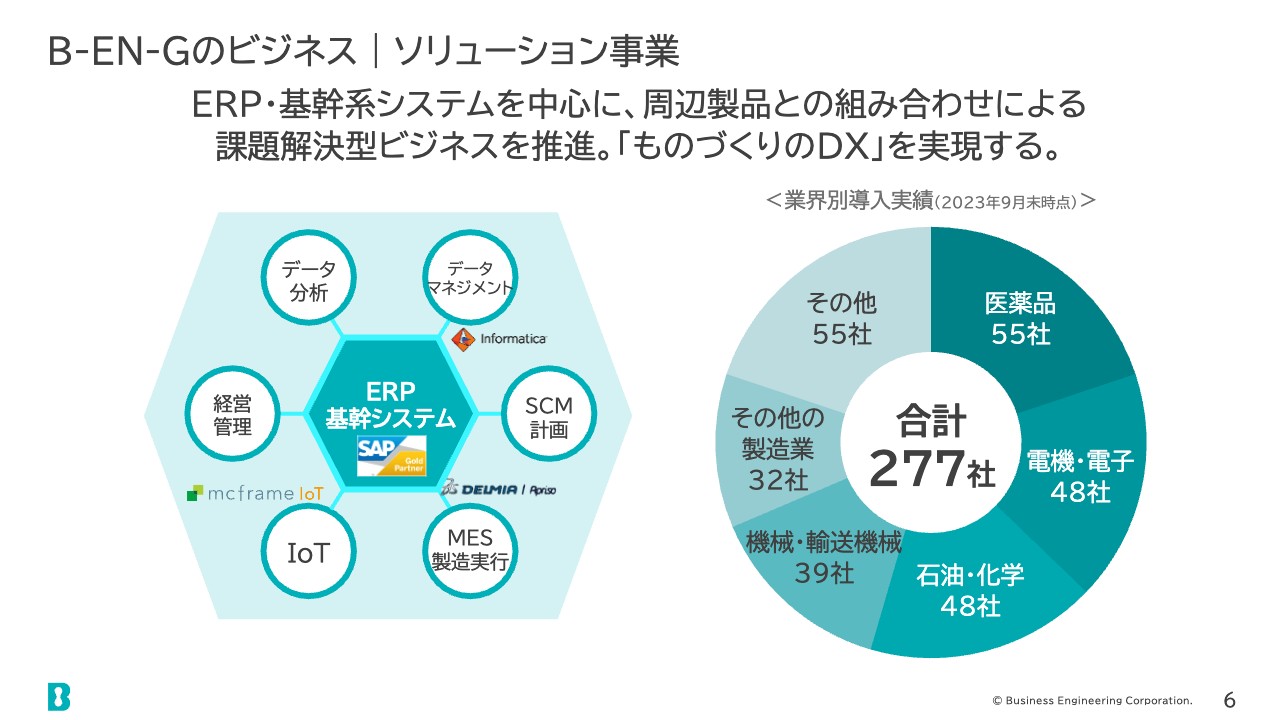

B-EN-Gのビジネス|ソリューション事業

ソリューション事業の実績です。これまで270社(SAP関連実績)を超えるお客さまに、ERPを中心としたシステムを構築・導入した実績を持っています。

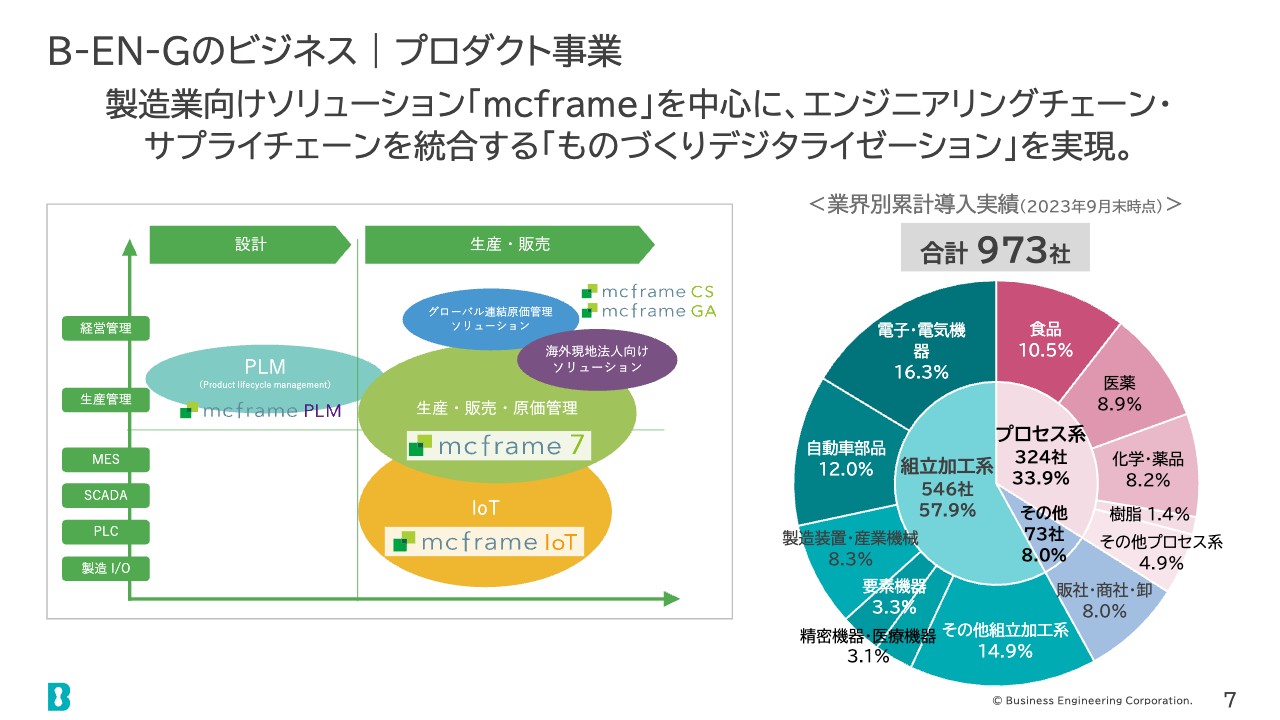

B-EN-Gのビジネス|プロダクト事業

プロダクト事業です。「mcframe」の採用実績ですが、ビジネスパートナーさまとともにビジネスを展開し、現在は970社(mcframe GAを除く)を超えるお客さまにご採用いただいています。

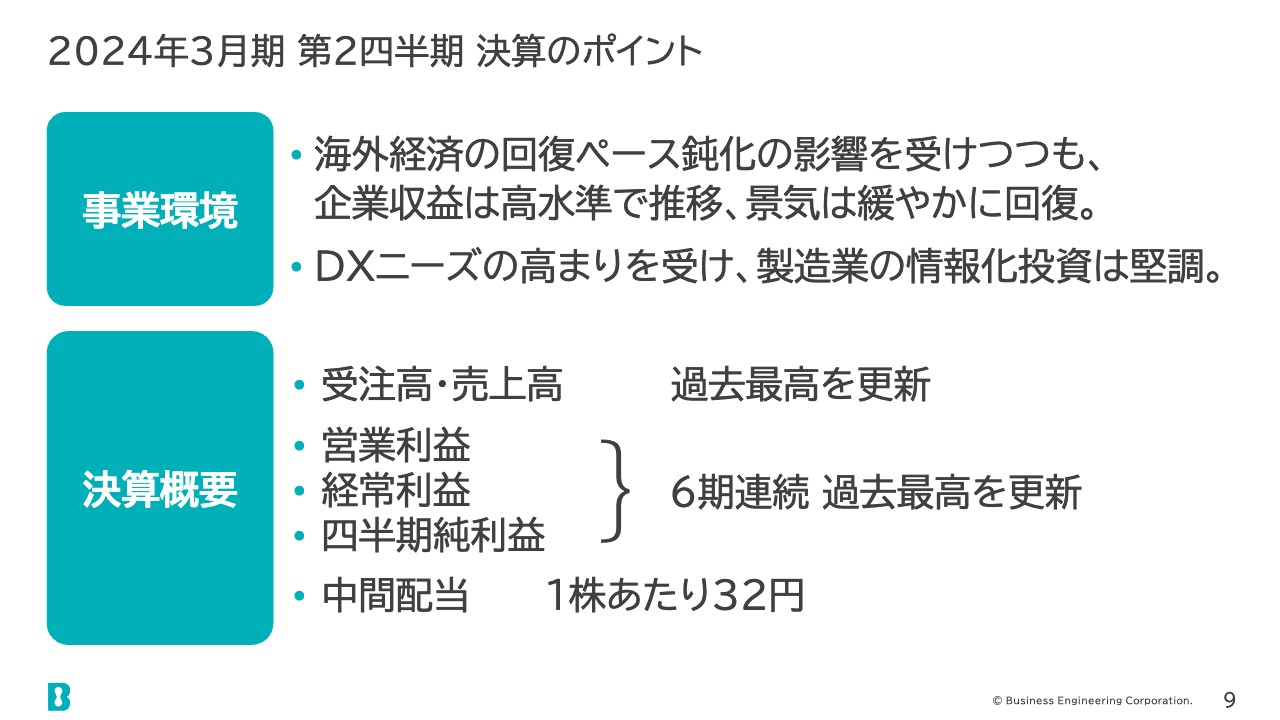

2024年3月期 第2四半期 決算のポイント

2024年3月期第2四半期決算の概要についてご説明します。まずは決算のポイントです。事業環境としては、海外経済の回復ペース鈍化の影響を受けつつも、企業収益は高水準で推移し、景気は緩やかに回復しています。DXニーズの高まりを受け、製造業の情報化投資は総じて堅調に推移しました。

このような背景もあり、受注高と売上高は過去最高を更新しました。営業利益、経常利益、四半期純利益についても6期連続で過去最高を更新しています。中間配当は、1株あたり32円となりました。

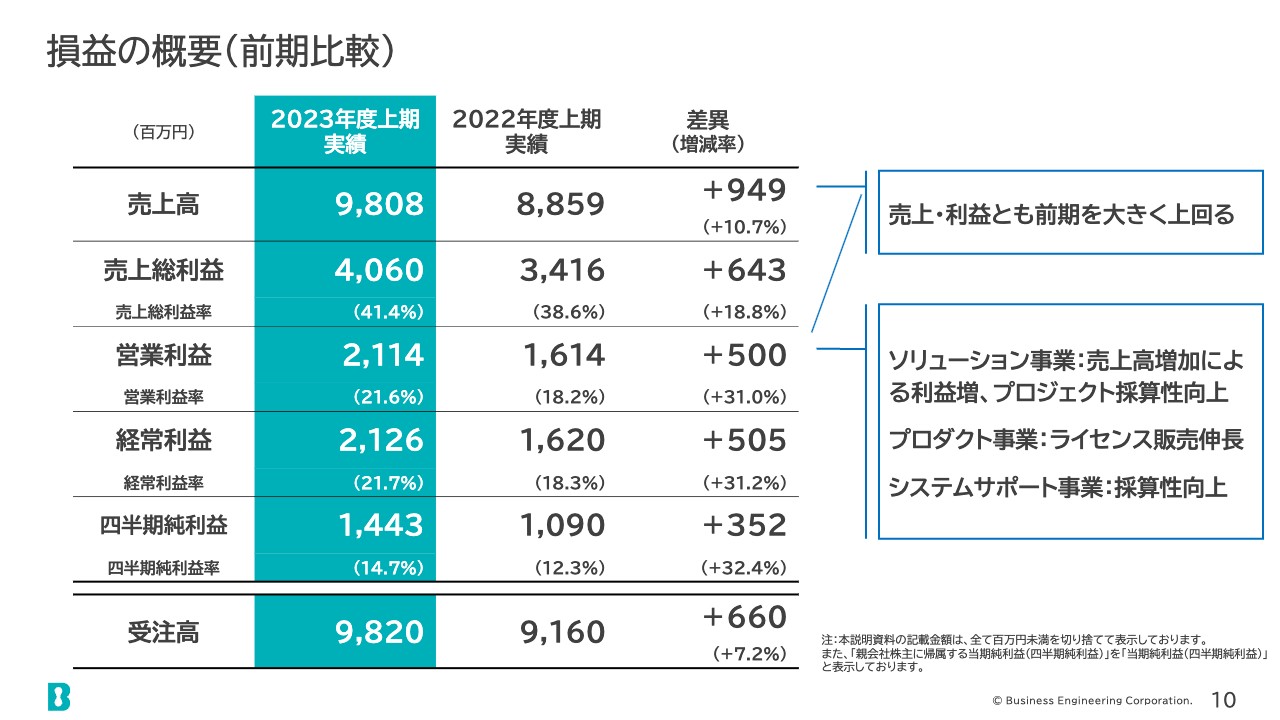

損益の概要(前期比較)

損益の概要についてご説明します。売上高・利益ともに前期を大きく上回る結果となりました。

ソリューション事業において売上高増加による利益増やプロジェクトの採算性向上、プロダクト事業においてライセンス販売の伸長、システムサポート事業において採算性が向上したことにより、利益面は大幅な増加となりました。

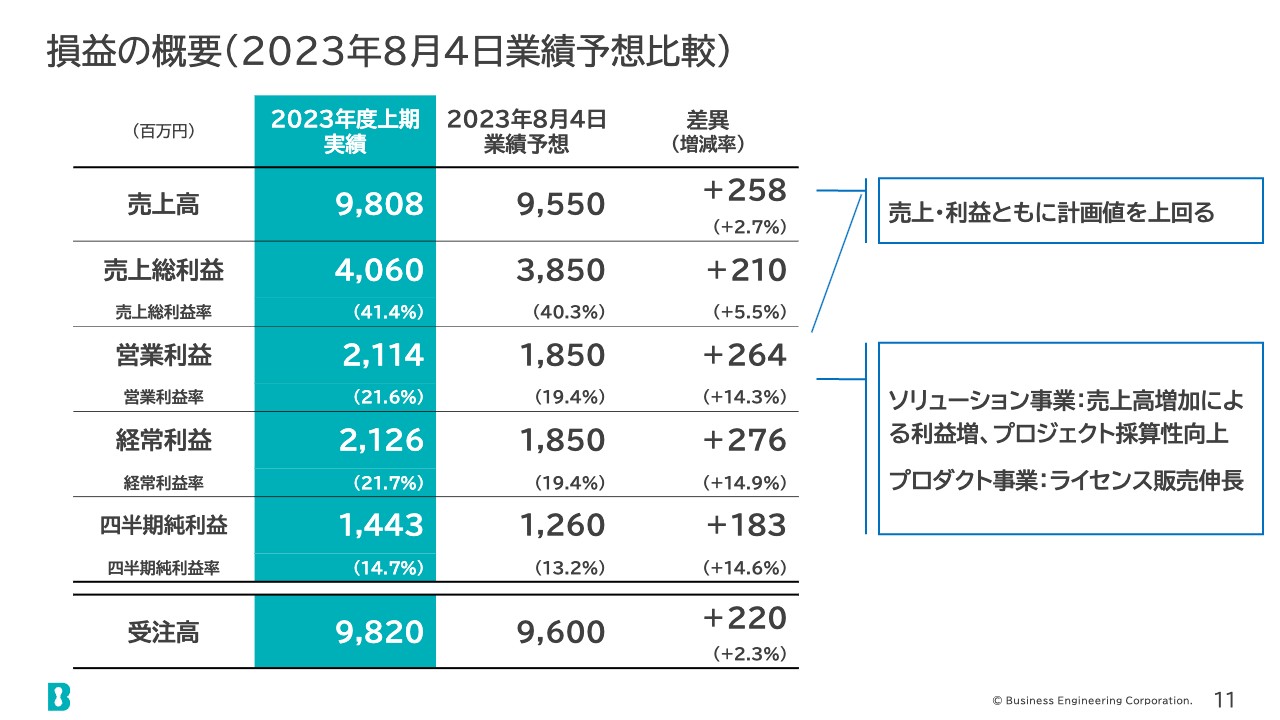

損益の概要(2023年8月4日業績予想比較)

今年8月4日に発表した業績との比較です。売上・利益ともに計画値を上回る結果となりました。ソリューション事業において売上高増加による利益増やプロジェクトの採算性向上、プロダクト事業においてライセンス販売が伸長したことにより、利益も増加しました。

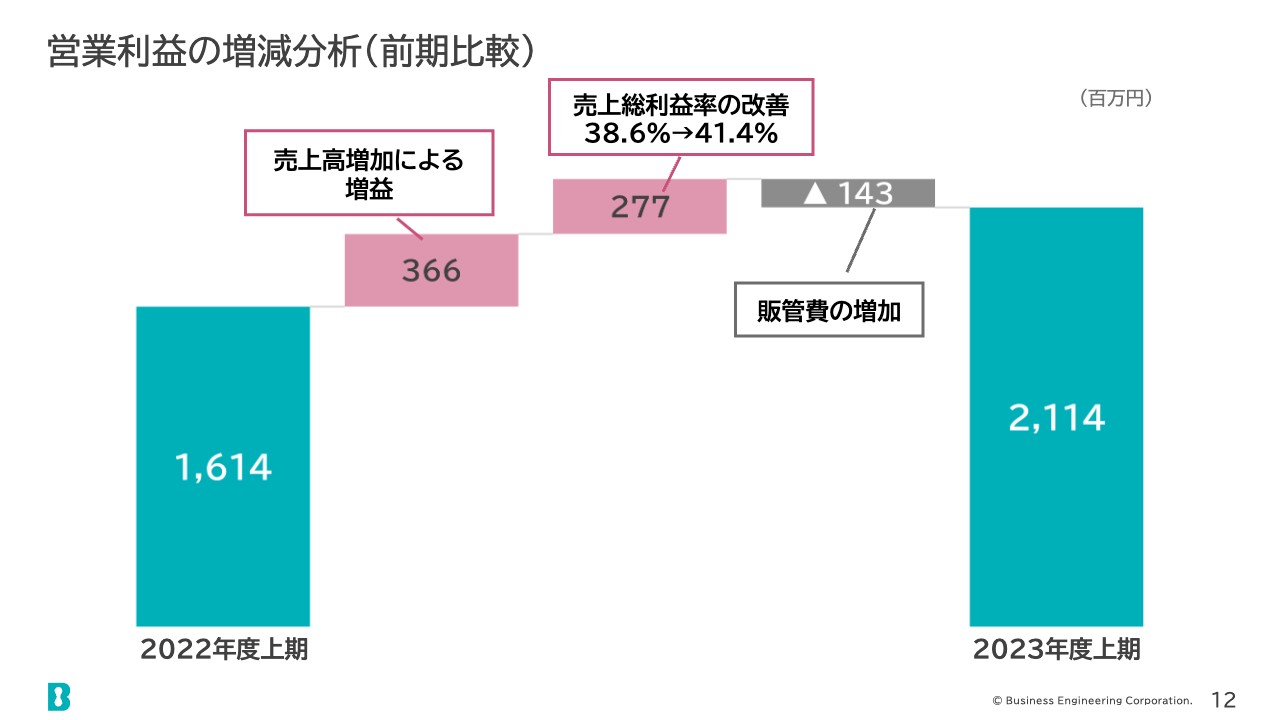

営業利益の増減分析(前期比較)

営業利益の増減分析です。前期と比べて、売上高増加による増益で3億6,600万円、売上総利益率の改善で2億7,700万円増加しました。販管費の増加によってマイナス1億4,300万円となり、2023年度上期の営業利益は21億1,400万円で着地しました。

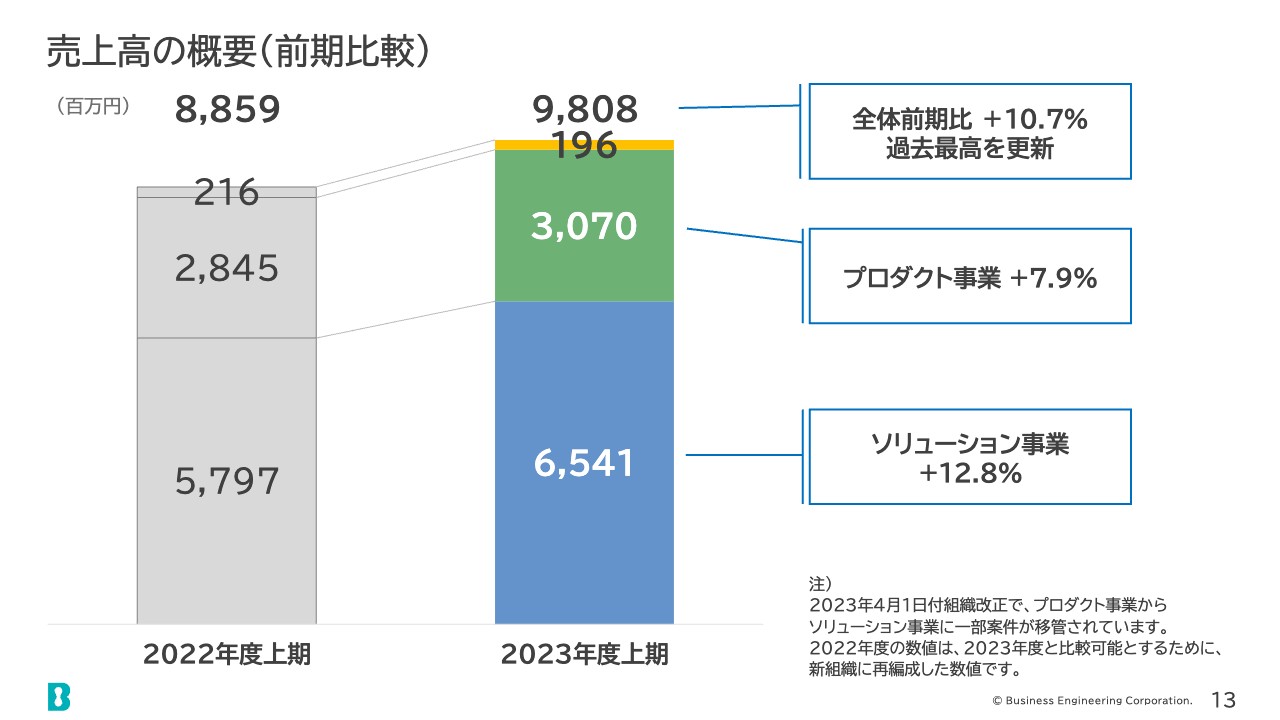

売上高の概要(前期比較)

売上高の概要についてご説明します。全社としては前期比10.7パーセント増となり、過去最高を更新しました。プロダクト事業は前期比7.9パーセント増、ソリューション事業は前期比12.8パーセント増となっています。

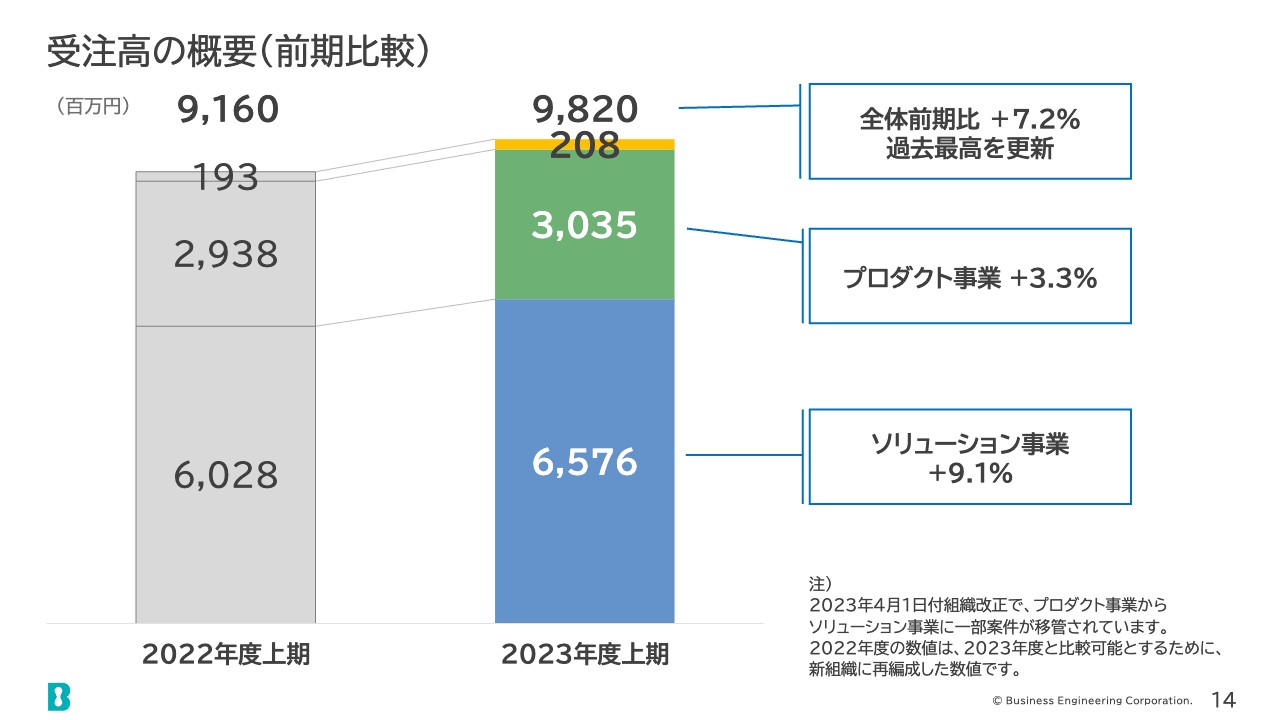

受注高の概要(前期比較)

受注高は、全社および各事業において増加しています。

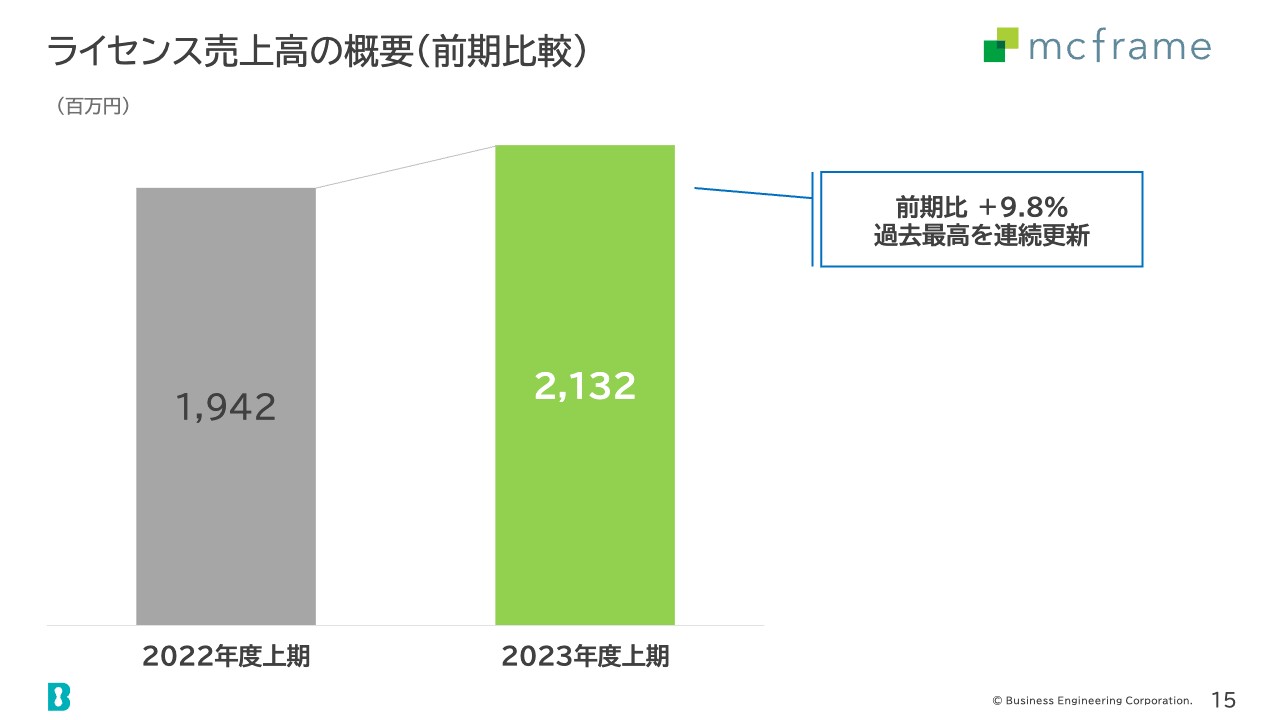

ライセンス売上高の概要(前期比較)

「mcframe」のライセンス売上高は前期比9.8パーセント増となり、過去最高を連続更新しています。

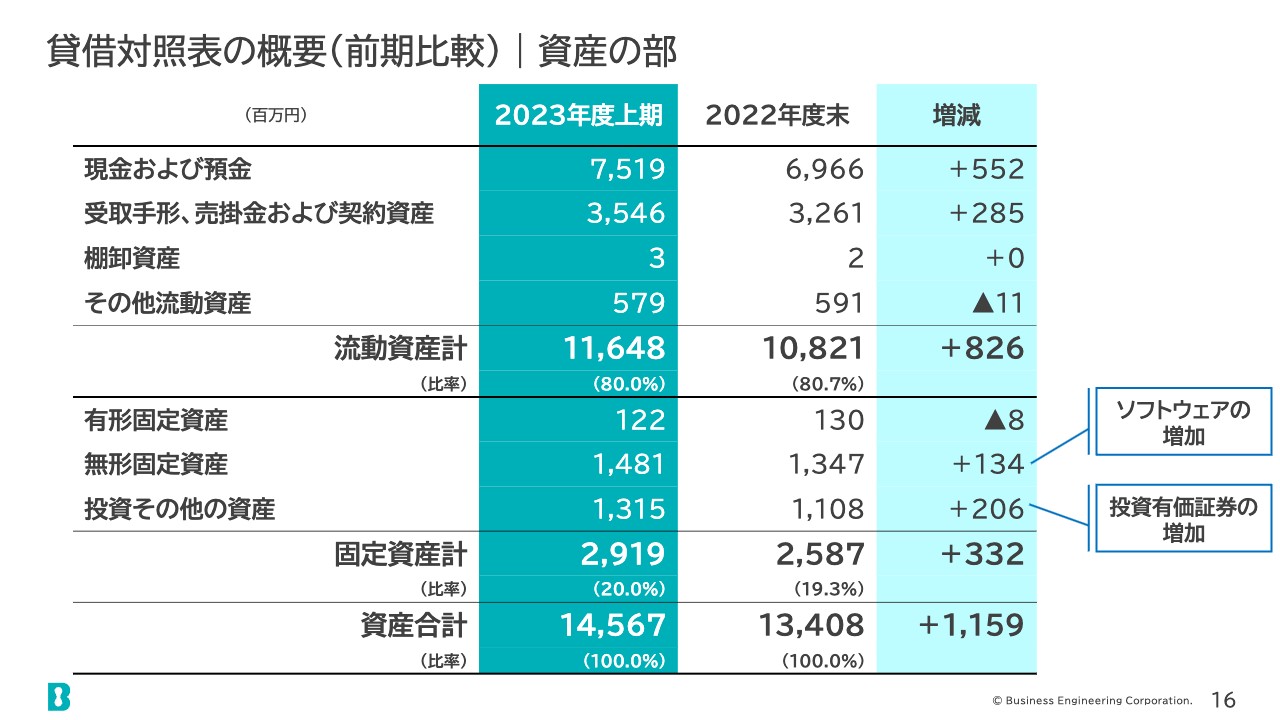

貸借対照表の概要(前期比較)|資産の部

貸借対照表です。資産の部は、製品および海外のアライアンス企業への投資が増えたことにより、前期比でソフトウェアと投資有価証券が増加しています。

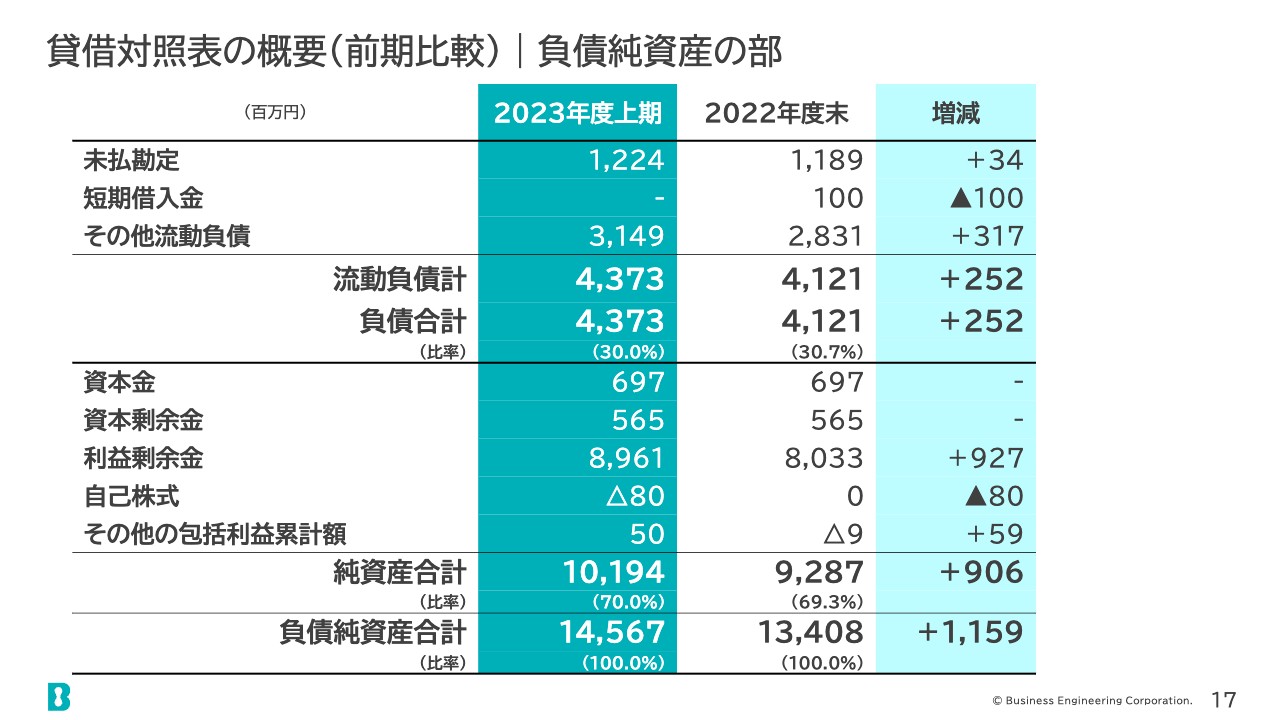

貸借対照表の概要(前期比較)|負債純資産の部

負債純資産の部について、特記事項はありません。

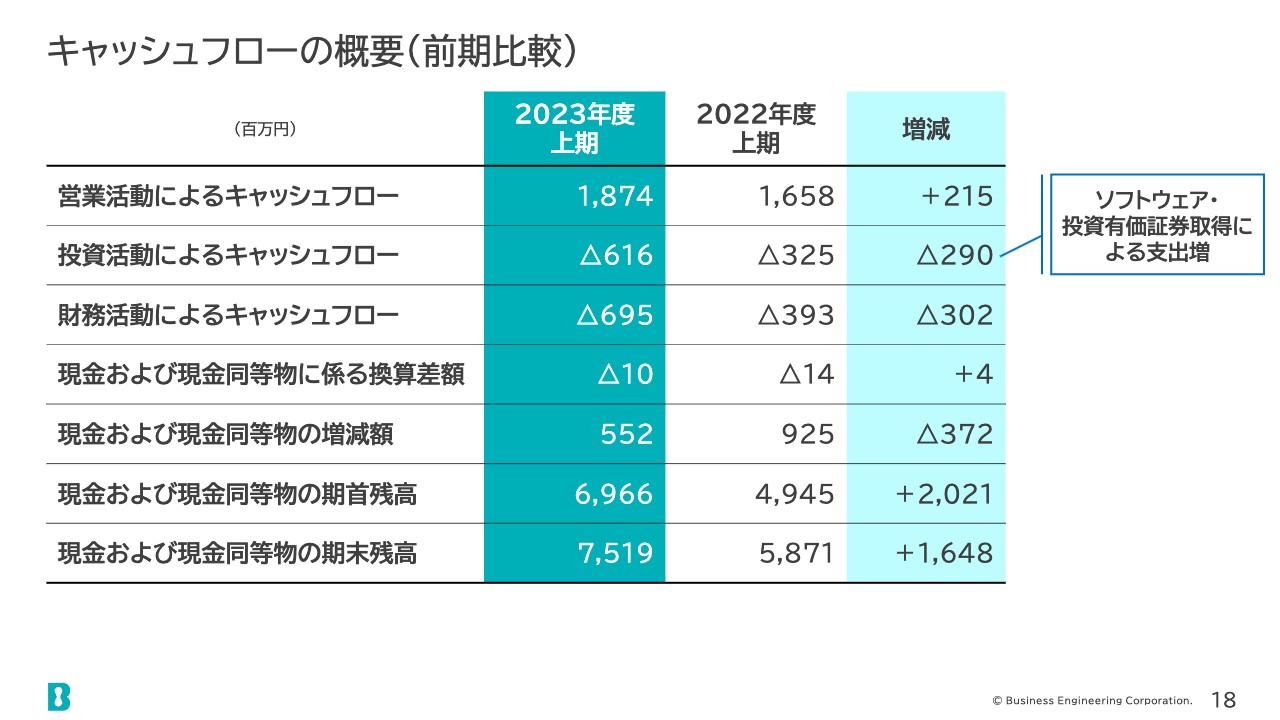

キャッシュフローの概要(前期比較)

キャッシュフローについても、先ほどのご説明以外の特記事項はありません。

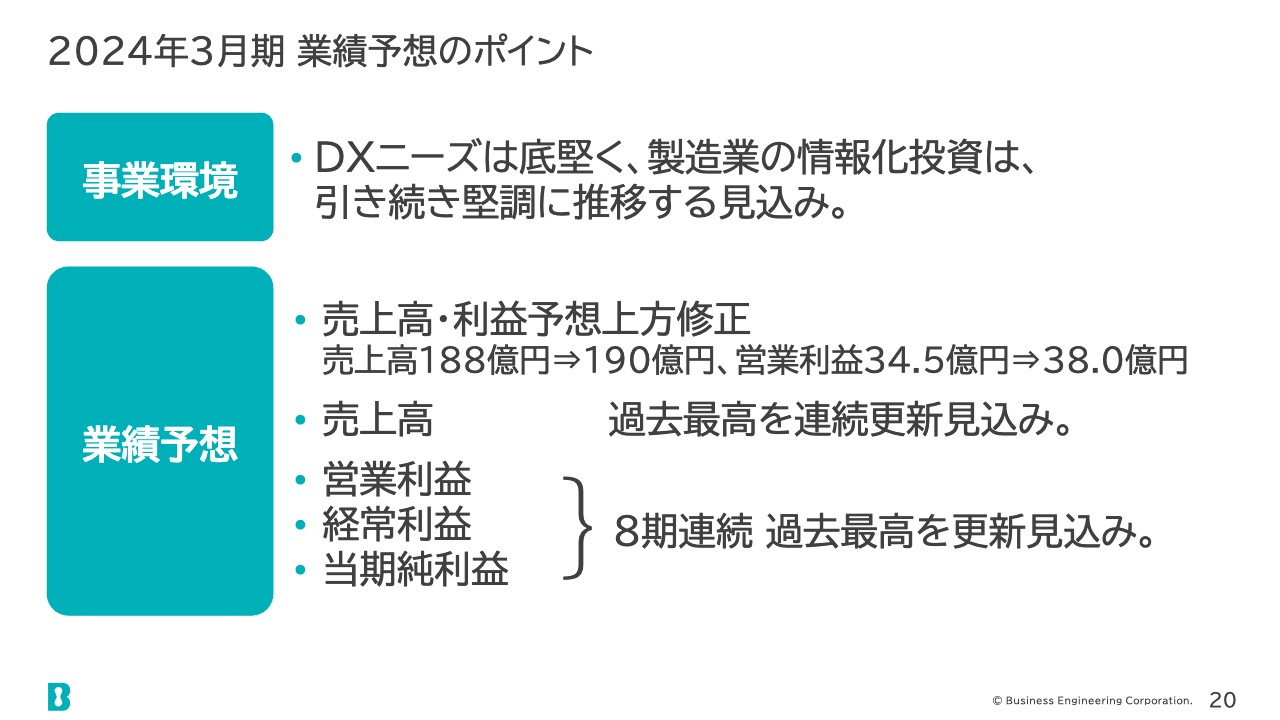

2024年3月期 業績予想のポイント

2024年3月期通期の業績予想についてご説明します。まずは業績予想のポイントです。事業環境として、DXニーズは底堅く、製造業の情報化投資は引き続き堅調に推移すると見込んでいます。

業績予想について、売上高は188億円から190億円に、営業利益は34.5億円から38億円に上方修正します。これにより、売上高は連続で過去最高を更新する見込みです。利益面も8期連続で過去最高を更新する見込みです。

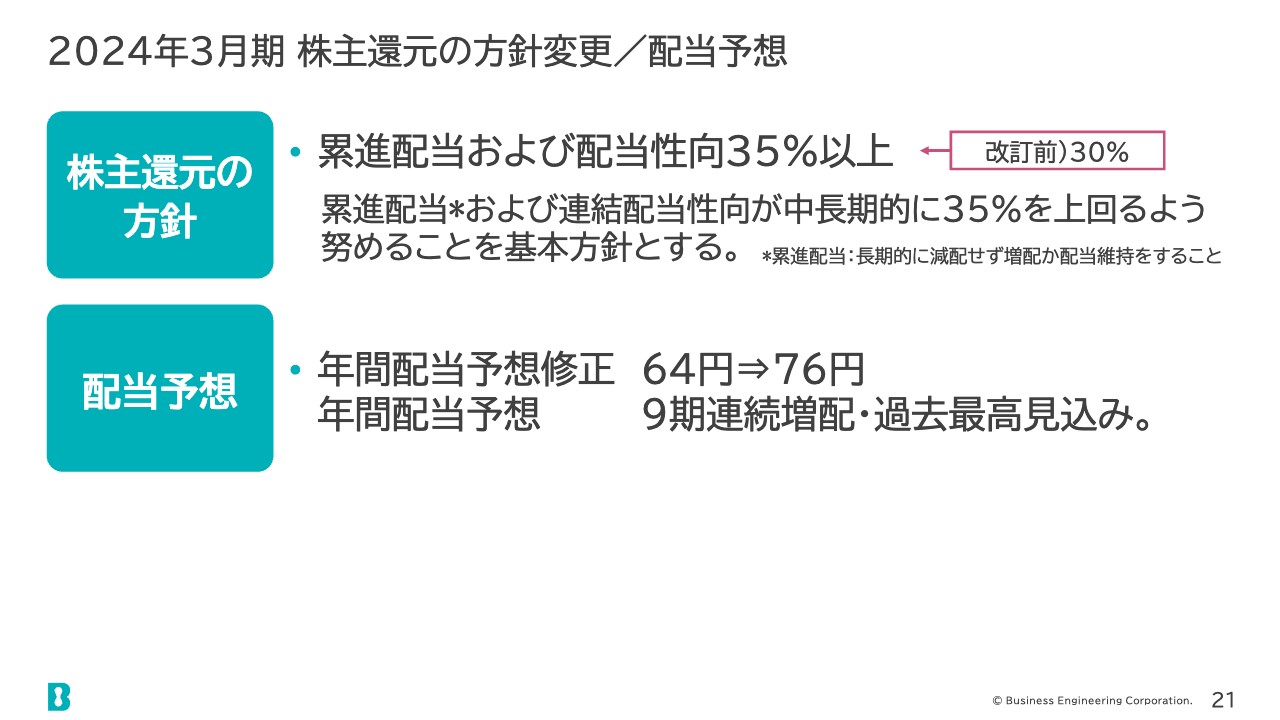

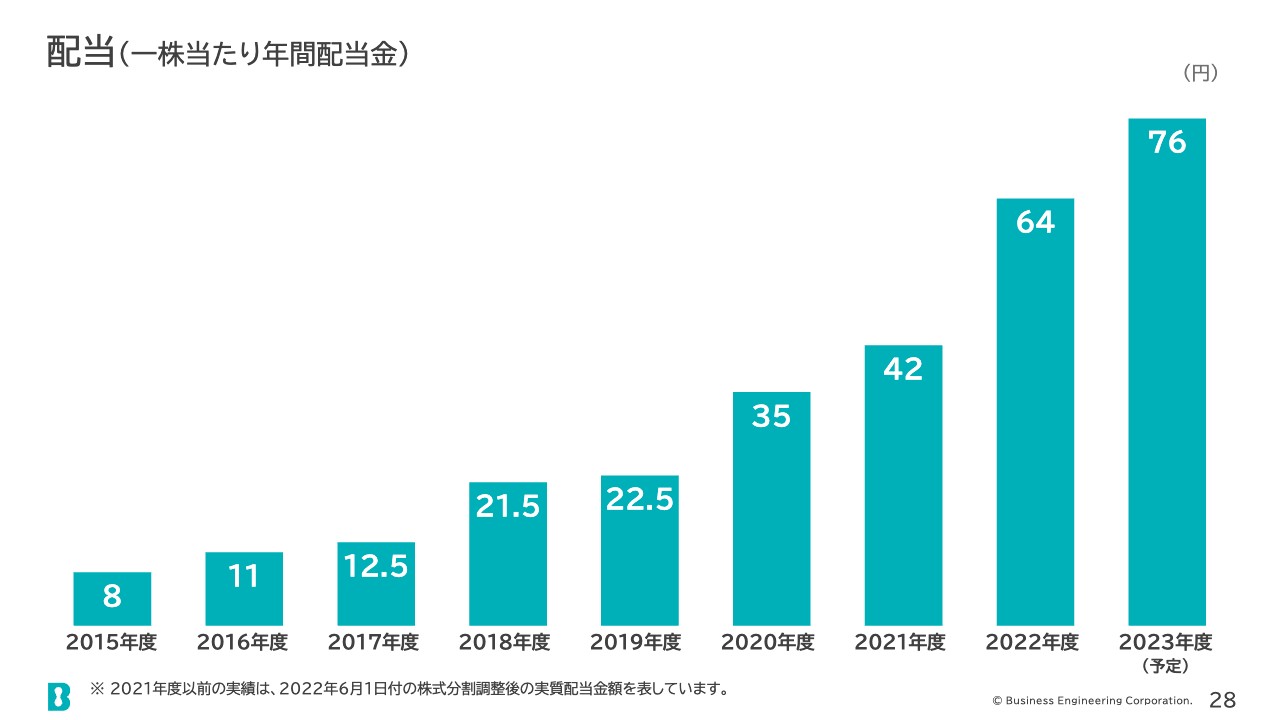

2024年3月期 株主還元の方針変更/配当予想

株主還元の方針変更と配当予想についてご説明します。弊社の株主還元は、累進配当および連結配当性向が中長期的に35パーセントを上回るように努めることを基本方針とします。

また、年間配当予想を64円から76円に修正しました。これにより、9期連続での増配および過去最高の配当額となる見込みです。

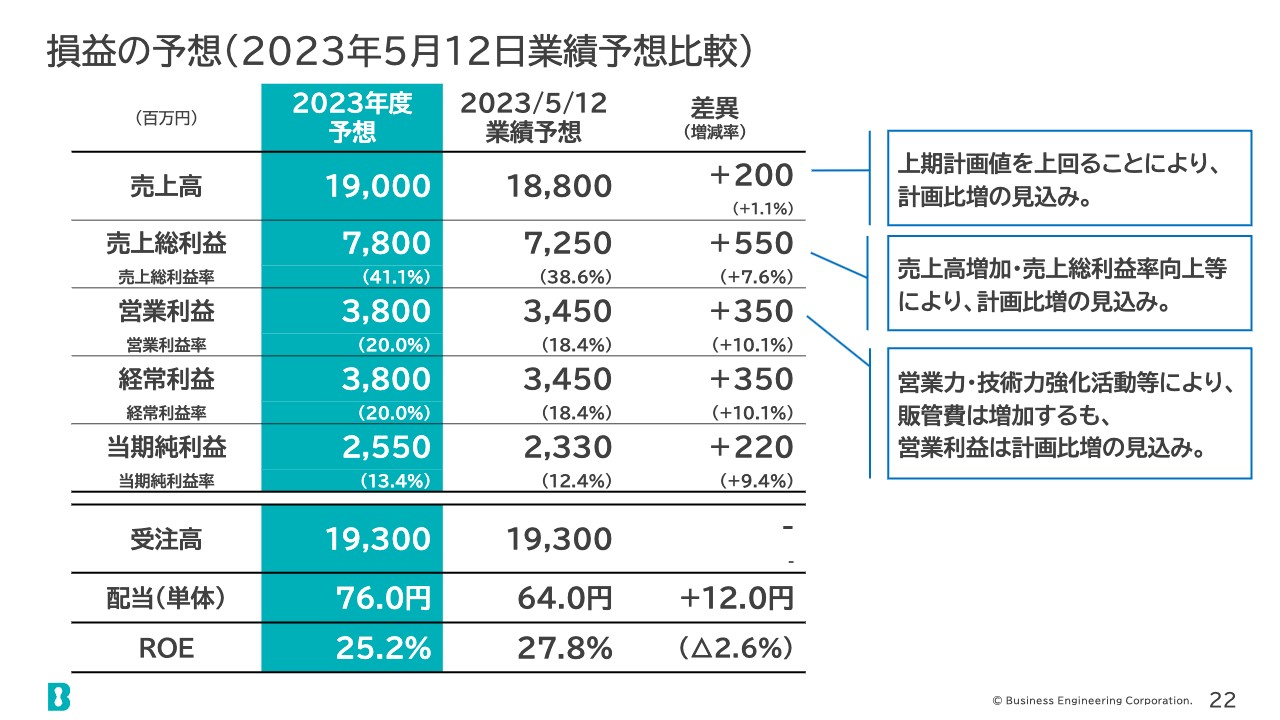

損益の予想(2023年5月12日業績予想比較)

損益の予想についてご説明します。今年5月12日の業績予想比で上期の計画値を上回ったため、売上高は計画より増加する見込みです。売上総利益は、売上高の増加と利益率の向上などにより、計画比で増加する見込みです。

また、営業力・技術力の強化活動などにより販管費が増加しますが、営業利益も計画比で増加する見込みです。

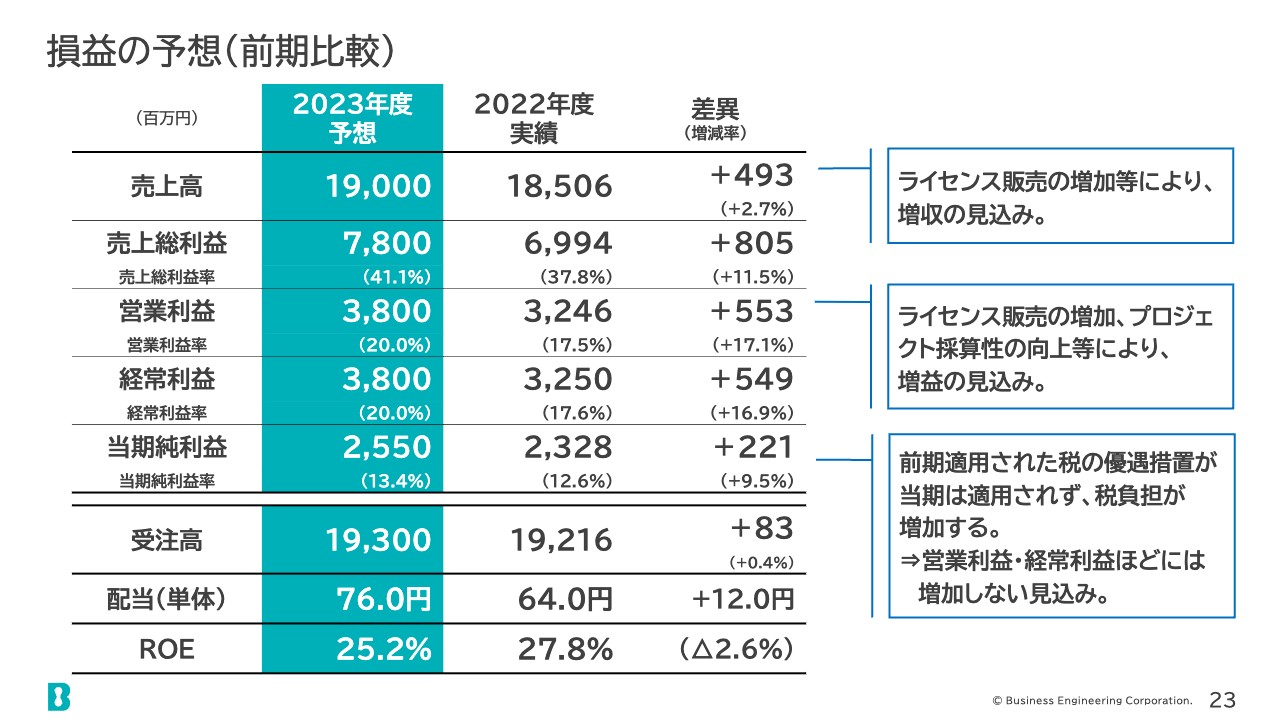

損益の予想(前期比較)

前期と比較した損益予想についてご説明します。売上高は、ライセンス販売の増加などにより増収となる見込みです。営業利益と経常利益は、ライセンス販売の増加およびプロジェクトの採算性の向上などにより、増益を見込んでいます。

当期純利益は、前期に適用された税の優遇措置が今期は適用されないことから、営業利益や経常利益ほどは増加しない見込みです。

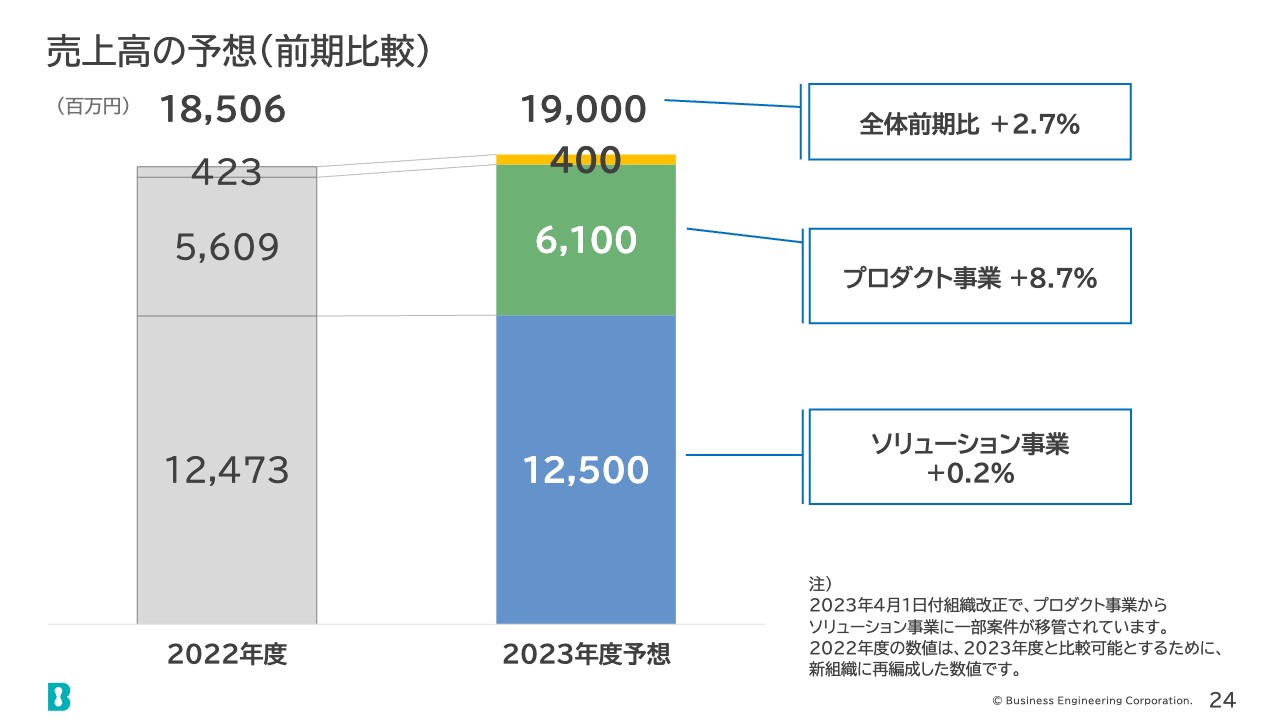

売上高の予想(前期比較)

売上高の予想です。全社では前期比2.7パーセント増、プロダクト事業では前期比8.7パーセント増、ソリューション事業では前期比0.2パーセント増を見込んでいます。

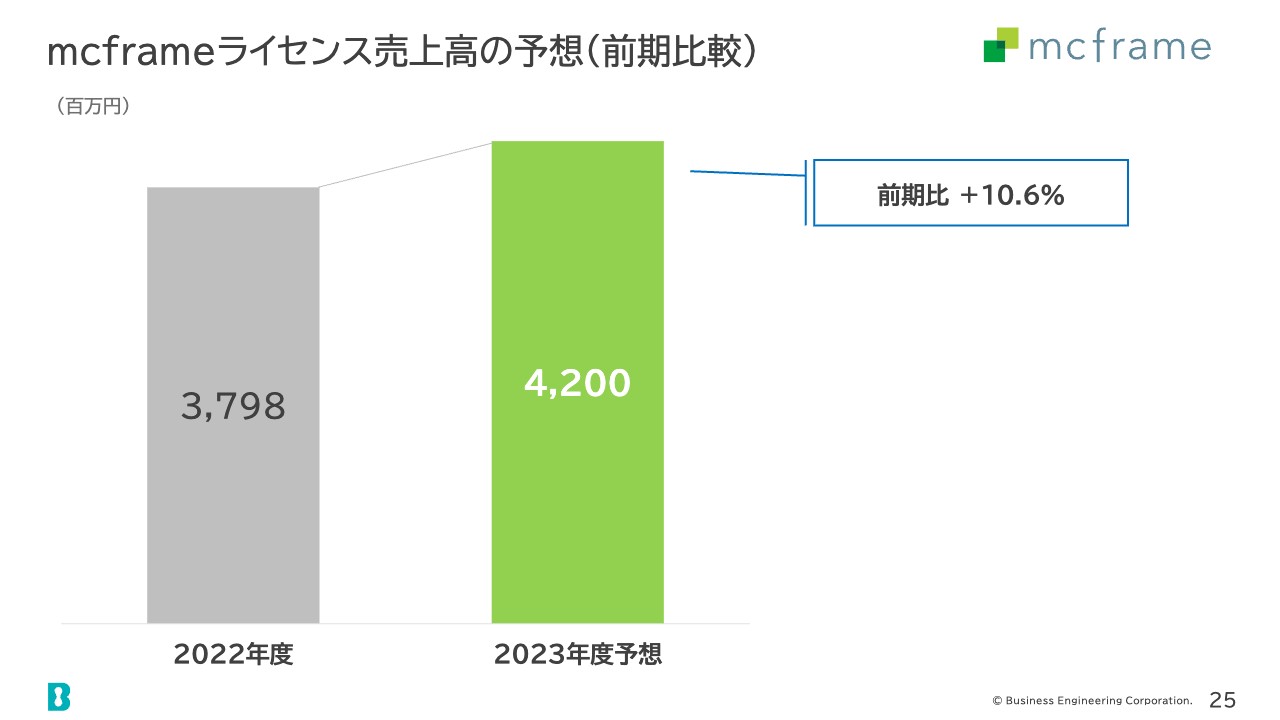

mcframeライセンス売上高の予想(前期比較)

「mcframe」のライセンス売上高は、前期比10.6パーセント増を見込んでいます。

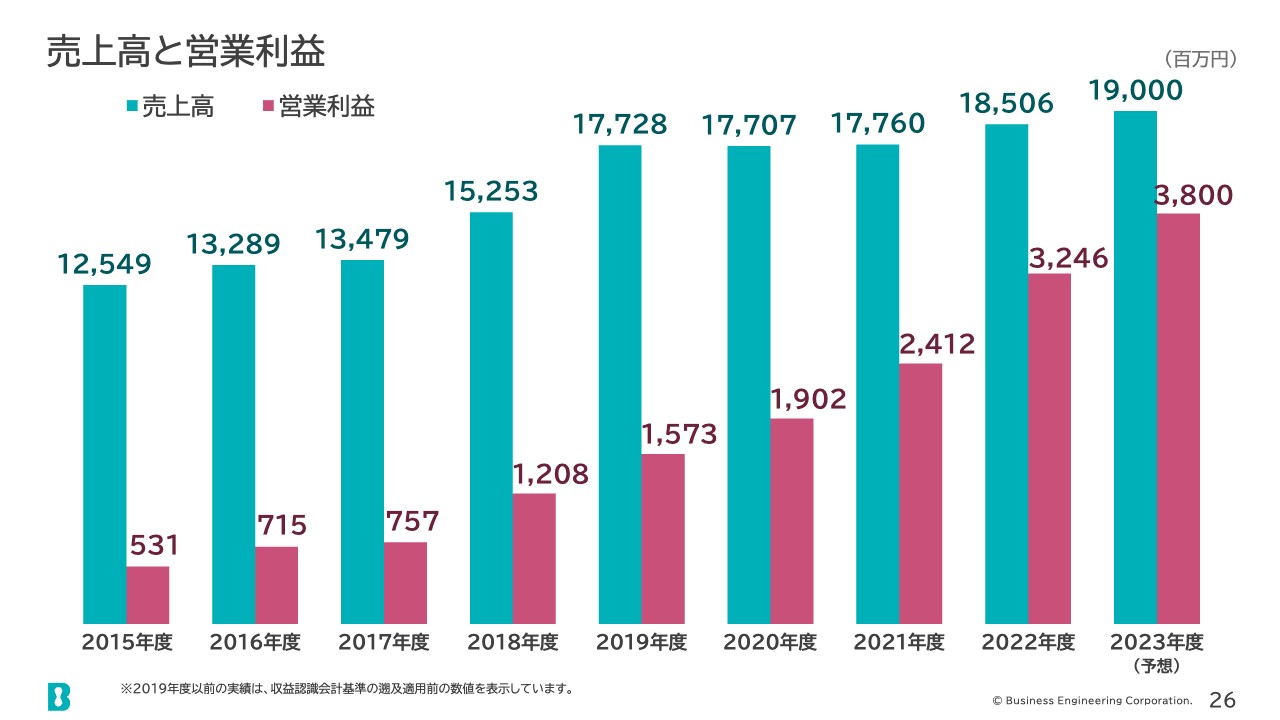

売上高と営業利益

こちらは、売上高と営業利益の推移です。

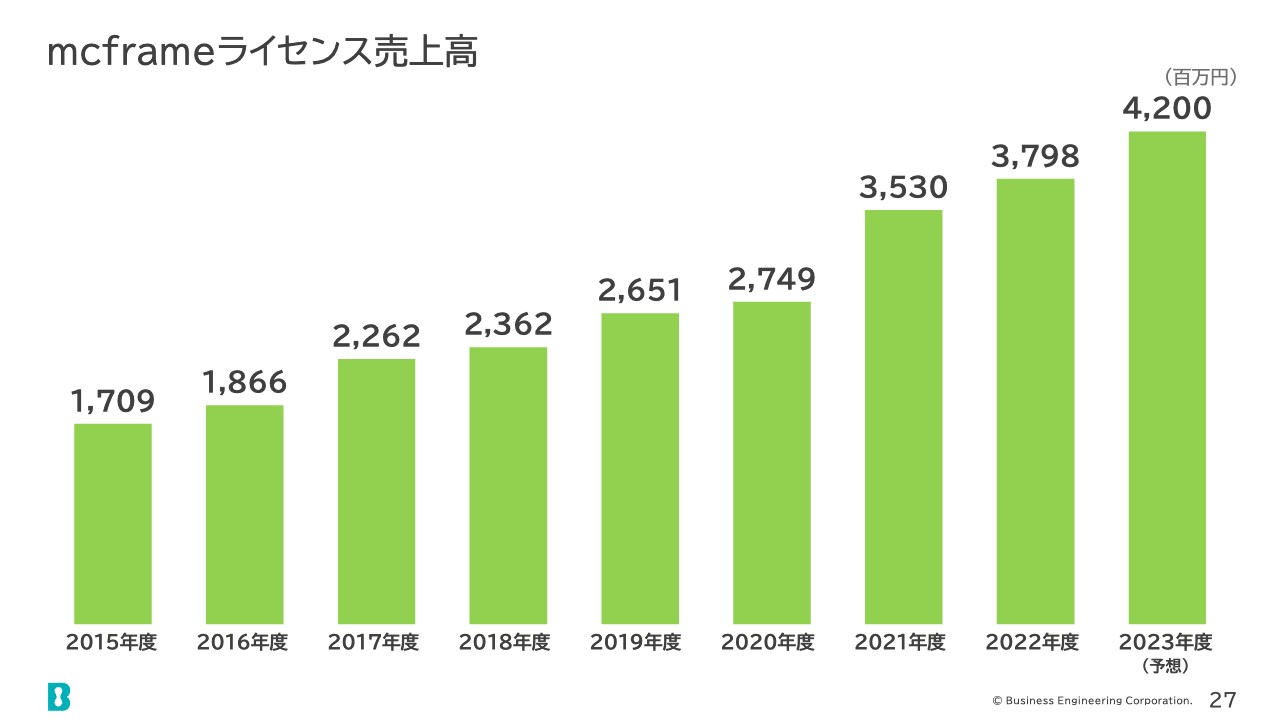

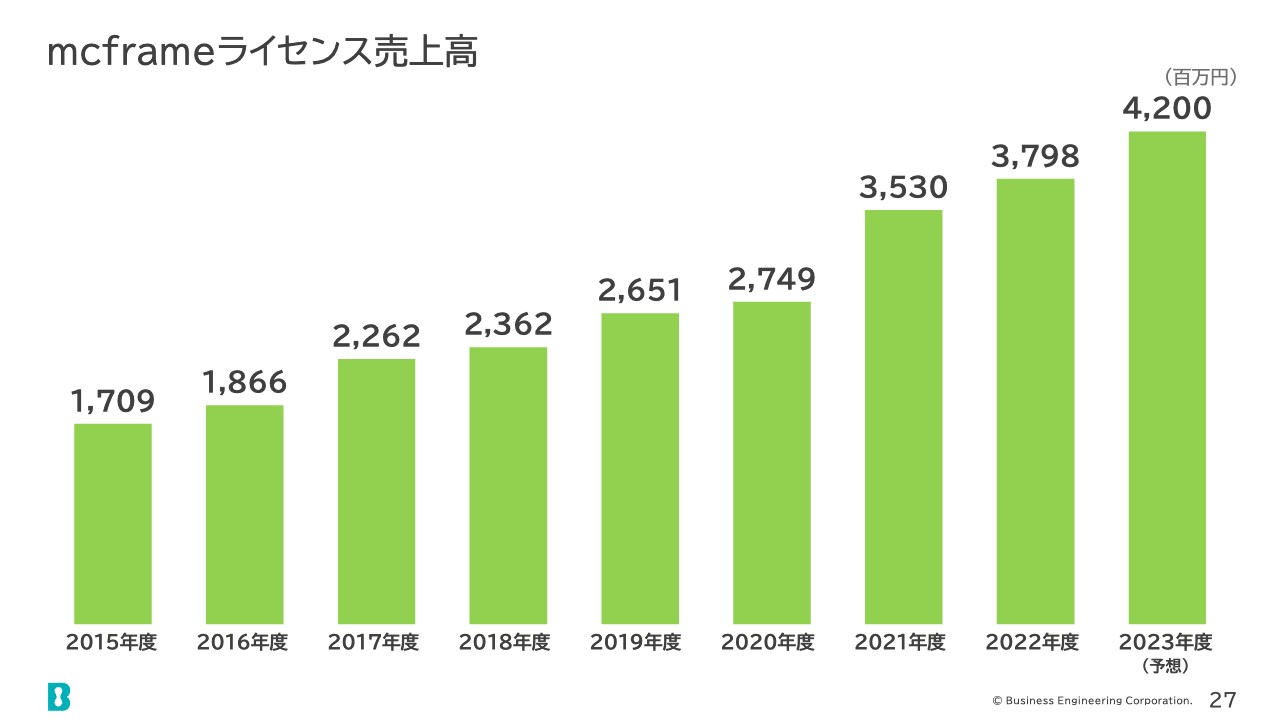

mcframeライセンス売上高

こちらは「mcframe」ライセンス売上高の推移です。

配当(一株当たり年間配当金)

1株当たりの年間配当金の推移です。順調に増加していることがおわかりいただけるかと思います。

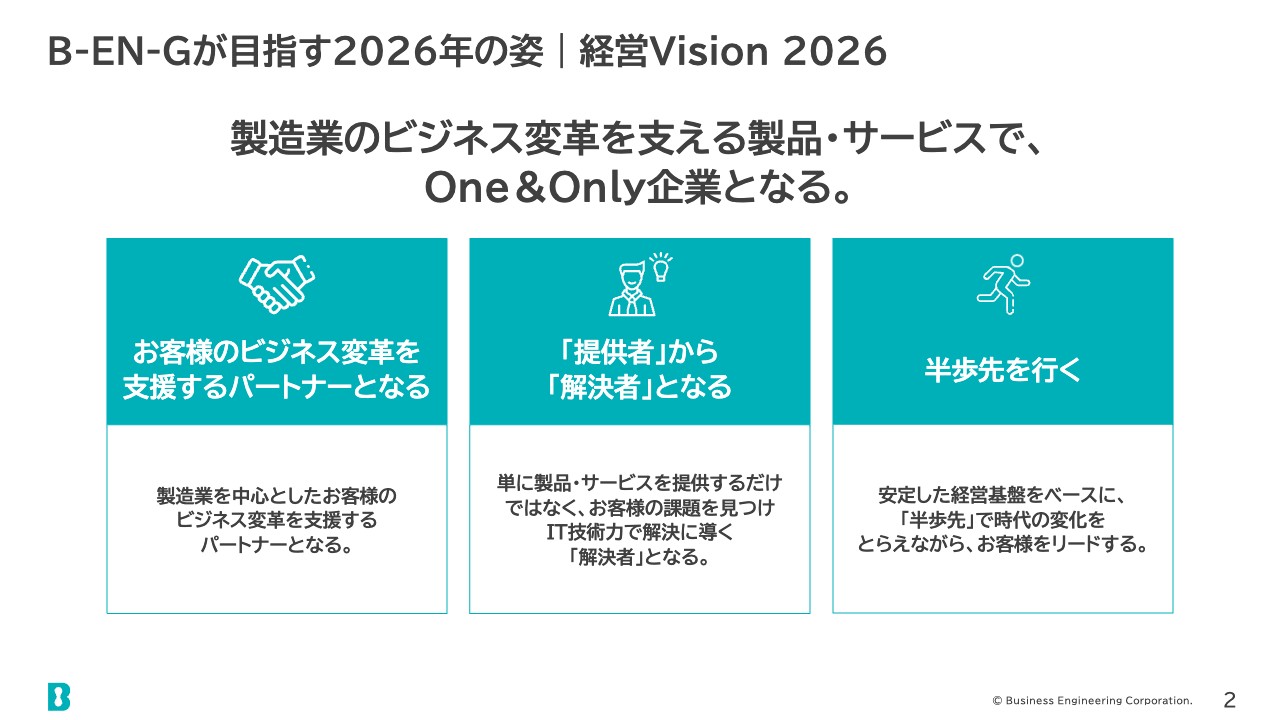

B-EN-Gが目指す2026年の姿|経営Vision 2026

私どもの経営方針である「経営Vision 2026」の改訂版についてご説明します。2021年8月に策定・公表した6ヶ年の経営計画「経営Vision 2026」の改訂版を、本日2023年11月10日に発表しました。

私どもが目指す2026年の姿は、製造業を中心とするお客さまのビジネス変革を支えるOne & Onlyの企業です。現在、私どもはお客さまのシステム構築を支援しています。単なるシステムの提供者ではなく、お客さまの目線でお客さまの課題をともに解決する「解決者」になりたいと考えています。

さらに、お客さまのビジネスモデルの変革を、デジタル技術を活用して支援できるパートナーになりたいとも考えています。そのためには、「半歩先」を行く視点を持ってお客さまに寄り添い抜くことが必要だと思っています。

2022年度までの推移

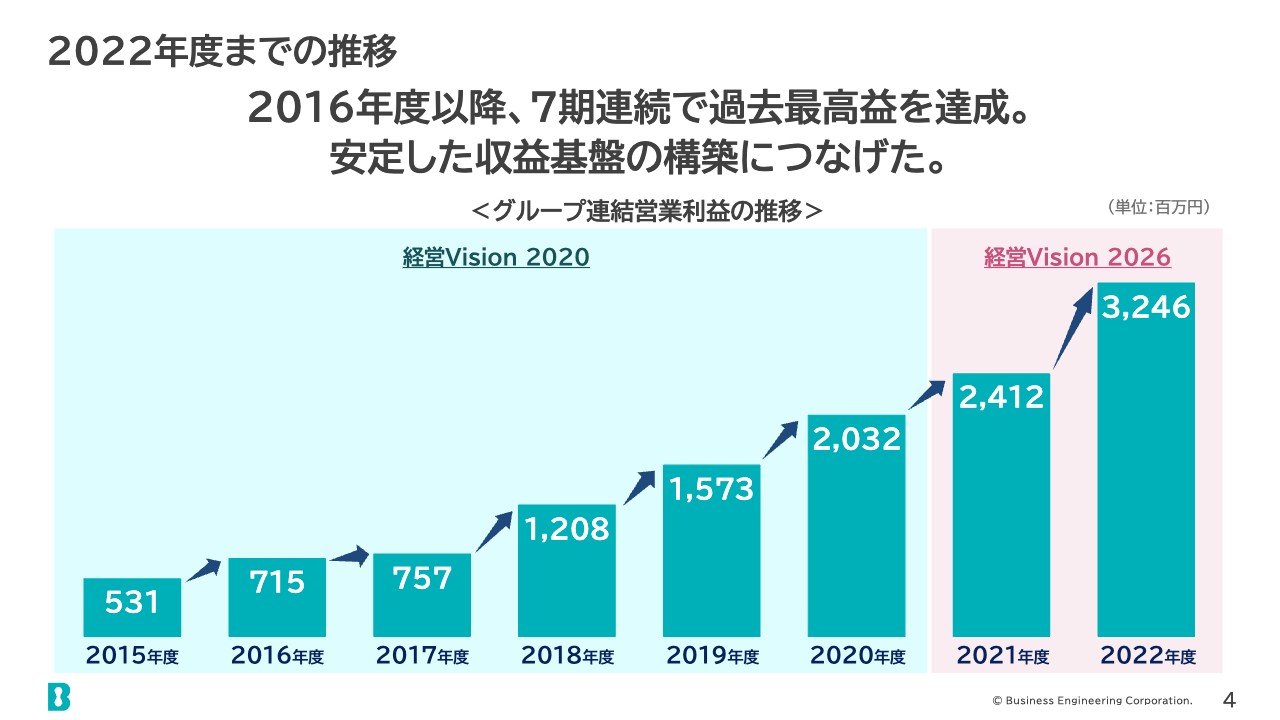

「経営Vision 2026」は2021年8月に策定・公開しました。その期中において「経営Vision 2026」を改訂した背景とポイントについてご説明します。

スライドの棒グラフは、1つ前の経営方針である「経営Vision 2020」と「経営Vision 2026」の営業利益の推移を表しています。ご覧のとおり、2016年度以降は7期連続で過去最高益を達成することができました。

これにより、安定した収益基盤を構築することができたと考えています。

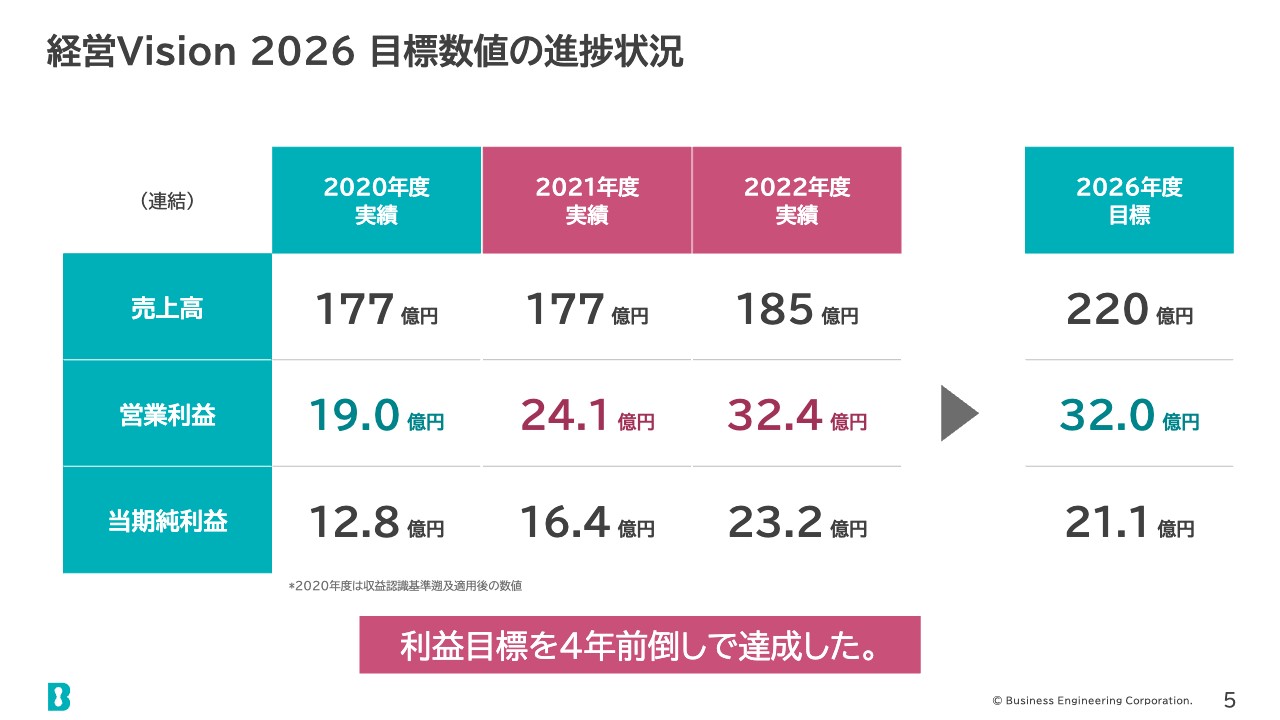

経営Vision 2026 目標数値の進捗状況

「経営Vision 2026」の目標数値の進捗状況です。スライド右側に記載の2026年度の目標に対し、営業利益および当期純利益は利益目標を4年前倒しで達成することができました。このような背景を踏まえ、今回「経営Vision 2026」を改訂するに至りました。

経営Vision 2026 改訂のポイント

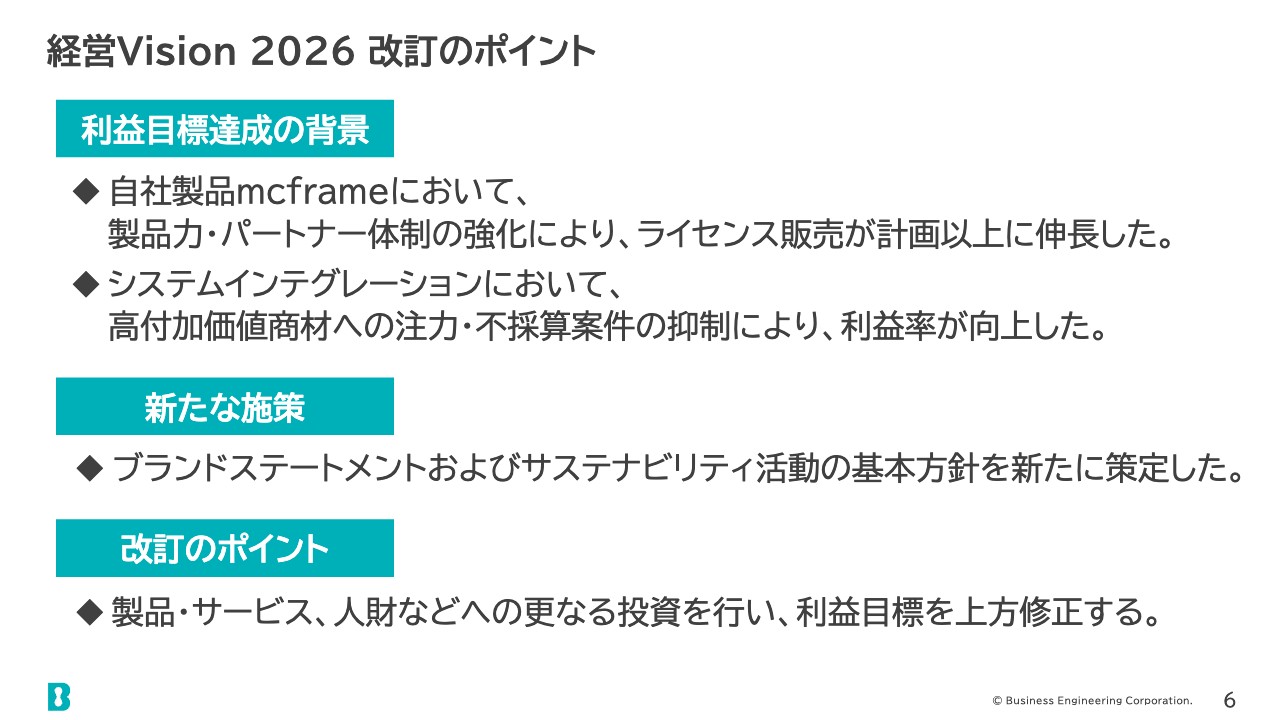

改訂のポイントについてご説明します。利益目標が前倒しで達成できた背景として、製品力やパートナー体制の強化により、自社製品「mcframe」のライセンス販売が計画以上に伸長したことや、高付加価値商材への注力や不採算案件の抑制により、システムインテグレーションの利益率が向上したことが挙げられます。

また、「経営Vision 2026」策定後の新たな施策として、ブランドステートメントおよびサステナビリティ活動の基本方針を策定しました。今回の改訂では、製品やサービス、人財などへさらなる投資を行い、利益目標を上方修正します。

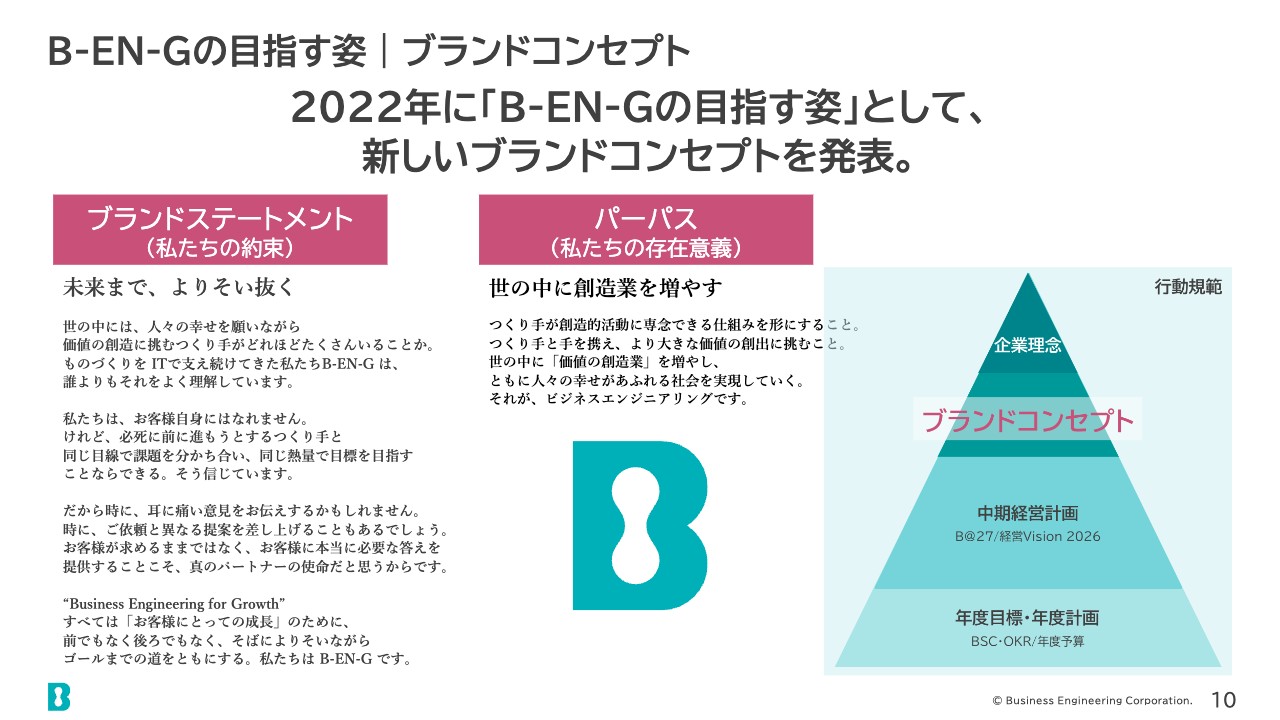

B-EN-Gの目指す姿|ブランドコンセプト

私どもは、2022年に新しいブランドコンセプトを発表しました。ブランドステートメントは「未来まで、よりそい抜く」です。私たちはこれまで長い間、多くのお客さまと関係を構築してきました。これからも、多くのお客さまと未来までよりそい抜いていきたいと考えています。

パーパスは「世の中に創造業を増やす」です。お客さまが事業活動をより創造的に行えるように、デジタル技術を活用し、直接的・間接的に支援していきたいと考えています。

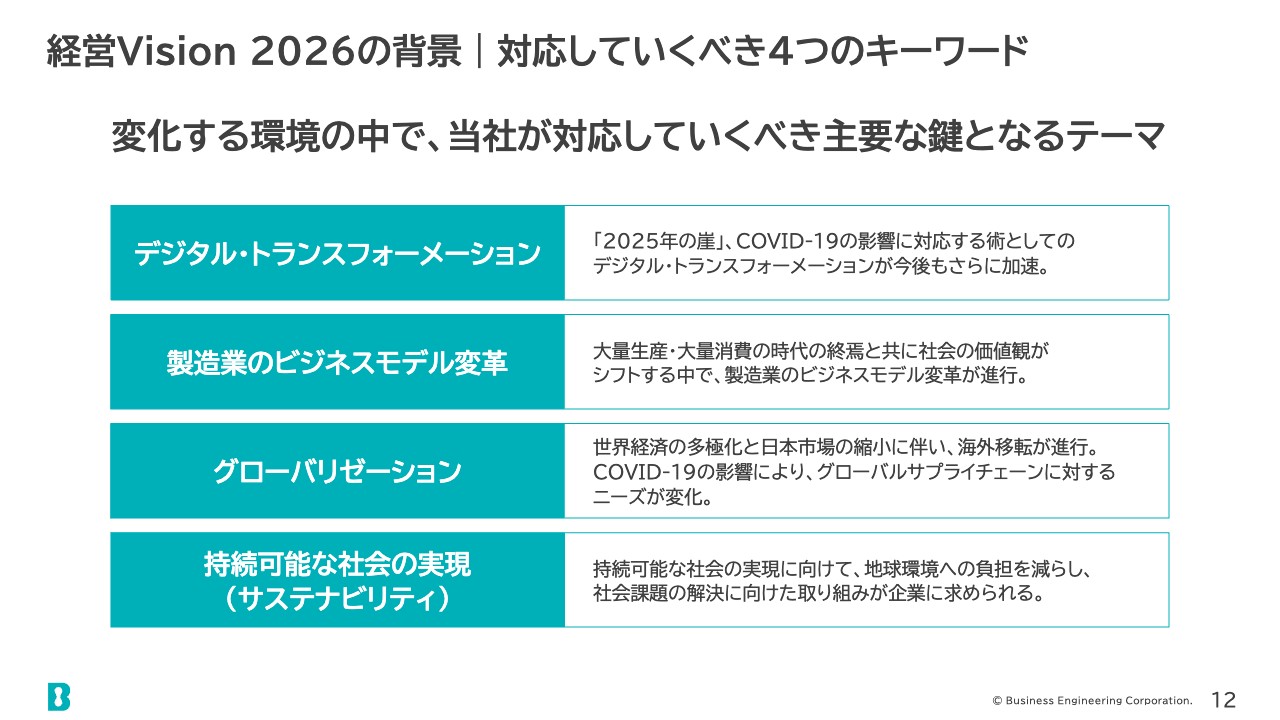

経営Vision 2026の背景|対応していくべき4つのキーワード

環境認識についてご説明します。非常に変化の激しい環境の中で、当社が対応すべき主要なテーマを以下に挙げています。

1つ目は「デジタル・トランスフォーメーション」です。コロナ禍によって、日本企業のデジタル化は一気に加速したと考えています。2つ目は「製造業のビジネスモデル変革」です。従来の「モノの売り切り」「単純な製造」だけではなく「モノ売りからコト売り」へと、製造業は今まさに転換点にあると考えています。

3つ目は「グローバリゼーション」です。昨今、グローバル情勢はますます不透明になっています。このような中でグローバルに事業を展開するにあたり、デジタル技術の必要性はますます高まっていると考えています。4つ目は「持続可能な社会の実現(サステナビリティ)」です。

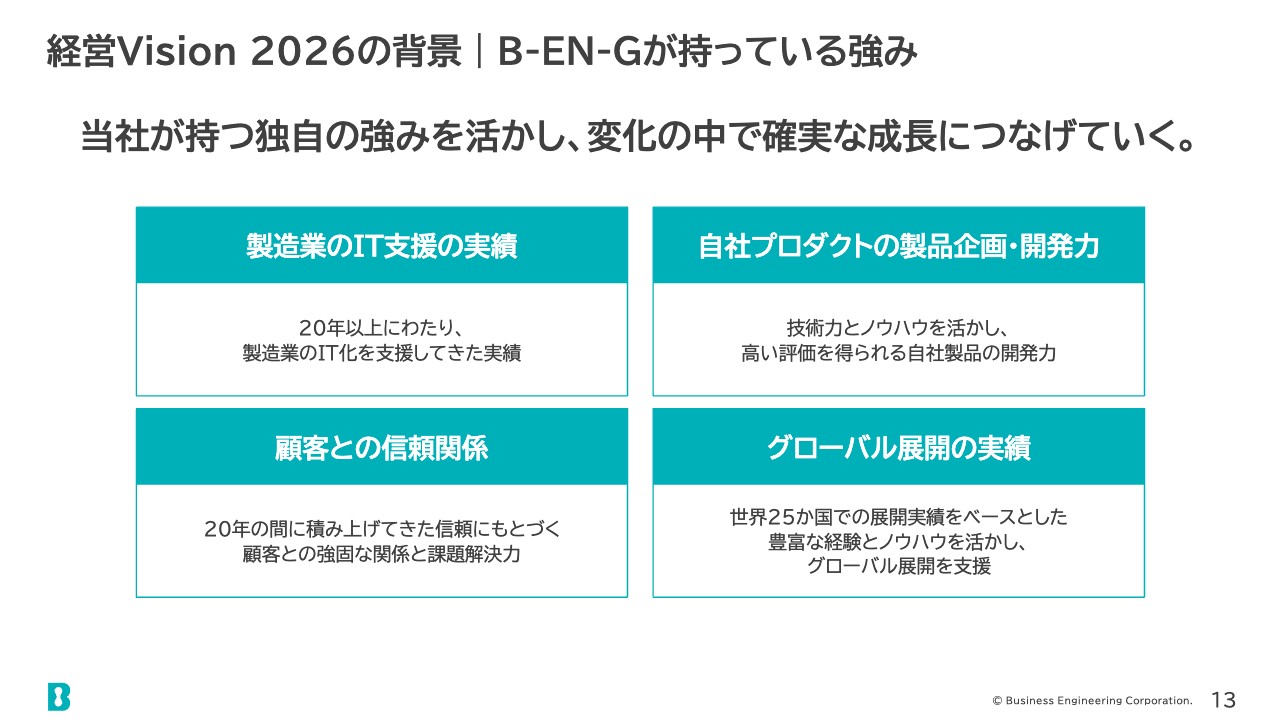

経営Vision 2026の背景|B-EN-Gが持っている強み

大きく変化している環境において、私どもは自社の強みを活かして確実に成長していきたいと考えています。当社の強みは、製造業を中心とするお客さまに対し、多くのシステム構築実績を持っていることです。

さらに、自社製品である「mcframe」を有していること、多くのお客さまと長期的な関係を構築していること、グローバルにおいても数多くのシステム構築実績を持っていることが挙げられます。

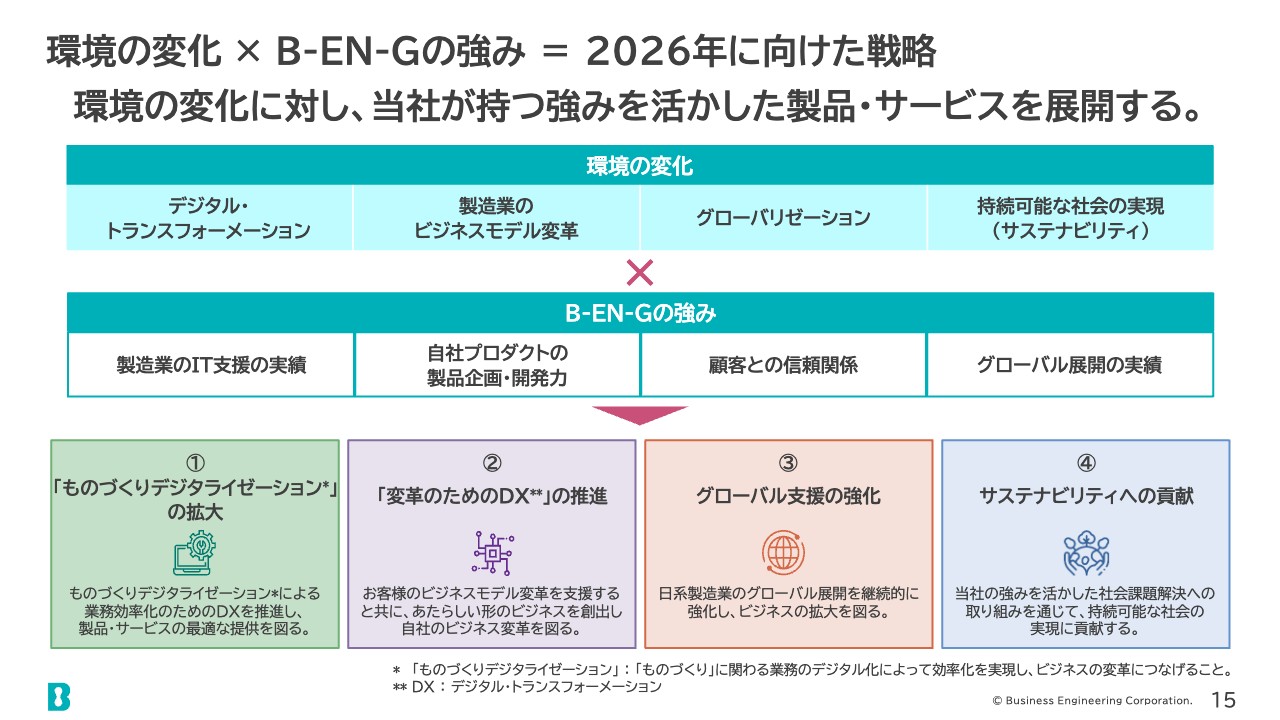

環境の変化 × B-EN-Gの強み = 2026年に向けた戦略

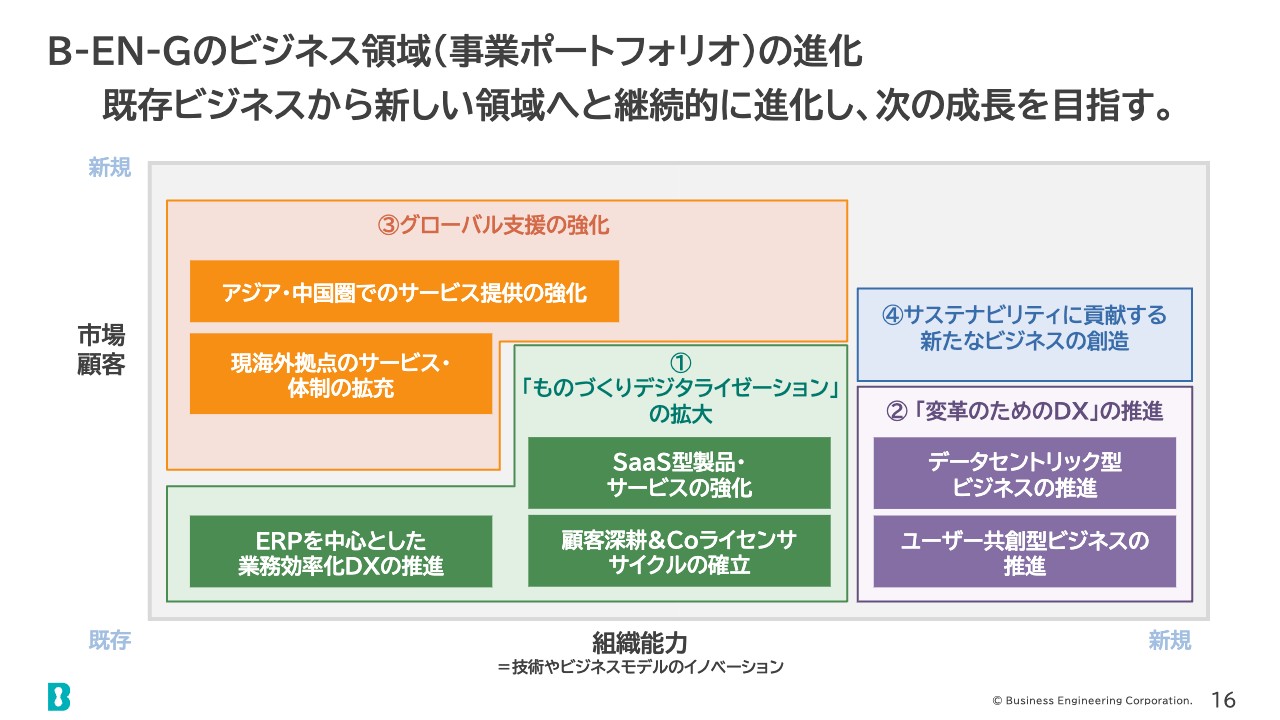

「経営Vision 2026」の戦略についてご説明します。環境の変化と当社の強みを踏まえ、スライド下段に記載の4つのポイントで、今後もお客さまを支援していきたいと考えています。

1つ目は緑色の「ものづくりデジタライゼーションの拡大」、2つ目は紫色の「変革のためのDXの推進」、3つ目はオレンジ色の「グローバル支援の強化」、4つ目は青色の「サステナビリティへの貢献」です。

B-EN-Gのビジネス領域(事業ポートフォリオ)の進化

スライドは、イノベーションストリームで各領域を表した図です。

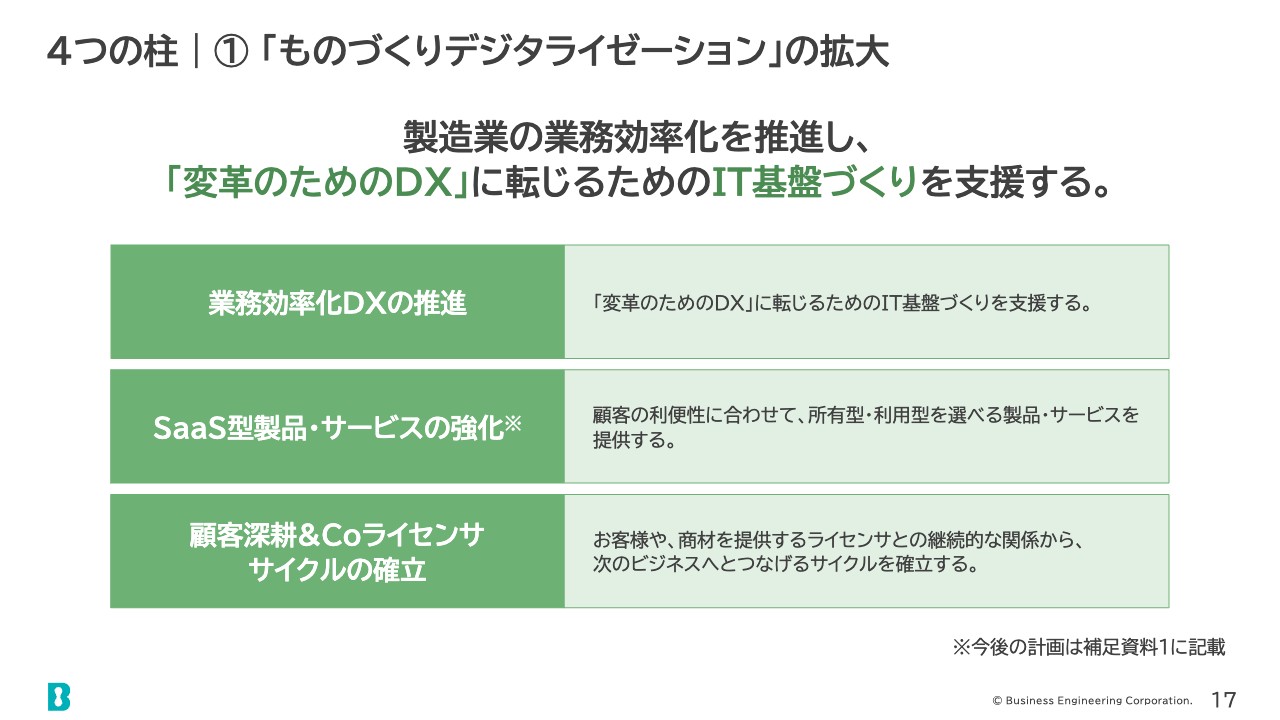

4つの柱|① 「ものづくりデジタライゼーション」の拡大

1つ目は「ものづくりデジタライゼーション」の拡大です。業務効率化のためのDXを推進することで、お客さまのIT基盤づくりを継続的に拡大していきます。また、SaaS化が難しいといわれる販売・生産管理の領域においても、製品・サービスの強化に努めていきます。

さらに、ライセンサとしては、ユーザーコミュニティなどを通じ、お客さまとの深い関係づくりに積極的に取り組んでいきます。

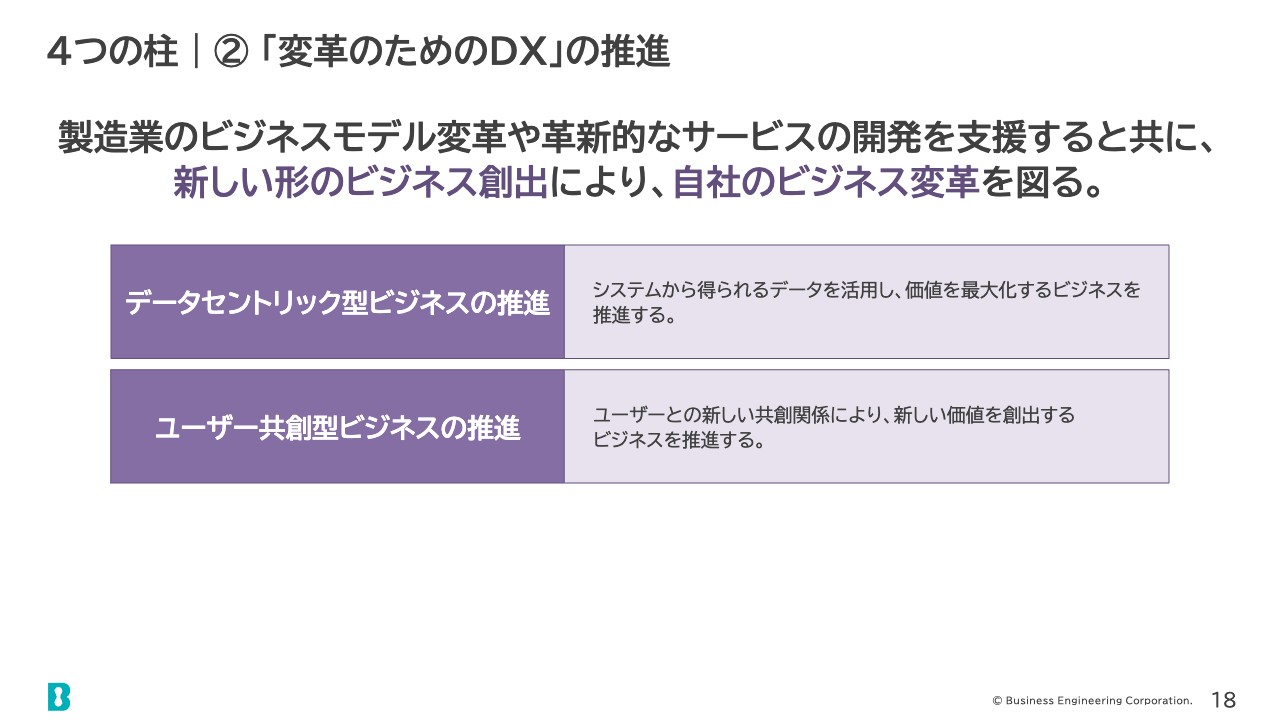

4つの柱|② 「変革のためのDX」の推進

2つ目は「変革のためのDX」の推進です。お客さまのビジネスモデル変革を支援するために、当社では以下の2つに取り組みます。

1つは「データセントリック型ビジネスの推進」です。ERPなどのシステムから得られるデータを有効活用することによって、データ自体の価値を最大化するお手伝いを行いたいと考えています。

もう1つは「ユーザー共創型ビジネスの推進」です。例えば、お客さまのハードウェアと私どものソフトウェアを組み合わせることで、新たなビジネスモデルを作ります。このようなお手伝いも行っていきたいと考えています。

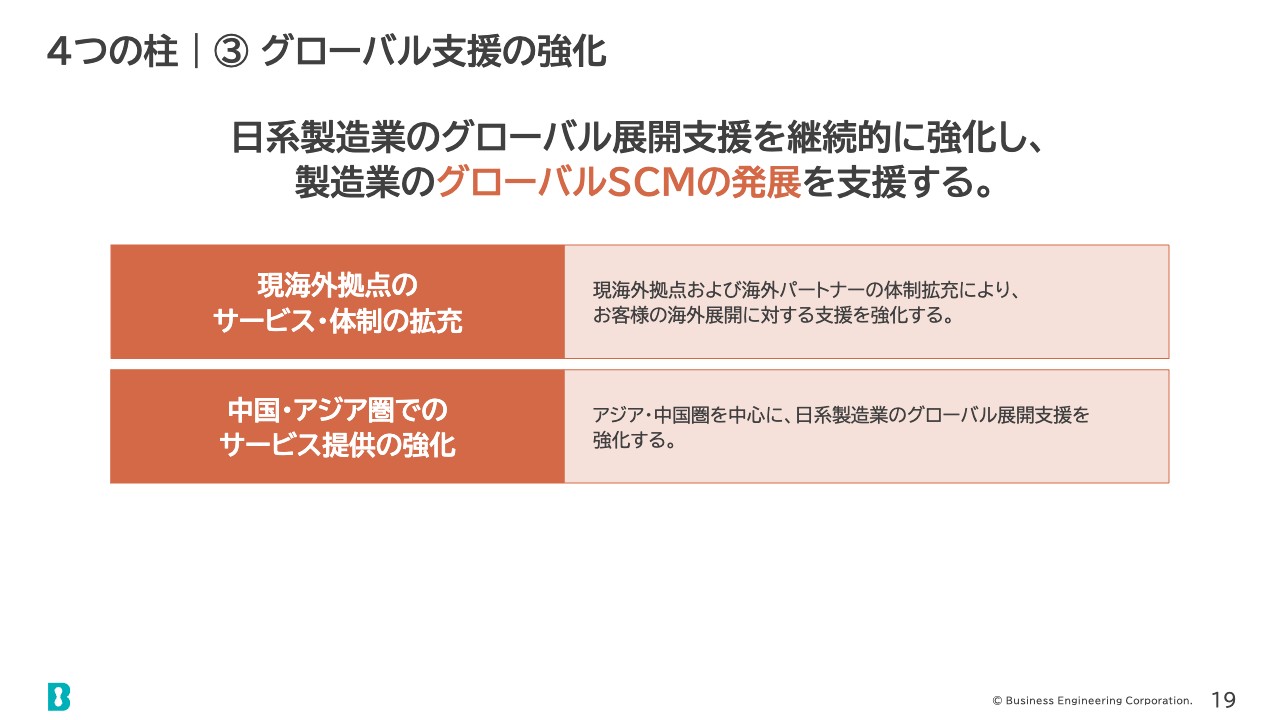

4つの柱|③ グローバル支援の強化

3つ目は「グローバル支援の強化」です。私どもの現地法人やパートナー企業の体制を拡大・強化することによって、日系製造業のお客さまのグローバル展開、あるいは現地のお客さまのデジタル化を支援していきたいと考えています。

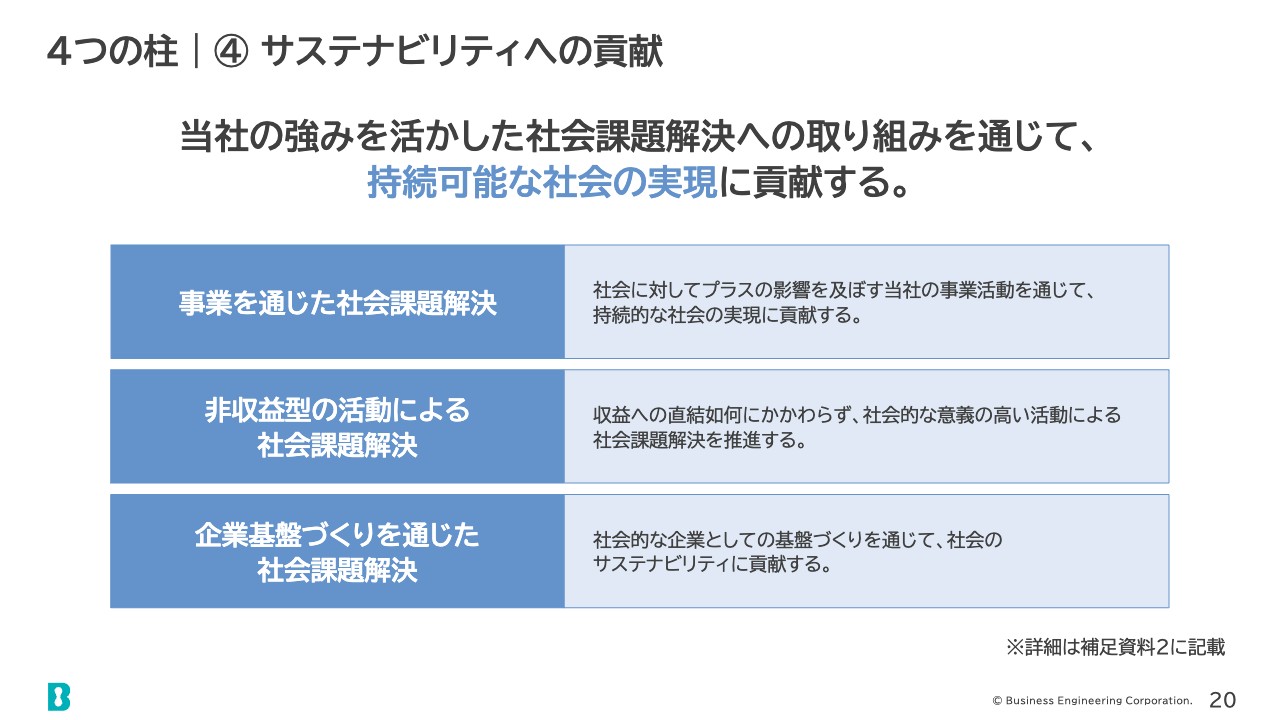

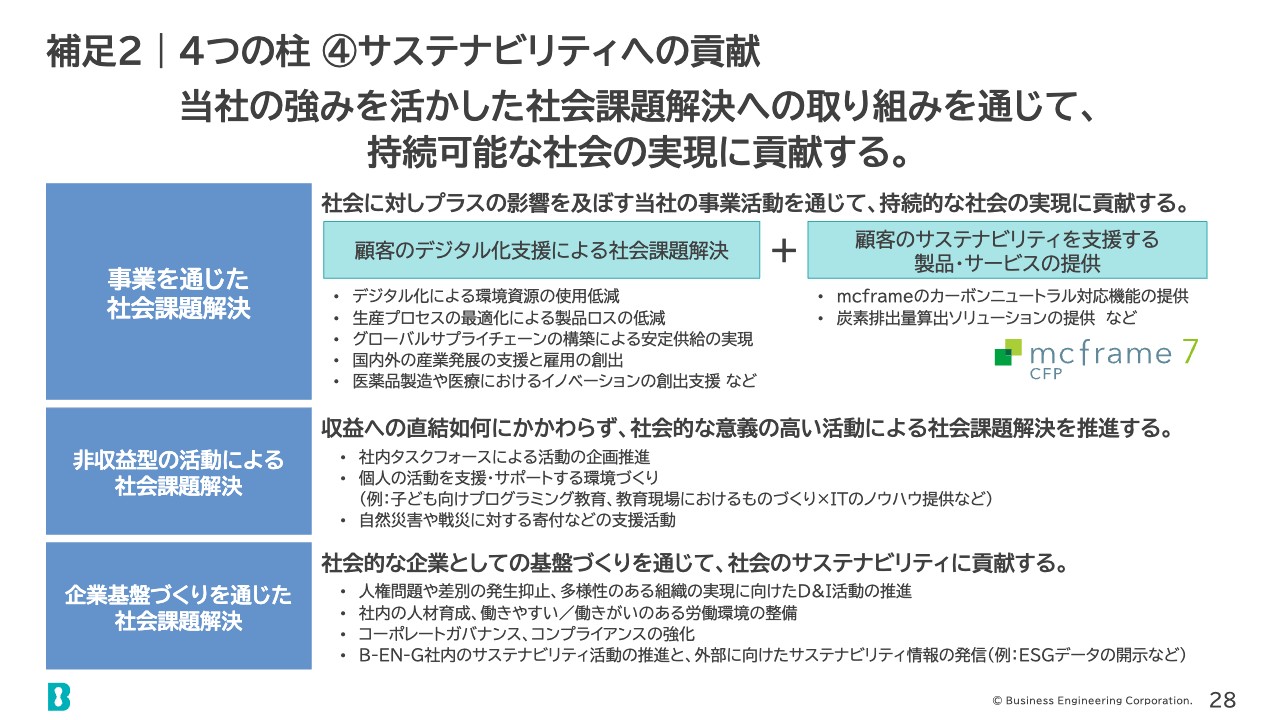

4つの柱|④ サステナビリティへの貢献

4つ目は「サステナビリティへの貢献」です。まずは私どもの事業活動を通じ、社会課題の解決に取り組んでいきたいと考えています。今後はさらに、事業にとどまらない非収益型の活動にも積極的に取り組んでいく予定です。

これからも、社会的な企業としての基盤づくりを行うことで社会に貢献していきます。

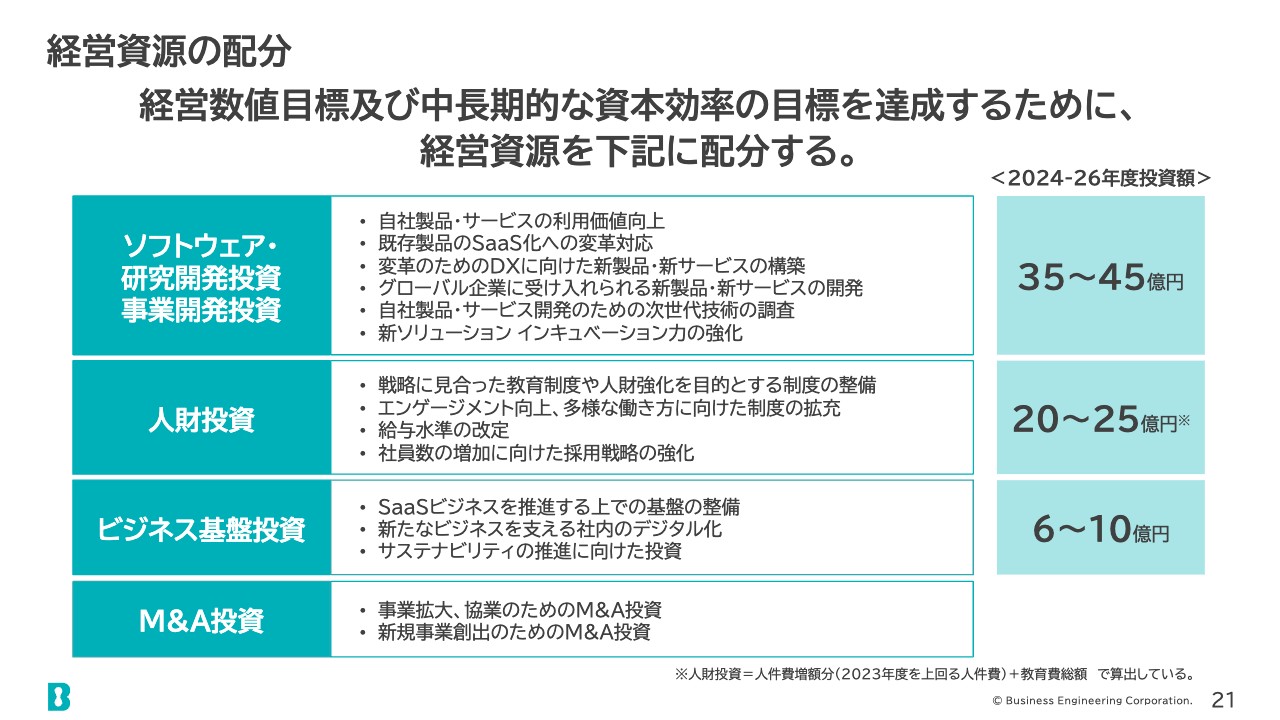

経営資源の配分

経営資源の配分についてです。技術面では、自社製品やサービスへ重点的に投資を行っていきます。具体的には、既存製品のSaaS化への対応、ビジネスモデル変革のための新製品や新サービスの開発、グローバル企業に活用してもらうための新製品や新サービスの構築に取り組んでいきます。

また、人財あるいは当社のビジネス基盤の強化にも積極的に取り組んでいきます。さらに、事業拡大、協業、新規事業創出のために、今後はM&Aにも取り組んでいく予定です。

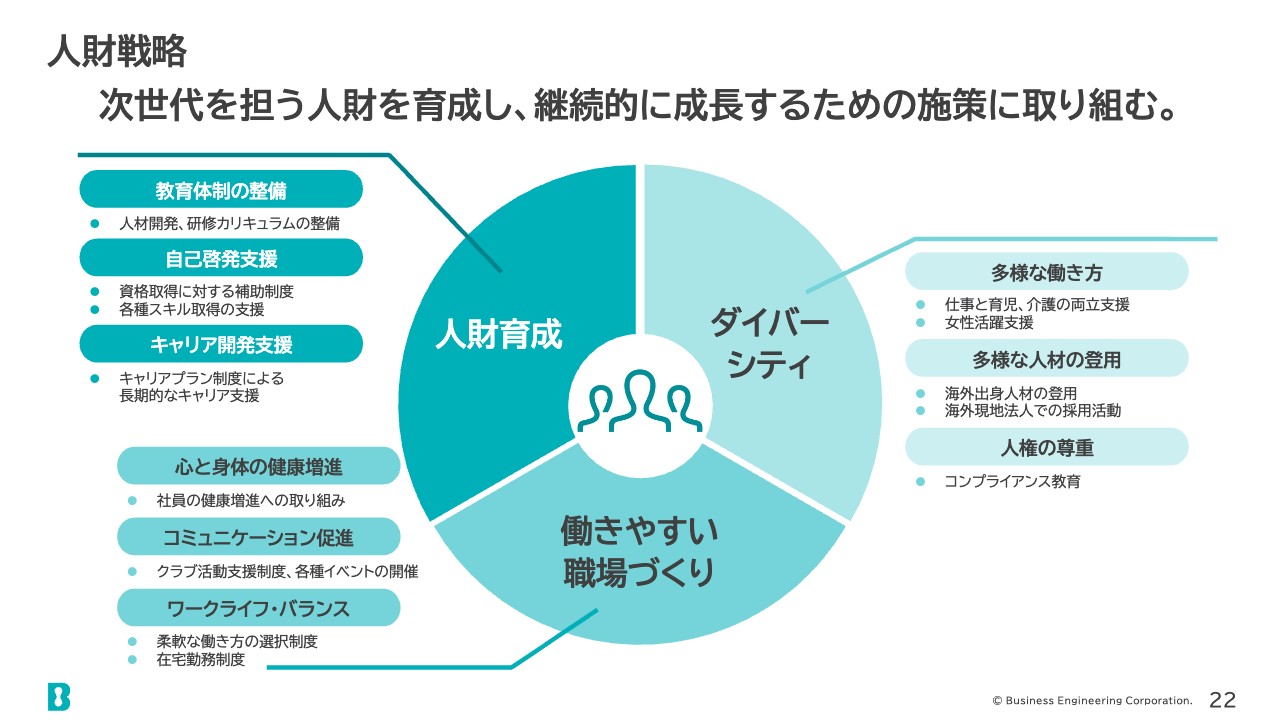

人財戦略

スライドは人財戦略を表した図です。今後はこれら3つをもとに人財戦略を進めていきます。1つ目は人財育成です。教育制度やキャリアプラン制度を充実することによって、社員のスキルアップを図っていきます。

2つ目は、働きやすい職場づくりです。これにより、社員のエンゲージメントの向上を図っていきます。3つ目は、ダイバーシティへの取り組みです。さまざまな働き方を支えるための制度の制定に加え、現地法人を中心に外国籍の人財を積極的に登用していきたいと考えています。

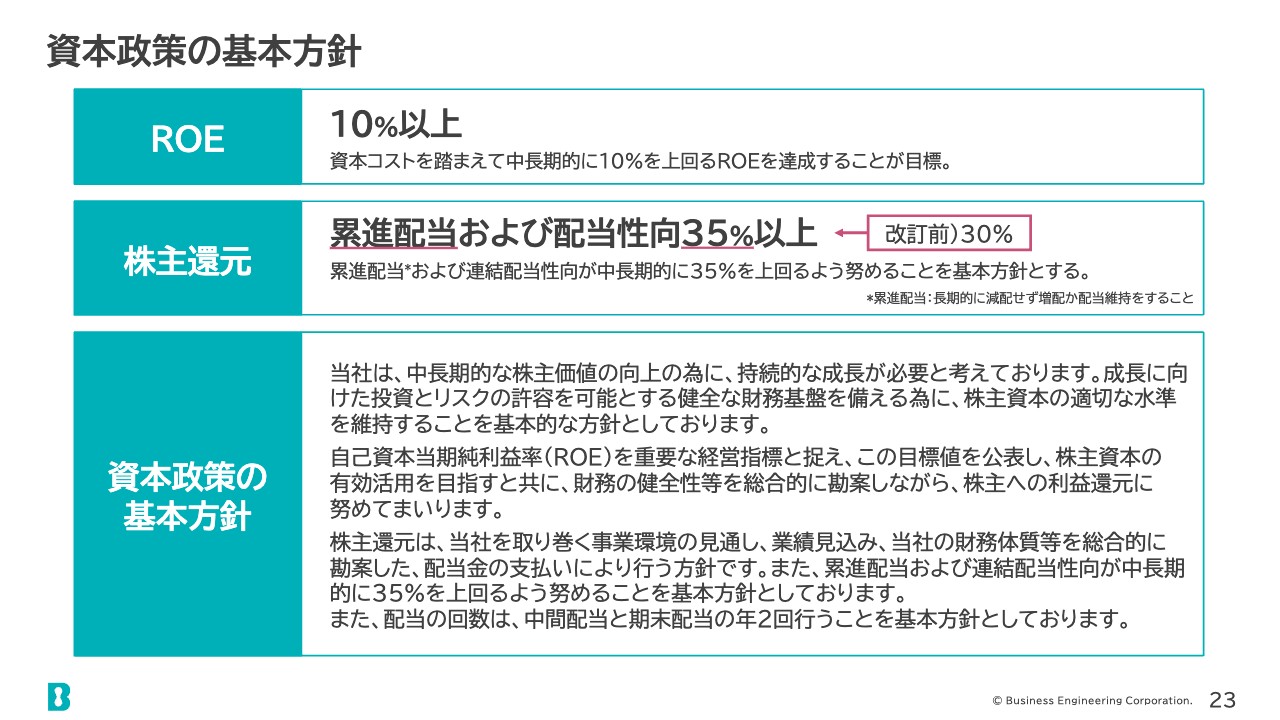

資本政策の基本方針

資本政策の基本方針です。ROEは、資本コストを踏まえて中長期的に10パーセントを上回ることを目標としています。株主還元は、累進配当および連結配当性向が中長期的に35パーセントを上回るよう努めることを基本方針とします。

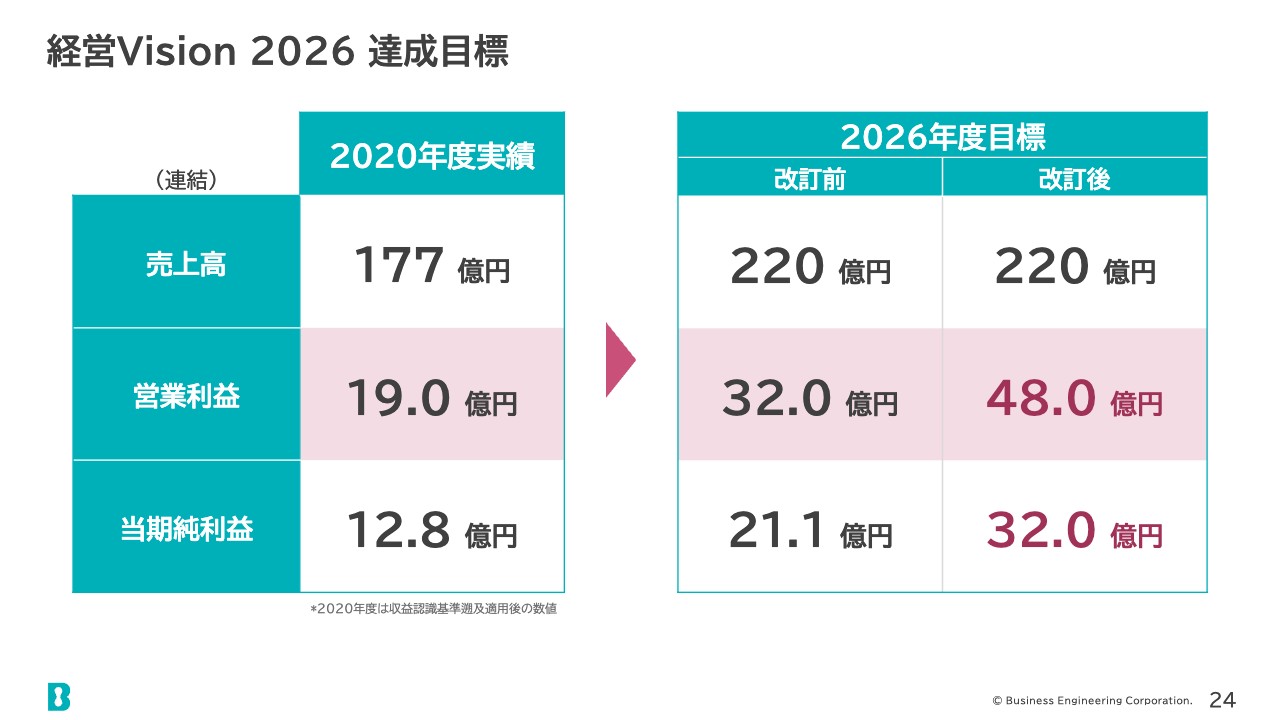

経営Vision 2026 達成目標

最後に「経営Vision 2026」の数値目標の改訂についてご説明します。2026年度目標において、営業利益を32億から48億円に、当期純利益を21.1億から32億円に上方修正します。

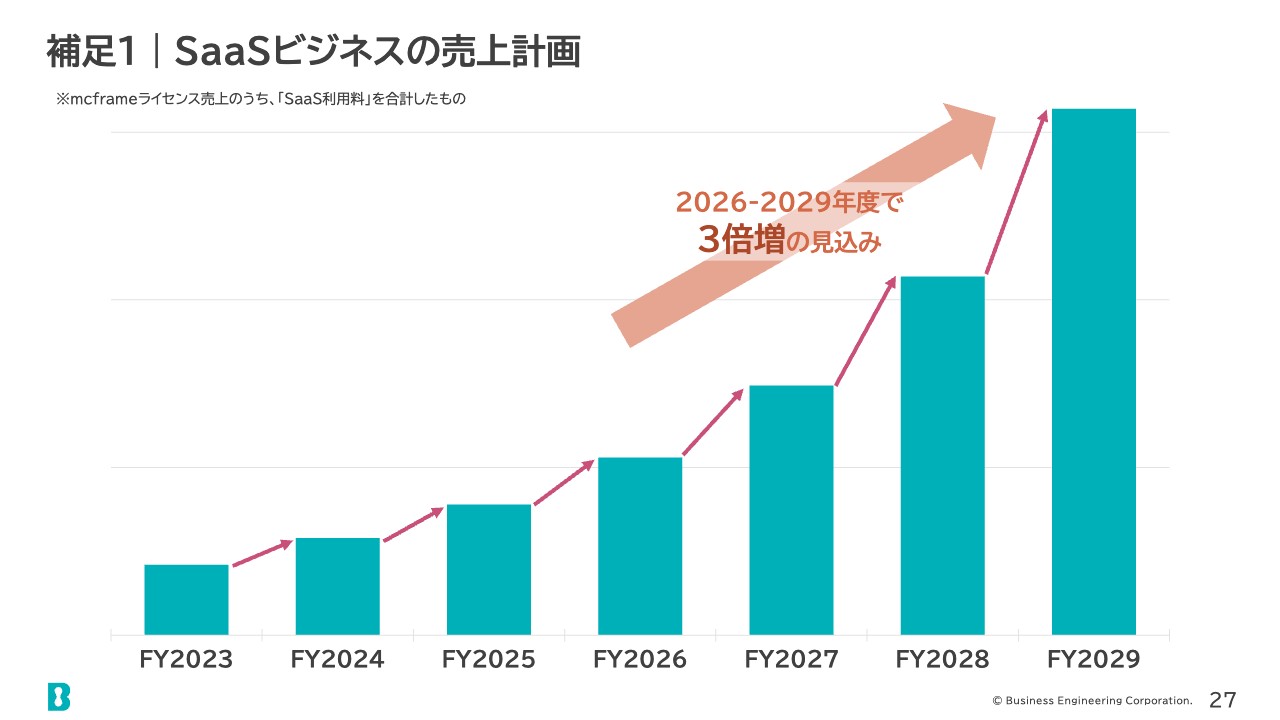

補足1|SaaSビジネスの売上計画

補足資料として、「経営Vision 2026」あるいは、それ以降の私どものSaaSビジネスの売上計画を記載しています。

補足2|4つの柱 ④サステナビリティへの貢献

こちらのスライドには、現時点における私どものサステナビリティへの取り組みを記載しています。

以上をもちまして、ビジネスエンジニアリング株式会社2023年度第2四半期の決算説明および「経営Vision 2026」改訂版のご説明を終了いたします。

質疑応答:業績の上期と下期のバランスについて

質問者:通期業績予想を上方修正されましたが、上期の実績と比較しますと、下期は減収減益の想定となっています。もし下期を弱めに予想されている理由があれば、教えていただけないでしょうか?

羽田:たしかに上期に比べて下期が少なくなっていますが、販管費、特に製品のプロモーションにかかる部分が増えていること、また製品開発にかなり重点的に投資しようと考えており、その支出が上期より増えている点が要因です。

別納成明氏(以下、別納):上期上昇分を上げていて、売上総利益の段階でみると、下期の計画は期首に立てた計画どおりです。上期の上昇分をそのまま売上総利益に反映したので販管費増分を合わせると、営業利益は若干バランスが取れていない状況となっています。

質問者:事業環境の変化によって売上が前倒しで入ってきているなど、そういう背景ではないということですね。

羽田:事業環境については、製造業さまの投資意欲は引き続き堅調に推移していると考えています。

質疑応答:「mcframe」のライセンス販売の売上推移について

質問者:27ページに示していただいた「mcframe」ライセンスの売上推移において、2021年度から増え方が加速しています。その背景について、どのようなことが変わってきているのか、ご説明をお願いします。

羽田:前年の2020年度がまさにコロナの始まった年でしたが、コロナ以前は製造業のIT化が遅れていると言われていました。日本の製造業はなかなかデジタル化ができていないので、このままだとグローバルで競争に負けてしまうというのがコロナ前の論調でしたが、コロナ禍によってその状況がかなり変わったというのが私どもの印象です。

実際に「mcframe」の売上も、ERP全体の売上も非常に伸びています。コロナになってリモートワークが当たり前になり、IT、ERPを入れないと業務が進められないという考え方がかなり浸透したと思っています。私たちももちろん製品に対する強化、プロモーションはしていましたが、加えて製造業の全体的なIT投資が強化されたことが1つ大きいと思っています。

質疑応答:経営計画の見直しについて(その①)

質問者:SAPの2027年問題によって更新の需要が盛り上がっているところだと思われますが、売上目標220億円は、年率成長4パーセント程度で足元では11パーセント伸びていることを考えると慎重に見えます。これは、SAPの需要は強いがキャパシティの問題があり、現実的にはやはりこれくらいの成長であると見るべきなのか、あるいは、需要の盛り上がり方によってはまだこれから伸びる余地があると考えてよいのか、どちらが近いでしょうか?

羽田:売上ももちろん大切ですが、私どもの考え方として、利益率を第一にということがあります。ご指摘いただいた、2027年に向けてのSAPのリプレース需要、また最近増えているMESと呼ばれる製造実行系のシステム導入などの需要は、これから数年は継続すると考えています。ただその中でも、私たちは自分たちが強みを持つ価値の高い領域、利益率の高い仕事を取っていくようにしたいと考えています。

そのようなこともあり、売上高の伸びに比べて利益面が高くなっているということがあります。先ほどもご指摘のあったように、需要が縮むということはあまり考えていませんので、なるべく高付加価値の商材に注力していきたいと考えています。ただ、人材をなかなか採用できないという点は厳然たる事実としてあるので、利益サイドを重視するオペレーションを今後数年は継続していきたいと考えています。

質疑応答:配当性向と累進配当について

質問者:配当性向を35パーセントに上げたこと、また、累進配当を今回採用した背景についてご説明いただけますか?

別納:まず累進配当についてご説明します。基本的には減配せず、配当維持か向上を貫くということですが、すでにそのように続けてきているのが当社の実態です。今回は、より強いメッセージとして発信しようと考えました。また配当性向については、おかげさまでここ数年増益を続けることができましたが、今後も中長期的にそれを継続させなければいけないと考えています。そのために資本を中長期的な成長に投じること、同時に株主還元を強めようという考えから、配当性向を引き上げました。

質疑応答:上期の実績が計画を上回った背景について

質問者:上期の実績は計画を上回って推移されましたが、具体的にどの点が計画を上回ったか、背景を教えていただけますでしょうか?

羽田:売上、営業利益ともに上回りましたが、1つはライセンス販売が好調だった点です。当初の目標もかなり高い目標でしたが、それをさらに上回って推移しました。また、SIは売上が増えたこともありますが、採算性のよい商材に注力したことと、現在進行中のプロジェクトの採算がよくなったという両面がありまして、結果として8月の予想数値を上回りました。

質疑応答:経営計画の見直しについて(その②)

質問者:経営計画において、セグメント別の開示はしていないことは理解していますが、ソリューション事業とプロダクト事業の2026年度に向けた今後の伸びのイメージについて教えていただけないでしょうか?

羽田:どちらか一方ということではなく、基本的には両方を伸ばす方針で考えています。「経営Vision 2026」は2026年度までの計画ですが、2026年度以降、特に自社製品である「mcframe」のクラウド版の売上はかなりのピッチで伸びると計画しています。

こちらは、「経営Vision 2026」改訂版の補足資料に載せています。2026年度までは両事業が同じようなかたちで伸びていくと考えていますが、それ以降の利益面においてはSaaS型製品がけん引していくと、そのように考えています。

質疑応答:医薬品業界の設備投資状況について

質問者:最近医薬品の設備投資が非常に活発だと思いますが、状況はどのようにお考えでしょうか?

羽田:ご指摘のように、製薬メーカーさまはIT全般にかかわらず、投資を積極的にされているという印象を持っています。ただ製薬会社さまは、ERPに関しては非常に早い時期、1990から2000年代には導入を手掛けられており、ERPの導入はすでに一巡されて現在はリプレースが主流となっています。

現在私たちが製薬会社さまからお引き合いをいただいているのは、ERPと機械、設備をつなぐような製造実行系、MESと言われる領域です。大手さまはこの領域が盛んで、私どももそういう分野、製薬メーカーさまの製造領域のお仕事をいただいています。

質疑応答:「mcframe」の業界分析について

質問者:「mcframe」が好調だったと思いますが、どういった業界が強かったなど、特徴があれば教えてください。

羽田:「mcframe」は製造業に特化していますが、その中でもどの業種がよかったかとよく質問をいただきます。以前は、年ごとに自動車部品、電機、というような傾向がありましたが、最近はその傾向が薄くなっています。

同じ業種でも、お客さまによって投資ができるところと、その余力がなくなっているところと二極化していると思います。その中でもあえて申し上げますと、コロナ禍の初期に好調だったのは食品メーカーさまでした。外食が出来なくなった影響により、調味料メーカーさまや缶詰メーカーさまが好調でした。

また、コロナ禍の影響では、情報機器類の需要が高まり、電気・電子部品業界も好調でした。最近ですと、2年から3年前は引き合いが少なくなっていた自動車部品や産業機械系のお客さまからの引き合いも増えています。

質疑応答:海外での取り組みについて

質問者:御社は海外での取り組みもかなり進めていますが、引き続き日系企業さまの海外進出に向けたサービスなどを進めていくのでしょうか。具体的に見えてきたところなどはありますか?

羽田:私どもは海外に5拠点持っていますが、コロナ禍に入った当初は、海外での売上が減少するのではないかと考えていました。実際は全く逆で、自社の担当者が海外拠点に行くことができなくなったお客さまからのデジタル化需要が高まり、2020年から2021年、2022年と海外の「mcframe」、および「mcframe GA」という海外向けの会計システムの導入が非常に伸びています。

特に東南アジア、タイ・インドネシアの業績はコロナの期間に過去最高を記録、更新しています。コロナ禍にグローバル化が停滞したという傾向は、全般的には否めませんが、これまで後回しになっていた海外拠点のデジタル化はむしろ一気に進んだと考えています。私どもの海外事業の売上も、2026年には全体の1割くらいにしたいと考えています。

質疑応答:ソリューション事業の利益率改善について

質問者:ソリューション事業の利益率がずいぶん改善していますが、前期も改善した上で、さらに今期も改善したという理解でよいでしょうか?

羽田:ご指摘のとおりです。前期、今期の両方の改善がありまして、今期は不採算案件が比較的少なかったということと、先ほどから話に出ている、MESと言われている製造実行系など、私たちの他に対応できる同業者さまが少ない商材の引き合いが増えたことで、結果的にソリューション事業の利益率が上がったと考えています。

※質疑応答部分は、企業提供の要旨になります。

新着ログ

「情報・通信業」のログ