オイレス工業、営業利益は前期比+53.3% 構造セグメントの高速道路向け大型橋梁物件が完工し、業績の押し上げに寄与

INDEX

飯田昌弥氏:みなさま、こんにちは。社長の飯田でございます。本日はご多用の中、当社の2024年3月期第2四半期決算説明会にご参加いただきありがとうございます。本日は、スライドの内容に沿ってご説明させていただきます。よろしくお願いいたします。

損益の前提

損益の前提となる為替の関係についてご説明します。スライド中央に記載しているのが、2023年度上期の平均値です。

米ドルは、2022年度上期の123円14銭から約12円増加し、2023年度上期は135円となりました。ユーロも同様に、前年度上期に比べ11.5円程度の増加となりました。チェココルナ、人民元、タイバーツは、ほとんど変わりませんでした。

上期の為替影響、売上高で約5億6,500万円、営業利益で100万円となり、数字はすべて軸受に効いている状況です。通期では、米ドルを138.24円と見通していますが、為替動向を考慮すると、もう少し円安方向になる可能性もあると思います。

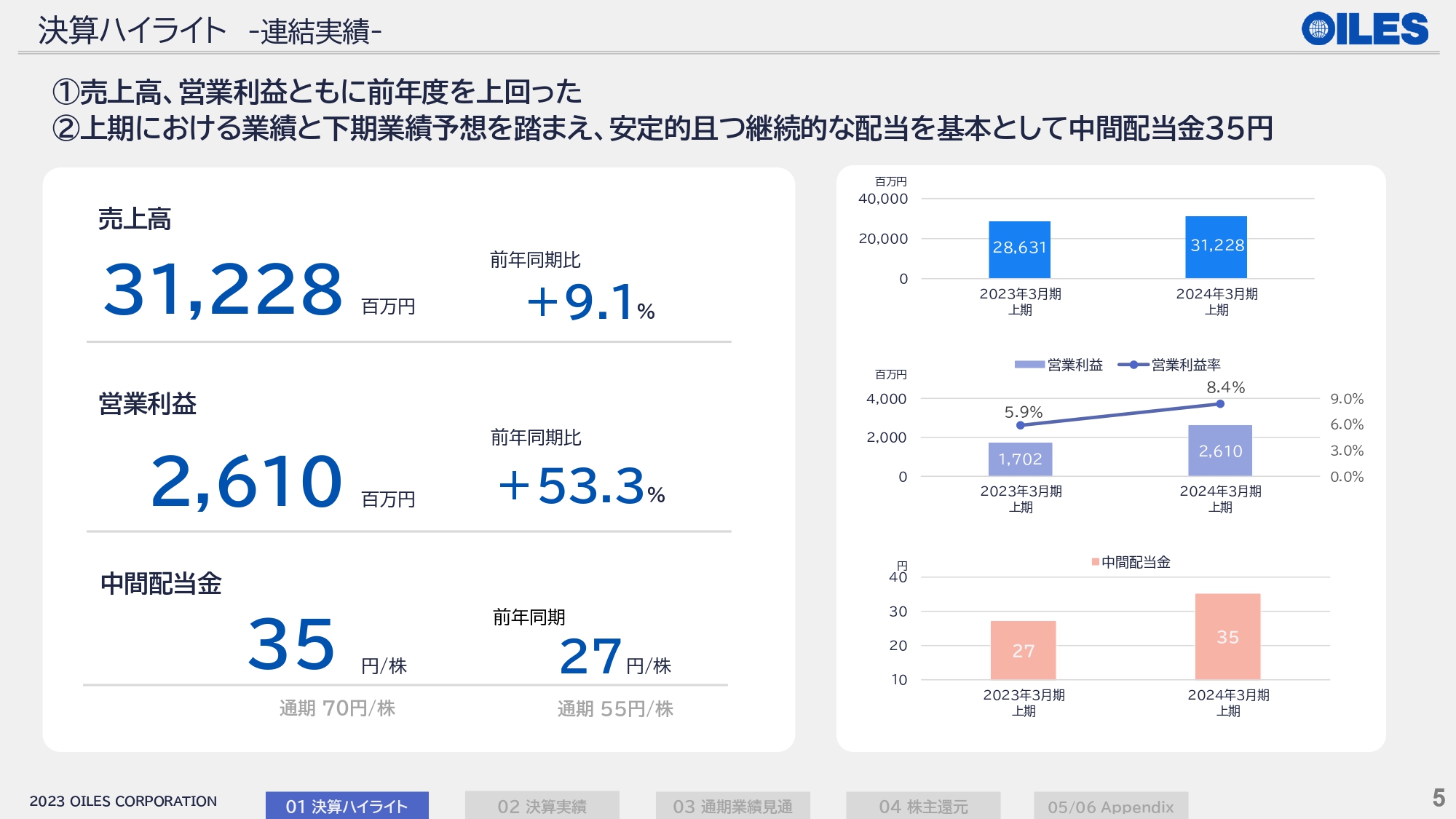

決算ハイライト -連結実績-

決算についてご説明します。すでにご承知のとおり、上期の連結売上高は前年同期比9.1パーセント増の312億2,800万円、営業利益は前年同期比53.3パーセント増の26億1,000万円となりました。

中間配当金は、期初に開示したとおり1株当たり35円です。前年同期の27円から35円に増配しました。

決算ハイライト –セグメント実績-

セグメント別の実績です。後ほど詳しくご説明しますが、一般軸受事業は売上高が70億6,300万円、営業利益は5億1,400万円となりました。ご承知のとおり、当社において中国の経済減速の影響を一番受けたのが一般軸受の領域です。前年度上期は上海でロックダウンの影響を受けましたが、前年比ではほとんど変わらない数字で着地しました。

自動車軸受事業の売上高は153億4,500万円、営業利益は8億8,900万円となりました。こちらも中国の経済減速の影響を受けましたが、日本国内および欧米の自動車生産台数が堅調に推移し、中国のマイナス分をある程度カバーすることができました。

免制震事業の売上高は50億8,700万円、営業利益は10億3,900万円となりました。前年度下期に期ズレした物件の売上高に加え、もともと計画されていた高速道路向けの大型物件の売上高が計上されました。利益率の高い橋梁向け製品もあり、上期の利益に寄与している状況です。

子会社のオイレスECOで行っている建機事業は、売上高が28億3,400万円、営業利益が1億2,100万円となり、前年とほぼ同様の数字で着地しました。

決算ハイライト -2024年3月期 連結予想-

通期の見通しです。基本的には5月に開示した数値から変更はありません。年間の連結売上高は前年比7.3パーセント増の675億円、営業利益は前年比20.6パーセント増の61億円、親会社株主に帰属する当期純利益は前年比4.1パーセント増の43億円を見込んでいます。

配当については期末も35円を予定しており、年間配当は70円の予想です。

連結損益計算書

決算の実績についてご説明します。先ほどご説明したように、上期の連結売上高は前期比9.1パーセント増の312億2,800万円、売上総利益は前期比12.6パーセント増の101億2,200万円となりました。

販管費は前期比3.1パーセント増の75億1,200万円です。営業利益は前年よりも50パーセント以上の増益で26億1,000万円、営業利益率は8.4パーセントとなりました。

親会社株主に帰属する当期純利益は20億5,700万円で、昨年と比べてほぼ2倍の結果となりました。

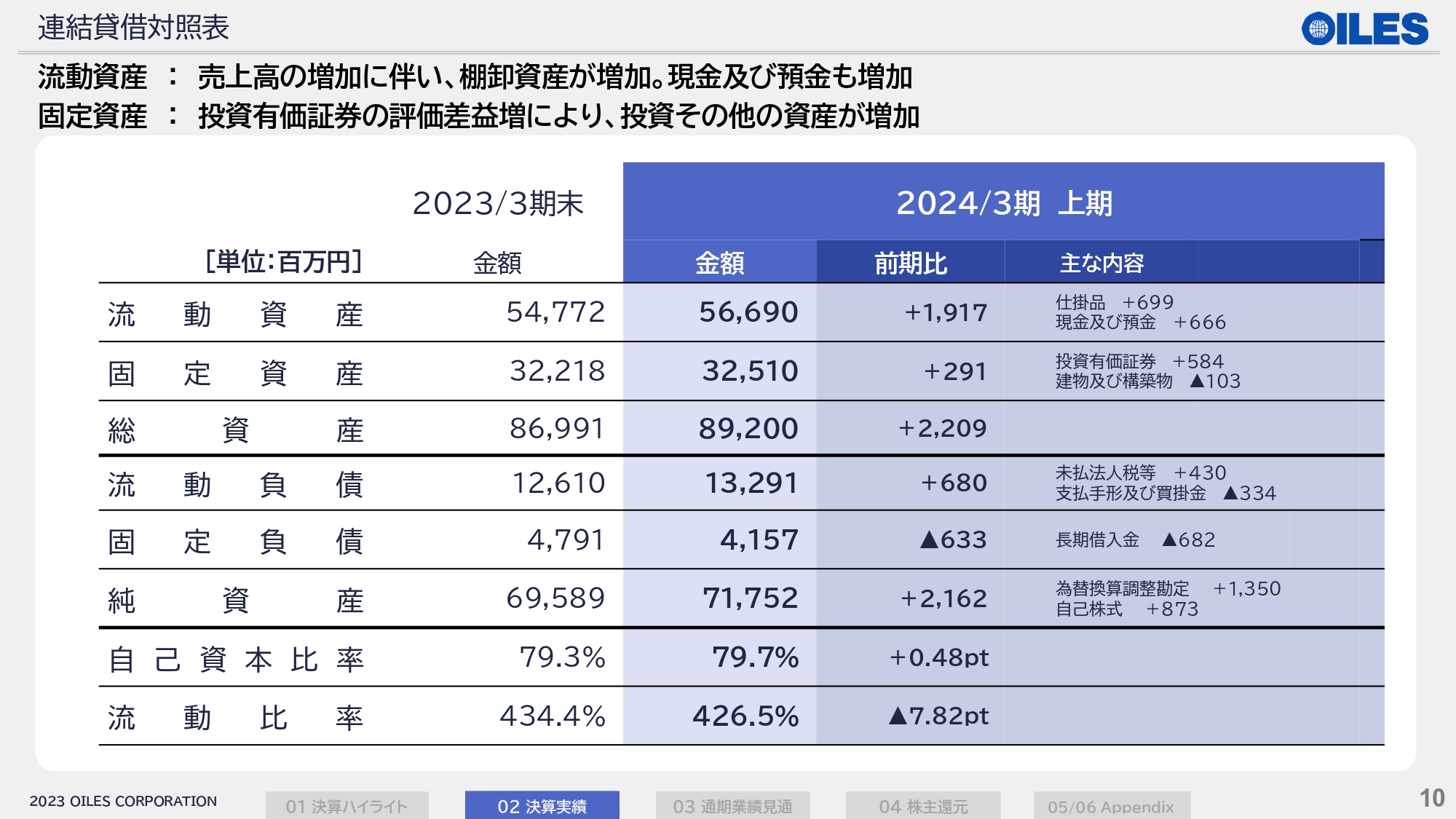

連結貸借対照表

B/Sについてご説明します。スライドの表は2023年3月期末との比較になります。流動資産は、前期比19億1,700万円増の566億9,000万円となりました。売上高の増加に伴い、仕掛品が6億9,900万円、現金及び預金が6億6,600万円増えています。

固定資産は、前期比2億9,100万円増の325億1,000万円となりました。投資有価証券の評価益が増加したことにより、投資その他の資産が増加しました。その結果、総資産は前期比22億900万円増の892億円となりました。

流動負債は前期比で6億8,000万円増の132億9,100万円となりました。こちらには未払法人税等が含まれています。固定負債は、長期借入金の返済が進んだ結果、41億5,700万円となりました。

純資産は、為替換算調整勘定や自己株式の取得を含め、前年比21億6,200万円増の717億5,200万円となりました。自己資本比率は79.7パーセント、流動比率は426.5パーセントで着地しています。

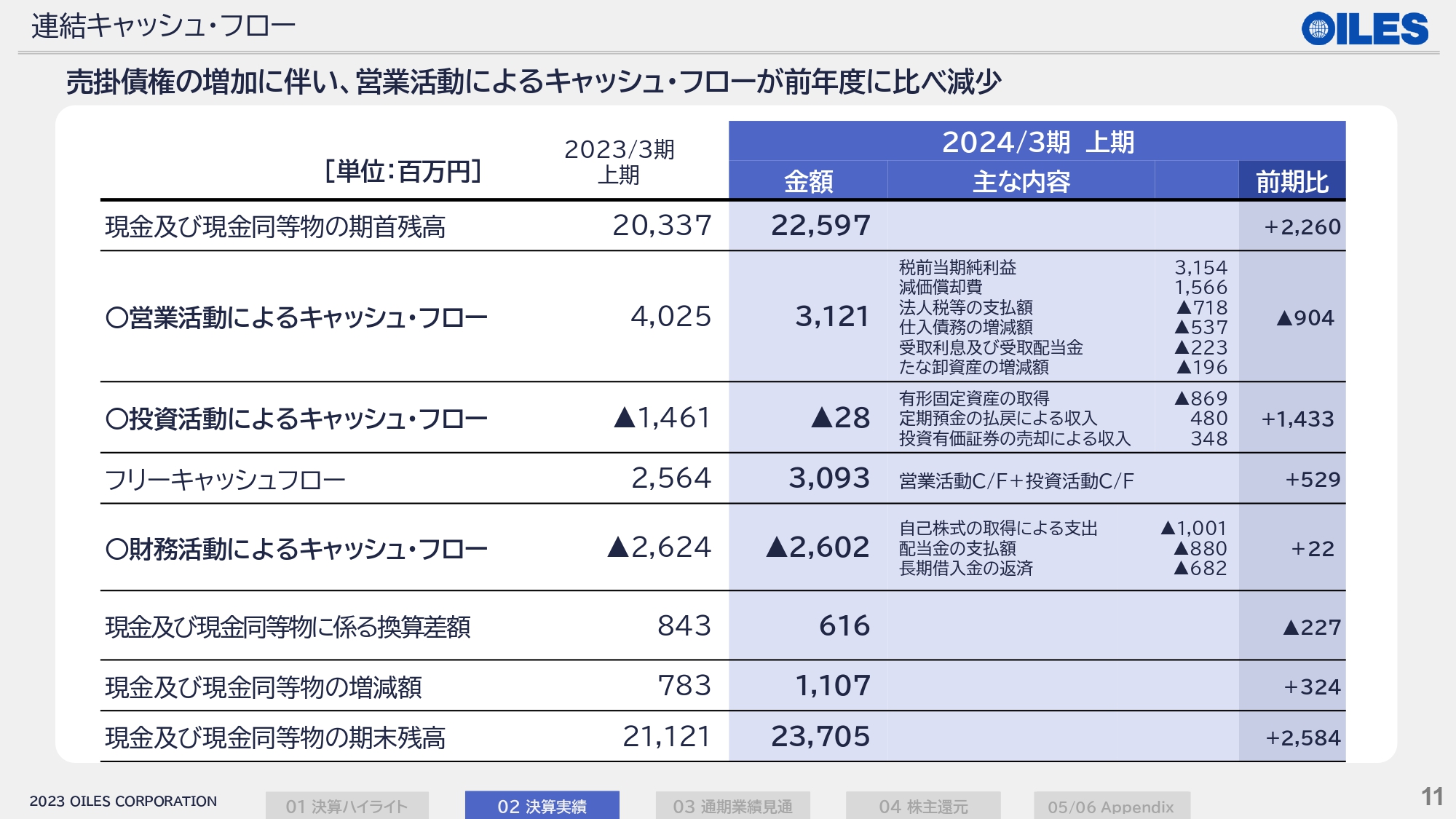

連結キャッシュ・フロー

連結キャッシュ・フローです。2023年3月期上期と比較しています。期首残高は、前期比22億6,000万円増の225億9,700万円となりました。営業活動によるキャッシュ・フローは、前期比9億400万円減の31億2,100万円となりました。

投資活動によるキャッシュ・フローは、前年比14億3,300万円増のマイナス2,800万円となりました。こちらは、定期預金の払戻による収入や投資有価証券の売却による収入があったためです。その結果、フリー・キャッシュ・フローは30億9,300万円となりました。

財務活動によるキャッシュ・フローはマイナス26億200万円で、前年とほとんど変わりません。こちらは自己株式の取得による支出10億100万円、配当金、長期借入金の返済等によるものです。

その結果、現金及び現金同等物の増減額は11億700万円、期末残高は前期比25億8400万円増の237億円500万円となりました。

【全社】 損益推移・増減要因

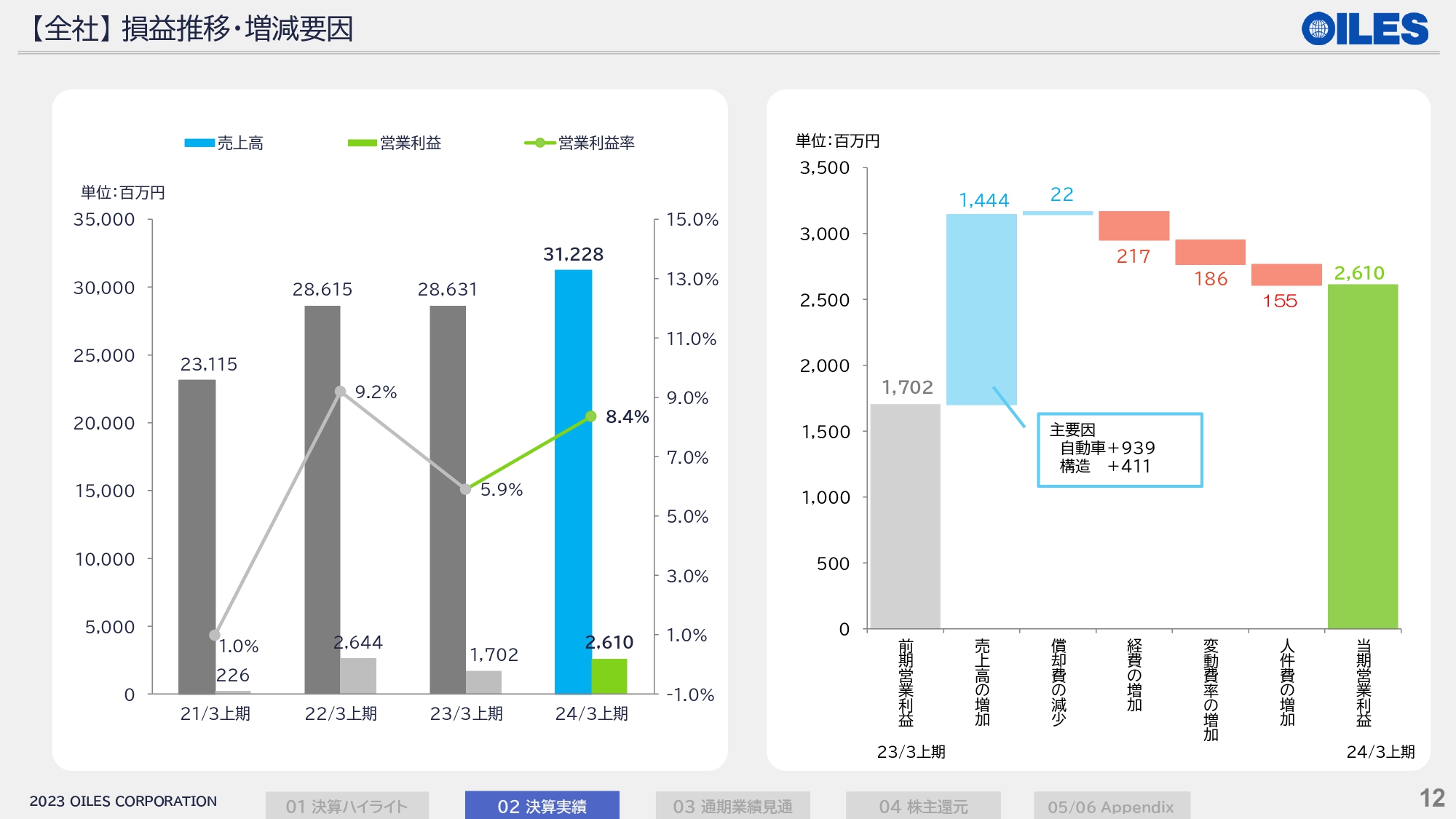

損益推移と営業利益の増減要因についてです。スライド左側のグラフをご覧ください。連結売上高は312億2,800万円で、前年度上期と比較して26億円程度増加しています。営業利益は26億1,000万円で、前年度から9億円強増加しました。

スライド右側のグラフをご覧ください。営業利益の主な増減要因は、自動車軸受の売上高要因が9億3,900万円、免制震の売上高要因が4億1,100万円と上ブレがありましたが、材料費や人件費といった経費が増えたことで、営業利益は26億1,000万円で着地しています。

セグメント別損益推移

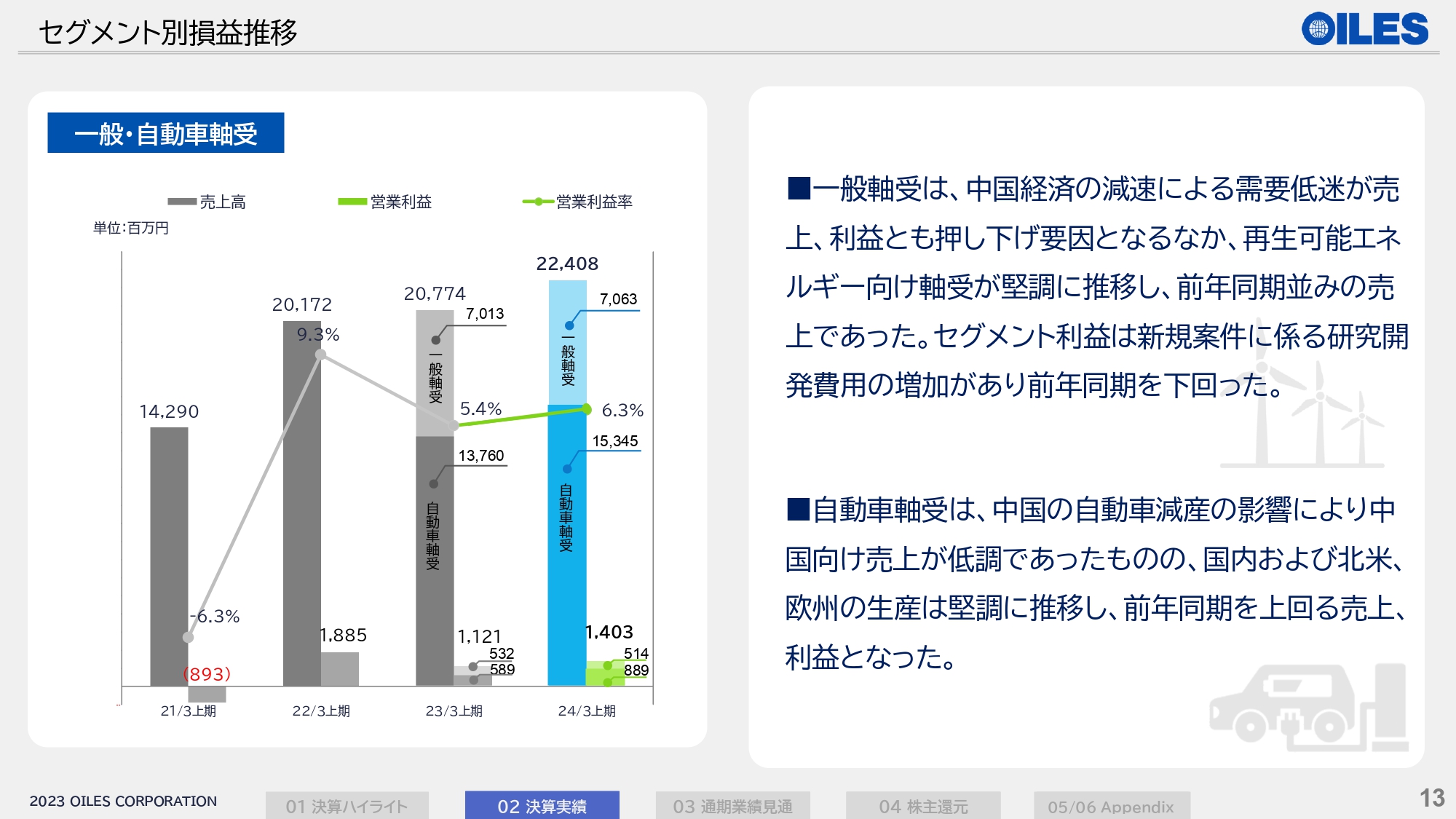

セグメント別損益の推移です。今年4月から、軸受の事業部を一般と自動車に分けています。そのため、スライドには前年度の事業部別の数字も一緒に記載しています。全体の売上高は224億円で、前年度上期の207億円から20億円弱増えています。

一般軸受の売上高は、前年度上期が70億1,300万円で今年度上期が70億6,300万円と、ほとんど変わっていません。こちらは先ほども少し触れたように、昨年は上海のロックダウンの影響等によって大きく下振れしました。

今年についても、中国の春節明けから米中の問題等も含めて経済が大きく減速しました。日本国内でも工作機械や成形機が大変不調だったため、昨年と同程度の数字になっています。

一般軸受の営業利益は前年度上期が5億3,200万円、今年度上期が5億1,400万円です。昨年は中国において半導体向けのエアベアリングがかなり好調だったため、利益が押し上げられました。今年は半導体の設備もほとんど動きませんでしたので、昨年よりも若干減っています。

自動車軸受の売上高は前年度上期が137億6,000万円、今年度上期が153億4,500万円で、16億円弱伸びています。営業利益は前年度上期が5億8,900万円、今年度上期が8億8,900万円で、3億円伸びています。

中国でEVメーカーが台頭してきており、中国に進出している日系メーカーがかなり苦戦しています。当社も中国では若干苦戦していますが、日本・欧米・タイ・インドでは好調で、中国が落ち込んだ分をカバーしました。その結果、売上と利益が伸びています。

セグメント別損益推移

免制震についてです。今年度上期の売上高は50億8,700万円で、前年度上期の43億900万円から7億8,000万円程度伸びました。営業利益は前年度上期が4億3,900万円で今年度上期は10億3,900万円と、6億円程度伸びています。

こちらは先ほどもお話ししたとおり、昨年末から期ズレして今年度上期に売上が計上されたものがあることと、高速道路向けの大型橋梁物件が今年度上期に完工したことによります。利益率の高い橋梁向け製品の貢献もあり、売上だけでなく営業利益も大きく押し上げました。

全体的に見ても、軸受が多少伸び悩んでいる分を構造機器・免制震でカバーした状況です。

セグメント別損益推移

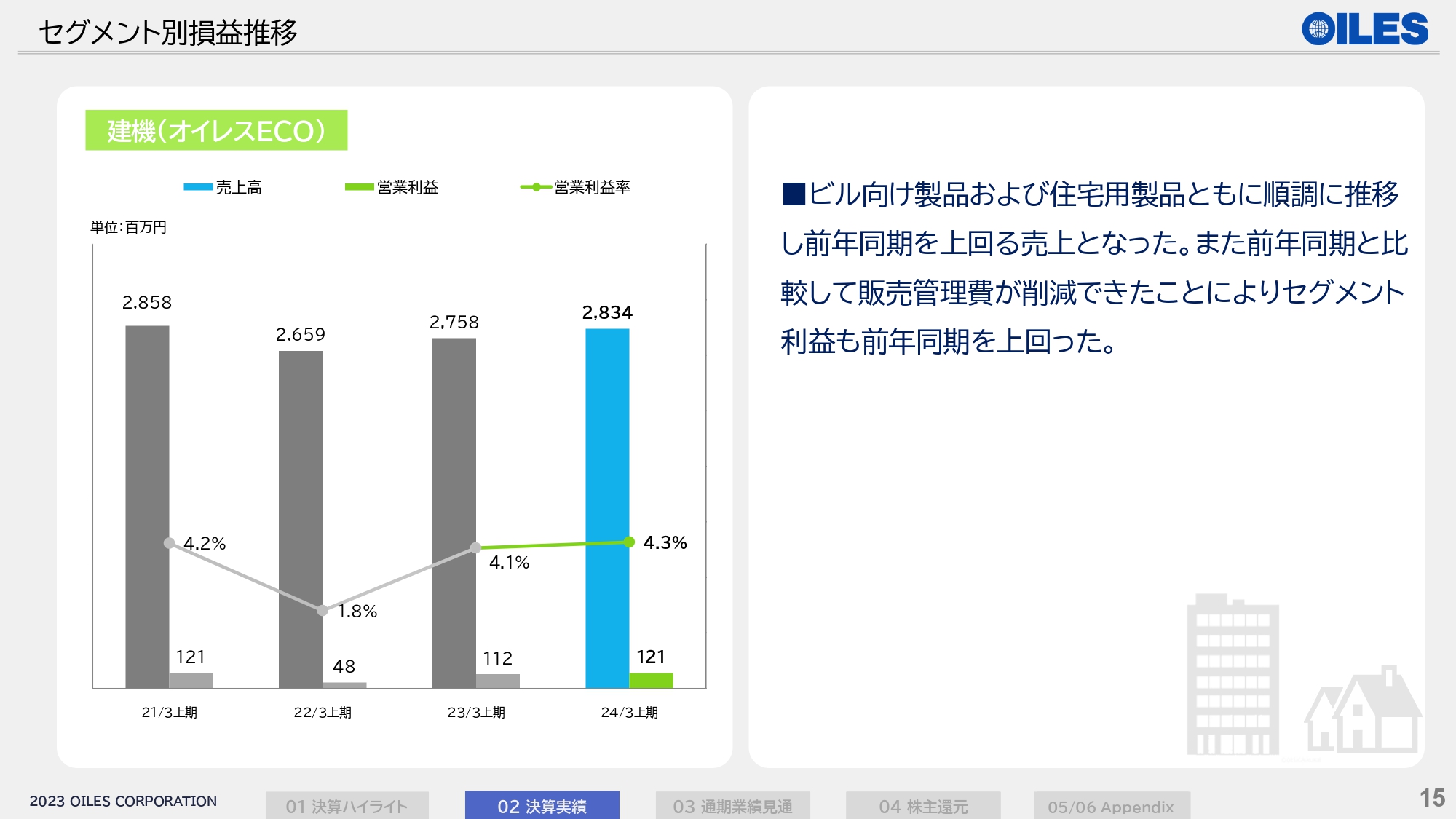

オイレスECOで行っている排煙・換気装置の建機については、昨年から今年はほぼ横ばいです。ビル向け製品や住宅用製品が昨年並みに推移し、売上、利益ともに若干上がっています。

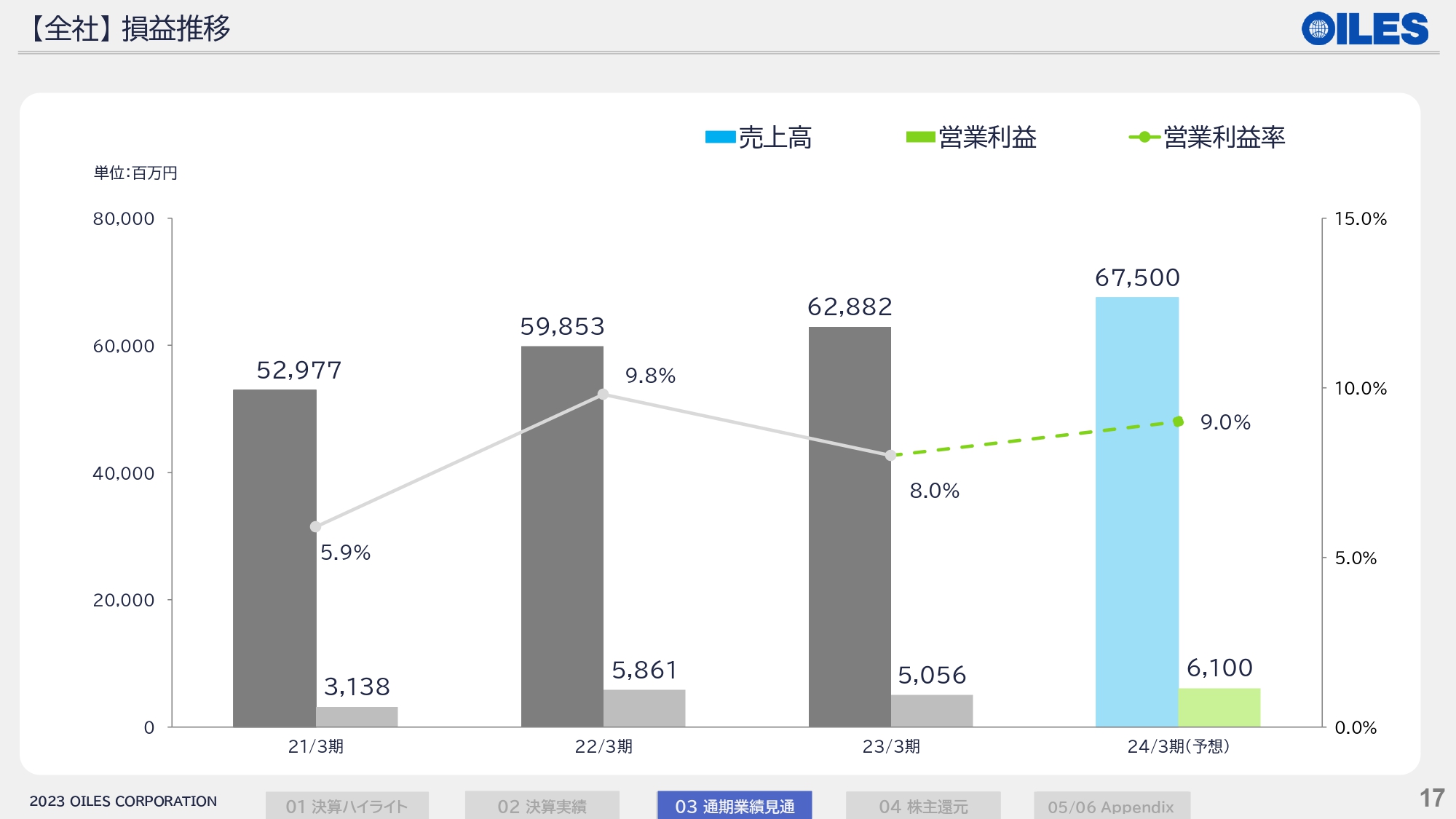

【全社】 損益推移

通期の業績見通しです。基本的に当初の計画から変えていません。連結売上高は675億円、営業利益は61億円、営業利益率は9パーセントの予想としています。

決算ハイライト –セグメント別損益予想-

トップラインは変わっていませんが、事業セグメントの中身を少し変えています。5月11日に発表した段階では、軸受セグメントの売上高は全体で470億円、一般軸受で150億円、自動車軸受で320億円と予想していました。しかし、上期の中国の結果等を受け、全体を461億円、一般軸受を143億円、自動車軸受を318億円に修正しました。

構造セグメントの免制震については、下期も物流倉庫向けの建築案件等があり、それなりの売上が上がってくる予想です。そのため、売上高は119億円から125億円とし、トータルとしては変わらない予想としています。

連結営業利益についても全体の61億円は変えていませんが、軸受セグメントは40億円から36億円と4億円ほど下振れすると見ています。内訳としては、一般軸受で1億円、自動車軸受で3億円下振れる予想です。ただし、免制震でその分をカバーするため、トータルの連結営業利益は5月の発表から変わりません。

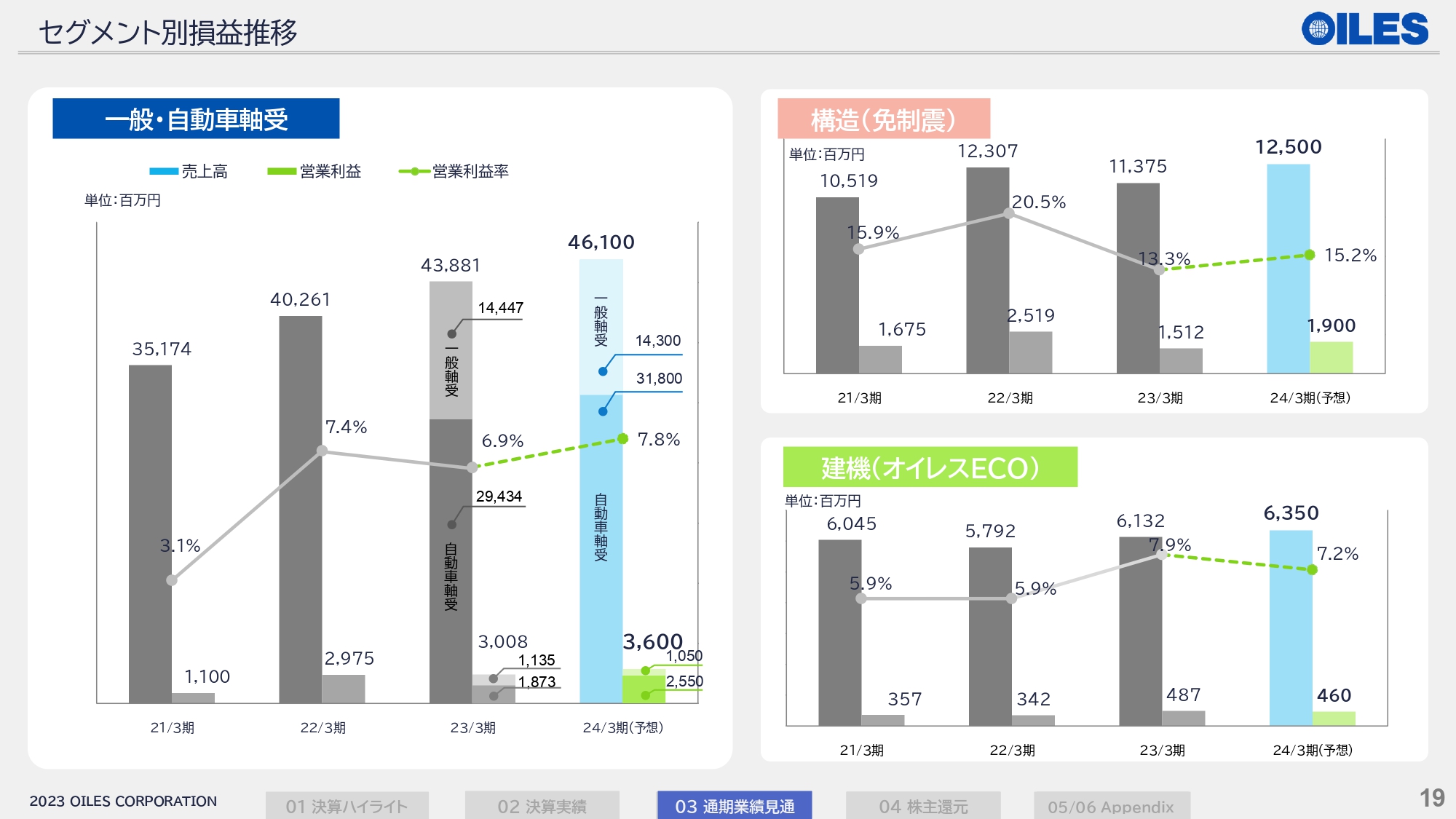

セグメント別損益推移

セグメントごとにご説明します。スライド左の棒グラフは軸受の関係です。一般軸受が前年度通期で144億4,700万円だったものを、今年度は143億円と見ています。その背景としては、やはり中国の景気回復が今年度はまだ認められないだろうということと、当社は上海にある会社のため、中国本体でかなり減速感が出ていることがあります。

ただし、日本の半導体関係の装置がほぼ動き出してきているため、日本側で中国のマイナス分を多少カバーできると見ています。しかし、トータルでは中国の減速をカバーしきれない状況で、今年度は前年度と比べて若干下がる予想です。

営業利益についても、前年度の11億3,500万円が今年度は10億5,000万円で、やはり1億円程度下振れせざるを得ないだろうと見ています。

一方で、自動車軸受については、前年度の売上高294億3,400万円が今年度は318億円と、23億7,000万円程度増加すると見ています。営業利益についても、前年度の18億7,300万円が今年度は25億5,000万円程度まで持ち上がる予想です。これについても先ほどと同じく、日本・欧米・タイ・インドが比較的好調ですので、中国の特に日系メーカーの減速感をある程度カバーできるだろうとしています。

スライド右上の免制震についても先ほどお話ししたとおりです。上期にかなり飛ばした印象ですが、下期も物流倉庫等の物件をすでに受注しており、売上の予定も立っています。一部では橋梁の大型物件の売上も上がると見ており、売上高の125億円や営業利益の19億円がもう少し上振れする可能性はあるかと思います。

建機については昨年よりも若干プラスになると見ていますが、ほぼ昨年どおりです。

【軸受】地域別売上高推移

軸受の地域別売上高の推移です。スライド左上は北米です。2021年3月期下期を100とした時の推移を各グラフで見ていますが、アメリカについては2022年3月期下期と2023年3月期上期が半導体の関係、物流の混乱等でかなり落ち込みました。昨年の下期から回復し始め、今年度の上期にはそれなりの数字が出ているため、下期についても堅調に推移するであろうと見ています。

右上は欧州です。新型コロナウイルスや半導体、ウクライナの関係などのいろいろな影響により波はありますが、今年度上期については堅調に推移しました。下期については、欧州やアメリカ特有のクリスマス休暇によって若干落ちると見ています。

左下のインドは大変好調に推移しています。特に今年度下期については、採用が決まった2輪の売上が発生してきますので、今後も好調が維持できるだろうと見ています。

右下のタイも比較的好調に推移していますが、今年度は中国系のEVがかなりタイに入ってきているため日系は大変苦戦をしており、若干下がってきています。下期から、日系向けに新しい案件が立ち上がるため、売上は上がってくると見ています。

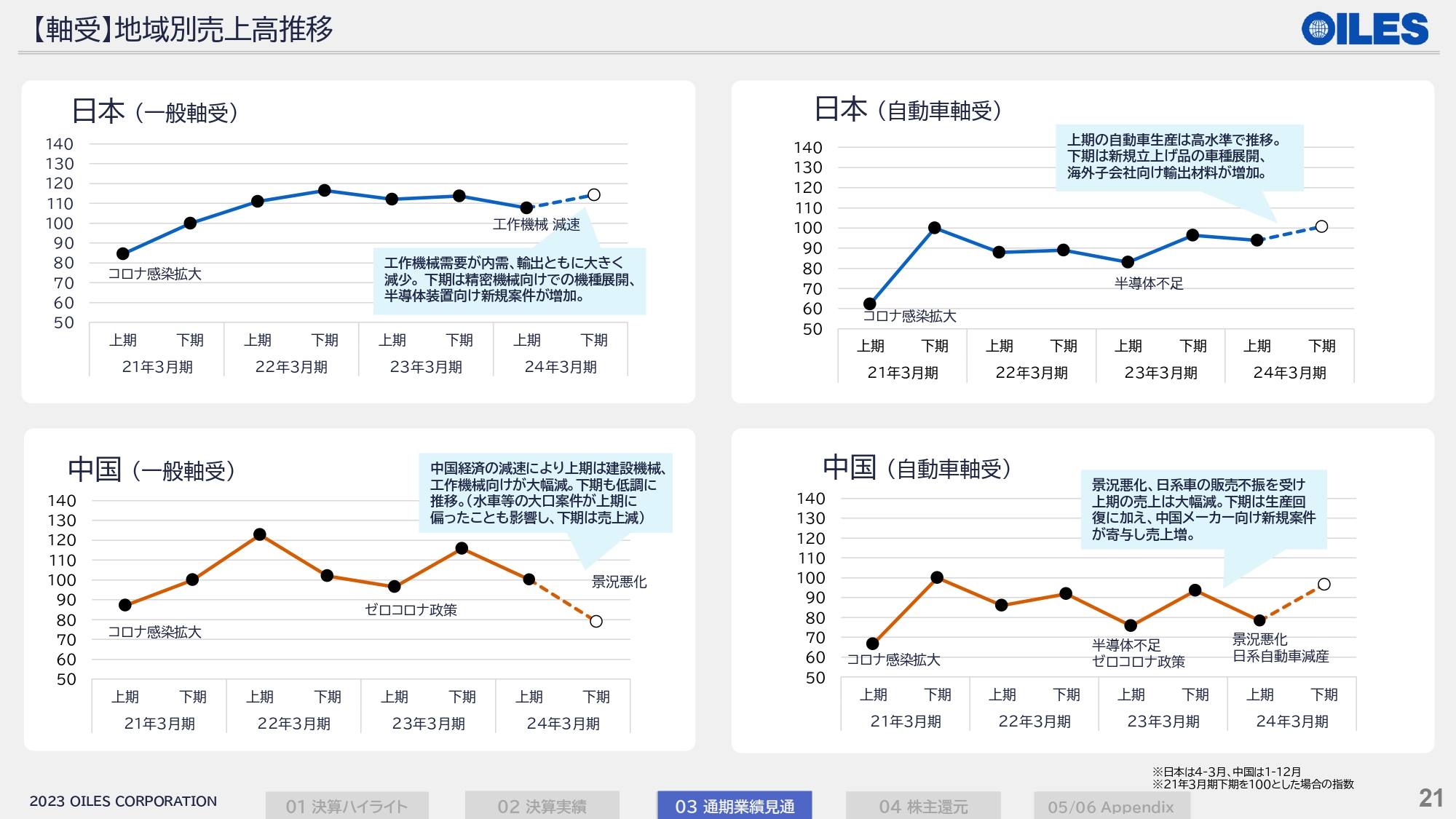

【軸受】地域別売上高推移

スライド左上が日本の一般軸受の売上高推移です。先ほどからお伝えしているとおり、日本の内需も中国に引っ張られ、工作機械や成形機向け、半導体装置向けも止まっており、かなり苦戦を強いられている状況です。ただし、下期からは半導体が一部動き出すということで、多少は上がってくると見ています。

左下は中国の一般軸受です。こちらは前年度下期から今年度上期は完全に低迷しており、今年度下期もかなり悪い状態が続くと見ています。前年度下期については、先ほども少し触れたように半導体向けのエアベアリングが中国で多数採用されて売上が大きく伸びました。しかし、今年度はそちらも止まったため、中国の一般軸受は苦戦を強いられています。

右上の日本の自動車軸受は大変好調に推移しています。新しい部品の採用を進めており、今年上期から下期に向けて売上を伸ばしていくと見ています。

中国の自動車軸受は、先ほどお伝えしたようにEVがかなり台頭して来ており、特に中国の日系メーカーは大変苦戦しています。当社は日系の部分が落ち込んだため、上期はへこんでいます。

下期からは、中国のBYD等を含めたEVメーカーに採用が進んでおり、売上が伸びる予定です。それにより、落ち込んでいる部分を中国ローカルメーカーで挽回していく計画です。また、現在は中国蘇州で事業を行っていますが、非日系の比率が今年度で約46パーセントで、日系と半々くらいになってきています。

46パーセントのうち約1割がEV向けの部品ですが、3年もするとEV比率が半分ほどになってくると見ています。中国において日系はまだEVが遅れていますが、BYDを含めた中国の新興メーカーについては、当社の部品がいち早くEV車に採用されていますので、これからも伸びていくと見ています。

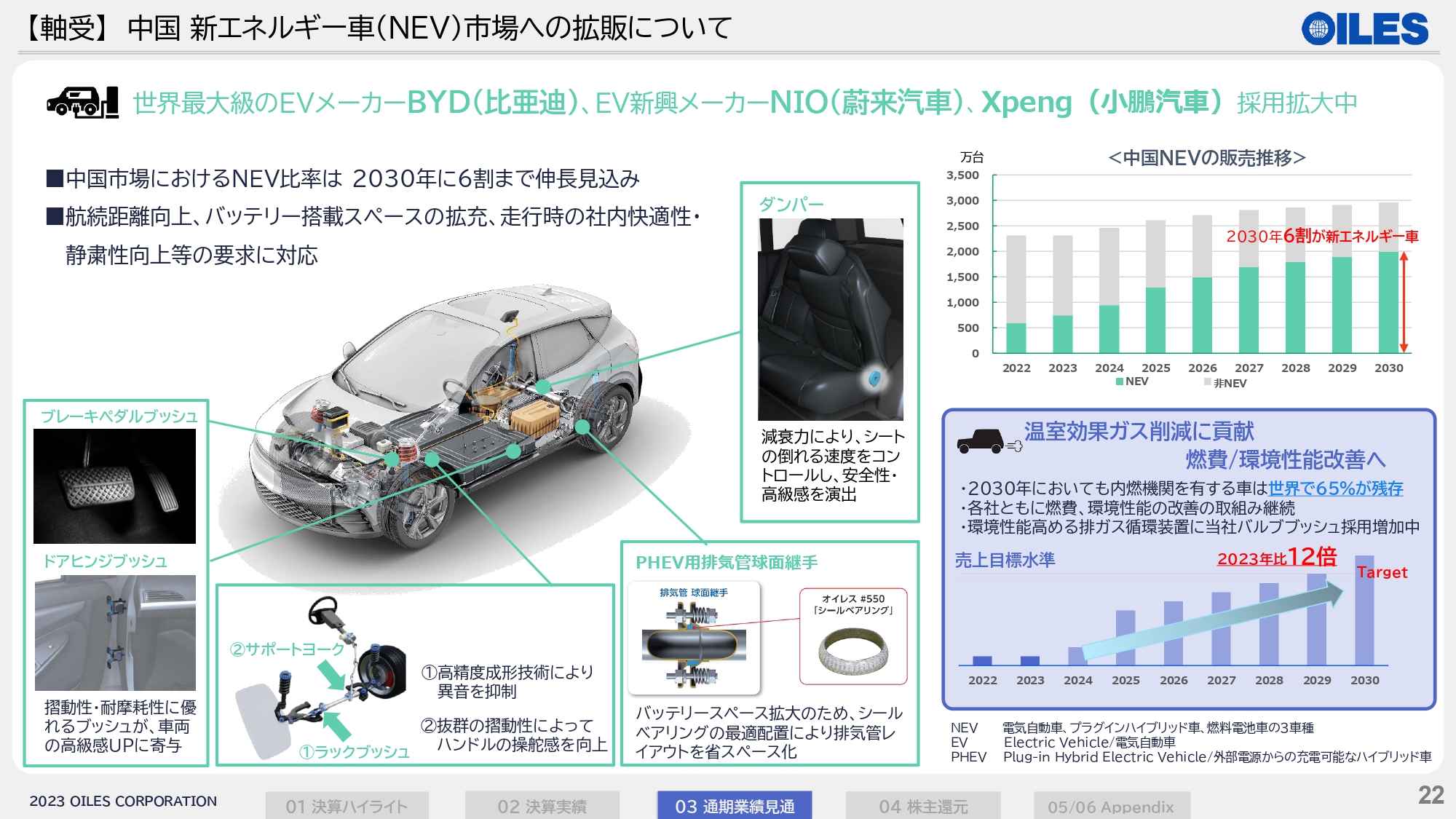

【軸受】中国 新エネルギー車(NEV)市場への拡販について

中国最大のEVメーカーBYDをはじめ、EV新興メーカーのNIOやXpengですでに採用が決まっており、これからの売上に寄与すると期待しています。

EVにおいては、スライド左下にあるブレーキペダルブッシュやドアヒンジブッシュなどのステアリング関係の部品は、当然ながら当社の製品が採用されています。また、前回、前々回の決算説明会でもお話ししましたが、EV特有の熱マネジメントに使われる当社の特殊な軸受や、エアサス用のPSBなどがすでにスペックされ、採用が始まっている状況です。

スライド右側にも記載しているとおり、今後はEVが主流になってきますが、内燃機関の車のシェアも当面は多く残ります。特にPHEVの場合は、大きなバッテリーを搭載するために配管を迂回させなければならず、スペースの確保が必要です。そこで、当社の「オイレス#550」というシールベアリングが復活または採用されています。

また、効率を高めて排ガスを循環させる装置に使われる「バルブブッシュ」という部品の採用も増加中です。最終的にはEVに切り替わっていきますが、残った内燃機関向けに対しても施策を打ち、EV向けと内燃機関向けの両方で売上を伸ばす計画としています。

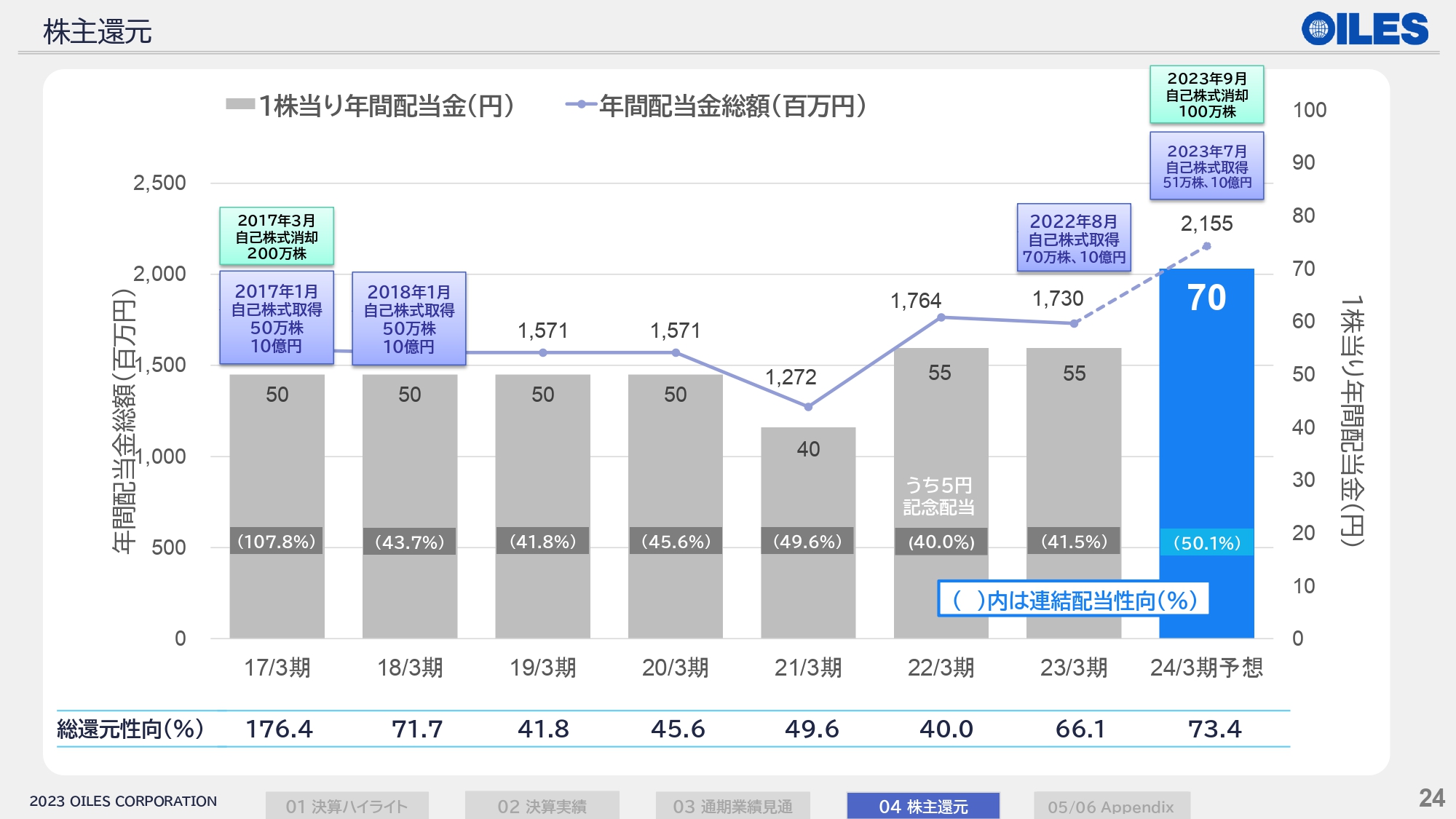

株主還元

株主還元の状況です。ご承知のとおり、今年度は7月に自社株51万株を10億円で取得しており、9月に100万株を消却しています。

年間配当は70円、配当性向は50.1パーセント、総還元性向は73.4パーセントの予想です。今後も、投資と株主還元をバランスよく実施していきたいと思います。私からの説明は以上です。

新着ログ

「機械」のログ