【QAあり】アスコット、ポートフォリオの分散・事業の多様化を推進し、不動産業界における環境変化に強い成長基盤の構築を目指す

個人投資家向けIRセミナー logmi × Fundsサミット

坂本慎太郎氏(以下、坂本):株式会社アスコットのIRセミナーを始めます。今回のセミナーはファンズとlogmiの共催で実施します。ファンズは、新しい資産運用のあり方を提供しているフィンテック企業です、楽天証券や三菱UFJ銀行でも販売チャネルを広げている、勢いあるスタートアップです。本日はファンズの取締役である、笹嶋さまにご参加いただいています。

笹嶋靖史氏(以下、笹嶋):ファンズの笹嶋です。よろしくお願いします。ファンズは、個人投資家のみなさまが、上場企業に間接的にお金を貸すことで資産運用ができる、債券投資に似たサービスを提供しています。現在、約90社にご利用いただいているサービスです。

坂本:今回のセミナーは、「Funds」のご利用企業の中から株式会社アスコットさまにお越しいただきました。まずは簡単に、アスコットさまをご紹介したいと思います。

株式会社アスコットは1999年の創業以来、「空間は、もっと人の力になれる。」を信念とし、分譲マンション、賃貸マンションの開発を中心に、個性的で上質な空間を提供している不動産総合デベロッパーです。本日、ご登壇いただくのは代表取締役社長である中林毅さまです。

中林毅氏(以下、中林):よろしくお願いします。

坂本:まずは笹嶋さまから中林さまへ、「Funds」との取り組みについてうかがっていただきたいと思います。

笹嶋:いつも「Funds」をご利用いただきまして、ありがとうございます。

中林:こちらこそ、いつも大変お世話になっています。

笹嶋:私から何点かご質問できればと思います。まず、アスコットさまは「Funds」を通じて、過去に17回、累計で38億円の資金調達をしています。(※2023年10月19日現在)

さまざまな資金調達の手法がある中で、「Funds」をご活用いただいている理由や、御社にとっての使い勝手を教えてください。

中林:我々は不動産会社ですので、基本的には物件を買う時に銀行から借り入れをして資金調達します。しかし、「Funds」の場合は、コーポレートの信用に対して資金調達する点で、非常に使い勝手が良いです。ほぼ毎月、資金を調達しており、小口ではありますが機動的に資金調達できることが1点あります。

また、我々が販売している物件は1棟売りで、最低でも5億円くらいしますので、一般のお客さまにはなかなかご利用いただけません。その中で「Funds」を通じて、個人投資家の方々とのチャネルができることが2点目のメリットです。

笹嶋:「Funds」で調達した資金は、主にどのように活用していますか?

中林:基本的に一つひとつの物件を銀行借入するのが原則ですが、物件の購入には当然いろいろな波があります。そのような状況で、「Funds」から調達した資金はアスコットの一般事業資金として使っています。

笹嶋:「Funds」からの資金は融資となるため、投資家のみなさまにとっては、御社の財務の安定性や健全性が気になると思います。アスコットさまとして、そのような面で気にかけている点があれば教えてください。

中林:我々の資産は、基本的には購入した不動産一つひとつがポートフォリオとして成り立っています。そのポートフォリオを構成する一つひとつの投資については、収益性が確実に見込まれるものを厳選しています。具体的には、東京23区内の主要駅から徒歩10分以内の物件を基本的な投資基準にしており、物件自体の健全性を重視しています。

後ほど中期経営計画についてお話ししますが、不動産会社はどうしても金利や建設費の波によって、影響を受けやすい業種です。そのようなショックをできるだけ分散できるように、ポートフォリオの種類の分散、事業モデルの分散もあわせて図っています。そうして極力リスクを低減しながら成長しようというのが、我々のポリシーです。

笹嶋:継続的に「Funds」をご利用いただいていますが、今後のご利用の方針や方向性がもしあれば教えてください?

中林:ぜひコンスタントに調達していきたいと考えています。また、せっかく投資家のみなさまとの接点を作っていただいていますから、いろいろな付加価値によって、金利以外のメリットや楽しさを感じてもらえればと思っています。

これまでも、和牛セットや、岩手のリゾート地や浅草に持っているホテル物件の宿泊券を付けています。そのような面でも楽しんでいただければと思っています。

笹嶋:いつも大人気の優待ですよね。最後に「Funds」の投資家に向けて、アスコットさまの魅力や一言がありましたら、よろしくお願いします。

中林:アスコットは創業以来、ものづくりにとてもこだわってきました。物件の開発を自ら行っているデベロッパーとして、これまで20数年間、事業を展開しています。

後ほどもお伝えしますが、過去に2度ほど大きな増資をして、200億円の資金を調達しました。その資金を使いながら、今、ポートフォリオの分散と事業モデルの多角化に取り組んでいます。成長と環境の変化に対する耐性を作るという2つのテーマを推進しているため、今後も「Funds」の資金を利用して、事業目的を達成したいと思います。これからもご支援お願いします。

笹嶋:アスコットさまはいつも、おもしろい優待が付いたファンドを多数出しています。私どもも継続的にご一緒できればと思っています。

中林:ぜひ、よろしくお願いします。

坂本:それでは、アスコットさまの事業説明に移ります。

中林:すでに軽く触れましたが、前半部分で会社概要をご紹介し、アスコットがどのような考え方でどのような物件を開発しているのかをお伝えします。あわせて、新しい事業として、どのようなものがあるのかもご説明します。

その上で、昨年発表した中期経営計画の内容をお話しします。将来の方向性や、3年計画のうちの1年目が終わったところで、どのような状況になっているのか途中経過もあわせてお話ししたいと思います。

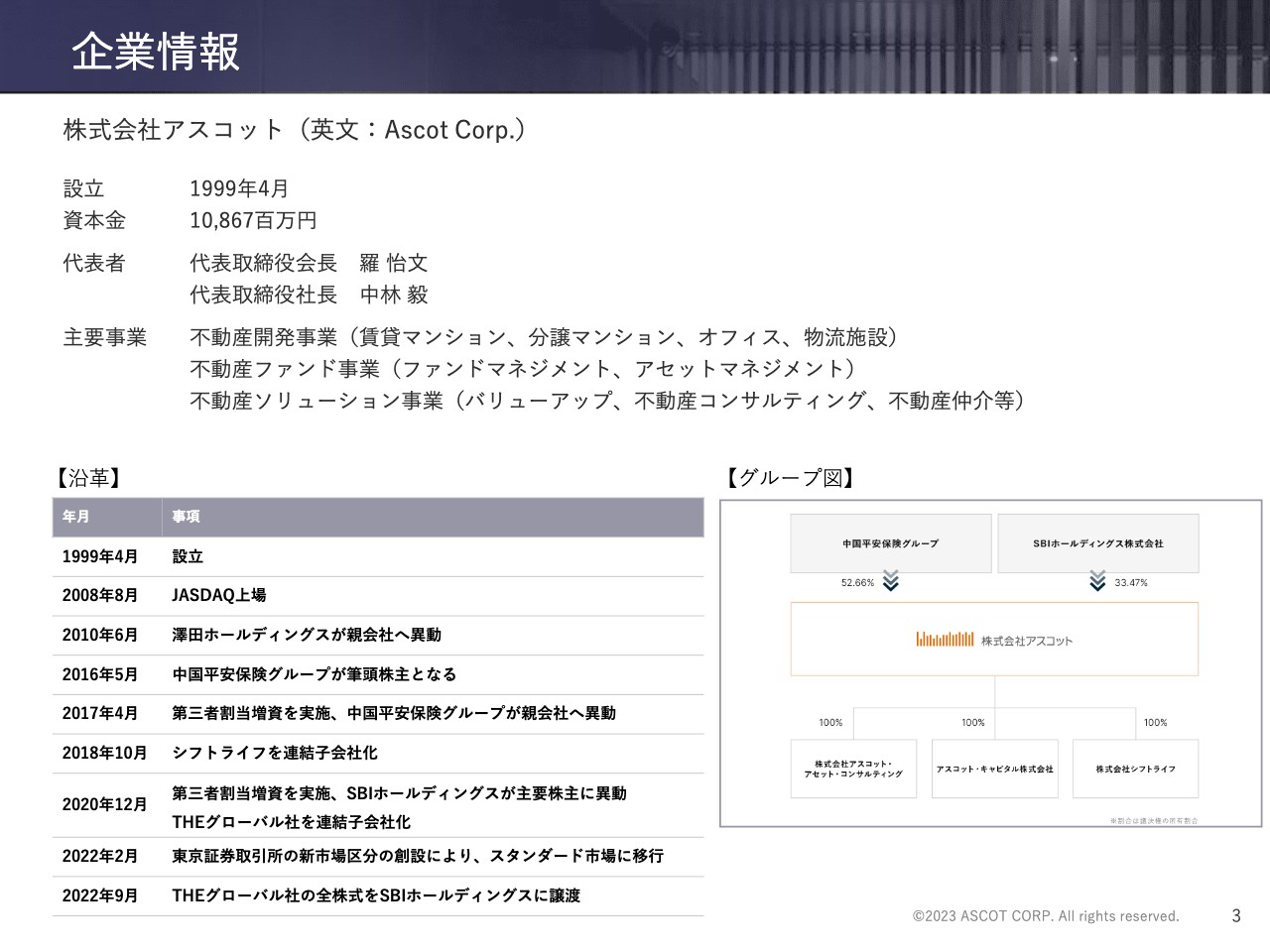

企業情報

中林:会社概要です。まずは沿革からご説明したいと思います。創業してから、前期で25期が終わったところです。当初は分譲マンション、そして一部投資用の物件を手がけてきました。

しかし、2008年のリーマン・ショックで、会社としてかなり痛い目に遭いました。ちょうどJASDAQに上場した直後だったため、2010年6月に澤田ホールディングスに、一部の株を第三者割当で買っていただき、そこからまた再建を始めました。

先ほどお伝えしたとおり、大きな資金調達は2度ありました。1度目は2017年4月、2度目が2020年12月です。

2017年の増資の時は、今、筆頭株主で株式の過半数を持っている中国の平安保険グループが、澤田グループに代わって親会社に異動しました。2020年12月の増資の時は、SBIホールディングスにも株式を引き受けていただき、結果的には平安保険グループが約2分の1、SBIホールディングスが約3分の1を保有している構成になっています。

この2度の増資資金を使い、まずはリーマン・ショックで傷んだバランスシートを改善し、以前から取り組んでいたマンションのデベロッパー事業を拡大したのが2020年までのことです。現在は、2020年12月の増資資金を使い、事業の多角化を図っています。

歴史的に言いますと、このようなところが大きな流れとしてあります。現在は東証スタンダード市場に上場しています。

坂本:質問を織り交ぜながら進めていきます。筆頭株主である平安保険グループは、社名からすると、日本でいうところの生命保険のような業態なのでしょうか?

中林:もともとの主要事業は、保険会社の中でも生命保険が中心ですが、それだけにとどまらず損害保険、年金保険、健康保険も手がけています。しかし、それはあくまで保険事業の中だけの話で、平安銀行も保有しています。いわゆる総合金融グループです。

ただし、日本の保険会社と少し違うのは、テクノロジーにもかなり投資をしている点です。例えば、オンライン医療サービスを行う平安グッドドクターという上場企業を子会社に持っています。また、ルファックス・ホールディングスというインターネット金融のプラットフォーム会社も持っています。このようにテクノロジーやオンラインビジネスに取り組んでいることが非常に大きな特徴です。

賃貸マンション開発

中林:これまでの主要な賃貸マンションの開発についてご説明します。スライドに記載の「オジオ(OZIO)」「アスティーレ(ASTILE) 」「ファーレ(FARE)」という3つのシリーズがメインの商品です。

「オジオ」は、売却価格が10億円から20数億円くらい、1棟当たり50戸ほどになるような比較的大きな物件です。小規模の物件が「ファーレ」という商品で、こちらは売却価格5億円以下となっています。

そして、「オジオ」と「ファーレ」の中間に位置するのが「アスティーレ」で、売却価格5億円から10億円くらいの物件です。特徴としては、先ほどお伝えしたように立地をかなり厳選していることが挙げられます。

また、ものづくりの精神を活かし、単にかっこよかったりきれいだったりするだけではなく、部屋の中の使い勝手が良いなどの付加価値を提供しています。これにより賃貸付けが非常にスムーズにいきます。あるいは、賃貸料自体が、周辺に比べてかなり高い水準を維持できるため、買っていただいた投資家にもメリットを感じてもらえる商品となっています。

さらに今、力を入れているのが「アスティーレスタジオ(ASTILE studio)」という防音マンションです。必ずしもプロの演奏家だけではなく、音を使いながら録画するような方へのニーズもあります。そのようなニーズに対応するために、最近は防音マンションにもかなり力を入れています。

また、一部では「ティペット(TIPETPO)」というペット共生型のマンションも作っています。以上が我々の商品の特徴です。

賃貸マンション開発

中林:スライドの写真が実際の商品の外観です。左が比較的大きな物件の「オジオ」、中央が「アスティーレ」、右が「ファーレ」となっています。「ファーレ」は戸数も10戸から15戸くらいの比較的小さなものです。

金額が違うため、当然のことながら、それぞれの商品でターゲットにしている投資家の層も異なります。「ファーレ」はどちらかというと個人の富裕層向けです。「オジオ」は国内外の機関投資家に1棟買いしていただいたり、場合によっては「オジオ」と「アスティーレ」を混ぜて、5物件から10物件くらいを1つのポートフォリオにして、50億円から100億円で買っていただいたりしています。

もともと「ファーレ」からスタートしており、個人投資家よりも機関投資家のほうが物件に対する見方が厳しいため、それを何とかくぐり抜けながら成長し、今に至っています。

坂本:「Funds」でも資金調達するなど、資金繰りのお話もありました。もちろん大きさによって違うと思うのですが、計画・企画から竣工までの期間はどのくらいでしょうか?

中林:土地を買ってから実際にお客さまに引き渡すまでは、平均で2年くらいです。実際に作っているのは1年少しで、買ってから基本設計、実施設計を行い、その間に見積もりをとって業者を選定するのに半年くらいかかります。

その後、竣工してから、次は賃貸付けなどをしながら投資家の方への売却活動を行います。それがだいたい3ヶ月から6ヶ月で、トータルで2年くらいになります。

坂本:売却活動は、竣工して、募集した後に行うのか、それより前から決まっているものもあるのでしょうか?

中林:賃貸付けしてから売却するのが一般的です。ただし、我々の業界用語でフォワードコミットメントといって、「出来上がったら自分たち(購入者自身)が入居者を募集するから、できたばかりの空っぽの状態で引き渡す」というかたちで売ることもあります。

特に、今は不動産投資が盛んなため、市場に出回った状態だとなかなか良い物件を仕入れられません。そのため、できる前の段階でつば付けをして買っていただくというのも売り方としてはあります。

分譲マンション開発

中林:最近少し途絶えているのですが、分譲マンション開発も行ってきました。過去には、スライドに記載している「アスコットパーク(ASCOT PARK)」シリーズを森下や大伝馬町で売却したほか、「コハク(KOHAKU)」シリーズを新中野で売却した実績もあります。

オフィス・商業施設開発

中林:数はあまり多くないのですが、オフィス・商業施設の開発も手がけています。こちらは立地厳選型で、物件の規模はあまり大きくなく、売却価格で20億円から30億円くらいのものです。

スライドに記載の商品は、屋上にオープンスペースを設けているため入居者の方々に楽しんでいただけます。立地が青山で、1戸1戸の部屋は小さいため、どちらかというと感度の高い個人事業主やスタートアップ企業にテナントとして入っていただいている状況です。

グッドデザイン賞 – 主な受賞物件 –

中林:我々は2007年からほぼ毎年グッドデザイン賞を受賞しており、デザイン面でもかなり評価をいただいています。

バリューアップ

中林:今までお話ししたのは土地から買って物を建てて売る商品ですが、一部では、他社さまが作った古ビルを買ってきて、それにいろいろな付加価値を乗せて投資家に売却するというバリューアップと呼んでいる商品もあります。「ルコア(R.core)」シリーズがそれに該当します。

プロパティマネジメント

中林:我々が売った後の入居者の管理などの仕事は、アスコット・アセット・コンサルティングという子会社で行っています。

株式会社シフトライフ

中林:2018年に福岡の分譲マンション事業者を100パーセント買収し、福岡のみならず佐賀、長崎、大分、熊本といった周辺のエリアでも分譲マンション事業を展開しています。

この会社は、我々のグループに入った段階では、年間で分譲マンション1棟ないし2棟の売上で、売上高は20億円くらいでした。直近ではその倍以上に成長しており、九州地区の分譲マンション需要もかなり取り込んでいる状況で、非常に収益性の高い会社に成長してきています。

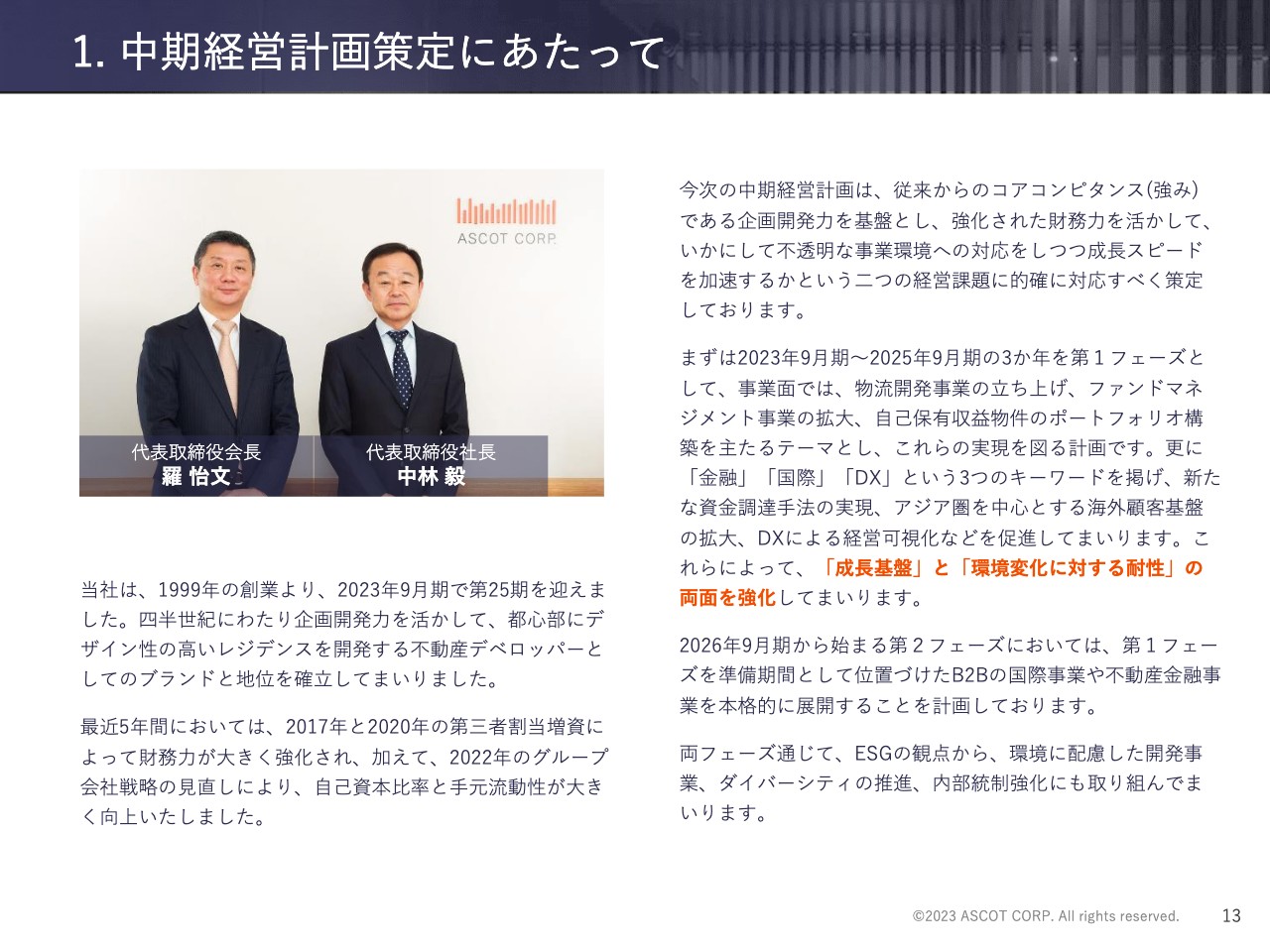

1. 中期経営計画策定にあたって

中林:中期経営計画についてお話しします。スライドのオレンジの部分が中期経営計画のテーマです。成長基盤と環境変化に対する耐性の両面を強化していくことが1つの目玉になっています。

2. アスコットが志すこと

中林:Purpose、Vision、Credoはスライドに記載のとおりです。Credoの「空間は、もっと人の力になれる。」が、我々のこれまでのあり方を一番よく表現しています。我々は、いろいろなノウハウを使って空間のポテンシャルをより付加価値の高いものにし、みなさまにより豊かな生活を送っていただくためのお力になれればという思いで日々活動しています。

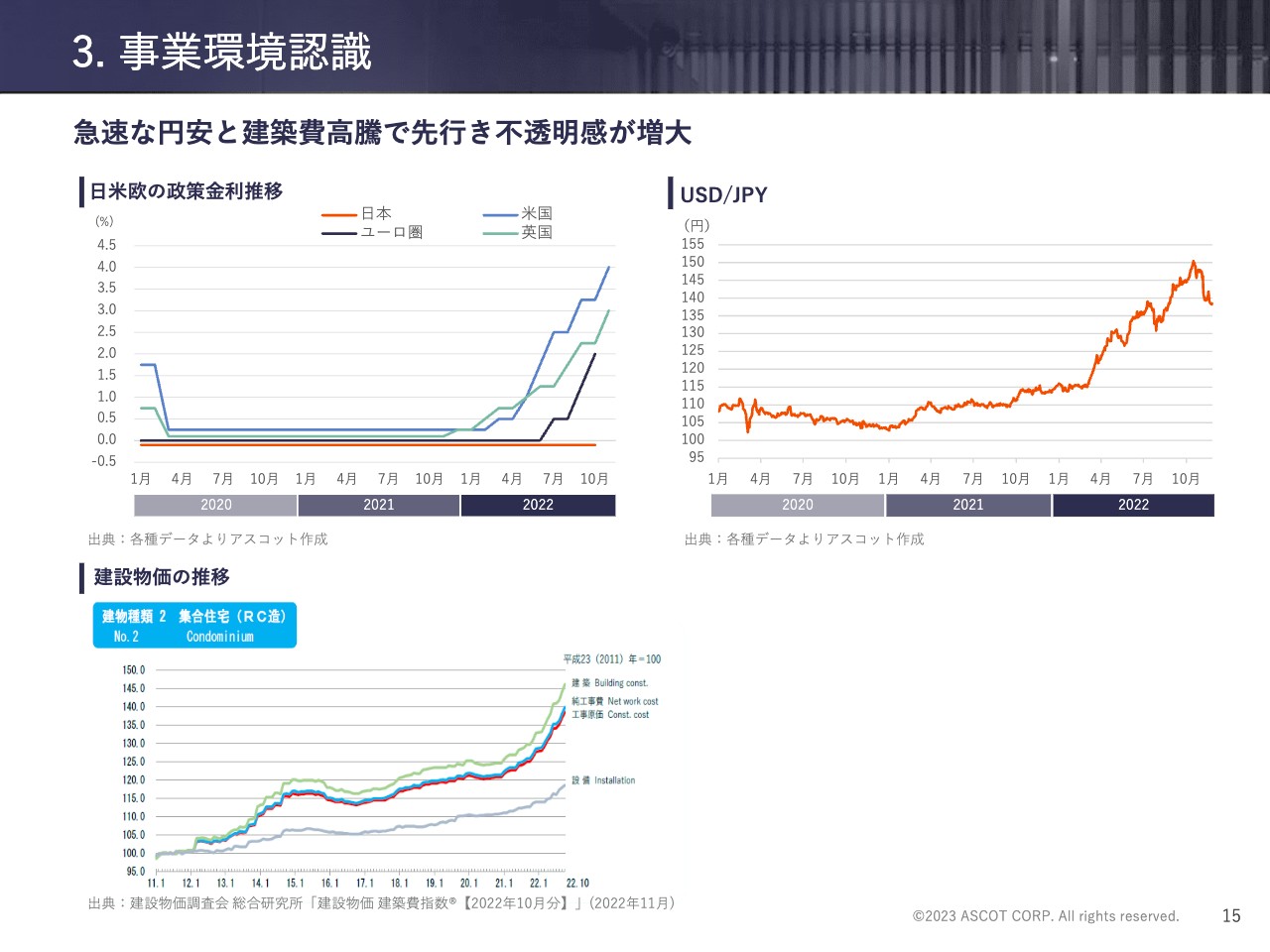

3. 事業環境認識

中林:こちらのスライドは昨年12月に作ったものです。環境の変化について、1つは金利の変化があります。日本の場合は日銀総裁が替わり、イールドカーブ・コントロール等で変化が見られます。一方、欧米ではかなり金利が上がっています。

金利の上昇による我々のビジネスに対するインパクトは非常に大きいです。不動産の分譲マンションは住むことが目的ですが、投資用の賃貸マンションは利回り商品として成立しています。そのため、世の中の金利が上がるとそれだけ競争優位性が落ちてくることもあり、金利に対して非常にセンシティブに考えています。

2つ目に、建設コストの上昇も環境変化として認識している大きなテーマです。

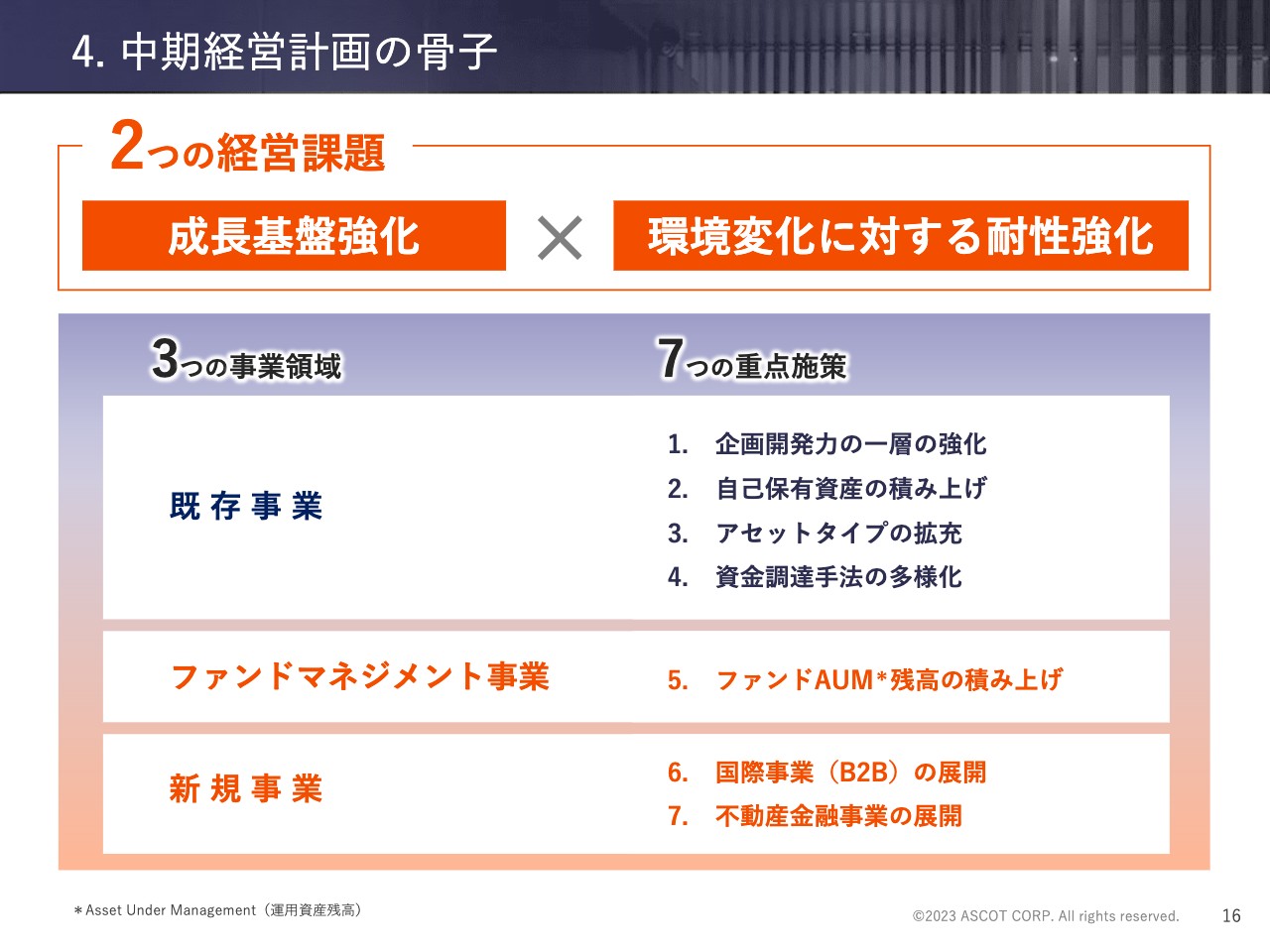

4. 中期経営計画の骨子

中林:そのような環境変化に対する耐性を作ることも含めて、中期経営計画を策定しています。1つ目の事業領域である既存のマンションの開発事業については、重点施策を4つ掲げています。1つ目は、これまでも力をつけてきた企画開発力を一層強化し、環境変化に耐えられるよう磨いていこうというものです。

2つ目は自己保有資産の積み上げです。こちらは少しわかりにくいかもしれないのですが、デベロッパーは、土地を買って、マンションを作って、それを売ることをずっと繰り返しています。利益の源泉は売った時のキャピタルゲインで、これはある意味で一過性のものです。それと同時に、できれば長期に物件を保有して賃貸収入で事業収益を上げ、それによって安定的な収益を出そうと考えており、これが自己保有資産の積み上げとなります。

3つ目はアセットタイプの拡充です。先ほどスライドでご覧いただいたアセット以外に、今取り組んでいるのが物流の開発です。コロナ禍で一番安定していた資産はマンションと物流でした。逆に、オフィスや商業施設、ホテルはボラティリティがかなり高く、コロナ禍のような状況では相当傷んできます。そこで、安定している物流施設を自ら開発しようと考え、すでに第1号案件は売却済みで、今3つほどプロジェクトを進めているところです。

4つ目は資金調達手法の多様化です。いろいろなファイナンスがありますが、本日のテーマである「Funds」を通じた資金調達もその1つで、我々としても重要視しています。

事業領域の2つ目はファンドマネジメント事業です。ファンドのアセット管理の残高を積み上げていこうと、初年度は200億円からスタートし、今順次積み上げを行っています。

事業領域の3つ目は新規事業です。我々は中期経営計画を第1フェーズ、第2フェーズに分けており、第2フェーズで本格的に収益を上げる事業の1つに国際事業を挙げています。特にアジア圏の投資家の方々を顧客基盤として確立していこうというものです。

また、2つ目の不動産金融事業の展開については、小口化した商品を販売したり、コーポレート・レンディングとして同業他社の短期的な資金ニーズに応えたりすることにもチャレンジしたいと考えています。

坂本:中期経営計画の重点施策の中で肝となる部分があれば教えてください。

中林:7つの重点施策の中で、1つ目は我々が以前から力を入れているところですので、ある意味でこれまでの延長線上でできるものです。

それ以外では、2つ目の自己保有資産の積み上げと、5つ目のファンドAUM残高の積み上げが肝になってきます。キャピタルゲインによる一時的な収益ではなく、継続的にリカーリングレベニューを取っていくことで新しい収益源を確保できます。

我々は当然借入もしますが、エクイティがそれなりにないとできない事業を行っています。沿革でお話ししたように、2020年12月の増資によって財政的に余裕が出てきたため、その一部を使うことで初めて、自己資産の長期保有にも取り組むことができている状況です。

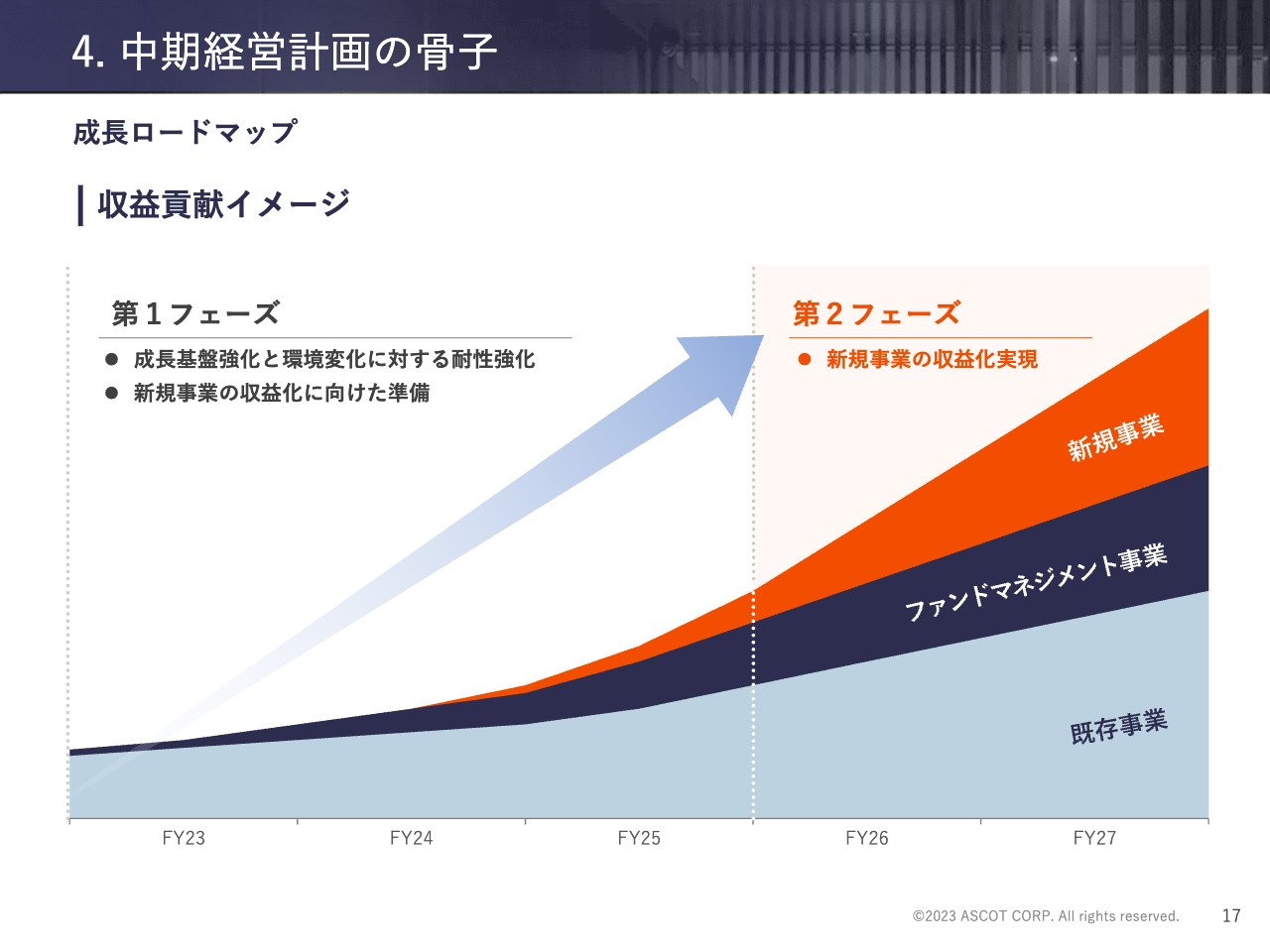

4. 中期経営計画の骨子

中林:中期経営計画の第1フェーズ、第2フェーズについてです。我々は9月決算のため、2023年9月に第1フェーズの第1年目が終わりました。今、第2年目に入ったところで、2025年9月期が第1フェーズの最終期になります。この目標値に向けて、物件の仕入れなどを積極的に行っており、同時に第2フェーズ以降の新しい事業の種まきもしているところです。

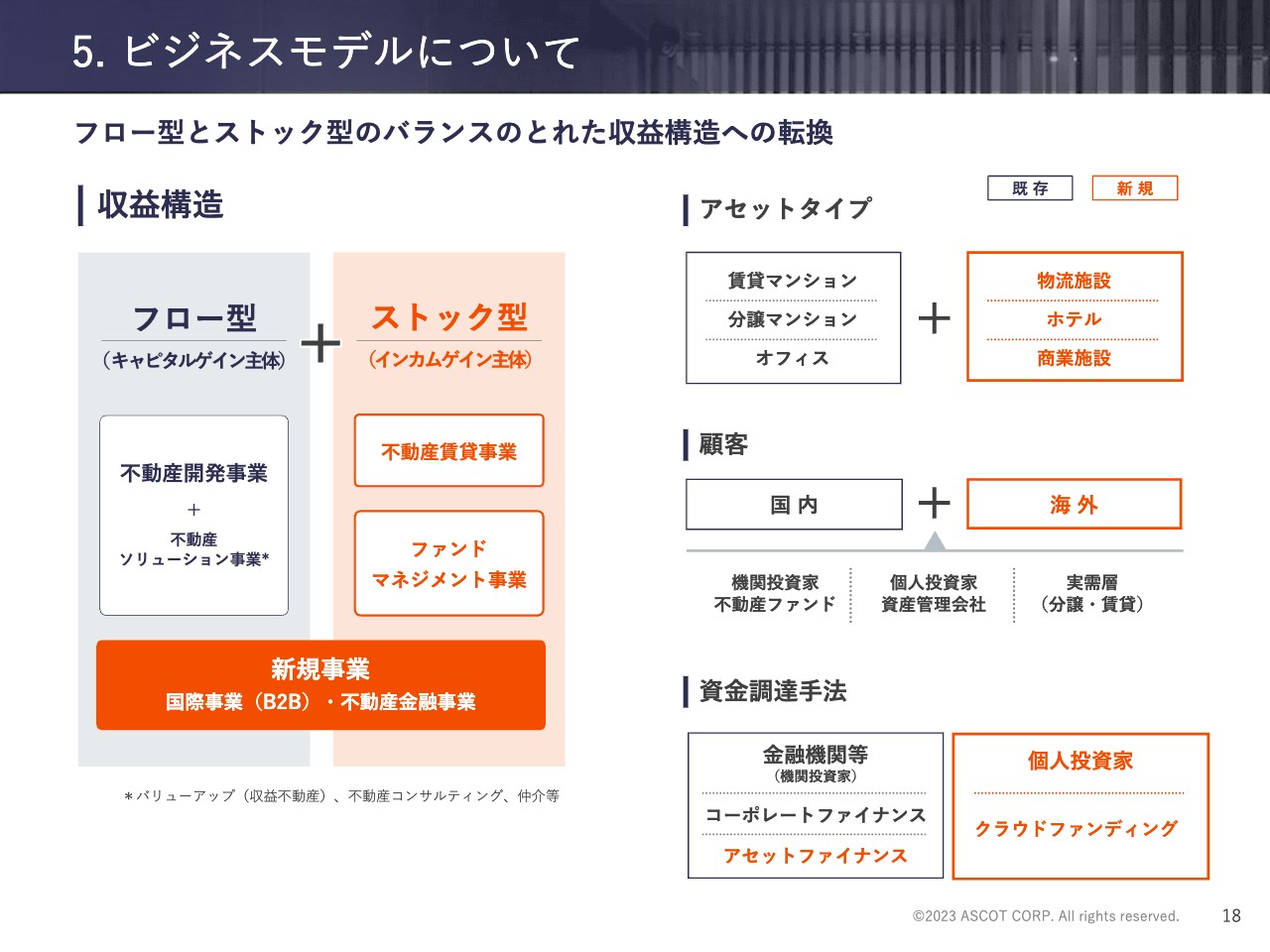

5. ビジネスモデルについて

中林:ビジネスモデルについてです。スライドに記載した収益構造、アセットタイプ、顧客、資金調達手法のそれぞれにおいて、グレーのエリアがこれまで手がけてきたもの、オレンジのエリアがこれから手がけるものを示しています。

収益構造では、これまではフロー型が中心で、キャピタルゲイン主体のビジネスを展開してきました。これに加えて、今後はインカムゲインの収入を高めていこうと、長期保有の不動産賃貸事業や、アセットを管理するファンドマネジメント事業をストック型の主な収益源としていきます。

また、リスク分散という意味で、アセットを分散するため、先ほどご説明した物流施設にも取り組んでいます。

さらに、顧客も国内だけでなく、海外の投資家との直接取引を広げていきます。そのようなものをファイナンスするために、従来型のコーポレートファイナンスだけでなく、アセットファイナンス、あるいは個人投資家向けの商品を提供し、クラウドファンディングで資金調達をしていこうと考えています。

6. 定量目標:主要経営指標(KPI)

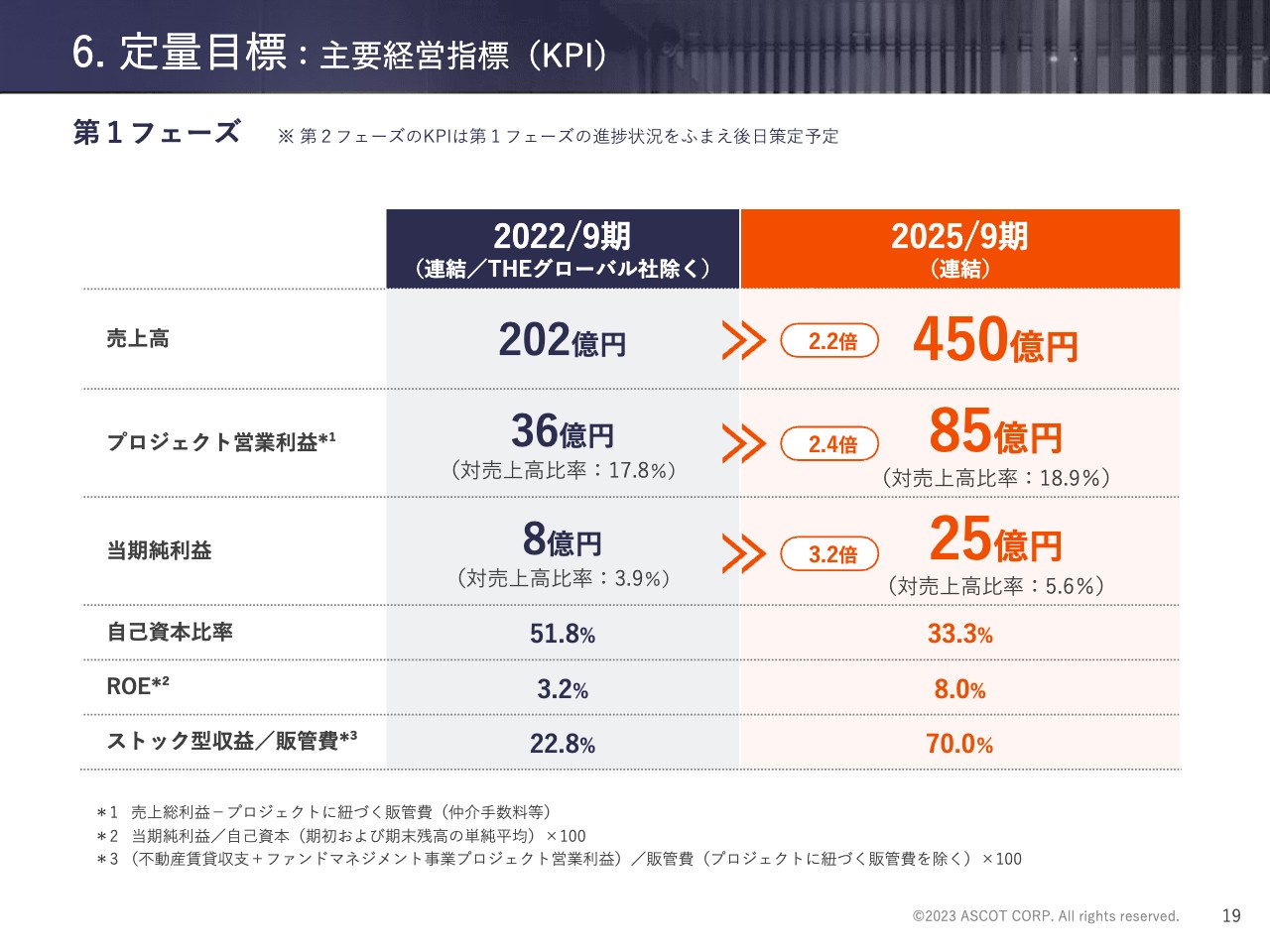

中林:定量目標です。沿革の時に割愛しましたが、2022年9月期には連結子会社としてTHEグローバル社を保有していました。昨年9月に、同社の株式をSBIグループにバトンタッチして連結から外れているため、スライドの数字はTHEグローバル社の数字なしの連結の比較となっています。

2025年9月期には、売上高は202億円から450億円、当期純利益は8億円から25億円を目指します。また、KPIの1つである自己資本比率は52パーセントから33パーセント、ROEは3.2パーセントから8.0パーセント、ストック型収益の販管費に対する比率は23パーセントから70パーセントまで高めていきます。どのような環境変化が起こっても、固定費をかなりの程度まかなえるような収益体制にしていきたいということです。

坂本:この目標が達成できれば、売上高が約2倍、利益が約3倍となり、株主も非常にうれしいことと思います。おそらく物件の数を相当増やさなければいけないと思うのですが、2025年9月期ですと3期先ですので、そろそろ物件の仕込みなどもある程度始めなければならない時期ですよね。目標達成に向けた課題があれば教えてください。

中林:中期経営計画は前期が1年目、今期が2年目、来期が3年目で、3年目の数字をスライドに記載しています。先ほどご質問いただきましたが、物件の仕入れから売るまで2年かかることが昨年の課題でした。そのため、前期に買った土地が2025年9月期に売れるということで、その仕込みにかなり取り組みました。

ただし、それだけ注力しても2年越しにしか売上を上げられないため、先ほどご説明したバリューアップ商品にも取り組みました。2022年9月期末の総資産は500億円くらいだったのが、物件の取得に積極的に取り組んだ結果、現時点では期末の数字までは言えませんが、第3四半期末で650億円くらいまで積み上がっています。

そのような意味で、前期はとにかく資産を買いました。今期はそれを売って利益を出しながら、レバレッジをかけてさらに資産を買っていこうと取り組んでおり、最終的には目標を達成できるように、今いろいろなチャレンジを行っています。

ただし、建築関係がかなりチャレンジングな状況になっているのが懸念点です。コロナ禍によっていろいろな物の値段が上がりましたが、いまだに少し高止まっています。それ以外にも、2024年4月からの改正労働法によって、週休2日制が建設事業者にも適用されるため、当然工期が延びてしまいます。

ほかにも、物がなかなか思った段階で入ってこないことがあります。例えば、「エレベーターをこの時期に設置してほしいのだけど、それを設置するエンジニアがいないので、もう少し先でないと無理ですね」みたいないろいろな問題が出てきており、そこが今の一番大きな課題です。

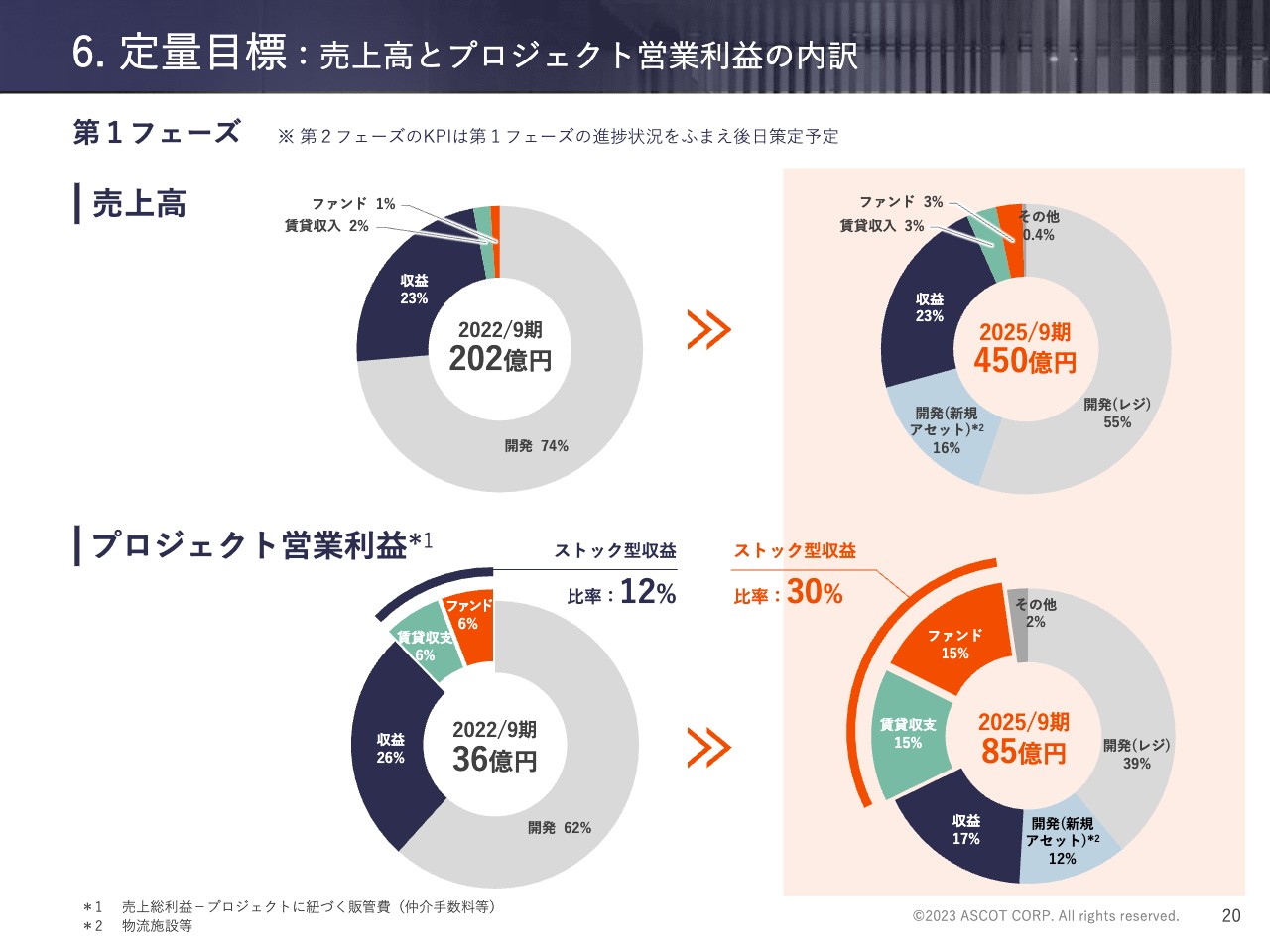

6. 定量目標:売上高とプロジェクト営業利益の内訳

中林:スライドの左側は2022年9月期の数字です。開発(レジ)が売上全体の74パーセントを占めていましたが、これを50パーセント強くらいのところまで下げながら、物件の多様化にチャレンジしていきたいと考えています。

残りのスライドは物件のご紹介や、自己保有資産の積み上げについてですが、時間の都合で割愛します。このあとは何かご質問があれば、お答えしたいと思います。

質疑応答:「JAPANおもてなしファンド」について

坂本:「『JAPANおもてなしファンド』は、第何弾まで予定していますか?」というご質問です。

笹嶋:「JAPANおもてなしファンド」についてご説明すると、アスコットさまが組成している「Funds」のファンドのことです。アスコットさまに資金をお貸しして運用するかたちになるのですが、その優待が新しくリニューアルされました。

中林:我々は、ホテルを2ヶ所保有しています。1つは岩手県の安比高原にある、「インターコンチネンタル」ブランドの高級ホテルです。非常に造りの良いホテルで、特に冬ですとパウダースノーでスキーが楽しめますし、夏場も涼しくて、ブナ林などもとてもきれいです。みなさまにぜひ訪れていただきたい場所です。

もう1つは逆に都市型のホテルで、浅草駅から徒歩5分ほどのところにあります。ちょうど浅草寺の裏手で、屋上へ行くとスカイツリーがとてもきれいに見えます。この2つを、優待として付けているのが「JAPANおもてなしファンド」で、投資家のみなさまに楽しんでいただきたいと思っています。

笹嶋:楽しみの多いファンドということで、けっこう注目を浴びています。

中林:今まで4本発行しており、今後も継続して発行するつもりですが、第何弾までになるかはまだ決めていません。

質疑応答:ファンドの傾向について

坂本:「ファンドは募集をかけて、どの程度の時間で目標の資金が集まっているのでしょうか? その勢いに以前と直近とで違いはありますか? 傾向などがあれば教えてください」というご質問です。

日本の金利は今、あまり上がっていないので、10年債とこのファンドを比べることはなかなかないと思いますが、一応足元では上がってきていますので、そのあたりの関係や購入する方の傾向などを教えてください。

笹嶋:「Funds」全体の傾向としては、ユーザー企業が急速に増えている状態ですので、コンスタントに発行額自体が増えていき、かなりの金額が売れるようになってきています。

アスコットさまは以前からご利用いただいていますが、はじめは「未来創造ファンド」という名前で実施し、その後「JAPANおもてなしファンド」として優待の内容や趣旨を変えながら、おもしろい企画を次々と出していただいています。かなり人気のファンドですので、募集開始から平均1日くらいで完売してしまうようなかたちです。

中林:最近は、けっこう早いですね。1日ですね。

笹嶋:最近は、けっこう早いですね。

坂本:1日で完売するのはすごいですね。

質疑応答:今後の株主還元の方針について

坂本:「今後の株主還元の方針を教えてください」というご質問です。

2025年の中期経営計画が達成された場合は、かなり利益も増えると思うのですが、そのあたりも含めた目線やイメージがあれば教えてください。

中林:将来の株主還元について明言はできないのですが、我々は2021年9月期から配当を開始しています。基準日となる2022年9月も1株当たり3円の配当を行っていますので、当面はこの水準を着実に維持していき、利益水準が目標値に近くなってきたらあらためて、増配等の議論をしていきたいと思っています。

質疑応答:外国人の社員について

坂本:「2023年9月期第2四半期の決算説明動画にて、中国籍の社員がいるとのご説明がありましたが、他の国籍の社員もいるのでしょうか? また、中国人の社員は中国人投資家への専属対応をしているのでしょうか?」というご質問です。

中林:社員としては、中国籍以外には外国人はいないのですが、中国人といってもメインランド以外に香港の人間もいます。彼らが対応しているのは、特に物件の購入等です。

中国の方が特に好むエリア、例えばスカイツリーが見える押上や、中華街がある池袋など、我々とは少し違う目線で物件を買って、そのような物件を、中国人投資家を中心に売却しています。また、そのようなエリアに住むのは中国人が多いので、管理面での対応も任せています。

質疑応答:株主優待について

坂本:「株主還元について、『Funds』での優待以外に株主優待も導入するのでしょうか?」というご質問です。

中林:今のところは、「Funds」以外での優待は考えていません。

坂本:配当で株主還元していくイメージでしょうか?

中林:基本的にはそのように考えています。

質疑応答:M&Aについて

坂本:「M&Aはお考えでしょうか?」というご質問です。

先ほど、M&Aの話がありましたので、お話しできる範囲で教えてください。

中林:先ほどお伝えしたシフトライフは、我々のグループに入っていただいた時点では、事業がおぼつかないような状況でした。その後、もちろん子会社の努力もありましたし、我々も親会社としていろいろな支援をしたことで、以前より大きくなって、安定的なビジネスが展開できるようになりました。

彼らは基本的に福岡市の外側のエリアを中心に活動しています。

坂本:なるほど、ベッドタウンのあたりですね。

中林:福岡の中心部においてはアスコット自ら物件を手がけています。1つは、天神の土地の借地権を得て、その上におしゃれなオフィスビルを作るというプロジェクトです。

もう1つは、七隈線という新しい線の別府駅に建設予定の高級賃貸マンションです。もともとは分譲マンションを建てようと思っていたのですが、人の流れが非常に多くなっているため方針を変え、アスコットとして事業を展開していきます。そのようなメリットがあるため、チャンスがあれば引き続きM&Aを実施していきたいと思っています。

新着ログ

「不動産業」のログ