【QAあり】ウイングアーク1st、売上・利益ともに前年から大きく成長 株主還元も強化

2024年2月期 第2四半期 [決算ハイライト]

藤本泰輔氏(以下、藤本):ウイングアーク1stの藤本です。本日は当社の2024年2月期第2四半期決算説明会にご参加いただき、ありがとうございます。

冒頭にご案内で恐縮ですが、当社はプライベートイベント「updataNOW」を毎年開催しています。今年は10月31日に東京のホテルで開催しますので、ご興味がありましたらぜひご参加ください。

それではご説明に移ります。決算ハイライトを3つ挙げています。1つ目として、売上・利益ともに前年を大きく上回りました。背景として、当社が注力しているリカーリングの着実な成長があります。それに加え、第1四半期に引き続きライセンス/サービスも非常に好調な結果となっています。その結果、売上収益は前年同期比18.6パーセントの増収、当期利益も前年同期比20パーセントを超える増益となっています。

2つ目として、リカーリングを構成する要素であるクラウドサービスが、前年同期比プラス35.2パーセントと成長が加速しています。当社が注力している「invoiceAgent」が好調で、電子帳簿保存法改正やインボイス制度施行といった追い風を背景に、前年同期比88.4パーセントの増収と、大幅に成長しています。

3つ目として、株主還元の強化があります。今回、株主還元の方針を変更しています。詳細は後ほどご説明します。

2024年2月期 第2四半期 [決算ハイライト]

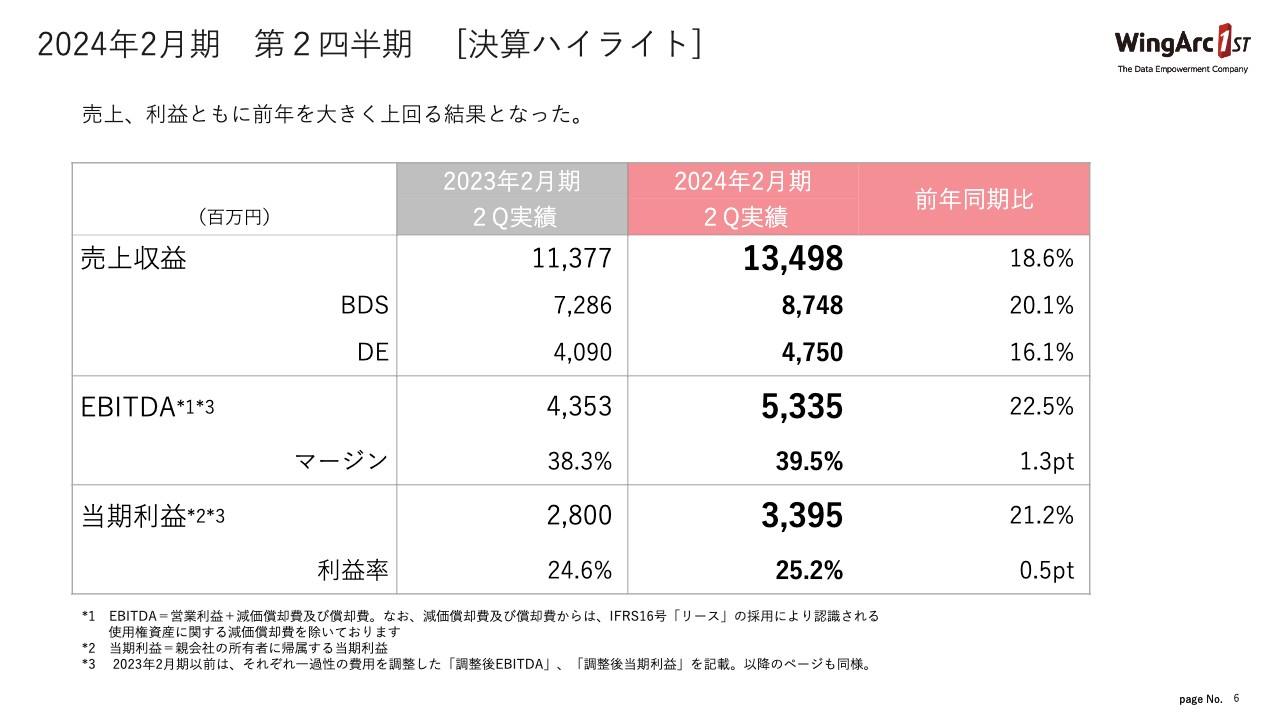

決算ハイライトです。売上収益は前年同期比18.6パーセント増収の134億9,800万円です。帳票・文書管理ソリューション(BDS)、データエンパワーメントソリューション(DE)の両ソリューションとも大きく伸びている状況です。

EBITDA、当期利益ともに前年同期比20パーセントを超える増益と、非常によい着地だと考えています。

2024年2月期 第2四半期 [EBITDAの増減要因]

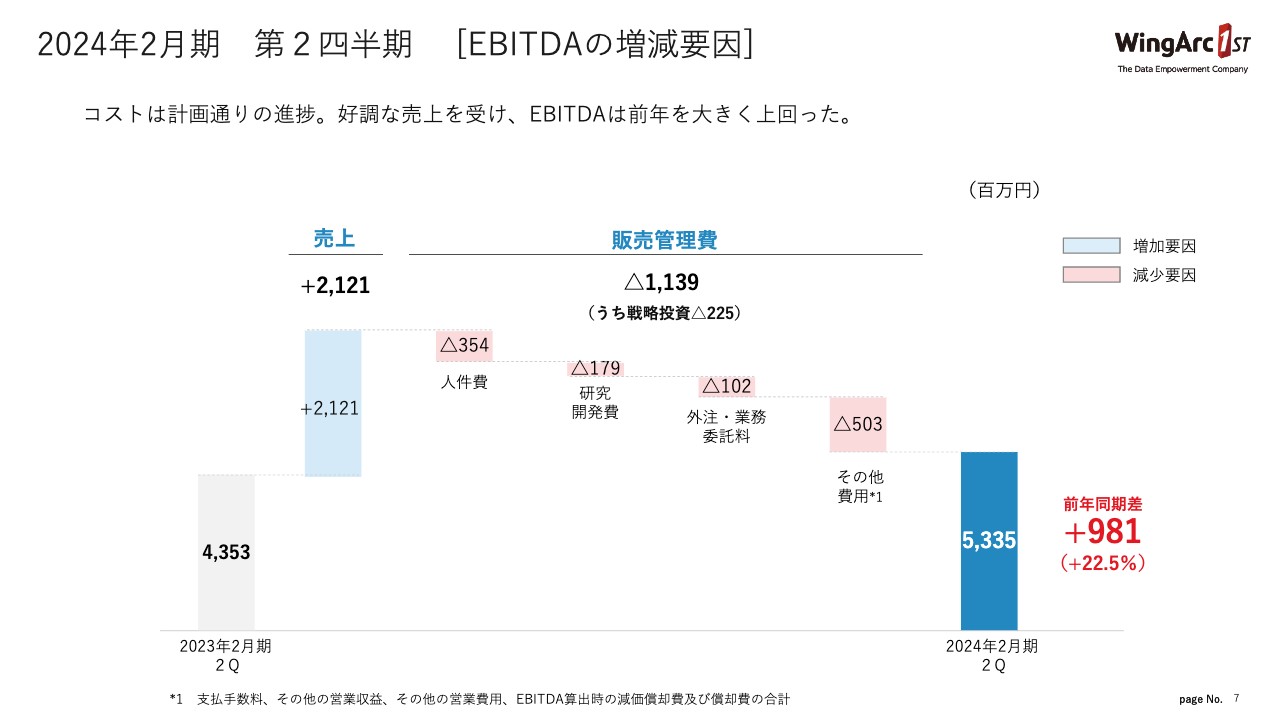

EBITDAの増減要因です。2023年2月期第2四半期の43億5,300万円から2024年2月期は53億3,500万円と、前年同期比で約10億円の増益です。こちらは売上高の成長21億円が大きく寄与しています。販売管理費は11億3,900万円増えていますが、適切なコストコントロールを行い、収益性の改善を図っています。

2024年2月期 第2四半期 [ソリューション別売上収益]

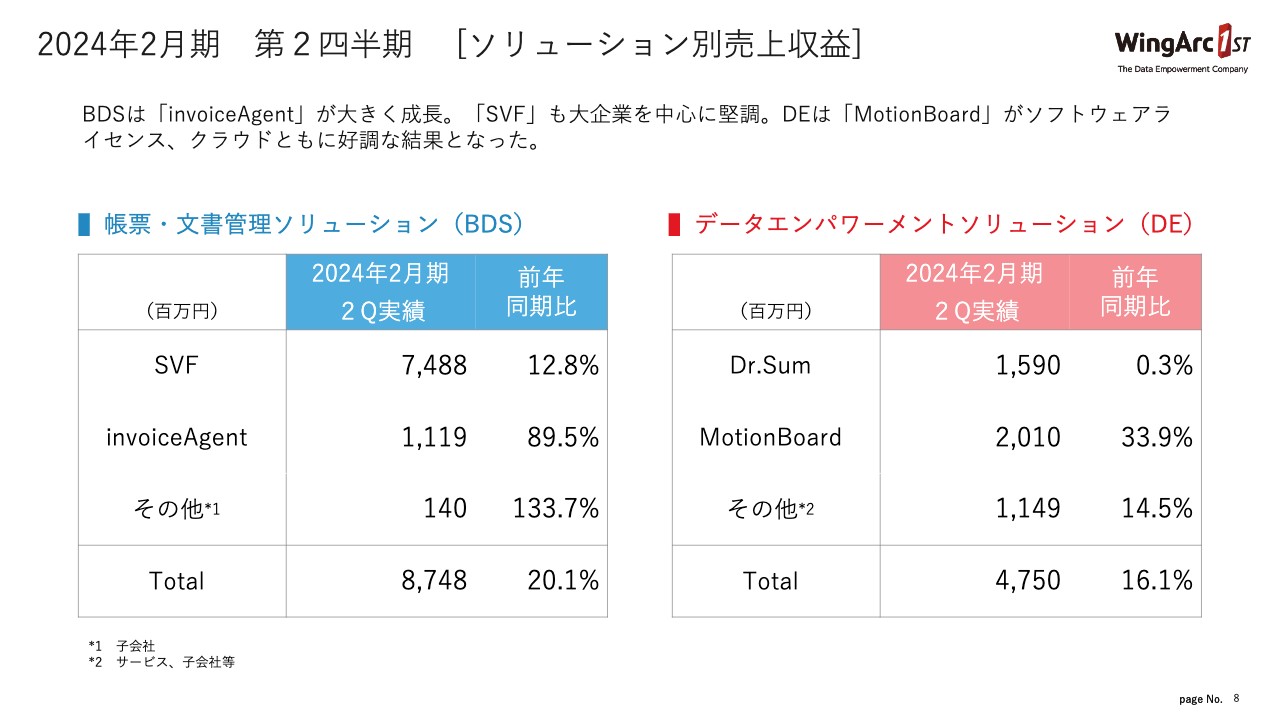

ソリューション別売上収益です。スライド左側がBDSです。先ほどお伝えしたとおり、20パーセントを超える増収となっています。「SVF」は第1四半期と同様にライセンスも堅調で、12.8パーセントの増収となっています。

「invoiceAgent」はクラウドが非常に大きく成長している一方で、ライセンスも大型案件の受注等があり、全体で89.5パーセントと大きく伸びています。

スライド右側のDEも、16.1パーセントと大きく伸ばしています。「Dr.Sum」は前年と同様ではあるものの、「MotionBoard」が33.9パーセントと大きく伸びています。

「MotionBoard」は、オンプレミスでの大型案件の獲得等により伸びているとともに、クラウドの成長が回復してきている状況です。その他はライセンスが好調な背景を受け、当社のコンサルティングサービス等々の引き合いが非常に強い状況で、14.5パーセントの成長となりました。

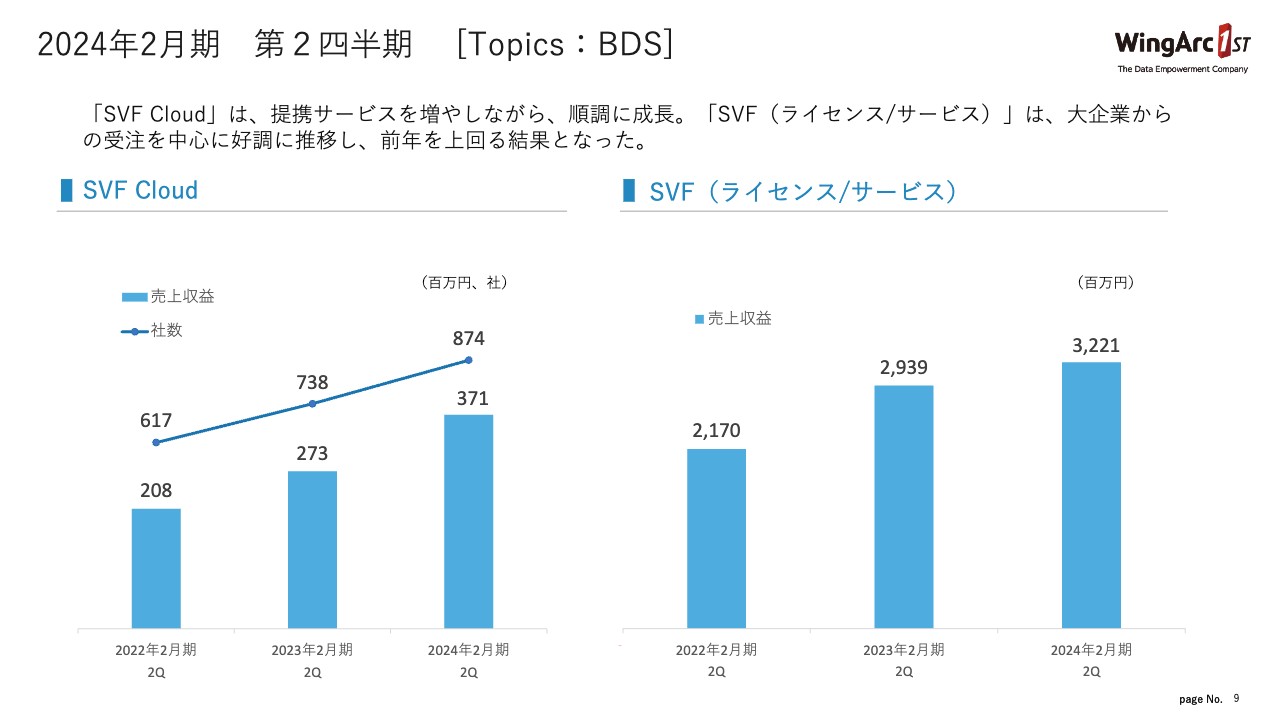

2024年2月期 第2四半期 [Topics:BDS]

続いてソリューションごとのトピックスです。「SVF Cloud」は、これまでと同様、社数・売上収益ともに右肩上がりで順調に伸びています。

「SVF(ライセンス/サービス)」は、2023年2月期第2四半期の29億3,900万円も半期で最も大きい売上でしたが、2024年2月期第2四半期はそれを上回る32億2,100万円と、非常に好調です。

これまでもお伝えしてきたとおり、大企業を中心に基幹システムの需要をしっかり掴んでおり、また公共の大型案件等々を取り込んだりしたことが、このような結果につながったのではないかと考えています。

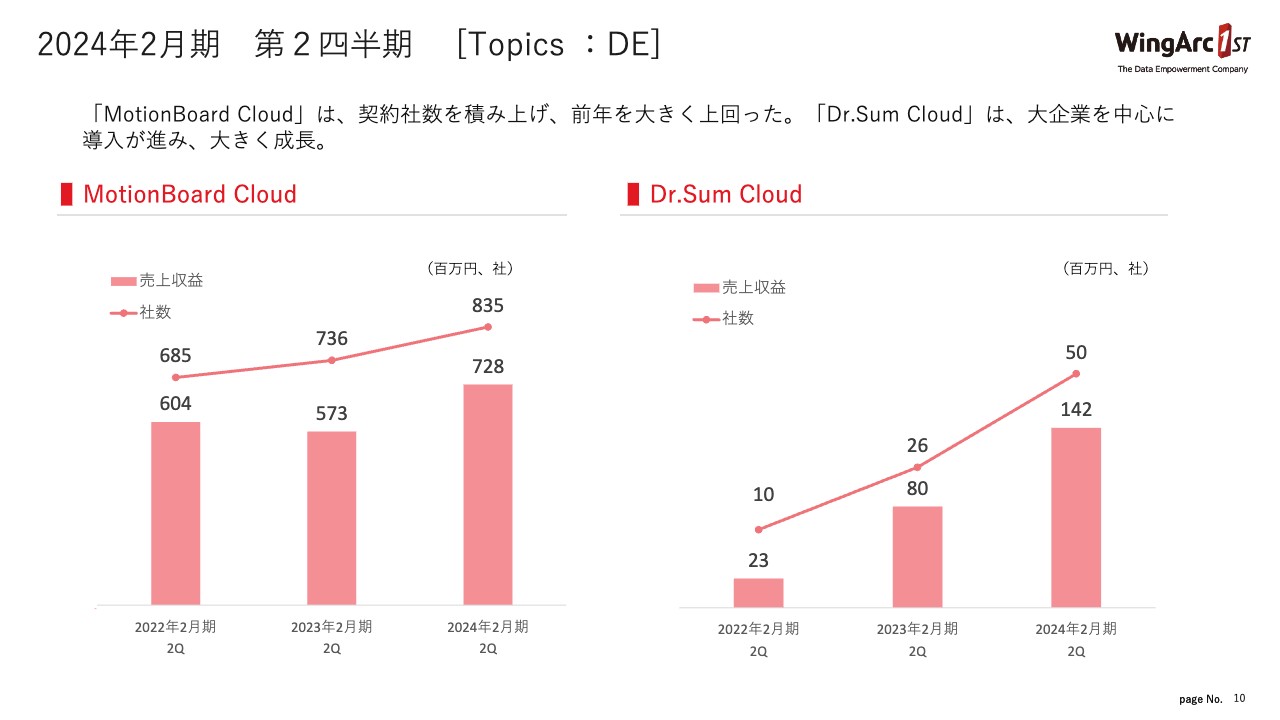

2024年2月期 第2四半期 [Topics :DE]

DEについてご説明します。スライド左側の「MotionBoard Cloud」は、2023年2月期第2四半期は少し弱含みで減収となりましたが、2024年2月期第2四半期は社数を大きく伸ばすとともに、売上収益も、前年を大きく上回るかたちで推移しています。

スライド右側の「Dr.Sum Cloud」も、まだ絶対額はそれほど大きくないものの、非常に大きい伸びを示しています。このようなクラウド型のデータウェアハウスは日本でも受け入れられつつあり、その追い風を受けている状況だと考えています。

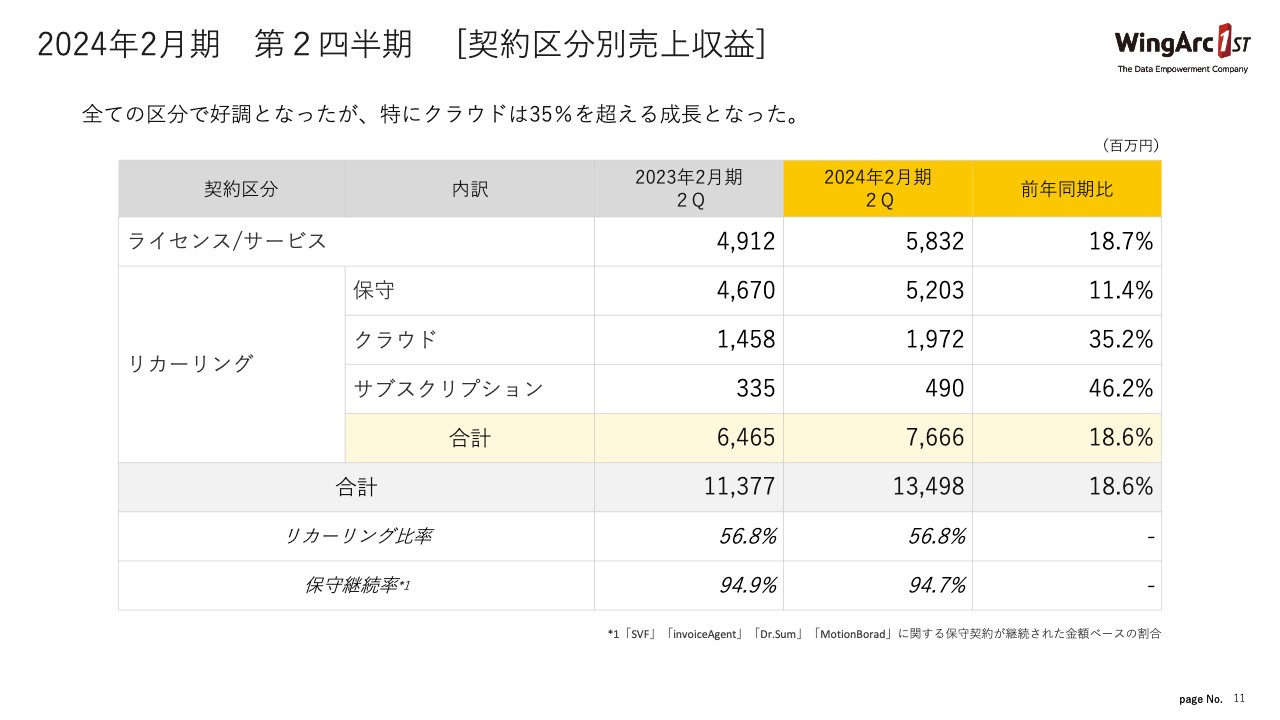

2024年2月期 第2四半期 [契約区分別売上収益]

契約区分別の売上収益です。ライセンス/サービスは約58億円となり、前年同期比18.7パーセントの増収です。第1四半期と同様に非常に堅調でした。当社が注力しているリカーリングもライセンス/サービスと同様に、前年同期比18パーセントを超える増収となりました。

特に保守は、昨年からライセンスの受注が強かったことから成長率が上がっており、前年同期比11パーセントを超える増収幅となりました。クラウドは前年同期比35.2パーセント、サブスクリプションは前年同期比46.2パーセントと大きく伸ばしている状況です。当社が目指すリカーリング収益の拡大に対し、非常に良いかたちで進んでいると思っています。

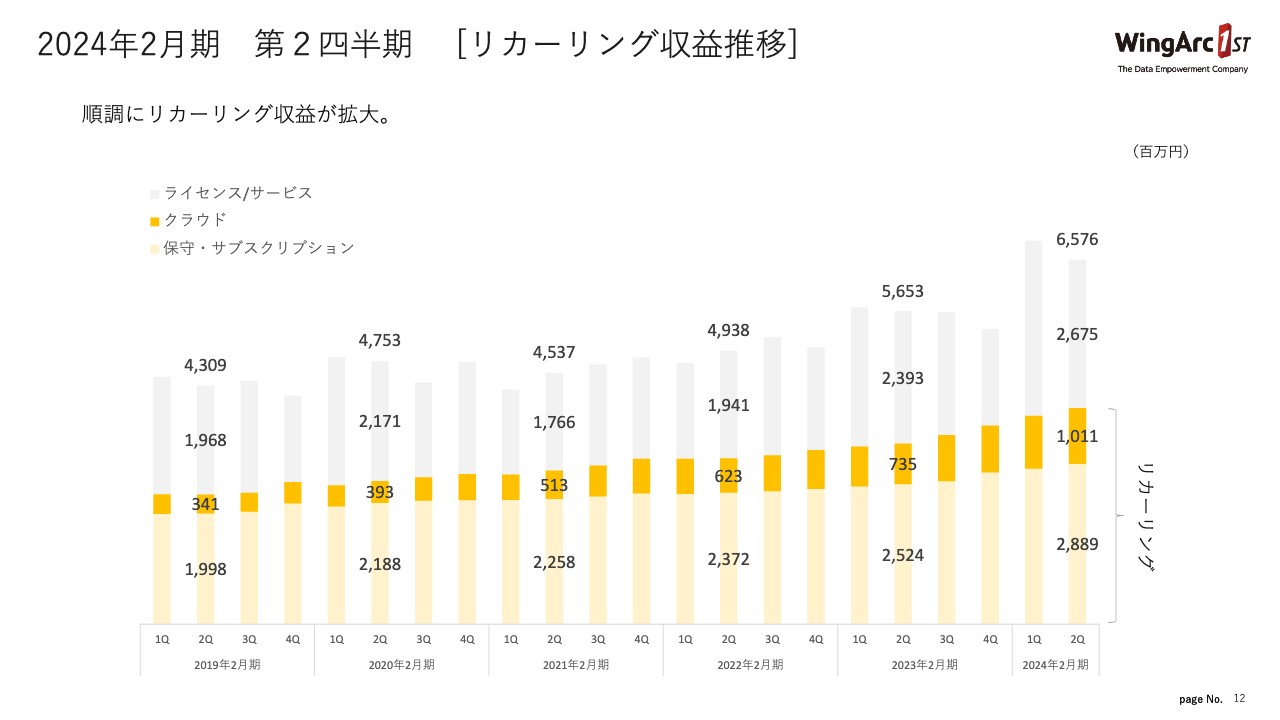

2024年2月期 第2四半期 [リカーリング収益推移]

スライドの棒グラフはリカーリング収益の推移です。オレンジと黄色の部分がリカーリングを示しており、順調に積み上がっていることがわかります。

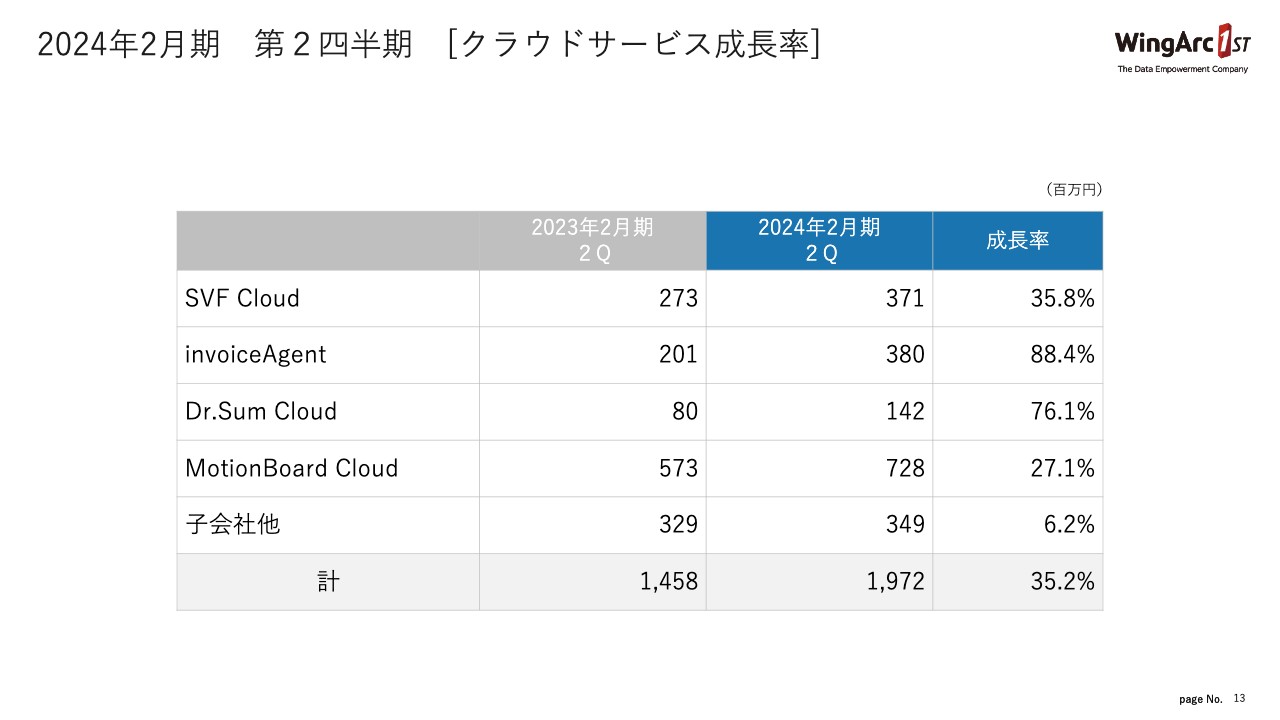

2024年2月期 第2四半期 [クラウドサービス成長率]

リカーリングの中の、クラウドサービスのソリューション別の成長率です。いずれも大きく伸びています。

先ほどもお伝えしましたが、昨今のビジネス環境を追い風に「invoiceAgent」が大きく伸びている状況です。また、新しくリリースした「Dr.Sum Cloud」も76パーセントを超える成長率となっており、クラウドサービス全体が成長を加速させています。

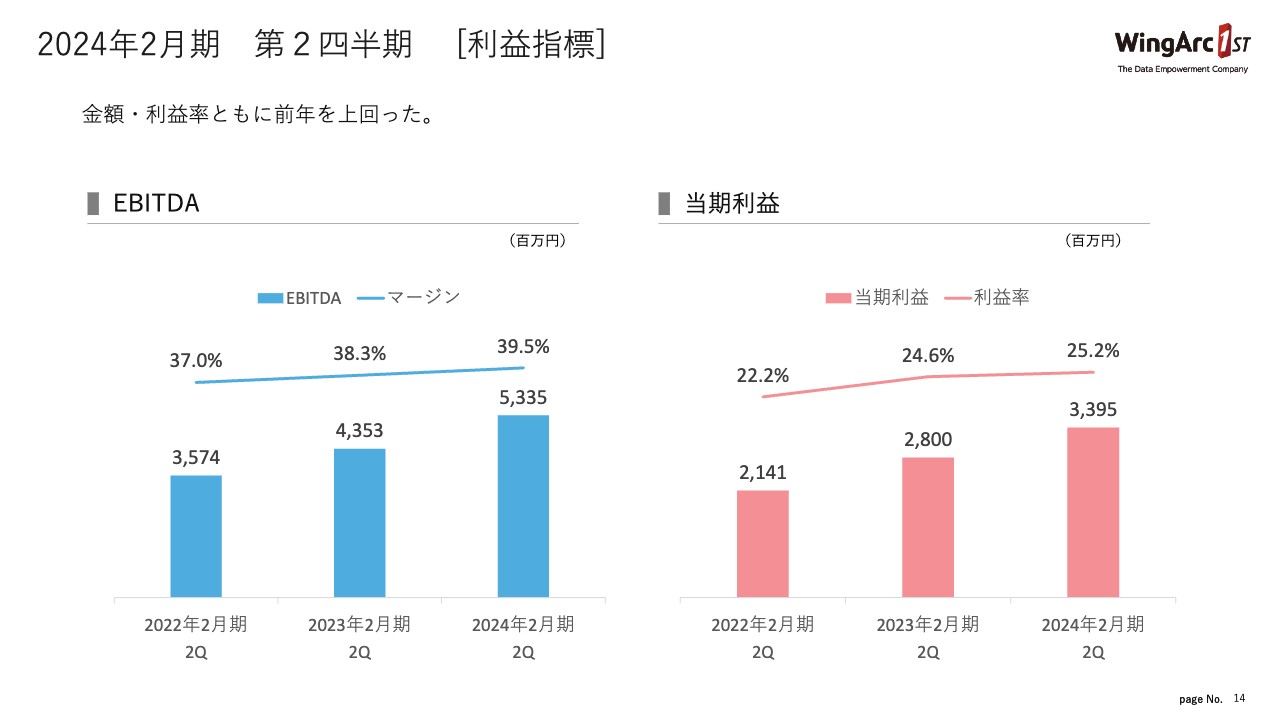

2024年2月期 第2四半期 [利益指標]

利益指標です。こちらはEBITDAと当期利益がともにしっかりと積み上がり、マージンも切り上がっている状況です。コストコントロールなどをしっかりと行った結果、収益性が改善してきています。

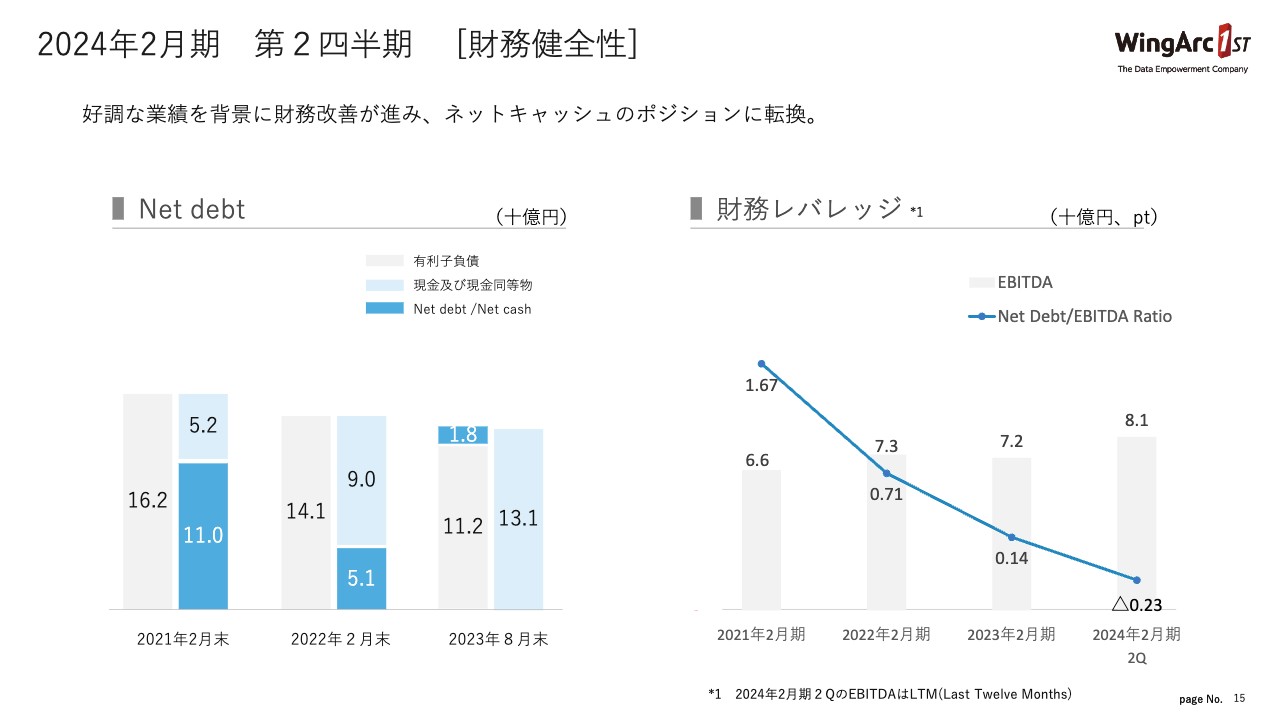

2024年2月期 第2四半期 [財務健全性]

財務健全性についてです。2024年2月期第2四半期では、いよいよネットキャッシュのポジションに転換しました。スライドの左側に記載しているグラフでも、今期が18億円のネットキャッシュとなっていることがわかります。これは業績が好調なのはもちろん、当社のリカーリングを中心としたビジネスモデルによるもので、キャッシュフローが強いことを表していると思っています。

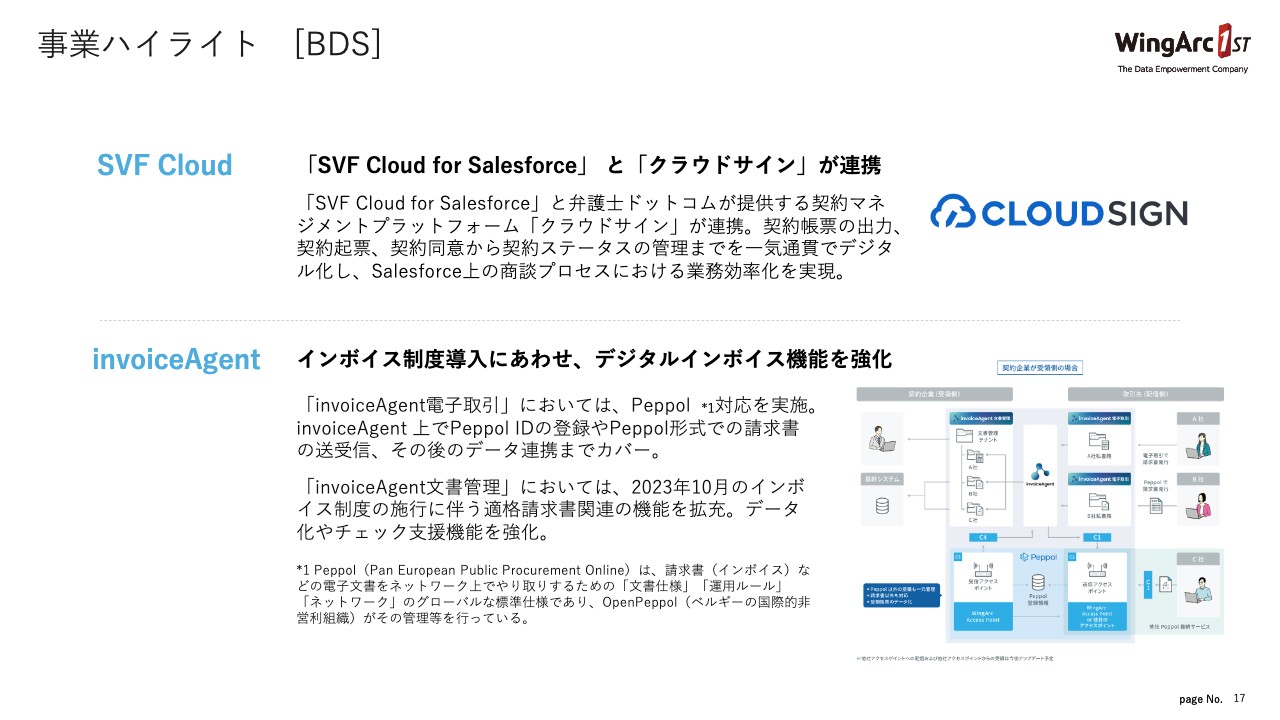

事業ハイライト [BDS]

事業ハイライトです。BDSについて、2点ご説明します。1点目の「SVF Cloud」は、「Salesforce」上で提供しているもので、「クラウドサイン」との連携を始めています。こちらは、「SVF Cloud for Salesforce」上で出力される契約書などを「クラウドサイン」と連携して、一気通貫でデジタル化するサービスです。

2点目の「invoiceAgent」ですが、10月に施行されたインボイス制度に合わせてデジタルインボイスの機能を強化しています。7月にリリースした「Peppol」の対応や適格請求書関連の機能を拡充し、インボイス制度にも確実に対応するよう機能を強化している状況です。

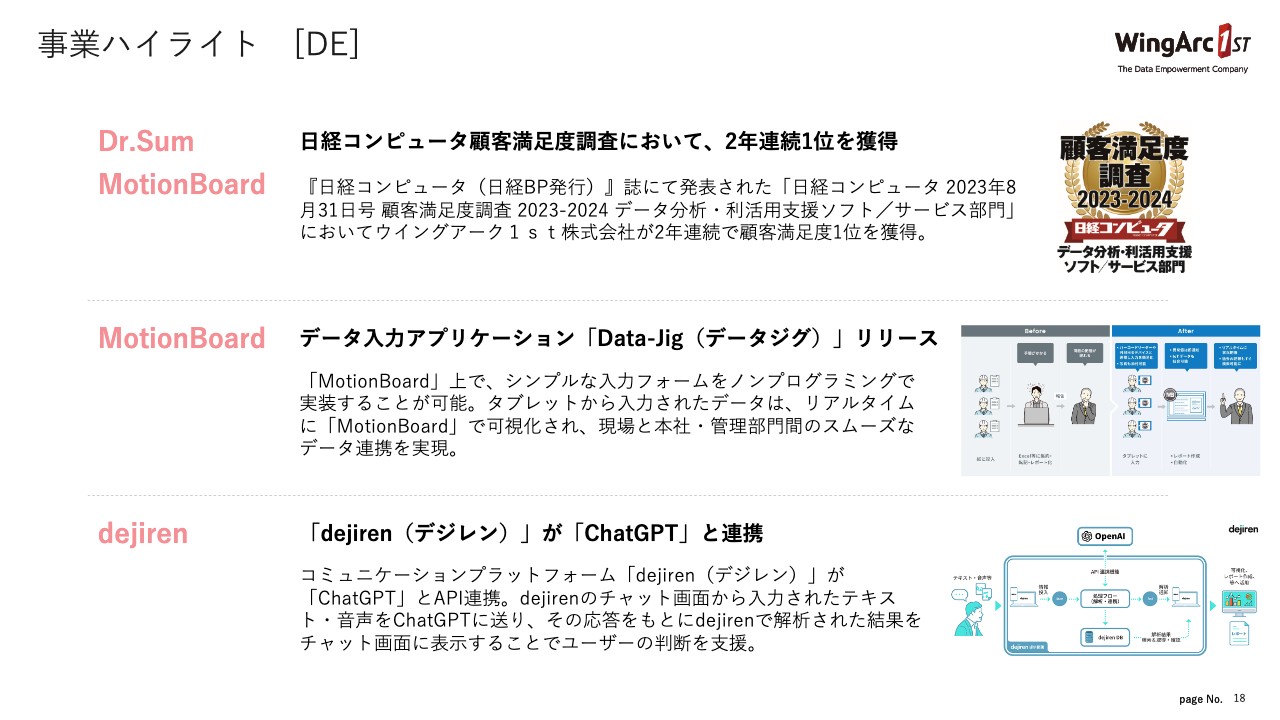

事業ハイライト [DE]

DEについてご説明します。1つ目のトピックスとして、『日経コンピュータ』誌が発表する顧客満足度調査において、データ分析・利活用支援ソフト/サービス部門で2年連続の1位を獲得しました。当社が製品開発やカスタマーサクセスに力を入れてきた成果だと思います。また、このような点も売上の拡大につながっていると思っています。

2つ目のトピックスとしては、データ入力アプリケーション「Data-Jig(データジグ)」をリリースしました。「MotionBoard」には、もともとデータを入力できる非常にユニークな機能がありましたが、これをさらに強化させたものをリリースしています。

最後のトピックスは、「dejiren(デジレン)」というコミュニケーションプラットフォームです。こちらは新しいプロダクトで、これから拡販を狙っているところです。先んじて「ChatGPT」との連携を進めています。

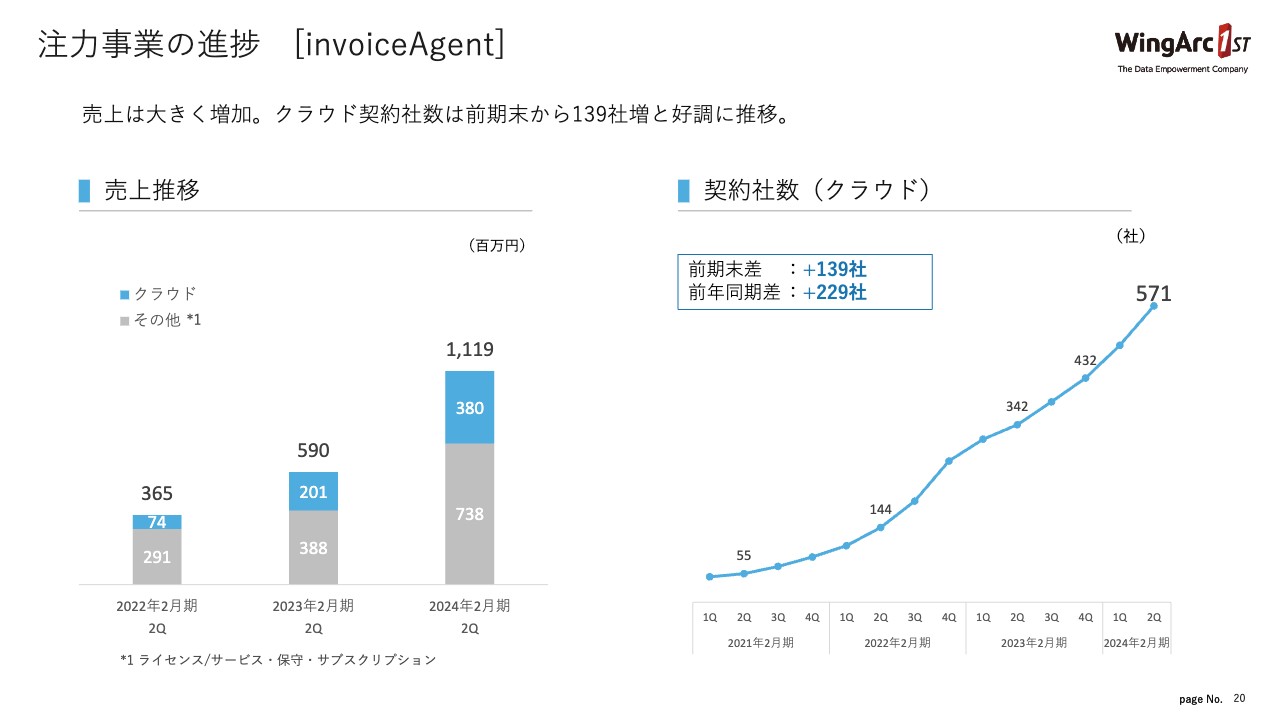

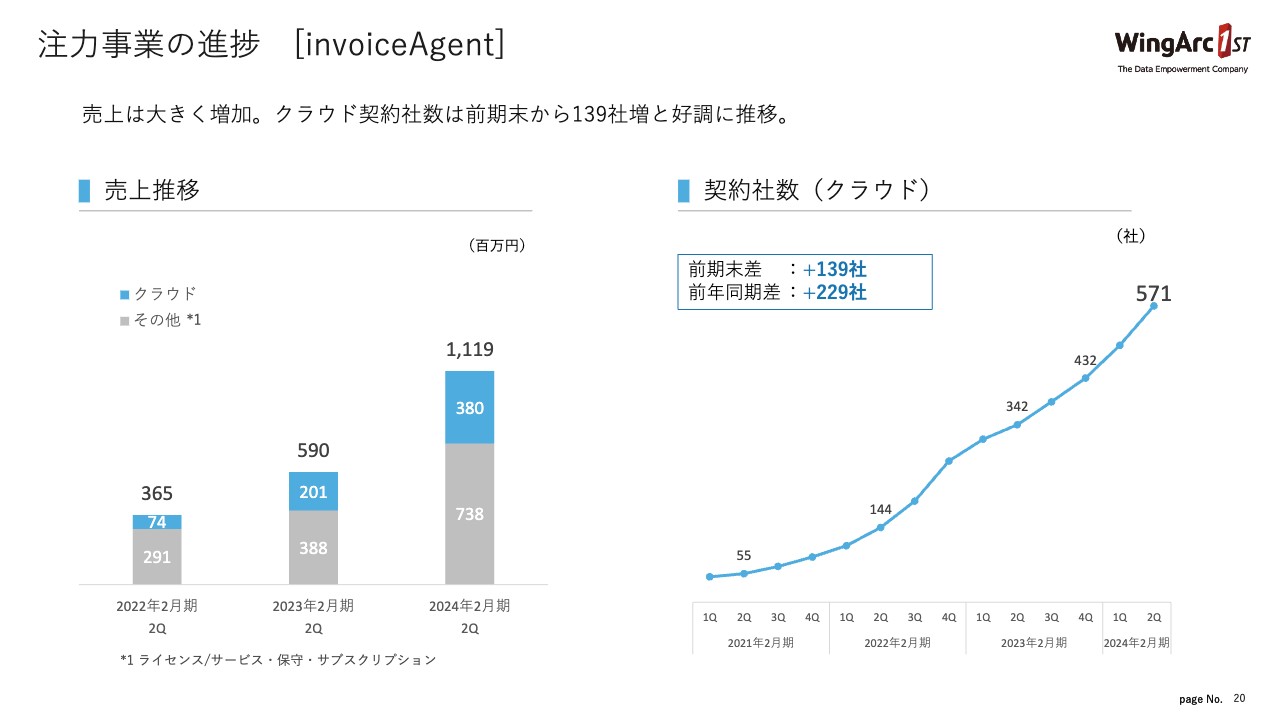

注力事業の進捗 [invoiceAgent]

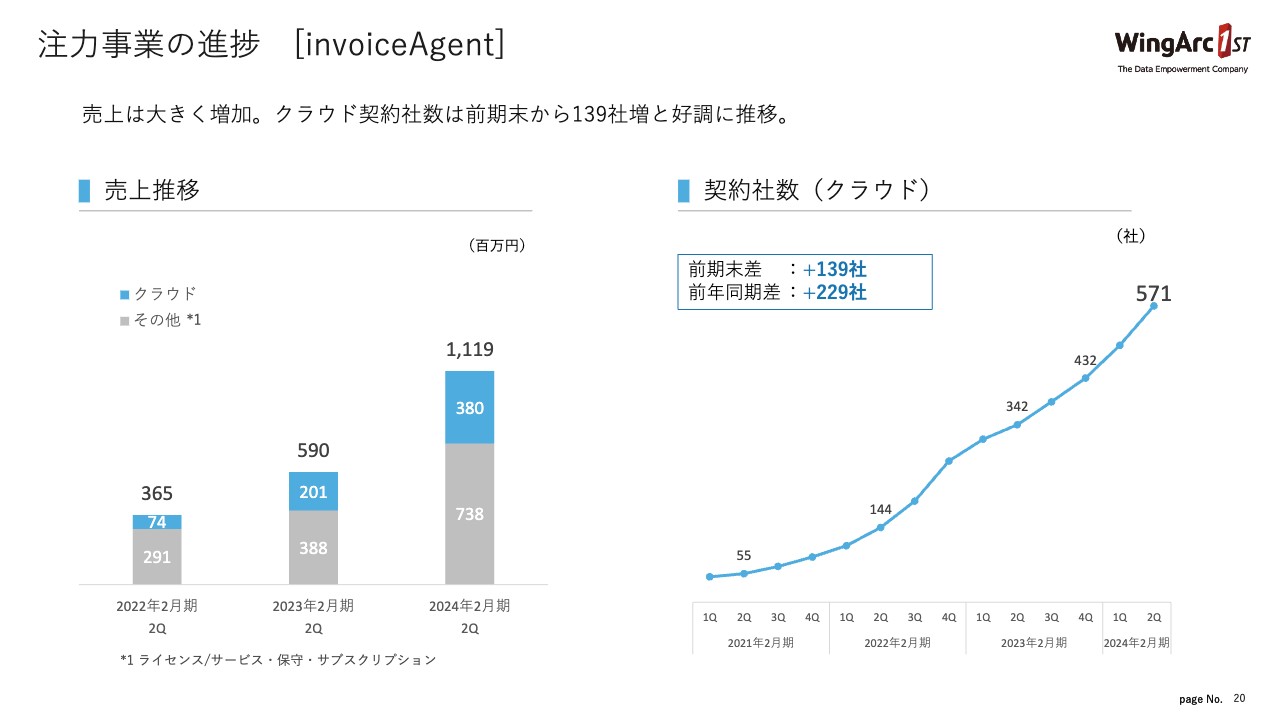

注力事業の進捗と戦略投資の状況についてご説明します。「invoiceAgent」は、先ほどもお伝えしたとおり、クラウドとその他のライセンス/サービス・保守・サブスクリプションのいずれも非常に伸びている状況です。

もう1つ、重要なKPIとして注力しているのがクラウドの契約社数です。こちらも成長率が加速しており、571社まで積み上がっています。期初の目標として、600社から700社とお伝えしていましたが、達成の蓋然性が高い状況になっています。

注力事業の進捗 [DEクラウド]

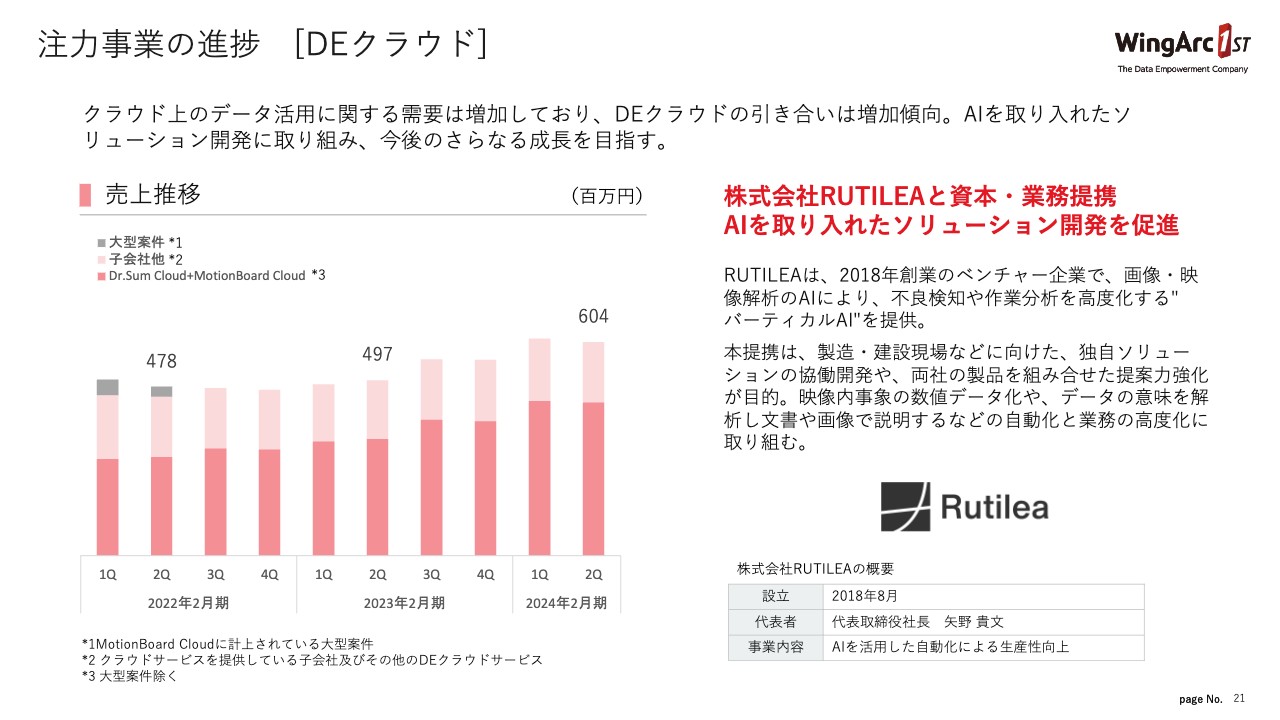

DEのクラウドです。クラウド上でのデータ活用の需要は、非常に強い状況になってきていると思っています。売上推移も順調に上がっています。

一方で、スライド右側に記載のとおり、当社はバーティカルなDE領域でのデータ活用サービスを強化しています。特に、当社の注力分野である製造・建設業界において、画像などの映像解析のAIを提供しているRUTILEA(ルテリア)という会社と連携しています。製造・建設業界向けサービスの機能をより強化したいと考えており、AIを取り入れたソリューション開発を加速させたいと考えています。

戦略投資の状況

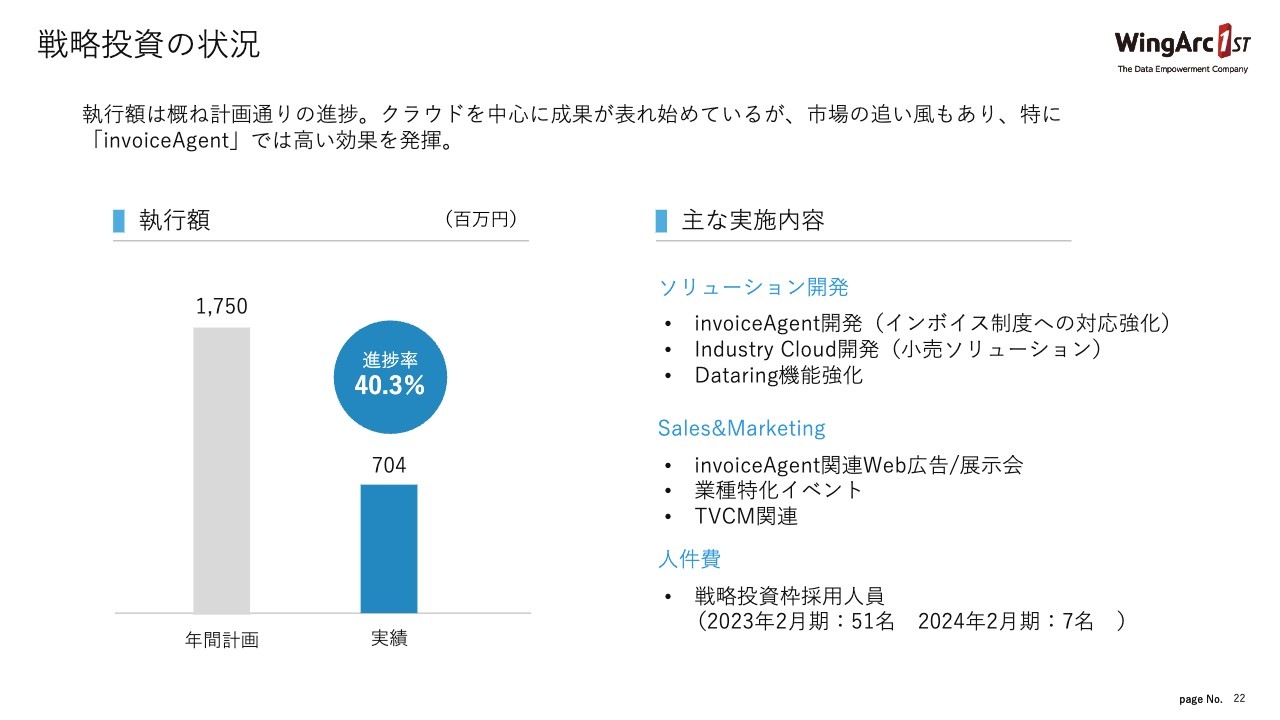

戦略投資の状況です。当期は17億5,000万円の投資を予定しています。上期は7億400万円となり、進捗率は約40パーセントとなっています。

主な実施内容としては、スライド右側に記載のとおり、新しい分野において積極的に投資することで売上拡大につなげているという状況です。

2024年2月期 [業績予想]

業績予想と株主還元の方針についてご説明します。業績予想に関して、この第2四半期における進捗率は非常に高いものの、このタイミングでは業績予想の修正は行いません。第3四半期の状況をもう少し見極めてから、しっかりとした数字をお示ししたいと考えています。

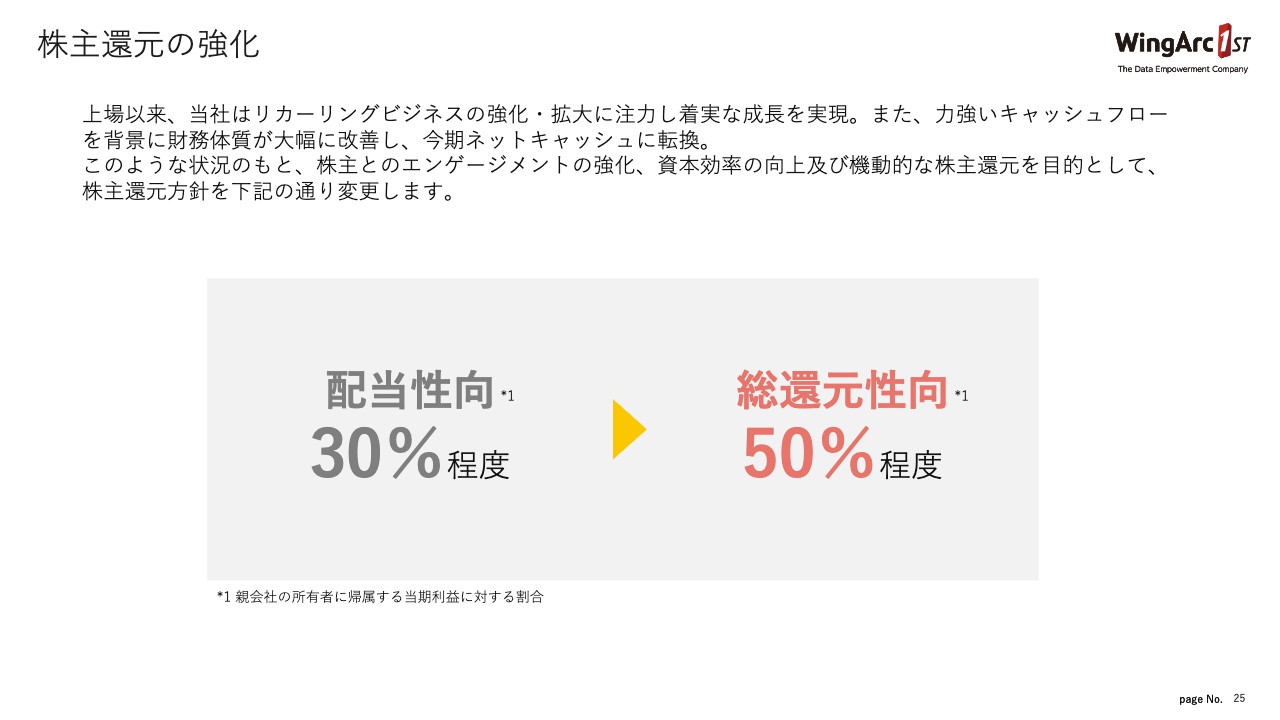

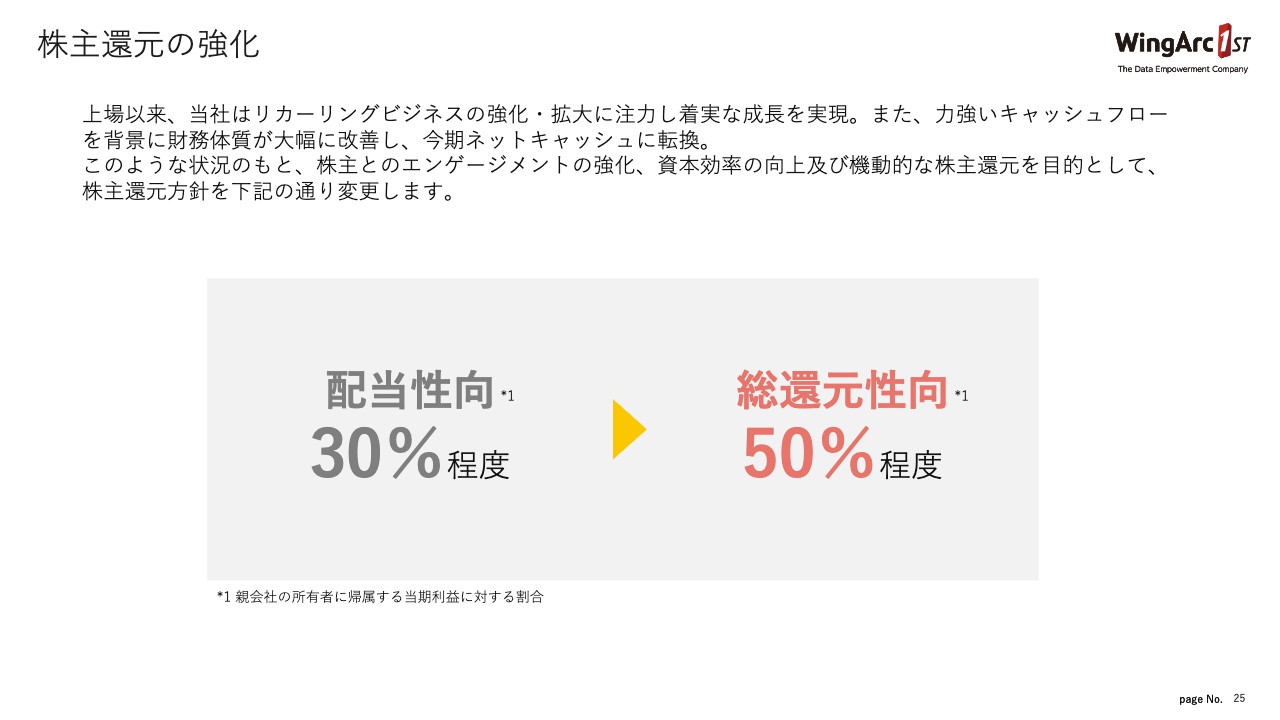

株主還元の強化

冒頭にお伝えした株主還元の強化についてご説明します。当社はリカーリングビジネスを強化して拡大してきました。その結果として、非常に強いキャッシュフローを背景とした強固な財務体質が当社の特徴です。

この第2四半期はネットキャッシュに転換していることもあり、株主さまとのエンゲージメントの強化に加えて、東証からも指標が出ている資本効率の向上も視野に入れ、還元方針を変更します。これまでは配当性向30パーセントを掲げていましたが、今後、総還元性向50パーセントとします。

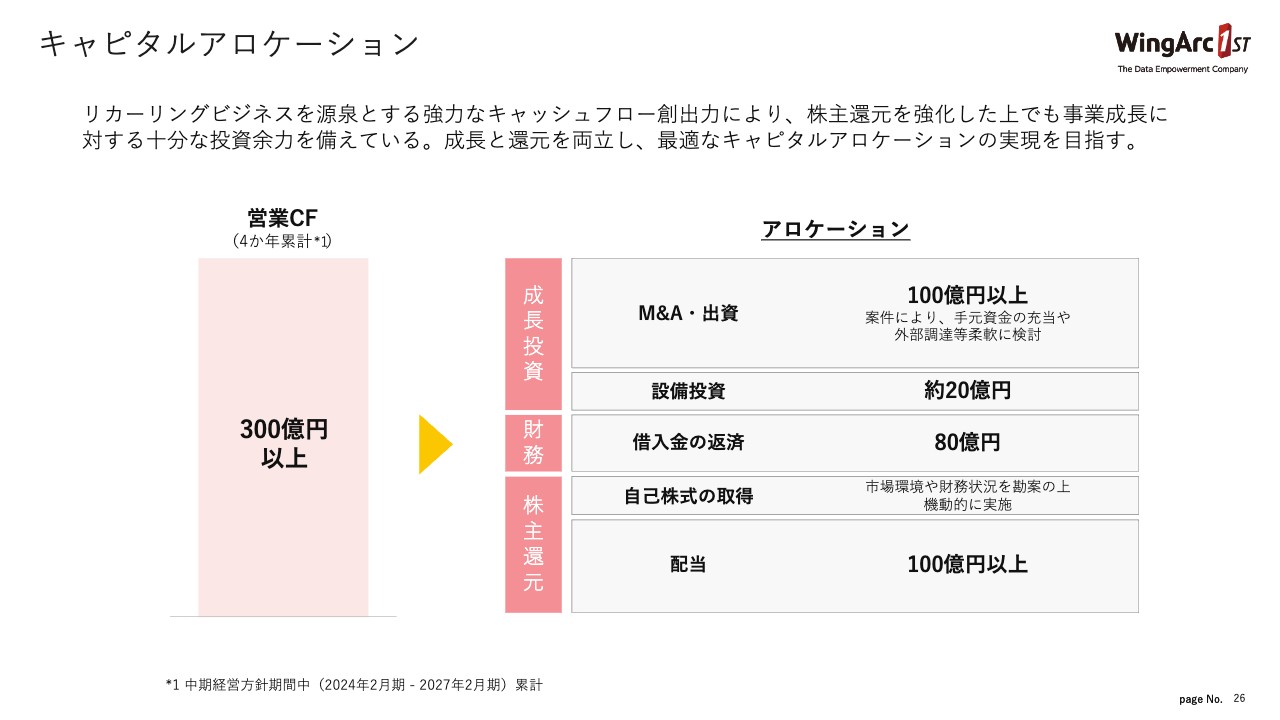

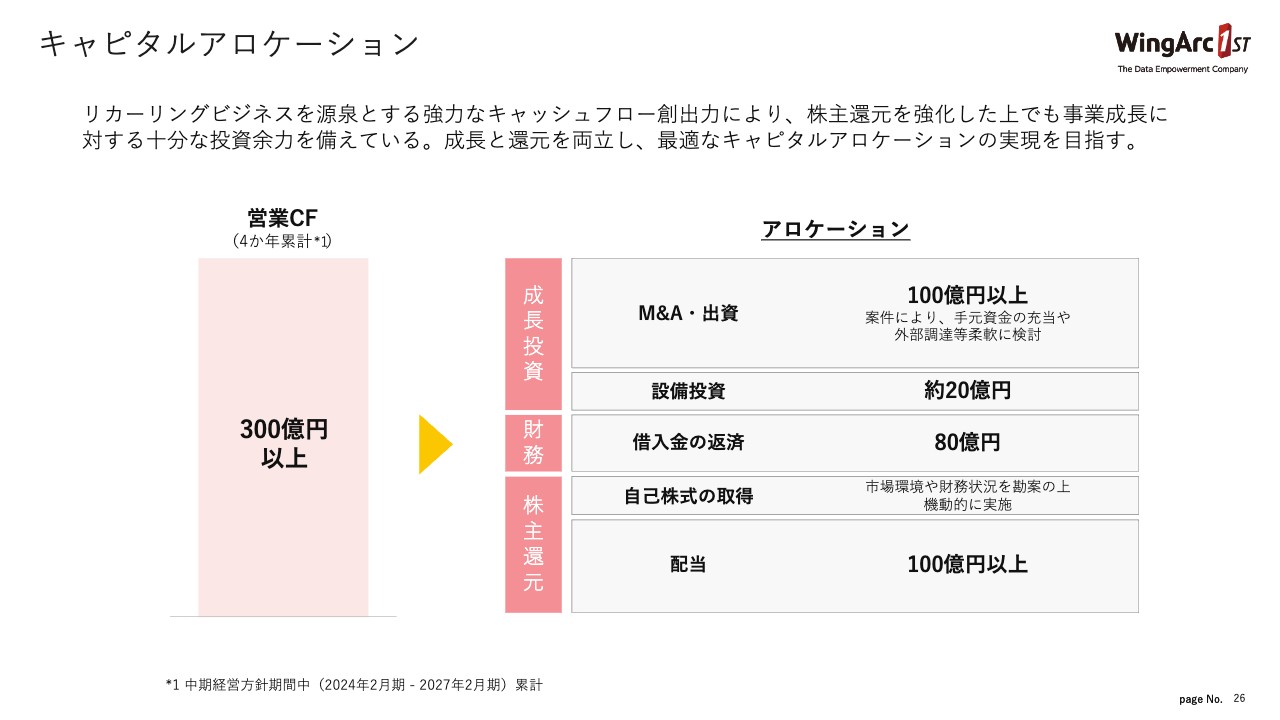

キャピタルアロケーション

キャピタルアロケーションです。投資家のみなさまから、今後のキャッシュの積み上がりに関して、どのような考え方を持っているかお問い合わせいただいていますので、今回アロケーションの方針をあらためてお示しします。

当社は、過去4年間で250億円を超える営業キャッシュフローを創出しており、非常に強いキャッシュフロー創出力を持った会社だと自負しています。今後4年間、つまり2027年2月期の中計の最終年度までに、300億円以上の営業キャッシュフローを創出できると考えています。

今後はスライド右側に記載のアロケーション案のとおりに、成長投資や財務の改善、株主還元についてキャッシュの配分を実行する考えです。当社は、非常にキャッシュフローが強い会社ですので、成長と株主還元を両立できると強い自信を持っています。

配当予想の修正

配当予想の修正です。前回発表した配当予想は、これまでの方針である配当性向30パーセントを基に算出していましたが、今回、還元方針を変えたため、総還元性向50パーセントを基に算出したものをお示ししています。年間予想配当を1株当たり67円とし、中間期は33.5円の配当を実施します。

質疑応答:下期のリスク要因について

質問者:業績予想は現時点で変更せず、第3四半期の数字を見極めてから検討するということでしたが、下期における通常の季節性以外のリスク要因として、現時点で考えられることがあるのでしょうか?

上期は戦略投資の実行がスローペースですが、下期に業績が上振れれば戦略費用をより多く投入するのでしょうか? 下期のリスク要因があるかどうかについて教えてください。

藤本:おっしゃるとおり、このタイミングでは業績予想を修正しませんでした。上期にライセンスの大型案件等々が集中し非常に強い数字になったためですが、一方で下期に何かリスク要因があるとは考えていません。

当然ながら、足元の状況では引き合いも非常に強いため、下期も同様のモメンタムはあると思っています。ただし、大きな案件等々も含め、当社の期末である2月か、一般的な年度末の3月のどちらに入ってくるかはしっかりと見極める必要があると考えています。このような面で、当社として自信のある数字が出せるように少し時間をかけて精査したいと思っています。

戦略投資の進捗は4割でしたが、下期に偏っているわけではありません。毎年第3四半期にマーケティングイベント等々があるものの、第3四半期、第4四半期に費用が偏ってはいないため、下期で大きく状況が変わることはないと考えています。

質疑応答:セグメントごとの業績見通しについて

質問者:業績の見通しについて、セグメント・サブセグメントごとで見方を教えてください。非常に強い業績で、特に「invoiceAgent」の売上はステージが一段上がったと感じます。売上収益の実数、契約社数も含め、しっかり伸びていると思います。

全体としてはBDSが好調で、DEも「Dr.Sum Cloud」は2023年2月期第2四半期のハードルが高いため、2024年2月期第2四半期の伸び率は弱く見えますが、高水準が継続しており、「MotionBoard Cloud」もしっかりと伸びていると理解しています。

セグメントが2つに跨っているためトピックスとしては幅広いのですが、特に電子帳簿保存法改正・インボイス制度施行の追い風がある中、今後の売上推移はどのようになっていくのでしょうか? 見通しは明るいと思いますが、そのあたりを噛み砕いて教えてください。

藤本:おっしゃるとおり、2023年から引き続き、BDSの領域には非常に強い追い風が吹いていると思います。特に「invoiceAgent」は、電子帳簿保存法改正・インボイス制度施行が追い風となっています。

一方で、電子帳簿保存法の猶予は2023年12月まで、インボイス制度は2023年10月に施行されています。今後はそのギャップも考えられるかもしれませんが、足元の状況では、2023年12月を過ぎると極端に需要が減るという見方はしていません。したがって、2023年第3四半期・第4四半期ともにBDSは引き続き強い引き合いがあると考えています。

また、この上期においては「SVF」および「invoiceAgent」でライセンスの大型受注がありました。ともに数億規模の公共系の大型案件だったため、その反動はあると思います。しかし、当社が特に注力しているクラウドなどは、非常に強いモメンタムを持っているため、第3四半期、第4四半期ともに期待している状況です。

質問者:「invoiceAgent」は、2023年12月を過ぎると売上金額として少し減少する想定をしていますか? また、DEの詳細も教えてください。

藤本:「invoiceAgent」については、「電子帳簿保存法電帳法の猶予期限の12月を過ぎると需要が下がるのではないか?」というご質問だと認識しています。

当然、制度が施行されるため、そこでの一服感はあるように見えると思います。しかし、2023年12月以降の案件も非常に潤沢にあるため、極端に売上が下がる想定はしていません。

特にクラウドが伸びており、リカーリングの積み上げになってきますので、こちらの売上が下がることはありません。それに対し、ライセンスをどのように積み上げていけるかだと考えています。

一方でDEは、特にクラウド上でのデータ活用の需要が強くなってきていると思います。当社が戦略投資で注力している建設業界向けのソリューションは、大手ゼネコンにも導入いただく動きもあるため、単純なBIツールの需要というより新たな領域での需要を作っていると思っています。したがって、第3四半期以降にリスクがあるとは考えていないのが今の実態です。

質疑応答:株主還元について

質問者:株主還元についておうかがいします。株主還元方針の変更があり、配当性向30パーセントから総還元性向50パーセントとなりましたが、今期は配当金額を引き上げ、すべて配当で還元することになっています。今期は自社株買いを想定していないとのことでしたが、今期の業績が上振れれば還元額も上がるかと思います。その場合はどのように還元するのか教えてください。

また、今期はすべて配当で還元するということですが、来期以降を見据えた時に、自社株買いはあまり想定していないのでしょうか? 配当と自社株買いのバランスについて教えてください。

藤本:今回、配当額を修正しているのは、期初のガイダンスに対して総還元性向50パーセントとするためです。自社株買いがないという前提ですが、今後業績が上振れた場合は当然、配当額も業績に準じて上方修正することになると思っています。

また、来期以降のバランスについて、今の株価水準においては当然、自社株買いも検討し得ると思っています。しかし、総還元性向50パーセントという方針に関して、現時点で来期は自社株買いと配当がどのくらいずつといった計画はありません。基本的には配当メインの総還元性向50パーセントをベースに、状況に応じて自社株買いを実施していくといった考え方です。

質問者:それでは、配当が還元の中心になっていくイメージでしょうか? 来期以降も、自社株買いよりは配当のほうが少し多いイメージですね。

藤本:はい、おっしゃるとおりです。

質疑応答:M&Aについて

質問者:キャピタルアロケーションのスライドで、M&Aについて記載がありました。100億円以上を4年間で投資する計画になっていますが、具体的に想定している案件があるのでしょうか? もしあれば、国内なのか海外なのか、どのような業種なのかなどを話せる範囲で教えてください。また、資金調達の方法が外部調達となっているため、借入なのか株式市場からの調達なのかを含めてお話しいただけると助かります。

藤本:これまでもお伝えしているとおり、M&Aは常に検討しています。検討しつつ、パイプライン自体は変動しているため、現時点で明確なものはありません。しかし、成長投資においてM&Aは非常に重要な要素だと思っているため、常に検討しています。

一方で、当社は収益性などを重要視しているため、M&Aは慎重に進めていきたいと思っています。絶対に100億円以上使うわけではなく、当社の成長に資するものがあれば実行していくといった位置づけです。

資金調達に関しては案件の規模によって必要可否が分かれるため、現時点で間接金融とマーケットのどちらから調達するかは決めていません。状況に応じて検討すべきだと思っています。

質疑応答:「invoiceAgent」の大型案件について

司会者:Q&Aにいただいたご質問を読み上げます。「先ほど、『invoiceAgent』においてもライセンスの大型案件があったとコメントされていたかと思います。『invoiceAgent』のライセンス売上は、四半期で2億円から3億円の水準だと思いますが、そちらの剥落により第3四半期は1億円くらいの売上高になるかもしれないと示唆しているのでしょうか?」というご質問です。

藤本:おっしゃるとおり、第2四半期において1億円を超える公共系の大型受注がありました。単純にそちらが剥落すると売上高が落ちるというのは、ご質問のとおりです。しかし、大型案件は常に追っているため、1件なくなったからと言ってベースがなくなるとは想定していません。

もちろん影響がないとは言えませんが、引き合いも非常に強いため、ライセンスにおいてもこのような大型案件剥落の影響を極力なくすよう取り組んでいます。

質疑応答:「invoiceAgent」の売上高について

司会者:「『invoiceAgent』のクラウド売上高が、第2四半期の3ヶ月で前年同期比2倍になっています。クラウドという事業を考えると前四半期比で減収になる可能性は低いと思いますが、その理解で合っているでしょうか?」というご質問です。

藤本:「invoiceAgent」に関しては、小さく入って規模を大きくするお客さまもいますので、1社当たりの単価などはむしろ増えてきている状況だと思っています。

特に「invoiceAgent」のようなプロダクトは、業務に組み込まれて電子帳簿保存法対応、インボイス制度対応に使われています。したがって、こちらが剥落する可能性は非常に低いというのは、ご指摘いただいたとおりです。

質疑応答:「invoiceAgent」とクラウドの伸びについて

質問者:「invoiceAgent」についておうかがいします。併せて、クラウドの伸びについても確認させていただければと思います。

今回、「invoiceAgent」の伸びが目立っています。藤本CFOが言及されたとおり、電子帳簿保存法対策の12月末締切やインボイス制度の10月開始と、このあたりの法改正が追い風になったところはあると思います。そのような意味で、駆け込みのような需要が来た部分があったのか、あらためて確認させてください。

こちらと関連し、今回はクラウドがけっこう伸びており、以前の「ライセンスが伸びてクラウドが思うように伸びない」という状況から、姿が変わってきているように思います。顧客の選好や、御社によるオンプレミスではなくクラウドへの誘導も含めて、描いていたとおりにできているのかお話しいただければと思います。

藤本:1点目の、駆け込みがあったかどうかについてお答えします。正直なところ、そのような動きはあまり見られませんでした。先ほどお伝えした「invoiceAgent」の大型案件は、駆け込みとはまた別のものです。

一方で、1月以降の需要が細るのかといいますと、そのようにも見ていません。あまり私が言う話ではありませんが、12月に電子帳簿保存法の猶予期間が終わるものの、大企業を中心に電帳法対応や、それに関わるDXへの取り組みはまだ続くだろうと思っていますので、12月がピークになるという見方はしていません。

2点目の、クラウドの伸びが加速してきたという点についてお答えします。そもそも当社としてもオンプレミスライセンスよりは、クラウドサービスによるリカーリングの伸長を重要視しています。当然、営業現場としてもクラウドのほうを提案するものの、お客さまの環境によってはオンプレミスでの採用も多数あります。

当社としては、お客さまのニーズに沿って提案しており、あえてクラウドに寄せることはしていません。ただし、現状でクラウドが伸びているということは、お客さま側の需要がそちらに移ってきているのではないかと見ています。

質疑応答:クラウドの伸び率について

質問者:クラウドの伸びについてご質問です。第2四半期では前年同期比35.2パーセント増と、伸び率としてかなり加速している印象です。今後もこのくらいの伸び率を期待できそうでしょうか? 20パーセント前後だった時期が長かったと思いますが、30パーセント、40パーセントとなると今までとは目線を変えなくてはいけないため、こちらのクラウドの伸び率について言及いただければと思います。

藤本:当社としてはクラウドの売上を伸ばすことが、この中計での1つの大きなKPIになっていますので、それに近づいていると思っています。今後もこのような伸びを目指してはいますが、絶対額が大きくなれば、当然ながらさらにそれ以上の売上額が必要になるため、来年、さらに成長率が加速するかといいますと、そこまで強気には見ていません。一方で、クラウドへの需要は強くなってきていますので、成長率30パーセント維持、もしくは40パーセントへ近づけることが、当社が目下、注力しているところです。

質疑応答:「invoiceAgent」のコンバージョンの動向について

司会者:「『invoiceAgent』について、この夏からワンクリックで有料機能に移れるような施策に取り組んでいると理解していますが、無償ユーザーから有償ユーザーへのコンバージョンの動向はいかがでしょうか?」というご質問です。

藤本:ご指摘のとおり、当社はそのような取り組みを続けています。現状では、無償ユーザーとして「invoiceAgent」を使っているお客さまは22万社を超えています。一方で、コンバージョンに関して言いますと、当社の取り組みが行き渡っていないところもあり、正直なところ、現時点では思ったとおりに進んでいない状況があります。

しかし、無償ユーザー、つまり有償ユーザーからの配信先は22万社を超えているため、今後はそちらに向けて、より新たな機能強化や取り組みを行うことで、コンバージョンを高めていけると考えています。現時点では思うように進んでいないのが正直なところですが、今後のポテンシャル領域だと思っています。

質疑応答:戦略投資以外のコストコントロールについて

司会者:「第2四半期の3ヶ月における戦略投資以外の営業費用について、前四半期比でそれほど増えていないようにも感じました。会社として何か施策を講じているのでしょうか? それとも、クラウドの貢献が増えることにより、コスト構造が変わっているのでしょうか?」というご質問です。

藤本:当社は非常に高い強度で収益性を見ています。「AWS」のコスト等々は円安の影響もあり、増えてきていますが、それを吸収するようなコストアロケーションを行っているため、そちらをマージンの改善につながるよう努力することでコストを抑えています。

一方で、成長領域にはしっかりと投資したいと考えています。きちんと投資するところには投資を行うといった、メリハリをつけたコントロールを行っているのが実態です。

質疑応答:「MotionBoard」の売上貢献について

司会者:「『MotionBoard Cloud』の新しいバージョンの恩恵は、第2四半期の『MotionBoard Cloud』の売上においてどの程度貢献していますか? また、今後の引き合いはいかがでしょうか? 前年比の売上高成長率が、過去のトレンドと比べて第1四半期、第2四半期ともに加速していますが、今後も続くと見ていますか?」というご質問です。

藤本:DEでのプロダクトのバージョンアップとして「Dr.Sum Cloud」のバージョンアップは、今期に実施されたとお伝えしたと思います。そちらと「MotionBoard Cloud」を混同されているのかもしれませんが、「MotionBoard Cloud」は来年、新しいバージョンをリリースする予定です。来週のIR Dayなどで、生成AIを使った機能強化を開発責任者からもご説明する予定です。そちらについては引き合いに影響すると見ています。

したがって、2024年第2四半期の売上増は、そのようなバージョンアップの影響は特にないと思います。しかし、2024年に「MotionBoard Cloud 7.0」というバージョンが出た時には恩恵が受けられると考えているため、ご期待ください。

マイナーバージョンアップとして2023年4月にリリースした「MotionBoard Cloud 6.4」の影響が、今回の数字に直接的につながっているとは見ていません。ただし、「Data-Jig」という入力機能の強化は、従来のBIツールではない使われ方で、入力機能の引き合いが非常に強いため、その影響は当然あると思います。

しかし、そちらが今回の大きな増収にそのままつながったのではなく、当社のプロダクト強化がじわじわと数字に表れていると見ています。また、先ほどお伝えした機能強化が織り込まれれば、当社への引き合いはさらに強くなると考えています。

質疑応答:「invoiceAgent」の売上の加速について

質問者:「invoiceAgent」の売上についてです。こちらが前四半期比でも加速している背景には、契約社数増加の加速もあると考えています。その要因について、どのように分析しているか教えてください。

藤本:先ほどお話ししたとおり、「invoiceAgent」はビジネス環境の追い風だけでなく、今回、戦略投資等々で機能強化を図っているとともに、マーケティング活動で認知を上げてきていることも奏功していると考えています。加えて、インボイス制度の対応や無償ユーザーへの機能強化も予定しているため、さらに加速できる余地があると見ています。

ですので、現状は、当社を取り巻くビジネス環境の追い風とともに、戦略投資の効果を得て、このような成長角度が作れたと考えています。

質疑応答:制度対応後の需要の動向について

質問者:今お話ししていたビジネス環境の追い風は、制度対応に関する部分だと思いますが、その対応前後で需要のギャップ等は発生するのでしょうか?

一方で、基幹システムなどと連携したりアップデートで導入が検討されたりといった需要があるため、今後も底堅く高い水準で引き合いが続くというご説明だったと思います。そちらの点についてもご解説ください。

藤本:制度が猶予期限を迎えたとしても、今おっしゃっていただいたように、DXなどの、より大きな領域に対するIT投資は非常に旺盛だと考えているため、需要が急速にしぼむとは思っていません。

また、インボイス制度や電子帳簿保存法に対してまだ投資しきれていない企業もあると見ているため、来年1月以降も引き続き需要があると考えています。

質疑応答:伊藤忠商事および伊藤忠テクノソリューションズとの関係性について

質問者:伊藤忠商事が伊藤忠テクノソリューションズをTOBした流れで、伊藤忠商事のDX戦略は今後加速していくと考えています。御社もDXの戦略企業群に入っていると思いますが、昨年と比べて伊藤忠商事や伊藤忠テクノソリューションズとのビジネス上のつながりが強まっている、もしくは今後強まっていく見通しがあるなど、関係性についてコメントいただける部分があればお願いします。

藤本:今回のTOBによる関係性の変化はありません。当社は、5年くらい前に資本提携をしてから密に連携を取ってきました。現在も伊藤忠テクノソリューションズと伊藤忠商事と今後のビジネスについて議論しています。

TOBによって状況に変化はなく、引き続き伊藤忠グループとのビジネスは強化していこうと考えています。

新着ログ

「情報・通信業」のログ