メディカルシステムネットワーク、上期までの好調な実績を反映し通期業績予想を上方修正、年間配当金は2円増配の12円へ

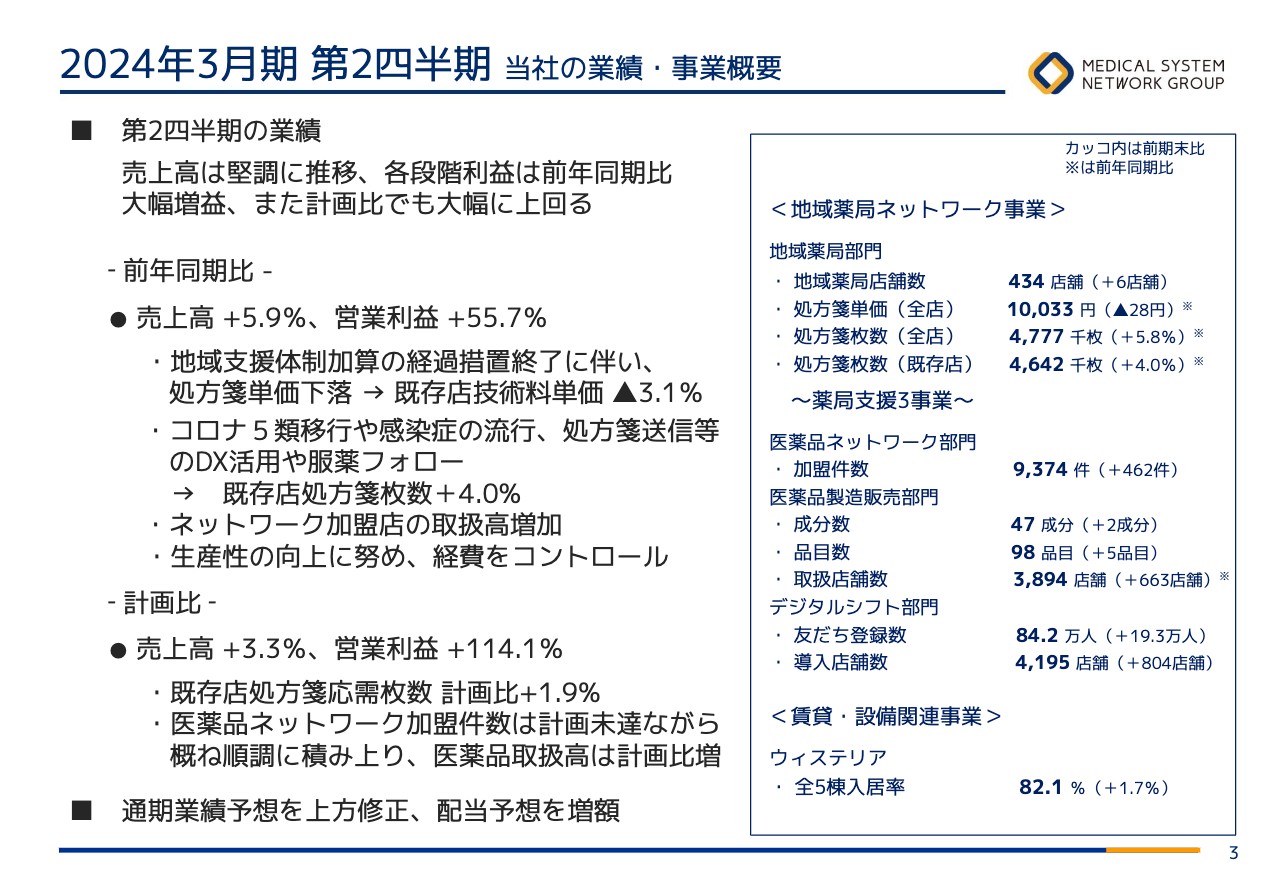

2024年3月期 第2四半期 当社の業績・事業概要

田尻稲雄氏:本日はお忙しい中ご参加いただき、ありがとうございます。11月7日火曜日に、当社の2024年3月期第2四半期決算を発表しました。併せて通期業績予想の上方修正と、配当予想の増額を発表しました。本日はそのご説明をしたいと思います。よろしくお願いします。

5月の前期決算発表の際に、今期の業績予想は、地域支援体制加算経過措置の終了に伴う影響が大きく出るため、増収減益としていました。

しかし、新型コロナウイルスの5類感染症への移行に伴い受診抑制が緩んだことや、インフルエンザの流行、当社グループのファーマシフト社が提供するDXの活用、当社地域薬局での服薬フォローの強化により処方箋の応需枚数が大きく伸びたこと、医薬品ネットワーク加盟店の取引高の増加、全社での適切なコストコントロールなどにより、前年同期比および当初計画比ともに大幅な増益となりました。

そのため、通期業績予想の上方修正と増配のご報告をすることになりました。業績の詳細については、代表取締役副社長の田中からご説明します。

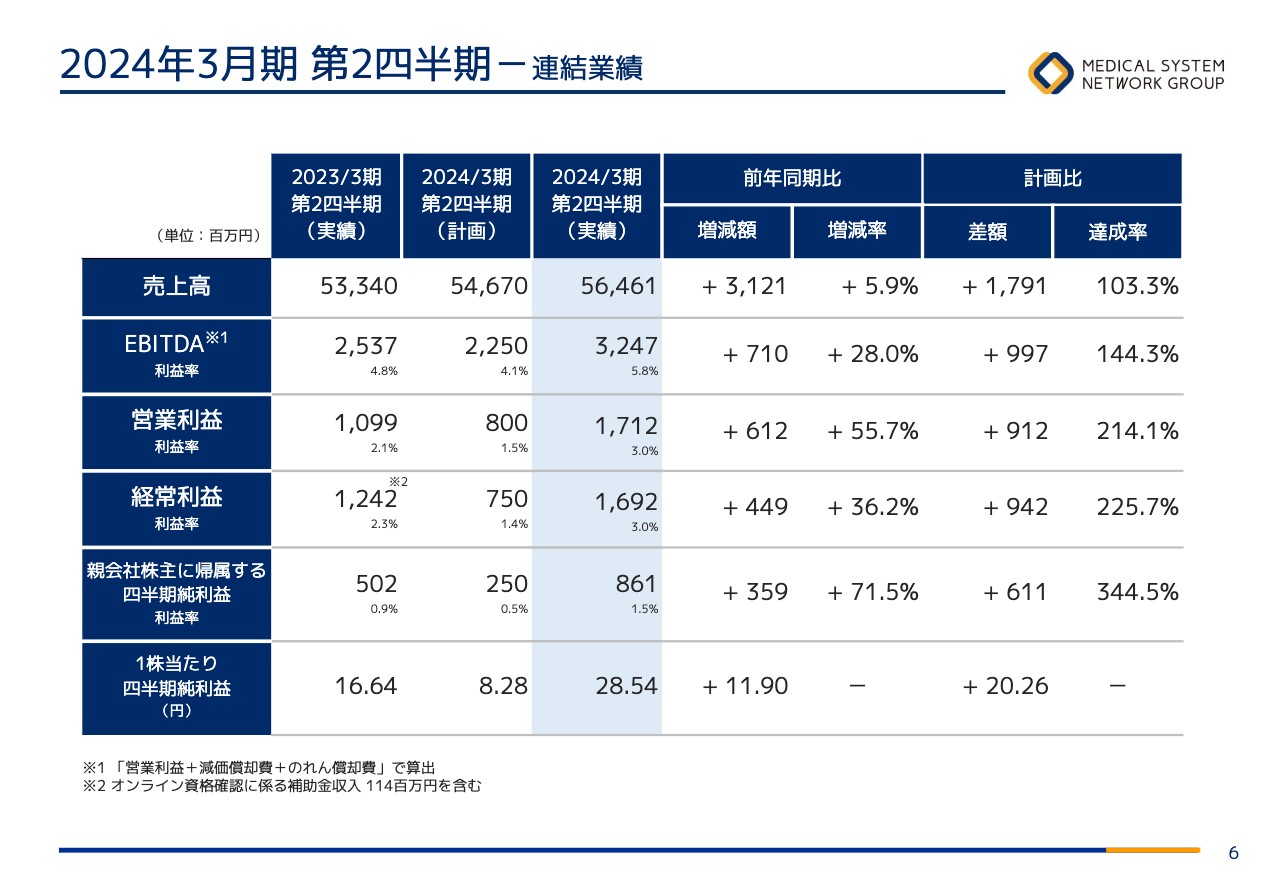

2024年3月期 第2四半期-連結業績

田中義寛氏:上期の業績概要についてご説明します。売上高は564億6,100万円で、前年同期比5.9パーセント増、営業利益は17億1,200万円で、前年同期比55.7パーセント増となりました。

経常利益は16億9,200万円で、前年同期比36.2パーセント増、親会社株主に帰属する四半期純利益は8億6,100万円で、前年同期比71.5パーセント増となりました。当初は減益の予想でしたが、一転して大幅な増益を達成しました。

また計画比では、売上高で103.3パーセント、営業利益および経常利益は200パーセントを超え、計画比の倍以上の実績となりました。

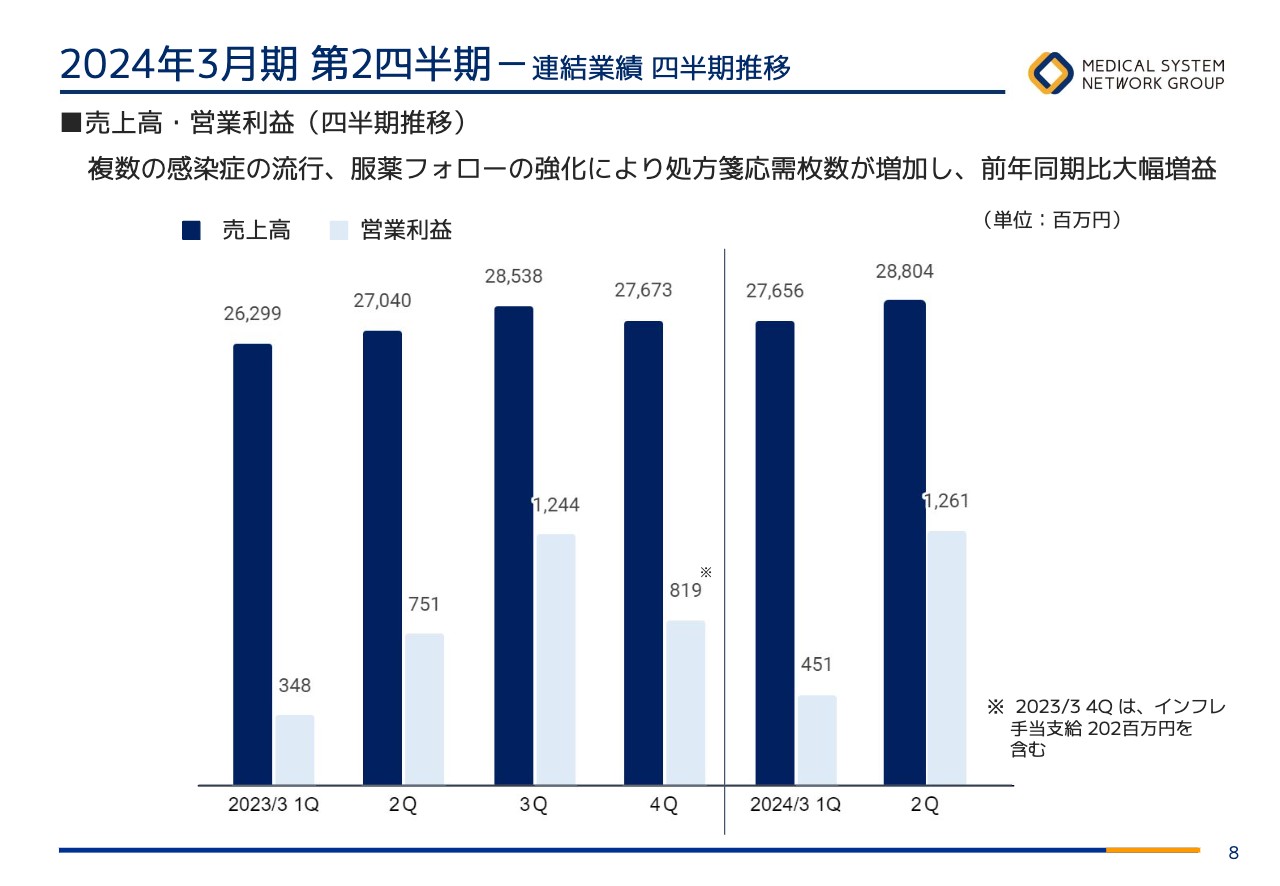

2024年3月期 第2四半期-連結業績 四半期推移

売上高・営業利益の四半期推移です。第1四半期は、すでに前年同期の営業利益を超えており、増益でスタートしました。第2四半期は12億6,100万円で、前年同期の7億5,100万円を大きく超える増益幅を拡大しました。

第3四半期、第4四半期の見通しとして、売上高の大半は地域薬局ネットワーク事業によるもので、その特性上、下期の売上高が大きくなる傾向があります。特に第3四半期は営業日数が多い関係で、売上高および利益ともに一番上がる傾向にあります。また第4四半期は、営業日数は少ないものの花粉症や感染症の流行という季節要因があり、こちらも利益が上がりやすい時期となっています。

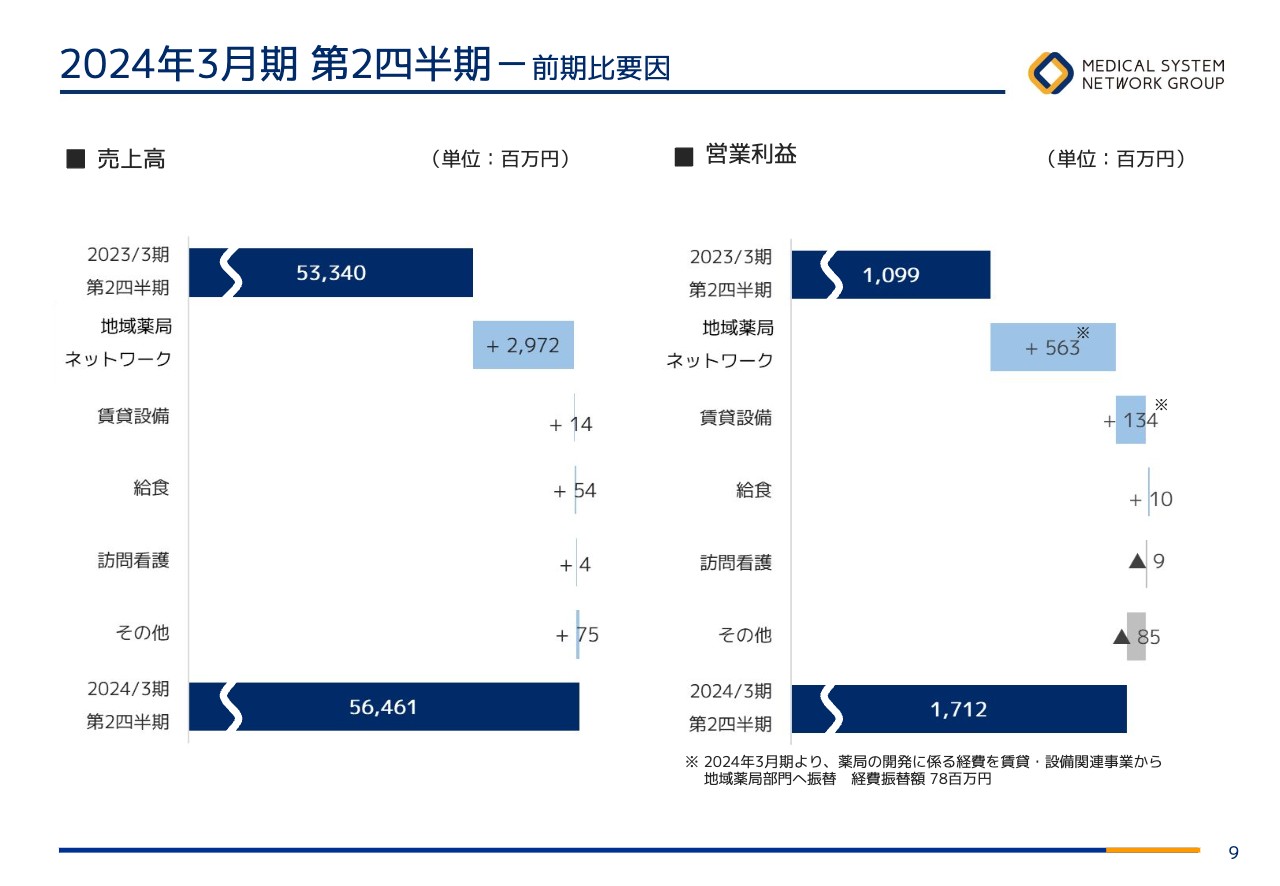

2024年3月期 第2四半期-前期比要因

前期比の要因分析です。営業利益は、前期の10億9,900万円から17億1,200万円となっています。増益の主たる要因は、地域薬局ネットワーク事業における5億6,000万円の増益です。

地域薬局ネットワーク事業には、地域薬局部門と医薬品ネットワーク部門、後発品の医薬品製造販売部門、DXのデジタルシフト部門が含まれています。その中でも地域薬局部門は、もともと今期が減益予想であったところを増益に持ってこられたため、プラスになりました。また医薬品ネットワーク部門が安定してプラスになったことが一番大きい部分です。

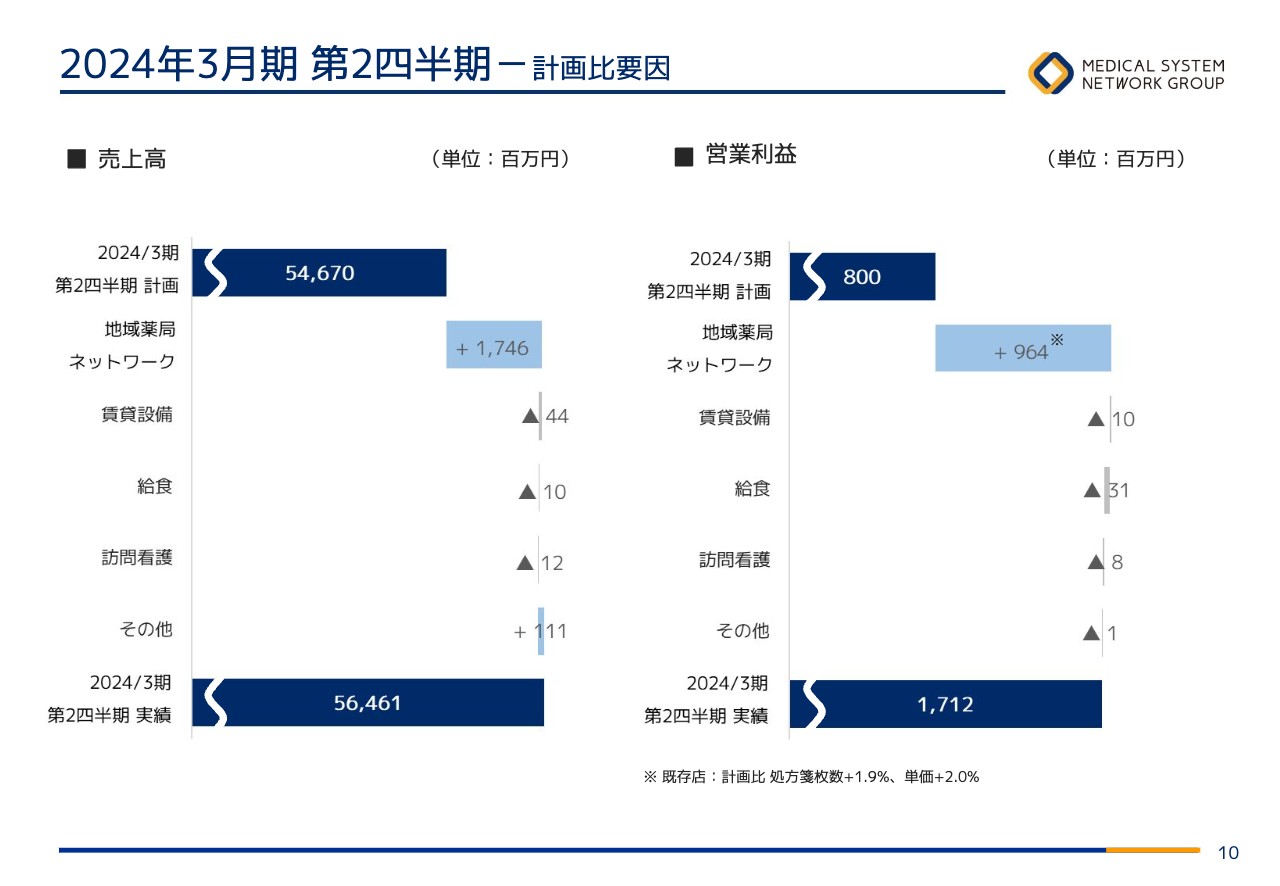

2024年3月期 第2四半期-計画比要因

計画比の要因分析です。営業利益では地域薬局ネットワーク事業の9億6,400万円が大きく、大半が地域薬局部門です。

先ほど社長の田尻からご説明したとおり、既存店の処方箋枚数は、もともと2パーセントの増加を予想していたところが4パーセントの増加となり、それを主要因として大きく利益を伸ばしています。

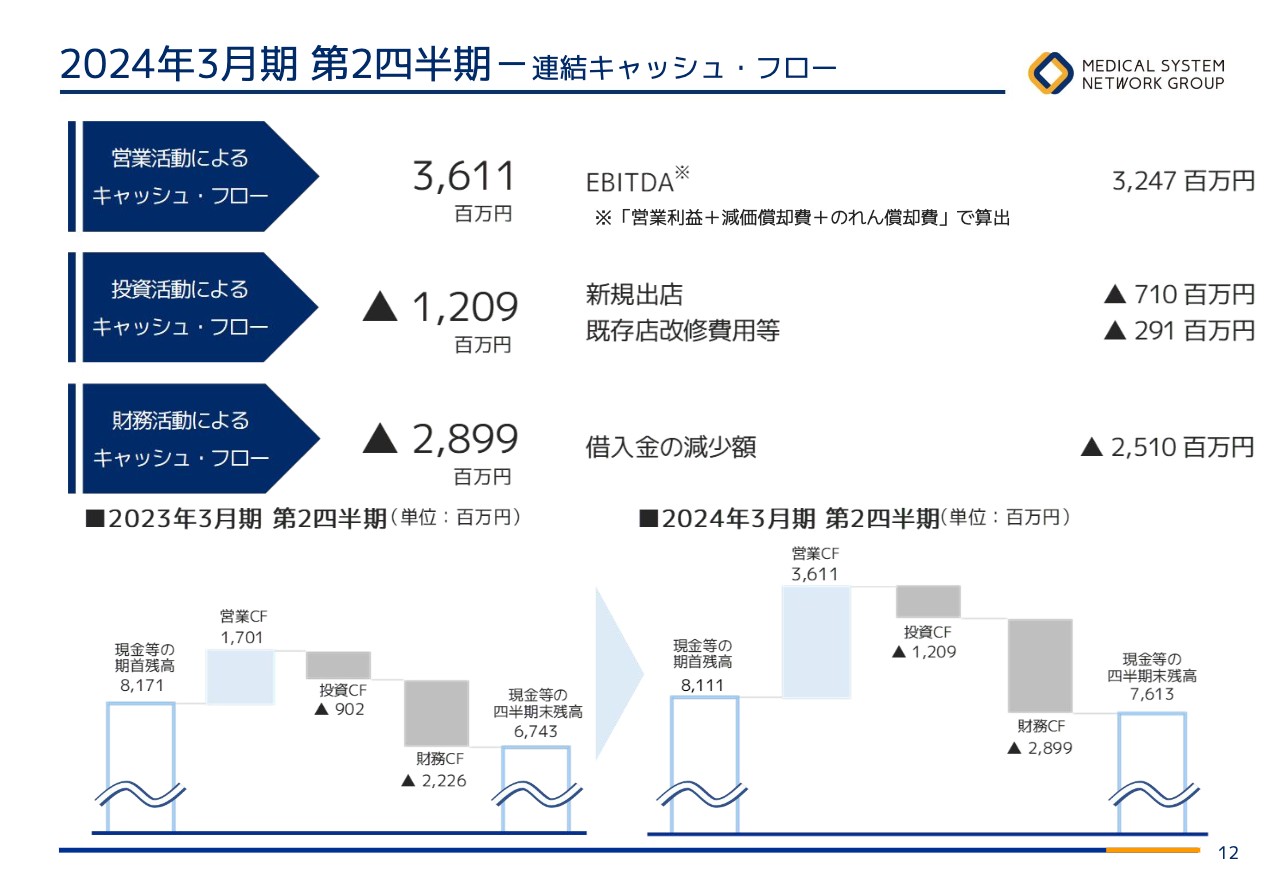

2024年3月期 第2四半期-連結キャッシュ・フロー

連結キャッシュ・フローです。営業活動によるキャッシュ・フローは36億1,100万円となりました。投資活動によるキャッシュ・フローは、上期はM&Aがなく新規出店と既存店改修費用等を主要因として12億900万円を使用しました。残りを借入金の減少額として25億1,000万円を充当しています。

この数期は、営業活動によるキャッシュ・フローから投資活動によるキャッシュ・フローを除いた分を借入金の返済に充て、財務の健全化を図っています。

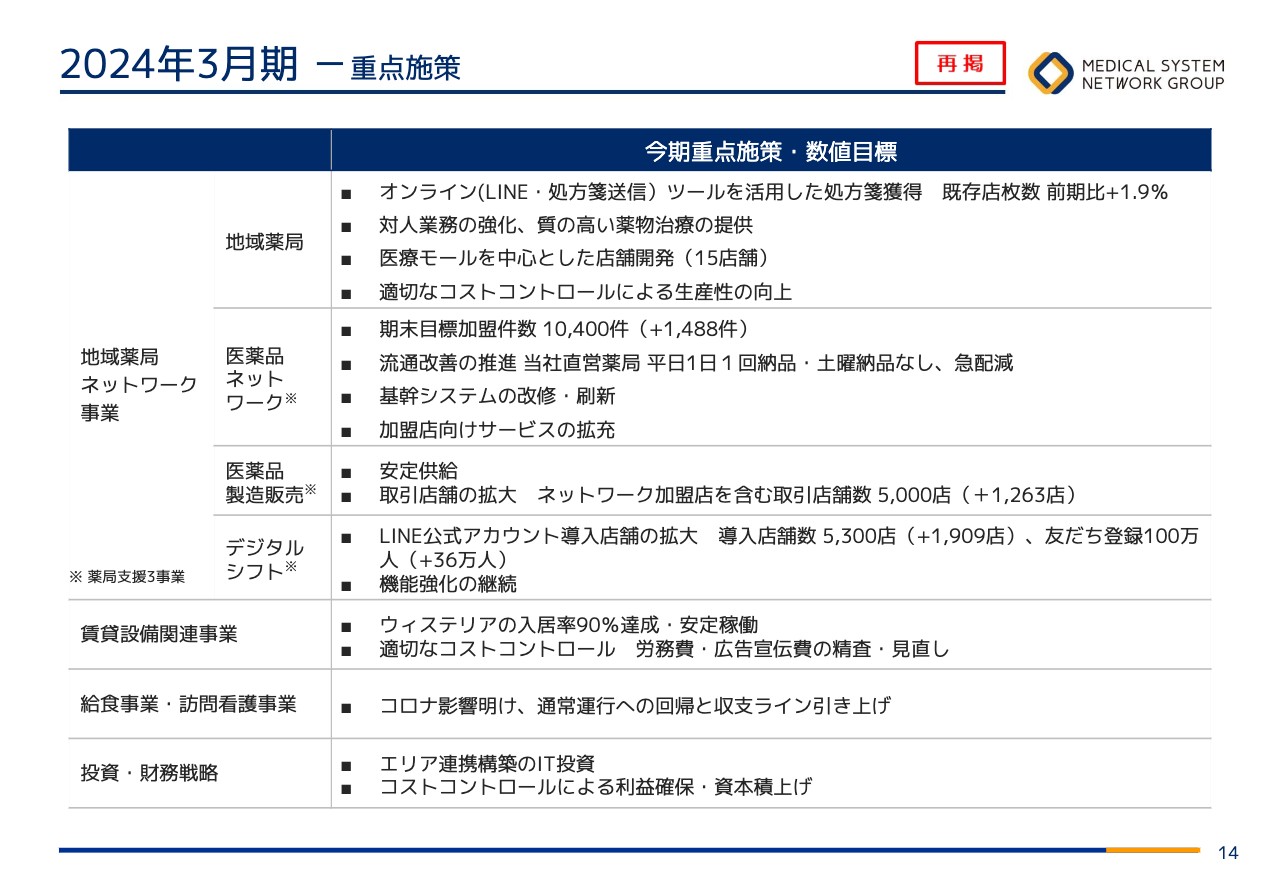

2024年3月期 -重点施策

事業概況についてご説明します。スライドの表は、今期の期初に立てた重点政策です。地域薬局部門については、通期の処方箋枚数は前期比1.9パーセント増を目標としました。さらに対人業務の強化、医療モールを中心とした15店舗の開発、生産性の向上を掲げてスタートしましたが、この上期が終わったところでいずれも非常に順調に進んでおり、評価を「◎」としています。

医薬品ネットワーク部門については、引き続き加盟件数を前期並みに大きく伸ばして目標加盟件数を1万400件としました。さらに流通改善の推進、基幹システムの改修・刷新、加盟店向けサービスの拡充を掲げました。後ほどご説明しますが、こちらは新規の獲得が伸び悩みました。それ以外の項目はしっかりと取り組めたため、評価を「○」としています。

医薬品製造販売部門については、医薬品の安定供給と、ネットワーク加盟店を含む取引店舗数5,000店を目標にスタートしました。しかし委託先メーカーの出荷停止があり、再開はしたものの復元率がうまくいかず、評価を「△」としています。

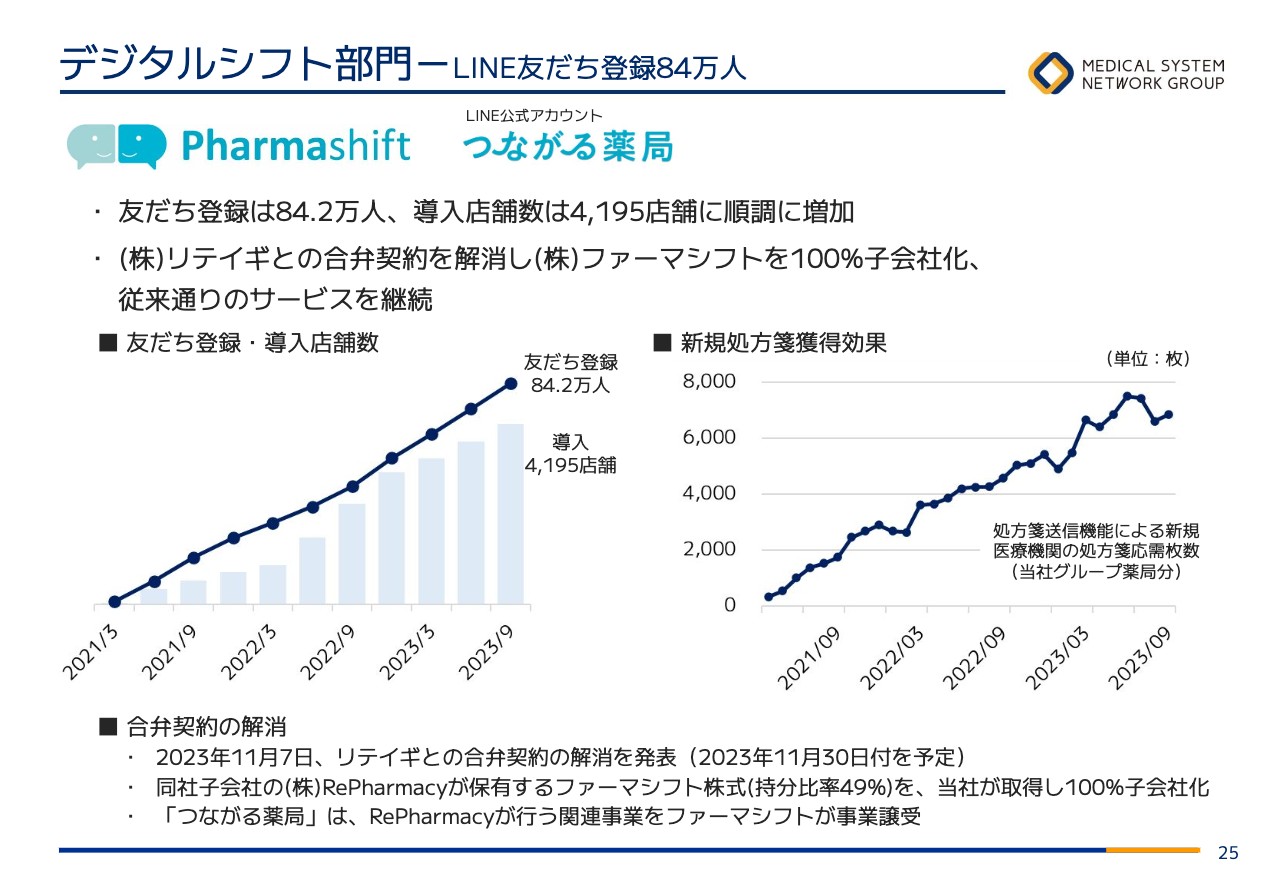

デジタルシフト部門については、「LINE」を使ったかかりつけ化支援サービス導入店舗数5,300店、さらにLINE公式アカウントの友だち登録数を100万人の大台に乗せることを目標としました。こちらは順調に進んでおり、評価を「○」としています。

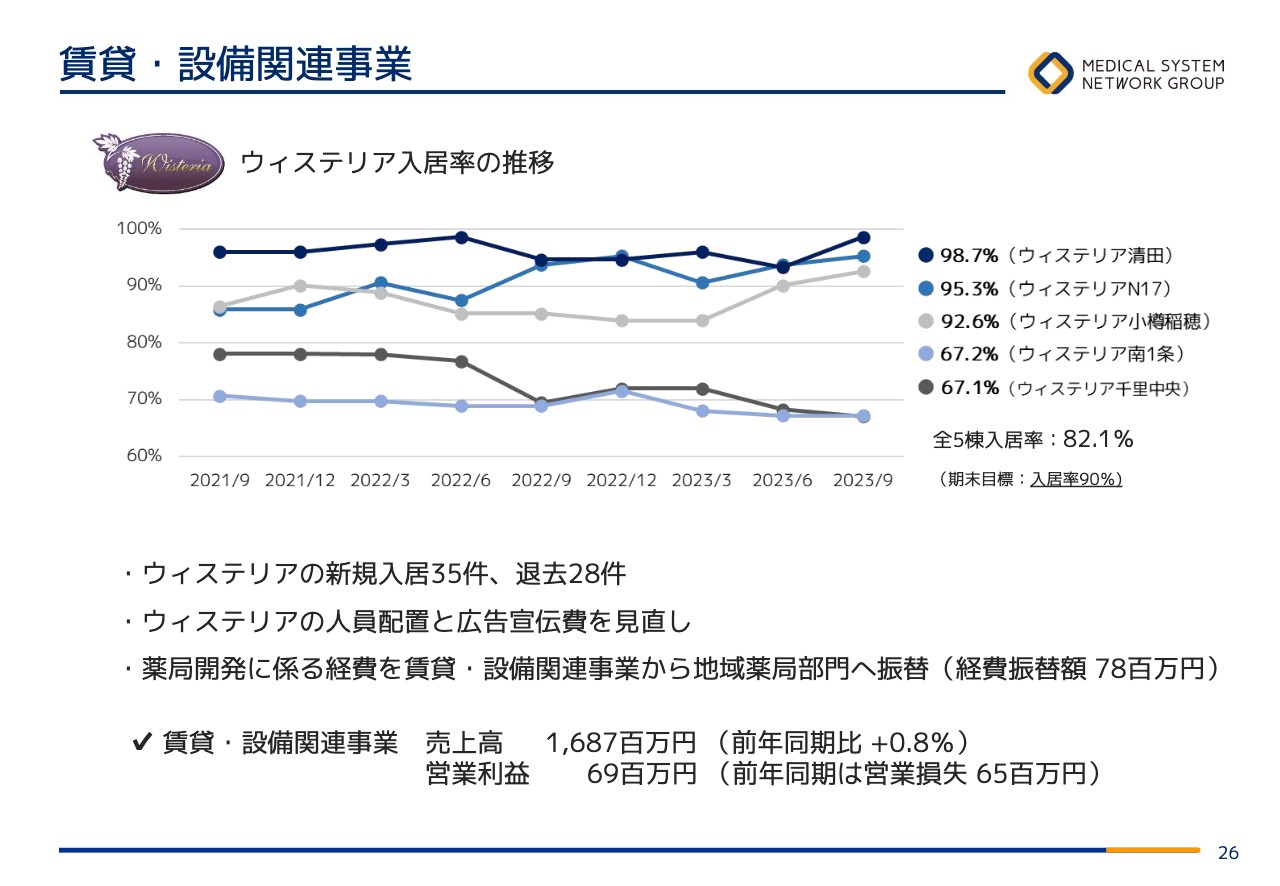

賃貸・設備関連事業については、サービス付き高齢者住宅「ウィステリア」の入居率90パーセントを目標にスタートしました。コストコントロール自体はうまくいったものの、入居率はまだ82パーセントのため、評価を「△」としています。

給食事業・訪問看護事業については、コロナ禍が明けたこともあり通常運行への回帰を目指しました。ほぼ計画どおりに進みましたが、人員の確保が厳しい中で、収支も若干計画を下回ったため、評価を「△」としています。

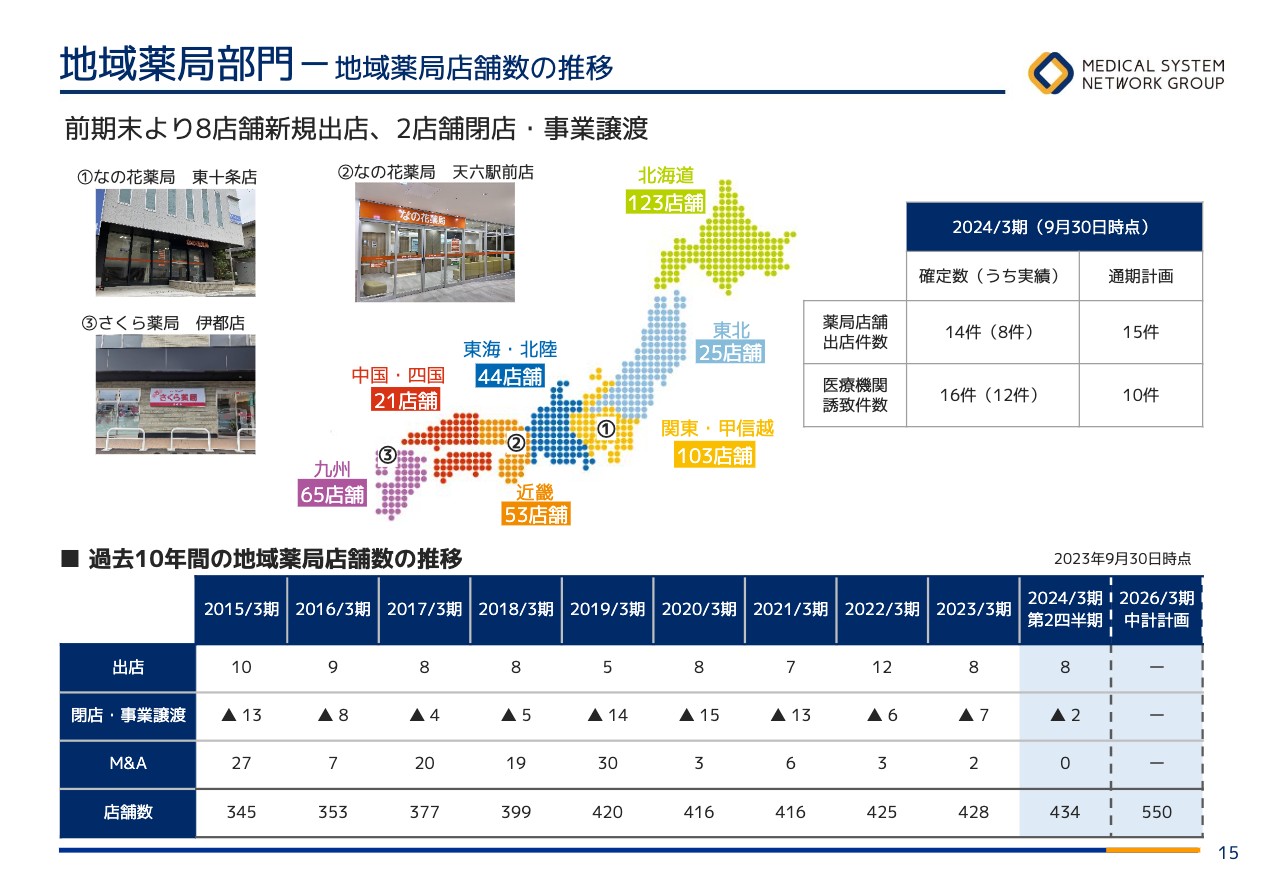

地域薬局部門-地域薬局店舗数の推移

地域薬局部門の状況です。この上期には、医療モールを中心に8店舗の新規出店を行いました。下期でもすでに6店舗の出店が決まっており、通期で14店舗、通期計画の15店舗までもう一息です。

出店と並び、すでに出店した店舗へのドクターの誘致も非常に重要な施策となります。医療機関誘致は通期計画の10件に対してすでに12件、下期も合わせると16件がほぼ確定しており、新規出店については非常に順調に進捗しています。

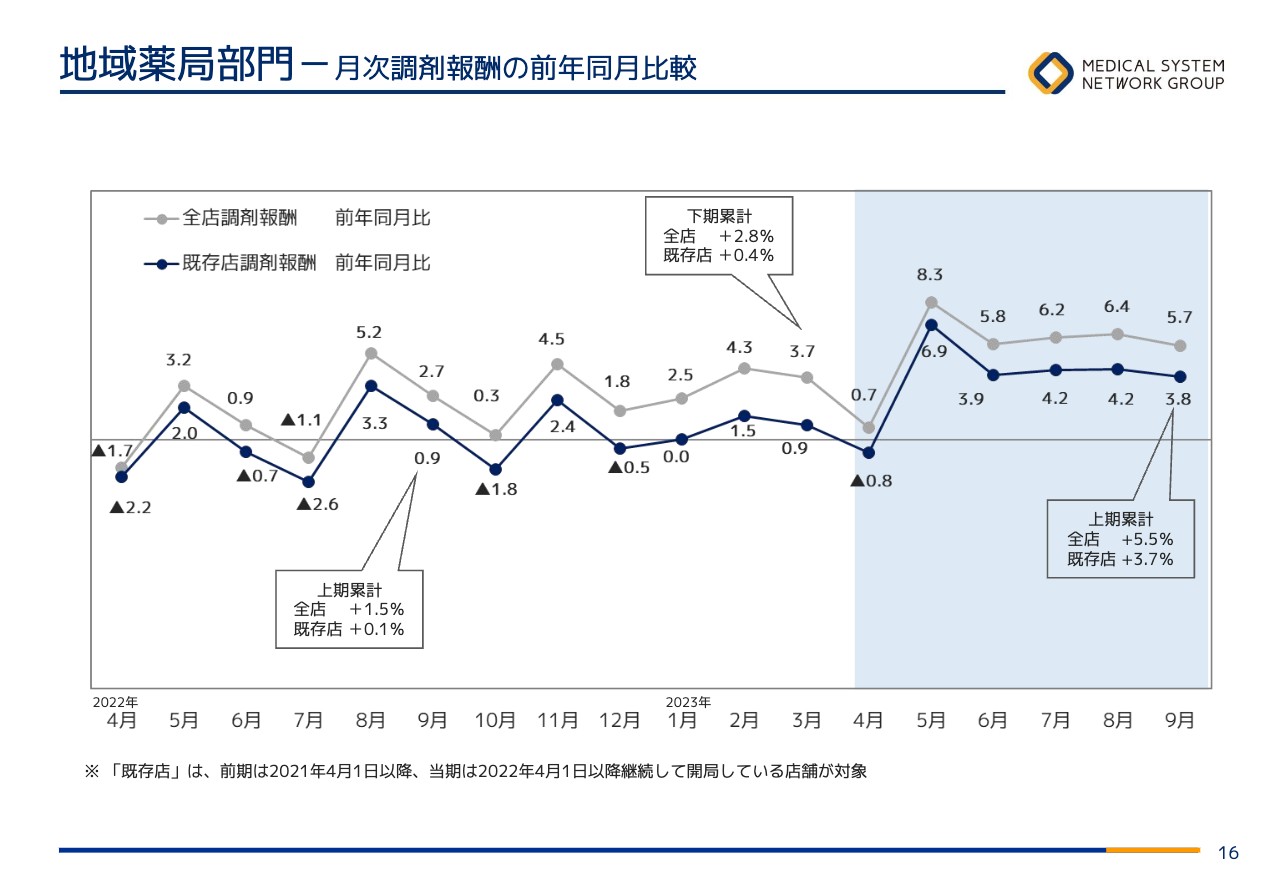

地域薬局部門-月次調剤報酬の前年同月比較

月次調剤報酬の前年同月比較です。こちらは、4月を除く全店で安定的にプラス、既存店でも5月以降はプラスに推移しています。この上期累計では既存店がプラス3.7パーセントと、非常に順調に進んでいます。

この既存店の売上を処方箋単価と枚数で分析したものが、次のスライドのグラフになります。

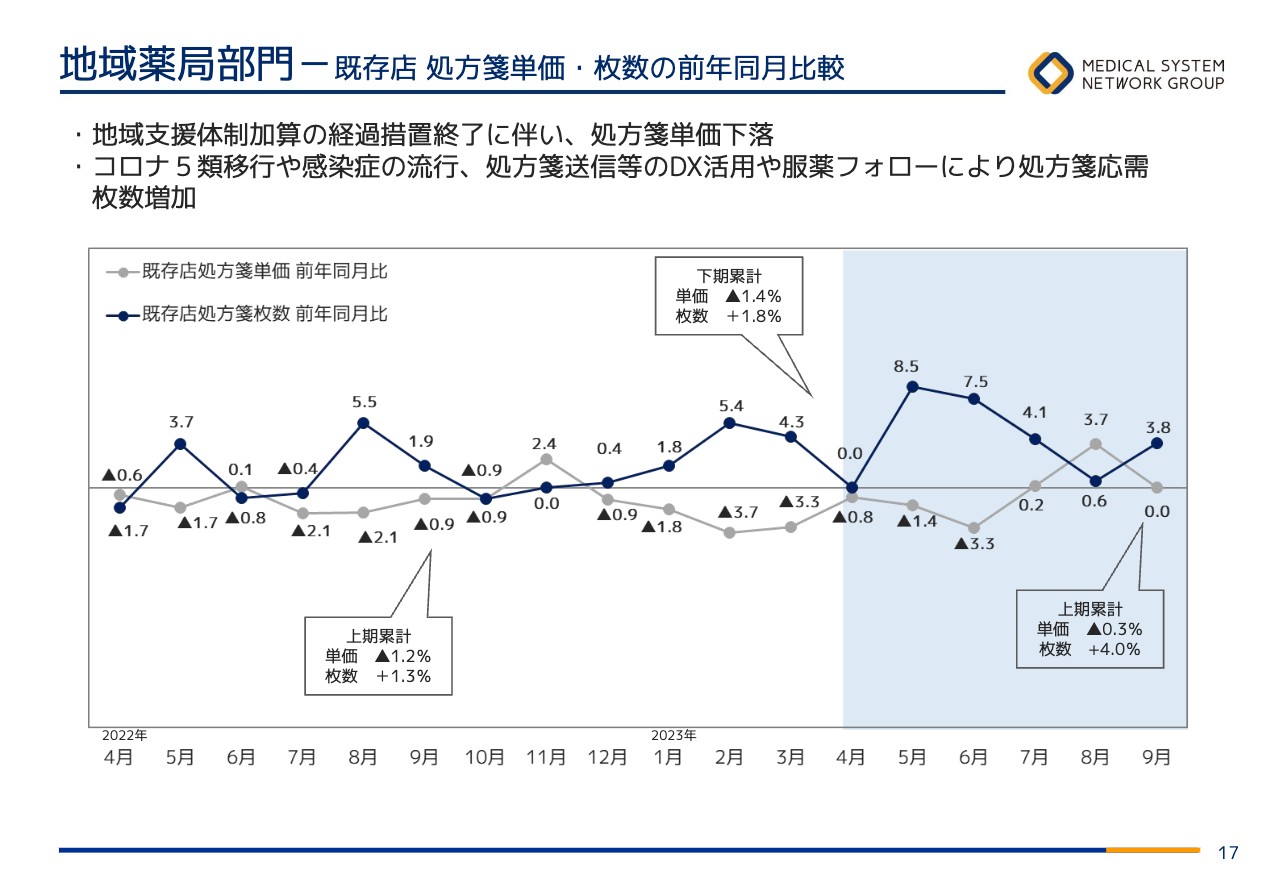

地域薬局部門-既存店 処方箋単価・枚数の前年同月比較

紺色の折れ線グラフが処方箋枚数です。特に5月と6月は非常に枚数が伸びました。グレーの折れ線グラフで示した単価についても、薬価改定と地域加算の減額というマイナス要因が重なりましたが、7月以降はほぼ前年を超えるところまできており、想定よりも順調に推移しています。

この結果、処方箋枚数については、上期累計でプラス4パーセントと、近年にない大きな伸びとなりました。これは、新型コロナウイルスの5類感染症への移行や感染症の流行もありましたが、当社自身の努力によるものでもあります。処方箋送信等のDX活用や服薬フォローによりかかりつけ化を支援する取り組みの効果も、確実に出てきていると考えています。

地域薬局部門-調剤報酬の内訳

スライドの表は、調剤報酬の内訳を数字で表したものです。既存店の技術料単価がマイナス74円と、非常に大きなマイナスになっています。この技術料のマイナスは、粗利益に直結する部分であり、非常に大きな影響となります。これは主に、地域支援体制加算経過措置の終了によるものです。

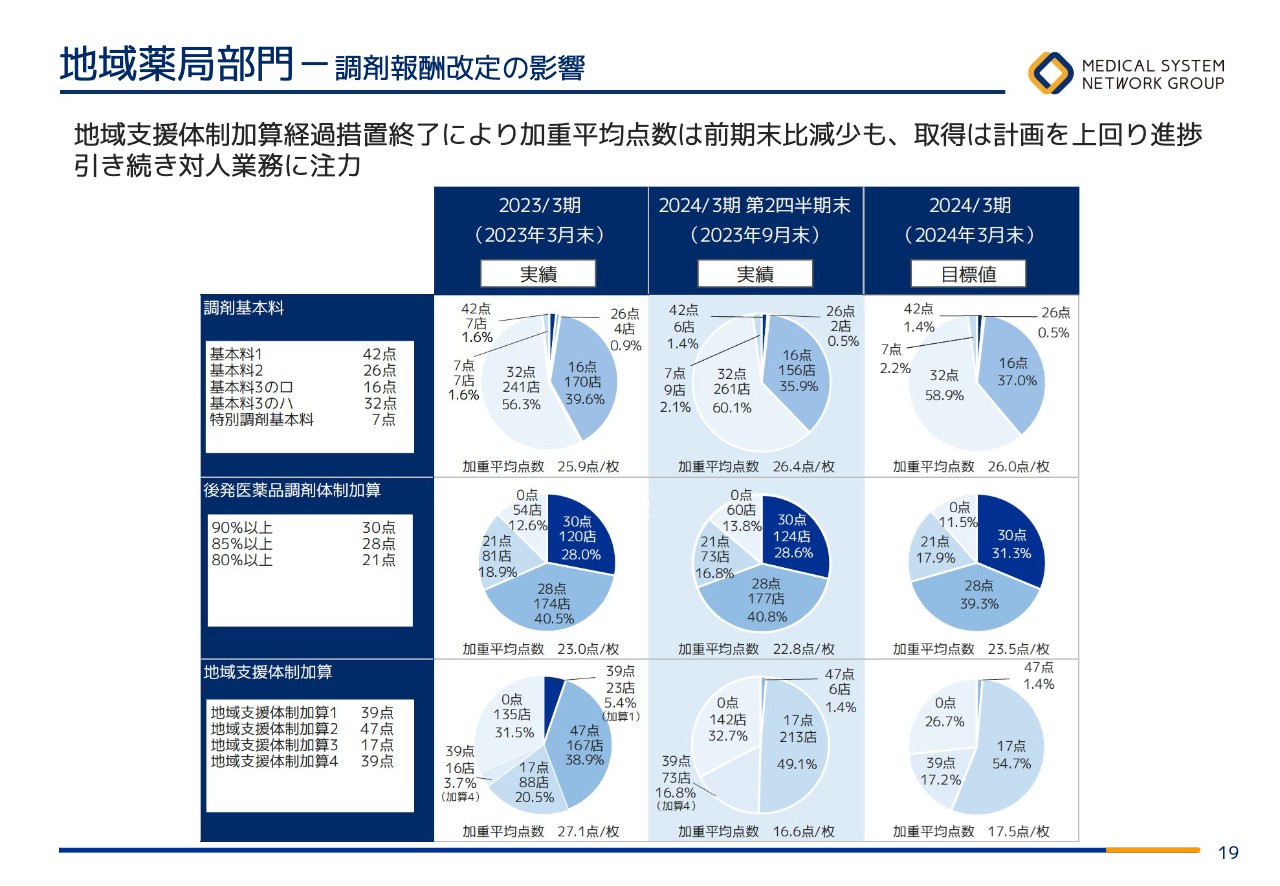

地域薬局部門-調剤報酬改定の影響

スライド下部のグラフは地域支援体制加算の点数です。2023年9月末の加重平均点数は16.6点でした。前期が27.1点だったため9点のマイナス、1点10円で90円のマイナスと、非常に大きく減少しています。

前々からお伝えしているとおり、この地域支援体制加算には「加算1」「加算2」「加算3」「加算4」があり、「加算1」「加算2」が中小薬局向け、「加算3」「加算4」が大規模薬局向けです。基準は「加算1」「加算2」「加算3」「加算4」の順番に厳しくなりますが、点数はそれに比例しません。現状、「加算3」で約5割、「加算4」で約2割という状況です。

「加算4」は、9項目ある実績要件のうち8項目をクリアしなければいけないという非常に厳しい項目です。この2割を取るのは難しいと思っていましたが、現場のみなさまにがんばっていただき、20パーセントに近いところまで取得が進みました。それでもこれだけのマイナスの影響を受けています。

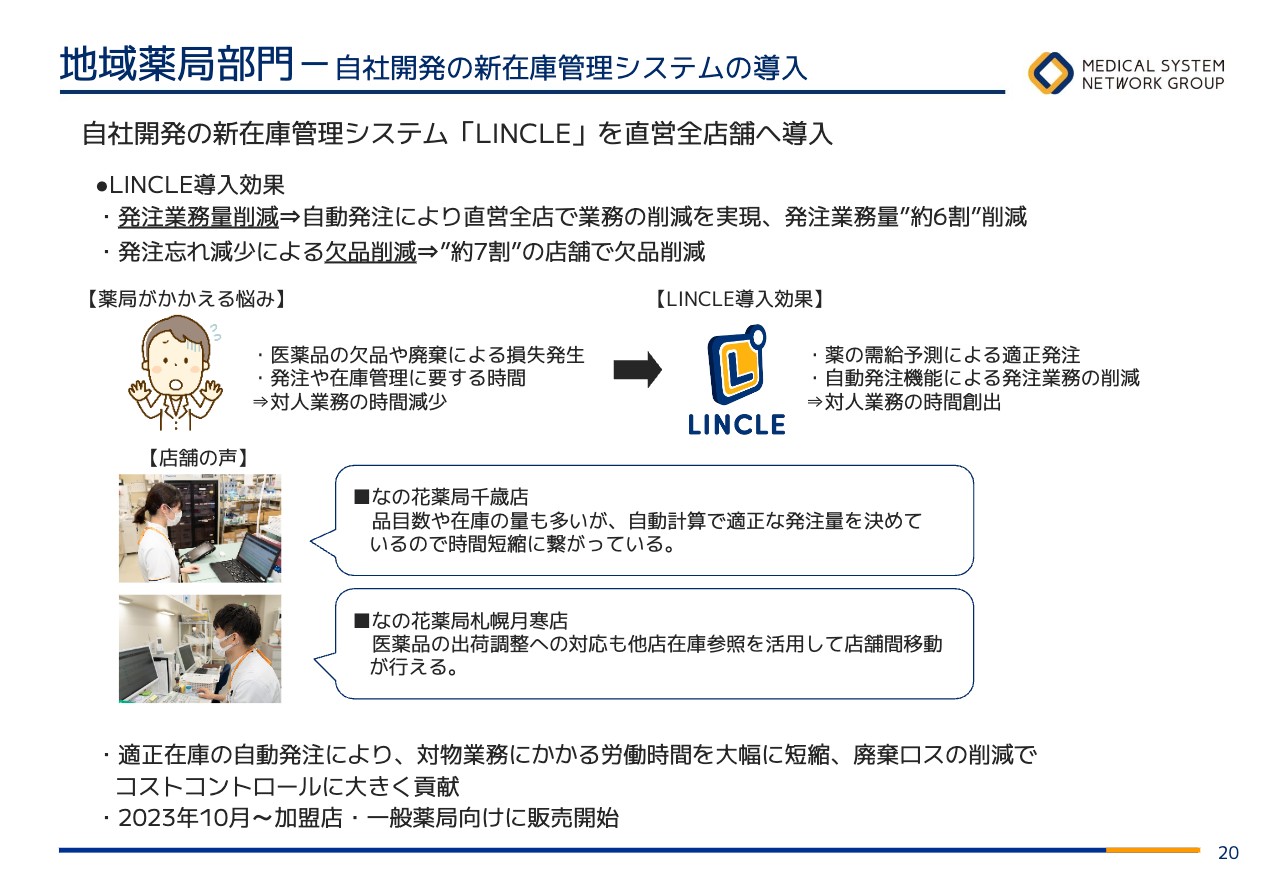

地域薬局部門-自社開発の新在庫管理システムの導入

地域薬局部門のトピックスです。自社開発の在庫管理システム「LINCLE」を直営全店舗に導入しています。過去の発注履歴や使用履歴を基に自動で発注ができるため、対物業務を大幅に削減できています。同時に欠品も削減できます。

現在、当社の約430店舗でこのシステムを使用しており、すべての直営店で「1日1回、土曜配送なし」という配送形態を実現しています。

このように、まずは直営店でしっかりとブラッシュアップをしたものを加盟店に勧めていき、今年10月からは一般薬局に向けても販売開始をしています。

薬局支援3事業-業績概要(2023年9月30日時点)

薬局支援3事業である医薬品ネットワーク部門・医薬品製造販売部門・デジタルシフト部門の状況についてご説明します。

医薬品ネットワーク部門-業績概要(2023年9月30日時点)

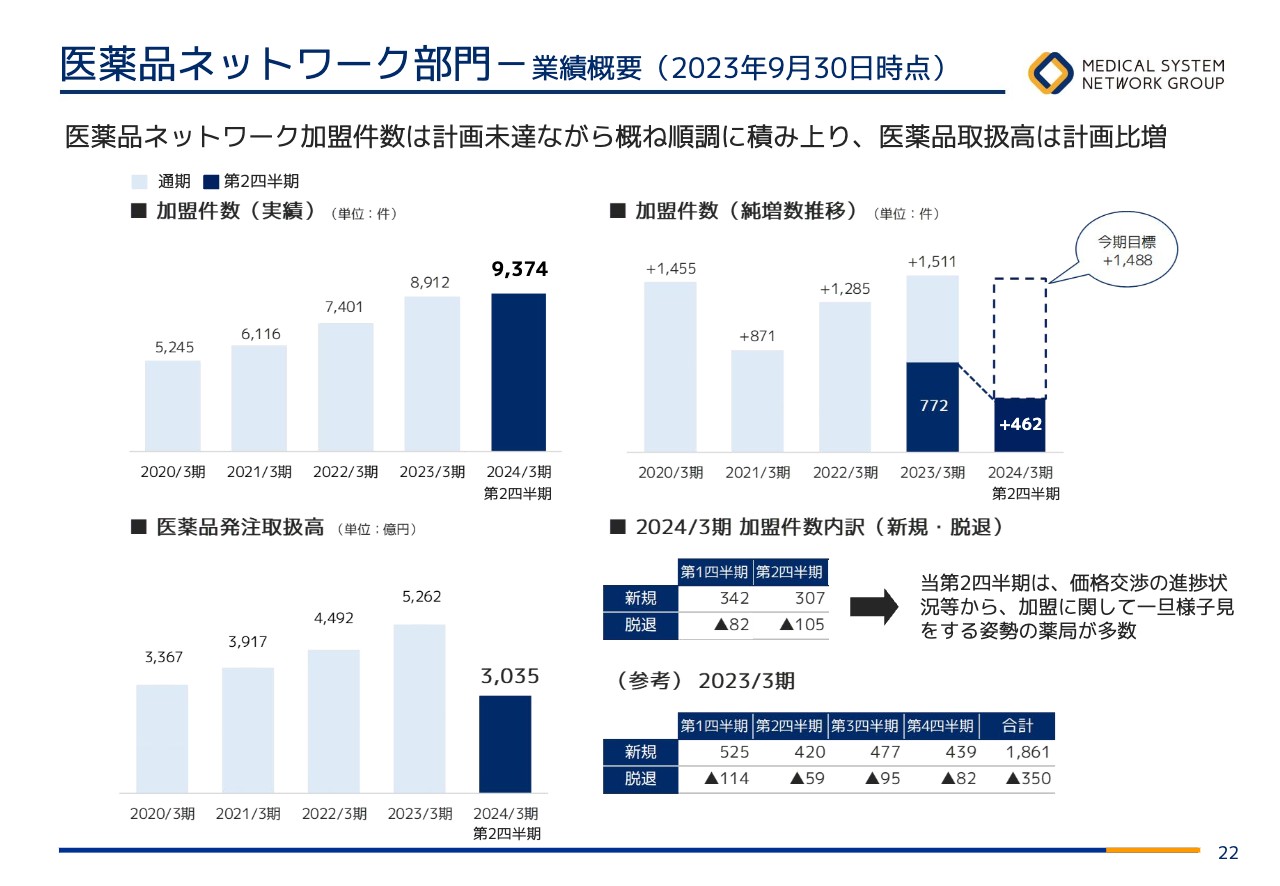

まずは医薬品ネットワーク部門です。スライド左上のグラフのとおり、今期上期の加盟件数は9,374件で、純増数は前期比462件となりました。前期上期での純増が772件のため、今期はその約6割と伸び悩みが出ています。

実際、今期の通期目標である1,480件まで、ハードルが高くなってきたというところはあります。その要因の1つとして、現在政府で行われている有識者検討会等々において、いわゆるVC(ボランタリーチェーン)規制が議論されている影響で、加盟を見合わせる動きが出たことではないかと考えています。

先ほど在庫発注のシステムについてもお話ししましたが、我々はVCといっても、流通ガイドラインに則って単品単価交渉をし、緊急配送や返品を減らすための在庫管理システムも導入し、1日1回の発注・納品と、卸にもメリットがあるかたちをとっています。また支払いについても、加盟店全店で2ヶ月サイトでお支払いをしています。

ただ価格交渉だけを代行し、成功報酬で下がった分の一部を受け取るような事業者と、我々を十把一絡げにされるのは大変心外ですが、そのような影響は受けているということです。

もう1つは、我々自身の反省点として、これまで紹介営業に偏ってきたことです。これまでは、既存の加盟店のみなさまやパートナー企業からの紹介で加盟店を増やしてきましたが、それがある程度一巡したところも出てきていると思っています。今期はこちらから攻めていく営業スタイルも取り入れつつ、何とか加盟店を増やしていきたいと思います。

約6万件ある薬局の中で、いわゆるVCといわれるところに入っている薬局は約2万件、大手の調剤薬局チェーンが1万件強あります。半分ぐらいは我々のターゲットとして残っており、これからも獲得していけるチャンスは十分にあります。今期の目標達成は厳しいかもしれませんが、何とか1万件を達成するため、現在活動しています。

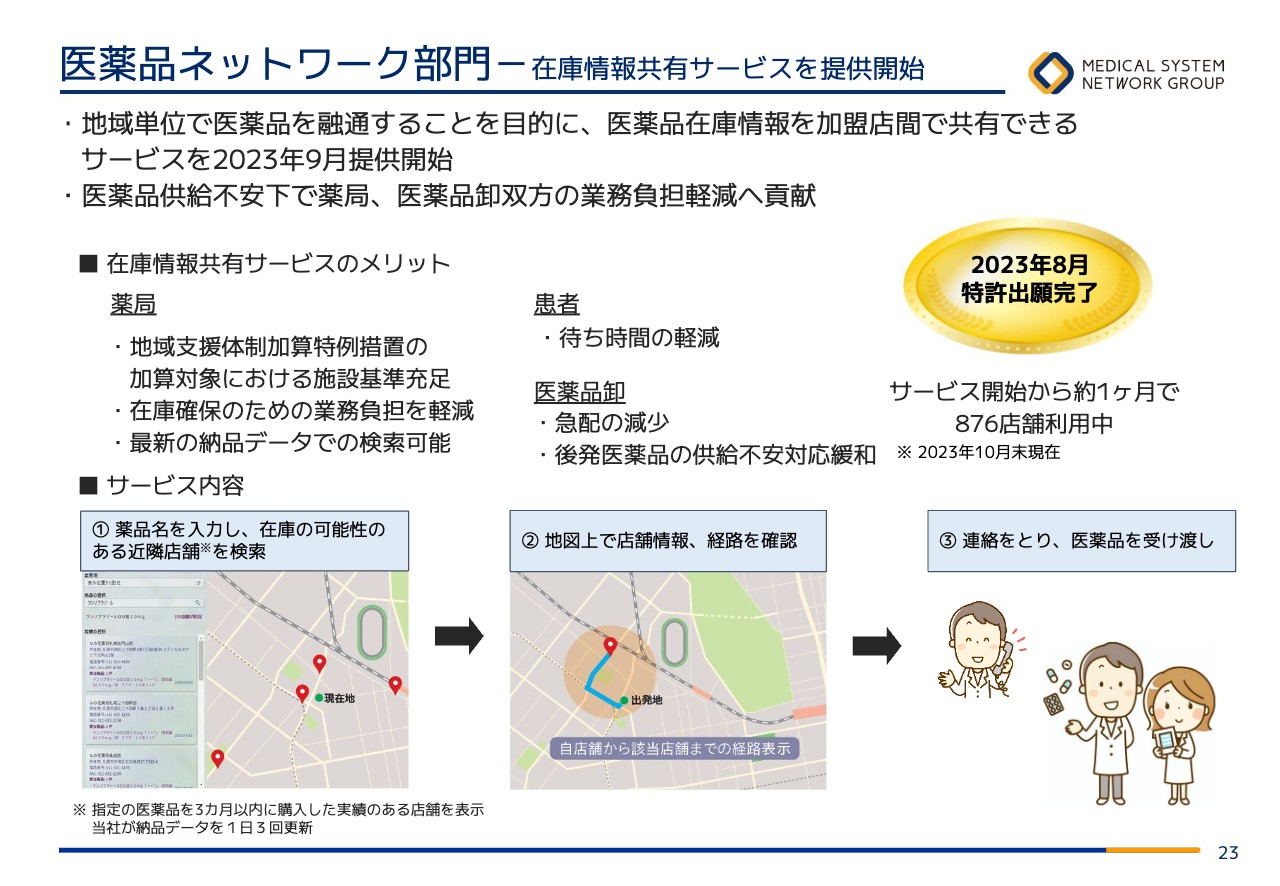

医薬品ネットワーク部門-在庫情報共有サービスを提供開始

医薬品ネットワーク部門のサービスの拡充については、「在庫情報共有サービス」をスタートしています。現在欠品が問題になっており、薬局でも、手当たり次第に近くの薬局に電話をして「お薬がないか」と問い合わせをしたり、あるいは卸に急配を頼むということが、かなり起きています。

「在庫情報共有サービス」は加盟店同士で在庫情報を共有し、医薬品の供給不安を防いでいく取り組みです。スライドにあるように、薬品名を入力すると、在庫を持っている薬局が地図上に表示されます。さらにその薬局への道順まで案内してくれるサービスです。

「他社の在庫だけを見たい」というのはNGで、自社の在庫もオープンにすることを条件に、他社の在庫情報も見ることができるサービスです。

今は無料で提供していますが、約1割の876店舗で利用されています。このような取り組みは加盟店に限らず、地域でも広げていきたいと考えています。

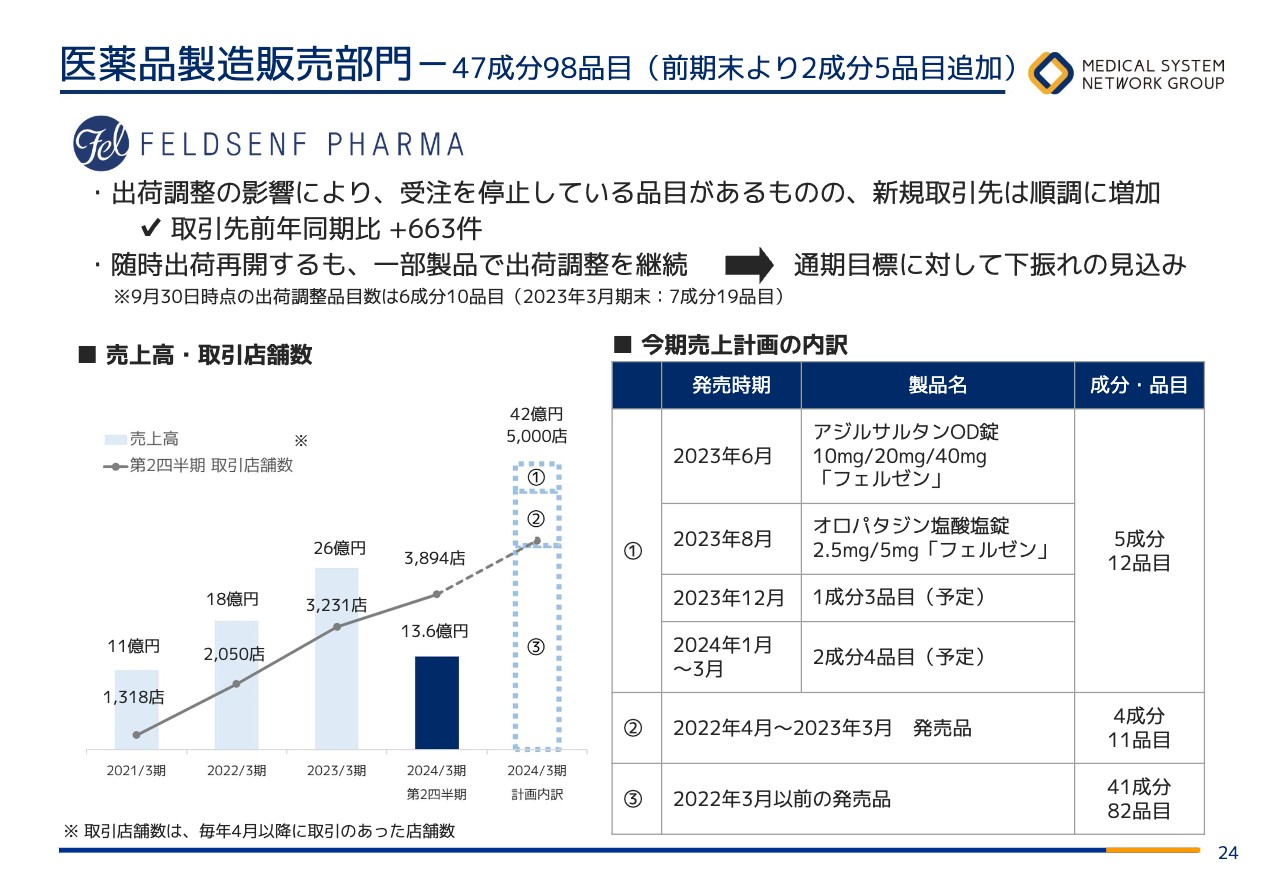

医薬品製造販売部門-47成分98品目(前期末より2成分5品目追加)

医薬品製造販売部門です。こちらは出荷調整の影響をかなり受けています。6月からほぼ全品で出荷を再開していますが、いったん停止してしまうと、その間に薬局は代替品を調達しているため、在庫の問題もあり復元率はいまだ上がってきていません。

今期上期の売上高は13億6,000万円となり、前期よりは増えているものの、通期計画の42億円を達成するのは厳しいというのが実際のところです。

ただ、当社の加盟店やそれ以外のチェーン薬局にもお使いいただくことで、加盟店の数自体はがんばって増やしているところです。これから12月、1月と新製品も販売していく予定ですので、何とか下期で巻き返しを図りたいと思っています。

デジタルシフト部門-LINE友だち登録84万人

デジタルシフト部門です。グループ会社のファーマシフトではLINE公式アカウント「つながる薬局」を運営しています。通期計画5,300店舗に対し、現在の導入店舗数は4,195店舗と順調に増えています。また友だち登録も、今期には間違いなく100万人に達するところまで進捗しています。スライド右側にあるように、新規処方箋獲得にも確実に寄与しています。

一方で、デジタルホールディングスグループと合弁で行っていたファーマシフト事業について、11月7日にデジタルホールディングスの子会社であるリテイギとの合弁契約の解消を発表しました。

当社が51パーセント、リテイギが49パーセントの割合で株式を取得し、合弁会社を作りました。我々は営業を、リテイギがシステムの開発やメンテナンスを行うという役割分担で、3年間、首尾よく運んできましたが、先方の事業ポートフォリオの見直しにより合弁契約を解消することとなりました。

我々としては、3年間で友だち登録が100万人、導入店舗数5,000店舗と、非常に早いペースで進めてきたと思っていますが、先方が思っていたほどのスピード感ではなかったようで、円満に話し合いの上、合弁契約を解消しています。

システムについては、当面の間、業務委託というかたちで先方に担当していただく予定のため、サービスの事業継続については問題ありません。

賃貸・設備関連事業

賃貸・設備関連事業です。「ウィステリア」の入居率については、前期の82.1パーセントを90パーセントまで上げることを目標にしています。スライド上部の3つの折れ線グラフで示したとおり、「ウィステリア清田」「ウィステリアN17」「ウィステリア小樽」については非常に良いかたちになってきましたが、「ウィステリア南1条」と「ウィステリア千里中央」が若干低迷しています。

「ウィステリア南1条」については、10月に入ってから契約数も増え上向きになってきています。また「ウィステリア千里中央」については病院が併設されており、病院との連携もしっかり図りながら、全体で入居率90パーセントを目指していきたいと思います。

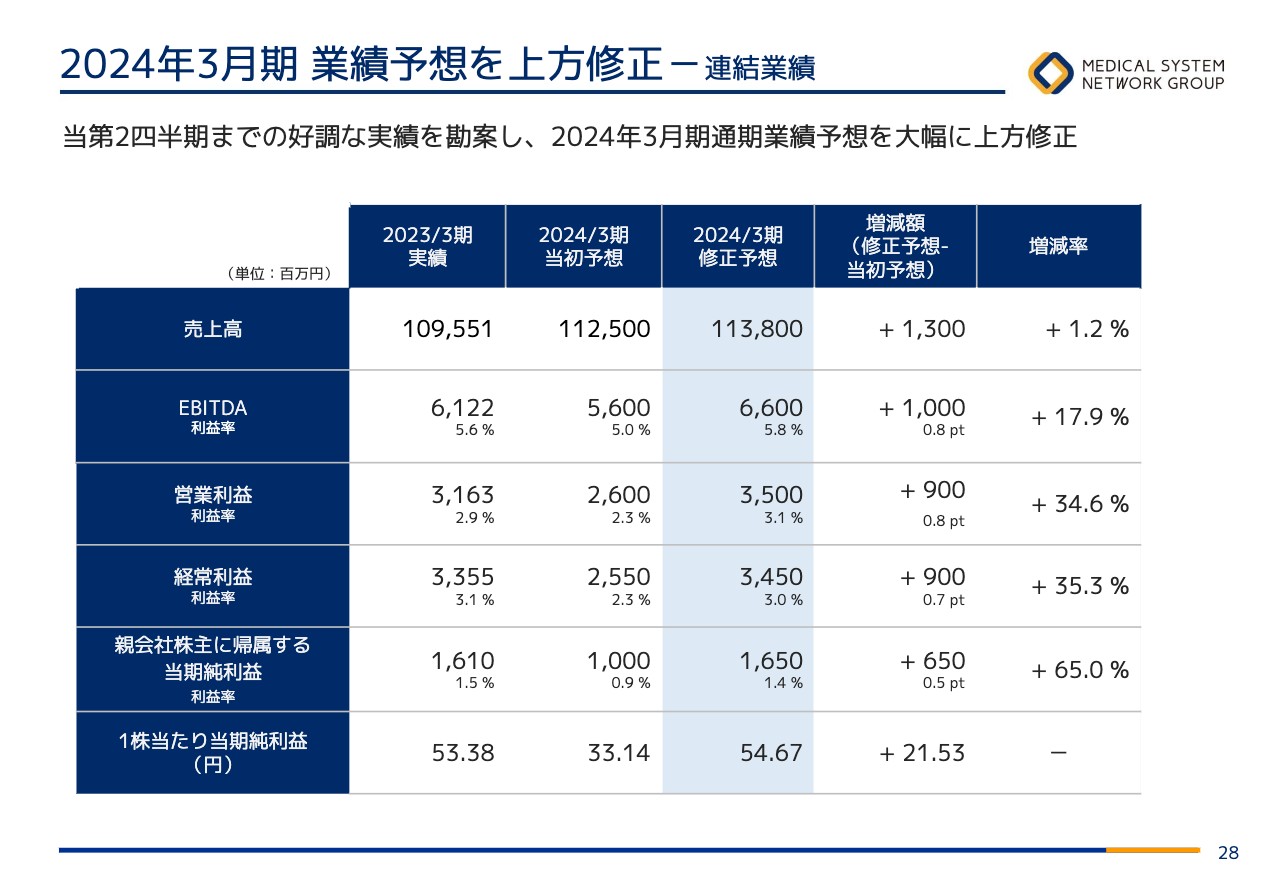

2024年3月期 業績予想を上方修正-連結業績

今期業績予想の修正についてご説明します。修正後、売上高は1,138億円で当初予想プラス13億円、営業利益は35億円で当初予想プラス9億円、経常利益は34億5,000万円で当初予想プラス9億円、親会社株主に帰属する当期純利益は16億5,000万円で当初予想プラス6億5,000万円となり、ほぼ上期の上振れ分をそのままスライドさせたかたちになっています。

そのため下期だけで見ると、前期比では減益になります。上期で前期比6億円の上振れ、通期では3億円の上振れですので、下期は3億円の減益となります。これにより「少し弱いのではないか」と見られるかもしれません。我々としても、処方箋の動向が読みづらいところもあり、下期はほぼ当初予算どおりにしています。

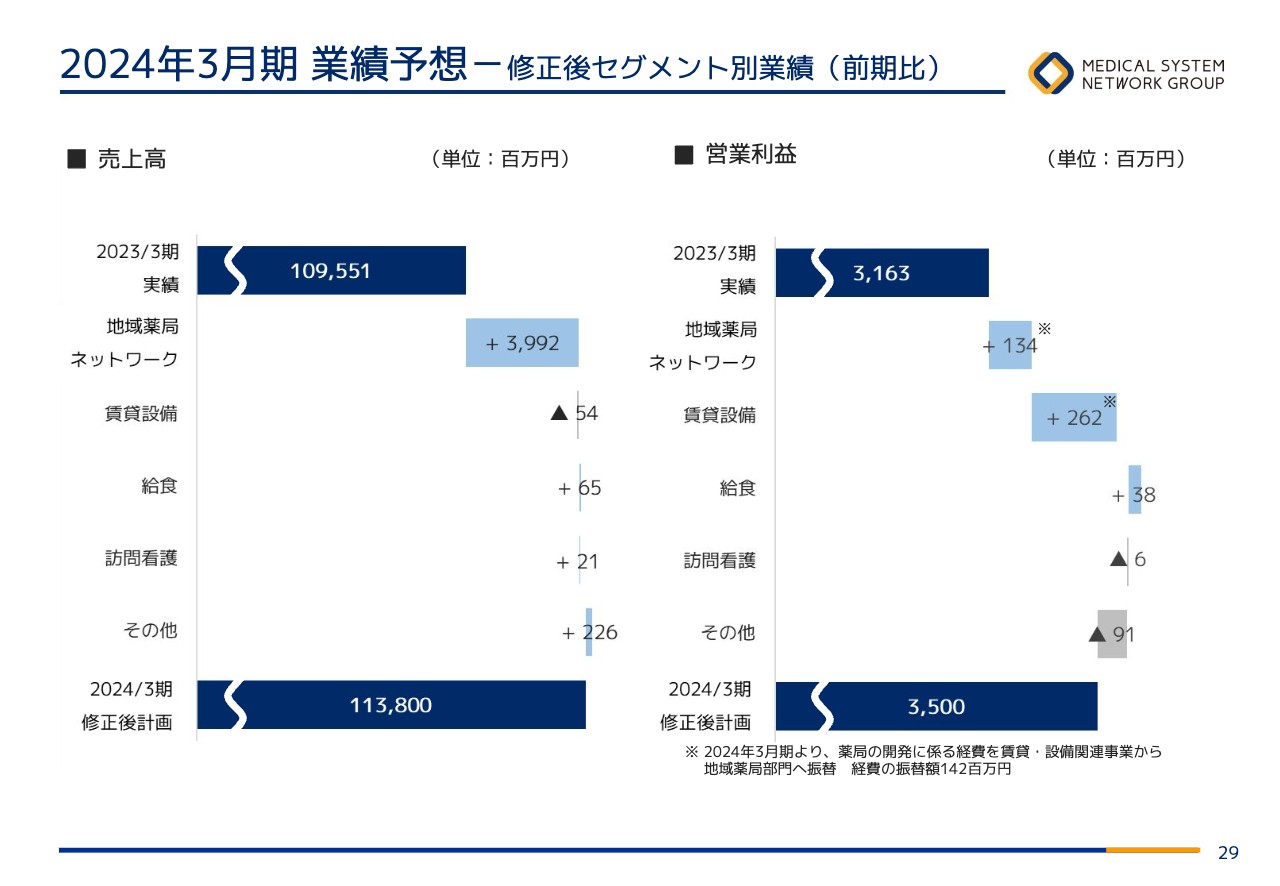

2024年3月期 業績予想-修正後セグメント別業績(前期比)

修正後のセグメント別業績予想です。営業利益は、地域薬局ネットワーク事業で前期比プラス1億3,000万円です。医薬品ネットワーク部門は増益ですが、先ほどお伝えしたように、地域薬局部門がマイナスのため、このような数字になっています。

また賃貸・設備関連事業が前期比プラス2億6,000万円ですが、スライド右下の注記にあるように、経費の振替を行ったため、このような数字になっています。薬局の開発に係る経費を賃貸・設備関連事業から地域薬局部門へ移した影響で、1億4,200万円のプラスになりました。そのため賃貸・設備関連事業の実際の増益額は、それほど大きくありません。

2024年3月期 配当予想を上方修正

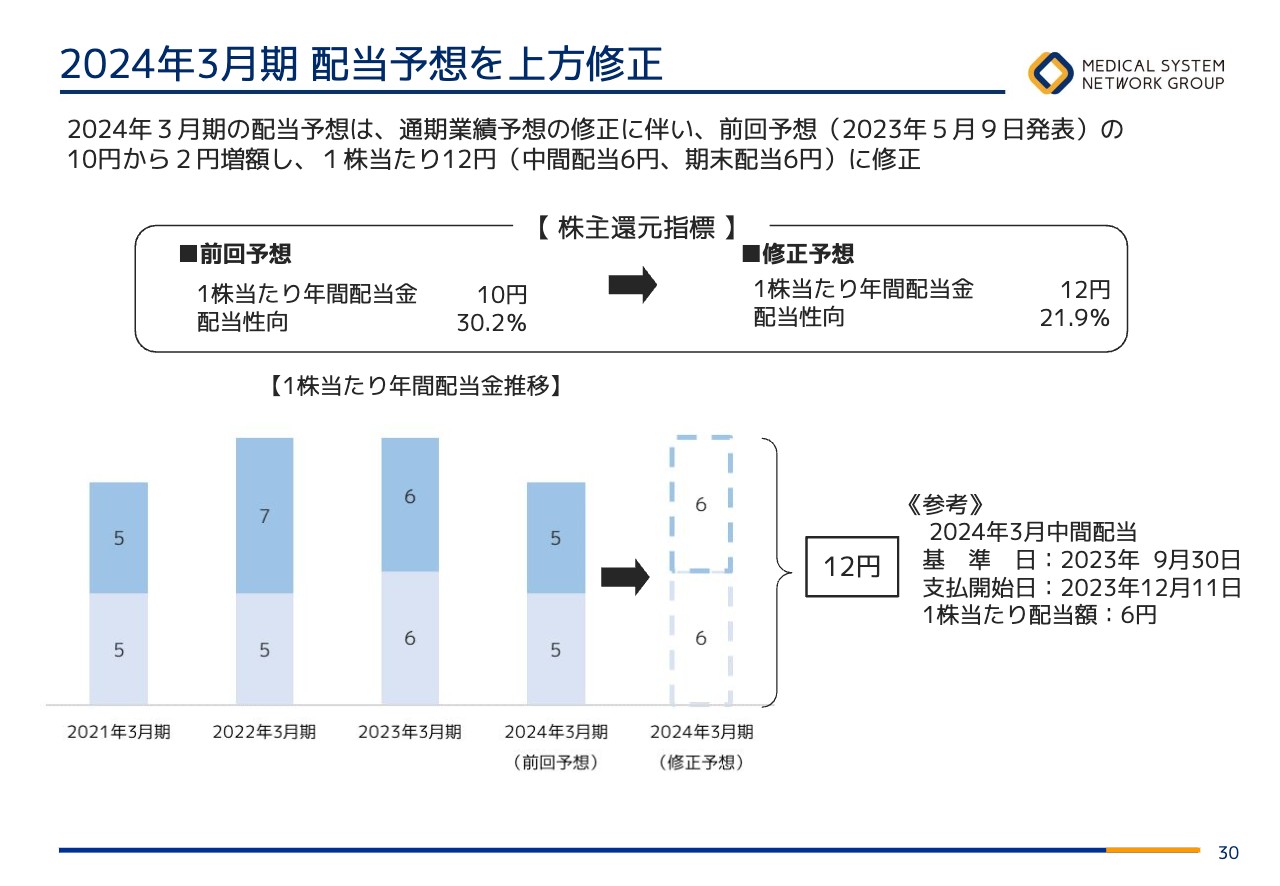

配当予想です。こちらは当期純利益の増額に合わせ、今回は中間配当6円、期末配当6円の、1株当たり12円に修正しました。

配当性向は21パーセントです。当社は安定配当をしながら、配当性向20パーセントをめどに行っていますので、その方針に従って増配を決定しました。

以上、上期業績の概要をご説明しました。

新着ログ

「小売業」のログ