【QAあり】リンカーズ、探索・マッチングサービスの蓄積データを強みに、SaaSの仕組みやM&Aサービスの開発によりさらなる飛躍へ

会社概要

前田佳宏氏:リンカーズ株式会社代表取締役社長の前田です。よろしくお願いします。本日は、リンカーズの近況と今後の事業の方向性についてお話しさせていただきます。

会社概要です。当社は2011年9月に設立しました。「東日本大震災の復興」を主な目的にしており、東北に入り込んで600社の中小企業を回ったところからスタートしています。

しかし、最初の2つのビジネスモデルはうまくいかず、方向転換しました。大手企業の技術的なニーズを起点に全国の中小企業や大学を探す3つ目のビジネスモデルを2014年に立ち上げ、そこから事業を拡大しています。

主要役員紹介

主要役員紹介です。私は大学卒業後、「稲盛フィロソフィ」を学びたいという思いから、京セラに約7年間勤務しました。その後、野村総合研究所に転職し、コンサルティング事業本部に約7年間在籍しました。

この7年間で、日本国内と欧米のものづくり産業の違いを理解することができました。そして、「このまま日本の産業が進むとイノベーションが起きづらく、どんどん衰退するのではないか」と考え、「日本のものづくり産業に横串を刺して、より多くのイノベーションが起きる世界を作りたい」という思いで当社を創業しました。

同じタイミングで東日本大震災が起き、まずは東北の復興支援から始めたいと考え、東北に入り込んで事業を展開しています。

当社のミッション

当社は「マッチングで世界を変える」というミッションのもとに、日々活動を進めています。

2023年7月期 経営成績

2023年7月期の経営成績です。2022年7月期と比べると、全社の売上高は13.8パーセント、営業利益は30.9パーセント伸びています。

一部、探索・マッチングサービスの「Linkers Sourcing」が、2022年7月期より停滞していますが、その背景については後ほどご説明します。

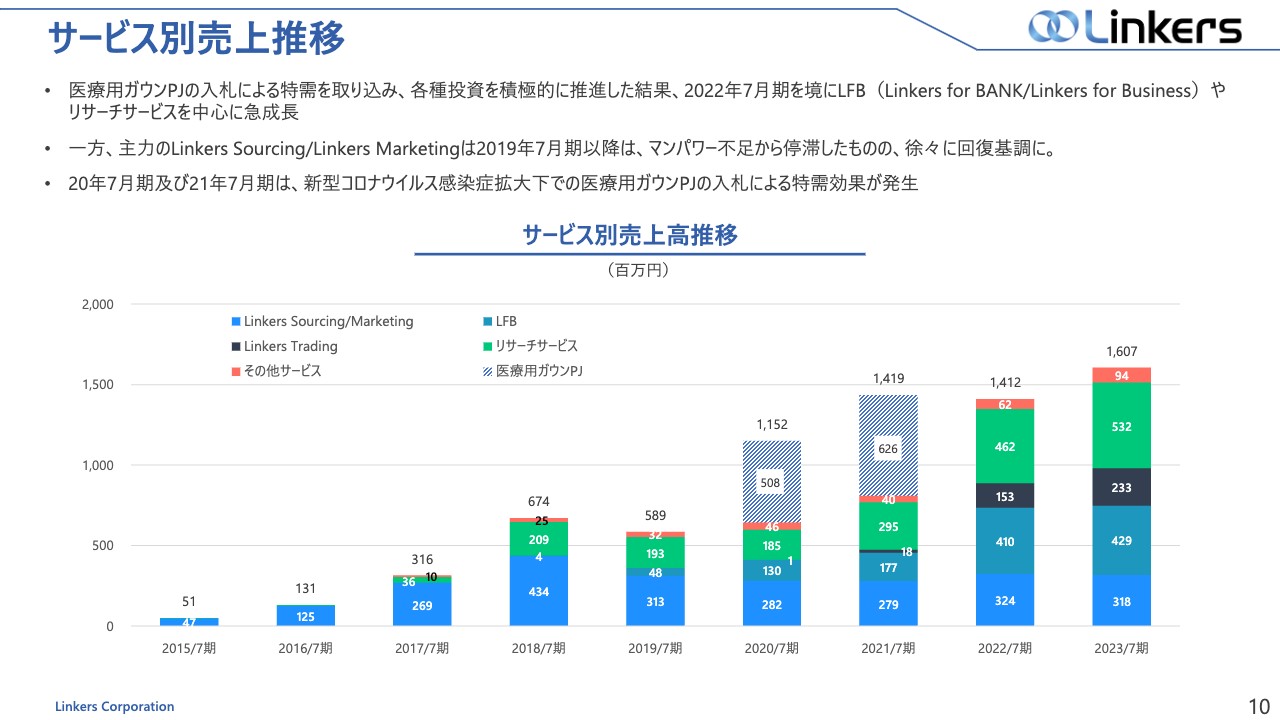

サービス別売上推移

サービス別売上推移です。2014年から事業をスタートしており、2015年あたりから売上が立ち始めています。2018年7月期まで右肩上がりに伸びてきましたが、諸々の背景によって2018年7月期から2021年7月期まで売上が停滞しています。

なお、2020年7月期と2021年7月期のグラフの上に網掛けの部分があります。こちらは医療用ガウンのプロジェクトの特需です。この特需を抜くと、基本的には2018年7月期から2021年7月期まで売上はほとんど伸びていません。

さまざまな問題を解決するのに数年を要しましたが、2022年7月期に復活し、現在はようやく成長軌道に乗ってきています。

当社全体の業績推移

当社全体の業績推移です。スライド右側に経常利益のグラフを2つ記載しており、上部が医療用ガウン特需を含めた数字、下部が特需を含めない実態を表しています。

2020年7月期から利益が出ているように見えますが、実際には2021年7月期まで赤字が続いています。2022年7月期に黒字化し、ようやく成長軌道に乗り始めたところです。

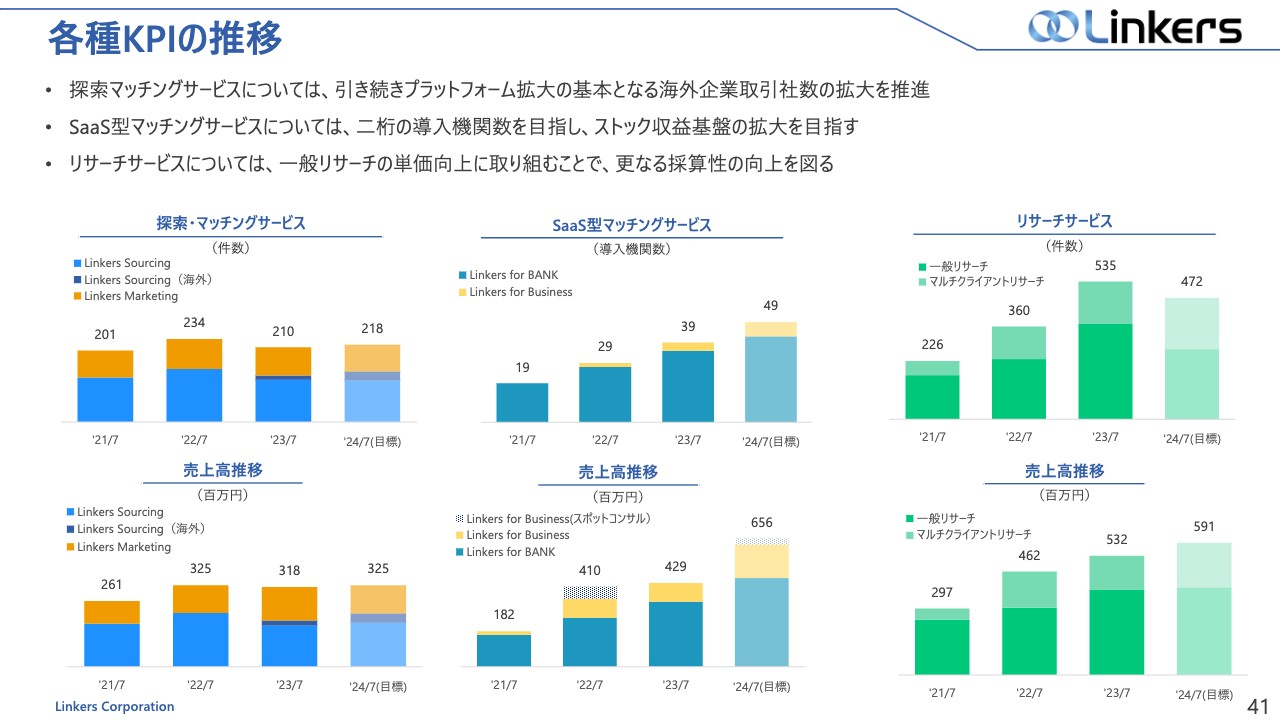

各種KPIの推移

各種KPIの推移です。地域の金融機関を主な対象としたSaaS型マッチングサービスと大手企業向けのリサーチサービスは、右肩上がりに伸びています。

一方で、探索・マッチングサービスは2020年7月期から停滞しています。この背景については後ほどご説明します。

自社運営マッチングサービスのマッチング領域

自社運営マッチングサービスのマッチング領域についてご説明します。スライドのサービスマップは、横軸が標準品とカスタム品、縦軸がノンコア領域からコア領域に分かれています。

左上の標準品・ノンコア領域は、「Alibaba」や「モノタロウ」など、eコマースのみで売買が成り立つ領域で、主に消耗品や工具が取り扱われています。中央の準コア領域は、「MISUMI」が行っているような見積もりのみ必要な領域で、主に標準品や汎用技術がプラットフォーム上で売買されています。

我々は、右下のカスタム品・コア領域に特化してマッチングを進めています。この領域は主に総合商社や専門商社が取り扱ってきた領域ですが、彼らは人的仲介のみで発注者と受注者をつなげています。

この領域において、我々は人的仲介のみならずシステムや、最近では「ChatGPT」も含めたAIのテクノロジーを用いて、高い精度でより多くのマッチングを実現しています。

この領域の特徴は、情報のほとんどが「暗黙知」で表に出ておらず、情報がほとんどないことが挙げられます。そのため、その暗黙知を形式知に変えていくための仕掛けが必要です。人的仲介は仕掛けの1つですが、この暗黙知をいかに形式知に変えていくかが大きな参入障壁の1つだと考えています。

仮に1つの暗黙知が形式知に変わったとしても、企業や大学の中のナレッジや情報は時々刻々と変化していきます。大学や企業の技術者、営業担当者が持っている情報は、半年から1年で入れ替わります。その暗黙知を形式知に変えるサイクルを常に回転させていかなければ、カスタム品・コア領域でプラットフォームを構築しても、永続的に維持できません。

このように、こちらの領域の参入障壁は非常に高く、システム・AI・人的仲介の3つを融合したプラットフォームを立ち上げて推進してきた企業はほとんどないと思っています。

我々は、カスタム品・コア領域においてプラットフォームを構築し、世界のBtoB産業、特にものづくり産業を大きく変えていこうと考えています。

2024年7月期 通期計画

2024年7月期の通期計画です。全体の売上高は、前年比14.6パーセントに成長させようとしています。

探索・マッチングサービスの「Linkers Sourcing」、ものづくりの大手企業を対象とした「Linkers Marketing」は、ほぼ同じくらいの予算を計画しています。その背景については、後ほど、成長性のスライドでご説明します。

「Linkers for BANK」「Linkers for Business」は、金融機関を中心とする機関にSaaS型のマッチングシステムを導入するサービスですが、こちらを大きく伸ばしていこうと考えています。

リサーチサービスも、前年比11.0パーセント伸ばしていく計画です。「Linkers Trading」は前年比46パーセントと約半分になっていますが、会社としてはこの事業を非常に重要視しています。

「Linkers Sourcing」「Linkers Marketing」は、基本的にはものづくり企業のマッチングを行っています。マッチングのみでサービスが終了してしまうため、その後、大手企業と中小企業をうまくマッチングして、商流を作っていくかが非常に重要です。

そのような観点で、大手企業と中小企業はヒト・モノ・カネのリソースがアンバランスです。そのバランスや両者間のコミュニケーションを適切に行えるかが、マッチング後に商流に入り込んで新たな売買ができるかどうかの分かれ道になってきます。

つまり、マッチングのみならず、商流まで入り込んで支援ができるかは、ミッションで掲げている「マッチングで世界を変える」の実現への非常に重要なポイントです。細々とではありますが、「Linkers Trading」は今後も機能として持ち続けていきたいと思っています。

特に、クロスボーダーとなる欧米や東南アジアの中小企業と日本の大手企業のマッチングの場合、トレーディング事業者として間に入ってほしいというニーズがそれなりにあります。そこに我々が入り込んでいくことは、ニーズを保有している大手企業側にとっても大きな付加価値になると考えています。

営業利益は前年比37.7パーセント減と低迷する見込みです。2025年7月期以降の飛躍的な成長に向けて、人材採用を中心に投資を行っていくため、今期の営業利益は増加を見込んでいません。

各種KPIの推移

各種KPIの推移です。主に金融機関向けのSaaS型マッチングサービスについては、2021年から毎年10機関ずつ増加しており、さらに右肩上がりに拡大していく見込みです。売上もそれに伴い拡大していきます。

リサーチサービスは、案件数が減っていますが、売上高は前年比11.0パーセント増を目指します。今期は生産性向上を目的に、売価を上げて利益が出せる体質へと改革を行います。

探索・マッチングサービスは、大きく伸ばす予定ではありません。後ほど最後の成長性のスライドでご説明します。

成長戦略の概要

成長戦略の概要です。我々の事業は3つの事業体で成り立っています。1つ目が探索・マッチングサービスです。お客さまである数百社の大手企業のニーズを起点に、中小企業を探すサービスです。

頻発する課題を例に挙げると、大手企業が搬送用ロボットを開発する際、その技術の一部がどうしても開発できない場合があります。我々はそれを「大手企業のミッシングピース」と呼んでいます。探索・マッチングサービスでは、そのようなミッシングピースを保有している中小企業・中堅企業あるいは大学を国内外で探し、マッチングを行います。

その主な手段として、プラットフォームを使用します。1つ目がUI/UXに優れたシステムです。2つ目がマッチングの精度を上げていく独自開発のAIです。今後は「ChatGPT」も取り入れて、よりマッチングの精度を上げていきます。

3つ目が人的なサポートです。人的なサポートについては、シーズ側の情報が暗黙知であるケースが多いため、半永久的に不要にならないと考えています。人の中にある暗黙知は日々入れ替わっていますので、常に情報を表に出すことは困難です。また、情報を表に出すことによって、情報自体が盗まれてしまう危険もあり、ものづくり業界の情報はほとんど表に出てきません。

そのような状況に対して、発注者となる大手企業から案件ごとに質問が設定されます。その質問に対し、中小企業や大学側は回答する必要があります。ただし、日々の事業活動で忙しく、必要に応じてプッシュして回答を得るというアナログな活動も必要です。

これらのシステム・AI・人的運用によりプラットフォームを構築し、40パーセント以上という高い成約率を実現しています。

また、探索・マッチングサービスでは、さまざまなリソースを蓄積しています。その1つがマッチングのノウハウです。システム・AI・人的運用の3つの要素を融合して、上手にコントロールしていくのは非常に難易度が高いです。

しかし我々には2014年から9年かけて蓄積してきた膨大なデータとノウハウがあります。それらデータとノウハウを活用し、2018年から2019年頃に金融機関向けのSaaS型マッチングシステムとしてスタートしました。現在は39機関に導入しており、そのほとんどが非常に高いアウトプットを創出しています。

アウトプットはマッチングの成約数と商談数であり、手数料収入が上がります。よい結果を出している企業では1年間で数倍程度上がっている例もあります。このように、日々、探索・マッチングサービスを運営しながら、そのノウハウを詰め込んだSaaS型マッチングシステムを金融機関などに提供している事例は国内ではほかにないと思います。

SaaS型マッチングシステムは競合が複数社ありますが、ノウハウをもとにしたマッチングのアドバイスは非常に難しく、基本的には自社でマッチングを運営していません。

我々は、探索・マッチングサービスを起点に、SaaS型マッチングシステムを運営しています。そのため、探索・マッチングサービスで開発した新しい機能は、SaaS型マッチングシステムに転用していくサイクルが出来上がっています。

現在も、SaaS型マッチングサービスにおいて、あるプロセスの自動化システムの開発を行っており、完了したらSaaS型マッチングシステムへの転用を考えています。こちらは我々の圧倒的な強みとなります。

また、探索・マッチングサービスの中には営業部門があり、日々、大手企業を訪問し、リサーチサービスもクロスセルで販売できるといった強みもあります。このように、すべての事業の軸は探索・マッチングサービスにあります。

これまでの売上の推移ですが、SaaS型マッチングシステムは2018年から2019年頃にスタートし、CAGR(年平均成長率)は2019年7月期比で72パーセントと非常に高い成長率で推移しています。今後のさらなる取り組みにより、成長を継続していきます。リサーチサービスのCAGRも2019年7月期比で28パーセントと成長しており、SaaS型マッチングシステムとともに、単体の事業としては利益を出している状況です。

探索・マッチングサービスは、直近の数年間は年平均200案件超で推移しています。CAGRは2019年7月期比で0.4パーセントと、成長が停滞しています。この背景には、あえて売上を成長させようとしていないといった意図があります。

私自身のポリシーとして売上の質にこだわっており、主に3つの要素が挙げられます。1つ目は、売上の中長期的な成長率を確保できるか、2つ目は、中長期的に高い利益率の売上に変化させることができるか、3つ目は、参入障壁の高い売上を築けるかということです。この3つの要素を実現できるのが質の高い売上だと定義しており、検索・マッチングサービスで追求したいと考えています。

ただし、現在のビジネスモデルをそのまま拡大していくと、営業人員などのさまざまコストを増やす必要がありますので、今後、より質の高い売上を目指すために、2つのプランを考えています。

1つ目は、技術者の膨大な技術課題に網羅的に対応できるSaaSの仕組みの構築です。これにより、より大手企業の技術課題やニーズを引き出しやすくなります。

日本国内には、大手企業と呼ばれる売上200億円以上の上場企業が2,000社以上あり、潜在的な技術者は200万人以上います。この200万人以上の技術者が保有する技術課題が大量に存在していると考えています。

一方で、我々が取り扱っている技術課題は年間平均約200件で、非常に大きなギャップがあります。ギャップが生じている理由は複数あります。まず「1案件いくら」というかたちで、使いやすい状態ではない点や、課題を大手企業からヒアリングし、要件定義を行い、企業のロングリストを挙げるまでに時間を要してしまうことが挙げられます。

また、技術課題を保有する大手企業側にとっても不便な要素がまだあります。それらをSaaSの仕組みによって解決していこうと考えています。これまではフロー型のビジネスでしたが、今後はストック型に転換し、売上・利益を蓄積できると考えています。

2つ目はM&Aサービスです。M&Aサービスにより、LTV(顧客生涯価値)を拡大できると考えています。現在、探索・マッチングサービスは1案件あたり最大190万円ですが、M&Aにつながれば大きなLTVになると思います。

我々はM&Aの前工程はマッチングであると考えており、数ヶ月かけて、試験的に複数案件でM&Aの運用を行ってきました。探索・マッチングサービスの「Linkers Sourcing」は、M&Aにも使えるということが実証されました。

そして、実務をうまく進めることも重要です。我々は、「売りたい」、「買いたい」という候補企業を出せるため、リソースを確保して最後までうまくつなげられれば、今後拡大できるポテンシャルは十分にあると考えています。

先ほど参入障壁についてお伝えしましたが、我々には2,000件以上の技術課題の蓄積があります。10万件以上の中小企業の回答情報と1.8万社以上の企業ネットワークがあります。これらは国内のみならず、海外にも拡大しています。

我々が9年間で蓄積した情報とネットワーク、マッチングノウハウを駆使することにより、SaaSへの展開やものづくり企業を中心としたM&Aが実現できると考えています。

マッチングで使われる情報は、主に4つ存在しています。1つ目は、課題を保有するニーズサイド(発注者)です。2つ目は、発注者が保有している課題・ニーズの情報です。3つ目は、課題を解決できるソリューションの情報です。4つ目は、ソリューションを保有している中小企業や大学など受注者の情報です。

これらの4つの情報が組み合わさることによって、初めて価値が生じます。別の言い方をすると、どんなに多くのソリューション情報や課題情報、企業ネットワークを保有していても、そこまでの価値はないと考えています。組み合わさった4つの情報を増やし、内容の入れ替えができるかがとても重要です。

我々も「ChatGPT」を使いながら生産性を上げていますが、基本的にはこれまでのネット上の情報を駆使し、クローリングして最適な答えを導き出すといった仕組みが大切です。今後は「ChatGPT」のエンジンを使いながら、プレーヤーが独自で蓄積してきた情報に対してクローリングし、最適な相手を見つけるような世界になっていきます。

我々は、ものづくり分野を中心とするB2Bの分野において、我々しか持ち得ない独自の情報を保有しています。これをいかに利用して、LTVの高いサービスや質の高い売上を作るサービスを提供していけるかが非常に重要になってきます。

探索・マッチングサービスは売上・利益ともにしばらく低迷していましたが、SaaSの仕組みとM&Aサービスで飛躍的に伸びることにより機能開発も進み、機能自体をSaaS型マッチングシステムに転用でき、SaaS型マッチングシステムもさらに回り出します。

加えて、探索・マッチングサービスの発注者側との接点が増えると、リサーチサービスの売上も上がっていくといったように、3つの事業が探索・マッチングサービスを軸に、高いシナジーを創出できるのが事業の特徴です。

私がご説明した内容はホームページ等には掲載していませんが、今お伝えした特徴を他社が真似できないのが我々の強みです。

質疑応答:探索・マッチングサービスの海外展開について

「探索・マッチングサービスは、海外展開しないのでしょうか?」というご質問です。

探索・マッチングサービスは、ものづくり企業を中心としたマッチングサービスです。ものづくりや工業系の業界の特徴は、全世界がカップリングしていることです。川上・川中・川下と、サプライチェーン自体が全世界とつながっています。

そのため、連動していくのが特徴です。逆に言うと、日本でうまくいくと、よりスムーズに海外展開できるといった特徴があります。

日本国内で成功した場合、海外展開も検討しないと、我々のお客さまである日本の発注者にとっても、事業をスムーズに拡大することは難しいと思います。そのような意味で、大手企業のニーズを起点として、海外のサプライヤーや開発パートナーを探すサービスの「Linkers Sourcing グローバル」の提供を開始しています。

欧州における開発パートナー案件で、特に多いのはイギリス、ドイツ、フランスです。加えて、アメリカ、カナダ、アジア圏では中国が多いです。開発パートナー候補はこの6ヶ国が非常に多く、SaaSの仕組み構築が完了した暁には、さらに海外展開も考えています。

国内のものづくり産業は、自動車を中心として、電気、鉄工、医薬、医療とあらゆる産業が集積し、それぞれピラミッド型の充実した産業構造となっています。現在、国内では200万人の技術者が保有する技術課題が暗黙知の状態です。それを我々の仕組みによって形式知に変えて可視化することができれば、日本のみならずより多くの海外のシーズを保有するスタートアップ、中小企業、あるいは大学、研究機関が日本にアプローチをかけたくなると思います。

そのためにはまずは国内の技術課題を表に出すことで、海外のスタートアップや大学が日本にアプローチし、日本の大手企業の技術課題の解決を図ります。結果的に、日本のGDP・1人あたりのGDPの向上を目指しています。

また、欧米や中国の大手企業も、日本と同じように課題を抱えています。例えば、自動車の「Tier1」は国内のみならず全世界にあり、同じようにエンジンなどを開発していますが、同じようなところで課題にぶつかります。

我々はこれまで2,000件近くの技術課題に対してソリューションを提供してきましたが、同一業界で類似の課題を保有しているケースが多く見受けられます。

そのため、国内で一定程度技術課題をマッピングできれば、海外でもその技術課題とソリューションの組み合わせで同じように活用できると思っており、SaaSにおいても海外展開しやすくなると考えています。

質疑応答:M&Aについて

「M&Aについて詳しくお聞きしたい」というご質問です。

直近数ヶ月で試験的な運用をM&Aで行ってきました。中堅企業対中小企業、中小企業対中小企業のM&Aになりますが、基本的には買い手起点のM&Aです。

背景として、主に買い手起点の大手企業の発注者のニーズに対して中小企業を探すマッチングを軸としています。探索・マッチングサービスのリソースをそのまま利用することにより、買い手起点のM&Aを目指しています。数件行った結果、非常に高いアウトプットを創出できたと考えています。

具体的なアウトプットは控えさせていただきますが、中長期的に我々が目指すM&Aの領域についてご説明します。

我々はイノベーション型M&Aを目指しています。買い手側である大手企業がミッシング・ピースを探す場合、そのミッシング・ピースを保有している中小企業、スタートアップを買収しますが、そこには大きな市場があると思っています。

当社の探索・マッチングサービス「Linkers Sourcing」のお客さまは、大手企業の技術開発を行っている事業部門がほとんどです。

まず、事業部門では研究開発テーマを上げます。開発を推進している段階で自社では開発できない技術課題のミッシング・ピースが出てきます。そのミッシング・ピースを保有している中小企業を探してくるのが「Linkers Sourcing」というサービスです。

「Linkers Sourcing」はよくオープンイノベーションと言われます。我々は大手企業、中小企業に対してオープンイノベーションを提供してきました。ただし、このミッシング・ピースを保有している中小企業や大学への発注や、ライセンスで一時的に借りることだけがオープンイノベーションの手段だとは考えていません。マッチングするよりも時には買収してしまったほうが早いケースがあり、このようなケースはさらに増えています。

したがって、オープンイノベーションの1つの手段としてビジネスマッチング、M&Aがあると考えています。ミッシング・ピースを保有している中小企業、スタートアップを買収するケースでは、買収金額が何百億円にもなるケースはほとんどなく、数億円の買収となるケースが多いです。

一方で、現在の主流は中小企業対中小企業のM&Aで、特にものづくりに特化した分野が全体の2、3割となっています。残りの7割はクリーニング店や調剤薬局が多く、ものづくり分野はそれほど多くはありません。

ものづくりに特化した企業のM&Aは難易度が高いです。M&Aの前工程はビジネスマッチングです。ビジネスマッチングは要件定義から始まりますので、M&Aにおいても「会社を買いたい」というケースから始まることはそれほどないと思います。特にイノベーション型M&Aでは「会社の中でマニアックな技術が欲しい」といったニーズから始まるケースが多いです。

マニアックな技術については、要件定義ができないとそもそもマッチングを進めることができず、M&Aには至りません。「Microsoft Word」で作成された資料を読んでも、理解できないような非常にマニアックな内容です。そのマニアックな内容の要件定義を可能としたのが我々です。

その要件定義ができないと、基本的にはイノベーション型M&Aは前進しないと考えています。そこがやはり難易度が高く、現在の主流である中小企業対中小企業において、ものづくり企業のマッチングが多くない理由だと思います。加えて、大手企業対中堅・中小企業となると、さらに難易度が増していきます。

我々はこれまでものづくり企業にフォーカスしてマッチングを行ってきました。他社では真似できないようなノウハウを活かし、スライドに青色で示している部分の展開を進めていこうと考えています。

質疑応答:「ChatGPT」とマッチングの精度の関係性について

「『ChatGPT』とマッチングの精度の関係性を教えてください」というご質問です。

約10年前にGoogleの技術者が論文を出していますが、AIのアルゴリズムを洗練させて開発しても、マッチング・検索の精度は上がらないと言われています。重要となるのは情報量です。情報といっても質の高い情報量で、質の高い情報量を増やすかにより「ChatGPT」や我々が独自開発したAIによるマッチングの精度の向上を図ることができます。

質の高い情報量がAIあるいは「ChatGPT」の精度を左右します。質の高い情報とは、マッチングでいうと、4つのファクターの組み合わせになります。1つ目は、大手・中小企業において誰が課題やニーズを保有しているか、2つ目は、発注者が保有している技術課題やニーズ、3つ目は技術課題やニーズを解決できるソリューションがあるか、4つ目は誰がソリューションを保有しているのかということです。この4つのファクターを満たしているのが質の高い情報になります。

企業情報を5億件入れてもそれほど価値は上がりません。そのため、技術課題やニーズ、技術ソリューションの量をバランスしていけるかどうか、さらに、技術課題を誰が解決できるかというマッチングの組み合わせが非常に重要になってきます。

これらは国内だけでは難しく、このような課題は今後も増えていくと思います。グローバルにこの4つの情報の組み合わせを持つことにより、「ChatGPT」やAIの精度が変わっていくと思っています。

質疑応答:「LFB」を導入する理由について

「金融機関はビジネスマッチングを積極的に行っていると思いますが、『LFB』を導入する理由を教えてください」というご質問です。

基本的に、金融機関はこれまで融資などの金融商品で生計を立ててきましたが、融資を中心とする金融商品だけではなかなか生き残っていけないという背景があります。ビジネスマッチングで発生する手数料などの役務収益によって利益を上げることが生き残れるかどうかの分かれ道になっています。

そのためには生産性を上げて、より多くの商談を生み出さなければいけません。ただし、彼らはシステムを独自に開発できません。

我々は日々、探索・マッチングサービスを行っており、そのノウハウを組み込んだシステムを保有しています。我々のサービスを金融機関が利用することにより、数百名以上の行員の知見を共有し、商談で成果を上げ、生産性を向上することができます。他社のサービスはノウハウが詰まっていないため、難しい面もあると考えています。

前田氏からのご挨拶

我々は探索・マッチングサービス、SaaS型マッチングサービス、リサーチサービスの3つの組み合わせによって、より高い成長を目指していこうと考えています。9年間事業を行うことで理解できたのですが、マッチングは非常に奥が深く、システムだけを洗練させてもうまくいきません。人的な運用、そしてノウハウを積み上げるかが非常に重要です。

「SaaSを入れて大量に課題が増えた場合、比例して人も増やさないといけないのか?」という発想をされる方もいらっしゃると思いますが、そこは大手・中小企業に一部の機能を担っていただき、マッチングの仲介を一部行っていただくことも考えられます。

案件が増えるほど、比例してサポートのための運用人員を増やしていかないといけないということではないと考えています。

ものづくりのマッチングは川上、川中、川下までサプライチェーンが全世界とつながっています。我々は全世界をプラットフォームでつないでいきます。

我々のミッションは世界をマッチングで変えることです。結果的に日本のGDP・1人あたりのGDPを向上させ、豊かな生活を作り出していくことが我々のビジョンです。本日はご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ