銀行・半導体・DX・EV 今注目の日本株の業界、動向をディスカッション

はじめに

草刈貴弘氏(以下、草刈):みなさま、こんばんは。本日は「今こそ、日本株!注目テーマと今後の成長分野を考える」と題し、アセットマネジメントOneの岩本さん、マネックス証券の広木さんとともに、カタリスト投資顧問の草刈がお送りします。どうぞよろしくお願いします。

先日、名古屋でマネックス証券のセミナーを開催し、岩本さん、広木さんと日本株についてパネルディスカッションを行いました。本日は、名古屋のセミナーでお話ししきれなかったことを、さまざまな角度から深掘りしていきたいと思います。

名古屋でもお話ししたのですが、実は広木さんと岩本さんは昔同じ時期に同じ会社で働いていたことがあるそうですね。

岩本誠一郎氏(以下、岩本):そのとおりです。

草刈:それは広木さんも覚えていらっしゃいますか?

広木隆氏(以下、広木):たかだか20年前のことですので、当然覚えています。

岩本:今となってはもう20年前ですね。

広木:正確には25年くらい前かもしれません。

岩本:今年私が勤続25周年祝いをもらっているため、まさしく25年前ですね。

広木:25年前にお会いして、私は23年前の2000年に退職しているため、一緒に働いていた期間は2年程度しかありませんが、一時期同じ会社の同じ運用部に在籍していました。

草刈:ちょうどその頃はITバブルの前夜あたりではないですか?

広木:おっしゃるとおりです。

草刈:当時の日本株市場はどのような状況だったのでしょうか?

岩本:私はちょうど電子部品を担当していました。犬猫にも通信部品が付くのではないかと言われており、「電子部品銘柄は全部買いだ」というような時期でした。

広木:あの時は本当にひどかったですね。例えば、アメリカでは「ドットコム銘柄」などと呼ばれ、ハイテクとはまったく関係のない企業でも、社名に「ドットコム」と付けば株価が上がるような時代でした。

日本でも似たようなことはあります。今でも存在する企業のため名前は出しませんが、別にハイテク関連の事業を展開しているわけではないにもかかわらず、いかにもハイテクのような社名というだけで株価が強烈に上がりました。

岩本:当時のドットコム銘柄は、単純に投資企業でした。

広木:ただし、当時の私は日本株には関わっていませんでした。1990年代の終わり頃はグローバルなアセットアロケーションのような仕事をしていたため、その時期はまさにITバブル真っ只中のアメリカに行っていたのです。

草刈:ITバブル真っ只中のアメリカはいかがでしたか?

広木:もうすごかったですよ。

草刈:カタリスト投資顧問の投資助言をしている「マネックス・アクティビスト・ファンド」は基本的にバリュー系と言われていますが、本日お越しいただいている岩本さんの担当の「ザ・ファンド@マネックス」はグロース系ですよね?

岩本:そのとおりです。

草刈:当時とは違うものの、やはり基本的には同じテーマである情報通信系で「日本の企業が変わっていき、成長していく」というストーリーがメインということですか?

岩本:おっしゃるとおりです。いち早く成長や構造の変化を見つけ、そこで大きく利益成長できる銘柄を見つけていく点では同じです。先ほどお話があったように、2000年にこのファンドを設定しているのですが、ちょうどその頃にサイバーエージェントや楽天が上場しています。

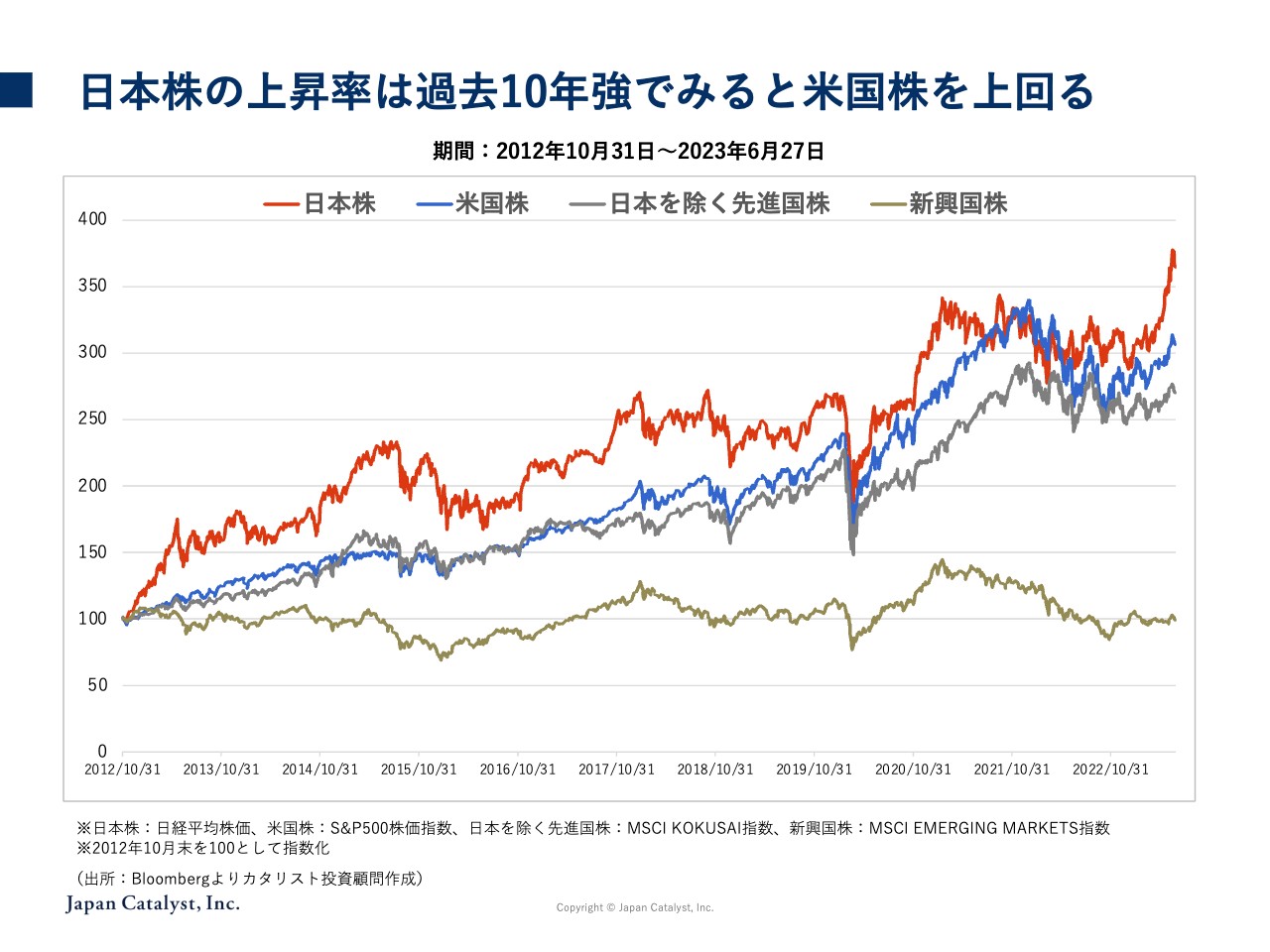

日本株の上昇率は過去10年強でみると米国株を上回る

草刈:ちょうど2000年以降の日本株の話題になりましたので、「マネックス・アクティビスト・ファンド」で使っている資料をもとに、日本株の最近の動向についておさらいしたいと思います。

私が運用会社に入り運用を始めた2010年はリーマンショック後の苦しい時期だったこともあり、日本株はもう伸びないというイメージが強く、非常に悲観的なムードがあったと思います。

しかし最近は、広木さんの強気の追い風もあり、日本株がかなり盛り上がってきています。スライドはアベノミクス前夜の2012年10月31日から、2023年6月後半までの数字をグラフにしたもので、現地通貨ベースで赤色が日経平均、青色がS&P500を示しています。

セミナーなどでは「S&P500のほうが良いのではないか」という話も多いのですが、意外に日本株は健闘しているということを、ぜひみなさまに再認識していただきたいと思います。

広木:健闘しているどころか、一番パフォーマンスが良いですね。

草刈:そのとおりです。日本人がむやみに悲観してしまっている状況だと思っています。

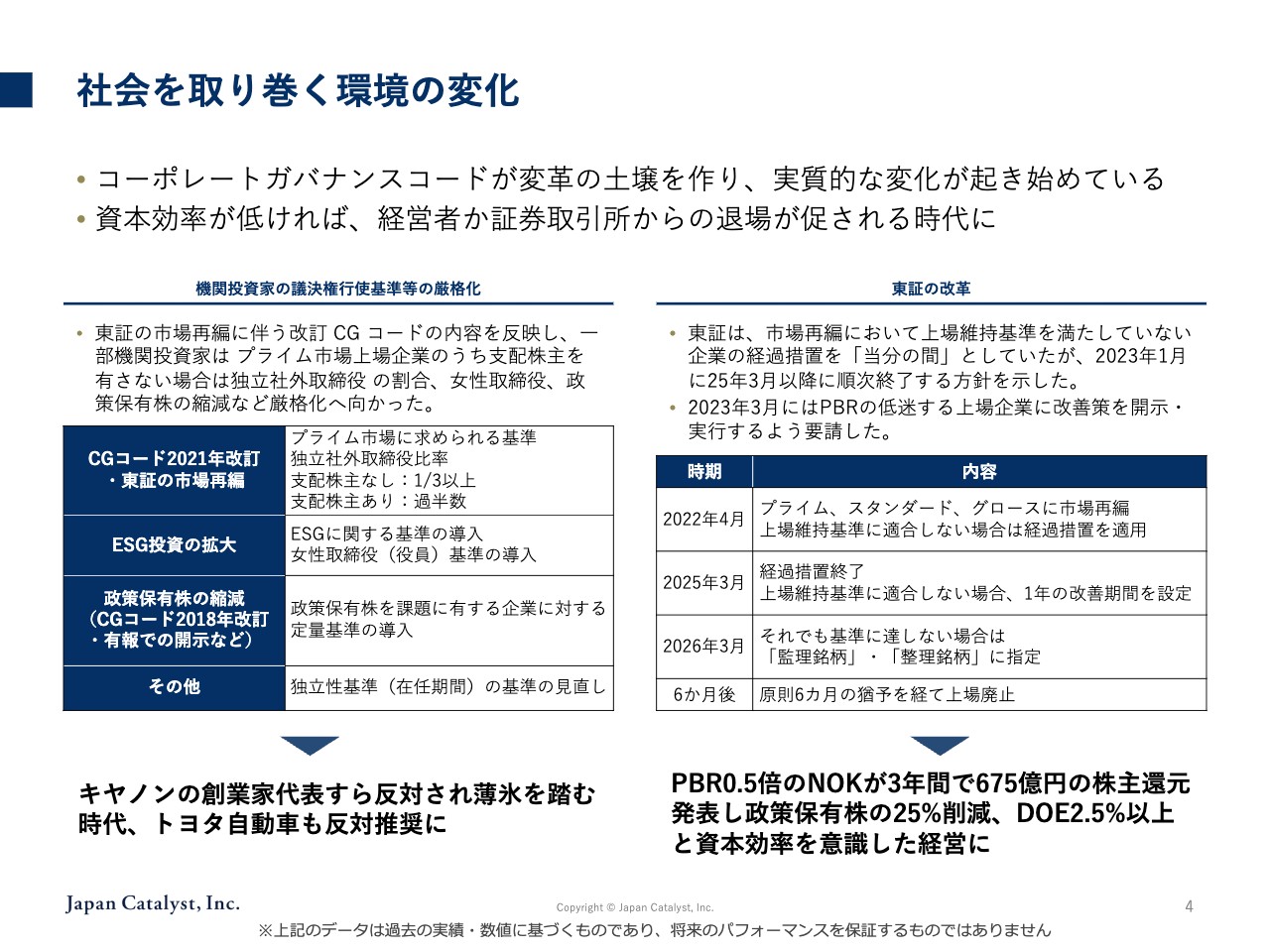

社会を取り巻く環境の変化

草刈:我々がエンゲージメントファンドだからこそ感じることですが、コーポレートガバナンスが入り東証の改革が起きるなど、社会を取り巻く環境は変わってきています。

東証の改革はPBR1倍割れの是正を求めているわけではなく、株価が低い、もしくは資本効率が悪いならば、その原因と改善策をきちんと開示すべきだと言っているのだと思います。

以前は、上場基準を満たさなかったとしても経過措置が適用され、期限も曖昧でしたが、突然期限が2025年3月までとなり、達成できなければ上場廃止の管理ポストに指定されるという、かなり強いメッセージが発表されました。

そのために、日本の企業も急に「なんとかしなければ」という状況になったわけですが、実際には、東京証券取引所が大きな改革に踏み切ったというよりは、やはり投資家がしっかりしなければいけないことだと思っています。

岩本さんや広木さんは、このあたりについてどのように思われましたか?

岩本:まさに、我々が投資を始めた頃とはまったく様変わりしています。20年前は、我々が資金を使うように言ってもなかなか使いませんでしたが、やはり企業も事業価値向上が主眼にあるため、東証の後押しや我々のアドバイスなどにより、いよいよ動き出したという感触はあります。

草刈:広木さんも「昔は資本効率の話を企業の方があまり理解してくれなかった」とよくおっしゃっていましたが、いかがですか?

広木:まさにそのとおりです。名古屋のセミナーでもお話ししましたが、昔は日本を代表する大企業のトップが「ROEなんてくだらん」という一言で一蹴してしまうような時代でした。その頃から比べれば本当に様変わりしています。

それは取材についても同様です。昔は企業取材なども断られ、まったく会ってもらえませんでしたが、今や企業のトップが世界を行脚し、わざわざ海外の投資家をIRで回るような時代になっています。

ただし、それもまだ一握りの企業に過ぎません。このような動きがどんどん広がってくれば、もっと日本株の良い面が出てきますし、企業も企業価値を上げるアイデアを投資家との対話の中で見つけられるというWin-Winの関係になっていくのではないかと思います。そこに期待したいですね。

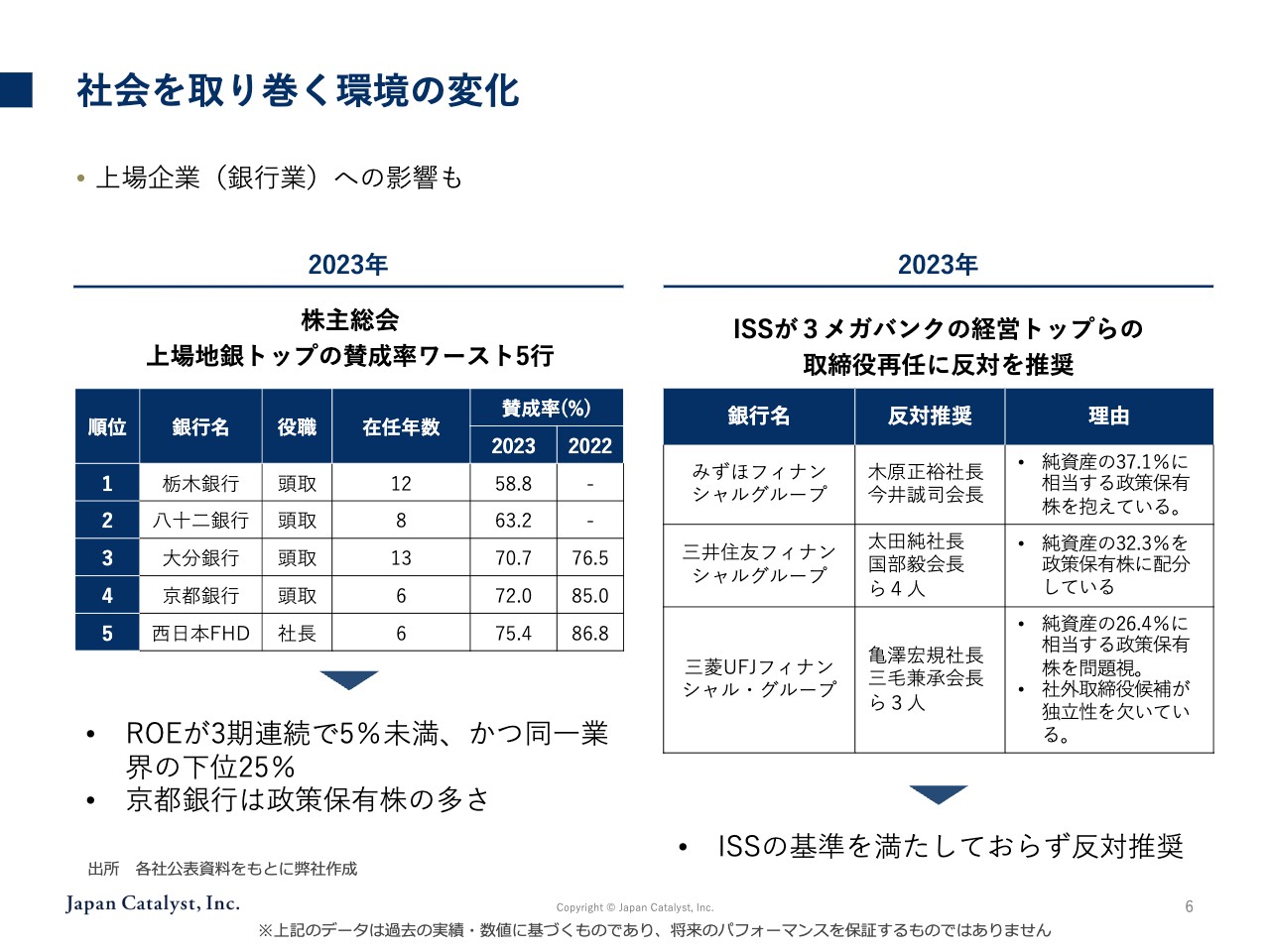

社会を取り巻く環境の変化

草刈:また議決権行使については、2023年に上場地銀で賛成率が6割まで下がったケースがありました。こちらは、ROEが5パーセント未満、かつ同一業界内で下位25パーセントの企業には反対票を入れるというかたちで、議決権行使を厳格化する国内の機関投資家が増えてきていることが1つの要因だと言われています。

賛成率90パーセントが当たり前だった時代からは、本当に様変わりしてきていると思います。

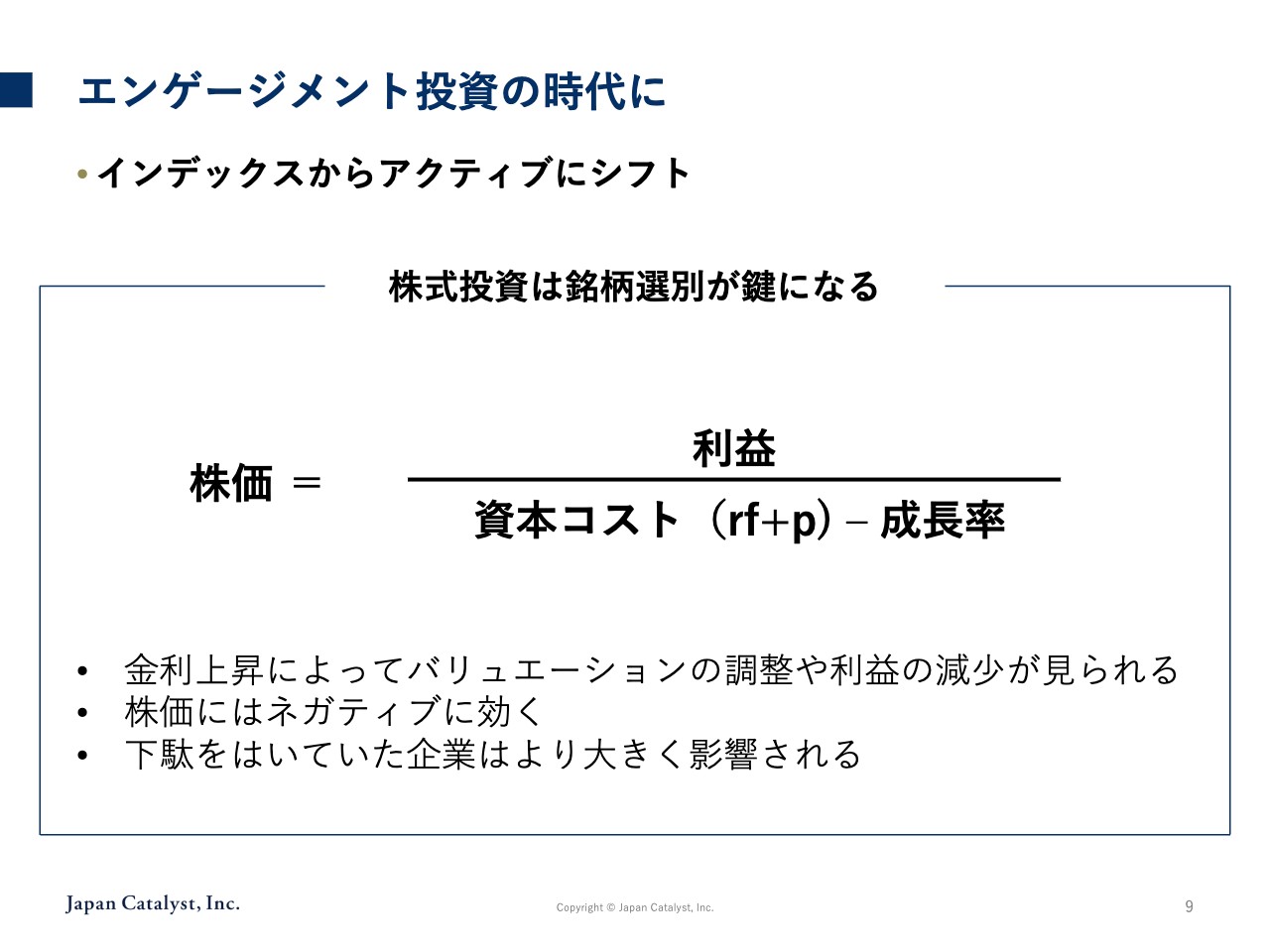

エンゲージメント投資の時代に

草刈:スライドには、2023年7月に発表された日銀の物価見通しを記載しています。こちらを見ると、2023年から2025年にかけて、インフレの足音は着実に迫ってきていると思います。

4月から7月ですでにこれだけ上方修正している状況を考えると、YCCは幅を広げたというかたちになり、金利も少しずつ反応していくのではないかと予想されます。

エンゲージメント投資の時代に

草刈:そのような状況を踏まえると、資本コストのリスクフリーレートはじりじり上昇していると考えられます。もし利益と成長率が同等なら、当然ながら株価は上がりにくくなり、バリエーションも減少してしまいます。

もちろん、今までもこれからもインデックス投資はベースとして非常にすばらしいと思います。しかし、今後はアクティブに、良い銘柄をきちんと選択していくことが必要です。同時に、金利と物価が上がっていく中で、サステナブルに成長し続ける企業を選ぶことが再注目される時期を迎えるのではないかと思っています。そのあたりについて、岩本さんのご意見があればぜひお願いします。

岩本:まさしく、今後は資本コストが上がれば、それ以上に利益や成長率を上げることが不可欠になってくるため、そのような銘柄を吟味していくことが重要です。取材をする中で、金利上昇について興味深いお話がありましたので、簡単にご紹介します。

これまで「岩本さん、うちの会社には現金が60億円あるんだよね。この現金は配当に回すか、自社株買いに回すか、もしくはそのまま置いておくよ」と言っていた経営者が、「インフレだから、このまま60億円を置いておいたらまずいよね」と話すようになったのです。

私の場合は現金に投資する気はないため、そもそも60億円を現金で持っている会社には投資しません。しかし、そのような会社が「現金のまま置いておくと、自社の企業価値を毀損する」ということに気がつき、「何かに投資しないとまずいよね」という話をし始めたということです。

これは1人だけではなく、ある程度現金を持っている企業の経営者が同じことを話しています。「そろそろ本気でM&Aを考えようかな」あるいは「将来の成長を見据えて投資しようかな」と話す方が、最近になって急速に増えている印象があります。

草刈:「現金を持つこともコストである」と考えるようになったのでしょうか?

岩本:おっしゃるとおりです。これについては、投資家も同じことを言っています。今の若い方は投資教育を受けているため、「現金のまま置いておくのは、このインフレの中では厳しいな」と考え、株式投資に向かっているところもあります。

草刈:実はこのスライドは、広木さんがいつも使っている資料を少し真似している部分がありますが、こちらの内容についてぜひお話を聞かせてください。

広木:スライドに記載しているとおり、1つの理論式として「株価とは、将来の利益を資本コストで割り引いたものだ」という考え方があります。「利益」の中身については、キャッシュフローをはじめ、いろいろなものが計上されます。また、そのキャッシュフローを利益や配当から察することもあります。

先ほどの岩本さんのお話にあったとおり、インフレになって「お金を持っていると、この価値が目減りしてしまう」ということに企業が気づき始め、「それならば使わなければ」と考えて投資に振り向け始めたことが、これから日本株がもっと上がっていく最大の要因だと私は思っています。

逆に言えば、今までの日本株の低迷は、企業が現金を握りしめて稼いだ利益を内部留保し、投資もまったくせずに持ちっぱなしにしていたことが一番の要因だと見ています。つまり、「投資なくして成長なし」ですね。

本来、企業には、事業を拡大するためにいろいろなところへ設備投資を行ったり、M&Aで時間を買ったり、あるいは人的資本へ投資したりするなど、いろいろなお金の使い道があります。それでも使い道がなければ配当や自社株買いで返すことになりますが、まずはそのようなお金の使い道を考えることが、経営者の最大の役目だと思います。

しかし、そのようなことにずっと取り組んでこなかった結果、日本株は「成長の芽がない」と低く評価されてきました。これをスライドの理論式に当てはめてみましょう。両辺を利益で割ると、左辺は株価を利益で割るためPERの式になり、成長期待が出てきます。すなわち、分母が小さくなると値が大きくなるという非常に簡単な話です。

例えば、成長株はPERやバリュエーションが高い傾向があります。今まで日本株のPERがかなりの低評価に甘んじていたのは、日本株への成長期待がなかったことが要因です。ここにきて、ようやく日本企業が成長のためにお金を人やモノに振り向け始めたとなれば、日本株全体のPERはもっと高くなっても良いと私は思います。

今後は、企業がお金を投資に振り向けることで成長期待が生まれ、良い循環が株価を押し上げていくという展開になっていくのではないかと思います。私は、これが日本株を上げるための一番のポイントになると見ています。

草刈:成長期待があるからこそ、大人も子どもも未来に向かって元気に生活できるという時代になっていけば非常に良いですね。この成長率を上げるために、投資家はもちろん、経営者のみなさまにもぜひがんばっていただきたいと思います。

ディスカッションテーマ① 今注目している日本株の業界、動向は?

草刈:ディスカッションテーマに移ります。「今注目している日本株の業界、動向は?」ということで、まずは広木さんよりお話をうかがいたいと思います。

広木:わかりやすいところからお話しすると、銀行です。

先日、日銀がイールドカーブ・コントロールを柔軟化しました。「決して利上げではない」ということでしたが、これによって今まで上限0.5パーセントで抑えられていた日本の長期金利がその上限を突破しています。さらに本日、0.66パーセントくらいまで上昇していますが、これは実に約9年ぶりの水準となります。

つまり、今の日本では金利が低いながらも、徐々に上がっているということです。今まで、日本の銀行はほぼゼロ金利の世界で商売を行っていましたが、それでもなお業績は大変好調でした。特にメガバンクなどは海外で稼ぐことができます。当時、海外では軒並み金利が上昇していたため、そこで貸し出しの利ざやをどんどんと改善し、儲けていました。

今度は国内でも金利が上がり出すとなると、銀行はますます儲かることになります。その一番の理由がインフレです。

先ほど岩本さんが、企業の経営者が「現金で置いていると損するよね」と言ったとお話しされていましたが、ここが重要なポイントです。現在は、物価上昇率が2パーセントに達し、消費者物価指数はすでに4.3パーセントを超えています。しかし、これほどインフレになってきているにもかかわらず、金利の上昇率はまだ1パーセントにも届きません。

さらに、短期金利は相変わらずマイナスですので、実質マイナス金利と言えます。ヨーロッパではいち早くマイナス金利が起きていましたが、この時「金利がマイナスになるというのは、どういうことだろう?」と思いませんでしたか?

通常は銀行に預金を預けると利息がつきますが、この場合は預けたほうが損することになります。これが「マイナス金利」です。そして、そのような状況になると「預けたほうが損するなら、お金を借りたほうが得だ」と考えます。

このようなことが日本でも起こる可能性があります。日本でもインフレになり、ようやく実質金利がマイナスになりました。現金で持っていると損するということは、裏を返せばお金を借りてでも、何かに投資したほうが得だということです。

そのため今は、お金持ちの方ほどわざわざ借金しています。「マイナス金利の時代はお金を借りるほうが得だ」ということを、賢い人ほどいち早く実践してくると思います。その証拠に、銀行の貸出は今どんどんと伸びています。

以前、地方銀行に行った時「私どものような地銀でも、おかげさまで地場産業の方がお金をどんどんと借りてくれています」と言っていました。企業もそれがわかったからこそ「借りてでも設備や人に投資しよう」と動き始めています。

そのような中で少しずつ金利が上がってくるとなると、やはり銀行にとって一番おいしい環境になるのではないかと思います。

草刈:つまり「お金が回り始めている」ということですね。

広木:そのとおりです。ただし、もちろんインフレにも良い面と悪い面があります。消費者にすれば物価高ですので、どうしても生活防衛するために消費がシュリンクしてしまうこともあります。そのような意味では、難しいところではあります。

草刈:そのような中で努力して成長していく企業と、そうではない企業に分かれた時に、きちんと成長する企業にもお金が回ることによって、その企業がより成長する方向に行くということですね。それにより、我々のような投資家には非常に良いリターンがあり、生活者も社会からリターンを得られるようになると思います。

広木:おっしゃるとおりです。

草刈:その他に注目されている業界や、日本株の動向はありますか?

広木:残念ながら日本ではある意味「負けた分野」になっていますが、半導体です。

昔は、「日の丸半導体」が世界を席巻しましたが、あっという間にこの分野では勝てなくなりました。Intelや韓国のSamsung、最近ではNVIDIAのような半導体メーカー、ファウンドリーには勝てません。いろいろな分野を見ても、トップの半導体メーカーとして君臨する企業は今の日本にはないと思います。

ところが、半導体産業の黒子である部品や素材などの分野では、シェアトップの企業が数多く存在しています。例えば、シリコンウエハーでは信越化学工業とSUMCOを合わせると、世界のシェアのほとんどを獲得しています。

また、ICパッケージ基板についても、イビデンと新光電気工業の独壇場です。このように、日本には電子部品、半導体の中に入っている部品や素材のメーカーがたくさんあるため、それらの企業の強さにも注目しています。

ただし、技術力がありシェアも高いものの、一つひとつが小粒ですので「世界で戦えるのか」という部分はあります。先日、産業革新投資機構(JIC)がJSRを買収しました。今の日本では、実力はあるものの小さい部品産業がひしめき合っています。

例えば、パワー半導体の分野ではロームが強い一方で、三菱電機や富士電機などもシェアを獲得しています。そのため「日本が強い分野である素材・部材産業の業界再編」も、これからの一大テーマになっていくのではないかと思っています。

草刈:私も共感する部分がけっこうありました。業界の中に、非常に強い企業が3社から4社あり、それが日本国内で戦ってしまっている現状があります。

半導体の製造装置も東京エレクトロンが強く、他にはKOKUSAI ELECTRICやSCREENホールディングスなどがあります。2つを合わせると非常にシェアが高いものの、国内で戦ってしまっている状況がありますので、今後もう少し好転すれば良いと思います。

広木:1つの分野に多くの企業が集まって競合するせいでまったく儲からないというのは、昔から日本の産業の悪いところだと思います。いわゆる「ガラパゴス化」で、国内でシェアを争って独自の進化を遂げてしまうわけです。

携帯電話がわかりやすい例だと思います。今でこそApple一強ですが、スマートフォン以前は、日本の電機メーカーはほぼみんな折りたたみ携帯を作っていました。それでは儲かるわけがありません。現在はかなり改善されたと思いますが、過当競争で利益が出ないという日本の産業界の悪習が、いまだに影響している部分も多少あると思います。

草刈:ニデックが熾烈な競争をしていた相手と一緒になった結果、ハードディスクのステッピングモータで急に儲かるようになった過去を見ると、集約することで業界が変わる部分はあると思います。

ディスカッションテーマ② 日本株市場 今後の成長分野は?

草刈:続いてのテーマは「日本株市場、今後の成長分野は?」です。

DX、EV、フィンテック、ヘルスケア、リスキリング等について、ディスカッションしたいと思います。これらのテーマの中で、岩本さんが特に注目しているものがあれば教えてください。

岩本:DXは語り尽くされていますが、日銀短観やGDPを見ていてもIT投資はなかなか落ち込んでいません。従来は、通信企業の基幹システムが入れ替わるタイミングでIT投資が繰り返されるサイクルがありましたが、昨今はまったく見られません。

セミマクロ統計では、企業がIT投資を持続的に行っている状況が見て取れます。企業は現金で投資するわけですが、労働人口が減る中で生産性の向上が急務になっており、ここで投資を止めれば競合に負けるという意識が感じられます。その意味では非常に有望な分野だと思います。

さらに、今はいろいろなデータが貯まりつつあるため、データを利活用して新しいビジネスを創出する流れも止まらなくなっています。したがって、中長期の投資テーマかつ大きな成長市場分野として非常に注目しています。

草刈:セミセグメントくらいまで深掘りして、何かみなさんのヒントになるようなことをお話しいただけないでしょうか?

岩本:従来、ITを使う分野は金融や通信業界などに限られていましたが、最近は違います。自動車などは代表的かもしれませんが、建設やプラントなど、さまざまな分野の企業がITやソフトウェアへの投資に踏み切っています。

ただし、このような会社にはITの知見がありませんので、プロジェクトをきちんと管理してサポートするパートナーが必要になります。今はそのようなニーズも高まっていると感じます。

草刈:建設やプラントなどは「外的な環境が厳しいところではパソコンなんて使えない」ということで、これまではITとは相容れない業界と考えられてきました。そのような課題に対して、機器のハードウェアを変えるというよりも使い方を工夫した結果、生産性が非常に上がったということでしょうか?

岩本:そのとおりです。以前、NTTドコモの下請け企業にインタビューしたことがあります。この会社は、モノの動きを即座に感知してリアルタイムに動かす技術を持っているのですが、従来は通信キャリアに使われていた技術が、自動車やロボット業界などでも活用されるようになっていると話していました。

センシング技術や駆動技術が上がったことでソフトウェアが使いやすくなり、リアルとソフトの融合がいろいろな業界に取り入れられていると感じます。

草刈:技術が他分野に広がる理由の1つとして、リスキリングとの関わりもあると思いますが、以前より人材の流動性が高まったということはありますか?

広木:IT人材の流動化とDXの推進には関係があると思います。建設業界などがデジタルに馴染まなかったのは、産業自体の性質の他にIT人材不足も要因だったと考えられます。今はIT人材をIT業界のみで抱え込める時代ではないため、流動性が高まり、ITスキルを持った人がいろいろな業界でデジタル化を進めてきたという背景はあると思います。

草刈:過去の日本企業のIT投資は、基本的にコスト削減にフォーカスされてきたと思います。それが「新たな価値を生み出そう」「人手不足を解消しよう」という方向に転換した時に、今まで考えたこともなかった種類の人材を採用するようになり、結果として人材の流動性が生まれたということでしょうか?

岩本:それはあると思います。一般的な自動車会社や製造業の企業でも、IT人材の募集は大変な勢いで増えており、足りない部分はITコンサルタント会社に人材派遣をお願いしています。

草刈:私は、ヘルスケアの領域で治療用アプリが出てきたことに驚きました。これまでは、処方薬を飲むなど直接体に作用させることが「医療行為」だと思っていましたが、薬事承認を受けたアプリを使用することが「治療」となるのは、これまでの考え方とはまったく違うと感じます。このような新しいテーマは本当におもしろいと思います。

広木さんはこれ以外に、何か国内でおもしろいと思うテーマはありますか?

広木:挙げられたテーマはすべておもしろいと思いますが、EVについて少しお話ししたいと思います。日本は出遅れていると報道されがちですが、実際のところEVの軸や全容はまだ固まっているわけではないと思います。

トヨタ自動車の持つ「全方向」スタンスは、「車はEV一本槍、電池はリチウムイオンのみ」という方針ではありません。いまだにハイブリッドも展開するし、電池も全固体電池です。先日のニュースでトヨタ自動車の株はずいぶんと上がりましたが、それでもまだいろいろな可能性を模索している段階です。水素も諦めていないし、内燃機関の良さもあると思います。

ヨーロッパでは「CO2を抑えて走れるのであれば内燃機関でも良い」というように、規制が一部変わってきています。その意味では、EVを含めた自動車産業そのものの方向性がどのように定まっていくのかが、まだわからないのではないかと思います。

草刈:どうしてもエンジンのことばかりで、ゼロイチで判断されてしまいますが、トランスミッションだけでなく、左右のタイヤをうまく回すためのデフギアなどの装置の開発も、実はすごく難しい部分です。

工作機械などが全部なくなるという話になりがちですが、見落としてはいけない部分が残っていると思います。

広木:昔は「EVは車の中にコンピュータとバッテリーを積んで走るもの」という極端なイメージがありました。そのため、エンジンがないから軽いのかと思っていたら、実は重いということが最近わかってきました。車体の重さはタイヤの負荷につながりますので、摩耗によって粉塵が出るという新たな問題が発生しており、EVの盲点だったと思います。ヨーロッパでは、規制の動きがいち早く始まっています。

このように、今度はタイヤメーカーもEVに対応する必要が出てきて、新たな技術の競争が生まれています。したがって、EVの普及に際し、いろいろなところで課題が出てきていると思います。

今こそ、日本株!注目テーマと今後の成長分野を考える(2023年8月22日)

新着ログ

「証券、商品先物取引業」のログ