経営戦略としてどのようにIRを位置付けてきたのか? 最新のIR発信の潮流や効果について、事例とともに語る

登壇者のご紹介

後藤敏仁氏(以下、後藤):よろしくお願いします。テクニカルセッションということですが、比較的カジュアルにいろいろと突っ込んで聞いていきたいと思っています。「経営戦略としてのIR」ということで、お二方をご紹介します。まず、Macbee Planetの千葉社長です。

千葉さまは、今はもう社長ですが、IPOされた時点ではCFOで未上場の段階からファイナンス部門を担い、上場後もCFOかつ社長としてかなり株価を上げ、すばらしい成果を残していらっしゃいます。

続いて、noteでCFOをされている鹿島さまです。詳細は後ほどご説明します。このお二方に、実際にどのようなことを行ってきたのか、また最近のIRの潮流などをいろいろお聞きしていきたいと思っていますので、よろしくお願いします。

MacbeePlanetご紹介

後藤:まず、Macbee Planetのご紹介です。株価が非常に大きく成長している会社です。ちなみに私は、投資マニアというより、むしろIRマニアと呼ぶほうが近いと思っており、いろいろなことを調べています。

最近、上場直後の1ヶ月の平均株価に対して、3年後の1ヶ月の平均株価が3倍以上になっている会社の数を調べました。毎年、上場する企業は100社前後で推移していますので、過去10年のトラックレコードでは、1,000社くらいが対象の企業群となります。この1,000社の中で、上場して3年後に1ヶ月の平均株価が3倍以上になっている企業は、62社か63社しかありません。つまり6.2パーセントか6.3パーセントです。

その中でもMacbee Planetは、僕の調査の中ではトップ10に入っている会社です。みなさま勢いをつけて上場しますので、業績や成長率だけで言えば同じような会社はほかにもたくさんあったはずですが、中でもMacbee Planetは株価を抜群に伸ばしています。今日は、経営戦略としてどのようにIRを続けてきたのか、そのあたりのお話をうかがいたいと思います。

プロフィール

後藤:千葉さまに、会社の紹介と自己紹介をお願いしたいと思います。

千葉知裕氏(以下、千葉):Macbee Planetの代表を務めている千葉と申します。どうぞよろしくお願いします。私は、もともと公認会計士という資格を保有しており、Macbee Planetに入社する前まではずっと監査法人にいました。あくまでMacbee PlanetをIPOさせるために2018年10月にジョインし、その半年後に取締役になりました。Macbee Planetは2020年3月に上場しています。

上場来、Macbee Planetをグループとしてさらに拡大していくことを考えていましたので、グループ経営を推進するという観点から、私が代表を務めたほうがさらに伸びていくだろうという役員間の合意があり、2021年12月に代表に就任しました。

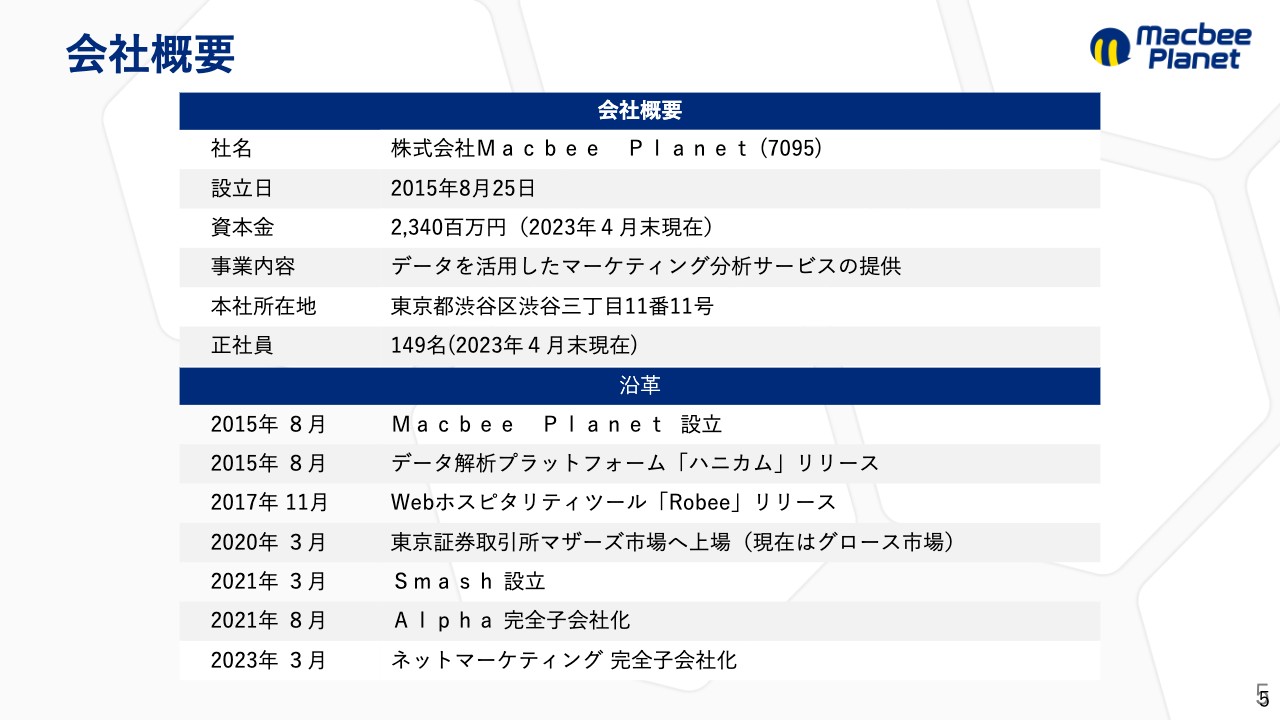

会社概要

千葉:Macbee Planetという会社がどのような事業を行っているのかについてお話しします。創業は2015年の8月で、事業の内容は、スライドに記載したとおり「データを活用したマーケティング分析サービスの提供」です。簡単にお話しすると、Webの広告代理店のポジショニングであり、一方でテクノロジーを活用しながら、成果の最大化を図っていくことをミッションとして事業展開を行っています。

創業から5年弱で上場を果たし、2021年8月にAlphaというテクノロジーの会社をM&Aし、2023年3月には売上が同規模だったネットマーケティングという会社をM&Aし、規模拡大が進んでいます。

事業概要:LTVマーケティングとは

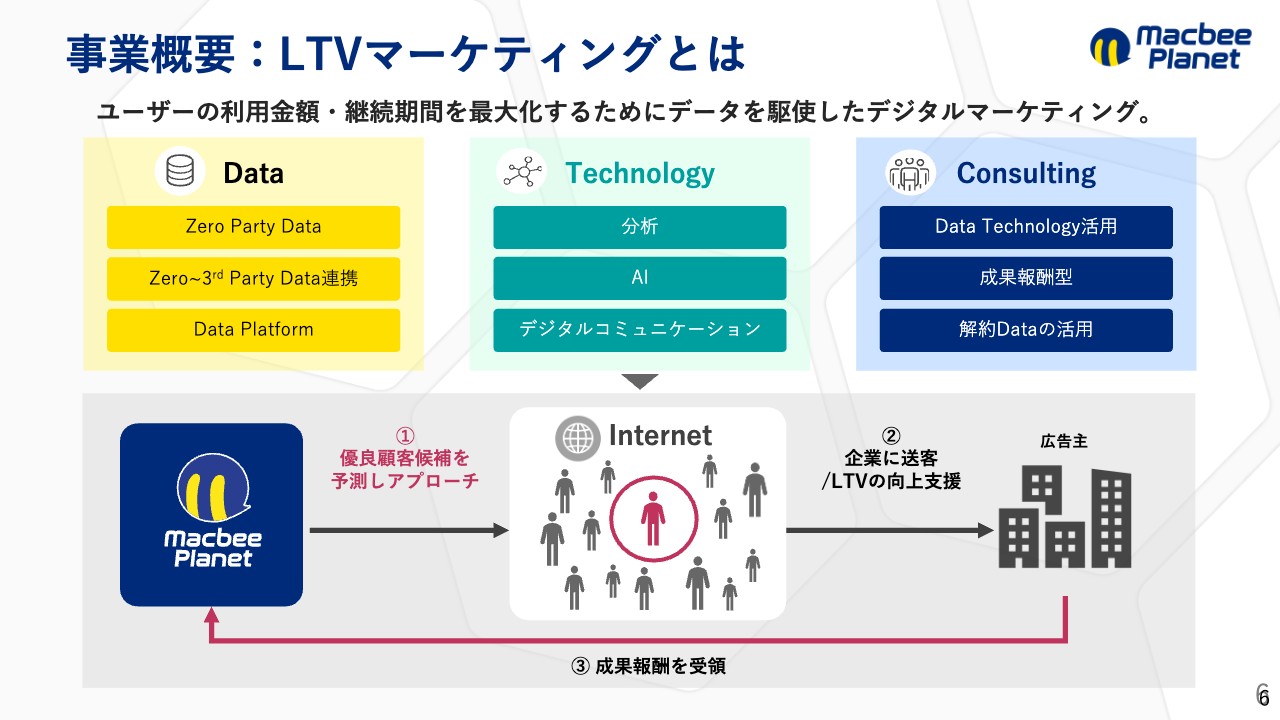

千葉:事業の概要です。私たちは、広告代理とテクノロジーを掛け合わせた事業・サービスを「LTVマーケティング」と呼び、ユーザーの利用金額や継続期間を最大化するためのマーケティングを行っています。

データを着実に取得し、それをテクノロジーの力でしっかりと可視化していきます。そこに人の力であるコンサルティングを掛け合わせることによって、成果を最大化していこうというコンセプトで事業展開を行っています。ビジネスモデルの細かいお話は割愛します。

業績推移

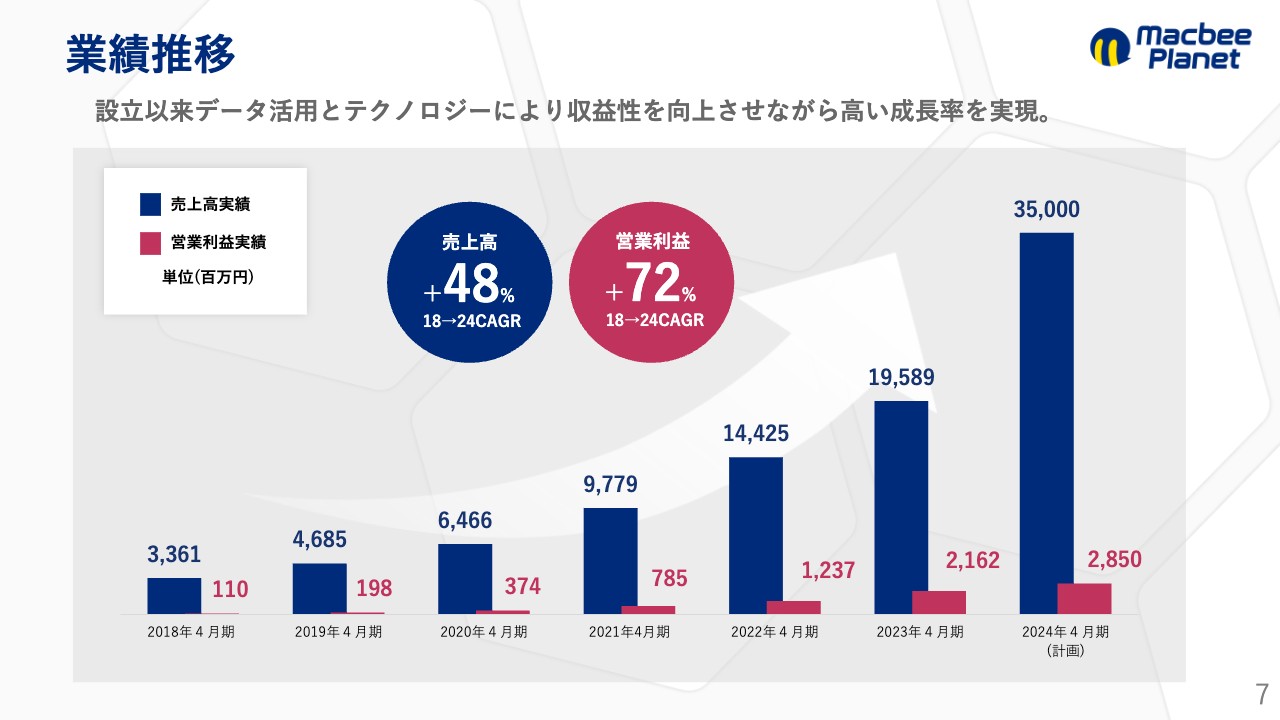

千葉:業績の推移についてお話しします。テクノロジーをうまく活用しながら広告代理を行っていくビジネスモデルであり、売上高はCAGR48パーセント、営業利益はCAGR72パーセントと、創業来、右肩上がりに成長しています。

2023年4月から、今期の業績予想がかなりジャンプアップしているのは、ネットマーケティングという売上高120億円ほどの規模の会社をM&Aした影響です。今後も、Macbee Planet、ネットマーケティングともに、どんどん成長していくことを考えています。どうぞよろしくお願いします。

後藤:Macbee Planetは、IRでも非常に有名な会社です。投資家や、いろいろなところからの評価も高いですが、どれくらいの時期からIRに注力することを考えていましたか?

千葉:本当に入口で考えると、上場の半年くらい前です。成長可能性資料を作る時に、社内では人材がいない上に、どのような人に頼ればよいのかがわからない中で、まずは外部のコンサルを入れようというところから始まりました。そして、もともと上場会社の経営企画にいて、役員もしていた人に並走いただいたというかたちです。

後藤:先ほどの経営者セッションの時も、チェンジホールディングスの福留社長が「外部のIRコンサルを活用している時もある」とお話ししていました。確かにIRは、何をすればよいのかよくわからず、正解がなかなかないため、外部の知見を活用することが非常に有効に機能したと思います。振り返ってみて、一番大きなポイントになったことを教えてください。

千葉:上場1年目のタイミングでのIRへの力の入れ方が、かなり良かったと思います。私たち役員は経営戦略を考えながら事業展開を行っていますが、この2年間はそれ以外に、今日も来ているIR担当の前橋と外部のコンサルと私とで、IRチームとして週に1回、壁打ちをしながら2時間くらいずっと戦略を考えています。

1年目は壁打ちをしながら、IR起点での競合はどこになるか、どのようにMacbee Planetを見せれば、事業やポジショニングが一番わかりやすいかなどについてずっと考えていました。それが非常に大事だったと思います。

後藤:noteは昨年の12月に上場しましたよね?

鹿島幸裕氏(以下、鹿島):はい、昨年の12月です。

後藤:今はまだ1年目ですが、いかがですか?

鹿島:当社の場合は、逆に上場前にIRで外部のコンサルを使っておらず、投資家とのコミュニケーションについては、それより前にも機関投資家とお会いしていましたので、上場の1年くらい前から専任のIR担当を採用しました。上場前から私とその専任の2人でタッグを組んでIRを行い、上場後の今も2人で行っているという体制です。

後藤:けっこう頻繁にコミュニケーションを取っていますか?

鹿島:はい、取っています。昨年はマーケット環境が悪く、今も引き続き良くないのですが、その中で私としてはIRに力を入れ、Macbee Planetのような伸び方をしたいと思っています。そのため、私の頭の中の比重もかなりのシェアをIRに割いています。そのような意味では、IR担当と膝詰めで「どうしたらよいのかな?」と、常々議論しています。

後藤:よくあるテーマとして「どのような人をIRの担当にすればよいのか?」ということが挙げられます。特に新興企業系、グロース、スタンダード企業においては、IRを経験している人が少ないという印象があります。

転職市場においても、IR人材はピタッとくる人がなかなかいないため、その中で人材を育成しつつ、自分たちも経験しながら経営を進めていくというかたちが多いと思います。お二方は、どのような人が適していると思われますか? 千葉さまからお願いします。

千葉:Macbee PlanetのIR担当は、もともと事業側にいた人間ですので、IRやコーポレートについてあまり深い知見がない状態でアサインしていますが、Macbee Planetの事業や業界理解ができていることに加えて、並走して「これならうまくいく」という担当をアサインすることが、非常に大事だと思っています。その2点ですかね。

後藤:「これならうまくいく」というのは、どのようなイメージですか?

千葉:非常に感覚的な話ですが、私とタイプが違うほうがよいと思っています。私はもともとコーポレートの人間ですので、会計やバリュエーションの観点から会社を見ます。ですので、反対に事業から数字を見る人、守りと攻めのようにタイプが違う人のほうがバランスが良いと思います。

後藤:鹿島さまはいかがですか?

鹿島:私は、IRの専任を採用したいと思っていましたので、IR担当というかたちで経験者を採用しようと思い、実際に大企業でIRを担当していた人に入っていただきました。逆に千葉さまにお聞きします。私もMacbee PlanetのIR担当の前橋さまを存じ上げていますが、IR経験は特に気にならなかったのですか?

千葉:非常に気になりました。上場した時の時価総額が50億円くらいで、1つの目標として「1,000億円を目指そう」という目標を掲げていました。しかし、私もIRを深く理解していたわけではなく、前橋もずっとIR界隈にいたわけではないため、手探り状態でのスタートとなり、かなり不安でした。したがって、並走してくれるIRサポーターが必要だったというイメージです。

鹿島:先日、まったく違う場面で他の会社のCFOの方と話していると「IR担当を採用したいが、どこで採用したらよいのか、どの媒体にいるのかがさっぱりわからない」という話になりました。

私は運良く採用できましたが、人材は市場にあまり出てこないのか、なかなか見つかりません。それなら自社で育てるしかなかったり、またIR担当にも事業理解や営業マインドが重要だったりして、マーケット的に人材要件がまだあまり固まっていないところがあるのかもしれないとは、お話を聞いて思いました。

後藤:上場するといきなりIRを行うことになりますが、確かに共通して言えるのは、自社のことをよく理解し、話せることが大事だということだと思います。自分自身もCFOをしていた時は、社長より自分のほうが投資家に対して絶対にうまく話せると思っていました。「自分が話したほうがストレートに会話が通じる」「自信を持って話せる」というくらいの気持ちを持った人のほうが、担当としても任せやすいと感じます。

もう少し詳しく聞きたいのですが、Macbee Planetはテクニカルな点でも「いろいろある」というお話でした。資料を見るだけではなかなか伝わらないといいますか、一見すると当たり前のようなことも多いですが、その裏ではいろいろな工夫がなされ、努力もされていると思います。そのような具体例をいくつか挙げていただけますか?

千葉:現在の決算説明資料にたどり着くまでに、けっこう汗水流している部分もあります。例えば、個人投資家や国内の機関投資家からいただいたフィードバック等を整理して、それを資料に落とし込むという作業を、毎四半期繰り返していました。

毎四半期の間に機関投資家と面談する中でも、ブラッシュアップを重ね、けっこうな回数マイナーチェンジしていますので、ブラッシュアップの回数でいいますと、おそらくこれまで20回か30回、数え切れないくらい行っています。

海外の機関投資家と接点を持ったのは、時価総額が200億円を超えたくらいのタイミングかと思いますが、海外の著名な機関投資家がMacbee Planetを見てどこがわかりづらかったのかを聞き、それを資料にしっかり反映するということをひたすら繰り返しました。まったくテクニカルではないかもしれません。

後藤:どのあたりがわかりにくかったのかをきちんと調査されているというのが、すばらしいと思いました。1on1ミーティングをしている時に先方から質問を受けることは多いですが、発行体側からヒアリングすることはほとんどありません。人に聞いても、積極的にヒアリングを行っている会社は少ないと思います。

「どこがわかりにくいですか?」という質問はおもしろいと思います。鹿島さんも、かなり資料をアップデートされていますよね。

鹿島:そうですね。当社は上場1年目ですので、決算もまだ3回しか開示していません。最初の決算は上場から1ヶ月も経っていない通期決算だったため、会社概要含めロードショーで使った成長可能性資料をほぼそのまま使っている状態でした。

対象とする投資家層も、今のフェーズですと個人投資家に積極的にアプローチしていかなければならないため、よりわかりやすくするためにブラッシュアップしています。まだ20回もブラッシュアップできていませんが、実際に上場して投資家の方とお話しすることで気づくこともあるため、それは適宜反映するようにしています。

後藤:資料についてお話ししていいでしょうか? 僕はIRマニアなもので、投資目線ではなくプロ目線で、その資料がどのくらいうまく内容を伝えられているかを、時間が許す限り勝手に分析するという趣味を持っています。

例えば第3四半期の場合、第2四半期と前年の第3四半期の決算資料と比較して、どこを上に持ってきて、どこの優先順位を下げているのか、それによって何を伝えようとしているのかなどを想像しながら、どこをシンプルかつクリアに伝えようとしているのかを、考えるのが非常に好きです。許可なく勝手に行っているため、不愉快に思われる方もいるかもしれませんが、上場企業の資料を見ながら勝手に分析しています。

Macbee Planetの資料は大変わかりやすく、さまざまな蓄積がありつつ変遷していることがよくわかります。noteも、会社の事業とリンクしているように思いますが、余分なものを削ぎ落とされた資料はとてもシンプルで、非常に参考になります。

さて、このあたりで話題を変えます。僕は時価総額が上がっていくフェーズについても分析しています。

スポーツが好きなためサッカーに例えますが、時価総額の上がり方には、「ポゼッションタイプ」のようにポジションをキープしながら連続的に綺麗に上がっていくものもあれば、ふだんは静かなのにもかかわらず、ある期間にIRを集中させ、チャートの動きが鈍くなってきたら次の開示が出てくるという波状攻撃的なIRもあり、一様にはいかないと思うところがあります。

そのような観点から、Macbee PlanetではIRの出し方について、気をつけていることはありますか?

千葉:IRの出し方についても、かなり試行錯誤しました。以前は「プレスリリースは年間に何件出す」という目標を定め、例えば初年度は「月2回のペースで年間24件出していこう」という話をしていました。どのパターンがもっとも株価に寄与するかを見ようとしたところ、「プレスリリースを出すと株価が下がる」という事態が連続して起きてしまいました。

逆に「では出さなければ株価が上がるのだろうか?」とも考えましたが、出さなければチャートの動きが鈍くなりました。このような動きを何パターンか繰り返しながら、試行錯誤していた感じです。

後藤:どのようなパターンが効果的でしたか?

千葉:結果的に、「会社としてのアクションがしっかりと起きている」という事実を、投資家の方が理解できる状況を作ればいいことに気がつきました。

そのため今は、特にノルマは設けず、あくまで自然体で着実にプレスリリースを出すことにしました。会社としては戦略を1つずつ、着実にクリアしていますので、それを正しく出していくかたちに切り替えました。

後藤:確かにそうですね。僕も「無理やりにでも月間で何本出す」と、ひねり出そうとしていた時がありました。量から生まれる質もあると考えてもいたのですが、おっしゃるとおりなんの意味もなかったこともありました。

ただし、だんだんコツがつかめてくると、マーケットが材料視しそうな内容をどのように出していくかということに帰結します。

関係のないことを出すとすぐに見抜かれます。しかし「マーケットの持つ関心とは、どのようなことだろうか?」という興味が深まり、「このタイミングならこのようなことに関心があるだろうから、このような開示を出そう」ということに気づけるヒントになっている感じがします。鹿島さんはいかがですか?

鹿島:私は、まだ模索中というのが実際のところです。

上場して決算発表を行い、一度はそこで盛り上がりました。しかし次の決算発表までの3ヶ月間にあまりIRを出さないと、株価が次第に下がってくることも確かに感じています。今は特に「何本出す」という数字目標は決めていませんが、やはりある程度の手数は必要だと思っています。

後藤:ありがとうございます。逆に「これは少しやりすぎてしまった」「試してみたけれど今ひとつだった」という施策はありますか?

千葉:具体的な事例は今すぐには出てきませんが、これまでのすべてが血となり肉となっていると感じています。あまり過去を振り返らず、反省をして次の施策に活かしていくため「これは失敗したな」というものはほとんどありません。

後藤:すばらしいです。決算発表ごとに株価が下がったという経験はありませんか?

千葉:そのような経験でいいますと、私が代表に就任した2021年12月の決算で、唯一株価が急激に下落しました。

当時の株価は最高で約1万3,000円でしたが、代表交代の情報をみなさまに正しく伝えられず、 創業者が辞めたことを不安視されました。さらに業績も前四半期比で下がってしまったこともあり、一気に下落しました。約1万3,000円から約4,000円まで下がったため、その時はかなり「失敗したな」と思いました。

後藤:すごいですね。しかしその後、比較的すぐに株価は回復しましたよね。

千葉:そうですね。次の四半期で業績が回復したのが安定材料になったと思います。しかしそこから1万4,000円に復活するまでは、かなり長く感じました。

後藤:先ほどの経営セッションでも、減損を出したり、会社として良かれと思って取ったアクションがマーケットからネガティブ視されたりして大きく値が下がると、回復するのに最低1年半はかかるというお話がありました。Macbee Planetでは、回復に向けてどのような努力をされましたか?

千葉:個人投資家向けも機関投資家向けも同じですが、「なぜ代表交代したのか」「なぜ業績が下がったのか」ということについて、直接伝えなければいけないと考えました。決算発表が終わり株価が6,000円ぐらいまで下がり始めたところで、主要な機関投資家の方にお話しして回りました。

後藤:すごいですね。

千葉:丁寧な説明が一番の回復のポイントだと思ったため、十分に説明し続けようと考えました。

後藤:その時期には、説明にかなりの時間を割かれたのですね。

千葉:そうですね、けっこう割いた記憶があります。

後藤:ありがとうございます。鹿島さんは、まだ失敗というほどのことはないかもしれませんね。

僕も多くのCFOやIR担当の方から「決算発表のたびに下がるんだよね」というお話を聞きます。業績は成長しているにもかかわらず、決算発表のたびに下がることもあるそうです。

「IRのやりすぎ」というと変な言い方ですが、個人投資家を意識しすぎるあまり、不用意に煽るわけではないですが、期待値が高まりすぎて決算のたびに逆に下がるというケースもあるようです。

難しいところですが、いかに適切に期待値をコントロールしていくかが大事だと思います。ちなみに僕が現役の時は、残念ながら決算発表のたびに売られてしまい、非常に胃が痛かった思い出があります。うまくできていなかったという反省です。

noteご紹介

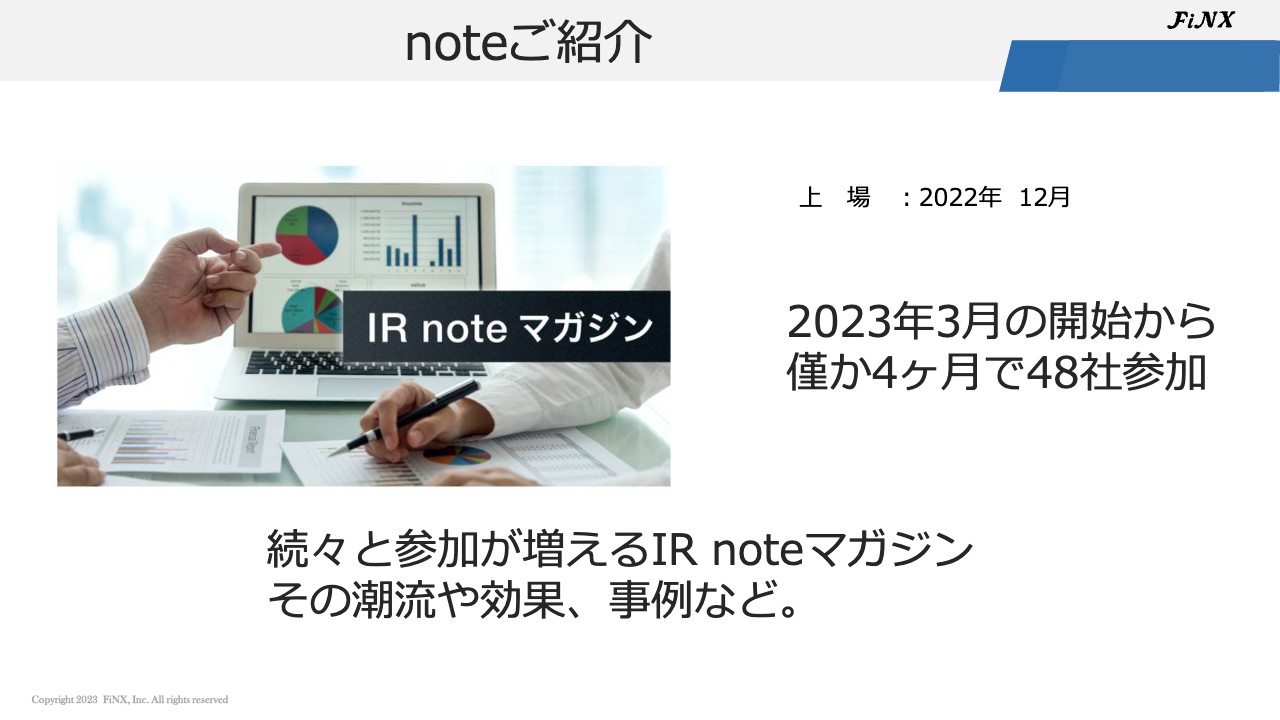

後藤:ここからは鹿島さんのパートに移りたいと思います。noteは2022年12月に上場されたばかりですが、上場直後の2023年3月から「IR note マガジン」というサービスを開始しています。これは非常に新しい流れだと思っています。

ちょうど、「新NISA」をはじめ金融に関して国全体で取り組んでいこうという流れがあり、さまざまな取り組みが増えてきています。そのような中で最近は、投資家に向けた情報発信も大きく変化してきていると感じています。

かつてはIRの手段として「Twitter」(現X)が一気に伸びた時期もありましたが、情報が断片的になったり、ツイートが流れたりして蓄積しないという課題もあり、ふだんの決算説明資料にはない、その他のカジュアルなスタイルで直接的に企業の情報を伝えようという取り組みが増えています。

そのような流れの中でも、「IR note マガジン」はサービス開始4ヶ月で48社が参加し、まもなく50社に到達するなど順調に参加社数を伸ばしています。そのお話についても聞かせていただきたいと思います。鹿島さん、よろしくお願いします。

鹿島:ありがとうございます。あらためまして、noteでCFOを務めている鹿島と申します。私からは、今ご紹介にもあったIR発信の新しい潮流についてご紹介し、その効果にも触れたいと思います。

note株式会社 取締役 CFO 鹿島 幸裕

鹿島:簡単に自己紹介します。私は大学を卒業後、外務省に入省しました。当時の仕事はもちろんIRとは関係なく、ファイナンスに関するバックグラウンドもありませんでした。その後、アメリカのスタンフォード大学に留学し、そこでファイナンスなどを学びました。

その後は戦略コンサルティングやメガベンチャーなどで、ファイナンス領域・コーポレート領域やそれ以外の経験も重ねながら、2018年9月にnote株式会社に参加しました。

先ほど千葉さんの紹介を見て気づきましたが、千葉さんもMacbee Planetに2018年10月に入社されたとのことで、ほぼ同じ5年前の2018年9月にnoteに参画しています。

note 2022年12月21日 上場

鹿島:noteのご紹介です。2022年12月21日に上場し、約8ヶ月が過ぎました。上場1年目のIR1年生ということもあり、このような場にも参加しながら勉強しているところです。

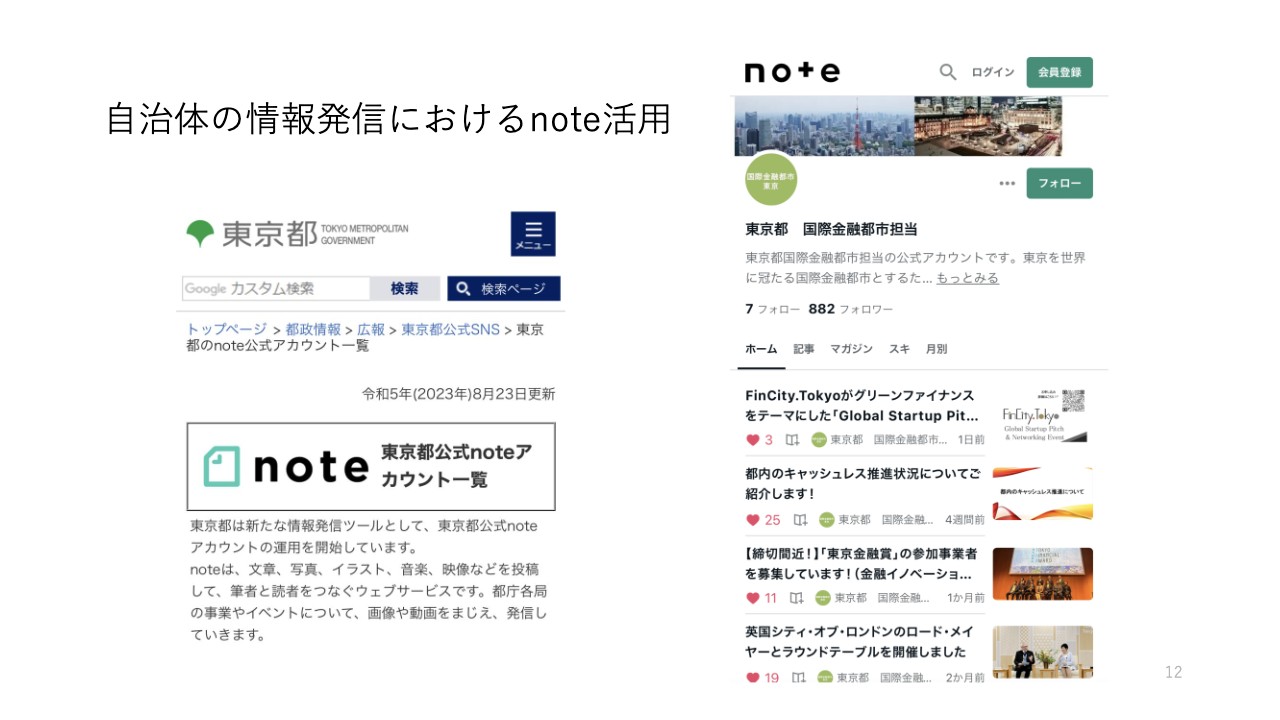

自治体の情報発信におけるnote活用

鹿島:先ほど小池都知事も登壇されていましたが、本日のテーマである東京都にも「note」をご利用いただいています。

東京都は大きな自治体ですので、広報を目的としたアカウントや、今日の冠にもなっている「国際金融都市」に関するアカウントなど、複数のアカウントから「note」を発信しています。このような情報発信のプラットフォームとして、多くの自治体にも活用いただいています。

上場企業のIR記事を配信する「IR note マガジン」

鹿島:本日のテーマである、IRについてお話しします。先ほど後藤さんからもご紹介があった「IR note マガジン」を今年3月にリリースしました。

リリースの背景を説明します。もともと去年ぐらいから「note」でIR発信される企業が増えてきました。それぞれ個々に発信されていましたが、「note」には「マガジン」という異なる発信者が発信したものをまとめられる機能があり、この機能を使ってさまざまな企業のIR発信をまとめることによりさらなるスケールメリットが出るのではないかと考え、「IR note マガジン」を立ち上げました。

8月24日時点でフォロワーが1,108名に上っています。IRをされている方々はわかるかと思いますが、1,000人以上の投資家にアプローチするのはかなり大変なことです。このマガジンに加わっていただければ、すぐに1,000人以上の投資家に向けて無料でIR情報を発信することが可能です。

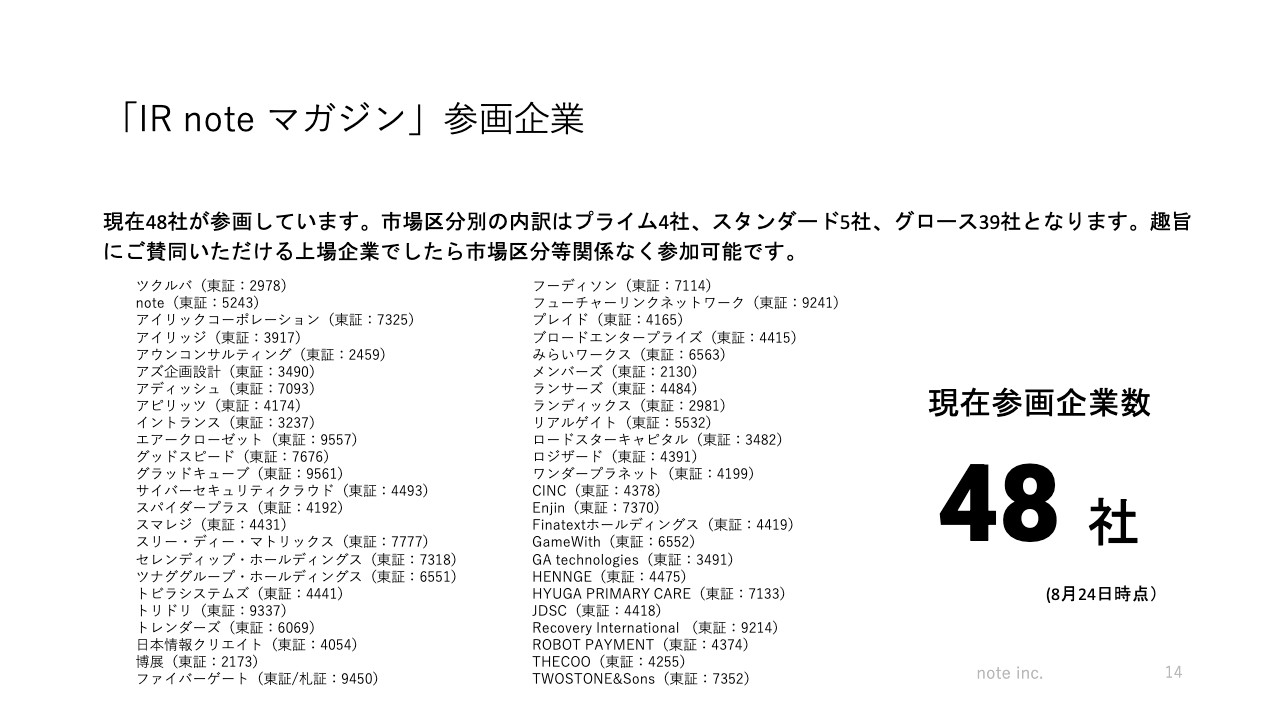

「IR note マガジン」参画企業

鹿島:参画企業は8月24日時点で48社、実は今日も1社加わったため現時点で49社が参加されており、50社まで目前に迫っています。グロース企業はもちろん、プライム、スタンダードと、さまざまな規模・業種の企業が「note」でIRを発信しています。

上場企業は全体で4,000社弱あり、まだ小さな割合ではありますが、このようにIRに積極的なトレンドが出てきていることは非常に喜ばしいことだと思っています。

後藤:すごいですね。参加企業が順調に増え、一種のメディアに育ちつつある感じがします。

鹿島:ありがとうございます。

主な掲載記事

鹿島:「IR note マガジン」でどのような発信がされているかについて、代表的な例をご紹介します。スライド左側のFinatextは、事業内容を知ってもらうための解説という標準的なパターンです。やはり、まずは事業を知ってもらうことが重要です。

スライド右側のサイバーセキュリティクラウドは、マンスリーレポートを掲載しています。月次の活動報告やKPIの進捗などを「note」で発信されている会社も多く、最近盛り上がりを見せています。

IR note マガジンの効果

鹿島:では実際に、「IR note マガジン」に効果があるのかどうかがみなさま気になるところだと思います。現在、FiguroutというIR分析プラットフォームを提供している会社と一緒に、サービスの効果を検証しており、株価に良い影響があるという結果がひとまず見えてきています。

「IR note マガジン」を立ち上げたのが3月23日ですので、そこからの株価の推移をプロットしたものがスライドの折れ線グラフです。青の実線が参画企業の株価変動、赤の破線がベンチマーク企業の株価変動、緑がグロース指数の動きを示しています。

グラフからおわかりのとおり、「IR note マガジン」参画企業の株価パフォーマンスは、ベンチマーク企業に対して4.9パーセント、グロース指数に対して6.7パーセント、アウトパフォームしています。

これにはさまざまな解釈があり得ますが、「IR note マガジン」でIR発信をすることによって、今まで知らなかった企業が投資家に認知されたり、もともと知っていた企業への関心がさらに深まって「株を買ってみようか」という購買行動に移ったりといった、直接的な因果関係もあると思っています。

あるいは「『note』を使ってIRを行う」という先進的な取り組みをしているということは、IR活動に力を入れているということですので、恐らく「note」外でも積極的にIR活動をされているのではないかと思われます。したがって、そのような「IRに積極的な企業である」というところが、株価に効いているのかもしれません。あるいは、業績的にIRにリソースを割けるぐらいの余裕がある会社が多いということかもしれませんので、そのような企業の株価は結果としてアウトパフォームしているという見方もあると思います。

解釈はさまざまですが、少なくとも相関関係はあると思いますので、「IR note マガジン」参画企業が、市場やベンチマークに対し有意にアウトパフォームしているということは言えるのではないかと思っています。

後藤:すばらしい数字ですね。当たり前のことですが、毎年約100社が上場する一方で、上場廃止になったり、M&Aなどで非上場化されたり、MBOのようなかたちで上場企業ではなくなる企業もあります。しかし、上場企業の増減数で言えば、圧倒的に増えている数のほうが多いのです。

したがって、例えば代表的な株系のメディアである「株探」にはニュースがどんどん増えていきます。もはや個人投資家の方も追い切れないレベルで、毎日のようにたくさんのニュースが出るのです。「どこが上方修正した、下方修正した」「新しい材料が出た、出ない」などの情報がどんどんと出てきて、5年前や10年前と比べても、今のほうがどうしても情報が埋もれやすくなっている気がしています。

積極的にIRを行う会社がある一方で、非積極的な会社があるとすると、どうしても目につきやすい会社のほうが、第一想起されやすいです。そのような意味では「note」に限らず、会社を知ってもらったり、インプレッションを上げたりすることは、これからますます非常に重要なテーマになっていくのではないかと思います。

ファイバーゲート

鹿島:ここからは、埋もれないためにどのような発信をしているのかという事例を、簡単にご紹介できればと思います。

ファイバーゲートは、投資家から聞かれるよくある質問とその回答集を「note」に掲載しています。投資家の方が疑問に思うことは大体重なっているため、多くの投資家から尋ねられるような重要な質問についてあらかじめ掲載しておくことで、それを読んだ投資家は、理解が深まった状態で面談に臨むことができるような情報を発信しています。

後藤:Q&Aは単純ではありますが、コンテンツとしては非常に有効な手法なのではないかと思います。Q&Aを通じて事業の理解が深まり、投資家側からもけっこう勉強になります。「機関投資家もこのような質問をしているんだ」「他の人はこのようなところを見ているんだ」といった自分の浅い観点が是正され、「そうか、ここはこのようなところを見るべきなんだ」という理解がどんどん深まります。

たかがQ&Aではありますが、「note」を使うというのは手法の1つです。また、僕はQ&Aの見せ方や出し方においてもこだわりがあるのですが、いかにQ&Aをわかりやすく、見やすくするかという点において、Qの部分を見やすいハイライトにしたり、フォントサイズを上げたりするといったちょっとした工夫は大切です。「Word」をそのまま貼ったような、平坦な一本調子の資料が多いため、興味を引くような見せ方をしていくことは非常に良いことだと思いますし、良い事例だと思います。

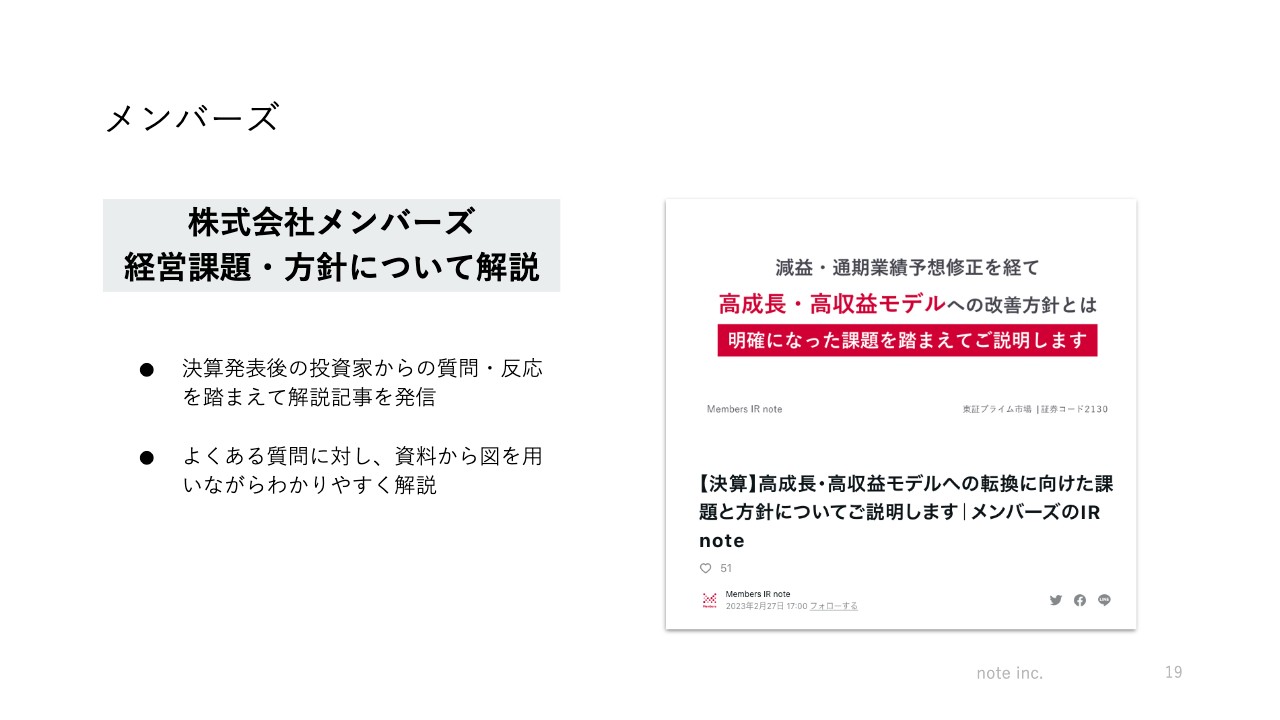

メンバーズ

鹿島:続いてメンバーズです。「note」を見ていただくと、「減益・通期業績予想修正を経て 高成長・高収益モデルへの改善方針とは」というタイトルになっています。タイミングとしては、決算で減益と通期予想の下方修正が開示された時期でした。

決算発表後は当然、投資家とはIR面談等を通じてフィードバックや質問を受けますので、そこで投資家から疑問に思われたことをあらためて「note」でまとめ、減益や下方修正というイベントに対し、より真摯にきちんと説明する内容になっています。

後藤:「明確になった課題を踏まえてご説明します」というのが良いですね。

ツクルバ

鹿島:続いてツクルバです。当然ながら、会社説明資料はIRサイトなどに掲載されていると思いますが、この「note」では、そのもう少し詳細な説明を文字情報で補足説明しています。決算説明資料や会社説明資料だけではわかりにくいところを埋めていくようなコミュニケーションをとっています。

スパイダープラス

鹿島:次にスパイダープラスです。「海外展開編」とありますが、会社の事業成長に向けてさまざまな取り組みがある中で、今回は「海外」というテーマで「海外展開に関する考え方」「海外での実際の導入事例」などについてIR解説を行っています。

通常のIRイベントだと会社やサービスについて網羅的に説明することが多いと思いますが、「テーマを絞って」という発信は意外とないと思いますので、テーマ別に1本のnoteとしてIR発信するのも、事例として良いのではないかと思っています。

日本情報クリエイト

鹿島:日本情報クリエイトです。BtoBで不動産会社向けのサービスを提供している企業なのですが、BtoBの商材は、投資家からすると自身が利用者として利用したことがないことが多く、顧客がどのような時にこの会社のサービスを利用するのか、どのような困りごとがあって利用するのかということを、実感値や手触り感を持って判断しにくいケースがあります。

そのためこの会社では、実際に顧客がどのような課題を感じた時に自社のサービスを利用するのかということを「note」でわかりやすく、ストーリー形式で紹介しています。

トビラシステムズ

鹿島:トビラシステムズです。こちらはモバイル関連のセキュリティサービスなどを提供している企業なのですが、事業の1つに「モバイル向けフィルタサービス」というものがあります。

こちらは1つのサービスですが、ある顧客は固定報酬、またある顧客は従量課金制というように、顧客ごとに売上の立ち方が異なっているそうです。

このように、同じサービスでも収益の積み上がり方が違うという、初見ではわかりにくい部分について、このような契約で進めていますと説明しています。こちらも、会社説明資料や決算説明資料だけではわかりにくいことに対し、行間を埋めにいくようなコミュニケーションではないかと思っています。

GameWith

鹿島:GameWithです。ゲームのメディアを提供している企業です。タイトルにあるように「GameWith10年間の歴史」ということで、どのような時にどのようなことがあって、どのような想いで事業を行っているのかという、創業から現在までの歴史を書いている事例です。

上場して長く経営していく中で、必ずしも昔からの投資家だけではなく、最近興味を持ったり認知したりする投資家もたくさんいると思われます。その中で、あらためて会社の歴史や想いなどを伝えて会社のファンになってもらうために、このようなコンテンツはとても良いのではないかと思っています。

ブロードエンタープライズ

鹿島:ブロードエンタープライズです。「note」の使い方でおすすめといいますか、最近出てきているのは、このようなインタビュー記事です。

特に個人投資家も機関投資家も、どのような経営陣が経営しているのか、創業者がどのような人かということは、投資判断に重要な影響があると思います。

代表や経営陣の中には、自分のことをあまり語りたくない方もいるかもしれませんが、投資家にどのような人が経営しているかをきちんと紹介して見せていくことは、投資家コミュニケーションとして大変良いのではないかと思います。

後藤:ブロードエンタープライズは、さまざまな新しい取り組みを積極的に行っています。例えば、決算発表後、その日のうちに振り返り戦のようなものを「Twitter」のスペース機能を使って展開しています。

「どのような感じなのかな」と聞いてみると、大変カジュアルでした。話の途中で「プシュ」と音が聞こえてきて、社長が「疲れたなぁ」と言いながら、「今日、どうだった?」と会話するような感じです。その時はたまたま上方修正を出されたタイミングだったため、「ここまで大変でしたよね」ととてもカジュアルに話しており、「時代も変わったなぁ」と思いました。

やはり、カジュアルに書きやすいという点も「note」の特徴です。また、機関投資家をはじめとして、個人投資家でも同じですが、最近は情報量が増えてきているからこそ、テキストが比較的ありがたいということがあります。

社長のトーンや力強さがわかりますので、その点では動画が非常に有効ですが、動画はすべて見なければいけません。一方で資料やドキュメントになっていると、検索などして気になったところだけを深掘りして読みやすいという面があり、そのような意味で、テキストコミュニケーションはIRに非常に有効なのではないかと思います。

グラッドキューブ

鹿島:カジュアルという意味では、グラッドキューブの事例も大変カジュアルです。こちらも社長の紹介コンテンツですが、「社長の見た目とIR」というタイトルでとてもおもしろいです。

「社長の見た目が一見派手に見える」ということをフックに、なぜそのような見た目をしているかという理由や背景を説明しています。読んでいて楽しいですがおちゃらけたコンテンツでは決してなく、最終的にはしっかりと「このような想いを持っています」という話や、社長の人となりがよくわかる、おもしろいコンテンツだと思います。ぜひ読んでみてください。

アディッシュ

鹿島:真面目な切り口では、自己株式取得などの重要なコーポレートアクションについて「note」を出している企業もあります。自己株式取得をするということは、今の自社の株価が安いと思っているということだと思います。こちらのアディッシュの事例は、実際の「note」でも、「今の株価は将来の成長性に対して割安だと思っているため、自己株買いをしています」ということを、きちんとコミュニケーションしている例ですね。

後藤:アディッシュのIR担当は女性の方なのですが、私がけっこう好きな点は、トップ画とタイトルの付け方が秀逸なところです。いかに短くシンプルに、刺さる言葉にするのかが難しいのですが、現代っぽいといいますか、SNS受けしやすい感じに作られている感じがします。

トップ画もできるだけシンプルにしつつ、少しアイキャッチを入れるような、あまり余計なことはせず、シンプルかつアイキャッチが上手だと思い、私もいつも参考にしています。

ランディックス

鹿島:最後の事例はランディックスです。こちらは不動産関連の会社です。「『タワマン節税防止に係る税制改正』についてランディックス業績への影響は軽微だと考えます」というタイトルですが、今年6月に話題となった、「タワマン節税が是正されるのではないか」というニュースについて自社への影響を書いた記事です。

「相続税の節税目的のタワマン需要が、法改正によって落ちるのではないか?」という不動産業界にとってはネガティブなニュースがあり、翌日のさまざまな不動産関連企業の株価が下がりました。

ランディックスの株価も下がったのですが、この「note」をその日の夕方に出されました。「タワーマンションを大きく手掛けている会社ではないため、影響は軽微です」という内容できちんとコミュニケーションされたため、次の日にはしっかりと株価が戻っていました。

このように、株価が下がったことに対してしっかりアドレスした情報提供をすることで、投資家が安心し、株価も戻った例ではないかと思います。

後藤:ランディックスは、金利が上昇した際にはその影響などを素早く開示するなど、マーケットとの対話が非常に上手な企業だと思っています。やはり、マーケットに向き合いながら自社についてどのように説明していくのか、マーケットの関心に合わせて自社の状況をどのようにうまくコミュニケーションしていくのかということは、非常に重要なテーマなのではないかと思います。

ちょうどお時間になりましたのでこのあたりで終了させていただきます。本日はMacbee Planetの千葉さまにもさまざまな突っ込んだお話を聞かせていただき、ありがとうございました。

千葉:どうもありがとうございました。

後藤:また、noteの鹿島さまからは最新の豊富な事例をもとにご紹介いただきました。本当にありがとうございました。

鹿島:ありがとうございました。