【QAあり】INTLOOP、売上高は前期比+35%と過去最高 ディクスHDのグループインで競争力ある運営基盤を構築

通期ハイライト - Full Year Highlights

林博文氏(以下、林): INTLOOP株式会社、代表取締役の林でございます。本日は、当社の2023年7月期決算についてご説明させていただきます。

まずは、業績ハイライトです。売上高は過去最高を更新し、178億円となりました。前期比47億円増と過去最高の伸び幅を記録し、11期連続で増収を達成しています。営業利益は前期比3億円増の11億円、当期純利益は前期比2億円増の7億円となり、どちらも4期連続で増益となりました。

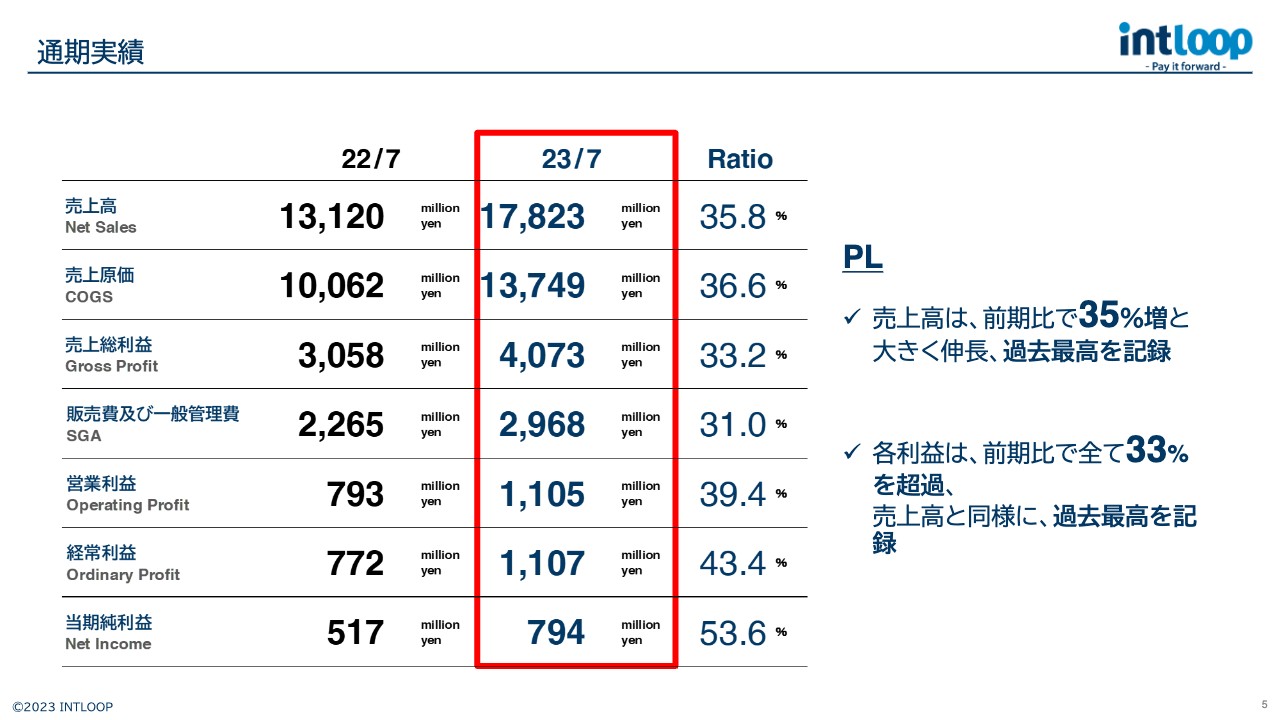

通期実績 - Full Year Result

通期実績です。売上高は前期比35.8パーセント増、営業利益は前期比39.4パーセント増、当期純利益は53.6パーセント増と、いずれも過去最高の伸びを記録しました。

決算資料をご覧の方の中には「前期第4四半期から売上高の伸びが少し下がっている」と感じた方もいるかもしれません。人材採用において、前期はデリバリー社員という、コンサルタント、SE、PMOのコンサルタントなどの採用にパワーを割き過ぎてしまいました。

そのため、営業担当の採用がなかなか進まず、社内の体制的に営業がやや伸びない状況になりました。そこで、昨期の後半から人事の増強を行い、今期に入ってからは営業に関しても採用が順調に進んでいます。今期第1四半期は同じくらいの伸びになり、後半以降は盛り返していくだろうと考えています。

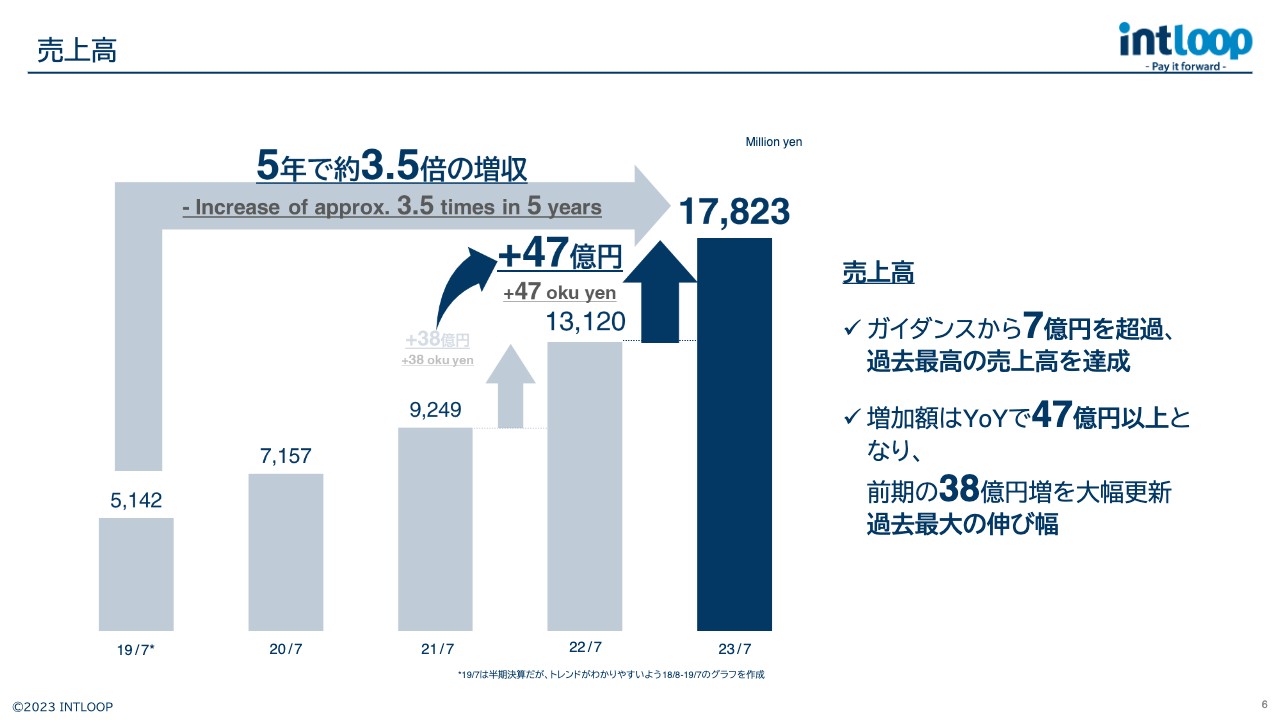

売上高 - Net Sales

売上高です。ガイダンスから7億円を超過し、過去最高の売上高を達成しました。増加額は前期の38億円増を大幅に更新する47億円以上となり、過去最大の伸び幅を記録しました。

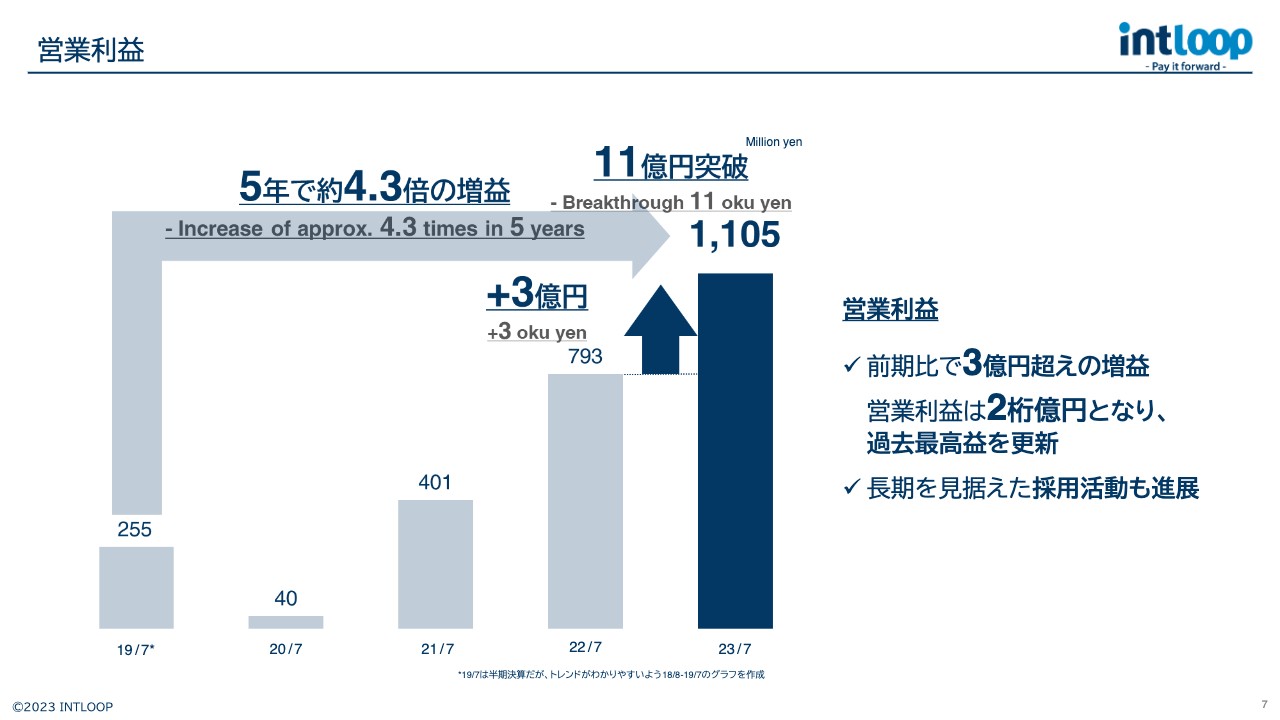

営業利益 - Operating Profit

営業利益に関しても、前期比で3億円超えの増益となりました。営業利益は初めて2桁億円となり、過去最高益を更新しました。長期を見据えた営業担当およびデリバリー社員の採用活動も、問題なく進捗しています。

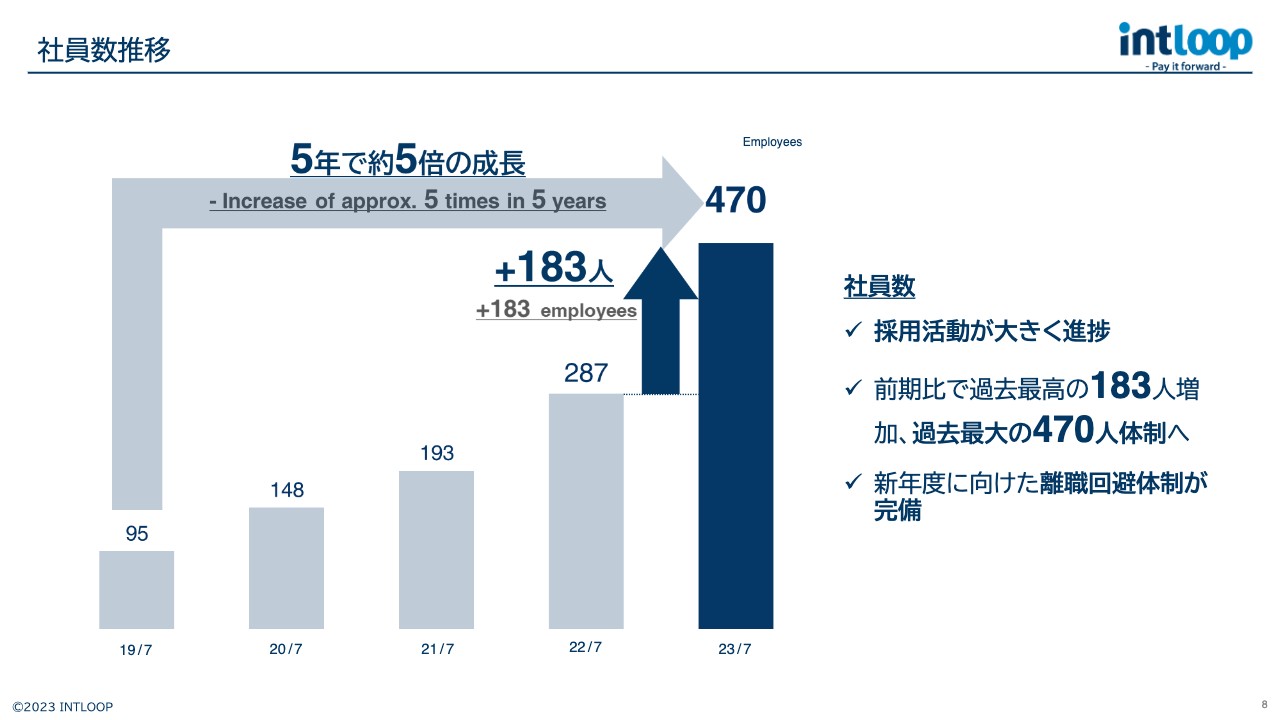

社員数推移 - Transition of Employees

社員数の推移です。デリバリー社員が中心となりますが前期比で183人増加し、2023年7月期末時点では過去最大の470人体制となりました。現時点ではすでに500名を超えています。当社の今後の課題は、離職回避のためのリテンションを進めていくことだと考えています。

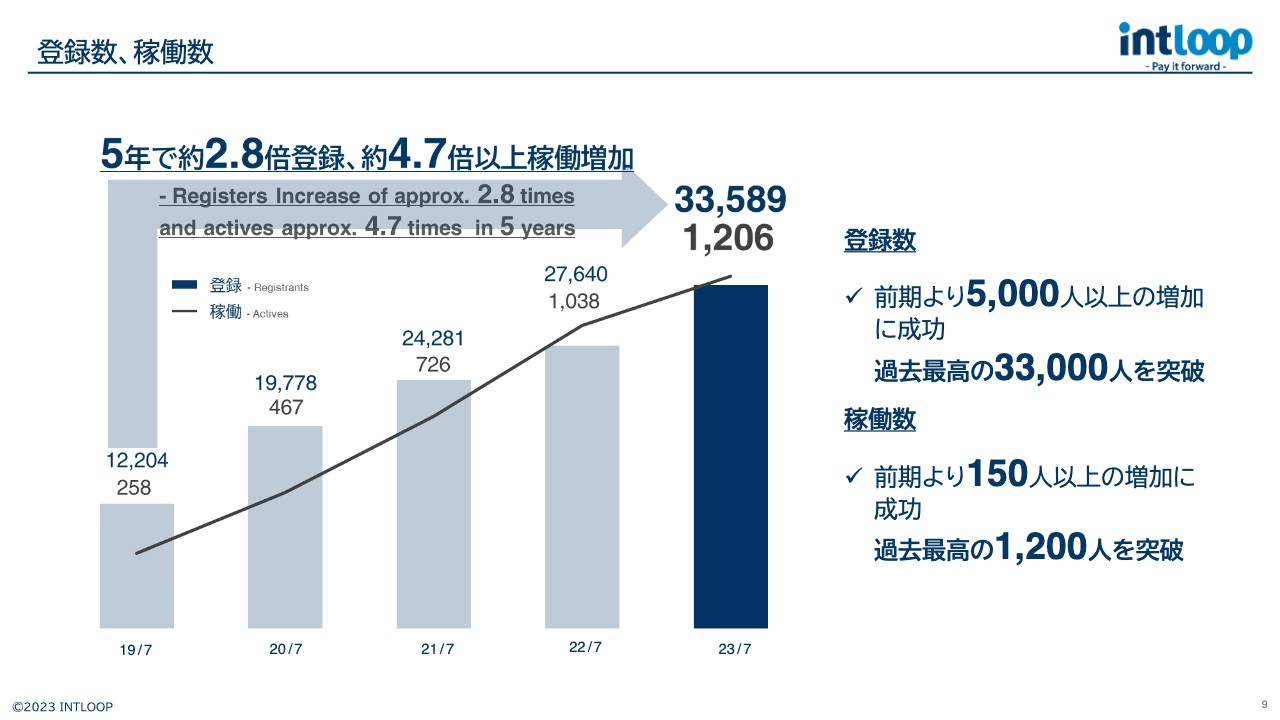

登録数、稼働数 - Registrants and Actives

フリーランスの登録数と稼働数についてです。登録者は前期より5,000名以上増加し、過去最高の3万3,000人を突破しました。稼働数も前期より150人以上増加し、過去最高の1,200人を突破しました。

中期成長戦略 - Medium-term Growth Strategies

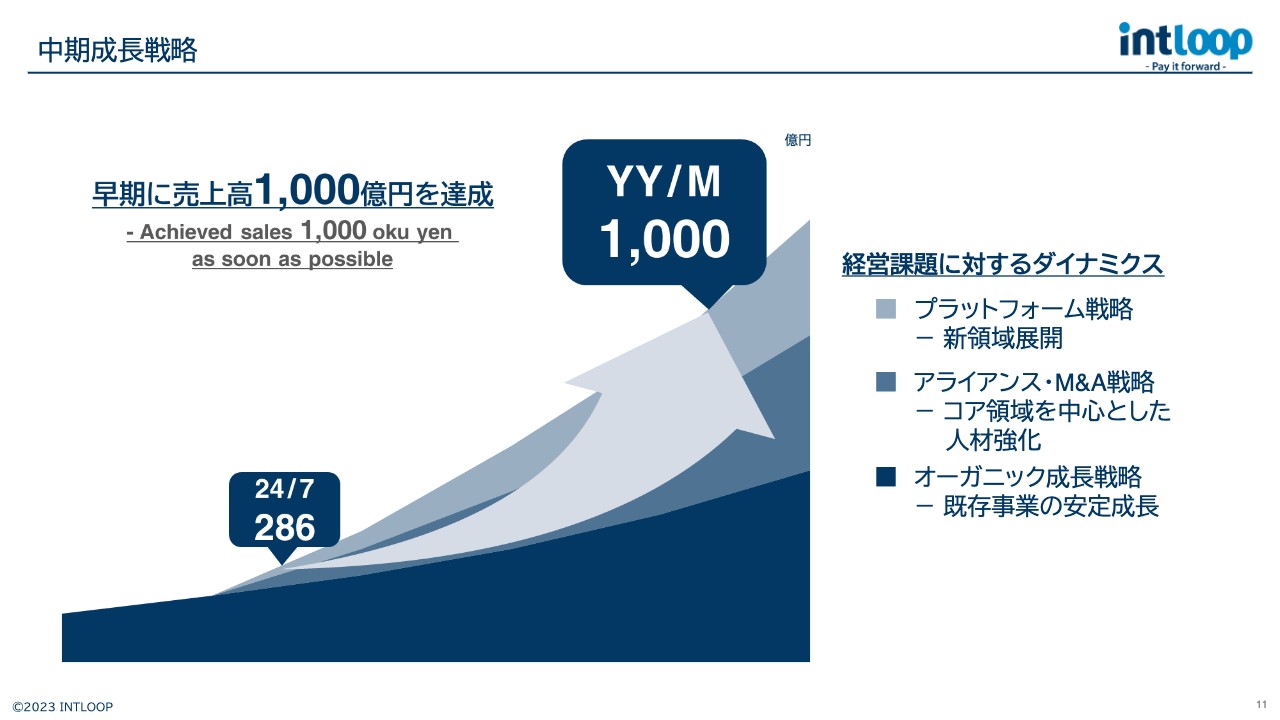

今後の見通しについてお話しします。こちらについては賛否両論あり、投資家の方々からは「いつ1,000億円達成するのか?」とのご質問もいただいていますので、別途ご説明の機会を設けたいと思っています。

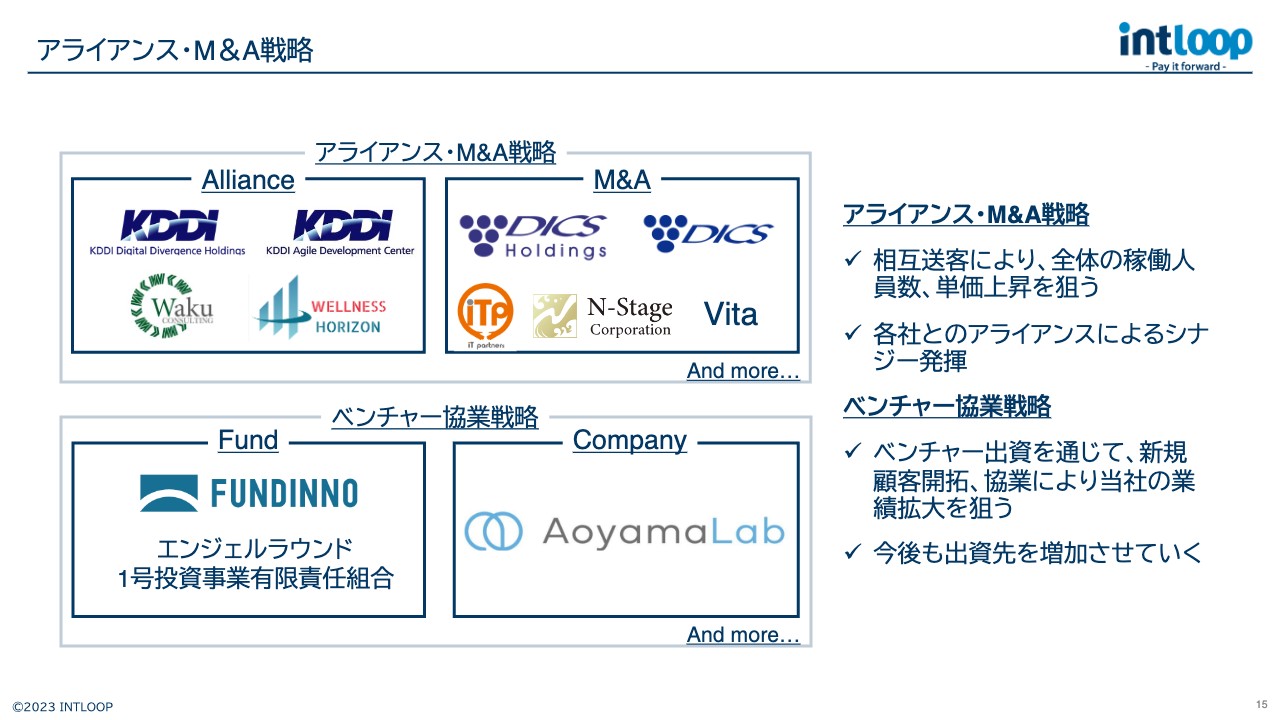

前回の説明会では、当社のフリーランス人材採用に関するプラットフォームを他の領域に広げる「プラットフォーム戦略」に加え、「アライアンス・M&A戦略」「オーガニック成長戦略」の3本柱によって1,000億円を早期に達成するとお話ししました。

それぞれの進捗についてご説明します。1つ目のプラットフォーム戦略は準備を進めているものの、今のところみなさまにお話しできるほどの進捗がありませんので、進んだ段階であらためてお話ししたいと思います。

アライアンス戦略 - Alliance Strategy

2つ目のアライアンス戦略についてです。プレスリリース等で適宜発信しているとおり、株式投資型クラウドファンディングを提供するFUNDINNOに1億円を出資し、協業をスタートしました。それにより、いろいろなベンチャービジネスとのつながりが増えてきています。

また、みなさまもご承知のとおり、現在は国によるスタートアップ支援戦略でベンチャーへの補助金が強化されています。当社はそちらに追従するかたちで、スライドに記載のAoyamaLabへの追加出資や、エンジェルラウンド1号投資事業有限責任組合への出資などを実施しました。

ベンチャーが資金調達した後に一番困るのは人材です。そのため、出資だけではなく人材支援を通してベンチャービジネスを拡大していきたいと考えています。

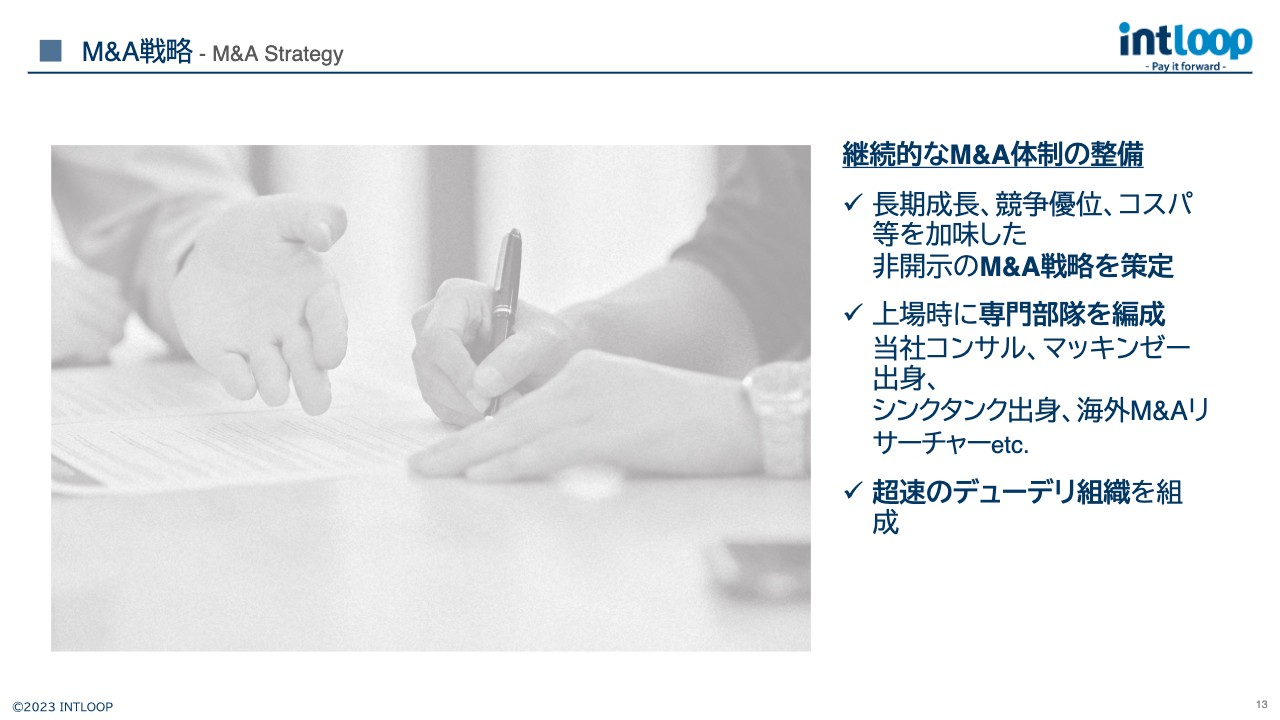

M&A戦略 - M&A Strategy

M&A戦略については、非開示のM&A戦略を策定しました。また、マッキンゼー・アンド・カンパニー出身者などを含め、デューデリジェンスを速く行える組織を組成しました。

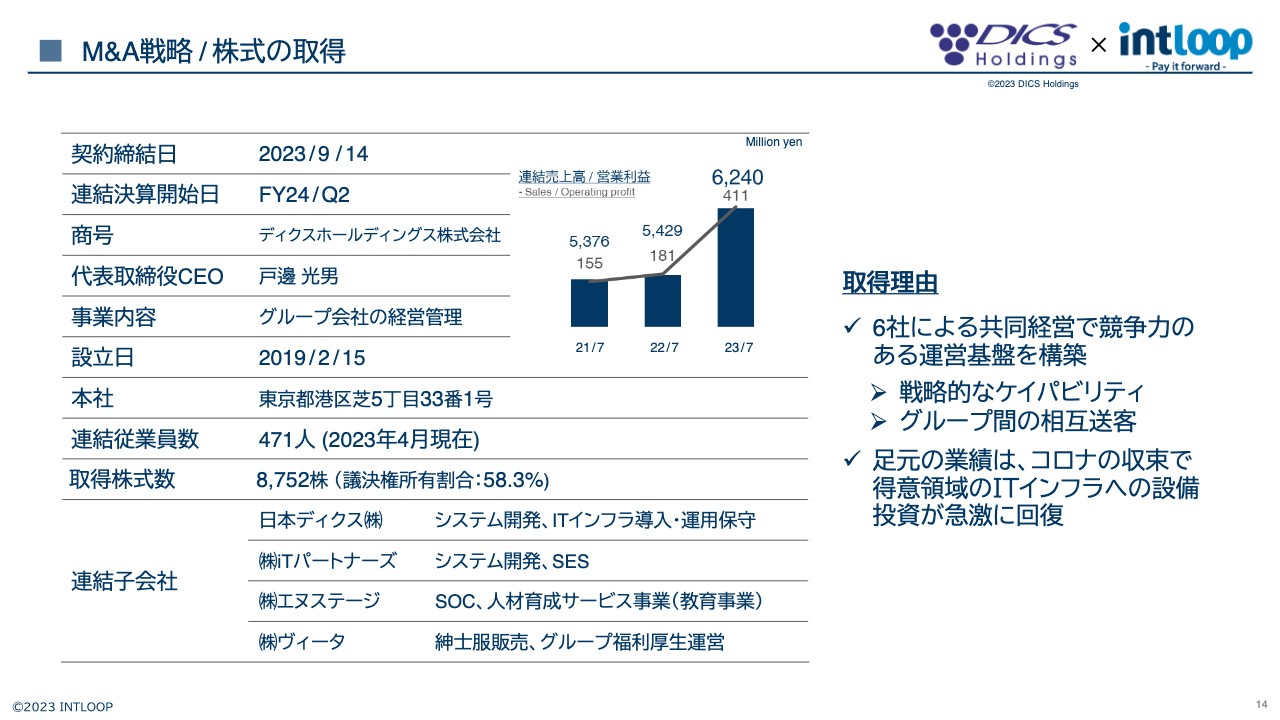

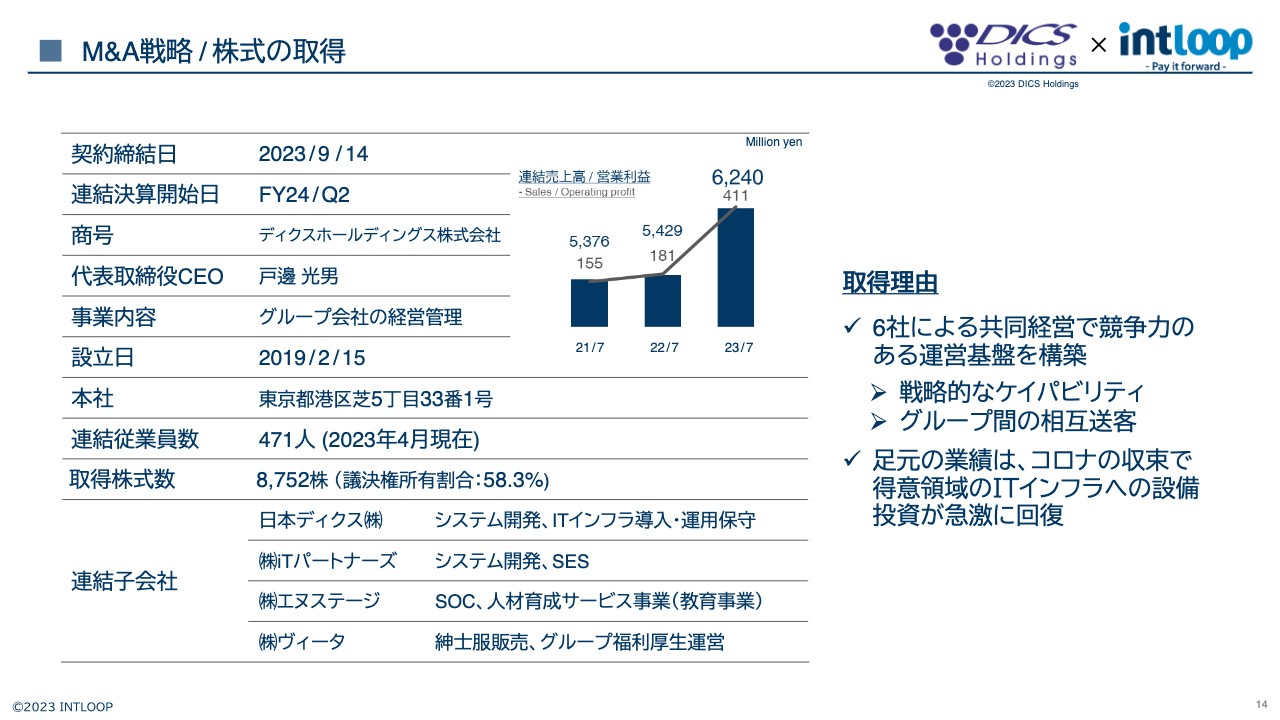

M&A戦略 / 株式の取得 - Acquisition of DICS HOLDINGS

M&A戦略の一環として、このたび、当社グループにディクスホールディングスを迎えることを決議しました。

ディクスホールディングスは、システム開発領域では当社と同じような業務を行っている部分もありますが、インフラや保守案件に非常に強みを持っています。したがって、今後はお互いの強みを活かしながら、相互にシナジーを効かせていきたいと考えています。

アライアンス・M&A戦略 - Alliance and M&A Strategy Summary

また、KDDI Digital Divergence Holdings、KDDIアジャイル開発センターとのアライアンスを発表しました。先ほどご説明したベンチャービジネスやM&Aを踏まえ、当社のアライアンス・M&A戦略を進めていきたいと考えています。

オーガニック戦略 - Organic Growth Strategy

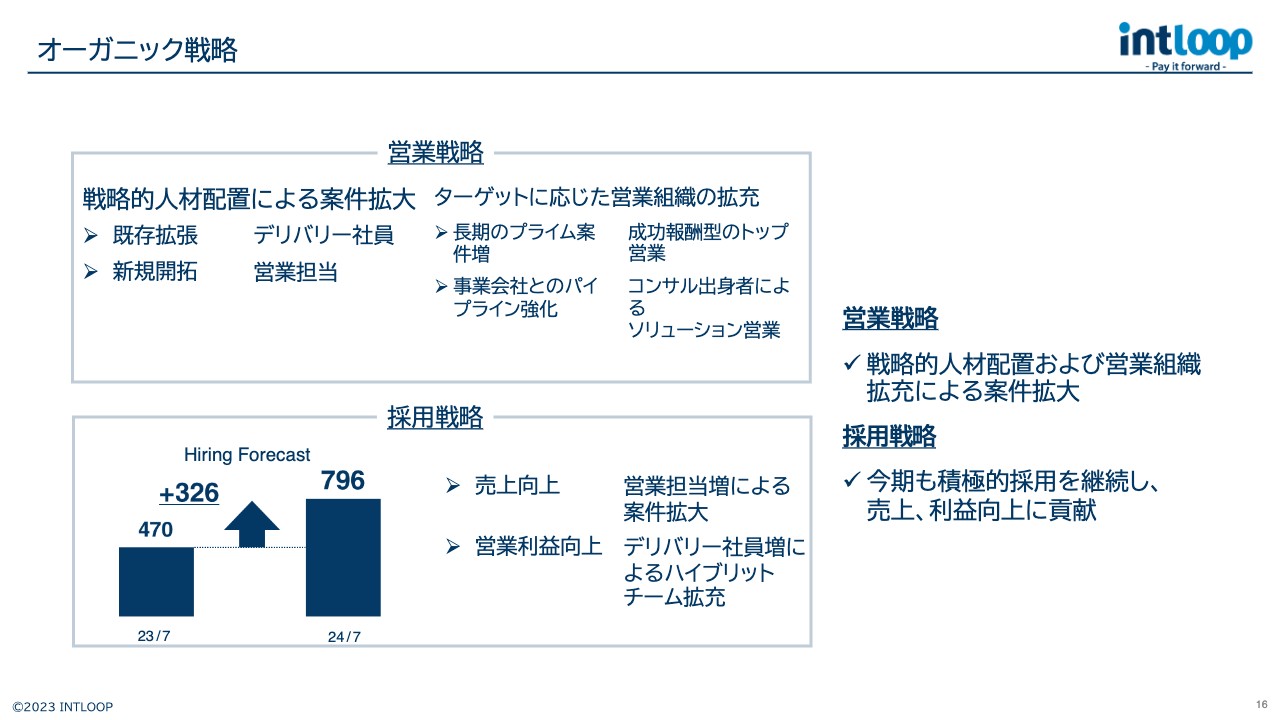

オーガニック戦略に関しては、昨期から引き続く部分も非常に多いです。しかし、案件拡大に関しては、当社のハイブリッドモデルをさらに積極的に活用していこうと考えています。

具体的には、コンサルティング会社やSIerからすると当然の話ですが、今まで営業担当がカバーしていたお客さまに対し、デリバリー社員自体が営業を広げていく戦略とします。デリバリー社員が積極的にお客さまとコミュニケーションをとり、営業担当を別の新規案件に振り向けることで、パイの拡大を強化しようと考えています。

さらに採用戦略に関しては、営業利益の状況等を見ながらではありますが、今期も引き続き300人以上の社員採用を考えています。

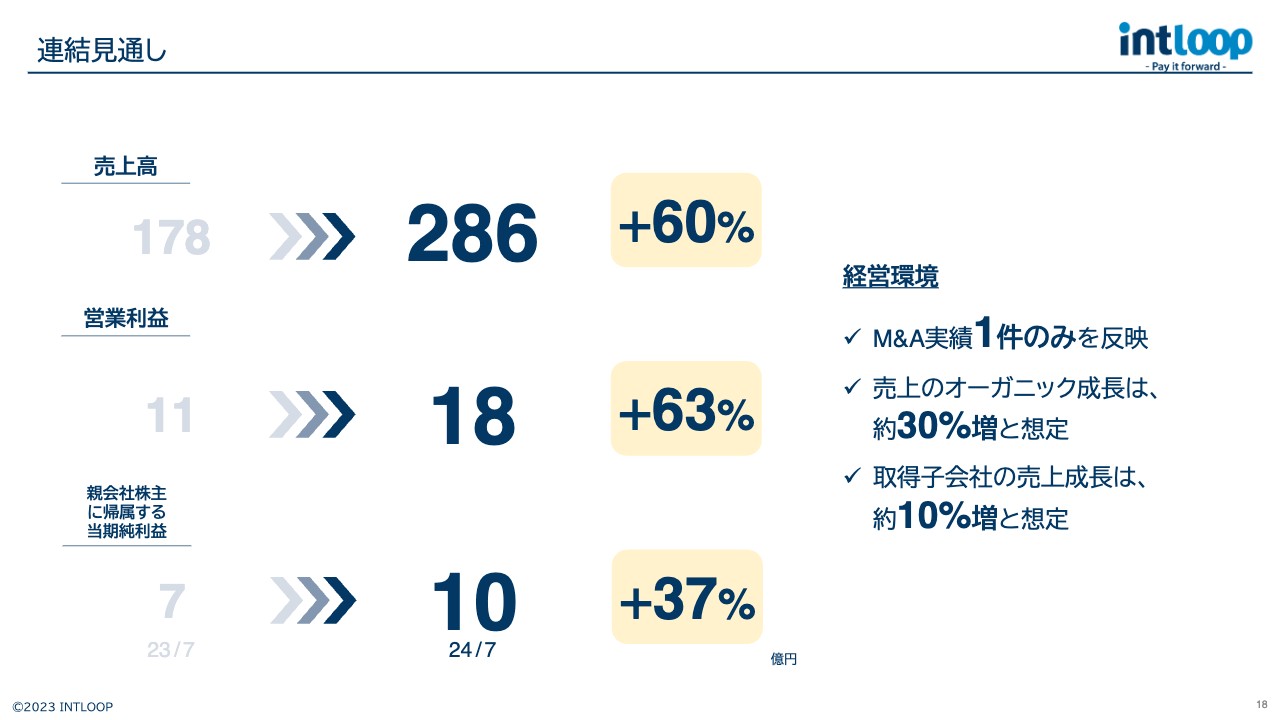

連結見通し - Consolidated Forecast

2024年7月期の業績見通しについてです。先ほどお伝えしたディクスホールディングスとの統合があるため、連結での表示となっています。売上高が286億円、営業利益が18億円、当期純利益は当社の株式取得の比率等を考慮し、最終的に10億円を想定しています。現時点でのM&A実績は、1件のみ反映しています。

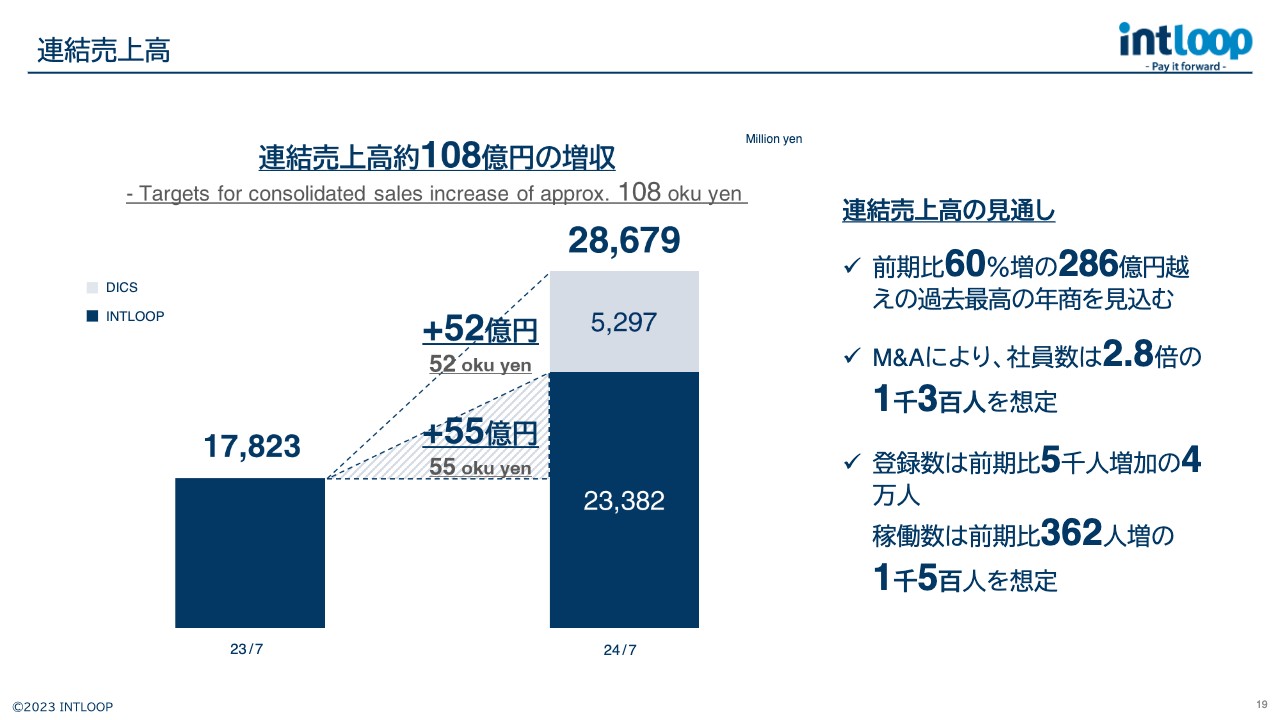

連結売上高 - Consolidated Sales

連結売上高についての詳細です。前期比60パーセント増の286億円を見込んでいます。社員数は、今回のディクスホールディングスとの統合により1,300人となっています。

登録者には、ディクスホールディングスの影響は発生していません。そのため、フリーランスビジネスは今までどおり前期比5,000人増の4万人を予定しており、稼動者数も1,500人を想定しています。

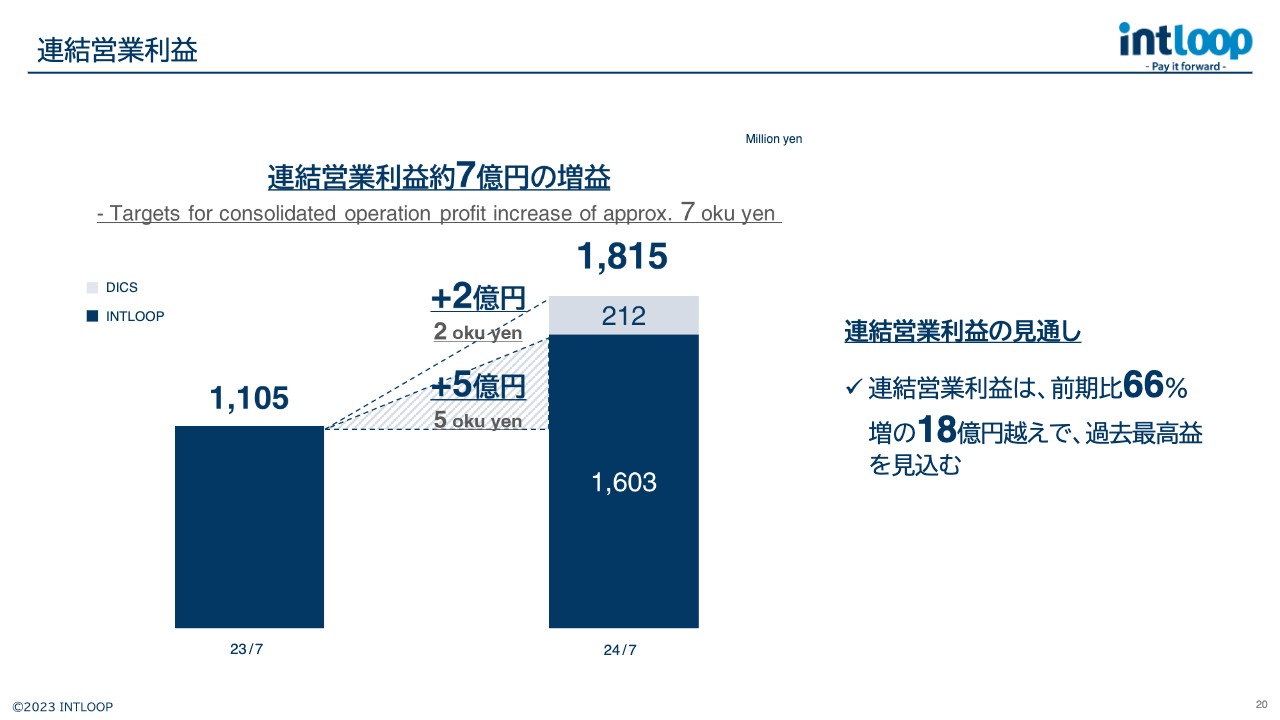

連結営業利益 - Consolidated Operating Profit

連結営業利益についても、連結効果により前期比66パーセント増の18億円と、過去最高益を見込んでいます。以上が決算説明となります。

質疑応答:決算短信とプレゼン資料で記載している数値について

質問者:資料の見方についておうかがいしたいです。今年度の決算短信では単体での数値が記載されていましたが、プレゼン資料ではディクスホールディングスと合併後の連結と単体の数値が両方記載されています。事前に考慮していたのであれば、短信にも入れてよい気がしますが、記載していない理由はなんでしょうか?

内野権氏:決算短信の5ページに、2行ではありますが記載しています。

質疑応答:ディクスホールディングスとの統合によるシナジー効果について

質問者:ディクスホールディングスとの統合についてです。彼らはSIネットワークやインフラ周りの事業を行っており、今回子会社化された背景には相互送客の強化などがあるとのお話でした。御社のハイブリッドチームに入ることで、ディクスホールディングス自身の収益性が上がるなど、相乗的なシナジー効果があるのかどうか教えてください。

林:ディスクホールディングスの戸邊社長と私は古くからの知り合いで、当社が30パーセントの成長を続けているのを彼はずっと横目で見ています。そのため「どのようにしたらそこまで伸びるのか?」といった経営相談を数多く受けていました。

「どのようなことを行って30パーセントに伸ばすのか」というのは、なかなか説明しづらいことですので、ディクスホールディングスのインフラ事業部分などのいろいろなお話を聞くことにしました。

実は、当社とディクスホールディングスはお客さまが同じようでいてあまり被っていません。お話を聞きビジネスの中身を見た結果、両社が統合することによる相互送客も含め、インフラに関してもまだ伸びしろがあると感じました。

加えて、当社が今まで伸ばしてきた実績を含め、事業戦略に関しては、当社が今まで自信を持って進めてきた事業を展開しているため、その強みが活かせればと思い統合に至りました。

質疑応答:ディクスホールディングスのビジネス展開について

質問者:ディクスホールディングスについて、基本的にはこれまでどおりビジネスを展開していく方針ですか?

林:ディクスホールディングスは、今までも10パーセント以上伸ばしてきているという実績があります。戸邊社長のビジネス手腕を私自身も非常に頼もしく思っているため、そちらに関してはそのまま事業継続していただき、プラスアルファで20パーセント、30パーセント伸ばしていく部分や、相互送客の部分に関しては当社よりアドバイスするというお話をしています。

質疑応答:今年度の収益性について

質問者:今年度の収益性、特に売上総利益率と販管費率についてです。ディクスホールディングスを除いた部分で、今年度は利益率が非常に改善する見込みとなっています。第3四半期で人件費の負担が出ていたという話があったと思いますが、第4四半期は稼働を開始し収益性の改善が図りやすい状況になるのでしょうか?

また販管費については、ノンデリバリーを採用できなかったという話があった中で、これぐらいのコストで本当に収まるのか、採用方針の部分も含めて教えてください。

林:第3四半期で営業利益が少し落ち、デリバリー社員を新規採用したことで少しコストアップにつながったという部分に関しては、先ほどお話ししたとおり第4四半期以降は改善傾向です。

今後、営業社員の採用が伸びていく中で本当にこの販管費で収まるかという部分については、先ほど簡単にご説明しましたが、デリバリー社員がもう少し営業参画していくことで、営業マンを新規案件に振り向けていきたいと考えています。

当社には社員の意識を変えていくプロセスが必要だと考えています。そちらに関しても意識改革を行い、意識の浸透を徐々に進めています。こちらも徐々に変わってきているため、販管費率もそこまで高まらず、むしろもう少し落とすぐらいの水準で今後の事業運営を考えていきたいと思っています。

質問者:このガイダンスを見る限り、直近の増収率は29パーセントで、第3四半期から伸び率は下がっており、また上がっていくような計画になっています。上期はそのような意味では案件喪失フェーズになり、下期を抜けてまたYoYの水準が高まっていくようなガイダンスイメージでしょうか?

林:おっしゃるとおりです。このあたりは事業運営の難しさもあり、私自身の反省として、去年は「ここを採用したら今度はここが採用できない」というかたちでアンバランスが生じてしまいました。

今年は、ある程度バランスを取りながらその部分を改善して進めていこうと思っています。しかし、変えていく部分に関しては第1四半期、第2四半期に少し入ると考えていますので、おっしゃるとおり第3四半期、第4四半期あたりで改善につながっていくのではないかと考えています。

質疑応答:コンサルとエンジニアそれぞれの見通しについて

林:「コンサルとエンジニアについて、それぞれの見通しを分解してうかがいたいです」というご質問です。

私の予想どおり、世の中のビジネスのパイは上流よりも下流に広がりが大きく、業界全体での人数配分も下流のほうが増えているという状況があります。実際に、当社のフリーランスの数も少し逆転する傾向が出てきています。

そのため今期は、エンジニアビジネスがかなり伸びてくるのではないかと考えています。コンサルティングビジネスに関しても、私はこのビジネスを20年ぐらいやっていますが、トレンド的にさほど落ちるという状況はなく、ニーズも引き続き高いため、フリーランスの採用が順調に進めば、計画以上に推移できるのではないかと思っています。

質疑応答:コンサル外資系の顧客について

林:「主要顧客にある『外資系コンサル』とはどのような方々でしょうか?」というご質問です。

こちらは、アクセンチュアやPwCなどを主要顧客としています。基本的に、大手のコンサルティング会社はほぼ当社のお客さまになっていただいているという状況です。

新着ログ

「サービス業」のログ