DWTI、上市品増加に向けパイプラインは順調な進展 新たに「DW-1002」の配合剤開発を加え収益力向上を図る

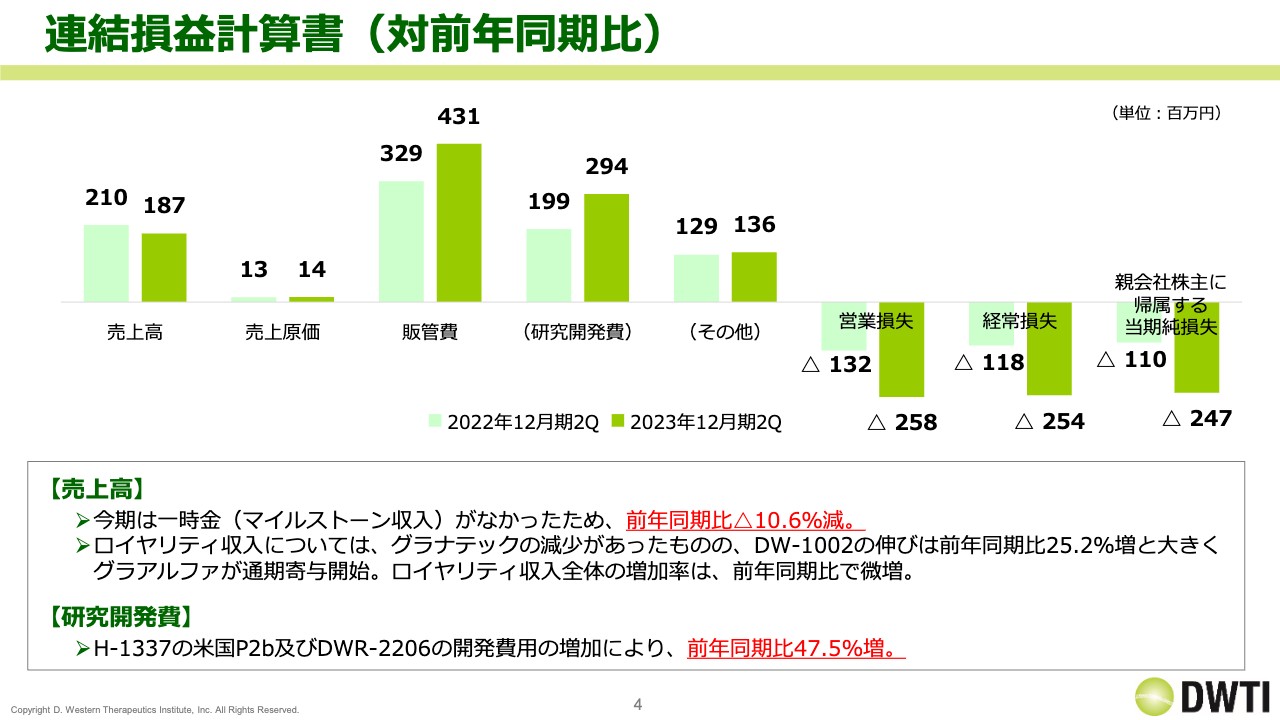

連結損益計算書(対前年同期比)

日高有一氏:株式会社デ・ウエスタン・セラピテクス研究所の2023年12月期第2四半期の決算説明会を開催したいと思います。本日はWebも含めてご参加いただきまして誠にありがとうございます。

まず、連結損益計算書です。スライドのグラフは、左側が前年同期にあたる2022年12月期の第2四半期、右側の色が少し濃いほうが2023年12月期の第2四半期の業績を示しています。今期の売上高は1億8,700万円、販管費は4億3,100万円、営業損失はマイナス2億5,800万円、経常損失はマイナス2億5,400万円となりました。

また、前年同期比では売上高が2,000万円強と若干減少しています。これは前期にマイルストーン収入があったため、その分の減少によるものです。ロイヤリティ収入については後ほど詳しくご説明しますが、全体としては前年同期比で若干微増となっています。

一方、販管費が増加していますが、これは「H-1337」と「DWR-2206」の研究開発費が増加したことによるものです。その結果、営業損失と経常損失も拡大しています。

連結損益計算書(対通期予想比)

損益計算書の対通期予想比です。スライドの表の左側には2022年12月期の上期と通期の業績、中央には2023年12月期の上期実績と通期予想を記載しています。前年同期比は、先ほどご説明したとおりです。

通期予想と比較した売上高の進捗率は46.9パーセントとなりました。販管費は、通期の研究開発費を15億円と予想しているのに対し、上期実績は2億9,400万円で着地しており、対予想進捗率は19.7パーセントと大幅に減少しています。

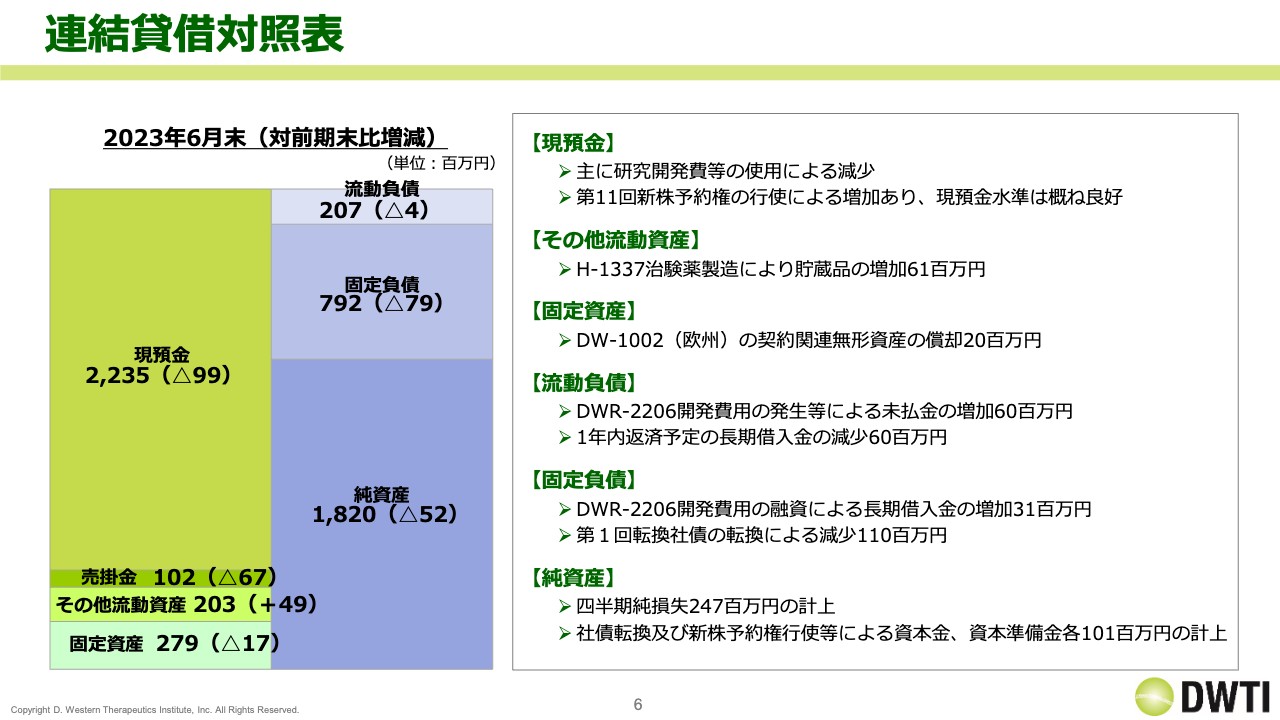

連結貸借対照表

貸借対照表です。現預金は22億3,500万円となりました。こちらは昨年、新株予約権の行使と社債発行を行ったため、前年より増加していますが、前期末と比較すると9,900万円減少しています。その他流動資産は「H-1337」の治験薬の製造により、貯蔵品が6,100万円増加しています。

固定資産は「DW-1002」の無形資産の償却が2,000万円ありました。

流動負債は「DWR-2206」の開発費用の未払金が増加していますが、1年内返済予定の長期借入金は6,000万円減少しています。

固定負債は「DWR-2206」の開発費用として、長期借入金が3,100万円増加しました。さらに、社債転換によって社債の部分が1億1,000万円減少しています。

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。スライド左側が2022年12月期の第2四半期、右側が2023年期の第2四半期を示しています。

今期の営業キャッシュ・フローはマイナス1億4,200万円となりました。税金等調整前の当期純損失はマイナス2億5,400万円となったものの、売上債権、売掛金の減少と未払金の増加により、前期と同水準を維持しています。

投資キャッシュ・フローは有形固定資産の取得を行いました。

財務キャッシュ・フローは増加しています。新株予約権の行使による収入が7,500万円、「DWR-2206」の長期借入れによる収入が3,100万円となりましたが、一方で、長期借入金の返済が進み、6,000万円を支出したため、トータルでは4,600万円のプラスとなりました。

手元流動性は、先ほどお話ししたとおり、22億3,500万円となっています。

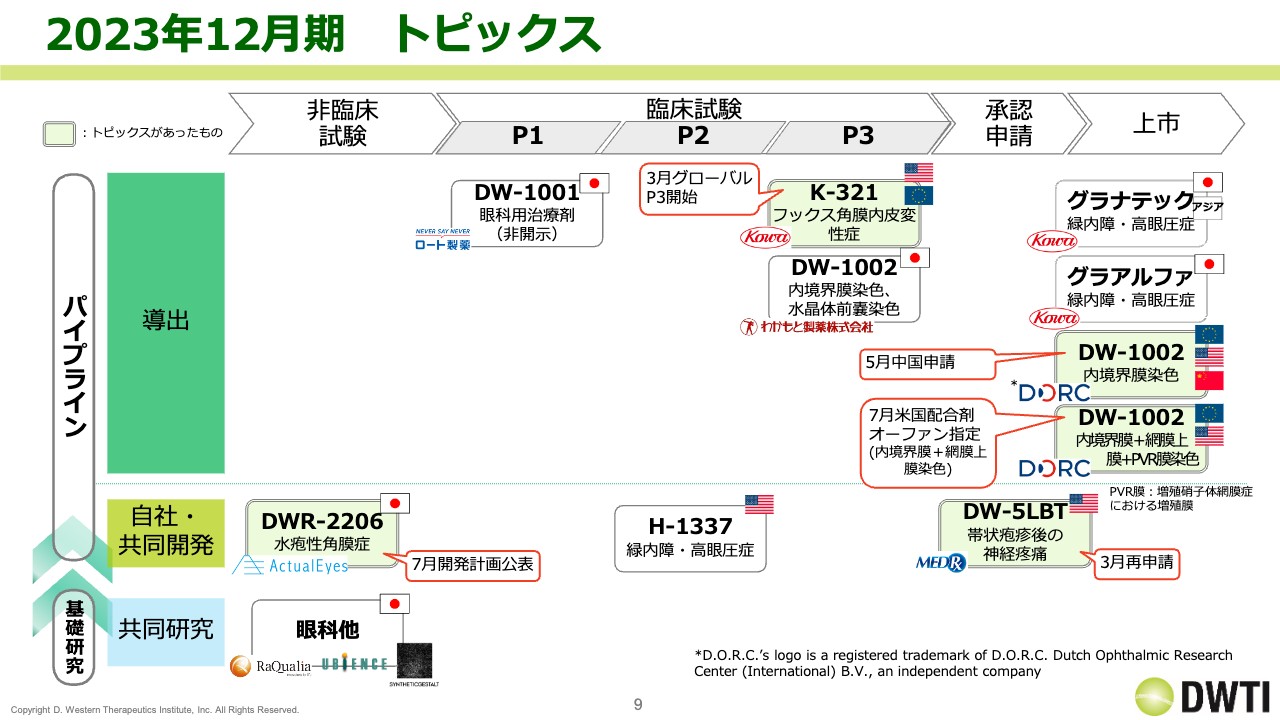

2023年12月期 トピックス

事業の進捗をご説明します。スライドにトピックスを記載していますが、薄い緑色で、赤い吹き出しのあるところが進捗のあった部分です。

まず、1番上の「K-321」はリパスジルのことです。フックス角膜内皮変性症を対象としたもので、興和がグローバルのフェーズ3を開始しています。

「DW-1002」については、5月に中国で申請を行っています。さらに7月には、トリパンブルーとの配合剤の米国での開発が決定し、米国FDAよりオーファンドラッグの指定を受けましたので、新たなパイプラインとして追加しています。

自社・共同開発については、「DWR-2206」の開発計画を公表しています。加えて3月には、メドレックスと共同で開発している「DW-5LBT」の申請を行っています。以上が上期のトピックスです。

上市品の状況

上市品の状況です。昨年はリパスジルとブリモニジン酒石酸塩の配合剤である「グラアルファ」が承認されましたので増えています。「DW-1002」については、今までは1本にまとめて記載していましたが、単剤と配合剤に分けて記載しています。

リバスジル塩酸塩水和物の「グラナテック」は日本とアジアで、リパスジルとブリモニジン酒石酸塩の配合剤である「グラアルファ」は日本で販売されています。

「DW-1002」のBBGの単剤は、「ILM-Blue」という名で欧州等で販売されているCEマーク品です。一方「Tissue Blue」は、新薬として米国で承認されました。BBGとトリバンブルーの配合剤である「MembraneBlue-Dual」もCEマーク品で、こちらは欧州等で販売しています。スライド下部には、それぞれの製品の写真を載せています。

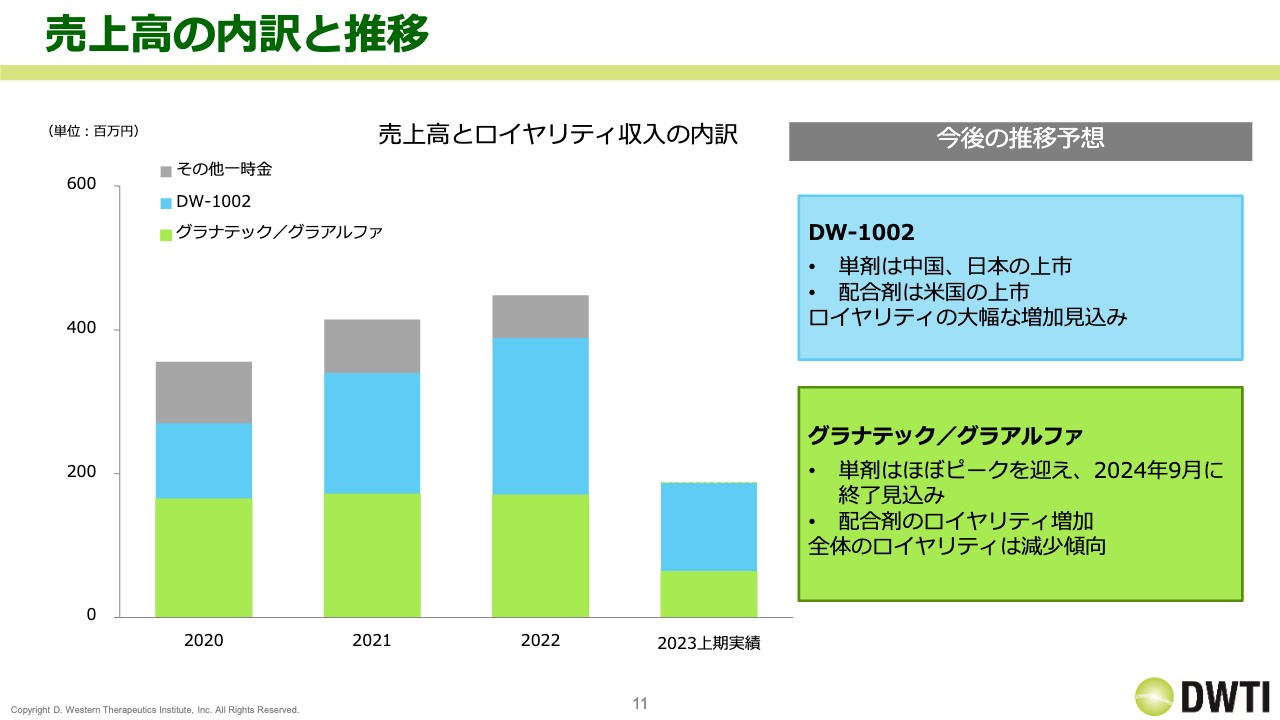

売上高の内訳と推移

売上高の内訳と推移です。ロイヤリティ収入がどのように推移しているのか、数字は出していませんが、トレンドをグラフで表しました。緑色の部分がリパスジルの「グラナテック」と「グラアルファ」、青色の部分がBBGの「DW-1002」、灰色の部分がそれ以外の、マイルストーンやその他による収入になります。

2020年の段階では、「グラナテック」の売上が一番多かったものの、2022年には「DW-1002」の売上が一番多くなっています。「DW-1002」は中国で申請を行っており日本での上市や、米国での配合剤の開発も決まっているため、今後ロイヤリティが大幅に増加していくと予想しています。

続いて、「グラナテック」と「グラアルファ」についてです。「グラナテック」の単剤の売上はほぼピークを迎えていると考えており、また、ロイヤリティは最長で2024年の9月で終了する見込みです。一方で、「グラアルファ」は今期から通期寄与となったため、配合剤のロイヤリティは増えていく予定です。

そして、「K-321」が上市になった場合には、そちらのロイヤリティも含まれてくることになります。ただ、トレンドとしては「DW-1002」の売上比率が増えています。

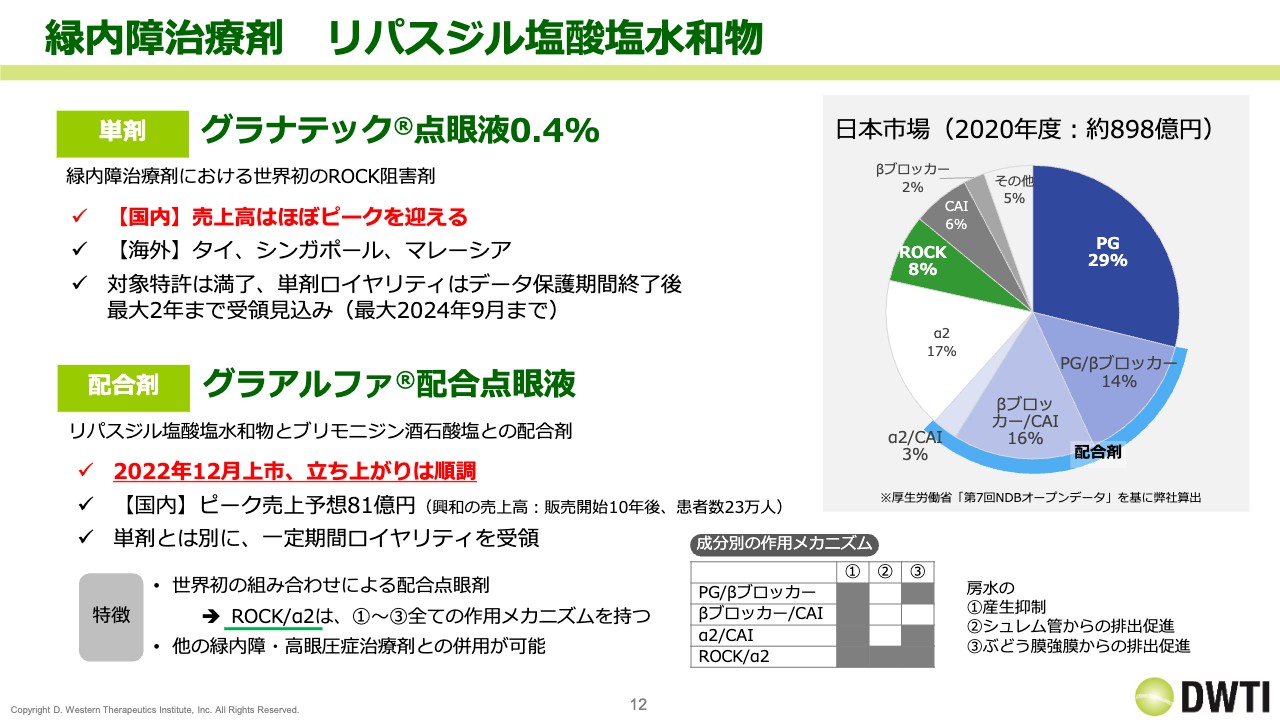

緑内障治療剤 リパスジル塩酸塩水和物

リパスジル塩酸塩水和物については、ご説明したとおりです。日本は900億円弱の市場のうち、8パーセントの70億円から80億円ほどの売上となっています。海外では、アジア圏のタイ、シンガポール、マレーシアで上市されています。

「グラアルファ」は2022年12月に上市し、その立ち上がりは順調となっています。国内のピーク売上予想は81億円です。薬価が異なるため、「グラナテック」と比べると少し多めの数字となります。

こちらは単剤とは別に、一定期間のロイヤリティを受領します。単剤は最長2024年9月までの受領となりますが、「グラアルファ」はそれとは関係なく、ロイヤリティを受け取れるということです。

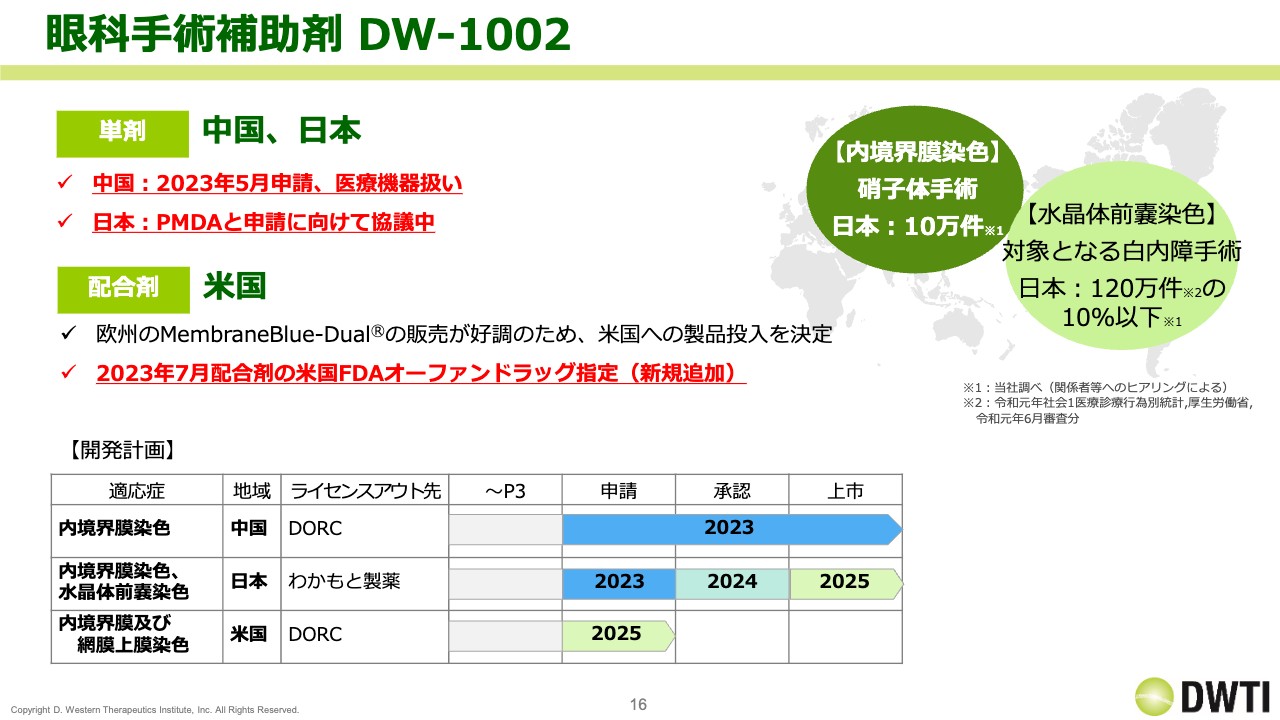

眼科手術補助剤 DW-1002(ブリリアントブルーG)

「DW-1002」についても、単剤と配合剤で分けています。単剤の特徴としては、青色に染色し、内境界膜の可視化が可能になります。配合剤も同様ですが、硝子体の手術時に使用するものであり、欧州、アメリカなどの76の国と地域ですでに販売されています。

米国では2020年4月に上市し、約2.5年が経過していますが、10万件以上の実績があります。EU加盟国ではCEマーク品、米国・カナダでは医薬品として販売が拡大しています。

トリパンブルーとブリリアントブルーGの配合剤は、欧州などで2010年9月に上市以降、50万件以上の実績があります。

なお、欧州などでの販売比率をみると、単剤1に対して配合剤3くらいとなっています。

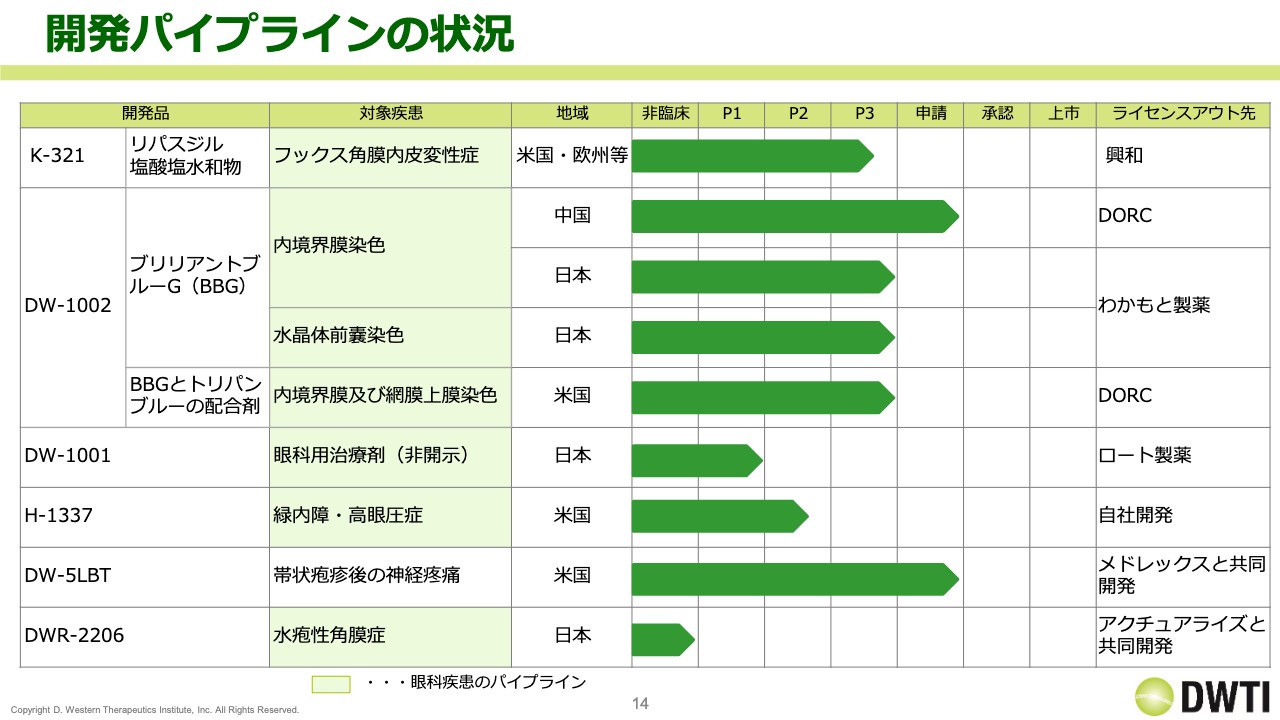

開発パイプラインの状況

開発パイプラインの状況です。スライドでは、眼科疾患のパイプラインに少し色をつけています。

上から順に、「K-321」「DW-1002」「DW-1001」「H-1337」「DW-5LBT」「DWR-2206」の状況を示していますが、この上半期は全体的に順調で、イベントも含めて進捗がありました。

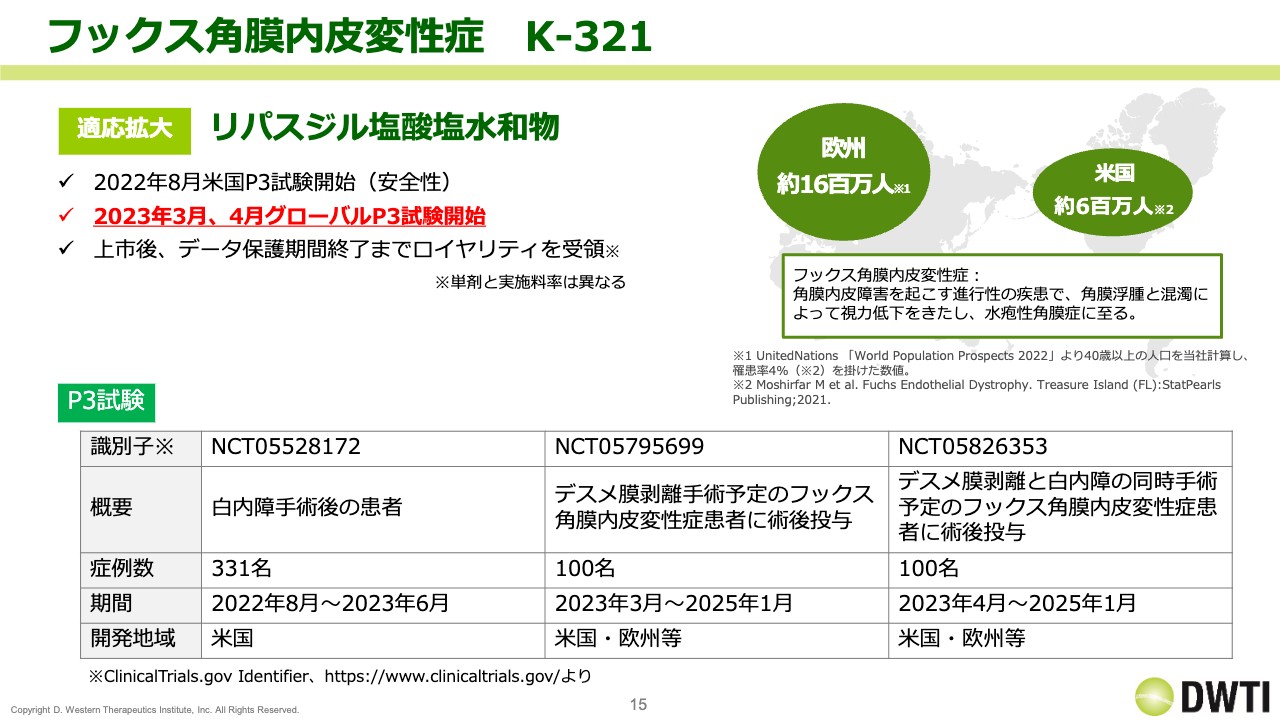

フックス角膜内皮変性症K-321

「K-321」です。リパスジル塩酸塩水和物の適応拡大として、フックス角膜内皮変性症に対する開発を行っています。

昨年の8月に米国で安全性に関するフェーズ3試験を開始し、今年の3月、4月には米国と欧州でグローバルのフェーズ3試験を開始しています。こちらも上市後のロイヤリティは、単剤の「グラナテック」のロイヤリティとは別に入ってくる状況です。

フックス角膜内皮変性症自体は、ご存知のように、現時点では有効な薬がなく、欧米に多くの患者がいます。

フェーズ3試験の内容としては、スライドに記載のとおり、3つの試験があります。2022年8月に開始した安全性試験は、白内障の手術後の患者を対象に実施しています。

また、有効性を調べるため、今年の3月、4月に2つの試験を開始しています。各症例数は100名で、デスメ膜剥離の手術予定のフックス角膜内皮変性症患者と、デスメ膜剥離と白内障の同時手術予定のフックス角膜内変性症患者に術後投与します。

一部、白内障が組み込まれていますが、白内障の手術自体は、角膜内皮の減少要因のリスクファクターになるため、同時に行うケースが多いと聞いています。そのため、白内障手術を同時に行った患者に対する投与も含めています。

眼科手術補助剤 DW-1002

「DW-1002」です。中国では2023年5月に申請しており、こちらは医療機器の扱いになると聞いています。日本においては、PMDAと協議を進めており、今年度中、もしくは来年の年初の申請を目指しています。

配合剤については米国での開発が決定し、2025年に申請する方針で、プレスリリースを出しました。あわせて、米国ではオーファンドラッグ指定も取得しています。

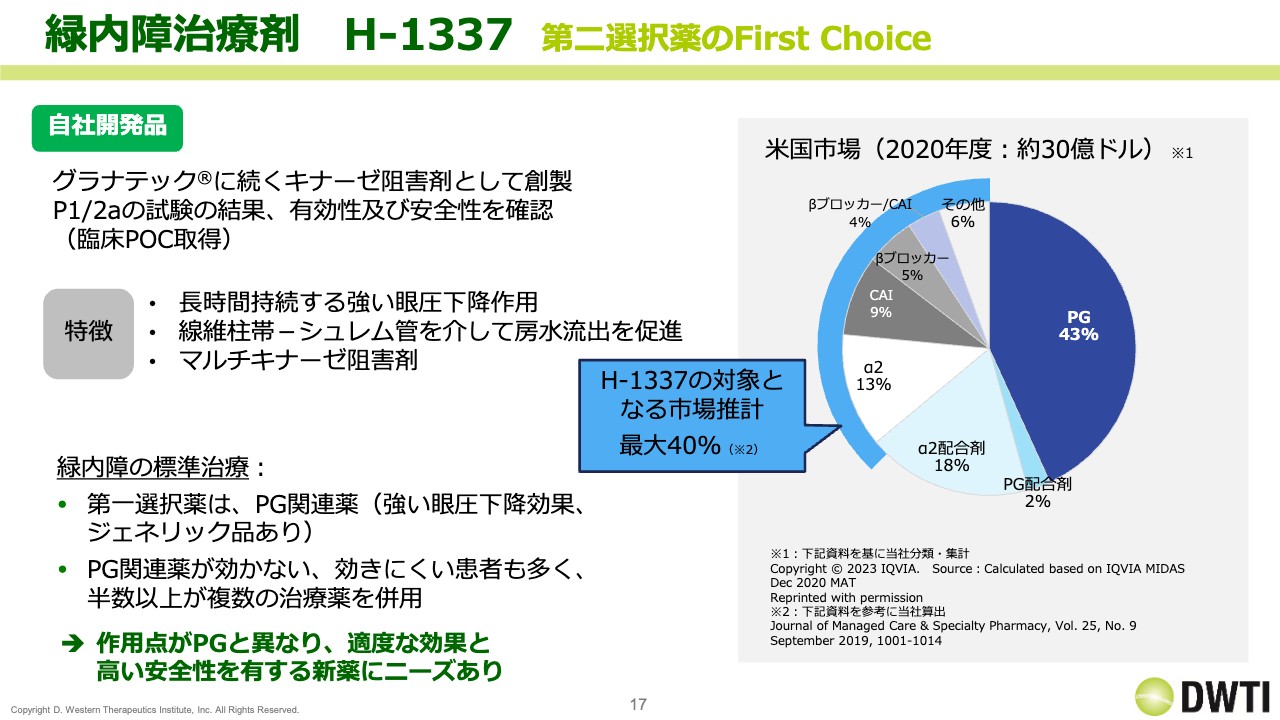

緑内障治療剤H-1337 第二選択薬のFirst Choice

「H-1337」は、「グラナテック」に続くキナーゼ阻害剤として、自社で開発を進めています。フェーズ1、フェーズ2aで臨床POCを取得しており、動物データなどの既出のデータを比べると、長期で強い眼圧の作用があることが確認されています。そのため、我々が先発で上市している「グラナテック」などと比べると、安全性は良好であると認識しています。

「H-1337」は米国で開発していますが、緑内障治療剤の米国市場は2020年度で約30億ドルと、日本の約3倍から4倍の市場規模になっています。

緑内障の標準治療において、第一選択薬はPG関連薬です。こちらが50パーセントくらいの比率を占めていますが、やはりPG関連薬が効かない患者もいるため、そのようなところを含めて、我々は「第二選択薬のFirst Choice」を目指しています。そして、我々が対象としている市場は、推計で12億ドルくらいの規模があります。

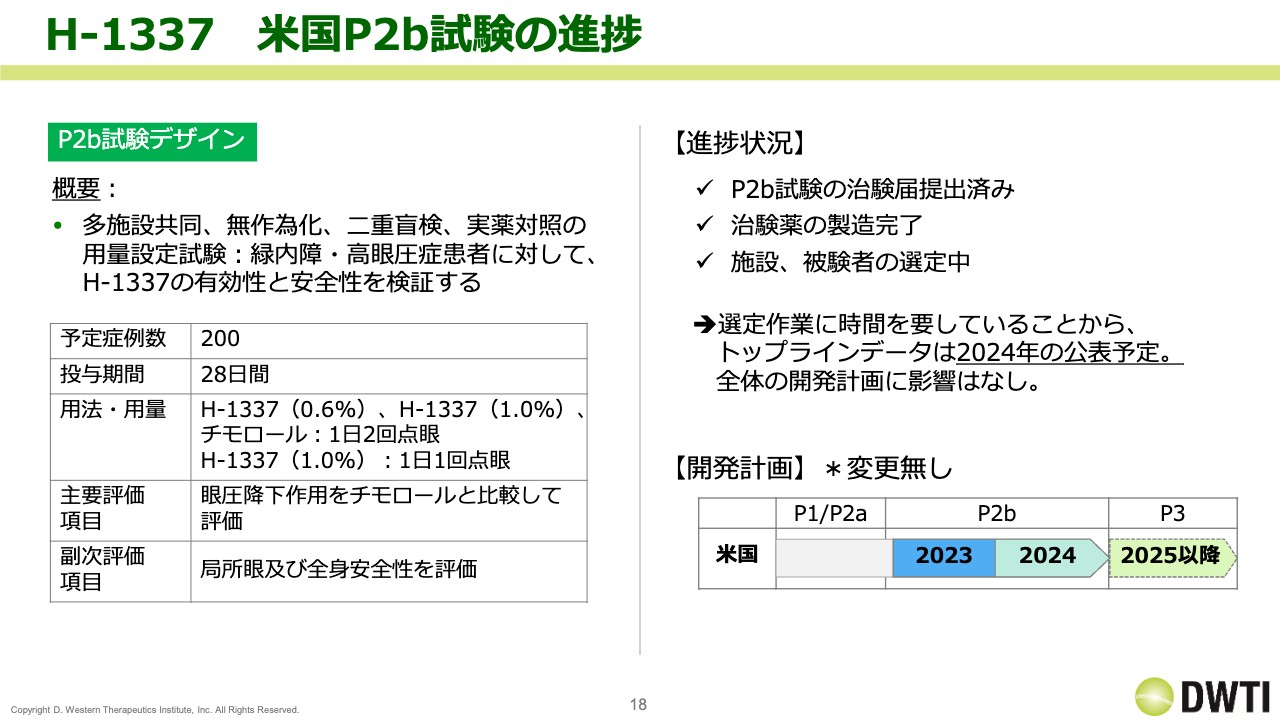

H-1337米国P2b試験の進捗

現在走らせている、フェーズ2b試験の進捗状況です。予定症例数は4群、200名で、28日間の投与となっています。

実薬対照試験は「チモロール」の1日に2回投与を、実薬の対照としています。「H-1337」については、0.6パーセントと1パーセントを1日2回と、1パーセントを1日1回という3群を組み込んでいます。

主要評価項目は、眼圧降下作用を「チモロール」と比較して評価します。また、副次評価項目としては、局所眼と全身の安全性を評価します。

進捗状況については、昨年に治験届を提出し、治験薬の製造は完了しています。現在、施設と被験者の選定を行っている状況で、現時点では患者への投与は始まっていません。

トップラインデータについては、昨年開示した時には2023年と公表していましたが、選定作業に時間を要しているため、2024年に公表する予定です。ただし、全体の開発計画に変更はありません。

再生医療用細胞製品DWR-2206

「DWR-2206」は、アクチュアライズと共同で開発している製品で、角膜内皮障害の末期の状態である水疱性角膜症を対象としています。培養ヒト角膜内皮細胞とROCK阻害剤を含有した懸濁液を前房内に注入し、角膜内皮の再生を行うものになります。

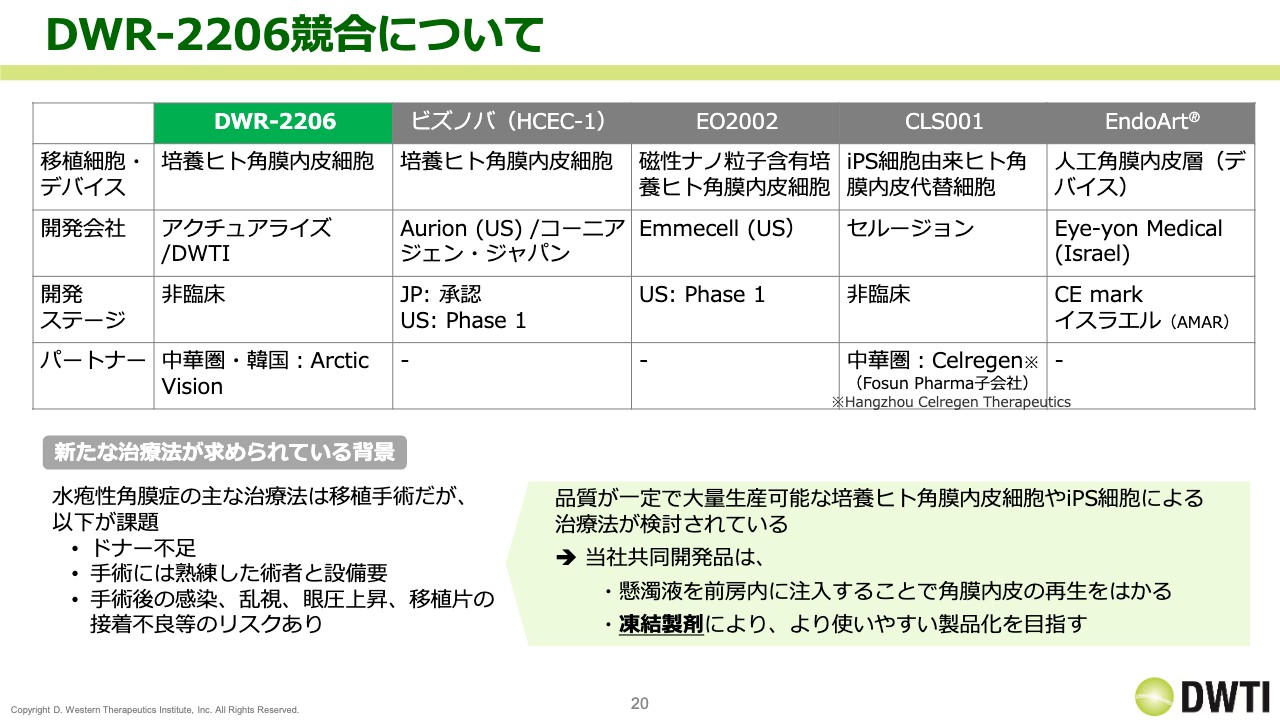

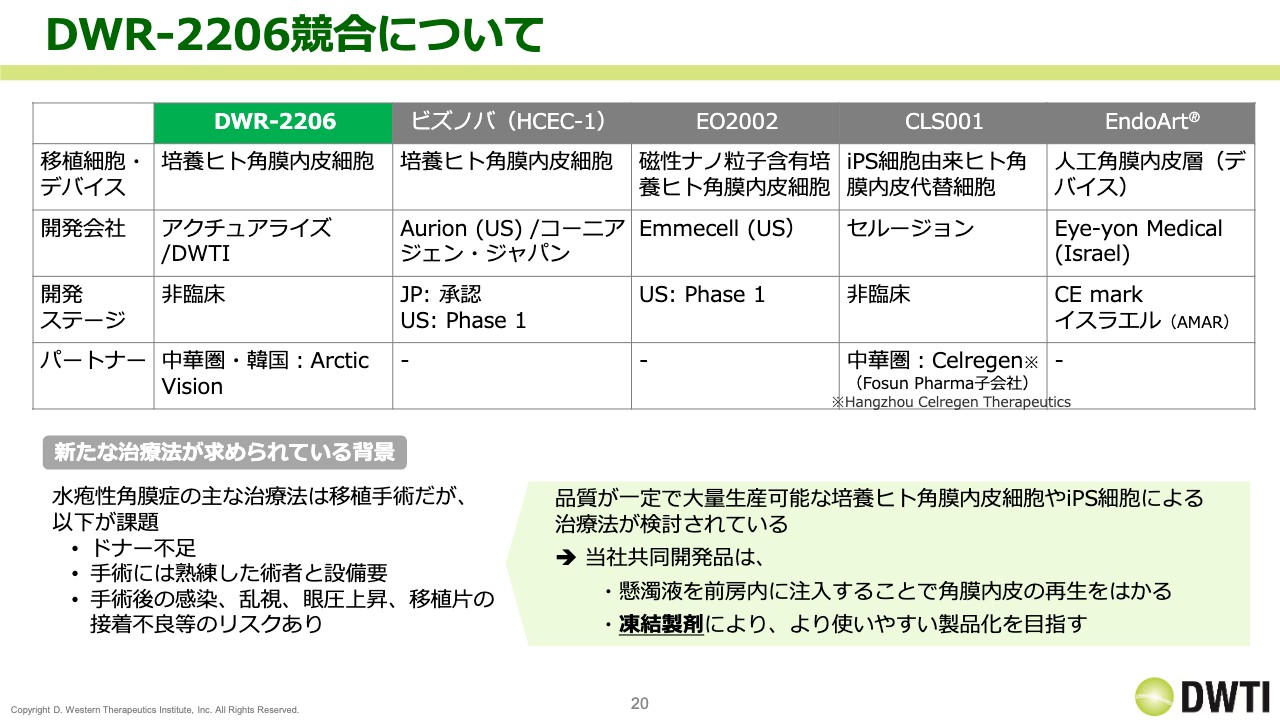

DWR-2206競合について

説明が少し前後しますが、スライドに記載のとおり、水疱性角膜症にはそもそもドナーが少ないという課題があります。全世界で見ると、現在70人に1人くらいしか移植を受けられておらず、ドナーが非常に不足している状況です。

また、角膜移植は手術の難易度に加え、手術後の感染などの課題があるため、iPS細胞、培養ヒト角膜内皮細胞などの開発が検討されています。当社が共同開発しているものについては、凍結製剤の技術を使うことをメリットとして、開発を進めている状況です。

ページ戻りますが、この開発計画は、2023年7月13日に公表しています。非臨床は2023年中、また2024年に治験入りを、2025年に申請を予定しています。この申請では、条件及び期限付承認制度を利用した早期承認を目指し、開発している状況です。

患者数はスライドに記載のとおりです。日本での年間の角膜移植件数は、だいたい3,000件から5,000件だと言われています。一方で、水疱性角膜症の患者は年間7,000人から1万人と、日本でも角膜の不足が起こっています。移植の待機患者は1万人から2万人と、毎年増えているため、このようなニーズに対して新薬をお届けしたいと考えています。

DWR-2206競合について

「DWR-2206」の競合品についてです。直接競合しているものは「ビズノバ」で、他にはセルージョンが開発しているiPS細胞由来のものが開発競合対象となっています。

「ビズノバ」は日本で承認されており、薬価収載を待っている状況だと認識しています。もともと同志社大学と京都府立大学が共同で開発したものを商業化していく過程で、「ビズノバ」と、アクチュアライズが開発しているものとに分かれていったと認識しており、そのような意味では承認確度は高いと見ています。

神経疼痛治療薬 DW-5LBT

「DW-5LBT」についてです。こちらは帯状疱疹後の神経疼痛治療薬として、2021年7月にCRLを受領しました。その後追加試験を実施し、2023年3月に再申請を行いました。審査終了目標日は2023年9月28日を予定しています。承認後は、2024年に上市する予定です。

リドカイン貼付剤の市場規模は、米国で約340億円といわれています。ですので、この市場のどの程度を獲得できるのかが、当社の今後の課題になると思っています。

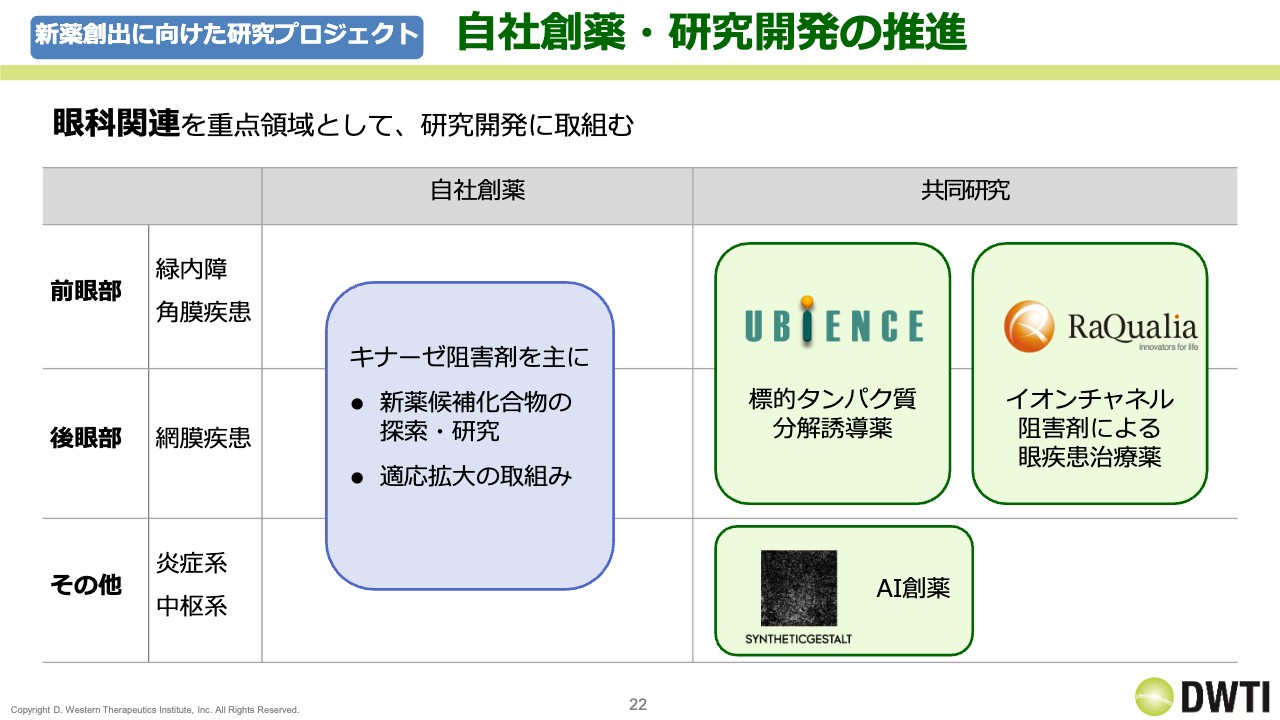

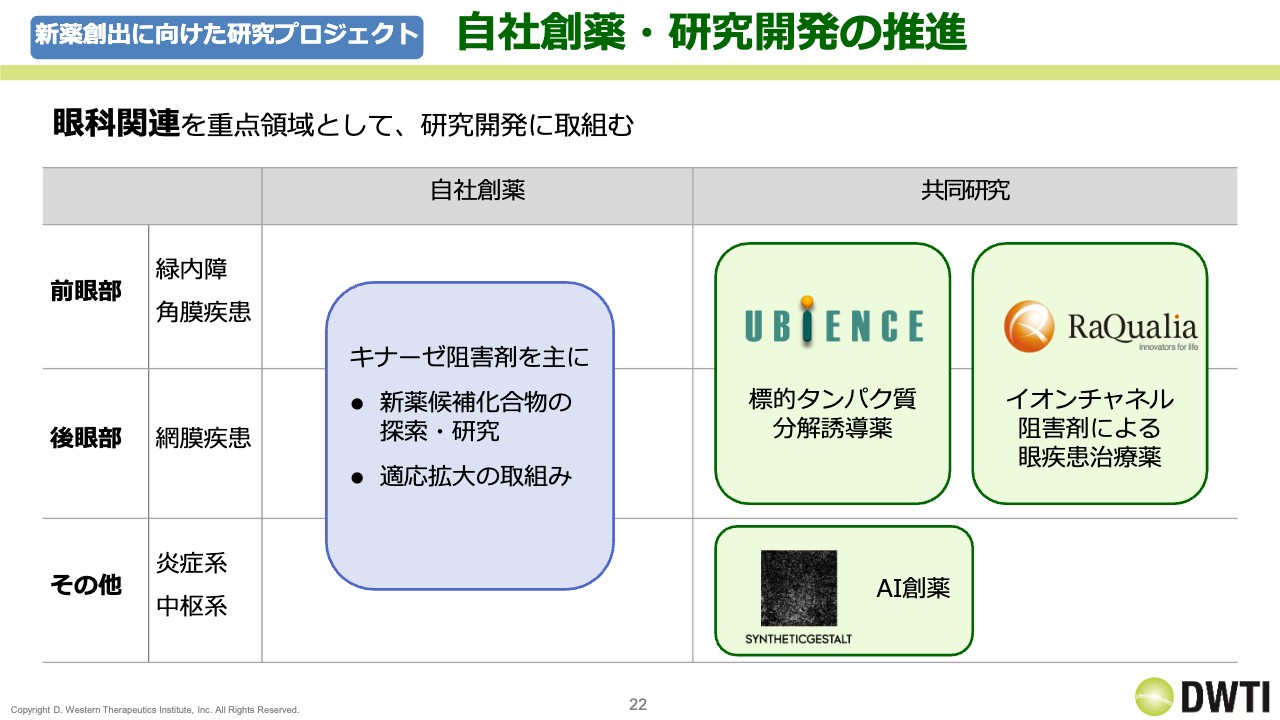

新薬創出に向けた研究プロジェクト 自社創薬・研究開発の推進

新薬の創製と研究開発の推進については、自社で行っているものに加え、共同研究のものもあります。スライドに記載していないものもありますが、前眼部、後眼部、その他の疾患の共同研究も粛々と進めています。

中期経営計画における経営テーマと2023年上期の進捗

見通しをご説明します。まずは中期経営計画についてです。今期を含む、2020年度から2024年度の期間で、パイプラインの増加と後期の臨床開発の実施をテーマとして掲げています。具体的には、上市品の増加、事業領域の拡大、長期の目線でのコラボレーションを推進しています。

この上期は、大きなイベントがけっこうありました。「K-321」のグローバルのフェーズ3の開始、「DW-5LBT」の再申請、「DW-1002」の中国の申請と米国での配合剤の開発開始、そして「DWR-2206」の開発計画が決定しており、上市品の増加に向けて、パイプラインを順調に開発した半期だったと考えています。

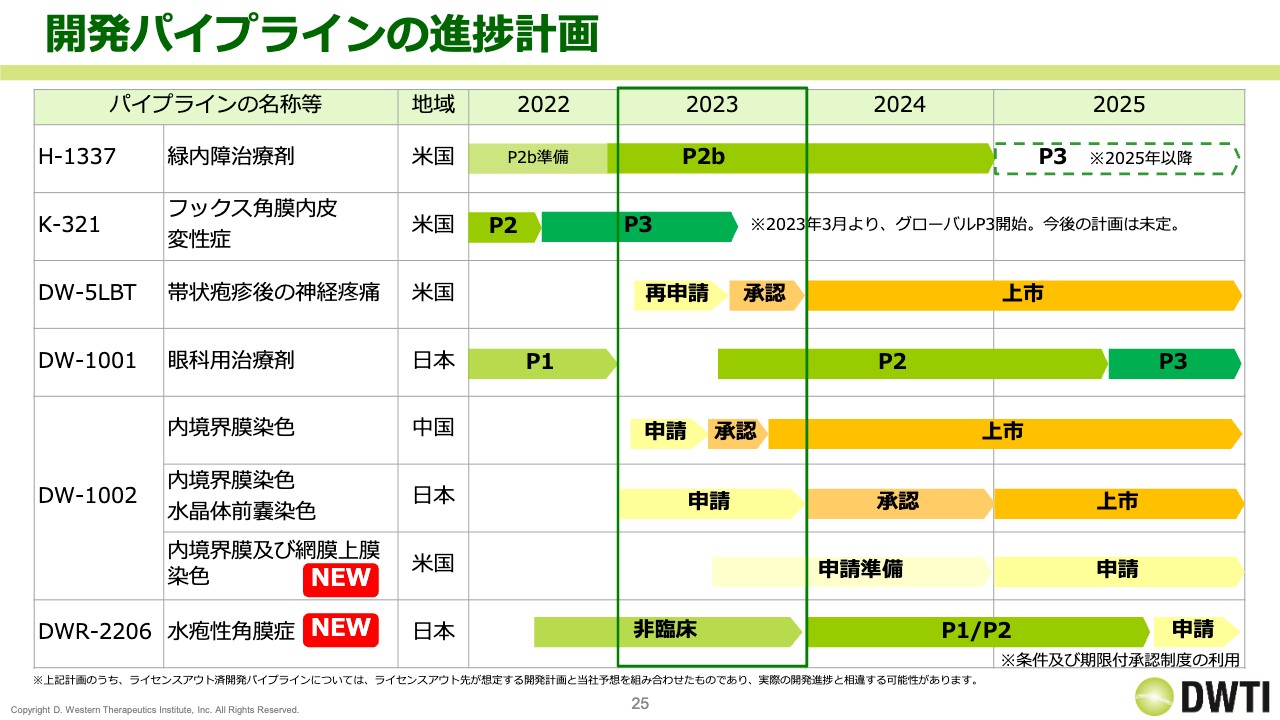

開発パイプラインの進捗計画

進捗計画は期初に示したものとほぼ同じです。スライドのとおり、計画を進めていますが、2023年の下のほうに「DW-1002」の米国の配合剤開発と「DWR-2206」の開発を新たに加えています。

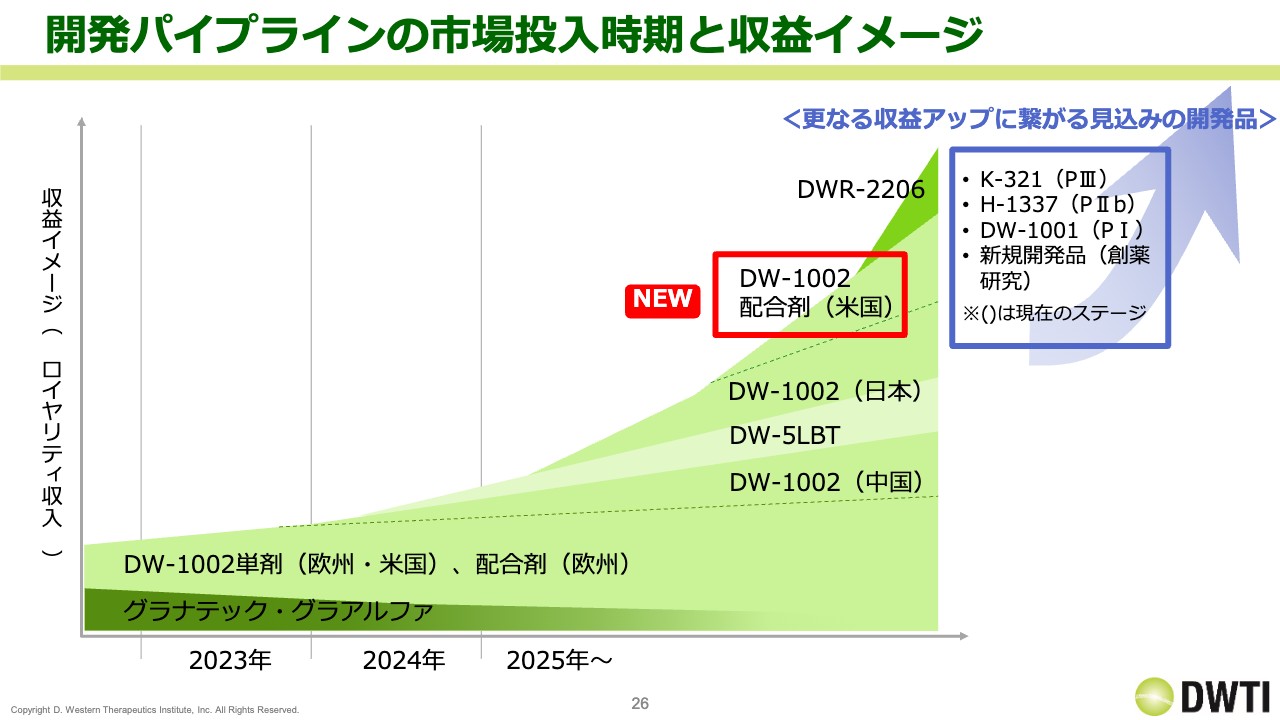

開発パイプラインの市場投入時期と収益イメージ

開発パイプラインの市場投入時期と収益イメージです。こちらも「DW-1002」の配合剤の開発がプラスされています。一方で、「グラナテック」「グラアルファ」が減少していくため、今後は売上の中身が変わっていくことになると思います。

想像するのがなかなか難しいですが、売上の規模感としてはおそらく、この米国開発の配合剤「DW-1002」の市場性が単剤よりも大きいと思っています。そのため、業績へのインパクトはかなり大きくなる見込みです。

また、日本の「DW-1002」に関しては、手術件数自体は欧州とさほど変わりません。しかしながら、他の国よりもロイヤリティが高い契約条件になっているため、こちらも業績に対するインパクトは大きいと思います。

「DW-5LBT」は、売上がどのぐらい伸びるかによるため、今のところは想像が難しいといえます。また、中国の「DW-1002」には潜在性があると思いますが、中国市場はなかなかわかりづらいため、上下どちらもあり得ると思っています。

「DWR-2206」は薬価によるものの、患者数は非常に増えてきているため、日本のみでも相応の売上が見込めるのではないかと考えています。

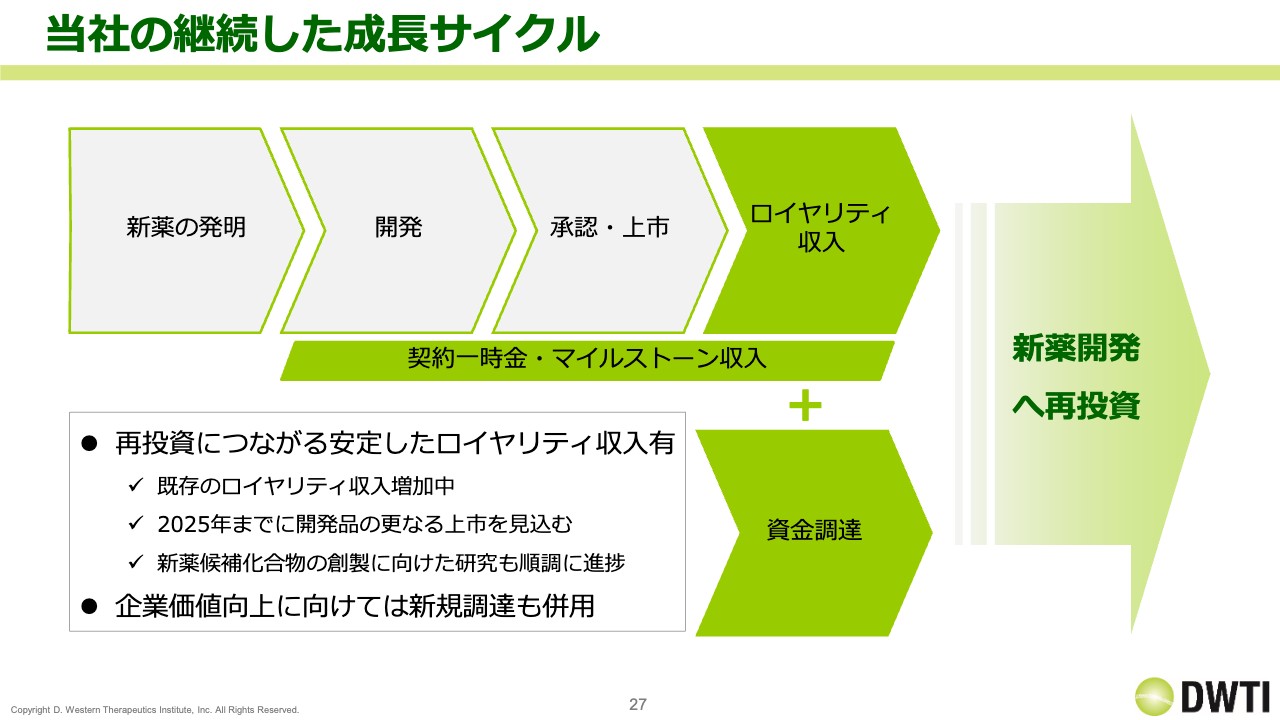

当社の継続した成長サイクル

当社の継続した成長サイクルについてです。当社では、新薬の発明を行い、ロイヤリティ収入を得ています。ただ、ロイヤリティの金額自体はまだ少ないため、資金調達も行います。これによって新薬開発への投資を継続し、企業価値を上げていくサイクルを回していきたいと思っています。

新薬創出に向けた研究プロジェクト 借入・資金調達の状況

借入と資金調達の状況です。直近の2年、3年でかなりの借入を行いました。

まず、スライドの1番上に記載の眼科手術補助剤「DW-1002」については、2017年に事業譲受し、その時の資金として6億円を借りています。そちらの残高は、すでに6,000万円となっています。

2番目は「DW-5LBT」で、マイルストーンの支払資金として、2億円のコミットメントラインの枠を引き、タームアウトで証貸になっていくものがあります。こちらの残高は1億円となっています。

3番目は再生医療用細胞製品「DWR-2206」の開発資金で、こちらは4億4,000万円の枠を引いており、足元では4,400万円の借入残高となりました。こちらも開発が終わってからタームアウトし、証貸に変換していくことになります。

また、その他の資金調達の状況として、新株予約権と社債について記載しています。転換社債は、行使額の累計が2億7,500万円、残高は7億円弱、転換率は30.6パーセントです。新株予約権は、枠に対する行使率が39.5パーセントで、1億7,800万円の行使が進んでいます。

約1年が経過し、それぞれの転換率が30パーセントと40パーセントになっているため、トータルでは2.5年ぐらいですべて捌けるのではないかと見ています。

最後に、今後の資金ニーズについてです。「H-1337」は現在フェーズ2bを進めていますが、次のフェーズ3の開発資金や、新規の創製品もしくはパイプラインの獲得による開発資金の資金ニーズがあると考えています。

新着ログ

「医薬品」のログ