Sansan、「Bill One」が高成長 ARRは37億円と目標を大幅超過し、今期目標は上方修正

目次

橋本宗之氏(以下、橋本):本日は、当社の決算説明会にご参加くださいましてありがとうございます。CFOの橋本です。私からは、通期実績についてお話しします。成長戦略、2024年5月期通期業績見通しについては、後ほどCEOの寺田よりご説明します。

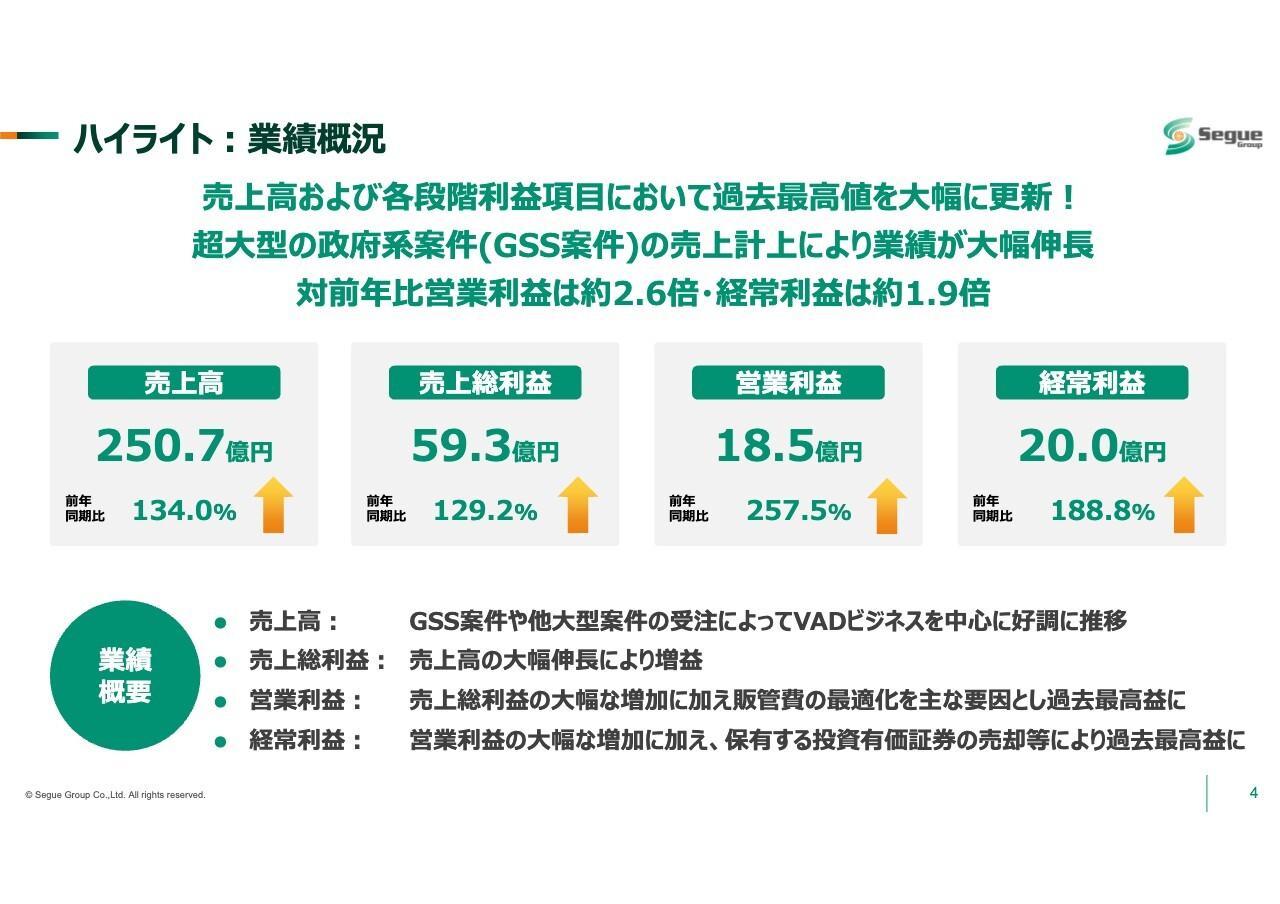

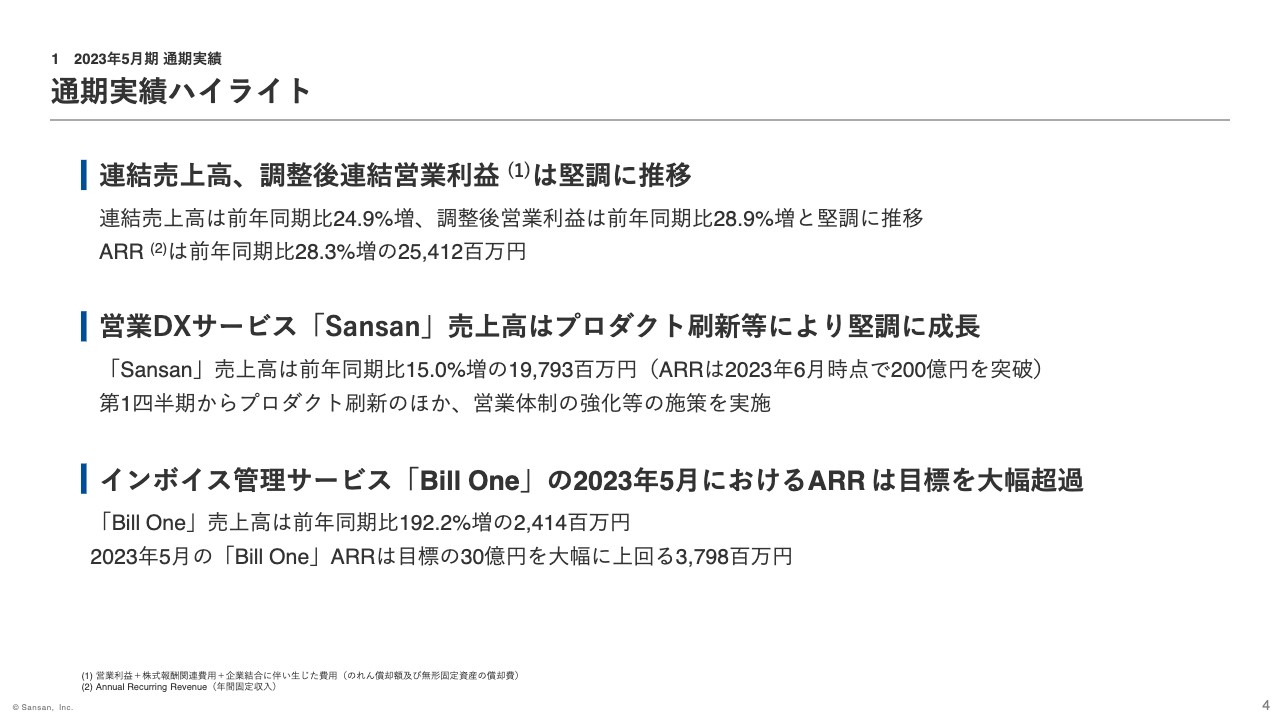

通期実績ハイライト

2023年5月期通期実績のハイライトは3点です。まず、連結売上高は堅調に進捗し、前年同期比24.9パーセント増となりました。調整後連結営業利益は、売上高の伸長などによって、前年同期比28.9パーセントの増益となりました。

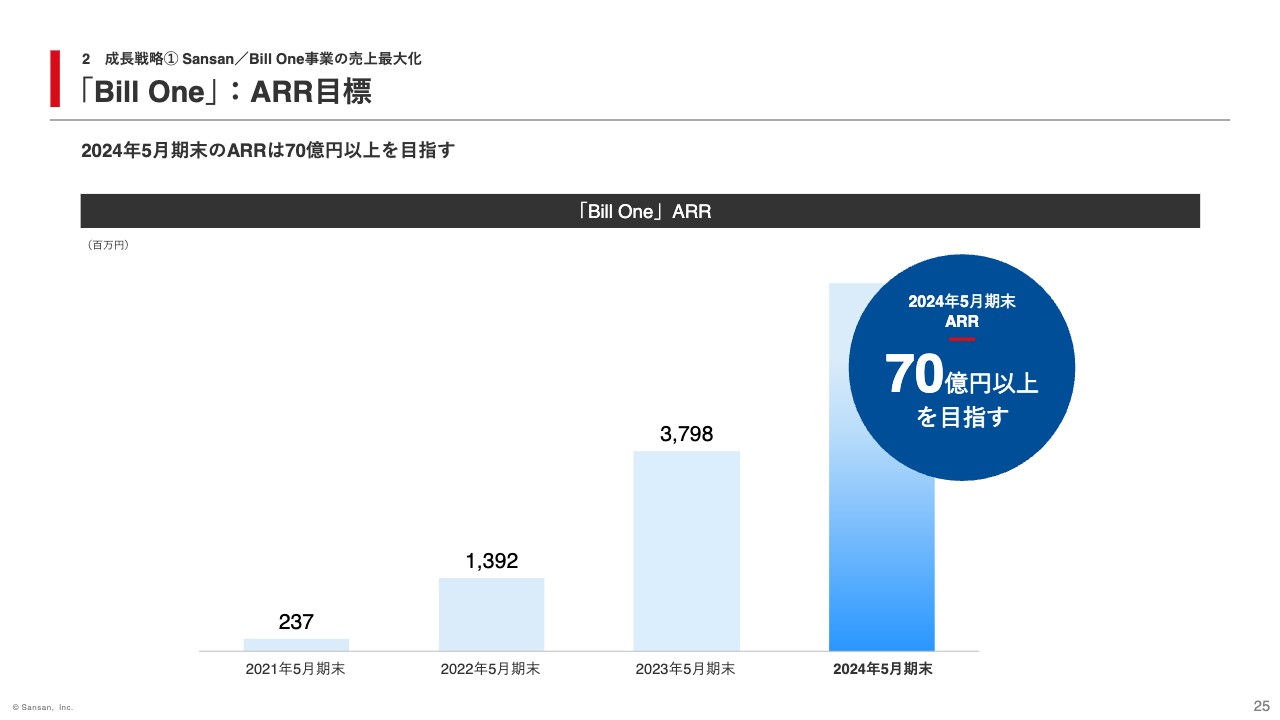

次に、営業DXサービス「Sansan」は、プロダクト刷新や営業体制の強化により、堅調に売上高が成長しました。また、インボイス管理サービス「Bill One」の2023年5月におけるARRは約37億9,800万円となり、目標を大幅に超過しました。

連結実績の概況

連結実績は、スライドに記載のとおりとなりました。売上高は、第4四半期での成長率が28.3パーセントとなり、第3四半期より4.4ポイント加速したため、24.9パーセントの増収となりました。なお、通期における売上高成長はほとんどがオーガニックグロースによるもので、新規に連結された子会社が寄与した成長率は約0.5ポイントです。

調整後営業利益は、主に売上高の成長により、約9億4,200万円となり、28.9パーセント増益しました。また、調整後営業利益率は0.1ポイント改善の3.7パーセントとなりました。

経常利益は株式報酬関連費用の増加や、前期に投資有価証券売却益約9億7,900万円を営業外収益に計上していたことなどにより減益、親会社株主に帰属する当期純利益は投資有価証券評価損約9億8,000万円を特別損失に計上したことなどにより、赤字となりました。

調整後連結営業利益の増減要因

続いて、調整後連結営業利益の増減要因についてご説明します。人材採用を強化した結果、連結従業員数は前年同期比194名増の1,399名となり、人件費は前年同期比で約15億9,000万円増加しました。

一方で、広告宣伝費については、期中を通じて「Bill One」の広告宣伝活動を強化したことから、前年同期比で約3億3,600万円増加したものの、比率としては11.3パーセントの増加に留まっています。この結果、調整後連結営業利益は約2億1,100万円増加しました。

信託型ストックオプション(信託SO)について

先日報道された信託型ストックオプションについて、対応内容を決定しました。まず、背景についてご説明します。国税庁は、2023年5月30日に、従業員等が信託SOの権利を行使して株式を取得した時点で、会社からの実質的な給与とみなされるとの見解を公表し、過去に権利行使済みの信託SOについて、会社側に源泉所得税の支払いを求めました。

当社では、企業価値向上へのインセンティブや優秀な人材のリテンションを目的として、信託SOを発行していますが、これまでは給与所得となる扱いをしてこなかったことから、権利行使済みの信託SOに係る源泉徴収は行っていませんでした。

今回の国税庁の見解を踏まえ、権利行使済みの信託SOに係る源泉徴収を遡及して行います。ただし、当社グループに在籍する取締役および従業員等に対しては、信託SOの導入目的に鑑みて、一定の前提条件とルールの下、追加的な負担増の一部を金銭にて補填することとし、権利未行使の信託SOについても、代替的な給与等を金銭にて支給します。

従業員等への補填や代替的な給与支給、およびこれらに付随する費用の総額は、約4億9,900万円であり、先ほどご説明した2023年5月期決算の販管費に計上しています。ただし、当社取締役への金銭支給等に係る費用は、2024年5月期以降の決算に計上する予定です。

なお、本費用は一過性のものであり、当社グループの本質的な事業成長に影響を与えるものではありません。これらの詳細については、昨日開示した適時開示資料をご参照ください。

セグメント別実績の概況

セグメント別の概況です。Sansan/Bill One事業、Eight事業ともに増収増益となりました。なお、調整後営業利益における調整額のマイナスが前年同期と比べて約12億1,200万円拡大していますが、半分以上は人員拡大に伴う各種コストの増加によるものです。

調整額内訳の詳細については、決算説明資料46ページに掲載しています。

Sansan/Bill One事業の概況

各事業についてご説明します。まずは、Sansan/Bill One事業の実績についてです。Sansan/Bill One事業の通期売上高は、「Sansan」が15.0パーセントと堅調に、そして「Bill One」が192.2パーセントと好調に成長したことなどにより、前年同期比24.4パーセントの増収となりました。また、増収に伴い、調整後営業利益は21.8パーセントの増益となりました。

その他売上高は、「Contract One」のほか、2023年3月に子会社化したクリエイティブサーベイが当第4四半期より寄与しており、379.7パーセントの増収となりました。

四半期で見ると、Sansan/Bill One事業の売上高成長率は前四半期より加速しています。「Sansan」の第4四半期の売上高成長率は、前四半期よりも0.3ポイント高い15.2パーセント、「Bill One」の第4四半期の売上高成長率は、前四半期よりも17.5ポイント高い165.8パーセントとなりました。

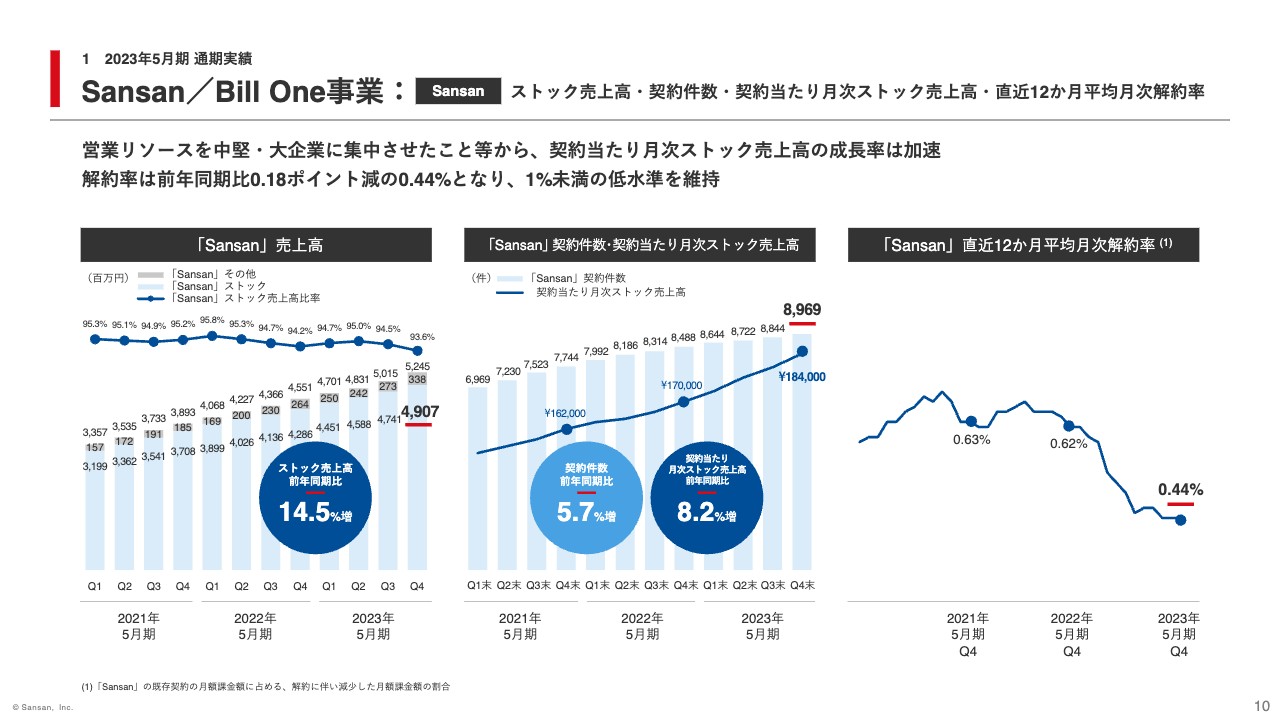

Sansan/Bill One事業:Sansan ストック売上高・契約件数・契約当たり月次ストック売上高・直近12か月平均月次解約率

「Sansan」の第4四半期、3ヶ月間のKPIの詳細についてご説明します。スライドの左側のグラフは、「Sansan」のストック売上高を示したもので、前年同期比14.5パーセント増となりました。「Sansan」のその他売上高は、初期費用の増加などにより前年同期比27.8パーセント増となりました。

スライド中央のグラフは、「Sansan」の契約件数と契約当たり月次ストック売上高を示したものです。契約件数は8,969件で前期同期比5.7パーセント増となり、契約当たり月次ストック売上高は、前年同期比で8.2パーセント増となりました。これは、主に中堅・大企業の新規契約獲得に向けて営業体制を強化し、その効果が表れたことによるものです。

スライド右側のグラフは、「Sansan」の直近12ヶ月平均月次解約率の推移です。2023年5月時点の解約率は0.44パーセントとなり、計測できる期間においては過去最低の水準となりました。

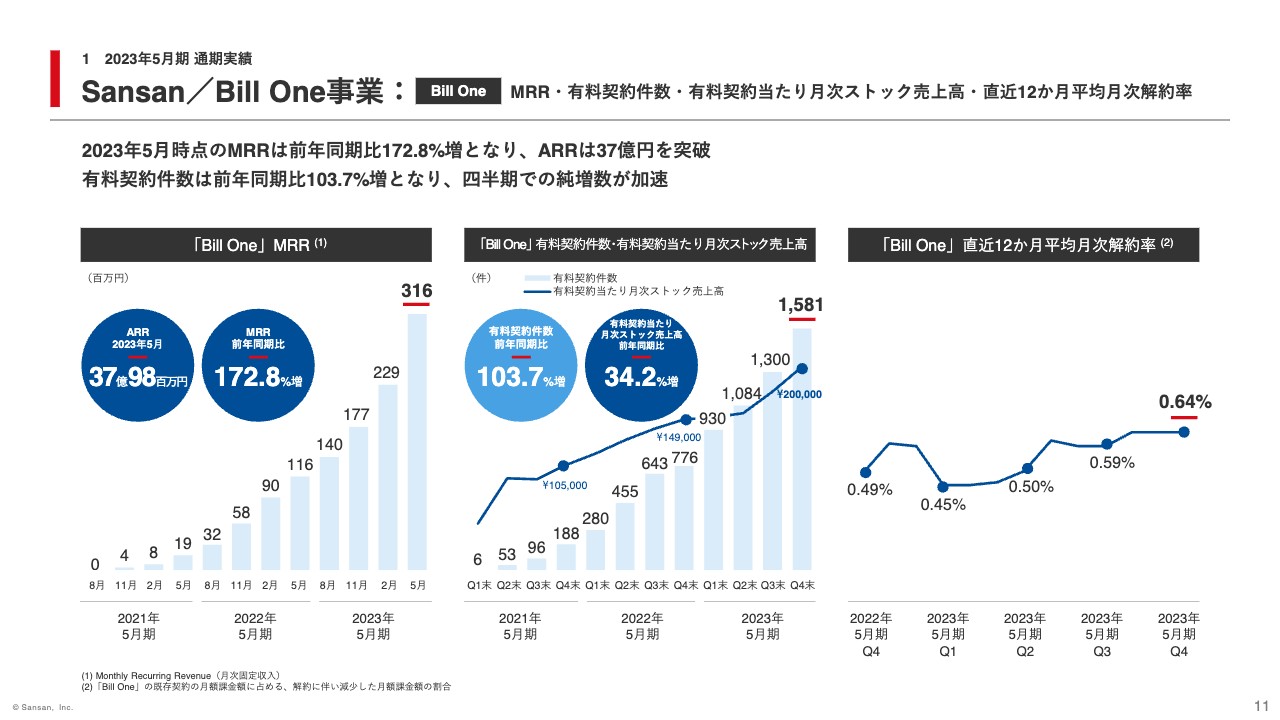

Sansan/Bill One事業:Bill One MRR・有料契約件数・有料契約当たり月次ストック売上高・直近12か月平均月次解約率

「Bill One」の第4四半期、3ヶ月間のKPIの詳細についてご説明します。スライド左側のグラフは、「Bill One」のMRRを示したもので、2023年5月単月のMRRは前年同期比約2.7倍となり、3ヶ月比での純増額は過去最大となりました。その結果、2023年5月時点のARRは約37億9,800万円となり、目標の30億円を大きく上回りました。

スライド中央のグラフは、「Bill One」の有料契約件数と有料契約当たり月次ストック売上高を示したものです。中堅・大企業の新規獲得が進んだ結果、有料契約件数は前年同期比約2倍の1,581件となり、四半期での純増数は第3四半期と比べて65件増加しました。

また、有料契約当たり月次ストック売上高は前年同期比34.2パーセント増の20万円となりました。なお、第4四半期での新規受注金額は前年同期比で約3.2倍となり、前四半期と比較してさらに加速しています。

スライド右側のグラフは、「Bill One」の直近12ヶ月平均月次解約率の推移です。2023年5月時点での解約率は0.64パーセントとなり、1パーセント未満の低水準を維持しました。

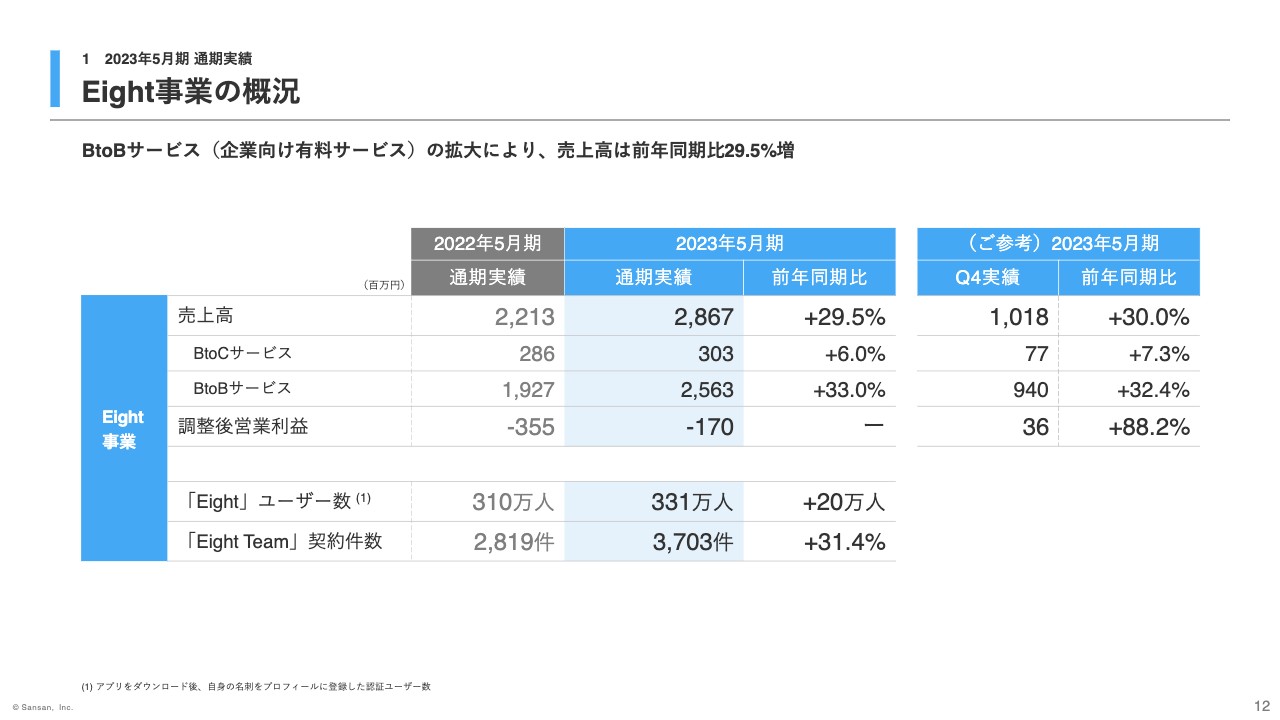

Eight事業の概況

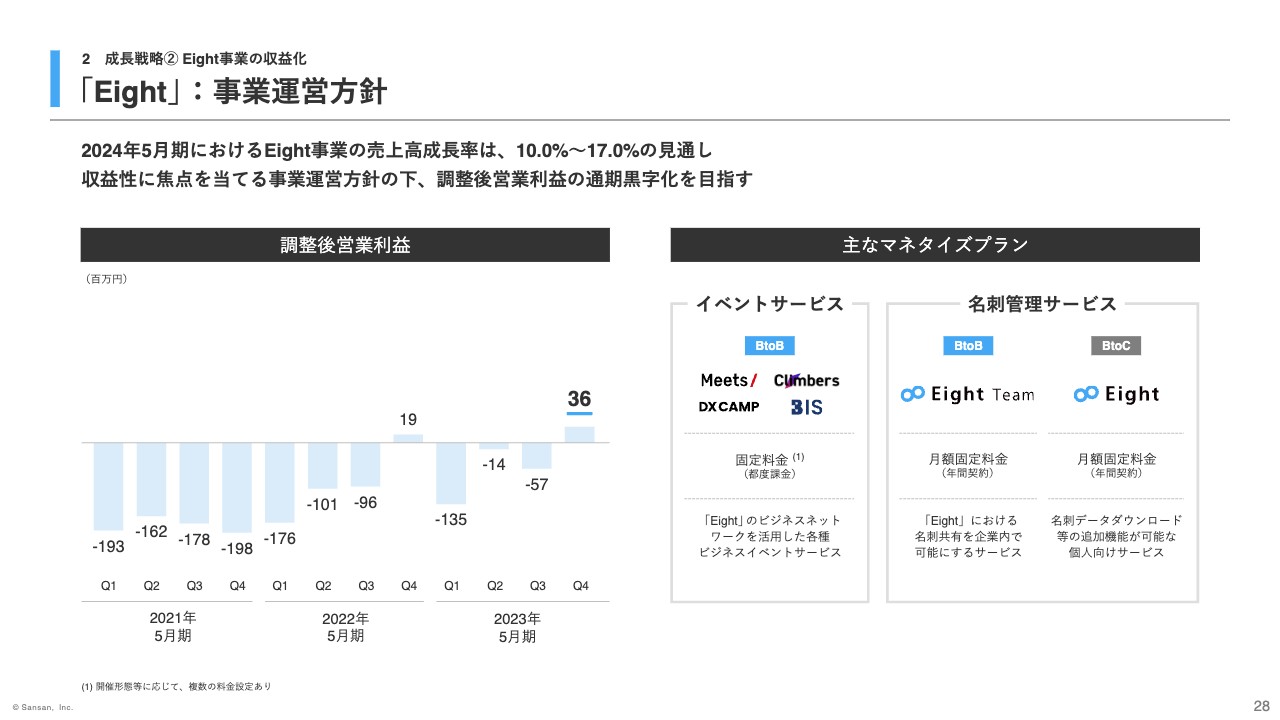

実績の最後として、Eight事業についてご説明します。売上高は、BtoBサービスの拡大により、前年同期比で29.5パーセント増加しましたが、期初の見通しに対してはやや伸び悩んだ実績となりました。

調整後営業利益は、増収となったことに加え、収益化に取り組んだことで、赤字額が約1億8,500万円縮小しました。

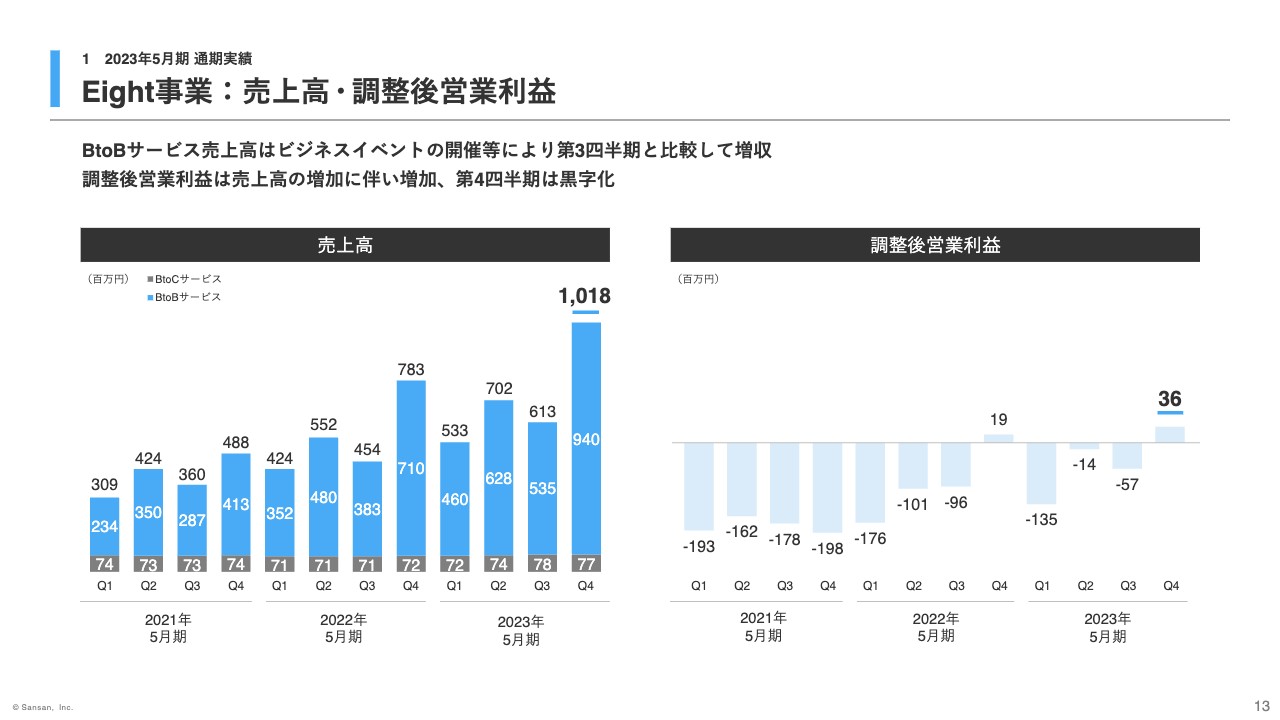

Eight事業:売上高・調整後営業利益

Eight事業の四半期実績の推移です。通期の売上高成長率は、先ほどご説明したとおり、やや伸び悩みましたが、ビジネスイベントを開催したことで当第4四半期の売上高は前四半期比で大きく伸びました。また、売上高成長に伴い、第4四半期のみで見ると、調整後営業利益は黒字となりました。

実績の説明は以上となります。続いて、寺田よりご説明します。

2024年5月期 通期業績見通しハイライト

寺田親弘氏(以下、寺田):CEOの寺田です。私からは2024年5月期の成長戦略、そして業績見通しなどについてご説明します。まず、2024年5月期通期業績見通しのハイライトについてです。

2024年5月期通期において、連結売上高の成長率は前年同期と比べて3.1ポイントから7.1ポイントの加速を見込んでおり、28パーセントから32パーセントの見通しです。

調整後連結営業利益率は、売上高の成長加速に向けて人員採用や広告宣伝活動などの各種投資を実行しながらも、前年同期比0.1ポイント増から1.8ポイント増を見込んでおり、3.8パーセントから5.5パーセントの見通しとなっています。

また、「Bill One」ARRの目標を60億円以上から、70億円以上に上方修正しました。

売上高成長率の加速と安定的な利益成長に向けた戦略

それでは、ここから、売上高成長率の加速と安定的な利益成長に向けた戦略について、3つに分けてご説明します。

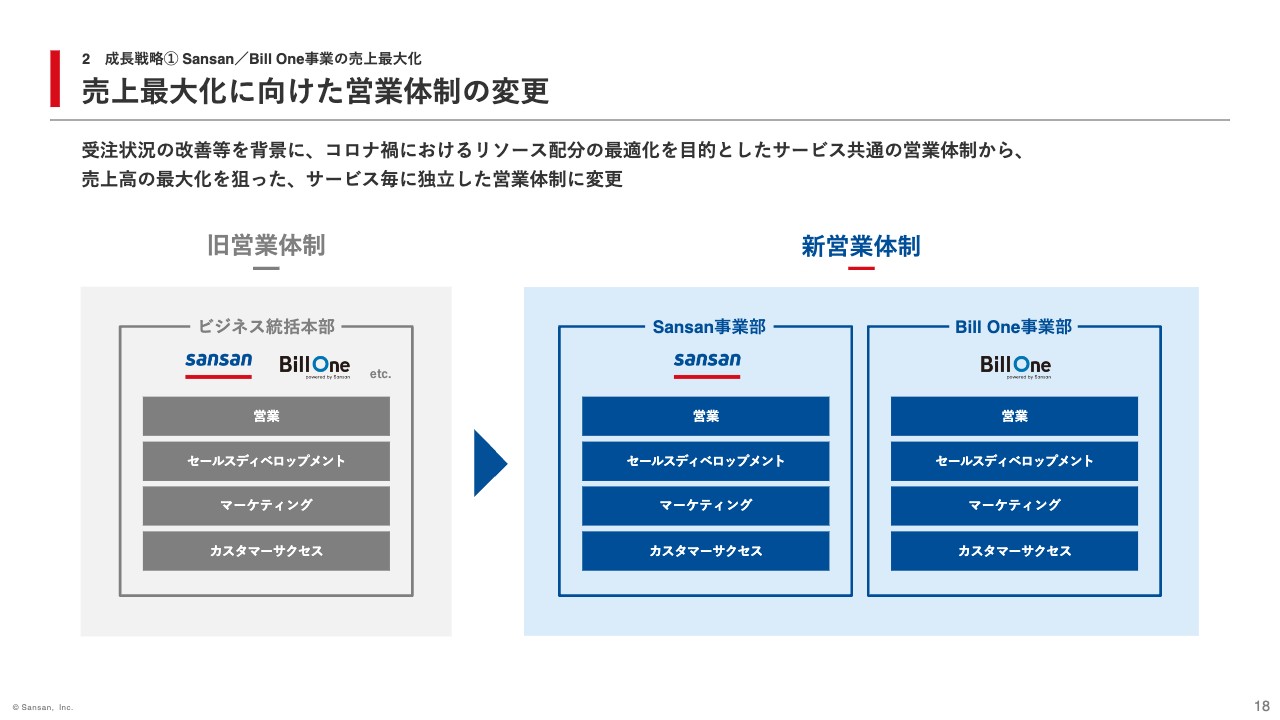

売上最大化に向けた営業体制の変更

成長戦略の1つ目、「Sansan/Bill One事業の売上最大化」についてです。当社では6月1日に、各サービスの売上最大化に向けた営業体制の変更を行っており、その背景についてご説明します。

成長戦略の1つ目、「Sansan/Bill One事業の売上最大化」についてです。当社では6月1日に、各サービスの売上最大化に向けた営業体制の変更を行っており、その背景についてご説明します。

コロナ禍以前は、サービスごとの営業体制を構築していましたが、新型コロナウイルス拡大による事業環境の変化をきっかけに、2021年7月から2023年5月末までは、「Sansan」や「Bill One」などの営業人員を1つの組織に集約した体制に変更していました。

名刺管理サービスとして販売していた「Sansan」は、コロナ禍において新規営業活動にマイナス影響が出ていた一方で、「Bill One」は請求書関連業務のDX化に対するニーズや法改正の追い風などを背景に営業生産性が高まっていました。

そこで、サービスごとにバラバラになっていた営業人員を共通化させることで、いわゆる柔軟なリソース配分が可能となるよう組織の最適化を図っていました。

しかし、「Sansan」のプロダクト刷新の効果、そしてコロナ禍からのリオープニング影響が、2023年第2四半期以降の受注状況の改善として表れたことをきっかけに、再び各サービスごとの営業体制に戻すことを決定しました。

これは、営業人員をサービスごとに配置することで、それぞれの売上最大化に向き合う環境を整備することが狙いとなっています。

売上最大化を目指すにあたっては、営業部門の採用をさらに強化します。当期の採用人数は連結で420名、うち営業社員200名程度を予定しており、新しい体制の下、売上最大化の実現に向けて取り組んでいきます。

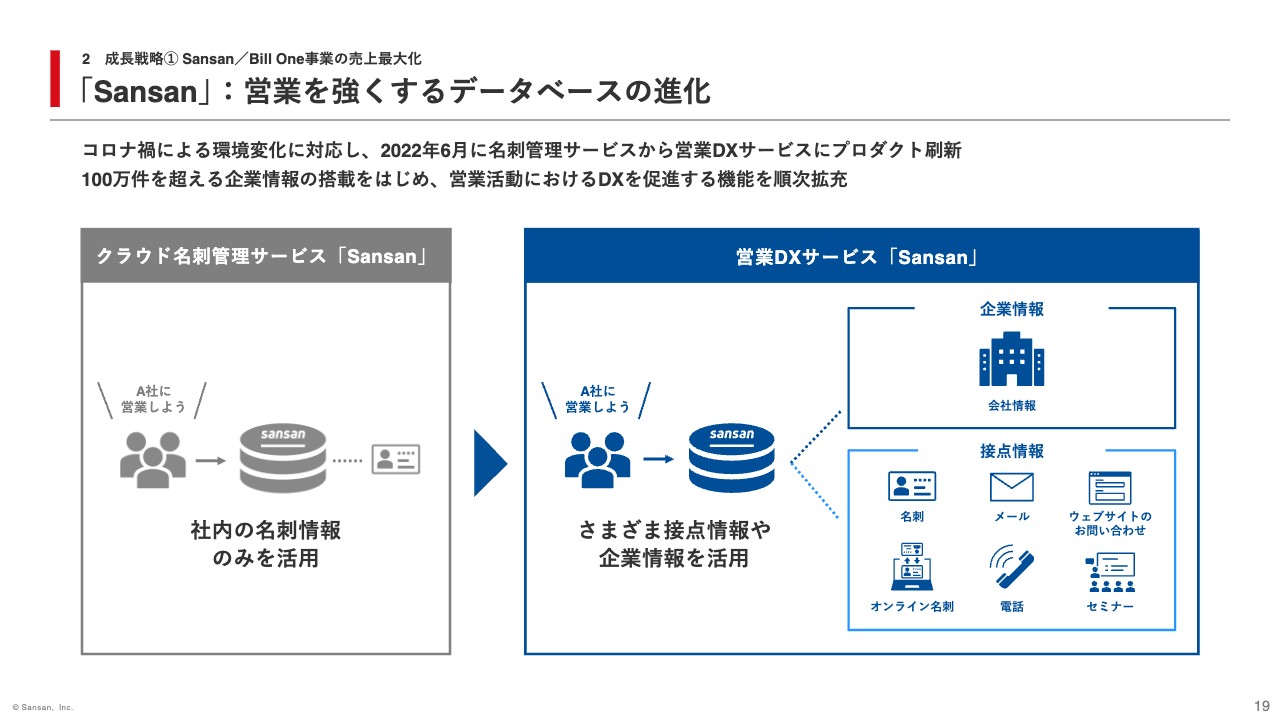

「Sansan」:営業を強くするデータべースの進化

売上最大化に向けた個別サービスの戦略についてお話しします。まずは「Sansan」のプロダクト強化についてです。「Sansan」はコロナ禍をきっかけに、2022年6月に名刺管理サービスから、「営業を強くするデータベース」をコンセプトとした営業DXサービスにプロダクトを刷新しました。

営業活動における非効率な業務課題を解決するDXサービスとして、「企業情報」の充実化と、蓄積・可視化できる「接点情報」を名刺だけではなく、メールの署名や電話、セミナーといったさまざまな情報にまで拡大させるという2軸で機能拡充に取り組んでいます。

企業情報の充実化の点においては、100万件以上の会社情報や多くの役職者情報などのさまざまな情報を「Sansan」上に集約し、国内最大級のデータカテゴリ数を収録しました。

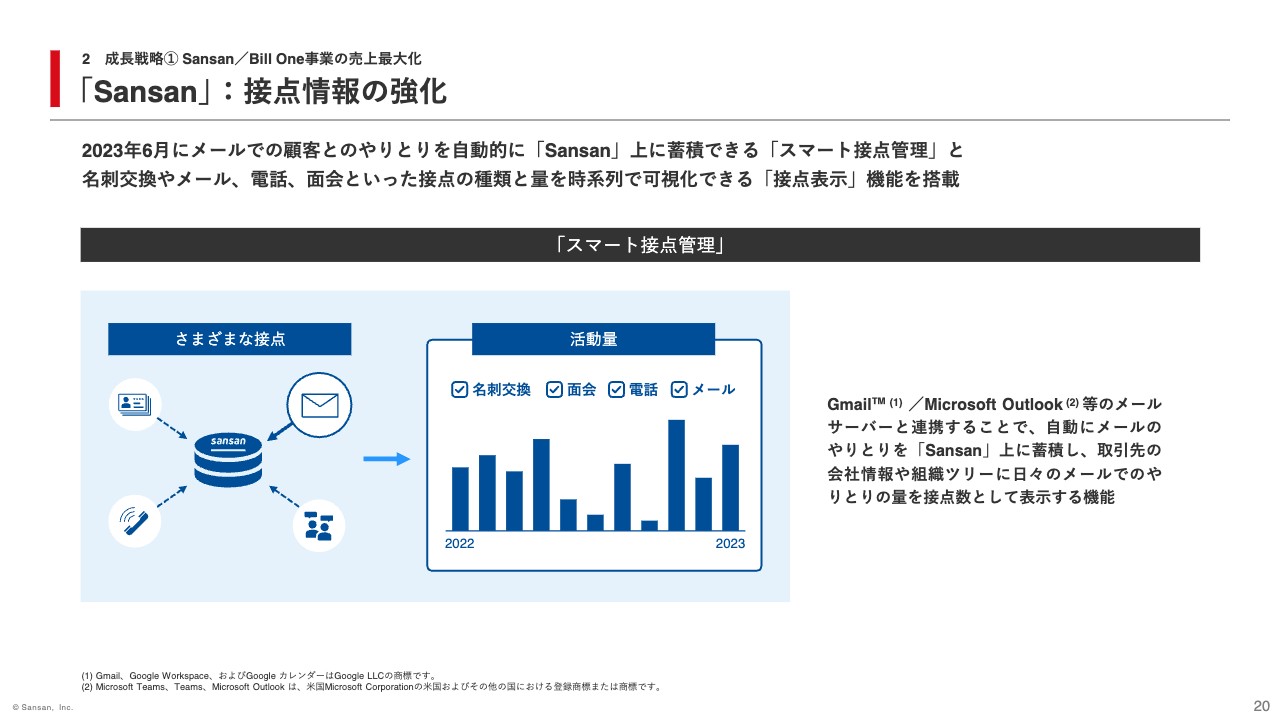

「Sansan」:接点情報の強化

接点情報の拡充についてです。すでにメール署名の取り込み機能は実装していましたが、2023年6月にはそれに留まらず、メールのやりとり自体を接点情報として「Sansan」上に蓄積・可視化できるようにしました。

加えて、名刺交換やメール、電話、面会といった、さまざまな接点情報の種類とその量を時系列で可視化できる「接点表示」機能を搭載しました。

名刺はもちろんのこと、メールはビジネスシーンにおいて、やりとりの頻度が非常に高いコミュニケーションツールであるため、これらの情報を組織全体で活用できるようにすることで、自社と顧客の関係性の最新状況が容易に把握でき、より精度の高い営業戦略の策定やマネジメントが可能になります。

「Sansan」:日本国内における潜在市場規模

「Sansan」の成長ポテンシャルについてご説明します。スライドは、国内における潜在市場規模を示したものです。日本の労働人口で見た場合、「Sansan」の利用者はその3パーセント程度に過ぎず、まずは現状の数倍の規模を目指しています。

2024年5月期においては、引き続き機能の拡充や営業・マーケティング活動を強化することで、「Sansan」の売上高成長率は、14.5パーセントから15.5パーセントを目指します。

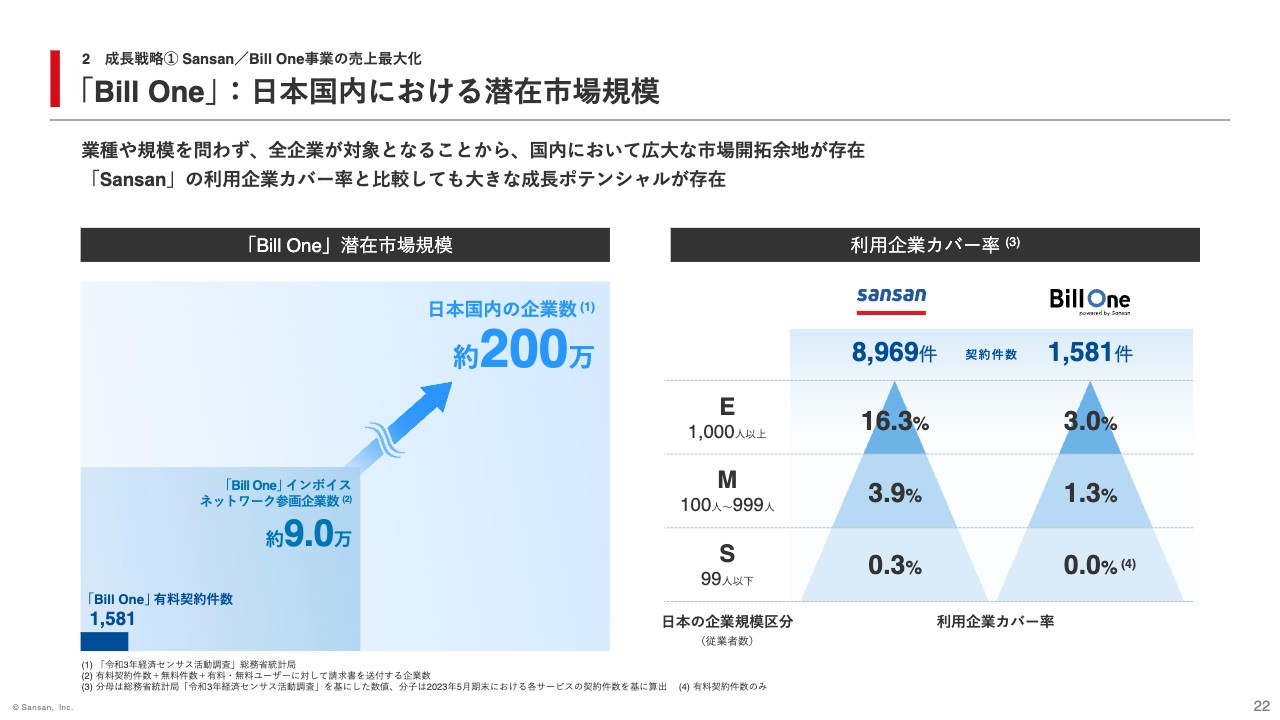

「Bill One」:日本国内における潜在市場規模

「Bill One」の戦略についてご説明します。スライドの左側は「Bill One」の潜在市場規模を示した図です。「Bill One」は「Sansan」と同様に、国内のすべての企業を対象としたサービスですが、約200万社の国内企業数から見れば、有料契約件数はわずか1,581件、インボイスネットワーク参画企業数も約9万社であり、国内には広大な開拓余地があると考えています。

スライド右側は、「Sansan」「Bill One」それぞれの利用企業カバー率を示した図です。1,000人以上の大企業のカバー率で見た場合、「Bill One」の2023年5月末における実績は3.0パーセントであり、「Sansan」と比較しても大きな成長ポテンシャルが存在しています。

「Bill One」:ビジネス領域の拡大

「Bill One」は新しいビジネス領域にもサービスを広げています。「Bill One」は請求書の受領に着目したサービスとして展開してきましたが、力強いサービス成長やインボイスネットワーク参画企業数の拡大を背景に、新たな機能の搭載やビジネス領域への進出に着手しています。

今年6月には、新たに法人カードのオプション機能を搭載し、フィンテック領域にもビジネスを広げており、成長可能性がさらに拡大しています。

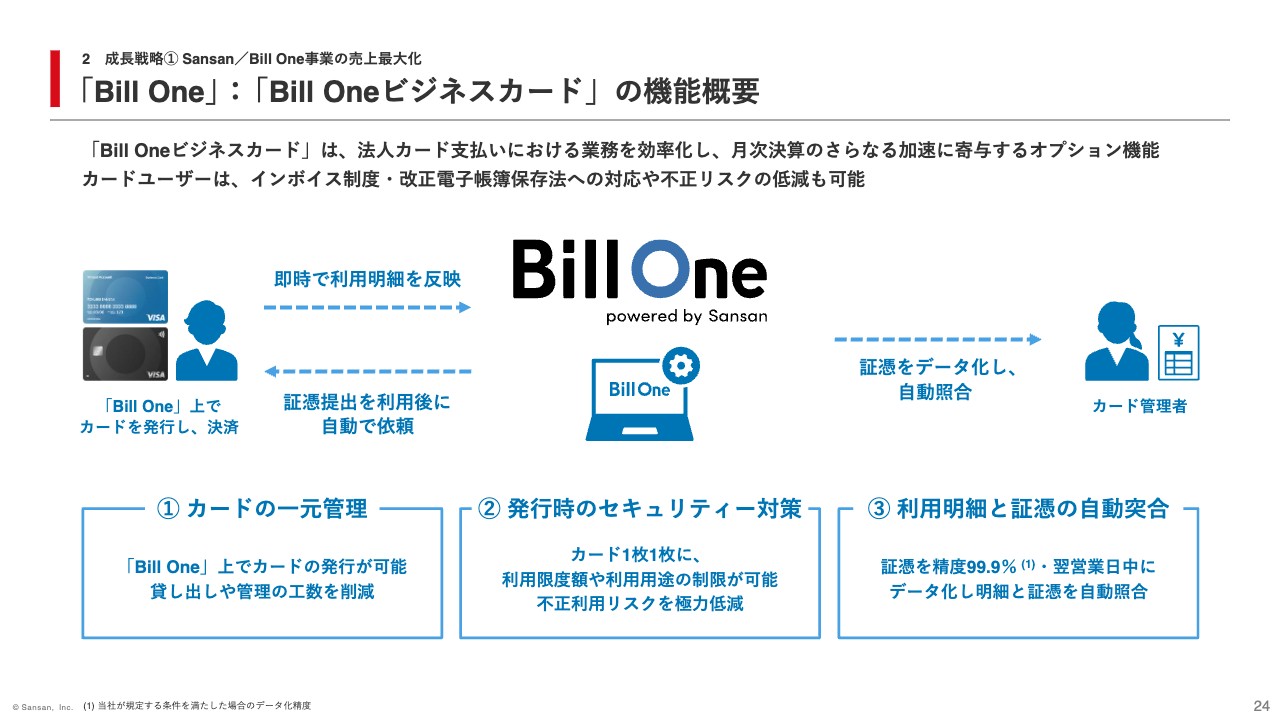

「Bill One」:「Bill Oneビジネスカード」の機能概要

「Bill Oneビジネスカード」の機能についてご説明します。法人カードに関する顧客課題として、領収書や請求書などの証憑の回収や、証憑とクレジットカード利用明細との照合に時間を要する、といったアナログな業務課題が存在します。

加えて、2023年10月からはインボイス制度が開始します。受領した証憑が適格請求書の必要項目を満たすかどうか確認する必要が生じるため、法人カードにまつわる業務はさらに複雑化することが見込まれています。

「Bill Oneビジネスカード」は、これらの課題に対応しており、請求書および法人カードに関する業務を「Bill One」上で一元管理することができます。「Bill Oneビジネスカード」を使って決済した内容は、カード利用後にその会社が利用している「Bill One」の画面上に即時に連携されます。これにより、カード利用明細と証憑の自動照合が可能です。

また、「Bill One」にアップロードされた証憑は翌営業日中にデータ化され、カード利用明細の金額と合致しない場合はアラートが表示されるなど、これまで経理担当者が目視で行っていた照合業務を効率化できます。

さらに、カードの利用後は利用者に対して「Bill One」から自動で証憑アップロード依頼が届くため、経理担当者から利用者にその都度証憑提出の催促を行う必要もありません。加えて、インボイス制度などの法制度への対応や、不正利用リスクの低減も可能です。

ユーザーは「Bill Oneビジネスカード」を利用することにより、請求書や経理業務の生産性向上、引いては「Bill One」が目指す月次決算のさらなる加速につながることから、今後、より多くの企業で導入いただけるものと期待しています。

なお、「Bill Oneビジネスカード」の収益モデルについては、証憑のデータ化に伴う収入と、決済手数料収入があります。

「Bill One」:ARR目標

「Bill One」の目標についてお話しします。「Bill One」では、現在ARRの成長を最重要視していますが、「Sansan」を立ち上げた時よりもはるかに早いスピードでの成長が続いています。2023年5月末のARRは期初に目標として掲げた「前年の2倍以上」を大幅超過し、約37億9,800万円の実績となりました。

2024年5月末のARR見通しについては、3ヶ月前の決算において「60億円以上」を目標として掲げていましたが、足元の好調な実績を背景に上方修正し、「70億円以上」を目指すことにしました。

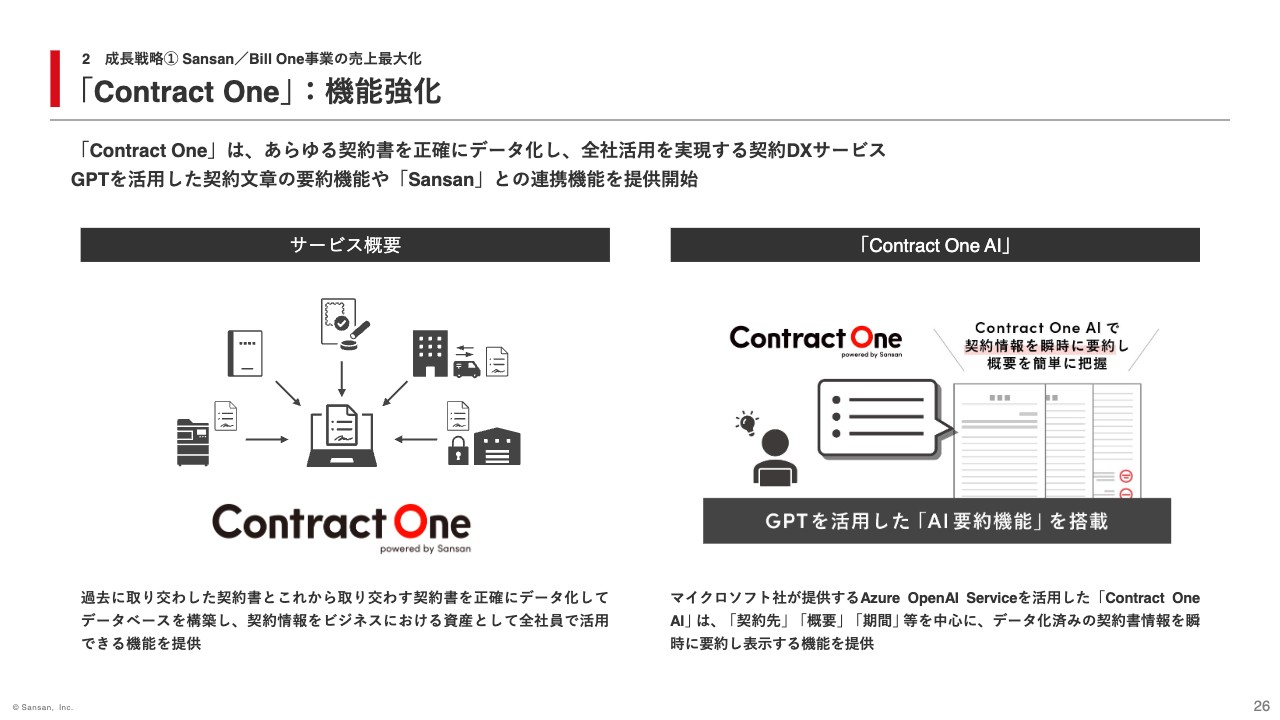

「Contract One」:機能強化

「Contract One」についてご説明します。「Contract One」は、あらゆる契約書をデータ化し、全社の資産としての活用を促進する契約DXサービスです。紙や電子といったすべての契約書の一元管理が可能となるほか、紙の契約書における捺印や製本・郵送作業といった一連の業務をオンライン上の指示だけで完結することが可能となります。

現在「Contract One」では、ユーザーへの提供価値向上を目的に機能強化に取り組んでいます。直近では、GPTを活用した「Contract One AI」を搭載し、契約文書を要約する機能の提供を開始しました。

ユーザーは企業名などで必要な契約書を検索し、AI要約のタブに移動するだけで、箇条書きに近いかたちでわかりやすく要約された文書を閲覧できます。そのため、法務担当者だけでなく、専門用語に詳しくない営業担当者も契約内容の概要を簡単に把握することが可能となりました。

今後、プロダクトマーケットフィットに向けた取り組みを進めていき、グループ全体成長へのさらなる寄与を狙っていきたいと考えています。

「Eight」:事業運営方針

成長戦略の2つ目、「Eight事業の収益化」について、Eight事業の運営方針をご説明します。前期では、「Eight」を名刺アプリからキャリアプロフィールへとプロダクト刷新し、採用関連サービスの成長に取り組んだものの、想定したほどの成果が上がりませんでした。それを受け、前期の下期より、収益性に焦点を当てる事業運営にすでに移行しています。

2024年5月期においても同様の方針の下、通期での調整後営業利益の黒字化を目指しています。そのため、売上高成長率は低下しますが、引き続き好調なイベントサービスの強化や「Eight Team」の価格戦略見直しなどにより、売上高成長率は10.0パーセントから17.0パーセントを目指します。

なお、アフターコロナにおける名刺交換機会の回復を見据えており、再び名刺に特化したアプリとしてリニューアルを進める予定です。

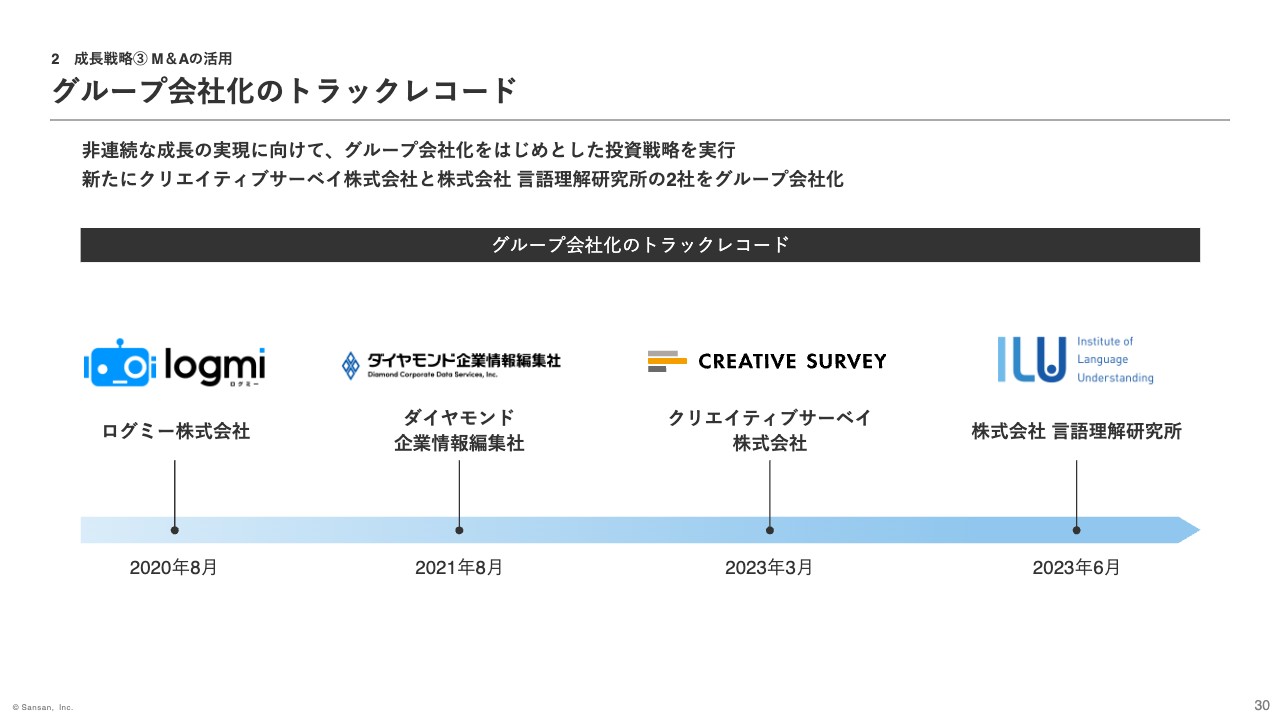

グループ会社化のトラックレコード

成長戦略の3つ目、「M&Aの活用」についてご説明します。スライドは、これまでのグループ会社化のトラックレコードです。

2020年8月にログミー、2021年8月にダイヤモンド企業情報編集社が当社グループに参画しています。2023年には、クリエイティブサーベイと言語理解研究所の2社を新たにグループ会社化しました。

新たに参画したグループ会社

新たに当社グループに参画した2社の概要についてお話しします。まず、スライド左側のクリエイティブサーベイについてです。同社は、あらゆる接点から顧客情報を集約する法人向けアンケートシステム「CREATIVE SURVEY」などのSaaSを提供しています。

当社の営業・マーケティングノウハウのほか、当社保有技術との連携により、同サービスの成長実現に取り組みます。なお、クリエイティブサーベイの業績は、2023年5月期第4四半期より寄与しています。

スライド右側の言語理解研究所は、知識データベースや言語理解エンジンの技術を保有しています。それらの技術は、当社のコア技術であるOCRや自然言語処理などとシナジーのある領域です。

特に「Contract One」において、GPT活用の研究を進めていますが、同社の技術と掛け合わせることで、より高品質なプロダクト開発の実現に期待しています。なお、言語理解研究所の業績は2024年5月期第1四半期から寄与する見込みです。

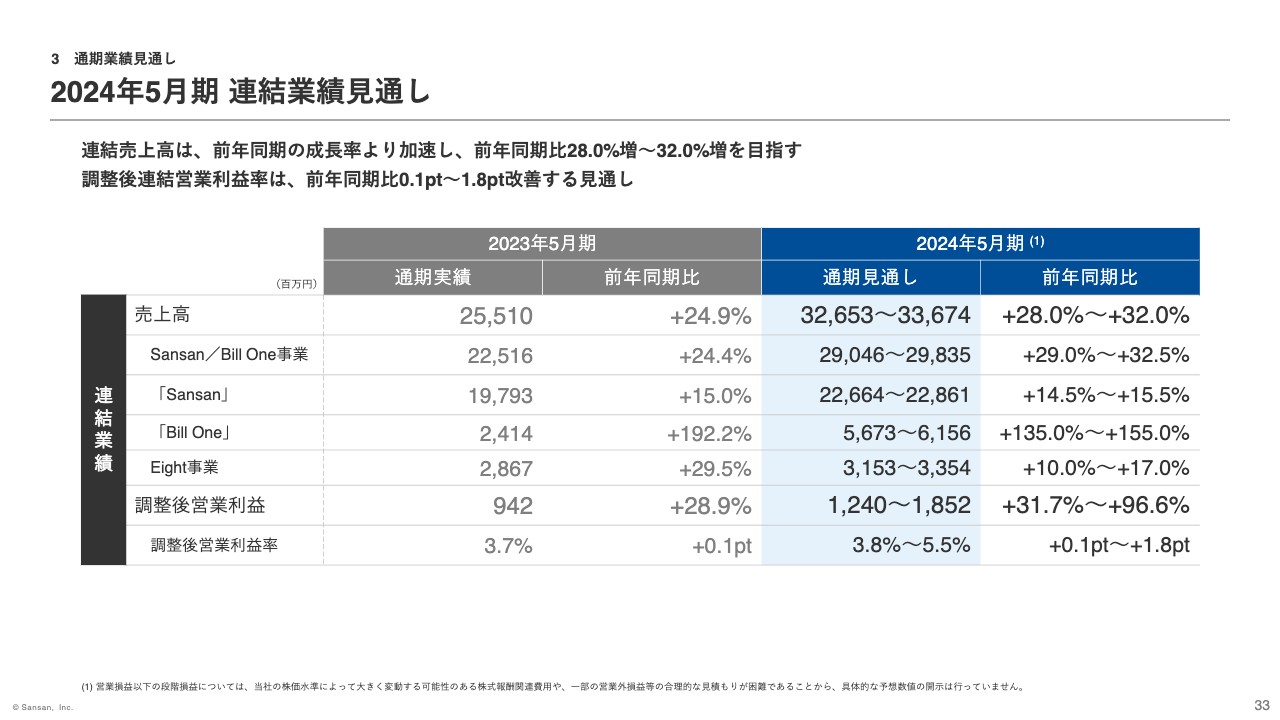

2024年5月期 連結業績見通し

通期業績見通しについてご説明します。まずはSansan/Bill One事業です。「Sansan」の売上高成長率は、前年同期比14.5パーセントから15.5パーセント増、「Bill One」は前年同期比135パーセントから155パーセント増、その他は前年同期比130パーセントから165パーセント増を目指すことから、セグメントの売上高成長率は29パーセントから32.5パーセント増となる見通しです。

また、収益化に焦点を当てるEight事業の売上高成長率は、10パーセント増から17パーセント増を見込んでいます。加えて、もう1つの事業セグメントであるその他の売上高成長率は、130パーセントから145パーセント増となる見通しです。

結果として、ハイライトでもお伝えしたとおり、連結売上高の成長率は、前年同期と比較して3.1ポイントから7.1ポイントの加速となる、28パーセントから32パーセント増を見込んでいます。なお、このうち、先ほどご説明した子会社の新規連結による2024年5月期への業績寄与は2.6ポイント前後です。

調整後営業利益は、成長に向けた投資を実行していく中でも、売上高の堅調な成長により前年同期比31.7パーセントから96.6パーセント増、調整後営業利益率は0.1ポイントから1.8ポイント増となる見通しです。

セグメント別では、Sansan/Bill One事業の調整後営業利益は92億円前後、Eight事業は1億円前後、その他はマイナス3,000万円前後、調整額はマイナス77億円前後を見込んでいます。

成長戦略の実行に伴って主に増加するコストとして、人件費は前年同期比30パーセント前後、広告宣伝費は26パーセント前後の増加を見込んでいます。

なお、昨日開示した本社移転が今期の調整後営業利益に与える影響は、今お話しした業績見通しの中に織り込んでいます。

中期的な財務目標(2023年5月期~2025年5月期)

最後に、中期的な財務目標についてご説明します。2023年5月期から2025年5月期にかけての中期的な財務目標を掲げています。最も重要な経営指標である連結売上高については、足元の堅調な事業成長を背景に、2023年5月期の期初に掲げた成長率「20パーセント台以上」から、「20パーセント中盤以上」に上方修正しました。

引き続き、堅調な売上高成長と安定的な利益成長の両立を目指していきます。以上で、本日の説明を終了します。ありがとうございました。

質疑応答:今年度計画の変動要因と「Bill One」ARRのアップサイドについて

質問者:2点ご質問します。1点目は、今年度の計画について、売上高と調整後営業利益のレンジがどのような要因で変動しうるのか教えてください。

2点目は「Bill One」について、今年度末のARR目標にアップサイドはありえるでしょうか? ARRは前四半期比で10億円ほど純増しており、第4四半期末の着地が38億円だったことを踏まえると、80億円といった数字も見えてくると思いますが、保守的に捉えている部分や、法改正の追い風が一巡したことなどを織り込んでいるのでしょうか?

寺田:ご質問ありがとうございます。1点目は橋本から、2点目は私から先にご回答します。「Bill One」ARRについては、アップサイドが十分ありえるとは思っています。

一方で、今も言及いただいたとおり、インボイス制度が10月以降にどのような環境をもたらすのか、また、2024年1月には電子帳簿保存法もあるため、これがどのように影響してくるのか、読めないところもあります。

「Bill One」の本質的なバリューは法対応にあるわけではなく、月次決算を加速することだと思っています。しかしながら、法的な変化を捉えた追い風があったことは事実ですので、それが今後どう影響してくるのか読めないという意味において、70億円という数字にしています。

橋本:私から1点目のご質問に回答します。業績ガイダンスは、過去何年かはレンジで出しており、今期については先ほど寺田からお伝えしたとおり、「Bill One」の売上に増減幅があると捉えています。「インボイス制度の影響」「インボイス制度後の影響」ということを踏まえて、レンジにしています。

コストサイドで言いますと、本質的な事業成長に関わる部分に触れ幅はあまりないと思っていますが、採用については、一定のアグレッシブな計画をもとに業績を見立てており、昨期の実績よりもかなり多くの採用を現状では見込んでいます。

もちろん実際に採用するつもりで取り組んでいますが、採用が昨期並みに落ち込んだ場合には、レンジのかなり上のほうで落ち着くでしょうし、採用が積極的に進みしっかり人員が確保できた場合については、利益は少し下のほうに落ち着くのかなと思っています。

質問者:「Bill One」のトップラインのレンジの考え方としては、インボイス制度の追い風があって、それ以降もしっかり伸び続けるという前提であれば、「Bill One」の売上高はレンジの上限に来るというイメージの捉え方でよろしいのでしょうか?

寺田:そのようなイメージでよろしいかと思います。正直、要因分析において「このケースはこのケース」というほど精緻なところまでは読めていない部分もあります。

しかしながら、「Bill One」自体の採用も積極的に行っている中で、当社の内部的にはパーヘッドのセールス生産性から「どのくらい売れるか」というものを見ており、インボイス後の急激な落ち込みは想定していないものの、一定以上の維持ができれば、採用人数に応じてトップラインは当然上がってくると思っています。

質疑応答:利益の考え方と今後の中長期的な取り組みについて

質問者:私からも質問を2点よろしくお願いします。1点目ですが、利益の考え方をあらためて教えてください。調整後営業利益率の改善にコミットされていますが、今期の改善も最低限に見えると思います。1年ごとに大きく改善するのではなく、今後も0.1パーセントから2パーセント未満くらいの最低限の改善で、積極投資を優先していくということでしょうか?

2点目は少し中長期的なお話になります。今期も「Bill Oneビジネスカード」など新たな取り組みされていますが、今後、会社として達成していきたいことを、短期、中期、長期に分けて教えてください。

短期は1年後、中期は3年後から5年後、長期は10年後くらいのイメージで、各期までに何を達成し、そのためにどのような取り組みをしていきたいのか教えていただければと思います。

寺田:ありがとうございます。先ほどと同じく1点目は橋本から、2点目から私から先に回答します。10年後については、確たるもの、言えることはないということが、手応えとして素直なところです。

1年後なり3年後から5年後については、直近1年でいうと、今回事業部制に戻したことも含めて、「Sansan」と「Bill One」が、それぞれのプロダクトのマーケット範囲をどう広げていき、生産性を上げていけるかということだと思っています。

「Bill Oneビジネスカード」もその1つですし、「Bill One」についても、いろいろな周辺領域での展開を検討していますので、いかに陸続きで、価値のあるかたちで出していけるかということだと思います。

「Sansan」についても、先ほどお話しした営業DXサービスとしての進化はまだその途上にあり、そう言ったものを進化させていく中で、より多くのマーケットのポテンシャルにアクセスできるようにしていくという、この2点に尽きると思います。

このように言うと、「Contract One」自体は、我々自身もプロダクトマーケットフィットというところまでは自信を持って言えないため、これをこの1年でどうしていくのかという部分もあります。

3年後から5年後という意味では、「Sansan」「Bill One」「Contract One」等々、現在は別々のプロダクトとして展開しており、先ほどご説明したとおり、事業部制にすることで個別最適、個別最大化を図っていくところではあるのですが、プロダクトとしての一体感は目指していきたいと思っています。

よくお伝えする話なのですが、似て非なるものに見えるものの、当社が扱っているデータはいずれも「企業としての接点情報」だと思っています。

サービスとしての「Sansan」は、名刺を中心とした接点情報、人と人との接点情報です。「Bill One」であれば、取引をした結果という接点情報、「Contract One」であれば、取引をするという契約の接点情報です。

これらが「Sansan」周辺に集約されるような世界観を作っていくことによって、例えば「Sansanスイート」というかたちで「一体として売っていく、一体として活用していただく」、そのような世界観にたどり着ければ、会社としての業績も上がるだろうという手応えもありますので、その辺をより具体化していくのが3年後から5年後というふうに思っています。

橋本:それでは、1点目の質問に私からご回答します。昨期の調整後営業利益については、その前の期、2022年5月期と比べると0.1ポイントとわずかな改善には留まっているのですが、我々としては、調整後営業利益の成長率を売上高成長率よりも高い水準に保つということで、財務をしっかりグリップできていると思っています。

その結果として、ご覧の数字に落ち着いている状況です。例えば、第3四半期の3ヶ月間で見ると、10パーセント以上の調整後営業利益率を達成しており、ある意味、「施策をいつやるか、やるかやらないか」によってはそれくらいの調整後営業利益率は容易に達成できるという手応えは強くあります。

一方、今期については先ほどご説明したとおり、アグレッシブな採用計画を見込んで、一定の幅を持ってガイダンスを出しています。一部費用については、開示している本社移転や、「Bill One」での請求書受領センター移転も含めて、若干重複するコストが発生します。

広告宣伝費についても、インボイス制度の前後で、最後のワンプッシュをしたいという思いもあり、費用を積んでいます。

そのため、今期は調整後営業利益が大幅に改善するわけではないですが、そのような費用はあくまで一過性のものですので、今後は高い利益率を十分達成できると考えています。

質問者:以前、増収の目線として30パーセントとお話しされていましたが、それは変わっていないのでしょうか? 現在は売上を重視しており、今種を蒔いたものを中長期的に統合していくお考えなのでしょうか?

寺田:はい。トップライングロースが最重要だと考えていますし、今期のコスト増が業績に与える影響は限られると思っています。特に人員のところはそうです。来期以降の成長に対する手応えとあわせて判断していく予定です。

いずれにしてもここから先の数年間、引き続きトップライングロースを最重要指標にしていきたいと思っています。

質疑応答:ARR目標値の上方修正要因と当期広告宣伝費の配分について

質問者:まず「Bill One」のARR目標値を上方修正されたのは、顧客獲得、有料契約当たり月次ストック売上高、あるいは特定のお客の利用状況等々、いろいろな要因があるかと思いますが、具体的にどのような手応えがあったからなのでしょうか?

また、当期の計画における広告宣伝費の配分の見通しについても教えてください。インボイス制度の手前で駆け込み需要的なものや、税務申告期間が終わった後に、「やっぱり必要だよね」となった時にやはり取っておきたいという部分もあると思います。どのような割り振りをされるかのかお聞かせください。

寺田:1点目ですが、定量的な面では営業生産性が向上したと感じています。営業マン1人当たりの受注金額が増したことに加えて、有料契約当たり月次ストック売上高は「Sansan」を上回ってきている状況です。

定性的な面では、「Bill One」を入れることで月次決算が早くなった、経理業務が効率化した、というお客さまの声が多く聞かれるようになりました。個人的にはここに一番手応えを感じています。

「Bill One」導入の目的として、法対応のためと捉えられがちですが、本質は企業の月次決算を加速することです。そのスピードが導入以前よりも早くなっていることが重要で、その点をお客さまにも評価いただけているのかなと思います。

橋本:「Bill One」を含めた広告宣伝費の配分ですが、第1四半期、第2四半期が大きくなっています。昨年に続いて上期にやや偏重している状況です。第1四半期、第2四半期では、年間予算に対して60パーセント程度の広告宣伝費を使う予定です。

第1四半期は仕上がりの調整後営業利益が赤字になる可能性がありますが、通期では業績目標をしっかりと達成できるようにしたいと思います。

質疑応答:営業体制変更の影響について

質問者:今年の6月から「Sansan」と「Bill One」をそれぞれの事業部に再び分けられましたが、現時点でどのような手応えを感じているのでしょうか? 生産性の改善や効率化など、具体的な影響はあるのでしょうか?

寺田:これまでは営業が複数のプロダクトを売る体制をとっていました。マルチプロダクトの体制施行の背景としては、当時生産性が下がっていた「Sansan」から「Bill One」への営業リソースのシフトや、マーケティング予算の柔軟な割り振りが難しかったことが挙げられます。そのため、事業部制から機能部制に切り替え、「Sansan」から「Bill One」に営業を移すということを行ってきました。

その結果、プロダクト刷新にも向き合ってきた中で、「Sansan」の生産性も再び上がりつつあり、「Sansan」「Bill One」いずれも最大化する、いずれも採用をかけて人員も増やしていくことを趣旨として、再び事業部制への移行を実施しました。

移行から1ヶ月でまだ何とも言えませんが、数字として寄与するところは、「Sansan」の生産性が維持拡大されるかどうかであり、維持拡大される状況で営業マンを加えていければ、「Sansan」は成長率を上げられることになります。それに対する駆け出しの手応えは十分かなと捉えています。

質疑応答:採用人数増加に伴う待遇面の改善について

質問者:積極的な採用活動を行うというお話がありましたが、待遇面の改善など新たな施策はあるのでしょうか? 給与を上げたというリリースもありましたが、そのような施策について教えてください。

寺田:採用活動は営業さながらに地道なことの積み重ねです。新卒もかなりの規模で採用していますので、新卒の給与を上げることで全体の給与テーブルを持ち上げていくことも意図しています。

採用部隊の人員配置やブランディング、イベント運営など、さまざまな取り組みを積み上げることで、採用活動を加速していきたいと思っています。今期は若干アグレッシブな目標を設定していますので、それなりのチャレンジが必要ですので、できることに全力であたっていきます。

質疑応答:「Bill One」の有料契約当たり月次ストック売上高向上の理由、および人件費増の見込みについて

質問者:まず、「Bill One」の有料契約当たり月次ストック売上高が上がってきているとのことですが、その理由は何でしょうか? 機能拡充に伴うものなのでしょうか?

また、今年は人件費が増える見込みとのことですが、具体的にどれくらい上がるのでしょうか? また、採用の純増数としてどの程度を見込んでいるのでしょうか?

寺田:決算など対外的な開示において有料契約当たり月次ストック売上高は重要指標として発表していますが、内部の運用で有料契約当たり月次ストック売上高を意識することはほとんどありません。営業生産性の向上に伴って結果的に上がったわけですが、理由としては大企業への導入が一気に進んだことが挙げられると思います。

インボイス制度が近づいてくる中で、大手のほうが対応が早いこともあり、桁違いの単価で「Bill One」を使っていただくケースがいくつか出てきています。それに引っ張られて有料契約当たり月次ストック売上高が上がったとも考えられます。

そのため、今期は有料契約当たり月次ストック売上高自体が上がっていくということよりも、件数の上積みによって成長を作っていく可能性もあるかなと思っています。

橋本:2点目のご質問について、現時点では連結ベースで約1,400名の従業員がいますが、今期は新卒と中途を合わせて420名の採用を計画しています。

ただ、期中における退職は一定数発生すると思います。直近の実績ベースでは10パーセント程度の従業員は抜けてしまう見込みですので、今期末には実質1,600名を超える陣容になるのが理想です。

人員が現状から10パーセント以上増えるわけですが、従業員の給与もしっかり上げていきたいと思っています。それによって人件費は一定程度増える見込みです。

質疑応答:「Bill One」と「Sansan」の顧客規模について

質問者:「Bill One」の顧客と、それまで「Sansan」を使っていた顧客では、企業規模の観点から何か違いがあるのでしょうか?

寺田:企業規模の分析はしていないのですが、「Bill One」は当初から従業員100名以下の企業、1ヶ月に受領する請求書100枚以下の取引については無料化して、できるだけ中堅以上の企業をターゲットとしてきました。そのため「Sansan」で10数年積み上げてきた既存の顧客群と比較すると、ミドルから大手に寄っているのではないかなと思います。

質疑応答:「Sansan」のプロダクト刷新の影響について

質問者:「Sansan」のプロダクト刷新と、大企業顧客の獲得や契約当たり月次ストック売上高の改善の間に因果関係はあるのでしょうか?

寺田:あると思っています。だからこそ現在の体制に切り替えたということもあります。ただ、コロナ禍収束後に経済活動が再開し、人の交流や名刺交換が増えたことも寄与しているのは事実です。現時点でそのような要因については分解できていません。

いずれにしても、新しいコンセプトのもとで生産性や伸び率が上がってきていることは確かです。この傾向は維持できるという前提で今期の戦略を設定しています。

質問者:プロダクトの刷新にあたってさまざまな機能が追加されましたが、大企業にはどの機能がヒットしているのでしょうか?

寺田:大企業に限りませんが、「Sansan」に企業情報のデータベースが入っているのは非常にわかりやすく、価値を感じやすいと思います。以前は「Sansan」に入っているのは名刺交換以降のデータがほとんどでしたが、今は100万件以上の企業情報を含め、いろいろなデータが最初から搭載されています。

営業戦略を立てるところから「Sansan」を使っていただくことも提案できますし、名刺以外の設定情報の拡充も図っていけると考えています。情報のカバレッジを広げることは今後も検討しなければいけない部分ですが、そこに対する期待値も含めて評価いただけているのかなと思います。

質疑応答:「Bill Oneビジネスカード」の売上について

質問者:「Bill Oneビジネスカード」の売上の内訳として、主にデータ化に伴う収入と決済手数料収入というお話がありましたが、割合としてはどちらが大きいのでしょうか? また、「Bill Oneビジネスカード」の売上が「Bill One」のARR70億円に占める割合はどの程度を見込んでいるのでしょうか?

寺田:まず「Bill One」の契約段階で「Bill Oneビジネスカード」の利用について、想定される請求書の枚数をカバーできるだけの枠を設定します。カードを使う場合はその枠から消化され、枠を超える場合には単価が上がっていくという構造です。

現在の事業計画においては、その単価がそのまま「Bill Oneビジネスカード」の売上になることは見込んでいません。「Bill One」の伸びに伴う決済手数料の収入が計画上の数値になっている状況です。

橋本:この決済手数料はリカーリングとは捉えていませんので、「Bill One」のARRである70億円には含めていません。それとは別に「Bill Oneビジネスカード」の売上が立つ見込みですが、まだ初年度ですので、全社の業績に対するインパクトはそこまでは大きくならないと考えています。

質問者:データ化に伴う収入については「Bill One」の有料契約当たり月次ストック売上高に寄与するという理解でよろしいでしょうか?

寺田:おっしゃるとおりです。

新着ログ

「情報・通信業」のログ