【QAあり】住江織物、当期も回復基調が継続 北中米拠点の事業再編と環境対応型製品の拡販も奏功

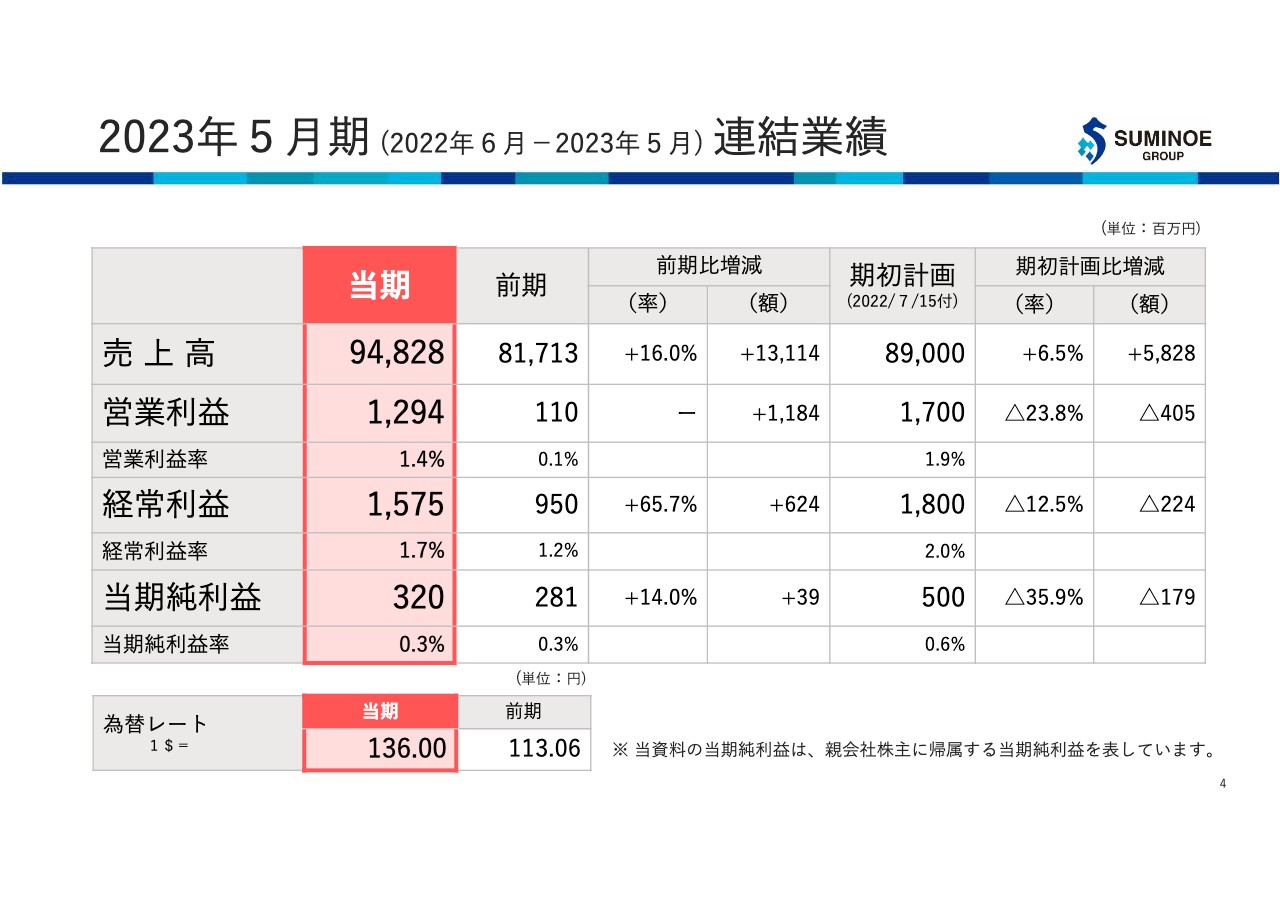

2023年5月期(2022年6月−2023年5月)連結業績

永田鉄平氏(以下、永田):本日は、お集まりいただきましてありがとうございます。住江織物の永田でございます。よろしくお願いいたします。それでは、2023年5月期の決算内容についてご説明いたします。

まず、連結業績です。売上高は前期比16パーセント増の948億2,800万円と、131億1,400万円増加しました。営業利益は前期が1億1,000万円と非常に低く、約11倍の12億9,400万円となりました。

経常利益は前期比65.7パーセント増の15億7,500万円と、6億2,400万円増加しました。親会社株主に帰属する当期純利益は前期比14パーセント増の3億2,000万円と、3,900万円の増加となりました。2023年5月期の為替レートは136円です。

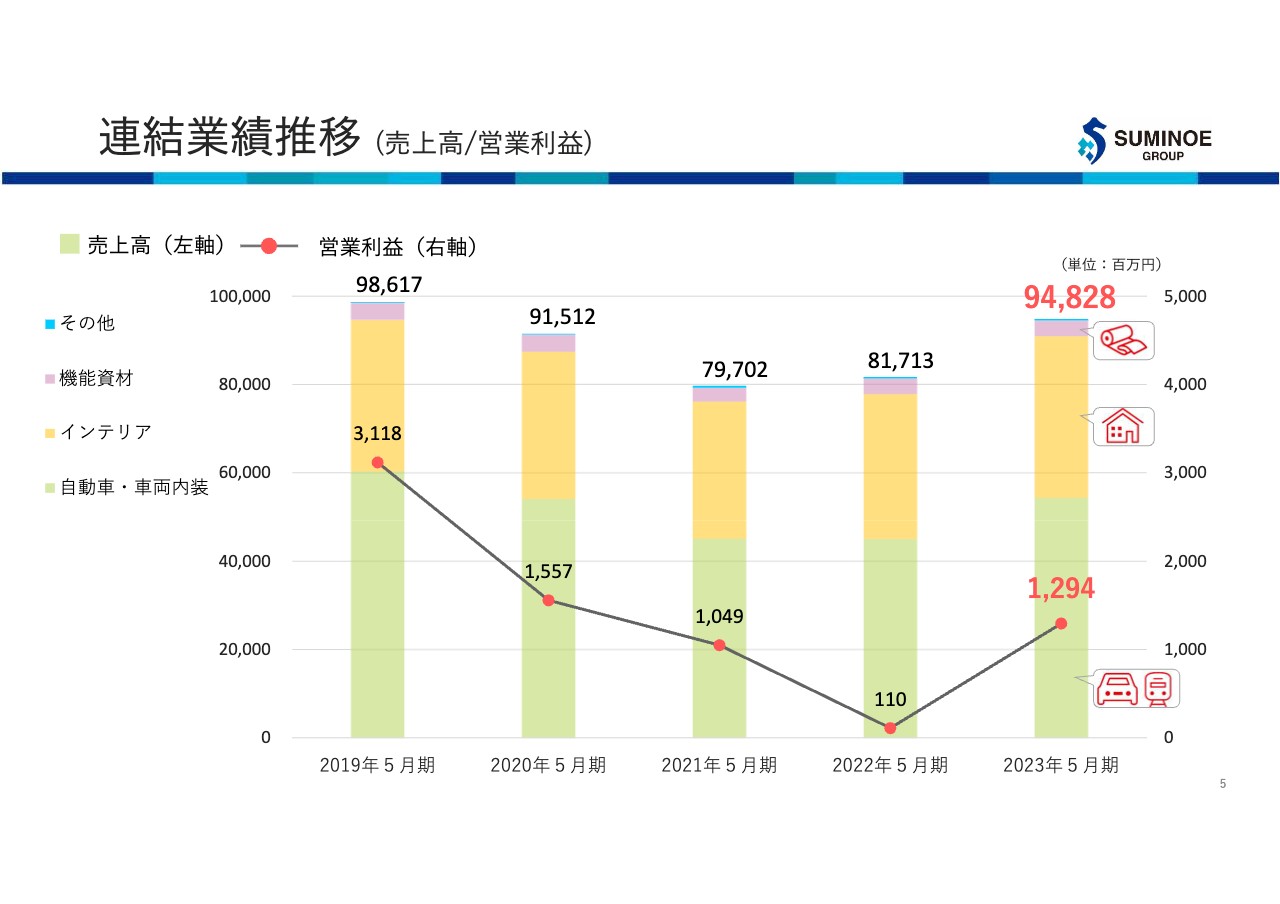

連結業績推移 (売上高/営業利益)

連結業績の推移です。みなさまご周知のとおり、2020年5月期から新型コロナウイルスの影響が表れ始めました。2019年5月期はコロナ禍以前の業績で、売上高は986億1,700万円、営業利益は31億1,800万円でした。

その後、段階的に新型コロナウイルスの影響を受け、売上高が下がっていきました。営業利益は、特に新型コロナウイルスとロシアのウクライナ侵攻による原材料・エネルギーの高騰を受け、段階的に大きく減少しました。

2022年5月期を底として、2023年5月期にかけては売上高および営業利益が大幅に増加しており、回復に向けて動き出したところです。

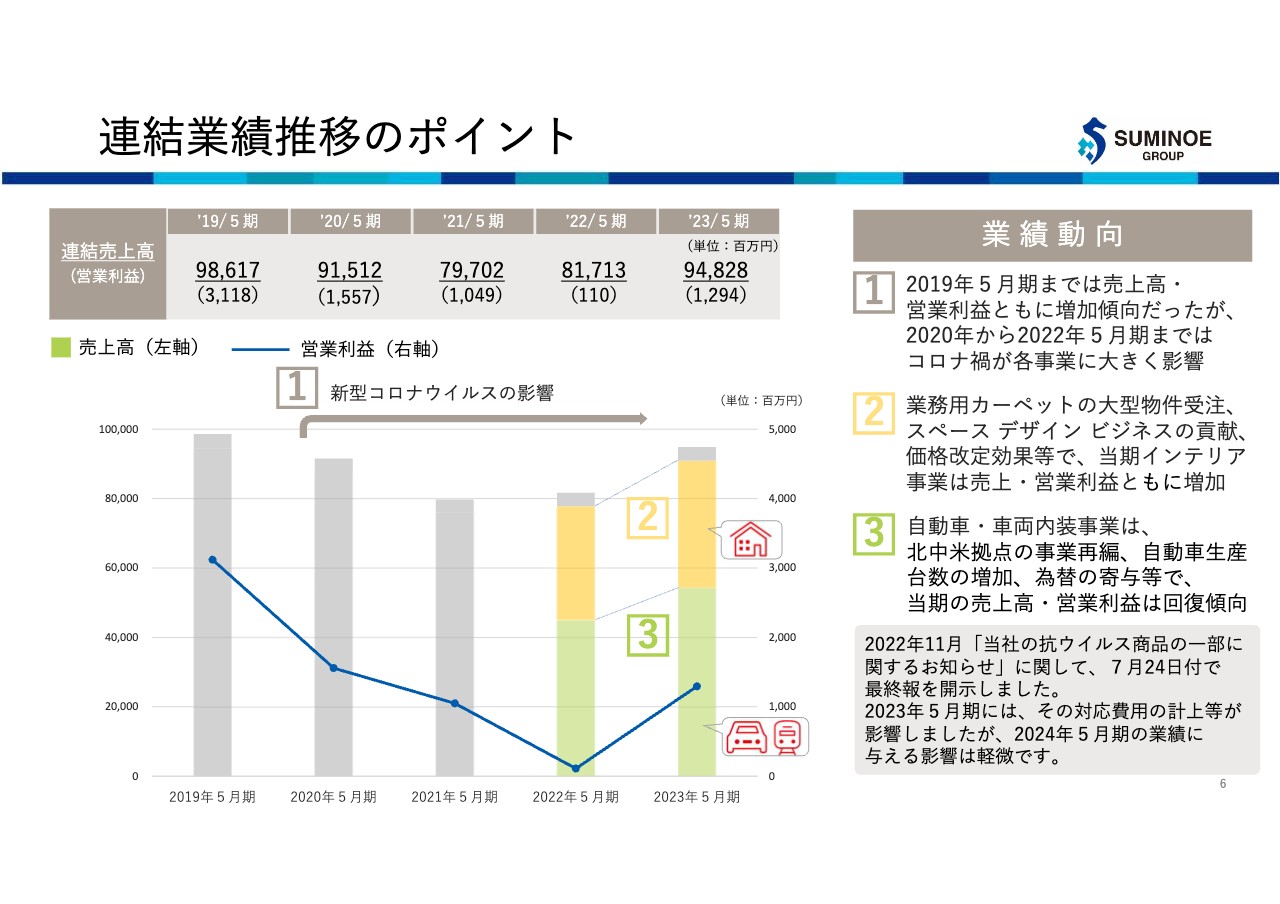

連結業績推移のポイント

連結業績推移のポイントです。新型コロナウイルスは、自動車や鉄道・バス、インテリアなど、すべてにおいて大きく影響しました。しかし、業務用カーペットにおいては、我々が展開している水平循環型リサイクルタイルカーペット「ECOS(エコス)」で、東京の「森ビル 虎ノ門・麻布台プロジェクト」という大型案件を受注したことが、数字を伸ばすことに貢献しました。

また、空間を装飾・設計・施工する事業「スペース デザイン ビジネス」についても、M&Aを実施した会社2社を含めて大きく伸ばすことができました。

自動車・車両内装事業は回復傾向にありますが、鉄道やバスについては回復が緩やかです。自動車の内装に関しても、国内・海外ともに数量として伸びたものの、電子部品不足が完全に解消されていない状況です。その結果、先ほどお伝えした数字となっています。

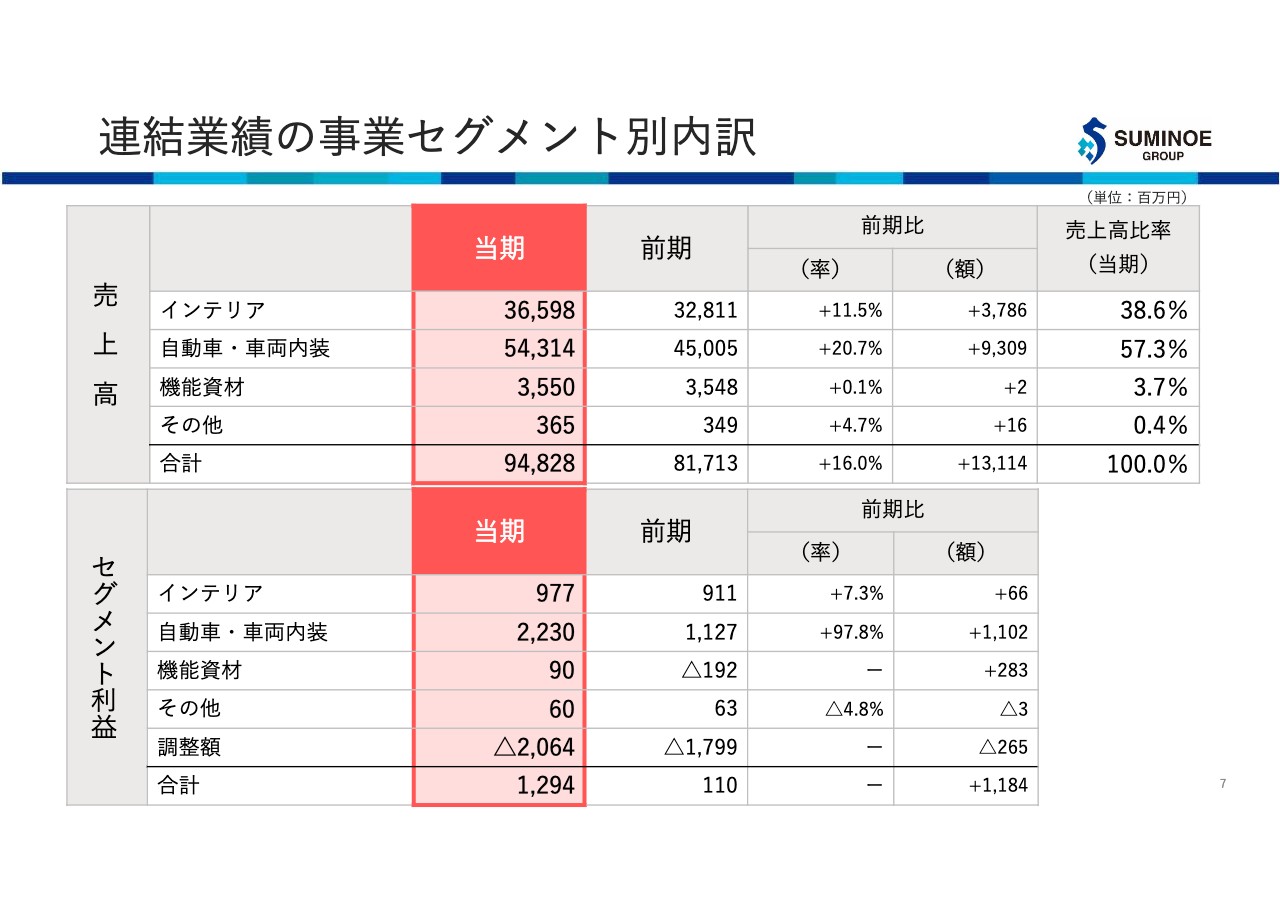

連結業績の事業セグメント別内訳

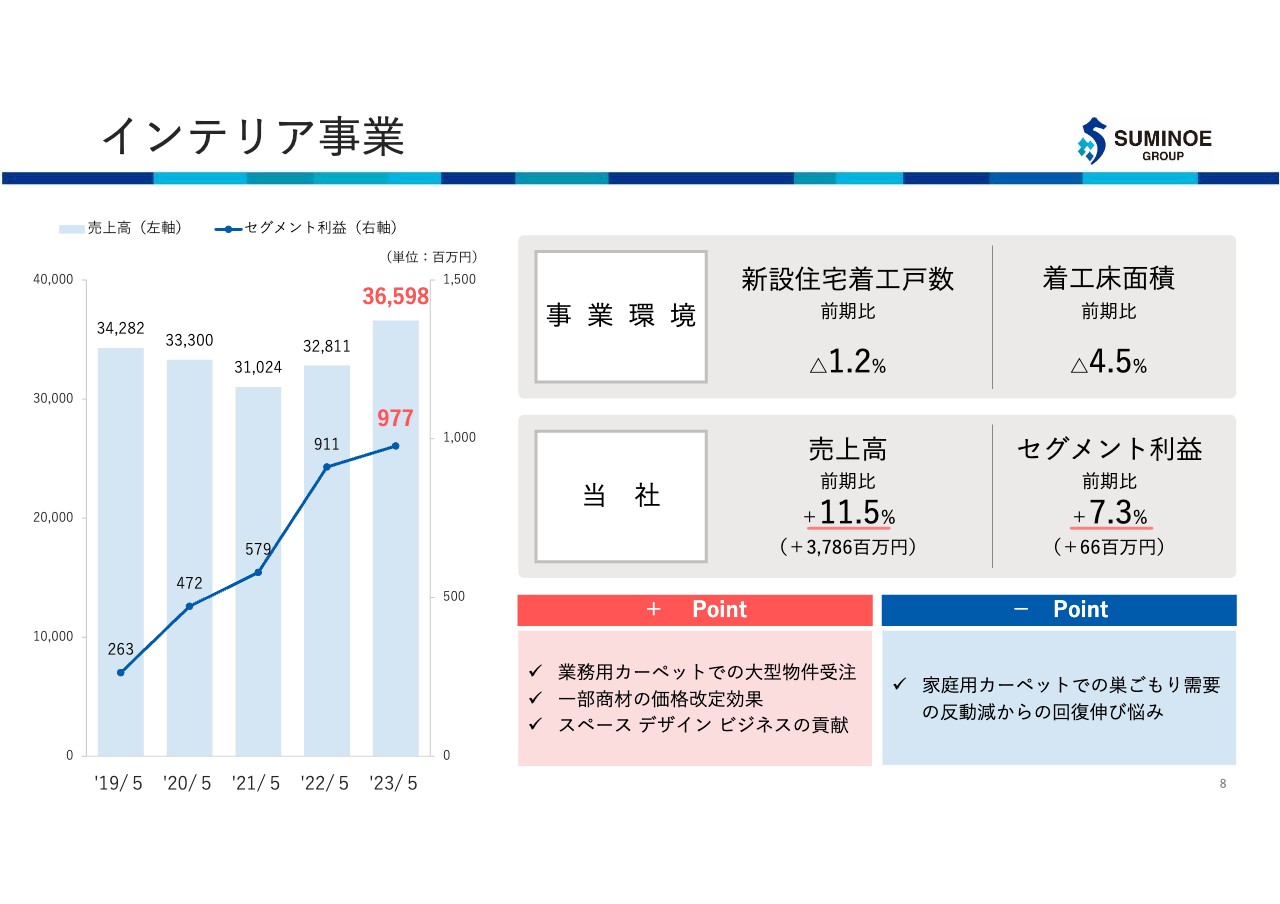

事業セグメント別の内訳です。インテリア事業の売上高は前期比11.5パーセント増の365億9,800万円、セグメント利益は前期の9億1,100万円から7.3パーセント増の9億7,700万円と、増収増益を継続しています。

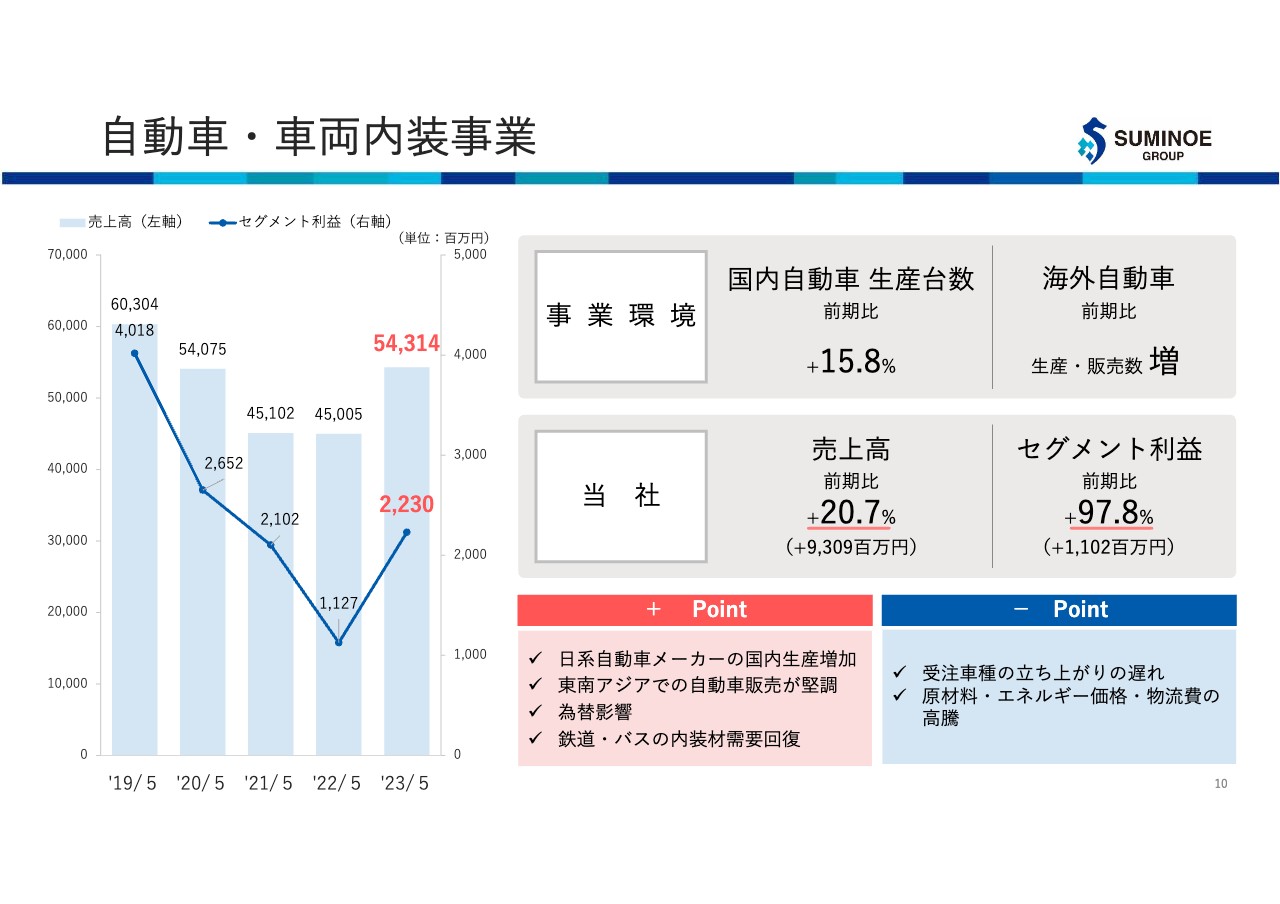

自動車・車両内装事業の売上高は前期比20.7パーセント増の543億1,400万円、セグメント利益は前期の約2倍の22億3,000万円となりました。

機能資材事業の売上高は35億5,000万円と前期より微増し、セグメント利益は9,000万円となりました。前期までの2年間は、中国からベトナムへの繊維系暖房商材の生産移管に伴い、大型設備の移設や廃棄、人員の削減などに経費を使ったため赤字でした。しかし、今回の決算期では黒字に戻りました。

その他も合わせ、売上高は948億2,800万円、セグメント利益は12億9,400万円となりました。

インテリア事業

新型コロナウイルスの影響を受けながら、段階的に売上は下がりましたが、M&Aでグループに迎え入れた会社の売上高などが2021年5月期頃から加わったことや、大型物件の受注もあり、その結果、2019年5月期の売上高を上回り、365億9,800万円にまで達しています。

営業利益はインテリア事業の再編で、一般消費者向けの不良在庫処理などさまざまな改革を行っていたことから、非常に低利益となっていました。しかし、付加価値商材を増やしていく取り組みなどにより、段階的に利益を伸ばしてきました。そこにM&Aでグループに入った会社の利益も加算され、増収増益を続けてきたということです。

インテリア事業

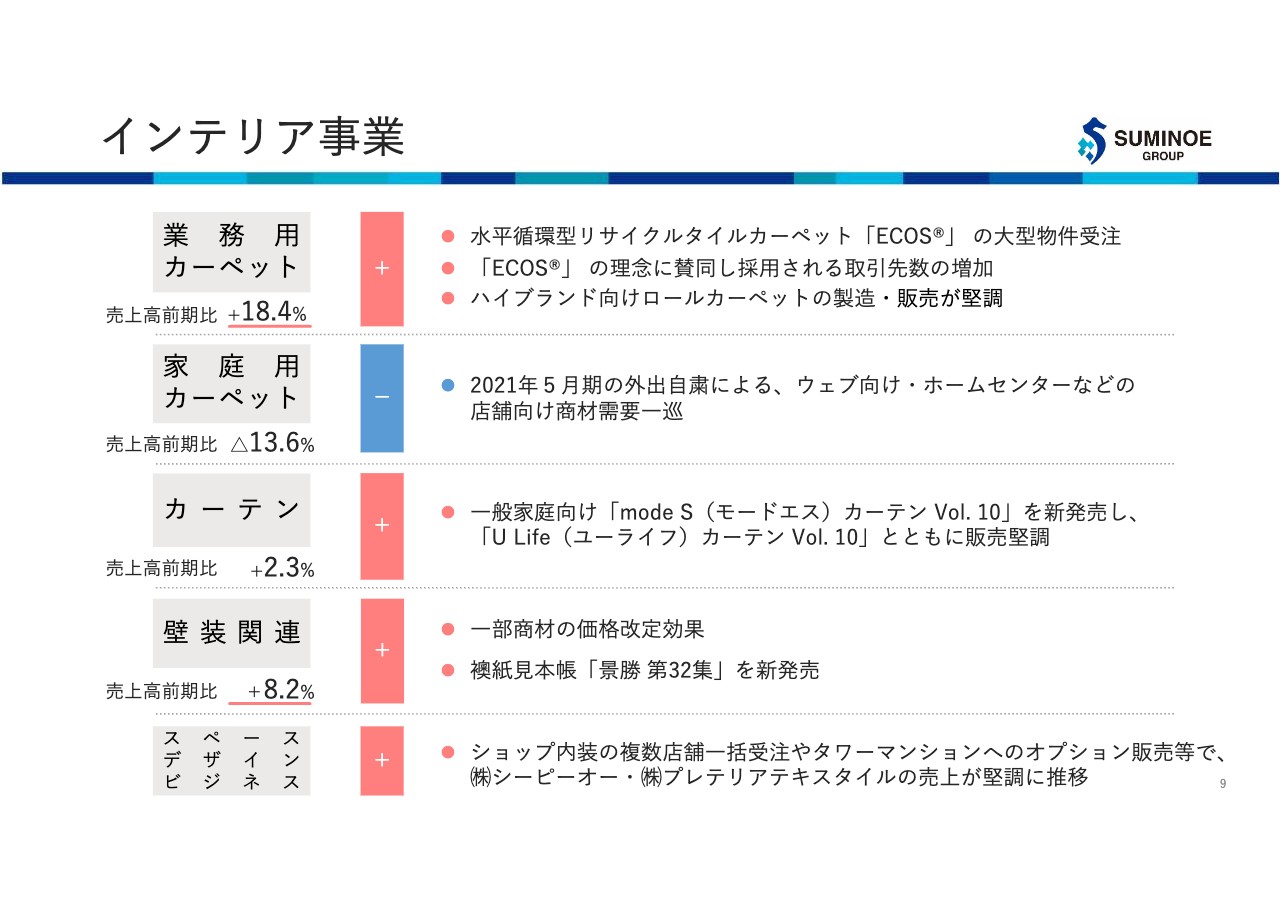

業務用カーペットは、水平循環型リサイクルタイルカーペット「ECOS」が大きく伸びました。一方で、家庭用カーペットは、コロナ禍での巣ごもり需要の反動減が出始め、店舗向けを含めた需要が一巡したことから、売上高は前期比13.6パーセントの減となりました。

カーテンについては、一般家庭向け「mode S(モードエス)カーテン Vol. 10」を発売したこともあり、売上高は前期比2.3パーセント増となりました。壁装関連は、価格改定効果や襖紙見本帳を新発売したことから、売上高は前期比8.2パーセント増となりました。

また、シーピーオーとプレテリアテキスタイルの売上が堅調に推移し、売上に貢献しました。

自動車・車両内装事業

自動車・車両内装事業については、新型コロナウイルスにより電子部品が影響を受けたことから売上高が減少しました。当期は543億1,400万円にまで回復しましたが、コロナ禍前の水準にはまだ届いていない状況です。営業利益も大きく減少しましたが、当期は前期比で倍増しています。ただし、コロナ禍前の水準にはまだ届かず、回復途上にあります。

ポイントとして、日系自動車メーカーの国内生産がある程度回復し、増加傾向にあります。東南アジアでも自動車販売が堅調に推移しています。また、平均為替レートが136円と前期と比べ円安方向に振れたことで、売上高にも大きな影響を及ぼしています。

鉄道・バスの内装材需要は回復してきましたが、コロナ禍前の乗客数の90パーセント程度までの回復にとどまっています。鉄道各社は内装材の入れ替え等に動き出した段階で、コロナ禍前に比べて需要は少ないということです。

特に中国市場で日本車が苦戦したことや、原材料・エネルギー価格の高騰なども大きく影響したため、各自動車メーカー等に原材料価格上昇分の適切な価格転嫁を段階的に実施しています。エネルギー価格については価格への転嫁ではなく、一時的なかたちで対応しています。

自動車・車両内装事業

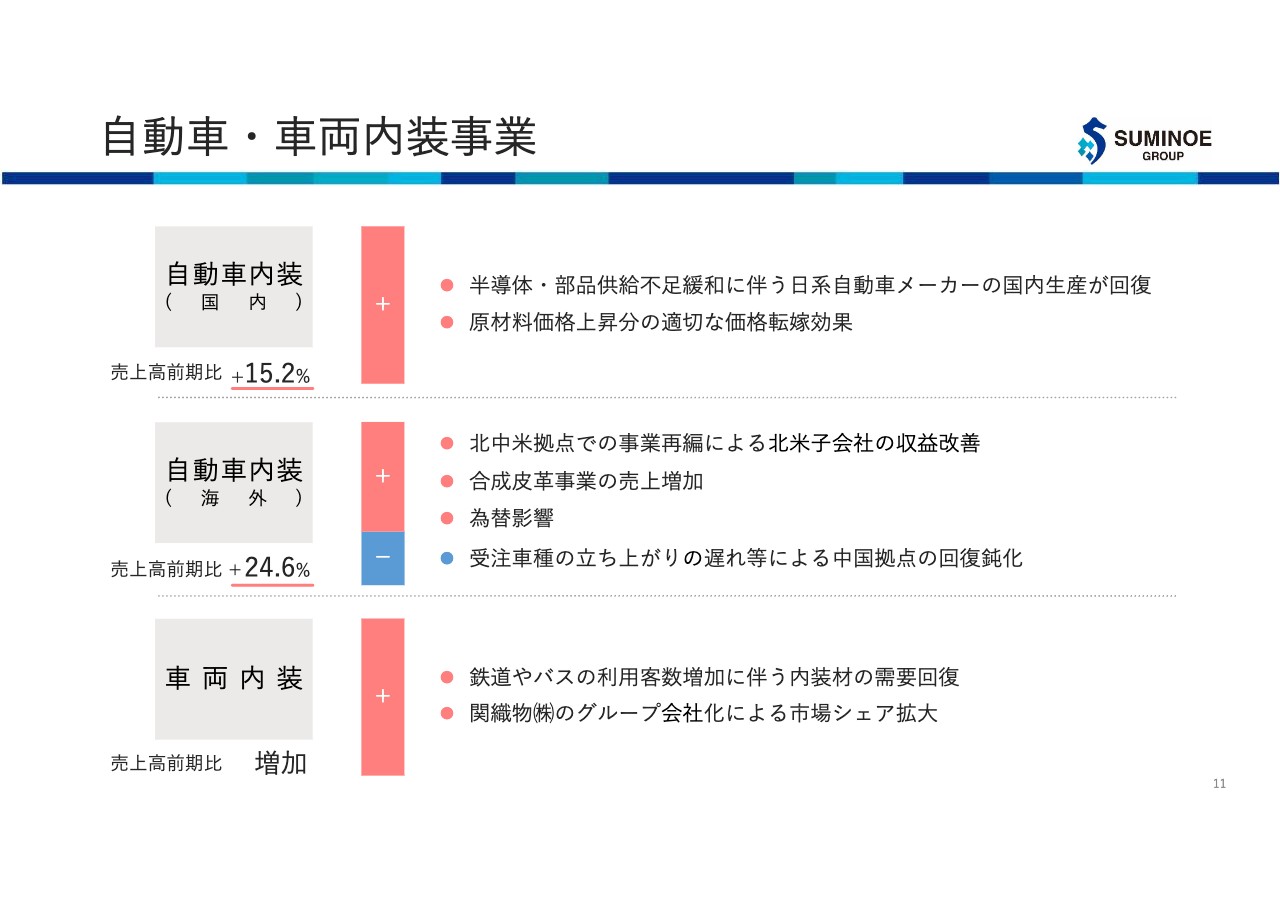

半導体不足緩和に伴い、日系自動車メーカーの国内生産は回復傾向にあります。原材料も、適切な価格転嫁を進めました。

海外については、スライドに「北中米拠点での事業再編による北米子会社での収益改善」と記載していますが、当社のアメリカの子会社であるSTA(Suminoe Textile of America Corporation)が、現地の生産において長年赤字を計上してきました。

昨年の報告でもお伝えしたとおり、2年間で黒字転換する方針のもと、終了した期で大規模な改革を実行しました。その結果、進行期である2024年5月期においては黒字化の目処が立っています。北中米拠点における合成皮革事業の売上は引き続き増加しています。

車両内装事業に関しては需要が戻ってきているものの、まだ回復途上にあります。今回、モケットと織物を生産する工場を持つ関織物のM&Aを実施したことが、生産効率の向上に寄与しました。また、我々にはなく、関織物が持っている鉄道のシェアが拡大するという効果も出てきています。

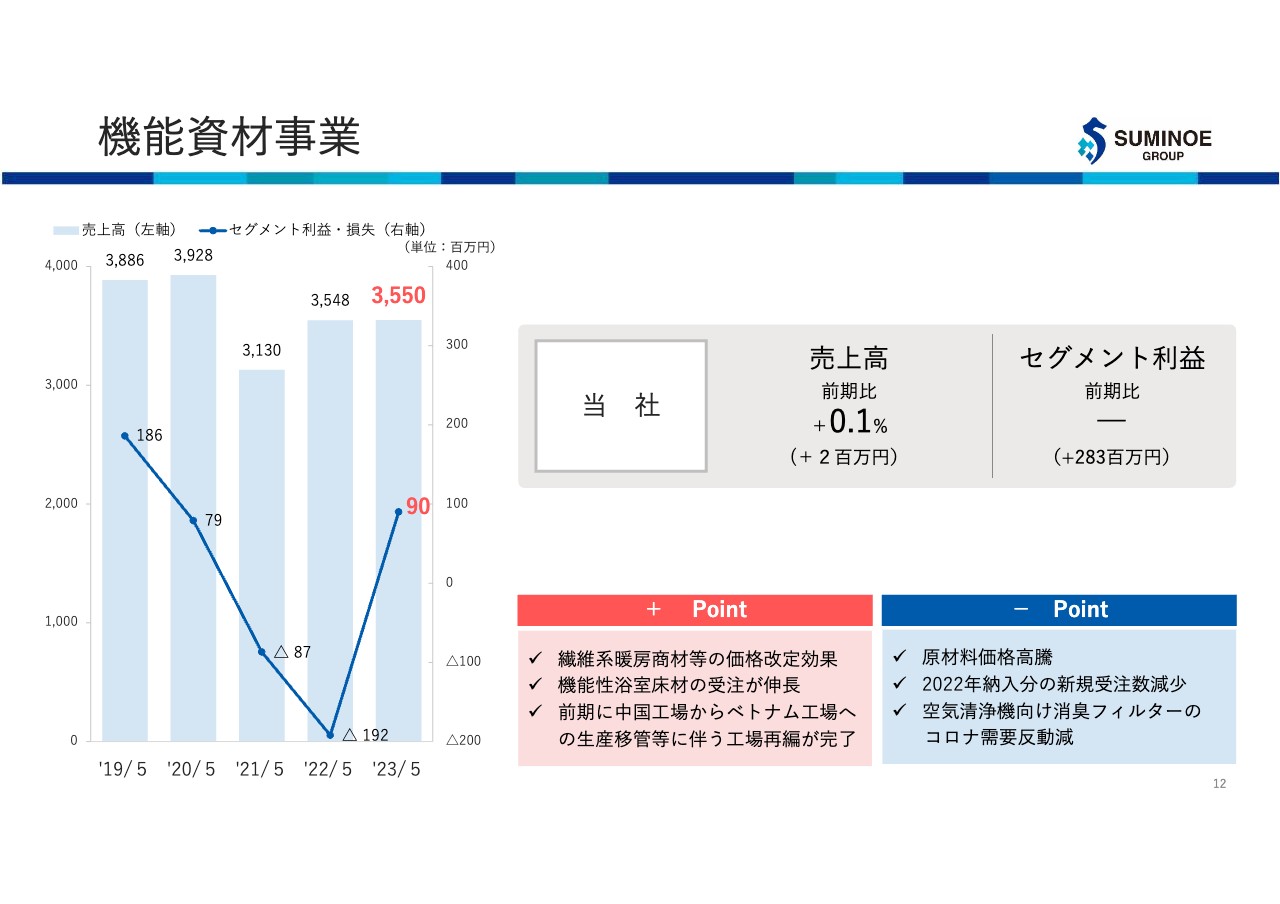

機能資材事業

機能資材事業についても、コロナ禍の影響を受けて売上が落ちていましたが、段階的に戻ってきています。2021年5月期と2022年5月期の2年間は、先ほどお伝えしたとおり、中国からベトナムへの工場の移管があり、セグメント利益はほぼ計画どおりの赤字でした。しかし、当期は9,000万円まで戻ってきています。

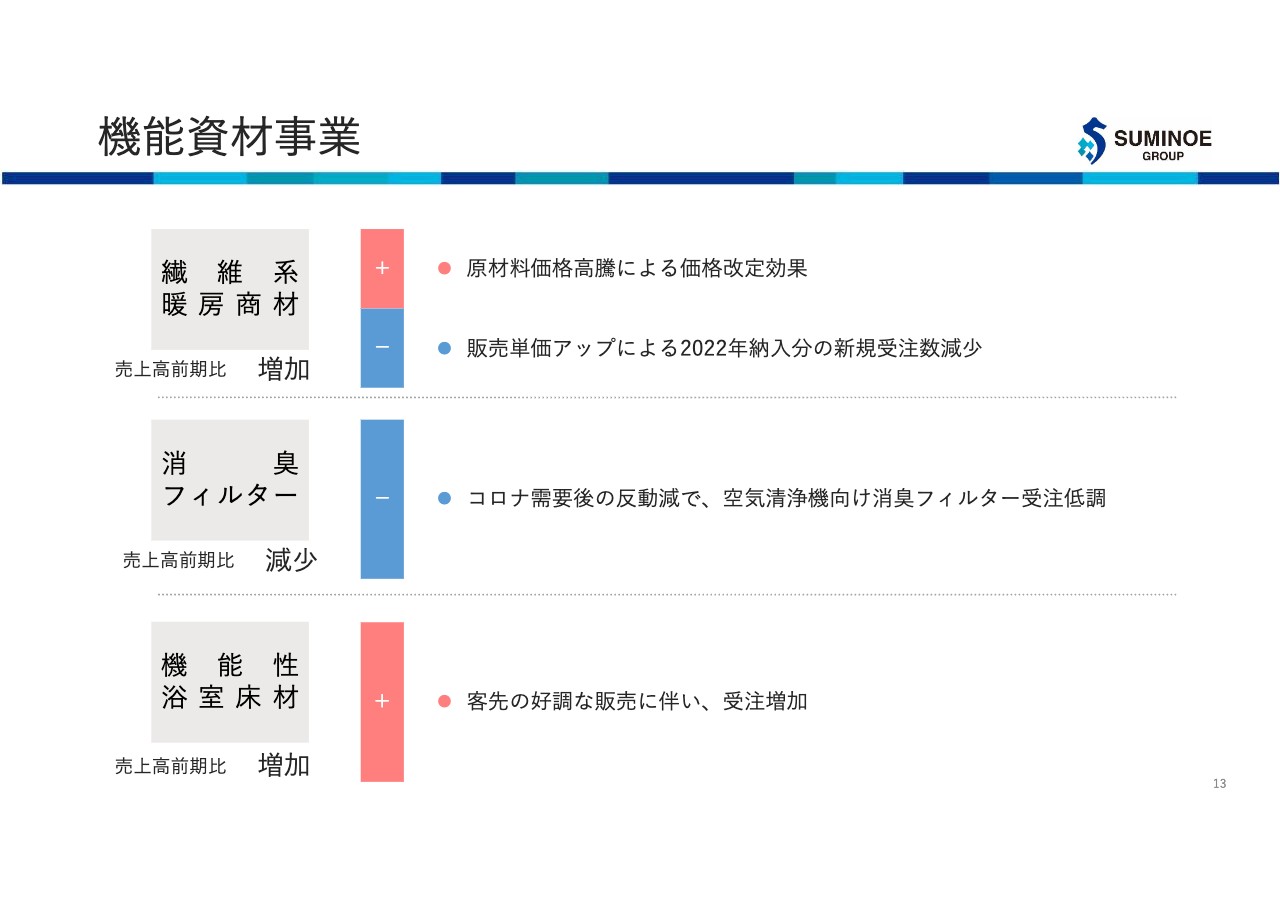

機能資材事業

消臭フィルターに関してはインテリア事業と同じく、コロナ禍の需要の反動減で若干低調な推移を示しました。一方、機能性浴室床材は好調に推移しています。

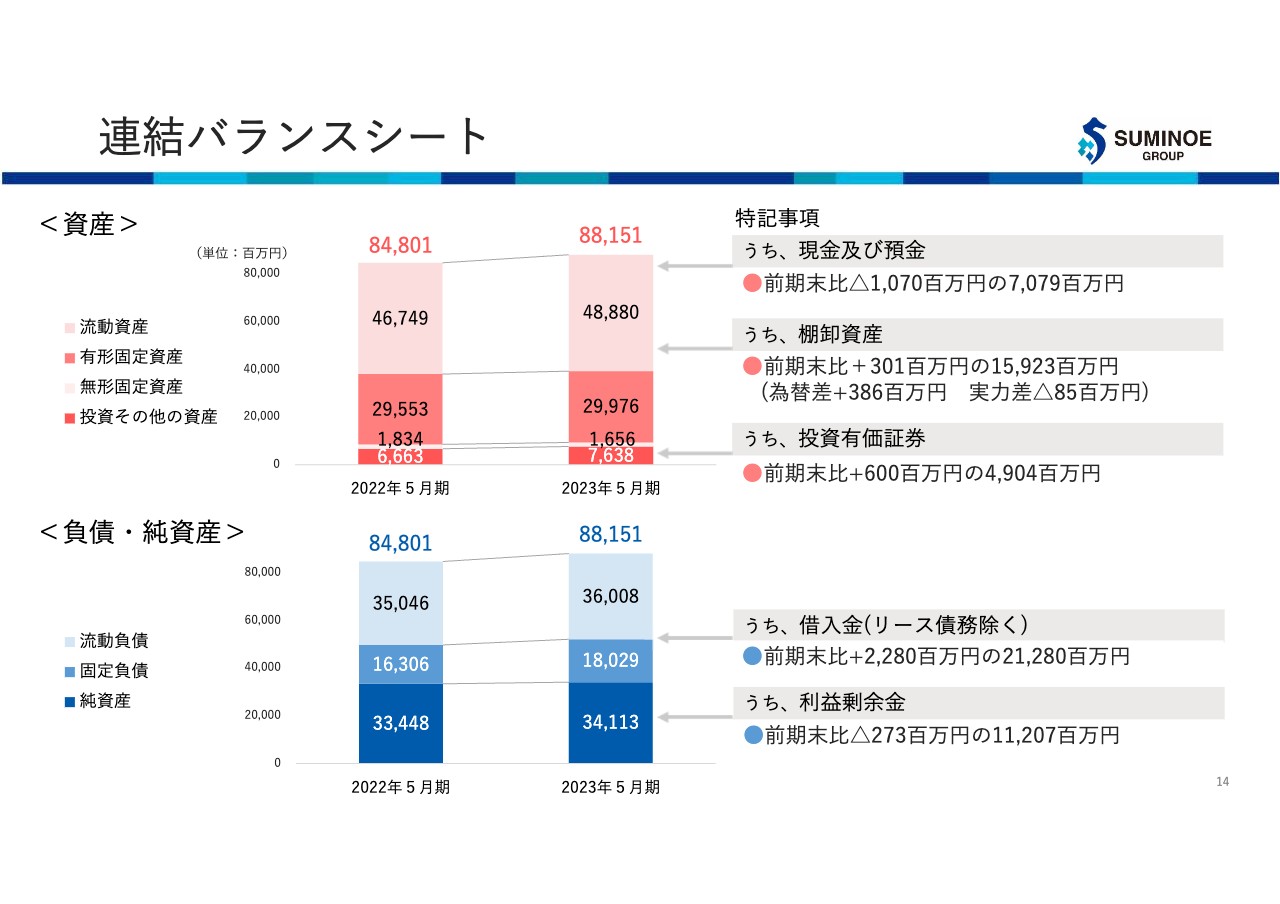

連結バランスシート

連結のバランスシートです。2023年5月期の総資産はM&A等も含めて881億5,100万円となり、前期比で33億5,000万円増加しました。現預金はコロナ禍では100億円ほどまで厚くしていたものの、段階的に減らして70億7,900万円となりました。

棚卸資産は159億2,300万円で、前期より3億100万円伸びていますが、為替によって膨らんだ部分が3億8,600万円あるため、実質は少し減少したことになります。こちらはあともう少し在庫を圧縮したいと考えています。

現在、積極的なM&Aや当社のメキシコの子会社であるSTM(Suminoe Textile de Mexico, S.A. de C.V.)への新たな投資も実施しているため、借入金は前期比22億8,000万円増の212億8,000万円と、当社としては少し大きめの借入となっています。利益剰余金は112億700万円と、当期純利益と配当金の差額により前期比でマイナスとなりました。

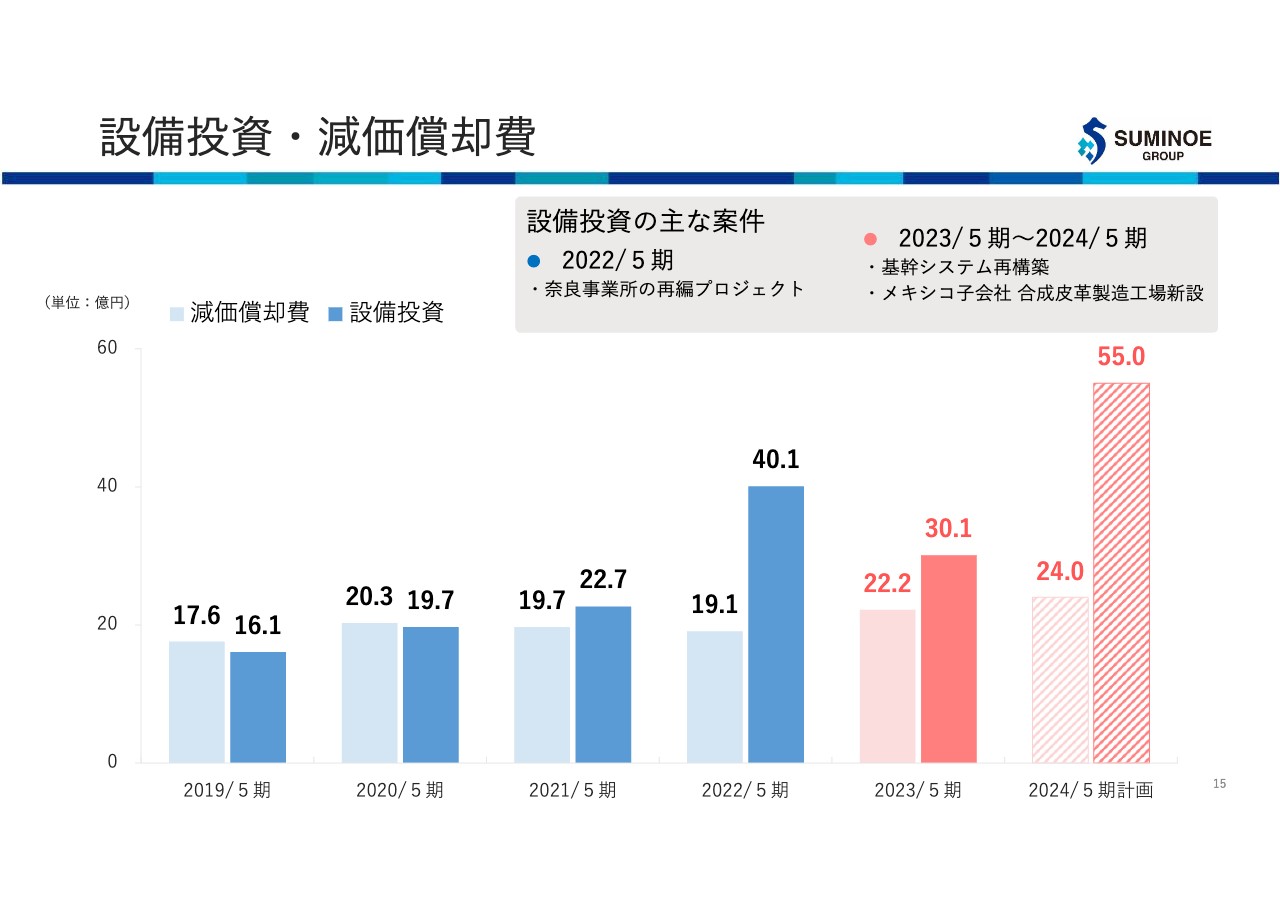

設備投資・減価償却費

これまでは17億円から20億円の減価償却費に対し、設備投資は20億円ほどでした。しかし、2023年5月期はメキシコへの投資が一部入ったことに加え、基幹システムの再構築の継続もあり、設備投資は30億1,000万円となりました。

進行期の2024年5月期は、メキシコの合成皮革製造工場への大きな投資が含まれるため、55億円と大幅な増加を見込んでいます。

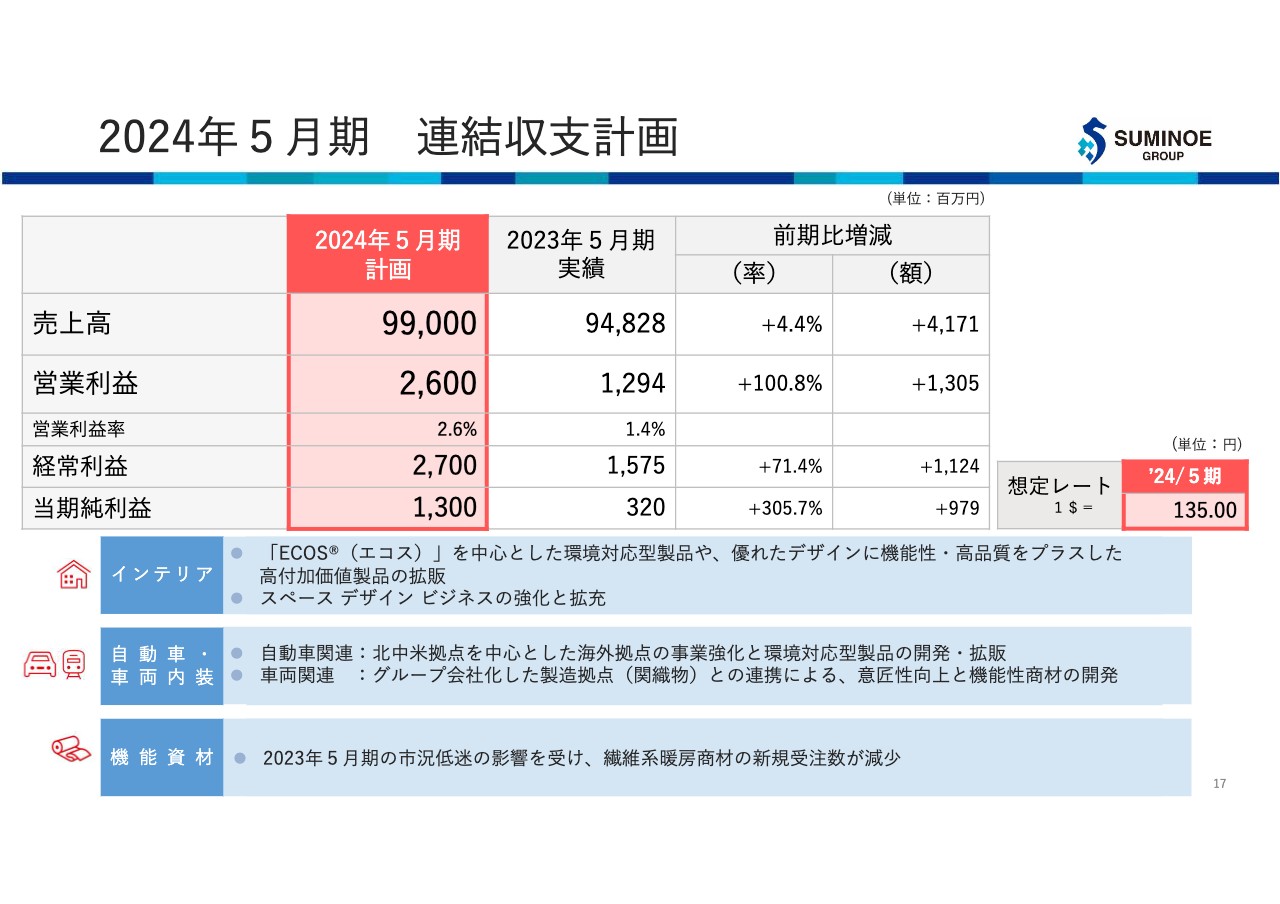

2024年5月期 連結収支計画

2024年5月期の連結業績予想です。売上高は前期比41億7,100万円増の990億円、営業利益は前期比13億500万円増の26億円、経常利益は前期比11億2,400万円増の27億円、親会社株主に帰属する当期純利益は前期比9億7,900万円増の13億円を見込んでいます。為替レートは1ドルあたり135円で計算しています。

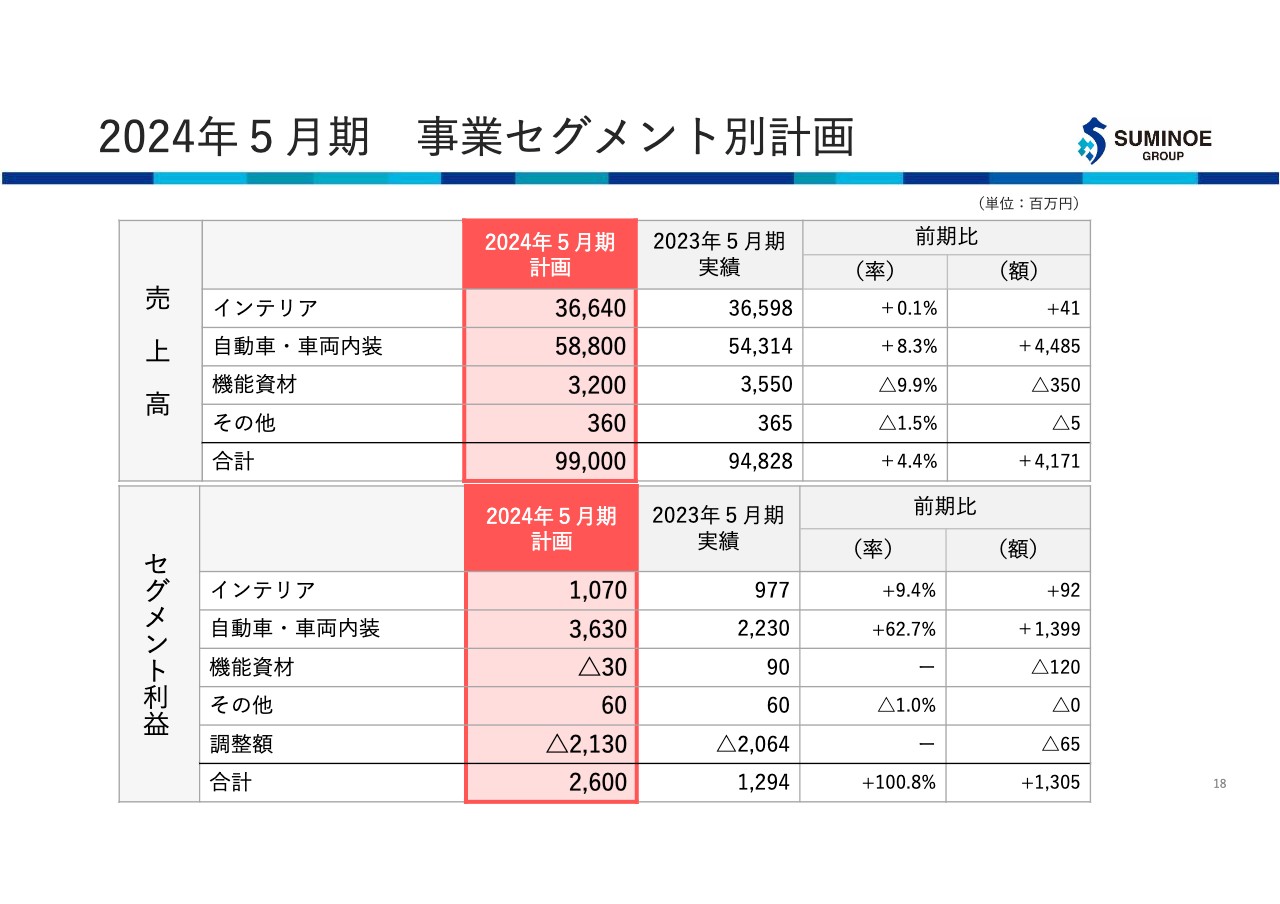

2024年5月期 事業セグメント別計画

事業セグメント別の計画です。インテリア事業の売上高は366億4,000万円で、前期比0.1パーセント増、4,100万円の微増です。セグメント利益は10億7,000万円で、前期比9.4パーセント増、9,200万円の増加を見込んでいます。

自動車・車両内装事業の売上高は588億円で、前期比8.3パーセント増、44億8,500万円の増加です。セグメント利益は36億3,000万円で、前期比62.7パーセント増、13億9,900万円の増加を見込んでいます。

機能資材事業は、昨年度の値上げにより当期は家電業界が大きくシュリンクしている影響で、売上高は前期比9.9パーセント減の32億円、セグメント利益はマイナス3,000万円とマイナスに転じています。

合計で、売上高は990億円、セグメント利益は26億円を計画しています。

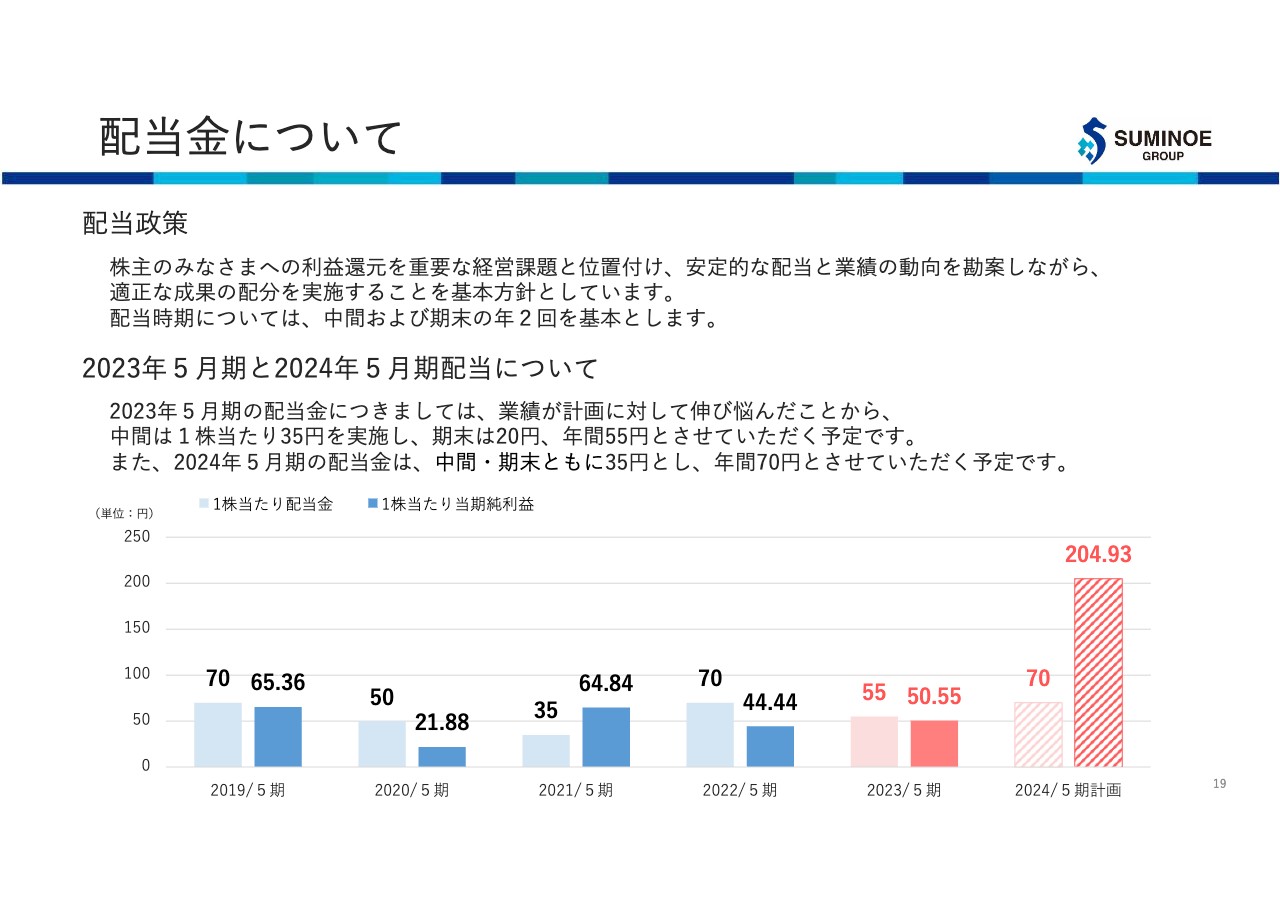

配当金について

配当金についてです。従来、中間35円、期末35円、年間70円の配当を行ってきました。しかし、コロナ禍で業績が落ちていた2020年5月期は年間50円、2021年5月期は年間35円としました。2022年5月期には年間70円に戻したものの、2023年5月期は売上高や利益の戻りが大きくなかったため、年間55円の予定です。

2024年5月期は、従来どおり年間70円としています。これは、1株当たりの当期純利益204円93銭のほぼ3分の1ということで、従来の我々の配当水準に戻ったと考えています。

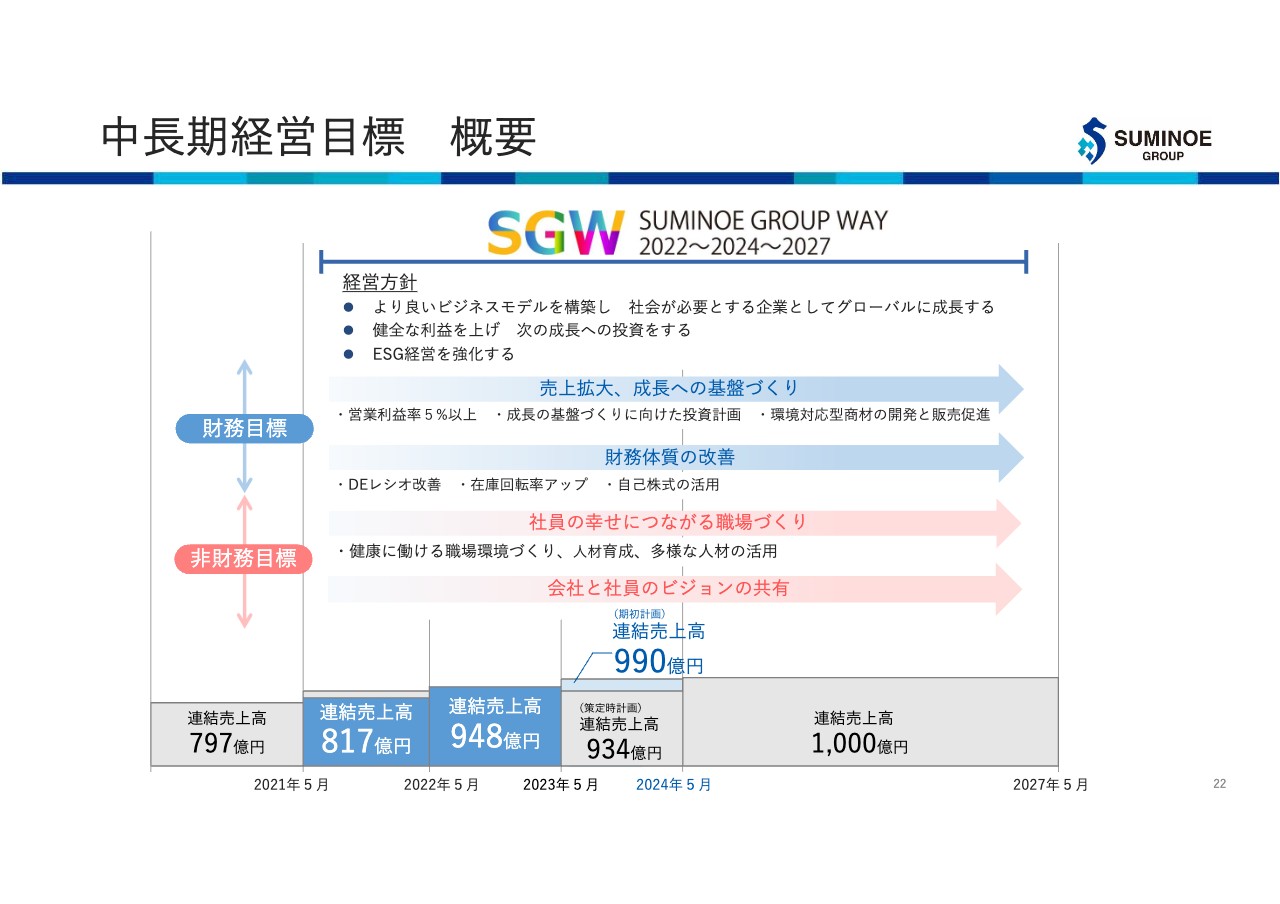

中⻑期経営目標 概要

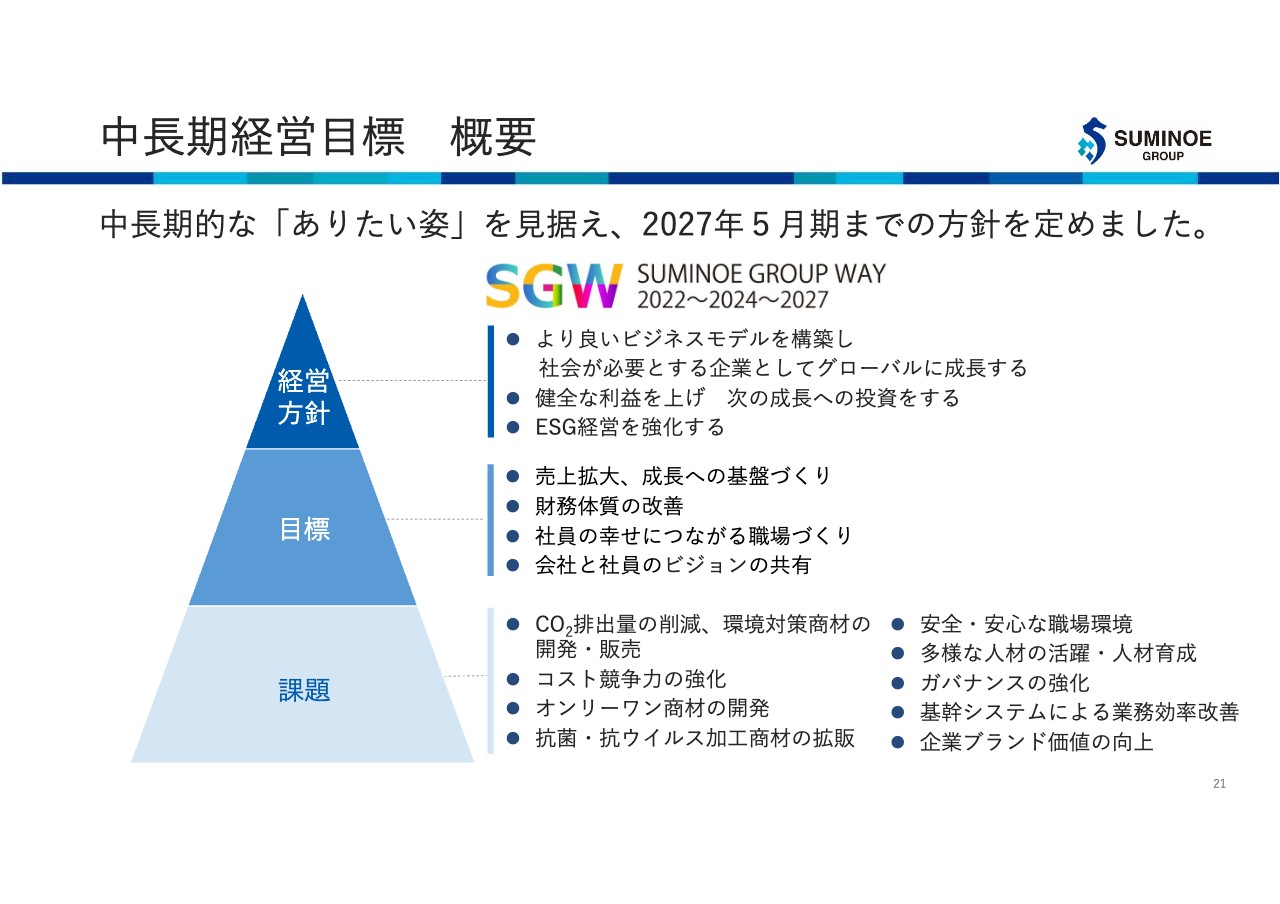

中長期経営目標の進捗です。我々は2022年から2024年、2024年から2027年の計6年間の方針として、「SUMINOE GROUP WAY 2022~2024~2027」を発表しました。

スライドに記載のとおり、グローバルな成長やESG経営の強化などにより、売上拡大、財務体質の改善、社員の幸せにつながる職場づくりなどの目標を掲げ、進行しています。

中⻑期経営目標 概要

2027年5月期の連結売上高は1,000億円、営業利益はその5パーセントの50億円を達成することを目標に進んでいます。

その過程で、新型コロナウイルス、電子部品の不足、中国のロックダウン、ロシアのウクライナ侵攻などのマイナス要素が入ってきた結果、スライドに記載の中長期経営目標どおりに進んでいない実情があります。

2024年5月期の連結売上高は990億円と、計画の策定時よりも大きく伸びたものの、為替によって伸びた部分と、M&Aの実行によるプラスの影響も含めています。一方で、営業利益は計画に届かないという結果となりました。我々の感覚では、計画の1年遅れの水準で進んでいるという認識です。

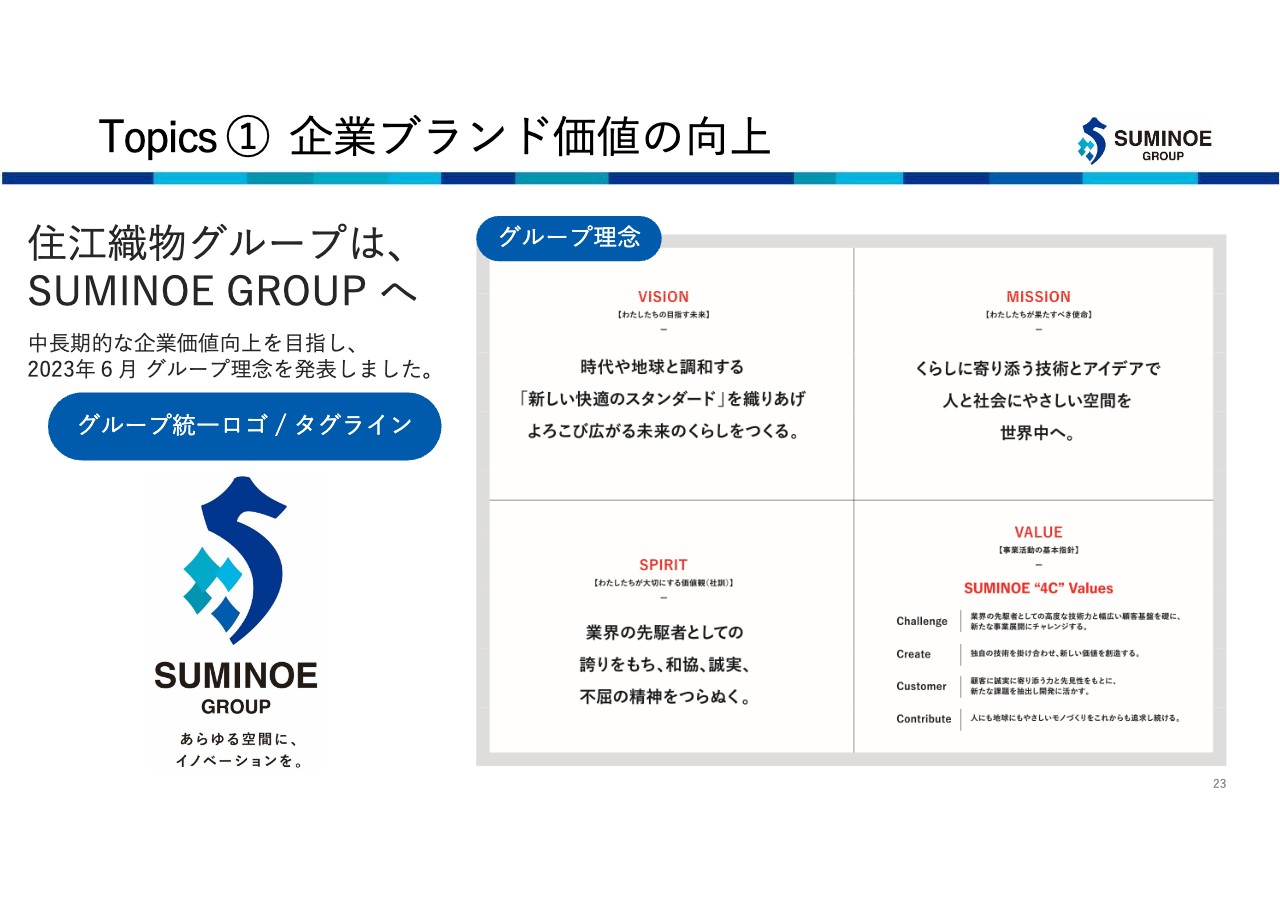

Topics ① 企業ブランド価値の向上

その中で、我々が持続的に成長していくためには企業のブランディングが重要であると考えました。そこで、当社グループの名称として「SUMINOE GROUP」という表記を前面に出して展開していこうと考えています。

同時に、グループで統一しているロゴとタグラインを一新しました。我々のロゴのシーホースマークのタツノオトシゴを新しくし、色の異なる4つの光は4事業部門を表しています。

タグラインには「あらゆる空間に、イノベーションを。」を掲げています。当社は創業以来、「日本で初めて」というものをたくさん作ってきました。それをあらゆる空間に拡大していくことを考えています。

また、グループ理念として、ビジョン、ミッション、バリューを新設しました。それに加え、従来の社訓である「業界の先駆者としての誇りをもち、和協、誠実、不屈の精神をつらぬく」をスピリットとして残しています。

各事業所等を含め、このロゴマークを示しながらブランディングに取り組み、グループを統一していきたいと思っています。

「SUMINOE GROUP」という名前にしたのは、国内で17社、海外で13社の計30社の会社として成り立っているグループであることが理由です。それぞれシナジーを持ち、補完し合いながら伸びていくことを社内外にアピールしていくことを含め、「SUMINOE GROUP」に変えることとしました。

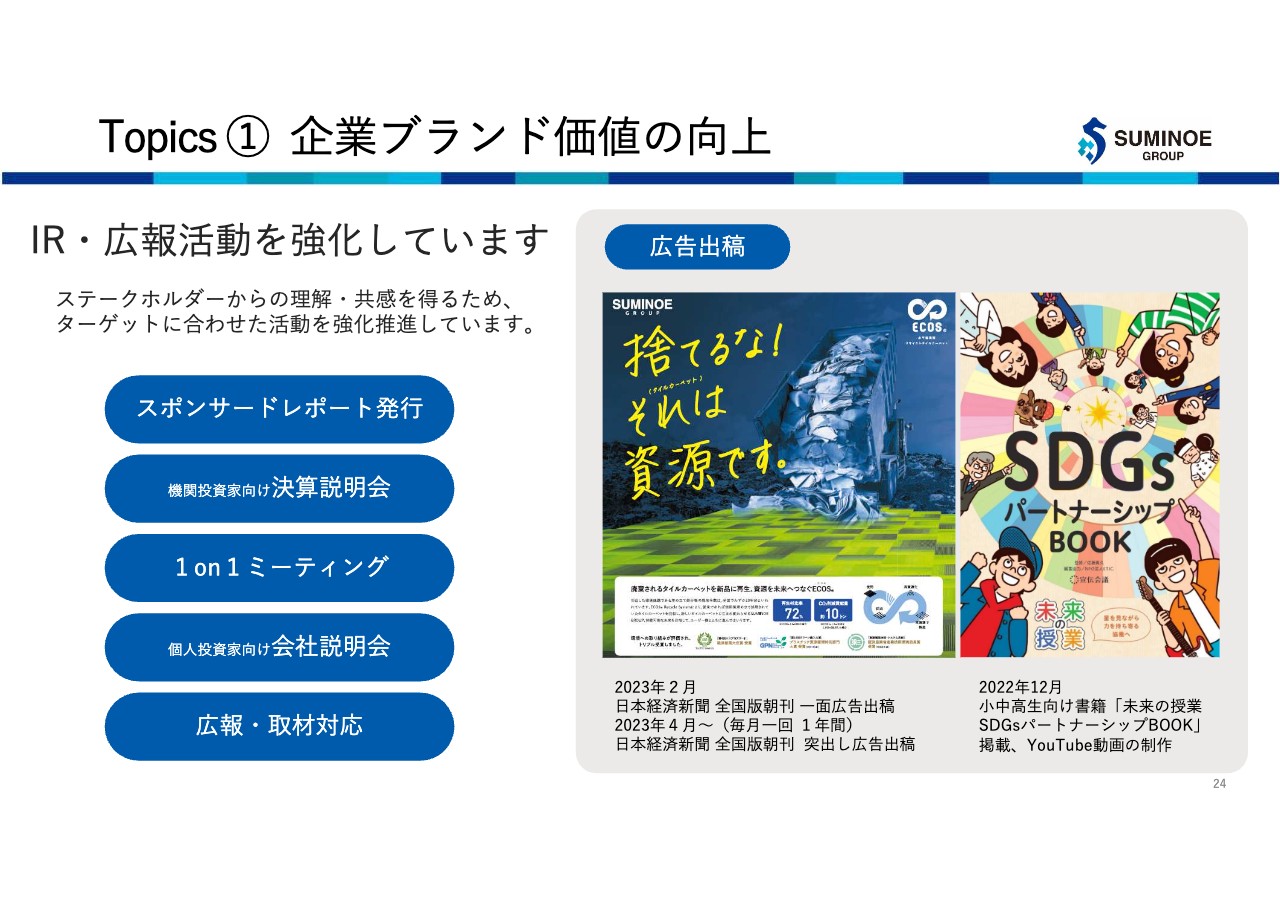

Topics ① 企業ブランド価値の向上

広報活動についてです。ブランド価値向上のため、2023年2月の日本経済新聞に水平循環型リサイクルタイルカーペット「ECOS」の全面広告を出しました。産業廃棄物になる使用済みタイルカーペットを新品にリサイクルしていくことを表したもので、このような広告を順次出していこうと思っています。

また、個人投資家向けの会社説明会等も各地で開催していきます。

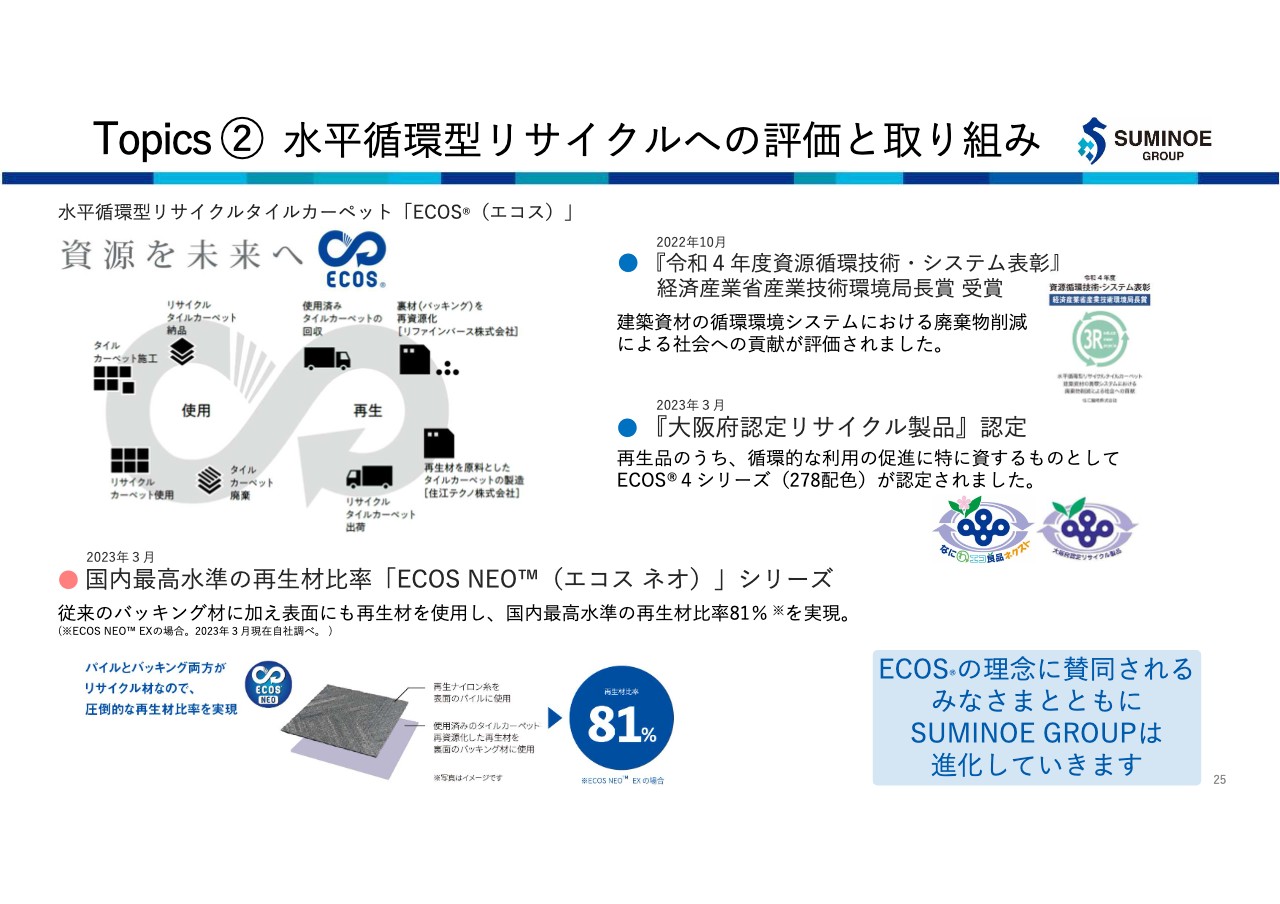

Topics ② 水平循環型リサイクルへの評価と取り組み

リサイクルタイルカーペットでは廃棄せずに循環させるシステムを確立し、「令和4年度資源循環技術・システム表彰」で経済産業省産業技術環境局⻑賞を受賞しました。さらに、2023年3月に「大阪府認定リサイクル製品」に認定されました。また、同月に国内最高水準の再生材比率81パーセントを実現した「ECOS NEO(エコス ネオ)」を発売しました。

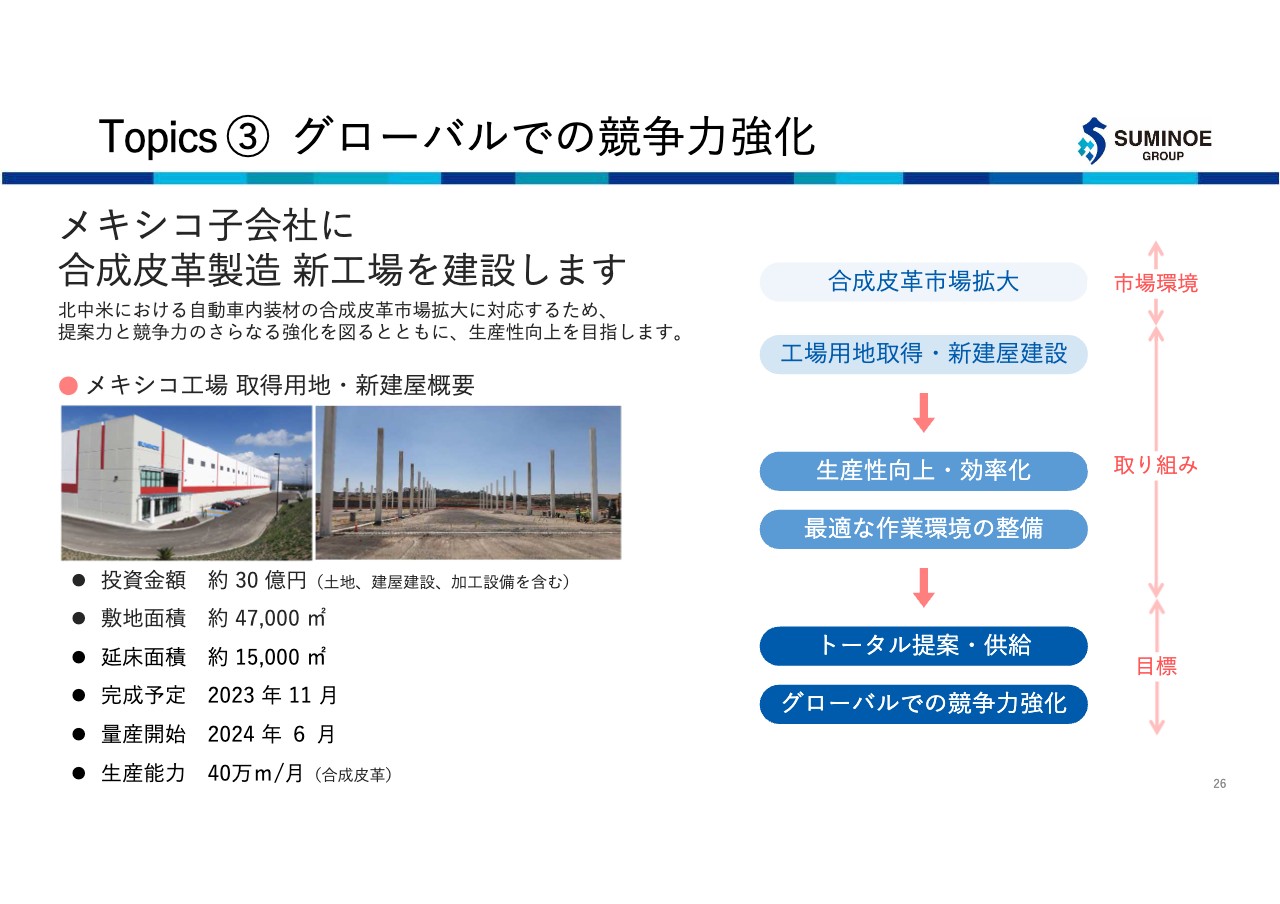

Topics ③ グローバルでの競争力強化

現在、我々が最も力を入れているのが合成皮革分野です。約30億円を投じて、すでに進出しているメキシコ子会社の近くの敷地面積約4万7,000平方メートル、約1万4,000坪の土地に、延床面積約1万5,000平方メートルの工場を建設中です。

11月に建屋と工場の設備の移設・設置が完了する予定で、来年6月から量産に入り、合成皮革を月当たり40万メートル生産していくことが可能になります。

約4万7,000平方メートルの広い土地ですので、今回建設予定の建屋をもう1つ建てられる程度の余裕を残しています。将来の投資に対して余裕のあるかたちでの進出ということになります。

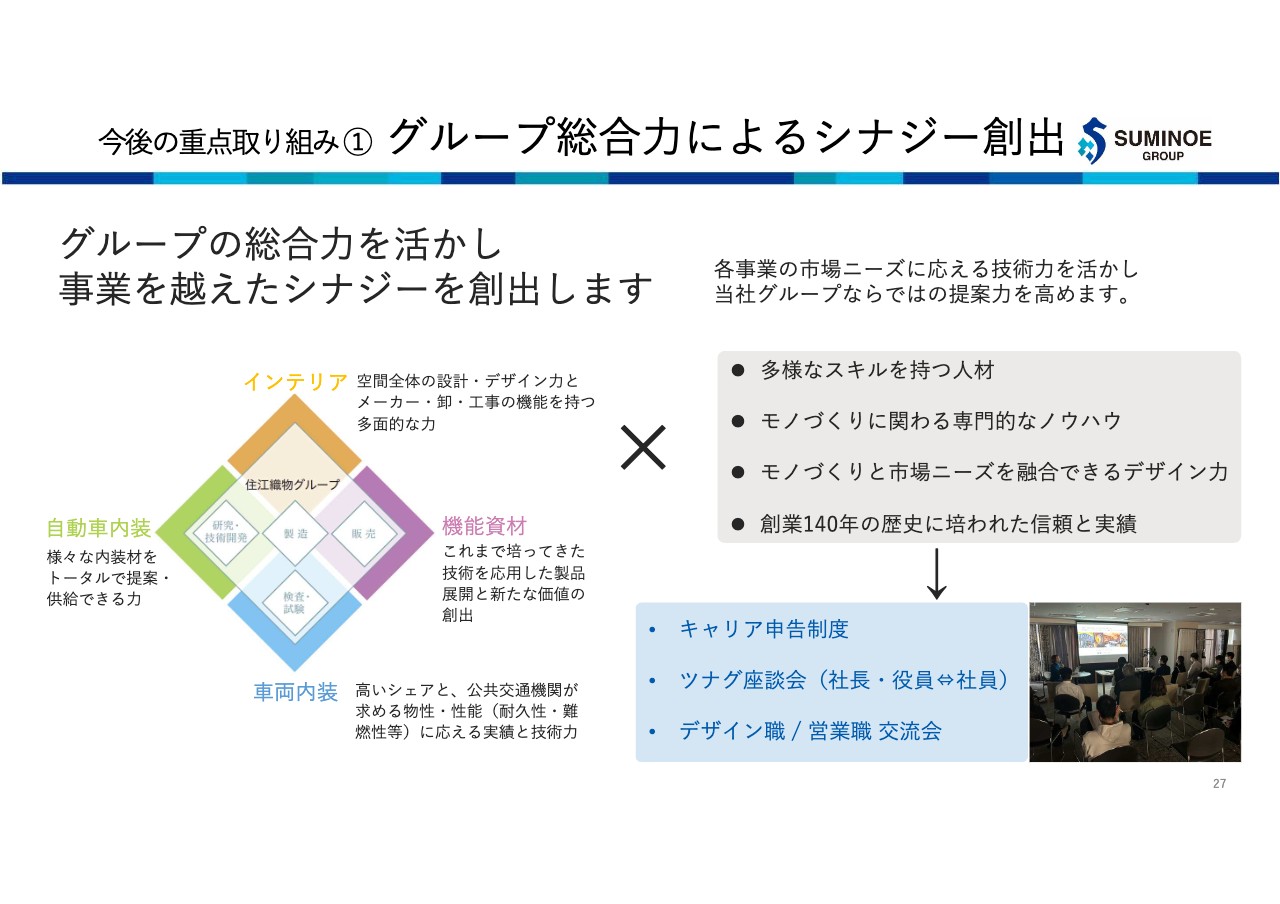

今後の重点取り組み① グループ総合力によるシナジー創出

グループ総合力によるシナジー創出についてです。我々には、インテリア、自動車内装、車両内装、機能資材という4つの軸があります。インテリアのデザインと自動車のデザインを融合させるなど、グループのシナジーを大きく創出していこうと思っています。

社内的には、「違う部門に行きたい」「アメリカやアジアで働きたい」などの希望を、上司ではなく人事部に直接出せる「キャリア申告制度」を2023年6月から実行しています。

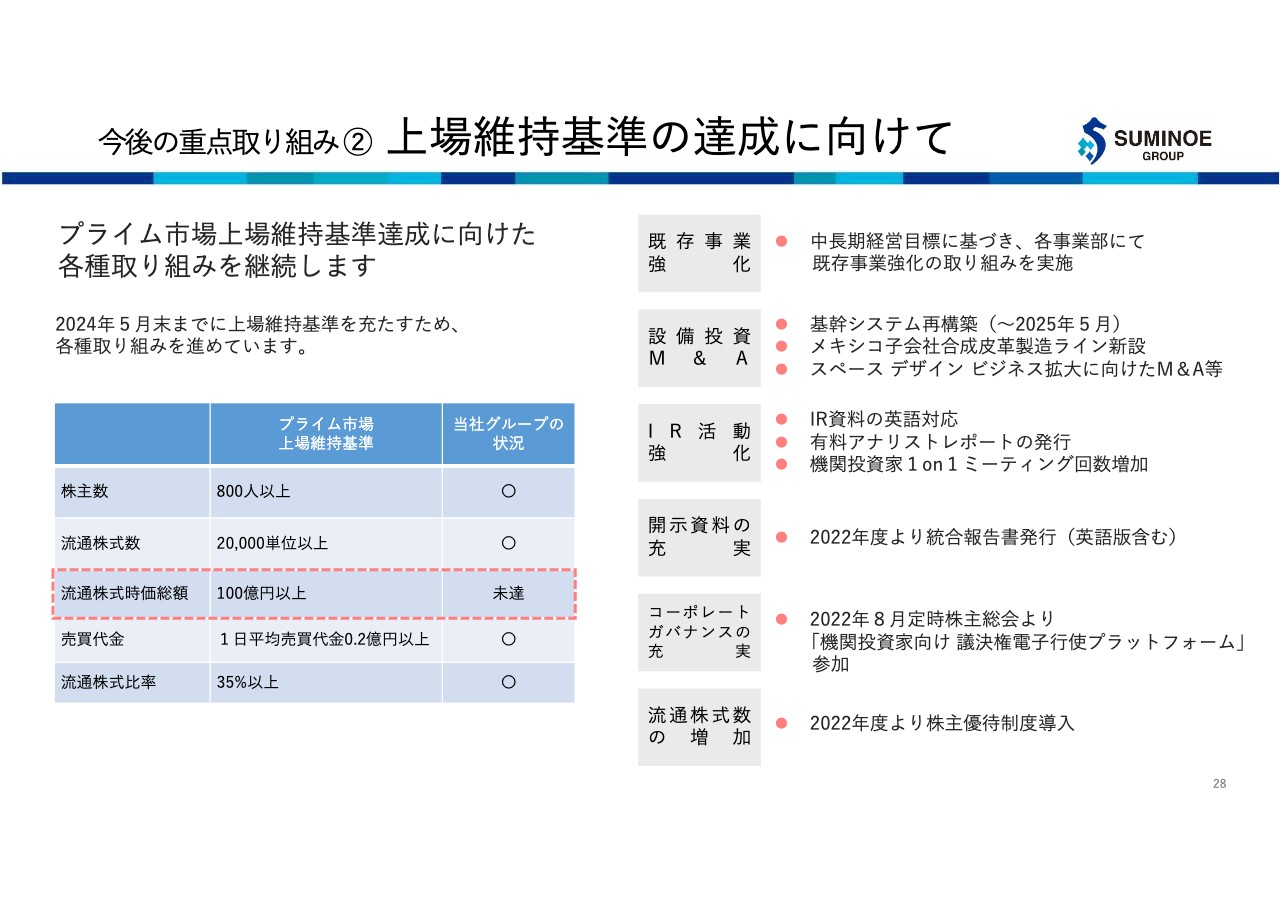

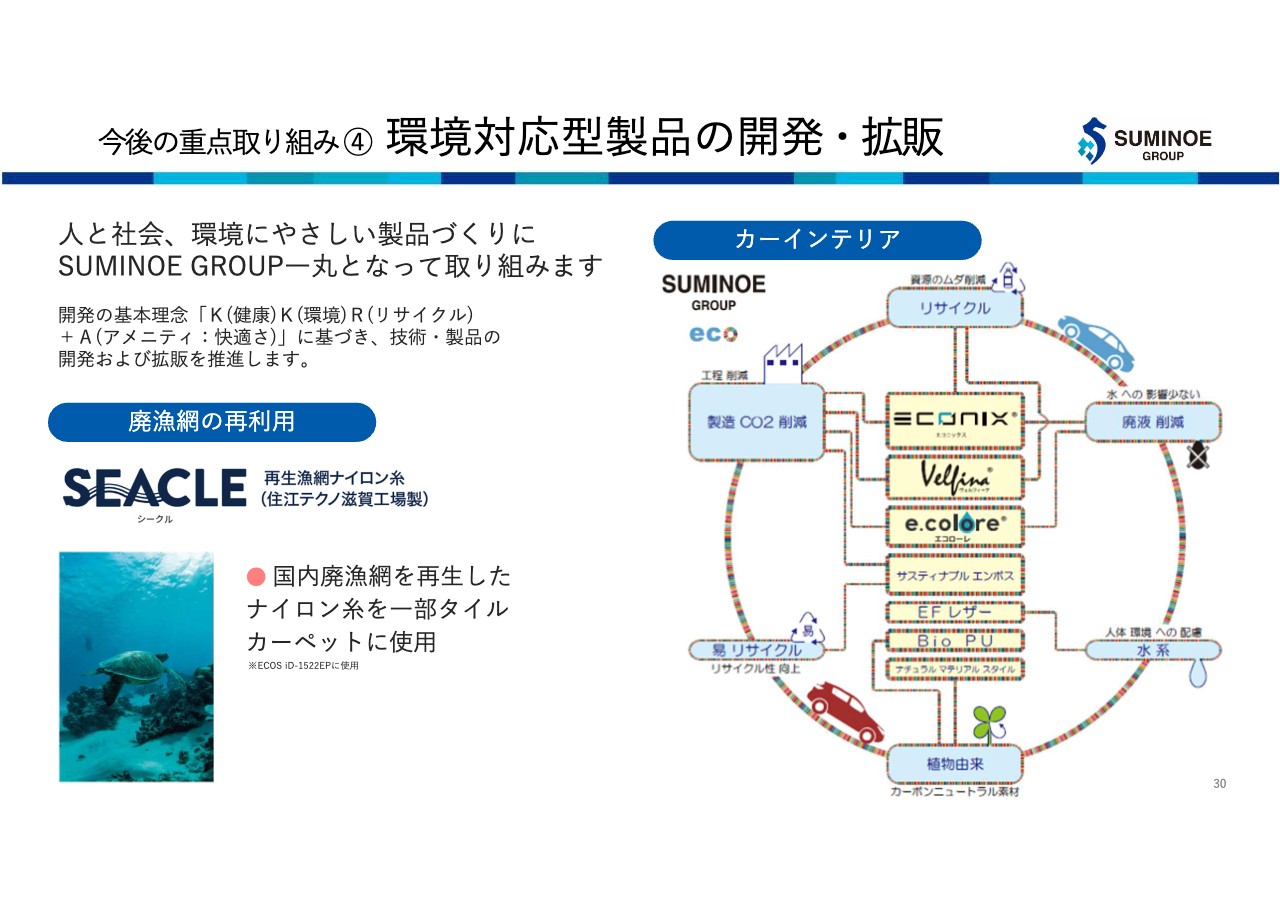

今後の重点取り組み② 上場維持基準の達成に向けて

上場維持基準の達成に向けた取り組みについてです。我々はプライム市場を選択しており、5つある条件のうち「流通株式時価総額100億円以上」が現在未達です。

当初は「1日平均売買代金0.2億円以上」が未達でしたが、現在は十分に達成しており、残るは流通株式時価総額のみとなっています。流通株式比率は政策保有株の解消等も含め段階的に上がっていくため、株価により達成が可能であると思っています。

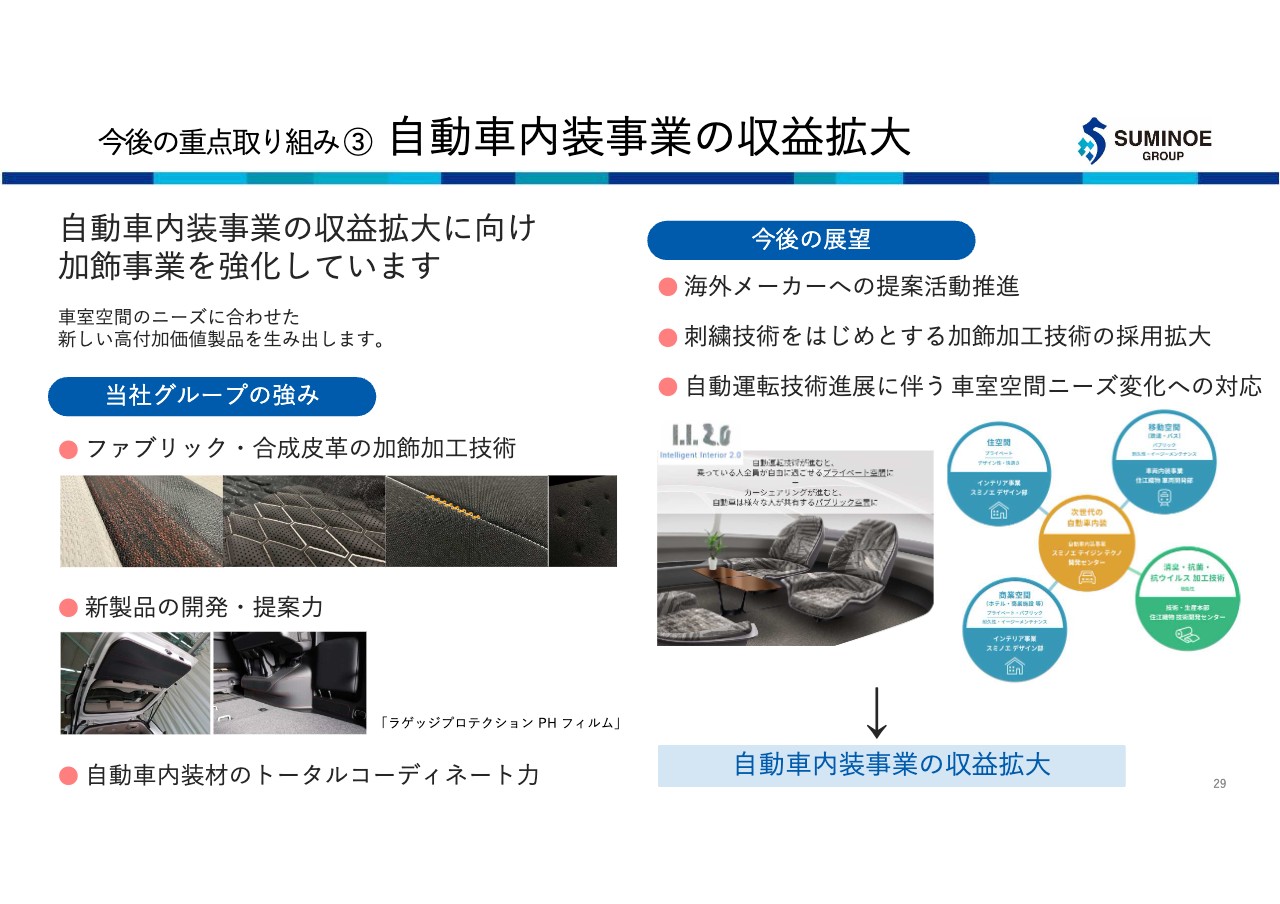

今後の重点取り組み③ 自動車内装事業の収益拡大

自動車内装事業の収益拡大についてです。当社はファブリック・合成皮革の加飾加工技術を得意としており、エンボスや刺繍など、さまざまな加飾加工技術について各自動車メーカーから評価を受けています。

また、我々は浴室床材なども扱っている関係上、複数のフィルムを貼り合わせるようなラミネート技術があります。そのため、「ラゲッジプロテクションPHフィルム」という、ラゲッジエリアに傷がつかないような後づけのフィルムが採用されています。

今後は海外メーカーへの提案活動を推進していきます。これは日本車メーカーだけではなく、特にメキシコに進出して新工場を建てている中で、日系以外の海外のメーカーからもさまざまな引き合いが入ってきているため、着実に拡大していきたいと思っています。

また、得意分野である刺繍などを含めた加飾加工技術を拡大していくことに加え、今後拡大していく自動運転技術等の車室空間ニーズの変化に対応する提案を行っていきます。

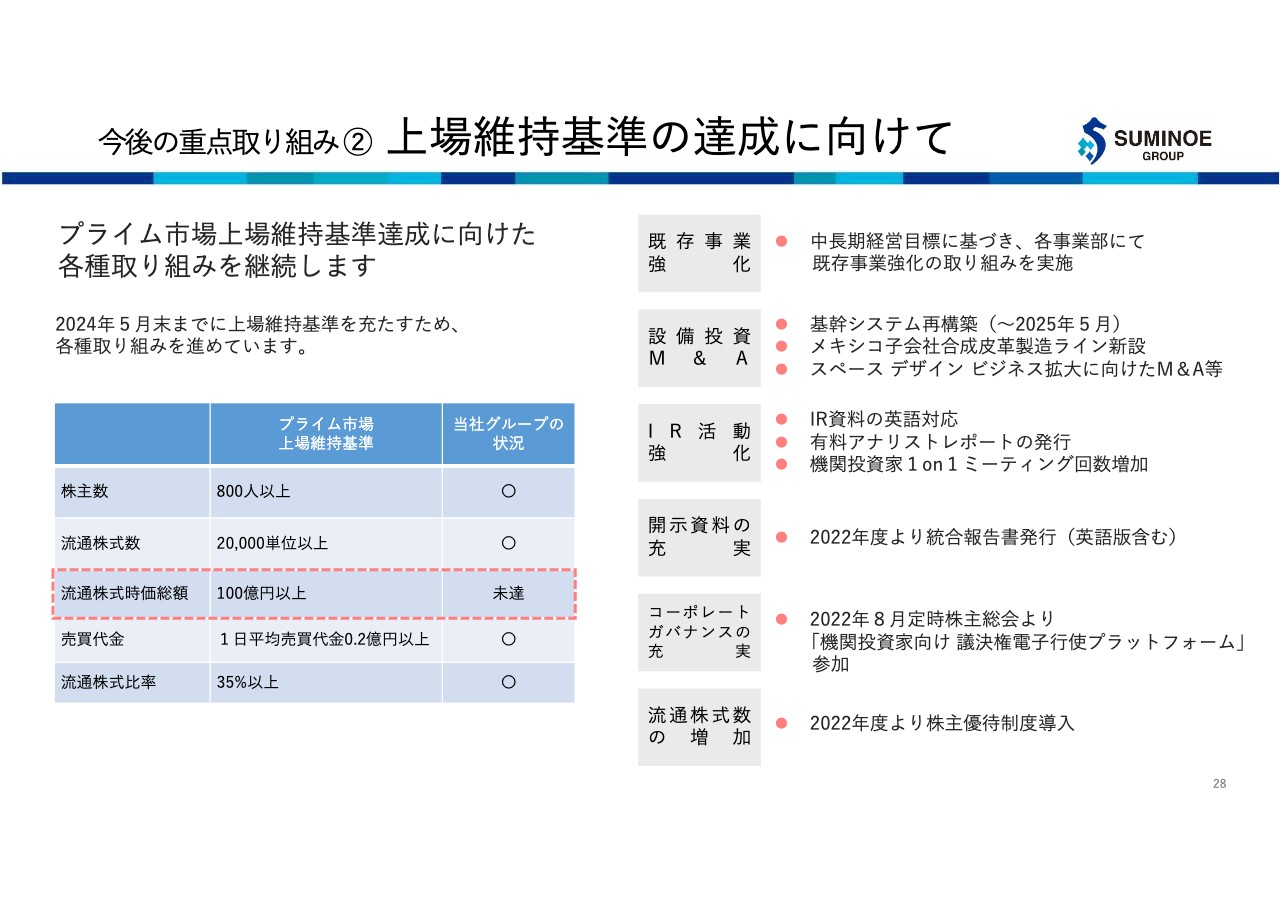

今後の重点取り組み④ 環境対応型製品の開発・拡販

環境対応型の商材開発は我々の得意分野です。北海道で廃棄されている漁網を再生した「SEACLE(シークル)」というナイロン糸を滋賀工場で作り、それを一部使用したタイルカーペットを発売しました。

自動車では、ペットボトルを再生した当社製のポリエステルのリサイクル糸がシートに採用されました。そのほか、染色の程度を減らしたものなど、さまざまなかたちで環境に配慮したものを提案しています。

説明は以上です。ありがとうございました。

質疑応答:流通株式時価総額とPBRについて

質問者:プライム市場の上場維持基準である流通株式時価総額について、時価総額が全体で250億円以上必要な中、御社はあと100億円程度を積み上げていかなければいけないと思います。

同時に、PBR(株価純資産倍率)の0.5倍を1倍に戻せばおそらく解決すると理解しています。PBR1倍割れについて、どのように足元を固めて上昇させていくのかという具体的な方策を教えてください。

永田:流通株式時価総額については、流通株式比率をできるところまで上げたいと思っています。半分程度まで持っていきますので、時価総額としては全体で最低限200億円程度、あるいはその前後がギリギリ達成できるレベルです。今の株価からすると、もう少しというところだと思います。

PBRについては、1倍に持っていくのが我々の当面の目標になります。今の純資産等から考え、株価で4500円程度に持っていくような施策を実行していきたいと思っています。そうすることで、時価総額が約300億円強になり、安定的にプライム市場に残れる水準になるかと思います。

これには、現在注力している北中米での収益拡大が我々の利益にも大きく影響してきます。アジアに関してはほぼ合弁で進出しており、最終的に利益が半分弱ほどなくなります。

北中米に関しては100パーセント子会社で、そのまま利益に直結してくることもあり、今後はメキシコを中心とした売上・利益の拡大が重要なものになってくると思います。その後は違う地域も考えることになると思いますが、まずは北中米に注力します。

質問者:今のお話の施策をプライム市場の期限までにある程度達成し、基準をクリアするという理解でよろしいでしょうか?

永田:おっしゃるとおりです。

質疑応答:自動車・車両内装事業の非日系向けのウェイトについて

質問者:現在、自動車・車両内装事業での非日系向けはどのくらいのウェイトを占めていますか?

永田:数パーセント程度だと思います。国内ではヨーロッパメーカーとも一部取引があり、北米ではアメリカの自動車メーカーとの取引も若干ありますが、全体の売上としては数パーセントレベルで、まだまだ小さいものです。

新着ログ

「繊維製品」のログ