住江織物、2Qは増収減益で着地 円安や行動制限緩和で回復傾向も、原材料・エネルギー価格の高騰が影響

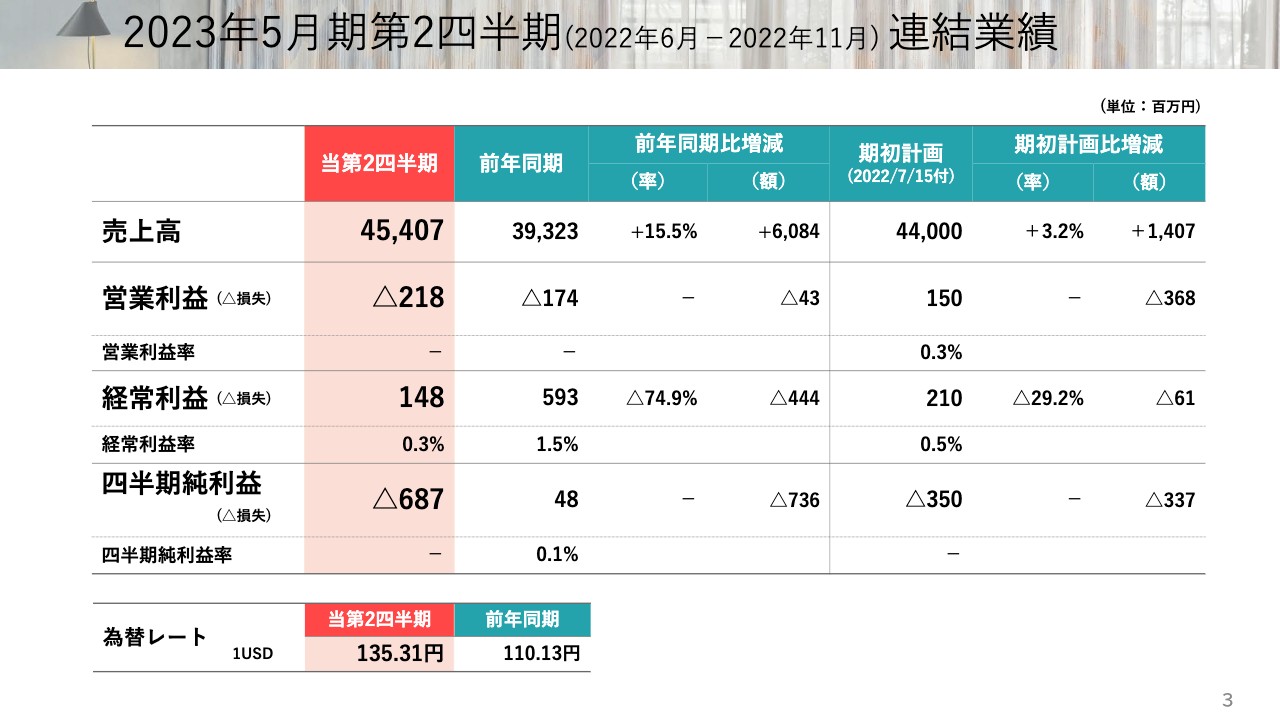

2023年5月期第2四半期(2022年6月-2022年11月) 連結業績

永田鉄平氏(以下、永田):住江織物の永田と申します。どうぞよろしくお願いいたします。それでは、第2四半期の決算内容についてご説明します。

売上高は前年同期比15.5パーセント増、金額にして60億8,400万円増の454億700万円でした。このうち約23億円が為替影響によるものです。営業利益は前年同期比4,300万円減、計画比3億6,800万円減のマイナス2億1,800万円でした。

経常利益は前年同期比4億4,400万円減、計画比6,100万円減の1億4,800万円、親会社株主に帰属する四半期純利益は前年同期比7億3,600万円減、計画比3億3,700万円減のマイナス6億8,700万円でした。当第2四半期の為替レートは135円31銭で、前年同期は110円13銭でした。

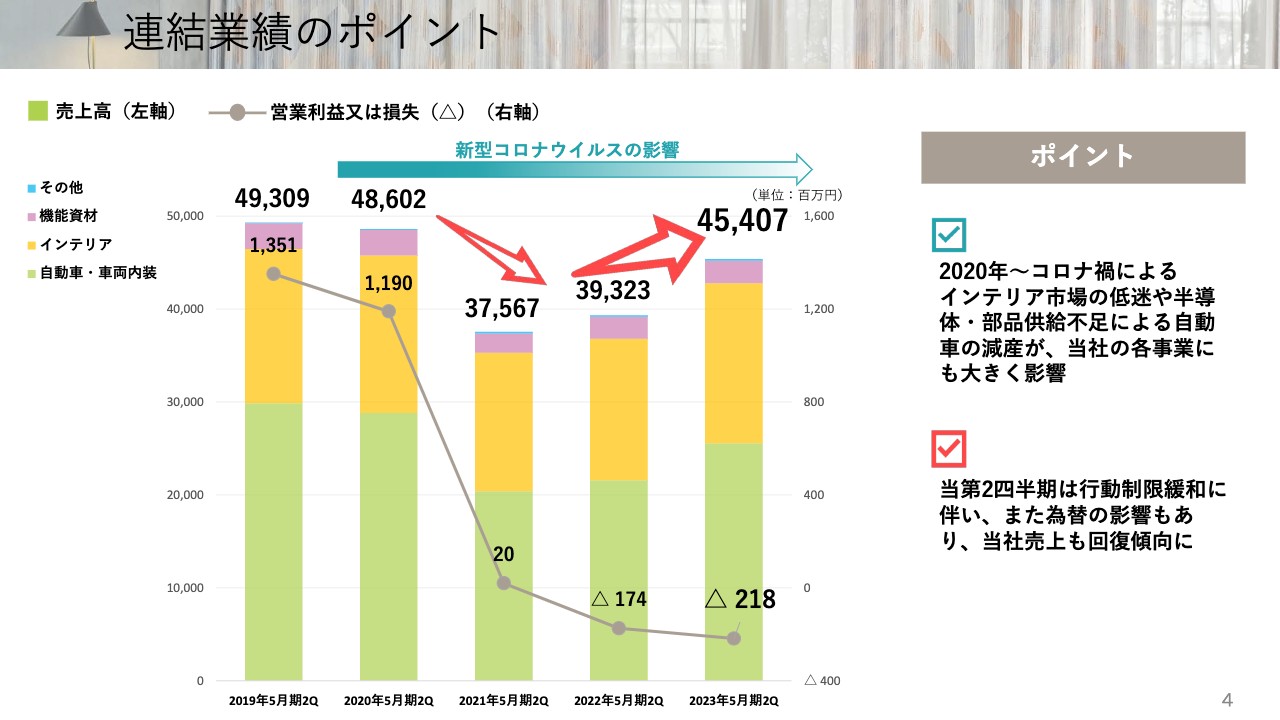

連結業績のポイント

当第2四半期連結業績のポイントです。スライドの棒グラフをご覧のとおり、新型コロナウイルスの影響を受け、売上高は2020年5月期からダウンしていき、2021年5月期を底として徐々に回復しています。

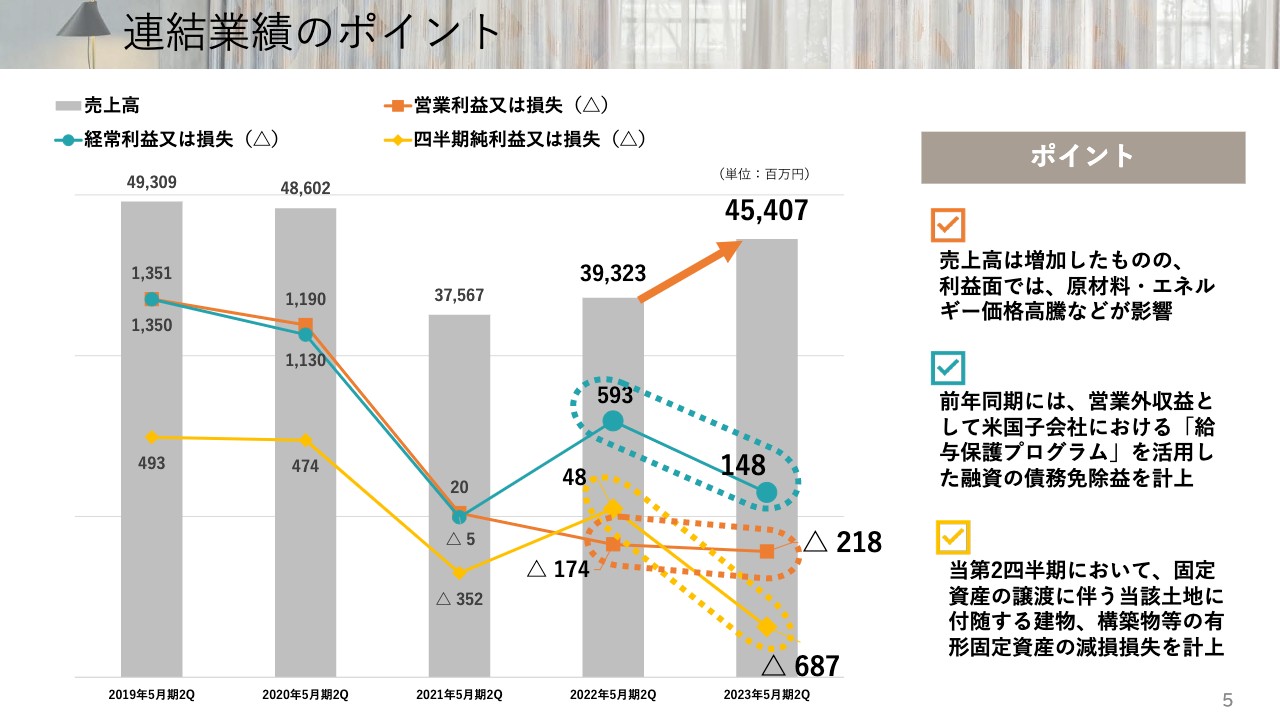

連結業績のポイント

営業利益も同様に下がっています。2022年5月期はアメリカの給与保護プログラム「PPPローン」を活用し、そちらで借りた約5億円が返済免除になったため、営業外収益としてその金額を計上していたのですが、当第2四半期はそれがないことと、原材料価格やエネルギー価格、運賃のアップなどに加え、土地の譲渡に伴う固定資産の減損損失などが影響し、利益面はそれぞれ悪化しました。

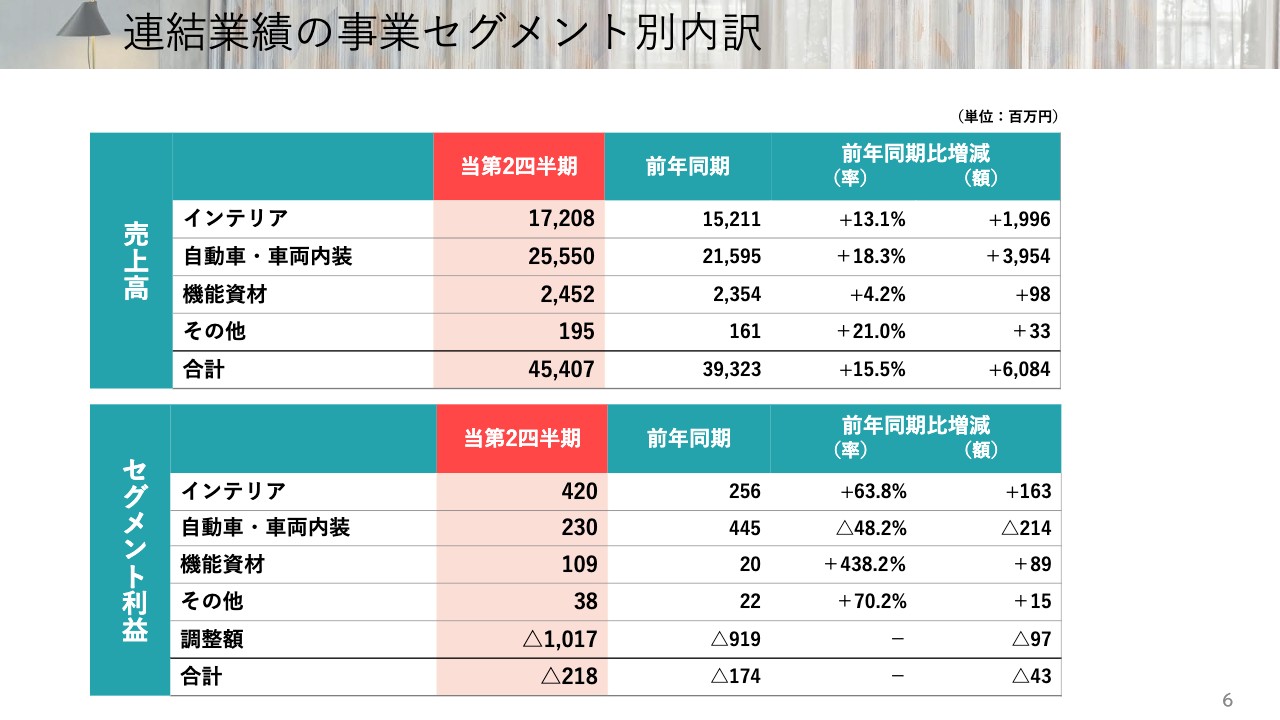

連結業績の事業セグメント別内訳

セグメント別の内訳については、スライドに記載したとおりです。

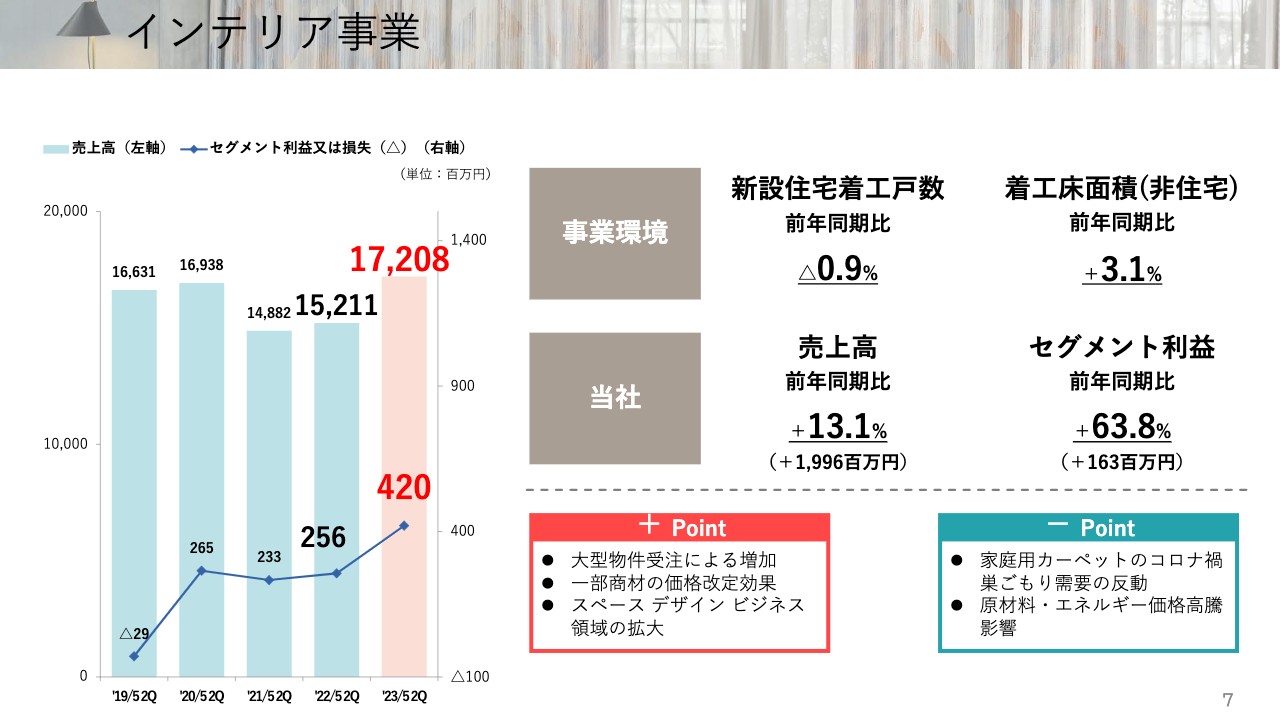

インテリア事業

個々の事業についてご説明します。インテリア事業は、売上高は前年同期比19億9,600万円増の172億800万円、セグメント利益も前年同期比1億6,300万円増の4億2,000万円で、増収増益となりました。

このプラスの要因の1つは、大型物件の受注です。森ビルが手掛ける虎ノ門・麻布台プロジェクトという大きなプロジェクトの受注が効いてきています。また、利益面では壁装関連の価格改定効果が大きく影響しました。さらに、M&Aした会社を含め、スペース デザイン ビジネスが売上に寄与してきました。

マイナスの要因として、家庭用カーペットについて、値上げや原材料の価格改定が順調に進んでいるものの、巣ごもり需要の反動で売上減になっています。また、お伝えした原材料・エネルギー価格の高騰の影響が出ています。

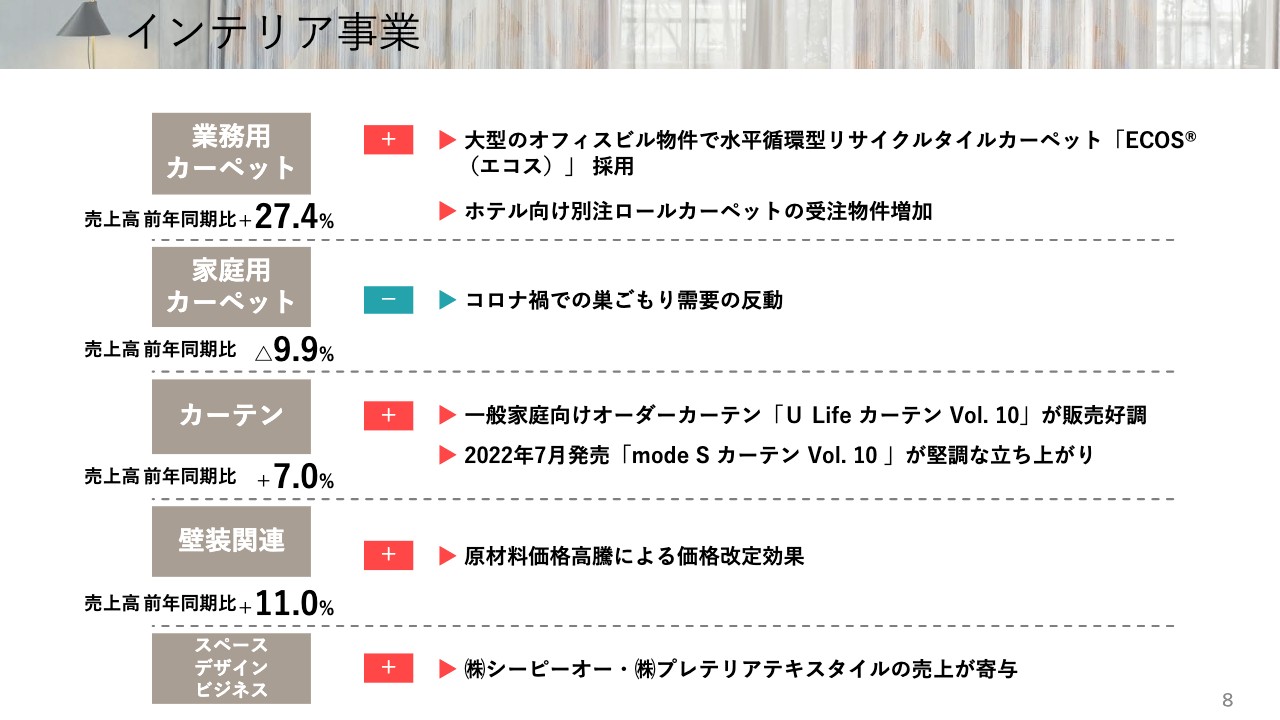

インテリア事業

業務用カーペットは、コロナ禍の影響で長らく止まっていたホテルの客室、廊下および宴会場等のインテリアに関する敷き替え工事等が徐々に動き出し、売上高にプラス効果が出てきました。家庭用カーペットについては、先ほどお伝えした巣ごもり需要の反動が出たため売上高は前年同期比マイナスです。

カーテンについては、一般家庭向けの新しいカーテンが堅調ということと、さらには公共施設、ホテル等も含めて受注があったため、売上高増となりました。壁装関連は価格改定効果が大きく出て、売上高はプラスとなっています。

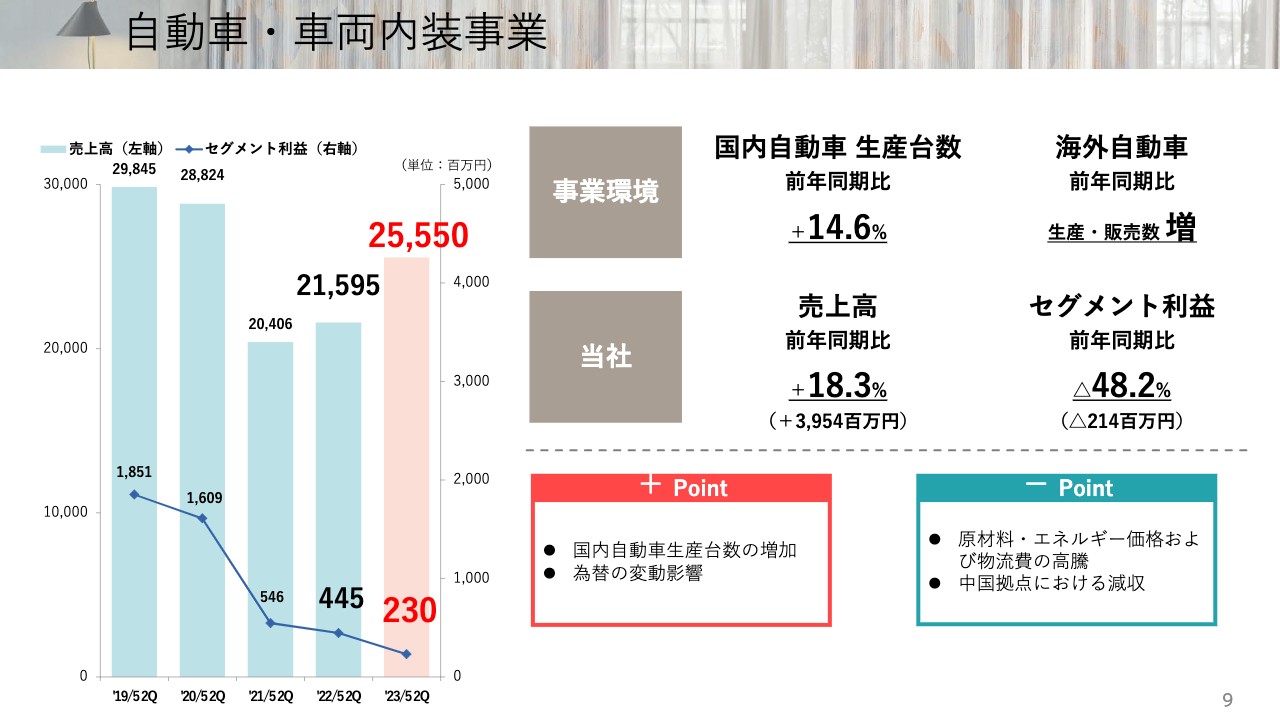

自動車・車両内装事業

自動車・車両内装事業についても、インテリア事業と同様にコロナ禍の影響を受け、2020年5月期から2021年5月期にかけて売上高が減少しました。自動車の生産台数が少しずつ持ち直してきたため、徐々に売上高が増加してきました。

ただし、セグメント利益は2022年5月期より当第2四半期のほうが減少しています。こちらに関しては、原材料・エネルギー価格の転嫁の要望を各自動車メーカーに出していますが、反映されるまでに時間がかかりますので、この上期の間では、まだ大きく達成できていないことが影響しています。

自動車の生産台数は増加してきましたが、我々の期待している計画どおりの生産台数には届かず、内示された数量が当月で減っていくという状況です。

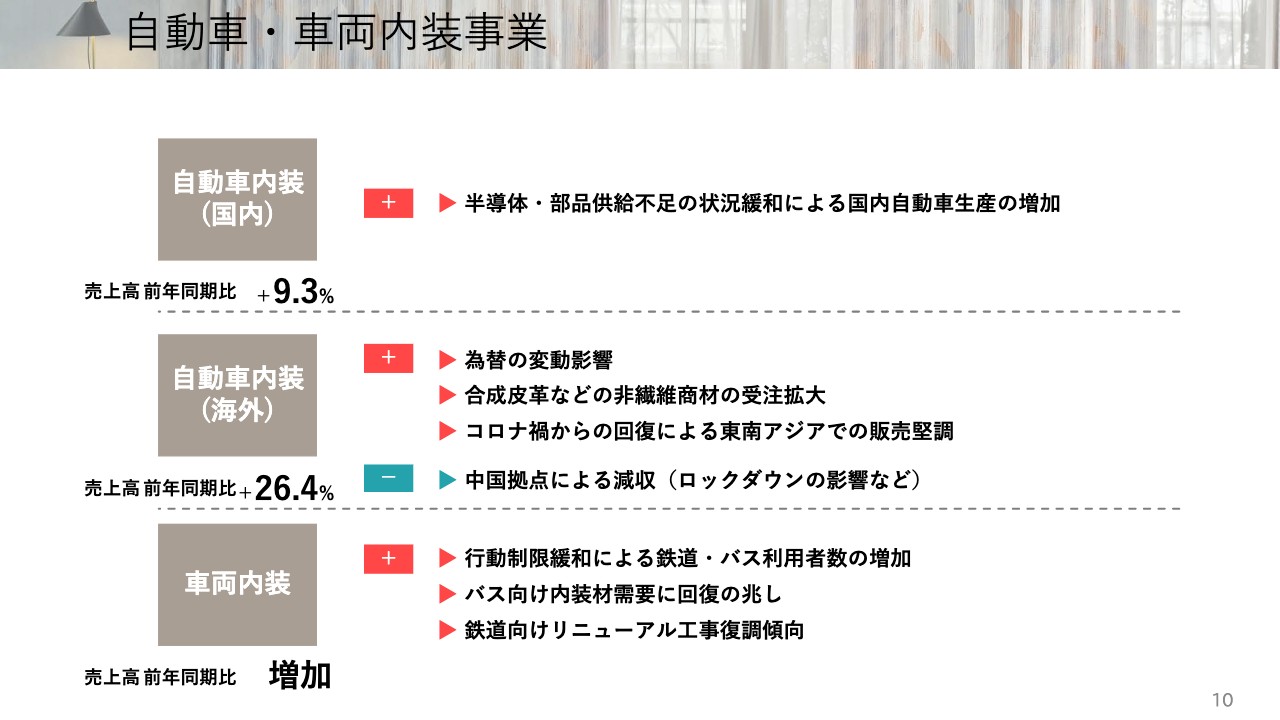

自動車・車両内装事業

国内の生産台数は、今お伝えしたとおり、半導体・部品供給不足の緩和により前年同期比で増加していますが、依然として想定どおりの回復には至っていません。

海外については、売上高が前年同期比26.4パーセント増となり、国内に比べると大きく伸びたことになりますが、約23億円の円安の為替による売上増が含まれているため、実質的には国内と同じくらいの伸び率だろうと思います。

ただし、合成皮革など非繊維商材の受注拡大や、特にインドネシアやインドといった東南アジアでの堅調な販売などプラスの要因もあります。しかし、中国ではゼロコロナ政策による行動制限、ロックダウンなどがあり、自動車メーカーの生産台数のマイナスというかたちで、大きな影響を受けました。

鉄道とバスなどの車両内装事業についてです。利用者数が徐々に戻ってきたため、売上高も戻りつつありますが、急激に落ちましたので、戻り方としては「徐々に戻っている」というレベルです。

JR・私鉄各社とも、乗客数がコロナ禍前の80パーセント程度まで戻ったということですが、100パーセントには戻らない前提で計画が組まれているようです。しかしながら、少しずつ戻ってきたという状況ではあります。

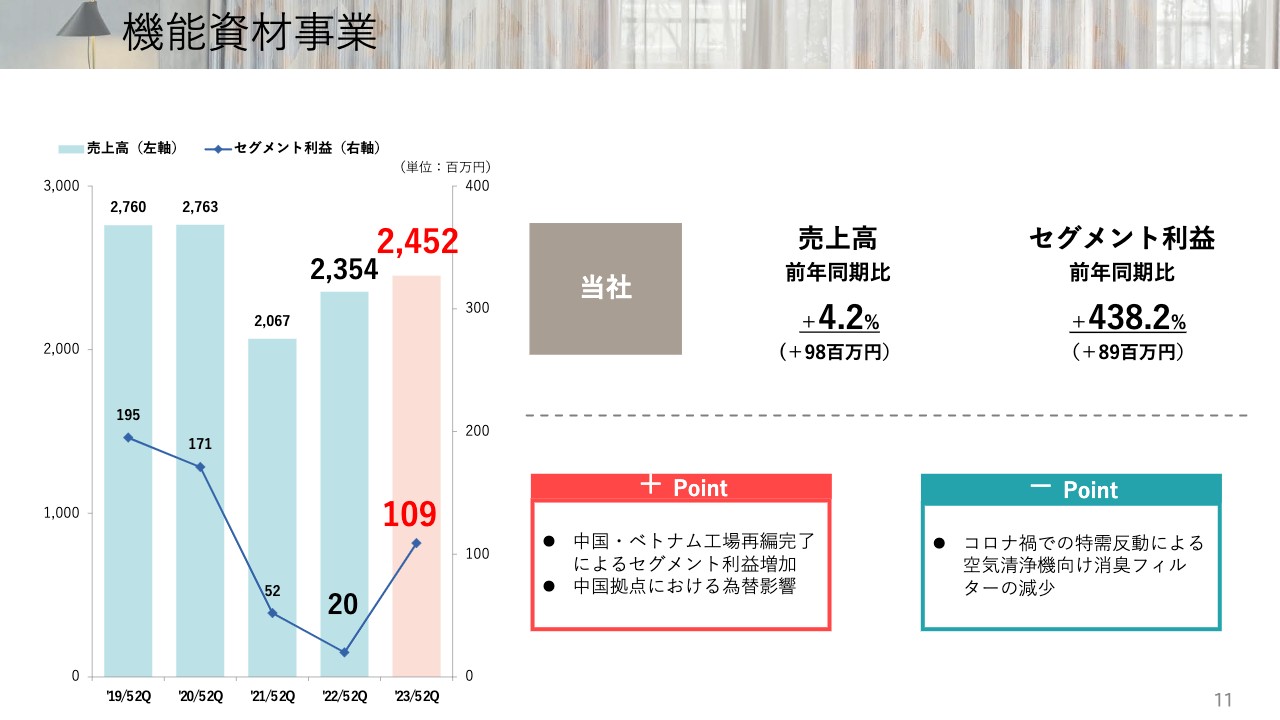

機能資材事業

機能資材事業です。我々は中国の蘇州で長らく暖房商材を作ってきましたが、これをベトナムに移管するため2021年5月期から動き出し、すべて完了して今期からフル生産に入りました。その影響もあり、売上高はいったん落ちましたが、徐々に戻ってきました。また、セグメント利益についても、コロナ禍前の水準にはまだ達していないものの、持ち直してきました。

中国拠点については、商社的な機能を残して電子部品等、資材の調達拠点として存在しており、すでにベトナムでフル生産に入っています。マイナスポイントとしては、コロナ禍の反動により、空気清浄機向け消臭フィルターの販売がマイナスになっています。

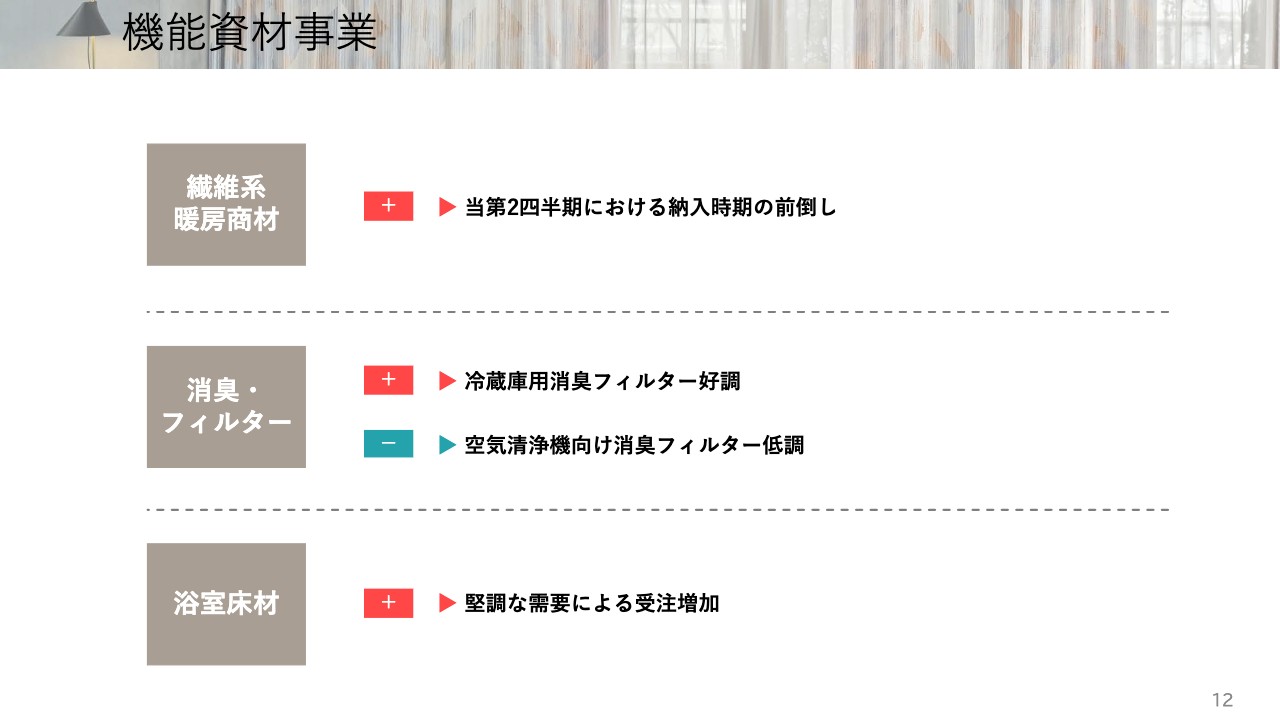

機能資材事業

消臭フィルターについて、冷蔵庫用は非常に好調で増加しているのですが、空気清浄機向けは低調でした。浴室床材の表面材は堅調に推移し、プラスとなりました。

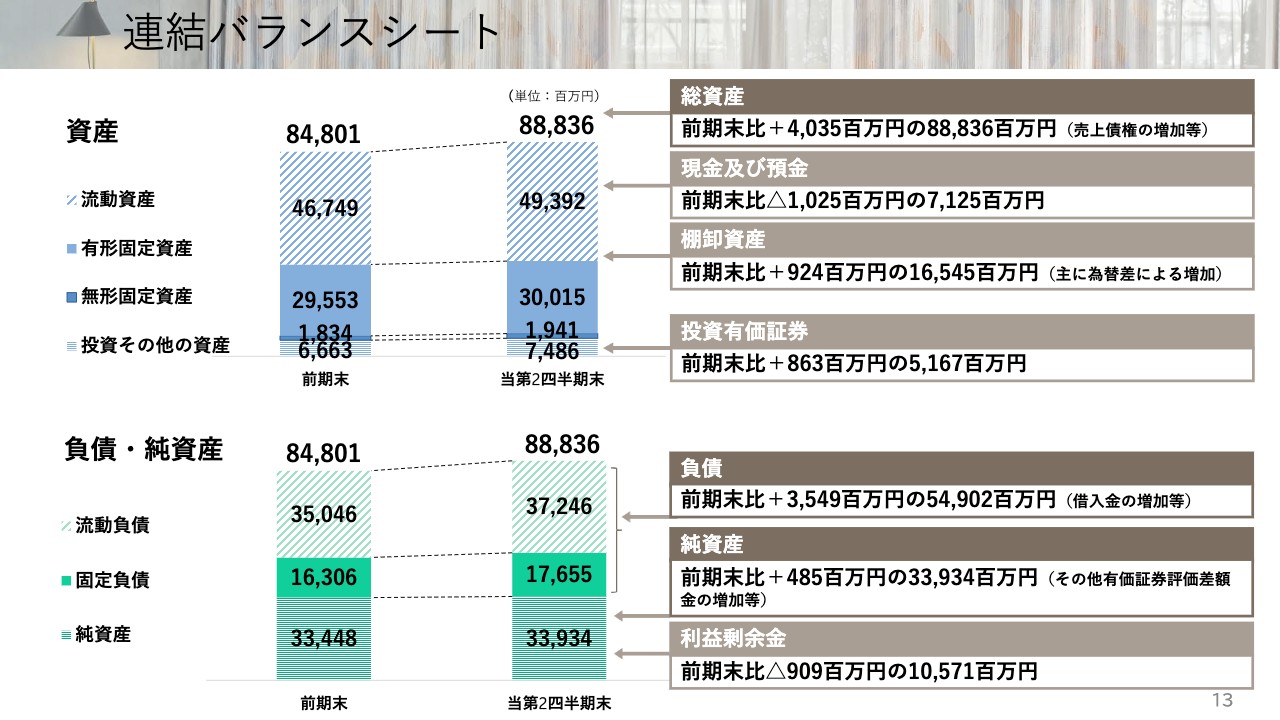

連結バランスシート

バランスシートです。売上債権の増加等があり、総資産は前期末比40億3,500万円増の888億3,600万円となりました。現金及び預金について、コロナ禍において大きく保有していたのですが、通常レベルの71億円程度に戻しました。棚卸資産は165億4,500万円で、前期末から9億2,400万円増えています。こちらは主に為替影響によって膨らんだ部分です。

在庫について、直近と比べて30億円ほど多くなっています。原材料価格が上がるにつれて、値上がりする前に買い入れた材料や、海外拠点においてグローバル調達をしているため、生産地から各仕向地に対して早めに送って在庫としているもの等が含まれています。ですので、現在は約165億円ですが、今期末にはあと20億円ほど落としたいと思っています。

投資有価証券については、株の値上がりにより、51億6,700万円となっています。

負債・純資産のほうでは、借入金が増加しています。今期にM&Aを1件実施したことと、後ほどご説明しますが、メキシコに新たな工場を建て、設備を導入することによる資金調達等があったためです。上期の段階で、約220億円の借入金となっています。

純資産ではその他有価証券評価差額金の増加等がありましたので、前期末比4億8,500万円増の339億3,400万円となりました。一方で、利益剰余金については、利益がマイナスであったことと配当支払により、前期末比9億900万円減の105億7,100万円です。

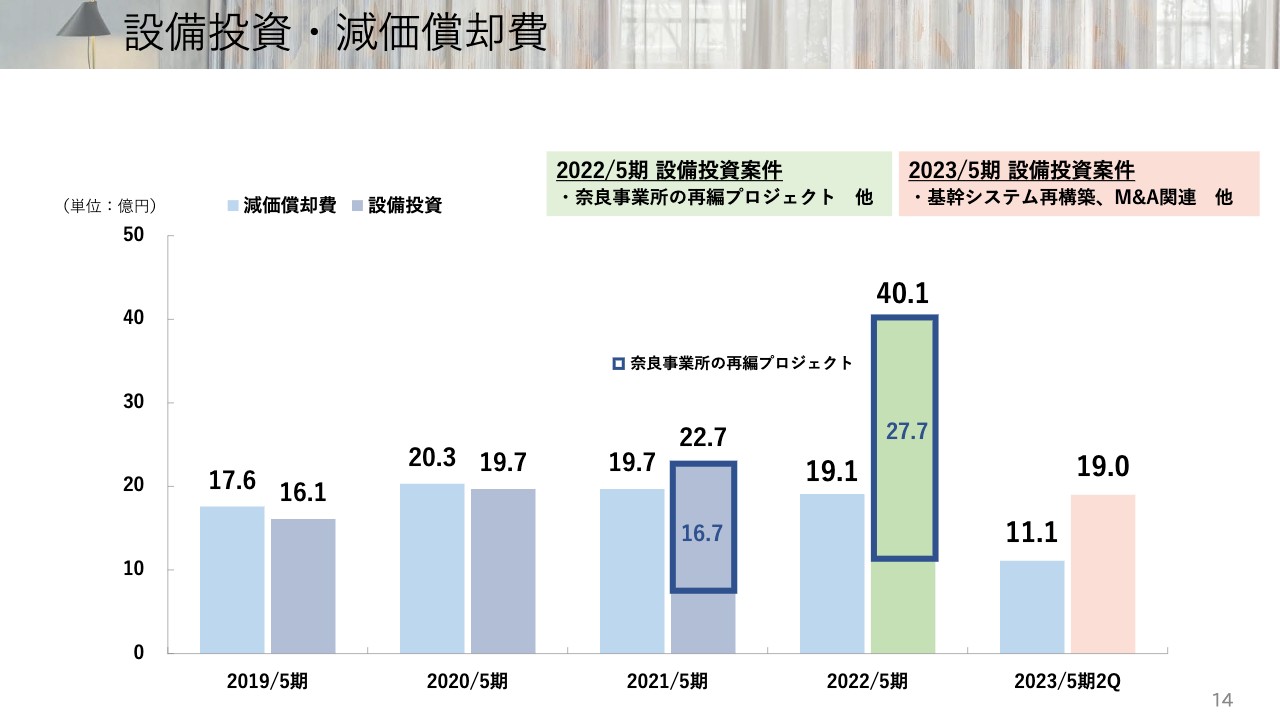

設備投資・減価償却費

設備投資・減価償却費は、長らく19億円、20億円程度で推移してきましたが、2022年5月期は奈良事業所の再編プロジェクトということで、土地の3分の1ほどを売却し、耐震補強と設備の一部入れ替えなど、物流の構築等を行いました。そのため、40億円と大きな水準になっていましたが、当第2四半期は例年の水準に戻りました。

ITの基幹システムの再構築や、関織物という鉄道用モケットの工場をM&Aしたことによる設備投資等が含まれています。

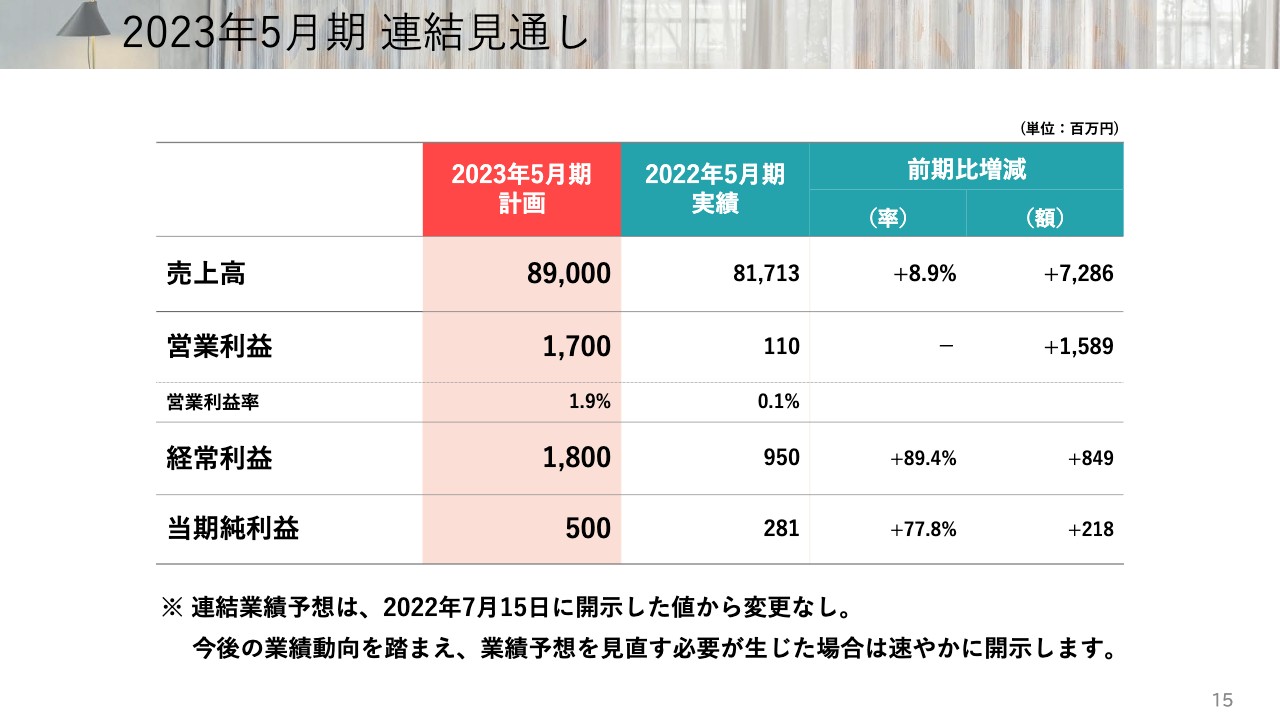

2023年5月期 連結見通し

2023年5月期の連結見通しです。2022年7月15日に開示した、売上高890億円、営業利益17億円、経常利益18億円、親会社株主に帰属する当期純利益5億円から変更していません。

上期において売上高は伸びたものの、すべての利益で非常に悪い数字が出ましたので、「なぜ、下期を含めた通期で計画を達成できると考えているのか?」とお感じになるかもしれませんが、我々の自動車関連の海外子会社の決算取り入れはおおむね9月なのです。

ですので、先ほどからお伝えしている自動車の値上げ分は、現在のところまだ一部しか業績に入ってきておらず、下期から反映されたり、遡って反映されたりといったことが出てくるため、当初発表した数字から変えていません。加えて、インテリア事業等については順調に推移しています。

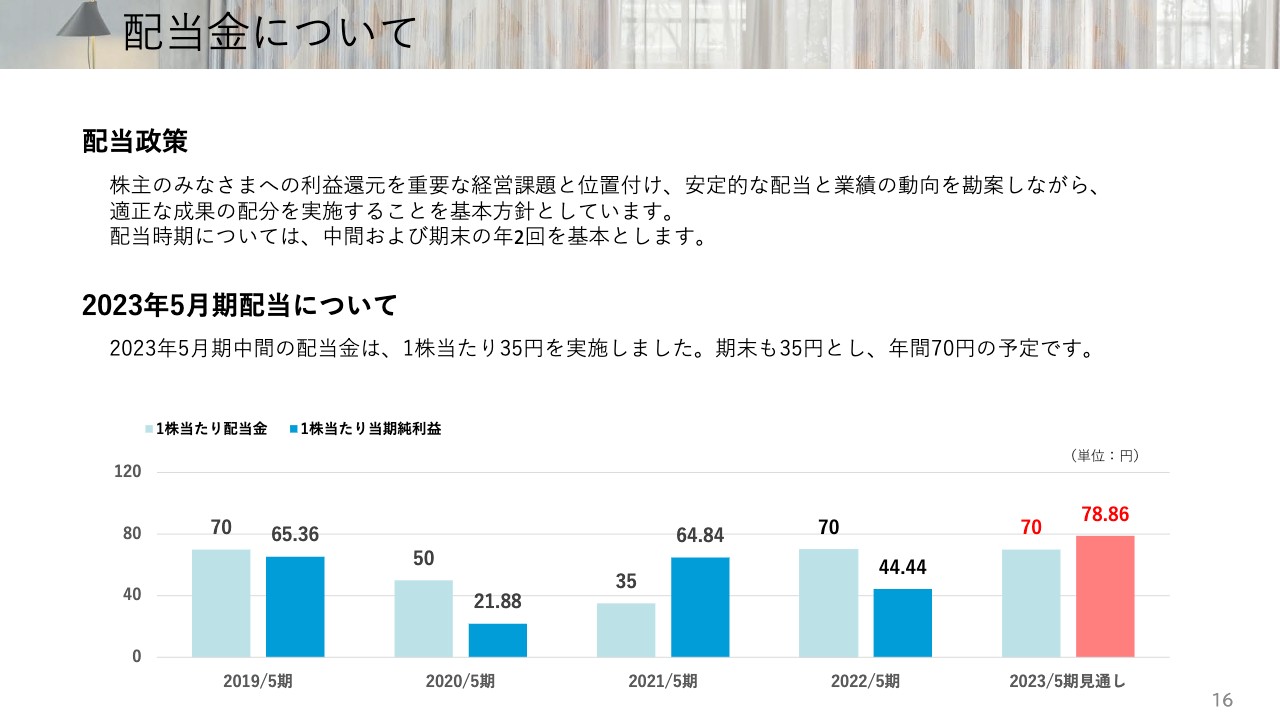

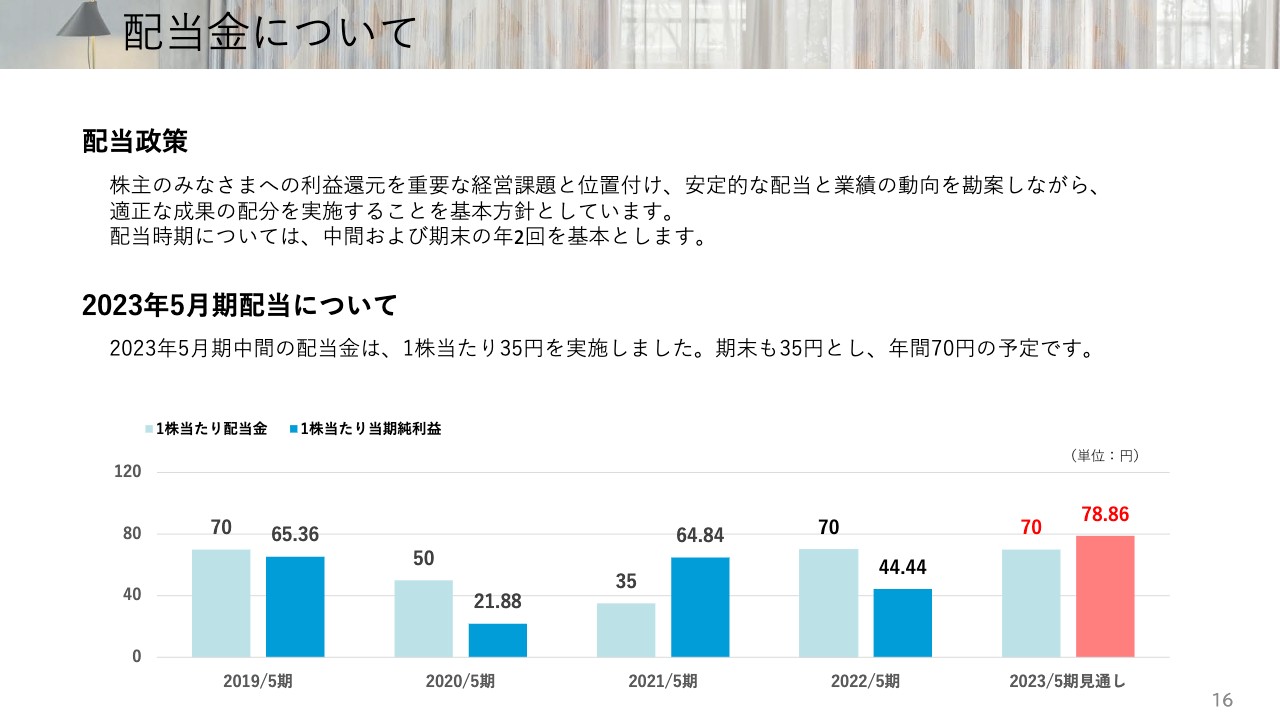

配当金について

配当金については、「安定した配当を維持する」ということが我々の基本政策ですので、今期は記載のとおり70円としています。グラフにあるように、コロナ禍で業績が厳しかった時は、2020年5月期が50円、2021年5月期が35円と水準を落としましたが、前期からは70円という水準に戻りました。

また、1株当たりの当期純利益を見ると、今期もほぼフル配当となっています。これは70円という水準は大きく変えず、できる限り維持するかたちで動いています。

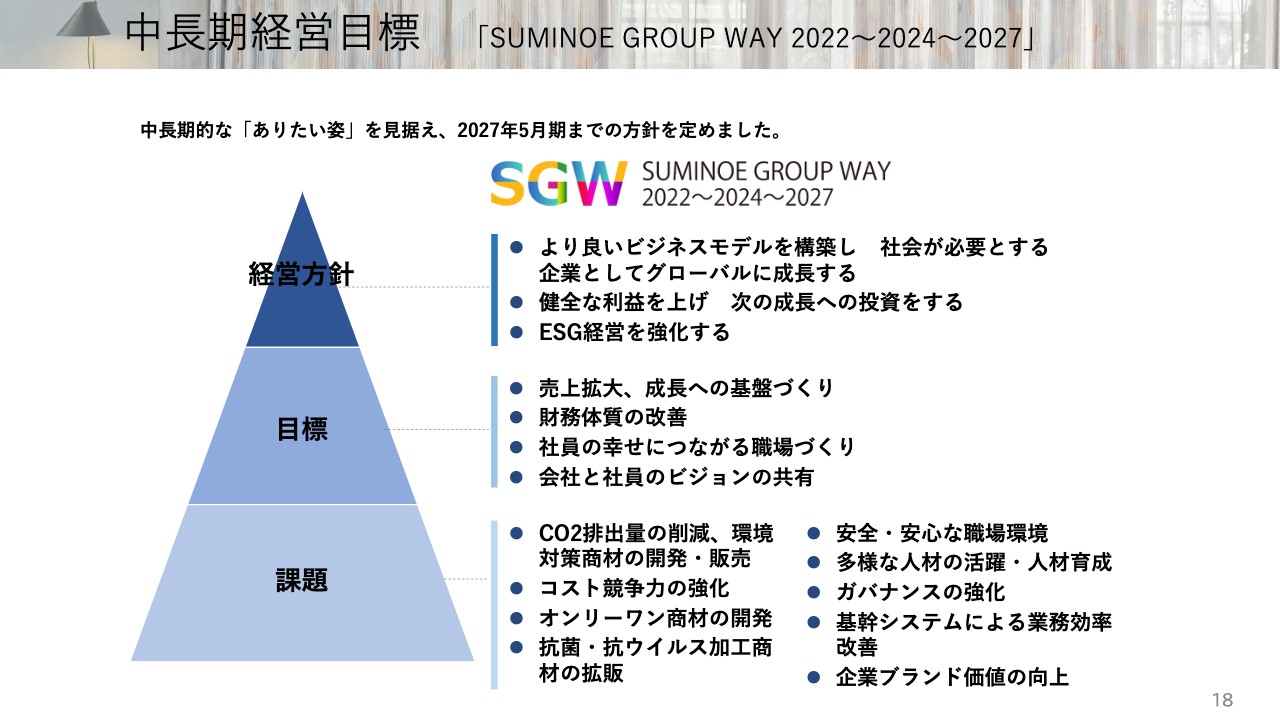

中長期経営目標 「SUMINOE GROUP WAY 2022~2024~2027」

中長期経営目標です。以前お伝えしたように、「ありたい姿」を見据えて2027年5月期までの6年間の方針を定めています。

経営方針は、「より良いビジネスモデルを構築し、社会が必要とする企業としてグローバルに成長する」「健全な利益を上げ、次の成長への投資をする」「ESG経営を強化する」としています。

目標は「売上拡大、成長への基盤づくり」「財務体質の改善」ですが、先ほどお伝えした220億円という借入金は非常に大きいですので、段階的に従来の150億円程度には戻していきたいと思っています。合わせて、「社員の幸せにつながる職場づくり」「会社と社員のビジョンの共有」を目指します。

課題については、「CO2排出量の削減、環境対策商材の開発・販売」「コスト競争力の強化」「オンリーワン商材の開発」「抗菌・抗ウイルス加工商材の拡販」等が挙げられます。

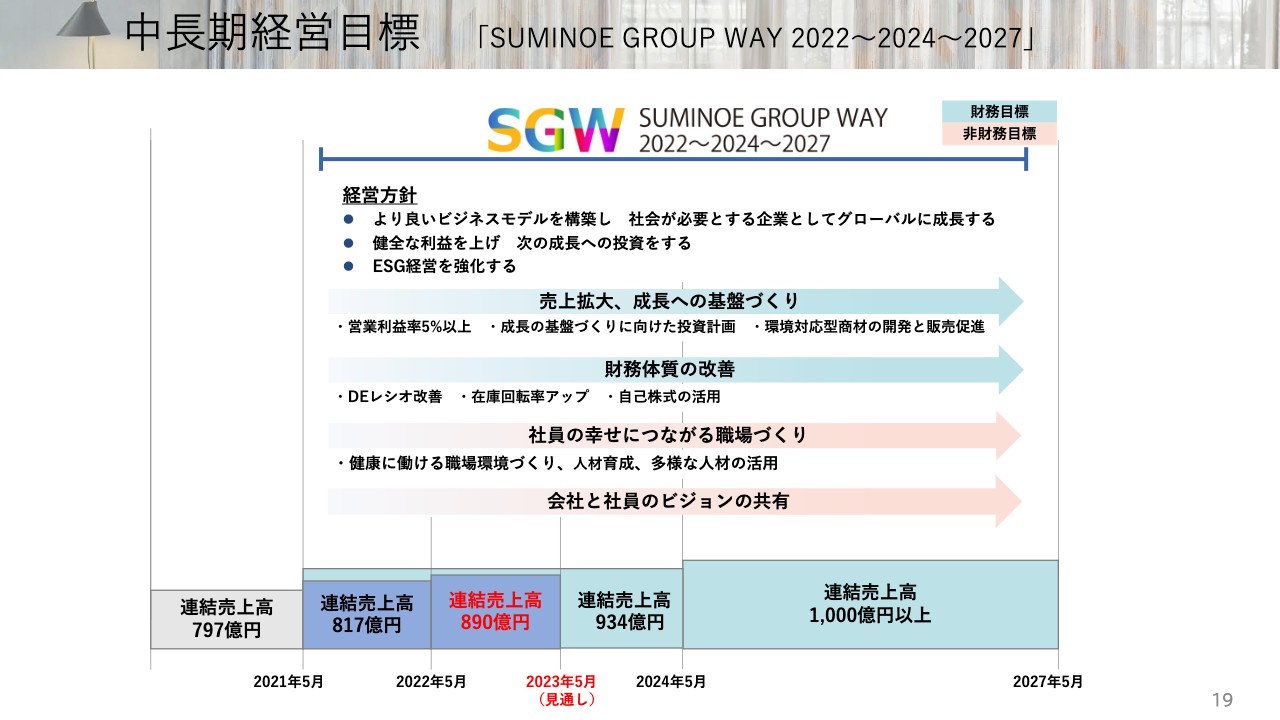

中長期経営目標 「SUMINOE GROUP WAY 2022~2024~2027」

スライド下部に記載しているのは、2022年から2027年までの目標数値です。今期の目標は赤い字で記載している890億円で、クリアできる見込みです。2024年5月期で連結売上高934億円と記載していますが、こちらも今のところ問題ないと見ています。

2027年5月期に売上高1,000億円以上、営業利益5パーセント以上の50億円を達成したいと思っています。来期の934億円達成時の営業利益は33億円ですが、今のところ大きく動くようには感じていません。

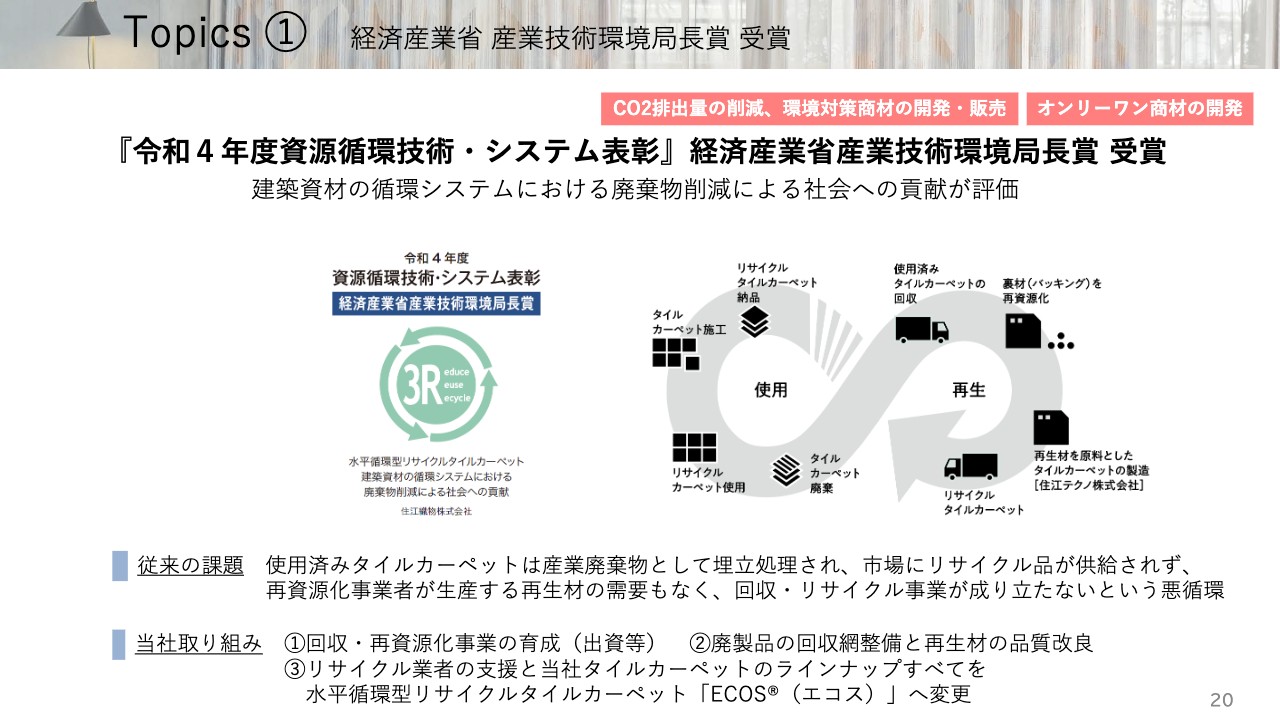

Topics ① 経済産業省 産業技術環境局長賞 受賞

トピックスです。水平循環型リサイクルタイルカーペット「ECOS(エコス)」が高く評価され、前期もエコプロアワードやグリーン購入大賞などを受賞しましたが、今期も経済産業省後援の「令和4年度資源循環技術・システム表彰」において、経済産業省産業技術環境局長賞をいただきました。

内容としては、産業廃棄物として埋立処理される使用済みタイルカーペットを、埋立せず、おおむね70パーセントから80パーセントの比率でリサイクルし、再び循環させる取り組みが評価されたものです。

Topics ② 統合報告書2022 発行

このたび、統合報告書の第1号を発行しました。なにぶん1回目ですので、ぜひご覧の上でご評価いただきたいと思います。

今後の重点取り組み ① 企業ブランディングの推進

今後の重点取り組みとして、企業ブランディングの推進を掲げており、社内で若手を中心とした「シン・ミライPROJECT」が動いています。

当社グループは今年で創業140周年、創立110周年となります。これを1つの境に、SUMINOE GROUPが一丸となって、ミライに大きな価値を織りなし、新しいくらしをともに描くという思いを込めて、「シン・ミライPROJECT」としています。

また、今期が終わる頃には発表できると思いますが、正式社名である漢字表記の「住江織物株式会社」は変えずに、アルファベット表記の「SUMINOE GROUP」を前面に出して事業活動を進めていきたいと思います。

現在、国内外合わせて30社で構成されており、新たな会社も加わって「SUMINOE GROUP」を意識しながら進めていきたいと思っています。

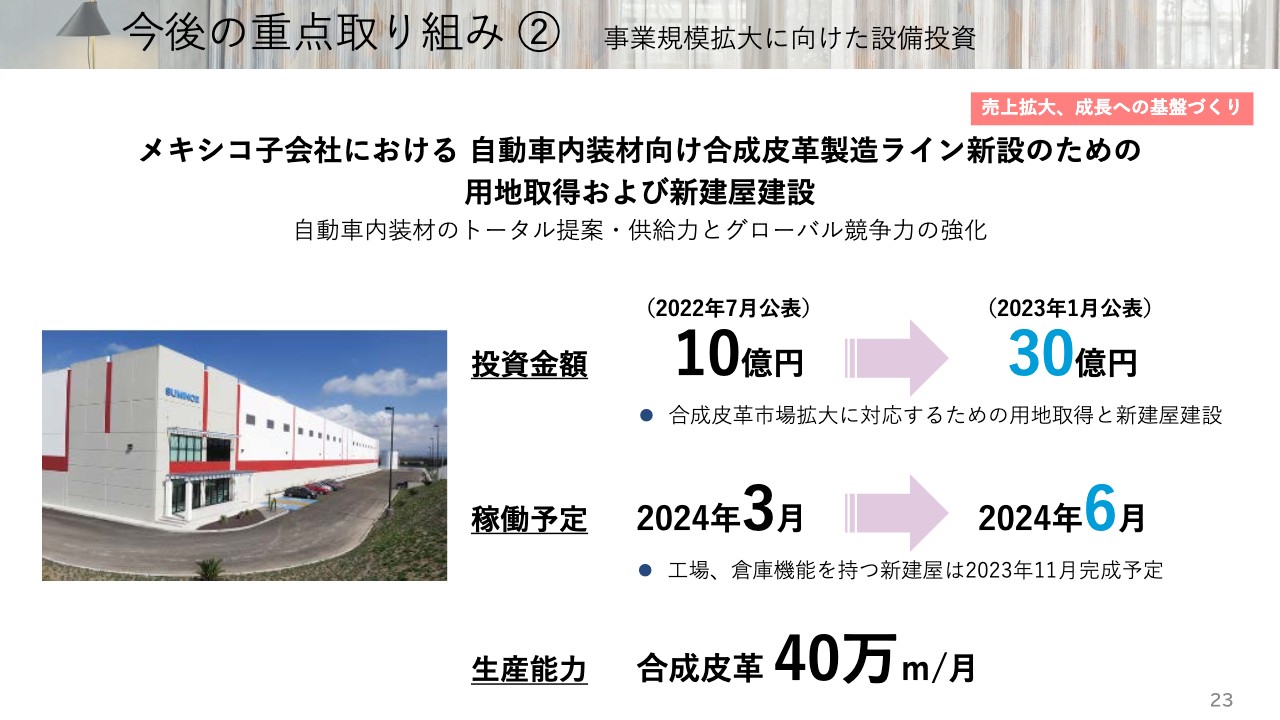

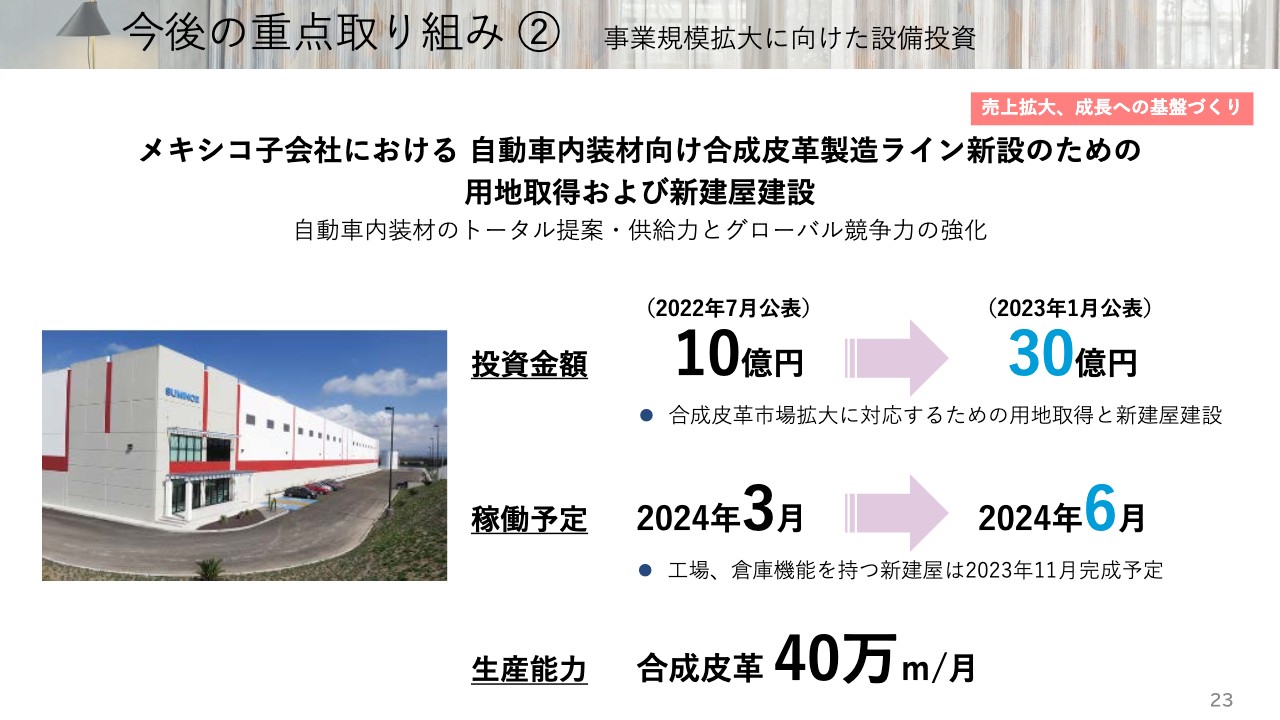

今後の重点取り組み ② 事業規模拡大に向けた設備投資

重点取り組みの2つ目は、すでに発表しているメキシコ子会社における自動車内装材向け合成皮革製造ライン新設のための用地取得および新建屋の建設です。

当初は建屋を借りて設備だけ導入する予定でしたが、メキシコでの家賃の高騰は今後も続くと思われるため、検討を重ねた結果、土地を取得して建屋を建設したほうが経済的にも収益的にもよいだろうと判断しました。

今回、約4万7,000平方メートル、1万4,000坪の土地を購入しました。そこに延べ床面積1万5,000平方メートルほどの建屋を建てるのですが、本来、今回の建屋に対しては今回取得した土地の60パーセント程度の広さで十分なのです。

ただし、メキシコは今後、自動車内装材を拡大していく上で、北中米・ヨーロッパ向けも含めて非常に重要な拠点になりますし、ファブリックのシート材がほぼ横ばい状態、微増程度になってきている中で、合成皮革は大きな成長分野ですので、これをメキシコで投資するということです。

また、今回は1万5,000平方メートルの建屋を建てていますが、この土地にはもう1つ、こちらと同程度の建物を建てるだけの余裕があります。今回この建屋の中に合成皮革の製造ラインを入れ、月あたり約40万メートルの生産を来年度から開始しますが、この建屋内にはもう1ライン入る余裕があります。

今後、さらにいろいろな投資を行っていく上で、将来的には同程度の建屋を建設するだけの余裕のある土地を持ち、メキシコを中心に北中米・ヨーロッパを含めた拡大を進めていきたいと思っています。

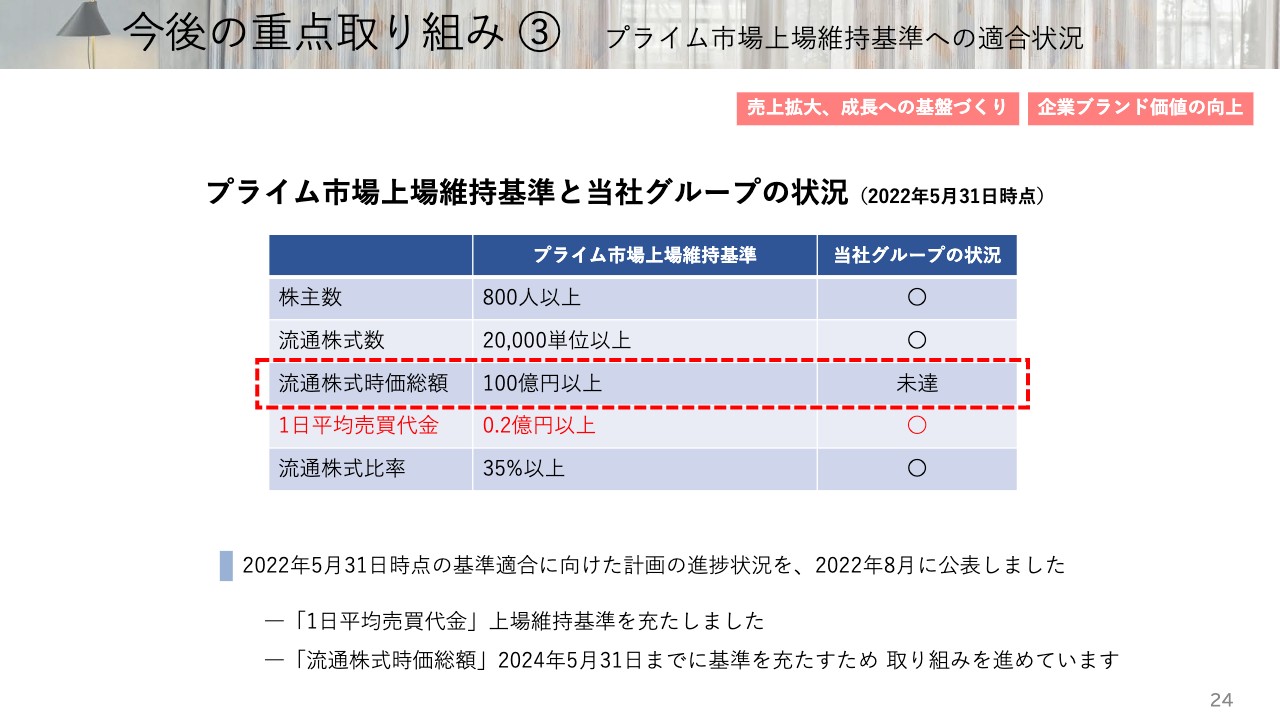

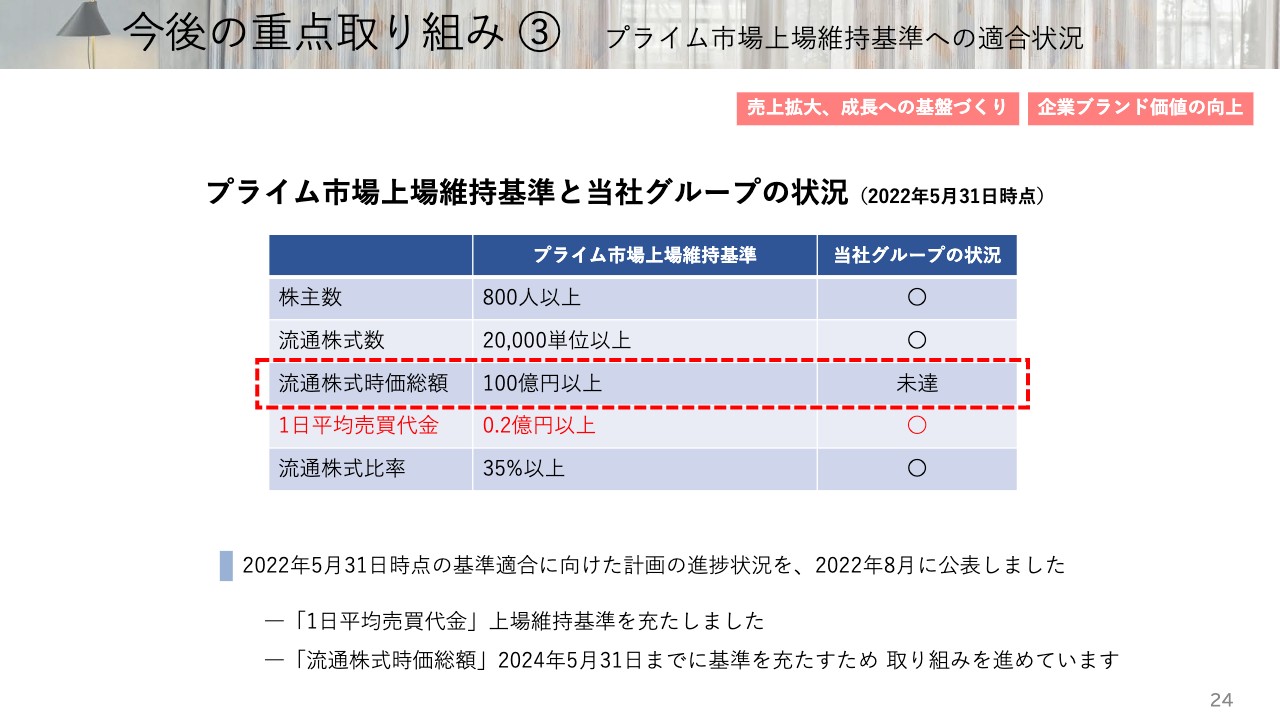

今後の重点取り組み ③ プライム市場上場維持基準への適合状況

プライム市場上場維持基準への適合状況ですが、5つの項目のうち、現在は「流通株式時価総額100億円以上」が未達で、現段階の株価では67.5億円程度です。この制度ができた時に未達であった「1日平均売買代金2,000万円以上」は達成したため、現在未達なのは流通株式時価総額のみとなっています。

この点については、持ち合い株の解消等も含めて段階的に流通比率を高めていっており、業績の回復により従来の株価水準に戻れば、100億円以上は十分に達成できる範囲と見ています。

本日の日本経済新聞に「2025年3月期、猶予期間があと1年」という記事が出ていましたが、我々としては2024年5月期の段階で流通株式時価総額100億円はクリアしたいと思っています。説明は以上です。

質疑応答:通期業績予想達成の目処について

質問者:ご説明の中で「上期は下方修正したものの、通期で修正していないものに関しては、ある程度根拠がある」とおっしゃっていましたが、ご説明のトーンからすると、この半年くらいでは未達、ともすると下方修正しなければいけないレンジで展開するのではないかという印象を受けました。

下方修正せずに済む水準で着地できることに対して目処がどの程度立っているのか、現在の立ち位置について、数字も交えてもう少し詳しく教えてください。

永田:まず、今期の通期業績を達成できるのかについて、今我々が見ているのは、各自動車メーカーから出ている下方修正された内示計画です。自動車メーカーの情報は新聞紙上いっぱいに出てきていますが、その下方修正されている内示計画に基づいて計算しています。また、インテリアに関しては堅調に推移しているため、昨年7月に出した数字を変える気持ちはありません。

根拠は自動車メーカーから出ている数字です。これが大幅に修正されれば別ですが、海外は3月までで、国内もある程度の数字は出ていることから心配はしていません。

質疑応答:短期的な事業環境変化の見立てについて

質問者:御社は5月決算ですので、来期と言うと2023年の上半期以降というイメージかと思いますが、将来的な見立てに関しては、ある程度需要のところを強気に見ていて、それに向けた投資を進めるというのは、以前のお話どおりになっていると思います。

一方で、この半年から1年前と比べると、特に海外に関して事業環境の不透明感は増しているように見えます。5年、10年というスパンではなく、今年から来年にかけての事業環境の見方が、半年前と比べてどのように変わっているのか教えてください。

永田:我々は2027年までの計画を立てていますが、環境変化に対しては、今ロシアとウクライナの戦争などとんでもないことが起こっており、非常に不確実性が高くなっています。

現在、我々が海外展開しているのは自動車向け製品のみです。それもヨーロッパ向けやロシア向けなど直接的貿易によるものは非常に少なく、ほとんどが国内自動車メーカーの範疇で、製造拠点もヨーロッパにはありません。

アジアは比較的堅調に推移していますし、中国はゼロコロナ政策を大幅転換し、今後、今まで溜まった需要を取り戻す動きに転じると見ているため、短期的にはまた以前の中国に戻るだろうと思っています。

前回もお伝えしましたが、我々の海外展開の中で、北米の自動車子会社が長年赤字で苦しんできました。我々は今期から大幅なリストラクチャを実行している途上であるため、今期の計画では所定のマイナスは含んで見ていますが、来期以降はプラス以上に復活できると思っています。

また、メキシコを中心に、合皮ビジネス、カーペット、マットビジネスを北中米で進め、今後は日系だけではなく、新たに日系以外の自動車メーカーとの接触も積極的に行っていきます。

そのため、今のところ2027年に売上高1,000億円、営業利益50億円の計画を立てていますが、それが大幅に困難であるという観測は現在のところ持っていません。

質問者:確認ですが、半年前の7月時点の想定と比べると、今年の後半から来年にかけての事業環境は、厳しくなるのではなく良くなっているということですか?

永田:5月期のお話ですか?

質問者:6月以降です。来年、再来年の事業環境に関しては、半年前よりも楽観的になっているということでしょうか?

永田:おっしゃるとおりです。我々が今受注している自動車メーカーからのオーダーは、我々の期待値より非常に低いものです。低く組んでいるのが現在の計画で、自動車メーカー自身はまだ受注残を多く抱えた状態です。

半導体を含めた部品さえ入ってくれば生産される状況が確実であることから、来期は今期よりも伸びることに間違いはないと思っています。

質疑応答:原価高進行のインパクトについて

質問者:需要面では強いと理解しましたが、収益面に関しては、原価高など半年前の想定よりも進んでいるのではないかと見受けられます。そのあたりの費用や原価にかかるインパクトはどのように見ていらっしゃいますか?

永田:原材料に関しては順次転嫁していきます。お伝えしたように、自動車に関しては、上期は改定効果がそれほど出てきていませんが、下期からは出てきます。

原材料価格が上がったものについて、販売価格に100パーセント転嫁できるわけではありませんが、海上運賃も昨年の水準からは大幅に下がっており、原材料も一時の勢いのままではなく、足元では下がってきているものもあります。

そのため、値上げした部分と我々のコストダウン、さらに原価の下がりかけたものも含めて考えると、お伝えした数値を達成していくには妥当なところだと思っています。

質疑応答:配当金について

質問者:配当に関しては、一時、減らしていた時期から、今期70円にして、おそらく来期も以降も70円を維持し、業績に応じてもっと上げたい考えかと思いますが、バランスシートだけを見ると、御社はそれほど財務が強いようにも見えません。来年以降、もしこの70円を維持できなくなるとしたら、どのような状況になった時と考えればよいでしょうか?

永田:2年前、3年前には減配しましたので、利益水準が出ないということであれば減配せざるを得ないとは思いますが、コロナ禍の前までの段階では、基本的に我々としては、約3分の1配当くらいの水準です。

したがって、今の配当は総額4億円強程度ですので、十数億円の前半くらいの利益が今の配当水準です。それを少し超えたからといって簡単に増配するということはしないと思います。

これだけ利益が残っていない段階で70円を続けてきていますので、その十数億円程度の最終利益が出ている間は当面70円だと思います。それよりもう少し上の利益水準に安定してきた時には、増配を考えていくと思います。

質疑応答:価格転嫁とメキシコ子会社の設備投資について

質問者:質問が2つあります。1つ目は、特に自動車向けについてだと思いますが、原材料等でコストが上昇し、価格転嫁に関して、今どのような状況なのか、可能な範囲でお話しいただければと思います。この下期に一定の価格転嫁を見込んでいるのか、来期にかけてどのようなかたちで業績に寄与してくるのかについてご説明ください。

2つ目は、スライドにあるメキシコ子会社の設備投資ですが、当初の予定の10億円から30億円になりました。これは、当初予定していなかった用地取得と、新建屋建設の投資が当初の10億円に加わってきたということでしょうか?

生産能力は、月40万メートルで変わっていませんので、当初は既存の建屋の中に新しいラインを引く予定だったのが、今後の事業拡大を見据えて新しい建屋を建設して、その新しい建屋の中に新しい製造ラインを引く予定に変わったという理解でいいのでしょうか?

永田:この上期については、自動車メーカー向けの値上げに関しての発現はわずかとなっています。我々は11月決算ですが、我々の海外子会社は9月までの取り入れなので、この上期は値上げが反映されている部分はまだまだ少ないという状況です。

下期は3月までですので、主に第4四半期くらいになるかと思いますが、固まって値上げが発現していきます。それはさかのぼって入ってくるという部分もありますし、メーカーそれぞれだと思いますが、段階的にそれが下期に効いてきます。

来年度以降については、自動車メーカーとの間ではナフサ連動のようなかたちで、ナフサが下がればまた下がる部分も出てきます。だいたい半年のスパンで、遅れてきますので、そこが影響してくると思います。

ただ、エネルギーや海上運賃、人件費等を含めたものに関しては、取り決めがありません。そのあたりは今、異常な値動きをしています。したがって、これについてはメーカーに打診しており、満額は出ないと思いますが、ある部分、達成されてくると思います。

海上運賃に関しては、昨年度は異常な値上がりがあり、北米航路は50万円くらいだったものが、200万円、300万円になったりしていましたが、今はある程度の水準まで戻ってきたということもあり、一定の取り戻しはできると思っています。

メキシコ子会社の設備投資については、当初は、今の我々が入っているメキシコ工場から近い距離のところに新しく建屋を借りて、10億円の投資で合成皮革のラインを入れる予定でした。

しかしながら、我々が今、納めている自動車メーカーとの今後の受注の状況や、メキシコには北米向けのシートメーカーのアッセンブル工場やシートを縫製して納める工場が非常にたくさんあり、今後の展開を考えると、もう少し拡大できる余地を残しておいたほうがよいと考えました。さらに、メキシコの家賃も毎年毎年、非常に上がっていきます。土地は安いため、大きく買ってしまおうということになりました。

今回、1万4,000坪の土地を買ったのですが、本来はその6掛けくらいの土地に収まる建屋で考えていました。土地としては、その1万4,000坪の塊がありましたので、そこを買い、延床面積1万5,000平方メートルの建屋には合成皮革のラインを1ライン入れるのですが、この建屋内にもう1ライン入る余裕があります。

したがって、月40万メートルの生産能力は今の建屋で80万メートルまで対応できます。土地の広さとしては、今と同じ大きさの建屋をもう1棟建てる余裕がありますので、合成皮革になるのか、カーマットか、あるいはカーペットかはわかりませんが、将来を見越し、増設の余地を残した投資に変えたということです。

質疑応答:プライム市場の上場維持基準について

質問者:プライム市場の問題についてです。流通株式時価総額が足りない件について、御社の有価証券報告書を見ましたが、やはり株式の持ち合い等が残っているということが一番の問題かと思いました。

御社の統合報告書には、適切な保有ということで売却の意向が示された場合、基本的に合意と書かれていますが、合意しない場合もありますということだと思います。それはどのような場合なのでしょうか?

また、今、持ってもらっている株をどうしていこうとしているのかということ、これはプライム市場にも関わることですので、教えていただきたいと思います。

永田:まず金融関係です。銀行を中心に、持ち合いは解消するという流れになっていますので、銀行株に関しては相手方も手放され、我々も手放していくという方向です。ただし、事業会社との持ち合いに関しては、事業の継続、伸長等も含め、慎重に考えながら保有するものは保有するということで、進んでいます。

今現在で流通比率が50パーセント弱、47パーセントから48パーセントくらいまできていますが、考え方としては50パーセントを少し超えた流通比率まで上げ、我々の利益水準が戻った段階の従来の株価でいけば、流通株式時価総額100億円はクリアできると考えています。

質問者:このプライム市場は今、非常に緩いといわれていますが、これがまた厳しくなった場合には、また考え直すということでしょうか?

永田:PBRも1倍という数字が活字で出てきています。我々はまだ0.5倍近辺ですので、100億円に対する50億円というところから、もう少し上げていけば、安定的に純資産以上という水準に持ってこられるとは思っていますが、まずは今の最低条件のクリアを目標に動いています。

質疑応答:人材の活性化について

質問者:人の活性化という面では、どのように考えていますか? 御社の資料で非常におもしろいと思ったのは、現在、社員の45パーセントは50歳以上の方だということです。年齢構成に関して、今後どのようになっていくのか気になりました。

今後、若い方がどんどん活性化していけば、今の人員比率のまま年齢が上がっていくことで十分に運営していけると考えているのか、あるいは今後、人が足りなくなると考えているのか教えてください。

永田:日本のどこの会社もおおむね似たようなものだと思いますが、今、50歳から55歳くらいのバブル期入社の方々が非常に大きなウエートを占めており、それ以降の世代の社員数は少なく、20代、30代くらいで少し広がっているような年齢構成になっています。

当社は60歳で定年なのですが、65歳までは、部長職を続けることができるマスター社員と一般のシニア社員とに分けて、雇用継続しています。65歳が本当の定年ということで、大半の方が65歳までおられます。

そのような中で、20代、30代の新入社員を増やしつつ、新入社員だけでは足りないため、各部門で中途採用による社員の増強も実施しています。若い方は3年から5年くらいで辞める方もいますが、当社の離職率は世間の離職率より若干低く、そう多くの方が辞めていくというわけでもありません。

ブランディング等も含めて、今後の会社をどうしていくべきかということを若い方を中心に話し合っており、私も出席するミーティングを社員全員と実施しています。

現在は20代と30代の社員とのミーティングが終わったところで、これから40代の社員の人と行います。社員の考えを聞き、この会社にどうなってほしいのか、どのようにしていきたいのかといったことを話し合っています。ベースアップなど待遇面の改善も、これからまさにそのタイミングに入っていきますので、現在、検討しているところです。

新着ログ

「繊維製品」のログ